True Data、売上高は11期連続増収で黒字転換、主力サービスのストック型売上が順調に成長

目次

米倉裕之氏(以下、米倉):株式会社True Data代表取締役社長の米倉でございます。本日は当社の決算説明会にご参加いただき、誠にありがとうございます。私から第3四半期決算概要を中心にご説明します。どうぞよろしくお願いします。

本日は目次のスライドでお示しした内容をお話しします。決算概要と最近のトピックスの説明の後に、会社・事業概要、当社の強みと成長戦略についてあらためてご説明します。これらのご説明が終わった後に質疑応答の時間を設ける予定です。

2023年3月期 第3四半期(3Q)決算 ハイライト

決算ハイライトを3つにまとめました。True Data事業の売上高は10億5,800万円で、11期連続増収となり、過去最高の売上高を更新しました。ストック型売上比率は78.6パーセントとなり、主力サービスのストック型売上が順調に成長しました。

営業利益は4,200万円と黒字転換しました。経常利益、四半期純利益も黒字転換となり、第3四半期もおおむね順調な決算となりました。

損益計算書サマリー

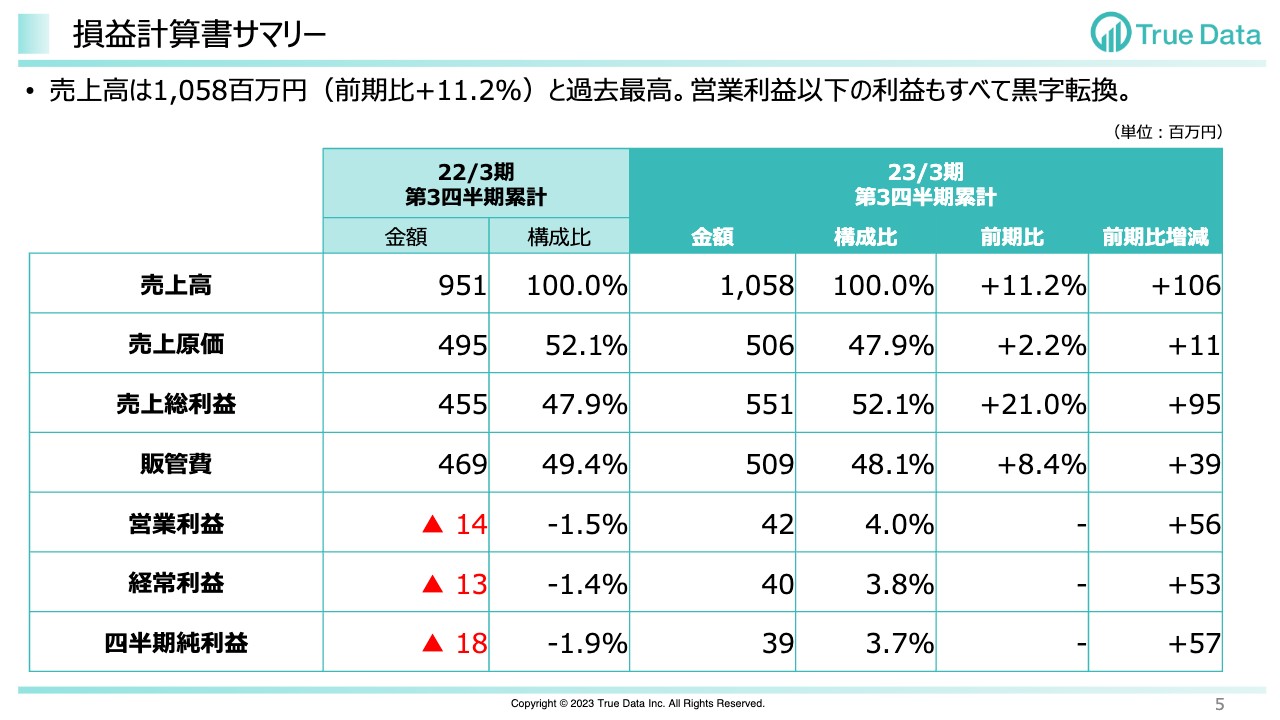

損益計算書についてご説明します。スライドは、2022年3月期第3四半期累計の数字と比較して記載しています。売上高は10億5,800万円で、前期比11.2パーセント増加し、過去最高となりました。

営業利益が4,200万円、経常利益が4,000万円、四半期純利益が3,900万円となり、すべての利益が黒字となりました。

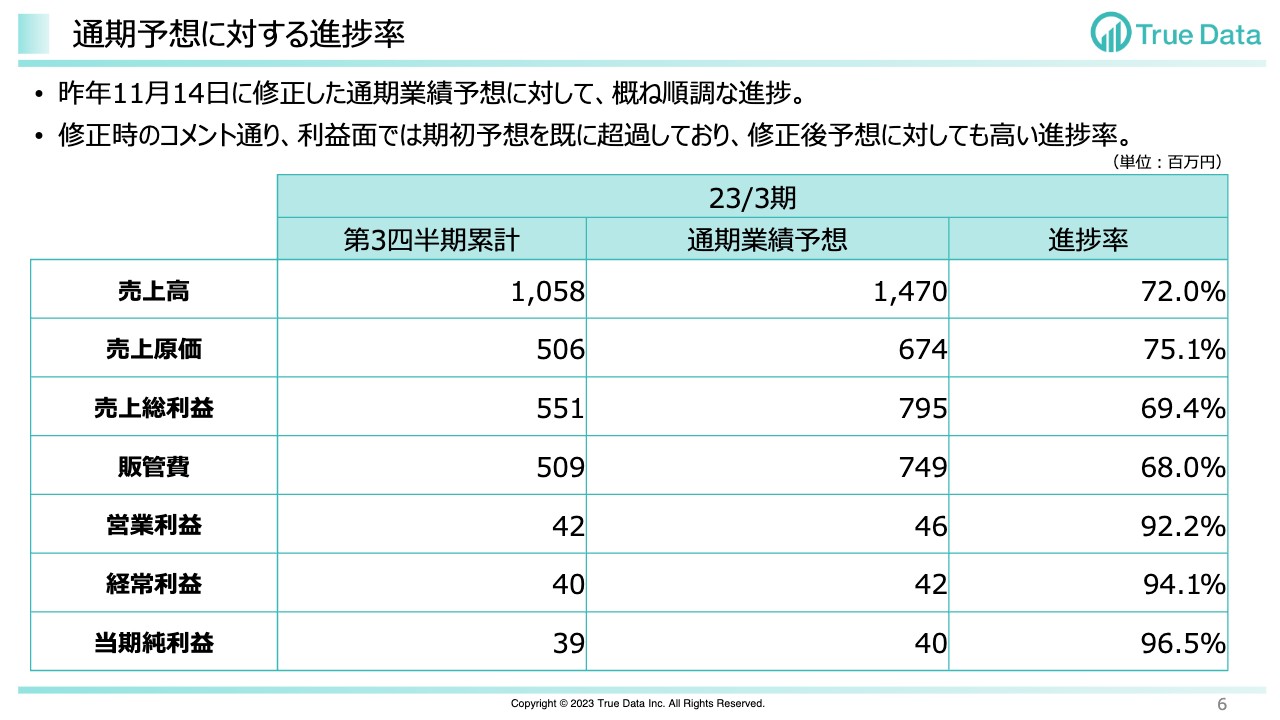

通期予想に対する進捗率

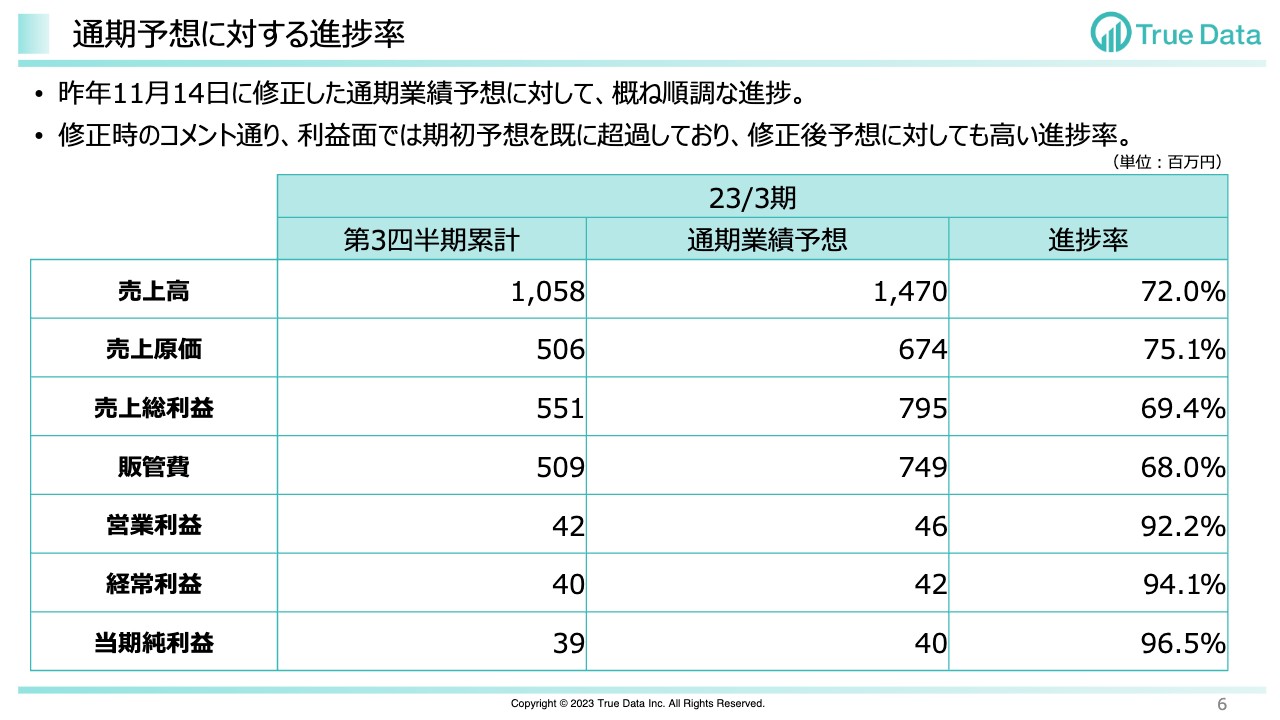

通期予想に対する進捗についてご説明します。2022年11月14日に修正した通期業績予想に対しておおむね順調な進捗です。修正時のコメントのとおり、利益面では期初予想をすでに超過しているため、修正後予想に対して高い進捗率となっています。

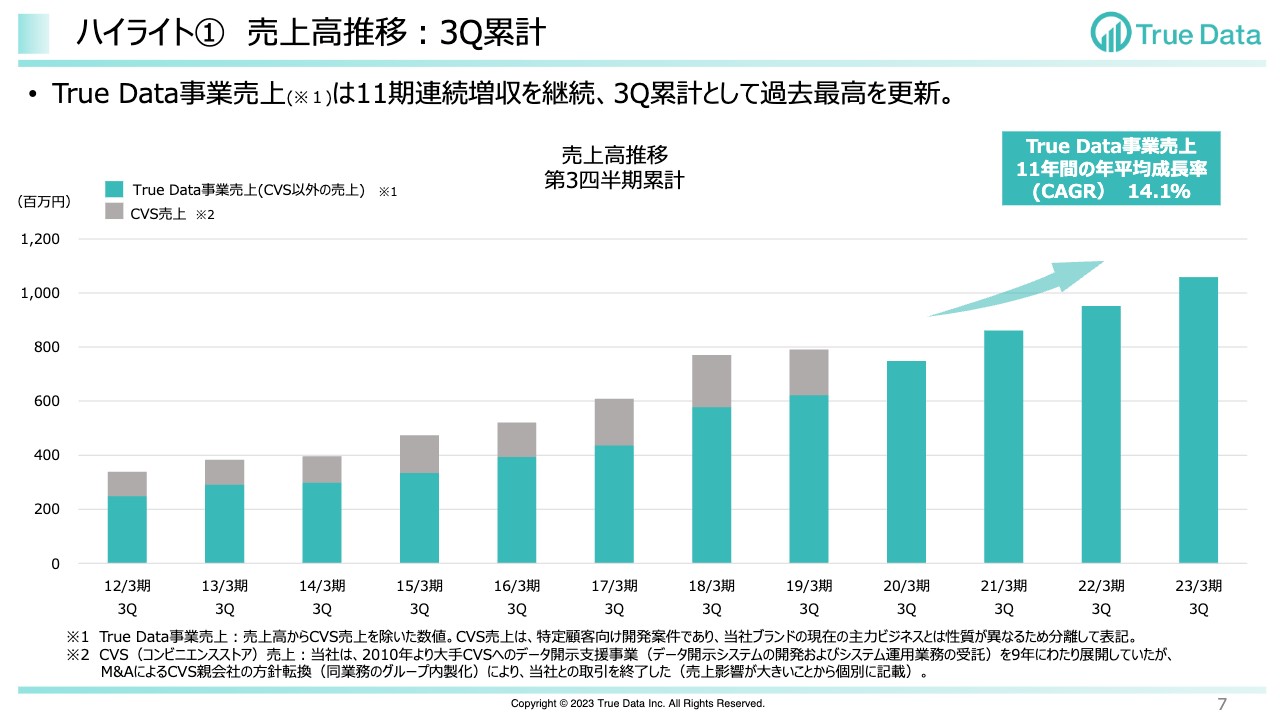

ハイライト① 売上高推移:3Q累計

売上高の推移についてご説明します。True Data事業の売上高は11期連続増収を継続しています。第3四半期累計として過去最高を更新しました。過去11年間の第3四半期累計の売上高の推移と比較しましたが、スライドのとおり順調に増収を続けています。

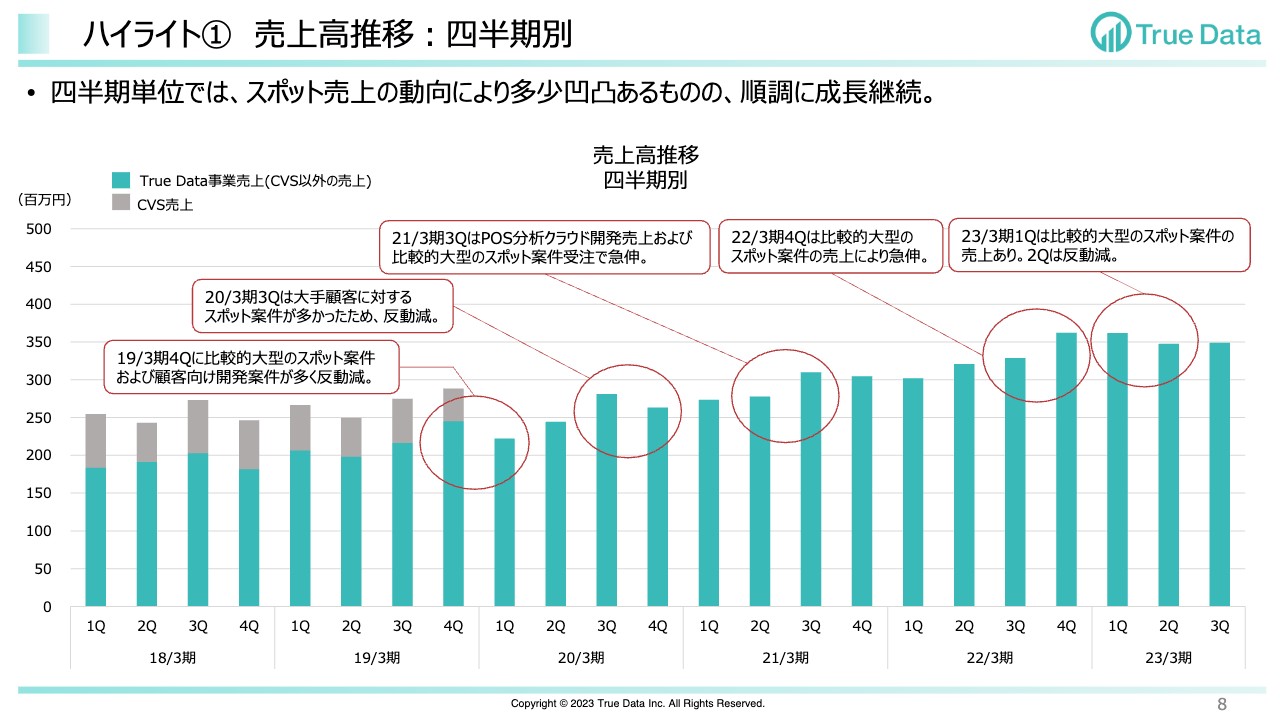

ハイライト① 売上高推移:四半期別

スライドのチャートは四半期別の売上高の推移です。四半期単位ではスポット型売上の動向により凹凸がありますが、順調に成長を継続しています。中期で見れば順調に成長していることがわかると思います。

今回の第3四半期は、第2四半期に対して伸びが弱いのですが、この理由は後ほど詳しくご説明します。

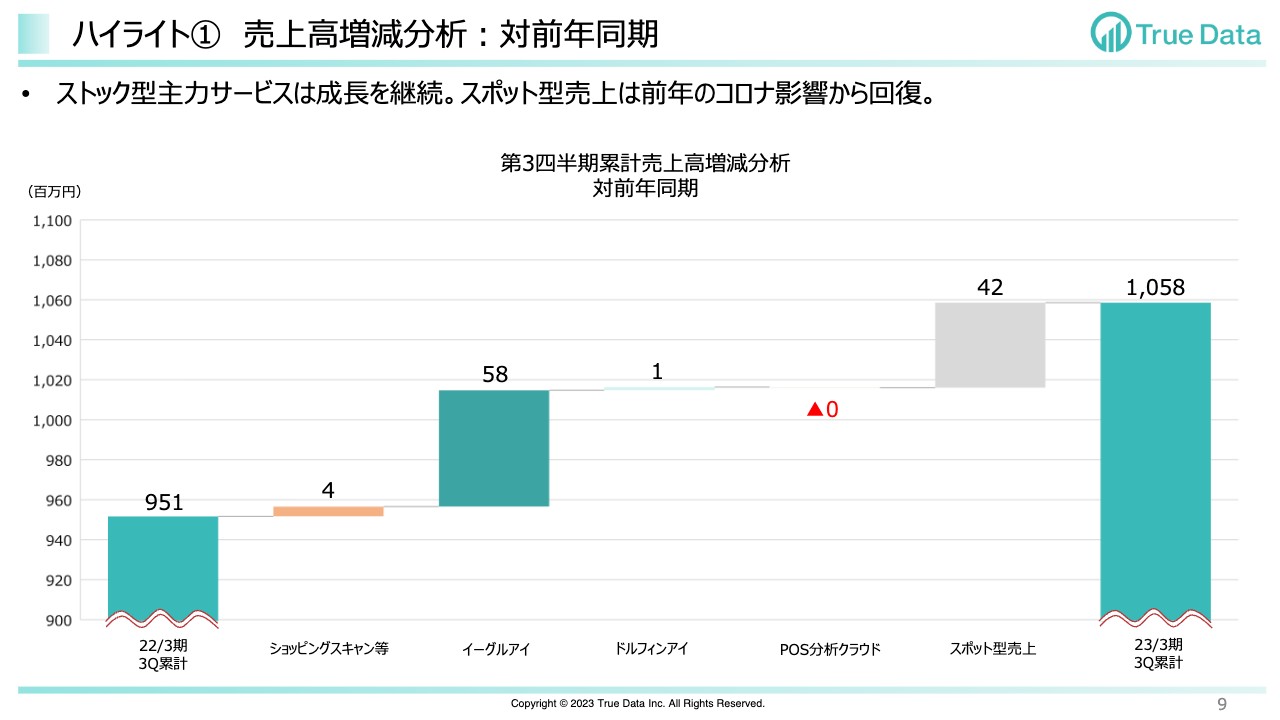

ハイライト① 売上高増減分析:対前年同期

売上高増減分析についてご説明します。2022年3月期第3四半期累計の売上高は9億5,100万円、今回の第3四半期累計の売上高は10億5,800万円です。その増減の中身を分解して示したのがスライドのチャートです。

ストック型の主力サービス「イーグルアイ」は順調に売上を伸ばし、5,800万円増加しました。「ショッピングスキャン」の売上の伸びが弱かった点については、後ほどご説明します。

スポット型売上について、昨年は新型コロナウイルスの影響を受けたため、今回は反動で増分が大きくなりました。

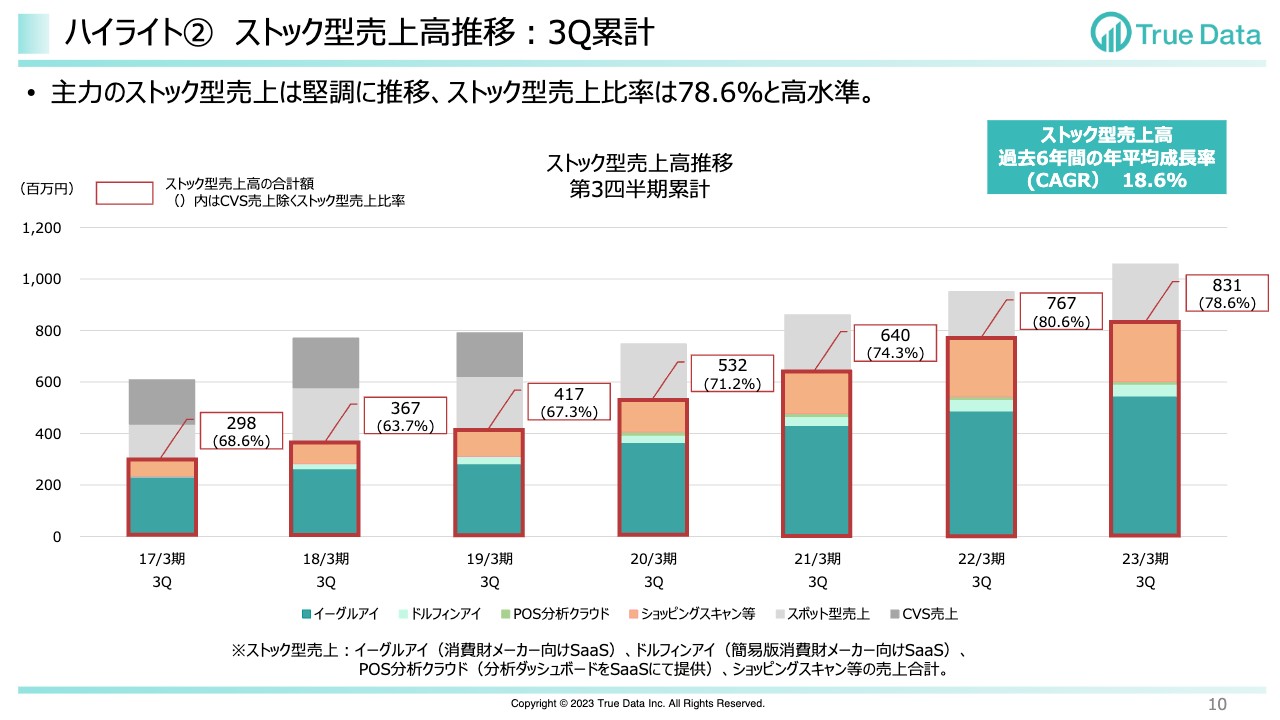

ハイライト② ストック型売上高推移:3Q累計

ストック型売上高推移についてご説明します。主力のストック型売上は堅調に推移し、売上比率は78.6パーセントと高水準です。グラフの中の太い赤線で囲った部分がストック型の売上高です。順調に伸びており、売上高全体に占める比率も引き続き80パーセントに近い水準となりました。

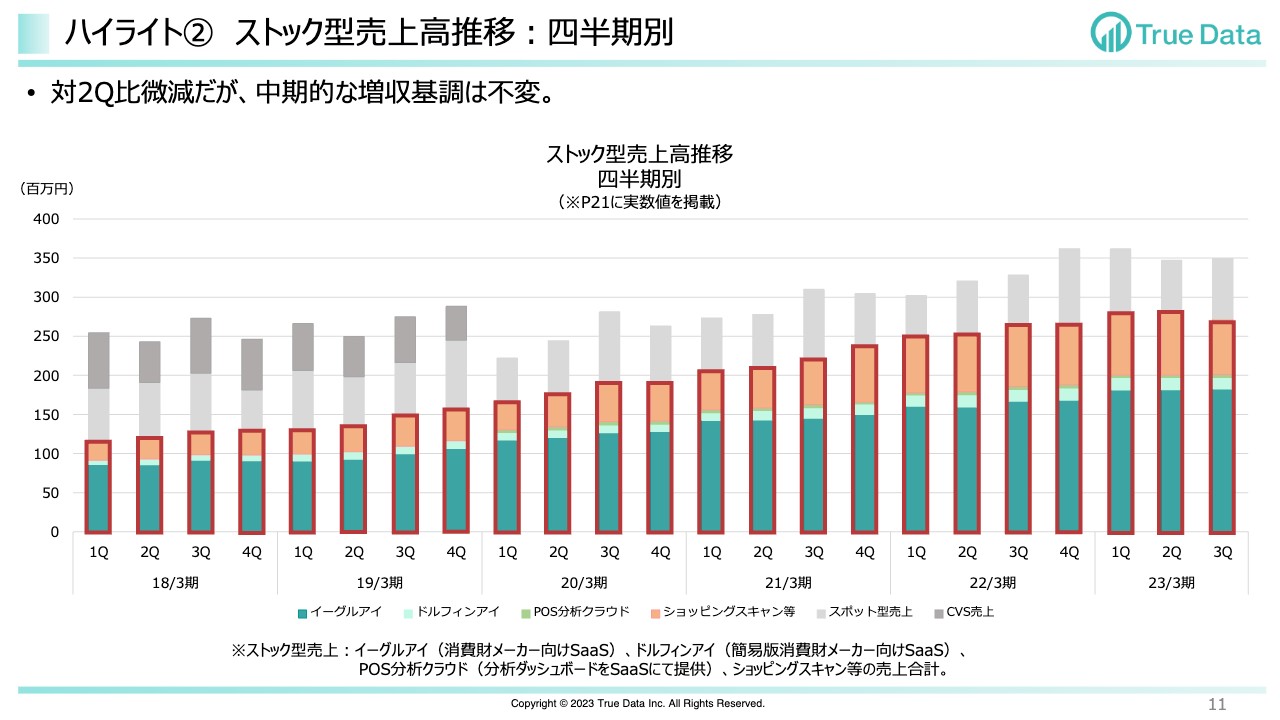

ハイライト② ストック型売上高推移:四半期別

スライドにはストック型売上高の四半期別の推移を示しています。第3四半期は第2四半期と比べて微減となりました。中期的には順調に伸びています。

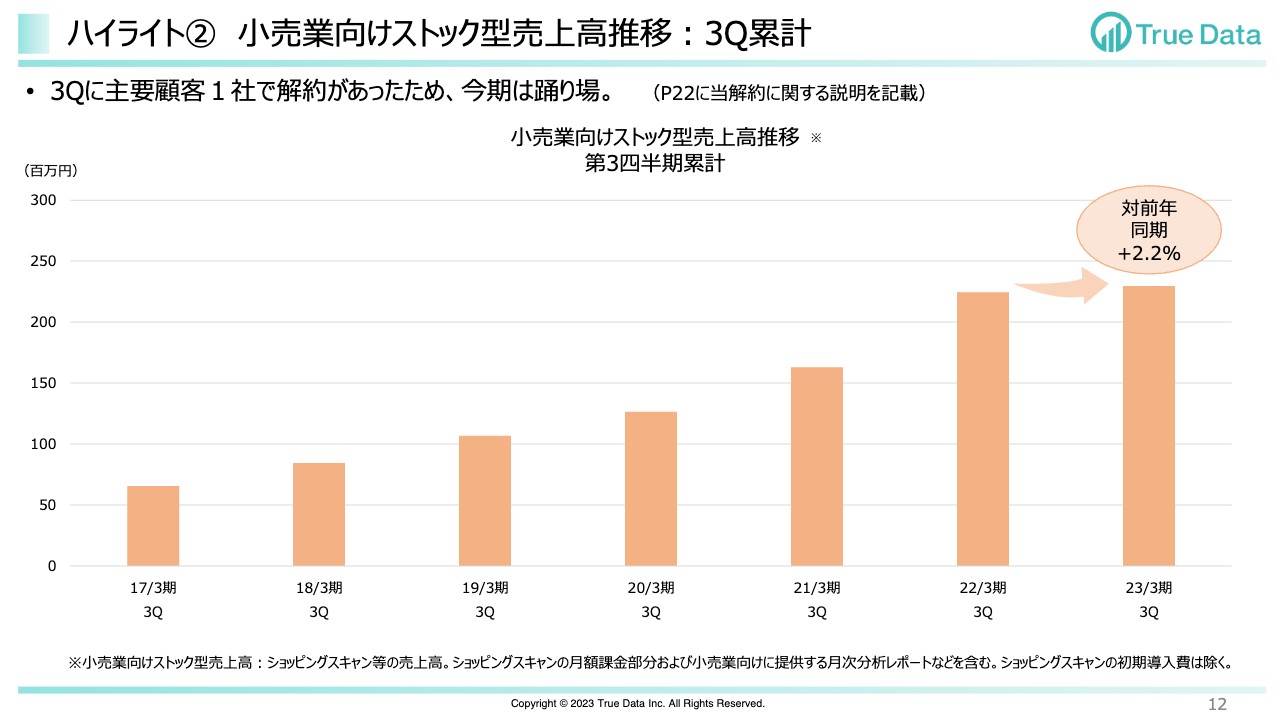

ハイライト② 小売業向けストック型売上高推移:3Q累計

ここからは、ストック型売上を小売業向けと消費財メーカー向けに分解してお話しします。

小売業向けのストック売上高について、第3四半期累計の推移を示しました。今期も順調に成長を継続していましたが、第3四半期で主要顧客1社の解約があったため、成長ペースにブレーキがかかっています。この解約については後ほど詳しくご説明します。

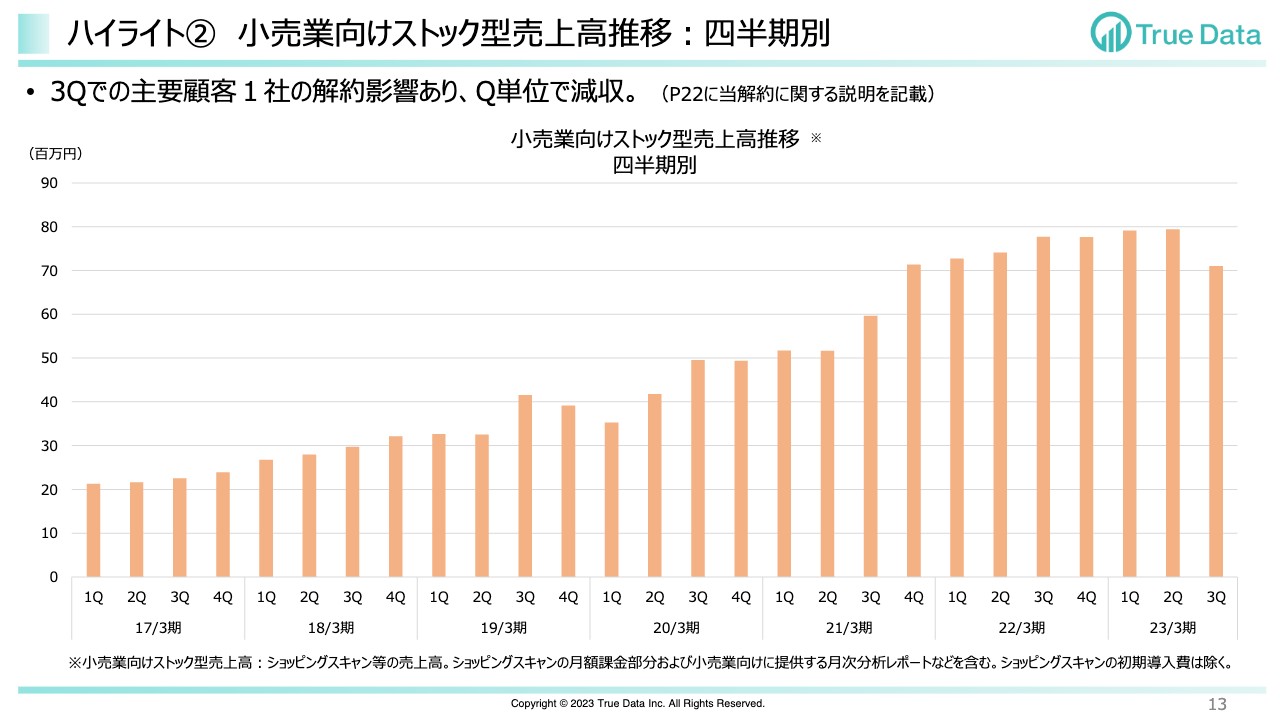

ハイライト② 小売業向けストック型売上高推移:四半期別

こちらのチャートは小売業向けストック型売上高を四半期別に示したものです。先ほどご説明したとおり、第3四半期での解約による影響で、第2四半期に比べて減収となっています。

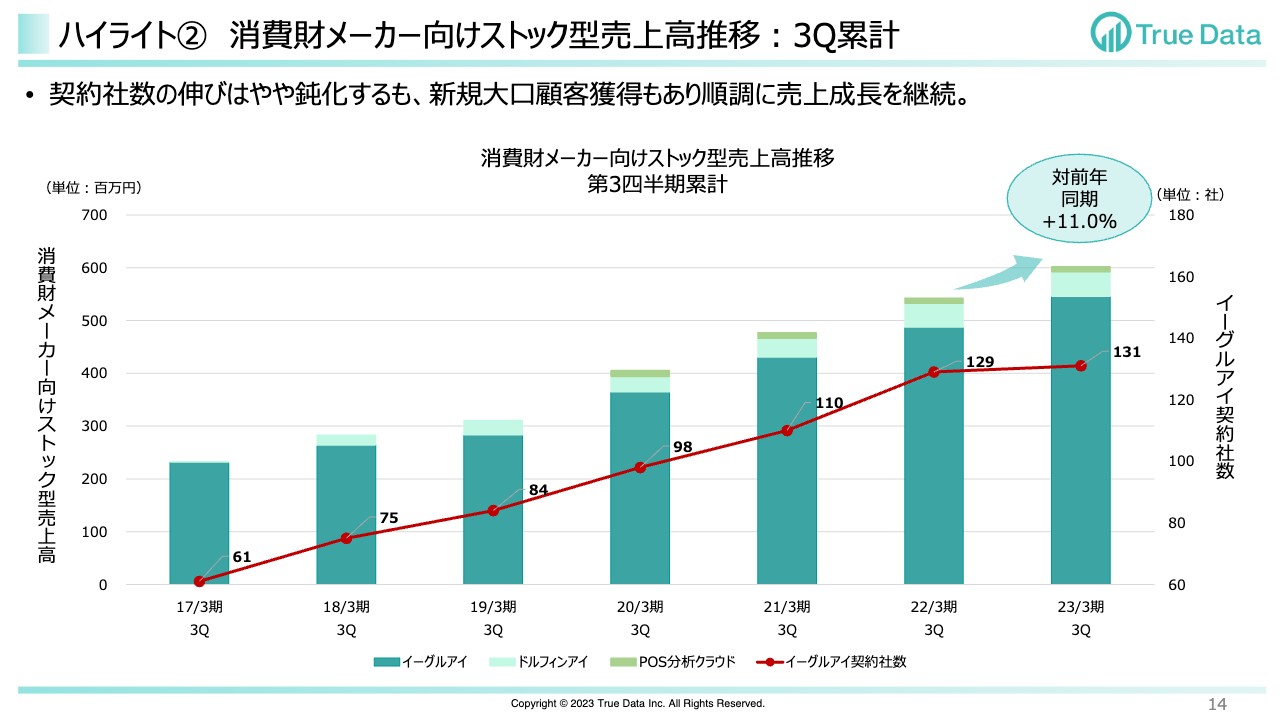

ハイライト② 消費財メーカー向けストック型売上高推移:3Q累計

スライドのグラフは、消費財メーカー向けストック型売上高の第3四半期累計の推移を示したものです。契約社数の伸びはやや鈍化しましたが、新規大口顧客獲得もあり、順調に売上成長を継続しています。

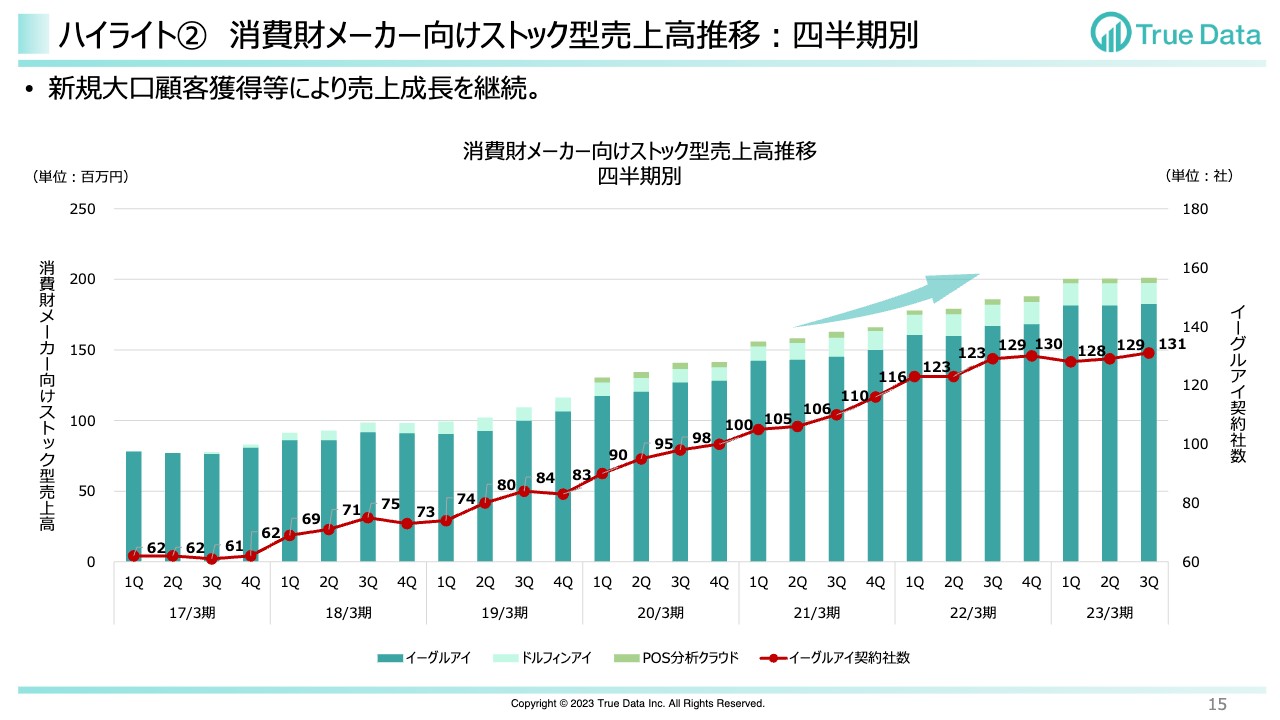

ハイライト② 消費財メーカー向けストック型売上高推移:四半期別

消費財メーカー向けストック型売上高を四半期別に示しました。新規で大型の契約を獲得したため、売上高は順調に成長を継続しています。今期の目立った点は、比較的規模の小さいお客さまの解約があり、社数に関して若干足踏みしています。

しかし、第2四半期の説明会でもお伝えしたとおり、解約の動きはすでに落ち着いており、解約後に戻ってきたお客さまもいるため、一時的なものだったと考えています。もちろん「イーグルアイ」の競争力が落ちているとは考えていません。この点については後ほど詳しくご説明します。

(参考)主要ソリューションの既存顧客売上拡大およびストック型売上推移

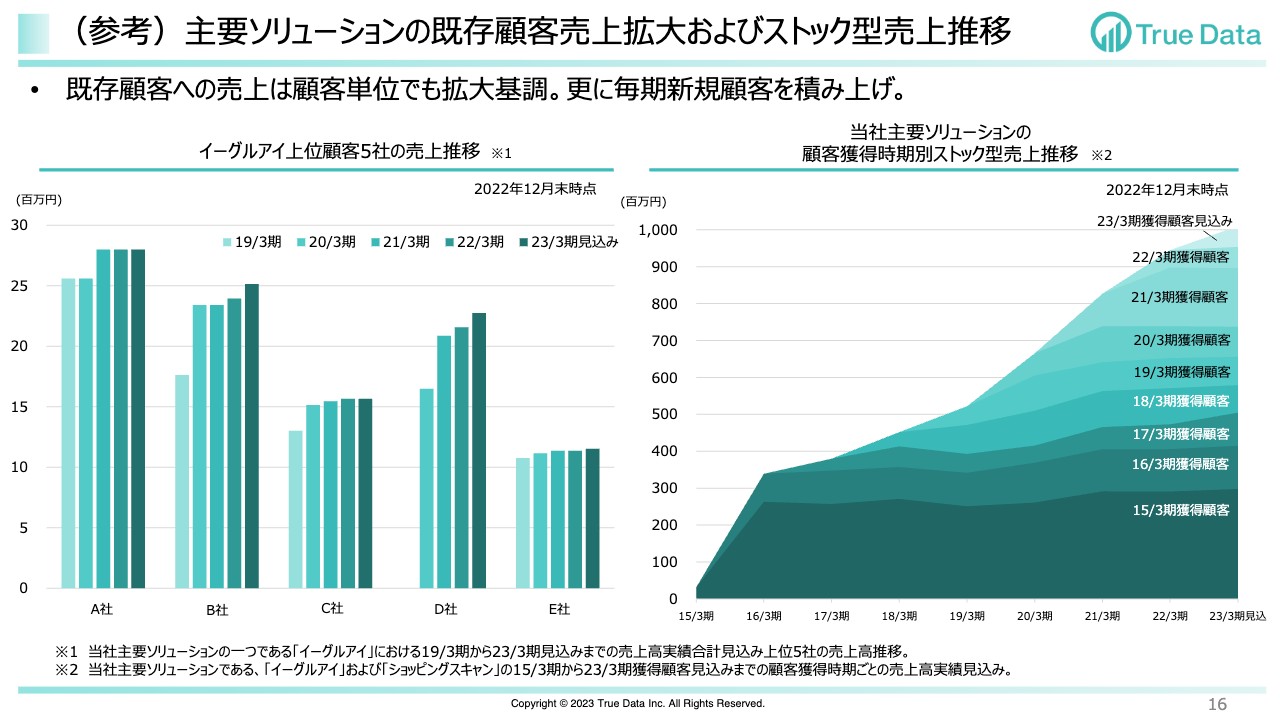

このスライドは当社の決算説明会資料で毎回掲載しているものです。当社の売上成長の特徴を2つのグラフで示しています。2023年3月期のグラフはすべて見込みとなります。

左側のグラフは、主力商品「イーグルアイ」の上位5社の売上推移です。顧客単位の売上が拡大しながら積み上がっている様子がわかると思います。

右側のチャートは、新規のお客さまの売上を各年度ごとに整理したものです。毎年新規のお客さまを着実に獲得して、ストック型売上を積み重ねてきていることがわかると思います。

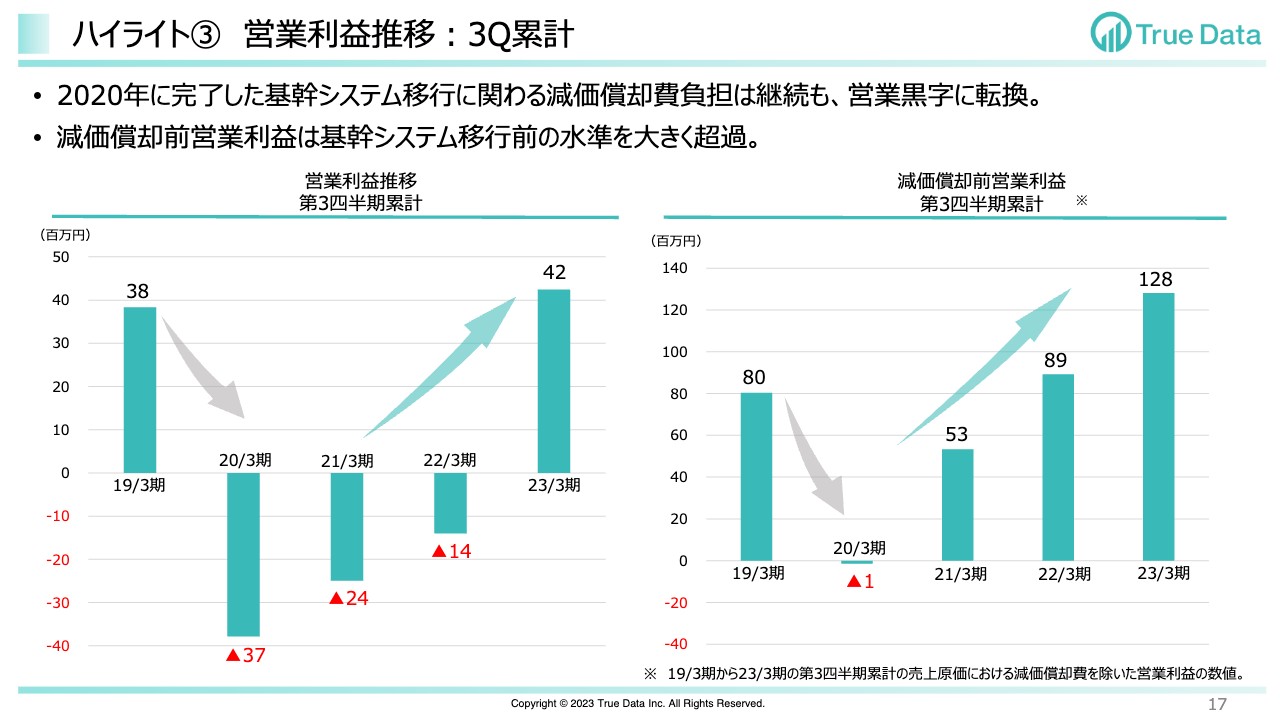

ハイライト③ 営業利益推移:3Q累計

営業利益推移についてご説明します。スライド左側のグラフは過去5年間の第3四半期累計の営業利益の推移です。今回は4,200万円の営業黒字となりました。2020年に完了した基幹システムのオンプレミスからクラウドへの全面移行による大型の減価償却費が利益を押し下げています。

右側のグラフは、基幹システムの減価償却費を差し引く前の営業利益を示しています。今回は1億2,800万円の営業黒字となり、過去5年間で最も高い水準になりました。この大型の減価償却は来期の第1四半期に完了します。

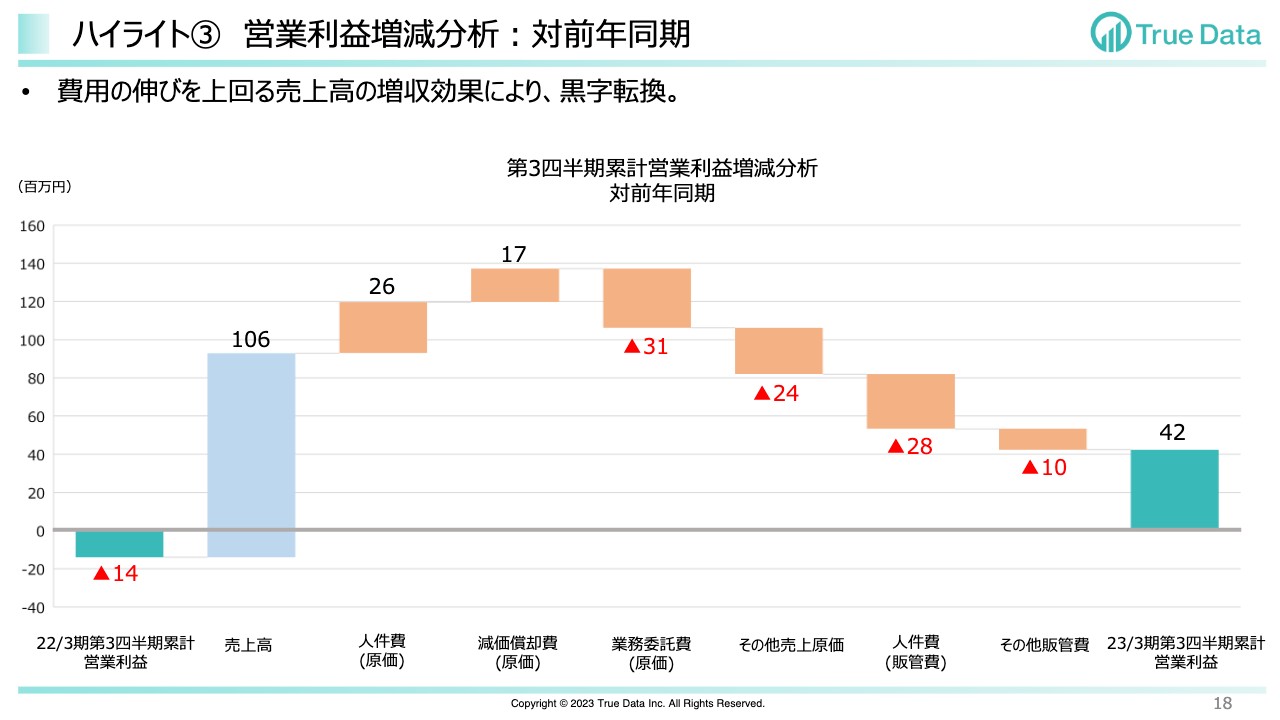

ハイライト③ 営業利益増減分析:対前年同期

営業利益の増減分析をご説明します。2022年3月期第3四半期累計の営業利益は1,400万円の赤字、2023年3期第3四半期累計の営業利益は4,200万円です。その増減の中身を分解しています。

このチャートから、売上高の増収効果に加えて減価償却費が若干減少したことにより黒字に転換することができたと読み取れます。

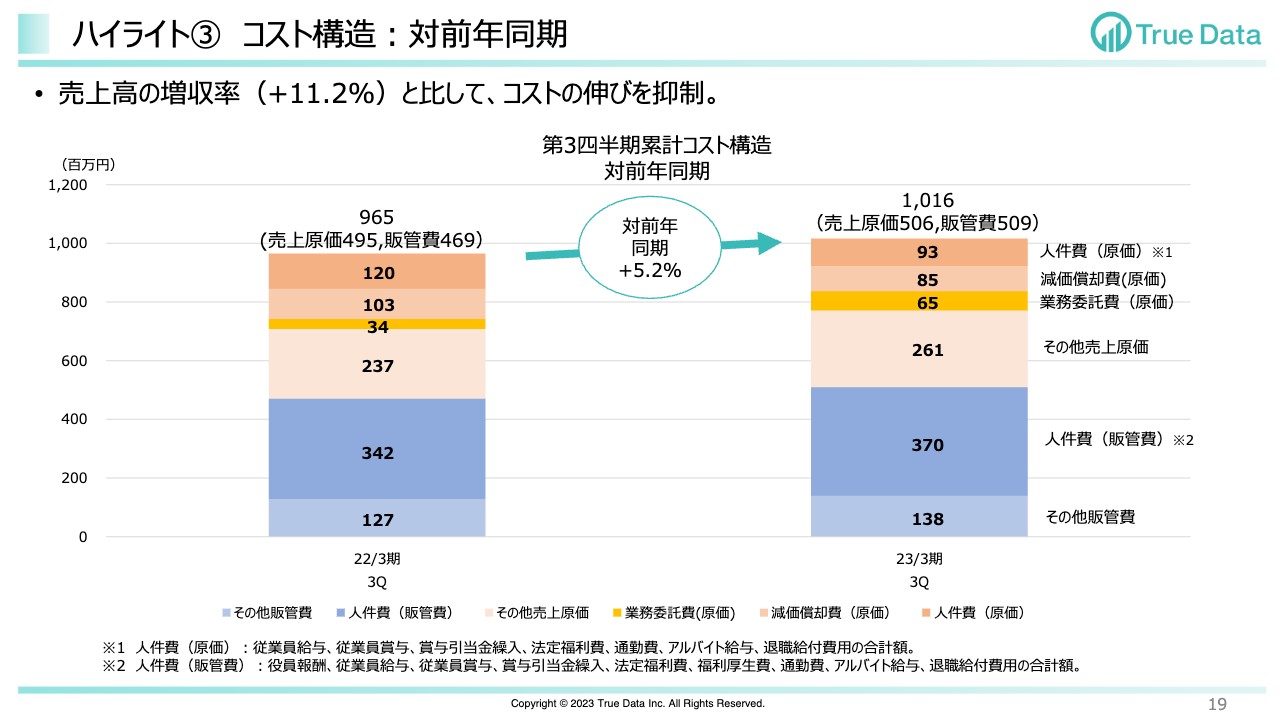

ハイライト③ コスト構造:対前年同期

スライドのグラフは、2022年3月期第3四半期累計と2023年3月期第3四半期累計のすべてのコストを比較したものです。細部の説明は割愛しますが、売上高の増収率11.2パーセントに対してコストの伸び率が5.2パーセントに留まったことで利益が黒字転換しました。

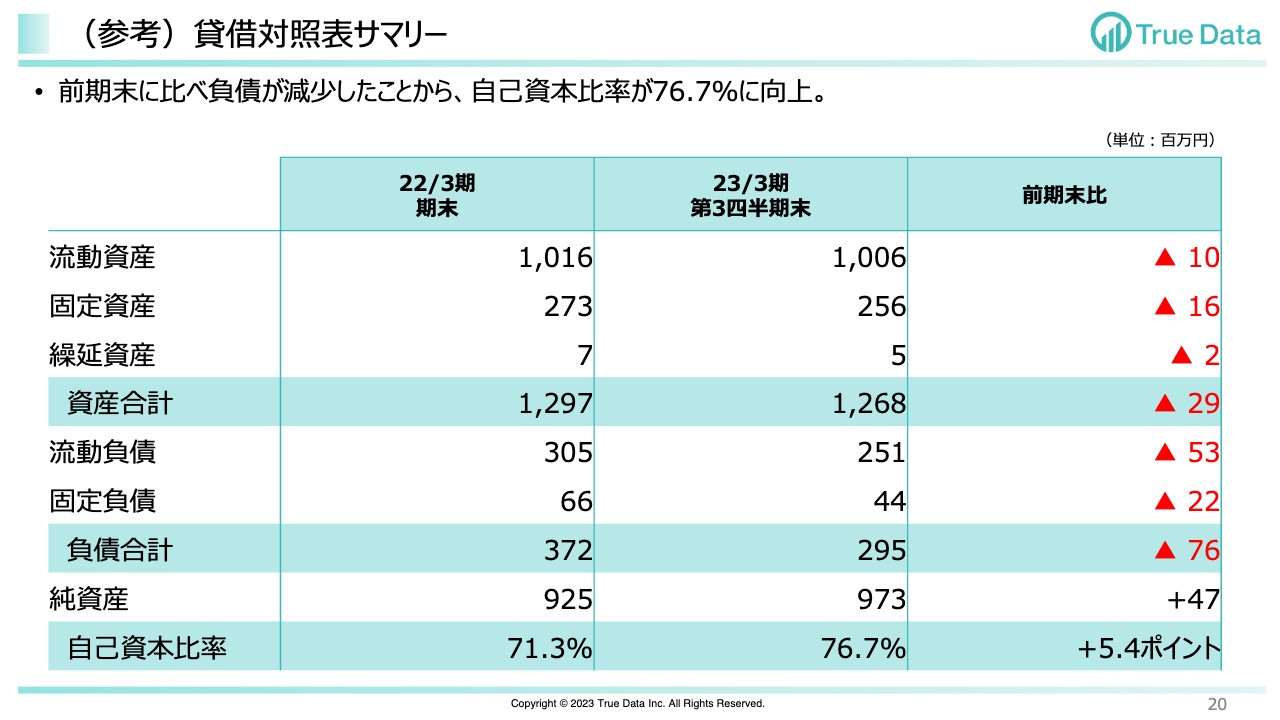

(参考)貸借対照表サマリー

バランスシートの状況です。2022年3月期期末から大きな変化はありません。自己資本比率が少しずつ上がっており、76.7パーセントとなりました。

想定されるご質問1 ショッピングスキャン(SS)の解約について

今回の開示内容から投資家のみなさまが懸念されるであろう内容について想定Q&Aを作成しました。

「主要顧客の1社における『ショッピングスキャン』の解約に起因して、小売業向けのストック型売上が減収となった。解約の理由を教えてほしい。商品の競争力の問題だとすると、このような解約は今後もありえるのか」という想定質問についてご説明します。

解約となった企業は、経営統合に伴うシステムの統一方針に従い、当社の「ショッピングスキャン」を解約することになりました。このお客さまは、当社にとって長年のユーザーであり、商品やサービスに関する問題ではないとコメントをいただいています。

このような合従連衡はありますので、当社としては不可避なものだと考えています。一方で、逆のケースも過去にありました。

「ショッピングスキャン」の導入は、小売業の基幹システムの導入や更新のタイミングに合わせて行われますので、リードタイムも長く、商談のタイミングも限定されています。

そのため、年ごとの売上成長には凹凸ができてしまいますが、当社としてはこのような事情から中期的なスパンで成長を評価していただくサービスだと考えています。

想定されるご質問2 イーグルアイ(EE)の今後の成長余地について

もう1つの想定Q&Aをご説明します。「『イーグルアイ』は順調に伸びてきたが、顧客数の伸びは鈍化してきており、売上も第3四半期にかけて伸び悩んでいる。近いうちに成長が頭打ちになることもありえるのか」という想定質問についてご説明します。

「イーグルアイ」の成長鈍化はかなり先だと考えており、成長余地が大きいと見込んでいます。理由は2つあります。

1つ目は、今のお客さまは、ドラッグストアを主力の販売チャネルとしている消費財のメーカーが多いという点です。

当社はドラッグストアだけでなく、スーパーマーケットのデータも拡大することを重点戦略として取り組んでいます。こうした取り組みの中で、食品や飲料メーカーなどで「イーグルアイ」の導入がこれから始まると考えています。そのため伸びしろは大きいと思います。

2つ目は、今まで「イーグルアイ」を導入いただいたお客さまはデータの利活用に熱心な大企業から準大手企業が中心となっている点です。

DXの波は大企業から準大手企業、中堅企業へと波及してきておりますので、イーグルアイを利活用されるお客様の裾野はこれからさらに広がって行くと見込んでいます。数の多い準大手・中堅企業に対しても当社が営業を取り組むことによってイーグルアイはさらなる成長の余地があると考えています。

この2つの理由により、イーグルアイにはさらなる成長の余地があると考えています。

トピックス 最近の主な取り組み

ここからは、当社の最近の活動をトピックスとしてご紹介いたします。

6つのトピックスのうち赤い吹き出しで「Pick Up」と書いてあるトピックスについて具体的にご紹介します。

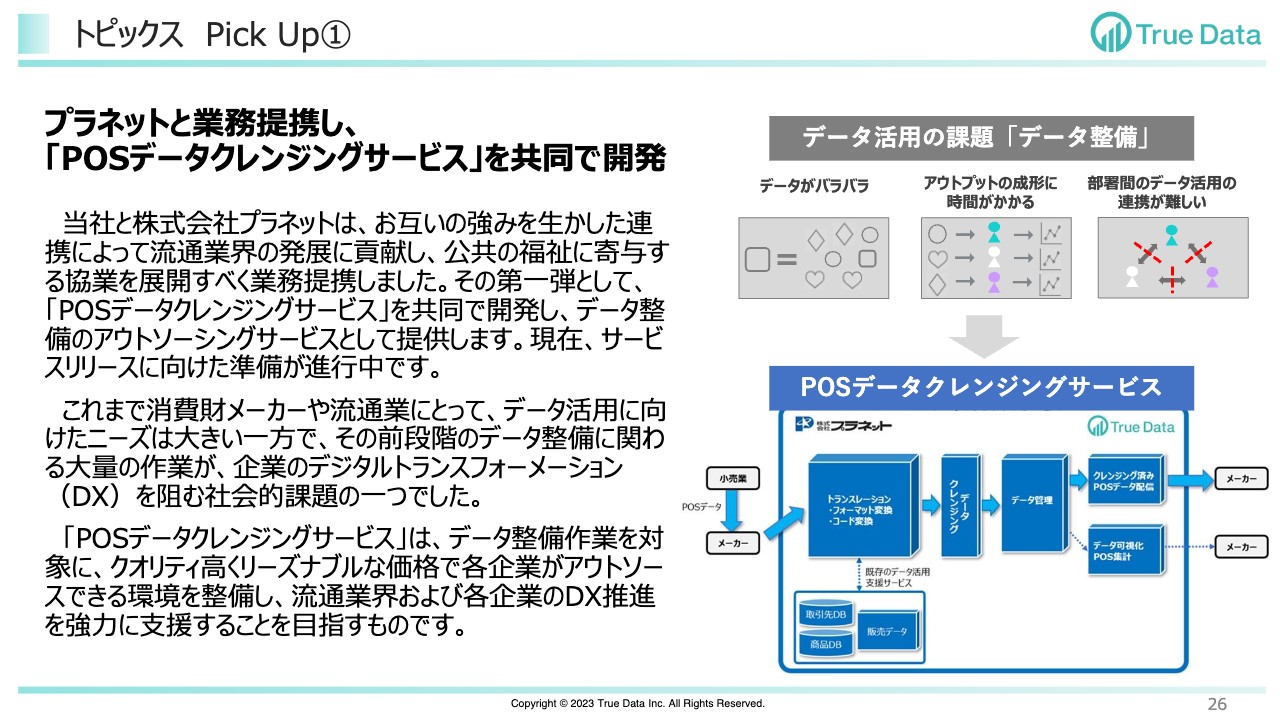

トピックス Pick Up①

1つ目に、プラネットと業務提携し、「POSデータクレンジングサービス」を共同で開発しています。従来お伝えしているとおり、お互いの強みを活かした連携によって、流通業界の発展に貢献したいと考え、業務提携しました。

消費財メーカーや流通業にとって、データを活用したいというニーズは大きいものの、その前段階にあるデータ整備に関わる大量の作業が、企業のDX(デジタルトランスフォーメーション)を阻み、社会的課題の1つとなっていました。

このデータ整備部分をクオリティ高くリーズナブルな価格でいろいろな企業がアウトソースできる環境を整備することができれば、流通業界や各企業のDX推進に強力に貢献できると考え、準備を進めています。

トピックス Pick Up②

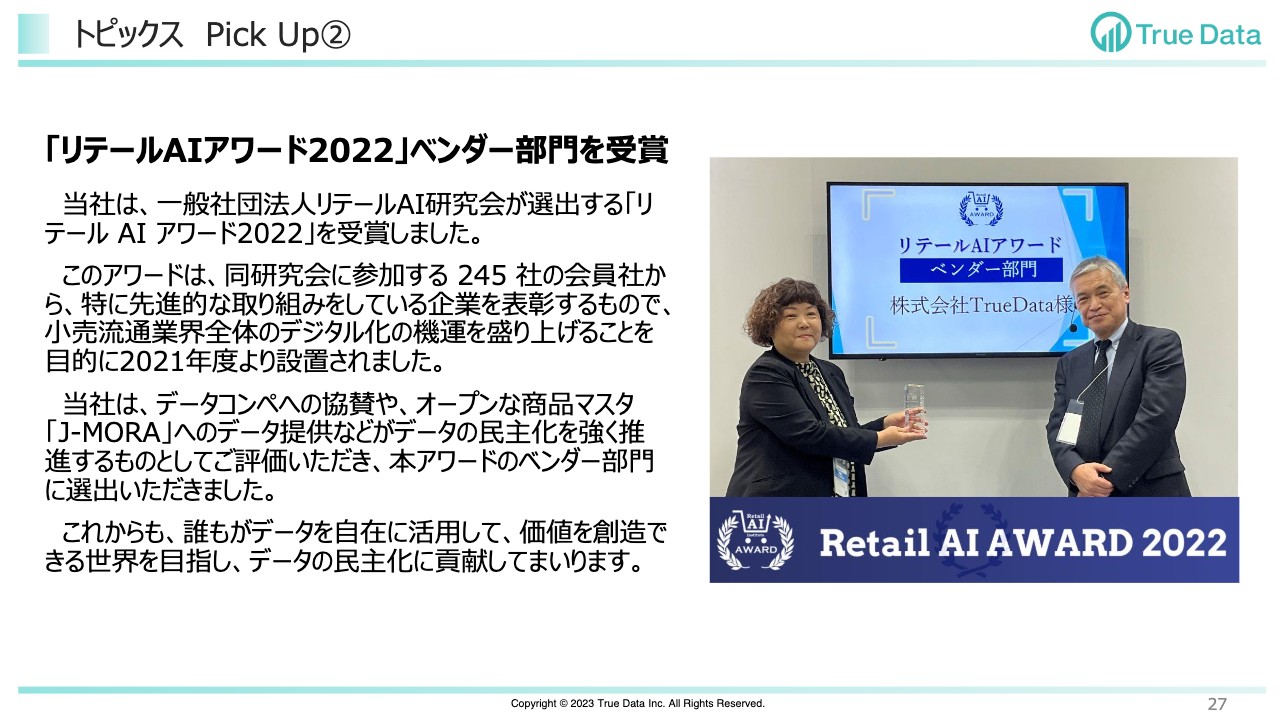

2つ目に、当社は、一般社団法人リテールAI研究会が選出する「リテールAIアワード2022」ベンダー部門を受賞しました。

このアワードは、同研究会に参加する245 社の会員社から、特に先進的な取り組みをしている企業を表彰するものです。

トピックス Pick Up③

3つ目に、内閣府主催「地方創生☆政策アイデアコンテスト」に協賛し、私、米倉が審査員を務めました。

政府が提供している「地域経済分析システム(RESAS:リーサス)」は、各地域における観光や消費などさまざまな状況を見ることができるビッグデータで、このコンテストは「RESAS」を使って、地域の未来をよりよくする政策アイデアを競うものです。2022年は全国から495件の応募があり、予選を勝ち抜いた16チームが最終審査会に進みました。私は高校生以下の部で審査員を務め、参加者にアドバイスしました。

トピックス Pick Up④

4つ目に、従業員持株会を設立し、2022年12月より継続的に当社株式を購入しています。持株会の設立により、インサイダー取引の懸念を回避し、当社の従業員自らが当社株式を取得・保有することで、株主のみなさまと株主価値をより一層共有したいと考えています。

また、従業員へ奨励金を付与し、福利厚生制度の充実を図ることも目的としています。

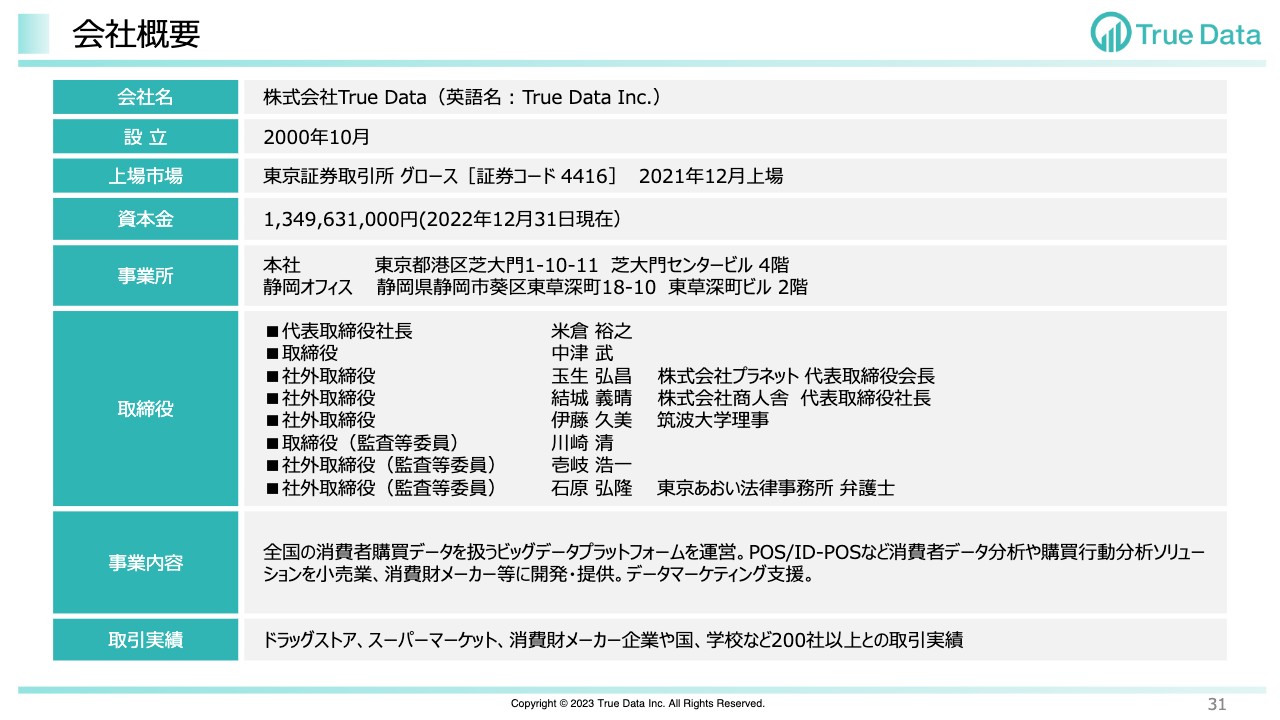

会社概要

ここからは、会社・事業概要についてお話しします。会社概要についてのご説明は割愛します。

True Dataの企業理念(パーパス)

我々のパーパスは「データと知恵で未来をつくる」です。

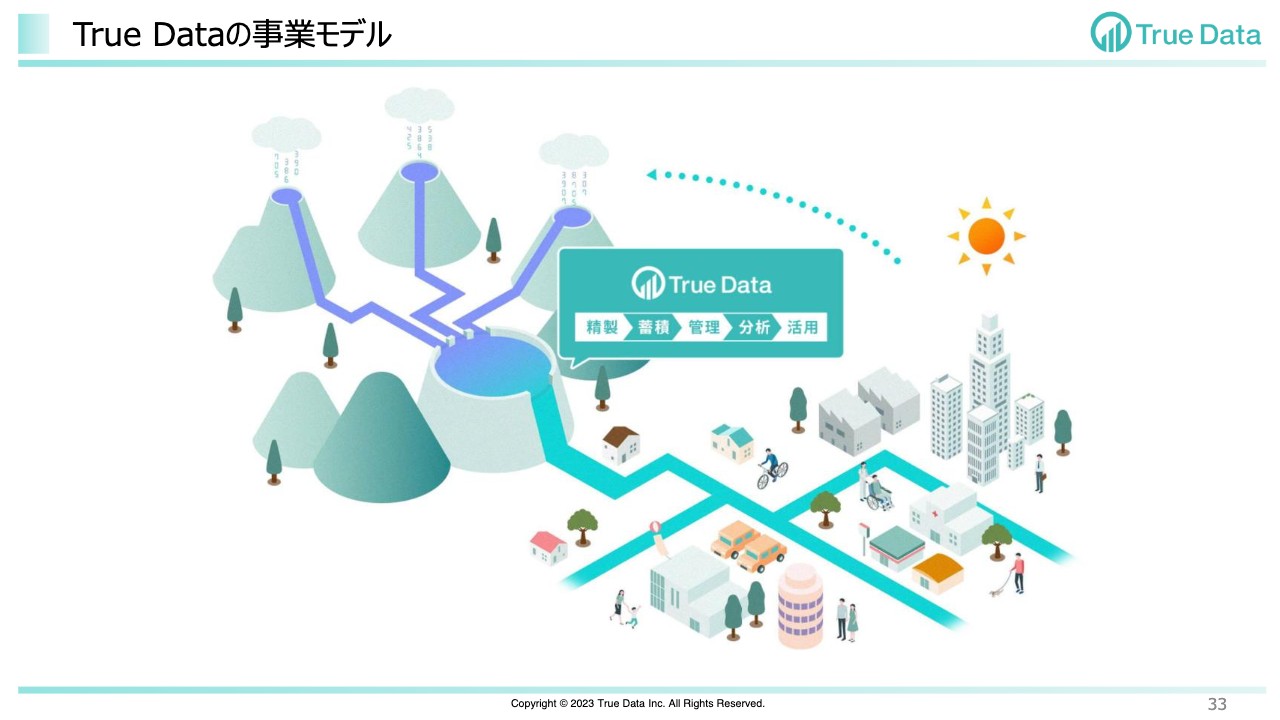

True Dataの事業モデル

スライドには、当社の事業モデルの図を記載しています。「山」は小売業を表し、雲から降る「雨」は、消費者が来て買い物をすることで、日々生まれる購買データを表しています。

小売業のDXデータ活用を支援し推進することが、我々のビジネスの基本です。どの国にもいろいろな傾向はありますが、日本市場は、どんどん新商品が生まれて消えていく市場です。しかも、お店の面積は限られていますので、その中で判断できることにも制約があります。

そこで、各小売業のDXを支援しながら、その一方で購買データを統合して、消費者の動きが見えるようにすると、いろいろな方に対する恩恵が生まれます。いろいろな方が安心して利用して価値が生みだされるものを作り、それがいろいろな産業にも恩恵をもたらし、また戻ってくるような流れが、我々の事業モデルのベースになっています。

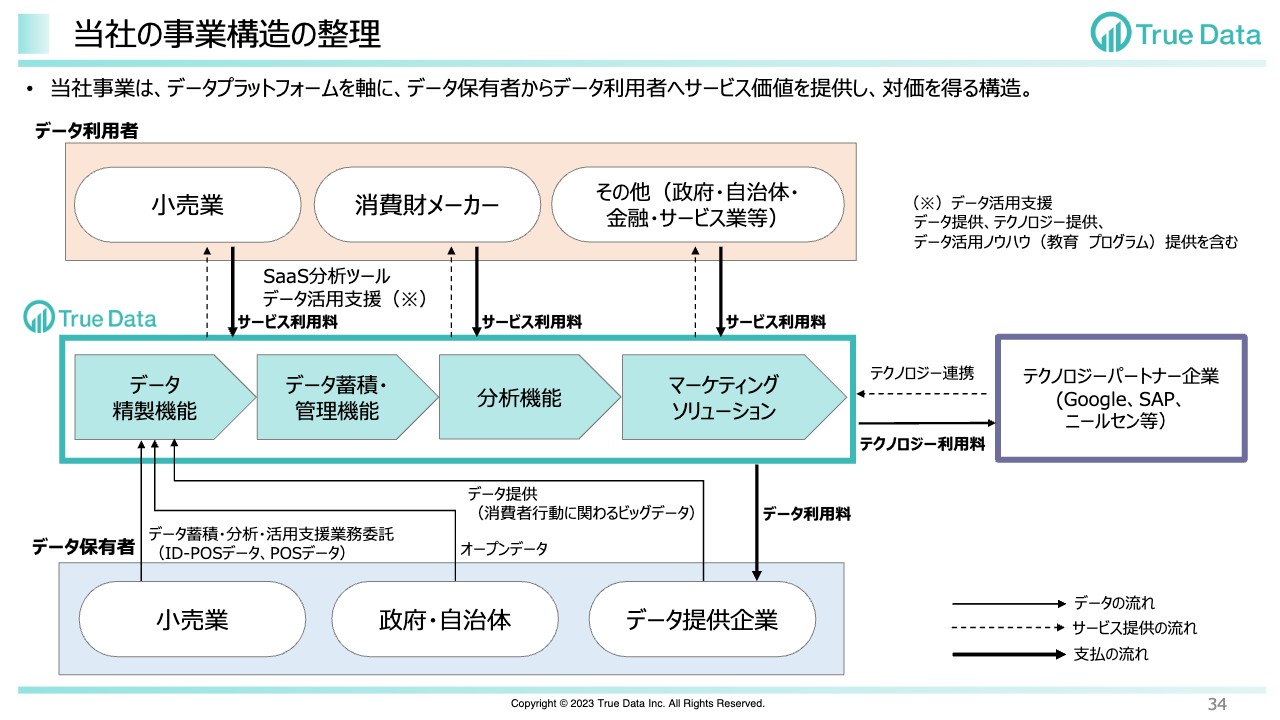

当社の事業構造の整理

このような流れの裏側には、スライドの図のようなプロセス・工程が埋め込まれています。データをきれいに整えたり、管理したり、分析したり、ソリューションに変えて使いやすいツールとしてユーザーのもとにお届けしたりといった工程があります。

世界ではテクノロジーはどんどん進化しています。当社でも新しいテクノロジーを取り入れながら、よりパフォーマンスよく、使いやすく、コスト効率がよい構造に進化させています。

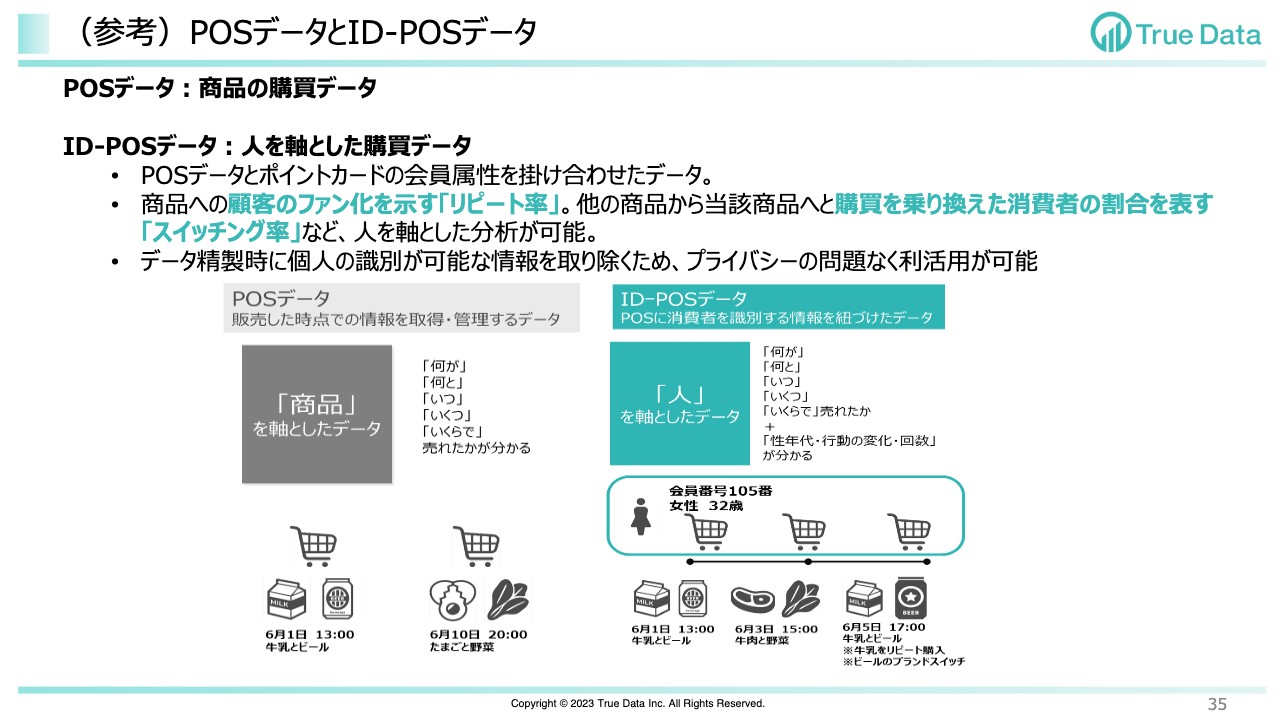

(参考)POSデータとID-POSデータ

POSデータは、商品の購買データです。商品がどれくらい売れているかのデータですが、会員カードを出して買い物すると、そこに人が結びついたID-POSデータになります。

性別や年代の情報をはじめ、リピート購入される商品にはファンがついていることがわかります。また、一緒に買う商品からは、ライフスタイルや嗜好、価値観などもわかります。例えば、今まであるメーカーのある商品を買っていたのが別のメーカーに購入した商品が変わったという状況も見えてきます。

商品の売れ行きがわかるPOSデータだけではなく、会員カードを出して買い物した時のID-POSデータになることによって、さまざまな生活が浮かび上がってくるデータに変わります。このPOSデータとID-POSデータの両方を利用することが我々の特徴です。

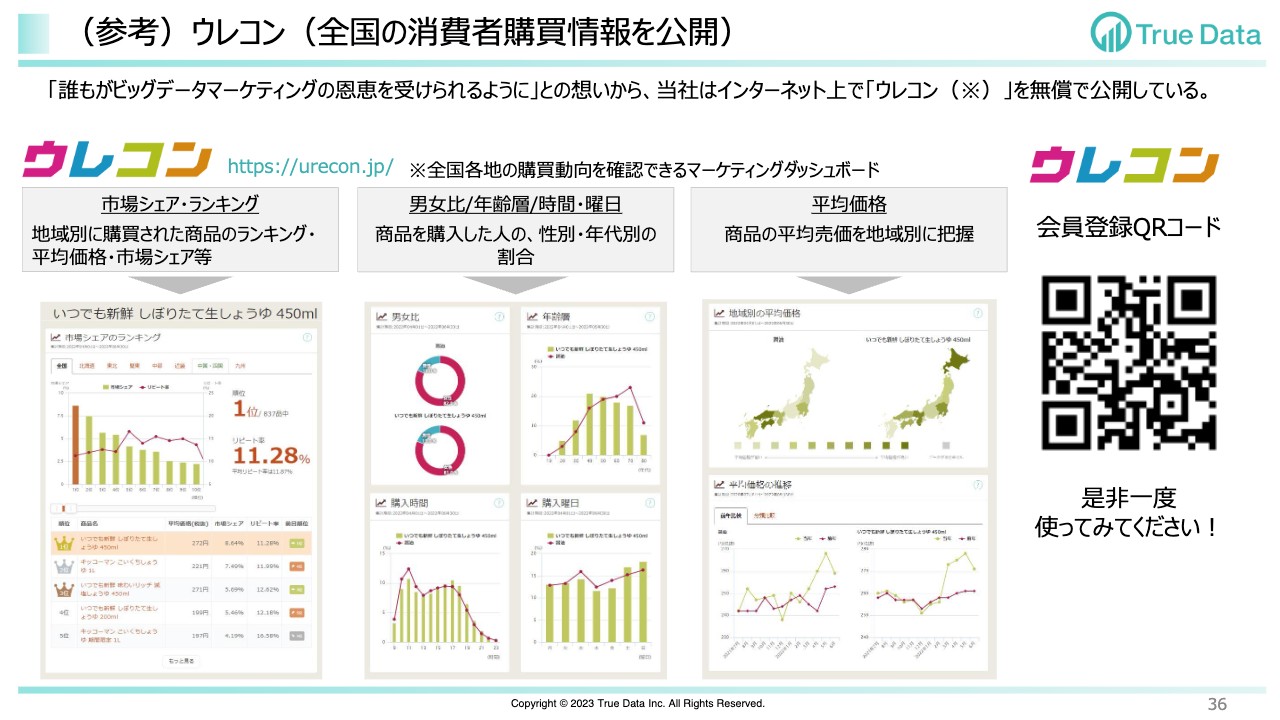

(参考)ウレコン(全国の消費者購買情報を公開)

「誰もがビッグデータマーケティングの恩恵を受けられるように」との想いから、当社はインターネット上で「ウレコン」を無償で公開しています。インターネット上で公開しているため、どの地域でも誰でも活用いただけます。

500カテゴリーあり、それぞれのカテゴリーの地域ごとの傾向、全国の傾向、ファンがどのくらいついているか、男女比、年齢層、購入時間・購入曜日、価格の分布などを確認できます。これがID-POSデータのイメージになります。

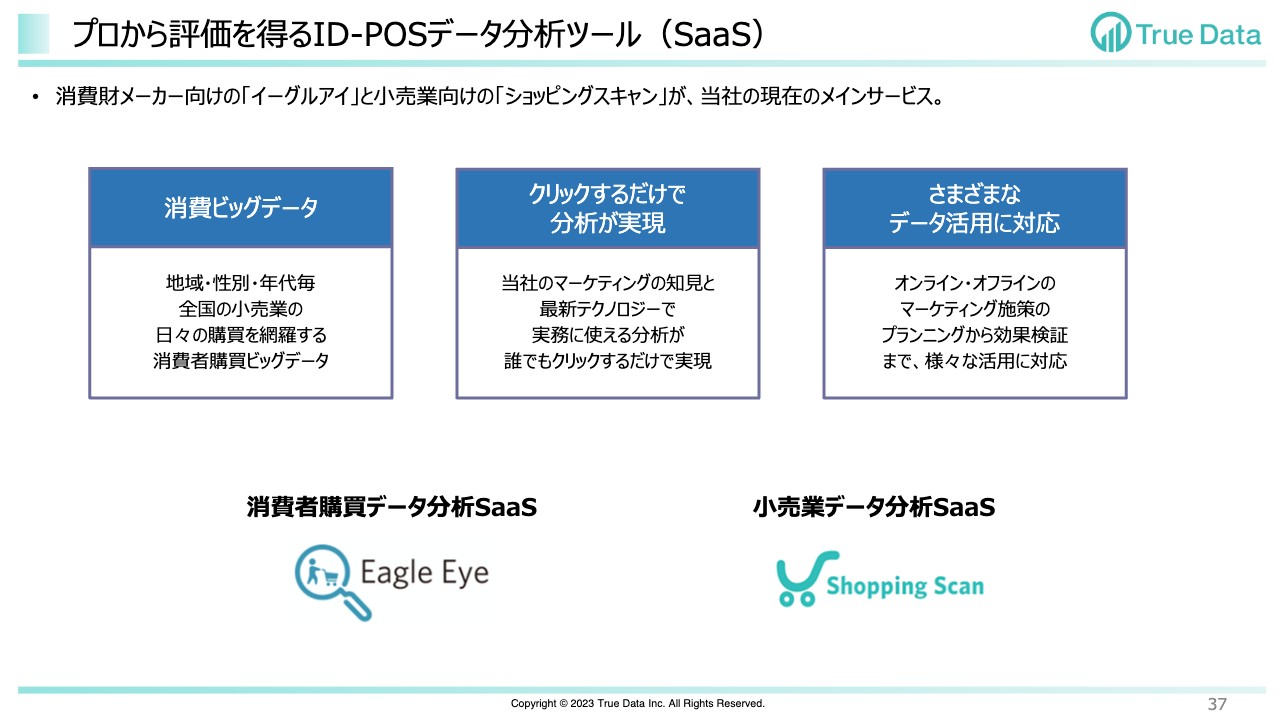

プロから評価を得るID-POSデータ分析ツール(SaaS)

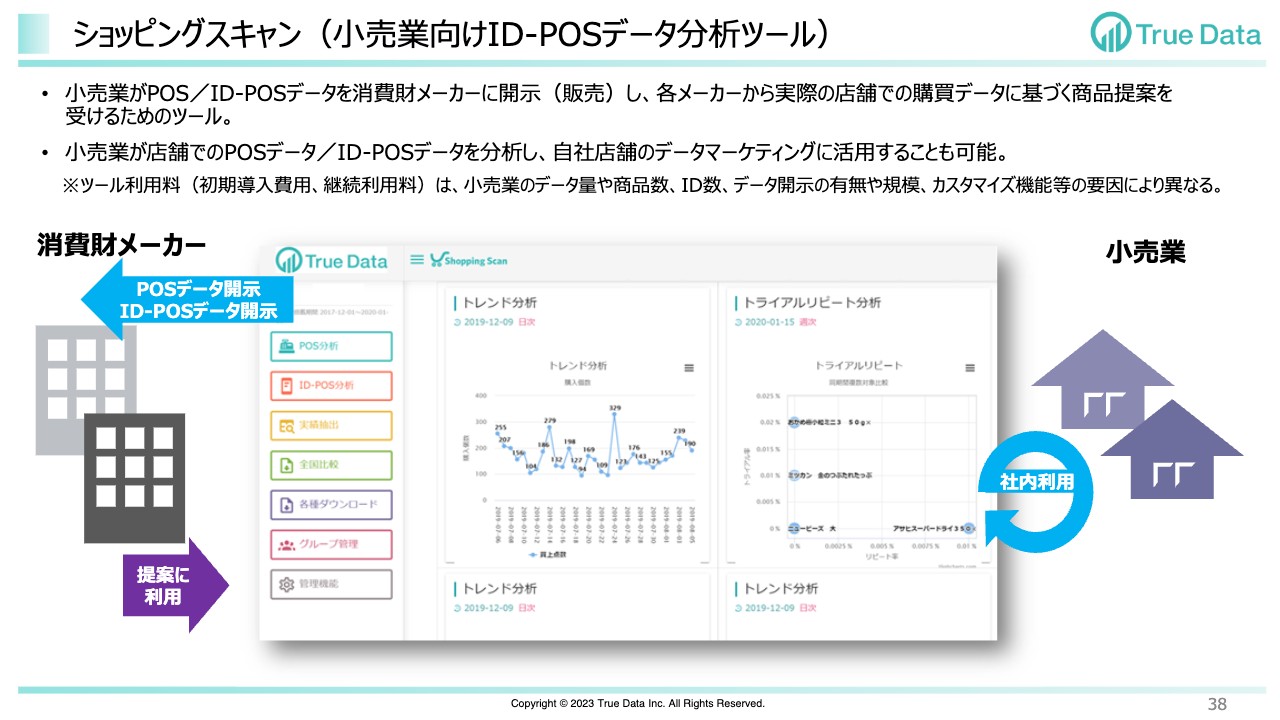

事業としては、このようなデータをサブスクリプション型のSaaSで提供しています。「ショッピングスキャン」は、小売業が自社のデータを小売業社内で活用したり、取引先のメーカーに提供できるツールです。

また、「イーグルアイ」は、消費者が日本でどのような購買をしているのかが把握できるツールです。

ショッピングスキャン(小売業向けID-POSデータ分析ツール)

「ショッピングスキャン」は、小売業の社内でも使っていただいており、一方で取引先であるメーカーにも小売業から「ショッピングスキャン」が提供されています。

「ショッピングスキャン」を導入することで、例えば、消費財メーカーは「この自社商品を棚に置いていただけると、このようなよいことがあるから、ぜひ棚に置いてください」と、データに基づいてエビデンスを示しながら商談を行えます。商談資料も進化していき、価値が連鎖していきます。

また、小売業によっては、メーカーからその部分のツール使用料などを得ている会社もあります。

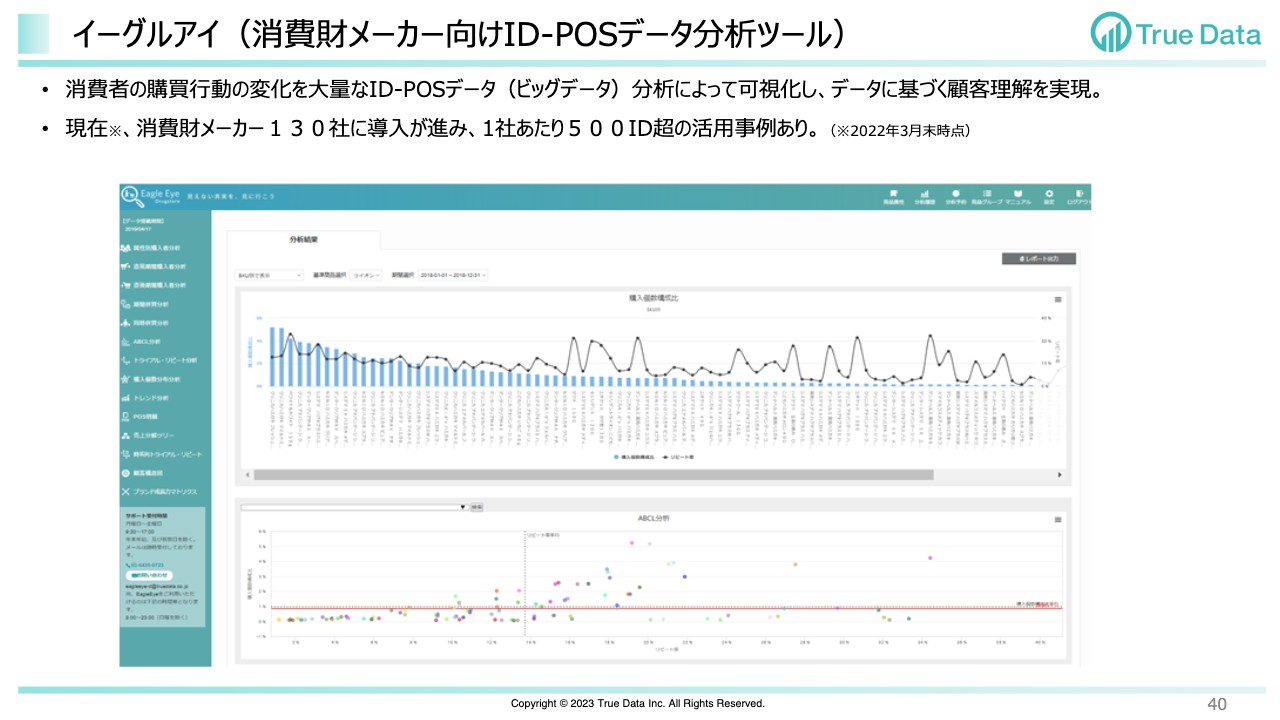

イーグルアイ(消費財メーカー向けID-POSデータ分析ツール)

「イーグルアイ」では、市場における商品の売れ行きや、消費者がどのような買い方をしているのかがわかります。現在、約130社に導入が進んでいますが、消費財メーカーの社内で活用が進み、1社で500IDくらい利用している事例もあります。

データのクレンジングには1日かかっていますが、2日前の購買まで捕捉でき、日本の消費がわかるツールとなっています。

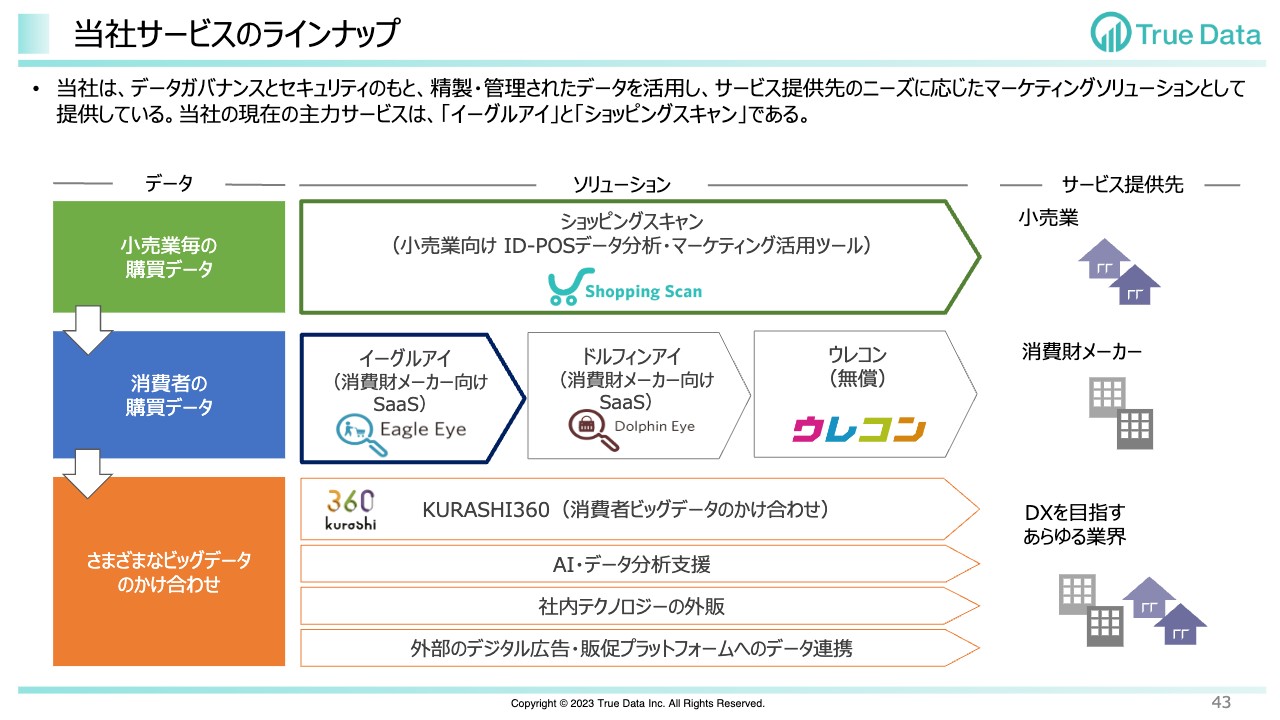

当社サービスのラインナップ

当社サービスのラインナップです。小売業のDX支援からスタートしていますが、「自社のデータだけでは見えない、日本の消費全体と比較しながら、どこに伸びしろがあるか把握したい」という小売業のニーズもありますので、消費全体がわかるデータを作っています。これを「ウレコン」では、統計データとしてダッシュボードのかたちで一般に公開しています。

また、当社のソリューションを開発する中で、いろいろな工程やプロセス、部品ができています。当社が行ってきた工程と同様の取り組みを自社内で実現したい会社に対して当社がプロセスや部品を提供していくと、それほど難しい道を通らなくても次々に実現することができます。それが世の中を変えていく、支えていくことだと思っています。

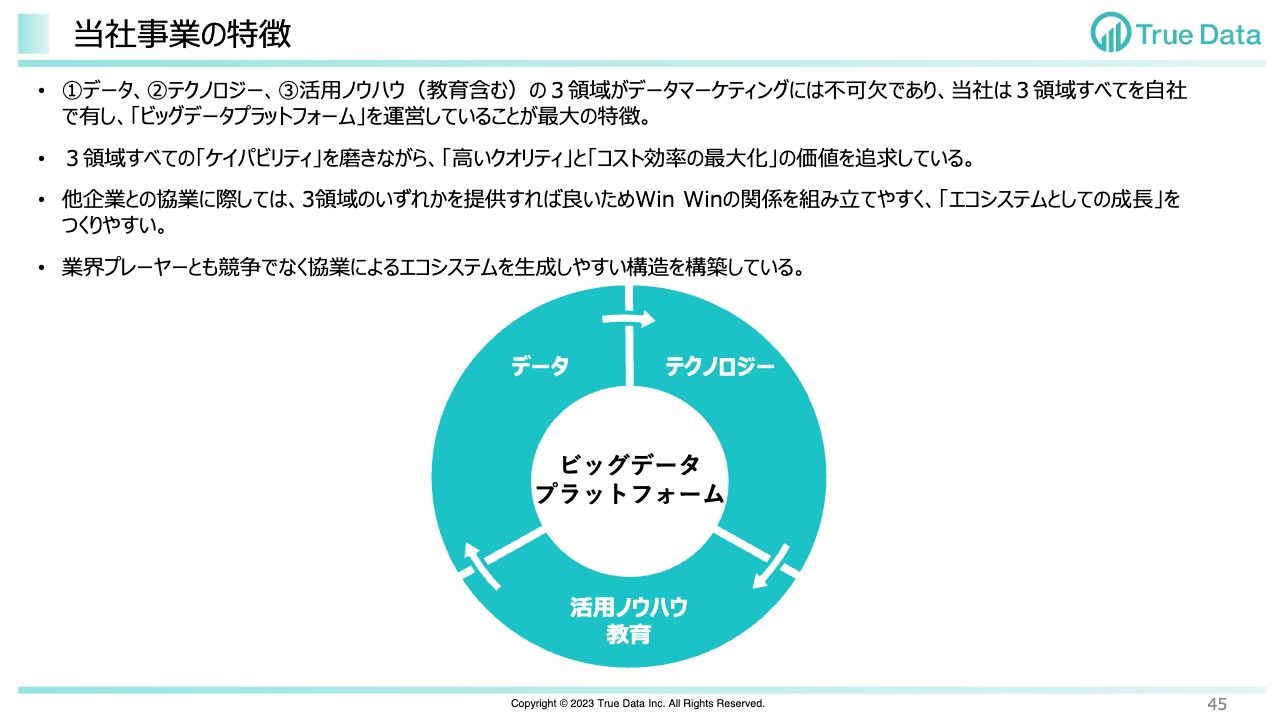

当社事業の特徴

ここからは、当社の強みと成長戦略についてご説明します。データマーケティングには、データ、テクノロジー、活用ノウハウの3領域が不可欠です。システムだけ入れても使えないことはお客さまもよくご存じですので、この3つをどのようにして備えるかを日々考えています。

データ活用を料理に例えると、データは食材、テクノロジーは包丁や電子レンジなどの調理器具にあたります。さらに、それを作るレシピや、調理のノウハウがあってはじめて、おいしい料理が出来上がります。これをすべてワンストップで提供したいと考え、我々はサービスを磨いています。

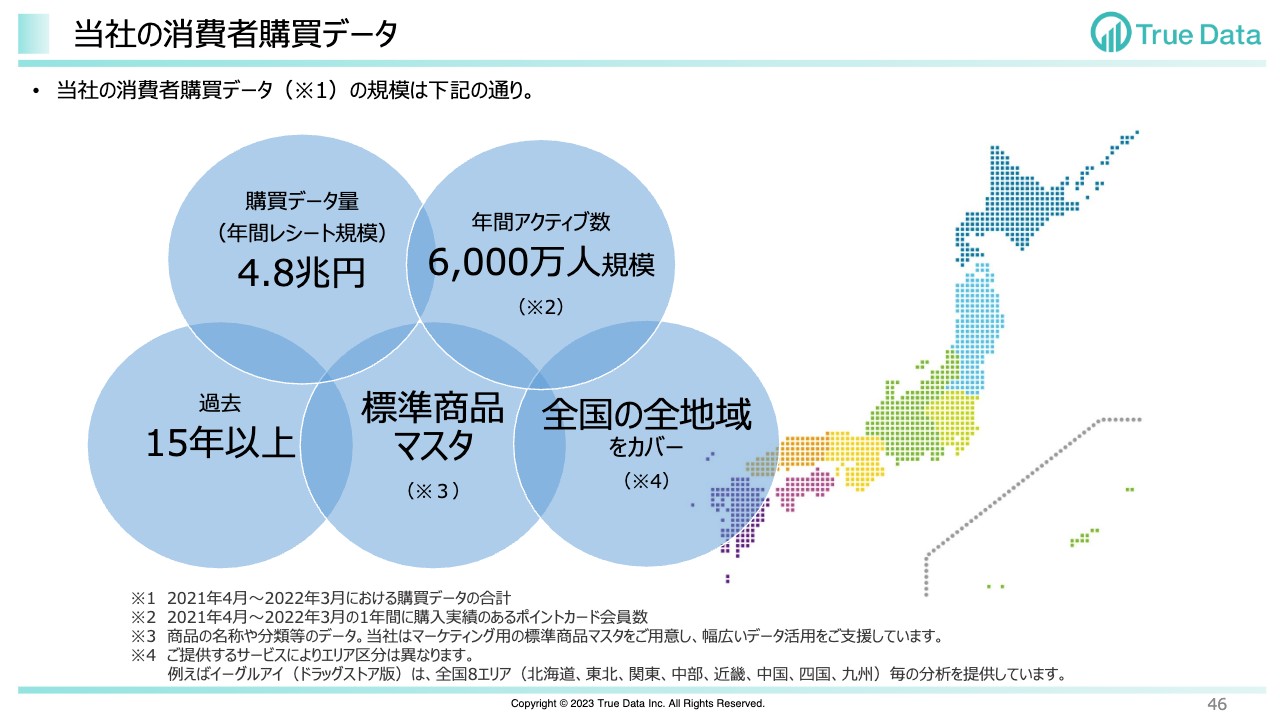

当社の消費者購買データ

当社の消費者購買データです。現在、スライドに記載しているような規模のデータを受け止めて、いろいろな小売業のお客さまの支援を行っています。

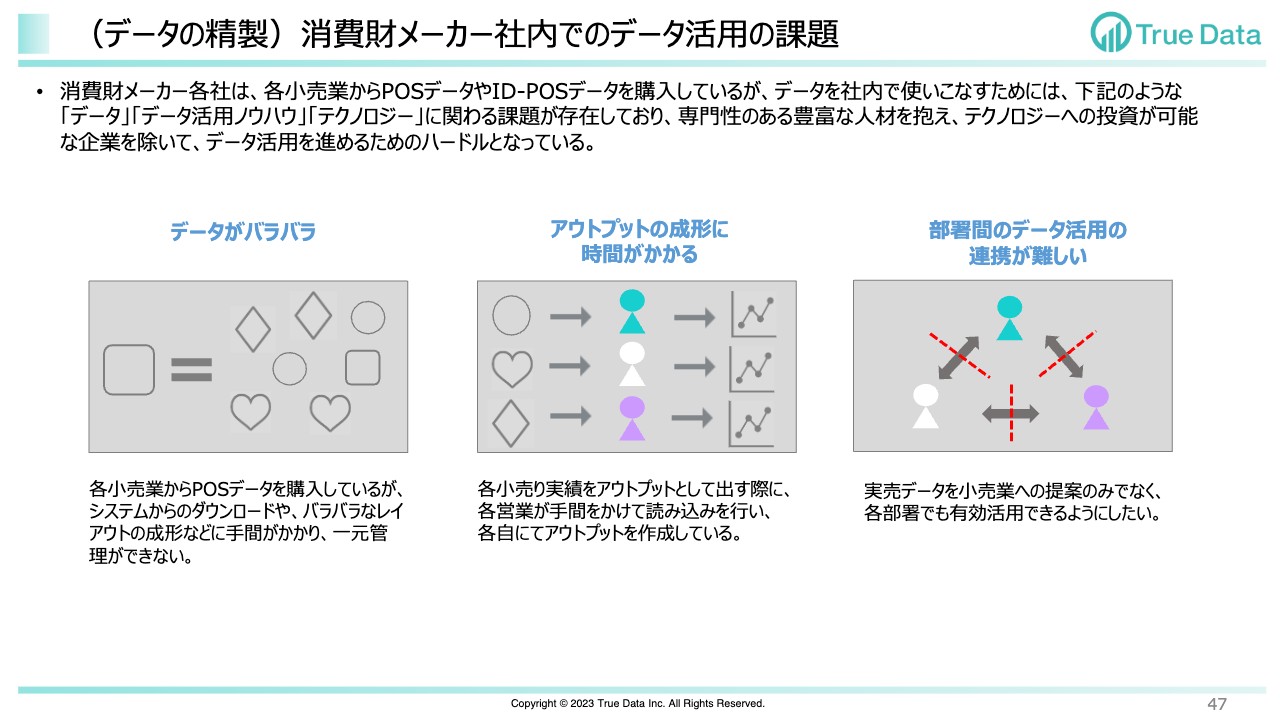

(データの精製)消費財メーカー社内でのデータ活用の課題

消費財メーカーの中で蓄積されたデータを使おうと思っても、データの精製のプロセスは大変な部分があります。

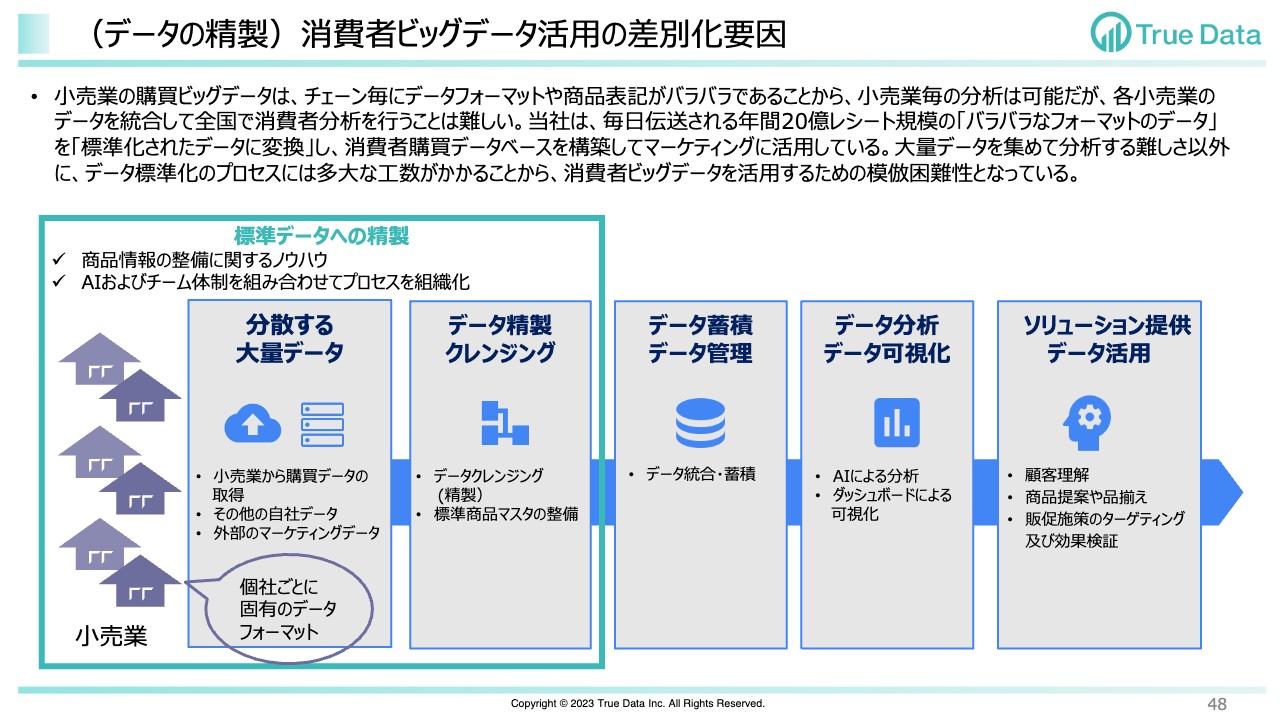

(データの精製)消費者ビッグデータ活用の差別化要因

例えば、複数の小売業からデータを購入している場合、同じ商品であっても、違う名称がついていたり、商品の分類方法が異なることがあります。このようなデータを整えて使いやすいかたちにして提供するといった、支援をしています。

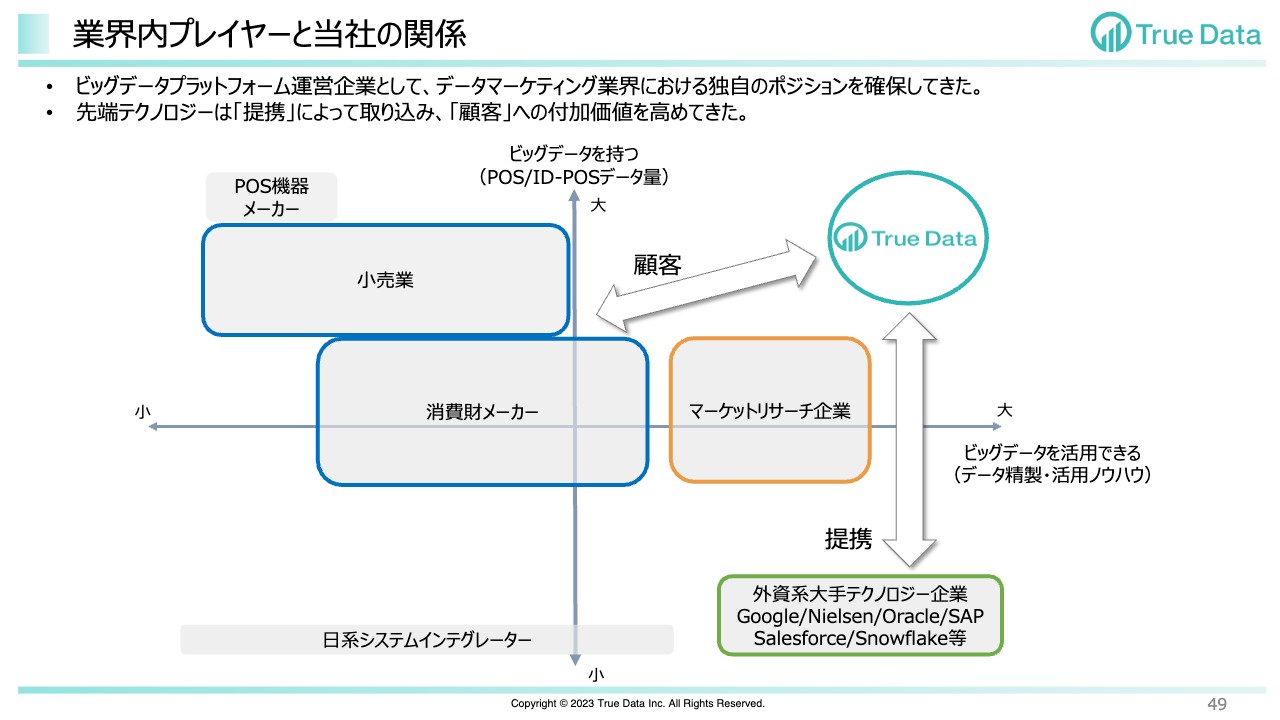

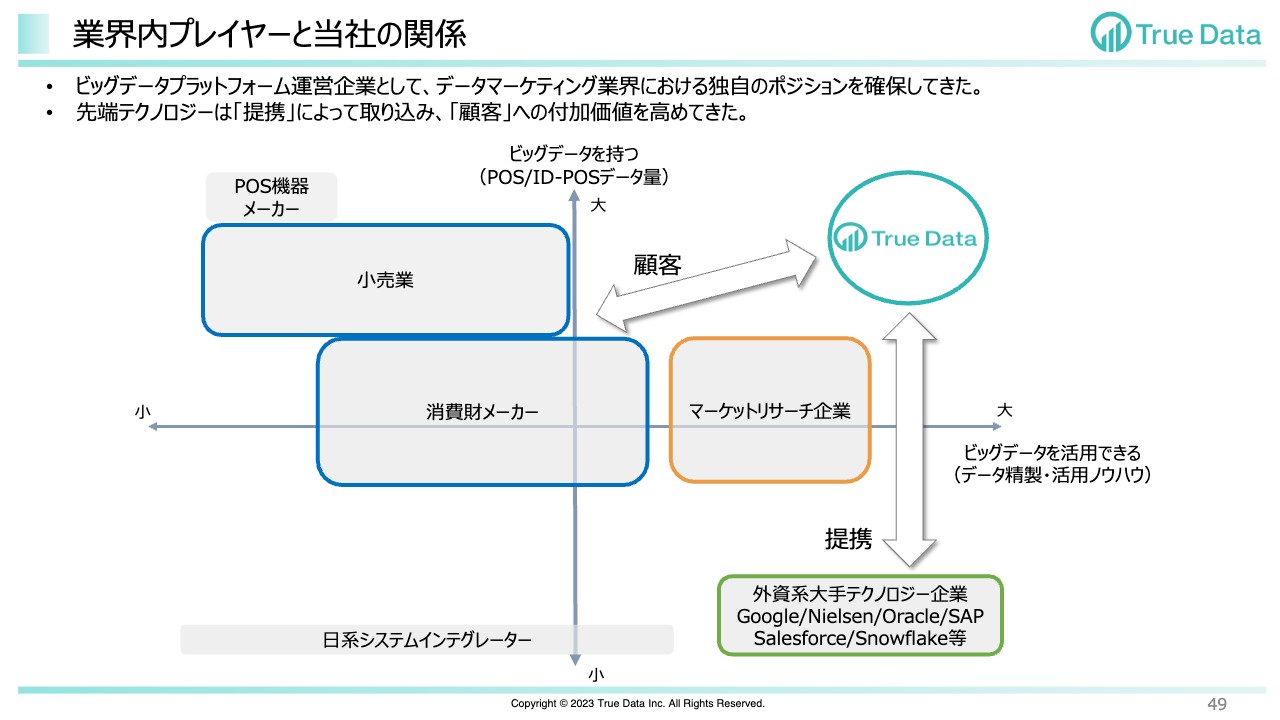

業界内プレイヤーと当社の関係

データ量の観点では、我々の受け止めているデータ量はどんどん大きくなっています。

ノウハウの観点では、もちろんマーケティングリサーチにも使えますが、広告の効果検証や、ターゲティングのプロセスなど、いろいろなかたちでデータを使うことができます。ライフスタイルや、どのような人たちがどのように購入商品がスイッチしたかもわかります。

当社は、進化する素晴らしいテクノロジーを連携しながら取り入れ、その恩恵も受けていこうと考えており、テクノロジー企業とは「提携」という関係です。提携している企業からもお客さまをご紹介いただきながら、どんどん価値を増やしていくのが、当社のポジショニングになっています。

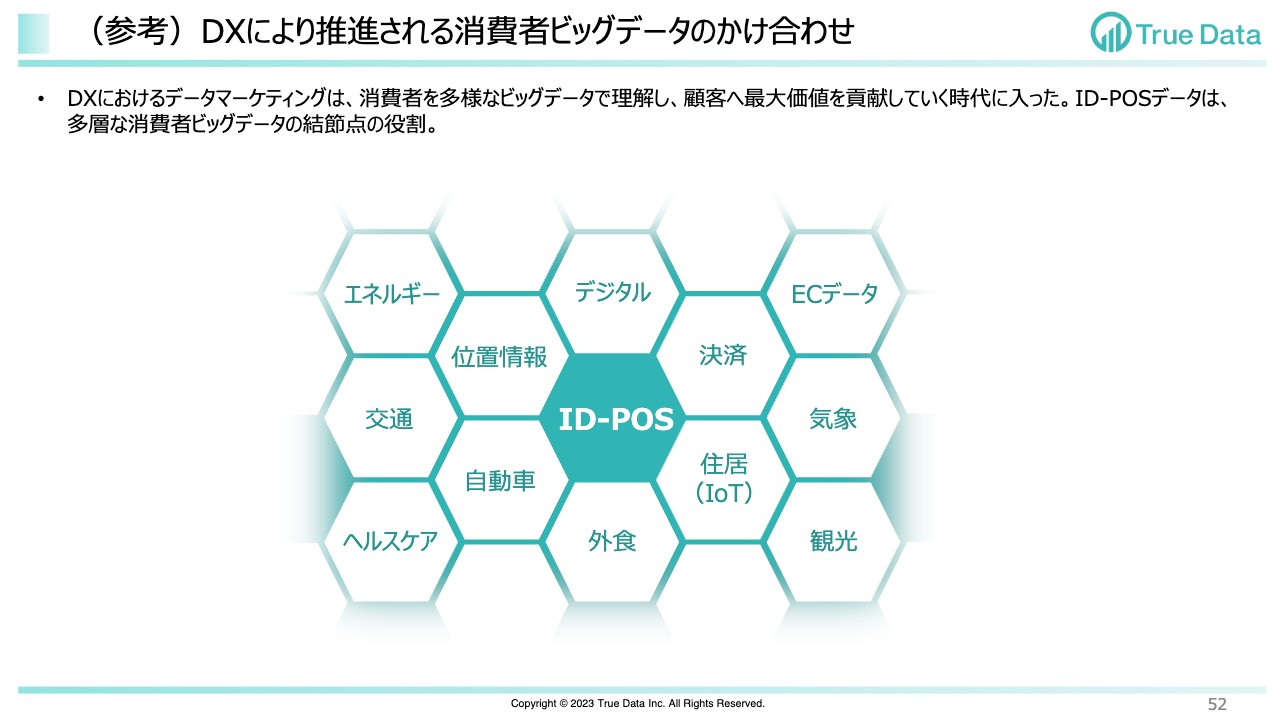

(参考)DXにより推進される消費者ビッグデータのかけ合わせ

2023年はCookieと呼ばれるデジタル上のIDに、どんどん制限がかかっていく年になっています。ID-POSデータは「いろいろなデータを掛け合わせながら、消費者などいろいろなものをデータで理解し捉えていこう」という流れにおいて、中心に位置づけられるデータになってきていると思います。

当社はID-POSデータを生業にしたプラットフォームですが、掛け合わせるデータとして多種多様な案件が出てきています。1つは位置情報です。位置情報とID-POSデータを掛け合わせると、いろいろなことがわかってきます。

またデジタル上では、例えばSNSで爆発的に拡散された後、実際に商品が購入されるという導線になっています。そのような掛け合わせの中で、いろいろと見ていくことも非常に関心を持たれてきた部分だと思います。また、気象と購買の関係には、かなり以前から取り組んできました。

最近の傾向としては、ヘルスケアデータが挙げられます。ヘルスケアとID-POSデータの傾向から、ライフスタイルなどいろいろなことが見えてきます。決済との掛け合わせも最近出てきたと感じています。

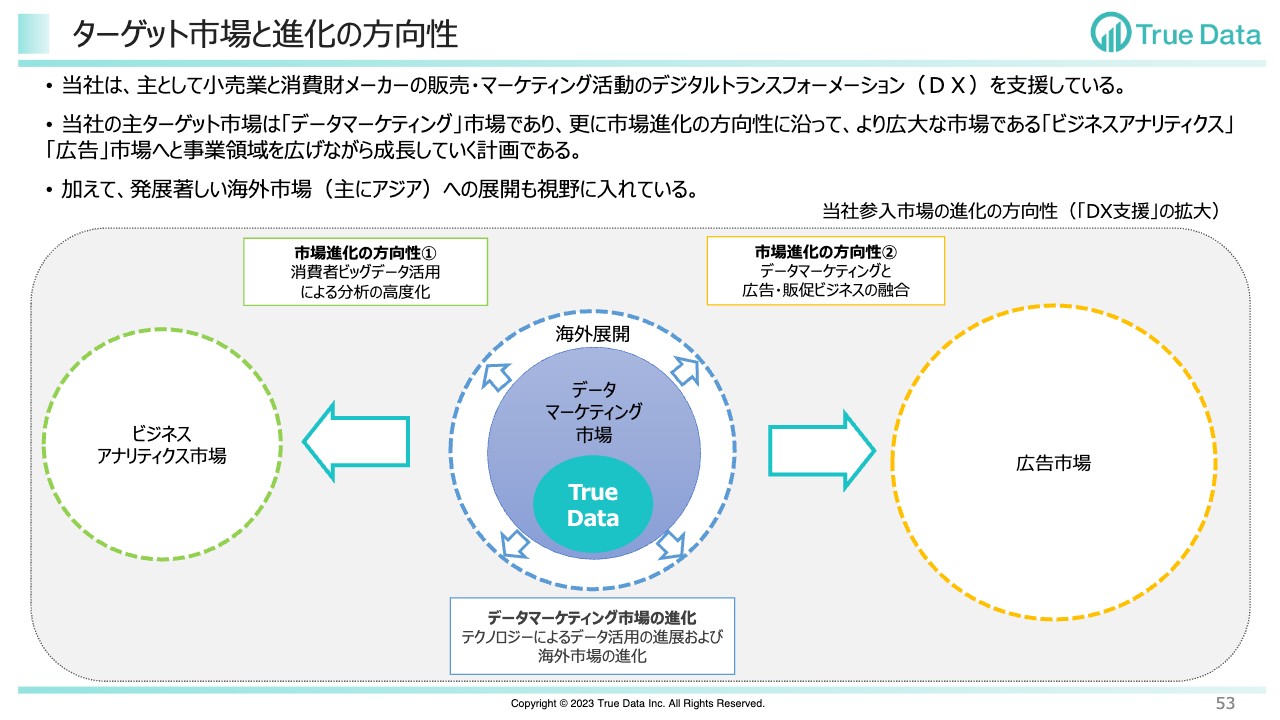

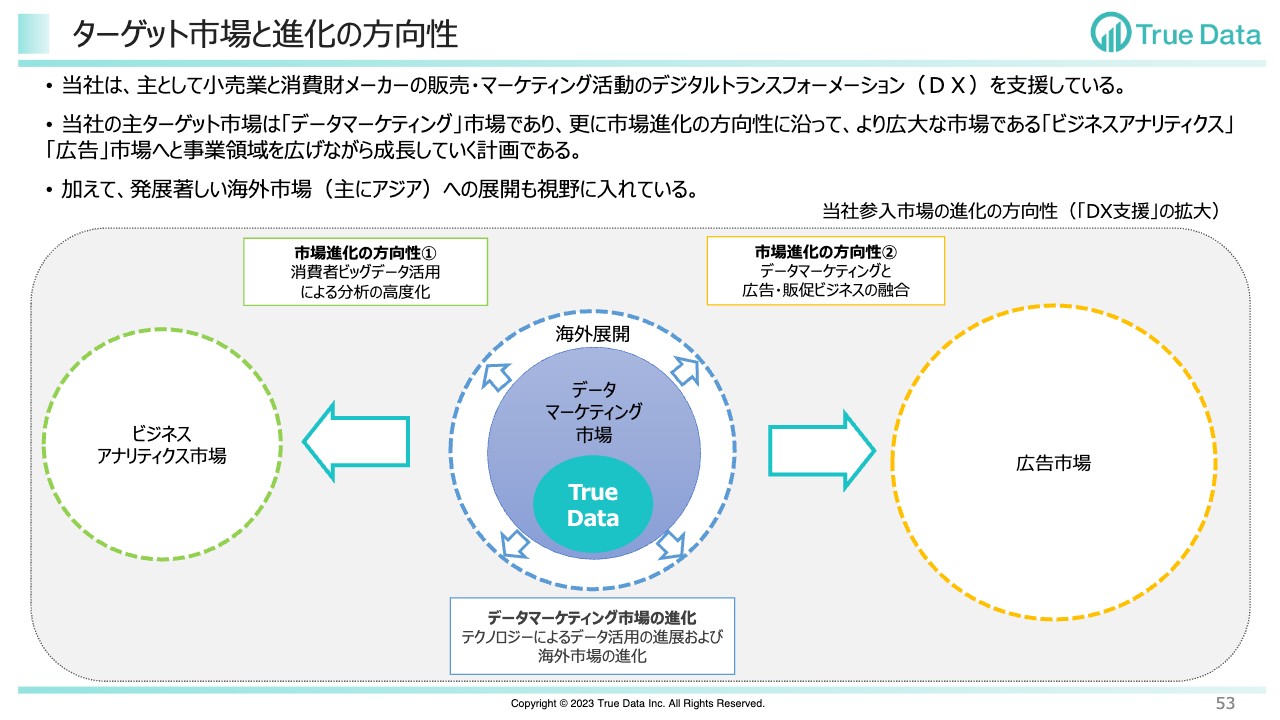

ターゲット市場と進化の方向性

ターゲット市場と進化の方向性についてです。「イーグルアイ」や「ショッピングスキャン」は、スライド中央のデータマーケティング市場にあり、支援するお客さまを増やしながら、売上を積み上げています。日本だけではなく、アジアの成長市場にも視野を広げ、国境を越えて同じようなビジネスを展開したいということで着手し始めています。

スライドの点線の部分は、新規領域になります。海外展開、広告市場、ビジネスアナリティクス市場にもすべて着手しています。その中でも、広告市場およびアナリティクス市場は今期中に立ち上げ、来期からスケールさせていきたいと考えており、準備は順調に進んでいます。

したがって、具体的な数字や取り組みは、開示できるタイミングになればきちんとリリースしてご説明します。以上で、私からのご説明を終わります。

質疑応答:小売業への「面」の拡大における進捗と今後の見通しについて

司会者:「今期は小売業の『面』を押さえていくという方針を示されていたと思いますが、今回の解約で後退した印象です。現状の進捗と見通しを教えてください」というご質問です。

米倉:ご説明したとおり、不可避なケースだったと理解しています。「面」で対応していくことで、正確に消費の動きがわかると考えていますので、ここは着々と最大限に進めています。

ただし、小売業とのデータ連携はリードタイムが長い話であり、システムの入れ替えのタイミングなどがあるため、来期以降に成果が出てくると思います。案件はしっかりと進捗している状況です。

質疑応答:第3四半期の営業赤字の理由について

司会者:「第3四半期だけで見ると営業赤字になっているが、これは計画どおりなのでしょうか? 想定外の費用などがあったのであれば教えてください」というご質問です。

倉沢学氏(以下、倉沢):まず、第2四半期が終わった段階で利益が通期予想を超えたため、第2四半期の開示の際に上方修正を行いました。

第2四半期の決算説明会でお伝えしたとおり、期初に約束した利益は上期の段階で達成しました。そのため、下期は若干上方修正しつつ、利益よりも投資を優先したいということで、下期の利益はその時点でゼロに近い計画としていました。

したがって第3四半期だけで見ると、ご指摘のとおり若干の営業赤字ですが、基本的には計画どおり順調に進んでいます。

質疑応答:来期の「イーグルアイ」の売上について

司会者:「『イーグルアイ』ではスーパーマーケットの購買データを拡大させる方針とのことですが、来期はどの程度期待できそうでしょうか?」というご質問です。

米倉:今期に感じたことは、大手が「イーグルアイ」に加入するなど、中期的なトレンドは変わっていないということです。一方で、小さなお客さまの一時的な休止が目立ったと思っています。また、休止したお客さまが戻ってきたこともあると思います。

来期の数字としてどう落とし込むかは検討中ですが「イーグルアイ」に対するポテンシャルはまだ先であり、中期的なトレンドも特段変わっていないと考えています。以上が現時点での答えです。

質疑応答:プラネットとの業務提携による業績へのインパクトについて

司会者:「プラネットとの『POSデータクレンジングサービス』について、業績インパクトはどの程度ありそうでしょうか? 社会的課題に関しては触れなくてけっこうですので、どのような市場規模になるのか知りたいです」というご質問です。

米倉:社会的課題に関してはCSRという考え方もあり、大事なポイントだと思っています。当社はボランティアをしようという気持ちはまったくありませんが、それによる課題解決はニーズが大きい領域だと思います。どの程度のインパクトかは答えにくいですが、ニーズはかなり大きいと考えています。

データクレンジングサービスを行うことにより、テクノロジーを導入して社内で使っていこうという流れは加速すると思います。さまざまな企業やシステム会社などがアプローチして取り組んでいくと考えています。

したがって、当社とプラネットで「POSデータクレンジングサービス」を開発し、提供することによって業界全体が前進し、そのような案件が増えていくと思います。その中で、当社がどのくらいの案件を受注できるかというお話だと思いますので、体制を整えながら、お客さまがDXを進める過程で当社のサービスを選んでいただき、成長を加速していくことを目指しています。

現時点では数字を提示できない状況ですが、このようなことを単に準備しているだけではなく、受注やその後の展開に向けた営業的な動きを含めた準備に入っていることだけはお伝えしておきます。

質疑応答:コストが計画に対して遅れているように見えることについて

司会者:「コスト消化が計画比でやや遅いようですが、第4四半期にコストがまとめて出るのでしょうか?」というご質問です。

倉沢:6ページをご覧ください。費用の進捗率で、売上原価は75.1パーセントとおよそ4分の3ですので、ご質問の主旨は「販管費がまだ68パーセントしか来てないのではないか」ということだと解釈してお答えします。

ご指摘のとおり、こちらの数字だけを見ると遅いのですが、計画どおりに進んでいます。業務委託費等が第4四半期に偏っており、まとめて出るために現状の進捗が遅いとご理解ください。

質疑応答:「POSデータクレンジングサービス」が収益に寄与する時期について

司会者:「プラネットとの『POSデータクレンジングサービス』が収益に寄与しそうな時期について、目処は立っているのでしょうか?」というご質問です。

米倉:こちらは、プラネットとの業務提携も含めたビジネスアナリティクス領域全体での取り組みのうちの1つです。

我々なりに、いつ頃からどのようなかたちになるか見えているものの、具体的な数字やスケジュール感を答える時期ではないと考えているため、お伝えできるタイミングで開示できればと思います。ただし、目処が立っているかどうかでいいますと、我々としては目処が立ってきたと思っています。

倉沢:一言だけ簡単に補足します。現在、社内で来期の予算を組んでいるところです。まだ開示していないため、数字等をお伝えする段階ではありませんが、来期どのくらいかは予算の中に織り込んで出すようにしています。

質疑応答:ビジネスアナリティクス領域、広告領域の進捗について

司会者:「新規領域への取り組みに期待しています。ビジネスアナリティクス領域、広告領域について、差し支えない範囲で進捗を教えてください」というご質問です。

米倉:ビジネスアナリティクス領域および広告領域とありますが、ビジネスアナリティクスのほうが受注してから着実に売上が立つまでのリードタイムが長いです。長いといっても数年ではなく数ヶ月ですが、そのような意味で、先に成果が出そうなのは広告領域です。

現在、デジタル広告サービスの展開というかたちでの提携案件が複数進行しています。こちらの領域はTrue Data1社で行うというより、既存の強い事業者とデータ連携させてスピーディに売上および価値を作りながら成長していこうということです。今期も残すところ1ヶ月程度ですが、今期中の立ち上げに向けて準備が進んでいます。

まだ開示できる段階ではありませんが、大手のネット広告メディアのイベントで、ユーザーから準備中のサービスを大きく取り上げていただくなど、順調に進捗していると考えています。こちらの提携の枠組みなど、売上がはっきりとかたちになってきた段階で投資家のみなさまにもご説明したいと考えていますので、今しばらくお待ちください。

ビジネスアナリティクス領域で、プラネットとの協業についても多くのご質問を頂戴していますが、プラネットとの取り組み以外も含めた事業開発が進んでおり、見込み案件の受注活動を開始するステージに入っています。

こちらも売上などがはっきりとかたちになってきた段階で、投資家のみなさまにもご説明したいと考えています。売上になるまでリードタイムがあると思いますが、しばらくお待ちください。準備としては順調だと思っています。

質疑応答:クラウド移行による減価償却費の四半期ごとの動きについて

司会者:「クラウド移行のシステム投資の減価償却費は、来期第1四半期まで続くとのご説明でした。コスト構造をみると、対前年ですでに減価償却費が減っているようですが、このあたりの四半期ごとの減価償却費の動きをもう少し詳しく教えてください」というご質問です。

倉沢:ご質問のとおり、来期第1四半期で大きなクラウド移行の償却が終わります。ご質問は「定額で償却しているのに、早くも減り始めているのではないか」というご指摘だと思います。

こちらのシステム投資の内容は、「イーグルアイ」および「ショッピングスキャン」という当社の主力商品に関するソフトウェアの償却になりますが、完成した時期と償却が始まった時期にそれぞれ若干のズレがあります。

そのため、段階的に一部は償却が終わっていますので、少しずつ減り始めていることになります。そのすべてが終わるのが、来期第1四半期です。

質疑応答:SalesforceやSnowflakeとの取り組みについて

司会者:「49ページの説明で、SalesforceやSnowflakeが入っています。上場時の資料にはなかったと思いますが、どのような提携なのでしょうか?」というご質問です。

米倉:当社のデータプラットフォームは、グローバルに競争力のあるテクノロジーを組み込みながら、継続的に進化していくものです。

今回、新たにSalesforceやSnowflakeとの連携を開始したことにより、当社のソリューション機能が向上し、コスト効率の向上が進むというのが1つの目的です。

また、SalesforceやSnowflakeを採用する企業、彼らのプラットフォームのお客さまは増加し続けているため、リーチできる市場が拡大するというのがもう1つの目的です。

質疑応答:M&Aの検討状況について

司会者:「以前の決算説明会で、M&Aの検討は常に進めているというご説明がありました。その後の進捗について、差し支えない範囲でかまいませんので教えてください」というご質問です。

米倉:現在はターゲット市場のご説明のスライドの点線部分で示したように、新しい領域、海外展開、業務提携など複数の打ち手を同時に進行しています。

当社事業とのシナジーが期待できそうな企業とのM&Aは常に検討しています。例えば当社はデータを持っていますが、M&Aには「他のデータがある」「プロダクトラインナップが拡大する」「リーチできる市場が広がる」などいろいろな目的があります。

現状として、出資や資本提携など常に複数案件を検討していますが、まだ開示できるようなディールには至っていません。ただし、時間を買うという意味で検討は続けていくつもりです。

この銘柄の最新ニュース

トゥルーDのニュース一覧- TrueData Research Memo(5):2026年3月期中に次期中計発表予定。飛躍フェーズに臨む計画策定進む 2025/12/23

- TrueData Research Memo(4):2026年3月期業績予想据え置き、中計最終年度の目標達成目指す(2) 2025/12/23

- TrueData Research Memo(3):2026年3月期業績予想据え置き、中計最終年度の目標達成目指す(1) 2025/12/23

- TrueData Research Memo(2):2026年3月期中間期は増収増益。協業ネットワーク拡大で販路拡大進む 2025/12/23

- TrueData Research Memo(1):前期受注の大型案件が寄与し、2026年3月期中間期は増収増益 2025/12/23

マーケットニュース

- 「株式」ADR日本株ランキング~全般買い優勢、シカゴは大阪日中比250円高の57850円 (02/11)

- シカゴ日経平均先物 大取終値比 250円高 (2月10日) (02/11)

- 【これからの見通し】米雇用統計に注目、それに先立ってアジアでは円買いが優勢 (02/11)

- 米国株見通し:底堅いか、利下げ余地なら買い継続 (02/11)

おすすめ条件でスクリーニング

True Dataの取引履歴を振り返りませんか?

True Dataの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。