J−オイルミルズ、環境変化に対応するため第六期中計の見直しを発表、収益構造改革により事業基盤の強化を図る

2022年3月期決算説明会

佐藤達也氏:本年4月1日付で、代表取締役社長に就任いたしました佐藤でございます。本日は大変お忙しい中、みなさまの貴重なお時間をいただき、弊社の決算説明会にご参加いただきまして、誠にありがとうございます。またアナリスト、投資家のみなさまには日頃より大変お世話になっていますこと、この場を借りて御礼申し上げます。

本日は、2021年度通期決算概況、2022年度業績予想、中期経営計画の見直しについてご説明します。

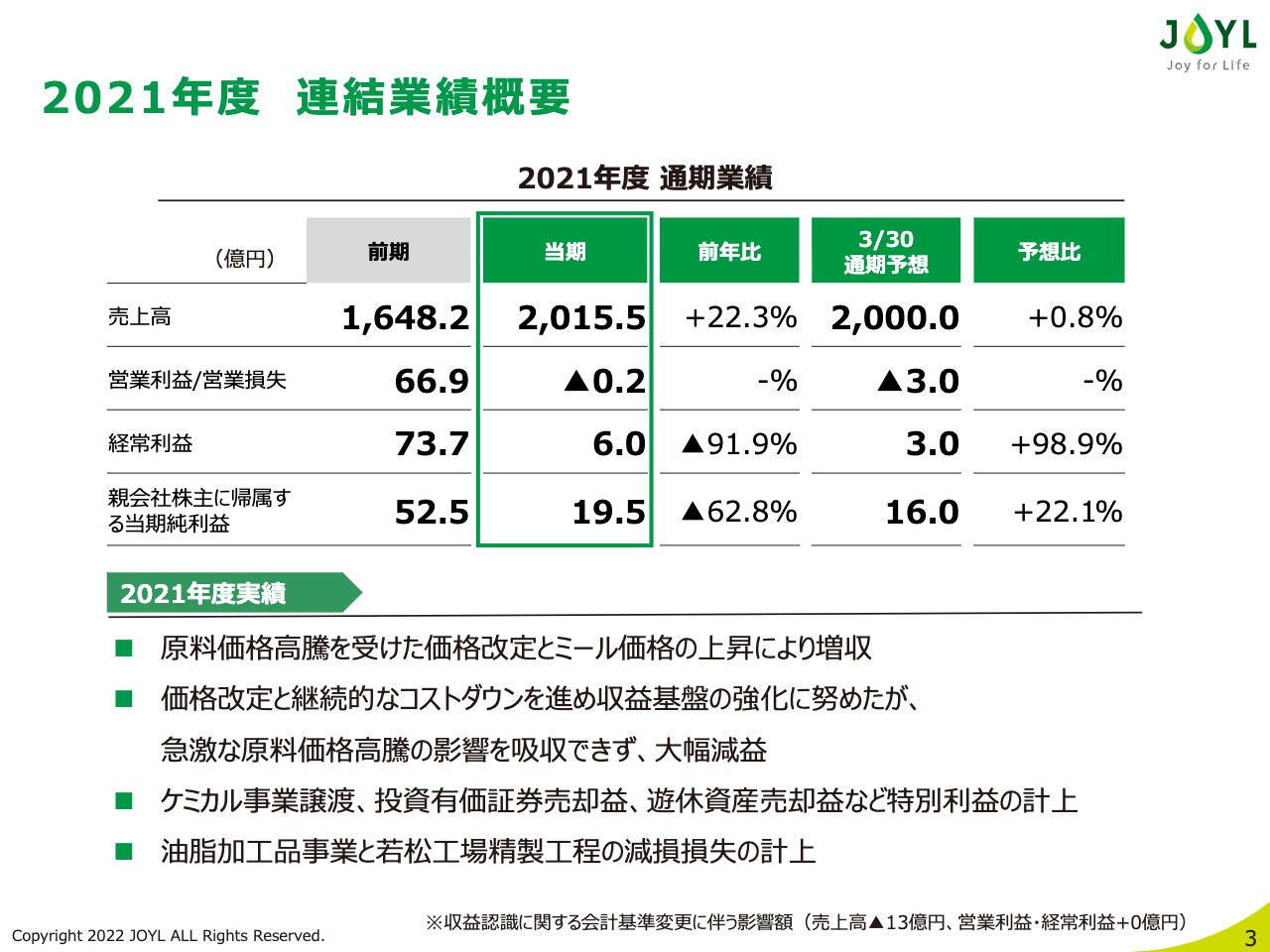

2021年度 連結業績概要

まずは、2021年度決算概況についてご説明します。売上高は油脂製品の価格改定、ミール価格の上昇によって22パーセント増収の2,016億円となる一方、営業利益は大豆、菜種の原料相場の高騰の影響を大きく受け、2,000万円の営業損失を計上する厳しい結果となりました。

また、特別利益としてケミカル事業譲渡に伴う譲渡益、投資有価証券売却益等があった一方で、特別損失として油脂加工品の製造設備および若松工場精製工程の減損損失を計上し、当期純利益は63パーセント減益の20億円となりました。

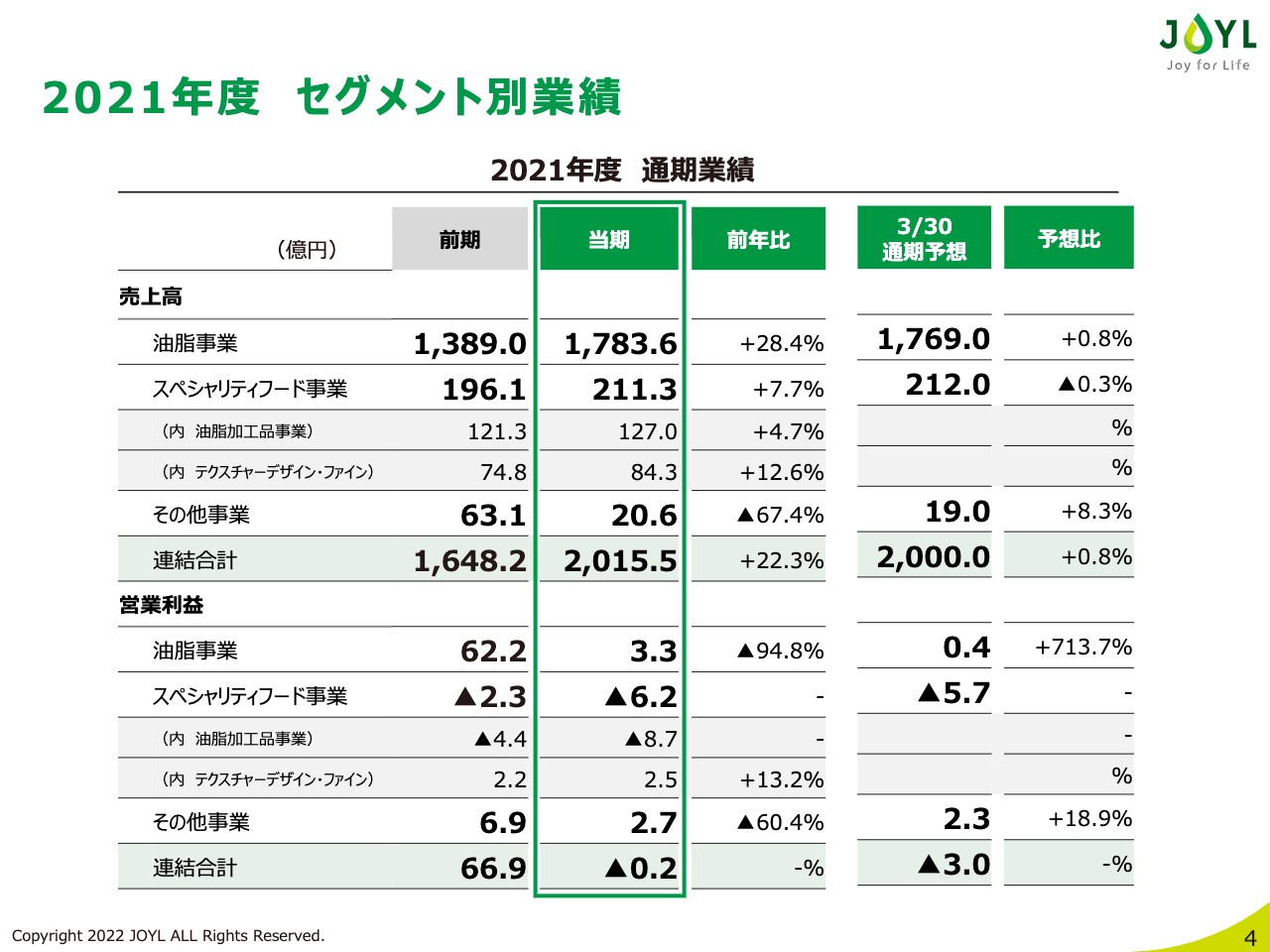

2021年度 セグメント別業績

2021年度のセグメント別業績についてご報告します。油脂事業は1,784億円と28パーセントの増収、スペシャリティフード事業は211億円と8パーセントの増収という結果になりました。その他事業については、ケミカル事業譲渡の影響により67パーセントの減収となっています。

営業利益について、油脂事業は前年度の62億円から今年度は3億円と大幅な減益、スペシャリティフード事業も今年度はマイナス6億円となりました。

次のスライドで詳細をご説明しますが、油脂事業について、スペシャリティフード事業はテクスチャーデザインおよびファインが増益だった一方で、油脂加工品は原材料価格の高騰により赤字幅が広がる結果となりました。

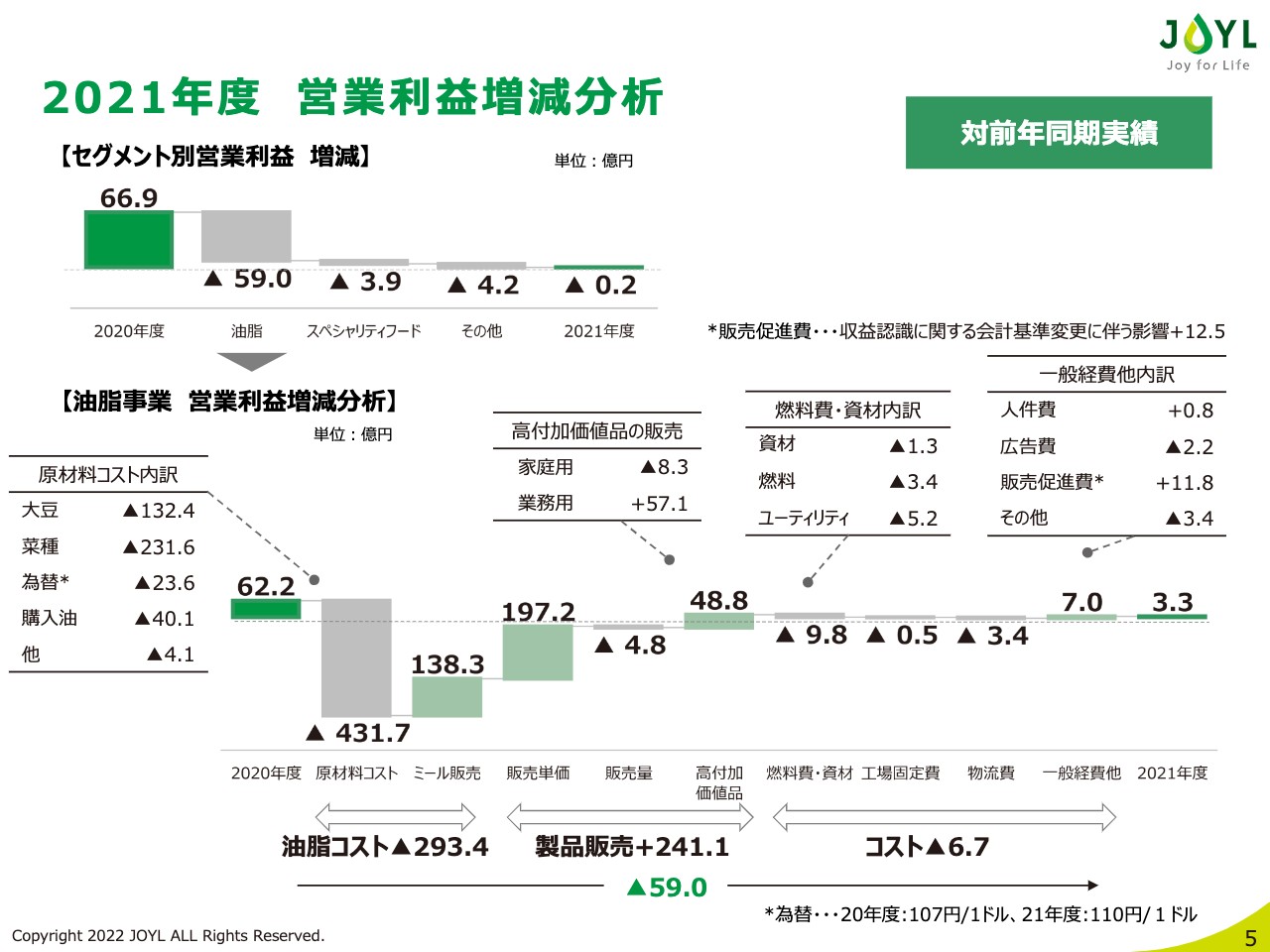

2021年度 営業利益増減分析

油脂事業の営業利益増減についてご説明します。スライドは、前年度と2021年度の営業利益の差を示しています。左側の「原材料コスト内訳」に記載しているように、今年度は大豆、菜種などを含む原材料価格高騰の影響を受け、原材料コストは432億円悪化しました。ミール販売によって138億円を打ち返しましたが、293億円も油脂コストが上昇するという非常に厳しい経営環境となりました。

製品販売については、価格改定と高付加価値品の拡販に努めた結果、前年比で241億円の増益となりましたが、油脂コストの上昇は吸収しきれず、その他のコストについても原油価格上昇などの影響を受けエネルギーコストが上昇し、59億円の大幅減益という結果となりました。

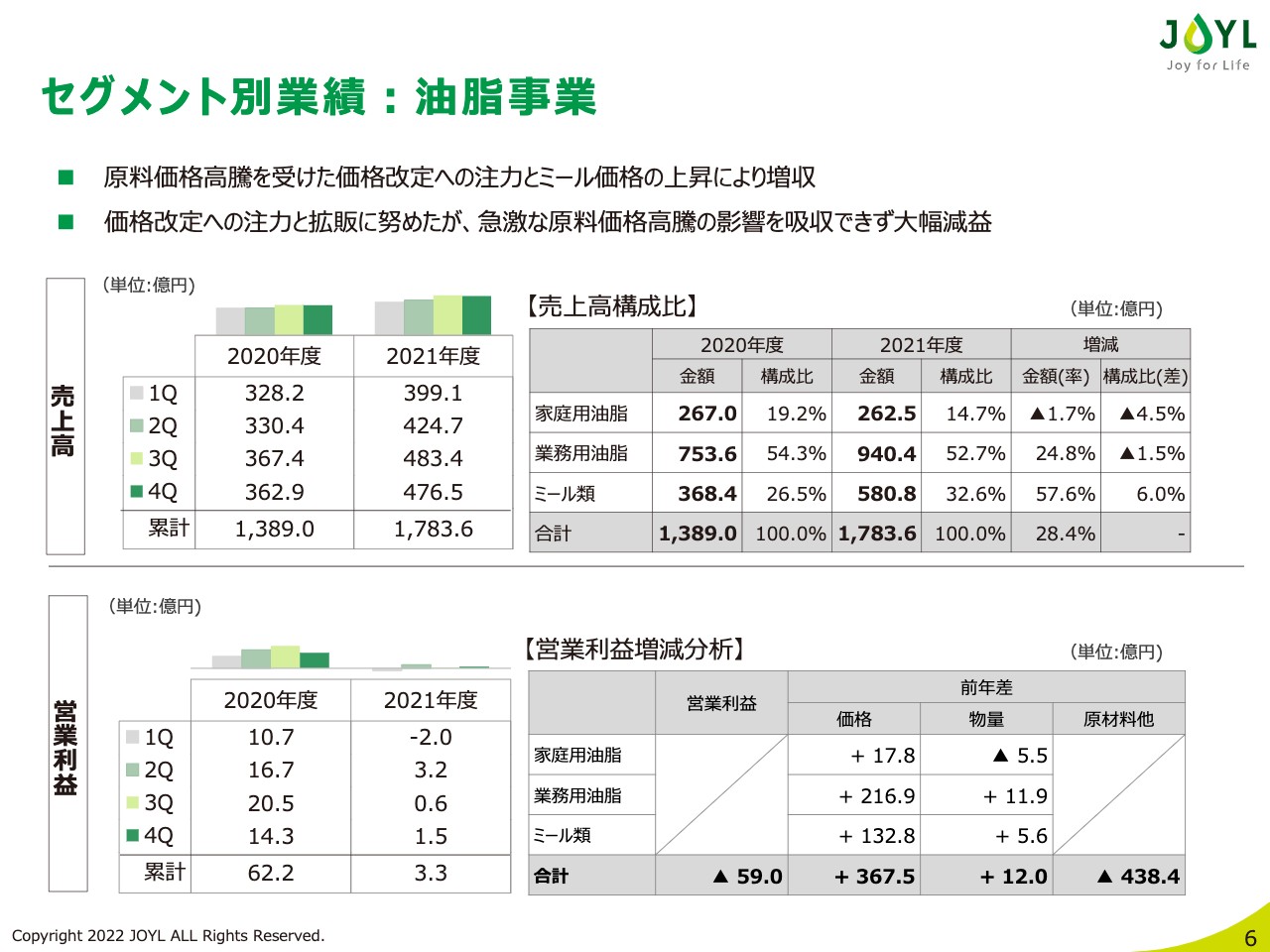

セグメント別業績:油脂事業

セグメント別の業績についてご説明します。油脂事業ですが、先ほどの増減分析にてご説明したとおり、売上高は価格改定および業務用、ミールの販売量増加に伴い、前年から395億円増加し1,784億円となりました。

一方、営業利益は先ほどご説明したとおり、期初に想定した以上に悪化する原材料価格状況に対応すべく、価格改定と販売強化に取り組みましたが、コスト増加分をカバーできず3.3億円と前年度より大幅に減少しました。

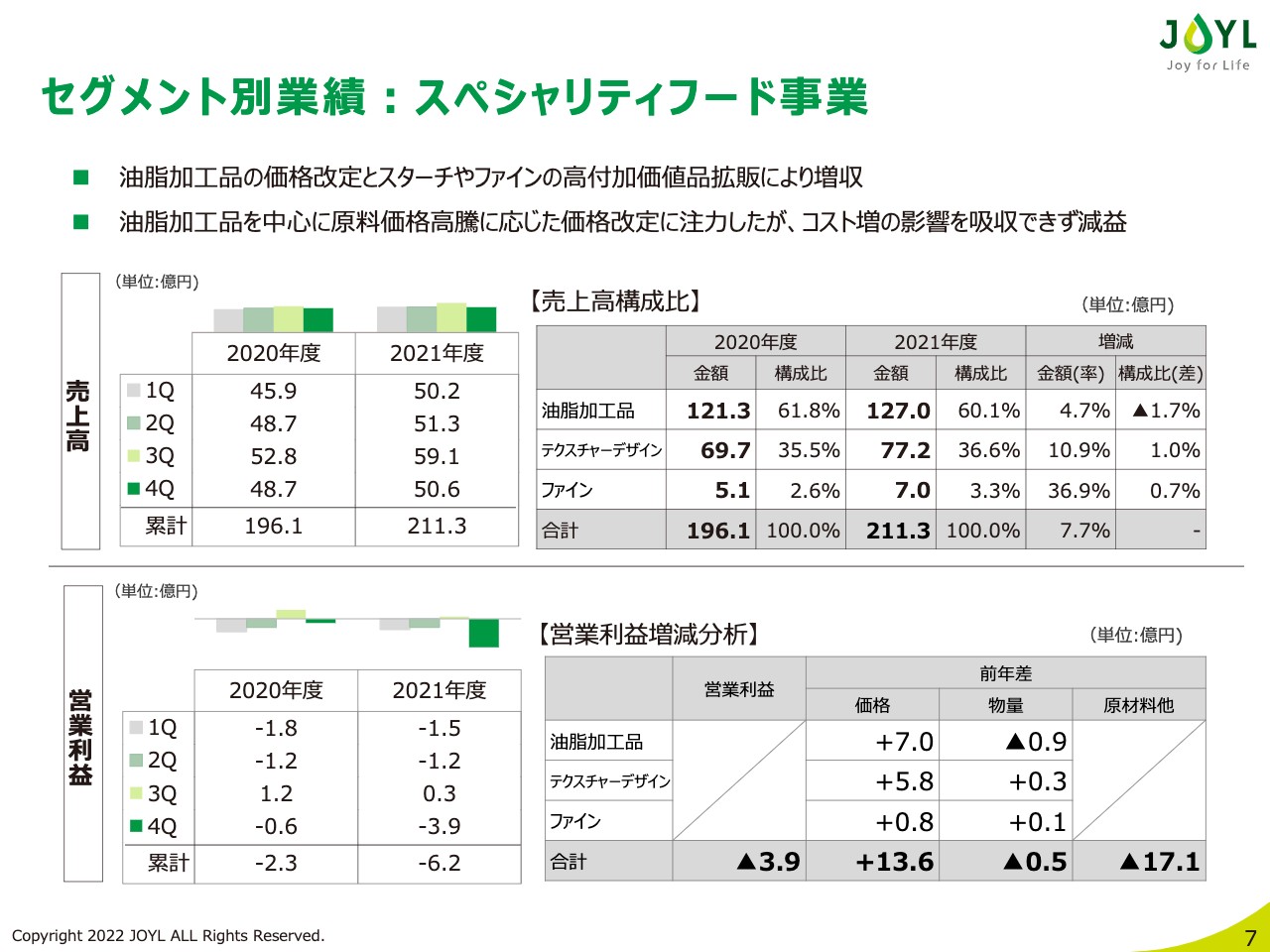

セグメント別業績:スペシャリティフード事業

スペシャリティフード事業について、ご説明します。全体では油脂加工品の価格改定やテクスチャーデザイン、ファインの高付加価値品の拡売により、売上高は前年から15億円増加し211億円となりました。

営業利益は原材料価格高騰などの影響に伴い、油脂加工品の不採算事業の停止や各事業とも価格改定を実施しましたが、前年から4億円減のマイナス6億円となりました。

喫緊の課題となっている油脂加工品の収益化については、SKUの大幅削減、生産の効率化、固定費削減などの抜本的な構造改革の取り組みを、スピード感を持って進めています。

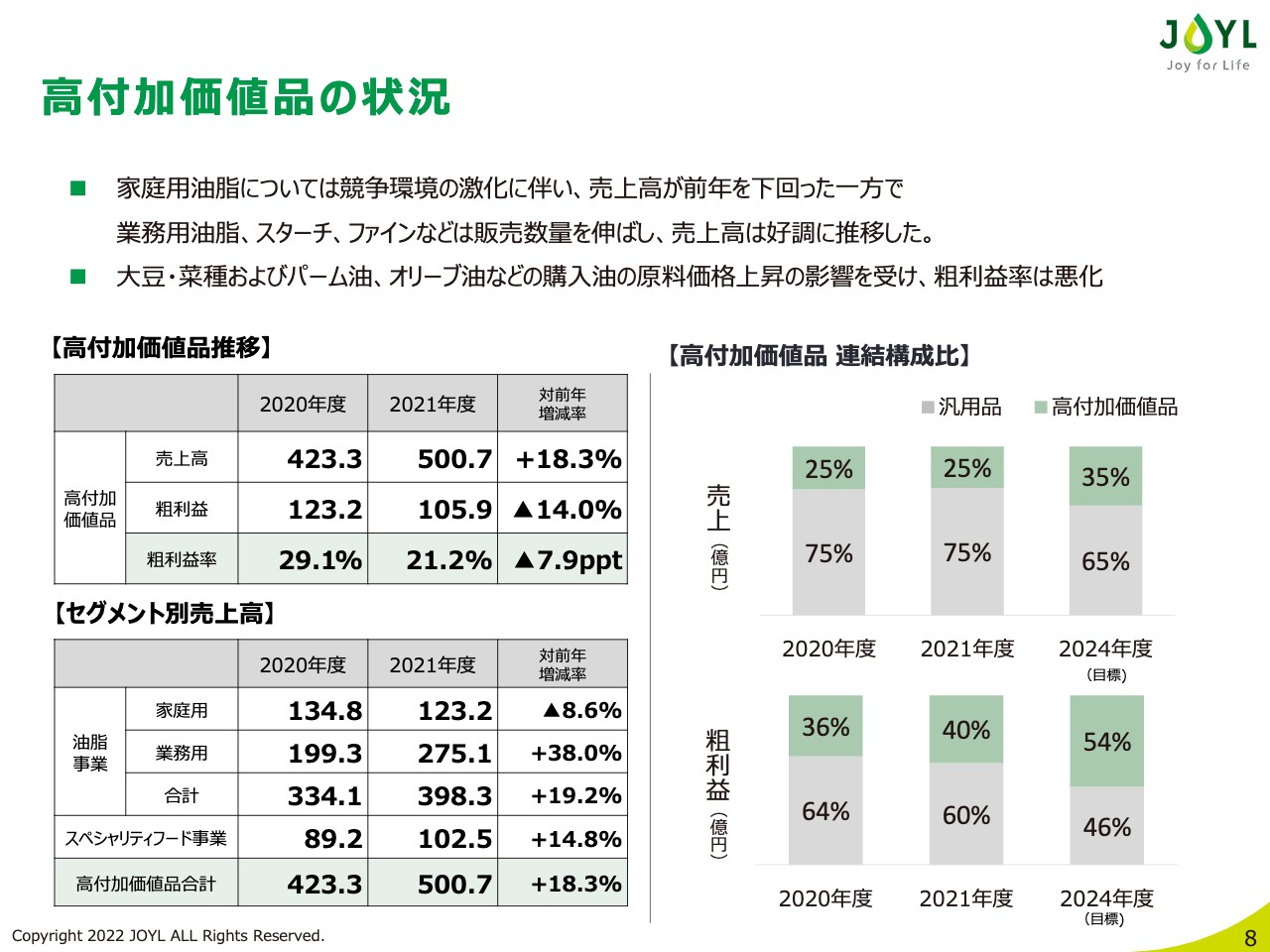

⾼付加価値品の状況

高付加価値品の状況についてご報告します。売上高は全社で18パーセントの増収となり、全社売上の25パーセントを維持している一方で、原材料の高騰を受け、粗利益率は21パーセントと、前年に比べて8ポイントの減少となりました。

しかしながら、依然として20パーセントを超える粗利益率であり、全社の粗利益の40パーセントを構成する重要なカテゴリーとして、引き続き事業構造強化のために拡大を進めます。

セグメント別に見ると、業務用油脂では価格改定による単価上昇に対して、コストメリットのある長持ち油等の機能を有する油脂製品への切り替えが進み、価格改定による単価上昇と合わせて、売上高は約40パーセント増加しました。

一方、家庭用油脂においては、売上高が9パーセントの減収となりました。クッキングオイルでは、こめ油が大きく伸長しましたが、シーズニングオイルの中では競争の激しいオリーブオイルがシェアを落としています。

スペシャリティフード事業についても、売上高は前年に引き続き順調に伸長しています。

汎用品との相対的価格差が縮小していることで、特に油脂製品において高付加価値品へのシフトが進んでいます。このことを追い風と捉えて、付加価値に見合った適正な価格を実現し、外部環境の影響を受けにくい構造構築を推進します。

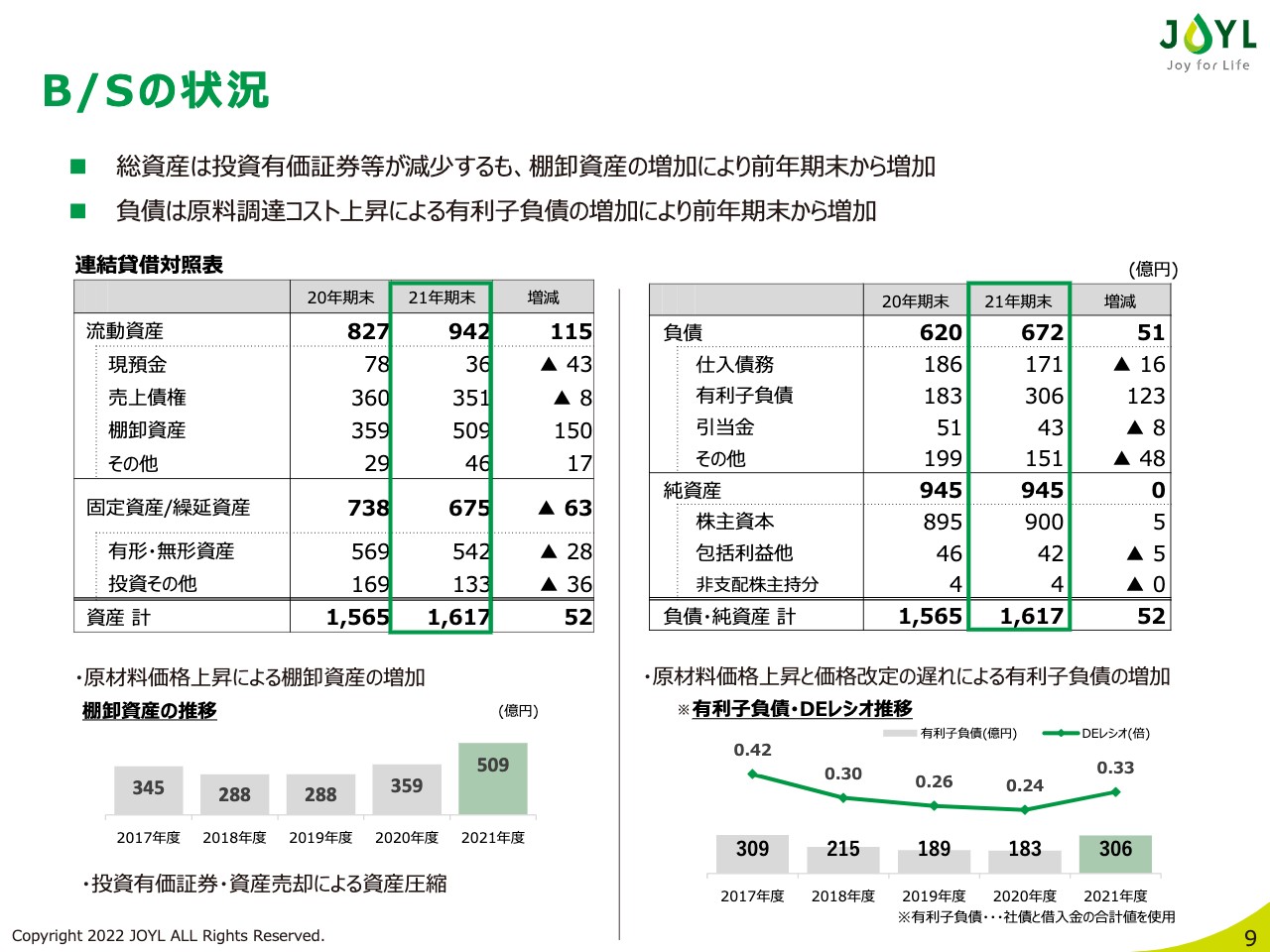

B/Sの状況

B/Sの状況についてご報告します。総資産は全体で昨年度末から比べると52億円増加し、1,617億円となりました。ケミカル事業譲渡によって流動資産、固定資産合計で55億円の減少要因となっていますが、純増要因で107億円の増加となりました。

内訳としては、原料価格高騰によって棚卸資産が150億円、政策保有株式や遊休資産の売却等の実施により固定資産全体で63億円の減少となりました。

負債については、原料価格の急激な高騰に伴う営業キャッシュフローの悪化によって、有利子負債で123億円の増加となっていますが、ケミカル事業譲渡による28億円の影響、仕入債務減少や未払法人税等の減少により、負債全体では51億円の増加にとどまりました。

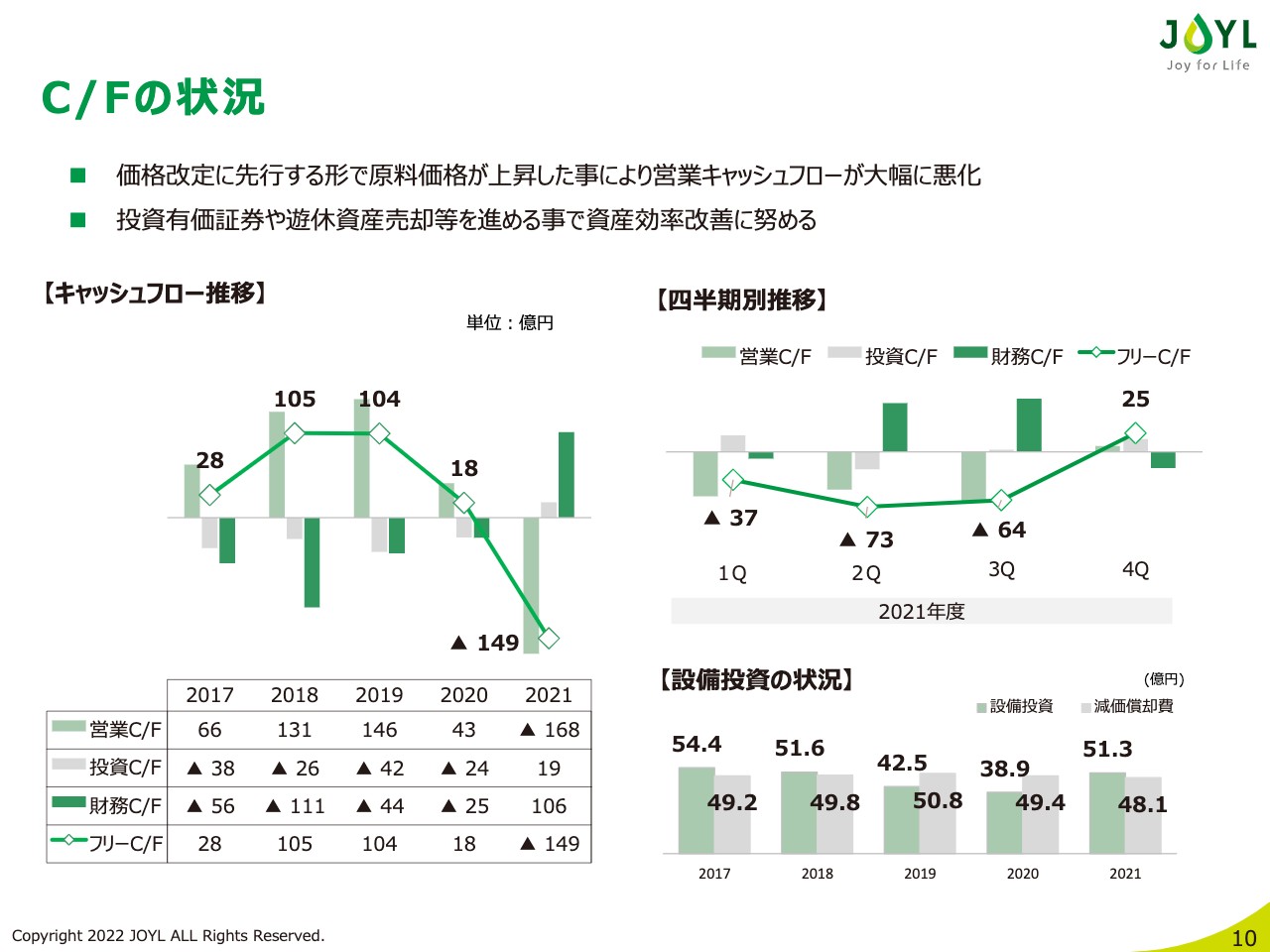

C/Fの状況

C/Fの状況についてご報告します。2021年度は価格改定に先行するかたちで原料価格が上昇したことにより、営業キャッシュフローが大幅に悪化しており、短期借入によって運転資金を確保しています。

第4四半期では価格改定の効果と投資有価証券や遊休資産の売却等によりフリーキャッシュフローはプラスに転換したものの、通期ではマイナス149億円という結果となりました。

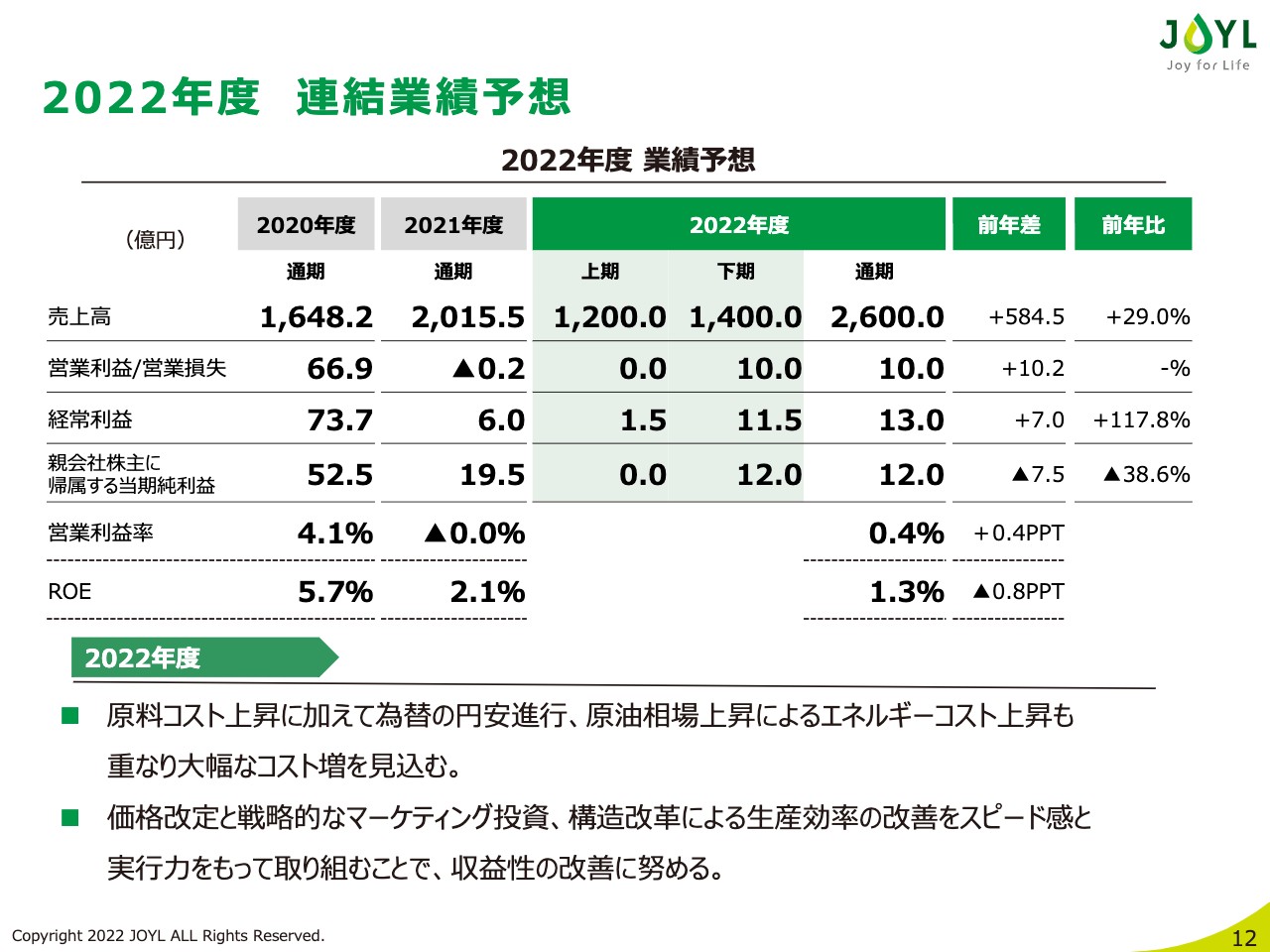

2022年度 連結業績予想

2022年度の業績予想についてご説明します。昨年度に引き続き、油脂製品の価格改定により、売上高は前年比29パーセント増の2,600億円を予想しています。

営業利益については、原料コストの上昇に加えて、円安の進行や原油相場上昇によるエネルギーコストの上昇により昨年度以上のコストの増加を見込んでいますが、価格改定や構造改革による収益性改善により、前年度の2,000万の営業損失から10億円の黒字化を目指します。

当期純利益は昨年度、ケミカル事業譲渡に伴う6億円の特別利益があったことにより、前年比39パーセント減の12億円、ROEは1.3パーセントとなる見通しです。なお、昨年度に引き続き、政策保有株式の縮減や遊休資産の売却等、資産効率改善の取り組みは継続していきます。

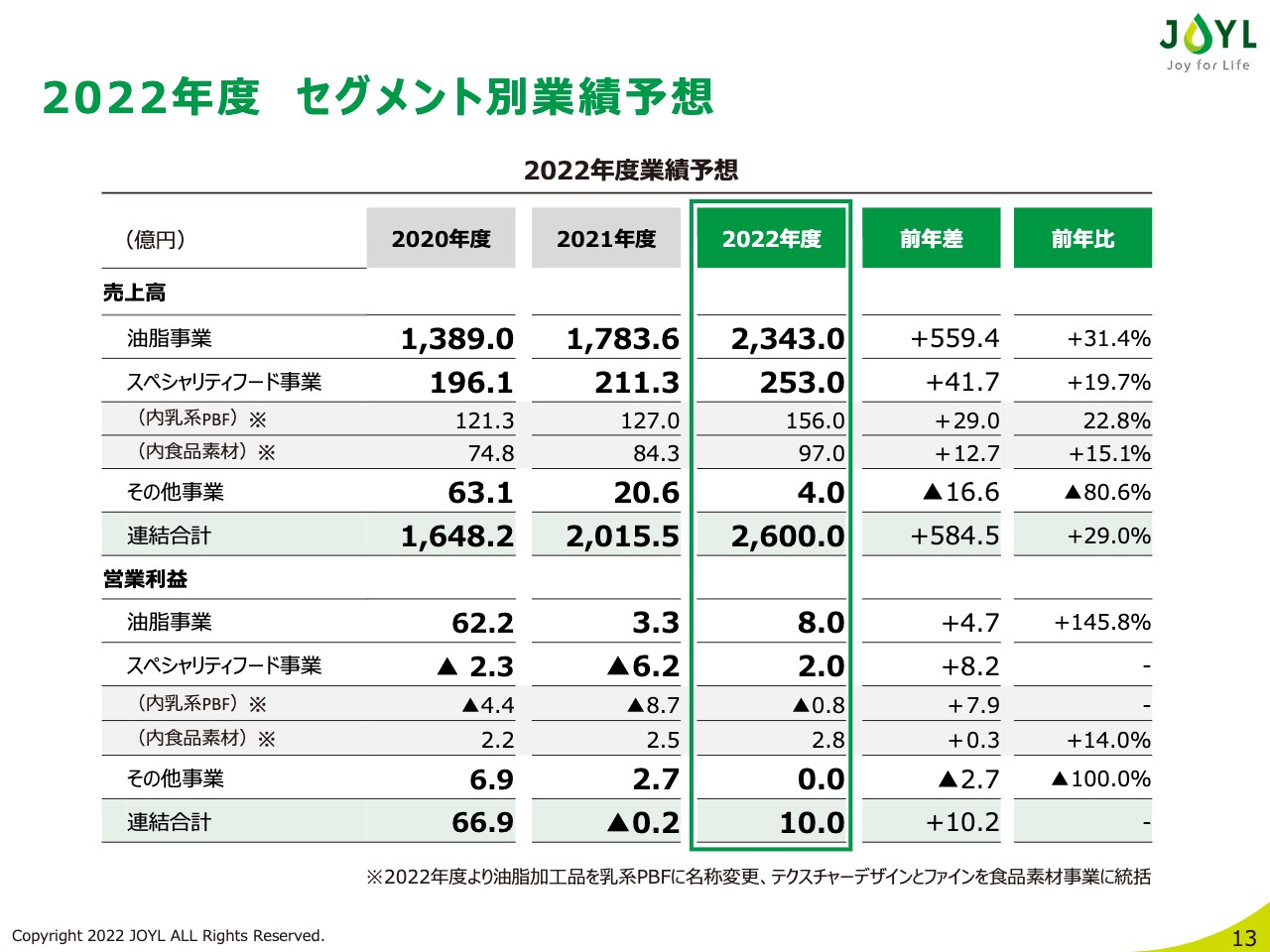

2022年度 セグメント別業績予想

セグメント別の業績予想です。本年度より、油脂加工品を「乳系PBF」に名称変更し、テクスチャーデザインとファインを食品素材事業として統合するなど、事業の名称変更および集約を行いました。

油脂事業は昨年度から31パーセント増収の2,343億円、スペシャリティフード事業は20パーセント増収の253億円、営業利益について、油脂事業は前年3億円から8億円と5億円の増益、スペシャリティフード事業はマーガリン事業の構造改革と価格改定の早期実施によりマイナス6億円から2億円と黒字へ転換する計画です。

なお、乳系PBFのうちマーガリン事業については今年度の黒字化を見込んでいますが、昨年度に新規参入した乳系PBFであるビオライフの拡売に伴うマーケティング費の増加により、乳系PBF事業全体ではわずかに赤字となる見通しです。

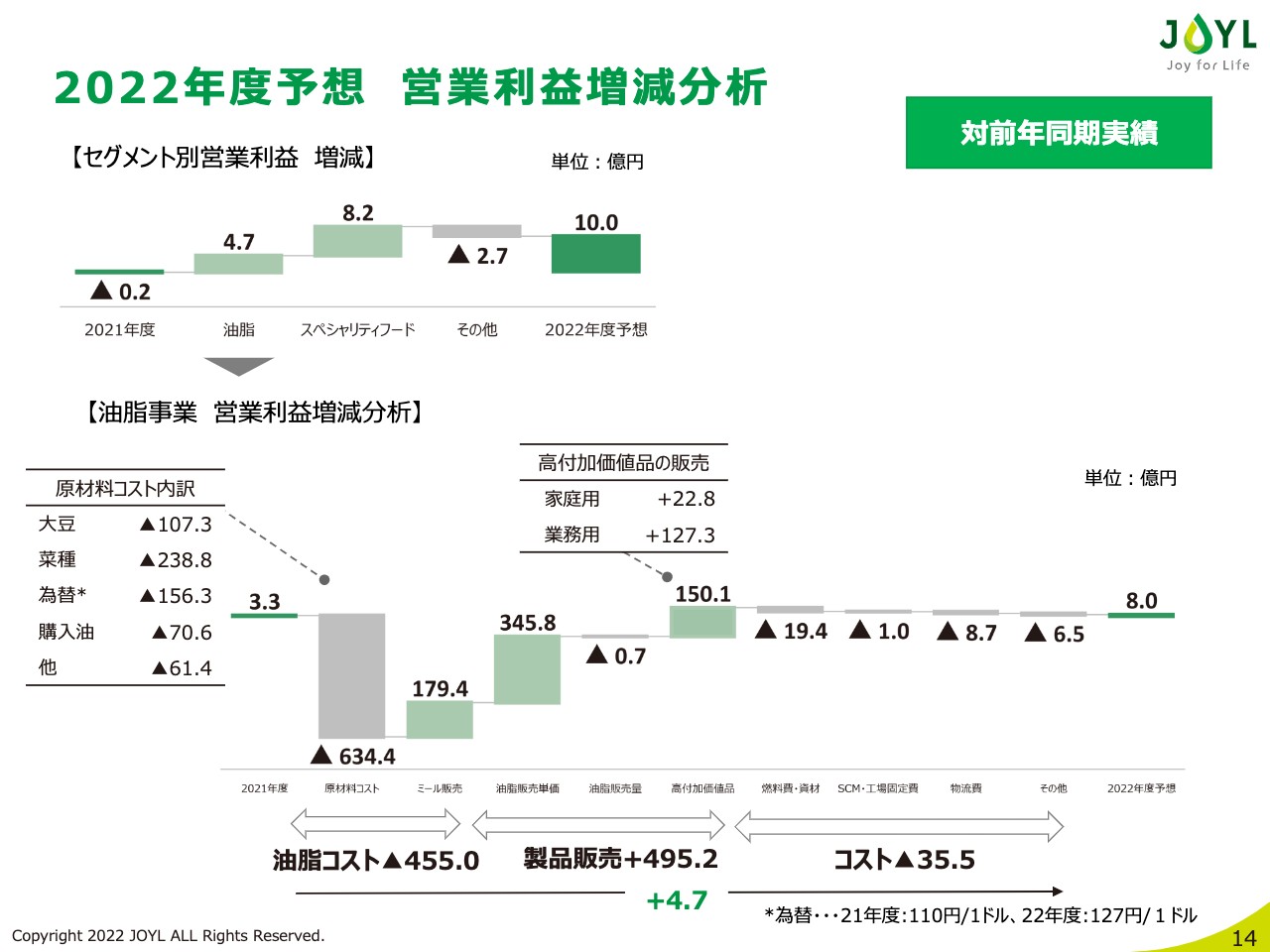

2022年度予想 営業利益増減分析

営業利益の増減分析です。油脂事業では、世界的な食用油原料の構造的な需要要因や世界情勢が大きく変化したことに伴い、原料価格はマイナス634億円と昨年度の影響額の約2倍に近い影響を受け、ミール単価上昇で179億円を打ち返すものの、ネットで455億円の油脂コストの悪化を見込んでいます。

この大幅な油脂コストの悪化を、2021年度値上げ分の価格改定効果250億円を含む汎用品の価格改定345億円と高付加価値品の拡売150億円で、合計495億円ほど打ち返す予定です。

一方、コストサイドにおいてもエネルギーコストの増加などに伴い、36億円のコスト増を見込むなど、昨年度以上の厳しいコストアップに対応すべく、継続的な油脂の価格に見合った価格改定や汎用油含む油脂製品の収益性改善など、外部環境の変化に耐えうる筋肉質な体制作りが喫緊のミッションと考えています。

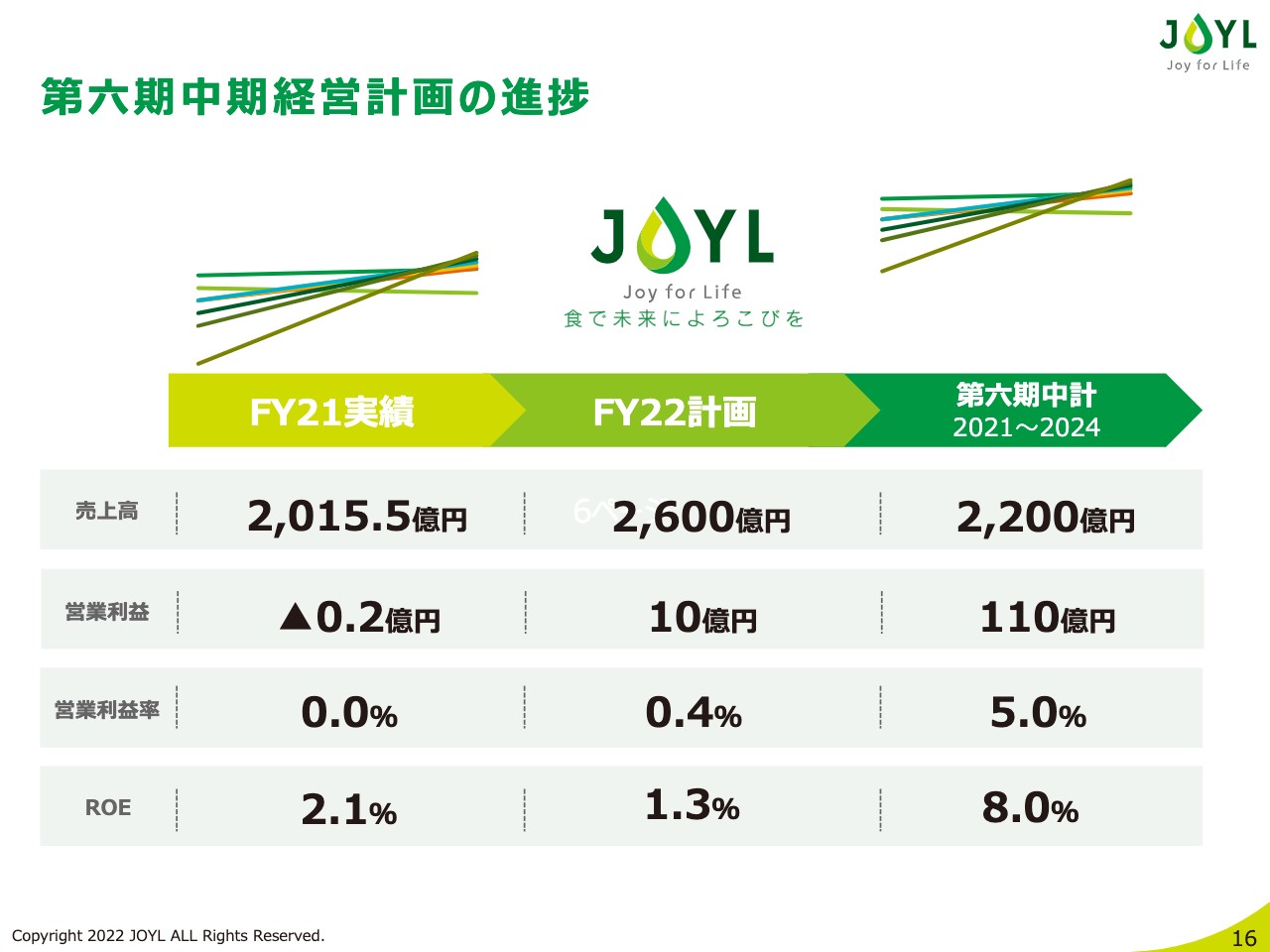

第六期中期経営計画の進捗

本日、第六期中期経営計画の見直しを発表しましたが、ここからは中計見直しの背景や今後の取り組みについてご説明します。

当社グループは昨年5月に、2024年度を最終年度とする第六期中期経営計画を発表し、掲げた定量目標を達成するため各戦略に取り組んできましたが、原料相場の大幅な上昇や世界情勢の悪化など外部環境の大きな変化により、今年度の計画では売上高が中計で掲げた目標以上を見込む中、利益が大きく乖離しています。

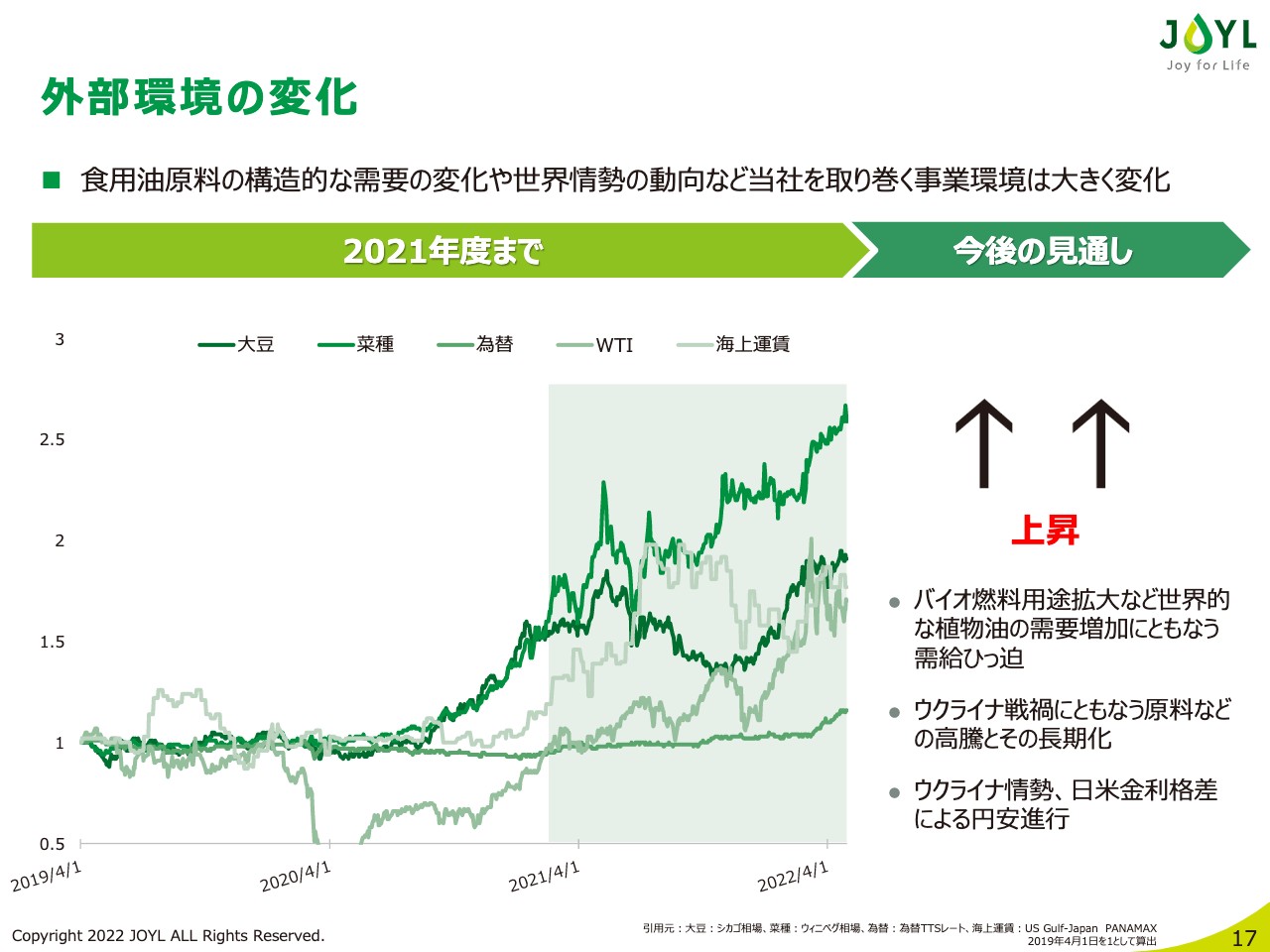

外部環境の変化

当社を取り巻く外部環境として、先ほどよりお話ししているとおり、バイオ燃料需要の拡大や主な原料生産国の天候不順、コロナ禍に端を発する人手不足による減産といった複数の要因を受け、需給がひっ迫したことに加え、今年2月にウクライナ危機が発生したことで原料相場、および植物油の国際価格は歴史的な高値となっています。

加えて、原油相場高騰によるエネルギーコストや物流費の上昇、日米の金融政策の違いから、円安は約20年ぶりの水準に進行しているなど、第六期中期経営計画を策定した時点から外部環境は大きく変化しており、食用油脂全般に及ぶ調達コストは、当面は先行き不透明な状況が続くと見込まれています。

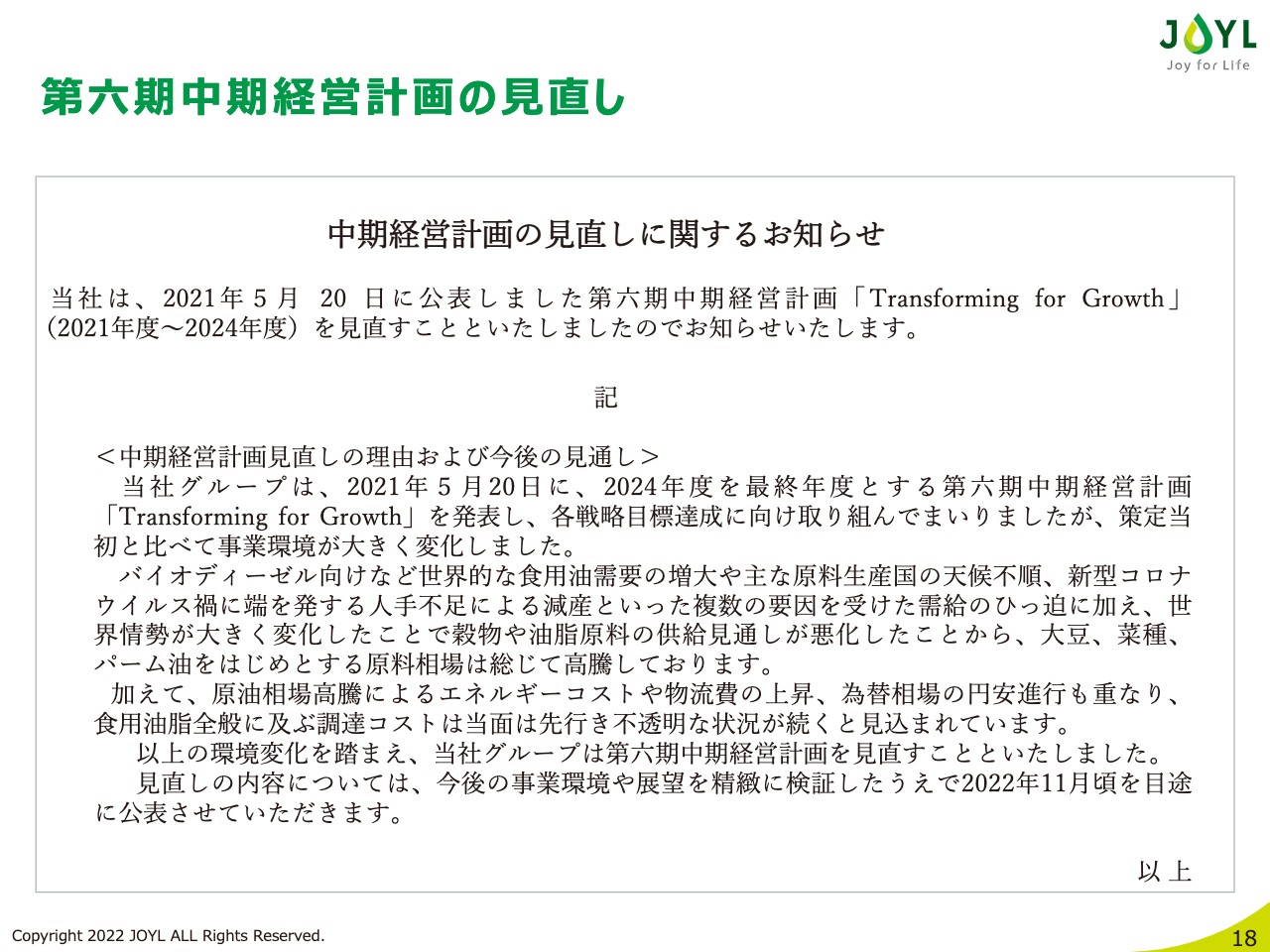

第六期中期経営計画の見直し

このような事業環境の劇的な変化を背景に、現実をしっかりと見定め、的確な手を打ち、成長に向けて挑戦し、進むべき道を前進していくために、本日リリースしたとおり第六期中期経営計画を見直すこととしました。

中計で掲げていた目指すべき姿や、方向性については大きく変えるつもりはありませんが、中計策定時から事業環境が激変し、スタートラインが変わった現状を踏まえ、足元の収益改善と並行しながら、当社が目指す未来をしっかり見据えた上で、再度、道筋を検討する予定です。

なお、見直しの内容については、事業環境と今後の展望を精緻に検証した上で、本年11月を目途に報告します。

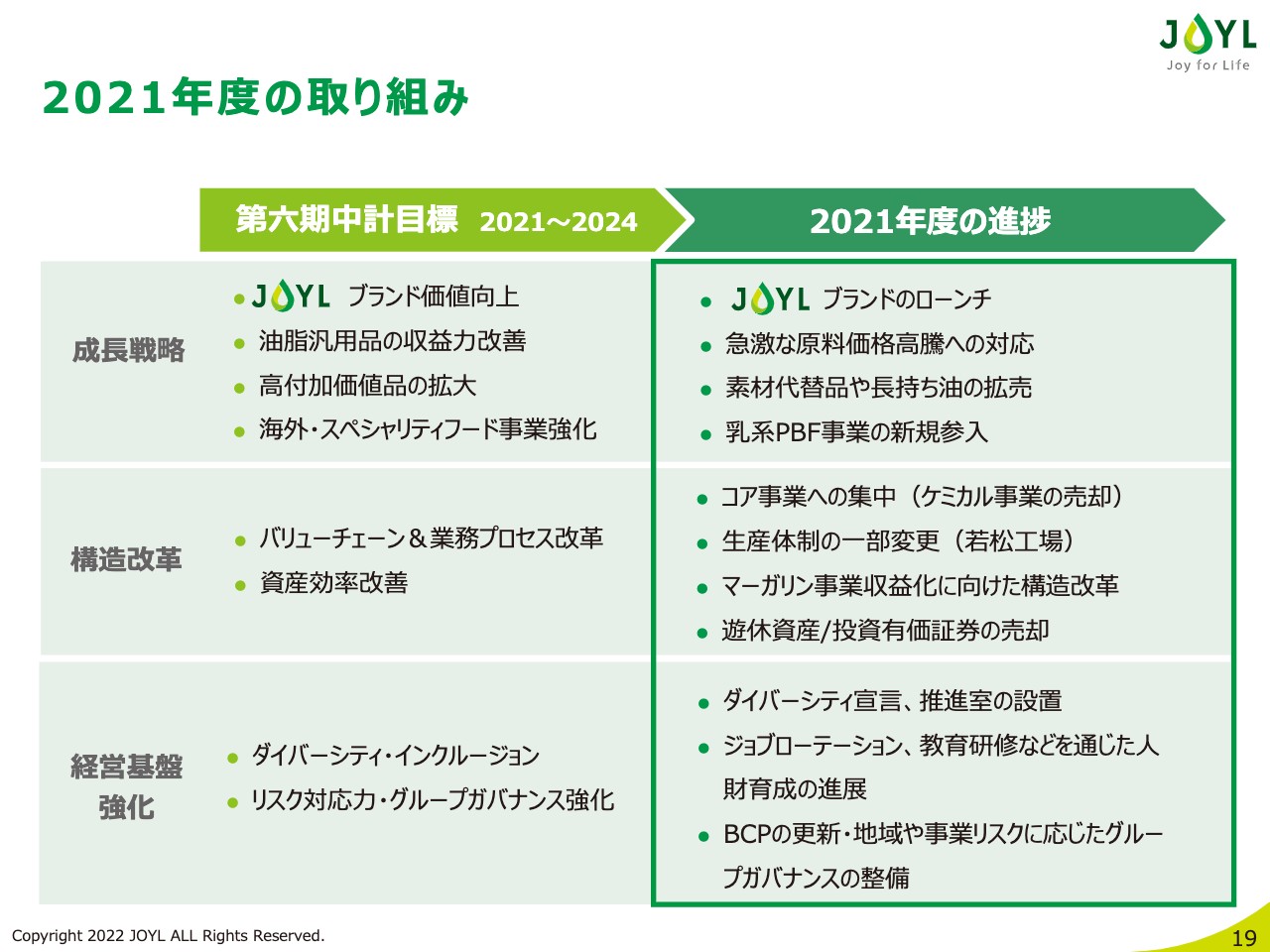

2021年度の取り組み

この度、中計を見直すこととはしましたが、同計画で掲げていた戦略目標に沿って、取り組みは着実に進めています。

昨年4月に、当社とステークホルダーのみなさまをつなぐコミュニケーションブランド「JOYL(ジェイオイル)」を導入し、コミュニケーション活動を通じて、認知向上に努めました。

高付加価値品の拡売については、原料価格の高騰を背景に、お客さまのコスト低減につながる「長徳」などの長持ち油や、経時劣化の抑制や原料の代替となるスターチ製品を提案することで、販売量・売上ともに着実に伸ばしています。

また、乳系PBFの世界有数企業であるUpfield GEC Limited社との業務提携により、成長が期待される乳系PBF市場への参入も果たしました。

構造改革については、ケミカル事業の売却等コア事業への集中や生産体制の最適化に向けて、若松工場の精製工程を他工場へ移管し、マーガリン事業も大幅なSKU削減に取り組むなど生産性向上の取り組みを進めています。

あわせて、遊休資産や投資有価証券の売却など資産効率の改善も着実に実行しました。

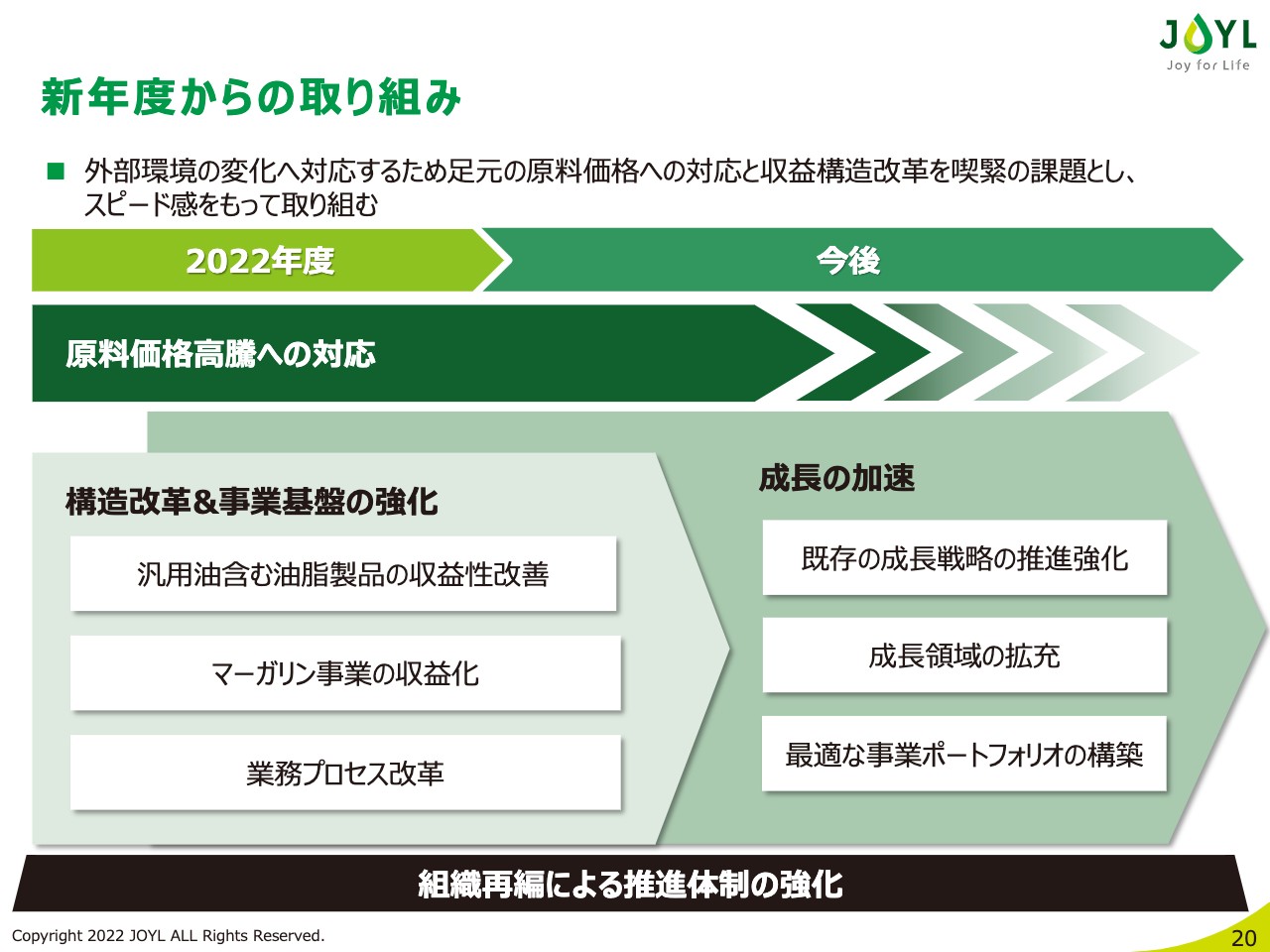

新年度からの取り組み

今後の取り組みとしては、まず外部環境の変化に即応できる体制の構築を最優先課題として取り組んでいきます。

2022年度は、足元の原料事情に適応した価格形成を早期に確立できる仕組み作りに努めるとともに、収益構造改革を核とした事業基盤の強化に取り組むことで、環境変化に強い体質を構築していきます。

いずれも昨年度の反省を踏まえ、スピード感・実行力を高めて取り組むことを約束します。

4月に組織再編を実施し、責任の明確化、組織体などを簡略化したことで、意思決定の早期化、アカウンタビリティの向上を実現できる体制を実現しました。また、原料相場や為替などのコストリスクの先読みにより、アクションを前倒しで行うなど、原料価格高騰への対応の早期化にも取り組んでいます。

あわせて、既存の成長戦略の推進強化と並行した成長領域の拡充や、海外含む最適なポートフォリオの再構築など、今後の成長への取り組みも進めますが、キャッシュの状況に鑑み、中期経営計画の見直しの中で優先順位をつけて着実に実施していく考えです。

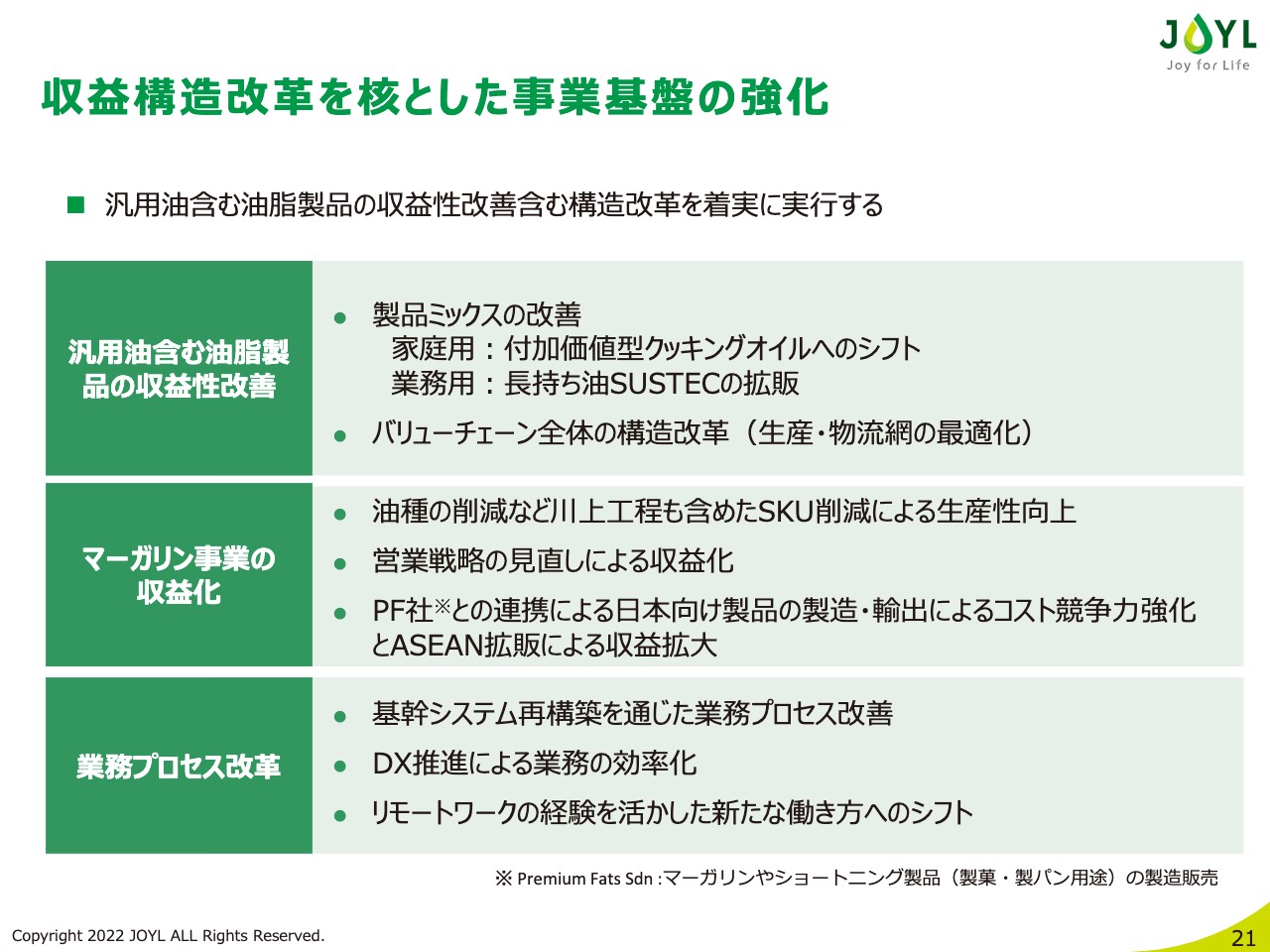

収益構造改革を核とした事業基盤の強化

収益構造改革を核とした事業基盤の強化について、補足でご説明します。2022年度は汎用油含む油脂製品の収益性改善、マーガリン事業の収益化、業務プロセス改革に取り組みます。

汎用油含む油脂製品の収益性改善については、量と価格のマネージメントを継続し、取引条件の見直し等、採算性をこれまで以上に精査し、商品価値に見合う適正なプライシングを行っていくことは大前提とし、加えて製品ミックスの改善や生産・物流の最適化により、収益性改善に取り組みます。

家庭用油脂は、汎用油の価格改定に伴う価格差の縮小や健康価値の高まりを受け、キャノーラ油やサラダ油から機能性が付加されたオイルやこめ油などの付加価値がついたクッキングオイルへ、消費者のニーズが変化しています。

業務用油脂については、先ほどもご説明したとおり、原料価格の高騰を背景にお客さまのコスト低減につながる「長徳」などの長持ち油の需要が高まっています。家庭用、業務用ともに消費者ニーズの変化を適切にキャッチアップし、より付加価値の高い製品へシフトしていくことで、収益性を改善していきます。

バリューチェーンの構造改革について、物流面では物流費全体の上昇を抑制するため、油脂汎用品以外の製品の在庫圧縮や、パートナーシップの推進、物流管理業務の効率化などを実施しています。生産面では、充填包装プロセスの生産ライン自動化・フレキシブル化など、生産性向上と固定費削減を進めます。

喫緊の課題であるマーガリン事業の収益化に関しては、油種の削減など川上工程も含めた大幅なSKUの削減と工場のオペレーション改革による製造コストの削減、収益性を考慮した新たな営業戦略とリソースの集中による収益性向上の取り組みを着実に実施しています。

また、マレーシアのグループ会社であるPremium Fats Sdn社の生産設備を利用し、日本向け製品の製造・輸出を一部開始するなど、価格競争力を高めるため、戦略的な生産拠点の最適化も推進しています。

いずれにせよ、3年連続で赤字が続いていることは、非常に重く受け止めています。2022年度の収益化を目指し、各取り組みを着実に進めていくことが最優先ですが、本年度の収益化が達成できなかった場合には、しかるべき対処をするか見極めていく必要があると考えています。

業務プロセス改革については、現在、基幹システムの再構築を通じた業務プロセスの改善を行っており、その中で予算・見込・実績の管理精度を上げていきます。また、各種デジタルツールを活用した業務プロセス・管理体制の見直し、コロナ禍におけるリモートワークの経験を生かした新たな働き方へシフトすることで、より効果的な経費の使用を図っていきます。

Topics

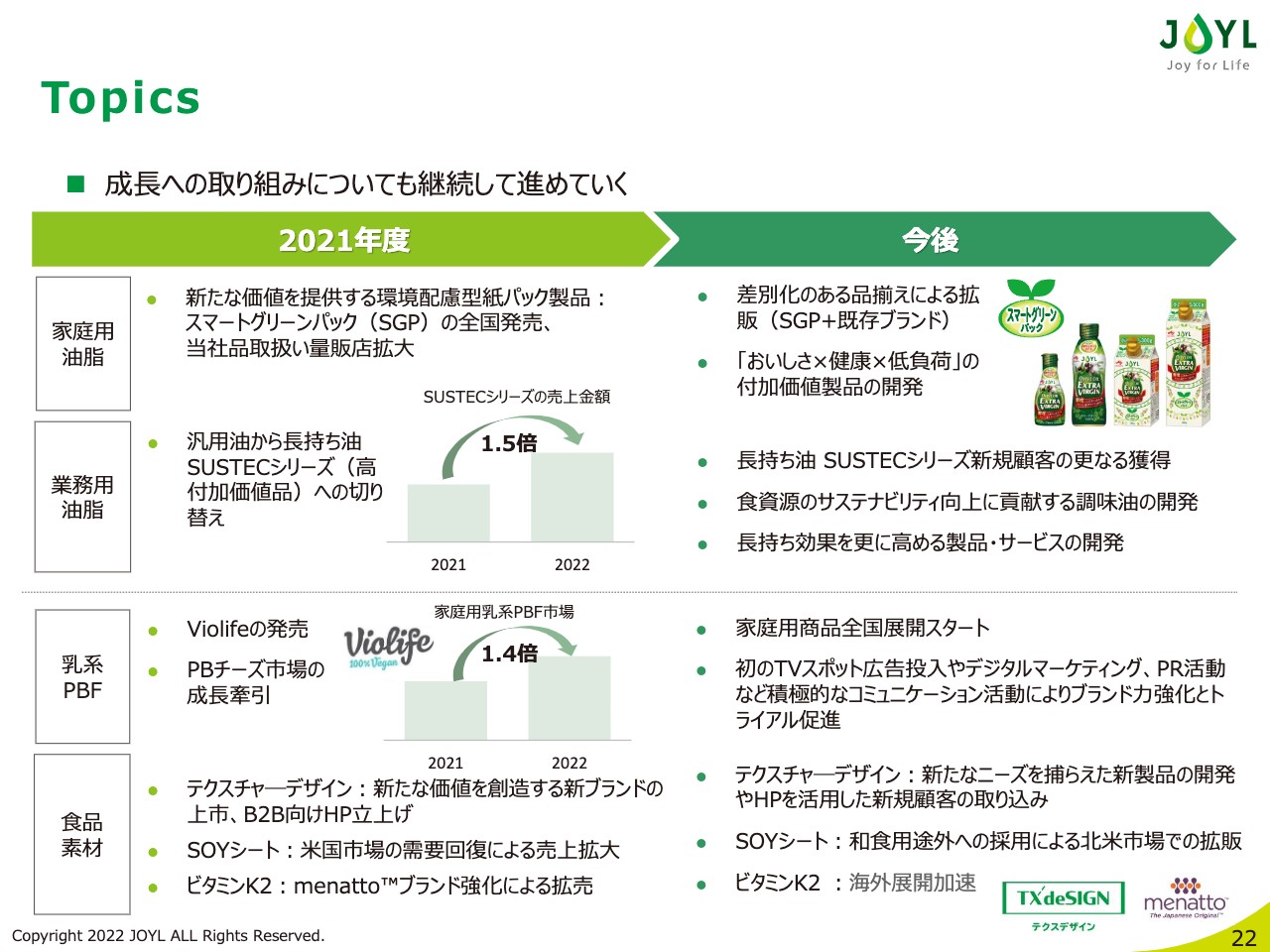

今後の成長へ向けた取り組みをご説明します。油脂事業について、家庭用油脂は環境配慮への関心の高まりを受け、紙パック製品の「スマートグリーンパック(SGP)」を発売しました。本年3月には5つの油種シリーズを全国発売し、取り扱い量販店が拡大しています。今後も他社と差別化できる製品ラインアップの充実により、既存ブランド、「スマートグリーンパック」、あわせて売り上げを拡大していきます。

業務用油脂については、先ほどよりご説明しているとおり、汎用油と比較して、よりコストメリットのある「長徳」への切り替えが進んでいます。今後もよりお客様に価値訴求していくことで、新規顧客の獲得を一層推進していきます。

スペシャリティフード事業に関しては、昨年度、今後の成長が期待される国内乳系PBF市場へ参入を果たしました。PBチーズ、PBバターのブランド「ビオライフ」の発売以降、既発売エリアにおいてはPBチーズ市場が約1.4倍に拡大するなど、市場の牽引役として存在感を高めています。

2022年度からは家庭用商品の販売エリアを全国に拡大し、取扱店舗数も拡がり、関東エリアにおける初のTVスポット広告投入やデジタルマーケティング、PR活動など積極的なコミュニケーション活動を通じて、ブランド力強化とトライアル促進につなげていく予定です。

2021度まで行ってきた今後の成長につながる取り組みについては、継続して取り組んでいきます。

将来を見据えた日清オイリオグループとのアライアンス

日清オイリオグループとの取り組みについては、2021年7月より、西日本エリアにおける搾油合弁会社設立に向けたフィジビリティスタディを実施し、オペレーションや管理面での課題の抽出や、対応による円滑な合弁の実現に向けた取り組みを継続しています。本取り組みについては、今後もお伝えすべきことがありましたら、随時報告します。

サステナビリティ

利益創出に加えて社会課題にいかに向き合うかが、私たち企業が問われていると認識しています。社会課題、環境問題、中でも気候変動問題、あるいはプラスチックごみ問題等、私たちが対峙すべき課題は多岐にわたりますが、特に環境問題への対応など、気候変動への取り組みは当社にとっても切実な課題と認識し、取り組みを進めています。

昨年度は、気候変動に対してTCFDの提言に基づき、リスクと機会、シナリオ分析を実施し、現在、財務インパクトについて試算し、開示のための準備を進めています。

また、当社ではプラスチック廃棄物削減目標として、2030年までに2000年度対比で25パーセントの削減を掲げ、取り組んできましたが、地球環境の保全と持続可能な社会の実現に取り組むことが企業の責務とし、この度、2030年までにプラスチック廃棄物ゼロ化を目指すこととしました。

昨年度、脱プラスチックの社会的要請に対応した家庭用紙パック製品「スマートグリーンパック」を発売しましたが、そのほかにも環境負荷低減を具体化した製品が多くあります。

今後も当社の取り組みや製品を通して、持続可能な社会の実現に向け、一層取り組んでいきます。

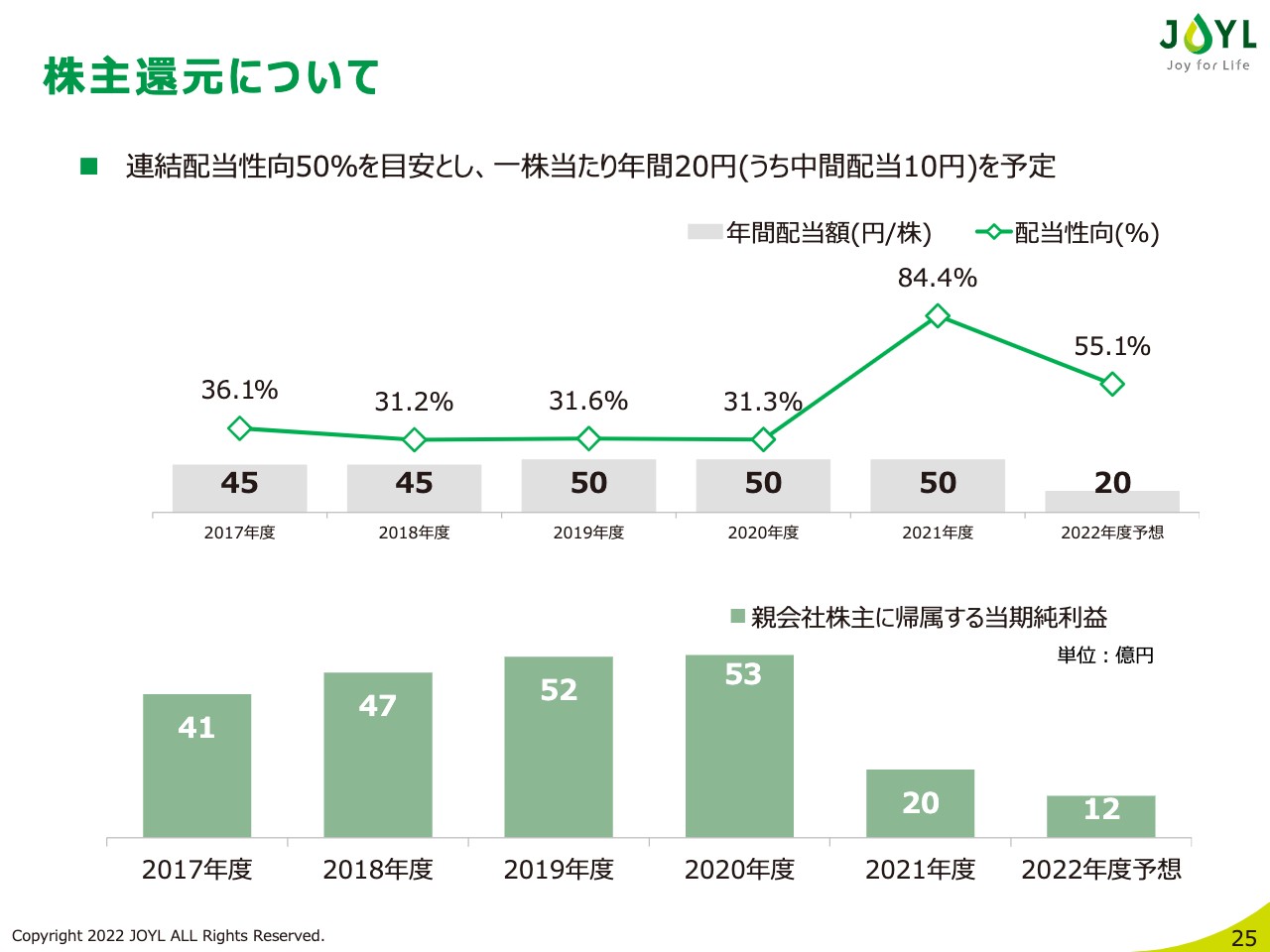

株主還元について

最後に、株主還元についてです。未曽有の原料価格の高騰や世界情勢の変化など、当社を取り巻く環境が大きく変化したことを受け、2022年度の1株当たり配当について、誠に遺憾ではありますが、年間50円から20円に減配することとしました。株主還元については、配当性向50パーセント程度を目安とした配当水準を維持することを基本とし、安定した利益を確保できるよう努力していきます。

今年度は、足元の原料事情に適応した価格形成を早期に確立できる仕組みや、収益構造改革による事業基盤の強化に取り組むことで、環境変化に強い体質を構築し、世界的な油脂需要の高まりを追い風とできるよう取り組みます。引き続き、ご支援、ご指導のほど、何卒よろしくお願いいたします。

本日は、当社の決算説明会にご参加いただきまして誠にありがとうございました。Webと会場併用の形式と言うこともあり、多々至らぬ点があったかと思いますが、ここまでのお時間、お付き合いいただき誠にありがとうございました。

未曾有の厳しい環境ではありますが、全社員一丸となってこの荒波に立ち向かう所存です。みなさまとの対話、コミュニケーションを通じて、企業価値向上に経営として努めてまいりますので、引き続きご指導、ご支援賜りたくよろしくお願いします。

質疑応答(要旨)

Q1:2022年度の業績予想で営業利益10億円を掲げているが、これは最低限の目標として厳しく見ているのか。また上期0億円、下期10億円としているが、努力をした上での下期10億円は物足りない。この数値目標の考え方を教えてほしい。

A1:昨年度、3回にわたって業績を下方修正したが、同じことを繰り返さないため、経営陣一同しっかりと受け止め、まずは蓋然性の高い数値目標を掲げて、発表した。加えて、原料環境や為替、その他エネルギーコスト含め、すべての見通しが楽観視できるものではなく、この数値目標も決して楽に達成できるものでないため、気を引き締めて達成に向けて努力していく。

Q2:(Q1の続き)原料動向等、コスト面は今後もさらに環境が厳しくなると考えているが、現在よりも上がると見込んで目標設定しているのか。

A2:原料前提については想定される経営環境リスクをかなり織り込んでいる。原料だけでなく、為替やエネルギーコスト、また物流費なども含めて、下期にかけてコストが上昇すると見込んで、上期と下期の営業利益を設定した。

上期から価格改定を進めていくが、上期はブレイクイーブン、下期は10億円と先ほどもお話ししたとおり、まずは蓋然性の高い数値目標とした。なお、設備投資や経費などに関しては、優先順位を付けた上で、成長と利益のバランスを見つつ、掲げた目標を達成できる水準に設定していく。

Q3: 中期経営計画の見直しを発表し、基本的に方向性は変えないとのことだが、具体的にどこを変えていくのか、もう少し詳細を教えてほしい。例えば、原料価格高騰に対応した仕組みを構築していくとのことだが、従来と比べて具体的にどこが違うのか。販売面では、お客さまとの交渉のやり方を変えていくのか、それとも製品ポートフォリオのハードルをつけ、優劣を決めていくということなのか。

また、量と価格をマネージしていくということだが、今まではそういった方針でやっていなかったのかなど、これまでの反省を踏まえて変えていく部分とどう変えていくかという点を教えてほしい。

A3:第六期中期経営計画で掲げた目指すべき姿や進むべき方向性については変えるつもりはないが、大きな外部環境の変化に直面したことで、具体的な取り組み内容や中計の達成時期などを見直す可能性はある。特に不採算事業については、厳しくみていく必要はあると考えている。加えて、高付加価値品も伸ばしていく必要があるが、さらなる打ち手として、どのような手を打っていくかという点がポイントとなる。

また、昨年度から非常に厳しい状況が続いているが、今年度もその状況が継続すると予想される中、中計で計画していた投資については、キャッシュの状況を踏まえ優先順位を付けて判断していく必要がある。

以上のことを織り込み、これから11月までに精査をしながら、新中計というかたちでご報告させていただきたい。

Q4:(Q3の続き)高付加価値品の拡売については、攻めていくということか。御社には「長徳」など競争力のある製品がいくつかあると考えているが、より伸ばしていくべきところに、きちんと社内のリソースを配分できていたのか。

A4:やるべきことはきちんと判断・決定し、実行してきたが、期待どおりの結果が得られたかという点については検証する必要がある。

Q5:日清オイリオグループとのアライアンスについて、当初は他企業の参加も募るという話だったと記憶している。その後の状況について教えてほしい。

A5:日清オイリオグループとの取り組みについては、中長期的な視点をもって進めていることをご理解いただければと考えている。まずは、日清オイリオグループとの西日本の合弁実現に向けた取り組みを進めていく。外部環境が大きく変化する中、他の拠点での取り組みや、取り組みのスピード感などに関しては、ご報告できるタイミングできちんとご報告させていただく。

Q6:(Q5の続き)状況は理解したが、いつ頃までに方向性がわかるようになるのか。

A6:その点については、現時点でご報告できることはない。

Q7:価格改定が進まない要因について、ボトルネックはどこにあると考えているのか。また、価格改定の進捗状況に関し、他社との差についてどう認識しているのか。

A7:価格改定の対象となった家庭用製品に関して、改定幅自体は特に今年に入ってからは市場並みである。昨年の価格改定のスタート時は若干市場と比べて遅れ気味であったが、現在は競合と比べても同じような価格改定の進捗だと認識している。

業務用に関しては、当社はコロナの影響を特に受けていた外食業界の大手ユーザー比率が高いため、一部値上げの遅れが生じていた。加えて、一部大手のお客さまとの価格の取り決め方式が相場の高騰を迅速に反映できないものであったことも価格改定が進まなかった要因の1つと考えているが、この点は今年に入ってからは改善されてきている。今年も4月、7月からの値上げを発表しているが、今後も価値に見合った価格改定を継続していきたいと考えている。

Q8:価格改定に関して、消費者や流通の方の反応をどう分析しているのか。

A8:家庭用に関して、消費者ニーズは、価格改定により汎用油の価格が上がったことで、付加価値がついた油との価格差が縮小し、付加価値油の値ごろ感が出たことで、機能性が高い付加価値油へ購買がスイッチしてきている。

実際に2020年と2021年を比較すると、付加価値油の市場は30パーセントも伸長している。そのため、流通の方々に対しても「さらさらキャノーラ油軽やか仕立て」や「大豆の油健康プラス」、紙パック製品である「スマートグリーンパック」シリーズなど、付加価値のある製品を積極的に提案していく必要があると考えている。

業務用については、先ほどからご説明しているとおり、長持ち機能を持った油など、ベネフィットがある油をお客さまへご提案していく。

Q9:日清オイリオとの西日本の搾油合弁会社についての進捗を教えてほしい。バーチャルプラントとして少し動き出していると思うが、今期および来期以降、コスト面でどのようなメリットを期待できるのか。

A9:日清オイリオグループとの提携は、国内での油脂等、油粕の安定的な供給、持続可能な国際競争力の強化、環境社会課題の解決という目的・意義においてスタートしており、コスト削減を目的とした取り組みではないことをご理解いただきたい。ただ、取り組みを進めていく中で、将来的な生産・投資の効率化などは考えられる。

Q10:油脂コストの上昇や為替等のコストプッシュ分をより転嫁する姿勢がなければ、十分な利益が当面出ないと考えており、価格転嫁力をより高め、100パーセント転嫁するような目線を持って取り組まないといけないと考える。この点についての考えを教えてほしい。

A10:昨年度までの価格改定は、原材料の高騰などコストの上昇を受けてから、価格改定の決定や相談をしていたが、今年に入ってからは原料相場や為替などのコストリスクを先読みし、その情報をお客さまへリスクも含めてお伝えすることで、価値に見合った価格設定をお願いしている。このようにスピード感をもってお客さまと一緒に油の価値を高めていくことで、少しでも100パーセントに近い価格改定を達成していきたいと考えている。

※質疑応答部分は、企業提供の文章になります。

この銘柄の最新ニュース

Jオイルのニュース一覧- <11月29日の年初来高値更新銘柄> 11月30日 2024/11/30

- <11月28日の年初来高値更新銘柄> 11月29日 2024/11/29

- <11月19日の年初来高値更新銘柄> 11月20日 2024/11/20

- 【QAあり】J-オイルミルズ、営業利益は+5.1%で堅調に推移 高付加価値品の伸長等、スペシャリティフード事業の取組が奏功 2024/11/19

- <11月18日の年初来高値更新銘柄> 11月19日 2024/11/19

マーケットニュース

おすすめ条件でスクリーニング

J-オイルミルズの取引履歴を振り返りませんか?

J-オイルミルズの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。