AnyMind Group、売上収益60%増・売上総利益57%増と好調 全地域・事業において高い成長性を継続

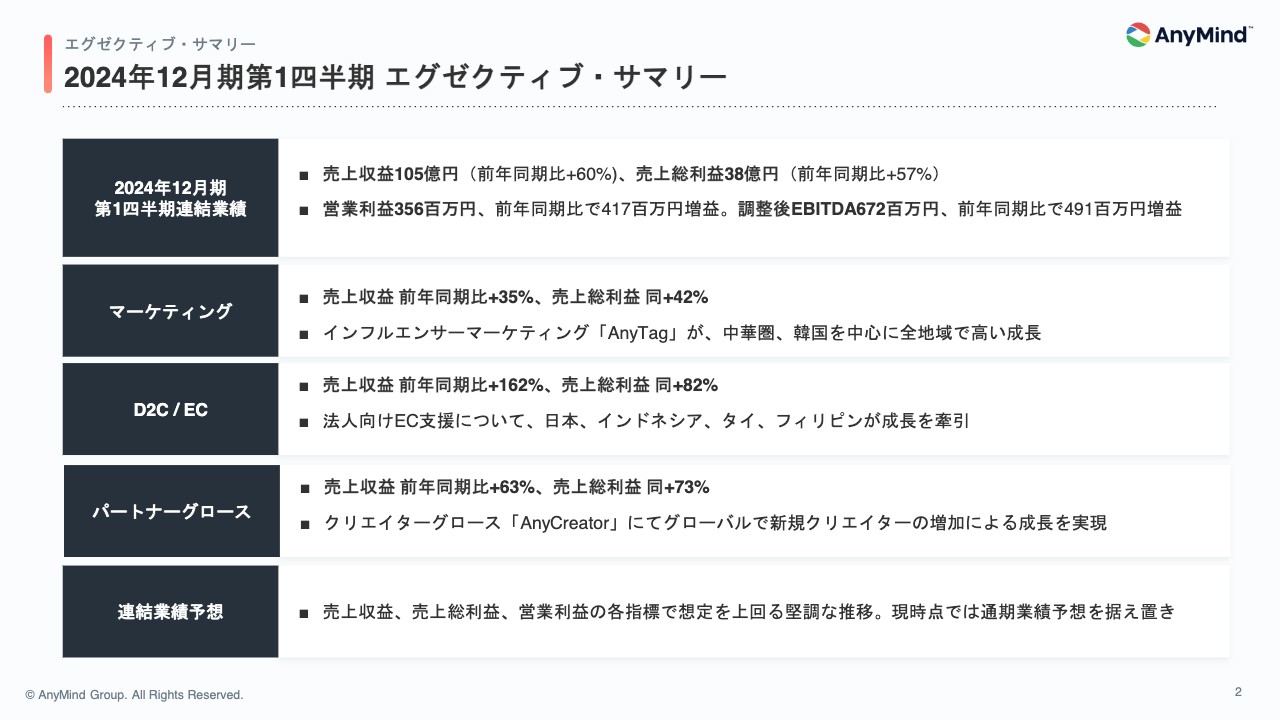

2024年12月期第1四半期 エグゼクティブ・サマリー

十河宏輔氏(以下、十河):みなさま、お忙しい中ご参加いただき、ありがとうございます。AnyMind Group株式会社、代表取締役CEOの十河です。

大川敬三氏(以下、大川):取締役CFOの大川です。

十河:それではさっそくですが、2024年12月期第1四半期の決算についてご説明します。まずはサマリーです。2024年第1四半期は、前期より高い成長率を達成しており、売上収益は60パーセント増、売上総利益は57パーセント増と、好調な推移となりました。

収益性に関しては、営業利益が3.6億円、調整後EBITDAが6.7億円、当期純利益が2.3億円の黒字となっており、季節性によって業績のローシーズンである第1四半期においても営業黒字を達成し、前年同期比でしっかりと増益ができています。詳細は、後ほど個別スライドにてご説明します。

業績は通期予想を上振れで推移しているものの、現時点では業績予想は据え置きとします。

当社の特徴と競争優位性

新しい投資家さまとお話しすることも多いため、当社の特徴と競合優位性についてあらためてお伝えします。

ー1点目、当社が事業を行うアジア市場における巨大な成長機会、2点目、確立されたグローバルな経営体制と広範なローカルネットワーク、3点目、アジア市場にてテクノロジーとオペレーションを両立できるユニークなポジショニング、4点目、オーガニック成長とM&Aのトラックレコードと持続可能な成長です。この4点について以降のページで詳しくご説明します。

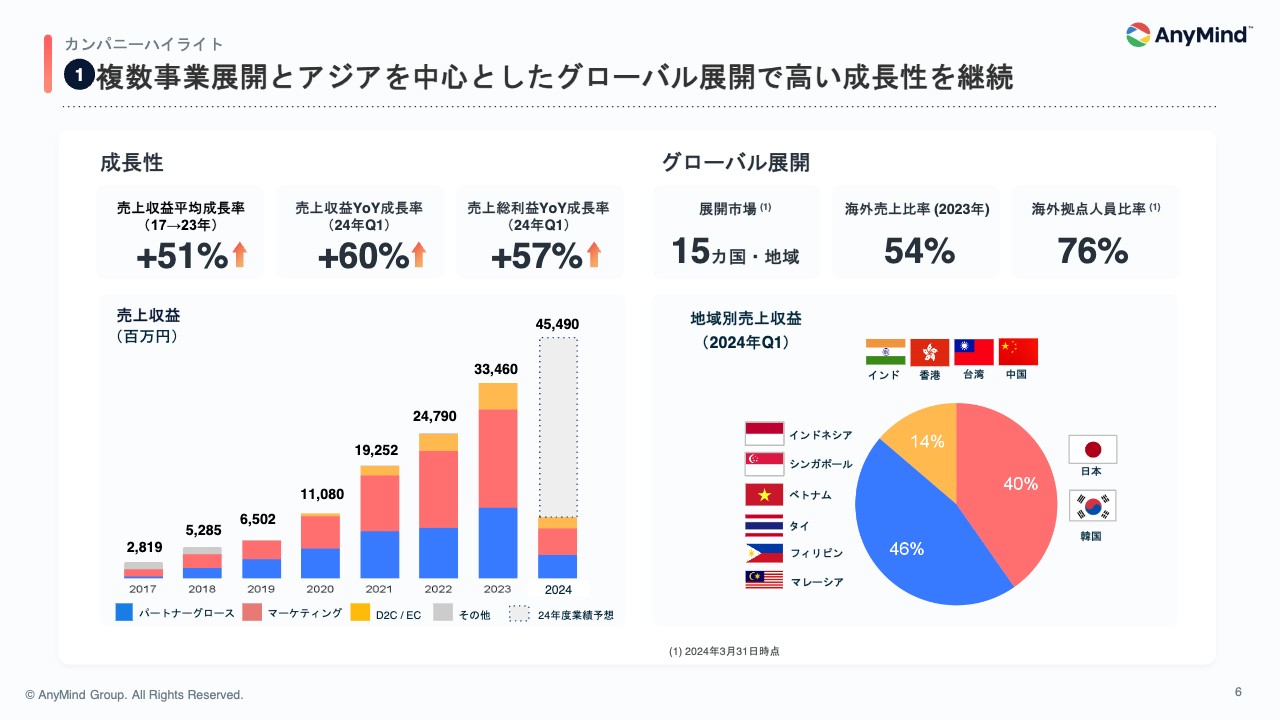

①複数事業展開とアジアを中心としたグローバル展開で高い成長性を継続

当社は2016年の創業以来、順調に成長を続けてきています。2017年から2023年の7年間の売上収益は年平均51パーセントの成長率を実現しており、2024年度も前期比36パーセント成長で450億円を超える売上収益を目指しています。

当社の特徴として、創業以来継続しているこの成長性と、アジアを中心に15ヶ国・地域に展開するグローバルな事業展開が挙げられます。この短期間でここまでグローバルに展開できている点はかなりユニークで、すでに分散した強固な収益構造を作り上げています。

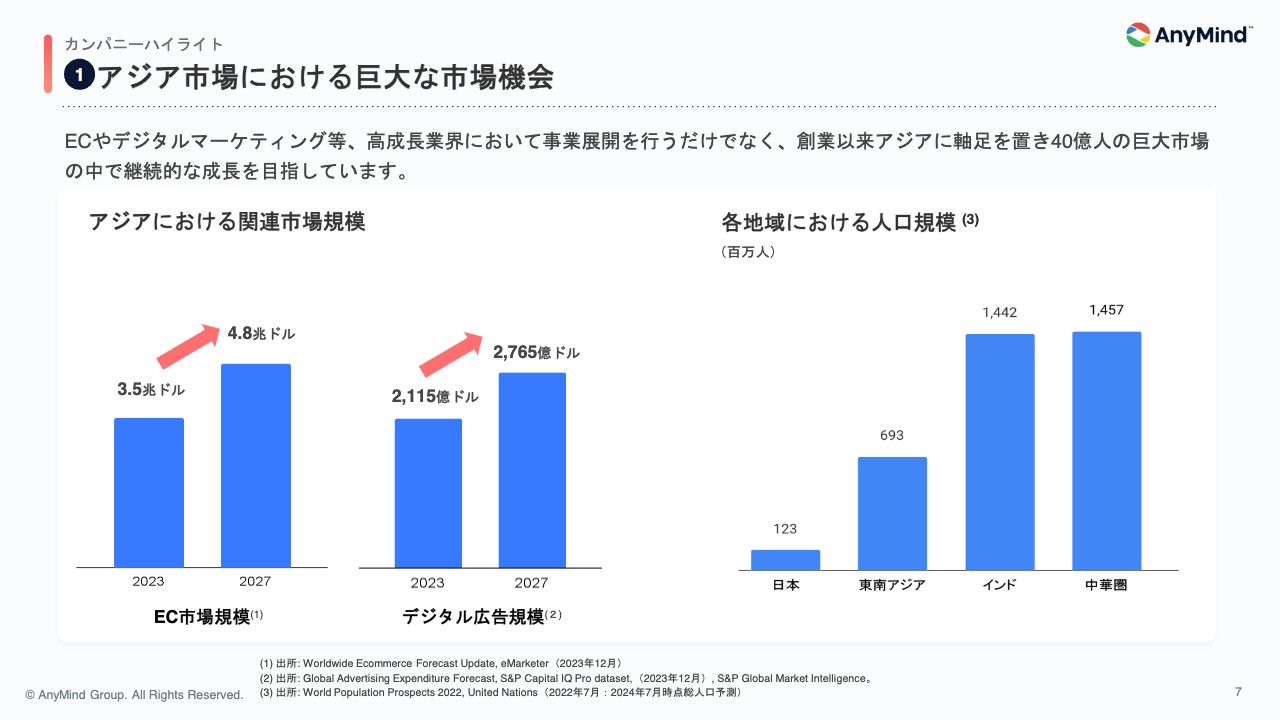

①アジア市場における巨大な市場機会

当社が事業を行う領域は、EC市場やデジタルマーケティングなど、業界としても高い成長を続ける分野ですが、それに加えて、40億人という圧倒的な人口規模を有するアジア市場が中長期で拡大を続けると見込んでいます。

成長が続く市場には、当社が解決すべき課題も多いと考えており、成長市場にフォーカスして事業展開を行う方針を取っています。

②高い専門性を持ったグローバルな経営体制

現在の当社の経営陣および役員は、11ヶ国・地域の国籍から構成されています。さまざまな国々に分散する多国籍なチームをまとめるために、当社のマネジメントチームも多国籍な構成となっています。各国の商習慣に合わせてローカライズされた事業をリードするのに適した強力なマネジメントチームが組まれていると考えています。

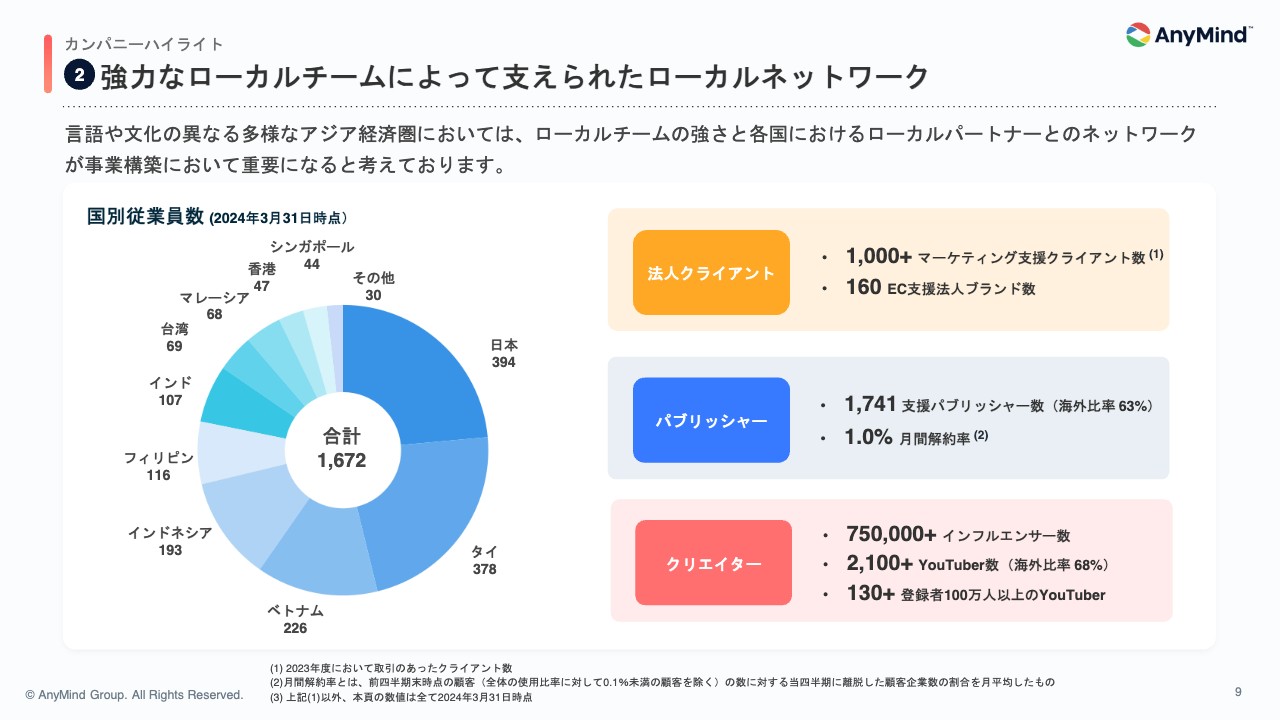

②強力なローカルチームによって支えられたローカルネットワーク

当社は、創業以来強力なローカルチームを構築することに重点を置いており、従業員の7割以上はアジア各国のローカルメンバーで集まっています。これらのローカルチームは、現地顧客やローカライズされたサービス提供を行うことに加えて、創業以来ローカルネットワークを順調に拡大しています。

アジア各国で事業を展開する中で築き上げた法人クライアント、パブリッシャー、クリエイター、インフルエンサーなどのネットワークと組織は、弊社の大きな競争優位性の基盤になっていると考えています。

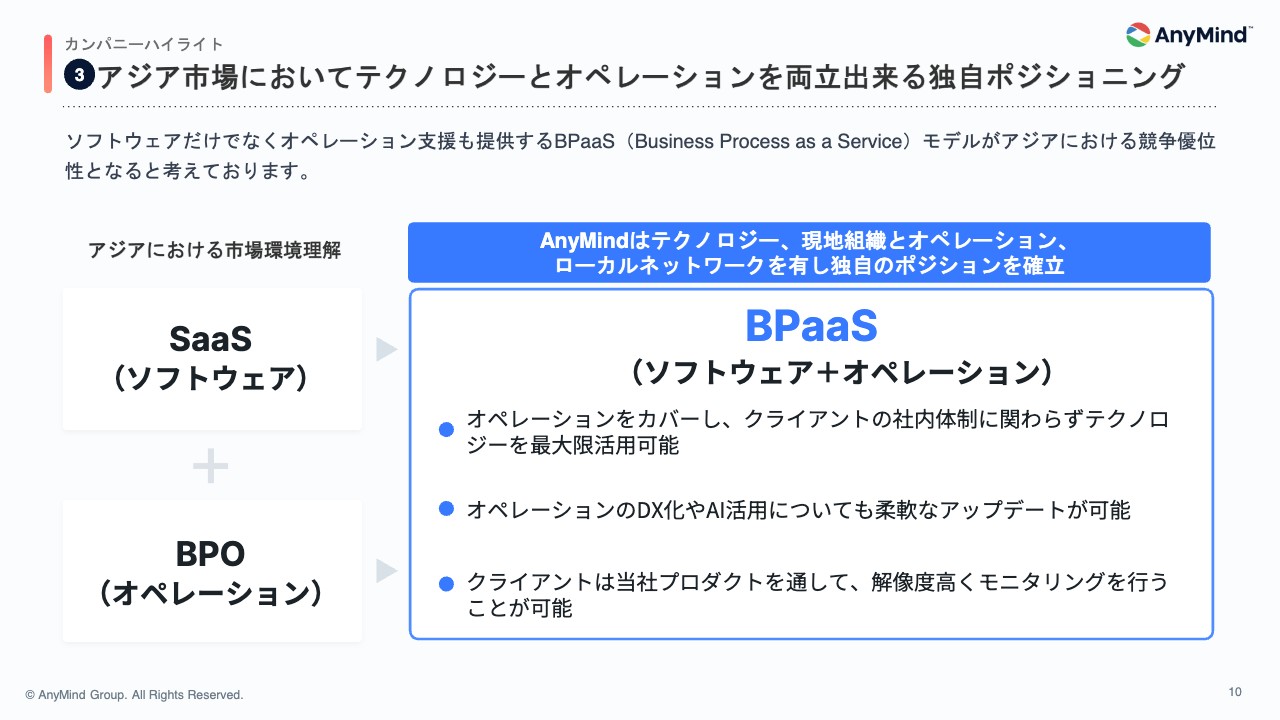

③アジア市場においてテクノロジーとオペレーションを両立出来る独自ポジショニング

アジア市場におけるBtoBの市場環境についてご説明します。アジア市場、特に東南アジアでは、SaaSのようなソフトウェアのみを提供するモデルがまだ浸透していない状況です。これは市場の成熟度やプロセス改善に必要な社内体制、リソースが不足していることなどが要因です。

一方で、多くのローカル事業者がBPOなどのアウトソーシングのサービスを提供していますが、テクノロジーの活用という部分においては不十分であり、プロセスのクオリティや透明性に課題があります。

当社は、ソフトウェアとオペレーションの両方を提供する「BPaaSモデル」を採用しています。これによってプラットフォームを最大限活用し、付加価値の高い支援が提供できます。また、AIやDXの支援など、テクノロジーの活用も柔軟に行える状況にあり、この構造が当社のアジア市場における競争優位性にもつながっていると考えています。

欧米のテクノロジーのプレイヤーはソフトウェアを持っているものの、アジアでの組織やオペレーション体制が整っていないことが多い一方、アジアローカル企業はテクノロジーを持っていないケースが多いです。

当社はテクノロジーと現地オペレーション、クライアント支援体制を持っており、リージョナルな組織体制とローカルネットワークの両方を活用しながらサービスを提供できる、非常にユニークなポジショニングを持っていると考えています。

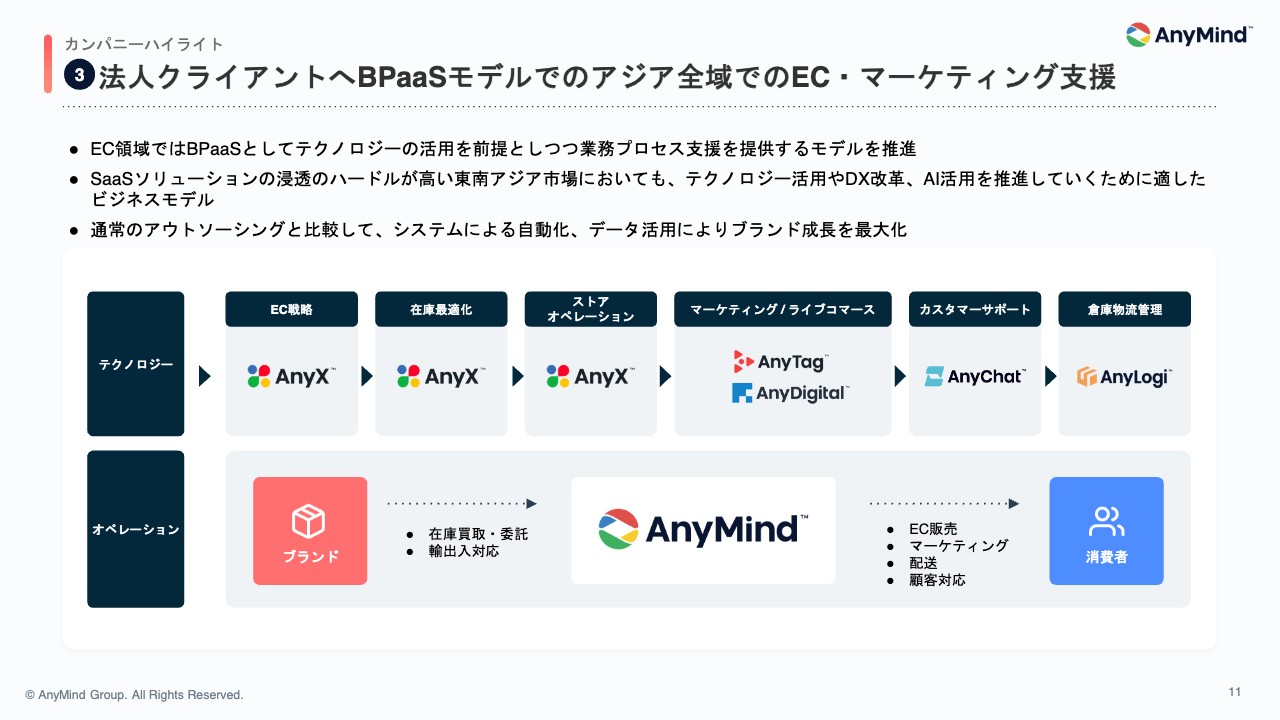

③法人クライアントへBPaaSモデルでのアジア全域でのEC・マーケティング支援

そのような市場背景の中で、当社は法人向けのEC支援の領域を特に強化しています。中でも、ブランドの代わりにECのバリューチェーンのプロセスを管理する「ECイネイブラー」と呼ばれるモデルを強化しています。プロセス全体を管理しながら、当社のプロダクトを最大限活用することで生産性を高めていく、BPaaSモデルで事業展開を行っています。

クライアントは、当社のプロダクトを通じて情報を把握し、売上やマーケティングについてのデータや分析を得ながら管理を行うことが可能になっています。透明性や解像度の向上という観点においても、当社のソリューションの付加価値が高いと考えています。

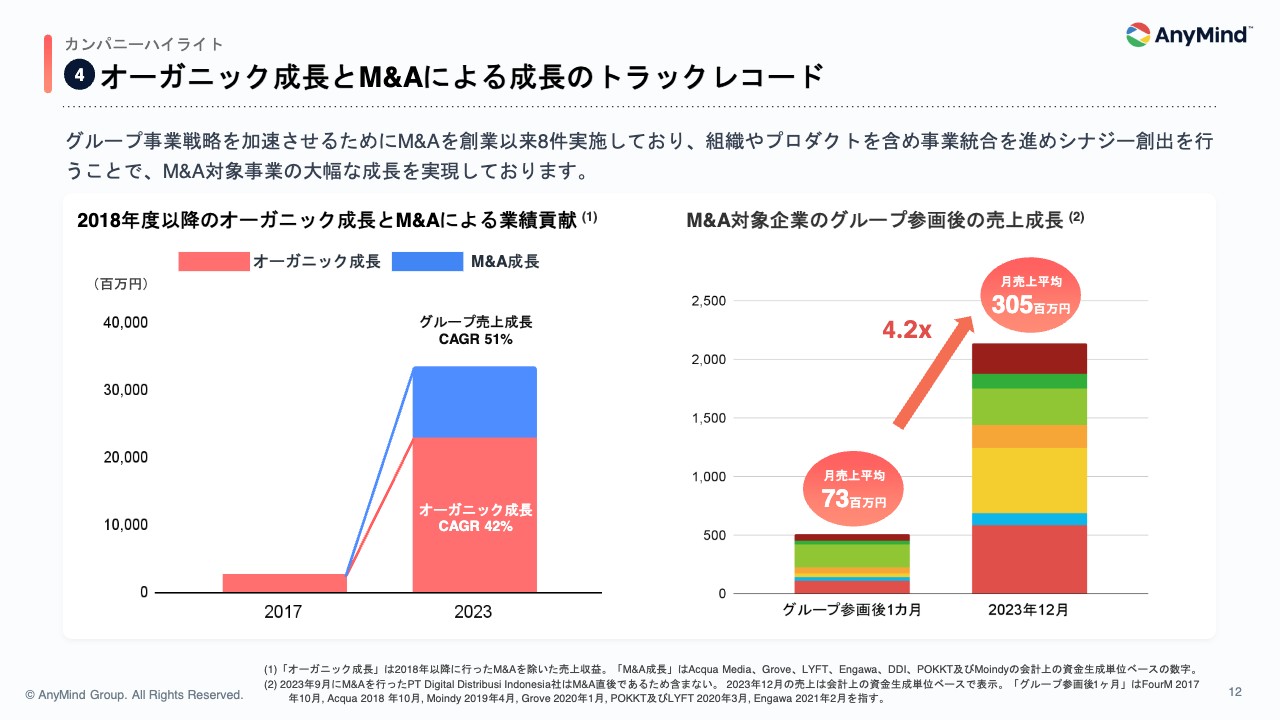

④オーガニック成長とM&Aによる成長のトラックレコード

M&Aに関しても、当社の主要な成長戦略の1つとなっています。創業以来、日本国内で4件、海外で4件、合計8件のM&Aを実施してきました。2017年以降の成長について、M&Aによるものとオーガニックの成長に分解した場合、オーガニックの年平均成長率が42パーセントであり、M&Aとオーガニックのバランスを取りながら成長ができております。

実施したM&Aについては、事業統合によるシナジー創出に積極的に取り組んでおり、買収時点から2023年12月までの平均で4.2倍の売上成長を実現しています。今後も持続的にオーガニック成長とM&Aを通じた成長加速の両方をバランスよく取り入れながら、成長を実現していく方針です。

④グローバル事業ロールアップによる再現性のあるシナジー創出

当社はビジネスと地域の戦略マトリックスに基づいてM&Aの対象を選択していますが、もっとも重要な要素はマネジメント人材と組織の質です。オーガニック展開に加えて、M&Aによるオペレーションノウハウと経営人材の獲得を行っています。

M&Aを行った企業を当社の組織に統合した上で、当社のテクノロジーとネットワークを活用し、事業のグローバル展開を進めています。特に、同一事業において複数国でM&Aを行うロールアップモデルは、PMIのプロセスを含めて再現性を持ちながら高い成果を実現しています。

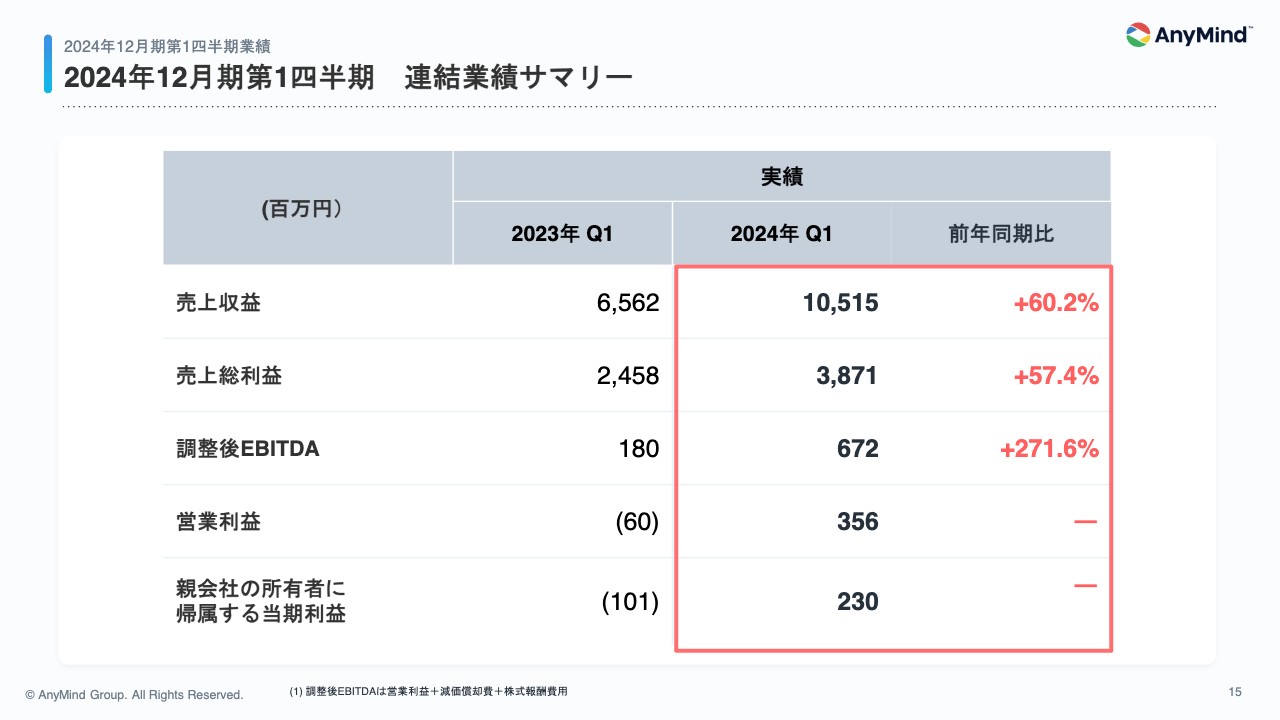

2024年12月期第1四半期 連結業績サマリー

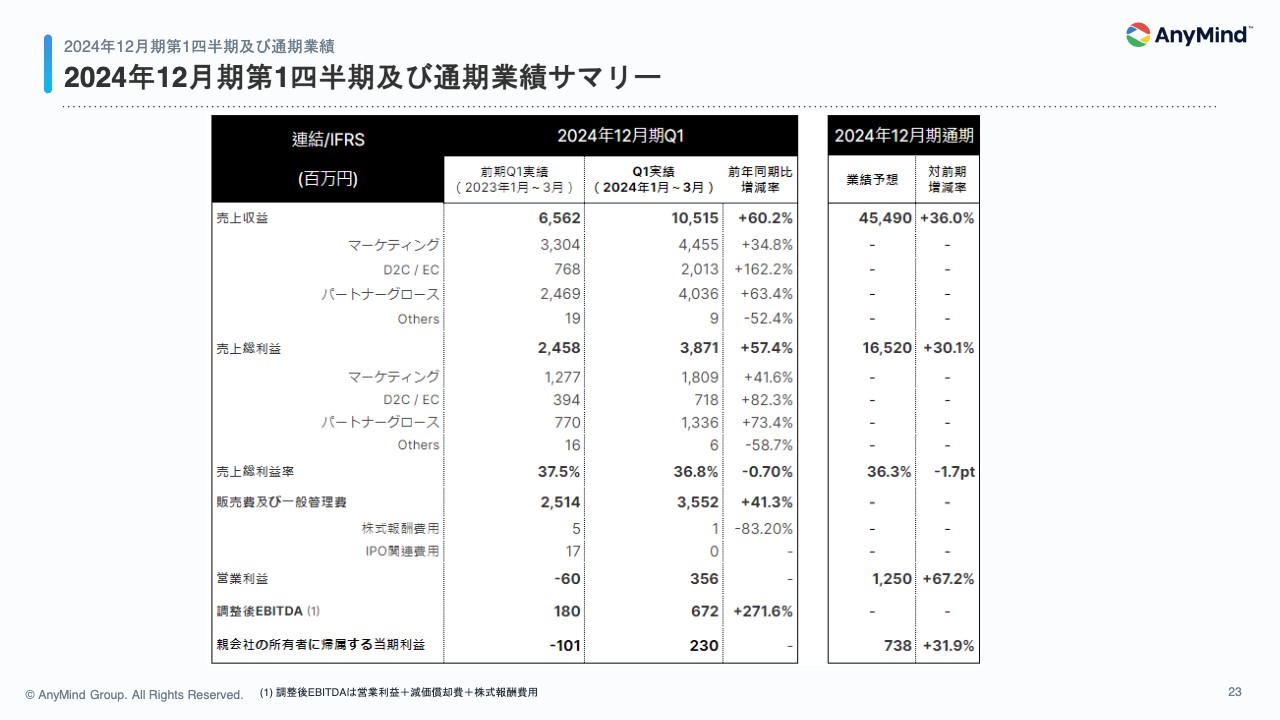

大川:財務・業績パートに関しては、私からご説明します。こちらのスライドは、連結業績のサマリーです。2024年12月期第1四半期については、売上収益は105億円、前年同期比60パーセント増、売上総利益は39億円、前年同期比57パーセント増という高い成長を達成しています。2月に開示した今期の業績予想の売上総利益は、前期比で30パーセント成長という水準で設定していたため、それに対して大幅に上回るペースで進捗しています。

前年からの成長率については、ご存じのとおり昨年から円安が進展しているため、為替変動の影響で売上総利益ベースで約5.1パーセント上振れています。

過去の決算でもご説明しているとおり、約半分の収益がアジアの通貨によって海外で生まれている状況のため、アジアの通貨に対する円の変動率が収益の半分である海外収益に関してヒットするという状況です。

営業利益についても収益改善が順調に進展しているため、2023年第1四半期で営業赤字だったものが、今期は黒字転換しており、3.6億円の営業利益で着地しています。

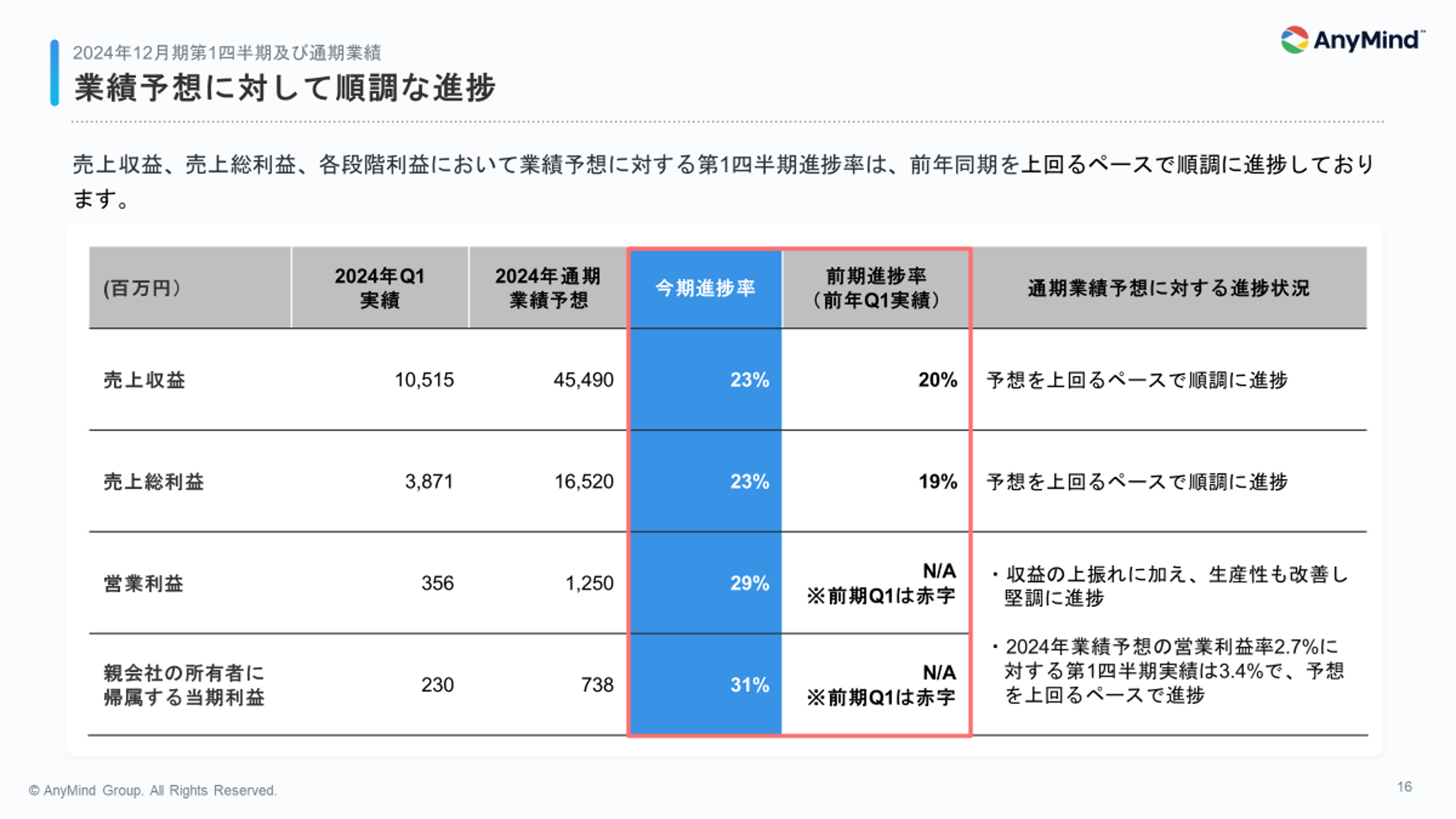

業績予想に対して順調な進捗

2024年通期の業績予想に対する進捗率をまとめています。売上収益および売上総利益については過去数年間、第1四半期は20パーセント前後の進捗率でしたが、それを上回るペースで伸展しています。

収益の上振れに加えて生産性の改善も進んでいるため、営業利益および当期純利益については、計画を大きく上回るペースで伸展しています。

当社事業の季節性については、第1四半期の1月から3月がローシーズンであり、第4四半期の10月から12月がハイシーズンになります。この傾向は当年度も同じであると想定しているため、このローシーズンの季節性の中ではしっかりと業績が上振れる結果になっていると考えていますが、現時点においては業績予想は据え置きとしています。

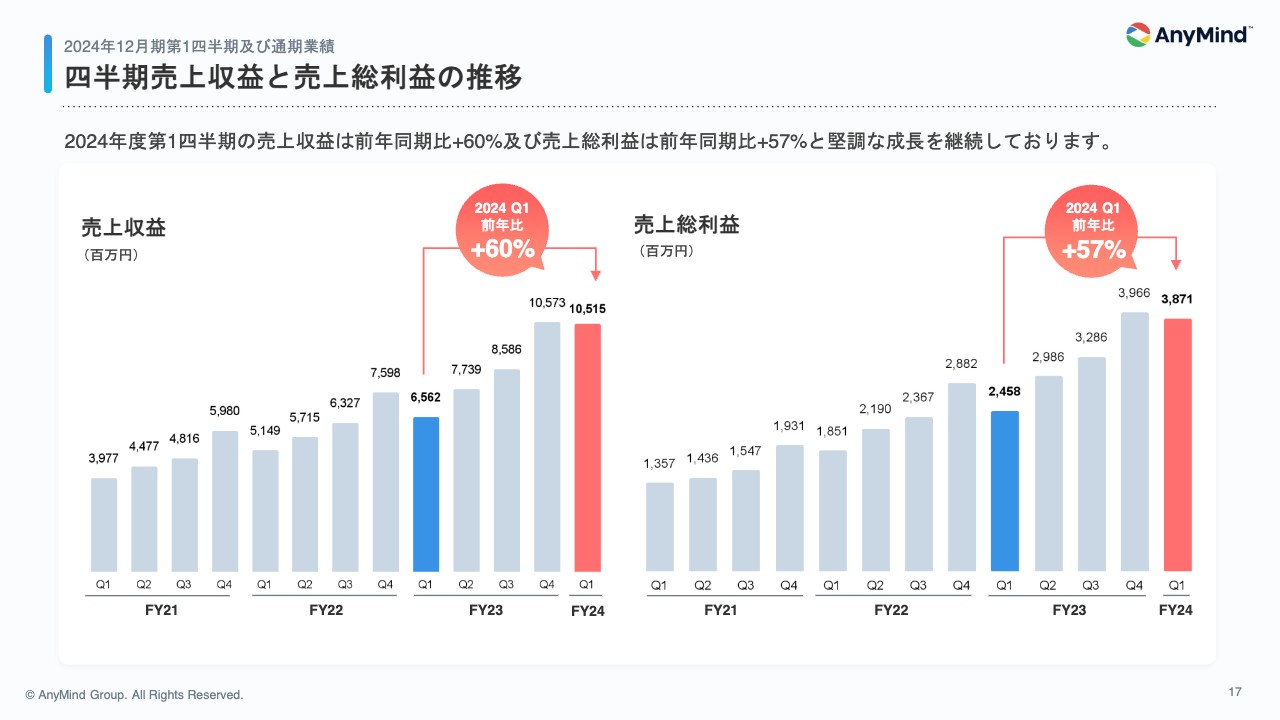

四半期売上収益と売上総利益の推移

四半期別の業績の推移をお示ししています。第1四半期については、売上収益で60パーセント増、売上総利益で57パーセント増と、それぞれ高い水準を維持できています。すべての事業が順調に進展していますので、後ほどご説明します。

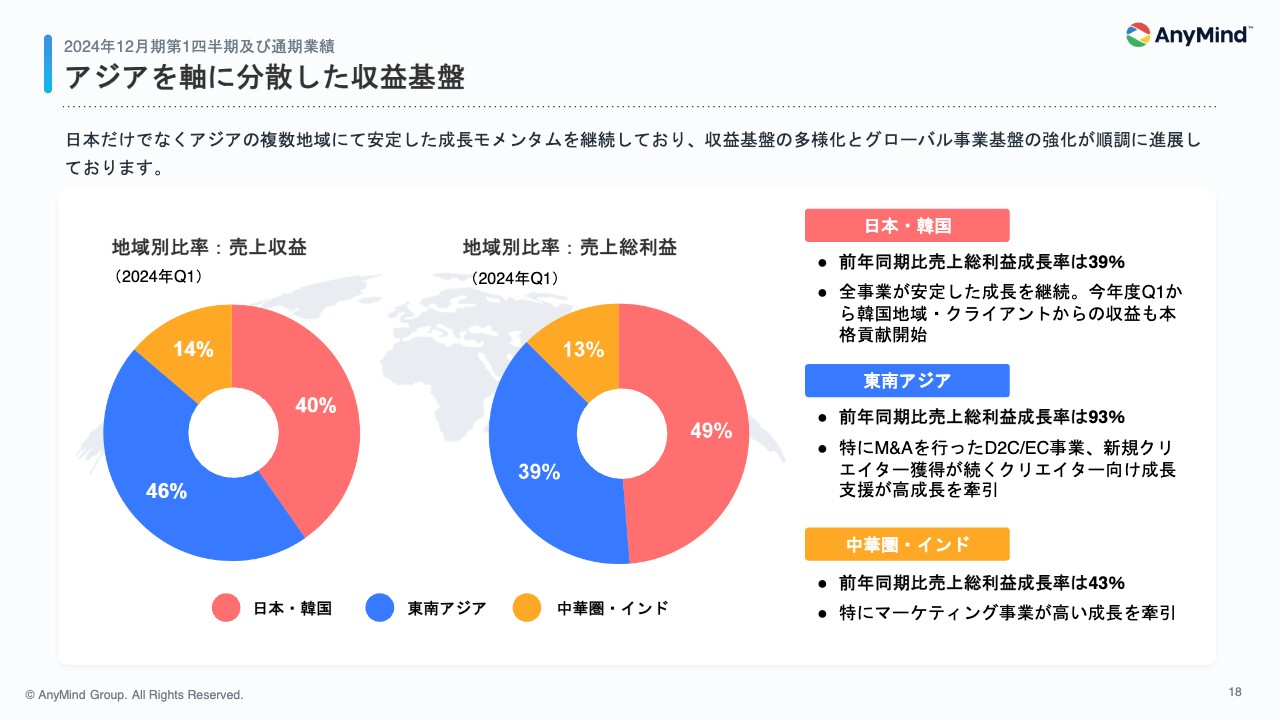

アジアを軸に分散した収益基盤

地域別の結果ですが、各地域で成長が実現できています。日本と韓国の売上総利益は前年同期比で39パーセント成長しており、安定して成長している状況です。

2023年第4四半期に韓国オフィスを開設したため、特に2024年第1四半期から韓国クライアントの収益も本格的に貢献し始めています。

韓国については、今はマーケティング案件が多く、日本とのクロスボーダーの案件が中心のため、日本とまとめたカテゴリーで開示を行う方針です。

今回、東南アジアについては成長率が93パーセントと非常に高くなりました。特にM&Aを行ったD2C/EC領域の収益成長があることと、グローバルな新規クリエイターの獲得が続いているクリエイター向けの成長支援事業が東南アジアの収益に含まれていることが、この成長の大きなドライバーとなっています。

ただし、買収したDDI社の影響や、伸びているクリエイター事業の収益の増分を除いても、40パーセント以上の成長を実現しているため、東南アジアは非常に底堅い成長を実現しています。

中華圏・インド地域についても、43パーセントという高い成長率になっています。こちらは、マーケティング系の事業成長が全体をドライブしています。グローバルでの収益分散や成長性が当社の特徴であると思っており、今四半期もその点をしっかりと加速できたと思っています。

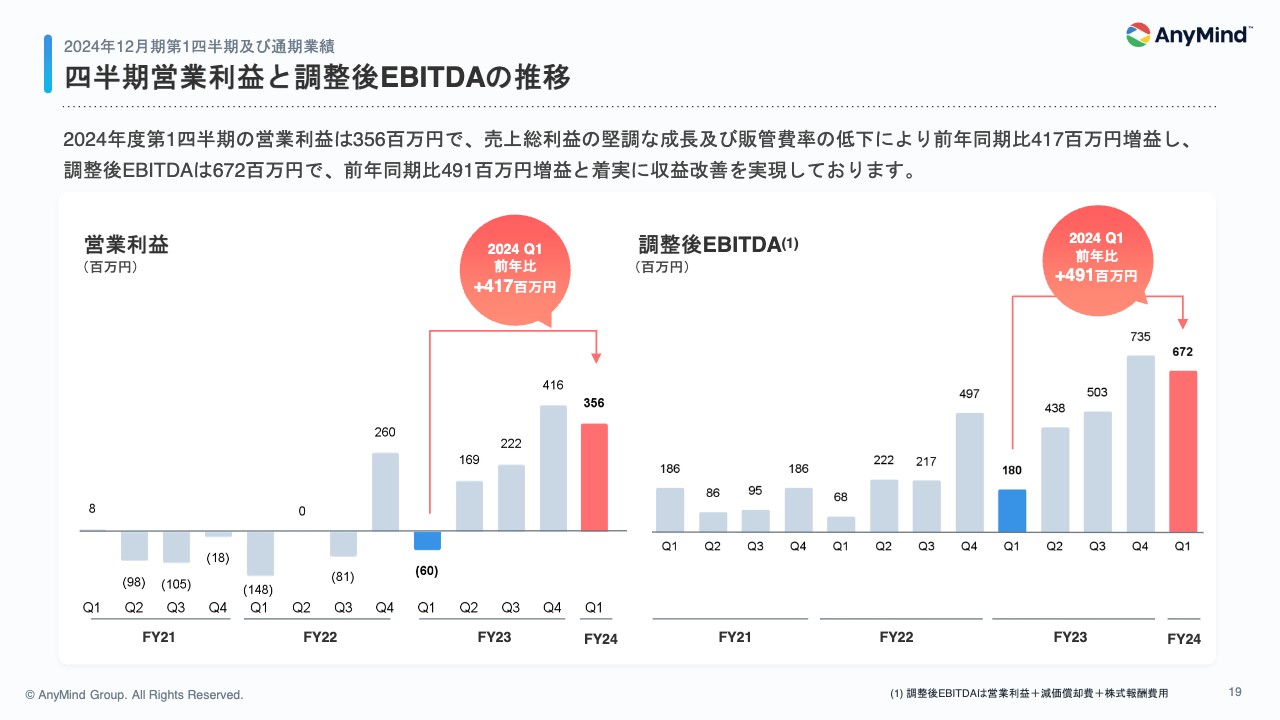

四半期営業利益と調整後EBITDAの推移

2024年第1四半期の営業利益についてです。前年同期比で4.2億円増加し3.6億円の着地となっています。調整後EBITDAについても同様に改善しており、第1四半期で6.7億円の着地となっています。

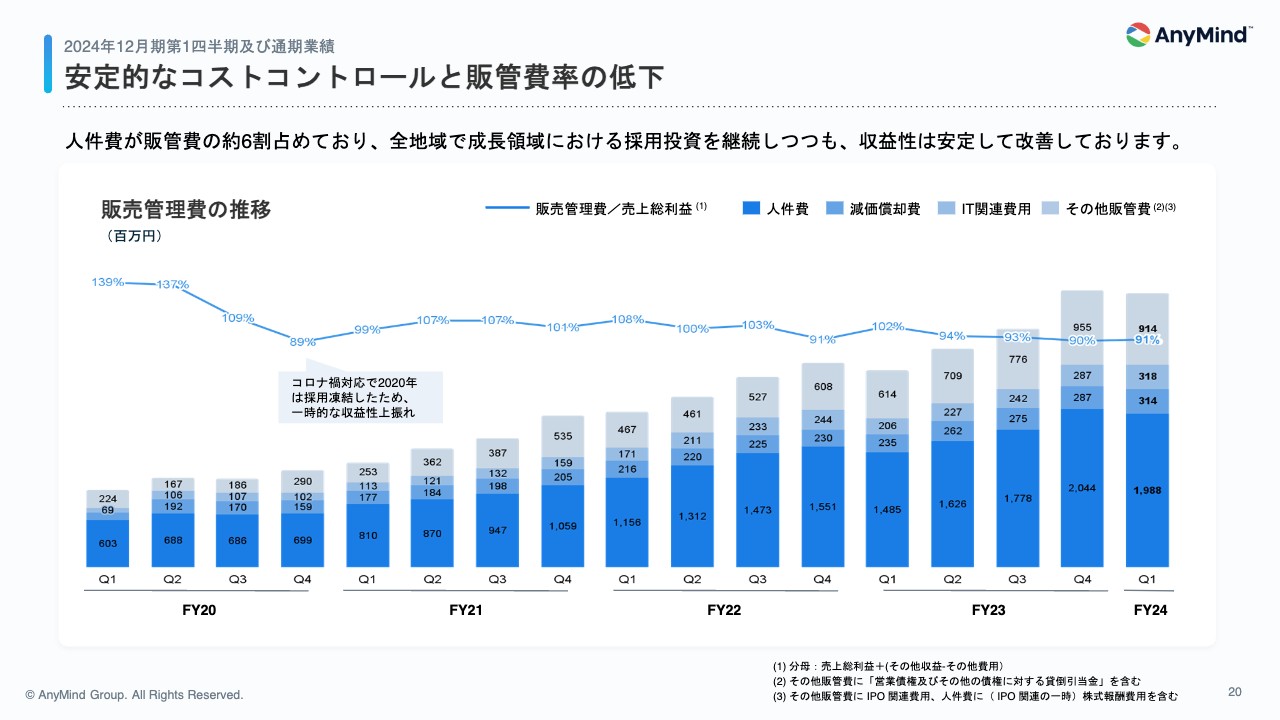

安定的なコストコントロールと販管費率の低下

事業の拡大に伴って人員ならびに販管費が増加しているものの、収益性は改善しています。2024年第1四半期については、売上総利益に対する販管費の割合が91パーセントとなっており、2023年の同四半期対比で大幅に低下しています。過去の四半期の決算でもお伝えしていますが、今後の成長の中でしっかりと生産性の高い体制を築いていけると考えています。

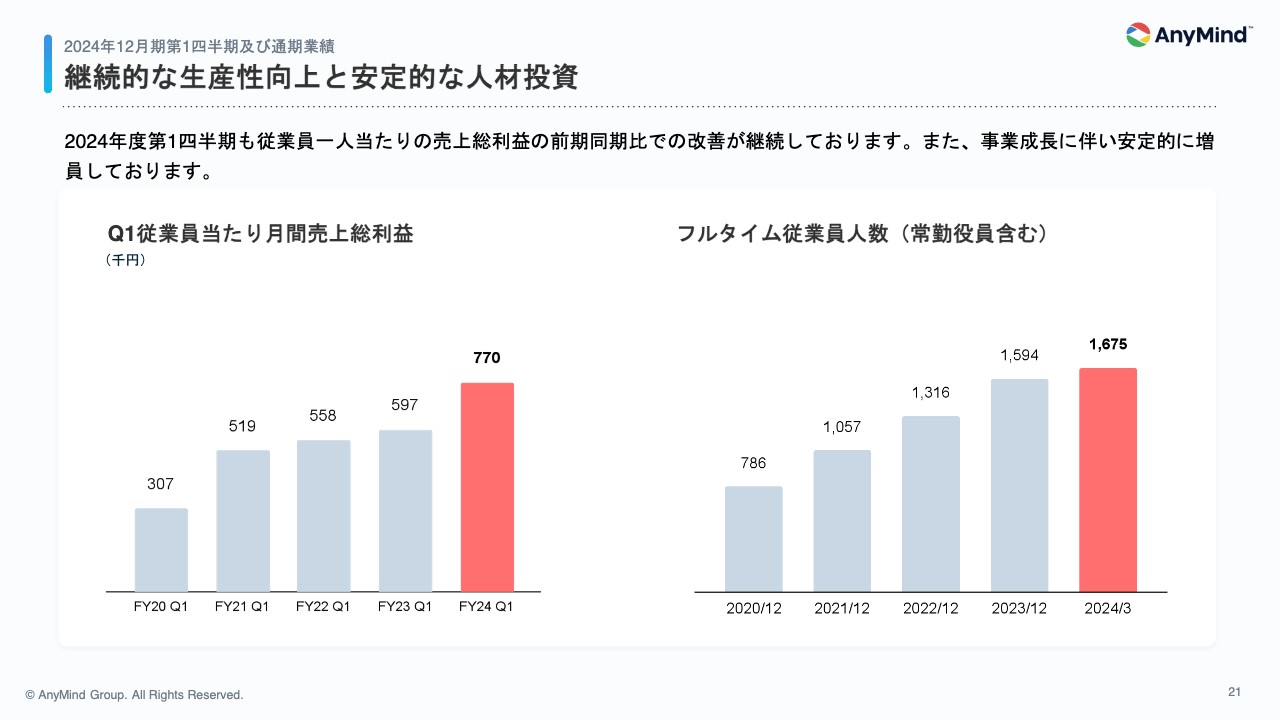

継続的な生産性向上と安定的な人材投資

スライド左側のグラフに、当社の収益性の改善を把握する指標として、従業員1人あたりの売上総利益の推移を示しています。現在は既存進出国・事業をしっかりと深掘りしていくフェーズのため、段階的に生産性・収益性の改善を行っていける状況になっており、従業員1人あたりの売上総利益は改善・上昇傾向にあります。今後も従業員1人あたりの売上総利益を継続的に改善していける状況であると考えているため、この状況を続けていきたいと思っています。

また、スライド右側に人員数の推移を示しています。採用活動に関しても非常に順調に進んでいるため、計画どおり健全なかたちで事業・従業員の拡大を行いながら、併せて生産性も改善しています。

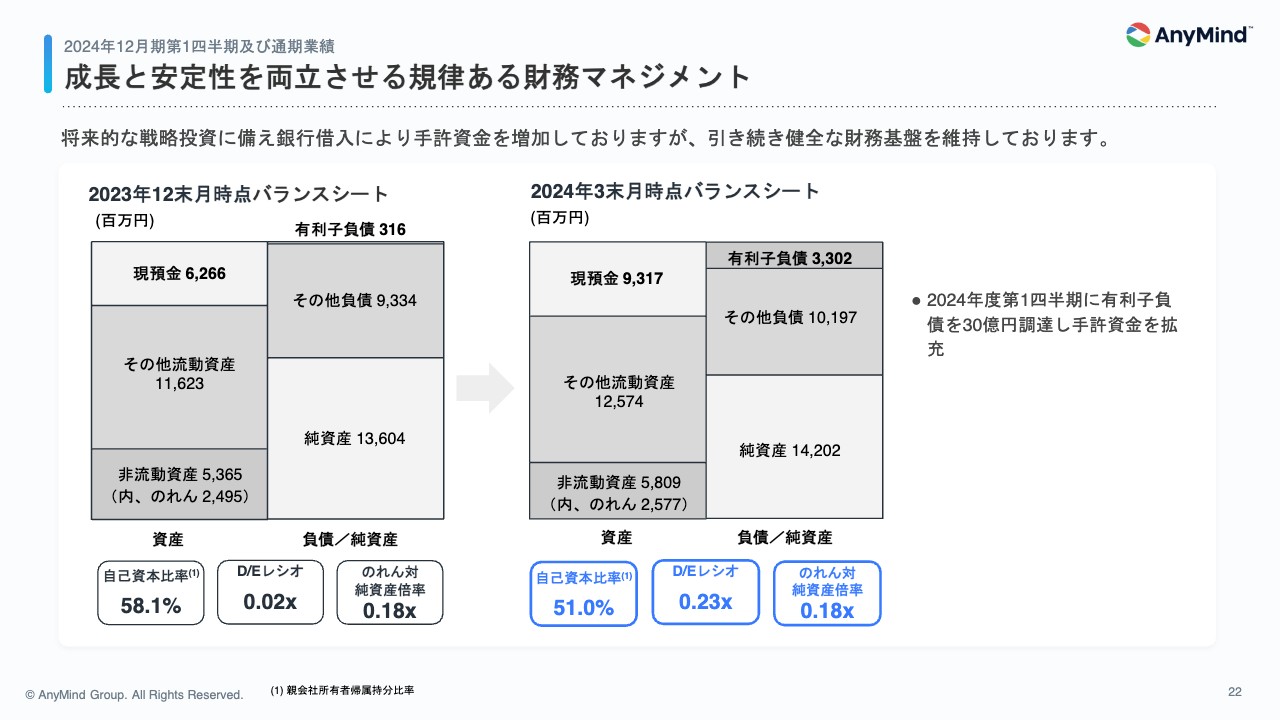

成長と安定性を両立させる規律ある財務マネジメント

バランスシートの状況についてご説明します。スライド左側が前期までの状況ですが、ご覧のとおり借入はほとんど活用していませんでした。ただし、右側に示している2024年第1四半期については、有利子負債を30億円調達し、手許資金を拡充しています。借入先は三井住友銀行、三菱UFJ銀行、みずほ銀行の3行で、各10億円の借り入れを行っています。

前四半期決算でもお伝えしましたが、現在は収益性が大幅に改善しており、今後の収益拡大が見込まれる事業フェーズに入ってきたと考えています。その中で財務戦略の転換を図っており、有利子負債の活用をしっかり行っていく中で、主要取引銀行との関係性を強化していく方針です。

現預金、手許資金を拡充しているものの、現時点で具体的に何か投資先が決まっているわけではありません。手許の流動性をしっかり確保し、M&Aを含めて今後の事業拡大に向けた投資機会を機動的に捉えていきたいと考えています。

M&Aについては、例えばアジアのマーケットにおける未上場の企業の調達環境やファイナンシングの環境についてあまり良好な状況ではないと思っているため、逆に当社のようなM&Aを行いたい企業にとっては、よりよい環境になってきていると思います。したがって、いろいろな議論がありますが、よい案件が来た時に備えて、手許資金の拡充を行いました。

有利子負債の活用については、もちろん財務健全性維持をしっかりと意識し、キャッシュマネジメントを適切に行っていきます。その中で中長期的な企業価値向上につながるような施策を実現していく方針です。

2024年12月期第1四半期及び通期業績サマリー

業績を再度まとめていますが、内容はここまでご説明のとおり非常に順調な推移となっています。

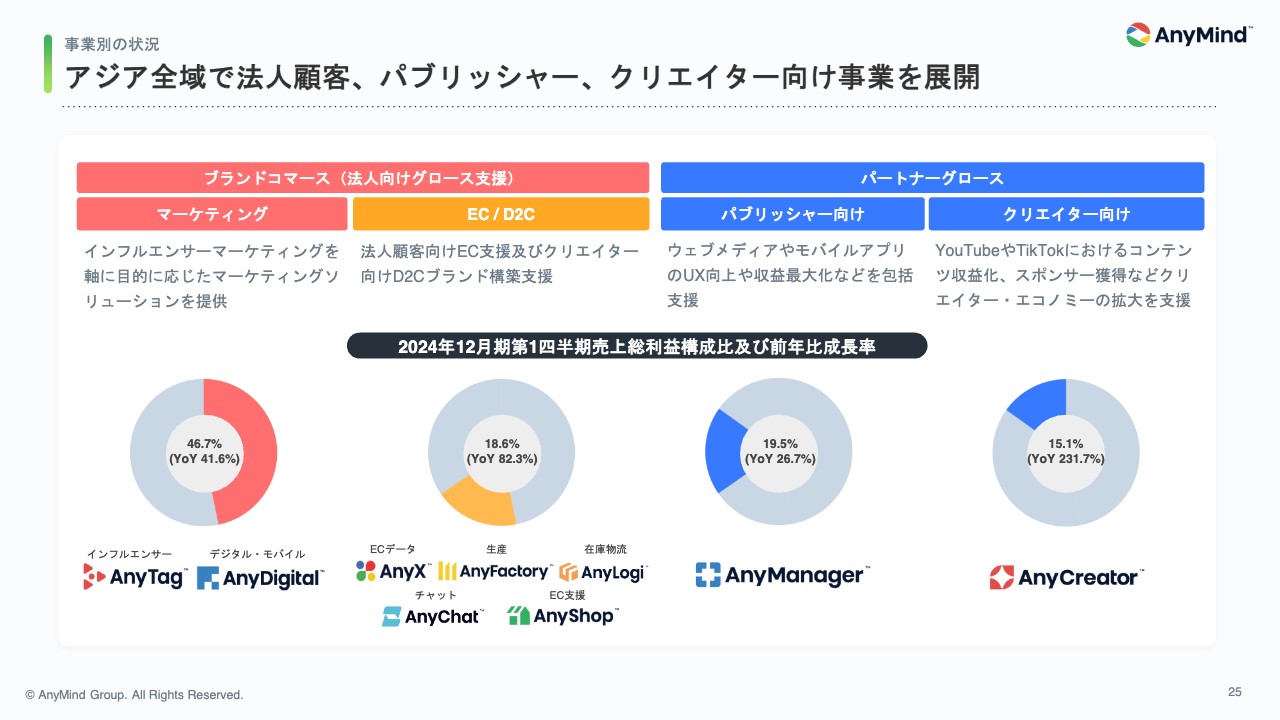

アジア全域で法人顧客、パブリッシャー、クリエイター向け事業を展開

十河:私から事業別の詳細についてご説明します。第1四半期の収益構成としては、法人ブランド向け支援を中心に行うブランドコマースが、マーケティングとECの両事業を合わせて、全体の約65パーセントを占めています。その他には、パブリッシャー向けが約20パーセント、クリエイター向けが15パーセントの事業構成となっています。

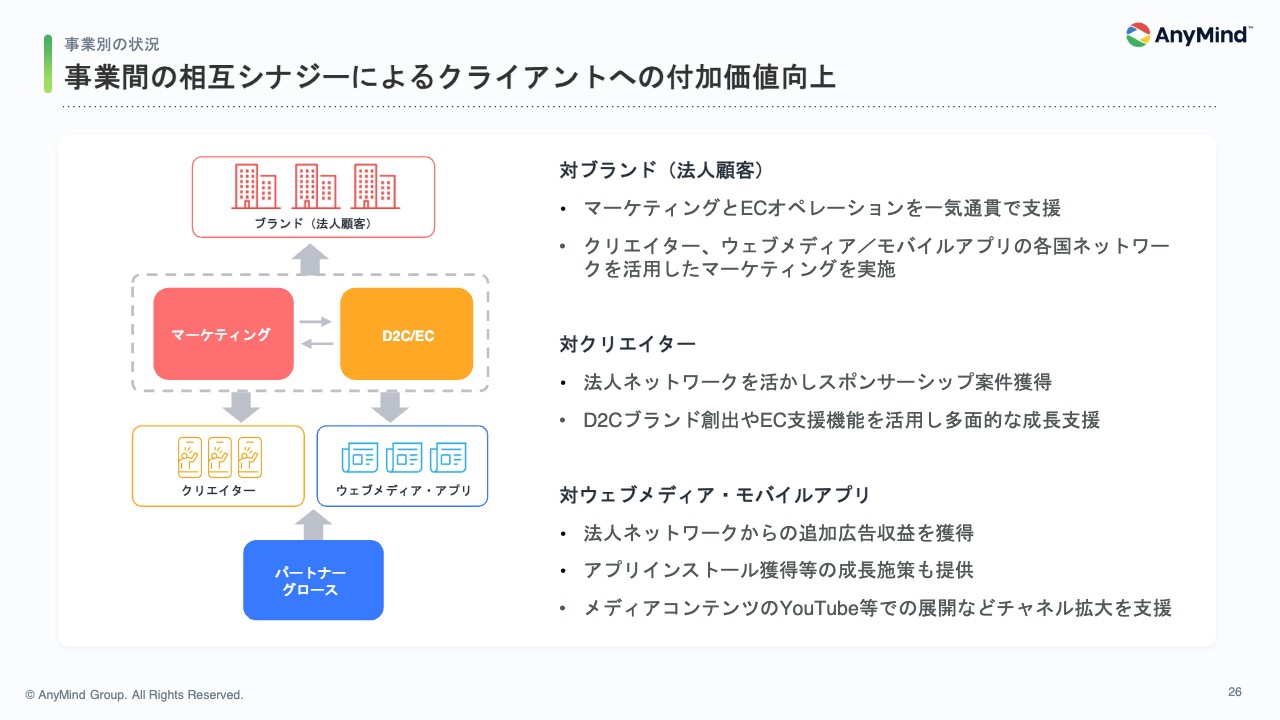

事業間の相互シナジーによるクライアントへの付加価値向上

これら複数の事業を行っているのは、事業間での相乗効果があるためです。法人ブランド向けに行うマーケティングやEC支援については、この両方を一気通貫でサービス提供することで、より効果的な成長支援を行うことができます。

また、各国でクリエイターやWebメディア・モバイルアプリなどのローカルネットワークを有しており、マーケティング事業に活用することで、マーケティングのパフォーマンスを向上させています。

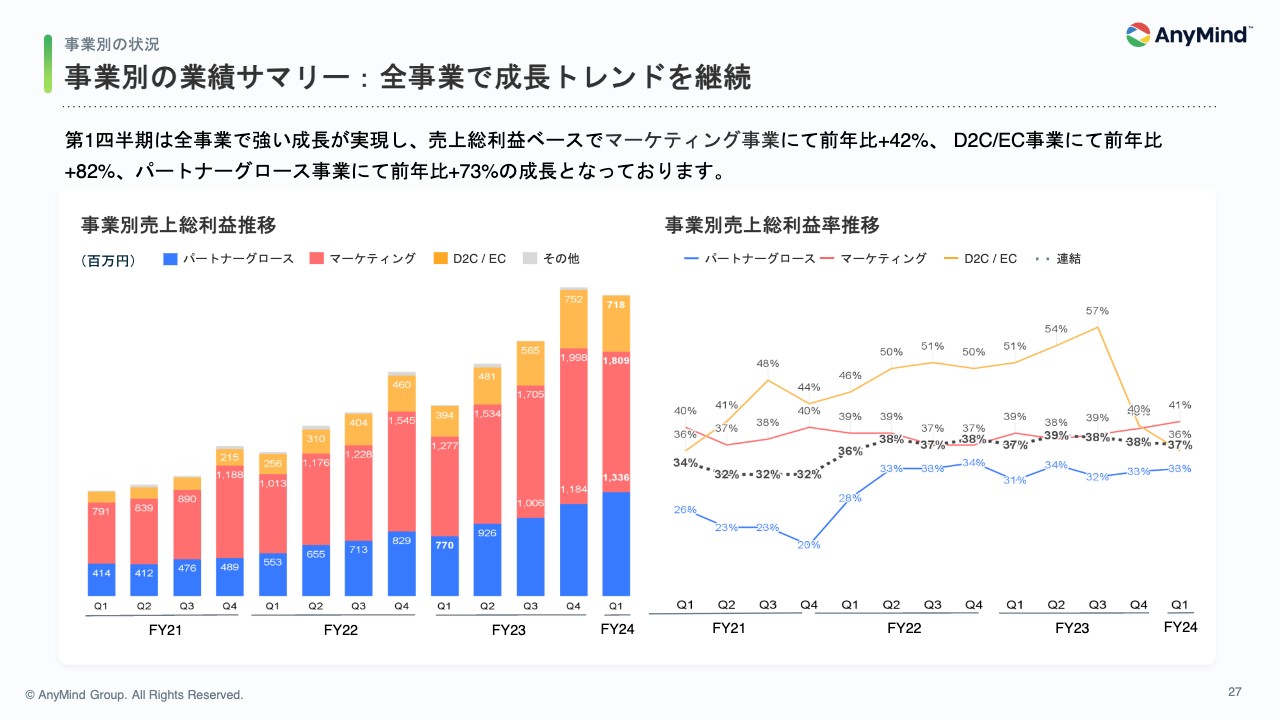

事業別の業績サマリー:全事業で成長トレンドを継続

各事業の業績についてご説明します。第1四半期は、前年同期比ですべての事業で高い成長を実現しています。売上総利益ベースでは、マーケティング事業が前年同期比42パーセント増、EC事業が前年同期比82パーセント増、パートナーグロース事業が前年同期比73パーセント増と、堅調な成長が続いています。

また、グループ連結の売上総利益率は37パーセントで、前期と同水準で推移しています。

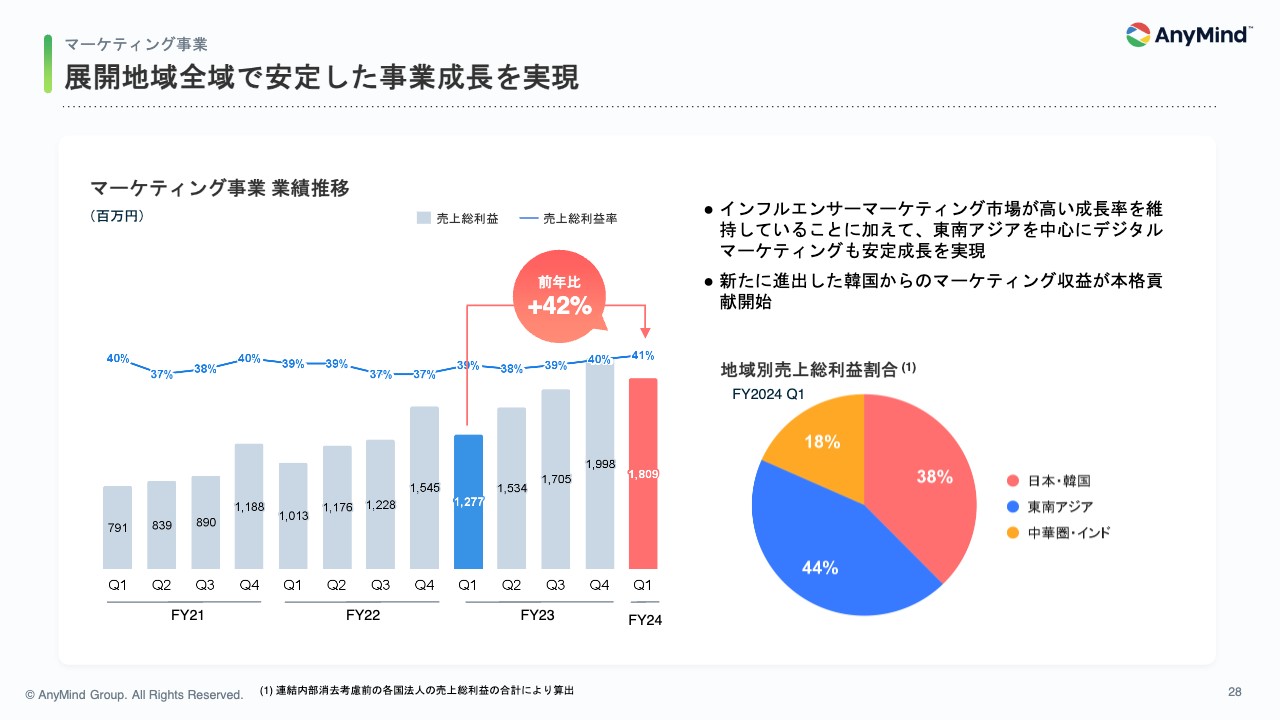

展開地域全域で安定した事業成長を実現

マーケティング事業の売上総利益は前年同期比で42パーセント増となり、過去推移と同様に安定した成長を実現しています。インフルエンサーマーケティング市場が高い成長率を維持しているだけでなく、東南アジアを中心にデジタルマーケティング市場も安定して成長しています。

さらに、新たに進出した韓国からのマーケティング収益が本格的に貢献し始めている状況です。

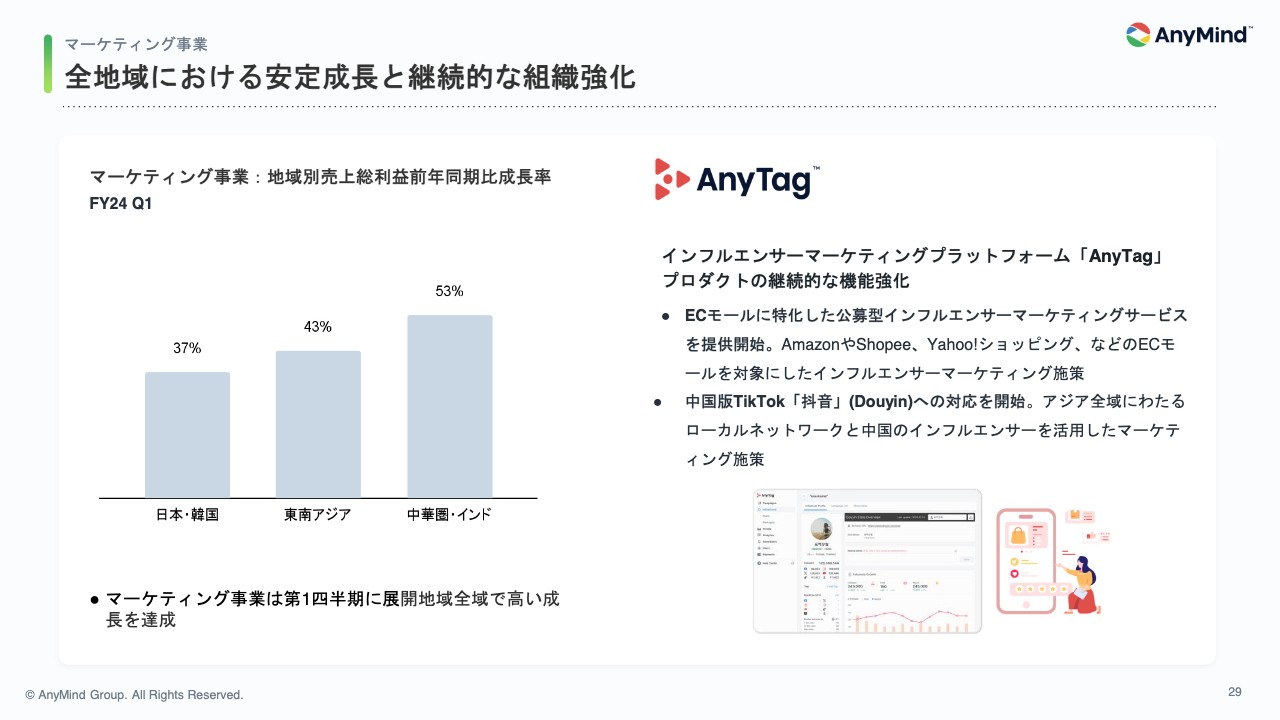

全地域における安定成長と継続的な組織強化

マーケティング事業は、地域別に見ても全地域で高い成長を実現しています。特に、注力領域である当社のインフルエンサーマーケティングプラットフォーム「AnyTag」は、継続的な機能強化を図っています。

第1四半期において、ECモールに特化した公募型のインフルエンサーマーケティングサービスを提供開始しており、「Amazon」や「Yahoo!ショッピング」などのECモールを対象に、インフルエンサーマーケティング施策を展開できるようになりました。

さらに、中国版「TikTok」の「抖音」(Douyin)への対応も開始しています。これにより、アジア全域のローカルネットワークと中国のインフルエンサーを活用したマーケティング施策を実行することが可能となりました。

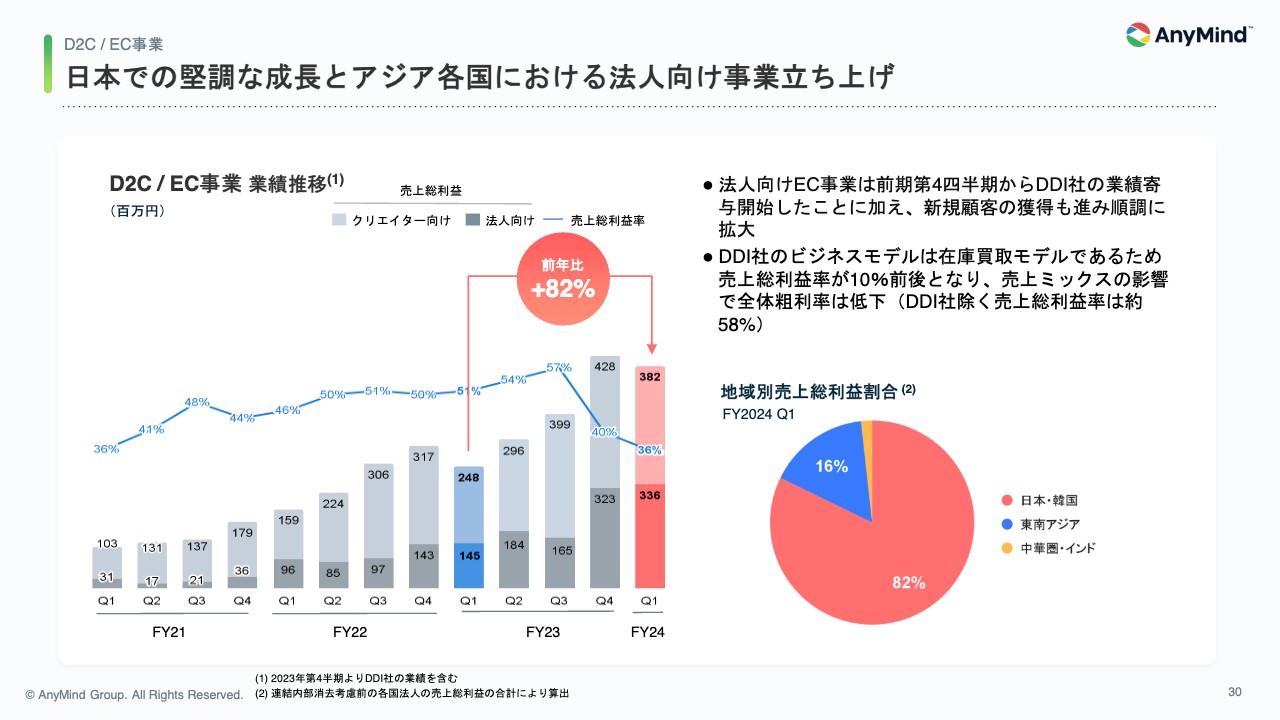

日本での堅調な成長とアジア各国における法人向け事業立ち上げ

D2C/EC事業の売上総利益は前年同期比で82パーセント増となっています。特に、法人向けEC支援事業において、国内外で成長が継続している状況です。2023年第4四半期から収益貢献を開始したDDI社分を除いても、前年同期比で65パーセント増となっています。

D2C/EC事業の売上総利益率についてですが、M&Aで参画したDDI社は、インドネシアの規制の影響もあり、在庫を持つビジネスモデルのため粗利率が低く、もともと50パーセント超の水準でしたが、前期第4四半期以降に事業全体の平均値が下がっています。

ただし、2024年第1四半期において、DDI社を除いた場合の売上総利益率は58パーセントであり、M&A前の既存ビジネスとしては、過去トレンドと比べて大きな変動はありません。

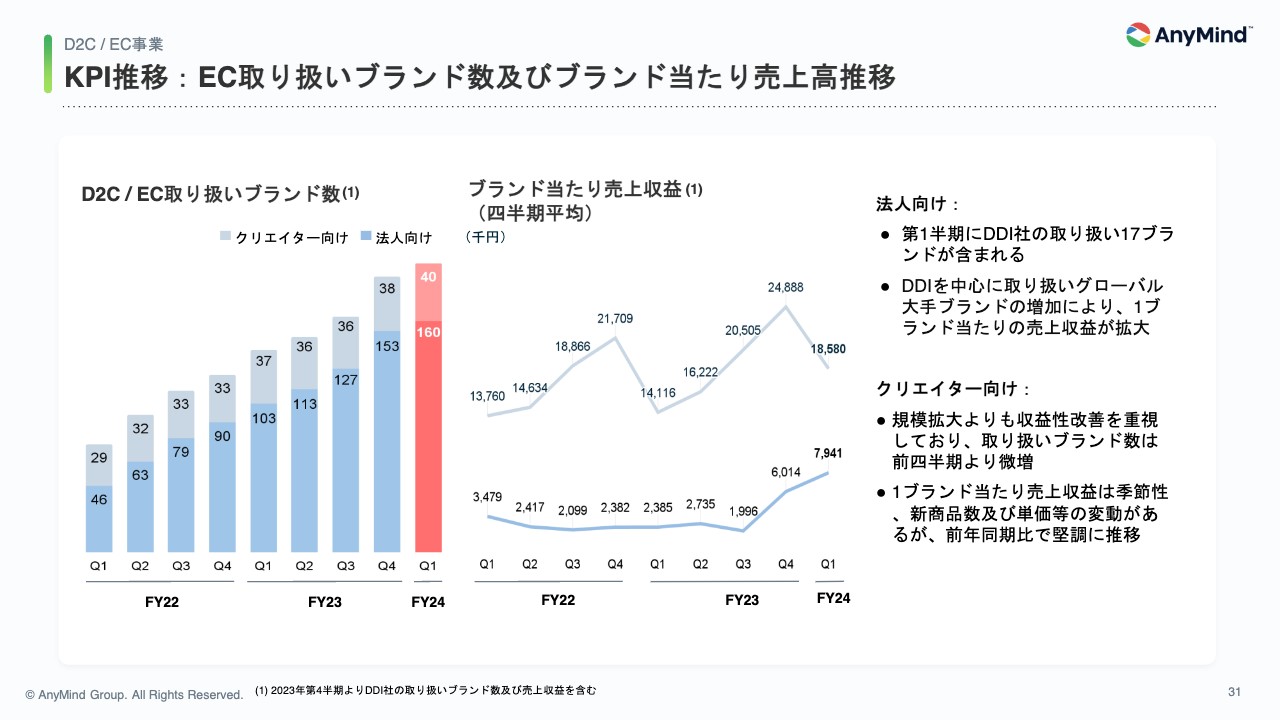

KPI推移:EC取り扱いブランド数及びブランド当たり売上高推移

EC領域の重要なKPIである取り扱いブランド数は安定した増加を続けており、クリエイター向けと法人向けの合計で200ブランドを達成できました。なお、DDI社が取り扱っている17ブランドは法人向けブランドに含まれています。

法人向けのEC支援においては、DDI社を中心にグローバル大手ブランドの取り扱いが増加しており、1ブランド当たりの売上収益も拡大しています。

クリエイター向けのD2C事業では、取り扱いブランド数は前四半期よりわずかに増加しています。1ブランド当たりの売上収益は、季節性や新商品数、単価の変動により影響がありますが、前年同期比で順調な推移を続けています。

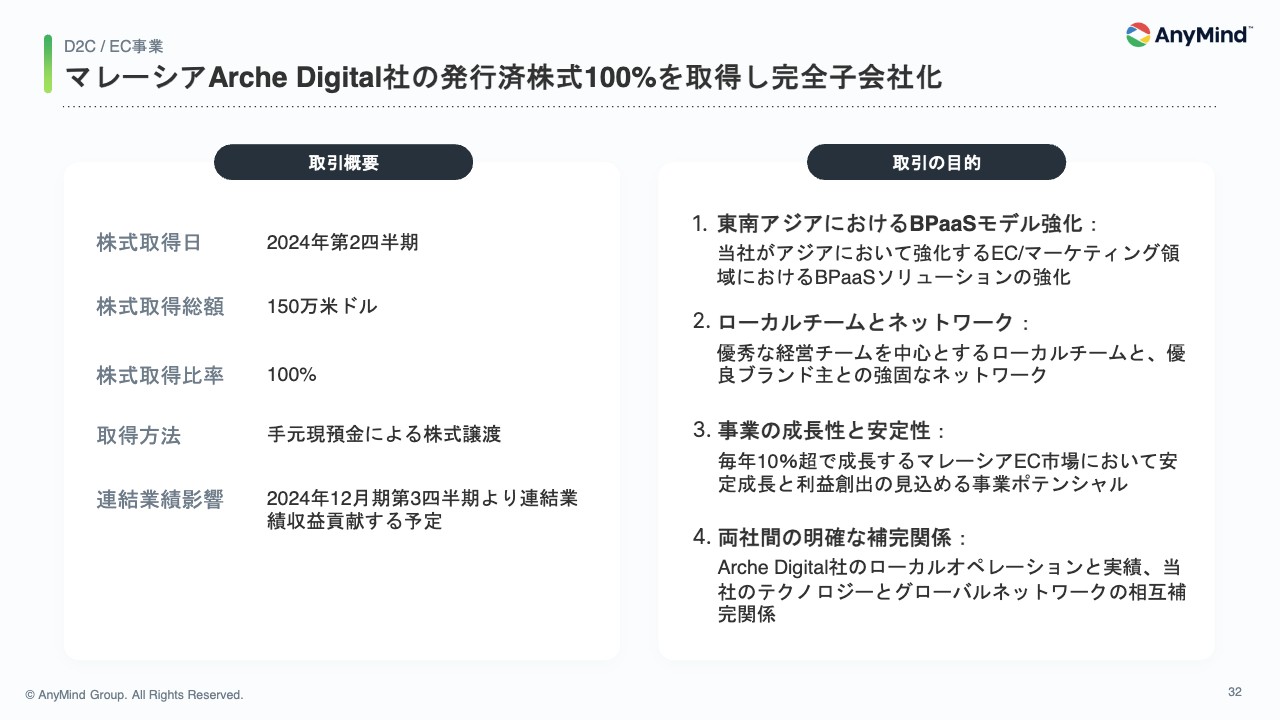

マレーシアArche Digital社の発行済株式100%を取得し完全子会社化

2024年3月21日に、マレーシアのArche Digital社の完全子会社化について発表しました。Arche Digital社は、マレーシアでEC運営とマーケティングに関する業務を包括的に支援するECイネイブラーです。

当社のEC関連のプラットフォームやテクノロジーと現地法人のグローバルネットワークを活用します。具体的には、Arche Digital社の現地のECオペレーションやクライアントネットワークを組み合わせたBPaaSモデルのソリューションによって、国内外のブランドの現地でのEC事業を力強くサポートできると考えています。

背景として、マレーシアのEC市場は、毎年10パーセント超で成長すると見込まれています。この成長ポテンシャルと両社間の明確な補完関係から、当社はArche Digital社の子会社化を決定しました。2023年のインドネシアのDDI社に続き、2社目のECイネイブラーの買収となります。なお、本M&A案件の株式取得完了に関しては、第2四半期を予定しています。

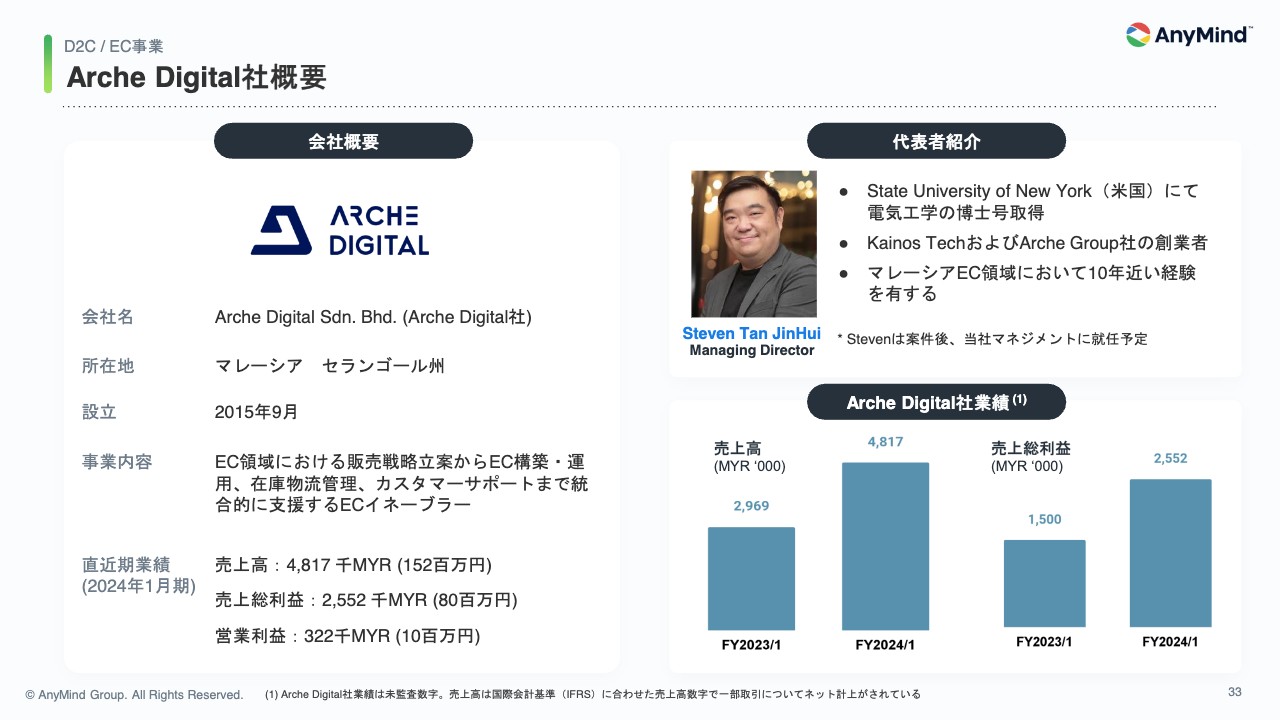

Arche Digital社概要

Arche Digital社についてご紹介します。2024年1月期の通年実績においては、売上高が約1億5,000万円、営業利益が約1,000万円でした。2024年12月期の当社連結業績への影響は限定的ですが、当社のEC支援事業は、東南アジアおよび中国での支援を前提に、リージョナルブランドとの連携や越境EC支援を強化しています。

このM&Aによって、マレーシアのEC市場におけるローカルネットワークとオペレーション強化が可能になったことは、当社のEC事業の成長にとって非常に効果的であると考えています。

法人向けEC支援案件事例

D2C/EC支援事業の事例を3点ご紹介します。1点目は、卸売形式での香港へのEC販売支援の事例です。日本ブランドのクロスボーダーEC支援として、株式会社再春館製薬所のスキンケアブランド「ドモホルンリンクル」の香港進出支援を行っています。

2点目は、海外ブランドの日本進出支援の事例です。2023年12月より、米国発で世界シェアナンバーワンの口腔洗浄器ブランド「Waterpik」の日本市場でのEC展開支援を開始しています。ここではマーケティング、ECモール運営、販売、ロジスティクスなど、クロスボーダーEC業務を包括的にサポートしています。

3点目は、リージョナルクライアントの事例ですが、先日発表したグローバル食品・飲料メーカーのPepsiCo社、広告代理店のPublicis Commerce社との業務提携契約についてです。東南アジアにおけるPepsiCo社のソーシャルコマース拡大に向けて支援を開始している中で、PepsiCo社のフィリピンおよびタイにおける「TikTok Shop」のライブ配信、マーケティング運営などをサポートしています。

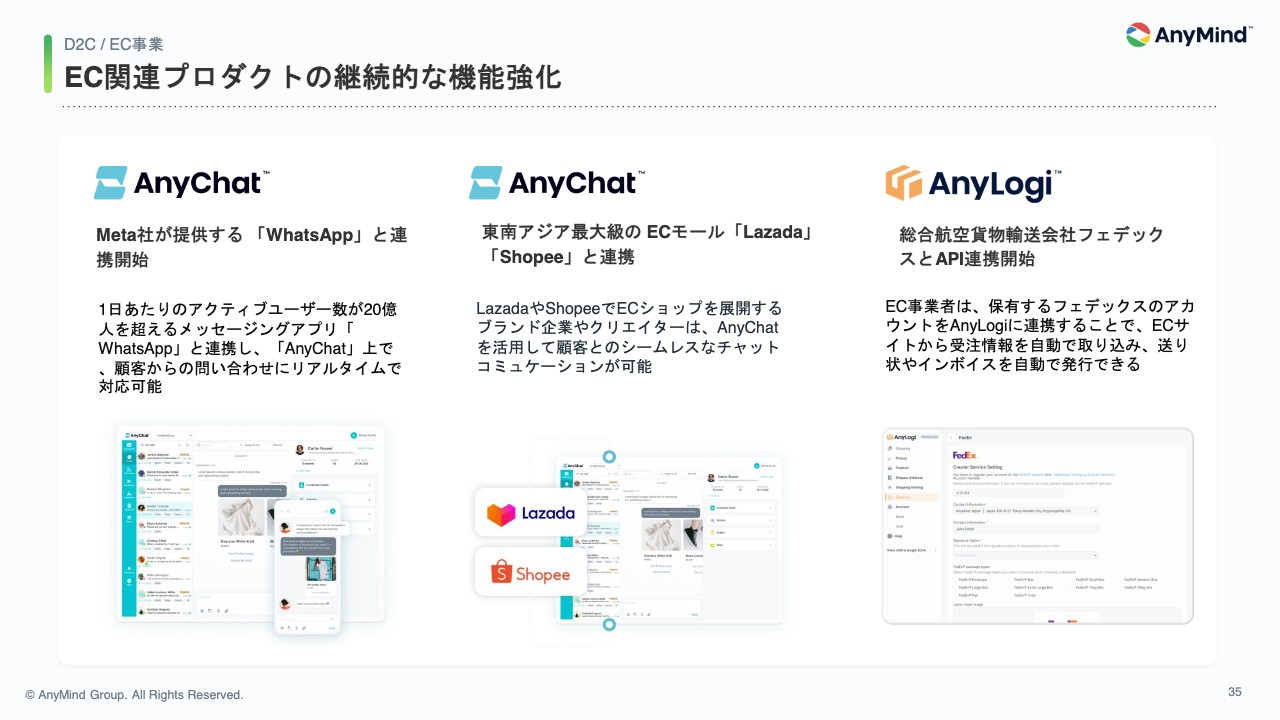

EC関連プロダクトの継続的な機能強化

EC領域についてもプロダクトへの投資を積極的に行っています。当社のプラットフォームは、SNSアプリやECモールとの連携、グローバルのロジスティクス会社との連携など、ECにおける支援体制機能の強化を続けています。

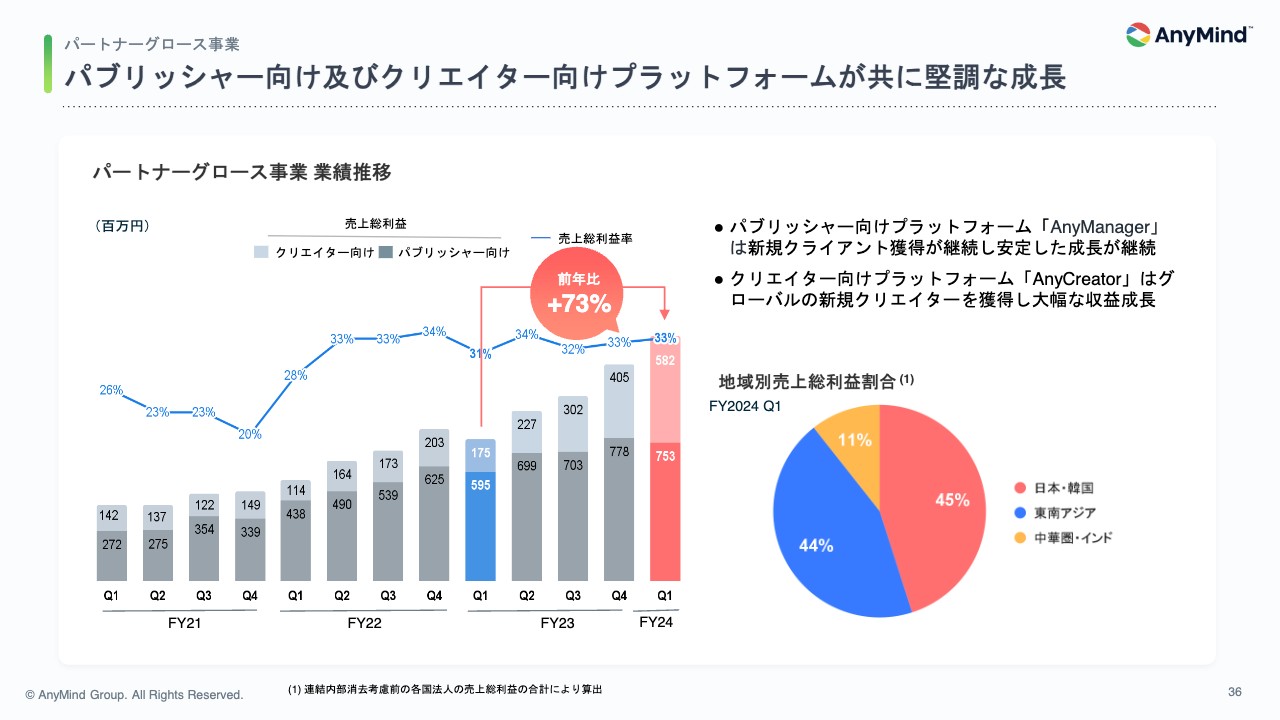

パブリッシャー向け及びクリエイター向けプラットフォームが共に堅調な成長

パートナーグロース事業の売上総利益は前年同期比73パーセント増であり、非常に堅調な推移となっています。特にクリエイター向けプラットフォームが好調に推移しています。

クリエイター向け成長支援については、グローバルの新規クリエイター獲得を強化しており、「TikTok」や「YouTube ショート」に関する収益化、音楽配信支援など、クリエイターの活動に合わせて多様な支援体制を構築しています。

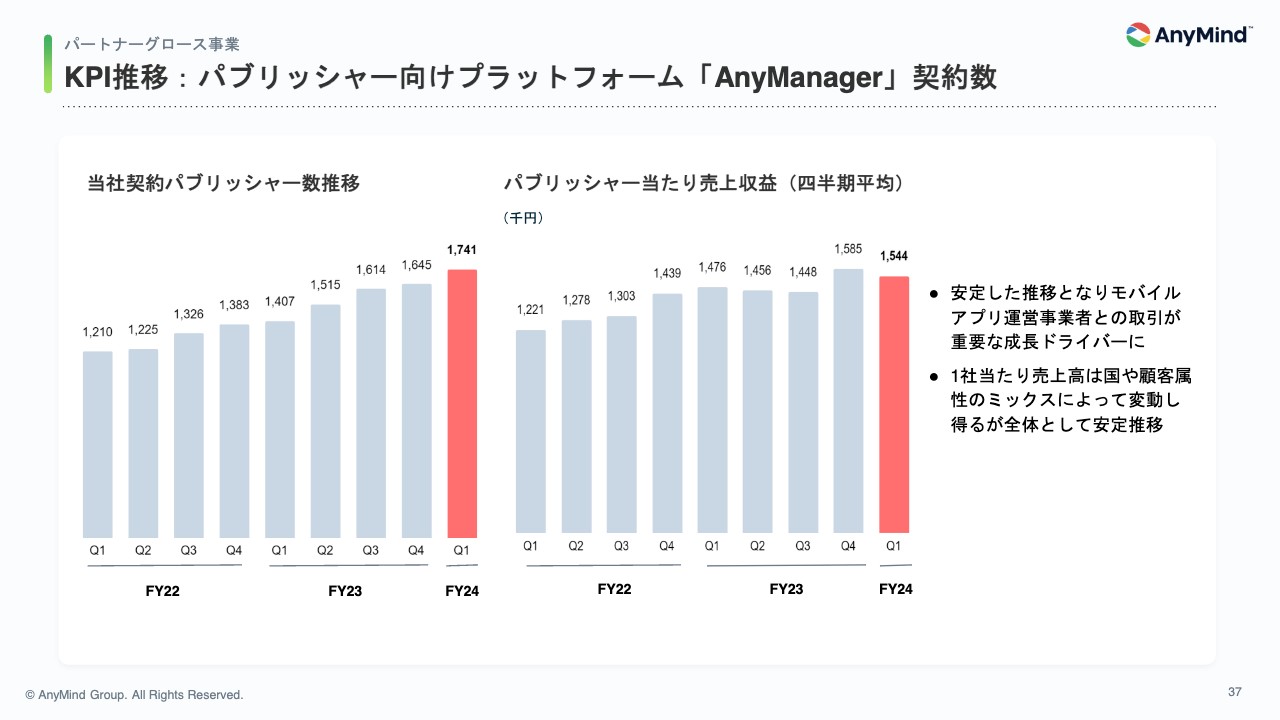

KPI推移:パブリッシャー向けプラットフォーム「AnyManager」契約数

パブリッシャー向けプラットフォーム「AnyManager」について、安定した新規パブリッシャーの獲得を行っています。パブリッシャー当たりの売上収益についても季節性がありますが、安定した推移を続けています。

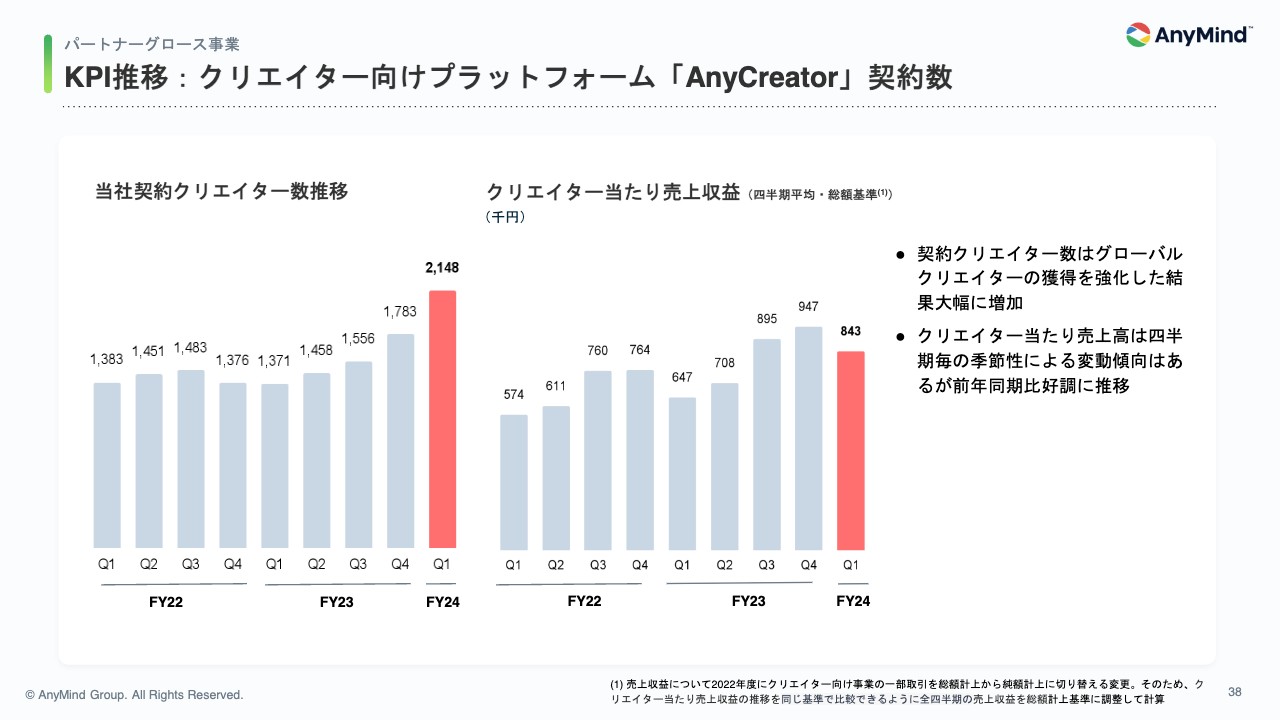

KPI推移:クリエイター向けプラットフォーム「AnyCreator」契約数

クリエイター向けプラットフォームについてです。契約クリエイター数は、グローバルクリエイターの獲得を強化した結果、第1四半期に大幅に増加し、グローバルで2,000人を突破しました。

当社は「YouTube」だけではなく「YouTube ショート」や「TikTok」、スポンサーシップ獲得など、クリエイターの多面的な支援ができることで、新規クリエイター数をグローバルに拡大できている状況となっています。

クリエイター当たりの売上収益は、季節性等もあり変動が大きい指標ですが、前年同期比で堅調な推移を実現できています。

個人・法人問わずYouTube・TikTokなどSNSチャネルの成長をサポート

当社のクリエイター支援事業は、個人・法人を問わず、SNSチャネルの成長を積極的にサポートしています。例えば、100万人以上のフォロワーを持つタイやインドネシア等のアジアのクリエイターと契約しており、彼らの活動を支援しています。

法人クライアントの支援事例としては、ANAホールディングスグループが海外市場をターゲットに立ち上げたブランド「AirJapan」の公式「YouTube」チャンネルにて、コンテンツの企画、制作、チャンネルの運営を支援しています。

クリエイターの方々を取り巻く環境は常に変化していますが、当社グループはマーケティングやメディア支援、D2C/EC支援など、自社プラットフォームを活用し、クリエイターの方々の継続的な成長に貢献できる支援を続けていきたいと考えています。

簡単ではありますが、以上で本日の決算説明を終わります。ご清聴ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5027

|

658.0

(02/12)

|

-16.0

(-2.37%)

|

関連銘柄の最新ニュース

-

01/30 15:33

-

01/30 14:57

-

01/30 14:04

-

01/30 11:33

-

01/30 10:39

新着ニュース

新着ニュース一覧-

今日 07:36

-

今日 07:32