【QAあり】JBCCホールディングス、2年連続で営業利益過去最高を更新し増配 新中計で営業利益率10%を目指す

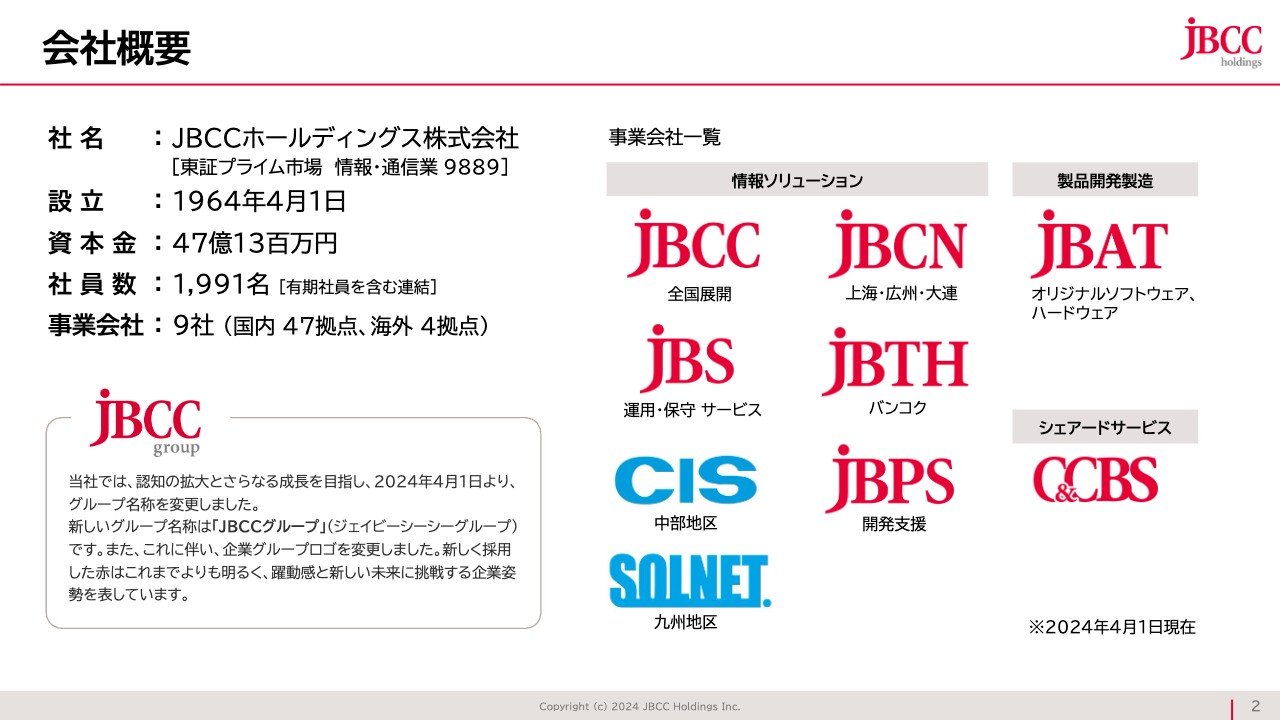

会社概要

東上征司氏(以下、東上):JBCCホールディングス株式会社、代表取締役社長の東上です。本日は当社の決算説明会へのご参加をありがとうございます。回を追うごとにより多くの方にご参加いただいていることを、とてもうれしく思っています。

初めての方もお見えになっていますので、最初に会社の概要について簡潔にお話しします。ホールディングスの傘下に事業会社が9社あります。

昨年10月の決算説明会では10社とご報告しましたが、中部地区のシーアイエスの子会社であったWeb系のアプリケーションを得意とするビー・ウェブ社を今年の3月に合併したため、事業会社の数は10社から9社に変わっています。

AGENDA

本日は、まず2024年3月期の決算概要についてご報告します。次にこれまで3年間続けてきた前・中期経営計画の総括と、今年4月より新たにスタートした新・中期経営計画について、これから3年間で何を目指していくのか、そのポイントをお話しします。その後、当期の業績と配当予想についてご説明します。

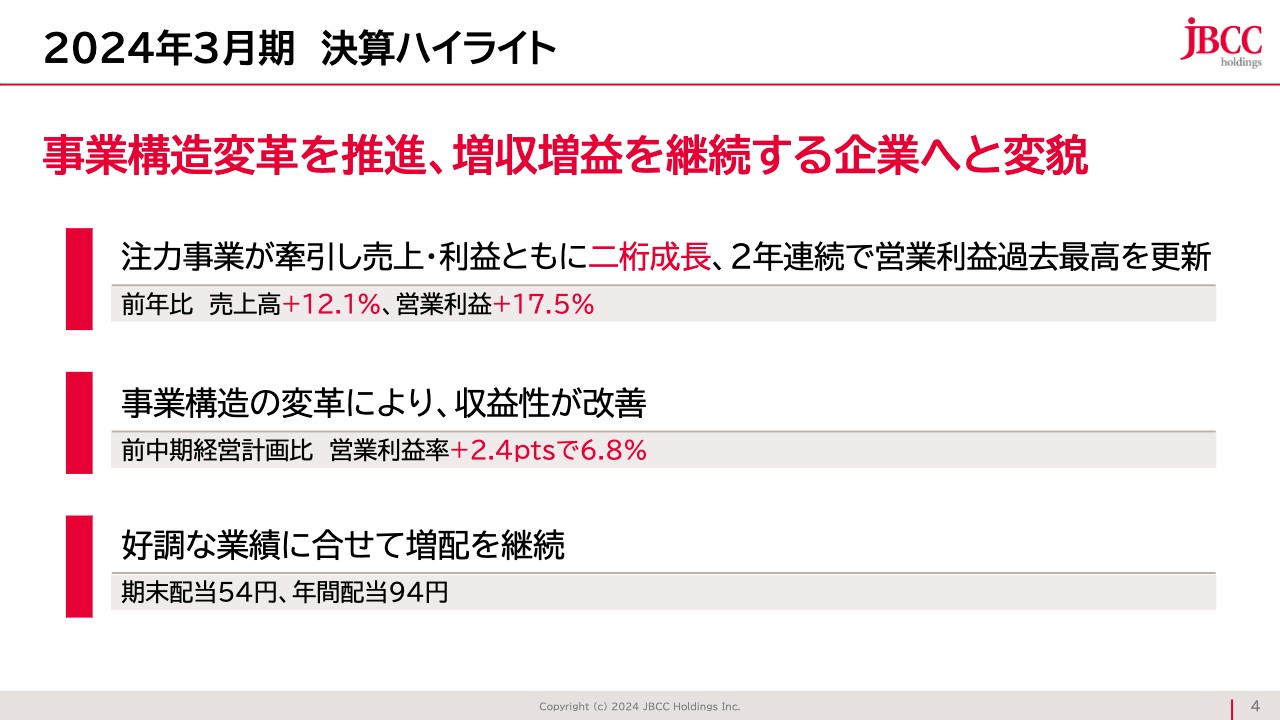

2024年3月期決算ハイライト

2024年3月期決算のハイライトです。私は昨年の決算説明会において、「我々はこの3年間で『失うビジネス』から『得られるビジネス』に事業構造を変えた。売上が底を打ち、そこから継続的に増収増益を繰り返し、25年ぶりに過去最高の営業利益を出した。さらに、その最高の営業利益を毎年継続して出していく土台ができた」というご説明をしました。

この1年間の結果は、まさにその築いてきた土台の上に、昨年の決算説明会でご説明したことを具現化できた内容だと考えられます。売上高、営業利益はともに力強く成長し、前・中期経営計画の3年間では毎年着実に営業利益率が改善され、最終的に7パーセント弱まで改善しています。好調な業績に合わせて、毎年継続的に増配を行っています。

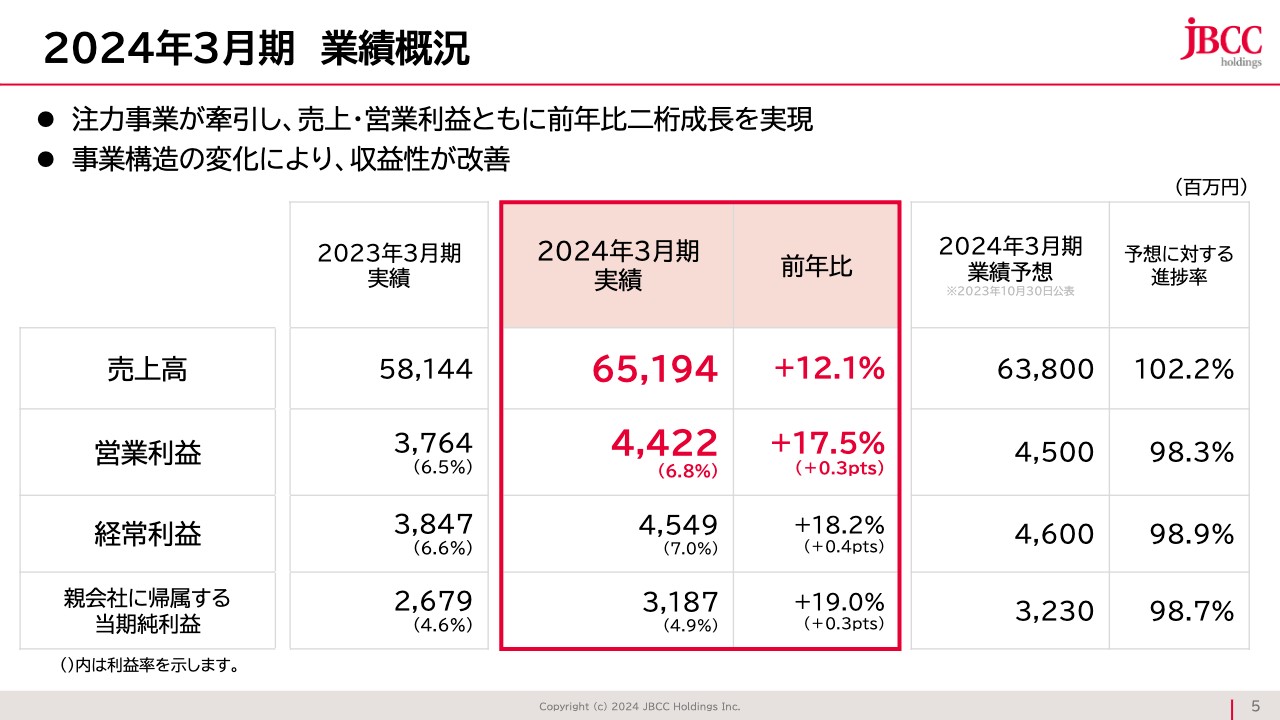

2024年3月期業績概況

具体的な数値についてご説明します。売上高、営業利益は先ほどお話ししたとおりですが、1つお伝えすべきポイントがあります。昨年10月に上方修正を行った業績予想に対し、営業利益、経常利益、親会社株主に帰属する当期純利益は、目標値に対して約98パーセントと未達の状態です。

この直接的な要因は、いくつかの大規模なシステム開発プロジェクトにおいて、これまで以上に厳しい目でそれぞれのプロジェクトを評価したことにあります。

後ほどシステム開発分野についてのご報告でもご紹介しますが、我々のプロジェクトサイズは非常に大きくなってきているため、これまでの経験以上に厳しく見る必要があるだろうと考え、監査法人の協力も得て評価を行っています。

コンサバ的ではないかという見方もありますが、2024年3月期の決算では当初予定以上にプロジェクトを厳しく見て、さらに追加の引当を行った結果、利益の観点では98パーセント台という結果に終わっています。ただし、数字にも表れているとおり、大幅に力強い成長ができています。

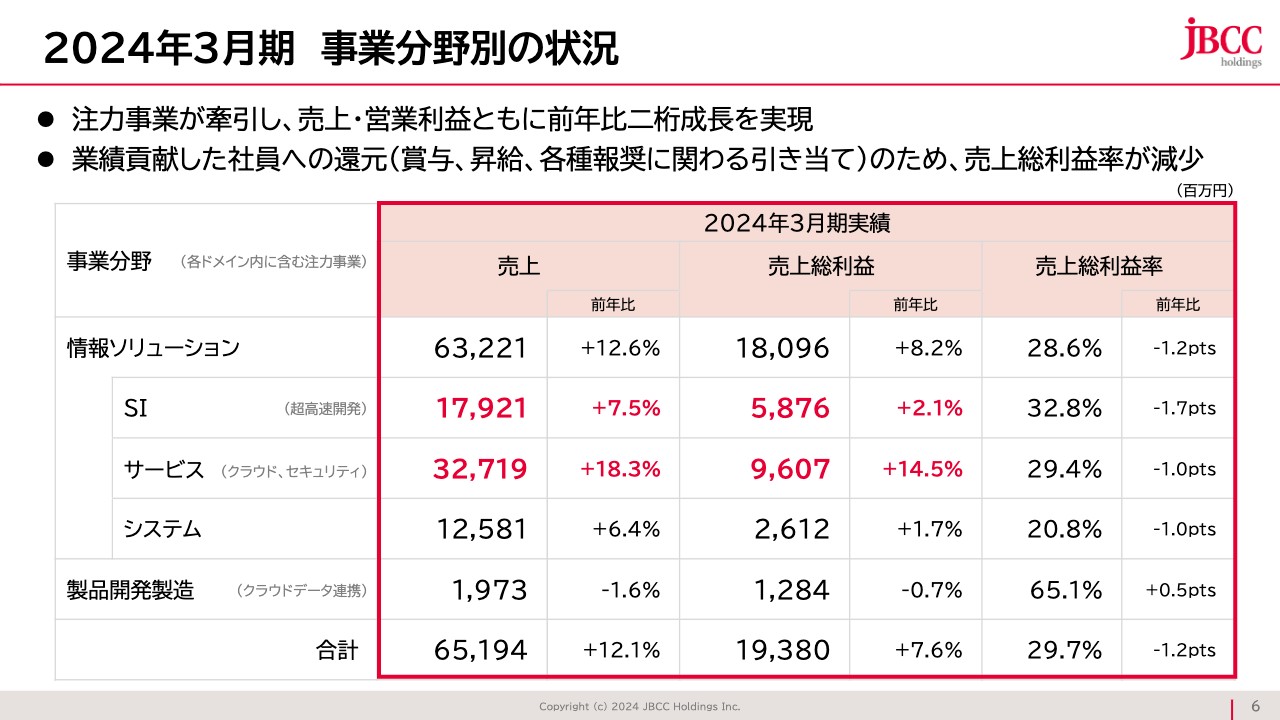

2024年3月期事業分野別の状況

事業分野別に見ていきます。スライドでは、情報ソリューションと製品開発製造のそれぞれに含まれる注力事業を括弧書きで記載しています。超高速開発、クラウド、セキュリティ、クラウドデータ連携の部分です。

例えば、サービス分野ではクラウドとセキュリティが牽引し大幅な成長を遂げています。SI分野の開発そのものも事業全体では売上全体が前年比7.5パーセント増、売上総利益は2.1パーセント増となっています。

しかし、先ほどご説明したプロジェクト評価などの要因も含め、この中には一時的な減少が加味されていることをご理解いただきたいと思います。

昨年10月の決算説明会で「上期は非常に好調でした」とお伝えしました。スライドのシステム分野の欄を見ていただくと、売上が前年比でプラス6.4パーセント成長しています。

我々は「得られるビジネス」をクラウド分野、「失っていくビジネス」をシステム分野と位置付けていますので、マイナス予算を組んでいるシステム分野でプラス6パーセントの成長ということは、期待値以上の成果が出ていることになります。

仮定として計算すると、システム分野が予算どおりであれば、合計売上の成長率は前年比12パーセント増ではなく、8パーセント増となります。

システム分野の売上が前年比6パーセント増となった要因として、いくつかの大型システム案件があります。SI分野にも関係してきますが、国産メーカーがメインフレームの製造中止を発表したことに伴い、大型のメインフレームで動いているアプリケーションを脱メインフレームするというSI分野の案件がありました。

これはモダナイゼーションやコンバージョンなどさまざまな言い方がありますが、そのコンバージョンを行いつつ、インフラを構築していく際に当社に発注いただき、システムを導入していることが成長率をプラスに押し上げています。

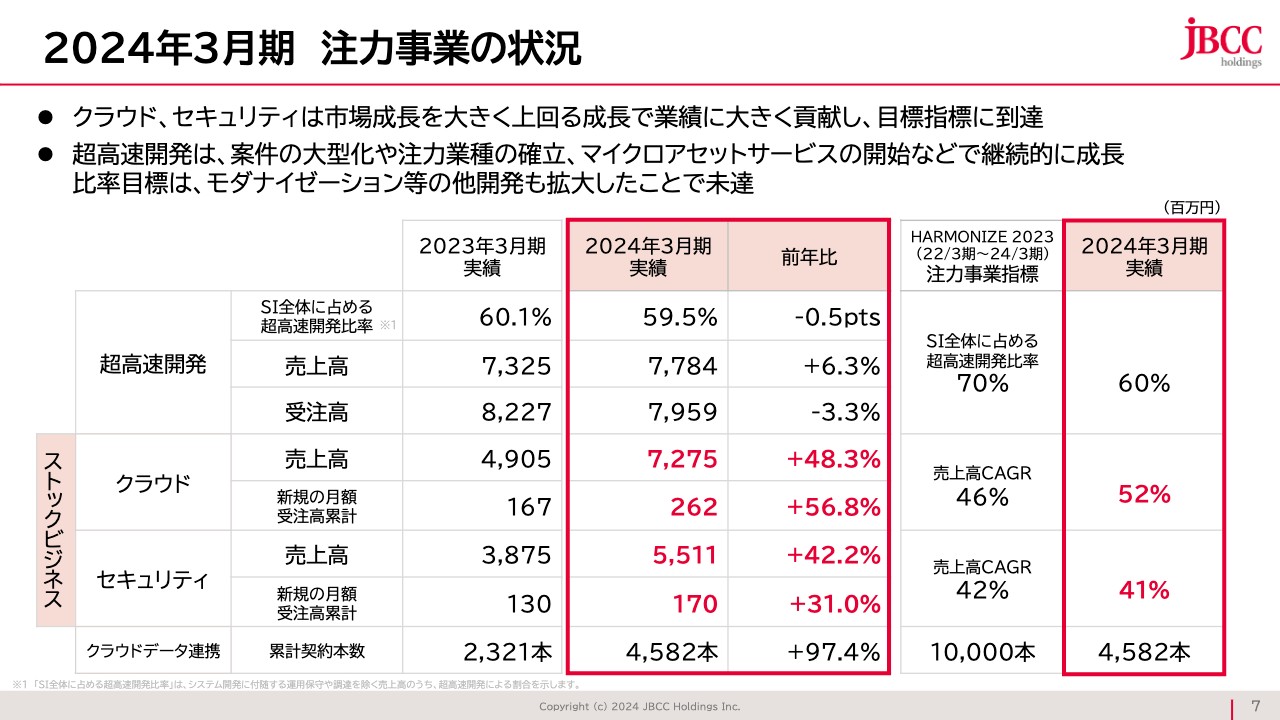

2024年3月期注力事業の状況

我々が注力している事業の具体的な数値をご紹介します。ストックビジネスではクラウド、セキュリティともに前年比プラス40パーセント台の売上増となっています。

2023年3月期の新規の月額受注高累計ではクラウドが1億6,700万円でした。これは毎月1億6,700万円の売上となりますので、この数字に12ヶ月を掛けた金額が、2024年度3月期の売上を押し上げています。

セキュリティも同様です。2023年3月期の新規の月額受注高累計が1億3,000万円ですので、12ヶ月を掛けた金額が、2024年3月期の前年比プラス42.2パーセントの売上増を支えています。

2024年3月期には、クラウド、セキュリティの新規の月額受注高累計でそれぞれ2億6,200万円と1億7,000万円となり、これらを合計した4億3,000万円強の新規月額受注が確保されました。今年4月に始まった2025年3月期では、この数字に12ヶ月を掛けた50億円を超える売上がクラウドとセキュリティの売上増を作ることになります。

このように、我々のマネジメントシステムでは毎月新たに「月額いくら」というクラウドのビジネスを確保することに非常に注力しており、これが新たな「得られるビジネス」になっていきます。

これは2024年3月期までの3年間で着実に積み上がってきた成果であり、事業構造の変革がかなりのところまでできている状態です。

超高速開発の売上高は前年比6.3パーセント増となっています。SI分野全体の前年比7.5パーセント増よりも若干低い数値です。メインフレームのコンバージョンに加え、ヘルスケア事業における電子カルテの導入が前年比で大きく伸びたことが、SI分野全体の売上をプラスに押し上げています。

受注高は前年比でマイナスとなっていますが、これは我々がプロジェクトのスタート時に全局面を一括で受注することをしていないためです。各局面単位で開発を受注する形態を採用しているため、受注高はフェーズの切れ目により前年比でプラスであったりマイナスであったりします。

重要な点は、この超高速開発に従事しているSEが現在フル稼働の状態だということです。お客さまから新規案件のご相談をいただくと、今の段階では今秋からのスタートになります。新たなプロジェクトのスタートが半年後になるほどプロジェクトが並行して走っているとご理解ください。

我々はSI分野全体に占める超高速開発の比率を重要視してきましたが、SI分野全体が伸びましたので、相対でみる超高速開発の比率は目標未達の状態となっています。

クラウドデータ連携は目標値に対して約半分という達成度ですが、伸び率の観点では契約本数と売上が非常に大きく伸びています。

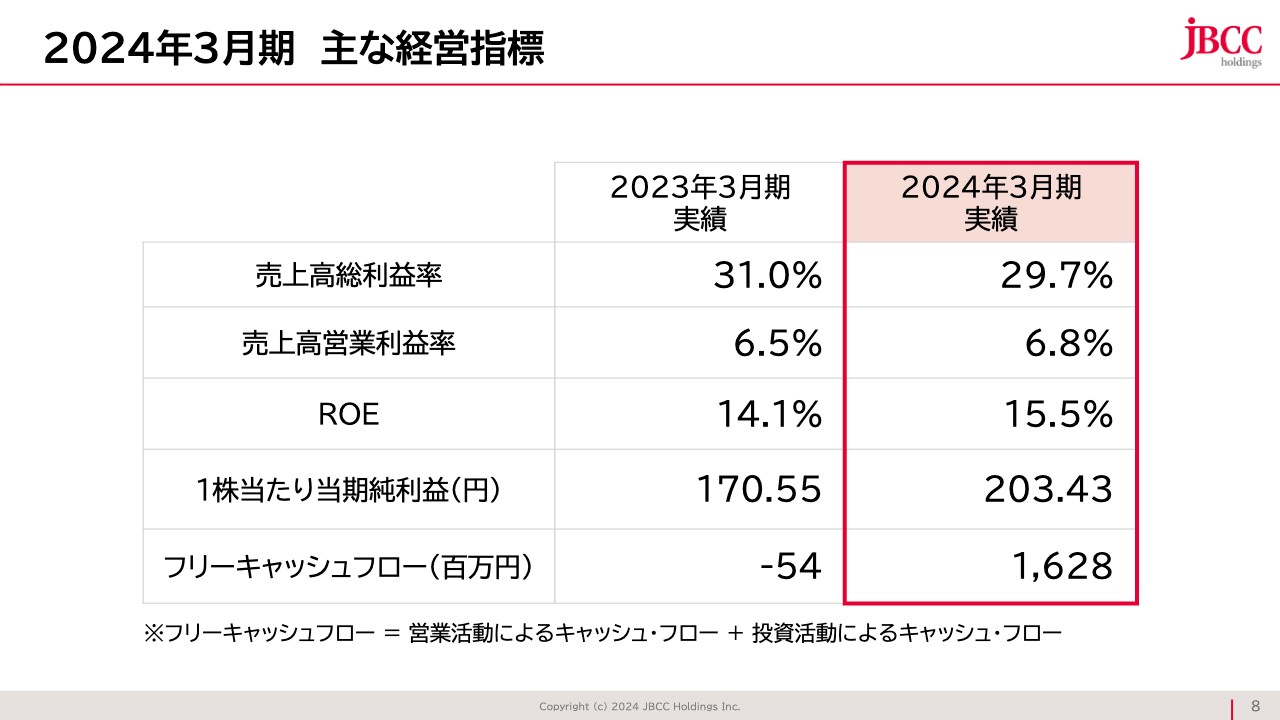

2024年3月期主な経営指標

以上のような結果を総合して経営指標を見ていただくと、売上高総利益率で若干のマイナスはありますが、非常に健全な成長を遂げていると言えます。

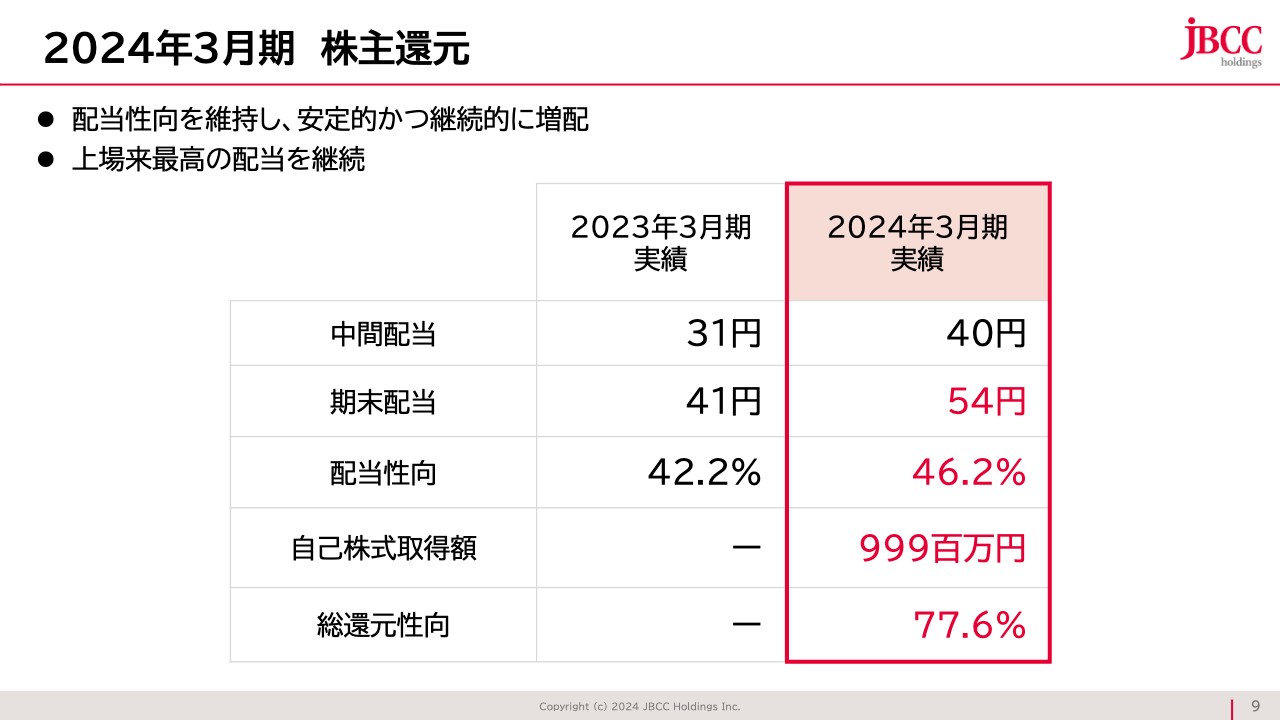

2024年3月期株主還元

株主還元についても、当初お約束した年間の配当と、毎年の増配を継続しています。

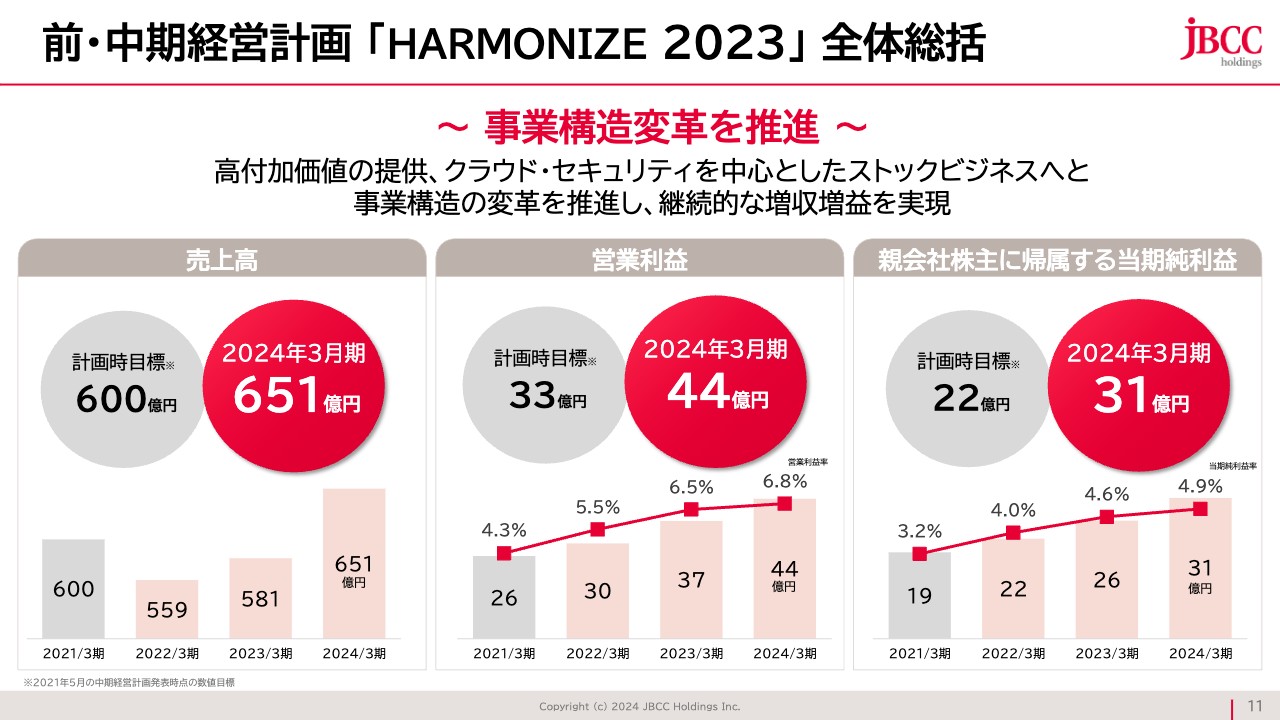

前・中期経営計画 「HARMONIZE 2023」 全体総括

ここからは、今年3月までの3年間で取り組んできた前・中期経営計画の総括を簡潔にお伝えします。次に何を目指すのかということにできるだけ重点を置いてご説明していきます。

まず全体感として、これまでクラウドとセキュリティのストックビジネスを成長のドライバーとすることで事業構造を転換し、足腰を強くしてきたことは間違いなく実証できていると思います。

前・中期経営計画スタート当初の目標を1年間前倒しして達成し、スライドのグラフに示しているような大幅な成長ができています。

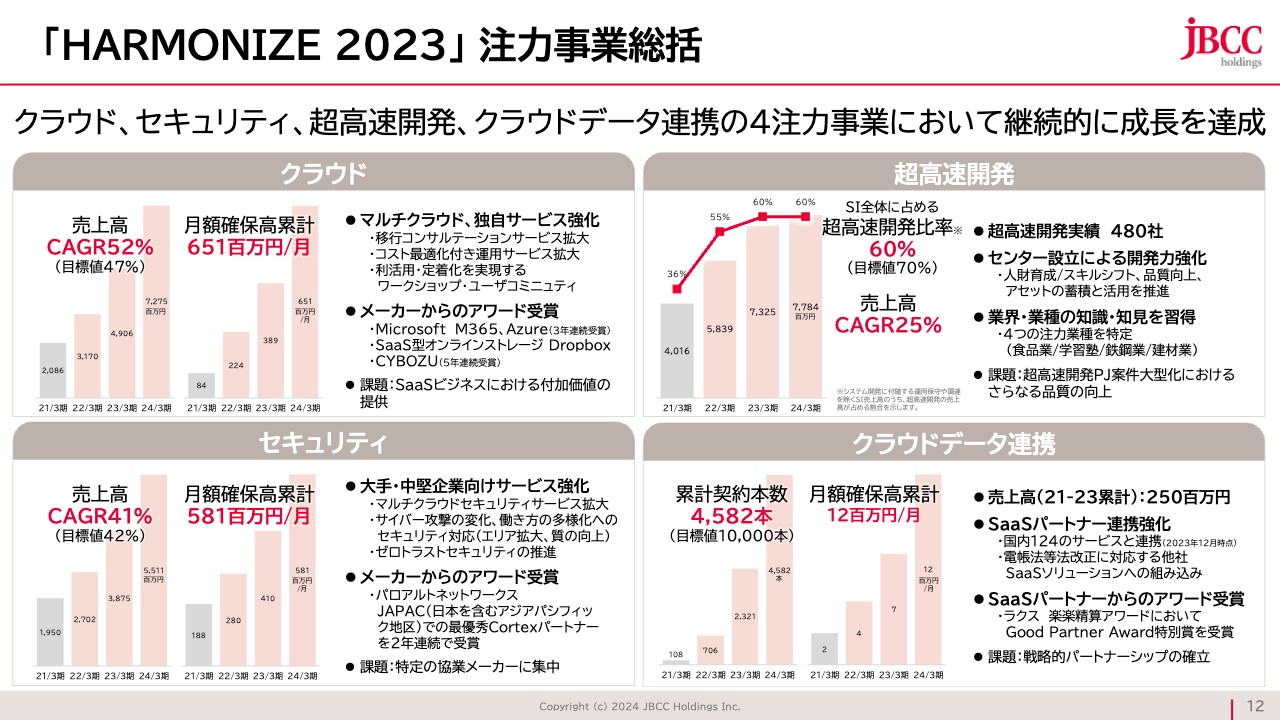

「HARMONIZE 2023」 注力事業総括

具体的な成長エンジンはクラウド、セキュリティ、超高速開発、クラウドデータ連携の4つです。クラウド、セキュリティでは、毎月の新規受注をどれだけ確保するかに重点を置き、過去3年間で継続的に、前年比50パーセント増で新規受注を積み重ねてきました。この結果、着実な売上の増加を達成することができました。

クラウドでは、お客さまに必ずマルチクラウドをご提案します。Amazonのみ、Microsoftのみ、あるいはGoogleのみということはありません。必然的にマルチクラウドの環境が重要になり、必要になってきます。その中で全体を適正化していくことが、お客さまに対する我々の付加価値となります。

同時にセキュリティにおいても複数のクラウドを中心としたセキュリティを実装し、日々運用していくことがとても重要であり、これが我々の持つ最大の価値です。超高速開発については、先ほどご説明したように、要員は高稼働率を継続している状態です。

このような注力事業でもって、我々が3年間目標としてきた部分は概ね達成できたと考えています。

新・中期経営計画 「CHALLENGE 2026」

続いて、新たな3年間で何を目指すかについてお話しします。前・中期経営計画の3年間では、お客さまのデジタルトランスフォーメーションを伴走し、それを実現していこうという意味で「HARMONIZE」という名前をつけました。

今年4月からスタートした新・中期経営計画には「CHALLENGE」という名前をつけています。我々はSIerの中ではかなり早い段階からクラウドファーストにシフトし、そこからマルチクラウドを徹底的に推進してきました。

我々にとっては約2,000名、売上規模650億円の会社がそこへシフトしていくことは大きなチャレンジですし、各クラウドサービス特有のセキュリティ機能を正しく理解してお客さまのセキュリティ環境を作っていくこと自体も大きなチャレンジです。

しかし、この延長線上では次の3年間を目指すことはできません。これまでの土台の上に、より一層我々が今注力しているクラウド、セキュリティ、超高速開発へ、よりリソースを集中していくことが必要です。

そして、それを作っていく人財について、より積極的に採用を重視し、処遇を良くしていくことが我々にとっての大きなチャレンジだと考えています。

我々にとって、挑戦し続けることが事業変革をさらに推進していくことだと確信しています。挑戦を継続するということから「CHALLENGE」という名前にしました。3年間で営業利益率10パーセントを達成することが大きな目標です。

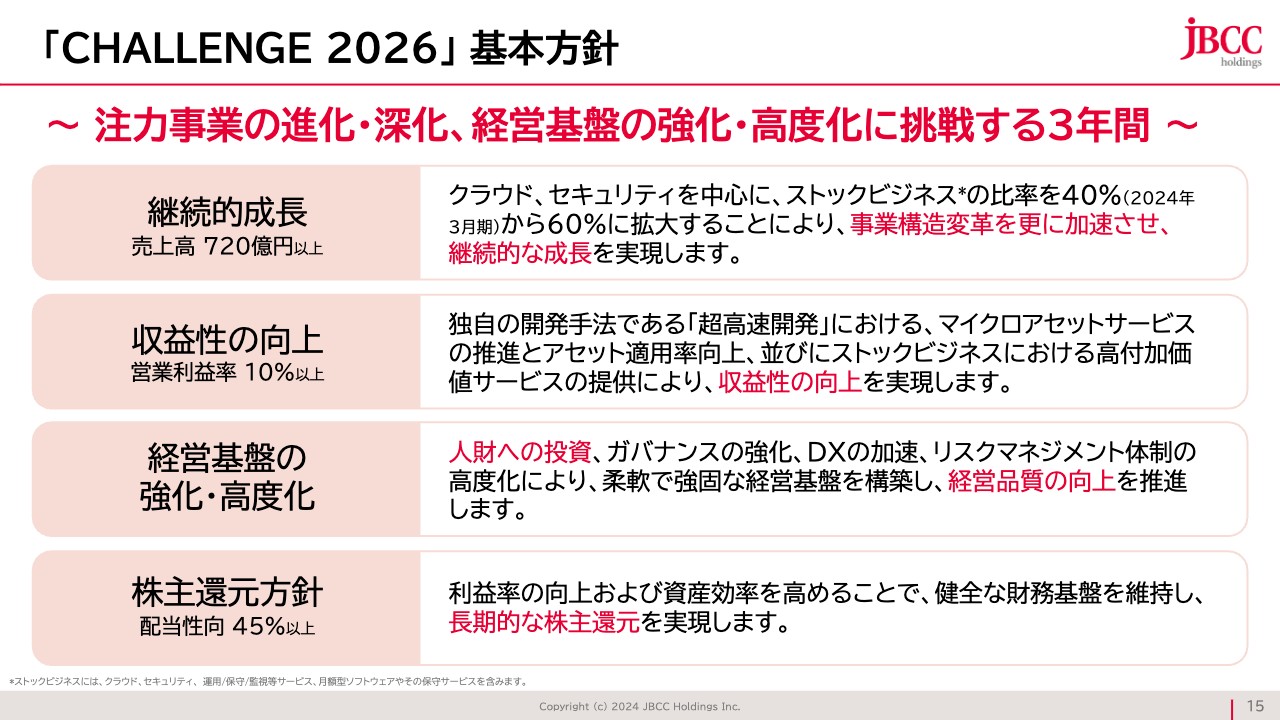

「CHALLENGE 2026」 基本方針

売上の継続的成長に向けては、クラウド、セキュリティのストック型ビジネスをより推進していきます。この数年間で「失っていくビジネス」は徐々に小さくなっていき、「得られるビジネス」はそれ以上に大きくなってきました。つまり、「得られるビジネス」と「失っていくビジネス」の大小は毎年着実に大きくなっています。

ただし、2024年3月期の売上高約650億円の中には、まだ従来型のビジネスがあることも事実です。そのビジネスを緩やかに失っていきますが、その中で売上を着実に成長させていくのはクラウド、セキュリティが中心となります。

一方、収益性の向上として、それぞれの事業分野ごとの改善は当然必要ですが、大幅な改善としては、システム開発における利益率をドライバーとして全体の営業利益率10パーセントを達成しようと考えています。

このように売上と利益を成長させていきますが、これを実質的に動かす人財をどうしていくのかが大きな課題です。これは我々も大企業も同じことですが、この数年間で、我々は人財に対して相当な投資を行ってきました。

世の中の平均以上の昇給を行い、平均以上の賞与を支払い、それぞれの社員に合った働き方が選択できる非常に柔軟な人事施策を打ってきました。それをより一層加速させ、人財にさらなる投資をしていきたいと考えています。

同時に新・中期経営計画では、株主のみなさまに対して配当性向45パーセント以上をお約束できる還元方針を示しています。

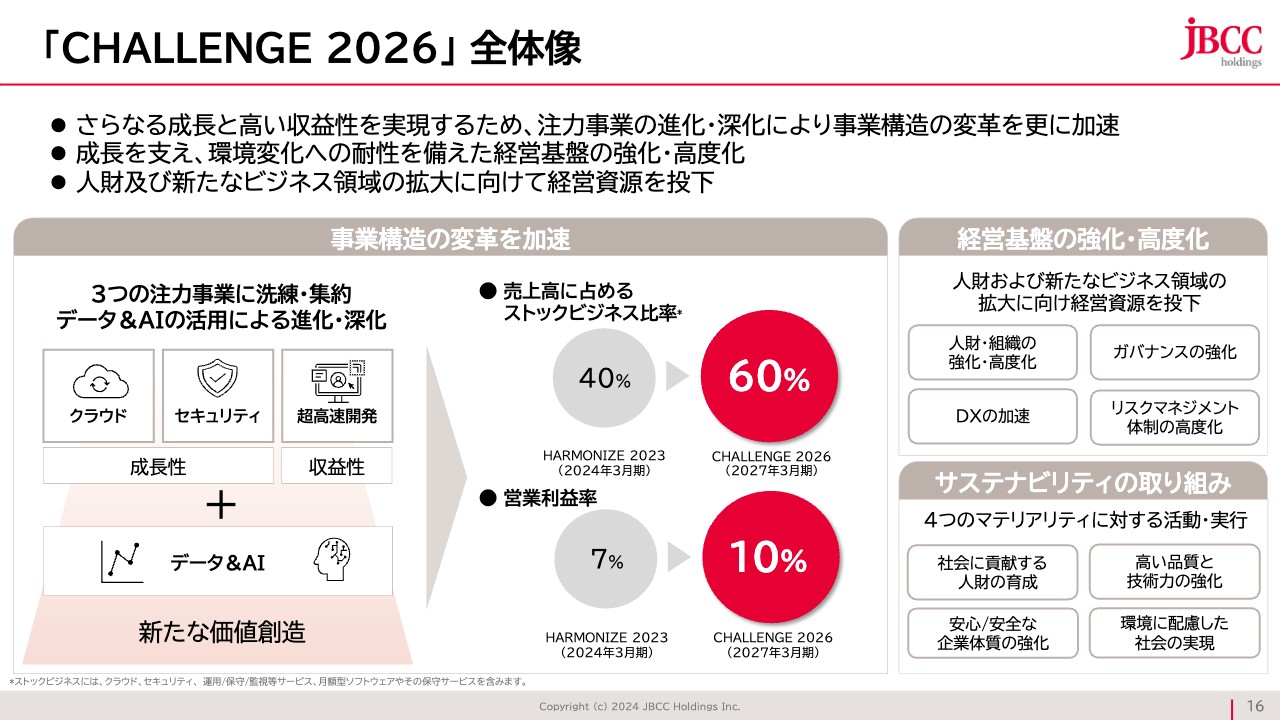

「CHALLENGE 2026」 全体像

新・中期経営計画の全体像はスライドのようになります。前・中期経営計画でクラウド、セキュリティを中心としたストック型のビジネスは売上の約40パーセントを占めるところまで作ってきました。次の3年間では60パーセントまでさらに押し上げます。

売上を緩やかに成長させながら、売上の60パーセントをストック型ビジネスに切り替えるということは、残りの40パーセントはシステム開発とインフラの構築サービスとなります。我々の経営基盤は極めて安定していくかたちにできます。

同時に、それぞれの事業分野で利益率の向上を図り、全体の営業利益率10パーセントを実現していきます。

我々にはこれまで築いてきたもの以上に、企業としての経営基盤を強化することが求められます。積極的にキャリア採用を行い、経営基盤の強化と今後の継続的な成長のための人財、技術力に対して投資を継続していきたいと考えています。

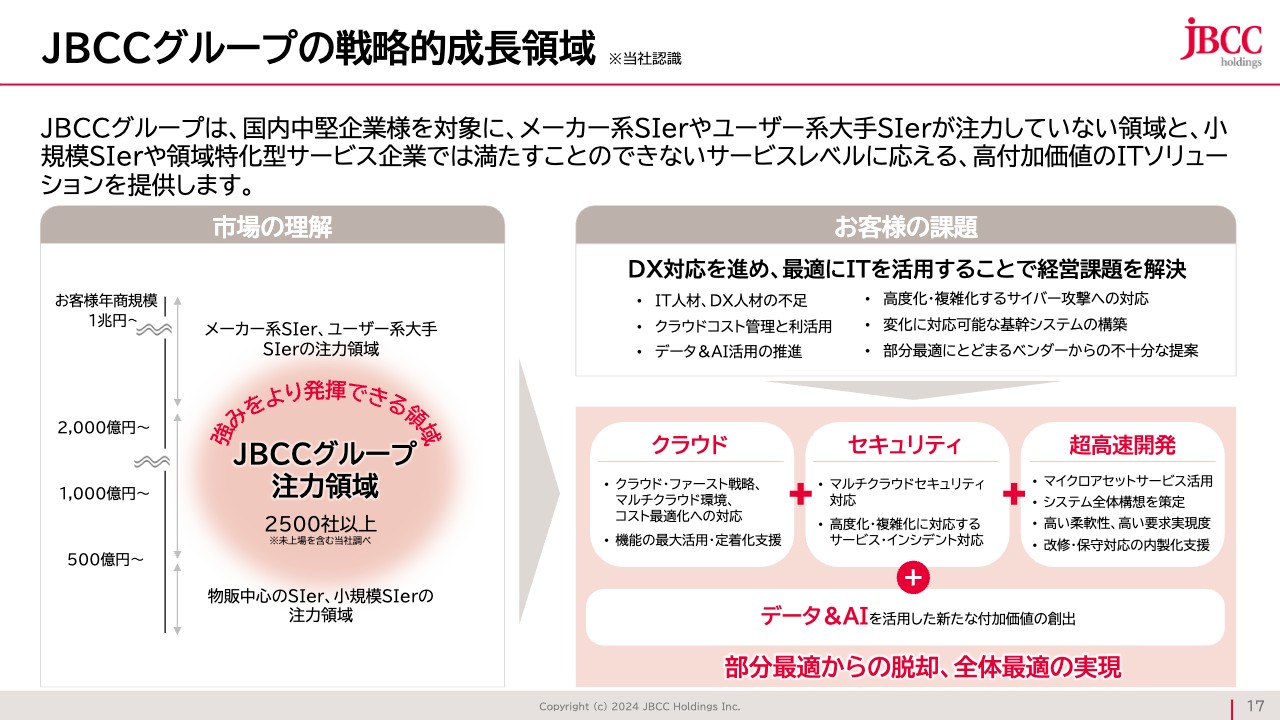

JBCCグループの戦略的成長領域 ※当社認識

多くの投資家のみなさまとの面談では「JBCCグループの立ち位置というのはどこですか?」というご質問をよく受けます。

スライド左の図はお客さまの年商規模を示したものです。以前は、売上規模が100億円から200億円程度のお客さま層が中心でした。それを、この数年間で、お客さまの売上規模を1,000億円から2,000億円まで引き上げる努力をしており、実際に実績も出始めています。

当然この年商規模まで来ると、生産性の向上という観点では、クラウド、セキュリティの1件あたりの受注高が大きくなります。生産性は向上しますが、同時に求められる品質も高まるという課題に直面します。

1,000億円企業のそれぞれのお客さまがお求めになる品質に、我々はきちんと向き合い、技術力を高めていくことが必要になります。そこに数年間取り組んできた我々の立ち位置は、このあたりにあります。

この層のお客さまも、簡単にIT人材の採用はできませんので本当にお困りです。しかし、競争力の観点では、ITを使って自分たちの経営改革をしなければならない状況です。

我々はそのニーズに対して、これまでの知見をベースに、クラウド、セキュリティというインフラの最適化を図りながら、超高速開発で他のどこよりも短期間で質の高い基幹システム再構築を提供できます。

そして今後は、データの活用やAIを中心とした新たなサービスが出てくるだろうと考えています。

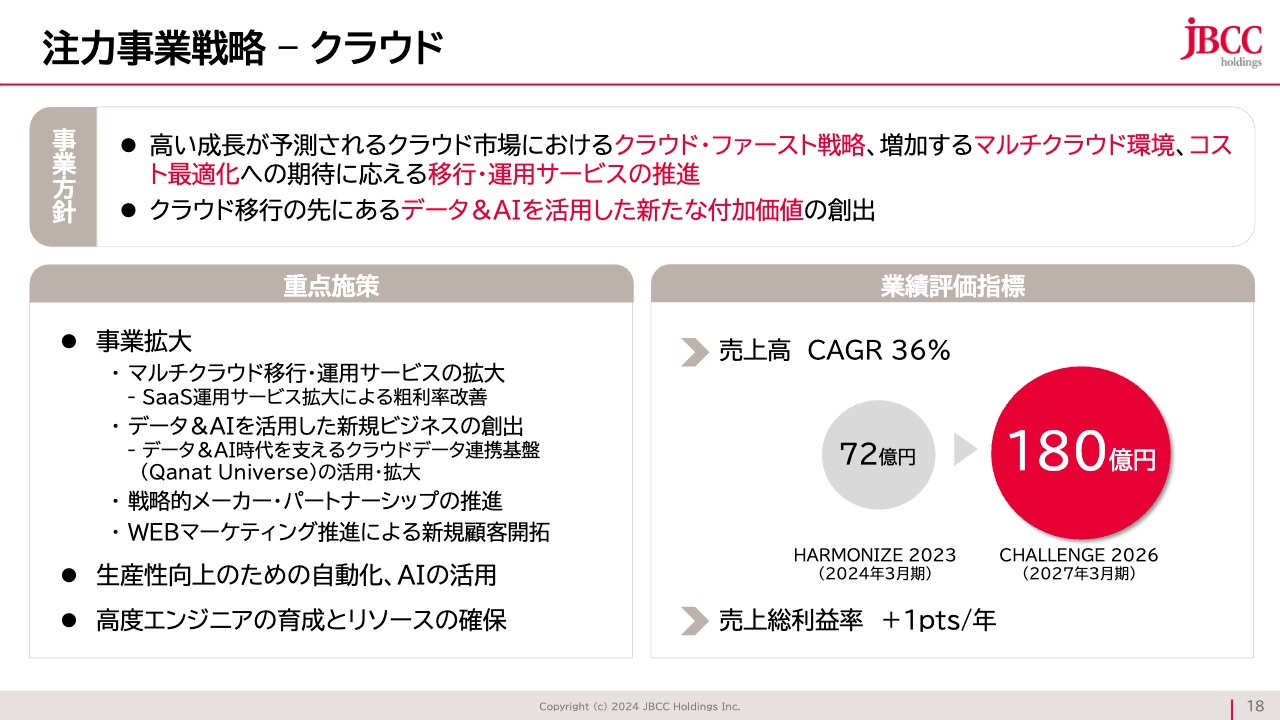

注力事業戦略 – クラウド

各注力事業について具体的にご紹介します。クラウドビジネスはこれからの3年間で70億円強から180億円のビジネスにまで成長させていきます。

我々はいち早くクラウドビジネスにシフトをしました。如実に感じていることは、シフトした段階ではクラウドに関して懐疑的だったお客さまが、実際にクラウドを使ってみて、その利便性を享受すると、少しずつクラウドが当たり前の世の中になっていくということです。

ですので、多くのお客さまが日頃使っているMicrosoftのサービスをクラウド上で使うようになるというのは自然な流れです。またインフラにおいて最初に導入が検討されやすいのは「Amazon Web Service(AWS)」ですが、BtoCで鍛えられたGoogleのクラウドも非常に使いやすいです。

ここで重要なことは、このようなマルチクラウド環境下において、お客さまのすべてのIT資産をどう適正化していくか、ということです。

それを我々は、長年提供してきました。ですので、そこに対する評価が高いということと、先ほど示した売上規模のお客さまがこれからクラウドに大きくシフトしていくことは、この数年間誰よりも早くそこに着目し、経験を積んできた我々にとってプラスに働いてくるだろうと思っています。

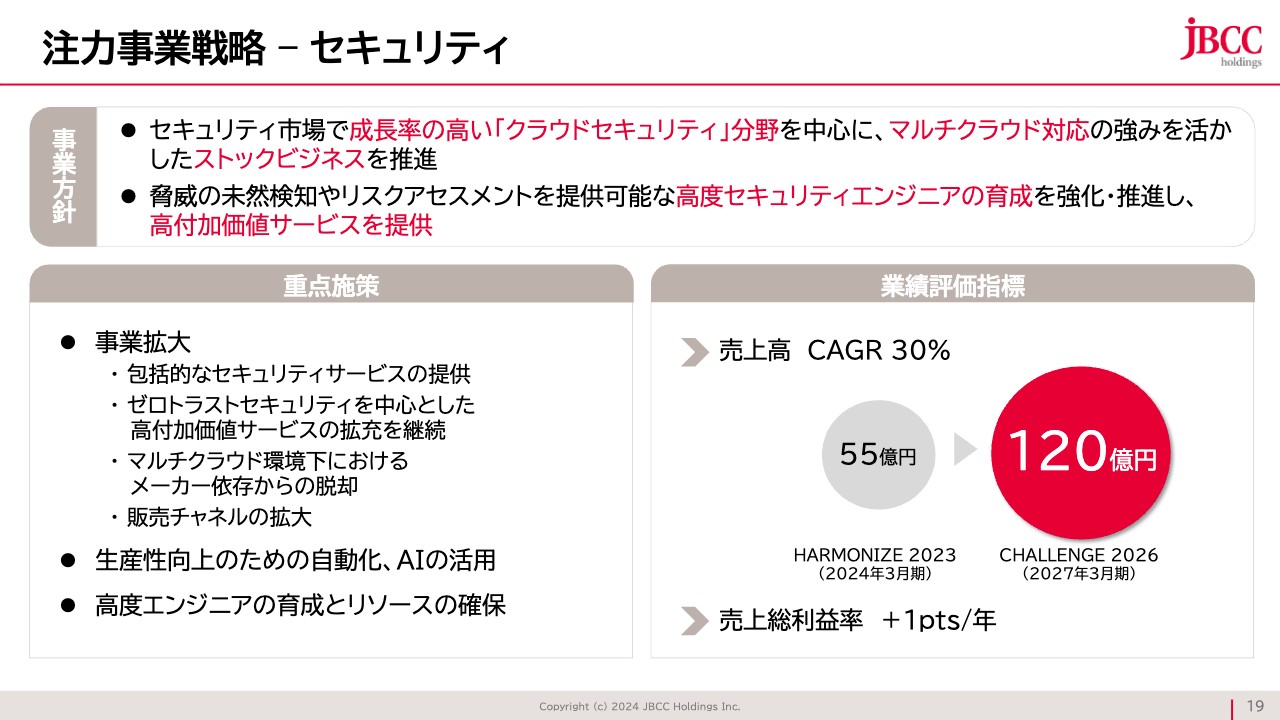

注力事業戦略 ― セキュリティ

セキュリティも同様に、それぞれのクラウドサービスと、クラウド上で動く多くのSaaSのセキュリティ機能を正しく認識し、それぞれのお客さまに合わせて実装していくことが必要になります。

多くのセキュリティインシデントが日々流れておりますように、セキュリティの難しさは、新たな脅威が出てきた時に新たな防御策が必要になるところにあります。すでに持っているセキュリティの状態を、さらに高度化することが必要になるため、毎日の運用において、例えばそれぞれのセキュリティがどのような状態にあるかを確認し、新たな脅威に対しては新たな設定を行うことが、グローバルなレベルで必要になります。

今、我々は、24時間365日リモートから監視をし、なにか異常を検知した際には即座に対応するサービスを展開し、55億円の売上規模をこの3年間で120億円まで成長させることを計画しています。

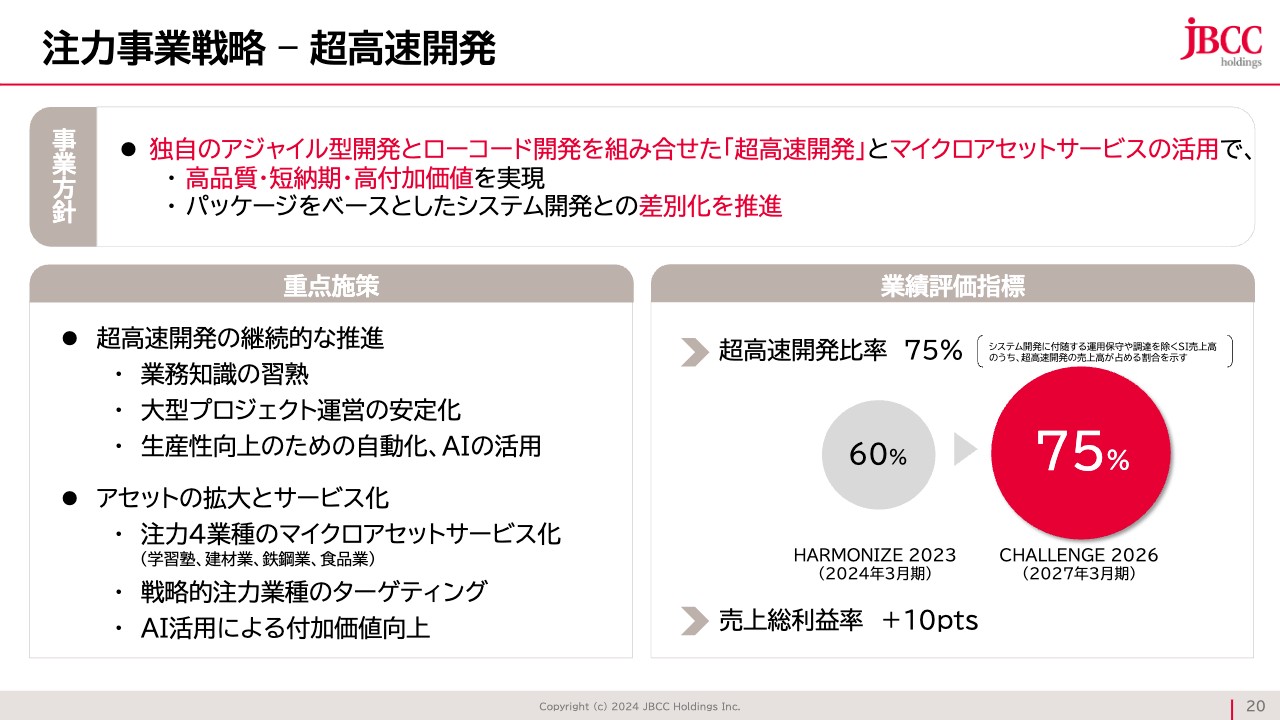

注力事業戦略 ― 超高速開発

超高速開発ですが、SI事業全体における占有率を、現在の60パーセントから75パーセントまで引き上げます。

冒頭でご紹介したように、メインフレームのコンバージョンのビジネスは底堅くあります。現在、メインフレームが数台残っているお客さまのアプリケーションの量は相当多く、コンバージョンの期間も3年がかりというのが当たり前になっています。向こう数年間は、まだそのビジネスは残っていくと思います。

したがって、SI事業全体の緩やかな成長の中において占有率を高め、デリバリーはパートナーのリソースを有効活用しながら、この達成を目指します。

ただし重要なのは、売上総利益率の10ポイント改善を計画しているという点です。

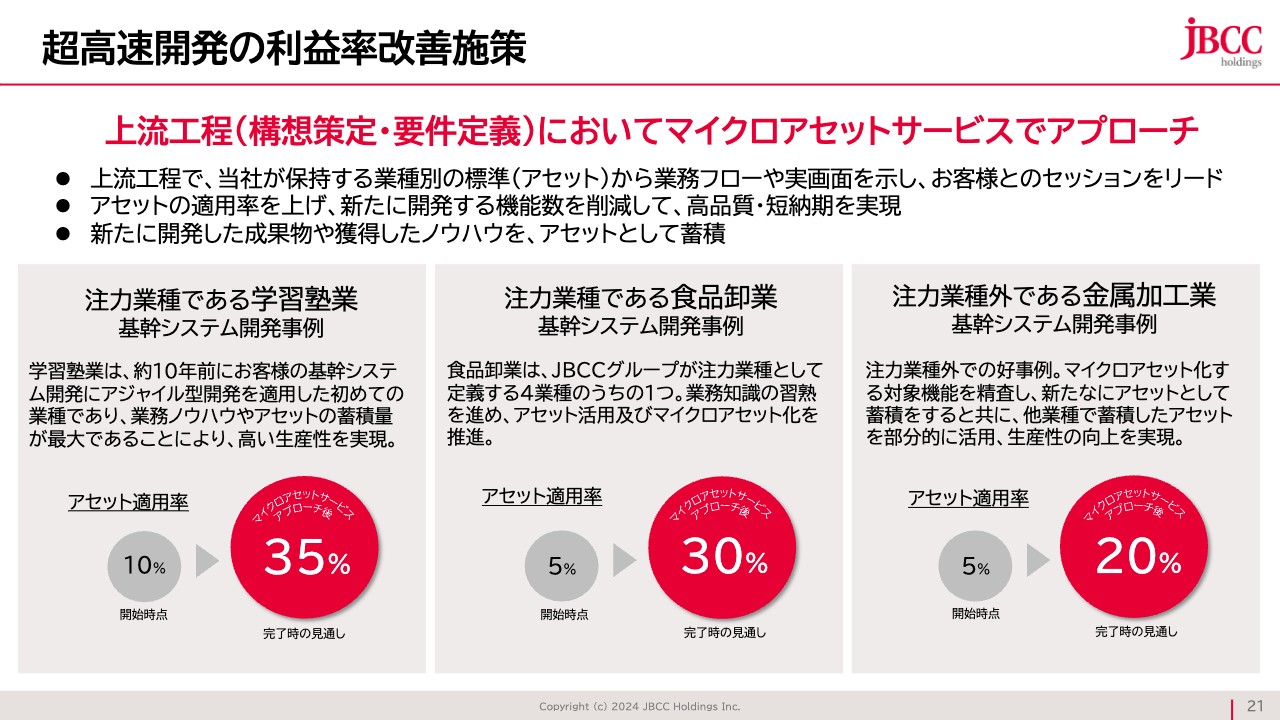

超高速開発の利益率改善施策

では、具体的に何を行うのか。これは現在、開発中のプロジェクトです。例えば注力業種である学習塾業は、長年慣れ親しんできたインダストリーですが、当初プロジェクトをスタートした時には、これまでの経験で得られたマイクロアセットサービスの適用率を10パーセントと想定していました。しかし、実際に現状分析をし、要件を絞り込んでいくと、現実的にはアセットの適用率が35パーセントぐらいまで高まる見込みです。

中央は、注力業種である食品卸業ですが、これはビフォーアフターで5パーセントから30パーセントになります。そしてもう1つ、注力4業種以外においても、当初、アセットの適用率は極めて低いのではないかと予想しましたが、実際にプロジェクトが進行する中である程度の適用率が見込まれています。このように、アセットの適用率を高めれば高めるほど、我々の利益率は改善します。

同時に、お客さまから見ると、当然費用が安くなりますし、開発のバグも少なくなります。マイクロアセットサービスはすでに動いており、そこに対する障害は極めて少ないからです。したがって、このマイクロアセットサービスを、我々は超高速開発における利益の大きな成長エンジンになると考えています。

一方、我々は、2024年3月期の決算において、プロジェクトをより厳しくし、そしてプラスアルファの引当を行ったと、冒頭でご説明しました。我々は、例えば100億円から200億円の売上規模のお客さまに対する数億円のシステム開発であれば、これまで長く経験してきたため、ある程度の想定ができます。

しかし、お客さまの企業規模を上げると、1つのプロジェクトサイズは20億円から30億円規模になります。プロジェクトサイズで、ほぼ10倍の規模になるということです。そのため、これまでの我々の経験だけでは不足する部分があるという現実的な課題に直面しています。

そこに対して我々は、短期的には、先ほどのような少しコンサバティブな見方で引当を実施しました。しかしプロジェクトを正常に動かしていくためには、さらなる努力が必要です。

開発手法に対する努力は十分に行っていますが、我々に必要なのは、それぞれのお客さまの業態や業務の理解です。これは当たり前の話ですが、ここを深めることが必要です。すでに施策としてはスタートしていますが、例えばプロジェクトの現状分析の際に、我々のプロジェクト要員は、お客さまの現場を全員で回ります。

そして、単に物流の倉庫や製造現場を1日見学するだけで業務を理解できるわけではないため、それを通じて自分たちの理解を文書化し、我々の理解度がどこにあるかというところまで、お客さまと具体的に話し合っています。このように、現場の見学、あるいは業務の理解に対して、さらに工数をかけるようにしました。

したがって、これまで以上に現状分析や要件定義に時間がかかることから、積極的な引当を実施したということです。

重要なことは、我々の全体の品質を上げていくことです。我々のこれまでの経験をさらに高め、そして業務の理解を深めることによって、プロジェクトの品質を向上させていきたいと考えています。

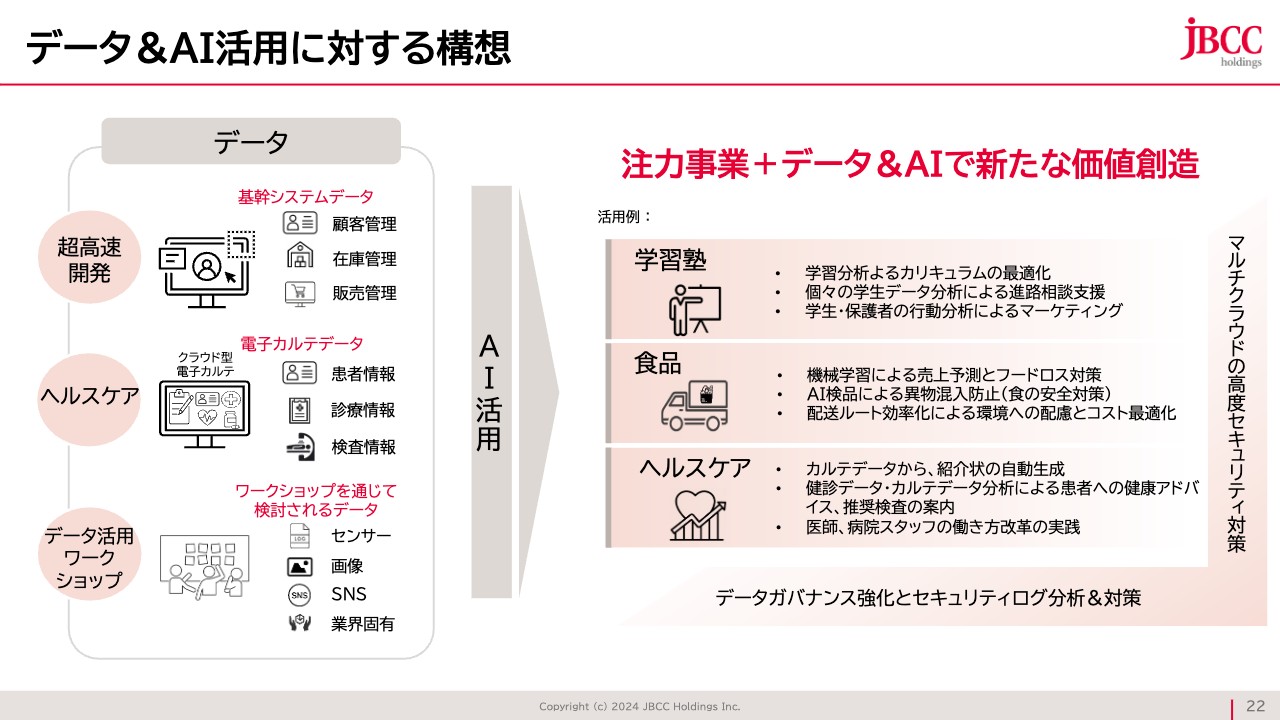

データ&AI活用に対する構想

また、AIをどのように活用していくのかというご質問があるかと思いますが、今多くのお問い合わせをいただいています。一言で申し上げると、トライアンドエラーを一緒に行っているフェーズが多いです。

例えば「『Microsoft Copilot』はどのように使っていけばいいの?」「実際にこのように使ってみましょう」ということがあります。

したがって、AIを使ってどれだけのビジネスが行えるかという点については、もう少し時間がかかると思います。我々自身が、お客さまとそのようなトライアンドエラーを繰り返しながら、同時に今、私どももどの部門であってもAIを使ってみようと、自分たちなりに試しています。

ここでご紹介したいのは、我々はAIに対してどのような立ち位置にあるのか、ということです。

我々の開発のターゲットは、お客さまの基幹システムです。つまり、お客さまにとって最も重要なシステムであり、毎日最も重要なデータが流れます。我々は、そのデータの設計者です。

同時に、それを支えるのがマルチクラウドであり、またデータを保護しなければならないため、セキュリティの実装が必要です。ですから、当社は非常に優位な立場にいるということが言えます。

スライドに記載した活用例のように、例えば塾ではこのようなことが想像されます。食品卸では、あるいは病院では、といったかたちでのAIの使い方の想像はある程度つきますが、それぞれのお客さま固有の状況に応じてAIのサービスをもう少しきめ細かく適用することで、個々のお客さまに対する付加価値が出せるだろうと考えています。

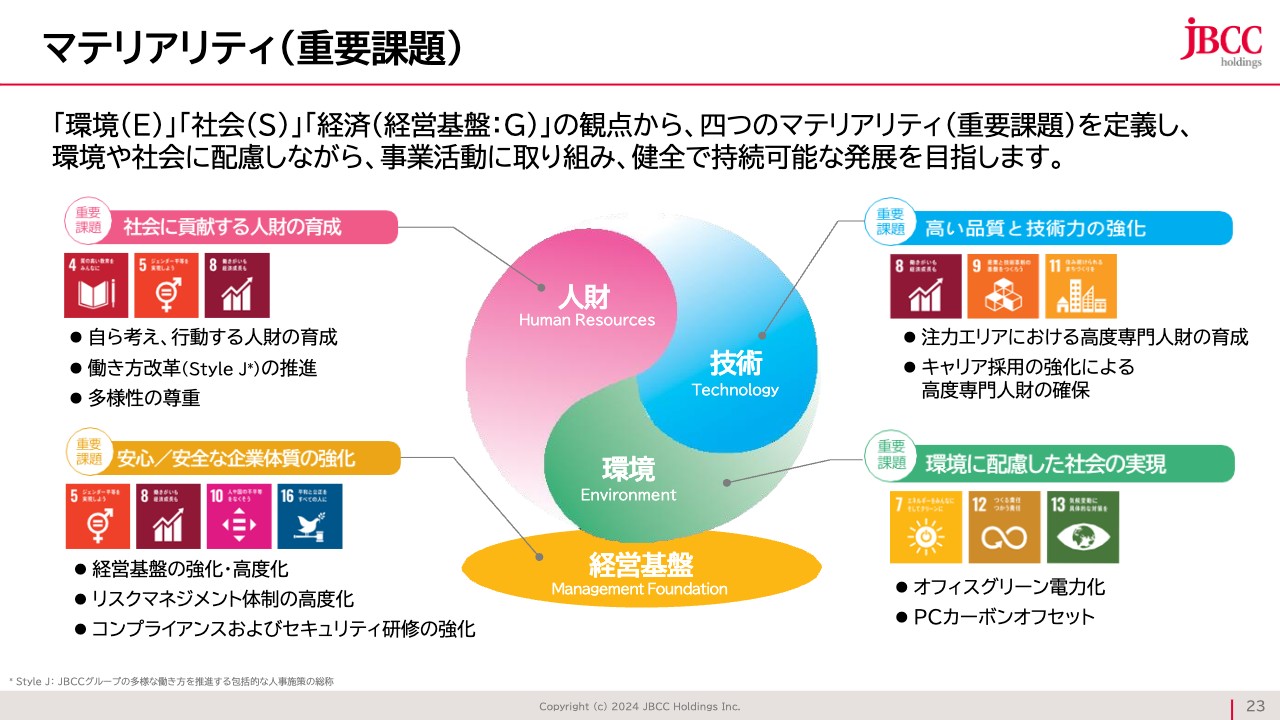

マテリアリティ(重要課題)

少し観点を変えます。投資家のみなさまから日々求められているのは、我々は環境に対してどのような取り組みをするのか、社会に対してどのような貢献をするのか、それを支えていくために何が重要なのか、ということです。

それは、例えば人財育成であり、あるいは技術力です。特に挑戦をしていく我々にとっては、新卒で採用し、トレーニングして育成することも当然重要ですが、この3年間で重要なのは、キャリア採用に対しても非常に重要な局面を迎えるということです。

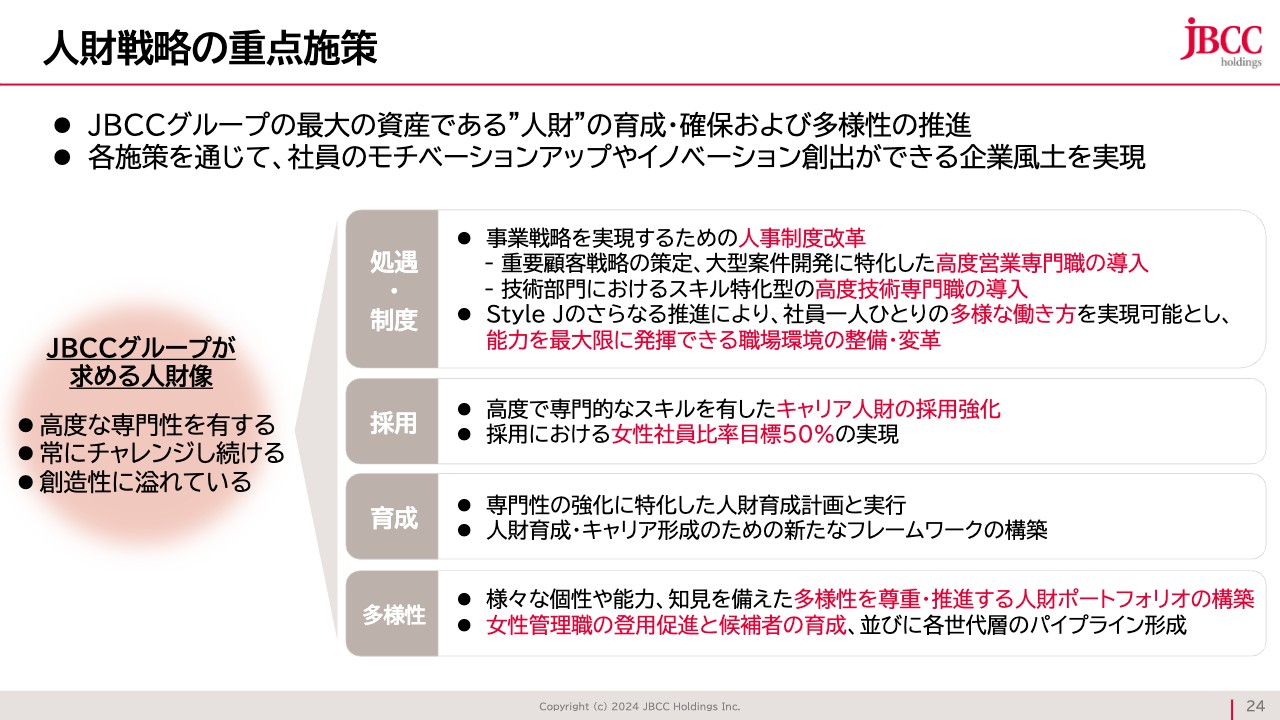

人財戦略の重点施策

したがって、我々の重点施策の1つとして、人財にスポットを当てています。ここに書いている「Style J」では、数年間をかけて年齢という壁をなくしました。つまり、定年退職を廃止しました。そして、複業を推奨することで、社内外の組織の壁をなくしました。また、時間という壁をなくしたいと思い、新入社員以外は全員成果主義に切り替えました。これらの取り組みによって、働き方は非常にフレキシブルな状態が提供できています。

さらに、より魅力的な人たちがこの会社に入りたいと思えるような処遇ができるよう、この4月から専門職の制度を導入しました。一番上は役員待遇です。技術職と営業職それぞれで導入しました。キャリア人財に対して、自分の持っている経験をこの会社で活かしたいと思っていただけるような処遇制度を実現させました。

そして、今後の採用に関しては、新卒もキャリアも、半数は女性を採用したいと考えています。女性の採用にはこれまでも積極的に取り組んできましたが、フレキシブルな人事制度への評価や新たなオフィス環境の効果もあり、2024年4月の新卒採用における女性比率は44パーセントとなりました。

女性の管理職の登用には当然ながら時間はかかりますが、積極的かつ具体的に進めています。

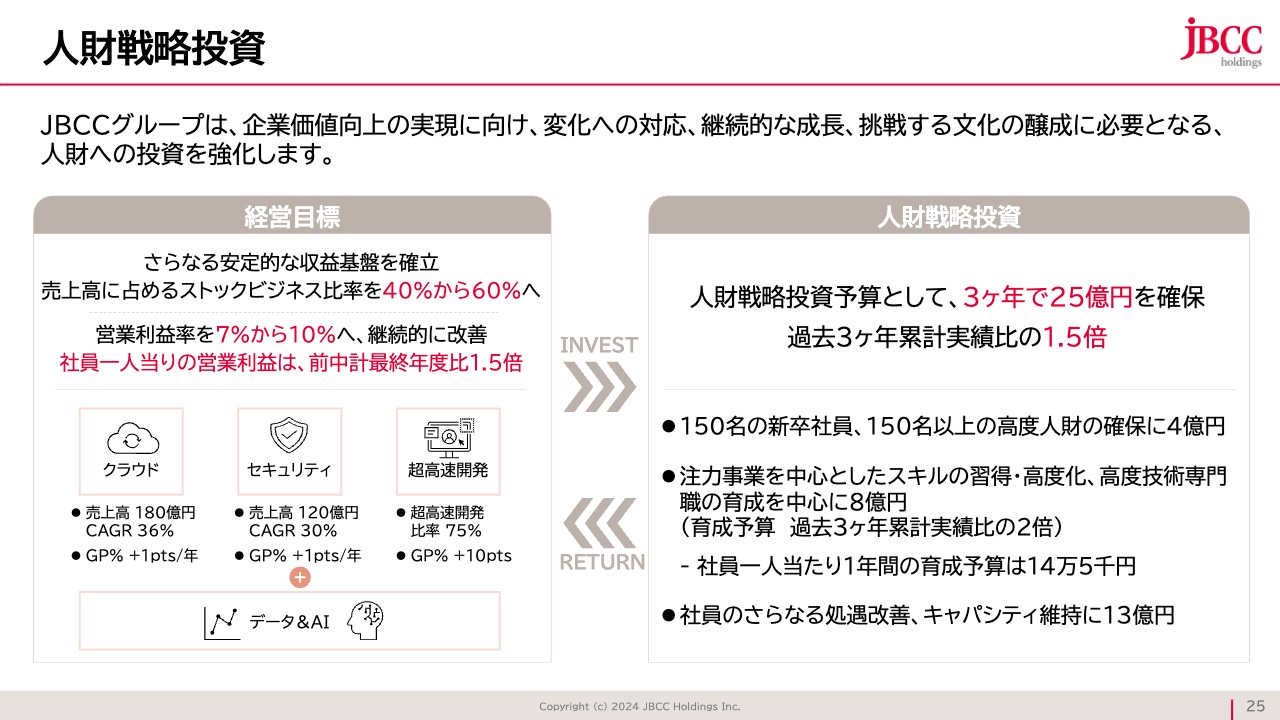

人財戦略投資

全体感で言いますと、人財戦略投資は、過去3年間で投資をしてきた累計実績比の1.5倍を、さらに3年間続けるレベルで考えています。

毎年50名の新卒採用、50名以上のキャリア採用、そして育成に対して投資をし、同時に、先ほどご説明した各注力事業での利益率の改善をベースにすれば、営業利益率10パーセントへの改善が実現できると考えています。

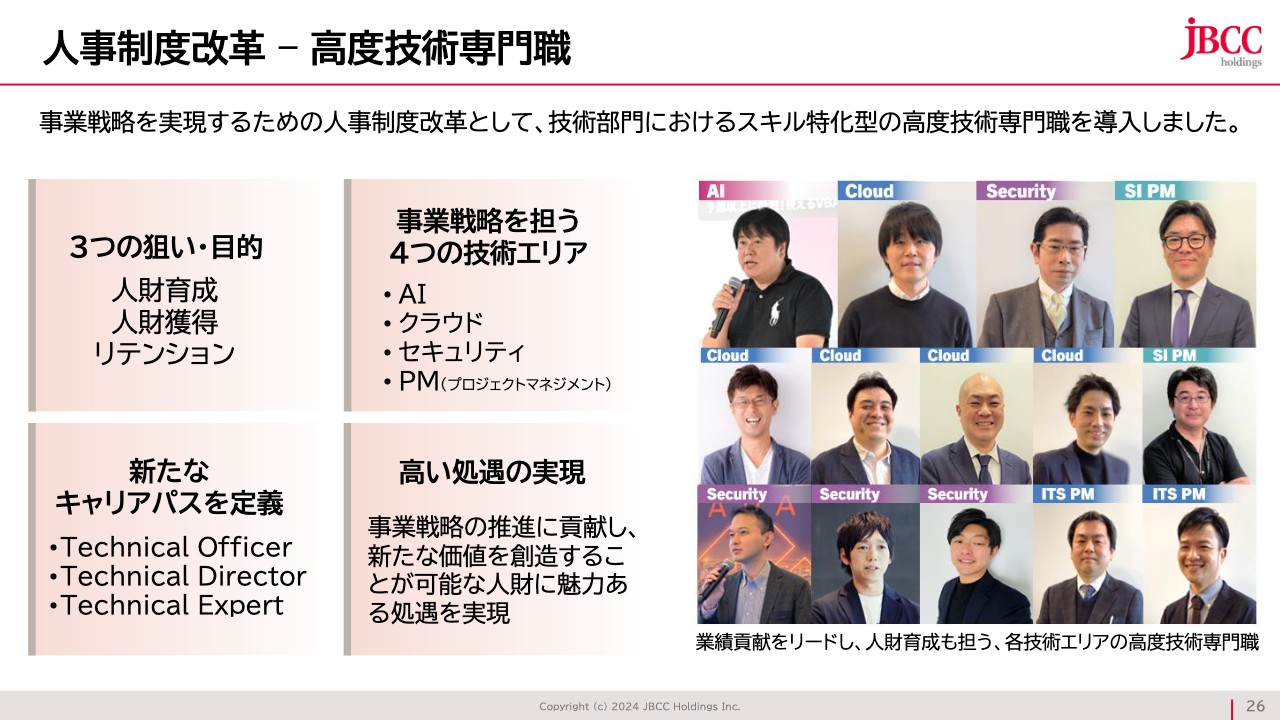

人事制度改革 ― 高度技術専門職

高度技術専門職は、スライドで示すような方々で2024年4月からスタートさせました。AIやクラウド、セキュリティのエリア、システム開発の大型プロジェクトマネジメントなどで、それぞれの経験に基づき、彼らを役員待遇であるテクニカルオフィサーやテクニカルディレクターとして処遇することで、大幅な給与アップも含めて実現しました。

彼らがIT業界の中で「このクラウド領域にはこの人がいる」というレベルまで自分のスキルを高め、会社の壁を越えて名前が見えるような人たちが働いていると言われるようがんばってほしいと、彼らには話をしています。

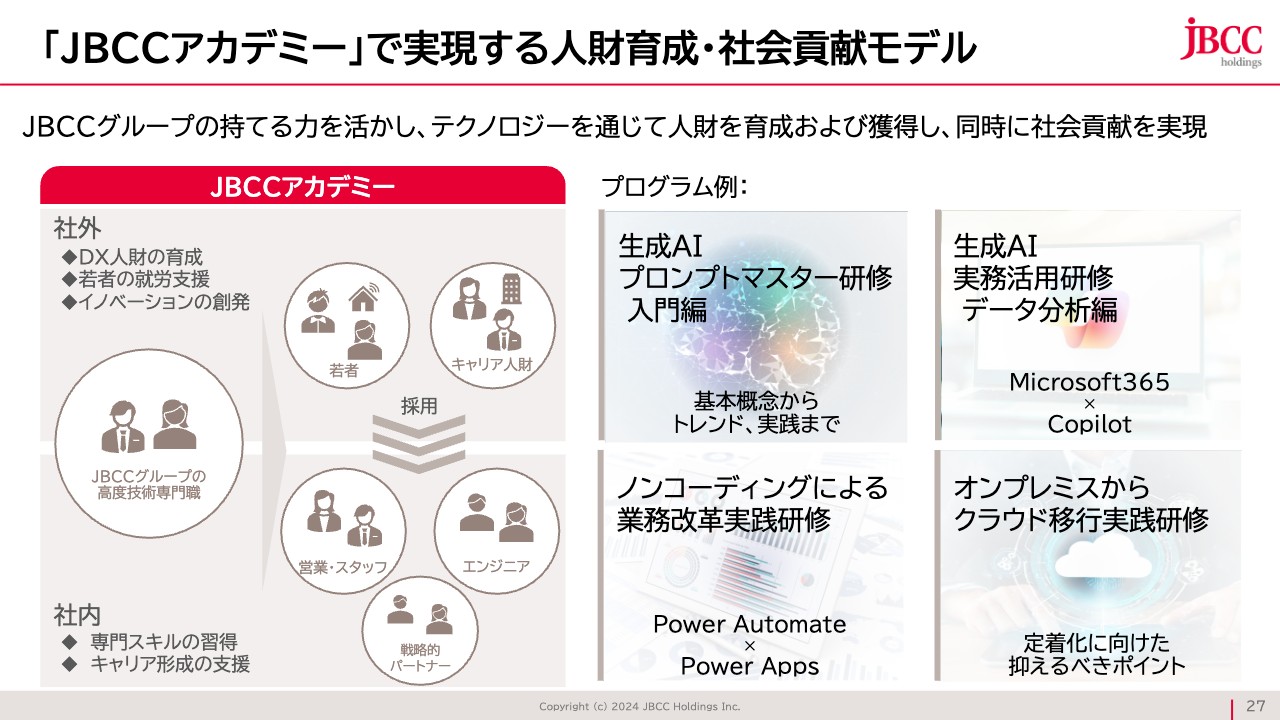

「JBCCアカデミー」で実現する人財育成・社会貢献モデル

さらに我々は、彼らが自分たちでスキルを高め、業界や各エリアにおいて彼らの名前が出ていくプロセスの1つとして、社内向けの教育を社外向けに提供しようと考えました。それが「JBCCアカデミー」です。

通常、社内のトレーニングは、多くの会社が一生懸命行っていますが、それを社外に提供している会社はあまりありません。

我々は、人に対して投資をします。かつ、スキルを持っている人たちには高い処遇を与えます。そこで、我々が伸ばしたいそれぞれのエリアにおいて、「このような人が働いているのだな」「このような人と一緒に仕事をしてみたい」と思っていただけた時に、我々はこの講座を提供し、経験し、具体的なプロジェクトを一緒に行いたいと思っています。

我々は複業を推奨しているため、ほかの会社でのキャリアや経験を持っている人たちと、プロジェクト単位で3ヶ月、半年といった期間一緒に取り組むことを通じて、我々の会社をより深く知り、「そのような人たちが働いているのなら自分も一緒に働いてみたい」「複業をもっと継続してみたい」「複業の割合を増やしたい」と思っていただき、ひいては「JBCCグループで一緒に働きたい」思ってくださる人がグループに入ってもらえるとよいと思っています。

我々はグループで約2,000人の会社です。毎年数十名、このようなキャリアや経験を持つ人がグループに入ってくるだけで、我々のこの進むべき3年間の計画を実現できます。

ここに一歩踏み出したのが「JBCCアカデミー」で、我々の社内のトレーニングメニューを社外に提供し、この業界の中で我々の認知度をできるだけ向上させ、キャリア採用にもつなげていきたいと考えました。

この「JBCCアカデミー」について、いろいろ議論を重ねる中で、1つのアイデアが出てきました。スライド左図の「社外」の部分に記載した「若者の就労支援」についてです。これはこもりびとの方が140万人を超えているという社会問題への1つの対応になります。

こもりびとの方は、やはり今のままではいけないということで、いろいろ苦労されているようです。例えば東京都では、それぞれの区において、こもりびとに対してカウンセラーが1人ずつアサインされます。

そして、家を出て、そのカウンセラーと定期的に面談し、「あなたはどのような仕事に向いているか」というカウンセリングを受けることができます。都はそのようなサービスをきちんと提供しています。カウンセラーは、一緒にハローワークまで行ってくれます。

しかし、ハローワークで向いているという業種を紹介され、具体的な会社を紹介された際に、今までそうした経験がないことから、向いていると言われても一歩踏み出すには勇気が必要になります。あるいは、採用側も経験がないため二の足を踏みます。つまり、あいだが抜けているのです。

一方、我々の事業であるITの特性は、家に居ながらリモートですべてのことが行えることです。ですから「JBCCアカデミー」で、そのようなこもりびとの人たちが我々のクラウドの講座を受講し、そしてある経験を積むことで、我々はプロジェクトにおける仕事の場を提供することができます。

仕事の場が提供できれば、ほんの一歩足を踏み出し、それが継続されれば、その人の支援につながるのではないかと思います。

これはチャレンジそのものになります。ですから、どのように具現化できるのかはわかりませんが、このアカデミーでの社外向けの教育を、2024年の秋からスタートする計画です。ここから、経験を持っている人たちがさらに加わり、また、経験がないこもりびとの人たちのような、社会的に困られている人たちが一歩を踏み出すための助けになれれば、我々にとっては行う価値があるだろうと考え、この「JBCCアカデミー」をスタートしたいと考えています。

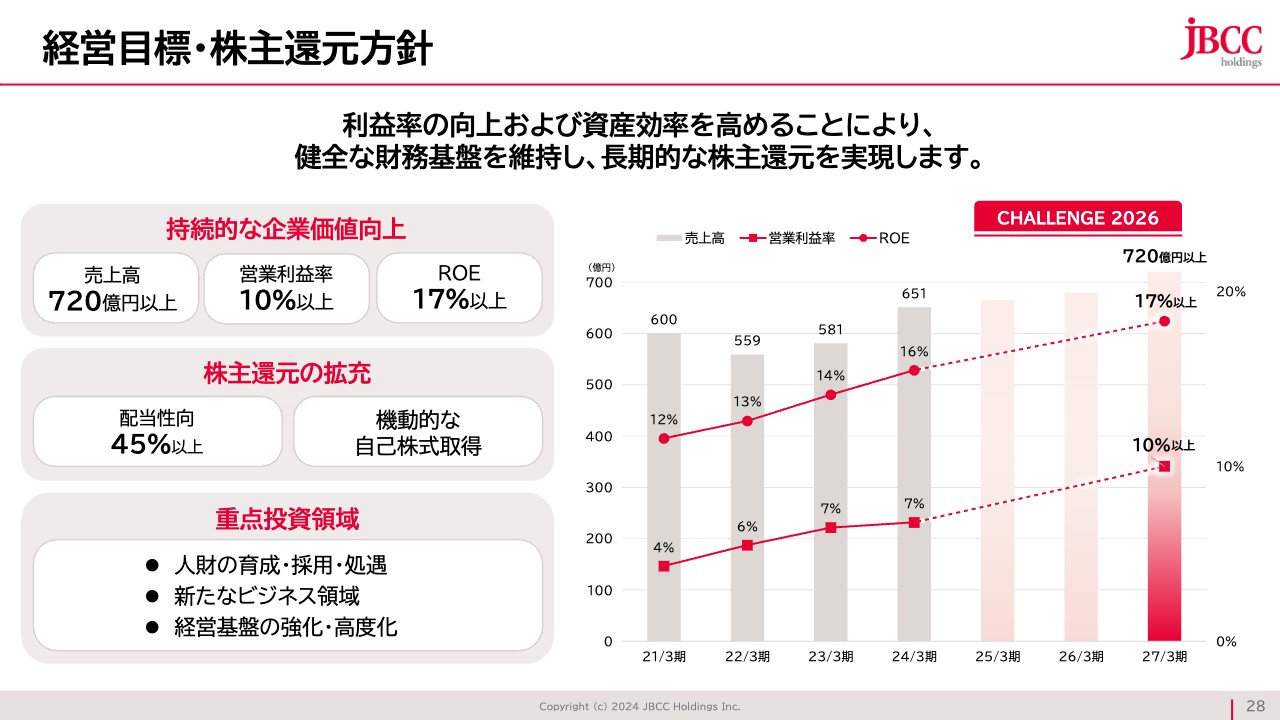

経営目標・株主還元方針

経営目標・株主還元方針に移ります。まとめると、この3年間で売上を着実に成長させながら、営業利益率で10パーセントを超えたいと考えています。ROEは17パーセント以上、配当性向は45パーセント以上を目指します。

我々は、これまでの3年間で、よりいっそう強固な経営基盤の土台を作ってきました。増収増益が毎年着実に繰り返され、過去最高の営業利益が毎年継続できるということを実証してきました。これを次の3年間も継続していき、会社としての質を向上させていきます。

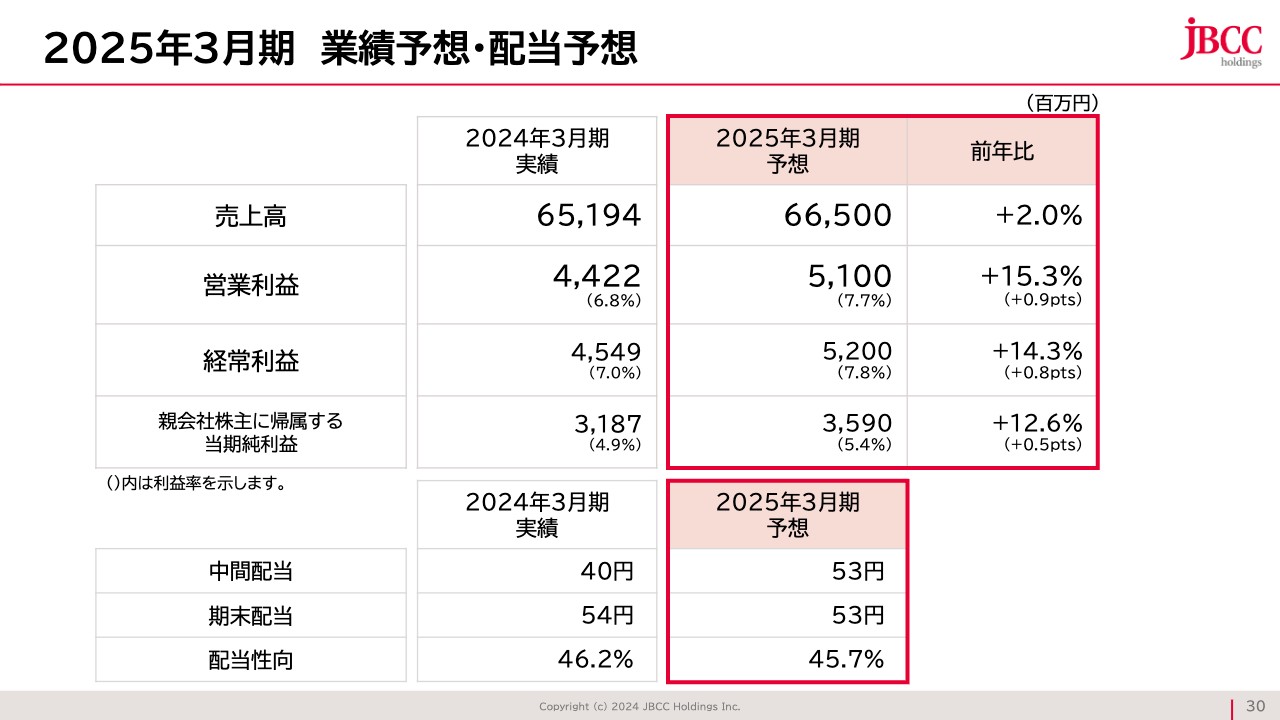

2025年3月期業績予想・配当予想

最後に、2025年3月期の業績・配当予想です。売上はきわめてなだらかなプラスですが、営業利益は前年比15.3パーセント増の成長、年間の配当金は106円、配当性向は45.7パーセントを予想しております。

質疑応答:クラウドおよび超高速開発の定義について

質問者:クラウドおよび超高速開発の定義を教えてください。こちらの定義がわからないと、収益獲得の理解はなかなか難しいと思います。

東上:クラウドサービスは「Azure」「AWS」「Google Cloud」などのクラウドを仕入れて販売をしていますが、それ自体を単純に販売しているだけでは付加価値がないため、我々はお客さまの運用ごとお預かりします。

「Azure」「AWS」「Google Cloud」などのクラウド環境上に仮想サーバーを作り、オンプレミスシステムからデータなどの移行作業をし、システムの稼働後は全体の最適化・運用をご提案しています。お客さまにご契約いただくと、クラウドの再販の部分と運用サービスの全体が当社の売上となりますので、利益の源泉は運用サービスということになります。

また、SaaSと言われる「楽楽精算」「kintone」などのサービスがあり、我々はそちらを再販しています。ここも単純にそのサービスだけを再販すると付加価値が少ないため、我々が所有するオリジナルのクラウドデータ連携サービスを付加しています。それがJBCCグループから買うべき理由となっており、利益率も改善しています。

これらが我々のクラウドビジネスというものになります。例えば、先ほどご説明した新規の月額受注高が1億円増えたということになると、来期の売上12億円が新たに創出されるかたちになります。1件あたり数十万円から100万円の規模で、毎月の請求書が出てくるというかたちです。

質問者:米国では一般的にそのようなサービスをマネージドサービスと言いますが、そのような認識で正しいでしょうか?

東上:運用を提供サービスとして含むので、おっしゃるとおりマネージドサービスということになります。

そして、超高速開発の定義についてお答えします。最大の付加価値はアジャイル開発、それもローコード開発による基幹システム開発を提案し、実績を上げています。これまで、先ほどお話ししたような数十億円規模の基幹システム再構築で、アジャイル開発を提案し、他社と競合関係になったことは一度も経験がありません。

他社は従来型のウォーターフォール開発のみですが、それに対して我々はこの10年間で、アジャイル開発およびローコードツールを使って、他社提案の半分の期間でお客さまへ提案し、実績を重ねてきました。このような提案を「超高速開発」と謳っていますが、中身はアジャイル開発であり、ローコード開発だとご理解いただければと思います。

質疑応答:ストックビジネスの成長性について

質問者:2点質問があります。

1つ目に、毎月累計で受注高が増えていくというお話がありましたが、その中に解約されるお客さまはどの程度いるのでしょうか?

2つ目に、クラウドについて「AWS」「Azure」の値上げや新しいオプション付与などに関わるお客さまへの値上げのタイムラグや、その契約内容がどのようになっているのかを教えてください。

薮下真平氏:ソリューション事業担当の藪下からご回答します。1つ目はご指摘のとおり、契約数が増えるに従って、解約のインパクトは非常に注視しなければいけないと考えており、解約率5パーセント以下を目標に掲げています。この解約率は業界平均よりも良い数値と考えており、今のところはこれを実現し続けています。

2つ目にクラウド料金の見直しについては、約半年を目処として考えることを、日々の活動の中に仕込んでいます。

例えば、為替レートがクラウドの料金にインパクトを与えるケースもあります。従量型で契約いただいているお客さまが大半ではありますが、固定型のお客さまが20パーセント程度いらっしゃいます。そちらは為替の変動と合わせて、適正な金額に見直しを行っております。

東上:加えて「チャレンジは何か?」という観点から申し上げると、毎月の新規受注高を毎年50パーセント増で成長させようと宣言し、この3年間でクラウドとセキュリティともに実現しました。これより少し伸び率は下げましたが、向こう3年間の毎月の新規受注高について、クラウドは毎年20パーセント増、セキュリティは毎年12パーセント増をもって、先ほどご説明したクラウドとセキュリティの成長を具現化しようと考えています。

クラウドに関しては、クラウドそのものの需要が非常に硬いので、これまでの実績ベースである程度可能だと思います。インフラというのは、お客さま自身がクラウドの利便性を理解すればするほどクラウドへの移行率は高くなり、利用料は増加していくため、ある程度成長していくビジネスと言えます。

セキュリティの新規受注は、毎年12パーセントずつ伸ばしていきます。しかし、売上規模1,000億円から2,000億円の企業サイズであると、すでに一定のセキュリティは実装されています。その中において、どのように具体的なセキュリティを訴求するかを考えながらビジネスを増やしていくことが、我々にとってのチャレンジだと考えています。

例えば、これは関係省庁が推奨している対策の1つですが、インターネット上に公開されている海外拠点を含むお客さま資産を検出し、セキュリティリスクを検知・診断します。また、認知されていないデバイスがお客さまのネットワークに入ってくるとそれを察知し、警告を鳴らすサービスなどをご提供しています。このようなサービスに対する引き合いは多いです。

しかしこのような新しいサービスだけでビジネスの成長は難しいため、すでにお客さまが実装済みのセキュリティサービスのエリアまで領域を伸ばしていく必要があります。お客さまへのアプローチ方法は見えていますので、そこから大きくしていくところがチャレンジだと思っており、現在いくつか施策を打っているところです。

質疑応答:マイクロアセットの老朽化について

質問者:超高速開発のところで、マイクロアセットサービスの適用率のお話が出ていました。時間が経てば経つほどマイクロアセットが古くなり、使えなくなるということはないのでしょうか?

東上:まさしく、そのようなポイントがあります。我々のマイクロアセットサービスも少しずつ進化を遂げており、以前のアセットはある程度の大きいコンポーネントであったのですが、できるだけ小さいマイクロアセットの集合体というかたちで作っています。

そのようにして、マイクロアセットサービスの多くは変わらなくても、コンポーネントが新しいものに変わっていくことによって、比較的最新の状態を保っていく設計思想を持っています。過去に作ったマイクロアセットサービスも、あるタイミングで作り直しを行いながら、そのような細分化をしています。

質疑応答:システム開発のAIでの代替について

質問者:「システム開発はAIで代替できるのではないか?」という質問がよく出るかと思いますが、そのあたりはいかがでしょうか?

東上:AI利用がどのように広がっていくのか、爆発的に広がっていくかというのは明確にはわかりません。現実的にプログラムを作るということも行われていますが、AIを使って、具体的に基幹システム再構築のどの部分がどのように作られるかというのは、我々としてもトライアンドエラーを繰り返しているところです。当社内の基幹システム再構築も同じように進めており、検証していきたいと思っています。

「具体的にどこが代替できる」というのにお答えするには、もう少し時間かかるのではないかと考えています。

質疑応答:売上総利益率未達の要因について

質問者:2024年3月期実績の営業利益率が目標未達となった理由を教えてください。資料の中では、社員への還元が要因との記述も見受けられましたが、プロジェクト損失に関しても利益率を押し下げている費用があれば具体的な額を教えてください。

東上:営業利益率の予想に対する進捗率98パーセントに、直接的な影響があったかということですが、これまで想定していた各プロジェクトへの対応に加えて、約1億5,000万円から2億円の追加引き当てを行いました。

給与や賞与などの社員への還元について「98パーセントなのに社員へ還元になるの?」というご質問だと思いますが、社員へはマクロで見た時の力強い業績成長に対して還元をしています。そしてプロジェクトは一つひとつを丁寧に進めていきながら、今回の引き当てが厳しすぎたのか、あるいは必要だったのかという結果を今年の前半戦で見ていきたいと考えています。

質問者:マイクロサービスで超高速開発の売上総利益率が上がることと、大型案件で工数が増加することを考えると、SI全体としてはオフセットしたようにも思えます。売上総利益率は今後上げていけるのでしょうか?

東上:マイクロアセットサービスの適用そのものが、他のプロジェクトに実装されていくと、間違いなく着実に売上総利益率は改善されていくと思います。

質疑応答:SI事業の売上高予想について

質問者:2025年3月期のSI事業の売上高は前年比0.4パーセント増という微増の計画ですが、そのうち超高速開発は11パーセント増のため、それ以外の通常のSIが減収の予想ということになります。

しかし今日のご説明では、実際にはメインフレームのコンバージョンの仕事がたくさんあるということでした。単に計画がコンサバなだけなのか、それとも他に理由があって減るのか、ご教示いただけないでしょうか?

東上:昨年は、ヘルスケア事業で電子カルテの導入が非常に好調でしたが、ちょうど導入の端境期に入り、今期は売上が少し下がる予想にしています。

SI事業全体をマクロで見ますと、コンバージョンがほぼフラット、超高速開発がプラス、ヘルスケアがマイナスとなります。売上高が前年比で0.4パーセント増というのは少しコンサバな印象を与えますが、実際そう大きな成長にはならないと見ています。

質疑応答:新・中期経営計画の人員計画について

質問者:超高速開発のSEがフル稼働することで、売上総利益率上がっていくと思います。例えばトップラインをどう上げていくかという中、この3年間でどのくらいエンジニアを増員し、キャパシティを上げられるのでしょうか?

SEがフル稼働と聞くと、超高速開発のトップラインがこれ以上は上がらないというようにも聞こえてしまいます。新・中期経営計画で、人員的なアップサイドはどれくらい見ているのでしょうか?

東上:現在、当社の開発要員約400名とパートナー企業の約160名が、すでにプロジェクトに従事しています。

ただし、パートナー企業のメンバーは、まだ超高速開発を体に浸透させ習得するための期間であり、実質的な貢献度はまだ限定的です。主力要員として活躍するには、やはり2年くらい必要です。アジャイル開発で基幹システム再構築できるまでには、それぐらいの時間がかかると考えていますので、実際に入っているプロジェクト要員の人数は、毎年増えていきます。

それぞれのパートナー企業と合意できていますが、主力要員として貢献し、プラスに働いてくるまでにはもう少し時間がかかると思います。

質問者:そのような意味では、ビジネスパートナーの実質的なキャパシティが増えていくので、中期経営計画でのトップラインの成長というのは十分可能という理解でよろしいでしょうか?

東上:おっしゃるとおりです。新卒採用もありますが、戦力化に相当時間がかかるため、ビジネスパートナーのキャパシティというのは、実質的な開発力アップにつながります。

質疑応答:今期以降の配当について

質問者:2025年3月期以降の配当について、考え方を教えてください。配当性向45パーセント以上とのことですが、実績でもそれを超えている状況かと思います。

今後3年間では、クラウドなどストックビジネスの比率が上がっていき、収益的にはより安定化してくるため、配当原資も安定的に確保できるのではないかと考えています。

今回、配当性向45パーセント以上とされていますが、実際の目線としてはどのくらいを想定しているのでしょうか?

東上:過去の配当性向を見ていただくと、ある程度ご理解いただけるかと思います。今回みなさまにお約束できる範囲とすると、配当性向45パーセント以上という、少し曖昧な言い方をしています。

当然、この3年間で目指すべきところが着実に進めば、毎年の利益目標もさらに上がり、営業利益率もさらに改善されると思います。そのような段階になれば、配当性向のパーセンテージも、さらに高くすることが十分可能であると考えています。

この銘柄の最新ニュース

JBCCHDのニュース一覧- 自己株式の取得状況に関するお知らせ 今日 17:00

- 当社及び事業会社の役員異動に関するお知らせ 2026/02/27

- 取締役候補者の選任に関するお知らせ 2026/02/27

- やる気スイッチグループ、全国2,400教室が使用する基幹インフラをオンプレからクラウドへ全面移行 2026/02/26

- [PTS]デイタイムセッション終了 15時30分以降の上昇1466銘柄・下落1489銘柄(東証終値比) 2026/02/13

#配当 の最新ニュース

マーケットニュース

- 鼓動高まる「再生医療」関連株、薬事承認接近で株高新局面へ突入<株探トップ特集> (03/02)

- 明日の株式相場に向けて=3月相場も「二日新甫」で波乱の出足 (03/02)

- 2日香港・ハンセン指数=終値26059.85(-570.69) (03/02)

- 欧米為替見通し: ドル・円は伸び悩みか、有事のドル買いも高値圏で介入に警戒 (03/02)

おすすめ条件でスクリーニング

JBCCホールディングスの取引履歴を振り返りませんか?

JBCCホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。