ファイバーゲート、経常利益率は19%と上場来最高 ビジネスユース事業は営業布石が奏功し大きく伸長

目次

猪又將哲氏:みなさま、こんにちは。株式会社ファイバーゲート代表取締役社長の猪又です。2024年6月期の決算についてご説明します。

本決算となるため、中期ビジョンや今後の方向性についてお話しします。そのため、ふだんよりも長くお付き合いいただければと思います。

それでは、2024年6月期決算実績と、中期ビジョンと今後の方針、そして現在進行期である2025年6月期決算見通しについてご説明します。

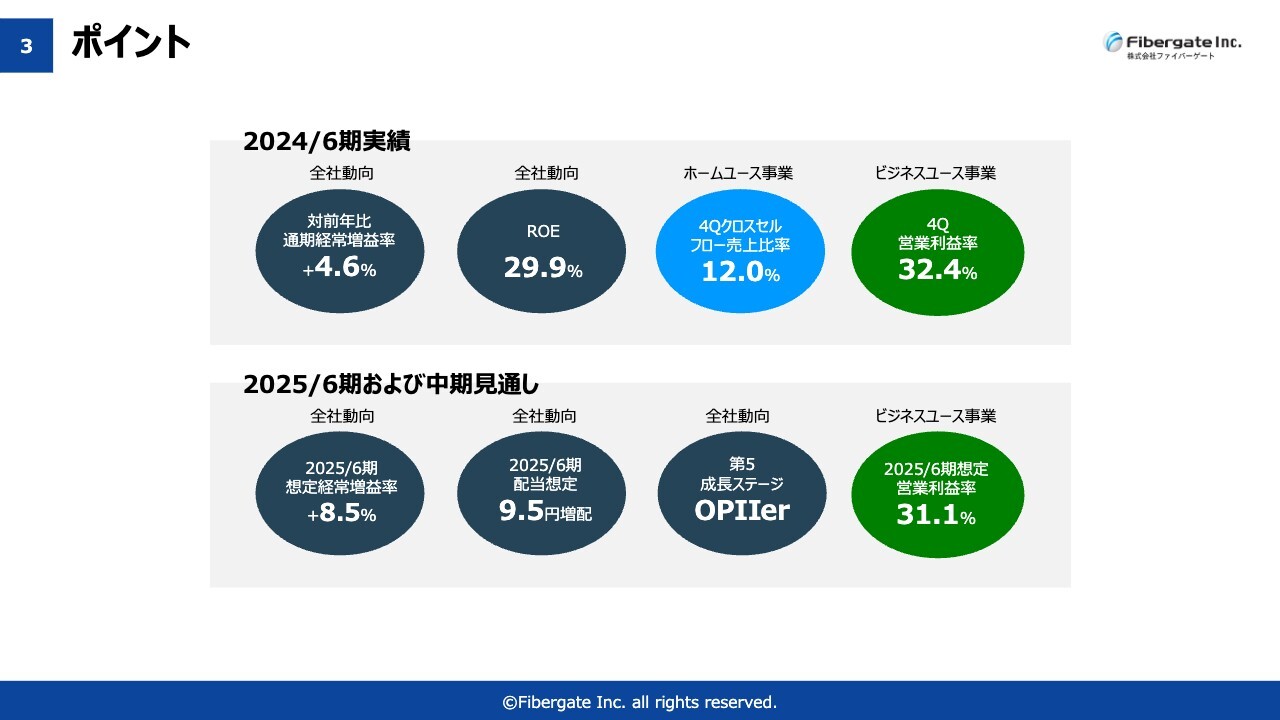

ポイント

前期は、スライドに記載したとおりの結果となりました。目標に若干届かなかった点については、非常に残念に思い反省していますが、良いところもありました。その点についてもご説明します。

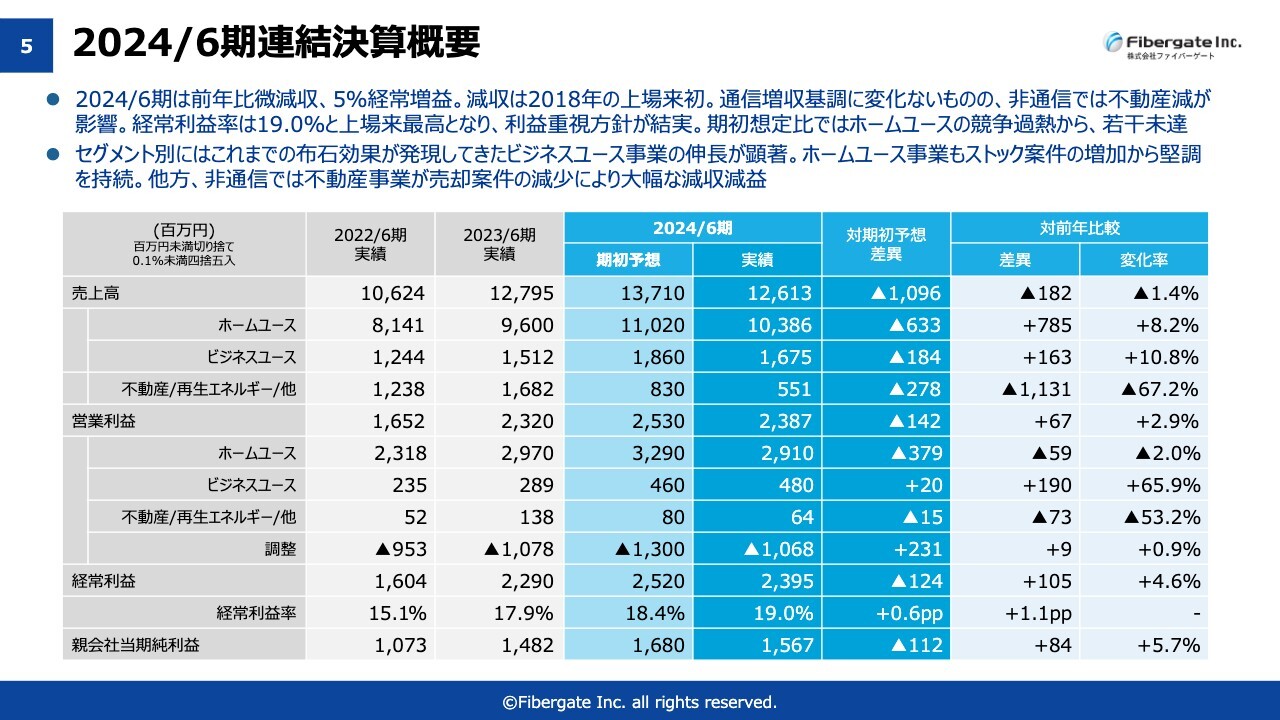

2024/6期連結決算概要

先ほどお話ししたように、前期は若干の減収となりました。この原因は明確です。不動産事業は前々期の2023年6月期においては、大きな仕込みとその結実となる結果が出ていました。前期にはそれがなく、残念ながら上場以来初の減収となってしまいましたが、増益を果たしています。

一方、通信事業の増収基調に変化はありません。その点はご安心いただければと思います。

特筆すべきはビジネスユース事業です。祖業であるホームユース事業も堅調ではあったものの、それにも増してビジネスユース事業が非常に大きく伸びています。

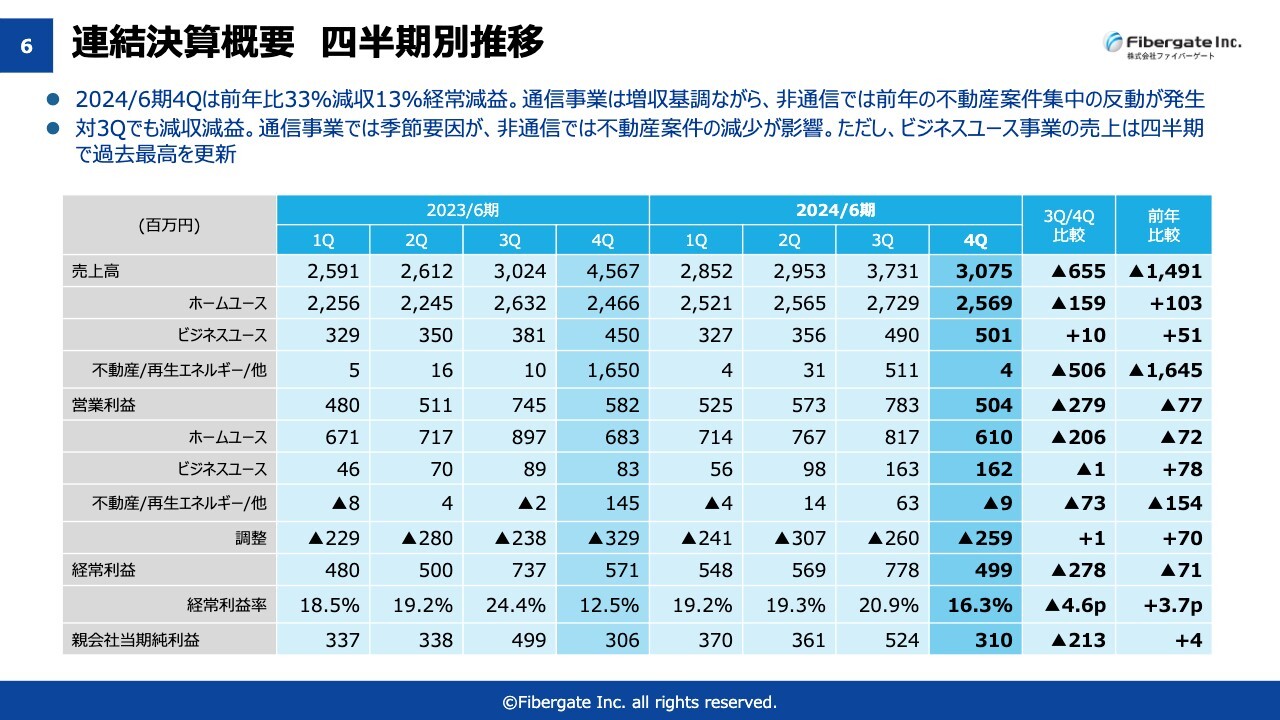

連結決算概要 四半期別推移

四半期別推移です。先ほどお話ししたように、不動産事業は前々期に大きな実績があったものの、前期にはそれがなかったため、前年比で減収となっています。

通信事業は、ビジネスユース事業が非常に大きく伸び、ホームユース事業は堅調でした。

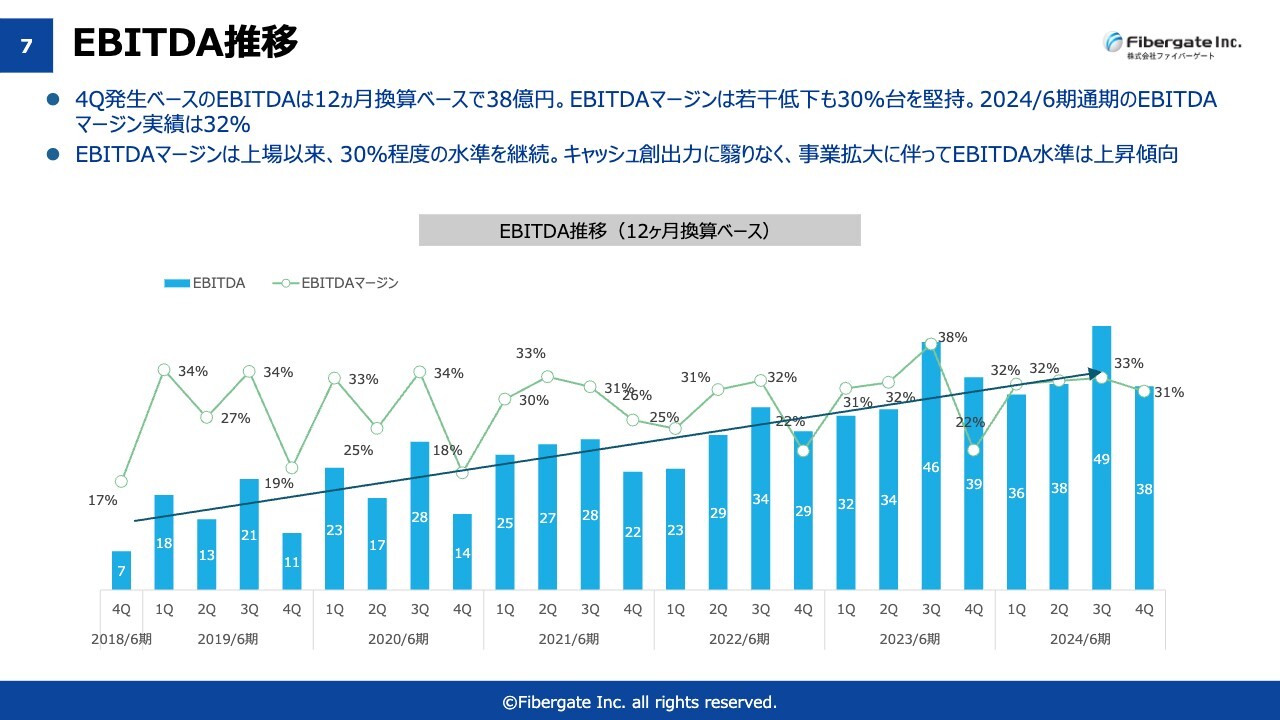

EBITDA推移

EBITDAの推移です。そこまで大きな変化はありませんが、12ヵ月換算ベースで38億円をたたき出しています。キャッシュを稼ぐ力が大きくなってきているため、これは良い傾向だと思います。

EBITDAはキャッシュを稼ぐ力、そして今後のいろいろな原資になっていくため、上昇させていこうと考えています。

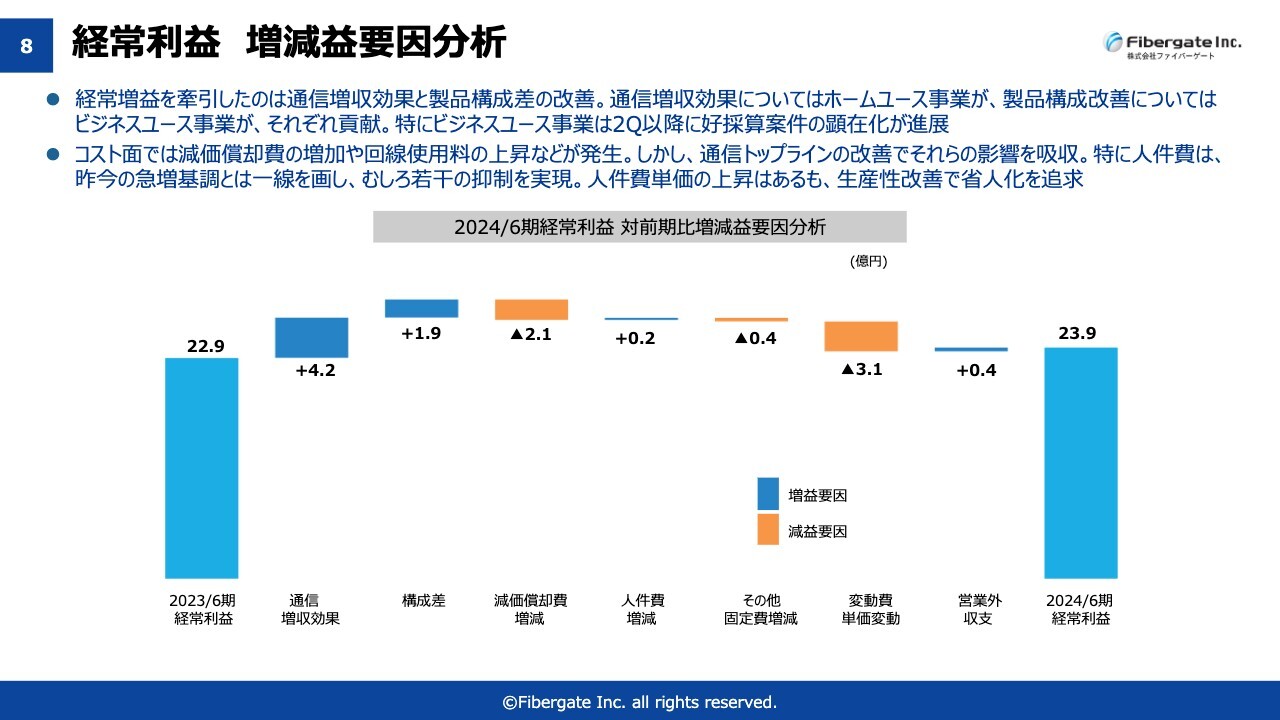

経常利益 増減益要因分析

経常利益の増減益要因分析は、スライドに記載のとおりです。

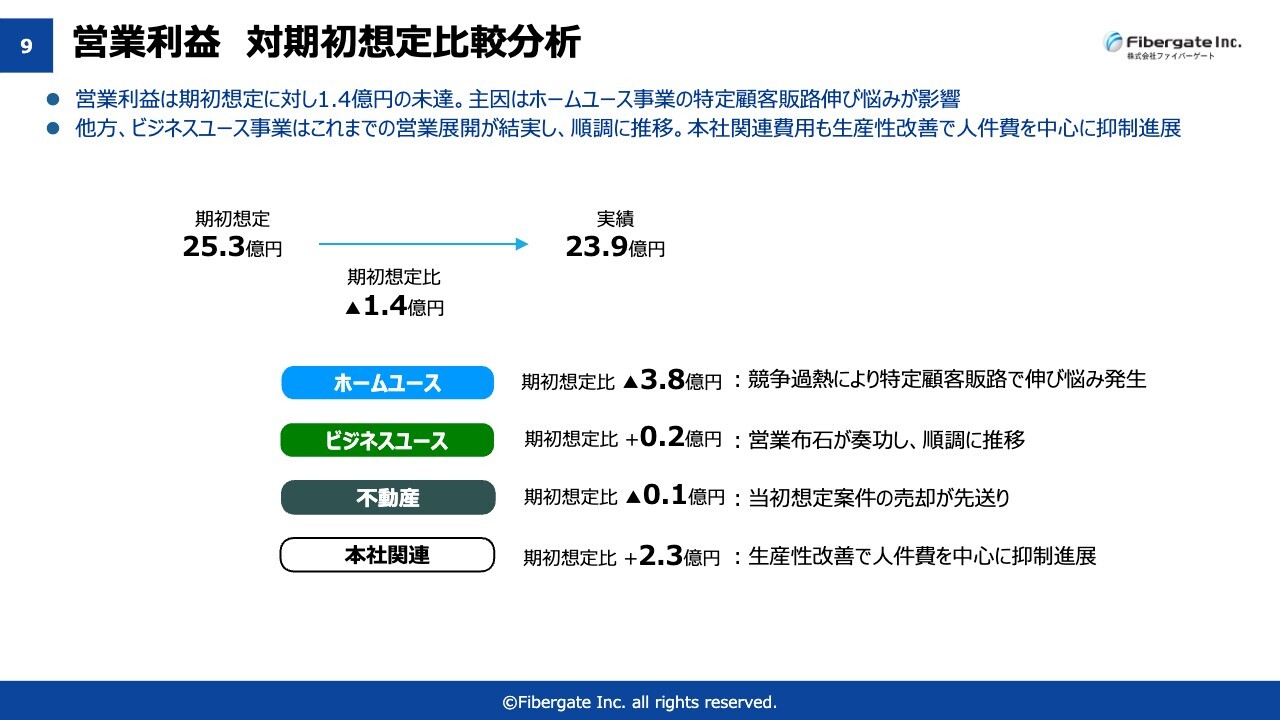

営業利益 対期初想定比較分析

ホームユース事業は堅調だったものの、競争が過熱したことは否めません。特定顧客販路では予想より伸び悩んだという現実があります。

一方、ビジネスユース事業は営業面で手を打ってきたことが功を奏し、順調に推移しました。

本社関連については、人件費を中心に生産性を向上させた結果、トータルではスライドに記載の実績となりました。

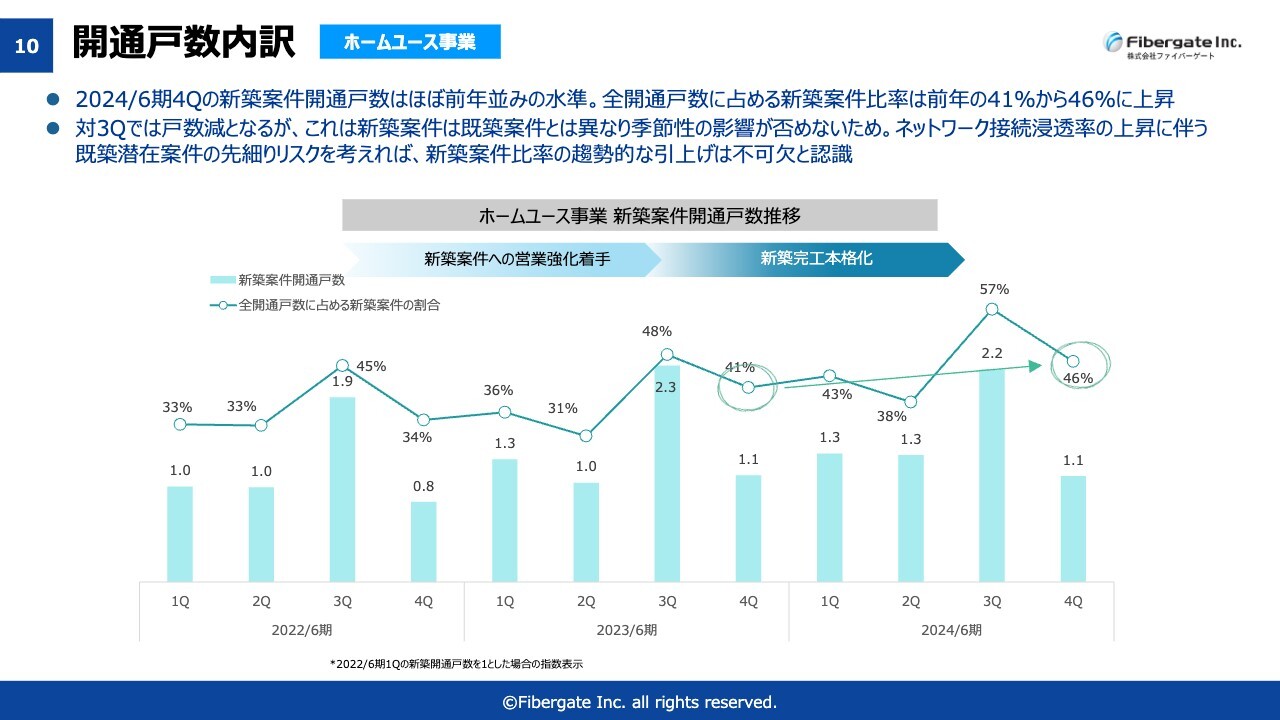

開通戸数内訳

ホームユース事業の開通戸数は、スライドに記載のとおりです。既築案件の普及率が上昇し、だいぶ浸透してきたため、現在は新築案件にシフトしています。

今後も、既築案件はまだ数多くありますが、やはり新築案件の生産効率は非常に高いため、そこにシフトしていく努力は不可欠であると考えています。

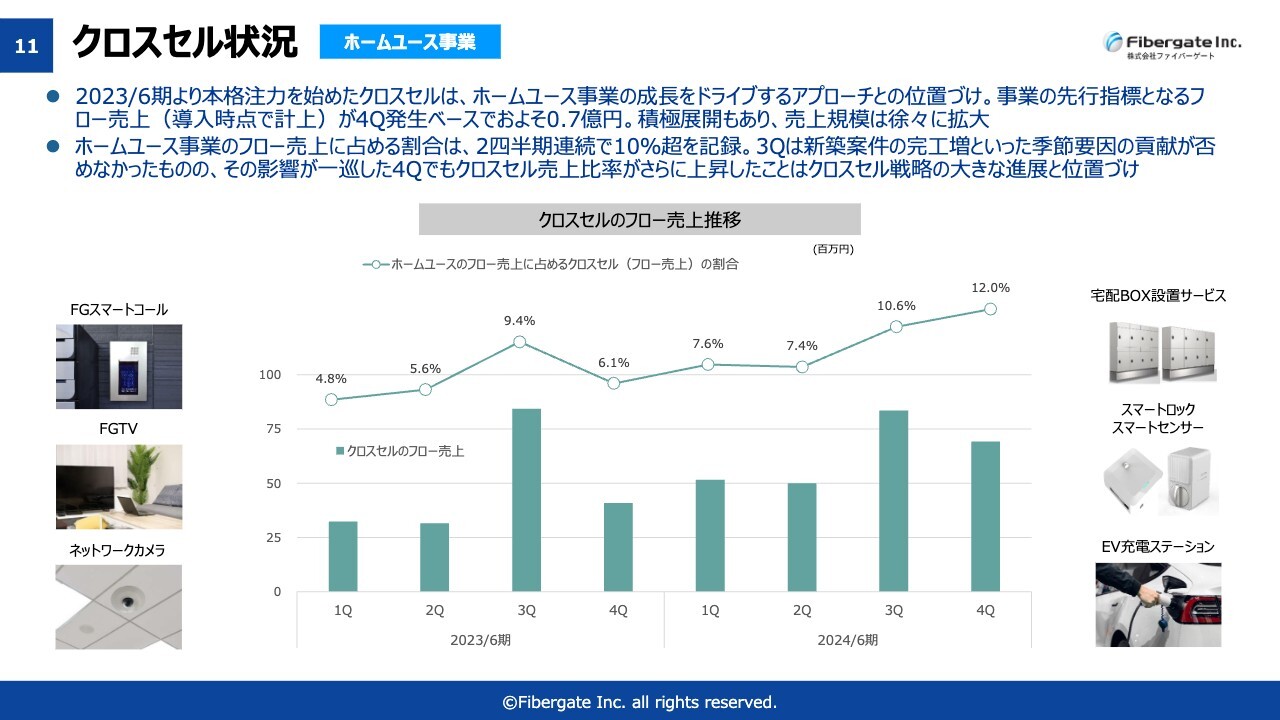

クロスセル状況

クロスセルの状況です。2年ほど前から、ホームユース事業でもクロスセルに注力してきました。ここに来ていよいよドライブがかかってきたこともあり、フロー売上の12パーセントを占めるようになってきました。したがって、作戦が功を奏していると考えています。

特にネットワークカメラは、今や賃貸物件には必須となりつつあります。普及率の面では、まだ物件の100パーセントというわけではありませんが、普及のスピードが非常に上がってきています。

当社で独自開発した「FGスマートコール」はIoT機器の一種で、「IoTインターホン」と呼んでもいいと思いますが、非常に便利なものです。従来のインターホンでは、チャイムが鳴ったらインターホンがある場所まで行く必要がありましたが、手元のスマホで全部見られるようになりました。外出中でも宅配便の業者などと話ができると好評を博しています。

また、2024年問題が非常に厳しい状況であることも含め、入居者にとって人気の設備のかなり上位に宅配ボックスが来ており、引き合いも多くなっています。他には、EV充電ステーションの引き合いなどもあります。多種多様なラインナップをそろえながら、ニーズに合わせたクロスセルを進めていきたいと考えています。

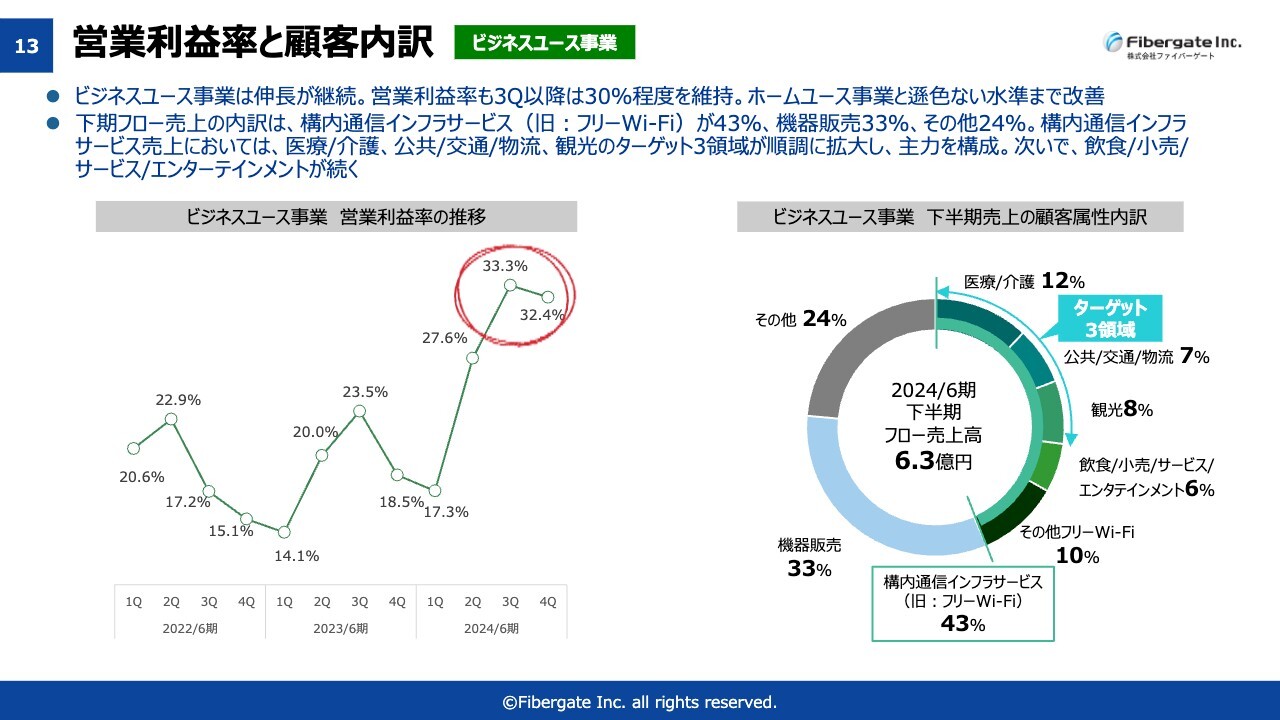

営業利益率と顧客内訳

ビジネスユース事業の営業利益率と顧客内訳です。営業利益率については、コロナ禍では非常に苦しい思いをしましたが、人流回復などに伴ってトップラインも上がってきました。

それと同時に、大きな案件も含め、複雑で利益率の高い案件を獲得できるようになってきており、第3四半期と第4四半期に限っては、営業利益率が30パーセントを超えてきています。これは非常に良い傾向のため、今後も継続していきたいと思っています。

また、顧客属性の内訳については、昨今お話ししてきた医療/介護、公共/交通/物流、観光の3領域にターゲットを絞って注力してきました。その結果、ここがうまく受注できています。

加えて、人流回復によってイベントが増えてきたこともあり、最近はWi-Fiを短期間で使う「イベントWi-Fi」が非常に好調に推移しています。そのため、ターゲットの3領域のみならず、このあたりにもさらに注力していきたいと考えています。

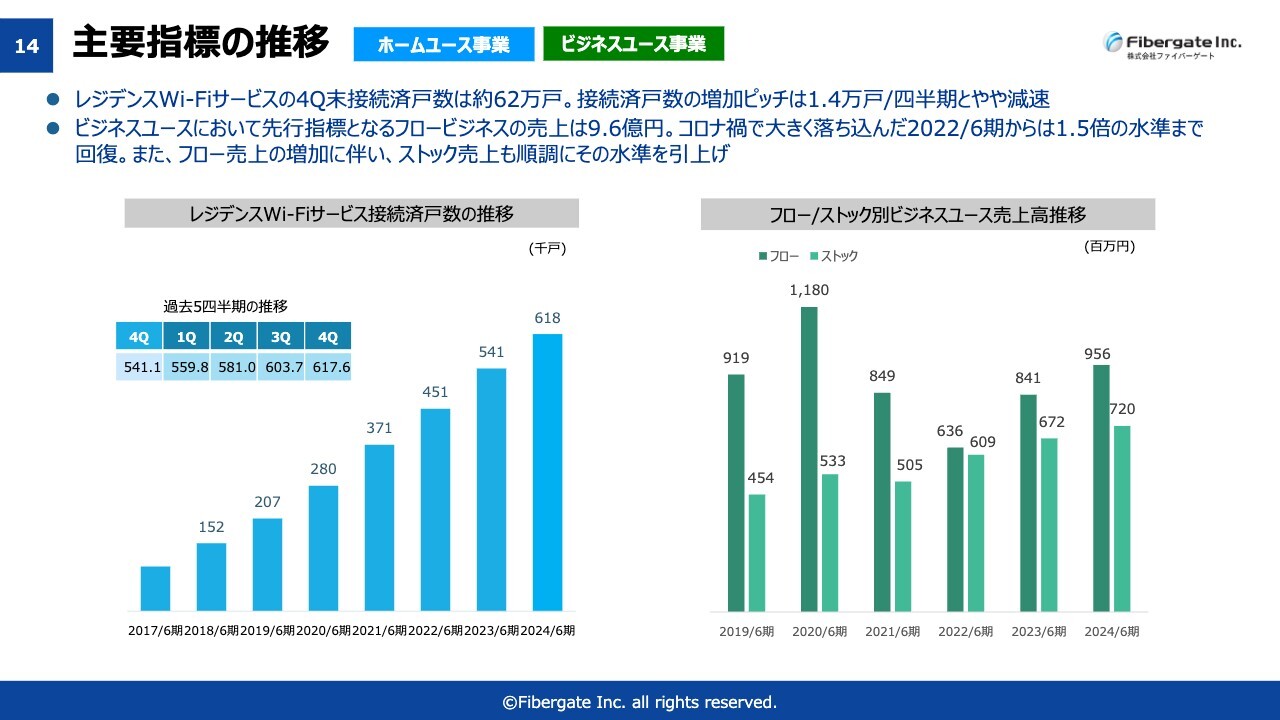

主要指標の推移

KPIの推移です。ホームユース事業は、レジデンスWi-Fiサービス接続済戸数が62万戸弱を達成しました。ビジネスユース事業は、フロー/ストック別の売上高推移をKPIに置いていますが、そちらも徐々に右肩上がりになっています。

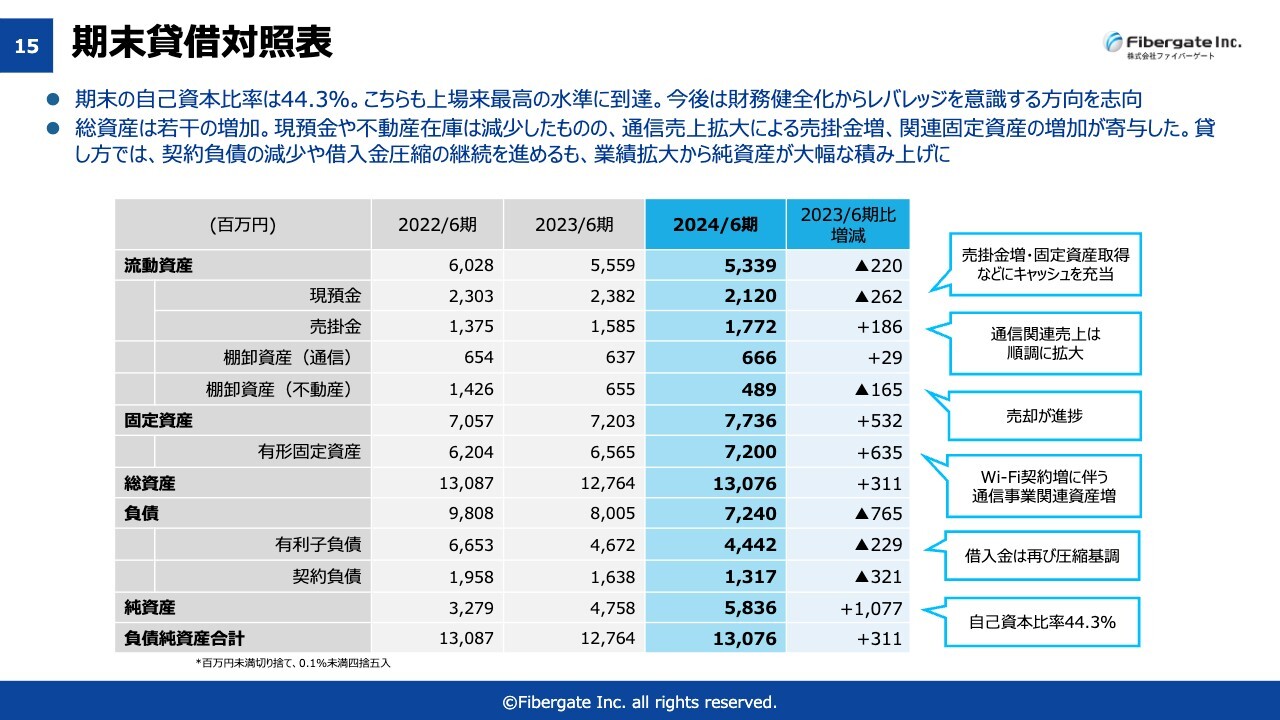

期末貸借対照表

バランスシートはそこまで変化がありません。利益剰余金が積み上がることによって、自己資本比率が上場来最高の水準に達しました。

スライドに「財務健全化」と記載していますが、今後はこの自己資本を活かし、レバレッジを利かせて、もっと大きな成長を志向できるような投資および事業展開を行っていくことが重要だと思っています。

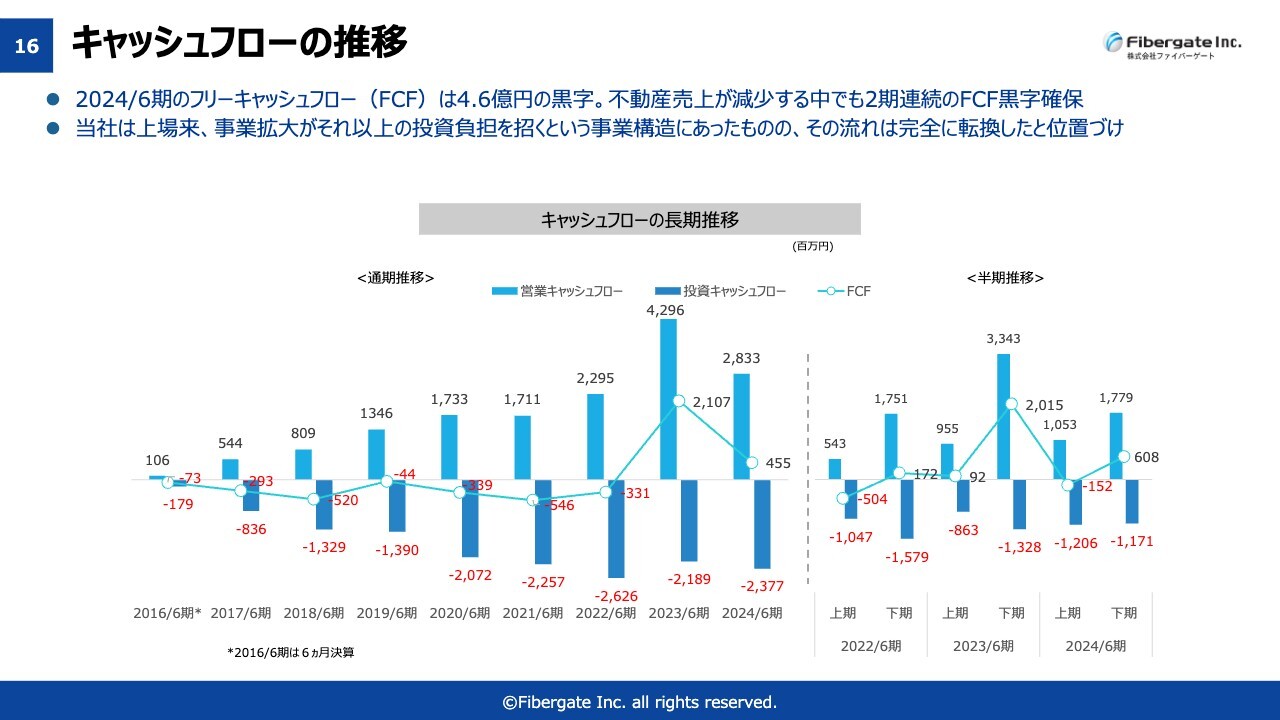

キャッシュフローの推移

キャッシュフローの推移です。前々期に不動産需要があったため、フリーキャッシュフローは大きく改善しました。しかしながら、上場来、売上を拡大するため、主に通信設備への設備投資を行わなければなりませんでした。

これにより、投資キャッシュフローが営業キャッシュフローを超えてしまい、フリーキャッシュフローが赤字となっていました。ストックが積み上がってきたこともあり、通信事業は、フローも稼がなければならないものの、安定的に黒字化しています。

また、ストックの積み上げによって、フリーキャッシュフローの黒字が維持・向上できる体制になってきたと考えています。

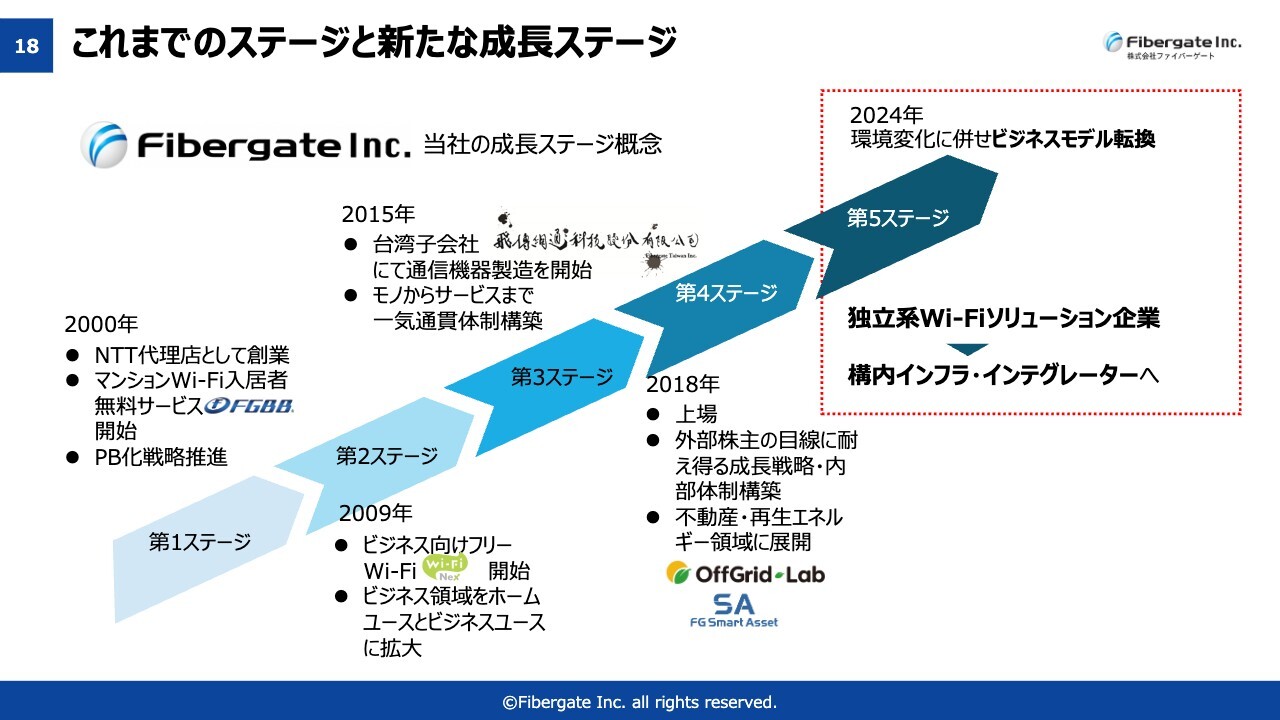

これまでのステージと新たな成長ステージ

冒頭にお話しした中期ビジョンと今後の方針です。スライドに記載のとおり、創業以来、当社はいろいろなステージを超えてきました。「今、どのようなステージにいるのか?」というと、第5ステージに入ってきたところだと思います。

ステージの変化は、自ら変えることもありますが、外圧や外部環境によって自然発生的に変わることが多いと思っています。

上場し、今のプライム市場に市場変更してから今までが第4ステージでした。そして現在、第5ステージにいよいよ入ってきた状況です。すなわち、事業のポートフォリオやビジネスモデルを大きく転換し、さらに50億円、100億円の経常利益をあげられるような会社にしていかなければならないと考えています。

今までは「独立系Wi-Fiソリューション企業」として取り組んできましたが、これをさらにブラッシュアップし、「構内インフラ・インテグレーター」を目指します。

オリンピックと同様に、おそらく4年から5年でステージが変わると思っているため、2029年くらいを目途に、第5ステージから第6ステージに入る想定です。この第5ステージは、さらなる成長をつかむための非常に重要なステージだと考えています。

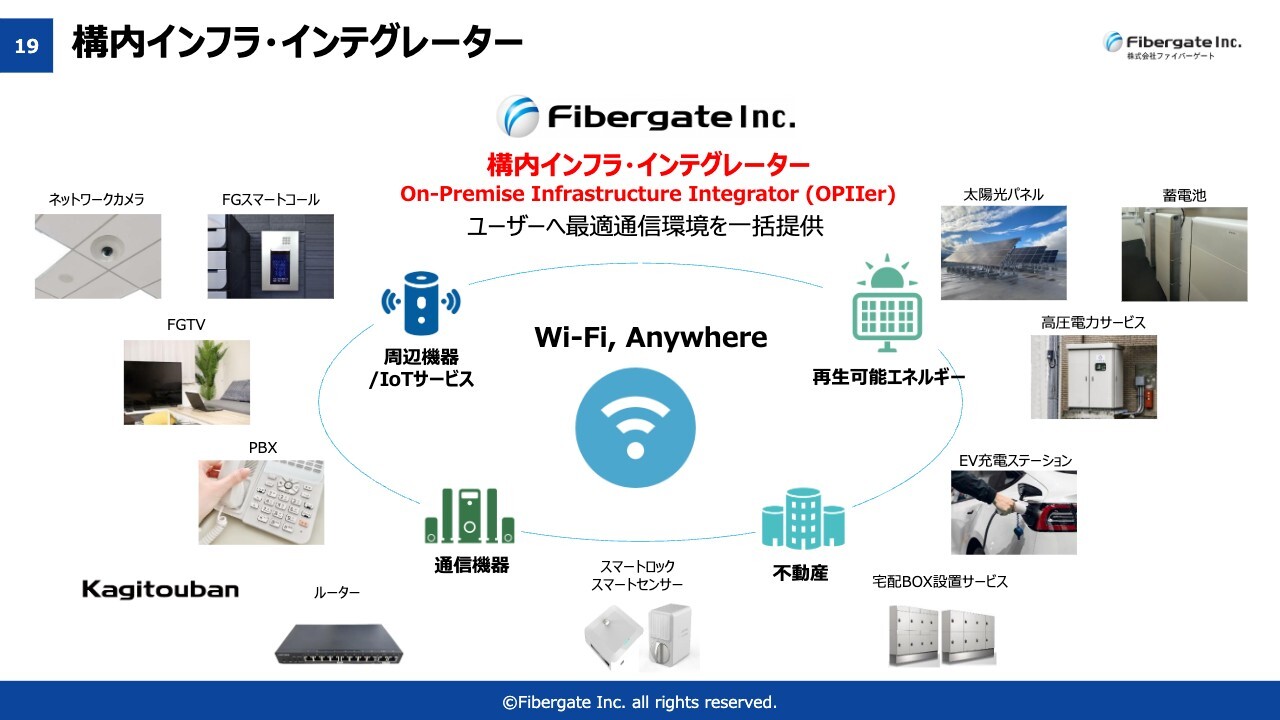

構内インフラ・インテグレーター

「構内インフラ・インテグレーター」は、当社の造語です。「On-Premise Infrastructure Integrator」が読みづらいため、日本語と英語を組み合わせて「構内インフラ・インテグレーター」と呼んでいます。構内のインフラとは、通信に電気のエネルギーを組み合わせ、一気通貫でインテグレーターになっていくことを意味します。

今は主に電気ですが、将来的にはもっといろいろなインフラがあると思います。おそらく欧米ではすでにそのようになりつつありますが、例えば水道やガスなどは、すべてが国主導ではなく、民間にBPOされていくのではないかと見ています。

当社は、これを全部担っていくようなインテグレーターになりたいと考えています。

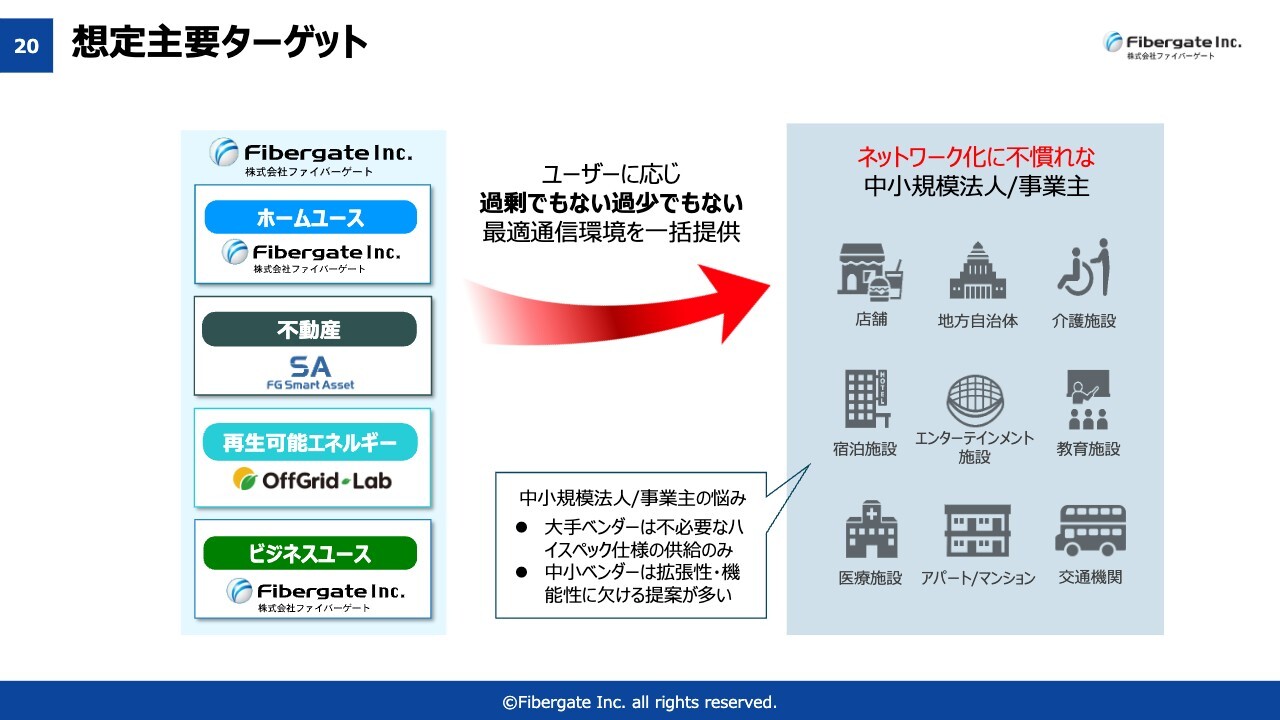

想定主要ターゲット

想定主要ターゲットについてです。インテグレーターの話はさることながら、このスライドでは我々がどのようなお客さま・マーケットを主要マーケットとして捉えていくのかをご説明します。

当社では、すべての事業セグメントをネットワーク化しました。ネットワークには、通信のみならず、電気やガスも含まれます。私はインフラとはネットワークだと思っています。

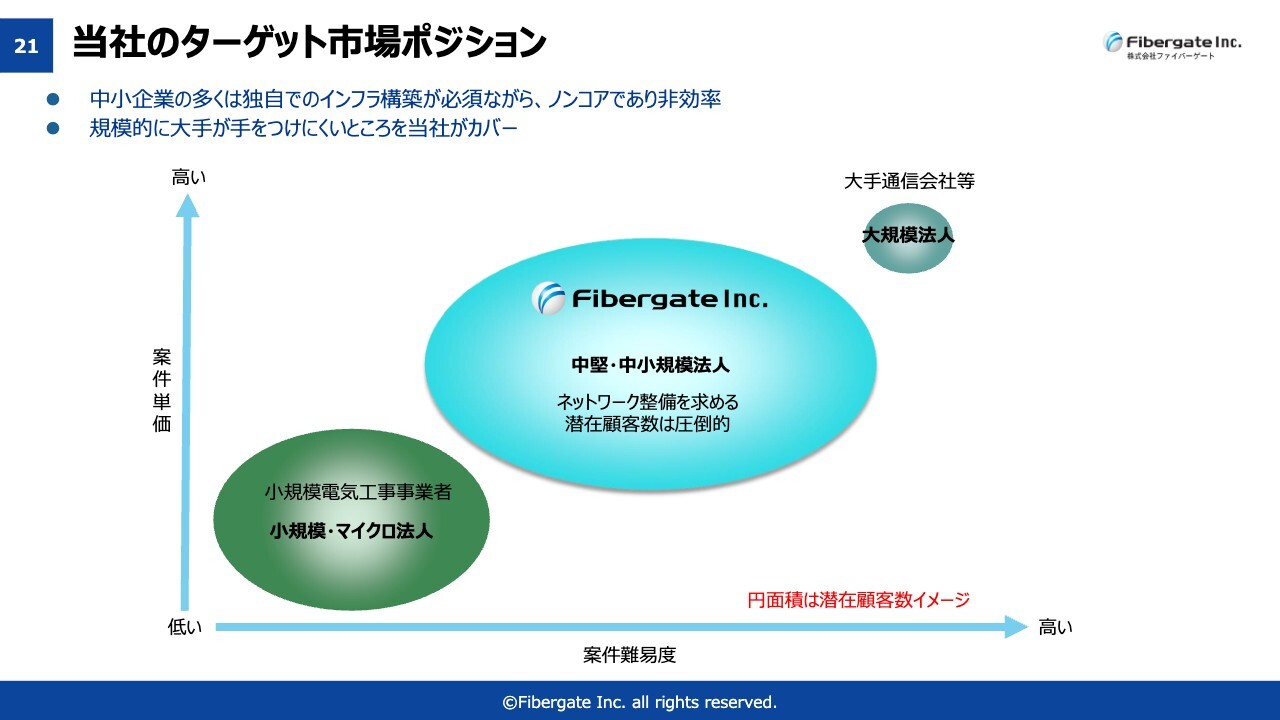

当社のターゲット市場ポジション

当社のターゲットは、ネットワーク化に不慣れな中規模法人や事業主です。トータルでいうと、大規模法人は数が少ないものの、売上が高くなっています。

スライドでは通信を例に示していますが、小規模の法人はお客さまの数は多いものの、トータルの売上はそこまで大きくありません。最も数が多いのは中堅・中小規模法人で、ネットワーク整備を求める潜在顧客数が圧倒的に多いと思います。

このマーケットは、大企業にとっては利益を上げにくいマーケットだと思っています。したがって、大企業はやはり出てきません。また、小規模の企業がこのようなマーケットでお客さまを開拓しようと、信用力・資金力、技術力を合わせて取り組んでも、お客さまから「大丈夫なのかな?」と思われてしまうことがあると思います。

つまり、このあたりは意外とあまり手をつけられていないマーケットだと私たちは認識しているため、注力していこうと考えています。

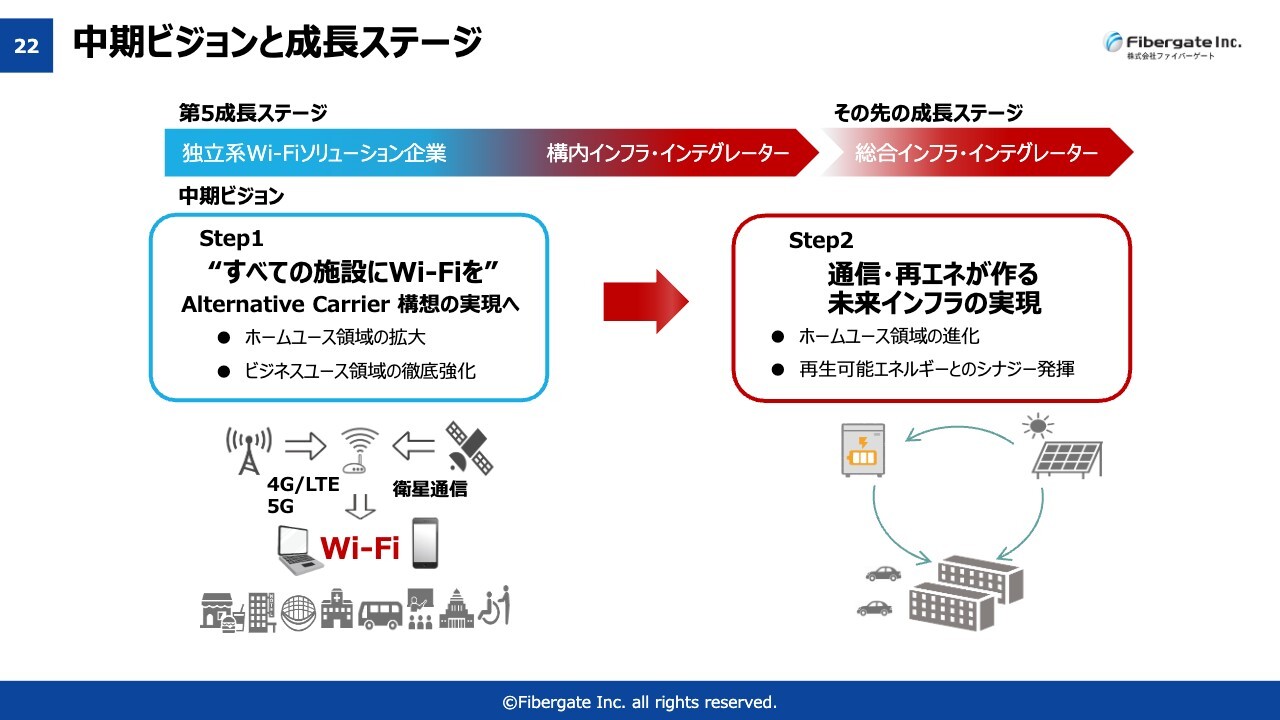

中期ビジョンと成長ステージ

第5ステージはStep1ということで、「すべての施設にWi-Fiを」「Alternative Carrier」を中期ビジョンに掲げ、通信キャリアに代替できるような通信事業者になっていくことを考えています。そしてStep2では、「通信とエネルギーが作る未来インフラの実現」を考えています。したがって、第5ステージの間に電気と通信を一気通貫で行っていきます。

中小・中堅法人はじめ、小規模自治体、中小規模自治体には「ゼロカーボン宣言をしたものの、何から手をつければよいのかがよくわからない。町には海もなく、洋上風力発電もできない」という状況のところがあります。「陸上風力発電にとっては環境アセスメントがある」という場合は、何かを実行していかなければなりません。

「メガソーラーで発電するにしてもお金がかかる」となると、「まずは自分たちの役場の上に太陽光パネルと蓄電池をつけて、再生可能エネルギーへの一歩を踏み出そうじゃないか」と考える自治体が数多くあると思います。

このようなところに注力し、通信も一緒に提供していきます。この一気通貫のところが、他社にはできない私たちのモデルだと考えています。

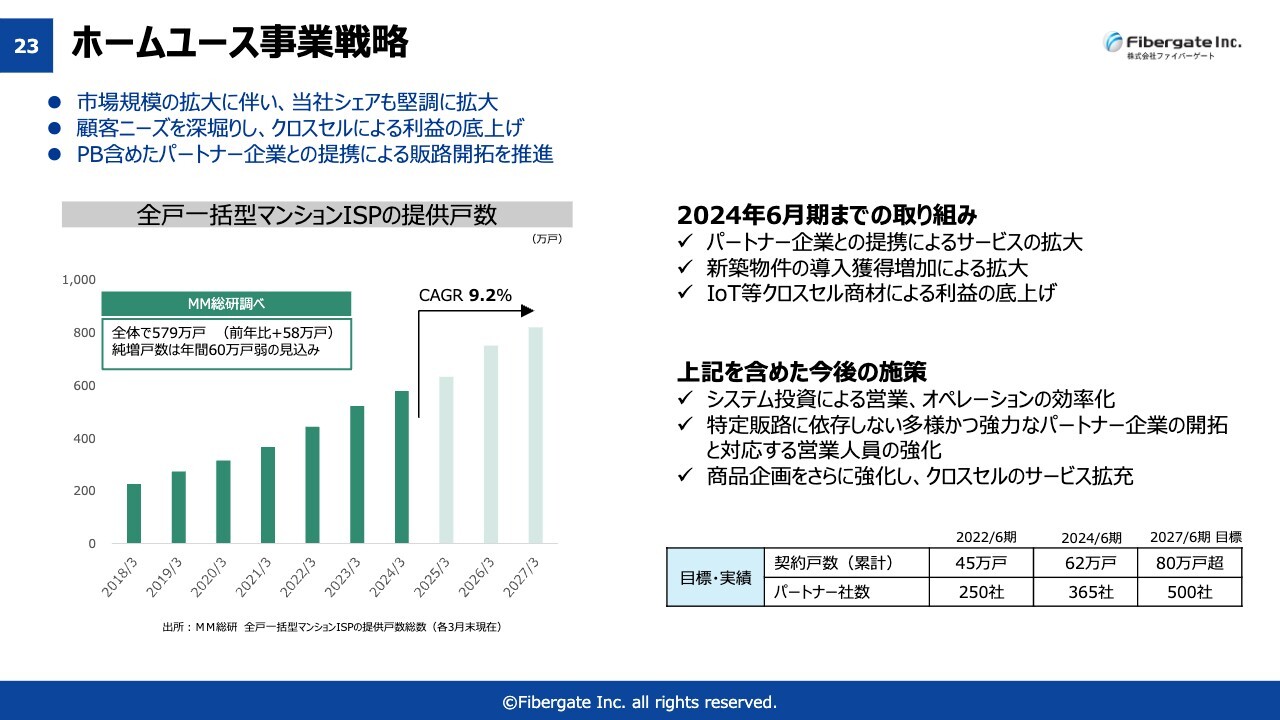

ホームユース事業戦略

ホームユース事業の事業戦略です。競争は激化していますが、まだ開拓の余地はたくさんあるため、今の成長率を維持・向上しつつ、拡大していきたいと思います。ここは、いずれホームユース事業がビジネスユース事業と一緒になって、エネルギーにも展開し、「構内インフラ・インテグレーター」になっていくための布石でもあるため、変わらず注力していきます。

2027年6月期には、現在は約60万戸の契約戸数を80万戸超にし、パートナー数も1.5倍以上にすることが目標です。

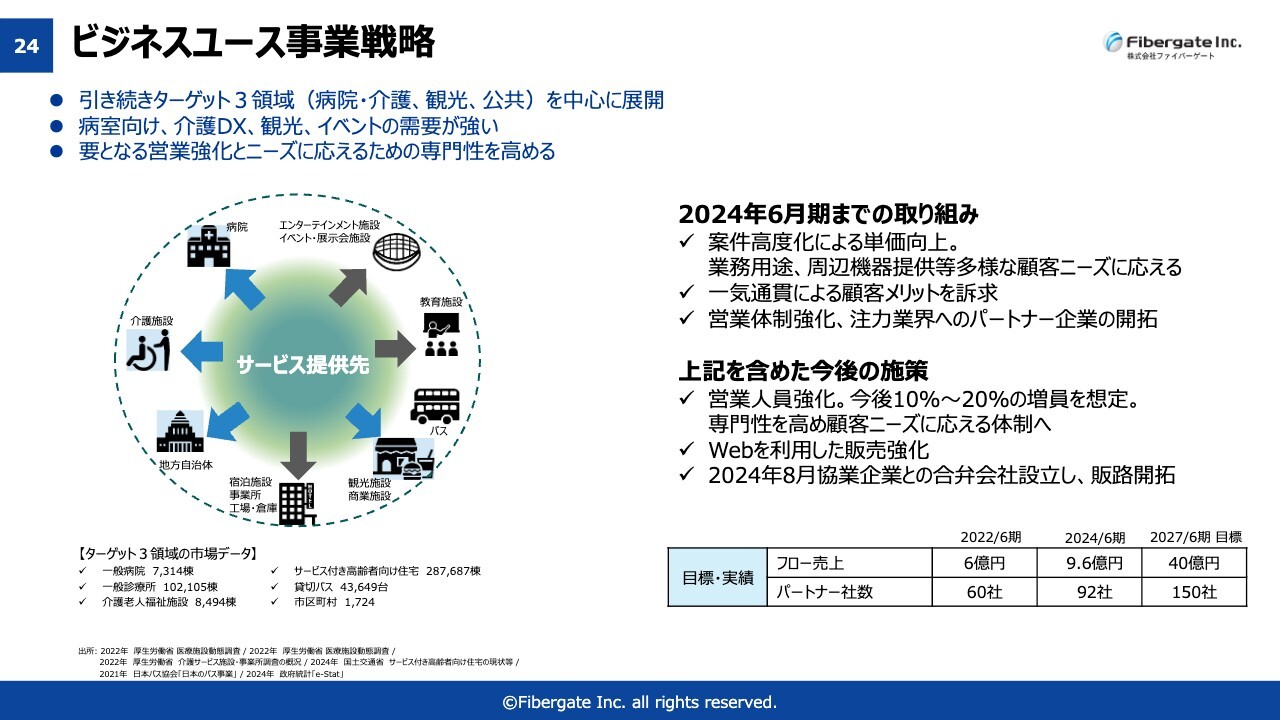

ビジネスユース事業戦略

ビジネスユース事業の事業戦略です。こちらも引き続き、ターゲット3領域を中心に展開していくものの、「イベントWi-Fi」や市場ニーズの高いものにも注力していきたいと思っています。

前期はフロー売上が10億円弱、パートナー社数は92社でした。2027年6月期にはフロー売上を4倍に、パートナー数も2倍近くに引き上げるという非常にアグレッシブな数字を掲げています。これを必ず実現したいと考えています。

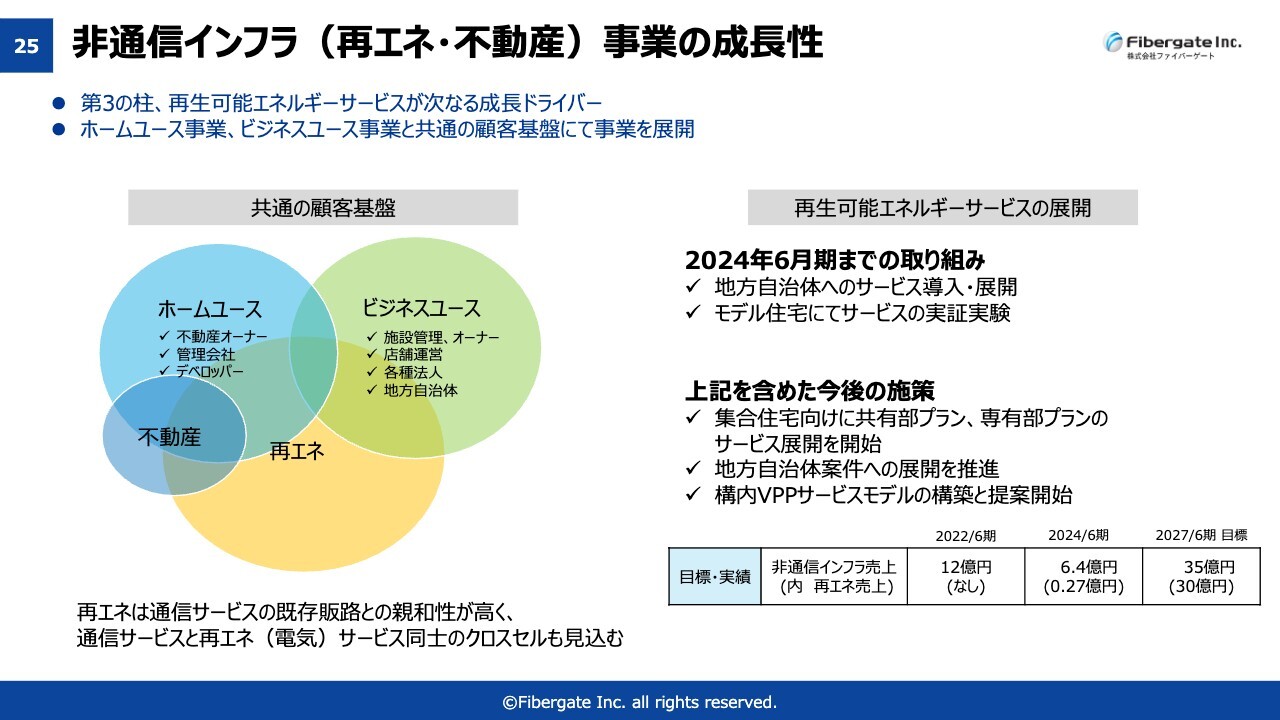

非通信インフラ(再エネ・不動産)事業の成長性

非通信インフラ事業についてです。再生可能エネルギーは太陽光と蓄電池で、前期には自治体へのサービス導入の展開を始めました。また、モデル住宅でのサービスの実証実験もほぼ終わっています。技術がどんどんと新しくなっていくため、さらなるブラッシュアップを続けていく予定です。

また、今期は集合住宅向けに共用部プラン、専有部プランのサービス展開を開始しました。地方自治体案件への展開も積極的に推進していきます。

さらに、構内VPPサービスモデルの構築と提案を開始しています。この「構内VPP」という言葉については、機会があればご説明したいと思います。

再生可能エネルギーは通信サービスの既存販路との親和性が高いため、大きなクロスセルを見込んで、今期から積極的に展開していきます。

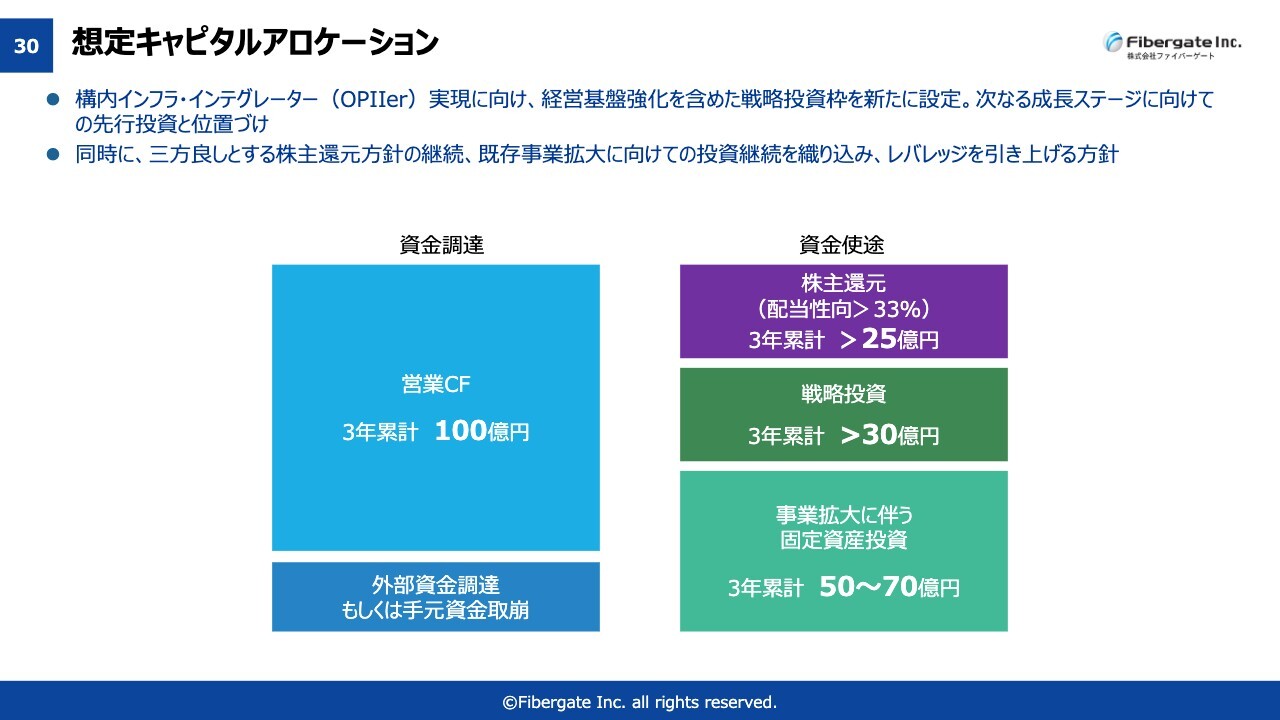

想定キャピタルアロケーション

こちらのスライドには「稼いだお金を何に使うのか」ということを示しています。

株主還元は、配当性向33パーセントと方針を決めました。稼ぐお金によっても変わってきますが、通信設備に毎年20億円から30億円ぐらいは使うため、それ以外に戦略投資を実施していきます。

この戦略投資として、一番わかりやすいものはM&Aですが、その他にシステム投資を考えています。創業以来、基幹システムはスクラッチで作ってきた独自システムを使ってきました。しかしながら、この分母がいよいよ大きくなったため、3年ぐらいでブラッシュアップしたシステムを構築し、生産性をより高めていかなければならないと思っています。

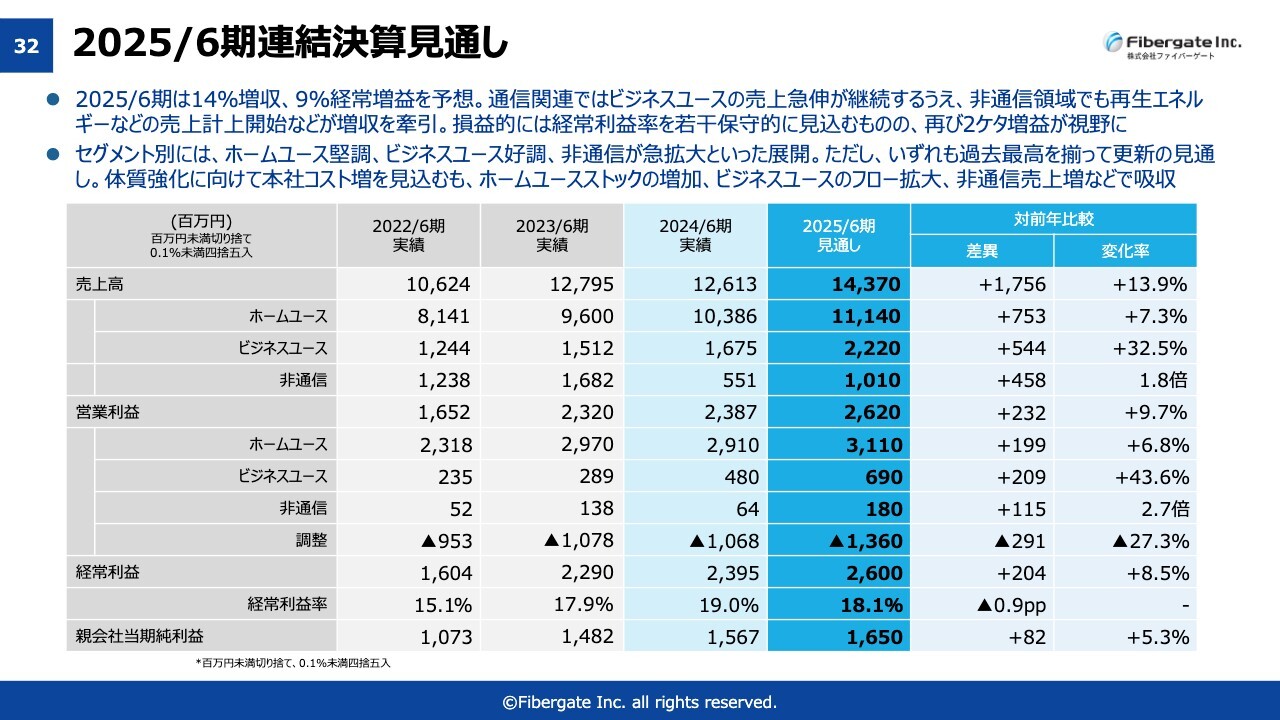

2025/6期連結決算見通し

通期決算の見通しです。2025年6月期はシステム投資をはじめ、いろいろなところに投資を実行しなければなりません。また、目標として増収増益を掲げていますが、「200パーセントの成長」のようなことは望めないと思っています。

第5ステージを乗り越えて第6ステージに入るまでに、50億円、100億円の経常利益を上げる企業グループにしなければならないと考えているため、戦略投資を重ねていきます。その結果、減価償却などが膨らんでいくと思われますが、それでも増収増益を達成し続けられると考えています。

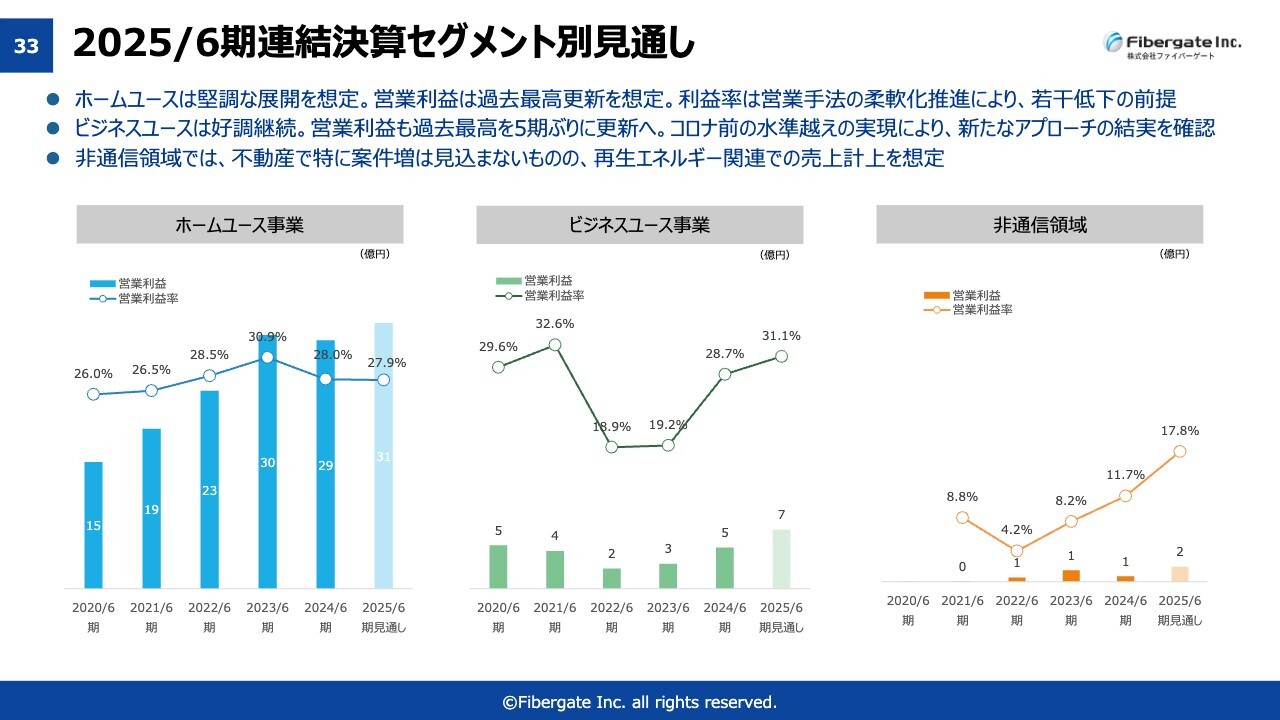

2025/6期連結決算セグメント別見通し

セグメント別の見通しです。ホームユース事業にはもちろん注力していきますが、みなさまから「ビジネスユース事業はいつ伸びるのか」との問い合わせをいただいています。新型コロナウイルスの影響でかなり苦しみましたが、ようやく成長が見えてきたため、今後はビジネスユース事業も着実に伸ばしていきたいと思います。

再生可能エネルギー関連の領域も今年から本格稼働するため、今まで行った研究や勉強が数字になってくる年だと考えています。

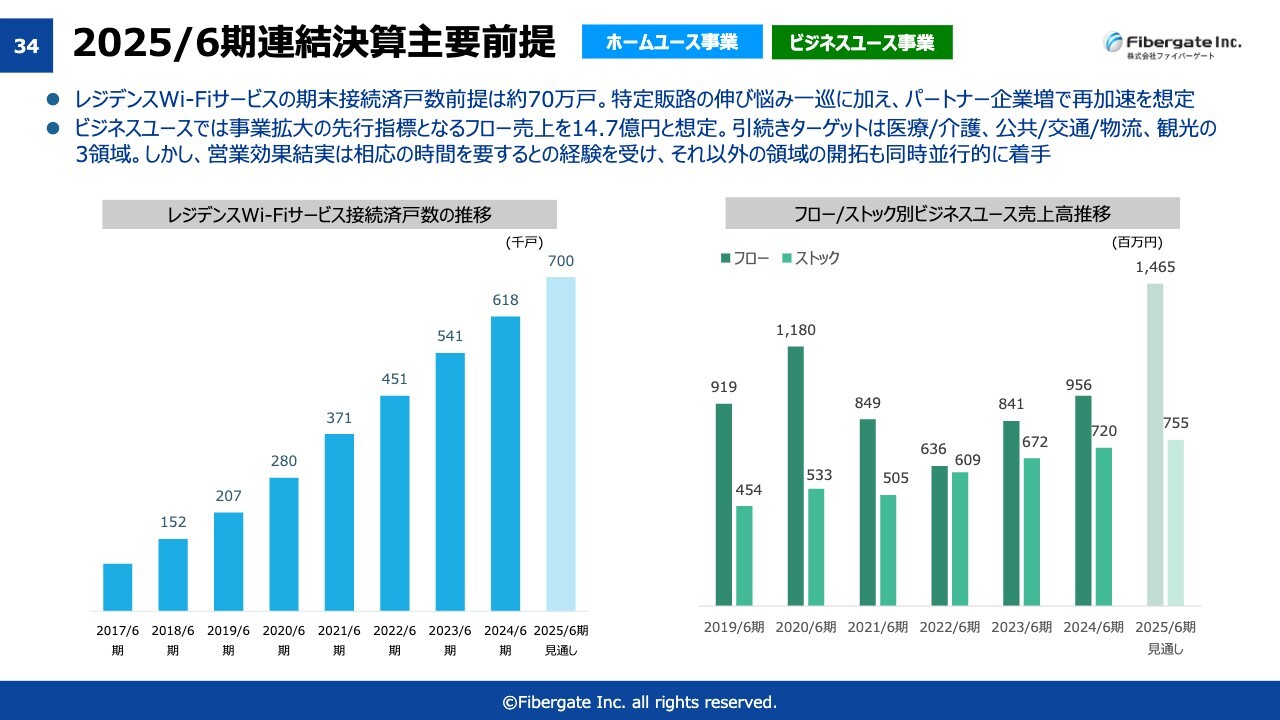

2025/6期連結決算主要前提

主要前提KPIです。ホームユース事業のレジデンスWi-Fiサービス接続済戸数は、2025年6月期の期末時点で約70万戸を目指しています。

ビジネスユース事業ではご覧のとおり、フロー売上を9億6,000万円弱から15億円弱に伸ばしたいと考えています。この増収には特定販路からの解約を見込んでおり、ストレッチした数字といえます。KPIの達成に向け、ビジネスユース部門の全社員が一丸となって取り組んでいる最中です。

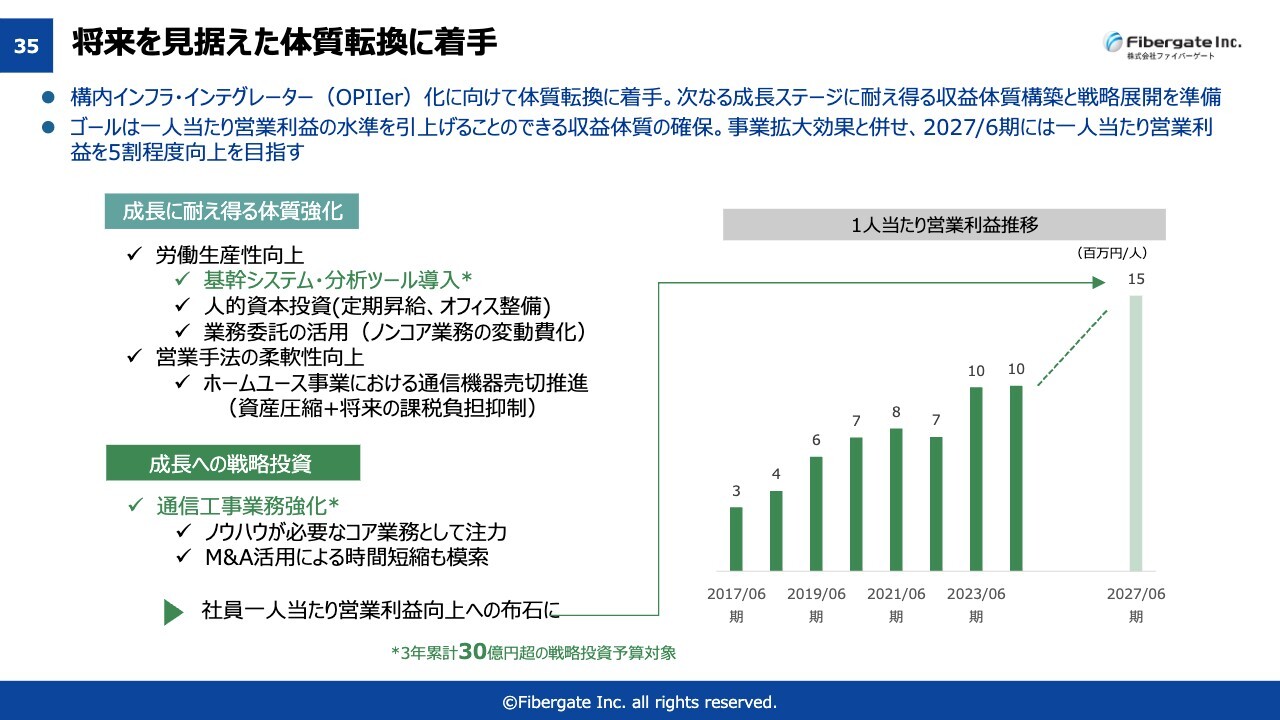

将来を見据えた体質転換に着手

先ほどご説明したとおり、今のままでは100億円の経常利益を目指す企業になれないため、体質転換を実行しなければいけません。基本となるビジネスモデルへの考え方や、「ニッチトップ」「一気通貫」というキーワードは変わりません。その一方で、生産性を上げてビジネスモデルを大きく変えていきます。

具体的には、基幹システムの刷新や分析ツールの導入を行うほか、ノンコア業務についてはBPOを徹底し、社員がコア業務に特化できるようにします。

また、今は設備投資などに固定資産税が相当かかっています。このキャッシュアウトを抑制するためには、一時的に粗利率が下がってしまうという会計上の問題はありますが、固定資産で持たない通信機器設備売切などの戦略も実施していきます。

そして、社員1人あたりの営業利益を1.5倍まで増やしていくことに注力し、予算を人的投資にまわす良い循環を作るモデルに転換しなければならないと考えています。

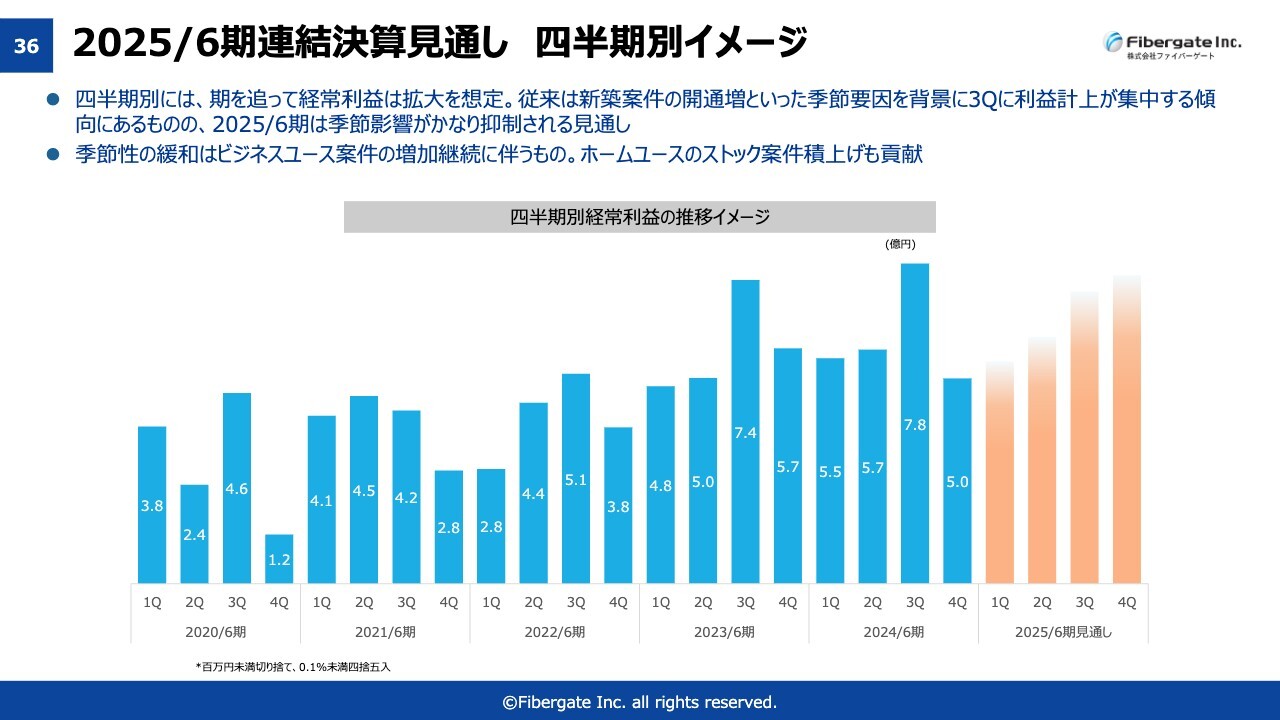

2025/6期連結決算見通し四半期別イメージ

連結決算見通しの四半期別イメージです。季節変動をなくしたいと思い、今期は階段状の拡大をイメージしています。もちろんイメージどおりになるかどうかはわかりませんが、平準化していきたいと思っています。

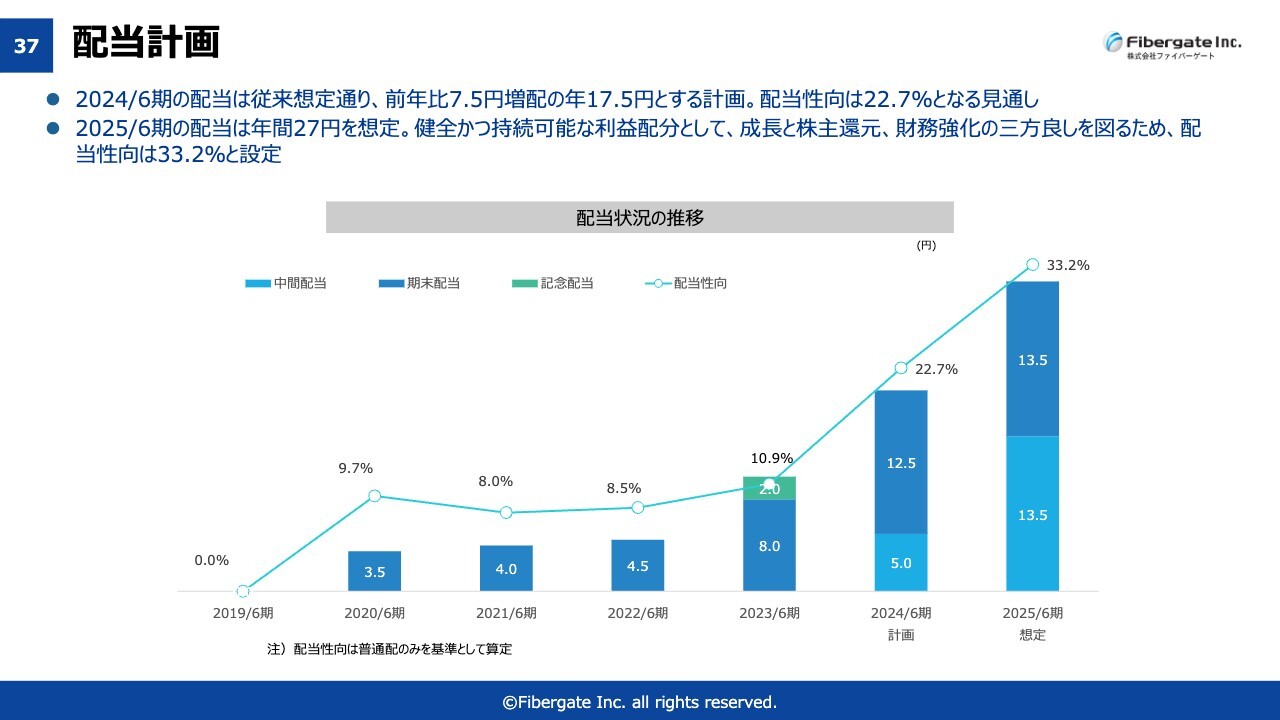

配当計画

配当計画です。従前発表しているとおり、配当性向は33.2パーセントにしていこうと思っています。

前期は、下期にそのように実施したものの、上期はそうではなかったため、トータルで22.7パーセントとなりました。これを3分の1ずつ配分することで、三方良しにしたいと考えています。

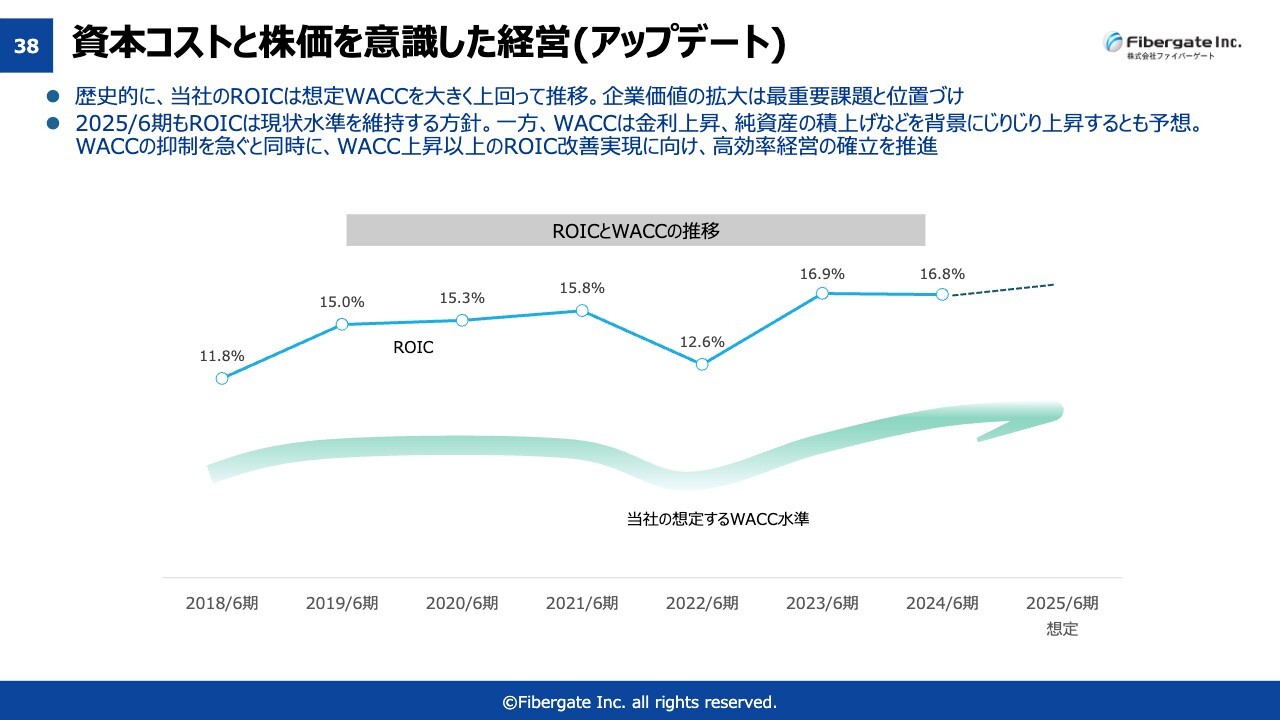

資本コストと株価を意識した経営(アップデート)

WACCとROICです。当然、ROICがWACCを上回らなければなりません。今後、金利の上昇や株主資本、純資産の増加によって配当が大きくなることが考えられるため、WACCは徐々に上がっていくと思います。これを上回るような利益体質を作るために、ROICをさらに向上させていきたいと考えています。

また、よく言われていますが、ROEを維持しつつもPER、PBRが低い状態です。この理由は、やはり「Wi-Fi」という言葉がコモディティ化してしまったためだと思います。

これまで、ファーストリテイリングやニトリといった企業が製造、小売ともに一貫したビジネスモデルであるSPAを実現し、企業価値を大きく高めてきたと思います。私たちも、自分たちで作った造語である「構内インフラ・インテグレーター」を実現していくことによって企業価値を上げていきたいと考えています。

その他の内容については資料をご参照ください。

第5ステージで大きく企業価値を向上し、体質転換により強い企業になることを考えています。投資家のみなさまには、ご指導ご鞭撻を賜りますよう伏してお願いしたいと思います。本日はありがとうございました。

この銘柄の最新ニュース

ファイバーGのニュース一覧- 2026年6月期 第2四半期(中間期)決算短信〔日本基準〕(連結) 2026/02/13

- ファイバーG、上期経常は6%減益で着地 2026/02/13

- 北海道中央バス株式会社の高速バス約200車両に「Wi-Fi BUS」導入決定 2026/02/13

- 2026年6月期 第2四半期(中間期)決算説明資料 2026/02/13

- 2026年6月期第2四半期決算説明会ライブストリーミング実施のお知らせ 2026/02/05

マーケットニュース

- 東京株式(寄り付き)=続伸スタート、米株高が追い風 (02/19)

- 日経平均19日寄り付き=328円高、5万7472円 (02/19)

-

トレファクは続急伸、26年2月期業績予想及び配当予想を上方修正

(02/19)

トレファクは続急伸、26年2月期業績予想及び配当予想を上方修正

(02/19)

-

マーケットEは急反発、「スターリンクビジネス」の取り扱いを開始◇

(02/19)

マーケットEは急反発、「スターリンクビジネス」の取り扱いを開始◇

(02/19)

おすすめ条件でスクリーニング

ファイバーゲートの取引履歴を振り返りませんか?

ファイバーゲートの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。