サンリツ、貨物の取扱いが好調に推移し2Qは過去最高益を達成 工作機械の復調や半導体製造装置の増加が寄与

本日のご説明内容

三浦康英氏(以下、三浦):みなさま、当社の説明会にご参加いただき誠にありがとうございます。それでは、2022年3月期第2四半期の決算説明会を開催いたします。

スライド1ページのレジュメをご覧ください。今期第2四半期は前期比で増収・増益となりました。今期通期予想は上方修正し、増配も予定しています。今年5月に公表した中期経営計画については進捗状況をご説明します。また、参考までにAppendixも記載しています。

1-1. 2022年3月期第2四半期 決算概要

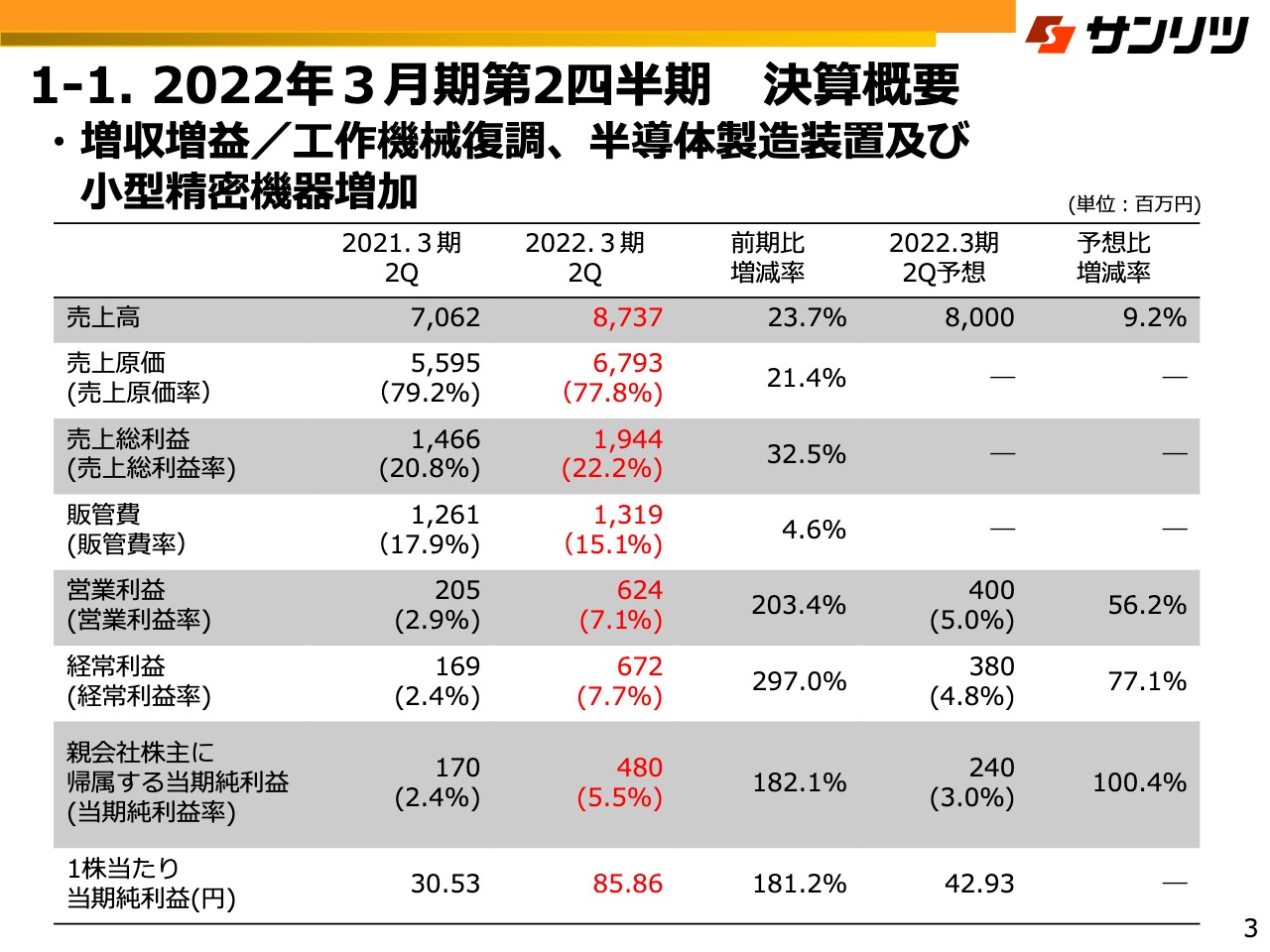

第2四半期の決算概要です。スライドに赤字で記載している数字が実績です。売上高は87億3,700万円で、前期比16億7,500万円増となりました。予想に対しても9.2パーセントの増収となりました。要因については、後ほどご説明します。売上原価率は77.8パーセントで、前期から1.4ポイント改善しました。

営業利益は6億2,400万円、営業利益率は7.1パーセントで、どちらも前期比増益、予想に対しても増益となりました。貨物の取扱いが大変好調だったため、このような業績を残すことができています。特に、第2四半期としては過去最高の利益額となりました。

しかし、現場の従業員に対して大きな負担をかけている状況でもあります。当社が中長期的な課題として捉えている人材不足が顕著に表れており、予算で計上していた人材確保の目標に対して、適正人員から70名ほど不足しています。

地方は特に厳しい状況です。この下期にかけて、全社的な応受援の体制を整え、さらなる人材を募集することで現状を改善していきたいと考えています。

1-2. 2022年3月期第2四半期 取扱製品群別 決算概要

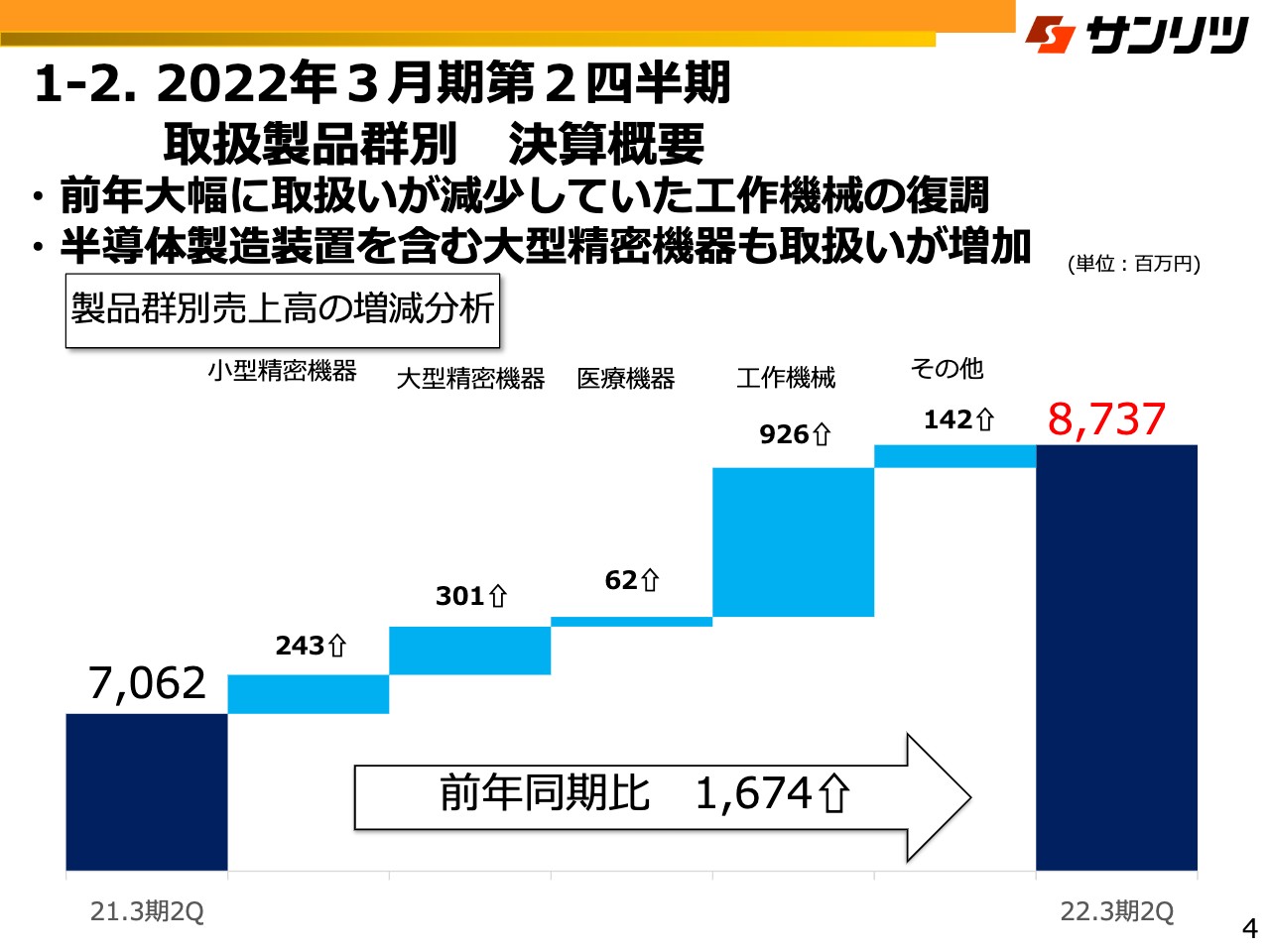

売上の増収要因について、取扱製品群別でご説明します。工作機械は前期に比べて大きく増収となりました。前期の第4四半期から復調の兆しが見え始め、この上期で中国向けの製品を中心に取扱い量が増えました。これにより、当社の梱包事業部門が大きく伸びました。

大型精密機器については、メーカー3社の半導体の製造装置を取り扱っています。これらは前期の下期から復調して、現在も増産体制をとっており、前期比3億円の増収となりました。小型精密機器は航空貨物の精密機器で取扱いが増えています。現在もコンテナ不足などがまだ解消できておらず、航空貨物へのシフトという中で、貨物の取扱いが増えたということです。

医療機器に関しては大変堅調な事業であり、ほぼ横ばいです。今期に対しても6,000万円の増収という結果になっています。

1-3. 2022年3月期第2四半期 セグメント別 決算概要

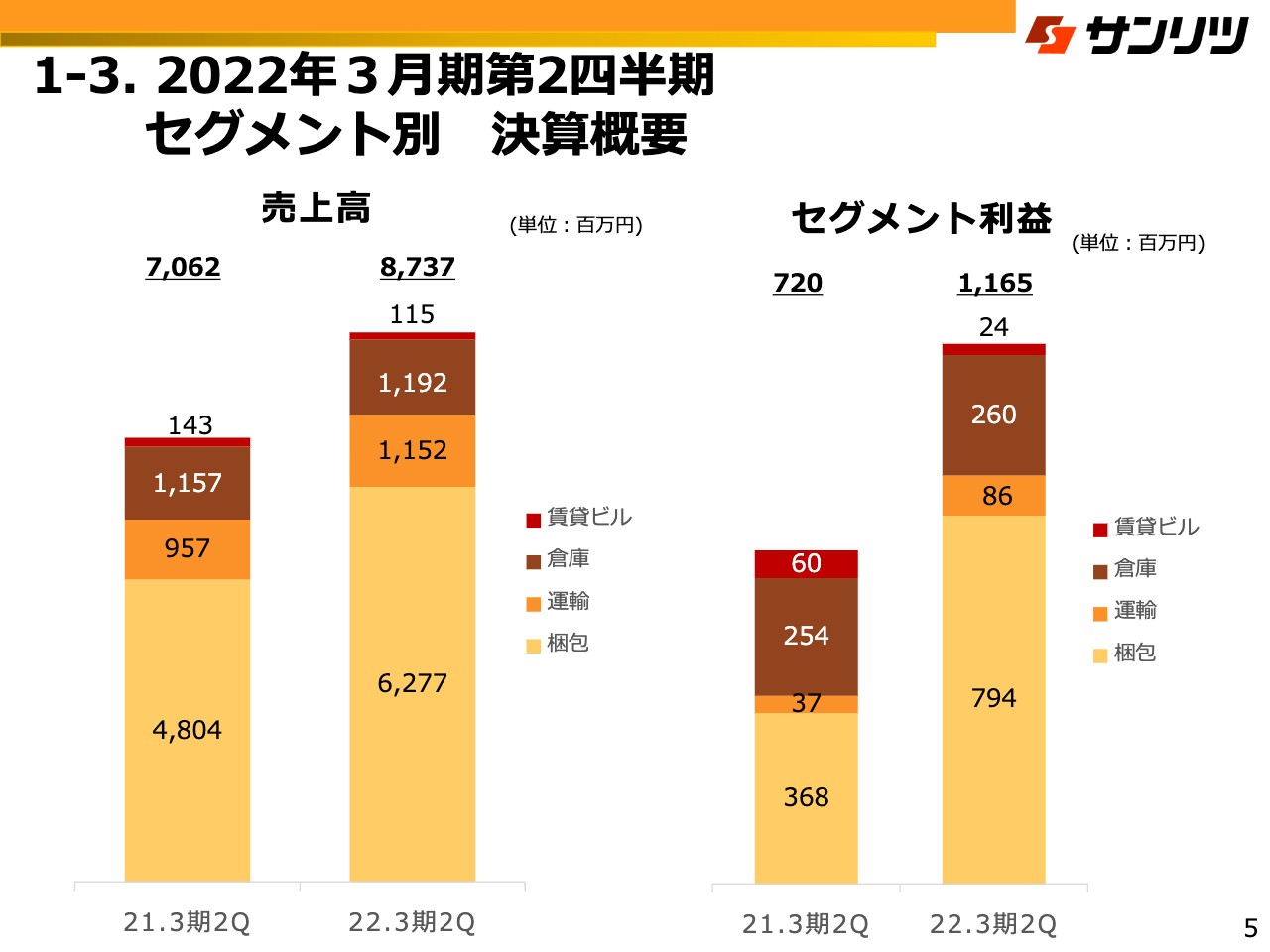

セグメント別の決算概要です。当社のメイン事業である梱包事業は、大きく増収増益となりました。

運輸事業も、梱包貨物や医療機器関連の取扱いが増えたため増収増益、倉庫部門は前期からほぼ満床の状況で推移しています。それに伴い、微増ですが増収増益となっています。

賃貸ビル事業は当社の本社ビルになりますが、やはりコロナ禍においてリモートワークが増えたことから、事務所の集約化がありました。そのため、本社ビルの稼働率の低下が要因となり、減収減益となっています。

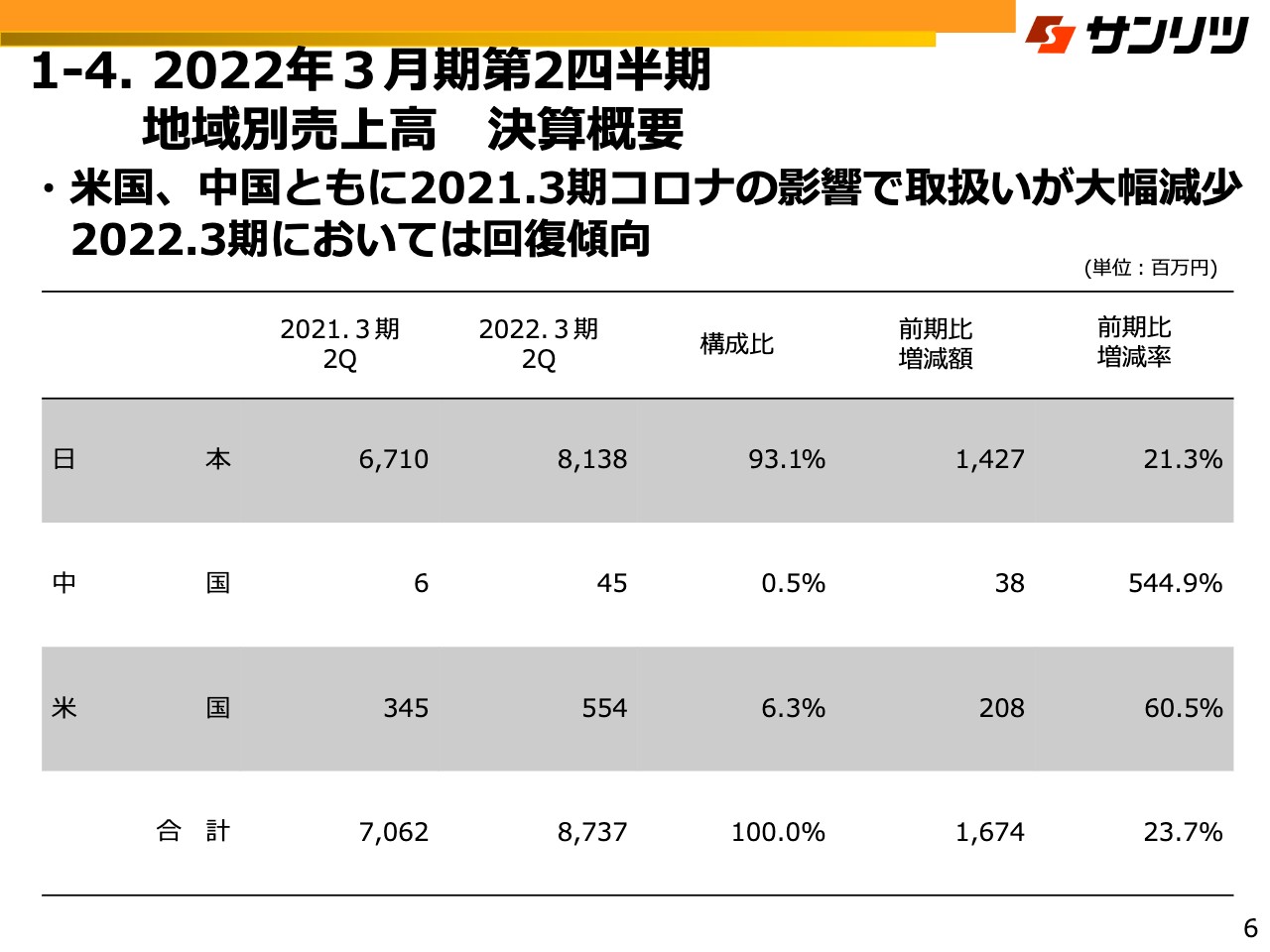

1-4. 2022年3月期第2四半期 地域別売上高 決算概要

地域別について、当社は中国とアメリカに子会社を持っていますが、中国は数年にわたる不採算事業から撤退しました。それにより大幅な売上減となっています。

ただし、上海に梱包工場を1つ残しており、グローバル展開の国際事業関連で、中国との太いパイプの拠点という位置付けにしています。中国は前期比3,800万円の増収となりました。

アメリカは、西海岸に1拠点、東海岸に1拠点を構えています。今期は2億円の前期比増収となりましたが、これは東海岸ノースカロライナ州の倉庫が本稼働したことによるものです。

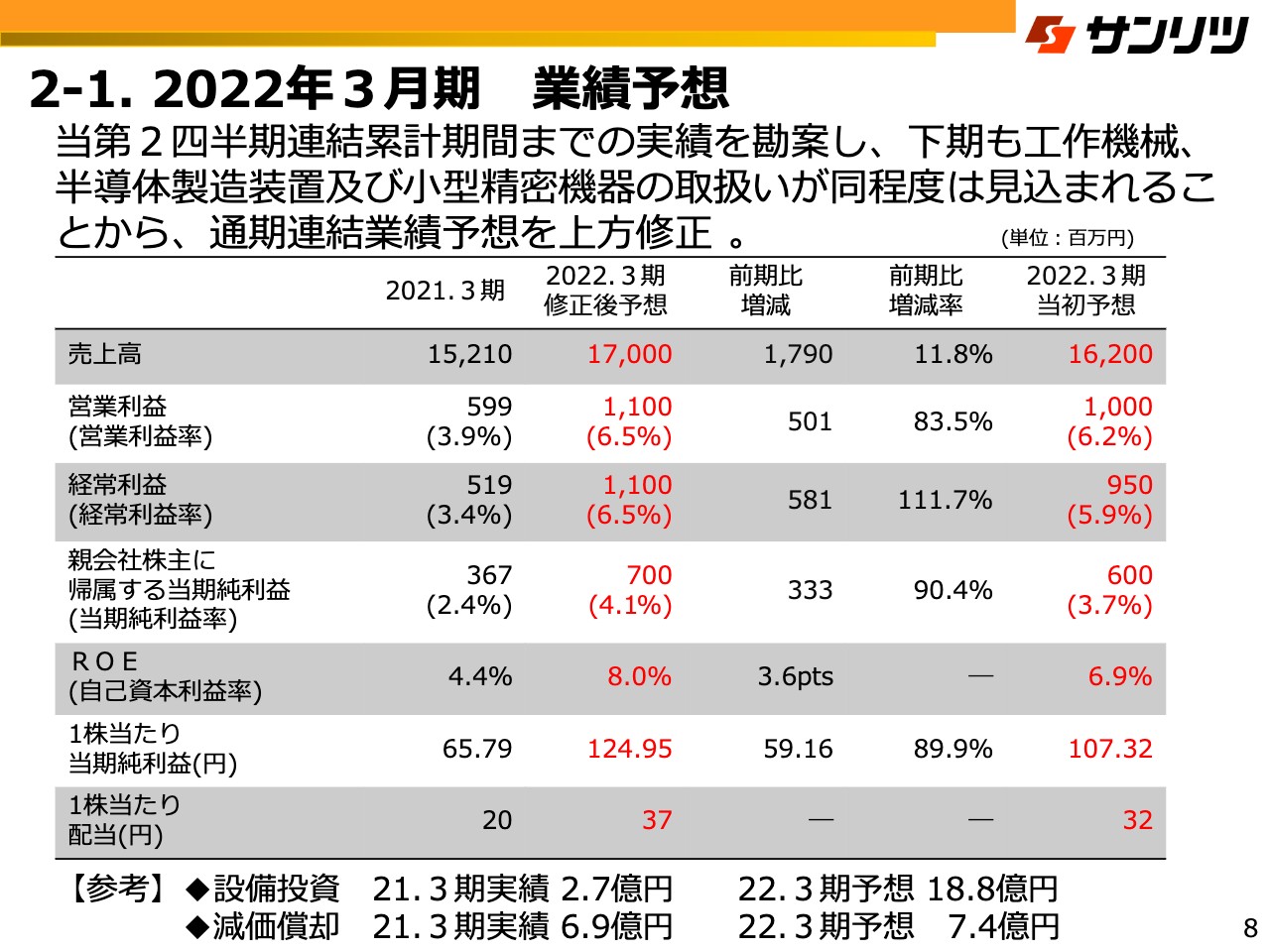

2-1. 2022年3月期 業績予想

今期業績予想です。スライド一番右の赤字が期初予想ですが、今回上方修正をかけました。売上高は当初予想162億円に対し、修正後予想は170億円、営業利益は10億円のところを11億円、営業利益率は6.5パーセントに修正しています。

すでに12月に入りましたが、残りの1月から3月においても、上期で取扱いが好調だったメーカーは、引き続き好調に推移できると考えています。しかし、半導体関連の部品不足もあり、お客さまが大変苦慮されているところです。

そのような中で、物流セグメントでは保管貨物が増加しています。欠品がち、または在庫を多く抱えるなど、貨物の取扱いが増えている状況も予測しています。

営業利益率について、上期実績は7.1パーセントでしたが、6.5パーセントとしています。こちらに関しては、先ほどからお伝えしているとおり、まず人材を至急確保し、投資を行っていきます。この冬場を迎え、職場関係の改善や新基幹システムのリニューアルを図っているため、先行費用の発生が要因の1つとなっています。

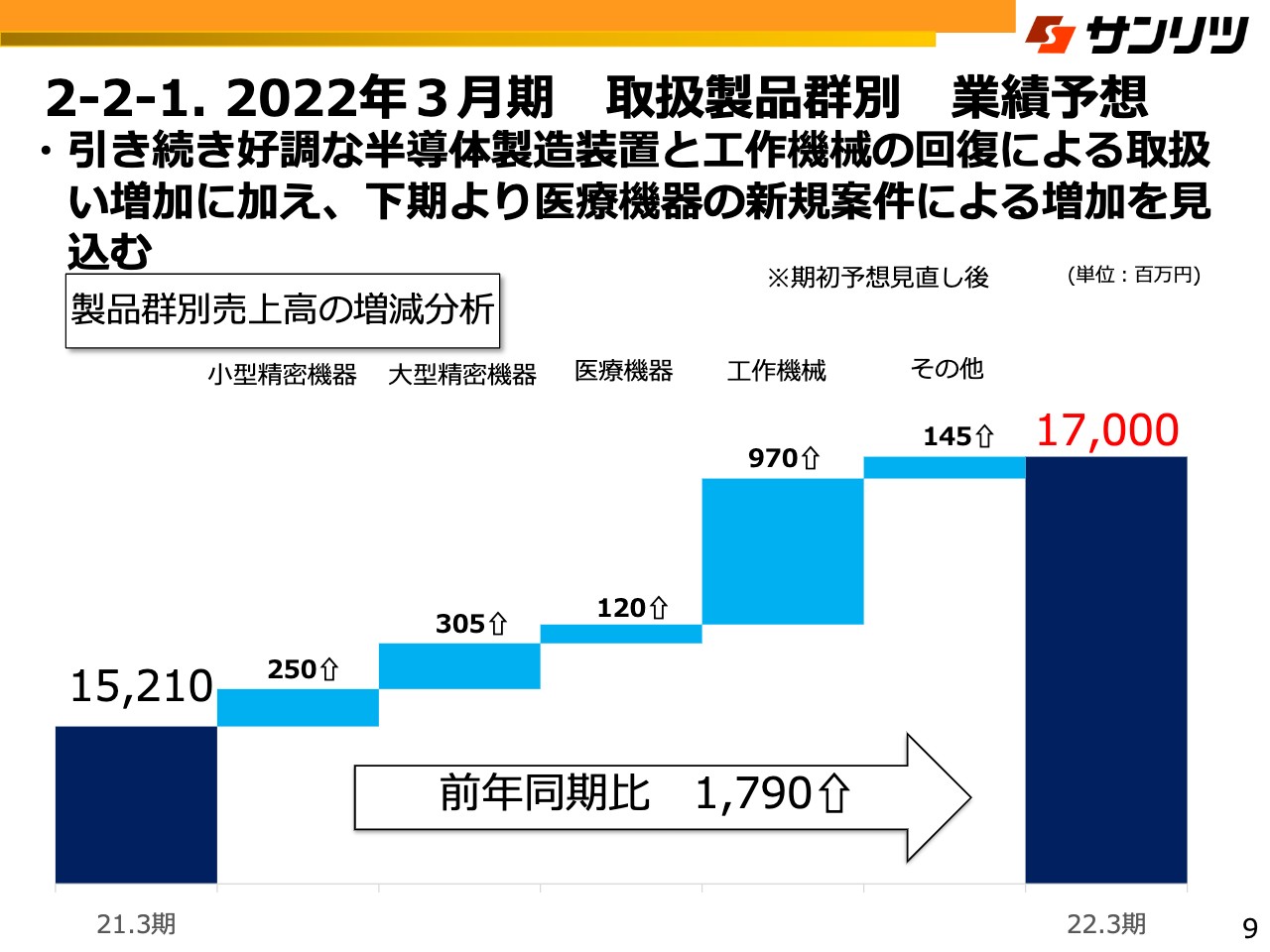

2-2-1. 2022年3月期 取扱製品群別 業績予想

取扱製品群別の通期予想です。引き続き好調な取扱いを見込んでいますが、工作機械は半導体の製造装置の取扱い増加、医療機器に関しては10月から新しいビジネスの獲得ができており、下期の売上に大きく貢献していけるという予測を立てています。

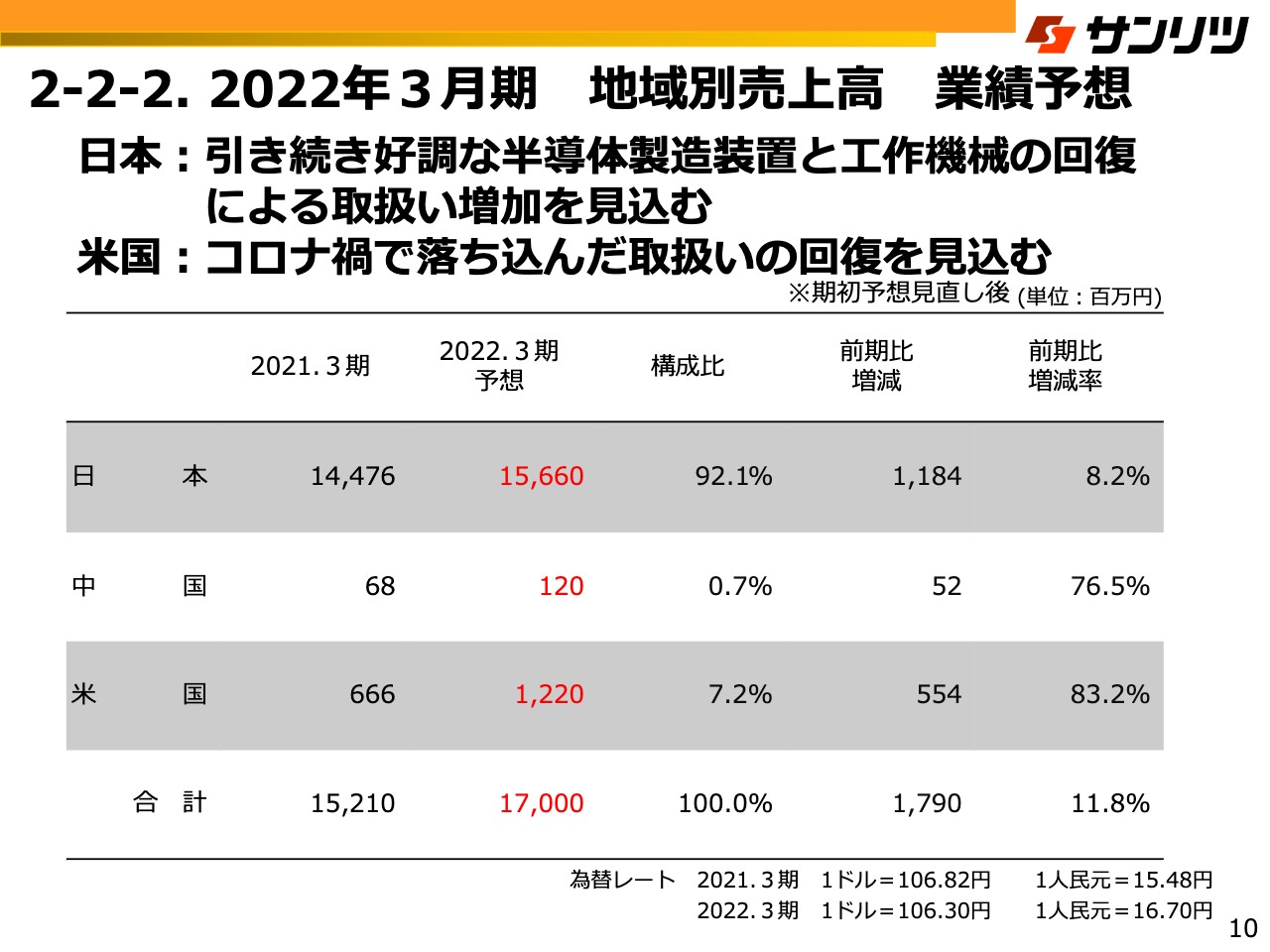

2-2-2. 2022年3月期 地域別売上高 業績予想

地域別の業績予想です。中国は当初計画予想どおりですが、アメリカは下期でさらに2億円の上積みを考えています。

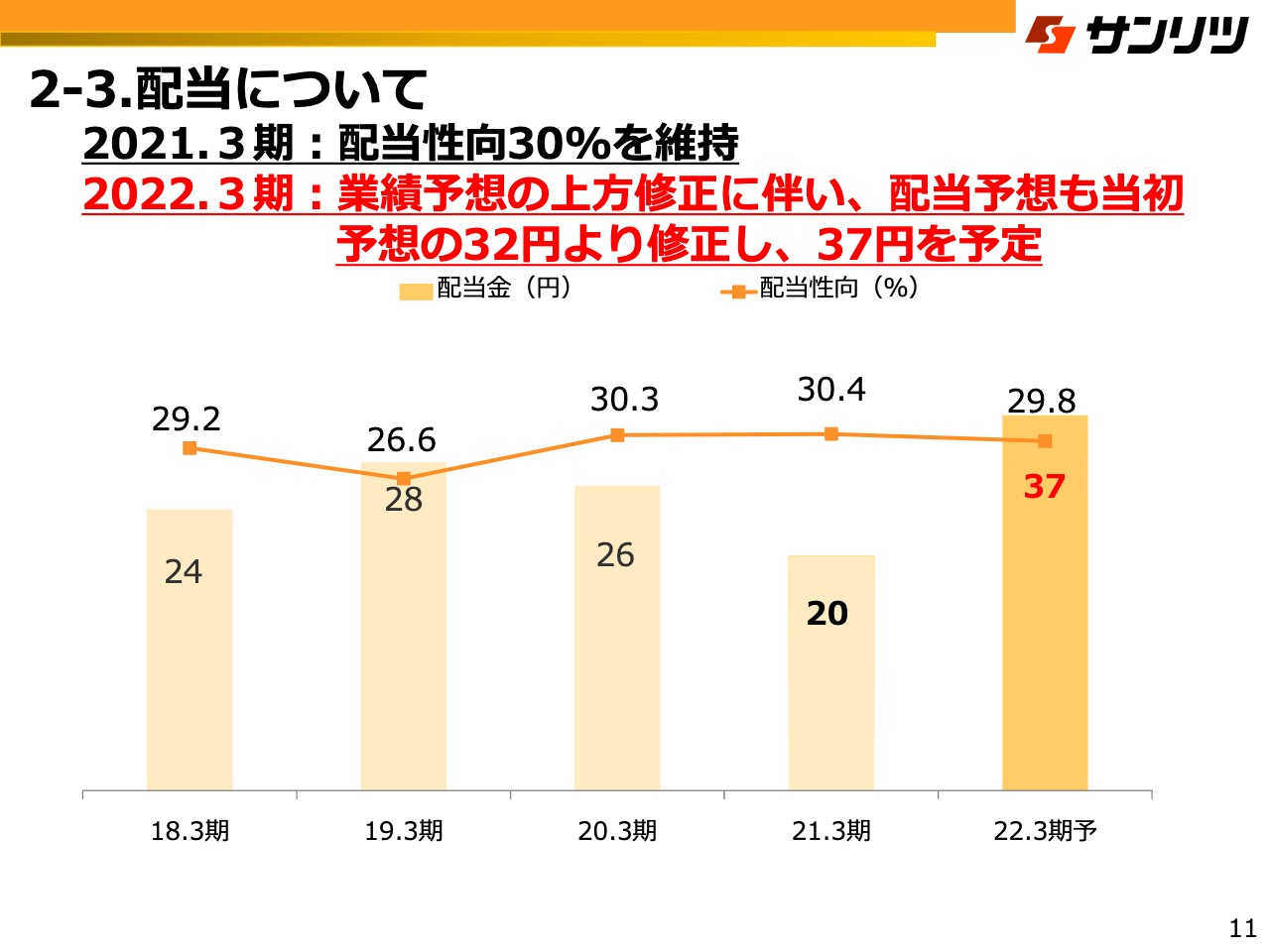

2-3.配当について

配当については、業績予想の上方修正に伴い、配当予想も当初の32円から37円を予定しています。当社の配当方針として、配当性向30パーセントを掲げています。

3-1. 中期経営計画の策定にあたって

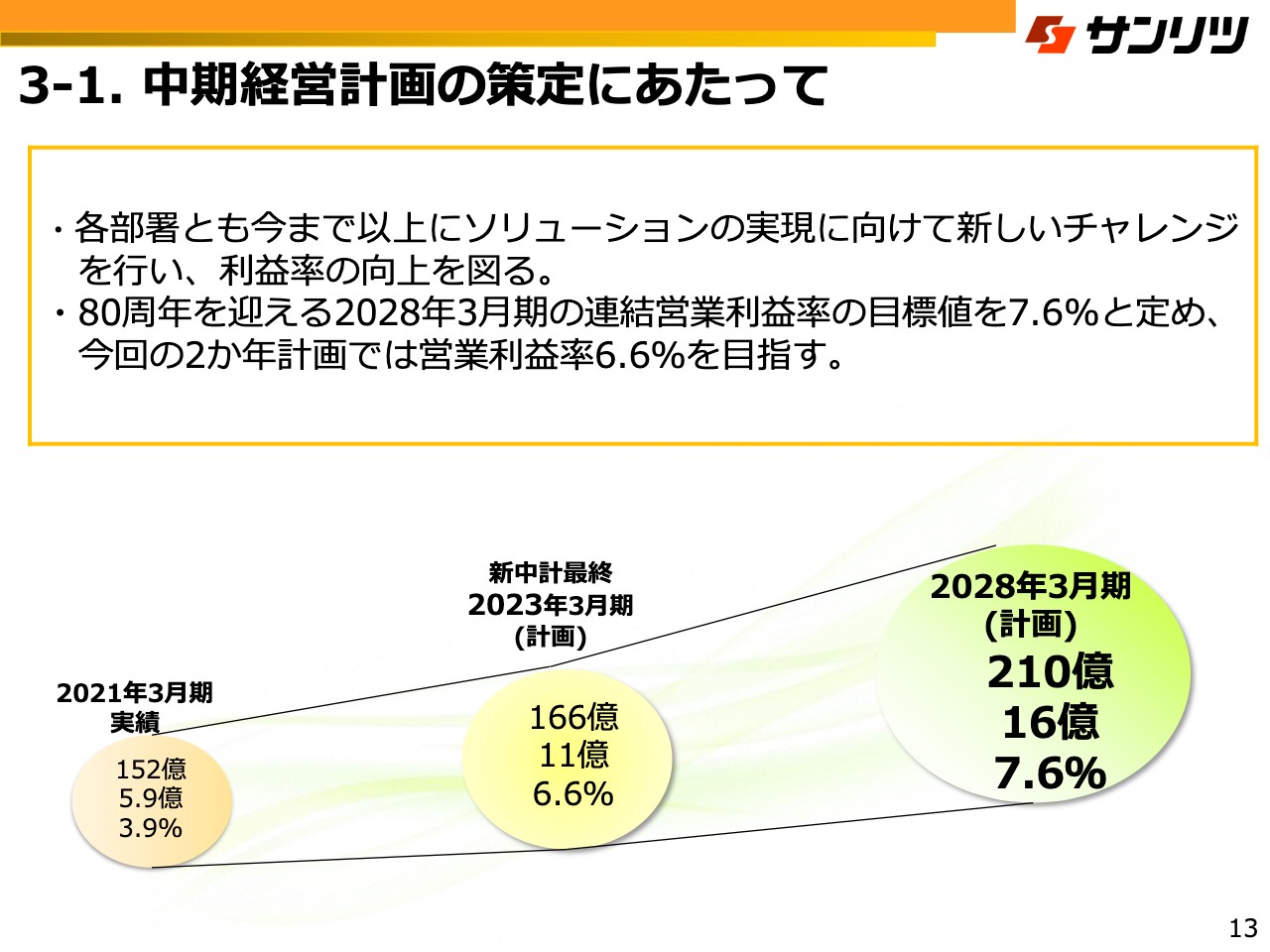

中期経営計画の進捗状況です。今期から2年の計画をスタートさせていますが、今回の中計は中長期的に見据えた第一歩という位置付けです。2028年3月期は当社80年という節目ということでターゲットに絞っていますが、そこまで7年あります。

その中でなぜ2年に区切ったかと言いますと、このコロナ禍で、まだまだ不透明さが拭えない状況であるため、まずは2年で策定したということです。

将来的には、スライド一番右に掲げている売上210億円、営業利益16億円、利益率7.6パーセントをしっかりと目指していきます。

営業利益率の7.6パーセントに関しては、物流業界の営業利益率平均が大体5.3パーセントから5.4パーセントですので、それを大きく上回ることができるようにしていきたいと考えています。

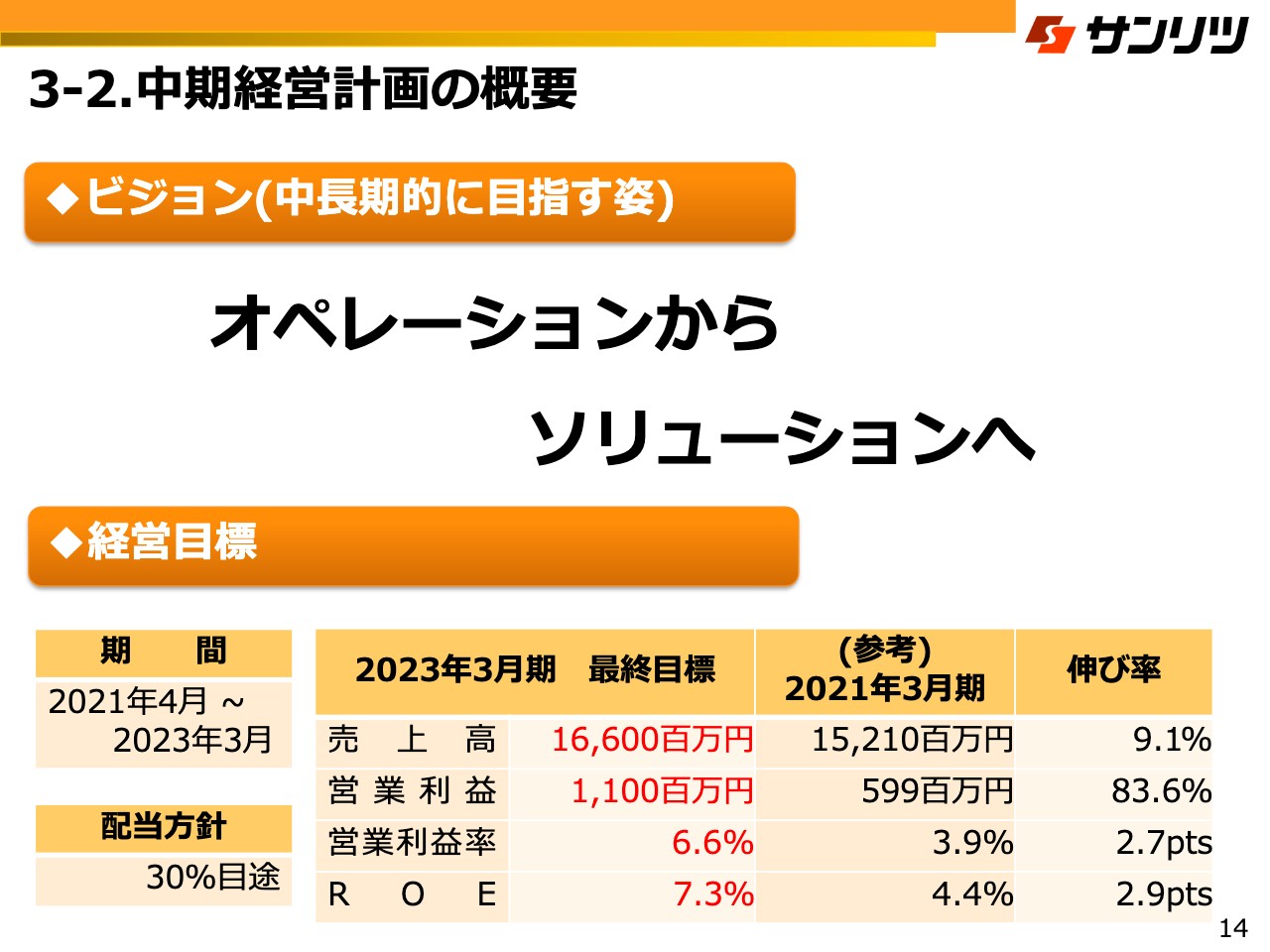

3-2.中期経営計画の概要

ビジョンの「オペレーションからソリューションへ」も、中長期的に見据えた捉え方をしています。あらためてご説明すると、当社は長年培ってきた現場力、オペレーション力、高い品質の物流、そして安全安心に貨物をお届けすることで、お客さまから高い評価を得てきました。

ただし、現場力、オペレーション力だけでは今後の成長性が見えず、受け身の状態でもあると考え、「ソリューションへ」をビジョンに掲げたということです。

ビジョンの実現のためには、社内的に解決しなければいけない問題がまだ多々あります。ですので、改善活動を含めて、さらなる品質の向上を図り、お客さまのニーズをしっかり掴んでいきます。そして、お客さまの中の潜在課題を物流の観点から解決していきます。「オペレーションからソリューションへ」というビジョンには、このような意味が込められています。

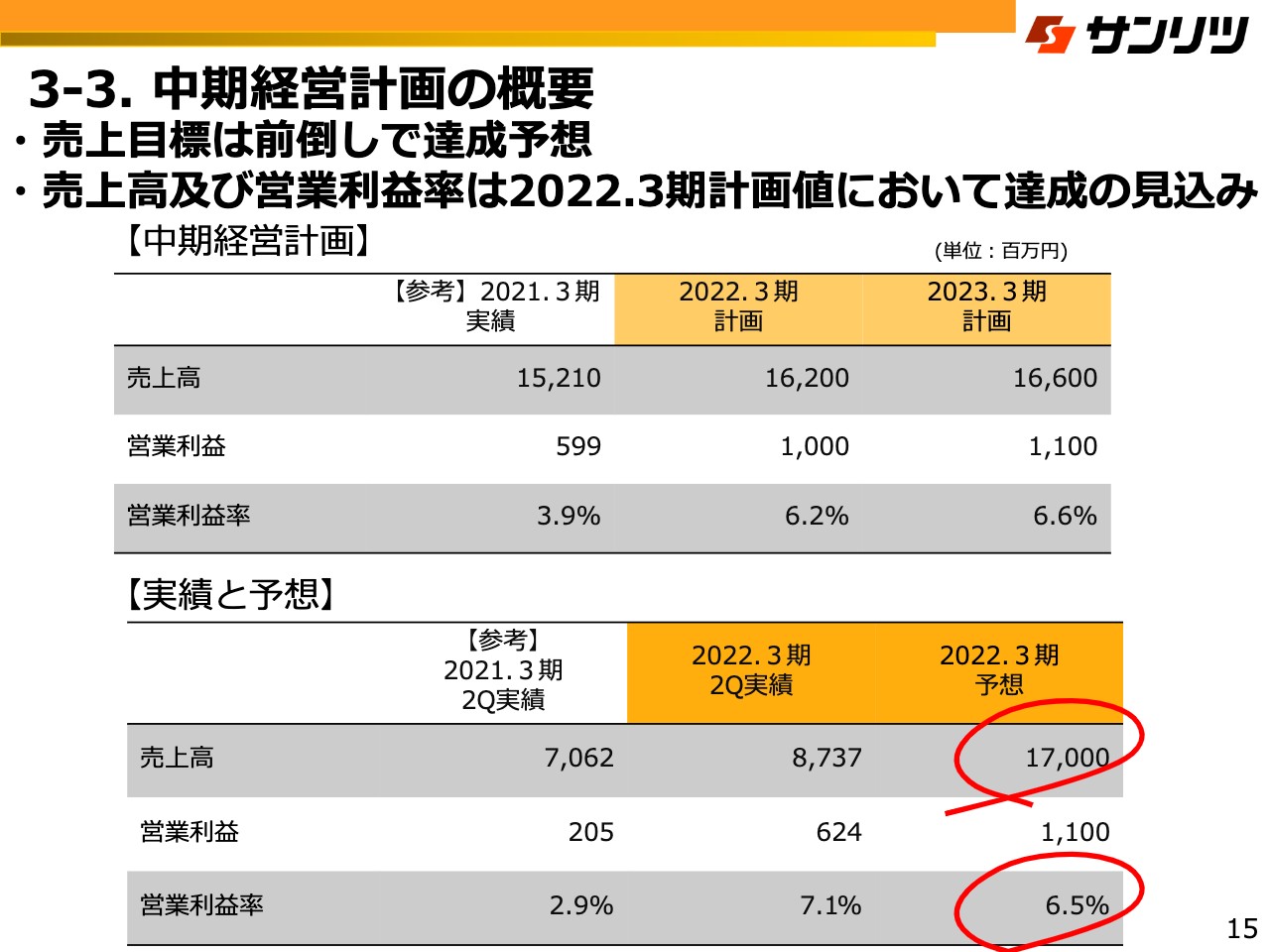

3-3. 中期経営計画の概要

2023年3月期の最終目標としては、売上高166億円、営業利益11億円、営業利益率6.6パーセントを掲げています。この数字は2年後の目標ですが、すでに今期達成する見込みです。

事業戦略は変えず、ローリングしないようにしています。来期の数値予想に関しては、来年度予算や通期予想が確定次第、検討していきます。

3-4-1.中期経営計画の概要及び進捗状況

中期経営計画の進捗状況についてです。国内事業においては、精密機器・医療機器をターゲットとした取引採算を向上させるため、メディカル推進チームを営業部内に設置しました。これにより、現在10社ほどの医療機器メーカーに営業をかけている状況です。

その中の1社が、10月から相模原の新しい倉庫で業務を開始しています。この下期にかけて、新たに2社の案件獲得を目指しています。

また、顧客の生産効率向上に寄与するソリューション提案として、アメリカ・ヨーロッパ向けのK/D(knock-down)部品の輸出案件を獲得しました。これは7月から業務を開始しています。

シームレスかつJIT(ジャスト・イン・タイム)なかたちで、お客さまの生産効率が向上する輸出・物流サービスとなっています。こちらの事業に関しては、今後も拡販をかけていきたいと考えています。

さらに、既存拠点の再構築を検討し始めています。成田地区には当社の拠点が5つあり、現在は航空貨物を中心とした輸出業務の取扱いがメインです。今後は、輸入貨物も含めて、この5拠点以外に増床する計画です。将来的には、最新の倉庫である京浜事業所と同規模の倉庫を成田地区にも投資するため、今回のプロジェクトを始動させました。

多摩地区にも5つの拠点があります。こちらは、人材も含めた有効的な資産運用を目指すために集約化したいと考え、検討を開始しました。

工作機械については、アメリカの子会社と連携し、東海岸・西海岸で国際一貫物流サービスを提供し続けています。売上にも大きく貢献しているところです。

3-4-2.中期経営計画の概要及び進捗状況

海外の物流事業についてです。アメリカの西海岸に新たな拠点を建設し、現状の拠点を自社物件にしようと計画しています。

現在は物流倉庫を借りていますが、賃料が急速に上がってきている状況です。また、日本からの工作機械の輸入が、今後ロサンゼルスのロングビーチ港で増えていくことも見据え、特に大型の工作機械の取扱いを目指していきたいと考えています。これらのことから、ロングビーチに近い場所で新たな倉庫の建築に着手しました。

倉庫の敷地面積は1,700坪ほど、延べ床は760坪ですが、今後増床に結びつけていきたいと考えています。アメリカには大型クレーン付きの倉庫があまりありません。そのため、他社との差別化として、30トンのオーバーヘッドクレーンを2基設置します。

総投資額は12億円ほどになる予定です。リリース時には、来年7月の竣工を見込んでいましたが、新型コロナウイルスの影響で役所関係の手続きが遅れており、来年12月の稼働開始を予定しています。

3-4-3.中期経営計画の進捗状況

組織、人材、設備投資についてです。組織に関しては、物流DXの推進を目的とした事業戦略部を組織しました。

省力化・省人化の取り組みとして最新の自動ロボットピッキング装置を京浜の倉庫に導入していますが、物流の現場はいまだにアナログな部分が多い状況です。デジタル化を進めるための戦略立案から始め、データを蓄積しながらAIに結びつけてこうと考えています。

さらには、DXによる新しいビジネスも構築していきます。AGV(無人搬送ロボット)については、実証検証中です。

人材に関しては、今回の中期経営計画の中で人材育成の強化を掲げました。当社の事業は人材が重要ですので、1年がかりで次世代幹部候補生の研修を実施しています。

また、職場環境アンケートや従業員エンゲージメントの実施により、やりがい、働きがいのある職場をしっかり実現していきたいと考えています。

設備投資は 2年総額25億円で、今回、アメリカ西海岸への投資が約12億円です。その他、主だったものでは新基幹システムへの投資で約3億5,000万円を見込んでいます。それ以外は職場環境改善の投資と見ていただければと思います。

3-5.TOPIX

TOPIXです。3回目の「World Star 2021」を輸送部門で受賞しました。2020年は受賞できなかったのですが、2018年、2019年と獲得しています。これは世界包装機構のパッケージングコンテストで、大変名誉ある賞です。

当社は緩衝設計の技術を有し、環境にやさしい包装設計を手掛けているため、その部分を評価いただいた賞だと思っています。

3-6.SDGsへの主な取組み ~障がい者自立支援~

最後にSDGsへの主な取組みとして、今回パラリンアートコンテストを開催しました。障がい者自立推進機構「パラリンアート事業」の理念に共感し、弊社のステートメントである「地球をつつむ 思いやり」をテーマに、障がい者の方々から作品を募集しました。

スライド右下の最優秀賞には、愛知県はRIKUさんの「みんななかよく」という作品を選ばせていただきました。当社には卓球部がありますが、このデザインをユニフォームに採用させていただきました。

現在、SDGsへの取組みは、お客さまの取組みをいかに物流サービスとして共有できるかをテーマに進めています。今後もこの取組みはしっかり進めていきたいと考えています。

質疑応答:中国・アメリカでの事業展開の比較について

質問者1:御社は中国とアメリカで事業を展開していますが、現状、中国に比べてアメリカのほうがうまくいっているのには、どのような要因があるのでしょうか?

三浦:アメリカへは10年ほど前に進出し、当初はフォワーディング事業を中心に始めました。お客さまである日本の工作機械メーカーがロサンゼルスに工場を持っていたため、新しい工場の建設に伴い当社で営業をかけていました。

サービスとしては、日本でも展開している梱包作業事業、運送事業、さらに先ほどお伝えしたノックダウンの取扱いをしていますが、それを買い付ける商社機能は他社にはないサービスです。

さらに、一部流通加工業務もアメリカで行い、生産工場にJIT納品で流していくサービスを展開しているため、その事業が大きく伸びていったのが要因としてあります。

東海岸のほうは、同じく新しい工作機械メーカーの工場が進出したため、それに伴い当社も同じように進出したという状況で、現在売上を伸ばしているところです。

質問者1:そうすると、アメリカの事業ではその工作機械メーカーが主要な顧客になってくるのでしょうか?

三浦:おっしゃるとおりです。現在は、工作機械メーカー、大型貨物、重量貨物の取扱いをメインとしています。

質疑応答:海外事業における来年の見通しについて

質問者2:海外、とくにアメリカと中国の事業環境に関して、来年、通年と、どのように見ていらっしゃるのでしょうか? 回復を想定していると思いますが、回復の仕方について詳しく教えていただけますか?

三浦:中国では私も足かけ10年以上事業に携わっていますが、まずは輸出の梱包事業がメインです。その観点からお伝えすると、中国からの大きな貨物の梱包が必要とされる輸出品が減少傾向にあると捉えています。

従来は、包装材、梱包材を販売する事業で大きく売上を伸ばしてきたのですが、そちらは不採算事業として撤退しました。ただし、中国は需要はまだかなりあるものの、お客さまの進出という点では見えてこない部分があるため、大きく売上を伸ばせる事業環境ではないと考えています。

アメリカは、工作機械メーカーがかなり進出している中で、新しい工場の建築がさらに進んでいます。ロングビーチでは、まだコンテナが16隻ほど海上に停まっている状況で、この環境の解消には半年以上かかると見ています。

まずは日本からの輸入貨物の取扱いを新倉庫で行っていき、今後はアメリカからアジアへの輸出貨物も増える見込みで考えているため、そちらの一貫物流サービスを今後手掛けていきたいと思います。

今後の新型コロナウイルス感染拡大については、なかなか読みにくいところもありますが、昨年もアメリカではお客さまの工場がコロナ禍で閉鎖するような状況にはなっていません。

メーカーは今後もまだ生産が増えると見込んでいるため、しっかりと獲得していきたいと考えています。

質疑応答:アメリカ港湾でのコンテナ不足解消時期について

質問者2:物流施設や港湾あたりでメーカーが動き出すのは、来年のいつをイメージされていますか?

三浦:港湾はまだ半年はかかると言われていますので、来年の6月くらいまでは解消できない状況です。今までは港湾労働者の不足で停滞していたのですが、現在はそれ以上に需要が高まった状況で、航空貨物にシフトしているとはいえ、コンテナ不足は来年6月くらいまで続くと見ています。

質疑応答:下期業績予想について

質問者3:非常に立派な業績だと理解しましたが、その中で昨年の第4四半期が42億円、今年に入って第1四半期は42億円、第2四半期は45億円です。通期は170億円(上期87億円、下期82億円)という予想を立てているということは、四半期売上は5期連続で40億円台前半ということで、フラットに作っている印象で問題ないでしょうか?

三浦:従来、当社は通年では下期偏重型であり、そのような計画を毎年とってきています。前期の第4四半期でかなり貨物の復調が見え、それが上期も継続したのが今回の第1四半期、第2四半期であるため、この上期だけの数字で過去最高の売上・利益という状況に推移しました。

下期に関しては、現状の売上の推移は確実に見込んでいきたいと考えており、貨物で上期と下期のバランスが平準化してきているのを実感しています。

一番の懸念材料は、部品不足によりメーカーから品物が出てこない状況がどこまで影響してくるかということです。上期はまだ在庫でまかなっていたのですが、下期に入って少し貨物の出荷量が減ってきている点で、一応懸念材料ではありますが、当初の下期の計画値はしっかりクリアできると考えています。

質問者3:各四半期ではフラットですが、中長期では成長していくというイメージでよいのでしょうか?

三浦:今期はそのイメージで捉えています。中長期的な成長戦略に関しては、成田地区・多摩地区の再編などの新しい投資や、グローバルビジネスをしっかり伸ばしていきたいと考えています。

質疑応答:梱包技術の特許戦略について

質問者3:御社は、車のアルミホイールの梱包など、おもしろい技術をたくさん持っています。その技術力を世界に向けてアピールしていく時に、「World Star 2021」の受賞を打ち出すだけでなく、他社との具体的な差別化として特許を取得するのもよいと思っています。

しかし、御社では7件の特許を出願していながら、現時点で権利化されているものが1件もありません。世界に向けて技術を発信していくためには、しっかりとした特許戦略を取ったほうがよいと思うのですが、そのあたりのお考えをお聞かせください。

三浦:今まで何回かチャレンジしているのですが、梱包・緩衝設計の分野は物流会社だけでなくメーカーでも研究しているため、特許取得までたどり着くのが難しい状況です。ただし、今後もチャレンジはしていきたいと考えています。これまで特許を取ったものについては、実用できるものがなくなったため、「なし」という状況です。

質問者3:他社では60件ほど特許を取得しているところもありますし、そのような競合と戦っていくために必要な戦略だと思います。

質疑応答:下期の営業利益について

質問者4:当初の予算では営業利益が10億円でしたが、上方修正後は11億円となっています。しかし、今回の上方修正の中で、上期ですでに営業利益が2億円以上増えているにもかかわらず、通期で見ると1億円増にとどまっているのは、下期で計画に対して何らかの減益要素を感じているからですか?

三浦:今後、職場環境の改善や基幹システムのリニューアルに関する投資費用の増額などが見込まれています。また、大規模倉庫での外壁修繕にも取りかかるため上期に比べて利益額が減少したように見えているのだと思います。ただし、もともと計画に織り込んでいたことですので、ほぼ計画どおりに推移しています。

質問者4:上期で2億2,000万円増えて、通期では1億円しか増えないとなると、下期は計画に対して1億2,000万円減ってしまいませんか?

三浦:上期に人材確保ができなかったため、その分の費用が計画値から大きく下がっていました。現在は、先ほどお伝えしたとおり70名ほどの人材確保を急いでいるため、その分の費用は見込んでいます。

質問者4:人材というのはドライバーですか?

三浦:ドライバーは若干名で、ほとんどは物流倉庫のスタッフです。梱包作業は大変技術を要する作業ですので、その職人が少なくなってきています。そのため、高い人件費をかけても人材確保を急いでいる状況です。

質疑応答:営業利益率の上昇要因について

質問者4:営業利益率は、新型コロナウイルスの影響による落ち込みを除き、3期ほど前には5パーセント台だったのが、今期は6.6パーセントに上がります。半導体需要の追い風はあまり受けられなかったとのことでしたが、何か要因があるのでしょうか? 例えば、工作機械は非常に利益率が高いなど、何らかの構造改革によって利益率が上がってきたのか、来期も6パーセント台になるのか、このあたりについて教えてください。

三浦:人材確保の観点も含めて、不採算事業から撤退しています。また、低採算事業も見送ってきています。この2つが利益率の改善につながった大きな要因だと考えています。

取扱製品群別で見ると、利益水準が高いのは精密機器関連で、特に半導体製造装置は利益水準が高いと見ています。工作機械は大きくて重いものですが、利益水準はまだ低い状況です。

質問者4:今回の上期で利益率が高かったのは、半導体関連だったということですか?

三浦:予想以上に半導体製造設置の取扱いが増えました。

質問者4:利益率が改善するといった売上のラインはあるのでしょうか?

三浦:売上水準で決まってくるわけではないと私自身は考えています。現場の効率化が利益率に結びつくため、適正人員の確保や物流DXの導入を進めていきます。

質疑応答:中期経営計画終了時点のキャッシュ・フローについて

質問者4:今後2年間で25億円の設備投資を予定しているとのことでしたが、時価総額に比べてキャッシュをかなり持っており、PBRも0.5倍とかなり低い印象です。2年間で25億円を投資した後は、どのようなキャッシュ・フローになるイメージですか? 将来、自社株買いなどを期待してもよいのか教えてください。

三浦:自社株買いは都度検討していおり、有利子負債も60億円ほど残っている状況です。資金に関しては、アメリカの倉庫建設に12億円かかるため、日本からの増資と親子ローンを実施する予定です。今後は、有利子負債の返済とともに、過去にも100億円近い投資がありましたが、新たな大型投資を2028年の早い段階で考えていきたいと思っています。

この銘柄の最新ニュース

サンリツのニュース一覧- 人事異動に関するお知らせ 2024/11/29

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 … ヤマックス、内海造、ラック (11月7日発表分) 2024/11/08

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 … ソラコム、ジャパンエン、セプテニHD (11月7日発表分) 2024/11/08

- サンリツ、上期経常が32%減益で着地・7-9月期も46%減益 2024/11/07

- 2025年3月期 第2四半期(中間期)決算短信[日本基準](連結) 2024/11/07

マーケットニュース

- インフラ拡充加速で成長ロード躍進、「EV充電器」関連が株高本番へ <株探トップ特集> (12/02)

-

明日の株式相場に向けて=地銀株に師走の上昇旋風吹くか

(12/02)

明日の株式相場に向けて=地銀株に師走の上昇旋風吹くか

(12/02)

- 本日の【新規公開(IPO)】仮条件情報 (2日大引け後 発表分) (12/02)

- 2日香港・ハンセン指数=終値19550.29(+126.68) (12/02)

おすすめ条件でスクリーニング

サンリツの取引履歴を振り返りませんか?

サンリツの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。