【QAあり】セブン銀行、国内ATM事業が前年比・計画比共に上振れし、1Qは連結・単体共に増収増益で着地

2024年3月期第1四半期決算のポイント

清水健氏(以下、清水):セブン銀行の清水でございます。本日はお忙しいところお集まりいただきましてありがとうございます。それでは、資料に沿って、2024年3月期第1四半期の決算をご説明したいと思います。

まず、総括です。この第1四半期については、連結・単体とも増収減益となる計画を出していましたが、実績としては連結・単体とも増収増益と、非常に良い結果を残すことができました。後ほど個別にご説明しますが、主な要因は国内ATM事業が非常に好調に推移したことです。

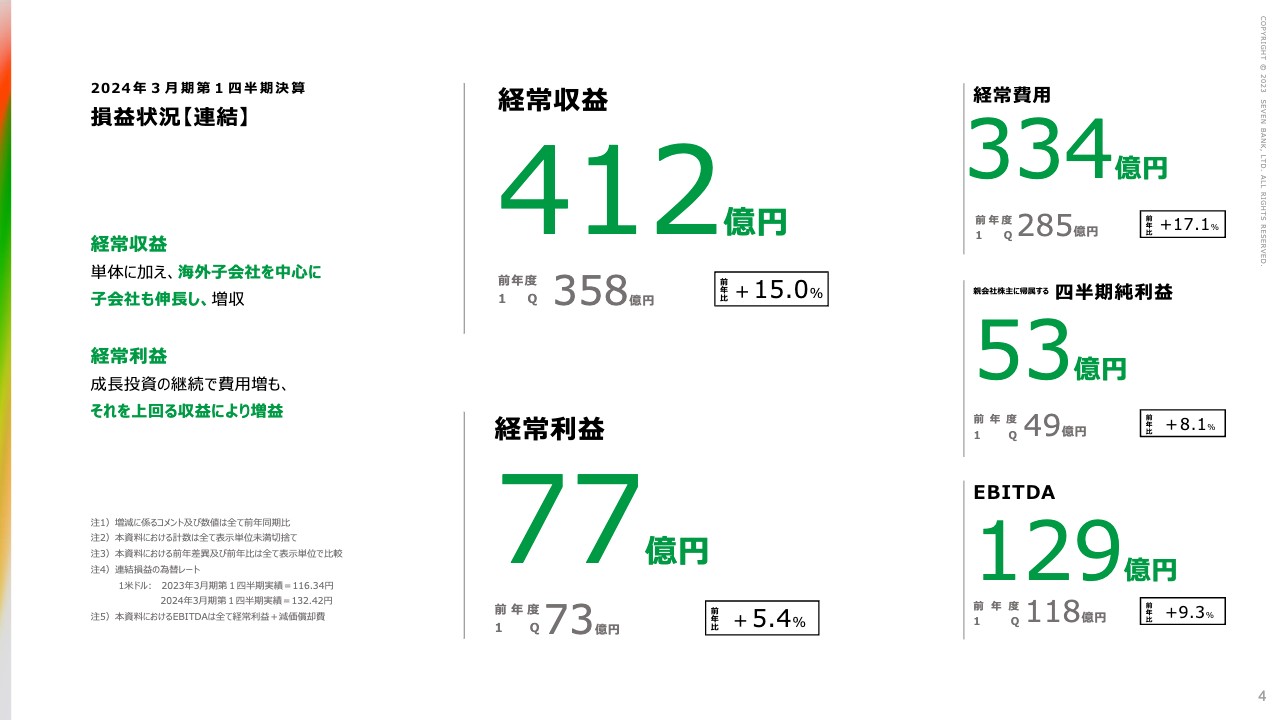

2024年3月期第1四半期決算 損益状況【連結】

連結の具体的な数字です。経常収益は412億円、経常利益は77億円でした。

経常収益については、前期と比較し53億円ほど増加しています。53億円の中身ですが、先ほどお伝えした国内ATM事業が好調という背景があり、セブン銀行単体で28億円ほど増加したことに加え、海外3ヶ国の子会社で20億円強増加しました。

また、経常収益の412億円という数字は、2019年の368億円を超え、第1四半期としては過去最高の数字になっています。

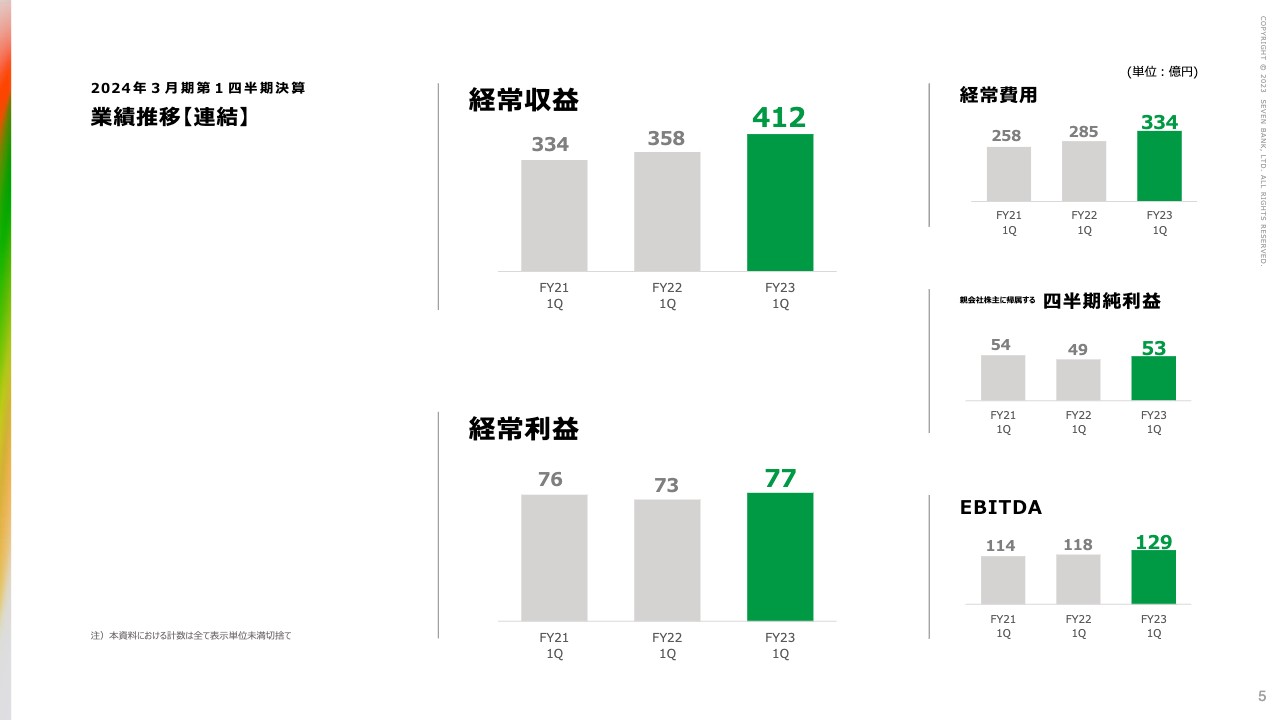

2024年3月期第1四半期決算 業績推移【連結】

業績の推移です。経常収益の412億円は、先ほどお伝えしたように2019年を超えて過去最高となりました。経常利益は77億円で、ここ数年と比較して手堅く利益を確保できている状況です。

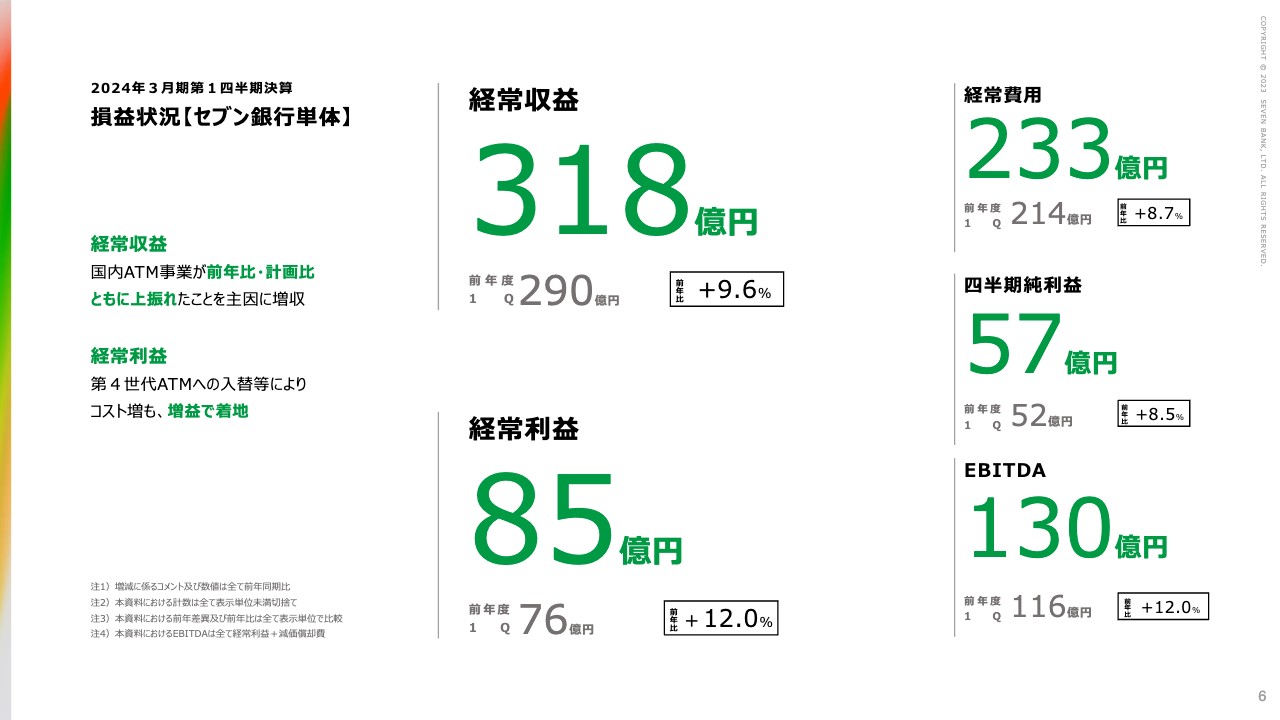

2024年3月期第1四半期決算 損益状況【セブン銀行単体】

単体の数字です。経常収益318億円、経常利益85億円となりました。経常収益の318億円という数字についても、2019年度第1四半期の298億円を上回り、過去最高となりました。第1四半期としては初めて300億円を超えたかたちです。

こちらは国内ATM事業が伸びていることももちろんありますが、それに加えてローンや後払いなどの金融リテール事業の数字がトップラインとしてきちんと出てきていることが、このような結果に表れています。

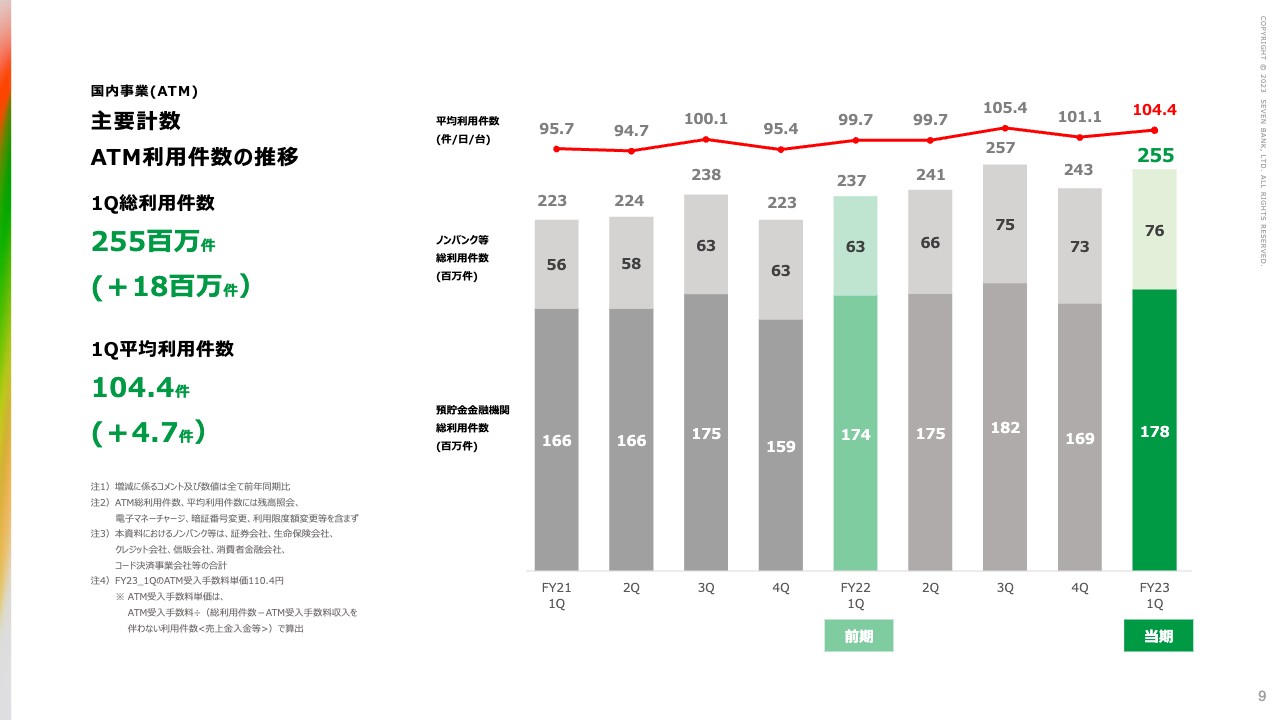

国内事業(ATM) 主要計数 ATM利用件数の推移

個別の事業についてご説明します。国内のATM事業の状況です。まず、ATMの利用件数ですが、第1四半期の1日1台あたりの平均利用件数は104.4件となり、引き続き100件台をキープすることができました。

前年同期比でプラス5件弱となり、計画に比べても105パーセントという水準です。中身を見ると、預貯金金融機関が7割強、ノンバンクが7パーセント、事業会社が23パーセント弱という数字になっています。

ノンバンク、事業会社は好調です。事業会社は比率としても上がってきています。最近、20パーセント台を超えたとお伝えしましたが、今回も20パーセント台前半となり、定着してきたと感じています。

総利用件数は2億5,500万件となり、前年同期比で1,800万件増えました。計画と比べても105パーセントとなり、1,300万件ほど上振れている状況です。件数としても、第1四半期はかなり好調に推移しました。

単価について、スライド左下の注4に記載していますが、第1四半期の実績は110.4円でした。計画の109.9円に対し、実績としてはプラス0.5円となり、計画を上回るかたちで比較的高めに着地しています。

国内事業(ATM) 主要計数 ATM期末台数の推移

ATMの台数です。第1四半期末となる6月末は2万6,985台と、ほぼ計画どおりに推移しています。スライドに記載していませんが、第4世代ATMへの入れ替えも予定どおりに進捗しており、6月末には1万4,637台と、3月末に比べ1,200台以上の更新が進んでいます。何度かご説明していますが、2024年度末までに入れ替えを完了するというスケジュールに沿って、順調に進んでいる状況です。

また、金融機関との共同ATMについては6月末の数字で374台となりました。前回もご説明したと思いますが、3月末から数字上は減少しています。これは野村證券が共同ATMそのものを辞めたことが影響しているのですが、引き続き共同ATMのニーズは強くあります。我々としても、これを着実に取り込んでいきたいと考えていますので、ここのところはご心配にはおよびません。

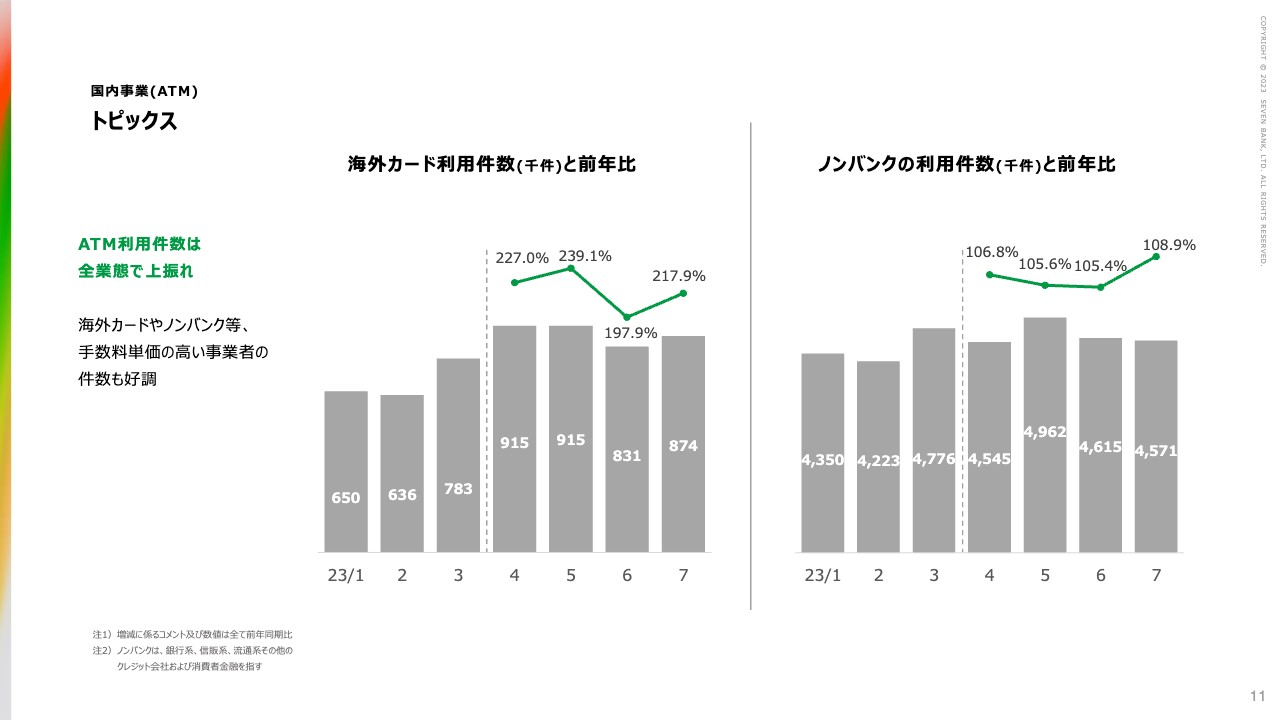

国内事業(ATM) トピックス

海外カードとノンバンクの利用件数です。海外カードについては、4月から6月の3ヶ月で、スライドに記載している数字を足し合わせると260万件となっています。

計画では、第1四半期に160万件、通期で683万件と見込んでいましたが、第1四半期だけで計画を100万件ほど上回っている状況です。このペースでいくと通期では1,000万件をオーバーするのではないかと、私どもも大いに期待しています。

こちらには以前からご説明しているとおり、DCC(多通貨決済)のサービスが入っています。今は選択割合が25パーセント程度あるため、非常に高い単価が取れています。したがって、こちらが伸びていくことは、単価にとってポジティブな影響になりますので期待しているところです。

スライド右側のグラフは、ノンバンクについてです。ここでのノンバンクとは、クレジットカードと消費者金融のことを指します。消費者金融は、この第1四半期で1,000万件を超えています。特にコロナ禍が明けて人流が回帰し、消費も回復している中、我々の期待を上回る回復ぶりを見せている状況です。

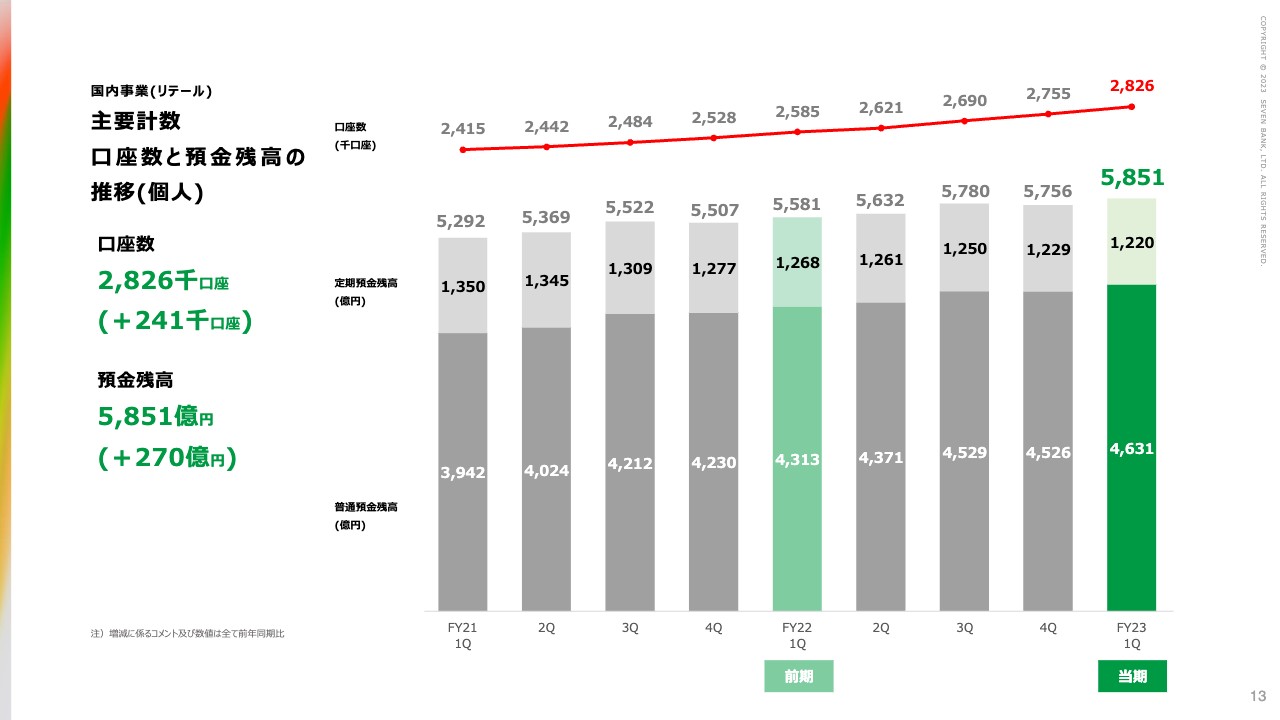

国内事業 (リテール) 主要計数 口座数と預金残高の推移 (個人)

国内のリテール事業についてです。口座数は282万口座、預金残高は5,851億円となりました。今年度末の目標に向かって、口座数・預金残高ともほぼ予定どおりに推移している状況です。

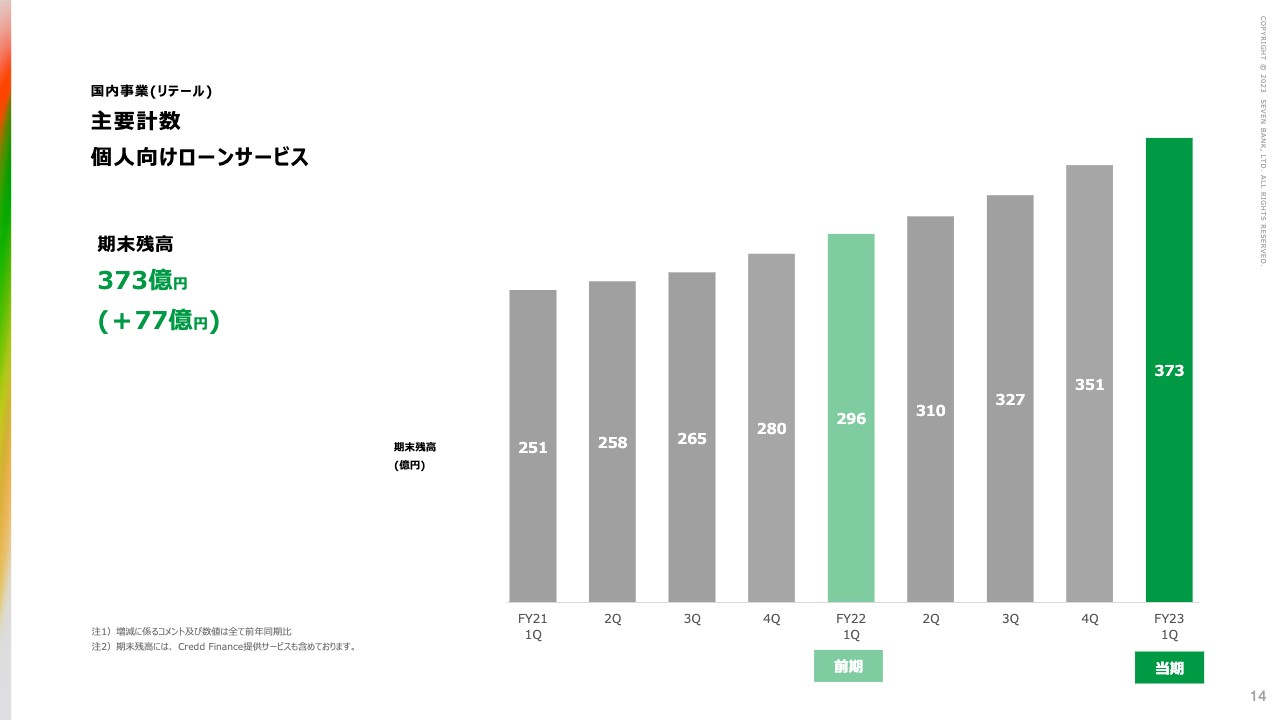

国内事業 (リテール) 主要計数 個人向けローンサービス

個人向けのローンについてです。6月末の残高は373億円で、計画に比べ若干プラスとなっています。年度末には440億円を計画していますが、おそらくこの計画は達成し、プラスアルファも期待できるのではないかと考えているところです。

国内事業 (リテール) 主要計数 セブン銀行後払いサービス

後払いサービスについてです。こちらはスライドのグラフのとおり、取扱件数および取扱高ともに順調に増加しています。この第1四半期は、取扱高139億円で前年同期比プラス33億円、取扱件数104万件で前年同期比プラス約20万件となりました。

こちらのサービスも計画をかなり上回っている状況です。これからの第2四半期、第3四半期もそこそこ期待できるのではないかと考えています。

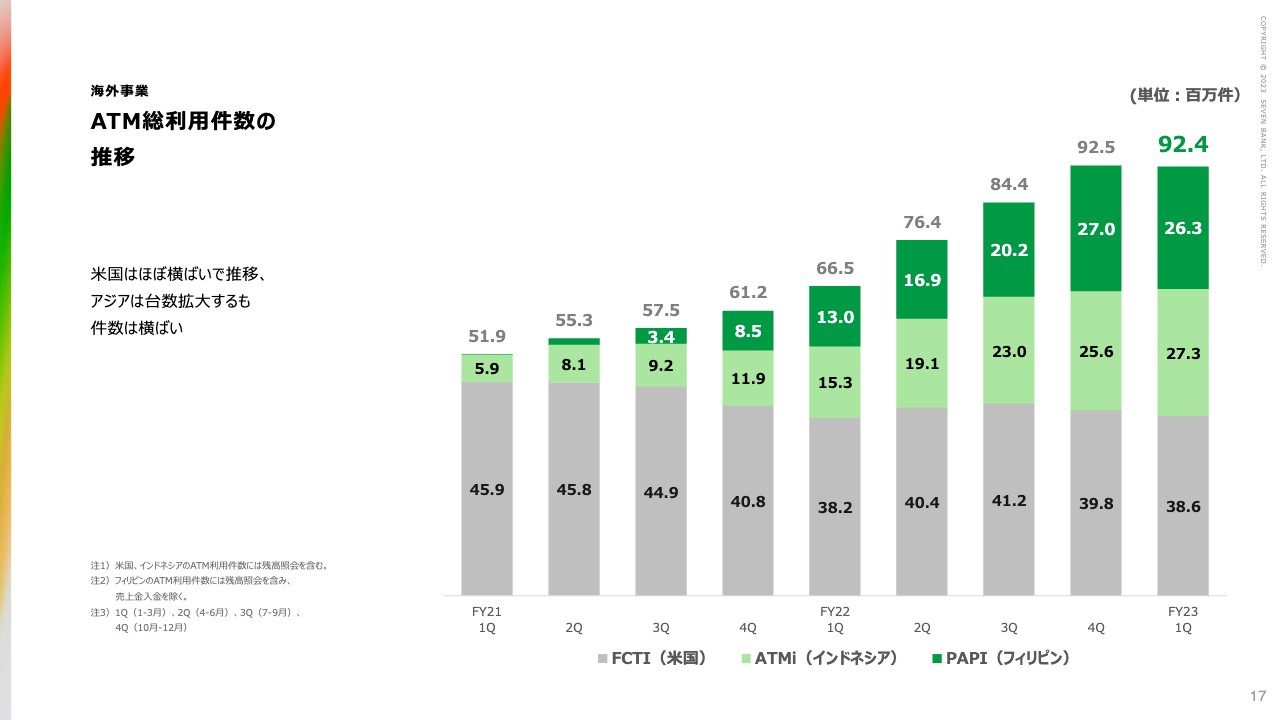

海外事業 ATM総利用件数の推移

海外事業について、まずはATM総利用件数の推移です。この第1四半期のATM総利用件数は9,240万件でした。

これだけを見ると前期の第4四半期からほぼ横ばいですので、ご心配される向きもあると思います。横ばいの要因としては、スライドのグラフの濃い緑の部分で示したフィリピンの状況が比較的影響を与えています。後ほど詳しくご説明しますが、我々としてはフィリピンの話は一時的なものと認識しています。

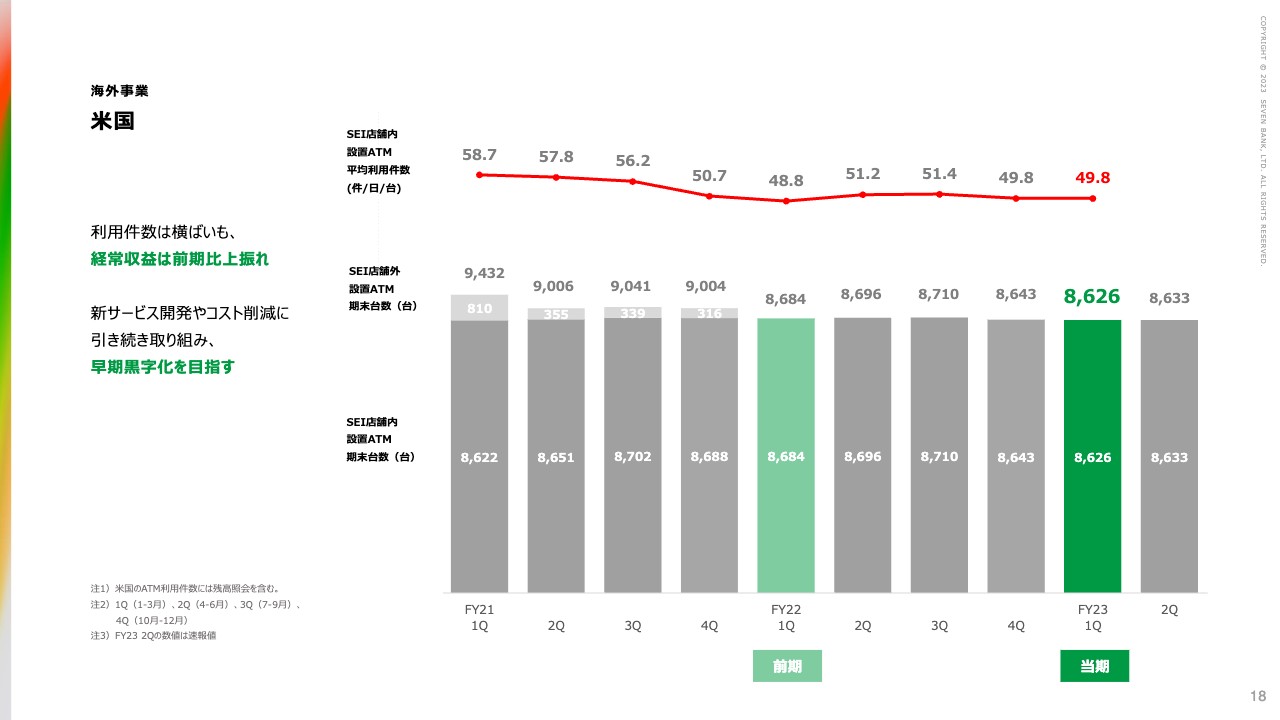

海外事業 米国

米国についてです。平均利用件数および台数は引き続き横ばいで推移しています。経常収益については、第1四半期を前年同期比で見ると上振れています。一方、経常利益については、第1四半期は赤字となり、やはり引き続き厳しい状況であることに変わりはありません。

ただし、後ほどご説明する「TAPT」という新サービスが、今はまだPoC(実証実験)の段階ですがスタートしました。また、コスト削減の取り組みも着実に始めているところです。まだきちんと数字に表れていないと思いますが、このようなことに取り組むことにより、早期に黒字化を目指したいと考えています。

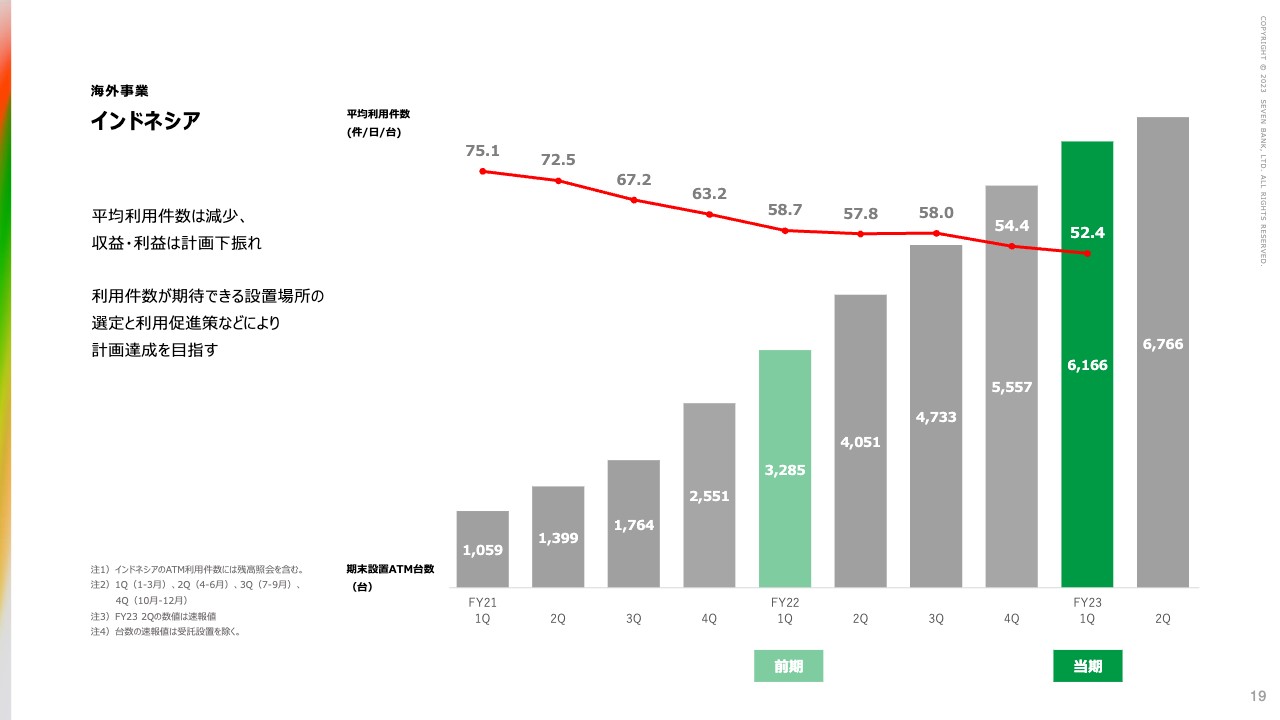

海外事業 インドネシア

インドネシアについてです。台数は6,166台、平均利用件数は52.4件です。平均利用件数がやや弱めに出ているのは、以前からお伝えしているとおり台数の急拡大が1つにあります。もう1つは初期段階で設置しているATMについて、足元の件数がやや弱くなってきていることも見えています。

我々としては、このようなATMについては利用件数が期待できる設置場所に新たに移動するなどして、全体の件数の底上げを図ろうと取り組んでいるところです。第1四半期については、このような結果になっていますが、第2四半期、第3四半期はそのような対応で回復させて、通期については当初に掲げた売上・利益の計画をしっかり達成したいと思っています。

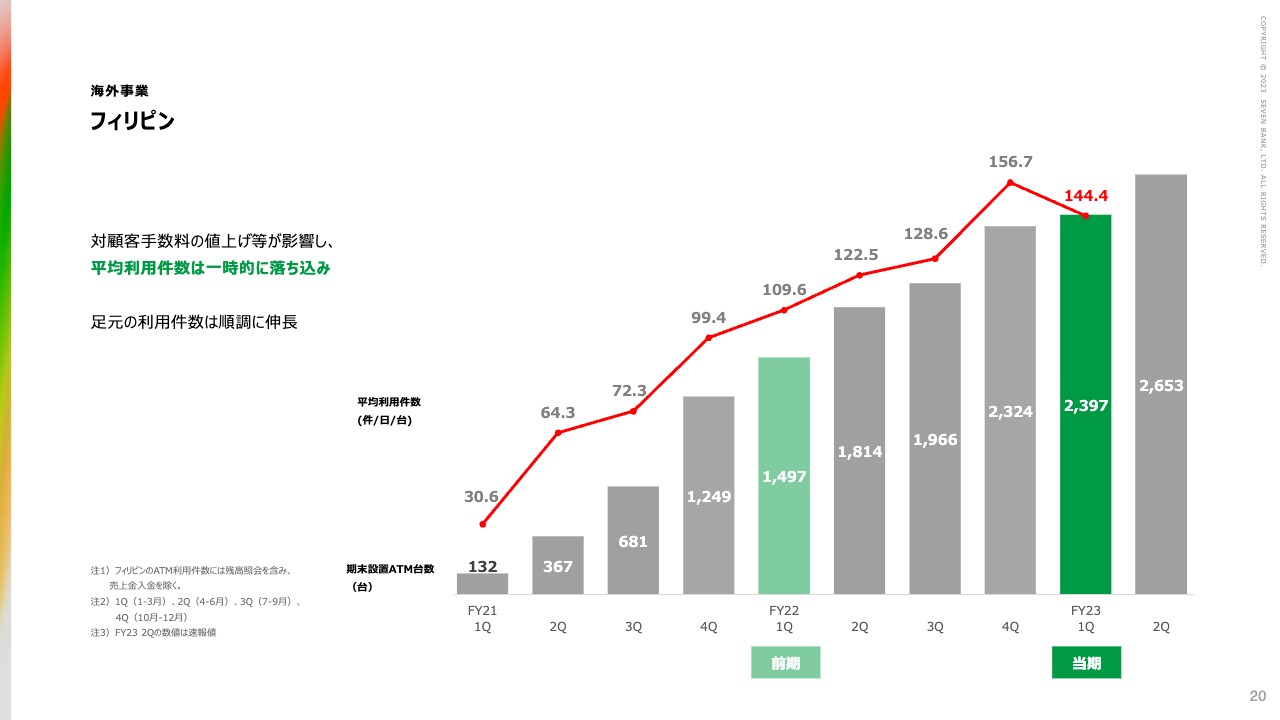

海外事業 フィリピン

フィリピンについてです。台数は順調に伸びており、期末の3,000台という計画もおそらく達成できると思っています。一方、スライドの折れ線グラフの利用件数を見てご心配されている方もいると思いますが、前期第4四半期の156.7件から今期の第1四半期は144.4件に落ちています。

この背景として、フィリピンのATMについてはフィリピンの銀行ネットワークを介してお客さまにご利用いただいている件数がかなりのウエイトとしてあります。今回その銀行ネットワークを通して提供しているサービスについて、お客さま向けの手数料を値上げしたことの影響が、この第1四半期に出ています。

ただこれは決してネガティブな話ではありません。フィリピンについては根強いATMへのニーズがあります。お客さま向けの手数料を上げた瞬間は件数が落ちるかもしれませんが、そのような強いニーズに支えられ、今後きちんと件数が回復してくれば、確実な収入増加が見込めるため、我々としてはポジティブな反応だと捉えています。

実際、スライドのグラフには書いていませんが、第2四半期については平均利用件数が156件を超える水準になっています。このグラフで言うと、前期第4四半期とほぼ同じ水準を取り戻している状況もあります。今お伝えしたような流れの中で件数が元に戻れば、売上・利益はしっかり確保でき、計画を上回ることができるのではないかと考えています。

海外については、米国は引き続き厳しい状況ではありますが、インドネシア、フィリピンとも、通期で見るときちんと盛り返せるのではないか、あるいはプラスアルファを見込めるのではないかというのが、我々が今考えていることです。

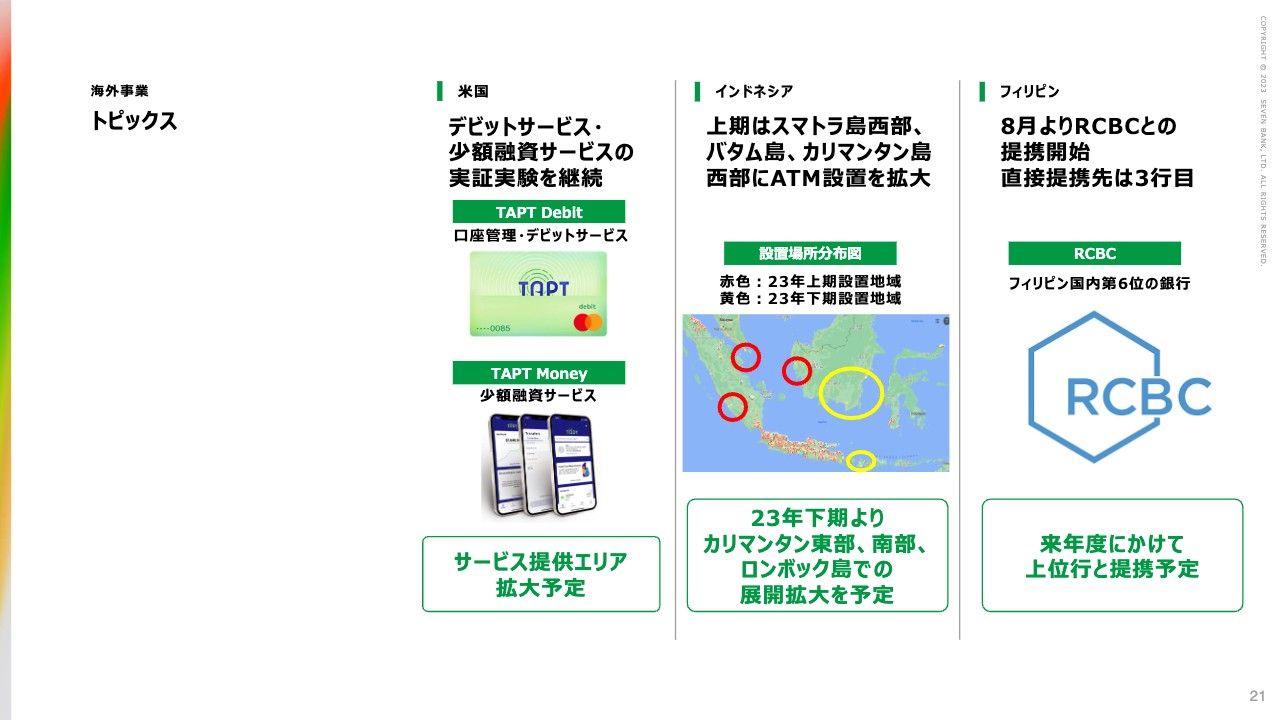

海外事業 トピックス

海外事業のトピックスです。先ほど少し触れましたが、米国については「TAPT」という少額融資サービスを実験的に始めました。今は、フロリダ州に設置した約1,000台のATMのみでの展開となっていますが、今後は展開地域を拡大しながら、本格的なサービスにつなげていきたいと考えています。

インドネシアは先ほどスクラップ&ビルドについてご説明をしましたが、それとともに、新たな展開地域の拡大も進めています。スライドの地図の黄色で囲った部分が、この下期にかけて設置を拡大していく地域です。

フィリピンについては、先ほどフィリピンの銀行ネットワークを通じて提供しているサービスがほとんどだというお話をしましたが、一方で日本と同じように直接提携でつなぐことも行っています。8月には3行目となる「RCBC」という現地銀行との提携を開始しました。

直接提携になるとブランディングフィーを頂戴できるため、収入的にはさらにプラスになっていきます。したがって、直接提携先が増えることはフィリピンのサービスにとって非常にポジティブな話であり、我々としてはこのような話を今後もしっかり続けていきたいと思っています。

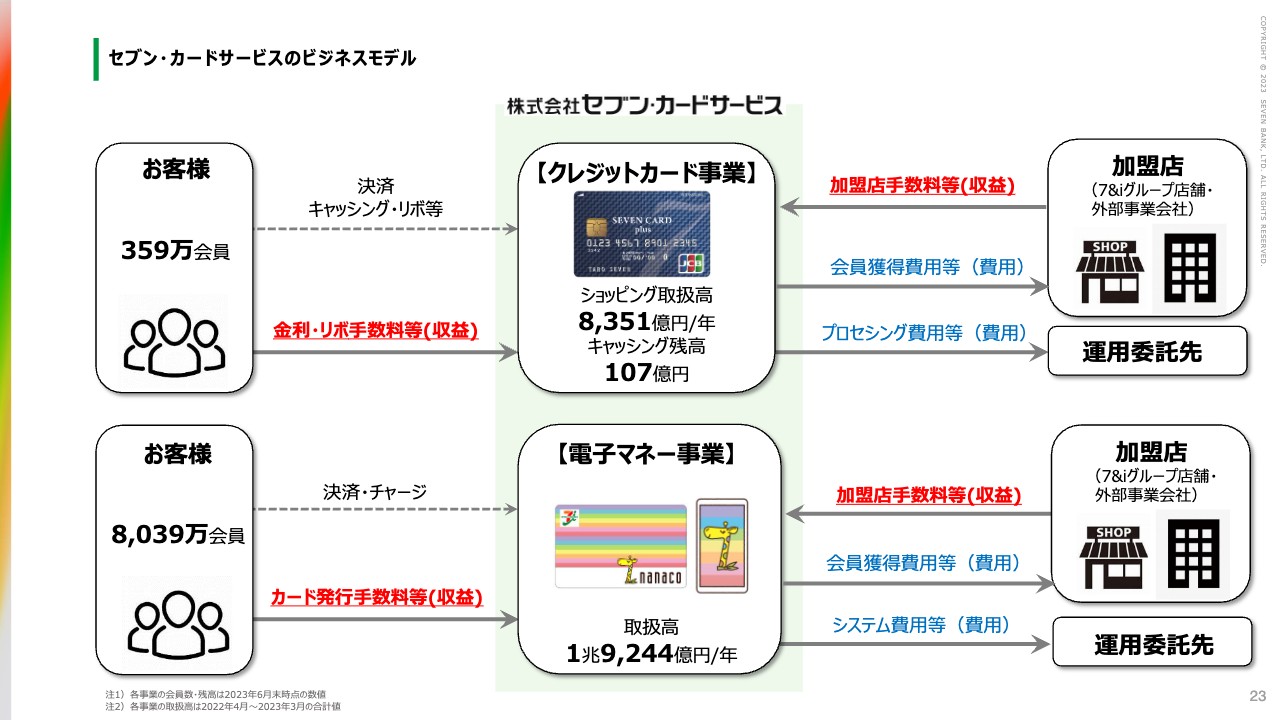

セブン・カードサービスのビジネスモデル

セブン・カードサービスについてです。セブン・カードサービスについては無事にクロージングを完了し、7月1日から正式に我々の子会社になりました。後ほど数字をご説明しますが、2023年度についてはセブン・カードサービスの7月から来年3月までの数字を取り込んでいくかたちになります。

スライドはセブン・カードサービスのビジネスモデルです。ご存じの方も多いと思いますが、クレジットカード事業についてはお客さまからの金利・リボ手数料、加盟店からいただく加盟店手数料が大きな収入の柱になっています。対して、コストとしてはプロセシング費用や会員獲得に要する費用などが大きなウエイトを占めている状況です。

スライド下の電子マネー事業についても同じ構造で、加盟店からいただく加盟店手数料や、お客さまからいただくカード発行手数料が収入源になっています。現在、「nanaco」の申し込みについては1件当たり300円を頂戴しています。コストについてもシステム利用料、会員獲得費用など、クレジットカード事業と同じ図式です。

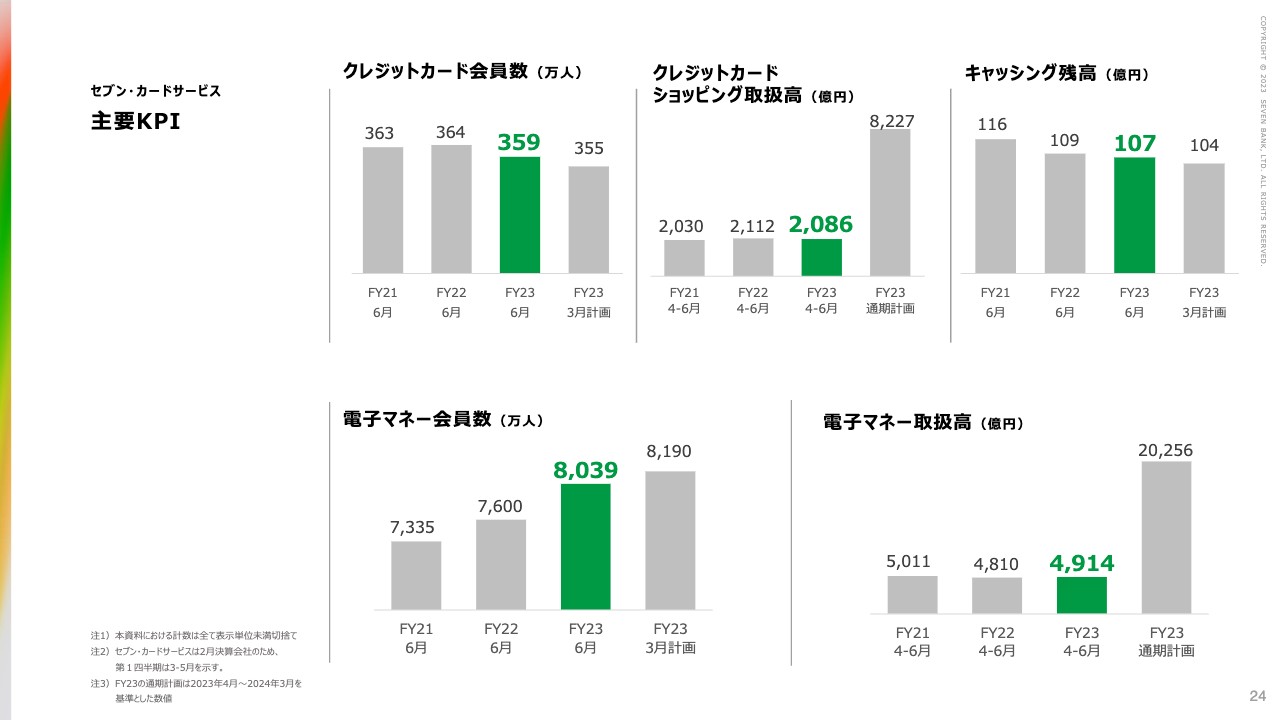

セブン・カードサービス 主要KPI

クレジットカードの会員数およびキャッシング残高については、2025年度の目標を本決算の時にお伝えしていますが、今回はそれを含め主要なKPIについて過去からの推移をスライドに記載しています。今後、セブン・カードサービス事業の将来を見る上でご参考にしていただければと思います。

まず、クレジットカードの会員数は6月末で359万人でした。今期末にかけて355万人となる見込みで、なぜ減っているのかとお思いの方も多いかもしれません。現在の状況としては、セブンカードはイトーヨーカドーのお買い物で利用されるケースがかなり多いです。

しかし、イトーヨーカドーが店舗を閉鎖する、あるいは洋服売り場がなくなるなどでイトーヨーカドーからお客さまの足が遠のくと、カードの利用が落ちていきます。セブンカード・プラスは年会費が無料ですがセブンカードは年会費がかかる仕組みになっているため、カードの利用が落ちると自主的に退会する方がある程度生じ、そのような自然な退会の中でこのような数字になっています。

本決算の時にも戦略としてご説明しましたが、我々は今回の子会社化を期に、イトーヨーカドーのお客さまはもちろん、今後はセブン-イレブンと「7iD」のユーザーを大々的に取り込もうと思っています。今お伝えした事象による会員数の減少をしっかりと盛り返して、順次会員数を増やしていく流れに変えていきたいと思っています。

クレジットカードのショッピングの取扱高はだいたいの目途として頭の片隅に置いていただければと思います。年間でおよそ8,000億円から8,500億円、四半期はその4分の1というのがこれまでの流れであり、今期もそのような中で推移をしている状況です。ほとんどがマンスリークリアのショッピングで、リボ払い・分割払いなどはまだ限定的となっています。

キャッシング残高については6月末で107億円でした。今のところキャッシングも会員数に比べて利用される方はまだまだ少ない状況ですが、今後は収益・利益の柱になると考えており、しっかり拡大していきたいと思っています。

スライド下段のグラフは電子マネーについてです。現在の会員数は8,000万人を超えており、今期末にかけても増加していく見通しです。取扱高については年間2兆円程度、四半期はその4分の1と考えていただければと思います。今年度もそのようなラインで動いている状況です。

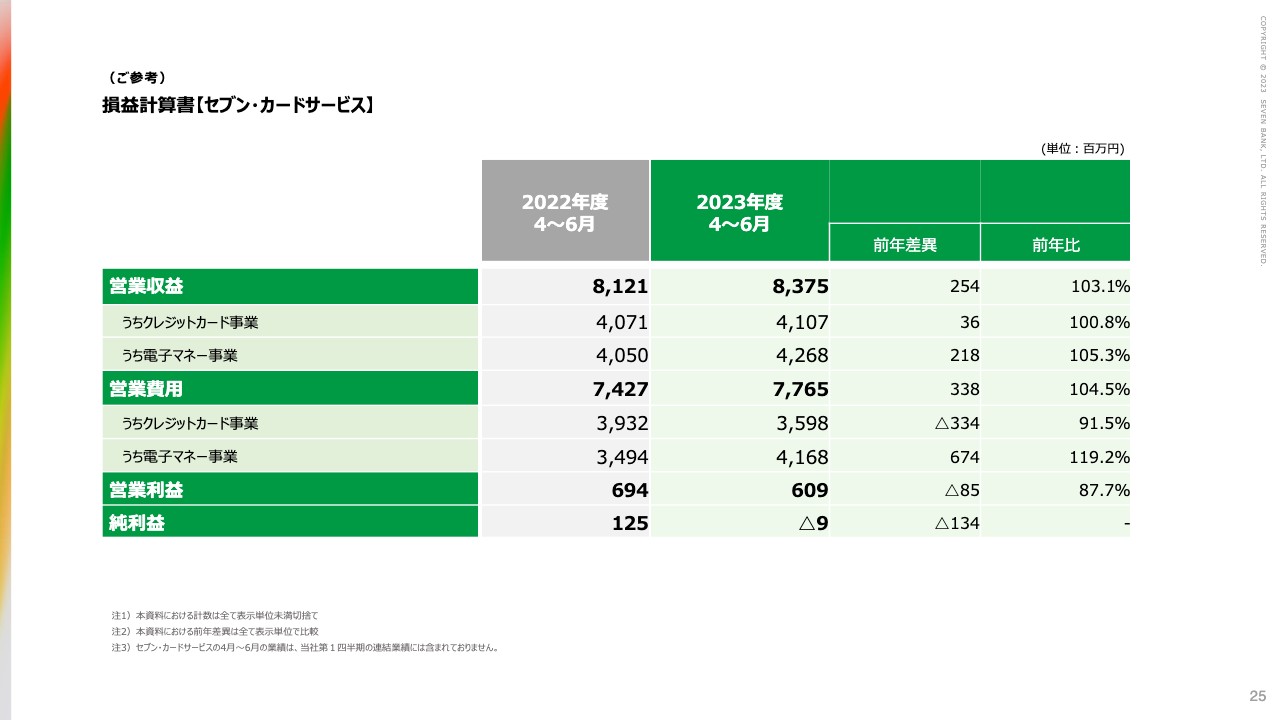

(ご参考)損益計算書【セブン・カードサービス】

スライドはセブン・カードサービスの第1四半期の数字です。正確には、現在の状況ではセブン・カードサービスの決算期がずれているため、本当のセブン・カードサービスの第1四半期は3月から5月ですが、今回は我々の第1四半期に合わせるかたちで4月から6月の数字を掲載しています。そのため、ご参考までということで、我々の今回の決算には取り込んでいません。

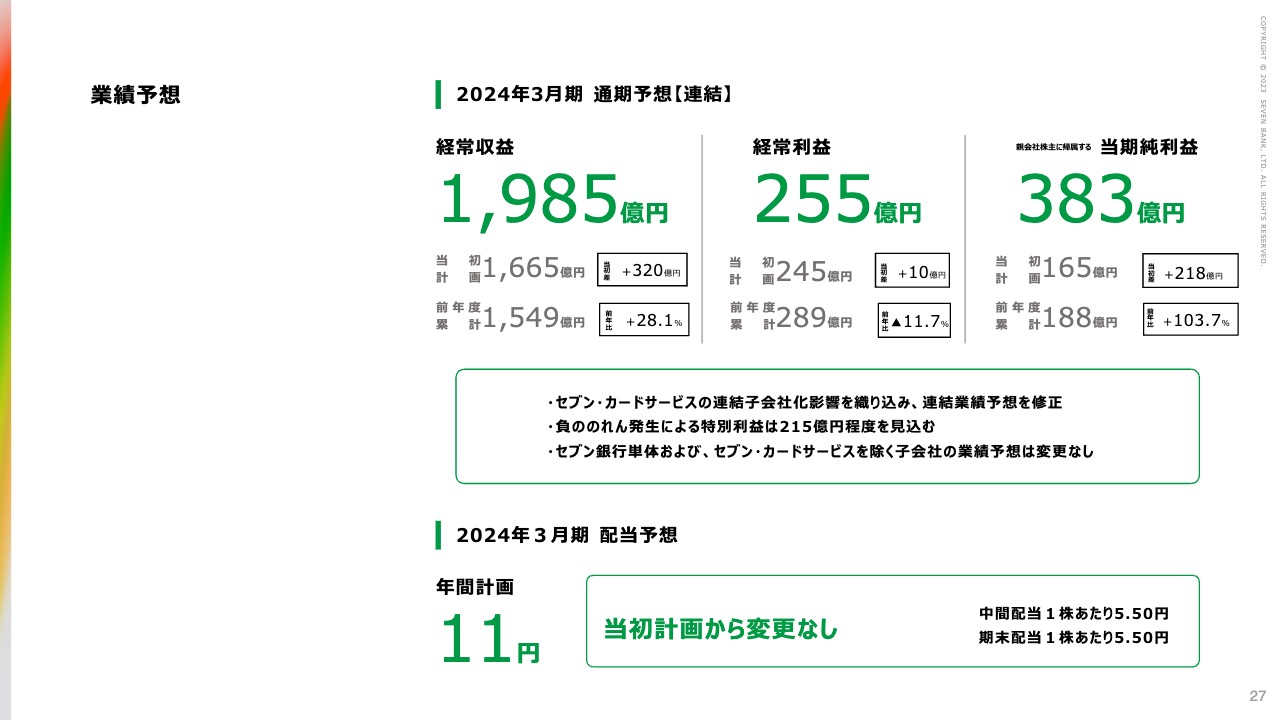

業績予想

業績予想の通期見通しです。今回セブン・カードサービスの数字を取り込むかたちで修正しています。

経常収益は当初計画1,665億円に対し1,985億円と、320億円の上方修正をしました。経常利益は当初計画245億円に対し255億円と、10億円の上方修正をしています。当期純利益については165億円から383億円と、218億円の上方修正をしました。

なお、218億円のうち、スライド中段の枠内に記載のとおり、負ののれん発生による特別利益については215億円を見込んでいます。先ほどお伝えしたように、今回修正しているのはセブン・カードサービスの数字を取り込んだ分だけになっています。

国内のATM事業はかなり好調で、第1四半期については非常に良い成果を残すことができています。では、なぜその成果を反映しないのかというと、単価を単月で見たときに6月は計画からやや下振れており、これが一過性のものなのかどうなのかを中間期までにしっかりと見極めた上で、好調が本物であれば取り込みたいと思っています。そのため、第1四半期の段階では織り込んでいないということです。

配当予想については、年間計画11円に変更はありません。私からのご説明は以上です。

質疑応答:配当計画と国内のATM手数料単価について

質問者:2点お伺いします。1問目は配当計画についてです。本決算後の説明会では負ののれんを考慮した上で配当性向40パーセントを維持する方向で考えているとのことでしたが、今回配当を据え置いた背景について教えてください。国内ATM事業が非常に好調にもかかわらず今回増配できないということは、何かしらの不透明要素があるのではないかと思ってしまうのですが、差し支えない範囲でコメントをいただけますでしょうか。

2問目は国内のATM手数料単価についてです。先ほど6月の単価が下振れたというお話がありましたが、この背景についてもう少し詳しく教えてください。

清水:確かに本決算では配当についてご指摘のとおりご説明しました。今回増配していないのは、米国の契約がまだ妥結していないことが最も大きな理由になります。

決算短信の8ページに追加情報として、重要な会計上の見積もりでFCTIに関する数字をいくつか載せています。万が一、契約更新できなかった場合に、このあたりの数字が経常利益以下の部分でネガティブに効いてくる可能性があります。そのため、しっかりと見極めた上で判断したいと考え、今回は増配を見送っています。

ATM手数料の単価については、第1四半期に好調だった要因からお話しすると、先ほどお伝えした海外カードや消費者金融、ならびに銀行の単価も計画を上回って推移した点があります。海外カードと消費者金融はもともと単価が高いのでわかりやすいと思いますが、銀行については以前もご説明したとおり、その銀行がお客さまに対してどのような手数料水準にしているかによって決めています。

お客さま向けの手数料水準を低く設定していると、我々の銀行間利用料も低くしています。一方でお客さま向けの手数料を高く設定していると、我々の手数料も高くしています。実は昨年からこの春にかけて、複数の銀行がお客さま向けの手数料を値上げしたため、我々としては値上げを行った銀行の利用件数が落ちるのではないかと想定していました。

しかし、実態としては我々が思っていたほど落ちていません。したがって、件数としてはそれが上振れ要因になっており、単価についても銀行間手数料の高いところのウエイトがある程度残っているため、銀行全体の単価も計画を上回りました。それに加え、海外カードと消費者金融の状況もあり、第1四半期は単価が高い状況となっています。

6月については、事業会社でQRコード決済を筆頭に件数が伸びた一方、単価を引き上げた銀行が若干落ちたため、件数のミックスが変わったということです。したがって、この傾向が7月以降も続くのかどうかをきちんと見極めないと先を見通すのが難しいため、今回は業績好調の話を織り込んでいません。

ただし、件数としては7月、8月とずっと好調に推移しているため、全体の業績としてはおそらく好調に推移できるだろうと思っています。あくまでも現在の考えとしてご理解ください。

質疑応答:セブン・カードサービスの利益水準とFCTIの通期計画について

質問者:2点お伺いします。1問目はセブン・カードサービスについてです。先ほど、経常利益が9ヶ月分で10億円、ボトムラインで3億円といったご説明がありましたが、利益水準、モメンタムがかなり弱い印象を受けます。

今後もし「7iD」の顧客を取り込んでいくのであれば、そのプロモーションなどでポイントのコストがかかると思います。これは、いつ頃から目に見える反転の効果が生じてくるのでしょうか? 可能な範囲でイメージを教えてください。

2問目は、FCTIとインドネシアについてです。先ほどご説明いただいた今後の施策を踏まえても、現在の進捗が、FCTIで300万ドルの赤字に対して240万ドルだったり、インドネシアも13.6億円に対して1.5億円だったりと、通期計画達成のハードルが高い印象を受けます。足元でどのような施策を打って、具体的にどのような効果が出ていくという見立てがあれば教えてください。

清水:まず、セブン・カードサービスについては、2025年度の目標で、経常収益500億円と経常利益50億円を掲げています。2023年度については先ほどお伝えした数字ですが、2024年度は2025年度につながるような数字をぜひ作りたいと思っています。

やはり電子マネーにしてもクレジットカードにしても、会員を獲得しようとするとそれなりにプロモーションのコストがかかるというのは、ご指摘のとおりだと思います。しかし、こここそ統合した成果が出せるところだと思っています。

例えば、我々が銀行口座を増やすためにプロモーションを行うのもあります。それから、「7iD」のユーザーを増やすためにプロモーションを行うのもあります。我々としては、そうしたものを個別に行って3倍、4倍のコストをかけるのではなくて、そのようなことにそれぞれが乗っていくかたちで、効率的にコストを抑えながら会員を増やしていきたいと思っています。

もう1つ、銀行とカードが合わさって新しい金融体験を生み出すような新しい商品・サービスを検討しています。イメージ段階になるかもしれませんが、9月末くらいには内容をまとめる予定です。中間の決算発表の時には、そのようなものも含めて全体を拡大していくのだということをきちんとご説明したいと思っています。

2問目の海外事業についてです。おっしゃるとおりFCTIは今期赤字の想定で、金利水準も計画で見ているよりもやや高めで推移しています。そのため、正直に言うと、計画よりも赤字が多くなる可能性があると思っています。

また、先ほどお伝えした「TAPT」などのサービスについても、売上・利益が上がるまでになかなか時間がかかるというのもおっしゃるとおりです。そこで今、委託費などのコストの削減にも努めていますが、こちらも少なくとも第1四半期では目に見える効果が出ていません。そのため、今期については正直なところ、やはり利益水準は弱いと思っています。

最も早く効果が出るとすればコスト削減の部分だと思っていますので、このあたりは下期、あるいは来年の初めには、成果についてそれなりの数字でお話しできるように取り組んでいきたいと考えています。

インドネシアについては、先ほどお伝えしたとおり、平均利用件数が全体として落ちている要因を詳しく見ているところです。設置地域・設置年別で、特に落ちているのはどこかをしっかりと分析し、徐々に手を打っています。

スクラップ&ビルドをしっかりと行うことで、明確にポイントが見えていますので、それを進めながら、新しい地域への展開も拡大していけば、全体としては今年度の計画を達成できると思っています。そのため、こちらもまずは中間や第3四半期の結果をお待ちいただければと思います。

質疑応答:配当の見通しとフィリピンのATM平均利用件数の見通しについて

質問者:2点質問します。1問目は、配当についてです。先ほど、今回の配当据え置きの理由として、アメリカの契約が妥結していないことが大きいとのことでしたが、中間期に関しては単体の好調を取り込む可能性があるというご説明もありました。中間期になってもアメリカの契約が妥結していない場合には、この部分の見通しは変わらないという認識でよろしいでしょうか?

2問目は、フィリピンのATM平均利用件数が第1四半期で落ちているものの、今後戻る見通しとのことでしたが、この部分の持続性について補足していただきたいです。

清水:配当については、今の段階で明確にお話しすることがなかなか難しいです。業績の上振れ部分や米国の影響がそれぞれどれくらいの数字になるのか、特に業績の上振れについてはまだ見えない部分があります。修正するかしないかも見えていませんし、修正するとしたらどれくらいの修正幅になるかも見えていない状況ですので、こちらについては中間の実績を見てからということでご容赦いただければと思います。

ただし、繰り返しになりますが、定性的な要素として7月、8月の件数などを見ても好調な状況は持続していると認識していますので、中間期ではまたポジティブなお話ができるのではないかと思っています。

2問目のフィリピンについては、先ほどお伝えしたように、第1四半期で利用件数が落ちたのはかなり特殊な事情といいますか、きちんと理由がわかっています。それ以外は継続的に伸びており、第2四半期にそのラインを回復できたことを踏まえると、今後もこのトレンドは当面続くと思っています。未来永劫続くとはお約束できませんが、当面は引き続き強いニーズが期待できると考えています。

質疑応答:セブン・カードサービスについて

質問者:セブン・カードサービスについて2点お伺いします。まず、会員数を「7iD 」ベースで増加させるというお話ですが、そもそも7&iグループのポイント自体、セブン-イレブンのアプリのポイントと、「nanaco」のポイントと、クレジットカードとが全部支離滅裂な状況で、整合性が取れていないと思います。

今後、御社とセブン・カードサービス、7&iグループ、セブン-イレブンの中で、もっと組織的に効率かつ整合性のある施策を考える取り組みやプロジェクトをスタートさせているかどうかについてコメントをお願いします。

2問目です。せっかくセブン・カードサービスを手に入れたのですから、例えば「nanaco」にオートチャージを付けて、「nanaco」の利用を通してのクレジットカードの与信増加および、そこからの金利収入獲得といったような、「nanaco」の機能増強を通してのビジネス拡大を組織的に検討するようなことがあるのか教えてください。

清水:1問目からお答えします。ポイントやマイルがわかりにくいというご指摘は、ごもっともだと思います。我々としても、せっかくインセンティブとして出すものがわかりにくいのは残念なことだと思っていますので、わかりやすくしていくべきだと思っています。

7&iグループ全体としても同じ考えで、ホールディングスとして検討中のため、実現の時期についてはなかなかお答えしにくいですが、わかりやすさを追求しようとしっかり取り組んでいるところです。

2問目の「nanaco」については、セブンカードを持っていればそこからチャージをして利用することができるのですが、「nanaco」単体では今おっしゃっていただいたとおりだと思います。

先ほども少し触れましたが、現在新しい金融商品・サービスのプロジェクトを進めており、セブン・カードサービスとセブン銀行で検討しているところです。ご指摘いただいた点も含め、どのようにお客さまに店頭で便利に使っていただくか、その原資をどのようにスムーズに支払い手段の中に取り込んでいくかなどを、UI・UXを磨き上げながら検討を重ねています。

便利な決済手段をきちんと考えたほうがよいのではないかというアドバイスだとすれば、今そのようなことを検討していて、できれば中間の決算発表の時には、「このようなものをこれから作っていきます」と具体的にご説明できればと思っています。

清水氏からのご挨拶

本日はお忙しい中お集まりいただき、ありがとうございました。また、たくさんの質問をいただきまして感謝しています。ご説明の中、それからご質問への回答の中でお伝えしたとおり、足元はまだ好調な状況が続いています。

中間の決算発表や年度末の決算発表では、みなさまに「上方修正しました」「計画を上回りました」とご説明ができるように、しっかりと事業に取り組んでいきたいと思いますので、引き続きご支援のほどお願いいたします。本日はありがとうございました。

この銘柄の最新ニュース

セブン銀のニュース一覧- 信用残ランキング【売り残減少】 信越化、セグエG、IHI 2026/02/22

- 信用残ランキング【買い残減少】 SB、ラインヤフー、日産自 2026/02/15

- セブン銀行、主力の国内ATM事業が好調 特損計上も経常利益は上方修正し年間配当11円を維持 2026/02/12

- 決算マイナス・インパクト銘柄 【東証プライム】引け後 … TOWA、SUBARU、王子HD (2月6日発表分) 2026/02/09

- 決算マイナス・インパクト銘柄 【東証プライム】寄付 … TOWA、SUBARU、王子HD (2月6日発表分) 2026/02/09

マーケットニュース

- 対米投資候補として脚光再び、騰勢前夜の「アンモニア」関連株を追う <株探トップ特集> (02/25)

- 明日の株式相場に向けて=復活の鐘を鳴らすレアアース関連 (02/25)

- 25日香港・ハンセン指数=終値26765.72(+175.40) (02/25)

- 欧米為替見通し: ドル・円は伸び悩みか、円売り継続も高値では介入に警戒 (02/25)

おすすめ条件でスクリーニング

セブン銀行の取引履歴を振り返りませんか?

セブン銀行の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。