ウィルグループ、売上収益は前期比+9.8% 新中計では国内Working事業の再成長に注力し、利益の最大化を目指す

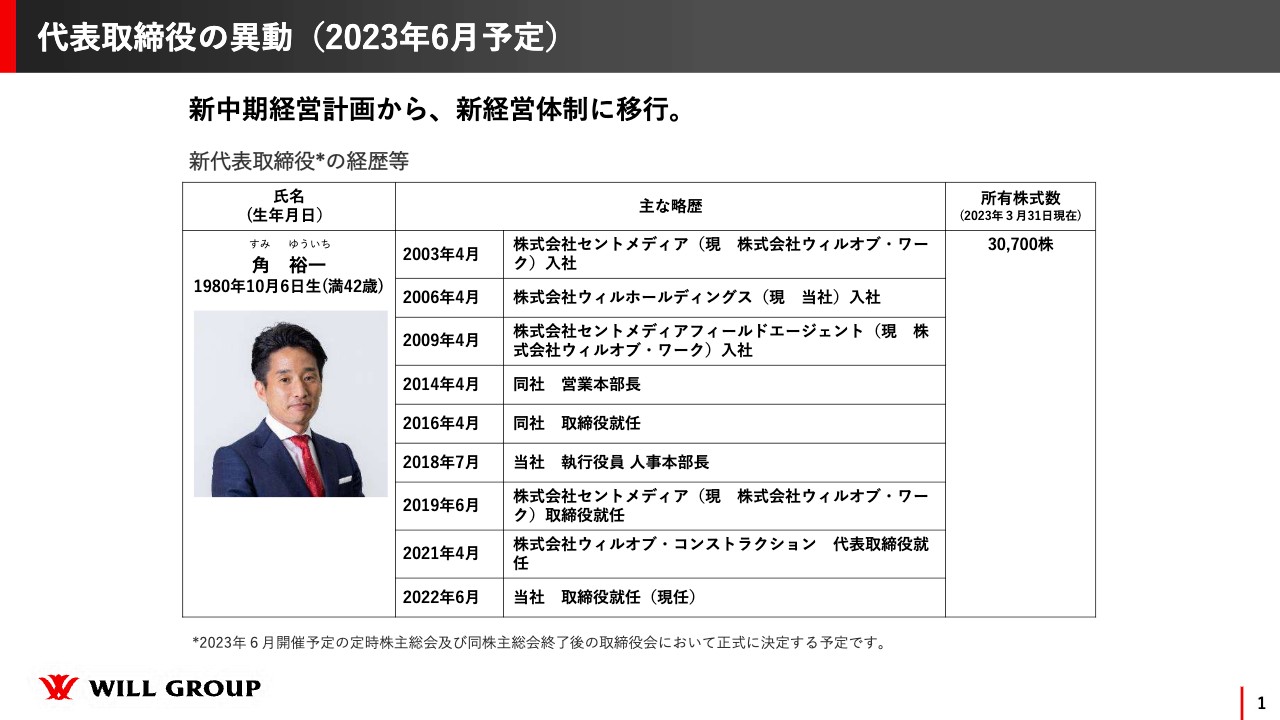

代表取締役の異動(2023年6月予定)

大原茂氏:2023年3月期決算ならびに中期経営計画説明会にご来場いただき、誠にありがとうございます。ウィルグループ代表の大原でございます。私は前中期経営計画を最後に、6月24日開催の定時株主総会を経て退任予定となっています。

前中期経営計画において、継続的にサクセッションプランの議論を進めてきた中で、ウィルグループの新代表取締役として角裕一を任命しています。本日は、角より2023年3月期決算ならびに新中期経営計画についてご説明しますので、よろしくお願いします。

角裕一氏(以下、角):本日はご来場いただき誠にありがとうございます。ただいまご紹介にあずかりました、角と申します。6月24日開催の定時株主総会とその後の取締役会を経て、代表取締役を拝命する予定です。本日はご覧の流れでご説明します。

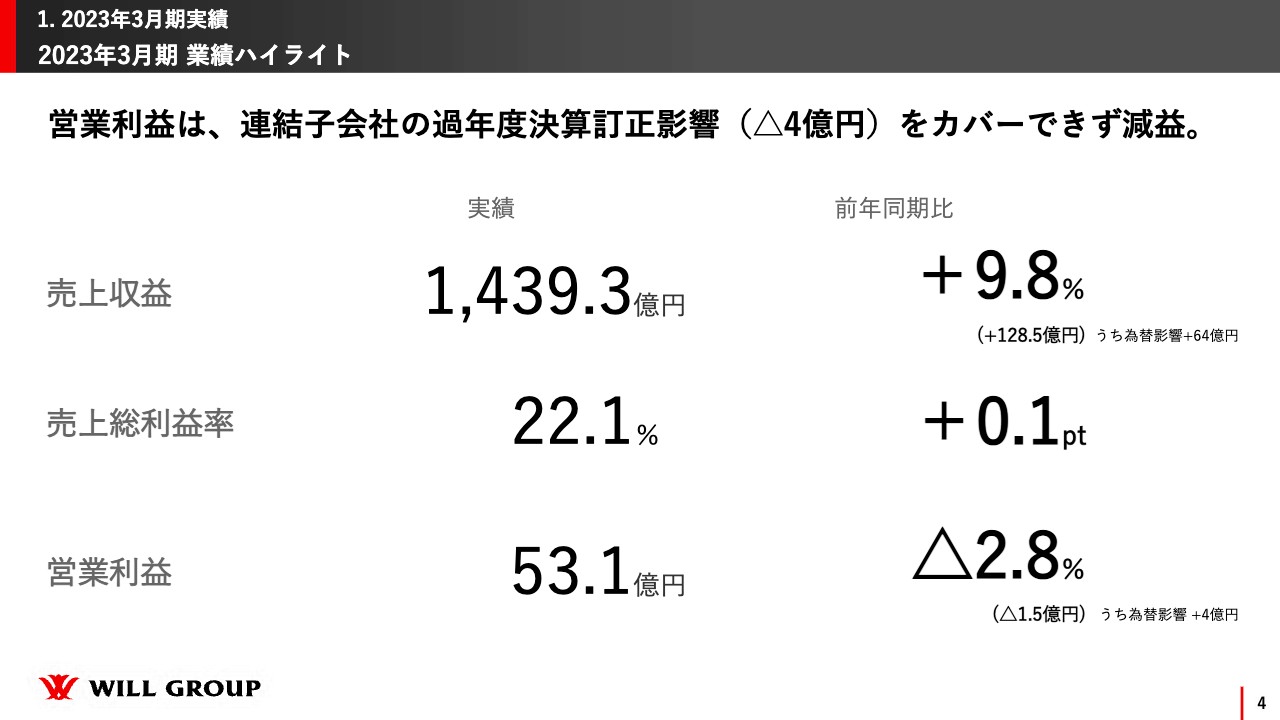

2023年3月期 業績ハイライト

2023年3月期実績です。売上収益は1,439億円で、前年から約10パーセント成長する結果となりました。営業利益は連結子会社の過年度決算訂正の影響約マイナス4億円をカバーすることができず、マイナス1.5億円の減益という結果となりました。

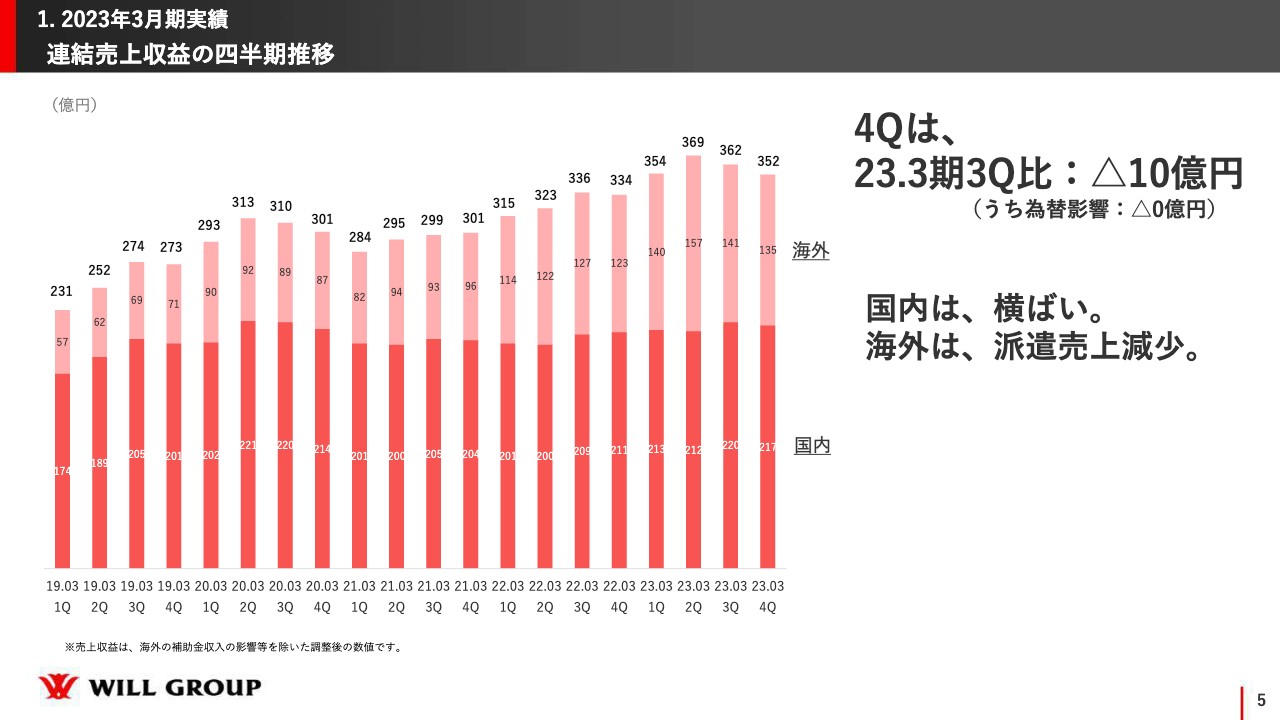

連結売上収益の四半期推移

連結売上収益の四半期推移です。2023年3月期の第4四半期は、前四半期の第3四半期と比べてマイナス10億円の減収となっています。主な理由は、オーストラリアの派遣売上の減少です。国内は、ほぼ横ばいで推移しました。

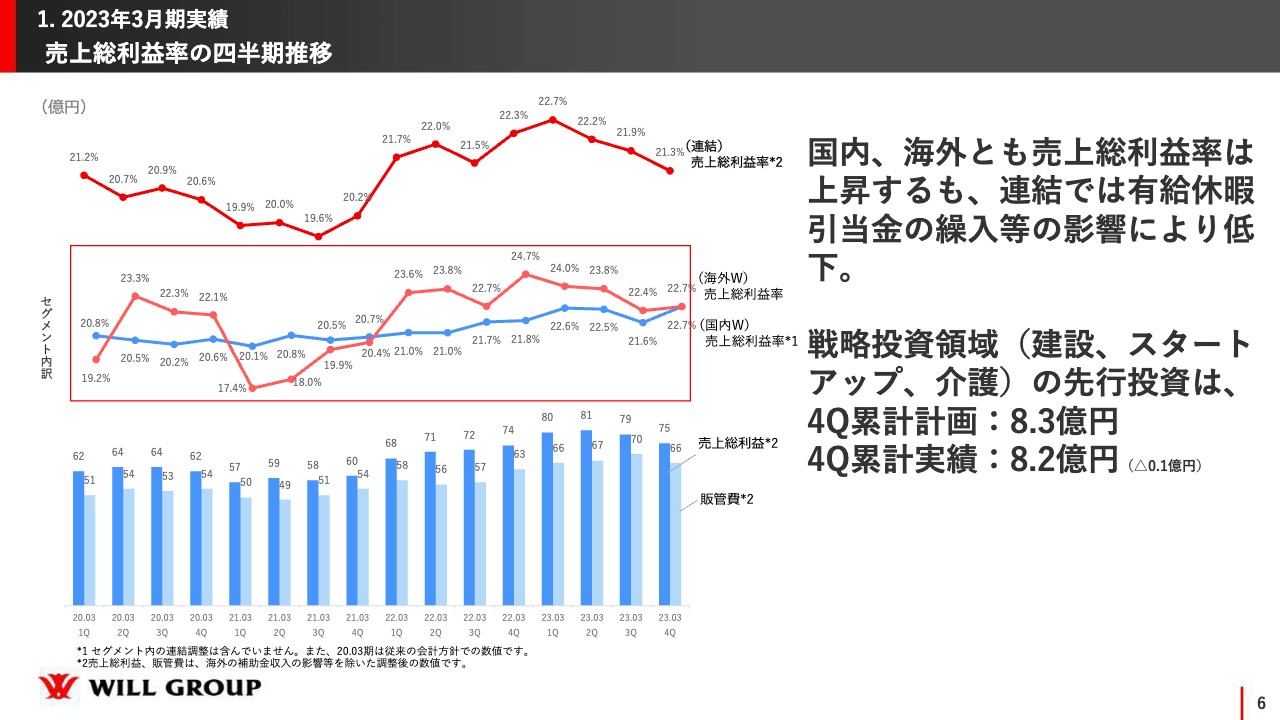

売上総利益率の四半期推移

売上総利益率の四半期推移です。スライドに記載しているグラフの赤枠で囲んでいる部分をご覧ください。青い折れ線グラフが国内売上総利益率の推移で、赤い折れ線グラフが海外売上総利益率になっています。

第3四半期は、海外・国内ともに売上総利益率がダウンしました。国内は、10月以降の社会保険の適用拡大による社会保険料の増加による影響で、海外は、ポストコロナの急激な人材紹介需要が一段落した影響で下がりました。

第4四半期は、国内は社会保険適用拡大のインパクトをお客さまと継続的に単価交渉を重ねた結果、利益率が改善しています。

海外は、ポストコロナの急激な人材紹介需要は一段落しています。また、アメリカを中心とした利上げやインフレの影響は簡単に収まるものではありません。しかしながら、その中でも各社が強みを持った領域があるため、人材紹介オーダーを第3四半期以上に獲得することができました。

2020年3月期との業績比較

前中期経営計画(WILL-being 2023)の振り返りです。まずは2020年3月期との業績比較です。スライドに記載しているとおり、すべての項目で上回ることができています。2020年と比べると、順調に成長することができた3年間でした。

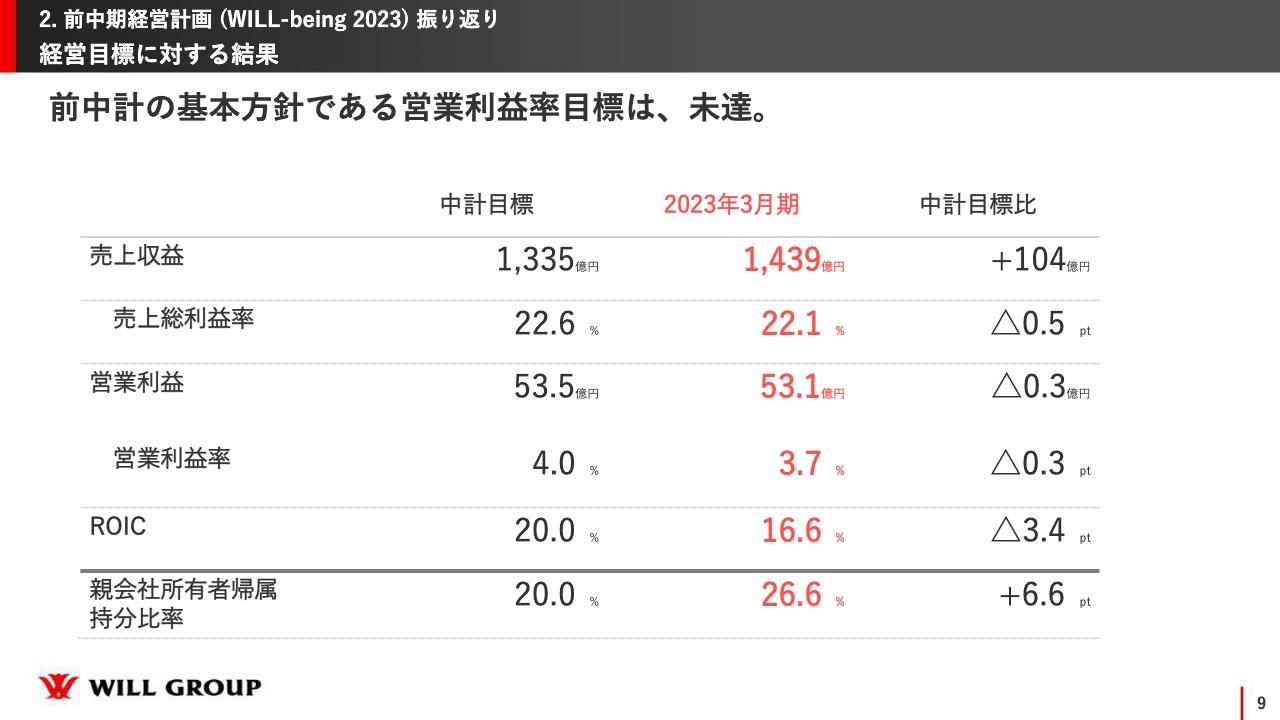

経営目標に対する結果

経営目標に対する結果です。売上収益と親会社所有者帰属持分比率においては達成できましたが、それ以外は惜しくも未達成という結果となりました。

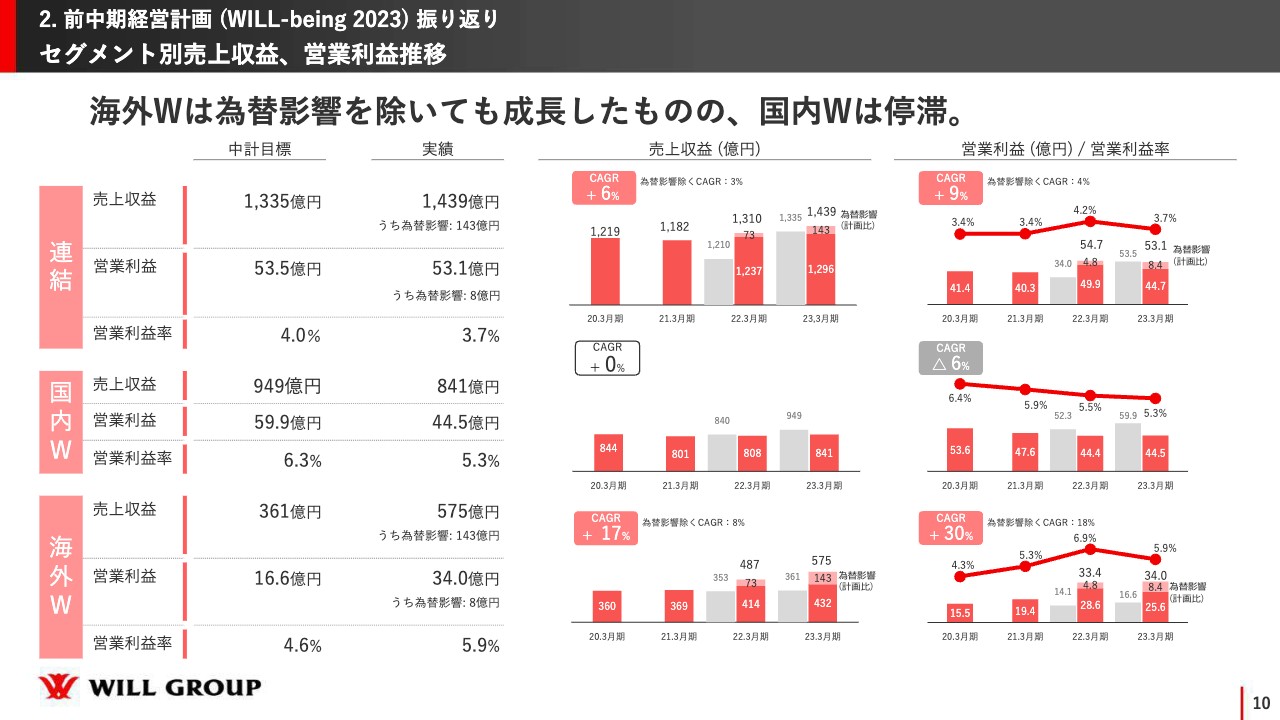

セグメント別売上収益、営業利益推移

結果の内訳です。このページでお伝えしたいことは、国内が不調で海外が好調の3年間だったということです。国内Working事業に関しては、営業利益のCAGRがマイナス6パーセントで目標を大きく下回る結果となりました。海外Working事業は、営業利益のCAGRがプラス30パーセントと非常に好調で、目標も大きく上回る結果となりました。

重点戦略

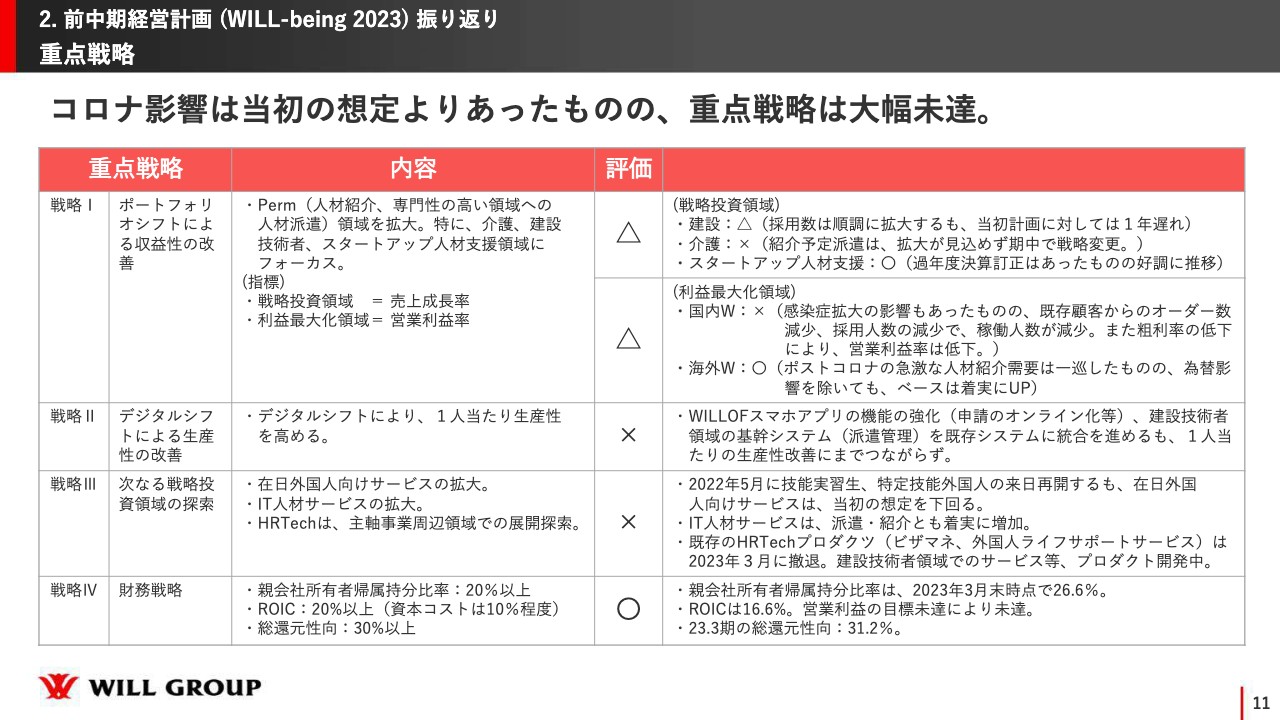

重点戦略の振り返りです。前中期経営計画の期間は、4つの重点戦略を展開してきた3年間になります。

1つ目はポートフォリオシフトによる収益性の改善です。こちらは、これから伸ばしていく戦略投資領域と、しっかり主力として安定的に成長していく利益最大化領域の2つのポートフォリオ群を展開するプランでした。

戦略投資領域は、建設・介護・スタートアップ人材支援の3つを展開していましたが、介護の紹介予定派遣をうまく伸ばすことができませんでした。介護業界の課題は定着率です。成約後の定着率が非常に高い紹介予定派遣に一定の需要があると見込んでいましたが、定着率は想定どおり高いものの、未経験層の人材紹介拡大に繋がらず当初立てたラインに達することができなかったため、期中に戦略変更しました。

建設は、当初立てた計画に対して若干のディレイがありますが、採用人数は順調に拡大できています。スタートアップ人材支援も過年度決算訂正の影響はあったものの、業績としては大きく飛躍することができました。

利益最大化領域は、先ほどお伝えしたとおり国内Working事業が「✕」と非常に厳しい結果になりましたが、海外Working事業が「◯」で大きくリカバーしました。達成できたことも未達成だったこともあるため、結果としては評価を「△」としています。

2つ目は、デジタルシフトによる生産性の改善です。1人当たりの生産性を高めるプランでしたが、結果は「✕」です。特に、最終年度は国内Working事業で業績が悪く、1人当たりの生産性を伸ばすことができませんでした。

しかし、スマートフォンアプリケーションの「WILLOF」をスタッフ向けに展開し、スタッフのアプリ利用率が増加したことから、契約書関連や勤怠管理関連で、業務効率化がかなり進みました。今後3年間は、スタッフの採用や定着に対してインパクトを与えるアプリケーションの開発に取り組んでいきます。

このような計画も、今までの3年間において、スタッフの方々とアプリベースでコミュニケーションを取っていくということができていなければ立てられなかったため、非常に価値のあるアクションだったと捉えています。

3つ目は、次なる戦略投資領域の探索です。こちらは、在日外国人向けサービスとIT人材サービス、HRTechの3つを展開しました。新型コロナウイルスの影響もあり、在日外国人向けサービスとHRTechは結果を出すことができませんでした。ジャッジメントとしては、あるものは撤退し、あるものは縮小するということになります。

一方で、IT人材サービスは好調に成長しています。規模感としてはまだこれからという状態ですが、新中期経営計画の3年の中では大きく花開き、戦略投資領域の1つとしてさらにウィルグループの成長を牽引してくれる事業になると期待しています。

4つ目は、財務戦略です。こちらは親会社所有者帰属持分比率20パーセント以上、ROIC20パーセント以上、総還元性向30パーセント以上を目標としました。唯一、ROICのみが目標を割ってしまいましたが、残りの2つは達成することができました。

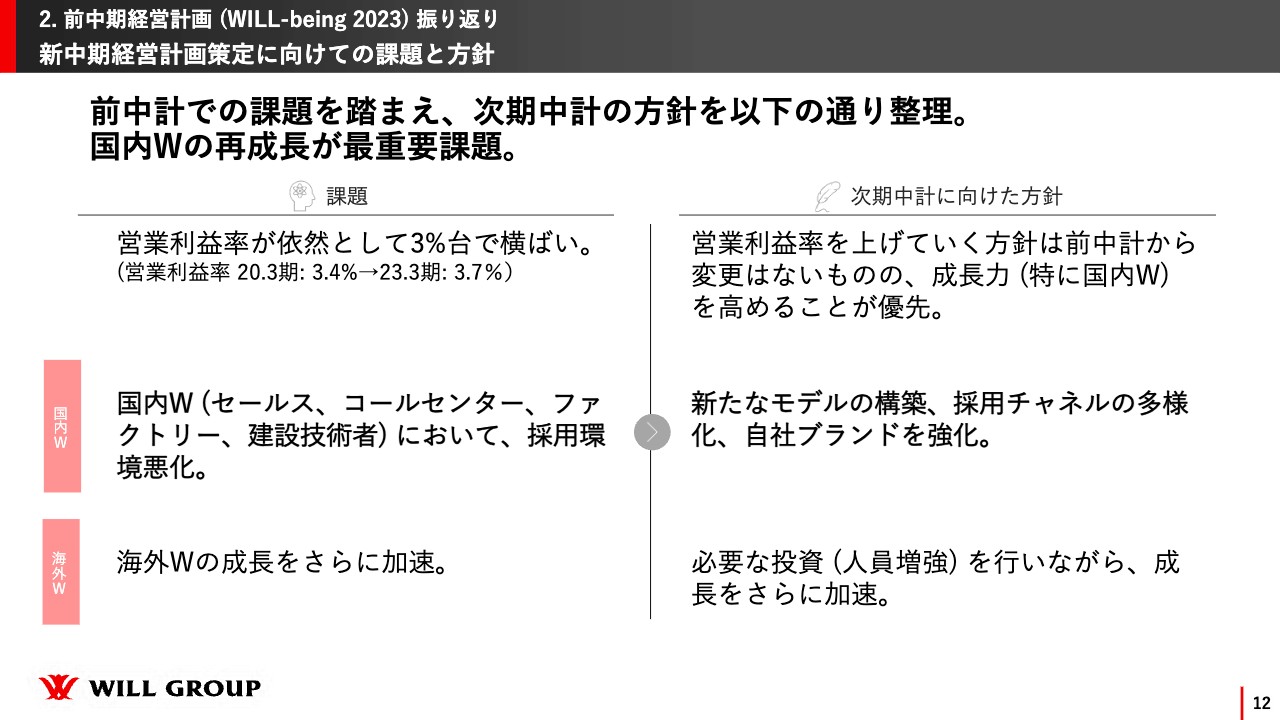

新中期経営計画策定に向けての課題と方針

前中期経営計画を総括すると、売上目標は達成したものの、営業利益は惜しくも未達となりました。国内Working事業が停滞し海外Working事業が絶好調だったということで、今後は国内Working事業をどのように再成長させていくかが最重要課題だと捉えています。

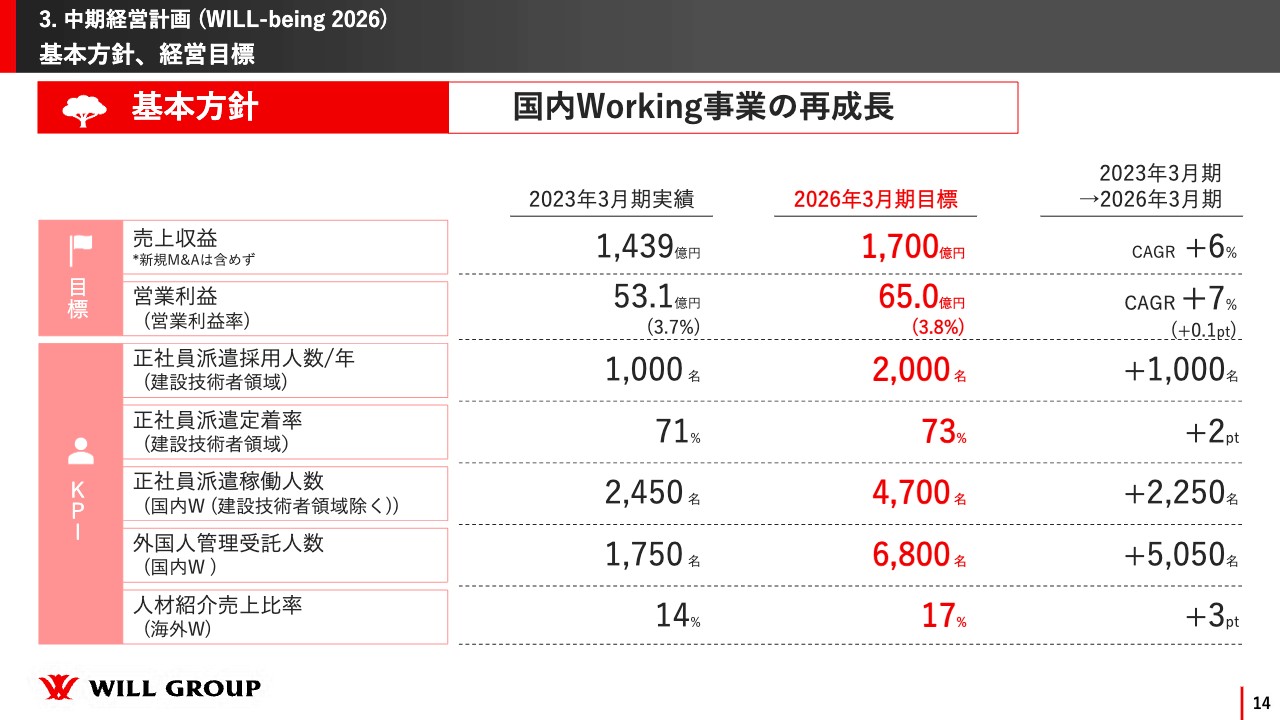

基本方針、経営目標

ウィルグループが持続的な成長を続けていくために、決意を持って計画を立てた新中期経営計画(WILL-being2026)についてご説明します。

はじめに基本方針です。基本方針は、国内Working事業の再成長と位置付けました。目標は、売上収益が1,700億円、営業利益が65億円と定めました。

スライドに記載している5つのKPIが重要な項目になります。一番下段の海外Working事業以外は、すべて国内Working事業の再成長につながる重要なKPIであり、再成長のドライバーとなります。

ウィルグループは、今まで有期雇用ベースの派遣と請負を中心に成長してきました。今後は、正社員派遣と外国人管理受託の2つが再成長のドライバーになっていきます。外国人管理受託とは、特定技能や技能実習の方々を雇用している企業に代わって管理するものを、当社が受託していく事業モデルです。

営業利益成長シナリオ(2030年3月期)

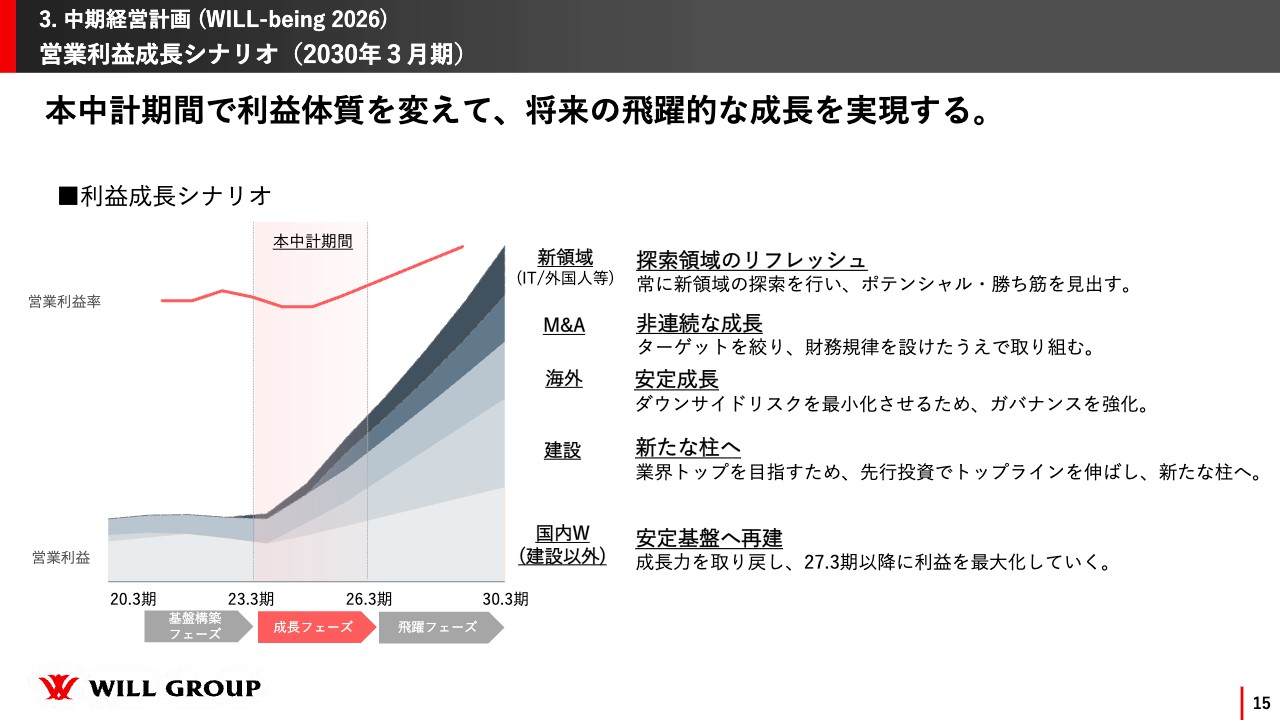

2030年までの営業利益成長シナリオです。スライドのグラフの中央部分が新中期経営期間です。国内Working事業の再成長に投資するため、3年間の業績目標や経営目標、利益率、利益額の成長率も控えめな数字になっています。

ただし、今後スケールさせていく事業群は収益性の高いラインナップになっていますので、先行投資が一巡すると、利益率と利益成長はリニアに上がっていくと考えています。

前中期経営計画では財務体質の改善を優先していました。今回の経営目標にM&Aは含んでいませんが、今後実行していくつもりです。そのため2027年度以降にM&Aを実行した場合は、利益成長や利益率もさらに高めていくようなシナリオで考えています。

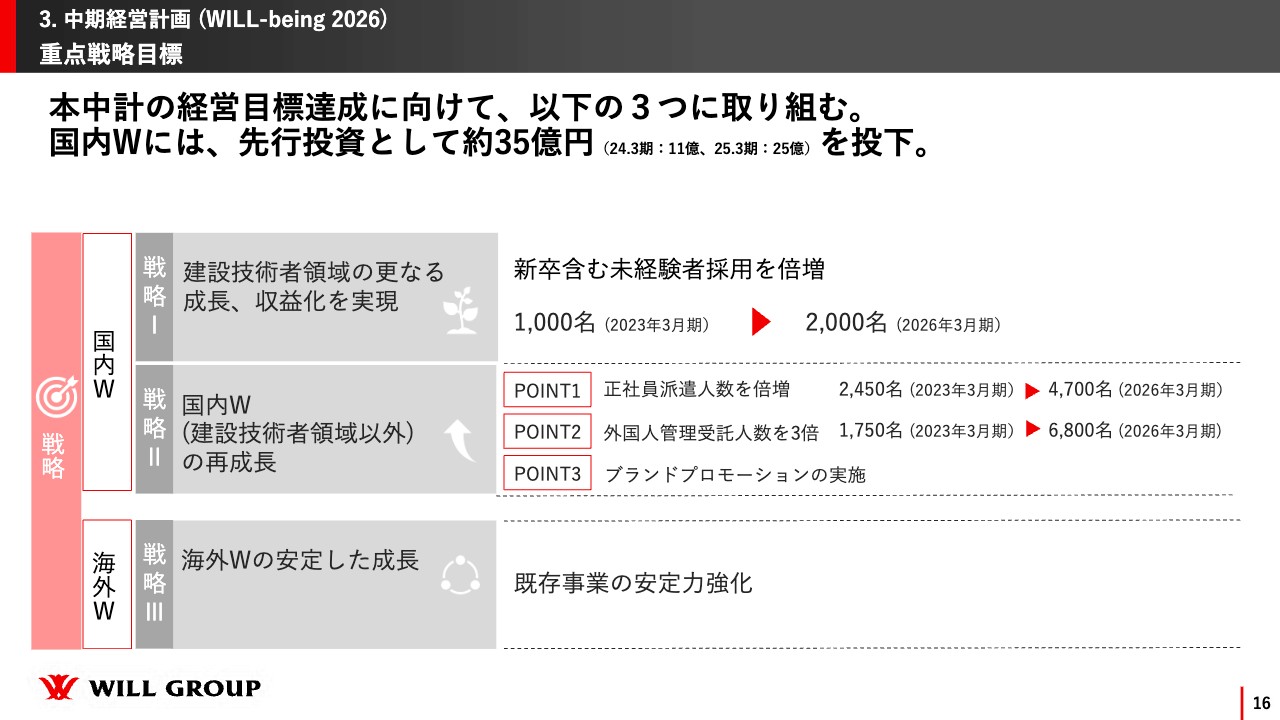

重点戦略目標

中期経営計画期間中は、ご覧の3つの重点戦略を展開していきます。

戦略Ⅰ 建設技術者事業の更なる成長、収益化を実現

1つ目は「建設技術者領域の更なる成長、収益化を実現」としています。建設は、前中期経営計画でも投資してきました。次の3年間は、売上収益はCAGRでプラス35パーセント、営業利益はマイナス4億円の赤字から、最終年度は12億円の黒字と16億円の利益を創出していきます。

重要となるのは、採用力と定着力です。こちらの2つが建設技術者領域を伸ばし、収益化するためのポイントになります。

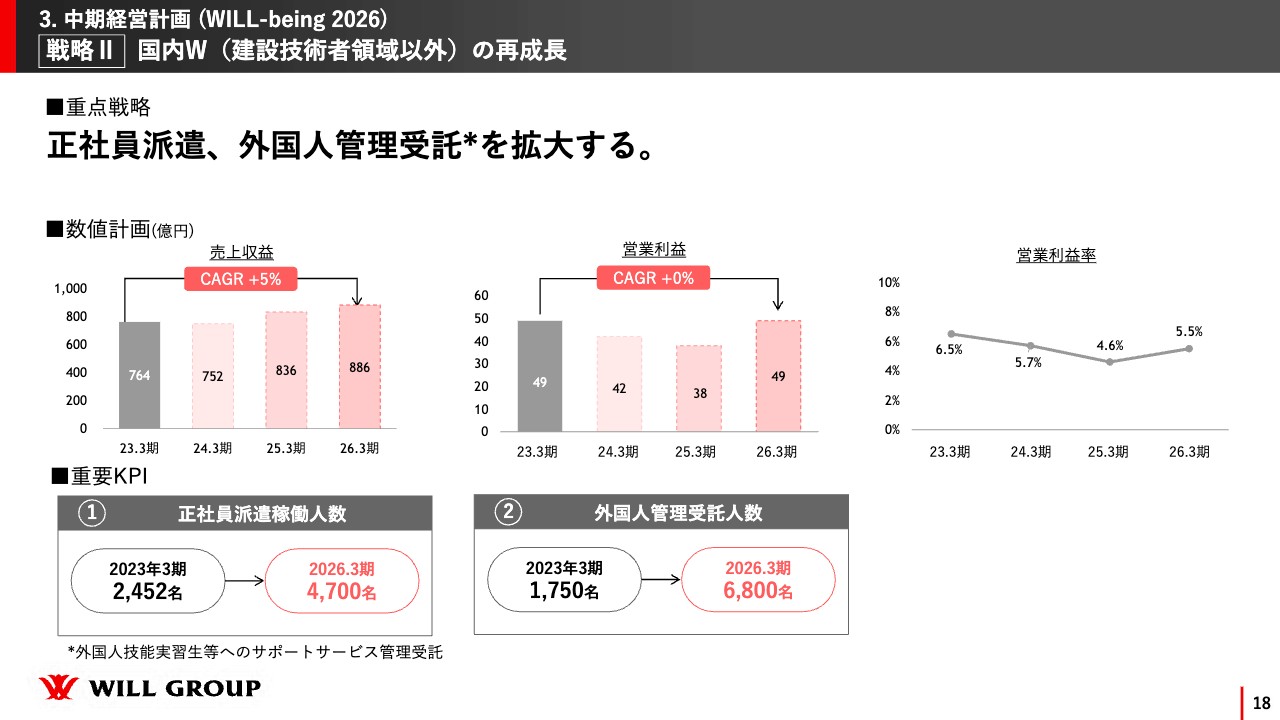

戦略Ⅱ 国内W(建設技術者領域以外)の再成長

2つ目は、国内Working事業の再成長です。前中期経営計画では建設を中心に正社員派遣をグロースさせてきましたが、新中期経営計画では建設以外の領域でも正社員派遣を展開します。

外国人管理受託も、今までは特定の職種領域を中心に展開してきましたが、新中期経営計画では職種の幅を広げていきます。正社員派遣も外国人管理受託も、当社のチャレンジするスコープを広げることで拡大していきます。

正社員派遣の稼働人数は、建設を除くと残りの分野で今2,400名ほどいますが、こちらを約2倍の4,700名まで伸ばし、外国人管理受託人数も1,750名から6,800名と、5,000名強ほど伸ばしていく3年間となります。

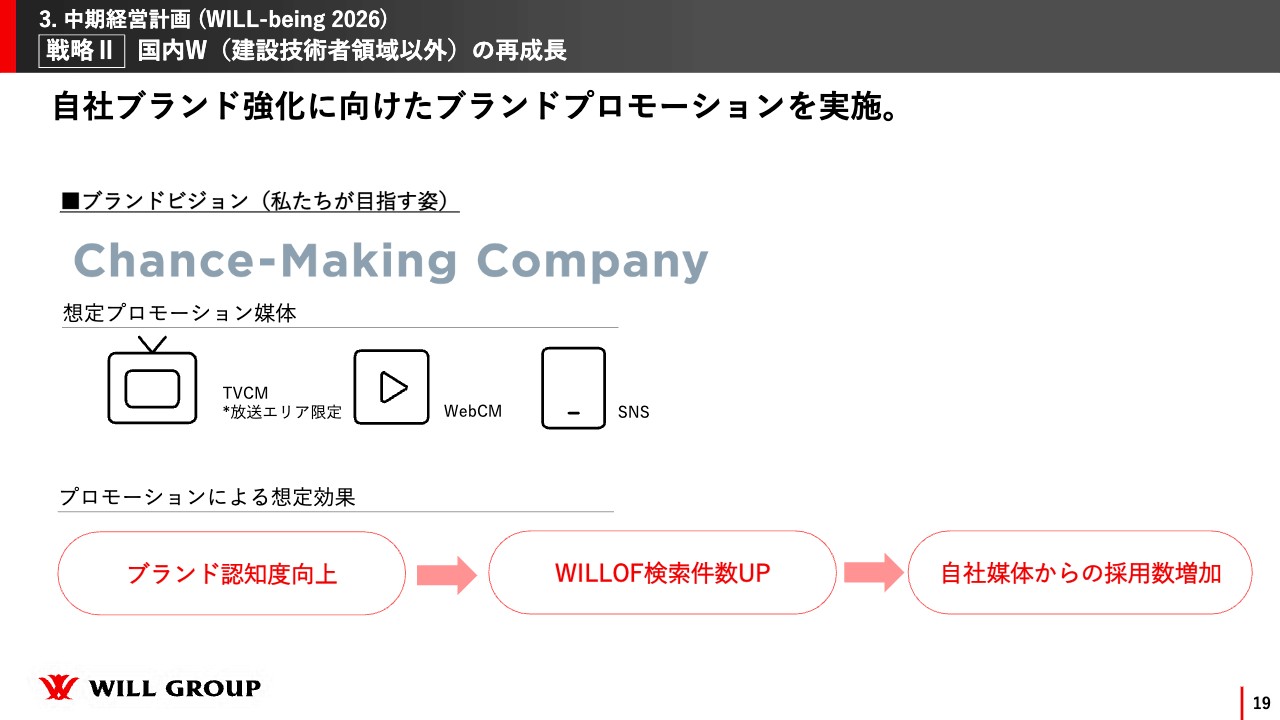

戦略II 国内W(建設技術者領域以外)の再成長

こちらもポイントになるのは採用です。したがって、採用を強化するためにブランドプロモーションを展開していきます。

テレビCM、WebCM、SNSを通じてプロモーションを展開し、我々の認知度を高め、求人広告や、我々の国内Working事業のブランド「WILLOF」を訴求し、検索のヒット性や求人媒体でのコンバージョンレートを上げることで採用力を上げていくことが狙いです。

戦略Ⅲ 海外Wの安定した成長

3つ目は海外Working事業の安定成長です。前中期経営計画でも、成長を支えたのは人材紹介事業でした。

当然、マクロなマーケットでの不安定さはオーストラリア、シンガポール、それ以外の地域でも当然ありますが、現在の段階でも人材紹介には一定の需要がありますし、今後も十分見込めることから、シンガポールとオーストラリアを中心とした人材紹介事業を、引き続きこの安定成長における海外の軸としてスケールさせていきます。以上が3つの重点戦略となります。

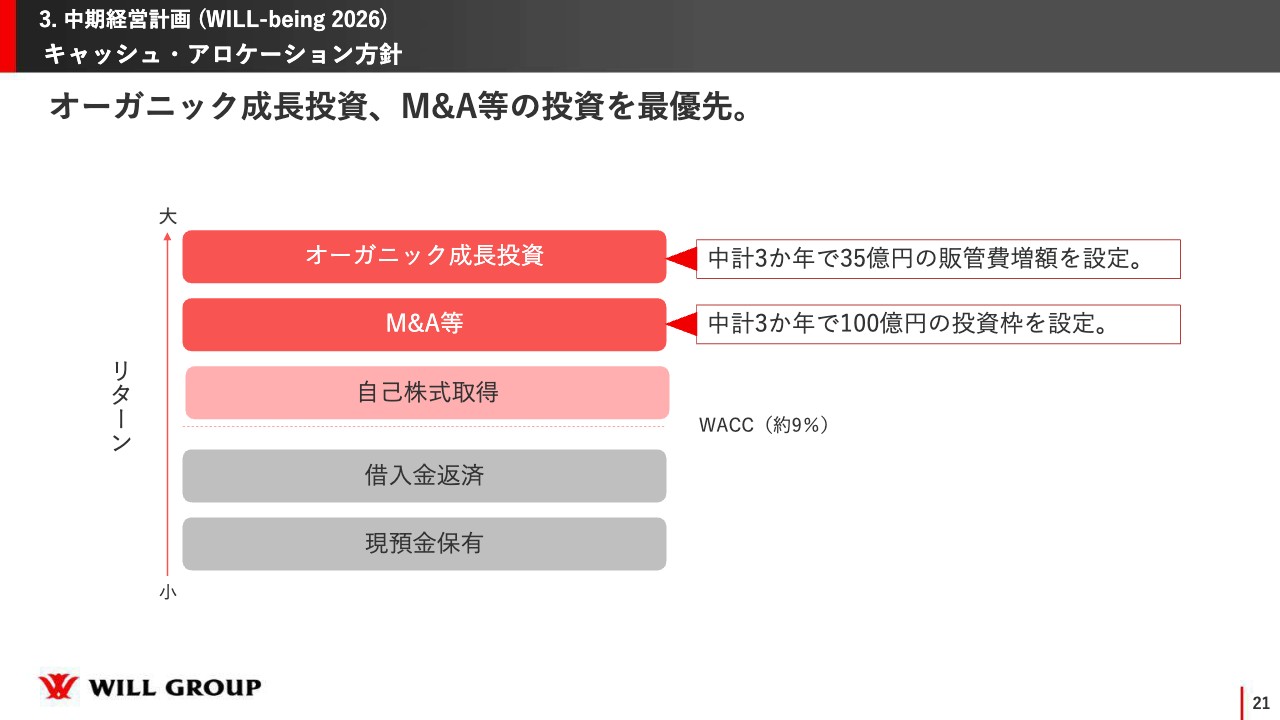

キャッシュ・アロケーション方針

キャッシュ・アロケーションです。当社の最優先事項としては、今お伝えしたようにオーガニック成長を最優先として投資を行い、次にM&Aへ投資していくというプランです。

M&A方針

M&Aに関しては、3年間の投資の限度額を100億円としています。エンジニアの派遣や紹介、そしてエンジニアのエキスパート化に関わってくる資格取得や教育をターゲットとして、M&Aを狙っていきたいと考えています。

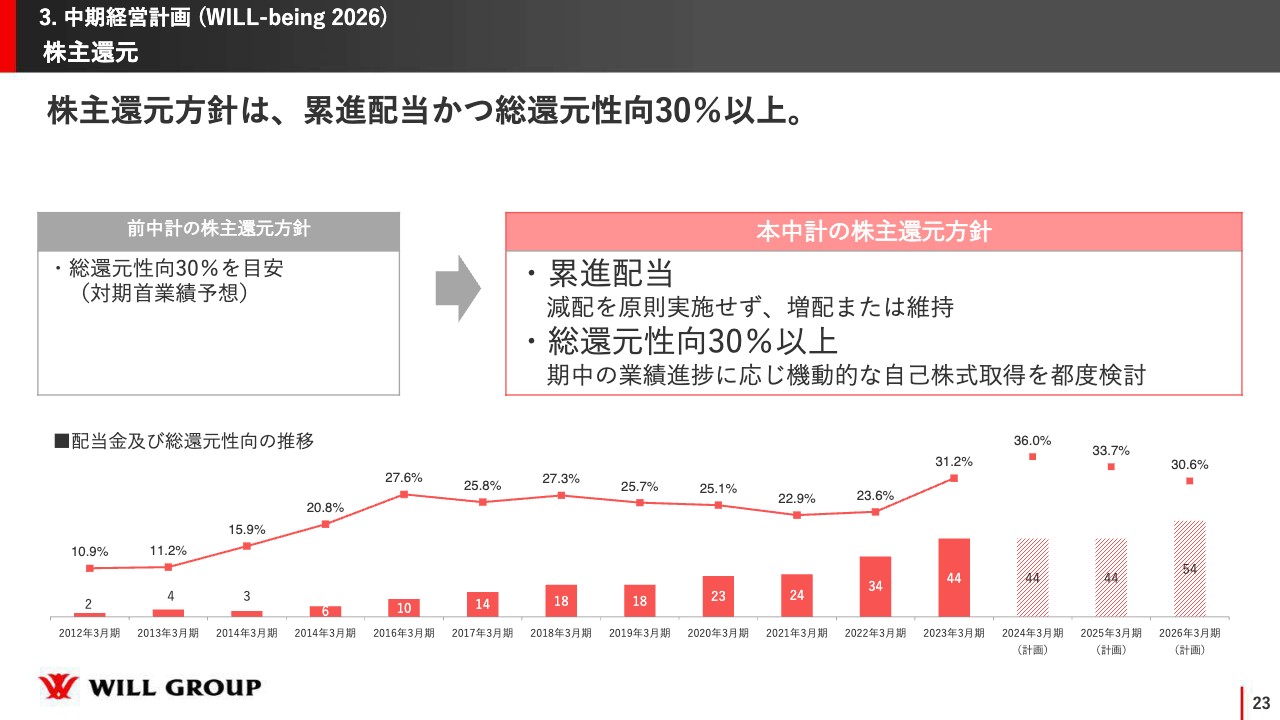

株主還元

株主還元については、累進配当かつ総還元性向30パーセント以上とします。

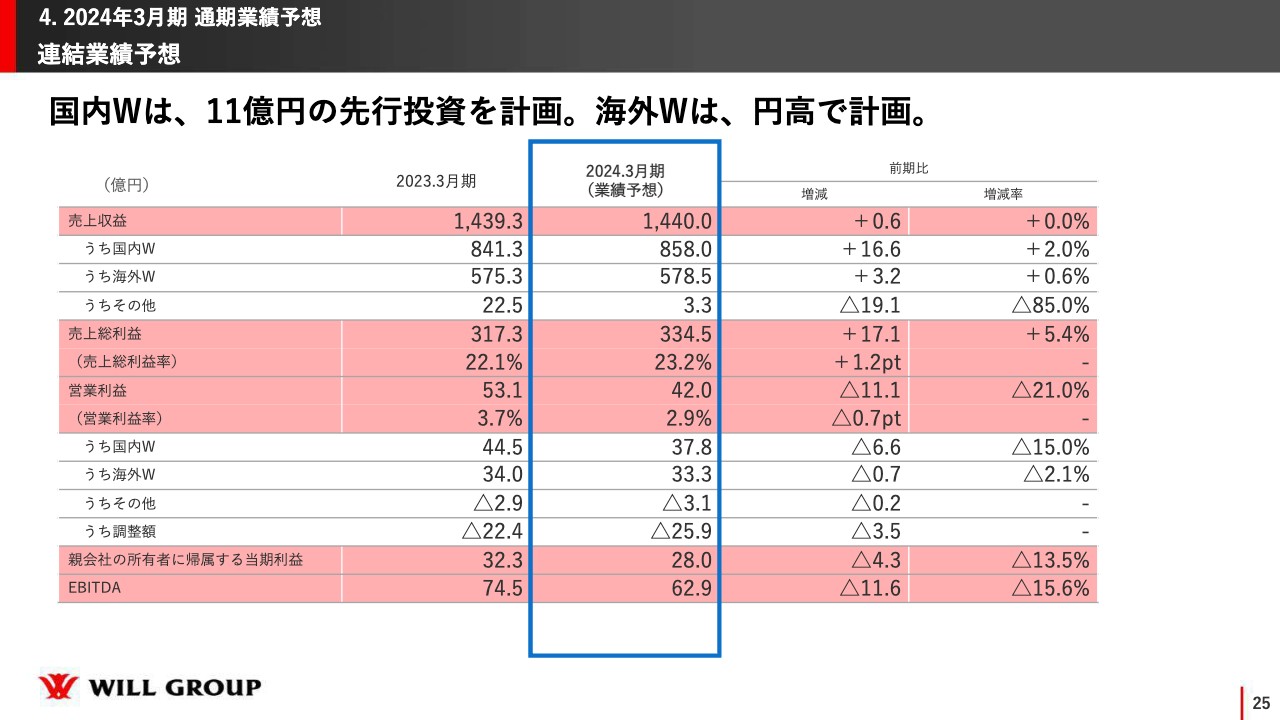

連結業績予想

2024年3月期の通期業績予想です。売上収益は1,440億円で前期からほぼ横ばい、営業利益は42億円と前期から10億円ほどの減益となります。こちらは今ご説明したとおり、国内Working事業の再成長を実現するための投資が主な理由です。

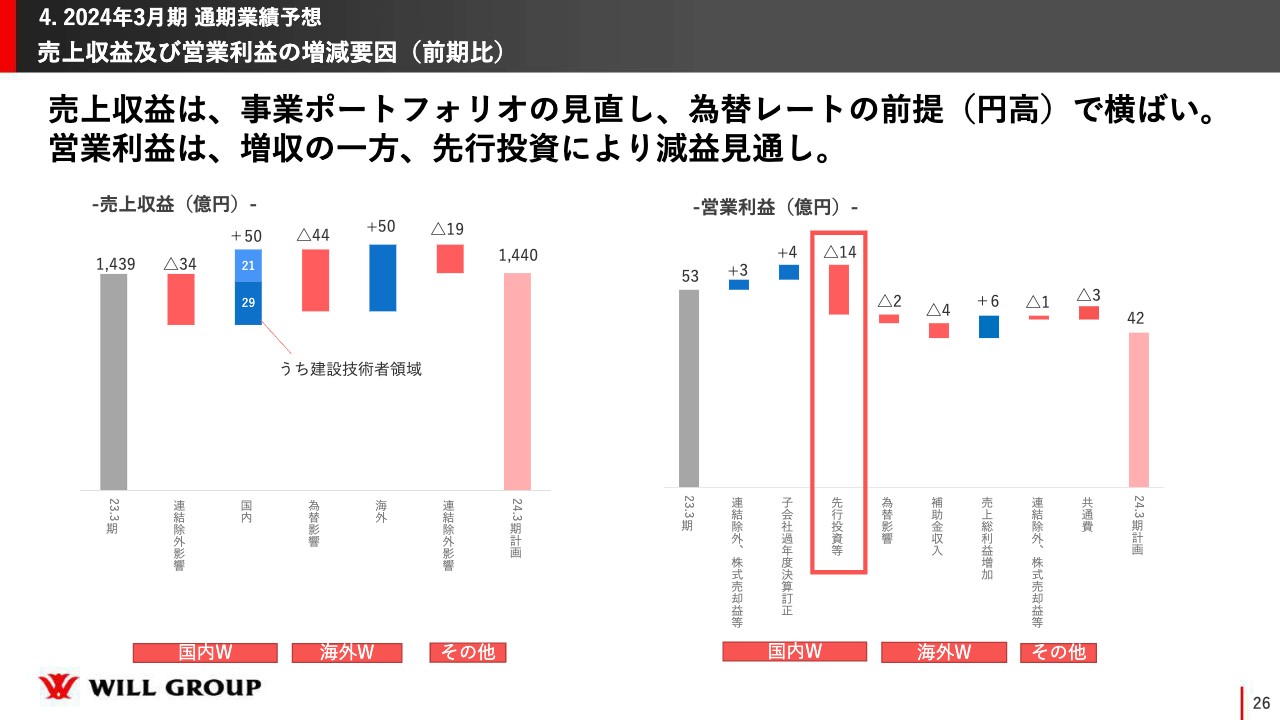

売上収益及び営業利益の増減要因(前期比)

売上収益と営業利益の増減要因です。スライドに赤枠で示しているように、国内Working事業の先行投資が一番のマイナス要因となりますが、前中期経営計画では国内Working事業は3年間、稼働者数が毎期減っている状況だったため、これを食い止めるべくさまざまな施策を行っていきました。

減少しているのは有期雇用ベースのスタッフが中心となっています。また、減少の要因は採用環境の悪化です。悪化の傾向はこれからも変わらないと見ており、引き続き有期雇用ベースで採用と定着をしっかりと高めながら稼働人数を増やしていくことは非常に難しいと考えています。

かたや、定着性が非常にあり利益率も高く、我々自身の持っているケイパビリティで伸ばすことが可能な領域を検討していく中で、先ほどお伝えした正社員派遣と外国人管理受託の2領域に勝機があると見ました。

この収益構造やメインとなるビジネスモデルを変えていくには、どうしてもある一定の時間とコストが必要となるため、しっかりと決断して、大きくウィルグループを再成長軌道に乗せるというチャレンジをすることとしました。

3年間の新中期経営計画期間で国内Working事業を必ず持続的な成長軌道へ乗せますので、ご期待いただければと思います。

当社グループのミッション

最後に長期ビジョンです。今お伝えした新中期経営計画は、ウィルグループが持続的に成長し、業績をしっかりと伸ばしていくことを意識してプランを立てました。

ただし、そのような業績だけでなく、我々のミッションは「個と組織をポジティブに変革するチェンジエージェント・グループ」であり、ウィルグループとして何のために社会に存在するのか、役に立つのかということも重視しています。「働く人にポジティブな選択肢を増やし続ける」ために新中期経営計画を立てました。

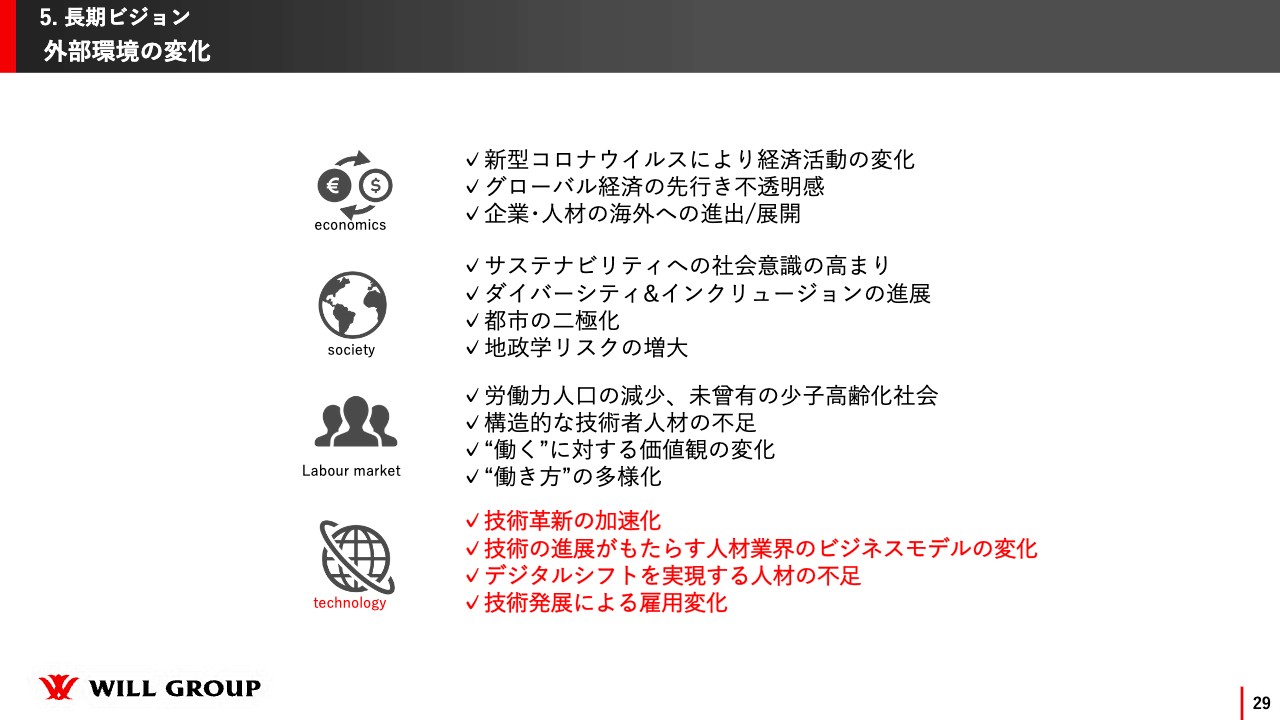

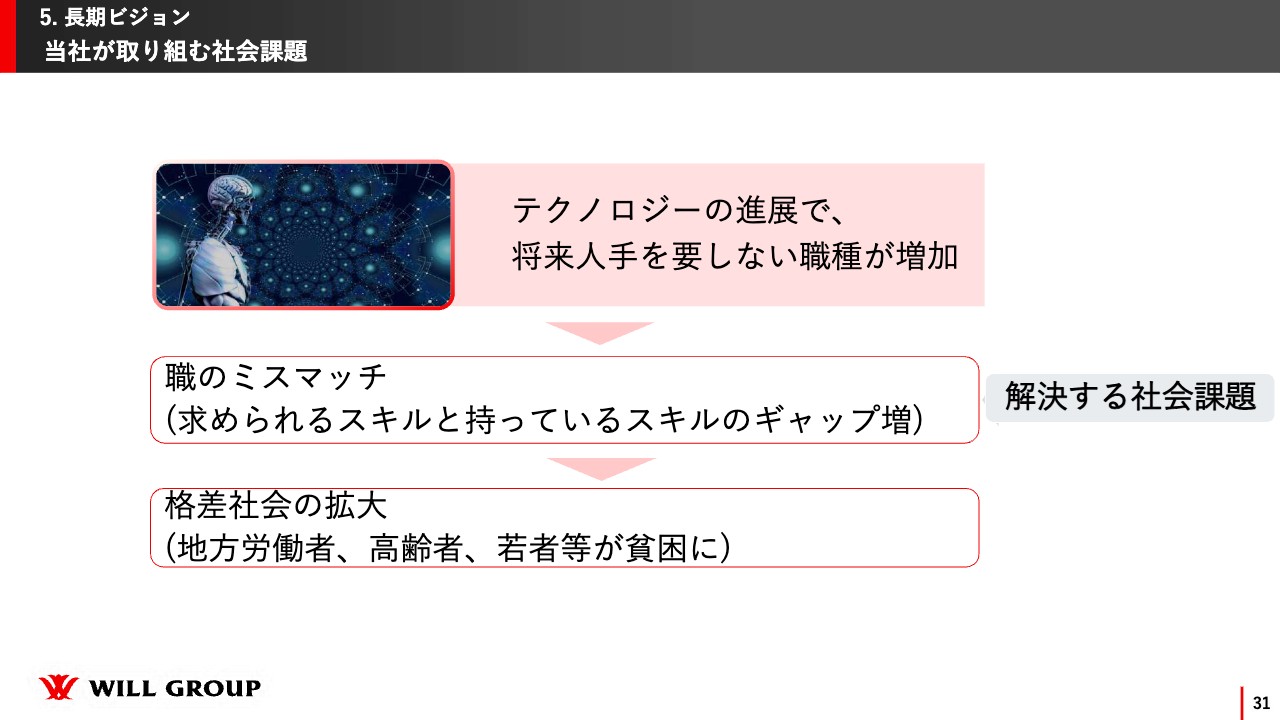

外部環境の変化

外部環境の変化はさまざまありますが、労働市場において、働く人たちにこれから一番インパクトを与えるのはテクノロジーの進化であると我々は捉えています。

外部環境(労働市場の展望)

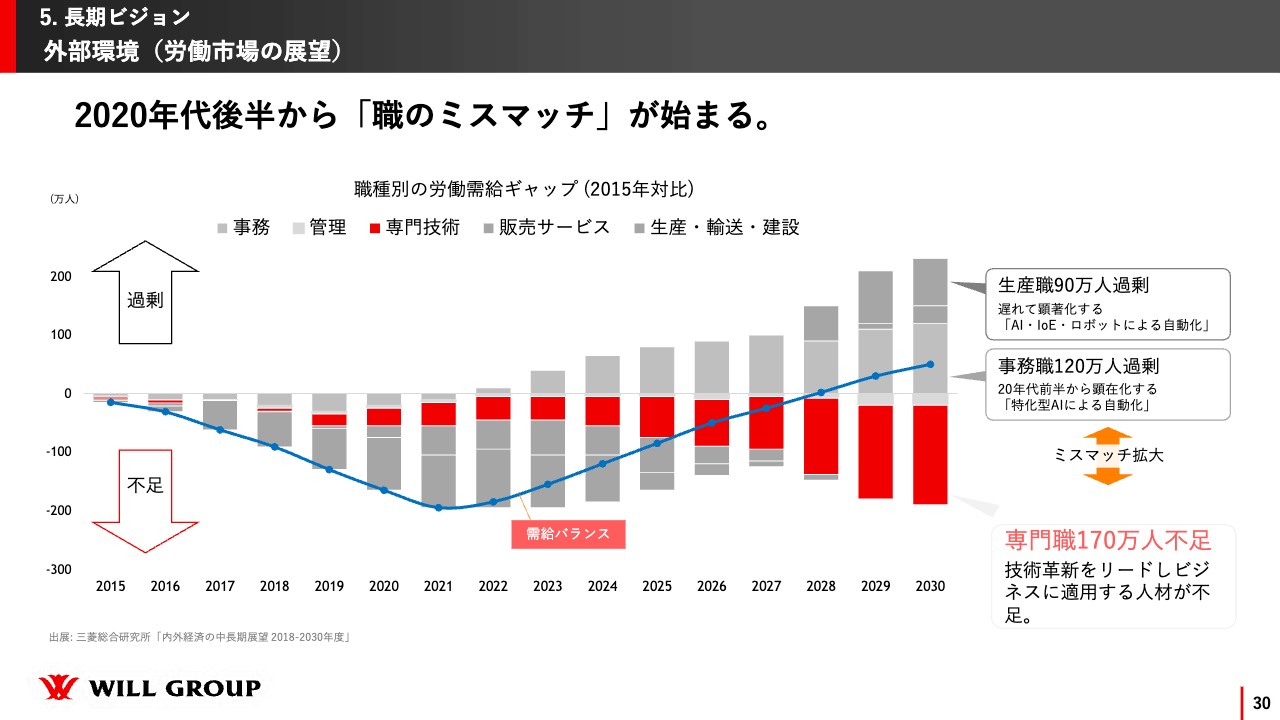

グラフはそのような外部環境の変化を織り込んだ労働市場のシミュレーションです。2015年に作成されたものですので、新型コロナウイルス感染症の影響等は含まれていませんが、2030年までのシミュレーションで、上が余剰、下が不足を表しています。生産職や事務職の方々は余剰となり、専門職の方々は深刻な不足に陥るというシミュレーションです。

予測は予測であり、可能性の1つに過ぎませんが、私は遅かれ早かれこのような状況が発生すると考えています。一方で大きく人が不足し、一方で人が多く余る「職のミスマッチ」という社会課題が形成されていくと捉えています。

当社が取り組む社会課題

慢性的な人手不足やテクノロジーの進化によって職のミスマッチを抱えた労働市場が形成され、今後は地域格差や年齢格差、労働格差といった社会格差が広がっていくと言われています。これは社会にとって非常に深刻な課題です。

しかしながら、私たちとしては非常に大きなチャンスだと捉えています。さまざまな人口動態の国がある中で、人口が増えている国の労働市場は、経済としては非常にウェルカムかもしれませんが、一人ひとりの働く人にとってはチャンスがそれほど多くありません。

国内の慢性的な人手不足とテクノロジーにより、必要とされる職種群の潮目がこれだけ大きく変わっていくということは、未経験だった人がエキスパートになるチャンスでもあります。

私は人材業界を20年ほど経験していますが、例えば10年前の人材紹介市場では、転職エージェントも年齢を転職の成否を担う条件としていたほど、35歳以上では転職が難しいと言われていました。

しかし、今は40代でも50代でも転職市場においてはいろいろなチャンスがあるように、やはり人手不足やテクノロジーの進化によって職のミスマッチが形成されていくと、今までなかったさまざまなチャンスが生まれてくると考えています。

そして、ウィルグループには2万人の有期雇用で働くスタッフがいます。彼らにとってもエキスパートになっていく大きなチャンスだと捉えています。我々はこの社会課題を機会と捉えてチャレンジし、大きく成長していきたいと考えました。

当社グループが取り組む社会課題

具体的にどのような挑戦をしていくかと言いますと、働く人をエキスパートにするキャリアパスの「最大化」と「最適化」を行っていきます。未経験の方々がスキル・キャリアを形成して、市場で大いに評価されるようなエキスパートになれるよう育成していきます。

我々は新中期経営計画期間の3年間、それ以降もケイパビリティの向上に継続的にチャレンジすることで、キャリアパスの「最大化」と「最適化」を実現していきたいと考えています。

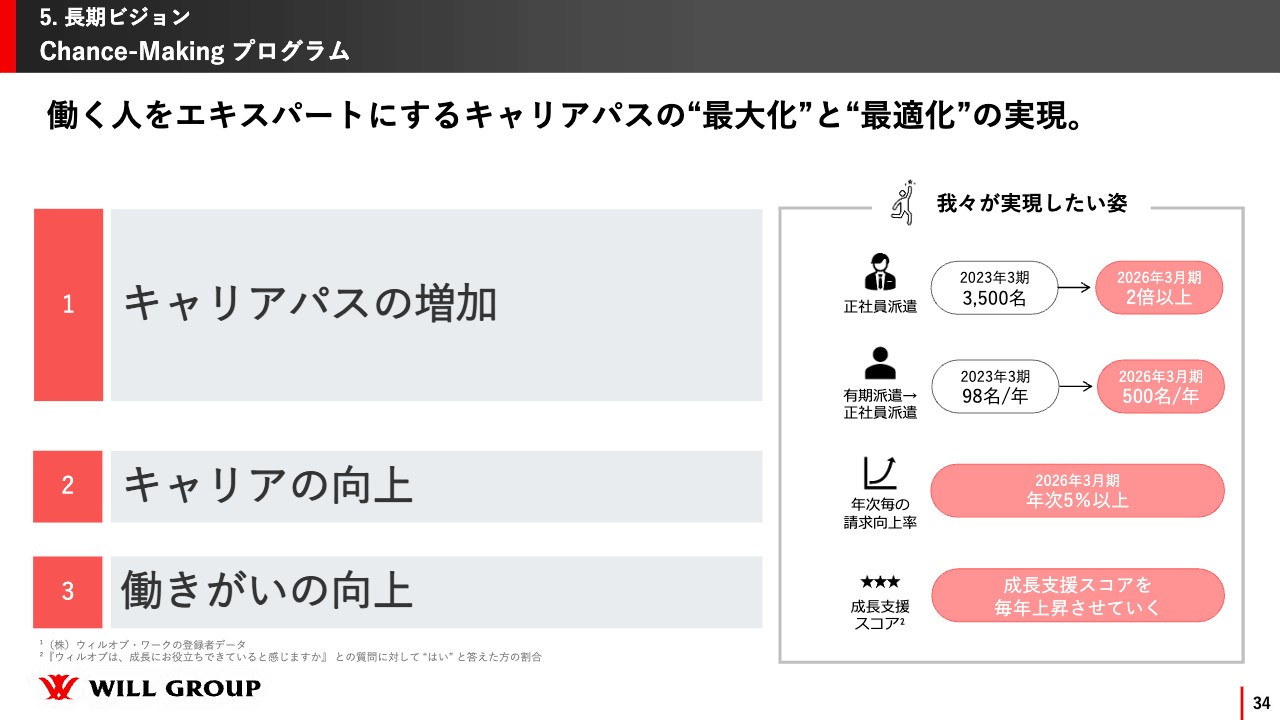

Chance-Making プログラム

具体的には、この3年間で3つのことに取り組みます。スライドの右側にそのための具体的な4つのスコアを記載しています

1つ目はキャリアパスの増加です。国内において成長のドライバーとなる正社員派遣は、現在建設も含めるとトータルで3,500名いますが、こちらを2倍以上の7,000名まで伸ばします。

そして、有期で働くスタッフをエキスパートにチャレンジする正社員派遣に転換していきます。前期では100名弱でしたが、3年後は最低でも5倍の500名にしたいと考えています。

2つ目にキャリアの向上です。キャリアパスに乗って正社員になっただけでは、エンゲージメントはまったく上がらないと考えています。当然キャリアと同じように、当社で働く正社員の報酬は上げていく必要があります。そうなった場合に、評価するのはお客さまです。そして、その評価は請求額に表れることになります。したがって、請求向上率を年次で5パーセント以上上げていきます。

3つ目は働きがいの向上です。成長実感を働きがいと位置づけており、それを高めていくために、我々は成長支援スコアを高め続けることにチャレンジします。ウィルグループがどれだけ成長機会、成長環境を作ってくれたか、「あなたの成長にどれだけ当社が支援できているか」というアンケートを取り、そのスコアを上げていきます。

まずはこの3年、この3つの指針にのっとり、我々は4つのスコアにチャレンジしていきます。この達成が、当然国内Working事業の主戦略においても大きくポジティブなグロースをもたらすと考えており、社会的にもとても価値のあることができるのではないかと考えています。

私からのご説明は以上です。ご清聴ありがとうございました。

質疑応答:M&A投資でターゲットとする分野について

司会者:「ウィルグループはM&A投資を再開する意向を表明しています。一般論として、どのような分野が優先ターゲットになるのでしょうか?」とのご質問です。

角:こちらは先ほどお伝えした長期ビジョンとも連動するのですが、エキスパートへのキャリアパスのラインナップを増やしていきたいと考えています。また、正社員派遣をより成長させていくことを考え、エンジニア領域の派遣、紹介の領域を考えています。

加えて、働いている方々のキャリアをより上げていくとなると、資格取得や教育の事業も、我々が今後強化していきたい重要なポイントとなるため、これらが対象となります。

質疑応答:建設領域における新卒未経験者の採用見通しと研修体制について

司会者:「建設領域で新卒未経験者を増やしていくことについて、採用環境悪化ともありましたが、人材確保は可能なのでしょうか? また、新卒未経験者の研修体制についても教えてください」とのご質問です。

角:おっしゃるとおり、採用環境は非常に難しい局面がずっと続いており、これからはもっと難しくなるというのは、ご想像のとおりです。

しかしながら我々としても、建設領域において、例えば新卒採用では2年前は100人採用するのがやっとでしたが、その後はそれを乗り越えて250人以上採用でき、現段階はさらに採用することができています。つまり採用環境は悪化していても、我々自身が採用チャネルを拡大することで、採用人数を倍増させることができています。

簡単に言うと「採用チャネルを増やします」ということですが、当社の採用チームがしっかりとノウハウを貯めているからこそ、これだけのパフォーマンスが出せているのだと思います。来年4月度入社の採用も、非常にオンペースで進んでいるため、人材確保は可能というお答えになります。

新卒未経験者への研修体制に関しては、入社時に新卒では2ヶ月間から3ヶ月間、中途採用では1ヶ月間の研修を実施しています。また、未経験の方の受け入れに関しては、受け入れ企業側でしっかり研修を準備していただいています。

ただし、就業先に行ったままだと当社とのエンゲージメントが下がってしまうため、継続研修や資格取得研修などを用意しています。建築、土木、設備のそれぞれでキャリアスタイルが違うため、入社時以外では1社員当たり年間2種類から3種類の研修を受けていただいています。

質疑応答:無期雇用拡大における、リスク対策について

司会者:「新中期経営計画では無期雇用の拡大を進めるとのことですが、人材需要が低下する局面では、長期的に考えると無期社員を抱えることはリスクではないでしょうか?」というご質問です。

角:無期雇用を増やすことは、有期雇用と比べるとリスクは当然大きくなります。しかし、大きく捉えると、慢性的な人手不足が続いていくため、無期雇用の拡大のリスクが顕在化することは、すさまじいリセッションがある場合以外には、そこまでないのではと思います。ただし、我々の万が一の備えとしては大きく2つあります。

1つは、特定の分野に絞って正社員派遣をしないことです。特定のインダストリーで厳しいシチュエーションになった時に、その方々がピボットする場所を作るため、また、我々としてもできる限りキャリアパスを増やしたいと考えていますので、分野を複数チョイスしておきます。

さらに、仮に正社員全体が厳しくなった場合の備えに関しては、例えば食品や介護といった比較的ディフェンスが強い領域と言いますか、景気後退局面の中でもあまり影響を受けない分野において、我々は長らく有期雇用ベースの請負や委託を受けています。

そこに十分に大きいボリュームを持っておき、正社員たちの今のキャリアが難しいシチュエーションにおいて、一時的にピボットしてもらう、あるいは、長い派遣期間で契約することで、安定的に勤務できる枠を保有しておくといったように、リスクに備えたチャレンジの仕方を考えて展開しています。

質疑応答:マーケットの評価について

司会者:「新中期経営計画の最終年度の数字も、そこまでスケールしないこともあり、マーケットの評価は低くなっています。この点について、どのように受け止めていますか?」というご質問です。

角:減益の計画を出しているため、そのような厳しい評価をいただくことは当然と受け止めています。しかし、我々の国内Working事業が再成長するためには、一定の期間とコストが必要になります。今期・来期の足元の業績は控えめですが、我々が狙うKPIを十分に達成し、3年後には大きな成長につなげたいですし、つなげられると思っています。ぜひ、3年後にご期待いただければと思います。

質疑応答:ウェルグループの強み、キャリアパス、需要について

質問者:派遣業界に詳しくないため、ざっくりとした質問ですが、3つお願いします。1つ目は、派遣業界全体として業績好調な企業が多く、企業数もかなり多い中で、御社の派遣請負ビジネスと他社との違いについて、どのようなところが一番の強みだとお考えでしょうか?

2つ目は、キャリアパスについてです。現状、派遣社員の方は有期雇用で軽作業中心が多いとお見受けします。今後、建設業を請けるにあたっては正社員の派遣となりますが、現在軽作業をしている有期雇用の方が、クライアント先の需要に合わせてシフトすることはありますか? もしくは、先ほどご説明があったように、建設業が景気の低迷などで厳しくなった場合には、正社員が軽作業や、あるいは食や介護の領域に派遣される流れもあり得るのでしょうか?

3つ目に、現在は九州で半導体工場の建設ラッシュが起こっていますが、それに合わせて将来的に御社が見込んでいる需要はありますか?

角:まず、派遣業界全体が好調で、数多くの企業がある中で、ウィルグループ、ウィルオブは、他社と比較してどのような強みを持っているのかについて、お答えします。

当社は、基本的に競合が少ないニッチな領域をセレクトして始まっています。今では多くの他社が参入している、販売やコールセンター、食品関連の軽作業、介護の領域において、お客さまよりもコスパの高いオペレーションマネジメントを展開できるというのが、我々が今まで培ってきた最大の強みです。

例えば、家電量販店の携帯のキャリア販売の現場では、お客さまよりも圧倒的に成果を出すために、どのようなオペレーションを組むのか、1人1人のスタッフの教育をどう作っていくのかなどを、すべて構築していきます。コールセンターは、お客さまが運用するセンターよりも着台率を高く、良いパフォーマンスを出すこと、製造ラインも同様に効率性の高いオペレーションを作ることが、我々の強みです。

2つ目は、有期の派遣スタッフを正社員にキャリアシフトさせていくのか、もしくは、正社員を有期で派遣してきた現場にシフトすることはあるのか、どのようなキャリアパスを考えているのかという質問でよろしいでしょうか?

こちらに関しては、基本的には前者です。つまり、2万人のスタッフを、例えば建設の施工管理技士や営業職、製造のエンジニアというように、正社員としてキャリアを高められる職種に転換していくという取り組みです。

しかし、実際のところ、前期においては年間100人しか転換できていません。現段階でいうと、一般的な採用市場の中で、新卒・中途を年間で何千人も採用していくことが主流です。ただし、今後は1人当たりの採用単価がますます上がります。私自身の考えでは、有期雇用もしくは正社員雇用で1人採用する際の採用単価は、当社の金額で見ると約10倍違います。

10倍高い採用単価で他社以上にグロースするためには、単純に採用費をどんどん投下しなくてはなりません。それは経済効率性としていかがなものかというのもありますし、おそらくみなさまから見ても、他社の戦略と対比してあまり変化を感じないのではないかと思います。

我々にはこれまで培ってきたオペレーションマネジメントの中で、高いパフォーマンスを出すために積極的にがんばっている有期で働くスタッフたちが2万人います。この人材は、他社にはなかなかいません。

この方々がエキスパートとして次のキャリアに踏み出していくことは、他社では行っていないことであり、我々だからこそできることです。人材とキャリアパスをハイブリットすることで、他社よりもポテンシャルが非常に高くスキルフルな人材が、正社員としてお客さまの職場で活躍していくだろうと、この2つを展開していきたいというところです。

3つ目は、九州で半導体工場が非常に増えている中で、半導体領域に関して、何かウィルグループでの展開はないのかというご質問だと思います。こちらに関しては、外国人管理受託の特定技能の領域で半導体を狙っていきます。

特定技能において我々がスコープするのは、半導体や自動車部品、および電子部品の領域です。リサーチしていく中で、これらの領域が特に伸びており、我々の持っているノウハウをすぐに展開できると見ています。

この銘柄の最新ニュース

ウィルGのニュース一覧- 【配当利回り3.7%】オペレーター派遣業界1位。カテゴリ特化で強み発揮の人材サービス高配当株 2026/02/01

- ログミーFinance主催「個人投資家向けIR セミナー」登壇のお知らせ 2026/01/26

- 信用残ランキング【売り残増加】 三菱UFJ、クリレスHD、IHI 2026/01/18

- “夢追う派遣社員”へ夢を叶える活動資金支援 『ウィルオブ財団』第5期支援者が決定! 2026/01/16

- デンマークで日本製介護ソリューションのPoCを開始 2026/01/15

マーケットニュース

おすすめ条件でスクリーニング

ウィルグループの取引履歴を振り返りませんか?

ウィルグループの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。