日本情報クリエイト、売上・営業利益ともに修正計画を上回る 人材投資も一巡し高い利益率への回帰を図る

~不動産取引でたくさんの笑顔がうまれる社会の実現を目指して~

米津健一氏:みなさま、おはようございます。本日はお忙しい中、日本情報クリエイト株式会社の通期決算説明会にご参加いただき誠にありがとうございます。

本日は、まず我々の事業内容をあらためてご説明し、その後、2023年6月期の通期決算の結果についてお話しします。それから、進行期の2024年6月期の計画と今後の事業展開についてご説明します。

まず、我々の事業についてです。我々は不動産業者を対象にビジネスを行っており、不動産取引でたくさんの笑顔がうまれる社会の実現を目指しています。不動産業界はGDPの割合もかなり大きく市場も大きいです。この領域をデジタル化することにより、スムーズな取引が行われ、たくさんの笑顔がうまれることを目指して事業を行っています。

ミッションとして「関わる全ての人をHAPPYに」、ビジョンとして「テクノロジーで不動産領域に革新的プラットフォームを創造する」を掲げて取り組んでいます。

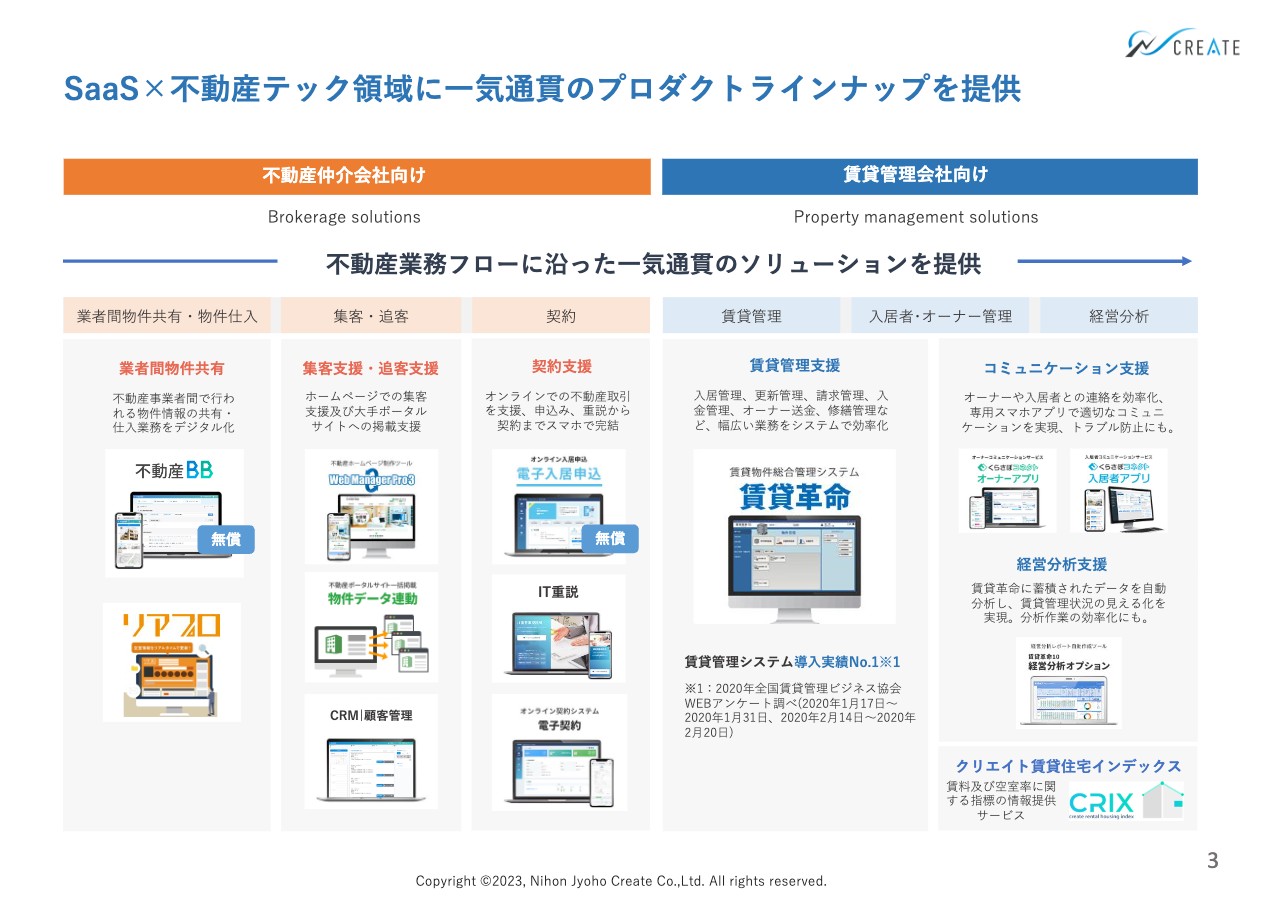

SaaS×不動産テック領域に一気通貫のプロダクトラインナップを提供

具体的なプロダクトラインナップです。我々の特徴として、不動産領域での物件の仕入れから集客・追客、契約、管理まで一気通貫のプロダクトを持っていることが最大の強みです。近年も商品が継続的に追加されており、ラインナップが整ってきています。

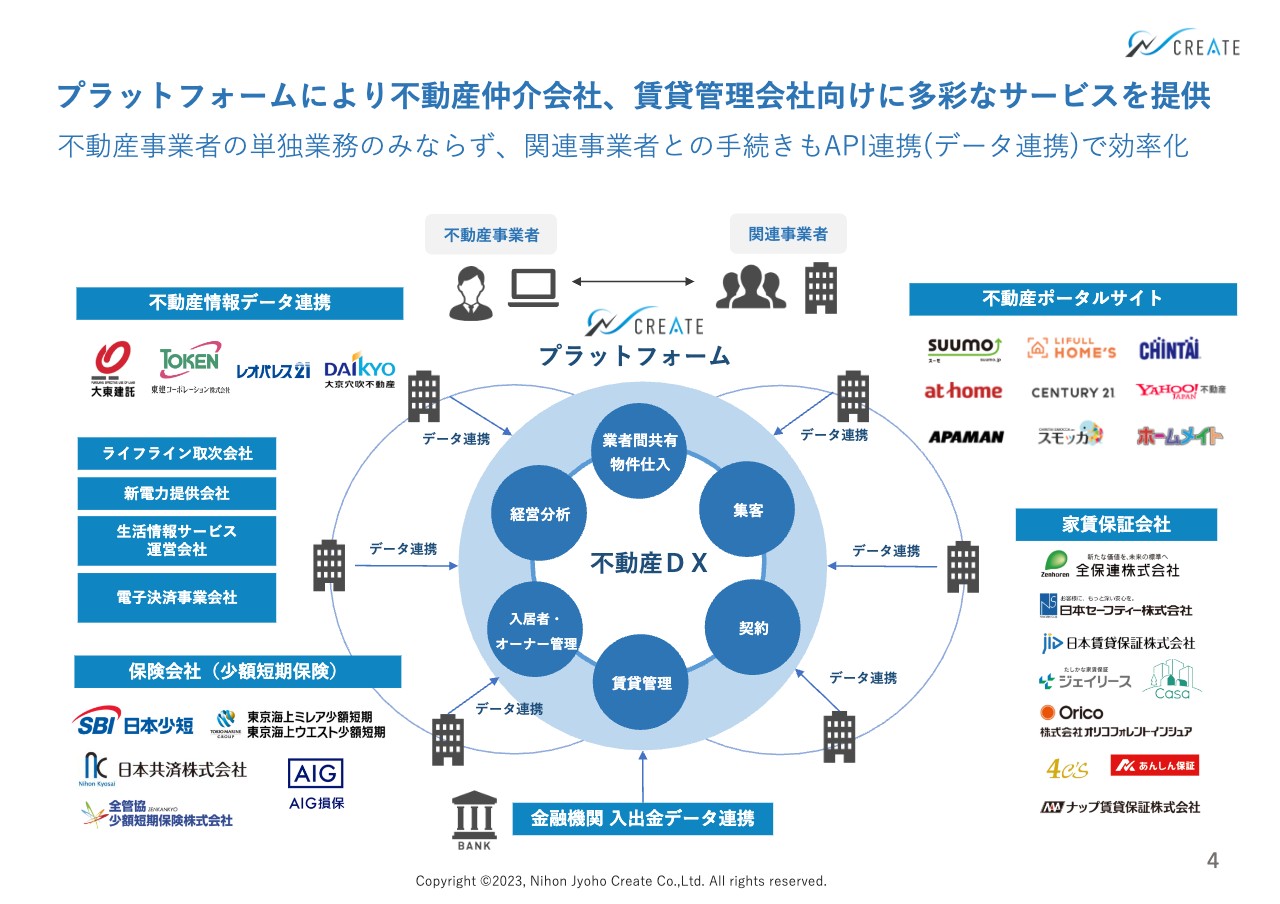

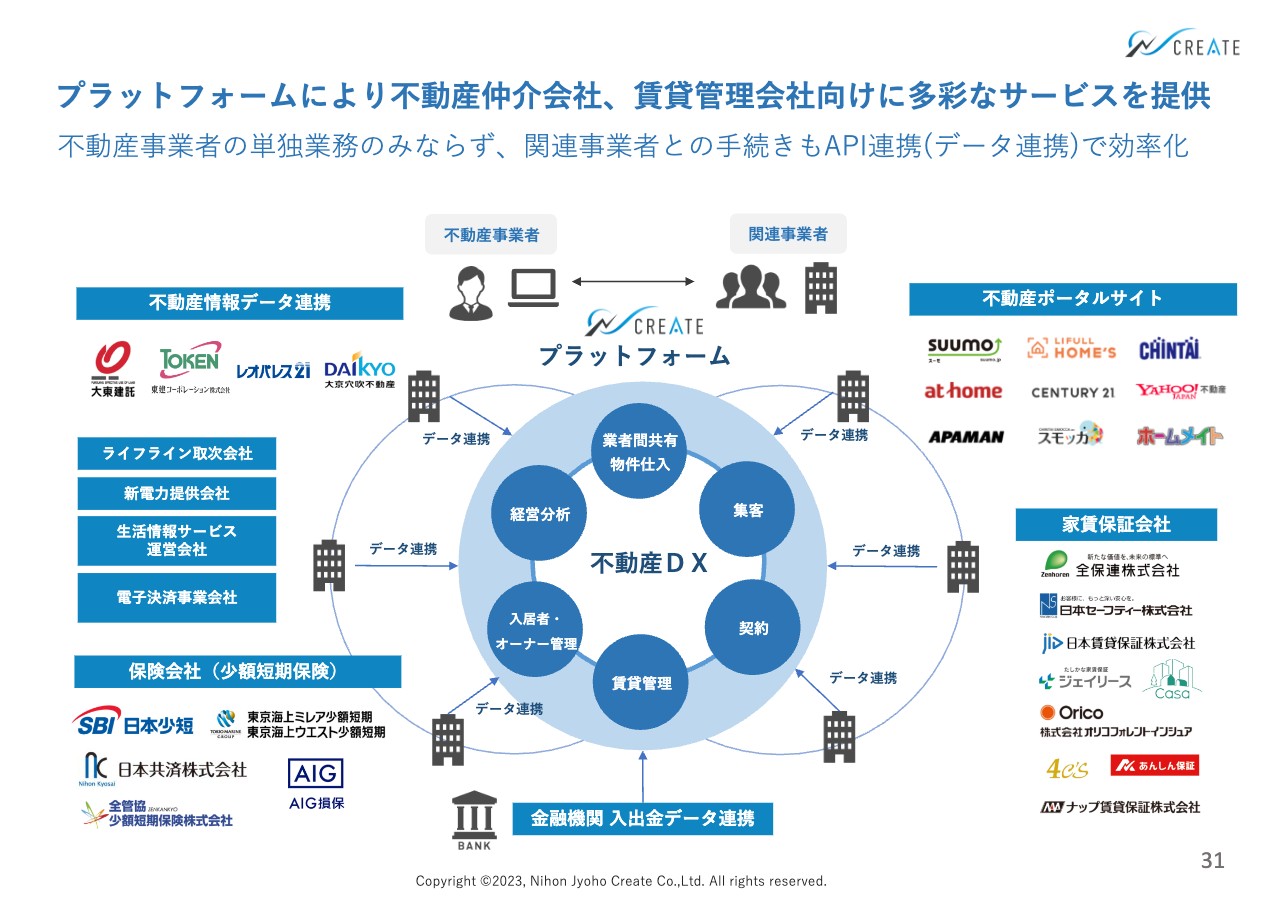

プラットフォームにより不動産仲介会社、賃貸管理会社向けに多彩なサービスを提供

我々が以前から目指しているところに、プラットフォーム作りがあります。不動産取引を行う上で、当社の仕組みがあることにより、不動産業務や関連事業者との手続きがスムーズに進み、たくさんの笑顔が生まれることを目指しています。そのために、プラットフォーム作りに取り組んでいます。

スライド中心に示しているのが、今、我々が推奨している不動産DXで、不動産業者の業務効率化や売上アップにつなげるものです。

お客さまのサービスをより良いものにしていく不動産DXを推し進めながら、不動産ポータルサイトや家賃保証会社、金融機関、保険会社、電子決済サービスなど不動産取引に関わるさまざまな方も含めて、API連携によってよりスムーズな取引の実現を目指しています。

こちらは現時点では収益があまり出ていませんが、先々には大きな収益につなげていこうと考えています。そのためのプラットフォーム作りを推進している最中です。

エグゼクティブ・サマリー

エグゼクティブ・サマリーです。売上高は37億7,000万円となりました。みなさまにご迷惑をおかけした第2四半期決算時に下方修正した修正計画をクリアしています。営業利益は3億2,900万円で、こちらも計画をクリアしました。ただし、当期純利益については、税率の関係もあり、残念ながら計画に届きませんでした。

この業績を踏まえながら、さまざまなトピックスについてお話しします。まず、人材戦略については、前々期、前期から営業メンバーを増員し、お客さまに、よりリーチを伸ばしていこうと取り組んできました。教育も含め、我々の想定よりも成長が遅れていましたが、前期は教育がしっかりと一巡し、メンバーの力量が上がってきています。

また、お客さまをより集客していくためにインサイドセールスの強化を行いました。加えて、今年度は納入後のお客さまの導入支援などのカスタマーサクセスもかなり強化しています。

顧客・商品戦略については、日々既存商品の強化を行っているのはもちろんのこと、今年度は、我々が無償で提供している「不動産BB」のさらなる強化を図り、2023年1月にリニューアル版をリリースしました。

また、昨年M&Aを実施したリアルネットプロの「リアプロ」と我々の商品との連携については、主要なサービスを中心として、着実に連携できる状態を確立しました。さらに、2023年8月10日にはAI査定を利用した管理会社向けの新しいサービスもリリースしています。

我々が目指しているプラットフォーム構築については、各社とのデータ連携が着実に進んでいます。例えば、これまでの累計で、家賃保証会社は42社、保険会社は5社と連携しています。また、電子決済に関するデータ連携や、ライフライン取次業者との連携など、不動産取引に関連する多くの関連事業者と連携しています。

「CRIX」は、我々が保有している不動産データを活かし、より精緻な不動産情報の統計が取れるサービスで、こちらも販売をスタートしています。

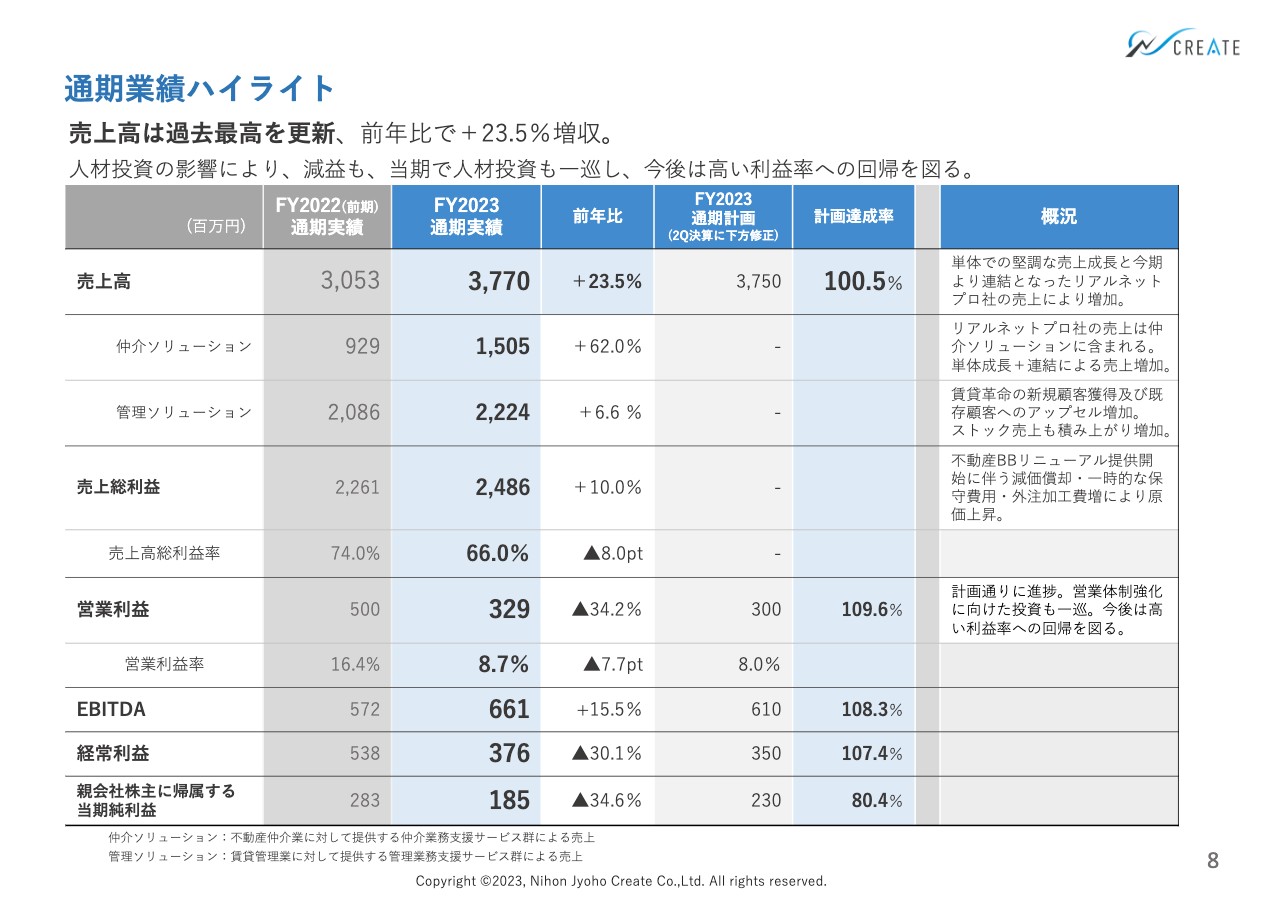

通期業績ハイライト

売上高は前年同期比23.5パーセント増の37億7,000万円で、過去最高となりました。これにより29年連続の増収を実現しました。営業利益は3億2,900万円、EBITDAは6億6,100万円となっています。

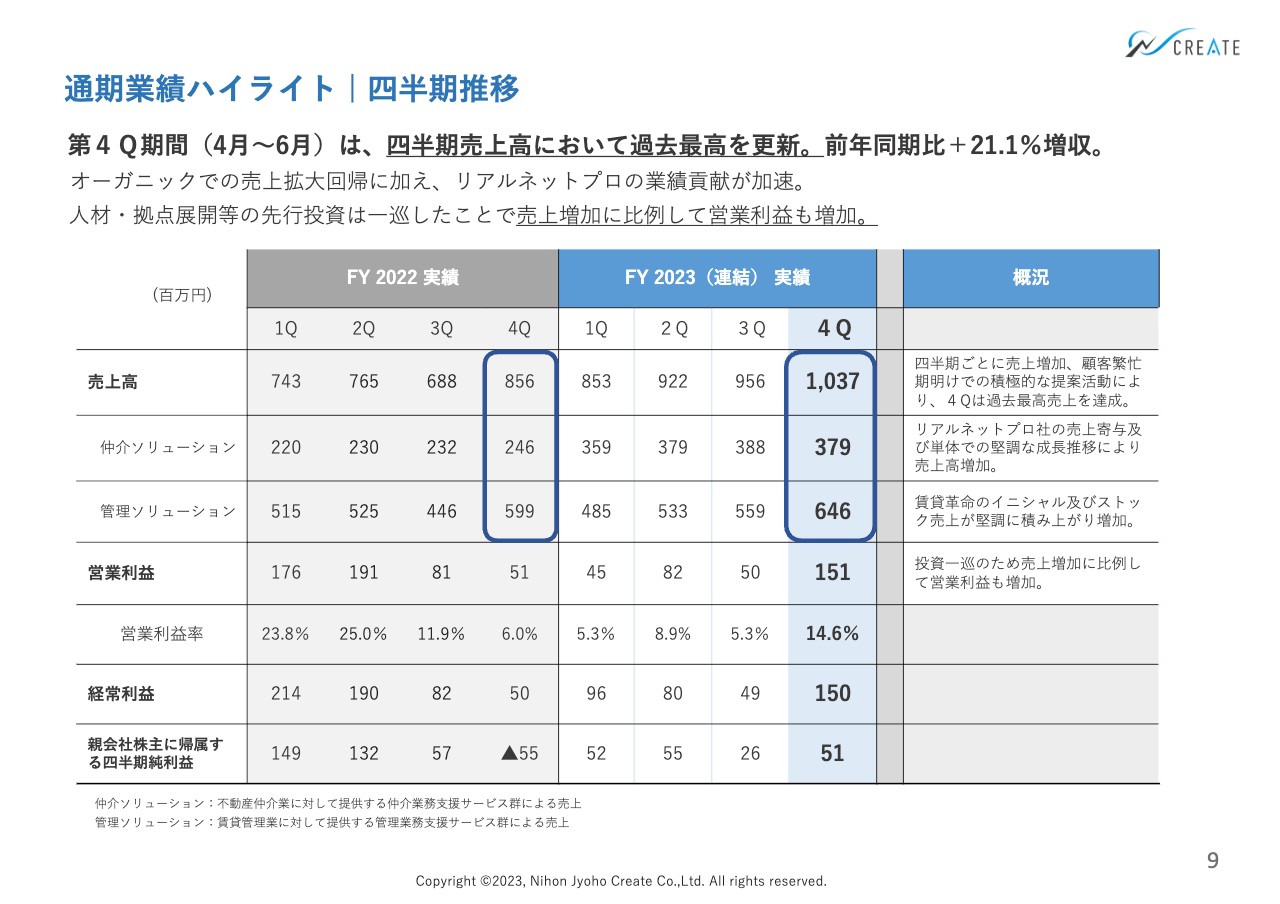

通期業績ハイライト | 四半期推移

四半期ごとの比較です。第4四半期においては、売上高は前年同期比21.1パーセント増の10億3,700万円で、過去最高を更新しました。オーガニックでの売上拡大もありますが、M&Aを行った子会社のリアルネットプロの業績も貢献しています。

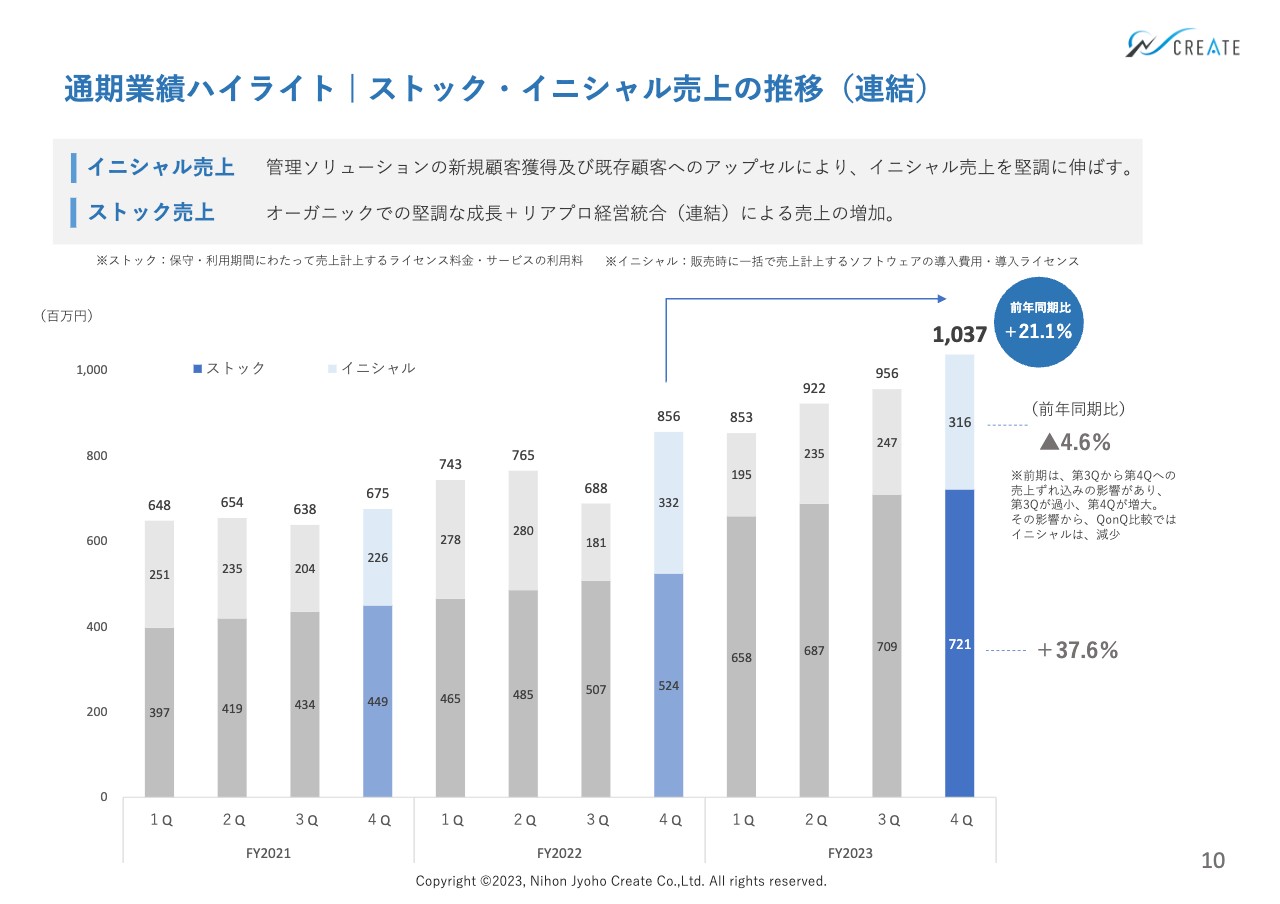

通期業績ハイライト | ストック・イニシャル売上の推移(連結)

ストック売上・イニシャル売上の推移です。我々は、フロー収益よりもSaaSでのストック収益を伸ばす方針で進めています。ストック売上は、前年同期比で37.6パーセント増となりました。

イニシャル売上は、ストック売上に力を入れている関係もあり、トータルとしては前年同期比でマイナスとなりました。しかし、全体の売上で見ますと、前年同期比で21.1パーセント増となっています。

解約率の推移

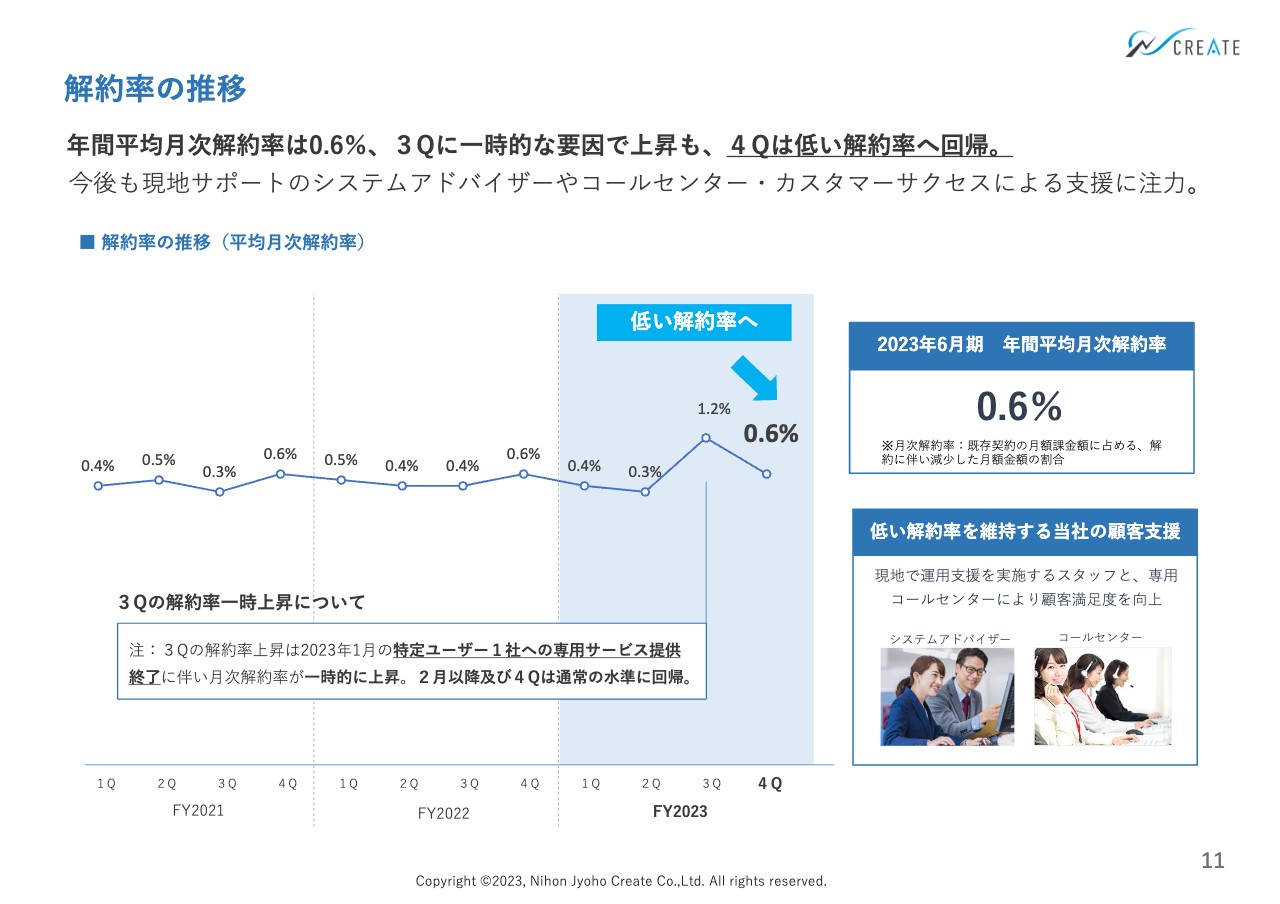

我々が非常に重視している解約率の推移です。当社の解約率は以前より低位で安定しており、お客さま満足度も高く、当期の年間平均月次解約率は0.6パーセントとなっています。

第3四半期で1.2パーセントと少し上昇しましたが、スライドに記載のとおり、特定の1社の課金額が大きかったことが影響しています。第4四半期においては、過去と同様に低い解約率となっています。

我々はお客さまを大事にサポートしていくため、解約率の改善に非常に力を入れています。この数字は、コールセンターの充実や導入時のカスタマーサクセス等をしっかりと強化してきた結果だと感じています。

解約を減らすことが、お客さまから適性に評価されることにつながっていくと思っています。事業を継続する上で大切なKPIだと考えていますので、これまで以上に強化していきたいと考えています。

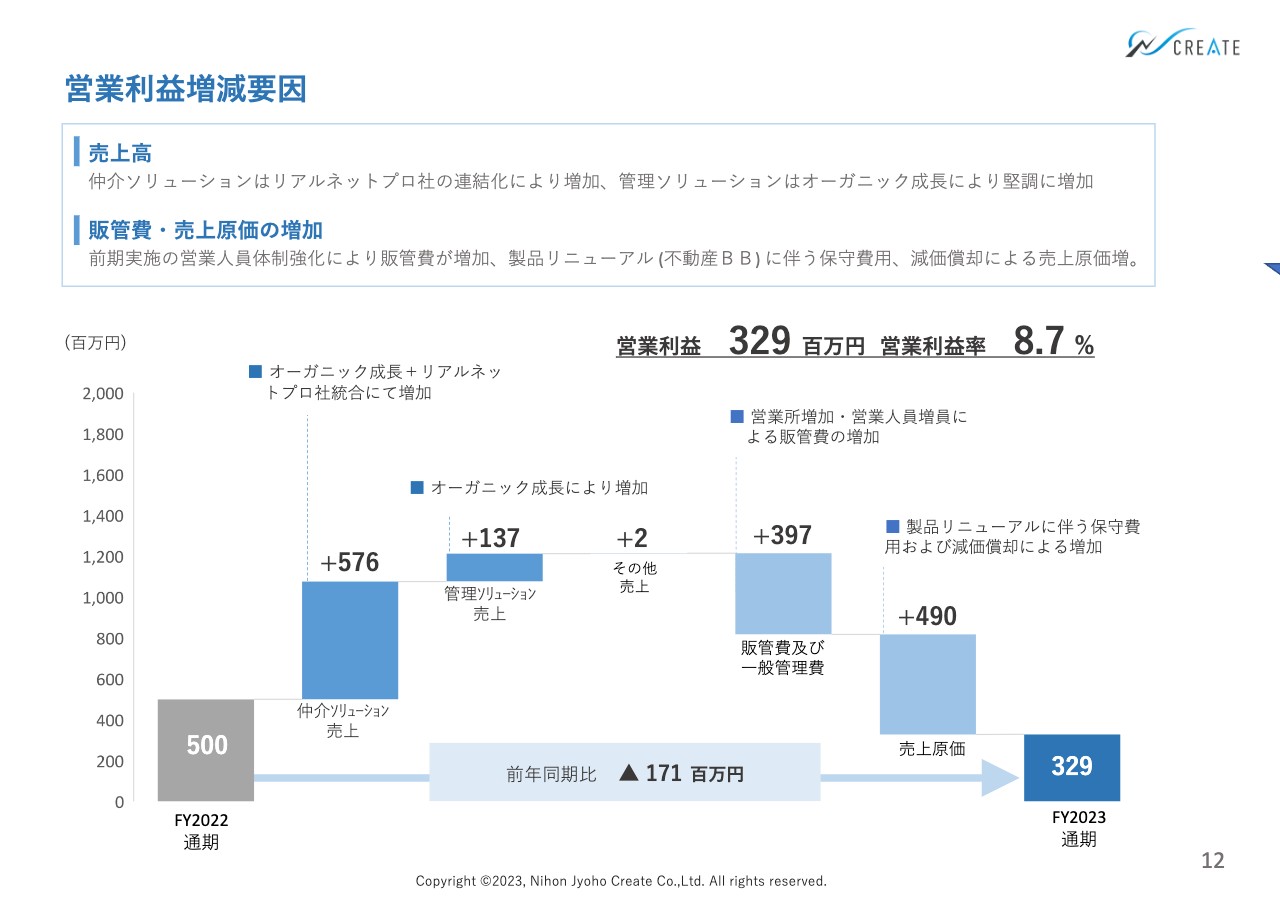

営業利益増減要因

営業利益の増減要因です。売上高については、仲介ソリューション、管理ソリューションともに増加しています。特に仲介ソリューションは、リアルネットプロとの連結により増加しています。

販管費は、前々期、前期に営業所と営業人員の増加を行ったため増加しています。売上原価については、保守費用および新規にリリースした「不動産BB」の償却費用の発生で増加しています。

その結果、営業利益は3億2,900万円となりました。販管費等が増えていますが、営業メンバーの増員が一番大きく影響しています。これに関しては、専門部署を介した教育によって一人ひとりがスキルアップしていますので、今後は利益を生んでいくことにつながるだろうと考えています。

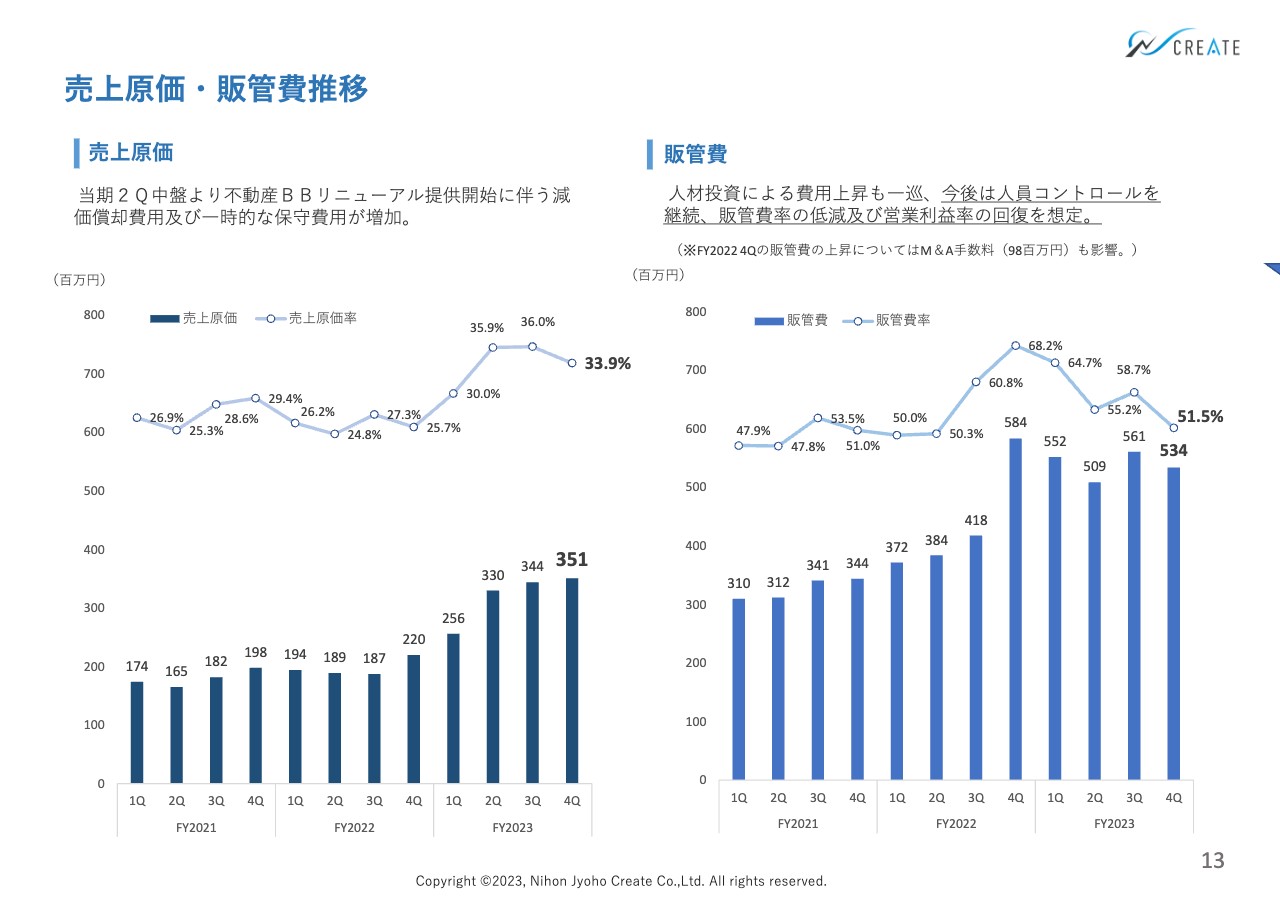

売上原価・販管費推移

売上原価・販管費の推移です。原価および販管費ともに、全体的には右肩上がりになっています。人員の増加や先行投資を含めた減価償却などで原価および販管費の金額は増えていますが、スライドの折れ線グラフが示しているように、第4四半期において売上原価率と販管費率は下がってきています。

これは、売上高が上がり、低い原価と販管費で補っていく流れができつつあるということです。そのような意味では今後、原価や販管費を極端に下げていくよりも、費用がかかるものはしっかりとかけつつ、トップラインを伸ばし、マーケットを獲得していくことに注力していきたいと考えています。

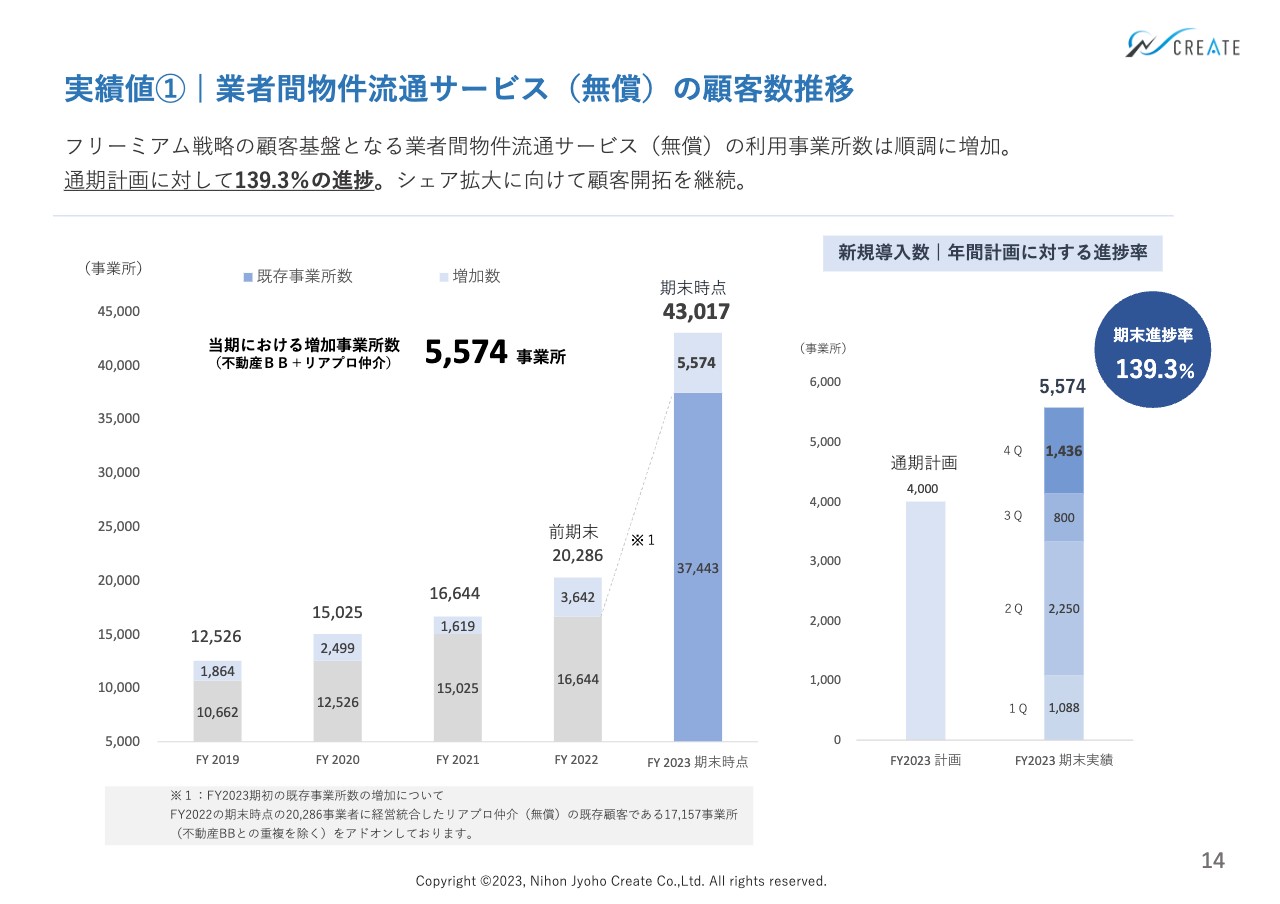

実績値① | 業者間物件流通サービス(無償)の顧客数推移

我々が以前から進めている「フリーミアム」戦略の業者間物件流通サービスの顧客数の推移です。不動産業界で言いますと、一番入口の物件情報を共有する部分です。我々は、この部分を無償で提供しながら顧客基盤をしっかりと作り、その上で我々の有償プロダクトに結びつけていくことを戦略として進めています。

期末時点で、事業所数は4万3,017社となりました。前期は約2万社でしたが、ここに統合したリアルネットプロも加わり、この結果となっています。重複している部分は除いています。単年度での導入実績数は、予定していた4,000社を上回る5,574社で、計画に対する進捗率は139.3パーセントとなりました。

今後、我々が成長していく上で、無償顧客数を増加していくことが、結果としてクロスセル・アップセルによる売上を伸ばすことにつながっていきます。今は収益を生んでいませんが、進行期も確実に増やしてまいります。

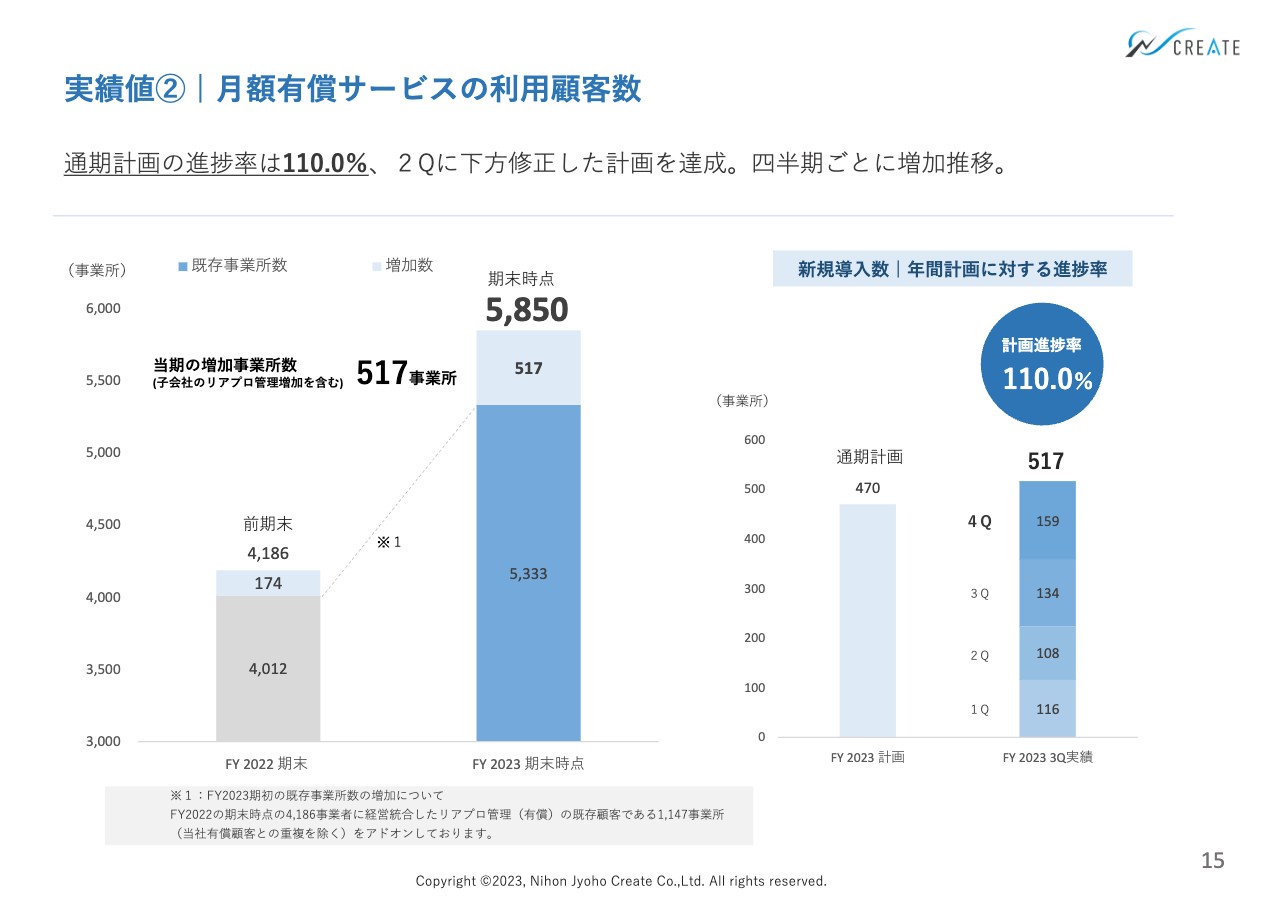

実績値② | 月額有償サービスの利用顧客数

月額有償サービスの利用顧客数についてです。通期計画を470社と下方修正しましたが、これに対して年間で517社増加させることができました。月々の費用をいただいているお客さまが既存事業所を合わせて5,850社となり、堅調に増加しています。

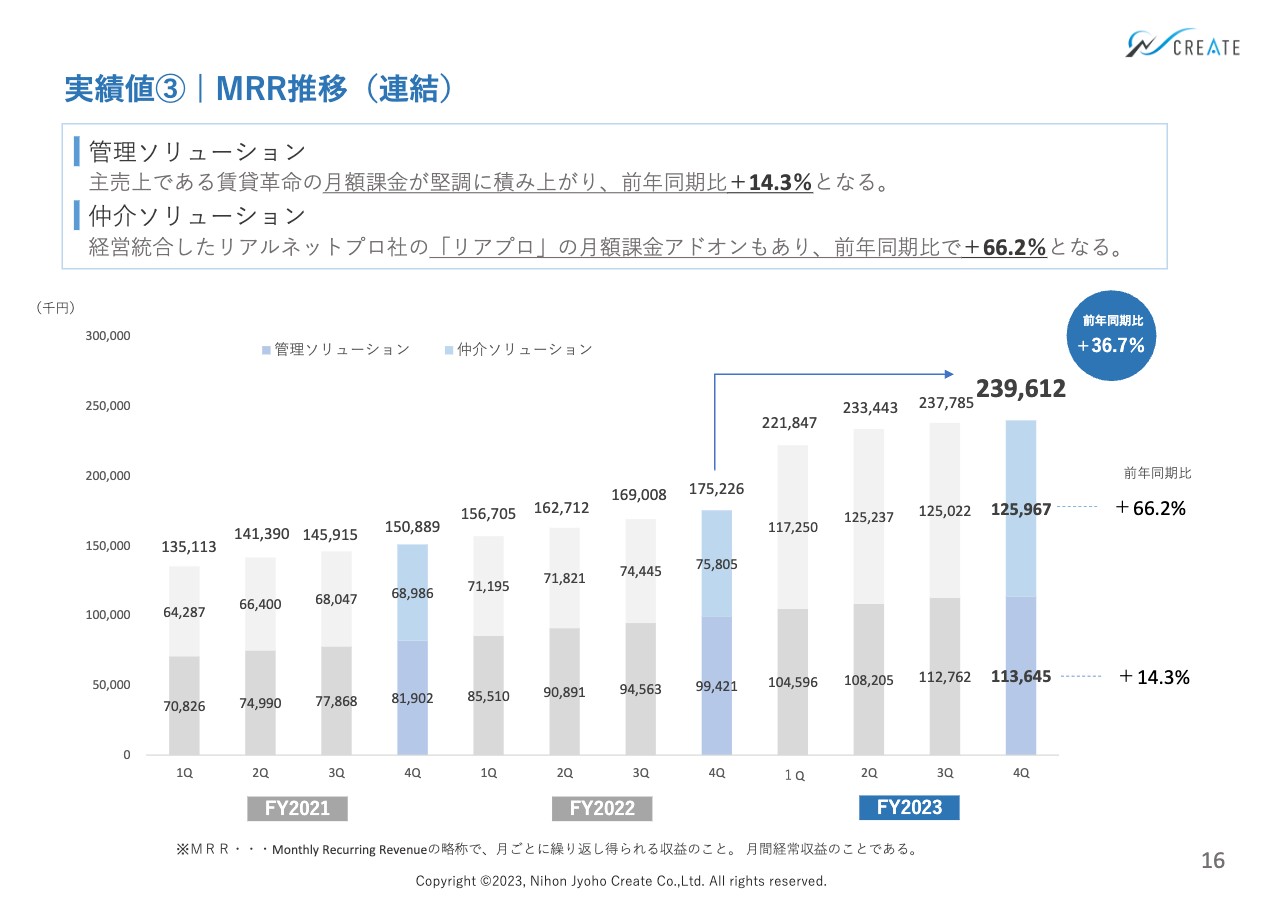

実績値③ | MRR推移(連結)

MRRの推移です。四半期が終わった6月末時点で、前年同期比36.7パーセント増の月額2億3,900万円となりました。通期ならびに四半期ごとに見ても、緩やかではありますが増加傾向で、すべて右肩上がりで伸びている状況です。解約率が低いことも関係して、MRRは着実に増加しています。

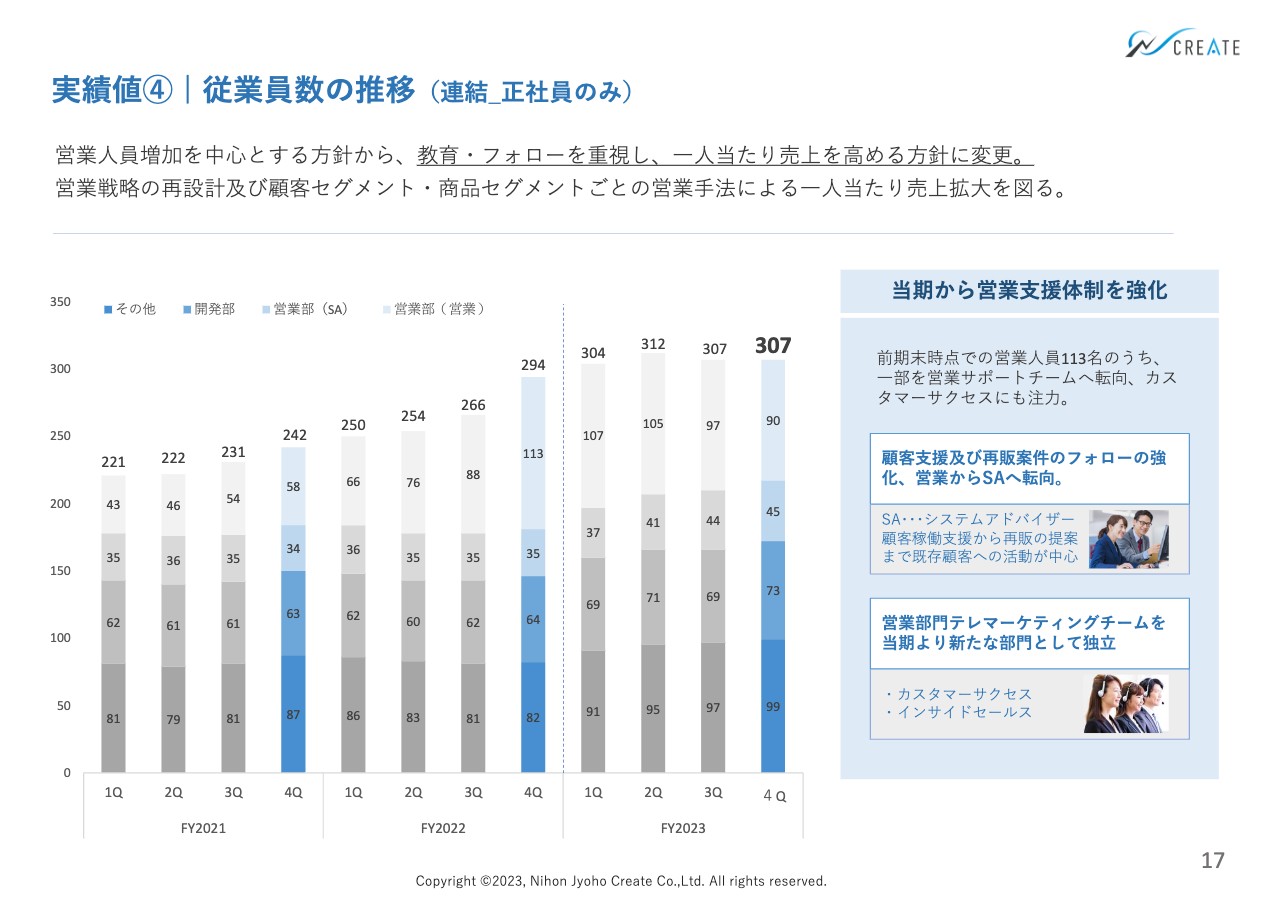

実績値④ | 従業員数の推移(連結_正社員のみ)

従業員数の推移です。スライドのグラフのとおり、前々期、前期と営業メンバーの増員を行い、トータルで307人となっています。

営業部(営業)はやや減ったように見えますが、これはインサイドセールスやカスタマーサクセスに振り分けたことが影響しています。トータルでお客さまを獲得・保持していくため、一部方針の変更も含めてこのようになっています。

人員については前々期、前期のような増やし方ではなく、1人当たりの生産性を上げる動きをしつつ若干名を採用していく考えです。今は人員増よりも、トップラインを上げながら利益を確保していくフェーズに入っていると思っています。

後ほどご説明しますが、今期については一挙に増やすのではなく、若干名増員という流れになる計画です。

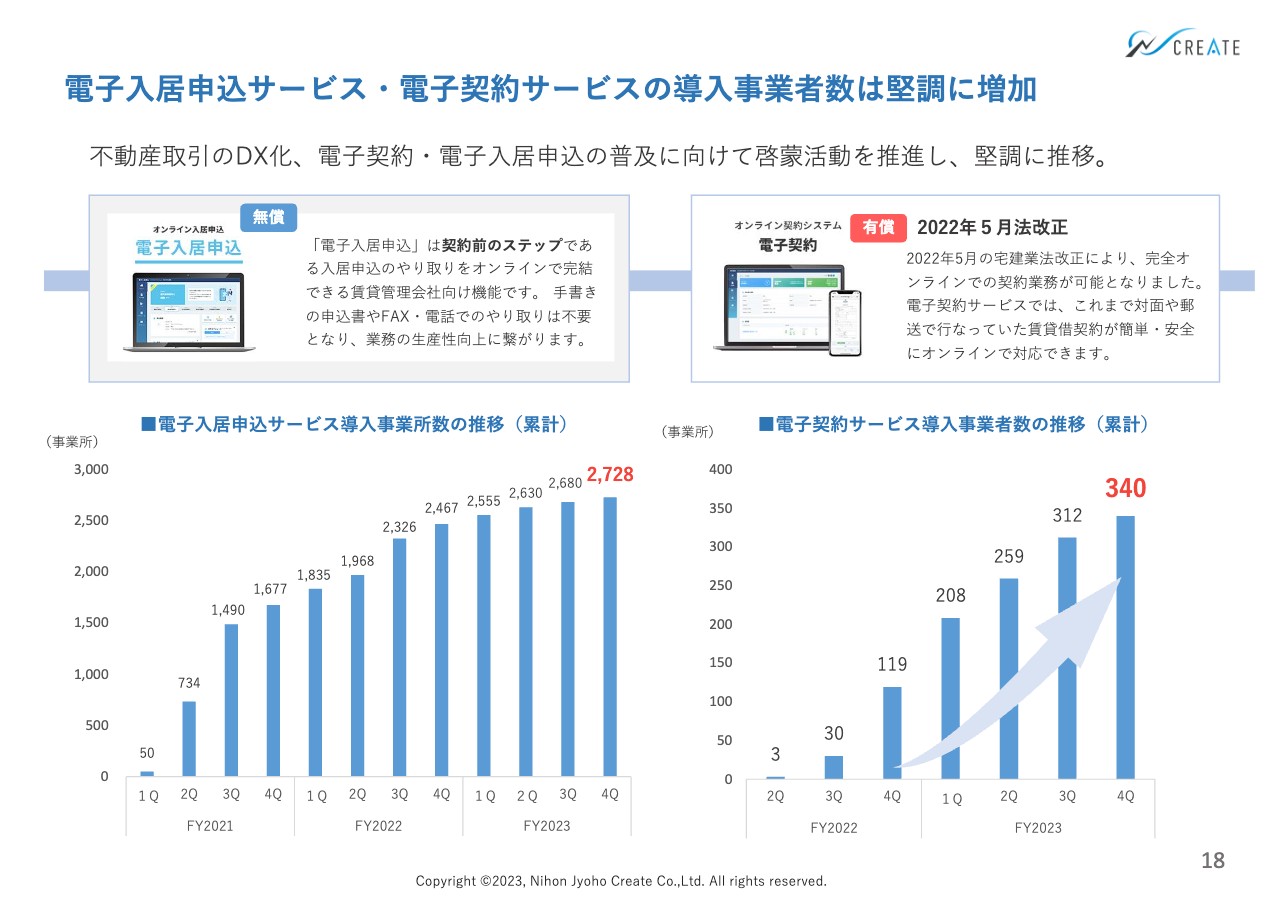

電子入居申込サービス・電子契約サービスの導入事業者数は堅調に増加

電子入居申込サービス・電子契約サービスの導入事業者の推移についてです。2022年5月の宅地建物取引業法改正により、紙ベースの契約書や印鑑を押す作業が不要になりました。この流れによる増加を見込んで、現在も推し進めているところです。

トータルとしては、我々が無償で提供している電子入居申込サービスが増えることで、電子契約サービスの利用者も増えると考えています。不動産取引上、入居申し込みをしないと契約できないため、その両方のデジタル化を広めています。

無償の電子入居申込サービスは、6月末時点で2,728社に導入していただいています。電子契約については340社に導入していただいていますが、まだまだ数が少ないと思われるかもしれません。全体としては、法改正で電子契約ができるようになったという意識をお客さまも持っていますが、先頭を切って進めていくまでになかなか到達していません。

ただし、大手をはじめどんどん使われてきており、活用していこうという流れになってきています。我々としても今後、非常に楽しみなところです。拠点を展開し、人員の増加も進めてきたため、今期はより活用を増やしていくのが戦略の1つです。

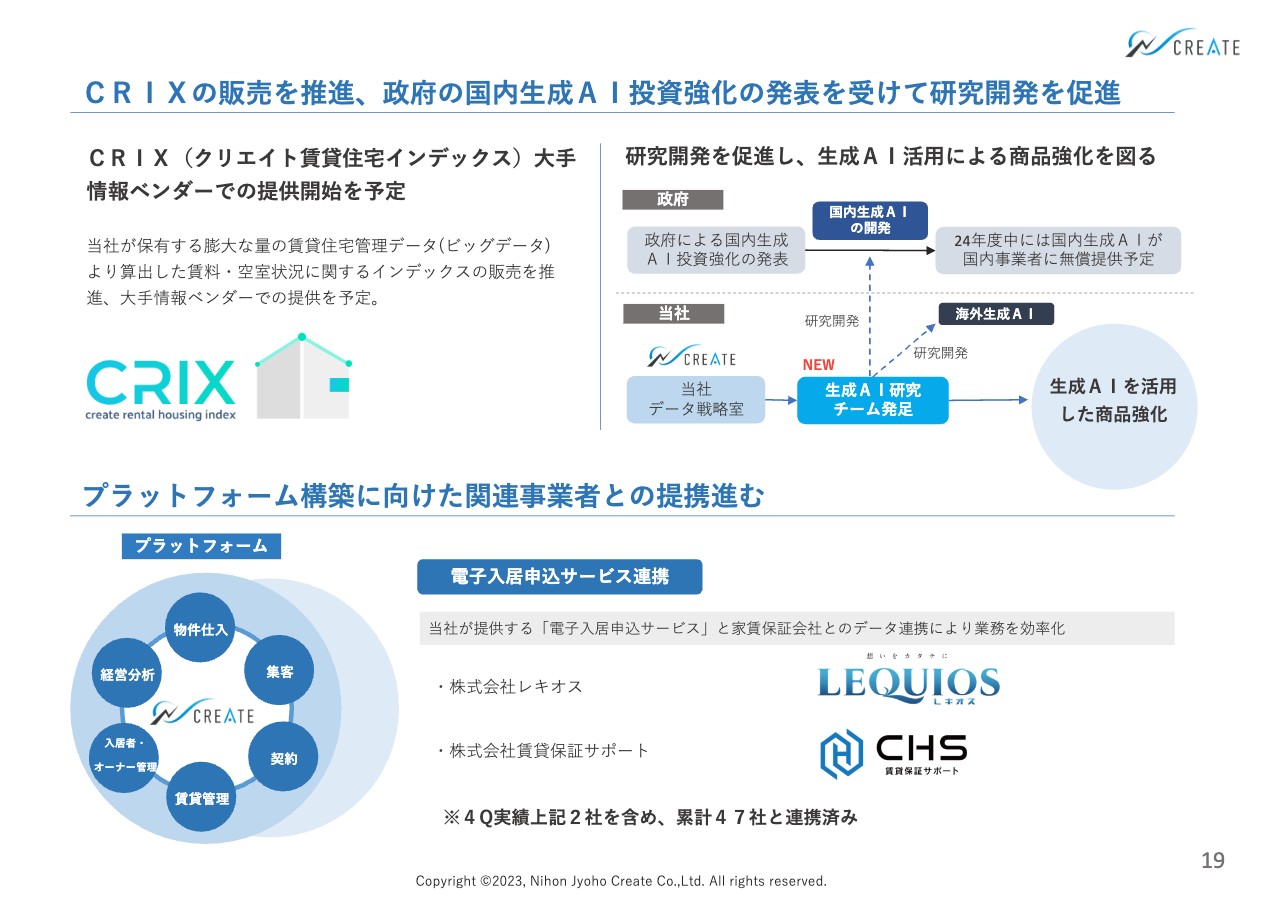

CRIXの販売を推進、政府の国内生成AI投資強化の発表を受けて研究開発を促進

「CRIX」についてお話しします。我々が保持している不動産データや、個人情報に触れない範囲の入居者データなどを活かしたサービスで、すでに提供をスタートしています。例えば、賃貸では賃料や空室率の推移などを地域単位でしっかり確認できます。

先日、IRで発表しましたが、Amazonの「ADX」上で国内事業所2番目となる有料でのコンテンツ提供を開始しています。

また、「ChatGPT」などの生成AIも話題になっており、みなさまも仕事で利用する場面が増えているかと思います。この生成AIについて、我々も商品に組み込むためにデータ戦略室で研究しているところです。

例えば、我々のコールセンターにはさまざまな問い合わせがきます。これは今もすべてデータ化されていますので、このデータを活かして自動応答の研究を行っています。

さらに、我々の「賃貸革命」では、お客さまが報告書を作り、オーナーや入居者の方に送ります。ここで「ChatGPT」をAPI連携できないかなどの研究も行っています。まだ商品化には至っていませんが、2023年6月期においてはこのような研究を実施しています。

プラットフォーム構築に向けた関連事業者との連携については、先ほどもお伝えしたとおり、不動産会社に関わる家賃保証会社や保険会社との連携を進めています。

家賃保証会社については47社と連携し、賃貸取引の全体における一定の割合を我々が保持できている状態です。保険会社や金融機関、ライフラインとの連携についても着実に進んでます。

2024年6月期 業績計画

進行期の2024年6月期の計画についてご説明します。売上高は前年比16.7パーセント増の44億円、営業利益は前年比112.3パーセント増の7億円、EBITDAは10億4,000万円、当期純利益は3億8,000万円という計画です。EBITDAが10億円を超える計画は創業来初となります。

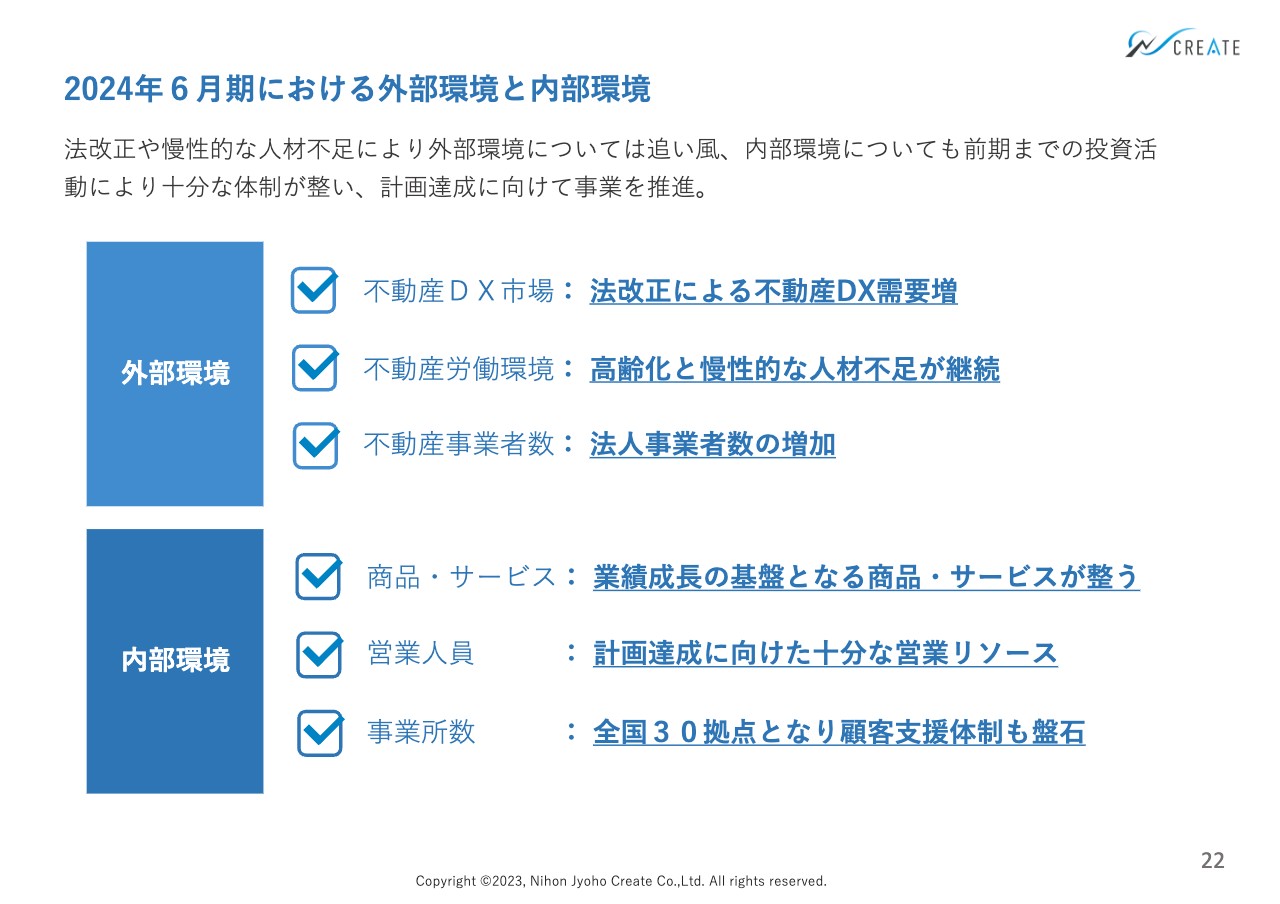

2024年6月期における外部環境と内部環境

進行期の外部環境と内部環境についてご説明します。外部環境は先ほども少し触れた不動産取引の法改正により、不動産DXの需要が減ることはなく、継続的に高まっています。不動産の労働環境は、就労者の高齢化と慢性的な人材不足が業界全体で課題となっています。そのようなことを背景にDXが必然である状況が続いています。

不動産事業者数は、過去にも資料を提示しました。新たに開業する会社として、直近では年間7,000社ほどが毎年立ち上がってきています。廃業が6,000社から7,000社近くで、事業者はややプラスになるくらい増えてきているということです。その中でも、法人として立ち上げる会社が以前よりも増えてきています。

新しい事業者が増えることで、我々に大きな追い風となる点は、直近での新規の取引におけるお客さまの設立年数を通して実感しています。当社の新規顧客の設立年数について、創業して5年以内に我々と取引している会社は30パーセントです。例えば、新規顧客を100社獲得すると、おおよそ30社は創業5年以内の会社です。

我々の見方としては、新陳代謝が継続的に起こっており、デジタル化のマーケットとしては日々増加していると考えています。

内部環境についてご説明します。商品・サービスについては、基盤となる商品・サービスが着実に整ってきたということが挙げられます。「一気通貫で」とずっと言ってきましたが、少し穴があった部分を埋め、ほぼ整ってきました。

営業人員については、過去1年は我々が少し足踏みした傾向がありますが、営業人員の教育と営業リソースの強化がかなり整ってきました。今期からは当初計画していた営業人員増加による売上増加というロジックを進める体制ができつつあります。

事業所数については、現在、全国に30拠点あります。以前は29拠点でしたが、前期に1拠点を強化したため、30拠点となりました。顧客の支援体制、営業やカスタマーサクセスの部隊、あるいはお客さまを直接フォローするシステムアドバイザー部隊も強化してきました。拠点の増加と人員の強化により体制が整ってきたということです。

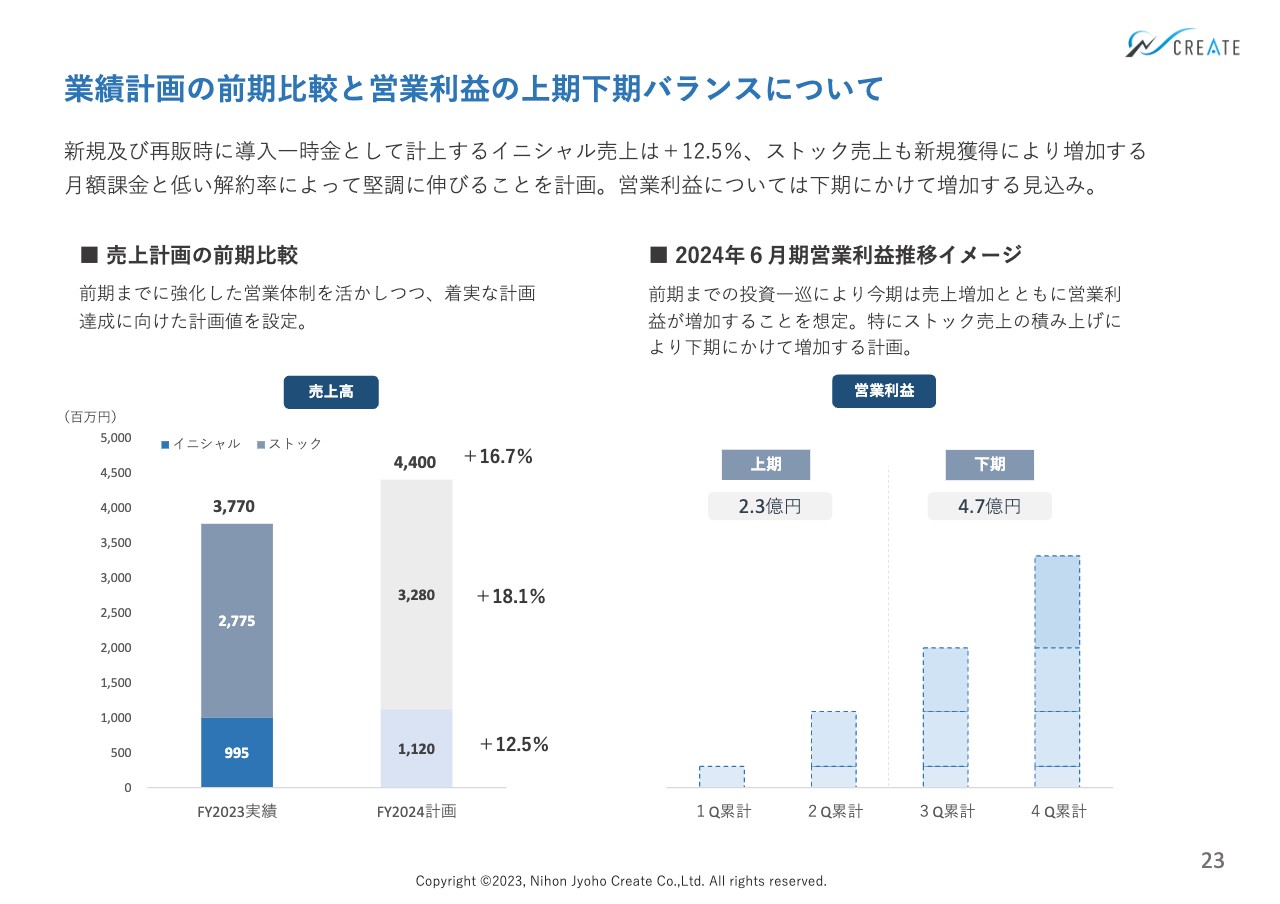

業績計画の前期比較と営業利益の上期下期バランスについて

先ほど7億円の営業利益を計画しているとお伝えしました。上期と下期のバランスはスライド右側のグラフのとおりです。7億円に到達していくプロセスについてご説明します。下期にかなり比重が置かれています。上期は2.3億円、下期は4.7億円、合わせて7億円という計画です。

ご承知のとおり、我々のビジネスモデルは月々積み上がっていくものです。今獲得したものが第2四半期、第3四半期、第4四半期に売上として上がっていきます。前半戦の利益としては、年間7億円に対してのトータルの達成率は低いです。それをみなさまにご理解いただきたいと思い、スライドに掲載しています。

先ほどもお伝えしたとおり、人員も大きく増やさないため、販管費等についても極端な増加はしません。ただし、解約率も低いため、積み上げていくことによって売上高は確実に伸びていくと計画しています。ご理解いただければ幸いです。

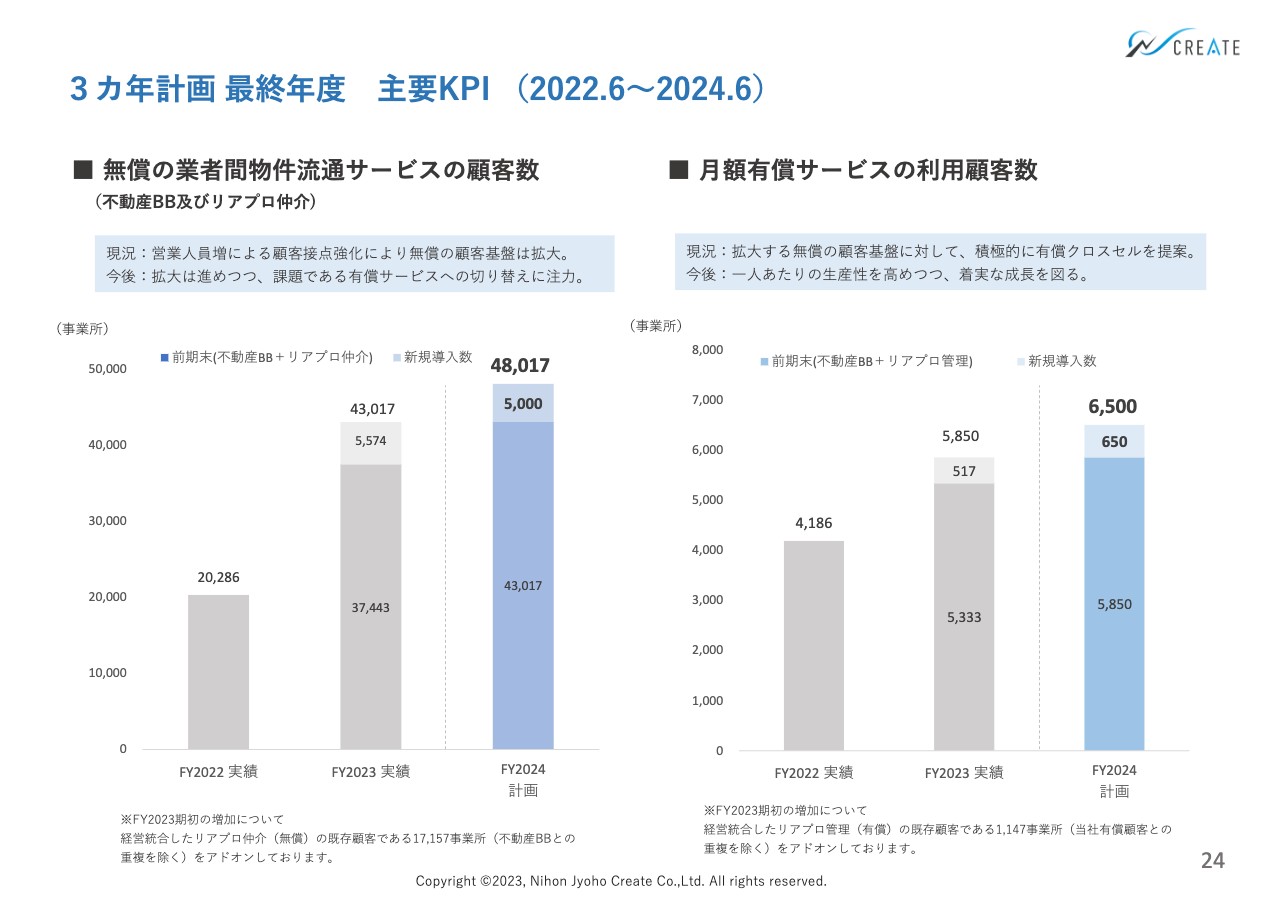

3カ年計画 最終年度 主要KPI (2022.6~2024.6)

3ヶ年計画は、現在の進行年度が最終年度です。この主要KPIについてご説明します。

現在の進行期における「フリーミアム」戦略の中心にある業者間物件流通サービスの顧客数は、今期は約5,000社増の4万8,017社を計画しています。有料サービスの利用者数は、前期が517社の増加でした。ここから650社増の6,500社という目標に向けて進めています。

営業の強化および商品のラインナップの増加に伴い、より顧客を獲得しやすい環境になりました。リアルネットプロとの連携もでき、リアルネットプロのお客さまが我々のお客さまになることも踏まえて増加すると捉えています。

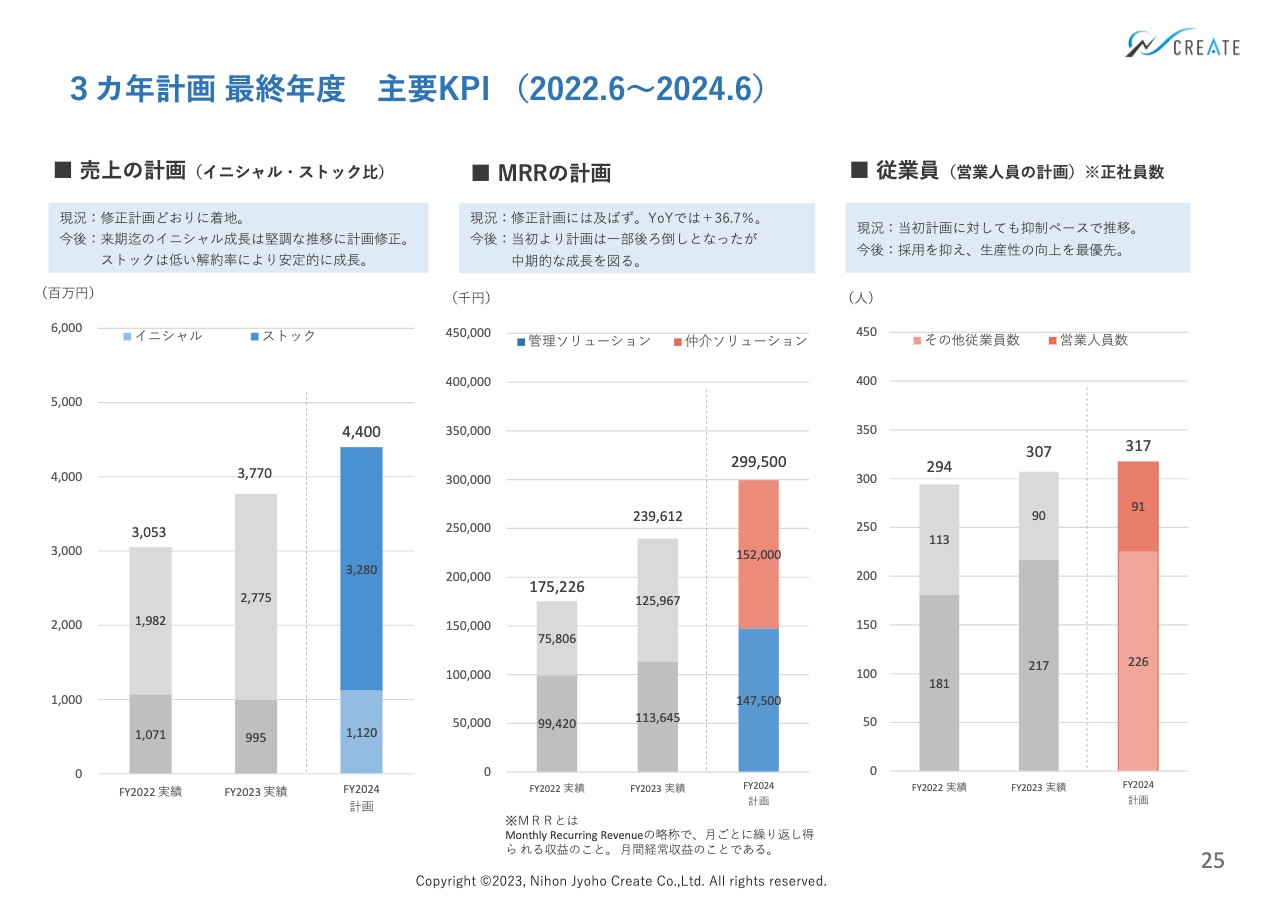

3カ年計画 最終年度 主要KPI (2022.6~2024.6)

3ヶ年計画の他のKPIについてご説明します。イニシャル売上とストック売上の比率については、先ほどもお伝えしたように、ストック売上を重視しています。

結果として前年よりイニシャル売上がやや増えていますが、どちらかというとストック売上を強化し、安定的な収益を増加させようと考えています。

スライド中央のMRRについては、前期末の約2億3,900万円から、現在の進行期においては最終的に2億9,950万円で着地させる計画で進めています。

従業員数は先ほどもお伝えしたとおり、極端に増やすのではなく、10名ほどの増加でとどめようと動いています。単に利益を出したいというよりも、我々の今の体制では従業員数は十分と捉えています。

過去にも先行投資を行ってきたため、結果的にトップラインも上がっていく流れになっています。それにより売上を上げつつ、利益をしっかりと確保していく年度にしたいと考えています。

当社グループが目指すビジョン

最後に今後の成長ビジョンについてご説明します。冒頭でも少しお伝えしたとおり、我々は日本全国の不動産業者のDXを支援していくことを目指しています。

これを着実に行いながら、その先にある他の不動産取引にまつわるさまざまな方々を支援し、そこから派生していくプラットフォームを作ることで、より多くの事業所を支援していきます。それを行っていく過程で、不動産業界に新たな価値を提供していこうと考えています。

多くのデータが当社に集約され、お客さまの数も増加していくことにより、これらの資源を活かした新たな活動を行っていこうというのが大きな流れです。

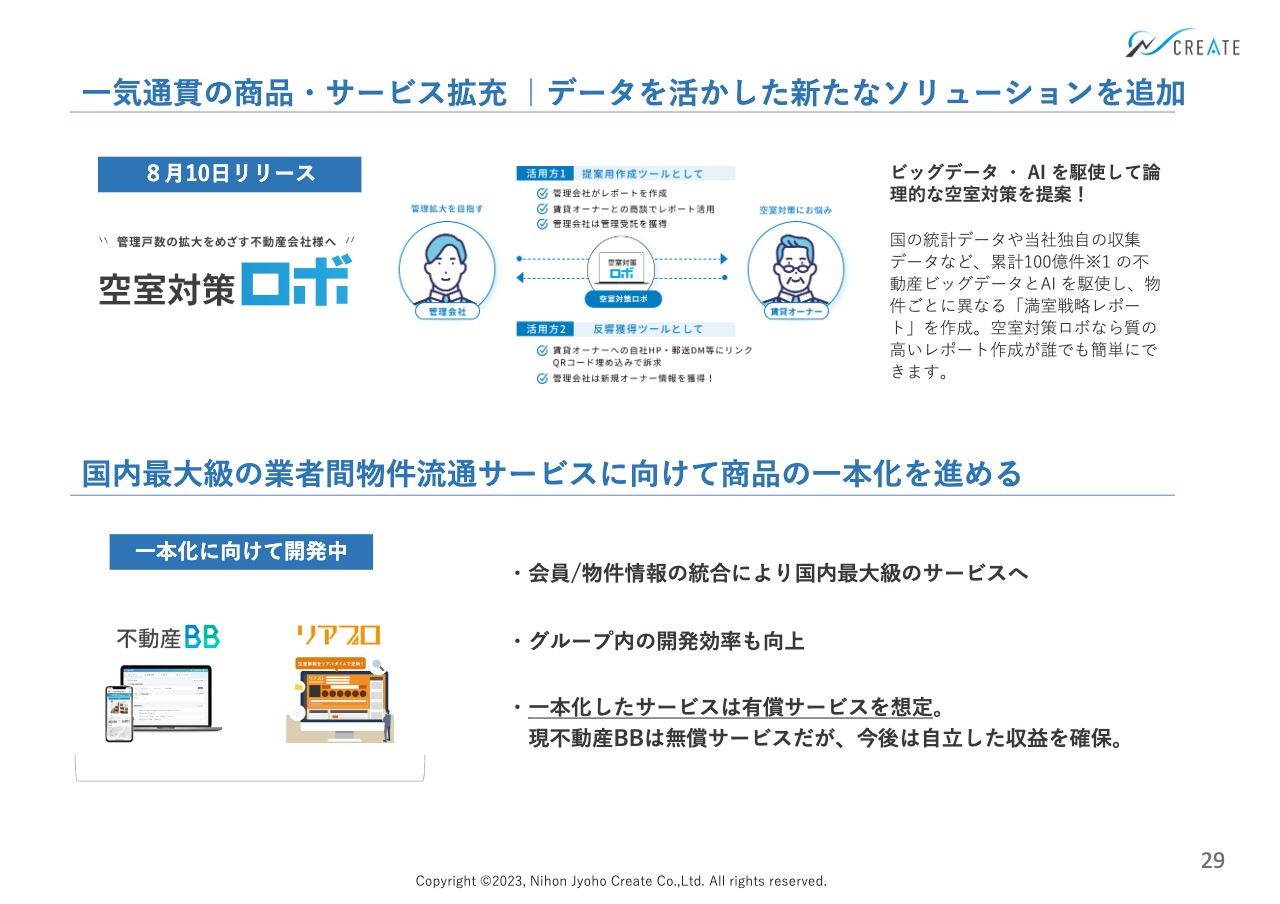

一気通貫の商品・サービス拡充 |データを活かした新たなソリューションを追加

そのためには、冒頭でもお伝えしたとおり、一気通貫の商品ラインナップが必要です。ここの商品強化とマーケットへの浸透を加速させていくことが、まず中心にあります。

その1つに「空室対策ロボ」など、一気通貫の商品として新たに拡充したものがあります。これは現在我々が研究している、我々のデータを活かしたAIを使ったサービスです。「空室対策ロボ」は、AI物件査定も組み込んでいます。

管理会社がオーナーから物件を獲得するために、周りの家賃状況や推移などを見ながら「このように物件を改築・改装しましょう」などの提案を自動的に作成してくれるシステムです。これを8月10日にリリースしました。AIの活用は、我々が力を入れていることの1つです。

スライド下段に「国内最大級の業者間物件流通サービスに向けて商品の一本化を進める」と記載しています。昨年にM&Aしたリアルネットプロの「リアプロ」は、当初から有料で提供しており、現在一定の売上を上げています。同様のサービスである我々の「不動産BB」は、無償で提供していました。

これは市場では競合するため、現在「不動産BB」と「リアプロ」を統合したものを構築中です。まだリリース時期はお伝えできませんが、一本化できた暁には、「不動産BB」お客さまも有償化していくことで開発を進めています。

これは、今後の事業展開にかなりのインパクトを与えると思っています。急いで取り組んでいますが、リリース時期については今の段階では明言できない状況です。

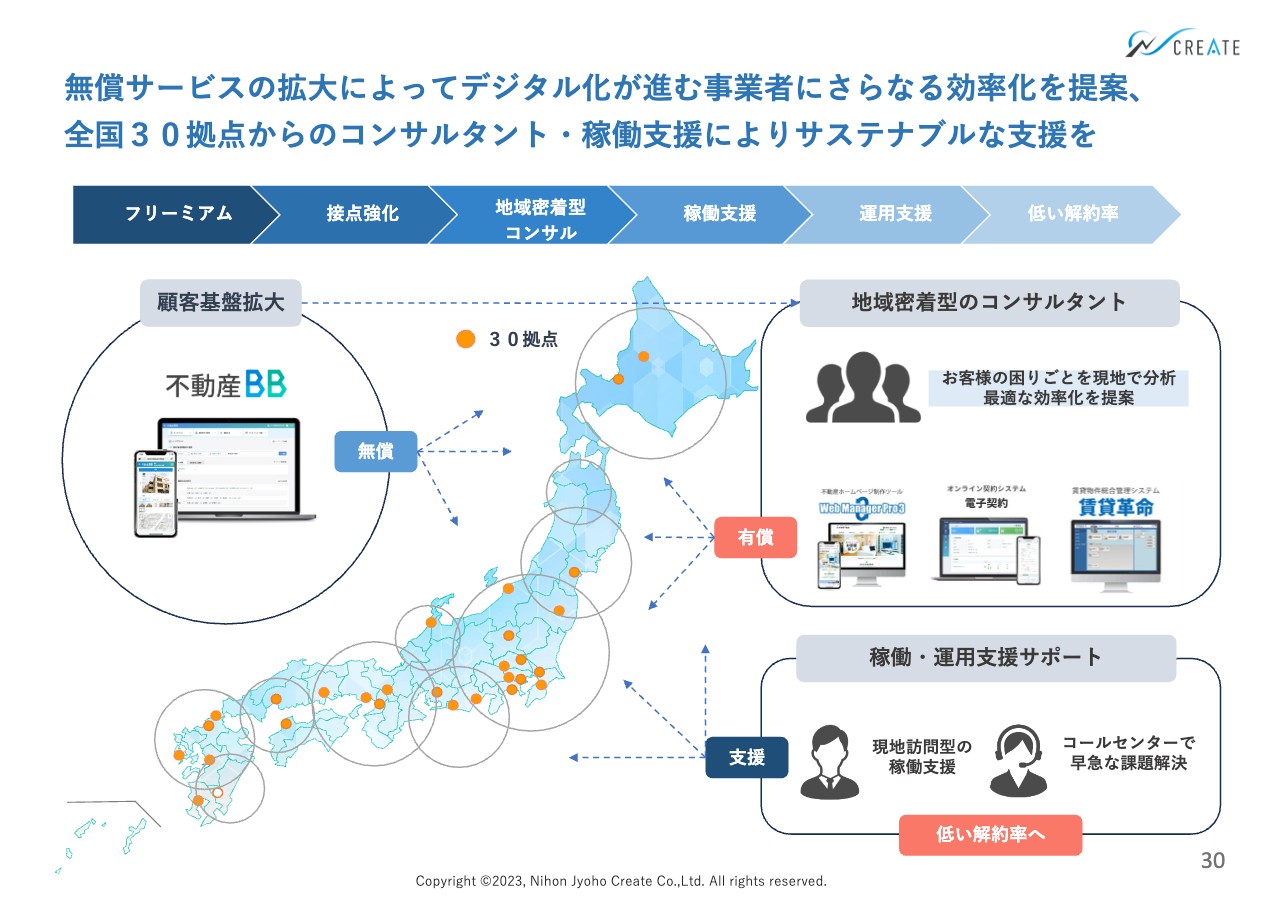

無償サービスの拡大によってデジタル化が進む事業者にさらなる効率化を提案、 全国30拠点からのコンサルタント・稼働支援によりサステナブルな支援を

我々の強みは、拠点が全国に30拠点あることです。引き続き、商品開発も進めつつ、30拠点からお客さまをフォローする支援体制を強化していきます。

プラットフォームにより不動産仲介会社、賃貸管理会社向けに多彩なサービスを提供

繰り返しになりますが、プラットフォーム作りも進めていきます。不動産会社単体の効率化、売上アップのみではなく、不動産取引にまつわる方々や消費者も含めて、より効率的な不動産取引ができるプラットフォーム作りに今後も力を入れていきます。

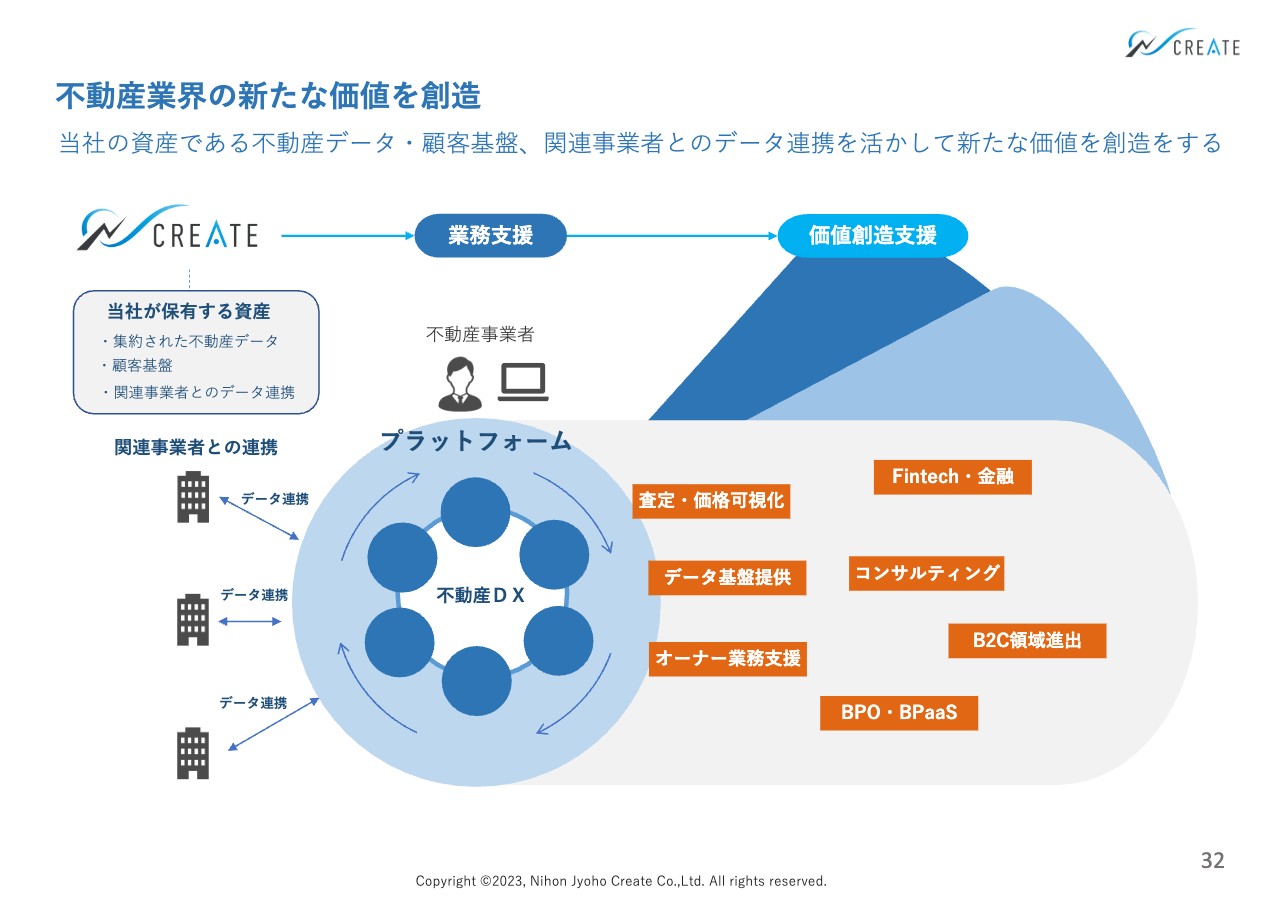

不動産業界の新たな価値を創造

不動産業界の新たな価値の創造についてご説明します。不動産DXを進めながらプラットフォームの構築に取り組んでいますが、その先に「入居者アプリ」というものがあり、入居者自体に我々がリーチできる状態にあります。

例えば「入居者アプリ」を通して、不動産会社は「外装工事をします」「ゴミ置き場が変わりました」など、いろいろなやりとりをしています。それはある意味、入居者と不動産会社がつながっている、イコール我々ともつながっているという仕掛けになっています。「入居者」とつながっているメリットを活かし、金融やFinTechの分野への参入なども考えています。

同様に、オーナーへの支援も行います。「入居者アプリ」についてお伝えしましたが、「オーナーアプリ」というものもあり、オーナーと管理会社がつながっています。月々の家賃の支払いや収支報告書、退去時のやりとりなどを、スマホのアプリ上で行うことができます。

今のところ大きな収益は生んでいませんが、このようなつながりが日本全国で広がってきています。また、この広がったボリュームに対して、他社から多くの協業のご提案をいただいております。我々はこれらの提案を取捨選択し、自社でも研究開発しながら、どのように進めていくかを日々議論しています。

新たな価値という意味では、我々の資産であるお客さまや不動産データ、あるいは関連事業者との連携も日々広がっています。これを活かして新たな価値を創造し、全体的に収益を上げつつ、不動産領域のみなさまに「HAPPY」になっていただきたいという考えで進めています。

前期は期中の下方修正により、みなさまにもご心配とご迷惑をおかけしました。現在は新しい期に入り、売上高44億円、営業利益7億円という計画で進めています。我々が先行投資してきた営業人員や商品をはじめとして、成長に向けた体制が着実に強化されています。今回は着実な着地点ということで業績計画を発表しています。

確実にクリアできるよう進めてまいります。短期的な成長はもとより、中長期的な成長を視野に入れた商品開発等の投資も進めていきますので、今後ともどうぞよろしくお願いします。

以上で説明を終わります。

この銘柄の最新ニュース

日本情報Cのニュース一覧- 東証グロース(大引け)=値下がり優勢、EDP、売れるGがS高 2026/01/27

- 東証グロース(前引け)=値下がり優勢、マスカットGが一時S高 2026/01/27

- 東証グロース(大引け)=値下がり優勢、ジェリビンズがS高 2026/01/26

- 東証グロース(前引け)=値下がり優勢、ジェリビンズがS高 2026/01/26

- 東証グロース(大引け)=売り買い拮抗、スタートLがS高 2026/01/22

マーケットニュース

おすすめ条件でスクリーニング

日本情報クリエイトの取引履歴を振り返りませんか?

日本情報クリエイトの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。