マイネット、上期は減収減益 従来の規模成長の追求から戦略を転換し、今後は利益体質構築を推進

2019年12月期第2四半期決算説明会

皆さんおはようございます。本日はお越しくださいましてありがとうございます。

昨日(2019年8月14日)、決算を発表いたしました。内容をご覧いただいて、ご心配をお掛けした方もいらっしゃるかもしれません。大変申し訳ございません。業績に関して、予想として開示させていただいた内容から、下方に修正させていただく内容となってしまいました。誠に申し訳ございません。

実行したいくつかの戦術、これまで開示させていただいていたいくつかの戦術について、複数の失敗がございました。悔しい失敗でございます。チャレンジに対する失敗、その失敗自体を続けて連続的に失敗してしまうことを決して起こさないということを決断して、ここが大きな転換点であるというように、自社のなかで整理いたしました。

連続的な複数の戦術の失敗が起こった事実、それによる業績の悪化、その背景となる市場環境をきっちりと客観的に認識をし、戦略の転換点たるべきであるという決断をして、今回の決算説明会を迎えさせていただいております。

後ほど、転換点に際してのリカバリープランのご説明もさせていただきますが、まず最初に決算のご説明をさせていただきます。

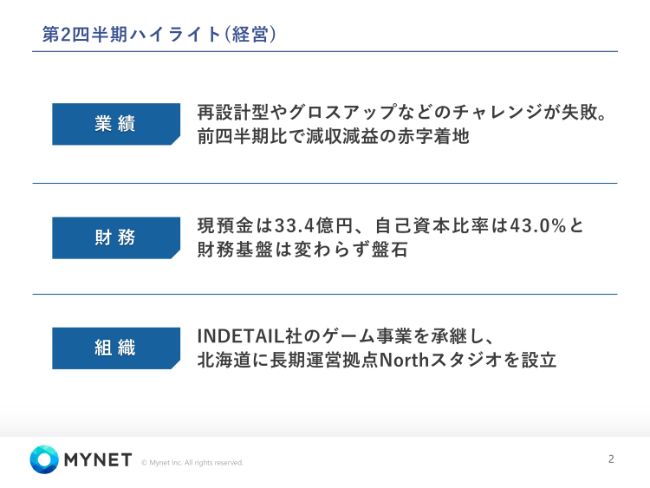

第2四半期ハイライト(経営)

まず経営のハイライト。2018年の後半ごろから戦術として申し上げておりました、再設計型と呼んでいる赤字のタイトルを買い取って黒字に戻していくというアクションや、グロスアップ、つまりコストをかけて売上高を上げていくアクションなど、これらのチャレンジタイトルが、合計10本ほどありました。

これらのタイトルで連続的な戦術の失敗が出ることにより、前四半期比で減収減益という状況を作ってしまいました。

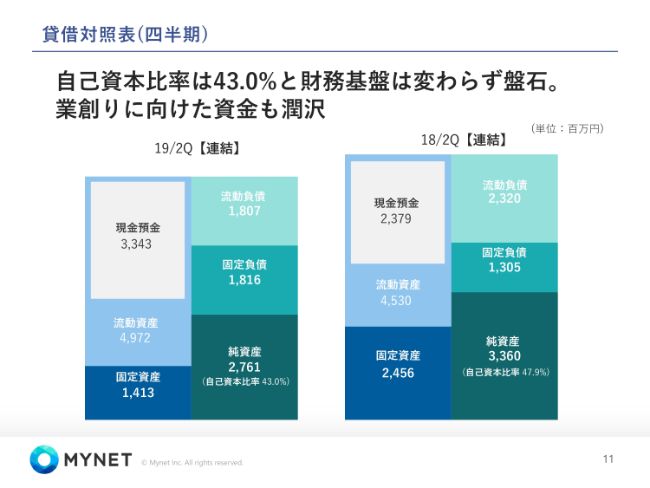

そんななかでも、財務に関しては大変健全な状態をキープしております。自己資本比率43.0パーセント、現預金は33億4,000万円ございます。この財務体質が盤石であるうちに、しっかりと体質をリカバーし、次なる成長を目指していくということを進めてまいりたいと考えております。

また、組織のアクションとして、4月にINDETAILという札幌の事業者のゲーム事業の承継をいたしました。こちらは、もともと4年半ほど提携関係があった事業体でございます。この承継した事業体に関しては、大変よい状態で利益をしっかりと作っている状況です。

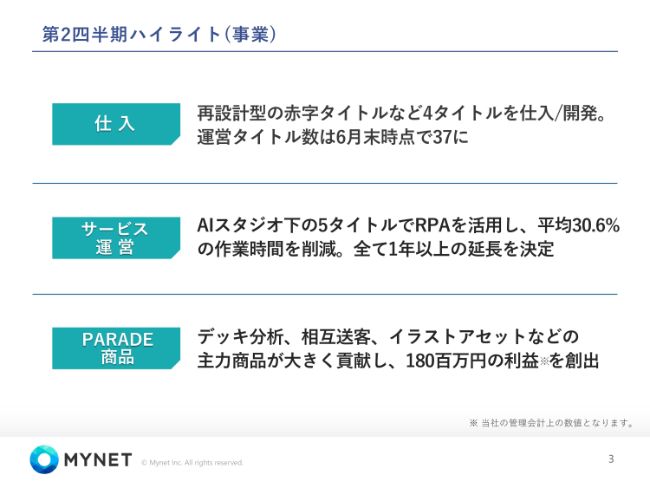

第2四半期ハイライト(事業)

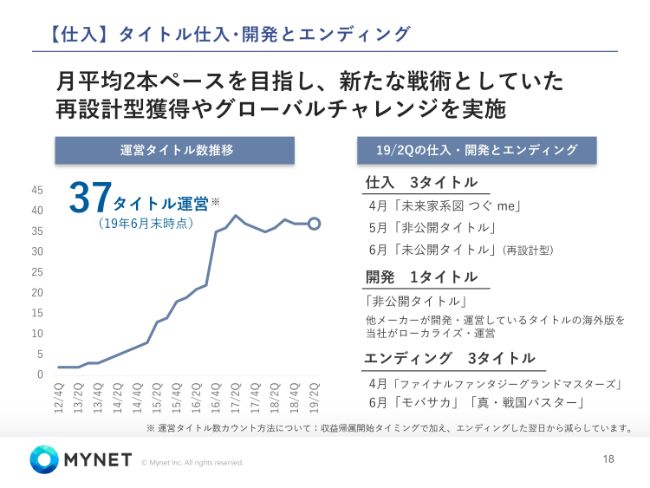

事業についてです。まず仕入についてですが、再設計型と呼んでおります赤字タイトルなどがございました。それらを含めて4タイトルの仕入と開発を行いました。それによって運営タイトル数は、6月末で37となっております。ちなみに、この期間に3本のエンディングタイトルがございました。

そしてサービス運営についてです。これまでも着実に進めておりますAI、RPAの開発と実装です。こちらについては着実に成果を上げることができております。

AIスタジオ下の5タイトルでRPAを活用して、平均30パーセント強の作業時間の削減に成功しております。単純作業部分の30パーセントを削減することを実現できているため、タイトルから人員が抜けることで利益を作ったり、空いた時間によってプラスの施策を打つことで売上を上げたりしています。AIスタジオだけでは、営業利益率10パーセントを超える成果を上げています。

最後に、PARADE商品についてです。こちらも順調に進んでいます。RPAなどを使ったスマート運営、相互送客のようなユーザーシェアリング、イラストアセットといったアセットシェアリングが機能しています。

データとスマートとシェアリングという当社の3つのケイパビリティを活用した商品群に関しては、大変よい利益を出せています。

最後に申し上げたデータ、スマート、シェアリング、これが当社の強みです。この強みのところにフォーカスをすることが、ここからのリカバーの基本的な考え方です。

逆に、冒頭で申し上げました現時点での当社のケイパビリティから外れる部分で、赤字タイトルをグロスアップすることに関してはやらないというのが基本的なリカバリーのアクションになります。駄目なものを切り取り、強みにフォーカスをする。極めてシンプルですが、この施策によって、当社の持続的な利益体質を作っていきます。

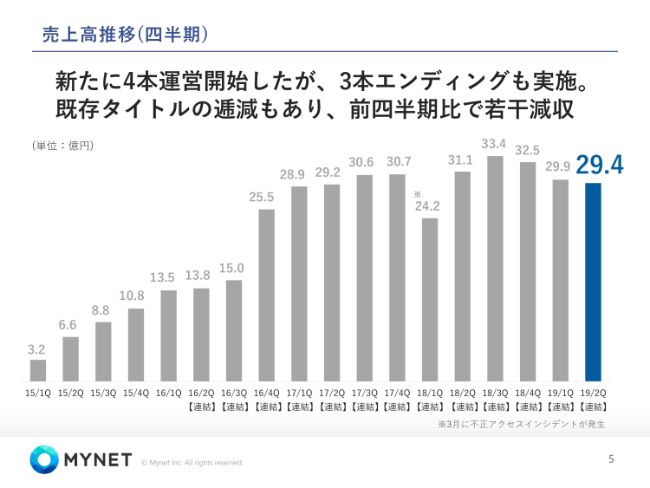

売上高推移(四半期)

決算概要をお話しさせていただきます。売上高につきましては、新たに4本の運営を開始いたしました。同時に予告させていただいていた3本のエンディングがあり、前四半期比で若干の減収となりました。

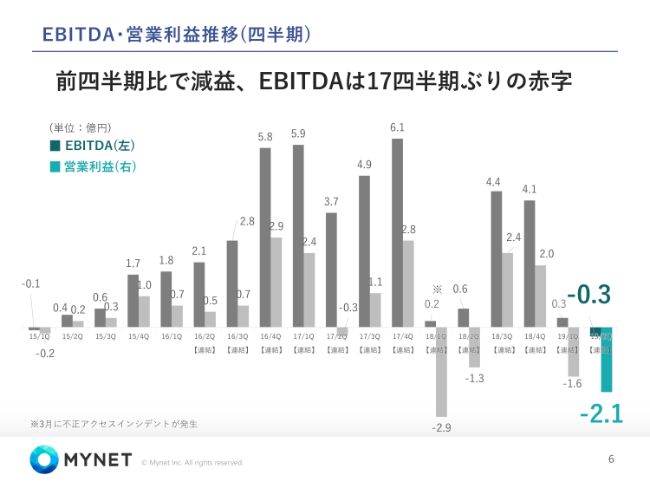

EBITDA・営業利益推移(四半期)

利益につきましても前四半期比で減益となりました。また、EBITDAは先ほど申し上げたいくつもの施策の失敗によって、17四半期ぶりのマイナスを計上いたしました。こちらも大きな戦略の転換点となるトリガーです。

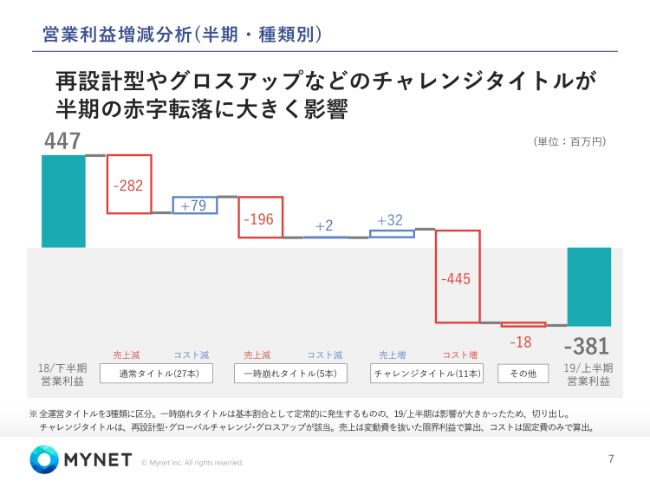

営業利益増減分析(半期・種類別)

営業利益の増減分析です。増減要因を大きく4つに区分しており、(スライドの)一番左に記載しているのが通常どおりのタイトルです。通常タイトルも少し調子が悪かったのですが、普段どおりの範囲内です。

また、一時崩れタイトルが5タイトルで2億円マイナスするということが起きています。この一時崩れタイトルにエースメンバーが入って立て直すことを、これまで何度も何度も繰り返しております。普段の運営のなかで、一時崩れタイトルまで含めたこの通常タイトル部分は、通常モードといえます。この通常モードは、少し不調はあったものの、基本的には盤石の状態をキープできています。

今回大きくマイナスを作ってしまったのは、チャレンジタイトルの部分です。複数の戦術が失敗したため、大きく4億円分のマイナスを作ることになり、ここの部分が業績全体に大きなインパクトを与えてしまいました。

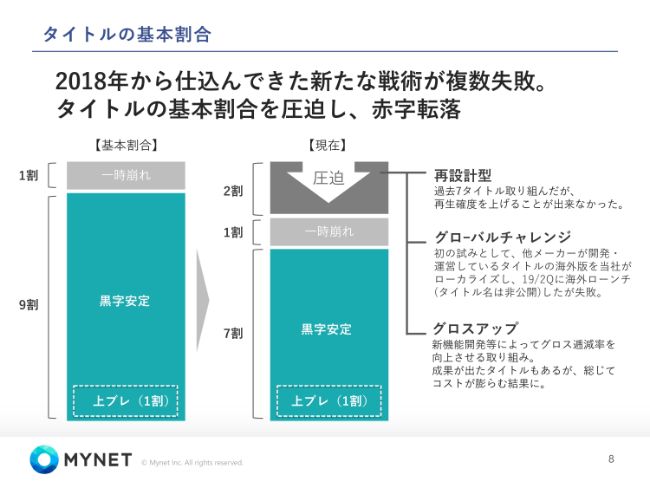

タイトルの基本割合

概念図でとらえるとこのような図になります。2018年後半ごろから仕込んできた、新たな戦術が3つございます。

過去7タイトル取り組んできた、赤字のタイトルを買い取って黒字化する再設計型。他社さんが開発運営しているタイトルの海外版を当社でローカライズして、海外ローンチをするというグローバルチャレンジ。3つ目はグロスアップ。潜在力の高い既存タイトルをチョイスして、新規の開発等によってグロスを上げにいく施策です。

いずれも先ほど申し上げた、データ、スマート、シェアリングという当社のケイパビリティからは少し外れたアクションでした。悔しいことに当社のもともとの強みから外れる部分についてのチャレンジは、不成功に終わったというのが今回の結果です。

結果的に不成功に終わった当社として、得意ではない部分のチャレンジに関するタイトル数は、全体の2割を占めました。その2割で半期において4億円分の赤字を作ったということになります。

また、全40タイトル近くのうち8割が黒字で安定的に運営ができています。実際、当社は赤字になったらエンディングが基本方針になっています。利益は社会からの通信簿で、利益が出ている限りにおいて、ユーザーさんにサービスを提供できるという考え方を浸透させています。

そのため、赤字のタイトルは構造上増えません。ところが、今回はこのチャレンジ部分で、全体のタイトル数の1~2割で今回の赤字の8割を作ることになりました。お恥ずかしい限りでございますが、ケイパビリティ以外のチャレンジを取ったことによって失敗し、8割の赤字を作ってしまいました。ここからのリカバーの策については後程申し上げますが、シンプルになります。不得意なものを切除し、得意なところに集中する。それによって体質をしっかり戻してまいります。

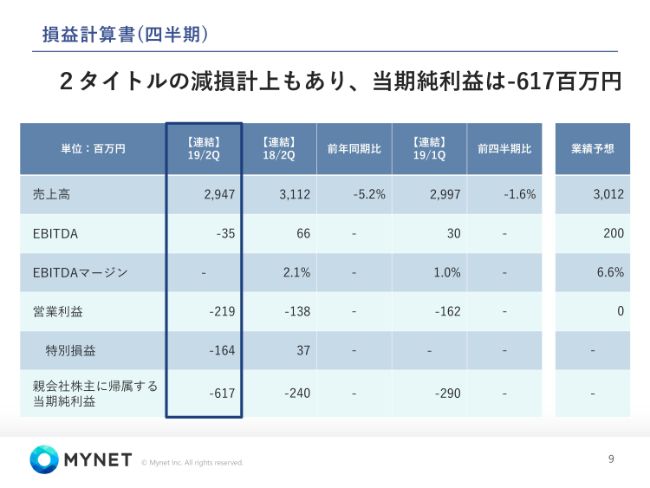

損益計算書(四半期)

損益計算書です。2タイトルの減損計上もあり、当期純利益はマイナス6.1億円です。

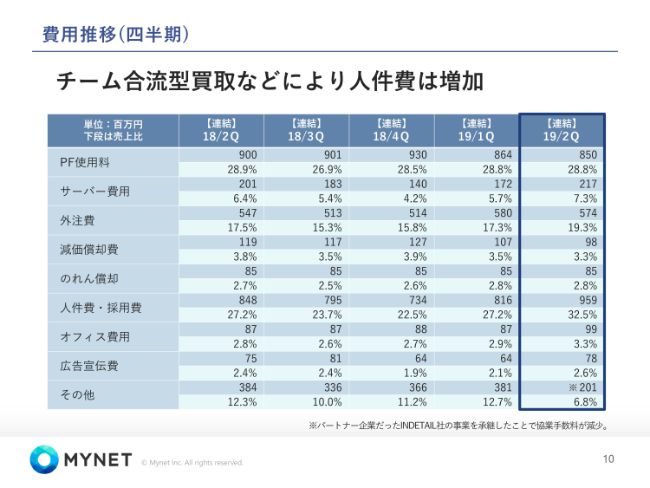

費用推移(四半期)

費用の推移です。今回、4月にチーム合流型の案件などがありました。これによって人件費が増加しています。また、先ほどのINDETAIL社の事業承継によって、もともと協業手数料としてその他に計上していた費用が全体に分散いたしました。それ以外は基本的なモデルどおりです。

貸借対照表(四半期)

貸借対照表です。財務体質に関しては、とても盤石な状態です。資金も潤沢にあります。この状態のなかで、しっかりとリカバーしていくことを決断して進めてまいります。

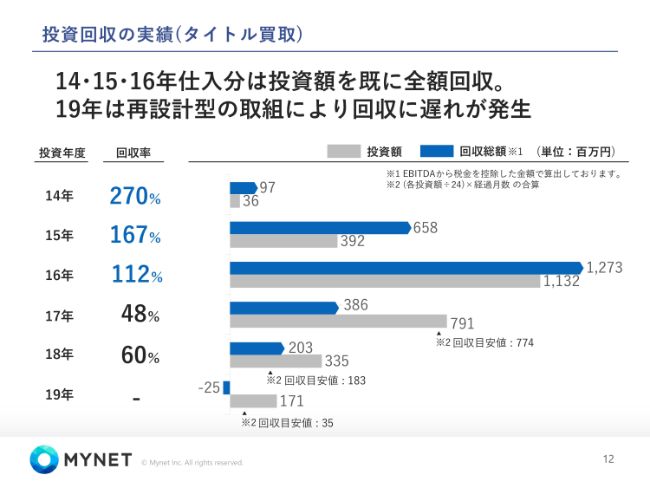

投資回収の実績(タイトル買取)

投資回収の状況です。タイトルの買取につきましては、2014年、2015年、2016年までは大変順調に推移しました。2018年についても大変順調です。2017年は複数減損を出してしまいました。2019年は今回の積極チャレンジタイトルについて、マイナスが重なりました。これを繰り返さないというのが、当社として行うべきことだと考えています。

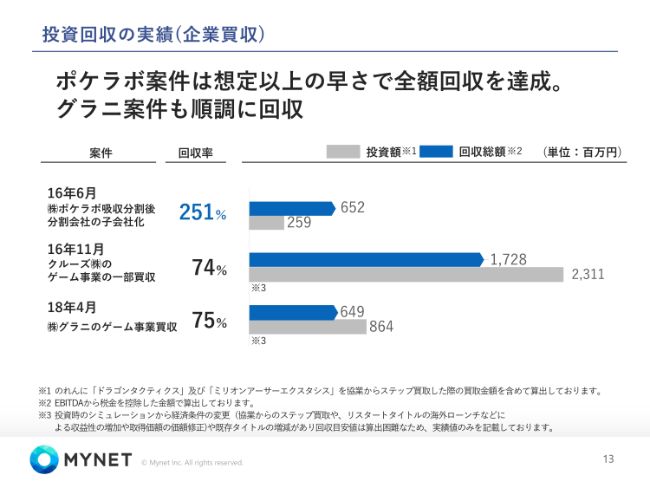

投資回収の実績(企業買収)

当社が得意としている企業買収型です。投資回収は大変よい状態が続いております。ポケラボ社は251パーセントを超えて回収できております。グラニ社のゲーム事業買収は昨年4月に行ったものですが、実はすでに75パーセントの回収まで進んでおり、よいタイトル、よい事業については、回収も順調ということがこのあたりにも現れています。

ちなみに、クルーズ社の事業に関しては、昨年のセキュリティインシデントによって少し毀損しましたが、まだまだキャッシュを取り戻している最中です。

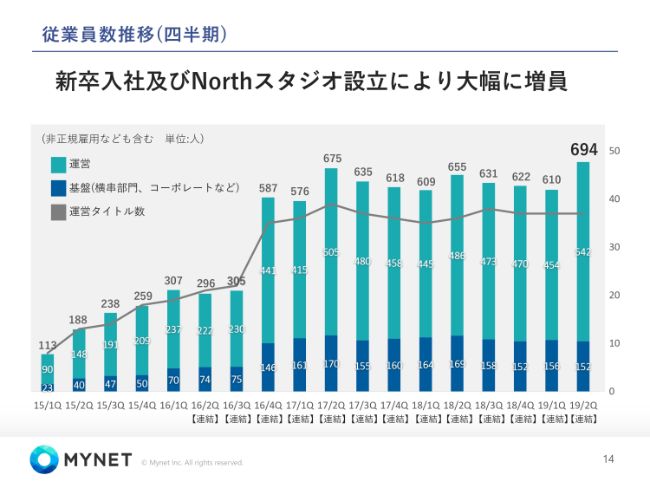

従業員数推移(四半期)

従業員数の推移です。新卒入社やNorthスタジオの設立によって大幅に増員いたしました。

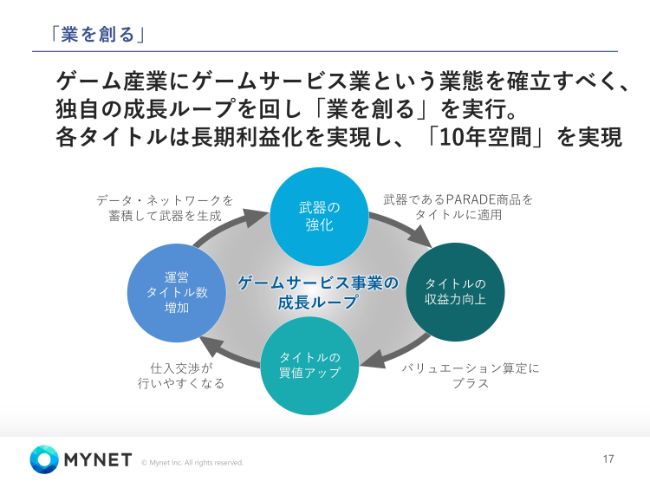

「業を創る」

事業戦略の進捗です。特に強みの部分に関する取り組みについて、お話ししてまいります。当社は、ゲームサービス業という業創りを進めております。今回、戦略の転換はいたしますが、基本的な目指すもの、産業においてのビジョンが変わることはございません。ゲームサービス業で、ユーザーの皆様に10年空間、つまり長くワクワク楽しんでいただける空間をご提供し、10年空間作りのためのケイパビリティをしっかりと磨いてループをまわしていきます。

運営タイトル数が増えれば増えるほど、シェアリング可能な武器をどんどん増強することができ、その武器を使ってタイトルの収益性を高め、タイトルの収益性が高まれば、おのずとメーカーさんから高値買取することができるようになり、タイトルが買いやすくなって、結果的にタイトル数がまた増える。

このループをグルグルとまわして、ユーザーさんにも、ゲーム産業の皆様にも、もちろん株主の皆様にも、価値をお返ししていくという考え方が当社の業創りの考え方です。

【仕入】タイトル仕入・開発とエンディング

タイトルの獲得、追加が4本ありましたが、反対にエンディングも3本ございましたので37タイトル運営という状態です。

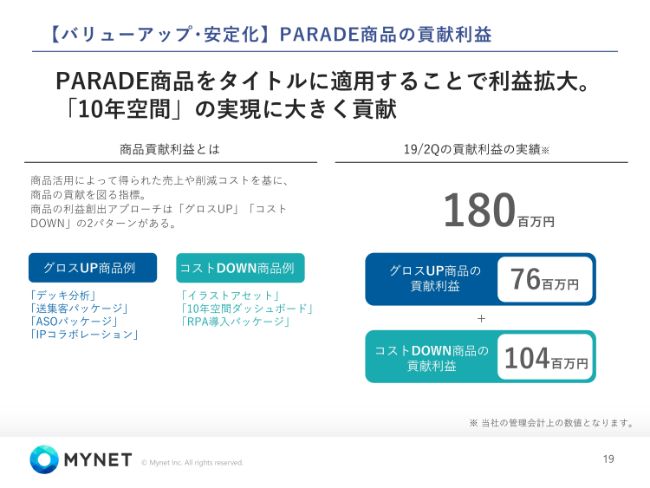

【バリューアップ・安定化】PARADE商品の貢献利益

昨クォーターから公表しているPARADE商品の貢献利益についてです。前回よりもさらに向上しており、商品によって利益が上がるという構造が着実にできてきております。再設計、グローバルチャレンジといった新戦術部分には、このPARADE商品は、導入できておりません。

結果的に新戦術の部分は、強みを使えずに失敗いたしました。逆に残しているタイトル、当社に来てから3ヶ月、4ヶ月以上経っているようなタイトルたちにはしっかりと商品を導入して、利益を上げることができている構造になっております。

【バリューアップ・安定化】RPAの導入

RPAの開発も着々と進捗しており、開発と実装が進んでおります。AIスタジオの5タイトルすべてに導入をしています。この延長期間、すなわち利益が出続ける期間がすべてにおいて1年以上伸びています。

5タイトル平均で、作業時間の30.6パーセントの削減を実現しております。これは、RPAによる機械の力です。これまで人間がやっていた仕事を機械に任せて人間の手を空けるということを、作業時間の30パーセント分、実現できています。

2年を超えて延長できているタイトルも出てきております。これはRPAの成果とデータドリブンの運営をAIスタジオで実施していることによって、実現しています。

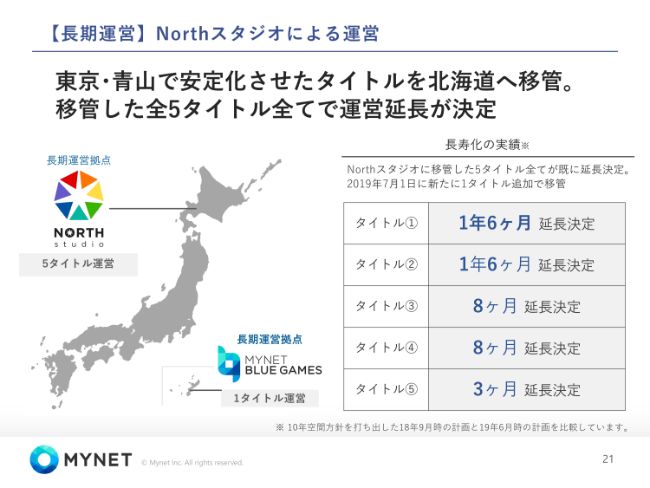

【長期運営】Northスタジオによる運営

Northスタジオについてです。当社のスマート運営の中核拠点です。東京・青山で安定化させたタイトルを北海道・札幌へ移管しています。移管した5タイトルすべてで運営延長が決定しています。

なお、札幌の事業所は、現在40人強在籍しており、メンバーすべて、一度青山で半年間の研修を受けています。札幌で採用したメンバーに東京・青山に来てもらって、さまざまな当社の運営ノウハウを持ったメンバーたちと一緒に働き、座学の講習もしっかり受けて、東京・青山の運営メンバーと同等クラスのクオリティを出せる状態になったところで、札幌に帰ってもらうという循環をまわしています。

エリア特性で場所代、給与水準は比較的低廉ですが、東京・青山と同等のクオリティの人材がしっかりと札幌で長期運営をしています。データドリブン運営、スマート運営にも大変長けており、当社の商品シェアリングについてもしっかりと活用できる、とても有能な集団が今、Northスタジオに集結してくれております。

2019年12月期業績予想

業績予想です。今回、下方修正の発表をさせていただきました。申し訳ございません。複数の戦術の失敗に伴う業績の悪化がありました。上半期中で失敗の戦術に関しては遮断いたします。ここから当社の得意なところに集中し、2019年の下半期中が戦略転換のための手術の期間になります。

下半期中に持続的な利益体質へと回復させて、2020年以降にしっかりと利益を出し続けられる構造にしていく考えです。修正予想として、営業利益は上限でマイナス6億3,000万円、下限でマイナス7億8,000万円です。下半期単体は、マイナス2億5,000万円からマイナス4億円で、これを一番底にしていきたいと思います。

まずここまでが、決算の説明でした。ここから、もう少しお時間をいただいて、転換点と当社で称しております、リカバリーのプランについてお話しさせていただきます。

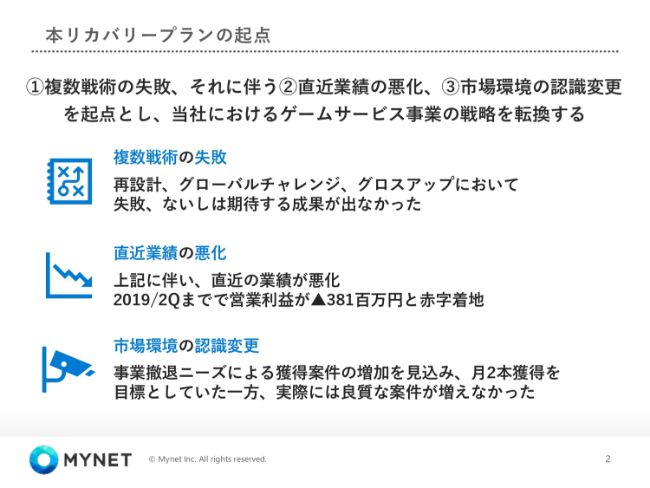

本リカバリープランの起点

本リカバリープランの起点です。当社の強み・ケイパビリティから外れる複数の戦術を打ってしまいました。成長・拡張のため打っておりましたが、まだその力はなかった、ないしは当社の本来の競争力は別のところにあったということが、今回の失敗の要因だと考えています。

再設計、グローバルチャレンジ、グロスアップにおいて、失敗ないしは期待する成果が出ませんでした。それによって、直近の業績、この半期にマイナス3億8,000万円という赤字着地となってしまいました。そのため市場環境自体の認識変更をするべきであるというようにとらえました。

当社はセカンダリーの事業者ですので、市場の変化に伴って事業撤退ニーズがあります。それはセカンダリー事業者にとってはチャンスになると一般的に言われておりました。事業撤退ニーズに適応するため、当社は月2本ペースを目標としていましたが、現在の再設計にあたる力などでは、利益を出せるような良質案件は、そこまで高い頻度で出てくるものではありませんでした。

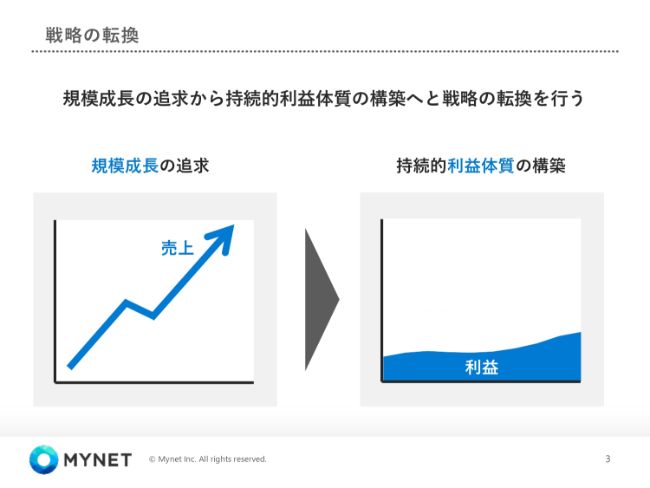

戦略の転換

そのため、基本戦略を大きく転換します。シンプルです。

これまで規模の成長の追求をやっておりました。この事業領域における規模の成長・追求です。現行のゲームサービス事業、特に4G時代のスマートフォンゲームを中心としたゲームサービス事業については、成長から持続的利益体質の構築に、戦略を転換します。スマートフォンが普及しきったという現状や、当社が主力としている日本のゲーム市場の状態などのマクロ環境を勘案すると、無理に成長を求めるのではなく、しっかりと強みにフォーカスした状態で、利益を持続的に出せる体質を作るということを目指した方がよいと判断しました。

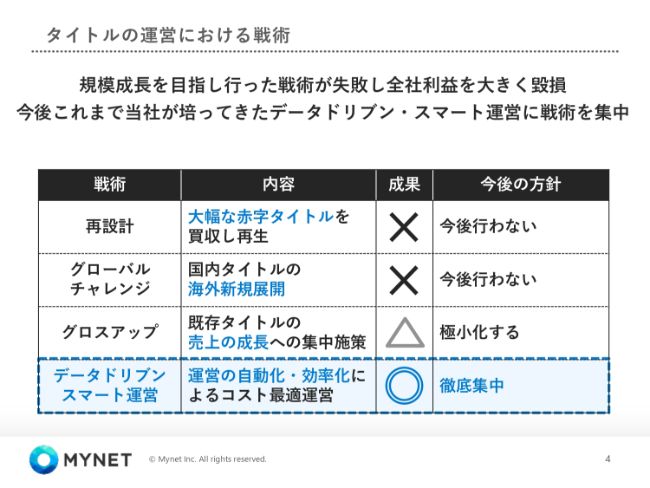

タイトルの運営における戦術

基本的に規模成長を目指して実施した戦術、強みとは異なる戦術によって、利益を大きく毀損しました。ゆえに今後は、これまで当社が培ってきたデータドリブン、スマート運営に戦術を集中いたします。

大幅な赤字タイトルを買収して、再生するという再設計は、今後は実施しません。国内タイトルの海外新規展開といったグローバルチャレンジも今後は実施しません。コストをかけて売上を上げに行くグロスアップについては極小化します。本当にそれを実行できる部分だけに極小化します。

逆に、全社全体で、データドリブン、スマート運営など、当社が中核としている強みに徹底集中してまいります。

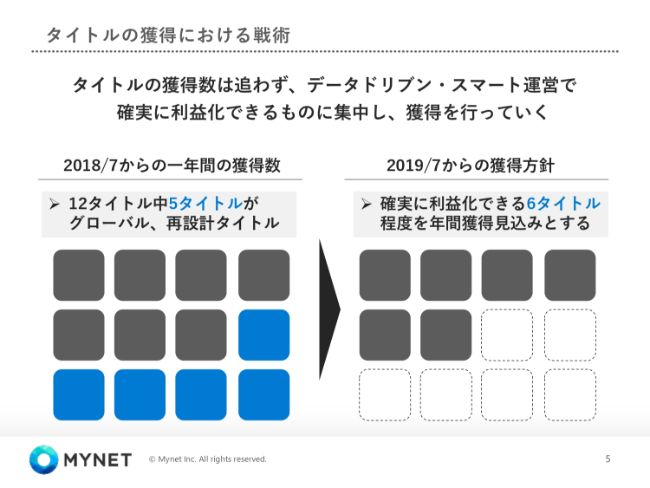

タイトルの獲得における戦術

続いて獲得に関する戦術です。タイトルの獲得数は数を追うのではなく、データドリブン・スマート運営で確実に利益化できるものに集中します。実際、ここまでの1年間がこのような状況でした。

2018年7月からの1年、12タイトルの獲得をしております。12タイトル中5タイトルが、先ほどの失敗戦術、グローバル、再設計タイトルたちです。残りの7本は、綺麗に利益が出ています。

当社が利益化できるタイトルたちが市場から出てくる本数が、おおよそ年間6~7本です。当社がうまく買い取ることができるのが6~7本であるという状況を勘案して、ここからの獲得方針は、利益の出るものにしっかり絞って、確実に利益を出してまいります。パイプラインのなかからしっかりと利益の出るものを峻別して、買取を実施してまいります。

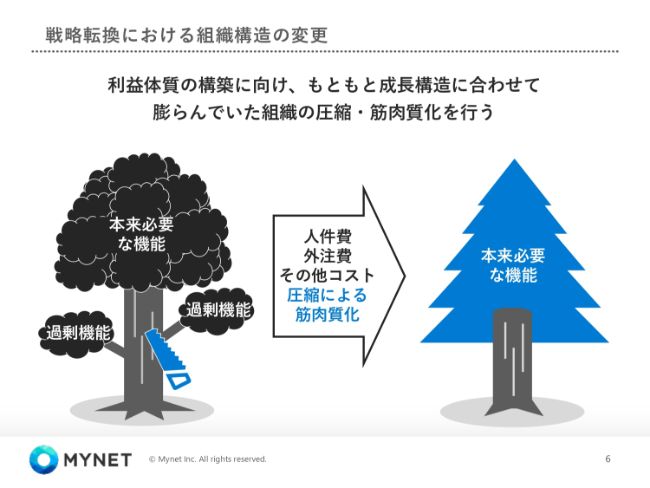

戦略転換における組織構造の変更

この戦略転換によって、どうしても、これまでの体質を変化させることが必要になります。これは大きな成長ありきで集まってくれていたチームたちや過剰な機能、成長ありきで成長に向けた機能として準備をしていたもの、これらが利益体質の構築に向けては、不要なものになってきます。その部分をしっかりと伐採、手術するダウンサイジングを実施します。年間6タイトルの獲得状態で、しっかりと利益を出してまいります。

また、RPA、AIを活用して、スマート運営をしてまいります。この当社のケイパビリティ、強み、戦略方針に合致したサイズに転換する手術をしてまいります。この下半期、強い意志をもって実施してまいります。本来必要な機能にしっかりとスマート化して、そこからの持続的な利益体質を作るということを決めております。

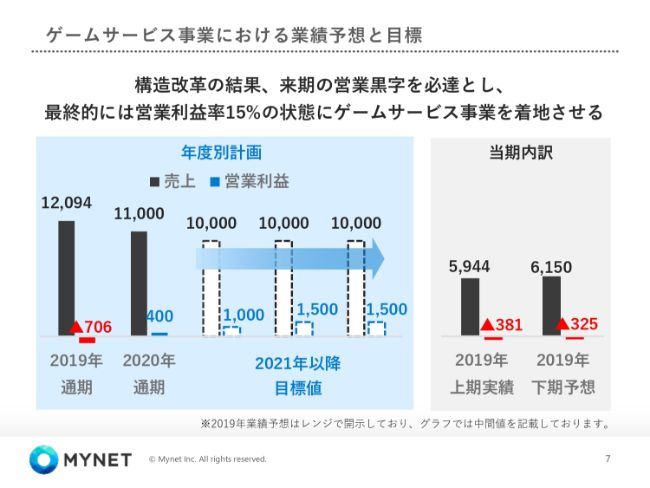

ゲームサービス事業における業績予想と目標

それによってでき上がるのが、このような姿です。構造改革を実施することで、まずは来期の営業黒字を必達とします。

現在、精緻にシミュレーションをしておりますが、来期の営業利益4億円、その翌年で10億円、そして営業利益率15パーセントの状態に現行のゲームサービス事業を着地させるということを目指します。会社全体というよりも、まず現在の主力事業、4Gスマホ領域のゲームサービス事業に関して、しっかりと持続的利益体質の事業に着地させてまいります。

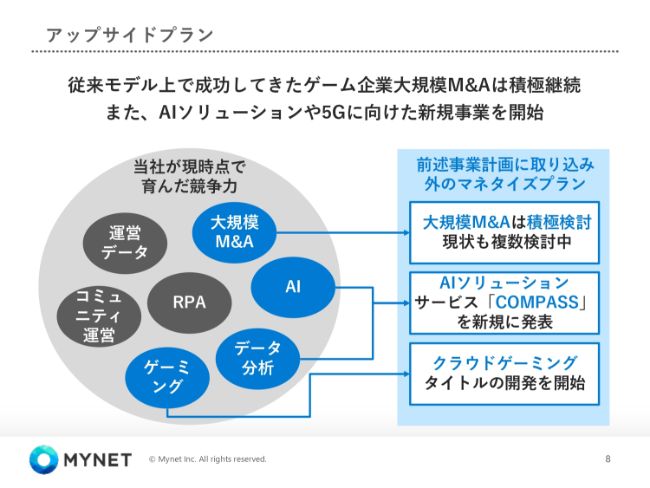

アップサイドプラン

売上高100億円、営業利益15億円、それが持続的に続いていく事業にゲームサービス事業を持っていくということです。それに対してアップサイドのプラン、先ほどの数字のところにはまだ入っていないプランとしての新規アクションです。

従来のモデルにおいて、これまでのアクションのなかで成功してきた方式、また培ってきたものがたくさんあります。実は当社は新たな収益源の種をたくさん内包している状態です。そのなかでも特に、成功を連続させてきている大規模なM&A、企業型のM&Aです。こちらについては、積極検討を続けてまいります。現在も複数検討している状況です。

2つ目はAIです。当社はデータドリブン、AIを中核に置いている事業体です。当社でAI、RPAに携わっている人員数は40人を超えております。このメンバーたちの手によって、今回、他の事業者様、オンラインサービスの事業者様に向けて当社のAIデータ分析のサービスをご提供するというAIソリューションサービスを、一昨日(2019年8月13日)発表いたしました。

これまでゲームサービス事業のAI化や、データドリブンにあたっていたエースメンバーが取り組んでまいります。もちろん、既存のゲームサービス事業に対しても一定以上のメンバーが取り組み、ブラッシュアップしていきます。

そしてクラウドゲーミング。5Gの時代においてのゲーム業界、ゲーム領域の次なる種になってくる確度が高いと考えています。現在、GoogleのStadia、マイクロソフトのxCloud、そのほかにも各所でクラウドストリーミングにおける新しいフォーマットのゲームについての検討が進んでおります。当社はそのなかにおいてリーディングヒッターになれるように、早い時期から、エースメンバーを充てて、クラウドゲームの開発を進めている状況にございます。

これらはすべてアップサイドになります。これまでの既存の事業で、しっかり利益体質を作りつつ、AIや5Gクラウド、M&Aの部分でアップサイドを作っていくというのが、ここからの動き方です。

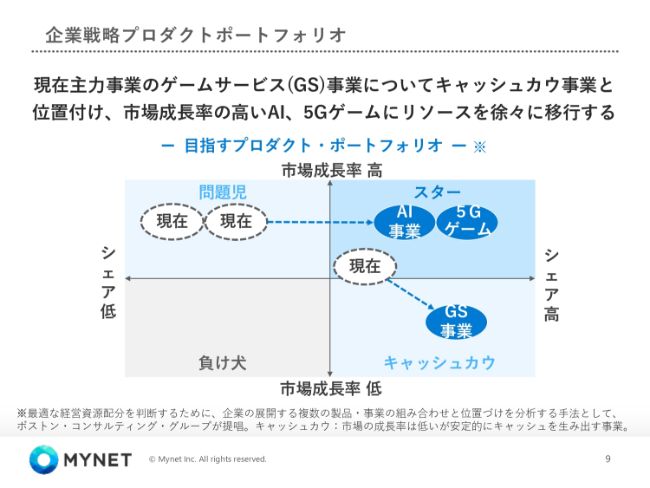

企業戦略プロダクトポートフォリオ

すなわち、プロダクトポートフォリオはこのようになります。主力事業のゲームサービス事業については、成長投資をまだまだしていくようにしていたところから、今回キャッシュカウであると定義をします。

キャッシュカウ、すなわち成長よりも利益を作りに行くための事業構造ないし目標設定にしてまいります。しっかりと営業利益率15パーセントを作りながら、まだまだ問題児であるところのAIや5G事業の部分にエースリソースを充てて、次なる成長を作っていくということを目論んでおります。

新事業目標

新たな事業目標。特にこれはゲームサービス事業における目標になります。

データ・ネットワークの力で営業利益率15パーセントを実現します。本来の強みにフォーカスし、キャッシュカウ事業として適切な営業利益率15パーセントを実現してまいります。

これは、当社が持っている仮説をしっかりと遂行することができれば、十分可能な値になっております。

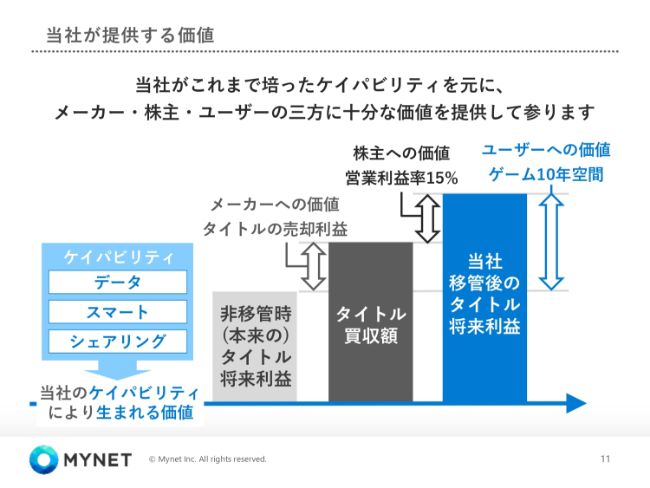

当社が提供する価値

先ほどのデータ・ネットワークの力で営業利益率15パーセント実現をもう少し噛み砕いて言うと、こういうことになります。

まず当社が持っている強み、ケイパビリティです。シンプルに、データ、スマート、シェアリング、この3つの言葉で表すことができます。データというのは、オンラインサービスゆえに、すべて取ることができるユーザーの行動データ、処理データです。これらに基づいて、絶えず適切なPDCAをかけていきます。もしくはマクロの大量データがあることによって作ることができる一貫したデータ分析のフレームワークで、成果を出していきます。

次にスマート。RPAなどのツールや機械の力で、一人一人の仕事の中身をどんどんスマートな状態にしていくというところです。

最後に、シェアリング。これまでも我々が強みにしてきた相互送客などのユーザーシェアリング、イラストアセットなどのアセットシェアリング。こちらは過去すでに作成済みのイラストをさまざまなタイトルへ拠出するというようなアクションです。また、現場でのナレッジシェアリングの仕組み、こういったものがシェアリングです。

データ、スマート、シェアリング。このケイパビリティを使って当社が実現するのが、ユーザーさんに向けてのゲーム10年空間です。10年間、しっかりと利益を出しながらも、ユーザーさんにとって長くワクワクできる空間を提供するという力。それが我々のケイパビリティとみなすことができる、まず第1の価値です。

それがあることによって、業界のメーカーの皆様には、本来、メーカーさんがやり続けたとしたら生まれていた利益、それよりも高い買取価格で、我々が買取をすることができる。その高値買取というものを、メーカーさんには提供していますが、我々にとっては低廉な買取なのです。それは、その低廉な買取をしたタイトルから、当社のケイパビリティを活用して、10年空間作りによって、利益率としては営業利益15パーセントを実現するという構造になっております。当社の提供する価値の基本構造はこのとおりです。

この基本的な考え方を通じて、あらためてですが、このデータ・ネットワークの力で営業利益率15パーセントを実現する。こちらを全社一丸となって、実現してまいりたいと思います。

そして、さらにアップサイド。ここからの成長の側面には、しっかり少数精鋭のエースメンバーがあたって、次なるマイネットの成長を作ってまいります。

今回、大きな戦略転換ですので、皆様にまずご心配をお掛けするところがあるかと思いますが、決めた以上はしっかり年内においてリカバーのための手術・アクションをやり切ります。そのうえで、本来の強みにフォーカスをして、営業利益率15パーセントに現在の既存事業を着地させる。

それと同時に、少数精鋭のエースメンバーが次なるアップサイドを作っていく。大変シンプルなことでございますけれども、このアクションを取り、当社のリカバリープランとして進めてまいりますので、皆様にもここからの展開をご覧いただければ幸いかと存じます。

本日の話は、以上とさせていただきます。ご清聴いただきまして、ありがとうございました。

この銘柄の最新ニュース

マイネットのニュース一覧- <12月09日の陽線包み足達成銘柄(買いシグナル)> 2024/12/10

- Digon株式会社とワンダフルフライ株式会社が提携 AIローコードツール「ワンダーロボ」によるシステム開発内製化支援サービスの提供を開始 2024/12/09

- マイネットが上げ幅を拡大、子会社Digonがワンダフルフライと業務提携 2024/12/09

- Digon株式会社とワンダフルフライ株式会社が提携 AIローコードツール「ワンダーロボ」による内製化支援サービスの提供を開始 2024/12/09

- <11月28日の25日・75日移動平均線デッドクロス銘柄> 2024/11/29

マーケットニュース

-

来週の株式相場に向けて=掉尾の一振に向け「ゲーム・IP関連株」の輝きは増すか

(12/13)

来週の株式相場に向けて=掉尾の一振に向け「ゲーム・IP関連株」の輝きは増すか

(12/13)

-

東京株式(大引け)=378円安と5日ぶり反落、主力株への利益確定売りが優勢に

(12/13)

東京株式(大引け)=378円安と5日ぶり反落、主力株への利益確定売りが優勢に

(12/13)

- ダウ平均、ナスダックともにプラス圏スタート=米国株オープン (12/13)

- 本日の【新規公開(IPO)】公開価格決定 (13日大引け後 発表分) (12/13)

おすすめ条件でスクリーニング

マイネットの取引履歴を振り返りませんか?

マイネットの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。