いい生活、2Qは10.2%増収、通期業績予想進捗も想定どおり順調に推移 ブランドリニューアルで加速へ

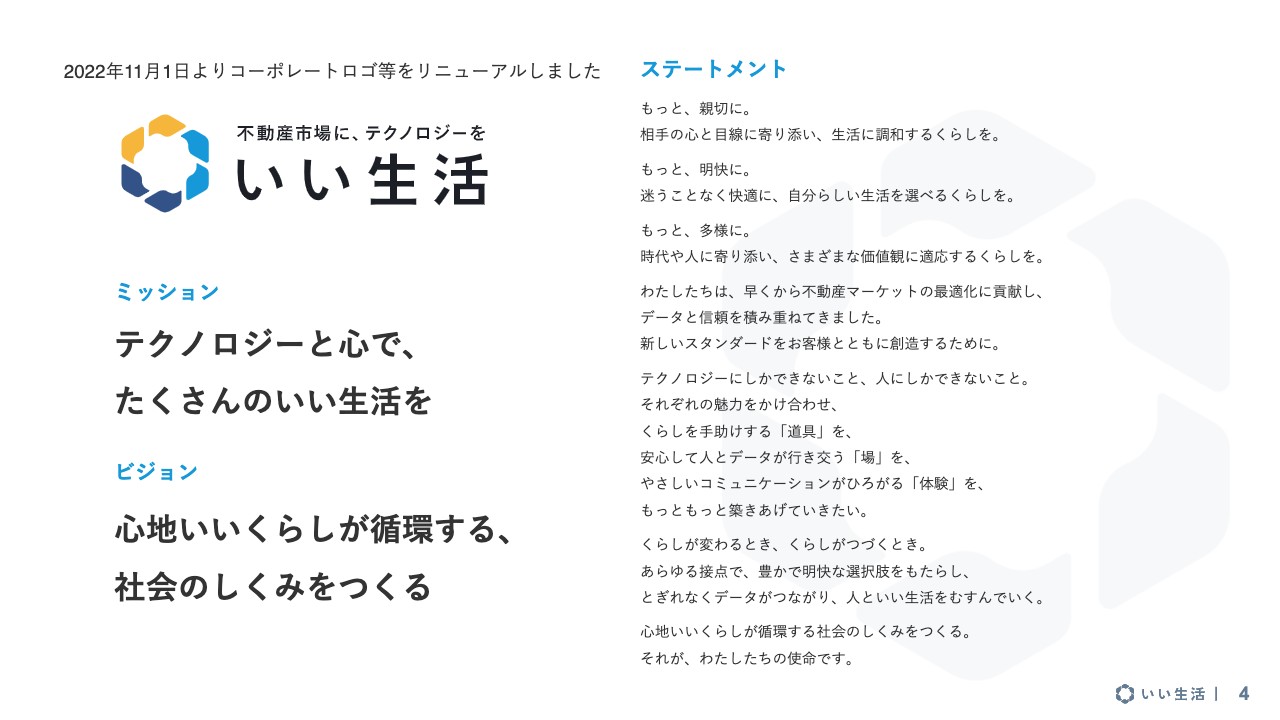

不動産市場に、テクノロジーを いい生活

塩川拓行氏:みなさま、こんにちは。株式会社いい生活の2023年3月期第2四半期の決算説明会を始めさせていただきたいと思います。本日、説明いたしますのは、代表取締役副社長 CFOの塩川でございます。よろしくお願いいたします。

最初に、今回当社が行ったブランドリニューアルについてお話しできればと思っています。その後に事業概要、決算説明を進めていきたいと思います。

まずは、ブランドリニューアルについてです。本日、私が写っている画面の背景にも新しいコーポレートロゴを使っておりますが、これについて、みなさまに少しご説明したいと思います。

当社はもともと「不動産市場をテクノロジーでより良いものにする」をミッションとして掲げてきましたが、今回「我々は市場にどのような価値を提供しているのか?」「それを市場や世の中のみなさまに、どのように認知してほしいのか?」ということを考えた結果、ブランディングのリニューアルを行うことにしました。

具体的には、ミッション、ビジョン、バリューを再定義し、コーポレートロゴのリニューアルを行い、プロダクトのロゴも併せて見直しを行っています。新しいミッションを「テクノロジーと心で、たくさんのいい生活を」、ビジョンを「心地いいくらしが循環する、社会のしくみをつくる」と定めております。

ロゴも見直しました。ご覧のとおり3色が使われていますが、ブルーが「かぜ」で、人やデータが行き交う流れをイメージしており、黄色が「つち」で、土地や多様に混ざるあたたかさを表現しており、ネイビーが「まち」で、建物やシステムというものをそれぞれ表現しています。

ロゴのモチーフとして、「いい生活」のひらがなの「い」を分解したものを並べ変えて、このような形になっています。今後ともぜひみなさまに親しみを感じていただけたら嬉しく思います。

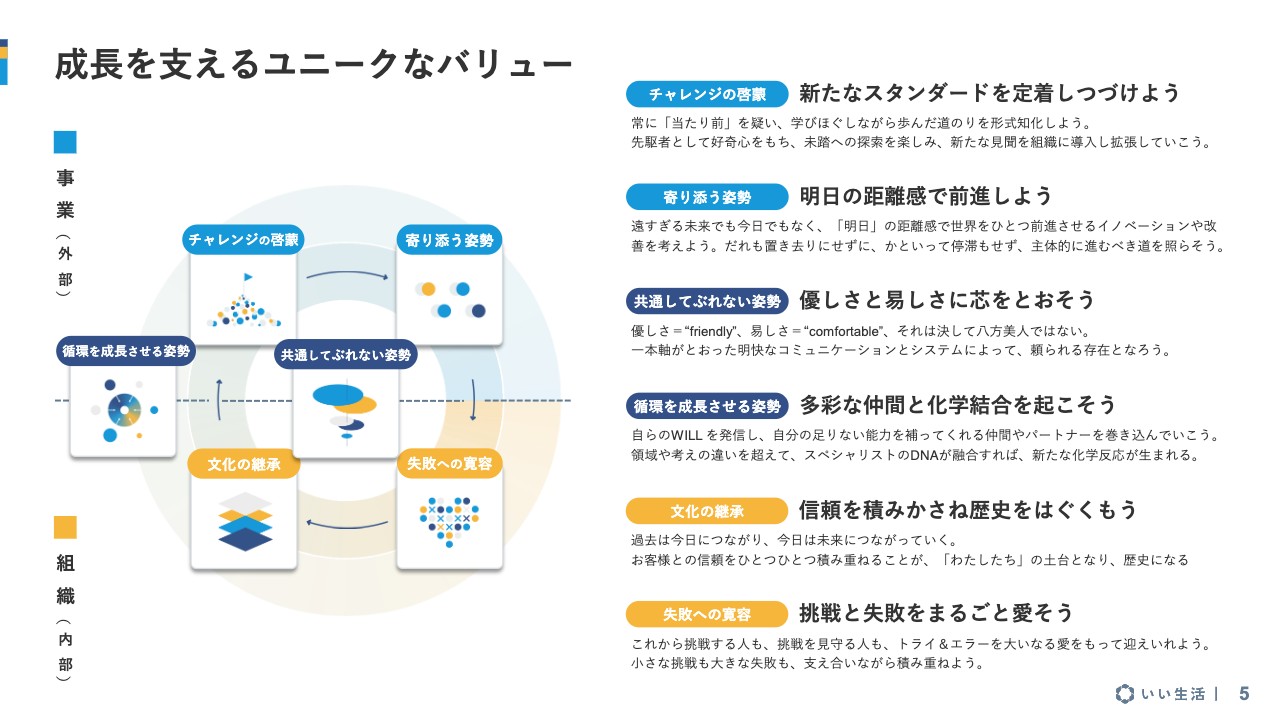

成⻑を⽀えるユニークなバリュー

こちらが新しく見直したバリューです。これからの当社の行動規範として、役員、社員一同これを意識してビジネスを進めていきたいと考えています。

いい⽣活のサービスラインナップ

新しく整理したプロダクトのラインナップです。もともとあるプロダクトのブランディングの変更を行ったものになります。すべてもともとあるプロダクトですが、少し模様替えを行っています。

スライドの図の外側に記載の「いい生活 賃貸管理クラウド」「いい生活 賃貸クラウド」「いい生活 売買クラウド」等は業務支援系のシステムを指しています。

中央にあるのがプラットフォーム系のプロダクトで、「いい生活 アカウント」「いい生活 Square」「いい生活 Owner」「いい生活 Home」、そして「いい生活 Pay」はもともと「pocketpost」という名前でしたが、これを今回プラットフォームサービスとして位置づけ、このような配置で進めていこうと考えています。

プロダクトロゴも、よく見ていただくと「いい」になっています。このあたりを統一することで、誰が見ても、これらが「いい生活のプロダクト」とわかってもらえるようにしていきたいという意図があります。今後、この新しいブランディングを推進していきたいと考えています。

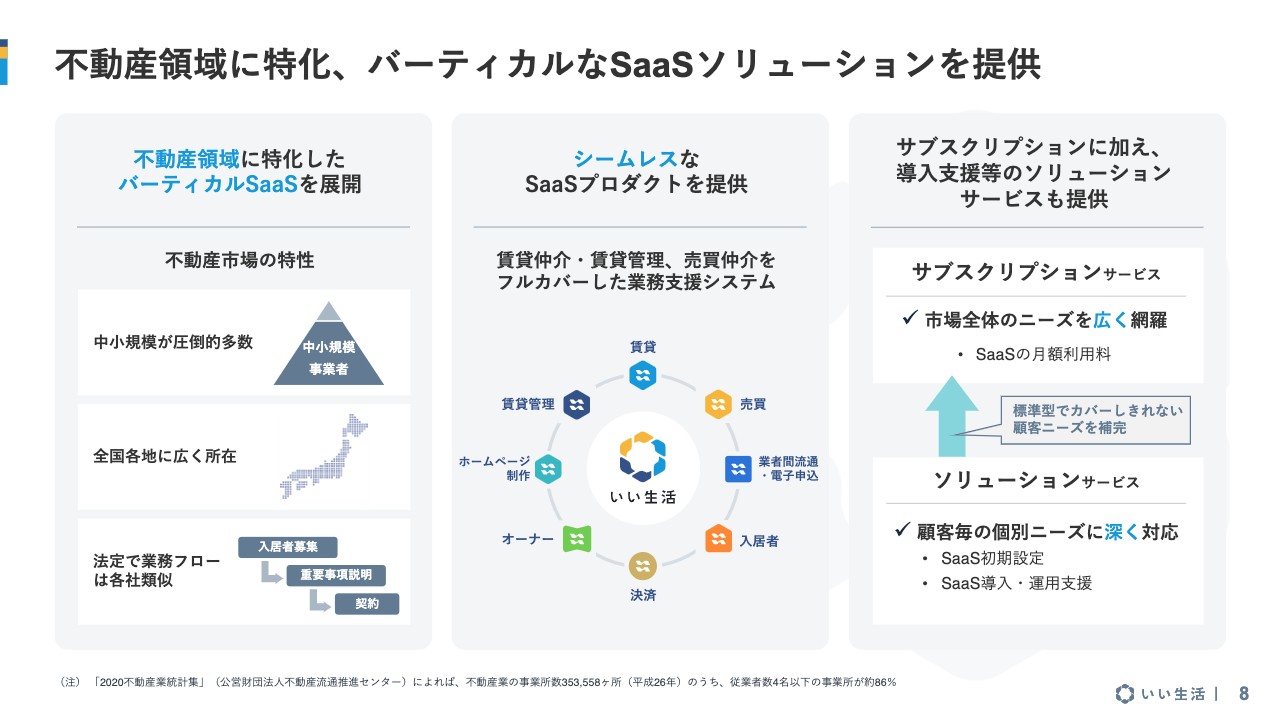

不動産領域に特化、バーティカルなSaaSソリューションを提供

簡単に会社をご紹介したいと思います。当社が事業を展開しているのは、いわゆる業界特化型のバーティカルSaaSという領域になります。不動産市場は、ご存じの方も多いと思いますが、GDPの約12パーセントを占めており、人々の生活と切り離せない市場になっています。

その市場を、社会的共通資本として、「誰にとっても利便性が高いものに変えていきたい」という思いで、不動産市場をテクノロジーでアップデートすることに取り組んでいる会社です。

不動産市場には大きく3つの特徴があります。中小企業が圧倒的に多い市場です。不動産業は地域密着産業ですので、全国に幅広く分散しており、中小企業が多いという構造になっています。また、業務フローがそれぞれ法律で細かく規定されているため、クラウド・SaaSに非常に向いている業界構造なのではないかと我々は考えています。

そして、当社の顧客の領域としては、賃貸仲介・賃貸管理、売買仲介を手がける不動産会社となります。その中で、先ほどお話しした業務支援系のシステムと、プラットフォーム系のサービスをお客さまにサブスクリプションで提供しています。そのため、当社の売上の大部分は、いわゆるサブスクになります。

それ以外に、ソリューションサービスもあります。これは例えば新しくサブスクを導入する時に、データの整備・移行など、サービスを使い始める前のいろいろな準備が必要になってくるものを、当社にお願いしたいというお客さまが一定程度いるため、それをソリューションとして提供し、サービスを分けています。

当社のセグメントとしては、クラウドソリューション事業の1本になっており、その中のサービスの区分として、この2分類に分かれているとご認識いただければと思います。

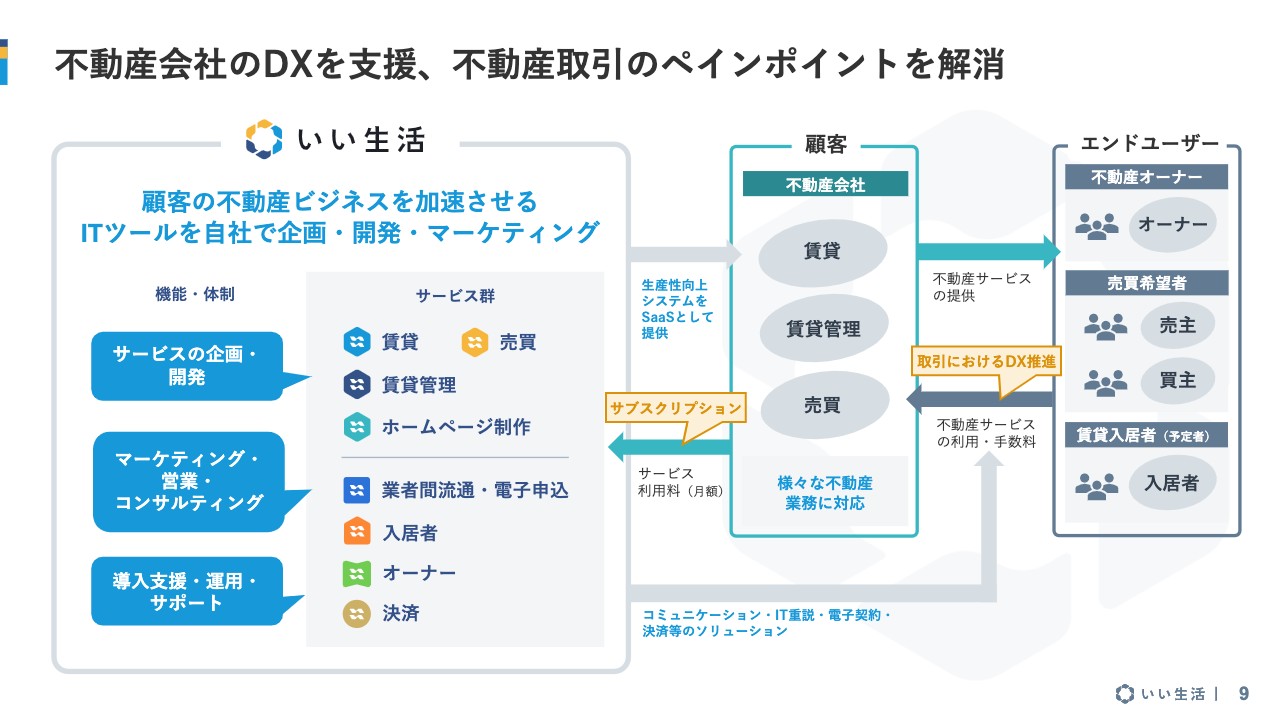

不動産会社のDXを⽀援、不動産取引のペインポイントを解消

当社のビジネスモデルの相関図です。スライドの左側が当社で、中央がお客さまである不動産会社を表しています。その向こうに、お客さまのお客さまであるエンドユーザーとして、我々ひとりひとりを含む一般消費者がいるという構造になっています。当社はシステムをSaaSで提供して、お客さまからは月額の利用料をいただくというモデルです。

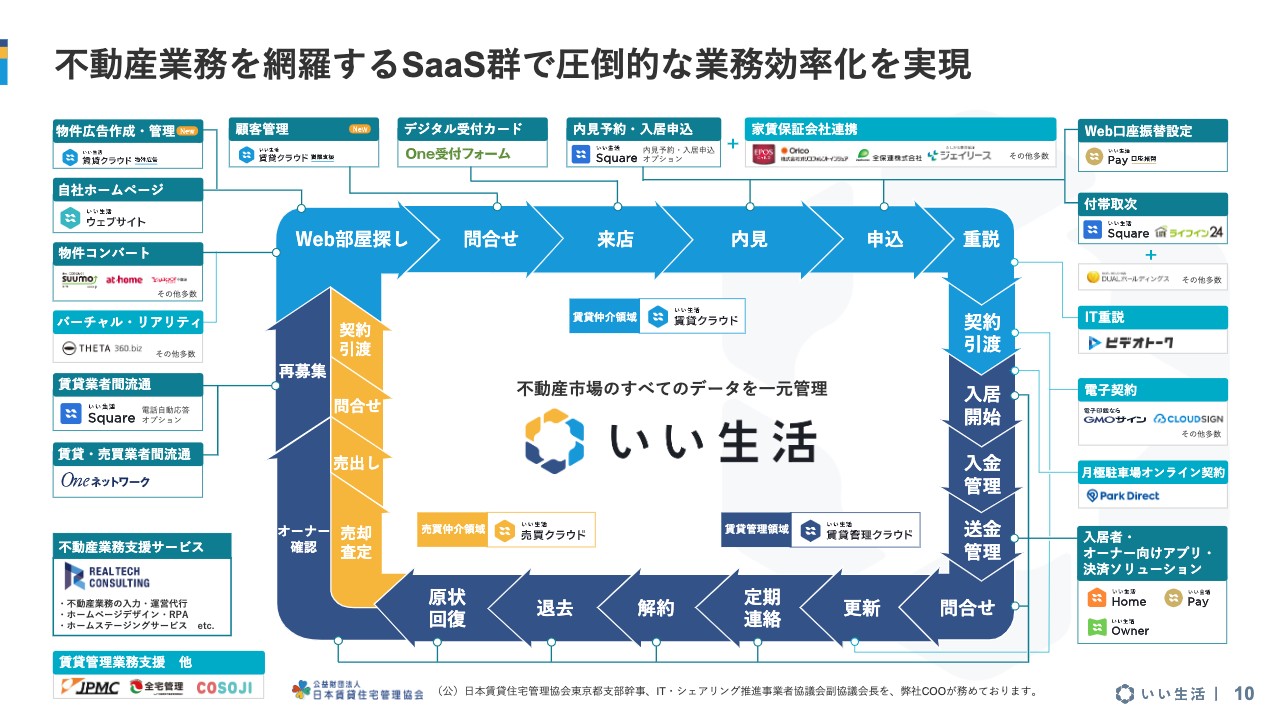

不動産業務を網羅するSaaS群で圧倒的な業務効率化を実現

スライドには少し細かくいろいろと記載していますが、これは不動産業務のサイクルと、それぞれの業務に該当する当社のプロダクトのラインナップになっています。わかりやすく言うと、スライド左上の「Web部屋探し」というところからスタートして、時計回りに回っていくと、そのまま不動産業務のサイクルとなります。

そのサイクルに合わせて、当社もそれぞれの業務課題を解決するプロダクトをSaaSで展開しています。ただし一部、外部のパートナーと組んで提供しているものもあります。

不動産業務のほぼすべての工程をカバーし、その工程に対応する業務を支援するプロダクトを全部持っているというのが当社の一番の強みです。まさに「バーティカルSaaS」として、この領域で起こるシステムのニーズは全部拾っていくつもりで、サービスのラインナップを揃えています。

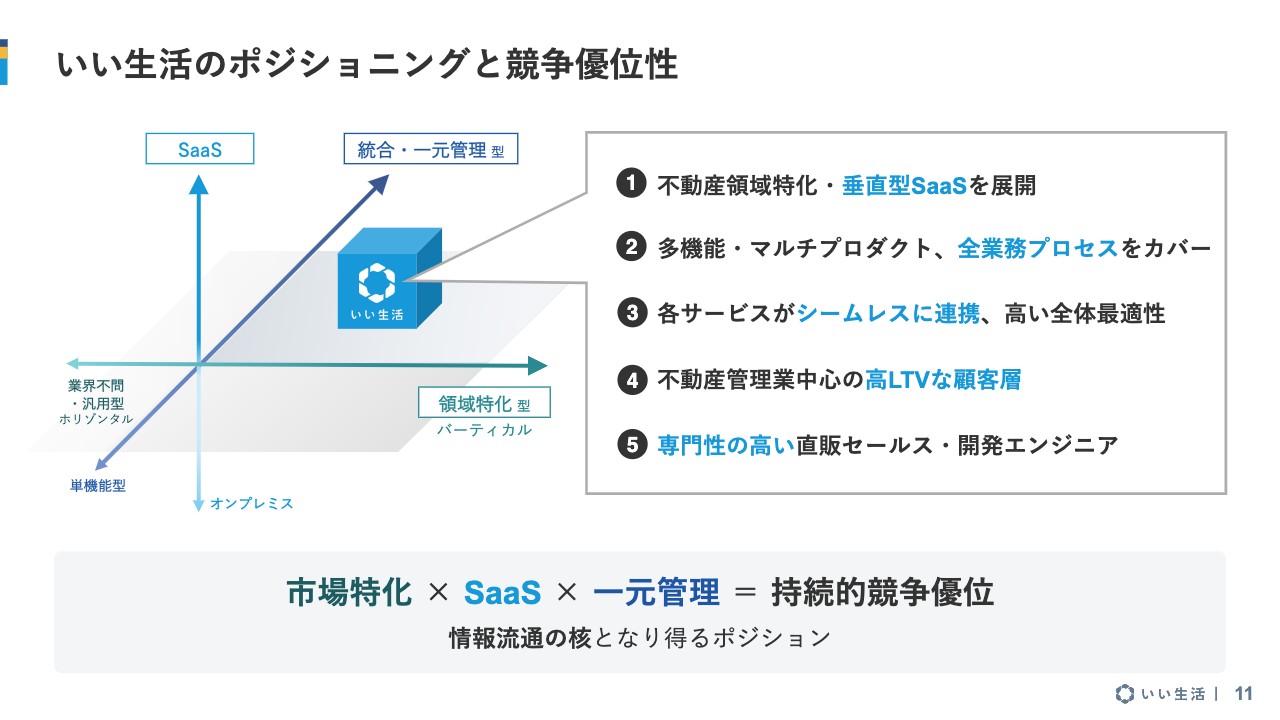

いい⽣活のポジショニングと競争優位性

当社のポジショニングと競争優位性です。こちらは毎回ご紹介しているチャートですが、まず、不動産領域に特化した垂直型のSaaSを展開しています。不動産業務に特化したシステムを提供している、いわゆる不動産テック系の会社もいくつかありますが、すべてSaaSで提供しているのは当社だけではないかと考えています。

当社の場合は、マルチプロダクト戦略ですべての業務をカバーするプロダクトのラインナップを持っており、加えてそれぞれのサービスが全部クラウド上にあるため、シームレスに連携して、お客さまに対して高い全体最適性を提供できています。

また、不動産管理会社を中心に高いLTVの顧客層を持っており、専門性の高いセールスとエンジニアのチームがあるところが、当社の強みだと認識しています。以上が当社の会社概要です。

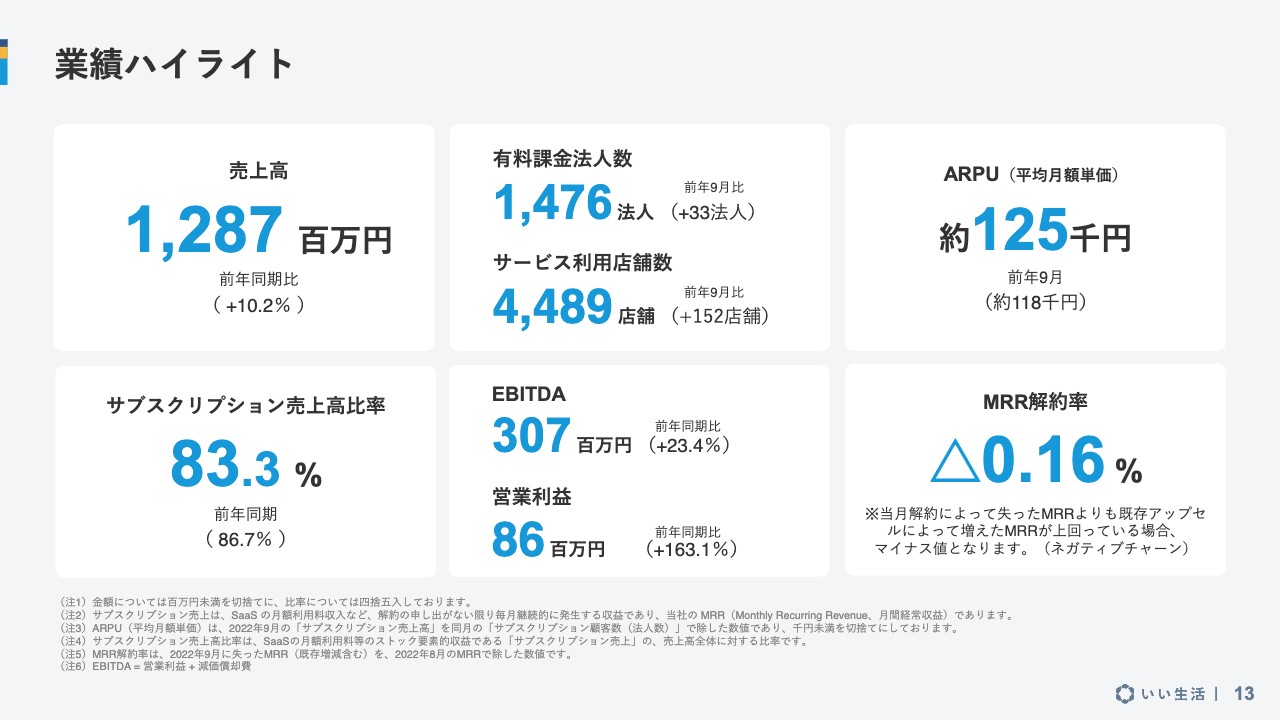

業績ハイライト

ここからは業績ハイライトをご説明します。第2四半期までの売上高は、前年同期比で10.2パーセントの増収で、12億8,700万円となっています。

スライドの左下に記載のとおり、売上高全体に対するサブスクリプションの比率は83.3パーセントで、非常に安定的な要素で売上が構成されています。

中央上段の顧客数は有料課金法人数のことで、こちらは1,476法人で、前年9月比で33法人増加しています。また、サービスの利用店舗数は4,489店舗で、前年9月比で152店舗の増加となっています。

中央下段のEBITDAは3億700万円で、前年同期比で23.4パーセントの増加となり、営業利益は8,600万円で、前年同期比で163.1パーセント増加し、約2.6倍になっています。

右上のARPUは約12万5,000円で、直近では少し規模の大きいお客さまが増え、アップセルが進んでいるということもあり、拡大傾向にあります。前年9月に比べて7,000円増えているため、胸を張ってよい数字ではないかと考えています。

解約率はマイナス、いわゆるネガティブチャーンと言われている状態で、解約をアップセルが上回っており、非常に良いサインだと思っています。マイナス0.16パーセントという数字は、非常に健全な解約率、継続率の高さを裏付けていると思います。

簡単にまとめると、「増収増益で、高いARPUを維持して、解約率も低い」というのが、当社の今の立ち位置だと考えています。

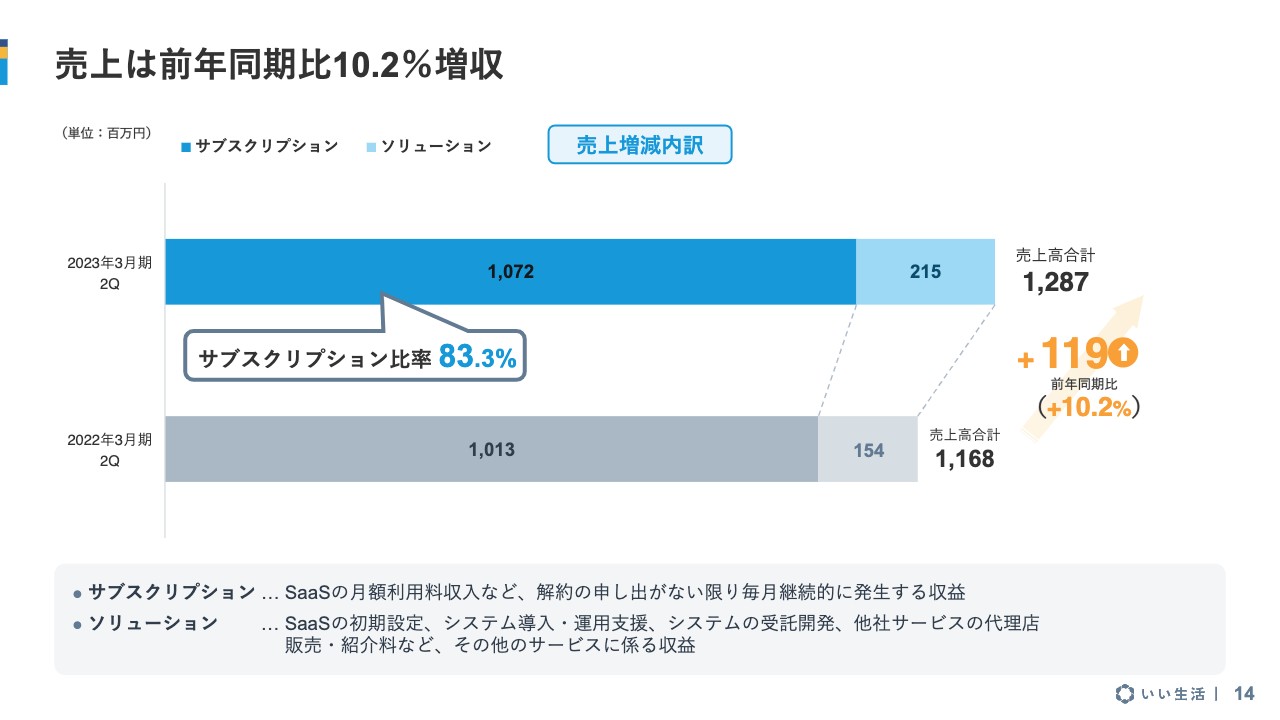

売上は前年同期⽐10.2%増収

売上の前年同期比を表したグラフです。上が当期、下が前期で、先ほどご説明したとおり、10.2パーセントの増収になっています。売上は、冒頭でもお話ししたとおり、サブスクリプションの売上とソリューションの売上に分かれています。それぞれ増えていますが、合わせて10.2パーセントの増収で、順調に推移しています。

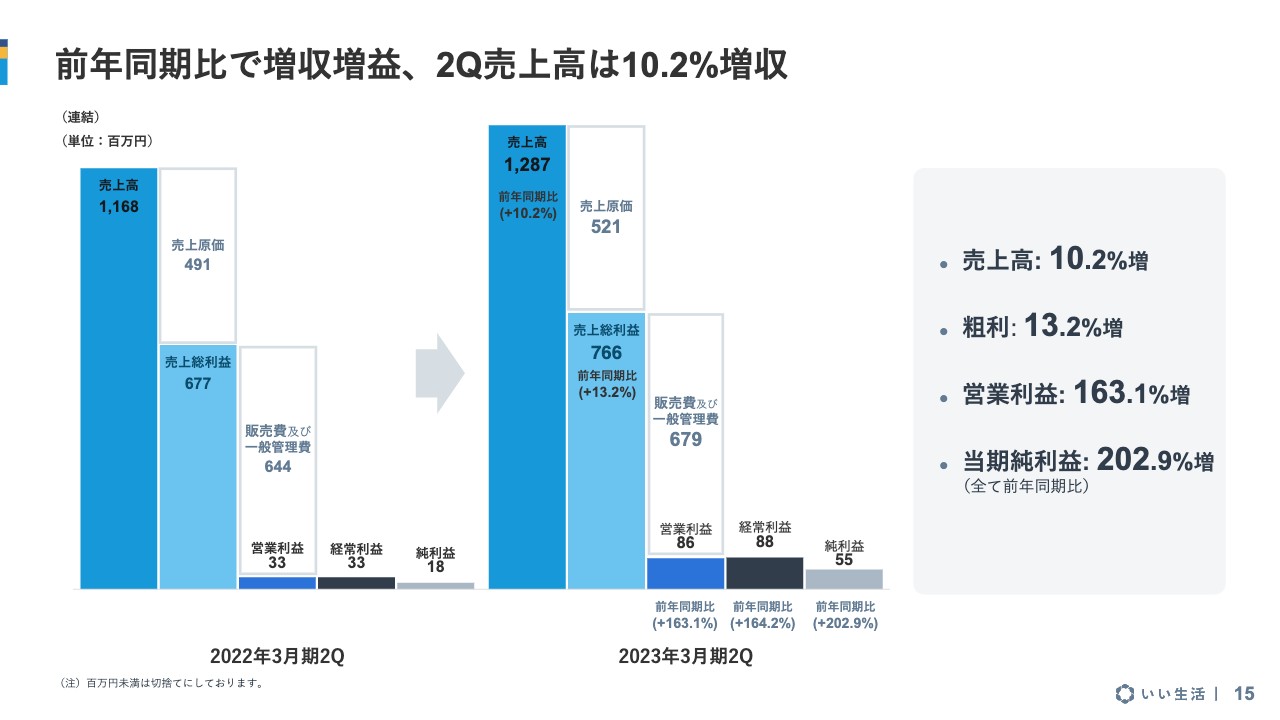

前年同期⽐で増収増益、2Q売上⾼は10.2%増収

P/Lのサマリーです。グラフは左が前期、右が当期になります。繰り返しになりますが、売上高が10.2パーセント増、粗利が13.2パーセント増、営業利益が2.6倍、当期純利益が3倍という状況です。費用構造については、後ほど詳しくお話ししたいと考えています。

外部環境について少しお話しすると、不動産業界ではこのコロナ禍でDXを進めていこうという気運にいまだ変わりはありません。当社の数字の裏付けとなる外部環境がではありますが、そのあたりも変化はなく、旺盛な需要があると見ています。

一方で、不動産業は非常に裾野が広い業界で、業界全体というより個々の企業の取り組みの差が大きくなっています。今回、賃貸住宅管理領域では、新しい法律ができ、業務が少し細かく規定されました。賃貸管理の会社はこの法改正にしっかりと対応していく必要があるため、「システムを導入したい、見直したい」という要請は比較的大きいと思っています。

今までオンプレミスのシステムを利用していたお客さまの中にも、法改正にキャッチアップしていくためにはSaaSがよいと考える方が増えてきている感触があります。

電子契約も2022年5月に法改正があり、不動産の契約が電子契約で完結するようになりました。これについて、準備している方が多いと思います。

一方で、不動産の契約自体に関わる人数が多いため、まだ本格的にやっていないが、将来に向けて準備をしている、という不動産会社もあると思います。おそらく不動産の業態の中でも、サブリースを行っている会社や契約に関わる人数が少ない領域でまず電子契約が進み、徐々に広がっていくと考えています。

例えば、賃貸の仲介の場合は、大家さんと賃借人が賃貸者契約を結ぶため、双方の合意が必要になります。しかし年配の大家さんもいるため、電子契約の事前調整・確認が必要な方が多いと聞いております。このようなところが業績の背景となる外部環境です。

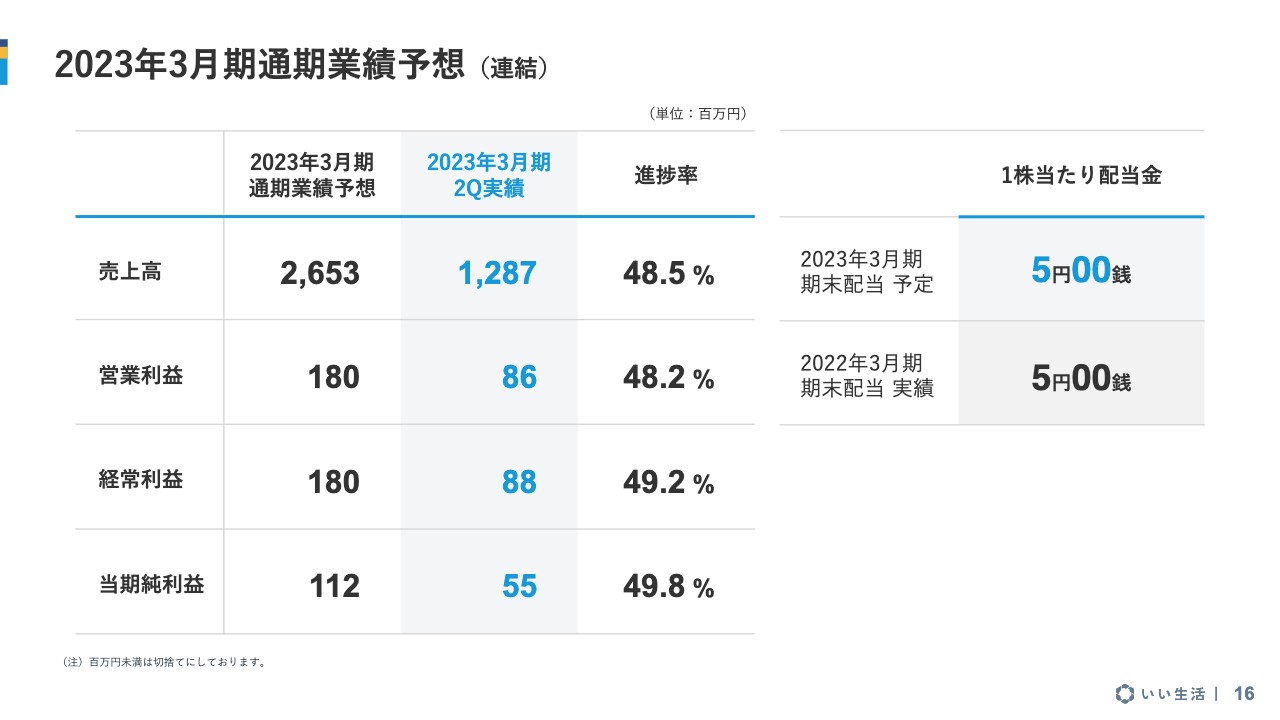

2023年3月期通期業績予想(連結)

業績予想に対する現在の実績について、それぞれの進捗率を表示しています。配当の予想は、引き続き5円で変更はありません。

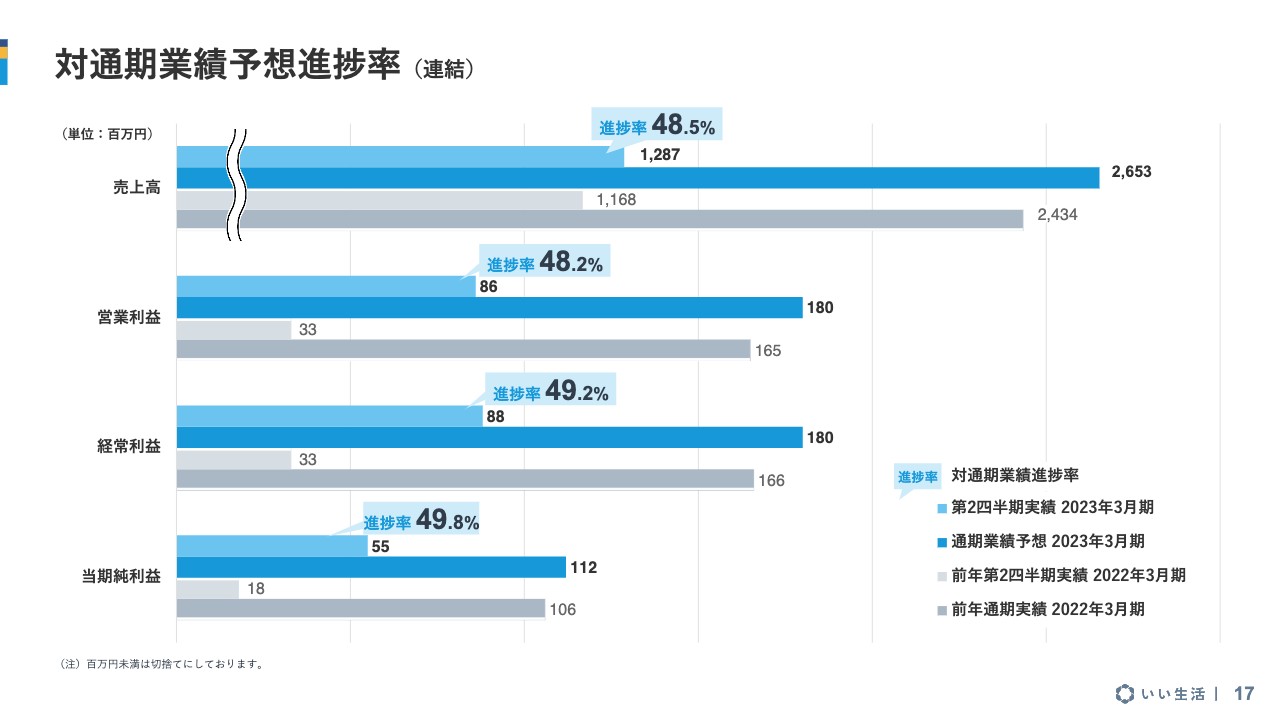

対通期業績予想進捗率(連結)

業績予想の進捗率をグラフで表しています。青い棒グラフが今期の数字で、色が薄いほうが今期の実績、濃いほうが今期の予想になります。グレーの棒グラフは前期の実績と進捗です。

前期と比べると、今期の進捗率は5割を切っていることを指摘されるかもしれませんが、当社はもともとSaaSであり、年度の後半に売上が積み重なっていく傾向があります。そのため、進捗率は前期と比べても問題ないと見ています。

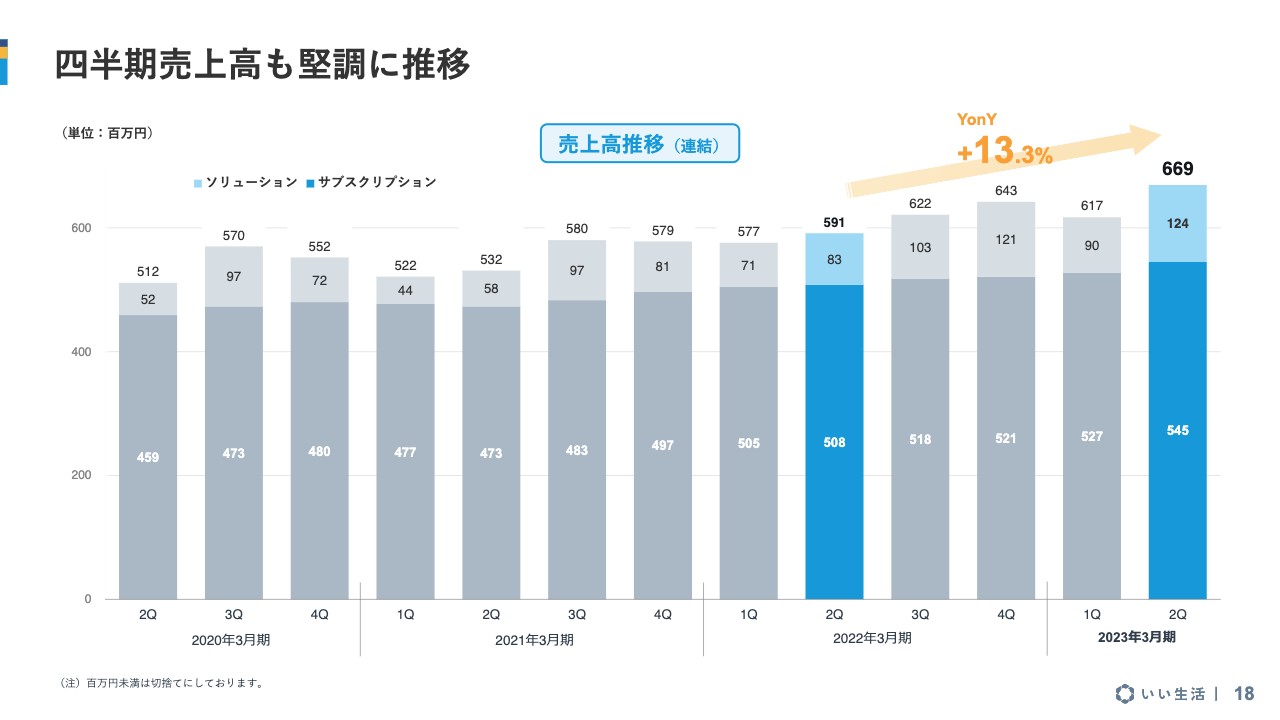

四半期売上高も堅調に推移

四半期の売上の推移です。薄い青の部分はソリューションで、こちらはお客さまの状況によって、売上高が多い月と比較的穏やかな月があります。濃い青の部分はサブスクリプションで、順調に伸びています。

一方で、ソリューションもサブスクリプションと無関係で発生するものではなく、サブスクリプションがあって、その導入のためにソリューションの導入支援などのオーダーをいただいています。基本的には、サブスクリプションのボリュームとある程度連動するものと考えてください。

現在、お客さまのニーズは非常に多くあり、当社も人手が足りない状況で、すべてのご要望に対応しきれていない状況ですが、徐々に解消していきたいと考えています。

利用法人数・店舗数・1法人あたり平均店舗数推移

顧客数と利用店舗数、1法人あたりの店舗数を表にまとめました。1法人あたりの店舗数が拡大傾向にあり、比較的規模の大きなお客さまに導入されています。また、既存のお客さまも利用店舗を増やしています。

特に複数店舗で利用されているお客さまには、当社が得意とするSaaSの利点を認識してもらえていると思います。

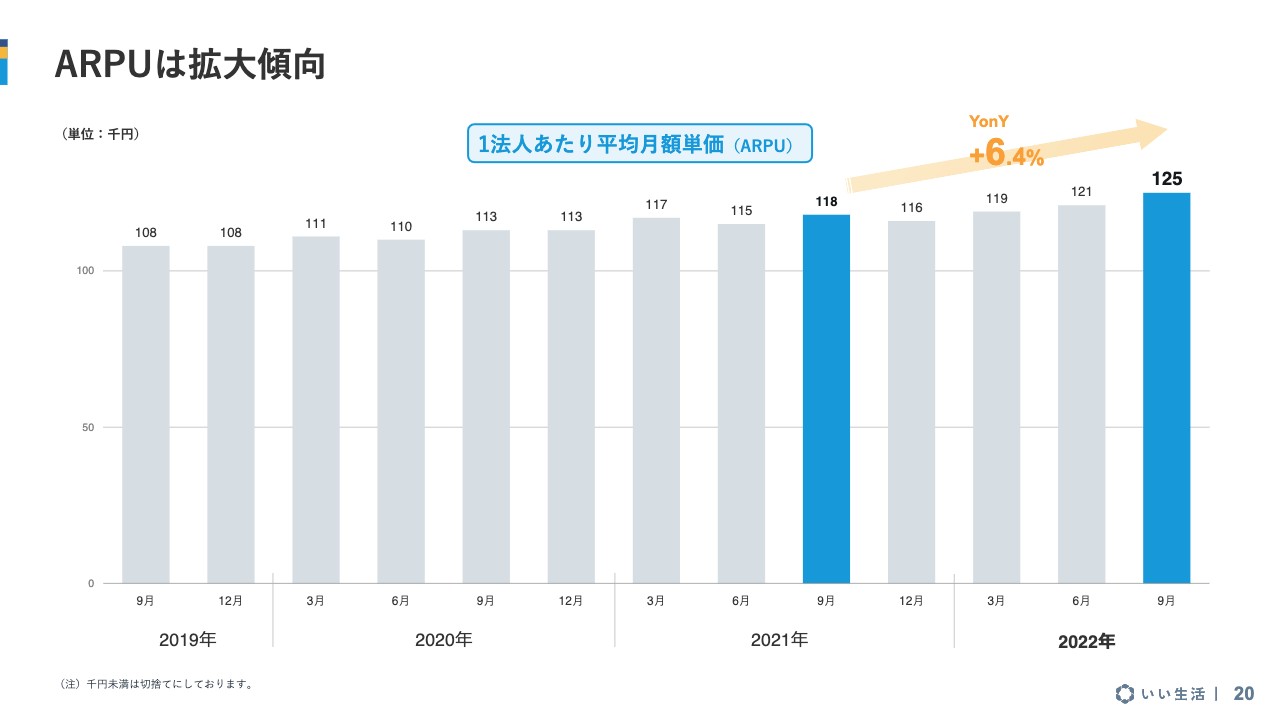

ARPUは拡大傾向

ハイライトでもお話をしましたが、ARPUについては拡大傾向で、比較的規模の大きなお客さまへの導入が進んでいます。これには、アップセル、クロスセルが順調に進んでいることが反映されており、今後も拡大すると考えています。

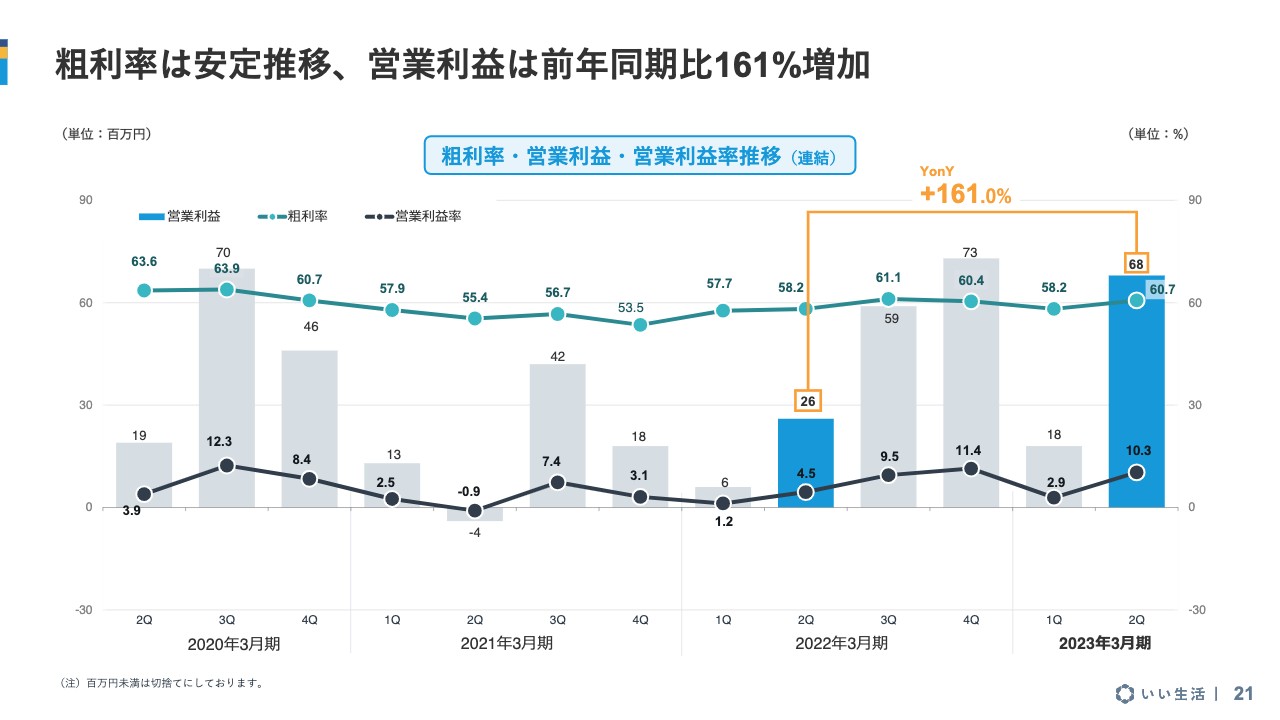

粗利率は安定推移、営業利益は前年同期比161%増加

四半期ベースの粗利率・営業利益・営業利益率の推移です。期の後半にいくほど、売上や利益が上がるというSaaSの特性は今期も変わりません。また、粗利率は60.7パーセントで安定しており、第3四半期、第4四半期に向けて利益が拡大する見込みです。

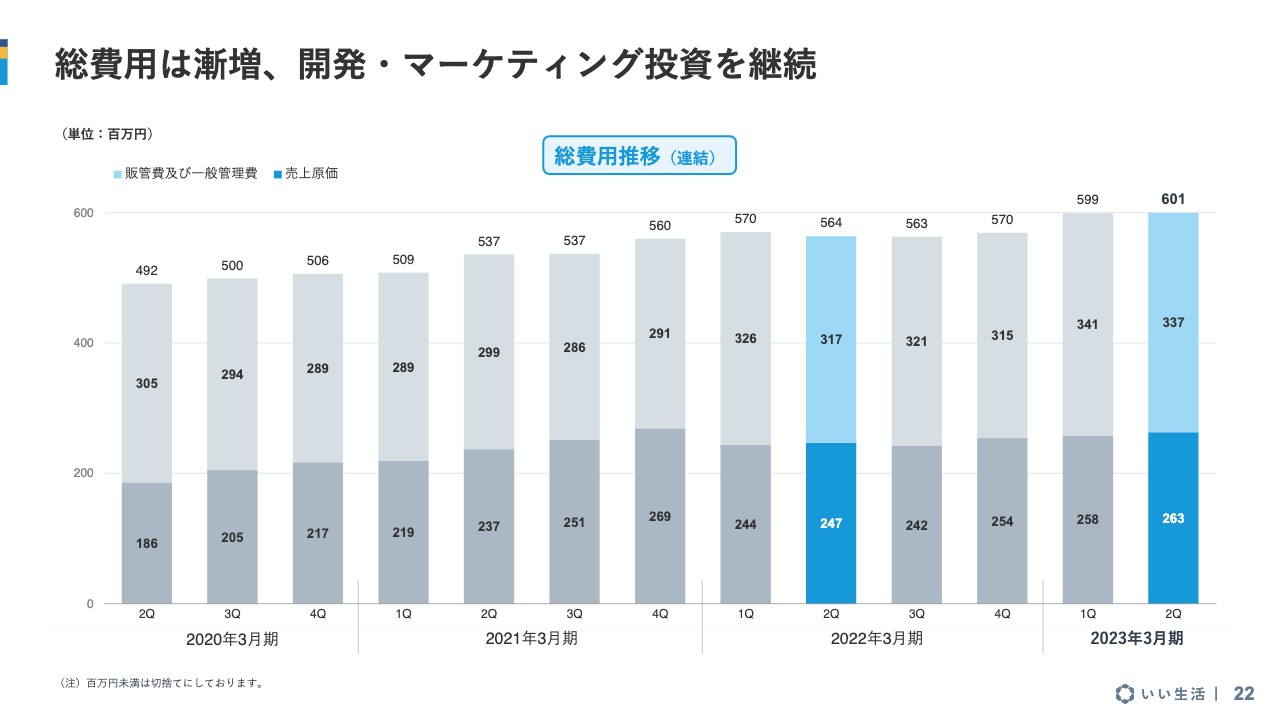

総費用は漸増、開発・マーケティング投資を継続

総費用の推移について、当社は費用構造が比較的安定しています。棒グラフの濃いグレーが売上原価、薄いグレーが販管費及び一般管理費です。当然、人件費などの増える要素はありますが、大きくは変わっておらず、固定費に近いものと考えています。

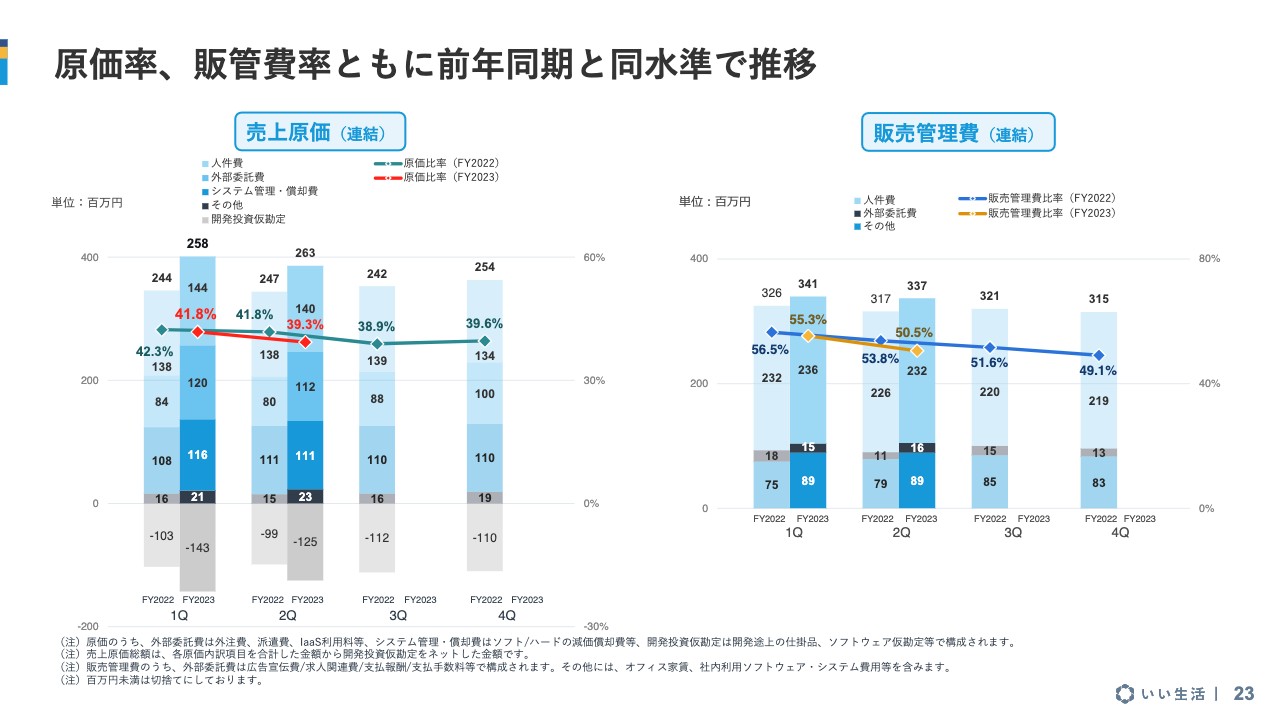

原価率、販管費率ともに前年同期と同水準で推移

費用構造の詳細をご説明します。左側が売上原価、右側が販売管理費でそれぞれ前期と今期を示しています。売上原価、販売管理費ともに人件費を中心に前期よりも増加しています。

売上原価の外部委託費については、IaaS環境である「AWS」を利用しており、こちらがドル建てのサービスになっているため、利用料が増えています。これには当初の想定よりも円安であることが影響していますが、効率化、適正化を進めており、現状では大きな影響は出ていません。

また、バーティカルSaaSの特徴として、顧客は不動産業界に限られており、大々的なマス向け広告宣伝の効果は限られます。不動産業界の中ではそれなりに知名度が高いこともあり、現時点では、多額の広告宣伝費は投下していません。

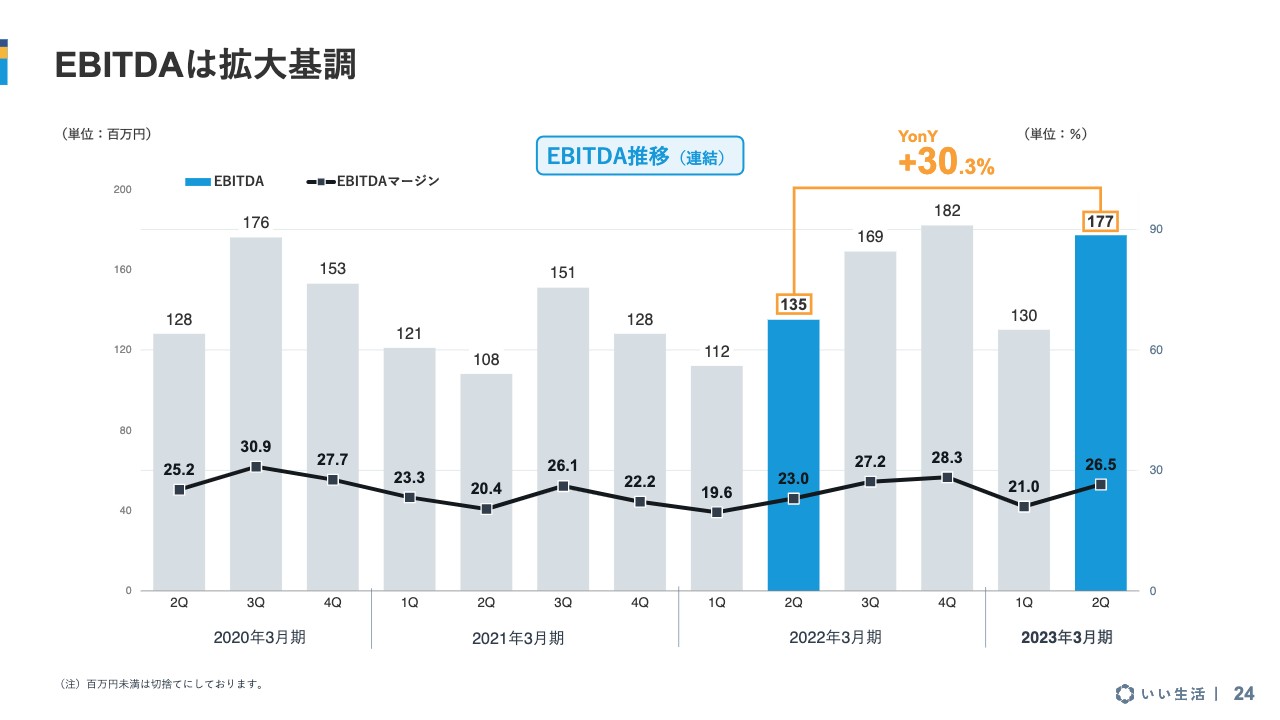

EBITDAは拡大基調

EBITDAの推移についてご説明します。しっかりとキャッシュを生み出しています。利益と同様に、年度の前半から後半にかけて拡大していく傾向があり、それを今期も踏襲しています。

また、前期の累計での実績は約6億円です。現在、当社の時価総額はEBITDA倍率を踏まえると、4倍と少しぐらいですが、投資家のみなさまにもう少し評価してもらってもよいのではないか、と個人的には考えています。

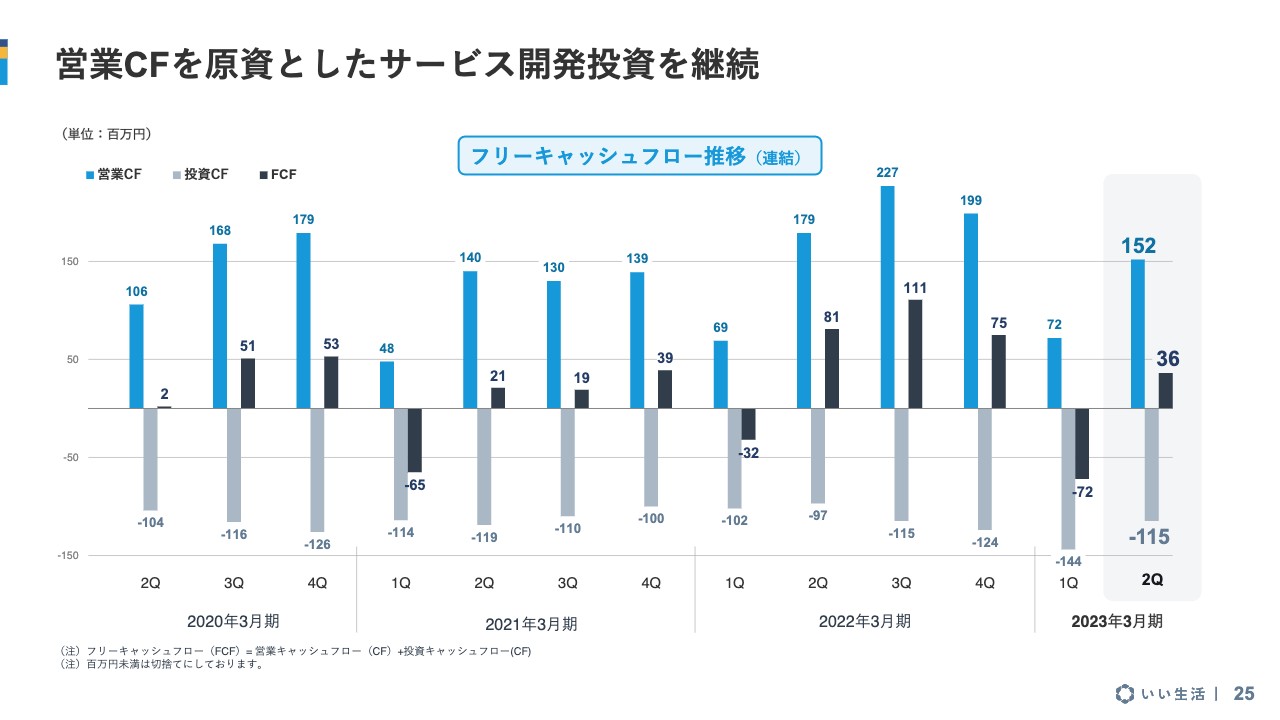

営業CFを原資としたサービス開発投資を継続

フリーキャッシュフローの推移をご説明します。濃い棒グラフがフリーキャッシュフローです。当社はサービスの開発投資については、営業キャッシュフローでしっかりと稼ぎ、そこから投資を行っています。投資額が大きくなる四半期もありますが、基本的には営業キャッシュフローの中で投資をまかなっており、今のところは借入を行っていません。

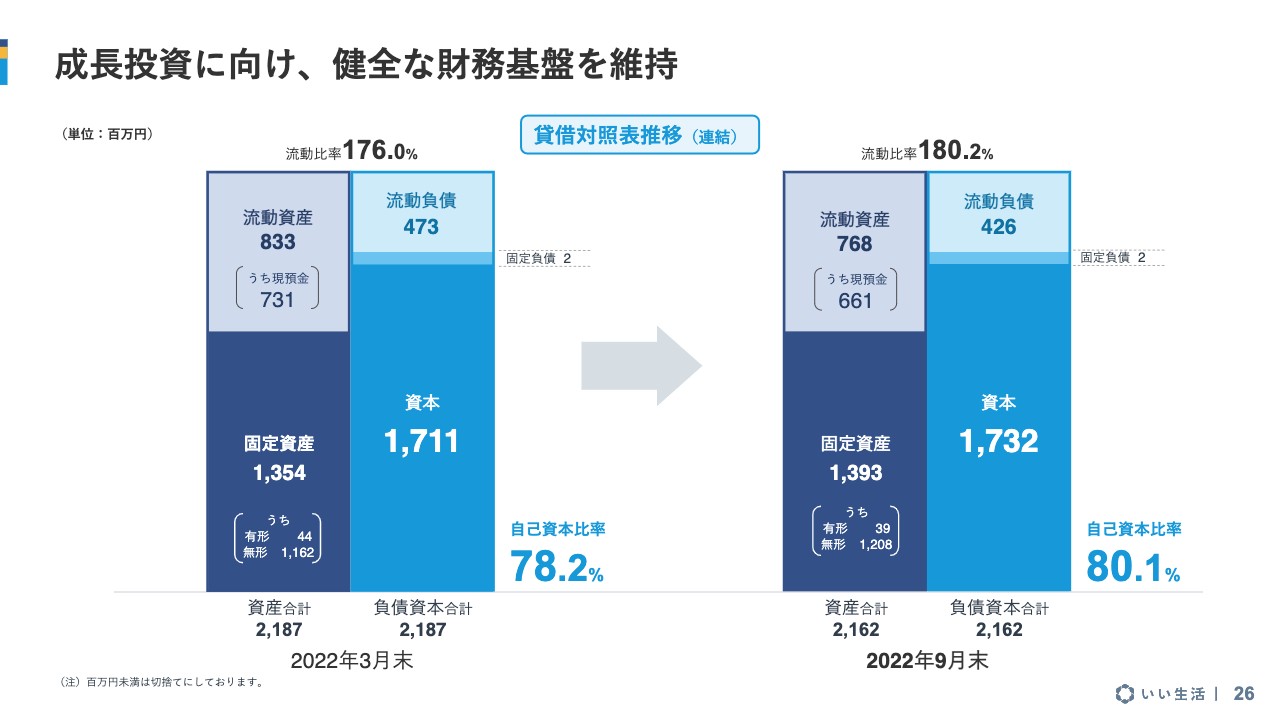

成⻑投資に向け、健全な財務基盤を維持

B/Sです。当社は借入を行っていないため、資本と資産であるソフトウェア、そして固定資産が大きく、比較的安定した健全なB/Sとなっています。

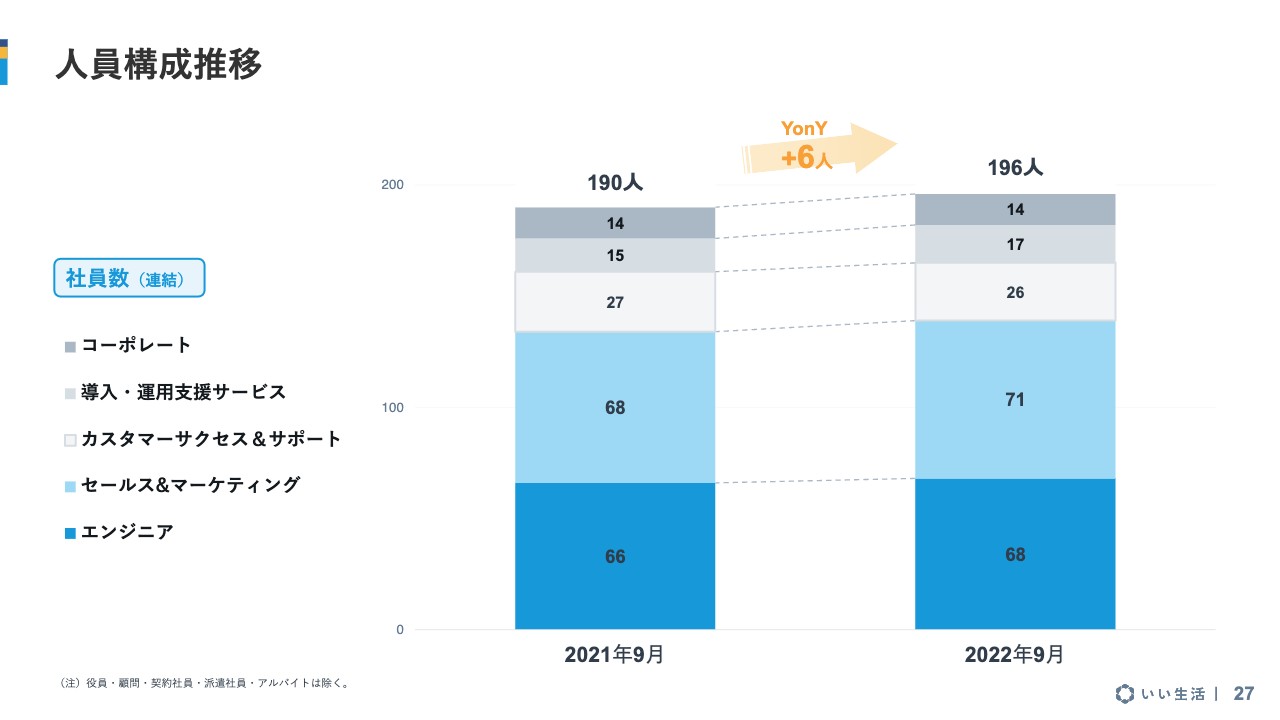

人員構成推移

人員の推移です。社員数は増えていますが、コントロールしながら徐々に人員を増やし、層を厚くしていきたいと思います。

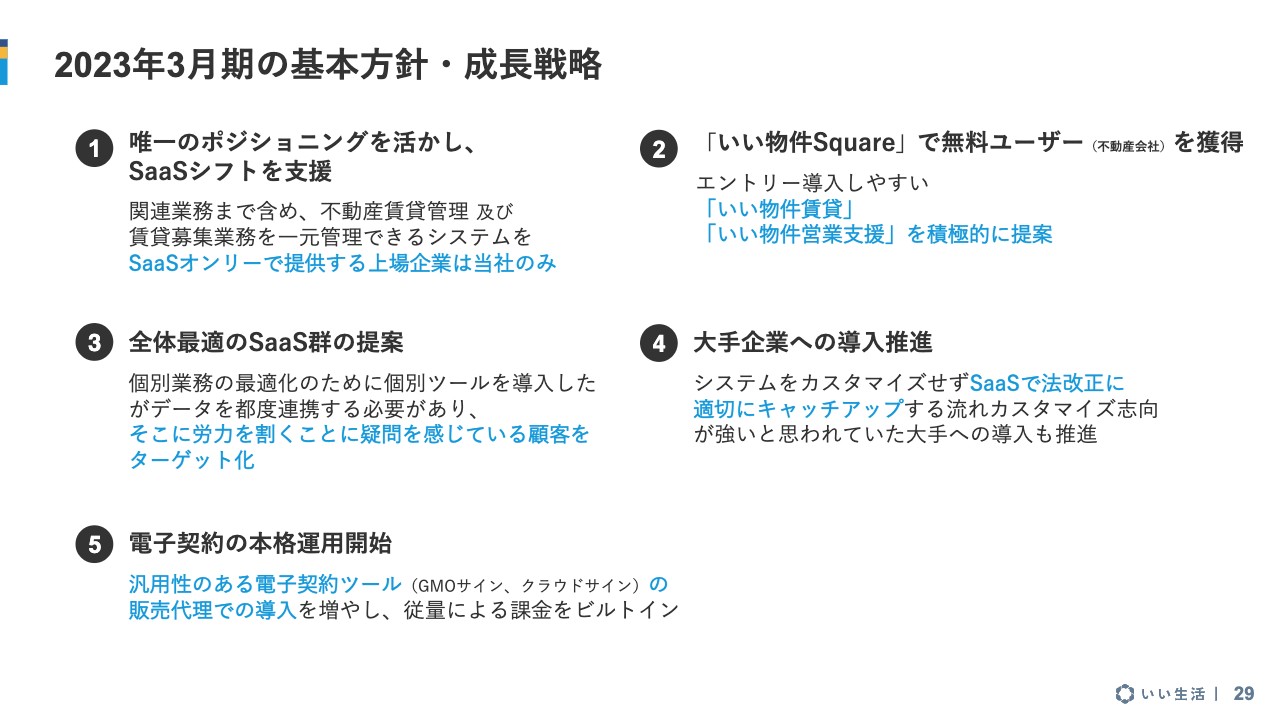

2023年3月期の基本方針・成⻑戦略

今後の展望について、今期の基本方針・成長戦略を順番にご説明します。

まず、当社は唯一のポジショニングを持つSaaS専業の会社として、強みをしっかりと活かしていきます。そして、お客さまの「SaaSにシフトしたい」という要望を受け止めて案件の獲得を進めていきます。

2つ目は「いい物件 Square」についてです。この度「いい生活 Square」に名前を変更しますが、業者間流通サイトとして、現時点では無料で展開、こちらを賃貸仲介の会社さんに活用していただくための比較的エントリーしやすいサービスラインナップを整えています。新しいお客さまにもサービスを利用していただき、顧客数を増やしていきたいと思っています。

3つ目は全体最適のSaaS群の提案についてです。当社のマルチプロダクトのお話をしましたが、業務単位でシステムを入れることを考えているお客さまもいます。しかし、当社としては、お客さまにはなるべくシステム導入を通じて全体最適を達成していただきたいと思っています。そのため、フルラインナップでワンストップでできるところをアピールして、お客さまを増やしていきたいと思います。

4つ目は大手企業への導入推進です。まだ公表できませんが、大手企業向けの案件がいくつか進んでいます。大手企業でも、法改正の度にシステムをカスタマイズするのではなく、システムの会社に任せて、SaaSで法改正をキャッチアップしていきたいと考えている会社が徐々に増えてきている感触があります。今後は、随時リリースのほうでご紹介していきますが、ある程度の規模を持つ会社への導入が進んでいく見込みです。

5つ目は電子契約の本格運用開始です。当社は他社と組み、お客さまへの導入を進めることで件数ベースの手数料をいただくかたちで進めています。しっかりと種をまき、徐々にこの部分が実ってくると思い、取り組んでいきます。

以上の5つを今期の戦略として推進しています。

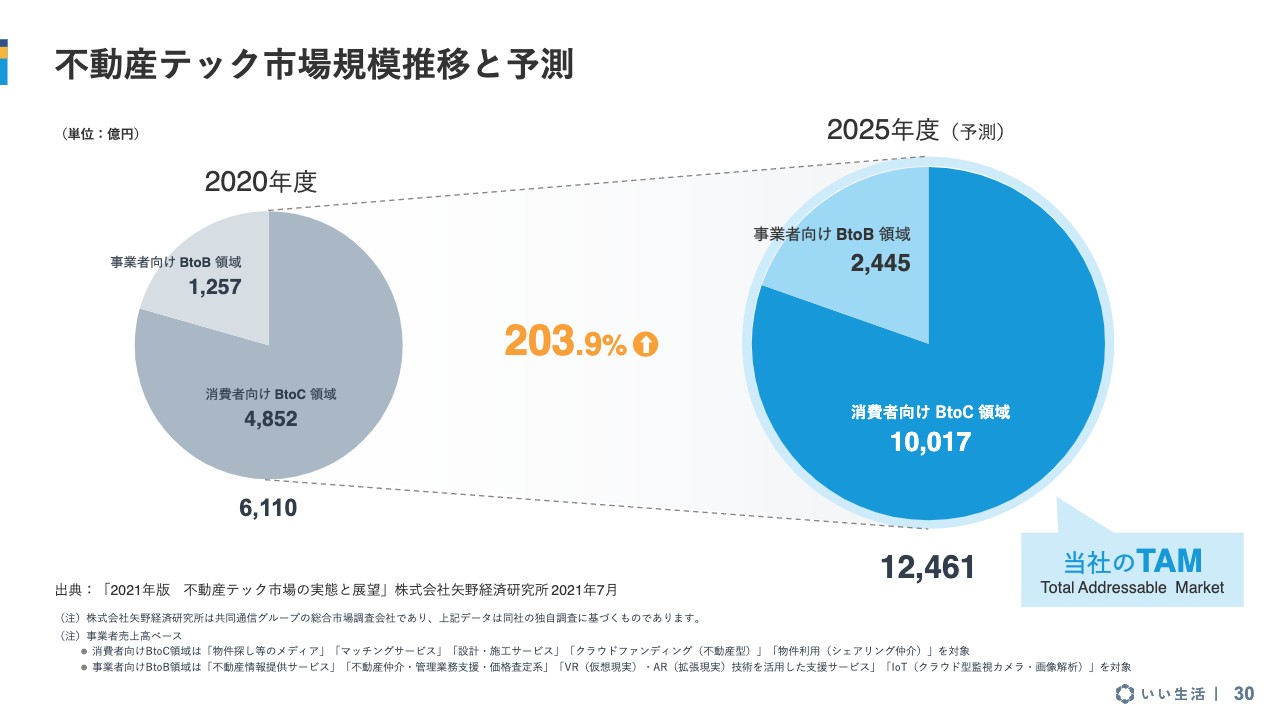

不動産テック市場規模推移と予測

当社のフィールドである不動産テック市場の規模感について、矢野経済研究所が公開している数字をご紹介します。

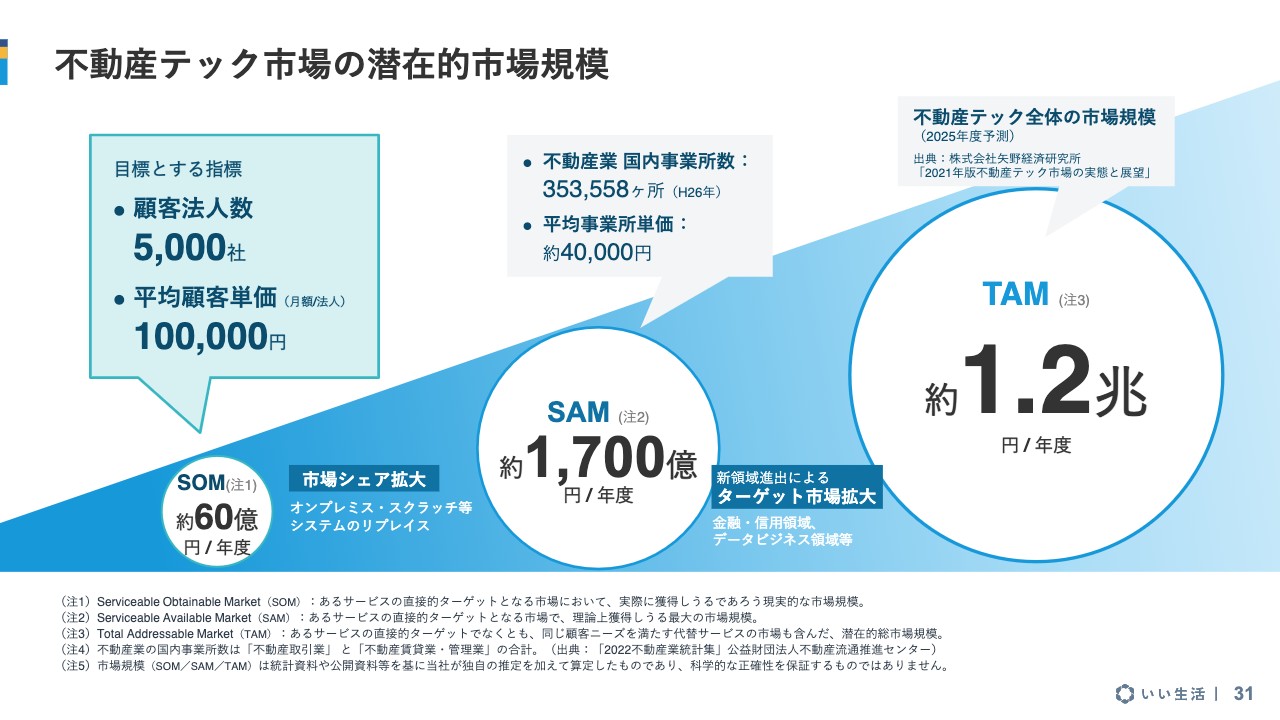

不動産テック市場の潜在的市場規模

左下のSOMは、Serviceable Obtainable Marketで、当社の当面の目標となる数値です。この市場が拡大するにつれて、一定のシェアを取っていきたいと考えています。

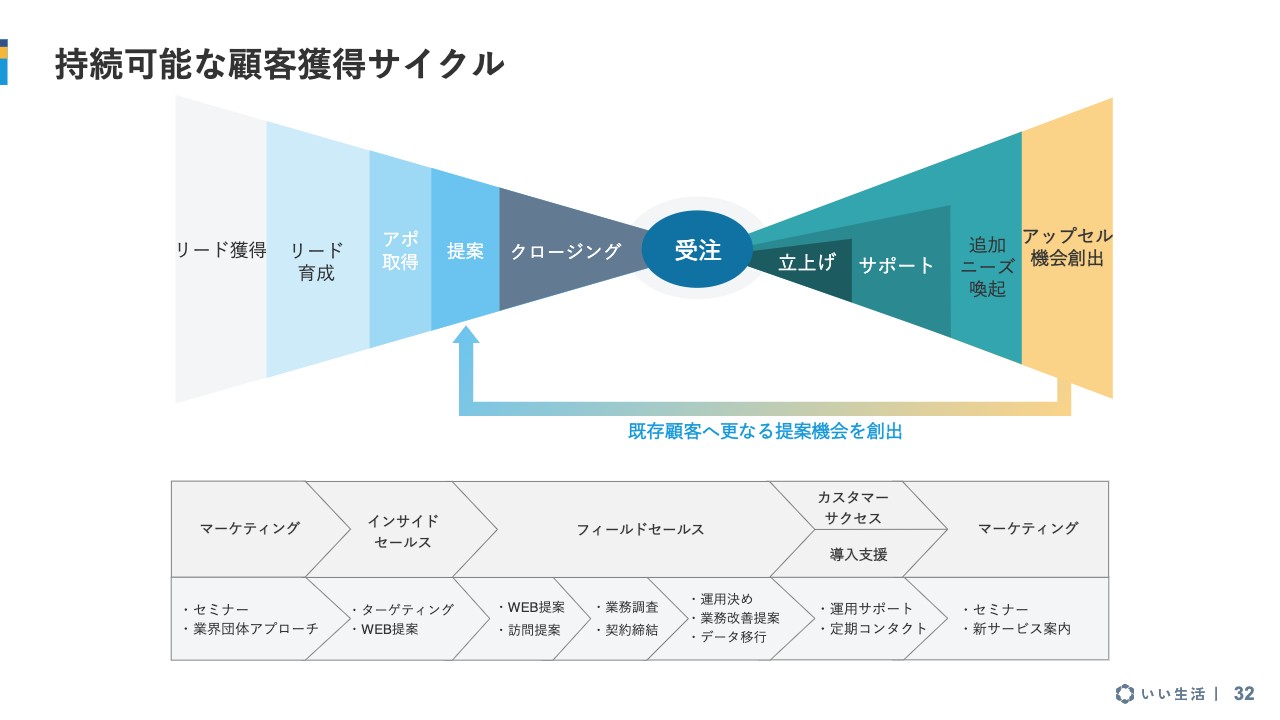

持続可能な顧客獲得サイクル

当社の顧客創造サイクルについてご説明します。「どのようにマーケティングセールスを行っているのか?」という質問をいただきますが、基本的にはお客さまに興味を持ってもらえるようなセミナーなどを多数開催しています。

直近では、お客さまの成功体験をお話ししてもらうという取り組みに力を入れています。そこでリードを獲得、新たなお客さまの獲得に向けて進めていくことに取り組んでいます。

当社には多数のサービスがあるため、どれか1つのサービスを使い始めたお客さまが追加で他のサービスを使うことが多々あります。アップセル、クロスセルは当社の特徴かつ強みであると考えており、しっかりと推進していきたいと思います。

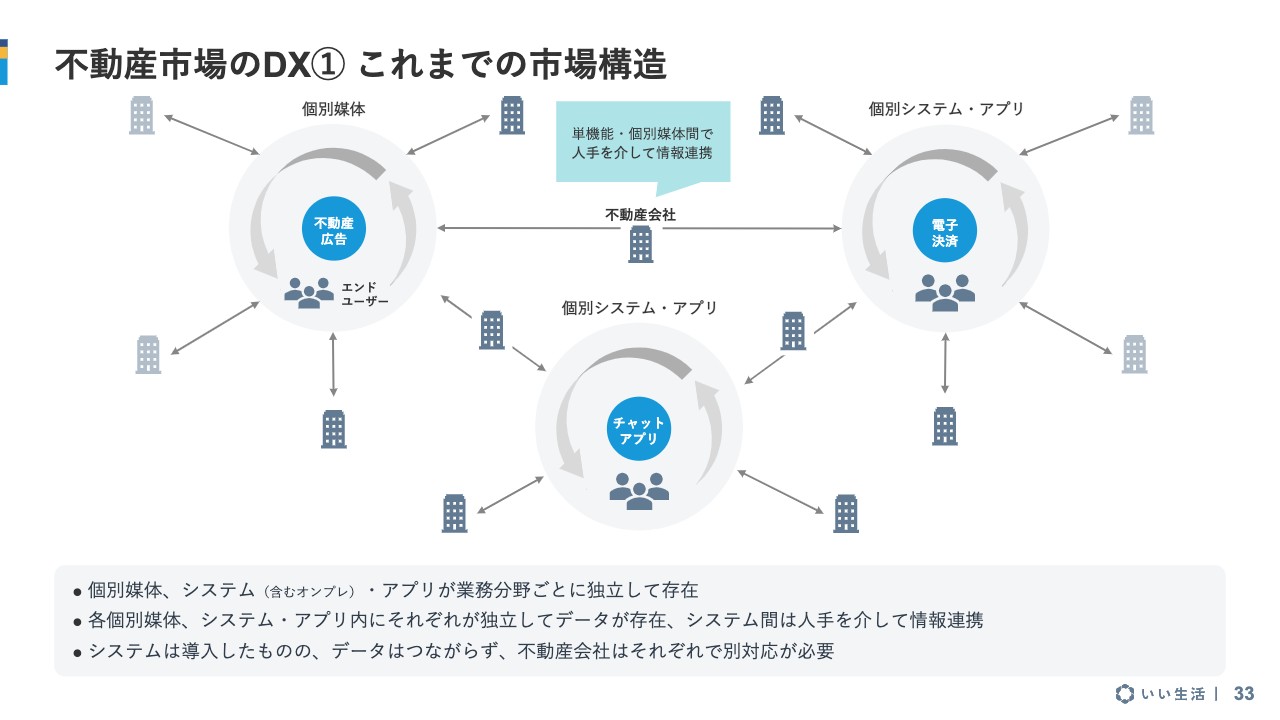

不動産市場のDX① これまでの市場構造

不動産市場のDXの状況についてご説明します。

不動産会社の中で、システムを活用していく機運が確実に高まっています。しかし、業務に対応して個別のシステムを導入するという選択を取るお客さまもいます。そのような場合、システムを導入していても、データが連携しないという問題が発生します。また、あるシステムからデータを取り出し、別のシステムに入れ直しているため、お客さまからは「思いのほか手間がかかる」というお話をうかがっています。

当社の場合は、サービスの中でデータが自動的に連携して流れるため、そのことを今後しっかりとお客さまにアピールしていきたいと思います。

不動産市場のDX② いい生活が目指す姿

スライドの下の部分は当社が実際に提供しているもので、上の部分はこれから提供していくものです。不動産会社が必要とするものを一通り提供し、不動産会社同士の業者間流通市場にも当社のプロダクトを導入していただき、お客さまである一般の消費者の方と、不動産会社同士の情報の連携において、当社のサービスを使って効率化を追及していただきたいと考えています。

ツールを⼀本化することによって、データがシームレスにつながり、不動産会社はデータを何度も出し入れする必要がなくなると考えています。

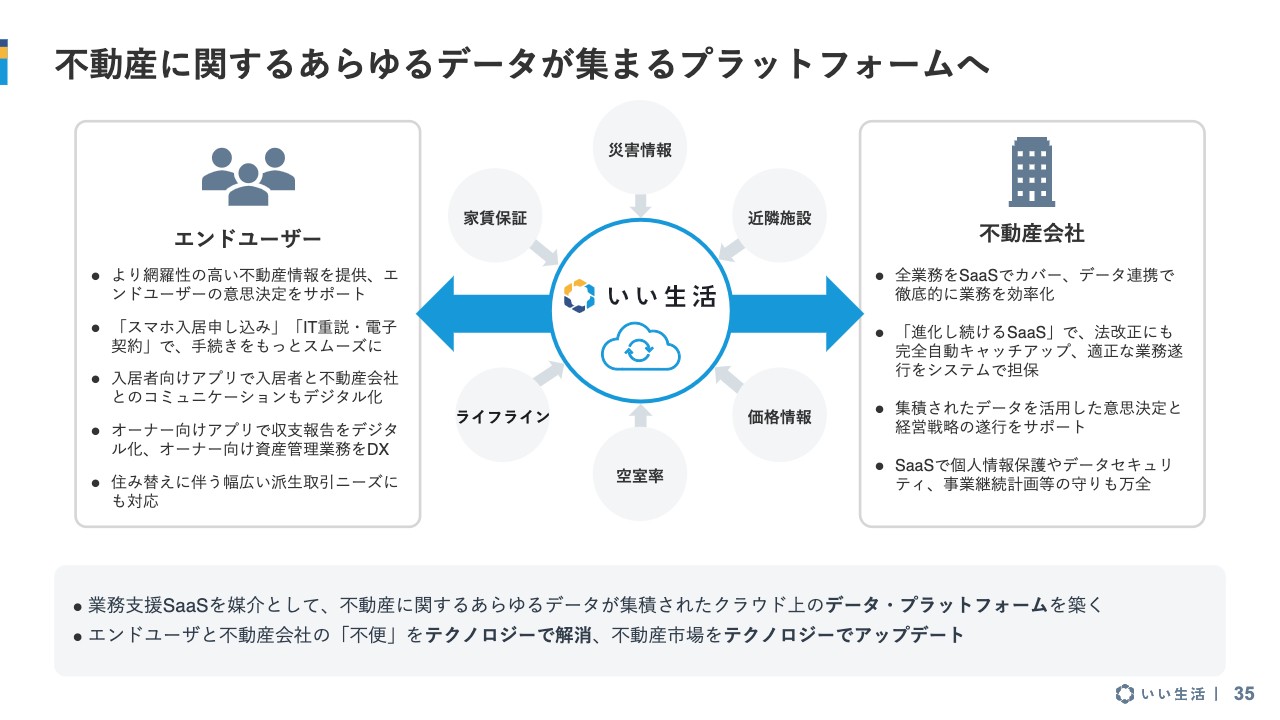

不動産に関するあらゆるデータが集まるプラットフォームへ

当社の将来像です。不動産に関するあらゆるデータが集まるプラットホームとして描いています。2つの軸として、左側にはエンドユーザー、右側には不動産会社としています。

左側のエンドユーザーに向けては、効率的な不動産取引体験を提供していきます。また、「スマホ入居申し込み」というWeb申し込みや「IT重説・電子契約」のような、ユーザーが求める電子取引を推進していきます。

その他にも、入居者にアプリ等を使ってもらい、入居者と不動産会社との間で円滑なコミュニケーションをとっていただけるようにサポートします。これからは、住み替えに関する幅広い派生取引ニーズがあるため、これについてもしっかりと提供していきたいと考えています。

右側の不動産会社に向けては、お話ししたとおり、すべての業務をSaaSで繋げ、データを連携してもらい、徹底的に業務の効率化を図ってもらいます。当社の「進化し続けるSaaS」を使ってもらうことで、法改正を適切にキャッチアップし、適正な業務遂行をシステムで担保していきます。

加えて、今、当社プラットフォーム、クラウド上に非常に多くのデータが溜まっているため、そのデータをうまく活用してもらうことで、お客さまの意思決定や経営戦略をサポートしていきます。同時に、SaaSで個人情報保護やデータセキュリティ等にも対応していきます。当社は多くの認証を取っており、情報の管理や守りにもかなり力を入れているため、事業継続計画も含めて、引き続きしっかりとサポートしていきたいと考えています。

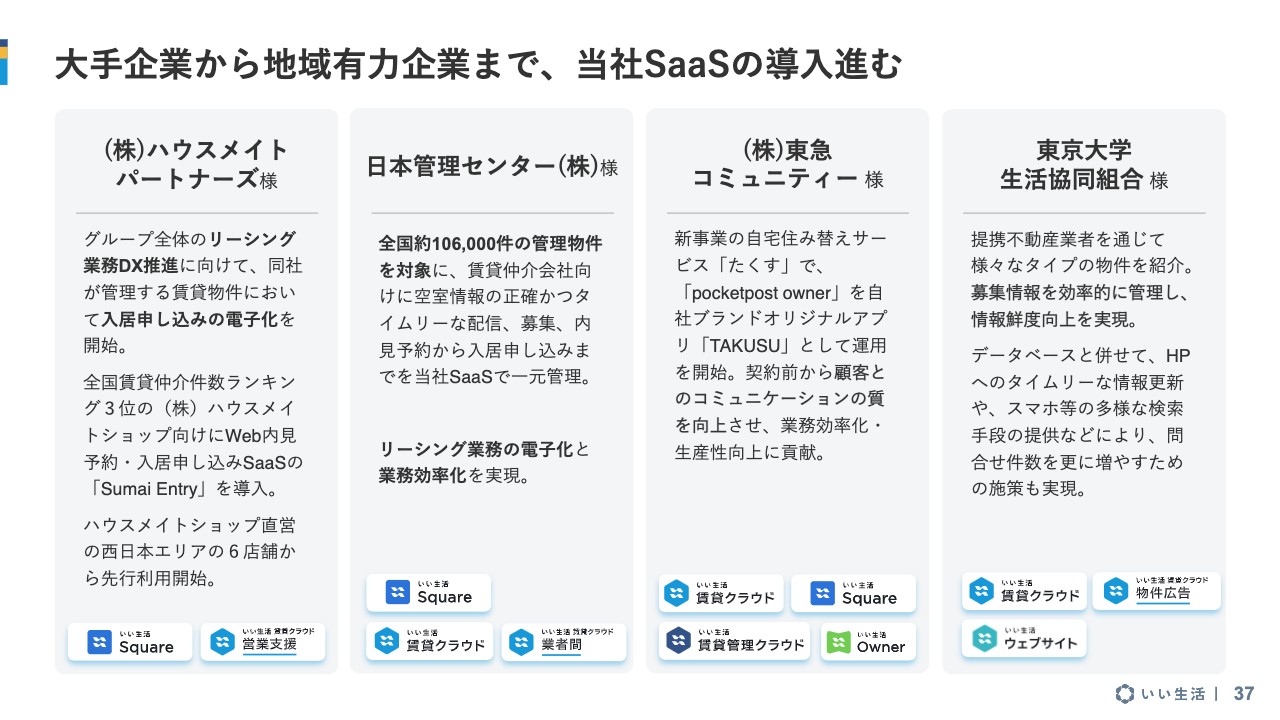

大手企業から地域有力企業まで、当社SaaSの導入進む

直近の事業状況について、こちらのスライドは導入事例のご紹介になります。一部、前回ご紹介したものもありますが、今このようなかたちで、さまざまな大手企業、地方の有力企業で当社のSaaS導入の取り組みが進んでいます。

今回ご紹介したいのは、スライド中央の東急コミュニティーの事例です。こちらは独自の自宅住み替えサービス「たくす」を運営されています。これを今回当社の「pocketpost owner」というプロダクトを使って、自社ブランドのオリジナルアプリ「TAKUSU」として運用を開始していただきました。

今後は、現在新しく取り組みを進めている、少し規模の大きい会社の事例等を紹介できればと思います。

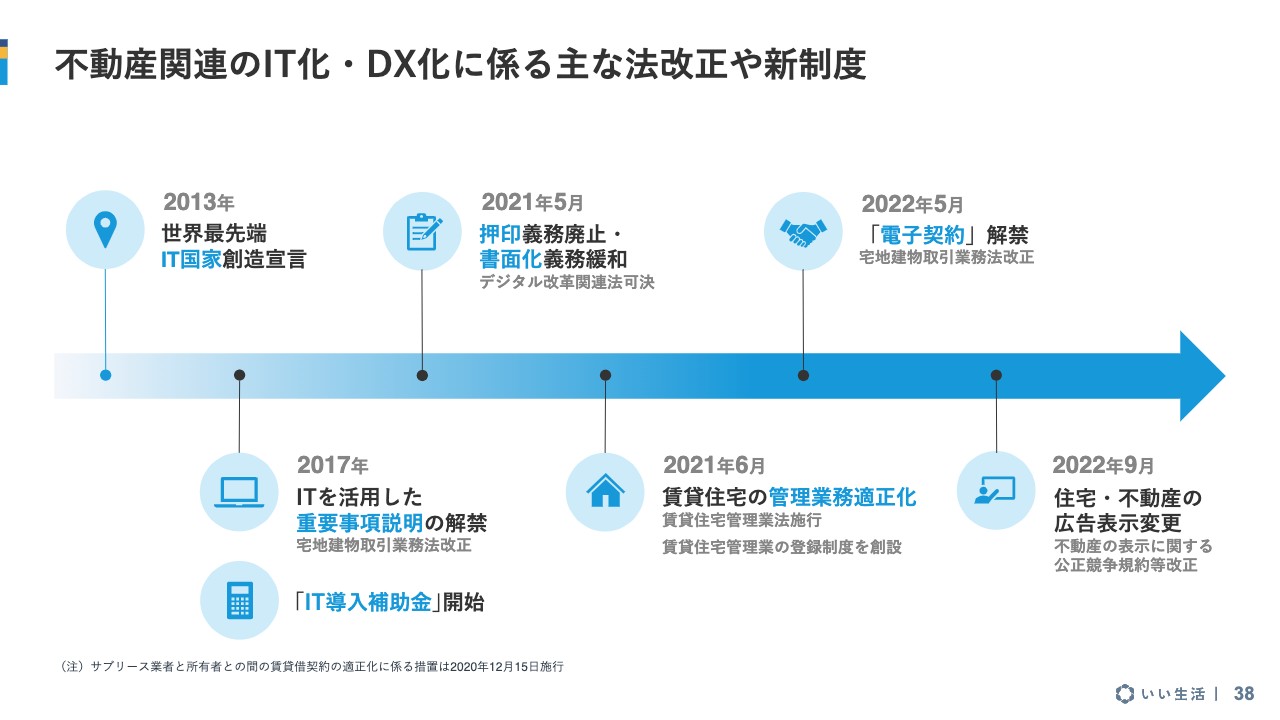

不動産関連のIT化・DX化に係る主な法改正や新制度

スライドは、直近の不動産市場関連のDXに関する流れを簡単にまとめたものです。2017年に、ITを活用した重要事項説明の解禁、「IT導入補助金」がスタートしています。

そしてコロナ禍に入ってからは、2021年にデジタル改革関連法案が成立し、ここで押印と書面交付等の業務が全面的に廃止となっていくことが明確になりました。

同じく2021年に、賃貸住宅管理業法が成立し、賃貸住宅の管理業務の適正化が図られるようになりました。この法律により、不動産管理業を行っている会社のオーナー向けに、例えば資産の分別管理や重要事項説明などのいくつかの新しい業務が生まれています。当社はこのあたりの業務についても、不動産管理会社のIT化をサポートしていきます。

2022年に入ってからも、宅地建物取引業務法改正に伴い、「電子契約」が解禁されました。基本的に、すべての不動産関連の取引は電子契約で完結するようになっています。

また、少しマイナーなところでは、2022年9月に不動産の表示に関するルールが少し変わりました。当社はこのような部分にもすべて細かく対応していくため、そのような当社のサービスに対して、ニーズが比較的顕著に出ていると感じています。

この流れは当面も変わらないと見ており、賃貸住宅管理業法についても、今後新たなルールの改正等があると見ています。このような分野で、しっかりと法律に則った業務を行っていくところに対するニーズは非常に多くあると考えています。

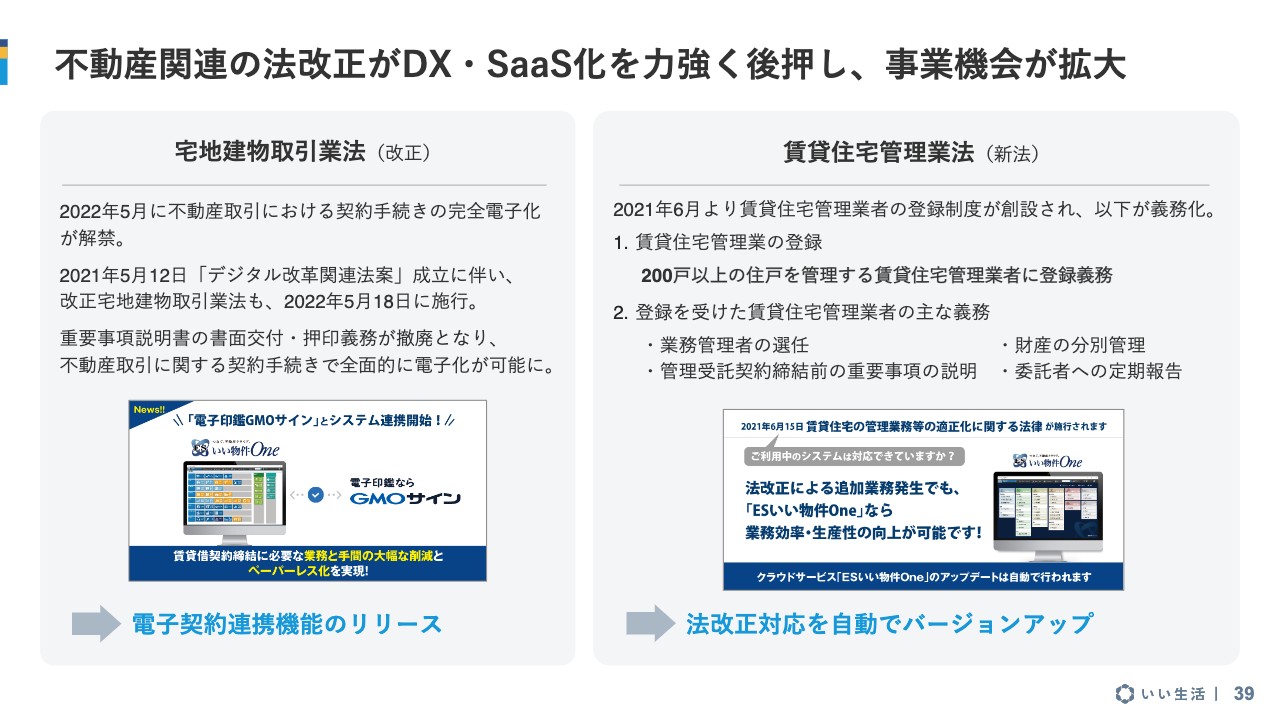

不動産関連の法改正がDX・SaaS化を⼒強く後押し、事業機会が拡⼤

先ほどもご説明したように、スライドの左側は2021年以降の流れで、2022年5月に宅地建物取引業務法が変わり、重要事項説明書の書面交付・押印義務が撤廃となり、すべての業務で電子化が可能になったというお話です。

右側は、賃貸住宅管理業法(新法)についてで、これは200戸以上の住宅を管理する賃貸住宅管理業者にとって、登録が義務化されているということです。スライドに書いてあるような新しい業務が加わりました。先ほどお話ししたとおり、オーナー向け重要事項説明は今までは特に必要なかったものですが、必ず実施する業務として義務化されました。

さらに委託者への定期報告業務も義務化されました。今までは報告は義務化されていませんでしたが、これが「年に1回は行ってください」ということになりました。こちらに関しても、例えば当社のシステムから、この定期報告が簡単に出力できるため、オーナーにアプリを通じて送付できる環境を提供しています。

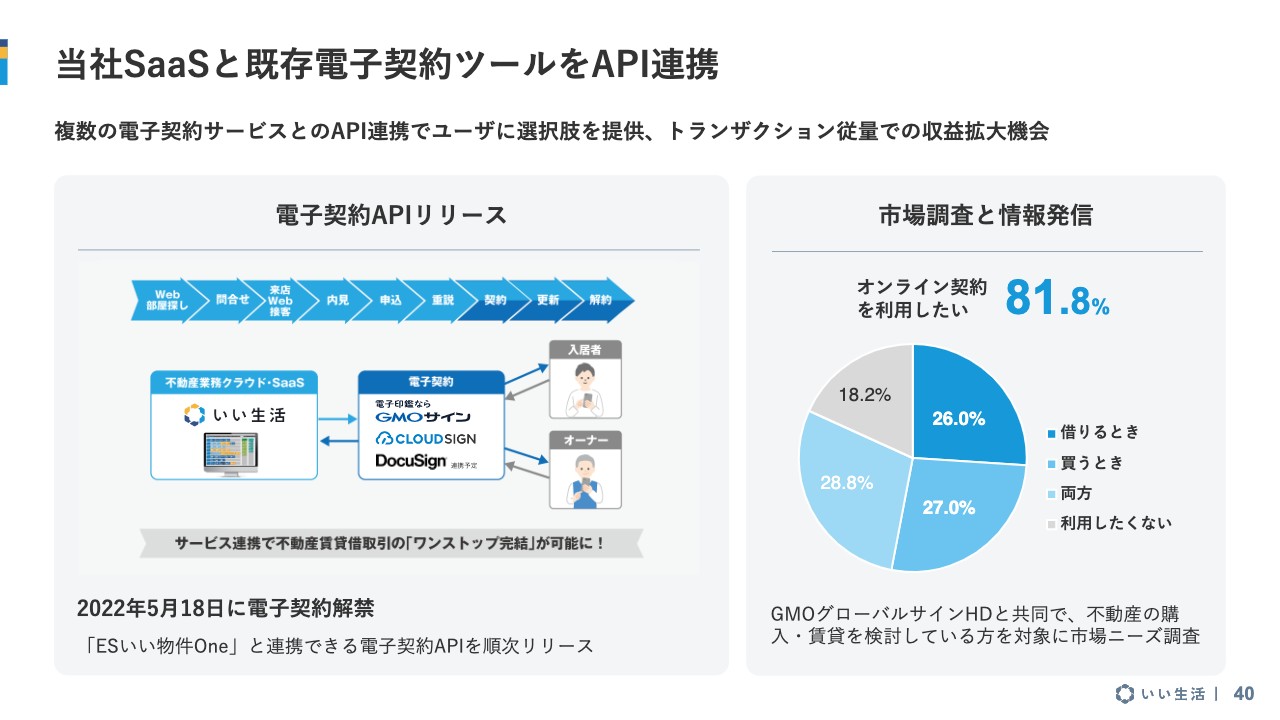

当社SaaSと既存電子契約ツールをAPI連携

電子契約の取り組みについては、冒頭にお伝えしたとおり、進んでいるところとまだこれからというところがある状況です。

当社の戦略としては、当社のSaaSと既存の電子契約ツールをAPI連携するようなビジネススタイルを描いています。つまり、汎用性の高い電子契約ツールと、お客さまがワンストップで進められるように連携している、ということです。

今後、電子契約が当たり前になってくると、おそらく社内の他分野の業務で、契約の電子化が進んでくると思います。例えば、人材採用、雇用契約、あるいは不動産会社が工事会社と交わす契約などが挙げられます。それらをできれば一括で管理したいというニーズが強くなると思います。

そのためには、この賃貸借契約だけで当社独自の電子契約を提供するのではなく、すべての業務で汎用的に使えるものを導入してもらい、システムと十分に連携することが必要とされるようになる、と考えています。

不動産賃貸管理業界でのDX化の推進

当社も所属している公益財団法人日本賃貸住宅管理協会(日管協)についてです。これは管理業界の団体ですが、このようなところでいろいろな啓蒙活動等を行っています。スライドは今月行われる新しいセミナーのご案内です。

いい生活のラインナップ

当社のサービスのラインナップのリニューアルに伴うご案内です。左側が変更前のプロダクト群で、右側が変更後のプロダクト群になっています。

基本的にすべてのサービスがブランディング・リニューアルの対象になっており、これから右側のほうにブランディングが変わっていきます。

業務クラウドシリーズ いい生活 賃貸クラウド

個々のサービスのご説明です。

毎回スライドでご紹介していますが、ご一読いただければと思います。

まずは「いい⽣活 賃貸クラウド」です。こちらはリニューアル後のブランドです。これは不動産賃貸仲介業務に携わる会社向けの、広告作成等のデジタルマーケティング、顧客管理・営業支援のツールになっています。

業務クラウドシリーズ いい生活 売買クラウド

「いい⽣活 売買クラウド」は、不動産売買業務を行うお客さま向けの、顧客管理や営業支援、そして売買ならではの売却査定や、重要事項説明、売買契約等に関わる基幹業務に対応したシステムになっています。

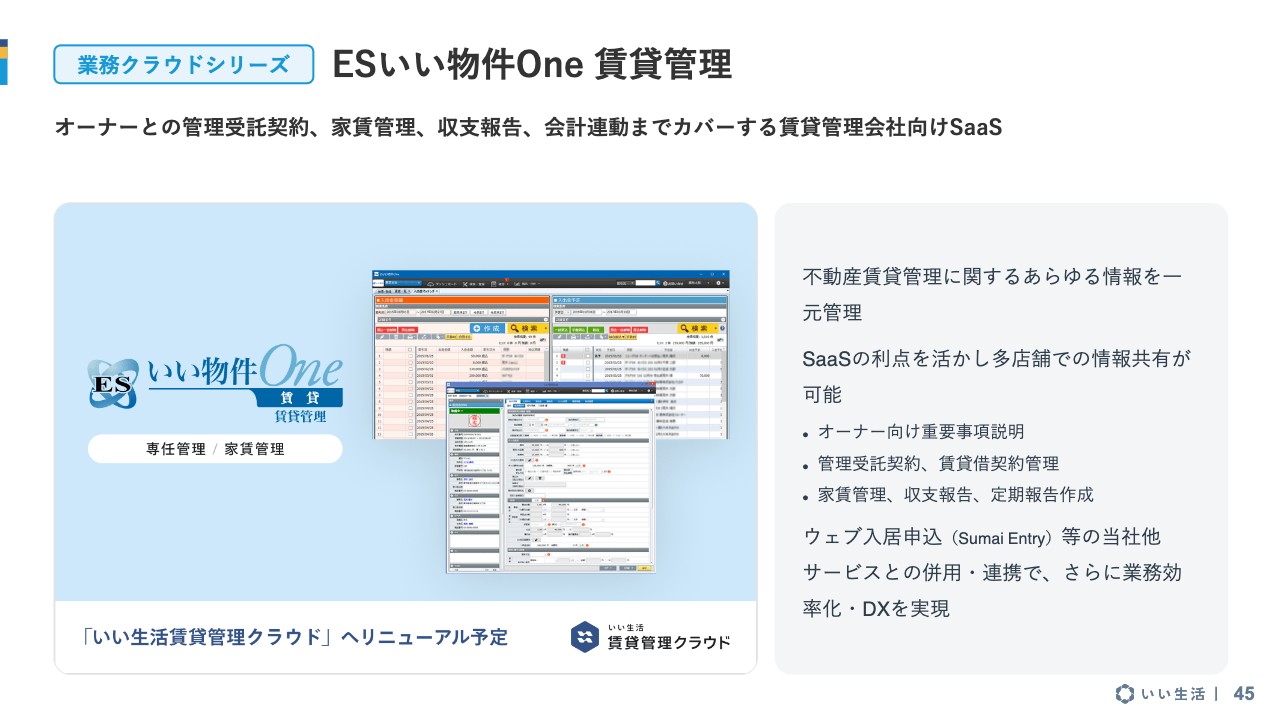

業務クラウドシリーズ ESいい物件One 賃貸管理

「ESいい物件One 賃貸管理」は、当社のコアサービスとも言えるもので、賃貸管理会社向けのいろいろな機能が充実しています。例えば、オーナーとの契約である管理受託契約、賃貸借契約管理に対応しています。その他には家賃管理や収支報告などオーナーへの報告になる業務や、会計システムとの連動等、必要なものがすべて一元管理できるサービスを、この「ESいい物件One 賃貸管理」で提供しています。

業務クラウドシリーズ ESいい物件One ウェブサイトFlex

「ESいい物件One ウェブサイトFlex」は、今度「いい生活 ウェブサイト」という名前に変わります。これは不動産会社が簡単にホームページを作成出来るようになっており、自分でいろいろな情報更新ができるサービスです。

不動産プラットフォーム いい物件Square、Sumai Entry

「いい物件Square、Sumai Entry」は業者間流通サービスで、これについても今度まとめて「いい生活Square」というブランドに変えていきます。

こちらもユーザーが着実に増えてきており、現在は1万社以上の不動産会社が登録しています。こちらはまだお客さまに課金しておらず、無料でお使いいただいています。当社としては、今後無料ユーザーの有償顧客化に向けていろいろなアプローチができるエリアだと考えています。

不動産プラットフォーム pocketpost

こちらは従来「pocketpost」シリーズという名称で進めていましたが、新しく「いい生活 HOME」「いい生活 Owner」「いい生活 Pay」という3本立てのアプリで展開していきます。左が入居者向けのアプリで、中央はオーナー向けのアプリです。

例えばオーナー向けには、先ほどお話しした重要事項説明を送る業務や、修繕の見積もりを送る機能のほか、収支報告を送る機能などが実装されています。

SDGsへの取り組み

毎回お話ししている、SDGsへの取り組みについてです。このマテリアリティの中では特に、11番の「住み続けられるまちづくりを」が当社のコアになってくると思っています。引き続き事業を通じて、こちらにしっかりとアプローチしていきます。

取得済み認証

毎回ご案内している、取得済みの認証についてです。

「健康経営優良法人」は、3年連続で認定されています。

スライドの下に書いているISMS(ISO27001)は、情報セキュリティの国際規格です。おそらく情報セキュリティの国際規格だけを取っている会社はある程度あると思いますが、当社はこれに加えて、ISO27017というクラウドセキュリティの国際規格も取得しています。こちらの認証は、クラウドサービスとしてセキュリティの基準を十分に満たしているという証です。

さらにITSMS(ISO20000)も取得済みで、ITサービスマネジメントも実施しています。これら3つの認証をセットで取得している会社は、おそらく日本ではまだ多くないと思っています。

クラウドおよびSaaS専門の会社として、お客さまに安心して完全にデータを預けていただければと考えています。

ESG関連トピックス

ESG関係について、当社は、気候関連財務情報開示タスクフォース(TCFD)の提言へ賛同を表明しています。当社はスタンダード上場であるため、こちらは義務ではありませんが、現状でできることを実施していく方針です。

今のところ、SCOPE1は当社にないため、SCOPE2までの開示をスタートしています。

右上の項目は、昨今ニュースになることが多くなってきましたが、人的資本関係の情報の開示についてです。これも同社は先行してスタートしており、完全準拠ではありませんが、今期6月に発行した有価証券報告書から、人的資本の開示をスタートしています。

塩川氏からのご挨拶

当社では、みなさまから想定される質問を決算発表に合わせて開示しており、業績の進捗や為替の影響などについてもコメントしています。さらに、今回のブランディングに関することも、もう少し詳しくご説明していますので、ぜひご確認いただけたらと思います。

以上をもちまして、2023年3月期第2四半期の決算発表を終了させていただきます。

お忙しい中ご参加いただきまして、ありがとうございました。

引き続きよろしくお願いいたします。

この銘柄の最新ニュース

いい生活のニュース一覧- 東証スタンダード(前引け)=値上がり優勢、セーラー広告、テクノマセマがS高 2024/11/29

- 2024年10月度 月次概況(速報)に関するお知らせ 2024/11/25

- <11月18日の25日・75日移動平均線ゴールデンクロス銘柄> 2024/11/19

- ロイヤルHDなど 2024/11/15

- 【いい生活Home/ Owner】合計インストール数30万件突破!一人当たりの労働生産性向上とコミュニケーション課題を解決 2024/11/13

マーケットニュース

- 来週の【重要イベント】ISM製造業、景気動向指数、米雇用統計 (12月2日~8日) (11/30)

- ADR日本株ランキング~高安まちまち、シカゴは大阪比130円高の38300円~ (11/30)

- 来週の【新規公開(IPO)銘柄】 TMH (11/30)

- 29日の米国市場ダイジェスト:NYダウは188ドル高、年末商戦に期待 (11/30)

おすすめ条件でスクリーニング

いい生活の取引履歴を振り返りませんか?

いい生活の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。