アミタHD、期初予想・前期比で減収減益 新中計で着実な業績回復と2030年事業確立を目指す

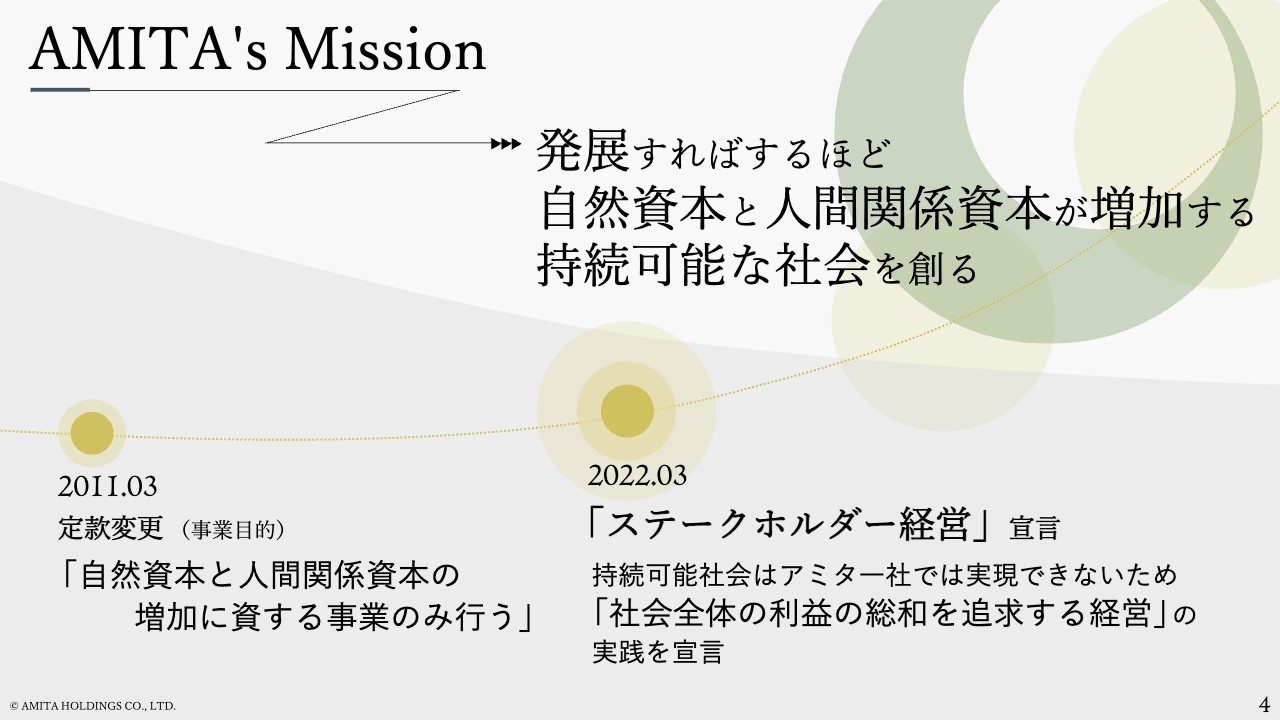

AMITA's Mission

熊野英介氏(以下、熊野):おはようございます。アミタホールディングス株式会社、代表取締役会長 兼 CVOの熊野です。本日はお集まりいただき、ありがとうございます。

まずは2030年の社会デザイン事業確立に向けて、市場創造に取り組んだこの3年を振り返り、総括したいと思いますが、その前に、時代の変化と我々の事業の変遷について簡単にお話しさせていただきます。我々は、定款において「自然資本と人間関係資本の増加に資する事業のみを行う」と宣言し、今では「ESG経営」と呼ばれる持続可能な経営・事業を46年にわたり実行してきました。

我々が会社を設立した1977年の翌年に、第2次オイルショックが発生しました。その当時は新聞やメディアでも「省エネルギー」が注目され、スーツのジャケットを半袖にするなど、省エネルックが流行しました。

しかしこの先「省エネ」は、発生した環境負荷や公害問題を解決するだけでなく、環境そのものに配慮した(=内在化した)プロダクトに含まれていくと考えました。それまでも「環境産業」といわれるビジネスは存在しましたが、その多くは大気汚染や水質汚濁の防止などに取り組むエンジニアリング会社や廃棄物処理業者などが中心でした。そこで我々は、環境問題に対処するための製品やサービスを提供する従来の「環境産業」ではなく既存の産業活動そのものを環境に配慮した形態に変革する「産業の環境化」に1979年から挑戦してきました。

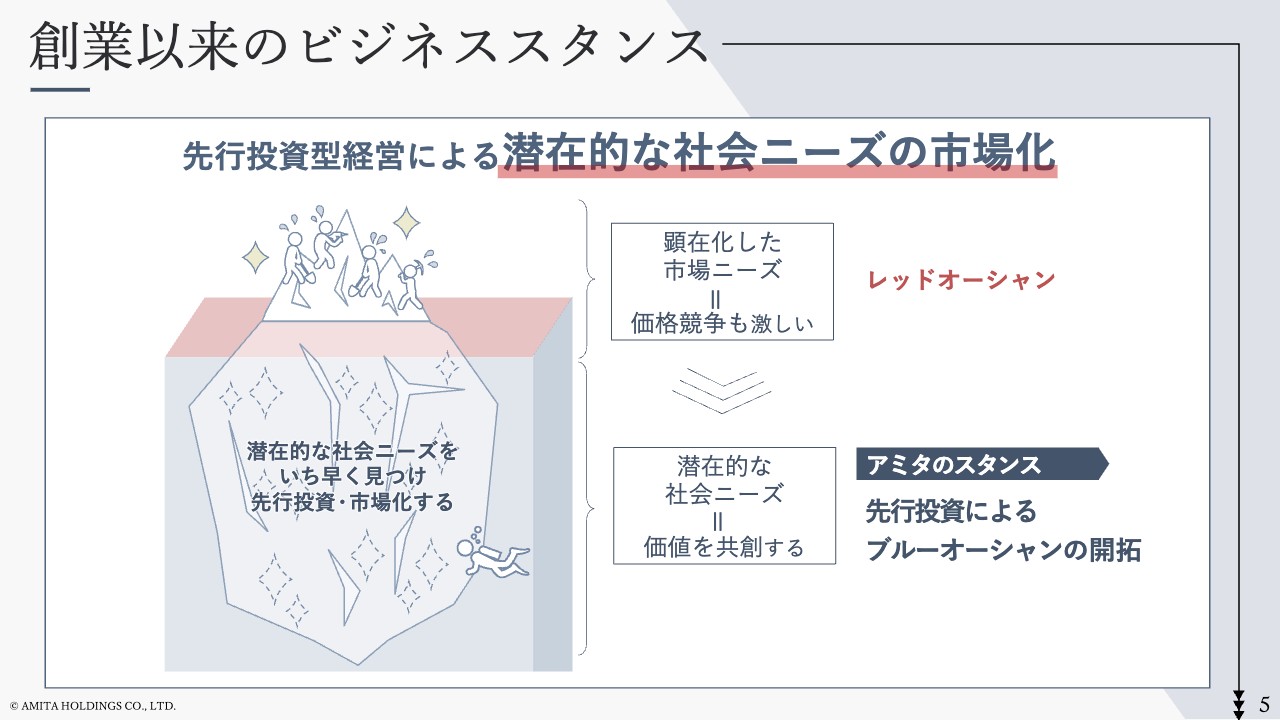

創業以来のビジネススタンス

第1次オイルショックが終わりを迎えた時、高度経済成長はすでに終焉期にありました。しかし、本格的に高度経済成長が終わりを迎えたのは、第2次オイルショックの時だったと振り返ります。それまで企業や日本の成長を支えてきた、資源の安定供給と人口ボーナスという2つの成長エンジンが、止まりはせずとも緩やかになっていったのです。

その時に「今までの社会経済モデルでは駄目だ」と気がつき、日本は変わるべきだったと思います。しかし、そのまま惰性で流れ続け、新しい市場を生みだすのではなく、市場の取り合いが進行しました。特に1980年代には、プロダクトアウトからマーケットインの製品開発が主流となり「市場が求めるものしか作ってはいけない」「市場がないものは作ってはならない」という流れが激化していったのです。

当時の我々は4人ほどの小規模な会社だったので、市場で売れる商品の開発・販売に着手しても、あっという間により大きな資本に負けることは自明の理でした。そこで「必要だがまだ市場がない」領域に取り組んでいこうと考え、46年もの間お客さま自身が気づかないような「潜在的社会ニーズの市場化」をコンセプトに掲げ、事業を行ってきました。

不確実な領域への先行投資は資本的なリスクを伴います。しかし、損害保険という仕組みを利用することで、損害やリスクに対する保険を経費として計上すればよく、ノウハウがない場合はリスクをともに引き受けるパートナーと契約を締結し、投資リスクを分散すればよいのです。

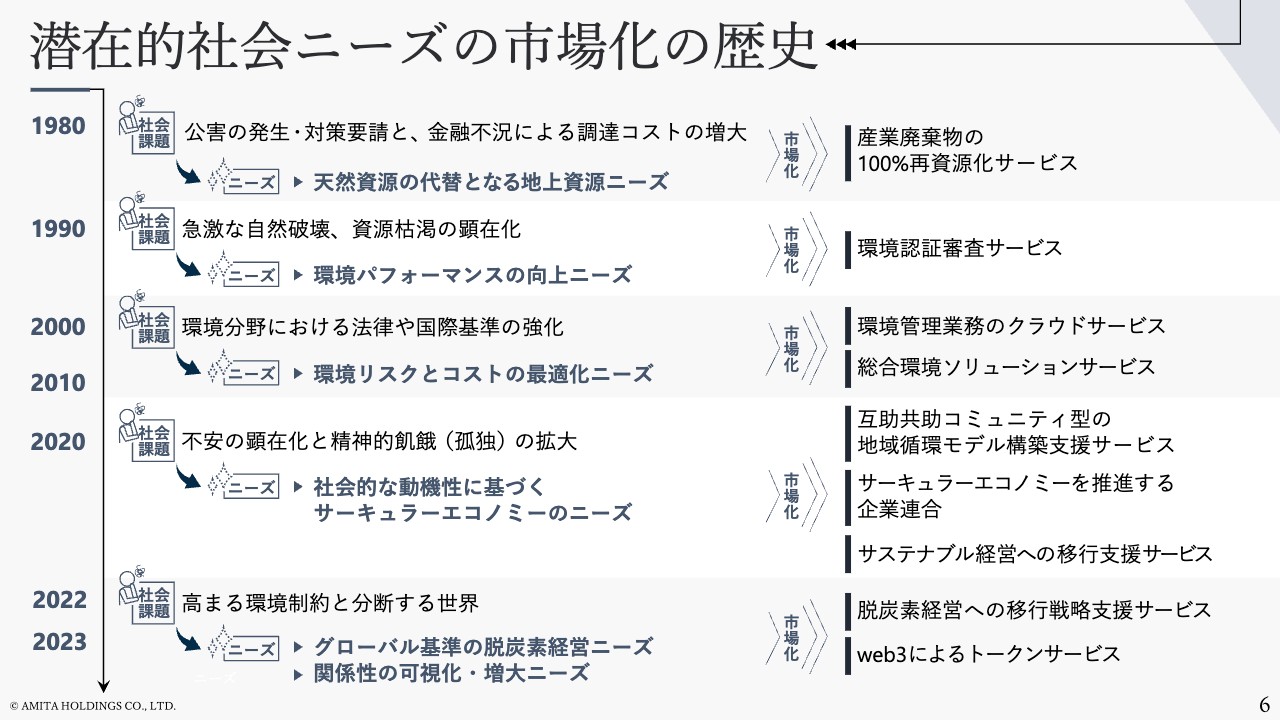

潜在的社会ニーズの市場化の歴史

「不確実を確実にする領域にこそチャンスがある」と考え行ってきた、潜在的な社会ニーズの市場化の歴史をスライドに記載しています。

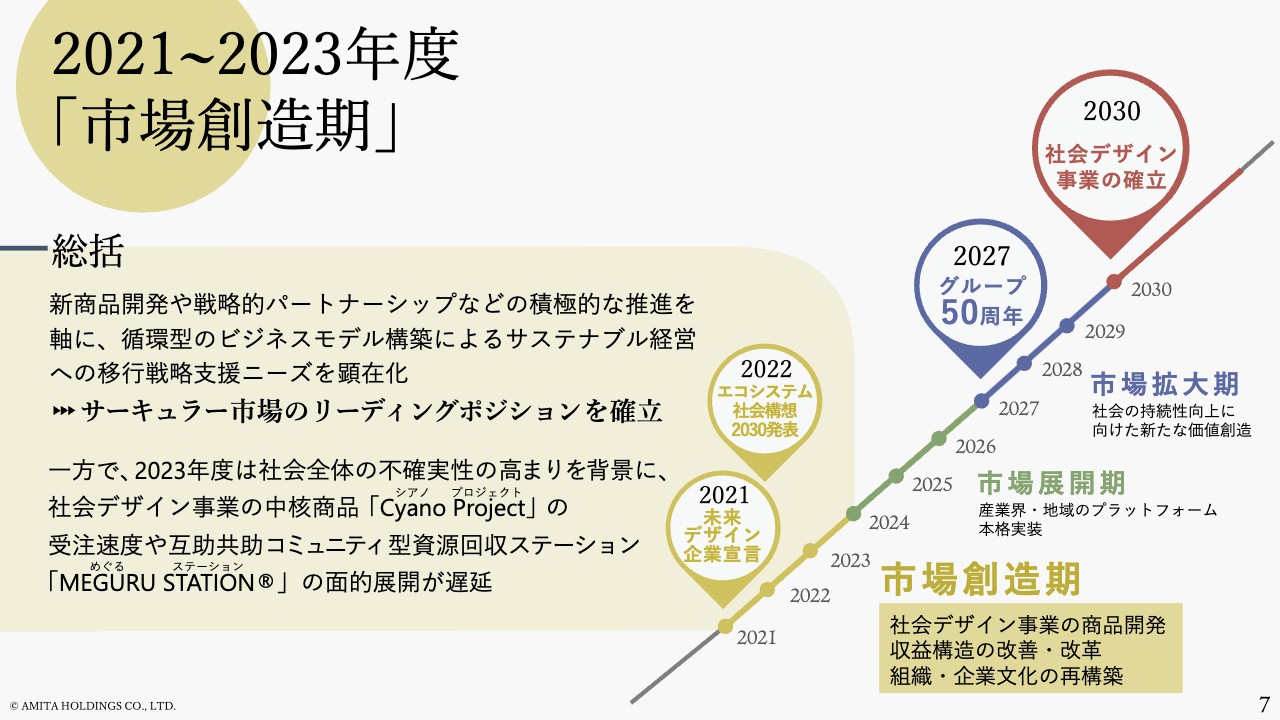

2021~2023年度「市場創造期」

我々は前述したように、常に時代の流れを先読みしながら投資し、市場を開拓する方法で事業を行ってきました。

2020年に、新型コロナウイルスのパンデミックが起こりました。歴史を振り返ると、過去に発生した世界的なパンデミックが時代を変えてきたことが分かります。古くは「黒死病」と言われたペストの流行時、死の不安を抱えた人々はローマカトリック教会の免罪符(購入することで罪が許されるとされた証明書)に救いを求め、教会に莫大な資本が集まったことで、その売上に支えられて文化革新運動「ルネサンス」が生まれました。また、今から約100年前のスペイン風邪が流行した時には、人々の不安が国家に安心を求め、ネーションステート(国民国家)が強固になり、その結果新しい近代国家の誕生につながりました。

つまり「不安がどこへ逃げたか」ということが、次なる大きな転換期のポイントになるのです。今回のコロナパンデミックで、不安はどこに逃げたと思いますか? 私は、2020年のZoomの純利益が、前期比で90倍に増えたというニュースからも分かるとおり、インターネットに吸収されていったと考えています。

インターネットに不安が吸い込まれた世の中のメインフレームは、リモート化を促進し、メタバースのようなバーチャル空間へと広がっていくと思います。そして、アナログ情報からデジタル情報への移り変わりが急速に進むだろうと踏んだ時に、いよいよ業態を改革しなければならないと考えました。そこで、2021年に従来の企業向け・地域向け事業を統合し、社会そのものを事業のターゲットとする「社会デザイン事業」を開始しました。2030年度の事業確立を目指す中で決心したのが、2021年度から2023年度末までの「市場創造」への注力です。

振り返ると、私はChatGPTが出てくる以前より「2027年頃にはそのような時代が来るだろう」と予測していましたが、早くも昨年ChatGPTは登場しました。生成AIによって情報は知識へと変化し、まさしく時代が大きく変化する証明になったと思います。

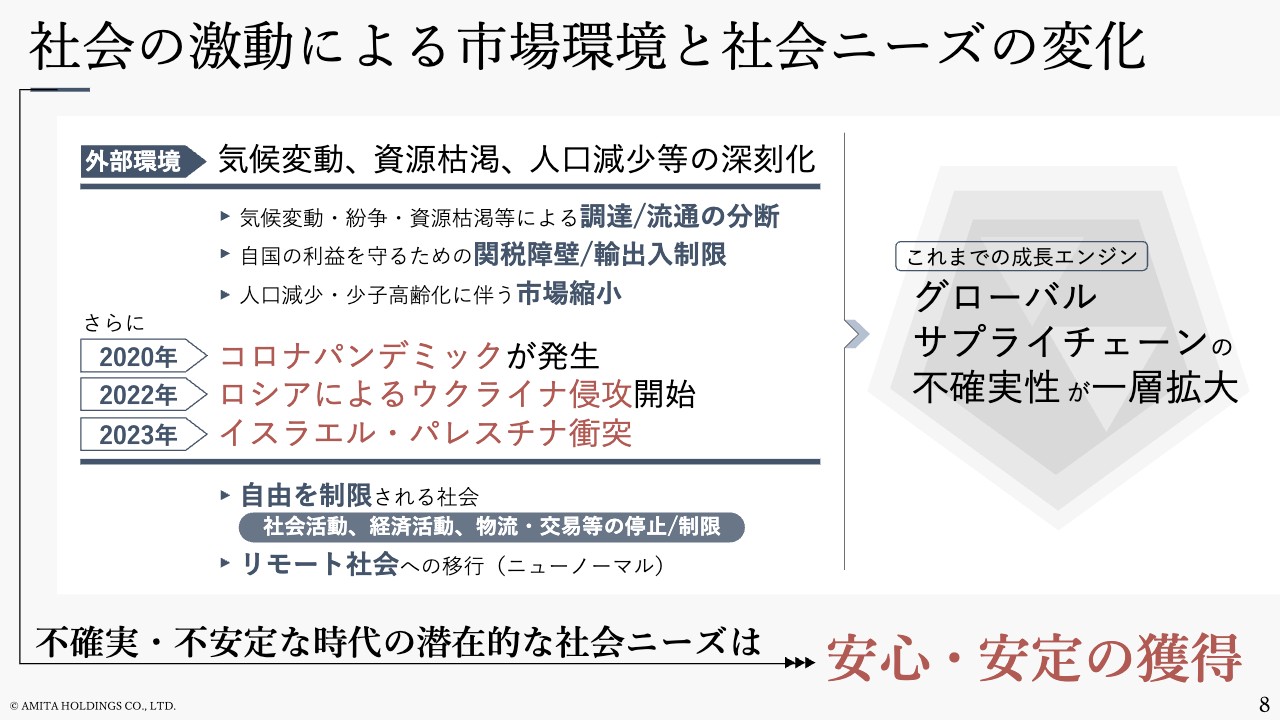

社会の激動による市場環境と社会ニーズの変化

我々は、創業直後から「産業の環境化」を行ってきましたが、日本でそれが一般的になり始めたのは2015年のパリ協定以降です。

ヨーロッパでは、1990年代頃から「ISO14000」のように産業の環境化が当たり前になっていましたが、日本ではそこから25年後にようやく周知を得ました。しかしながら今回のコロナパンデミックによって、産業の環境化から社会の環境化へ、産業イノベーションから社会イノベーションへのシフトが急速に進展していると認識しています。

そこで、満を持して事業形態を変革しました。

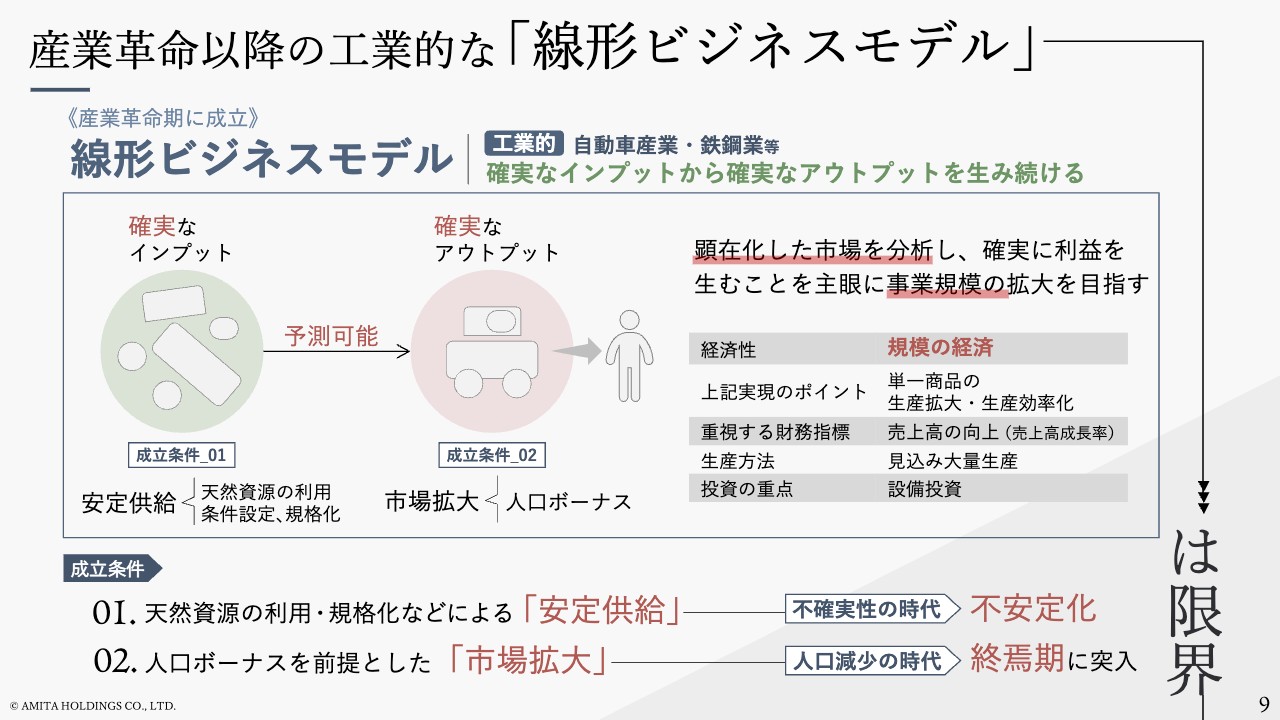

産業革命以降の工業的な「線形ビジネスモデル」

産業革命以降、天然資源の利用が急速に進み、それに伴い人口も劇的に増加しました。これまで経済の駆動力として日本や企業の成長を支えてきた工業的な「線形ビジネスモデル(インプットとアウトプットが比例関係のビジネスモデル)」は、資源の安定供給と人口ボーナスを前提に成り立ちます。顕在化した市場に対して、確実なインプットを投入することで、確実なアウトプットを生みだし、事業規模を拡大しながら利益を追求してきたのです。

私は、人口ボーナスが終焉を迎える第2次オイルショック頃から、このビジネスモデルは収縮していくと見込んでいました。しかし、日本はある意味力強く「失われた30年」と言われる期間中も線形モデルを続けてきました。

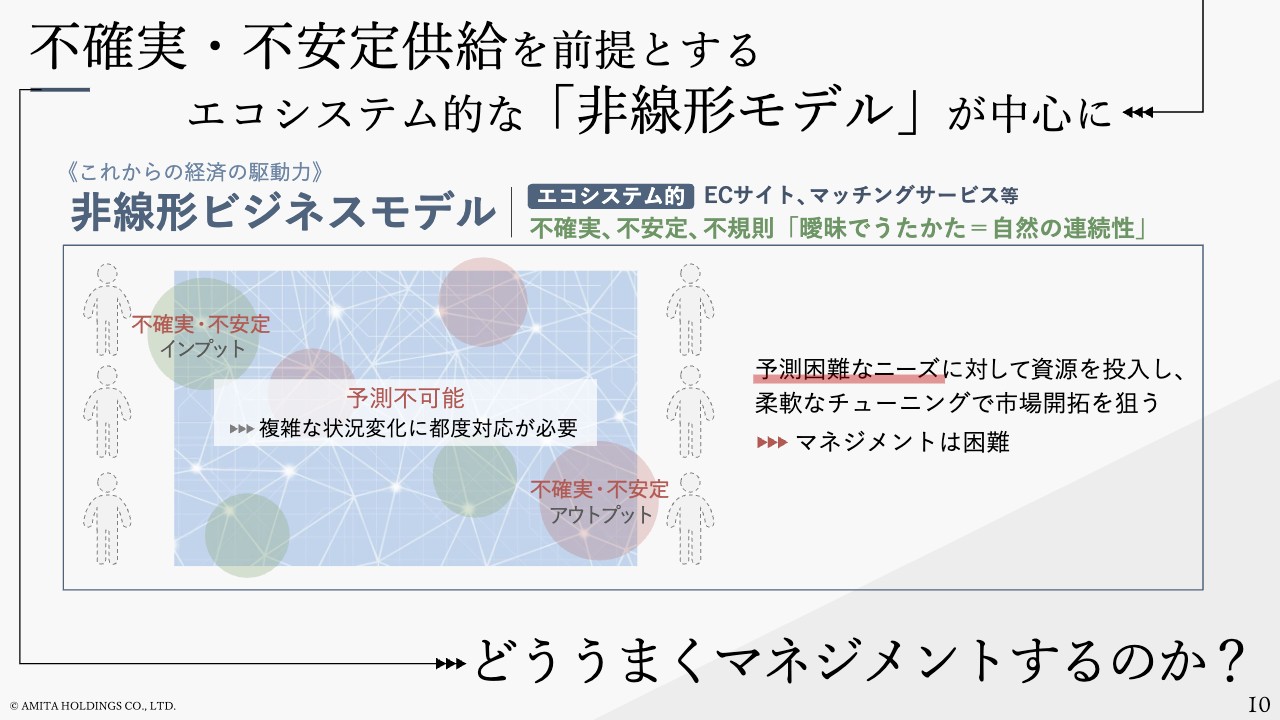

不確実・不安定供給を前提とするエコシステム的な「非線形モデル」が中心に

しかし今後、社会の駆動力は不確実・不安定を前提とする「非線形ビジネスモデル」に変わっていくと考えています。非線形ビジネスモデルは、予測不可能なニーズに対して資源を投入し、柔軟にチューニングすることで、市場開拓を狙うビジネスモデルです。世界最大ともいえる影響力を持つAmazonはその典型と言えます。ECサイト上で、誰が買うかもわからない本をたくさん集めて販売していたことから始まりました。

加えてGoogleやYahoo!、Facebook、Airbnb、GOなど、みなさまが日々使っているさまざまなサービスやアプリも同様です。非線形ビジネスモデルが世界の中心となる中で、その開拓が一番遅れている先進国は日本だと思います。

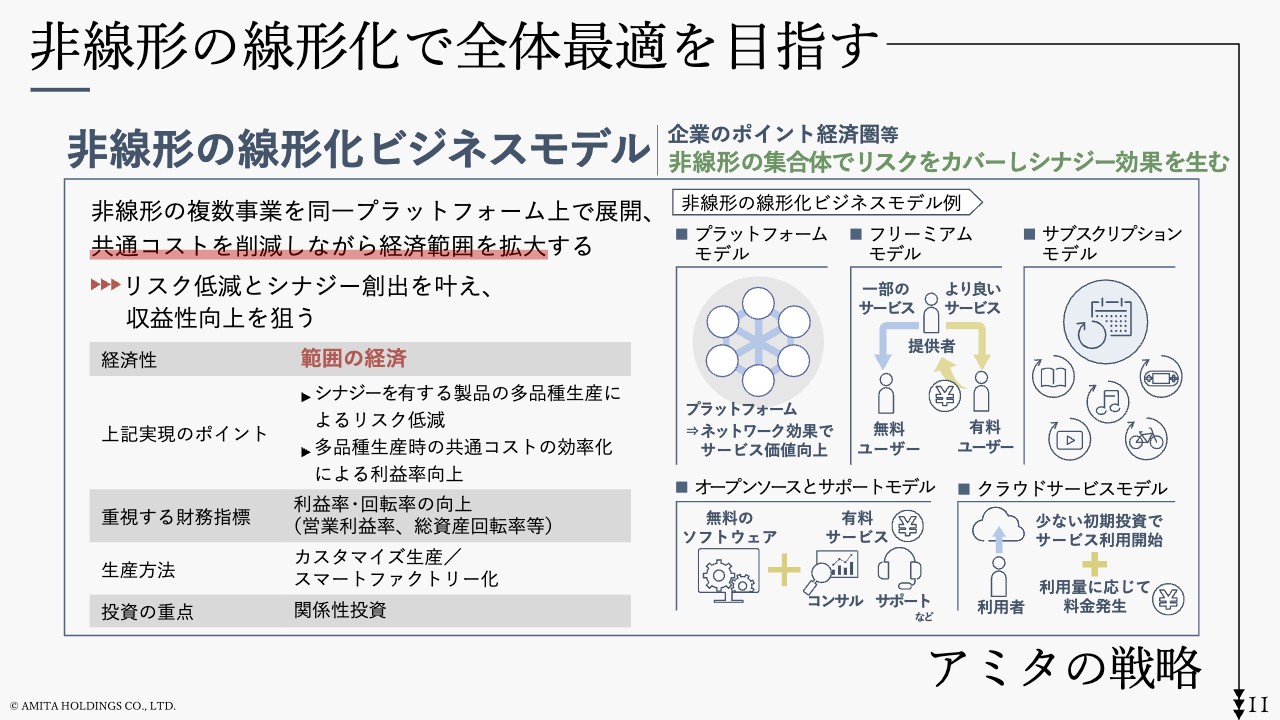

非線形の線形化で全体最適を目指す

我々は創業以来、不確実・不安定という理由で資本的リスクが高いとされる、非線形モデルの事業のみを行ってきました。発生頻度も量も質もすべてが不確実な廃棄物を集めて、再生資源へと加工し、安定供給し続けています。

非線形モデルの特徴として、取り組んでみないとわからないというリスクはあるものの、事業間のシナジー効果を生み出すことで、最小の投資で最大の効果を得ることができます。例えば企業のポイント経済圏は、シナジーを有する複数事業を同一プラットフォーム上で展開することで、コストを削減しながら特定の経済範囲の中で、収益性の向上を図ります。シナジー効果を利用し、規模や量の拡大を目指す経済から、範囲の経済へと成長しているのです。

この範囲内で新たな非線形ビジネスを開発・提供することで、シナジー効果が一層増幅し、リスクもますます軽減していきます。加えて、非線形モデル間で発生する「共通コスト」を低減するほど、利益率も高まっていきます。

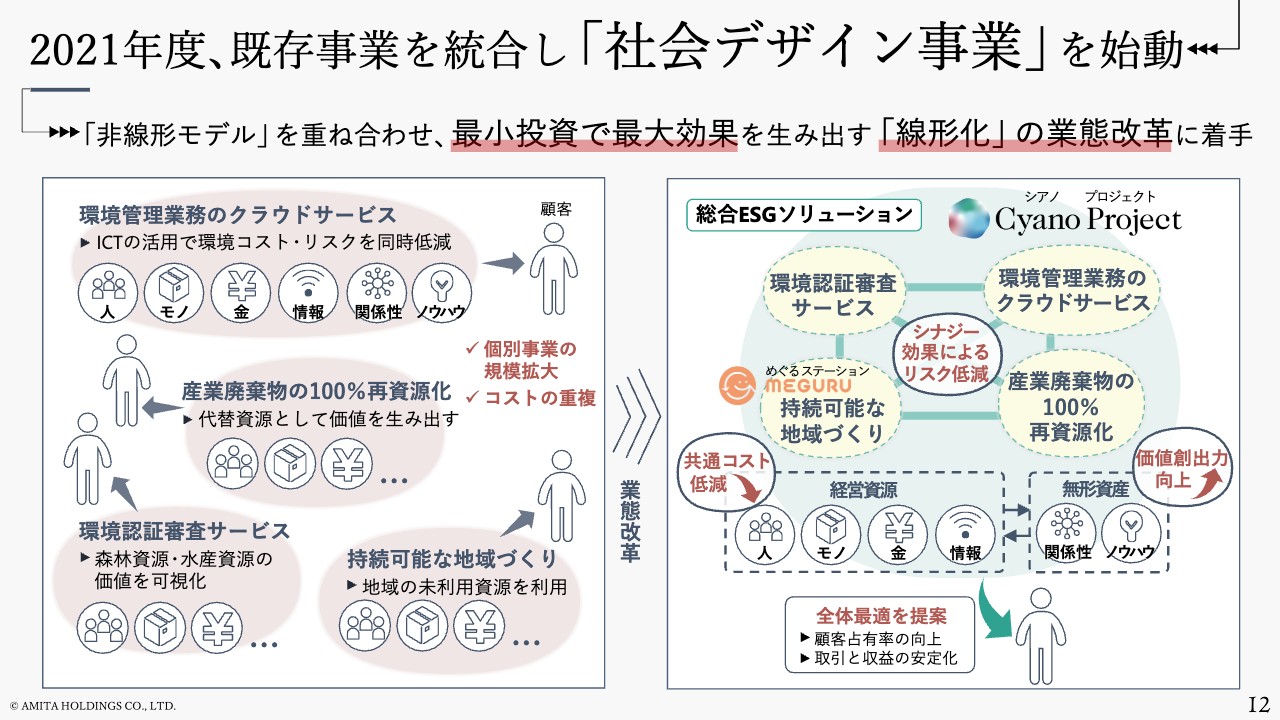

2021年度、既存事業を統合し「社会デザイン事業」を始動

2021年度、非線形モデルの既存事業を統合し「総合ESGソリューション」として一本化する業態改革に着手しました。その結果、人・モノ・金・情報といった経営資源は効率的に使用され、共通コストは低減しました。また、これからの資産計上では、価値創出力の向上につながる関係性やノウハウといった無形資産をいかに蓄え、増やしていくかが経営を持続させる上で非常に大事になっていくと思います。

今後は、自社と顧客の無形資産を増加するようなビジネスモデルの構築を行います。具体的には、脱炭素を促すTCFDや生物多様性保全につながるTNFDなどの情報開示を通じた、ESG投資を呼び込む移行戦略支援を加速し、サステナブル市場の開拓を目指したのです。

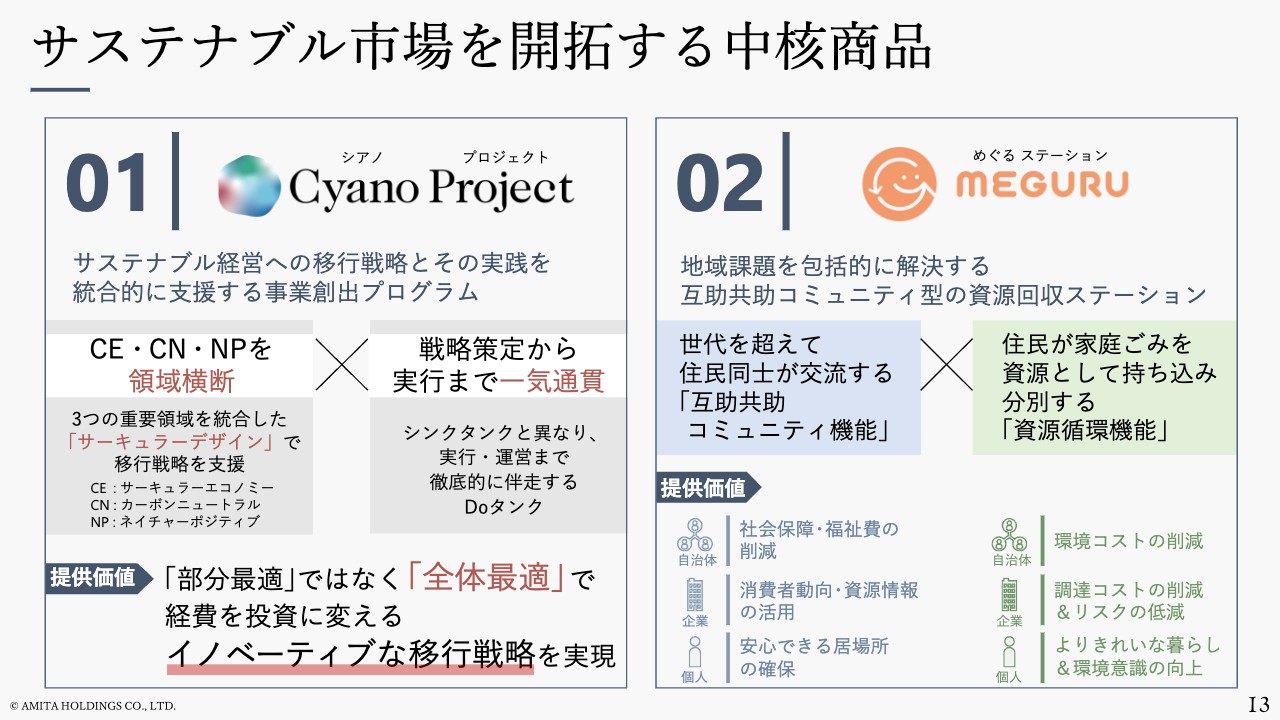

サステナブル市場を開拓する中核商品

サステナブル経営に向けた顧客の移行戦略において「コアコンピタンスに基づく本業は自社で集中的に取り組み、重要であるものの専門的でない領域はアウトソーシングする」ことがカギになります。

そのための中核商品の1つが「Cyano Project(シアノプロジェクト)」です。詳細は末次より「事業進捗」のパートでご説明しますが、「シアノ」は地球に初めて酸素を生み出した原核生物「シアノバクテリア」に由来します。生命がイノベーションを起こし世界の在り方を大きく変えたように、既存の枠組みを超えたイノベーションをもたらすことを目指す商品です。

また、先進国では「衣食住足りて、孤独が広がった」という社会問題が顕在化しています。これを解決するためには「関係性」しかありません。関係性が豊かになる地域モデルの構築を目指して始めたのが「MEGURU STATION(めぐるステーション)」です。

2021~2023年度「市場創造期」の5つの重要戦略

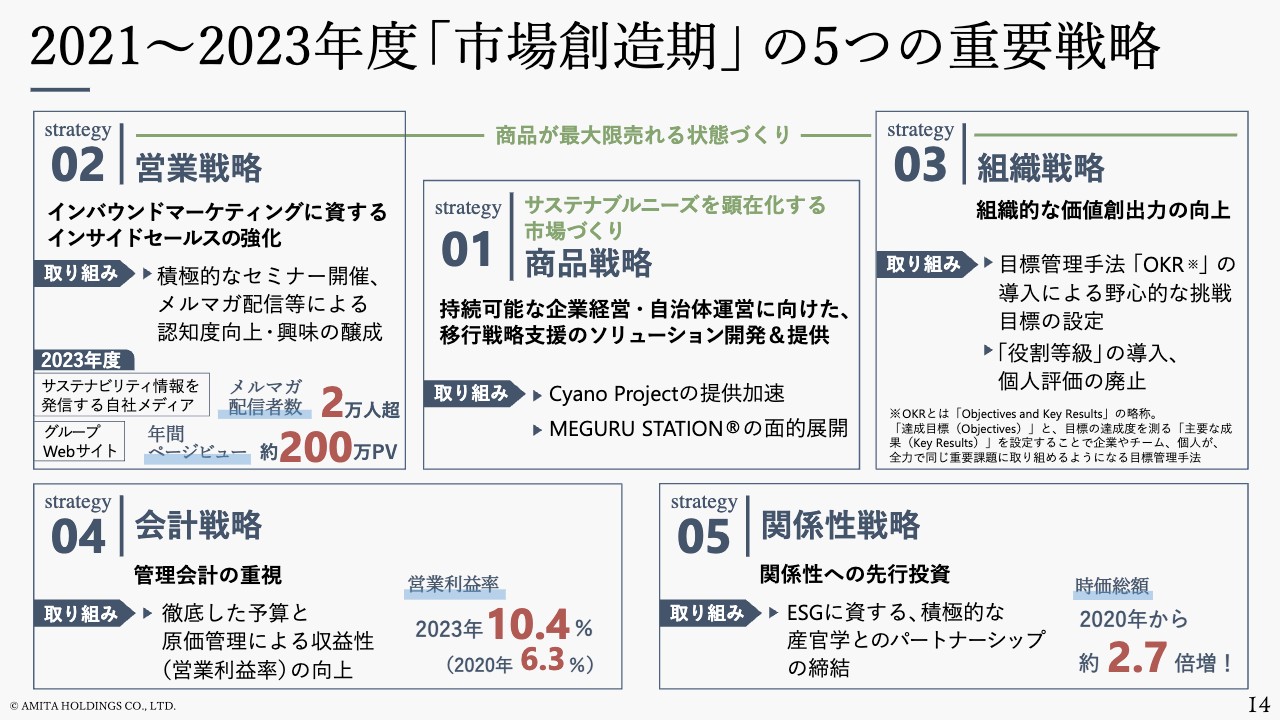

「市場創造期」に取り組んだ5つの重要戦略についてご説明します。

商品戦略については、「社会ニーズを市場化」するソリューション開発と提供に注力しました。一般的な企業の商品戦略は「市場ニーズの商品化」ですが、我々は商品というメッセージを使って潜在的なサステナブルニーズを顕在化させることに力を入れました。

その後は営業戦略として、商品をどう売りやすくするかが重要となります。そこで、従来のプッシュ型の営業スタイルから、積極的なセミナー開催やメルマガ機能の最大活用を通じたプル型のインバウンドマーケティングへと、営業スタイルの変革を目指しました。

組織戦略については、目標管理手法「OKR」と「役割等級」の導入によって、全体最適で価値創出力向上を目指す組織作りを選択しました。コロナ禍でリモートワークが中心となった時、組織的な無形性を引き出す方法を考えた結果、組織戦略が重要であると判断しました。

会計戦略についてです。日本企業の多くは財務会計を重視していますが、未来を見据えると管理会計により焦点をあてるべきだと考えています。「管理会計」は「マネジメント会計」の訳として呼ばれていますが、本当の訳は「経営会計」だと思います。「利は元にあり」の考えに立ち返り、会社の特徴が表れる予算管理と原価管理、特に原価管理を重視することで、収益性の向上に取り組みました。

関係性戦略については、潜在的社会ニーズの顕在化を目指して、積極的なパートナーシップの締結をはじめ関係性を集めることに注力しました。

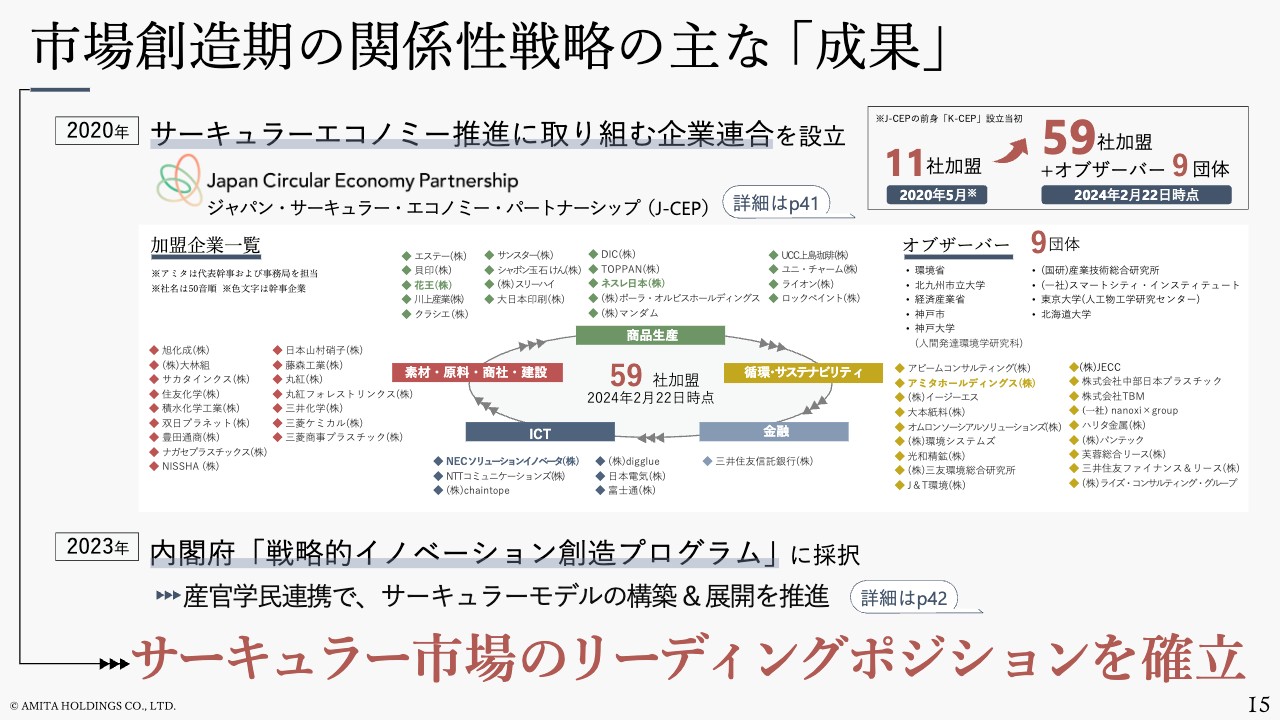

市場創造期の関係性戦略の主な「成果」

スライドには、市場創造期における関係性戦略の成果を記載しています。コロナ禍前に立ち上げたサーキュラーエコノミーの推進を目指す企業連合「J-CEP (ジャパン・サーキュラー・エコノミー・パートナーシップ)」は、設立当初は数十社で始まりましたが、現在(2024年2月時点)は59社が集まっています。サーキュラーモデルの構築を目指して業種業界の垣根を超えて自己組織化し、実践的な取り組みを行っています。

また、2023年には内閣府の国家プロジェクト「戦略的イノベーション創造プログラム(SIP)」を受託しました。サーキュラー市場のリーディングカンパニーとして評価いただいている結果だと考えています。

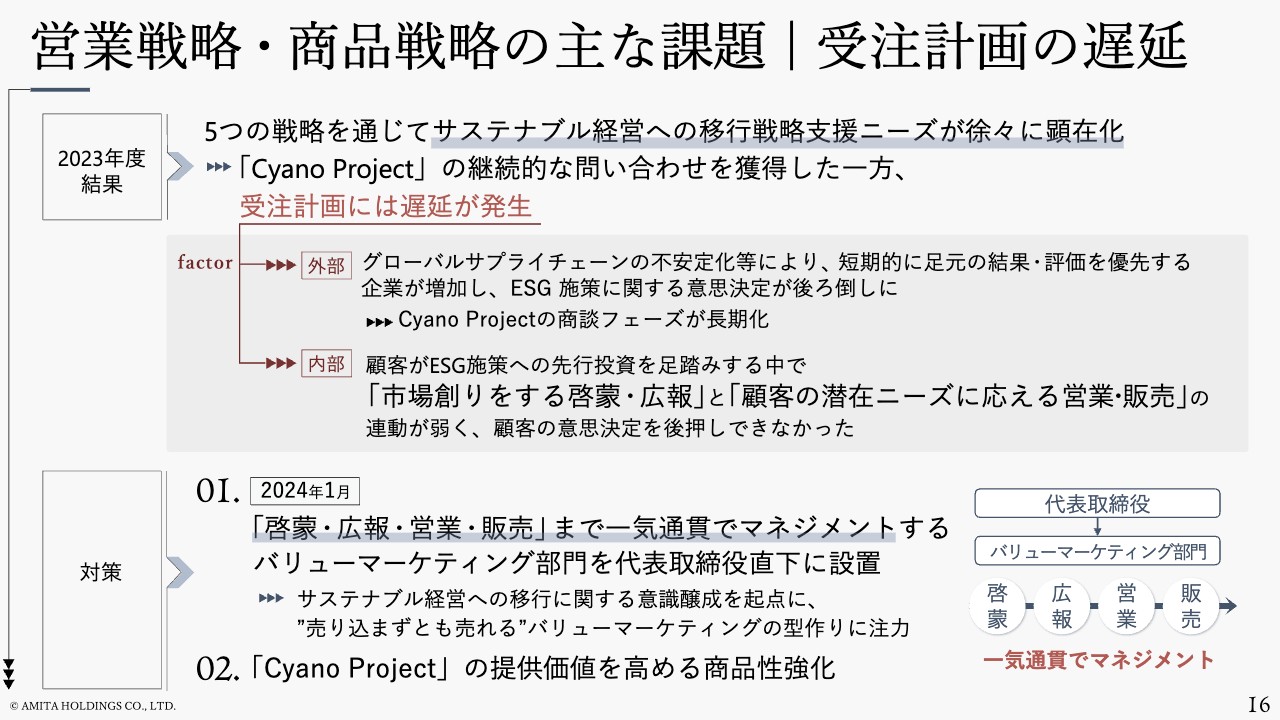

営業戦略・商品戦略の主な課題|受注計画の遅延

これらの取り組みの結果、外部的には非常に注目を集め、問い合わせは増加しましたが、内部的には問題が発生していました。

一言で言うと、組織的な「イノベーションのジレンマ」に陥ってしまったのです。業態改革という新たな挑戦を進めている最中に、ロシアのウクライナ侵攻が始まりました。組織は目の前の事業環境や直近の予算を考える必要があるため、苦しい時には長年の蓄積や得意な領域に戻ってしまうのです。

それでも改革を進めようとしたところ、今度はイスラエルとパレスチナの衝突が始まり、真面目な社員ほど「自分ができる範囲」へと戻ってしまいました。また、サステナブル経営へのイノベーションに賛同してくれたお客さまにおいても、これらの戦争や紛争が始まると「足元の結果や評価につながる部分にお金を使いたい」という方が出てきました。

このような先行き不透明な状況を前向きにできず、日本全体が後ろ向きになったことで、我々の事業も大きな影響を受けてしまいました。

この状況を改善すべく2024年度以降は、啓蒙・広報で市場を作り、一気通貫で販売までマネジメントするという戦略を強化し、「Cyano Project」自体の商品性も高めることに取り組みます。

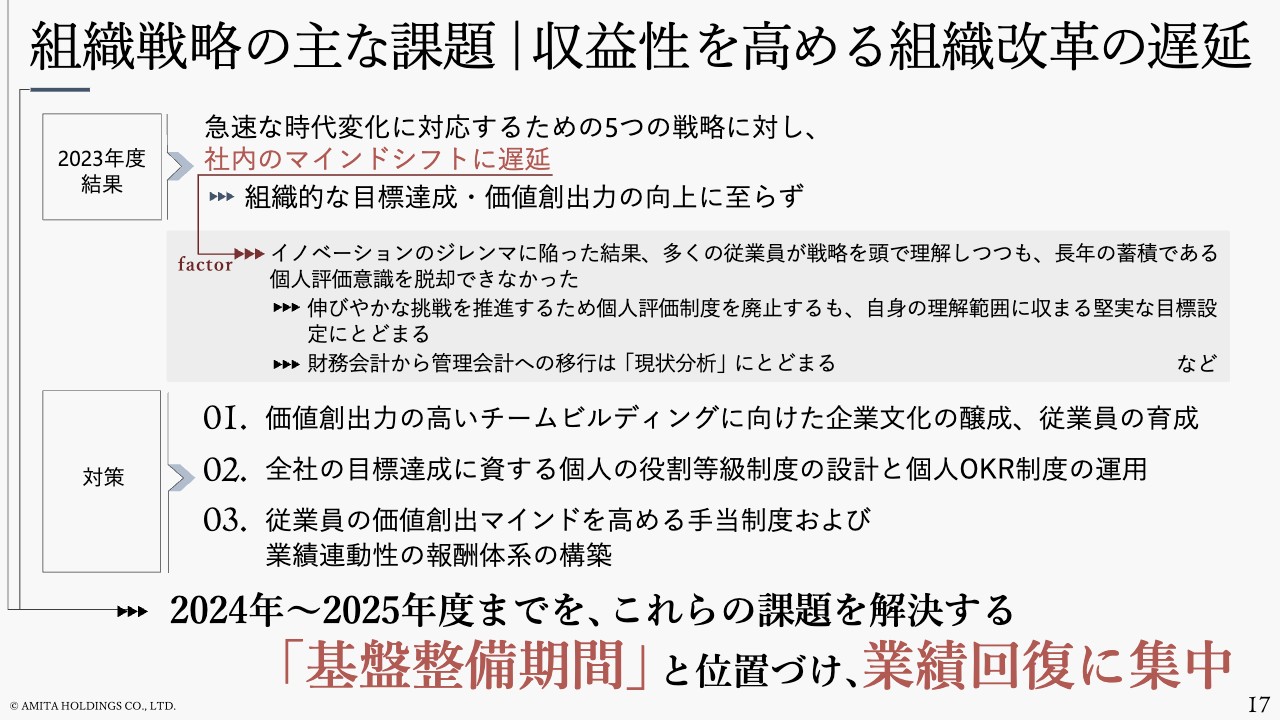

組織戦略の主な課題|収益性を高める組織改革の遅延

先ほどもお伝えしたように、イノベーションのジレンマには本当に悪戦苦闘しています。しかしこれは我々だけではなく、今の日本企業の多くが一番悪戦苦闘しているのではないかと思います。今後はこの課題に対して、企業文化の醸成、OKR制度のブラッシュアップ、報酬制度の見直しなどの組織改革を通じて、イノベーションのジレンマに対するノウハウを蓄積することで、顧客支援にも活かせると考えております。

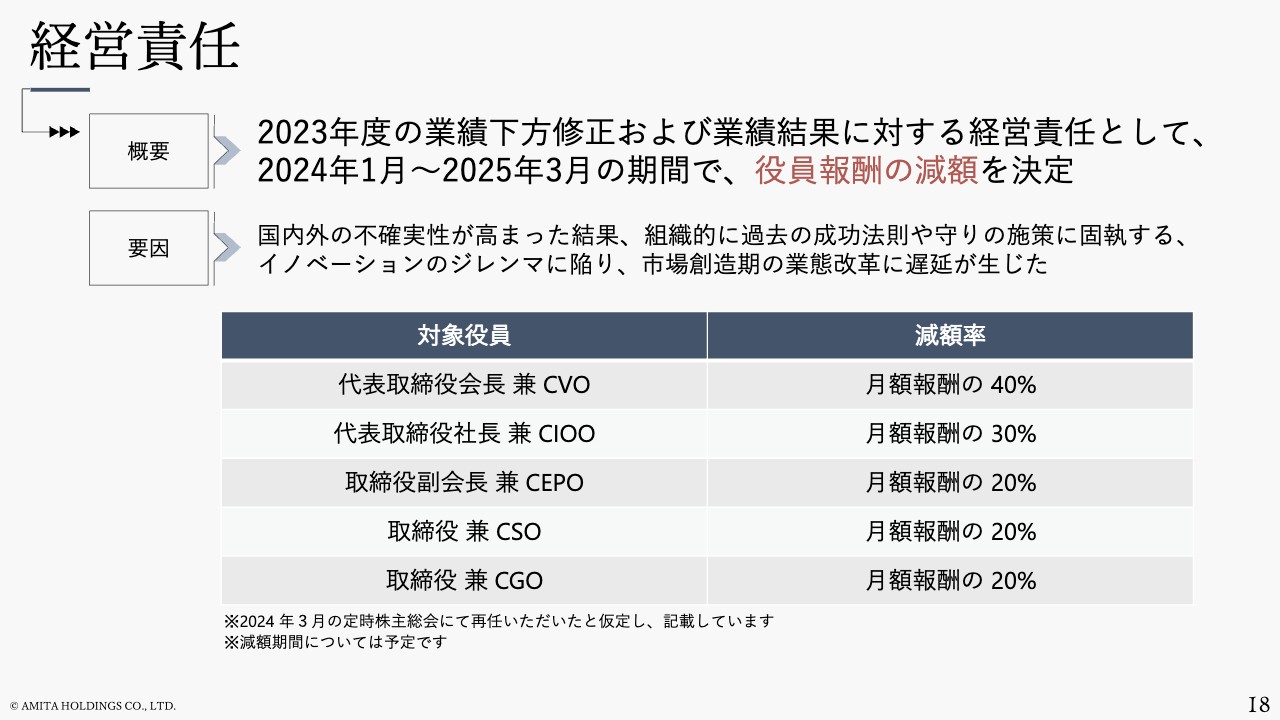

経営責任

しかしながら、組織の動きが停滞し、受注計画が遅れることは予測不可能ではなく、別の戦略も考えられたのではないかと考えています。つまり、これは経営側の責任です。そのため、幹部の任命責任を持つ私を含めた経営側の身を正すべく、役員報酬の減額を決定しました。

「市場創造期」の成果・失敗・課題・学びをミッション実現のノウハウに

失敗から学ぶことは、ノウハウの蓄積につながります。このノウハウを活かし、社員一丸となって時代の激変への対応を目指していきたいと思います。

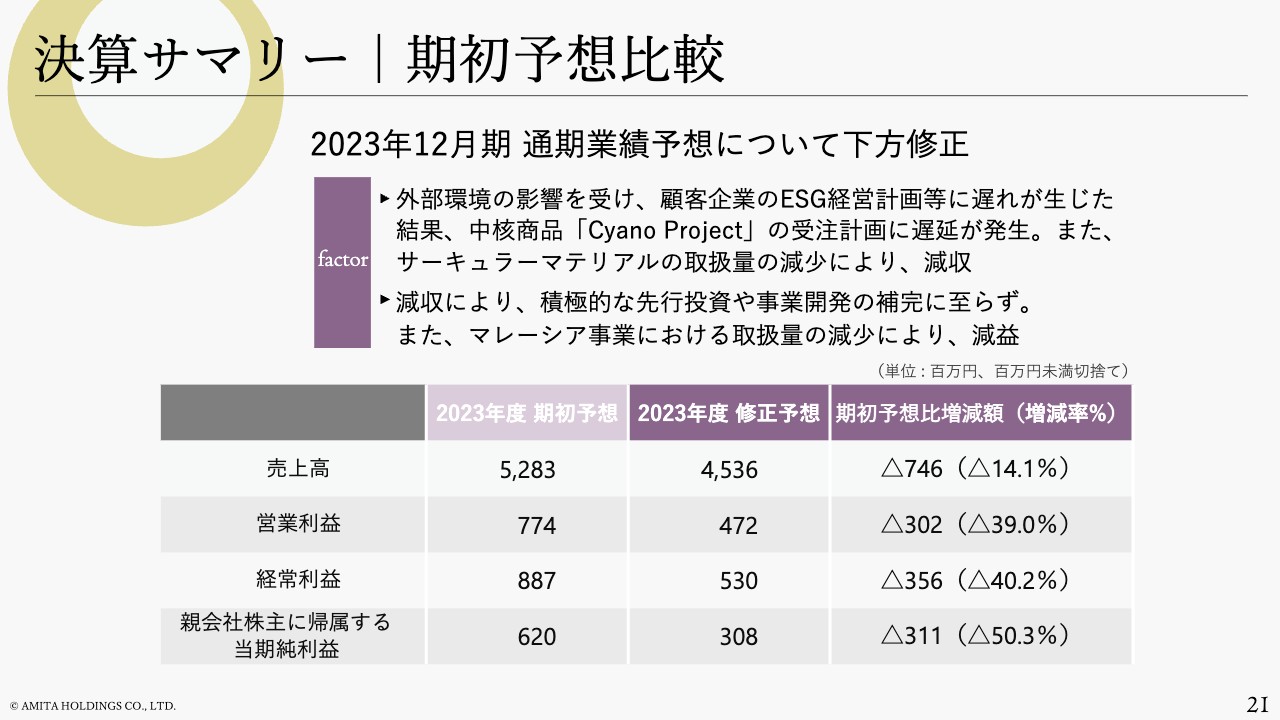

決算サマリー|期初予想比較

末次貴英氏:私からは、2023年度12月期の業績と財務面、具体的な事業の進捗についてお話しします。まずは決算サマリーです。先日開示したとおり、2023年度の期初予想に対して下方修正を行いました。

主な要因としては、熊野の説明でも一部触れましたが、外部環境の影響を受け、「Cyano Project」の受注計画の遅延、サーキュラーマテリアルの取扱量減少により減収していることや、その他、積極的な人的投資や事業開発投資分を補完できるほどの売上増に至らなかったこと、マレーシア事業における取扱量の減少により、経常利益等のマイナスが発生したことです。

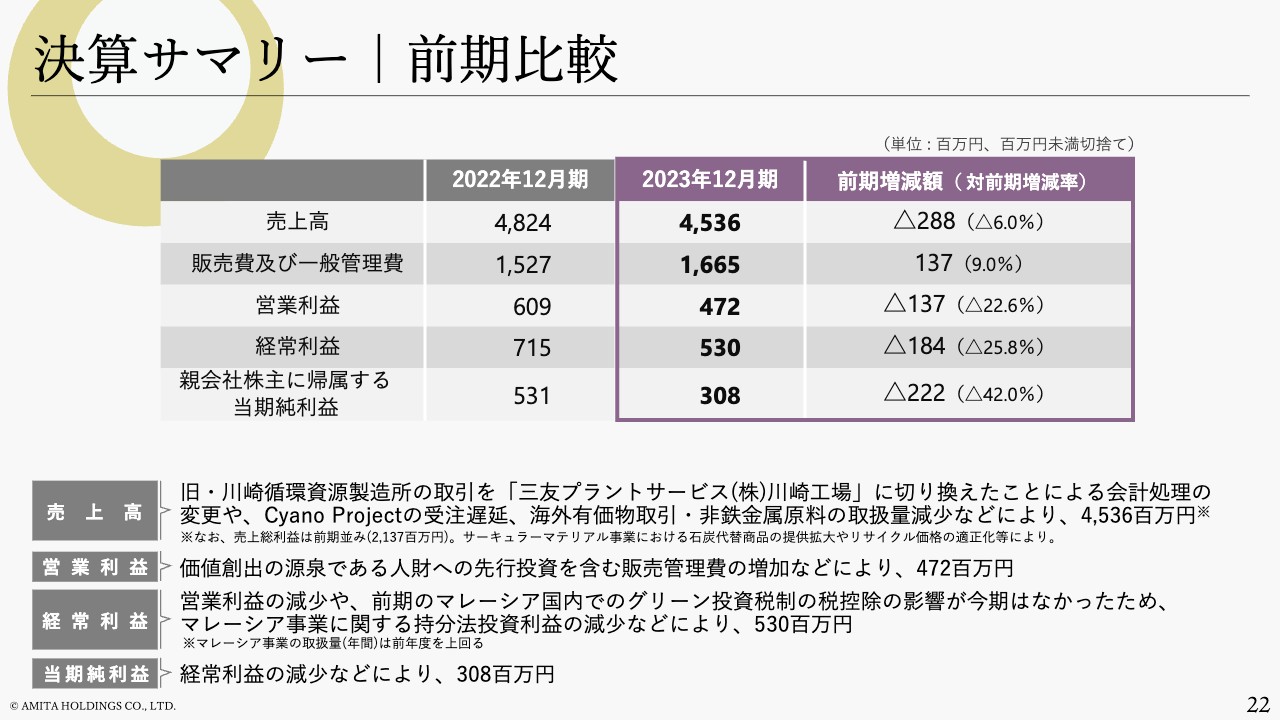

決算サマリー|前期比較

前期比較です。売上高は、旧・川崎循環資源製造所の会計処理の変更、Cyano Projectの受注遅延、海外有価物取引や国内における非鉄金属の取扱量減少などにより、45億3,600万円という結果になりました。

売上総利益は前期並みとなりましたが、営業利益は人的資本への投資等の販管費増により、前期よりマイナスとなっています。経常利益はマレーシアにおける前期比では取扱量は増加したものの、今期は税制優遇がなかったことなどから、前期よりマイナスとなりました。

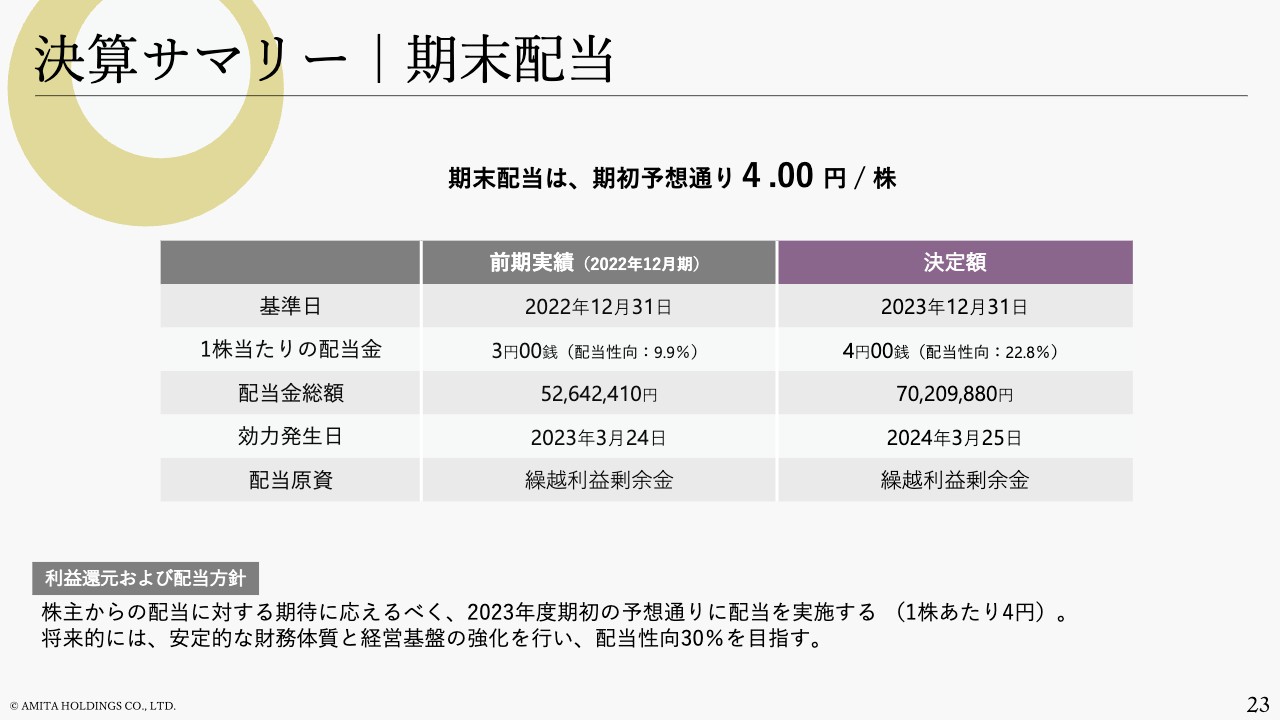

決算サマリー|期末配当

配当についてです。期初予想を下方修正していますが、我々はこれから配当性向を上げていきたいと考えています。そのため、株主のみなさまのご期待に応えるべく、1株当たりの配当金については期初予想を継続し、4円としたいと考えています。

今後も、増配ができるように努力してまいります。

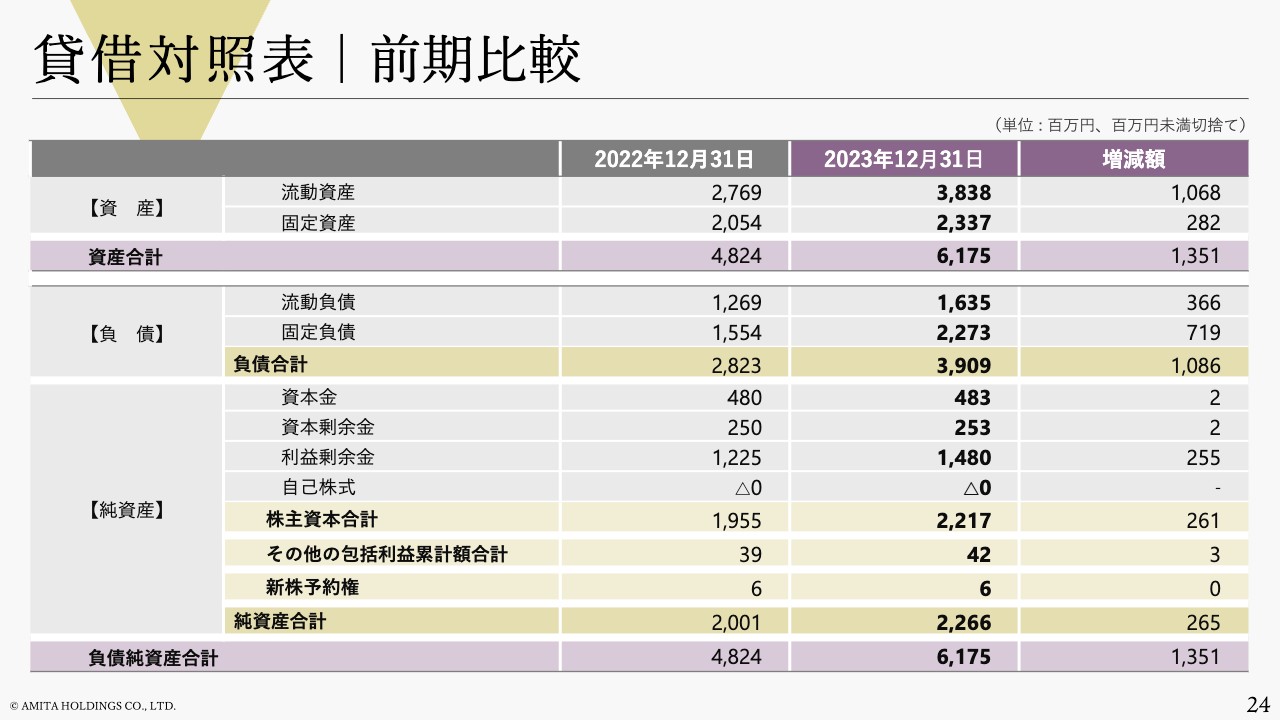

貸借対照表|前期比較

BSのポイントは3点あります。1点目は、昨年末のIR開示のとおり、財務基盤安定化のための金融機関より借入を行った影響などにより流動資産および固定負債が増加したことです。

2点目は、半導体シリコンの再資源化設備への増資により固定資産が増加したことです。

3点目は、後述する「戦略的イノベーション創造プログラム(SIP)」という国家プロジェクトの受託により前受金が計上され、流動負債が増加したことです。

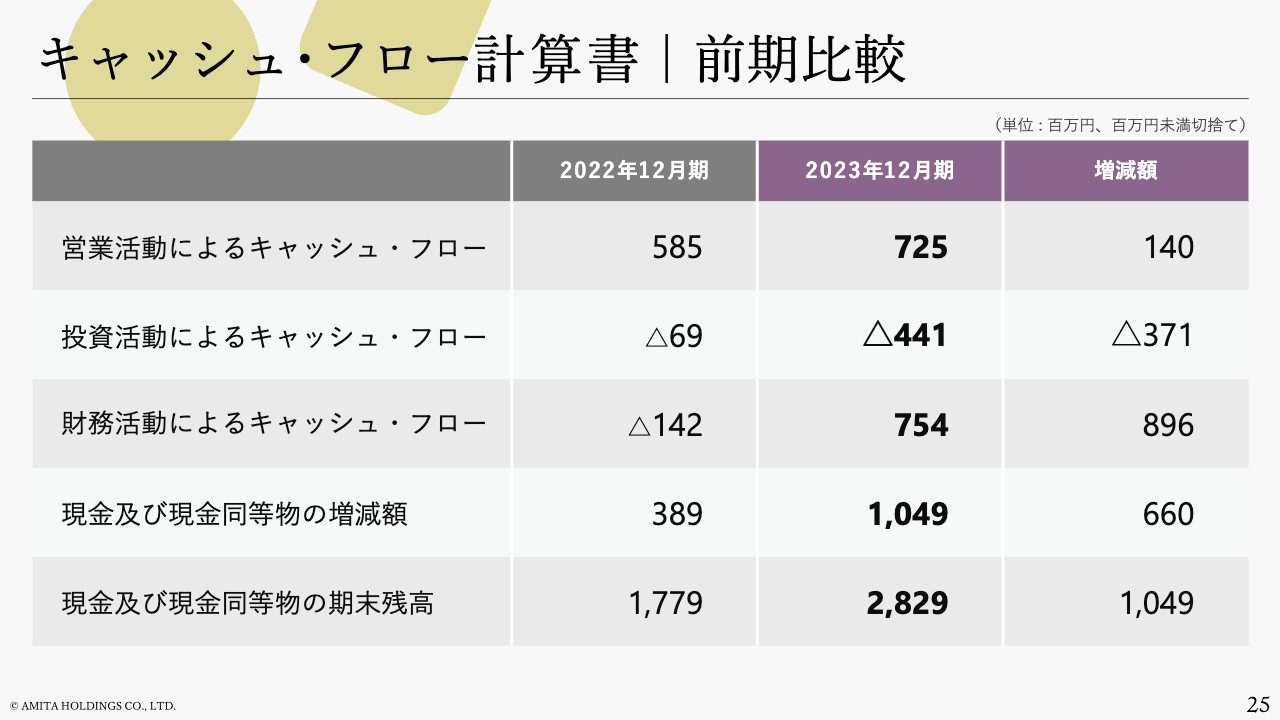

キャッシュ・フロー計算書|前期比較

キャッシュ・フローについても、先ほどお伝えした3点がポイントとなっています。

国家プロジェクトの受託等の影響で営業活動によるキャッシュ・フローがプラス、半導体シリコンの再資源化設備関連への投資により投資活動によるキャッシュ・フローがマイナス、金融機関からの借入により財務活動によるキャッシュ・フローがプラスとなりました。

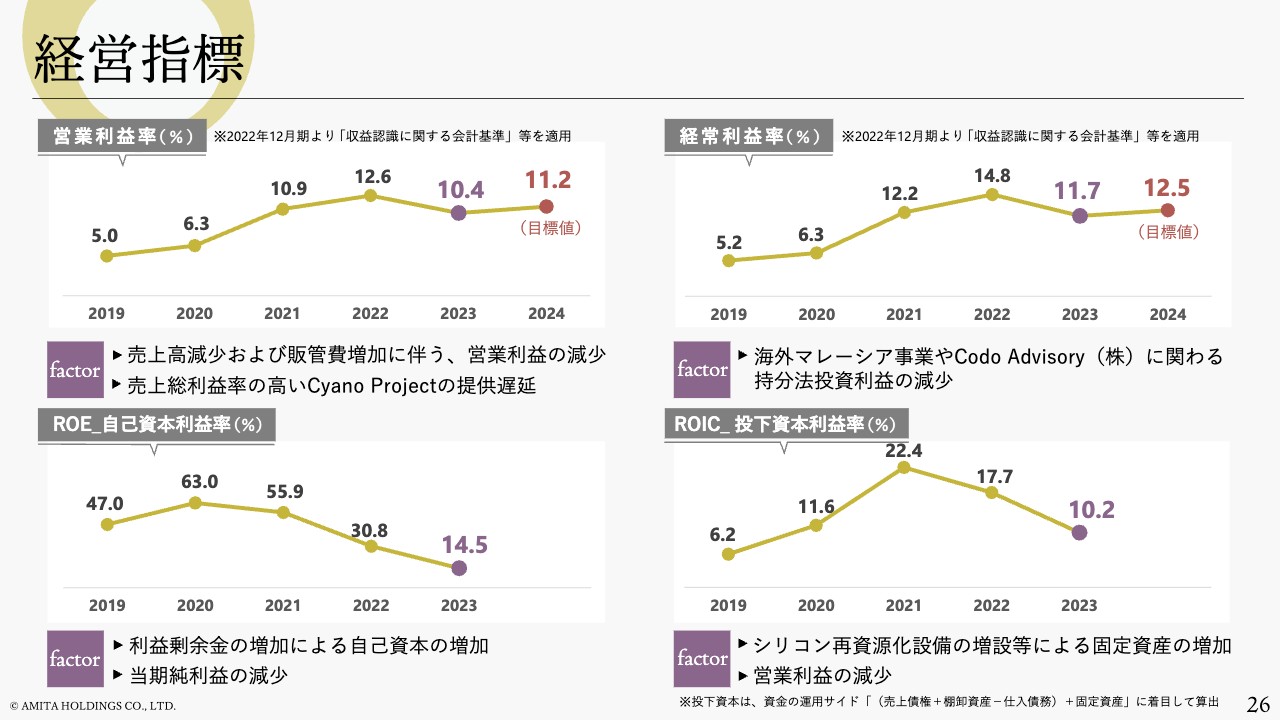

経営指標

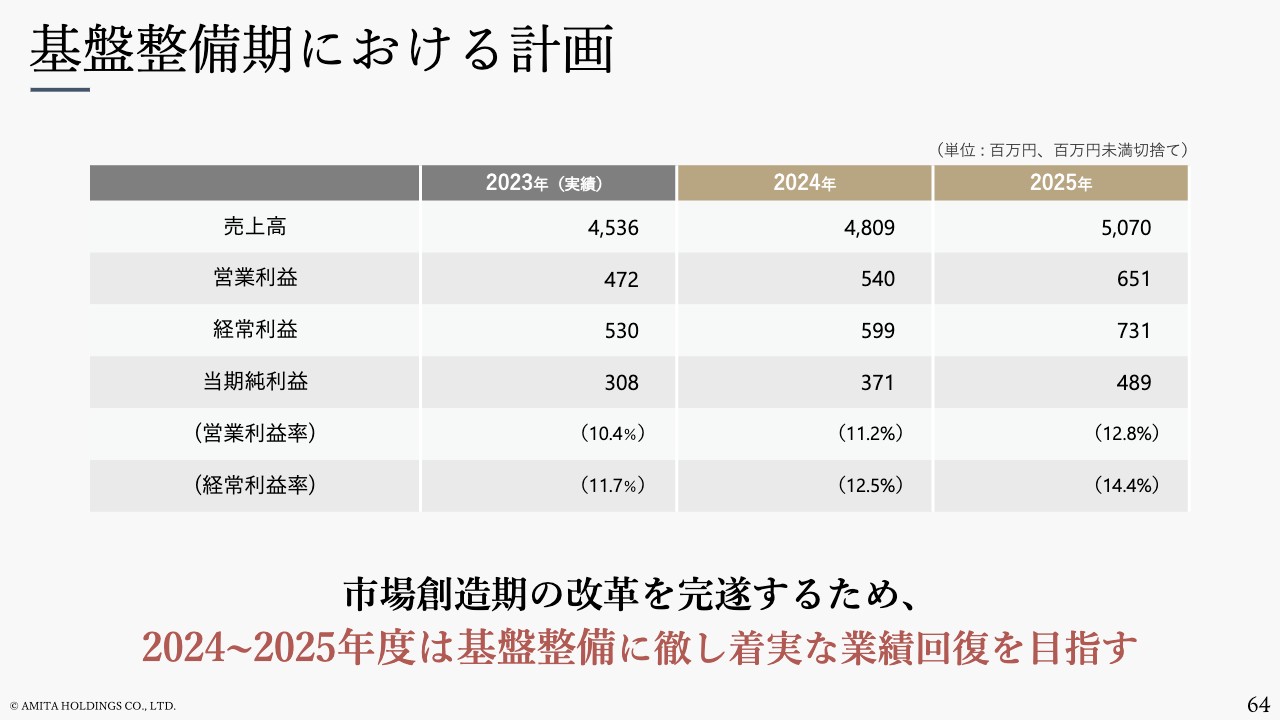

経営指標についてです。2023年度の営業利益率は、2022年度の12.6パーセントから2.2ポイントマイナスの10.4パーセントとなりました。要因は、販売費及び一般管理費の増加による営業利益の減少と、利益率の高いCyano Projectの提供減少です。2024年度は、業績を回復させながら11.2パーセントまで上げていきたいと考えています。

経常利益率について、2022年度は14.8パーセントでしたが、マレーシア事業やCodo Advisoryに関わる持分法投資利益の減少により、2023年度は11.7パーセントとなりました。2024年度は、12.5パーセントまで回復すべく取り組んでいきたいと思います。

ROE、ROICに関しては、利益剰余金の増加やシリコン設備への投資による自己資本および固定資産の増加に加えて利益が減少したため、ポイントとしては下がっています。

来年以降は、足元の業績回復に努めながら、商品やサービスに対する投資などを確実に実行します。そして、最小の投資で最大の成果が出るように、効率の高い経営を目指していきたいと思います。

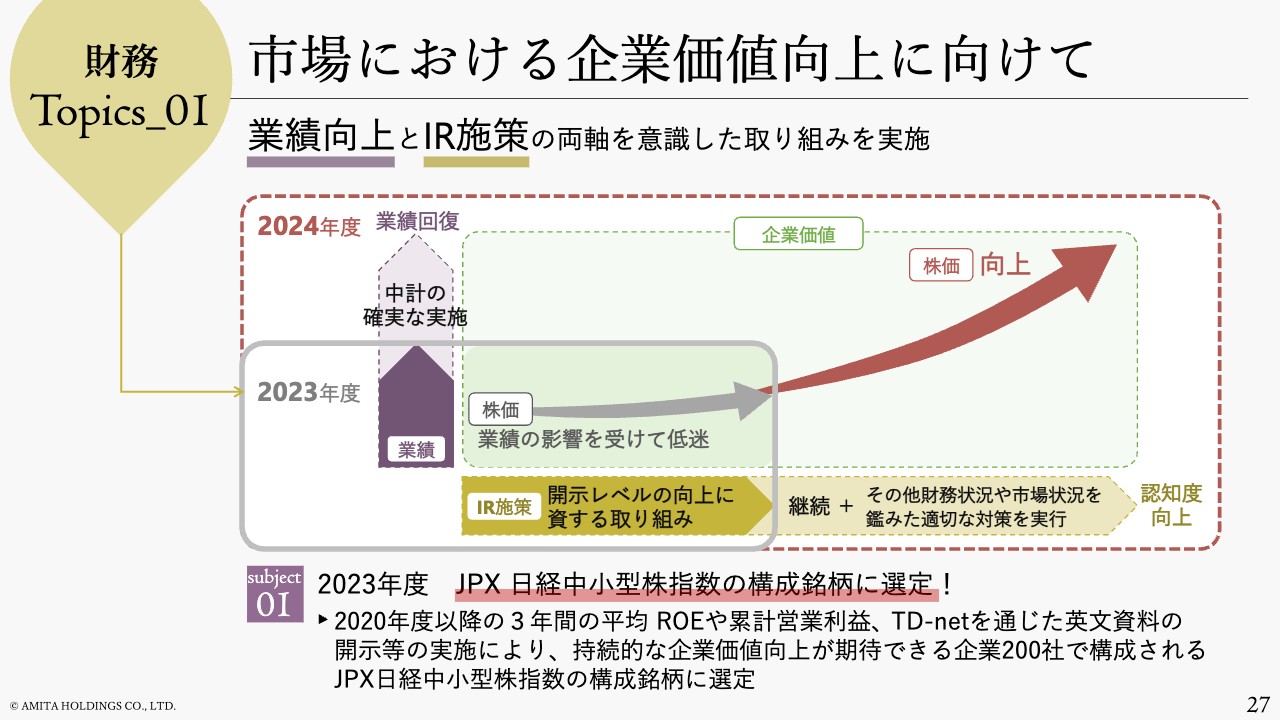

市場における企業価値向上に向けて

財務トピックは2点あります。先ほどもお伝えしたように、株価が業績影響を受け、昨年度1年間はなかなか厳しい状況が続きました。しかし、昨年8月にはJPXの中小型の構成銘柄に選定されるなど、市場からは一定のご期待をいただいていると受け止めています。

2024年度以降は、IR情報の積極的な開示を継続的に発展させながら、中長期経営計画の確実な執行を通して企業価値と株価の向上に努めていきたいと思います。

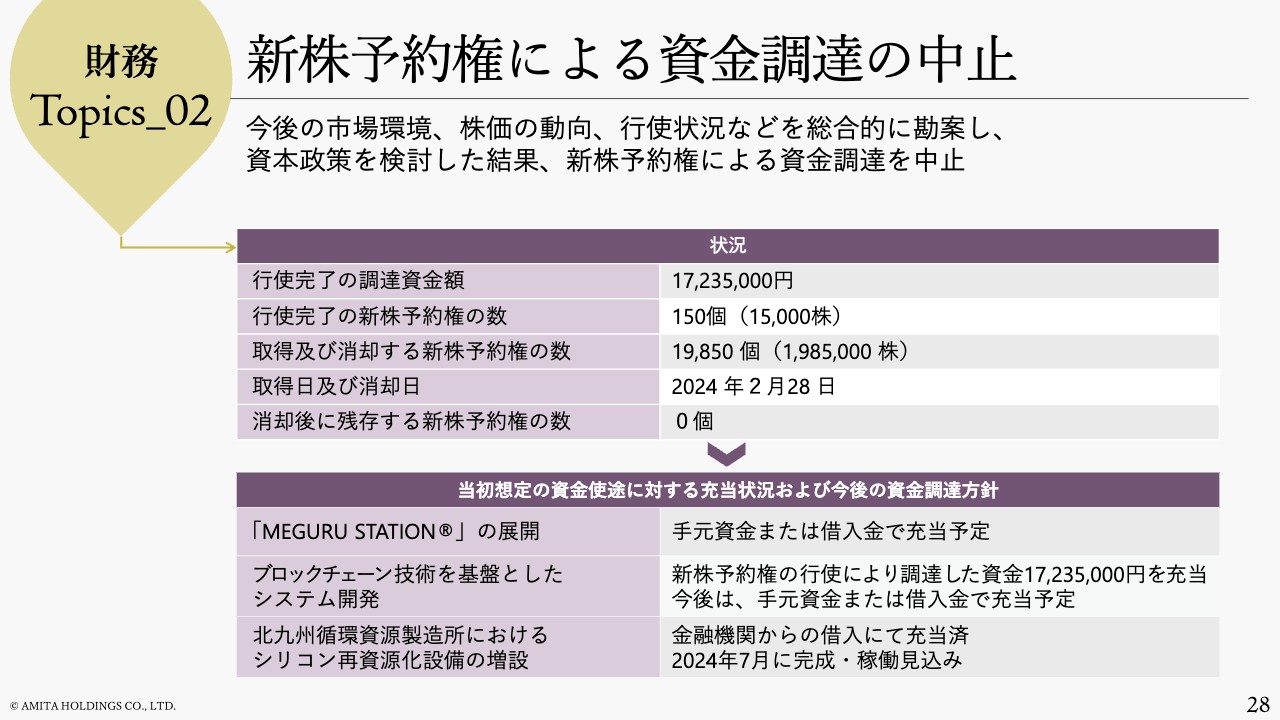

新株予約権による資金調達の中止

2点目の財務トピックです。先日発表したとおり、今後の市場環境や中長期の展望、直近の株価の動向、行使状況などを踏まえ、新株予約権による資金調達の中止を決定しました。

主な資金使途は、MEGURU STATIONやブロックチェーンの開発、半導体シリコンの再資源化設備の増設です。すでに行使が完了した調達資金は、ブロックチェーン技術に関する投資に一部回しています。また、半導体シリコンの再資源化設備については、すでに金融機関からの借入によって充当済で、2024年7月には増設が完了する見込みです。

なお、今後発生する投資については、手元資金または借入金等で充当していきたいと考えています。

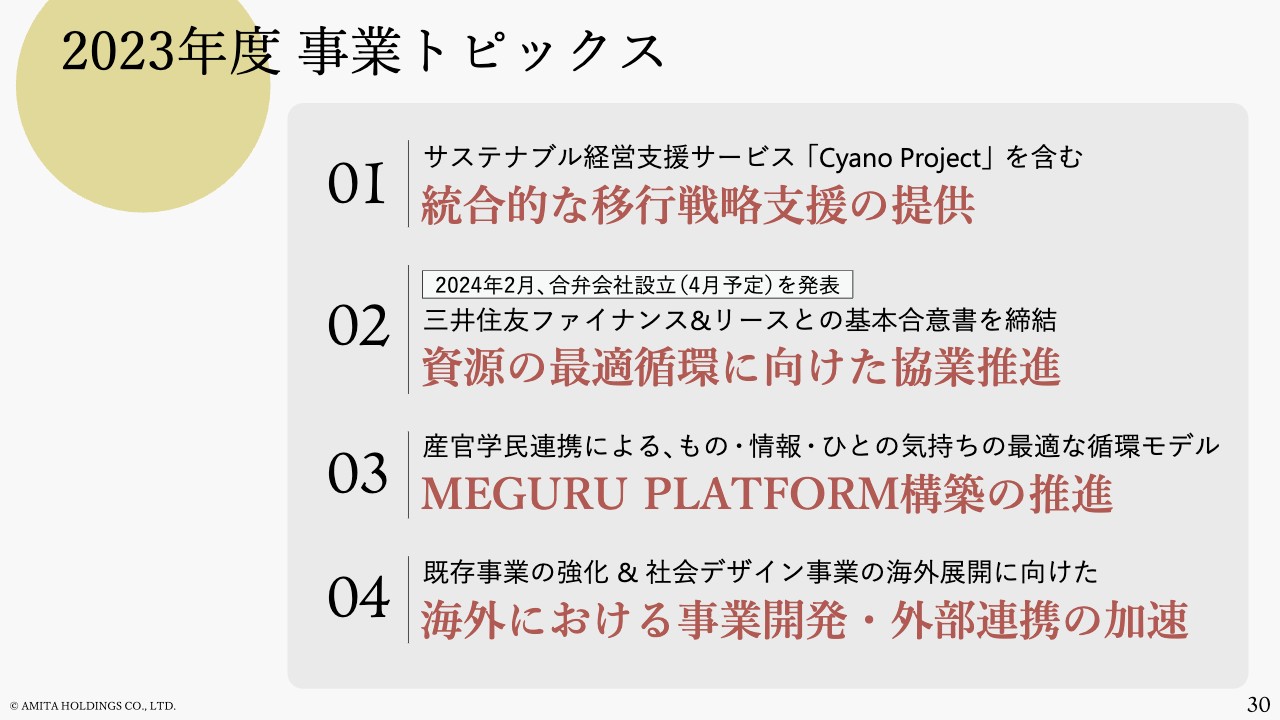

2023年度 事業トピックス

2023年度に取り組んだ、主な事業トピックス4点を中心に進捗をご説明します。

1点目はCyano Projectを含むお客さまの統合的な移行戦略支援の提供。2点目は2月にようやく発表することができました、三井住友ファイナンス&リースグループとの合弁会社による資源の最適循環に向けた協業推進。3点目は2030年ビジョンに掲げている「MEGURU PLATFORM」構築の推進。4点目は海外における事業開発・外部連携の加速です。

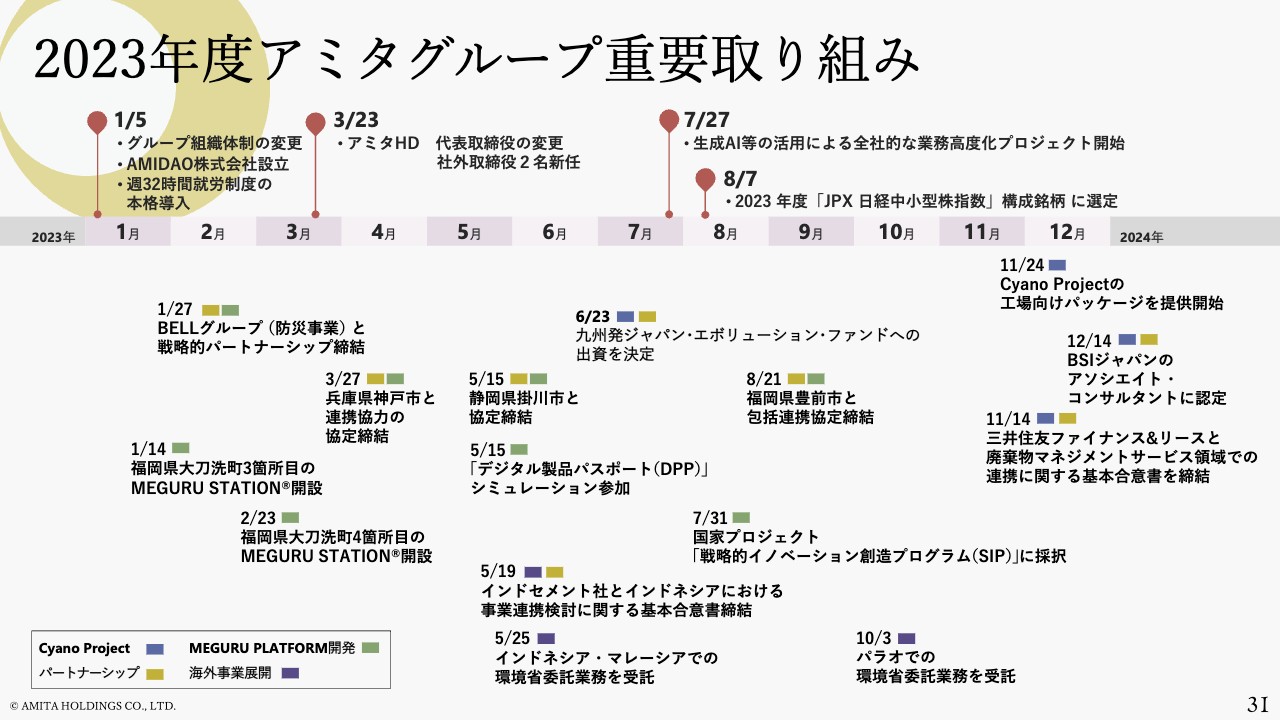

2023年度アミタグループ重要取り組み

2023年度は、1月にグループの分社化を行い、新体制でのスタートとなりました。その中で、先ほどご紹介した4つのトピックスを重点的な項目に掲げ、1年を通じて取り組みを進めてきました。

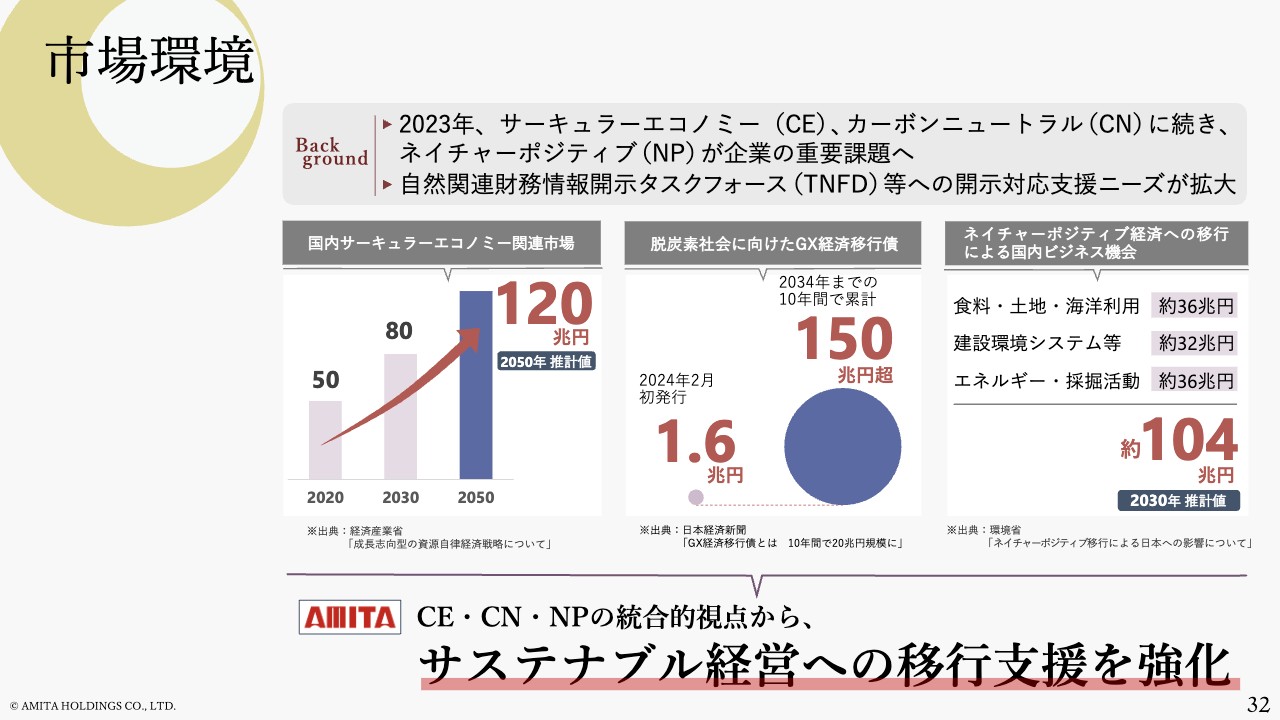

市場環境

市場環境の捉え方については、みなさまも日頃から、ここ数年間における市場や企業が置かれる環境に大きな変化を感じていると思います。

サーキュラーエコノミー、カーボンニュートラル、ネイチャーポジティブのすべての領域をどう切り取っても、スライド記載のとおり、長期的に見れば100兆円を超える市場が生まれるという試算結果が出ています。

当社としては、それぞれの領域を個別に見るのではなく、すべての領域を統合的に取り入れながらお客さまのサステナブル経営への移行をサポートしたいと考えています。

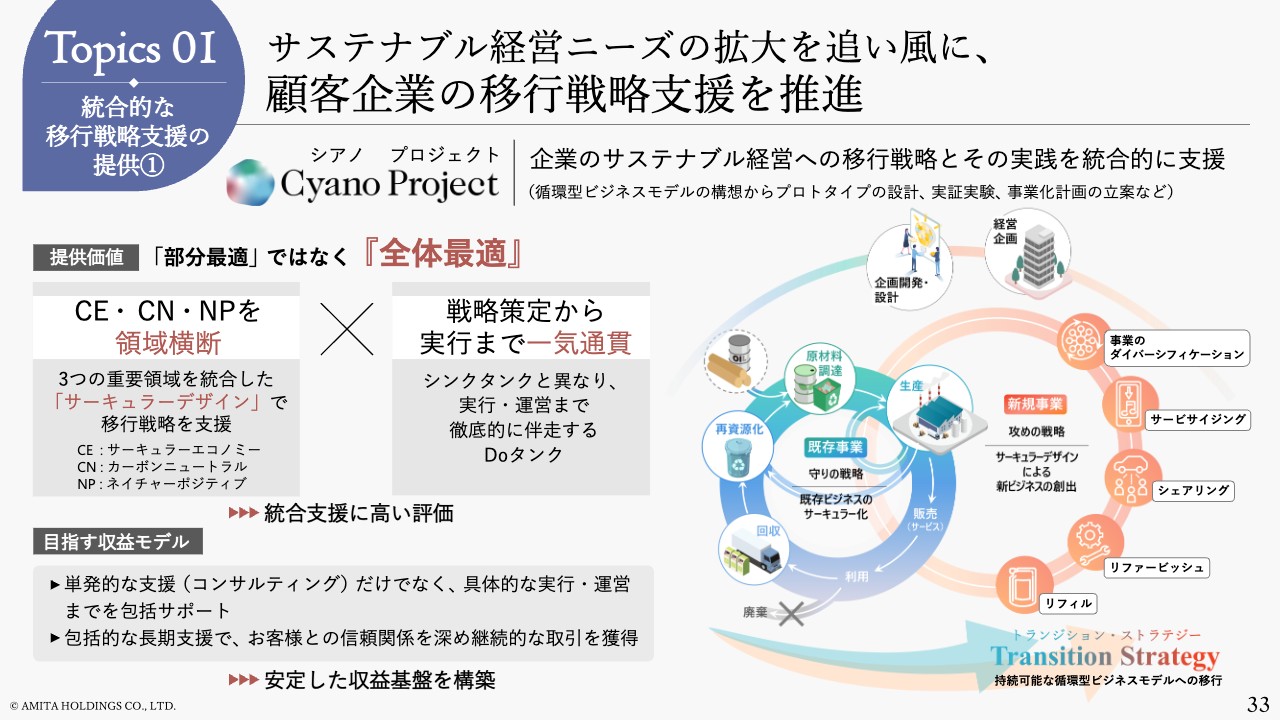

サステナブル経営ニーズの拡大を追い風に、顧客企業の移行戦略支援を推進

Cyano Projectの最大の価値は、部分最適ではなく全体最適で支援することです。裏返せば、ここがお客さまにとって最大の課題なのではないかと思います。

不安が募れば募るほど、どうしても過去の常識や成功体験に捉われ、変化に躊躇してしまうことがあります。また、部分最適の経営では全体最適の意思決定ができず、経費ばかりが増えて意味のある投資がしづらくなるなどの問題が発生しているのではないかと思います。

私たちはそのような課題に対し、領域を横断し、戦略から実行まで一気通貫でサービスを提供することにより、スライド右図のようにお客さまのビジネスモデルが循環していくよう支援します。

さらに、これまでにない循環型ビジネスモデルを一緒に作っていきながら、お客さまのサステナブル経営への移行も支援していきたいと考えています。

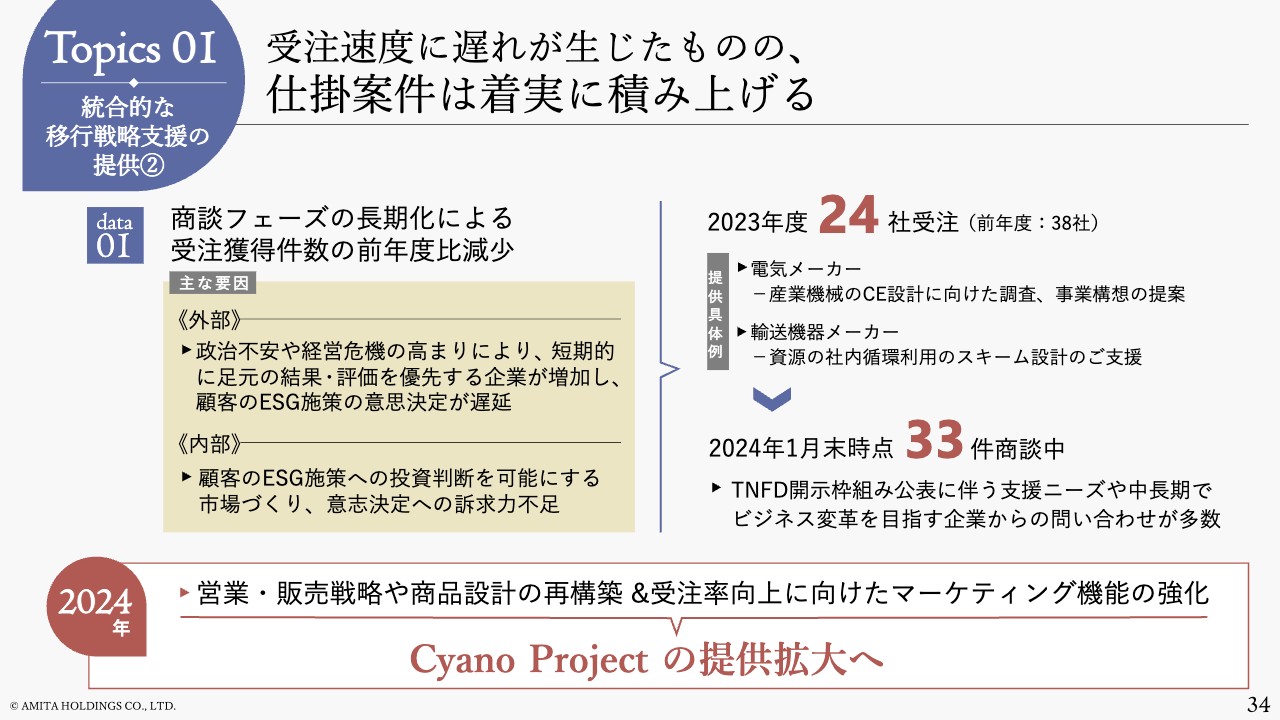

受注速度に遅れが生じたものの、仕掛案件は着実に積み上げる

昨年は、政治不安や経営危機の高まりにより、お客さま側の判断が慎重になってしまう状況がありました。私たちの力不足によって、意思決定を担う方々への訴求力も不十分だったと思っています。

その結果、2022年度の受注実績は38件でしたが、2023年度は24件にとどまりました。しかし2024年度は、現時点で33件のお客さまと商談を進めているため、一昨年を上回る成果が残せるのではないかと思っています。

今後は、営業・販売戦略や商品の再構築で訴求力を高め、投資に値する商品やサービスであるとお客さまに認識していただくことに努めます。加えて、お客さまと信頼関係を築き、顧客満足度向上により継続的なパートナーシップを構築できるような取り組みを進めながら、Cyano Projectの提供を拡大していきたいと考えています。

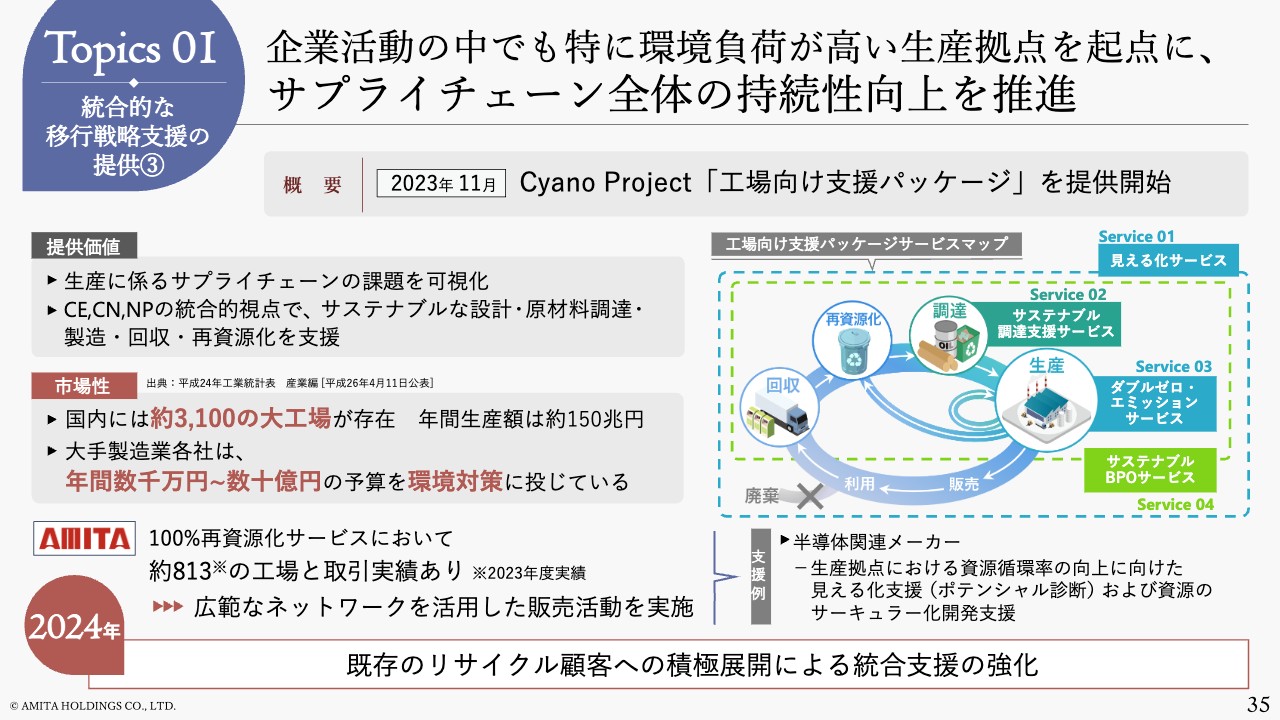

企業活動の中でも特に環境負荷が高い生産拠点を起点に、サプライチェーン全体の持続性向上を推進

また、2023年11月には、環境負荷の高い生産拠点を起点に、サプライチェーン全体の持続性向上を推進するCyano Project「工場向け支援パッケージ」の提供を開始しました。

ご存知のとおり、国内には多くの工場があり、大手製造業各社は年間に数千万円から数十億円の予算を環境対策に投資しています。その投資の一部を、生産に係るサプライチェーンの持続性向上に回していただけるよう、私たちと取引のある数多くの製造メーカー、工場のネットワークを活かしながら、Cyano Projectを提案していきたいと思っています。

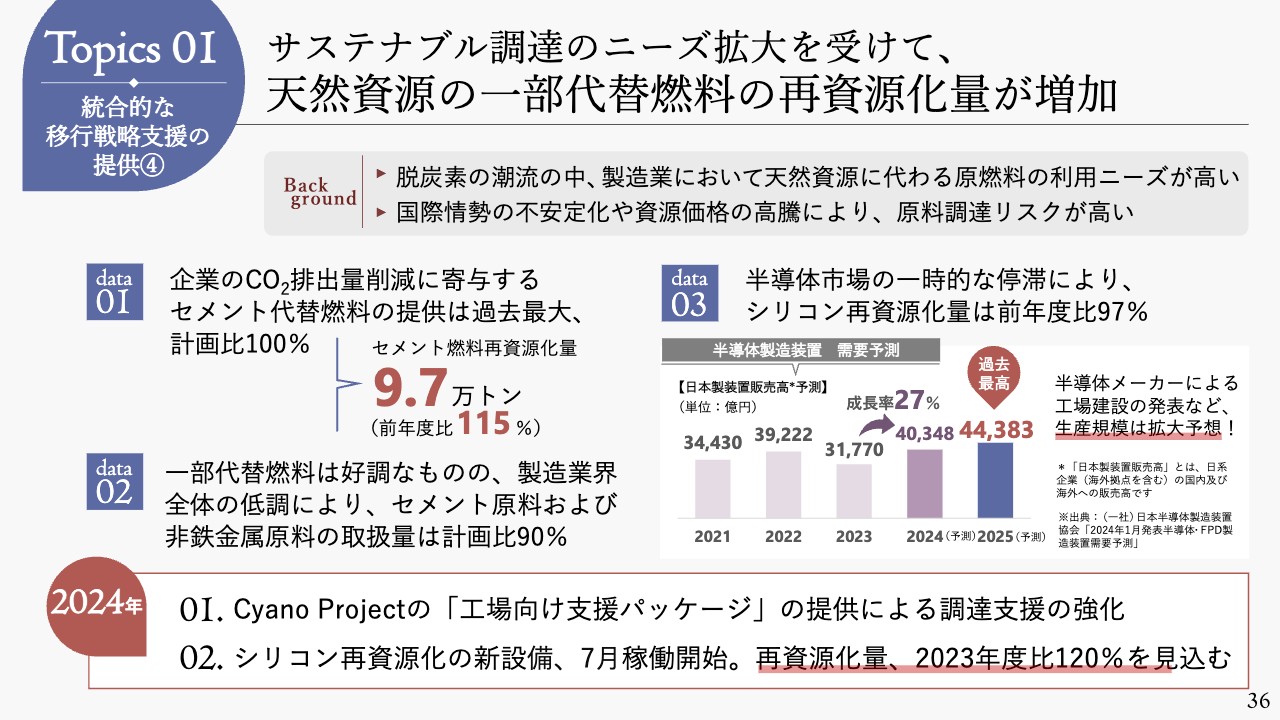

サステナブル調達のニーズ拡大を受けて、天然資源の一部代替燃料の再資源化量が増加

サプライチェーンの課題認識の顕在化に加え、脱炭素の潮流や国際情勢の不安定化などを背景に、2023年度は、従来の調達先および調達のあり方を見直されるお客さまが多かったと感じています。

スライド左側の「data 01」に記載していますが、昨年度はセメント代替燃料の取扱量が過去最大となりました。一方で「data 02」は製造業全体の低調、「data 03」は半導体の市場の一時的な生産調整により、取扱量減少などの影響を受けました。

これらの課題に対しては、取扱量の増加を目指すのではなく、サステナブルな調達支援の強化を含め、先ほどの工場向け支援パッケージの提供を継続的に実施していきます。加えて、2024年以降は半導体市場が再び伸びていくことが予測されており、シリコン関連の取扱量が増えていくと見込まれます。今後も顧客ニーズを確実に取り込みながら、2023年度を上回る成果を残していきたいと思います。

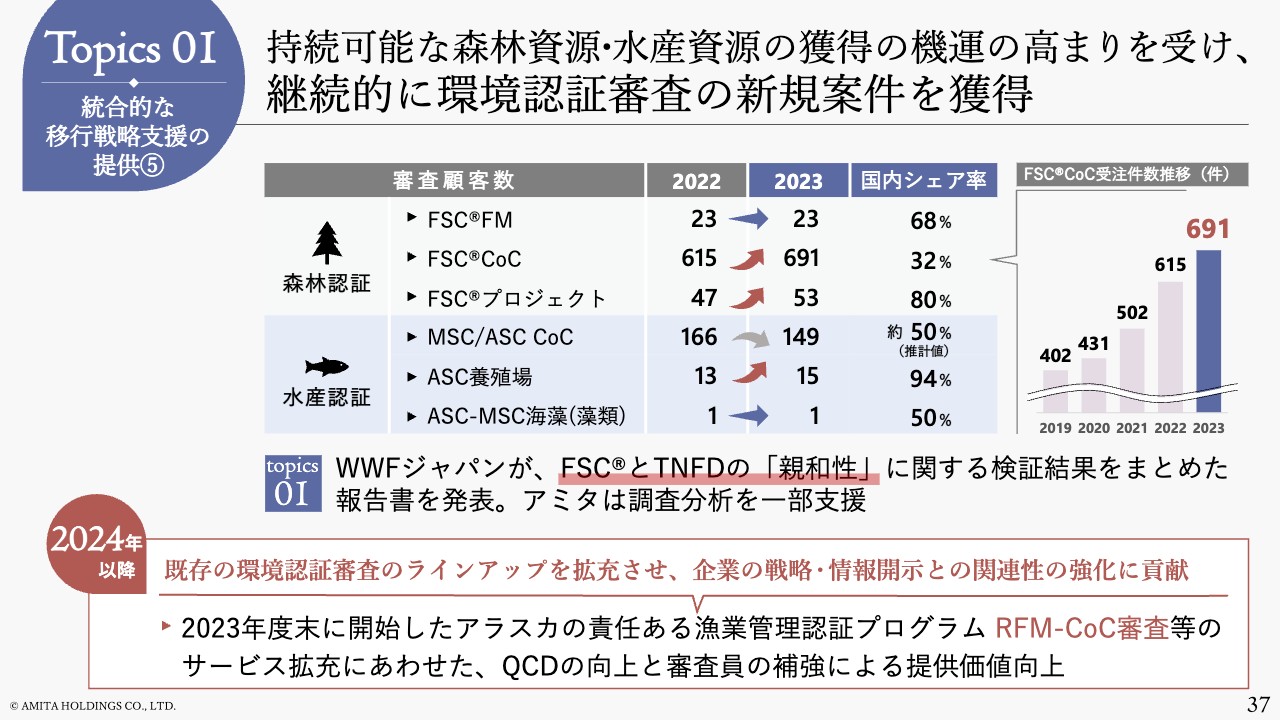

持続可能な森林資源・水産資源の獲得の機運の高まりを受け、継続的に環境認証審査の新規案件を獲得

続いて環境認証の領域についてです。こちらも、ネイチャーポジティブの指針に基づき、環境認証審査の新規案件を継続的に積み上げているところです。水産認証のMSC CoCは審査タイミングの影響により2023年度の審査顧客数は下がっていますが、全体としては伸びている傾向にあります。

2023年の重要トピックスとして、WWFジャパンが森林認証のFSCが自然関連財務情報開示(TNFD)との親和性があるという報告書を発表したことが挙げられます。気候関連財務情報開示(TCFD)と同じように、企業の自然資本への配慮における取り組みも開示しなければならないという気運が、急速に高まってきています。

私たちも、商品ラインアップを増やしながら、そのようなお客さまのニーズに応えていきたいと思います。

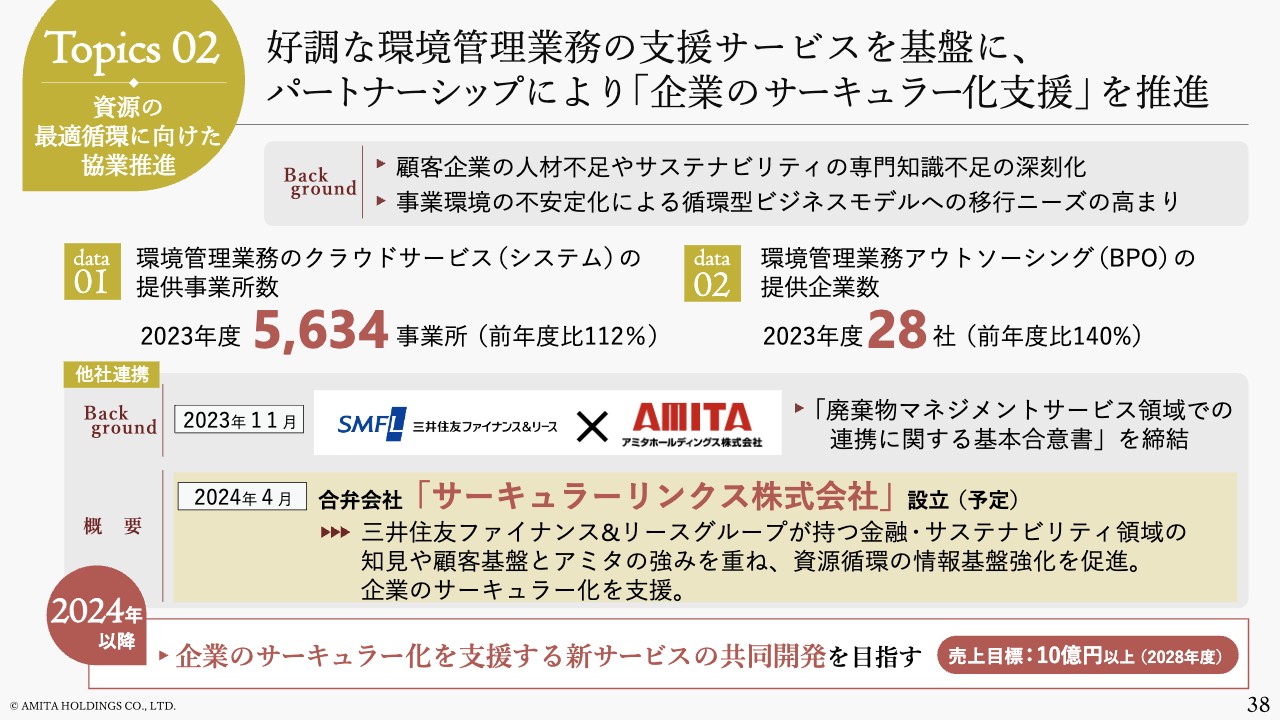

好調な環境管理業務の支援サービスを基盤に、パートナーシップにより「企業のサーキュラー化支援」を推進

続いて、三井住友ファイナンス&リースグループとの連携についてです。リニア型のビジネスから循環型のビジネスへ移行する流れがあるものの、顧客企業においてはそれらを具体的に現実へ落とすための人材不足やサステナビリティ関連の専門知識の不足が深刻化しています。

どのように事業をサーキュラー化すればよいのか、また、循環型のサプライチェーンが確立された際に新たに発生するオペレーションを誰が担うのかというお客さまの課題を、両社の強みを活かしながら解決していきたいと考えています。

三井住友ファイナンス&リースグループには金融やリースなどの知見や事業基盤があり、アミタにはこれまで培ってきた資源循環やサステナビリティ領域のノウハウがあります。両者の特長を重ね合わせながら、企業のサーキュラー化、特に実際にモノ・情報を循環させていく際のオペレーション部分についての事業開発を加速させていく予定です。

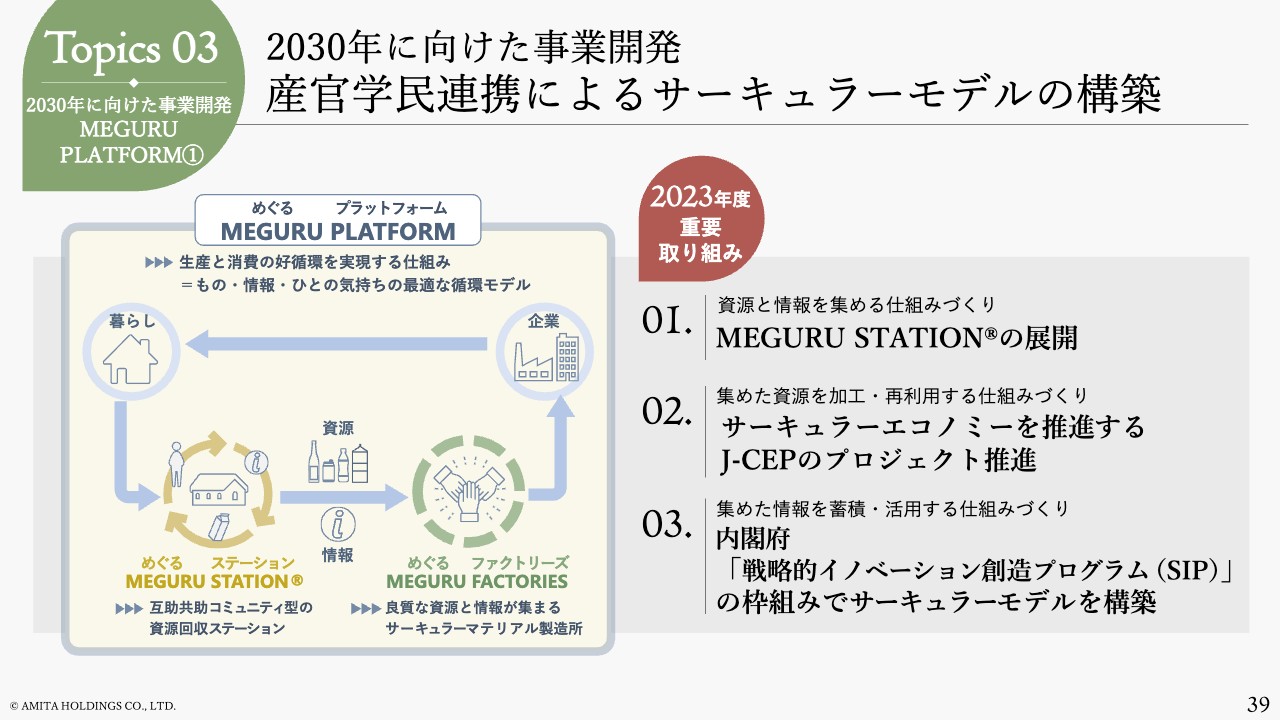

2030年に向けた事業開発 産官学民連携によるサーキュラーモデルの構築

2022年に発表した「エコシステム社会構想2030」の実現に向けて取り組んでいる、3つの領域についてお話しします。

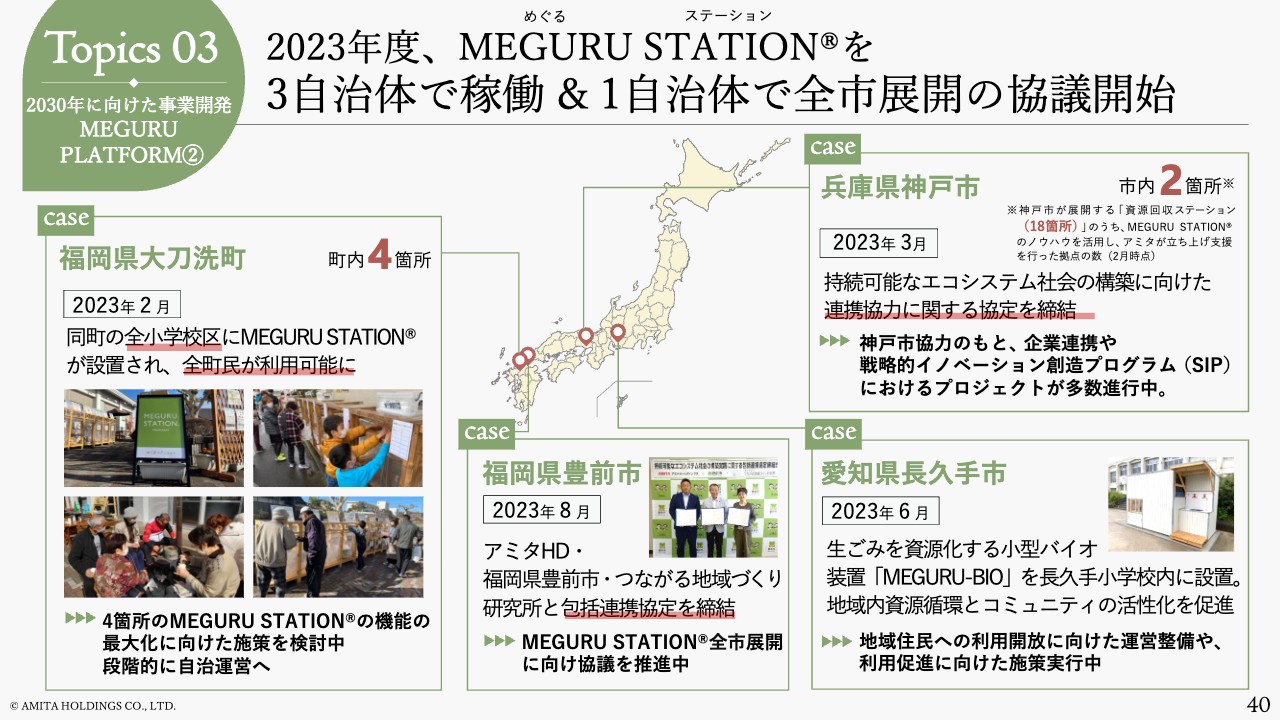

2023年度、「MEGURU STATION」を3自治体で稼働&1自治体で全市展開の協議開始

1つ目に、資源と情報を集める仕組みとして「MEGURU STATION」の展開を進めています。昨年度取り組みが大きく進んだ例を、いくつかご紹介します。

福岡県大刀洗町では、町内すべての小学校区にMEGURU STATIONが設置され、全町民が利用可能になりました。また、福岡県豊前市では包括連携協定を締結し、現在はMEGURU STATIONの全市展開に向けて協議しているところです。

兵庫県神戸市については、当社のMEGURU STATIONのノウハウを活用し立ち上げ支援を行った互助共助コミュニティ型の資源回収ステーションは2箇所であるものの、神戸市が推進している資源回収に特化したステーションは全部で18箇所(2月時点)あります。今後、20箇所、30箇所と増えていく中で、企業の方からもステーションの活用に強い関心を寄せていただき、プラスチックの水平リサイクルをはじめ、さまざまなプロジェクトの実証が進んでいます。

愛知県長久手市では、生ごみを資源化する小型バイオ装置「MEGURU-BIO(めぐるびお)」を小学校内に置き、教育現場と連携しながらコミュニティの活性化を進めています。

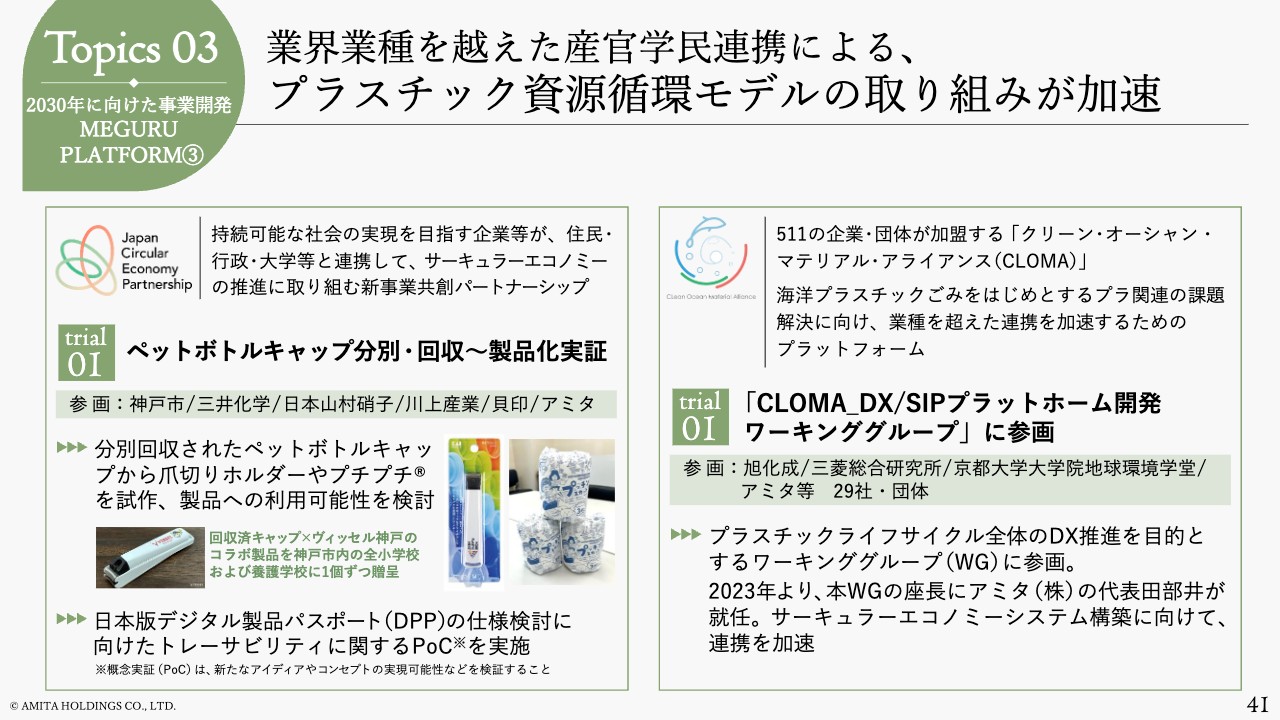

業界業種を越えた産官学民連携による、プラスチック資源循環モデルの取り組みが加速

2つ目は、集まった資源の加工・再利用方法を実証する取り組みです。神戸市協力のもと、資源回収ステーションで回収したペットボトルキャップで、ヴィッセル神戸や貝印と連携し、爪切りやプチプチといった製品試作を行いました。

また、その製品を作ることで実際にどれほどの環境負荷がかかるのか、最終的にどのような形となるかなどの過程をしっかり追跡するべく、トレーサビリティに関するPoC(概念実証)も実施しました。

さらに、プラ関連の課題解決に向けた511の企業・団体が加盟するアライアンス「CLOMA(Clean Ocean Material Alliance)」において、プラスチックのDXを推進するワーキンググループで座長も務めています。

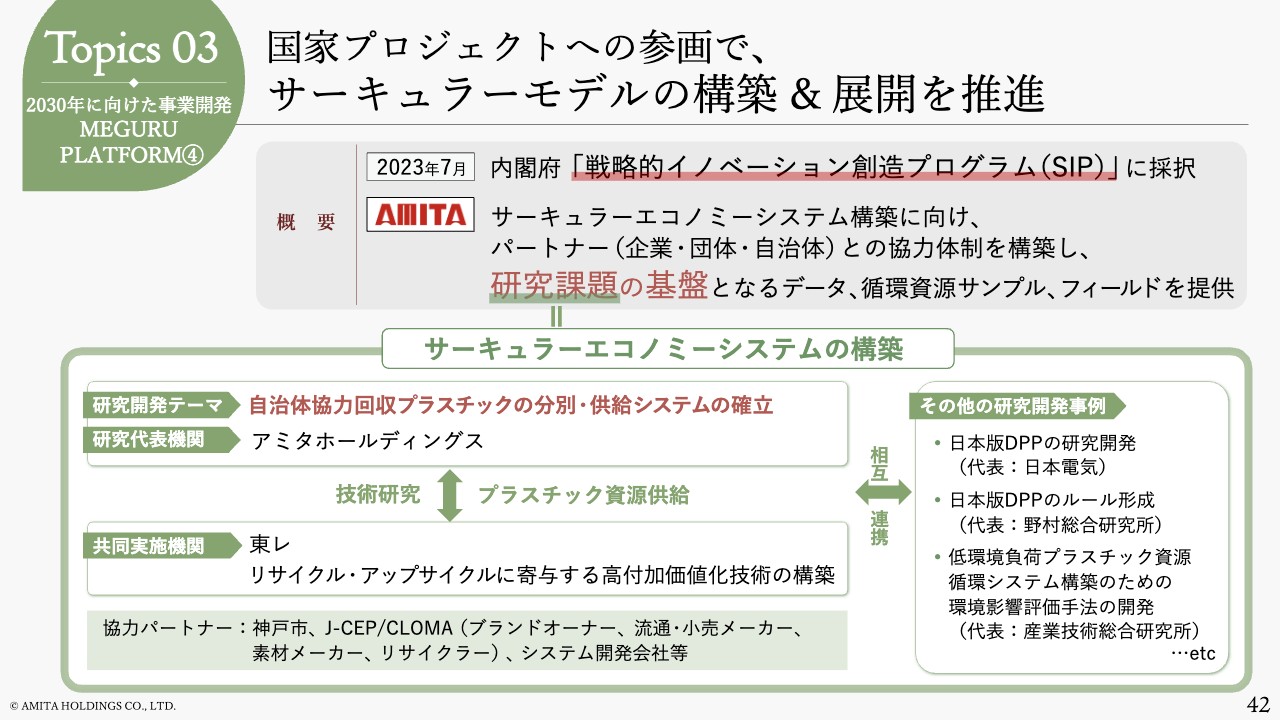

国家プロジェクトへの参画で、サーキュラーモデルの構築 & 展開を推進

3つ目は、内閣府の国家プロジェクトである「戦略的イノベーション創造プログラム(SIP)」の採択です。

私たちは、サーキュラーエコノミーシステム構築という大きなテーマの中の1つである「自治体協力回収プラスチックの分別・供給システムの確立」を開発テーマとしています。共同研究機関の東レと連携しながら、神戸市協力のもと資源データや循環資源サンプルを収集し提供していきます。

スライド右下に「その他の研究開発事例」として記載しているように、今後は日本電気、野村総合研究所、産業技術総合研究所等がもつ開発テーマとも相互連携しながら研究を進めていくと同時に、実証結果を国家プロジェクトとして確実に社会に落とし込んでいきたいと思っています。

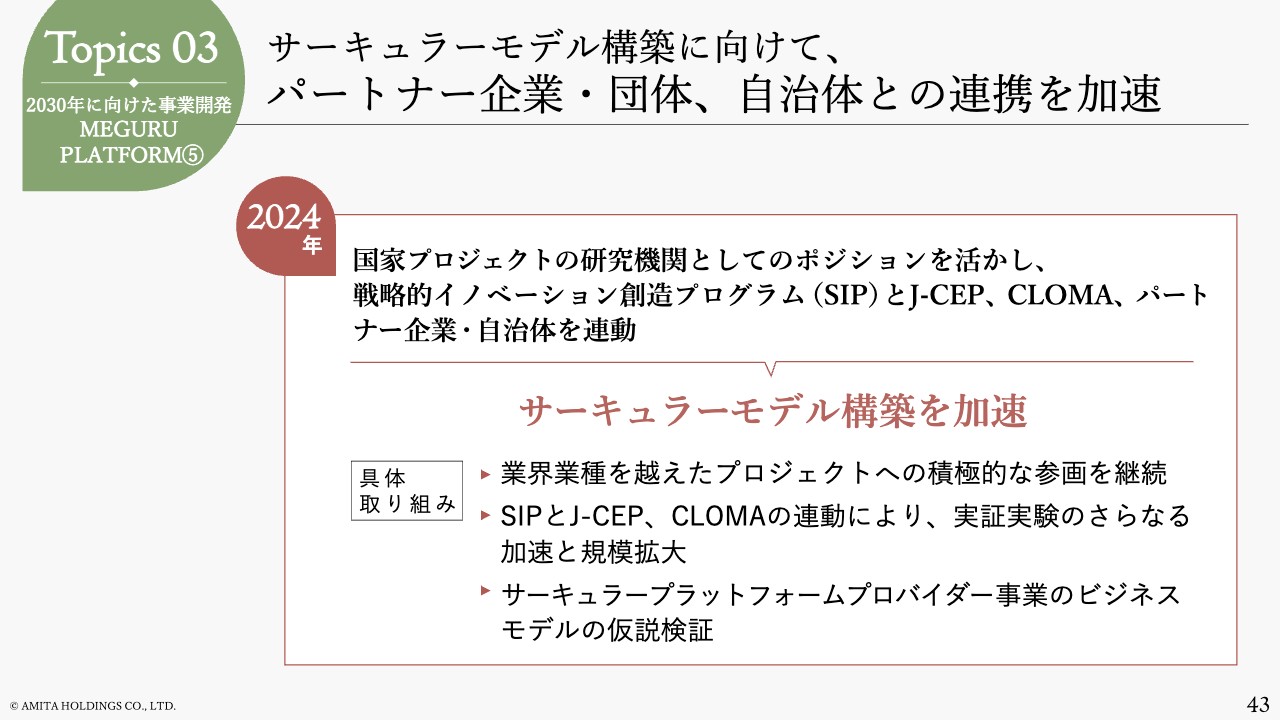

サーキュラーモデル構築に向けて、パートナー企業・団体、自治体との連携を加速

2024年度以降は、戦略的イノベーション創造プログラム(SIP)とJ-CEP、CLOMA、パートナー企業・自治体など、さまざまなものとより強く連動し、サーキュラーモデルの構築を加速させていきます。そして、その結果をみなさまに見ていただけるように、1つでも多く実証実験を行い、形にしていきたいと思っています。

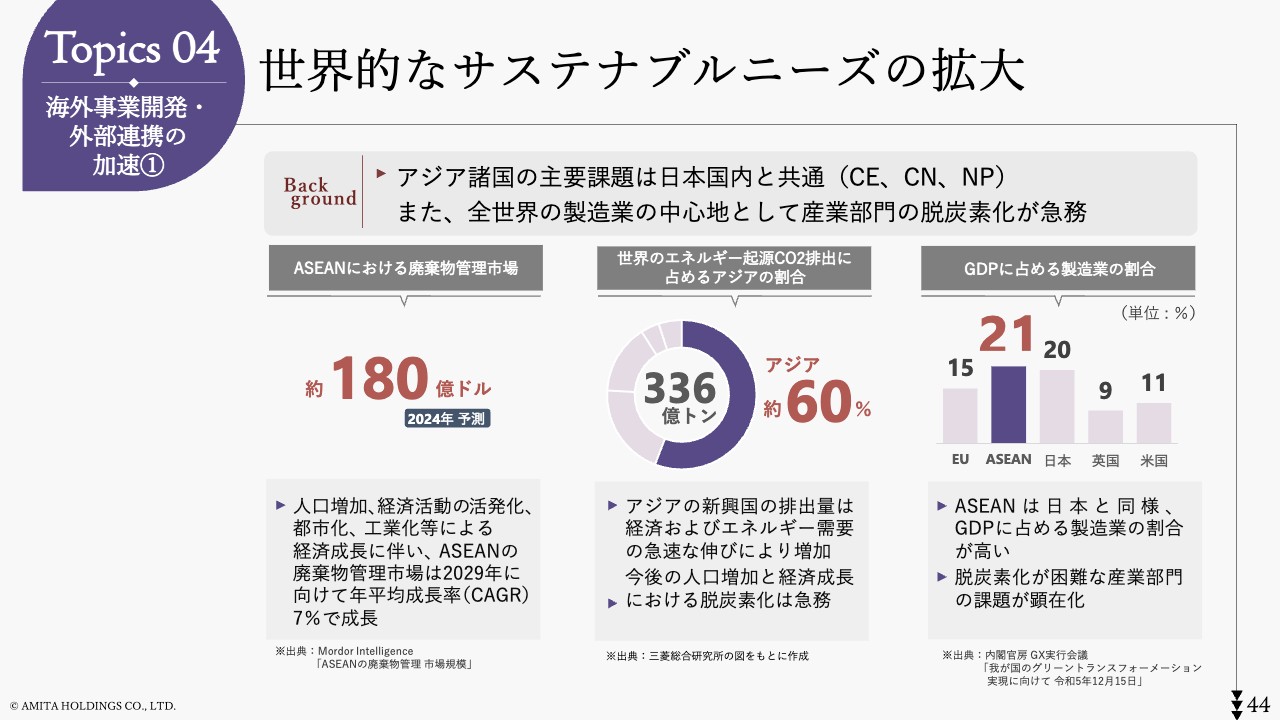

世界的なサステナブルニーズの拡大

続いて、海外展開についてです。2023年度、私も何度かインドネシアやマレーシアに行きましたが、やはり日本と同じように、サーキュラーエコノミー、カーボンニュートラル、ネイチャーポジティブが喫緊の課題となっています。さらに言えば、日本と比べてより強い課題認識を持っている企業や地域も多いと感じます。

人口増加や都市の環境衛生問題なども顕在化していく中で、製造業を中心とした産業構造は日本と類似しているため、同じような課題が生まれているのだと考えます。

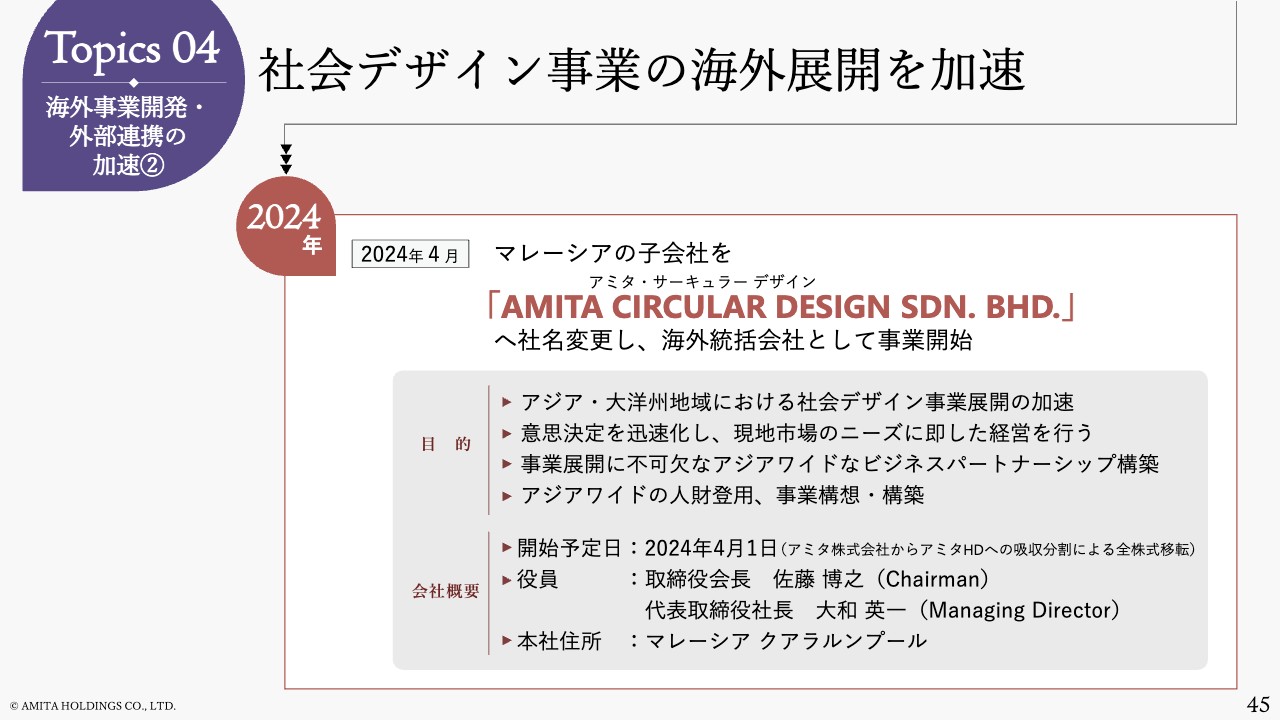

社会デザイン事業の海外展開を加速

これらの課題を背景に、2024年4月にはマレーシアの子会社名を「AMITA CIRCULAR DESIGN SDN. BHD.(アミタ・サーキュラーデザイン株式会社)」へ変更し、海外統括会社として再スタートさせます。

具体的には、アジア・大洋州地域における社会デザイン事業展開の加速や、現地に構える強みを活かし、意思決定を迅速化します。さらに、現地法人や現地人材へのアクセスのしやすさを活かし、海外での事業展開をスピードアップしていきたいと思います。

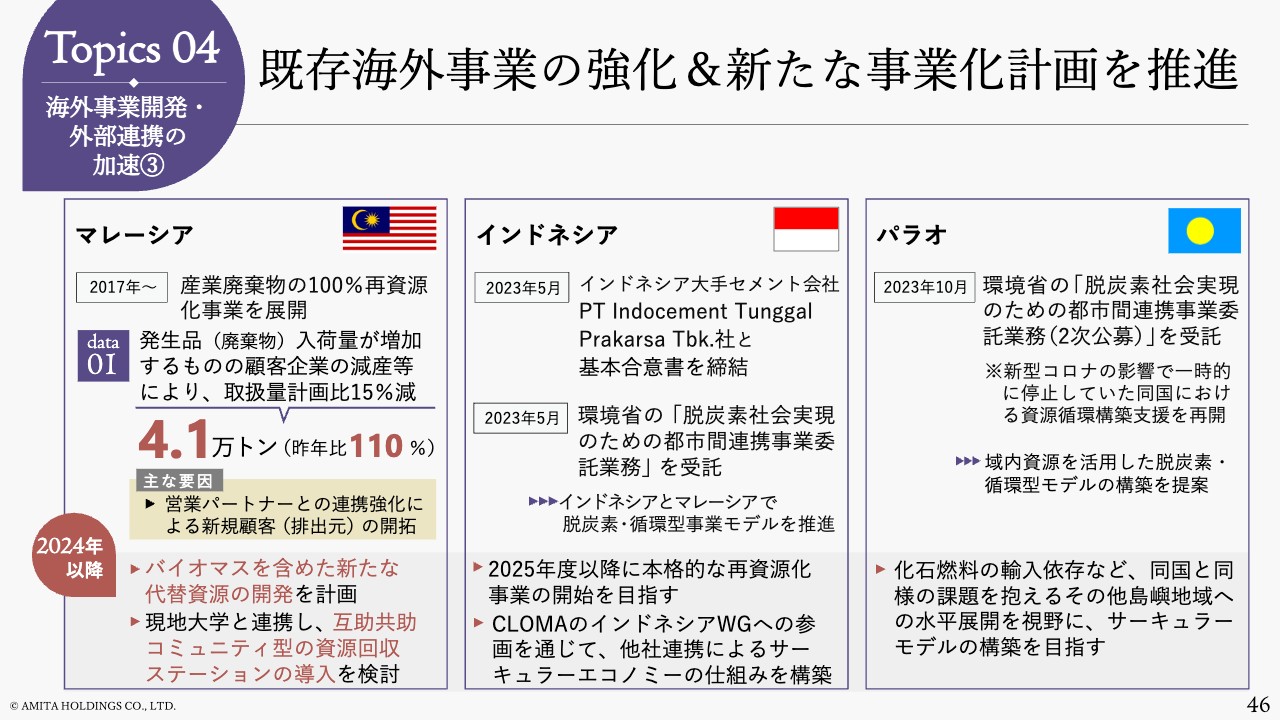

既存海外事業の強化&新たな事業化計画を推進

それぞれの地域での状況をご説明します。マレーシアでは、2017年から事業を展開しています。2023年度の取扱量は、計画どおりとはいきませんでしたが、昨対比は110パーセントとプラスとなっています。

現地のパートナーとさらに強い連携を図りながら新規顧客の開拓を進めるとともに、パームなどの未利用資源を代替燃料として利用できるよう開発を進めています。また、都市ごみが大きな問題となっていることから、現地の大学と連携し、分別回収に関するプロジェクトの開始を検討しています。

インドネシアでは、現地大手セメント会社と基本合意書を締結し、脱炭素・循環型事業の進出に向けた事業可能性調査や協議を進めている最中です。できるだけ早い段階で、みなさまにご報告できる形にしたいと思っています。許可申請手続きや建設などで時間はかかってしまいますが、2025年度以降に再資源化事業の開始を目指しています。

パラオについては、新型コロナウイルスの影響でしばらく検討が止まっていましたが、ようやく再開できる見込みになっています。パラオは島嶼国として、経済安全保障や農業安全保障などのさまざまな課題があり、循環の仕組みが必要です。

パラオでサーキュラーモデルが構築できれば、アジアにある多くの島国にも有益なソリューションになるのではないかと考えており、現在取り組みを進めています。

2024年度組織体制

以上を踏まえ、2024年度は組織体制を変えていきます。具体的には、海外の統括会社がホールディングスの直下に入り、三井住友ファイナンス&リースグループとの合弁会社が加わります。このような新体制で臨みたいと思います。

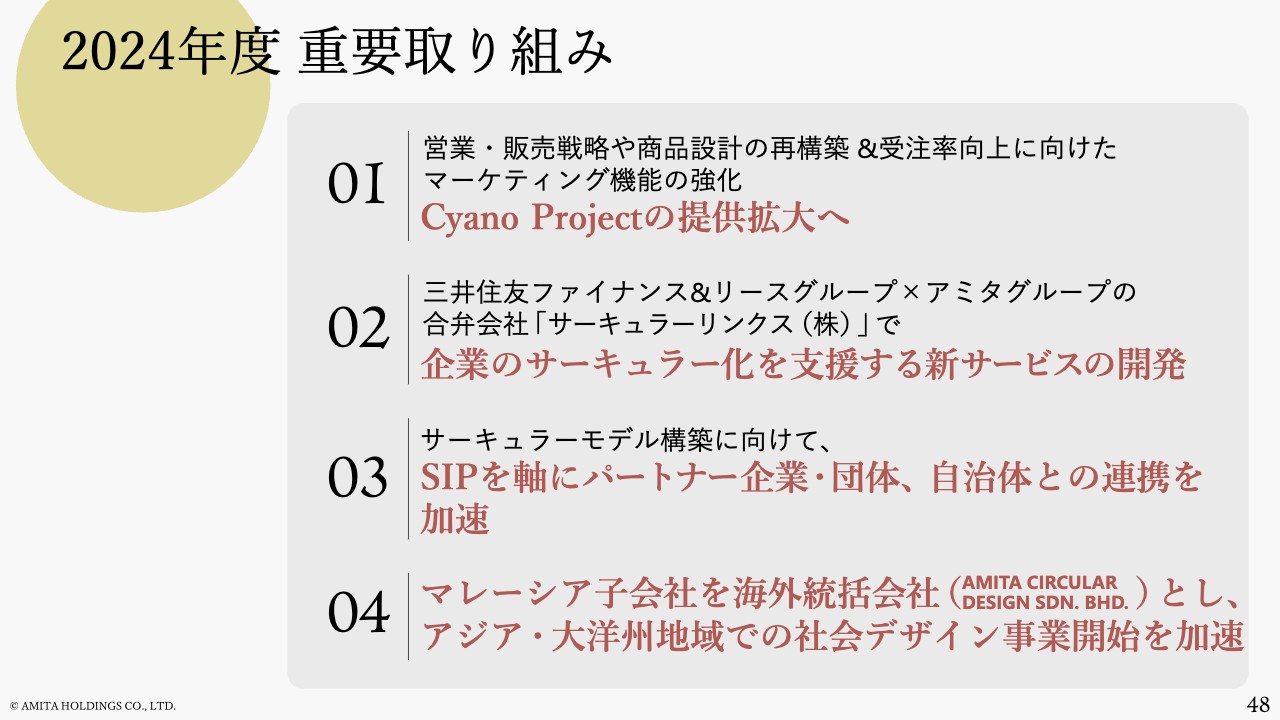

2024年度 重要取り組み

2024年度はCyano Projectの提供拡大、企業のサーキュラー化を支援する新サービスの開発、SIPを軸にしたサーキュラーモデルの社会実装に向けた連携の加速、海外での事業展開を進めていきたいと思います。

2024年度、2023年度までの取り組みを形に

2023年度は、業績としてはなかなか振るわなかったところもありますが、2024年度以降への種まきはしっかりできたと考えています。2024年度や2025年度の最重要事項は、それらを業績成果としてしっかりと形にしていくことだと認識しています。2024年度もどうぞよろしくお願いいたします。

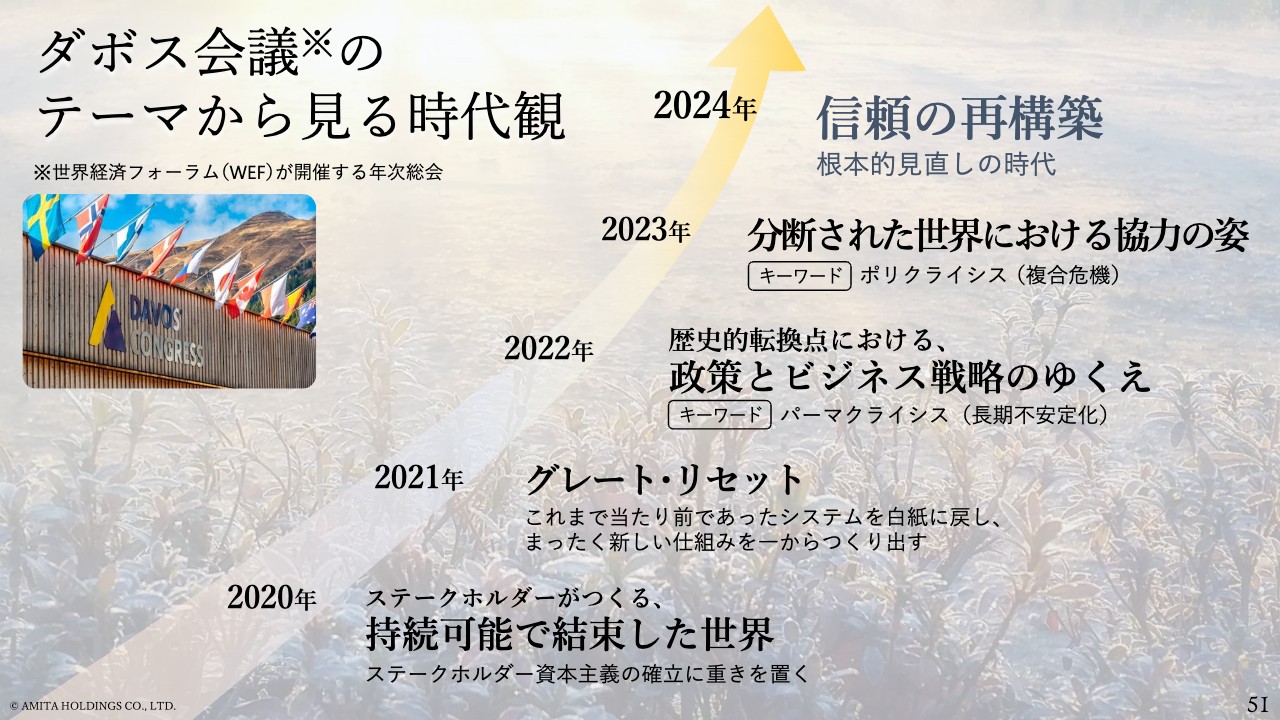

ダボス会議のテーマから見る時代観

熊野:私より「エコシステム社会構想2030」の実現に向けた中長期経営計画についてご説明します。

スライドには、ダボス会議のテーマから見る世界の動きを記載しています。

コロナ禍中からコロナ禍明けのテーマとして、「グレート・リセット」「パーマクライシス」「ポリクライシス」といったキーワードが出ていました。これらの言葉から何が読み取れるかと言うと、この3年間、世界はこれからどうなるのかの状態分析に追われていたと想像できます。

しかし、2024年は「信頼の再構築」というテーマが出ました。状態分析から状況をどう創っていくのかという「状況創りのプロセス」を具体的に考える方向へと進んでいると思います。

これからの時代の共通の「ビジョン」と「方法論」はなにか?

つまり、これからの時代の共通の「ビジョン」と「方法論」、特に方法論が具体的に問われているタイミングだと考えます。

世界で、企業のビジネス領域の再編が進行する

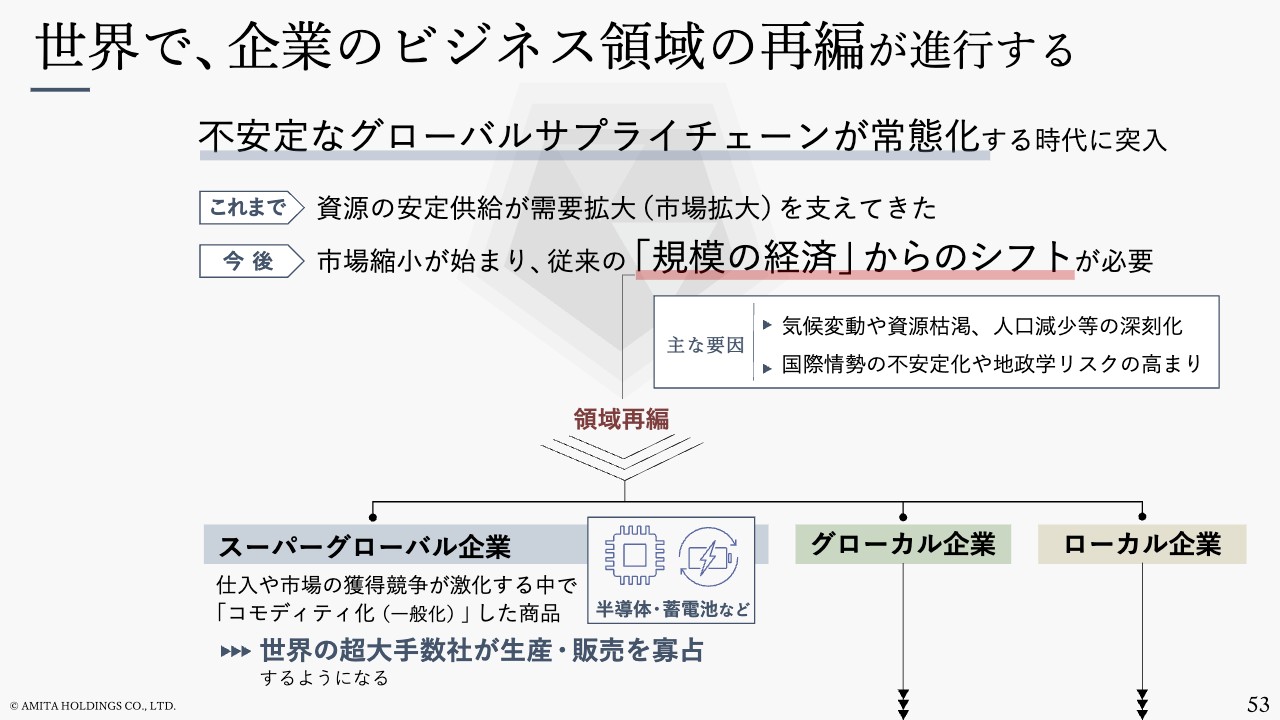

戦後の企業の成長エンジンであるグローバルサプライチェーンは、不安定な状態が常態化していきます。したがって、新しい成長エンジンが必要になります。

これまでは、資源の安定供給が需要および市場の拡大を支えてきましたが、今後は気候変動や資源枯渇もさらに進行し、人口ボーナスも縮んでいきます。そうなれば調達に制限がかかり、今後の産業形態は、おそらく3つに分かれると我々は考えています。

1つは、スーパーグローバル企業です。コモディティ化したソーラーパネルや電池などは、世界に5社ほどあれば十分になるのではないかと思います。そうしなければ限られた資源の取り合いになるので、寡占化が猛烈に進むだろうと考えます。

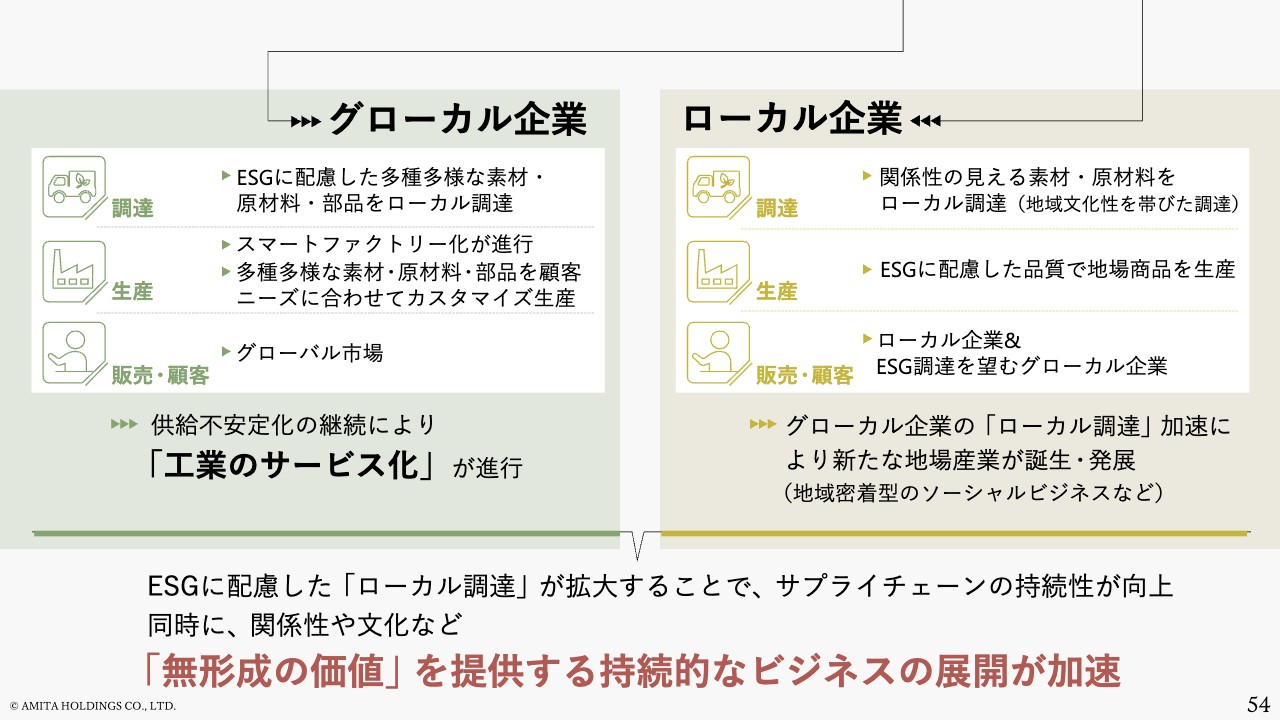

では他はどうなるのかと言うと、グローカル企業とローカル企業に分かれます。そしてこの2つが雇用を吸収する大きなポイントになると思います。グローカル企業のマーケットはグローバルで、365日24時間世界中に商品やサービスを販売します。一方で調達は、ローカルで行われます。

現在の世の中の流れは、より環境によいもの、より人権によいものに向かっています。このような場合、地球規模で考えるより、ローカル規模やエリア規模という範囲の経済内で「この商品はこの地域の環境を守っているのだ」というエビデンスや実感があるほうが、SDGsやESGウォッシュになりません。

やや毛色が違いますが、私は、グローカル企業というカテゴリのトップランナーはNetflixだと思っています。誰でもインターネットで365日24時間見ることができますが、商品構成はハリウッドの巨大映画だけではなく、モロッコのあまり知られていない監督や、アゼルバイジャンを描いたものなど、ローカルで生産された作品が並んでいます。

このように、インターネットの普及後は大きく流れが変わり、文化性や社会性が大きな「無形性の価値」になっていくと思います。

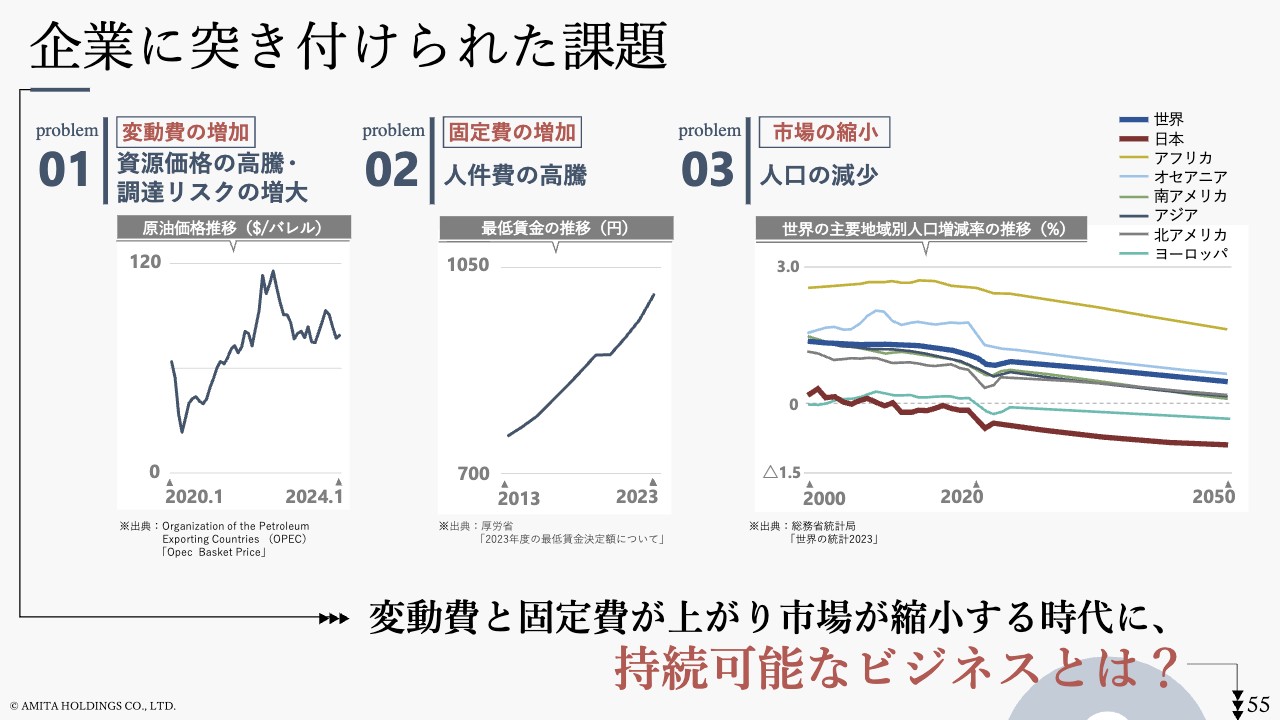

企業に突き付けられた課題

スライドのデータからもわかるように、これからは変動費と固定費が上がっていきます。特に、日本のような資源に乏しい国では、生産年齢人口が下がれば固定費が上がります。変動費に関しても、原材料などの輸入は資源価格の高騰はもとより、円安も影響し上がります。

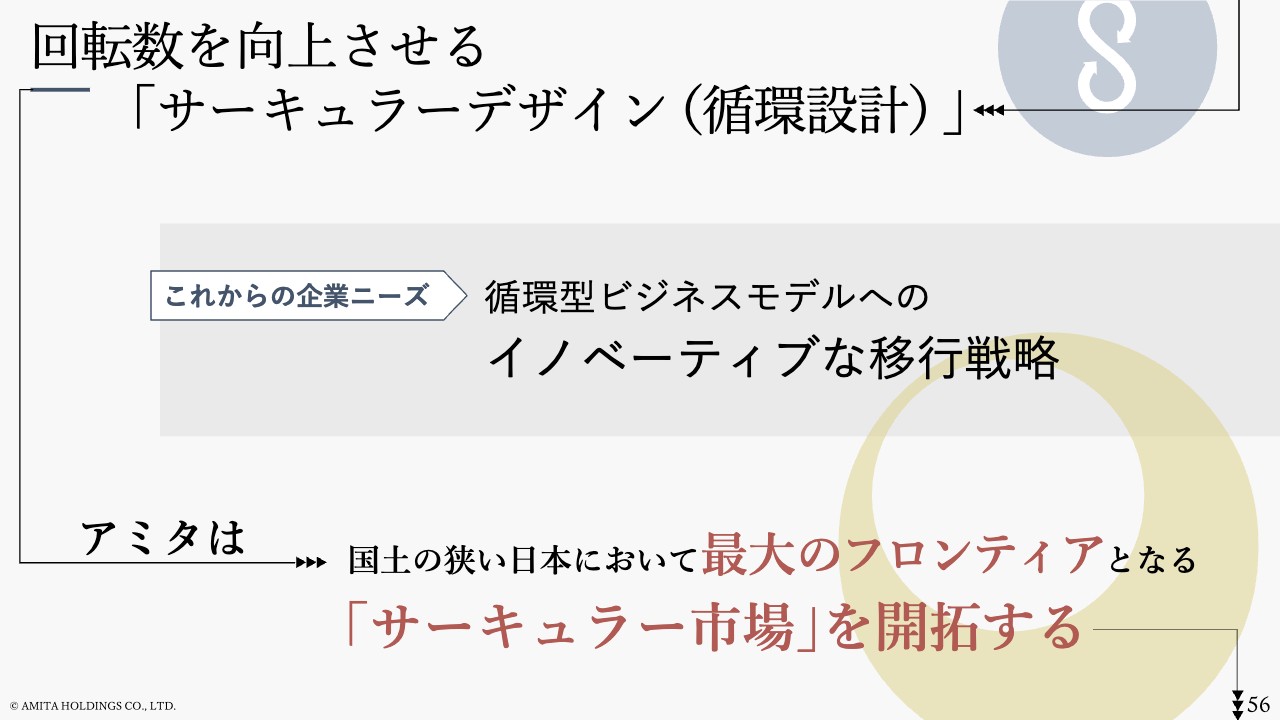

その中で企業は「市場は縮んで経費が上がりますが、持続可能な事業に取り組んでください」という課題への回答用紙に、答えを書かなければなりません。これは日本経済としてどうするかが一番の問題ですが、その答えは1つ「サーキュラーデザイン(循環設計)」だと思います。

回転数を向上させる「サーキュラーデザイン(循環設計)」

例えば、レストランでもお客さまの回転数が向上すれば、固定費は下がります。マテリアル(素材、材料)を売りっぱなしにするのではなく、自動車でも「移動」という機能や「運転」という体験などのサービスを売って、マテリアルを返してもらうとします。すると、そのマテリアルに対する費用は自前になりますので、変動費も下がります。

変動費と固定費を下げたサービスを年間で何度も使い回せば、利益が積まれていきます。つまり、市場が小さくなっても利益率が上がる、濃縮かつ成熟した社会構造が見えてきます。したがって我々の考える答えは、「サーキュラー市場」を開拓することだと考えています。

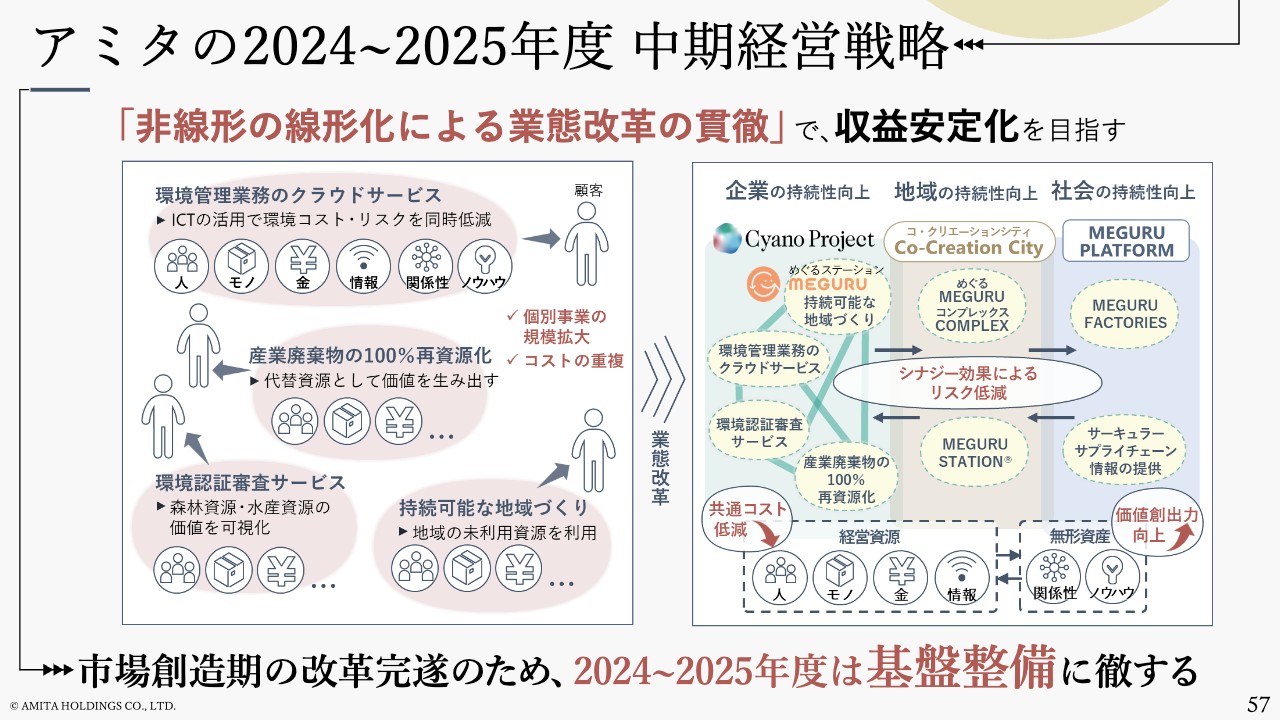

アミタの2024~2025年度 中期経営戦略

第1パートでもお話ししましたが、我々は「非線形モデル」の業態改革に取り組んできました。各々では不確実・不安定な非線形モデルの商材を組み合わせることによってシナジーを創出する商品が、「Cyano Project」というパッケージ商品です。我々の考えは、それぞれの商品を部分的に支えるのではなく全体的に捉え、「人・モノ・金・情報」という経営資源を集めて増やすことで、共通コストの効率化を図っていきます。

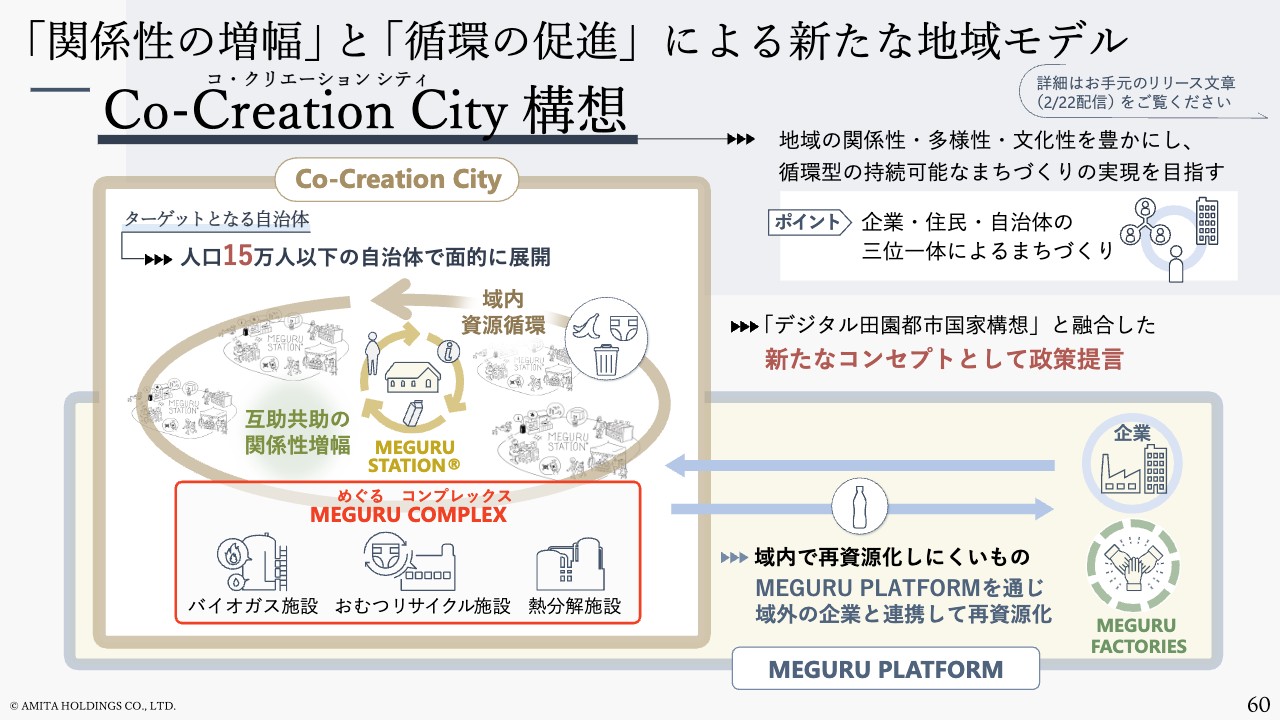

また、持続可能な自治体運営を叶える「Co-Creation City(コ・クリエーションシティ)構想(以下、CCC構想)」を提供し、全国へと取り組みを広げていきます。CCC構想が各地に広がることで、サーキュラーなサプライチェーンが形成されます。これをつなぎ合わせて、より大きな循環を叶える「MEGURU PLATFORM」を構築します。

このようなCyano Project・CCC構想・MEGURU PLATFORMという3本柱のシナジーによって利益と価値を創出する「非線形の線形化による業態改革」を、2024年度から2025年度にかけて進めていこうと考えています。

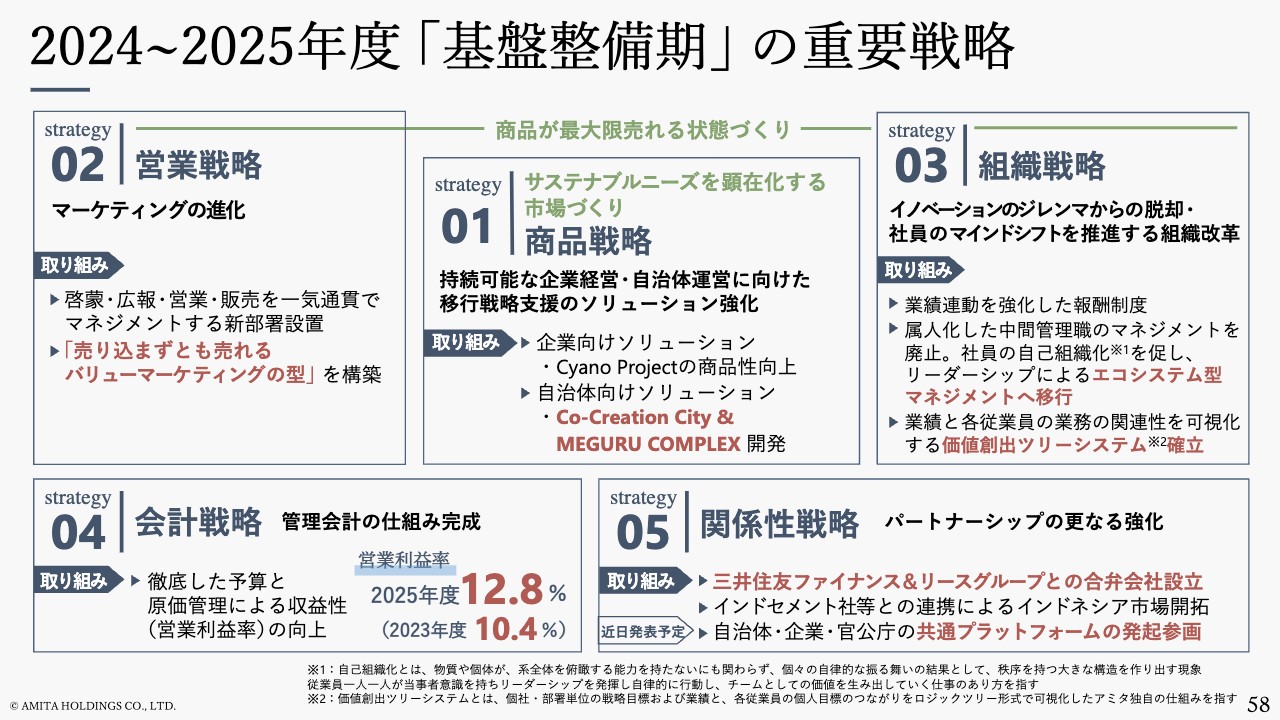

2024~2025年度「基盤整備期」の重要戦略

第1パートでお話しした商品戦略を、2024年度から2025年度の2年間で確実に形にしていきます。また、営業戦略を「啓蒙・広報・営業・販売」まで一気通貫で行うバリューマーケティングへと高度化することで、共通コストを下げていこうと考えています。

組織戦略については、ようやく「イノベーションのジレンマ」から脱却しつつあります。リモートワークが働き方のメインフレームになる中でも、OKRを活用し高い目標を設定することで、どのチームもその視座に向くように改革を行います。

具体的には、個人OKRを設定することでチーム内での役割意識を高め、チーム力が最大化に近づくような制度へと変更します。そして、個人からチーム、チームから組織へと連動するOKRの設定とその振り返りにより、組織的な価値創出力の向上を図ります。

また、予算管理の仕組みが、大きなポイントになってきます。一番重要なことは、共通コストをどれだけ効率化できるかです。そのため、原価管理に徹底的に取り組み、収益性を向上させていきます。

関係性戦略については、サーキュラーエコノミーを推進するJ-CEPの枠組みから、もう少し拡大した新しい組織づくりを検討しています。共創の関係性を広げるために、共通価値に基づくプラットフォーム構築を展開していこうと考えています。

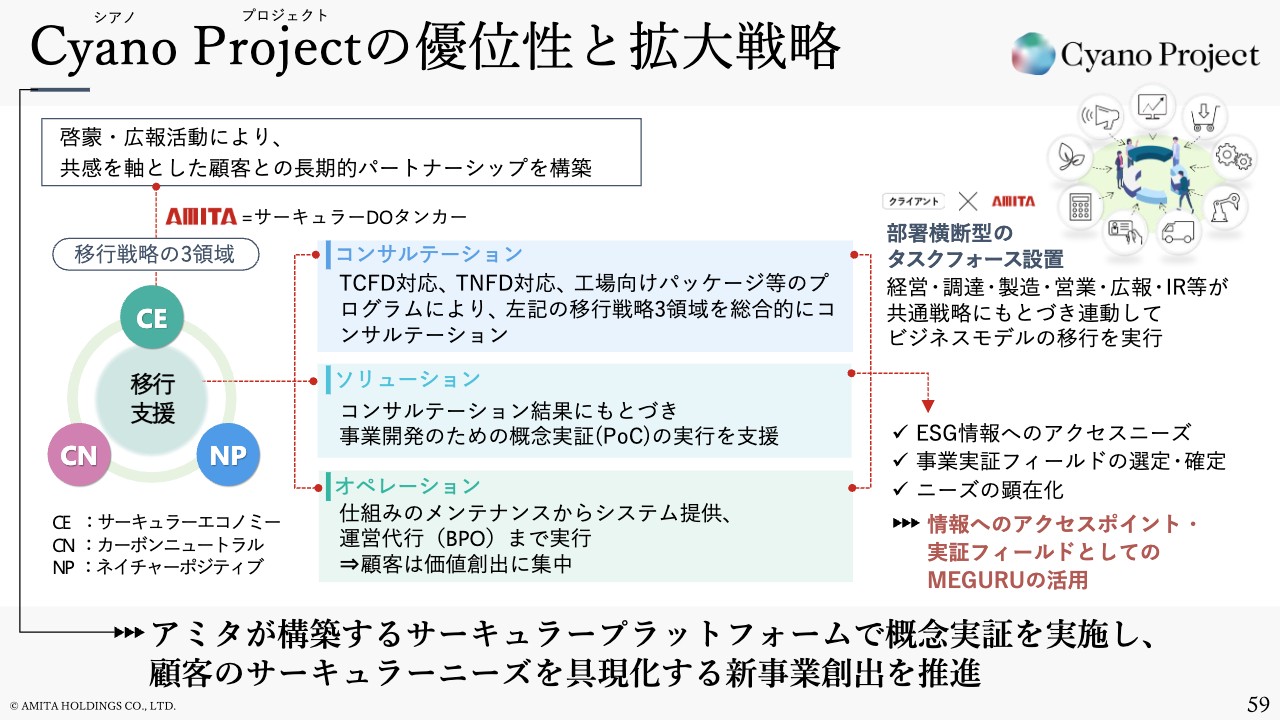

Cyano Projectの優位性と拡大戦略

我々はコンサルテーションだけではなく、ソリューションやオペレーションも提供できる会社であり、構想の絵を描くだけではなく最後の実行まで伴走できることが強みです。実際に廃棄物管理システムの提供やアウトソーシングを行っています。

実行まで伴走するためにはタスクフォースが重要になります。TCFDやTNFDの「T」は、タスクフォースを意味します。顧客企業とアミタで、タスクフォースを組成し、移行戦略の立案から、実証、戦略の具現化までを行います。そして、立案した事業計画を実証するPoC(Proof of Concept)については、MEGURU STATIONを通して実証フィールドの提供が可能です。このように具現化までを叶えることが我々のサービスの特徴です。

事業の可能性があると分かった場合は、経営資源を開発に集中させることが必要になります。しかし経営資源を開発に投下した場合、既存の業務に影響を及ぼします。ESGにおいて、特に環境は専門性が必要ですし、専門性が毀損すれば会社全体の株価に影響します。

この点で、専門の我々にアウトソーシングすれば、循環を叶える仕組みのメンテナンスからシステム提供、運営代行までをオペレーションできます。これらにより、顧客企業は時代にあった事業展開の準備ができるようになると考えます。

「関係性の増幅」と「循環の促進」による新たな地域モデル Co-Creation City構想

2021年より「デジタル田園都市国家構想」というデジタルの力で地域課題の解決を目指す、スーパーシティと地域創生の流れがあります。この構想はマテリアルや人の数を効率的にどのように運営できるか、それらをどのように資産化できるかという有形性の部分を重視しています。

しかし地域の特徴とは、文化性や社会性、独居老人などとの関係性を含めた無形性のものです。この無形成の価値を豊かにしながら、循環を軸に持続可能なまちづくりを目指すことが重要だと思います。

無形性で、効率より効果的なものを提供するのが、我々が目指す「関係性の増幅」と「循環の促進」による新たな地域モデル「Co-Creation City(コ・クリエーションシティ)構想」です。域内のものは域内で、域外のものは域外で回し続ける仕組みです。デジタル田園都市国家構想と融合した、新たなコンセプトとして政策提言を目指しています。

我々は40数年間にわたり、価値がないと思われる廃棄物(発生品)を集めて、天然資源の代替資源を生み出し続けています。そして開発を進めるMEGURU PLATFORMに、先ほどの合弁会社サーキュラーリンクスのビジネスから得られるサプライチェーンの情報などをのせることで、有形・無形の価値が循環するプラットフォームを作っていこうと考えています。

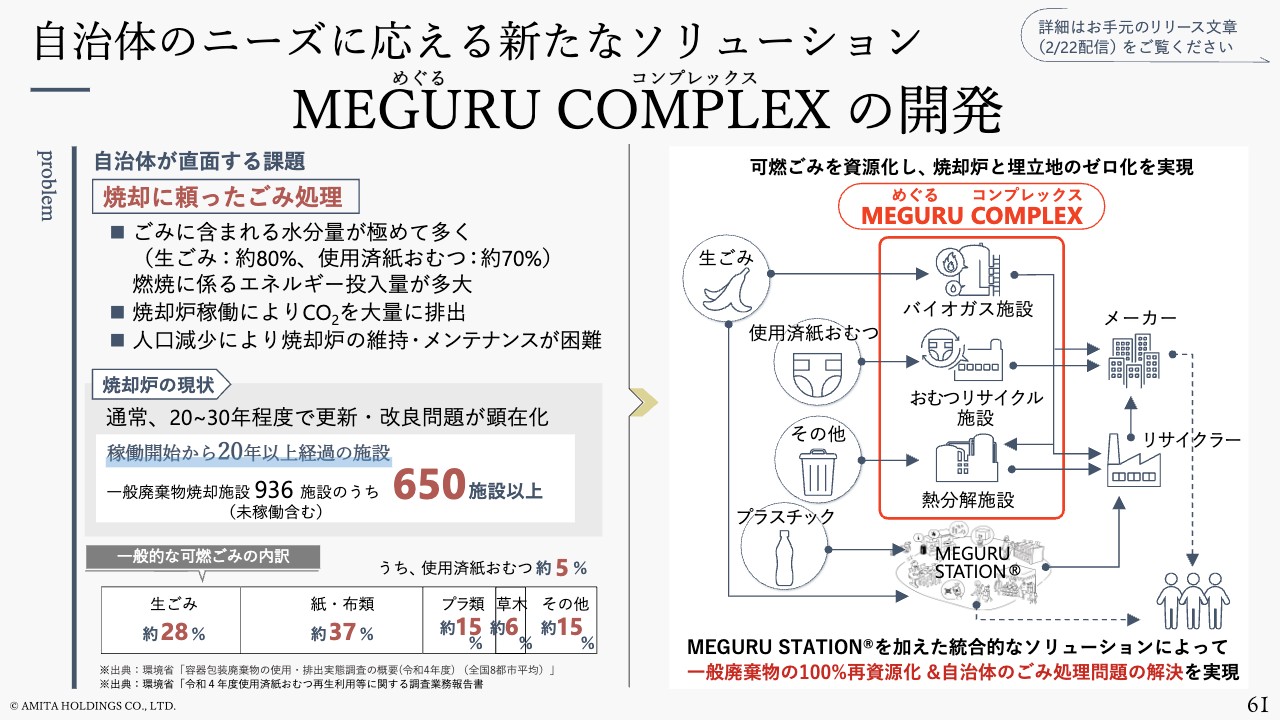

自治体のニーズに応える新たなソリューションMEGURU COMPLEX の開発

現在、日本は人口当たりの焼却炉が世界一多い国です。そこでは現実に、化石燃料を燃やして大量のCO2が排出されています。

「いや、我々は化石燃料を燃やしていないよ」と言う自治体もあるかもしれませんが、そこではプラスチックが燃えているはずです。プラスチックは2年前から完全に資源化しようと言われていますが実際には難航しています。またプラスチックを抜いたとして、残るのは水分の多い生ごみと紙おむつです。

紙おむつには、品質の高いパルプが入っています。このパルプを資源化するためにおむつを取ると、次は可燃ごみが残ります。

可燃ごみをエネルギーに再資源化し、必要な熱量(カロリー)を確保できれば、化石燃料を使わなくても自燃ができます。生ごみに関しては、我々はすでに、宮城県南三陸町において資源化とエネルギーにする取り組みの実績があります。

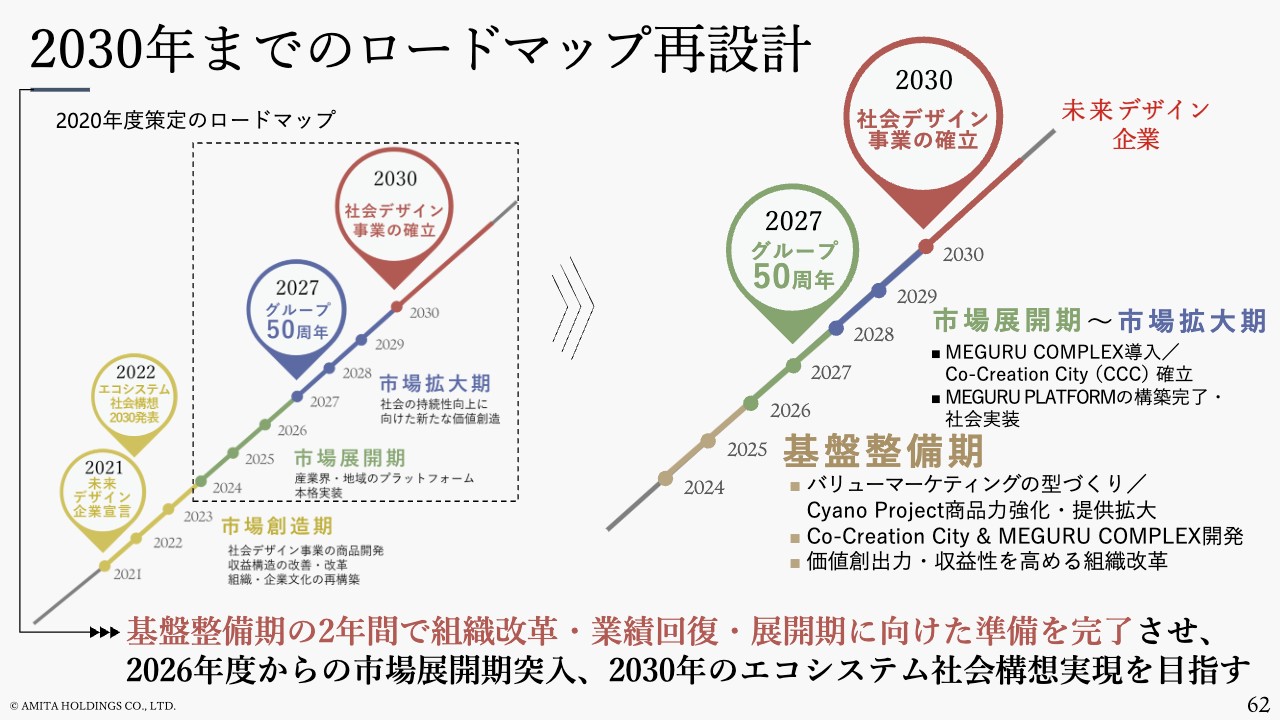

2030年までのロードマップ再設計

当初は2030年の社会デザイン事業確立を目指し、2024年にはMEGURU STATIONが収益を上げ、市場に展開されている計画をしていましたが、社内のイノベーションのジレンマと、ウクライナ侵攻やイスラエル・パレスチナの衝突を予想できず、今回計画を再設計するに至りました。

これまでの経験を踏まえ、本年度と来年度は強固な仕組み作りに注力し、次の展開期には満を持して商品を市場へ送り出そうと考えています。

また2027年はグループ50周年に当たります。半世紀の間、不確実を集めて確実にする非線形モデルの商品化に取り組み、自然資本と人間関係資本の増加に資する事業のみを進めてきました。これからの半世紀では、潜在的な社会ニーズを市場化し、サーキュラー市場のフロンティアとなることで我々はさらに今の時代への訴求力を上げていきたいと考えています。

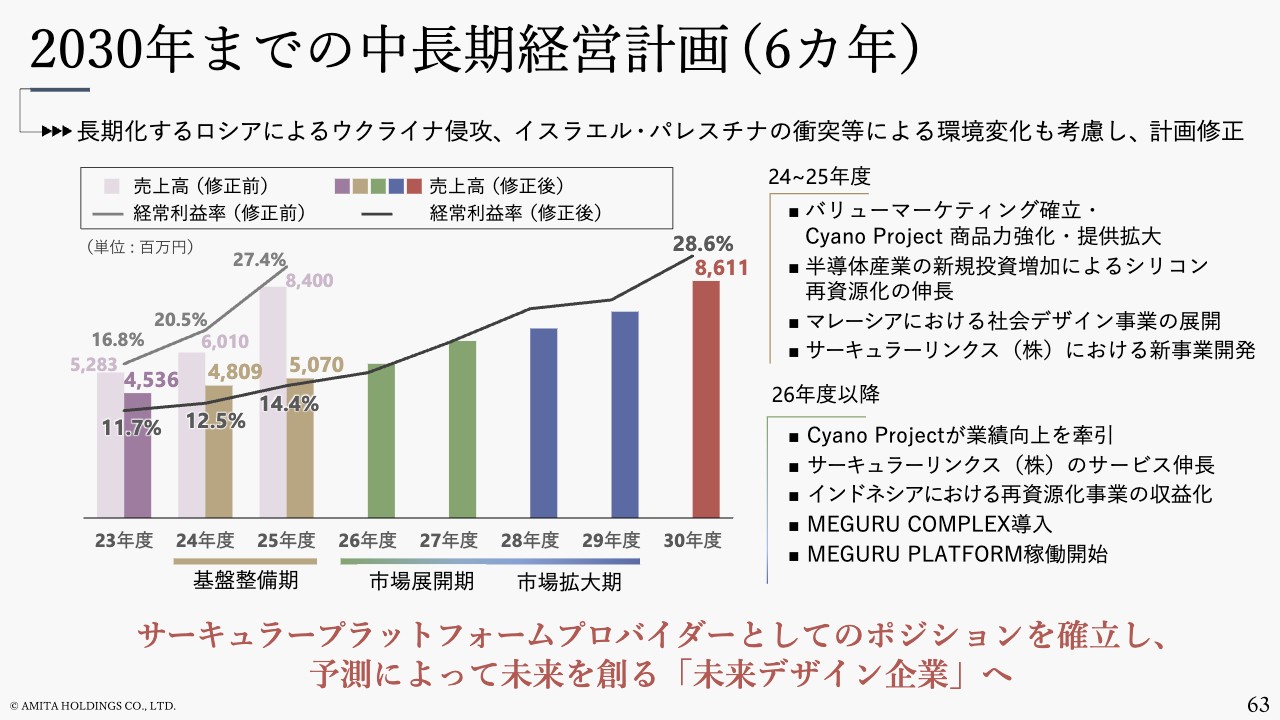

2030年までの中長期経営計画(6カ年)

スライドには2030年までの中長期経営計画を掲載していますが、やはりウクライナ侵攻やイスラエル・パレスチナの衝突のことを考えると、慎重にならざるを得ません。これらの紛争が点から面に広がった時に、第3次オイルショックに真っ先に遭うのは日本です。

また今、コロナ禍の3年間を経て大学を卒業した若者が社会に出てきていますが、なんとなく不安を抱えているように思います。意思決定よりもまずは、周りの様子を見ようといった空気感も感じます。しかしながら、我々は事業会社ですので「自ら答えを創り出せば、業績も上っていくはずだ」という考えのもと、計画を設定しています。

基盤整備期における計画

スライドに記載のとおり、今年度は比較的確実な予算を計画し、基盤整備に徹底して注力していきます。

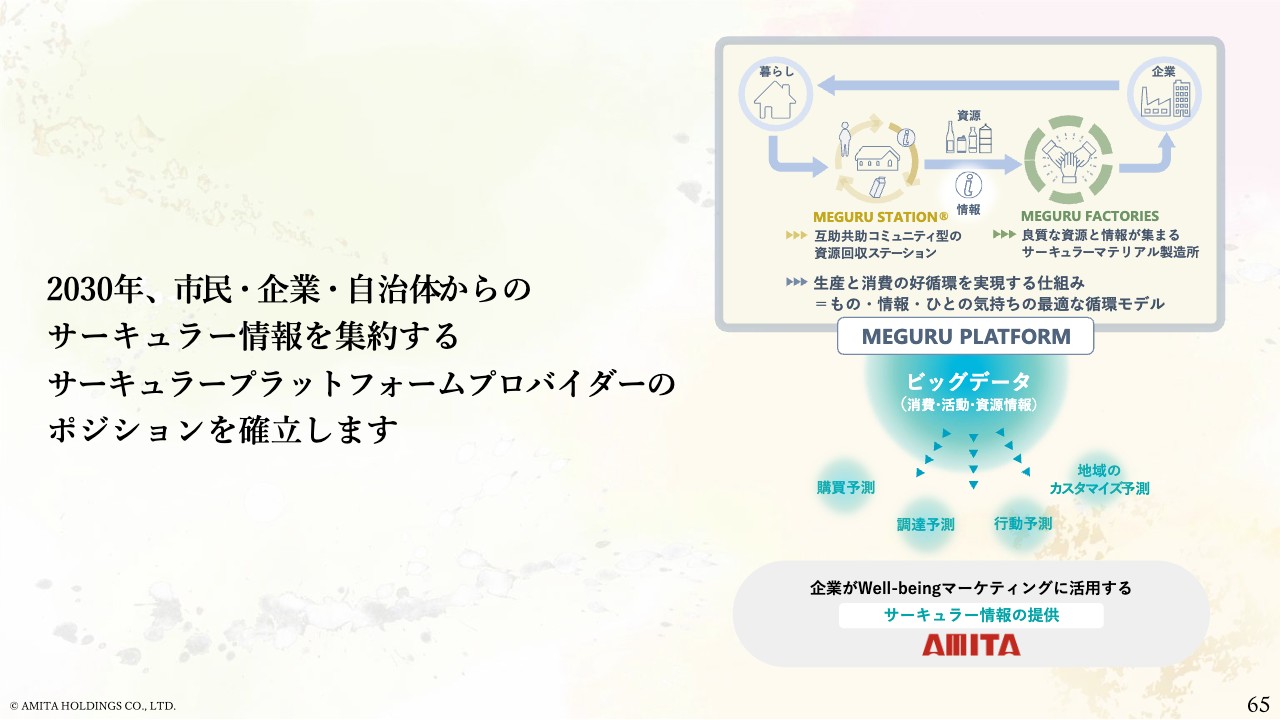

2030年、サーキュラープラットフォームプロバイダーのポジションを確立

調達の不確実性が増すグローバルサプライチェーンから、ローカルサプライチェーンに進んだ時、これからのマーケットは「サービス化する工業」になります。カスタマイズを欲する市場に対して製造・サービス提供を行う際、インプットには環境によいものや人権によいものを使用しなければ、アウトプットもついてこなくなるでしょう。

ローカル調達はサービス化する工業を生み、サービス化はカスタマイズされた多様なニーズを生みます。それによって、間を取り持つプロダクトも多様性に対応するスマートファクトリーが必要となります。そして、ドイツで国策として取り組まれた「インダストリー4.0」のように、産業の高度化が始まります。

そうなれば、企業はこれまで以上に予測情報が必要になります。当社が提案するMEGURU PLATFORMでは、MEGURU STATIONなどから集まる資源や行動情報を集約したビッグデータを解析し、購買予測、事業予測、行動予測、カスタマイズ予測を行い、お客さまへと提供することで、企業は市民やコミュニティ、社会のWell-beingを向上させるマーケティングに活用することができます。

消費行動は購買行動につながりますので、これをデータベースでスマートファクトリーのプロダクトプログラムと連携すれば、新しい産業形態ができると考えています。このように、リスクを避けながら、市場が満足できるプラットフォームを、2029年までには稼働できる状態にしたいと考えています。

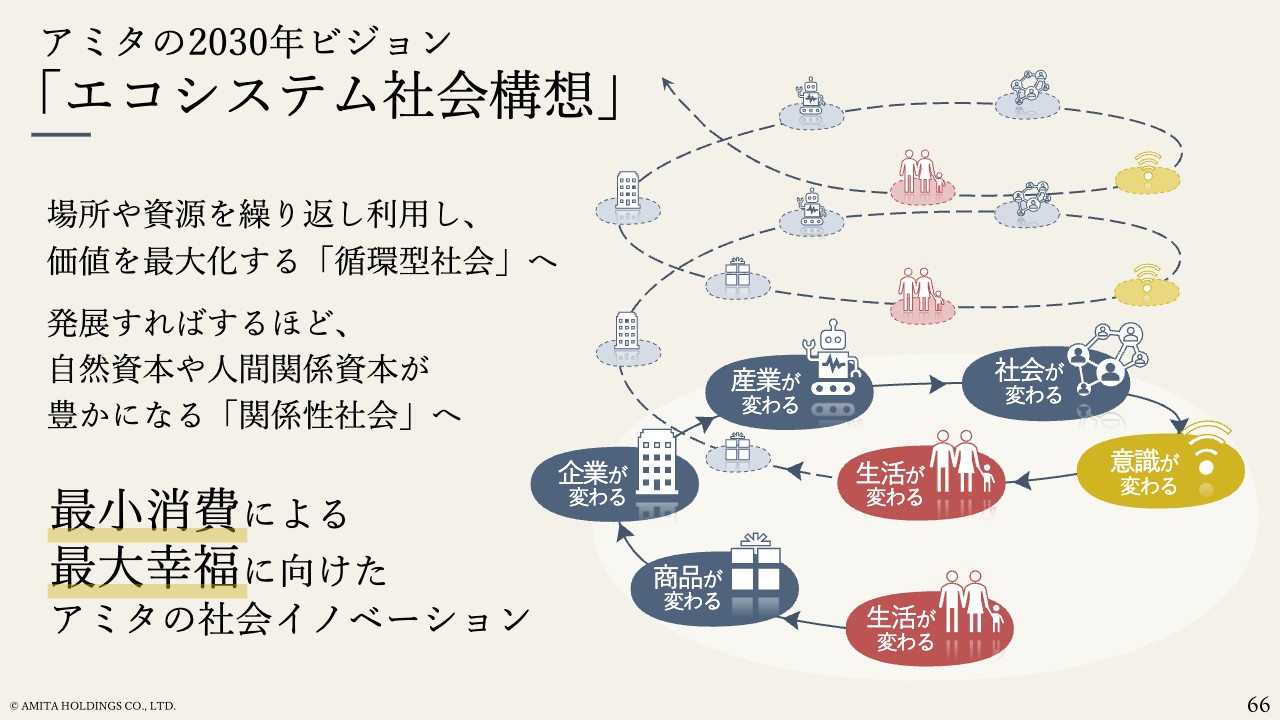

アミタの2030年ビジョン「エコシステム社会構想」

このプラットフォームによって生活・ライフスタイルが変われば、商品が変わります。商品が変われば、企業が変わります。企業が変われば、産業が変わります。産業が変われば、社会が変わります。社会が変われば、価値が変わります。価値が変われば、また生活が変わります。

このような変化の予測を確実に束ねて需要側と供給側に渡すことで、本当のサーキュラーエコノミーになり、日本という閉鎖系社会における最適解になると考えています。それにより、最小の消費で最大の幸福が手に入る、新しい資本主義が生まれると我々は信じています。今回は、この考えをもとに発表させていただきました。

田部井氏からのご挨拶

司会者:決算説明は以上ですが、末次からご説明したとおり、2024年4月に三井住友ファイナンス&リースグループとの合弁会社としてサーキュラーリンクス株式会社の設立を予定しています。この場をお借りし、同社の代表取締役社長に就任予定の田部井進一より、みなさまへ一言ご挨拶を申し上げます。

田部井進一氏:田部井と申します。どうぞよろしくお願いいたします。

サーキュラーリンクス(Circular LinX)は、その社名にあるとおり「循環(Circular)」と「つなぐ(Link)」という言葉の最後に、変革を意味する「X」がついています。企業の変革を進めていきたいという思いから、この社名をつけました。

アミタが46年にわたり蓄積してきたサーキュラーデザインのノウハウと、三井住友ファイナンス&リースが持つ金融とモノのネットワークを融合することで、1社では出し得ない強みを持った会社として事業展開していきます。

現在、カーボンニュートラルや資源の枯渇・高騰が注目され、労働人口の減少も叫ばれています。これらに対し、デジタルとアウトソースの2つの強みを持って企業の循環型ビジネスへの移行を促進させ、事業展開していく所存です。ご支援のほど、どうぞよろしくお願いいたします。

この銘柄の最新ニュース

アミタHDのニュース一覧- [Delayed] Summary of Consolidated Financial Results for the Fiscal Year Ended December 31, 2025 (Based on Japanese GAAP) 2026/02/13

- 2025年12月期 決算短信 補足資料 2026/02/12

- 2025年12月期 決算短信〔日本基準〕(連結) 2026/02/12

- アミタHD、今期経常は21%増益へ 2026/02/12

- 前日に動いた銘柄 part2 MCJ、ムトーHD、ヒーハイストなど 2026/02/09

マーケットニュース

おすすめ条件でスクリーニング

アミタホールディングスの取引履歴を振り返りませんか?

アミタホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。