【QAあり】dely、売上高、Non-GAAP営業利益ともに2桁成長を達成 年末の販促需要を捉えた購買事業の成長が業績に大きく貢献

目次

堀江裕介氏(以下、堀江):代表取締役CEOの堀江裕介です。お忙しい中、2024年度第3四半期決算発表会にお集まりいただきありがとうございます。

本日のアジェンダです。本日は上場後初めての決算説明会となりますので、会社概要やサービス概要を私からご説明します。続いて、数字周りをCFOの戸田からご説明します。どうぞよろしくお願いします。

ビジョン・サービス概要

会社概要をご説明します。まず、上場後、たくさんの個人や機関投資家のみなさまが、delyの新しい仲間として入っていただいたことに、本当に感謝しています。

このdelyという会社は、2014年、私が大学生の頃に作りました。大学受験の前日に東日本大震災があり、その時に「もっと世の中に何かできることはないか?」と思い、事業を通してもっと世の中に大きくインパクトを与えたいと考え、「Be the Sun」というビジョンのもと、delyを創業しました。

我々は2014年からいくつかの事業を展開してきたのですが、最初にうまくいったのが、創業から2年後の2016年です。「クラシル」という料理動画のアプリサービスが、1個目のヒット作として、我々の中で成功した1つのきっかけとなっています。

この料理動画サービスは、最初は本当に小さいオフィスの中で、私自身も料理や撮影をして、自分たちで動画コンテンツを作ったところから始まりました。それが現在、4,000万人以上の方にご利用いただいており、メディアサービスとして順調に成長していっています。

購買(販促)事業として、「クラシルリワード」というサービスをここ2年で立ち上げています。さらに、新規事業として「クラシルジョブ」というHR(採用)のサービスを立ち上げています。

小売企業やメーカーをはじめとするtoBのお客さまに対して、より効率の良いマーケティングやデジタル化の施策をご提案することで、toCのお客さまからだけではなく、新しい収益源をどんどん作り上げています。

我々はオーガニックサービスの成長だけではなく、M&Aによるインオーガニックを過去4件実施しています。スライドに記載している「TRILL」や「LIVEwith」といったサービスが、その代表作となっています。

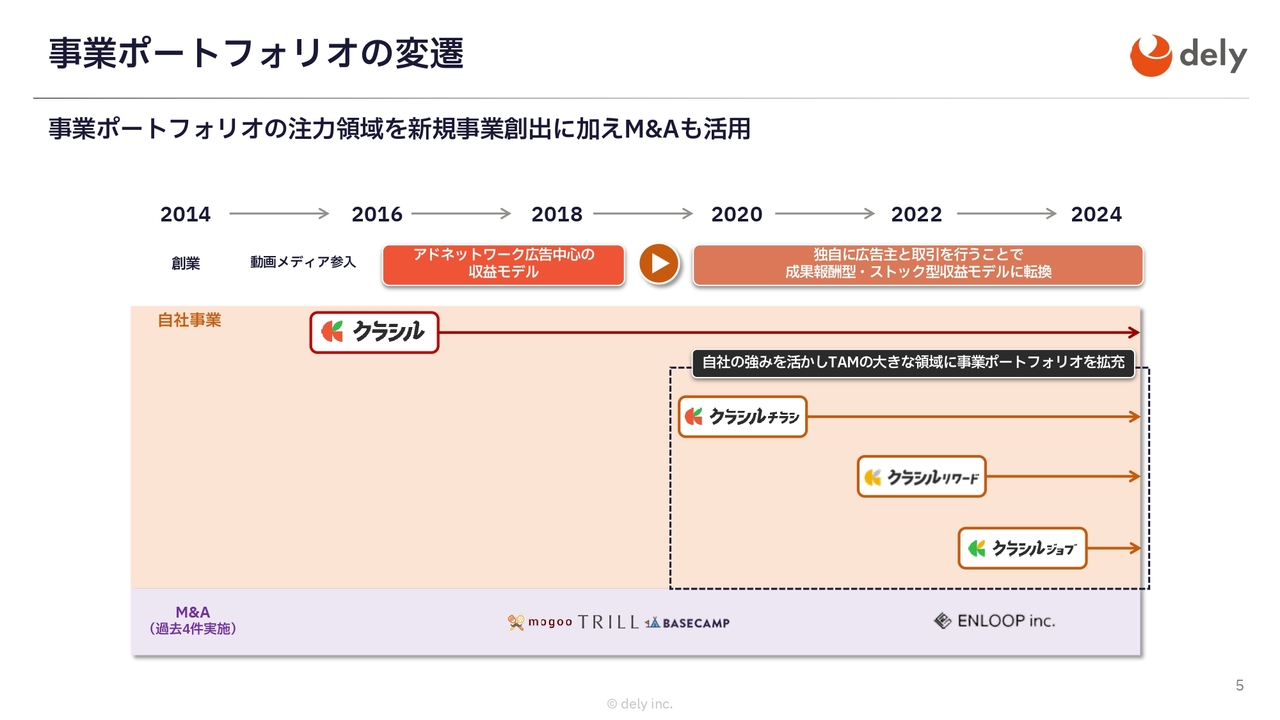

事業ポートフォリオの変遷

事業ポートフォリオや会社の歴史についてお話しします。我々はメディア事業として2016年に「クラシル」を作り、その後、広告中心のビジネスモデルとして成長してきました。

一方で近年、GoogleのサードパーティCookie規制などによる広告単価の下落で、多くの上場企業がメディア企業としてはあまり良くない数字が出ている状況にあります。

我々はそれを予期していたため、2020年頃からはリカーリング性が高く、toBからの収益を上げられるようなストック型のビジネスモデルにチェンジして収益基盤を盤石にしようと考え、「クラシルチラシ」「クラシルリワード」「クラシルジョブ」といった、よりtoBからのマネタイズができるサービスに転換してきました。

また、過去4件実施したM&Aも、我々の成長を大きく後押ししています。

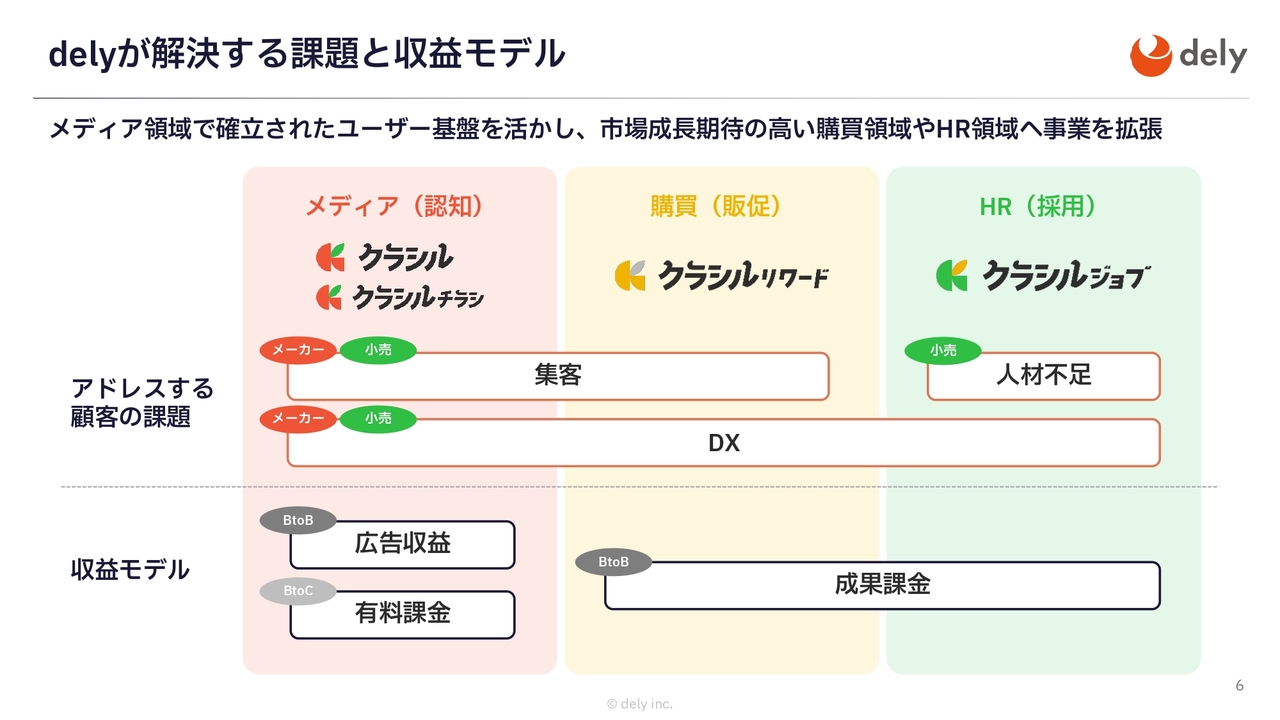

delyが解決する課題と収益モデル

我々が解決する課題と収益モデルについてご説明します。delyにはtoCのお客さまが4,000万人以上います。

その一方で、現在はtoBを強化しています。toBでは食品メーカーや日用品メーカー、小売企業がお客さまの多くを占めており、お客さまの課題はだいたい3つに集約されます。

1つ目が、集客です。どれだけ良いものを作っても、お客さまに来ていただかないと売上は上がりません。

2つ目が、人材不足です。2030年で300万人強、2040年で1,000万人強の人材不足が来ると言われています。特に小売企業は非常に多くの悩みを抱えており、「働く人がいないから、なかなか売上が上がらない」といった悩みも出てきています。

そして3つ目が、デジタル化(DX)です。

この3つに対してメーカーや小売企業はバジェットの多くを使っているため、これらを我々が解決することで、toBのお客さまからマネタイズしています。

一方で、単純なSaaSというわけではなく、toCのお客さま4,000万人以上のデータベースがあるため、そのみなさまと小売企業やメーカーをマッチングさせることにより、ビジネスモデルを構築していっています。

収益モデルは広告収益と有料課金、成果課金の3つに分かれますが、今最も注力しているのは、成果課金です。

広告収益に関しては、ユーザー数が増えたとしても、1ユーザーあたりの収益単価が広告の規制によってどんどん落ちるといったことが今後起きるため、現在は多くの企業が苦しい状況にあります。

我々はもともと「今後30パーセント、40パーセントとずっと成長できるような企業になってから上場しよう」と考えていたため、その準備として「クラシルチラシ」「クラシルリワード」「クラシルジョブ」といったリカーリング性の高いさまざまな事業を作り、ここまで来ました。

そして、成長の芽が出始めたこのタイミングで上場を決めたわけですが、現在、この成果課金の売上が勢いよく伸びており、今まで以上に盤石の経営体制になっているのではないかと考えています。

At a Glance

At a Glanceと題し、delyのユーザー数やtoBのお客さまについてご説明します。

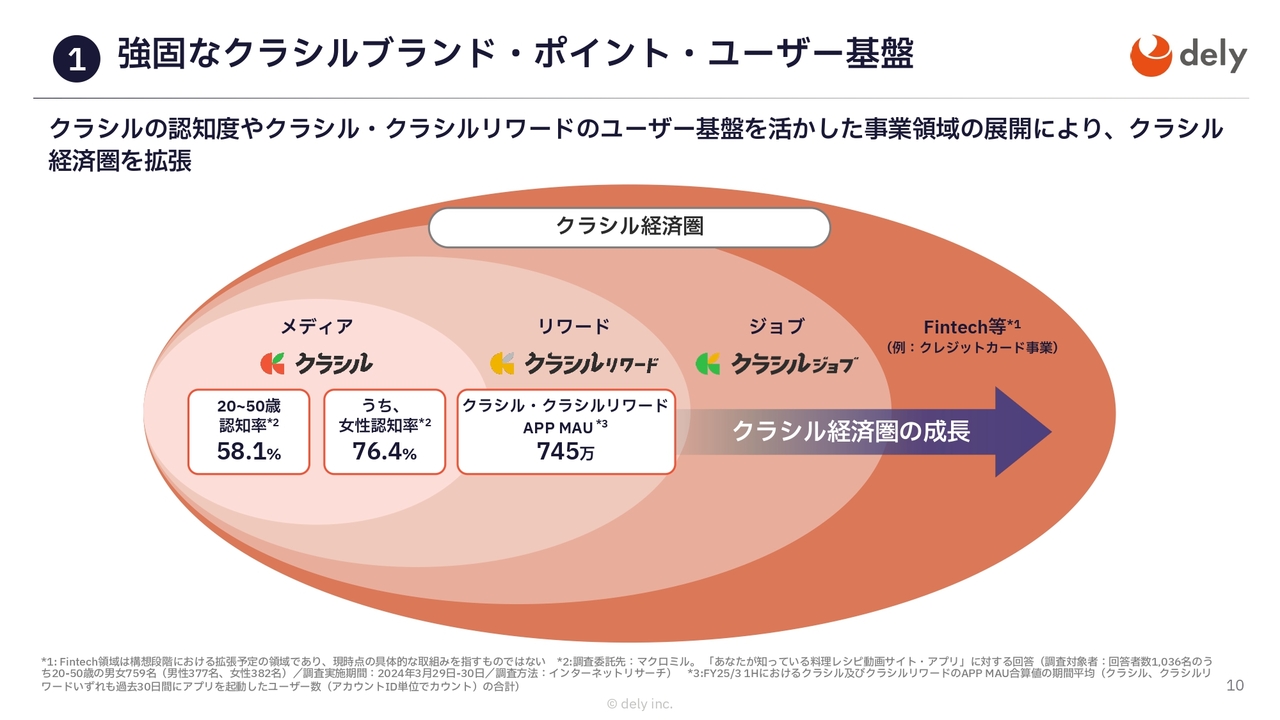

月間の利用者に関しては、Web・アプリ含めて約4,100万人で、特にARPUの高いアプリユーザーが745万人です。国内認知度も58.1パーセントと高く、女性のユーザーに絞ると、76.4パーセントと非常に高い認知度を誇っています。

また、「クラシル」で培った食品や飲食のお客さま、およびナショナルブランドのカバー率は、すでに90パーセントを超えています。

全国の小売提携店舗数は約3万店舗で、ドラッグストアやスーパーマーケットなどを中心に拡大していっています。ユーザー・メーカー・小売企業のすべてを持っているプレイヤーはなかなか存在しないと考えており、この3つをマッチングさせることによって、我々が強いビジネスモデルを構築できているのではないかと考えています。

財務プロファイルに関しては、2024年3月期は売上高が98.9億円、売上高成長率が41.9パーセント、Non-GAAP営業利益率が25.2パーセントです。

新規事業を立ち上げる際には、営業利益率が下がり赤字になるような会社も多く見られます。しかしながら、我々には「クラシル」というブランド基盤や、潤沢なtoBのお客さまがいます。そのため、toCのお客さまにもクロスユースしていただき、toBのお客さまにはクロスセルすることで、高い利益率および売上高成長率41.9パーセントを維持しています。

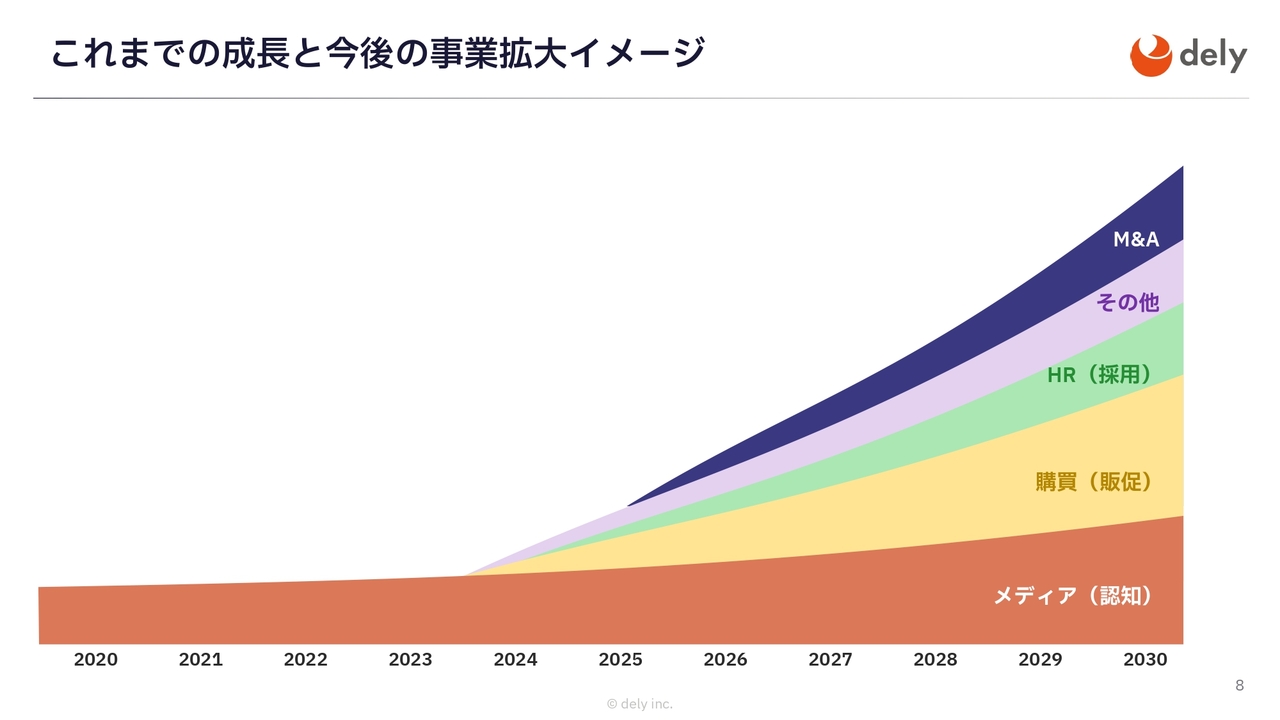

これまでの成長と今後の事業拡大イメージ

我々のこれまでの成長と、今後の事業拡大イメージです。delyというと、やはり「クラシル」のイメージが非常に強いです。ただし、そのイメージは現状の実態とは異なっており、売上の中で「クラシル」は大半を占めるものではなく、「クラシル経済圏」として成長しています。

現在、購買(販促)やHR(採用)、その他、M&Aという新しい材料が出てきています。特に上場前からは、購買(販促)市場のジャンルが急激に伸びています。

この購買(販促)市場が、2027年にはメディア事業の売上を抜く勢いで成長しています。インフレの影響もあり、これらの追い風を非常に強く受けていると考えています。

買い物の値段が1円、10円と高くなることに関して、非常に日本はセンシティブですので、「我々が何かできないか?」と考え、買い物がより便利になる「クラシルリワード」というサービスを提供しています。

また、HR(採用)やその他、M&Aといった他の事業に関しても今後急激に成長する見込みです。同じお客さまが持つさまざまな課題を解決することで、より盤石な収益モデルになっていくと考えています。

多くのメディア企業が広告に依存している中で、我々はたくさんのtoBのお客さまからさまざまな手段で売上をいただいているため、今までのメディア企業とは違った成長ができるのではないかと考えています。また、上場前から、この準備は十分にできているのではないかと考えています。

delyの競争優位性と成長可能性

高い売上成長率を維持しつつ、営業利益率も非常に高いのがdelyの特徴ですが、これらを実現できている理由を5つに分けてご説明します。

強固なクラシルブランド・ポイント・ユーザー基盤

まず、「クラシル」のブランド・ポイント・ユーザー基盤を意識して経営していることです。「クラシル」を起点に新しいサービスが非常に高い認知度からスタートでき、ユーザーの獲得コストを非常に低く抑えられ、新しいサービスをtoBのお客さまや既存のお客さまに提案すると、非常に早く契約していただけます。

また、さまざまな経済圏を持っているサービスは日本にたくさんありますが、「クラシルリワード」はユーザーがポイントをゲットできるサービスであり、「クラシルポイント」を利用して、非常に安価にご利用いただけます。

例えば、「クラシルジョブ」というサービスを昨年作りましたが、一般的な会社であればこのサービスを作るにあたり、大きくプロモーションを打たなければなりません。一方、我々は4,000万人以上のユーザー基盤に対してポイントを付与することで、この「クラシルジョブ」を、本当にあり得ないほど安い金額でご利用いただけます。

さらに、既存のお客さまが人材不足に悩んでいるため、toBの開拓も非常に安価にできます。そのようなかたちでさまざまなサービスを提供する中で、この「クラシル経済圏」が拡大していっています。

加えて、我々は現在、ユーザーのショッピングをサポートする事業をメーカーや小売企業と提携して行っています。将来的には「クラシルカード」といったクレジットカード事業などを提供し、TAMをさらに拡大していこうと考えています。

ユーザー・顧客基盤の効率的な積み上げ

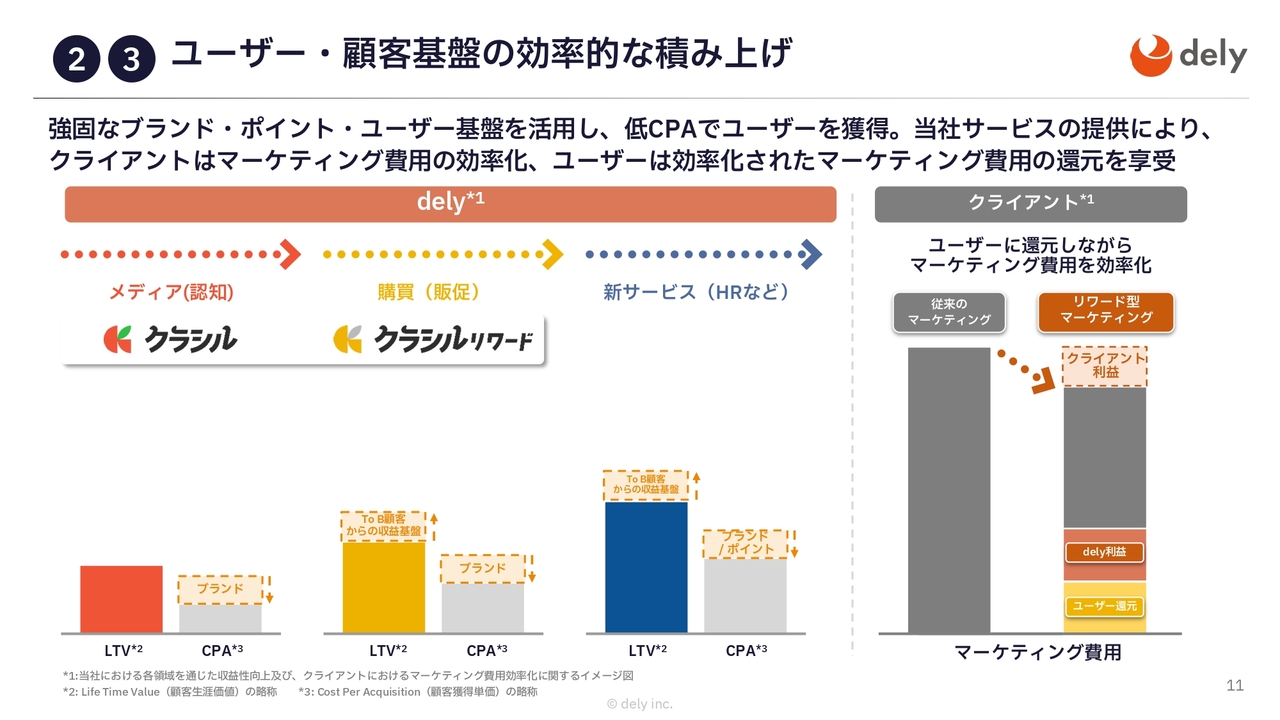

ユーザー・顧客基盤の効率的な積み上げについてご説明します。スライド左側の「クラシル」の認知を見ると、CPA(ユーザーの獲得コスト)が一般的なメディアよりも安くなっています。これは「クラシル」の非常に高い認知度があるからこそ実現できていると思っています。

また、販促の「クラシルリワード」には、「クラシル」で取った飲料メーカーや食品メーカーのお客さまにも出稿いただけるので、toBのお客さまにさらに出稿していただくことで、一般的なポイントサイトと比べても非常に高いARPUで、急速に成長しています。

さらに、新しいサービスを実現する時も、toBのお客さまからさらにバジェットをいただき「クラシルリワード」からユーザーがクロスユースするため、ブランドの基盤に加えて、ポイントの付与によりさらに安くユーザーを獲得することができます。

私は常に、今の世の中のマーケティングは非常に非効率だと考えています。ほとんどの広告は、費用対効果がわからない広告となっています。特に販促領域に関して言うと、「どれくらいCMを打ったか」「どれくらいチラシをまいたか」「これによって、どれくらい売上が上がったか」がわかりません。

一方で、我々が提唱しているリワード型マーケティングはすべて成果報酬型で、オフラインもオンラインの広告も実現でき、使われた分だけクライアントに請求するかたちです。メーカー側も無駄な広告コストを削減できるため、クライアントの利益は新しく生み出されます。

さらに、効率化された部分で我々とユーザーが折半して、ユーザーにも効率化されたマーケティング費用の一部が還元されます。我々はこのような市場を作り、拡大していっています。

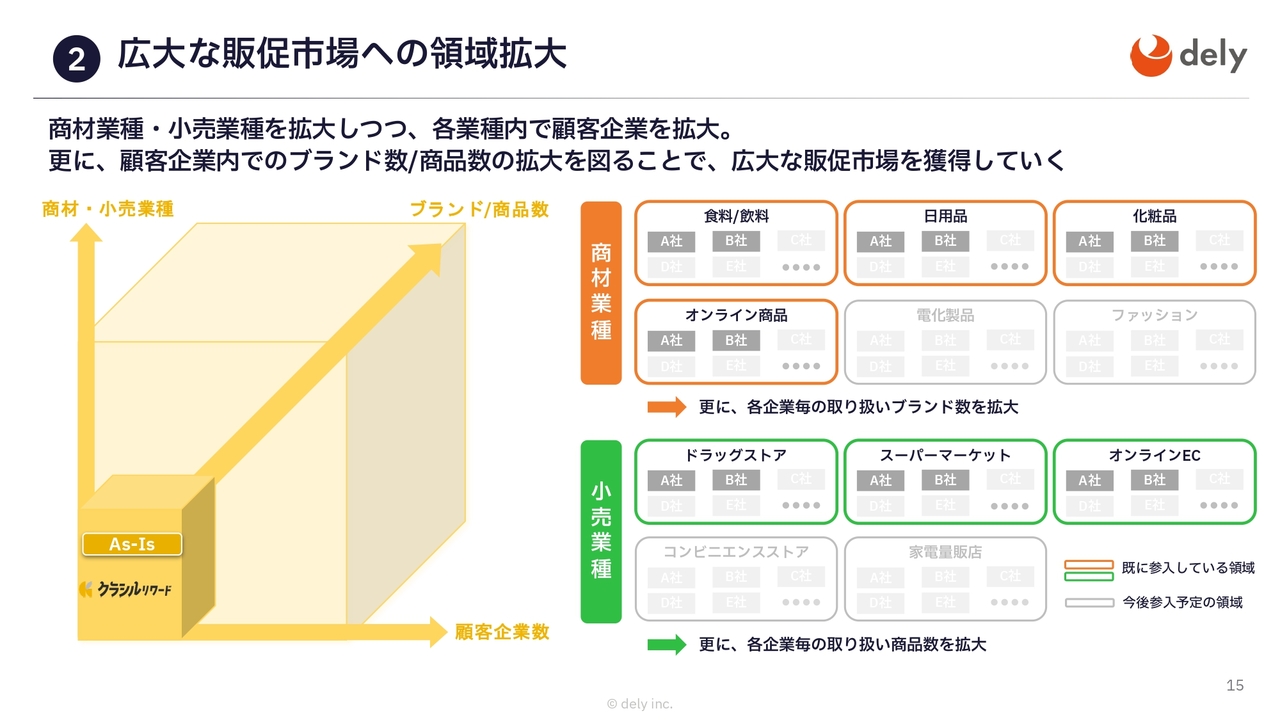

広大な販促市場への領域拡大

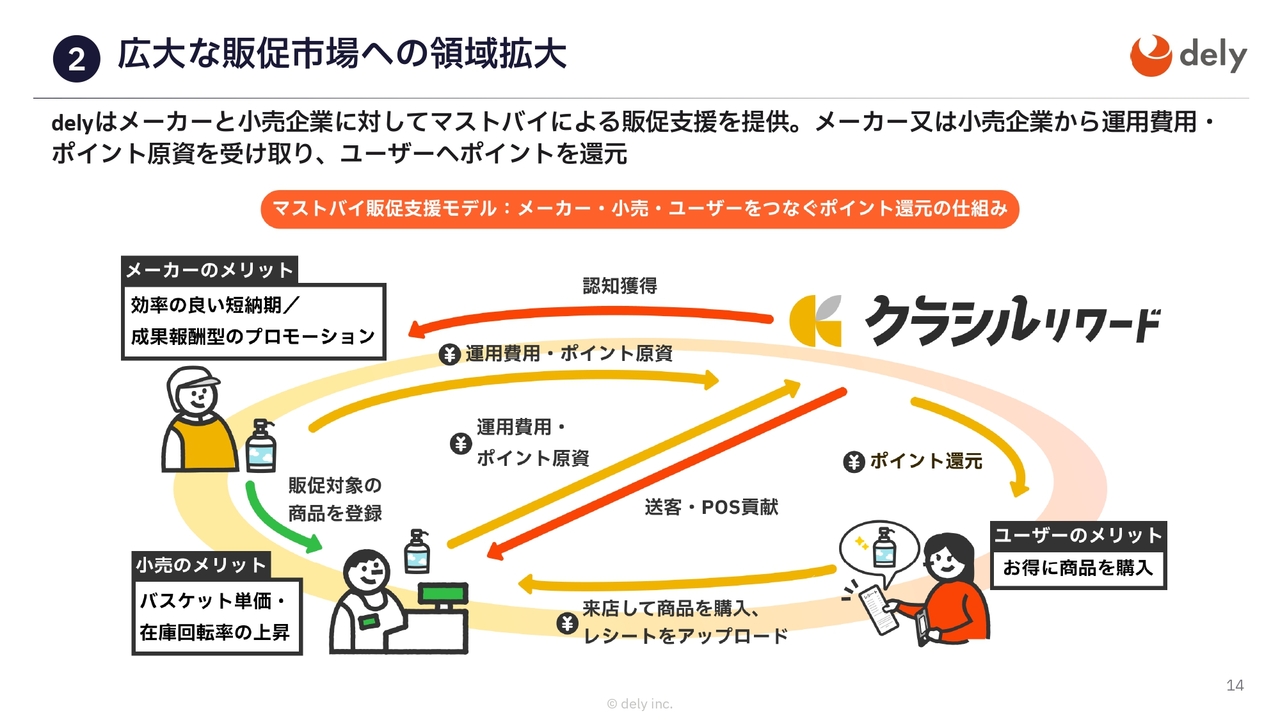

メディア企業の多くが、この広大なマーケットを持っていないことが成長のボトルネックであり、上場前からどうにかして解決したいと考えていました。そのような中で、メーカーが小売の棚を獲得するために取るこの販促市場において、我々が「非常に明るい光が見えた」と考えたのが、2年前です。

この販促市場は、ほとんどのインターネット企業がまだ開拓できていない、インターネット企業がアクセスできる最後のブルーオーシャンなのではないかと、私は考えています。これらをデジタル化し、先ほどお話ししたリワード型マーケティングで成果報酬型に切り替えることによって、15兆円のマーケットを開拓しようと考えています。

これらがうまくいき始めているため、「クラシルリワード」が急成長しています。

広大な販促市場への領域拡大

スライドには、我々のアプリの実際のUIを掲載しています。スライド左側の「クラシル」はご存知の方も多いかと思いますが、誰でも簡単に料理の仕方を学べる料理のアプリです。

一方で、スライド右側の「クラシルリワード」というサービスは、リリースから2年間ですでに700万のダウンロードを取れています。ただし、株主のみなさまの中にはまだ「クラシルリワード」を見たことない方もいると思いますのでご説明します。

いつもの暮らしでいろいろな行動がお得にポイントに変わるといったことで、このサービスを提供しています。

スライド左から3つ目の写真に「マストバイ対象商品を探す」とありますが、ユーザーは近くの小売企業で売られている我々がメーカーからいただいたクーポンに近いものを登録いただき、その商品を購入後に対象商品のレシートをアップロードすると、我々がそれをAIで読み取り、ユーザーに対して商品の一部をポイントバックするサービスを行っています。

販促市場の規模は15兆円あり、今まではテレビCMやチラシ、ポップアップ、店頭での試食などに使われていました。

しかしながら、「クラシルリワード」を活用すると、使われた分だけユーザー、メーカーに請求するかたちとなるため、非常に効率的に安価なマーケティングができます。これにより浮いた費用の一部をユーザーにバックできるようになっており、「三方よし」のサービスとなっています。

広大な販促市場への領域拡大

それぞれのステークホルダーが「クラシルリワード」のマストバイを利用するメリットについてです。

メーカー側は今までこの販促費15兆円を使う際に、効率が良く、短納期で実現できるものがありませんでした。テレビCMや店頭のポップアップでオペレーションを組む時も、少なくとも3ヶ月、長い時は6ヶ月以上の準備が必要です。

一方で、我々は成果報酬型のプロモーションを提供しているため、即時反映できます。そのため、時期性に合わせたトレンドや売上が少し足りない、決算前になんとかして売上を上げたい、棚の在庫を捌きたいといった時にご利用いただいています。

小売のメリットとしては、新しいお客さまが商圏内からお越しいただけます。それにより、追加の合わせ買いによってバスケット単価や、在庫の回転率が上昇します。

同じ15兆円のバジェットをいただくのであれば、費用対効果が明確で、より効果の高いプロモーションを使いたいのが小売企業です。そのメーカーからいただいた費用を、我々がいただき、ユーザーに還元するかたちでお客さまのお得なお買い物体験を作っています。

我々は小売企業に対しては送客やPOSの貢献によって価値を提供しています。

広大な販促市場への領域拡大

先ほど90パーセントの食品や飲料メーカーをカバーしているとご説明しましたが、あくまでも「クラシル」という広告メディアのサービスにおいて培ったクライアントです。

一方、まだこのマーケットは非常に大きく、もちろん我々は、ほとんどの企業と広告でお付き合いがありますが、取れている予算はまだ0.001パーセントにも満たないレベルだと考えています。

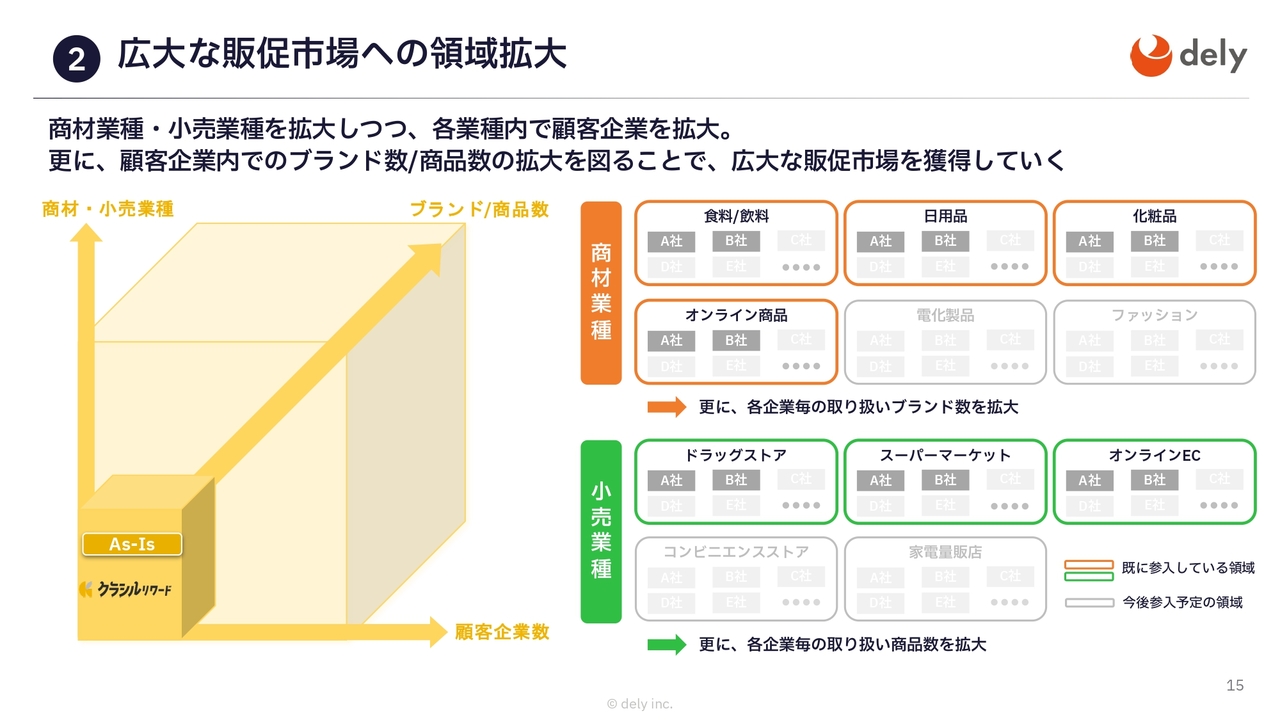

広告と違い、販促費用はTAMが広大なため、まだインターネット企業の獲得の余地があります。例えば、スライド右側の「食品/飲料」にA社B社と記載していますが、これはまだ社数を増やすこともできます。

一方で、例えば1社で1個のプロモーションが成功し、その後、次の予算を作るタイミングで他のブランドにもこのプロモーションを試してみようという流れで、年々社数およびブランド数が拡大しています。

さらに、スライド下部に記載のとおり、新しい小売業種へも今後参入予定です。我々は今まで、ドラッグストアやスーパーマーケットを中心に行っていました。しかしながら、メーカーが販促費を出しているのは他にもあり、例えばオンラインEC、コンビニエンスストア、家電量販店、アパレルなど、多種多様な業種が販促企業として大きくマーケットが残っています。

顧客企業数、ブランド商品数、新しい商材、新しい業種、このような軸で新しく営業網を拡大することで、よりお客さまにお得なお買い物を提供し、「三方よし」のサービスがさらに拡大し、今後も成長していくイメージです。

広大な販促市場への領域拡大

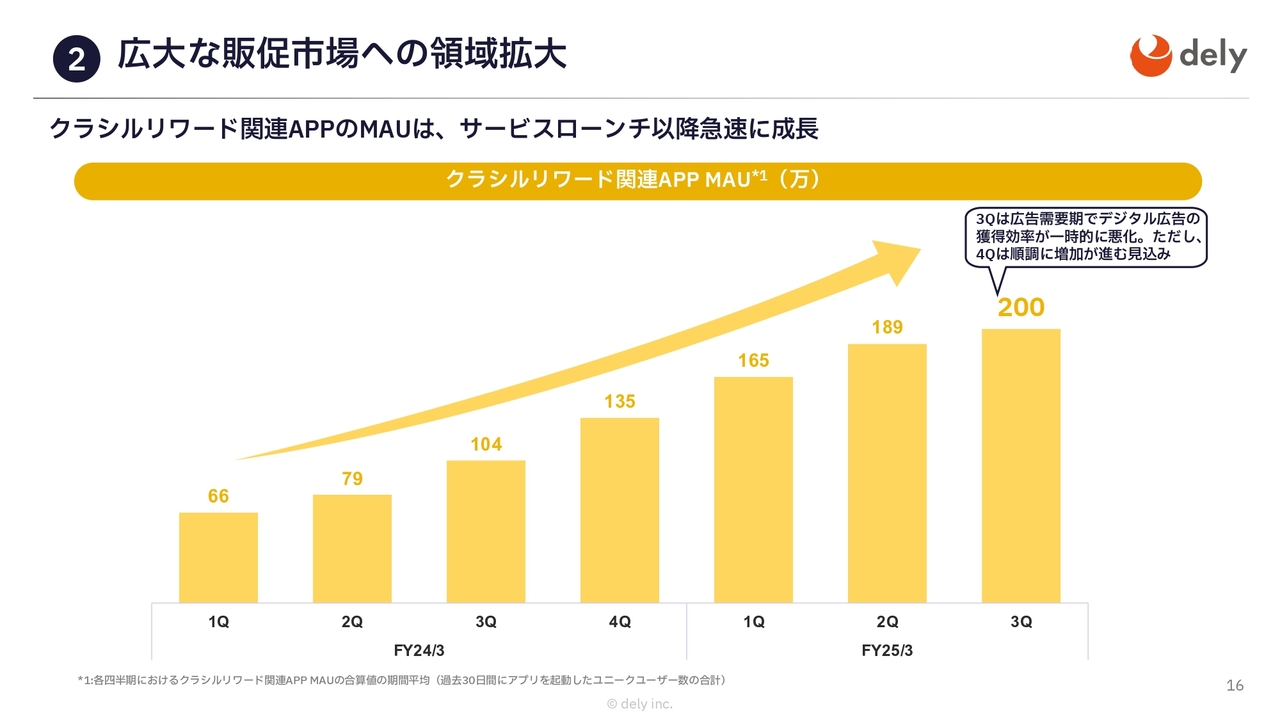

我々の成長の中心となっている「クラシルリワード」のMAUについてです。2024年度3月期第3四半期時点で104万MAUから、2025年度3月期第3四半期には約倍の200万MAUまで伸長しました。

スライドのグラフを見ると、MAUが鈍っているのではないかと思うかもしれません。しかしながら、第3四半期に関しては11月、12月と広告の単価が多くのメーカーや企業が出稿するため、このタイミングにおける広告の効率はあまり良いと考えていません。

そのため、このタイミングでは広告の出稿金額を抑え、第4四半期に広告を寄せています。これにより第4四半期でのMAUの増加ペースは順調に推移しており、計画どおりだと思います。

ノンデスクワーカー向け人材採用市場への領域拡大

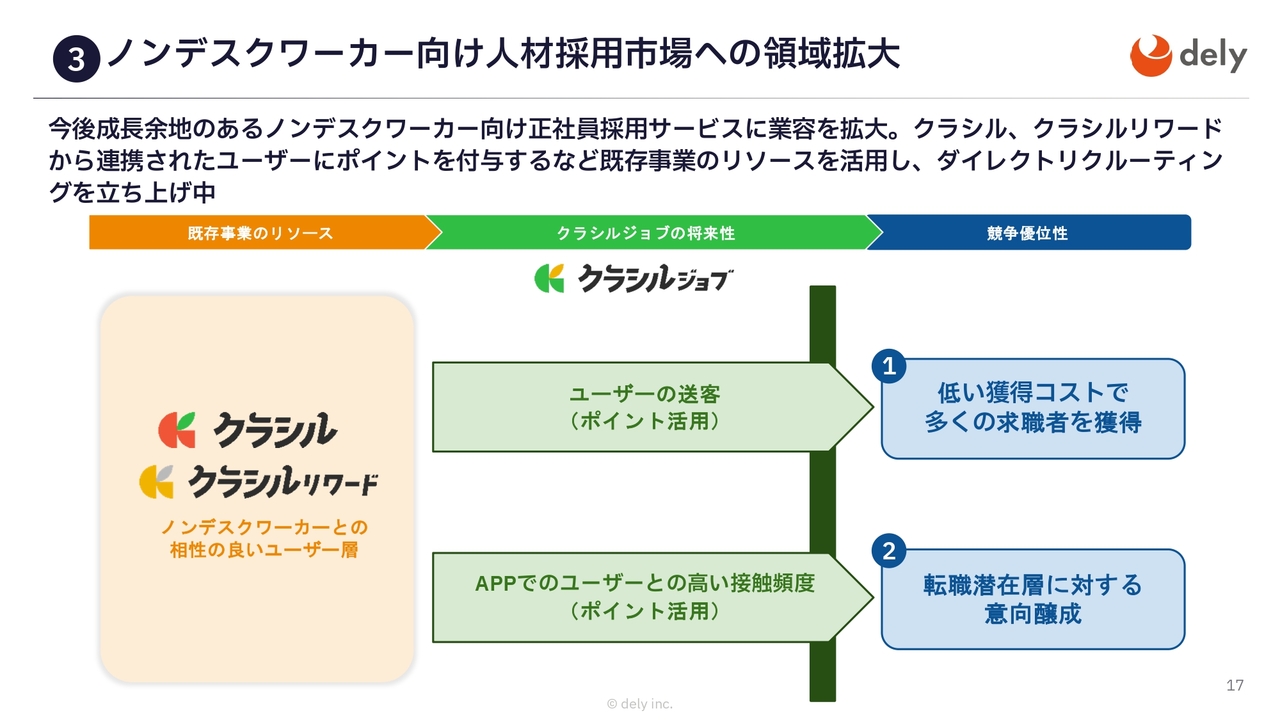

我々は、「クラシル」「クラシルリワード」と新しいサービスを立て続けに成功させてきました。次の成長軸としては、先ほどご説明したフィンテックなどもありますが、すでに始めているサービスとして、売上としてはまだ小さいですが「クラシルジョブ」が挙げられます。

我々は4,000万人以上のユーザーベースがあり、小売企業やメーカー、多種多様なブランドが人材不足に喘いでいます。そのような中で、toBのお客さまの悩みとtoCのお客さまをマッチングさせることで、より安いコストでダイレクトリクルーティングサービスが提供できると考えています。

実際に成約はどんどん出始めています。現在、このダイレクトリクルーティングサービスのPoC実験段階中ですが、現状、これらが順調に推移しています。終わった段階でオープンにこのサービスを展開することで、来期にかけて多くの企業がスカウトを打てるサービスになるのではないかと考えています。

現状はロードマップとしては順調に進んでいます。ダイレクトリクルーティングサービスは、一般的な人材紹介業と比べて、粗利なども非常に高いです。次の3年から5年にかけてこのサービスが大きく伸びることにより、一段とdelyが強くなるのではないかと思います。

M&Aによる成長とPMIのトラックレコード

戸田翔太氏(以下、戸田):CFOの戸田です。このスライドでは、弊社の過去のM&AのPMIのトラックレコード、今後の買収戦略についてご説明します。

弊社は過去、メディア企業を中心に4件買収しており、いずれもKPIの管理やコンテンツの拡充によって大きく成長してきました。

今後の買収の対象領域については、まず販促領域を中心に行っていきたいと思っています。既存の小売やメーカー向けのクロスセル、アップセルをできるような商材を持っている会社です。

あるいは「クラシルリワード」アプリ自体の機能拡張に資するような会社を買収していきたいと思っています。

その他領域を具体的に言いますと、弊社はクリエイターマネジメント領域を行っていますが、こちらに関しても非常にシナジーが創出しやすいとして買収を検討しています。

買収時の判断基準としては、トップライン、コストシナジーが出るかに加え、赤字の会社はまだ買うのは早いと思っているため、キャッシュEPSがプラスになるかを見ていきたいと考えています。

高成長と高収益を両立させる投資規律を意識した事業運営

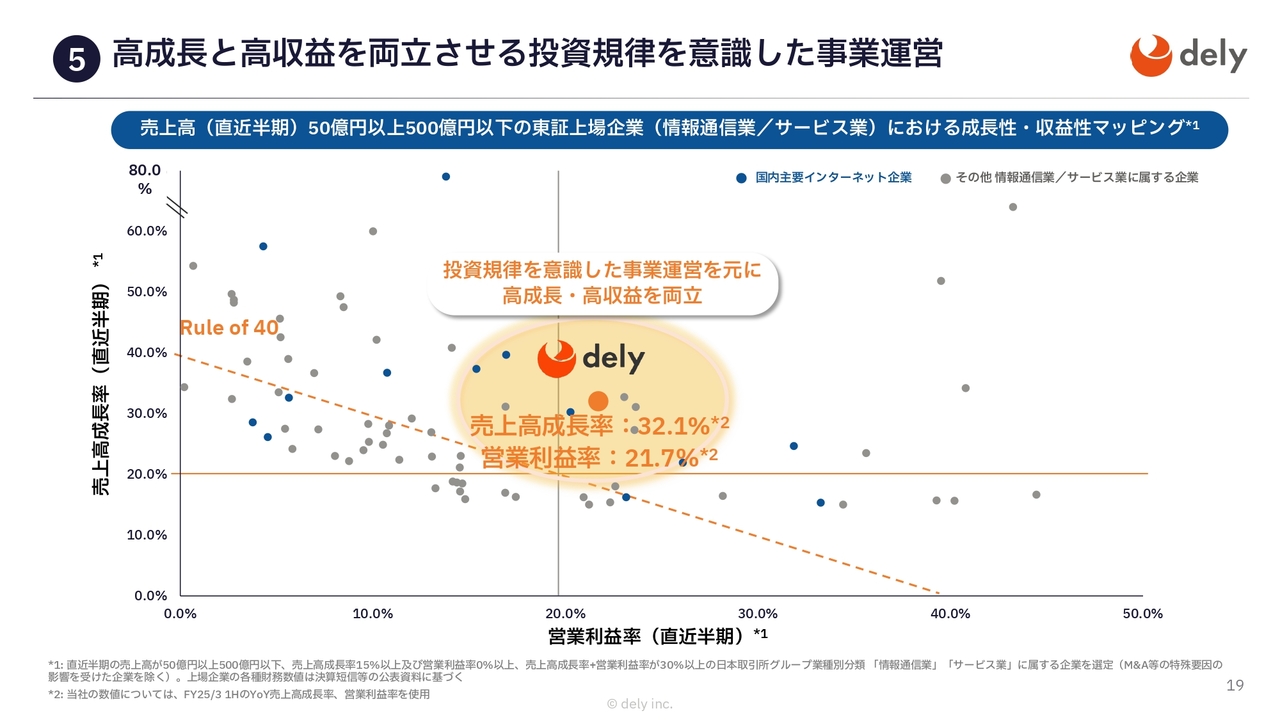

競争優位性についてです。弊社は、成長性と収益性を両立させて成長してきています。

スライドのグラフは、縦軸が売上高成長率、横軸が営業利益率を表しています。直近半期で売上高50億円から500億円、かつ、売上高成長率プラス営業利益率で30パーセント以上となる、情報通信業・サービス業の東証上場企業をスクリーニングしています。

その中で、国内の主要なインターネット企業も多く含まれていますが、弊社は成長率、収益性のバランスが非常に良いことが、スライドからも見ても取れるかと思います。

エグゼクティブ・サマリー

ここからは、2025年3月期第3四半期の決算概要についてご説明します。

まずは、エグゼクティブ・サマリーです。売上高はNon-GAAP営業利益とも非常に好調に推移しています。前年同期累計対比、売上高は32.6パーセント増の94億8,300万円、Non-GAAP営業利益は18.7パーセント増加の21億8,800万円です。

こちらは上場時に公表した今期の計画に対して、売上高が75.4パーセント、Non-GAAP営業利益が81.6パーセントの進捗となっています。

中でも購買事業において、この年末期の販促需要をしっかり捉えたため、大きく増収しています。

メディア事業の売上高についても、2025年3月期第2四半期に一時的なPVの下落を主因として落ち込んだものの、第3四半期に入り回復しています。

詳細は次のスライドのとおりです。

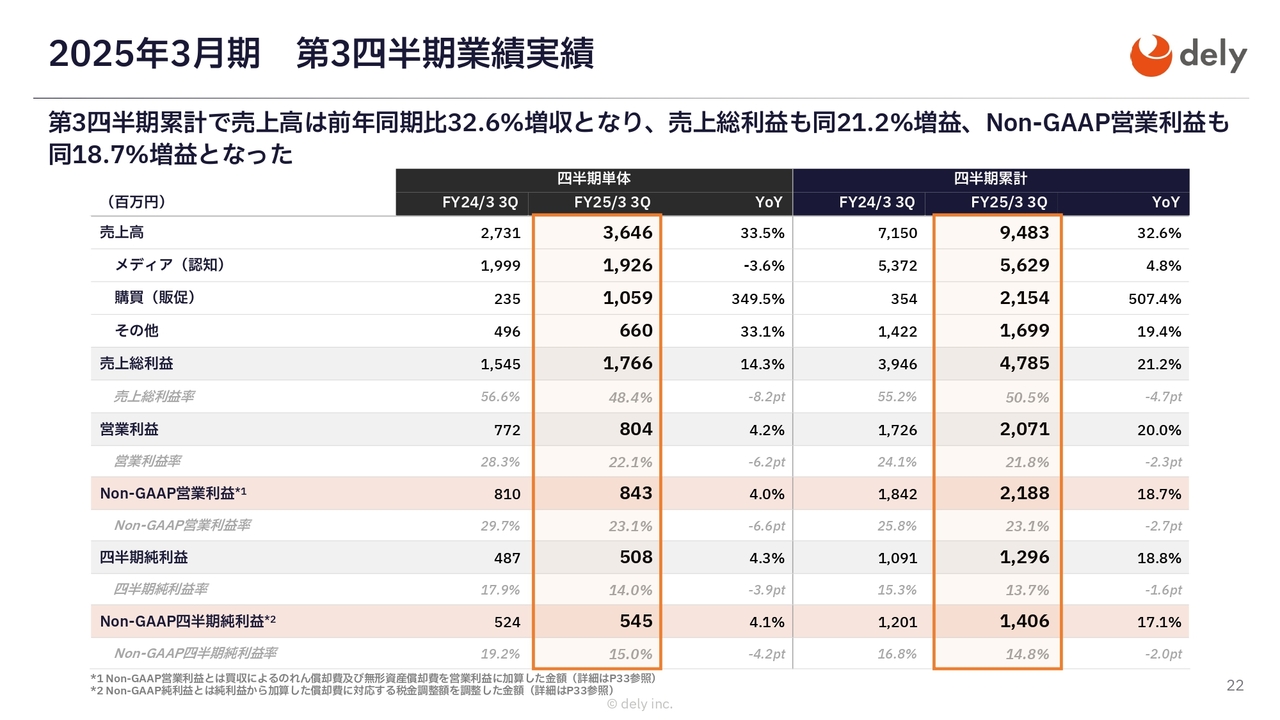

2025年3月期 第3四半期業績実績

売上高は、第3四半期単体で36億4,600万円、前年同期比33.5パーセントの増加です。

粗利に関しては、第3四半期単体で17億6,600万円、前年同期比14.3パーセントとなっています。四半期累計でも21.2パーセントの増益となっています。

Non-GAAP営業利益は第3四半期単体で8億4,300万円、前年同期比4パーセントの増加となっています。四半期累計では、18.7パーセントの増益となっています。

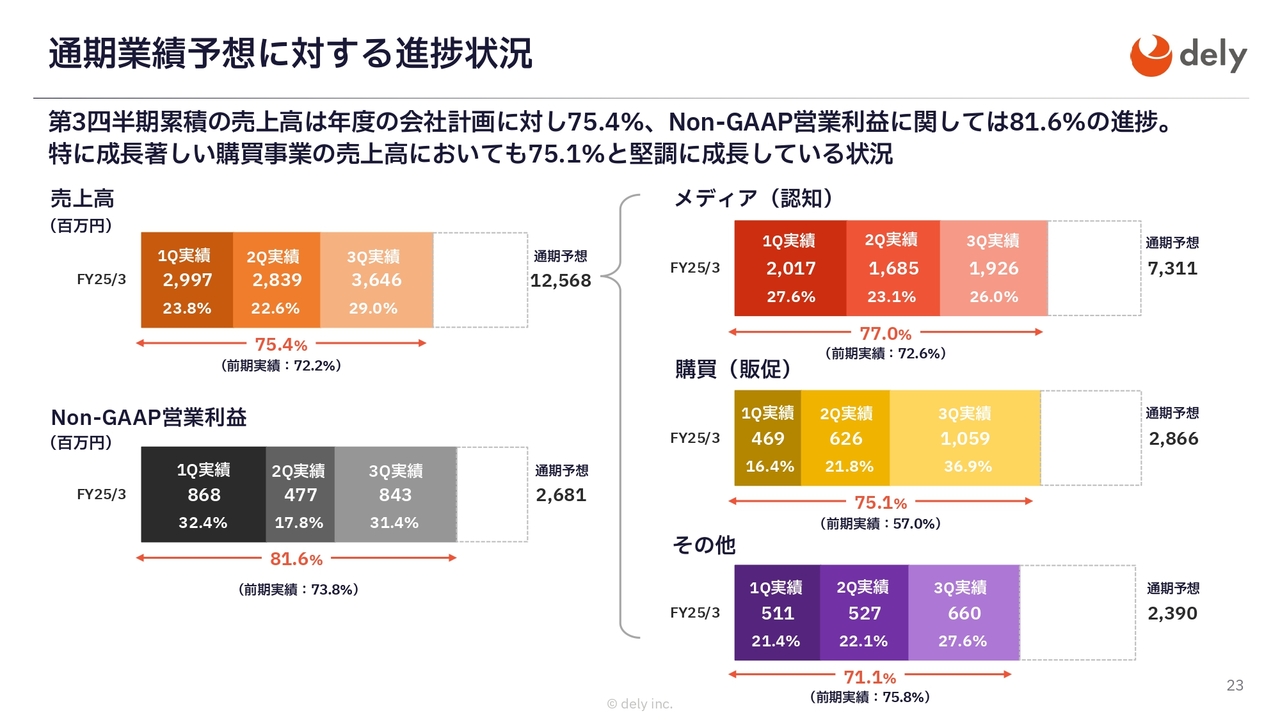

通期業績予想に対する進捗状況

通期業績予想に対する進捗状況です。売上高全体の進捗については、先ほどご説明したとおりです。

メディア事業に関しては、通期の予想73億1,100万円に対して、77パーセントの進捗です。購買事業は75.1パーセント、その他事業は71.1パーセントの進捗となっており、3事業とも概ね堅調に推移しています。

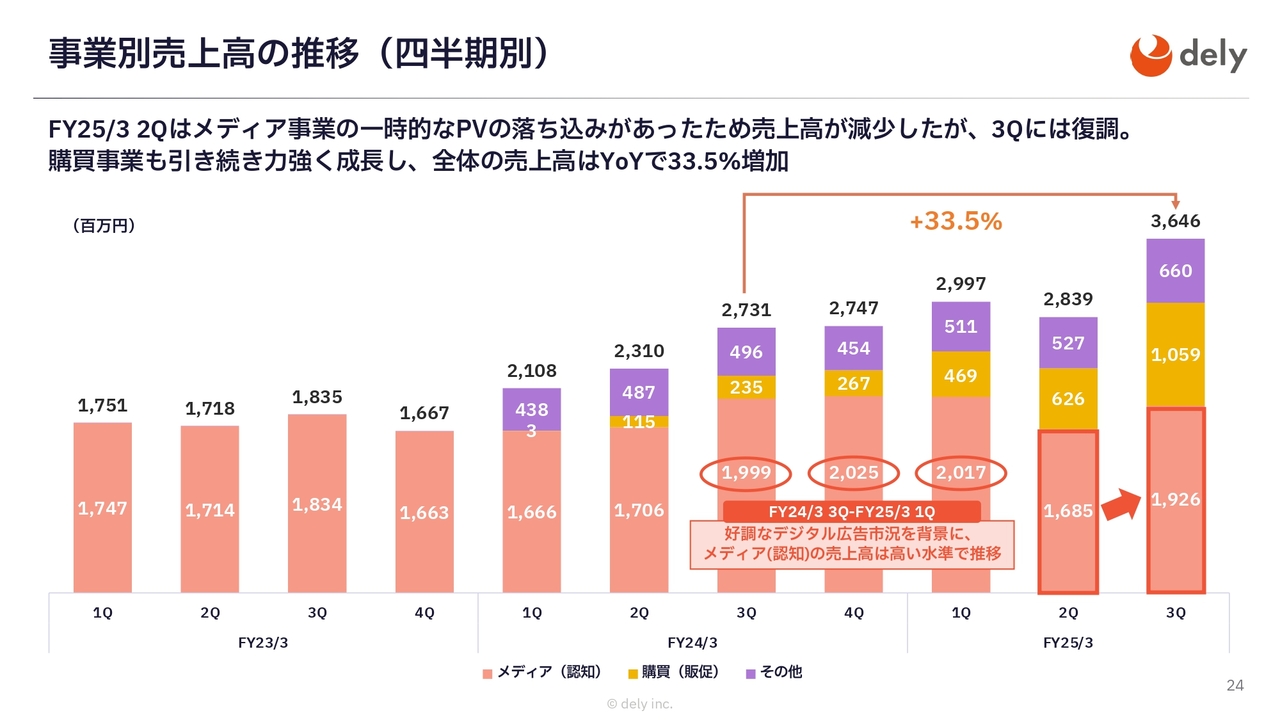

事業別売上高の推移(四半期別)

四半期別の事業別売上高の推移です。スライドのピンク色でハイライトしたメディア事業に関しては、2024年3月期第3四半期から2025年3月期第1四半期にかけて、デジタルの報告市況が良かったため、売上高が約20億円で推移しました。

ただし、2025年3月期第2四半期については、我々が提供しているライフスタイルメディアと相性が悪いパリオリンピックや、今年度において非常に台風が多かったため、数年に1回起こるイベントとして一時的に下がっていました。

しかしながら、第3四半期にかけて、PVがしっかり戻ってきており、売上高は19億2,600万円まで回復しています。

加えて、購買事業は、この第3四半期は非常に良く、第2四半期に対して約7割の増加となっています。

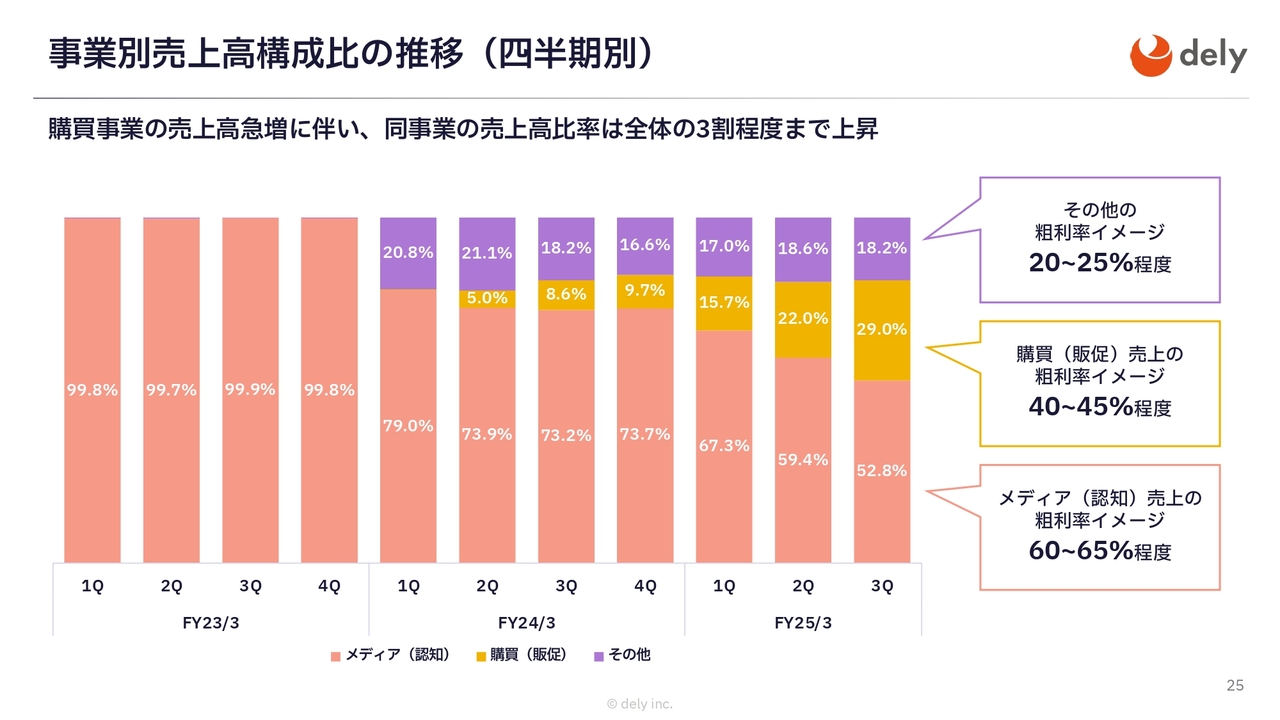

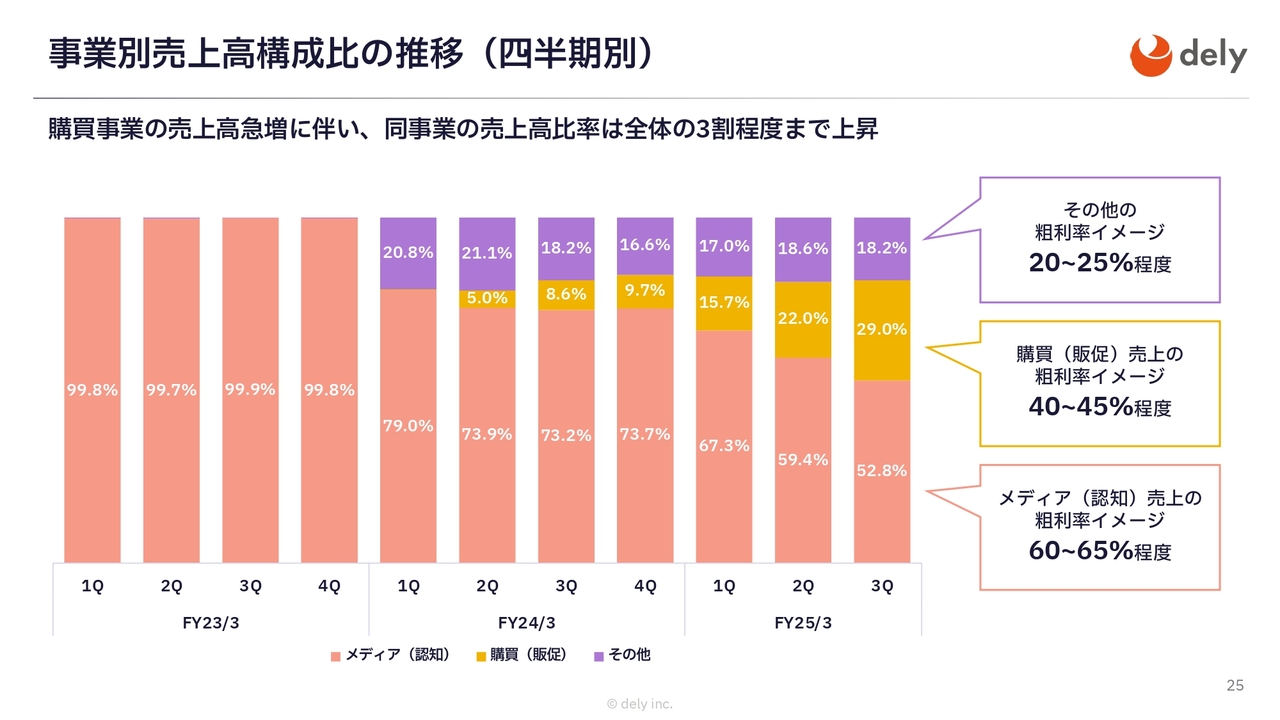

事業別売上高構成比の推移(四半期別)

事業別の売上高構成比です。足元では、購買事業において、第3四半期で3割程度まで上昇しています。

各事業の粗利率のイメージは、スライドに掲載しているとおりです。メディア事業は60パーセントから65パーセント、購買事業は40パーセントから45パーセント、その他事業は20パーセントから25パーセントとなっています。

これらの各事業の粗利率は今後も、一定の水準で維持されると思っています。

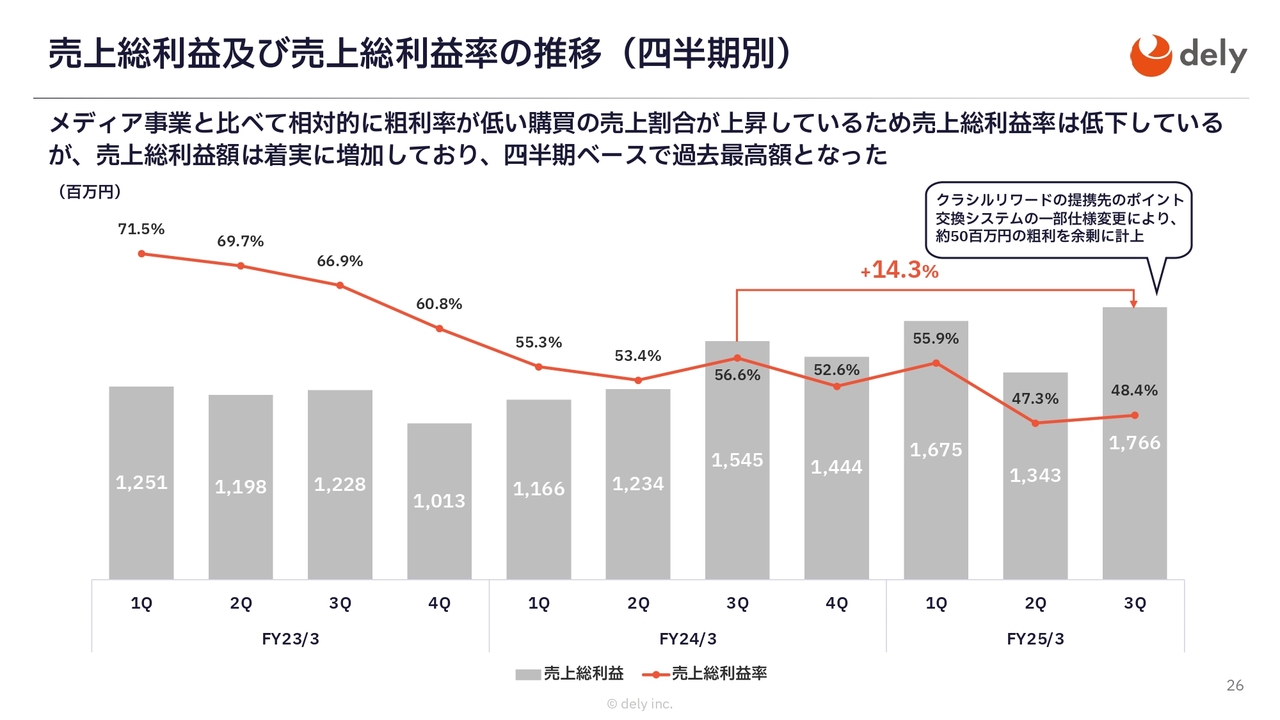

売上総利益及び売上総利益率の推移(四半期別)

粗利率の四半期別の推移についてです。2025年3月期第3四半期で17億6,600万円、前年同期比で14.3パーセントの増加となっています。

この第3四半期には、一部「クラシルリワード」提携先のポイント交換システムの仕様変更があり、第4四半期の交換がやや遅れたため、約5,000万円の粗利を余剰に計上しています。ただし、その特殊要因を除いても、四半期ベースで過去最高額になっています。

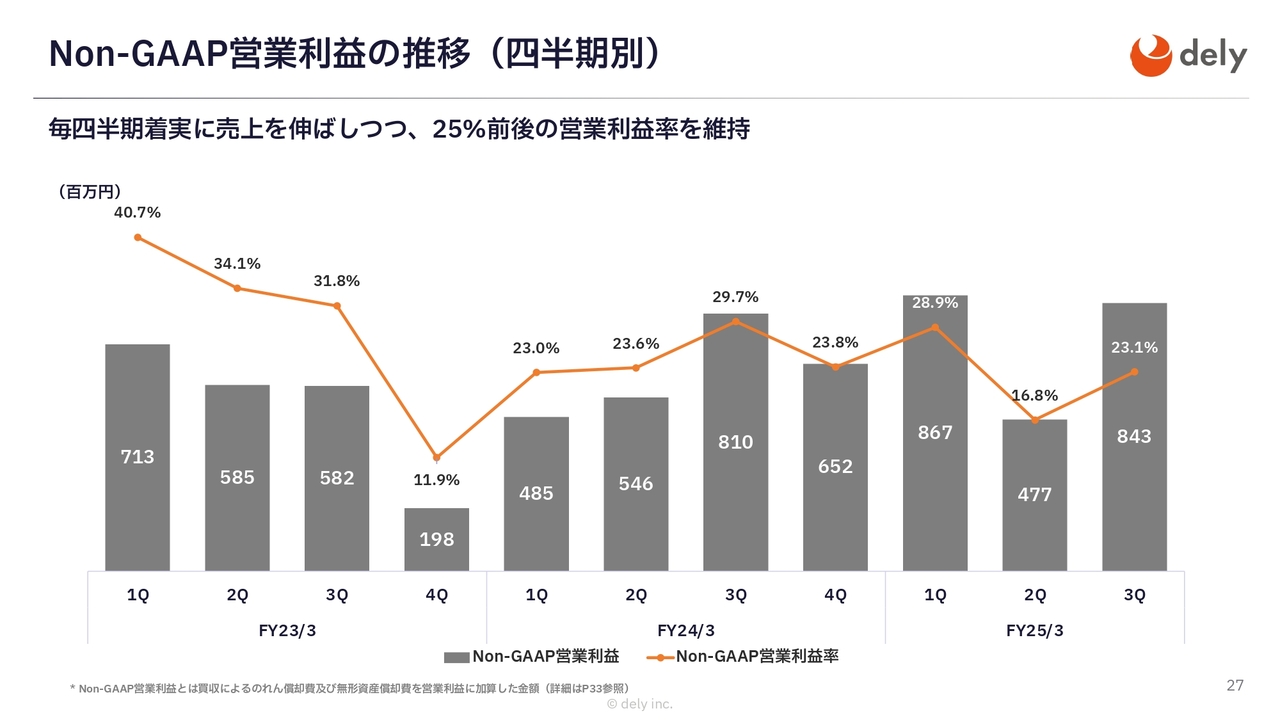

Non-GAAP営業利益の推移(四半期別)

営業利益の推移です。足元で8億4,300万円、四半期ベースで見ても過去最高のレベルとなっています。Non-GAAP営業利益率を見ても、23.1パーセントと高い水準を維持しています。

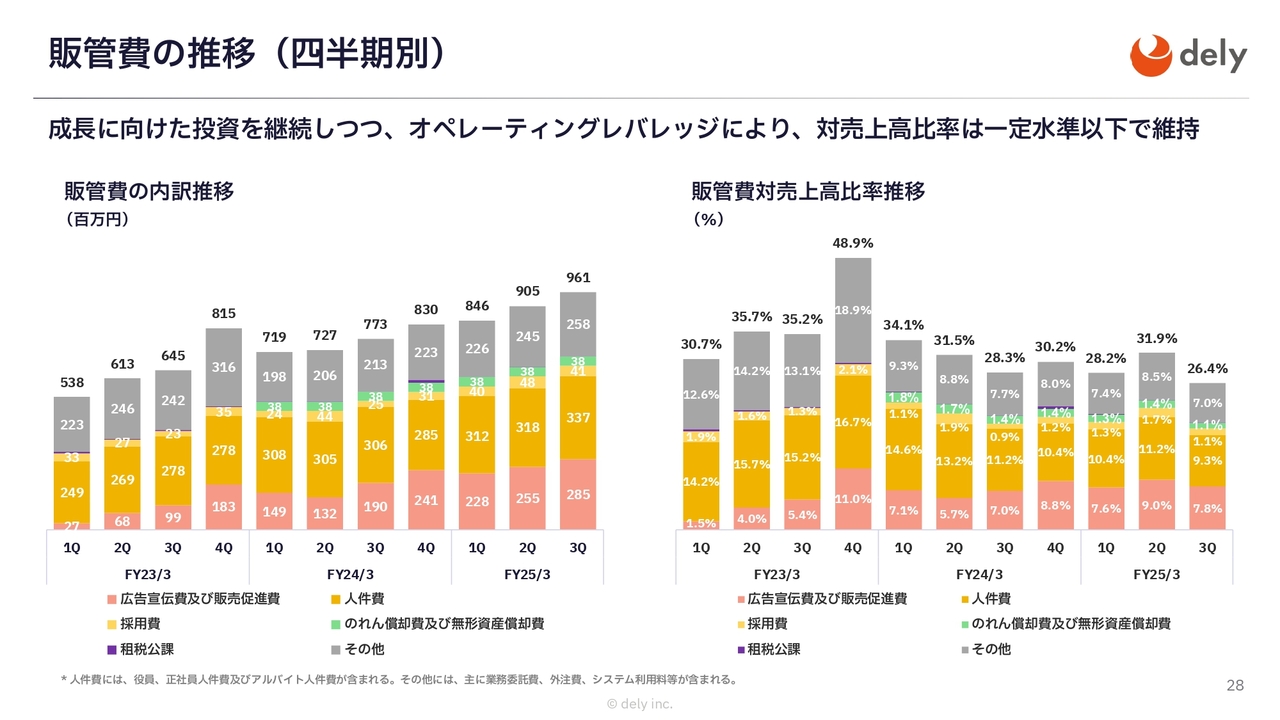

販管費の推移(四半期別)

販管費の推移です。販管費自体に関しては、「クラシルリワード」に対する広告宣伝費や人件費の増加で、金額の絶対値に関しては増えています。

しかしながら、売上高対比では、オペレーティングレバレッジがしっかり効いてきており、足元で26.4パーセントまで低減しています。特に、スライドに黄色でハイライトしている人件費の比率が下がっている点が特徴的だと思います。

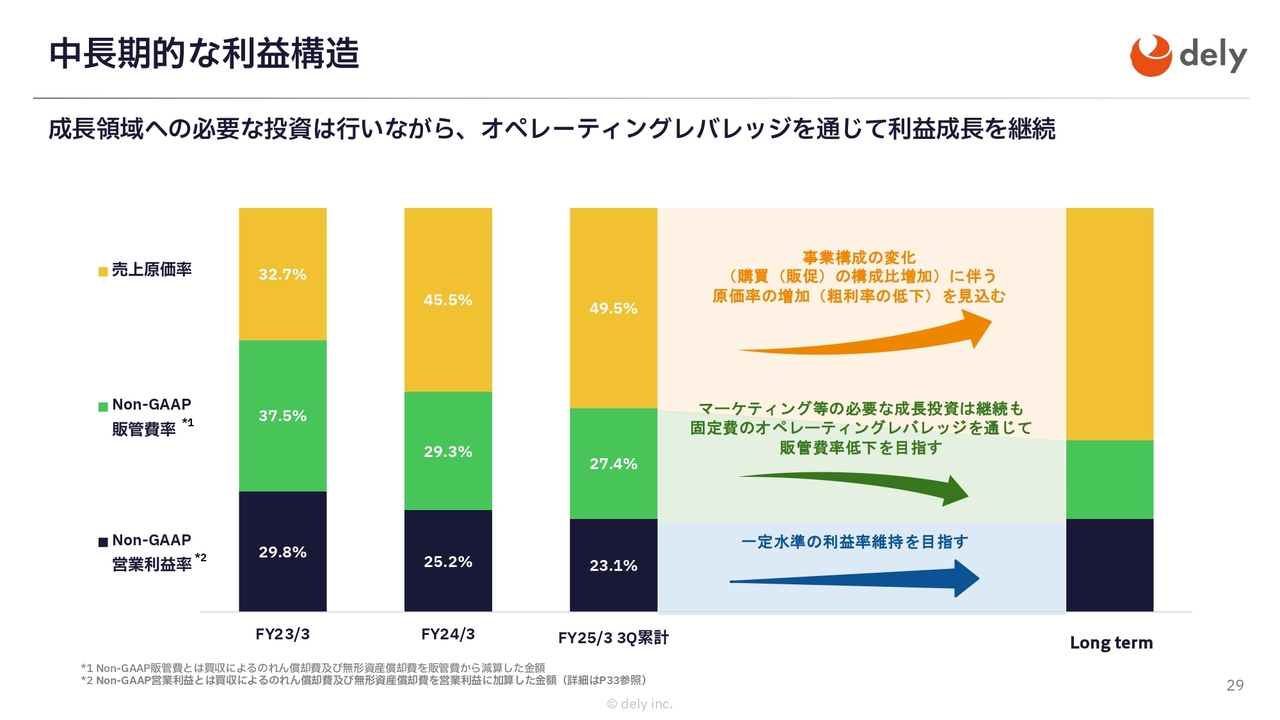

中長期的な利益構造

今後の中長期的な利益構造のターゲットについてです。スライドでは、原価を黄色でハイライトしています。

売上原価率は、2025年3月期第3四半期累計で49.5パーセントとなっていますが、今後の見込みでは、各3セグメントの粗利率は一定範囲内に収まると考えています。事業構成のミックスが変わる、特に購買事業の伸びによって変わるため、50パーセント前半が今後2、3年のロングタームターゲットだと見えてきます。

一方で、スライド緑色でハイライトしているNon-GAAP販管費率に関しては、オペレーティングレバレッジが効いてくると考えています。具体的には、「クラシルリワード」のユーザー数が伸びると、営業の獲得効率が上がるため、この販管費率は、年間1、2パーセント程度下がってくると見ています。

Non-GAAP営業利益率は、2025年3月期第3四半期累計で23.1パーセントとなっています。足元約1年、2年は、粗利の低下が先に訪れますが、徐々にオペレーティングレバレッジが効くことで、その先に関しては現在の水準が維持されると考えています。

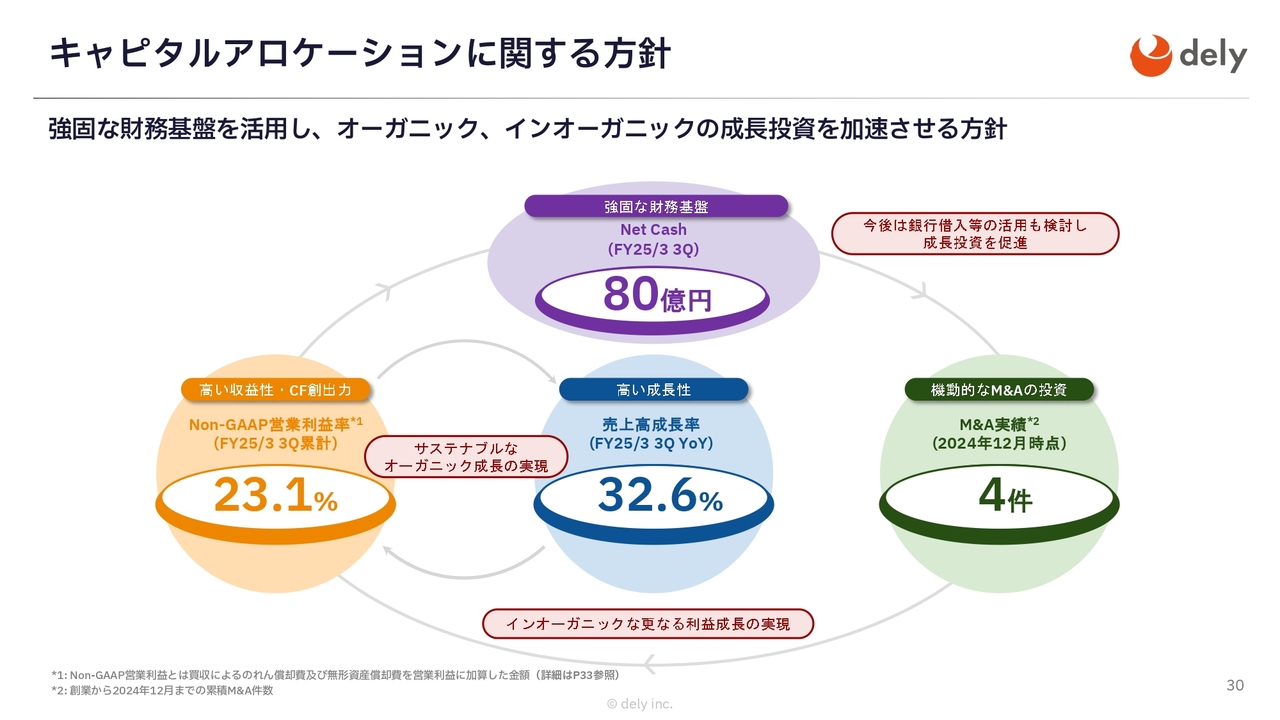

キャピタルアロケーションに関する方針

キャピタルアロケーションに関する方針についてご説明します。足元では非常に堅固な財務基盤があり、ネットキャッシュが80億円あります。こちらはまずオーガニックの成長に投資し、インオーガニックとしてM&Aを、主に販促を中心に行っていきたいと思っています。

還元などは、M&Aの進捗などを見ながら今後、柔軟に検討していきたいと考えています。

私からのご説明は以上となります。

質疑応答:「クラシル経済圏」の今後の展開について

質問者:御社の「クラシル経済圏」についてもう少し詳しくお聞きしたいです。今後、どのような軸で経済圏を展開しようと考えていますか? 特定の客層を狙っているのか、それとも特別な事業を軸に展開したいと考えていますか?

堀江:「クラシル」のお客さまは主婦の方が中心であり、年収帯としては500万円以下の方が多い傾向にあります。そのため、新たに経済圏を構築する際には、まずそのユーザーがターゲットになってきます。どのように最初のきっかけを作るかが、非常に大事だと思っています。

「日常の行動の中で、人間が絶対に行うものは何か」と考えると、多くの方が週に1回以上必ず行うのがオフラインでの買い物です。そのような中で、対象店舗数や対象商品数が増えていけば、普段の買い物体験の中で自然と「クラシル経済圏」に参加するユーザーが増えていきます。

その買い物体験をする中で「クラシル経済圏」に入ったユーザーに対し、「このサービスも使いませんか?」と提案することを考えています。例えば、買い物をきっかけに人材サービスをご紹介するなど、さまざまなサービスへの展開が可能になります。

質疑応答:将来的な競合の可能性と警戒する企業について

質問者:今後、事業領域が拡大し、御社のプレゼンスが向上した際に、現在は競合ではないものの、今後競合となる潜在的競合について、御社の領域を狙って参入してきた場合に「少し嫌だな」と思う企業があれば、教えてください。

堀江:答えづらい質問ではありますが、正直にお話しします。例えばアメリカには、我々の類似企業として、昨年上場したIbottaという会社があります。彼らは、レシートをアップロードし、メーカーの販促費を収益源とする会社です。

彼らの潜在的競合は小売企業の単独のアプリでしたが、一方で、そうした小売企業と連携することで急成長しています。彼らの一番のパートナーはWalmartです。Walmartのレシートアップロードの仕組みや販促費を取る仕組みは、Ibottaのテクノロジーがサポートしています。

これを日本に置き換えた場合、我々の潜在的な競合であり、潜在的なビジネスパートナーとなるのは、既存の小売企業のデジタル化であり、彼らのアプリです。では、どれほど脅威なのかという話になりますが、多くの小売企業のアプリはオープン化されておらず、自社での買い物に限りポイントが還元されるかたちになっています。当然ながら、他の小売企業においてはもちろん買い物をしてほしくないため、自社の商品を買うためのCRMをしています。

一方で、我々はオープンなプラットフォームであるため、多種多様な小売企業やメーカーのキャッシュバックを実現することができます。利便性としては、お客さまが10個、20個もの行きつけの小売企業のアプリを管理し、それぞれでポイントを受け取るより、我々が1つにまとめて管理したほうが、販促ボリュームも出すことができます。これにより、お客さまにとっても便利であり、メーカーにとってもインパクトのある販促が実現できると考えています。

質問者:補足でおうかがいしたいのですが、独立系として中立的な立場を維持することも1つの選択肢だと思います。しかし、ポイント経済圏において勝敗が明確になる時期が訪れた場合、そうした勢力と提携するのか、それとも独立系であることにこだわり、御社の成長に対して、ニュートラルな考え方をするのでしょうか?

堀江:非常に答えづらい質問ですが、先ほどの話に戻ると、アメリカと日本の大きな違いは、小売企業がロングテールかどうかという点です。アメリカでは、Walmartを含めたトップ企業の寡占が進んでいるため、Ibottaの選択肢としては「どこかに決めるのなら、Walmartだけ押さえておけばよいだろう」という状況でした。

一方、日本の小売企業は、地盤に強い小売企業や多種多様な小売企業がロングテールで存在しているため、現時点では基本的に中立的な立場でいきたいと考えています。

質疑応答:「クラシルリワード」の導入状況について

質問者:「クラシル」ユーザーに対する「クラシルリワード」の導入の状況についてです。「クラシルリワード」のダウンロード数は700万で、「クラシルリワード」と「クラシルアプリ」の月間の利用者数は745万人とのことですが、こちらの導入についてはどのように見ていますか? 順調に進んでいるということでしょうか?

堀江:実は「クラシルリワード」は当初まったく異なる名前で運営しており、「クラシル」とは関連付けず「Hops」という名前でアプリを提供していました。歩くことでポイントがもらえることから「ホップ・ステップ・ジャンプ」のようなイメージで「Hops」という名前になりました。その後、途中から「クラシル」ブランドを展開しています。

現在の進捗としては、ユーザーのオーバーラッピングはそこまで多くありません。その理由は、これまでユーザーIDの統合を行っていなかったためです。「クラシルリワード」で獲得したポイントと「クラシル」側のポイントが、別のIDで管理されていました。今期はまずその開発を進め、現在はほぼ完了している状態です。

今後どのように進めていくかについては、多くの方が「『クラシル』からユーザーを移動させればよいのでは?」と言います。しかし、ユーザー獲得コストの面では、「クラシル」側でポイントを渡したほうがダウンロードが進むというより、単独でプロモーションしたほうが低コストでユーザーを獲得できる現状です。

その理由として、「これだけ安く買い物ができる」というインセンティブがインフレ化している中で、お客さまにとって非常にセンシティブになっています。我々しか持っていないクーポンが多くあり、それを起点にユーザーがダウンロードしています。

一方で、今後この方法が苦しくなったタイミングで「クラシル」側のユーザーを移動させることもできるとは思います。しかし、現状の優先順位としてはそれほど高くなく、オーバーラッピングしている率は非常に低いです。今後、強化していきたいと考えています。

質問者:「クラシル」のユーザーは、料理のレシピを見たくてアプリを利用していると思います。そのため、「良いものだから」という理由で「クラシルリワード」を提示された場合、ピンとくるかどうか少し疑問に感じますが、いかがでしょうか?

堀江:おっしゃるとおりだと思います。基本的に、日本のアプリなどもスーパーアプリ化を目指してさまざまなチャレンジをしていますが、ユーザーの認知としては、料理をしたいお客さまはその目的でアプリを開いているため、行動変容を促すのはなかなか難しい現状です。

一方で、「クラシル」のユーザーのニーズとして「チラシを見たい」という声が常にありました。そのため、2018年頃からタブの中に「クラシルチラシ」という近所で安く買い物ができる店を確認できるサービスを提供しています。

このようなサービスは飛び地ではなく、安く買い物ができるという文脈の中では、「レシートチャレンジ(レシチャレ)」といった取り組みと非常に近いジャンルだと思っています。もちろん簡単に実現できるわけではありませんが、徐々にユーザーの認知は図れると考えています。

質疑応答:サードパーティCookie規制の影響について

質問者:メディア事業についておうかがいします。先ほど「サードパーティCookieに対する規制が入ることで広告効率が低下していると、一般的には見受けられる」というお話がありましたが、御社もこのような影響が出ていると認識していますか? 具体的には、メディア事業の広告のコンバージョンなどに関してです。

堀江:はい、そのように認識しています。今後単価が上がるとは思っていませんし、マイナスの影響は出ています。どれほどの影響があるかについては開示していません。

一方で、メディア事業の売上高は今四半期で回復しています。これは単価の影響というよりは、前四半期にさまざまなイベントがあった影響で落ち込んでいたことが主な要因です。また、PVのシェアを伸ばしているため、売上高が増加しています。したがって、ユーザー数自体は好調です。

一方で、単価が下がっているため、こちらは横ばいに見えます。サーバー代などは今までと同じくらいかかりますが、PVが増えれば微増するため、費用としては微増というイメージです。

質疑応答:購買事業のオンライン・オフラインアフィリエイトの内訳について

司会者:「大幅に伸びた購買事業について、オンラインアフィリエイトとオフラインアフィリエイトの内訳を含めて、もう少し教えてください」というご質問です。

堀江:現状、セグメント内の開示は行っていないため、明確にお答えすることはできませんが、今後の構造についてはご説明できると思います。

まず、ショッピングをサポートする中で、オンラインの買い物とオフラインの買い物の両方が存在すると考えています。これまで多くのポイントサイトでは、オンライン側のアフィリエイトを提供してきました。ここにはすでにASPなどの広告プレイヤーや、案件を取りまとめる代理店が存在しており、我々が今のユーザー数に対してサービスを導入した際、最初からクライアントがいる状態で非常に高い売上を実現することができました。

一方で、オフラインにおける販促市場の成果報酬型課金システムは、これまで日本では誰も提供していませんでした。その理由は、小売企業、メーカー、ユーザーのすべてを押さえている企業が存在しなかったためです。つまり、我々が新たにシステムを構築してデジタル化を推進しているため、サービス開始当初はゼロから始まっています。各企業を一社ずつ口説きながら提供を進めているため、オンライン以上に非常に強い引きがあります。

また、クライアント各社に対して「販促費用をデジタル化していくことで成果報酬型にしよう」というご説明を少しずつお伝えしている段階のため、オンライン比率が依然として高くなっています。

しかし、今後数年でオフラインでの買い物体験はどんどん大きく伸びていくと考えています。我々が提案するデジタル化の転換に対し、企業がどれだけ早く納得するか次第で、オフラインの売上高がオンラインのアフィリエイトと逆転する可能性もあると考えています。このオフラインが我々の非常に大きな強みです。一方、オンライン側はみなさまのご想像どおり、コモディティ化していると考えています。

質疑応答:購買事業におけるユーザーのアクティビティの維持について

司会者:「購買事業において、ユーザーのアクティビティを維持するためには何が重要だと考えていますか?」というご質問です。

堀江:ユーザーのアクティビティを維持するために非常に重要なこととして、一般的なECサイトは、購買のアクティビティが比較的低いことが挙げられます。多くの人にとってオンラインで買い物をする機会は、多くても月2回から3回程度が一般的だと思います。一方で、例えば自動販売機での買い物などオフラインでお金を使うシーンは、依然として高い水準にあると考えています。

イメージとしては、日本国内におけるECのペネトレーションレートとオフラインでの買い物の比率は1対9と、9割がオフラインなのです。つまり、オフラインでの購買頻度はオンラインの9倍にのぼります。しかし、オフラインの買い物では、いまだクライアントのデジタル化が進んでいません。

我々は、この領域を少しずつ開拓している最中です。メーカーの出稿や対象小売店舗が増えていくごとに、ユーザーの日常的な買い物と我々が提供しているプロモーションのオーバーラッピング率が上がっていきます。これに伴い、ユーザーのアクティビティもどんどん上がっていきます。

そこで非常に重要なKPIとなるのは、どれだけのメーカーがどれだけの商品を出稿したか、そして、提携小売店舗がどれほど増えたかという点です。この2つの指標が増えていけば、オフラインが9割を占めるショッピングの中で、我々のクーポン対象商品の比率が自然と上昇し、サービスの起動頻度も高まる流れになるだろうと考えています。

これは我々しか手に入れることができない割引の仕組みであり、ユーザーは「クラシルリワード」を開かなければ、利用することはできません。したがって、ここは非常に重要であると考えています。

質疑応答:2025年3月期の購買事業の粗利率および第3四半期累計実績、2026年3月期以降の見込みについて

司会者:「資料では事業別売上高を開示いただいていますが、2025年3月期の購買事業の粗利率はどれくらいになりそうでしょうか? 2025年3月期第3四半期累計の実績、2026年3月期以降の見立てを教えていただくことはできますか?」というご質問です。

戸田:詳細は開示していませんが、スライド25ページでご説明したとおり、購買事業の粗利率は40パーセントから45パーセントというイメージです。今期第3四半期の実績および来期の見立てに関しても、おおむねこのレンジに入ってくるだろうと見ています。案件は受注の内容次第で若干外れることもなくはないと見込んでいますが、こちらもおおむねこのレンジに入ってくるだろうと考えています。

質疑応答:「クラシルリワード」ユーザーからの評価について

司会者:「現時点では、『クラシルリワード』のユーザーはどのような点を特に評価し、ファンになっていると整理していますか?」というご質問です。

堀江:先ほどの回答と重複しますが、「クラシルリワード」にしかないオフラインでの買い物体験や割引体験が存在します。お客さまにとってはここでしか得られない体験となるため、「クラシルリワード」を開くしかない状況です。

したがって、我々ができることは、さらに魅力を上げるために、ユーザーにより良いキャッシュバックを提供すべく、小売企業やメーカーとの連携を一層強化することです。このようなかたちで業種やブランド、社数を増やしていくことで「三方よし」となり、それぞれに利益をもたらすことを想定しています。

質疑応答:2026年3月期のメディア事業の見通しについて

司会者:「メディア事業の第3四半期の実績は第2四半期から戻りましたが、前年同期比ではマイナスです。来期のメディア事業の見通しはプラス、フラット、マイナス、どのように考えていますか?」というご質問です。

戸田:メディア事業は今期第2四半期から第3四半期にかけて戻りましたが、第1四半期までと比較すると、単価は完全には戻りきっておらず、それがPVの伸びを一部相殺しています。

来期以降の見込みについては、メディア事業には「クラシルリワード」のアドネットワーク広告収益も含まれているため、「クラシルリワード」のユーザー数の増加とともに、売上高も伸びてくると考えています。したがって、現時点では、来期、再来期にかけて前年比で1桁台半ば程度の成長となる見立てです。

質疑応答:セレスのARPUの低下および自社のARPU対策について

司会者:「セレスのARPUの低下をどのように見ていますか? 御社ではARPUを低下させないための施策として、何を考えていますか?」というご質問です。

堀江:セレスは「モッピー」というポイントサイトを提供している企業です。他社の状況についてはわかりかねますし、我々の影響が及んでいるのかについても、当然ながらわかりません。

一方で、ARPUが低下していることが良いのか悪いのかというお話もあると思います。幅広いお客さまに使っていただくと、当然ながらアーリーアダプターから顧客層が広がるため、それによりARPUが低下している状況もあるのではないかと思います。これは、ポイントに対してお客さまが非常にセンシティブになっており、インフレする中で「少しでも自分のポイントを貯められればよい」と考えるユーザーがマーケットに増えている証拠でもあると考えています。

では、我々はこの状況にどのような対策を打つかというと、先ほど「ポイントはコモディティ化している」というお話をしましたが、同じ割引対象商品であれば、お客さまにとってはどのサイトを利用しても同じです。そのため、非常に重要なのは、我々しか手に入れられない交渉力を持てる商材を、toBのみなさまと協力してお客さまに提供することだと思っています。

特に、オフラインの仕組みについては、既存のポイントサイトは誰も真似できていません。我々はメーカーや小売企業と7年間にわたるお付き合いがあり、その中で信頼の実績を積み上げてきたからこそ実現できていると考えています。ここでの営業をさらに強化し、他社には真似できないクーポンやキャッシュバックを提供できれば、当然ながらユーザーのリテンションが向上し、ARPUも上昇すると考えています。

一方、オンラインのアフィリエイト商材は、すでに一杯いっぱいの状況になっている可能性はあると思っています。簡単に手に入れられるからこそ、コモディティ化のスピードも速いのではないかと考えています。

質疑応答:販促市場を拡大することによる粗利率への影響について

質問者:スライド15ページについて、今後、例えばファッションの商品に携わり始めるなど、販促市場をさらに拡大すれば粗利率のミックスは改善できますか? それとも少し悪化するのでしょうか? 方向性について教えてください。

堀江:基本的に、最も利益率が低いのは、おそらく食品や飲料などのジャンルではないかと思っています。一方で、例えば家電市場に進出すれば、商品の単価は10倍以上に引き上がることもあります。

我々は、最初に100円や200円の商品からトライを開始し、現在では数千円の化粧品や日用品なども売れ始めています。その結果、1回の購入あたりの粗利額は上がっているものの、粗利率を引き上げるかどうかについては、今後さらに議論を深めていかなければならず、確定的なことはまだお伝えできません。

なぜなら、粗利率を上げるということは、マーケットを取る際、新たな誰かにチャンスが生まれることだと考えているためです。現状、我々は販促業界の0.01パーセントも獲得できていません。この業界を圧倒的に取った後でもできることであれば、それは後でやるべきだろうと考えているため、今はまだその時期ではないと認識しています。来期以降もトップラインを伸ばす強い自信は持っている一方、粗利については、出せば出すほど誰かにチャンスを与えるきっかけにもなると思っています。

ここ数年、我々はプライシングについてセンシティブに社内で議論してきました。圧倒的に独占できただろうと判断した段階で引き上げを検討するものの、現段階ではそこまで積極的に価格を上げるべきタイミングではないと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

299A

|

1,075.0

(15:23)

|

+32.0

(+3.06%)

|

関連銘柄の最新ニュース

-

03/09 10:00

-

02/27 11:30

-

02/20 17:30

-

02/16 13:16

-

02/16 12:00

新着ニュース

新着ニュース一覧-

今日 15:43

-