【QAあり】カウリス、3Q累計で2桁の増収増益 アップセルは計画を上回るも、クロスセル・新規未達により業績予想売上高を10.1%下方修正

CONTENTS

島津敦好氏(以下、島津):株式会社カウリス代表取締役の島津です。みなさま、本日はお集まりいただき、ありがとうございます。

本日のアジェンダはスライドのとおりとなっています。

会社概要|事業内容と企業理念

事業内容と企業理念です。当社はマネー・ローンダリング対策とサイバーセキュリティー対策事業を、法人向け、特に金融機関向けにご提供しています。

当社は「情報インフラを共創し、世界をより良くする」をミッションに、お客さま同士で不正利用者の情報を共有することで、資金洗浄を見つけるサービスを展開しています。

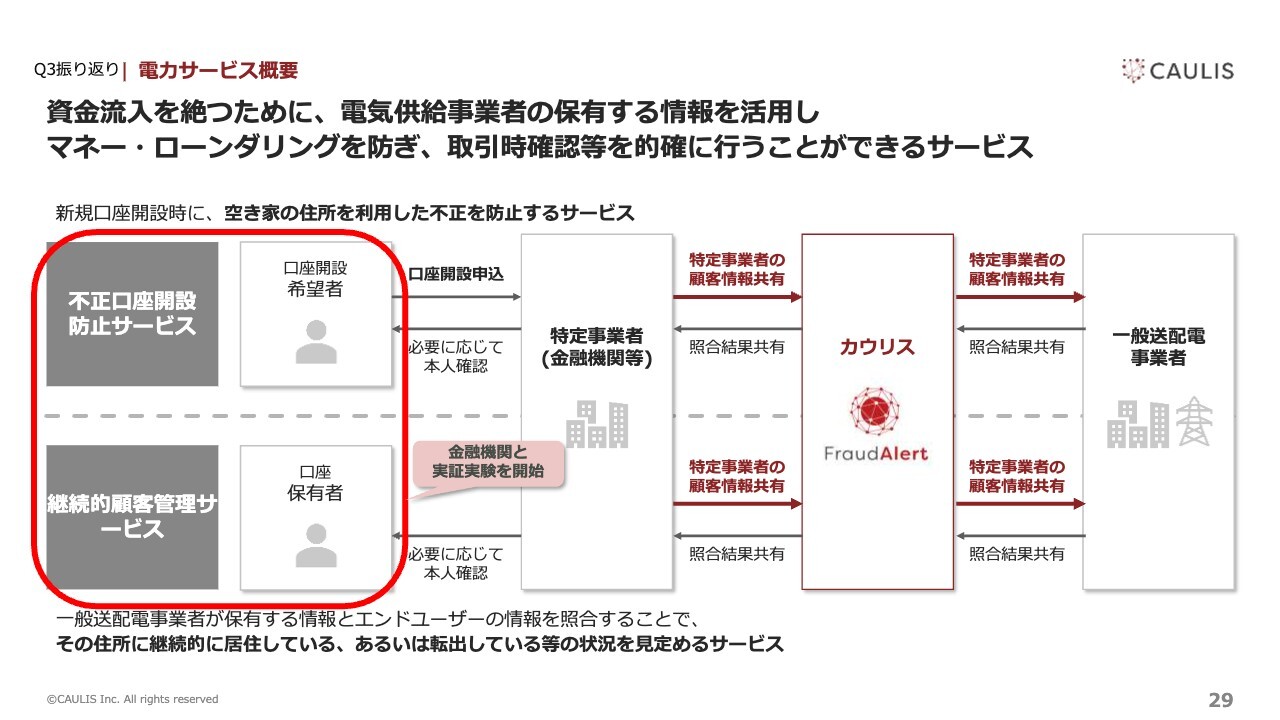

また、ライフラインである電力会社と協業して官民連携を通じた法改正を実施し、電力会社の保有する個人情報を不正利用者の口座開設や顧客情報の更新に利用しています。

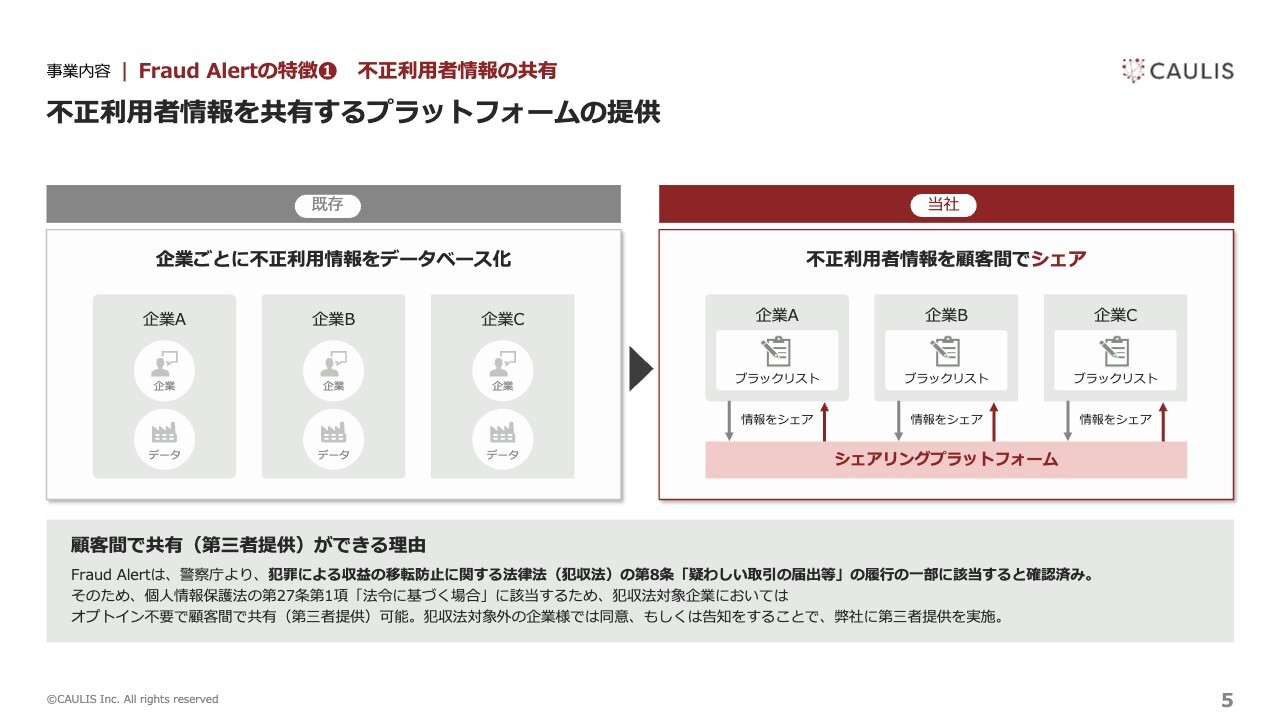

事業内容|Fraud Alertの特徴① 不正利用者情報の共有

当社ができる前と後で何が変わったかというと、多くの銀行は自社において犯行グループのデータを持っていますが、この情報のシェアが可能となりました。

顧客間でこの情報を相互に開示し合うことで、1社1社の不正検知レベルの向上や早期発見につながります。

法的論点の整理で、個人情報保護法第27条第1項「法令に基づく場合」に該当する時は、犯収法対象企業はエンドユーザーの同意なく第三者提供を実施してよいことを確認しています。

当社のモニタリングサービスは警察庁より、「犯罪による収益の移転防止に関する法律(犯収法)」の第8条「疑わしい取引の届出等」に当たるとの見解を得ており、「法令に基づく場合」に該当します。

Q3業績|財務ハイライト

上田七生美氏:第3四半期の業績結果のサマリーをご報告します。財務ハイライトはスライドのとおりです。ARR成長率は、直近3年間のCAGRが39.6パーセントと、高い成長率を維持しています。

特徴は3つあります。ストック型収益の割合は95パーセントを超えており、営業利益率は33.6パーセントとなりました。金融サービスの業界に特化した業界特化型SaaSであることから、ARPUが225万円と高いことも特徴です。SaaS企業としては、非常に健全な財務体質となっています。

Q3業績|KPI・取組ハイライト

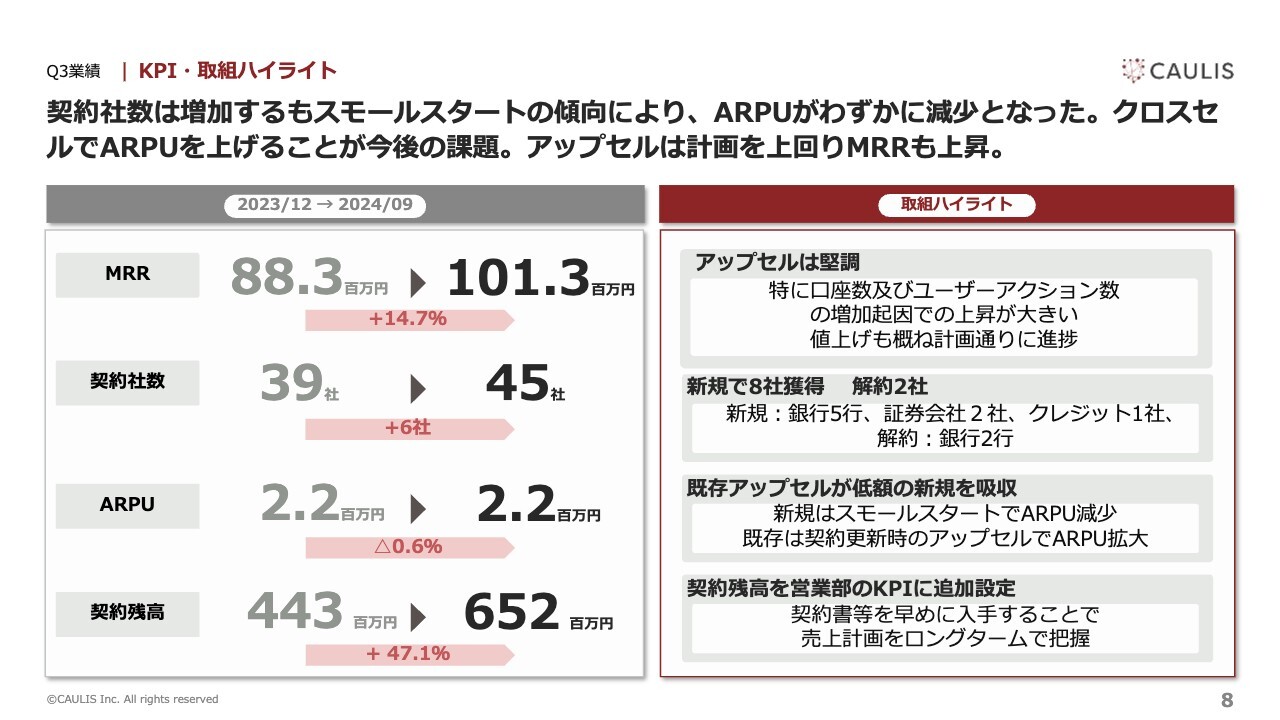

KPI・取り組みのハイライトです。スライド左側にあるとおり、第2四半期より4つをKPIとして設定しています。売上拡大のためのKPIとして、MRR、契約社数、ARPU、そして第2四半期より契約残高を加えています。

各KPIについてご説明します。まずMRRです。SaaSモデルは、解約がなければ毎月継続して得られる売上であることから、来期も引き続き売上を見込めるため、MRRを重視しています。第3四半期は月額1億円を超え、前期末から14.7パーセント成長し、1億130万円となりました。

契約社数は45社となっています。新規契約はスモールスタートとなるケースが多く、ARPUはマイナス0.6パーセントと、わずかながら下落しました。今後のARPUの上昇には、既存契約のクロスセル拡大のためのリードタイムを短くしていくことが課題だと考えています。

Q3業績|KPI・取組ハイライト MRR

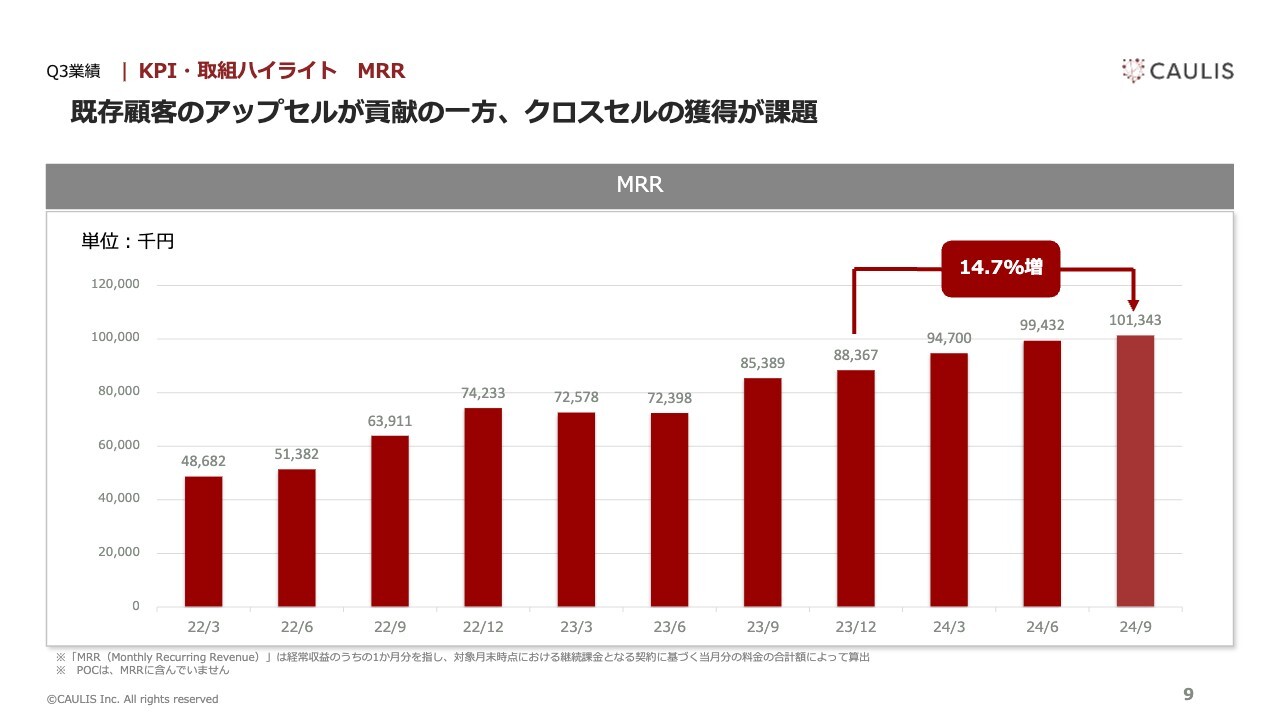

MRRの推移についてご説明します。MRRは1億130万円と、前年同期比で14.7パーセント増加しました。

一般的な季節性には該当しないとは思いますが、当社の場合、顧客の金融機関は3月決算が多い関係で、4月の更新が多くなっています。その時に年間の契約金額を算出し、これを契約期間で按分して売上計上するため、契約更新が集中した第2四半期、スライドのグラフでは2024年6月のMRRが高くなっています。

グラフ上では2024年9月と記した第3四半期は、契約更新が少なかったことと、契約金額が比較的小さい企業の更新であったため、第2四半期からの伸びは190万円となりました。

併せて、新規顧客の獲得とクロスセルが計画に対して未達であったことも影響しています。30パーセントを超える成長を継続するには、リードタイムを短くしていくための対策を講じる必要があると考えています。

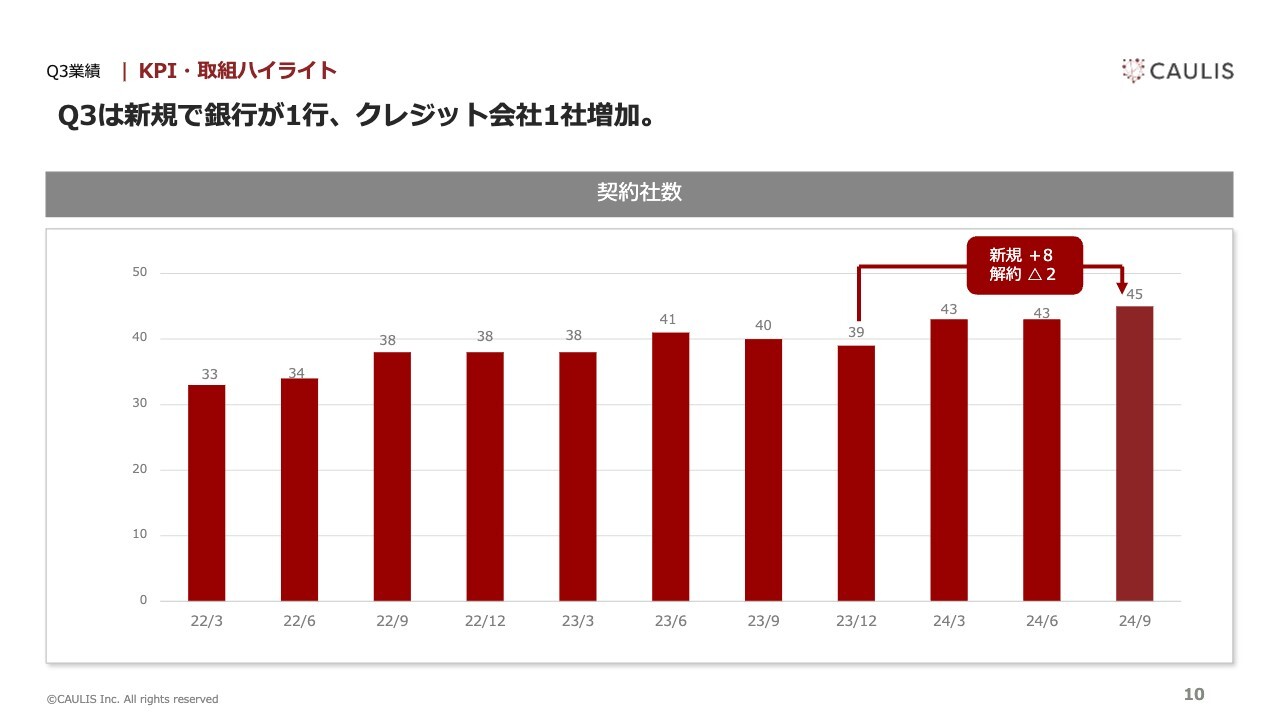

Q3業績|KPI・取組ハイライト

契約社数についてご説明します。前期末から6社の純増となりました。第3四半期は解約がなく、銀行1行、クレジット会社1社の計2社の新規契約がありました。2026年には61行の銀行にお客さまになっていただくことを目標としているため、取引モニタリングの必要性を理解していただくように、活動を具体化していく必要があると考えています。

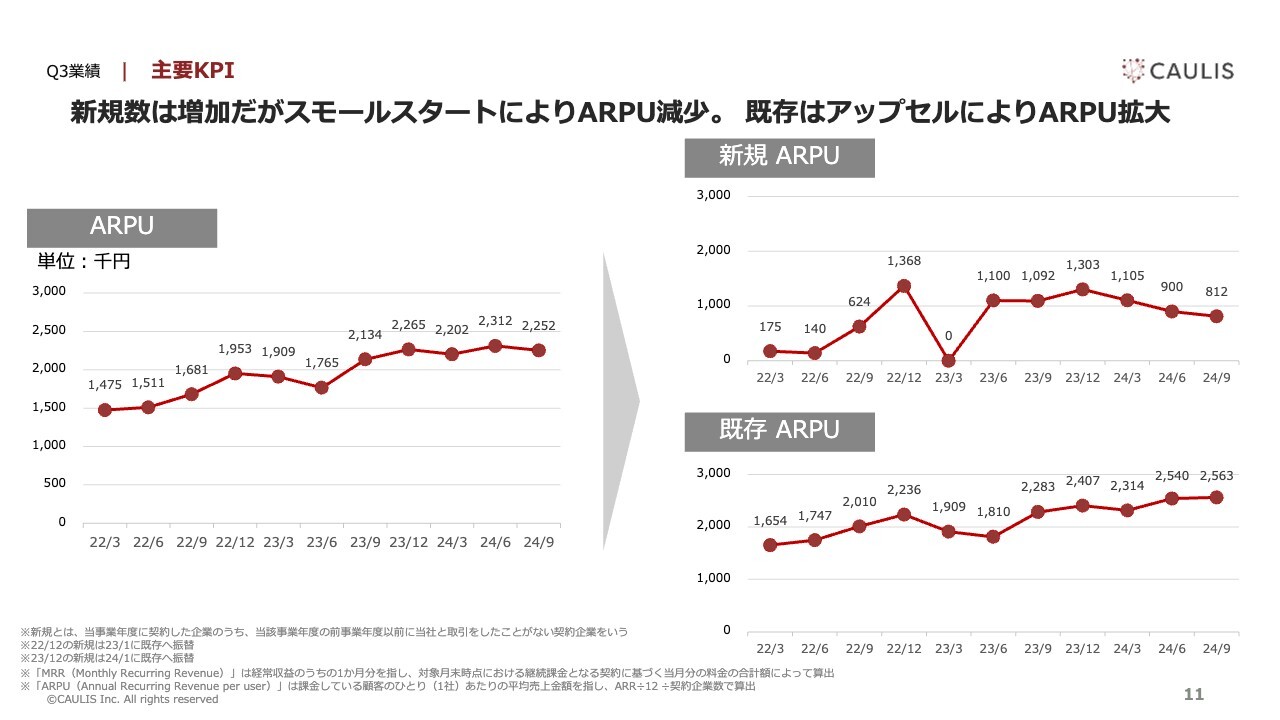

Q3業績|主要KPI

ARPUについてご説明します。売上高を増やすためには、契約社数の増加と契約企業の単価、つまりARPUを上げる必要があると考えています。

ARPUを分解してご説明すると、口座数とユーザーアクション数、モニタリング対象範囲の3つとなります。その中のユーザーアクション数は、具体的にはログイン数や口座開設数、送金回数になります。モニタリング対象範囲は、チャネルを中心とした当社のサービス設置範囲のことです。

次に、コンサルティング料があります。これは「Fraud Alert」を使いこなすための標準サポートや他社事例の紹介、ルール改善のコンサルティングサービスの対価として、顧客の契約に基づき毎月定額で売上が計上されるもので、平均50万円からご利用いただいています。

既存契約の更新については、近年はインターネットバンキング、アプリへの移行もあり、ユーザーアクション数と口座数が増加傾向にあります。したがって、第3四半期の更新時のアップセルは計画を上回る結果となりました。

一方で、新規契約については、スモールスタートのケースが多く、全体のARPUを下げる傾向にあります。今後、ARPUを上昇させるためには、クロスセルの拡大が必要であり、それを達成するため、当社としては、金融機関が当社のサービスを採用しやすいように論拠を積み上げて、営業と啓蒙活動に取り組んでいきます。

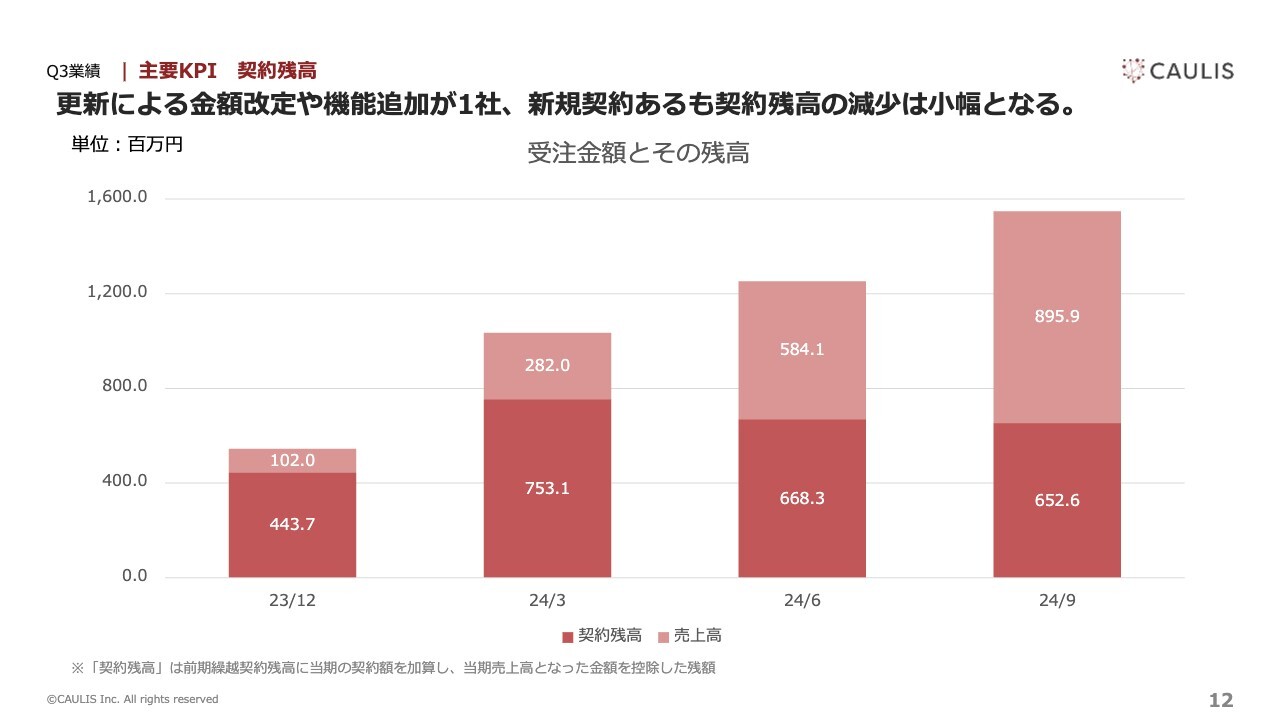

Q3業績|主要KPI 契約残高

契約残高の開示についてご報告します。契約残高は、前期繰越契約残高に当期の契約額を加算し、スライドのグラフでは、当期売上高として計上した金額をピンク、売上高を控除した後の残高を赤色で表示しています。

基本的には契約期間が1年間となっているため、前期残高の約3割が次期の売上となります。先ほど契約社数でご説明したように、第3四半期は新規契約の2社が受注額に加算され、売上高を控除した残高が契約残高に加算されているものの、スモールスタートである影響で、第2四半期の赤色の契約残高6億6,830万円と比較すると、6億5,260万円と小幅ながら減少となりました。

当社の受注金額は赤色とピンクのグラフの合計になりますが、受注額は右肩上がりで上昇しています。

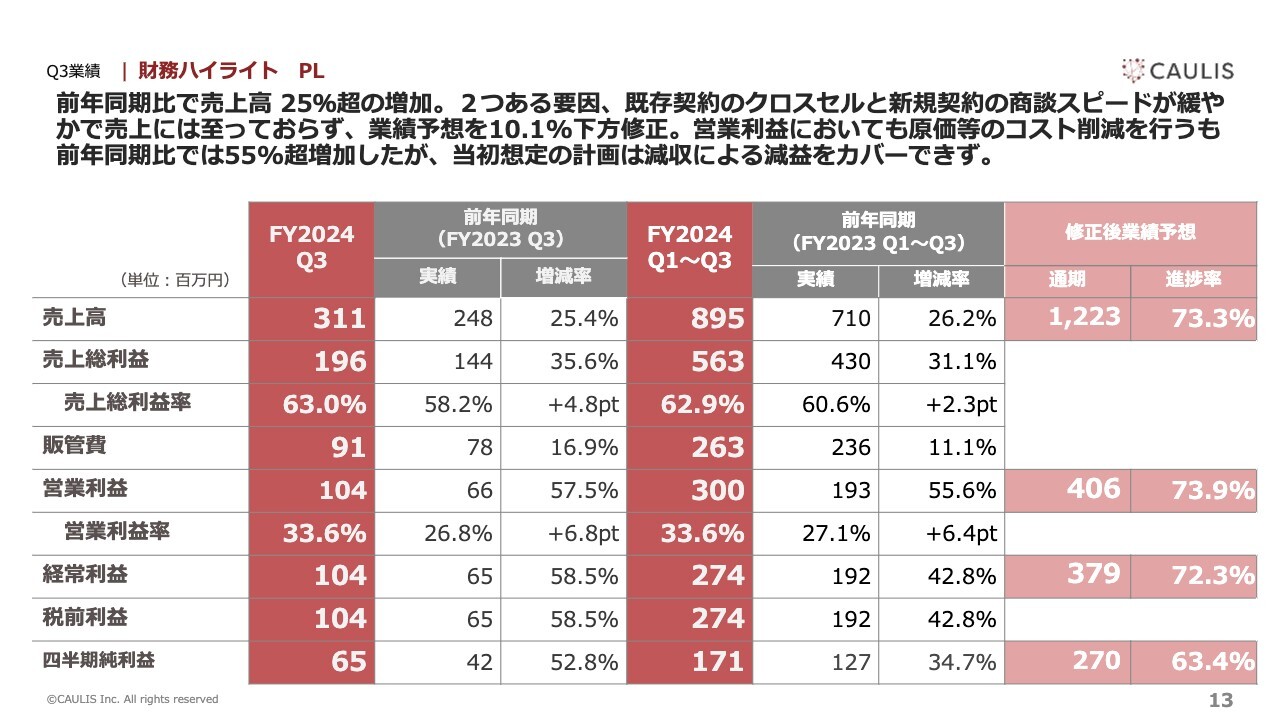

Q3業績|財務ハイライト PL

財務ハイライトです。第3四半期のPLについてご説明します。売上高は前年同期比で25パーセント超の成長となりましたが、昨日、通期の業績予想の修正を発表したとおり、10.1パーセントに下方修正しました。

スライド一番右側は修正後の業績予想の数字となります。売上高は累計12億2,300万円、営業利益は4億600万円、当期純利益は2億7,000万円と、それぞれ下方修正しています。当初予想と修正後予想の乖離の詳細は後ほどご説明します。

当期までの累計は、スライド中央の赤い部分の2024年度第1四半期から第3四半期となります。売上高は8億9,500万円、前年同期比26.2パーセント増、売上総利益は5億6,300万円、前年同期比31.1パーセント増、営業利益は3億円、前年同期比55.6パーセント増、経常利益は2億7,400万円、前年同期比42.8パーセント増、当期純利益は1億7,100万円、前年同期比34.7パーセント増となっています。

販管費については、上場に伴い資本金が1億円以上となったため、外形標準課税が適用されて租税公課が増えています。

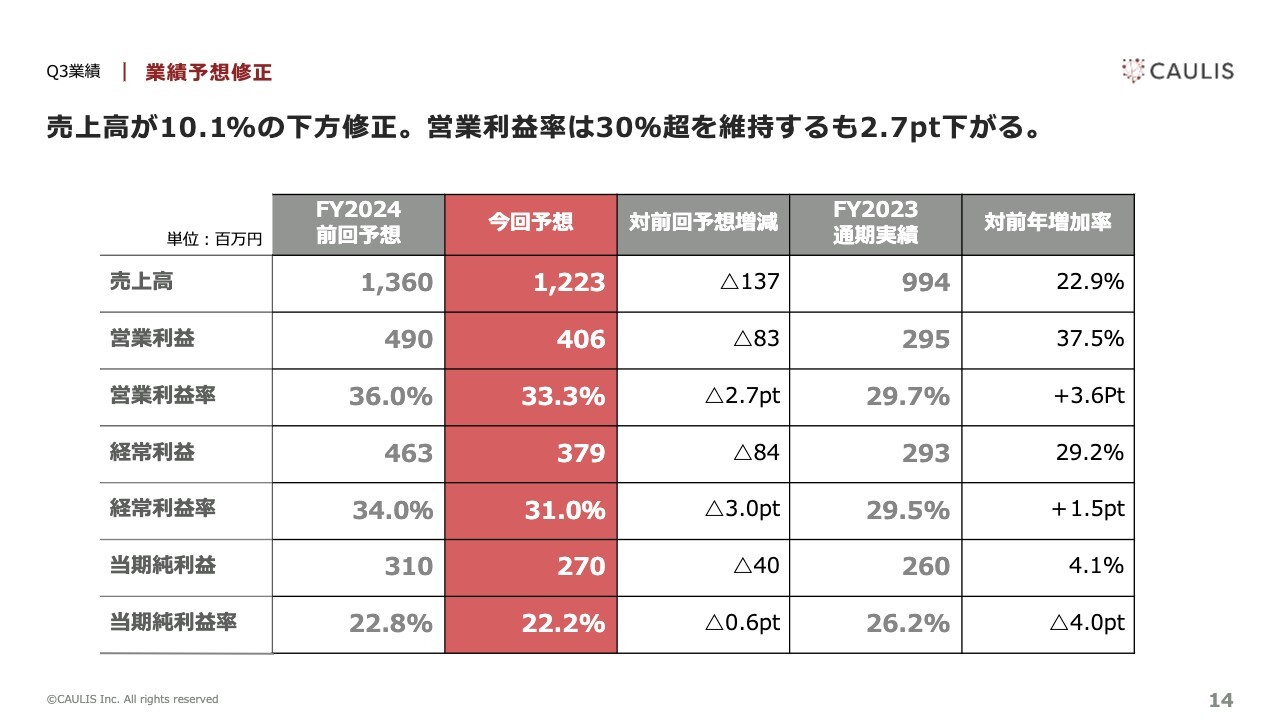

Q3業績|業績予想修正

業績予想の修正についてご説明します。スライド一番左側が3月28日に公表した前回予想、その隣が昨日開示した予想となります。

売上高を13億6,000万円から12億2,300万円と、当初の予想より10.1パーセントの下方修正をしました。利益面では、主力サービスの「Fraud Alert」は大きな投資を必要としないサービスであるため、売上が減少した分、そのまま利益の減少として影響しています。

営業利益率は、修正後も30パーセント以上を維持しています。

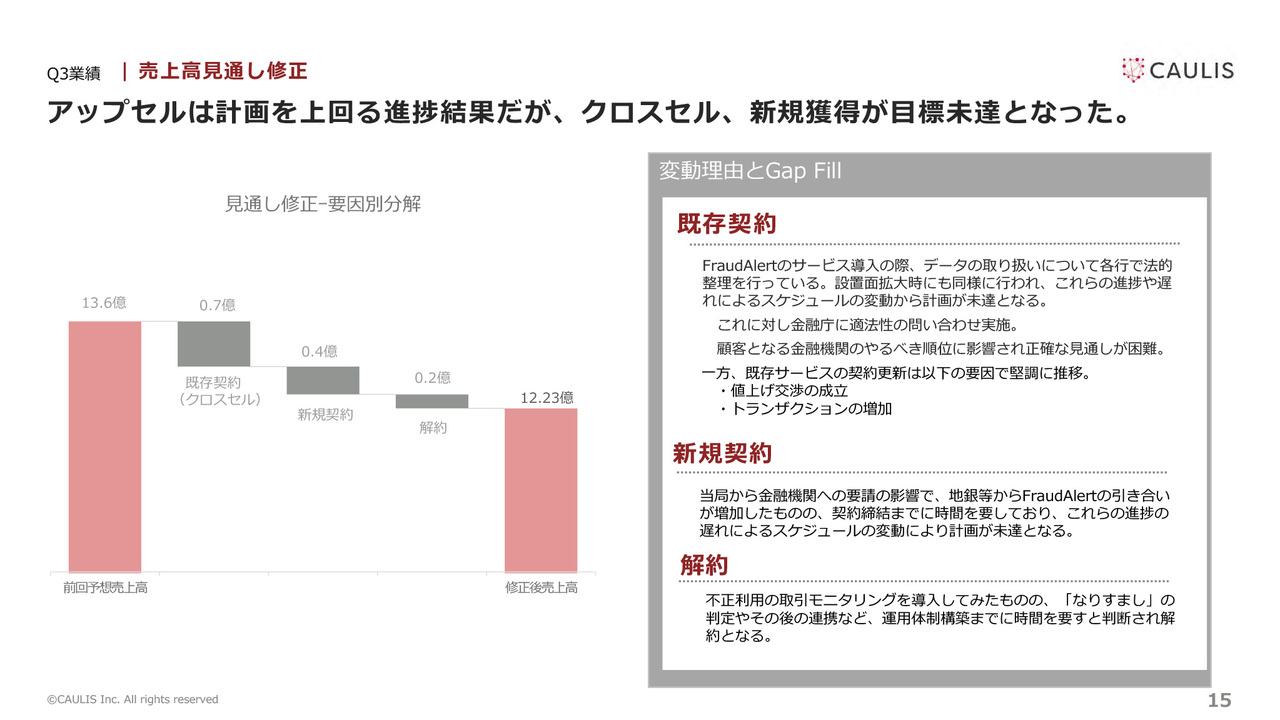

Q3業績|売上高見通し修正

修正要因である売上についてご説明します。スライドは、売上高に関する修正要因の内訳となります。アップセルでは計画どおりの進捗結果ですが、クロスセル、新規顧客の契約獲得が計画を下回り、予想売上高は12億2,300万円の修正となりました。

スライドのグレーのグラフで示した既存契約については、銀行内での法的論点整理が想定より時間を要し、契約や売上に結びつくまでに至らなかったことが要因となっています。大型案件として見込んでいたため、当期へのインパクトが約7,000万円と大きくなってしまいました。

金融庁に適法性の問い合わせを実施していますが、回答に時間がかかっています。また、金融機関は、金融庁の指導などで優先順位が変更されることが多く、単年度で正確な売上見通しを立てるのが困難となっています。今後は金融機関の商慣習に対する当社の理解が進むよう、採用等で強化していきたいと考えています。

新規契約は、導入を予想していた地銀の動向が遅れている状況です。8月23日に金融庁より、「法人口座を含む預貯金口座の不正利用等防止に向けた対策の一層の強化について」という要請が公表された影響で、「Fraud Alert」の引き合いは非常に増えています。

商談に参加されるメンバーにも変化が見られており、役員クラスの方の同席が増えました。取引モニタリングの経験がなかったり、金融庁が何を求めているのか、正確に理解していただく必要があるため、契約に至るまでにはもう少し時間がかかると考えています。

解約については、導入後に運用を開始する体制構築に時間を要していることが理由となっています。

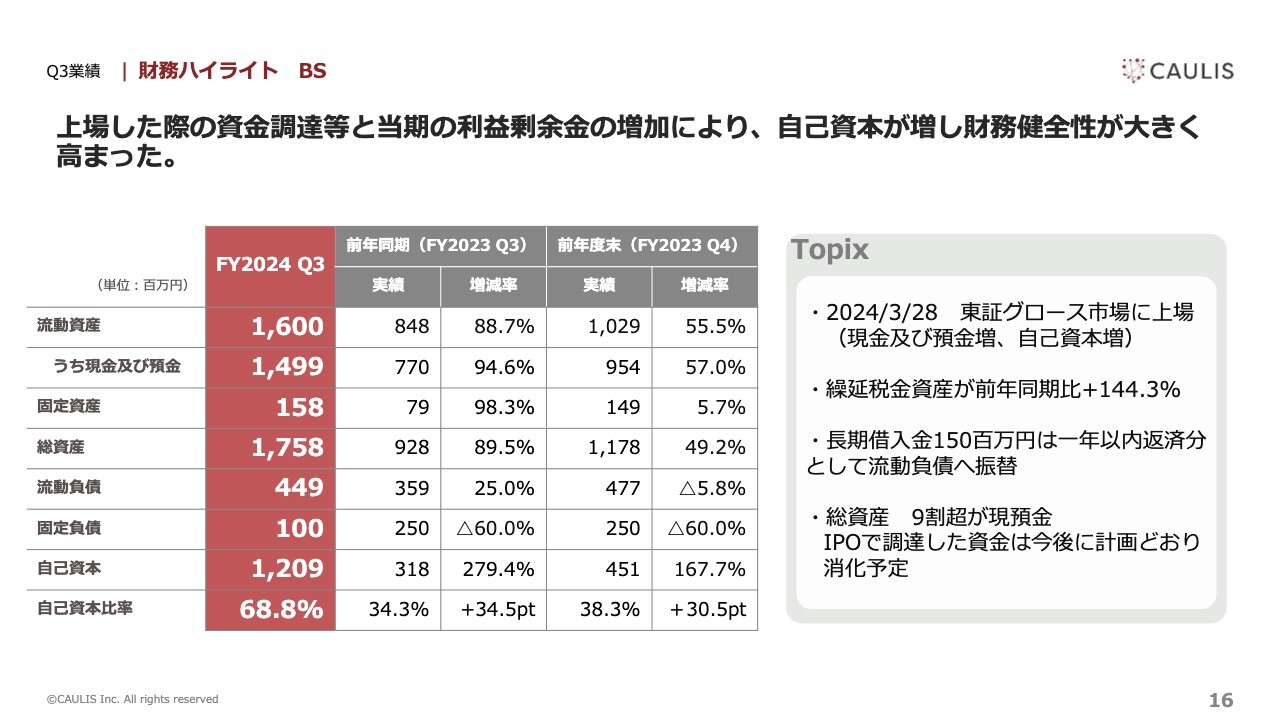

Q3業績|財務ハイライト BS

第3四半期のB/Sの状況についてご説明します。上場した際の資金調達と利益剰余金の増加により、自己資本が増加しています。総資産の9割超が現預金となっており、第3四半期は繰延税金資産が前年同期比で144.3パーセント増加しました。

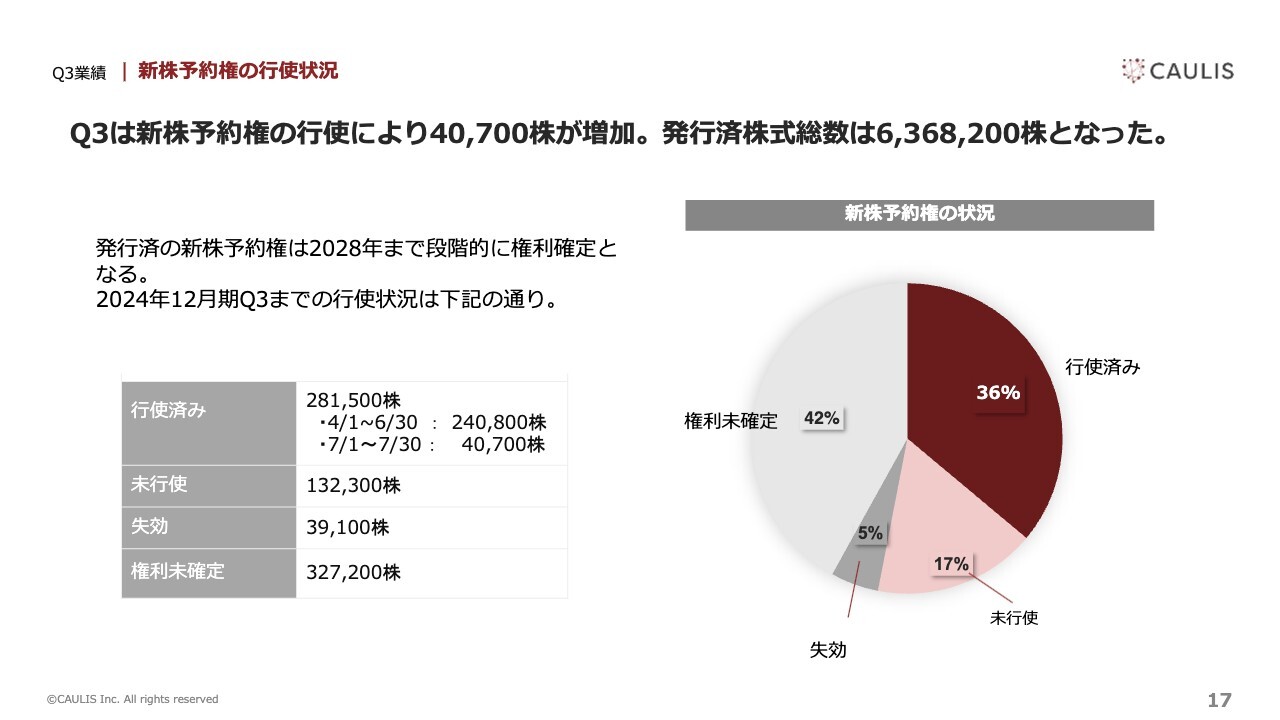

Q3業績|新株予約権の行使状況

新株予約権の行使状況についてご説明します。当社では役員や従業員などに新株予約権を付与しています。契約においてべスティング条項があり、2028年まで段階的に権利確定していくものとなります。

第3四半期では、権利行使により4万700株が増加し、発行済株式数総数は636万8,200株となりました。半期報告書で開示したものと合わせると、2024年12月期第3四半期の権利行使による累計での発行株数は28万1,500株ほど確定しています。その他、未行使であるものが13万2,300株、退職などの理由で失効しているものが3万9,100株、権利未確定のものが32万7,200株となっています。

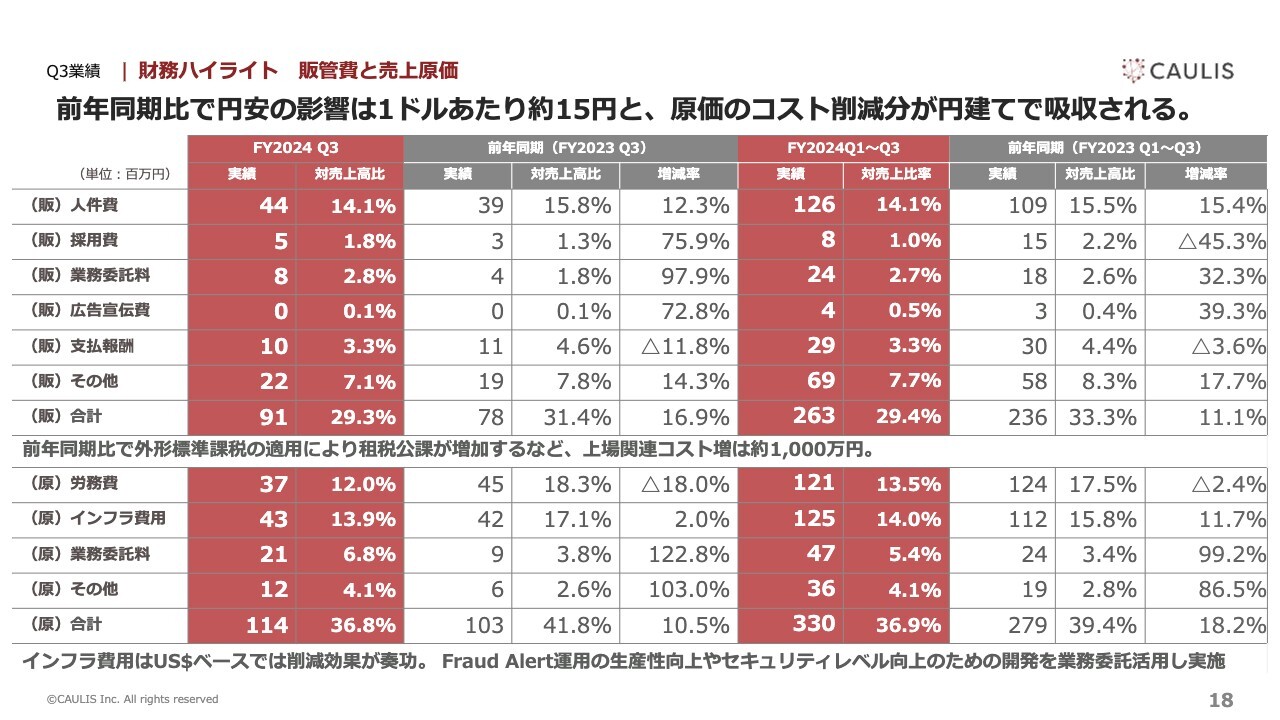

Q3業績|財務ハイライト 販管費と売上原価

販管費と売上原価についてご説明します。販管費と売上原価の主要科目についてです。

スライド左側の赤い項目が2024年四半期の3ヶ月間、中央の赤い項目が2024年第1四半期から第3四半期の累計、左側のグレーの項目が2023年第3四半期の3ヶ月間、右側のグレーの項目が2023年第1四半期から第3四半期の累計となります。スライドの左半分の項目が会計期間の3ヶ月、右半分の項目が累計期間の9ヶ月を示しています。

販管費は前年と大きく変わらず、人件費が累計で約1,700万円増加、第3四半期には人員の採用費も前年比で約200万円増加、また、外形標準課税の影響で、租税公課などの上場関連費が前年同期比で1,000万円増加しています。

売上原価は、インフラ費用をドルベースで削減できているものの、円安の影響を受け、結果として累計で1,300万円ほど増加しています。

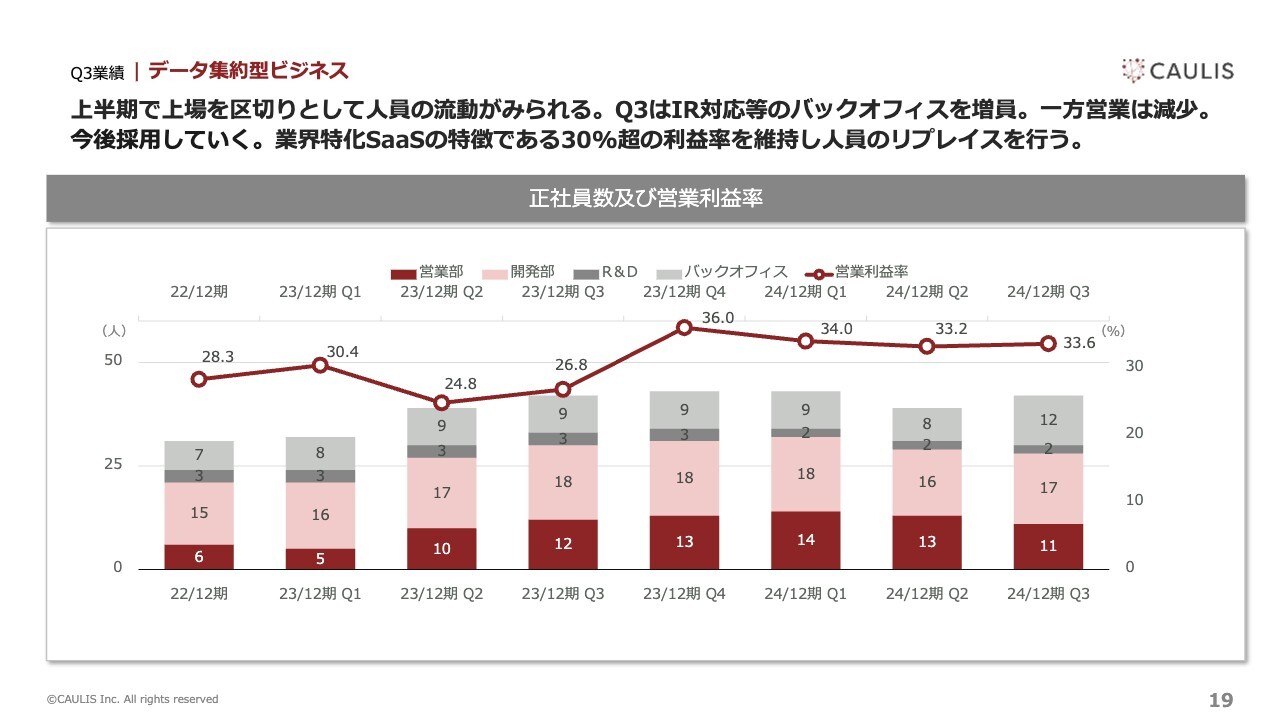

Q3業績|データ集約型ビジネス

従業員数と営業利益率についてご説明します。第3四半期は社員が39名から42名となり、3名増加しました。上半期で上場を1つの区切りとして人員の流動が一部見られましたが、第3四半期でIR対応などのバックオフィスや開発部の人員を増員しており、各部でリプレイスも行っています。一方で営業人員が減少し、採用活動を進めている最中です。

課題であるクロスセルや新規契約獲得のため、組織の強化として即戦力となる人員の採用と育成を図っていきます。

全体的には、業種特化型SaaSである特徴から人員投資や広告宣伝費が限定的であるため、営業利益は33.6パーセントとなっており、30パーセントを超える高い利益率を維持しています。

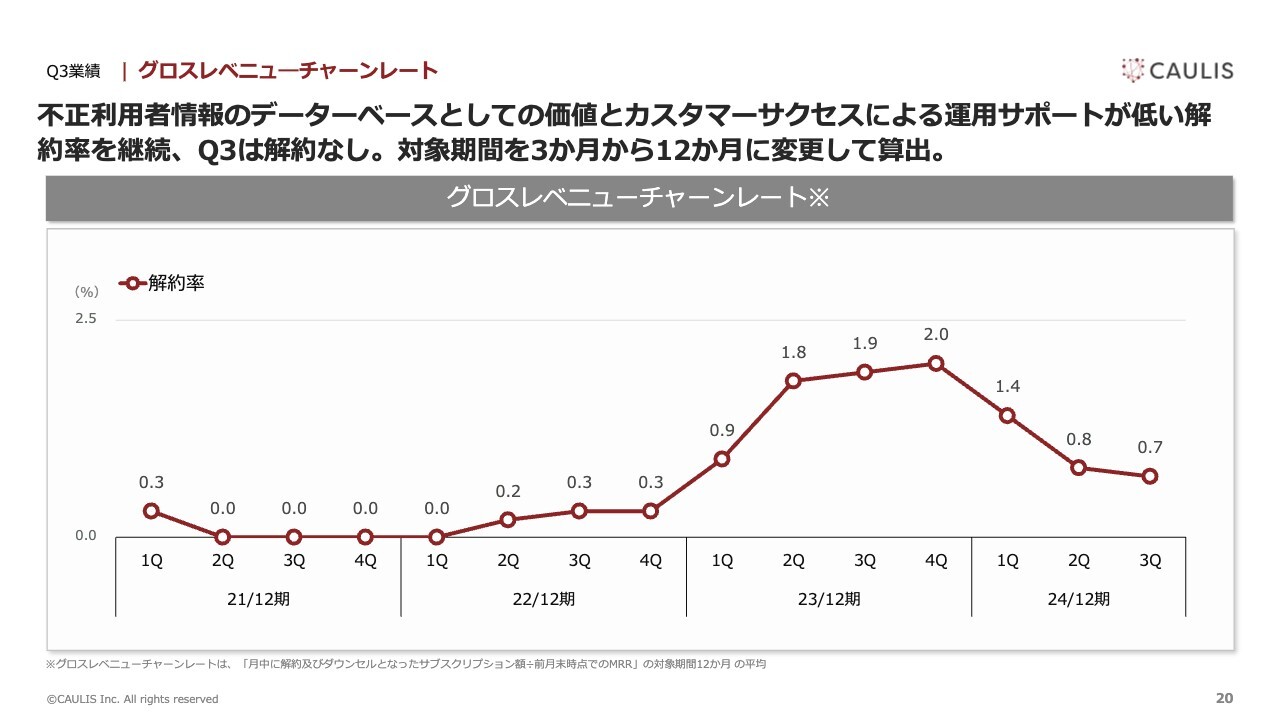

Q3業績|グロスレベニューチャーンレート

解約率についてご説明します。第3四半期は低い解約率を維持できています。当社の強みでもあるカスタマーサクセスによる運用サポートによって、低い解約率を継続しています。

Q3振り返り|売上高

島津:第3四半期の状況の振り返りをご説明します。売上高は8億9,500万円、営業利益は3億円ですが、売上高成長率が26.2パーセントと想定よりも低くなっています。その背景には、クロスセルの法的論点の整理があります。

各社、「Fraud Alert」の端末情報の連携は法的論点の整理が済んでいるのですが、顧客情報の銀行口座情報のシェアについては、「法的論点の整理を進めてくれないか」という顧客からの要望もあり、問い合わせしていますが、立てつけとなる法律が少し古くこの確認に時間を要している状況です。

一方で、電力サービスのローンチについては、今10社の電力会社にデータ連携をお願いしています。来年のどこかのタイミングで各社の足並みが揃ってくると思いますが、システム連携に時間がかかってしまったことは想定外でした。

アップセルに関しては、今、銀行の店舗に月1回行くユーザーは日本の人口の約20パーセントで、ほとんどの方がインターネットバンキングもしくはアプリバンキングに推移しているため、ユーザー数が増えるという点ではプラスに転じています。

また、原価であるインフラ費用のドルの為替影響で販売単価の値上げ交渉をしたという点でも、アップセルに関しては合格点が出たと思います。

ただし、クロスセルで想定していた設置面を増やすことについては、各社で法的論点整理、業務オペレーション構築などに時間がかかっています。クロスセル拡充が我々にとってチャレンジングなところだと思っています。

一方で新規については、6社が純増で、2社は残念ながら解約になりました。今後、チャーンの2社に対しても再度営業活動を行っていきます。

また、現在、チャーンのリカバリー対策を行っています。これは、コンプライアンス部門、システム部門、一線と言われるコールセンターチーム、当局対応する金融庁対応の経営企画、以上の4部門を横断して使っていただくタイプのプロダクトです。

今までインターネットバンキングのモニタリングをしていた会社とそうでない会社で構築体制にかなり差が出て、ゼロベースでオペレーションを構築する体制だと想定よりリードタイムが長くなってしまっていることが課題だと考えられます。

もともと当社サービスの「Fraud Alert」は、コンシューマー向けのインターネットバンキングのモニタリングでしたが、8月23日に金融庁から要請が出たとおり、法人口座の転売が今年の1つのトピックになっていますので、法人口座のモニタリングの商談がいくつか進んでいます。

来期は、個人に加えて法人のインターネットバンキングを増やすことを明確に打ち出している銀行が出始めていますので、法人のインターネットバンキングを獲得していきます。また、今回の要請では、地方銀行に加えて信金信組も対象になっていますので、信金信組の役員からも問い合わせが増えてきており、新規の数を増やしていくことを進めています。

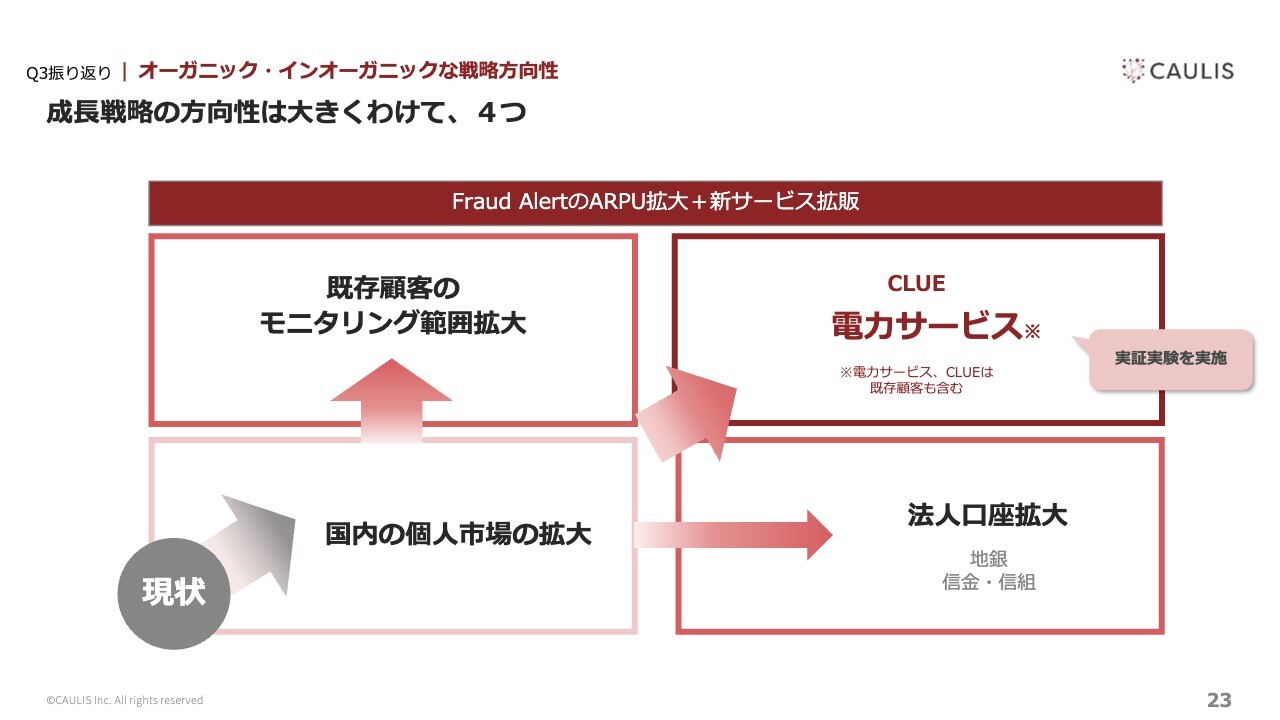

Q3振り返り|オーガニック・インオーガニックな戦略方向性

ARPUを上げるために、最初はインターネットバンキングのログインから始めるものの、口座の転売・レンタル、不正送金などが右肩上がりに増えているため、既存顧客のモニタリング範囲を広げていきます。

また、電力サービスなどの新サービスも加えることで、多様化している特殊詐欺に対してリーチできるようなサービスラインナップの拡充を行っていきます。このようなことが中長期の戦略です。

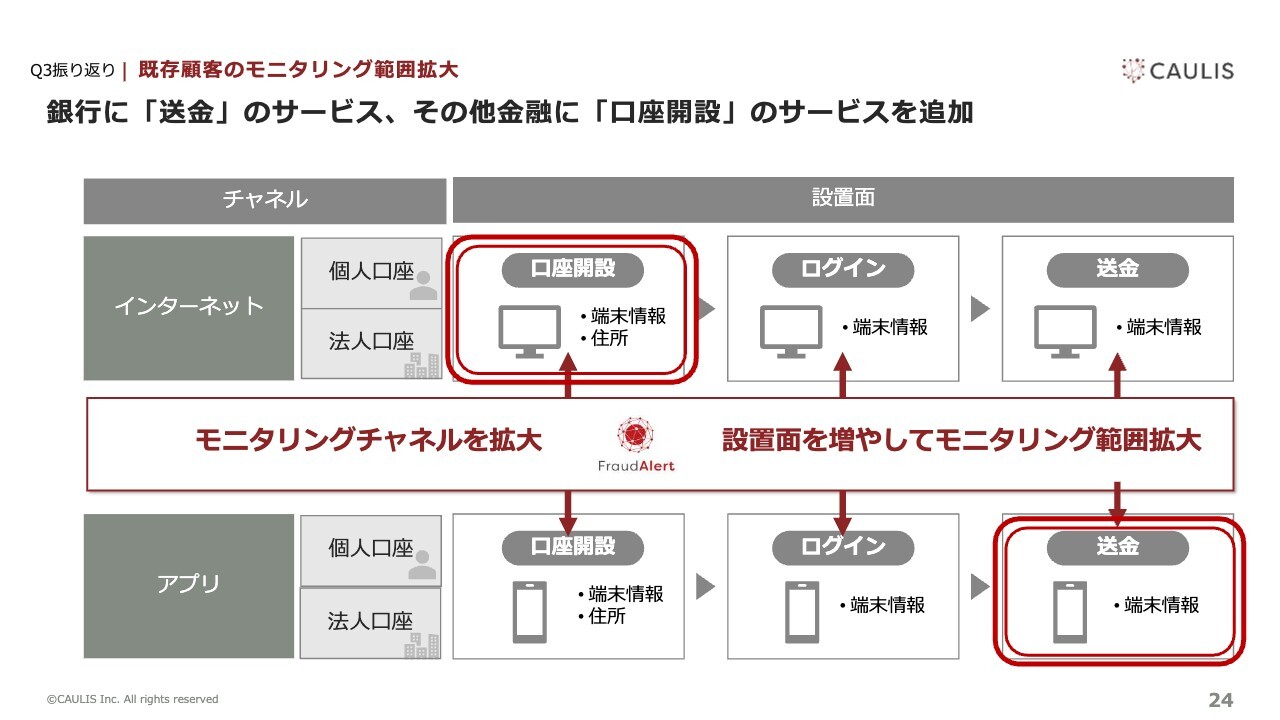

Q3振り返り|既存顧客のモニタリング範囲拡大

設置面については、かなり増えた会社も出てきています。ログインページだけでなく、口座開設ページを見ることや、インターネットだけではなくアプリを見ることもニーズとして非常に増えてきています。

当社では今、送金ページのニーズが非常に増えています。累計3つの会社に、送金する際にAPIを接続していただき、「このルールで送金したら送金を停止する」「ブラック口座と特定されたため、その口座に送金できなくする」といったプロダクトを使っていただいています。

今使っていただいている3社間では、黒(不正利用者)の銀行口座情報を不定期にシェアしています。モニタリングに関して、法的論点の整理が社内できちんとできている会社には黒(不正利用者)の銀行口座をシェアできるのですが、これから取り組む場合、個人情報保護委員会以外にも金融庁からの送金チャネルにおけるお墨付きをもらう(違法性がない)ことが当社ビジネスの非常に大事なポイントになっており、そこにチャレンジしています。

第3四半期はクロスセル案件が2事案出ており、1社が銀行、1社がクレジットカードです。設置面が2面になった、3面になったということが1件ずつありました。

Q3振り返り|Fraud Alertの地銀

今後、メガバンク、ネット系の銀行に加えて、ユーザー層が大きい地方銀行に対してアプローチを行っていきます。

8月23日の要請以降、インターナルセミナーや外部セミナーで、要請が生まれた背景をご説明しながら、モニタリングについて具体的にご案内しています。経営層が経営の課題としてモニタリングに取り組む会社もあれば、現場の方が情報収集中という会社もあり、大きく二極化している状況が1つの課題です。

一方で、犯罪のほとんどは非対面チャネルにおいて行われており、「非対面チャネルに取り組まないといけない」「要請も出ているからやらないといけない」といったところが出てきています。この一年で、犯行がリアルの店舗からネット化しているというのが業界内でも共通の認識となりました。

実際に、4,000の銀行口座を活用して700億円の資金洗浄を行った犯行グループも顕在化しました。そこを捕らえるためにも、非対面チャネルのモニタリングをしなければいけないというところが出てきています。

しかしながら、今までまったく取り組んでこなかった会社も一定数あります。2024年3月までに当局にFATFの第5次審査対応のプランが出されたのですが、今回の要請・犯行グループの不正を受けて、各社で優先順位の計画も変えていただいているため、この変数がリードタイムを長くしてしまっている要因の1つだと思っています。

金融庁、警察庁からの要請を受けて、「具体的に何をすればいいのか」という問い合わせが増えています。10月、11月は商談数も増えており、今は30数社、新規案件の商談を行っています。

我々としては、「Fraud Alert」が今回の要請に対応するための本丸のサービスだと考えています。また、虚偽の免許証を使って銀行口座を不正に作ったり、本人が銀行口座を作って第三者に転売したりする犯罪が顕在化しているため、これに対して端末以外で個人情報を活用する不正を抑止するために、送配電10社と連携していきます。

Q3振り返り|電力サービス

今、電力会社はデータベース連携の大規模なシステム改修を進めています。当社とのシステム連携が進んでいる会社については、連携することが決まったタイミングで順次お知らせしたいと思っています。

Q3振り返り|既存顧客のモニタリング範囲拡大

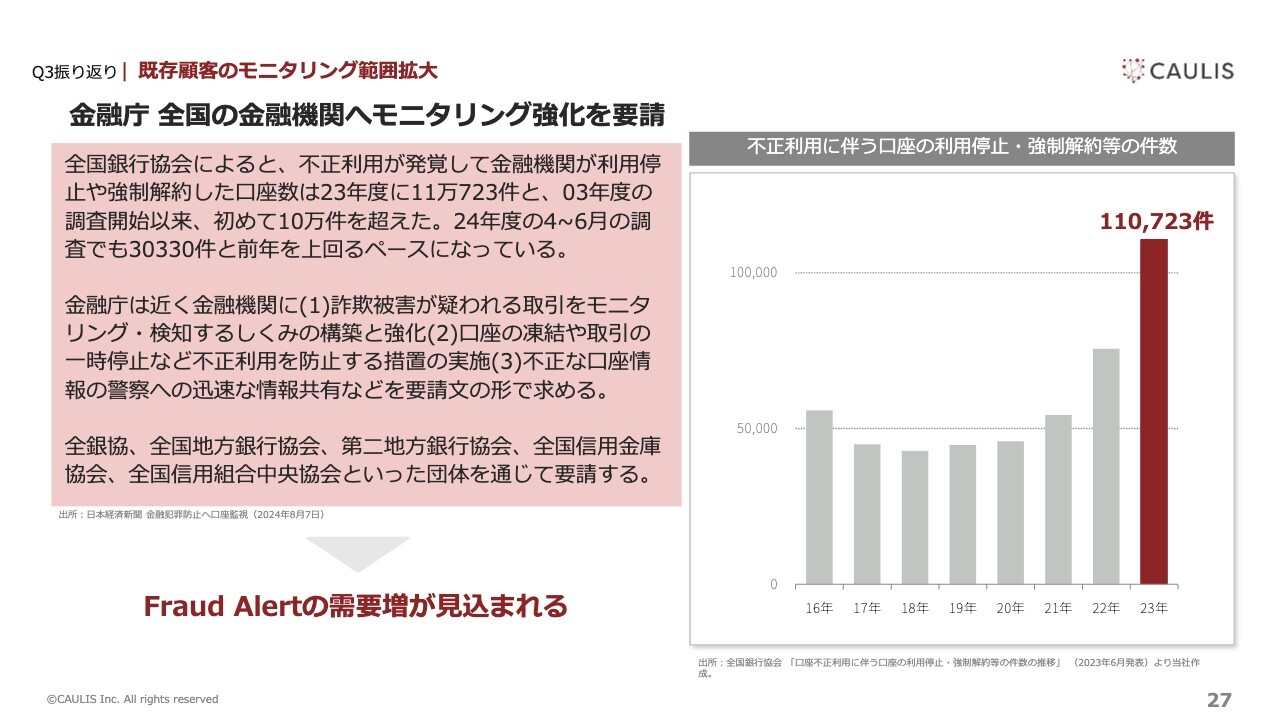

要請の背景として、金融機関の疑わしい取引の届出が、2022年、2023年で3割ぐらい増えています。実際に危ない銀行口座であることが確定して凍結された銀行口座数は、2023年に11万件超となり、初めて10万件を超えました。2024年も増加傾向にあります。

まだモニタリングをきちんと行えていない一部の銀行は、そもそも疑わしい取引を検知できていない状態です。「非対面チャネルのモニタリングをしっかり行ってください」というのが金融庁、警察庁からの要請ですが、右肩上がりに増え続けています。そのような中で、地方銀行、信用金庫、信用組合のそれぞれに対するアプローチを拡充しています。

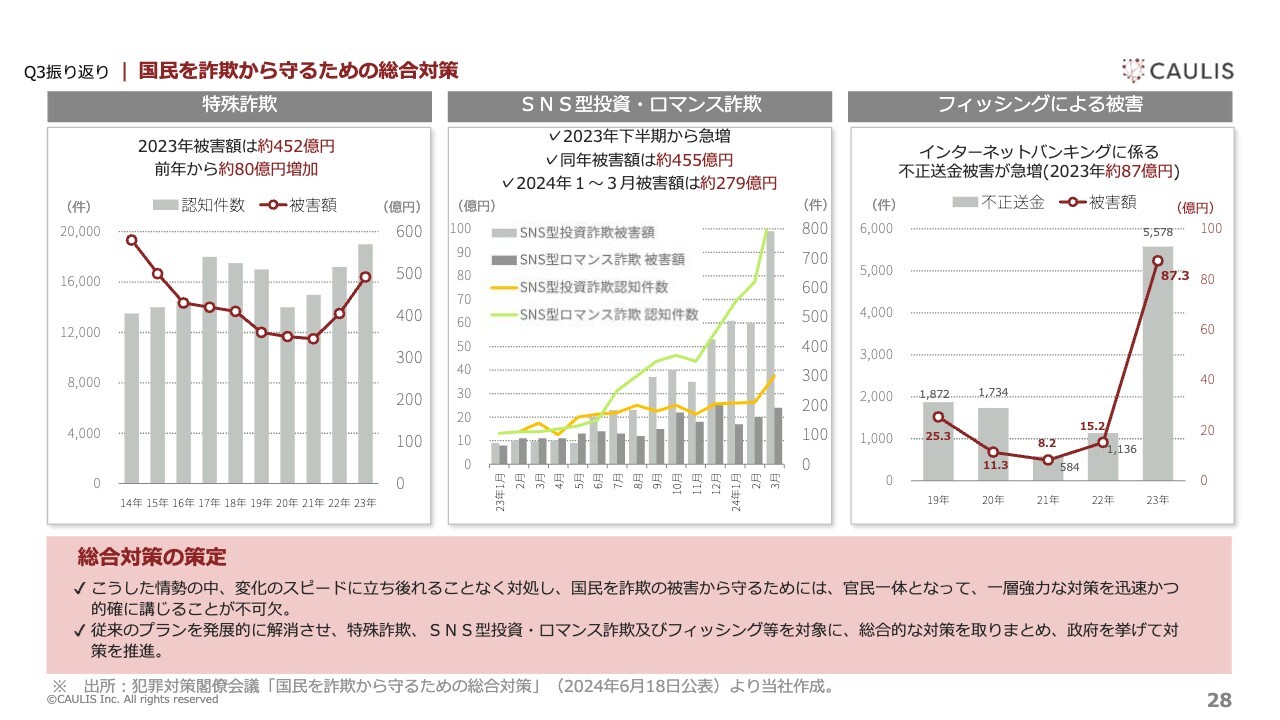

Q3振り返り|国民を詐欺から守るための総合対策

スライドは、5月中旬に首相官邸が公表したデータです。去年の特殊詐欺、SNS型投資・ロマンス詐欺、フィッシングなどによる被害は1,630億円でしたが、警察庁から話を聞くと、今年も去年と同水準か、増加傾向にあります。

不正な口座が市場に流通していることに対し、今年は「口座開設者が使っている口座なのか、日本国家として見ていかなければいけない」と明確に打ちだされたターニングポイントです。来年以降は法的論点の整理を早々に解決しながら、不正防止の啓蒙活動を徐々に進めていくことでマーケットが拡大していくと考えています。

Q3振り返り|電力サービス需要

初めての方向けに、電力サービスについてご説明します。日本国内でAPIを接続して本人確認できるツールとしてマイナンバーカードがありますが、普及率は80パーセント前半であり、金融機関でマイナンバーカードをかざして本人確認する時は本人同意がないと使えません。また、去年の出来事として、マイナンバーカードを持ち歩きたくない、使いたくないという国民が一定数いるということがありました。

そのような状況を鑑みて、すべての世帯と取引がある電力会社の個人情報を活用し、口座開設時に「空き家や他人名義の住所で口座開設していないか」を検知するサービスです。

今、リスクの高い口座のトランザクションがあった時には、金融機関が口座開設者にはがきを送ることで本人確認していますが、送付費用は年間数百億円かかっています。はがき代は今年9月に3割値上げしているため、顧客管理コストが飛躍的に上がる源泉になっています。

口座開設者が住んでいないことがわかれば、はがきを送る必要はなくなります。顧客管理コストの低減につながるこのサービスを、主要な電力会社と立ち上げていきたいと思っています。

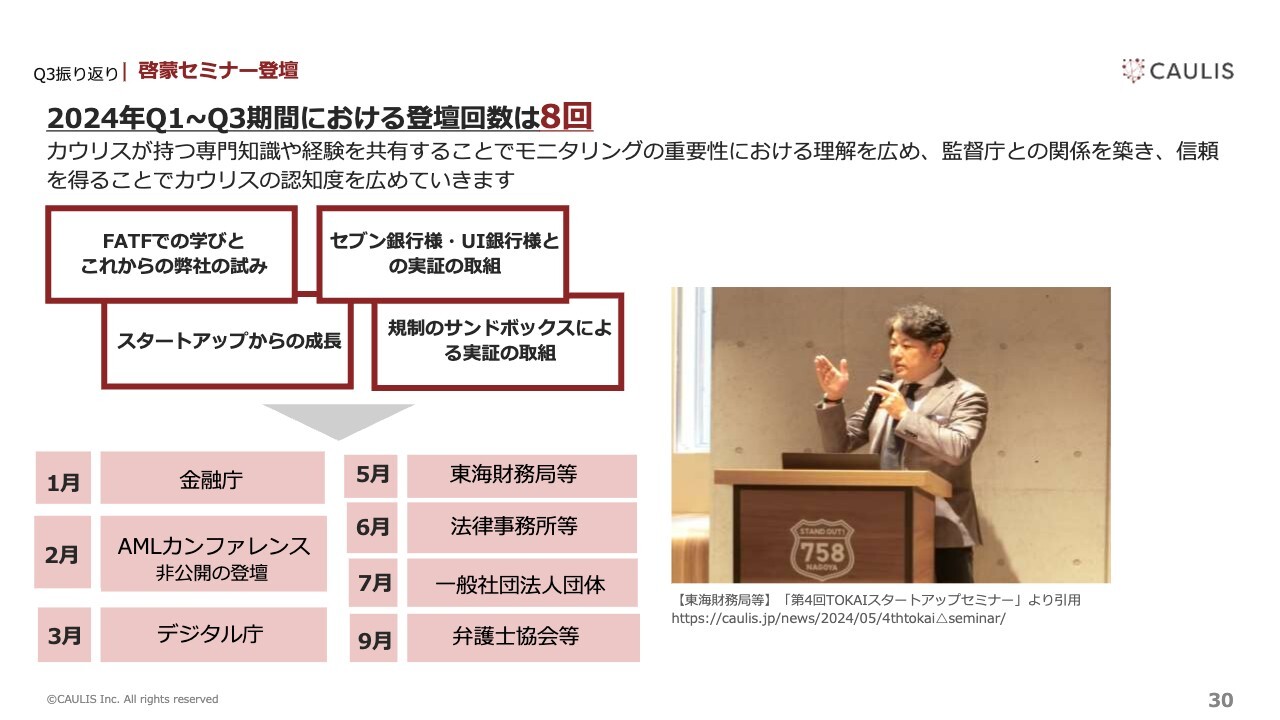

Q3振り返り|啓蒙セミナー登壇

先ほど啓蒙という言葉を何度か使いましたが、非対面チャネルをモニタリングし、不正な動きをとらえることの重要性に関して、月1回ぐらい講演を行っています。

10月も、警察の方々にお話ししたり、社内セミナーを行ったり、日本金融通信社やグッドウェイ主催の対外的なセミナーに登壇したりしました。年々セミナー参加者が増えており、特にグッドウェイのマネー・ローンダリング対策セミナーでは、27万人いる銀行従業員のうち700人以上の方に私の講演を聞いていただきました。

マネー・ローンダリング対策は年々、コンプライアンス部門だけのものではなくなり、非対面で不正があった時に対応するIT部門や、当局から要請が出た時に対応する経営企画、実際に本人確認を行うコールセンターの方々、役職が上の方々など、いろいろな方がタッチしなければならないものになっています。金融庁、警察庁からの要請やガイドラインを解像度高く理解した上で業務に落とさなければいけないため、セミナー参加率は非常に上がっています。

マネー・ローンダリング対策市場は日本国内においては創成期ですので、このタイミングで官民連携し、適切な情報提供に取り組むことが非常に大事だと思います。

また、オンラインで情報提供すると、犯罪グループに対しても「銀行はこのように対策をしているんだ」と情報を明かすことになってしまうため、クローズドな場で情報提供していくことが重要になります。

啓蒙活動に時間をかけて、当局と連携しながらマーケットを作っていくことが非常に重要です。逆に、マネー・ローンダリング対策、資金洗浄対策市場は短期で爆発的に成長するというわけではないのですが、中長期で拡大していくことは明確です。国際的にも英国、米国などで市場は増えており、GDP世界4位の日本においてはさらなる拡大が見込めると思っています。

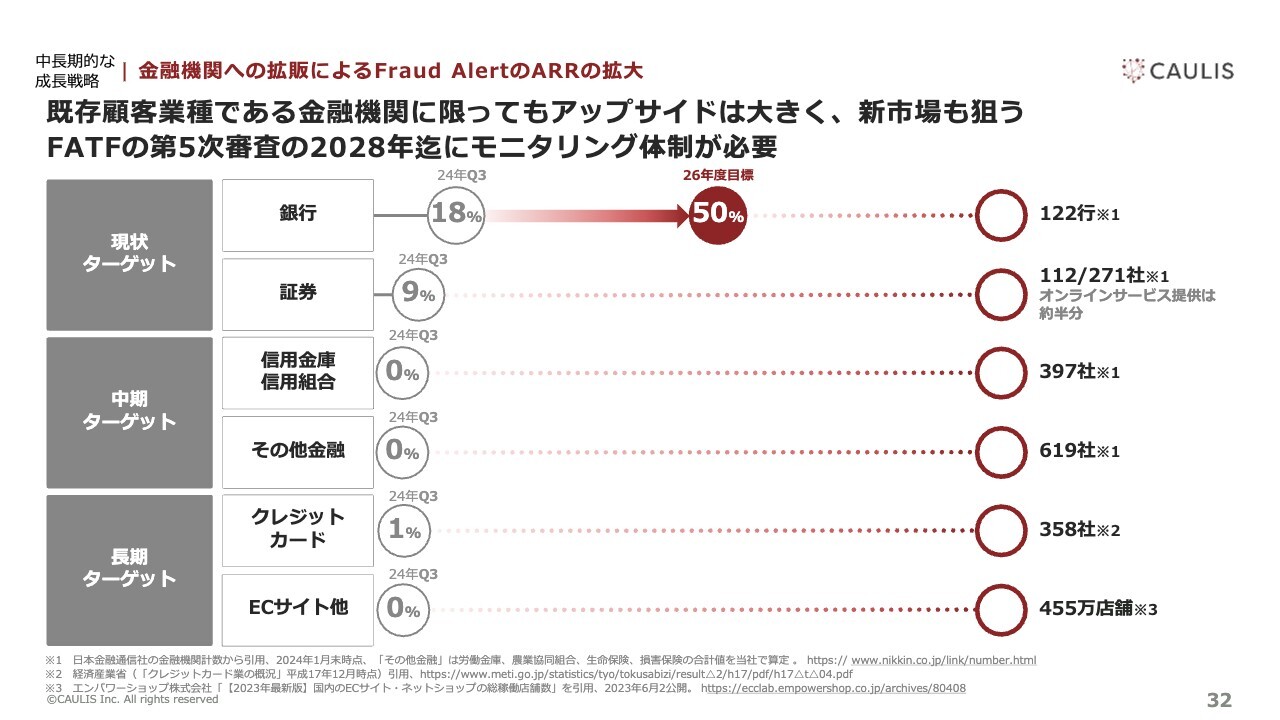

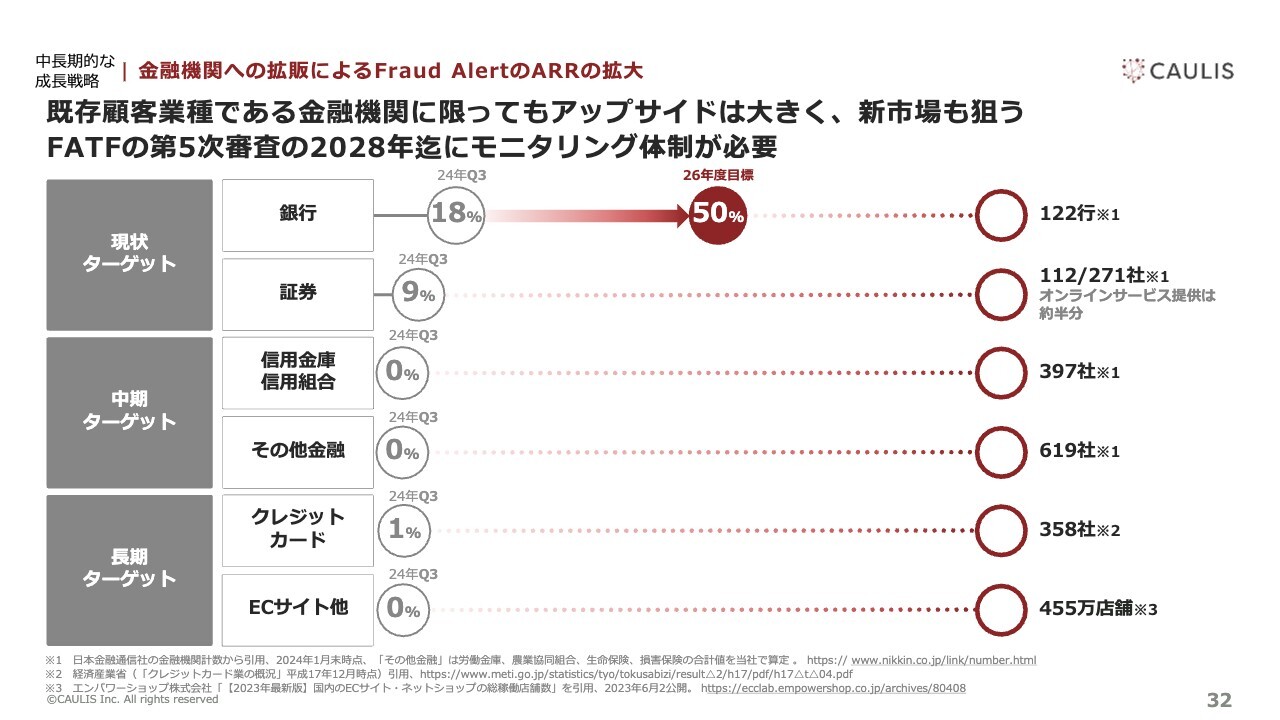

中長期的な成長戦略|金融機関への拡販によるFraud AlertのARRの拡大

中長期的な成長戦略です。我々の競争優位性はデータベースビジネスですので、とにかくデータを集めることが重要です。

122行ある銀行のうち、2026年までに50パーセントを取ることを目標にします。2030年にはほとんどの会社とお取引できている状態にするためにも、中期のマイルストーンとして設定しています。

続いて、証券、信金信組、その他の金融など、スライドで下に記したものほど社数は増えます。

クレジットカード事業者、eコマースなど、決済や送金、暗号資産に替える時や、ポイントを現金に替える時といった、すべてのトランザクションの裏側で我々のデータベースを照会し、白か黒(不正利用者)かを判定できるようにしたいと思っています。

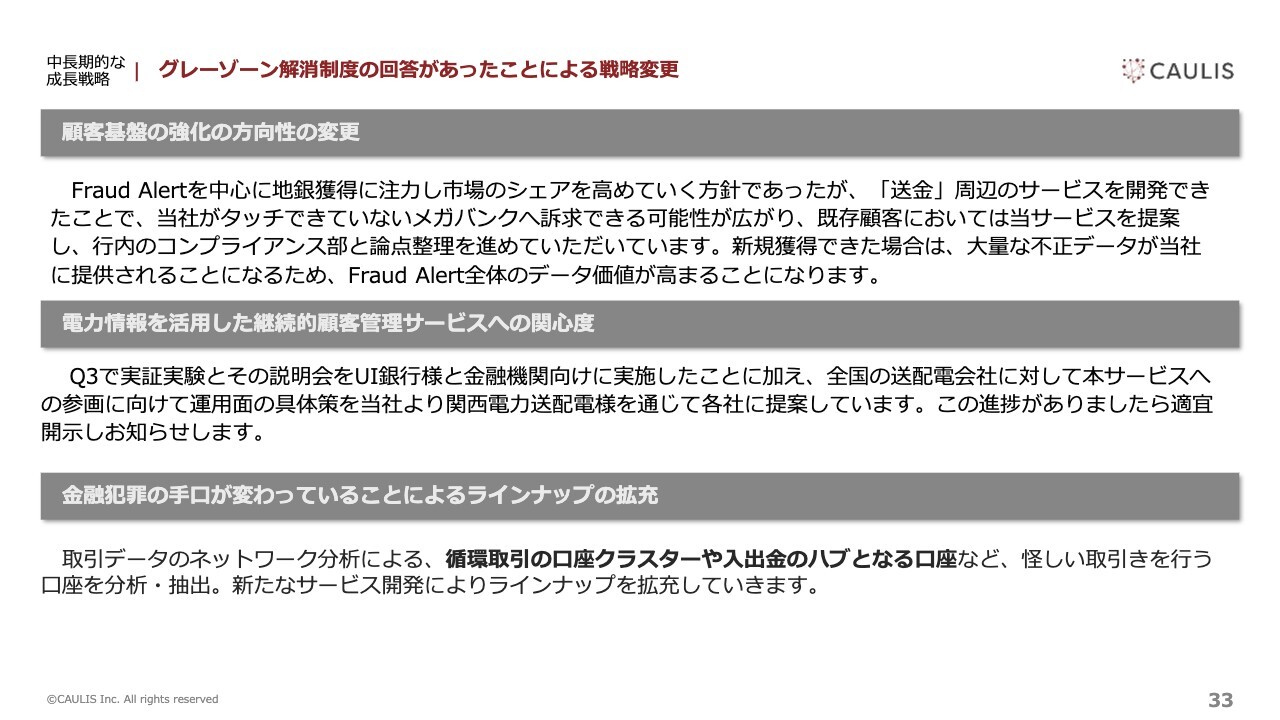

中長期的な成長戦略|グレーゾーン解消制度の回答があったことによる戦略変更

顧客基盤を増やし、1社あたりのモニタリング範囲も増やします。さらに、「Fraud Alert」に続く第2の柱である電力サービスを来年立ち上げる予定でいます。

我々のようなサービスが普及すればするほど、金融犯罪の手口も変わりますので、それを先読みして新しいビジネスを進めていきます。具体的には、今、循環取引、口座と口座の取引データのネットワーク分析を行っています。

このような新しいサービスを拡充することで、犯行グループが日本国内で資金洗浄や金融犯罪をするコストが割高になったり、1回目は成功しても2回目以降は資金洗浄ができなくなったりするなど、日本国家の安全のためにラインナップを増やしていきたいと思っています。

電力の話は割愛します。

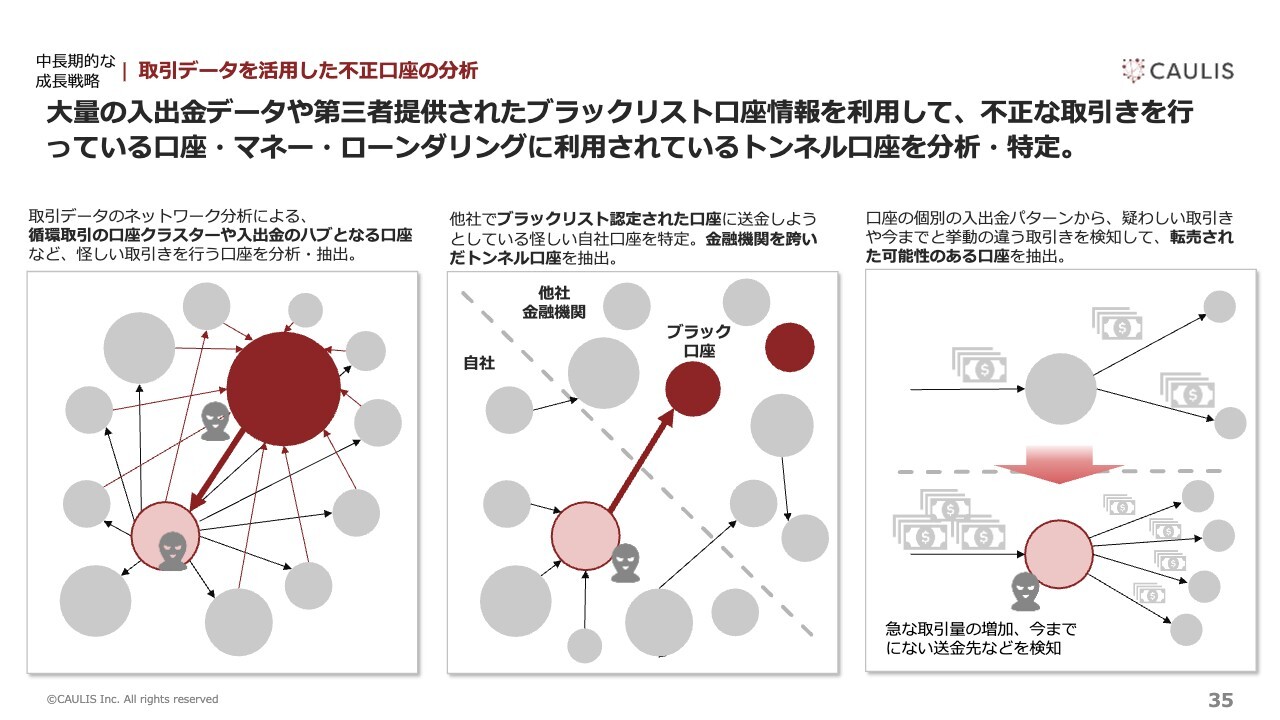

中長期的な成長戦略|取引データを活用した不正口座の分析

先ほど、法的論点についてお話ししましたが、現在いくつかの銀行では、すべての入出金のトランザクションを預かっています。会社が「銀行口座を凍結しました」となった時に、その情報をプロットすると、黒(不正利用者)の口座はどこと相関関係があったのか、どれが騙された口座なのか、ネットワーク分析によってクラスターを分析・抽出します。

一部の銀行では「自行の黒(不正利用者)を他社に連携します」ということで、自社のクラスター分析から他社のブラックリストをプロットすると、黒(不正利用者)に送金している口座が見えてきます。

これを相互に出し合い、ネットワーク分析を一緒にすればするほど、資金洗浄のグループの口座を早期に検知して潰すことができます。来期はそちらの部分を一気に進めていこうと考えています。

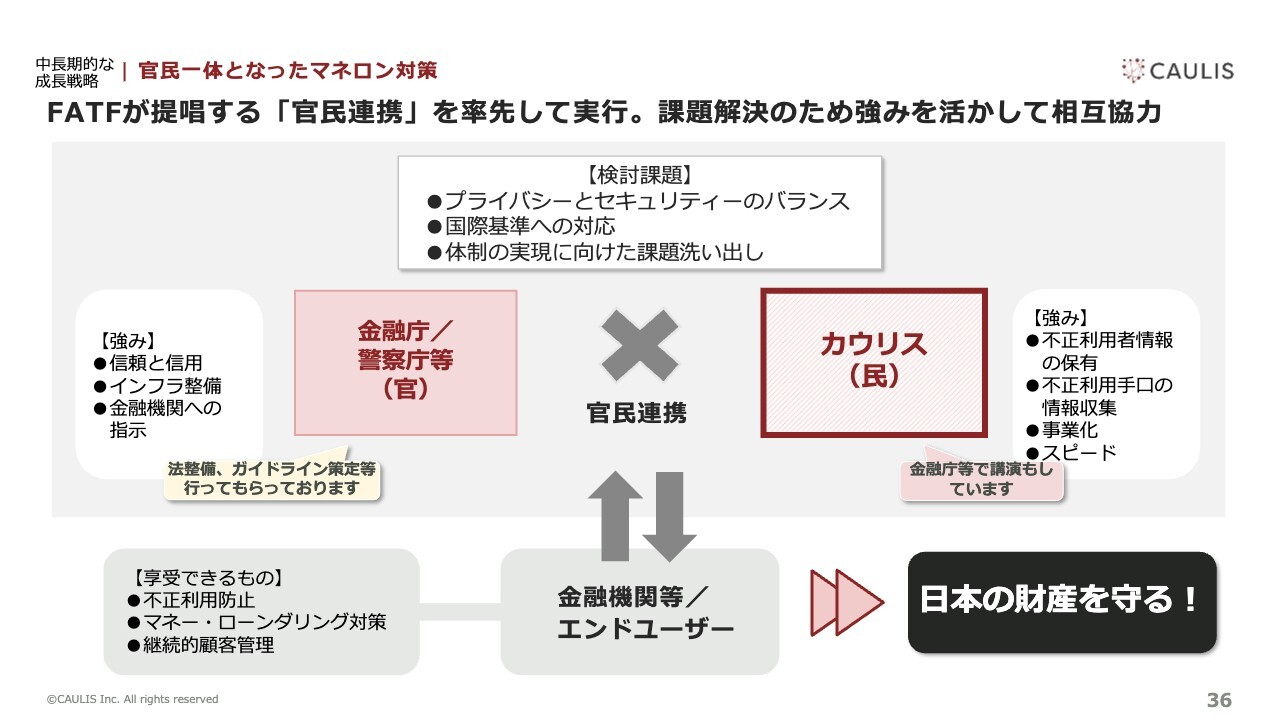

中長期的な成長戦略|官民一体となったマネロン対策

情報を「出してもいいですよ」と判断している銀行と、「出したいのですが、法的論点で本当に大丈夫なのですか?」という銀行があります。そのため、我々は官民連携して「出してもいいですよ」と促しています。黒(不正利用者)の情報を出したことがない業界の方々ですので、官民連携で商習慣を変えていくのは、非常にチャレンジングなことです。

したがって、データベースを一番持っていて、すべての金融犯罪の手口と対策がわかっている会社として、我々が長期で行わなければならないのは、「今、目の前で起きているのは新しい手口です。新型コロナウイルスと同じで、新しく分岐していきます。パターンAだと思っていたら、次にパターンBになり、そしてパターンCになります」と、政府のみなさまに伝えることです。

犯罪者はAIを使いますし、SNSも使います。あらゆるテクノロジーを使って手口を増やし、犯罪を進化させていきます。そのため、進化した手口を早期に見つけて、お客さま、金融インダストリーのみなさま、警察・金融庁にシェアし、日本の国益である財産を守っていきます。このようにして、日本のインフラになることを目指していこうと考えています。

私からのご説明は以上です。

質疑応答:来期の業績のイメージについて

「今期の業績予想は下方修正となりました。来期の業績のイメージは、どのように考えればよいでしょうか? 期ずれということで、売上高は約30パーセント増に戻るのか、それとも成長力が下がり、約20パーセント増になるのか、考え方を教えてください」というご質問です。

現在、いつになったら法的論点の整理ができそうなのか、また、お客さまの仕掛かり案件は来期どのくらいの売上になるのかを見定めているところです。来期の計画はまだイメージできていません。

しかし、売上成長率が鈍化している背景の1つは、間違いなく法的論点の部分です。したがって、ここを整理することが、我々にとってチャレンジングになります。業績予想に関しては、来年2月の公表になると思います。

質疑応答:2026年度目標の銀行契約数を実現する体制について

「2026年度に50パーセントの銀行との契約を目標としています。現状の22行からすると、2025年度、2026年度に20行ずつ獲得する必要があります。それは可能な体制なのでしょうか?」というご質問です。

導入期間はヒューマンリソースを増やすことで短くなるわけではありません。新規の商談が始まった後、マネー・ローンダリング対策室、IT部門、コールセンター、経営企画部の方々に参加していただき、「こういう業務オペレーションでモニタリングしてください」とインストールするのに時間がかかります。

なぜかというと、「これからします」という銀行が非常に多いためです。アーリーアダプターに近いメガバンクやネット銀行、都市銀行は、過去になんらかのかたちでモニタリングしていた会社です。そのため、我々のツールを使う際も役割分担ができます。

しかし、現在我々が立ち向かっている地方銀行では、非対面チャネルにおけるモニタリングを部門横断でオペレーションを作った経験のある会社は限られます。したがって、その部分が非常に重要になってくると思っています。

一方で、リソースで言うと、オープンイノベーションのような観点になりますが、既存のお客さまが新規のお客さまに、「当社はこういうかたちでオペレーションを構築しました」とお話しされるケースがかなり増えてきています。

実際に我々も「他社ではこのようにしています」とお話しした際に、一部許諾いただいている会社のみですが、お客さまのリストをお見せします。すると、「A社と、B社が使っているのであれば、話を聞きたい」という反応をいただきます。

そこで3社のミーティングを設定すると、「こことここの部門は、今までコミュニケーションしたことがありませんが、このようなかたちでコミュニケーションを取って、『こちらで引っかかれば、すぐに本人確認する』『こちらで引っかかれば、すぐに疑わしい取引の届出をする』といったオペレーションをしています」と、お話ししていただきます。

すると、「そういうふうにするのですね」となり、プラクティスがわかるとイメージが湧いて、購入していただけます。我々はとにかく、商談プロセスの中で、既存のお客さまに支援していただくことに注力しています。

ベストプラクティスがたくさん出てくると、地方銀行同士で集まった時に「今回の要請対応はどうするの?」「うちはカウリスを使っていて、今こういうふうにしていますよ」「やっぱりカウリスを使っているんだ」といった話になります。そこからセールススピードが上がってくることもあります。

リードタイムを短くするためにも、既存のお客さまのセキュリティレベルを上げることに注力すれば、成功事例ができます。成功事例ができると、その会社が別のお客さまに伝えて、「そういうふうにオペレーションを作るのですね」となって、リードタイムが短くなります。

社内の人員をどんどん増やすよりも、既存の取引先22社のお客さまの満足度を上げて、銀行のデファクト・スタンダードになればなるほど、我々のリソースがかからなくなるのではないかと考えています。

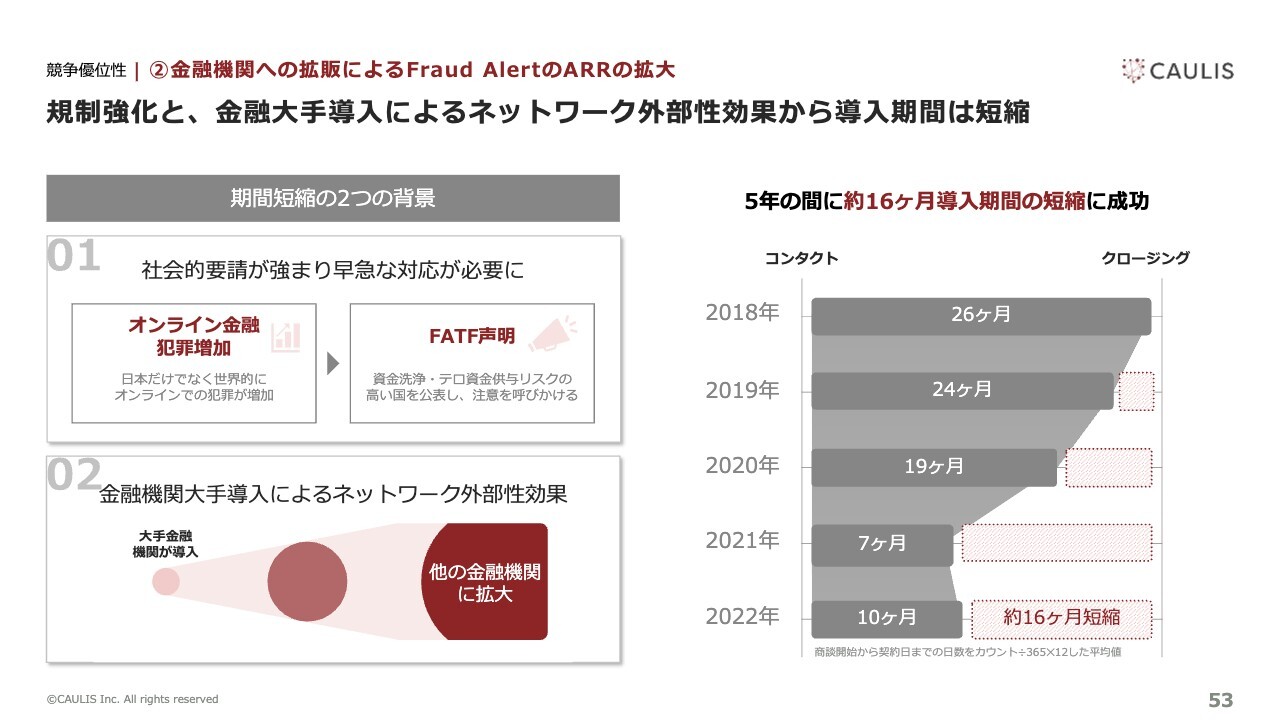

質疑応答:導入期間の短縮について

「スライドに『商談開始から導入まで10ヶ月』と記載があります。今後はどの程度まで短縮できるのでしょうか?」というご質問です。

先ほどの回答と重複しますが、現在、約18パーセントの銀行に使っていただいています。こちらは、過去にモニタリングしていたことがある会社がほとんどです。しかし残り約80パーセントは「これからやりますよ」という会社が多いです。

現在、取引のある会社に情報を取りに行っており、「そうやるんだ」というスパイラルに入りつつあります。「そうやるんだ」という面積が、18パーセントから30パーセント、40パーセント、50パーセントになると、「非対面モニタリングはこういうふうにすべきだ」という、お決まりの型ができてくるかと思います。したがって、社数が増えれば増えるほど、リードタイムは圧縮されます。

逆に言うと、今いるお客さまに勝ちパターンでモニタリングのプロセスをしっかり作っていくことができさえすれば、リードタイムは次第に短くなってくると思っています。

FATFが2027年にプレ審査に来て、2028年に本格審査が来るとなれば、FATFという外圧が働きます。FATFは「非対面チャネルはやはり事故が多い」という話と、「自行における事故が起こったら、業界内もしくは業界横断、クロスボーダーで情報連携していこう」という話を、2019年くらいから明確に打ち出しています。

日本はまだ、その要請ができていません。これから2028年に向けて、当局からの要請は着実に上がってくるかと思います。お客さまの数とノウハウを蓄積し、外圧を超えるための要請が出てくるかと思いますので、2028年に向けてリードタイムがどんどん短くなっていくと予想しています。

質疑応答:FATFの駆け込み需要のピークについて

「FATFの第5次審査の駆け込み需要について、ピークはいつ頃でしょうか?」というご質問です。

2027年にプレ審査が入ってくると聞いています。したがって2026年に、駆け込み需要のピークが来るのではないかと思っています。

一部の銀行が年度内、つまり来年の3月に向けて、一定のモニタリングが終わっている状態にしたいと言っています。特にトップ行の地方銀行は、地方銀行協会など、感度高く動いているところが多いため、そのようなところは、がんばってくださるのではないかと思っています。

島津氏からのご挨拶

今回初年度で、残念ながら下方修正になったことは、かなり重く受け止めています。「法的論点の整理」という変数や、地方銀行の要請に対する認識のレベルが我々の想定とずれていたところがありました。逆に言えば、ずれていることさえわかれば、打ち手を講じることはできると思いますので、来期にも売上成長率が上がるよう注力します。

オンゴーイングの商談が、8月23日の要請以降、増えているため、今はどのタイミングに何社が入るのかを詰めている状況です。来年は、売上成長率が今年のように鈍化することがないよう、すべきことはやり切ります。法的論点の整理を当局と行い、お客さまとの商談数を圧倒的に増やし、その精度を高めていきます。

既存の成功事例をどんどん作り、「要請の対応が終わっているというのは、このような状態ですよ」と、具体的なベストプラクティスを言語化してご説明できるようにしていきます。

また、既存のお客さまも巻き込んでいきます。他のお客さまも巻き込んでいる事例で、地銀系やネット銀行系、メガバンク系の会社が、他の会社に情報配信をかなりしています。

その背景には、「カウリスのプラットフォームに不正利用者の情報が1社でも多く集まれば、自行のセキュリティレベルも、ネットワーク外部性が効いて、全員のセキュリティレベルが上がる」ということがあります。そのため、かなり踏み込んで情報提供している会社が増えてきています。それが、我々にとってもドライバーになっています。

不正利用された銀行口座は、警察からの要請で口座を凍結する場合と、自社判断で凍結する場合に分かれます。それぞれの比率が一つのKPIとなっており、ネット銀行のお客様の場合には、7、8割以上は自行判断で止めているケースが多くあります。一方、地銀の場合には、警察からの要請がほとんどと回答されるケースが非常に多いです。したがって、非対面チャネルのモニタリングを行うことを警察庁、金融庁が要請として、出されたと考えております。

「自行で不正利用口座を凍結する比率を上げなければならない」と言われている銀行は本格的な導入に向けて「非対面チャネルでも、ある特定のルールに引っかかれば、危ないとみなして止めてもいいのだ。でも、そのルールを作るためには検証ツールを入れなければいけないのだ」ということをわかってくださる会社が少しずつ増えてきています。

我々としてはとにかく啓蒙活動を行い、事例を作っていきます。中長期では間違いなく伸びるマーケットとなっていますので、ぜひお力添えいただければと思います。

開示のタイミングについては、第4四半期の短信で2025年の業績予想を発表します。こちらは2月を予定しています。引き続き、ご支援のほどよろしくお願いします。本日はありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

153A

|

1,139.0

(02/19)

|

+24.0

(+2.15%)

|

関連銘柄の最新ニュース

-

02/13 15:30

-

02/13 15:30

新着ニュース

新着ニュース一覧-

今日 04:27

-

今日 04:01

-

今日 03:21