【QAあり】サインド、EBITDAは進捗率55.2%と前期を上回るペースで好調に推移 契約店舗数増加により売上高も順調に進捗

事業概要

奥脇隆司氏(以下、奥脇):本日はお集まりいただき、誠にありがとうございます。株式会社サインド代表取締役社長の奥脇です。これより、2025年3月期第2四半期の決算についてご報告します。

本日は、事業概要、第2四半期の業績ハイライト、第2四半期のトピックスの順にご説明します。

ミッション

あらためて当社のミッションについてご説明します。当社は「インターネットを通じて、心のつながりを提供する」というミッションを掲げています。

インターネットが当たり前になっていく時代の中で、商品だけではなく、お客さまの顧客体験そのものもサービスと捉えていくことが、これからの社会においては非常に重要だと考えています。

そこで、当社は理美容業界に対して、予約のデジタル化を通じて店舗とお客さまのつながりを支援する事業展開を行っています。

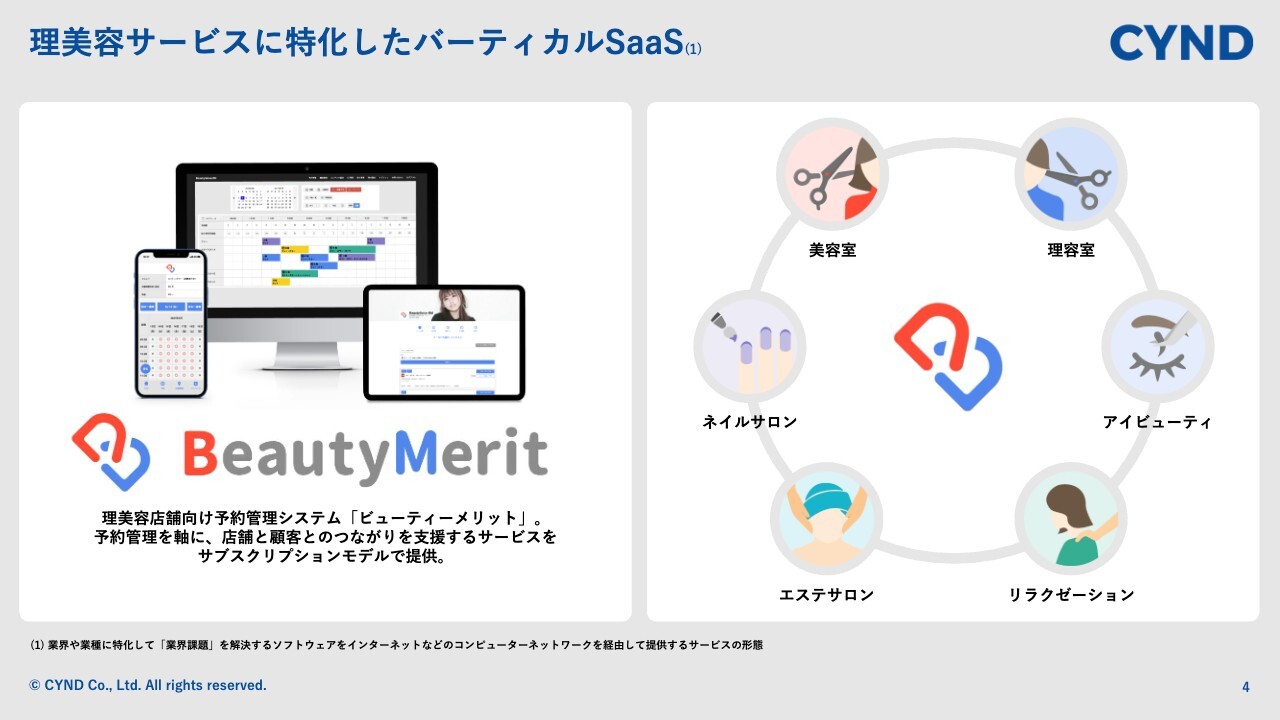

理美容サービスに特化したバーティカルSaaS

具体的な事業内容です。理美容店舗に対して、「BeautyMerit(ビューティーメリット)」という予約管理システムをサブスクリプションモデルでご提供しています。

理美容業界といいましても、理容室や美容室だけではなく、ネイルサロン、アイビューティ、エステサロン、リラクゼーション等にサービスを展開する、業界特化型のバーティカルSaaSとなっています。

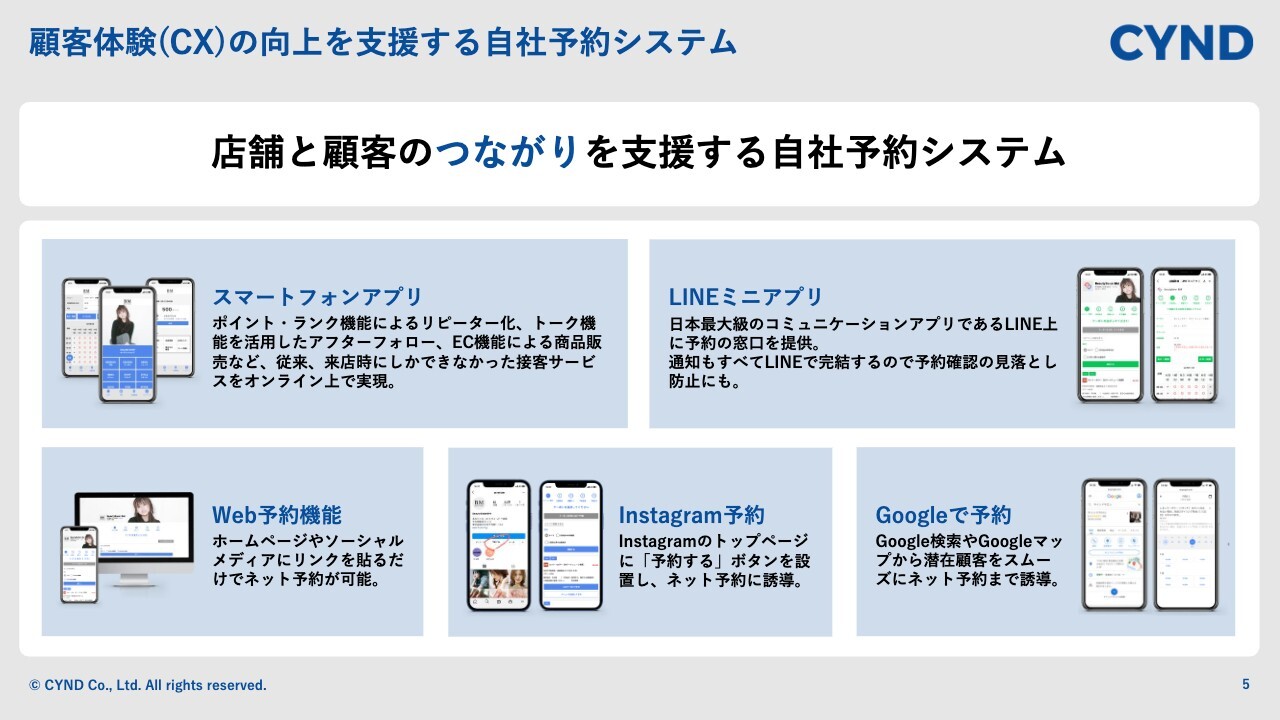

顧客体験(CX)の向上を支援する自社予約システム

「BeautyMerit」が提供する具体的な機能についてご説明します。まず、理美容店舗がご来店されるお客さまからの予約を受け付けるネット予約の窓口として、店舗公式のスマートフォンアプリ、「Web予約機能」「LINEミニアプリ」「Instagram予約」「Googleで予約」などを提供しています。

特に、店舗公式のスマートフォンアプリに関しては、理美容店舗のブランディングを支援するサービスになっており、店舗公式のロゴを用いたiPhoneとAndroid向けアプリを当社が作成しています。

アプリでお客さまができることとしては、ポイントカードのデジタル化はもちろんのこと、チャット形式でコミュニケーションが取れるトーク機能やアフターフォロー、ECでの販売等、顧客体験の向上を支援するサービスをご用意しています。

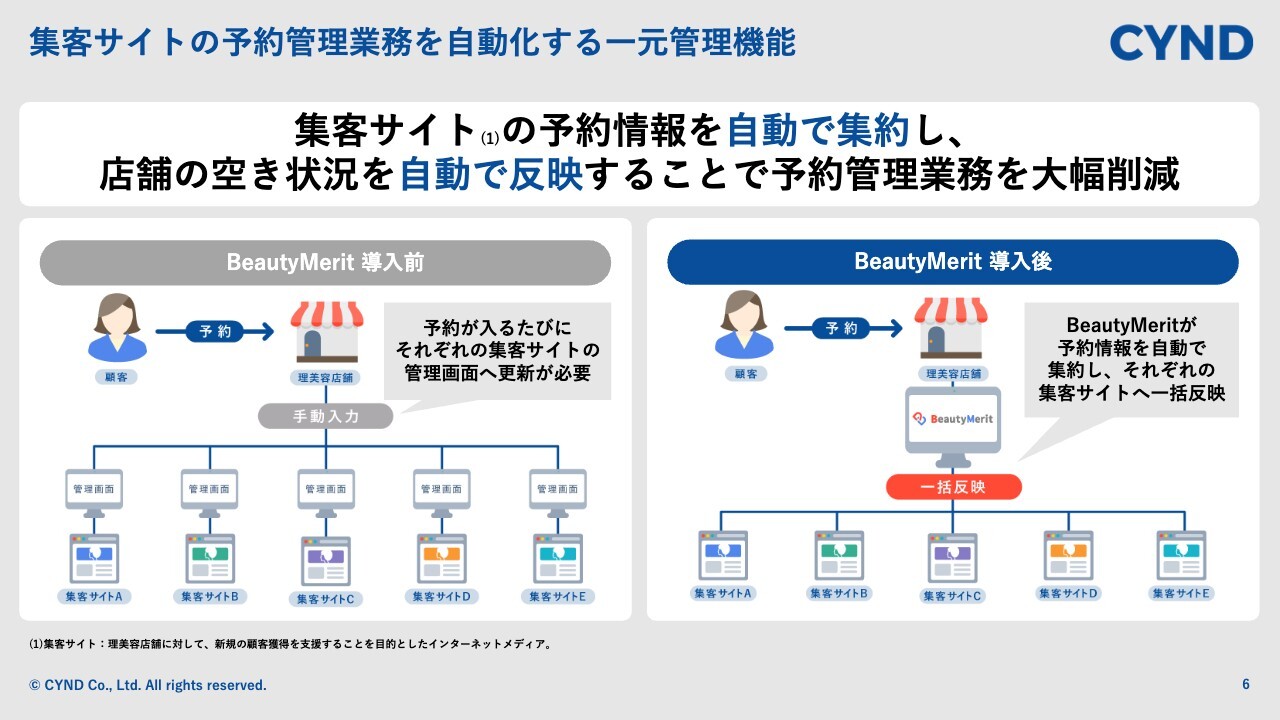

集客サイトの予約管理業務を自動化する一元管理機能

集客サイトの管理を自動化する一元管理機能についてご説明します。理美容店舗は集客サイトと呼ばれるメディアに広告を掲載し、新規のお客さまを獲得しています。

しかし、メディアから予約が入るたびに、それぞれの集客サイトの管理画面から予約情報やスタッフのシフト情報を一つひとつ登録する必要がありますので、非常に管理が煩雑となっている状況でした。

そこで、当社は複数の集客管理サイトの予約管理を自動化する、一元管理機能をご提供しています。現在は10サイトの集客サイトと連携しているため、理美容店舗側は「BeautyMerit」の管理画面上から予約情報を更新することができます。各集客サイトに最新の予約情報が反映されるため、業務負担の大幅な削減が可能です。

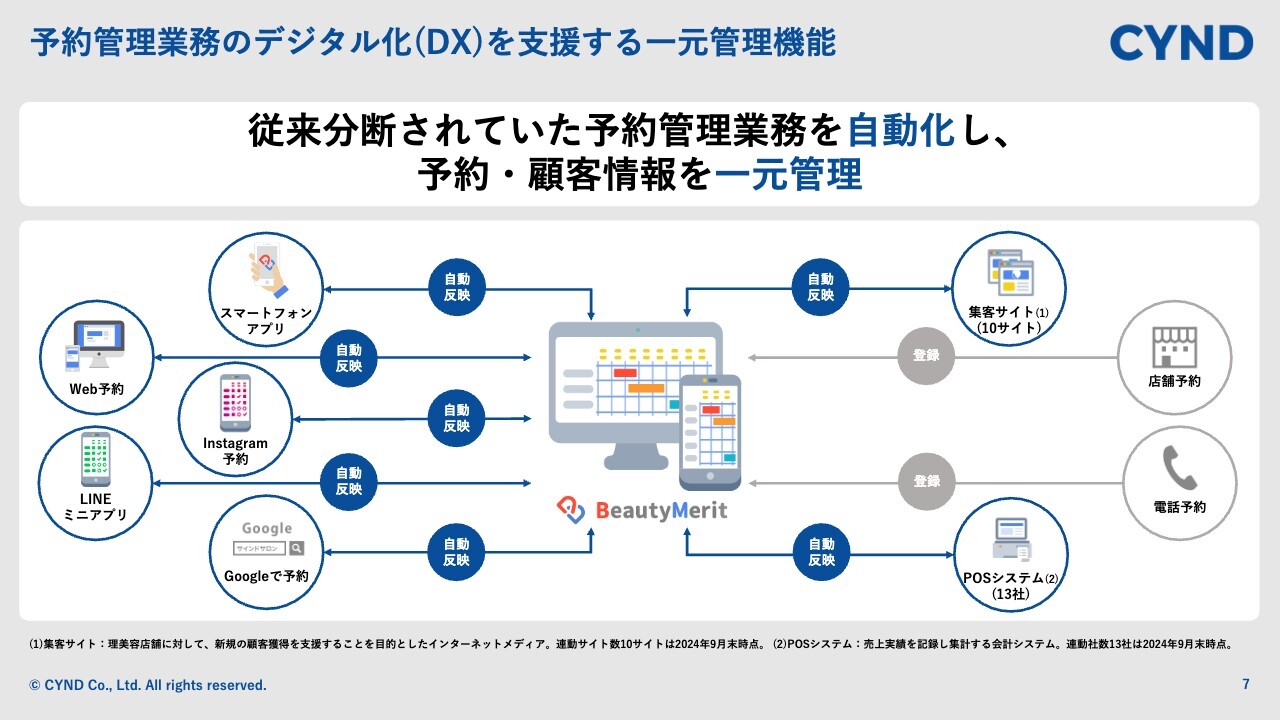

予約管理業務のデジタル化(DX)を支援する一元管理機能

スライドに記載しているのは「BeautyMerit」の予約管理における相関図です。自社の予約の窓口として、店舗公式のスマートフォンアプリ、「Web予約機能」「Instagram予約」「LINEミニアプリ」「Googleで予約」を提供するのに合わせて、スライド右上に記載のとおり、10サイトの集客サイトと連携しています。

また、スライド右下に記載のとおり、POSシステムと呼ばれる会計システムとも連携しています。従来の理美容店舗では、会計までのオペレーションとして、施術後に施術内容をPOSシステムに一つひとつ入力し、間違いがないか確認した上で会計作業を行っていました。

「BeautyMerit」では、お客さまが実際にどの施術を希望されているか、金額はいくらなのかという予約データを保持しています。こちらをPOSシステム会社と連携することにより、POSシステム上では最終的な間違いがないかの確認のみで会計ができます。

この仕組みにより、従来分断されていた予約管理業務を一気通貫で行うのが「BeautyMerit」の大きな特徴です。

EC機能における理美容ディーラーとの取り組み

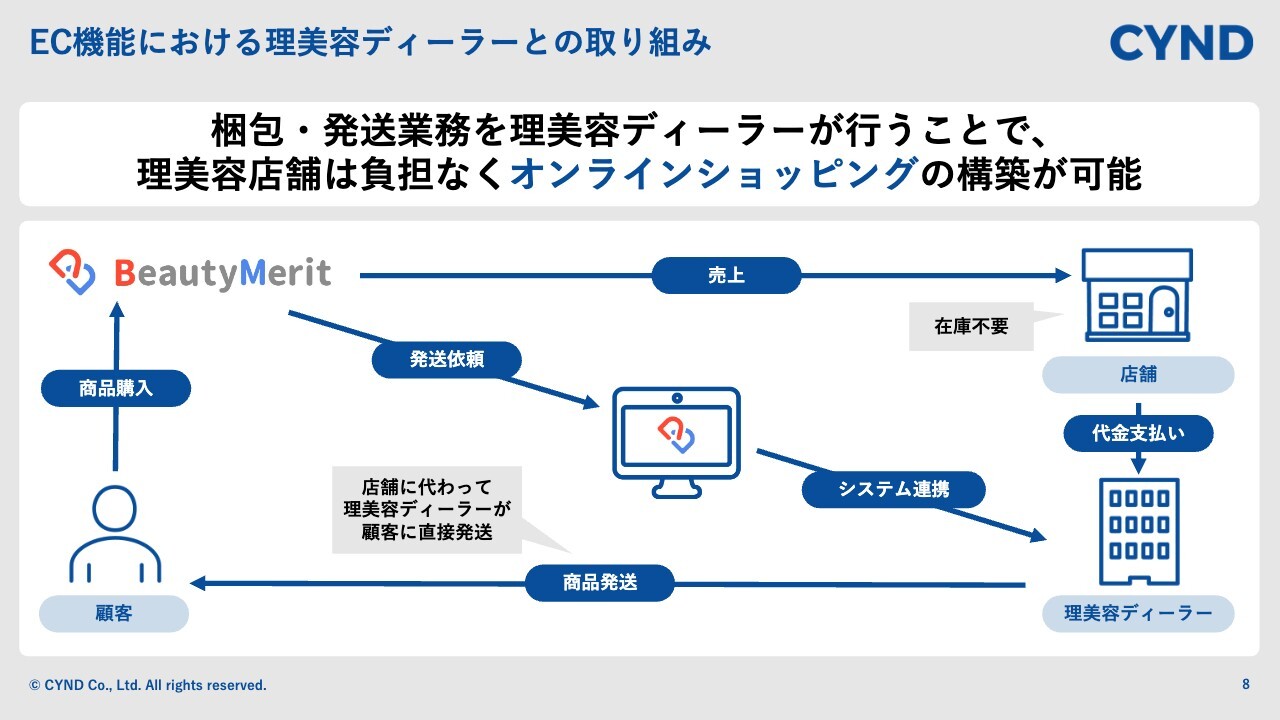

「BeautyMerit」のもう1つの特徴的な点として、オンラインショッピングを構築できるEC機能についてご説明します。

理美容店舗は対面接客業でもありますので、非常に多くの時間を接客に費やしています。オンラインショッピングを始めたくても、梱包・発送業務の負担があるため、なかなか始められないという課題がありました。

そこで当社では、理美容店舗に対してシャンプーやリンスを卸す理美容ディーラーと呼ばれる商社とシステム連携を行いました。実際に美容室にご来店されるお客さまが商品を購入した際には、店舗ではなく理美容ディーラーの倉庫から直接商品を発送する仕組みを構築しています。

これにより店舗では、お客さまが商品を購入した際に発生する梱包・発送、もしくは商品の在庫管理の業務負担なく、オンラインショッピングを構築することができ、「BeautyMerit」を通じて新たな収益源を作ることが可能になります。

予約一元管理システム「かんざし」の概要

子会社のパシフィックポーター社が運営する「かんざし」の具体的なサービス内容についてご説明します。

当社の主力サービスである「BeautyMerit」が、予約の一元管理から店舗公式のスマートフォンアプリなど、自社予約システムを提供しているのに対し、「かんざし」は集客サイトとして、POSシステムの予約管理を自動化する一元管理機能に特化してサービスをご提供しています。月額5,500円という業界トップクラスの低コストで導入できるのが大きな特徴となっています。

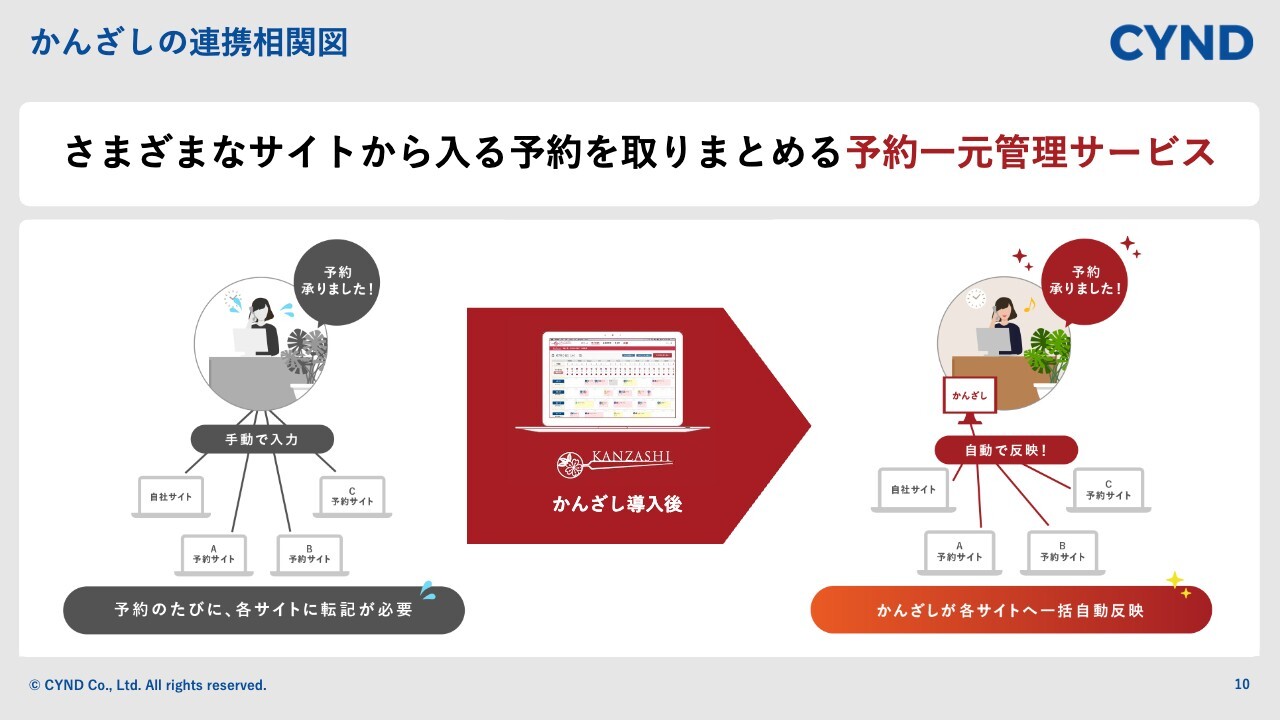

かんざしの連携相関図

「かんざし」の具体的な機能は、先ほど「BeautyMerit」の一元管理機能についての説明で触れた点と同様です。複数の集客サイトの予約やスタッフのシフト情報を「かんざし」で一元管理し、業務負担を削減するサービスになります。

ビジネスモデル

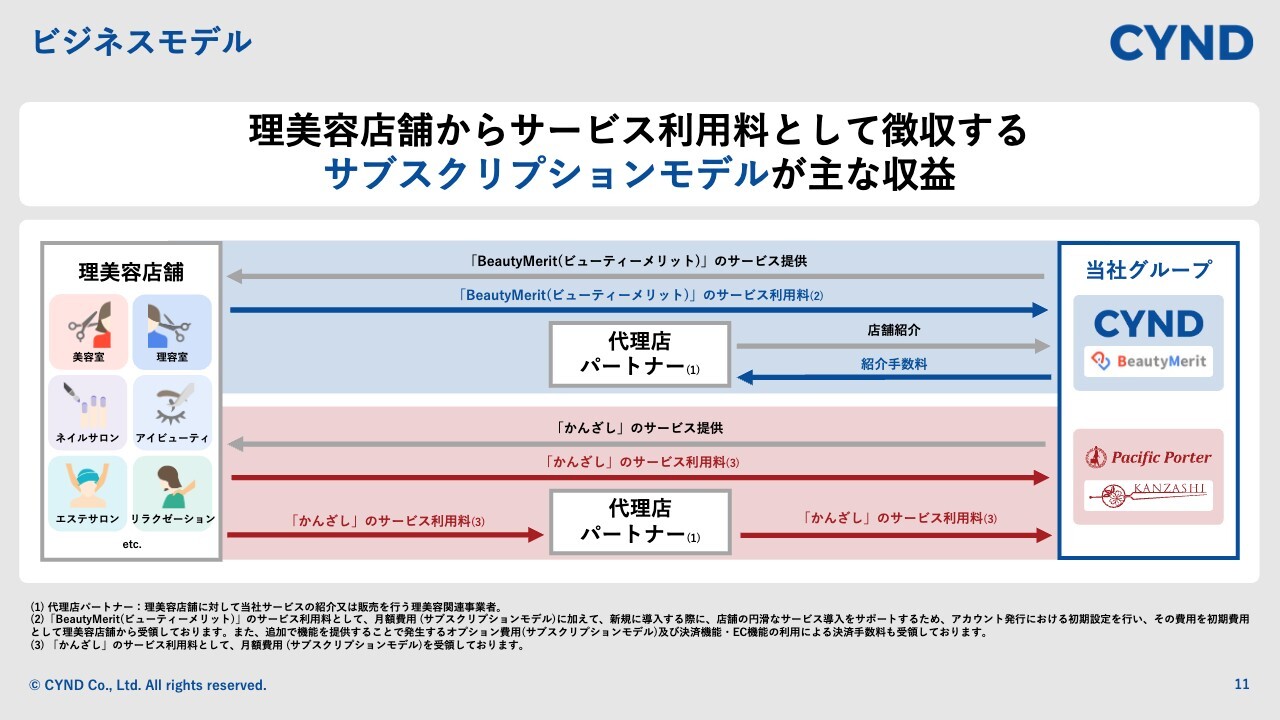

当社グループのビジネスモデルについてご説明します。サインドが提供する「BeautyMerit」と、パシフィックポーター社が提供する「かんざし」は、ともに月額で理美容店舗から利用料を徴収するサブスクリプションモデルになっています。

販売体制は若干異なり、サインドグループのサインドは、都心部を中心とした直販営業に加えて、理美容店舗に対してシャンプーやリンスなどを卸している理美容ディーラーをはじめとした代理店パートナーによる営業活動も行っています。

こちらは重要な点で、理美容店舗は運営する上でシャンプーやリンスを必ず仕入れる必要があるため、どこかしらの理美容ディーラーと取引があります。理美容ディーラーは店舗に対して月1回以上のペースでルート営業をしている場合が多いため、店舗との信頼関係が構築されています。そのような特徴を活用し、当社の営業担当者が同席して「BeautyMerit」のご紹介をしています。

理美容ディーラーについては、先ほどサービス面でもご説明しましたが、「BeautyMerit」のEC機能とも連携しているため、お互いにウィンウィンの関係でサービス提供を応援していただいている状況です。

パシフィックポーター社の「かんざし」は直販営業ではなく、連携している集客サイトやPOS会社からの紹介でシェアを伸ばしていく営業スタイルです。

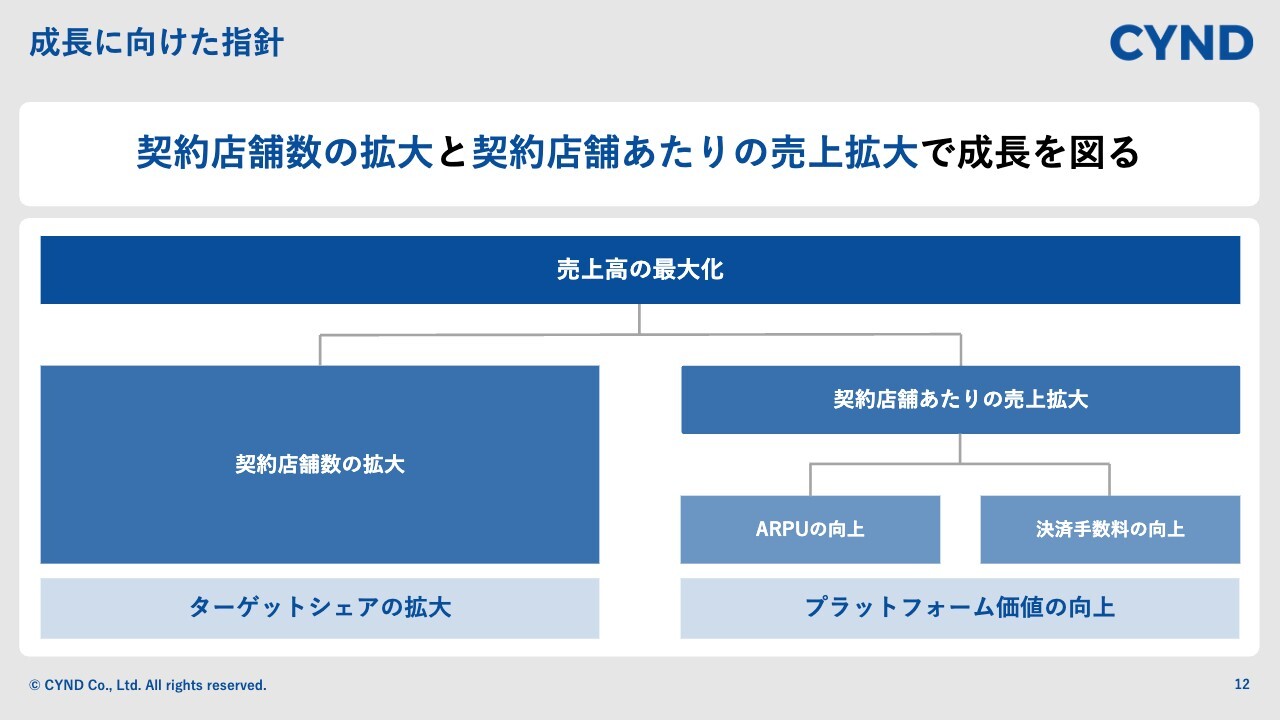

成長に向けた指針

成長に向けた指針についてご説明します。当社の売上高を構成する、契約店舗数と契約店舗あたりの売上高の2つを拡大していくことが重要になります。

2025年3月期2Q(7-9月) 業績ハイライト

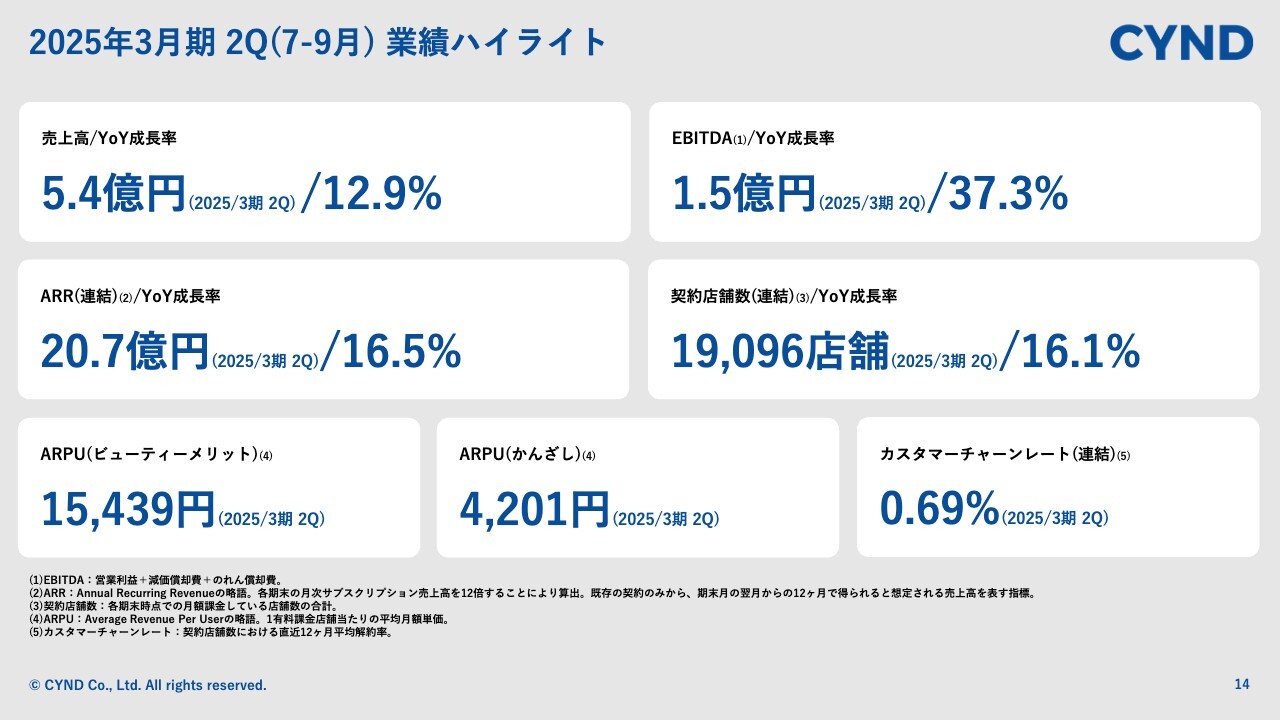

第2四半期の業績ハイライトについてご説明します。売上高は前年同期比12.9パーセント増の5億4,000万円、EBITDAは前年同期比37.3パーセント増の1億5,000万円、連結のARRは20億円を突破し、前年同期比16.5パーセント増の20億7,000万円となっています。

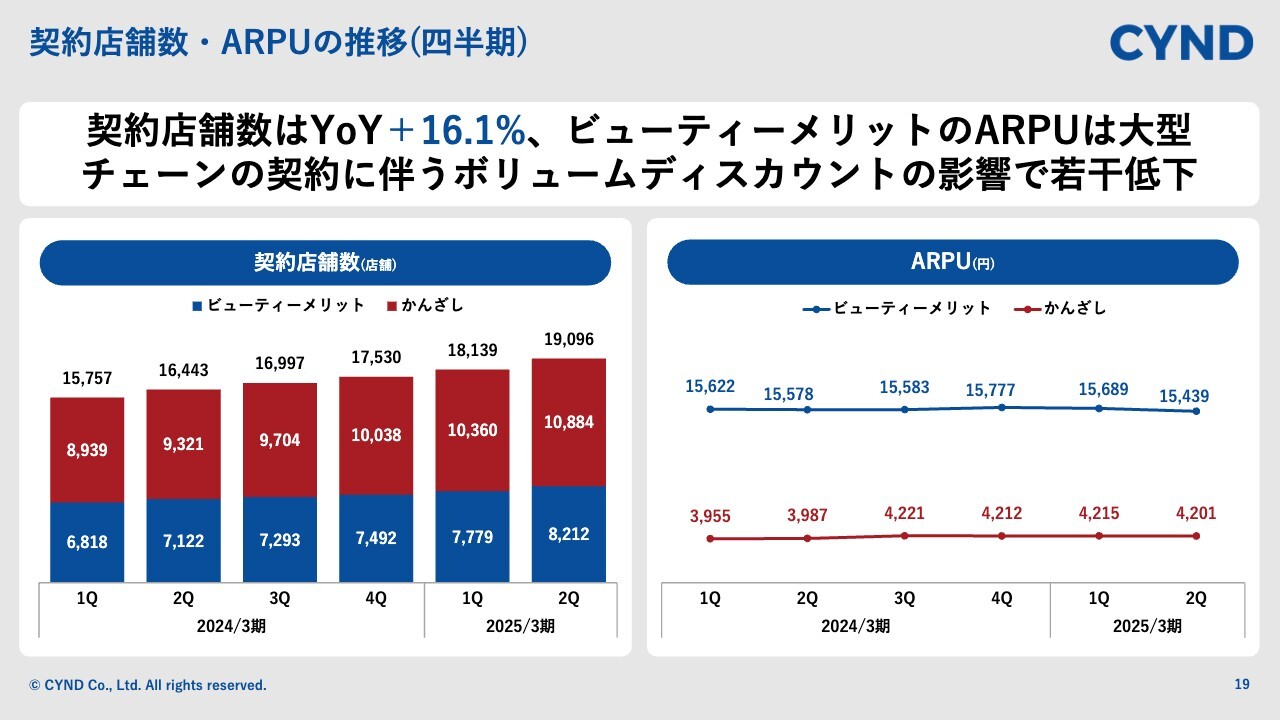

契約店舗数は前年同期比16.1パーセント増の1万9,096店舗、ARPUについては「BeautyMerit」が1万5,439円、「かんざし」が4,201円、連結のカスタマーチャーンレート(解約率)は0.69パーセントとなっています。

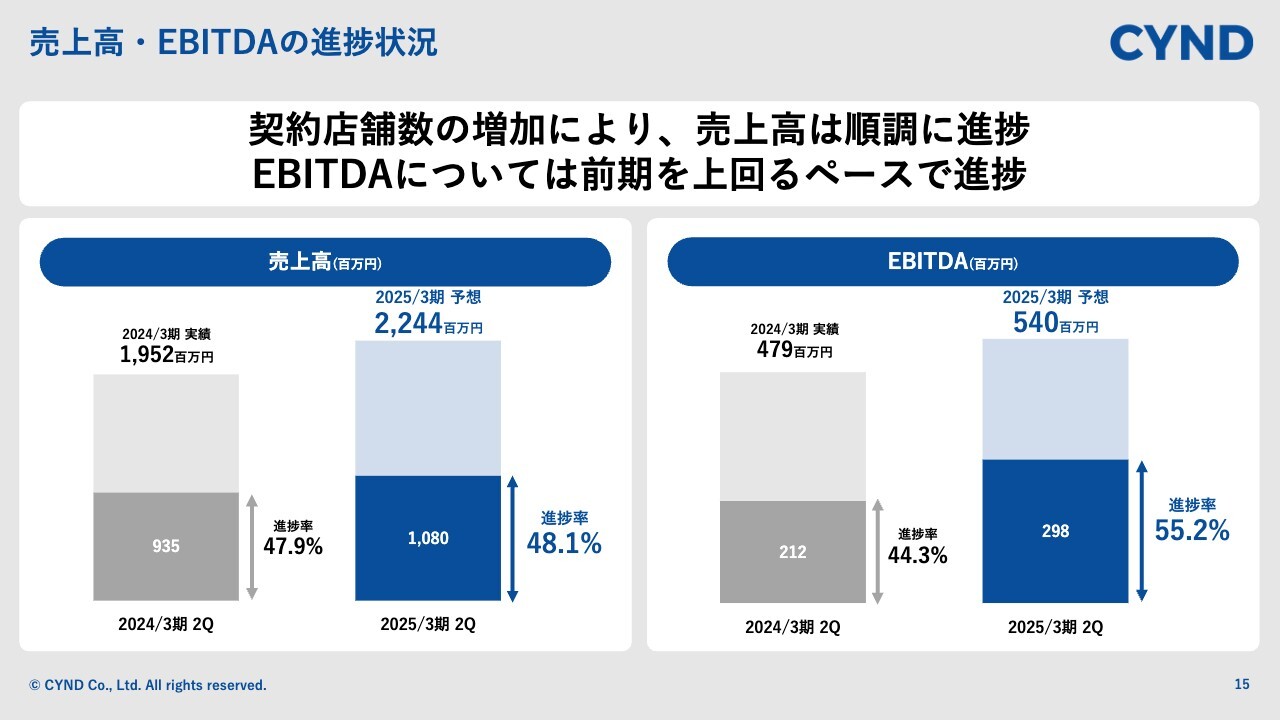

売上高・EBITDAの進捗状況

売上高とEBITDAの進捗状況について、前回の進捗も含めてご説明します。前期の売上高進捗率47.9パーセントに対して、2025年3月期の第2四半期時点では、進捗率48.1パーセントの10億8,000万円となっています。

EBITDAは進捗率がかなり好調で、2025年3月期時点で進捗率55.2パーセントと、前期の44.3パーセントに比べて非常に良い状況になっています。

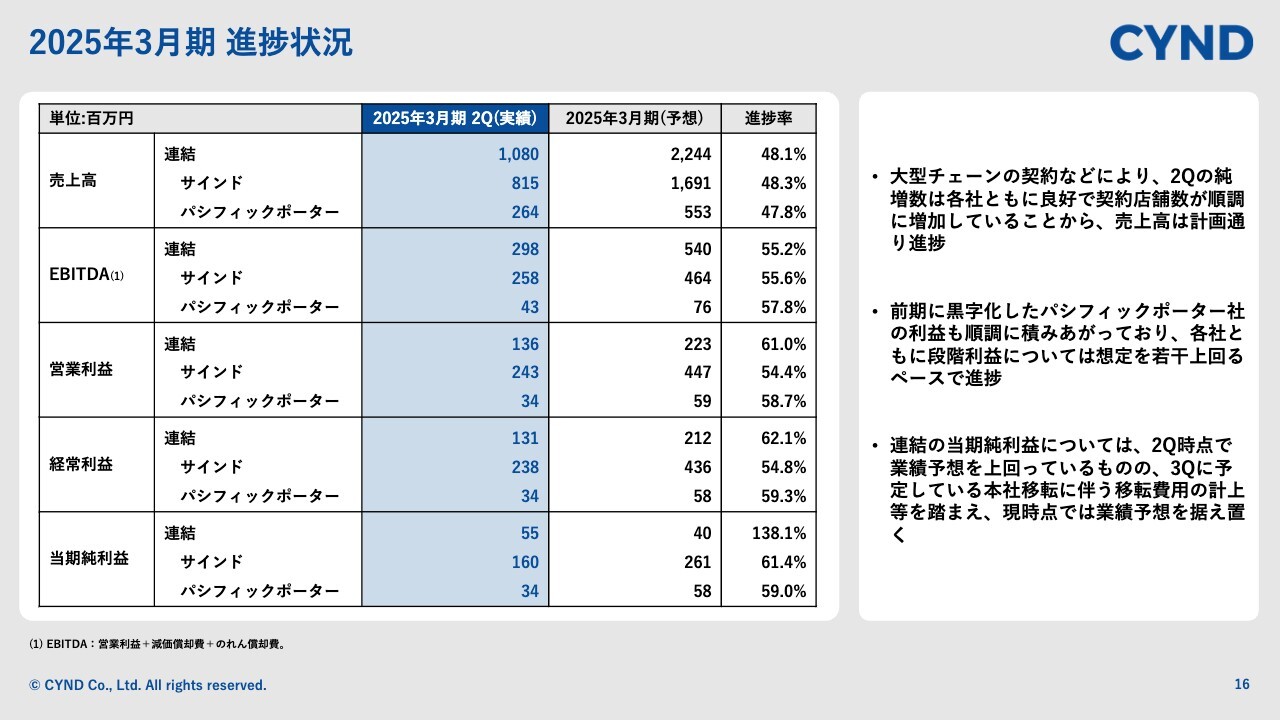

2025年3月期 進捗状況

2025年3月期第2四半期時点での売上高や、各段階利益の状況です。売上高とEBITDAは先ほどお伝えしましたが、売上高が伸びている大きな要因は、大型チェーン店との契約による契約店舗数の増加です。

利益面は、前期時点でパシフィックポーター社の黒字化もありましたが、それ以降もしっかりと利益貢献する構成になっています。パシフィックポーター社の利益がしっかりと影響しており、進捗率が非常に良い状況です。

特に当期純利益は、業績予想の4,000万円に対して、第2四半期時点で5,500万円と業績予想を上回っている状況です。しかし、第3四半期に本社移転を計画しているため、移転費用を考慮した上で進捗しています。

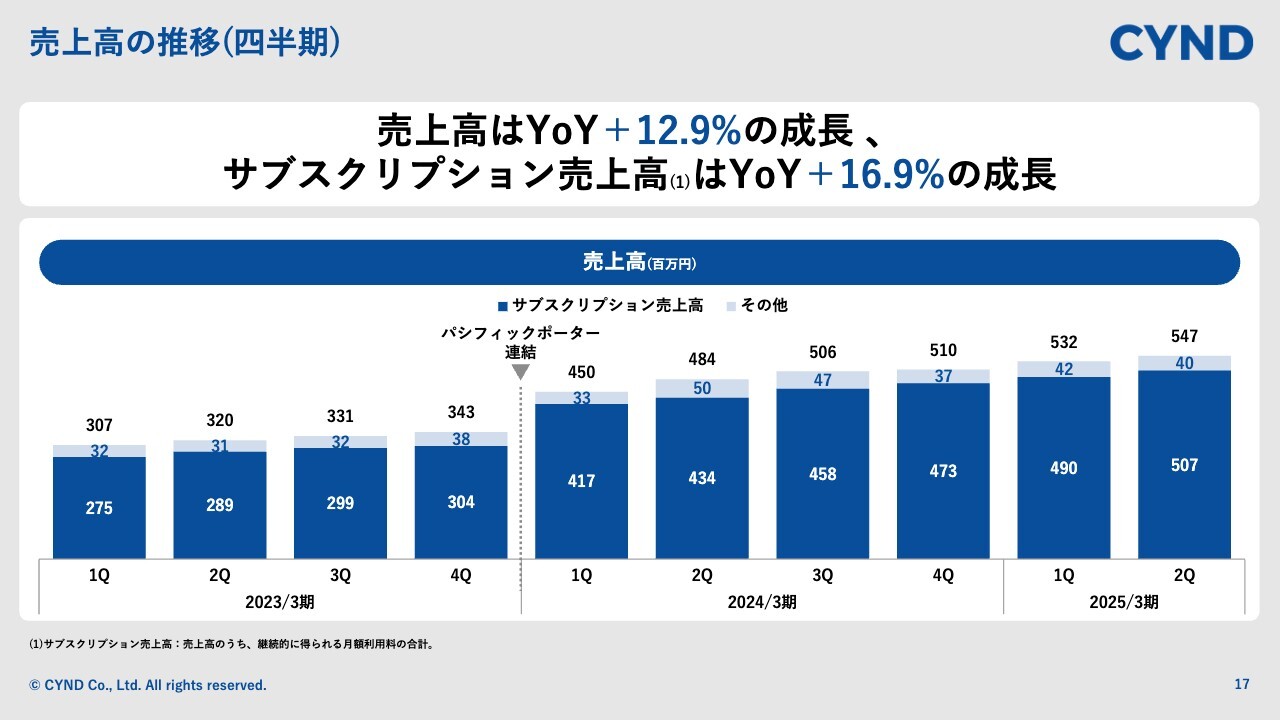

売上高の推移(四半期)

売上高の四半期推移です。売上高は前期比12.9パーセント増となっています。非常に重要な部分であるサブスクリプションの売上高は、前期比16.9パーセント増と非常に良い成長ができています。

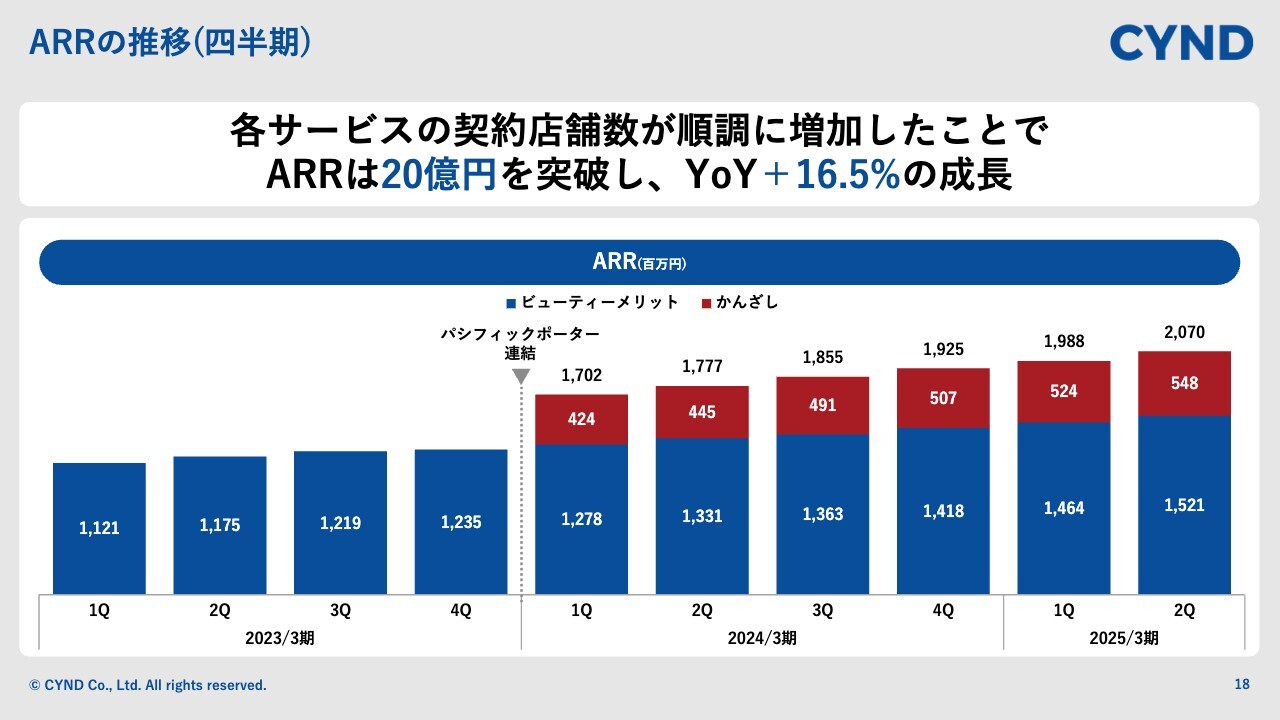

ARRの推移(四半期)

ARRの推移です。先ほどもお伝えしましたが、各サービスの契約店舗数が大きく伸びたことが影響し、ARRは前年同期比16.5パーセント増となり、20億円を突破しました。

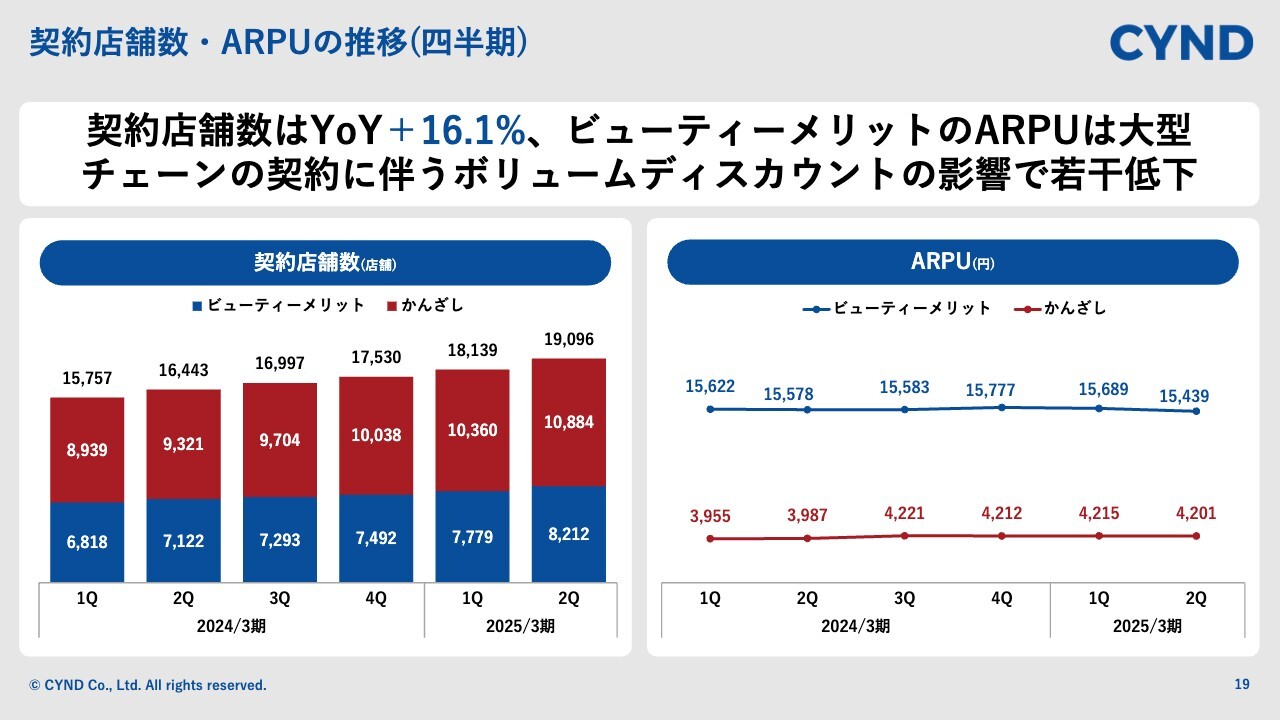

契約店舗数・ARPUの推移(四半期)

ARRを構成する契約店舗数とARPUの四半期推移です。契約店舗数は1万9,000店舗を突破し、第2四半期は純増でプラス957店舗と非常に伸びています。

しかし、スライド右側のARPUにおいては、「BeautyMerit」のARPUが前四半期比で微減しています。大型理美容チェーンが今回の第2四半期に入ったことにより、契約店舗数を押し上げましたが、その分ボリュームディスカウントが効く部分があったためです。

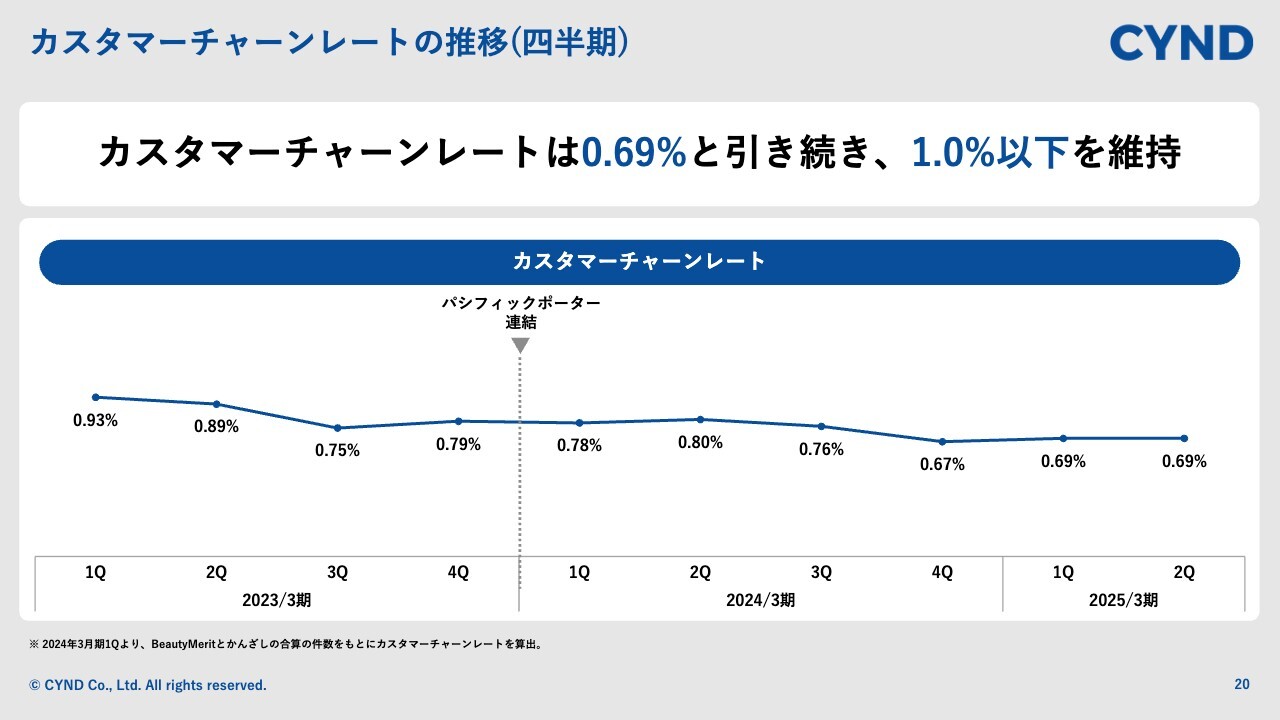

カスタマーチャーンレートの推移(四半期)

カスタマーチャーンレートすなわち解約率です。前四半期と変わらず、0.69パーセントと非常に低い解約率を維持しています。

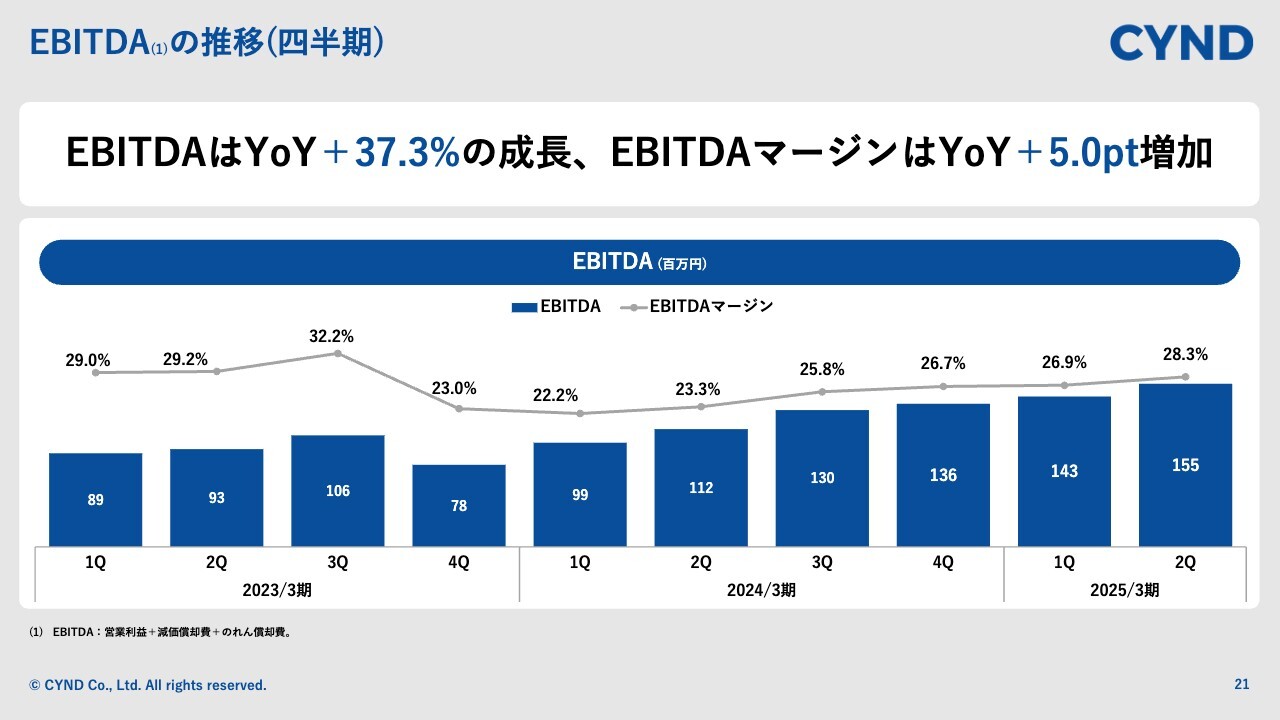

EBITDA の推移(四半期)

EBITDAの四半期推移です。前期比37.3パーセント増と強い成長を維持しています。

前期にグループ化して以降、EBITDAマージンがやはり若干下がりました。その後しっかりと立て直しています。直近では28.3パーセントまで成長しています。

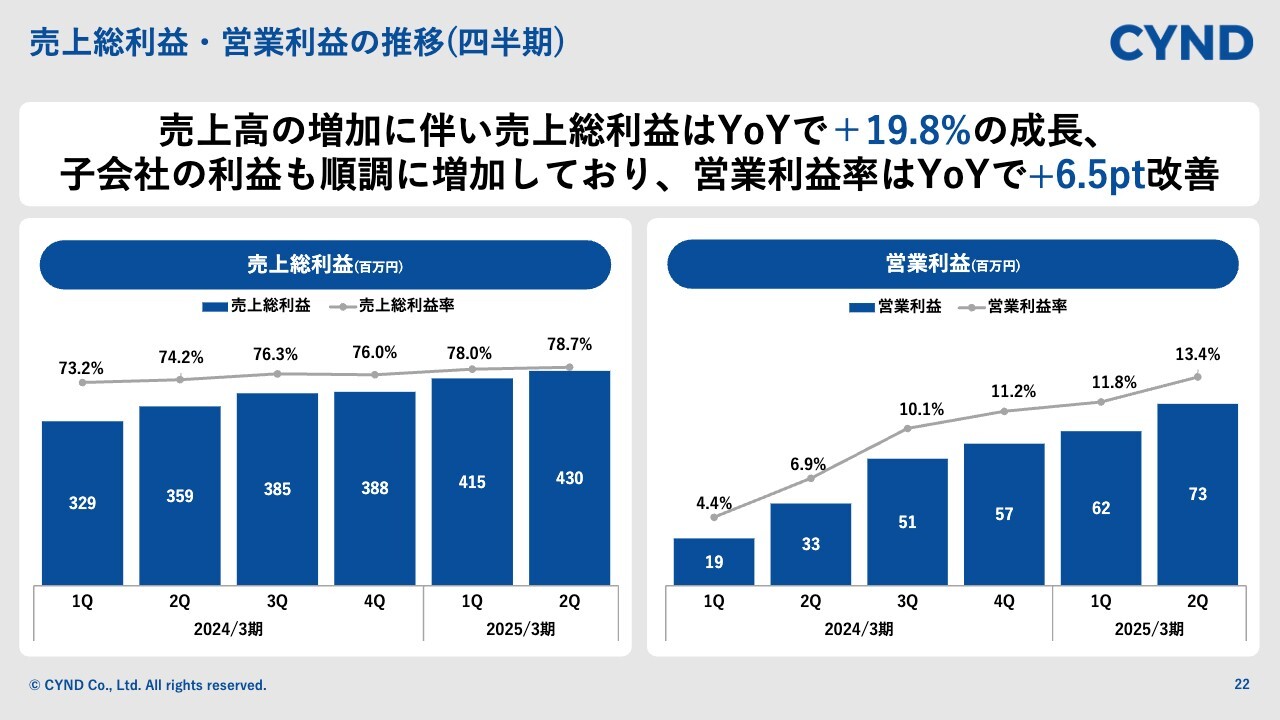

売上総利益・営業利益の推移(四半期)

売上総利益・営業利益の四半期推移です。売上総利益は、売上高の好調な増加が大きく貢献し、前期比19.8パーセント増となりました。営業利益は、特にパシフィックポーター社の利益が寄与しています。営業利益率は前年同期比6.5ポイントの改善でした。

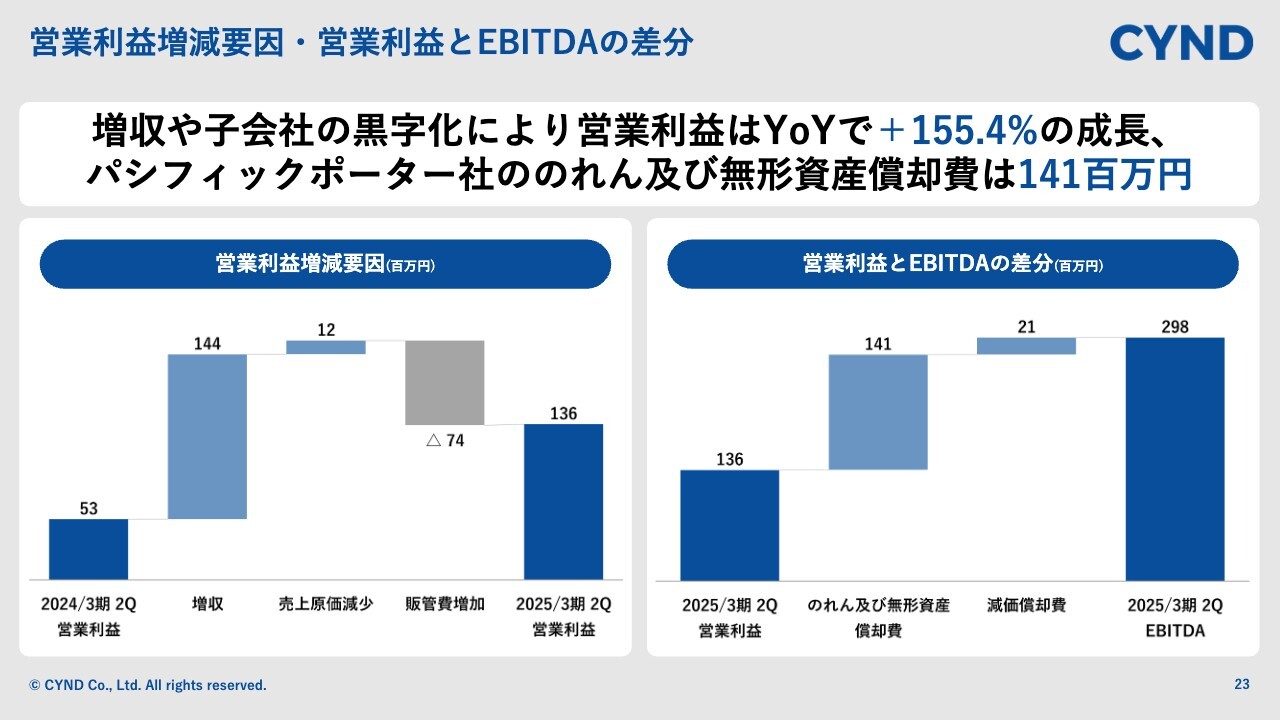

営業利益増減要因・営業利益とEBITDAの差分

営業利益の増減要因・営業利益とEBITDAの差分についてです。スライド左側の図は、営業利益の増減要因を示しています。前年同期比で、増収が1億4,400万円、売上原価が1,200万円減、販管費が7,400万円減と、前期に比べてしっかりと伸ばしています。営業利益は、2025年3月期第2四半期時点で1億3,600万円となっています。

スライド右側の図は営業利益とEBITDAの差分です。のれんではだいたい四半期あたり7,000万円が乗るため、パシフィックポーター社ののれん及び無形資産償却が第2四半期累計で1億4,100万円となり、減価償却費2,100万円と合わせて、図のような差が生まれています。

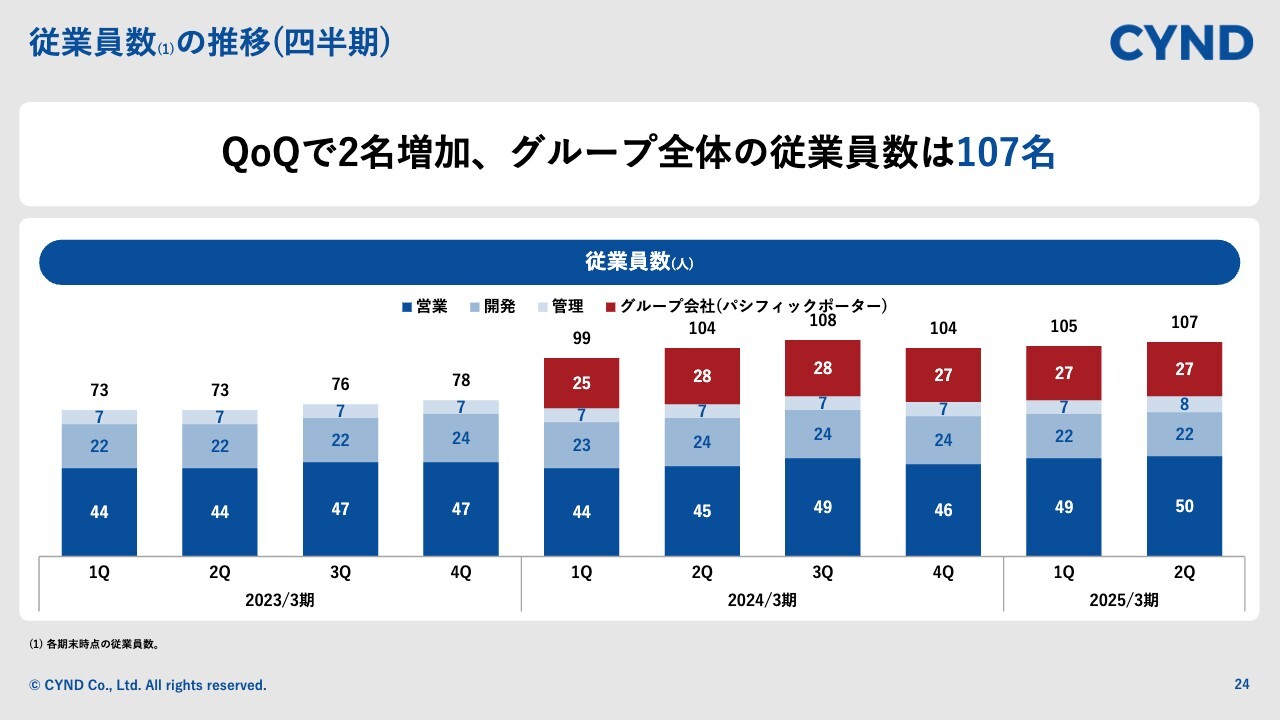

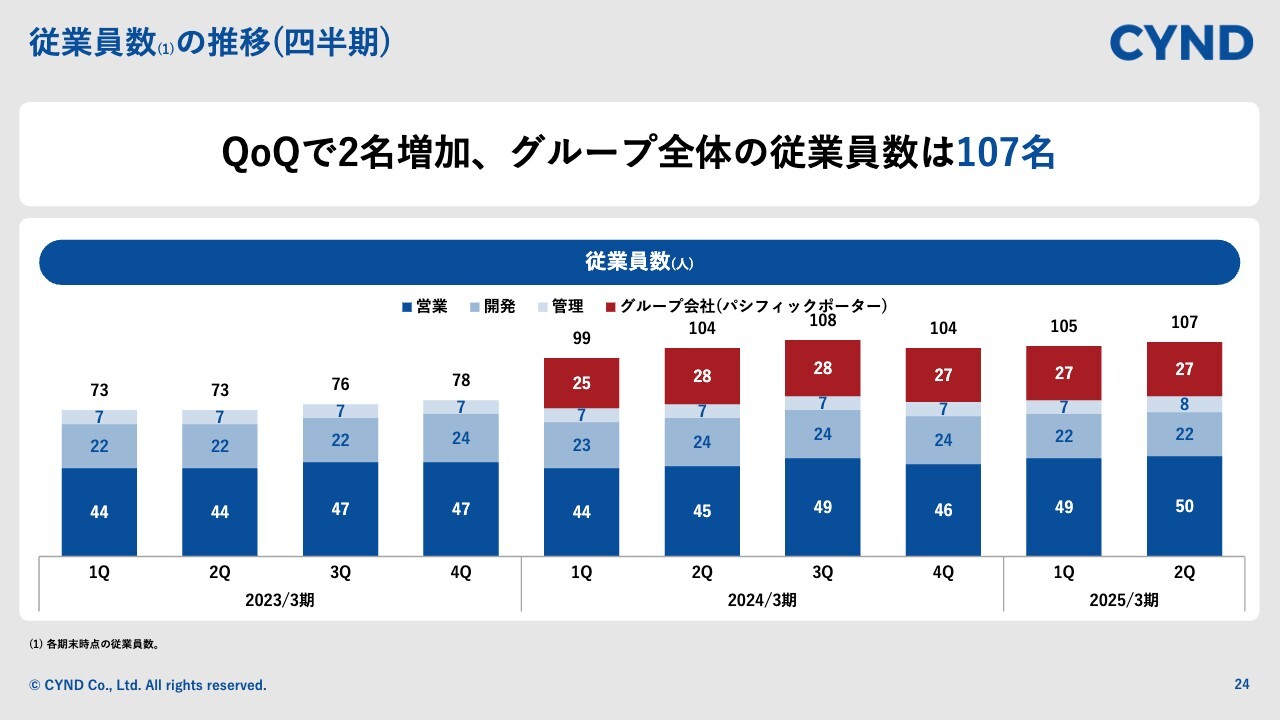

従業員数の推移(四半期)

従業員数の四半期推移です。前四半期比で2名増加しました。グループ全体の従業員は107名になっています。

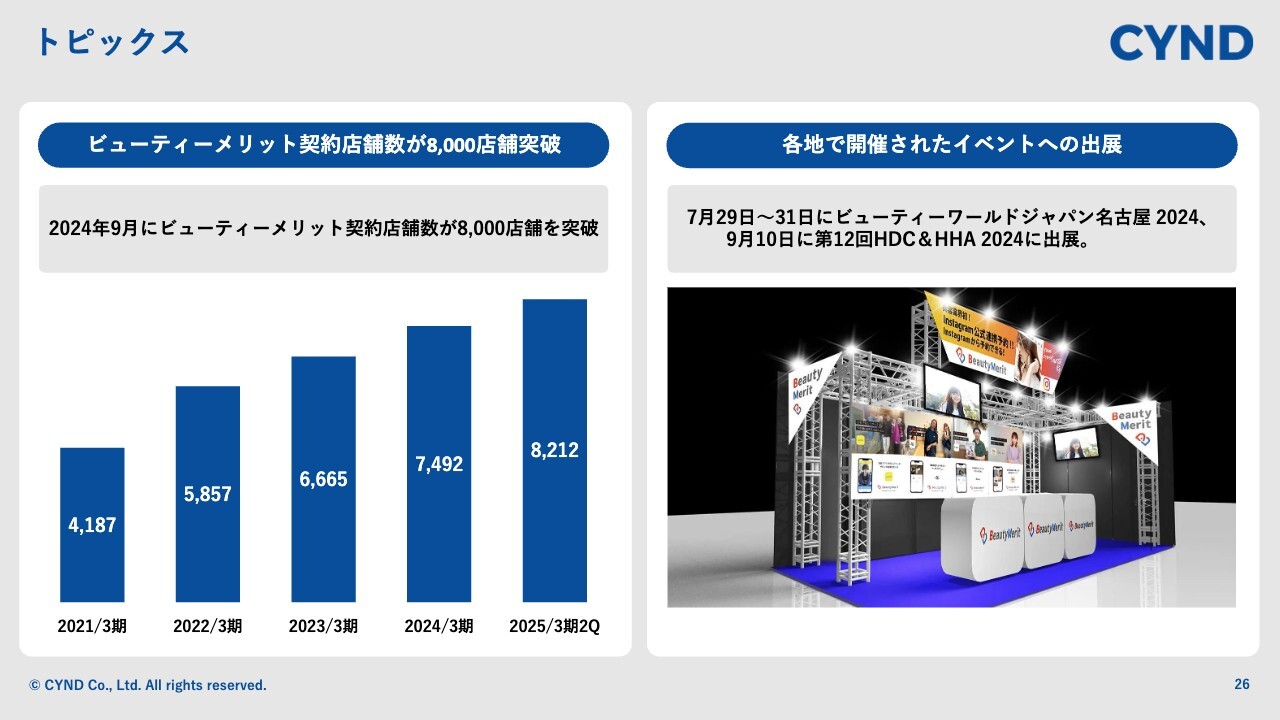

トピックス

トピックスについて大きく2つ挙げています。まず、「BeautyMerit」の契約店舗数が9月時点で8,000店舗を突破しました。

また、理美容業界のリアルイベントはコロナ禍の影響で開催されていませんでしたが、徐々に復活し、最近はかなり増えてきています。当社としても、リアルイベントを通してお客さまのリードをしっかりと獲得していきたいと思っていますので、このようなリアルイベントへ積極的に出展しています。

今回は「ビューティワールド ジャパン 名古屋 2024」と北海道の「HOKKAIDO DESIGNERS CONGRESS (HDC) & HOKKAIDO HAIRDRESSING AWARD (HHA) 2024」の2つに出展しました。獲得したリードを契約店舗数につなげていきたいと考えています。

以上でご説明を終了します。

質疑応答:契約店舗数が伸びた要因について

「契約店舗数が順調に伸びていますが、要因を教えてください」というご質問です。

今四半期においては、大型チェーン店の課金が始まったのが非常に大きなポイントです。新規の獲得も積み上がっていますので、チェーン店のみならず小さな店舗とも契約したことにより、純増数が伸びています。今後もそのようなところを強化していきたいと考えています。

質疑応答:通期の業績見通しについて

「第2四半期まで利益面が順調な推移ですが、通期の業績見通しについてはどのように考えていますか?」というご質問です。

第2四半期時点の業績の推移は、利益面が当初の計画に比べて若干上振れています。今期においては第3四半期のオフィス移転が発生するコストとして最も大きくなりますので、発生の状況を加味した上で、第3四半期、第4四半期をしっかり見通していきたいと考えています。

質疑応答:本社移転費用の計上について

「本社移転費用で特別損失が出ていますが、移転費用は今期どのぐらい計上する予定ですか?」というご質問です。

予算上は5,000万円から7,000万円程度の費用を計上する見込みです。

質疑応答:採用状況について

「積極的に採用を進めていると思いますが、状況はいかがですか?」というご質問です。

前四半期比でいうと第2四半期は2名増加、上期では3名増加しました。期初でもお話しした部分ですが、10名以上の増加をアナウンスしました。現時点の状況としては、比較的多くの内定者を出し、入社していただけるというご回答もいただいています。下期に関してはしっかりと人数を増やしていきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4256

|

1,330.0

(02/16)

|

+89.0

(+7.17%)

|

関連銘柄の最新ニュース

-

02/13 15:40

-

02/13 15:40

-

02/13 15:40

-

02/13 15:40

-

02/09 16:00

新着ニュース

新着ニュース一覧-

今日 06:03

-

今日 05:30

-

今日 05:20

-

今日 02:00