ダイワボウHD、国内IT需要の拡大を捉え、上期の最高売上高を更新 営業利益は3期連続の増益、通期予想を上方修正

ご説明の流れ

西村幸浩氏:ダイワボウホールディングス代表取締役社長の西村です。本日はお忙しい中、ご参加いただきありがとうございます。これより、昨日開示しました2025年3月期第2四半期決算についてご説明します。

1項目と2項目は私から、3項目は常務取締役の猪狩よりご説明します。

連結決算ハイライト

当期は、主力のITインフラ流通事業において、国内IT需要の拡大を捉え、企業・官公庁・文教向け販売がいずれも好調に推移しました。上期としては過去最高の売上高を更新し、営業利益も3期連続の増益となりました。

この上期実績を踏まえ、今期の見通しを上方修正し、株主還元についても配当金を増配することとしました。また、自己株式の取得も順調に進んでおり、9月末時点では約72億円となっています。

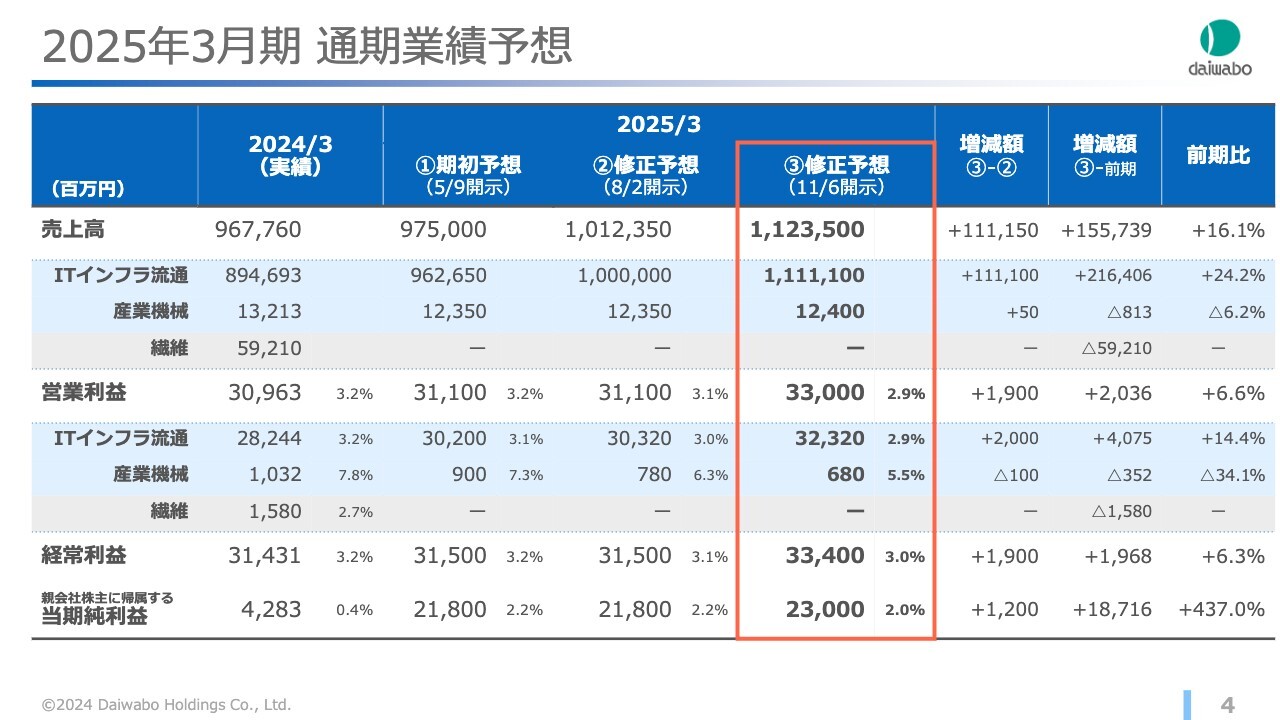

2025年3月期 通期業績予想

上方修正した2025年3月期の通期業績見通しです。業績予想については、8月2日に一度、修正を発表しましたが、その後、想定以上に第2四半期の実績が拡大したことにより、下期も含め、あらためて上方修正します。

通期予想として、売上高1兆1,235億円、営業利益330億円としています。第2四半期の実績を反映し、下期も好調に推移すると見ているWindows更新需要を確実に捉え、業績を拡大していきます。

また、クラウドサービスの「iKAZUCHI(雷)」によるサブスクビジネスも堅調に伸びています。一方で、案件の大型化や価格競争の激化により、利益率は若干下がると見ていますが、利益額は着実に積み上げていきます。

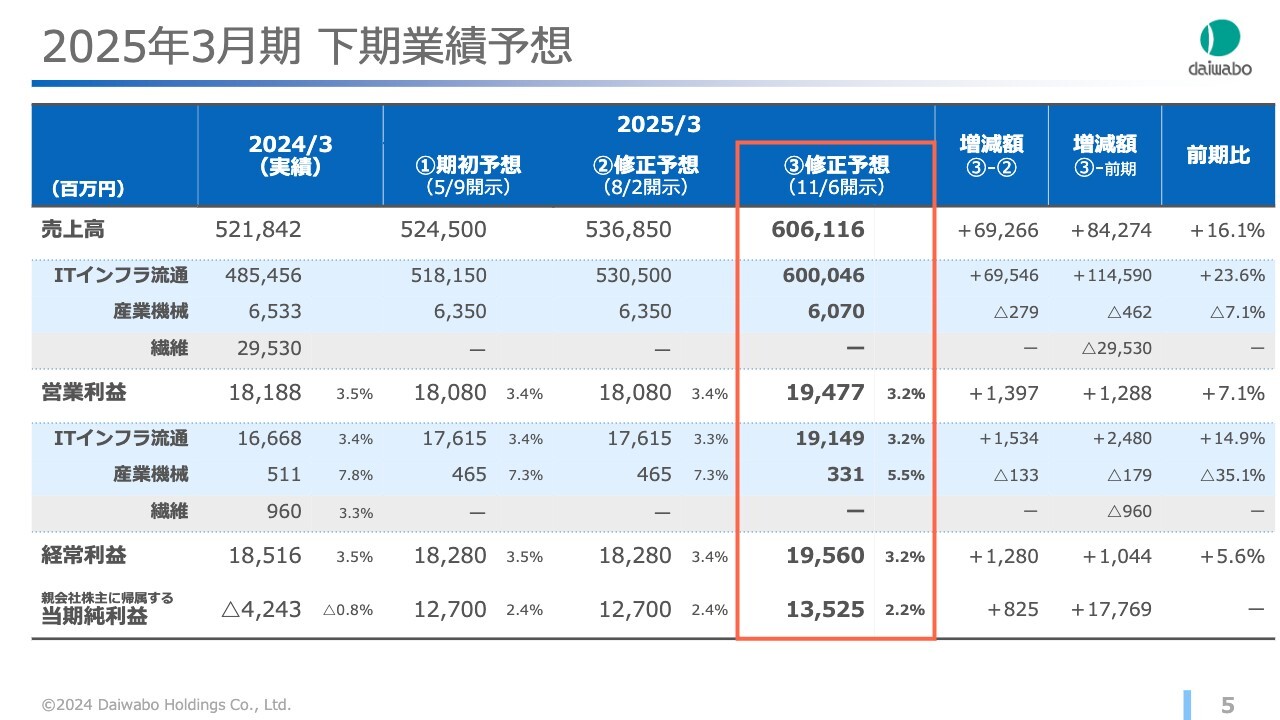

2025年3月期 下期業績予想

下期の業績予想です。上期に続いて、売上・利益ともに前期を大きく上回る伸長を予想しています。

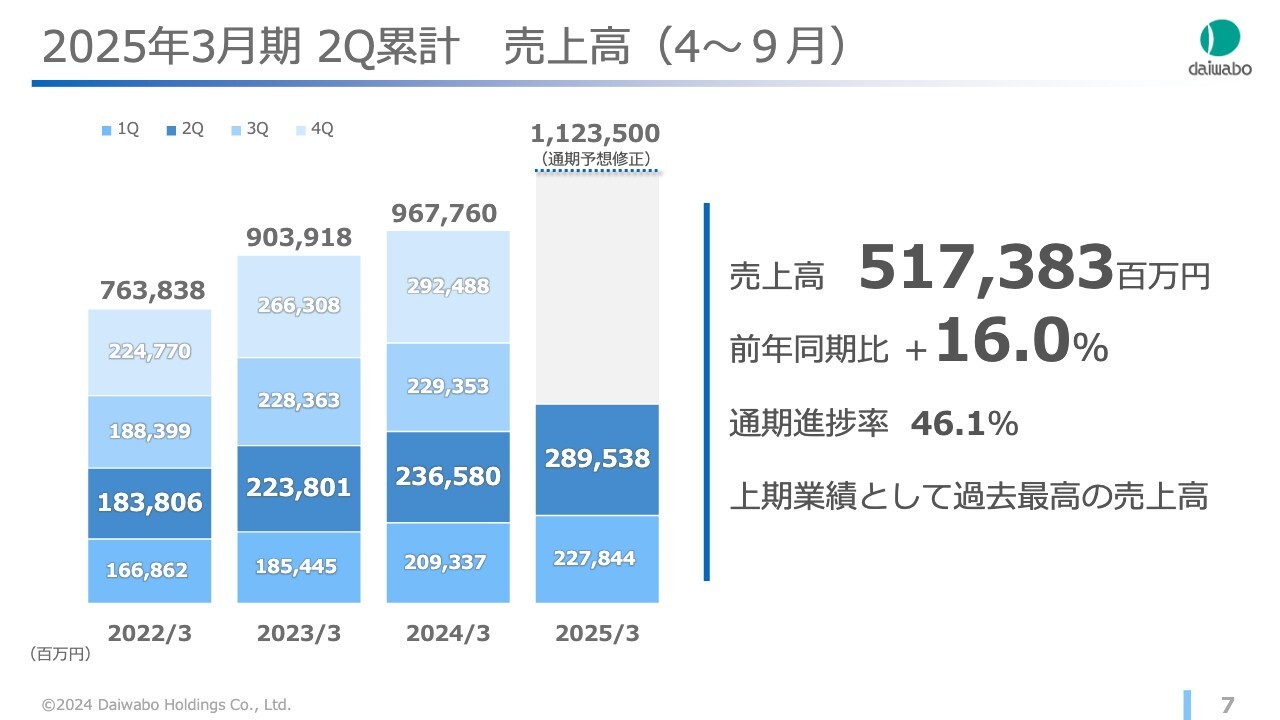

2025年3月期2Q累計 売上高(4~9月)

2025年3月期第2四半期決算についてご報告します。連結売上高の推移です。昨年度までの実績には繊維事業が含まれていますが、今期より除外されています。その上で、上期売上高は過去最高の実績となりました。

第2四半期売上高は5,173億円、前期比で16パーセントの増収です。今回修正した通期業績予想に対しては、46.1パーセントの進捗となっています。

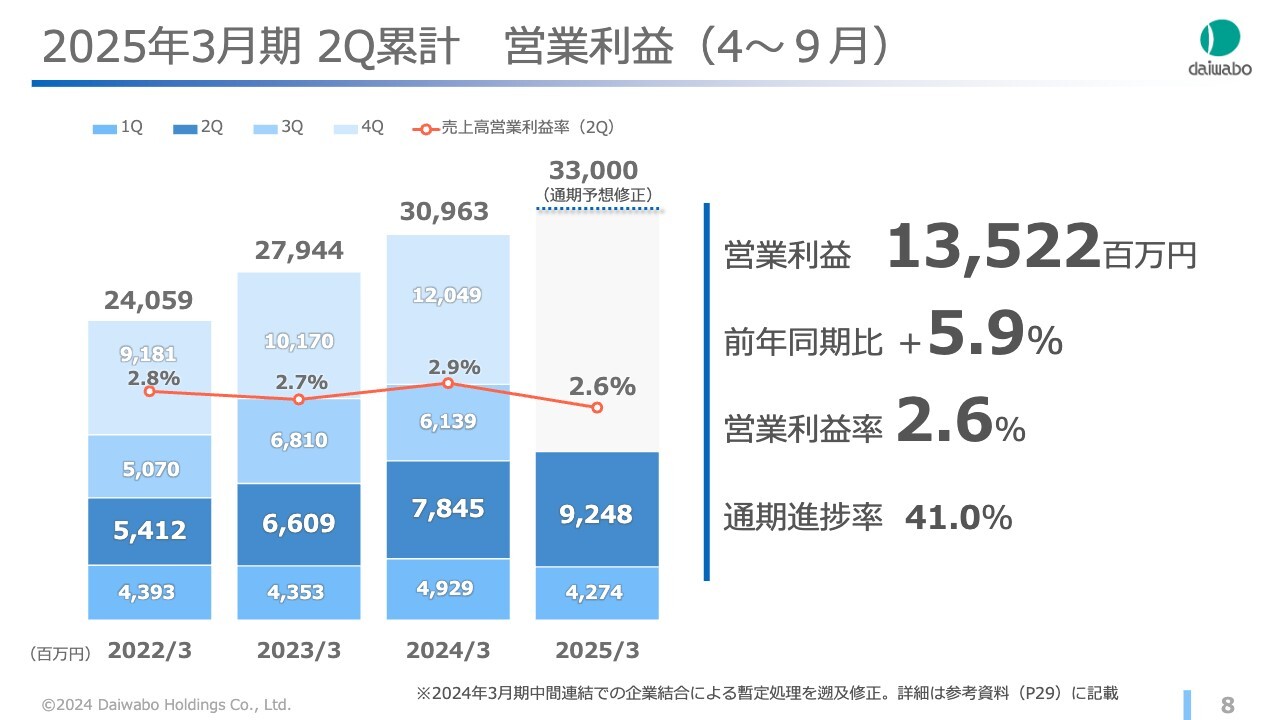

2025年3月期 2Q累計 営業利益(4~9月)

営業利益の推移です。第2四半期の実績は135億円、前期比5.9パーセントの増益となりました。今回修正した通期予想に対する進捗率は41パーセントです。

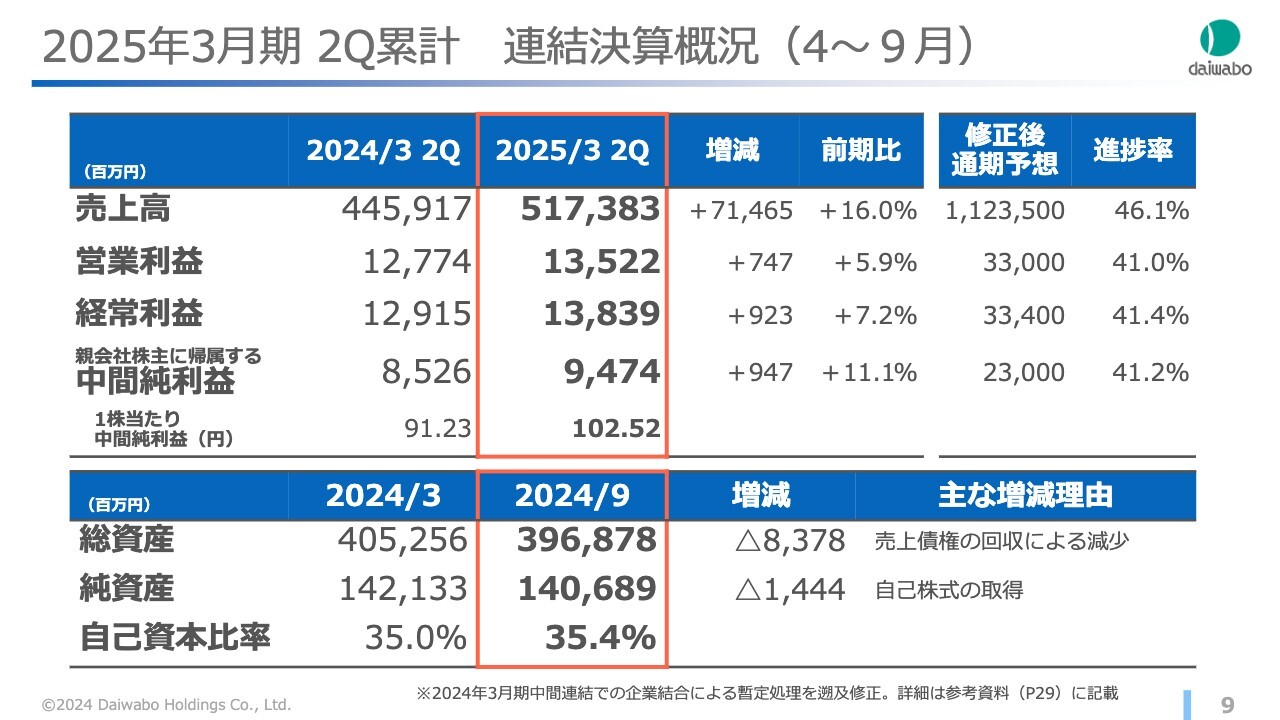

2025年3月期 2Q累計 連結決算概況(4~9月)

第2四半期の連結決算概況です。経常利益は前期比7.2パーセント増の138億円、純利益は前期比11.1パーセント増の94億円、1株当たりの中間純利益は102円となっています。

連結の財政状態についてです。総資産は現金および預金、売上債権の減少により、前期比83億円減の3,968億円です。純資産は、自己株式の取得により前期比14億円減の1,406億円となっています。

なお、自己資本比率は35.4パーセントです。

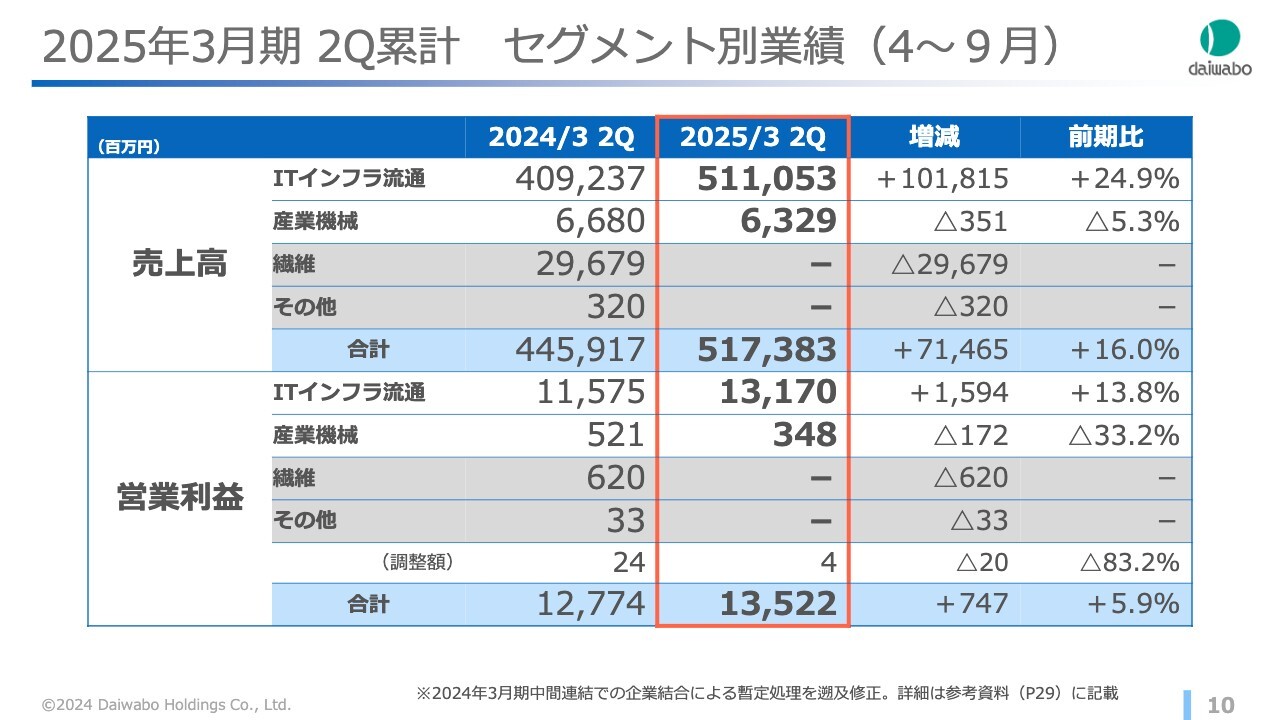

2025年3月期 2Q累計 セグメント別業績(4~9月)

第2四半期累計で見たセグメント別の業績です。ご覧のとおり、売上・利益ともに好調なITインフラ流通事業が大きく牽引しています。なお、昨年度まで含まれていた繊維事業分はグレーで記載しています。

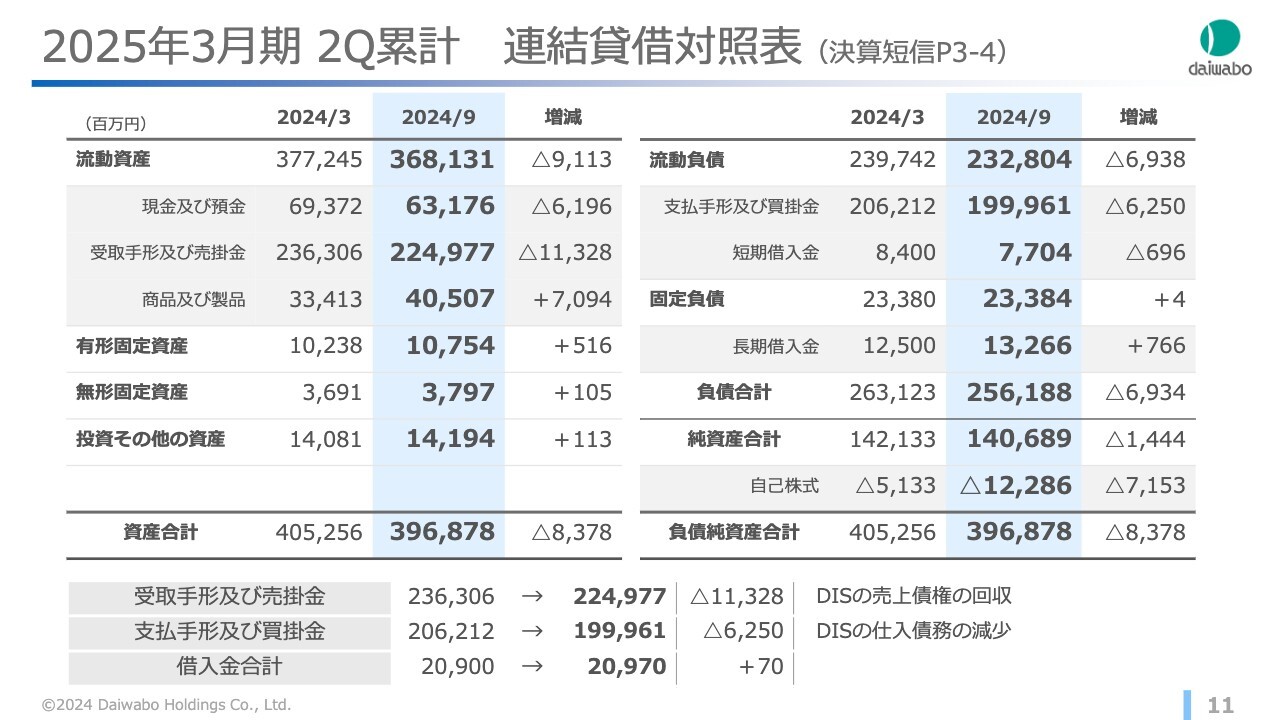

2025年3月期 2Q累計 連結貸借対照表

貸借対照表の補足です。資産の部については、現預金残高は前期末比61億円減の631億円です。目安の500億円より高い水準ですが、下期、特に第4四半期は戦略的な製品の仕入れが増加し、売上高も増加する見通しであることから、期末に向けて計画どおりに着地すると想定しています。

受取手形および売掛金は、前期末比113億円減の2,249億円です。商品および製品は、前期末比70億円増の405億円です。ここでは、下期に向けた商材を確保しているため、在庫増となっています。

負債・純資産の部ですが、支払手形および買掛金は、前期末比62億円減の1,999億円となっています。

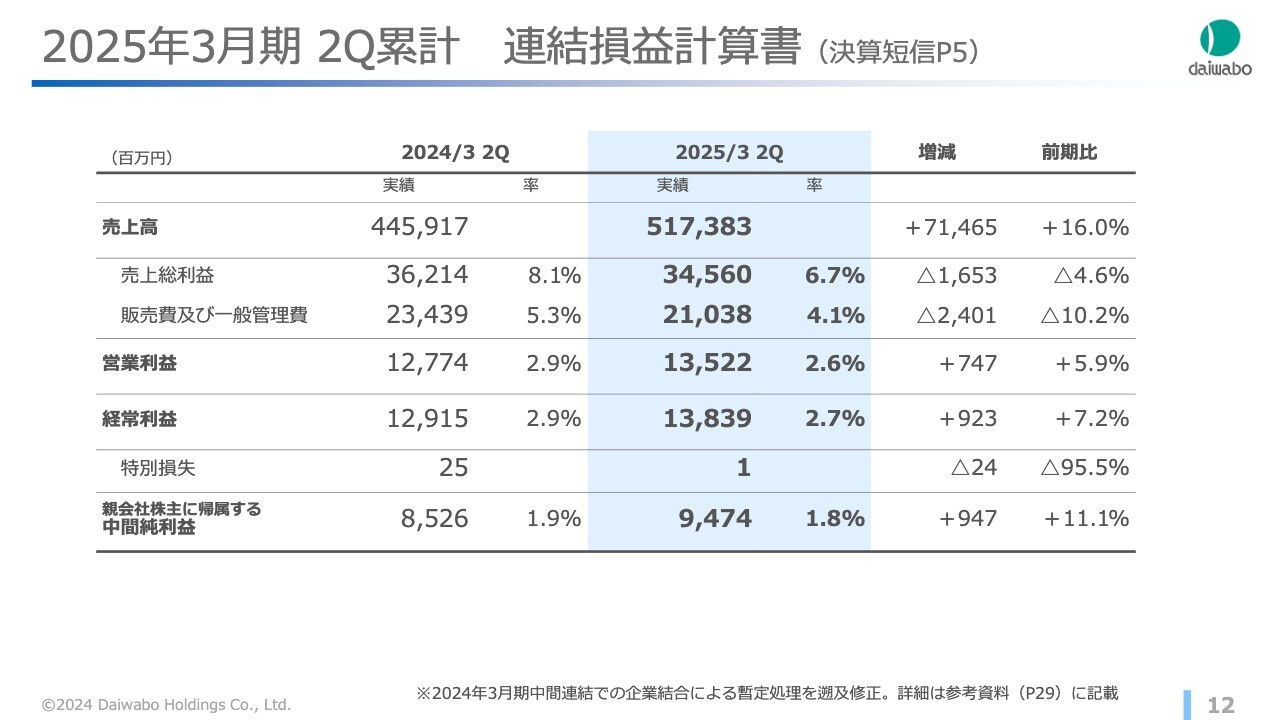

2025年3月期 2Q累計 連結損益計算書

損益計算書について補足します。売上高・各利益についてはこれまで報告したとおりですが、売上総利益については345億円と、前期比16億円の減少となっています。昨年度実績には繊維事業分が含まれているため、その繊維事業分を除くと、約28億円の増加となります。

売上総利益率は前期の8.1パーセントから1.4パーセント減少し、6.7パーセントでした。販売費および一般管理費は前期比24億円減の210億円となりましたが、こちらも繊維事業の影響を除くとベースアップ実施などもあり、約7億円の増加となっています。

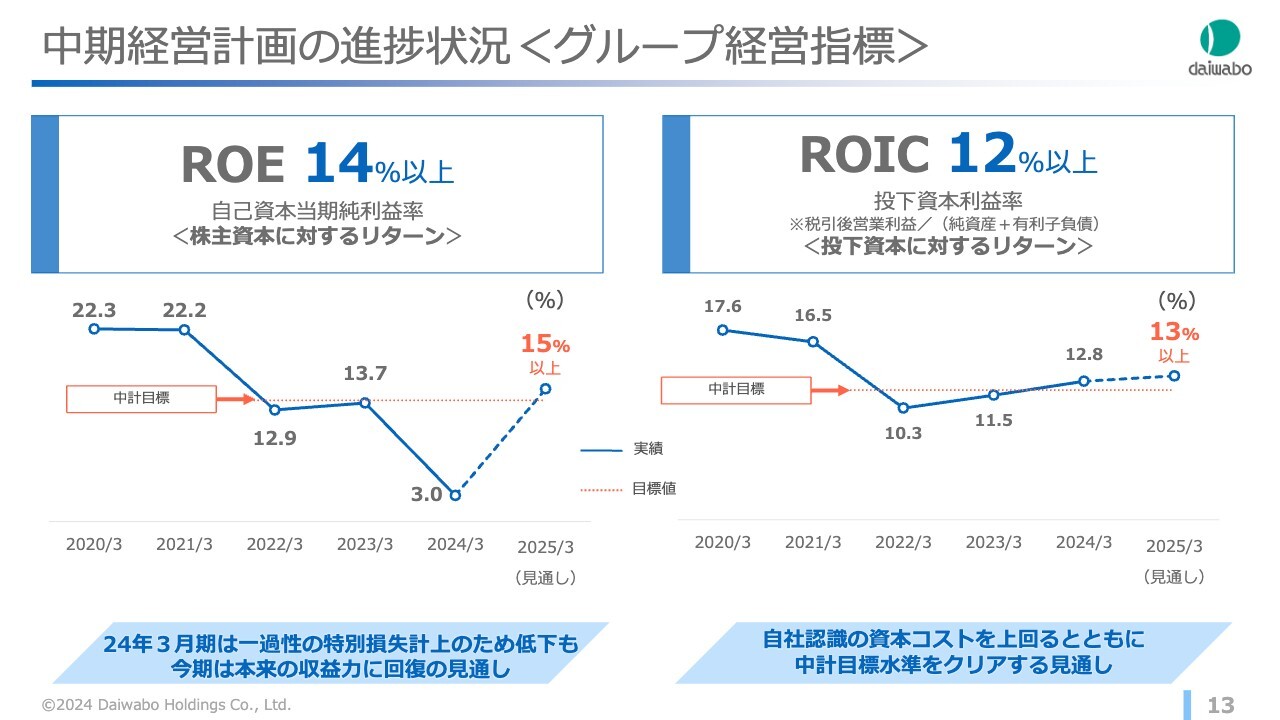

中期経営計画の進捗状況<グループ経営指標>

グループ経営指標についてご報告します。

当社では、ROEとROICを重要な経営指標として位置づけ、設定した目標を上回るよう、事業会社との連携に努めています。

2024年3月期のROEは、繊維事業の独立に伴う一過性の特別損失計上のため低い数値となりましたが、今期は15パーセント以上となる見通しです。ROICについても資本コストを上回り、13パーセント以上を見込んでいます。

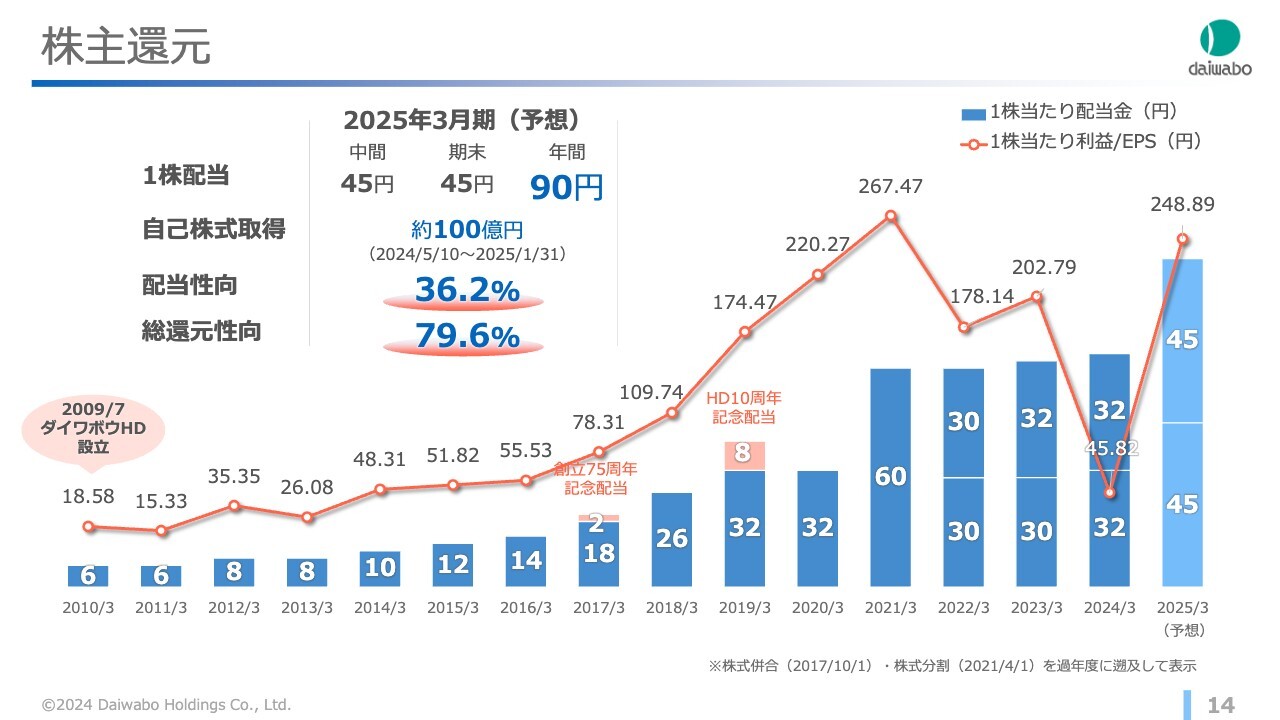

株主還元

株主還元についてご説明します。設立以降の1株当たりの配当金およびEPSの推移は、スライドのとおりです。

好調な今期の業績を反映し、2025年3月期の配当については、中間45円、期末45円の年間90円と、当初予定の70円から20円増配します。

自己株式取得は昨年度に実施できていないことを踏まえ、現在約100億円を実行中です。直近の10月末時点では、85億円と順調に進んでいます。以上を踏まえ、配当性向は36.2パーセント、総還元性向は79.6パーセントとなる予定です。

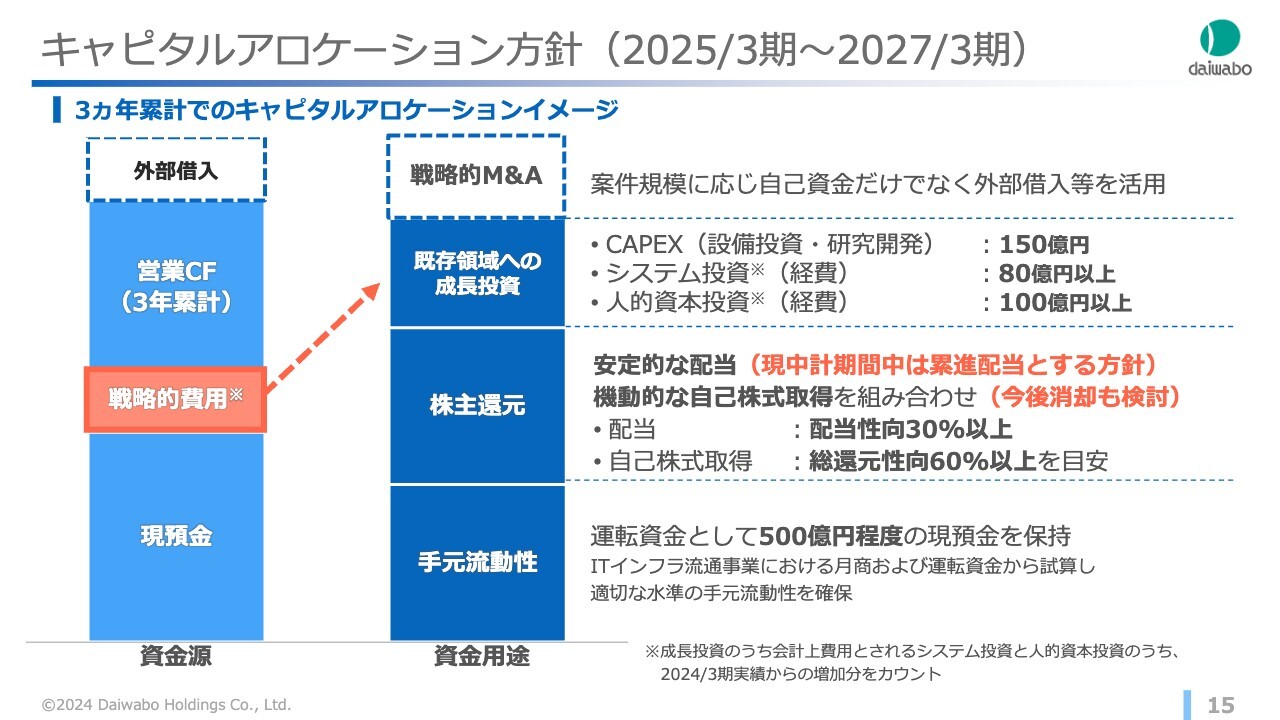

キャピタルアロケーション方針(2025/3期〜2027/3期)

5月に発表したキャピタルアロケーションの方針について、あらためてご説明します。

配当金については、「配当性向30パーセント以上の安定的な配当」としており、この中期経営計画期間中においては累進配当とし、減配はしない方針としています。その上で、自己株式取得を組み合わせ、総還元性向60パーセント以上を目安に進めていきます。また、この自己株式については、今後消却も検討していく予定です。

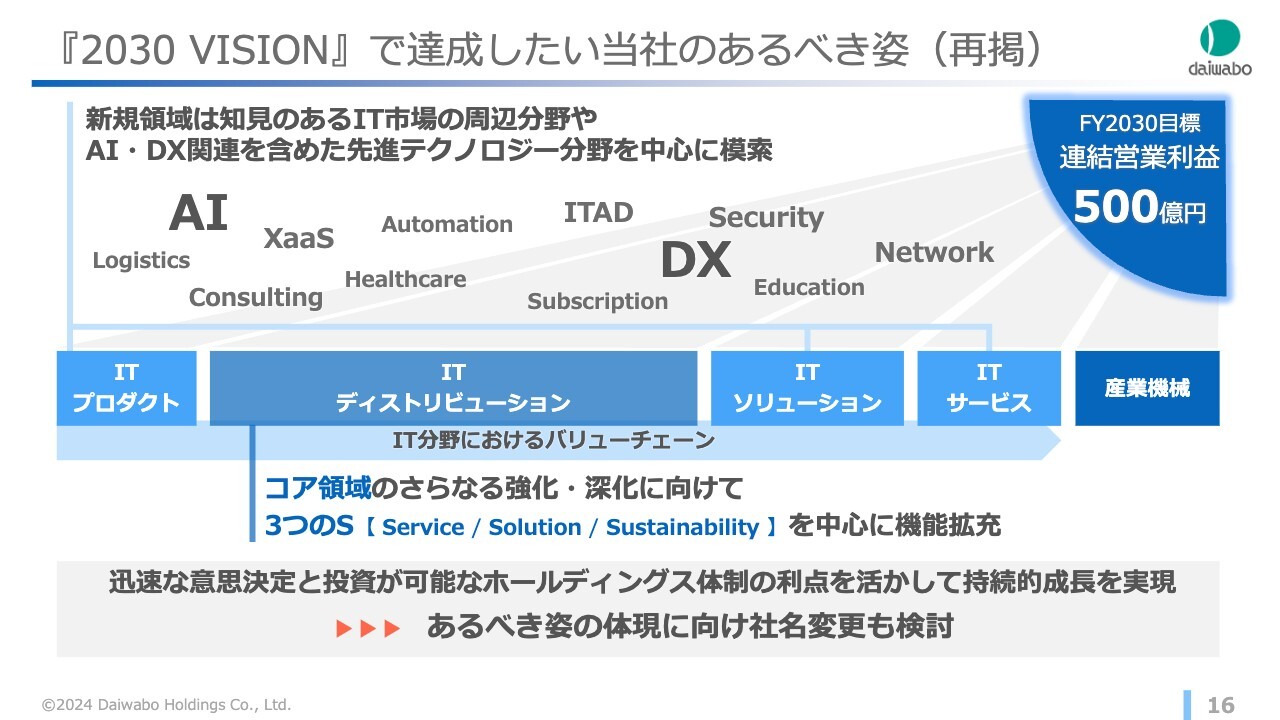

『2030 VISION』で達成したい当社のあるべき姿(再掲)

5月に発表した当社のあるべき姿についてです。2030年度に連結営業利益500億円の達成に向けて、既存のITインフラ流通事業はITディストリビューション分野を絶対的なコアとしつつ、新たな事業領域を模索し、最適な事業ポートフォリオの検討を進めていきます。

現時点で詳細はお伝えできませんが、持続的成長に向けて引き続き取り組んでいきます。そして、社名変更も含めて決定事項がありましたら、今後も速やかに開示・発信していきます。

私からのご説明は以上です。この後は各事業の詳細について、猪狩よりご説明します。

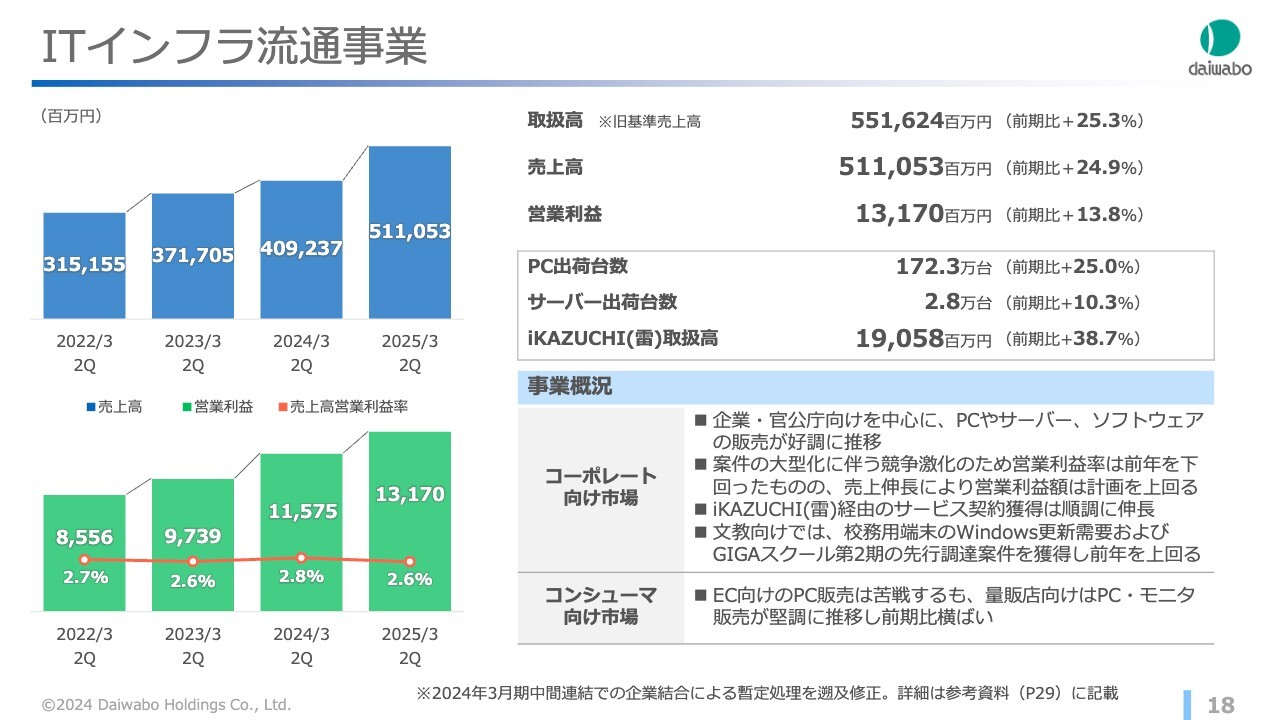

ITインフラ流通事業

猪狩司氏:常務取締役の猪狩です。ここからは各セグメント別の実績と、下期の見通しについてご説明します。まずはITインフラ流通事業です。

この上期は企業・官公庁向けにPCやサーバー、ソフトウェアの販売が好調に推移し、売上高が増加しました。案件の大型化が目立ったのも上期の特徴で、それに伴う価格競争激化のため、営業利益率は前年を下回りました。一方で、営業利益額は計画を上回っています。

注力しているクラウドサービス「iKAZUCHI(雷)」についても順調に契約を伸ばしており、サブスクリプションビジネスは計画どおりの進捗を見せています。

GIGAスクールで注目度も高い文教市場ですが、この上期では、先生方が使用する校務用端末の更新需要が多く見られました。また、GIGAスクール第2期の先行手配分も獲得したことにより、前年を上回る実績で進捗しています。なお、GIGAスクールに関する導入のピークは来年度になるものと予想しています。

以上の結果、ITインフラ流通事業の売上高は前期比24.9パーセント増の5,110億円、営業利益は前期比13.8パーセント増の131億円となりました。

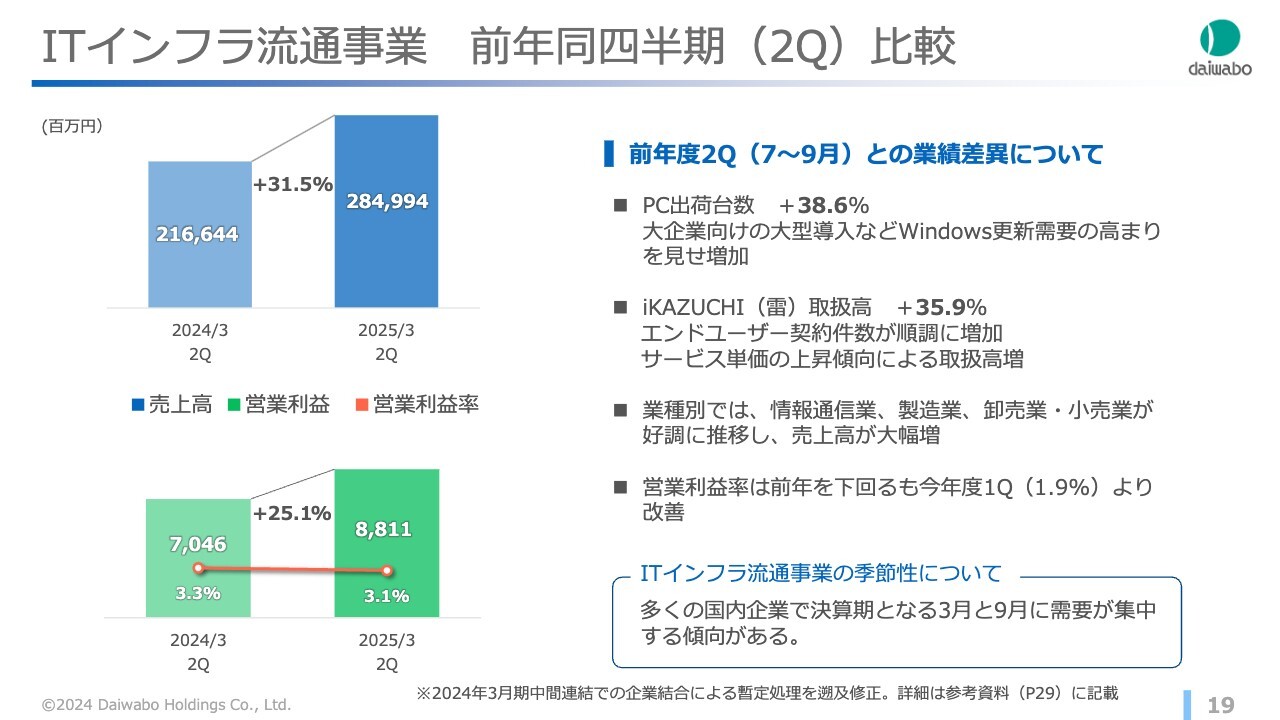

ITインフラ流通事業 前年同四半期(2Q)比較

こちらのスライドは、今年度の第2四半期を前年度の第2四半期と比較したものです。特にITインフラ流通事業においては、多くの国内企業が決算期となる9月と3月に集中的に需要が高まる傾向がありますので、第1四半期と第2四半期を比較するよりも、第2四半期同士を比較したほうがよりわかりやすいと考え、グラフで表しています。

PC出荷台数は、今年度の下期以降に高まると予想していたWindows更新需要が前倒しとなり、前期比38.6パーセントの増加となりました。特に大企業向けの大型導入が目立ち、出荷実績を牽引しています。

サブスクリプションビジネスとして注力している「iKAZUCHI(雷)」の取扱高は、第2四半期比較で35.9パーセント増と好調を維持しています。単価上昇による影響もありますが、契約件数も着実に増えており、計画達成ペースで進捗しています。

営業利益率は前年を下回る実績となりましたが、第1四半期の1.9パーセントに対し、第2四半期は3.1パーセントとなっているため、改善傾向といえます。

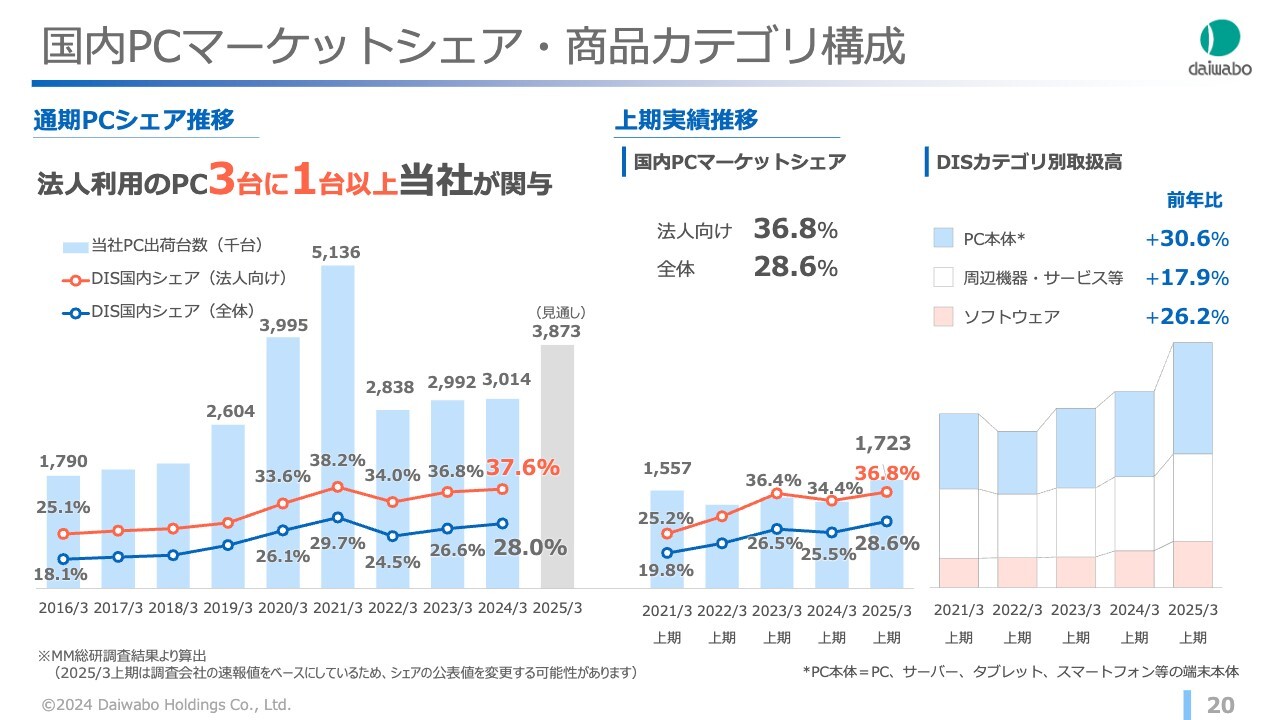

国内PCマーケットシェア・商品カテゴリ構成

国内PC出荷台数における、当社のマーケットシェアとカテゴリ別の取扱高推移です。

スライド中央のグラフのとおり、上期のPC出荷台数は172万3,000台、シェアは暫定となりますが、全体で28.6パーセント、法人向けの市場に限れば36.8パーセントとなりました。Windows更新需要の高まりを捉え、国内のPCシェアも増加し、台数・金額ともに大幅に拡大しています。

また、カテゴリ別に見ても、PCだけでなく周辺機器・サービス、ソフトウェアも前期比で2桁の成長となりました。

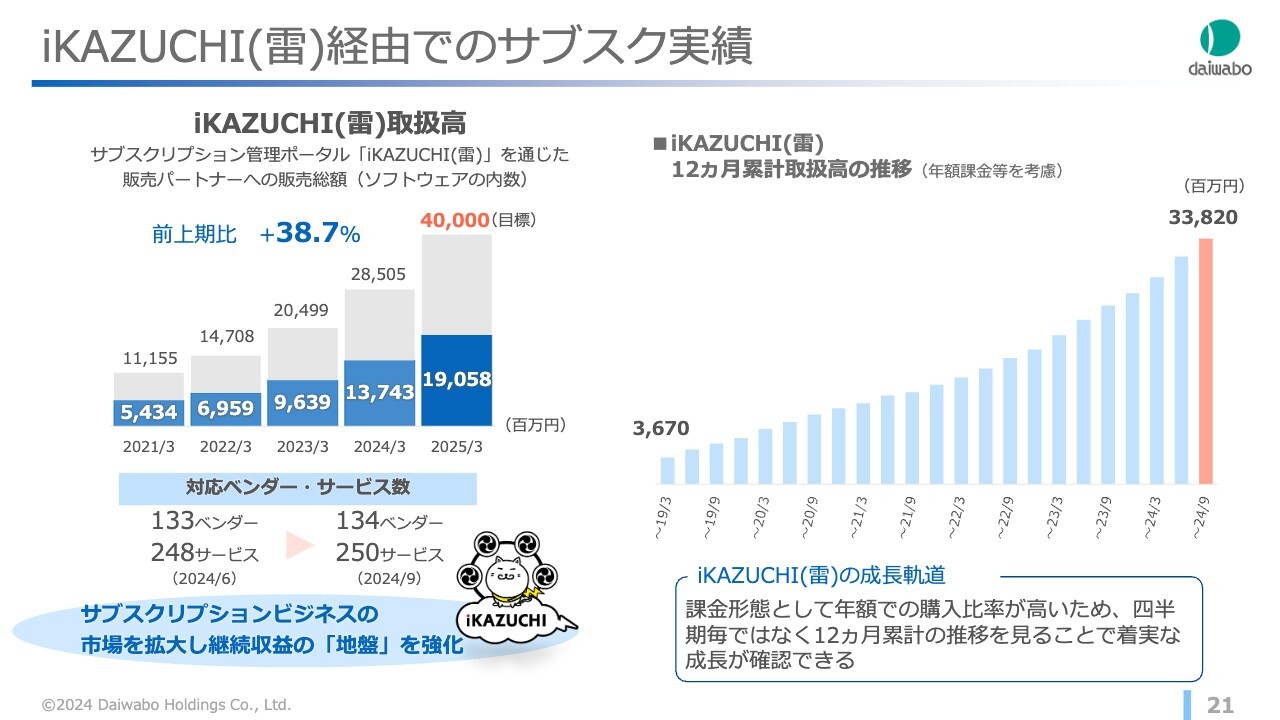

iKAZUCHI(雷)経由でのサブスク実績

こちらのスライドは、特に注力しているサブスクリプションビジネス「iKAZUCHI(雷)」経由の実績を表しています。

「iKAZUCHI(雷)」は、DISが販売パートナー向けに提供しているサブスクの管理ポータルサイトです。ソフトウェアを中心とした課金ビジネスは着実に成長しており、2025年3月期には取扱高400億円を目指しています。

取扱ベンダー数やサービスメニューの件数も徐々に増え、他社にない優位性を発揮しています。課金形態としては月額や従量制などがありますが、1年更新も多いことから、四半期ごとではなく年累計の推移を見るために、スライド右側のグラフを作成しています。

このカテゴリは順調に伸びてきており、引き続きストックビジネスとしての地盤を強化していきます。

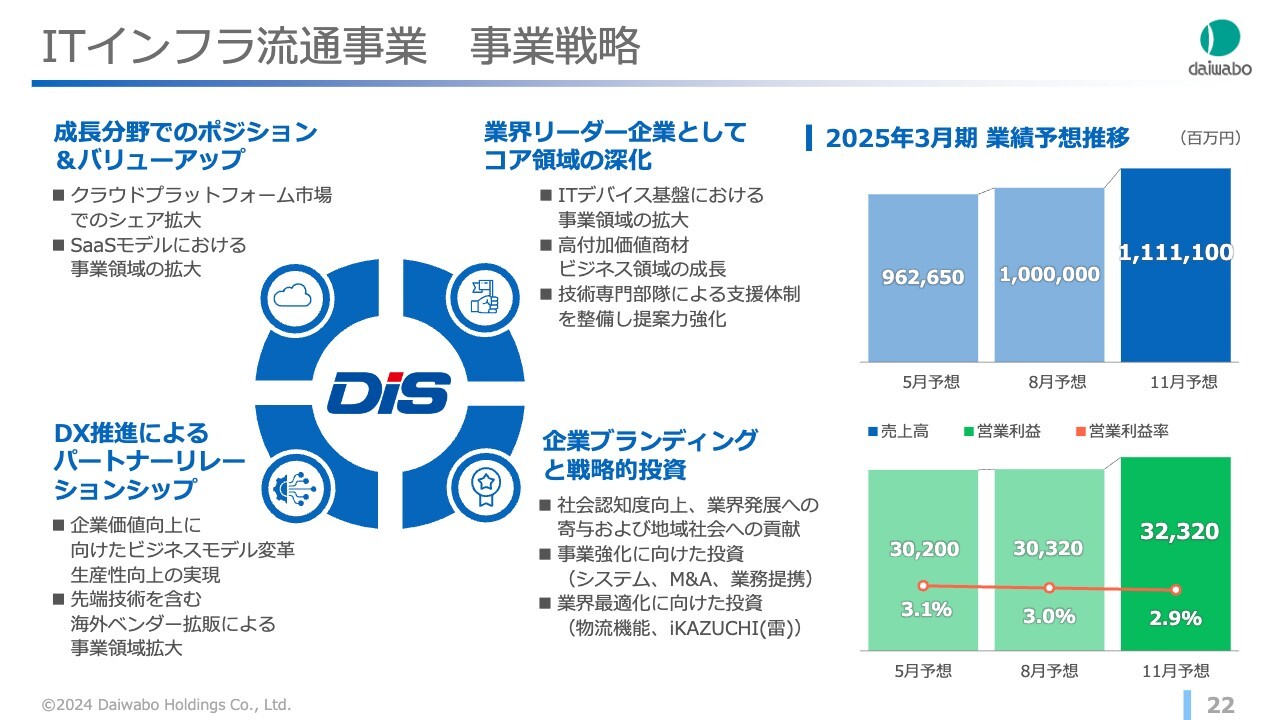

ITインフラ流通事業 事業戦略

ITインフラ流通事業の事業戦略と今期の業績予想です。期初に予想していたよりもWindows更新需要が前倒しとなり、第2四半期が大幅伸長したことを反映し、通期業績予想を修正しています。営業利益率は、上期実績の影響もあり、通期2.9パーセントの予想としています。

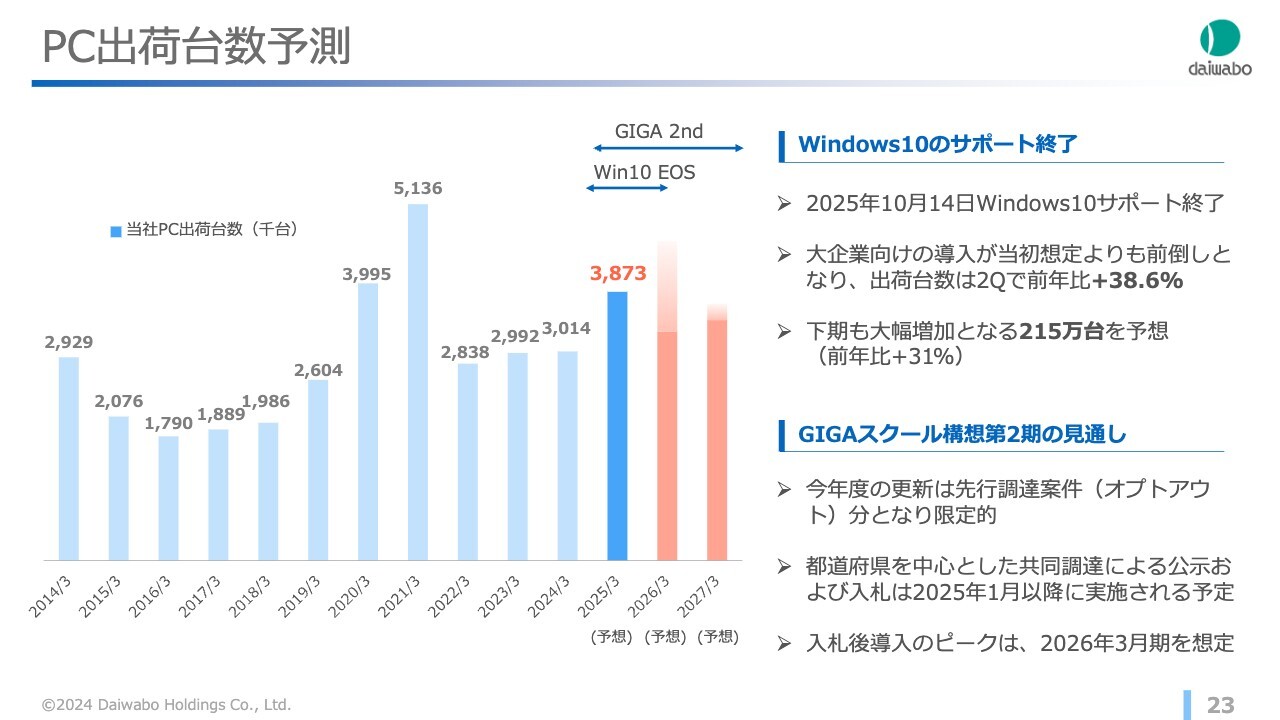

PC出荷台数予測

PC出荷台数の年間推移を表したグラフです。

10年前と比較すると、大きなイベント特需はしっかりと捉えつつ、ベースを着実に伸ばしていることがわかると思います。

今年度は、来年10月にWindows 10のサポートが終了することから、第2四半期以降はそれに伴う更新需要が強く感じられます。下期もこの傾向は続くと見込んでおり、前年比31パーセント増となる215万台の出荷を想定しています。

また、第2期となるGIGAスクールについては、今年度の更新は共同調達から外れる、いわゆる先行調達案件が中心となるため、業績への影響は限定的であると見ています。

共同調達の公示および入札は、2025年1月以降に順次各県単位で実施される見通しのため、導入は2026年3月期がピークになると見込んでいます。現時点で、GIGAスクール第2期分も含めた具体的な台数の予想は困難ですが、引き続き地域密着営業による案件獲得に取り組んでいきます。

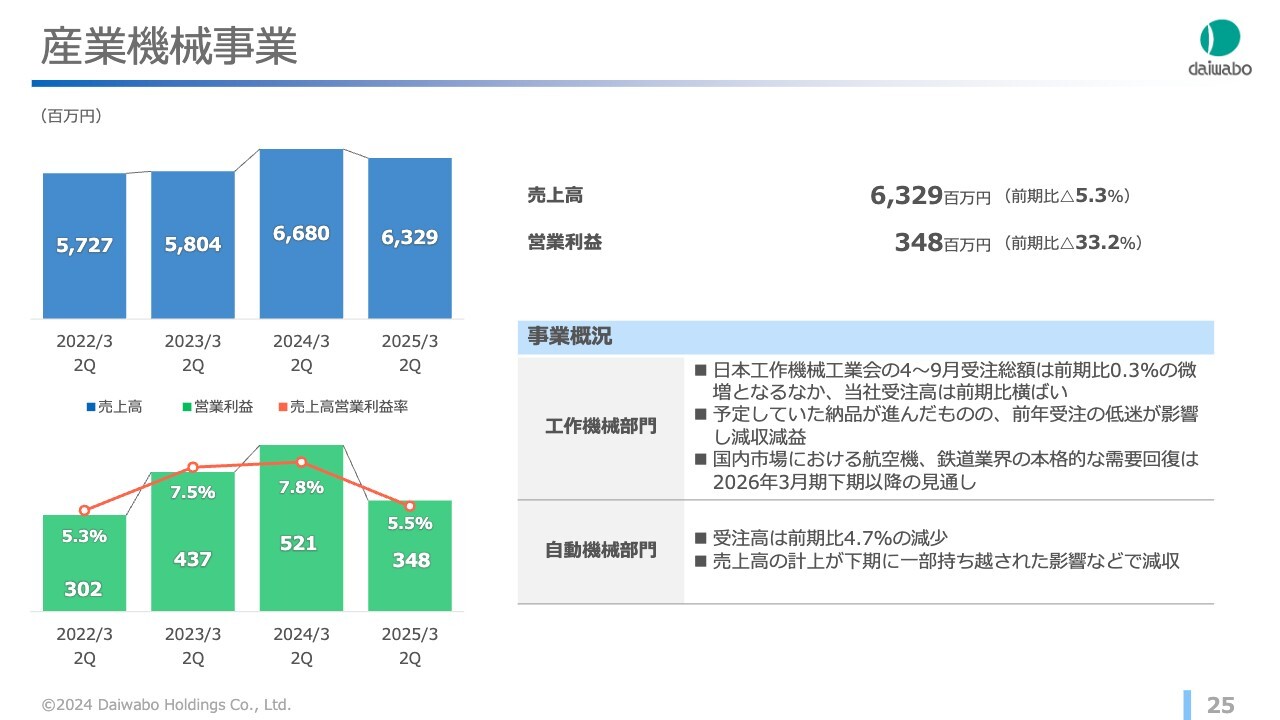

産業機械事業

産業機械事業についてです。

工作機械部門においては、予定していた納品分は完了できたものの、前年の受注低迷が影響し、減収減益となりました。国内市場における航空機、鉄道業界の本格的な需要回復は、2026年3月期の下期以降となる見通しです。

また、自動機械部門では、売上計上の一部が下期に持ち越した影響などにより、減収となりました。

以上の結果、産業機械事業の売上高は前期比5.3パーセント減の63億円、営業利益は前期比33.2パーセント減の3億円となりました。

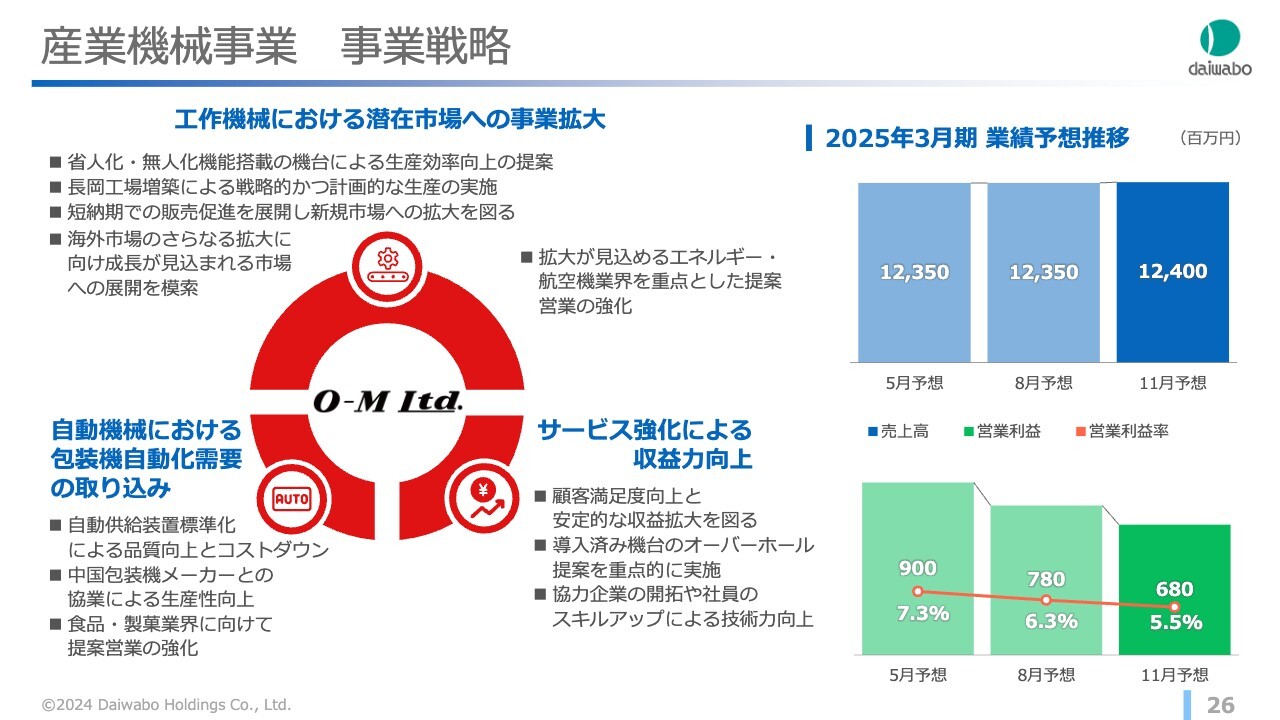

産業機械事業 事業戦略

オーエム製作所が中核となる、産業機械事業の事業戦略と今期の業績予想推移です。売上高はほぼ予定どおりとしていますが、営業利益は原材料の値上げによる影響や価格転嫁の遅れにより、減少する見通しです。

サービス売上の増加や出荷製品の品質向上により、継続して利益改善を図っていきます。

「統合報告書2024」の発行

2号目となる統合報告書を10月9日に発行しました。社員のMy Purpose、社長と社員との座談会、証券アナリストとの対談、事業会社経営陣からのメッセージなど、新しい企画を盛り込み、ステークホルダーのみなさまへ生の声を幅広くお届けできるよう、コンテンツも強化しました。

ぜひ、多くのみなさまにご覧いただきたいと思います。引き続きご意見などを賜りますよう、よろしくお願い申し上げます。

私からの説明は以上です。ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3107

|

3,120.0

(02/18)

|

+50.0

(+1.62%)

|

関連銘柄の最新ニュース

-

02/06 15:30

-

02/06 15:30

新着ニュース

新着ニュース一覧-

今日 00:26

-

今日 00:00

-

02/18 23:35

-

02/18 23:31