【QAあり】ジーデップ・アドバンス、売上高、営業利益ともに大幅成長で過去最高額を達成 ストック型売上の獲得に注力する方針

目次

飯野匡道氏(以下、飯野):証券コード5885、株式会社ジーデップ・アドバンスの決算説明会を開催します。代表の飯野です。よろしくお願いします。

本日はスライドのようなアジェンダで進めます。

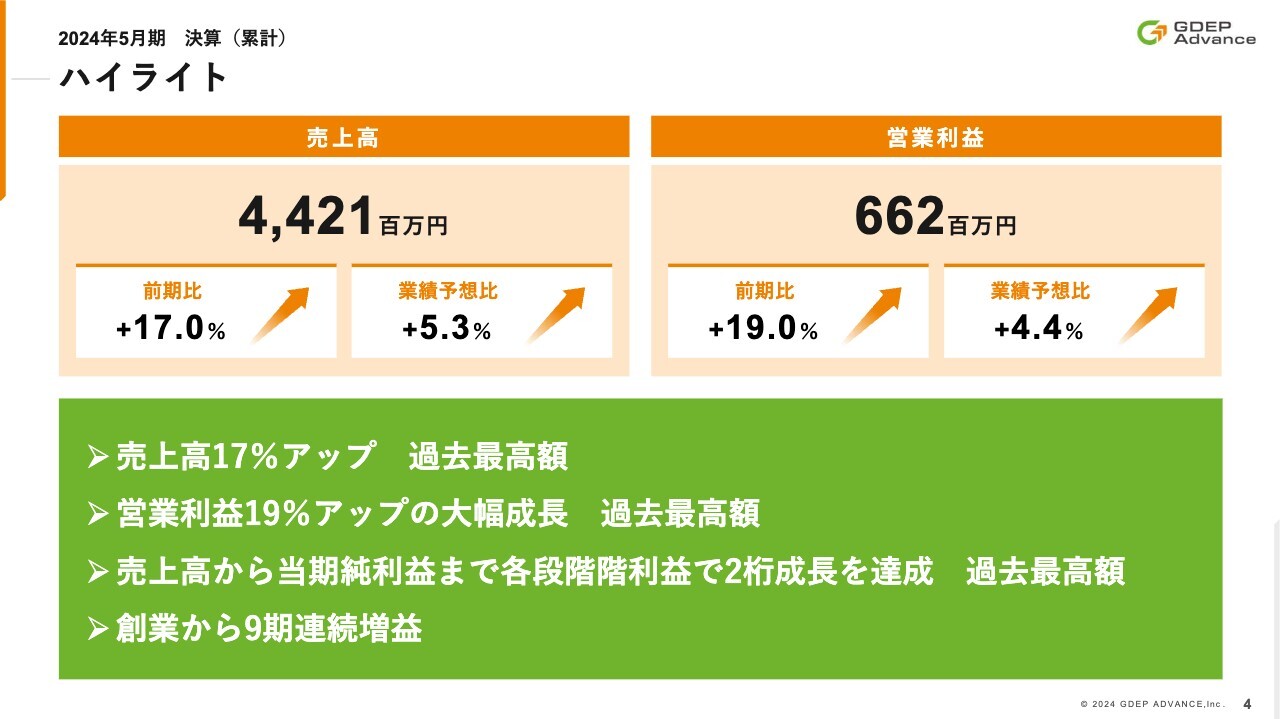

ハイライト

2024年5月期の決算概要についてお話しします。まずは業績のハイライトです。トップラインは前期比17パーセント増の44億2,100万円で、過去最高の売上額を更新しています。営業利益は前期比19パーセント増と大幅に伸長し、こちらも過去最高額を更新しています。

各段階利益もすべて2桁成長を達成しており、結果として創業来9期連続の増益を果たしています。

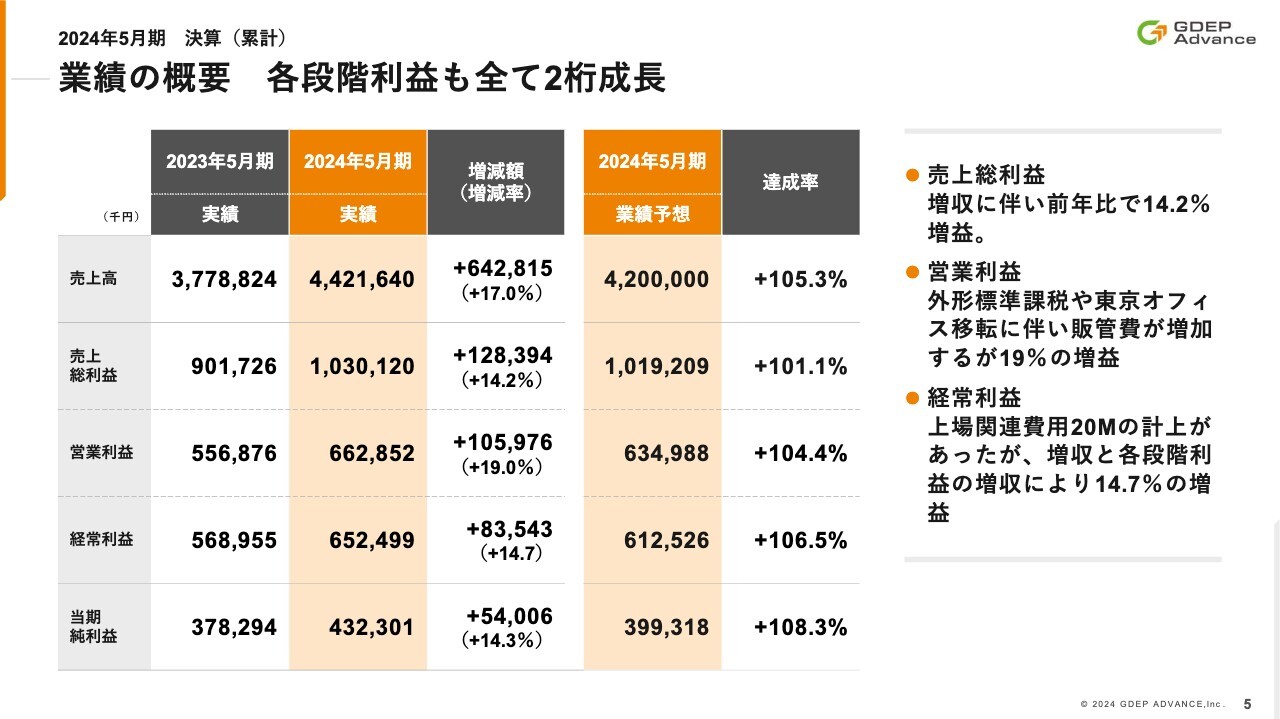

業績の概要 各段階利益も全て2桁成長

各段階損益のご説明です。各段階利益においては、すべて前期比で2桁成長を達成しています。

売上総利益は、増収に伴って前期比14.2パーセント増です。営業利益は、外形標準課税の導入や東京オフィスの移転費用などで販管費が2,200万円ほど増加していますが、最終的には前期比19パーセントの増益を達成しています。

我々は昨年の上場で、期越え上場であったため、上場関連費用の2,000万円を第1四半期に計上してからのスタートとなりました。そのような中で経常利益についても、前期比14.7パーセント増の8億3,000万円となっています。結果として、最終の当期純利益は前期比14.3パーセント増で過去最高の5億4,000万円を達成しました。

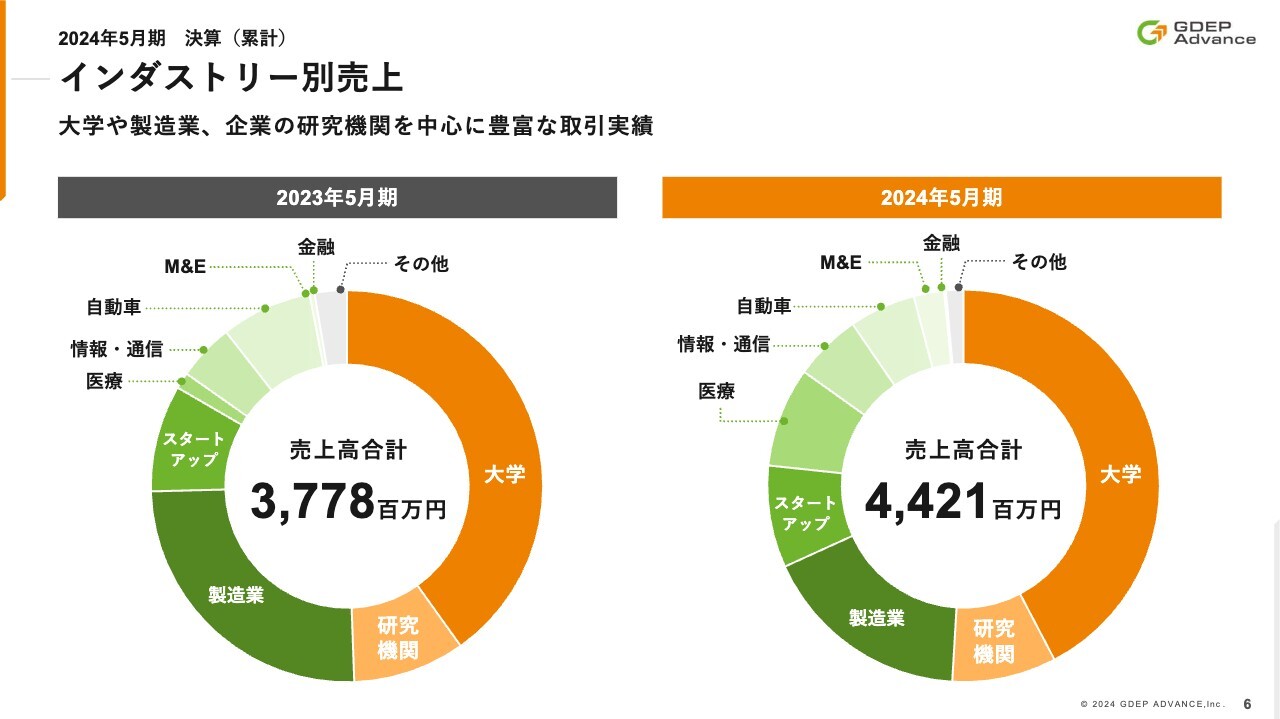

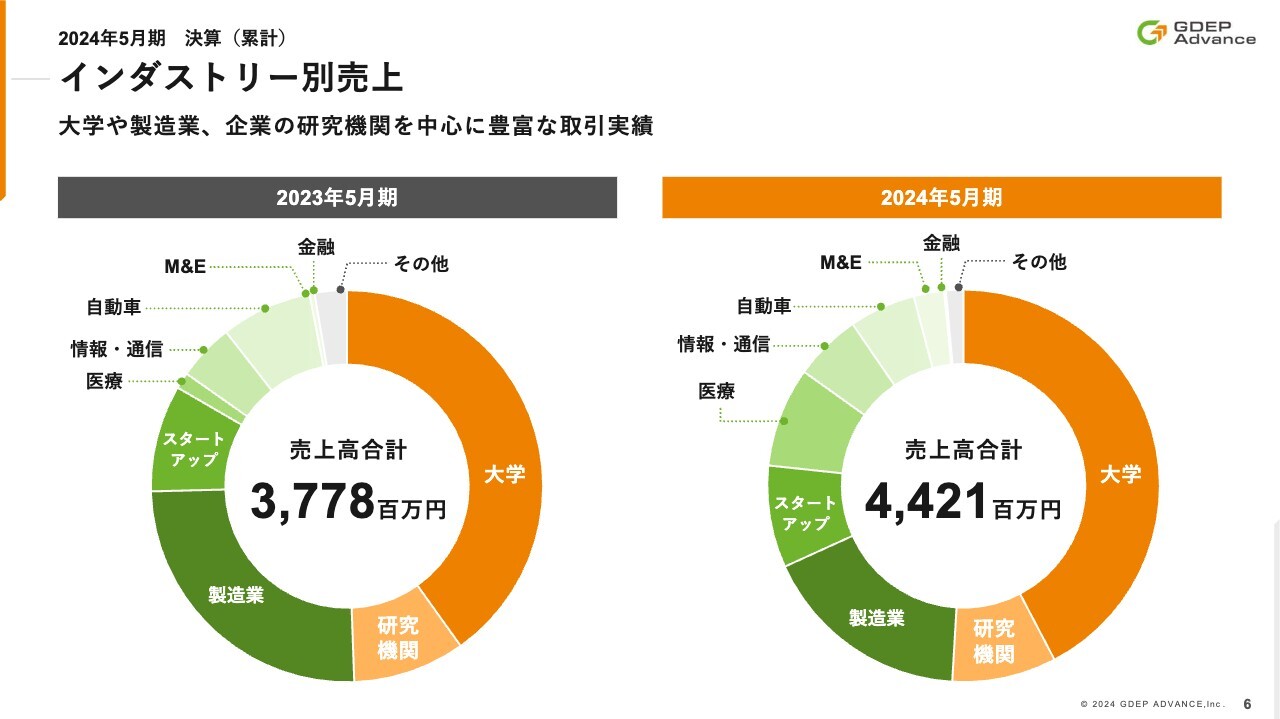

インダストリー別売上

インダストリー別の売上構成です。大学や研究機関が約50パーセントという構図は変わりませんが、事業会社では、従来我々のメインのお客さまであった画像解析を使う製造業の割合が少し低下しました。

逆に、生成AIを研究の主体としている医療、メディア&エンターテイメント(M&E)、クラウドサービスベンダーなどを含めた情報・通信産業が数字を伸ばしています。ビッグデータを持ち、生成AIと親和性の高いインダストリアルが伸びている状況です。

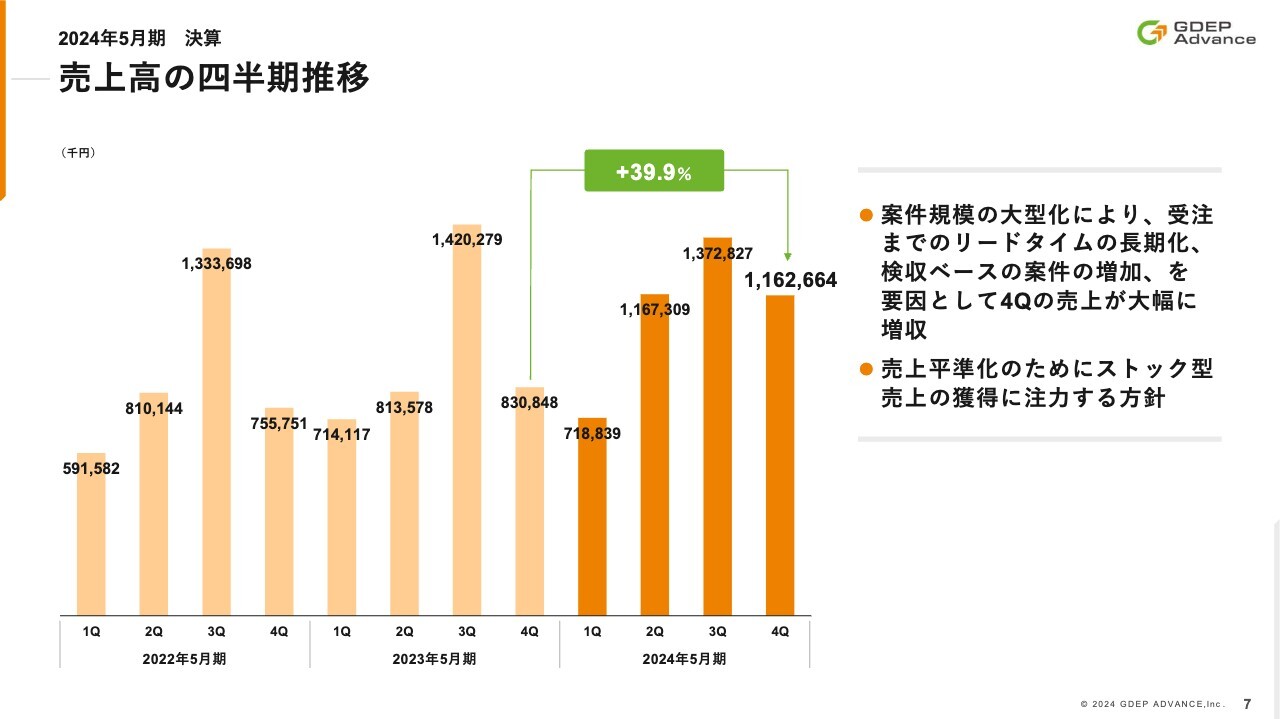

売上高の四半期推移

四半期ごとの売上推移です。第2四半期、第4四半期においては、過去2期と比較して40パーセント以上の伸長率となっています。これは、それぞれ大口の案件を計上したことが要因です。

我々の第2四半期は9月で、官公庁や大手企業の上期末にあたります。また、第4四半期は3月を含む年度末で、いずれも官公庁、大手企業の大規模案件が計上されます。特に今年は案件規模が大型化しており、設備投資による大規模システムの検収が第2四半期、第4四半期に計上されました。このことがスライドのグラフの要因かと分析しています。

全体の傾向としては、前期までは第3四半期に売上が集中するトレンドでしたが、案件規模の大型化に伴い、当期のような流れは来期以降も継続していくのではないかと考えています。徐々に、従来のように第3四半期だけ大きく売上が伸びるというかたちではなくなってきています。

一方で、売上の標準化・平準化のための継続的なストック売上の獲得には、引き続き注力していきたい考えです。

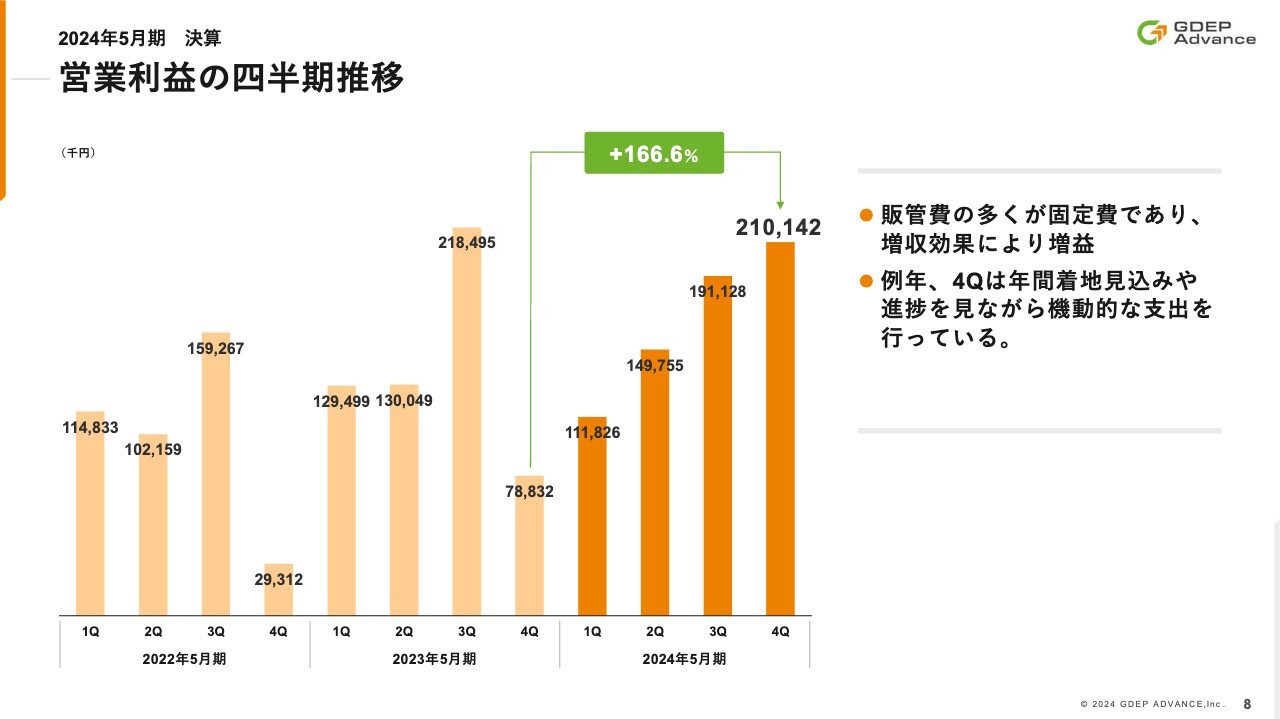

営業利益の四半期推移

営業利益の四半期ごとの推移です。こちらは、売上高に比例して営業利益も増減するという基本的な構図になっています。

加えて、第4四半期には、年間の業績の見込みや着地、進捗を見ながら機動的な支出を行っており、前々期、前期と比較して販管費を大きく抑えられていることも含めて、スライドのような数字になっています。

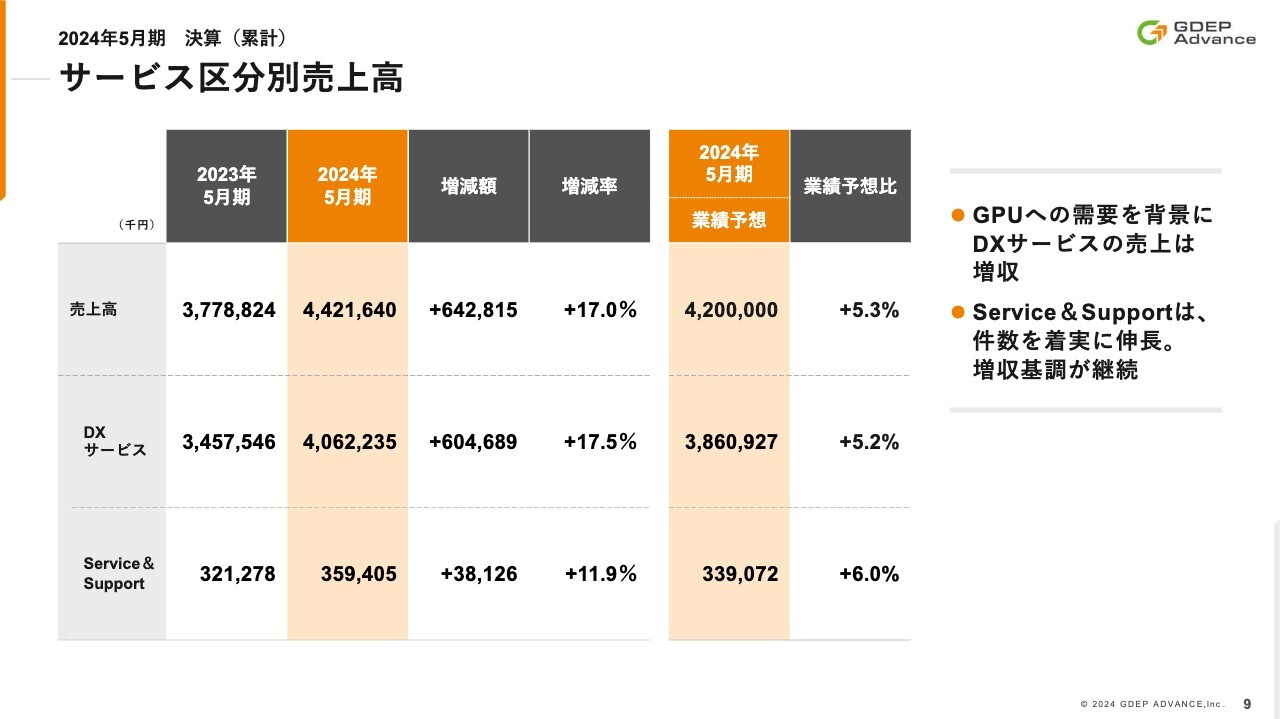

サービス区分別売上高

売上高のサービス区分ごとの前期比です。「DXサービス」と「Service&Support」はいずれも2桁成長となっています。製品単価、案件単価が上がった分、「DXサービス」の進捗はもちろん伸びていますが、大規模案件に「Service&Support」が付帯するケースがほとんどであるため、「Service&Support」の件数も着実に伸長しています。

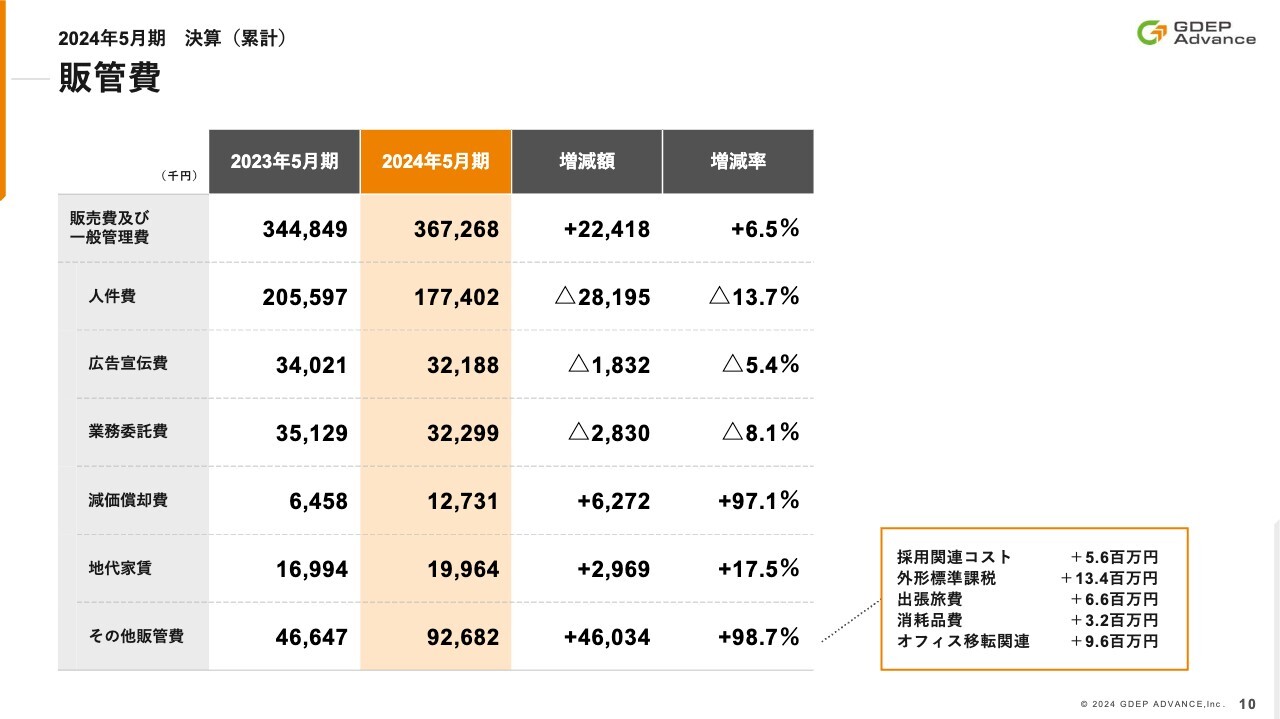

販管費

販管費の項目別の前期比較です。全体としては、前期より2,200万円ほど多く発生しています。これは、先ほどお話ししたとおり、IPOに伴うIR関連の業務委託費用や外形標準課税の発生、東京オフィスの移転費用などが要因です。加えて、新型コロナウイルス感染症が5類感染症に移行したことで、フィジカルでの営業活動が本格化し始め、出張旅費がコロナ禍前のように多く発生していることも一因となっています。

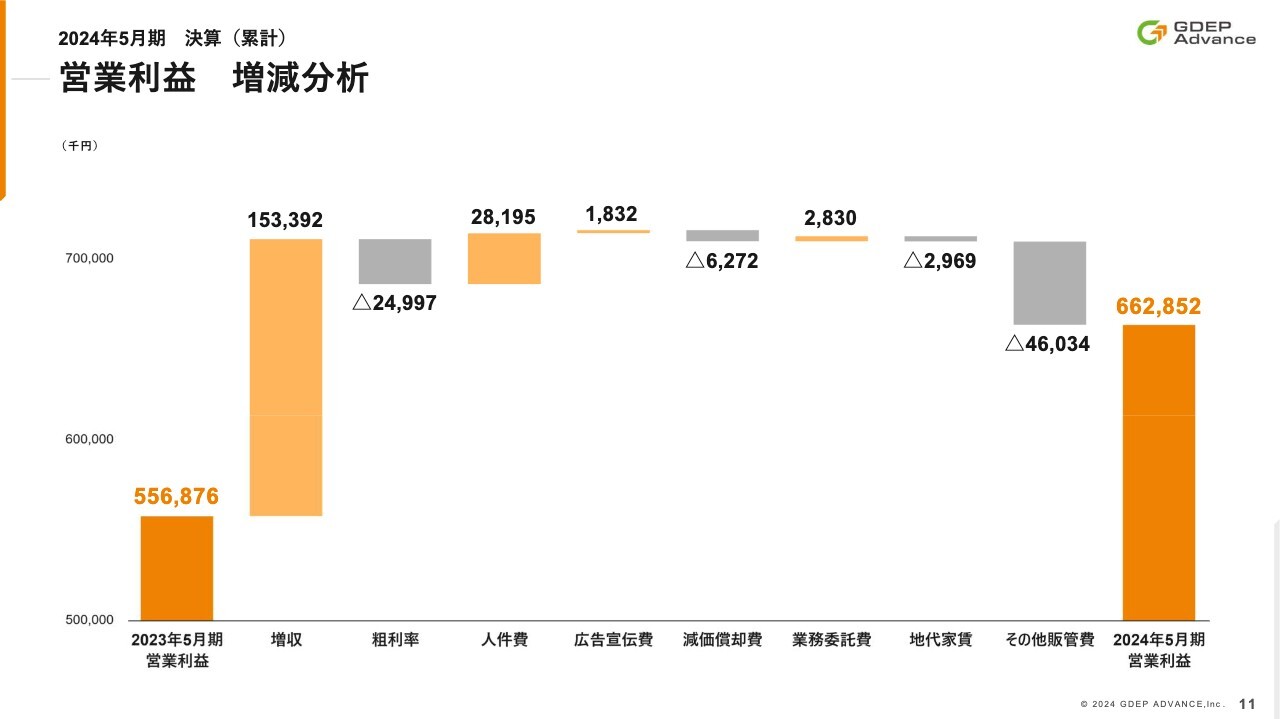

営業利益 増減分析

営業利益の増減分析です。外形標準課税の導入、東京オフィスの移転費用などによる販管費の増加はあったものの、結果として前期比19パーセントの増益を達成しています。

営業外収益・費用

営業外の収支です。営業外収支はほとんどが為替差益です。営業外の費用については、東証や証券会社への支払い、目論見書の印刷コスト等で2,000万円を計上しています。こちらも期中とそれほど変わりません。

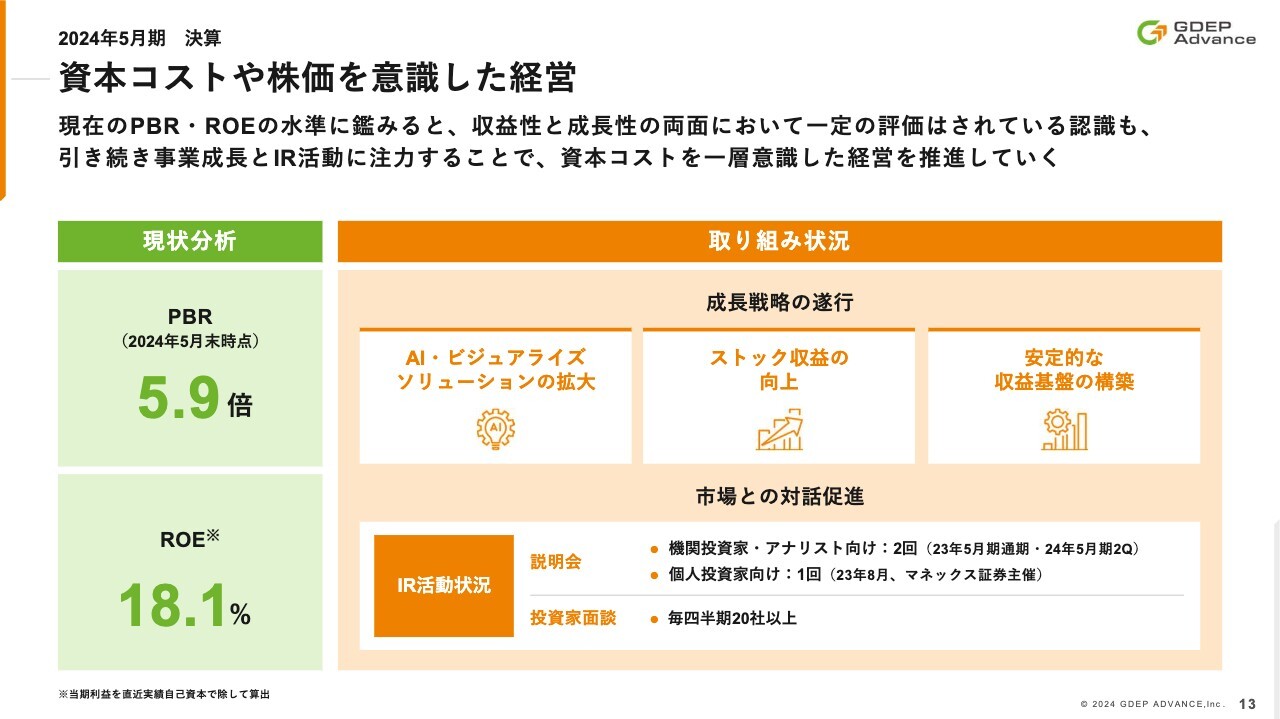

資本コストや株価を意識した経営

資本コストや株価を意識した経営については、現在のPBRやROEの水準を鑑みると、収益性と成長性の両面において一定程度評価をいただいているという認識です。引き続き事業成長とIR活動に注力することで、資本コストをより意識した経営を推進していく所存です。

市場状況

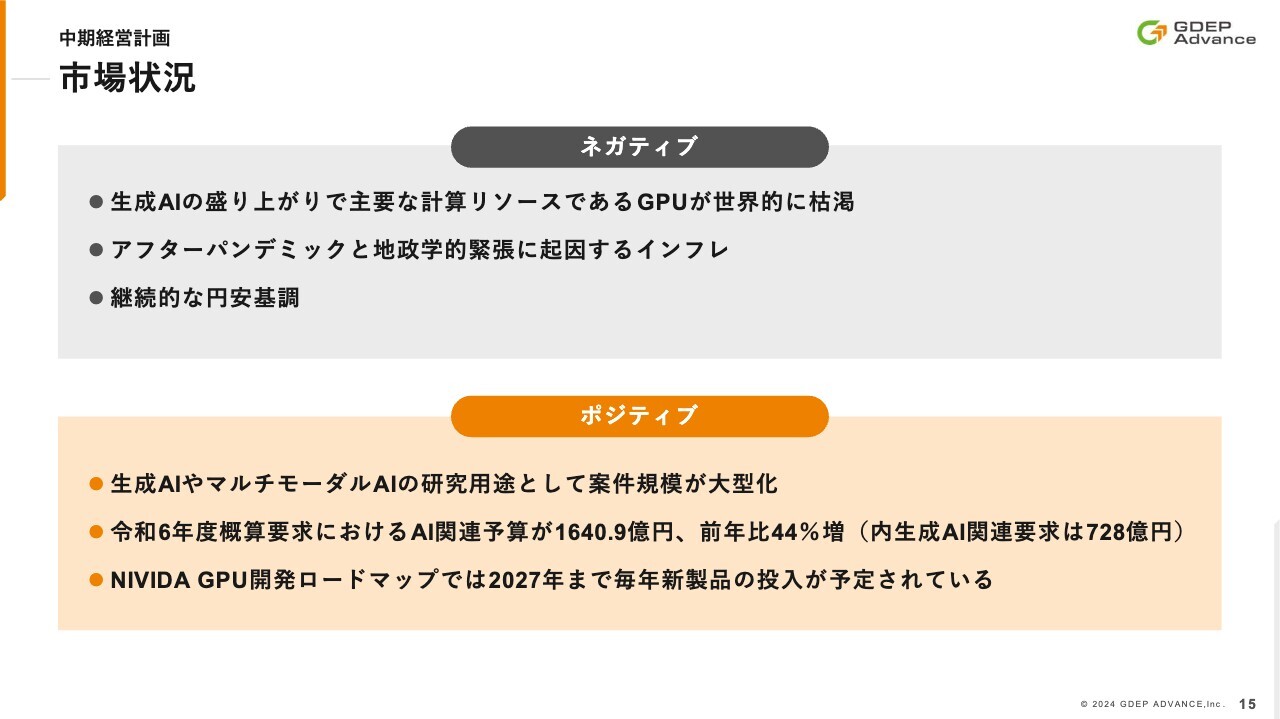

次に、今回ローリングした中期経営計画についてご説明します。まず、市場の概況です。

我々のメインの事業ドメインであるAI市場は、世界的な生成AI需要の急速な拡大から、前期の上期に関しては、我々の主力製品であるNVIDIA社のGPUが長期的に不足する状況となっていました。今年に入り改善の兆しは見えているのですが、いまだ安定した供給とはいいがたい状況です。

加えて、紛争リスク、インフレによる価格高騰、継続的な円安などが、国内の設備投資に対して引き続きマイナスの要因になっていると分析しています。

一方でポジティブな側面としては、生成AI・マルチモーダルAIのような研究用途が増加したことにより、我々が取り扱う案件の規模が大きくなってきたことが挙げられます。

加えて、GPUクラウドサービスを中心とした国内のGPUリソース確保に対して、国からかなり積極的な補助金が適用されはじめています。前期は、それに関連する引き合いもいくつかいただきました。

今年も、4月からのAI関連予算は1,640億9,000万円と、前年比44パーセント増となっています。来年度も、国内のAI投資に対して一定の予算が確保される状況で、我々の市場も数年はかなりアグレッシブに成長していくのではないかと見ています。

NVIDIA社のGPUロードマップでも、現在のところ2027年まで毎年新しい製品の投入が計画されています。それも踏まえて、我々のビジネスが市場の成長にしっかりとキャッチアップできるように手を打っていきたい考えです。

成長戦略

そのような状況の中で、我々はスライドの3点を重点的な施策とした成長戦略を考えています。

トップラインの成長の因数分解は「単価×数量」で、この案件単価はAIの大規模化により上昇しています。加えて、ポートフォリオの拡充や、我々の強みであるグローバル・国内パートナーとの連携強化、エコシステムの構築、また昨年から急速に設備投資が進んでいるクラウドリソースなどに柔軟に対応することで数量の増大に対しても手を打っていきます。

これによりトップラインを伸ばしていく考えです。

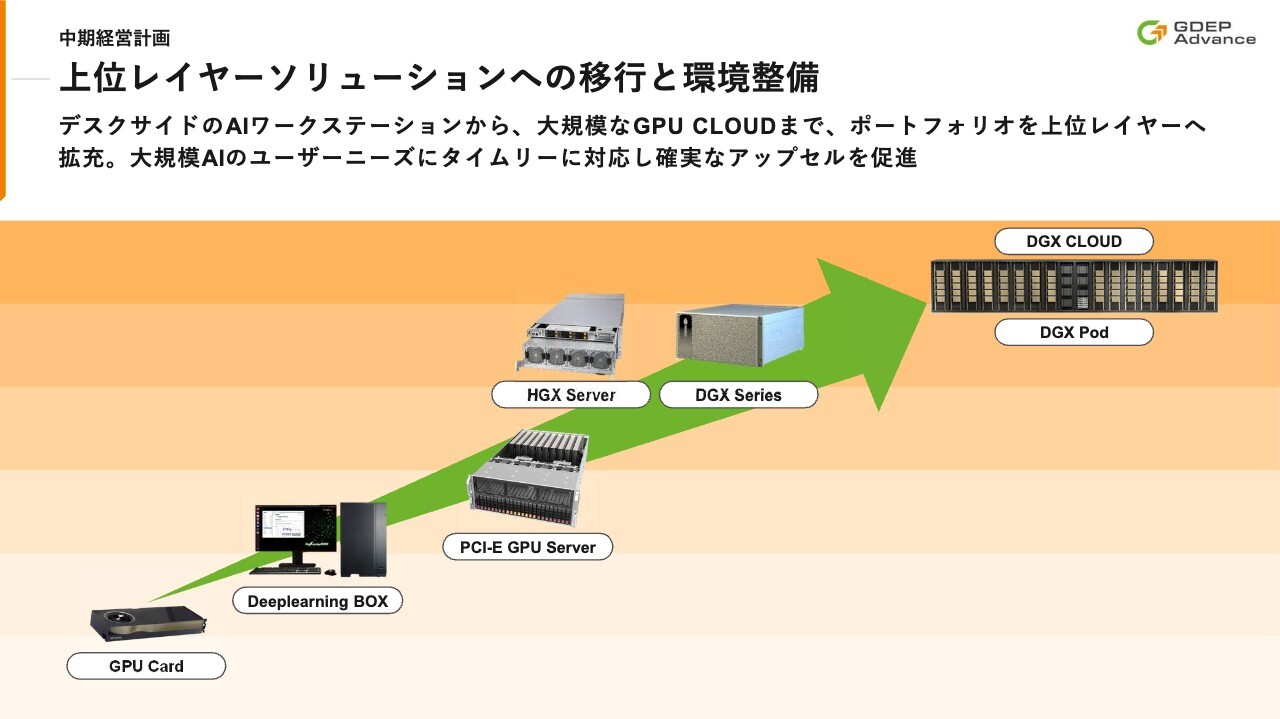

上位レイヤーソリューションへの移行と環境整備

1点目の基本戦略「上位レイヤーソリューションへの移行と環境整備」についてです。我々の得意なビジネスレイヤーであるPoCから実装運用フェーズに関して、従来はデスクサイドでPoCを回して本格導入に持っていくビジネスモデルでした。

生成AIやマルチモーダルAIのような大規模AIシステムになっていくにあたり、スタンドアローン、いわゆるサーバー単体での使い方から、複数の計算ノードをネットワークで束ねて、高速・大容量のストレージをそこに接続し、管理ノードでマネジメントするような大規模なAIシステムへと、お客さまの需要が急速に拡大しています。

そのような要望に応えるために、フルスタックの大規模システムをセットで提供するポートフォリオを上位エリアに拡充しているところです。

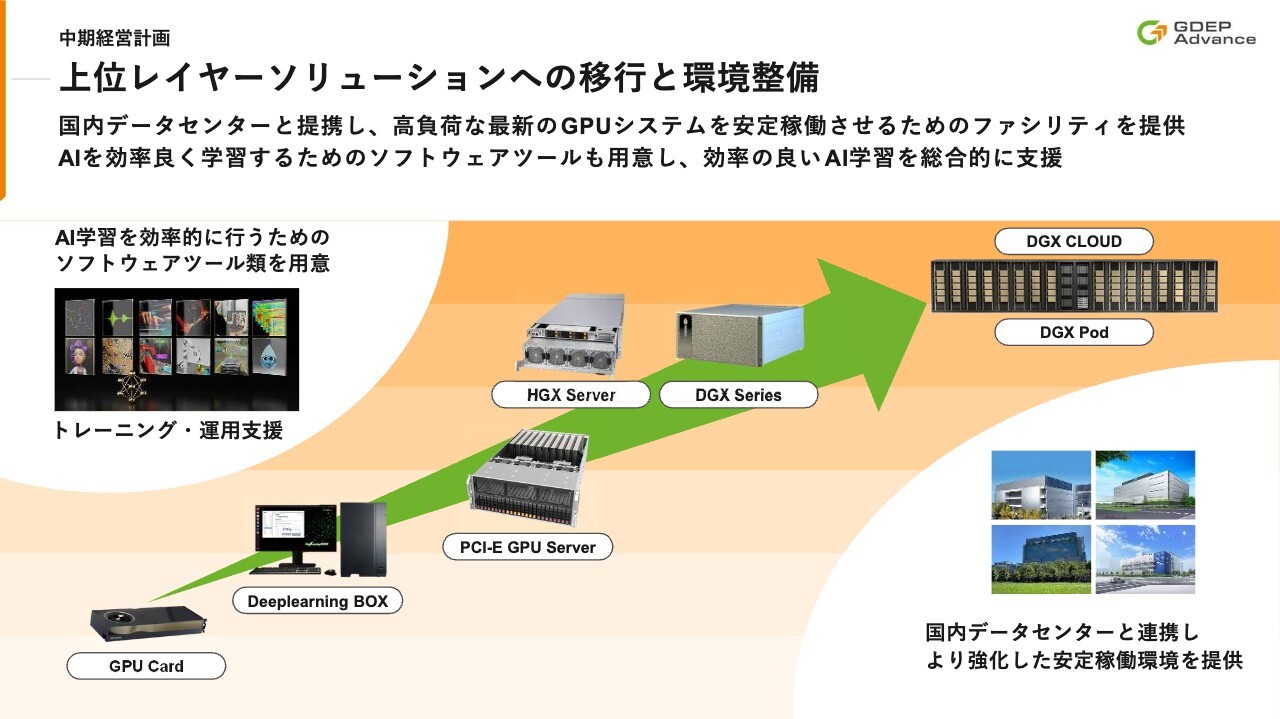

上位レイヤーソリューションへの移行と環境整備

我々の強みは、単なるハードウェアの提供にとどまらず、システムを使いこなすための管理ツール、効率化のためのミドルウェアも開発し、海外のパートナーと連携してお客さまに提供し、AIシステムを活用するためのトレーニングから運用支援までをしっかり行える点です。

加えて最新のAIシステムは、非常に大きな消費電力や冷却性能を必要とします。それらを安定して稼働させるため、例えば水冷に対応した高排熱のラックやチラー設備、高出力の電源環境などをファシリティとして持っているところと連携し、安定稼働ができる環境をお客さまに提案することを考えています。

大規模AI時代に合わせたエコシステムの増強

エコシステムの構築は、創業以来、我々が最重要視している施策です。従来連携の深かったAIスタートアップやコンサル会社だけではなく、エンジニアリソースを確保するために、SIerや、大規模案件で水平分業、垂直分業ができるようなスキルや知見を持っている会社、クラウドベンダー、データセンターなども含めて連携をより密にします。そして共同でお客さまの案件、宿題に対応していく仕組みを作っています。

セールスパートナーでは、前期に発表した豊田通商グループのネクスティ エレクトロニクスと、モビリティ向けのGPU検証環境であるGATを立ち上げ、良質なリード生成を行っています。AIが大規模化する中で、エコシステムパートナーとのシームレスな連携がより重要になってきていると感じており、引き続きこちらにも注力していきたい考えです。

大規模AI時代に合わせたエコシステムの増強

従来のグローバルパートナーとの連携をより密にしています。特にNVIDIA社と関係の深い台湾のOEMベンダー、北米の会社に多いストレージベンダー、また昨今ではNVIDIA社に買収されたイスラエルのRun:ai社のようなところとも、連携を強化して情報交換を密にし、我々の強硬な製品調達力とオリジナリティのある大規模システムの構築をより強めていきたいと考えています。

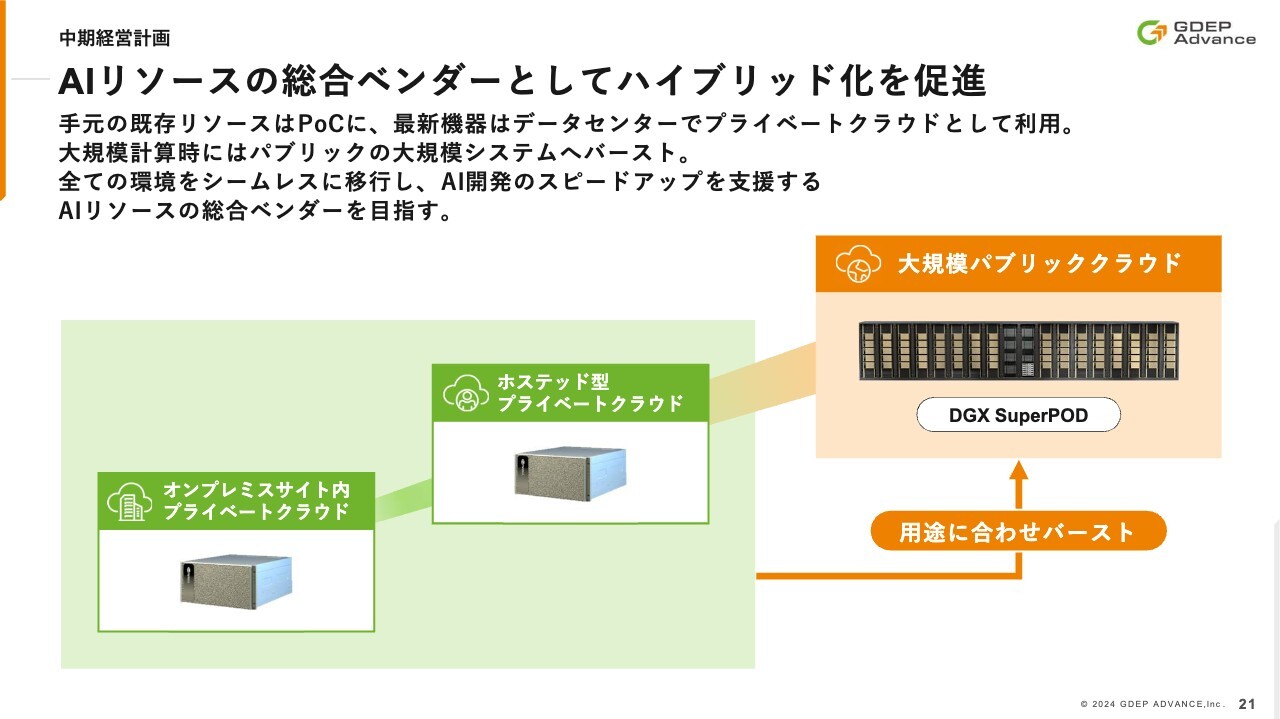

AIリソースの総合ベンダーとしてハイブリッド化を促進

我々は、製品ポートフォリオとエコシステムの拡充をとおして、AIリソースのハイブリッド化を目指しています。オンプレミス、クラウドだけでなく、すべての環境をシームレスに移行しながら、AI開発スピードをアップするところを支援していきたい考えです。お客さまのAIの構築、そして推論のためのリソースを総合的に提供する会社を目指しています。

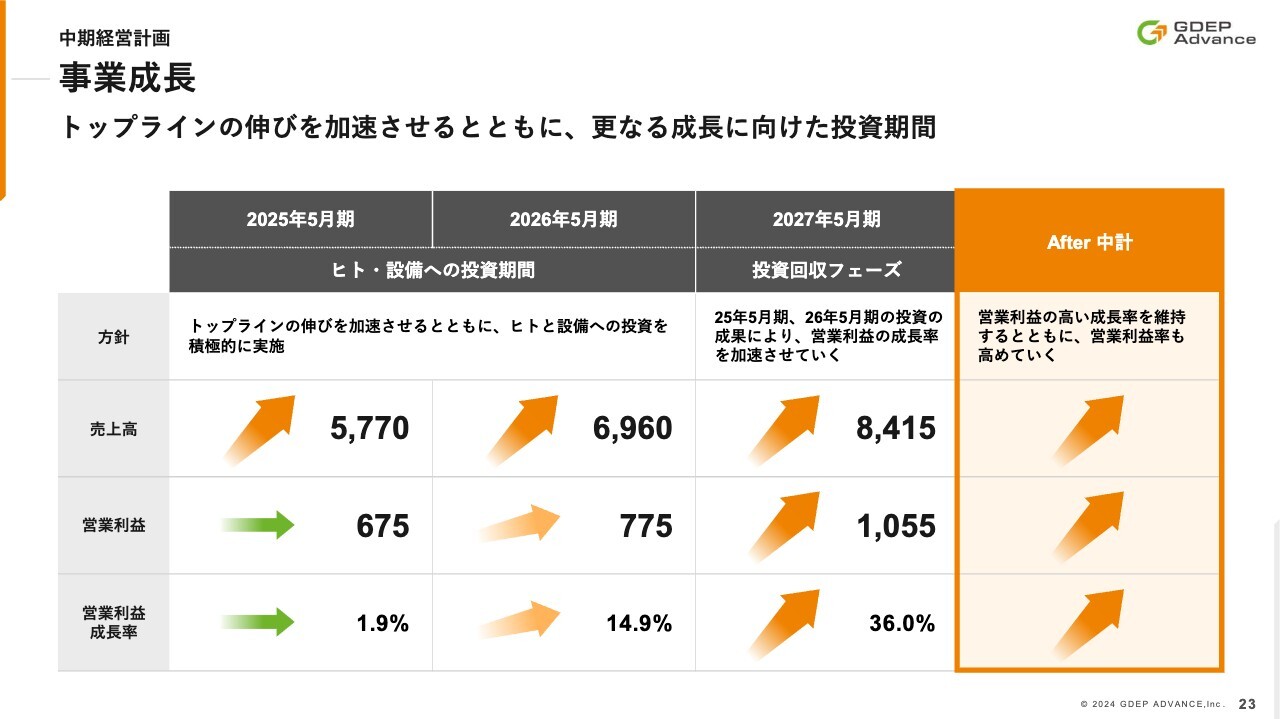

事業成長

中期経営計画の具体的な数値目標についてご説明します。我々のメインの事業ドメインであるAI市場では、生成AI、シングルモーダルAIなどの大規模AIに対する需要が急増しています。昨年の同時期に我々が想定していたよりもかなり早いペースで市場成長しており、IDCの国内AI市場の予測によると、2027年までのCAGRは23.2パーセントで推移するといわれています。

そのため我々としても、今後3年間のトップラインの成長はよりアグレッシブな計画を描いており、市場の成長スピードにしっかりキャッチアップして経営していきたいと考えています。一方で、中期経営計画の持続的な成長を見据えた人材、設備に対する積極的な投資は、なるべく早い時期に行っておくべきで、この2年間で行いたいと考えています。

したがって、2025年5月期および2026年5月期は、トップラインの伸びは市場の伸びにあわせて、もしくはそれ以上の伸びを計画値として織り込んでいます。その分しっかり設備投資をして、投資回収フェーズである2027年5月期に営業利益10億円を達成する計画です。

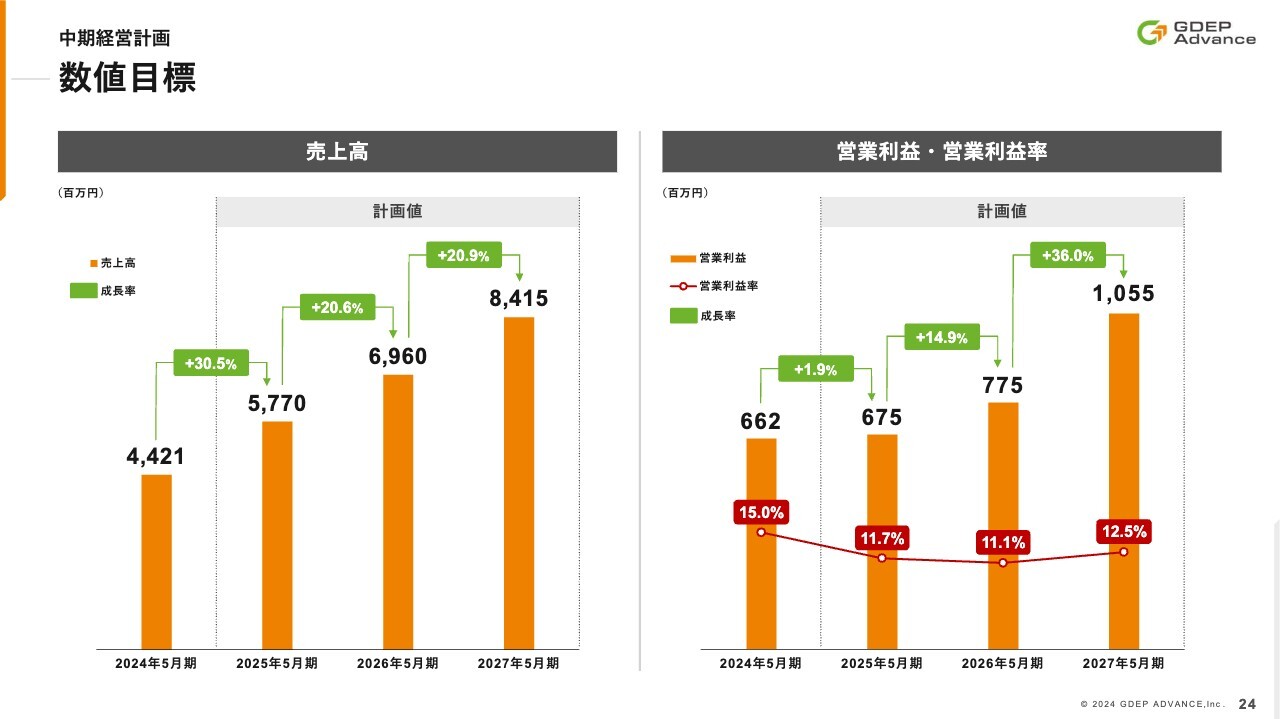

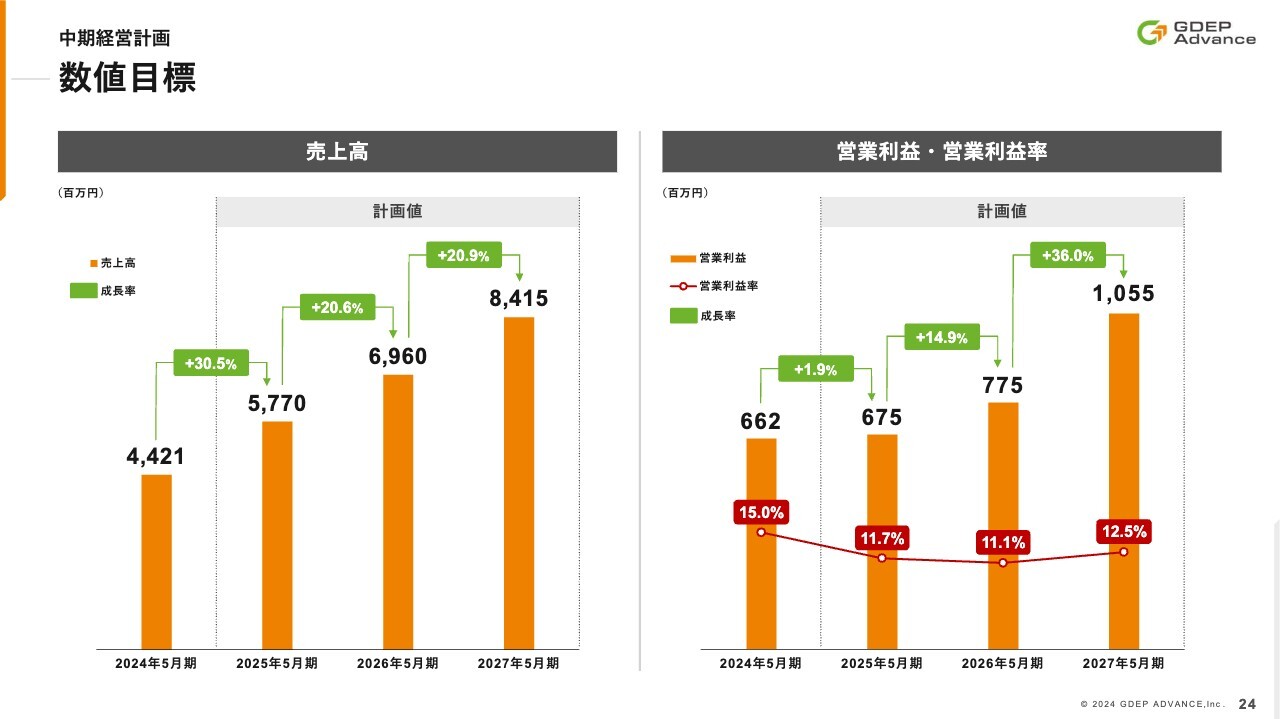

数値目標

具体的な成長イメージです。2025年5月期の売上高は、前期比30.5パーセント増の57億7,000万円を見込んでいます。2026年5月期も20.6パーセントの成長を目指しています。

営業利益については、案件規模の大型化に伴い、営業利益率の若干の低下が予想されていることに加え、人材と設備に対する積極的な投資を行いたいと考えています。そのため、2025年5月期は6億7,500万円と横ばいか、やや微増にとどまる見込みです。2026年5月期からは再び2桁成長となり、2027年5月期には36パーセントの大幅成長を目指しています。

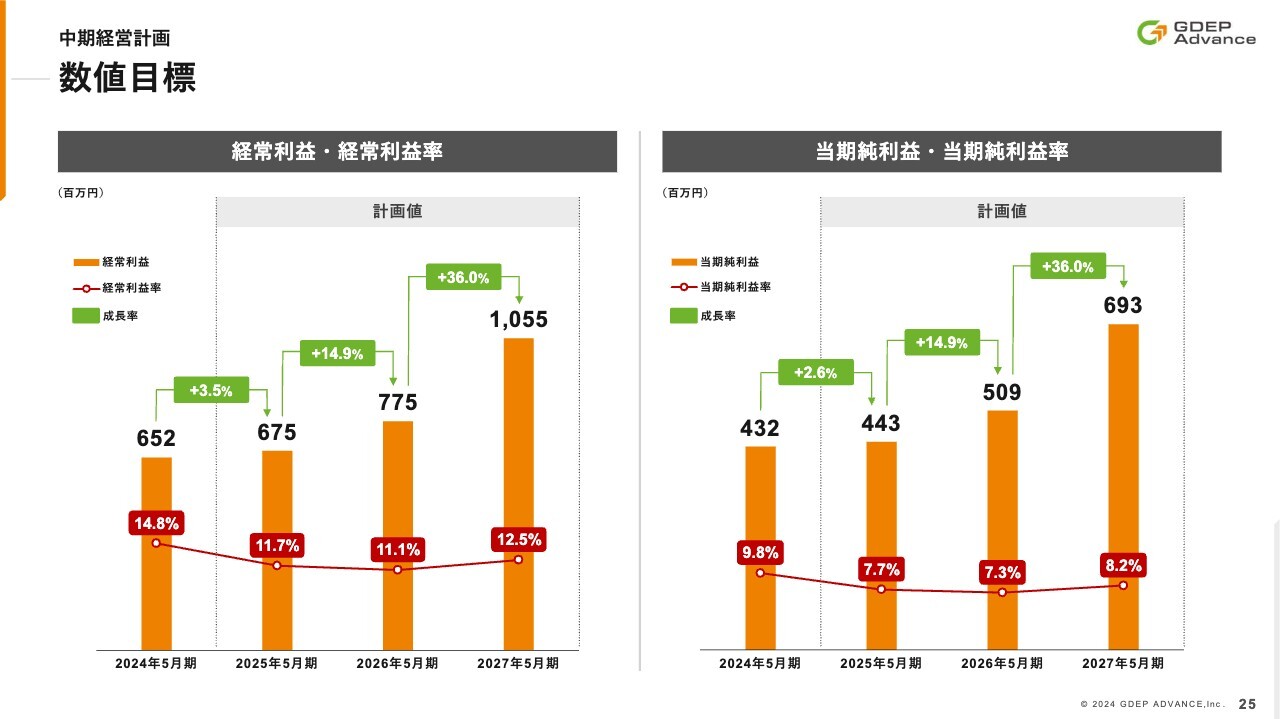

数値目標

経常利益・純利益についても、営業利益と同等の成長イメージです。

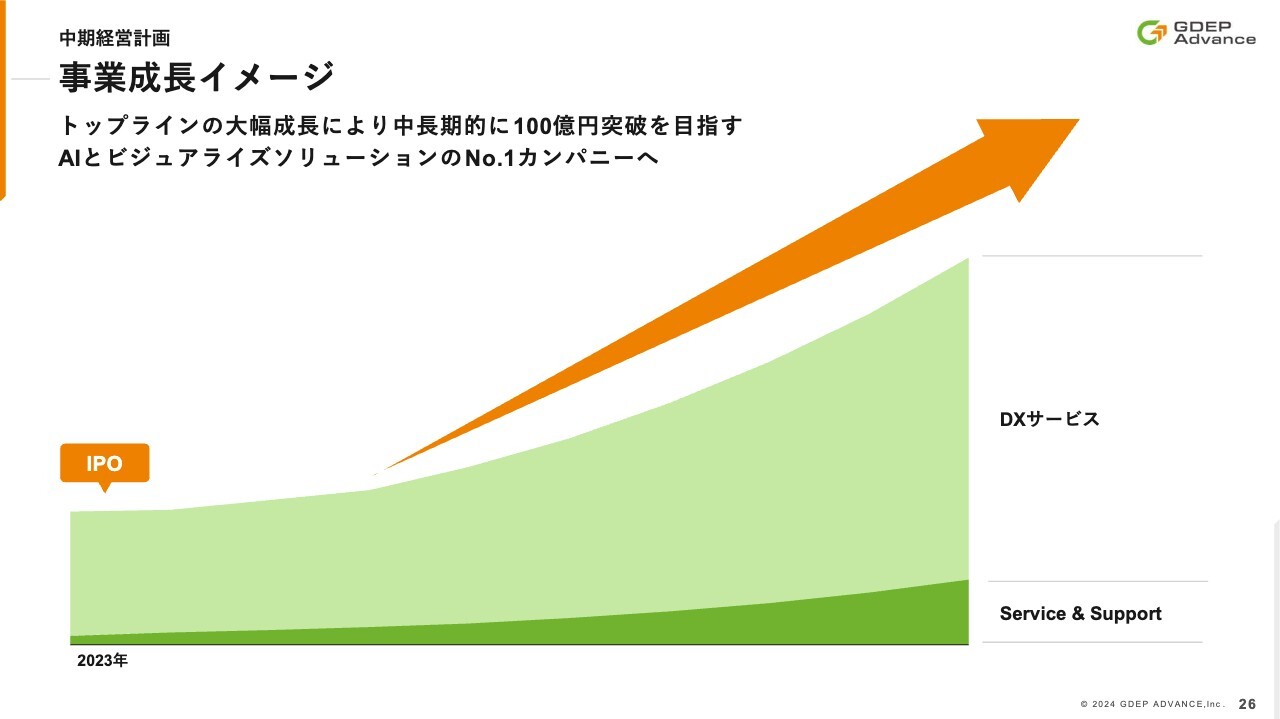

事業成長イメージ

昨年は我々も上場1年生で、説明会においてIT運用による知名度の向上で優秀な人材を確保していきたいとお話ししました。そこでみなさまに示した数字を達成した2024年5月期に続いて、ここからの2年間で積極的に優秀な人材を確保し、必要な設備投資をアグレッシブに行い、トップラインをさらに伸ばしていきます。

そして2027年5月期に営業利益10億円、ポスト中期経営計画で売上高100億円を目指していきたいと考えています。

ハイライト

2025年5月期の業績予想ハイライトです。売上高は前期比30.5パーセント増の57億7,000万円、営業利益は前期比1.9パーセント増の6億7,500万円を見込んでいます。

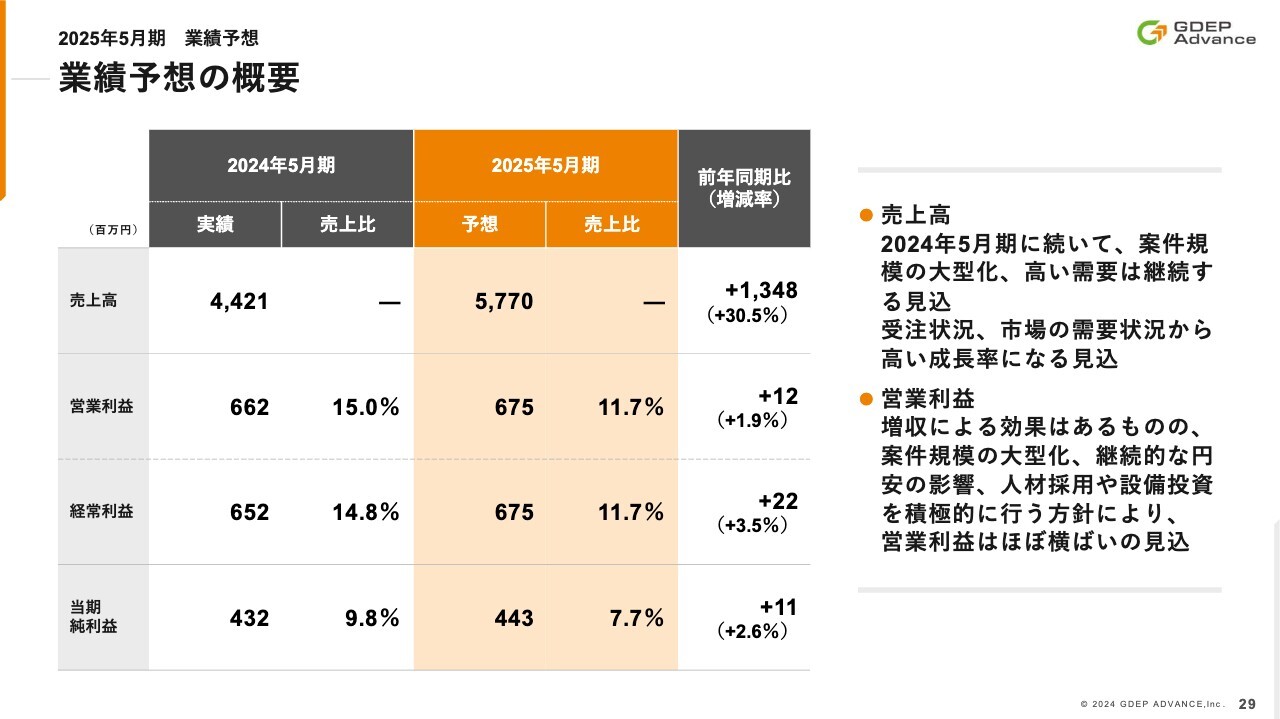

業績予想の概要

各段階利益の損益予想です。積極的な人材、設備に対する投資を予定しているため、営業利益は微増または横ばいの6億7,500万円、経常利益、当期純利益はともに1桁台の成長を見込んでいます。

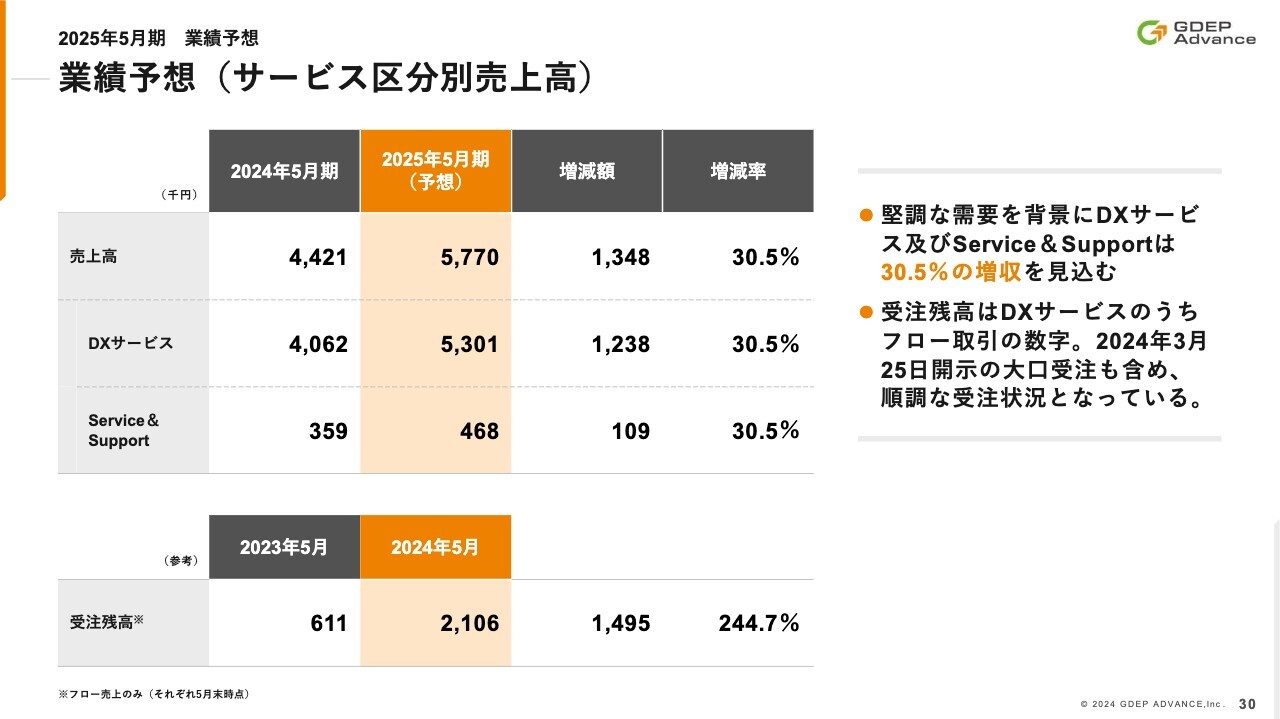

業績予想(サービス区分別売上高)

サービス区分別の売上高予想です。DXサービスの売上高は、AI関連のシステム投資の需要が堅調で、前期比30.5パーセント増を見込んでいます。ストック売上の獲得に注力する方針のもと、「Service&Support」も前期比30.5パーセント増を見込んでいます。

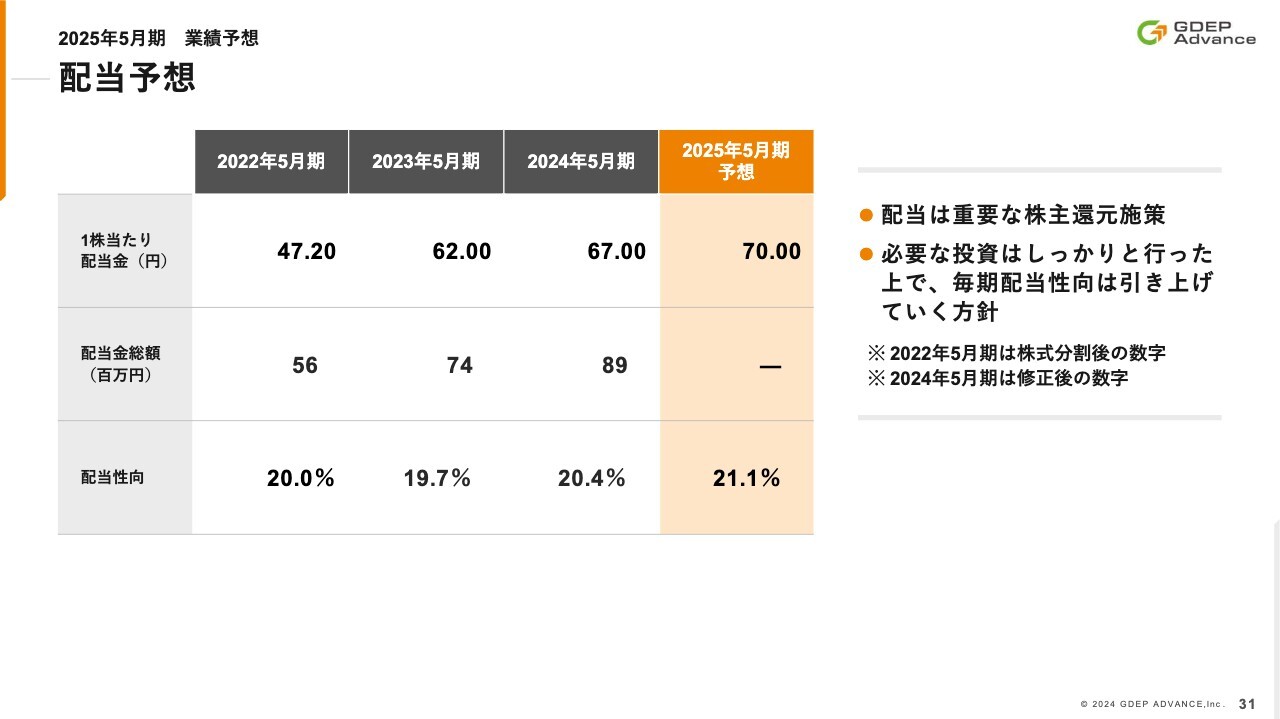

配当予想

配当についてご説明します。2024年5月期は配当性向20.4パーセント、1株67円の配当となります。

配当については、我々は重要な株主還元施策の1つと認識しています。まずは必要な設備投資をしっかり行った上で、今後、当初計画を達成した暁には、少しずつでも配当性向を上げていきたいと考えています。

質疑応答:案件規模の大型化について

質問者:案件規模の大型化についてです。今回ローリングされた中期経営計画では、2027年5月期に売上高84億円を目指しているとのことですが、このタイムラインの中でどの程度の大型案件を想定されているのでしょうか?

特に今年3月には、開示いただいた大型受注で約16億円の案件があったかと思います。今後3年間は、これと同等あるいはこれよりも大きい案件も想定されているのでしょうか?

飯野:そのとおりです。NVIDIA社の新製品の投入が2027年まで毎年あり、我々が創業以来お付き合いしているお客さまで、AIの研究をされている方に買い替え需要が発生します。ご質問にあった規模感の案件はありますし、そもそも製品単価がすでに1桁上がっています。

2027年5月期までも為替によるマイナス要因はありますが、日本の購買力が落ちなければ、そのような規模の案件は引き続き発生すると想定しています。

質疑応答:人材採用計画と業績寄与のイメージについて

質問者:人材採用についてです。今期と来期を先行投資期間と位置づけており、人材採用もかなり積極的に行っていかれるのだと考えています。現状の従業員数は20数名だと思いますが、今後2年間でどの程度の人材採用を計画していますか?

また、御社の売上は、半分ぐらいがダイレクトセールスではなくパートナー経由のため、従業員の採用がすぐに売上に直結するわけではないと思います。採用されてから業績に貢献するまで、どのぐらいの期間を想定していますか?

飯野:人材採用に関しては、社内では具体的な数値目標を持っているものの、あえて公表はしていません。なぜなら、採用すること自体が目的になるのが怖いからです。我々と同じ志を持ち、同じ方向を向ける方と一緒に仕事をしたいという思いがあるため、しっかりと見極めた上で人を増やしていきたいと考えています。

人材採用は我々の最重点施策であるため、今期上期および通期でどのくらい人材が増えたかには引き続き注目していただければと思います。

また、新しい人材が業績に寄与するまでのイメージについては、案件の規模が大きくなるほど、セールスパートナーから注文を受けて営業がノータッチで済む案件はなかなかありません。セールスパートナーと一緒に客先を訪問したり、クロージングをお手伝いしたりする部分は、どうしても営業が手間をかける必要があります。

このような仕事ができるまで2年ほどかかると考えており、今期や来期に設備投資と教育をすることで、2027年5月期にはしっかり戦力になっている想定です。

質疑応答:インダストリー別売上の見通しについて

質問者:インダストリー別売上について、今後3年間でどのように比率を変化させていく計画なのか教えてください。大学以外の民間企業では特に、自動車のお客さまが「GPU Advanced Test drive(GAT)」も含めて大きく伸びるポテンシャルがあると思っています。そのあたりのイメージもお聞きできれば幸いです。

飯野:市場予測や我々の営業戦略にも関わるため、具体的にどのインダストリアルが伸びると想定しており、どこに注力するかは伝えづらい部分があります。

その中で自動車については、日本のお家芸で非常に裾野の広い基軸産業であるため、注力していきたいと思っています。それによって日本経済をより良い方向に回していきたいという思いも含め、自動車に注力していければと考えています。

質問者:まずは「GAT」をPoCで使ってもらい、その後に本格導入するという狙いがあるかと思いますが、本格導入フェーズが始まるのはいつ頃だと考えていますか?

飯野:導入の規模感や予算によって変わりますが、すでにいくつかの案件が発生しています。そのため、早ければ年内、それが継続すれば来年にも発生するのではないかと想定しています。

質疑応答:顧客の購買行動の変化とGPUの調達について

質問者:NVIDIA社が2027年まで「Rubin」や「Rubin Ultra」を含めて毎年アップグレードする計画を出し、スピード感もかなり上がってきていると感じます。今まで2年周期だったアーキテクチャの進化が、毎年新製品が出る状況に変わっていく中で、お客さまの購買行動や購買パターンにはどのような変化が想定されますか?

現状としては、昨年に比べ供給が増えて、供給制約が緩和されていると思います。しかし、今年「Blackwell」が出てくると、かなりの需給逼迫が再度起こると予想されます。その中で、御社がGPUの調達にどのような手を打つかについてもお聞きできれば幸いです。

飯野:今は「Hopper」の世代が出ており、今年末までには「Blackwell」が出るだろうといわれています。しかし、市場ではまだ「Ampere」世代のものが元気に使われている状況です。その前の世代のGPUもまだ現役で使われているため、AIの規模や学習規模によって、お客さまの需要は非常に段階化かつ細分化されるのではないかと考えています。

必ずしもすべてのお客さまが新しいGPUに乗り換えるわけではありません。より大規模なAIを必要とされるお客さまは最新機器を購入しますし、そうではないお客さまは今までの機械をうまく使いながら、よりスケールする時にだけ最新機器をクラウドやレンタルで使うことが増えてくると感じています。

一方で、我々が想定しているよりもAIの学習規模がかなり大きくなっており、既存のハードウェアでは学習時間が追いつかないという課題も出ています。そちらも踏まえると、毎年新製品が出ることは一定期間での買い替え需要を喚起する1つのきっかけになり、市場にとってはむしろプラスの側面があると捉えています。

質問者:御社はおそらく日本国内でもっともNVIDIA社と強い関係を築いていると思います。需給が逼迫する中でも、比較的GPUの調達がしやすい状況になっているのでしょうか?

飯野:我々はNVIDIA社と深く連携しているだけではなく、上場前からかなり精度の高いフォーキャスト運用を行っています。案件管理とフォーキャスト運用を行うことにより、お客さまの納期リクエストにしっかりとあわせることができます。

加えて、グローバルパートナー、特に台湾のベンダーとの連携も強化しています。海外からもGPUを調達し、トータル的にお客さまへご迷惑をかけないかたちで2年ほど運用してきています。

質疑応答:営業利益率の減少要因について

質問者:収益性についてです。今期と来期は先行投資期間で、営業利益率は3ポイントから4ポイントほど下がる計画になっています。この要因としてインパクトが一番大きいのは、先行投資、為替の円安影響、案件規模の大型化によるグロースマージンの減少のうち、どちらでしょうか?

飯野:現状では読みきれない部分が多いです。一番読めず厄介なのは為替ですが、総合的にはすべてマイナスファクターで、計画にはそれらをすべて織り込んでいます。

質問者:2027年5月期から利益成長が本格化していき、マージンが上がる計画になっていると思います。これより先の2028年5月期以降を見据えると、営業利益率は再び15パーセントあるいはそれ以上を目指しているのでしょうか?

飯野:売上高が100億円などの一定規模を超えると、15パーセントを確保することは現実的になかなか難しくなってくると考えています。そのため、先行投資が終わる2026年5月期から2027年5月期で1.4ポイント上げ、その後はこの数字を維持していくかたちになる想定です。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5885

|

2,970.0

(02/27)

|

+6.0

(+0.20%)

|

関連銘柄の最新ニュース

-

02/13 11:37

-

02/13 11:36

-

02/13 11:35

-

02/13 11:34

新着ニュース

新着ニュース一覧-

今日 09:00

-

今日 08:30