ユニリタ、通期営業利益は期初予想を上回り着地 新中計を策定、事業戦略としてサービス提供型事業へのシフトを推進

業績報告 ‐業績ハイライト‐

北野裕行氏:株式会社ユニリタ代表取締役社長執行役員の北野です。2024年5月14日に発表した、株式会社ユニリタ2024年3月期決算の内容をお伝えします。

今回の決算のハイライトです。2024年3月期の業績は、期初予想に対し売上高が達成まであと少しだったものの、売上高は前期比3.7パーセント増、営業利益は11.7パーセント増の増収増益となりました。

営業利益の増加については、プロダクトサービスとプロフェッショナルサービスの増収効果に加え、クラウドサービスの収益改善効果によるものです。

株主還元については、2024年3月期は1株当たり68円と期初予想どおりの配当を行います。

業績報告 ‐2024年3月期 通期の連結業績概況‐

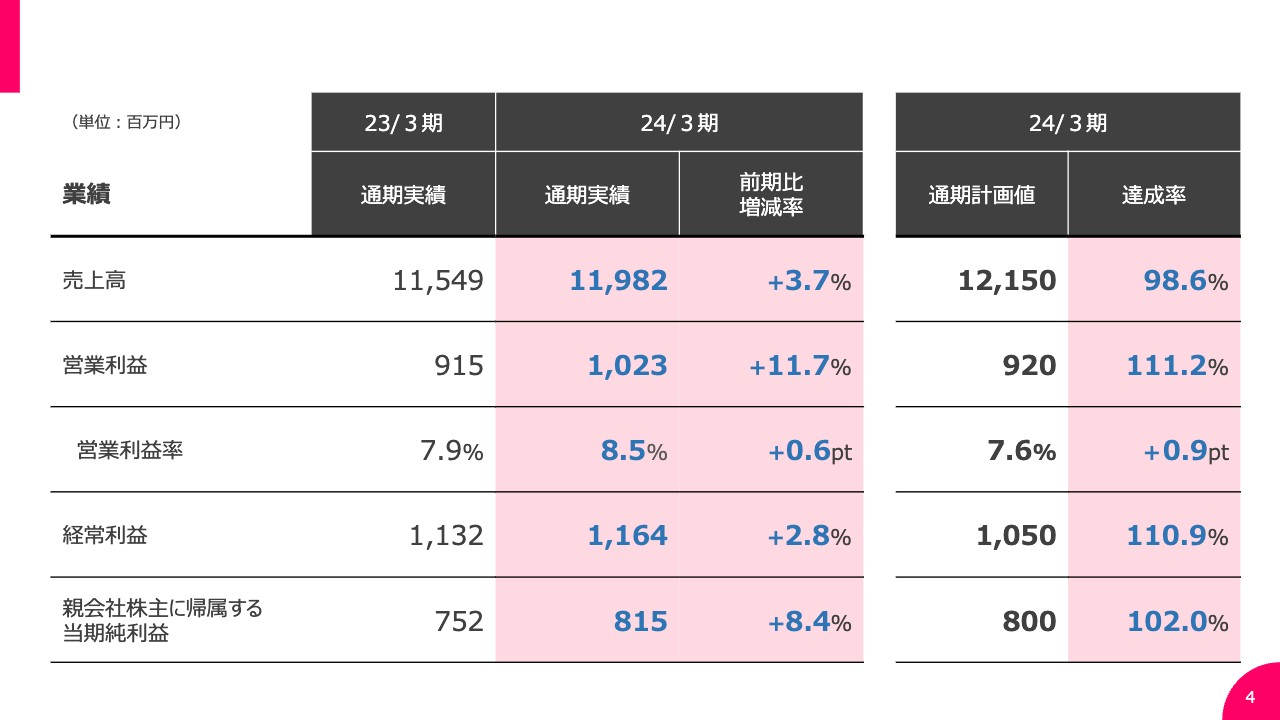

2024年3月期の通期連結業績概況について、売上高は前期比3.7パーセント増の119億8,200万円、営業利益は前期比11.7パーセント増の10億2,300万円となりました。

また、営業利益率は前期比0.6ポイント増加し、8.5パーセントとなりました。

親会社株主に帰属する当期純利益は、政策保有株式の売却による特別利益7,800万円の計上(前期は計上なし)、特別損失が前期比3,700万円減少したことを受け、前期比8.4パーセント増となりました。

営業利益の増減要因

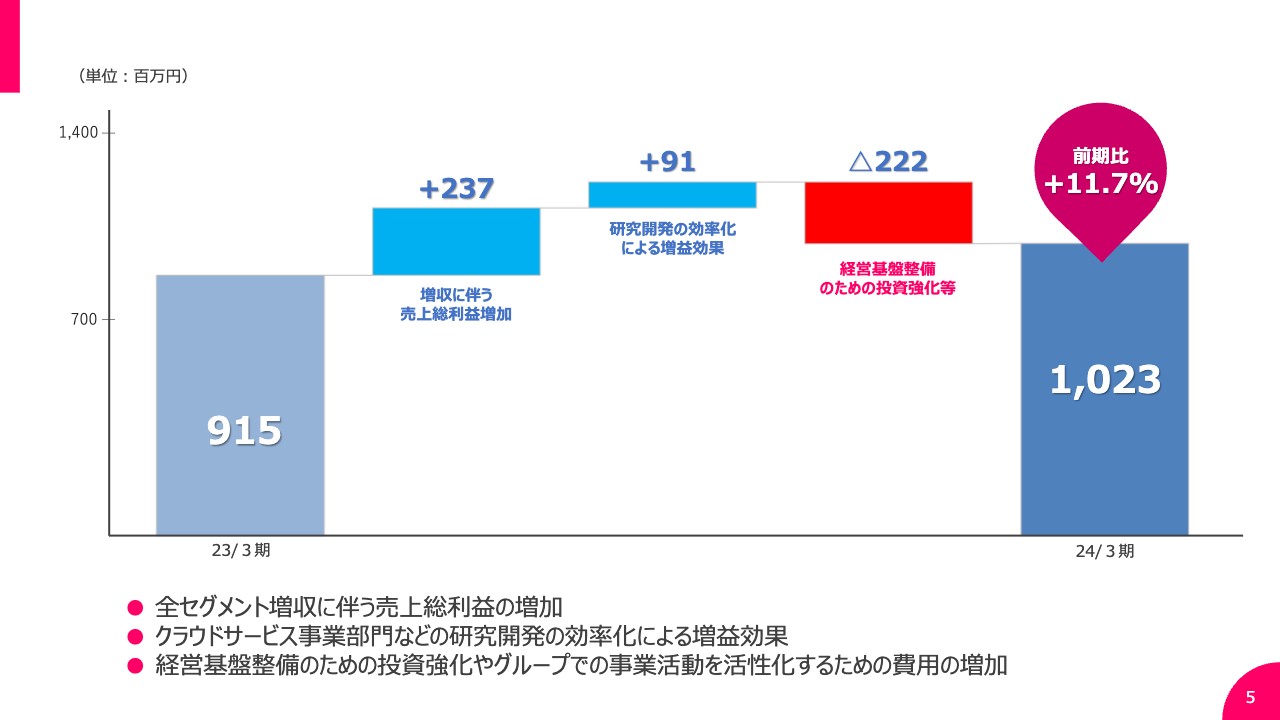

営業利益は、全セグメントの増収効果による利益増が、経営基盤整備の投資強化やグループでの事業活動を活性化するための費用等を吸収し、前期比1億700万円増加の10億2,300万円となりました。

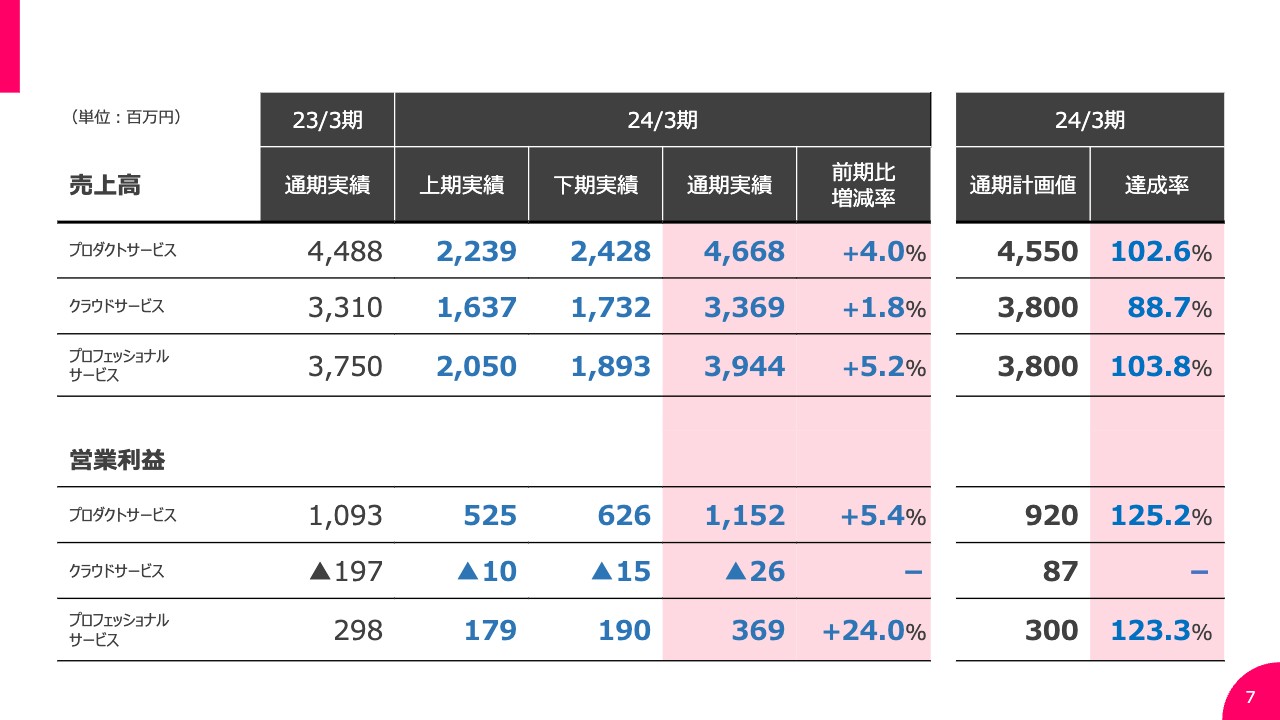

業績報告 ‐事業セグメント別業績ハイライト‐

事業セグメント別の業績ハイライトについて、プロダクトサービスセグメントは自動化・帳票事業が堅調に推移し、メインフレーム事業は市場としては縮小傾向にあるものの堅調に推移し、本セグメントの利益を牽引しました。

クラウドサービスセグメントは、事業部門における研究開発の効率化や主力サービス群の増収効果により、営業利益が前期比1億7,000万円と大幅に改善しました。

プロフェッショナルサービスセグメントは、DX投資を追い風に当社グループの強みであるデータマネジメント、サービスマネジメントに関するコンサルティング事業が堅調に推移しました。

また、システムインテグレーション事業では、プロダクトサービスセグメントやクラウドサービスセグメントの当社製品を活用し、グループ顧客基盤を活かした開発案件の受注など、高収益モデルへの転換が奏功し、収益力が向上し、本セグメントの営業利益を牽引しました。

事業セグメント別業績概況

事業セグメント別業績概況についてです。

プロダクトサービスセグメントは、売上高が前期比4.0パーセント増、営業利益は前期比5.4パーセント増となりました。

グループ成長事業として位置づけているクラウドサービスセグメントは、売上高が前期比1.8パーセント増となったものの、期初計画に対しては未達となりました。一方で営業利益については、主力サービスの増収効果や研究開発費の効率化等により、前期比1億7,000万円の大幅改善となりました。

プロフェッショナルサービスセグメントは、売上高が前期比5.2パーセント増、営業利益はシステムインテグレーション事業の収益力向上により、前期比24.0パーセント増と大幅に伸長しました。

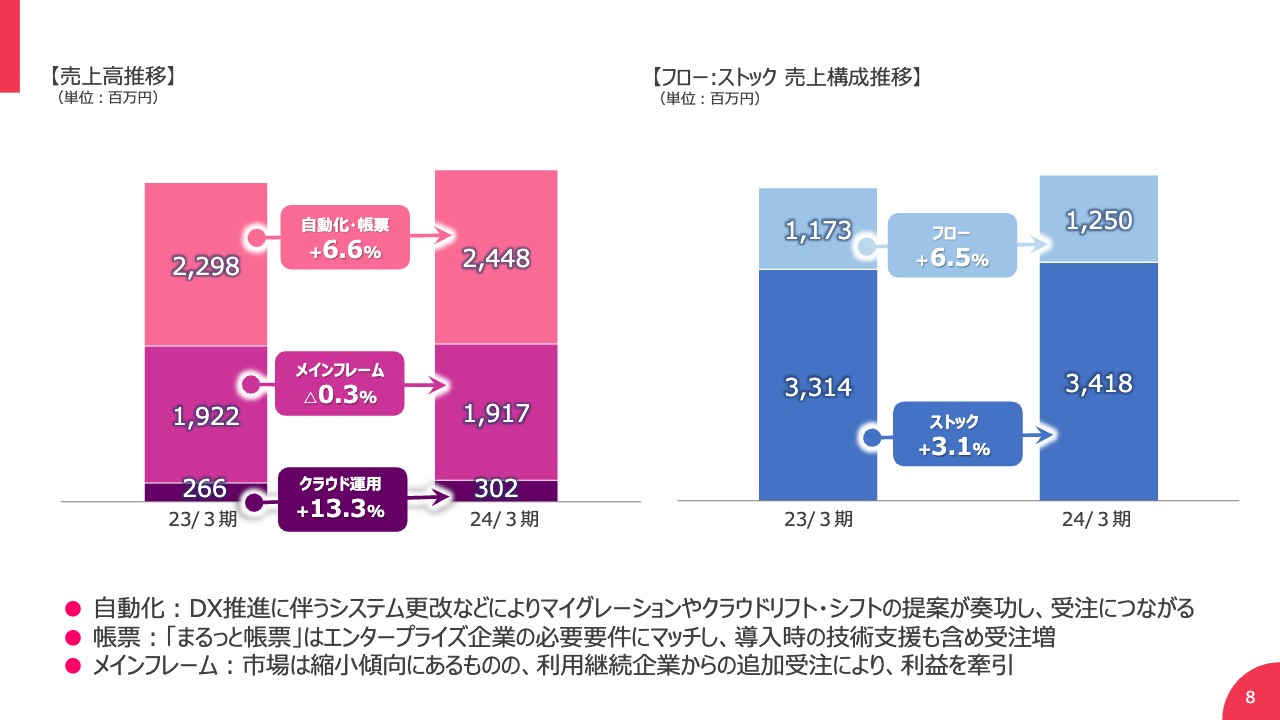

プロダクトサービス ‐ビジネスモデルのサービス化堅調‐

ここからは、各セグメントの内容です。

プロダクトサービスセグメントは、DX推進に伴うシステム環境の移行ニーズなどが多く、技術支援などフロー収入が前期比6.5パーセント増となりました。

当社のサービスシフト戦略の主力サービスである「まるっと帳票クラウドサービス」は、法改正に伴う電子化対応の動きやエンタープライズ企業(大企業)の基幹システムと連携する、大規模で複雑な帳票業務のデータ処理のカスタマイズに柔軟に対応できることが評価され、受注が増加しました。

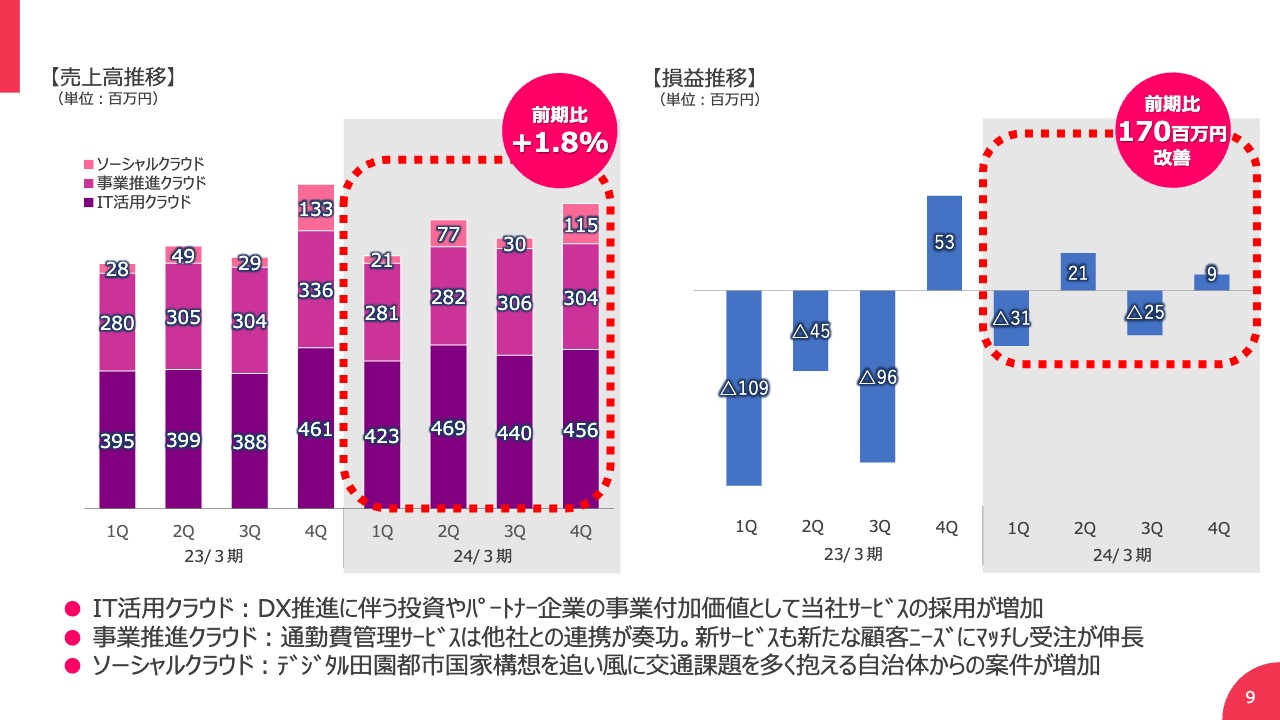

クラウドサービス ‐IT活用クラウドを軸に増収、損益改善‐

クラウドサービスセグメントは、お客さまの情報システム部門を対象とするIT活用クラウドが、DX推進に伴う投資やパートナー企業からの引き合いが増加し、本セグメントを売上・利益ともに牽引しました。

事業推進クラウドは、アフターコロナの環境下、通勤費管理サービスや人事管理クラウドサービスが堅調に推移しました。また、新サービスは先行投資を行いつつ、これまでのニーズとは異なる顧客の新たな事業課題にマッチすることで受注が伸長しました。

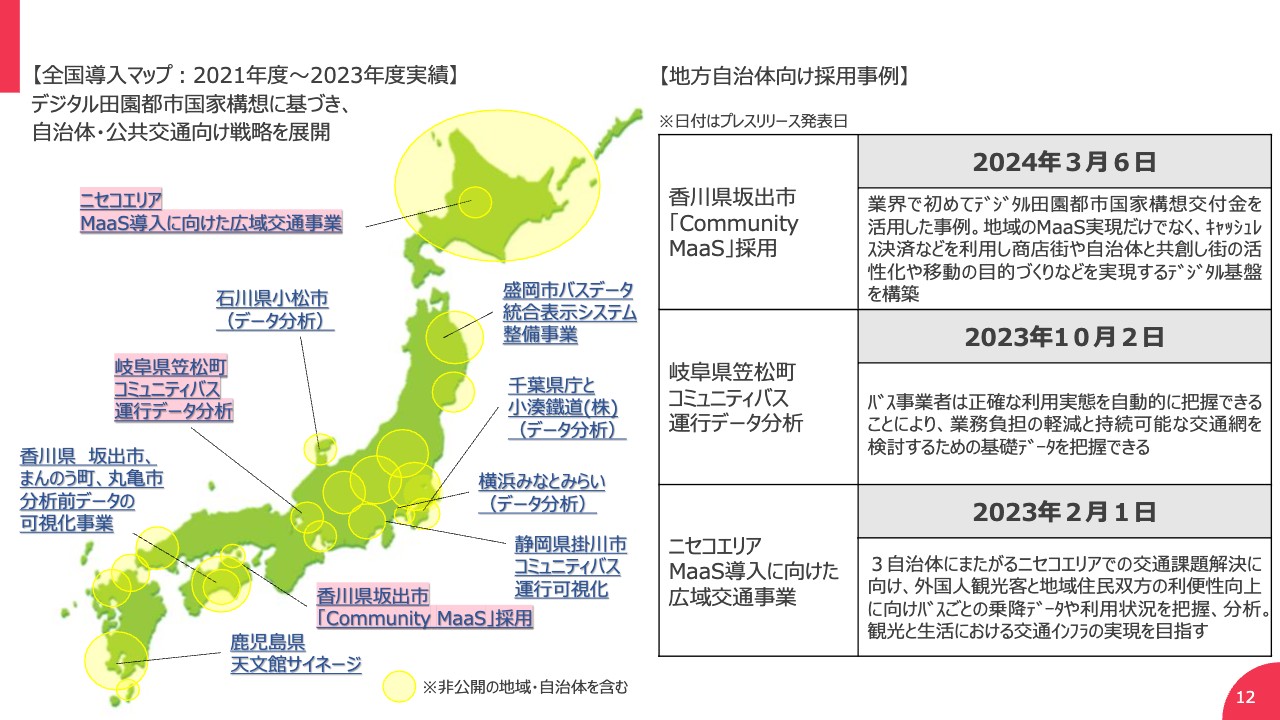

ソーシャルクラウドは、「デジタル田園都市国家構想」を追い風に、地域公共交通に課題を抱える地方自治体からの案件が増えました。

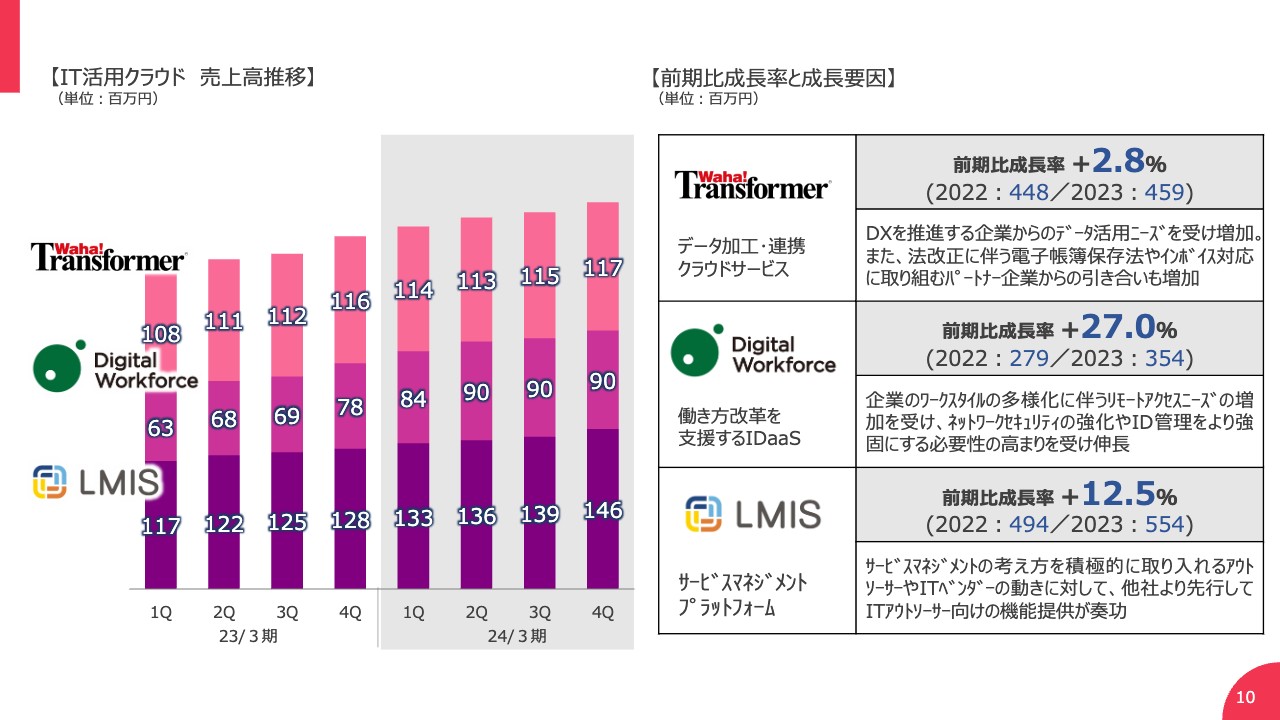

クラウドサービス ‐IT活用クラウド主要サービスの売上推移‐

ここからは、クラウドサービスセグメントの領域別事業についてです。

IT活用クラウドについて、主力サービスである「Waha! Transformer」「infoScoop×Digital Workforce」「LMIS」が堅調に推移しました。

「Waha! Transformer」は、DX推進に伴う企業のデータ活用ニーズのほか、法改正に伴う電子帳簿保存法やインボイス対応に取り組むパートナー企業からの引き合いが増加し、売上高は前期比2.8パーセント増の4億5,900万円となりました。

「infoScoop×Digital Workforce」は、企業のワークスタイルの多様化や国内企業の多くが抱えるオンプレミスとクラウドが混在したシステム環境に合わせたシステムへのシームレスな連携とセキュリティ強化ニーズにマッチし、売上高は前期比27.0パーセント増の3億5,400万円となり、大幅伸長しました。

「LMIS」は、他社より先行してITアウトソーサー向けの機能提供が奏功し、売上高は前期比12.5パーセント増の5億5,400万円となりました。

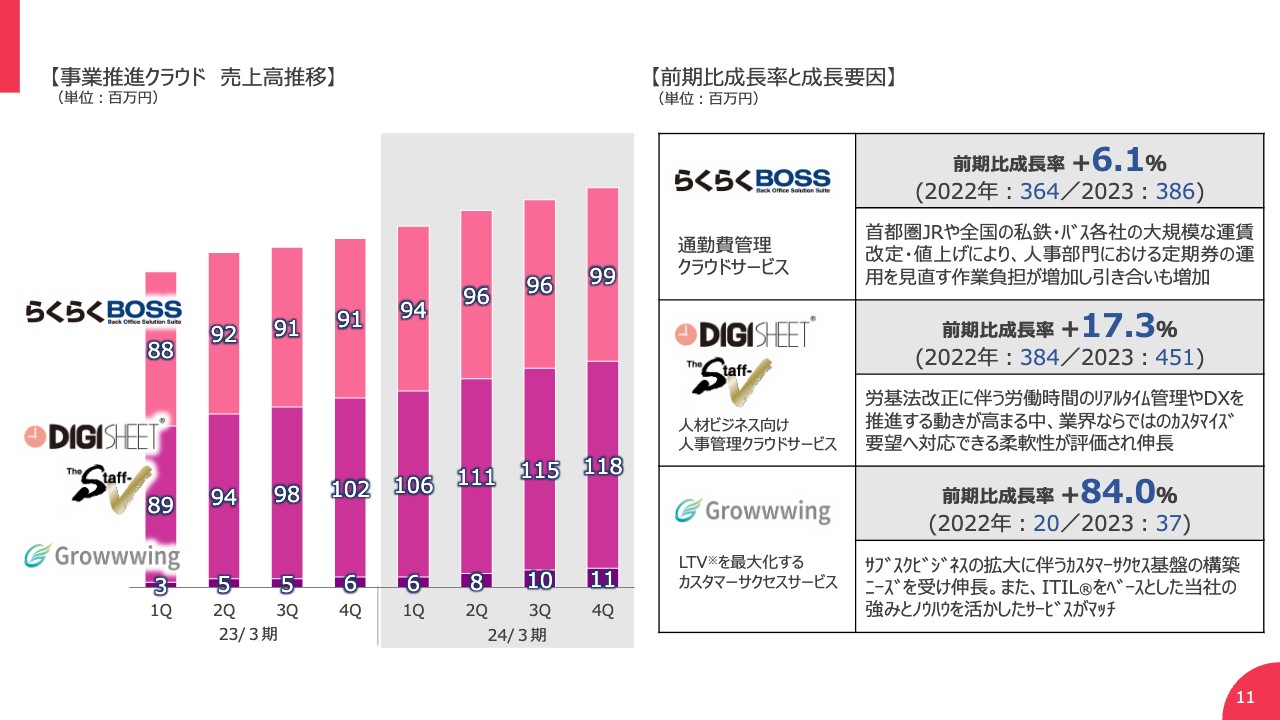

クラウドサービス ‐事業推進クラウド主要サービスの売上推移‐

事業推進クラウドについて、「らくらくBOSS」は首都圏JRや全国の私鉄・バス各社の大規模な運賃改定・値上げにより、人事部門における定期券を見直す作業負担軽減ニーズを受け、売上高は前期比6.1パーセント増の3億8,600万円となりました。

「DigiSheet」は労働基準法の改正に伴う労働時間のリアルタイム管理ニーズの増加により、売上高は前期比17.3パーセント増の4億5,100万円となりました。

「Growwwing」は成長投資を継続しつつ、カスタマーサクセス基盤の構築ニーズを受け順調に推移し、売上高は前期比84.0パーセント増の3,700万円となりました。

クラウドサービス ‐ソーシャルクラウド 自治体・公共交通向けサービスの全国導入状況‐

ソーシャルクラウド事業では、主力サービスを、子会社の株式会社ユニ・トランドと当社のデータサイエンス部が共同して推進しています。

特に、公共交通の活性化を実現しつつ地域経済活性化を支援するデジタルサービスは、国が推進する「新しい資本主義」の重要な柱の1つである「デジタル田園都市国家構想」を追い風に、デジタル技術の活用により、地域の個性を活かしながら、地方の社会課題解決を支援していくものです。

本サービスの地方自治体・公共交通向けサービスの全国導入状況は、前期比12.8パーセント増の53件(累計)に導入されています。

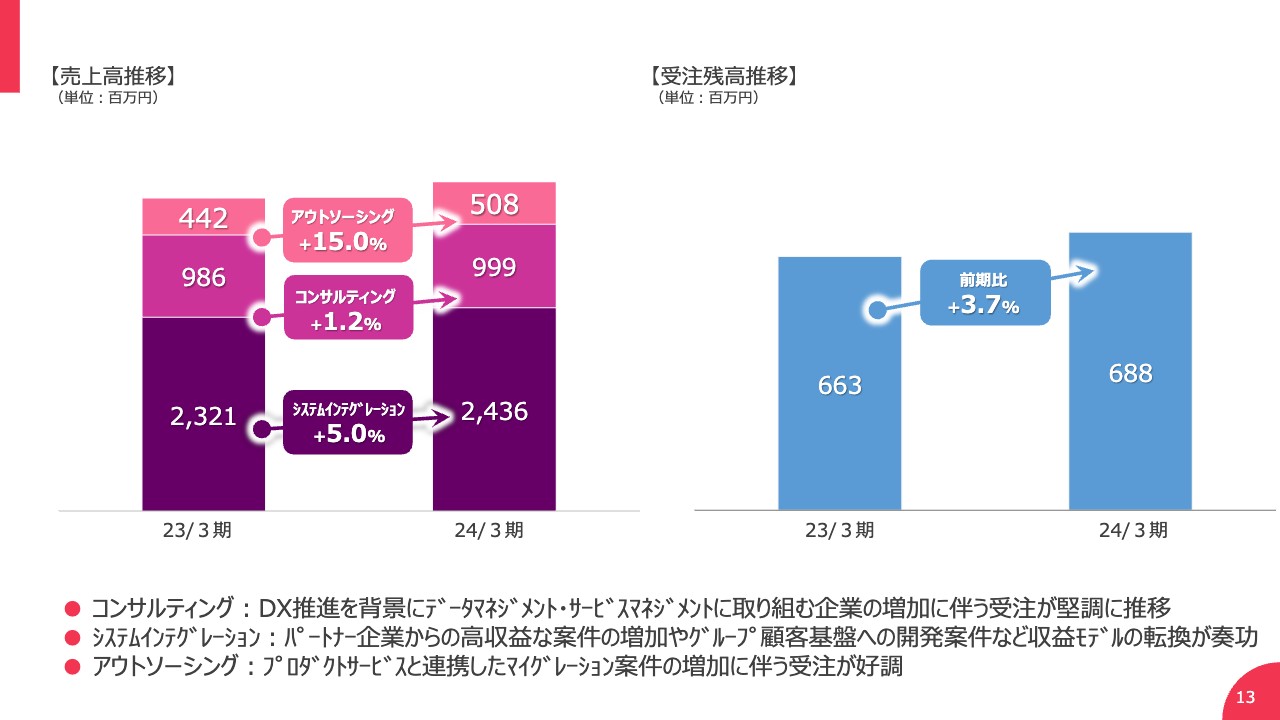

プロフェッショナルサービス ‐DX投資を追い風に増収増益‐

プロフェッショナルサービスセグメントは、コンサルティング事業がDX推進を背景にデータマネジメント・サービスマネジメントに取り組む企業の増加に伴う受注が堅調に推移しました。なお、このコンサルティング事業は、提供サービスの質を維持するためのコンサルタントが重要となるため、売上高は前期比微増となりました。

システムインテグレーション事業はパートナー企業からの収益性の高い案件受注の増加やグループ顧客基盤を活かした開発案件の受注など、収益モデルの転換が奏功し、売上高、利益とも増加しました。

アウトソーシング事業はプロダクトサービスセグメントと連携したマイグレーション案件の増加に伴う受注が好調に推移し、売上高は前期比増加しました。

本セグメントの受注残高は、各事業で受注が積み上がり、前期比3.7パーセント増の6億8,800万円となりました。

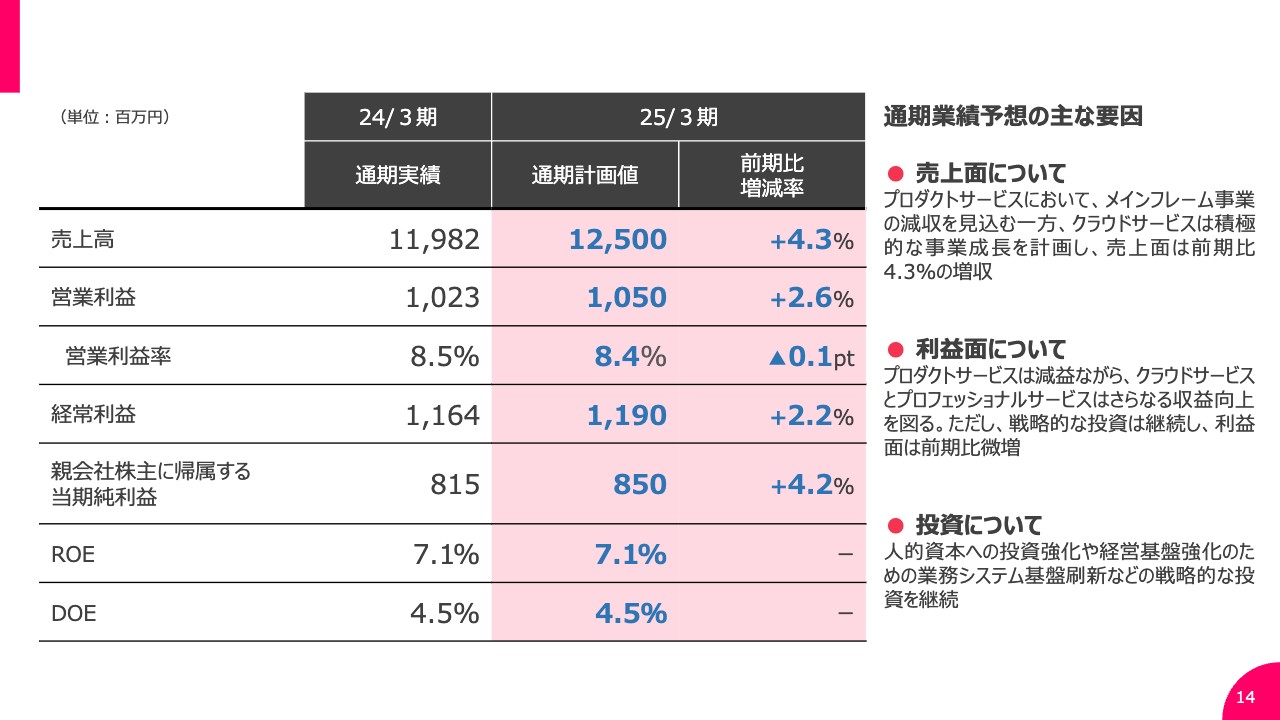

通期業績予想

2025年3月期の通期業績予想につきまして、ご説明します。

売上高はプロダクトサービスセグメントにおけるメインフレーム事業の減収やサービスシフト戦略にもとづくサブスクリプションビジネスモデルへの転換によりライセンス販売の減少を見込みます。一方で、クラウドサービスセグメントにおける戦略的な事業成長を計画しており、前期比4.3パーセントの増収計画です。

次に、営業利益は、売上におけるプロダクトサービスセグメントの減収による減益影響を受けるものの、クラウドサービスセグメントの収益改善と、プロフェッショナルサービスセグメントのさらなる収益力の向上を図ります。ただし、成長のための戦略的な投資は継続するため、営業利益は前期比2.6パーセントと微増の計画です。

戦略的な事業への投資のほか、人的資本への投資強化や経営基盤強化のための業務システム基盤刷新などの投資も継続していきます。

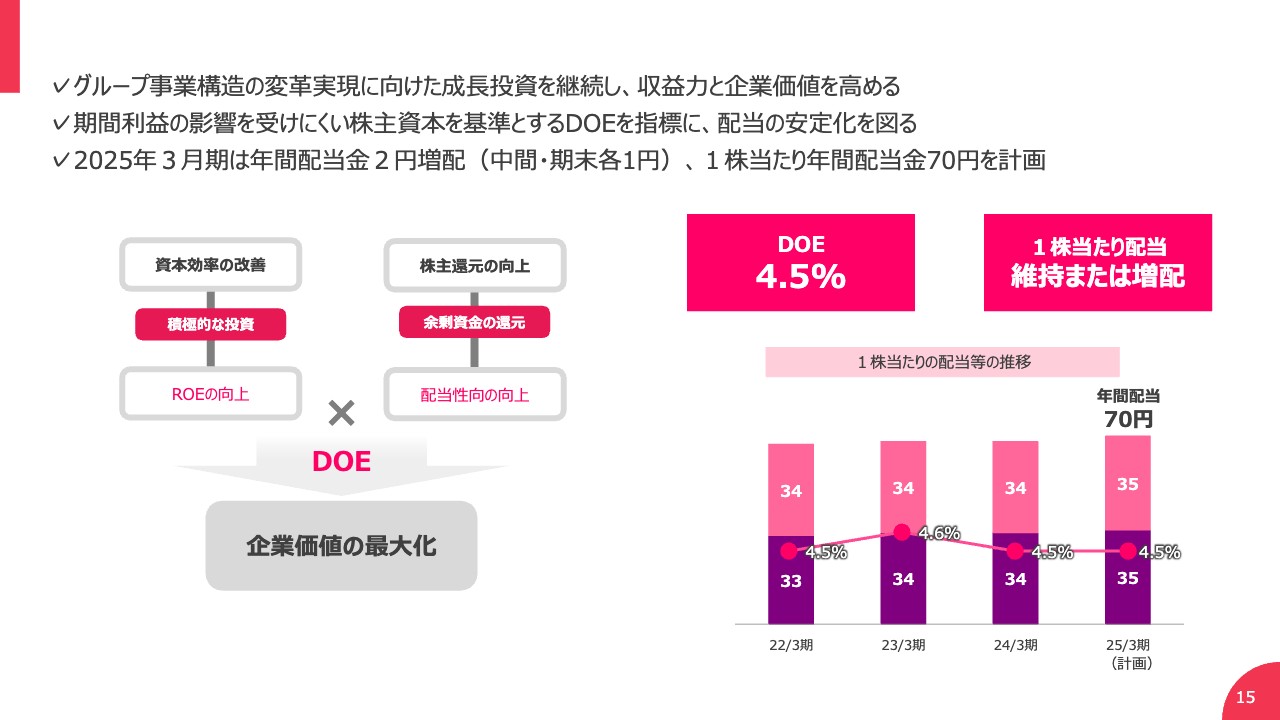

株主還元の方針と計画

株主還元の方針について、ご説明します。

当社は、グループ事業構造の変革実現に向けた成長投資を継続し、収益力と企業価値の向上を図ります。

また、成長投資を継続しつつ、株主還元の充実化を併せて進めるため、期間利益の影響を受けにくい株主資本を基準とするDOEを指標に、配当の安定化を図ります。

2025年3月期はDOE4.5パーセント、1株当たりの年間配当金70円(中間配当35円、期末配当35円)を計画しております。

INDEX

ユニリタは、5月14日に中期経営計画を発表しました。テーマは「Re.Connect 2026」です。

アジェンダはスライドのとおりです。「Re.Connect 2026」の全体概要と、それぞれの戦略についてお伝えします。

新中期経営計画の策定にあたって

当社はこれまで私が社長就任以来、策定してきた中計においては毎回テーマを掲げて取り組んできました。

それぞれ成果は出てきているものの、クラウドサービス、サービス型ビジネスへの転換については道半ばだと思っています。そのような中で、私たちはお客さまとのつながり方、経営層と社員のつながり方をはじめ、さまざまなステークホルダーとのつながり方を根本的に見直し、「再度、より良い形でつながり直す」ことで持続的な成長基盤を確立していくため、今回のテーマを「Re.Connect 2026」としました。

私たちはミッション、ビジョン、バリューを再定義し、ミッションは前中期経営計画に引き続き「Create Your Business Value」とし、「~ITの力で、一歩先の未来を創造する~」という新たなスローガンを掲げました。

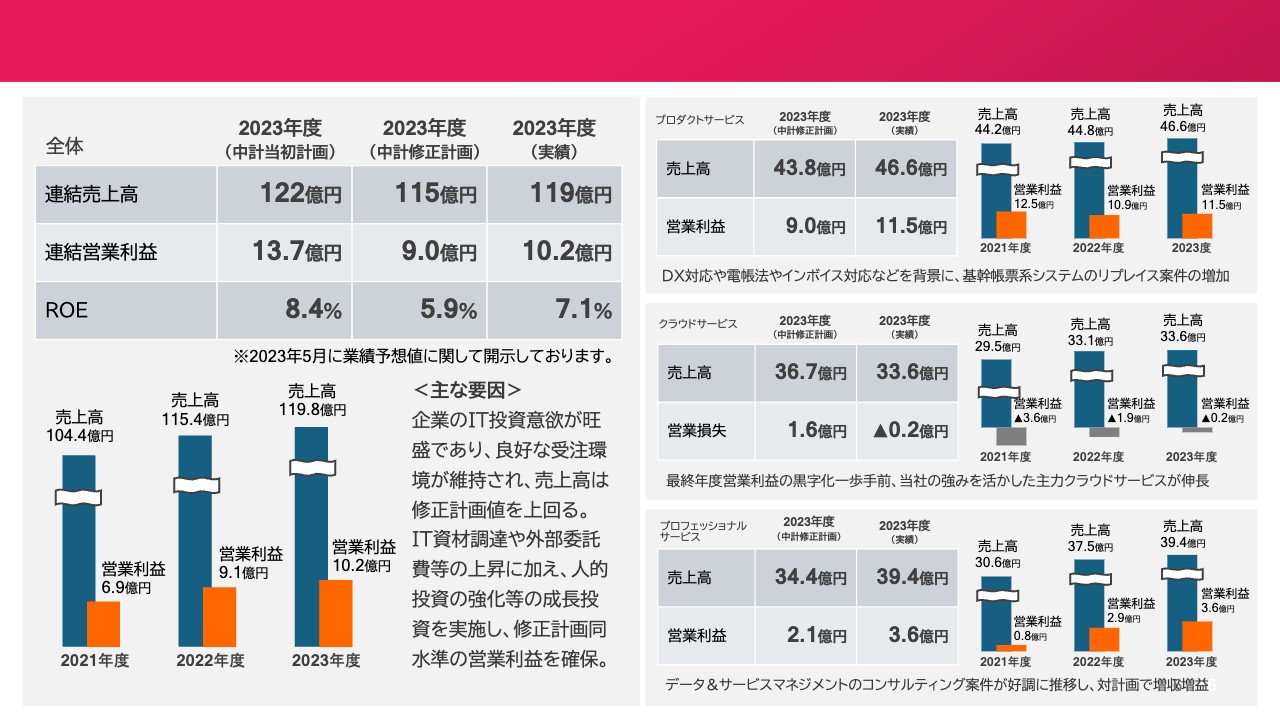

財務計画振り返り FY2021-FY2023

前中期経営計画の振り返りです。最終年度(2023年度)において、連結売上高は104億円が114パーセント増の119億円、連結営業利益は6.9億円が148パーセント増の10.2億円、ROEは4.7パーセントが2.4ポイント増の7.1パーセントとなりました。

前中計は1年目に下方修正を行ったため、当初計画と修正計画との比較をグラフにしています。修正後との比較では、売上高・営業利益ともに目標を達成し、当初計画に対しては、売上はほぼ達成、営業利益は若干未達となりました。

セグメント別では、プロダクトサービスセグメントとプロフェッショナルサービスセグメントは増収増益となりました。

一方で、クラウドサービスセグメントに関しては売上高目標に対して3億円の未達となりました。それに伴い、黒字計画だった営業利益もあと一歩届きませんでした。新規のお客さまからの受注が伸び悩んだことが一番大きな原因だと思っています。

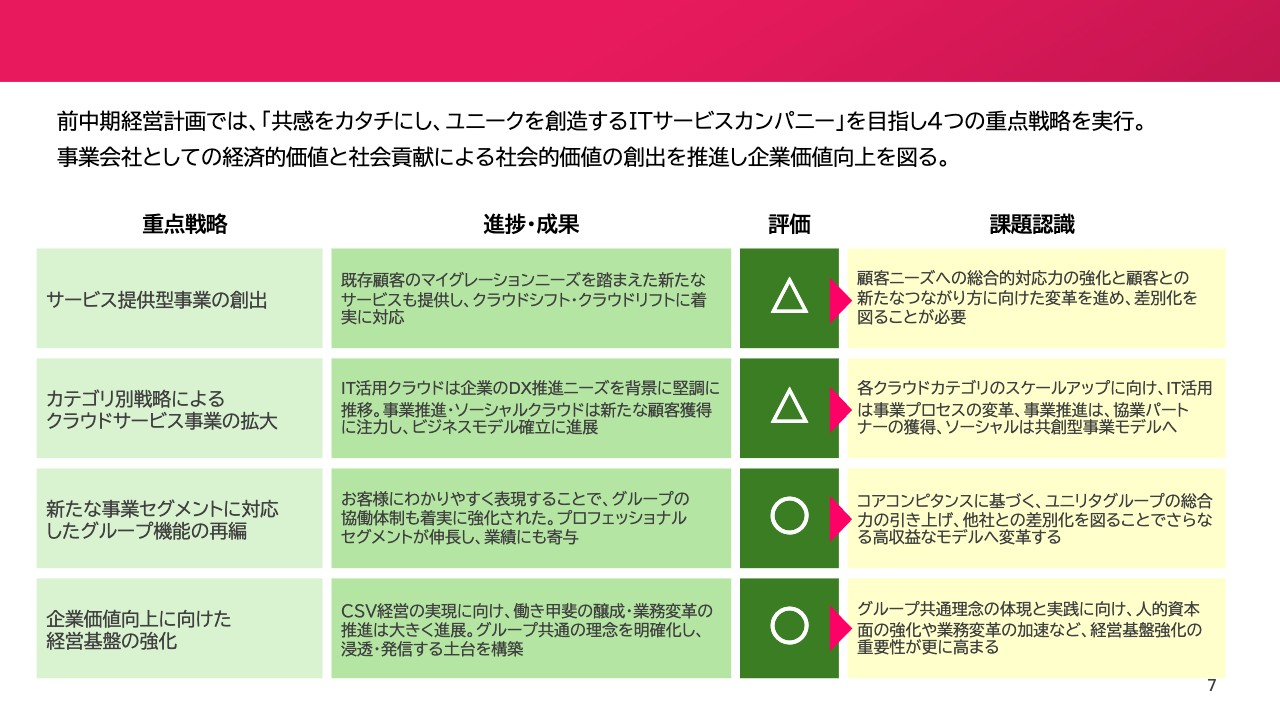

重点戦略振り返り FY2021-FY2023

重点戦略の振り返りです。4つの戦略を推進してきました。

サービス提供型事業の創出では、「まるっと帳票クラウドサービス」「ユニリタクラウドサービス」などの新規サービスを立ち上げ、お客さまニーズを捉え実績につながっています。

カテゴリ別戦略によるクラウドサービス事業の拡大では、新規のお客さま獲得に課題を残したものの、パートナー企業との協業モデルはできてきています。

一方で、下の2つについては計画どおりの進捗でした。新たな事業セグメントに対応したグループ機能の再編では、プロフェッショナルサービスセグメントを中心に、グループのつながりを活かした付加価値の高いサービス・ソリューションを提供できました。

企業価値向上に向けた経営基盤の強化では、CSV経営を掲げて推進してきました。社会課題解決を事業テーマとするスマートアグリやグループ会社である株式会社ユニ・トランドの具体的な事業を推進できたほか、グループ共通理念であるULP(UNIRITA Group Leadership Principles)を策定しました。前中計のCREDO(信条)の推進と合わせて一定の成果を出すことができました。

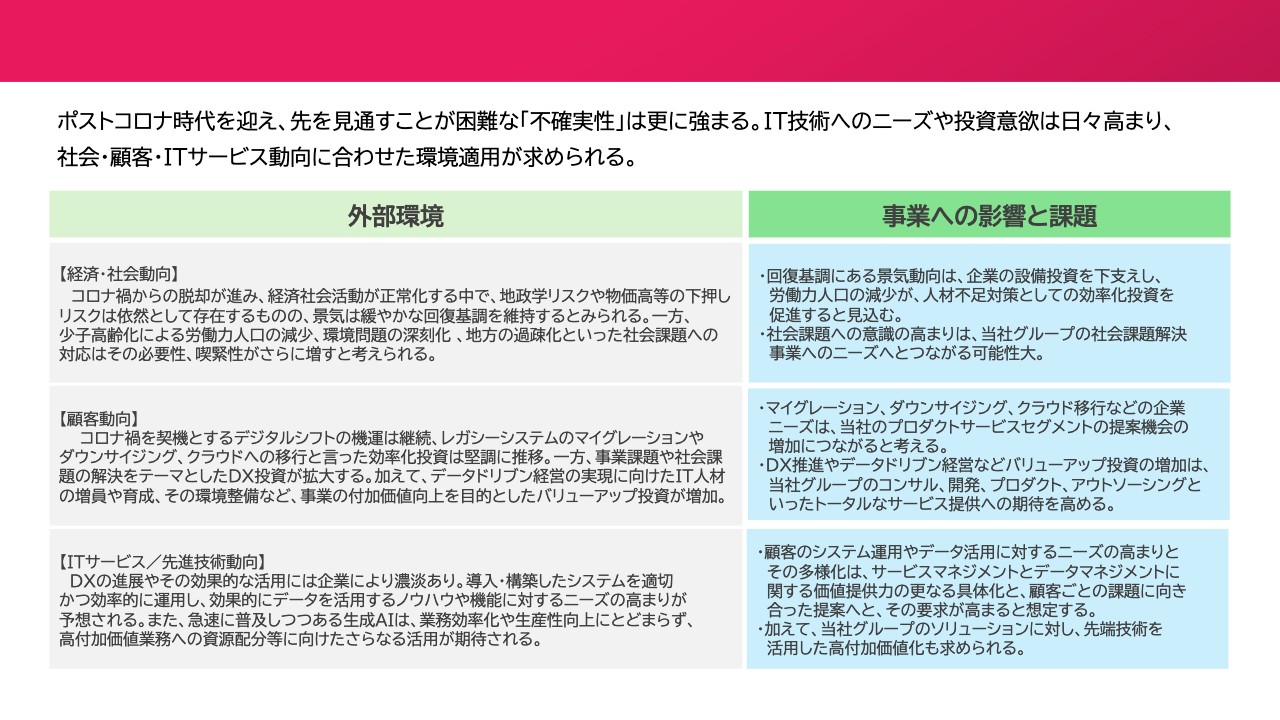

基調 新中経営期計画における事業環境認識

新中期経営計画「Re.Connect 2026」の基調についてご説明します。はじめに事業環境の認識として、外部環境と事業への影響と課題にまとめています。

経済・社会動向欄に記載するとおり、さまざまな課題が増えていくことは明らかであり、このような中、社会課題への意識はますます高まってくると思います。私たちは現在展開している事業を、社会課題の解決に向けてより拡大すべきものと考えています。

お客さまの動向については、DXが進んできている一方で、未だレガシーシステムの再構築に対する投資は増えています。ここ3年から6年のマイグレーションニーズが非常に高いため、お客さまの動向を把握してしっかり提案機会を創出する必要があると思っています。

DXに取り組んでいる企業が、効果的な成果を得るために、私たちの強みであるデータマネジメントとサービスマネジメントを活用した提案ができるものと考えています。

さらに、技術的な面では、お客さまのシステム運用に関してアウトソーシングの傾向がますます高まってくると考えられることから、サービスマネジメント領域の事業の拡大を見込んでいます。

一方で、生成AIのような新しいテクノロジーに取り組むお客さまも増えていますが、新しい技術やシステムは導入して終わりではありません。導入後、マネジメントすることにより価値が高まり成果につながるものです。このような課題に私たちのビジネスチャンスがあると考えています。

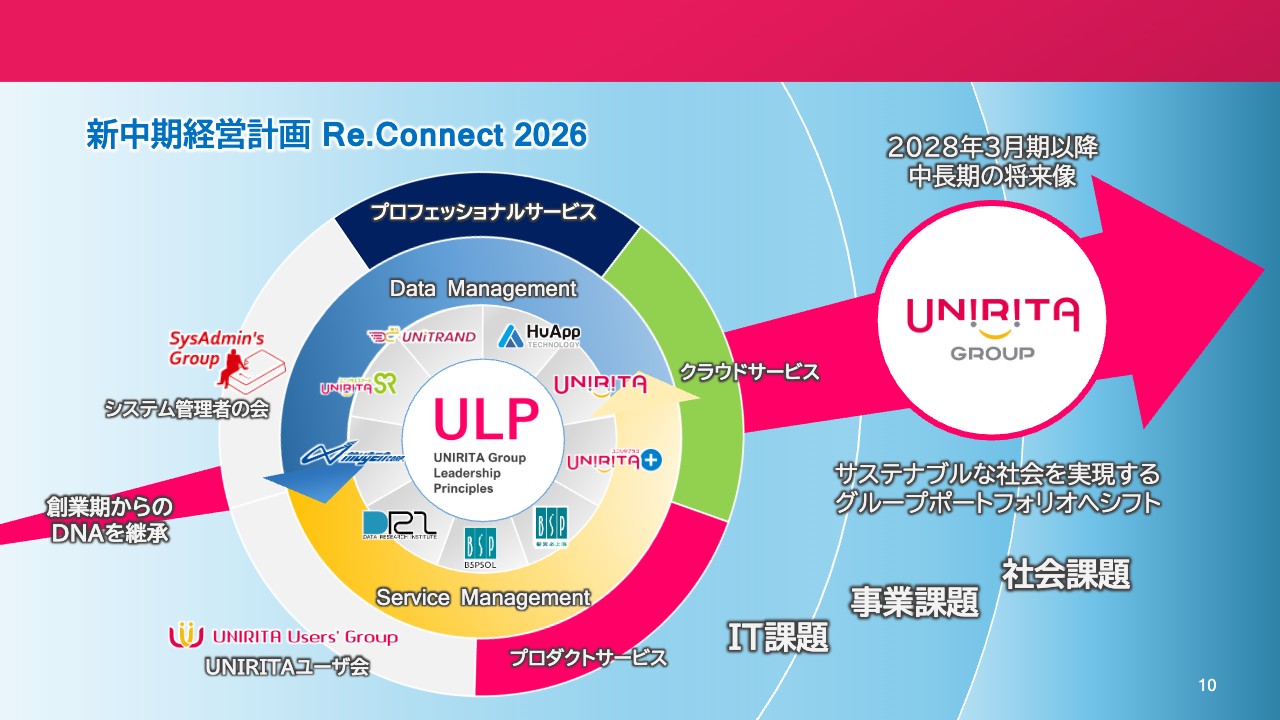

基調 新中期経営計画における価値創造プロセス

こちらが当社の新たな価値創造プロセスです。成長事業として位置づけるクラウドサービスをはじめ、事業セグメントは前中計推進時と同じであり、価値創造プロセスに大きな変化はありません。さらに、当社グループの特徴であり私たちが大事にするコミュニティ「システム管理者の会」「UNIRITAユーザ会」は当社のベースとなる組織という意味で位置づけています。

そして、新中計ではULPを策定しました。ULPをベースにグループ全体をつなげるとともに、ULPを軸として社員一人ひとりが自律型で行動し、成果を出すことを目指していきたいと思います。

さらに、2つのコアコンピタンスとして、データマネジメントとサービスマネジメントの強みをさらに磨き、お客さまへ訴求していくことで「Re.Connect 2026」を実現できるものと考えています。

また、次の中計を見据えて新しいビジネスやサービスも投資を行いながら作っていきます。特に、サステナブルな社会の実現に向けて各企業が進めていくDX、SX、GXなどに対して、私たちのノウハウやプロダクトサービス、クラウドサービスを提供できると思います。

中長期でポートフォリオを考え、次の中計では新たなセグメントを作って売上を伸ばしていきます。特に社会課題解決に対する事業へビジネス転換を図っていきたいと考えています。

基調 ユニリタグループの新しい共通理念

策定したULPのミッションである「Create Your Business Value」には「ITの力で、一歩先の未来を創造する」をスローガンとして新たに付け加えました。

今後、各企業は投資をSXやGXにさらにシフトしていくと思います。そのようなお客さまに対し、私たちは先回りして提案していかなければ「Create Your Business Value」は達成できないと思います。この言葉にはそのような意味が込められています。

また、グループとして「共感をカタチにし、ユニークを創造するユニリタグループへ」というビジョンを掲げ、共通の価値観・文化としては、「『ユニーク』&『利他』」を追求していきます。

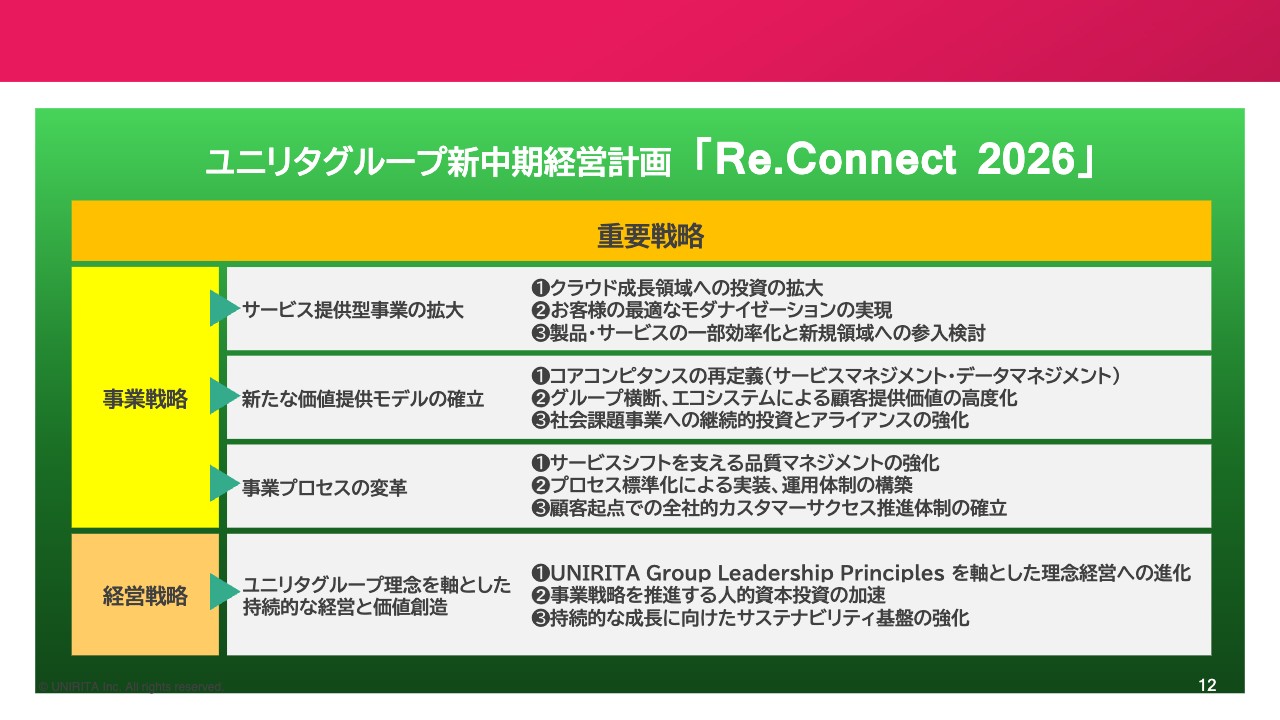

基調 重要戦略と施策

新中期経営計画の重要戦略です。事業戦略として、サービス提供型事業の拡大、新たな価値提供モデルの確立、事業プロセスの変革、経営戦略としてユニリタグループ理念を軸とした持続的な経営と価値創造を掲げています。詳細については後ほどご説明します。

サービス提供型事業の拡大では、クラウドサービスにも投資を行い、お客さまのマイグレーション実施後のシステム運用など、サービス提供型事業へのシフトを推進していきます。

新たな価値提供モデルの確立については、サービスマネジメント・データマネジメントの強みを磨いて新たなソリューションを作り出し、選ばれる企業を目指します。

事業プロセスの変革では、サービス提供の増加とともに運用マネジメントの品質に問題が出てくることが想定されるため、プロセス変更やグループとしてのバリューチェーンの見直しも推進していきます。

経営戦略としては、ULPを軸とした理念経営への進化、人的資本投資の加速、サステナビリティ基盤強化のためのダイバーシティ推進などを戦略として設定しています。

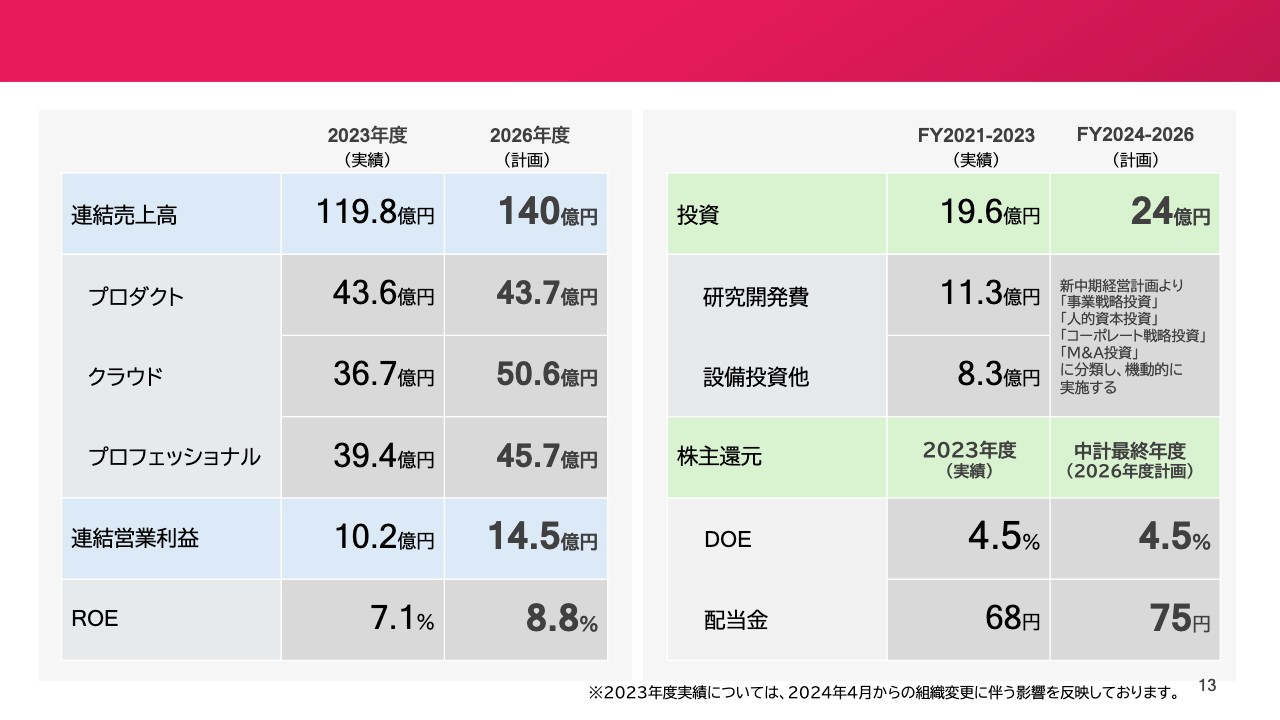

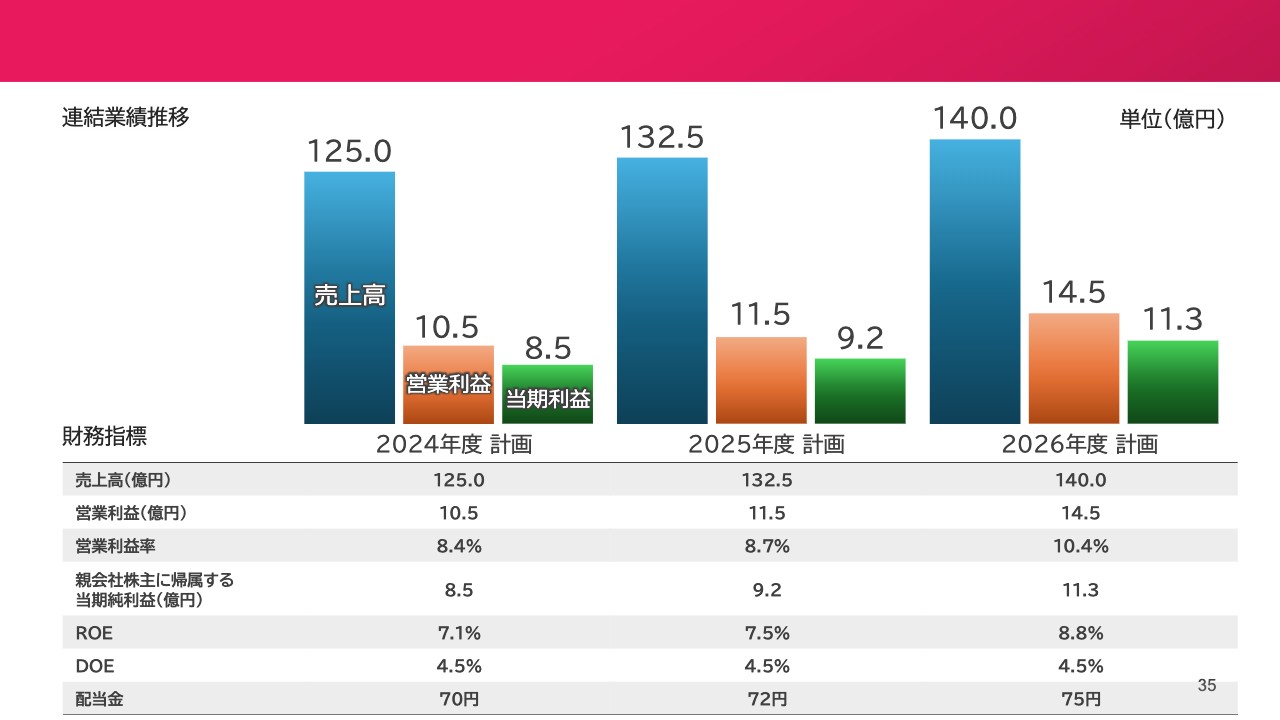

基調 経営指標(財務)

売上高・営業利益の経営指標についてご説明します。新中期経営計画の最終年度である2026年度には、売上高140億円、営業利益14.5億円、ROE8.8パーセントを目指します。

セグメント別では、プロダクトサービスはメインフレーム需要が徐々に減少するのをストック型サービスで補っていくため、売上の成長はほぼ横ばいを計画しています。

プロフェッショナルサービスは、システム開発・運用の好調により伸びていくと予想し、このような成長幅としています。

クラウドサービスセグメントは、最終年度に一番売上が大きくなると見込んでおり、この成長ができるかどうかが、今回の中期経営計画が成功するかどうかの肝になると思います。

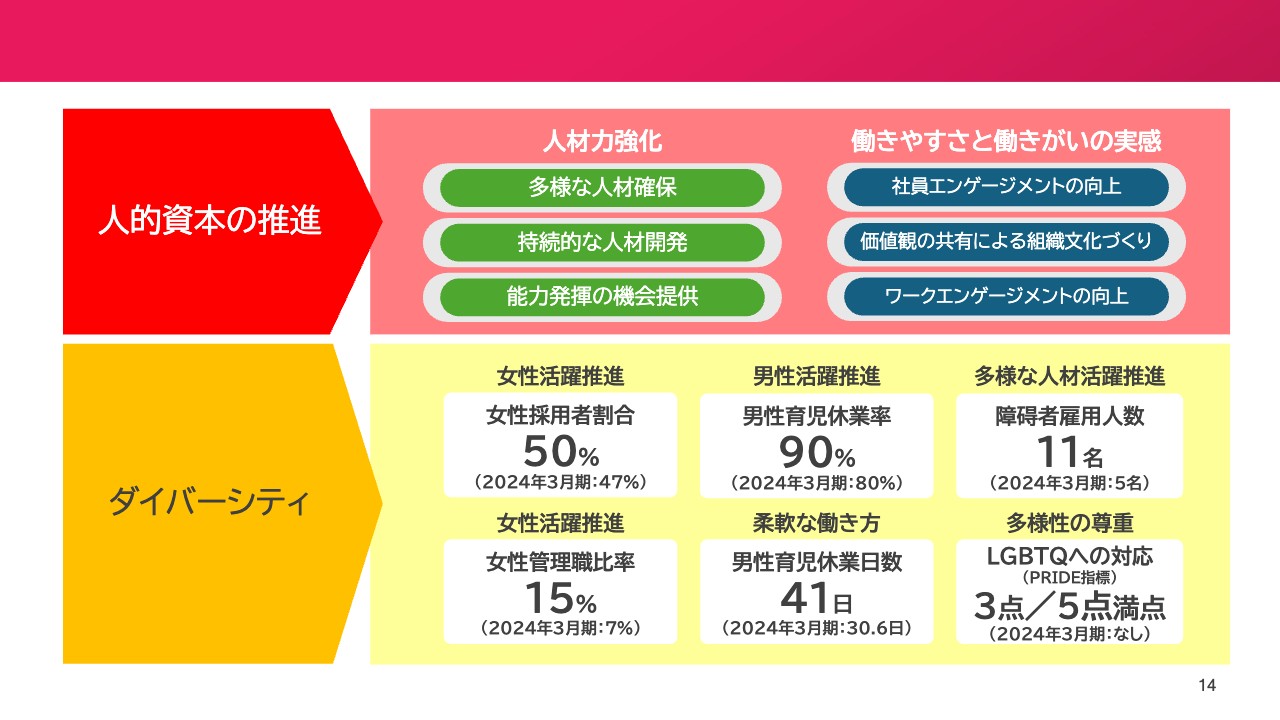

基調 経営指標(非財務)

経営指標における、非財務的な領域についてご説明します。

人的資本の推進では、人材力の強化と働きやすさと働きがいの実感という、2つの戦略で推進していきたいと考えています。

新中計では、人的資本の「人はコストではなく資本である」という考え方に基づき、スライドに記載したような施策を展開していきます。

また、ダイバーシティ推進の観点では、女性の採用比率、管理職比率の向上、男性活躍推進では、男性の育児休業率や取得日数の増加に対しても施策を推進していきます。

そして、障碍者雇用やLGBTQへの対応にも、新たに取り組んでいきたいと考えています。

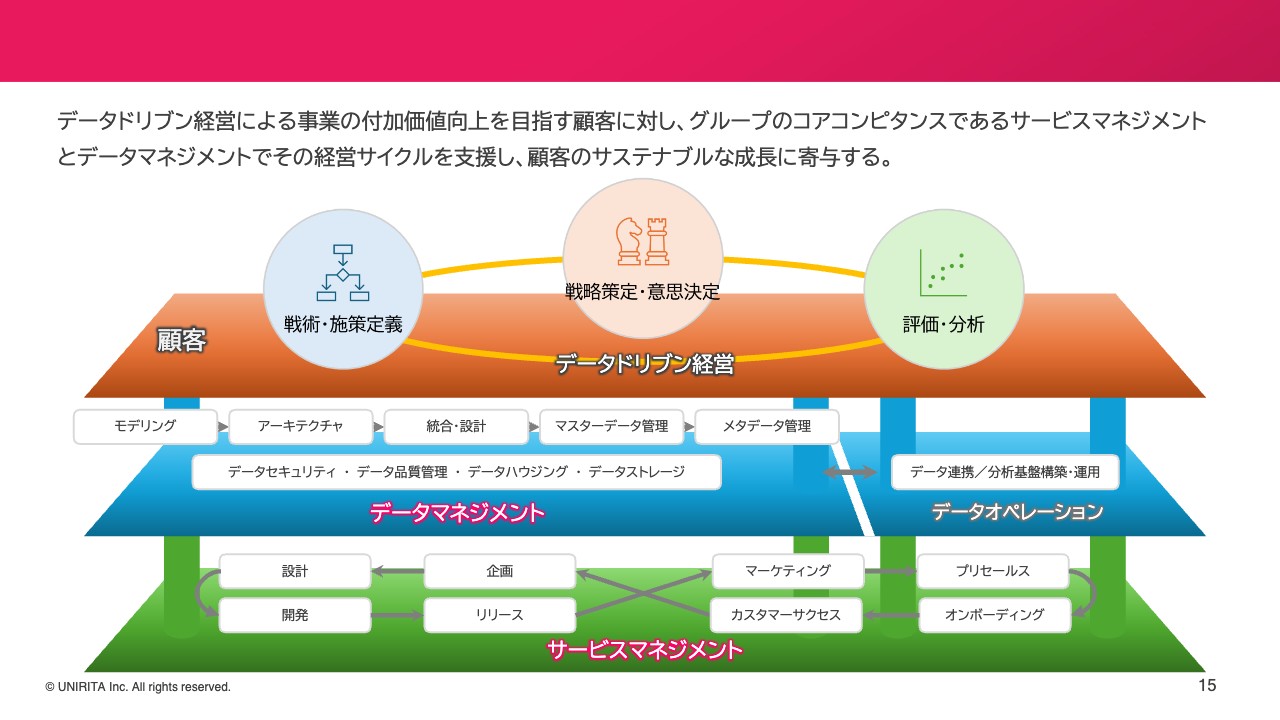

基調 コアコンピタンスによる価値提供モデルの創造

当社グループの価値提供モデルについて、ご説明します。

データマネジメント領域とサービスマネジメント領域がユニリタグループの強みであることは、重要なポイントです。

コンサルティング業界では、グループ会社の株式会社データ総研と株式会社ビーエスピーソリューションズが特色のある存在となっています。私たちはその強みをグループ会社との連携に活かしていくことに注力していきます。

お客さまがDXを推進していく上で「データドリブン経営」は必ずキーになってくるため、ここに関する投資が増えると考えています。この3年間で価値提供モデルに磨きをかけ、「この2つの領域においてユニリタグループがNo.1だ」と言える領域にもっていきたいと考えています。

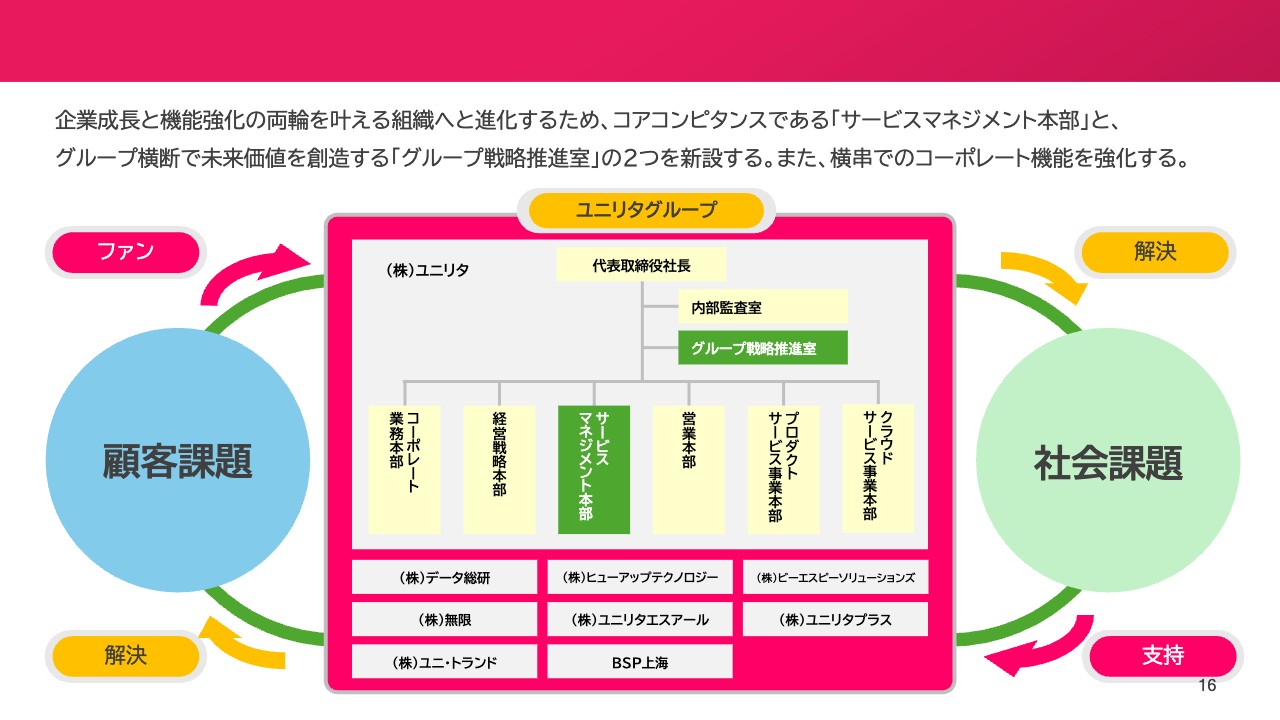

基調 事業戦略を実現する新組織モデル

ここまでご説明した事業戦略の実現に向けた組織体制については、大きく3つのポイントがあります。

1つ目は、2024年7月1日付で、グループ会社である株式会社ビーティスを当社に統合します。

2つ目はデータマネジメント領域とサービスマネジメント領域をグループ内での連携を強化するため、グループ戦略推進室を新設します。

3つ目は、サービス提供型事業を推進していく上で、重要であるサービス品質にしっかりと取り組んでいくため、サービスマネジメント本部を新設して推進し、全体のケイパビリティを上げていこうと考えています。

以上が、新中期経営計画「Re.Connect 2026」全体のアウトラインです。

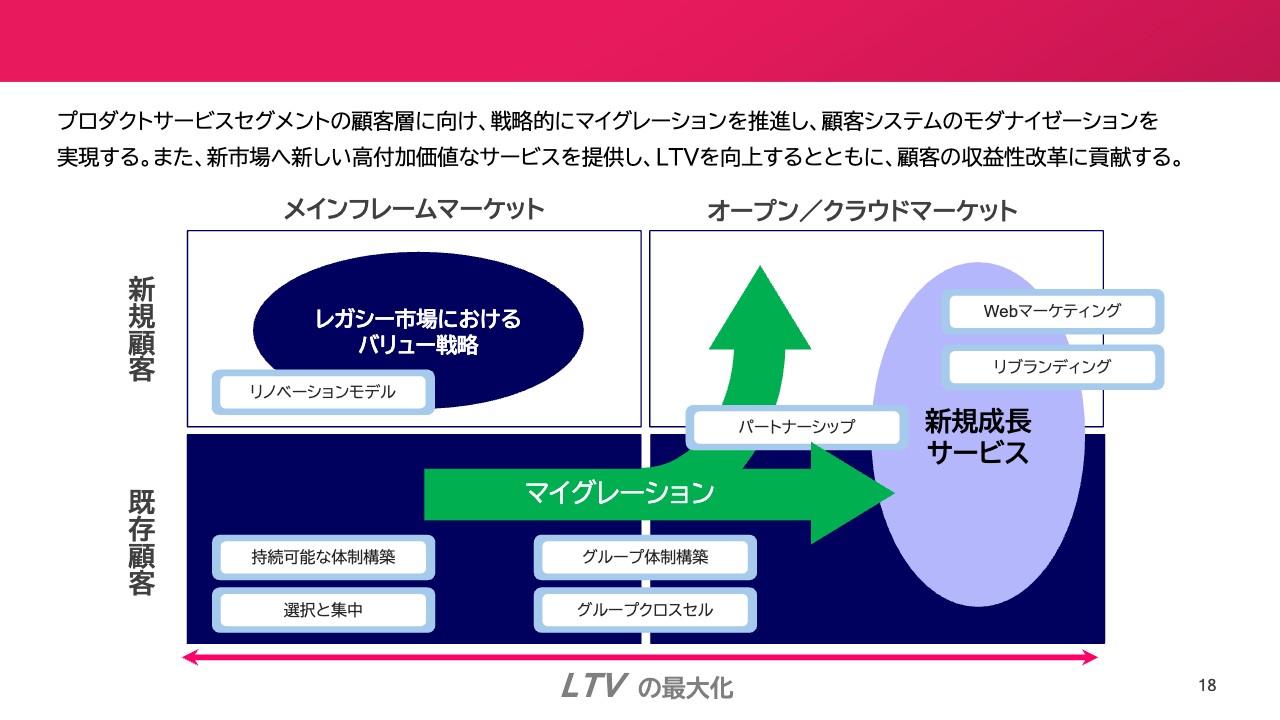

事業戦略 プロダクトサービスセグメント コンセプト

野村剛一氏:プロダクトサービスセグメントについてご説明します。

プロダクトサービスセグメントの中心は、スライドの図下部にある濃い紺色の部分です。既存のお客さまが多く、ユニリタグループの大きな営業力と利益の源泉にもなっています。

ただし、この領域は縮小していくことが見込まれ、スライド右側に記載のとおり、新規成長サービスを作り立ち上げていくことが、前中計からの課題でした。

第1段階としての新製品のリリースが完了したため、今度は新規成長サービスとして転化する次の段階へ進めます。さまざまなWebマーケティングなどを実施し、既存のお客さまだけでなく新規のお客さまの獲得も含むことが、新中計における重要なポイントの1つです。

また、前中計期間中に富士通株式会社から発表されたメインフレーム事業からの完全撤退を背景に、マイグレーションに関する案件が増加しており、これは新中計を含む今後十数年にわたり継続していくと思います。

このことが、新中計における重要なポイントの2つ目になります。既存のお客さまのメインフレームマーケットからオープン/クラウドマーケットへのマイグレーションを推進するとともに、スライドの矢印が上に向いているとおり、新規のお客さまにもアプローチしていく計画です。これをレガシー市場におけるバリュー戦略と位置づけています。

メインフレームマーケットは縮小していきますが、これは私たちだけの問題ではなく、他のベンダーも次々と撤退しているため、使い続ける企業にとっては喫緊の課題となります。

これまで、私たちは自社の領域にしか取り組んでいませんでしたが、喫緊の課題を抱えるお客さまに対してもアプローチします。これまで取り組んできたものを作り変えるのではなく、「リノベーションモデル」と位置づけ新規のお客さまを獲得していこうと考えています。

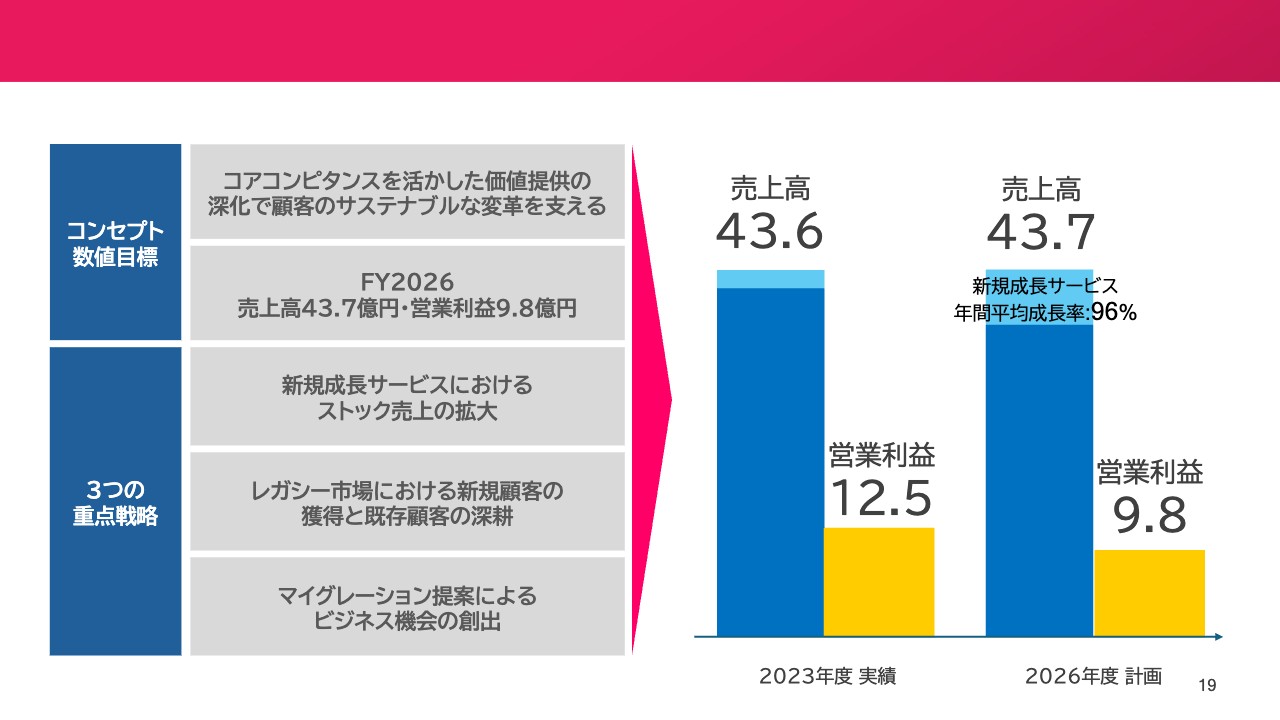

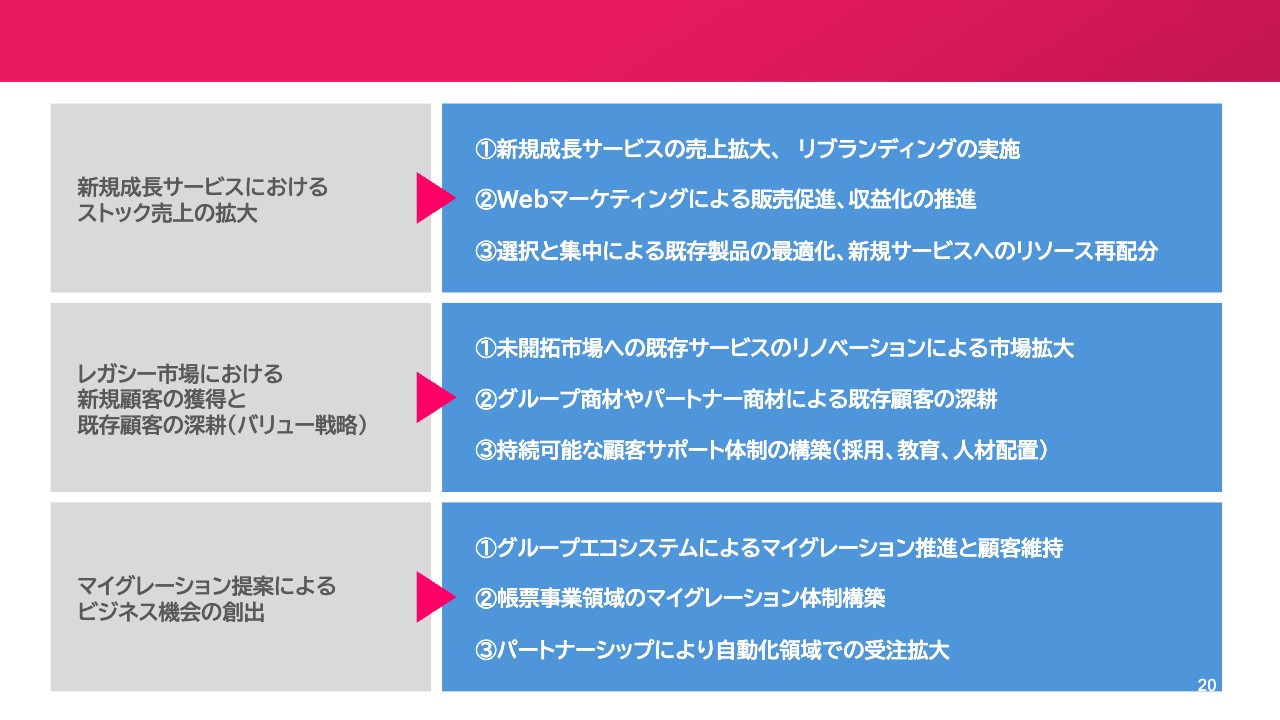

事業戦略 プロダクトサービスセグメント 全体像

プロダクトサービスの数値目標と重点戦略についてご説明します。

2023年度の売上高は43.6億円となりました。3年後となる2026年度の売上高は43.7億円とほぼ横ばいの計画です。また、スライドのとおり、青色で示した既存ビジネスは減少を見込んでいます。

既存ビジネスについては、基本的に維持することを見込んでいますが、新中計では、減少分を新規成長サービスで補う計画です。事業構造改革に向けた準備期間でもあり、次のような施策に取り組んでいきます。

事業戦略 プロダクトサービスセグメント 重点戦略と施策

具体的な内容は先ほどご説明したとおりですが、新規成長サービスについては、前中計において「まるっと帳票クラウドサービス」をリリースし、堅調に推移しています。

今年度も伸長を見込んでいますが、これまでのサービス提供モデルでは、他社のクラウドサービスのような成長をするには課題があります。そのため、「セルフサービス化」と呼ぶパートナーチャネルを活用した販売スキームを開発しています。

業務フロー自動化ツールの「bindit」については、マーケットが少し異なるため、あらためてWebマーケティングを行い、新自動化の領域に取り組みます。

また、選択と集中による既存製品の最適化、新規サービスへのリソース再配分については、継続して取り組んでいきます。

2つ目の施策には「未開拓市場への既存サービスのリノベーションによる市場拡大」と記載していますが、こちらは、メインフレームマーケットで喫緊の課題を抱え困っているお客さまに対して、私たちがお手伝いできることはないかプッシュ型の提案をしていきます。

本年7月に統合する株式会社ビーティスが得意な「IBM i」シリーズはメインフレームマーケットの一部であり、当社がアプローチするメインフレームマーケットと相互にシナジーが出せるような施策を進めたいと考えています。

最後は、マイグレーションについてです。一昨年前は、年間で数件程度だったものが、直近では数十件にまで増えてきています。この状況はしばらく続きますが、これはユニリタ単独では対応できないため、グループ横断で長期的なプロジェクト体制を作り、推進と顧客維持に取り組んでいきます。

特に帳票事業領域のマイグレーションについては、当社グループは非常に競争力のある領域です。グループ会社のリソースを活用し、長期的に体制を構築することが非常に重要となります。

自動化領域のマイグレーションでは業務アプリケーションの移行が主となります。したがって各業務アプリケーションのベンダーと戦略的に提携し、私たちの製品やサービスにつなげていくプログラムを考えています。

以上、どの戦略においても長期的な戦略であるため、スライドに記載した3点をシンプルに遂行していきます。

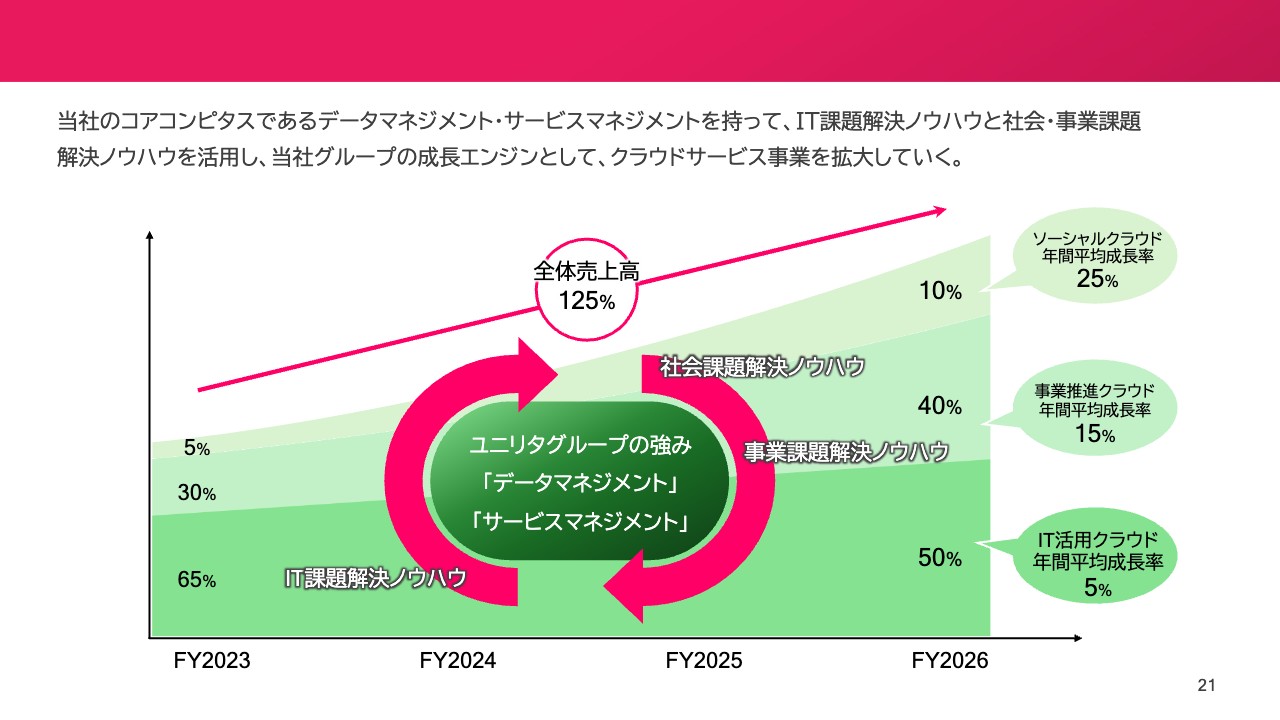

事業戦略 クラウドサービスセグメント コンセプト

藤原達哉氏:クラウドサービスセグメントの事業戦略についてご説明します。基本は前中計同様に、情報システム部門のお客様をメインターゲットとしている「IT活用クラウド」、そしてLOB(Line of Business)やSOEなどの事業部門のお客さま向けの「事業推進クラウド」、さらに、社会課題解決のための「ソーシャルクラウド」の3本柱で、クラウドサービスを成長させていきます。

年間平均成長率については、IT活用クラウドが5パーセント、事業推進クラウドが15パーセント、ソーシャルクラウドが25パーセントを計画目標としています。クラウドサービス全体では、125パーセントの成長を目指していきます。

私たちの強みであるデータマネジメント領域とサービスマネジメント領域の2つをうまくサイクルとして組み合わせ、成長していくエンジンとして進めていく計画です。

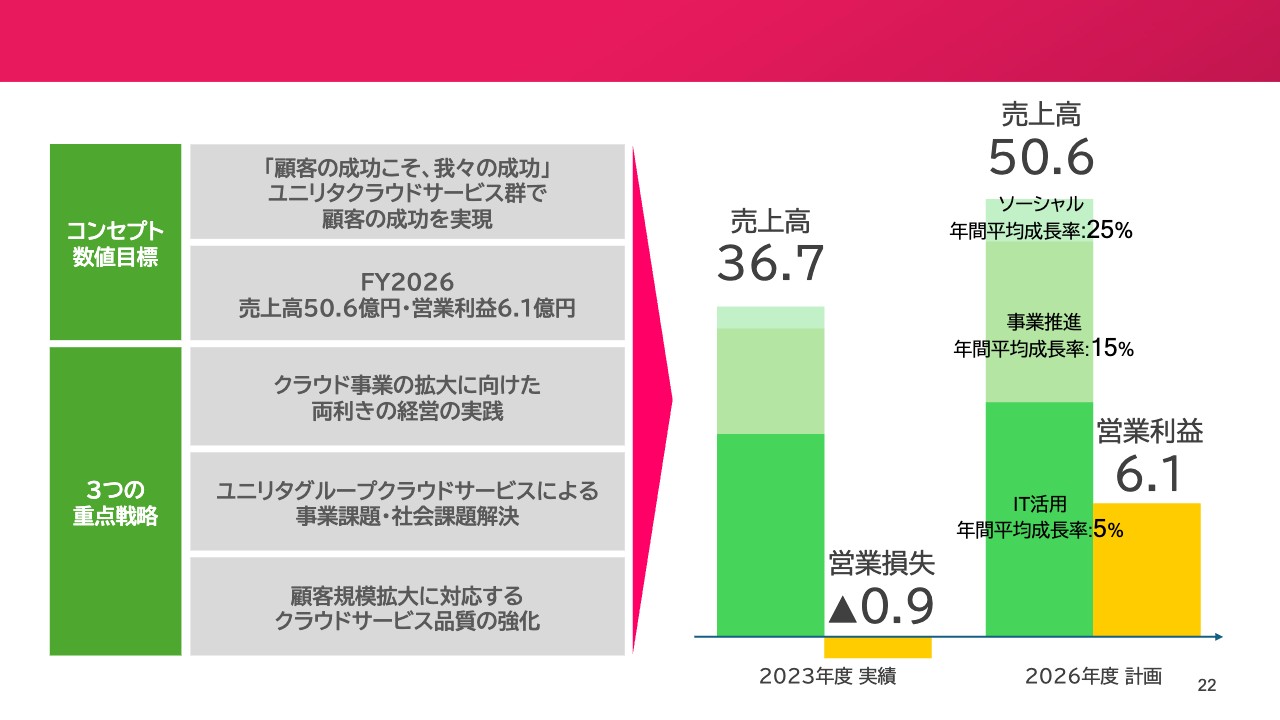

事業戦略 クラウドサービスセグメント 全体像

クラウドサービスの数値目標と重点戦略についてご説明します。

まず、「顧客の成功こそ、我々の成功」をコンセプトに掲げています。前中計では、3年間を通して、売り手視点ではなく「お客さまが何を求めているか?」という視点から、私たちのクラウドサービスをどのように組み合わせればお客さまをよりさらに大きな成功に導けるか、というアプローチをしてきました。

2023年度の売上高は36.7億円となりました。前中計の3年間を通して営業損失を大きく改善しましたが、黒字にはまだ届いていません。新中計では、売上高50.6億円、営業利益6.1億円という目標を掲げ、しっかりと築き上げていきたいと思っています。

3つの重点戦略については次のスライドで詳しくご説明しますが、「クラウド事業の拡大に向けた両利きの経営の実践」という記載の「両利き」という部分について、さらに詳しくご説明します。

また、「ユニリタグループクラウドサービスによる事業課題・社会課題解決」「顧客規模拡大に対応するクラウドサービス品質の強化」について、顧客規模が大きくなってくることに伴い、クラウドサービスの品質強化も重要戦略の1つとして挙げています。

ご覧の3つの重点戦略で、売上高50.6億円を実現していきたいと考えています。

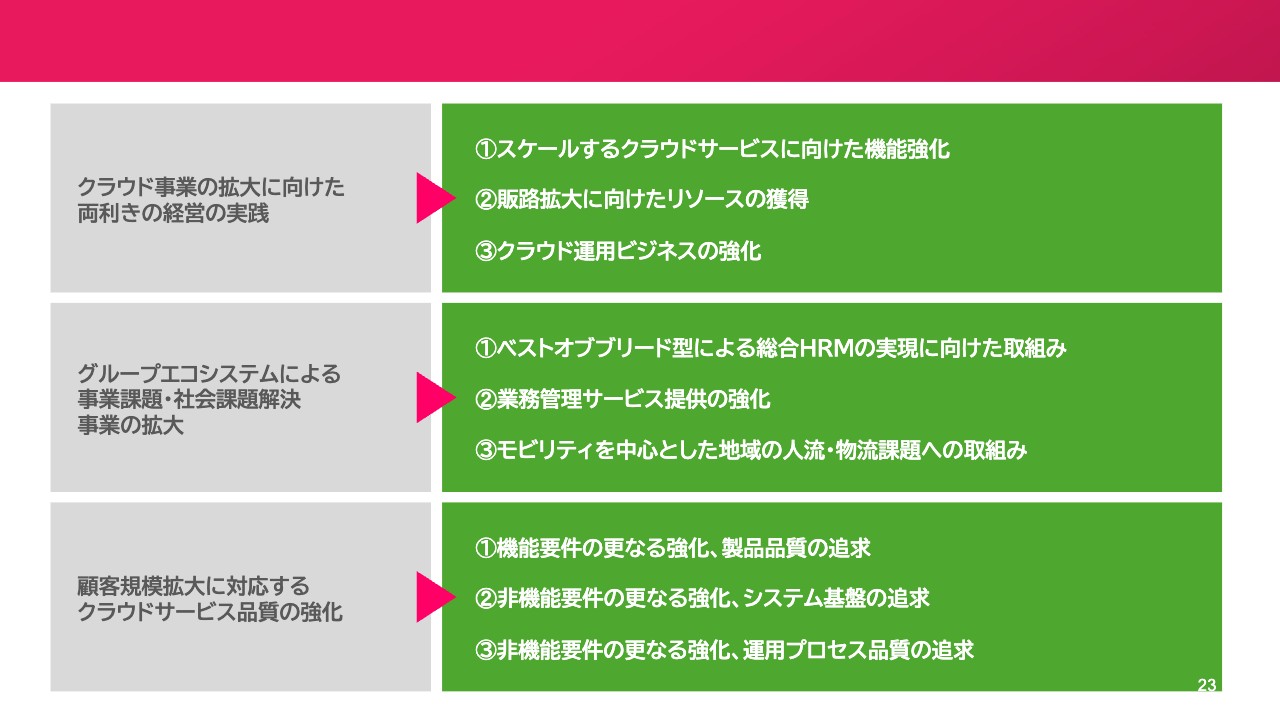

事業戦略 クラウドサービスセグメント 重点戦略と施策

重点戦略の1つ目は、「クラウド事業の拡大に向けた両利きの経営の実践」です。「両利きの経営」とは、1つの軸となるビジネスを違う領域に当てていくということです。

これまで培ってきた、情報システム部門向けのお客さまに対するクラウドサービスのノウハウによって、事業部側のクラウドサービスを成長させていくことで、リスクを少なくして、大きく成長、拡大させていくという考え方です。

前中計では、クラウドサービスをスケールさせることについて、その成長の傾斜の角度を、事業ごとに設定して成長させていく必要があると認識しました。そのような経緯から、施策の1点目として、「スケールするクラウドサービスに向けた機能強化」が必要だと考えました。

施策の2点目である「販路拡大に向けたリソースの獲得」とは、売り方を変えていくということです。私たちだけで売るのではなく、いろいろな強みを持ったパートナー企業との連携を強化していこうという姿勢です。

施策の3点目である「クラウド運用ビジネスの強化」については、専門的に推進していくための組織として、サービスマネジメント本部を立ち上げました。同本部は運用サービス部、カスタマーサポートセンター、品質保証室などから構成されますが、その中の運用サービス部は収益を上げる部門となります。

重点戦略の2つ目は「グループエコシステムによる事業課題・社会課題解決事業の拡大」です。施策の1点目である「ベストオブブリード型による総合HRMの実現に向けた取組み」において「ベストオブブリード型」とは、グループ会社の株式会社ヒューアップテクノロジーを軸に、総合HRMの実現に向けたアプローチを、当社グループ一丸となって進めていきます。

施策の2点目である「業務管理サービス提供の強化」は、グループ会社の株式会社無限の自社パッケージ開発、販売事業を強化します。施策の3点目に挙げた、モビリティを中心とした人流と物流の課題解決はグループ会社の株式会社ユニ・トランドの分野ですが、当社グループ全体としても取り組んでいきます。

グループの力を結集して、「両利きの経営」を目指し、さまざまな知見をさまざまな部門が使えるようにし、成長する計画です。

重点戦略の3つ目は「顧客規模拡大に対応するクラウドサービス品質の強化」です。こちらの施策は、先に述べた2点がお客さまの成功に向けたアプローチとなっており、3点目は、お客さま向けアプローチを実現するために足元の強化を確実にするものです。

先ほどお話しした3年後に約50億円という大きな目標を支える成長エンジンとして、こちらを進めてまいります。

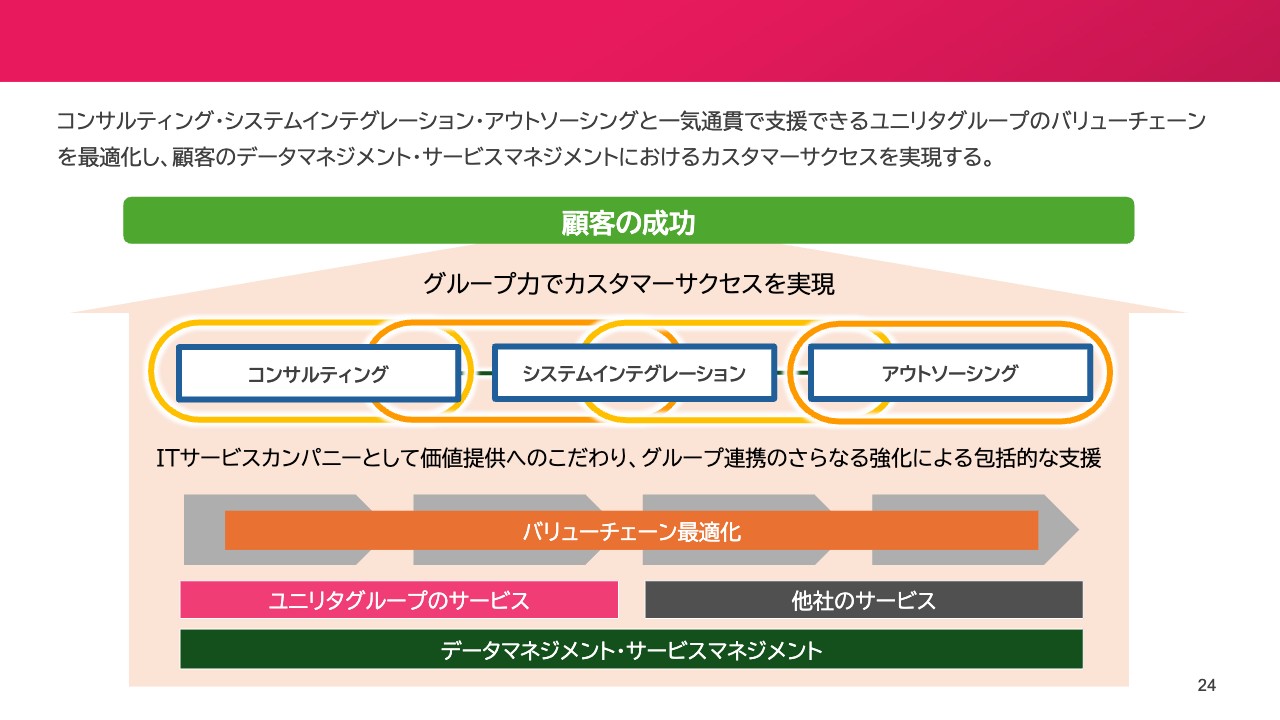

事業戦略 プロフェッショナルサービスセグメント コンセプト

清水宏太氏:プロフェッショナルサービスセグメントのご説明をします。グループ会社4社で構成されているセグメントですが、コンサルティング事業、システムインテグレーション事業、アウトソーシング事業を、1つの事業セグメントとして展開している会社は数少なく、当社グループの特色です。

この事業セグメントは、グループ会社4社がひとつのビジネスでつながるための軸であり、新中計を推進していく上でデータマネジメント・サービスマネジメントをコアにバリューチェーンの最適化を目指す役割を担います。

データマネジメント・サービスマネジメントのコアコンピタンスをベースにしたグループ全体の成長を加速させていく計画です。

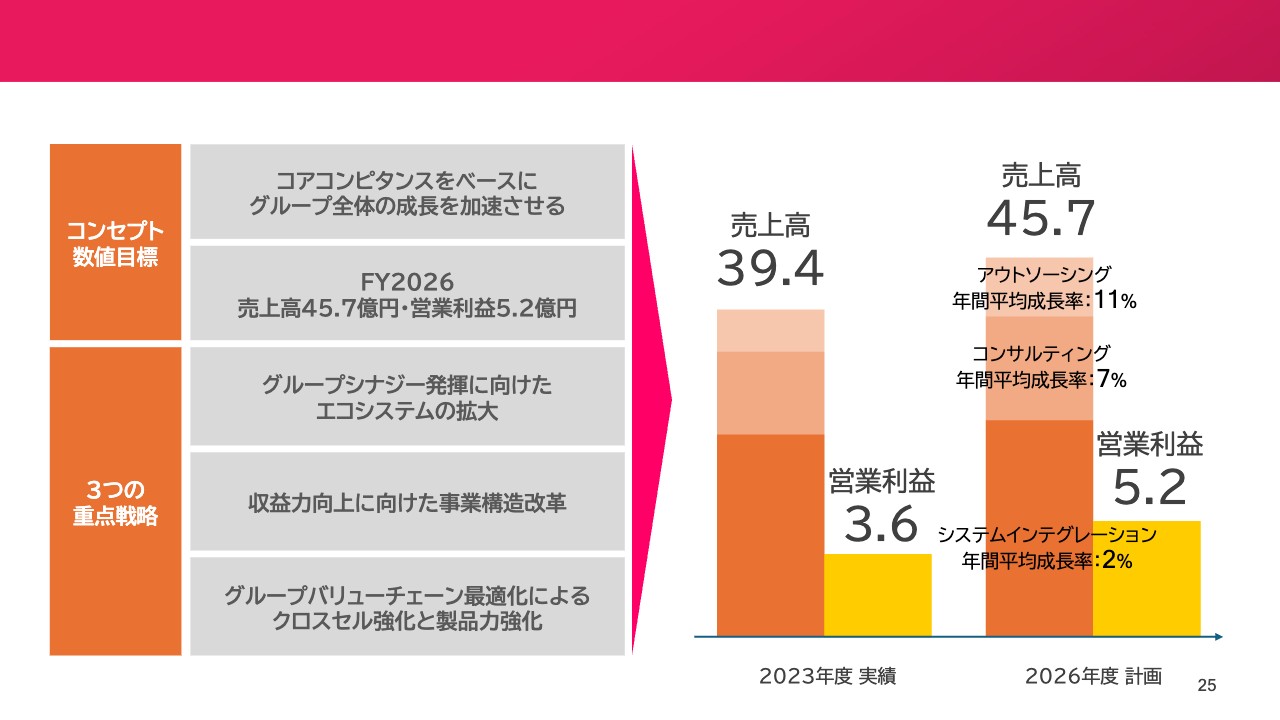

事業戦略 プロフェッショナルサービスセグメント 全体像

プロフェッショナルサービスの数値目標と重点戦略についてご説明します。

売上高と営業利益について、2023年度までは計画どおりに成長することができました。3年後の2026年度においても売上高は16.0パーセント増の45.7億円、営業利益は44.4パーセント増の5.2億円、営業利益率11.4パーセントを目標に成長させていく計画です。

事業戦略 プロフェッショナルサービスセグメント 重点戦略と施策

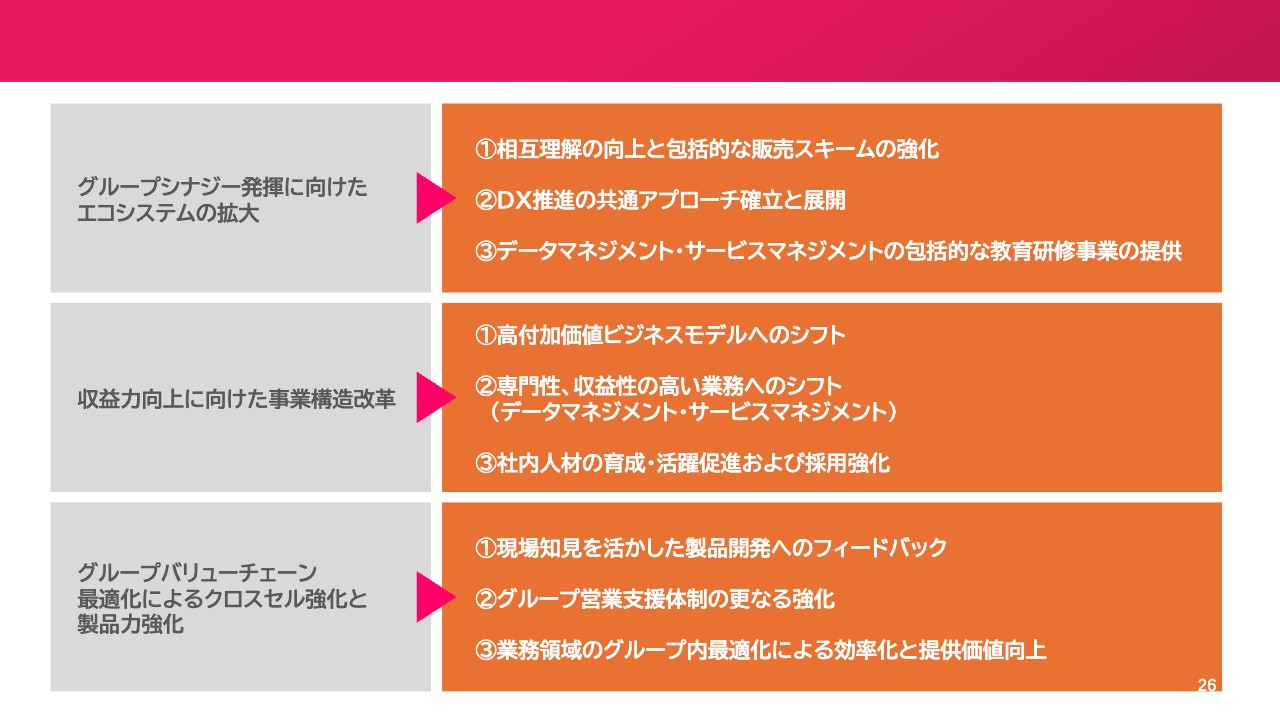

重点戦略の1つ目は「グループシナジーの発揮に向けたエコシステムの拡大」、2つ目は「収益力向上に向けた事業構造改革」、3つ目は「グループバリューチェーンの最適化によるクロスセルの強化と製品力強化」です。

重点戦略「グループシナジーの発揮に向けたエコシステムの拡大」の施策の1つ目について、前中計では、営業部門と事業部門間の連携スキームの構築と標準化を図ってきました。新中計では、これを包括的な販売スキームに成長させ、さらなる受注拡大を目指す計画です。

施策の2つ目は、これまでグループ各社が進めてきたお客様のDX推進を支援するビジネスをグループ共通化されたビジネスモデルとして確立し、お客様へアプローチしていきます。

施策の3つ目は、コアコンピタンスであるデータマネジメント・サービスマネジメントの包括的サービス提供を実現する計画です。そのために、欠かせない人材の育成強化に積極的に取り組みます。

重点戦略「収益力向上に向けた事業構造改革」の施策の柱は、専門性、収益性の高い業務である、データマネジメントとサービスマネジメントを強みとした各社の専門性を高付加価値なソリューションに成長させ、収益力の向上を図っていきます。

重点戦略「グループバリューチェーンの最適化によるクロスセルの強化と製品力強化」の施策の柱は、ユニリタグループの製品群に対して、「このようなところをもっと強化したほうが、お客さまに喜ばれる」という現場社員の気づきや知見を効果的にグループ内にフィードバックする体制づくりとともに、業務領域のグループ内最適化による効率化と提供価値の向上を図ることです。

経営戦略 重点戦略

金子紀子氏:ユニリタグループ新中期経営計画「Re.Connect 2026」の経営戦略についてご説明します。

まず、重点戦略に関しては、「ユニリタグループ理念を軸とした持続的な経営と価値創造」をテーマに3つの取り組みを計画しています。

1つ目の重点戦略は「UNIRITA Group Leadership Principles(ULP)を軸とした理念経営への進化」です。グループ全体でULPを構成するMission・Vision・Valueに基づき、ユニリタグループならではの価値観を持って活動していきます。

2つ目の重点戦略は「事業戦略を推進する人的資本投資の加速」です。私たちがこれから事業を伸ばしていくために、必要な人材投資を強化することで、成果につなげていきます。

3つ目の重点戦略は「持続的発展に向けたサステナビリティ基盤の強化」です。

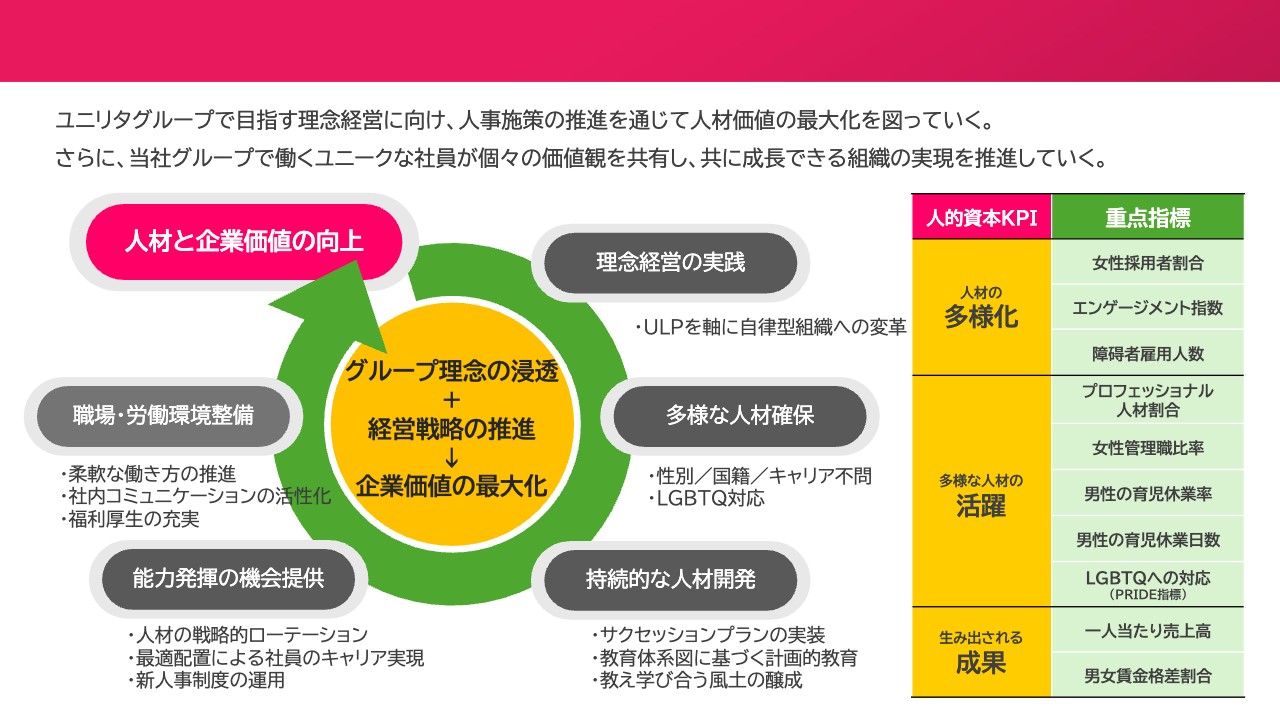

経営戦略 理念経営への進化 KPIに基づく人的資本経営の実現

理念経営への進化の過程を図にしています。経営理念の実践からはじまり、さまざまな人材戦略と施策に取り組み、これらの取り組みを人材の育成と企業価値の向上につなげていきます。

当社グループで働く社員が、それぞれの個性を遺憾なく発揮し、その価値観を互いに共有して成長につなげられるような組織を目指していきます。

併せて、スライド右側のようなKPIをアウトプットすることで、私たちが成長していく過程を対外的に示していきます。

経営戦略 理念経営への進化 理念を浸透させていくための施策推進

理念を浸透させていくための施策についてご説明します。

エンゲージメント強化のアプローチとして大事なこととして「価値観の共有による組織文化づくり」があります。このULPという価値観を浸透させることが、一番必要だと思っています。

このULPの軸に加え、「働きやすさ」と「働きがい」を組み合わせて、成長につなげていきます。

次に大事なことは、「働きやすさ」です。「社員エンゲージメントの向上」としていますが、社員がこの会社で働きたいと思えるような心理的安全性を高める施策や、働きやすい環境づくりを推進していきます。

3つ目として大事なことは、「働きがい」です。働きやすいだけではなく、その中でより働きがいがある、仕事に対してモチベーションを持てるように、「ワークエンゲージメントの向上」を図ります。

そのために、自律型のイノベーション人材育成のサポート、あるいは、よりその意欲を高めるような支援を行い、社員同士とのコミュニケーション強化も図ります。

経営戦略 サステナビリティ基盤の強化 ユニリタグループCSV経営の推進

私たちが得意とする事業やノウハウを活かし、社会課題を解決しながら利益を得るということを目指しており、スライドのように、CSV経営のコンセプトである企業のサステナビリティと社会のサステナビリティの双方を実現させていくような体制を構築することを目指しています。

ULPを軸とし、その軸をもってCSV経営ができるような体制を敷いて行っていきたいと考えています。

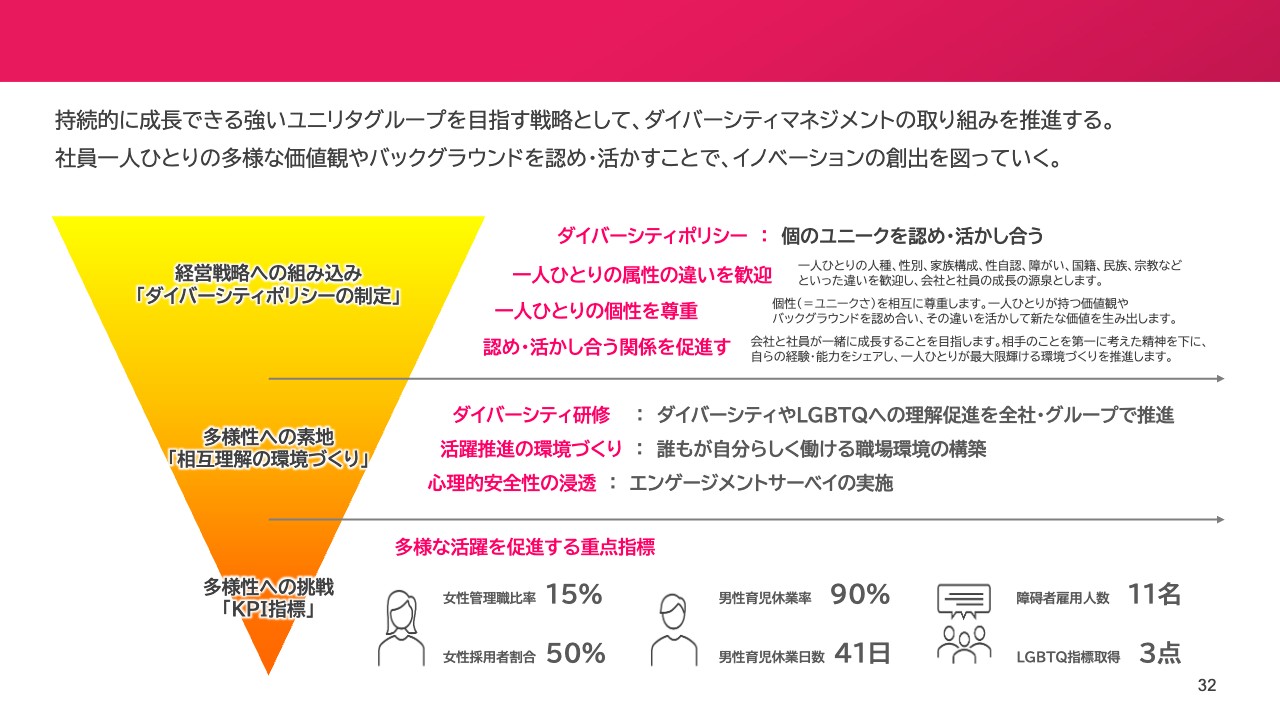

経営戦略 サステナビリティ基盤の強化 ダイバーシティ推進

ダイバーシティ推進についてです。一人ひとりが持つ個性を活かすことで、イノベーションの創造をより図っていきます。

特に注力していきたい領域であり、ダイバーシティポリシーとして「個のユニークを認め・活かし合う」を設定しました。一人ひとりの属性の違いを認め合い、個性を尊重して、そして関係構築を促すということに力を入れたいと思います。

そのために、ダイバーシティ研修などの実施や社内環境の整備を進めていきます。

最後に、「心理的安全性の浸透」について、それがどれくらい行われているかをサーベイすることにも取り組んでいきます。

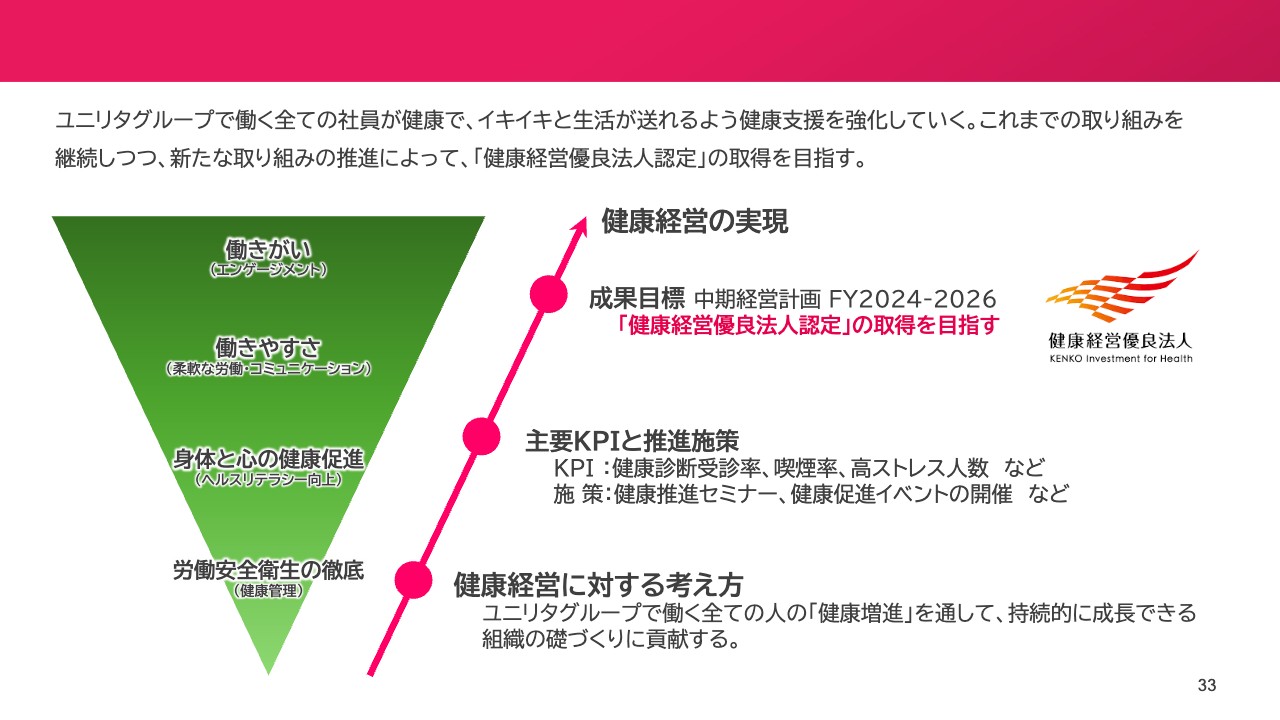

経営戦略 サステナビリティ基盤の強化 健康経営への取り組み

健康経営の取り組みについてご説明します。

これまでも、さまざまな取り組みを進めてきましたが、今回はあらためてKPIを定め、健康診断の受診率や喫煙率の減少など具体的な数値目標を定め対応することにしました。

健康経営優良法人認定を取得するという目標を持ち、健康経営を目指していきたいと考えています。

財務戦略 計数計画

売上高・営業利益の経営指標についてご説明します。

新中期経営計画の最終年度である2026年度において、売上高は17.6パーセント増の140億円、営業利益は41.7パーセント増の14.5億円、営業利益率10.4パーセント、ROE8.8パーセントを目指します。

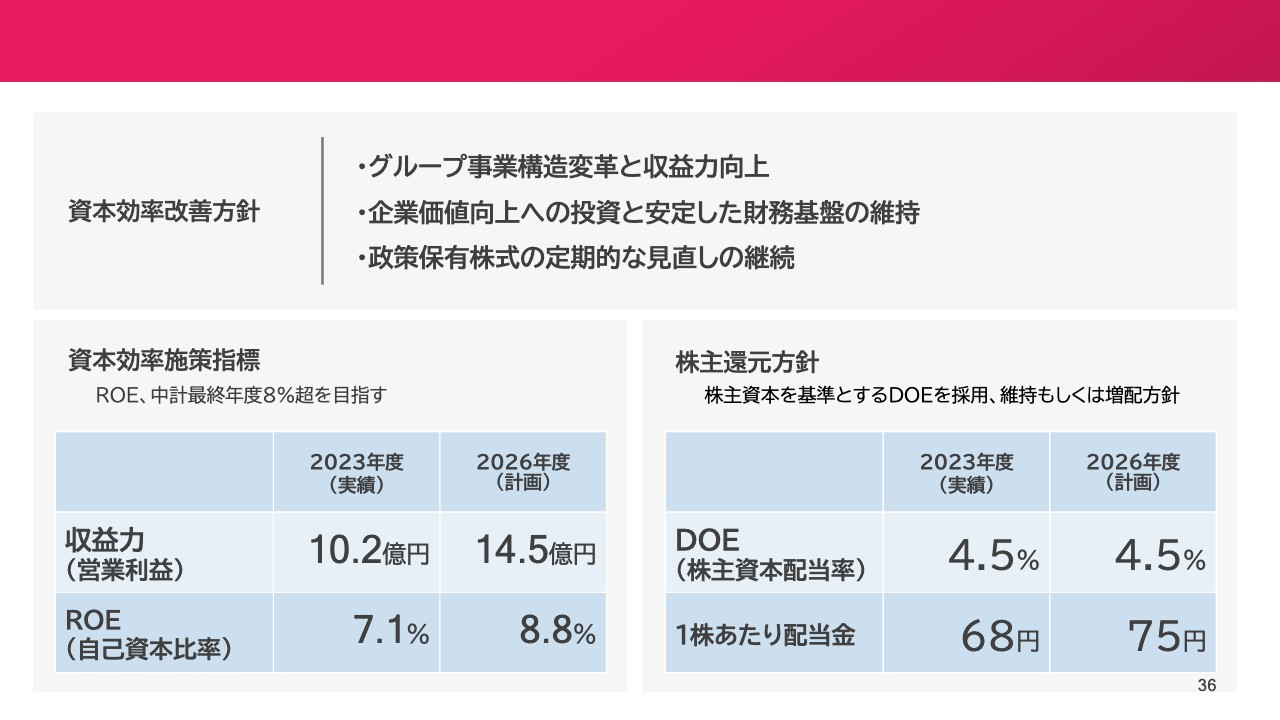

財務戦略 資本政策

資本政策と株主還元方針についてご説明します。

当社はグループ事業の構造変革に向けた成長投資を継続し、収益力の向上を図ります。また、資本効率の観点から政策保有株式の見直しについては、取締役会にて年に1回、主要な保有銘柄別に継続保有の合理性についての検証を継続的に実施し、資本効率の向上を図ります。

株主還元方針については、成長投資を継続しつつ、株主還元の充実化を併せて進めるため期間利益の影響を受けにくいDOEを指標に配当の安定化を図ります。

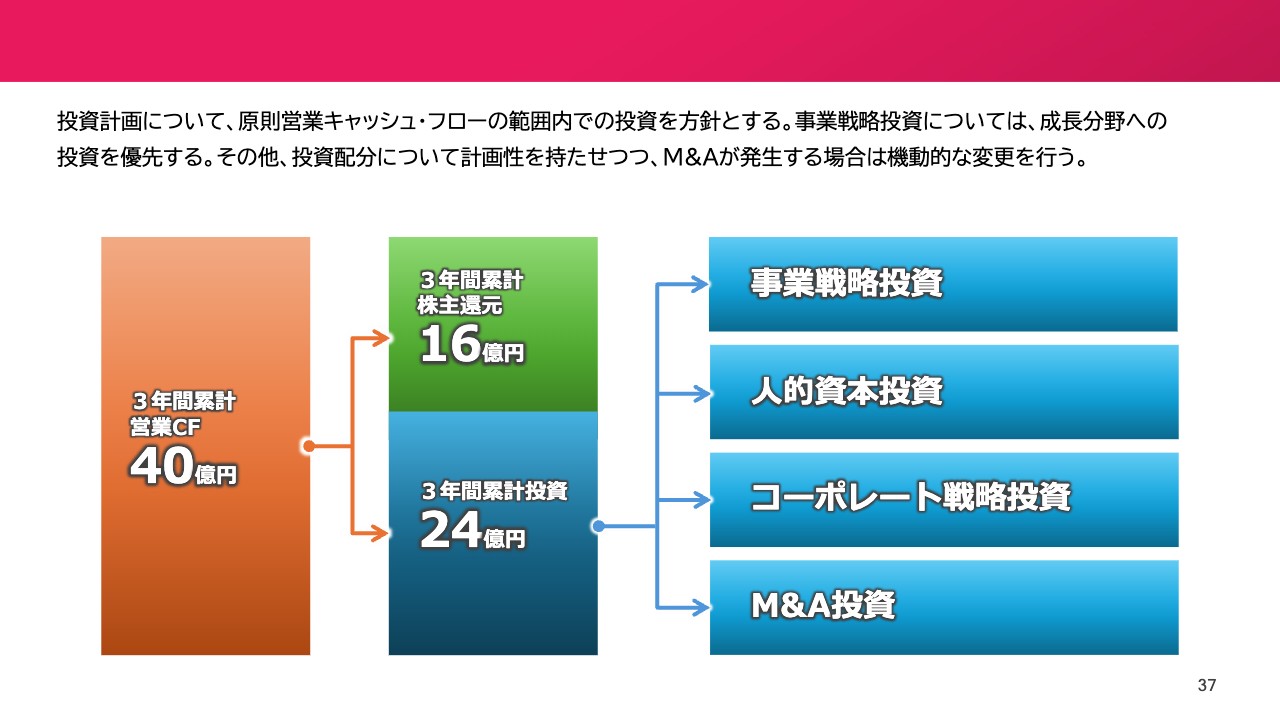

財務戦略 投資計画

新中計期間における投資は、事業戦略投資、人的資本投資をはじめ、合わせて24億円の投資を考えています。

この期間全体の営業キャッシュフローは約40億円を見ており、そのうち6割を投資にあてる計画です。

投資内容については、今までの事業戦略投資、研究開発、ソフトウェアの開発などに加え、人的資本投資、コーポレート戦略投資、M&Aなども機動的に実施していきます。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3800

|

1,972.0

(01/09)

|

-3.0

(-0.15%)

|

関連銘柄の最新ニュース

-

12/23 13:37

-

12/23 13:36

-

12/23 13:35

-

12/23 13:34

-

12/23 13:33

新着ニュース

新着ニュース一覧-

-

今日 09:00