リネットジャパングループ、国内Re事業の上期の売上高は過去最高 今後は「ESモデル」を柱に成長を目指す

2023年9月期第2四半期決算説明

黒田武志氏:本日はお忙しい中、リネットジャパングループ2023年9月期第2四半期のオンライン決算説明会にご参加いただき誠にありがとうございます。

決算の数字についてはすでに発表済みですので、動画で数字のご説明をご覧いただいた方もいらっしゃるかと思いますが、前半は簡単に決算の数字についてご説明します。後半は、今後の成長戦略に少し重点を置いてご説明させていただきたいと思っています。

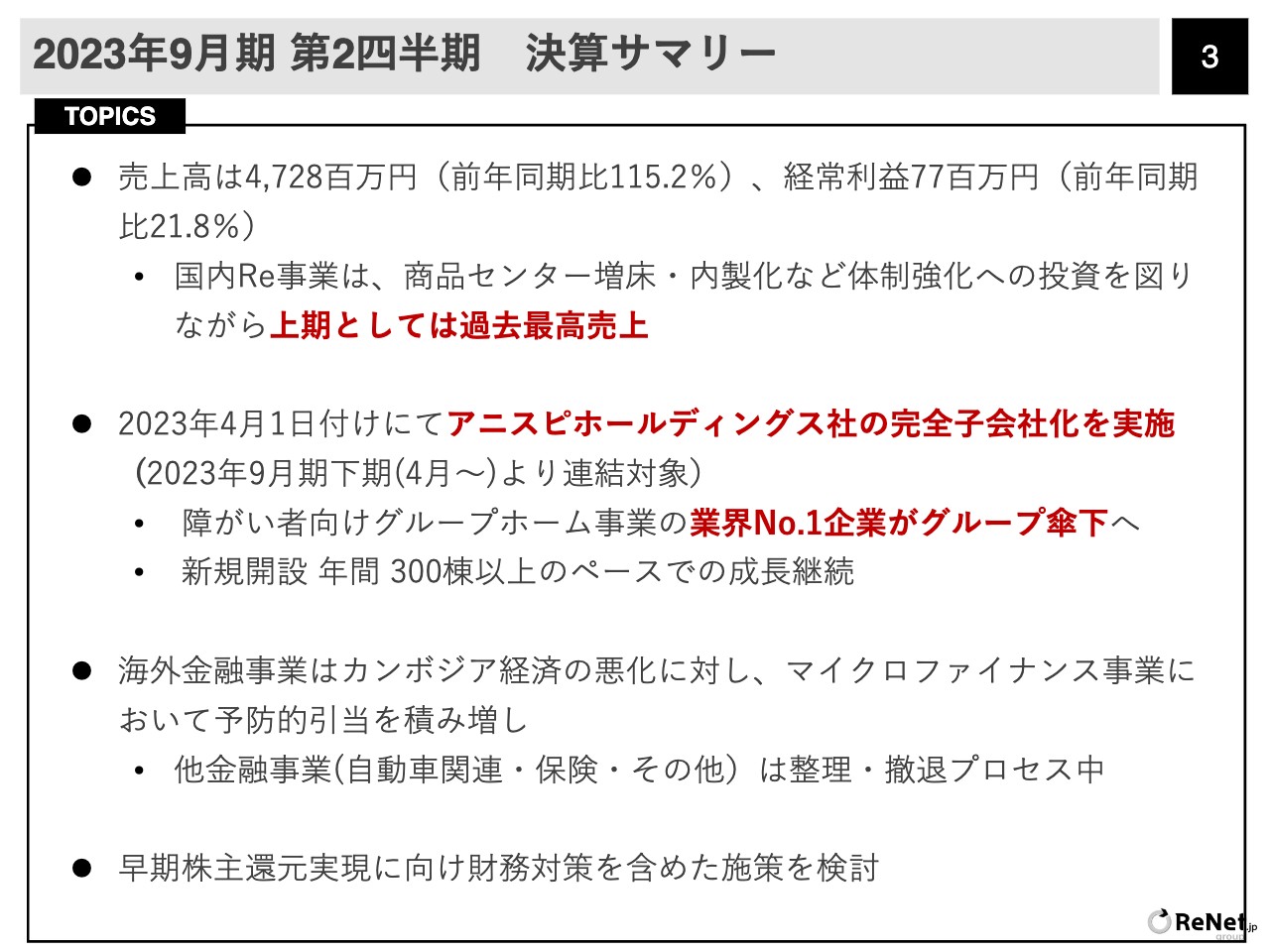

2023年9月期 第2四半期 決算サマリー

全体のサマリーです。売上高は47億2,800万円、前年同期比115.2パーセント、経常利益は7,700万円、前年同期比21.8パーセントとなっています。セグメント別では、国内Re事業において、商品センターの増床やオペレーションの内製化に少し投資を積み増しています。その成果もあり、上期は過去最高の売上を計上しています。

また、すでに発表していますが、2023年4月1日付けで、障がい者向けグループホームで業界No.1の企業であるアニスピホールディングスの完全子会社化を実施しました。現在も年間300棟以上のペースで新規開設しており、成長を継続している企業です。こちらが4月から連結対象となっています。

海外金融事業は、カンボジアの経済や水害などにより少し悪化しています。マイクロファイナンス事業では、予防的に引当を積み増しています。また、自動車関連やマイクロ保険等の金融事業は、現在、整理・撤退のプロセス中にあります。

早期株主還元の実現に向けては、財務対策を含めて施策を検討しています。

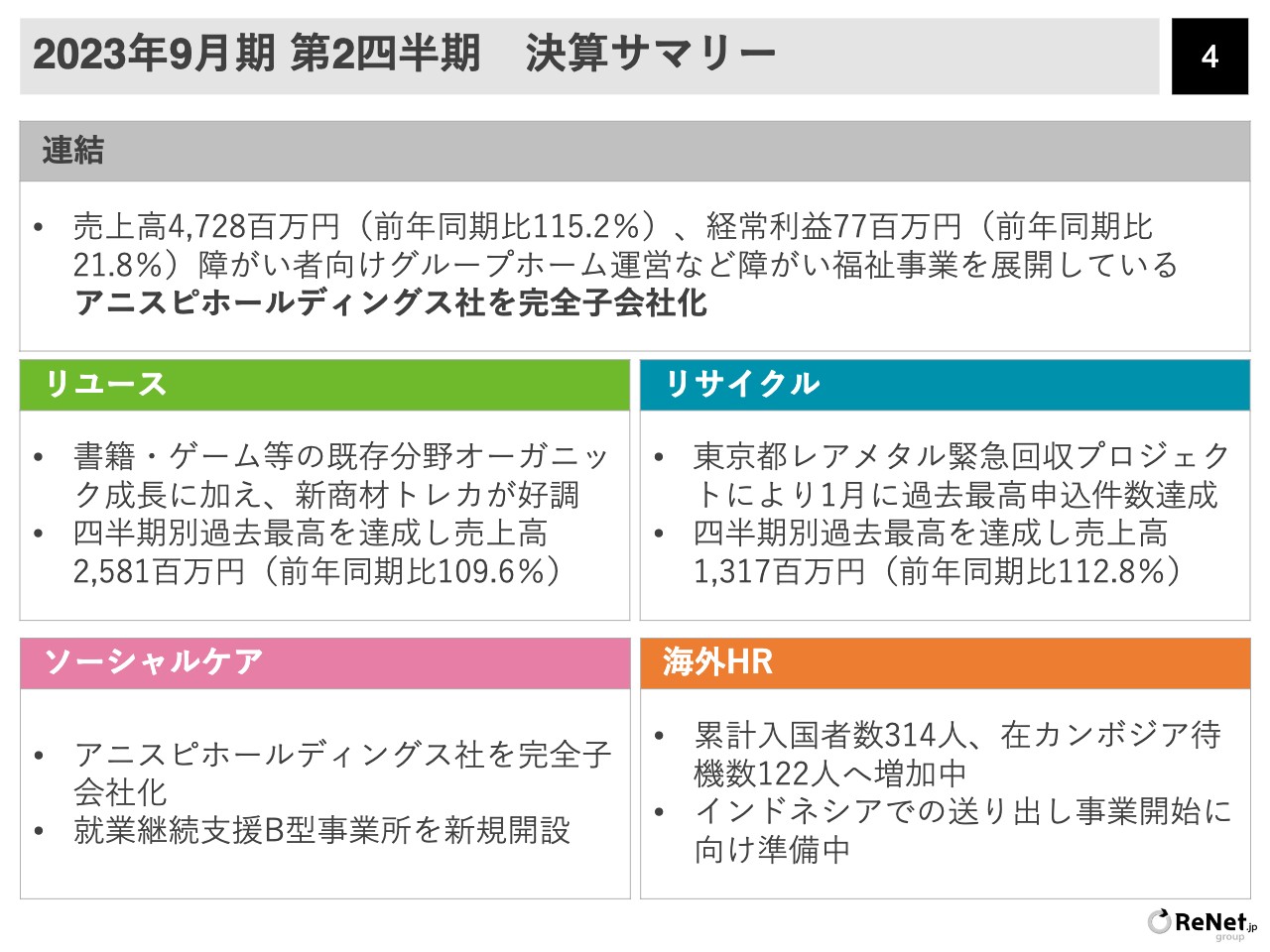

2023年9月期 第2四半期 決算サマリー

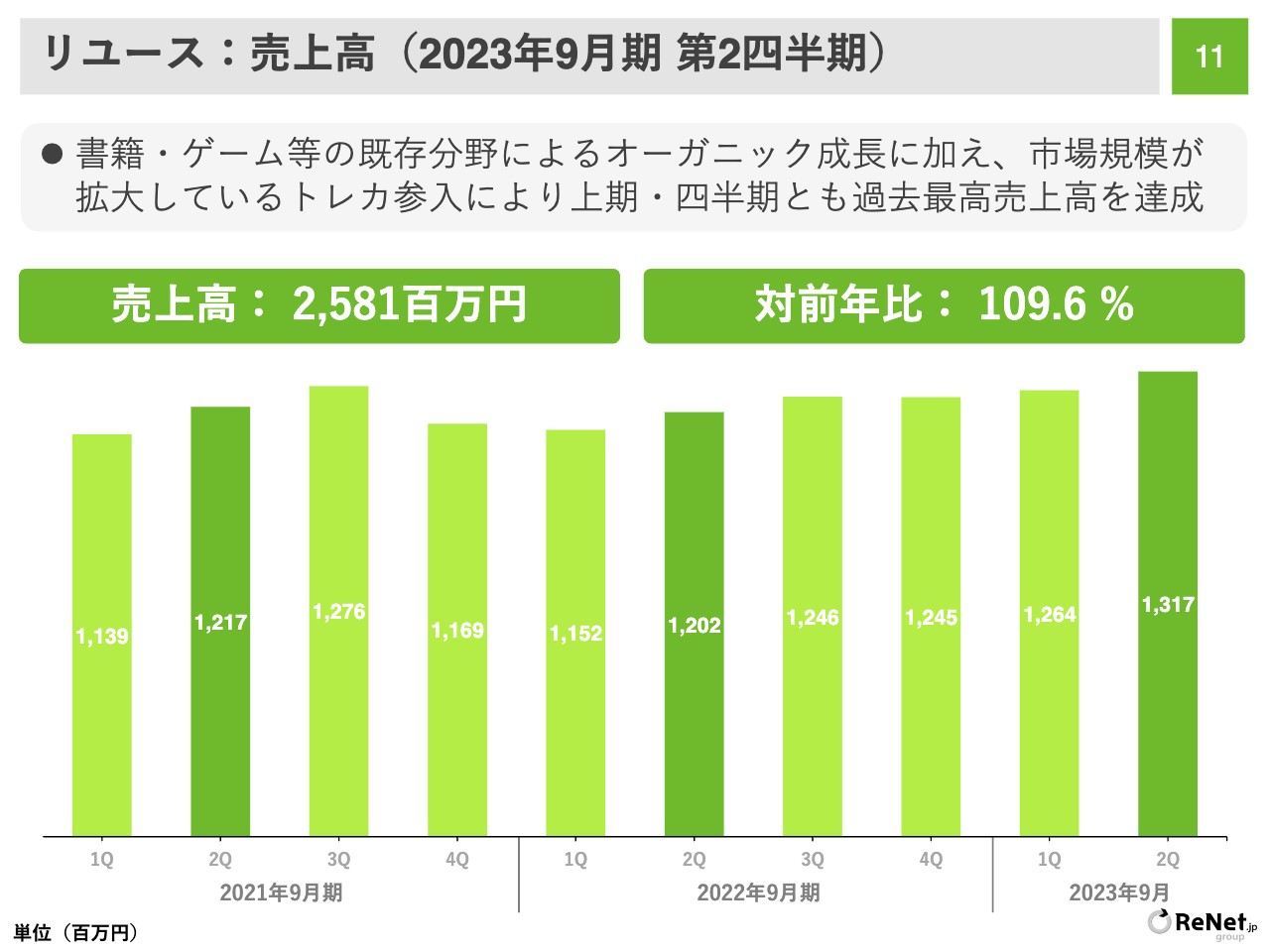

各事業のサマリーです。リユースは、書籍・ゲーム等の既存分野に加えて、新商材のトレカが好調です。その結果を受けて、売上高は25億8,100万円、前年同期比109.6パーセントとなっています。

小型家電のリサイクルは、東京都とのレアメタル緊急回収プロジェクトが非常に好調だったため、売上高は13億1,700万円、前年同期比112.8パーセントとなっています。

障がい福祉事業のソーシャルケアでは、先ほどお伝えしたようにアニスピホールディングスを完全子会社化しています。

海外HRでは、累計入国者数が314人、現在カンボジアに待機している人数が122人と増加しています。加えて、インドネシアでの送り出し事業の開始に向けて準備もしています。

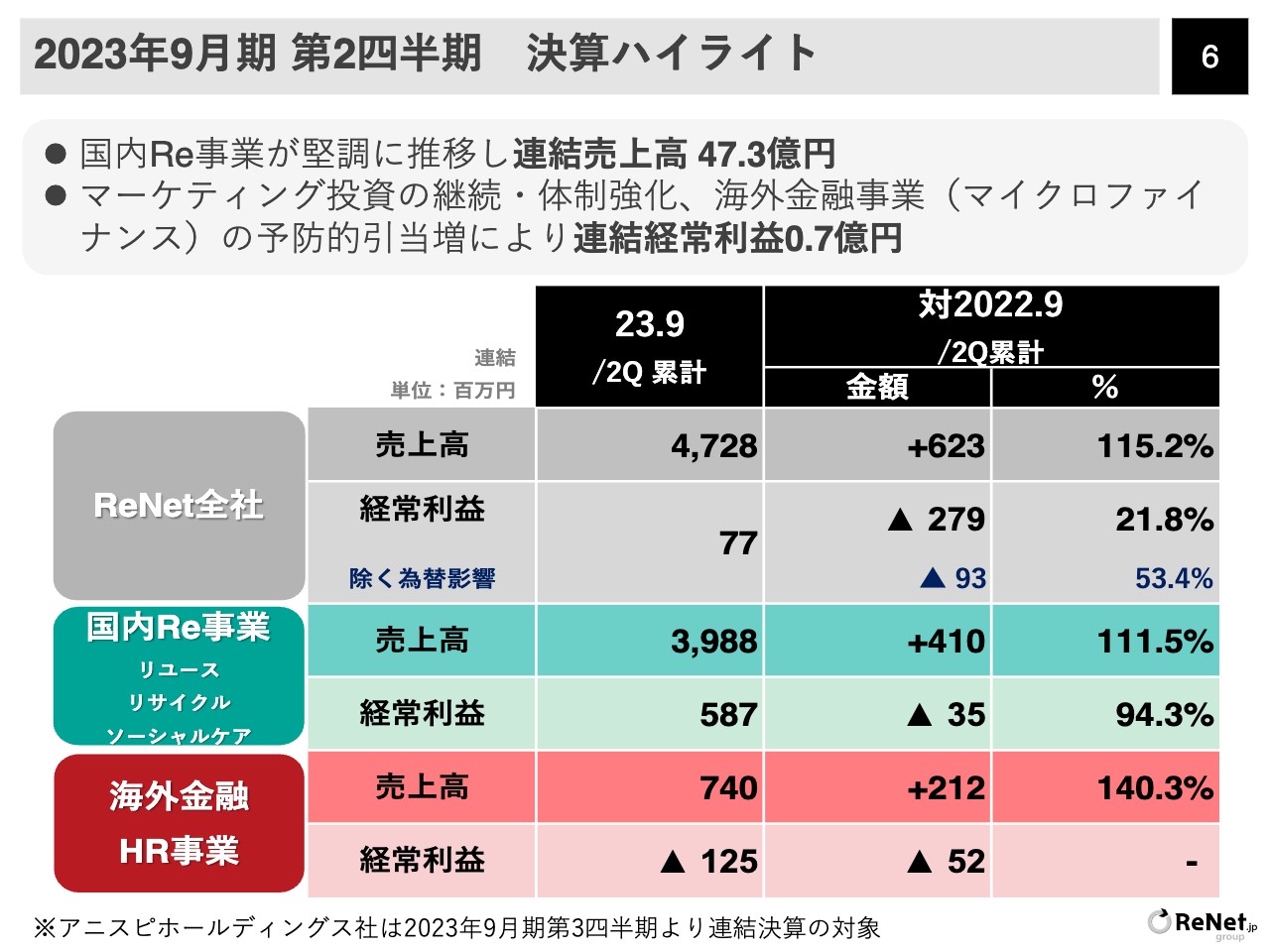

2023年9月期 第2四半期 決算ハイライト

決算ハイライトです。お伝えしたように、売上高は連結で47億2,800万円、経常利益は7,700万円となっています。国内Re事業は、売上高39億8,800万円、経常利益5億8,700万円です。また、海外金融・HR事業は、売上高7億4,000万円、経常利益マイナス1億2,500万円という結果です。

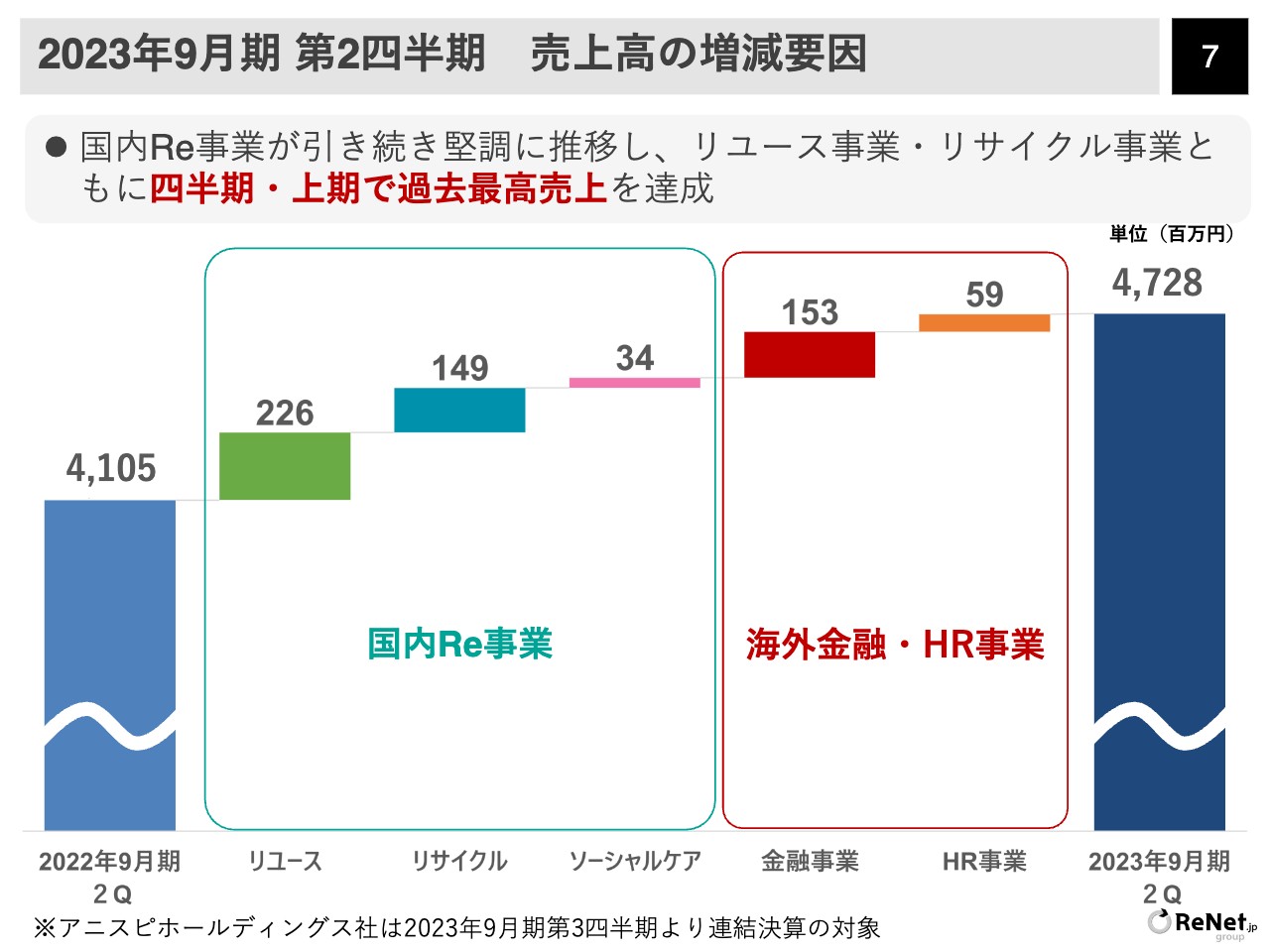

2023年9月期 第2四半期 売上高の増減要因

売上高の増減要因です。2022年9月期第2四半期の売上高は41億500万円でしたが、国内Re事業のリユースが2億2,600万円、リサイクルが1億4,900万円となりました。リユースもリサイクルも過去最高の売上に伸びましたので、2023年9月期第2四半期の売上高は47億2,800万円という結果になっています。

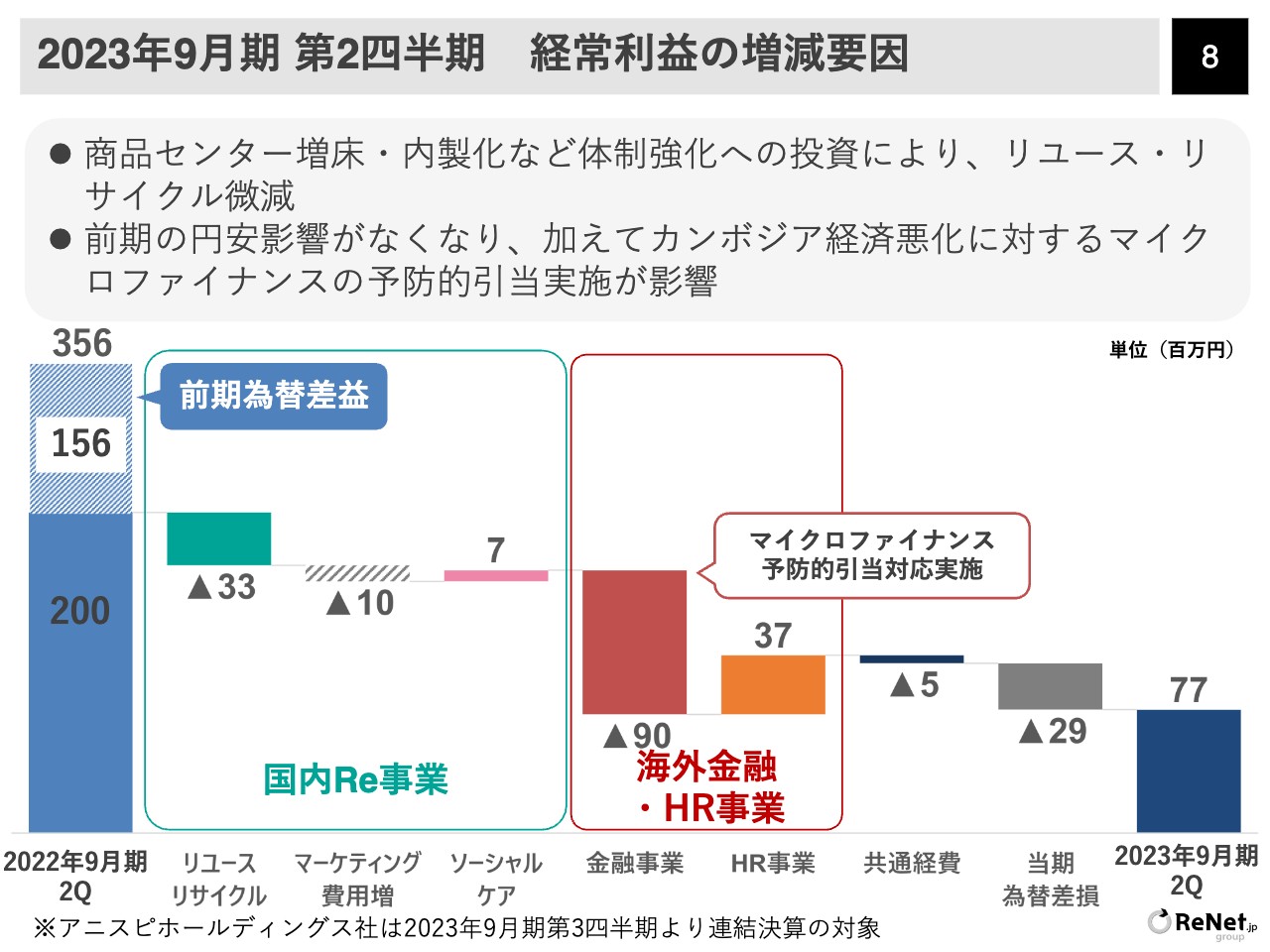

2023年9月期 第2四半期 経常利益の増減要因

経常利益の増減要因です。2022年9月期第2四半期の経常利益は3億5,600万円でしたが、為替差益が1億5,600万円ありましたので、実質の経常利益は2億円でした。

リユース・リサイクル事業は、商品センター増床やオペレーションの内製化などの投資をかなり行いましたので、その結果マイナス3,300万円となりました。金融事業は、先ほどお伝えしたマイクロファイナンスの予防的な引当実施によりマイナス9,000万円となりました。その結果、2023年9月期第2四半期の経常利益は7,700万円となっています。

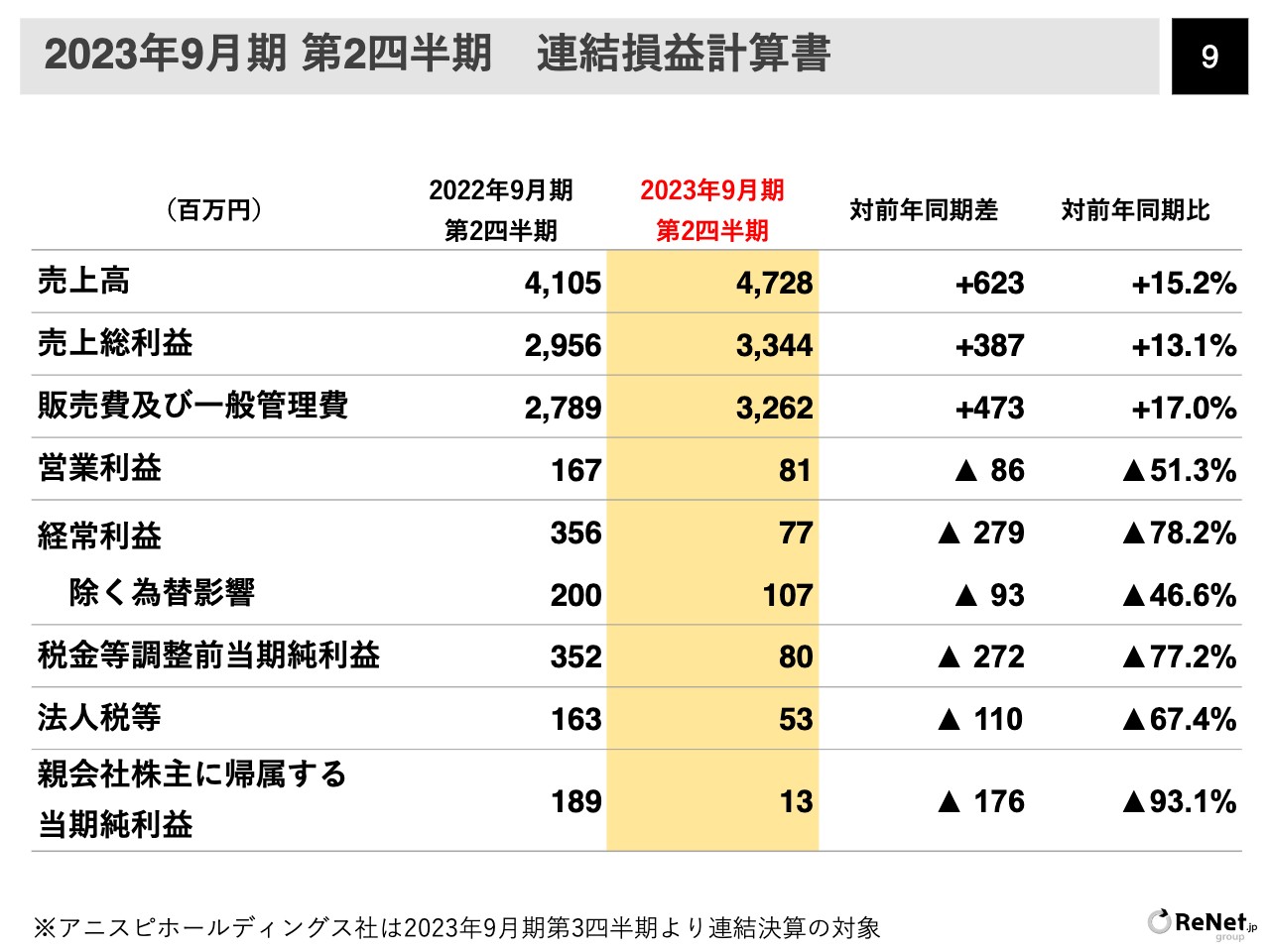

2023年9月期 第2四半期 連結損益計算書

こちらは連結損益計算書です。営業利益が8,100万円、経常利益が7,700万円、親会社株主に帰属する当期純利益が1,300万円となっています。

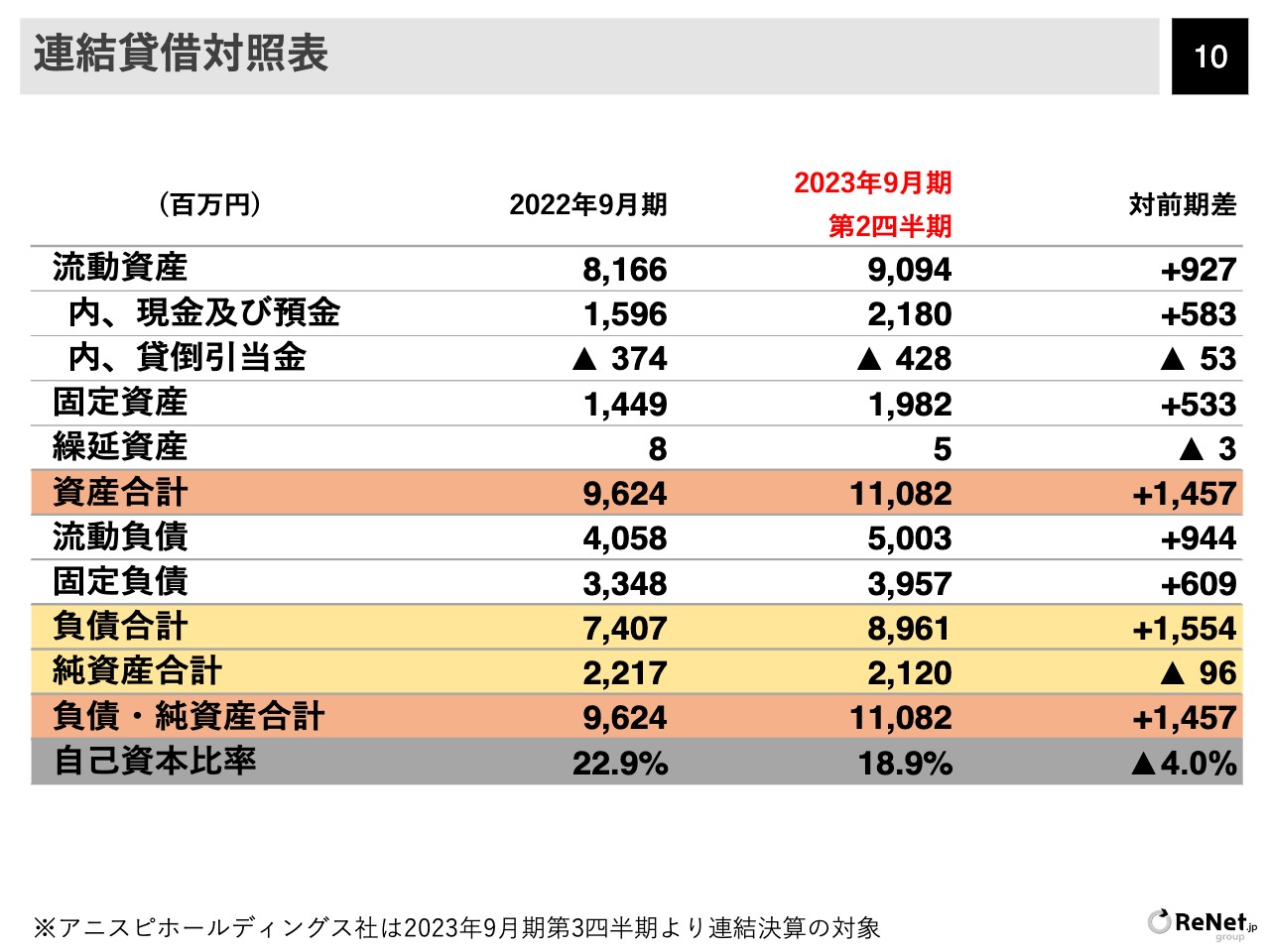

連結貸借対照表

こちらは連結貸借対照表です。総資産は110億8,200万円、対前期差プラス14億5,700万円と増えています。自己資本比率は18.9パーセントという結果になっています。

リユース:売上高(2023年9月期 第2四半期)

各事業の数字です。リユース事業は、売上高25億8,100万円、対前年比109.6パーセントと伸びています。

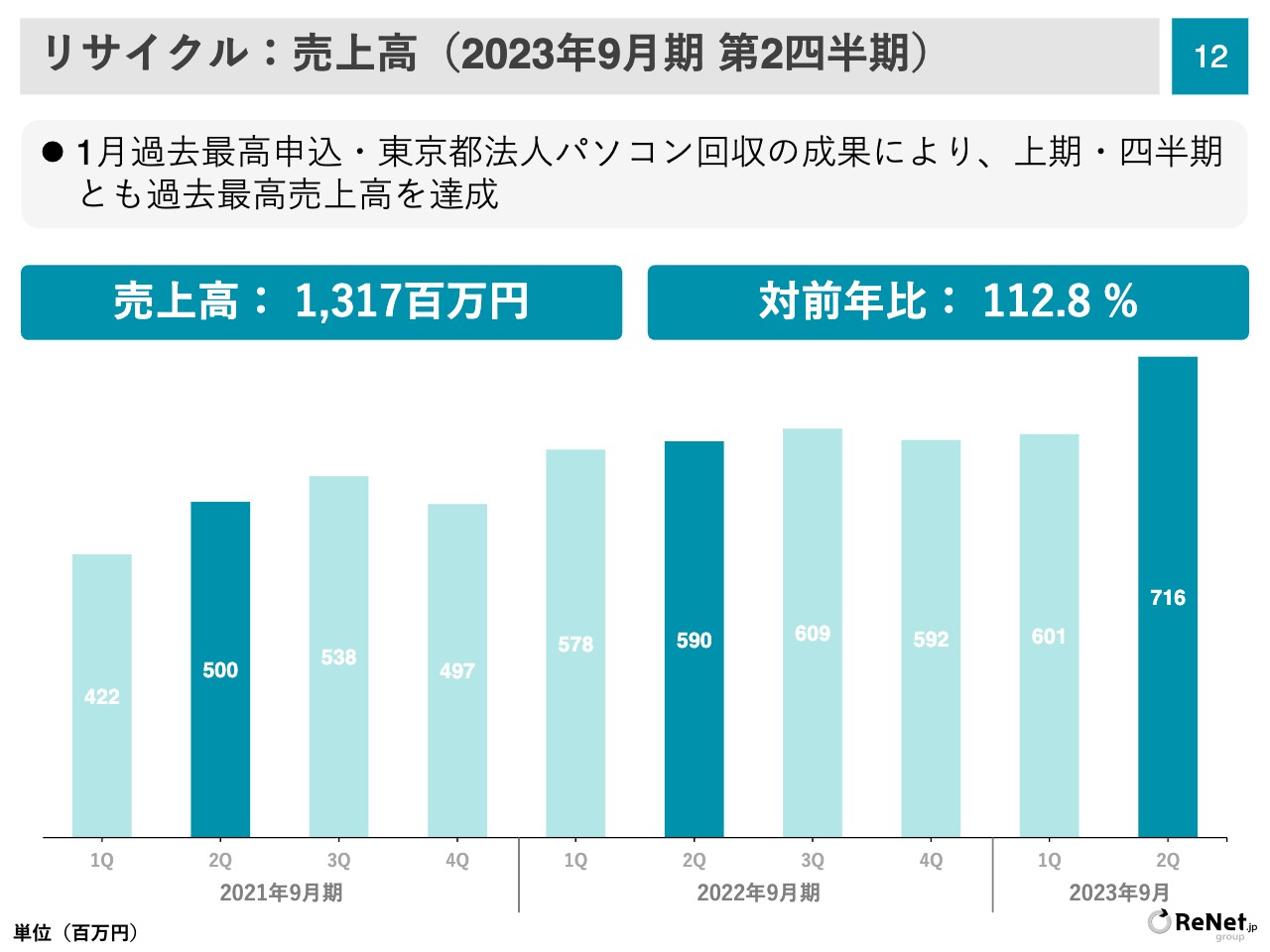

リサイクル:売上高(2023年9月期 第2四半期)

リサイクル事業は、売上高13億1,700万円、対前年比112.8パーセントと、こちらも過去最高を達成しています。

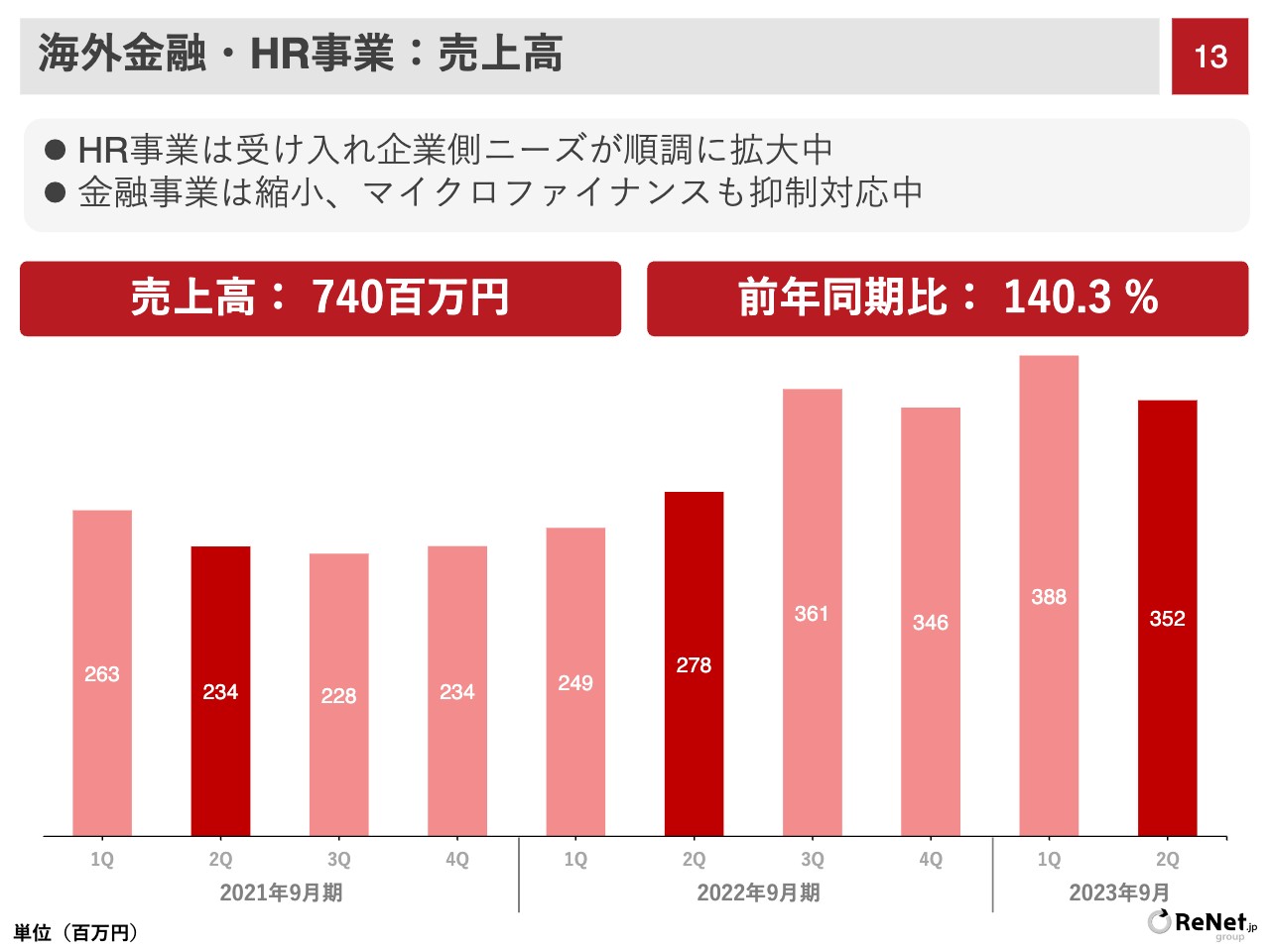

海外金融・HR事業:売上高

海外金融・HR事業は、売上高7億4,000万円、前年同期比140.3パーセントとなりました。コロナ禍が明け、HR事業にもニーズが拡大しています。

「経営理念」の実現に向けて

今後の成長戦略についてご説明します。我々は「ビジネスを通じて“偉大な作品”を創る。」という、少しユニークな経営理念を掲げています。「収益」と「社会性」が両立するビジネスモデルを「偉大な作品」と呼び、それを創ることを目指しています。この理念を2010年から掲げ、チャレンジを続けています。

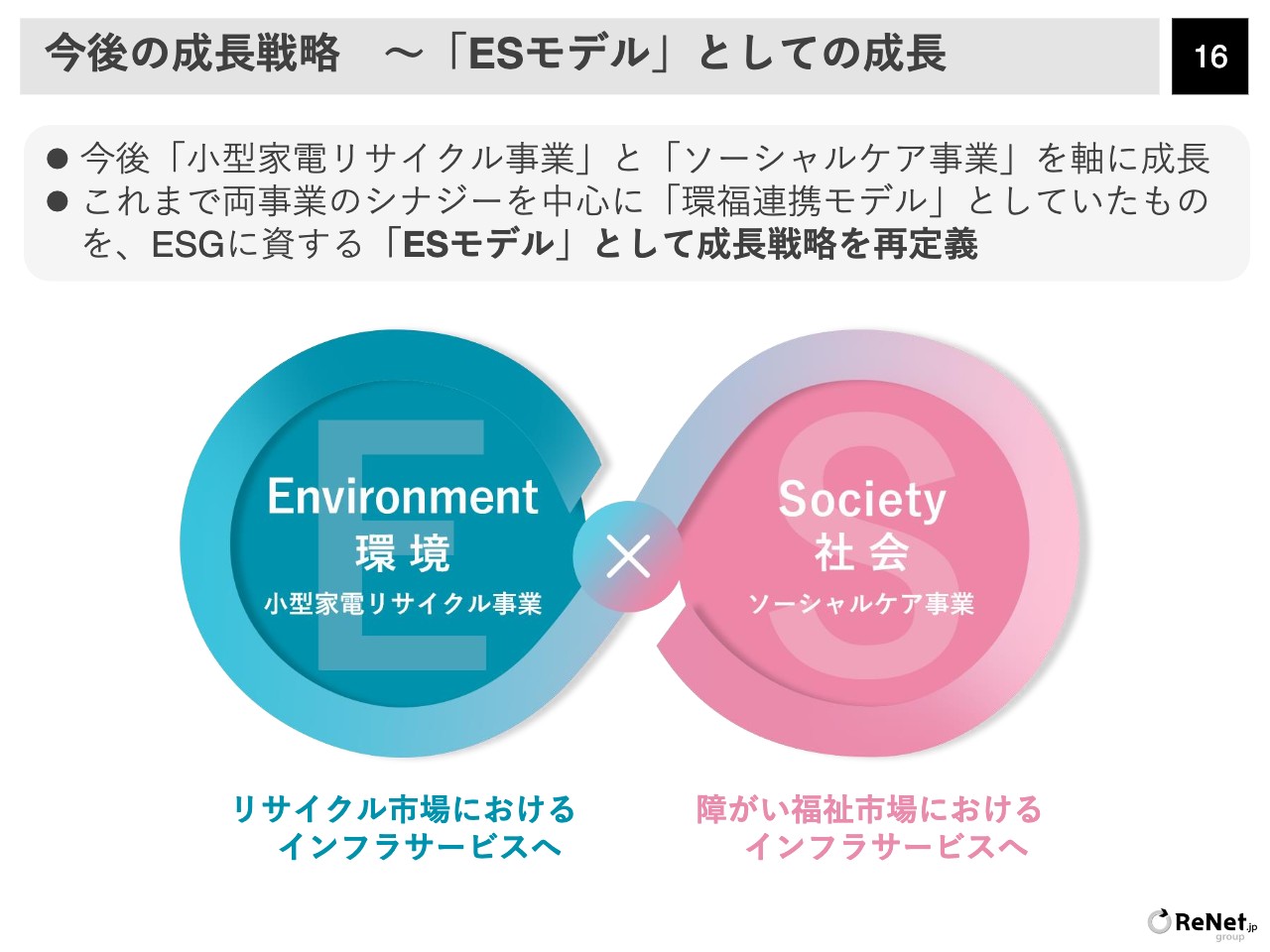

今後の成長戦略 ~「ESモデル」としての成長

我々は「ESモデル」を掲げ、成長戦略を展開していきます。このESとはESGに資する「E」と「S」を「ESモデル」という言い方にしたいと思っています。

事業としては、「小型家電リサイクル事業」が「E」、「ソーシャルケア事業」が「S」です。この2つの事業を柱に、当面の成長戦略を描いていきたいと考えています。

これまでは、4つの事業の柱ごとにご説明してきました。残りのリユース事業とHR事業も伸びてはいきますが、まずは小型家電リサイクル事業とソーシャルケア事業の2つを大きく太い柱にしていきます。小型家電のリサイクル事業と、グループ傘下に入ったアニスピホールディングスを中心としたソーシャルケア事業の2つの柱を「ESモデル」として、成長戦略を再定義しているということです。

「E」の小型家電リサイクル事業では、リサイクル市場における宅配便回収のインフラサービスを目指していきたいと考えています。

また、「S」のソーシャルケア事業では、障がい者のグループホーム等を展開します。障がい福祉市場でグループホームをベースにしたインフラサービスとして成長していきたいと考えています。

「ESモデル」のE(リサイクル)の強みと成長

ESモデルの「E」である小型家電リサイクル事業の強みと成長について、あらためてご説明します。

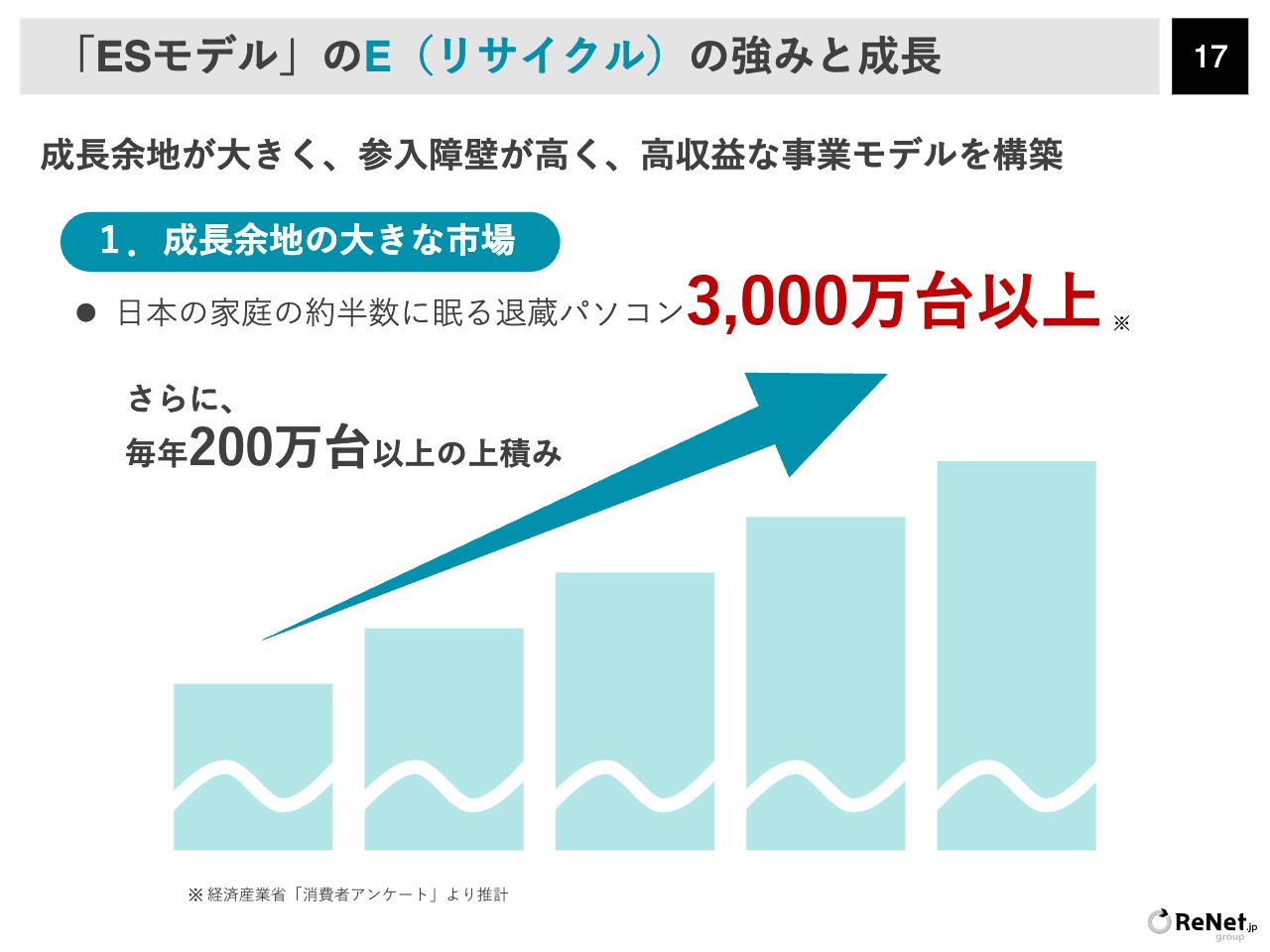

まず、小型家電リサイクル事業はまだ成長余地の大きな市場であると考えています。回収するリサイクル製品の主力はパソコンです。経済産業省の統計に「日本の家庭の約半数には、要らないパソコンが複数台眠っている」というデータがあります。つまり、全国に推定3,000万台以上のパソコンが眠っているという状況です。

さらに現在、家庭用のパソコンは300万台以上が売れています。これは、どこかに流出するのではなく家庭の中で上積みされていくため、3,000万台に加えてさらに多くの退蔵パソコンが増えていきます。

そのような中、我々は業界でおそらく一番パソコンを回収しています。しかしながら、まだ3,000万台以上が退蔵しているため、さらに回収ペースを加速させ退蔵パソコンを掘り起こしさせていきたいと考えています。

また、スライドのグラフは一般家庭の退蔵パソコンですが、先日、東京都の実証事業として法人のパソコンの回収も行いました。中小企業のバックヤードには、家庭と同じくらいたくさんのパソコンが眠っていると言われています。先日の東京都の実証事業では、1ヶ月で約4万台を回収するという非常に大きな成果を上げました。家庭に眠る3,000万台以上のパソコンに加えて、このような中小企業のパソコンも我々のターゲットになります。

さらに、全国の小・中学校にGIGAスクールのパソコンが800万台以上導入されています。こちらの1回目の入れ替えが2024年から2025年に発生します。800万台というのは、非常に大きな台数です。これを一気に入れ替えると考えると、我々が取り組んでいるこのパソコン回収は、5,000万台、6,000万台という台数がターゲットになってきます。我々は大きな成長余地のある、非常に大きな市場で事業を展開しているということです。

「ESモデル」のE(リサイクル)の強みと成長

成長余地が大きいこの市場の中で、我々は非常に参入障壁が高いビジネスモデルを構築しています。2013年には、小型家電リサイクル法が施行されました。我々は、国の認定事業者として許認可を取得しています。廃棄物処理の業界は、昔から不法投棄があるため非常に厳しい規制がありますが、我々は経済産業省と環境省の両大臣から全国で小型家電回収の認定を取得しています。

現在、小型家電リサイクル法の認定を持っている事業者は57事業者に限定されていますが、その中で、我々はインターネットと宅配便を活用した回収モデルという新しいモデルを展開しています。

新しい回収モデルの認定は要件が厳しいです。特に宅配便で廃棄物を運ぶということに対しては、非常に厳しくなっています。これをクリアできている事業者は、現在のところ我々のみであり、現時点ではオンリーワンの存在になっています。

さらに、政令指定都市や中核市を中心に、全国630以上の自治体とすでに提携を結んでおり、8,000万人から9,000万人の人口エリアをカバーしています。このように、先行して自治体との協定を積極的に結んでいるということです。

このビジネスモデルは、一般のエンドユーザー向けの回収で言えば「許認可」、自治体のネットワークで言えば「同業他社が真似できない」という、高い参入障壁を構築しています。

「ESモデル」のE(リサイクル)の強みと成長

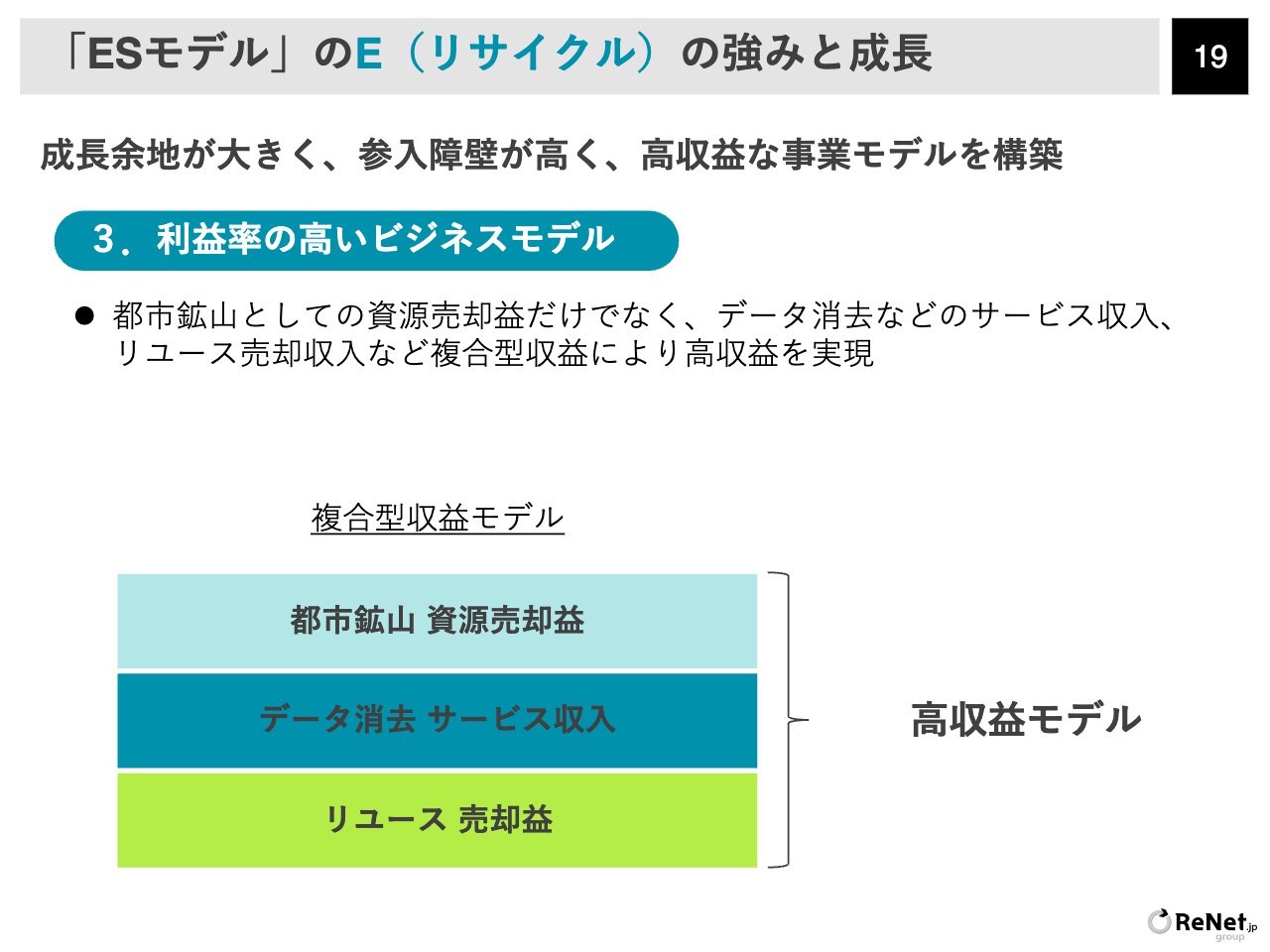

実は我々のリサイクルの事業は、利益率が非常に高いビジネスモデルとして構築しています。この事業は都市鉱山のリサイクルとしてご説明することが多く、もちろんレアメタルの資源売却益もあります。しかし、それだけではありません。

データ消去というサービス収入や、回収した小型家電のうち中古として使えるものからリユース売却益を得るという、複合型の高収益のビジネスモデルとなっています。営業利益としては、25パーセントから30パーセントの利益率があります。

成長余地が大きく、高い参入障壁があり、かつ営業利益は25パーセントから30パーセントという高収益な事業モデルを構築しているのが、この「ESモデル」の「E」のリサイクル事業の強みです。

E(リサイクル)の成長戦略 〜新たな回収ネットワークの構築

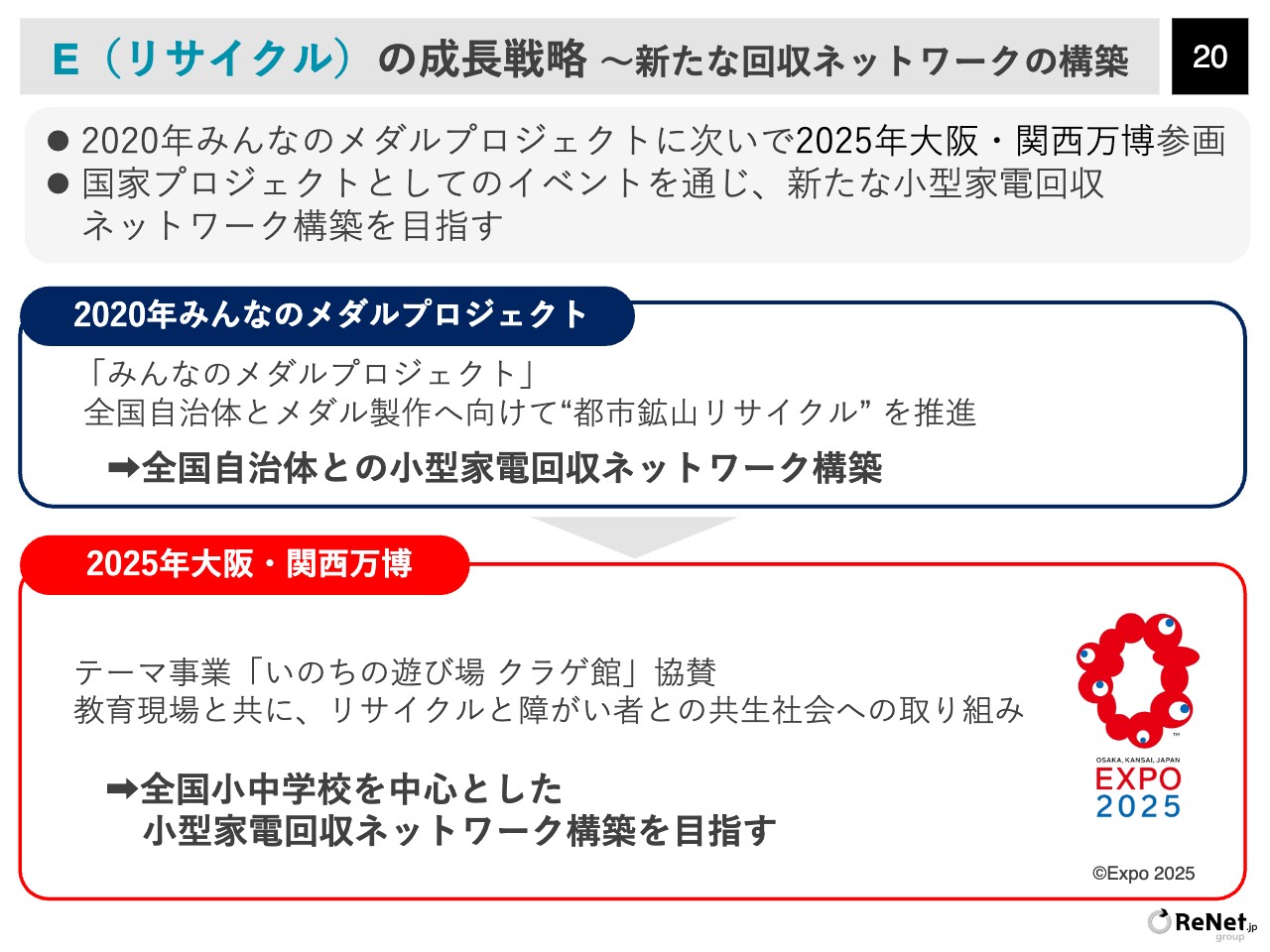

今後、「E」のリサイクル事業をさらに伸ばしていくために、これまで広げてきた自治体の回収ネットワークに加えて、新たなネットワークも構築していきたいと思っています。

我々が自治体の回収ネットワークを作る大きなきっかけになったのは、東京オリンピックの開催です。金銀銅メダルを都市鉱山で作る「みんなのメダルプロジェクト」において、我々が事務局の1社として中心に立ちました。

これに続いて、2025年の「大阪・関西万博」にもスポンサーとしての参加が決定しています。このような国家プロジェクトに参画することで、全国に3万校ある小中学校と連携し、回収ネットワークの構築を目指します。

GIGAスクール構想によって教育現場に配備されているパソコンなど、全国にはまだ3,000万台以上の端末が眠っていると考えられます。万博のような大規模イベントを活用することで、今後の回収台数を引き上げていきたいと考えています。

「ESモデル」のS(障がい福祉)の強みと成長

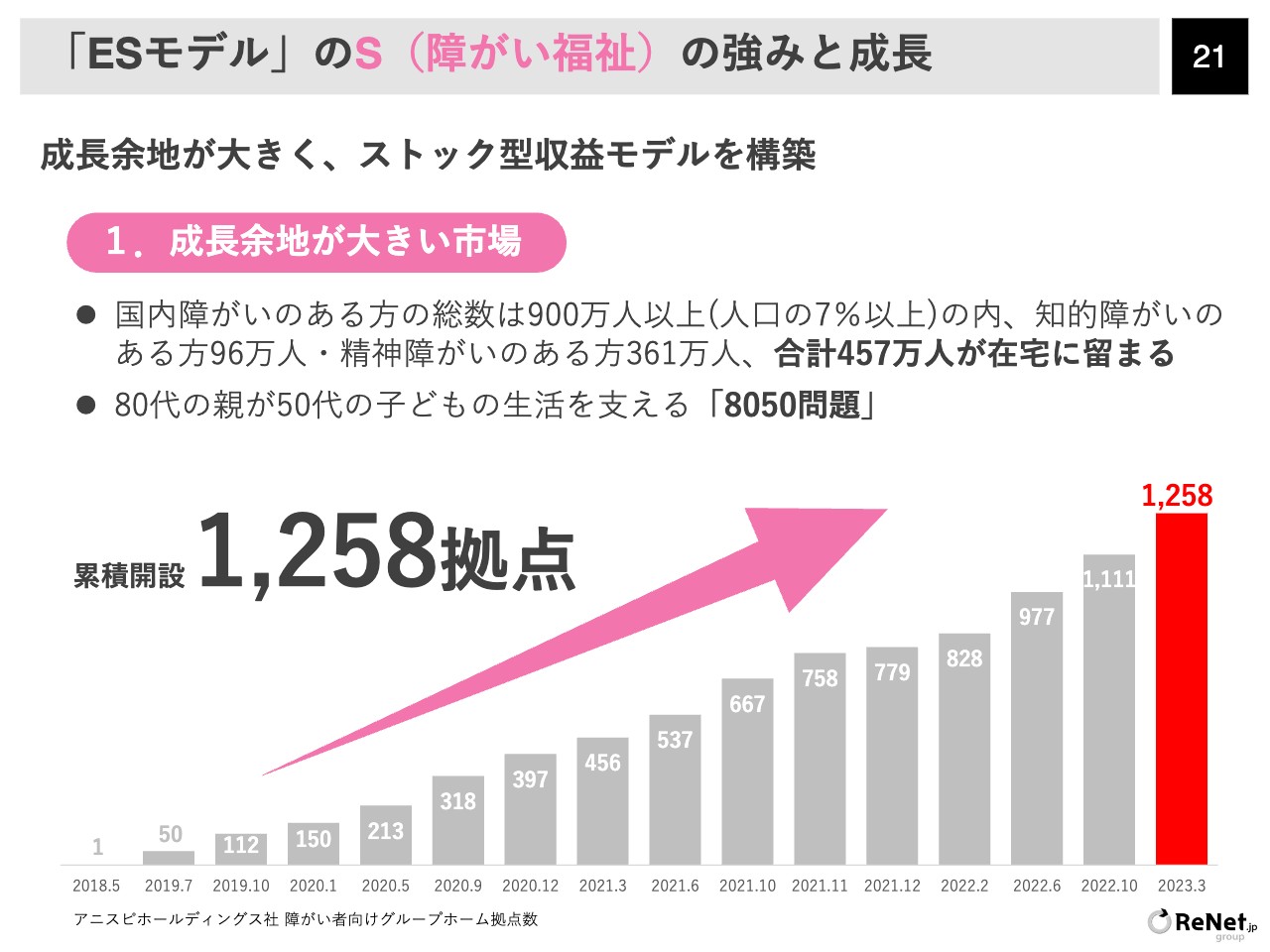

「ESモデル」の「S」にあたる障がい福祉ビジネスの強みと成長についてご説明します。こちらも「E」と同様に成長余地の大きい市場です。

現在、国内における障がいのある方の総数は900万人以上であり、全人口の7パーセント以上とされています。そのうち、知的障がいのある方が96万人、精神障がいのある方が361万人、合わせて457万人です。

この457万人のうちの多くの方が自宅での生活にとどまっている現状があります。このような方々の生活拠点を自宅からグループホームにシフトさせることで、幅広い支援が実現するのではないかと考えています。

近年顕在化している社会課題として、50代の子どもの生活を80代の親が支えるという、いわゆる「8050問題」があります。障がいのあるお子さまとともに生活するご家庭も、この問題を抱えているケースが多くありますが、このような方々を支えるグループホームのニーズは非常に大きく、供給がまったく足りていない状況です。

スライドの棒グラフに、アニスピホールディングスの全国のグループホームの累積開設数を記載しています。2023年3月時点で1,258拠点ということで、すさまじいペースで展開しています。年間300棟近いペースで開設を進めていますが、「8050問題」のような社会課題を解決するにはまだまだ足りません。この領域は成長余地が非常に大きい市場ですので、今後も事業展開のペースアップを図っていきたいと思っています。

「ESモデル」の(障がい福祉)の強みと成長

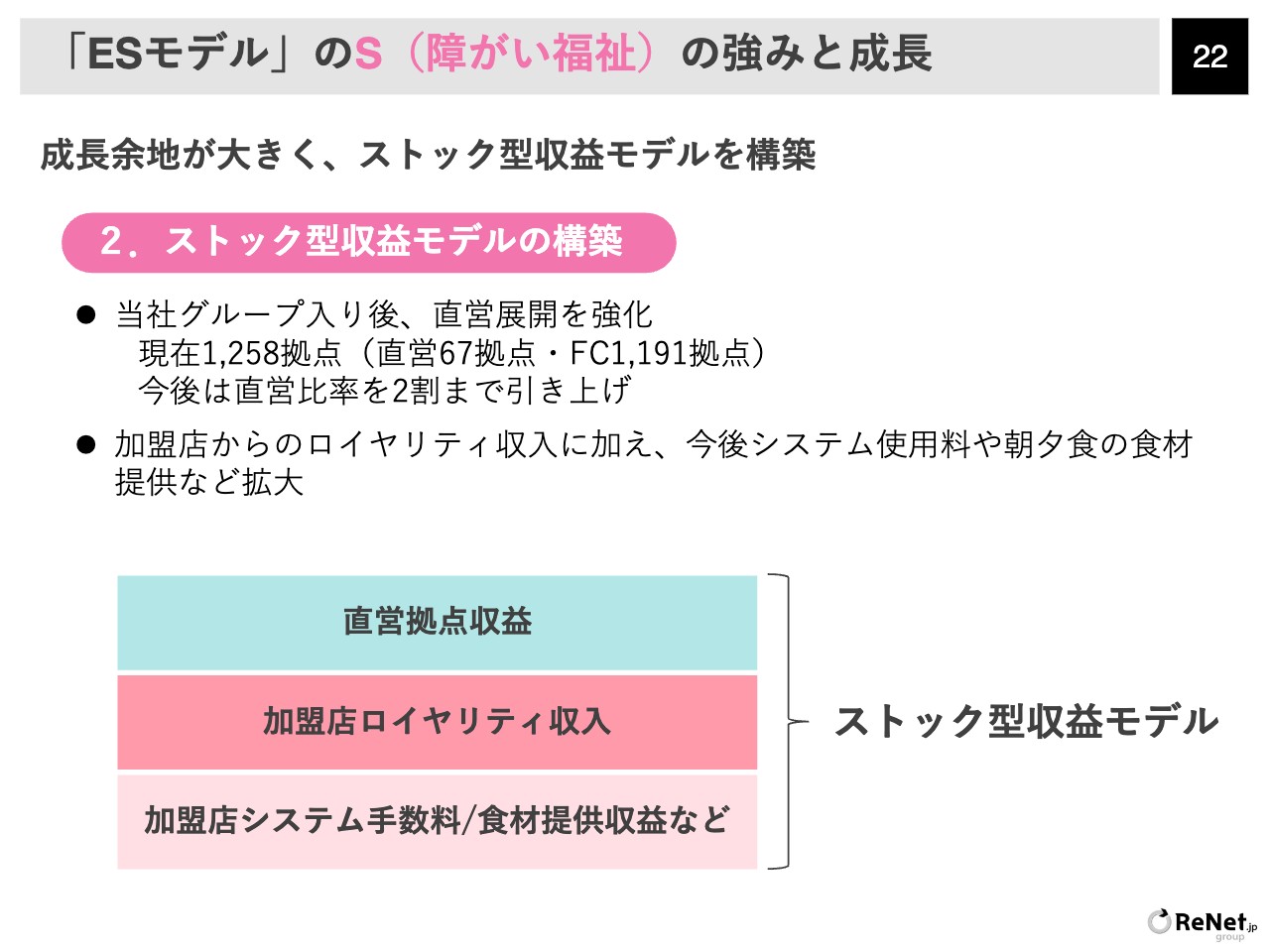

こちらもストック型の収益モデルを構築しており、アニスピホールディングスが当社にグループ入りしてからは、直営店の展開を強化させたいと思っています。今のところ直営の比率は低いですが、これを全体の2割まで引き上げていく予定です。そうすることで加盟店からのロイヤリティ収入に加えて、直営店の収益、システム使用料、加盟店向けの朝食・夕食の食材提供など、一気に収益を拡大できます。

「ESモデル」の(障がい福祉)の強みと成長

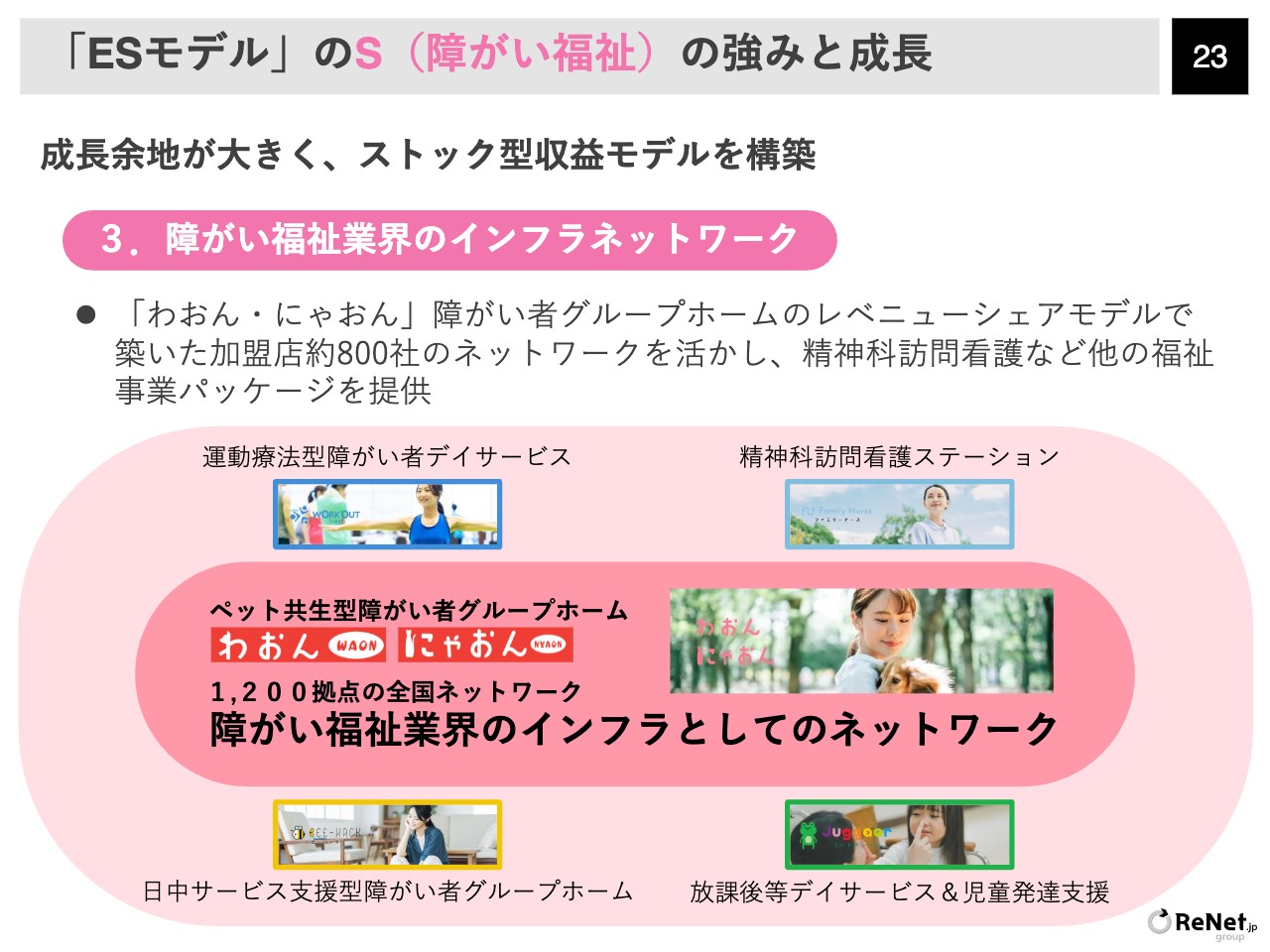

障がい福祉業界のインフラネットワークということで、「わおん」「にゃおん」というグループホームを提供しています。全国に1,200拠点以上展開しており、インフラとしてのネットワークができ上がっている状況です。

さらに、運動療法型の障がい者デイサービス「WORKOUT(ワーカウト)」や、精神科訪問看護ステーション「ファミリーナース」、日中サービス支援型の障がい者のグループホームや放課後デイサービスなど、さまざまなパッケージを提供しています。これらをさらに複合させ、より大型にしていきたいと思っています。

また、「わおん」「にゃおん」に加えて、日中サービス支援型のグループホーム「BEE-HACK(ビーハック)」についても直営店を増やしていきたいと思っています。「わおん」「にゃおん」は主に軽度障がいの方向けのグループホームですが、こちらの「BEE-HACK」は中度から重度の方を対象としています。

リネットジャパン単体で事業展開していた時期には、我々には重度障がいの方の支援を行うノウハウがないということで、手がけていませんでした。しかし、アニスピホールディングス代表の藤田さんがもともと社会福祉の現場を経験されてきた経営者ということもあり、重度障害の方にも寄り添った事業展開が可能になりました。

重度障がい支援の場合は、国からの助成金も非常に大きくなりますので、収益率は非常に高い事業です。これらの事業について、さらに直営化を進めていく予定です。

訪問看護については、通常、患者さまに営業をかけて新規に開拓する必要があります。しかし「わおん」「にゃおん」は、仮に1,200拠点がすべて満床になれば、約5,000人の障がい者の方がいらっしゃる状況です。

そのため、精神科訪問看護ステーション「ファミリーナース」の場合は、新しく訪問看護の営業をかけなくてもすぐに対象の患者さまとマッチングし、収益につなげることができます。同様に、運動療法型の障がい者デイサービスを「わおん」「にゃおん」の入居者さまに提供すれば、こちらもすぐに黒字化できます。

グループホームというネットワークがベースにあることで、他のパッケージを早期に黒字化できる収益構造になっています。フランチャイズも直営も、この構造の中で展開を進めていきたいと思っています。

「わおん」「にゃおん」の売上規模は、フランチャイズで展開していた時期からかなり拡大されています。向こう3年から5年の間に、売上高は70億円から100億円ほど、利益は7億円から10億円ほどに成長できると見込んでいます。

S(障がい福祉)の成長に向けた経営強化

アニスピホールディングスの急成長をサポートするため、リネットジャパンからも幹部人材を5名派遣し、管理体制や人事・採用、研修体制の強化を図っています。このような取り組みによって成長を加速させながら、引き続き直営拠点の積極展開を進めていきます。

カンボジア金融事業について(アップデート)

金融事業の現状です。自動車販売金融事業の不良債権対応は、ほぼエグジットが完了しました。自動車リース事業とマイクロ保険事業は撤退する方針です。バコン事業についても、事業化を凍結しています。

マイクロファイナンス事業は予防的引当を積み増ししている状況です。

金融事業撤退後には、その分の経営資源を国内の「ESモデル」にシフトしていきたいと思っています。

海外事業については、金融事業撤退後、人材送り出し事業をカンボジアだけでなく、インドネシアでも立ち上げる計画です。自動車の整備士の他にも、介護や食品加工など、対象職種を拡大していきたいと思っています。

質疑応答:通期予想据え置きの根拠について

「通期予想据え置きの根拠は何ですか? 今からでも挽回するのであれば、何か特別なウルトラCがあるのでしょうか?」というご質問です。

通期予想を据え置いている理由は、アニスピホールディングスの決算を4月から取り込むためです。どのような数字になるのか、ただいま監査法人とやりとりしているところです。アニスピホールディングスの連結によって生まれた数字は未確定ですので、そのあたりも含めて具体的なインパクトが見えた時点でご説明します。

質疑応答:配当の実現可能性について

「今期の配当開始は実現可能なのでしょうか?」というご質問です。

業績の推移に合わせて、これから財務対策を打っていくつもりです。なんとか配当を実現していきたいと考えています。

質疑応答:カンボジア金融事業による株価への影響について

「カンボジアの事業からの撤退がなければ、株価は1,000円を超えるのではないでしょうか?」というご質問です。

ご指摘のとおりだと思っています。今、我々の株価の動きが鈍いのは、第1にこの金融事業が原因だと考えています。2年前の決算で特別損失を計上してから、この傾向が続いています。このあたりも、株主のみなさまにきちんとご説明できるよう、金融撤退に向けて鋭意取り組んでいるところです。

質疑応答:アニスピHD会長の藤田英明氏について

「アニスピホールディングスの創業者であり、現在の代表取締役会長でもある藤田英明氏に関して、小僧寿し関連の経緯などもあり、ネット上にはさまざまな意見が見られます。藤田氏への期待や、藤田氏に関する株主へのメッセージを聞かせてください」というご質問です。

藤田さんは、創業約4年半でアニスピホールディングスを1,200拠点まで一気に展開するという、突破力とスピード力を持ち合わせた、非常に馬力のある人です。加えて、保護犬・保護猫を組み合わせたペット共生型障がい者グループホームを展開するなど、企画力にも優れています。非常に優れた経営者だとリスペクトするとともに、この福祉業界を代表する起業家だと考えています。

我々のグループに入り、藤田さんのモチベーションも非常に上がっています。週に1回程度打ち合わせをしているのですが、いつも藤田さんは燃えに燃えており、「やりますよ!」と力強く発言してくれます。

現在、アニスピホールディングスの中期計画を社内で練っているところですが、非常に楽しみな数字が出てきています。3年から5年の間に、700億円から100億円規模になるのではないかと議論しているところです。藤田さんには引き続き先頭に立ってもらい、このアニスピホールディングスの成長を牽引してもらいたいと思っています。

また、アニスピホールディングスは女性社員が非常に多いです。社内は活気に溢れており、非常によい雰囲気でもあります。幹部社員も揃ってきていますので、藤田さんを中心に成長が加速していくと期待しています。

質疑応答:配当の実施について

「このような財務状況、自己資本比率でも配当を実施しますか?」というご質問です。

期首に株主のみなさまにお約束したことは非常に重要だと考えていますので、なんとかして配当を実現していきたいと考えています。

質疑応答:販管費の増加について

「販管費が売上に対して大きいと思います。主な販管費の項目と、費用をかけている理由、費用回収の見込みを教えてください」というご質問です。

一番の要因は、金融事業におけるカンボジアの引当の積み増しです。加えて、積極的な投資として採用を増やしたことで人件費が増加しています。幹部人材の社員と、現場のパート・アルバイトスタッフを増員しました。

私も経営者としては比較的丁寧に事業に取り組むタイプですので、これまで収益や生産性・採算性などを几帳面に積み上げてきました。しかし、現在は意識して攻めに転じています。

1年近く前から説明会などで「成長フェーズに入ったため、成長を加速していく」とお話ししていますが、従来のペースから加速していくためには、多くの人材を確保しなければなりません。現在、幹部人材を含めて人材採用を強化しており、例えば、近々M&A専任の担当者も入社してきます。

これからの成長を加速するために、戦略的に人材投資として販管費を増やしていますが、投じた人件費は、1年後、2年後に何倍にもなって売上・利益につながっていく見込みです。

質疑応答:M&Aの資金調達方法について

「今後M&Aに積極的に取り組むとのお話でしたが、現状の財務状況では、またワラントを実施するのではありませんか?」というご質問です。

IRの場でも繰り返しご説明していますが、今の株価水準でのワラントはまったく考えていません。掲示板などでもワラントに関して心配する声がありますが、これから1年、2年以内にワラントを行う予定はないと明言します。

質疑応答:アニスピHDの利益規模について

「アニスピホールディングスの利益はそれほどインパクトがあるのでしょうか? 数千万円レベルではないのですか?」というご質問です。

足元はおっしゃる程度のレベルですが、これから直営店の比率を増やしていきます。特に、重度の障がい者の利用が多い「ビーハック」の直営店を増やしていきますので、利益は一気に上がっていきます。しかも、ストック型収益として一気に上がっていくと考えていますので、1年から2年後には非常に大きなストック型の確実な利益になると考えています。

また、2年から3年後には、リサイクル事業を超えるくらいの利益になってくるのではないかと思っています。リサイクル事業では10億円近くの営業利益が出ていますが、ソーシャルケア事業もこれに並ぶくらいの利益規模に育っていくと考えています。

質疑応答:機関投資家の手ごたえについて

「株価を見ると、まだ機関投資家が買っているようには思えません。機関投資家とのミーティングでの手応えを教えてください」というご質問です。

やはり機関投資家もこのカンボジア事業を懸念しているようです。以前は機関投資家とのアポがたくさん入ったのですが、今は少し限定的になっています。機関投資家とのIRミーティングをいくつか行う中、1on1でご説明すると、「ESモデル」の成長戦略やカンボジアの撤退に関してご理解いただき、非常によい感触を得ています。

カンボジアの金融事業が撤退できれば、機関投資家との面談も増えてくるのではないかと思っています。現状の手応えで言いますと、5社ほどから非常によい手応えを感じています。

質疑応答:数字に表れてくる時期について

「以前、『第2四半期には数字に表れてくる』との発言がありましたが、よい決算とは言えないと思います。いつ数字として出てきますか?」というご質問です。

この第2四半期は、おっしゃるとおりよい数字ではないと思っています。しかしながら、金融事業の撤退やアニスピホールディングスの数字が連結に加わってくるのはこれからです。このあたりがすべて顕在化した数字として出てくるのは、来期からになるのではないかと思っています。

本日ご説明したのはかなりリアリティのあるお話ですので、ここから半年から1年の中で数字として明確に出てくると考えています。

質疑応答:リサイクル・リユースの販管費について

「下期にはリサイクル・リユースの販管費を抑える予定ですか? 同じ水準であれば利益が残らないと思います」というご指摘です。

リサイクル・リユースの受注は比較的順調ですが、バックヤードでオペレーションが追いついていない状況があります。特に小型家電のリサイクルでは、モノとしては入ってきていますが、9,000万円分ほどの限界利益分の処理がバックヤードに残ってしまっています。今期中にキャッチアップすべく、下期にはさらにアルバイトなどの人員を強化していきます。

リユースも同様の状況です。買取査定でお返事するのに、標準では2日から3日のところ、現状では9日くらいかかっています。買取査定が遅れていることもあり、買取のマーケティングなども抑制気味に行っていましたが、今期中に早期にキャッチアップしていきます。

リユースもリサイクルも、これからの売上・利益につながっていく商品は、すでにセンターにある状況です。しっかりとオペレーションをキャッチアップすることで、下期にはかなりピッチを上げて利益を積み上げていけると考えています。

質疑応答:今後の成長戦略への自信について

「今までで一番自信があるように見えます。通期の利益は非常に心配ですが、応援していますので、がんばってください」というご意見です。

応援ありがとうございます。「ESモデル」としての成長についてお話ししましたが、リサイクル事業はもちろん、アニスピホールディングスの数字についても、PMIを行い一緒になればなるほど非常に自信を持っています。

2025年の「大阪・関西万博」に向けて、「E」と「S」を中心に、数字は間違いなく上がっていくと考えています。

質疑応答:障がい福祉事業について

「障がい福祉事業の業界に対して、少し懸念を持っています」というご質問です。

ご質問の趣旨に合っているかわかりませんが、障がい福祉事業では、現場で障がいのある入居者をサポートしますので、やはり障がいのある方に寄り添って事業に取り組まなければなりません。そのような意味では、他の一般的な事業とは少し違う、独特な事業だと考えています。

したがって、アニスピホールディングスの社員や現場のスタッフに教育研修を行い、レベルを引き上げていくことが非常に大事だと思っています。心あるかたちで障がいのある方にしっかりと寄り添える現場体制をしっかり作っていきたいと思っています。

アニスピホールディングスの事業展開のスピードが早いこともあり、一部ネット上ではいろいろな意見があることは認識しています。ネガティブなレピュテーションを払拭していき、我々の障がい福祉の事業に対する理解や信頼を高めていかなければならないと思っています。

そこで、幹部人材をアニスピホールディングスに投入し、入居者への信頼や株式市場での懸念の払拭にしっかりと取り組んでいきたいと思っています。

広報についても、リネットジャパングループの広報担当者がアニスピホールディングスの広報をサポートしていきます。また、入居者に対しても、システムに何か問題が起きていないかをサポートすることも検討しています。

以上のように、障がい福祉事業に関わるリスクにも向き合い、しっかり対応した上で成長していきたいと思っています。

施設見学会開催のご案内

本日はオンラインで説明会を開催しましたが、個人投資家や機関投資家を対象に、リサイクルや障がい者向けのグループホーム等々の現場の施設見学会を開催していきたいと思っています。

開催日時は6月13日の13時から16時と6月27日の13時から16時で、見学先は愛知県のリサイクル事業のスマイルファクトリー、スマイルあっとほーむのグループホーム、リユース事業の第1商品センターの3施設です。

当日は私が現場をご案内したいと思っています。詳しいスケジュールは後日開示しますので、スライドのフォームから奮ってご参加いただければと思います。

本日はお忙しい中、リネットジャパンのオンライン説明会にご参加いただきまして誠にありがとうございました。みなさまからご指摘いただいたことも踏まえて、これからしっかりと事業に取り組んでいきたいと思っています。引き続き応援のほど、よろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3556

|

1,016.0

(03/02)

|

-18.0

(-1.74%)

|

関連銘柄の最新ニュース

-

02/27 07:32

-

02/26 17:04

-

02/25 17:33

-

02/18 13:00

新着ニュース

新着ニュース一覧-

今日 05:20

-

今日 05:00

-

今日 04:58

-

今日 04:49