Sansan、インボイス管理サービス「Bill One」が高成長を継続 連結売上高は前年比24.3%増と順調

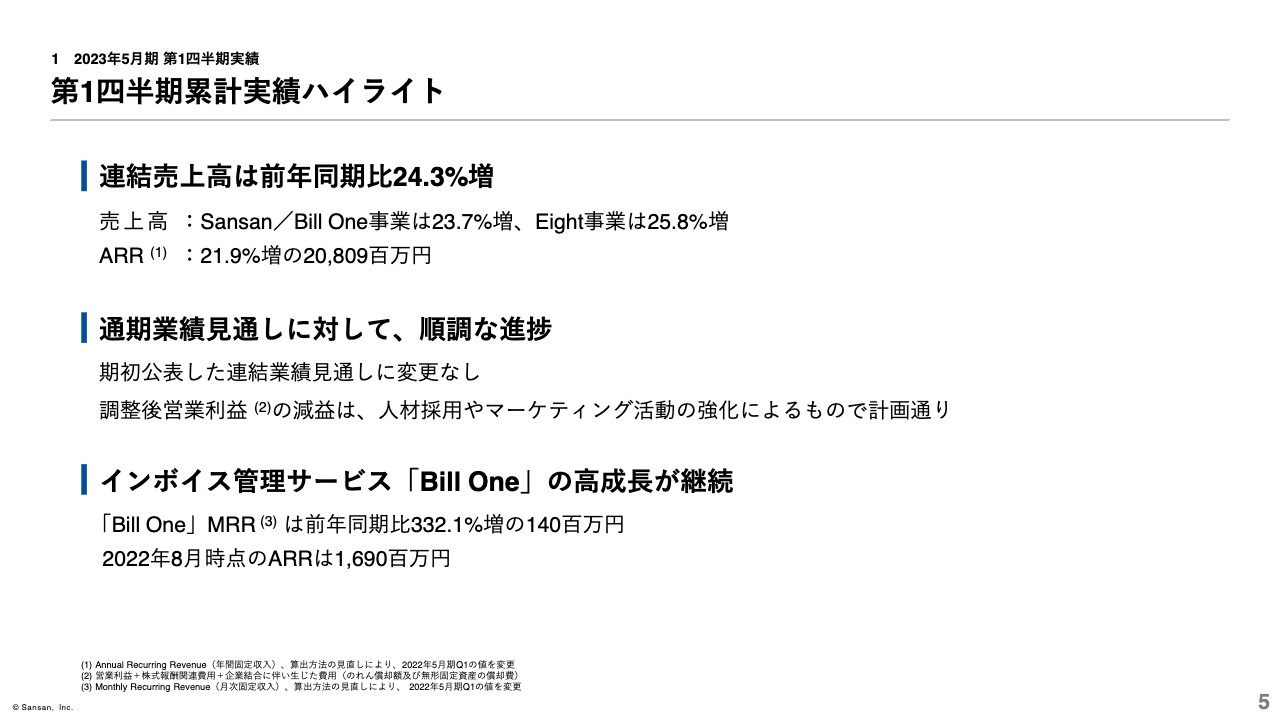

第1四半期累計実績ハイライト

橋本宗之氏(以下、橋本):本日は、当社の決算説明会にご参加いただきまして、ありがとうございます。CFOの橋本でございます。私より、2023年5月期第1四半期の実績について、ご説明します。

2023年5月期第1四半期実績のハイライトは3点です。まず1点目ですが、連結売上高は前年同期比で24.3パーセント増、ARRは21.9パーセント増の約208億900万円となりました。

2点目ですが、通期業績見通しに対して、第1四半期の実績は順調に推移しました。調整後営業利益の減益は、中期的な売上高成⻑の実現に向けた人材採用やマーケティング活動の強化によるもので、通期見通しに沿った実績です。

3点目は、高成⻑が継続しているインボイス管理サービス「Bill One」についてです。「Bill One」の2022年8月におけるMRRは、前年同期比で約4.4倍、ARRは約16億9,000万円となりました。

連結実績の概況

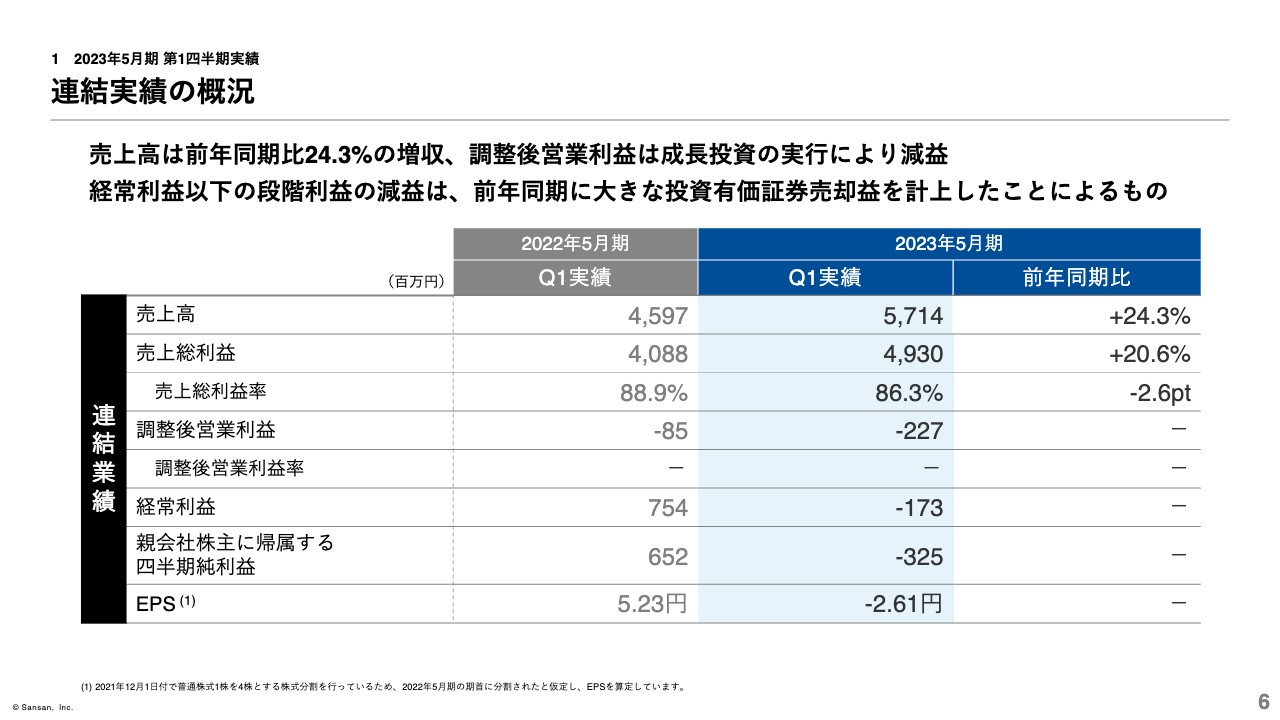

連結実績です。売上高は順調に推移し、前年同期比で24.3パーセントの増収となりました。当期より経営指標として採用している調整後営業利益は、成⻑投資の実行により、前年同期比で約1億4,200万円減少し、約2億2,700万円のマイナスを計上しました。

あらためて調整後営業利益についてご説明します。調整後営業利益は、営業利益に株式報酬関連費用と企業結合に伴って発生する各種費用を足し戻したものです。経常利益と親会社株主に帰属する四半期純利益の減益は、前年同期に投資有価証券売却益を約9億7,900万円計上していたことが主な要因になります。

調整後連結営業利益の増減要因

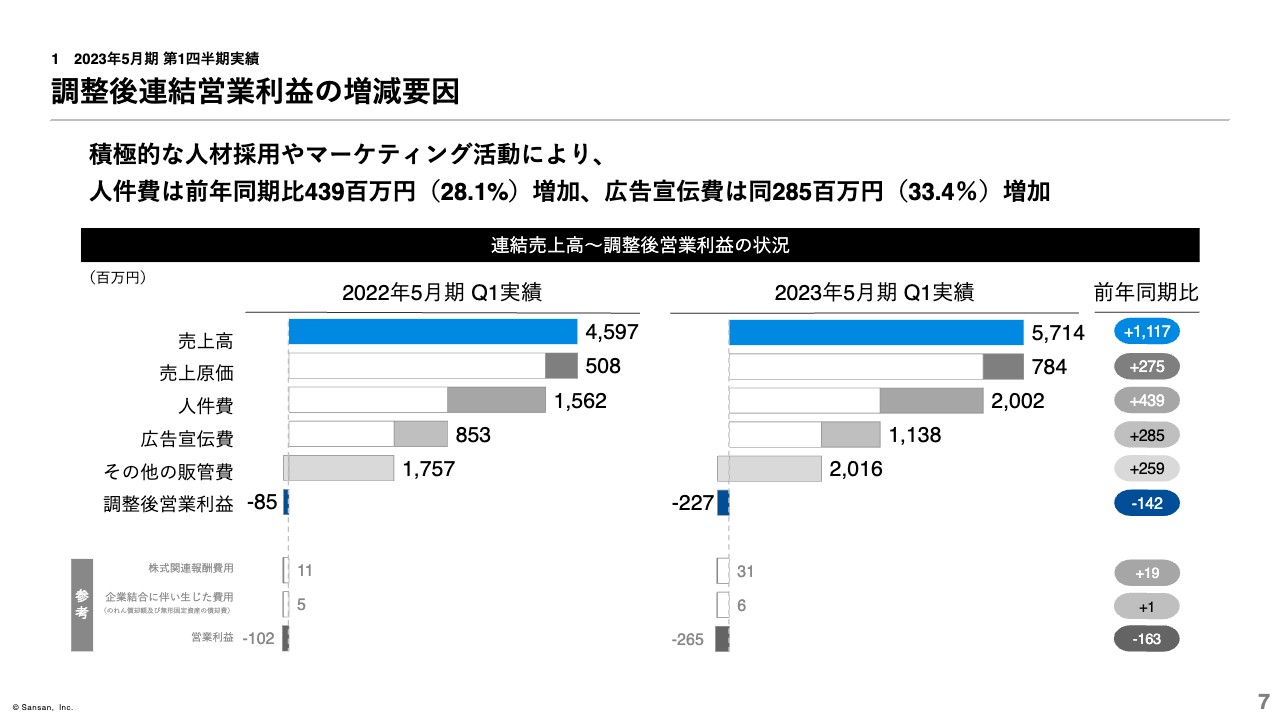

調整後連結営業利益の増減要因についてご説明します。売上高が約11億1,700万円増加した一方で、調整後営業利益が減益となった要因は、主に成⻑戦略として進めている人員採用やマーケティング活動の強化によるものです。

連結従業員数は、前年同期末比で188名増の1,199名となりましたが、それに伴い、人件費が約4億3,900万円増加しました。また、「Sansan」「Bill One」でマーケティングを推進し、広告宣伝費は前年同期比で約2億8,500万円増加しました。

セグメント別実績の概況

セグメント別の概況です。Sansan/Bill One事業、Eight事業ともに増収増益となりました。なお、調整額のマイナスが拡大していますが、コーポレート部門を中心とした人員増に伴う各種コストの増加が主な理由です。

Sansan/Bill One事業の概況

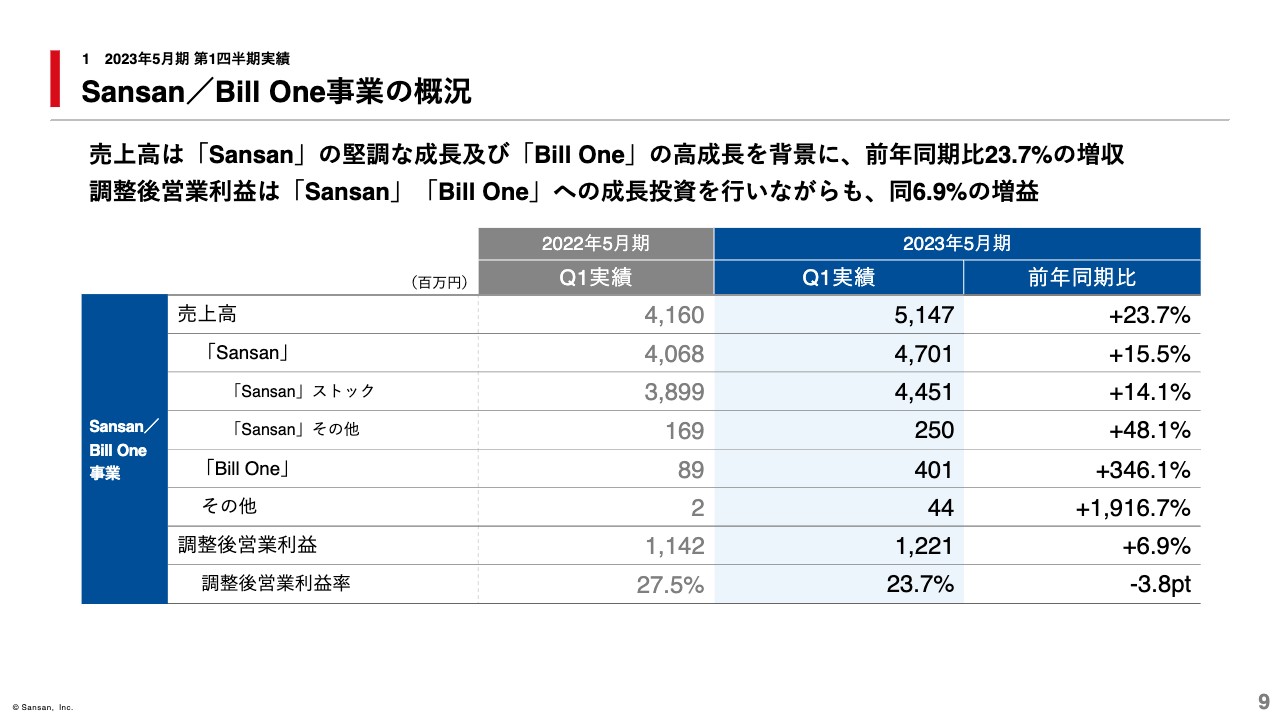

セグメント別の実績についてご説明します。まず、Sansan/Bill One事業の実績についてです。売上高は、「Sansan」の堅調な成長及び「Bill One」の高成⻑が継続し、前年同期比23.7パーセント増の約51億4,700万円となりました。

「Sansan」の売上高は、前年同期比15.5パーセント増、「Bill One」の売上高は、前年同期比で約4.5倍となりました。その他の売上高の成⻑率が大きく伸びていますが、これは「Contract One」などによるものです。

「Contract One」の契約件数は、2022年8月末時点で88件となりました。調整後営業利益は、「Sansan」「Bill One」への投資を行っているため、利益率は低下していますが、前年同期比6.9パーセント増の約12億2,100万円と、着実な増益となりました。

Sansan/Bill One事業:「Sansan」ストック売上高・契約件数・契約当たり月次ストック売上高・直近12か月平均月次解約率

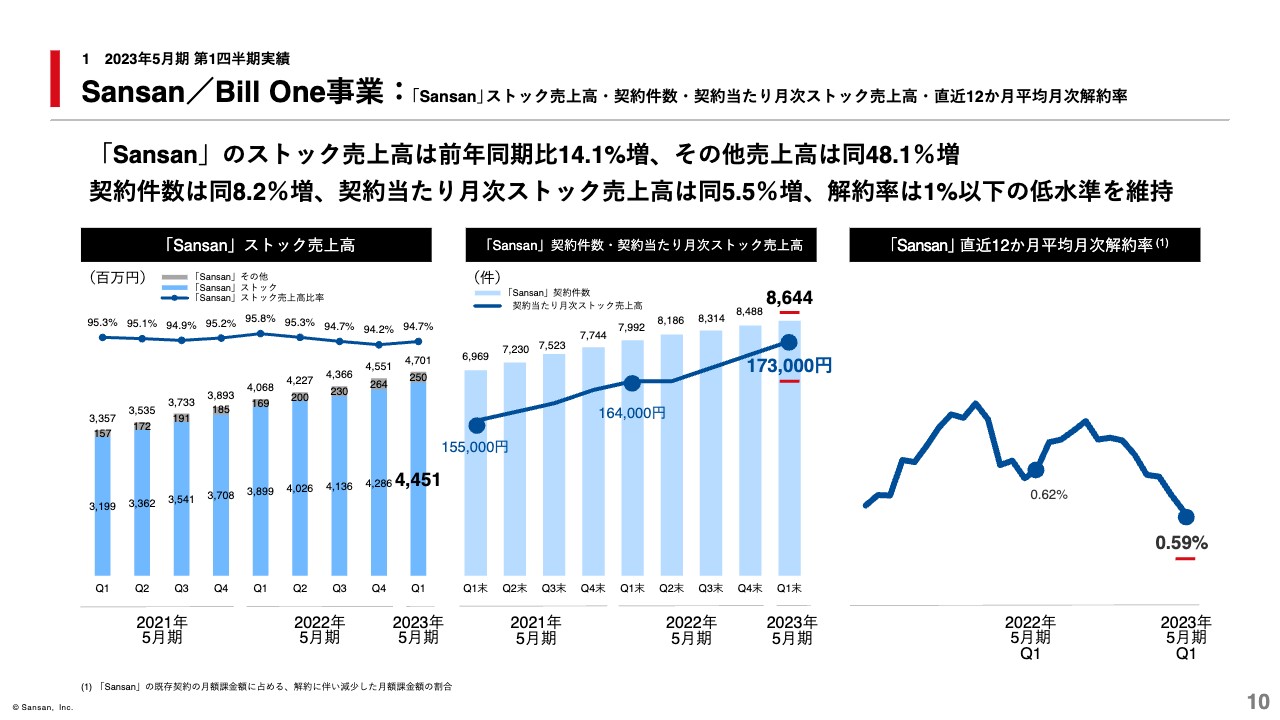

「Sansan」の実績についてご説明します。スライド左側のグラフは、「Sansan」のストック売上高を示したものですが、前年同期比14.1パーセント増となりました。「Sansan」その他売上高は、初期費用の回復などにより、前年同期比48.1パーセント増となりました。

スライド中央のグラフは、「Sansan」の契約件数・契約当たり月次ストック売上高を示しています。契約件数は前年同期末比8.2パーセント増の8,644件となりました。また、契約当たり月次ストック売上高は、前年同期比5.5パーセント増となりました。

前四半期と比較した場合、0.6ポイント増加していますが、これは「Sansan」のプロダクト刷新によって、主に中小企業の新規顧客単価が上昇したことによるものです。

スライド右側は、「Sansan」の直近12ヶ月平均月次解約率の推移です。プロダクト刷新により既存顧客の利便性が向上し、その結果、解約率は、前年同期比0.03ポイント減の0.59パーセントとなりました。

Sansan/Bill One事業:「Sansan」の開発スケジュール

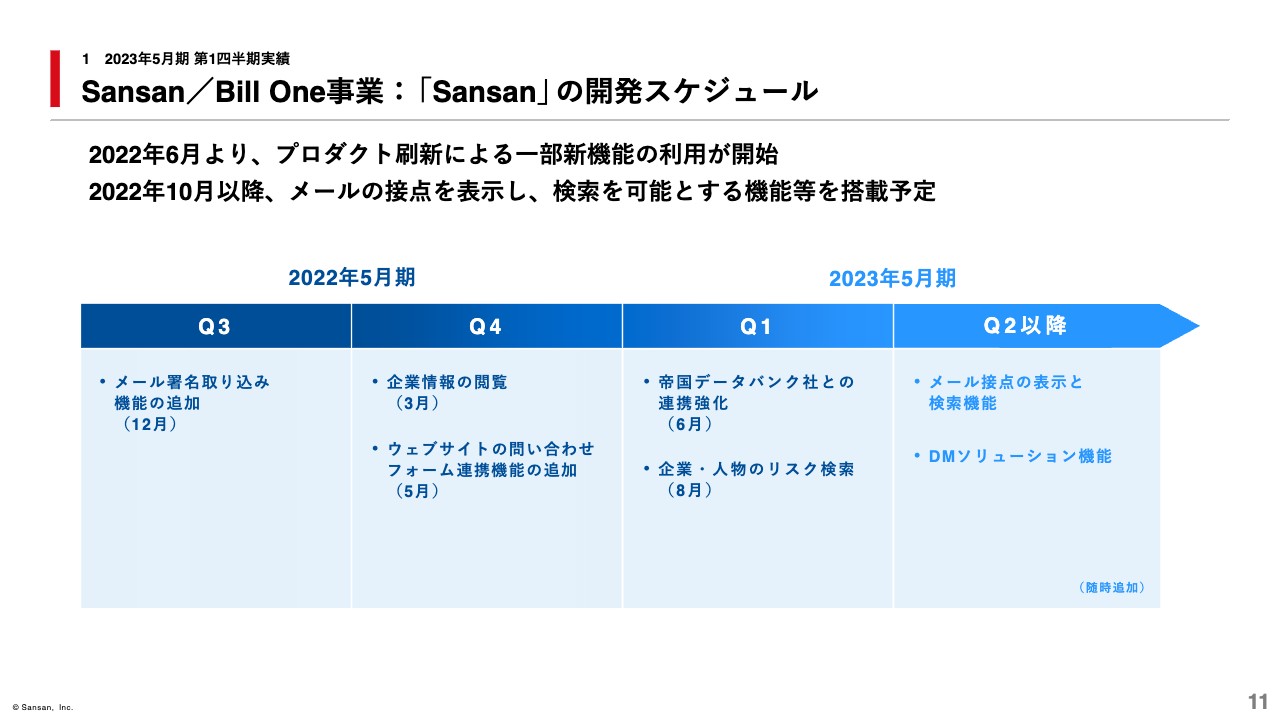

「Sansan」のプロダクト刷新に関するスケジュールです。2022年6月より、刷新後の一部新機能の利用が始まりましたが、2022年10月以降は、接点情報が蓄積・可視化される新たな機能の開発を進めています。そのほか、「Sansan」上から、ダイレクトメールの配送・管理を可能とする機能の追加を予定しています。

Sansan/Bill One事業:「Bill One」MRR・有料契約件数・有料契約当たり月次ストック売上高・直近12か月平均月次解約率

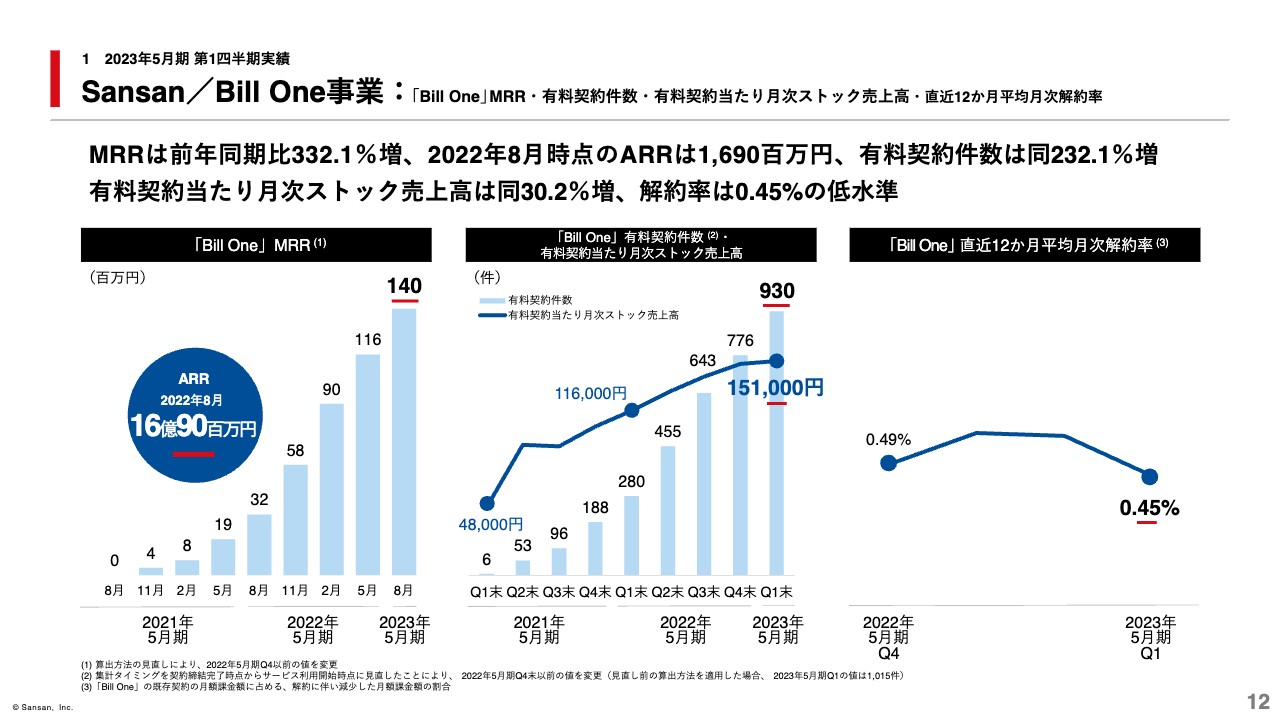

「Bill One」の実績についてご説明します。スライド左側は、「Bill One」のMRRを示したグラフです。2022年8月の「Bill One」MRRは、前年同期比で約4.4倍の約1億4,000万円となり、その結果、ARRは約16億9,000万円となりました。なお、当期よりMRRの算出方法を見直したことに伴い、前期以前の値を修正しています。

2022年8月単月の受注金額は、改正電子帳簿保存法の施行直前で駆け込み需要があった昨年10月・11月を除き、過去最高となっており、これは「Bill One」の営業体制の強化が奏功したことや、企業のインボイス制度への認知・関心が徐々に高まってきたことが追い風になったと捉えています。

次に、スライド中央の「Bill One」の有料契約件数・有料契約当たり月次ストック売上高についてです。中堅・大手企業の新規契約獲得などが進んだことから、有料契約件数は、前年同期比で約3.3倍の930件、有料契約当たり月次ストック売上高は、前年同期比30.2パーセント増の約15万1,000円となりました。

なお、有料契約件数については、集計タイミングを契約締結完了時点からサービス利用開始時点に見直したことにより、前期末以前の値を変更していますが、見直し前の算出方法を適用した場合、当第1四半期の値は1,015件でした。そして、スライド右側の直近12ヶ月平均解約率ですが、0.45パーセントの低水準となりました。

Sansan/Bill One事業:企業規模別利用企業カバー率

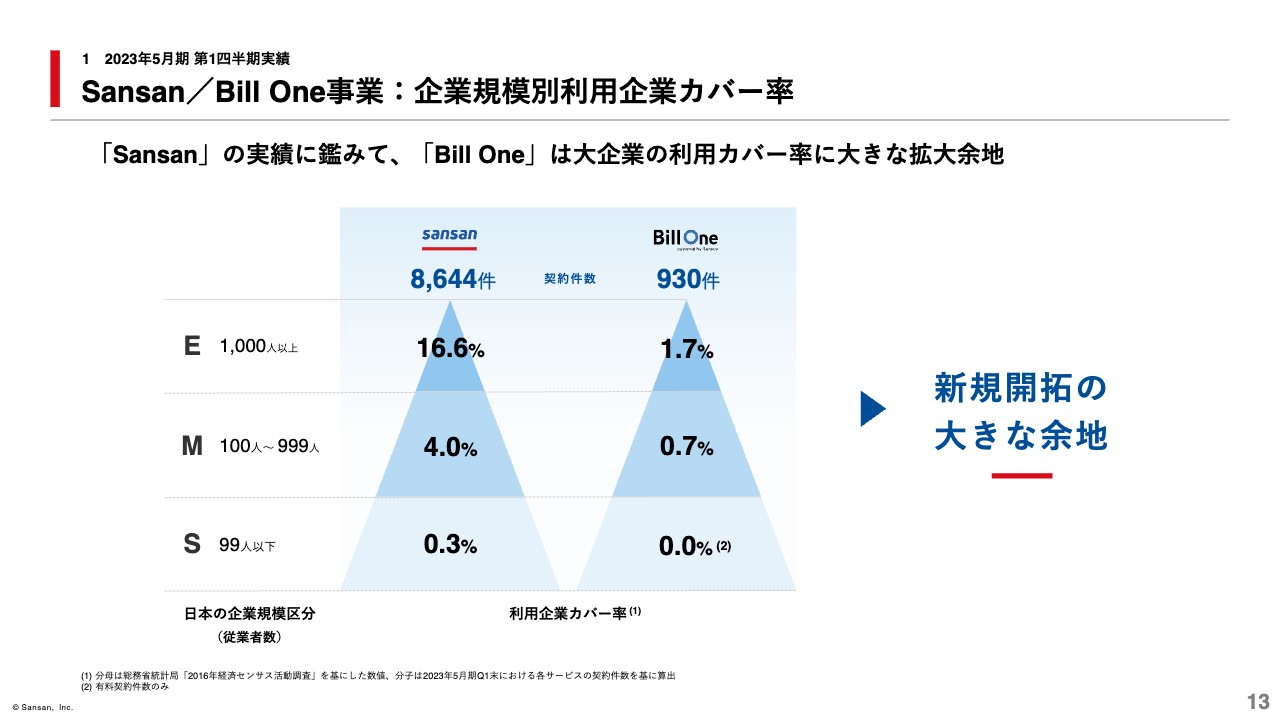

スライドには2つピラミッドのグラフがありますが、左側のグラフは「Sansan」、右側のグラフは「Bill One」のそれぞれの企業規模別の利用企業カバー率を示しています。

1,000人以上の大企業のカバー率で見た場合、2022年8月末時点において、「Sansan」は16.6パーセントに留まっていますので、未だに大きな開拓余地がありますが、「Bill One」は1.7パーセントですので、「Sansan」以上に新規開拓の余地が残されています。

営業体制の強化やマーケティング活動、機能拡充などに取り組むことで、大企業のシェアを拡大していきたいと考えています。

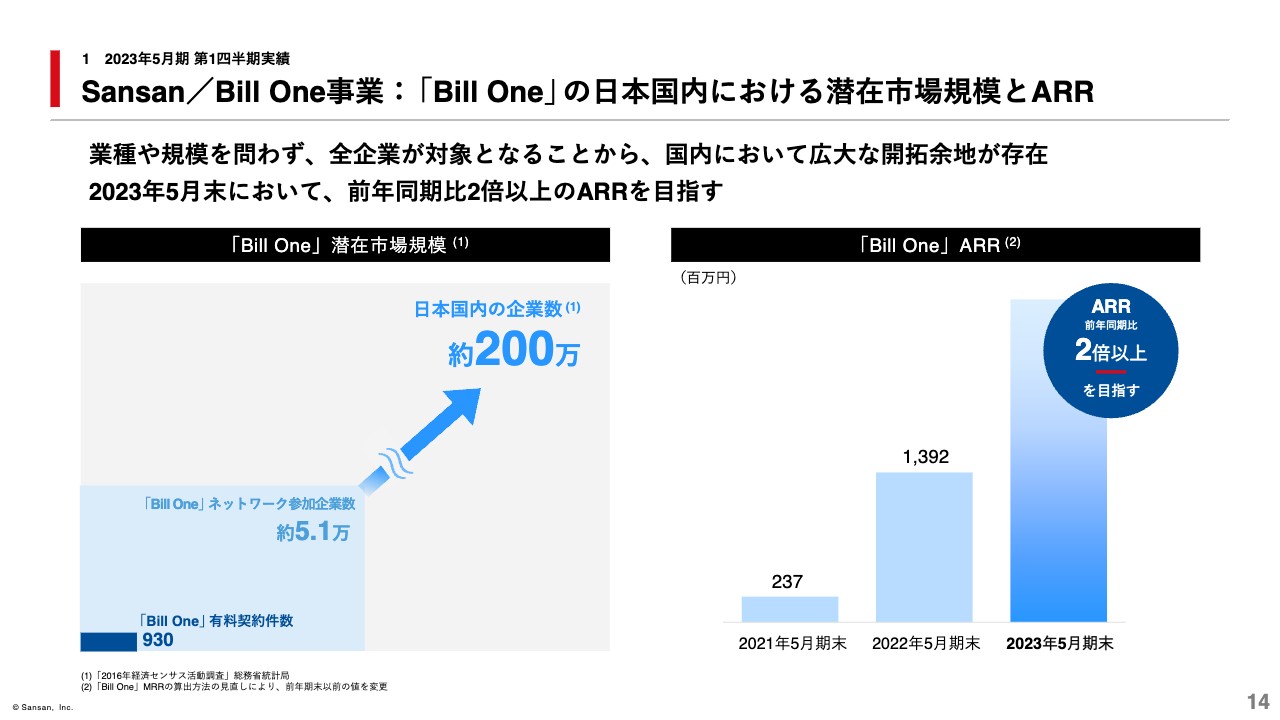

Sansan/Bill One事業:「Bill One」の日本国内における潜在市場規模とARR

「Bill One」の最後に、インボイスネットワークとARRについてご説明します。「Bill One」では、企業間の迅速かつ円滑なコミュニケーションを可能とし、ユーザーのさらなる利便性の向上に向けて、インボイスネットワークの拡大を目指しています。

インボイスネットワークは、先ほどお伝えした有料契約件数に加えて、無料ユーザー、そして契約ユーザーに対して請求書を送付する企業で構成されており、2022年8月末において約5.1万社となりました。

現在、ネットワーク参加企業間でやりとりされる請求書金額の合計額は、2022年8月単月で8,000億円を超えており、これは年間に置き換えると、約10兆円の規模にのぼります。引き続き、「Bill One」の高成⻑継続を目指しており、2023年5月におけるARRは、営業体制の強化やマーケティング活動などに取り組むことで、前年同期比で2倍以上の水準を見込んでいます。

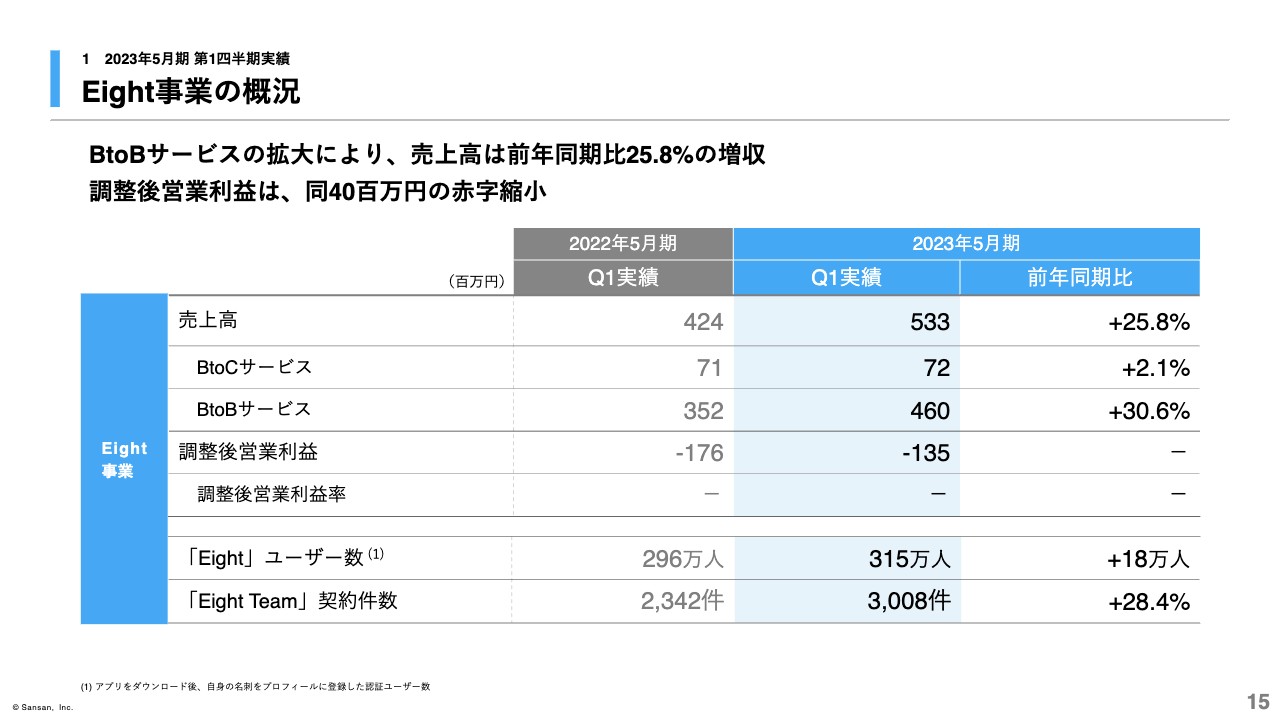

Eight事業の概況

Eight事業についてご説明します。売上高は、BtoBサービスの拡大により、前年同期比25.8パーセント増の約5億3,300万円となりました。調整後営業利益は、増収に伴って赤字額が前年同期比で約4,000万円縮小しました。また、「Eight」ユーザー数は、前年同期比18万人増の315万人となりました。

Eight事業:売上高・調整後営業利益

Eight事業の四半期実績の推移です。売上高は、前四半期比で減収となっていますが、これは、主に大型のビジネスイベントを第1四半期では実施しなかったことによるものです。なお、大型ビジネスイベントの「Climbers」は、第2四半期と第4四半期に実施する予定です。

また、調整後営業利益はマイナスを計上していますが、通期での黒字化を目指しており、計画に沿った実績となっています。

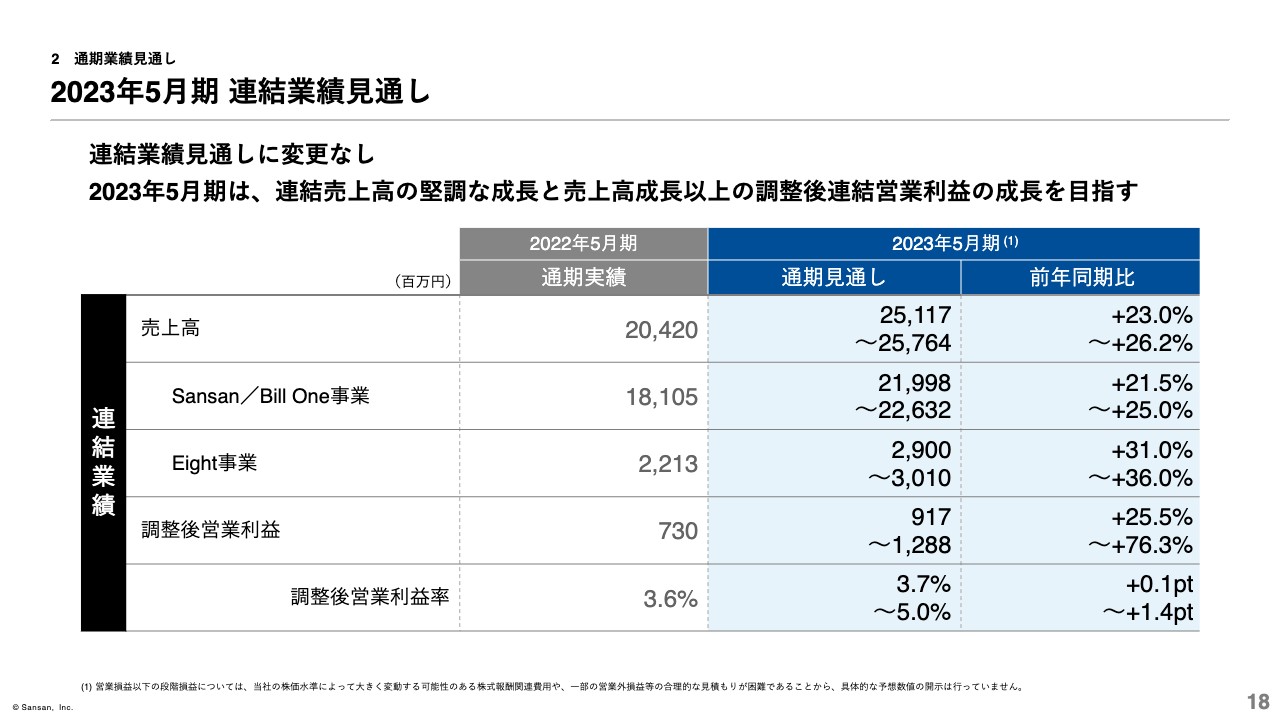

2023年5月期 連結業績見通し

通期業績見通しについてご説明します。期初に公表した内容から変更ありませんが、連結売上高は、「Sansan」「Eight」のプロダクト刷新効果や、「Bill One」の高成⻑の継続を見込むことから、前年同期比23.0パーセント増から26.2パーセント増となる見通しです。

また、調整後営業利益は、成⻑投資の実行によって販売費及び一般管理費が増加する見込みではあるものの、売上高の堅調な成⻑により前年同期比25.5パーセント増から76.3パーセント増となる見通しです。

なお、当期のマーケティング活動は第1四半期に偏重して実施する計画ですので、調整後営業利益は第1四半期にマイナスを計上していますが、第3四半期以降は黒字額を計上する見込みです。

中期的な財務目標(2023年5月期~2025年5月期)

最後に、中期的な財務目標についてご説明します。2023年5月期から2025年5月期にかけては、売上高成⻑と安定的な利益成⻑の両立を目指しています。最も重要な経営指標は、連結売上高の成⻑率となりますが、毎期、成⻑率20パーセント台以上を目指します。

また、非経常的な費用を除いた調整後営業利益については、各事業の売上高成⻑のための投資を行いながらも、毎期、利益率の向上を目指します。

質疑応答:通期業績見通しのレンジについて

質問者:業績は概ね計画どおりに進捗してきたというご説明でしたが、通期計画にもレンジがあると思います。このレンジの上限に向かっているのか、下限にとどまるように進んでいるのか、どちらの進捗になりますか?

第1四半期の「Sansan」「Bill One」それぞれの状況について、特に第1四半期は厚めに広告宣伝を行ったため、第2四半期以降に向けた手応えや見通しを教えてください。

橋本:レンジ全体で見ると、真ん中くらいで、「Sansan」「Bill One」で分けても同じようなかたちです。

一方、「Sansan」「Bill One」で分けて明確に示すというよりは、どちらかと言いますと、限られたリソースの中で最適配分を行い、両者合わせてどれくらいの成長率かという経営的な観点もあります。それも踏まえトータルで考えてレンジの中央くらいというのが今の目線です。

直近の手応えとしては、よい感触を得ています。ただし、プロダクト刷新の効果が非常に高く、レンジの上限を突破するまでは至っていません。引き続き営業活動を強化し、レンジ上限の突破を目指していきたいと思っています。

質疑応答:「Sansan」のプロダクト刷新の成果について

質問者:「Bill One」はモメンタムやセンチメントで、8月は受注がよかったというお話がありました。一方、「Sansan」は、徐々に新型コロナウイルスの影響はなくなってきましたが、それほどトップラインが軽くはない状況だと認識しています。

リオープニングの影響により、あらためて「Sansan」について顧客企業マインドの変化はありましたか?

また、プロダクト刷新がありましたが、今後もマーケティングでトップラインを上げていく必要があるのか、それとも、社会環境の変化により「Sansan」のトップラインの回復が期待できるのか、そのあたりの見方について教えてください。

橋本:通期決算発表でご説明したことと一部重複しますが、プロダクト刷新を行った背景として、名刺交換枚数はあまり伸びていないという実態はあるものの、日々トラックしている名刺の取り込み枚数は、昨年の今頃と比べるとかなり増えてはいます。

ただし、コロナ禍前と比べお客さまの数が増えたにもかかわらず、名刺の取り込み枚数や交換枚数はそれほど増えてはいない現状もあります。

みなさまも、コロナ禍前に比べると、オンラインミーティングがかなり増えていると実感されていると思いますが、そのような背景を踏まえ、名刺交換や名刺管理だけではなく、データベースとしてプロダクトを確立させるという趣旨で刷新を行ってきました。

その成果として、現段階では手応えがよいとお伝えしたのですが、まずは既存のお客さまに対してプロダクト刷新の価値の向上を訴え、より上位のエディションにアップセルしていくという循環がうまく回っている感触はあります。

一方で、新規のお客さまに対しては、営業活動、そして実際の受注水準においてもこれからだと思っています。

現在は、四半期ごとの新規顧客の獲得件数が前年比で減少していますが、既存のお客さまが一巡し、新規のお客さまにフォーカスすることができれば、大きく回復することも可能で、第3四半期には成果が出ると期待しています。

質疑応答:既存顧客に対するアップセルについて

質問者:既存顧客に対するプロダクト刷新のアップセルについて、有料契約当たり月次ストック売上高で、どのくらいの上昇要因になりますか?

橋本:ケースバイケースのため一概には難しいのですが、今第1四半期の月次ストック売上高の平均単価は、前年同期比5.5パーセント増となっており、お客さまの単価では1万円くらい上昇しています。

この1万円というのは、金額で言うとわずかなのですが、八千数百社のお客さまがいる中で単価を1万円上げることはかなりの大きなインパクトになるため、それなりにあると捉えています。

また、5.5パーセント増という平均単価の上昇率は、直近4四半期、過去12ヶ月くらいでは、一番単価が上がったと思っています。これはプロダクト刷新の効果が表れたものなのか、ランダムな変動の中で起きていることなのかは、確信があるわけではないのですが、おそらくプロダクト刷新の効果が出ていると捉えています。

質問者:ちなみに現状のペネトレーションについて、既存顧客で新しい機能を使っている人は現在何パーセントくらいになりますか?

橋本:その数字はお答えできませんが、とても多いという状況ではないと思います。

質問者:今後、上昇余地があるということですか?

橋本:そのとおりです。

質疑応答:従業員数の状況について

質問者:少しテクニカルな話かもしれませんが、従業員が前四半期比で減少していたと思います。これは退職が増えたのか、あるいは入社のタイミングのズレによる問題でしょうか? 御社は採用が非常に上手で、しっかりとよい人材を採用できる会社だと思うため、少し気になりました。このあたりはいかがでしょうか?

橋本:季節性の問題だと捉えています。実際は9月、10月の2ヶ月で70名くらいの方が入社する予定です。これはすでに実績となり、通期の計画ではほぼインラインで推移しています。今年は約280名採用する予定ですが、そのペースで進捗しています。

一方、直近の6月、7月、8月は、4月に新卒採用の方が大勢入り、そのオンボーディングにリソースを使っていたこともあり、採用ペースを緩めていたことも事実としてあります。

年度の計画に沿って概ね順調に推移していますが、そのような要因で第1四半期はそのような見方になると思います。

質問者:離職率のほうはいかがですか?

橋本:離職率は特段大きく増加していません。一定の方が離職していますが、低くも高くもなく平均的な離職率の範囲内で収まっていると思います。

質疑応答:KPIの状況について

質問者:従業員1人当たり、特に、営業1人当たりの生産性のKPIや広告の効果に関するKPIについてです。

表面的な数字では、前年同期比で人件費が28パーセント、広告費が33パーセントと増えており、それに対して、売上高は全体で約25パーセントの伸びになります。顧客獲得ペースについても、特に名刺管理はそれほど上がってきていないというかたちに見えます。

背景として、例えば「Bill One」を含め大方顧客を狙っているため、そこでリードタイムが延びているのか、それともKPIが落ちているのか、そのあたりの状況を確認させてください。

橋本:まず生産性について、四半期ベースで捉えるのは難しいのですが、3年や5年などの長期スパンで過去のトレンドを見ると、どうしても下がっていかざるを得ないとは感じています。

そのため営業人員を倍増させても受注が倍になるというわけではなく、2倍以下の水準に落ち着くものだと理解しています。

ただし、その下落率をできるだけ緩める努力はしています。営業のトレーニングや、リードのクオリティを向上させるなど、いろいろな取り組みを行っているところです。

また、営業生産性が下がらないようにする取り組みを行う一方で、幸いにも複数のプロダクトができています。例えば「Bill One」であれば、「Sansan」よりも営業生産性が高い水準で推移しています。リソースの融通という意味でも、複数のプロジェクトにまたがりリソース配分を適切に管理できる体制は整っていると思っています。

広告宣伝効果についてはプロダクトのライフサイクルにより異なりますが、特に「Bill One」は非常に効果が高いと思っています。

インボイス制度の法改正の追い風もあり、そこに訴求してリードを集め、かなり効率のよい広告投資ができていると思います。

「Sansan」はどちらかと言いますと、広告を打ってすぐに売上が立ち受注が入るイメージではないこともあり、過去から常に広告投資の費用対効果についてチェックしていますが、一定の効果を見込み、既存顧客にも新しい顧客にも訴求していきます。

特に今期はプロダクト刷新直後にテレビCMを行っています。そのように「Sansanが変わった」ということの認知を上げていくためには、非常に有効な投資だったと思っています。

質疑応答:「Bill One」の季節性について

質問者:お客さまの動向、特に「Bill One」の季節性について、スキャン数はどのように推移していますか? また、ARPUが上がっていますが、大手顧客のミックスの売上が上がっているのか、各顧客の中で処理するドキュメント数が増えているのか、このあたりについて確認させてください。

橋本:「Bill One」の受注獲得における季節性で言いますと、基本的に経理の方に使っていただくプロダクトですので、例えば年度の決算を締めるタイミングの4月、5月あたりは経理の方々が忙しいこともあり、受注が上がりにくい状態です。

ただし、その時期を過ぎれば、それほど大きな季節性はないと思います。スキャンの季節性は、やはり決算の時期に合わせた3月の末から4月にかけて、年度の契約更新などに伴う請求が発生しますので、3月、4月あたりはお客さまが送付する契約書の枚数がかなり増えるという実績があります。

質問者:特にこの四半期において増減はないという理解でよいのでしょうか?

橋本:おっしゃるとおり、サイクルとしての季節性はそのような理解になります。インボイス制度に対する認知の高まりを非常に感じていますので、そのあたりの追い風はあります。

質疑応答:外部環境の影響について

質問者:外部環境の影響についてです。特にインフレや円安といった影響を受けているお客さまがいると思います。そのあたりの投資抑制、投資判断への影響は感じていますか?

橋本:いろいろな情報を取り入れながら、かなり注意深く行っていますが、今のところはそこまでの向かい風を感じていないということが率直な感想です。もちろん、日々の営業活動の中で思うように受注が取れないようなことはありますが、インフレで景気の先行きに対して不透明感が強いためというよりは、プロダクトの機能や価値が要因ではと思っています。

現時点での実態として、特段、景気の動向に対して危機感を持っている状況ではありません。

質疑応答:海外展開の計画および理由について

質問者:「Bill One」を東南アジアで提供するという計画について、教えていただきたいと思います。また関連して、日本のソフトウェアの企業において、この事業内容で海外で成功している企業は少ないと思いますが、御社が海外で成功できると考えている理由を教えていただけますか?

橋本:海外展開において東南アジアで展開していますが、まず全体のビッグピクチャーとして、かなりの投資をしようというフェーズではなく、もう少し小さな規模で、できる範囲で行っていくという状況だと思っています。ただし、その中でも特に海外に拠点がある日本企業では「Bill One」のニーズが非常に高い状況で、これには2つの理由があります。

1つ目は、国によりますが、紙の請求書、注文書、発注書などが使われている国、業界はかなりあります。そのため、日本企業の海外拠点に対して営業活動を行うと、高い評価をいただけると思っていますので、海外拠点を強化しています。

2つ目は、日本企業の海外拠点への販売について、日本企業からすると、海外の子会社での請求書のやり取りが不透明な状況だという点です。ガバナンスを効かせるために管理を徹底したいという要求もありますので、日本企業に営業することで、併せて海外拠点で使っていただけるようなシナリオなども想定し、受注を積んでいきたいと思っています。全社の成長率を上げるというフェーズにはまだ来ていませんが、件数は着実に積み上がっている状況です。

質疑応答:競争環境および調整後営業利益と営業利益について

質問者:「Bill One」の競争環境についておうかがいします。タイミングは忘れてしまいましたが、ここ数ヶ月間でマネーフォワード、freeeなどで「Bill One」に似たようなサービスが立ち上がっていると思います。その他には、インフォマートやラックスなども、もともと事業を展開されていると思います。

御社のサービスは伸びていると思うのですが、競争環境が激しい中で、価格競争力や、マーケットの伸びに対しての認識があれば教えてください。

また、調整後営業利益と営業利益についてです。新年度の計画は調整後営業利益しかないと思います。先ほど、第3四半期以降の調整後営業利益は黒字になるとご説明されていましたが、調整後営業利益と営業利益にどのくらいの差がつくのか教えてください。

さらに、第2四半期の調整後営業利益、営業利益の展望について、今年度の費用の割り振り方や、第2四半期、第3四半期に向けて、どのような傾きでボトムラインが改善していくのか、可能な範囲でコメントをいただけないでしょうか?

橋本:まず「Bill One」の競争環境について、環境が大きく変わったとは思っていません。引き続き、一定の競争環境があって、案件ごとに他社のプロダクトと比較されながら売っていくという状況だと思っています。

価格のプレッシャーについては、さほどないと捉えています。競争環境は激しいですがしっかりと開発しプロダクトの機能を上げて、提供価値を高めていきたいと思います。戦略として、値段では競争しないと決めているため、実行していくのみと思っています。

スライドに、「クラウド請求書受領サービス市場において売上高シェアNo.1を獲得」と記載していますが、売上高のシェアにおいては我々がNo.1だと思っているため、他社よりも受注し、売上が上がっている状況と思っています。

調整後営業利益については、第1四半期は赤字になります。先ほど「第3四半期以降は黒字化します」とお伝えしましたが、通期ではそのようなプランになると思います。

第2四半期は、いくつかの施策について変動要素があるため、第2四半期時点の累計黒字化については、なかなか判断がつかないところになりますが、第2四半期単体ではおそらく黒字になるのではないかと見ています。それが第3四半期、第4四半期において積み重なっていくと思っています。

今年の広告費の予算は年間で30億円弱になりますが、その35パーセントから40パーセントを第1四半期で使っています。そのため、仮に広告費の残りを3四半期で3分割しても、四半期ごとに2億円、3億円ほどの費用が浮く試算になりますので、第1四半期の営業赤字の水準からすると、十分にカバーできるのではないかと思います。

調整後営業利益と営業利益の差分に関して、第1四半期は約3,700万円となっていますが、第2四半期、第3四半期、第4四半期でもう少し上がると思っています。株価水準なところがあるため断定はできないのですが、これより大きな金額の営業赤字にはならないと想定しているため、その範囲で推移できるとご理解いただきたいと思います。

質疑応答:刷新による効果が出る期間のイメージについて

質問者:「Sansan」において刷新の効果が出る期間のイメージを教えてください。リードタイムについては、長いもので1年くらいかかるものもあると思います。今年の第3四半期から寄与するとの話ではありましたが、中型案件が下期に寄与し始めて、1年程度かかる大企業の案件が上期くらいから寄与するイメージなのか、このあたりを含めて刷新に対する効果が出る期間のイメージを教えてください。

橋本:既存のお客さまのうち、S規模、M規模、エンタープライズではないところのセグメントについては、一定の効果が出始めていると思っています。先ほどお伝えしたとおり、顧客単価も上がってきており、プロダクト刷新の効果が出ているのではと思っていますが、第2四半期も引き続き注視していきたいと思います。

今後、刷新の効果が出る部分については、既存のエンタープライズ領域と新規顧客です。既存のエンタープライズ領域については、そもそもエンタープライズはリードタイムが長く、もう少し時間がかかるため、第2四半期、第3四半期で見ていければと思います。

また、新規顧客に関して、プロダクト刷新の機能は継続的に開発活動を行っていますが、もう少し時間がかかると想定しており、下期の第3四半期、第4四半期くらいで刷新の効果が表れ、新顧客獲得件数に出てくると見ています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4443

|

2,178.0

(12/04)

|

+10.0

(+0.46%)

|

関連銘柄の最新ニュース

-

11/23 07:15

-

11/20 18:48

-

11/19 16:30

-

11/11 07:15

-

11/09 07:15

新着ニュース

新着ニュース一覧-

今日 03:30

-

今日 03:19

-

今日 02:40

-

今日 02:31