松屋アールアンドディ、縫製品事業の血圧計腕帯やカーシート等が好調で通期営業益は前期比約2倍

2020年3月期決算説明会

後藤秀隆氏:最初に、新型コロナウイルスに感染されました方々にお見舞い申し上げますとともに、毎日奮闘されておられる医療従事者の方々に深く感謝申し上げ、1日も早く収束するよう願っています。

では、ただいまより松屋アールアンドディ2019年度決算説明会を始めます。本日は、最初に会社概要、そして2019年度実績、2020年度業績予想、最後に今後の成⻑戦略を説明させていただきます。よろしくお願いいたします。

会社概要

4ページが会社概要です。周知のこととは思いますが、あらためてご説明します。弊社は、1982年8月7日に設立しまして、東証マザーズに上場しており、証券コードは「7317」です。福井県大野市鍬掛20-1-2に所在しており、資本⾦は2020年5月13日時点で2億7,000万円となっています。代表取締役社⻑は、私、後藤秀隆が務めさせていただいています。

事業内容は、⾃動⾞安全装置縫合システムの開発、製造、販売ならびに、レーザー裁断機の開発、製造、販売、血圧計腕帯の製造、あるいはカーシートカバーの生産等も行なっています。

従業員数ですが、今年の3月末時点で1,370名です。拠点は海外が3拠点で、中国の上海市、ベトナムのドンナイ省、ミャンマーのヤンゴン州にあります。また国内⼦会社として、宮城県栗原市に1拠点を持っています。

事業内容

事業内容をご説明します。弊社は、JUKI、ブラザー、ペガサスミシン等のようなミシンメーカーではなく、我々自身が縫製の自動化を⾏なう縫製自動機の開発事業と、新しいビジネスモデルによる縫製品事業の2つが主⼒事業となっています。

縫製品事業としては、各種縫製品の製造がメインになりますが、血圧計のセンサーに相当する血圧計腕帯、カーシート、エアバッグの縫製も行なっています。

もう1つの事業が縫製自動機事業です。⾃動⾞安全装置縫合システムの開発、製造、販売、ならびにレーザー裁断機の開発、製造、販売、そして医療用⾃動化ラインの開発、製造、販売を行なっています。

縫製自動機事業の内容

弊社のすべての事業の核になる縫製自動機事業の内容についてです。先ほどお伝えしたとおり、弊社はミシンメーカーではありません。コンサルティングを起点に、⾃社開発のハードとソフトを組み合わせ、人手に頼っている作業をAI搭載のロボットに置き換えて、縫製ラインの自動化を実現し、作業者を「3K(きつい・汚い・危険)」から解放する目的を持った企業です。

裁断から縫製、検査、出荷に至るまでAIロボットによる自動化を行ない、作業員のロボットによる置換と各工程間の搬送⾃動化、あるいは生産データの集中管理を実現しています。例えば、14名から4名に省人化する、あるいは省力化するといったことを目的とした事業内容になっています。

独自の縫製品事業ビジネスモデル

もう1つの縫製品事業ですが、これは我々独自のビジネスモデルです。従来の縫製工場と異なり、お客さま負担で、我々の提案した、あるいはお客さまの要望である縫製自動機を購入いただき、これを松屋アールアンドディのベトナム工場に置いていただきます。

その工場では我々がラインを運営し、お客さまから縫製品のご注文をいただいて、製品を作ってお客さまに納品させていただきます。したがって、我々は設備投資費はほとんどかからず、お客さまは高品質なものを安く、安定的に調達できるといったメリットがあります。これがもう1つの縫製品事業としてのビジネスモデルです。弊社からすると、安定的に高い利益率を確保することが可能となってきます。

グローバル生産&営業・開発体制

弊社のグローバル生産、あるいは営業・開発体制ですが、アジアを中心に生産拠点を設けて、低コストの生産体制を構築しています。日本本社はシステム関係の開発、あるいは企画立案、それから海外工場の生産設備の設計や品質管理など、すべての管理を本社で行なっています。

また、日本の宮城工場に子会社としてカーシートの生産工場を置いています。こちらでは、トヨタ自動車の大衆車で、最近では「ヤリス」「シエンタ」「アクア」「カローラ」などのカーシートの製造を行なっています。

さらに、弊社の製品の販売およびアフターサービスの拠点として、中国の上海に営業所を設けています。そして、ベトナムの第1工場から第5工場には、血圧計腕帯、カーシート、エアバッグのクッションの製造を行なっている部隊がいます。

それから、ベトナム一極集中を避けてミャンマーに工場を設けており、さらなるローコストの需要を目指す縫製部品工場としています。ここは完全に自立した、完全部品生産を目指しており、ベトナム工場向けの腕帯の生産協力も行なっています。

また、ベトナムの同じ場所に「Matsuya Innovation Center」を設けており、次世代の縫製の機器や縫製技術の開発、とくにAI搭載の縫製自動機の開発や、ドローン用セーフティシステムの開発も行なっています。

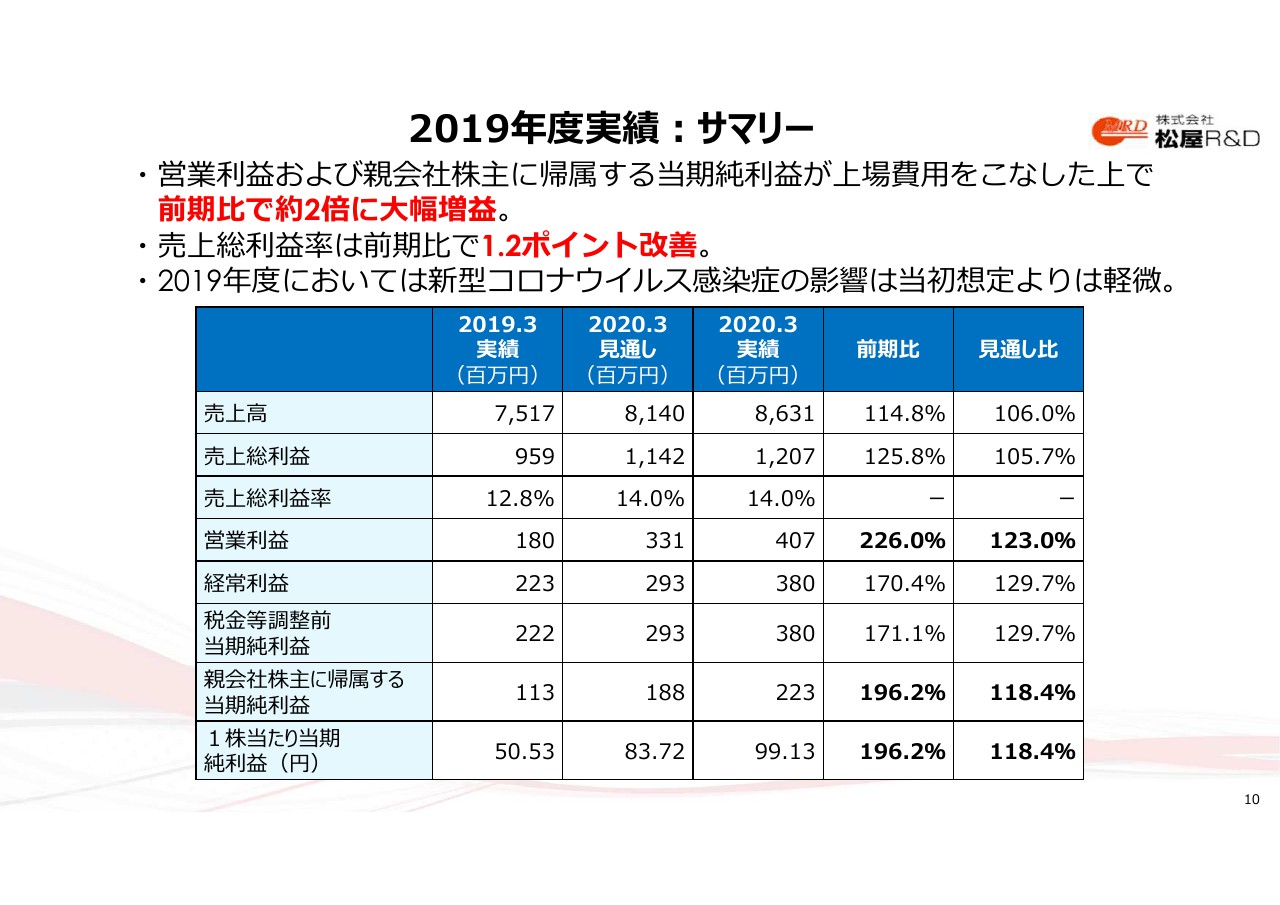

2019年度実績:サマリー

2019年度の実績を報告させていただきます。まず、営業利益および親会社株主に帰属する当期純利益ですが、上場費用をこなした上で、前期比で約2倍と大幅な増益になりました。売上総利益においては、前期比で1.2ポイント改善しています。2019年度においては、新型コロナウイルス感染症の影響は、当初の想定よりも軽微でした。

2020年3月で、売上高が86億3,100万円、前期比114.8パーセント、売上総利益が12億700万円、前期比125.8パーセント、売上総利益率が14パーセントでした。そして、営業利益が4億700万円で、前期比で226.0パーセントと伸長しています。経常利益は3億8,000万円で、こちらも前期比170.4パーセントとなっています。税金等の調整前の当期純利益も3億8,000万円で、前期比171.1パーセントと大幅に伸長しています。

親会社株主に帰属する当期純利益ですが、2億2,300万円で前期比約2倍になりますが、196.2パーセントです。1株当たり当期純利益が99円13銭で、同じく前期比196.2パーセントとなっています。

補足ですが、当期純利益に関しては繰延税金資産の回収可能性を保守的に見た結果、法人税等調整額が8,300万円費用側に計上されており、この影響を除けば当期純利益は3億600万円くらいとなります。

2019年度実績:セグメント別売上⾼&利益

2019年度実績です。セグメント別の売上高および利益に関しては、縫製品事業で、とくに血圧計のセンサー部分となる腕帯において売上が増加し、生産性向上を図り利益率が改善しました。その他に、カーシートカバーおよびエアバッグの売上が増加して、セグメント別の利益も大幅な増益となりました。

縫製自動機事業は、アメリカを中心とした貿易摩擦により中国、メキシコでの投資需要が一時的に停滞したことを背景に、売上高は減少となりました。

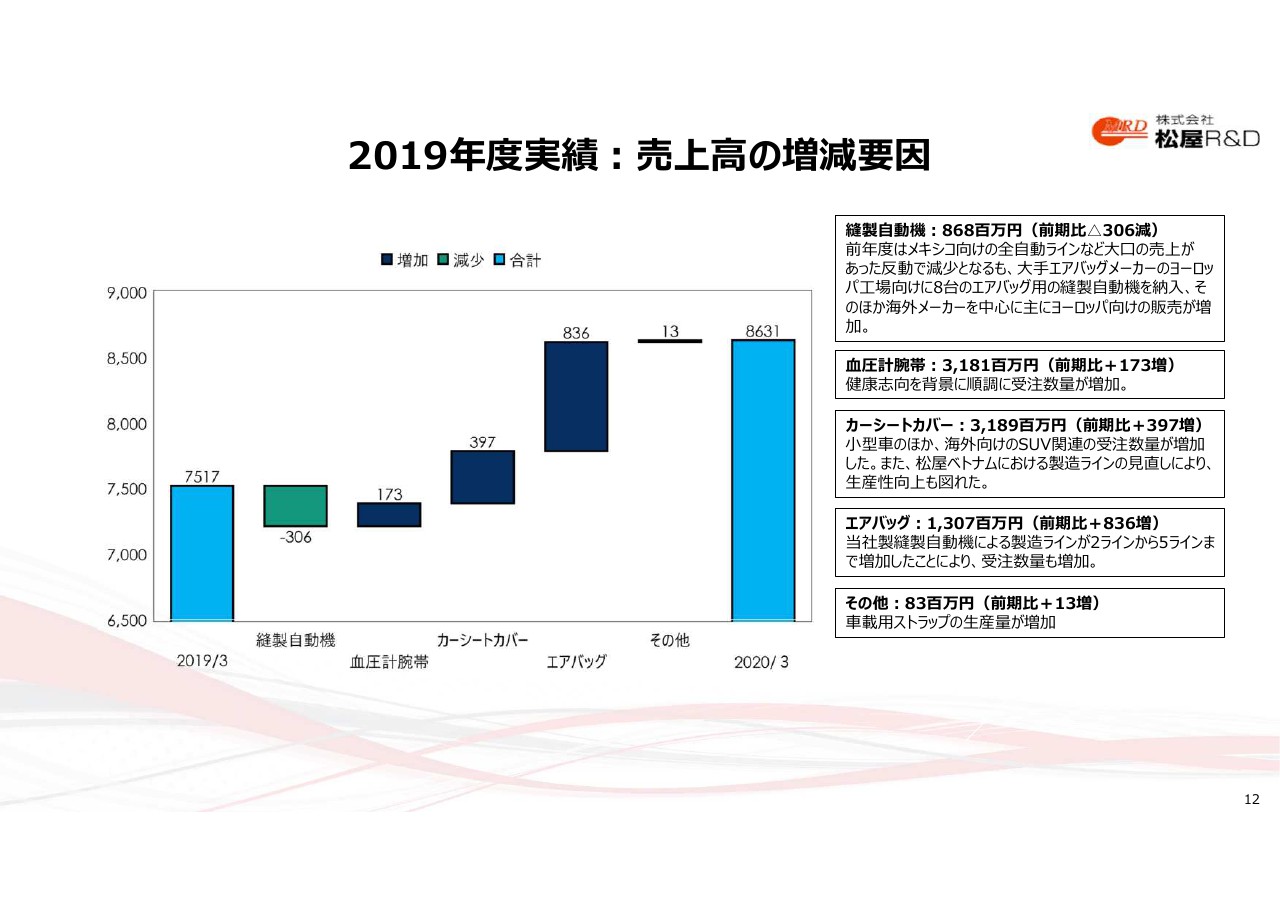

2019年度実績:売上⾼の増減要因

2019年度実績で、売上高の増減要因です。縫製自動機は8億6,800万円、前期比3億600万円減となりました。前年度はメキシコ向けの全自動ラインなどの大口の売上がありましたが、その反動で減少となりました。しかし、大手エアバッグメーカーのヨーロッパ工場向けに、新規に開発したエアバッグ用縫製自動機を8台納入しました。その他、海外メーカーを中心に、とくにヨーロッパ向けの販売が増加しました。

主力の血圧計腕帯は31億8,100万円、前期比1億7,300万円増となり、健康志向を背景に売上数量が順調に増加しました。

カーシートカバーは31億8,900万円、前期比3億9,700万円増となっています。小型車のほかに海外向けのSUV関連の受注数量が増加しました。また、松屋ベトナムにおける製造ラインの見直しにより、生産性の向上も図れました。

エアバッグ関係は13億700万円、前期比8億3,600万円増になっています。弊社の縫製自動機による製造ラインが2ラインから5ラインにまで増加し、この結果、受注数量も増加しました。その他としては8,300万円で、車載用ストラップの生産量が増加しています。

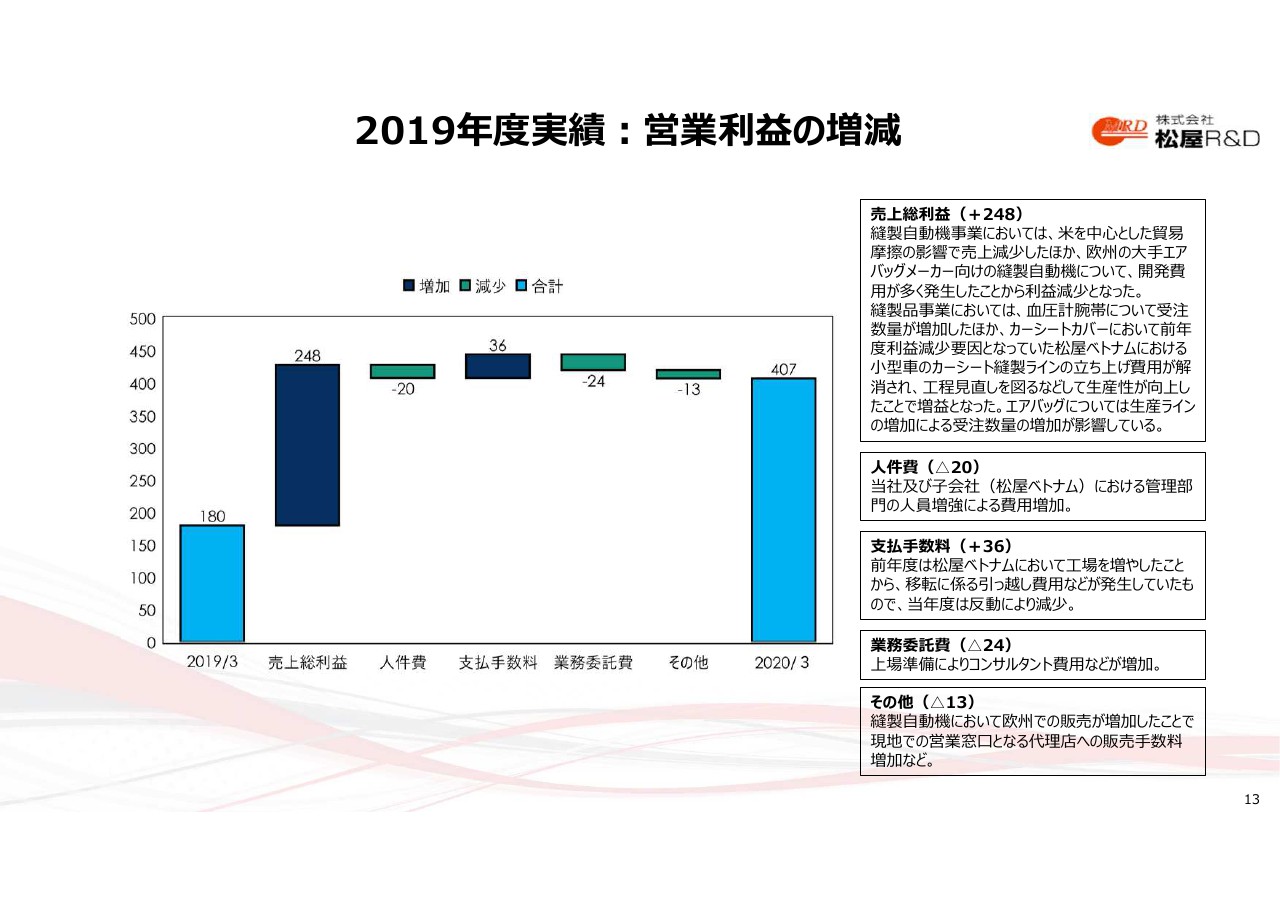

2019年度実績:営業利益の増減

営業利益の増減です。売上総利益はプラス2億4,800万円となっています。縫製自動機事業は、アメリカを中心とした貿易摩擦の影響で売上が減少したほか、米中問題、あるいは日韓関係の問題、また開発費が多く発生したことにより利益が減少しました。これは戦略的にベンツ、BMW、フォルクスワーゲン等の拠点であるヨーロッパ進出を目指した結果によるもので、今後は期待できると思っています。

縫製品事業は、血圧計腕帯については受注数量が増加しました。またカーシートカバーは、前年度の利益減少要因となっていた松屋ベトナムにおける小型車のカーシート縫製ラインの立ち上げ費用が解消されました。よって、工程の見直しを図るなどして生産性が向上し、増益となりました。エアバッグについては、生産ラインの増加による受注数量増加が影響しています。

人件費として、弊社および子会社、とくに松屋ベトナムにおける管理部門の人員増強による費用が増加しています。それから支払手数料として、弊社および子会社における管理部門の人員増強による費用が増加しています。また、上場準備によるコンサルタント費用等が増加して2,400万円ほどマイナスとなり、その他縫製自動機における欧州での販売が増加したことで、現地の窓口になっている代理店への販売手数料が増加しています。

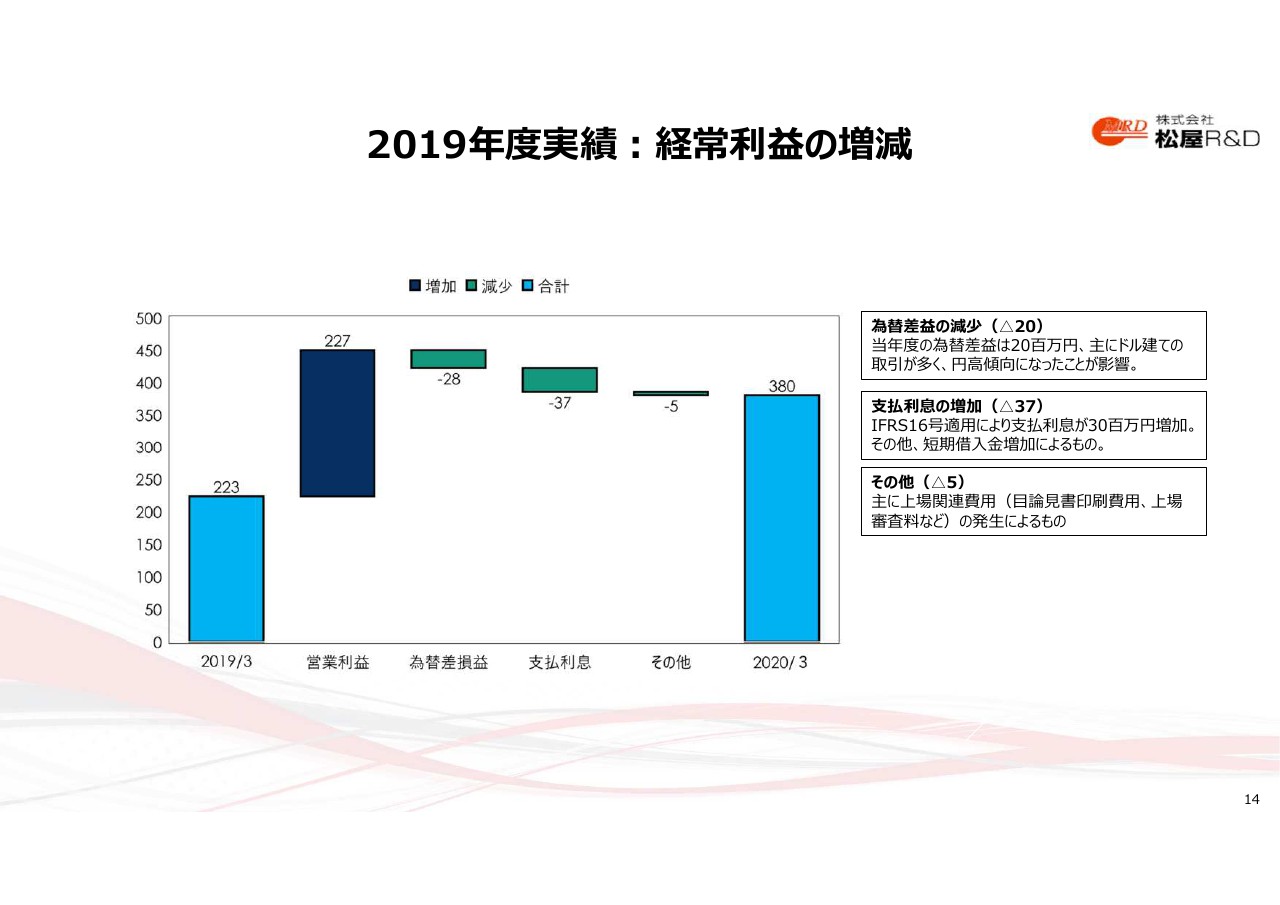

2019年度実績:経常利益の増減

経常利益の増減ですが、為替差益の減少が2,000万円で、とくにドル建ての取り引きが大きく、円高傾向になったことが影響しています。また支払利息の増加として、IFRS16号の適用によって支払利息が3,000万円増加しました。その他、短期借入金の増加によるものです。

それ以外に、上場関連費用として、目論見書の費用や上場審査等の発生によるものがありました。

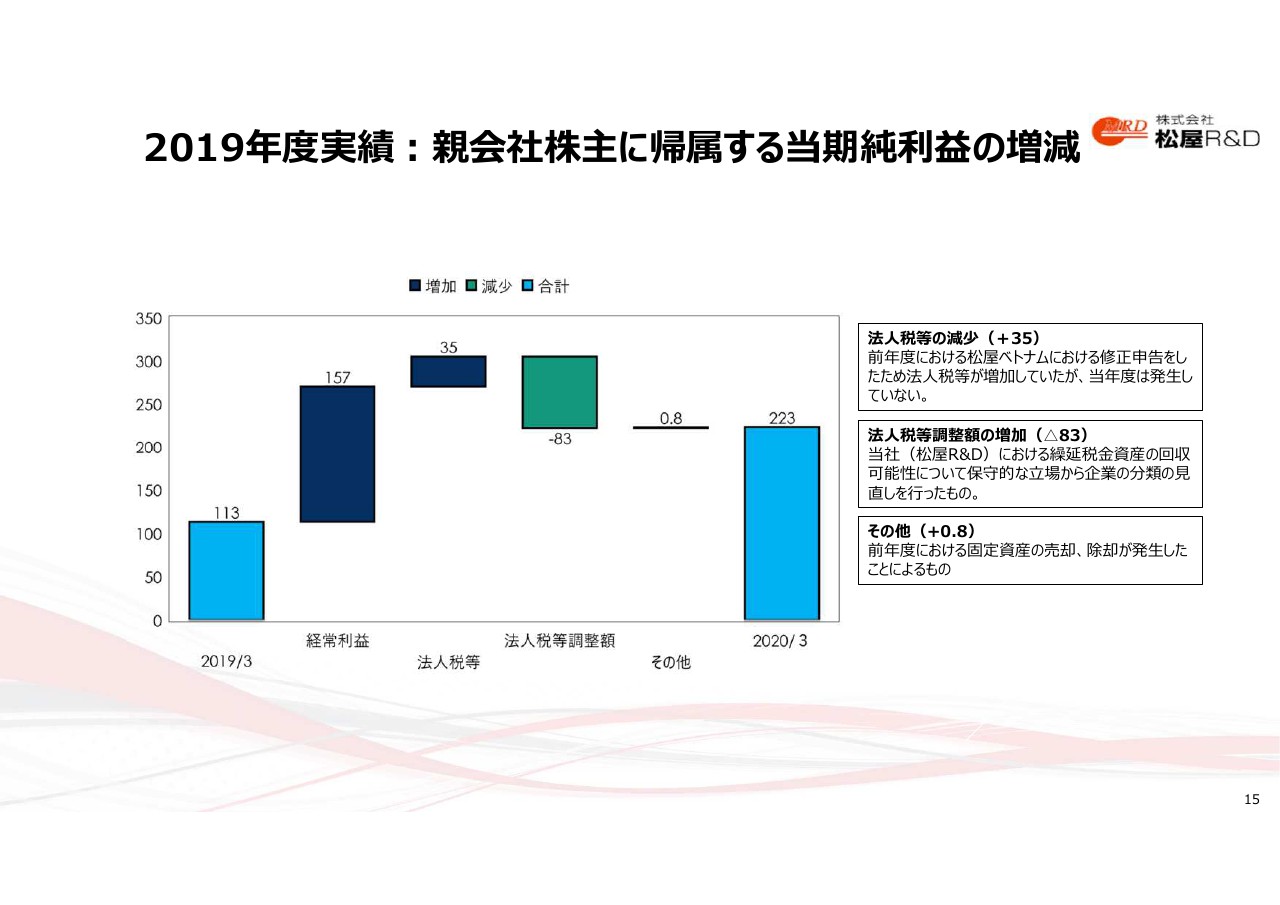

2019年度実績:親会社株主に帰属する当期純利益の増減

親会社株主に帰属する当期純利益の増減です。法人税等の減少について、前年度の松屋ベトナムにおける修正申告を行なったため、法人税等が増加していましたが、今年度は発生していません。

そして、法人税等の調整額の増加がありました。先ほどご説明しましたが、弊社における繰延税金資産の回収可能性について、保守的な立場から企業の分類の見直しを行なったものです。その他、軽微ですが前年度における固定資産の売却、除却が発生したことによるものです。

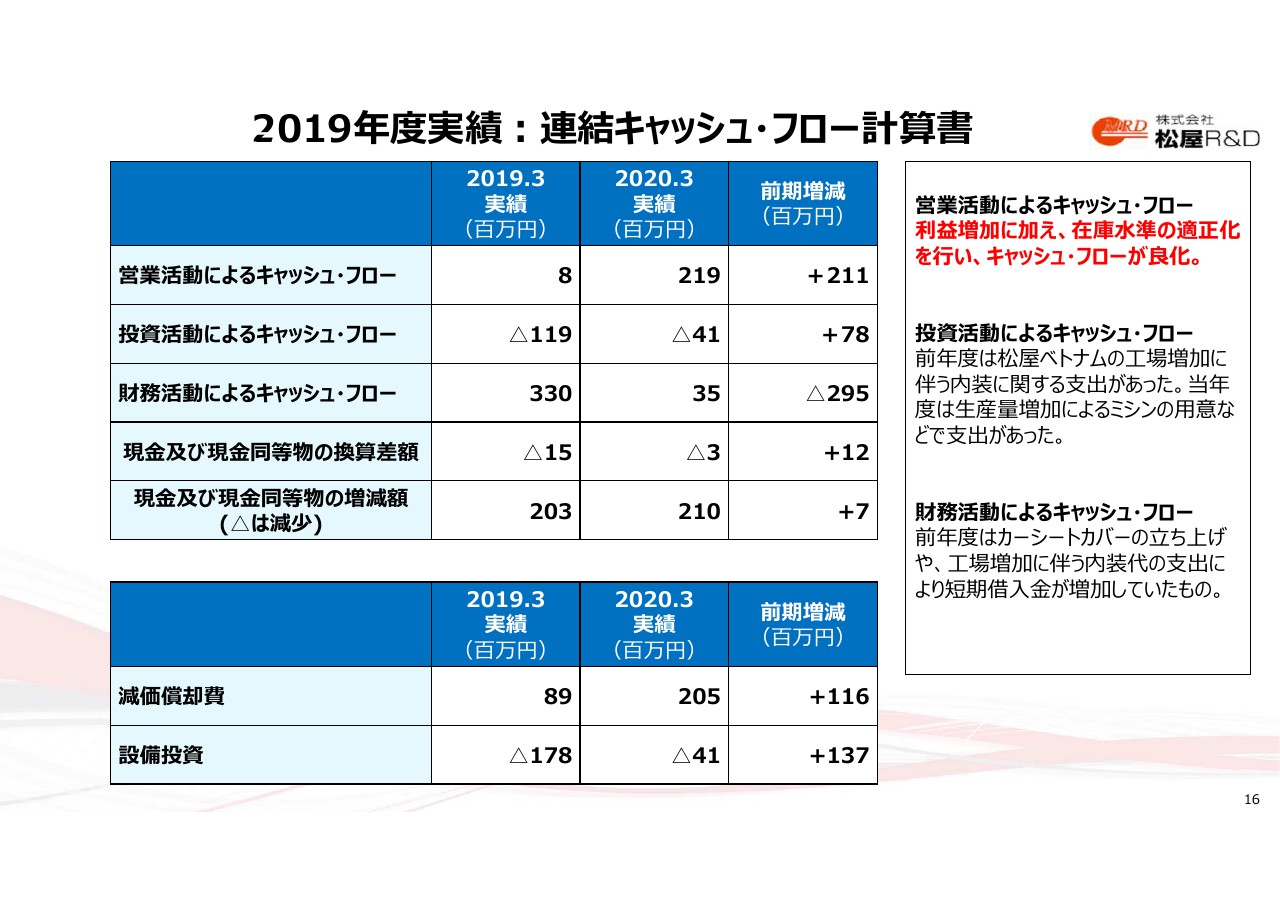

2019年度実績:連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書です。営業活動によるキャッシュ・フローは、とくに利益増加に加え、在庫水準の適正化を行なってキャッシュ・フローが良化しました。投資活動によるキャッシュ・フローですが、前年度は松屋ベトナムの工場増加によって内装に関する支出がありましたが、当年度は生産量増加によるミシンの用意などで一部支出がありました。

財務活動によるキャッシュ・フローですが、前年度はカーシートカバーの立ち上げや工場増加に伴う内装代の支出により、短期借入金が増加していたものです。

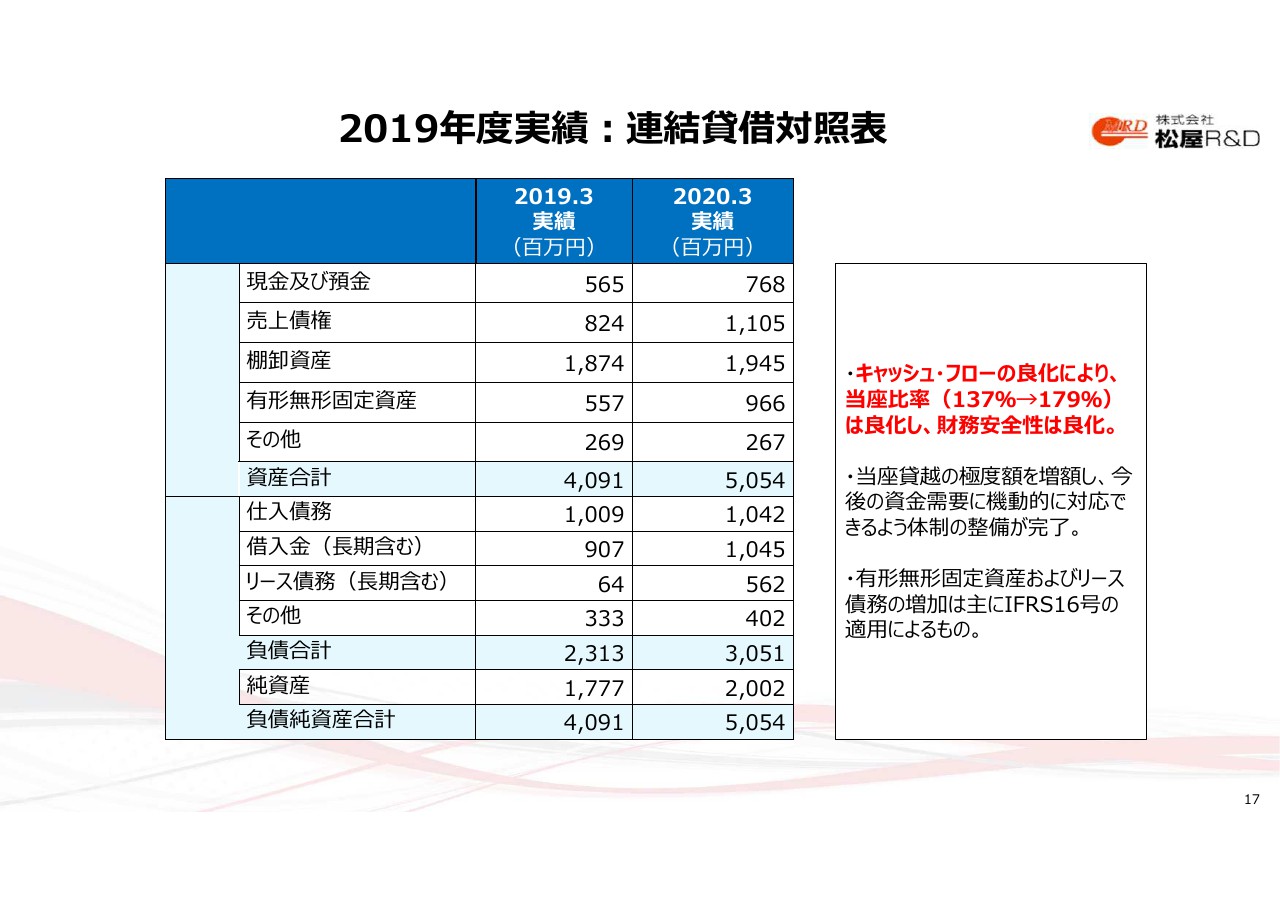

2019年度実績:連結貸借対照表

連結貸借対照表ですが、キャッシュ・フローの良化によって当座比率が137パーセントから179パーセントに増加し、財務安全性は良化しました。

また、今後の新型コロナウイルス対策として当座貸越の極度額を増額し、今後の資金需要に機動的に対応できるような体制の整備がすでに完了しています。これは、トヨタ自動車が財務体質を強化するのに倣い、我々もいち早く手を打ちました。

そして、有形無形固定資産およびリース債務の増加は、主にIFRS16号の適用によるものです。

2020年度予想

2020年度の業績予想については、新型コロナウイルスの感染拡大によって見通しが不透明なため、未定とさせていただきたいと思います。今後、見通しが明らかになり次第、速やかに業績予想を開示します。

公募により調達した資金の使途については、当初の使途どおりに実行していく予定です。AIロボット搭載の縫製自動機およびドローン用エアバッグの開発を実行していくと同時に、アフターコロナおよび今後の地球温暖化が進み、北極、南極の氷が溶けた後、凍土からのウイルス拡散を見据え、メディカルヘルスケア関連の縫製自動機の開発、製造、販売を行なっていくと同時に、縫製品の取引拡大を目指していきます。

資料には記載していませんが、補足として、主力の血圧計腕帯に関しては、従来どおりの受注をいただいています。過去のSARS、MERS、あるいは鳥インフルエンザの時には健康志向も高まり、例年より出荷が増加する傾向があり、今年もそうなるとは言い切れませんが、過去はそのような状況でした。

エアバッグ、カーシートに関しては、車の売れ行きの動向によります。トヨタ自動車の決算報告を聞いていましたが、「実際に売上高と利益が大幅に減少するとは言え、実際の販売台数は15パーセント減ぐらいで、7月を目処に徐々に回復していき、後半には持ち直すでしょう」というのが豊田社長のお話でした。我々は、トヨタ自動車の総売上高と利益よりも、総出荷台数に着目しています。実際に15パーセントぐらいの減であれば軽微かなと思いますが、このあたりは注視していきます。

エアバッグ、カーシートの事業では、いずれもタイ、中国の重慶、武漢から弊社のベトナム工場に移管したいというお話をたくさんいただいています。すでにエアバッグは大手1社よりご依頼いただき、話を進めています。

カーシートに関しても、大手を含めて3社からお話をいただいています。こちらに関しては、売上のダウン分を新規顧客増加によって対応したいと思っています。以上が補足でのご説明です。

縫製自動機事業および縫製品事業の拡大

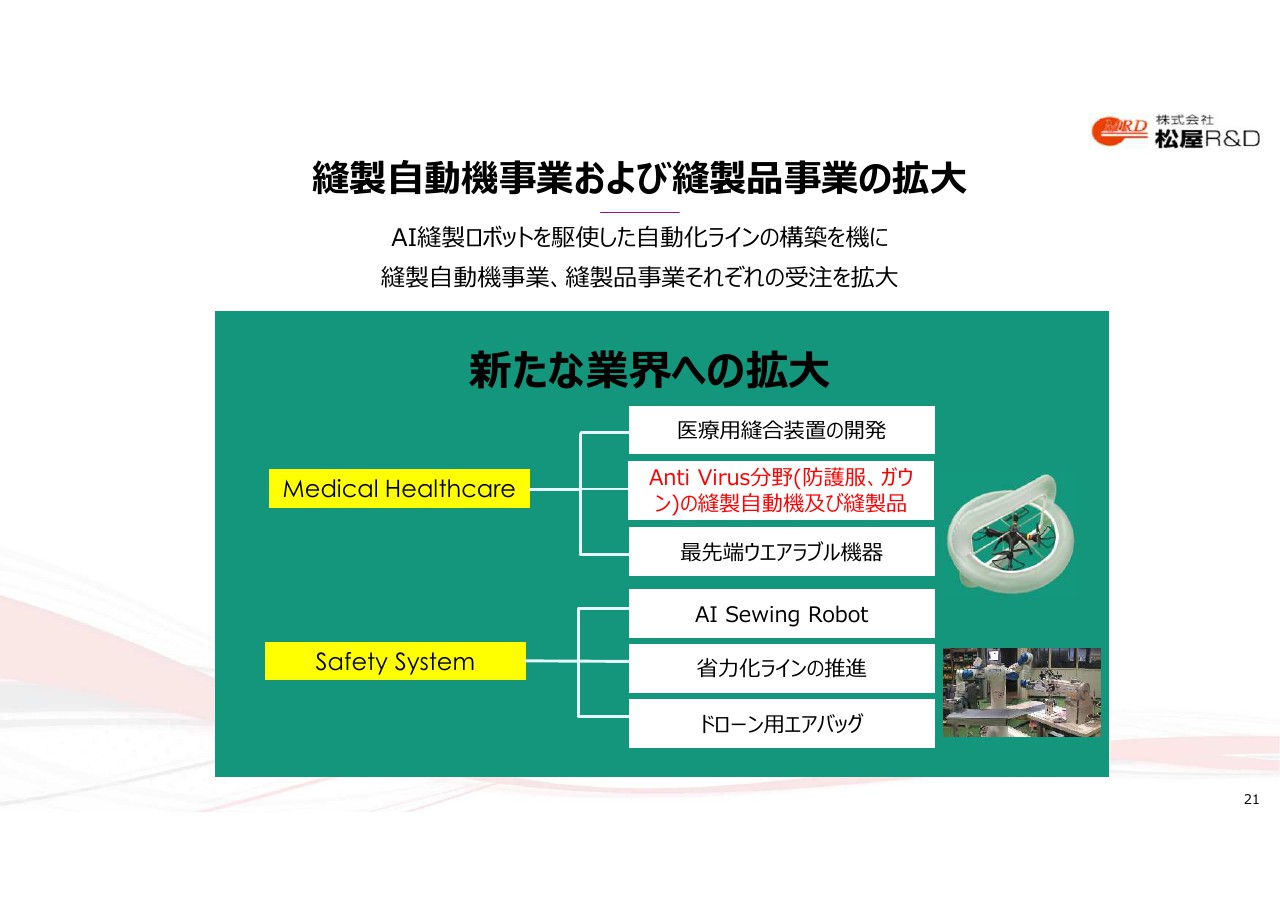

今後の成長戦略ですが、基本的なラインは変わっていません。AI縫製ロボットを駆使した自動化ラインの構築を機に、縫製自動機事業、縫製品事業のそれぞれの受注拡大を目指していきます。

大きく分けると、まずは「Medical Healthcare」です。従来の医療用縫合装置の開発として、心臓の人工弁などいろいろなものがありますが、最先端ウエアラブル機器、防護服やガウンなどのAnti Virus分野の縫製自動機および縫製品の拡大を狙っていきたいと思っています。

弊社の企業理念である「Safety & Medical Healthcareを通して科学技術の向上を図り人類に貢献する」に合致するものですので、この機会に大きく伸ばしていきたいと思っています。

また「Safety System」に関しては、従来どおり、AI Sewing Robotの開発、省力化ラインの推進、ドローン用エアバッグの開発を挙げています。

防護服、ガウンの製造

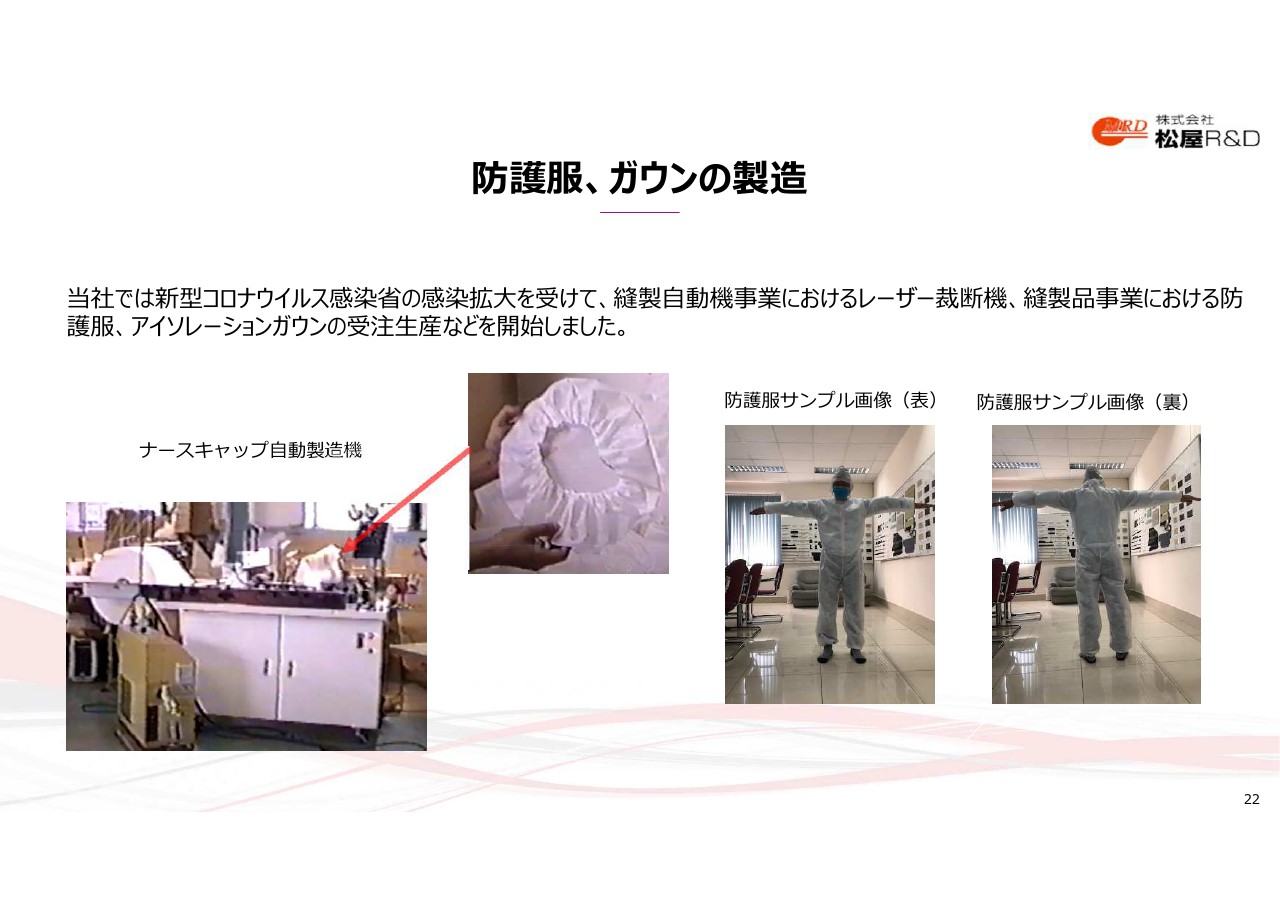

最近の弊社のニュースとしても出していますが、新型コロナウイルスの感染拡大を受け、弊社の持っているレーザー裁断機、また縫製品事業としては防護服、アイソレーションガウンの受注生産などを開始しました。

これは一時的なものではなく、耐ウイルス性ということで、このようなものをどんどん出していこうと考えています。またウイルスだけではなく、原子力、耐放射能関係も視野に入れていこうと思っています。

次世代縫製自動機およびシステムの開発

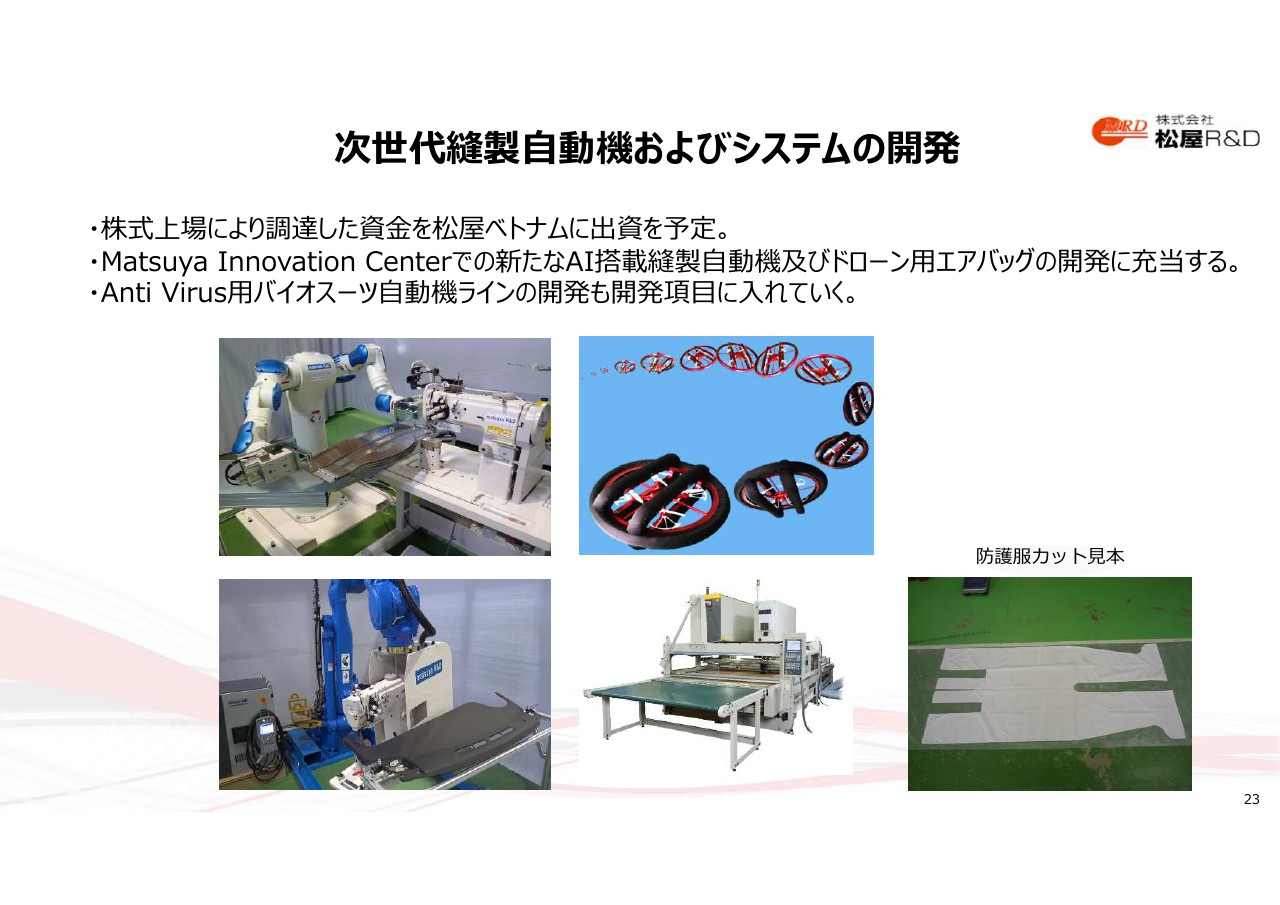

次世代の縫製自動機およびシステム開発に際して、株式上場により調達した資金を予定どおり出資します。弊社のMatsuya Innovation Centerで、新たなAI搭載の縫製自動機およびドローン用エアバッグの開発に充てる予定です。

先ほどご説明しましたが、Anti Virus用のバイオスーツの自動機ラインの開発関係も視野に入れていきます。

アフターコロナにおける産業形態の変化予想

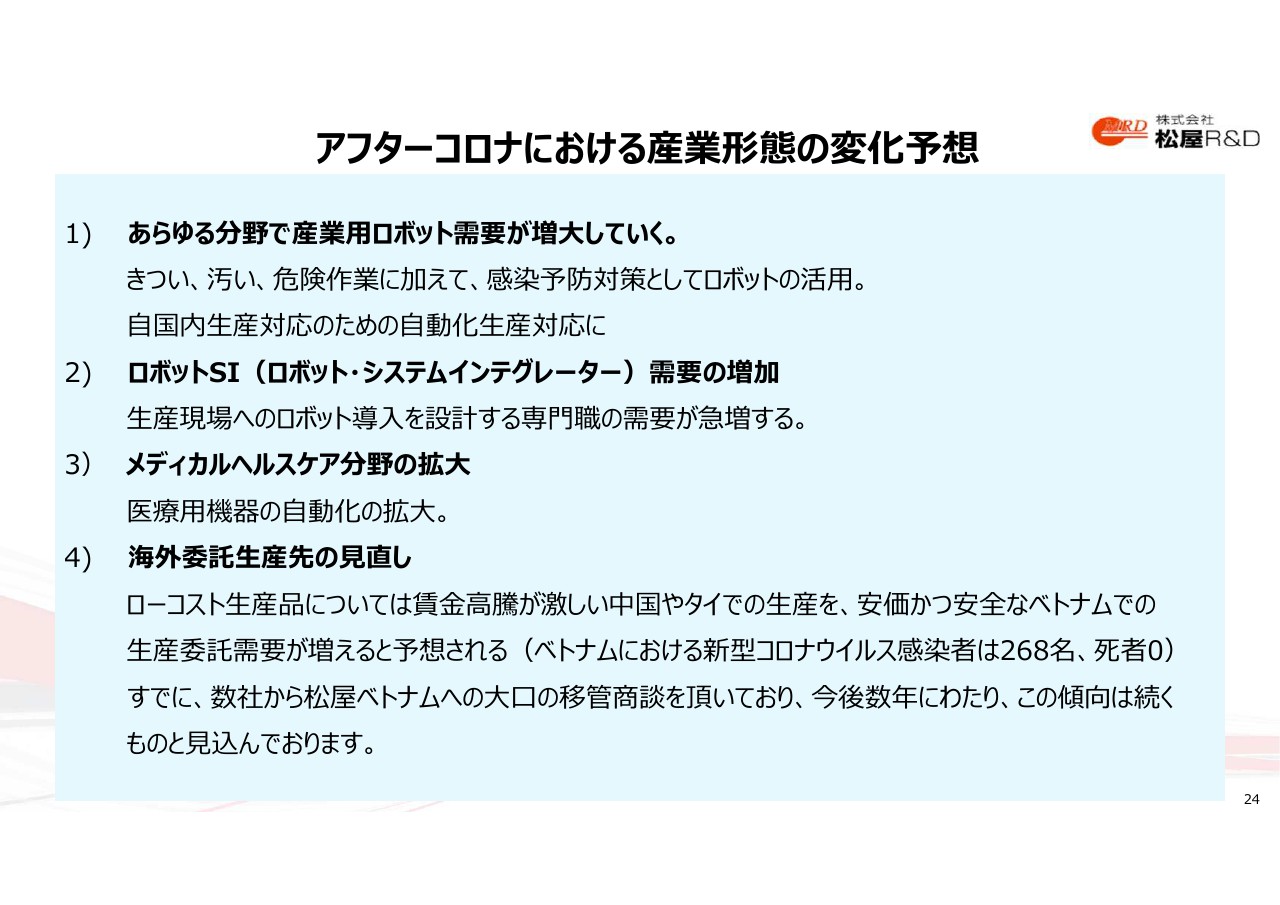

先ほども触れましたが、アフターコロナにおける産業形態の変化予想としては、あらゆる分野で産業用ロボットの需要がさらに増大していくと思っています。「きつい、汚い、危険作業」の「3K」に、我々は感染予防対策を加えて「4K」ということで、今後はロボットの活用が進んでいく、あるいは増大していき、各国内が自動化生産対応に着手すると思っています。

2つ目として、ロボット用のSIの需要が増加すると思っています。そして3つ目は、メディカルヘルスケア分野の拡大です。医療用機器の自動化で、とくに我々は縫合装置の自動化に特化されますが、それ以外も含めて見ていこうと思っています。また、海外委託生産先の見直しということで、先ほどの自動化とは別に、今後はローコスト生産品に関しては賃金高騰が激しい中国やタイでの生産から、安くて安全なベトナムでの生産委託需要がますます増えると思っています。

今回のベトナムでの新型コロナウイルスの感染者は、最近の新しい情報では288名になっているかもしれませんが、死者は0名です。ベトナムは過去に痛い思いをしたため、非常に早く手を打ちました。かつ、医療設備もかなり高度になってきており、非常に有望な地域だと思っています。

すでに数社から、弊社への移管の商談をいただいており、今後数年にわたってこの傾向は続くと見込んでいます。

今後の松屋R&Dの取組

今後の弊社の取組として、ベトナムのイノベーションセンターと日本本社との協働設計で、ロボット主体の自動生産ラインの開発をさらに強化していきたいと思います。昨今の株式市場では、「松屋はコロナ関係の企業ではないか」というようなお話も出ていますが、これが本来の我々の本業で、コロナウイルス関係については、それを意識した上での新たな分野とご理解いただければと思っています。

またイノベーションセンターにて優秀なロボットのSIを多数育成して、いろいろな派遣業務を計画していきます。そして、医療用の縫合装置の自動化を推進していきますし、エアバッグやカーシートメーカーから松屋ベトナムの移管依頼が増加していますので、積極的に進めていきたいと思います。

最後に、自動化ライン、あるいはAI搭載の縫製用ロボットの開発、製造、販売および、非常に恵まれたベトナムでの製造事業、縫製事業とともに、この機会に伸長していきたいと思っています。以上で、報告を終わりたいと思います。

関連銘柄

| 銘柄名称 | 株価 | 前日比 |

|---|---|---|

|

7317

|

745.0

(10/18)

|

+2.0

(+0.26%)

|

関連銘柄の最新ニュース

-

08/20 09:49

新着ニュース

新着ニュース一覧-

今日 22:30

-

今日 21:30

-

今日 20:30

-

今日 20:30