ドリームインキュベータ、通期経常益は減少も戦略コンサルの復調に加えてペット保険が好調で売上高は増加

2020年3月期決算説明会

山川隆義氏(以下、山川):本日はお集まりいただきまして、ありがとうございます。決算説明会をインターネットを通じて行なうというのは、今回が初めてですので、いろいろと不慣れなところもあると思いますが、お聞きいただければと思います。

まずはじめに、この度の新型コロナウイルス感染症に罹患されたみなさま、およびご家族、関係者のみなさまに謹んでお見舞い申し上げます。また、医療従事者の方をはじめ、感染防止にご尽力されているみなさまに深く感謝申し上げます。

本日の章立てとしては、1章から5章となります。5章は参考資料ですので説明は行なわず、主に1章から4章について説明させていただきたいと思います。

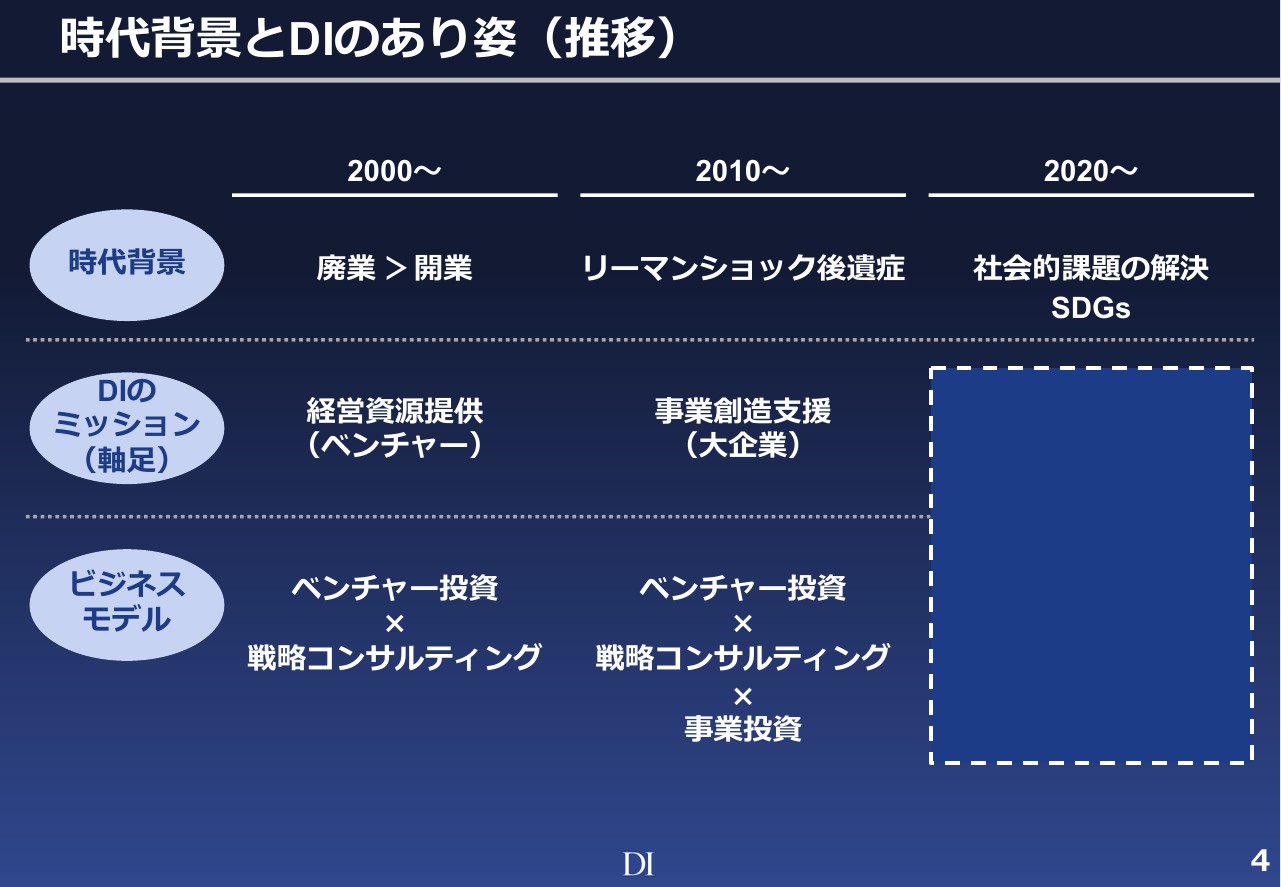

時代背景とDIのあり姿(推移)

ドリームインキュベータは今年で20年を迎えるのですが、2000年の創業からいろいろとドリームインキュベータ自身の姿も変わってきました。2000年頃の時代背景として、ベンチャーの創業が少なく、開業率よりも廃業率の方が多い状況の中、新しいビジネスを始める経営者の方に、よい経営資源を提供していこうということでビジネスを始めました。

もともとの戦略コンサルティングのケイパビリティがあったため、創業時は戦略コンサルティングとベンチャー投資育成の2つでビジネスを進めてきました。

2008年から2009年にいろいろな金融危機がありました。リーマンショックがあり、時代背景としてはその後遺症もあった時期です。我々は新しく事業創造する大企業やベンチャー企業を支援してきましたが、同時に我々自身も自ら事業を作っていこうと考えました。後ほど出てくるアイペット損害保険やボードウォークに対する支援を行ってきました。

そして今年は、本来であればオリンピックやさまざまなイベントがあった年ですが、新型コロナウイルスの問題により、今いろいろな社会課題が出ています。新型コロナウイルスが問題となる以前にも、日本はすでにたくさんの社会的課題を抱えており、そこに対する解決が必要とされています。

そのような中で、我々がどういったことに取り組んできたのかをお話ししたいと思います。

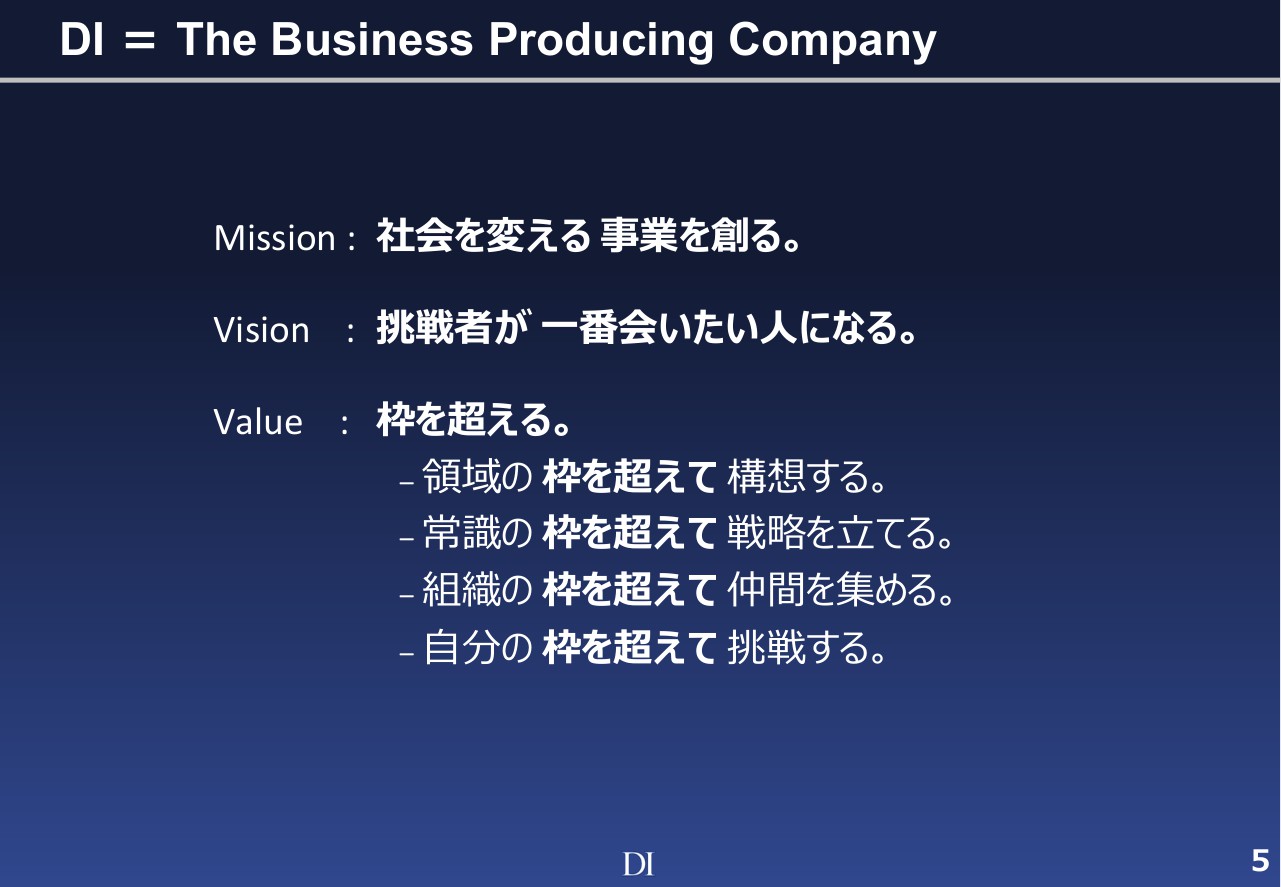

DI = The Business Producing Company

ドリームインキュベータの業態について記したものです。今回の20周年でMission、Vision、Valueを定義しました。Missionは「社会を変える 事業を創る。」ということで、これから社会が変わっていく中で、新しい事業を作っていくことをMissionとしています。

Visionは「挑戦者が一番会いたい人になる。」です。このような社会情勢の中で新たに挑戦する方はたくさんいらっしゃると思うのですが、そのような方が一番最初に会いたいと思うような会社になりたいと考えています。

Valueですが、我々が提供する価値は「枠を超える。」ということで、すべてにおいて枠を超えます。「領域の枠を超える」「常識の枠を超える」「組織の枠を超える」、そして「自分の枠を超えて挑戦する。」といったコンセプトでビジネスを進めていく考えです。

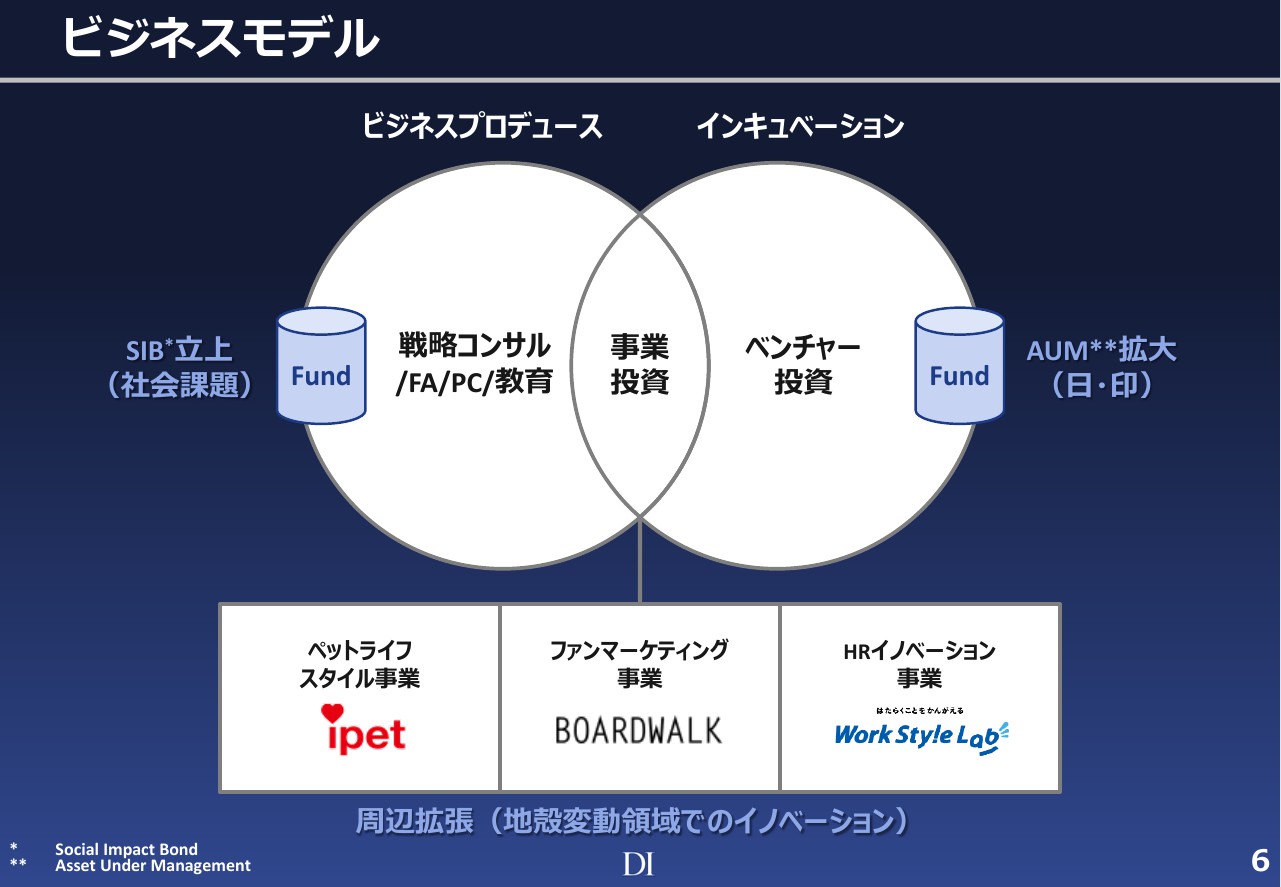

ビジネスモデル

現在の我々のビジネスは戦略コンサルティングを中心としたビジネスプロデュースと、ベンチャー投資を中心としたベンチャーインキュベーション、そして、両方の掛け算である事業投資というオポチュニティにも取り組んできました。

主な事業投資には、ペット周辺のビジネスで、ペットライフスタイル事業と記載しているアイペット損害保険と、ファンマーケティング事業のボードウォーク、そしてHRイノベーション事業のワークスタイルラボの3つに事業投資を行なってきました。今後は、ペット周辺、ファンマーケティング周辺、HRイノベーション周辺に事業領域をそれぞれ拡大していく所存です。

戦略コンサルティングに関しては、「Social Impact Bond」を立ち上げ、ベンチャー投資に関しては新たにベンチャーファンドを組成しています。

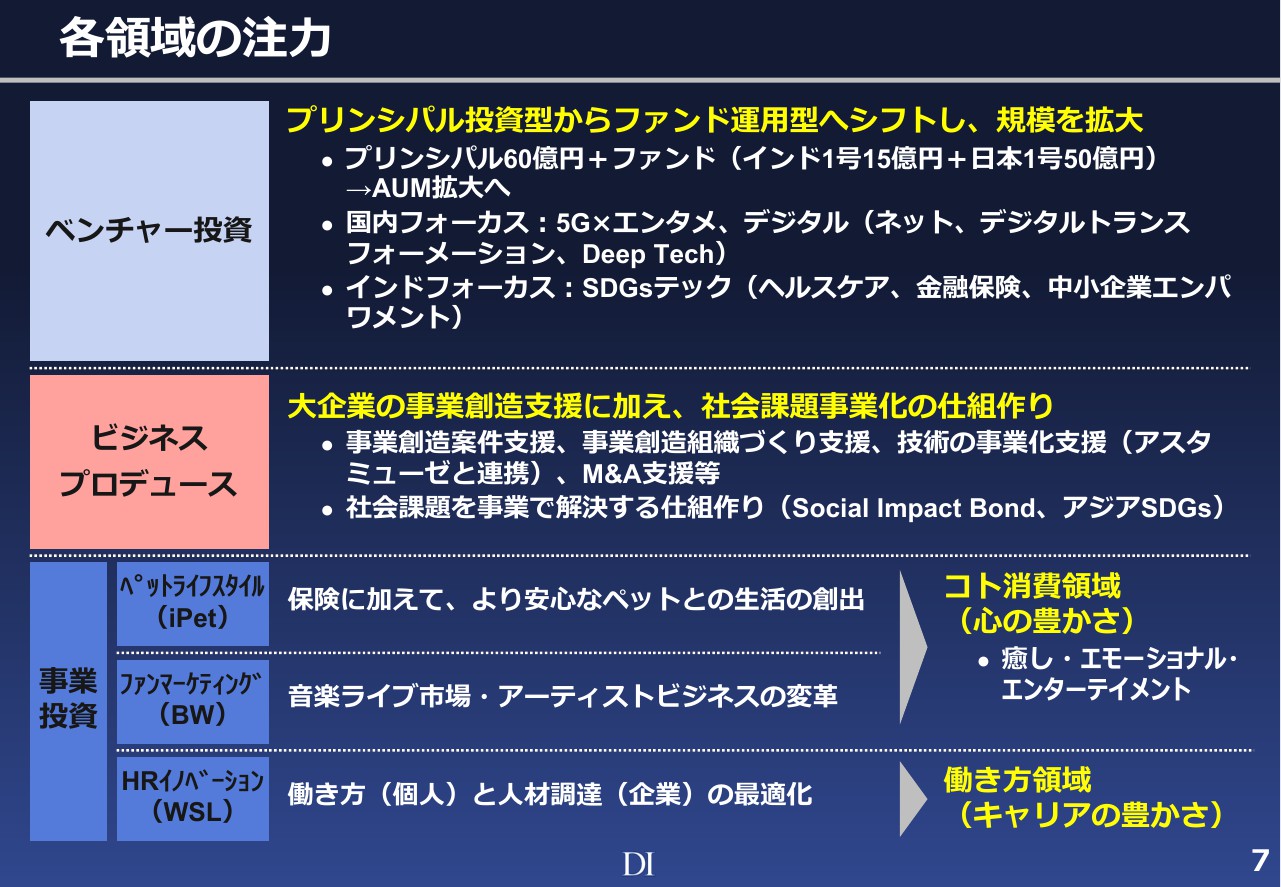

各領域の注⼒

スライドのようなかたちで、全体を成長させていきます。ベンチャー投資に関しては、以前はプリンシパル投資ということで、我々のバランスシートから直接投資していましたが、今後はファンド運用型へシフトして規模を拡大していきます。現在、プリンシパルでは60億円、加えてファンドに関してはインド1号ファンド、日本1号ファンドの運営を開始しています。今後はファンドを拡大し、マネジメントするアセットを大きくしていきます。

また投資分野について、国内フォーカスは「5G×エンタメ」「デジタル」「Deep Tech」を中心に投資していきます。インドに関しては、ヘルスケアや金融保険、中小企業の活性化、エンパワメントです。我々は「SDGsテック」と呼んでいますが、このような分野に関して投資していく考えを持っています。

コンサルティングのビジネスプロデュースの部分ですが、今まではずっと大企業の事業創造支援を行なってきました。それに加えて、今後は社会課題の解決に向けて、新たに「Social Impact Bond」のような新しいファンドに近いものを作っていき、社会課題事業の事業化の仕組み作りにも取り組もうと思っています。

事業投資に関して、現在アイペット損害保険は保険ビジネスですが、これを保険軸と言うよりもペット軸で、ペットのライフスタイルを拡張していこうと考えています。ボードウォークに関しては、現在は音楽ライブ市場を中心にしていますが、これは昨今の新型コロナウイルスの問題もありライブができませんので、ここに関してはインターネットライブやその周辺ビジネスということで、急速にシフトしています。

この2つは、どちらかと言うとコト消費の領域で、心の豊かさの部分です。これからは益々心の豊かさを求める時代になっていくと思いますが、癒やしやエモーショナル、エンターテイメントのような「モノからコトへの流れ」の中でこのような事業を進めてきましたので、この部分をより一層拡張していきたいと思っています。

HRイノベーションのワークスタイルラボに関しては、個人と企業の最適化と記載しています。我々はフリーランスのコンサルタントをいろいろな企業に提供しています。フリーランスのコンサルタントの方が、いろいろな企業に直接派遣されて仕事をしています。

ただし、フルタイムではない場合もあり、50パーセント稼働といった方もいるなど、働き方自体が変わってきています。このような働き方の領域をサポートする会社としてワークスタイルラボを展開しており、この周辺のビジネスも含めて推進していきたいと考えています。

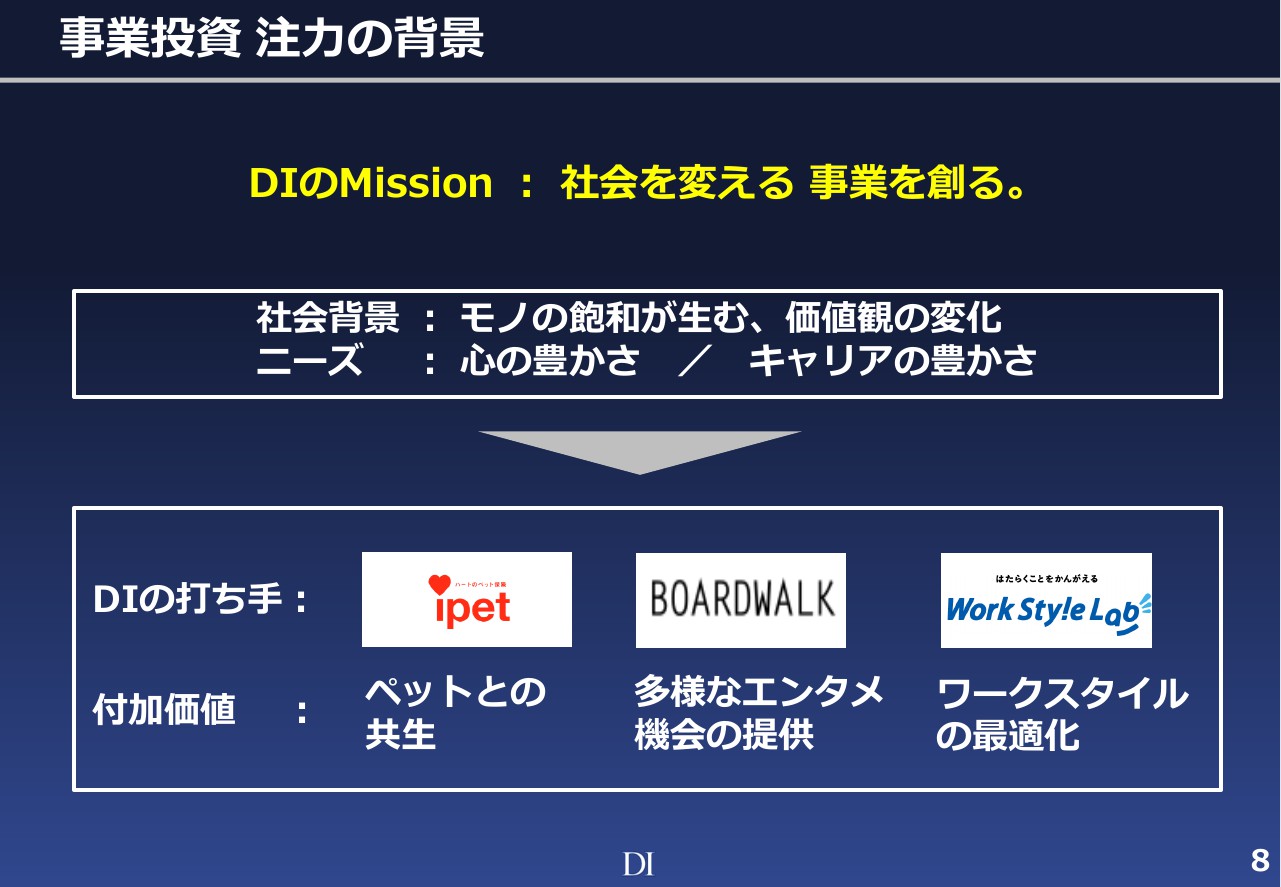

事業投資 注⼒の背景

事業投資の注力の背景に少し触れます。「コンサルティング会社なのに、なぜアイペット損害保険やボードウォークを展開しているのですか?」ということを、いろいろな方や、弊社に入ってくる新入社員にもよく質問されます。それは、我々は以前から「モノよりもコト消費」だと考えていたからです。

世の中が、エモーショナルな分野や心の豊かさを求める時代になっていくということで、トライ・アンド・エラーでそのような分野をいくつか手掛けてきました。その中でアイペット損害保険やボードウォークが出てきたのです。現在、アイペット損害保険に関しては非常に大きなユーザー基盤ができ、保険としても黒字化して立ち上がってきました。

ボードウォークも、昨今の新型コロナウイルスの問題が起こるまでは順調に拡大してきたのですが、今はライブができません。このライブができない間に、さまざまなインターネットライブの仕組みを作って、リアルライブとネットライブの両方のサービスを提供することを進めています。さまざまなエンターテイメントの機会を提供し、みなさまの心の豊かさにつなげるサービスを展開しています。

こうした社会ニーズに基づいていろいろな事業を探しながら事業展開を行なっていますが、我々自身が社会を変えて事業を創ることをミッションにしています。心の豊かさやキャリアの豊かさといったところに対して事業を創っていき、できたものをこれからも大事にして大きくしていこうと考えています。

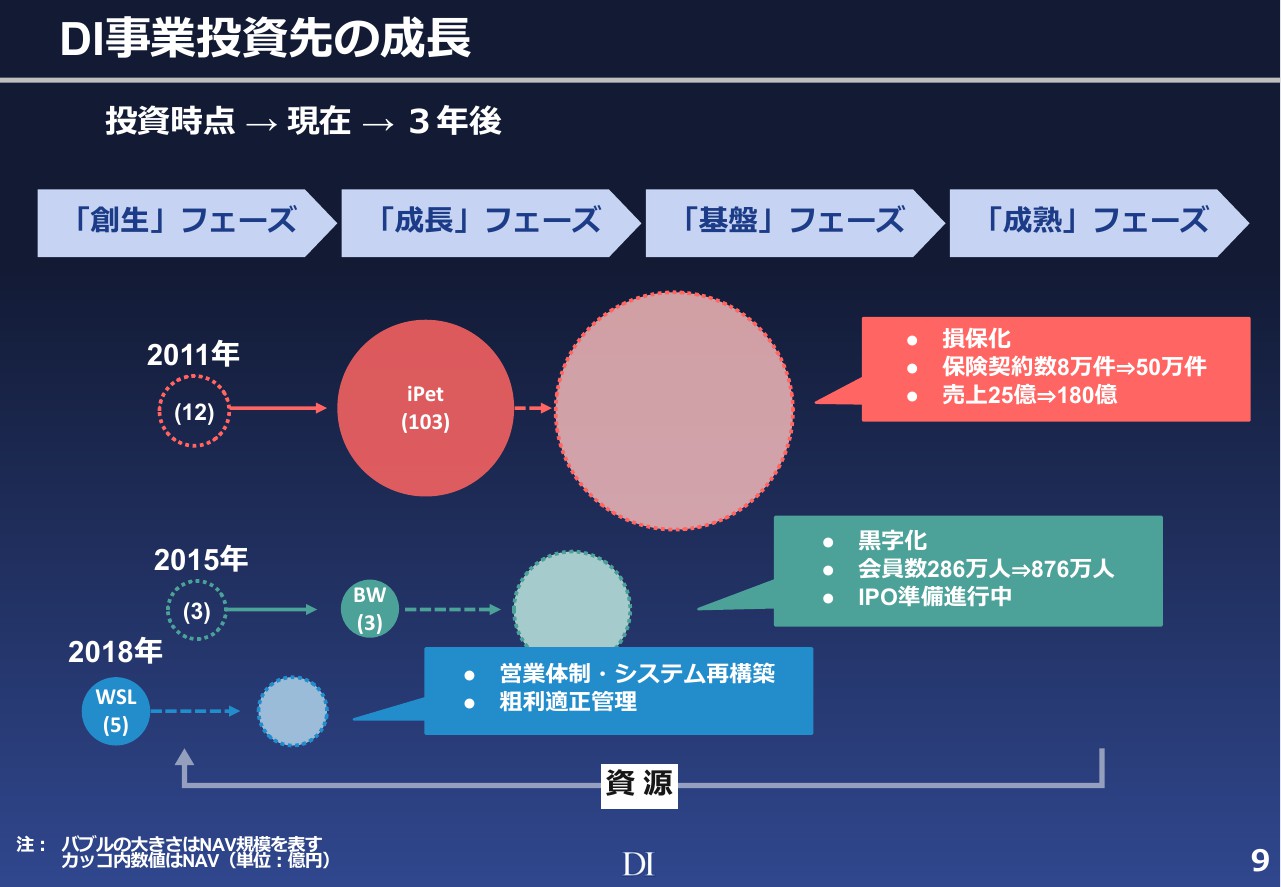

DI事業投資先の成⻑

ざっとですが、アイペット損害保険やボードウォーク、ワークスタイルラボが、現在どういう状況なのかを示しています。アイペット損害保険は2010年の暮れ、2011年の頭に12億円を投資して、現在は成長フェーズです。もともとは少額短期保険だったわけですが、今は損害保険会社になっていますし、買収したときの契約件数は8万件でしたが、現在は50万件となり、売上も25億円から180億円まで伸長しています。

これからもさらに成長を加速して、その成長をアイペット損害保険のユーザーやペットコミュニティを基盤として、いろいろな事業を拡大していこうと考えています。

ボードウォークに関しては、2015年に3億円を投資して、現在の評価額としては変えていません。もともと投資したときは赤字だったわけですが、現在は黒字化しています。我々が資本参加したときには会員数が286万人でしたが、現在は876万人ということで3倍以上増えており、IPO準備進行中ということでがんばっています。

ワークスタイルラボに関しては、1年半前の夏に買収しました。スライドに5億円と書いていますが、これも評価額は変えていません。100パーセント買収後、営業体制やシステムを再構築して、まずインフラ基盤を適正化しています。同時に、粗利の適正な管理といった部分も行なっています。これからビジネスを拡大するにあたって基盤となる部分ですので、そのようなインフラ部分を整備しており、今後、事業を拡大しても十分に耐えられる基盤を作っています。

ここまで、ドリームインキュベータのビジネスモデルということで紹介させていただきました。

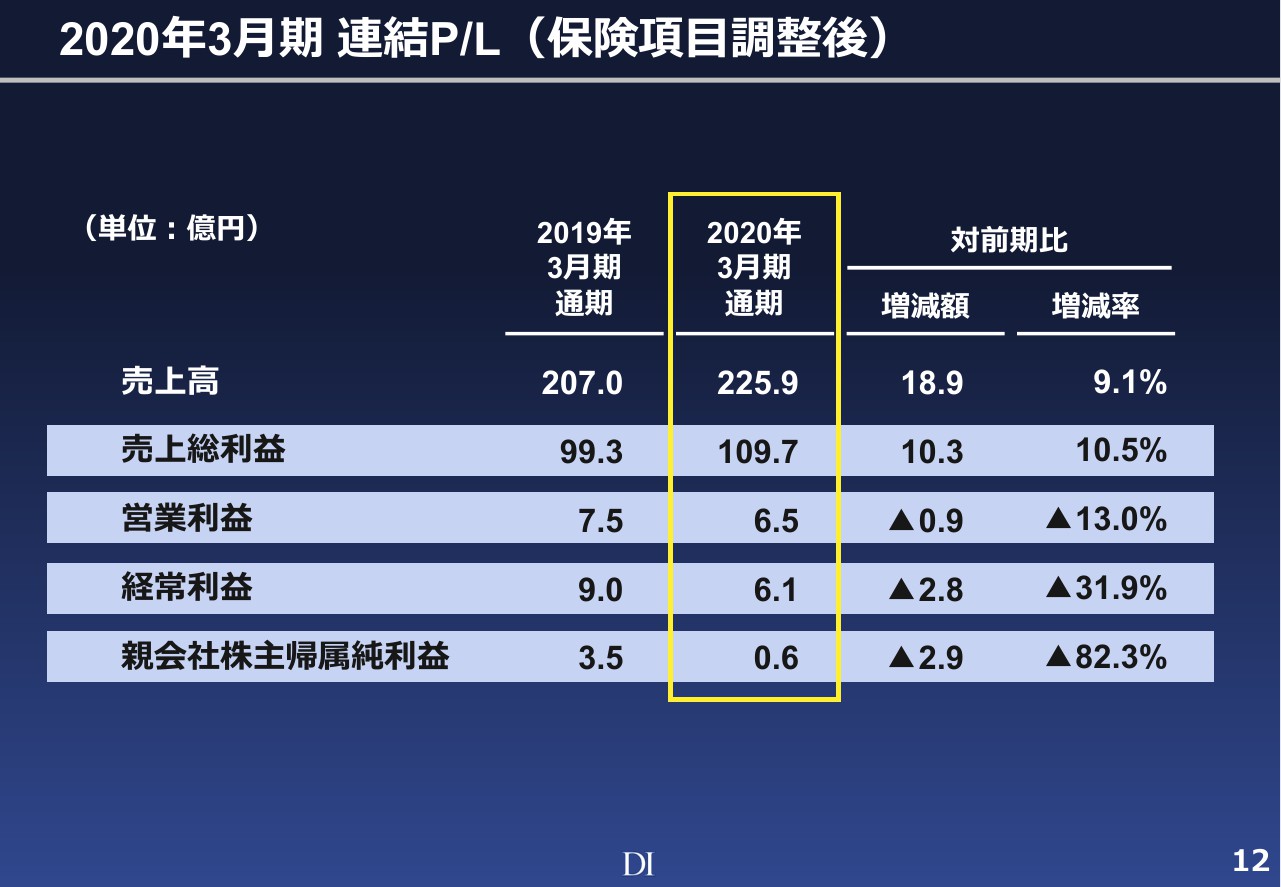

決算要旨

決算に関しては、保険調整後では、売上高が225億円、経常利益が6億1,000万円、当期純利益が6,000万円ということで、前年と比べると売上は増加しましたが、経常利益および当期純利益ともにマイナスになっています。

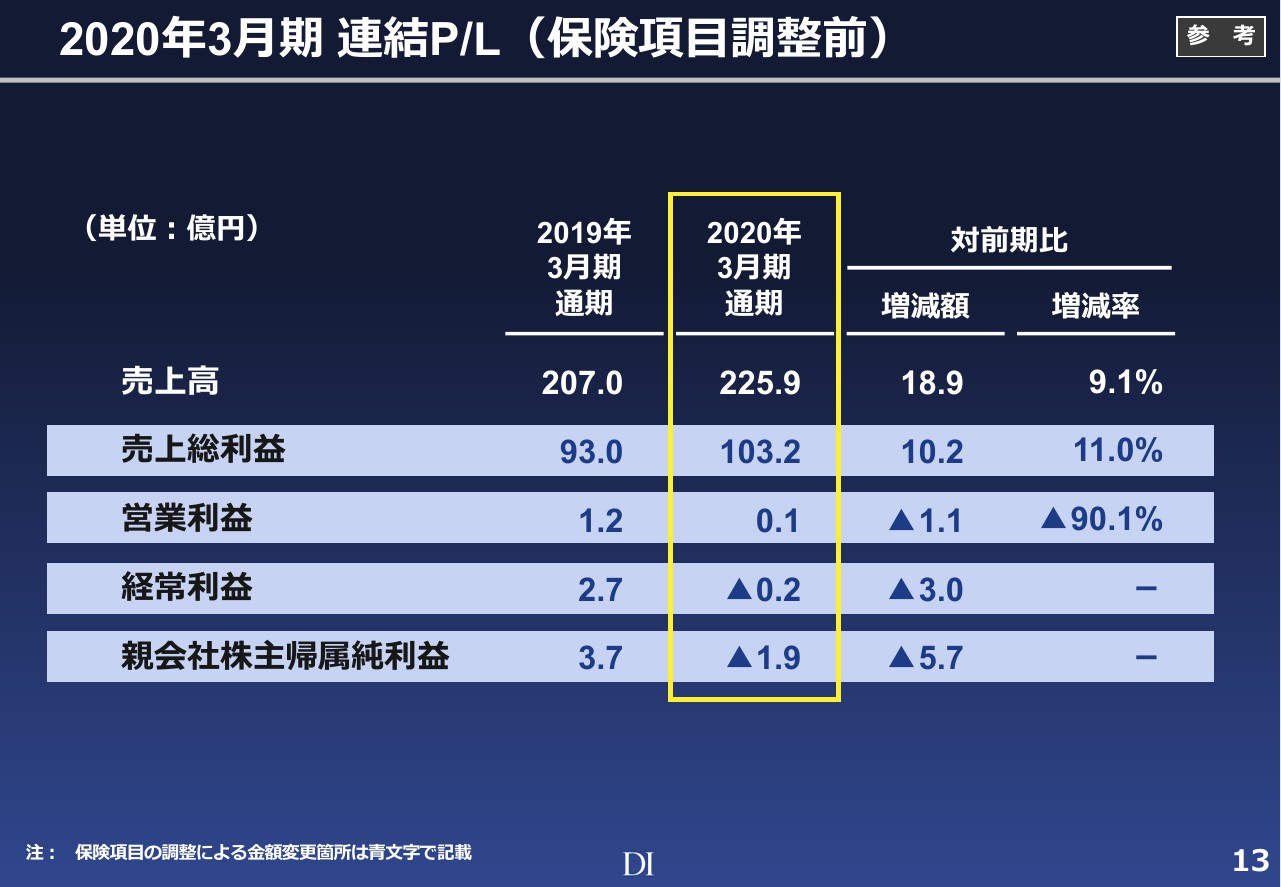

後ほど説明しますが、保険調整前では経常利益がマイナス2,000万円、当期純利益がマイナス1億9,000万円ということで、株主のみなさまには非常にご迷惑をおかけしていますが、いいポイントもいくつかありますので、そちらについてもお話ししたいと思います。

戦略コンサルティングは、昨年は赤字でしたが徐々に復調しつつあり、前年同期に比べて売上が17.6パーセント伸びています。保険に関しては、引き続き順調な伸びを示しており、売上は前年同期比で22パーセント伸びています。

ただし営業投資に関しては、市況悪化の影響を受けてキャピタルゲインを十分に取れなかったり、または減損が発生するなどして足を引っぱるかたちになってしまっています。

2020年3⽉期 連結P/L(保険項⽬調整後)

こちらが、保険項目調整後の数字です。先ほどお話ししたものですので割愛します。

2020年3⽉期 連結P/L(保険項⽬調整前)

こちらは、保険項目調整前の数字です。

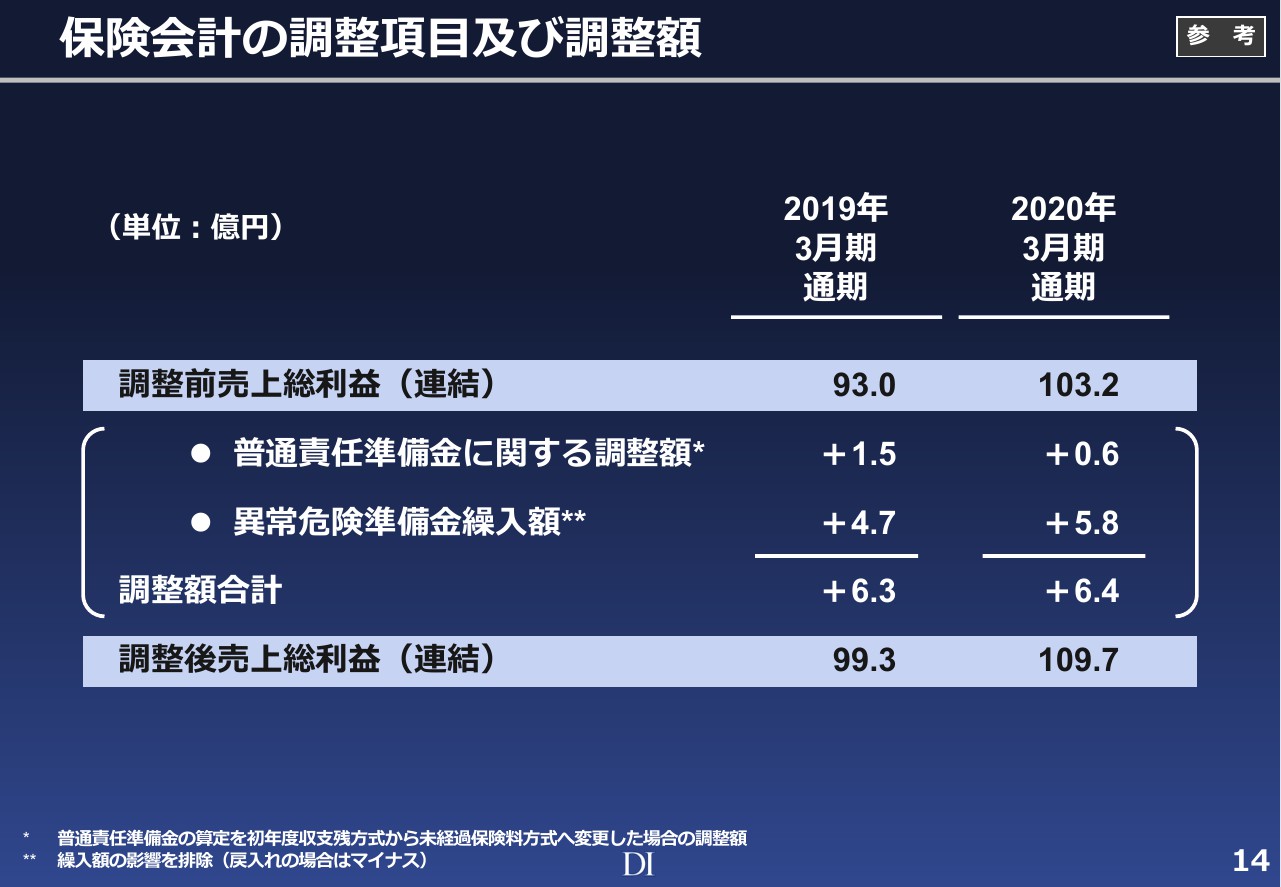

保険会計の調整項⽬及び調整額

保険会計の調整項目についてのご説明です。保険会計が非常に複雑ですので、調整前から調整後にどうなったのかをスライドに記載しています。ご覧いただければと思いますが、普通責任準備金に関する調整額、異常危険準備金繰入額に関する調整額といったものにより、いくらか総利益が変わっていきます。これが全体に影響していると考えていただければと思います。

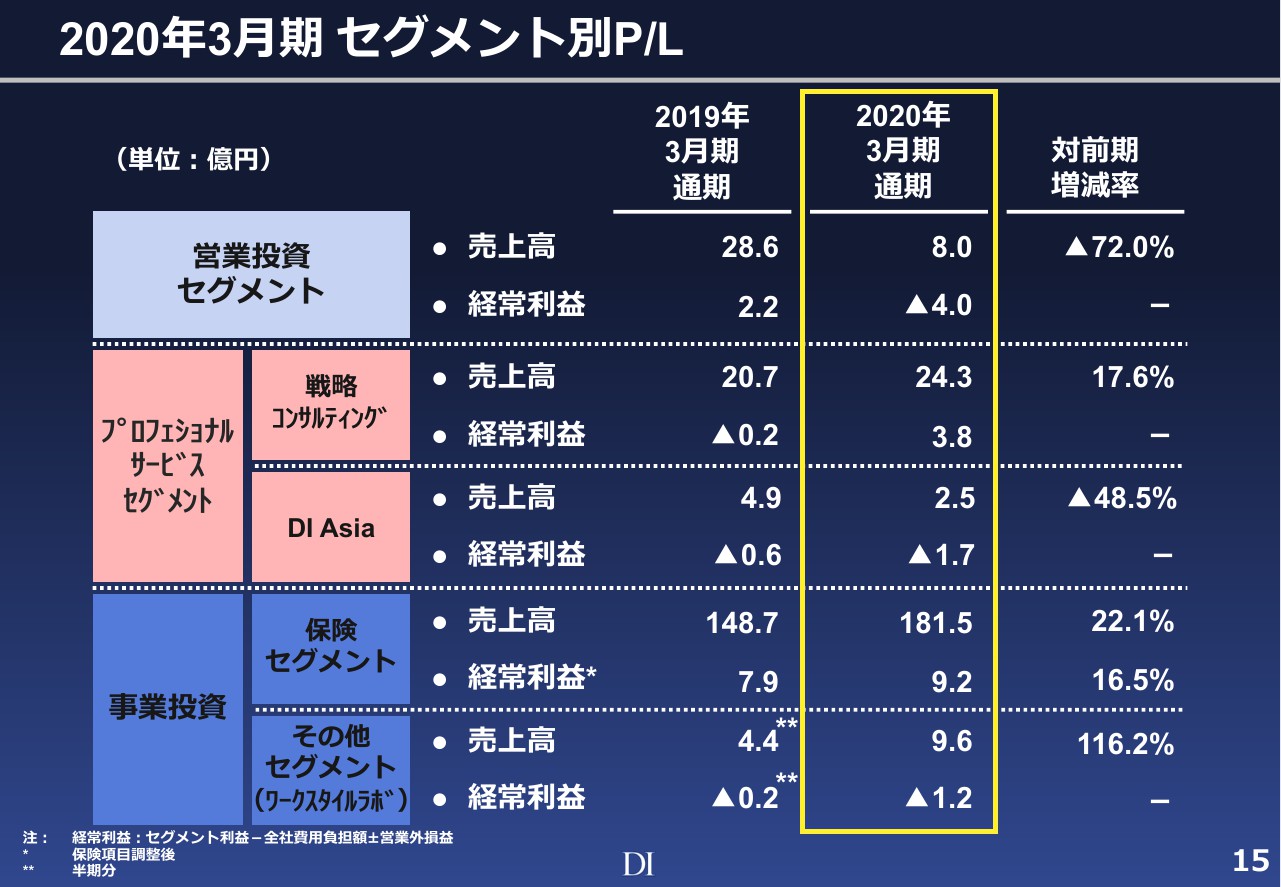

2020年3⽉期 セグメント別P/L

事業部ごとのセグメント別P/Lについてです。

営業投資セグメントは売上高が8億円ということで、キャピタルゲインが十分に得られず、経常利益はマイナス4億円でした。

戦略コンサルティングは、前年の経常利益のマイナス2,000万円から3億8,000万円に回復しています。DI Asiaに関しては昨年度の秋口に撤退していますが、売上高が2億5,000万円で経常利益がマイナス1億7,000万円です。2020年3月期で撤退するかたちになりました。

保険セグメントは売上高が181億5,000万円で、対前期で22.1パーセント伸びています。経常利益も9億2,000万円で、対前期で16.5パーセント伸びています。

その他としてワークスタイルラボは売上高が9億6,000万円、経常利益は対前期でマイナス1億2,000万円でした。2019年3月期の売上高が4億4,000万円となっていますが、これは半期分の計上ですので、通期分では8億8,000万円相当となるわけです。こちらに関してはまだ先行投資をしている段階で、利益はまだ十分に出ていませんが、今後に大きな期待が持てる分野だと思っています。

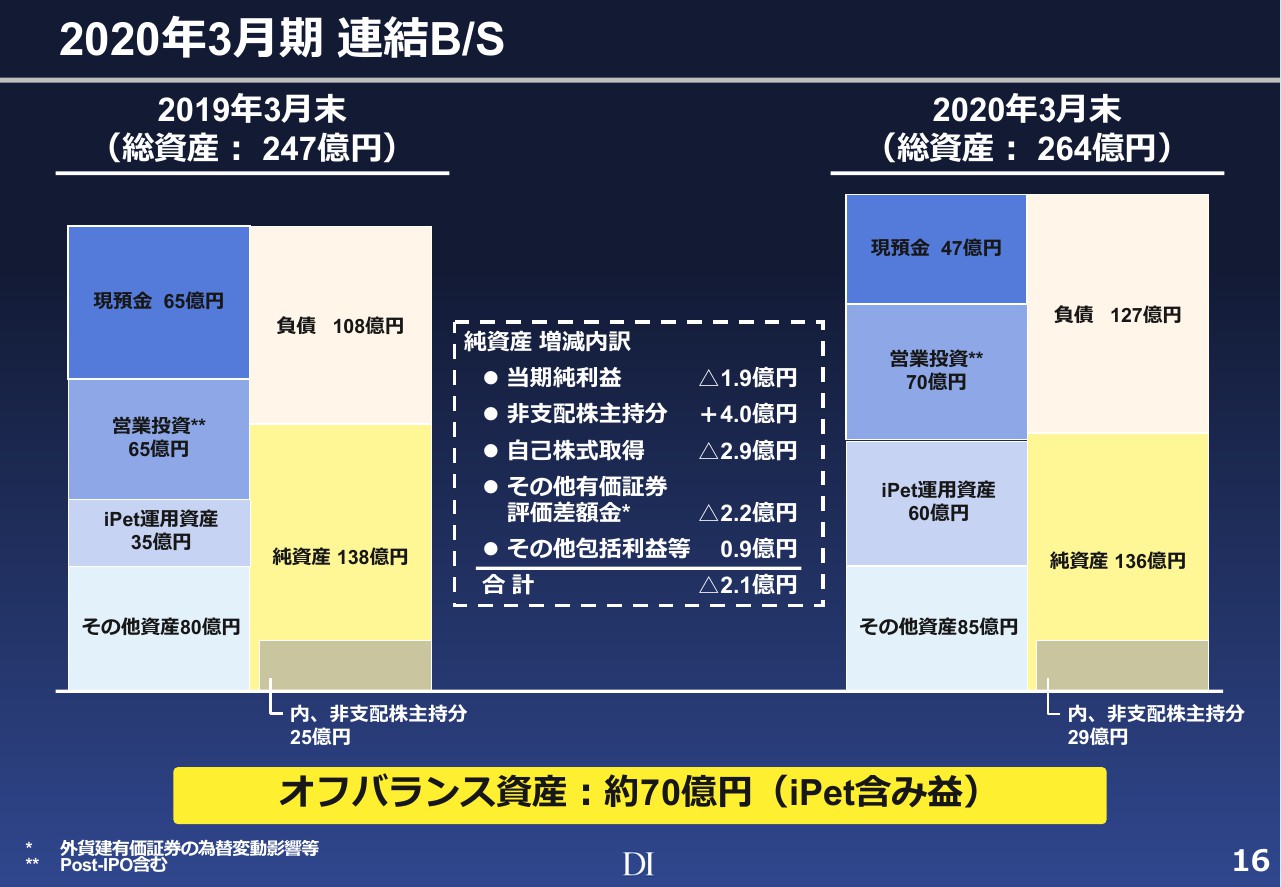

2020年3⽉期 連結B/S

バランスシートについてです。2019年3月末に関しては総資産が247億円です。内訳としては、左側のとおり純資産が138億円、現預金が65億円となっています。2020年3月末は総資産が264億円で、純資産が136億円、現預金が47億円です。

純資産の増減については、当期純利益、非支配株主持分あたりと、昨年に2億9,000万円の自社株買いを行なっていますので、そのあたりの出入りで純資産が2億円強減っています。これとは別に、アイペット損害保険の含み益があります。これはオフバランスになっていますが、オフバランスで70億円相当の含み益がある状態です。

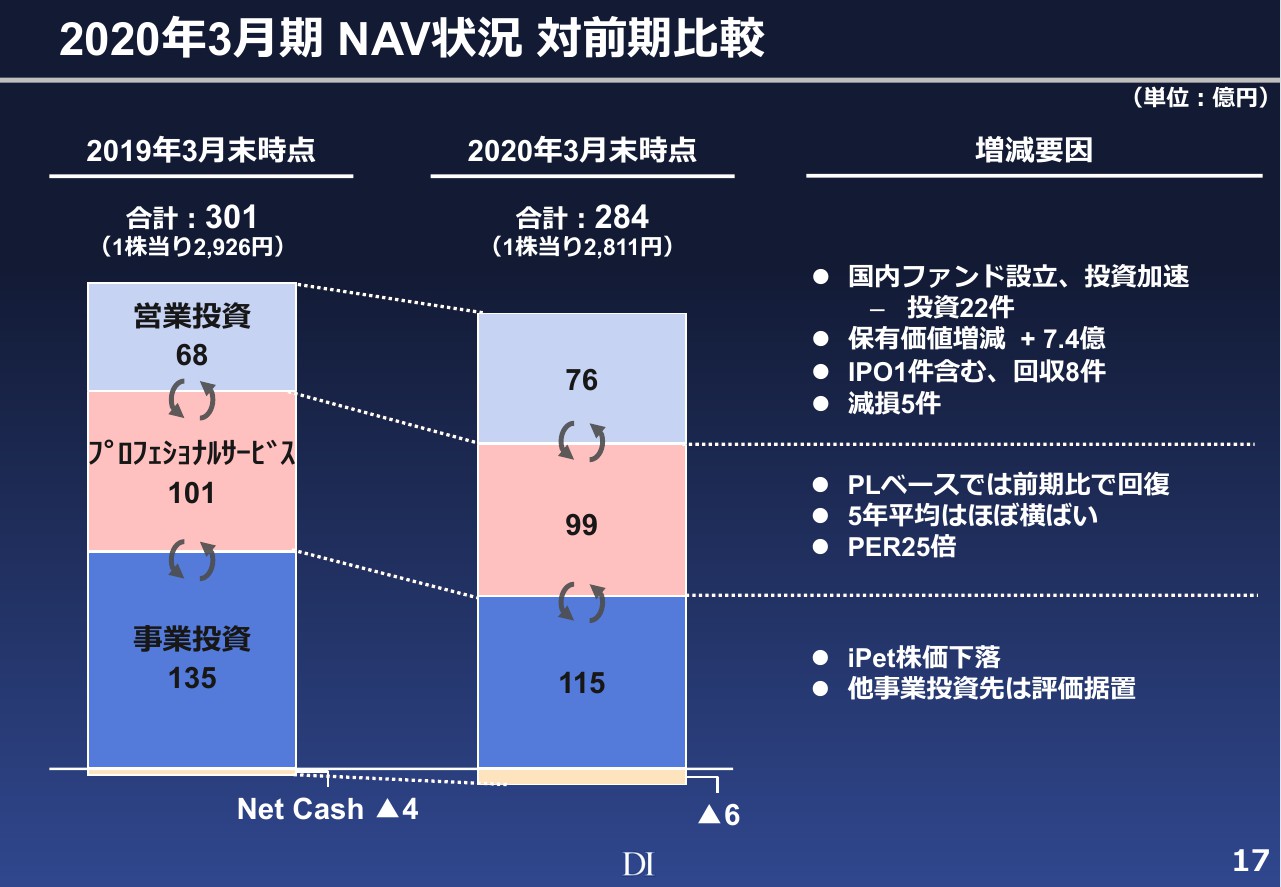

2020年3⽉期 NAV状況 対前期⽐較

昨年よりお出ししている「Net Asset Value」の状況です。2019年3月末時点では、Net Asset Valueは301億円です。内訳は事業投資が135億円、プロフェショナルサービスが101億円、営業投資が68億円だったのですが、ここから、主に事業投資……アイペット損害保険の株価が、さまざまな影響で3月に下落しました。今は株価も回復していますが、3月末の株価を反映しているため、115億円に減っています。他事業投資先も評価を据え置き、その結果、135億円から20億円目減りしているかたちになっています。

プロフェショナルサービスは、P/Lベースでは昨年よりもよいわけですが、これは5年間の平均税引後利益にPERに掛け算して計算しています。5年平均がほぼ横這いであったことから、101億円だったNet Asset Valueが99億円と、ほぼ変わらないかたちになっています。

営業投資に関しては、国内ファンドを設立して投資を加速し、投資が22件となっています。保有価値の増減がプラス7億4,000万円ですが、逆に減損したものもあり、約8億円の増加となっています。昨年はテクノフレックスという会社がIPOをして、その他、いわゆるトレードセールでの取引も含め、8件ほど回収しています。

この結果、残念ながらNet Asset Valueが284億円で、17億円ほど目減りしているということです。

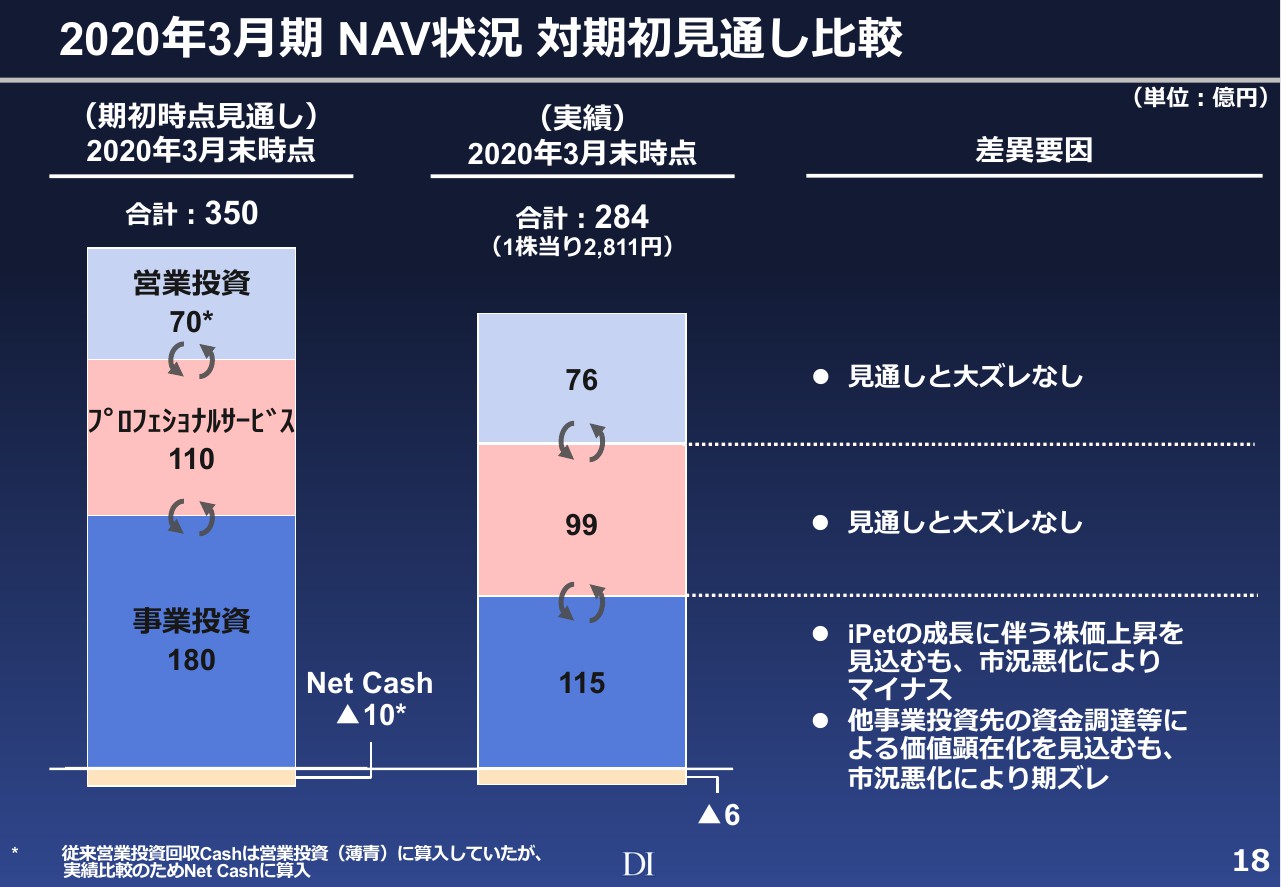

2020年3⽉期 NAV状況 対期初⾒通し⽐較

当初の見込みとどこが違ったのかについてです。営業投資やプロフェショナルサービスに関しては大きなズレはなかったわけですが、事業投資において、一生懸命取り組んできたものの、アイペット損害保険の成長に伴う株価上昇を見込んでいたにもかかわらず市況が悪くなり、そこがマイナスになっています。

また、他事業先の資金調達等により価値の顕在化を見込んでいたわけですが、昨今の市況の悪化によって期ズレを起こしている状況です。

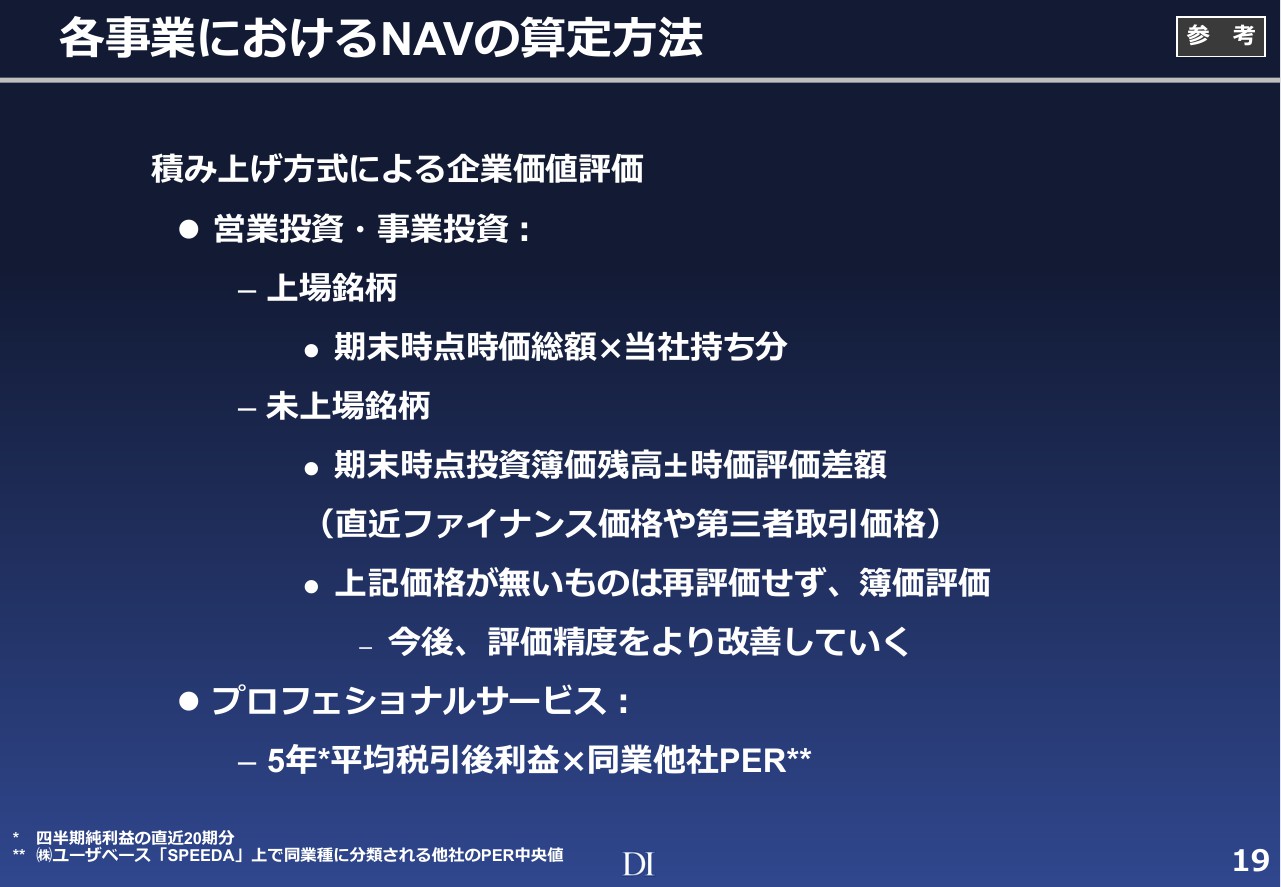

各事業におけるNAVの算定⽅法

こちらはNAVの算定方法ですので割愛します。

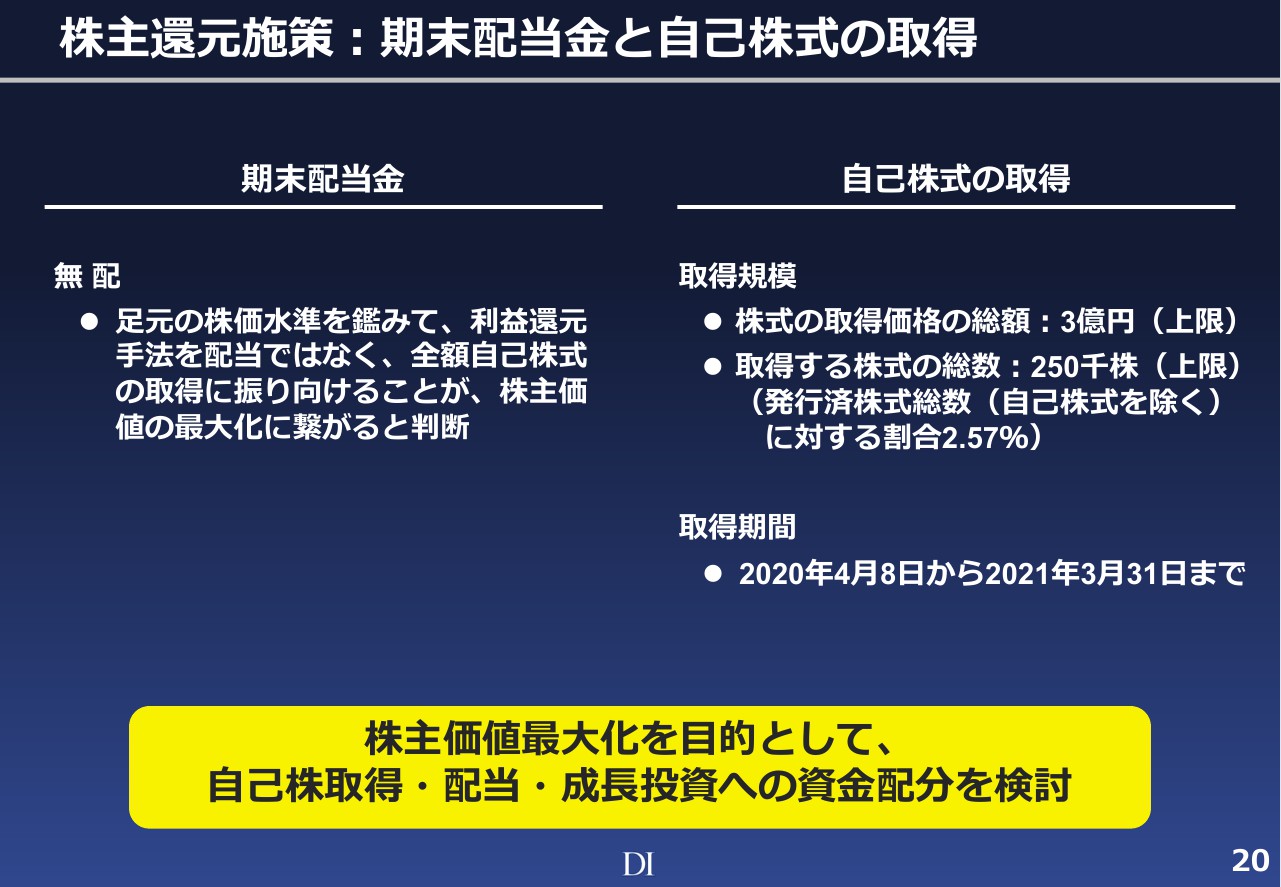

株主還元施策:期末配当⾦と⾃⼰株式の取得

株主還元です。期末配当金と自己株式の取得ですが、足元の株価水準を鑑みて、利益還元の配当ではなく全額自己株式の取得という方向に振り向けさせていただければと思っています。先日発表しましたが、自己株式に関しては株式の取得総額3億円、取得する株式の総数25万株ということで、発行済に対して2.57パーセントの株式を取得することを上限として、自己株式を取得していきたいと思っています。

取得期間はもう始まっており、4月8日から来年の3月31日までです。株主価値の最大化を目的として、自己株式の取得、配当、成長投資への資金配分を、いつ、どのように行なうべきかを常に議論しながら進めていきたいと思っています。

投資育成先

それぞれの事業の状況について、もう少し詳しく説明します。まず、事業投資からです。投資育成先のアイペット損害保険、ボードウォーク、ワークスタイルラボに関しては、高出資率で、経営支援、また人材も送り込んでおり、投資先の成長により深くコミットしている会社です。

アイペット損害保険の事業内容はペット向けの医療保険で、業界で第2位です。出資比率は56パーセントで、直近のNAVが103億円となります。こちらは新型コロナウイルスの影響はあまり受けていませんので、引き続き成長トレンドに乗っています。今後は影響があるかもしれませんが、今のところはそこまで影響は受けていないと聞いています。

ボードウォークは、イベントチケットの販売およびファンクラブ運営事業、Eコマースを展開している事業です。潜在ベースも含めると46パーセント保有しており、直近のNAVは再評価していないため、もともと我々が出資した金額と変わらず3億円です。これに関して、一昨年度の大物アーティストの引退と重なり、そちらはすさまじく大きな売上が立ちました。具体的には安室奈美恵さんの引退です。

昨期はそのようなものがなかったため、売上も利益も下がると見ていました。もちろん下がるには下がったのですが、想定よりはよかったということで、IPO準備を進めています。ただし、現在は2月くらいからライブがほぼ止まっており、3月も4月も止まっています。

1月から3月の間でライブができたのが1月末までです。2月から4月まで止まっており、今後もそう簡単にライブができるものではないと思っていますので、早急にネットライブ、その周辺事業など、ファンとアーティストがコミュニケーションをとるビジネスに急速にシフトしています。

幸い、ファン自体が800数十万人もいらっしゃるため、その方々とアーティストでインターネットを通じてコミュニケーションをとっていただこうと考えています。このような時期のため、ファンの方も「ライブに行けない」という残念な気持ちを持っており、そのような方たちが元気になるような施策を打っています。

ワークスタイルラボは、フリーコンサルタントのマッチングプラットフォームで、我々が100パーセント持っている連結子会社です。ここも再評価はしていませんが、現在は規模拡大のためのインフラ投資を仕込んでいる段階です。

またDI Asiaは薄く記載していますが、こちらは撤退しました。

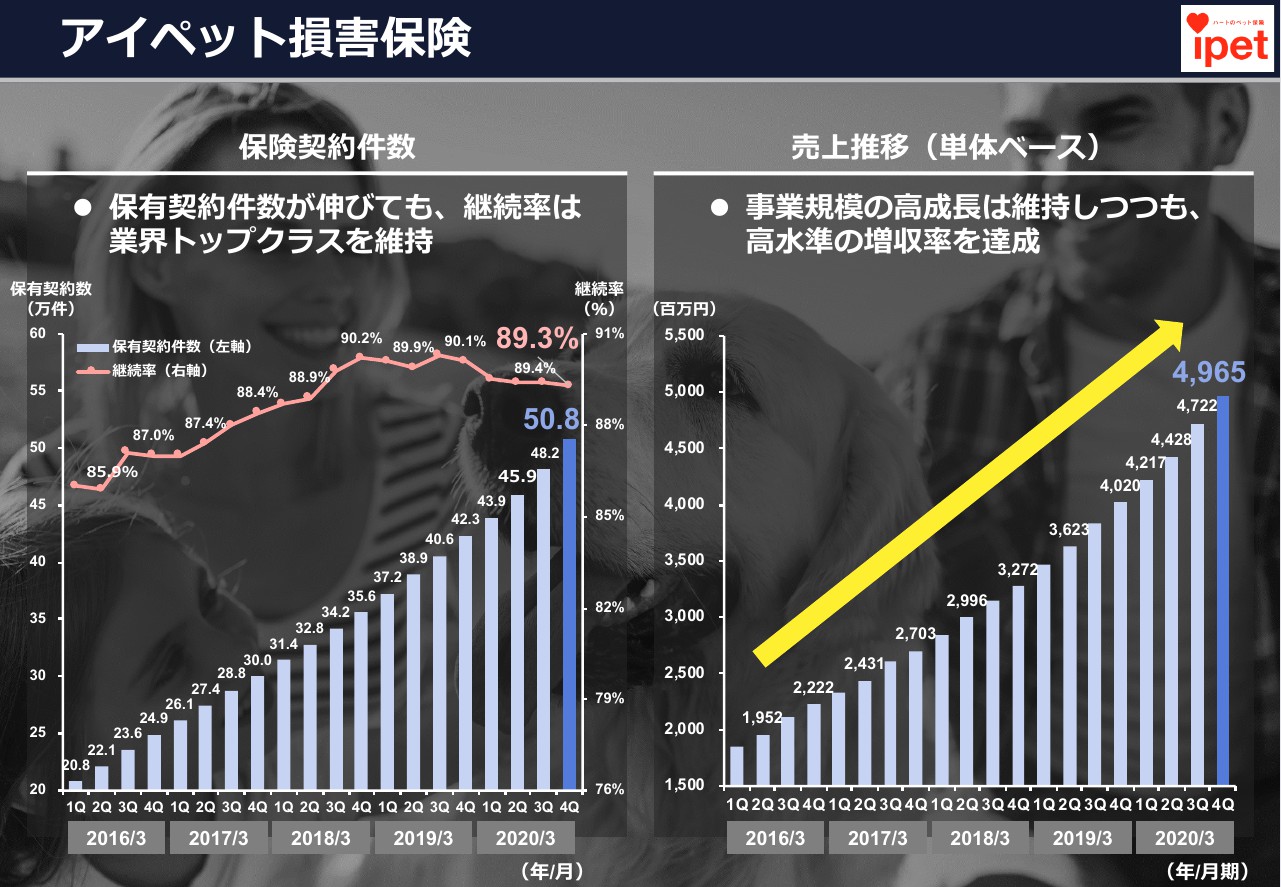

アイペット損害保険

アイペット損害保険に関してです。左のグラフが保険契約件数、右のグラフが売上推移です。保険契約件数は、順調に伸びており、現在は50万8,000件です。継続率も90パーセント前後を維持しており、非常に順調です。

四半期ごとの売上も記載していますが順調に推移しており、現在は2020年3月期第4四半期は50億円弱となっています。

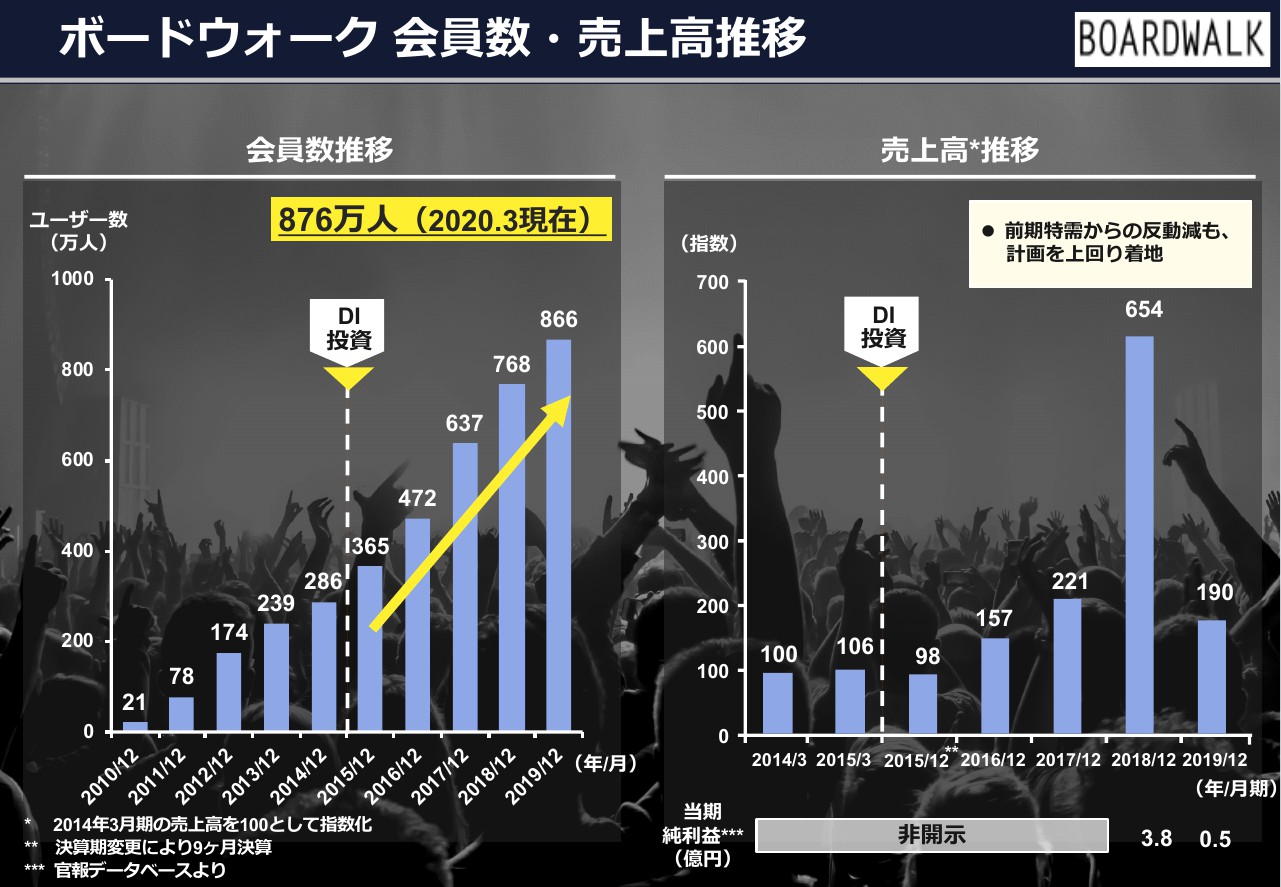

ボードウォーク

ボードウォークは、「ticket board」というブランド名の電子チケットサイトを持っています。2020年3月の段階で876万人の会員がいます。取引をしている主要なアーティストはスライドに記載のようなアーティストで、誰もが知っている東京ドームを満員にできるようなアーティストばかりです。

安室奈美恵さん、E-girlsさんやEXILEさん、三代目J SOUL BROTHERSさん、また韓国のSMTOWN LIVEさんといったアーティストのライブの電子チケットを手掛け、Eコマースのようなものを展開するビジネスになります。

2019年12月期は前期の特需からの反動減がありましたが、最初に計画していたものよりは利益も売上もよかったです。ただし、記載のとおり頭から新型コロナウイルスの影響を受けている会社です。政府からもさまざまな緊急融資等がなされていますので、そのようなことに対応すると同時に、早急にネットライブ配信への取り組みを行なっており、引き続きIPO準備を進めています。

右側に記載のとおり、今までのビジネスモデルはリアルライブでしたが、これからはネットライブなど、いろいろなことができます。ネットライブであれば、それを観ながら流行している「Zoom」を通じてみんなでお酒を飲んだりできるわけです。そのようなところにいろいろな機能を提供したり、場合によってはそこに新しいファンを呼び込んだりできます。

今後、いつリアルライブができるかということもありますが、ライブができた暁にはネットライブを視聴していただいた方に、リアルライブにも来ていただくといったことができるよう準備を進めています。現在は厳しいところですが、インターネットでできる大きなチャンスということで、ポジティブに捉えて全力で対応しています。

ボードウォーク 会員数・売上⾼推移

左のグラフが会員数ですが、2019年12月で866万人で、その後は3月までで10万人しか増えていません。10万人しか増えていないのは、ほとんどライブが開催されていないからです。それまでは順調で、我々が参加したときは286万人ぐらいだったのが、866万人まで伸びてきています。

売上高の推移に関しては、2018年12月に安室奈美恵さんの引退ライブがあり、これは非常に大きな、日本中で話題となったイベントとなり売上が大きく伸びたわけですが、昨年度はその反動減を受けました。それでも努力して利益を出して、またここから伸びていくという計画でした。

ただし、新型コロナウイルスの問題もありますので、計画自身を少し見直していかなければならないですが、このような有事にも対応できるように新たなビジネスモデルを組んでいます。

ワークスタイルラボ

ワークスタイルラボに関してです。左側が四半期粗利のグラフですが、我々は粗利をKPIとしています。粗利額がどう伸びるかということで、指数では「×1.0」から「×4.0」まで上がっています。

2018年8月ぐらいから資本参加して、インフラ整備等を行なってきたわけですが、なかなかその結果が粗利に出てきませんでした。しかし、2020年1月から3月、またその前の10月から12月と、ちょうど半年ぐらい前から粗利が伸びており、ここしばらくは非常に順調です。

規模拡大に向けた先行投資フェーズということで、IT投資や採用を積極的に行なっています。現段階では、新型コロナウイルスの影響はまだ不透明です。昨年4月よりも今年の4月のほうが売上は伸びていますが、今後どうなるかは十分にはわかっていません。

ただし、ワークスタイルラボの社員は全員在宅勤務でテレワークになっており、そのようなところでは先進企業です。彼ら自身が在宅勤務のときにどうマネジメントしていくのかといった部分でコンサルティングニーズも多数あります。企業がテレワークになったときに社員の方をどうマネージしていくのかは、今までのように現場で座っているときとは異なってくると思います。そこに対するニーズがあり、働き方に対する新しい社会課題に向けたサービスを提供しています。ここに関しても、積極的に投資して売上を伸ばしていく考えです。

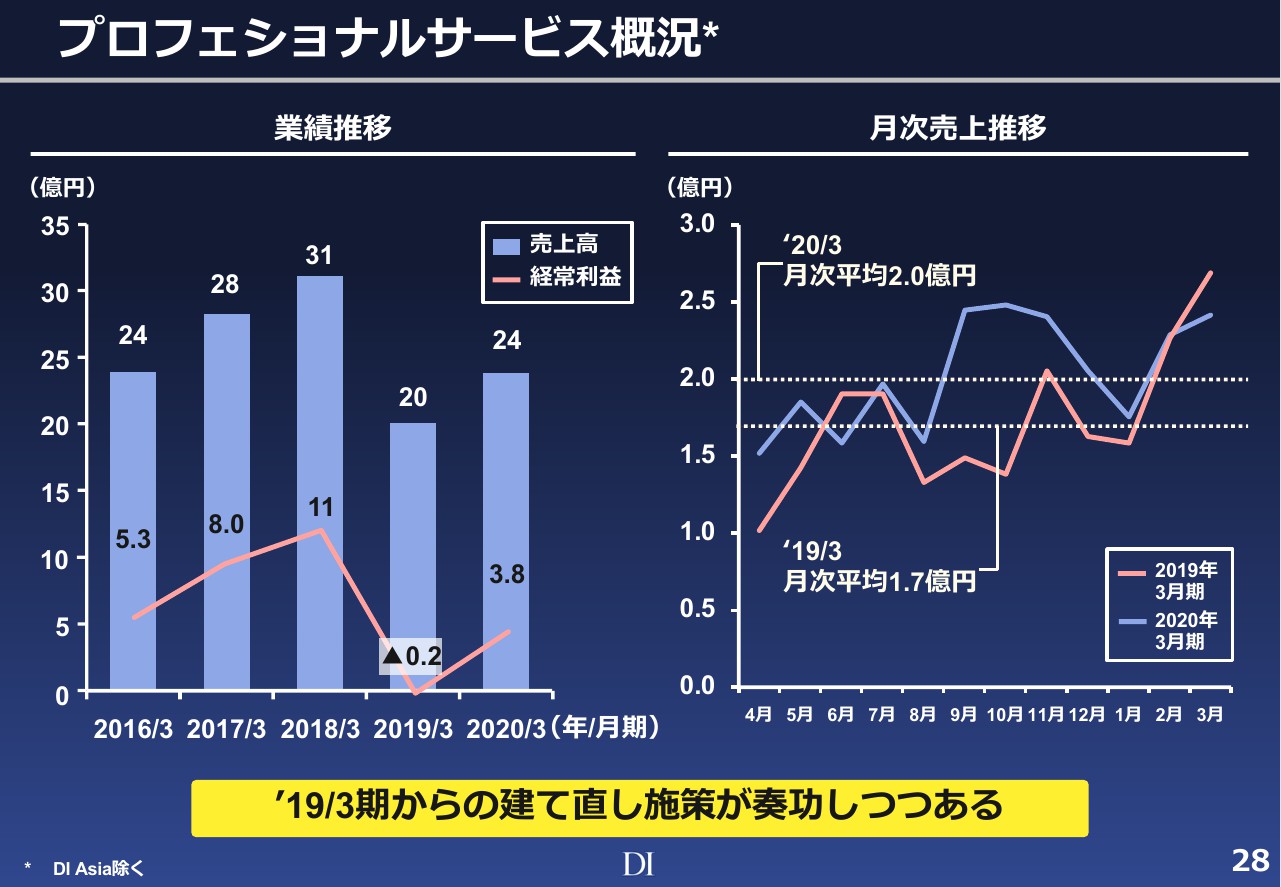

プロフェショナルサービス概況

プロフェッショナルサービスに関してです。2019年3月期は業績が大きく落ち込んだのですが、現在は回復途上です。2017年、2018年には及びませんが、売上高24億円、経常利益3億8,000万円と少しずつ戻ってきています。

右側が月次売上で、青いグラフが2020年3月期、赤いグラフが2019年3月期ですが、少しずつ回復しています。

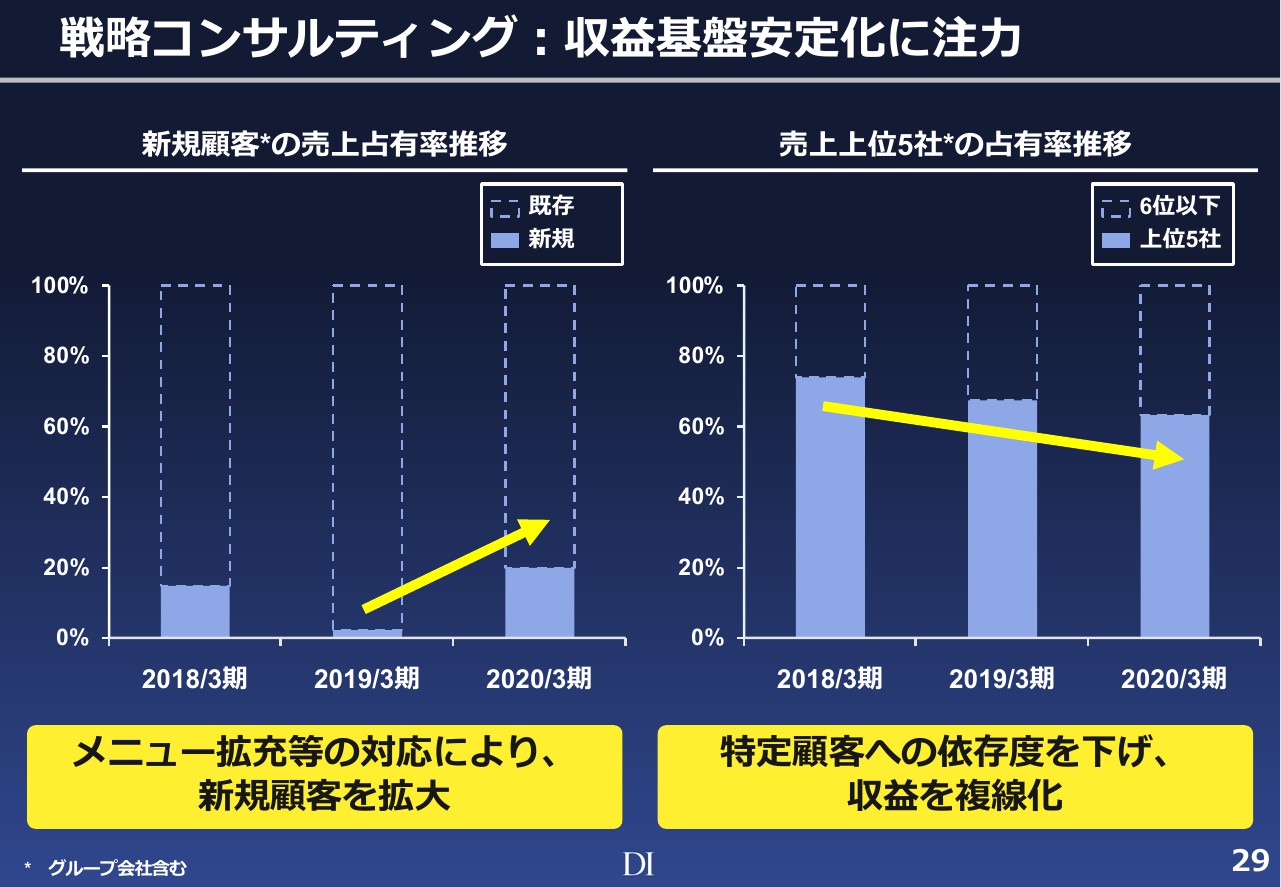

戦略コンサルティング:収益基盤安定化に注⼒

KPIとして、新規顧客の売上比率と、売上上位5社の占有比率を計測しており、新規顧客を少しずつ増やしていき、2019年は非常に売上が厳しかったのですが、2020年になり新規顧客も20パーセントほどになっています。

また、上位5社で占められていたところを少しずつ分散して、特定顧客への依存度を下げていくということを進めています。

これまでの投資実績

営業投資に関しては、これまでの投資実績を記載しています。179社に投資して、IPOは29社です。「Investment Multiple」ということで、投資したもののうち、減損も含めてどれくらいプラスになったかですが、投資した総額の2.2倍で、IRRが14パーセントになっています。これは、世界8ヶ国に投資したものをすべて入れています。

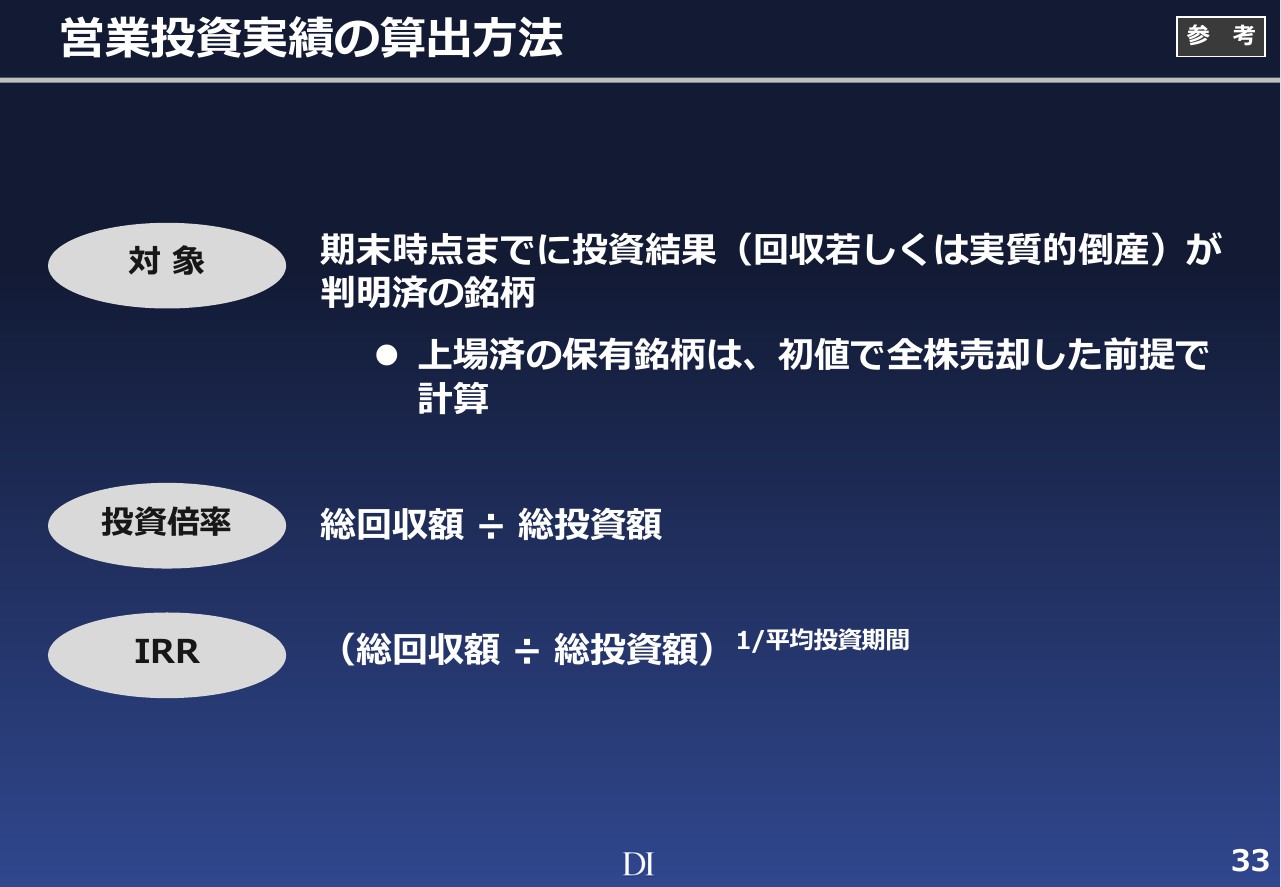

営業投資実績の算出方法

こちらは算出方法ですので、ご高覧ください。

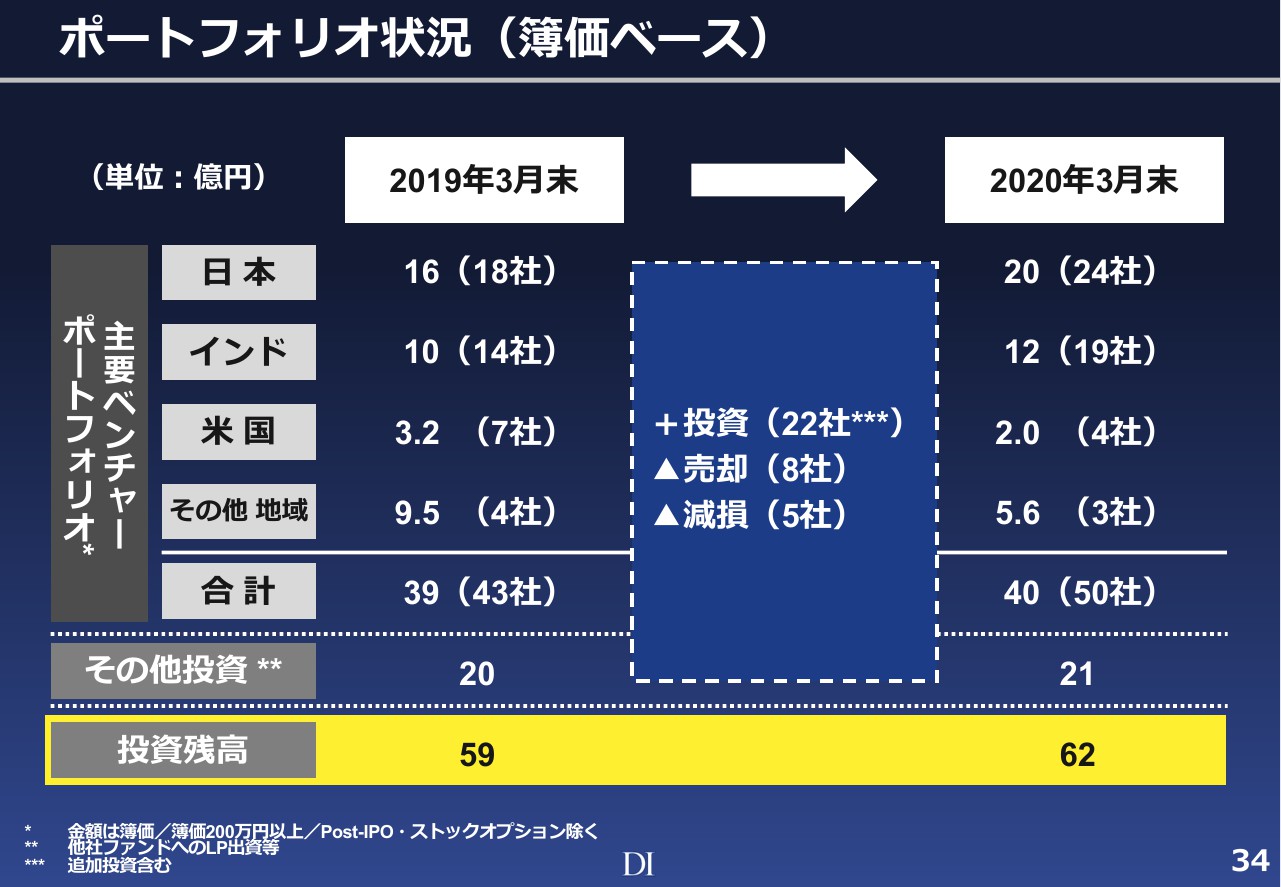

ポートフォリオ状況(簿価ベース)

現在のポートフォリオですが、我々は主に日本とインドを中心に投資しています。また米国やベトナムも一部あります。こうした中で、昨年は積極的に投資を行ない、22社に投資、8社を売却、5社が減損で、新しく22社が入ってきて13社が出ていったかたちです。現在の投資残高は62億円になります。

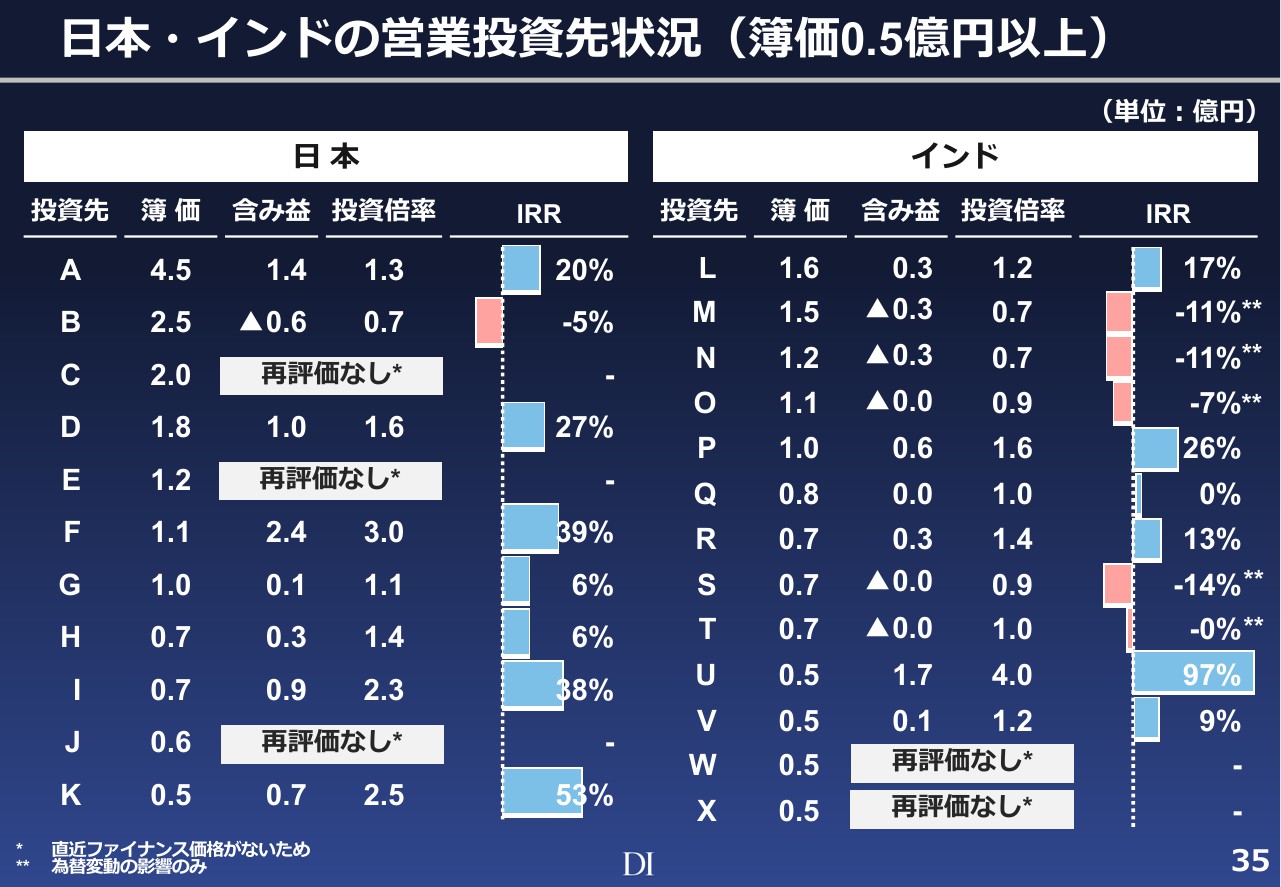

⽇本・インドの営業投資先状況(簿価0.5億円以上)

日本・インドの営業投資先状況で、簿価5,000万円以上のものを挙げています。インドも日本も簿価を再評価したもの、再評価してないものがあるわけですが、比較的順調で日本はプラスになっているものが多いです。

インドに関しては、投資を始めて3年程度ですが、マイナスのものは、ほとんどが為替差損によるマイナスですが、総じて非常に順調だと考えています。

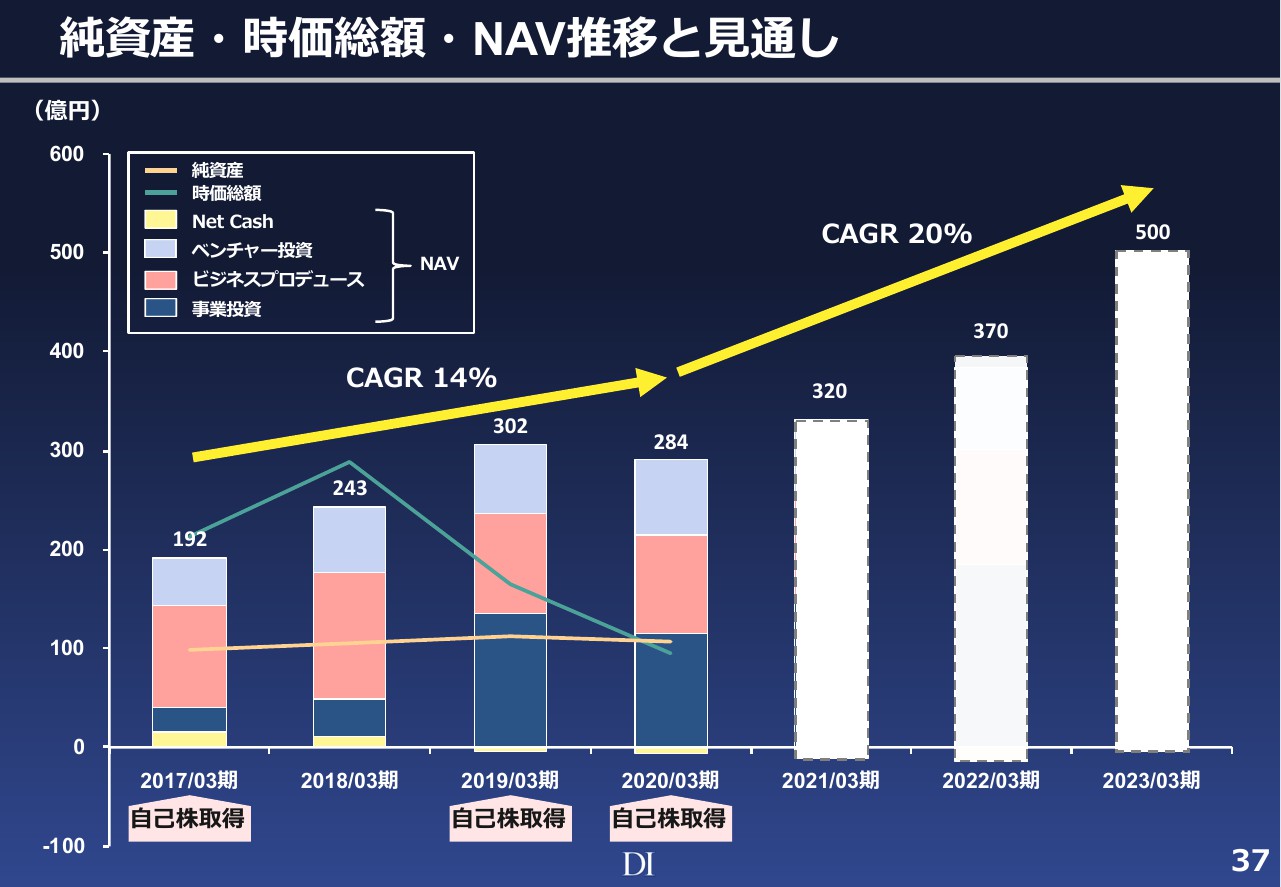

純資産・時価総額・NAV推移と⾒通し

最後に、今後の見通しをお話ししたいと思います。純資産、時価総額、NAV推移になります。2017年ぐらいからNAVを取っていますが、192億円から302億円、そして今年は284億円です。

NAVの成長としては14パーセントぐらい伸びてきたわけですが、今後アイペット損害保険のさらなる加速、その他事業投資の加速を中心に考え、これに加えてコンサルティング事業の黒字化といったところからNAVは年平均で20パーセント成長ということで、金額ベースで320億円、370億円、500億円と考えています。

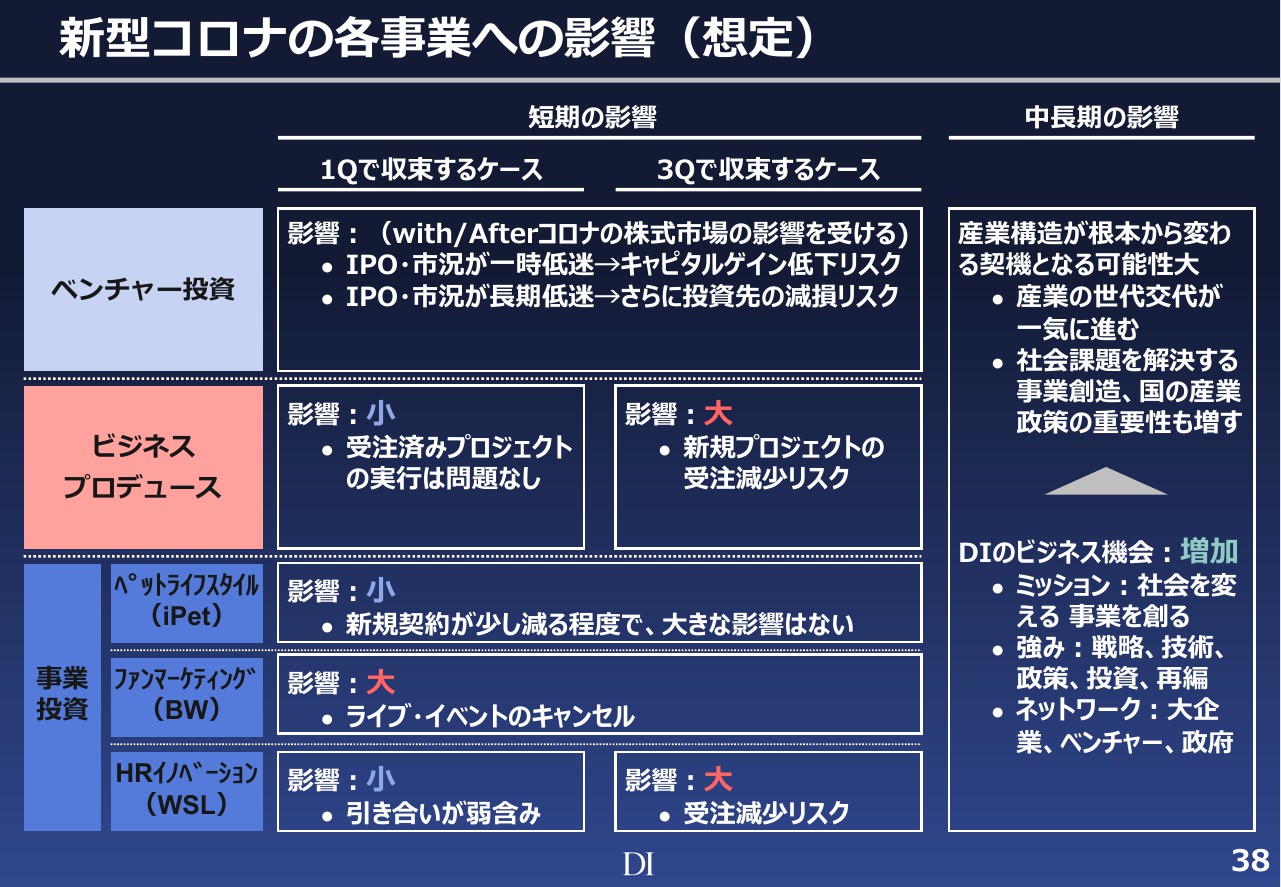

新型コロナの各事業への影響(想定)

みなさまからいろいろとご質問が出るかと思いますが、新型コロナウイルスの各事業への影響です。2月くらいは、日本でもそこまでシリアスではなかったと思いますが、現在は非常に大きな問題になっています。

まずはベンチャー投資ですが、ご承知のとおりIPO市況が低迷しています。新型コロナウイルスが第1四半期で収束するケースと、第3四半期で収束するケースを両方記載していますが、ベンチャー投資に関しては、しばらくIPO市況が低迷してキャピタルゲインが低下せざるを得ないと思います。市況が⻑期低迷してしまうと、その先の減損リスクが出てくるわけですが、そこを回避すべく(高値掴みにならないように)非常に低い価格で投資していくことが大事だと考えています。

ビジネスプロデュース、コンサルティングに関しては、第1四半期で収束する場合はほとんど影響はないと思っていますが、第2四半期から第3四半期まで続くとかなり影響が出てきます。新規プロジェクトの受注減少リスクが発生しますので、既存顧客のプロジェクトを高いクオリティで提供して、お客さまとの関係を強くすることを中心に考えています。新型コロナウイルスが収束して新しいところに早く出ていきたいと思っていますが、少し時間がかかる場合は影響が出てきます。

アイペット損害保険に関しては、先ほどお伝えしたとおり、新規契約が若干減る程度であまり問題はなさそうだと見ています。またファンマーケティングのボードウォークは、頭から影響を受けるビジネスですので大きな影響があります。

HRイノベーションのワークスタイルラボは、影響が第3四半期まで続くと、コンサルティングと同じように受注減少のリスクが出てきますので、ビジネスプロデュースとワークスタイルラボは少し影響が出てしまいます。

アイペット損害保険はとくに問題ありませんが、ボードウォークはビジネスを一時転換していかなければなりません。ライブがないわけですからビジネスが非常に厳しく、ここは今の会員をネットライブにシフトしていこうと考えています。

中⻑期の影響についてです。今回の新型コロナウイルスはいろいろなところに悪い影響が出ていると思いますが、産業構造が根本から変わるきっかけになるのではないかと思います。本来であれば20年ぐらいかけて産業構造がゆっくり変わっていったはずです。

在宅勤務の方も多いと思いますし、地方ではペットを飼う方も増えています。心の豊かさを求めてそのような方が増えており、産業構造が変わるのではないかと思います。今までメインキャストだった産業が、もしかしたらサブキャストになり、今までサブキャストだった産業がメインキャストに変わってくるといったことが起こるかもしれないと思っています。社会課題を解決する事業創造や、国の産業政策の重要性ももっと増してくるだろうと考えています。

我々は、このようなところにビジネス機会を増やしていきます。社会が変わるわけですから、そこに対するビジネス機会を増やそうと考えており、もちろん新型コロナウイルスの問題は非常に悪影響が多いですが、だからといって会社の事業がダメだとも言っていられませんので、産業政策が変わるときにビジネスをきちんと拡大できるように考えていきたいと思っています。

社会課題から事業創造への取り組み事例(リリース抜粋)

こちらは、リリース文からの抜粋ですが、社会課題から事業創造への取り組みということで、豊田市、前橋市、またJICAと「Social Impact Bond」の話を中心にビジネスを進め始めています。「Social Impact Bond」のスキームを提供して、社会課題を解決していくビジネスです。

新たに招聘した顧問

そのようなこともあり、前・経済産業省事務次官の嶋田隆さま、前・環境省事務次官の森本英香さまに新たに顧問になっていただき、経営全般への助言および社会課題解決の事業創造プロデュースの加速についてサポートいただいています。

このあとは参考資料になりますので、ご覧いただければと思います。駆け足でしたが、2020年3月期の決算説明を終了したいと思います。

質疑応答:グループ企業のIPOや業績にコロナが及ぼす影響

質問1:グループ企業のIPOスケジュール、業績に対する新型コロナウイルスの影響はどのようなものになりますか?

山川:もちろん、現在の市況ではIPOが取りやめになっている企業がたくさん出てきておりますので、影響は受けると思います。特にボードウォークはずっとIPOの準備をしているわけですが、現在はライブ活動ができないため一旦止まっています。状況の見極めが必要と考えています。

いわゆるベンチャー投資として投資しているところも、昨年のような市況ではないと思っていますので、ここに関しては多少影響が出てくると思います。場合によってはトレードセールを考えていく必要があるかと考えています。

質疑応答:ボードウォークの売上について

質問2:ボードウォークの売上は2年前より低い水準です。安室奈美恵さんの影響を除いても伸びていないように見えますが、これはどう考えればよいでしょうか?

山川:実は、2年前も安室さんの売上が結構あります。安室さんの引退発表が2018年9月にありましたが、3ヶ月分がその前の期に入っており、9ヶ月分が昨期に入っています。昨年に関しては、安室さん関連の売上が全部なくなったわけですが、その他のアーティストを獲得しています。また、今年はあまり発表していませんが、システムをいろいろなアーティストに貸していく「ホワイトブランド」というサービスを展開していきます。

もちろん、ライブが始まらないと元も子もないのですが、ライブが始まれば十分に利益が出てくると考えています。

先ほどお伝えしたとおり、いろいろと有名なアーティストがボードウォークのお客さまになっていますので、今後はそちらのビジネスが広がっていくと考えています。

本日は、ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4310

|

2,857.0

(11/06)

|

+104.0

(+3.77%)

|

関連銘柄の最新ニュース

-

11/06 11:00

-

11/06 07:15