カオナビ、売上高・売上総利益ともに大幅成長 今期は先行投資を実行して中期的な売上成長を目指す

ビジョン

柳橋仁機氏:みなさま、お忙しいなかお集まりいただきましてありがとうございます。カオナビ代表取締役社長の柳橋です。

今日は私から第2四半期の決算内容と、今期の通期予想をアップデートしましたのでご説明差し上げたいと思います。ではさっそく進めさせていただきます。

最初に当社の事業概要に軽く触れます。当社のビジョンは「マネジメントが変わる新たなプラットフォームを。」です。毎回ご説明差し上げてますが、当社は企業の人材マネジメントへの支援を通じて社会を変えていきたいと考えています。

会社概要

続いては、会社の概要です。上場後はとくに大きな変化はございませんが、9月末で正社員の人数が116名となりました。私とリクルート(ファンド)さんが主要株主という構成は変わっていません。

カオナビとは・・・

事業概要です。こちらも特に変わりはなく、提供しているサービスは「カオナビ」という顔写真が並ぶクラウド人材マネジメントシステムです。それを企業のお客さまに向けてサブスクリプションモデルというかたちで提供しています。

特徴としては、人材マネジメントに特化したサービスであること、クラウド型のシステムであること、あとは「カオナビ」という名前から分かるとおり社員の顔写真で直感的に操作ができることとなっています。

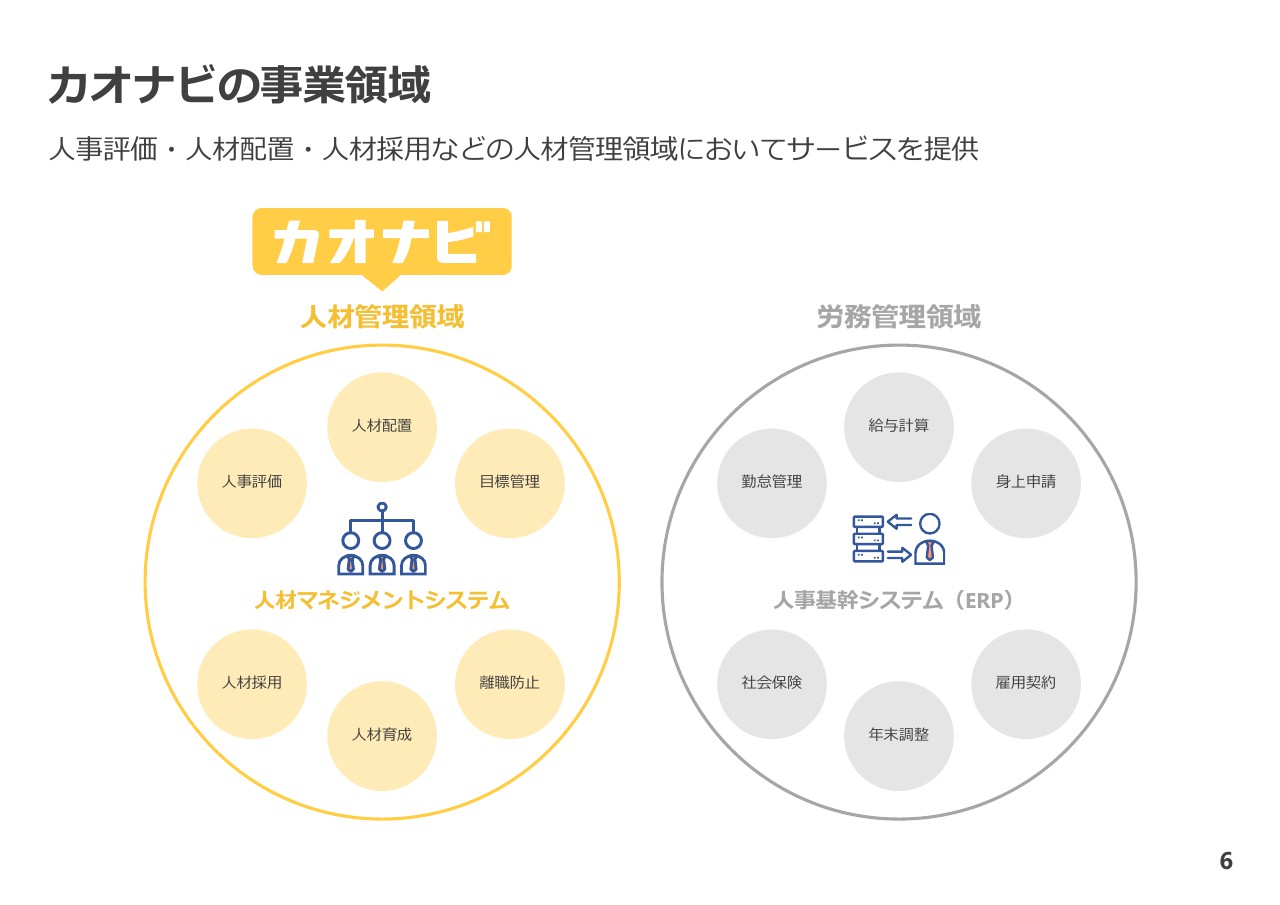

カオナビの事業領域

6ページは事業領域です。これは当社による分類ですが、スライド右側の労務管理領域に給与計算や勤怠管理等のシステムなどがあり、「カオナビ」は左側の人材管理領域にあたります。

労務管理領域というのは、簡単に申し上げると労働関係法令で企業が義務付けられている業務に関するサービスです。給与を支払う、勤怠を管理する、社会保険の手続きをするというのは労働関係法令によって企業に義務付けられていることです。それらを円滑に行うためのシステムが人事基幹システム(ERP)です。

スライド左側の「カオナビ」が属する領域の業務は、法律では義務付けられていませんが、人材の育成、評価、配置、異動などは法律で決められていなくてもどの会社でも取り組んでいる業務です。

そのような領域を当社は人材管理領域と位置づけており、そこを支援するサービスを提供しています。ここが当社の事業領域とご理解いただければと思います。

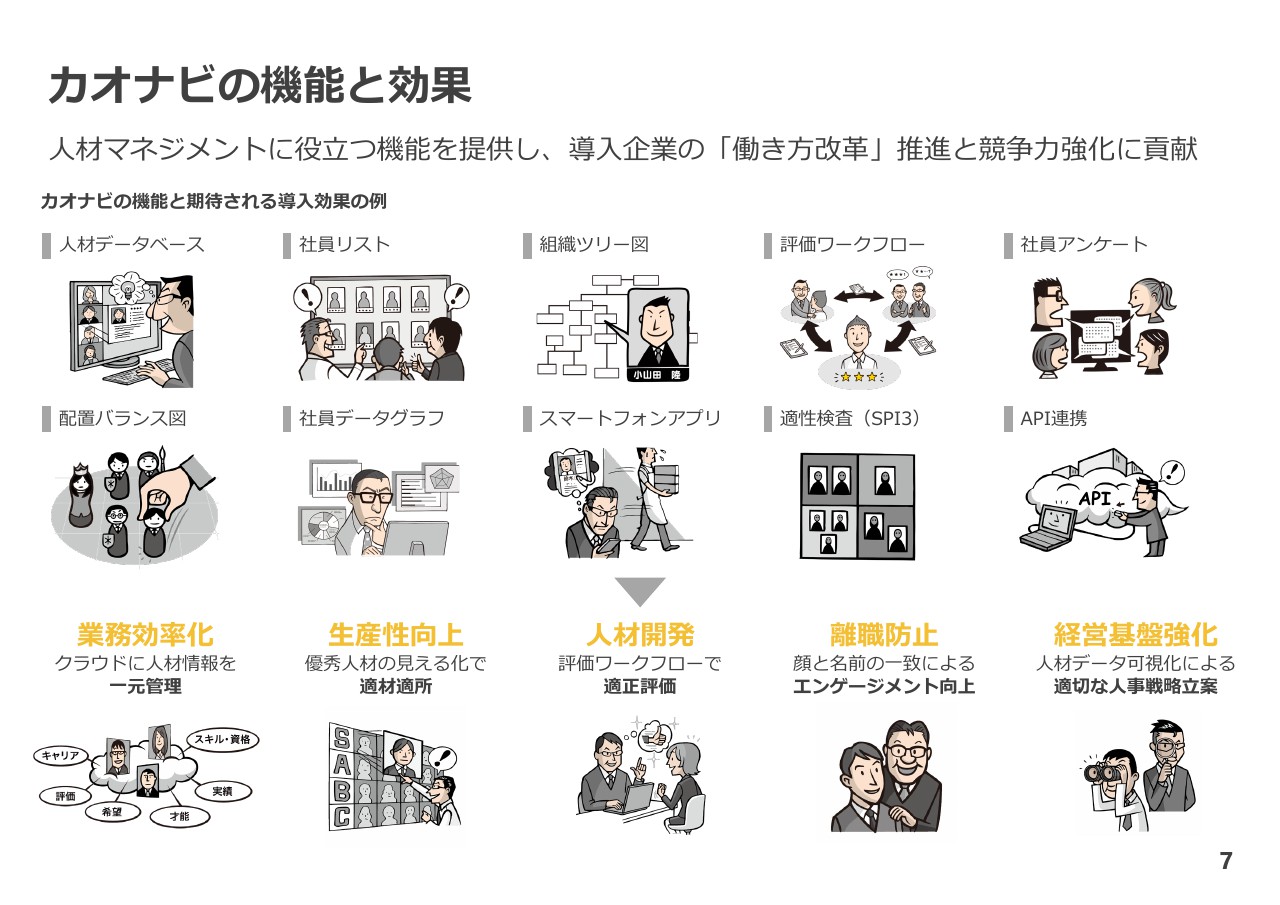

カオナビの機能と効果

「カオナビ」の機能と効果についてです。上の段に「カオナビ」に搭載されている機能が書いてあり、下の段にはお客さまに感じていただける効果が記載されています。スライドには機能が10個ほど書いてあり、新しい機能もどんどん開発していますが、当社が一番重要だと考えているのは左上にある人材データベースです。この機能が最も重要であり、提供する機能の根幹だと考えています。

現在においても、企業における人材情報がなかなかきれいに整理されていない状況が非常に多いというのは、サービスの提供を開始してからの7年間ずっと私が感じていることです。

例えば、紙媒体や人事担当者のパソコンのローカル環境下のエクセルなどに評価結果が保存されていたりと、人事情報が散在しているという状況が多いと思います。

当社のサービスを導入いただければ、顔写真に紐付けてそれらの情報を整理し、顔写真をクリックすれば「この社員はこのような資格を持っている」「この社員は今までこういうことをやってきた」ということが簡単に参照できます。それが人材データベースという部分です。

企業のマネジメントは、社員の異動や配置、抜擢を日々考えているので、そのときにすぐ「カオナビ」をパッと開いて社員の情報を確認することができます。そのような状況を提供するということが、お客さまに対する当社の最もベーシックな提供価値であるとご理解いただければと思います。

加えまして、右側の上に、評価のワークフローとあります。評価のワークフローというのは簡単に言うと評価システムです。

日本の企業の大部分はいわゆる目標管理制度(MBO)を採用しています。期初に本人が目標を設定し、期末に上長、さらにそれをその上長が評価するというような、目標設定から評価を階層で回していくという業務を行っています。

この業務を紙やエクセルによって行うと大変煩雑になりますので、「カオナビ」上で目標を入力し、評価を実施し、その評価結果がカオナビに蓄積され、過去の評価結果も参照できる仕組みになっています。

また、右上に社員アンケートとあります。これは、例えば異動希望調査や、最近では従業員満足度調査を行っている企業が多いのですが、そのような社員の声を聞くために活用できます。アンケートの回答を「カオナビ」上で入力し、データベースに蓄積することができます。

このような機能がいくつかあり、結果的にタレントマネジメントシステムを構成しているプロダクトです。繰り返しになりますが、当社としては、人材データベースという機能に力点を持っています。

下の段はお客さまに感じていただける効果です。散らばっている人材情報を整理できるので、業務を効率化できるというのが一番わかりやすいポイントです。

加えて、整理した情報を参照することができれば、人の配置、異動、評価のようなマネジメント業務の生産性が上がり、また適材適所に社員を配置できるので企業の生産性が上げられるという効果もあります。

あとは、昨今で重要なテーマになっている離職防止です。「人材難で採用が難しいからこそ、既存社員の離職を防ぎたい」という企業が増えています。「カオナビ」でしっかりと個々の社員の特徴をつかみ、それぞれに適した仕事にアサインする。それにより、社員に仕事のやりがいやフィット感を感じてもらって離職を防止するというような一連の効果もあります。

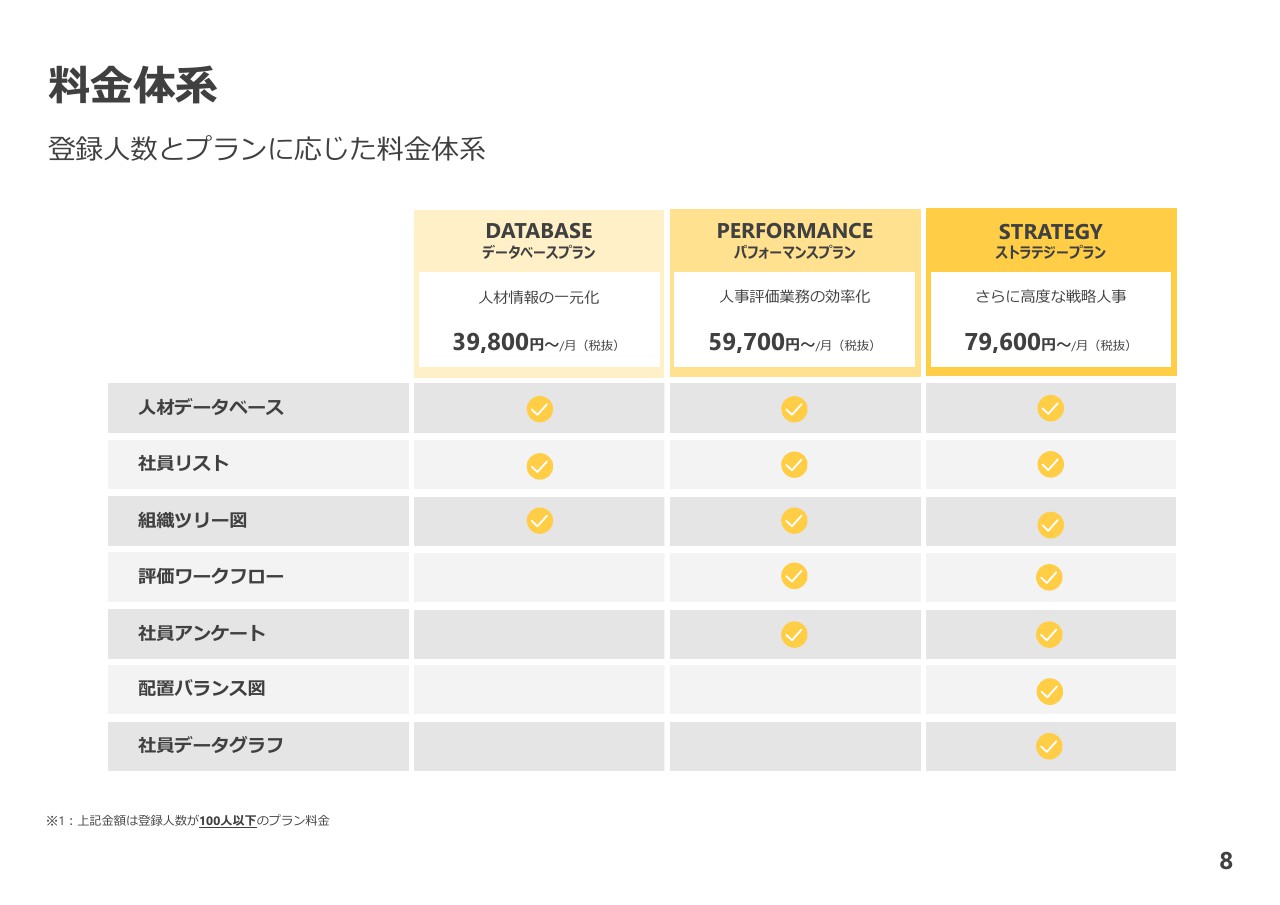

料金体系

8ページは料金体系です。この表は抜粋ですが、当社はサブスクリプションモデルですので、月額の利用料金をいただいてサービスをご提供しています。

さきほどご紹介した機能がどこまで入っているかによってプランが3つに分かれます。表に書いてある金額は、お客さまの従業員数が100人までの各プランの料金です。

この表で示しているのは最低料金で、200人、300人と、登録いただくお客さまの従業員数によって月額料金が上がっていくというテーブルになっています。

事業ハイライトでも触れますが、月額利用料金の平均は直近の数字で11万2,000円です。第1四半期では10万8,000円だったので、4,000円ぐらい上昇しています。

ここまで事業概要をお話ししました。このあとは、第2四半期の業績を説明させていただきます。

事業ハイライト①

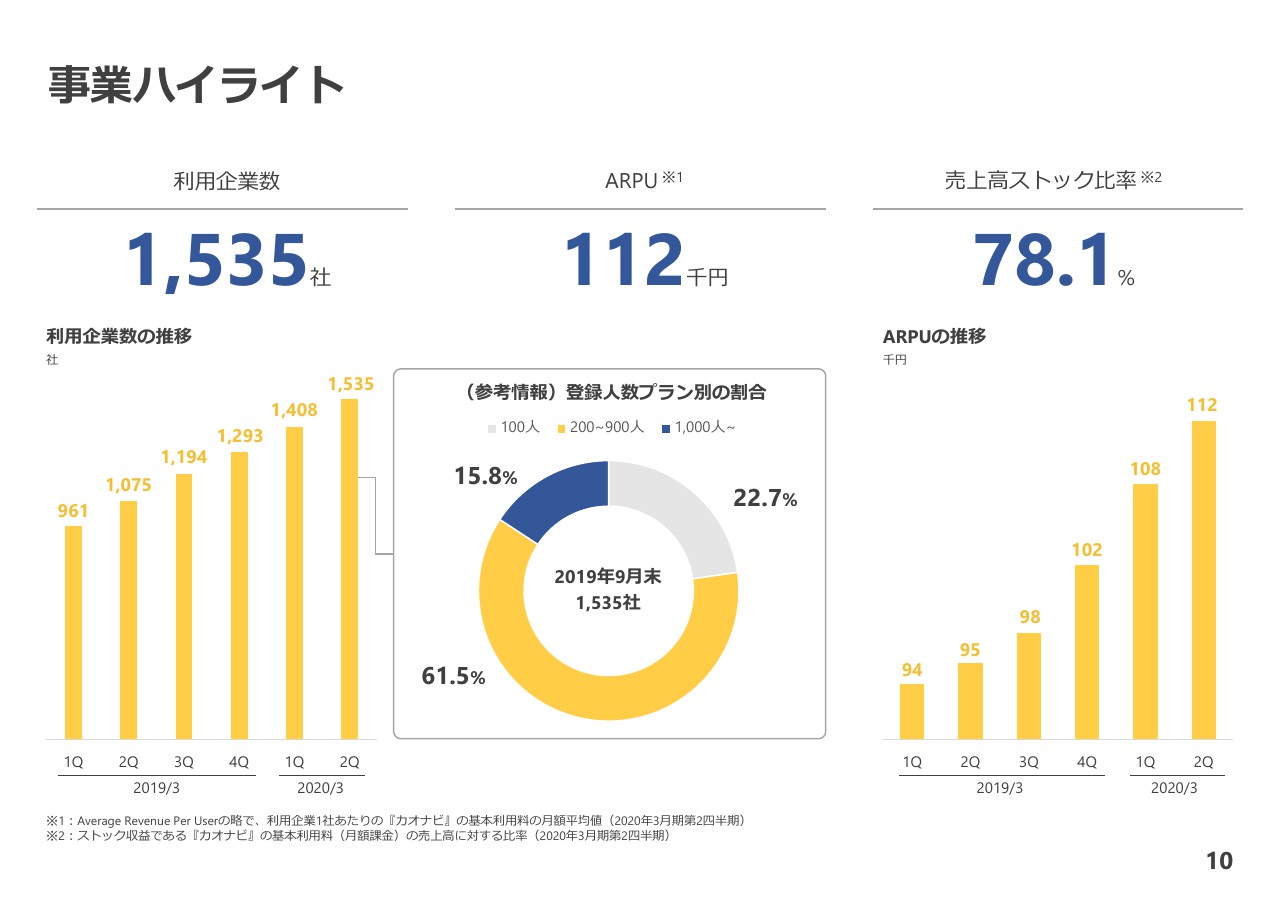

事業ハイライトですが、当社が重視しているKPIを10ページに掲載しています。

まず、利用企業数は1,535社となり、第1四半期末は1,408社でしたので約130社ほど伸びています。これまでの利用企業数の伸びと比較していただければ、順調に成長していると見てとれると思います。

先ほど申し上げましたが、スライド中央にある11万2,000円は、月額利用料金の平均値です。

もう少し詳しく分解すると、中央の円グラフと右側の棒グラフに分かれます。

まず右側の棒グラフでご説明します。これは顧客単価が四半期ごとにどう変化しているかを表す棒グラフです。当四半期が11万2,000円となっていて、前四半期が10万8,000円、その前の四半期が10万2,000円、さらに昨年度は9万円台で、顧客単価が上がってきているという傾向がご理解いただけると思います。

中央の円グラフはその要因です。円グラフの色分けは、お客さまを従業員の登録人数別に分解したものです。グレーの部分が100人以下、黄色の部分が200人から900人、そして青い部分が1,000人以上となっています。従業員規模の大きい企業が前期から増えてきている傾向があるので、その結果として、顧客単価が上がってきています。

以上が事業のハイライトです。このあとはもう少しブレイクダウンしてご説明します。

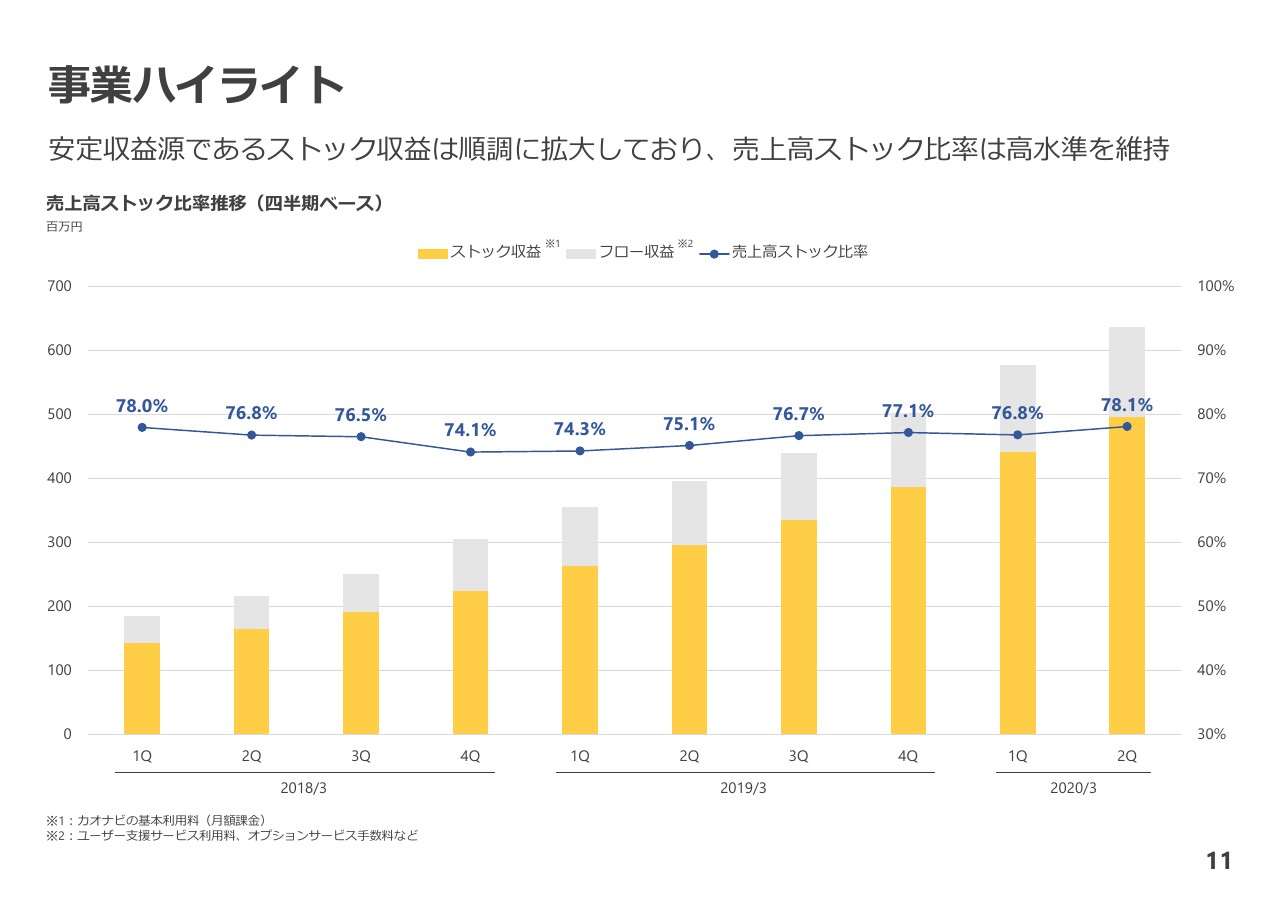

事業ハイライト②

事業ハイライトです。折れ線グラフは売上のストック比率で、当四半期は78.1%です。これは少し伸びたということで、大きな論点はありません。今後も徐々に80%に近いところまで上がっていくと見ています。

棒グラフの説明をしますと、月額利用料金であるストック収益は黄色い部分です。また、黄色い部分の上に乗っているグレーの部分を、当社ではフロー収益と呼んでいます。フロー収益は新規のお客さま向けの設定サポート費用等で、導入時にいただくものになります。

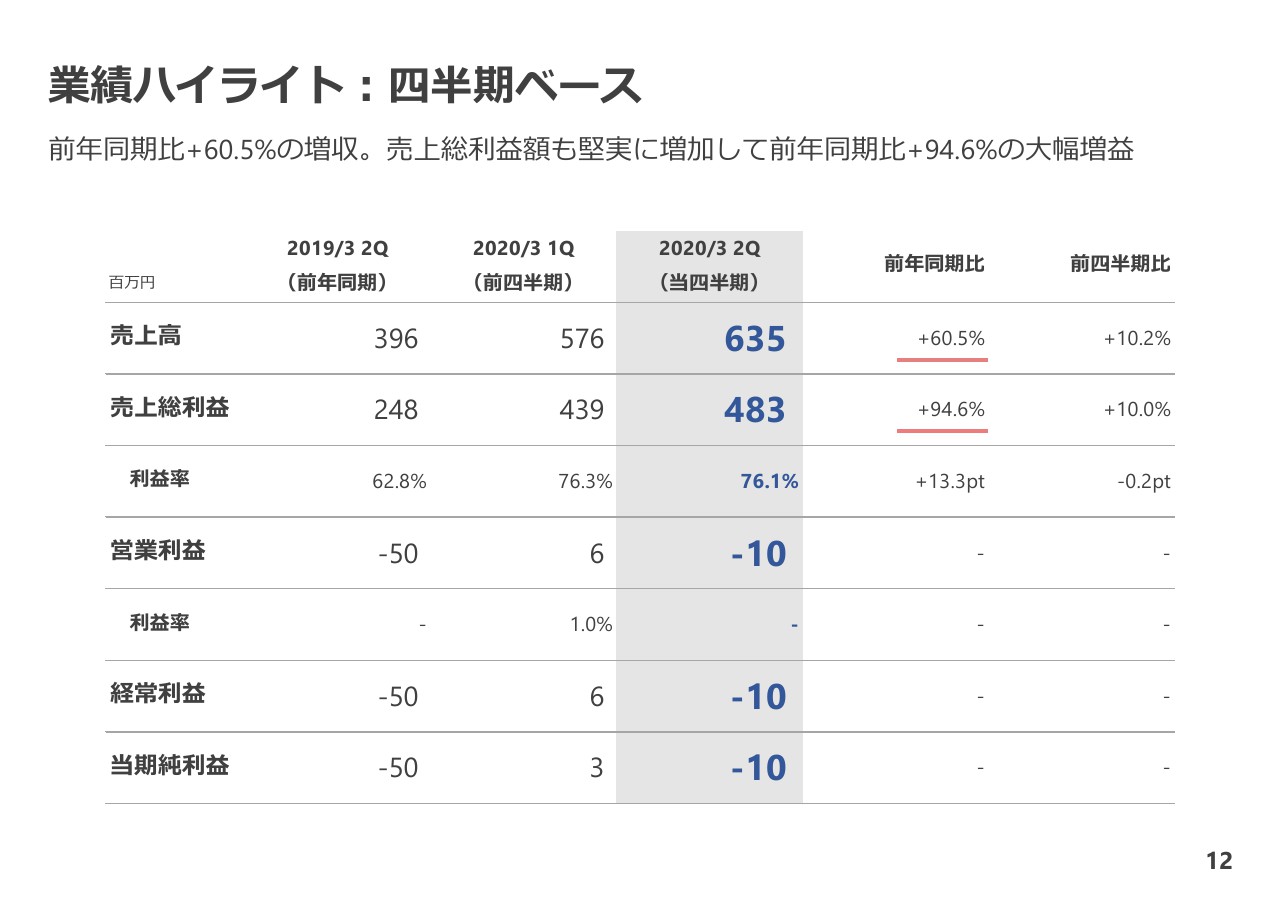

業績ハイライト:四半期ベース

12ページが第2四半期の業績です。まず売上高に関しては、6億3,500万円で着地しました。前年同期と比較して、スライド右側にあるとおり60.5%成長しました。

期初の見通しでは、通期の売上高の成長率を50%強とガイダンスしています。第1四半期は62%強伸びましたが、第2四半期も60%強伸びたので、通期の50%強の成長に向けては非常に順調に推移していると捉えています。

売上総利益は4億8,300万円で、前年同期と比べると94.6%増です。売上高の増加に伴って売上総利益も増加しました。

そして、この四半期の売上総利益率は76.1%です。期初には70%くらいで想定していたのですが、第1四半期は76.3%、当四半期は76.1%と想定よりも売上総利益率が高く出ていると認識しています。

売上総利益が高いということは、売上総利益の反対側の売上原価が低く収まっているということです。売上原価の大部分はエンジニアの労務費です。売上総利益率に余裕が出てきたと認識しているので、今後もエンジニアの採用を強化していこうと考えています。

エンジニアの人員が増加することを想定しているので、第3四半期、第4四半期は売上総利益率が低減していくと見ています。ただし、下がると言っても70%を切る水準までは考えていません。

最後に、当四半期の営業利益はマイナス1,000万円です。後ほど販管費の内訳と、それをどのように戦略的に使っているかについてご説明します。営業損失についてはいろいろなご意見があると思いますが、現段階で当社としては、営業利益はあまり重要視していません。そのため売上総利益と異なり、営業利益のマイナス1,000万円という数字に戦略的な意図は持っていません。

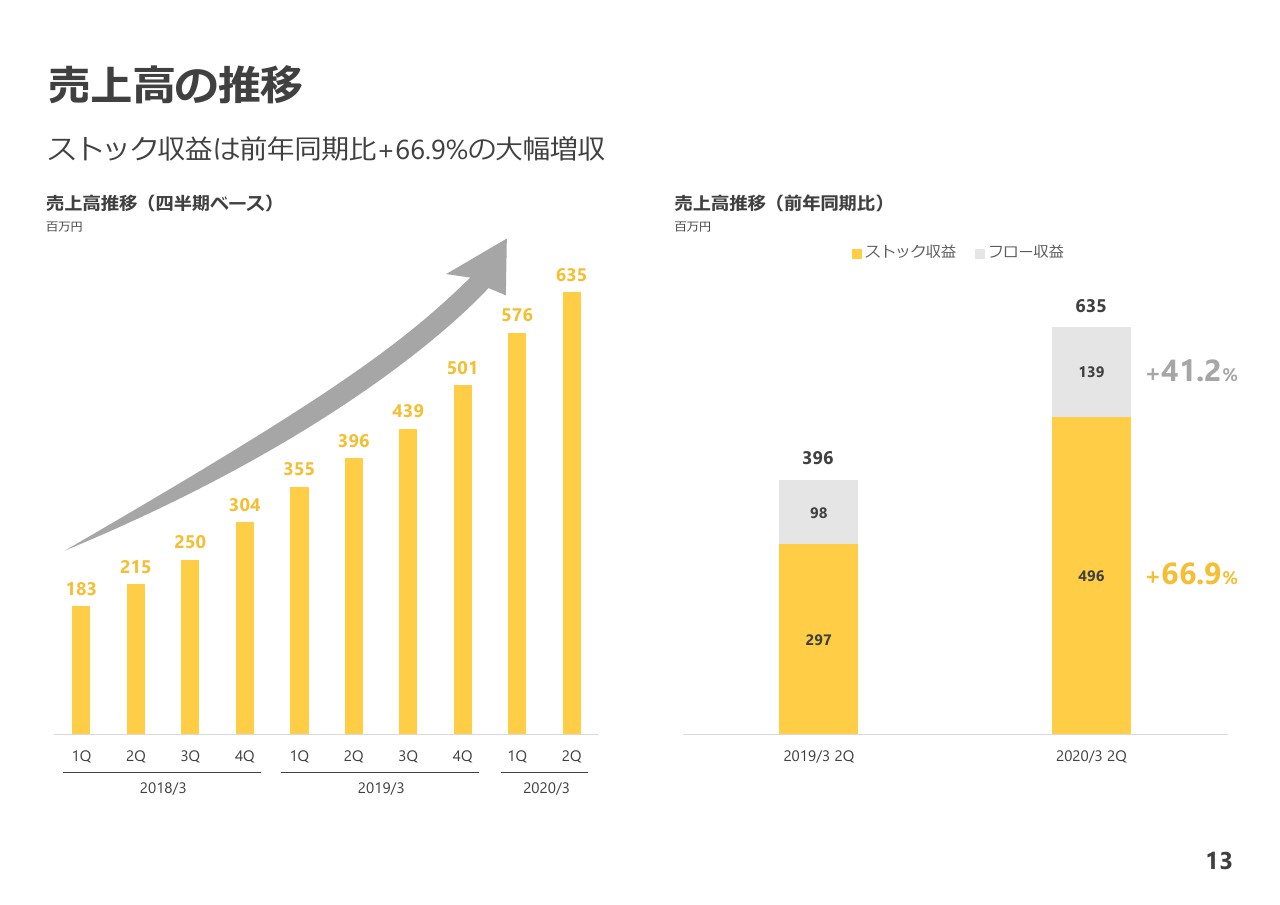

売上高の推移

売上高の推移ですが、左側の棒グラフは四半期ごとの売上高の推移です。これはグラフで見ていただけるとおり順調に伸びています。

内訳をもう少し詳しくご説明したいと思います。先ほど申し上げたとおり、ストック収益とフロー収益という2つの売上があります。当社のようなSaaSビジネスを営む企業はおそらく同じようなことを仰ると思いますが、圧倒的に事業基盤としてストック収益、いわゆる「リカーリングレベニュー」という部分が大事です。それがグラフの黄色い部分です。

フロー収益はある程度変動しても、ストック収益を着実に伸ばしていくことが戦略的に重要です。これはすべてのSaaS企業に同じだと思います。その意味で、ストック収益の伸び率は66.9%、フロー収益の伸び率は41.2%ですから、ストック収益の伸びを重視しているというところは結果に出てきていると思います。

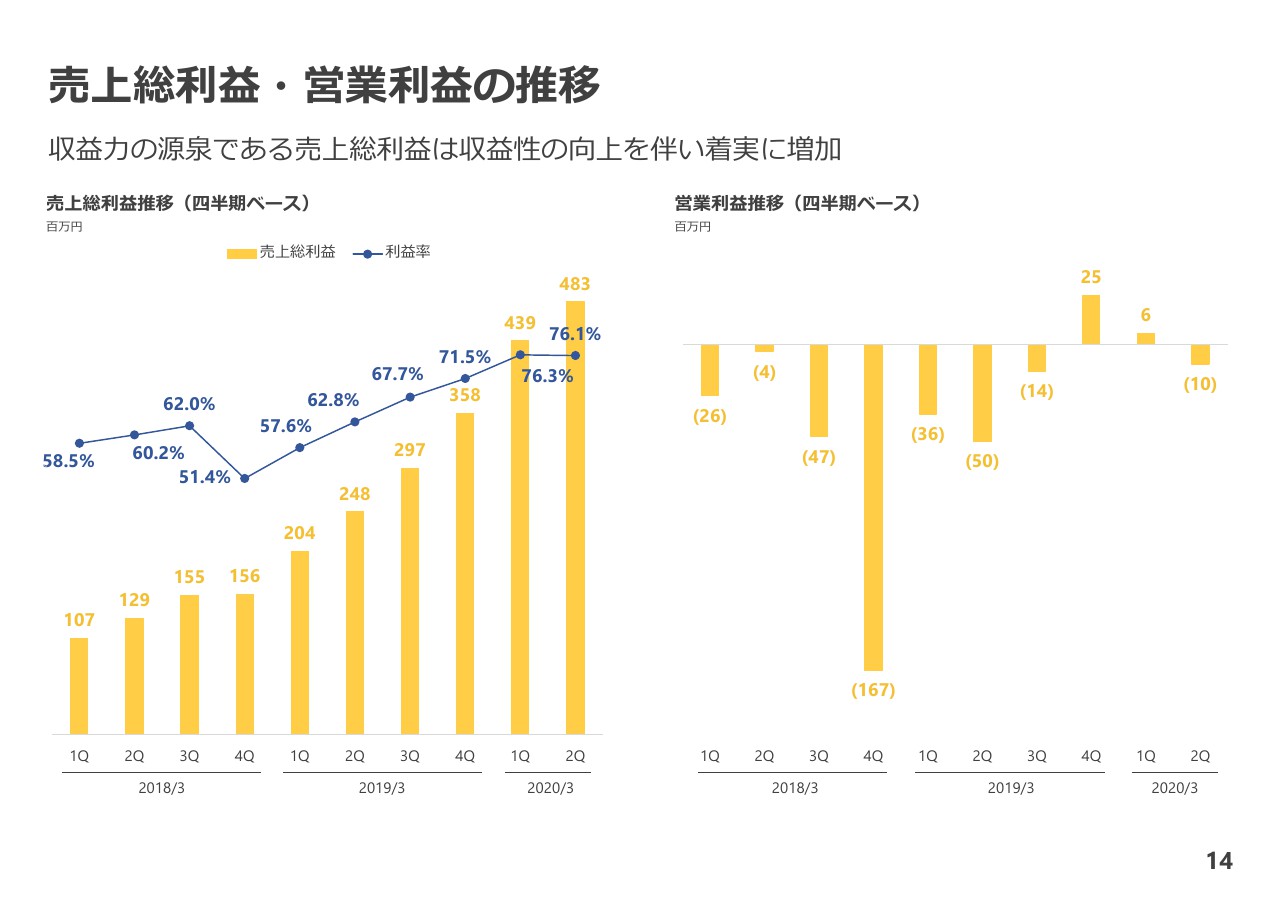

売上総利益・営業利益の推移

売上総利益と営業利益の推移です。SaaSの構造上、売上総利益は上がっていかなければならないのですが、これは順調に上がってきて現在76.1%です。

前四半期の76.3%より0.2ポイント下がっていますが、これは、前四半期の売上総利益率が上がった結果を踏まえ、エンジニア採用を強化したためです。

先ほどご説明しましたとおり、青い折れ線グラフの利益率は第3四半期と第4四半期でもう少し下がり、70%前半まで低減していくと思います。

営業利益はスライド右側です。2019年3月に上場してから3回目の決算説明会になりますが、毎回ご説明しているとおり、現段階で当社としては営業利益以下の利益創出を最優先と捉えていません。つまり、営業利益の額に関してはそれほど重要な意図を持って捉えておらず、結果としてスライドに書いてあるとおりとなります。

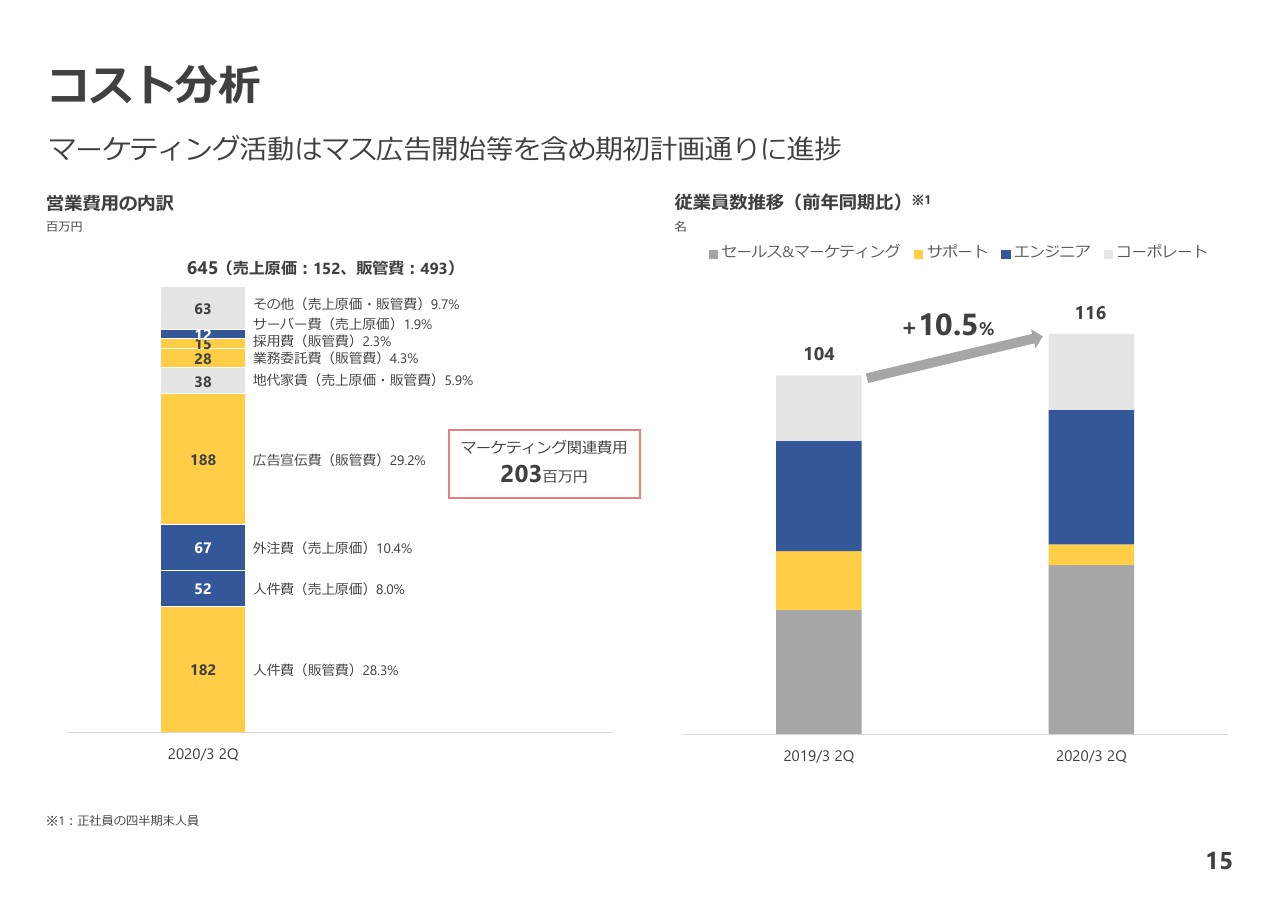

コスト分析

次がコストの分析です。左側の棒グラフは営業費用の内訳で、すべての項目はご説明できませんが、まとめると当社のコストにおける論点というのは、人件費とマーケティングコスト(広告宣伝費等)の2点に尽きます。

事業戦略上、人件費とマーケティングコストは大きく変動しますし、非常に重要なコストになってきますが、それ以外のものは大きく変動することもなく、PLに与える影響はそれほど大きくありません。

そして、四角い赤枠で囲んでいますが、第2四半期はマーケティングコストが2.03億円でした。第1四半期が1.4億円でした。この上期で約3.5億円分のマーケティングコストを使うということは期初に発表しており、ほぼ計画通りに使ったということです。

前期まではインターネット広告をメインにしていましたが、今期からはテレビCMを実験的に開始しました。それがこのコストに大きく入っています。

今は営業利益の創出よりも、マーケティングコストをかけて将来の売上増加に結びつけるという戦略で考えています。

従業員数は前年同期比で12人伸びて、現在は116名となります。ここはもう少し増やしていきたいと思っています。これは正社員のみの数であり、非正規の方も入れると150人くらいです。

みなさまはもうおわかりだと思いますが、簡単に言うと、売上総利益が着実に増加しているので、マーケティングコストを使わなければ黒字が出ます。上期ではマーケティングコストをおよそ3.4億円使いましたが、このマーケティングコストを使うことの是非や効果というものが、みなさまがお聞きになりたいたいことだと思います。

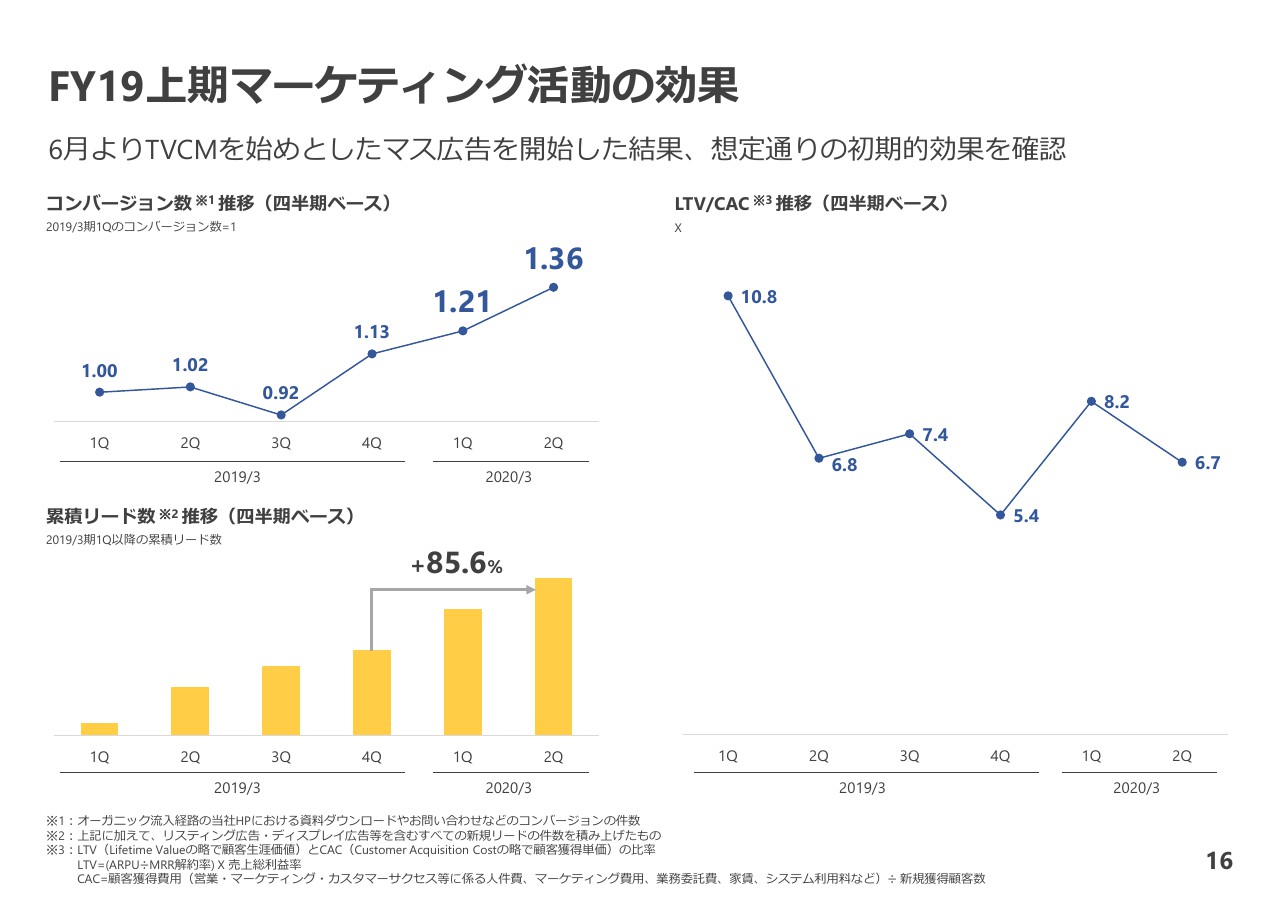

FY19上期マーケティング活動の効果

マーケティング活動の効果を16ページに記載しています。「マーケティングコストを使って明確に売上が伸びた」という効果が出れば、誰もが「それはよかった」という話になると思うのですが、この半年ではまだすべての効果について検証できないところがあるので、先行指標ベースで判断しています。

マーケティングの施策を実施して、そのあとに営業活動を行うという流れのため、テレビCMを投下してすぐに売上が伸びるということにはなりません。したがって、「問合せが増えた」「営業のアポ数が増えた」などという先行指標を見て効果を判断しています。

その先行指標として、まずコンバージョン数を見ています。前提として、当社の営業マーケティング活動はすべてインバウンドで、最初にインターネット広告やテレビCMなどに出稿をして、お客さまにホームページに来ていただきます。当社のホームページを見ていただいて、興味を持ったという方からお問い合わせいただくのですが、そのお問い合わせというアクションをコンバージョンと定義しています。

この問い合わせ時に会社名、役職、名前、メールアドレスなどの見込み客のリード情報が入ってくるので、それが当社の営業活動の種になります。そのため、コンバージョン数を増やしていくということはとても重要です。

コンバージョン数は実数でお出しすると競合との関係で生々しくなってしまうので、実数ではなく比率で出しています。前年第1四半期のコンバージョン数を1と置いたときの倍率で記載しています。

前年は1.00、1.02、0.92と推移し、第4四半期は1.13と伸びてますが、これは上場の効果だと捉えています。

そして前四半期は1.21、当第2四半期は1.36と伸びてきています。これはやはりテレビCMを始めとしたマス広告の効果だと捉えています。つまり、マーケティング活動によりコンバージョン数が伸びてきているということです。

加えて、下に書いてある累積リードです。当社では、コンバージョンを経て入ってきた見込みのお客さまの情報をリードと呼んでいます。これが蓄積していくわけです。入ってきたコンバージョンがすぐにお客さまになればリードは蓄積しないのですが、ある程度時間をかけて検討されるお客さまもいらっしゃるので、(リードは)蓄積していきます。要するに、今後のお客さま候補ということです。これも当然、多ければ多いほど良いです。

今期に入って、リードが前期末と比較して85.6%増加して2倍近くまで伸びています。先行指標としては非常に手応えがあったと思っています。これらの先行指標の結果から、マーケティング活動はある程度成功していると考えています。

ただ、テレビCMはインターネット広告と違い、圧倒的に顧客獲得単価が高くなります。しかし、顧客獲得単価は高くなりますが、その分リードを早く獲得することができます。リードを早く獲得するということは、将来的に早く売上を生み出せることになります。

では、その高価なテレビCMを無尽蔵に打っていいかと言われると、当然どこかでコストの歯止めは必要です。当社はマーケティングコストの妥当性を判断するKPIの1つとして、LTV/CACを見ています。LTVというのは顧客生涯価値で、1社のお客さまからいただける売上の生涯価値です。分母のCACは顧客獲得単価です。

つまり、LTV/CACが高ければ高いほど、顧客獲得のコストに比べてお客さまからいただける売上が多いということなので、当社としては当然(LTV/CACが)多いほうが良いと考えています。

マーケティングコストを多額に使えば分母のCACが上がります。つまりLTV/CACは下がってくるのです。今期に入ってからLTV/CACが下がってきている傾向がわかると思いますが、下がることは織り込み済みでテレビCMを実施しました。

しかし、無尽蔵に下がっていいわけではありません。SaaS業界では(LTV/CACは)3倍までという説があります。つまり、3倍を切ってしまうとコストを使いすぎだという話になります。

当社は通常状態で(LTV/CACが)7倍から10倍ほどあり、第1四半期、第2四半期とテレビCMを実施しても8.2倍、6.7倍と推移しています。したがって、当社としてはそれほど並外れた金額を使っているという感覚はありません。

今は営業利益の捻出よりもマーケティングコストを将来の売上成長のために使うことが大事だと考えていますが、かといって何のルールや決まりもないわけではなく、効果の有無や投下コストの妥当性をこのような指標・ルールに基づいて判断しているということをご理解いただければと思います。

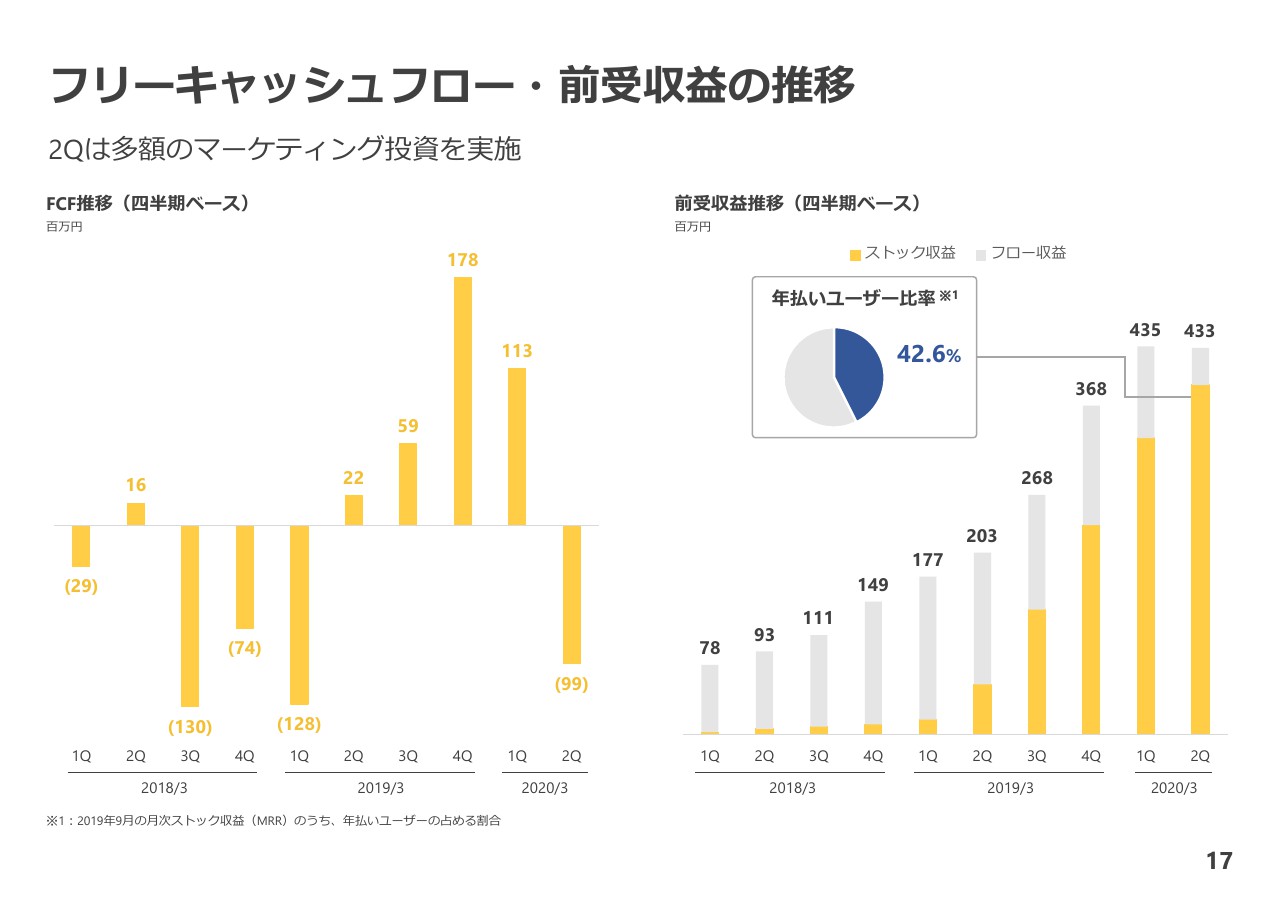

フリーキャッシュフロー・前受収益の推移

次はフリーキャッシュフローです。フリーキャッシュフローにもそれほど大きな論点はありませんが、当第2四半期にはマーケティングコストを使いましたので、マイナスになりました。

今期の期初はキャッシュポジション18億円でスタートしているので、それをベースとして考えればフリーキャッシュフローはマイナスであっても問題ないと思っています。

そして、前受収益の推移です。これも順調に伸びてきています。とくにストック収益の前受収益が伸びています。フロー収益のサービスを改訂したためフロー収益の前受収益は減ってきていますが、重視するストック収益の前受収益は順調に伸びているので、こちらも大きな問題はないと思っています。

以上が第2四半期の業績のご説明です。最後に通期の業績の見通しをご説明します。

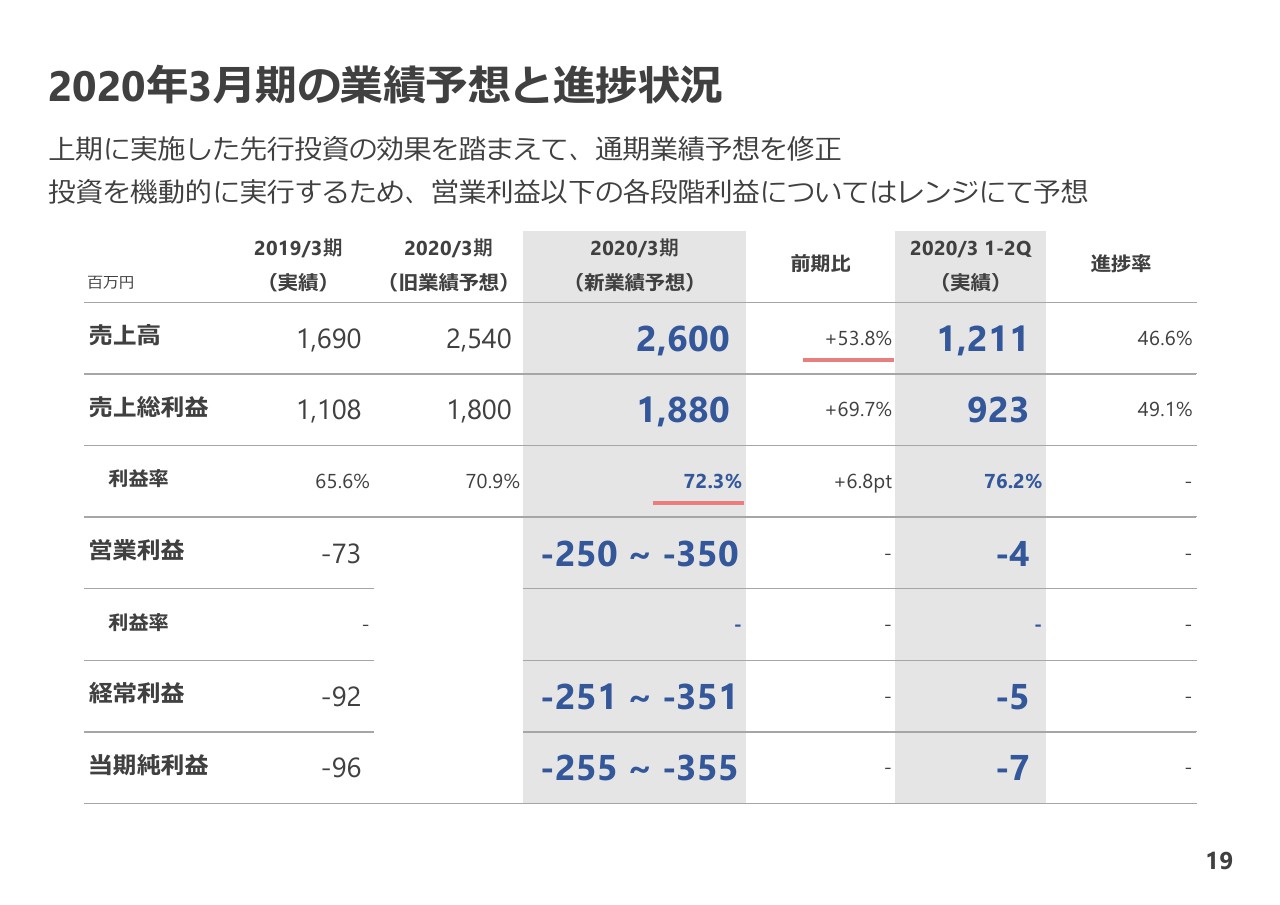

2020年3月期の業績予想と進捗状況

19ページが今期の通期の業績予想です。本日で一番重要なポイントで、みなさまもいろいろなご評価・ご意見がおありかと思いますので、ここはしっかり説明したいと思います。

まず、通期の売上高の業績予想は、期初には25億4,000万円とみていましたが、下期以降にマーケティング効果が少しずつPLに反映されることを踏まえ、期初予想よりも少しだけ強めに修正しています。

25億4,000万円を微小ですが上方に修正し、26億円の予想としました。前期比で53.8%の伸びです。

売上総利益に関しても、18億円に対して18億8,000万円と上方修正させていただきました。

そして売上総利益率です。こちらは第1四半期、第2四半期ともに当初の想定よりも高く出ているので、70.9%の期初予想から72.3%と上方修正しました。

総論として、売上高と売上総利益に関しては、第1四半期と第2四半期が順調であり、上期のマーケティング活動の効果を踏まえ、少し強めになっています。それが今回アップデートした部分です。

営業利益です。ここが一番のポイントになると思うのですが、結論から言うと、営業利益はマイナス2億5,000万円からマイナス3億5,000万円と、マイナスかつ幅を持たせたかたちでガイダンスさせていただきます。

今期は利益の創出よりもトップラインの伸びを優先しています。繰り返しの説明となりますが、そのような方針で期初から取り組んでいます。

今期は、テレビCMや前期まで実施していなかったイベントに参加するなど、新しくチャレンジングなマーケティングコストの使い方をしています。

具体的にどこまでコストを踏むかを期初の段階では予想できなかったためガイダンスしていませんでしたが、上期にテレビCMを打ったことで、先行指標ベースではある程度の効果を確認できました。

先行指標の効果を確認したことで、当社としては主に来期、再来期のトップラインを伸ばしていくため、下期もマーケティングコストを積極的に使っていく判断をしました。

売上総利益が着実に伸びているので、営業利益を出すことができる状況だとは思っているのですが、長い目で……長い目といっても3年から5年の目で見れば、ここで営業利益を出すよりも、売上の伸びを重視して先行投資によって売上を拡大することのほうが大事だと思っています。そこについてはいろいろなご評価があると思いますが、当社は現在そのように考えています。

ただ、マーケティングコストに関しては、どこまでどう使うかというのはまだ少し流動的な面もあり、営業利益は、マイナス2億5,000万円からマイナス3億5,000万円と、1億円のレンジを持たせています。

また、マーケティングコストを使うと、当然ながらある程度事業規模が拡大するので、人員も必要になってきます。その人員をどこまで採用するか、もしくはどこまで採用できるかが正直申し上げてまだ少し不透明なところがあります。

マイナス2億5,000万円からマイナス3億5,000万円の幅は、先のマーケティングコストの流動性に加えて、人員をどこまで増やすか、増やせるかということも含んでいます。

繰り返しになりますが、総論としては、今期の利益創出よりは来期以降の売上高の成長を重視しているということをぜひご理解いただきたいと思っています。

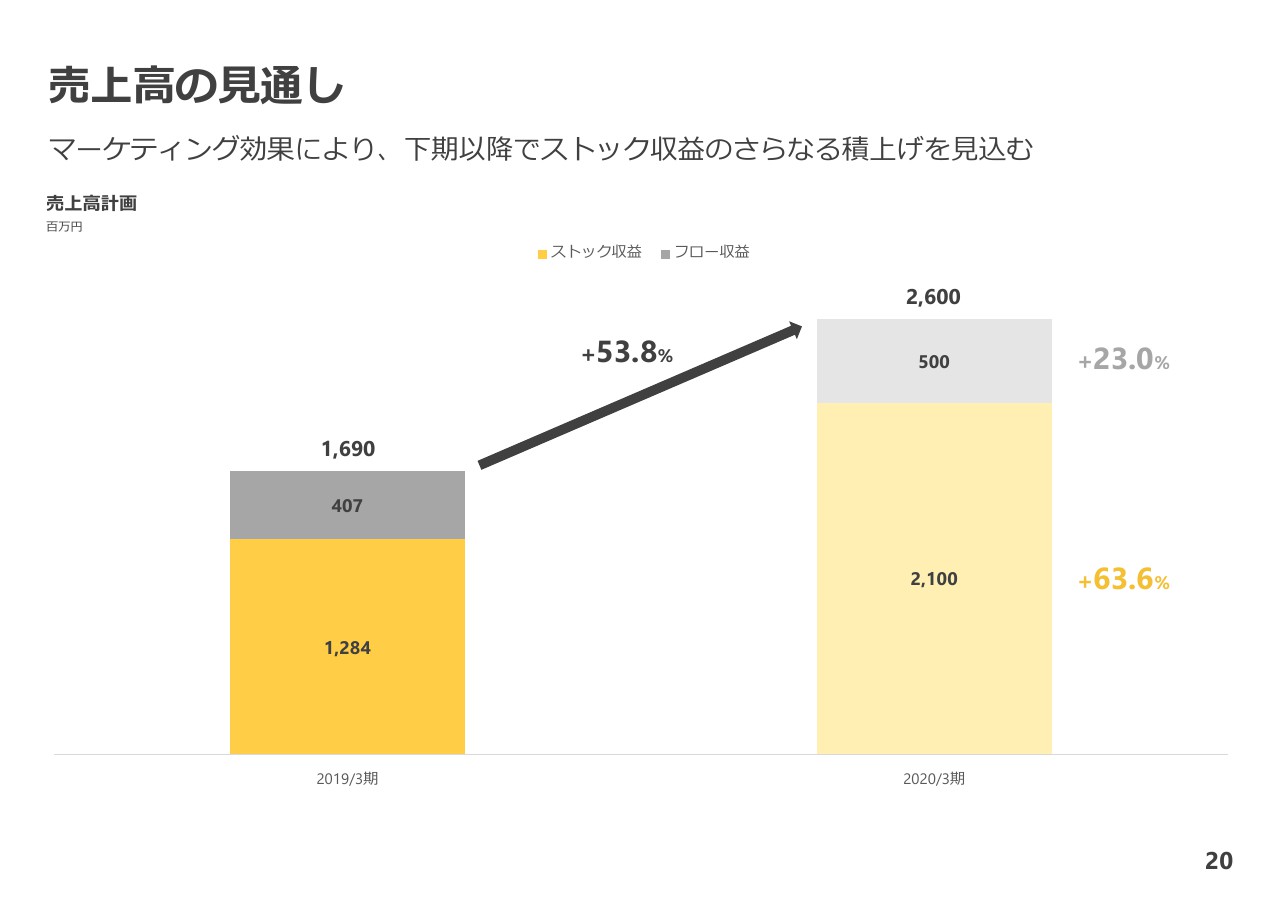

売上高の見通し

売上高の見通しです。売上高の通期予想を26億円にアップデートしましたが、内訳はグラフのとおりで、ストック収益で63.6%、フロー収益で23.0%の伸びを見込んでいます。

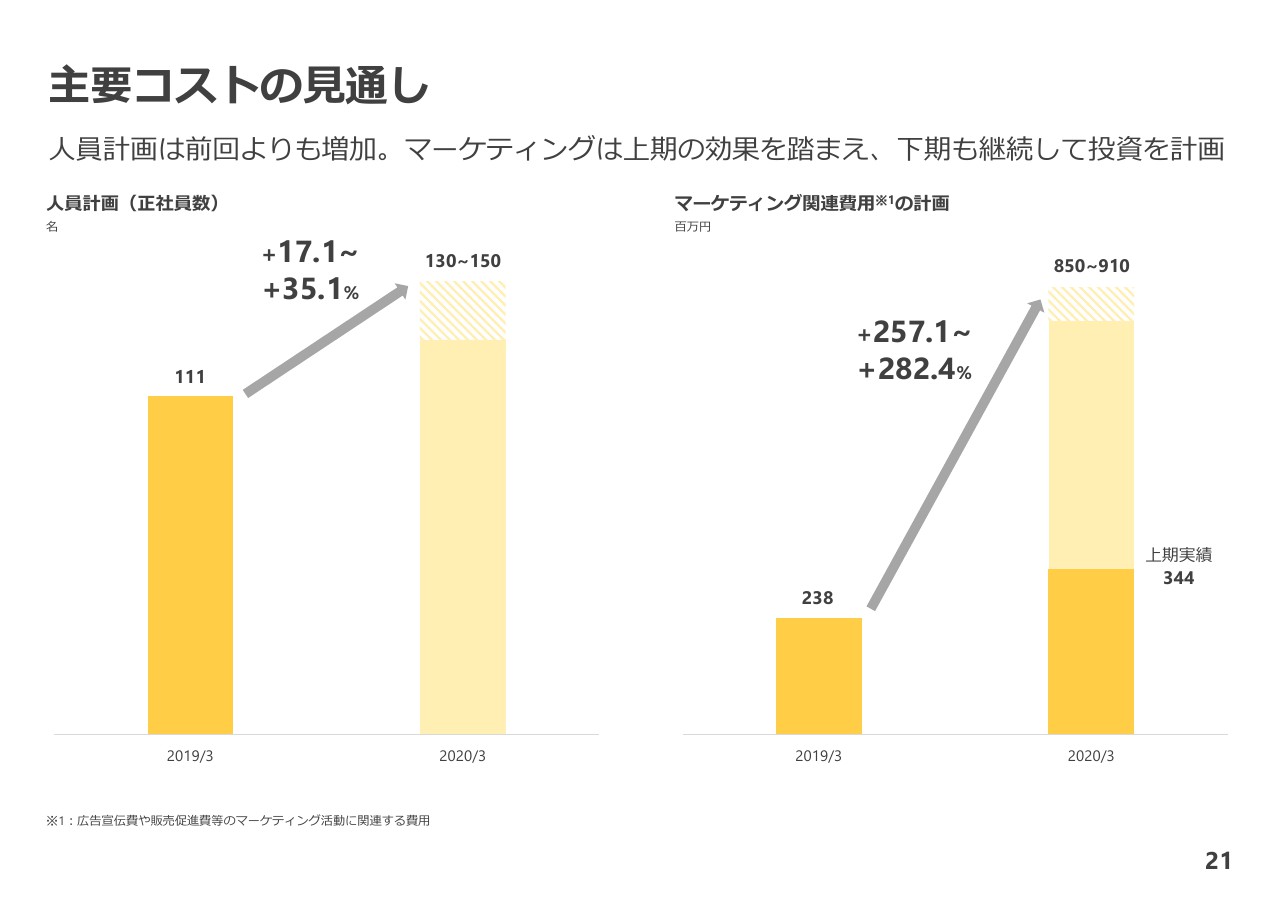

主要コストの見通し

主要コストの見通しです。こちらは、先ほどお話したとおり、マーケティングコストと人員計画の点で機動性を持たせているため少し幅があります。従業員数については、前期末の111人に対し、今期末は130〜150人と見込んでいます。

次に、マーケティングコストです。マーケティングコストに関しては、前期は2億3,800万円だったものを、今期は上半期にすでに3億4,000万円使っています。今期は合計で8億5,000万から9億1,000万円を見込んでいます。

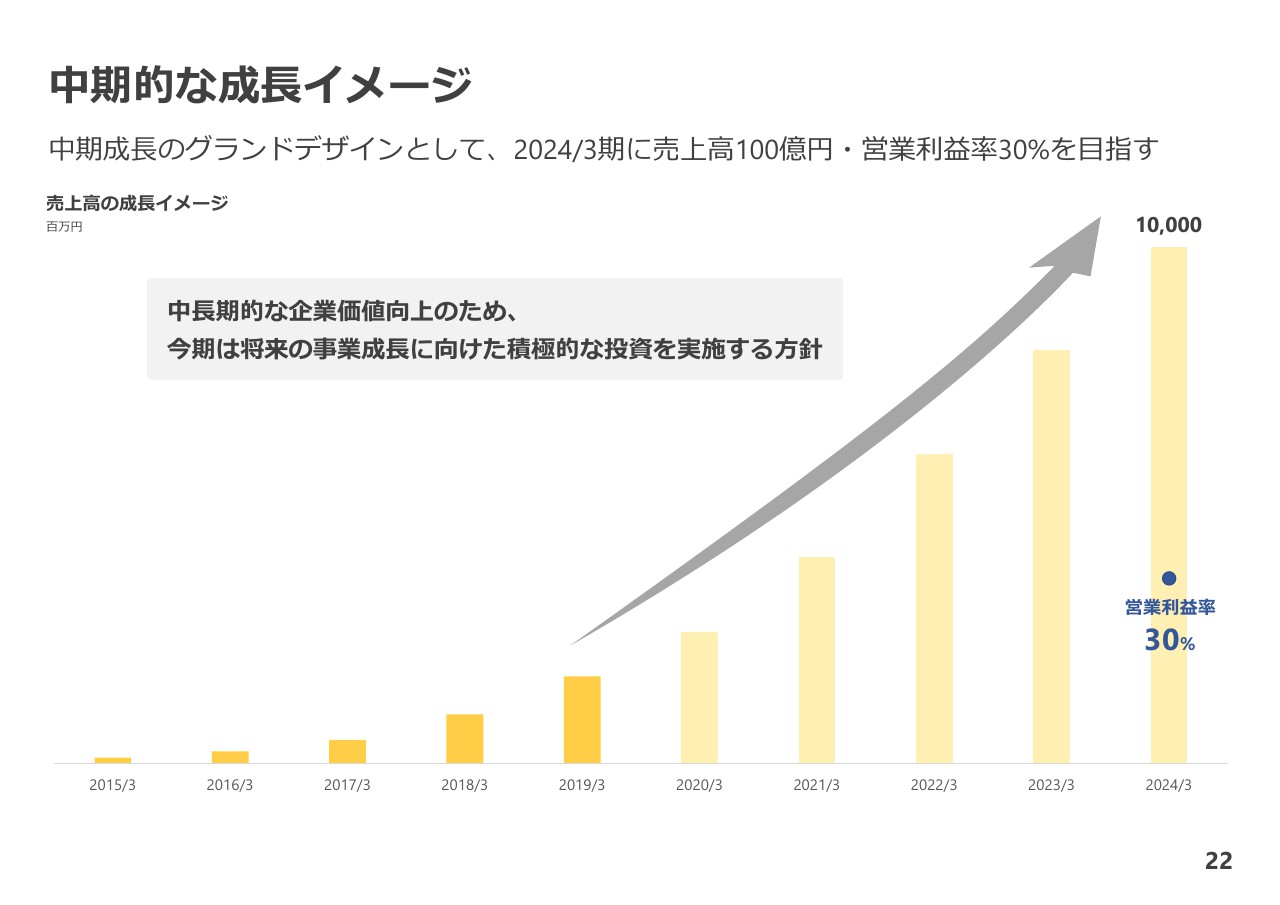

中期的な成長イメージ

第1四半期、第2四半期は計画より少し上振れて、順調に売上高が伸びてきています。

テレビCMなども上期に手応えがありましたので、下期も強めていきたいというのが当社の考えです。将来の成長のため、今期は利益を創出しないということを繰り返し申し上げましたが、「じゃあいつ利益だすの?」「どういう計画なの?」「ずっとこのままいくの?」などはみなさまが気になるところだと思うので、最後のスライドを用意しています。

これは、さきほど申し上げたIR上の業績予想とは違って、コミットした数字ではないということをご理解いただき、この先を当社がどのように考えているのかという目安として捉えていただきたいです。つまり、コミット数字ではなく、中期の成長イメージということをご理解ください。

現在は2020年3月期ですが、当社としては5年後の2024年3月期にマイルストーンを置き、既存事業の売上高を100億円とイメージしています。今期の着地予想が26億円ですので、今から約4倍の規模にしていこうというものです。

そして、その際には30%から40%の営業利益を創出します。SaaSモデルで営業利益の創出タイミングでは、最低でも30%、期待値としては40%程度のマージンが欲しいというのは投資家の方々の一般的な感覚だと思いますし、それは理解しているつもりです。

それらを踏まえて、5年後までには営業利益をきちんと創出したいと考えています。ただ、繰り返しになりますが、トップラインを100億円に持っていくためには、まず売上の成長率が非常に重要になってきます。今期は順調に推移していますが、来期、再来期も大きく成長していきたいと考えていますので、今期に関してはマーケティングコストを投下し、利益の創出よりは先行投資を優先しますし、将来的には3年から5年ぐらいの計画で利益の創出を図っていくということを成長のイメージとしてお伝えしたいと思います。

以上が本日ご用意していましたご説明となります。どうもありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4435

|

1,856.0

(10:15)

|

+3.0

(+0.16%)

|

関連銘柄の最新ニュース

-

12/04 13:48

-

12/02 14:48

-

12/02 13:59

-

11/29 13:48

新着ニュース

新着ニュース一覧-

今日 10:40

-

今日 10:36

-

今日 10:35