【QAあり】リンテック、半導体・電子部品関連製品の販売数量増により大幅増益 通期業績予想を上方修正

2025年3月期第2四半期決算説明

服部真氏(以下、服部):おはようございます。リンテック代表取締役社長の服部真です。本日はお忙しい中、当社の決算説明会にご参加いただき、誠にありがとうございます。

当社は11月7日に、2025年3月期第2四半期の決算発表を行うとともに、2025年3月期の通期連結業績予想の修正、並びに中間配当および期末配当予想の修正、自己株式の消却について発表を行いました。その概要について、私からご説明します。

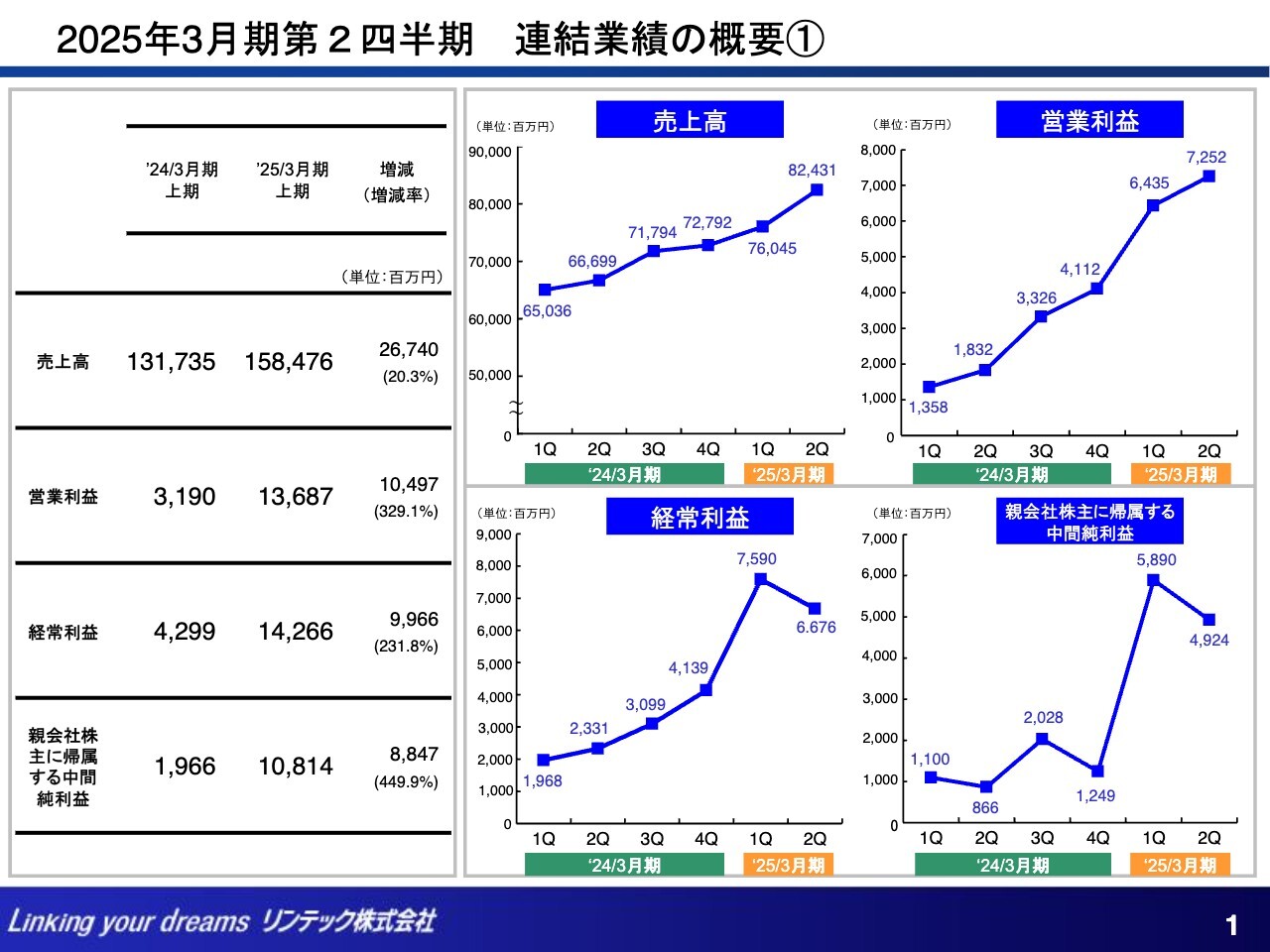

2025年3月期第2四半期 連結業績の概要①

2025年3月期上期の連結業績の概要です。売上高は前年同期比267億4,000万円増、20.3パーセントアップの1,584億7,600万円となりました。

営業利益は前年同期比104億9,700万円増、329.1パーセントアップの136億8,700万円です。経常利益は前年同期比99億6,600万円増、231.8パーセントアップの142億6,600万円です。親会社株主に帰属する中間純利益は前年同期比88億4,700万円増、449.9パーセントアップの108億1,400万円となりました。

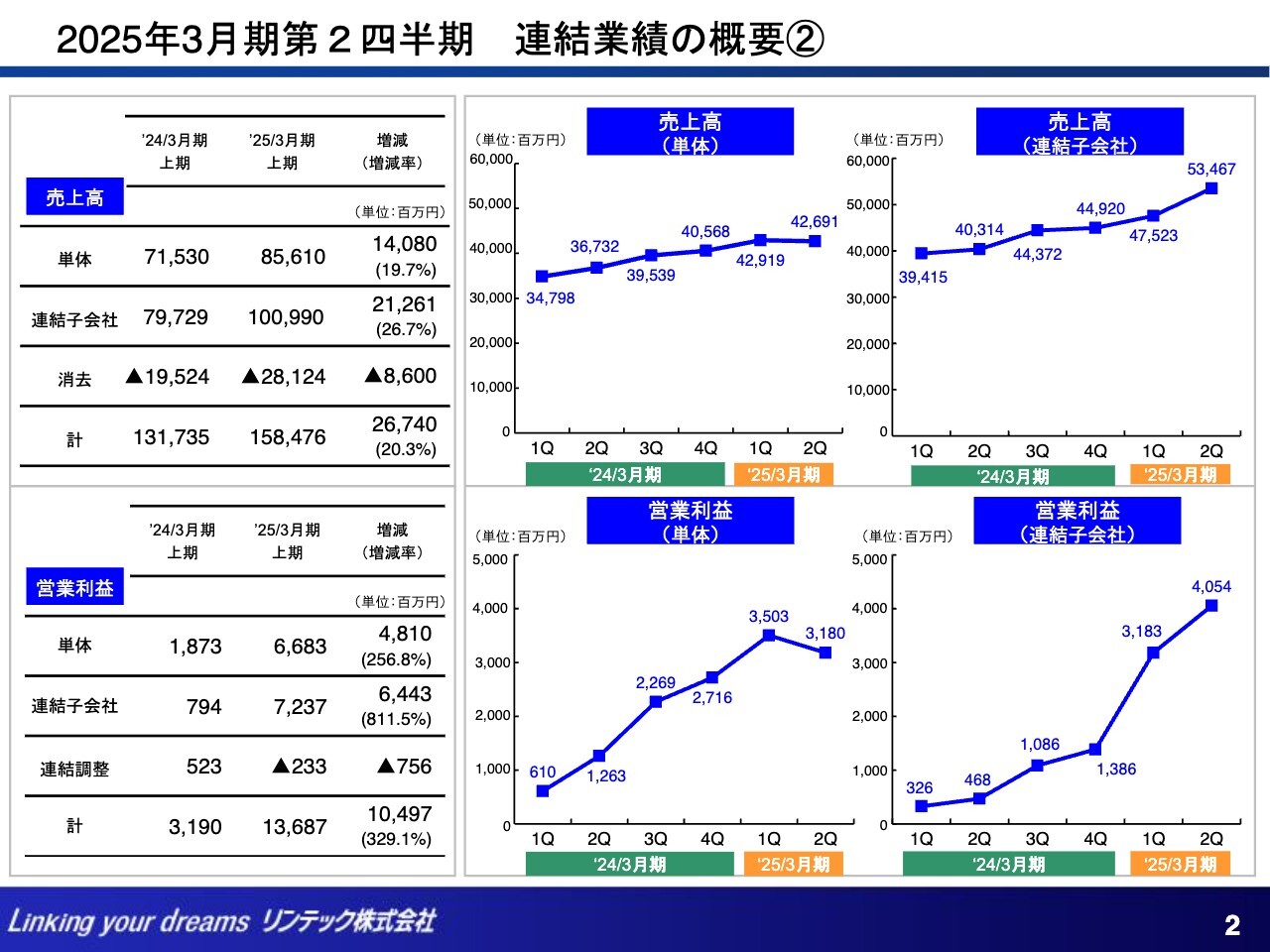

2025年3月期第2四半期 連結業績の概要②

リンテック単体と、連結子会社の業績についてご説明します。売上高については、単体が前年同期比140億8,000万円増、19.7パーセントアップの856億1,000万円です。連結子会社が、前年同期比212億6,100万円増、26.7パーセントアップの1,009億9,000万円となりました。なお、上期の海外売上高比率は64.6パーセントでした。

営業利益については、単体が前年同期比48億1,000万円増、256.8パーセントアップの66億8,300万円です。連結子会社が前年同期比64億4,300万円増、811.5パーセントアップの72億3,700万円となりました。

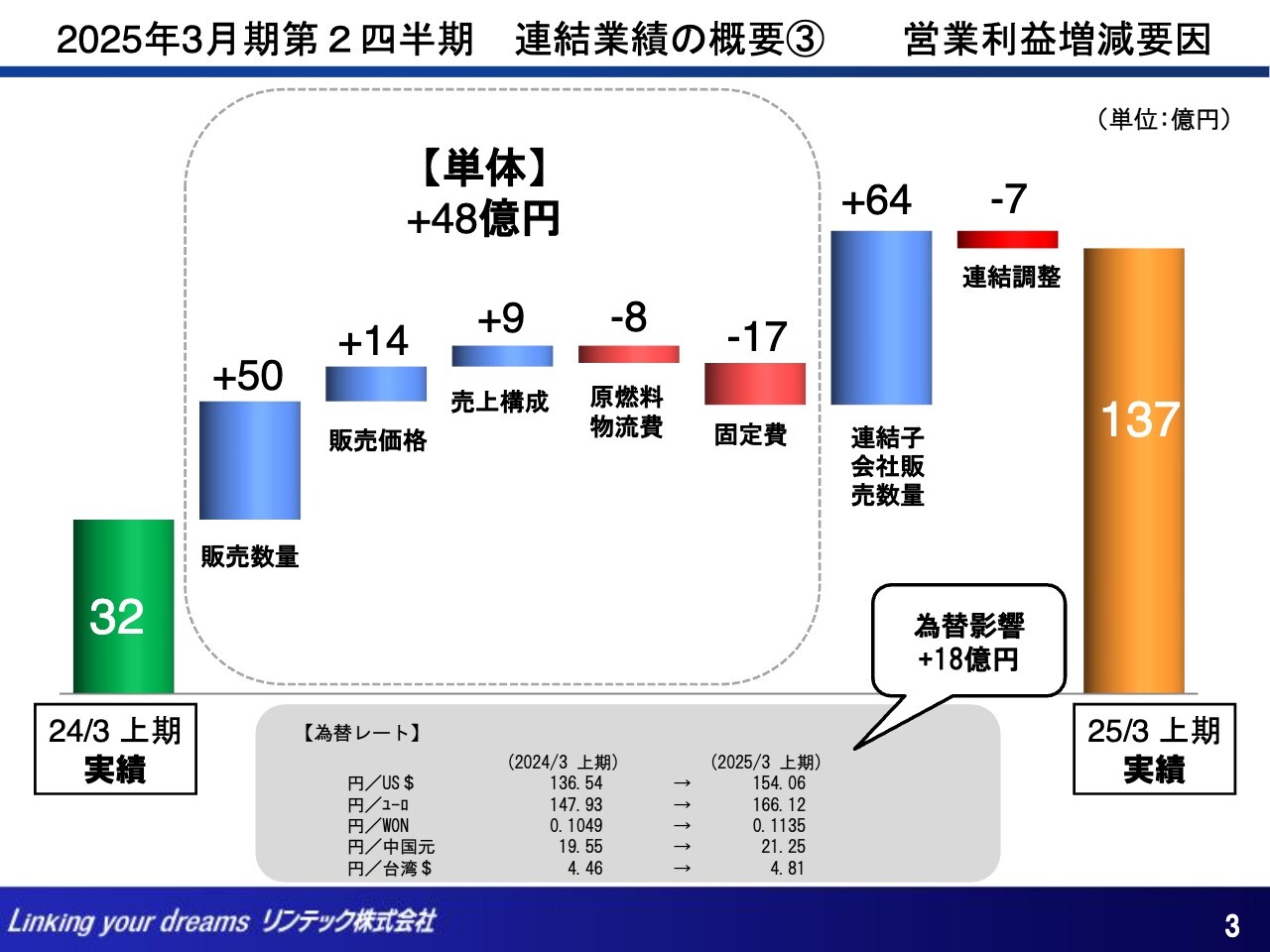

2025年3月期第2四半期 連結業績の概要③ 営業利益増減要因

単体と連結子会社の業績の概要についてですが、売上高については後ほど、各事業部門の概況のスライドにてご説明します。

営業利益が前年同期の32億円から、今期は137億円となった増減要因についてご説明します。

単体での増益要因として、販売数量の増加で50億円、販売価格改定で14億円、売上構成で9億円の効果がありました。一方、減益要因としては原燃料価格や物流コストの上昇で8億円、固定費増加で17億円の影響がありました。

連結子会社では、アドバンストマテリアルズ事業部門の子会社が、半導体関連粘着テープおよび関連装置の販売数量増加により大幅な増益となったほか、米国子会社のマックタック・アメリカ、マディコ、VDIの3社の損益が大きく改善しました。

なお、円安による為替影響は、全体でプラス18億円ありました。

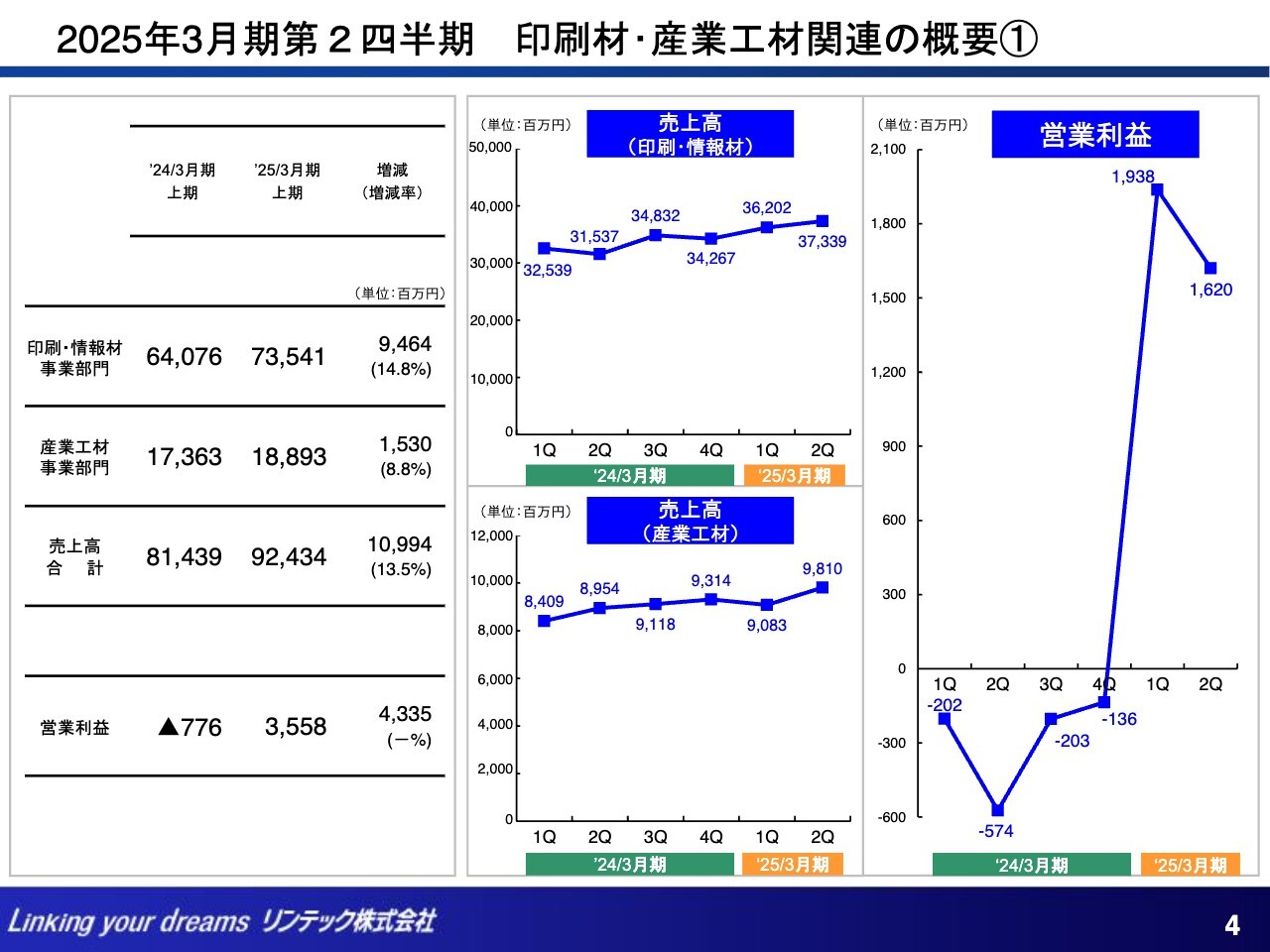

2025年3月期第2四半期 印刷材・産業工材関連の概要①

上期の業績について、セグメント別にご説明します。

印刷材・産業工材関連についてです。印刷・情報材事業部門の売上高は前年同期比94億6,400万円増、14.8パーセントアップの735億4,100万円です。産業工材事業部門の売上高は前年同期比15億3,000万円増、8.8パーセントアップの188億9,300万円となりました。このセグメントの売上高は、前年同期比109億9,400万円増、13.5パーセントアップの924億3,400万円となりました。

営業利益は、米国子会社の3社で販売数量が大幅に増加したことなどもあり、前年同期比43億3,500万円増の35億5,800万円となりました。

2025年3月期第2四半期 印刷材・産業工材関連の概要②

当セグメントの事業部門別売上高の概要をご説明します。

印刷・情報材事業部門についてです。シール・ラベル用粘着製品は、国内では物流・通販向けが堅調に推移したものの、物価高騰の影響により、食品関連を中心に需要が減少しました。また、アイキャッチラベルや飲料キャンペーン用などが、総じて低調に推移しました。

海外では、マックタック・アメリカでカナダの販売子会社買収効果により、販売数量が16パーセントの大幅増加となったほか、中国、ASEAN地域においても堅調に推移しました。

なお、印刷・情報材事業部門の海外売上高比率は、72.5パーセントとなっています。マックタック・アメリカは為替影響を含めて、前年同期比22パーセントアップの449億円となりました。

産業工材事業部門については、国内では自動車用ウインドーフィルムが自動車生産台数減少の影響を受けて、低調に推移しました。海外においては米国マディコでの防犯用ウインドーフィルムや、VDIでのスパッタリングフィルムの販売が大きく増加したほか、インドで自動車用粘着製品が増加しました。

なお、産業工材事業部門の海外売上高比率は、54.3パーセントでした。

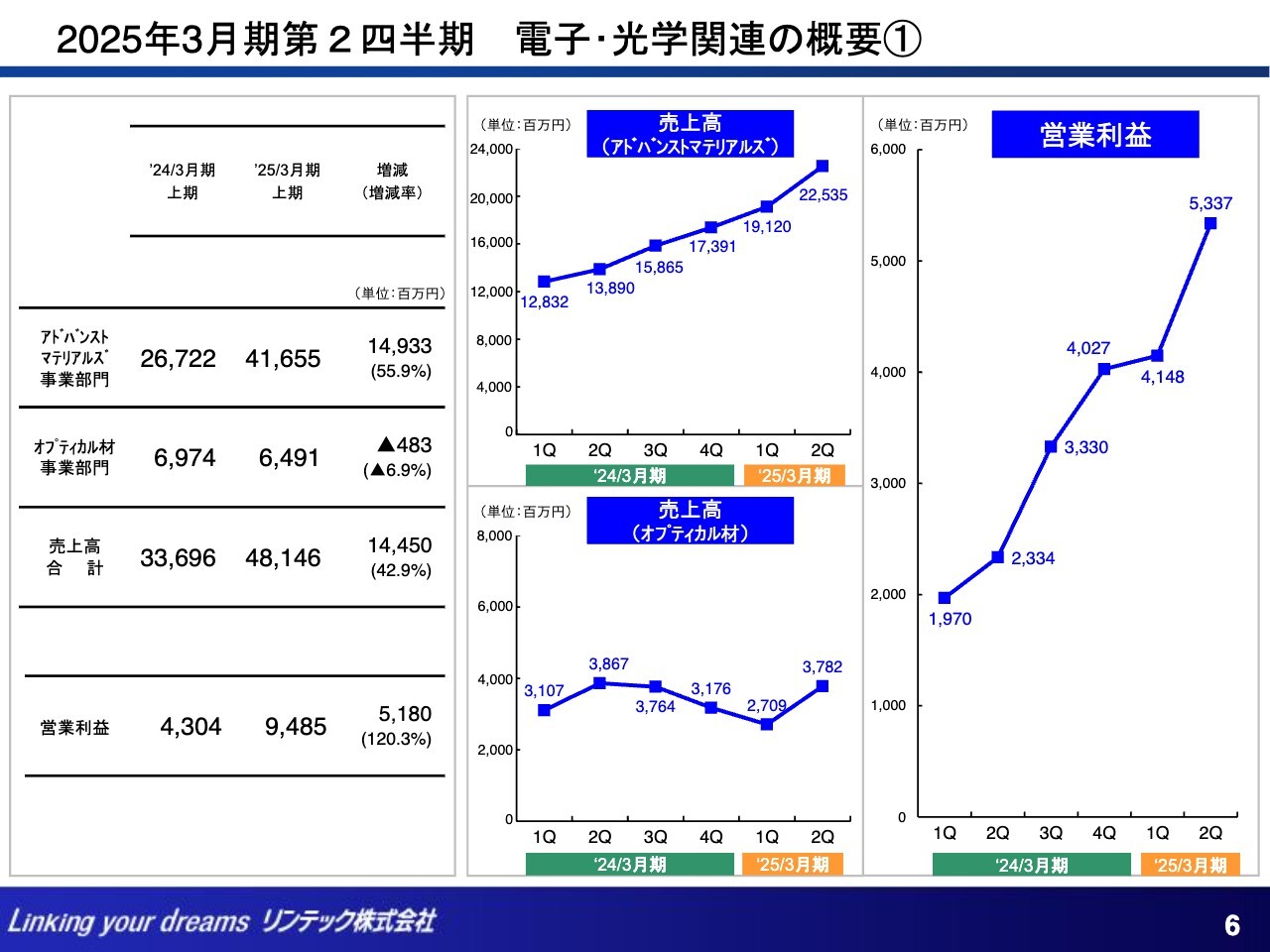

2025年3月期第2四半期 電子・光学関連の概要①

電子・光学関連についてご説明します。アドバンストマテリアルズ事業部門の売上高は前年同期比149億3,300万円増、55.9パーセントアップの416億5,500万円です。オプティカル材事業部門の売上高は前年同期比4億8,300万円減、6.9パーセントダウンの64億9,100万円となりました。このセグメントの売上高は、前年同期比144億5,000万円増、42.9パーセントアップの481億4,600万円となりました。

営業利益は、半導体・電子部品関連製品の販売数量が増加したことにより、前年同期比51億8,000万円増、120.3パーセントアップの94億8,500万円となりました。

2025年3月期第2四半期 電子・光学関連の概要②

当セグメントの事業部門別売上高の概要をご説明します。

アドバンストマテリアルズ事業部門については、半導体関連粘着テープはスマートフォン用などの需要増加により好調に推移し、前年同期の142億円から53億円増、37.8パーセントアップの195億円となりました。

半導体関連装置についてはHBM製造用などで大幅に増加したこともあり、前年同期の61億円から51億円増、82.5パーセントアップの112億円となり、積層セラミックコンデンサ関連テープはスマートフォンやデータセンター向けなどの需要増加により、前年同期の58億円から44億円増、76.3パーセントアップの102億円と、それぞれ大きく伸長しました。

なお、アドバンストマテリアルズ事業部門の海外売上高比率は、73.7パーセントとなりました。

オプティカル材事業部門については、光学ディスプレイ関連粘着製品は大型テレビ用やスマートフォン向けで受注が減少しました。

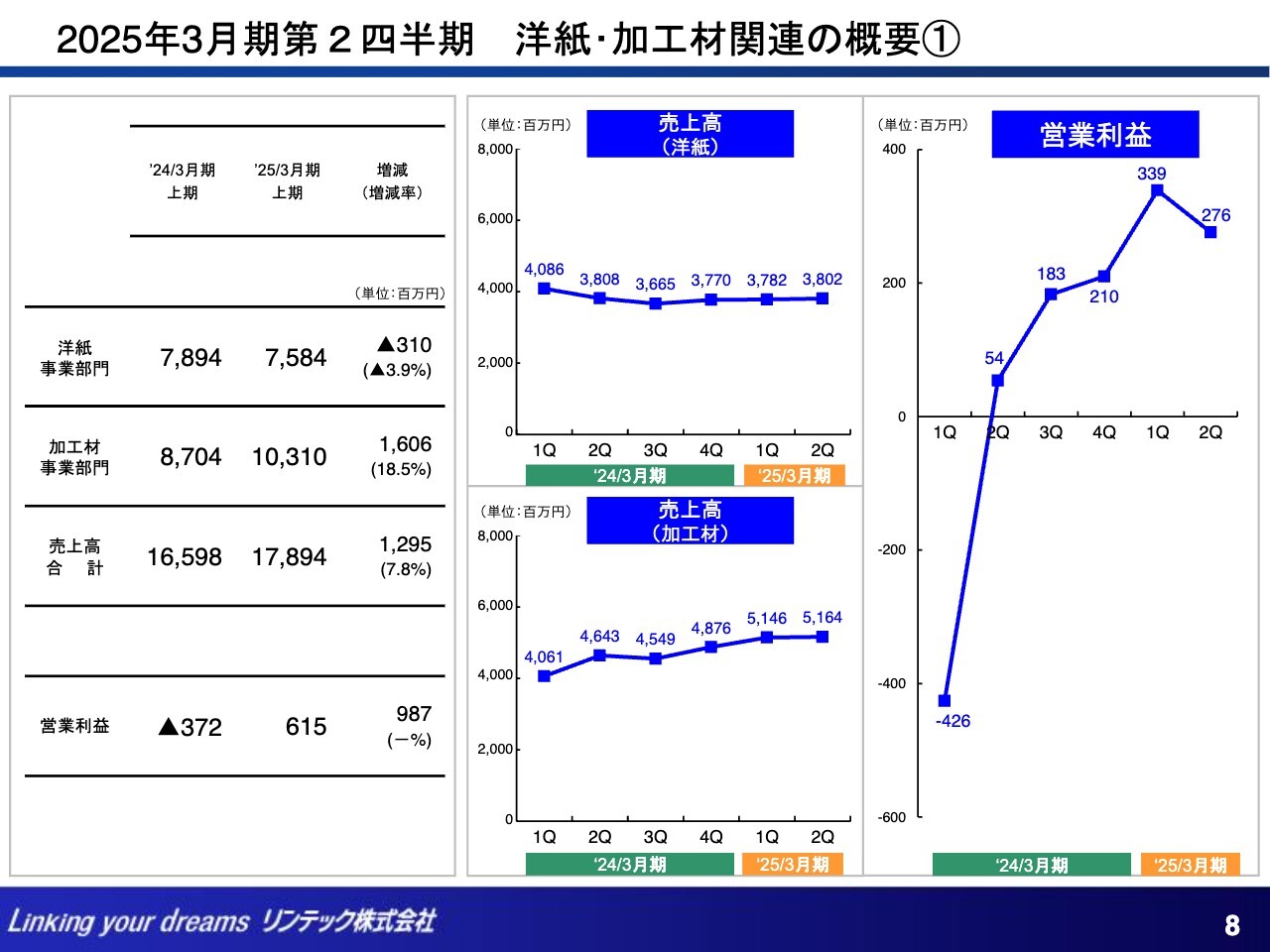

2025年3月期第2四半期 洋紙・加工材関連の概要①

洋紙・加工材関連についてご説明します。洋紙事業部門の売上高は前年同期比3億1,000万円減、3.9パーセントダウンの75億8,400万円です。加工材事業部門の売上高は前年同期比16億600万円増、18.5パーセントアップの103億1,000万円となりました。このセグメントの売上高は、前年同期比12億9,500万円増、7.8パーセントアップの178億9,400万円となりました。

営業利益は、洋紙事業部門は極めて厳しい結果となりましたが、加工材事業部門における販売数量の増加などもあり、前年同期比9億8,700万円増の6億1,500万円となりました。

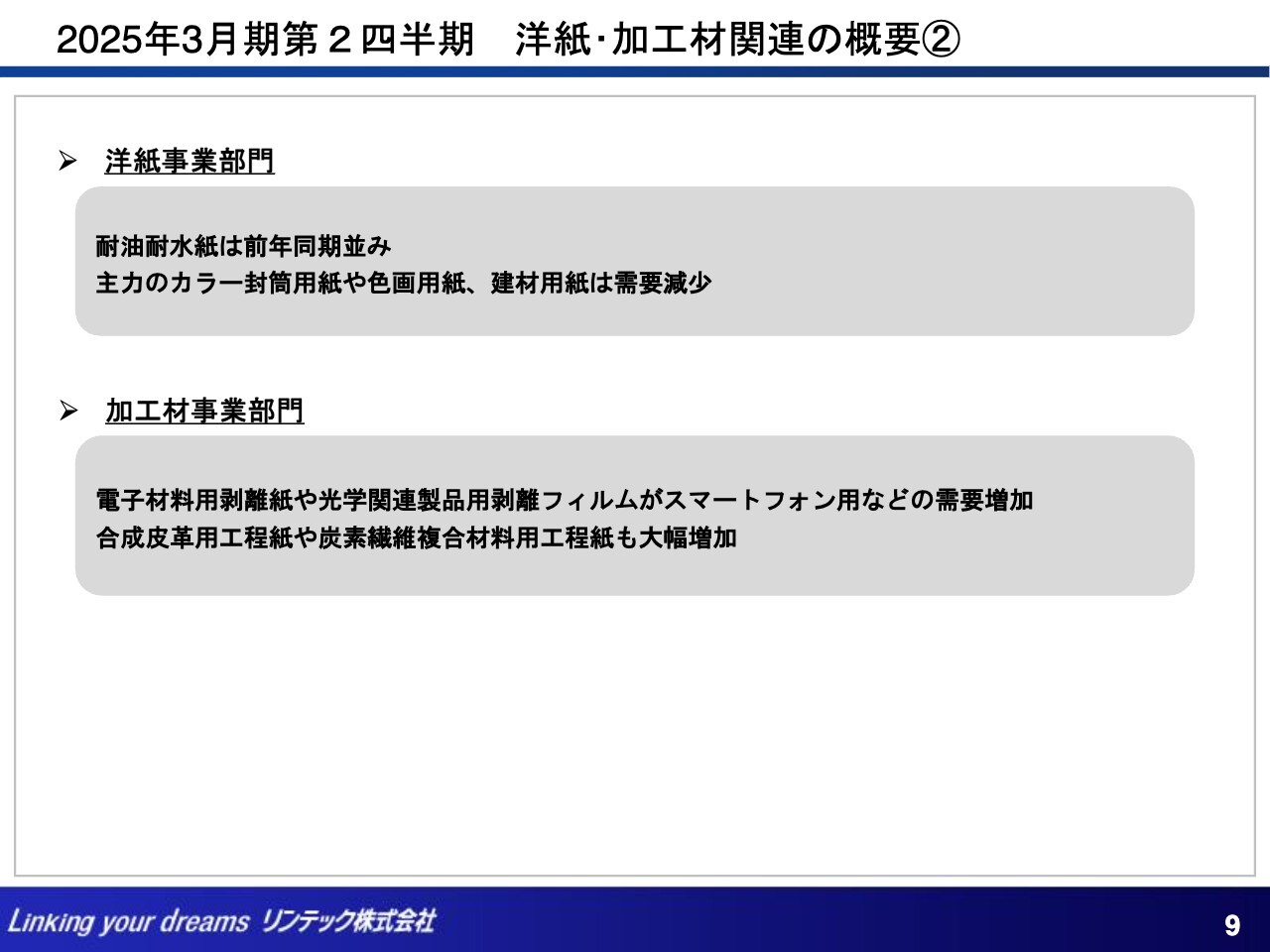

2025年3月期第2四半期 洋紙・加工材関連の概要②

当セグメントの事業部門別売上高の概要をご説明します。洋紙事業部門については、耐油耐水紙は前年同期並みであったものの、主力のカラー封筒用紙や色画用紙、建材用紙が需要減少により、低調に推移しました。

加工材事業部門については、電子材料用剥離紙や光学関連製品用剥離フィルムが、スマートフォン用などの需要増加により好調に推移しました。また、合成皮革用工程紙や炭素繊維複合材料用工程紙も大幅に増加しました。

なお、加工材事業部門の海外売上高比率は、40.2パーセントとなりました。

2025年3月期通期 連結業績予想①

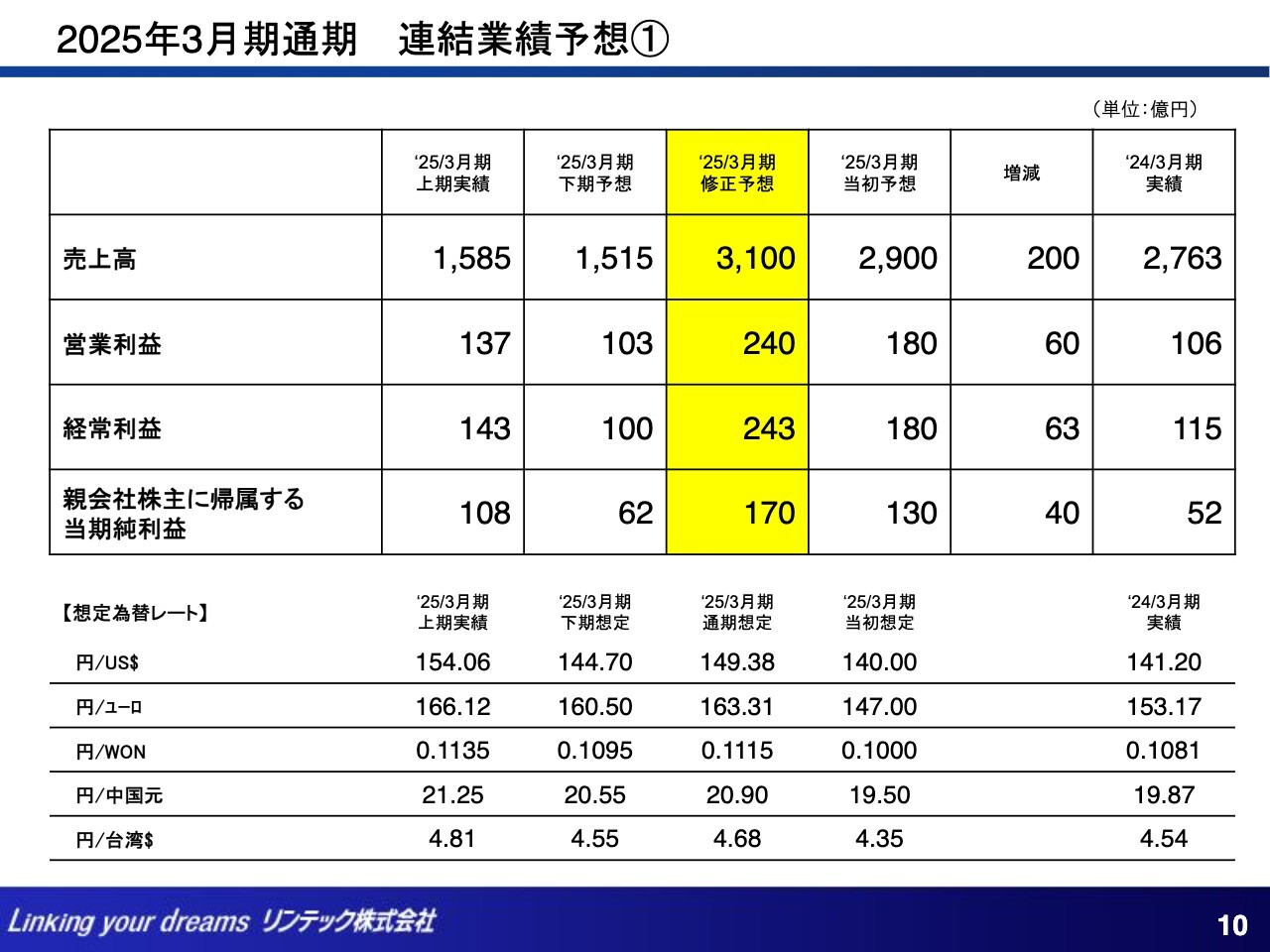

通期の連結業績予想についてご説明します。2025年3月期の連結業績については、原燃料価格の高止まりが利益面で影響があるものの、半導体・電子部品関連製品が好調な需要に支えられ、当初想定を大きく上回っています。加えて、他の製品も受注が手堅く推移するものと見ています。

このような状況を勘案し、2024年5月8日に公表した通期連結業績予想を修正しました。売上高は上期実績1,585億円に対して、下期は1,515億円、通期では当初予想の2,900億円から200億円増の3,100億円となる見通しです。

営業利益は上期実績137億円に対して、下期は103億円、通期では当初予想の180億円から60億円増の240億円です。

経常利益は上期実績143億円に対して、下期は100億円、通期では当初予想の180億円から63億円増の243億円です。

親会社株主に帰属する当期純利益は上期実績108億円に対して、下期は62億円、通期では当初予想の130億円から40億円増の170億円となる見通しです。

なお、為替レートの想定はスライドに記載のとおりです。

2025年3月期通期 連結業績予想②(当初予想 → 修正予想)

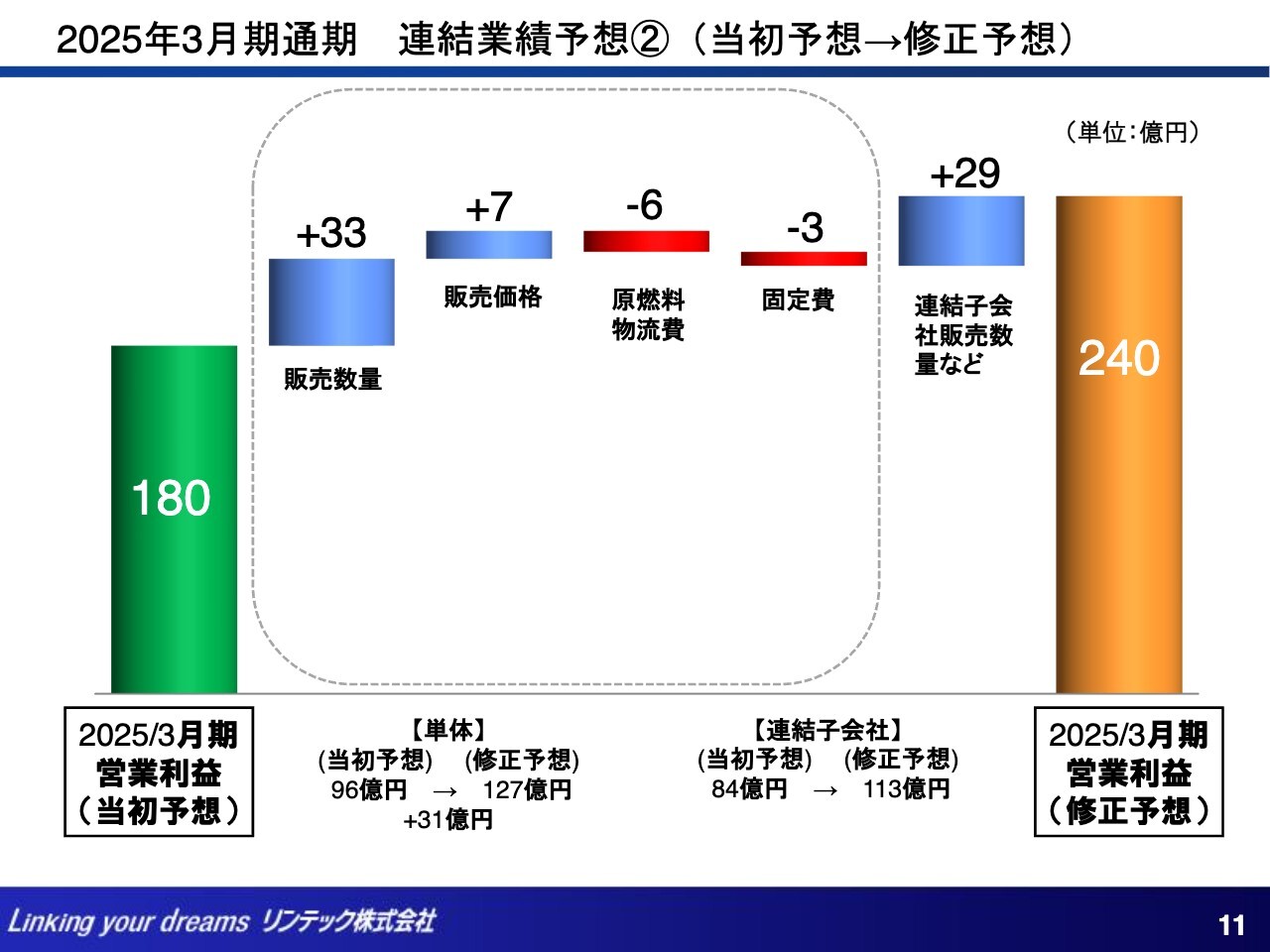

通期連結業績予想の営業利益を、当初予想の180億円から240億円へ修正した増減要因についてご説明します。

単体では増益要因として、販売数量の増加で約33億円、販売価格改定で約7億円です。一方で減益要因として、原燃料価格や物流コストの上昇による影響で約6億円、固定費の増加などによる影響で約3億円と見ています。

単体の営業利益は、当初予想の96億円から31億円増の127億円となる見通しです。連結子会社では、アドバンストマテリアルズ事業部門の販売子会社や、マディコ等の増収効果などもあり、当初予想の84億円から29億円増の113億円と見ています。

2025年3月期通期 連結業績予想③ 印刷材・産業工材関連

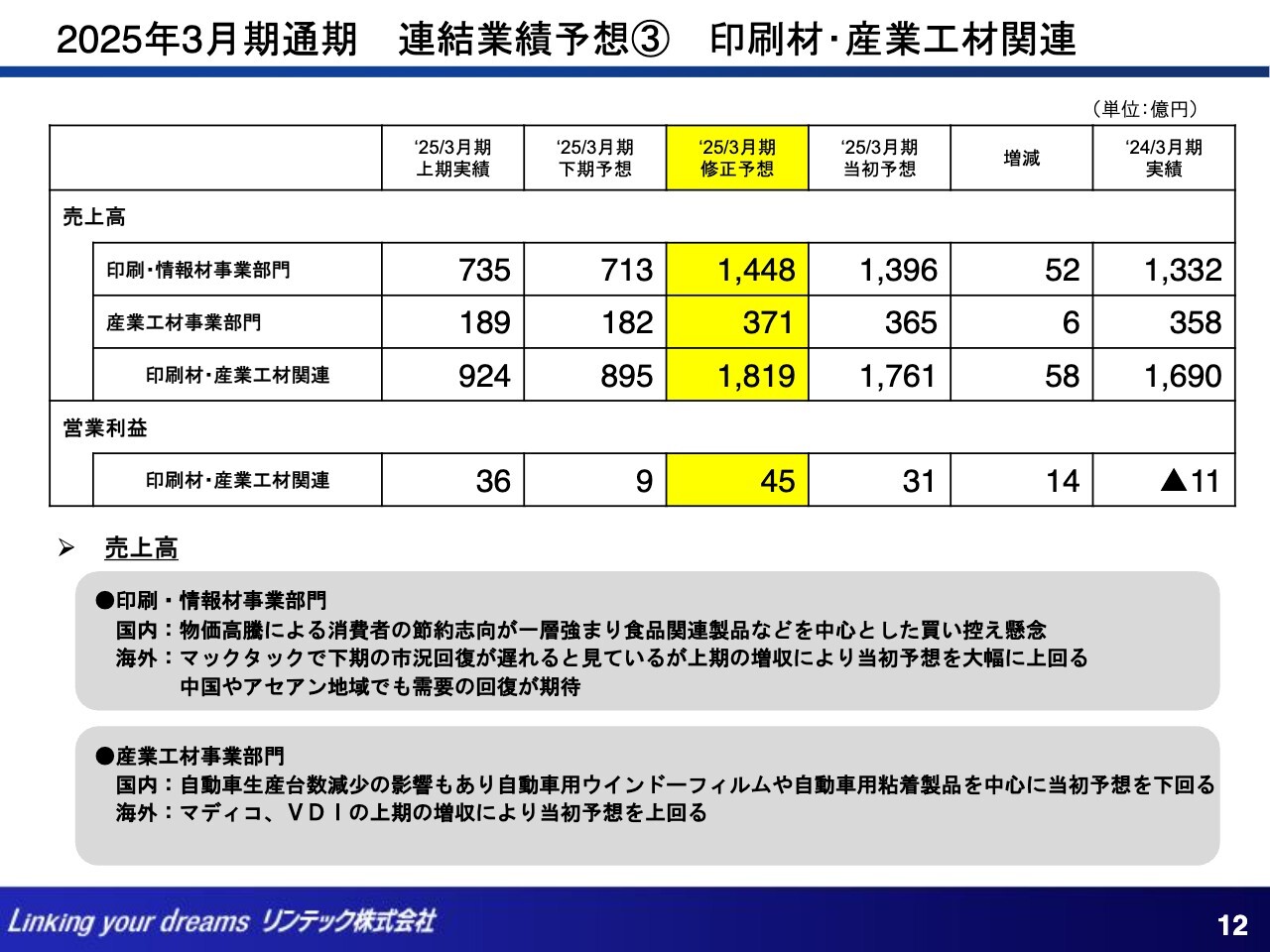

通期連結業績予想について、セグメント別にご説明します。

印刷材・産業工材関連についてです。印刷・情報材事業部門の売上高は、国内においては物価高騰による消費者の節約志向が一層強まり、食品関連製品などを中心とした買い控え懸念もあるため、当初予想を下回ると見ています。

海外においては、マックタック・アメリカで下期の市況回復が当初想定よりも遅れると見ています。その一方、上期の増収により当初予想を大幅に上回ると見ているほか、中国やASEAN地域でも需要回復が期待されます。

これにより、上期実績735億円に対して、下期は22億円減少の713億円、通期では当初予想の1,396億円から52億円増の1,448億円としました。

産業工材事業部門の売上高は、国内においては自動車生産台数減少の影響もあり、自動車用ウインドーフィルムや自動車用粘着製品を中心に当初予想を下回ると見ています。海外はマディコ、VDIの上期の増収により、当初予想を上回ると考えています。

これにより、上期実績189億円に対して、下期は7億円減少の182億円、通期では当初予想の365億円から6億円増の371億円としました。

当セグメントの売上高は、上期実績924億円に対して、下期は29億円減少の895億円、通期では、当初予想の1,761億円から58億円増の1,819億円と見ています。

営業利益は、米国において原材料価格の上昇や市場回復の遅れ、ウインドーフィルムの需要が閑散期に入ることなどの影響がありますが、上期の増収効果により、下期は上期実績36億円に対して27億円減少の9億円、通期では当初予想の31億円から14億円増の45億円となる見通しです。

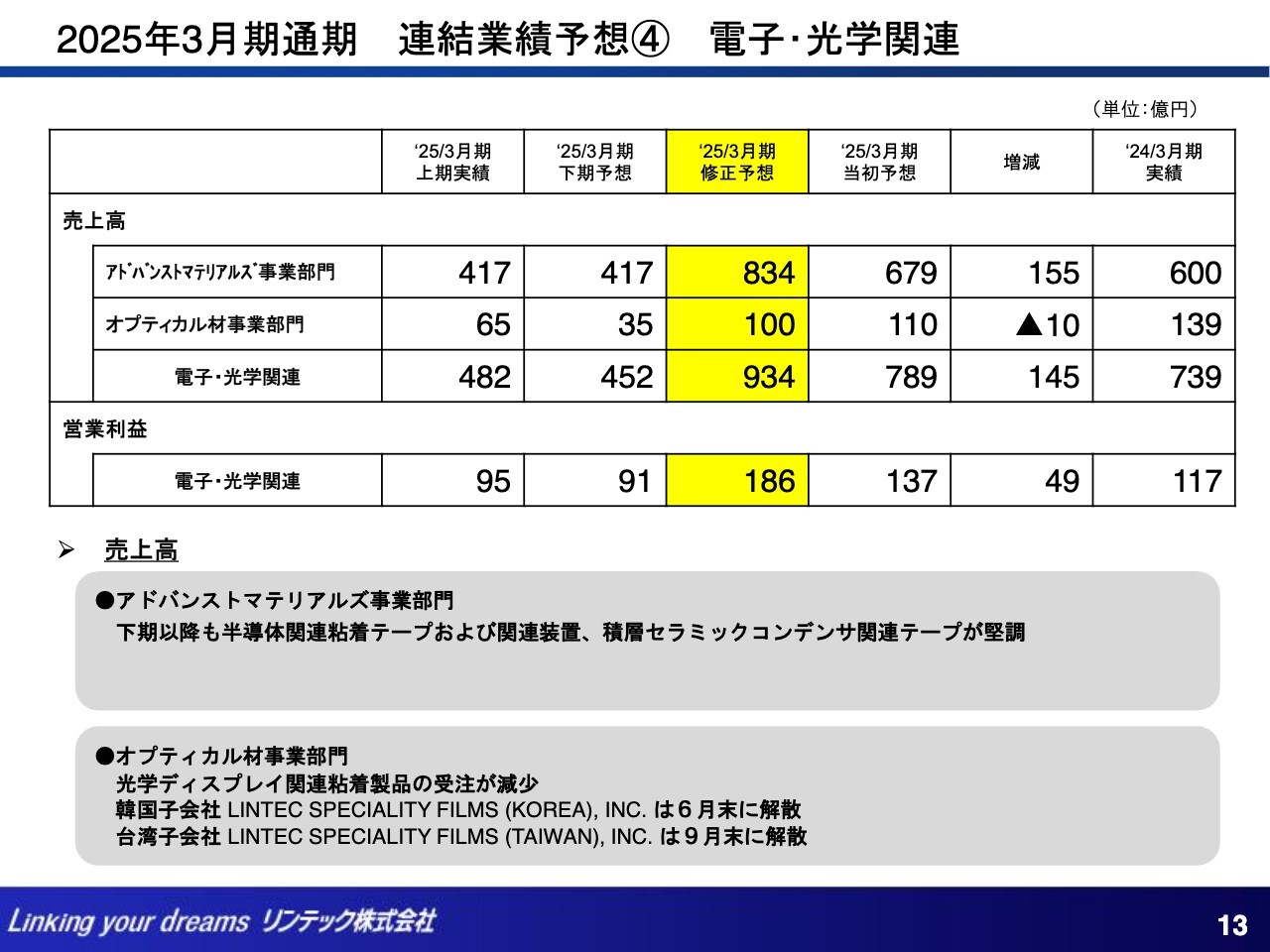

2025年3月期通期 連結業績予想④ 電子・光学関連

電子・光学関連についてご説明します。アドバンストマテリアルズ事業部門は、下期以降も半導体関連粘着テープおよび関連装置、積層セラミックコンデンサ関連テープは堅調に推移すると見ており、下期の売上高は上期と同額の417億円、通期では当初予想の679億円から155億円増の834億円としました。

オプティカル材事業部門は、光学ディスプレイ関連粘着製品の受注が減少すると見ています。また、韓国子会社のLINTEC SPECIALITY FILMS(KOREA)は6月末に、台湾子会社LINTEC SPECIALITY FILMS(TAIWAN)は9月末に解散したことにより、下期の売上高は上期実績65億円に対して30億円減少の35億円、通期では当初予想の110億円から10億円減の100億円としました。

当セグメントの売上高は、上期実績482億円に対して、下期は30億円減少の452億円、通期では当初予想の789億円から145億円増の934億円と見ています。

営業利益は、オプティカル材事業部門で営業損失が増加することもあり、上期実績95億円に対して、下期は4億円減少の91億円、通期では当初予想の137億円から49億円増の186億円となる見通しです。

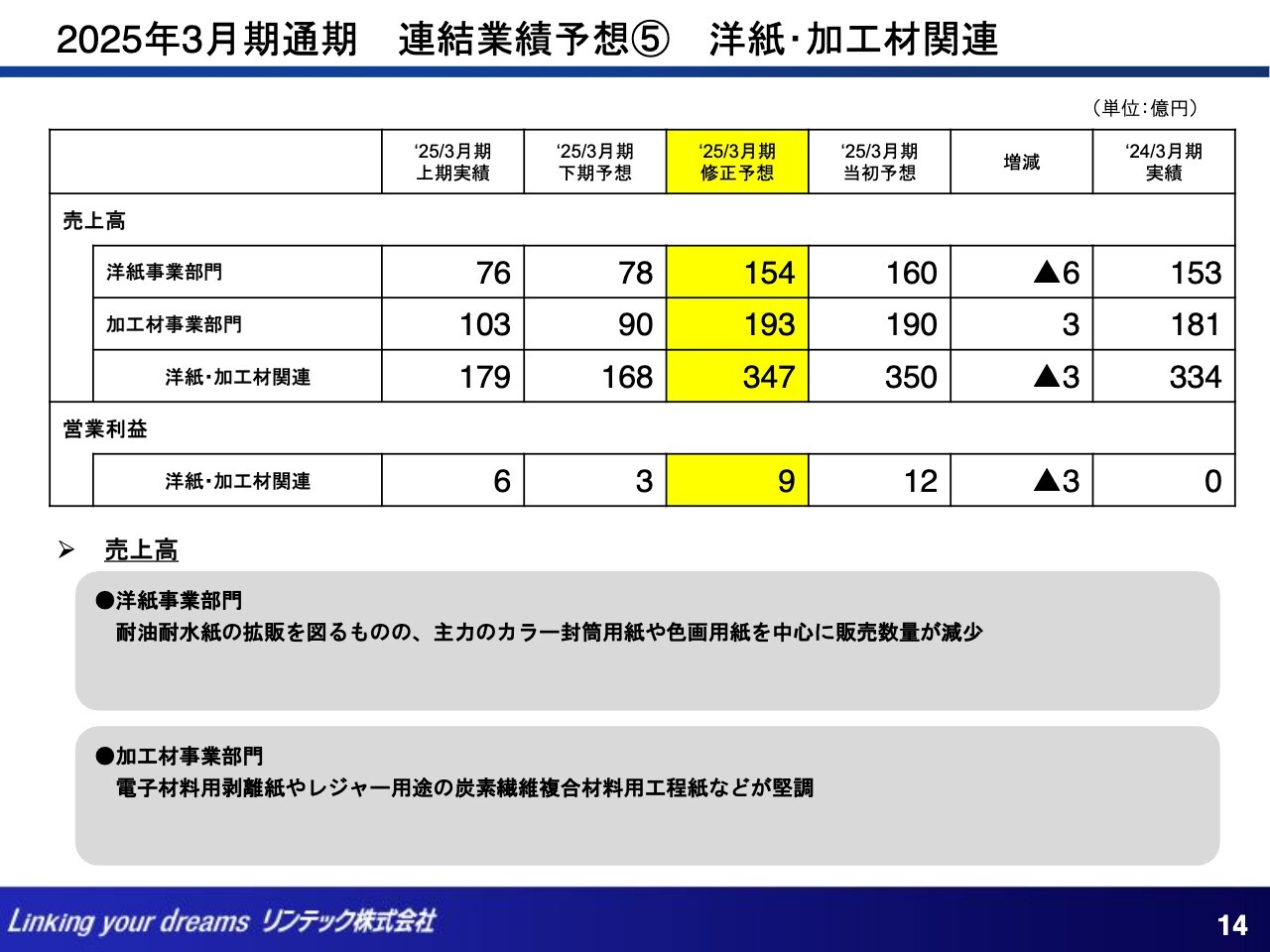

2025年3月期通期 連結業績予想⑤ 洋紙・加工材関連

洋紙・加工材関連についてご説明します。洋紙事業部門は、耐油耐水紙の拡販を図るものの、主力のカラー封筒用紙や色画用紙を中心に販売数量が減少すると見ています。下期の売上高は上期実績76億円に対して2億円増加の78億円、通期では当初予想の160億円から6億円減の154億円としました。

加工材事業部門は、電子材料用剥離紙やレジャー用途の炭素繊維複合材料用工程紙などが堅調に推移すると見ています。下期の売上高は上期実績103億円に対して13億円減少の90億円、通期では当初予想の190億円から3億円増の193億円としました。

当セグメントの売上高は、上期実績179億円に対して、下期は11億円減少の168億円、通期では当初予想の350億円から3億円減の347億円と見ています。

営業利益は、加工材事業部門の販売数量減少の影響などにより、上期実績6億円に対して、下期は3億円減少の3億円、通期では当初予想の12億円から3億円減の9億円となる見通しです。

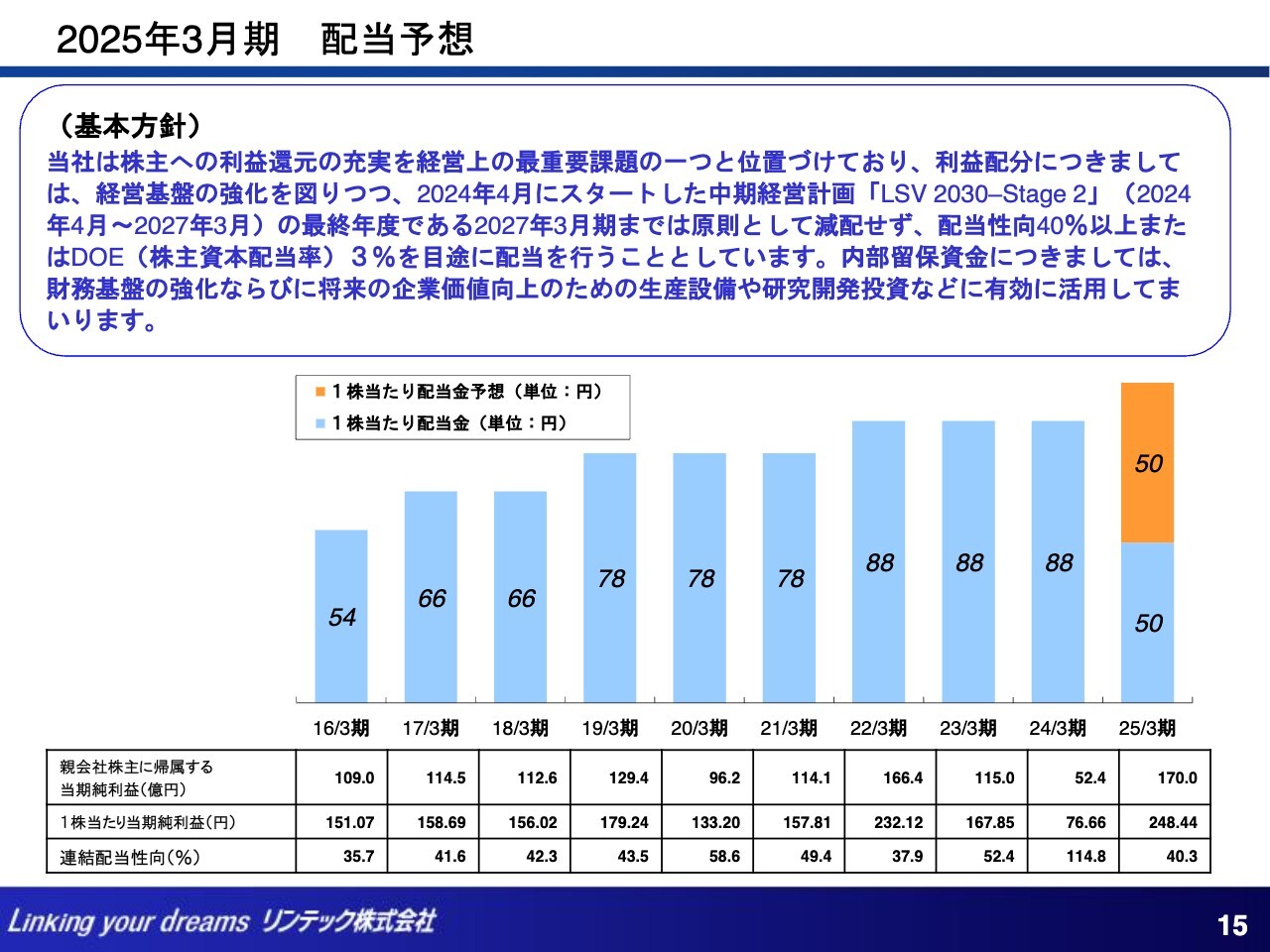

2025年3月期 配当予想

配当金についてご説明します。スライドに記載の基本方針および上期の連結業績、通期連結業績予想の修正を踏まえ、2025年3月期の中間配当金については、当初予定の1株当たり44円から6円増額の50円としました。

また、1株当たり年間配当金予想についても、当初予定の88円から12円増額の100円に修正しました。同時に、11月29日付で420万株の自己株式の消却を行うことも発表しました。

ご参考までに、当社は2024年9月末時点で発行済株式総数7,668万9,000株の10.8パーセントに当たる826万1,000株の自己株式を保有していますが、そのうち420万株を消却することで自己株式数は406万1,000株となり、発行済株式総数7,248万9,000株の5.6パーセントとなります。

最後になりますが、2030年3月期を最終年度とする長期ビジョン「LSV 2030」の達成に向けて、今年4月にスタートした中期経営計画「LSV 2030-Stage 2」の諸施策を力強く推し進め、企業価値向上のために、国内外グループ全社員が一丸となって努力していく所存です。みなさまには、引き続きご支援を賜りますようよろしくお願いいたします。

以上で私からのご説明を終わります。ご清聴ありがとうございました。

質疑応答:アドバンストマテリアルズ事業部門の先端半導体関連の状況について

質問者:アドバンストマテリアルズ事業部門について、第1四半期から第2四半期にかけての売上高が18パーセント増と、他社の半導体材料と比較して強いように感じます。例えばHBMやGPU、チップレットなどの先端半導体関連の需要増は半導体関連粘着テープおよび関連装置にどのぐらい貢献しているのでしょうか?

服部:アドバンストマテリアルズ事業部門の半導体関連粘着テープは、前期において主にメモリー関係の在庫調整の局面が長く続きました。前期の第4四半期から在庫調整がほぼ一巡したことに加え、同時期から市場でのHBMの需要が増加したことなどが貢献し、当社のダイシングテープやBGテープのビジネスも好調に推移しています。

HBM関連装置の業績については、前期の第4四半期から出荷を始めて、今期の第1四半期、第2四半期と数量が増えています。

従来のNANDフラッシュメモリー向けを中心としたテープの使用量は若干回復が遅れていますが、下期から来期にかけて使用数量が上がっていくという見通しを立てています。

質疑応答:HBM向けのテープラミネーターの売上高と年間見通し、受注状況について

質問者:HBM向けのテープラミネーターについて、上期の売上高と年間見通し、足元の受注がどの程度入っているのか、差し支えなければ教えてください。

柴野洋一氏(以下、柴野):HBM向けのテープラミネーターの売上高は、上期が47億円程度で、下期は43億円程度と見ています。通期予想としては90億円を見込んでいます。

質疑応答:アドバンストマテリアルズ事業における売上高予想の背景について

質問者:アドバンストマテリアルズ事業の売上高が、上期から下期にかけて横ばいの予想になっている背景について教えてください。

服部:第2四半期より第3四半期のほうが多少弱含むと予想しています。また、下期の半導体ビジネスに対する相対的な見方ですが、毎年、特に第4四半期中の1月、2月は事業が谷間に入るため、季節的な要因を考慮しています。今のスマートフォンの主要モデルの販売状況を見ても、季節的に一番落ち込む時期に半導体メーカー各社が増産するといった動きは見られませんので、季節的な変動をそのまま織り込むほうが正確だと考えています。

質疑応答:印刷・情報材事業部門、産業工材事業部門の利益率について

質問者:印刷・情報材事業部門、産業工材事業部門の下期の利益率は大きく低下する前提になっていますが、単体や主要な子会社に分けて、詳細を教えてください。

服部:印刷・情報材事業部門の利益率低下の一番大きな理由はマックタック・アメリカの動向です。北米のロールラベル市場の今後のフォーキャストとしては、四半期ごとの業界の成長率を見ると、第2四半期から第3四半期にかけてそれほど大きな伸びは見られません。

実際にマックタック・アメリカの1日あたりのビジネストレンドを見ても、そのような傾向を映し出した結果が日々続いています。北米のロールラベル市場は、日用品や食料品が大きなウエイトを占めています。物価高騰や消費行動の変化もあり、なかなか大きな利益創出まで至っていないというのが現状です。

加えて、原材料価格については、メーカーによってはすでに7月からコストアップ要求を打ち出しているところもあります。従来は売価に反映させて価格改定もできましたが、ロールラベル市場そのものの成長性が緩くなってきている中で、お客さまの理解を得られる状況にはなく、下半期は価格改定自体に踏み出せない状況が続くと見ています。

産業工材事業部門については、マディコとVDIが上期の業績の中で一番貢献してきました。マディコのメインのビジネスであるウインドーフィルムは季節性があり、秋から冬にかけて需要の閑散期に入るというのは毎年の傾向で、今年もすでに始まっています。

VDIのスパッタリングフィルムについては、お客さまのほうでの仕様変更を進めています。その仕様変更に伴い、従来品の在庫の消化をしなくてはならず、今のところ上半期のような大きな伸びが下半期では見込めません。こちらの2つの理由が、産業工材事業部門の利益低下につながっています。

質疑応答:HBM関連装置の来年度の見通しについて

質問者:アドバンストマテリアルズ事業部門の半導体関連装置について質問です。HBM製造用の装置が、今年は約90億円の売上見通しになるということですが、来年度は反動があると考えておいたほうが良いのでしょうか? 追加注文が入ってくるためある程度カバーできるのか、その他の装置でカバーできるのかなど、来年度に向けた考え方について教えてください。

服部:次世代のHBMが、どのような処方でどのようなプロセスで作られるのかは、まだ各社でいろいろ検討している状況にあると理解しています。

そのような中で、今年に受注が逼迫した装置については、HBMの製造方法がどのように動いていくかによって左右されていくと思っています。世代が変わる来年以降についても、お客さまとの対話を緻密にしながら計画を積み重ねていくところです。

今回、当社の半導体関連製品が好調なのは、HBM関連装置の要因もありますが、従来も強力に推し進めてきた、BGテープやダイシングテープなどの先端半導体向けのテープの業績貢献がしっかりとした基礎になり、それにHBM関連装置が追加された状況です。

どのようなHBM世代になるかを問わず、引き続き強力に半導体業界に貢献できるテープと装置の開発をしていくというのが当社の考えです。そのため、来年以降は多少需要が緩慢になったところで影響が出るかもしれません。そのような場合は、他のテープや他の装置でカバーをしていく考えで進めています。

質疑応答:EUV露光機用CNTペリクルの来年度の見通しについて

質問者:EUV露光機用CNTペリクルに関して正式な発表がありましたが、いつから量産が始まるのでしょうか? また、来年度の収益、特に利益面に対して効いてくるのかどうかについて教えてください。

服部:2024年9月のリリースに記載のとおり、EUV露光機用CNTペリクルは2025年の下期以降で量産体制が整えられるように進めていますが、2025年の計画に織り込むかは未定です。採用認定に向けた取り組みを進めており、今後の動向を見ながら計画に織り込むかを検討していきます。

この銘柄の最新ニュース

リンテックのニュース一覧- 今週の【上場来高値銘柄】東鉄工、マクドナルド、住友鉱など265銘柄 2026/02/28

- 本日の【上場来高値更新】 東鉄工、ヒビノなど116銘柄 2026/02/26

- 本日の【上場来高値更新】 住友鉱、フジクラなど148銘柄 2026/02/25

- 本日の【上場来高値更新】 マクドナルド、旭化成など130銘柄 2026/02/24

- 今週の【上場来高値銘柄】双日、三井金属、大崎電など201銘柄 2026/02/21

マーケットニュース

おすすめ条件でスクリーニング

リンテックの取引履歴を振り返りませんか?

リンテックの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。