【QAあり】テイツー、3Qは中古トレカの相場変動が影響も、売上高は前期比115.8%で着地 トレカ・ホビー・ゲームが堅調に推移

目次

青野友弘氏(以下、青野):よろしくお願いします。目次のとおり、当社グループの概要をお話しした後に、当社が属しているリユース業の市場環境についてご説明します。それから2023年度テイツーグループの成長戦略の進捗状況、最後に直近のトピックスをお話しします。

テイツーの概要

青野:当社グループの概要です。株式会社テイツーは、実店舗を中心に小売店舗を展開している会社です。

実店舗の屋号としては「古本市場」や、直近の出店店舗としては小型の「ふるいち」、トレーディングカード(トレカ)専門の「トレカパーク」などの店舗を全国に展開しています。ECとしては「ふるいちオンライン」というサイトも展開しています。

創業は1989年、設立は1990年で、岡山県内に本社を構えています。

子会社山徳の概要

青野:当社のグループ会社として、100パーセント子会社の山徳という会社があります。こちらもリユース品を中心に展開しており、スライド右側に記載していますが、これらの屋号で店舗を展開しています。

特徴としては、レトロゲームやアイドルグッズ、着物、トレカなどの商材をリユースで取り扱っていることです。2020年からグループに加わり、小売としては非常に高収益な会社ということで、グループの総合的な利益に貢献しています。

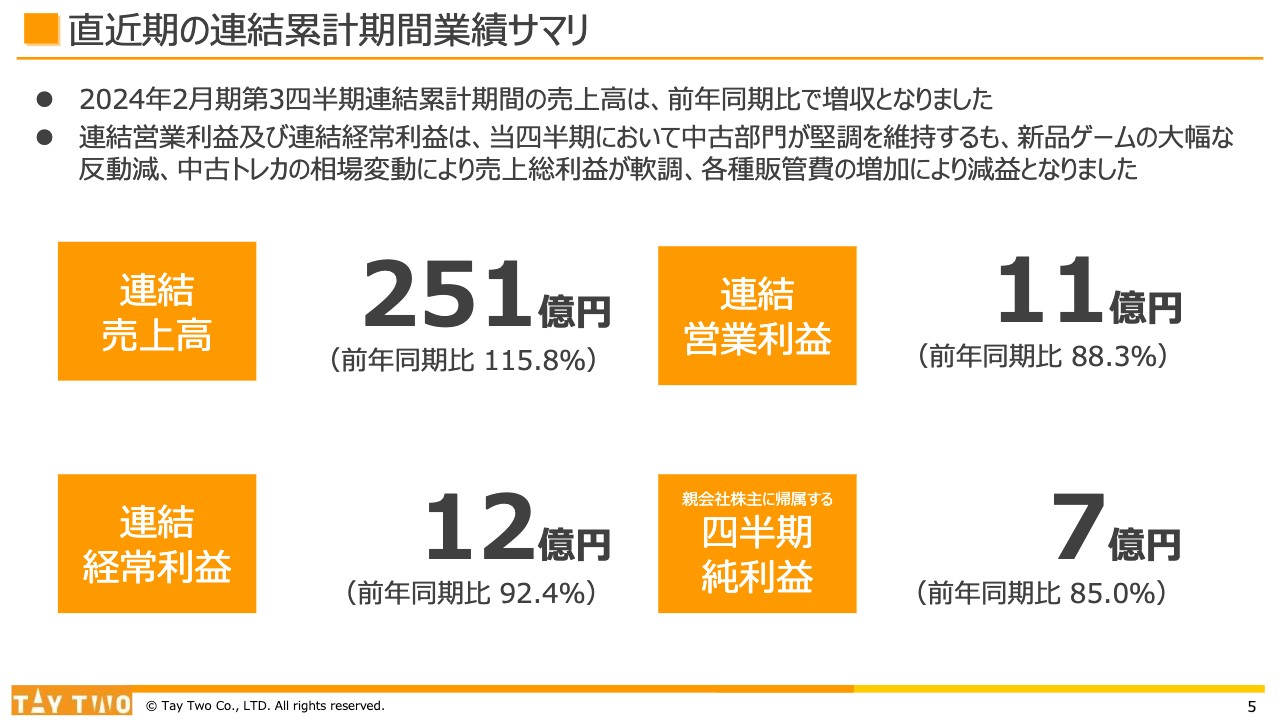

直近期の連結累計期間業績サマリ

青野:直近期である第3四半期までの連結の業績サマリです。売上高は251億円、連結営業利益は11億円、連結経常利益は12億円、四半期純利益は7億円です。第3四半期の時点で、売上高については前期比で100パーセントを上回って推移していますが、利益面については前期比ビハインドで着地している状況です。

2月期決算ですので、最繁忙期の12月、1月の数字を踏まえて決算の着地がもうすぐ見えてくるというのが現状です。

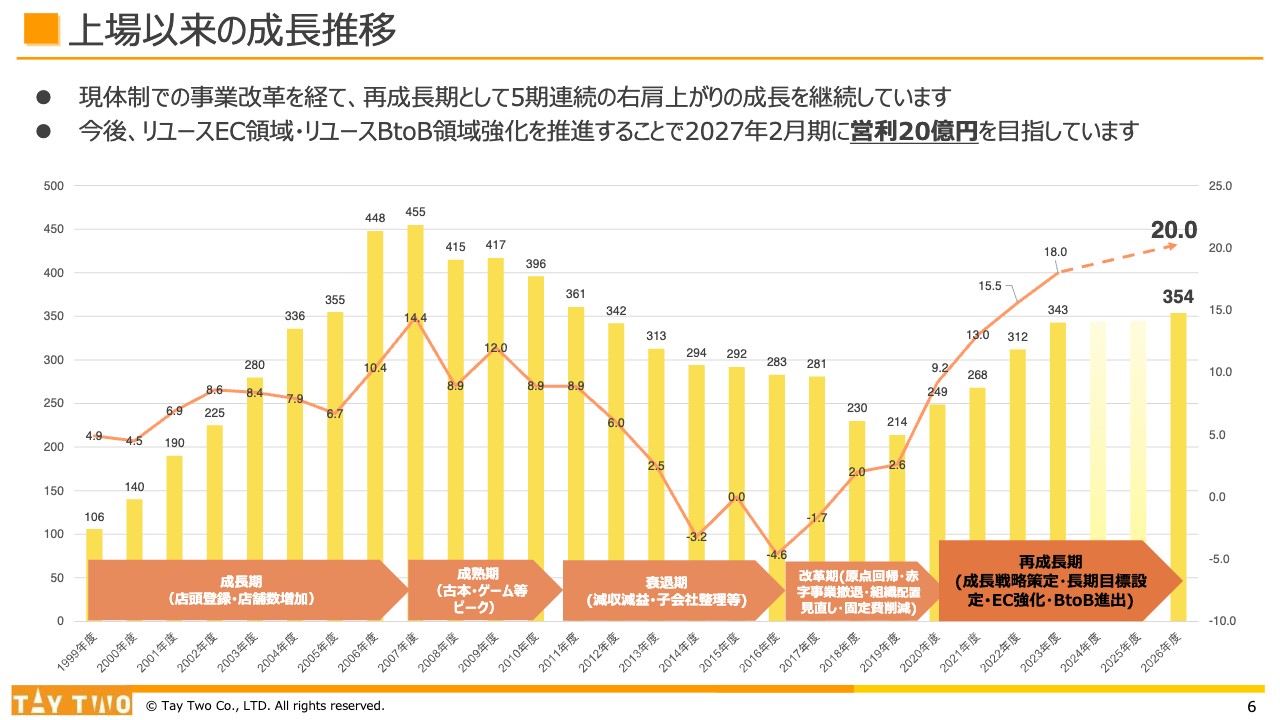

上場以来の成長推移

青野:上場以来の売上高推移です。直近は増収増益がずっと続いていますが、2013年度から2017年度までの5年間のように、5期連続赤字に沈んでいた時期もありました。そこから現在のV字回復を経て、2027年2月期のタイミングで営業利益20億円という中期の目標を掲げています。

主要セグメントの売上高の動向

青野:主要な商材ごとの売上高の動向をお伝えします。創業事業でもある古本は、非常に厳しい状況が続いています。前年比100パーセントを維持することを目標にしてはいますが、現在の市況も踏まえるとなかなか難しい状況で、前年比90パーセント台半ばで推移しています。

一方で、ECサイト「ふるいちオンライン」でも古本を取り扱い始めており、想定以上に売れていますので、今後はECでの販売にも注力していきたいと思っています。

坂本慎太郎氏(以下、坂本):ECでは1冊ずつの販売ですか? それともまとめ売り、全巻売りのようなかたちでしょうか。

青野:コミックの全巻売りを行っていて、現状はそちらが非常によく売れています。

坂本:質問を挟みながら進めていきます。中古トレカの分野だと思いますが、一部のカードの相場変動が利益に影響をおよぼしているかと思います。これはどのカードの、どの価格帯のものに当たるかを教えていただけますか?

青野:「ポケモンカードゲーム」という銘柄の価格が、直近2年で非常に高騰しました。2023年6月頃をピークにして、その後は相場が下落傾向にあり、直近の12月、1月、2月で底を打ちつつある状況です。

当社としては、第3四半期の9月、10月、11月あたりに相場下落の影響を特に強く受けました。端的に言うと、相場の上昇時に買い取った比較的原価の高いものを、下落傾向になると薄利で、場合によっては赤字で販売していく状態でした。そのため、粗利面で影響をうけたということがあります。

坂本:それ以外のカードは順調なのでしょうか?

青野:「ポケモンカードゲーム」以外の銘柄については比較的順調に推移していると思っています。

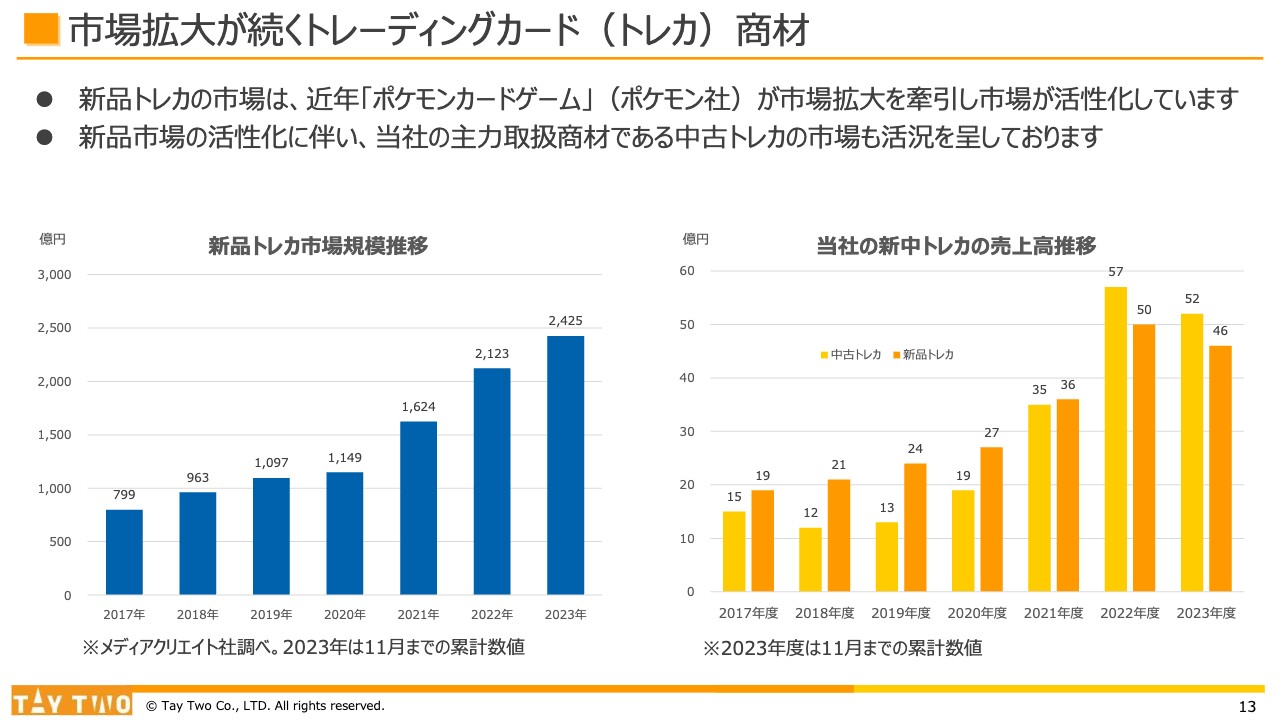

坂本:このトレカブームの継続について、どこに向き合えばよいのかをうかがいたいです。新品なのか中古なのか、メインのカードシリーズの売れ行きなのか、価格なのか、このあたりを教えてください。

青野:当社としては、「ポケモンカードゲーム」のユーザー層、言わばプレイヤーは増えているという実感を持っていますので、相場が下がったから今後市場が縮小していくというわけではないと捉えています。

その他のカード銘柄についても、直近ではバンダイが出している『ONE PIECE』のカードゲームが非常に活況であるほか、新しく『ドラゴンボール』のカードゲームも発売されました。各メーカーが新しい銘柄を投入しているということで、市場自体は非常に活況だと捉えています。

我々はリユース品を主にして商売していますが、新品が売れると、中古品も同様にうまく成り立つ傾向にあります。そのため、新品市場が活況になると中古市場も活況を呈する構造だと考えています。

坂本:よくわかりました。

青野:中古のゲームについて、冒頭で「山徳はレトロゲームが得意」とお話ししましたが、最近は当社の「古本市場」「ふるいち」などの実店舗でもレトロゲームが活況です。これがインバウンド需要と相関するかたちで買い取りが立ち、販売につながっているため活況であると捉えています。

中古のトレカについては第3四半期以降、若干ビハインドしている状況ではありますが、単価自体は下がっているものの、プレイヤー層が増えているため、客数自体は下がっていません。むしろ客数は増えている状況ですので、将来的に心配していることは特にありません。第3四半期時点で前年比135パーセントとなっており、トータルで見ると順調と考えています。

中古のホビーについてはトレカと同様に非常に伸びており、当社としても今後注力していく商材と捉えています。

さらに当社の特徴として、中古リユース商材に加えて新品の商材も半分弱くらいの構成割合を占めています。主力の商材としてはゲーム、トレカ、ホビーで、ゲームについては前年比100パーセントを維持しつつ売上を立てている状況で、長年取り扱いをしていることもありメーカーとの太いパイプもあります。そのため、ゲームの新品商材については今後も継続して注力していきたいと考えています。

同じくトレカの新品商材についても、長年取り扱いを行っていることから、安定的に供給を受けているという他社に対する強みがあります。こちらも引き続き注力していきたいと考えています。

新品のホビー商材については、グッズくじが主な商材になっています。こちらも中古ホビーと同様、足元では非常に活況ですので、今後も注力していこうと思っています。

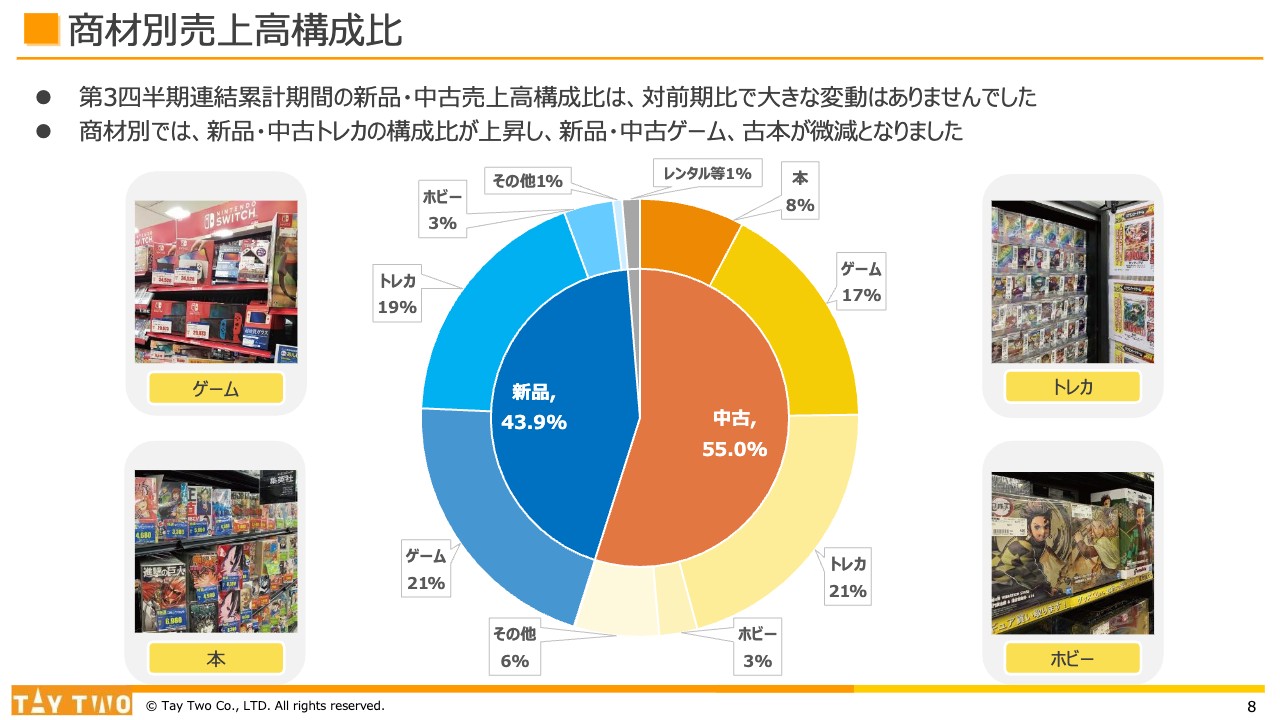

商材別売上高構成比

青野:中古と新品の構成割合としては、足元では55パーセントほどが中古で、残りがおおよそ新品となっています。

新しい商材が発売されると、店舗やECサイトにご来店いただき、それをお買い求めいただくのに合わせて中古商材も買っていただく、という商売の構造になっています。つまり、新品を目当てとするお客さまに来ていただき、粗利率の高い中古商材を合わせて販売していくようなスタイルで事業を展開しています。

発売タイトルによっては、時期によって新品商材の構成比が少し高まるようなことはありますが、直近ではおおよそ、このように55対45弱という割合で推移しています。

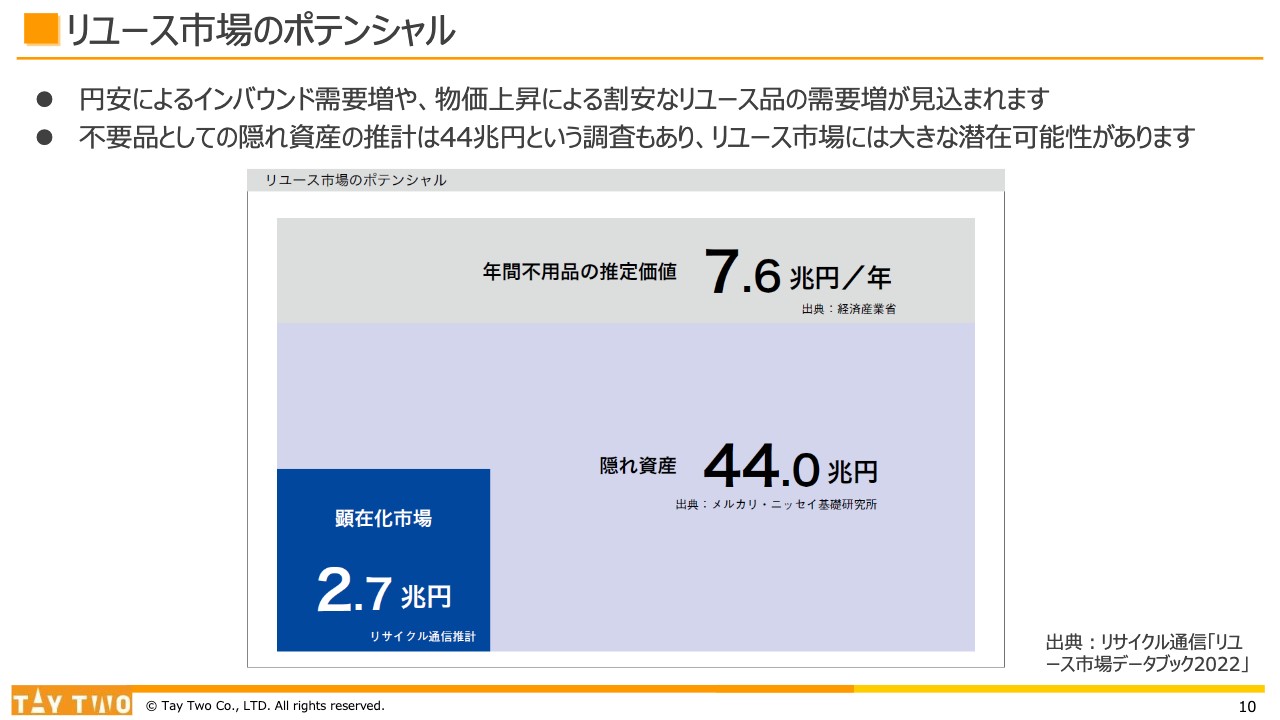

リユース市場のポテンシャル

青野:市場環境ですが、まずはリユース市場のポテンシャルについてお話しします。

直近調査ではもっと大きな隠れ資産があるのではという結果もありますが、リサイクル通信の発行する『リユース市場データブック2022』によると、隠れ資産としては44兆円くらいあり、顕在化しているのがそのうち2.7兆円であるという調査結果が出ています。

したがって、リユース市場について今後も大きな可能性があると当社でも認識しています。

リユースの市場規模

青野:2022年にリユースの市場規模が2.9兆円という調査結果が出ました。2009年の調査以降、13年連続で拡大している市場規模感です。このままのペースで成長すると、2025年には3.5兆円、2030年には4兆円規模の市場規模に拡大するのではないかという予測もされています。

BtoCリユース市場

青野:そのような中、当社が属するBtoCの市場については、およそ1.6兆円の市場規模となっています。当社でいう「リユース店舗領域」が1兆円強、「リユースEC領域」が5,000億円強という市場規模感と捉えています。

直近ではCtoCのリユース市場よりも、BtoCの市場の伸び率のほうが成長率としては上回っているという調査結果もあります。実店舗、ECも含めて今後もまだまだ成長の可能性があると捉えています。

坂本:市場規模の伸びもありますが、貴社の場合、出店効果を除いても成長率は市場の拡大規模を上回っているということでしょうか? 既存店だけで上回ることができているのかを教えてください。

青野:おっしゃるとおり、今期も既存店のみで対前年100パーセントを超えて成長していますので、市場の拡大をうまく捉えられていると思っています。

坂本:基本的には、トレカの重みが大きいのでしょうか?

青野:今期に関しては、前半戦のトレカ市場の伸びをうまく捉えられたところは大きいかと思っています。

市場拡大が続くトレーディングカード(トレカ)商材

青野:市場拡大が続くトレーディングカード商材について、スライド左側のグラフが新品のトレカ市場規模の推移で、年々伸びている状況です。2024年に入ってからも新しい銘柄が出てきており、引き続き市場は活況です。

右側のグラフは、年度ごとの新品・中古トレカの売上推移を表しています。それぞれ右と左の棒で示していますが、直近の2023年度においても、新品、中古ともに当社で過去最高の売上を達成しそうな状況で推移しています。

飯村美樹氏(以下、飯村):トレーディングカードは海外からの人気が非常に高い印象ですが、海外の観光客や、その他バイヤーなどのお客さまの入り方もあるのでしょうか?

青野:当社でも、都心の店舗ではトレーディングカードを含むホビー商材のインバウンド需要が高く、非常に売れています。トレカは海外の方が物色して買っていくこともありますし、その中には海外で転売するのではないかと思われる、バイヤーのような買い方をする方もいます。

成長戦略全体像 ~リユース業界マップと当社の事業展開戦略方向~

青野:2023年度のテイツーグループ成長戦略における、取り組みの進捗状況についてお伝えします。成長戦略の全体像として、リユース業界のマップと当社の事業展開の戦略方向をお示しします。

上に伸びている矢印がリユース店舗領域での出店戦略を示しています。年間で直営店10店舗ほど、FC店15店舗ほどのペースで出店を継続しています。

右側に伸びる矢印はリユース店舗領域において、出店とあわせて取り扱う商材を増やしていく戦略で、現在、いろいろな取り組みを行っています。

右下に伸びる矢印はリユースEC領域で、店舗と一体となったEC店舗展開として、OMO戦略を進めていく内容です。

少し毛色が変わりますが、左下に伸びる矢印は現在進めているBtoB戦略です。これは、BtoCの事業から生まれたサービスを法人向けに提供していく戦略です。当社グループにとっては新しい事業展開となります。

左に伸びる矢印のM&A戦略として、スライド左下に示している山徳という会社が2020年に当社グループに加わりました。非常に高収益な事業運営で、当社の収益を下支えしており、買収後のPMIも非常にうまくいっています。M&A戦略における成功事例と言えます。

第2、第3の山徳を狙い、今後もM&Aに取り組んでいきたいと考えています。

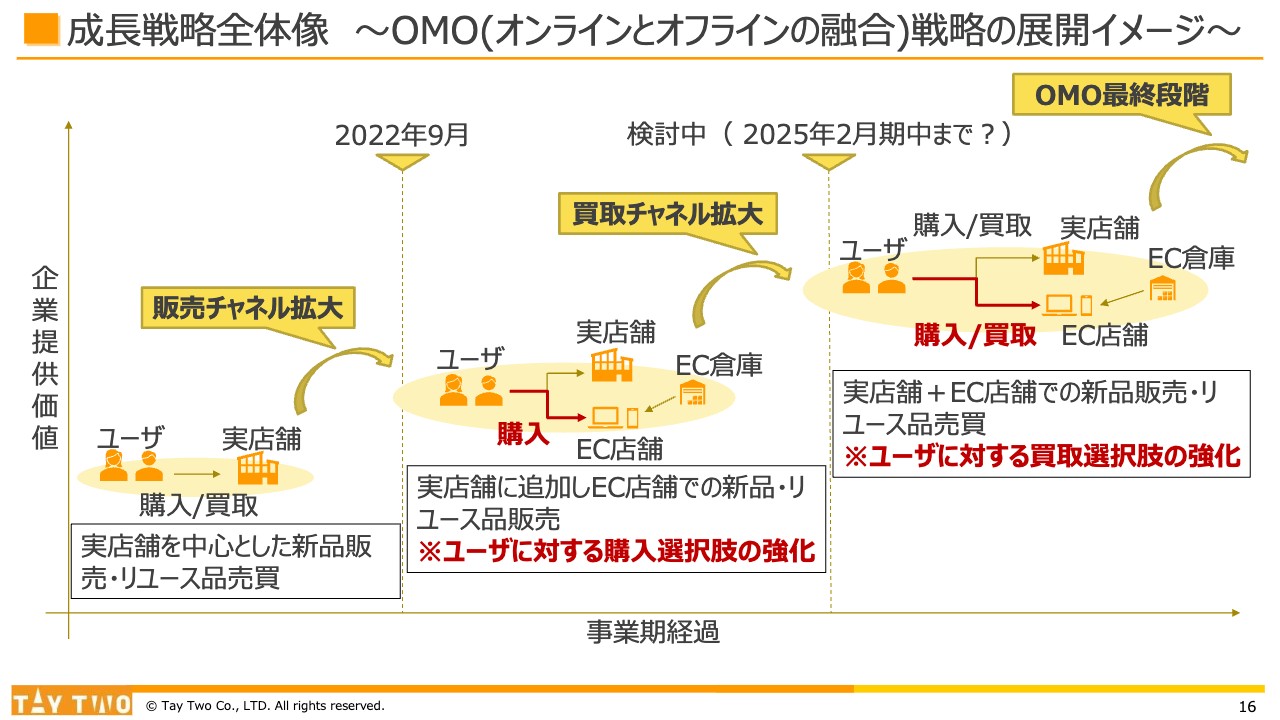

成長戦略全体像 ~OMO(オンラインとオフラインの融合)戦略の展開イメージ~

青野:OMO戦略について掘り下げてお伝えします。当社は以前、実店舗での売買というチャネルしか持っていませんでしたが、2022年9月にECサイト「ふるいちオンライン」を新たに立ち上げ、店舗と一体で運営していく基盤を構築しました。

現在「ふるいちオンライン」で対応しているのは販売だけですが、今後は買い取り機能も搭載していきたいと考えています。

EC、店舗両方で売買ができる状態になれば、スライドで示す展開イメージの右端の図のように、実店舗でもEC店舗でも売買できるようになり、ユーザーの利便性が向上すると考えています。

リユース店舗領域 ~2024年2月期第3四半期までの出退店状況〜

青野:リユース店舗領域における状況として、第3四半期、11月までの出退店状況をお伝えします。直近の9月、10月、11月では、直営店を4店舗、FC店を2店舗出店しており、退店は1店舗となりました。これにより、直営店とFC店を合わせて158店舗が全国展開しています。

最も多いのは、80強の店舗を展開する「古本市場」です。小型店舗の「ふるいち」はだいたい40坪弱のお店で、直近はイオンモールを中心に出店を重ねています。

5店舗を展開するトレカ専門店「トレカパーク」も、今後は専門店としての競争力強化を図っていきたいと考えています。

坂本:「ふるいち」の出店強化は成長戦略につながると思いますが、「ふるいちトップブックス」として展開しているFC店舗を今後増やす可能性もありますか? FCの取り組みについて詳しく教えてください。

青野:直近まで直営店舗で出店していく戦略を押し進めていた関係で、FCにおけるシステム関連の投資はほとんど行ってきませんでした。直近では、トップブックス社におけるFC展開で進行していたのですが、昨年末に別法人のトレカパーク店舗を出店したほか、業務提携先の買取王国社の本店の港店というところで、「ふるいち」をFCとして出店していただくことが実現しました。3月1日には、買取王国社がFCの2店舗目を出店する予定です。

坂本:既存店の一部に入ることで、迅速に展開するかたちですね。

青野:おっしゃるとおりです。買取王国社の場合は、既存店の中に当社の「ふるいち」店舗を導入していただいています。

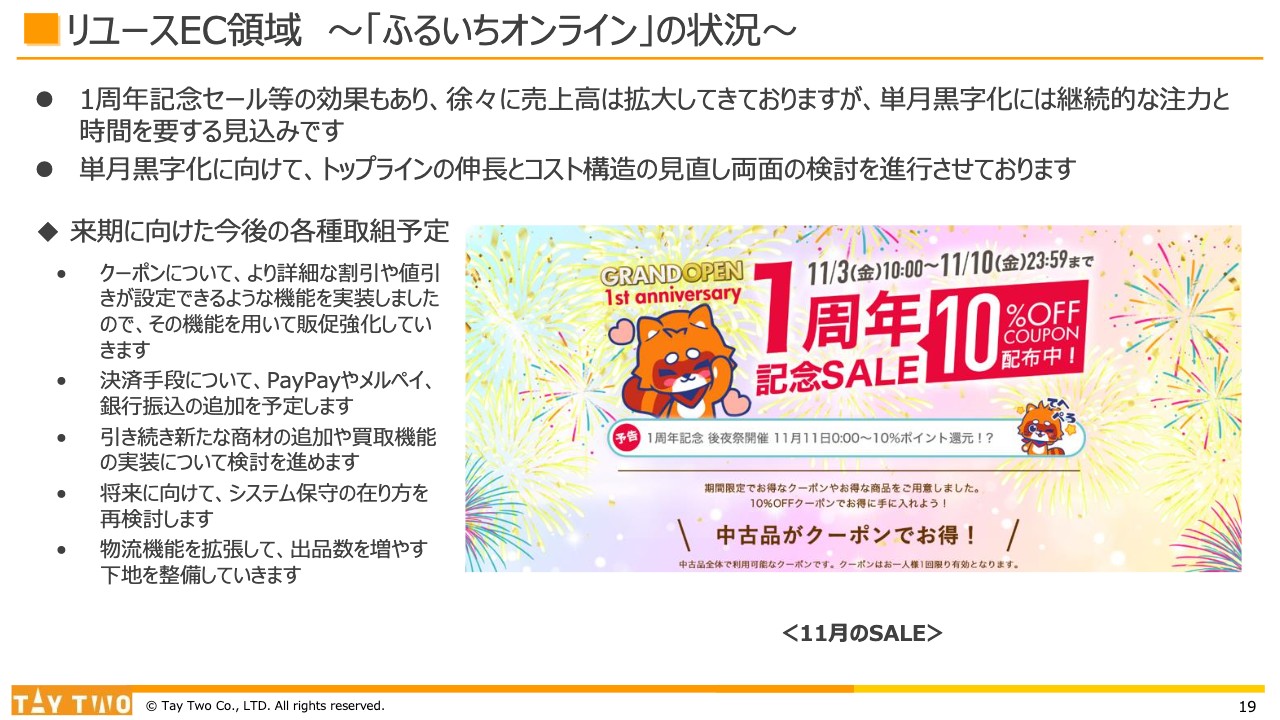

リユースEC領域 ~「ふるいちオンライン」の状況~

青野:リユースEC領域における「ふるいちオンライン」の状況です。2022年9月にリリースしてから1年半ほど経過し、まだ単月黒字化には至っていませんが、来期には単月黒字を実現したいと考えています。

単月黒字化のためには、コスト構造の見直しに加えて、なにより売上を作っていくことが重要ですので、適切なタイミングで、新たな商材の追加も順次進めていきます。直近では『ONE PIECE』のカードゲームも追加しています。

これからに向けては、いろいろなかたちでクーポンを配信したり、決済手段を増やしたりするほか、買取機能の搭載も考えています。販売だけでなく、ECサイトで買い取りを行い、それをさらに販売する機能も搭載させようと考えています。

坂本: EC戦略についてです。コスト削減の観点から、EC特有の商材に絞ったほうがよいのではという考えはなかったのでしょうか? それを選択しなかった理由として、アプリに全部入れ込み、そのままECとの直結を目指しているというお話も以前あったように思います。

青野:「ふるいちオンライン」を開発する前の企画段階では、社内でいろいろな議論がありました。「何を軸に構築していくのか」を考えた時に、既存の実店舗との一体的な運営に重きを置いてECサイトを構築することで、OMO戦略につなげていく考えに至りました。実店舗とECの会員情報を統合したかたちで、会員、言わば顧客がECサイト上で売買できるようにという意図です。

山徳はほぼECが専業ということで、そこに合併するという考え方もありましたが、将来的に大きな売上を実現できる新たなシステムを当社内で構築し、実店舗との一体的な運営を行っていくためとして、「ふるいちオンライン」を立ち上げた経緯があります。

坂本:損益分岐点はどのくらいで達成されますか?

青野:具体的な数字はお伝えできませんが、サイト自体はいろいろな指標を見ても非常に順調です。ただ、当初計画した右肩上がりの成長曲線に比べると少し落ちるというところです。

坂本:コロナ禍でECが成長するだろうという目論見も多少はありましたか?

青野:コロナ禍というよりは、テイツーでのECサイト運営がゼロからのスタートだったことの影響が大きいです。ECにはいろいろな機能がありますが、それらを使って運営することの労力が一番大きかったように思います。

坂本:なるほど。商品については、今後売れ筋を入れていくのだと思いますが、「尖った商材は山徳に」などの棲み分けは考えていますか? また、実店舗で売っているものはすべて「ふるいちオンライン」で売っていくのでしょうか?

青野:「古本市場」や「ふるいち」の実店舗で売っているものは、基本的に「ふるいちオンライン」でも売っていきたいですし、買い取りもしたいと考えています。

山徳の各サイトについては、非常にニッチな市場を捉えているところもあり、当社の扱う商材と重複するところもあります。しかし中身を見ると、実は同じ商材でもターゲットが異なるのです。

坂本:同じ商品でも、限定商品かどうかなどの違いがありそうですね。

青野:そのとおりです。トレカについてお話しすると、「ふるいちオンライン」と「古本市場」では新しい商材を売り買いする比重が高く、それに対して山徳は、少し前に発売されたような商品を多く扱っています。

坂本:非常によくわかりました。

リユースBtoB領域 ~TAYSの拡販状況とAIICOⅡの調達状況~

青野:リユースにおけるBtoB領域ということで、当社にとって比較的新しい事業についてです。現状は「TAYS(テイズ)」というトレーディングカード読取査定機と、「AIICO(アイコ)Ⅱ」という専用の自販機を展開しています。

「TAYS」はもともと当社の直営店舗で使っていたものを、外部の法人に対するサービスとして提供しています。北海道から九州までの158店舗くらいで設置していただいています。

当社オリジナルの自販機「AIICOⅡ」については、いろいろなスペースに設置させていただき、スペース賃料を売上の歩合で支払うビジネスを展開しています。当社が中身の供給と補充・入れ替えを担います。

「AIICOⅡ」については、少し前まで半導体不足の影響を受けて、発注しても調達が追いつかない状況でしたが、現在はすでに日本国内に納品されており、それを順次設置している状況です。

坂本:「TAYS」を導入する158店舗の業態ですが、どのようなところですか?

青野:引き合いが大きいのは、郊外型の総合リユースの店舗です。

トレカに限らずいろいろなものを取り扱っている店舗ゆえ、そこまでトレカに強くないというお店は、専門スタッフがいなくても比較的買い取り・販売しやすいということで「TAYS」の導入を決めるケースが増えています。

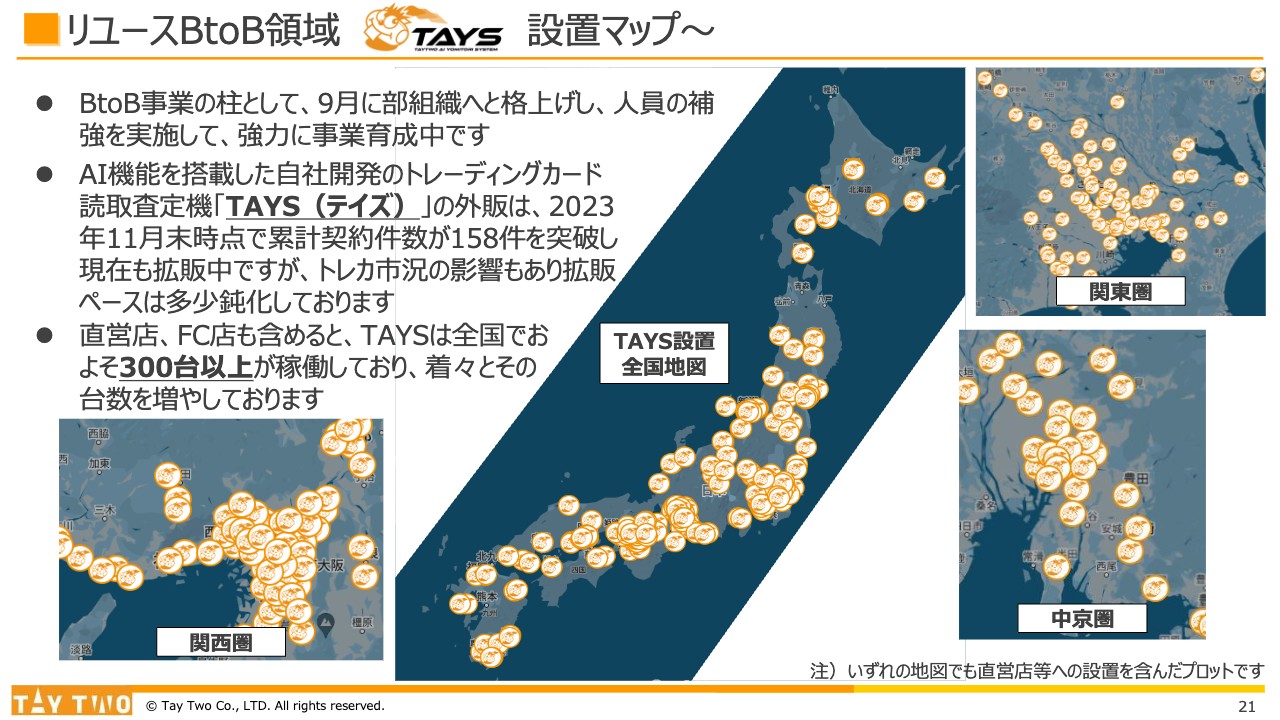

リユースBtoB領域 〜設置マップ〜

青野:「TAYS」を設置しているマップをスライドに示しています。全国各地に設置しており、プロットしているところには直営店舗も含まれます。

第3四半期はトレカ市場の相場下落の影響を受け、設置台数の引き合いが少し減ってきた印象ですが、足元では再び増え始めており、順調に「TAYS」の設置が進んでいる状況です。

2024年2月期の連結業績予想の進捗状況

青野:直近のトピックスです。2024年2月期の連結業績予想について、スライドの表に第3四半期までの進捗状況を示しています。進捗率は、売上高が73.3パーセント、経常利益が65.1パーセント、当期純利益が64.5パーセントという状況です。

残りの第4四半期を加えて、どこまで追いつけるかを注視している状況ですが、この業績予想達成に向けて、最後まで注力していきたいと思っています。

2024年2月期の配当予想

青野:2024年2月期の配当予想です。すでに昨年の7月に公表している4円の配当ということで、表に示しています。配当性向、自社株買いなども記載のとおり進行しています。

当社の配当性向の目標数値については開示していませんが、安定的に株主還元を進めていきたいと考えています。

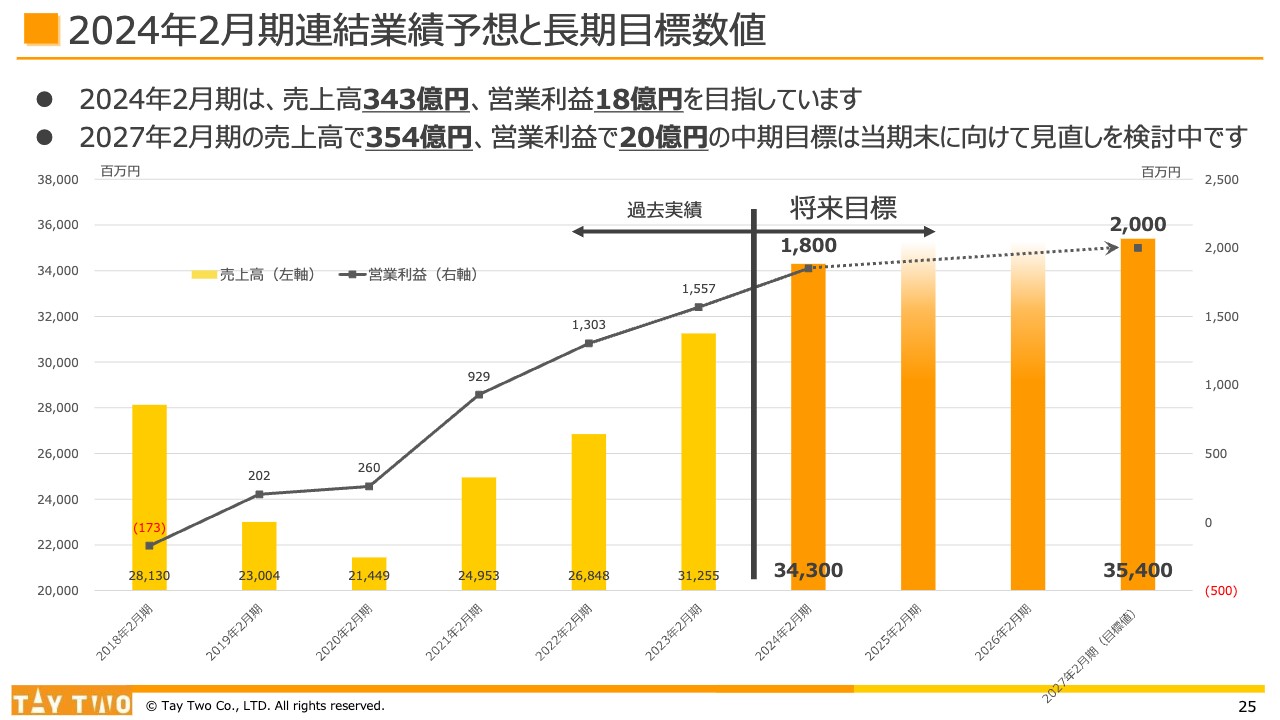

2024年2月期連結業績予想と長期目標数値

青野:最後に、業績予想と長期目標数値です。2024年2月期の売上高は343億円、営業利益は18億円を目指しています。3年後、2027年2月期までの中期目標は、売上高が354億円、営業利益20億円としています。

ただ、以前からお伝えしているとおり、こちらについては社内で見直しを進めており、おそらく4月の決算のタイミングでお示しできるのではないかと考えて、進行している状況です。

質疑応答:今後のトレカブームの動向について

坂本:視聴者の方からいただいた事前質問です。私からも冒頭に質問しましたが、「トレカブームはそれほど長く続かないと思います。それについて、どのような現状認識をお持ちですか? また、それを踏まえた新しい展開などについてお考えを教えてください」というご質問です。

青野:まず、トレカ市場について、昨年のように単価が高騰している状況については、バブル的な要素が含まれており、転売される方が商品に群がって、プレイヤーがその商品を買えないという状況がありました。

現在は市場が正常化されてきて、プレイする方が欲しい商品を手にできる状況になってきており、当社としては健全な市場に戻ってきたと認識しています。そのような市場で当社としても事業展開していきたいと思っているため、過熱感が収まって非常に良かったと捉えています。

少し異常な状況だとは感じていたため、当社としても今後、健全な市場育成に貢献していきたいと思っています。

今後の展開ということでは、トレカ商品について、新しい銘柄が出てきたら当社も積極的に取り扱いを行っていきたいと考えています。また、トレカに加えて、中古ホビーという領域については、インバウンド需要もあって現在市場が非常に活況であるため、当社にとっての新しい商材としてはそちらにも注力していきたいと考えています。

質疑応答:インバウンド需要の多い店舗について

坂本:「インバウンドの方が行きそうな店舗は秋葉原くらいしか見当たらないのですが、他に訪日客をとり込んでいける施設を貴社はお持ちですか?」というご質問です。

たしか、大阪の日本橋店などもそうだと思いますが、他にあればお答えいただけますか?

青野:当社は都心部にあまり店舗展開していませんので、秋葉原の店舗くらいしかインバウンド需要を捉えきれてないのではないかと思われることについて、致し方ないと思います。

しかし、都心の中心部ではないのですが、周辺店舗でもインバウンド需要が非常に活況を呈するような状況で、「この店舗に本当にインバウンド客の方が来られるのか?」と疑問に思うような場所にも来られていて、「棚の右から左まですべて」という買い方をされる方もいます。そのような需要が発生していることは事実です。

飯村:豪快な買い方ですね。よく調べた上で、周辺地域まで来られるのでしょうね。

坂本:おそらく店を経営されているような、バイヤーでしょう。

質疑応答:海外出店計画について

飯村:「海外に店舗を出すという構想はないのでしょうか?」というご質問です。

青野:海外展開についてはコロナ禍の前から調査を始めており、コロナ禍後にいったん調査自体をストップしたのですが、昨年から再び、海外市場についての調査活動を開始しています。

まずは越境ECというかたちで商品を売っていくのか、あるいは、競合他社のように東南アジアや北米などに実店舗を出していくのかということを、現在社内で検討している状況です。

質疑応答:免税対応について

坂本:「免税の対応は、秋葉原の店舗などですでに実施されていますか?」というご質問です。

青野:ちょうどその仕組みの開発が完了して、3月下旬から4月上旬にかけて、免税対応が全店で可能になる予定です。現在まさに進めているところです。

質疑応答:出店のための社員の採用・育成について

坂本:「出店するための社員教育および採用は足りていますか? 育成は順調ですか?」というご質問です。

青野:採用という切り口では、一昔前に比べて非常に厳しい状況です。母集団形成という意味で、当社に応募してくださる方が以前と比べてだいぶ減っている状況です。

ただ、採用の活動量を増やすことによって、応募者との接点を増やして、なんとか当社の事業展開に必要な人員確保ができるように進めています。厳しいとはいえ、必要な人員は確保できており、直近、例えば新卒採用者は非常に優秀な方が当社に入社してくださっていて、将来に向けて期待が持てる人材が次々と入ってきている状況です。

一方で育成面については、店舗出店していることもあり、店長育成が急務です。昨年を初年度として社内の店長育成プログラムを立ち上げ、今までとは少し手法を変えて、長期間にわたって断続的に店長育成を行っていく取り組みとして、企画を実施しました。

昨年11月に、その育成を終えて20人くらいの社員が店長予備軍となっており、十分に育成できたということで初年度を終えました。今年の3月から2回目が始まりますが、この店長育成だけではなく、店長になった後の育成という面でも、引き続き注力していきたいと思っています。

他部署や他の階層についても人材を重要視しており、引き続き育成に注力していきたいと考えています。

質疑応答:アルバイトからの社員登用について

坂本:前回もお聞きしましたが、「アルバイトからの社員登用もありますか?」というご質問です。

青野:あります。アルバイトから契約社員に登用して、契約社員を社員に登用する、という段階を経て登用しています。直近はそのような人材が、非常に重要な戦力源になっているという位置づけです。

質疑応答:自販機の空港・海外での展開について

坂本:「自販機は、空港で設置依頼の営業をかけていますか? また、海外に自販機を設置して、中身だけをこちらから供給するなどの方法で、自販機にプログラムを載せれば可能だと思いますし、海外でもおそらく言葉の壁をそれほど気にせずに販売できるのではないかと思います」というご質問です。

この方法ならばコストもおそらく安いと思いますし、取り組み自体が海外への足がかりとなりそうですが、いかがでしょうか?

青野:自販機を足がかりに海外へ、という発想ですね。国内展開に絞って考えていましたが、おっしゃるとおり、海外展開の可能性につながりそうです。

坂本:私自身が自販機ビジネスをしているので興味があります。「お金をどのように入れるか」「クレジットカード対応ができるのか」などの問題がありますね。

青野:キャッシュレスについて、電子マネーには対応しています。

坂本:決済サービスのラインナップも海外仕様にしないといけないかもしれません。その問題を解決できれば、実現しそうな気がしますね。

青野:商品の補充・撤回をどうするのかがクリアできれば、可能かもしれませんね。

飯村:最近はガチャガチャと呼ばれるカプセルトイが人気で、空港にも置いてあると思いますが、その発想が近そうです。

坂本:インバウンド顧客が外貨を使い果たして帰国するのに近いですね。

質疑応答:景気動向の業界への影響について

坂本:貴社が総合リユース業だと思ってのご質問だと思うのですが、「賃金が伸びなかった場合、やはり物価だけが上がっていくので、リユースといえど業態が苦しいのではないですか?」というご質問が来ています。

反対に「そのほうがリユースが活況になる」というマクロ的な考えもあると思うのですが、景気の影響はやはり大きいのでしょうか?

青野:ご認識のとおり、当社の知見で言うと、景気が悪いと、比較的リユースビジネスは活況になるという状況です。

今後もそれが通用するかどうかはわからないのですが、先ほどもお示ししたように、リユース市場自体は潜在市場が非常に大きい背景があるため、今後もリユース自体のビジネスは伸長させることができると考えています。

質疑応答:取り扱い商品の拡大について

坂本:今は取り扱い量が少ないから扱っていないが、今後取り扱いたいという商材はありますか?

例えば、「古本市場」の商品を「ふるいち」に、という流れや、「古本市場」でさえ取り扱っていないような新しい商材、例えばですが「キャンプ用品が欲しい」などの要望を受け取って扱い始めるようなことはありますか? 貴社はどちらかというと特定の分野に特化していると思うのですが、どのようにお考えでしょうか?

青野:商材多様化の戦略においては、次の当社の核になる商材を見つけていくという意図もあり、基本的には「お持ち込みいただいたものは、なんでも買える店舗にしていこう」と考えています。

坂本さんがおっしゃったようなキャンプ用品や古着など、いろいろなものを買えるリユースの店舗ということで商材の多様化を進めており、そのようにさまざまなものを扱える店舗にしていきたいと考えています。

青野氏からのご挨拶

青野:本日はご視聴いただき、誠にありがとうございました。まだまだ、株式会社テイツーという会社をご存知ない方がたくさんいらっしゃると思います。当社は、今後もこのようなかたちで会社を知っていただく活動を継続していきたいと思っています。

当社を今日お知りいただいた方は、ぜひ今後の当社に注目していただいて、いろいろとご支援をいただければと思っています。今後ともよろしくお願いします。

この銘柄の最新ニュース

テイツーのニュース一覧- 2026年1月の月次売上概況のお知らせ 2026/02/06

- 株式会社テイツーと草加市教育委員会が業務連携を開始~官民連携により、資源循環と市民の読書環境の拡充を目指す~ 2026/01/30

- 組織変更及び人事異動に関するお知らせ 2026/01/27

- 2026年2月期第3四半期決算説明会「ログミーFinance 書き起こし」公開のお知らせ 2026/01/21

- テイツー、売上高は前年比+15.7%の300億円、営業利益は+144.1%の9.5億円 コスト効率の改善により収益性を維持 2026/01/21

マーケットニュース

おすすめ条件でスクリーニング

テイツーの取引履歴を振り返りませんか?

テイツーの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。