図研、3ヶ年計画最終年度上期は、売上高・営業利益ともに過去最高を更新 プリント基板CADが伸長、ワイヤハーネス系は日本と欧州が好調

中期経営計画進捗報告会

勝部迅也氏:株式会社図研 代表取締役社長の勝部です。暮れも押し迫る中、ご参加いただき、ありがとうございます。

3年前に中期経営計画を発表し、今年が最後の年になります。来年からまた新しい3ヶ年の中期経営計画が始まりますが、当社が今までどのようなことを計画し、それがどのような結果になったのか、あるいは今後どのように取り組んでいくべきなのかを、ぜひみなさまに知っていただきたいと思います。

3か年計画の進捗と最終年度の見通し

3ヶ年計画の初年度はまだコロナ禍中でしたが、2つの成長戦略を含む、大きく4つの目標を掲げてスタートしました。

成長戦略の1つ目は、モデルベース開発によるエンジニアリングDX提案です。「新しい設計・製造手法を取り入れていかなければ、世界の勝負には勝てないのではないか」という意味も込め、構想設計から製造まで一貫したMBSEという手法を使って物事を設計し、検証し、作っていこうということです。

そのような提案を行うために米国のVitechという会社を買収し、これをベースに製造業のみなさまに対して「新しい設計手法、製造手法で、エンジニアリングのプロセスを変えて効果を出していこうではありませんか」と提案しながら、このMBSEを市場に投入しました。

後ほど少しお話ししますが、実をいうとスタートした1年は、このMBSEを掲げてお客さまのところへ行くものの、設計手法を1から全部変えることには非常に抵抗があり、難しさもありました。ですので、このMBSEをどのように浸透させるか、非常に苦労した年となりました。

成長戦略の2つ目は、課題解決型コンサルティングです。我々はもともと、ソフトウェアのパッケージセールスを行っています。つまり、ソフトウェアを開発し、それをパッケージにして横展開で販売してきました。しかし、それだけではなかなかお客さまの問題を解決することはできません。

そこで、しっかりとしたシステムエンジニアを担当に置き、ユーザーが抱えている悩みをいかに解決するかを一緒に考えるような、コンサルティングをベースにしたユーザーへのアプローチを成長戦略として掲げ、取り組んできました。

これは非常に功を奏し、たくさんのユーザーから設計手法、あるいはデータマネジメントも含めて評価いただきました。そのような意味では、設計フロー、設計環境が出来上がりつつあることをユーザーとともに実感ができています。

また、3つ目には収益力向上です。コロナ禍において「どのように効率のよい営業活動、あるいは開発活動を行っていくか」を我々は徹底的に研究しました。

パーソン・ツー・パーソン、あるいは人が集まって開発していくという環境から、リモートで物事を解決していく手法への移行を、DXによって、どこの会社よりも早く、効率的に進められたのではないかと考えています。それが最終的には収益に結びついています。また、効率を上げることによって、社内DXに対するIT投資もかなり有効に活用できたと思っています。

これができた1つの大きな理由としては、当社は米国でもオペレーションを行っていることが挙げられます。

「リモートで、どのようにユーザーサポートするか、開発していくか」については、やはり米国のような広い国のほうが進んでいます。その彼らの苦労から生まれた手法を学び、日本でも採用した結果、ユーザーへのコンタクトを含めて非常に順調に進められています。このように米国の事例を参考にしながら、我々のITのDX活動を推進できたと思っています。

最後は、人的資本拡充です。これはどこの会社でも同じだと思いますが、さまざまなかたちで社内改革を行ったり、社員に勉強できる環境を与えたりしながら、十分な知識をつけ、人材の質的・量的拡充に取り組んでいます。

お客さまもDXを求めているため、このような人材をいかに育てるかに我々も相当投資し、人材育成を進めてきました。その結果、質的にも量的にも非常に良い人材が集まってきたのではないかと思っています。

3か年計画の進捗と最終年度の見通し

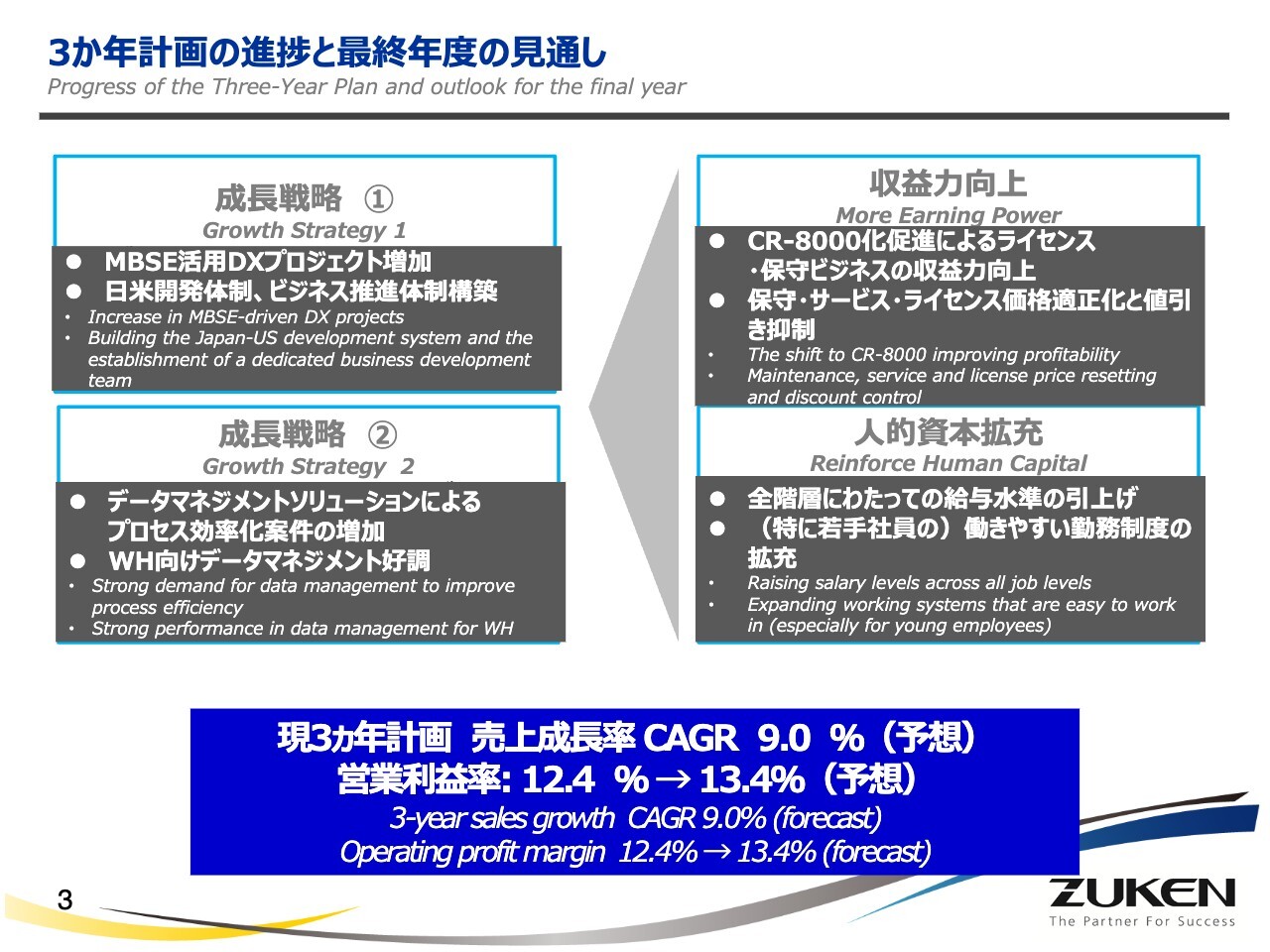

3年前に「このようにしたい」とお話ししましたが、結果的にどのような進捗状況となったかを振り返りたいと思います。

まず、MBSEの活用についてです。先ほどお伝えしたように、モデルベースで設計し、それを製造までつなげていくという流れは、ユーザーからもなかなかの抵抗がありました。

しかし、このプルーフ・オブ・コンセプト(PoC)の考え方に対し、ユーザーからも徐々に「これならいいのではないか」という納得を得ることができました。これは、我々がそれを証明するための努力をいろいろと重ねてきた結果でもあります。最近では、ユーザー側がこのMBSEの設計手法を聞きに来たり、そのようなチャンスに出席してもらったりと、少しずつ浸透してきている実感があります。

昨年頃から、「MBSEの結果はどうですか?」というご質問をよく受けますが、「やっと少しずつ実を結んできた」と思っています。それが1つ目の成長戦略の途中経過です。

成長戦略の2つ目に掲げたデータマネジメントソリューションは、その究極の形として現在、AIという言葉で急速に浸透していっています。基本的にはAIの性能は、利用可能なデータの量と、それをどのように操りながら結果を出していくかに大きく左右されます。その一番の基礎になるのがデータマネジメントです。

これがAIにつながり、さまざまな分野でのAI活用を可能にしていくため、もとを正せばやはりしっかりとしたデータマネジメントができる環境を作り上げることが一番のポイントだと思います。

我々のメインプロダクトである「CR-8000」の中にも、例えば自動配線や自動配置の中に取り入れる時のAIの1つのアプリケーションとして採用されています。また、自動車の設計に使われているワイヤハーネスのような商品に対しても、このAIをベースにしたデータマネジメントをうまく利用し、結果を設計に採用するという効果が出てきています。

スライド右側にある収益力向上は、先ほども言いましたが、開発効率を上げる、あるいは営業効率を上げることに取り組んでいます。さらに、保守料も含めてしっかりと契約していただくことで、安定した売上につなげています。これが、当社において非常に大きな収益および収益率を維持できている要因ではないかと思っています。

人的資本拡充も先ほどもお伝えしたとおり、当社はIT系の会社のため、できれば「日本一いい給料を支払っている会社にしたい」と思っています。また、営業努力によってそれが可能な会社になりつつあるのではないかとも思っています。

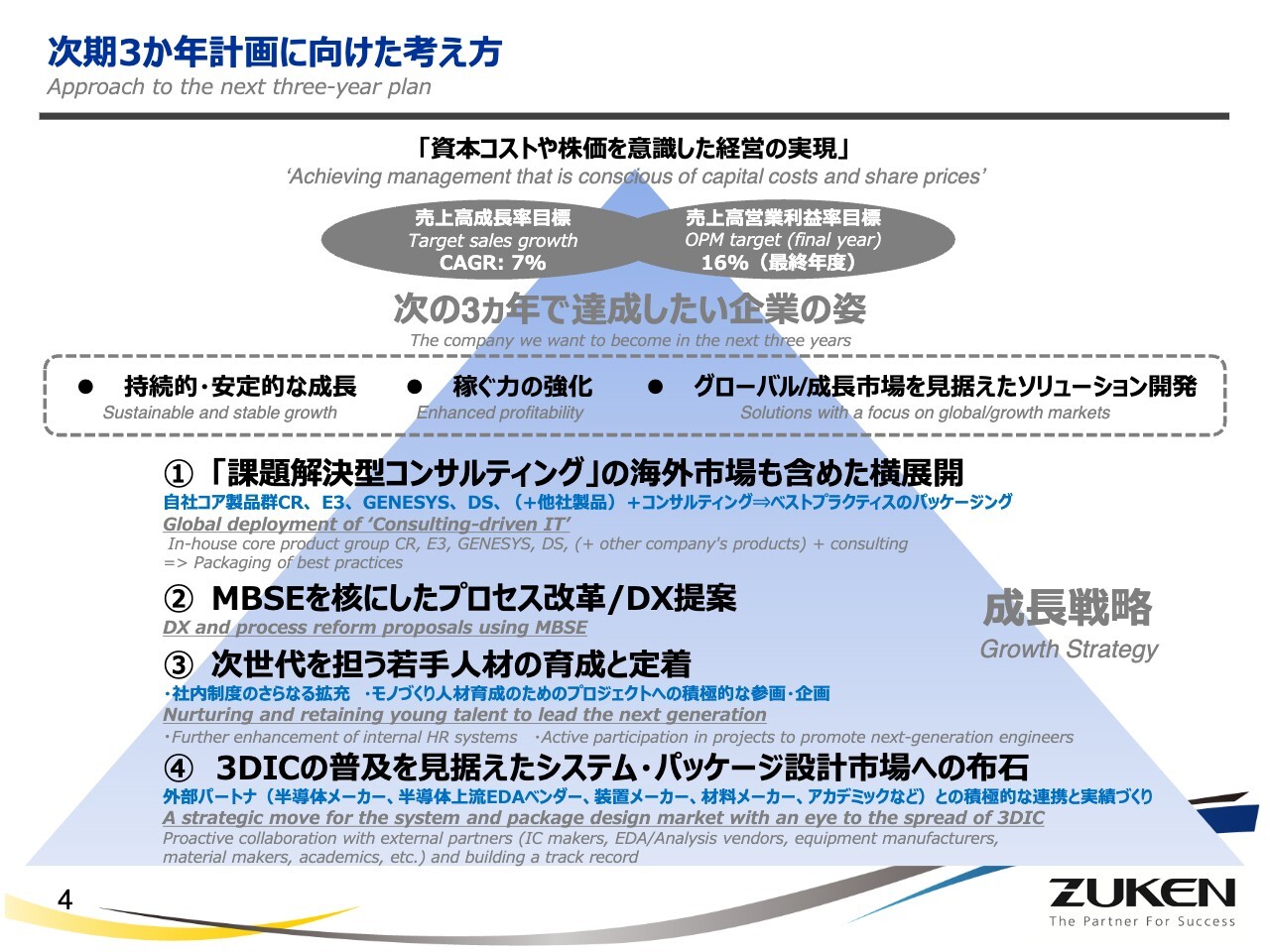

次期3か年計画に向けた考え方

この2年、3年を振り返り、3ヶ年計画の進捗状況についてお話ししましたが、当社そのものは、そこまで大きく変わったことを行ってきたわけではありません。製造業の会社に対し、「どのようにすれば、いいものを早く、効率よく、廉価に作れるか」を大きな表題として我々はサービスしており、そのベースが大きく変わることはありません。

その中で、最近よく話題になっている半導体関係について、当社がどのようなかたちで貢献できるかが、これからの大きな勝負になるだろうと思っています。

例えば、今までの半導体設計では、まず半導体を設計し、それをパッケージング化し、そのパッケージングされたICそのものをプリント基板に載せて配線していくという手順が、電気設計の1つの方法でした。

しかし、半導体の集積度やスピードがかなり上がってきた現在では、従来のように3つを個別に設計していても、最終的には予定していた電気回路がきちんと出来上がるかというと、なかなかそのようにはいきません。半導体の設計、もう少しいえば、材料のまだウエハーのところから同時に設計していかなければなりません。

そうでなければ、チップレットのような、たくさんの機能を持ったファンクショナルモデルが1つのICとなってプリント基板に置かれていくものは、半導体屋、プリント基板屋というように、分けて設計できる環境ではなくなってきています。

我々はもともと、半導体設計そのものにそこまで強いわけではなかったものの、パッケージ設計以降から、プリント基板設計に載せて実際の回路図を作っていくところで、本当の意味で当社の必要性がここからまた出てくることになってきたと考えています。

もちろん、この半導体設計のソリューションを持ち、なおかつプリント基板も設計できるという、我々の競合も何社かあります。

そのような中で、日本発の図研として、この半導体分野で一番難しいとされるパッケージ設計から、その受け皿となるプリント基板の設計まで、しっかりと貢献していきます。また、この1年、2年、3年で、確固たる土台を築いていく考えです。

ただし、当社では変わったことを行おうとは思っていません。M&Aも含めて設計環境のカバレッジを広げていこうと思ってはいますが、M&Aを行う際の価格が非常に高くなっており、「本当に元が取れるのか」と二の足を踏むことも時々あります。準備は常にしているつもりですが、非常に活発になってきたため、「価格が高過ぎるのではないか」というものもあるというのが本音です。

それぐらいM&Aは良い面も悪い面も含め、非常にポピュラーになってきています。いずれにしてもこのような環境において、当社の存在価値は、ますますみなさまに受け入れられると思っています。今後3年間、ユーザーにしっかりと貢献できる会社にしていきたいと思っています。

私からの説明は以上です。ありがとうございました。

中期計画進捗と最終年度売上・営業利益目標

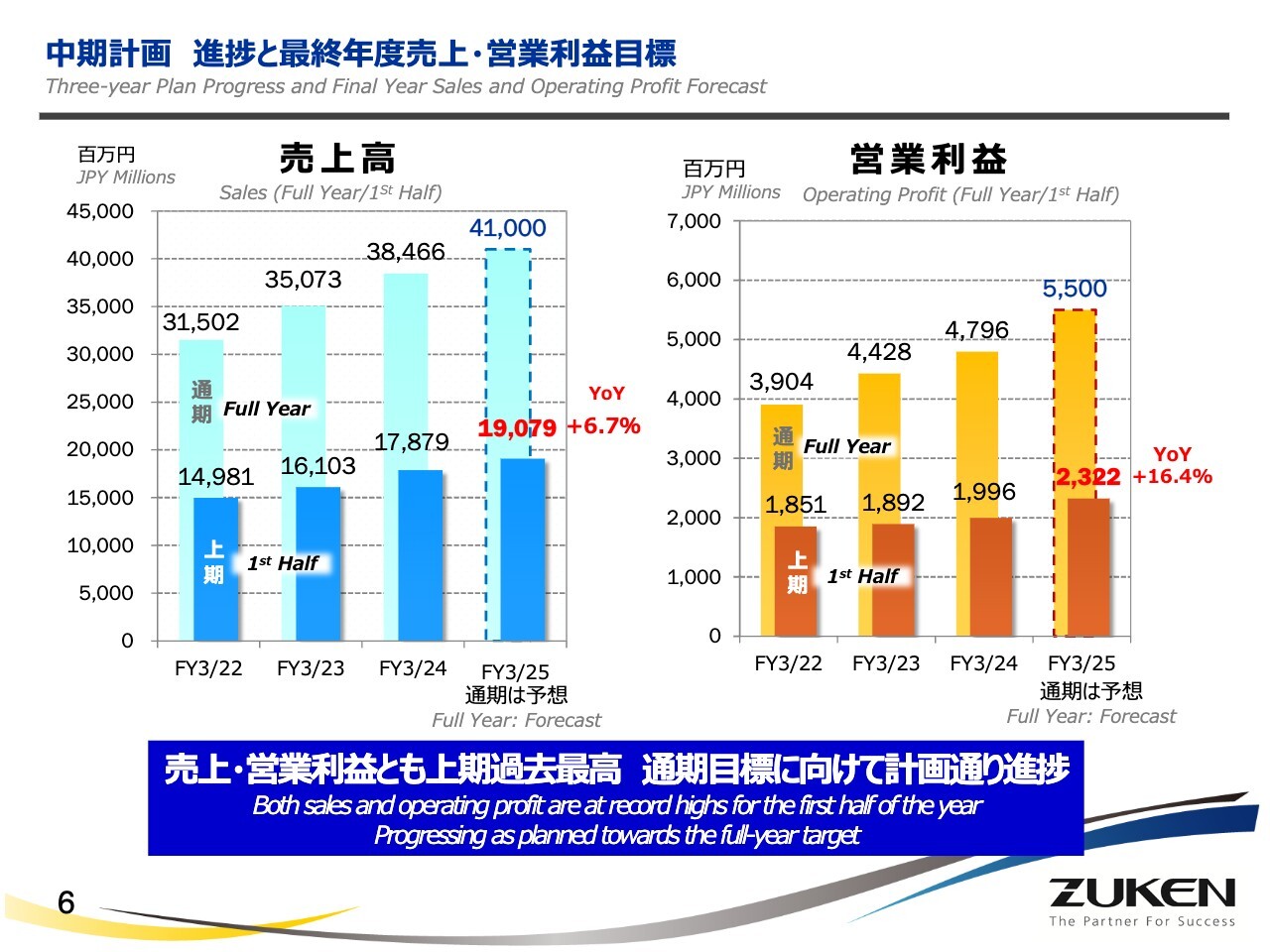

平山守氏:コーポレートマーケティング室室長の平山です。私からは、上半期の業績を中心にご説明します。こちらは今回の3ヶ年計画の売上高と営業利益をプロットしたもので、これに対し、上期の売上高・営業利益がどの程度だったかを示しています。

売上高・営業利益とも上期は過去最高になり、通期目標に向けて全体としては計画どおり進捗しています。

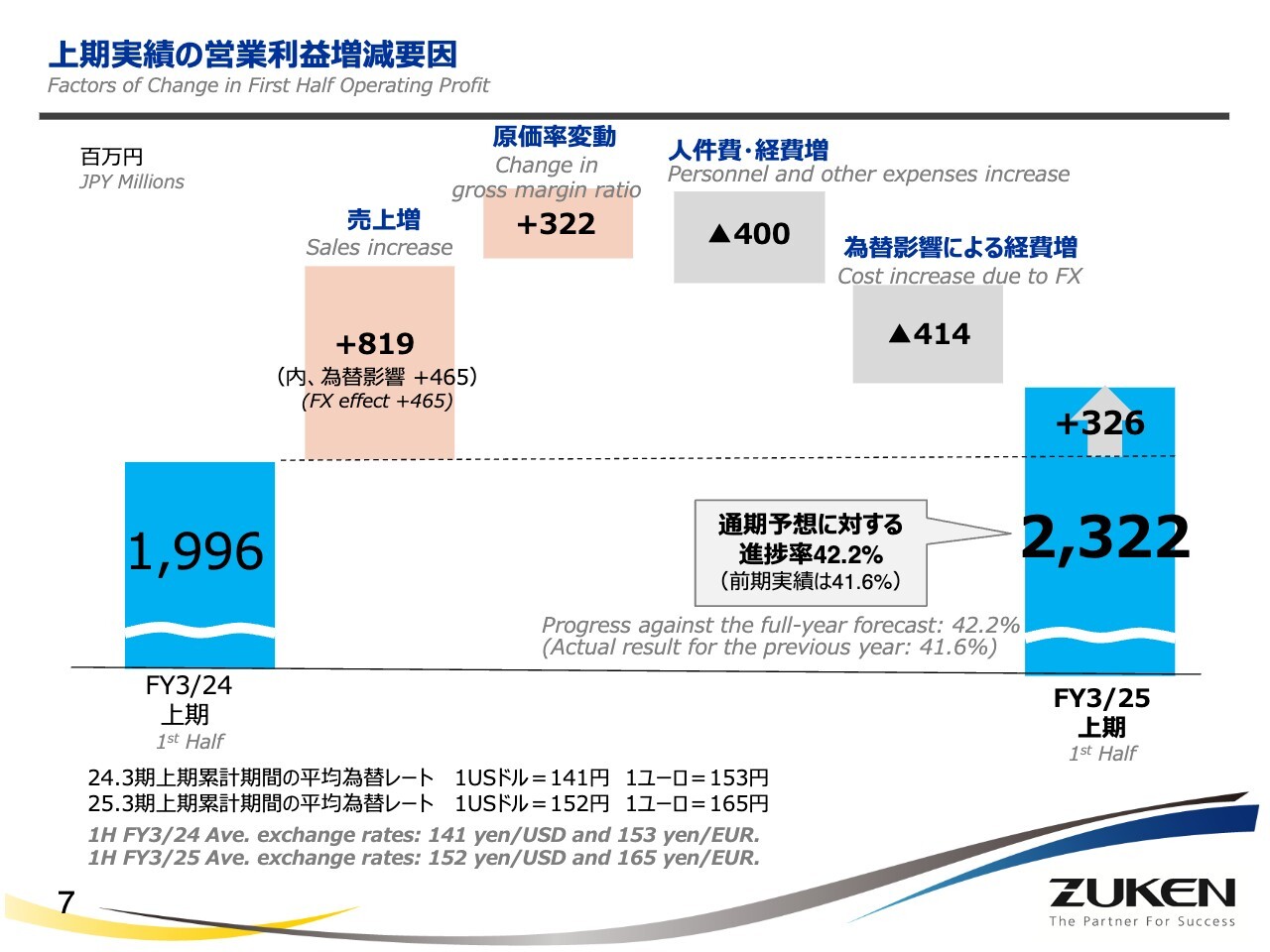

上期実績の営業利益増減要因

上期実績の営業利益における増減要因についてご説明します。営業利益の前上期からの変動要因として、売上増と製品ミックスによる原価率変動により11億円強のプラス要因がありました。

このうち、4億6,500万円ほどは為替の影響で上振れた部分が含まれていますが、右側にある為替影響による経費増がマイナス4億1,400万円あったため、ほぼオフセットされています。そのため、営業利益に関して、為替の影響はほとんどなかったといえます。

人件費・経費については、前期より4億円ほど多くなっていますが、これらはもともと計画していた経費増です。その結果、今上期の通期予想に対する進捗率は、営業利益が42.2パーセントとなり、前期実績の41.6パーセントを上回って、上期を通過しました。

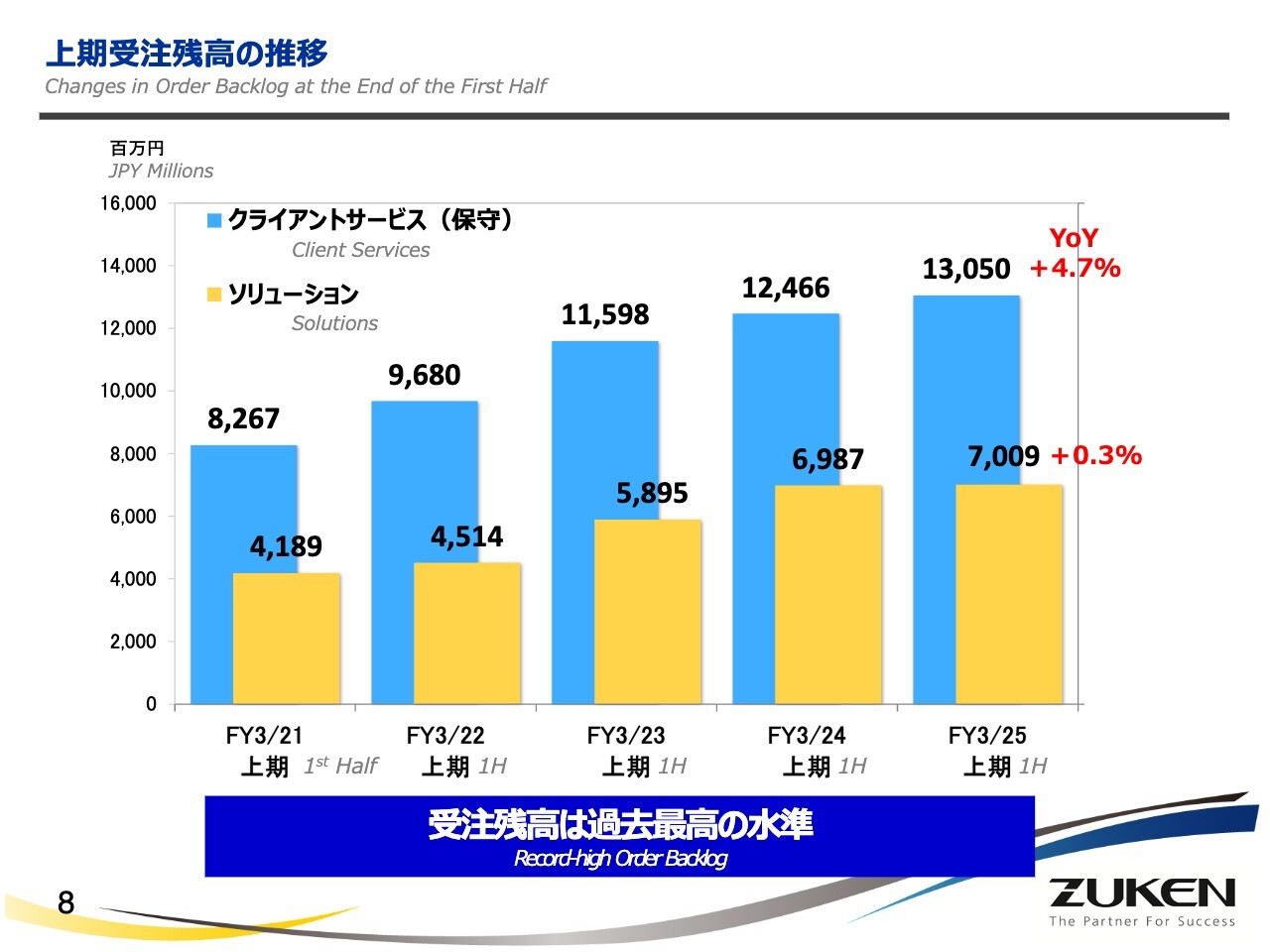

上期受注残高の推移

この下期を占う上で重要な情報である、上期の受注残高の推移についてご説明します。ご覧のとおり、クライアントサービス(保守)の収益も、ソリューションのライセンス売上も過去最高の水準で推移しています。

若干、ソリューションのほうの伸びが低く見えますが、これは前上期に大型の複数年度の受注があったためです。その影響で、見た目は伸びが低くなっています。複数年度の受注があったにもかかわらず、それを少し上回る水準で維持できたため、我々としては、現在の受注環境を非常にポジティブに見ています。

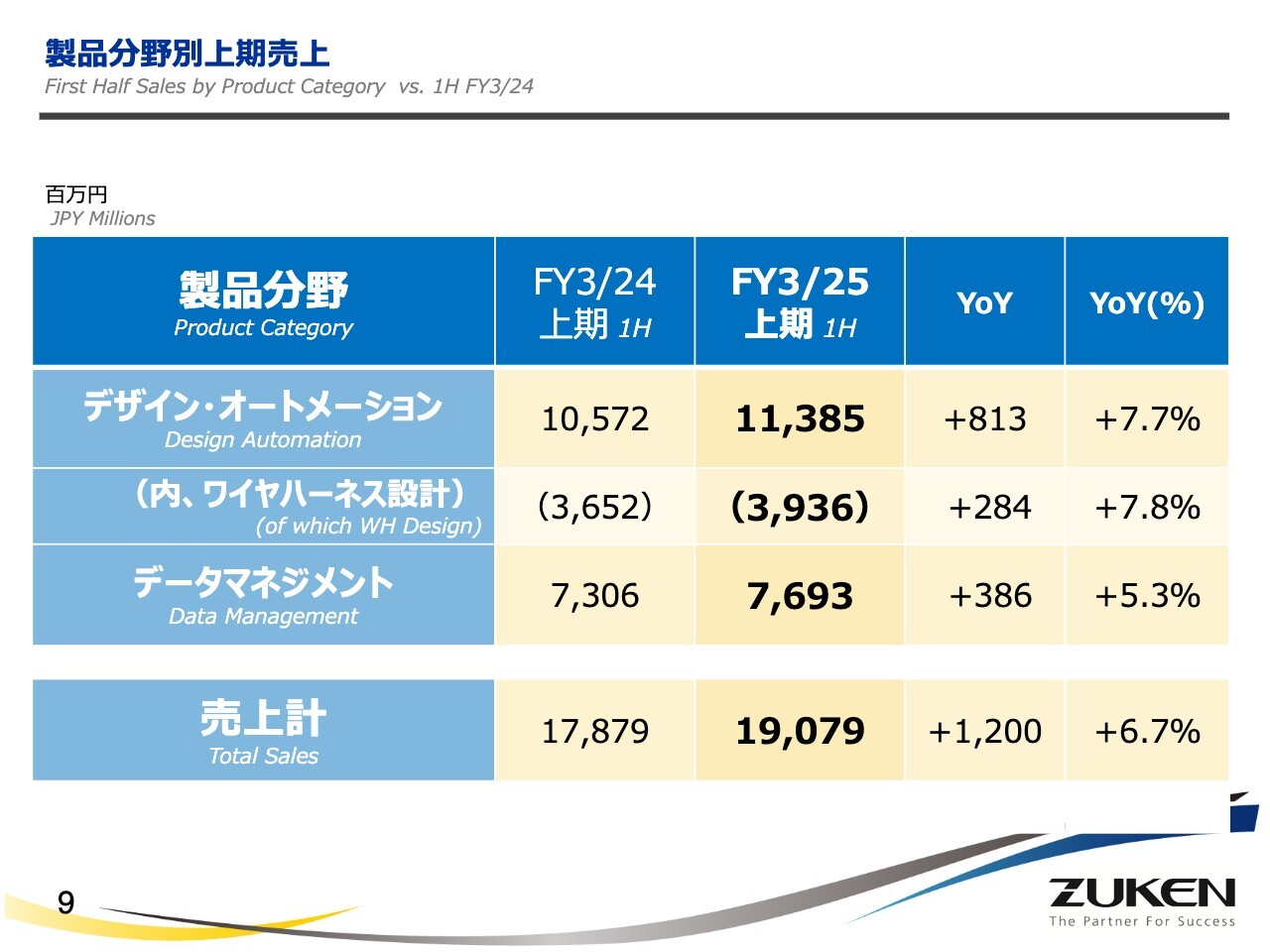

製品分野別上期売上

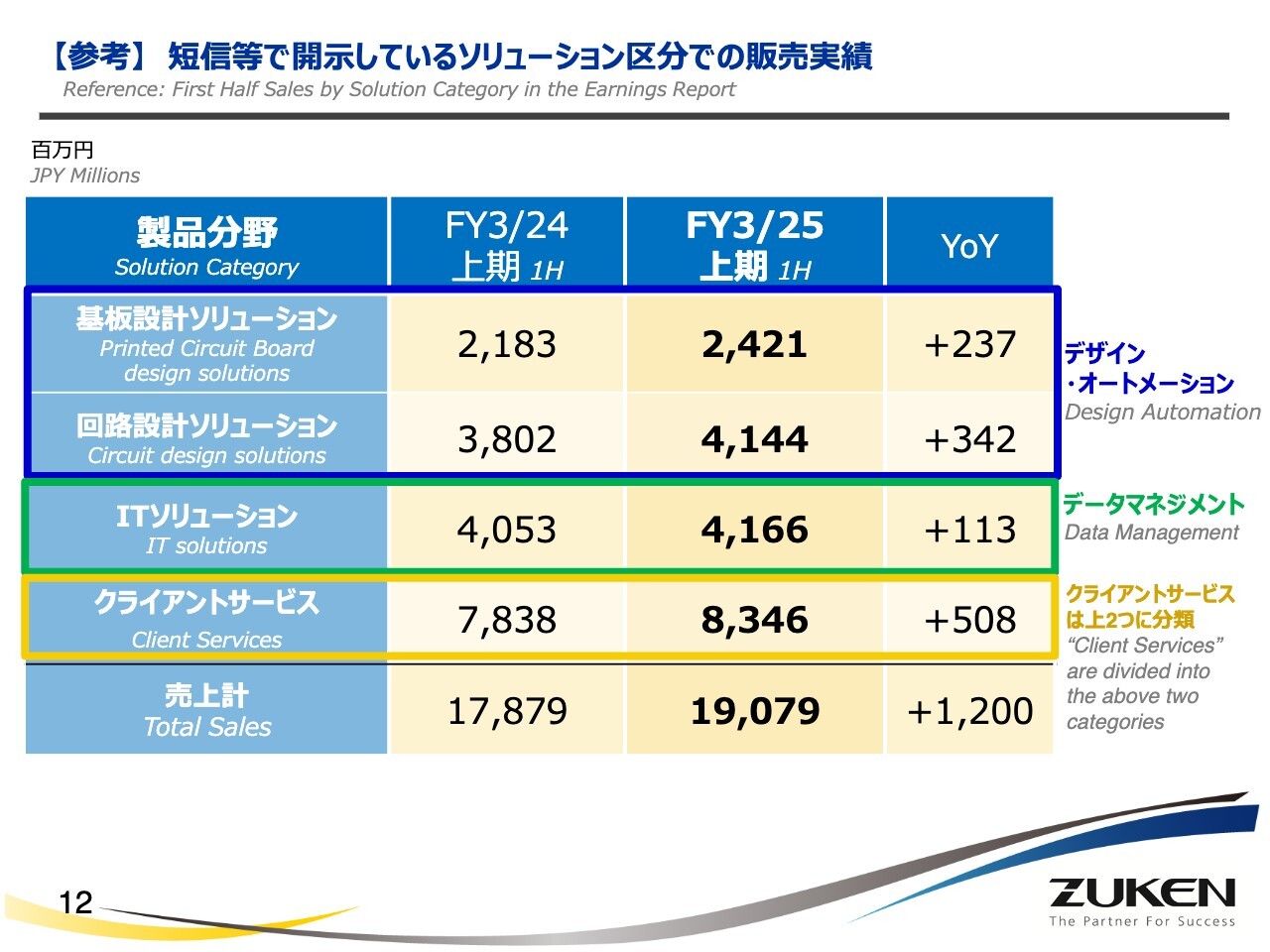

製品分野別の上期の売上についてです。すべての製品分野においてプラスで推移しています。

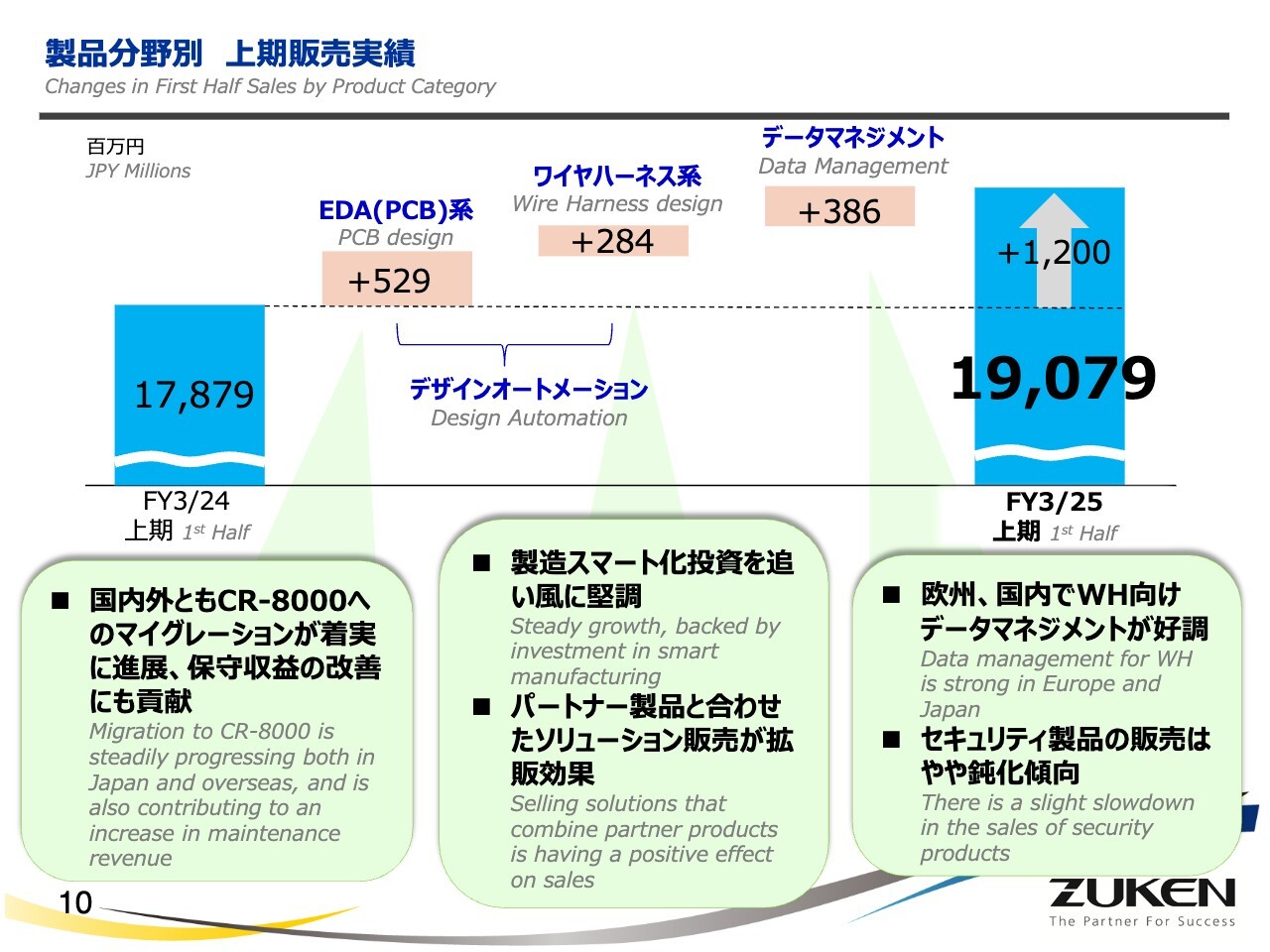

製品分野別 上期販売実績

内容を少し細かく見ていくと、今回は、デザインオートメーションのCAD製品の中でも、プリント基板CADが5億2,900万円と、一番大きく伸びました。これは、国内外ともに「CR-5000」から「CR-8000」へのマイグレーションが着実に進展しているためです。これがライセンスの収益のみならず、保守料率の向上にもつながって収益に貢献しました。

また、ワイヤハーネス系は2億8,400万円増となっています。こちらはグローバルで製造スマート化投資が追い風になり、堅調に推移しています。特に欧州・日本において、ワイヤハーネスのライセンスのソリューションが非常に増えている状況です。

さらに、欧州・日本で顕著な点として、パートナー製品と合わせたソリューション販売が拡販効果を上げています。国内では、パートナーであるラティス・テクノロジーの超軽量の3Dビューワ「XVL」と、欧州では、KomaxやWeidmüllerの工作機械や装置と組み合わせたインターフェースを作っています。これをお客さまに一緒に販売する方法が非常に効果を上げ、収益に貢献しました。我々は、これもDXの提案の1つだと考えています。

データマネジメントについては、ワイヤハーネスの売上が非常に好調だったこともあり、そちらと組み合わせたデータマネジメントの販売も非常に好調でした。これも欧州・国内が中心となっています。

一方、ここまでかなり高い伸びを示していた、国内グループ会社で取り扱っているネットワークセキュリティの製品については、伸びてはいるものの、一時に比べて伸びは鈍化しています。今回のデータマネジメントの伸びの中では、製品データマネジメントを取り扱うPDMが大半を占めていました。

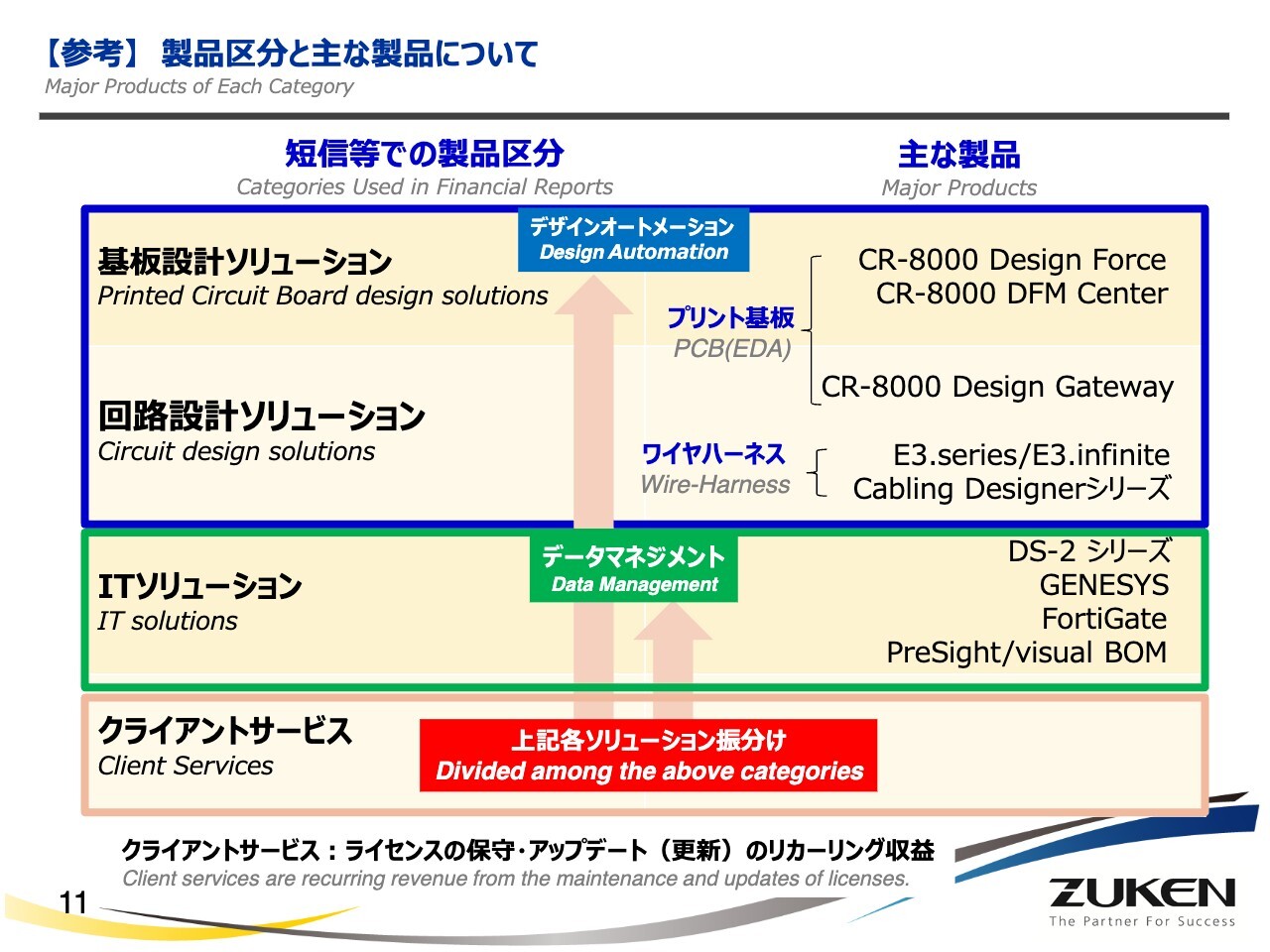

【参考】製品区分と主な製品について

参考として、短信等でご報告している製品区分と本中計で説明している部分に違いがあるため、あらためてご説明します。

スライド左側に記載している内容が、短信等で出している製品区分です。基板設計ソリューションと回路設計ソリューションの2つがCAD製品で、設計者が使うソフトウェアになります。

その下のITソリューションはPDMです。データマネジメントの製品やネットワークセキュリティ、MBSEのモデリングツールである「GENESYS(ジェネシス)」もここに入ります。そして、クライアントサービスには保守の収益が入っています。

中計の説明では、特に回路設計の中にワイヤハーネスとプリント基板が混在しているため、市場環境の説明が難しくなります。そこで、デザインオートメーションを一括りにし、その中でプリント基板設計のソフトウェアとワイヤハーネス設計のソフトウェアとご説明しています。

また、クライアントサービスの保守の収益については、それぞれのソリューションに振り分けて数字を出しています。

【参考】短信等で開示しているソリューション区分での販売実績

短信等で開示しているソリューション区分での販売実績です。ご覧のとおり、製品区分では偏りなく販売が伸びたことが伝わるかと思います。

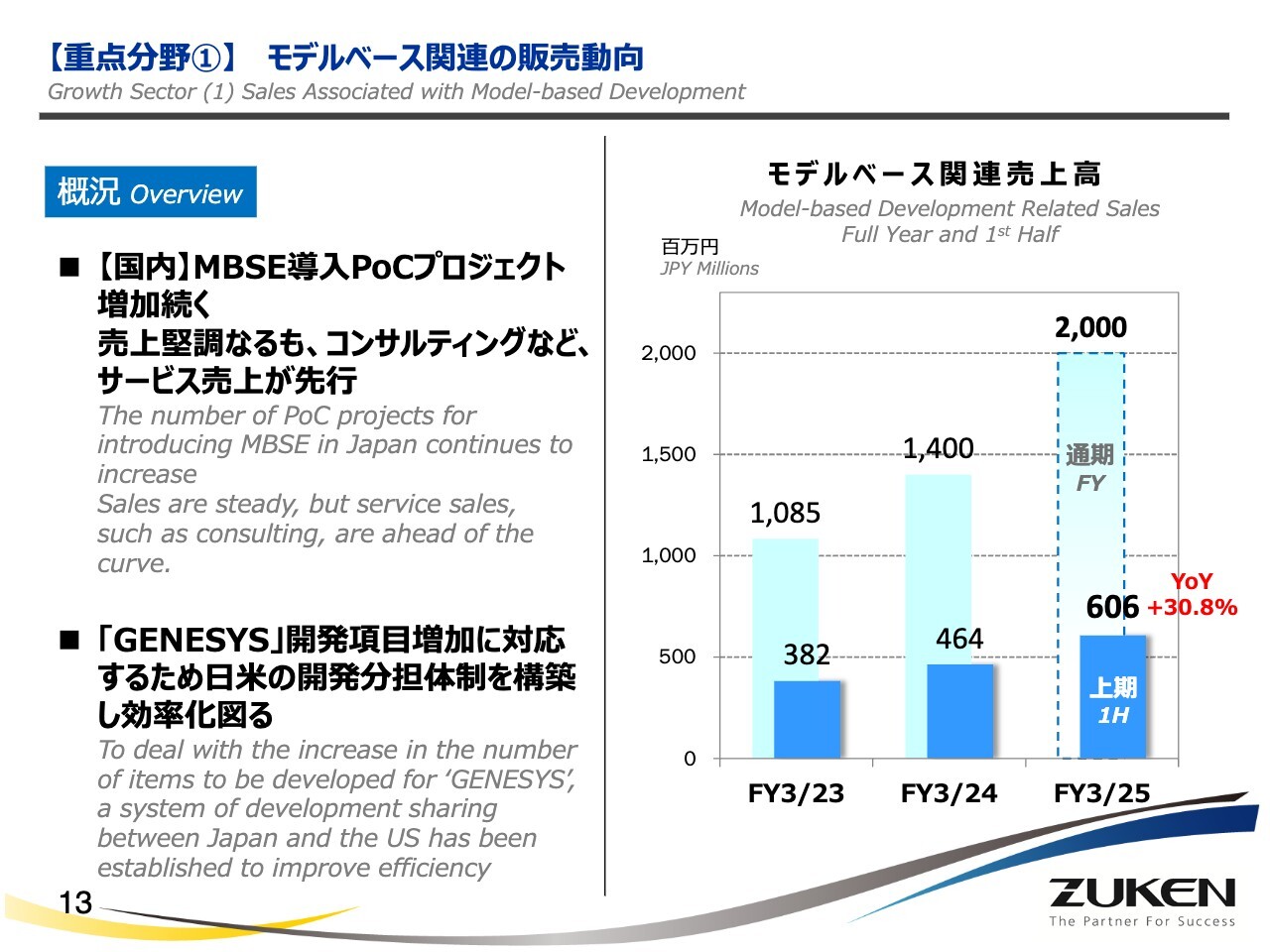

【重点分野①】 モデルベース関連の販売動向

先ほど勝部からもご説明した、成長戦略の重点分野である2つの詳細についてお話しします。

まずは、モデルベース関連の販売動向です。MBSE導入のPoCプロジェクトの増加が続いており、顧客数は昨年比でほぼ倍になっています。スライド右側にあるグラフのとおり、売上も好調に推移しています。一方で、コンサルティングやサービス売上が先行している状態が続いているため、実質的にライセンス売上はこの3分の1程度になっています。

PoCが増え、お客さまの幅が広がるにしたがって、我々のソフトウェアである「GENESYS」に対する開発要望も非常に増えています。これが現在、米国および日本での開発の負担になっています。そこで日米の開発分担体制を構築し、今後は効率化を図っていきたいと考えています。

具体的には、「GENESYS」のコア部分のソフトウェア開発は引き続き米国のZuken Vitech社で行い、日本ではユーザーインターフェースやユーティリティの開発を中心に行う体制を構築しています。今後はこの開発分担により、開発を効率化することで、開発対応をより迅速に行い、お客さまの満足につなげていきたいと考えています。

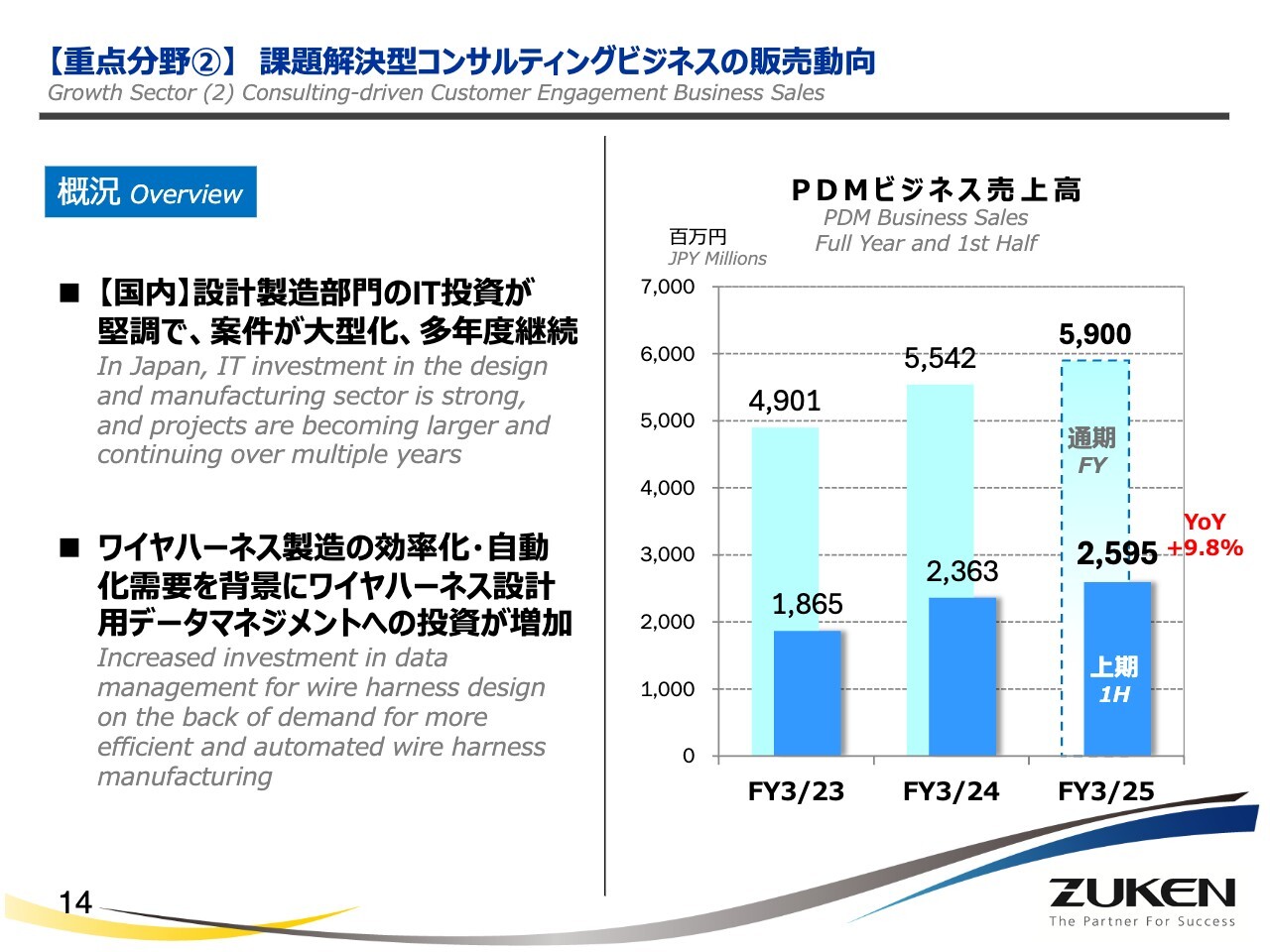

【重点分野②】課題解決型コンサルティングビジネスの販売動向

続いて、課題解決型コンサルティングビジネスの販売動向についてです。我々にとっては非常に追い風でしたが、この3年間は設計製造分野のIT投資が非常に堅調に推移してきました。お客さまも、単純にCADやPDMを増設するという話ではなく、「設計環境や設計プロセスそのものを、これを機に大きく改革していこう」というプロジェクトが非常に多くなってきました。

その結果、1社あたりの案件が大型化していることに加え、1年で完了しない案件も増えており、複数年継続的に売上が出るようになっています。

また、繰り返しになりますが、ワイヤハーネスのデータマネジメントへの投資が非常に強くありました。みなさまにはあまり実感がないかもしれませんが、ワイヤハーネスの製造は、エンジニアリングの中では手作業が非常に多く残されたプロセスです。

そのため、自動車は比較的先行していましたが、産業機械などの大型装置の中にある配置配線は、今まではそのほとんどを設計者が頭の中で考え、それを生産技術の方がなんとかフォローしている状況でした。

しかし、製品が複雑化し、ベテランの技術者が続々とリタイアしていく中で「ここはもっとデジタル化していかなければならない」と、ワイヤハーネス製造の効率化・自動化を背景に、ワイヤハーネス設計のデータマネジメントの投資が現在、継続的に増加しています。

こちらはプリント基板CADと異なり、現在全く何も使っていないところに導入していくパターンが多いため、我々のビジネスでは珍しくブルーオーシャンの市場です。

スライド右側には、PDMの売上高のみの推移を示しています。実際のコンサルティングビジネスはこちらのみではありませんが、明確な線引きが難しいため、ここではPDMのみを切り取っています。

先ほどお伝えしたように、ワイヤハーネスのCADと他社製品との組み合わせでお客さまにDXを提案することもあるため、実際にはもっと課題解決型のコンサルティングビジネスが増えています。また、勝部がお伝えしたように、これが我々の競合他社に対する一番のアドバンテージだと考えています。

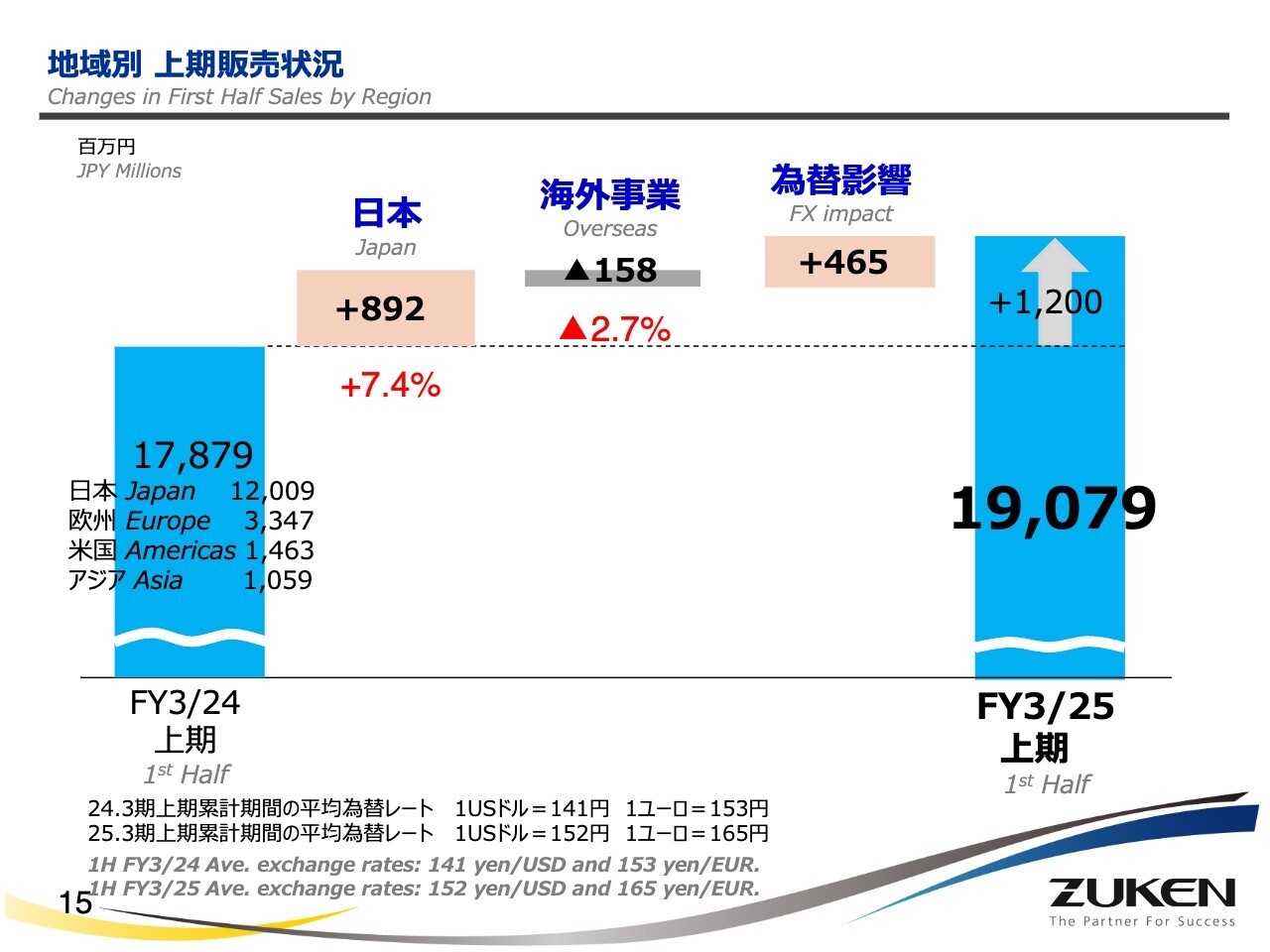

地域別 上期販売状況

地域別の上期の販売状況についてご説明します。為替の影響でプラスに見えますが、今回は残念ながら、現地通貨ベースでは海外事業がマイナスという結果でした。その代わり、日本が非常に好調で、海外の減を補って余りあるぐらいの状況でした。

販売先業種の状況(国内・クライアントサービス除く)

日本の販売状況をご説明する上で、どのようなお客さまから受注し、販売しているかを簡単にご説明します。スライドの左端は、この上期のみのランキングとなっています。スライドのとおり、非常に幅広い多くの業種から、偏りなく受注いただいており、非常に好調です。

特徴としては、前期の2024年3月期に事務用機器がトップで、今年の上半期も同じく事務用機器がトップになっている点が挙げられます。これは同じ会社のお客さまで、単なるCADの増設ではなく、設計環境の改革として昨年に続き、売上をいただいています。

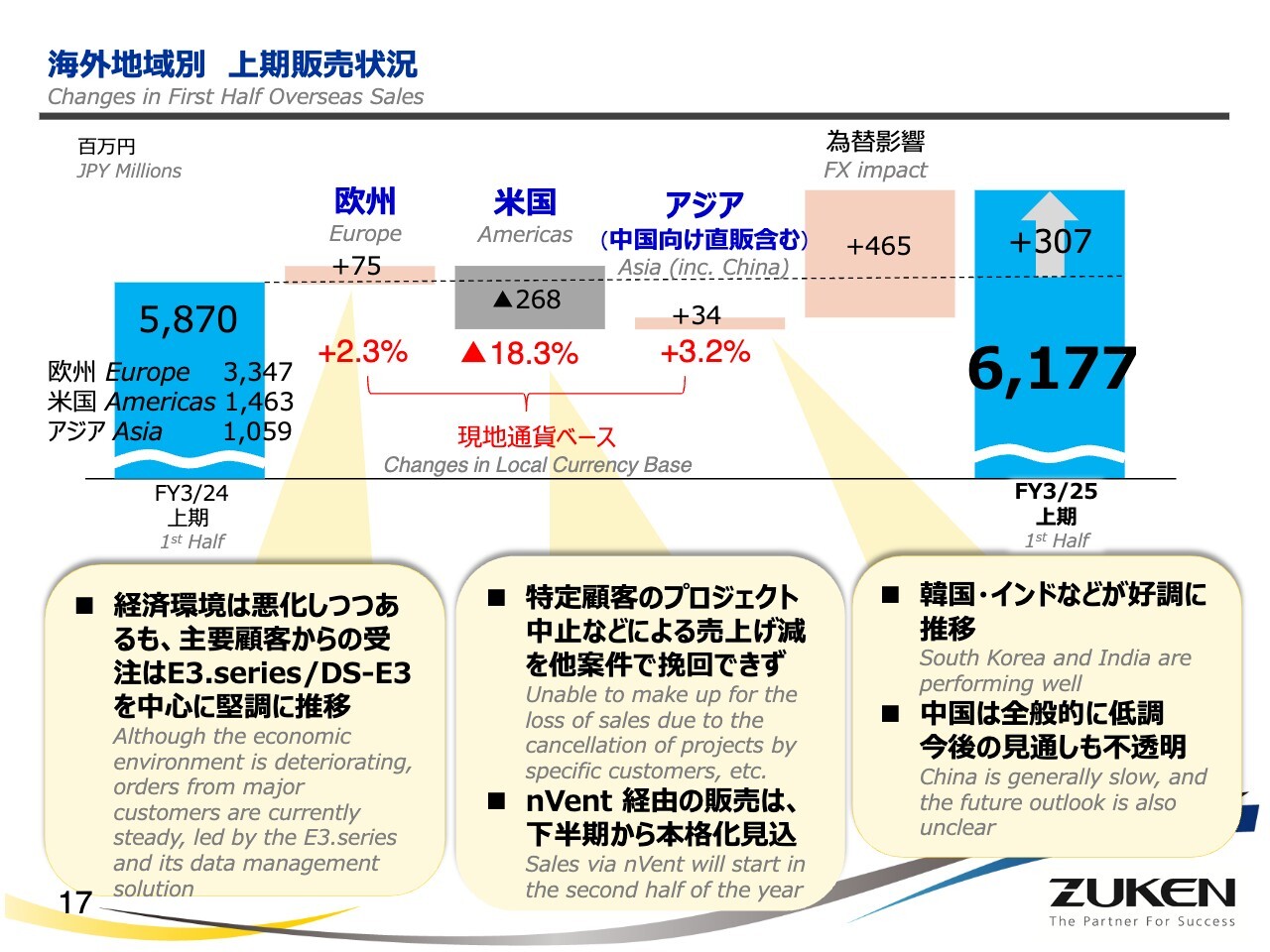

海外地域別 上期販売状況

地域別に詳しく見ていきます。欧州・アジアでは、かろうじて現地通貨ベースでもプラスの成長になっていますが、一方で米国が大きく落ち込みました。また、欧州は経済環境が非常に悪化しつつあります。ただ、今のところ、主要顧客からの受注は「E3.series」「DS-E3」を中心に堅調に推移しています。「E3.series」はワイヤハーネスで、「DS-E3」は、ワイヤハーネス用の製品データマネジメントのソリューションです。この2つを中心に非常に堅調に推移しました。

欧州の我々の主要なお客さまは、車載エレクトロニクスと産業機械が中心になります。車載については、各社ともリストラの真っ最中で非常に苦しい状況ですが、現時点で我々への発注が減っている傾向は特にありません。

産業機械については、グローバル市場では特に中国に影響が強く出やすい傾向がありますが、こちらも現時点では減っていません。ただし、今下期やそれ以降を含め、市場としては非常にリスクが存在します。現在、非常に高水準が続いているため、今後もこのペースで続くのかどうかは、多少リスクがあると考えています。

そして、米国が大きくマイナスになっている理由は、特定の顧客2社のプロジェクトが中止されたためです。今年度のタイムベースライセンスの売上がなくなり、その分が減りました。

この2社とも自動車に関係しています。1社は自動車メーカーではないエレクトロニクスメーカーで、EVを作るために長年努力していた企業です。昨年の後半にEVの開発断念を決定したため、使用されていた我々の製品の販売が今期はなくなりました。

もう1社は、もともと「E3.series」を使ってワイヤハーネスの設計も内製を自社で行っていた企業です。この会社も、ワイヤハーネスの内製を中止し、すべてをアウトソースすることを決定しました。その影響で、そのワイヤハーネスのタイムベースライセンスの1年間の売上がなくなっています。

かなり大きな受注があった2社分の売上がなくなったことにより、それを他案件で挽回できずにマイナスになってしまったという状況です。

nVent経由の販売は、スタートが遅れていたものの、ようやくこの上期にライブラリの準備が整ったため、この下半期から徐々に販売が増えていくと期待しています。

米国市場自体は現状、特に悪くなっているとは思いません。しかも、トランプ政策への移行などを踏まえると、国内生産は比較的重視する方向性だと思われるため、米国内の市場のみを見れば、プラスだと見ています。ただ、米国の政策はグローバルに影響するため、グローバルの観点ではリスクがあると思っています。

アジアについては、韓国とインドにおいて非常に好調で、プラスとすることができました。しかし、残念ながら中国は全般的に低調で、今後も見通しが不透明です。我々としても、新興のEVメーカー等に拡販をしており、ある程度はビジネスが続いているものの、現状、なかなか増加していくところまでは至っていません。

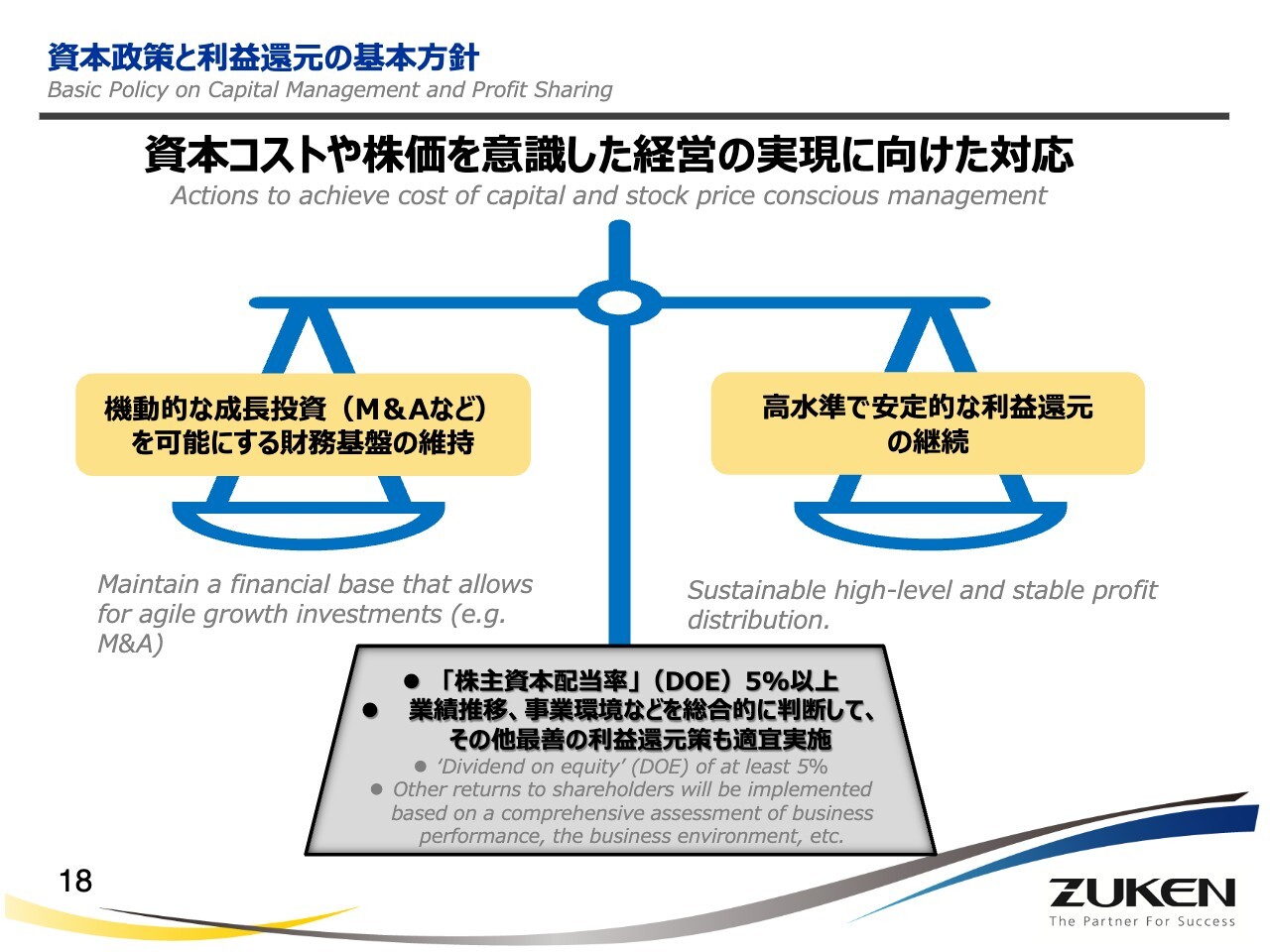

資本政策と利益還元の基本方針

最後に、資本政策と利益還元の基本方針についてご説明します。

当社は引き続き、資本コストや株価を意識した経営の実現に向けた対応を行っていきます。具体的には、M&Aなどの機動的な成長投資を可能にするような財務基盤の維持と、高水準で安定的な配当政策、資本効率のバランスをとった利益還元策を基本方針とします。

今般、この方針をより明確に株主のみなさまに示していくために、従来の累進的な配当政策から、新たに株主資本配当率を配当の指標に採用することに変更し、DOE5パーセント以上の配当を行っていくことを決定しました。

この方針に基づき、期末配当および中間配当ともに、1株あたりを前回予想の30円から20円増配して50円とし、年間で100円の配当を予定しており、今回の2025年3月期中間配当より実施しました。

また同時に、75万株25億円を上限とする自己株式の取得も決定しています。自己株買いなどの還元策についても、配当政策とあわせて利益水準や業績推移、事業環境などを総合的に判断し、随時最善と考える株主還元策を機動的に実施していきたいと考えています。

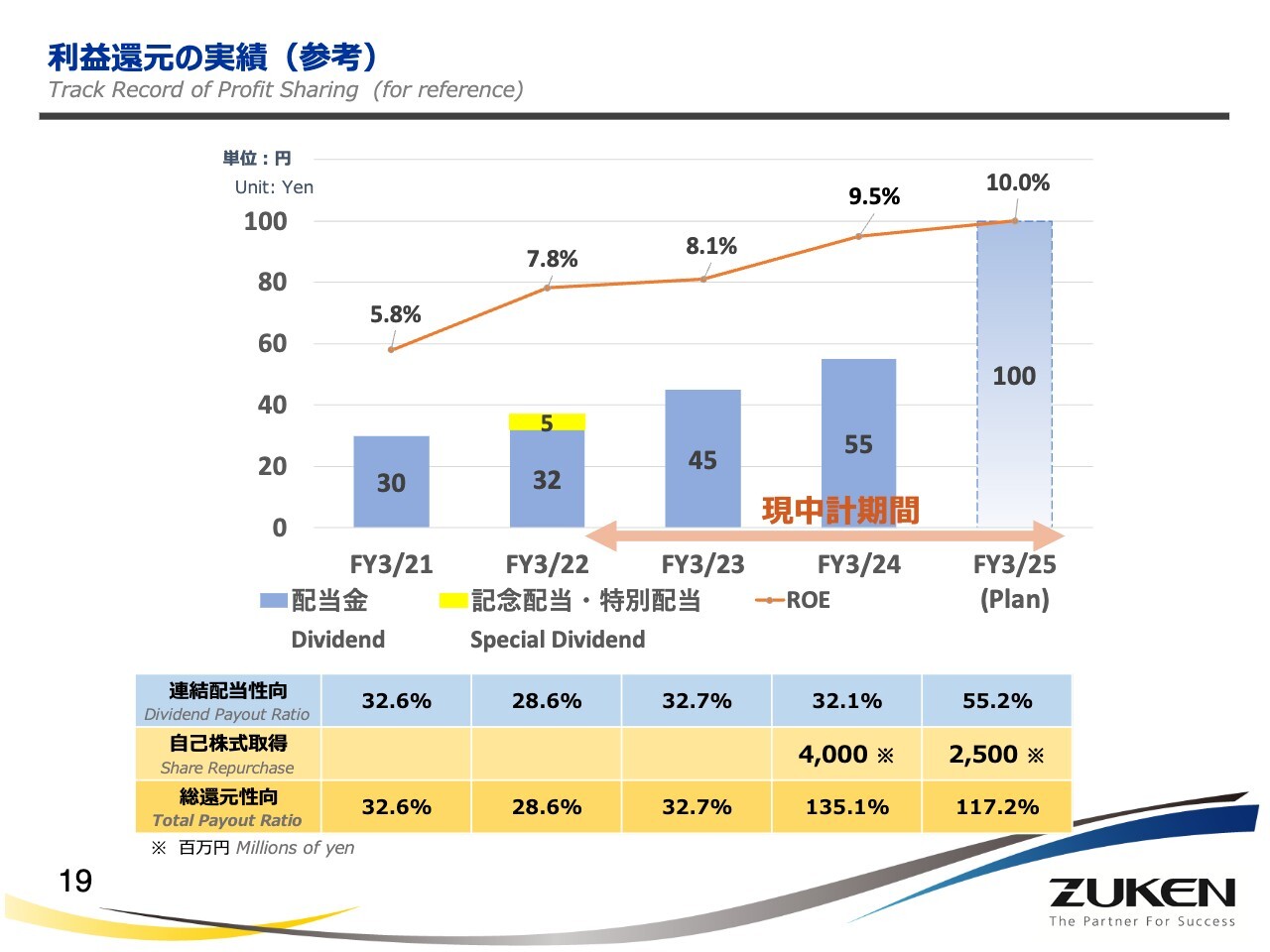

利益還元の実績(参考)

この3ヶ年に、我々が行ってきた利益還元の推移です。ご覧のとおり、非常に高い総還元性向となっていることがわかるかと思います。

私からの説明は以上です。ありがとうございました。

この銘柄の最新ニュース

図研のニュース一覧- 決算プラス・インパクト銘柄 【東証プライム】引け後 … 川重、古河電、住友鉱 (2月9日発表分) 2026/02/10

- 決算プラス・インパクト銘柄 【東証プライム】寄付 … フジクラ、川重、古河電 (2月9日発表分) 2026/02/10

- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/02/09

- 図研、4-12月期(3Q累計)経常が22%増益で着地・10-12月期も27%増益 2026/02/09

- 自己株式の取得状況及び取得終了に関するお知らせ 2026/01/29

マーケットニュース

おすすめ条件でスクリーニング

図研の取引履歴を振り返りませんか?

図研の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。