日本エアーテック、半導体・電子関連好調で前年比増収、熊本に出張所を開設、半導体関連顧客の需要を確実に捉える

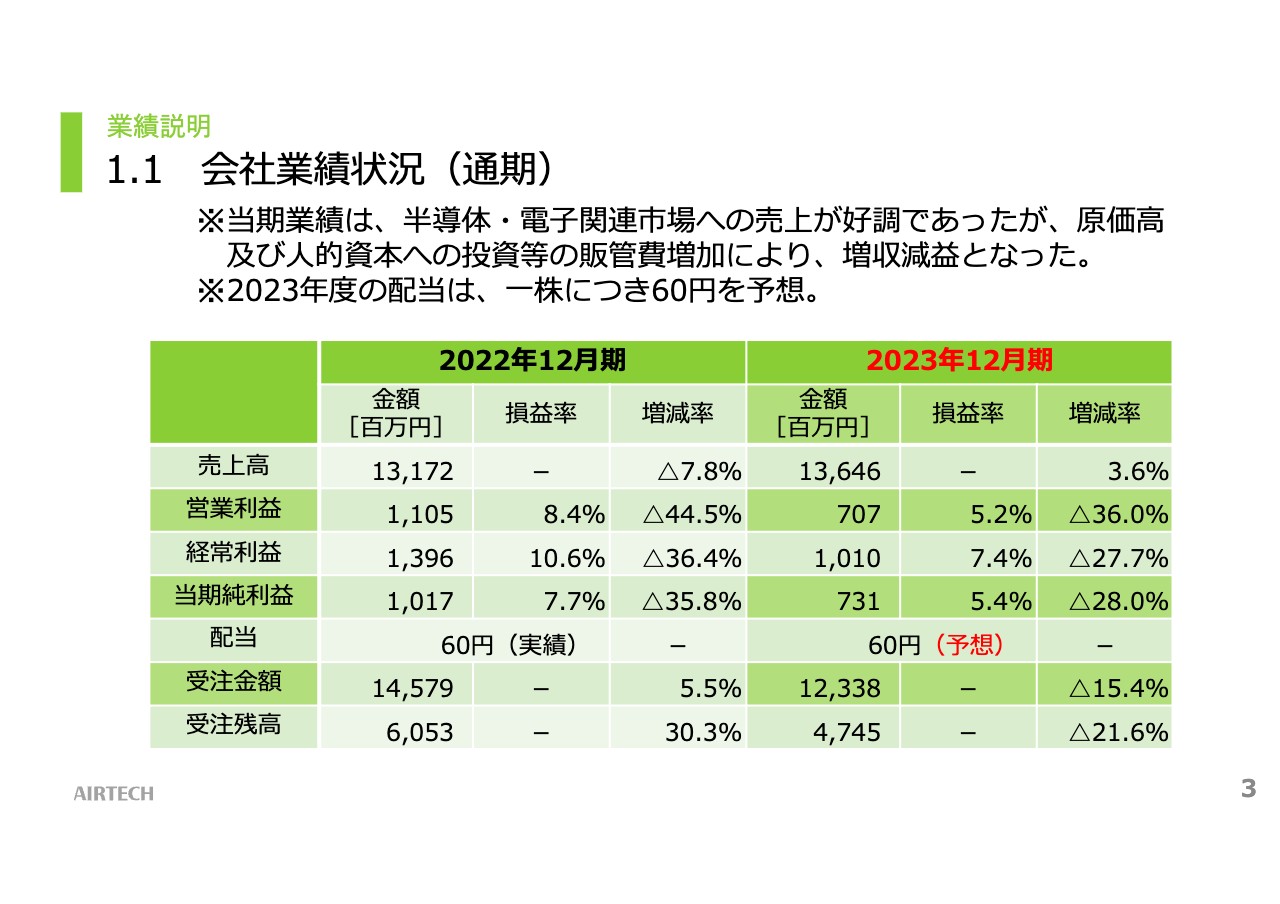

1.1 会社業績状況(通期)

平沢真也氏:代表取締役社長の平沢でございます。これから、2023年度第51期の通期決算概要、第52期業績予想、及び昨年12⽉に公表いたしました中期経営計画について、ご説明させていただきます。

はじめに、第51期の業績からご説明いたします。本表は前期及び当期の売上高、各種利益等を示しております。

当期売上高は136億4,600万円、前期比3.6パーセント増となりました。⼀⽅、利益に関しては、営業利益7億700万円、同36.0パーセント減、経常利益10億1,000万円、同27.7パーセント減、そして当期純利益は7億3,100万円、同28.0パーセント減となりました。

当期業績は、半導体・電子市場関連の売上が好調でありましたが、原価高及び人的資本への投資等による製造間接費・販管費増加により、増収減益となりました。増収減益ではございますが、2023年度の配当は、1株につき普通配当40円及び当社創⽴50周年記念配当20円を合わせ、60円を予想しております。

また、前期末受注高145億7,900万円に対し、当期末受注高は123億3,800万円と15.4パーセント減少し、当期末の受注残高も、47億4,500万円となりました。部品調達の困難さより積み上がっていた先⾏受注残分が減少したことによります。

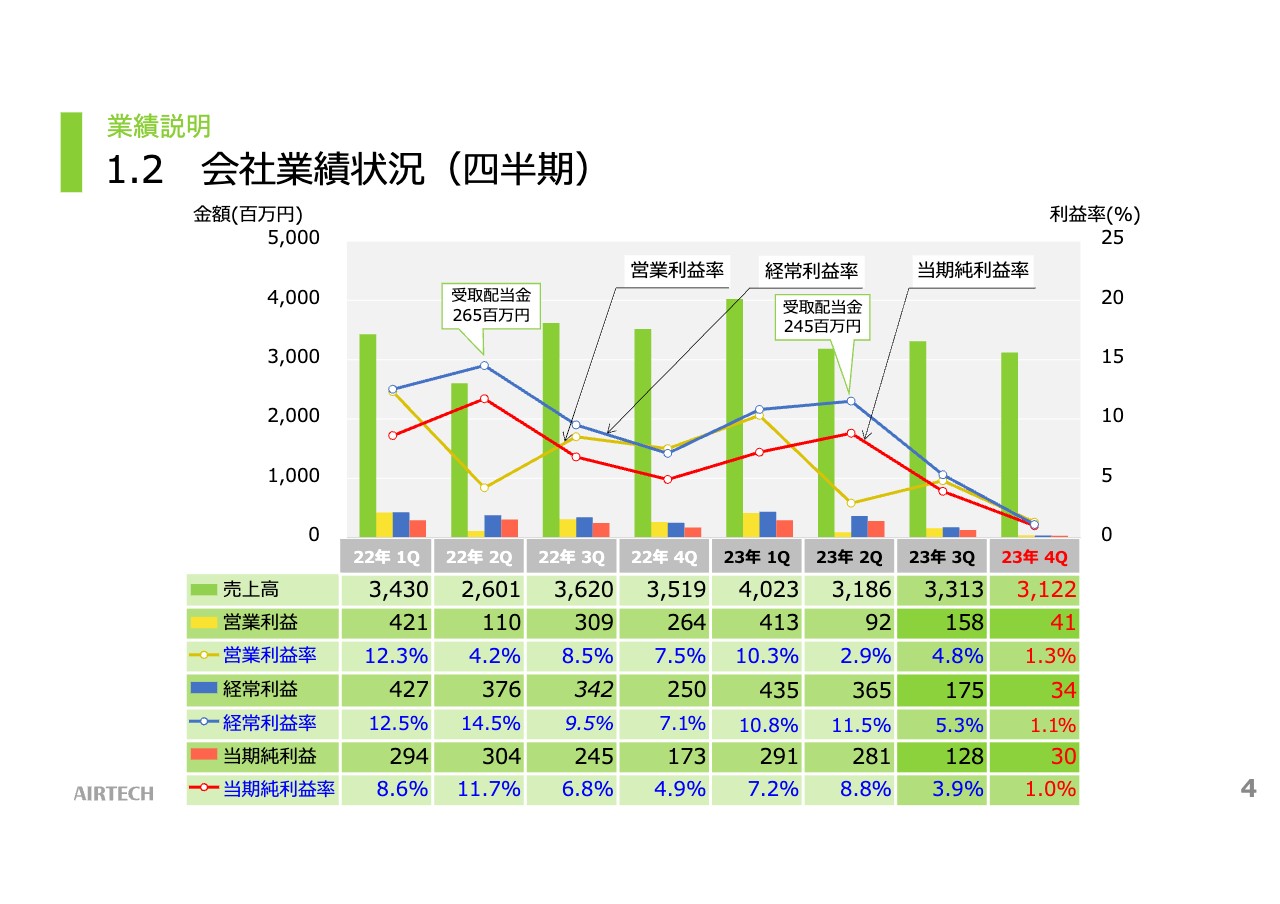

1.2 会社業績状況(四半期)

前期及び当期の四半期ごとの業績をグラフに示しております。営業利益率につきましては、当期第4四半期における売上物件の粗利率が低かったこと及び人的資本投資、すなわち待遇改善や人材採用コスト等の各種経費増加の影響を受け、第4四半期では1.3パーセントまで減少しました。

前期及び当期の四半期ごとの業績をグラフに示しております。営業利益率につきましては、当期第4四半期における売上物件の粗利率が低かったこと及び人的資本投資、すなわち待遇改善や人材採用コスト等の各種経費増加の影響を受け、第4四半期では1.3パーセントまで減少しました。

2024年1⽉より、原価の増加分に対する価格転嫁を⾏っております。2023年の第4四半期を底とし利益率の向上を図ってまいります。

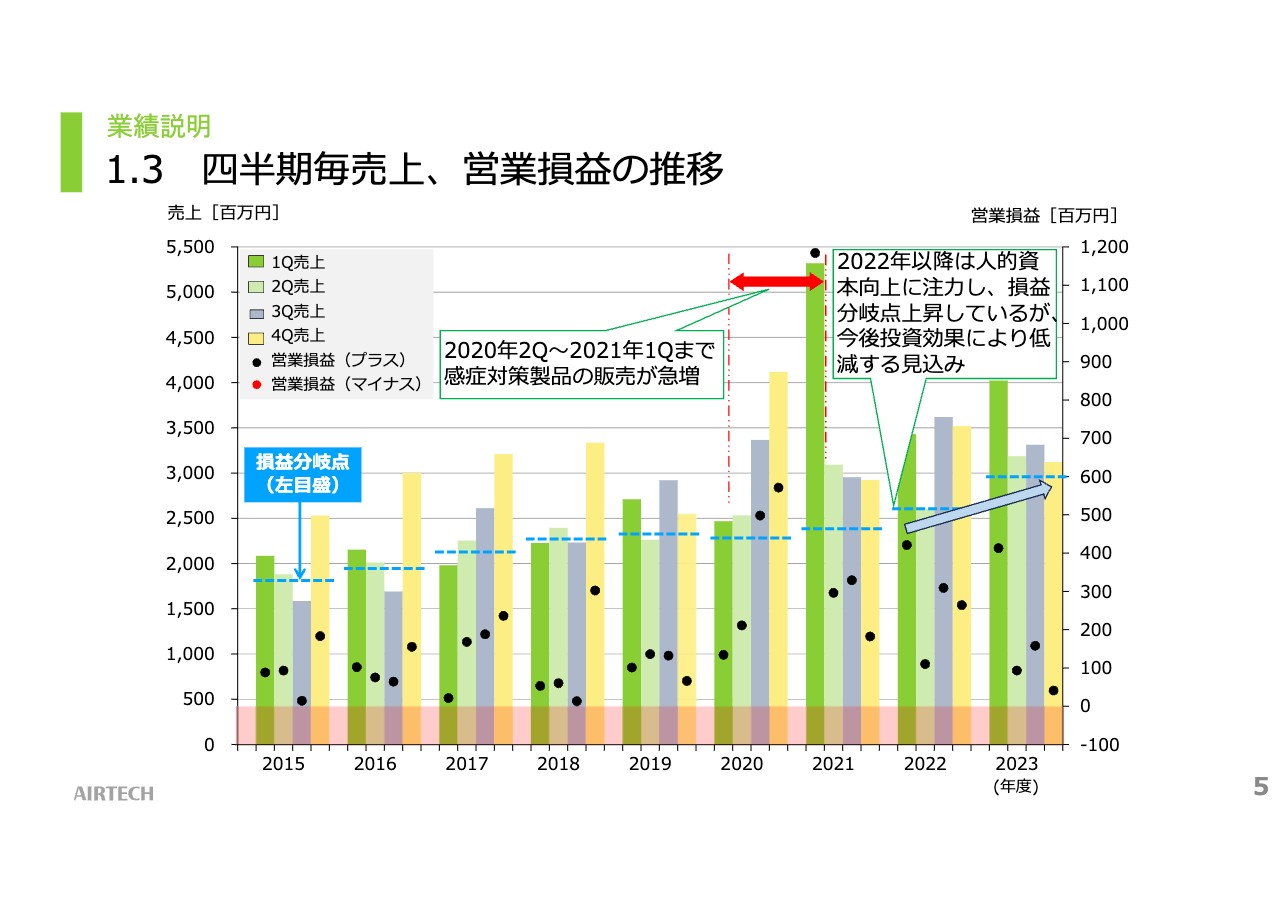

1.3 四半期毎売上、営業損益の推移

本図は、2015年からの四半期ごとの売上を棒グラフにて、営業損益を黒丸で示しております。 2020年の第2四半期から2021年の第1四半期にかけて、新型コロナ流⾏による感染症対策製品の売上増加及び営業利益の増加が顕著となりました。

2022年から2023年にかけて損益分岐点が徐々に増加しております。第1の理由は人的資本向上のためにさまざまな待遇改善、職場環境改善、各部門における作業効率向上への投資等を行い、かつ労務法規に対応し社員及び派遣社員の増員を⾏ったことです。

第2の理由は、当期第2四半期・第4四半期は売上物件の粗利益が低かったことによります。今後はこれらの投資効果による⽣産性向上が⾒込まれ、当期は損益分岐点が低減する⾒込みです。

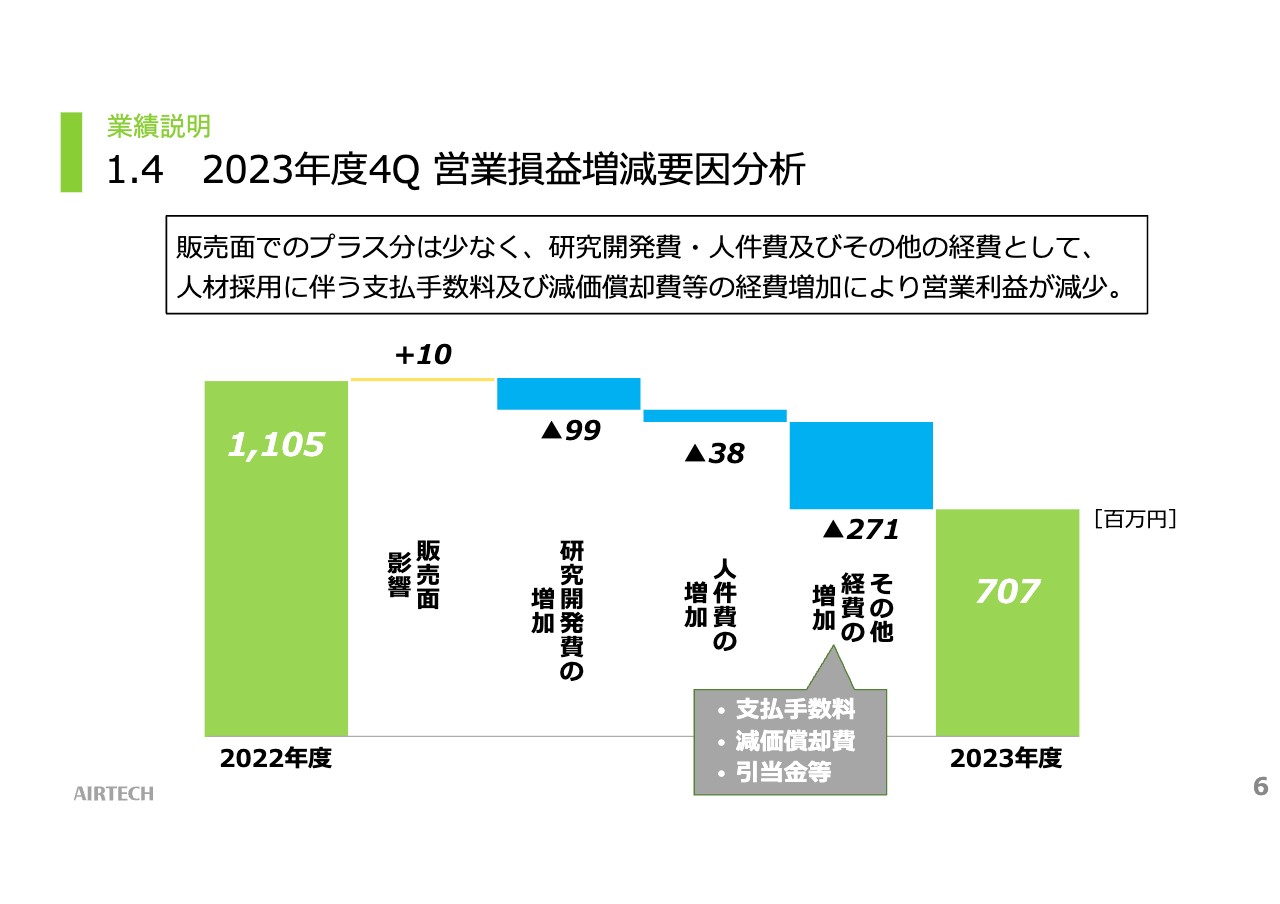

1.4 2023年度4Q 営業損益増減要因分析

本図は、2023年度通期の営業損益増減要因を示しております。営業利益は前期の11億500万円より減少し、7億700万円となりました。要因としては、売上増による営業利益の増加が少ない⼀⽅で、研究開発費及び人件費の増加に加え、その他経費の増加が挙げられます。その結果、当期営業利益は、前期比36.0パーセント減少しました。

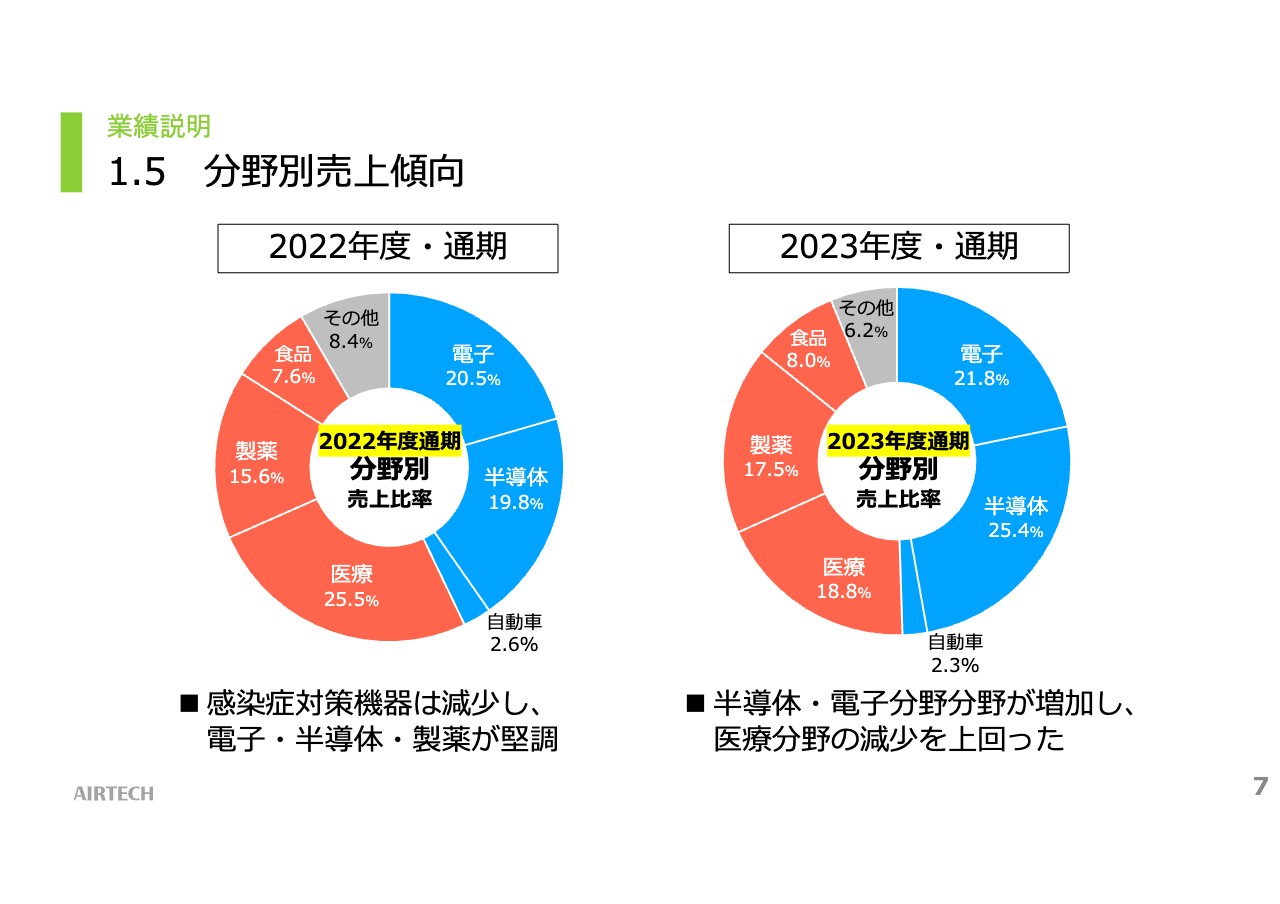

1.5 分野別売上傾向

こちらのグラフは、前期及び当期の分野別売上比率を示しております。当期の傾向は、前年に引続き電子・半導体分野が好調であり、半導体分野が25.4パーセントと前期より5.6ポイント増加しており、電子分野の増加分1.3ポイントと合わせ、医療分野の減少分6.7ポイントを上回っております。

なお、次ページの分野別販売比率グラフは、本データのその他分野の売上を等分割し、電子分野とバイオ分野に加算しております。

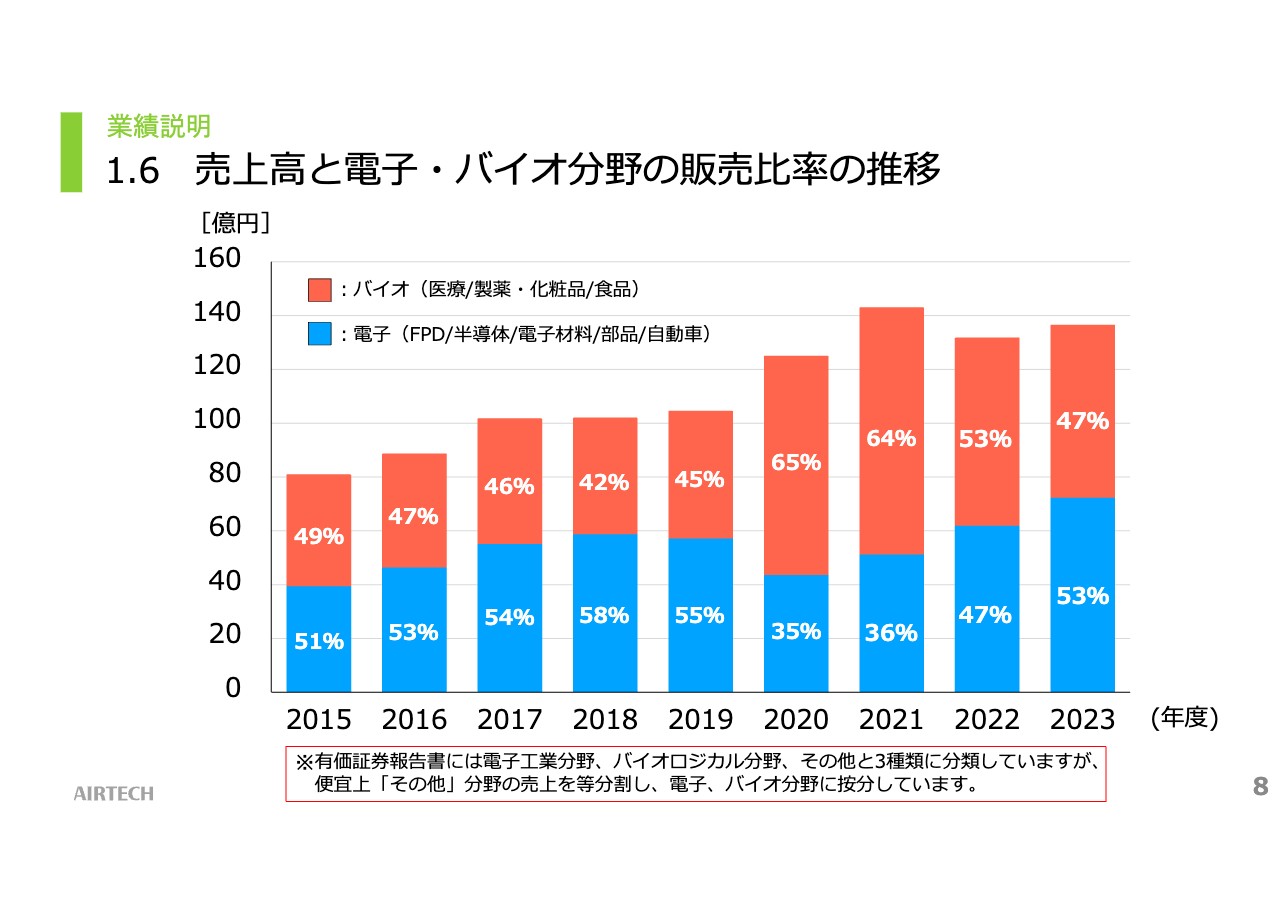

1.6 売上高と電子・バイオ分野の販売⽐率の推移

本図は電子・バイオ分野別の販売比率の推移を示しております。2020年及び2021年は新型コロナウイルス感染症対策機器の特需の影響を強く受け、バイオ分野の売上が約65パーセントを占めておりましたが、2022年からは特需が収束しバイオ分野の売上が減少した分、電子分野の販売が復調し補っている状態です。

当社は各分野に広く、そして深く拡販する製品群を持ち、分野ごとにそれぞれ全国的な販売網を構築しております。それにより、各分野における特需を取込み、不況の影響を最⼩限とする経営に努め徐々に成長してきました。今後もその強みをさらに強化していく所存です。

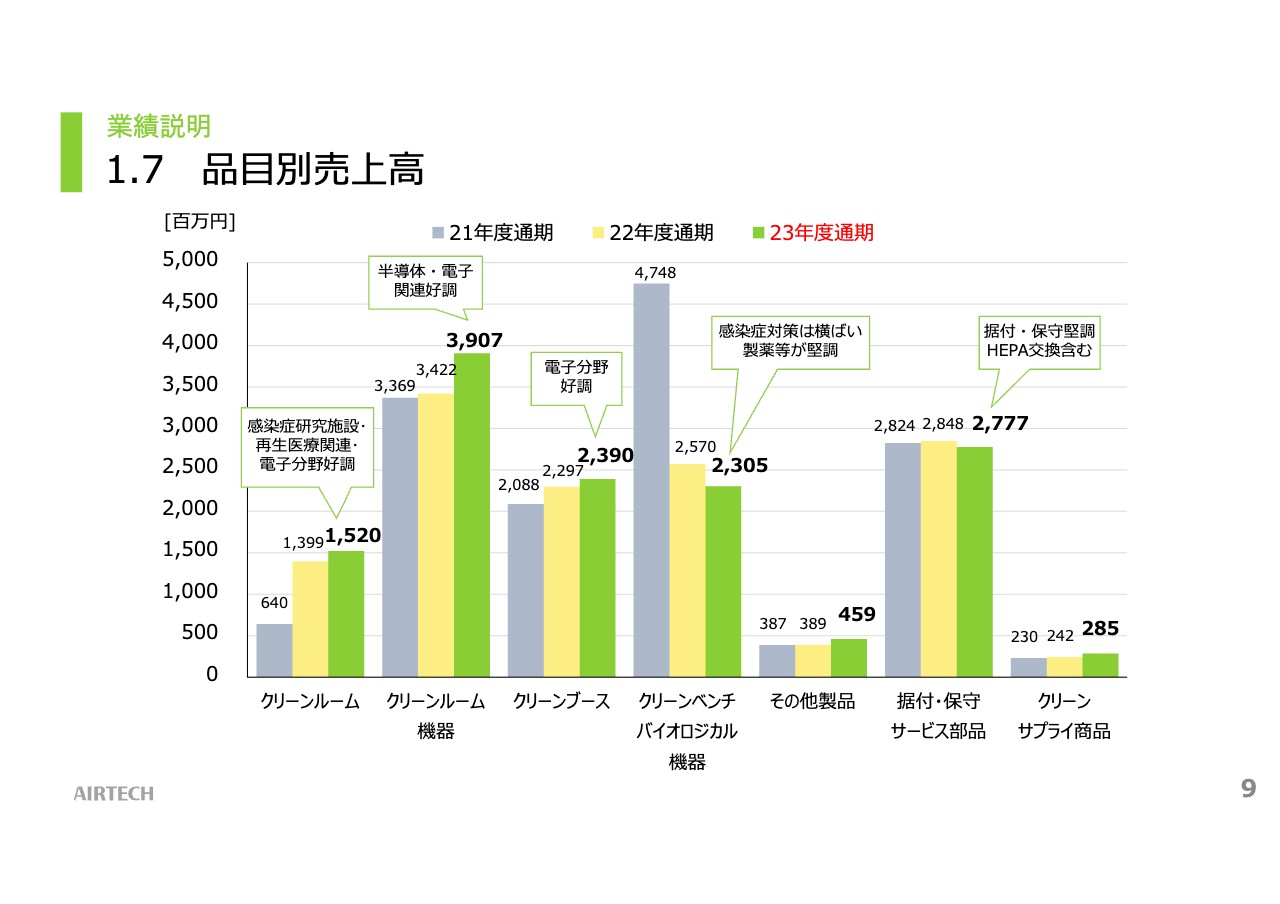

1.7 品目別売上高

本図は、当期及び直近2期の品目別売上高を示しております。クリーンルームは、感染症研究及び再⽣医療分野のクリーンルームに加え、電子分野も好調で、売上高は前期比8.7パーセントの増加となりました。

クリーンルーム機器も、半導体・電子分野の設備投資の活発化に伴い、「フィルターユニット」及び「エアーシャワー」が増加し、前期比14.2パーセントの増加となりました。

クリーンブースは、各種クリーンブースや製造装置等へ取付ける「SS-MAC」が増加し、前期比4.0パーセントの増加となりました。

クリーンベンチ・バイオロジカル機器は、製薬分野向け「安全キャビネット」が増加しましたが、感染症対策用機器の需要が⼀巡し、前期比10.3パーセントの減少となりました。

据付・保守サービス部品は、搬入・据付作業を伴わない機器及びクリーンルームの売上が増加したことにより、前期比2.5パーセントの減少となりました。

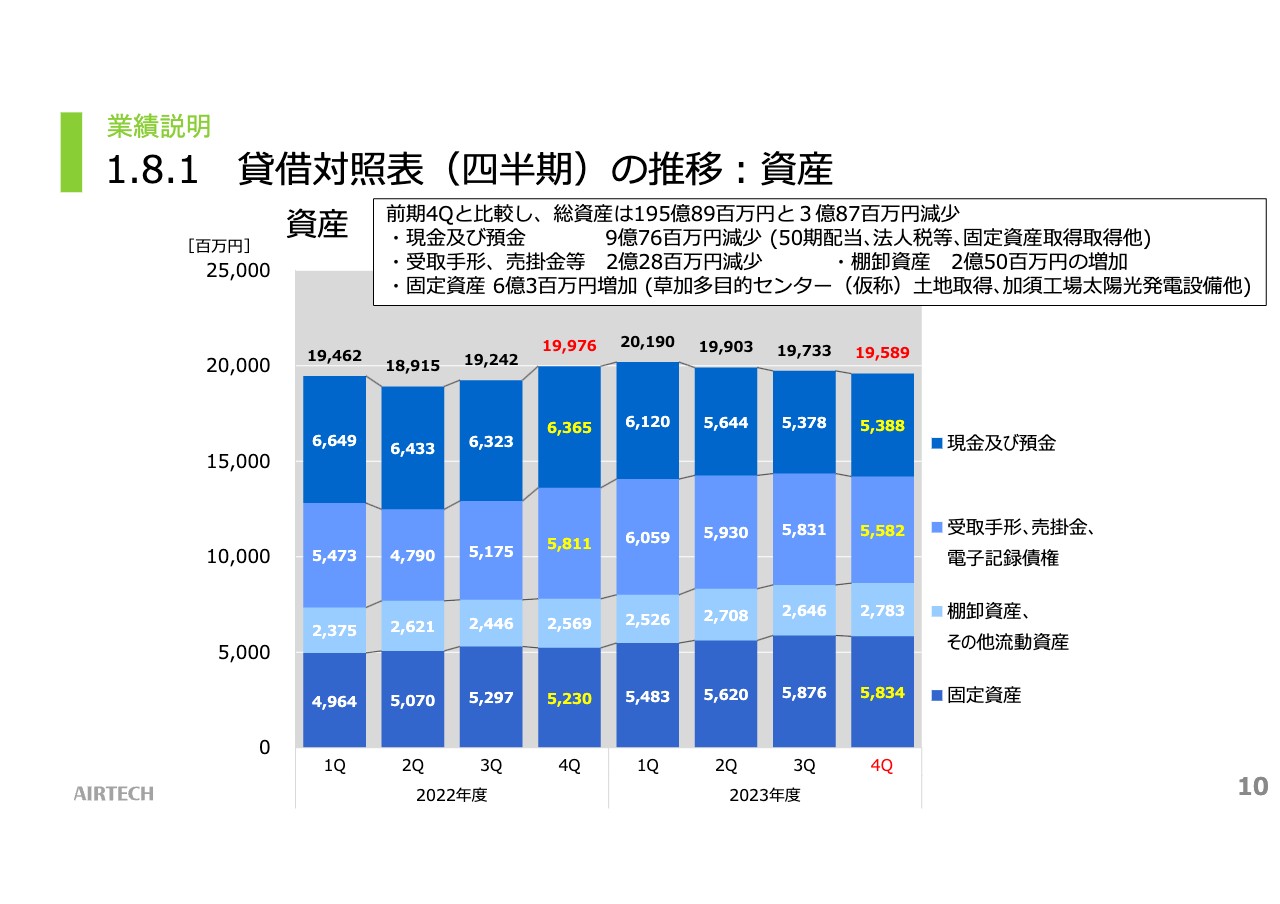

1.8.1 貸借対照表(四半期)の推移:資産

本図は、四半期ごとの貸借対照表の資産を示しております。2022年第4四半期と比較して、現⾦及び預⾦が9億7,600万円減少しております。これは第50期配当、法人税及び固定資産取得等によるものです。

受取⼿形、売掛⾦等は、同2億2,800万円、棚卸資産は、同2億5,000万円減少しました。固定資産は同6億300万円増加しました。その主な理由は、草加多目的センター(仮称)の土地取得費用等によるものです。

その結果、当期末総資産は195億8,900万円となり、前期比3億8,700万円の減少となりました。

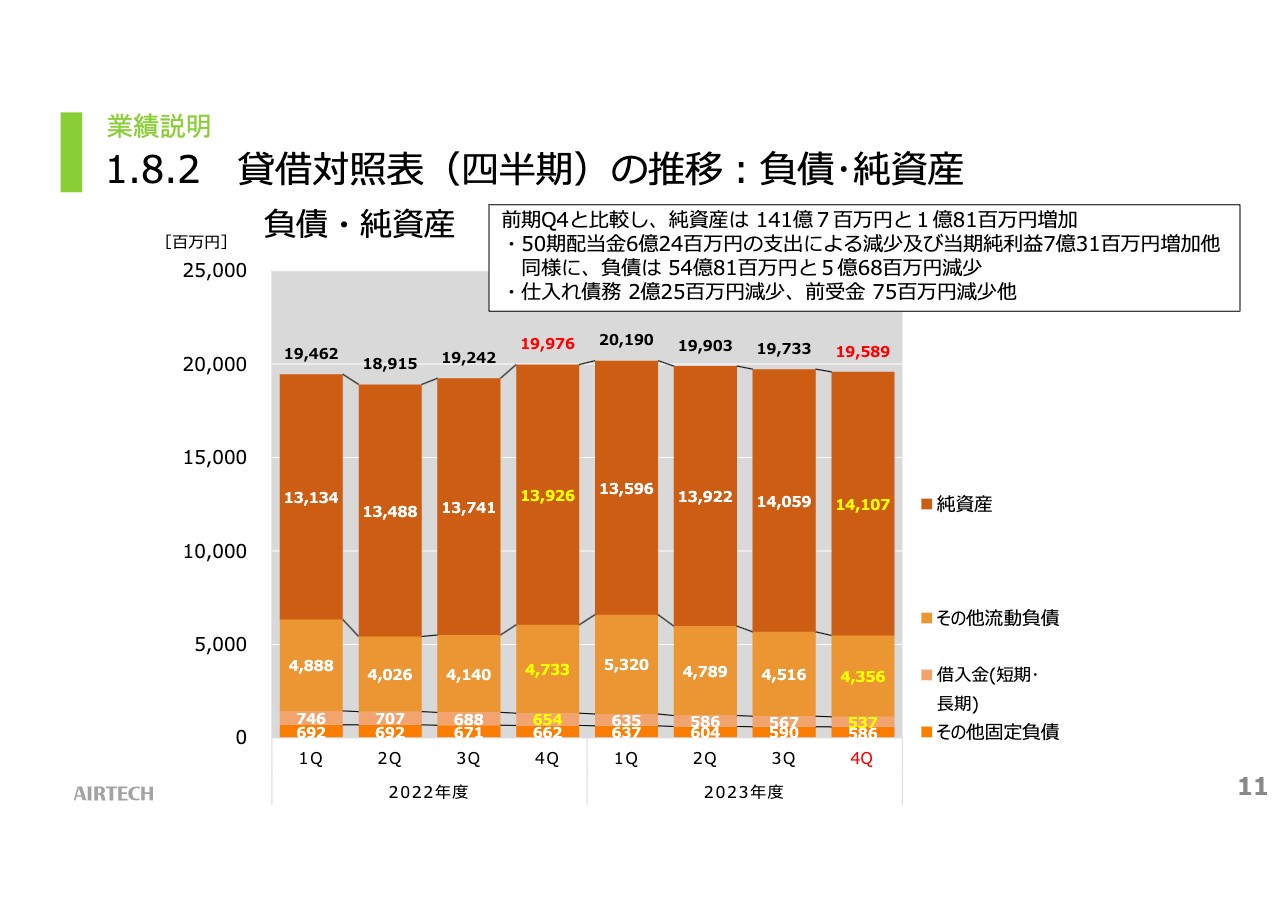

1.8.2 貸借対照表(四半期)の推移:負債・純資産

本図は貸借対照表負債・純資産を示しております。2022年第4四半期と比較して、純資産は、141億700万円と、1億8,100万円の増加となりました。その主な内訳は、50期配当⾦6億2,400万円の⽀出による減少及び当期純利益7億3,100万円による増加です。

負債の総額は、54億8,100万円と5億6,800万円の減少となりました。その他流動負債は、3億7,600万円の減少となりました。その主な内訳は、仕入れ債務2億2,500万円の減少及び前受⾦7,500万円の減少です。

また、借入⾦は、1億1,600万円の減少となり、主な内訳は⻑期借入⾦1億100万円の減少です。その結果、当期末負債純資産合計は195億8,900万円となりました。

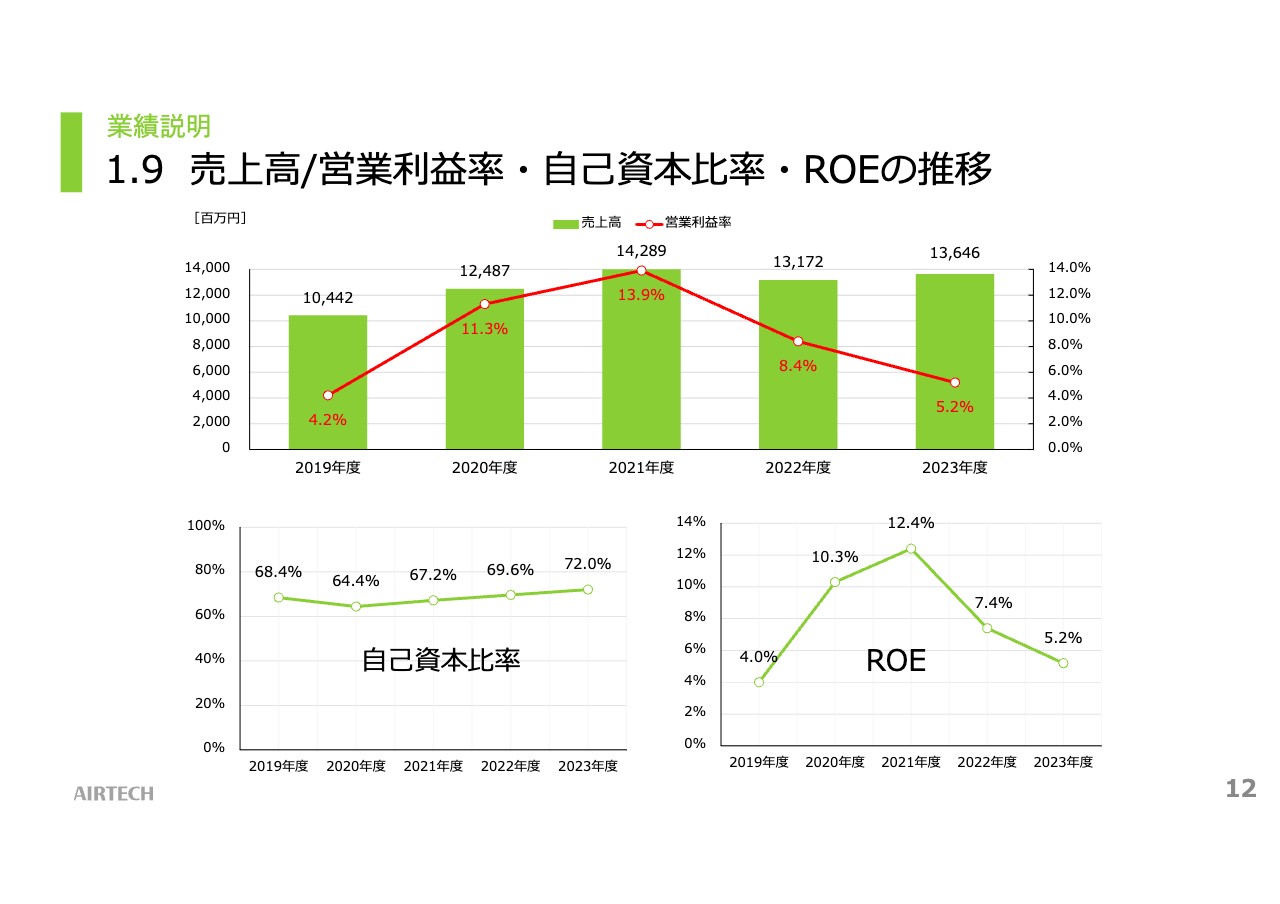

1.9 売上高/営業利益率・⾃⼰資本⽐率・ROEの推移

本図は、売上高及び営業利益率・⾃⼰資本比率・ROEの推移をそれぞれ示しております。売上高約136億4,600万円に対しまして、営業利益率は5.2パーセントとなりました。⾃⼰資本比率は、72.0パーセントと前期比2.4ポイント増加しました。ROEにつきましては、当期は5.2パーセントと前期比2.2ポイント減少となっております。

人的資本を含む設備投資を継続し、拡⼤成長することでROE向上につなげていく所存です。

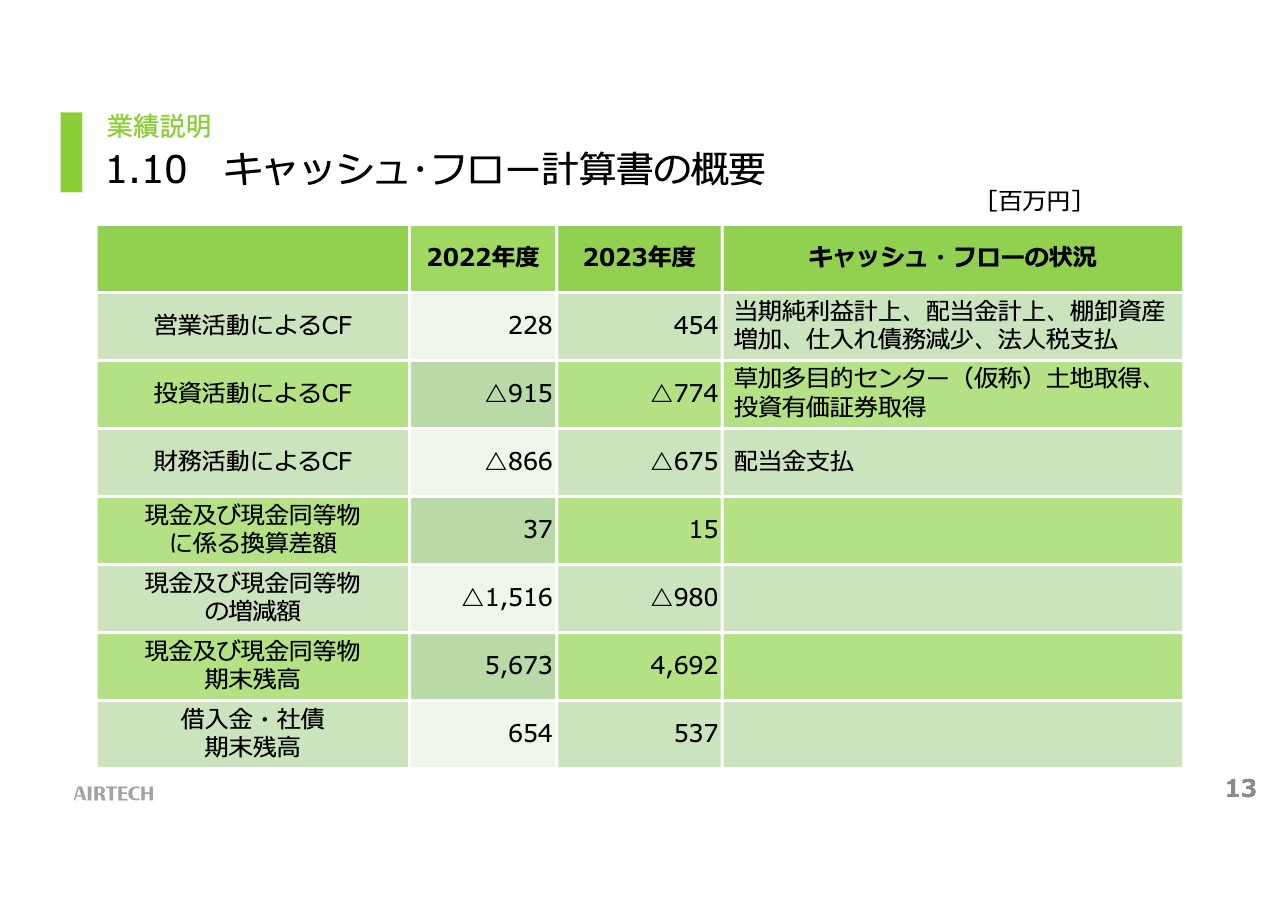

1.10 キャッシュ・フロー計算書の概要

当事業年度の営業活動の結果得られた資⾦は4億5,400万円と、前期比2億2,600万円の増加となりました。これは主に当期純利益及び受取配当⾦の計上、棚卸資産の増加、仕入債務の減少、法人税等の⽀払いが要因です。

投資活動にて使用した資⾦は7億7,400万円と、前期比1億4,100万円の減少となりました。これは主に草加多目的センター(仮称)の土地取得及び投資有価証券取得の⽀出によるものです。

財務活動の結果使用した資⾦は6億7,500万円、前期比1億9,100万円の減少となりました。これは主に配当⾦の⽀払によるものです。

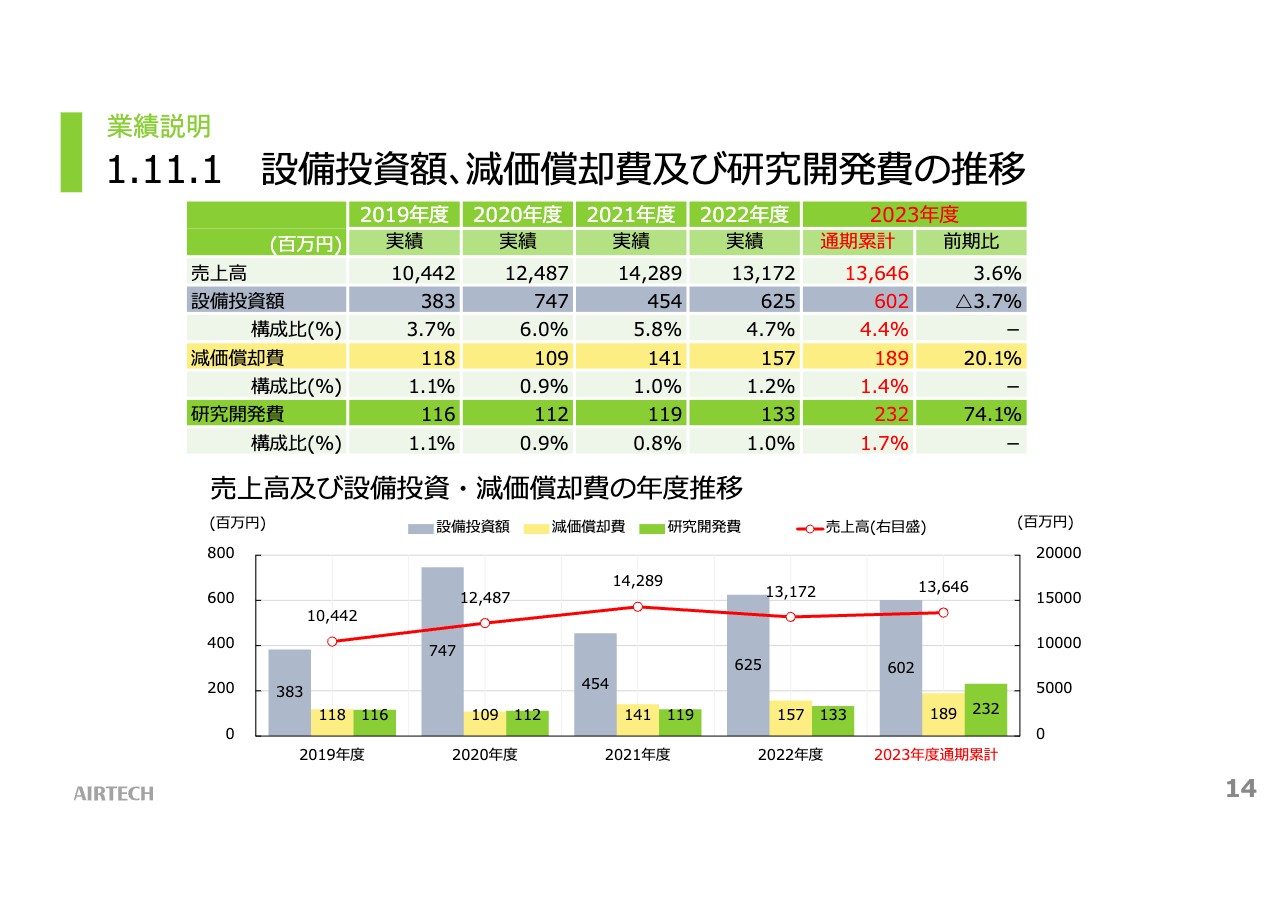

1.11.1 設備投資額、減価償却費及び研究開発費の推移

設備投資につきましては、草加多目的センター(仮称)の土地取得及び新規板⾦加工設備、太陽光発電設備の導入等により、6億200万円、前期比3.7パーセント減となりました。今後も⾃⼰資⾦を積極的に設備投資に充当し、業績拡⼤に努めてまいります。

減価償却費は設備投資に伴い、通期で1億8,900万円、前期比20.1パーセント増となりました。

また研究開発費は、標準機種の開発・改良・コストダウンの他、多数の研究・開発を進めており、通期で2億3,200万円、前期比74.1パーセント増となりました。

1.12.1 事業報告

これより事業報告を8件ご説明します。1件目は、当期は熊本及び静岡に出張所を開設しました。熊本地区は従来⼤口顧客が多く、加えて台湾のTSMCの進出等により、半導体関連企業の進出及び投資が活況となっております。物流倉庫を併設し、輸送効率向上も兼ねています。

静岡地区は、従来中部営業所(名古屋)と本社営業(東京)が対応していたところを、現地で迅速かつ細やかに対応できるようサービスセンターを併設しています。両地区とも市場規模が⼤きく業績拡⼤に寄与するものと考えております。

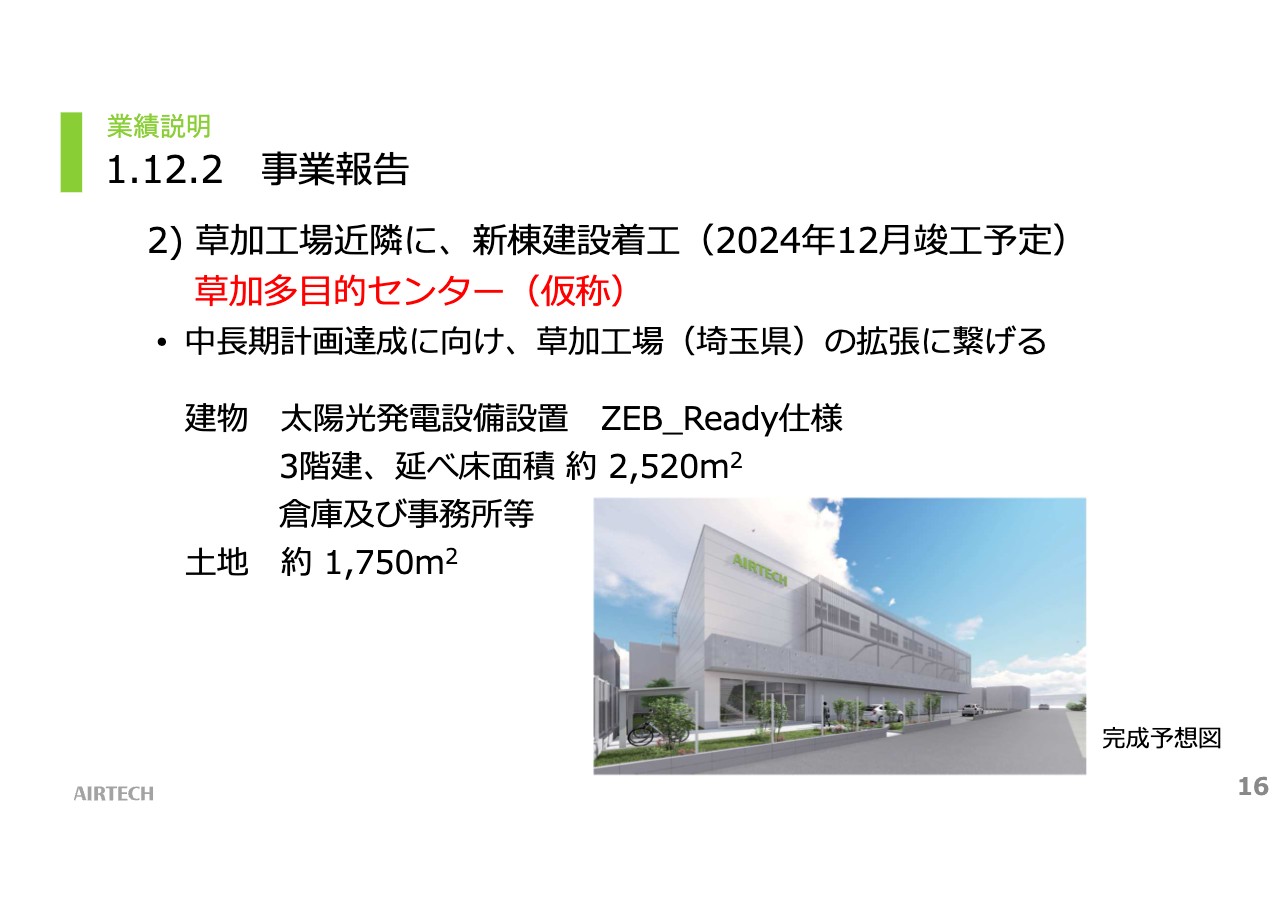

1.12.2 事業報告

2件目は、草加工場近隣に約1,750平方メートルの用地を2023年1⽉に取得いたしました。草加多目的センター(仮称)として、現在3階建ての建屋を建築中であり、本年12⽉末までに竣工の予定です。

当社の脱炭素社会実現への総合的な取組みの⼀環として、太陽光発電設備を設置し、ZEB_Ready仕様としております。

中期計画達成に向け、草加工場の倉庫、事務所等の他、研究開発センターや研修センターとして活用する等、当社メイン工場である草加工場の再構築計画につなげてまいります。

1.12.3 事業報告

3件目は、伊勢崎工場に板⾦加工機を導入しました。板⾦加工の”切断”工程の高品質化・高効率化を図る目的にて、ファイバーレーザー複合機を新規に設置しております。

本装置の運用により、顧客の多品種・高精度の要求に対応することができ、従来高速かつ精度の高い筐体制作に、⼤きく寄与しております。

2024年度は、さらなる効率化、原価低減、作業者の負担減少・労災リスク低減を図るため追加投資を⾏う予定です。

1.12.4 事業報告

4件目として、展⽰会への出展状況についてご説明します。バイオ分野では、製薬・医療・化粧品に関わる企業向けのインターフェックスに⼤阪と東京にて出展し、食品機械分野のFOOMA JAPANにも出展しました。

SDGs分野におけるオーガニックライフスタイルEXPO2023では、CO2の吸着フィルターを搭載した高性能空気清浄機を出品しました。

半導体分野ではSEMICON ジャパンにて、積極的にPRしておりさらなる拡販につなげてまいります。2024年度は、海外展⽰会も含めさらに拡⼤する予定です。

1.12.5 事業報告

5件目として、昨年5⽉、G7広島サミットにて、レブセル社製CO2吸着フィルター搭載の高性能空気清浄機を出品しました。HEPAフィルターによる花粉や埃等の微粒子及びウイルスの捕集と同時に、⼆酸化炭素も回収可能です。事務所、店舗やホテル等さまざまな場所で温暖化対策ができるとともに、各企業でのカーボンニュートラル対応にも活用可能であり、特許も取得しております。

さらに、CO2を吸着後の吸着剤はガラスの原料としてリサイクルも可能であり、⾏政機関や企業等各所からの問合せや要望を多数いただいております。

1.12.6 事業報告

6件目として、研究開発につきましては、当期は所員を6人体制に増員し、省エネルギー化を中⼼課題として26テーマに取組んでおります。

高精度空調機及び高効率・軽量の送風機用羽根等は各々開発製品として製品化が進んでおります。エアーシャワーの新型モデルは業界でNo.1の省エネ性能(当社調べ)を有し、本年上半期より販売開始予定です。

AS売上は順調に伸びており、市場拡⼤の好機に新製品を上市することで、さらなる拡販をしていきたいと考えております。

1.12.7 事業報告

7件目として、9⽉には4年ぶりに東京で「エアーテックサミット」を開催しました。当社の提携会社がアジアから7社、ドイツから1社集まり、各企業のトップ同⼠が各社の状況、新技術、新製品の説明等を行いました。

中国、台湾の会社は⼤きく発展しており、今後ベトナムやインド等の会社も共に発展できるよう連携を深めてまいります。

1.12.8 事業報告

8件目として、人的資本向上の各種施策にも注⼒しております。⼀例としてスキルアップと待遇改善のみご説明します。スキルアップにつきましては、マネジメントやビジネススキル研修に「e-learning」等を活用し、効率の良い学びから実践につながるサポートをしております。

その他、各種資格取得の⽀援、ならびに資格⼿当の拡充に取組んでおります。従業員の待遇改善及び福利厚⽣については、スライドに示しているような幅広い取組みをしております。

以上までが、第51期の事業説明となります。

2.1 市場動向

これより、第2章は事業環境及び第52期業績予想として、まずは次期、2024年度の市場動向をご説明します。

1つ目に、電子分野は、半導体への⼤型投資が継続し、製造装置会社、部品及び素材供給会社は好調であります。

2つ目に、バイオ分野は、製薬、再⽣医療、医療、食品、感染症研究が、バイオテクノロジーの技術革新により堅調に推移するものと予想しております。

3つ目に、感染症対策関連の需要は⼀定水準継続しますが、2023年度に比べさらに減少するものと予想しております。

4つ目に、脱炭素関連では、脱炭素化の流れが加速し、省電⼒製品の競争⼒、すなわち当社製品の優位性が⼤きく向上するものと考えており、展⽰会や販促資料等により、当社の特徴を顧客へ適切に伝えていくことが極めて重要であると考えております。

2.2 対処すべき課題

次に、対処すべき課題をご説明します。

1つ目に、人的資本向上は、第51期の取組みを発展させ推進してまいります。

2つ目に、会社基盤の強化として、標準品の販売増加により業務効率を向上させるとともに、特殊品の売価アップを図ります。

2.3 2024年度目標

次に、2024年度の目標をご説明します。

1つ目に、特徴を有するSDGs関連テーマの研究開発に注⼒します。

2つ目に、草加多目的センター(仮称)を2024年12⽉末までに建設し、早期に運用を開始します。これに伴う設備投資額は、約8億3,700万円を⾒込みます。

3つ目に、伊勢崎工場への板⾦加工設備導入による⽣産能⼒向上を行います。これに伴う設備投資額は、約1億3,000万円を⾒込みます。

4つ目に、全国サービスセンター(5ヶ所)の強化及び空白地域の据付・保守体制を充実させ、顧客満⾜度の向上に努めます。

5つ目に、同業他社・異業種企業とのM&Aによる、既存事業拡⼤、新規事業参入の実現に向けて検討を継続します。

6つ目に、脱炭素社会実現への総合的な取組みの⼀環として、本年は越⾕工場への太陽光発電・蓄電設備等の設置を行います。これに伴う設備投資額は、約2,500万円を⾒込みます。

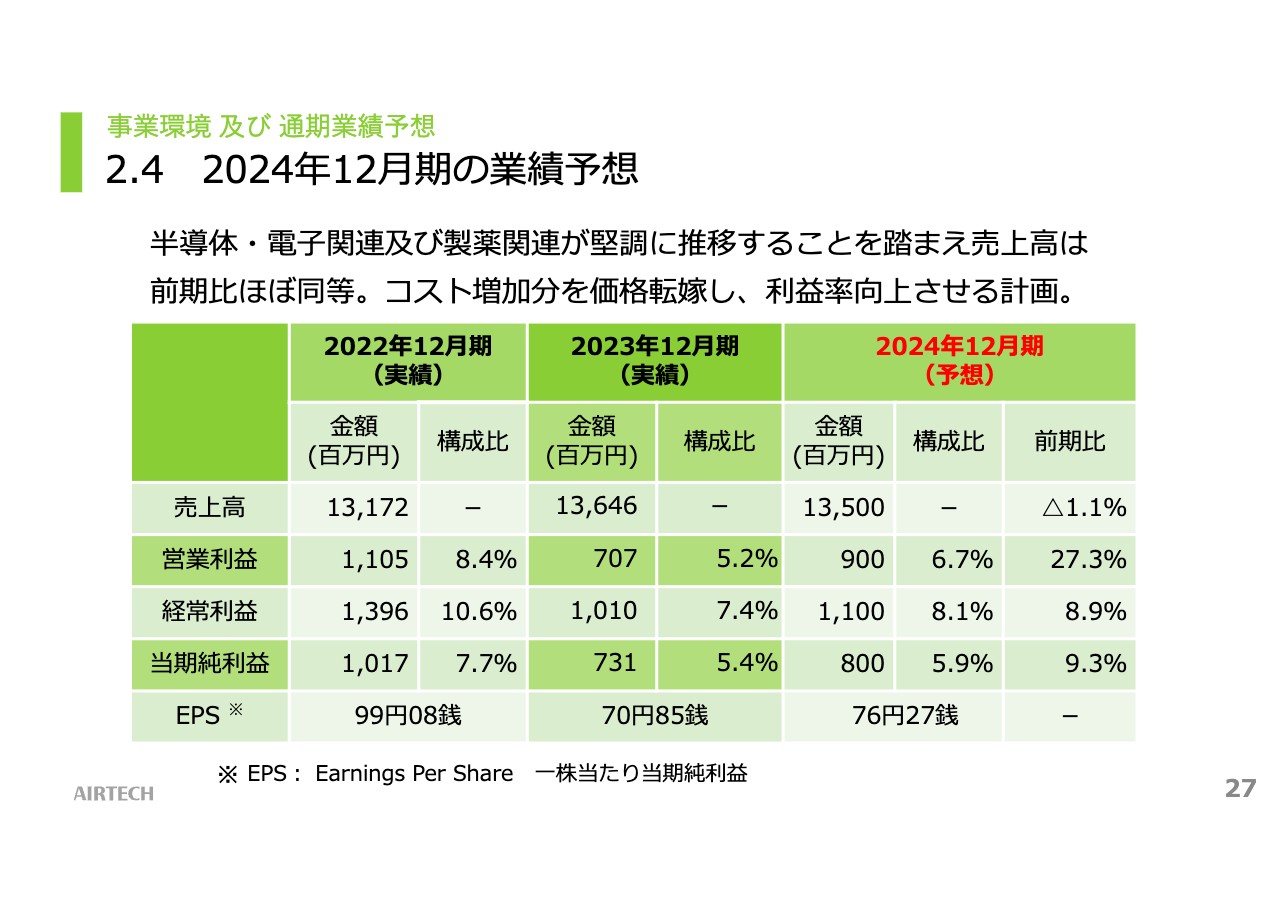

2.4 2024年12月期の業績予想

次期、2024年度の業績予想をご説明します。本年は、半導体・電子関連及び製薬関連が堅調に推移することを踏まえ、売上高は前期比ほぼ同等としました。コスト増加分を価格転嫁し、利益率を向上させる計画としており、通期の売上高は135億円(当期比1.1パーセント減)、営業利益は9億円(同27.3パーセント増)、経常利益11億円(同8.9パーセント増)、当期純利益は8億円(同9.3パーセント増)を⾒込んでおります。

特に、クリーンルーム機器、クリーンブースの2品目が好調であり、これらの売上増加に注⼒することで、据付・保守・サービス分野の売上増加も⾒込めます。

本発表を上回る業績を達成すべく、当社の特徴を発信し拡販してまいります。

2.5 2024年12月期の配当予想(通期)

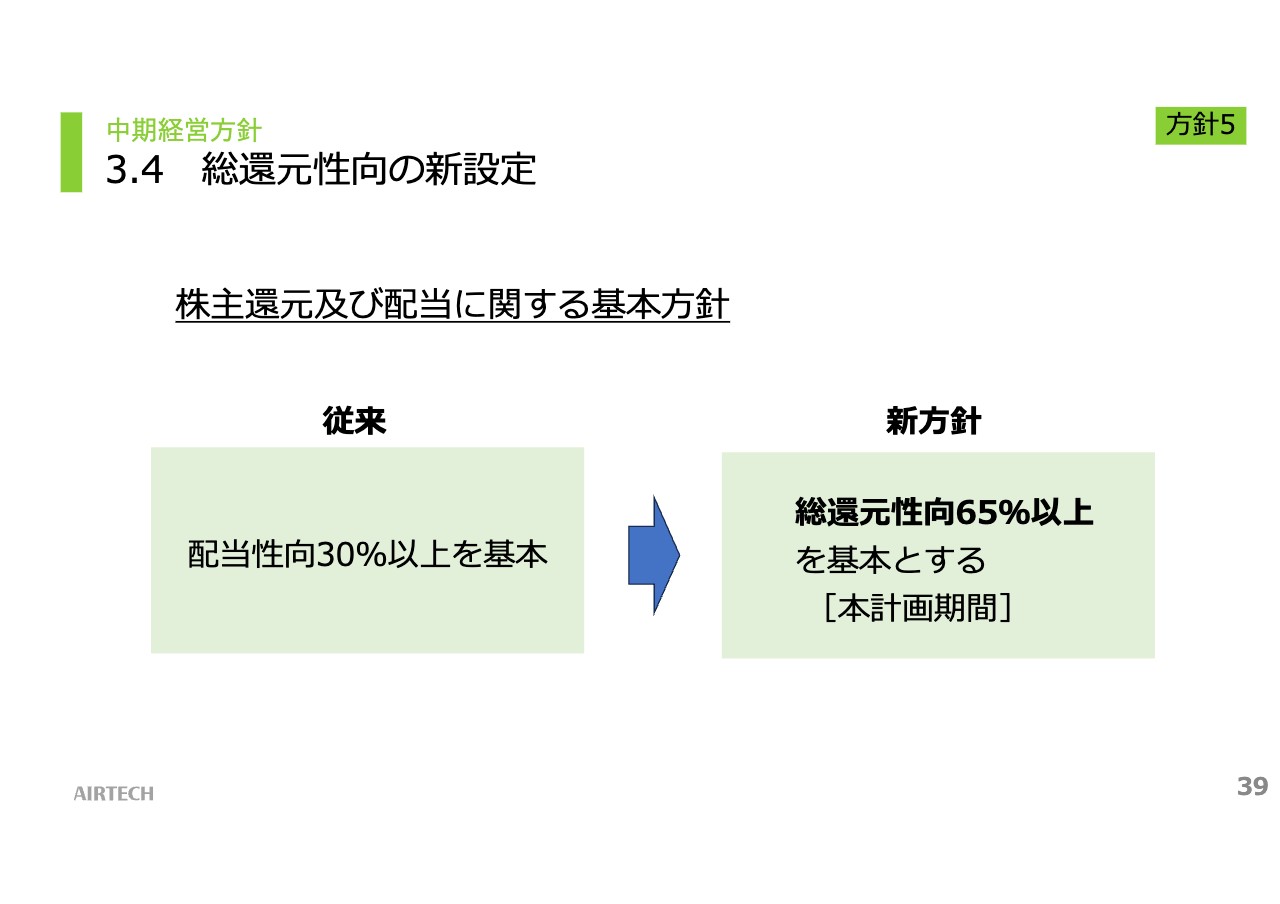

続きまして、配当予想をご説明します。従来当社では、配当性向30パーセント以上を基本としていましたが、昨年12⽉22日に公表いたしました中期経営計画(2024年から2028年)の期間⽅針として、配当性向を⾒直し、総還元性向を65パーセント以上とするよう変更いたしました。

それにより、次期2024年度予想は、1株につき、普通配当50円、配当性向65.6パーセントを予想しております。なお、当期配当予想の60円は、配当性向80.6パーセントとなります。

以上にて、第52期の事業環境及び業績予想を終わります。

目次

これより、第3章として2023年12⽉22日に公表した新中期経営計画について、本目次に従ってご説明します。

1. パーパス、社是、経営理念

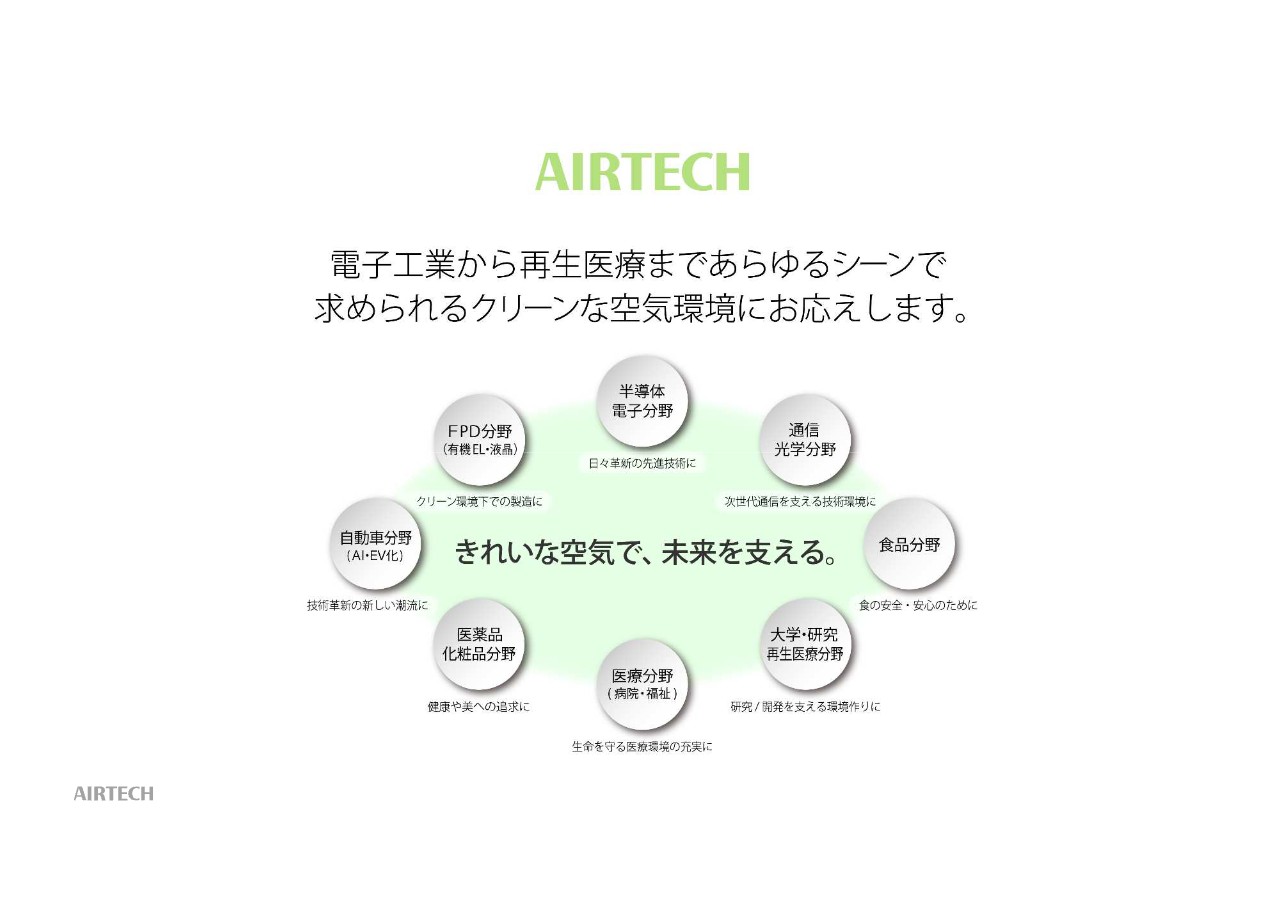

はじめに、パーパス、社是及び経営理念からご説明します。当社は従来4つの経営理念をもとに、社是を定めておりました。そして2022年より、当社のパーパスを「きれいな空気で、未来を⽀える。」と制定しました。

本パーパスを当社の全員が共有し、その持続的な達成に向けすべての経営施策と実⾏⽅針を決定しております。

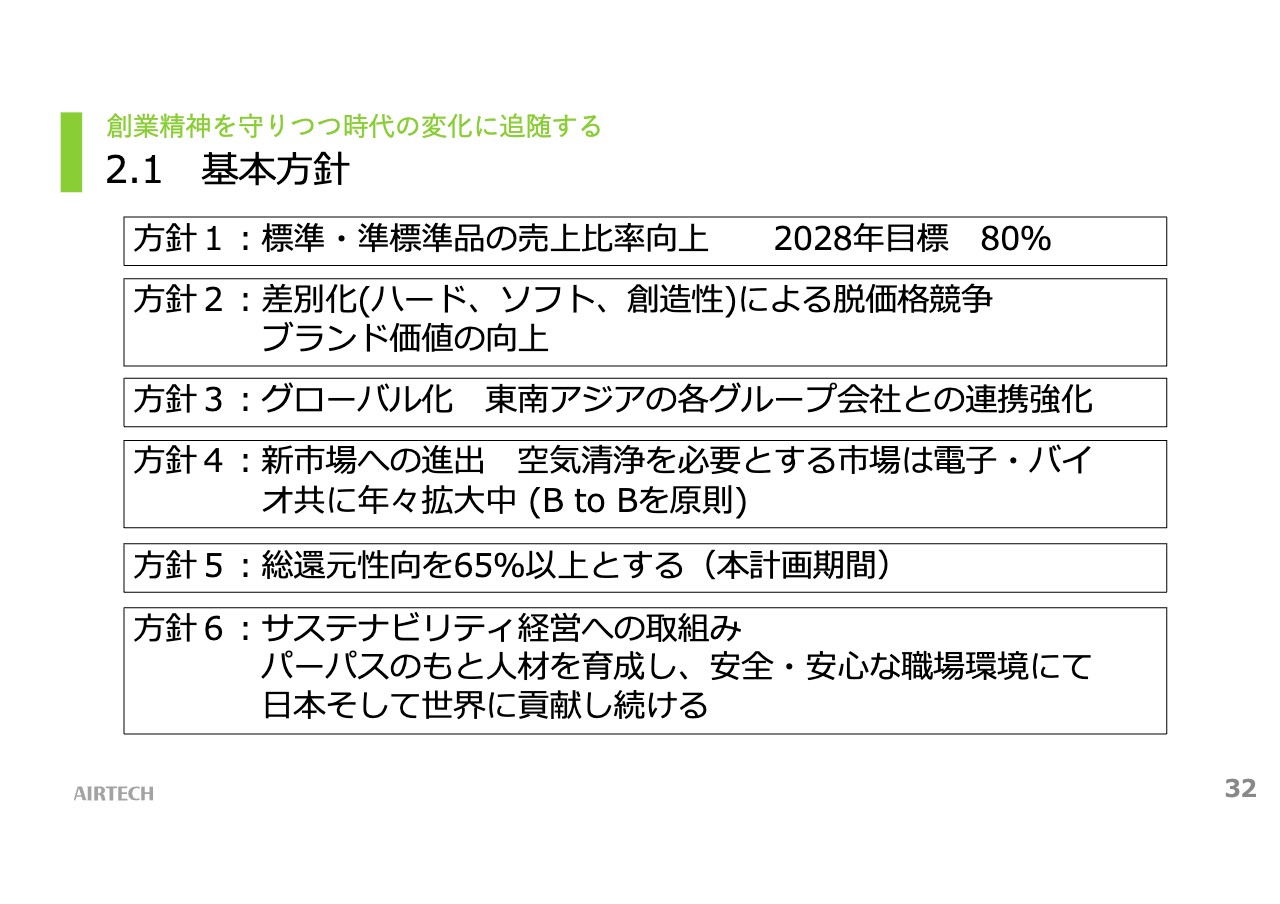

2.1 基本⽅針

スライドには、今回改定した新中期経営計画の基本6⽅針を示しております。これらは後ほど詳細をご説明します。

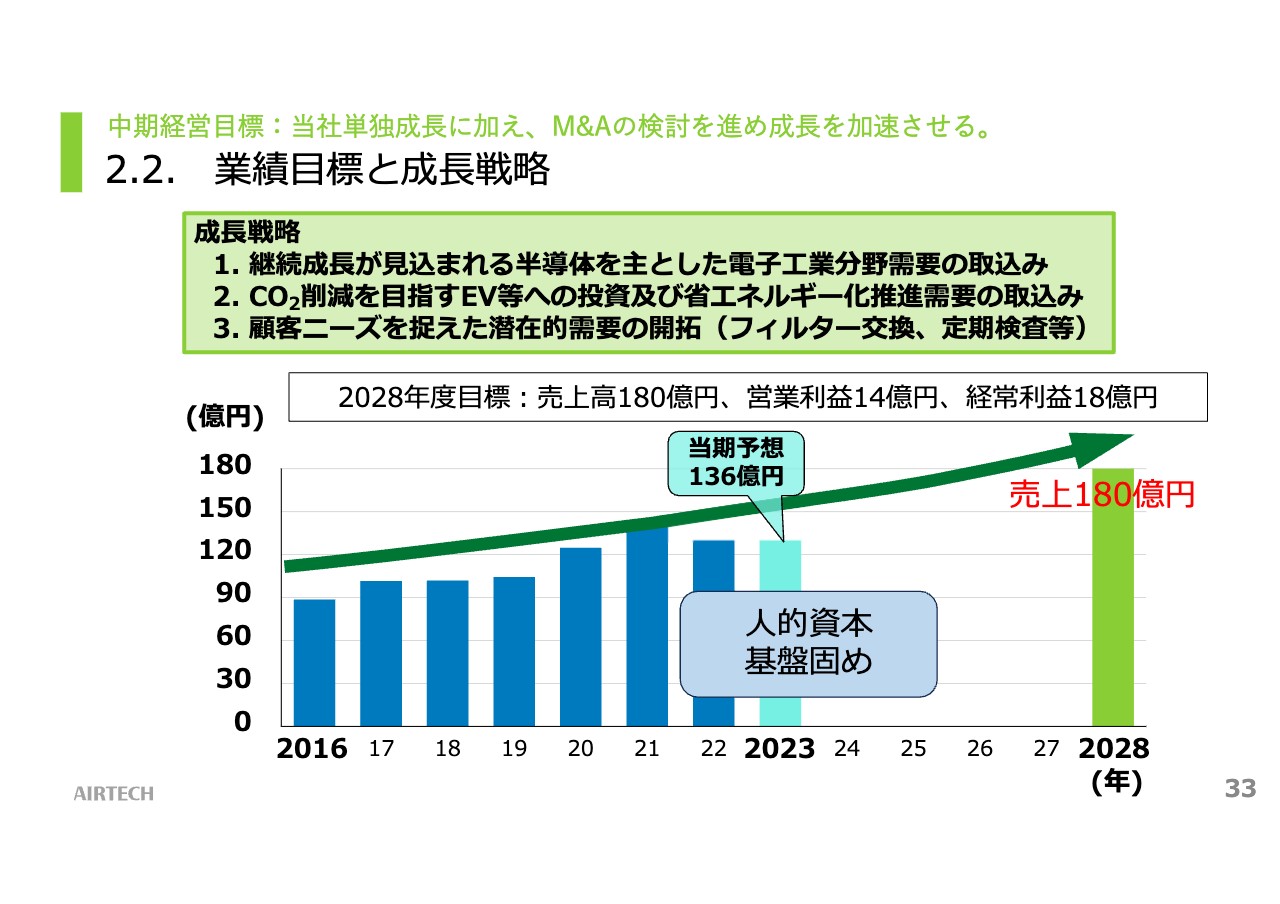

2.2. 業績目標と成⻑戦略

続きまして、業績目標と成⻑戦略についてご説明します。2028年の売上目標を180億円としております。今後5年間の業績拡⼤及び企業価値向上を計画する上で、まずは人的資本への投資を積極的に行い、会社の基盤作りを進めております。

⼀時的に売上及び営業利益等の伸⻑速度が緩やかに⾒えるかもしれませんが、次のステップの成⻑のために重要であると考えております。市場は好調であり、脱炭素対策も業界で最も低消費電⼒な製品群を揃えている当社にとって追い風になっております。

また、M&Aによる業績拡⼤も機会を捉えて実施していきたいと考えております。

3.1.1 標準・準標準品販売⽐率の向上

これより、各⽅針についてそれぞれご説明します。まず⽅針1の、標準・準標準品の販売比率ですが、従来の60パーセントから80パーセント以上に引き上げました。具体的な施策としてスライドに記載の4点に取組みます。

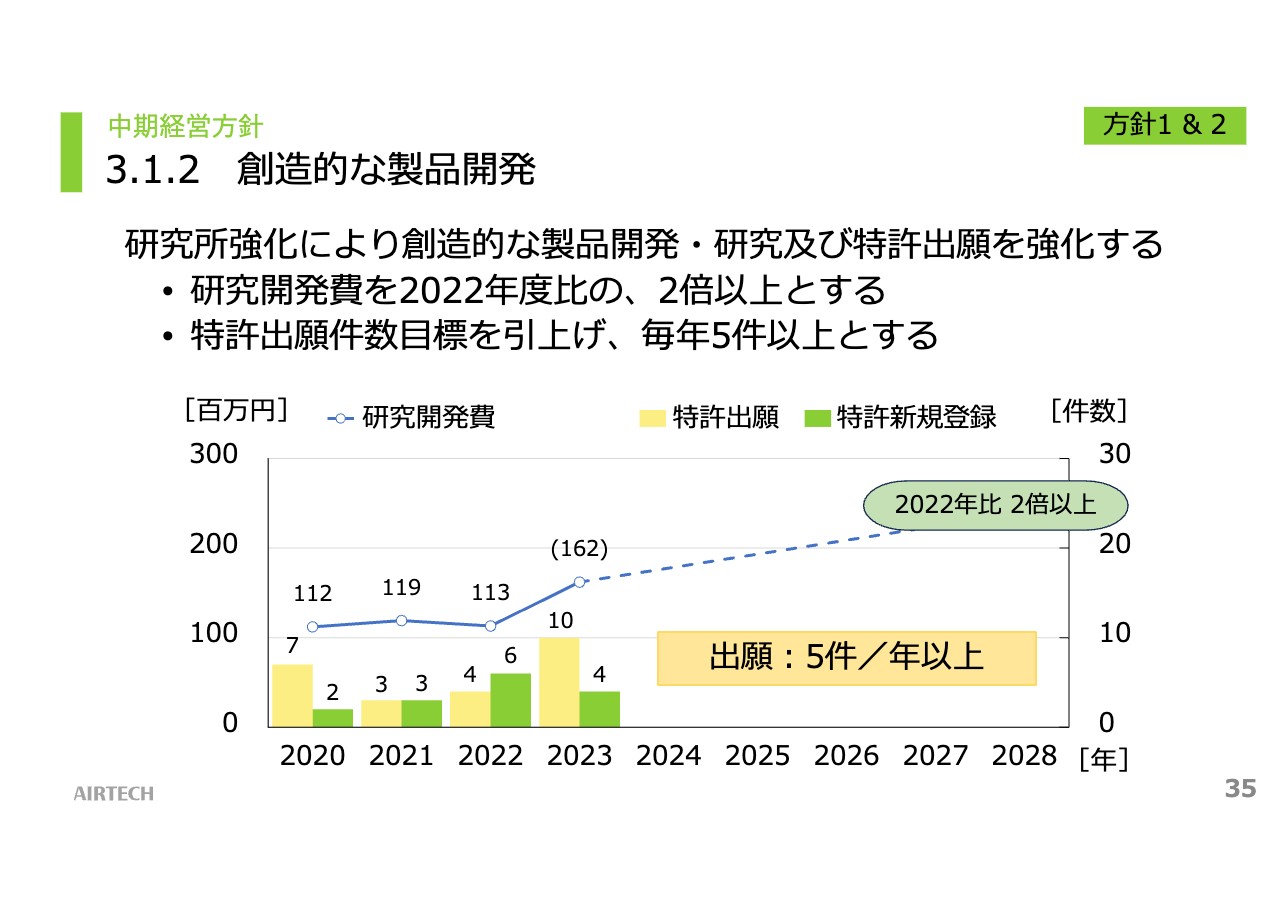

3.1.2 創造的な製品開発

魅⼒的な新製品開発のために、当社は創業以来創造的な製品開発を⾏っております。2023年に体制を強化し、製品開発・研究及び特許出願が迅速に進む体制としました。製造会社として最も重要な研究開発に今後も⼒を入れていきます。

(注記)2022年と2023年の研究開発費を修正・更新しております。

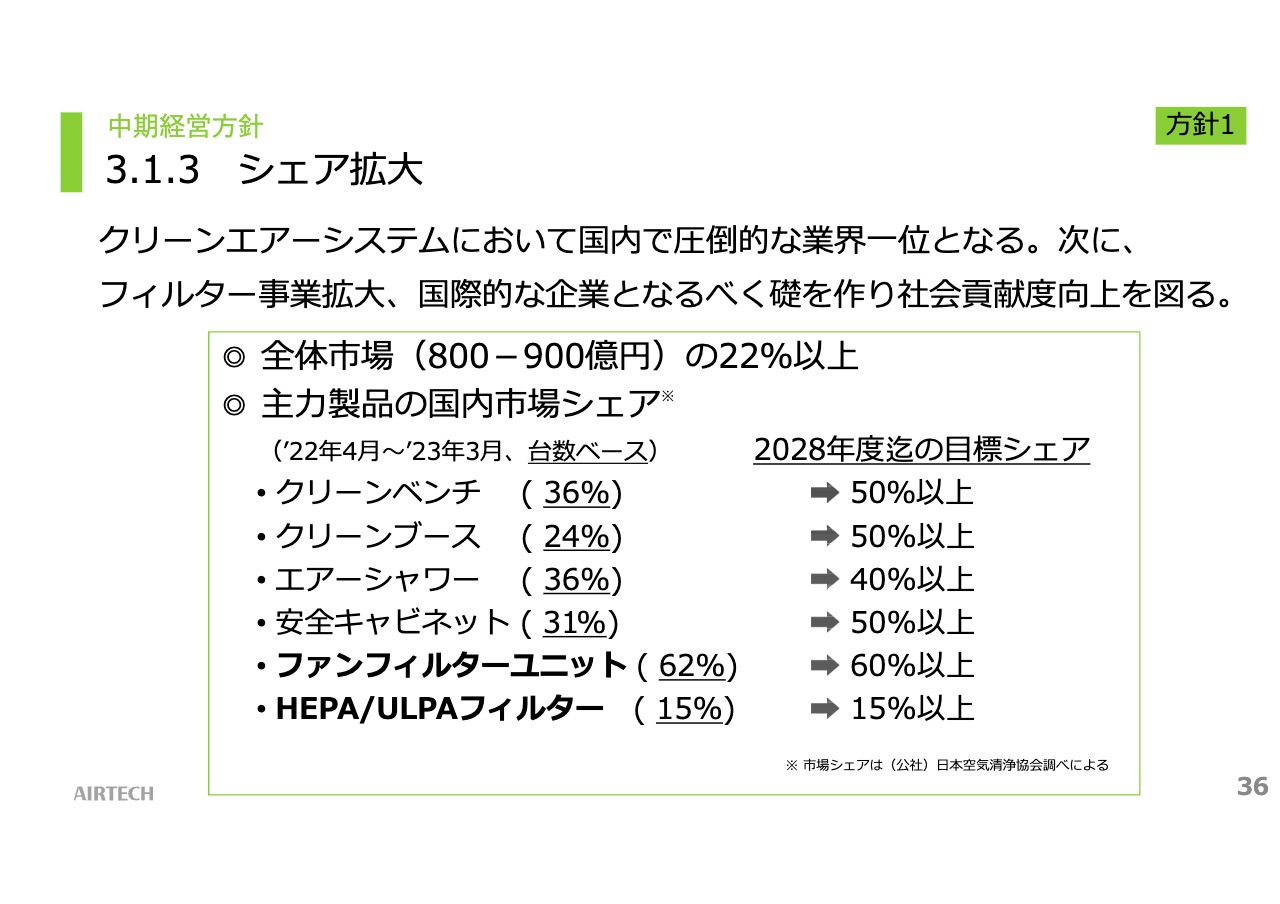

3.1.3 シェア拡大

次に、標準・準標準品の販売比率を80パーセント以上とするために、シェア拡⼤にも取組みます。当社の従来の目標は、クリーンエアーシステムにおいて国内で圧倒的な業界1位となり、次に、フィルター事業を拡⼤し、国際的な企業となるべく礎を作り社会貢献度向上を図るというものです。

クリーンエアーシステムはニッチ産業であり、国内市場全体の規模は推定で800億円から900億円程度と考えており、その22パーセント以上のシェア獲得を目指します。

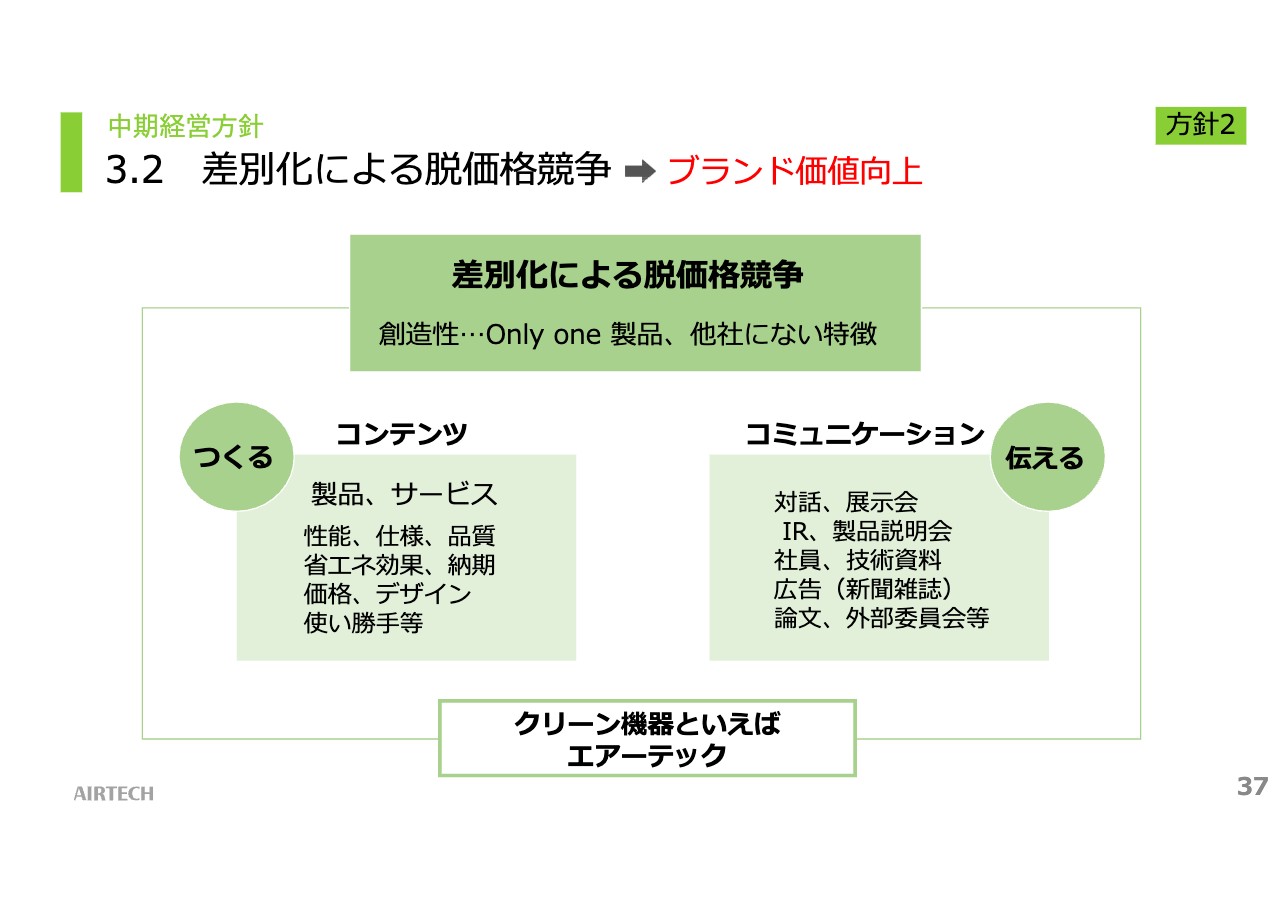

3.2 差別化による脱価格競争→ブランド価値向上

⽅針2は、差別化による脱価格競争のために、ブランド価値向上を⾏うことです。「つくる」側としての製品やサービスのコンテンツ面及びそれらを顧客へどのように「伝える」のかというコミュニケーション面を考えてまいります。

そして創造的な「Only one製品」や「他社にない特徴」を持つ製品の開発を通じて、顧客に高付加価値と満⾜をお届けすることにより、「クリーン機器といえば、エアーテックが良い」との評価をいただき、脱価格競争を達成してまいります。

3.3 グローバル化 及び 新市場への進出

次に、⽅針3のグローバル化及び⽅針4の新市場への進出についてご説明します。グローバル化につきましては、東南アジアの各グループ会社との連携強化を図ります。展⽰会、学会発表等を積極的に行い世界的に知名度を広げるものとして、2024年度は、AHEMA展⽰会(ドイツ)、上海SEMICON展⽰会、ISCC学会発表(イタリア)等を予定しております。

また、⽶国業界に精通したメーカー・販売店との協⼒関係を構築し、提携会社との連携も含めた⽶国への進出を計画してまいります。

新市場への進出につきましては、社内にてスライドに記載した3件以外にもプロジェクトを⽴ち上げており、各々の活動強化が結果につながるようサポートしております。

3.4 総還元性向の新設定

次に、⽅針5として総還元性向の新設定についてご説明します。従来当社は、配当性向30パーセントを基本としておりましたが、株主還元を重要課題と捉え、本計画期間においてPBRの向上を視野に、総還元性向を65パーセント以上といたしました。

配当性向の比率と合わせて⾃社株式の購入により総還元性向65パーセント以上とする場合があります。

3.5.1 サステナビリティ経営への取組み

次に、⽅針6のサステナビリティ経営への取組みについてご説明します。当社のサステナビリティ基本⽅針は、「きれいな空気で、未来を⽀える。」とのパーパスのもと、各種産業及び技術開発に必要なクリーンエアーシステム技術やノウハウを活かした事業活動によって、環境、従業員、取引先、社会、株主・投資家に関する社会課題の解決に貢献し、持続可能な社会と当社の持続的成⻑の実現を目指すものです。

それを受け、人的資本向上に注⼒し、人材育成と環境整備を実施するとともに、SDGsの各目標への具体的な貢献及び温室効果ガス削減に取組んでおります。

以下にその取組み状況をご説明します。

3.5.2 人的資本向上への注⼒

こちらには人的資本向上⽅針に則り、すでに2023年に実施した施策を例として示しております。引続き検討し実⾏していきます。

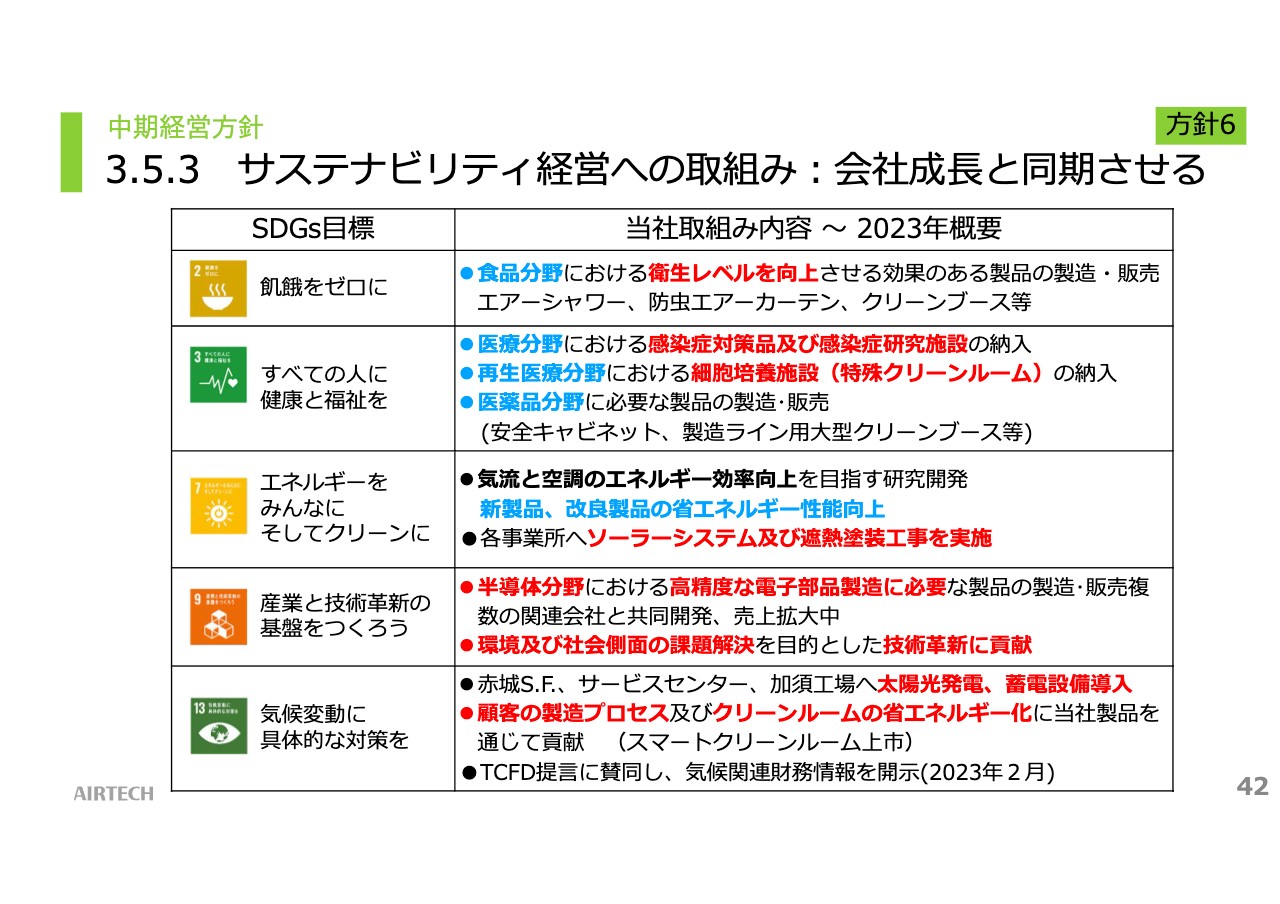

3.5.3 サステナビリティ経営への取組み:会社成⻑と同期させる

さらに、サステナビリティ経営への取組みは当社の成⻑と同期させることが重要であると考えております。本表は、SDGs2番、3番、7番、9番及び13番の目標に対する当社取組みの⼀例であり、特に当社が具体的に貢献できるものです。現在サステナビリティ経営計画の詳細を検討中であり、完成次第開⽰する予定です。

3.5.4 サステナビリティへの取組み

サステナビリティ委員会では、基本⽅針を策定し目標設定と活動の実施と確認を⾏っております。温室効果ガス削減への取組みには4つの⽅針があります。

第1の⽅針は、当社装置の省エネ化です。当社のCO2排出量は2022年12⽉期において、約280[Kt-CO2]であり、その約85パーセントが、顧客現場での装置運転に伴うもの(Scope3 Categry11)でした。機器の省エネ化を実現することで顧客(Scope2)及び当社(Scope3)のGHG排出量削減を実現することができます。

第2の⽅針は、⾃社工場等における再⽣エネルギー活用です。2022年に開始し、本年も順次進⾏中です。

第3の方針は、クリーンルームの電源として太陽光発電、蓄電設備をセット販売することであり、「スマートクリーンルーム」を上市済みです。

第4の方針は、空気中から直接CO2吸着を⾏う空気清浄機を共同開発(DACシステム)しており、その開発継続及び拡販に取組んでおります。

(注記)CO2排出量を、2021年度から2022年度12⽉期の数値に更新しております。

4.1 事業環境(分野別)

これより、2024年度から2028年度における国内外の市場予測、事業環境についてご説明します。

電子分野は、今後数年は国家戦略と連動し、AI、5G通信、データーセンター、PC、⾃動⾞用等の半導体及びその関連する電子工業分野の設備投資は、最先端半導体工場を頂点とした産業界全体にて高い水準で堅調に推移すると推定しております。

バイオ分野は、少子高齢化の進⾏により再⽣医療、医療、医薬品産業は堅調に推移するものと⾒ております。

感染症対策は今後も研究開発、ワクチン製造、院内感染対策等さまざまな需要が継続すると推定しております。

化粧品・食品分野では、再開したインバウンドの影響により堅調な成⻑が⾒込めます。また食の安全、品質向上の観点より需要は底堅く、植物工場や培養食品関連の設備投資にも注視していきます。

⾃動⾞分野は、特にEV(電気・燃料⾃動⾞)関連はCO2排出量削減に向け⼤きな分岐点にあり、関係各社の設備投資は堅調と推定します。

航空・宇宙分野は、政府⽅針による技術開発・研究分野への設備投資及びその居住空間における空気質の改善等への投資増加が期待できると⾒ております。

4.2 事業環境(その他)

事業環境について続きをご説明します。気候変動対策等に起因する種々の影響につきましてはプラス・マイナスの両側面がありますので、注意深く観察し、迅速に対応する必要があると考えます。

新市場へは継続的に新しい製品投入を行い、次の成⻑につなげる必要があります。

事業承継の問題によりM&Aの機会が増加しており当社にも機会があると考えておりますが、⼀⽅で、サプライチェーンの維持・管理には注視してまいります。

円安傾向が継続しており、国内の電子・⾃動⾞分野の設備投資につながる⼀⽅、原材料費を始めとするコスト高の要因ともなります。さらに、人材確保競争の激化、人的資本への投資・働き⽅改革に伴う経費負担に対応し、販売価格を適正化して利益確保に努めることが重要であると考えております。

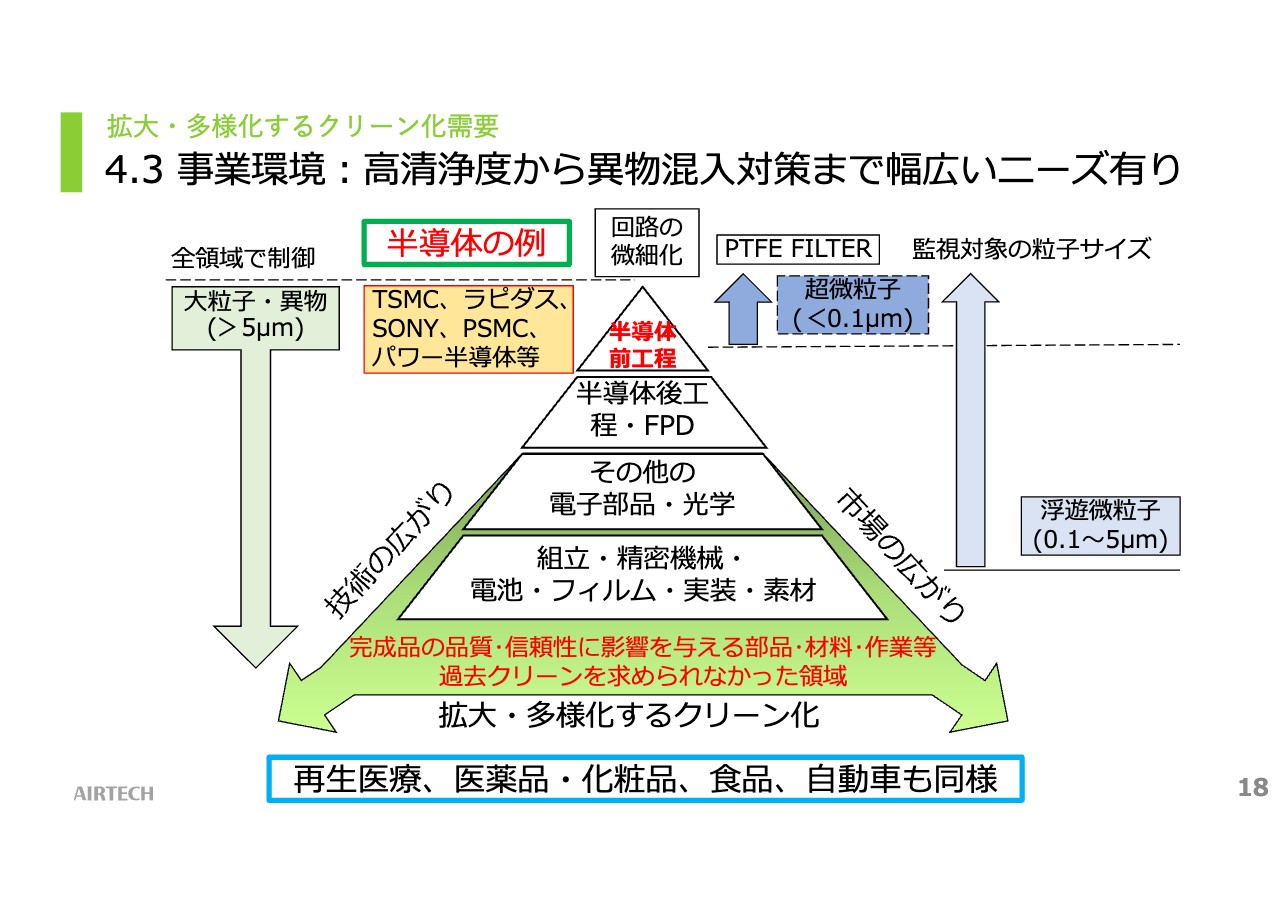

4.3 事業環境:高清浄度から異物混入対策まで幅広いニーズ有り

次に、クリーン化の需要は拡⼤・多様化しており、高清浄度要求から異物混入対策まで幅広いニーズがあることをご説明します。半導体の例では、TSMC等最先端のチップを製造する工場の、特に前工程と言われるラインでは、部分的にとても高い清浄度対策を必要とします。後工程になると要求レベルは下がりますが、クリーンエアーシステムは必要です。

電子部品製造から精密機械の組⽴環境になるとさらに清浄度レベルは下がりますが、こちらにも必要です。クリーン環境下で製作しないと完成品の品質・信頼性に影響を与えるからです。製品に異物が混入することでリコールとなる業界もあれば、製品不良となりそれが⼤きな事故につながる業界もあります。

科学技術の進歩と市場の広がりにより、クリーンエアーシステムが必要となる対象エリアも拡⼤・多様化し、対応すべき部品、材料及び作業の幅も広がっております。

なお、このピラミッドは⾃動⾞も同様です。そして他の分野もピラミッドの⼤きさは異なりますが同様であり、当社としては拡⼤する市場に同期し、成⻑拡⼤していく所存です。

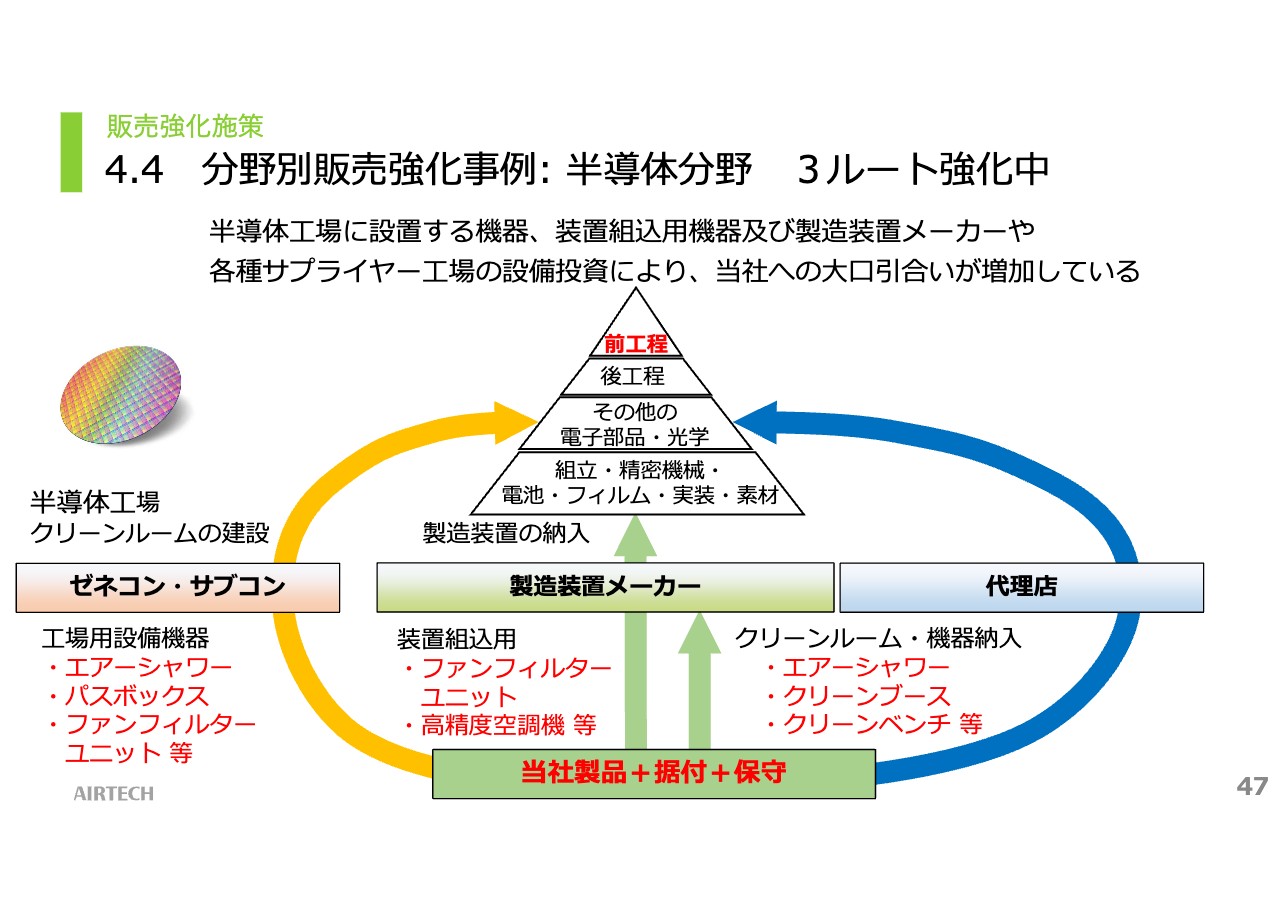

4.4 分野別販売強化事例:半導体分野 3ルート強化中

そのように拡⼤・多様化するクリーン化需要に対応することを踏まえ、当社での分野別販売強化事例を2例ご紹介します。

はじめに半導体分野についてご説明します。好調な半導体分野への販売は、3種のルートを強化中です。1つ目は、顧客から工場の建設を請け負う「ゼネコン・サブコン」ルートです。半導体工場にクリーンルームを設置する際に使用する設備機器を納入します。装置の例は、エアーシャワーやパスボックス、ファンフィルターユニット等があります。

2つ目は、「半導体の製造装置メーカー」ルートです。半導体製造装置に組込まれる専用のファンフィルターユニット等の販売のほか、半導体の製造装置メーカー⾃身がクリーンルームを設置する場合にも、設備機器の納入機会があります。

3つ目は、「代理店」ルートです。半導体工場に部品や材料を供給する会社の設備投資情報及び消耗品需要等さまざまな引き合いを、全国の代理店が捉えております。これら3種の販売ルートを強化し、当社の売上拡⼤につなげていきます。

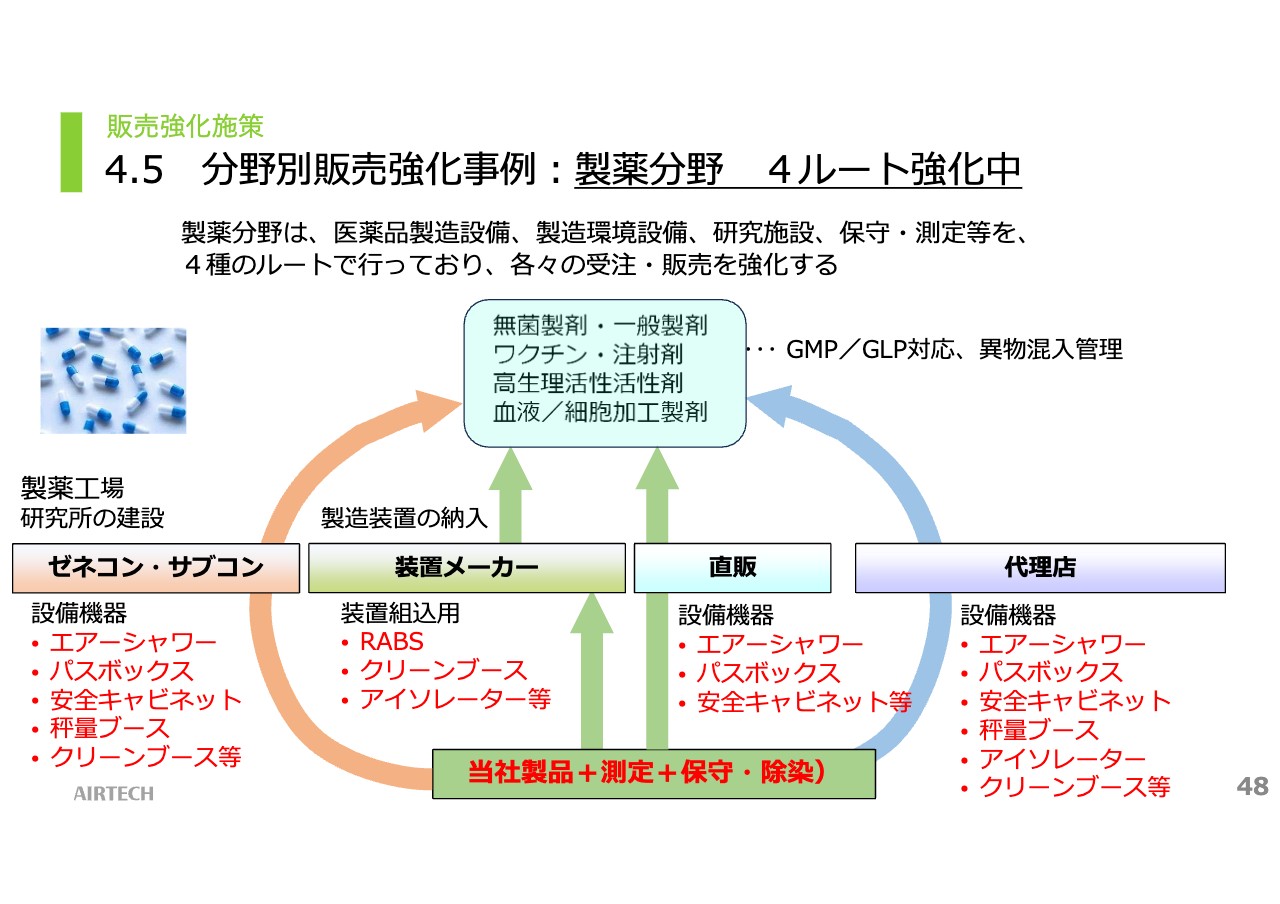

4.5 分野別販売強化事例:製薬分野 4ルート強化中

次に、製薬分野についてご説明します。製薬分野は、医薬品製造設備、製造環境設備、研究施設、保守・測定等を4種のルートで⾏っております。半導体分野への3種のルートと同様に、「ゼネコン・サブコン」ルート、「装置メーカー」ルート、「代理店」ルート、及び「直販」ルートがあります。これら4種の販売ルートを強化しております。

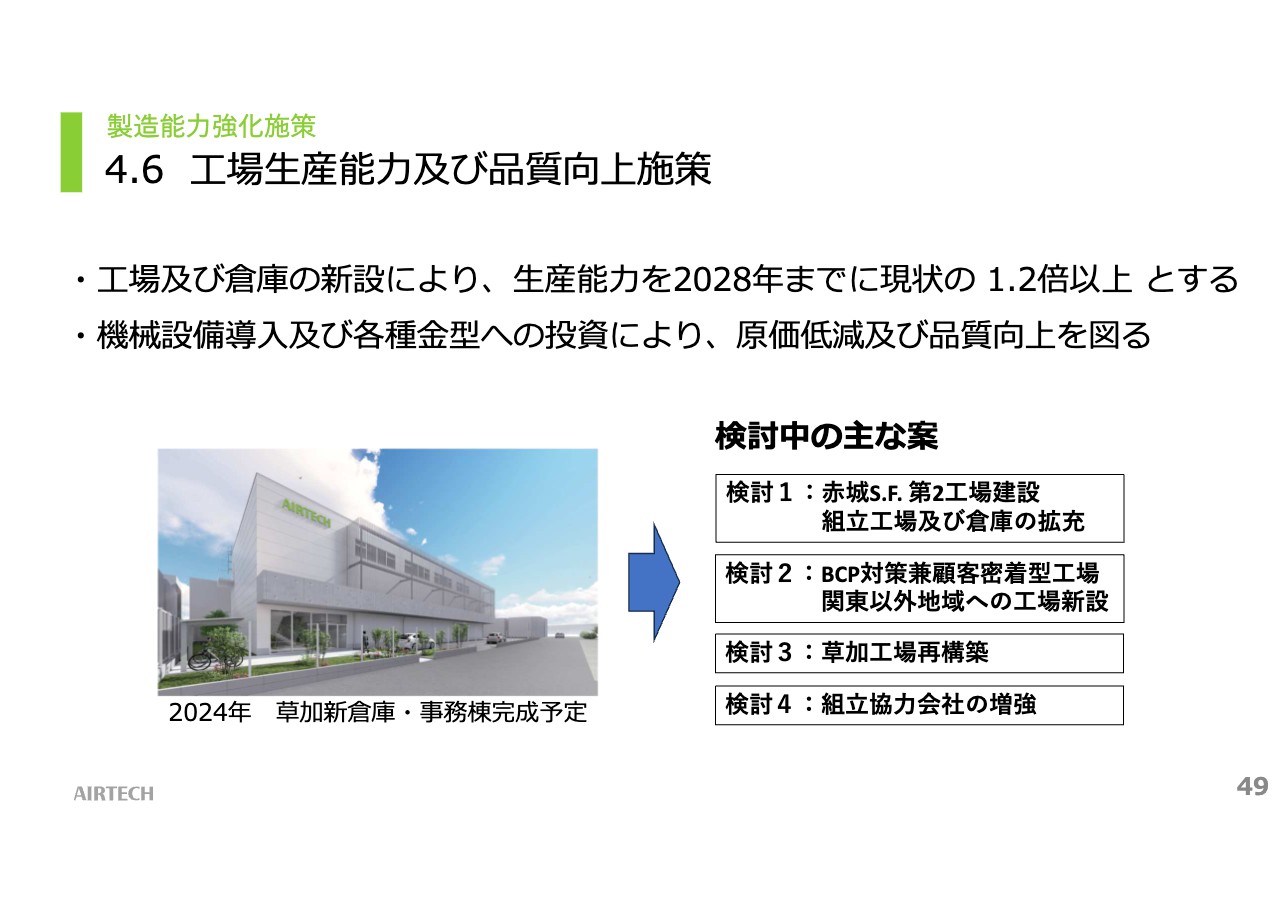

4.6 工場⽣産能⼒及び品質向上施策

最後に製造能⼒強化施策として、工場⽣産能⼒及び品質向上についてご説明します。2028年までに売上高180億円を達成するため、工場及び倉庫の新設により⽣産能⼒を2028年までに現状の1.2倍以上といたします。

現在すでに着工している草加多目的センター(仮称)は、2024年12⽉までに完成予定です。これにより草加工場の組⽴スペースが拡張され⽣産効率の向上が図られます。しかしそれのみでは十分ではありませんので、スライドに記載している4つの案を並⾏して検討しております。さらに、機械設備導入及び各種⾦型への投資を実施し、原価低減及び品質向上を図ってまいります。

AIRTECH

以上を持ちまして、第51期業績、第52期業績予想及び中期経営計画概要のご説明を終わります。⻑時間にもかかわらず、ご清聴ありがとうございました。今後とも、宜しくお願いいたします。

この銘柄の最新ニュース

エアーテックのニュース一覧- 前日に動いた銘柄 part1冨士ダイス、マネジメントソリューションズ、テスホールディングスなど 2026/02/18

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後 … イクヨ、辻本郷ITC、フライト (2月16日発表分) 2026/02/17

- エアーテックは安い、26年12月期減収減益へ 2026/02/17

- 個別銘柄戦略: MSOLや日精蝋に注目 2026/02/17

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 … 北浜CP、倉元、辻本郷ITC (2月16日発表分) 2026/02/17

マーケットニュース

おすすめ条件でスクリーニング

日本エアーテックの取引履歴を振り返りませんか?

日本エアーテックの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。