ソフトバンク・テクノロジー、営業利益過去最高・5円増配、FY21で営業利益43億円を目指す

2019年3月期決算説明会

阿多親市氏:ソフトバンク・テクノロジーの阿多でございます。本日はお忙しい中、決算説明会にお越しいただきまして、ありがとうございます。2018年度の業績の概況と中期経営計画が、本日のご説明のおもな部分です。

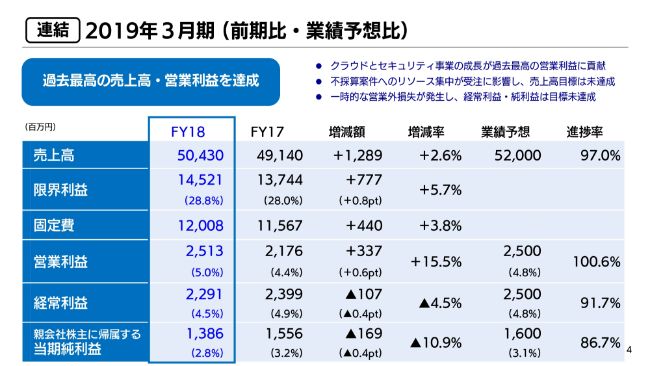

[連結]2019年3月期(前期比・業績予想比)

すでに速報でお読みいただいたかと思いますが、業績概要になります。当期(2018年度)の売上高は504億3,000万円、営業利益は25億1,300万円、経常利益ならびに当期純利益はご覧のとおりとなります。

まず、数値が上がっていった要因は、クラウドとセキュリティの分野の伸びが最大の理由です。

一方で、不採算案件のお話を、昨年10月にご説明しましたが、最終的に、当期においては約3.5億円の不採算案件が発生しました。

3月いっぱいまでいろいろと進めていたわけですが、今期に及ぼす影響というところで、約1.5億円の引き当てを行いました。それでもなんとか(営業利益が)25億円を超えたのはよかったです。しかし、経常利益、あるいは最終的な当期純利益は目標未達成となりました。

第2四半期の時点で営業利益をもう少し上げて、営業外損失で計上された持分法投資損失を埋められるかどうかが1つのテーマだったわけですが、営業利益がぎりぎりということになりますと、上半期でご報告申し上げたとおり、営業外損失で計上した2億数千万円が、そのギャップのままになってしまいました。

加えて、一昨年に合併しました新サイバートラストですが、オフィスがバラバラでしたので、昨年8月に、全員一緒の新オフィスに移しました。

そこでの資産の過年度償却といいますか、それによる営業外損失ならびに、2社で持っていたいろいろなIT資産の除却を行った結果、当期純利益が13億8,600万円になったということです。

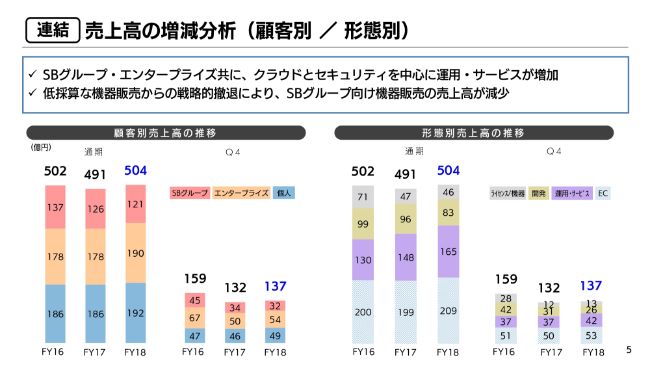

[連結]売上高の増減分析(顧客別 / 形態別)

次に売上高の増減についてです。売上はこの3年間、ほぼ変わっていません。また、顧客別では、エンタープライズが伸びて、ソフトバンクグループ向けが下がっています。入り繰りはありますが、トータルとしてはあまり変わっていないと思います。

形態別の売上については、のちほど詳しくご説明したいと思いますが、運用・サービスが着実に伸びてきているというのが、大きなポイントかなと思います。一方、第4四半期(1-3月)における開発売上高は、前年を超えることができませんでした。

その大きな要因として、1つには3月末に不採算を計上しましたが、これの収拾に、相当のリソースをとられてしまったことです。本来受けるべき期末案件が、なかなか受け切れないという状況が発生したのも事実です。

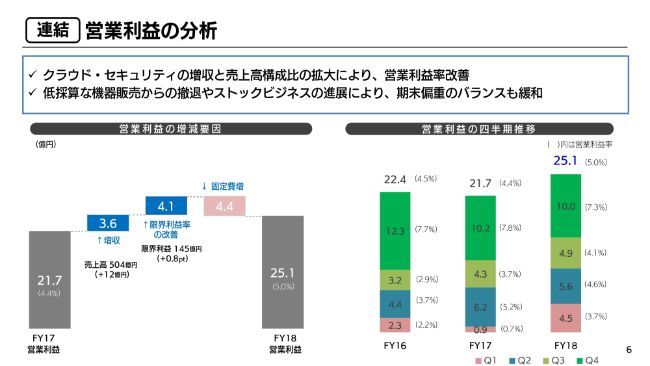

[連結]営業利益の分析

営業利益へのブリッジです。21.7億円から25.1億円ですので、若干の増収、そして限界利益率がだいぶ変わってきました。固定費は4.4億円増えてきているということから、営業利益は25.1億円となります。

右のグラフは、四半期別の推移です。第1四半期の営業利益がなかなか厳しいという状況の是正を進め、まだアンバランスな点がないとは申し上げられませんが、それなりに均等なかたちになってきました。

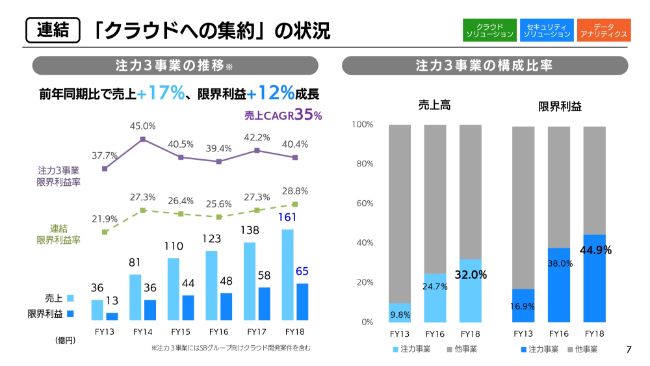

[連結]「クラウドへの集約」の状況

それから、クラウドへの集約というところですが、クラウド群の売上は前年同期比で17パーセント増えてきたというところです。売上ならびに限界利益が堅調に上がっているのをご覧いただけたかなと思います。

その構成比についてです。2013年度(FY13)、いわゆる第1次中期経営計画のスタート時ですが、この分野においては、もともと売上高が10パーセントないものが、32パーセントにまでなってきました。限界利益では、もう44.9パーセントを占めており、言葉どおりキードライバーになってきているのは間違いないと思います。

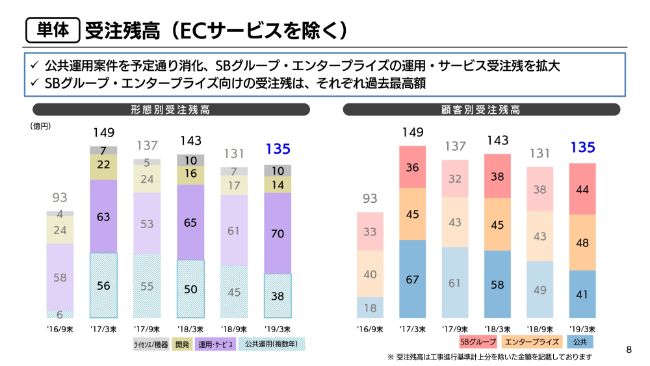

[単体]受注残高(ECサービスを除く)

受注残高ですが、2019年3月末のグラフの一番下にある水色斜線の棒グラフは公共向けの複数年運用保守の案件です。大きな案件として農地のプロジェクトの運用案件というものがあり、2017年4月以降の運用案件として5年分、約50億円の受注をいただいて、毎年10億円ずつ消化されていくという種類のもので、ちょうど2年が経過したところです。

その上の紫棒グラフのところが「運用・サービス」で、いろいろとリスクをとりながら開発したものが運用につながっていくというスタイルです。この部分を強化してきました。今回もまた、期末に運用・サービス案件を多数いただくことができたという状況です。

顧客別の受注ということでいいますと、公共(運用について)は、この2、3年は新規案件がなかったと申し上げていいかなと思います。2016年度末に50億円の複数年案件、ならびに自治体セキュリティクラウドの4県分で、20億円弱というかたちです。ただし、3月末ではなくて、7月になったものもありますので、いろいろ入り繰りはあるわけですが、それに匹敵する大きな案件は、この期間はとれていないということです。

受注について、今期に向けてエンタープライズの案件が確実に積み上がってきています。同じく、ソフトバンクグループからの受注残高も増えてまいりました。のちほど、ソフトバンクと当社の取り組みの変化もご説明いたします。

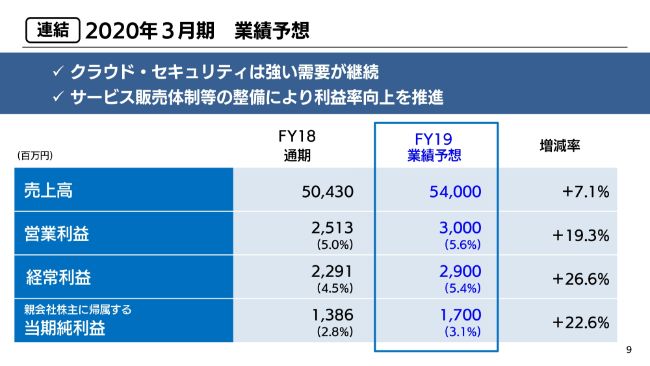

[連結]2020年3月期 業績予想

2019年度は、売上高540億円、営業利益30億円を目標にして、向こう3年は、営業利益で20パーセントの伸び率を続けていきたいと思います。また、それだけの準備ができたと思っています。以上が、2018年度業績のご説明になります。

ここから先は、なぜこうこうした状況になってきたのかというプロセスを説明させていただき、当社が、いかに自信を持ってこれからの3年間に向かうかという説明をさせていただければと思います。

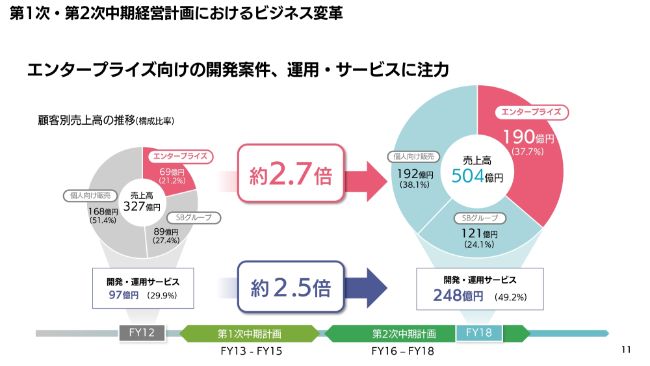

第1次・第2次中期経営計画におけるビジネス変革

まず、1次・2次の中期計画です。3年ずつ6年間にわたってやってまいりました。6年前の売上高は327億円で、これが現在は504億円ということになります。

今でも続いている個人向けダウンロード販売が大きなポジションを占めており、その中で、SBグループ向けではないエンタープライズの売上が69億円でした。これが、6年間かかりましたが、約2.7倍の190億円となり、200億円に手が届くエリアになってきました。

開発・運用サービスについては、6年前は97億円。これはエンタープライズとSBグループを合算したものの内数ですが、今は約2.5倍の248億円となりました。

2013年度から勢いをもって、注力事業としてキードライバーをクラウドとセキュリティとビッグデータに設定して、2015年度まで大きな成長をしたことは事実です。そして、その頃からみなさまにも、当社に振り向いていただけるようになったと認識しています。

そのような中で、ずっと開発にチャレンジする、赤字が出てもチャレンジするということでしたが、その答えは「運用サービスに持っていきたいから」です。また、これからクラウドの時代になってきたときに、大きな開発というよりは、小さな開発がどんどん生まれてくるという読みもありました。

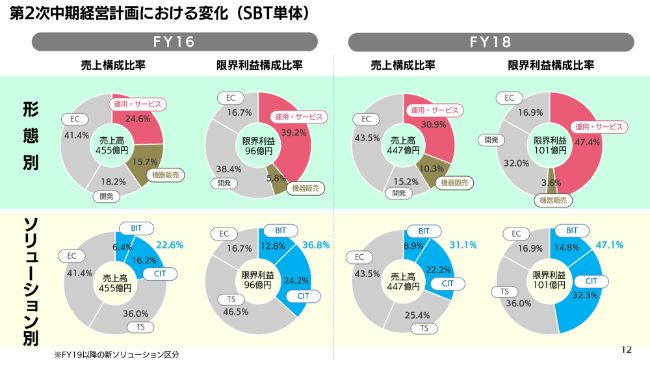

第2次中期経営計画における変化(SBT単体)

スライドの「FY16」は、第2次中計(FY16-18)の初年度の年ですが、FY15に23億円の営業利益が出ました。それまで営業利益は13億~14億円でしたが、一気に10億円近く伸ばすことができました。しかし、その中身をなかなか変えることができませんでした。

(具体的には)クラウドに集約と言いながら、IAサーバのサポート付き販売が大変大きなポーションを占めており、その割合は売上15.7パーセントでした。ただし、利益に対する貢献は構成比では5.8パーセントしかないということです。

運用・サービスは24.6パーセントと、売上の4分の1でしたが、利益に対する貢献は約40パーセントでした。これを伸ばして、機器販売のところをセレクトして、利幅の薄いものはもうやめていくことを決めました。

またポリシーとして、クラウドへ集約と言いながら、プライベートクラウドあるいはデータセンターに向けてIAサーバを売っていく行為自体が、「『クラウドに集約』がズレているじゃないか」という議論もありました。

FY16は、さすがに前年からのオーダーもありますので、なかなかやめられませんでしたが、FY17の第1四半期をもって絶対に終了するという考えでした。それを超えて、FY18はいわゆる「クラウドで賄えるものは、もはや当社が売るものではない」ということが実現できたタイミングでした。

それを運用サービスに切り替えていくのが大きな戦略の1つでした。運用サービスは、複数年のものもあり、少なくともワンタイムのビジネスではありません。これを継続することによって、経営をきちんと安定化させようというところがありました。

ただ、目の前で30数億円……それは1社のお客さまですが、それ以外のお客さまも含めて40億円になりなんとしているものを一気に切るということは、利益が取れなくなったとはいえ(難しく)、当社の体制のことも考えると、変更に時間がかかりました。

(機器販売をやめたFY18においても10パーセント程度残っていますが)現在は、Microsoftのライセンスを売ることは自分たちのビジネスではないと思っていますので、基本的にそれだけでの取り扱いはしない方針なのですが、「全体的にオーバーオールで見てほしい」「他社で買っていたものの管理をしてほしい」というような要望もあります。

それだけのビジネスでは当社はまったく利益が出ませんし、他社から買ってもらうほうがいいわけです。ただ赤字で売る気もありませんので、その程度残っているというかたちです。

もう1点、(スライド下段が)ソリューション別ですが、FY19からは、この4カテゴリーを新しいソリューション区分として公開していこうと思っています。

ビジネスITとコーポレートITということで、2年ぐらい前からこの話が出ていました。このビジネスIT、コーポレートITは、新ソリューション区分にあわせて、FY16、そしてFY18の数字を組み替えたものです。

コーポレートITは、エンタープライズの情報システム部門で、全社に関わる仕事を担当する部門です。1つはコミュニケーション基盤で、その基盤の統一から、グループウェア、あるいは部門の仕事ということで、それが当社のキードライバーの一番目だったわけです。

そこからどんどんとビジネス寄りになってくるわけですが、コーポレートITは自分の仕事で大変忙しいわけです。クラウドに持っていかなければいけない。セキュリティの面倒を見なければいけない。あるいは、基幹システムがもう保守切れになっていく。そういったところが最大の懸念事項でした。

それに対してビジネス部門は、本来、モノを作って、営業して、販売していく部門になるわけです。その中で、広告を打って人手をかければ売れるというものからどんどん変化して、Webでのビジネス、Webでの情報提供、Webでの評判の取り方みたいなものも始まりました。また顧客との関係も、営業マンのノートPCでやるべきではなく、CRMやSFAを入れようといったニーズが出てきます。

そして、昨年度(FY18)の状況がスライドの右側です。そのビジネスIT、コーポレートITのエリアは増えているのですが、ビジネスITにおいて、先ほど申し上げた3.5億円の赤字案件が発生しています。

もうコーポレートITは6年やっています。第1次中計の期間においてもFY14に億単位の赤字を出した経験がありました。ビジネスITに関しましては、お客さまがビジネスのためにお考えになられていて、ITのことは知らない、またビジネスもしょっちゅう変わっていくため、なかなか要件定義が決まらないという中で、時間がかかり、工数が増え、もはや最初のお約束とは違うものができあがる。そして、もうそれは請求できないというようなことが今回の要因だということは、もう十分に理解ができました。

ですので、今のやり方を根本的に変えていかなければならないというのが、この3年間の気づきです。

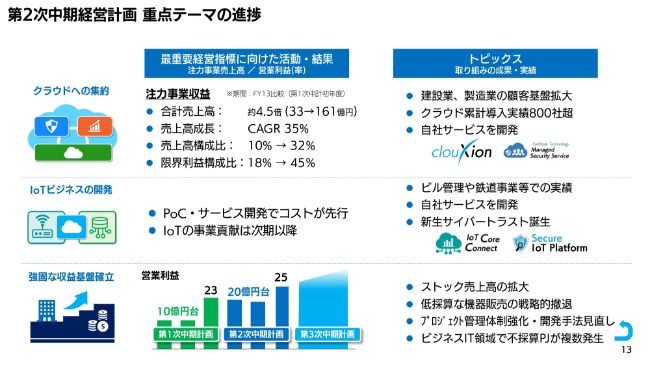

第2次中期経営計画 重点テーマの進捗

もう一度、第2次中期経営計画、この3年間の重点テーマについてです。先ほど出た数字も入っているわけですが、まずはクラウドに集約していきます。その中で、とりわけ当社と話が一番合うところと言うとおかしいですが、やはり他の業界に比べて、IT化がまだ遅れていると言われている建設業さんと非常に話が合います。これは、当社の多くの社員がPMP(の資格)を取っていまして、プロジェクト型のアーンド・バリュー型でのビジネスの進め方に理解が深いからだと思います。

また、これから日本をもっと活性化していくためには、グローバル製造業に対して寄り添って、お手伝いをしていくべきだということで、建設業・製造業の顧客基盤をどんどん拡大してまいりました。

なお、クラウドの累計導入実績は800社です。ある意味で、コミュニケーション基盤、あるいはコラボレーション基盤をやっていれば、おそらく赤字は出なかったでしょうし、実際に昨年は1件も出ていないため、よりプロフィッタブルになってきて効率化されるでしょう。

ただ、エンジニアはなかなかそうはいかないです。同じことを2年も3年もさせられるということは、エンジニアには耐えられません。新しい分野・新しい技術に挑戦したいという声が上がってきているわけです。

そして、IoTビジネスに関しては、ひたすらPoC、つまりProof of Conceptを試してきました。要するに、本当にそのとおりに進むのかという小さなテストが数多くありました。それは多くの場合、持ち出しになるケースが多いです。

それから、IoTの事業についてです。昨年後半から一気に話題になっています5Gですが、これをコンシューマ向け、スマホ向けのものとは捉えず、当社のビジネスITのところでいかに使うかということで、いくつかアイデアも出てきていますし、議論もしています。

その意味においては、まだ1年かかりますというのが正直なところで、IoTのプラットフォームだけが動くのではなく、5G、AIが一緒に進んでいかないと、大きな動きは見られないだろうと考えています。

このIoTビジネスにおいてリリースさせていただいているものとして、1つはビル管理です。竹中工務店さんには、Azureの件で、いろいろな仕事をさせていただいています。

例えば、大きなビルを建てて、そのビルを施主にお渡しした瞬間に、建設会社の仕事が終わってしまいます。当然、各大手の建設会社さんは、竹中さんでいえばアサヒファシリティズ、鹿島さんであれば鹿島建物(といった管理会社)を持っていらっしゃって、付加価値サービスがお客様に対して提供されます。この付加価値を付けられるサービスを、クラウドを使うことによって、もっと簡単にできないか。できれば竣工後もビジネスを続けていきたいということで、アサヒファシリティズさんのお仕事をやらせていただいております。

IoTの技術をフルに使って、センサーから上がってくるデータをワンストップで集約して分析できる基盤「IoT Core Connect(アイオーティーコアコネクト)」を使って、一緒にサービスを開発させていただくことができました。これは1つの協創だと思います。

もう1つは鉄道事業で、これもリリースさせていただいています。東急電鉄さんの乗務員の監督業務システムは、これまでほとんど紙でやっていました。それを、クラウドを利用したiPad等々のコンピュータを持たせるということで、ご担当者さまと一緒にやらせていただきました。こういうことを皮切りに、どんどん進めていくことができるだろうと思います。

そして、強固な収益基盤の確立ということで、先ほども申しましたが、いったん営業利益が23億円までになったものが、また10億円台に落ちることは避けなければいけませんので、一番振られやすいものを堅いものに置き換えていく作業をやってまいりました。そして、ほぼ体制ができたということで、本日お話をさせていただきました。

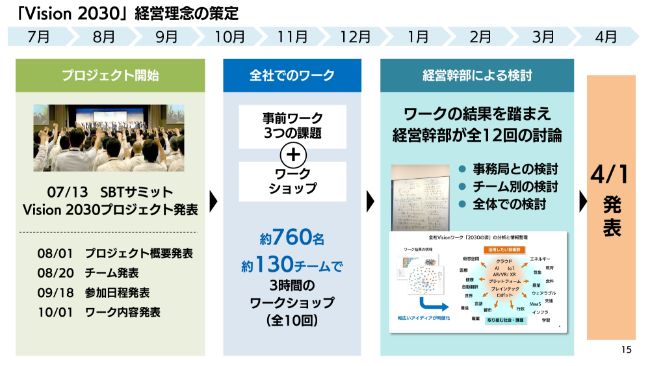

「Vision 2030」経営理念の策定

第3次中期経営計画を作るにあたりまして、実は昨年の7月13日に、当社の全社員を集めたキックオフとして「SBTサミット」を開催し、そこで新しいビジョンを考えようということを投げかけました。

最終的に760名が参加して、5~6人で1チーム、全部で130チームでワークショップをやってもらいました。そこから出てきたいろいろなアイデア、いろいろなビジネス・オポチュニティ、あるいはいろいろなリスクを、AIも使って解析した上で、この会場にいる経営幹部を中心に本部長以上の人間と練りに練ってきました。

非常にシンプルな答えになっているかと思いますが、全社員で考えたことは、私にとってとてもよかったです。その中から出てきたのが、当社のSWOTです。強み、弱み、オポチュニティ、リスク・スレット(脅威)といったものが整理されてきて、その中でビジネスIT・コーポレートITと、顧客のビヘイビア(動向)を見切ったビジネスをやっていきましょうというものでした。技術カットではもう足りないということで、この4月1日に、これに沿って組織も変えさせていただきました。

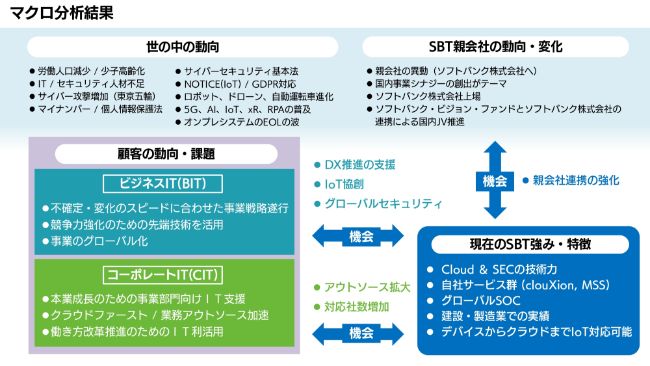

マクロ分析結果

また当社の親会社が、2018年4月1日をもってソフトバンクグループ株式会社からソフトバンク株式会社、今の通信事業の会社に移ってきました。この6年間で、ソフトバンクの通信事業は大変大きく成長されていらっしゃいます。その中で、海外のキャリアとの提携など、いろいろとテーマが複雑になってきています。

ただ、弊社はクラウドとセキュリティ、そしてビッグデータの技術をひたすら磨いていく必要がありました。それを磨くため、今までは路線的にはソフトバンクさんとはだいぶ違うところを目指していました。ですので、通信会社のIT部門からのオーダーは非常に少なかったです。

また当社でできるクラウド利用、あるいは統計利用といったところで、技術部門やグループの子会社ではお役に立ってきたかと思いますが、ソフトバンク株式会社自体の取引はそれほど大きくありません。

当社は「Microsoft Azure」、ソフトバンクさんは「アリババクラウド」も含めたマルチなクラウド環境。また、当社はMicrosoft製品「Office 365」というWebサービスからスタートしているわけですが、ソフトバンクさんは「Gmail」をやられたりということで、非常に多岐にわたるメーカーとお付き合いされています。

当社は(ソフトバンクさんに比べて)20分の1くらいの規模ですから、どこか集中するポイントを決めて、その技をとにかく極めていこう、磨いていこうという戦略でした。この半年間、私自身も先方の役員さんたちとお話をさせていただいて、一緒にできるところはどこかという話をしてきました。

その一つとして、セキュリティの部分で協力してやっていきましょうとなりました。クラウドに関して言えば、当社であればMicrosoftのクラウドに関しては対応できる。ただ、他のクラウドに対応できるわけではないということもお話をした上で、シナジーを出していきましょうということを話し合い、今期に臨んでいます。

そして、当社の強みとして「Cloud&SECの技術力」「自社サービス群」を作り出すことができました。それから、グローバルに向けた対応をしないと、グローバル製造業とお付き合いいただけない、継続いただけないということから、グローバルでのSecurity Operation Centerを進めていきます。このグローバルSOCではオフショア開発拠点をスタートしており、テスト的には10人くらいでスタートしていますが、もう少し大きなかたちで進めていこうと考えています。

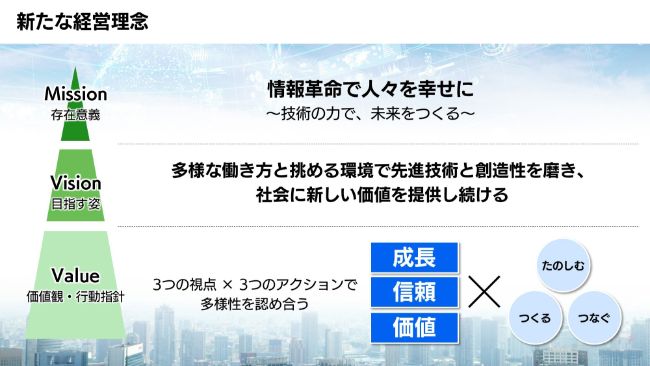

新たな経営理念

(SBTサミットを経て、当社のVisionとして)出てきた答えはとても普通で「困ったな」と思っているわけですが、これが当社社員の偽らざる言葉の集約です。「多様な働き方と挑める環境で先進技術と創造性を磨き、社会に新しい価値を提供し続ける」というものです。これが、当社に勤めている理由だと私は受け止めています。そして、社員が大事にしていきたいものは「成長」「信頼」「価値」です。

またアクションは、「たのしむ」が一番目に来るということも、今回設定させていただきました。そして「つくる」「つなぐ」に続きます。明日も社員の前で説明するわけですが、社員が言ったことは、全部といえるくらい盛り込まれているわけです。

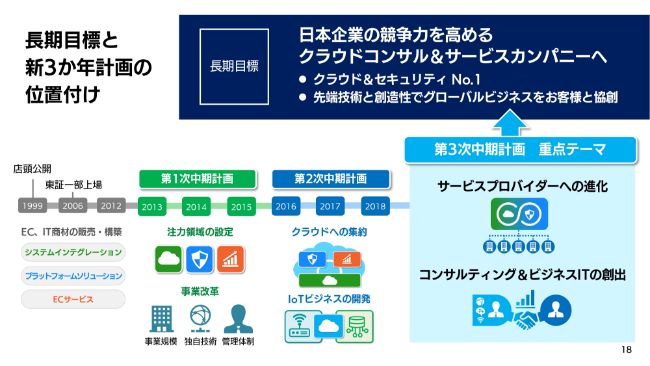

長期目標と新3か年計画の位置付け

長期目標ですが、「2030年に向けた絵面をみんなで描いて、遠くを見ましょう」という話をしました。「10年経ったら、ITのパワーが100倍になるぞ」という前提で物事を進めているわけですが、直近の3年に目を落として、この2つの言葉を重点テーマとさせていただきたいと思います。

今までの「SIer」「NIer」を、当社のソリューションをパッケージ的に販売していくことも含めて、「サービスプロバイダー」というかたちで進化させていただければと思います。

それから、「コンサルティング&ビジネスITの創出」と書いています。これからビジネスITを進めるにあたって、コンサルテーションできる力がないと、はっきり言って難しい。クラウドへの移行も「まず1回来てうちの中を見てよ」というオーダーが大変増えているという現実があります。

当社には、技術のバックボーンがあります。他のコンサルティング会社と比べると、それほど柔軟な頭のよさはないかもしれませんが、過去実績に基づいたインプリメンテーション能力はある。その中で、コンサルティングを進めていきたいと思います。

また足りないところは、協力関係にあるコンサルティング会社との協業を含めて、コンサルテーションができて、ビジネスITを創出することを目指してまいりたいと思います。

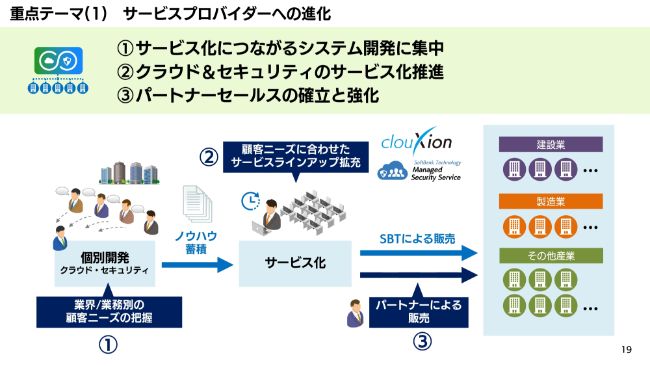

重点テーマ(1)サービスプロバイダーへの進化

「サービスプロバイダーへの進化」という意味で、先ほどご紹介させていただきましたが、上席執行役員である児玉が、ソリューション統括という新しい部隊を立てて、その中でサービスのコンフィグレーションと言いますか、サービスの型を決めていきます。そして、その中のパートナーセールス部隊がこれを販売していきます。

すごい勢いでクラウド化が進む中、当社の社員だけではまったく手が足りません。当社のノウハウをお買い上げいただいて、今お付き合いしているSIerさんと進めてもらえば、きっとクラウド化へのスピードも上がるのではないかと思います。当然、当社にとってはリカーリングのビジネスが入ってきますし、お話し合いができて、お客様をきちんと握れるパートナーさんに向けたセールスサポートが、児玉の仕事になるかなと思います。

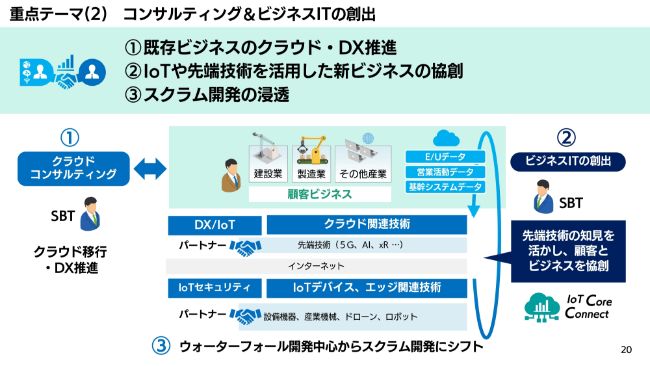

重点テーマ(2)コンサルティング&ビジネスITの創出

コンサルテーションの話は先に申し上げましたが、とくに製造業ならびに建設業あたりが、まだまだIT化されていません。ECも含めた小売は非常にIT化されているわけですが、まだまだ製造の現場は紙を使って動いていたり、目視で動いていたりということが大変多い中で、IoTの技術もさることながら、クラウドの技術が役に立ちそうだと思います。

そこで、非常に数多くの事例を持っている当社がコンサルティングサービスを行ってまいりたいと思っています。

また、2014年に大きな赤字を出したときに、PMPを大量に増やしました。当時はまだ8人くらいしかいなかったPMPを、2年で約130名まで伸ばしてきました。ただ、これはウォーターフォール型の開発には大変向いていますが、要件定義が終わっていない案件には手がつけられないということが起きるわけです。これをビジネスIT領域に持ち込んだら、実は本年度も赤字が出てしまいました。どうしても要件が決まらず、時間だけが経っていく。

そして、システムの外形すらも見えないということで、お客さまは「時間がかかるし、お金もかかるし、何もできていないから、なかなかお金を支払えない」とおっしゃいます。このあたりを、もっとお客さまの感覚に合わせられるようにしたいと思います。

スライドにスクラム開発と書いてありますが、これはアジャイル開発の一環です。お客様と一緒にスクラムを組んで開発していきましょう、頻繁にアップデートしましょうということを進めないと、ビジネスITでは通用しないと学びましたので、それを進めていきたいと思います。

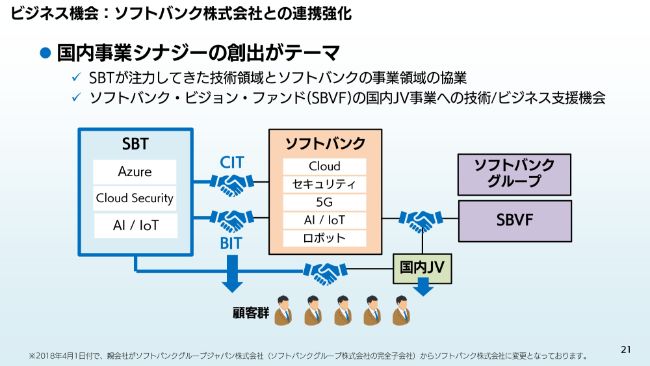

ビジネス機会:ソフトバンク株式会社との連携強化

ソフトバンク株式会社とのシナジーということで、スライドに書いてあるソフトバンクさんの強いところと組む、または当社がそこを補完できるということで、このようなかたちで進めていけると思います。

一方で、日本でのビジョン・ファンドの窓口はソフトバンク株式会社さんですので、そこからいろいろ出てくる国内JVといったものに対するITのサポートも、もちろん基盤が合っていればとなりますが、当社も提供させていただけるのではないかなと考えています。

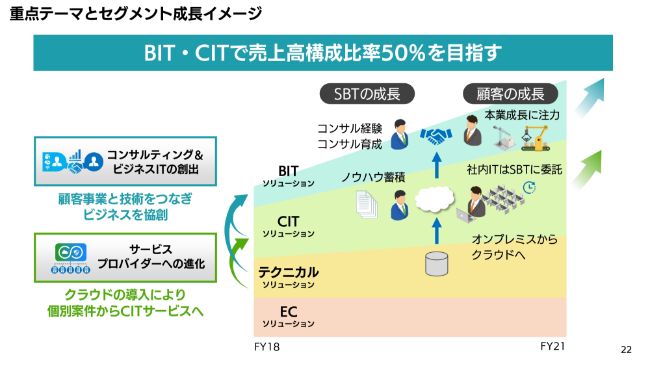

重点テーマとセグメント成長イメージ

イメージですが、ECのソリューションについては、このままできるだけ長くキープしていきたいです。ただし、ダウンロード販売しているものが主にPC向けのセキュリティのソフトウェアでダウンロード型のものです。PCの出荷台数というのは毎年減っていきますし、インストールベースも当然影響を受けないわけではない。そのような中で、この事業規模をどのくらいまでキープしていけるかが1つの大きなポイントかなと思います。

2つ目が、テクニカルソリューションです。以前から関わらせていただいているお客さまで、まだクラウドまで進んでいないところがありますので、そこもキープします。またある意味では、オンプレミスのサーバとクラウドのサーバがハイブリッドの関係で動き出すというようなところもございます。

まだまだ企業外に出したくない機密情報、あるいは個人情報等々をお持ちの方はいらっしゃるため、それに向けたシステム増強というお話を現在もいただいております。しかし、当社は「クラウドと一緒にやる」ということであれば、ぜひやらせていただきたいと思っています。

ただし、(取引の)長いお客様で、今までオンプレミスでやってきたものに対して、僕らはもうやりませんというわけにはいきません。そこに小幅な伸びがあるのか、あるいは大きなクラウドへの変更となるのかは、まだ見えてません。

それからコーポレートITに関しては、ものすごく大きなオポチュニティがあると思っています。とくにこの1~2年に関しては、大きな追い風が吹いてくるだろうと考えています。果たして当社が、それをどのくらい受け止めることができるかという問題はあるものの、ここは間違いなく伸びるでしょう。

ただ、今やっておかないといけないのは間違いなくビジネスITだと思ってますので、その部分を進めていく。それを示したのが、このスライドです。

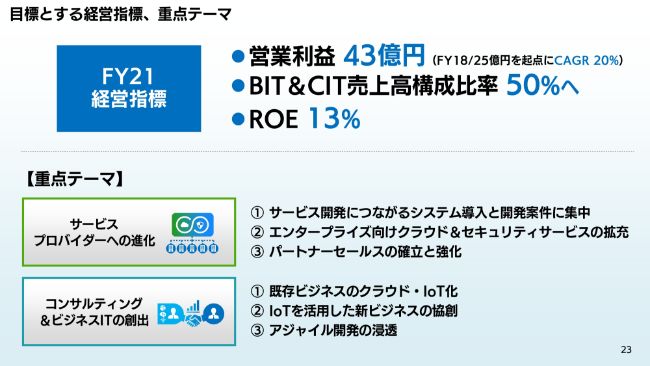

目標とする経営指標、重点テーマ

営業利益は3年間でCAGR20パーセントということで、(2021年度は)43億円になります。それから、ビジネスIT、コーポレートITは現状では合計の比率が30数パーセントですが、これを50パーセントに持っていきます。さらに、ROEは13パーセントを目指し、維持してまいりたいと思います。今回は純利益が低かったので、現在のROEは約9パーセントという低レートに留まっていますが、これをまた、13パーセントまで上げていきます。

以上が、当社の2018年度の決算ならびに今後3か年の計画についてのご説明でございました。

この銘柄の最新ニュース

SBテクのニュース一覧- 当社株式の上場廃止のお知らせ 2024/09/05

- 出来高変化率ランキング(14時台)~iSTOPIX、Birdmanなどがランクイン 2024/09/04

- 今週の【重要イベント】米ISM製造業景気、景気動向指数、米雇用統計 (9月2日~8日) 2024/09/01

- 来週の【重要イベント】米ISM製造業景気、景気動向指数、米雇用統計 (9月2日~8日) 2024/08/31

- kintoneプラグイン「Smart at AI」でRAGが利用可能に 2024/08/30

マーケットニュース

おすすめ条件でスクリーニング

SBテクノロジーの取引履歴を振り返りませんか?

SBテクノロジーの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。