キャンバス、「CBP501」欧州での第3相試験開始に向けて経営資源集中 市場評価向上へ開発進捗に注力

2024年6月期決算説明

加登住眞氏(以下、加登住):みなさま、おはようございます。株式会社キャンバス取締役CFOの加登住です。本日はお集まりいただき、ありがとうございます。

これより、株式会社キャンバスの2024年6月期決算説明会を開催します。会社からは、代表取締役社長の河邊と私が参加しています。

1年分の決算の振り返りに加え、初めてお聞きいただく方も数名いらっしゃるため、会社全体のご説明とともに、そろそろ忘れかけている1年ほど前のお話なども混ぜていきます。ご了承いただきたいと思います。

それでは会社全体のご説明と現状の開発等について、まず代表取締役社長の河邊からご説明します。

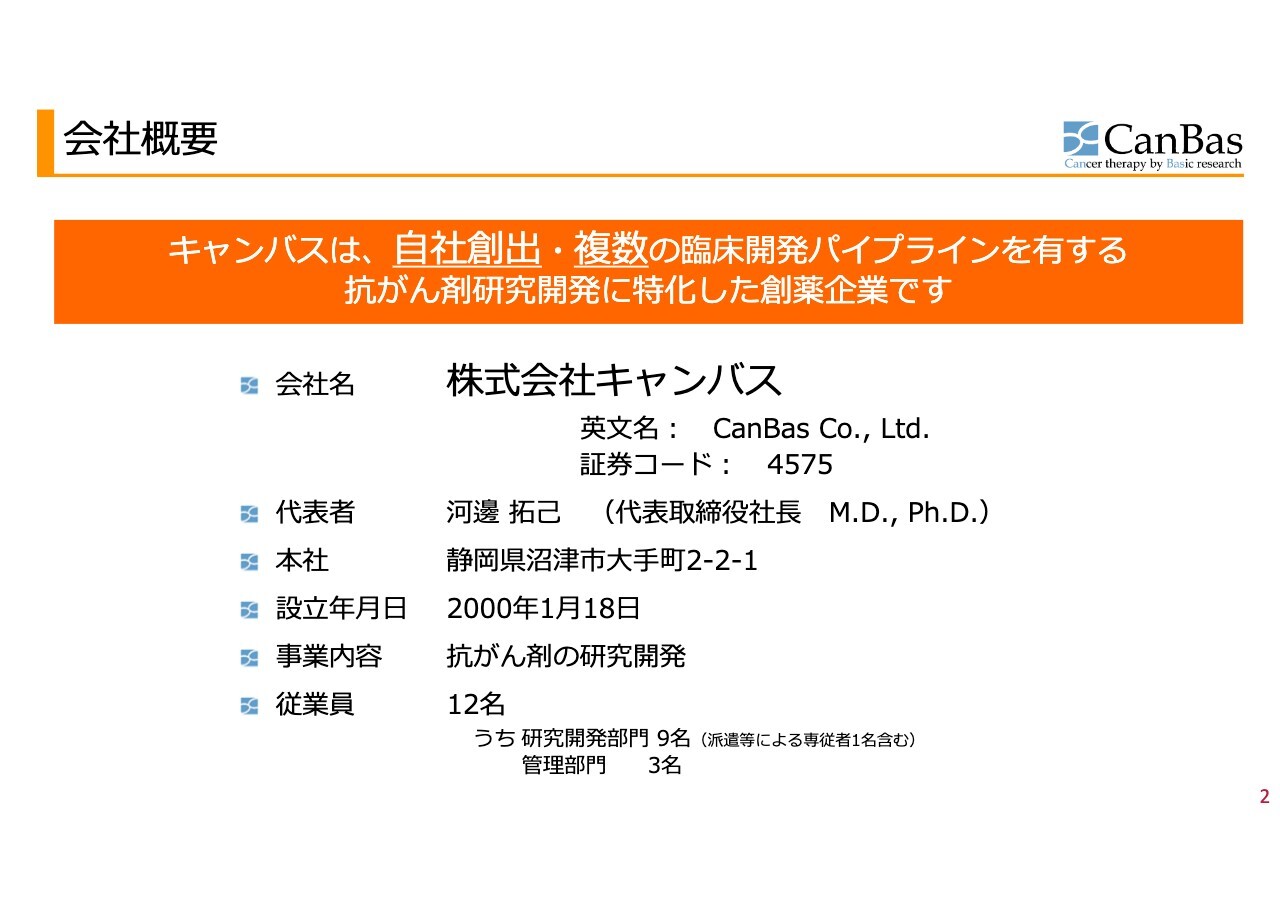

会社概要

河邊拓己氏(以下、河邊):代表取締役社長の河邊です。まず、会社全体の概要・強み・事業モデルについてお話しします。ほとんどの方はすでにご存じと思います。

キャンバスは、⾃社創出・複数の臨床開発パイプラインを持ち、抗がん剤開発に特化した創薬企業です。本社は静岡県沼津市にあり、研究開発部門は9名、管理部門は最小の3名で取り組んでいます。

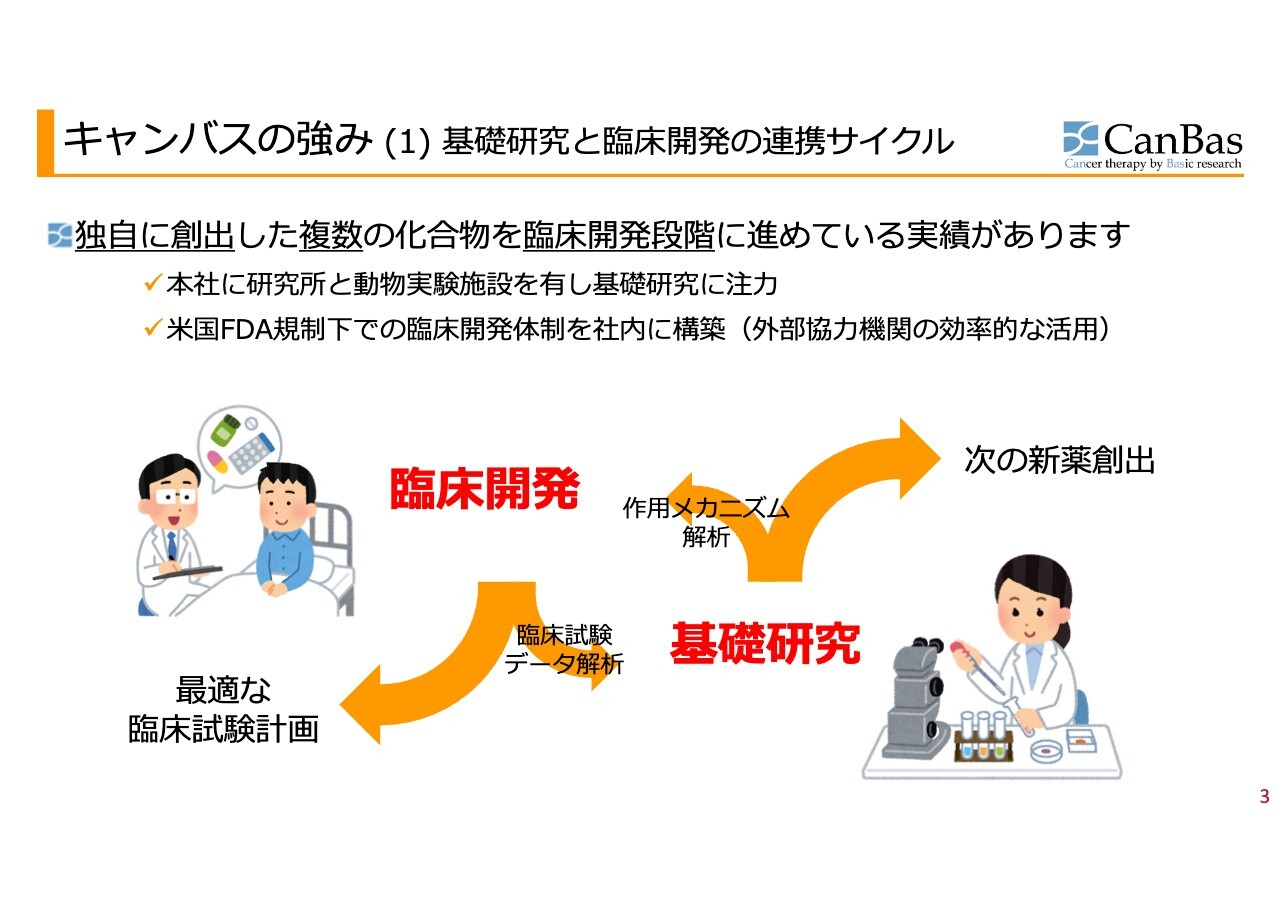

キャンバスの強み(1)基礎研究と臨床開発の連携サイクル

キャンバスの強みは、基礎研究と臨床開発の連携サイクルだと考えています。独自に創出した複数の化合物を臨床開発段階に進めている実績があります。

本社に研究所と動物実験施設を持ち、基礎研究に注力するとともに、米国FDA規制下での臨床開発体制を社内に構築しています。特に過去10年程度の間、抗がん剤開発は世界中で劇的な進化を遂げているため、臨床開発と基礎研究のサイクルが非常に重要だと思っています。

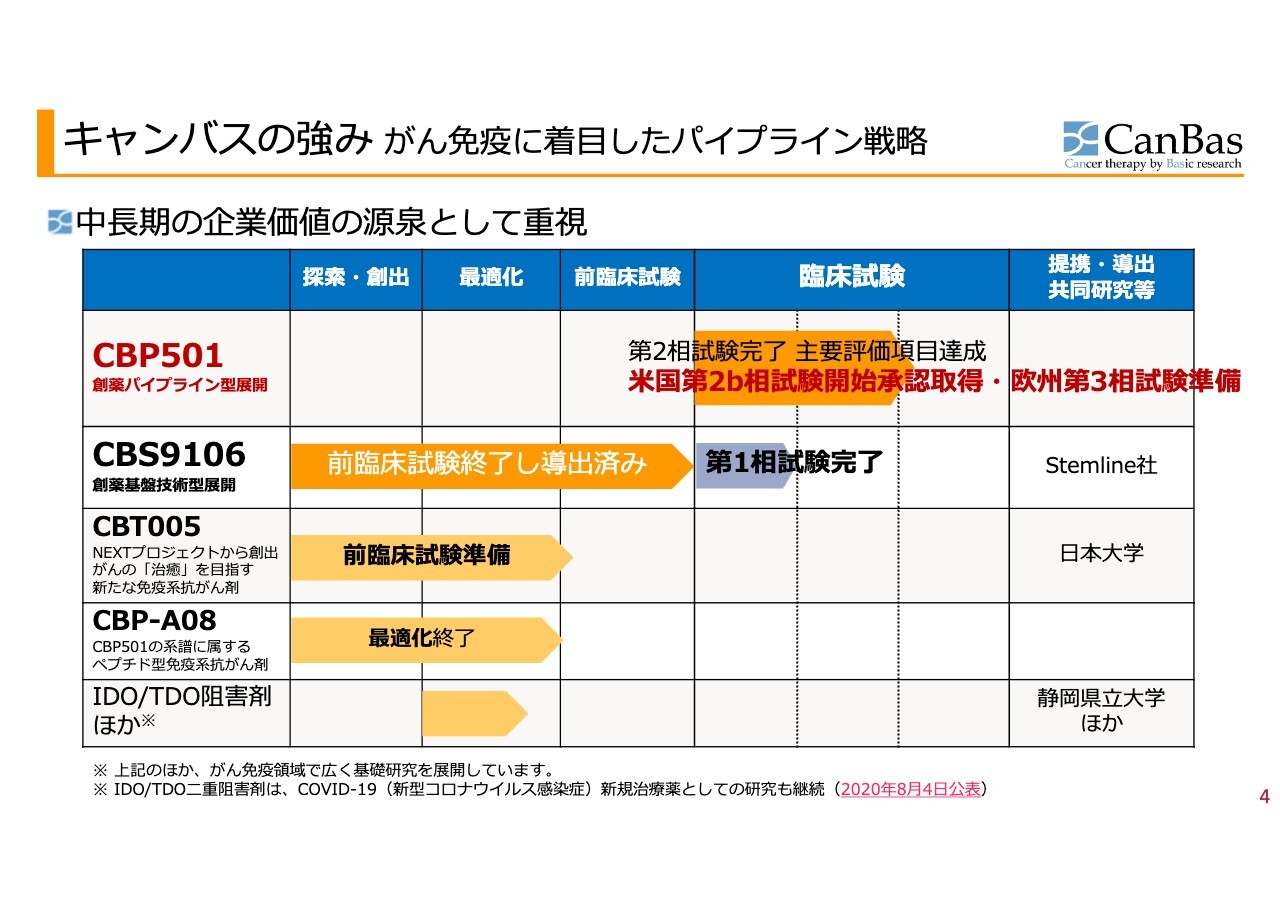

キャンバスの強み がん免疫に着目したパイプライン戦略

パイプラインです。「CBP501」は臨床試験第2相完了で主要評価項目を達成し、米国で第2b相試験開始の承認を取得しています。現在、欧州での第3相試験の準備を行っています。

「CBS9106」は前臨床試験終了時点でMenarini社の子会社であるStemline社に導出済みで、臨床試験第1相が完了しています。

臨床に入っていないものとしては、「CBT005」を前臨床試験に進めると決定しました。

この他、「CBP-A08」「IDO/TDO阻害剤」など、主に免疫系に関わる抗がん剤の基礎研究を行っています。

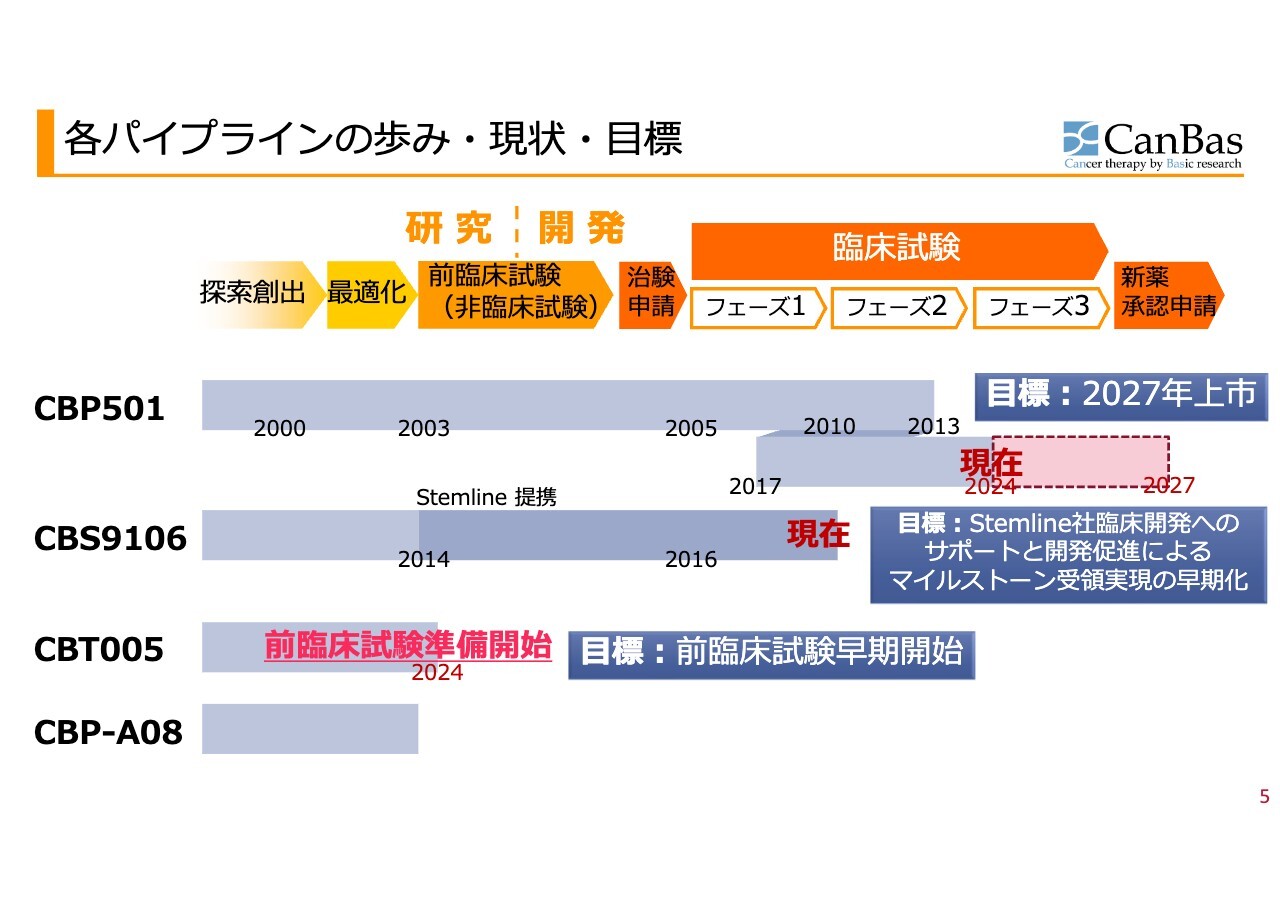

各パイプラインの歩み・現状・目標

各パイプラインの歩み・現状・目標をおおまかに示しています。薬の開発は、みなさまもご存じのとおり、探索・最適化・前臨床試験・治験申請があって初めて臨床試験に入り、臨床試験も第1相、第2相、第3相と進んで新薬承認に至ります。

「CBP501」は、長い探索研究、基礎研究を経て、前臨床、臨床試験を自分たちで行い、2013年まではいわゆる従来型の抗がん剤との併用ということで開発していました。しかし、抗がん剤の世の中が免疫系抗がん剤へ大きく変わったと同時に、私たちの臨床試験の結果の解析からも新しいことが見つかりました。

そのため、現在の流れに沿った免疫系抗がん剤と併用ということで臨床開発しており、あらためて臨床試験第1相、第2相を経たのが現在になります。

「CBS9106」については、前臨床試験を終了した後にStemline社に導出し、2022年にStemline社が臨床試験第1相を終了して現在に至っています。

「CBT005」は、会社として前臨床試験開始の準備を行うと決断した段階にあります。

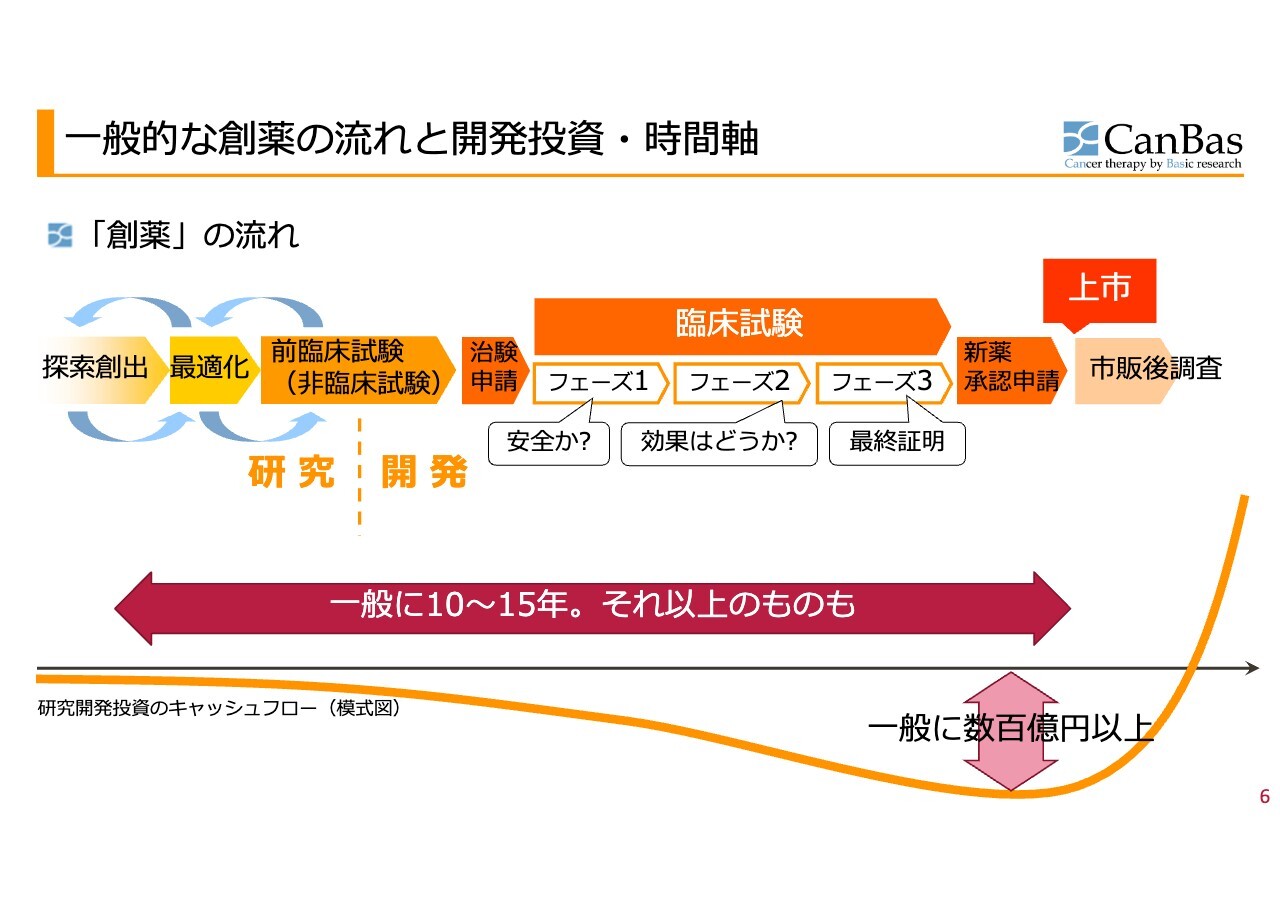

一般的な創薬の流れと開発投資・時間軸

一般的な創薬の流れと開発投資・時間軸についてです。スライド左側の「研究」と記載がある探索・最適化・前臨床の前半の部分は、行ったり来たりを繰り返すため、いつ前に進むのかわからず、後戻りしたりもします。

その後、当局に治験申請するためのデータを収集する前臨床試験に入った段階からは、プロジェクトとして時間管理ができるものになります。期待される時間とお金のだいたいの目安がつくということです。

治験申請した後、臨床試験に入ります。第1相では安全を確認し、第2相では効果を確認し、第3相で最終証明するというのが一般的な流れになりますが、抗がん剤の場合は第1相でも効果についてのヒントが得られます。

創薬の時間感覚は、一般的に10年から15年、それ以上のものもあります。開発資金は、一般的に数百億円以上と言われています。

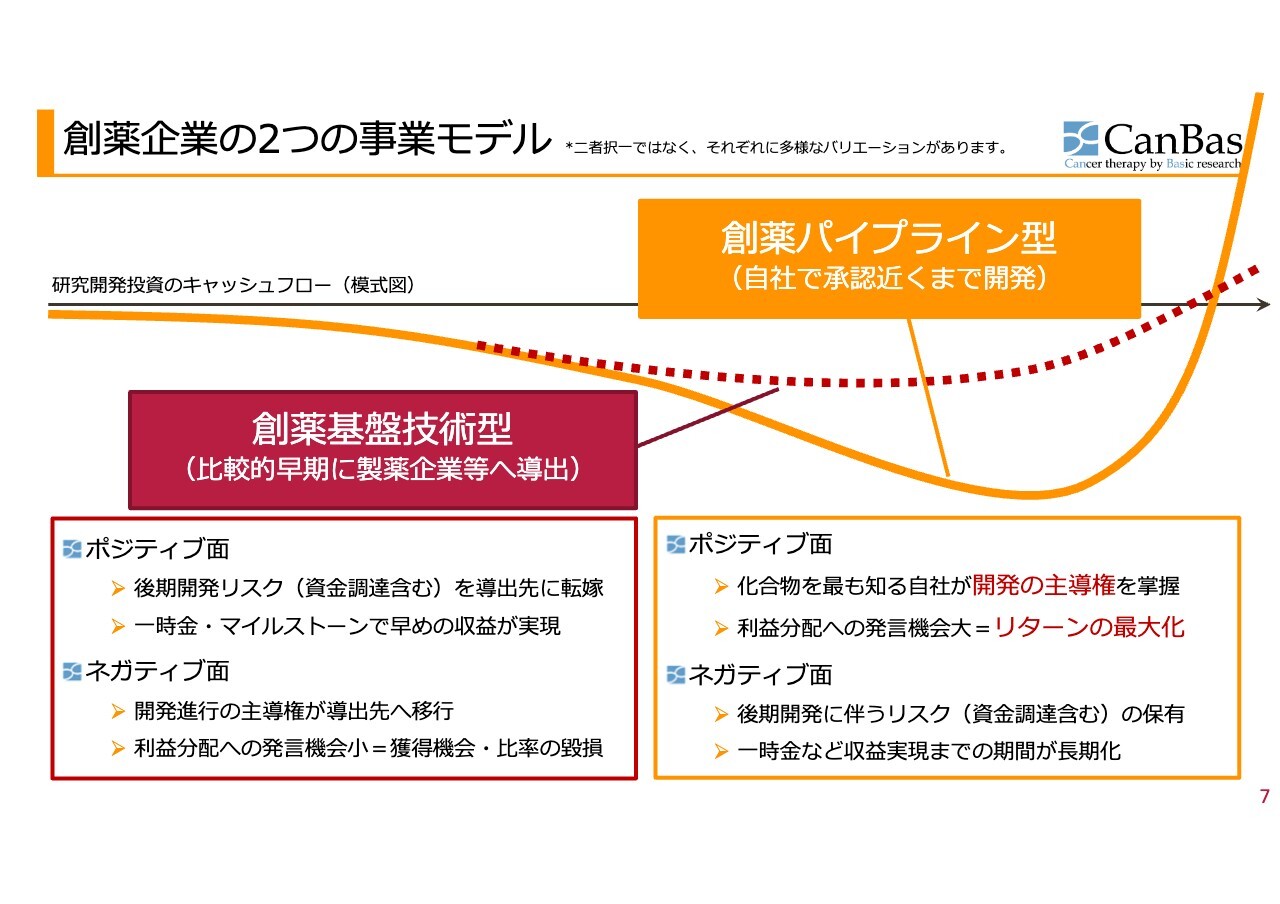

創薬企業の2つの事業モデル

そのような中で、創薬企業には大きく分けて2つの事業モデルがあります。「創薬基盤技術型」は、比較的早期に製薬企業等へ導出します。グラフでは赤い点線のラインになります。

良い面としては、開発後期の非常に多くのお金が必要な時期に、製薬会社や導出先に転嫁できること、さらに契約時点で一時金、あるいは何かを達成するためにマイルストーンが得られるため、早めの収益が実現するというメリットがあります。

悪い面としては、開発進行の主導権が導出先に移行し、利益分配の発言機会が少ないことで、リスクを取らない分だけ当然得られるものも少なくなります。

特に抗がん剤開発については、過去10年で非常に大きく状況が変わったため、開発先に我々以上のノウハウがあるかどうかについてもよく考えなければいけませんし、さまざまな状況変化に的確に対応できるかというところも確認の必要があります。

一方、「創薬パイプライン型」の良い面としては、化合物を最も知る自社が開発の主導権を掌握するため、抗がん剤開発につきもののいろいろな落とし穴があっても対応が即時にできます。また、利益分配への発⾔機会⼤ということで、リターンが最大化できるというメリットがあります。

しかし、悪い面として、後期開発には非常に大きな資金が必要なため、そのリスクを負わなければいけないという問題があります。さらに、一時金など収益実現までの期間が長期化します。

このようなリスク・リターンの関係があります。

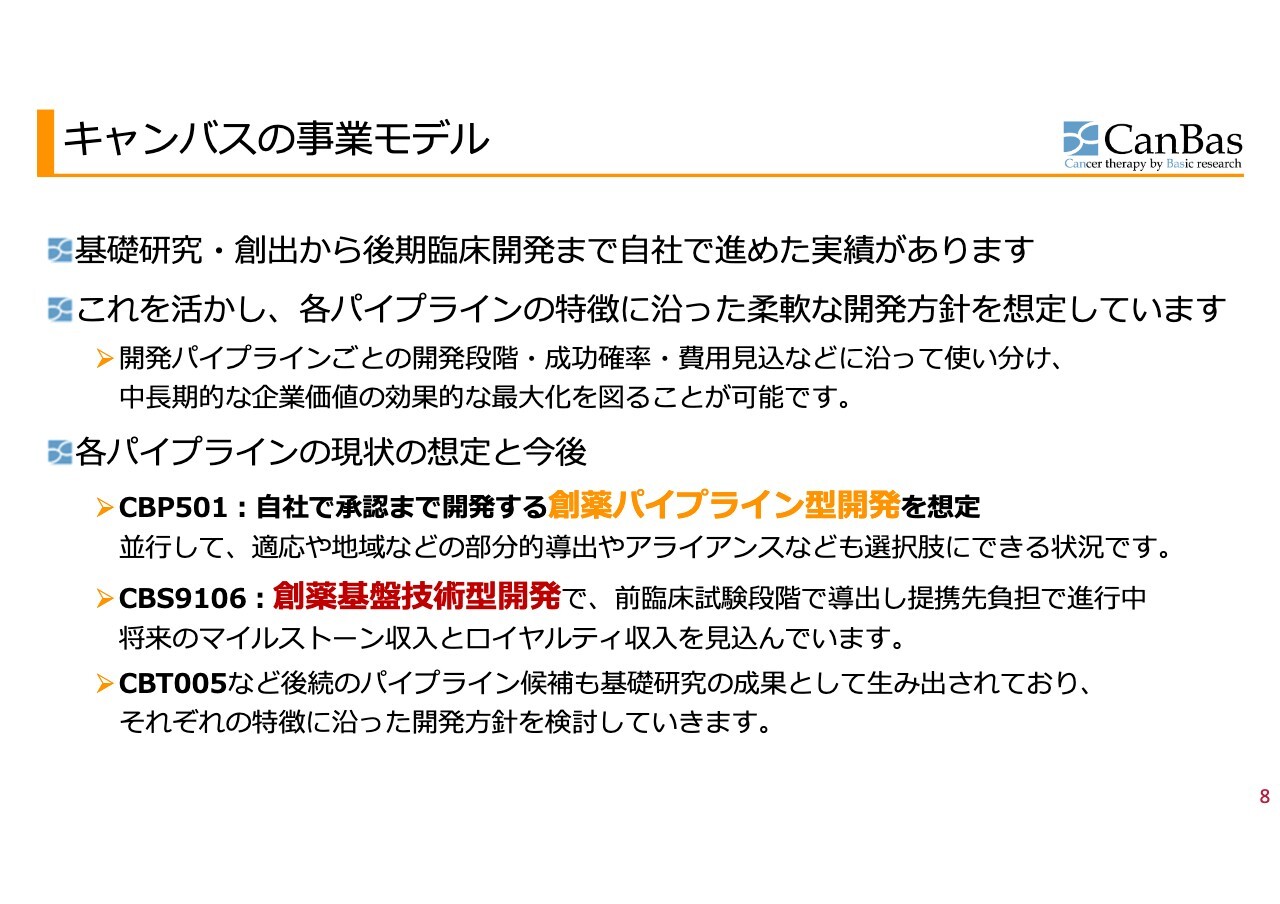

キャンバスの事業モデル

キャンバスの事業モデルとしては、基礎研究・創出から後期臨床開発まで⾃社で進めた実績があるため、これを活かして、各パイプラインの特徴に沿った柔軟な開発⽅針を選択・決定することを想定しています。

開発パイプラインごとの開発段階・成功確率・費⽤⾒込みなどに沿って使い分けて、中長期的な企業価値の最大化を効果的に図ることが可能だと考えています。

各パイプラインの現状の想定と今後ですが、「CBP501」はご存じのとおり、創薬パイプライン型開発を想定しており、承認を得るまで主に自分たちの力で進めるという体制で取り組んでいます。

「CBS9106」は創薬基盤技術型開発ということで、前臨床試験段階終了で導出しました。

その後に続く「CBT005」については、今後のパイプラインの状況や世の中の状況、あるいはその時点での会社の状況を考えて選択することになります。

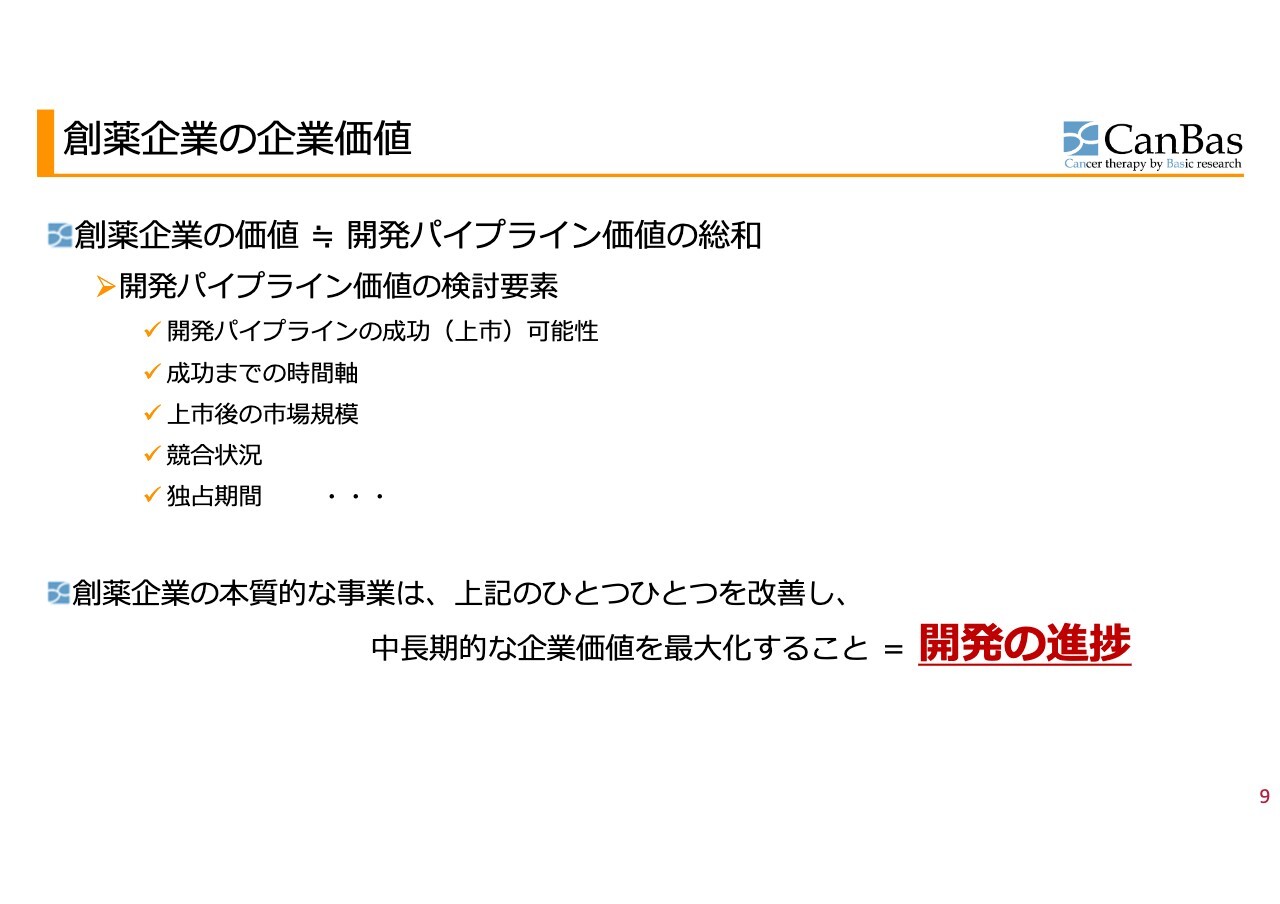

創薬企業の企業価値

一般的なお話ですが、創薬企業の企業価値は、開発パイプラインの価値の総和だと私たちは考えています。開発パイプラインの価値の検討要素としては、スライドに挙げている5つのようなものがあると考えています。

創薬企業の本質的な事業は、この5つのひとつひとつを改善し、中長期的な企業価値を最大化することであると考えており、その中で最も大きな柱になるのは「開発の進捗」であると私たちは考えています。

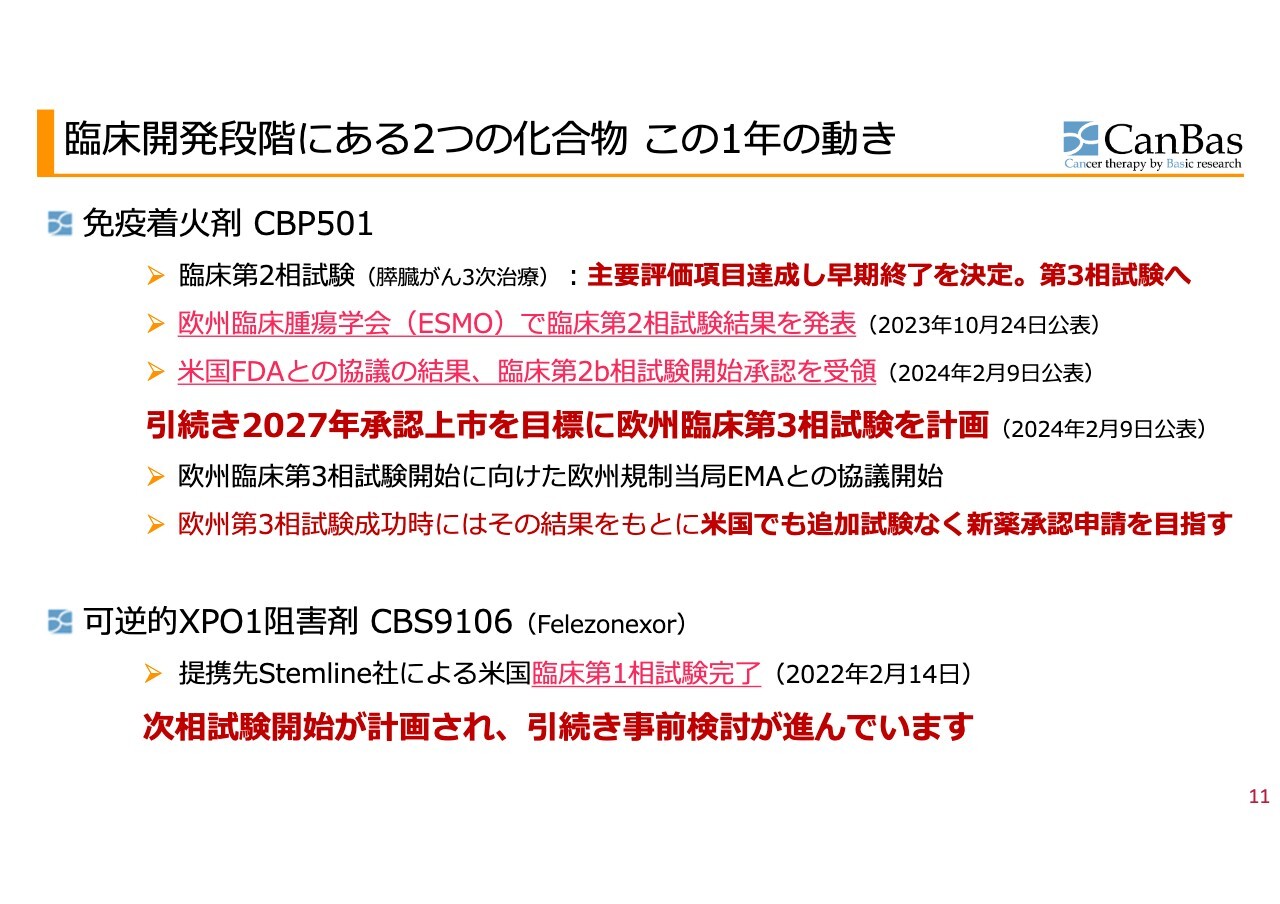

臨床開発段階にある2つの化合物 この1年の動き

開発パイプラインの状況をご説明します。

「CBP501」については、免疫着火剤と標榜して開発しています。臨床第2相試験で膵臓がんの3次治療を対象として行いました。昨年終了しており、主要評価項目を達成し早期終了を決定しています。主要評価項目達成は臨床試験で最も大事なことで、最初に設定した目標を統計的に達成したかどうかが最大の結論になります。

ESMOと呼ばれる欧州臨床腫瘍学会が、この結果を昨年10月にポスター発表し、FDAとの協議の結果、臨床第2b相試験の開始承認を受領しています。

引き続き2027年承認上市を目標に、欧州で臨床第3相試験を始めたいと考えており、その準備を現在行っています。我々の目論見としては、欧州第3相試験が成功した暁には、その結果をもとに、米国で追加試験をすることなく、新薬承認申請することを目指しています。

「CBS9106」については、次相試験の準備をMenarini社主導で続けているところです。

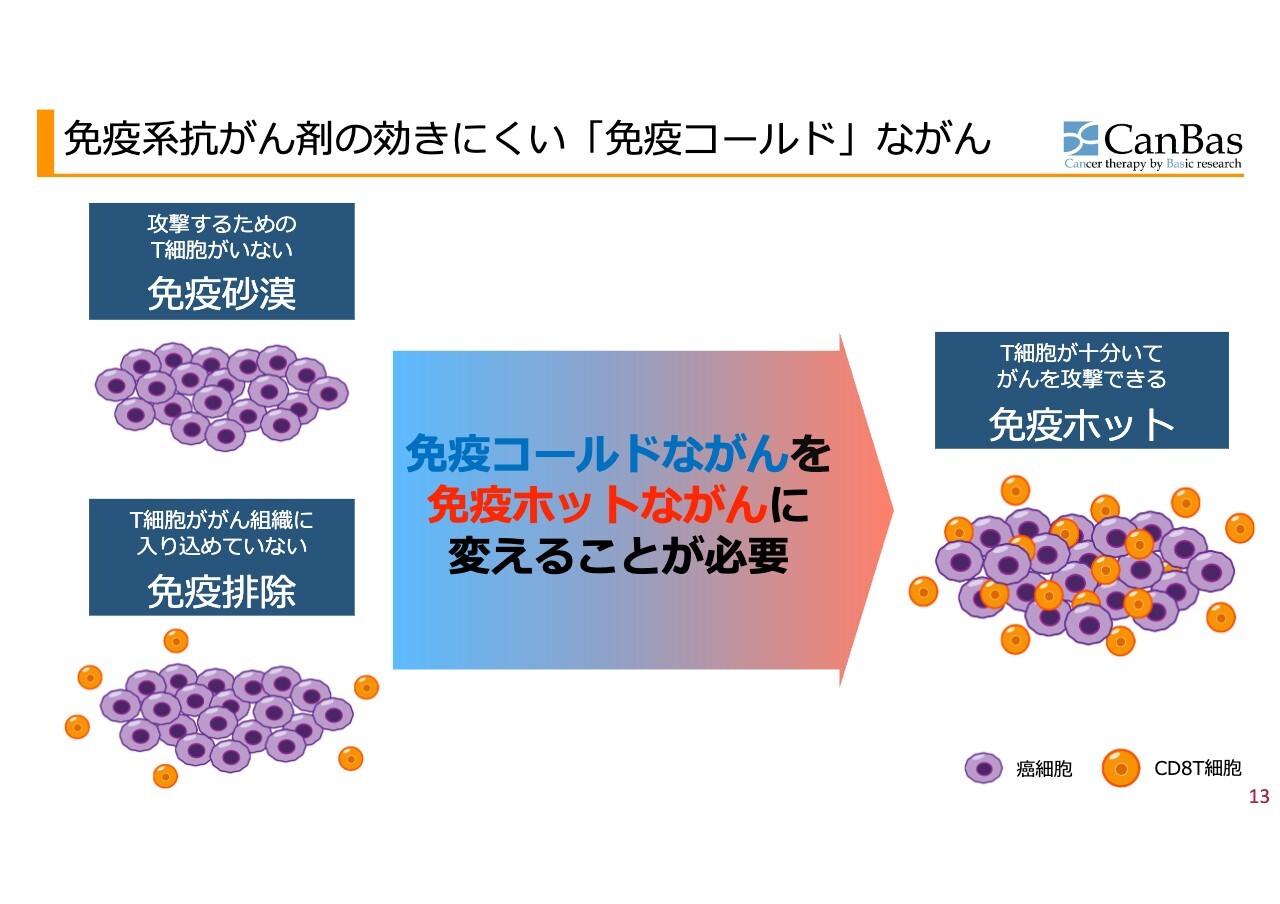

免疫系抗がん剤の効きにくい「免疫コールド」ながん

「CBP501」について、少し詳しくご説明します。免疫系抗がん剤が効きにくい「免疫コールドながん」を「免疫ホットながん」に変えることができるのではないかと考えて開発しています。

「免疫コールドながん」とは、そもそもがんをなくすためには免疫細胞ががんばらなければなりません。免疫細胞ががんを処理してくれるのですが、攻撃する役割を負うT細胞ががん組織の周辺にいない「免疫砂漠」、T細胞が周りにはいるががん組織の中に入っていけない「免疫排除」というような状況にあって、急激に進行してしまう種類のがんがあります。

これを、免疫細胞ががん組織の中に入った「免疫ホット」な状態にすることができるのが「CBP501」だと考えています。

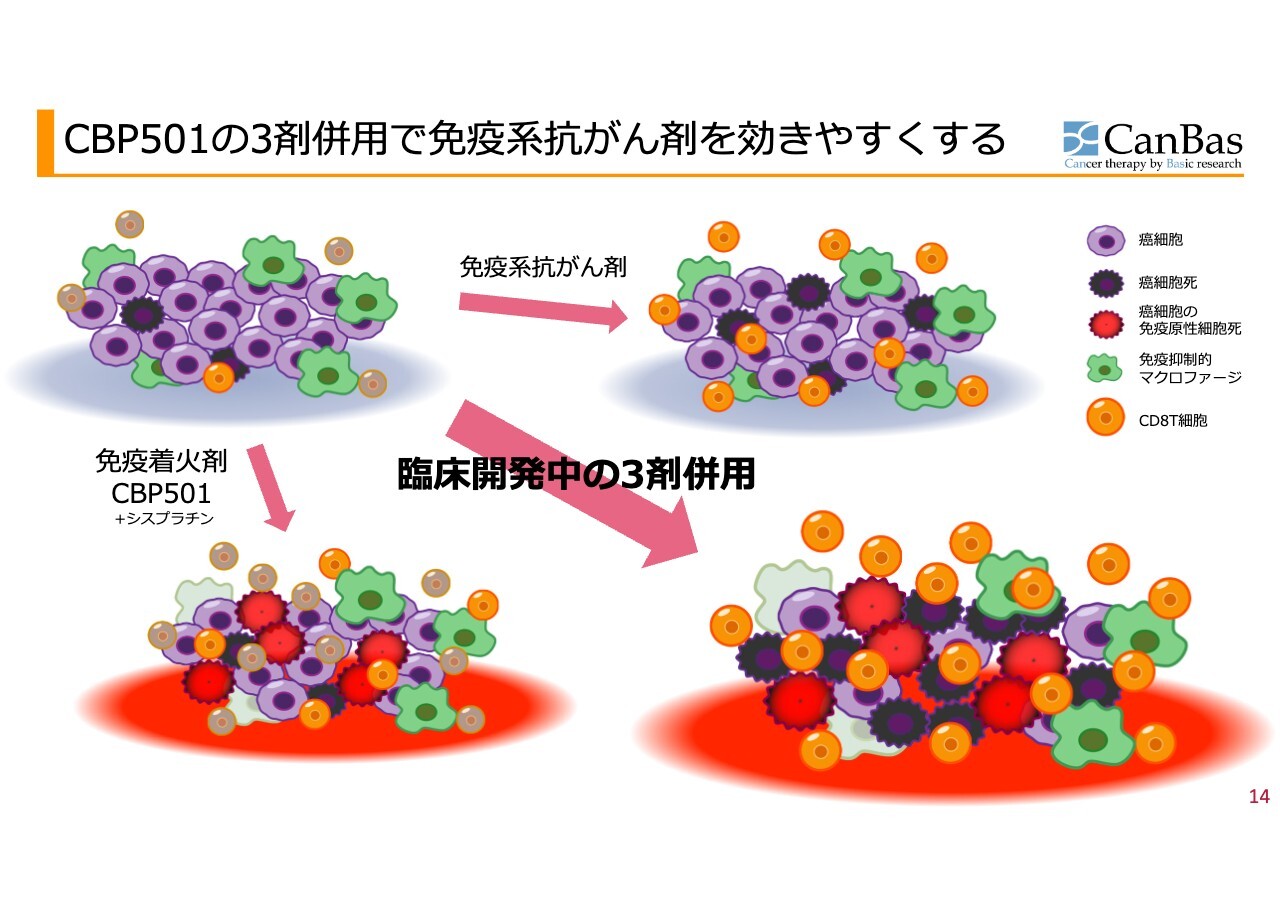

CBP501の3剤併用で免疫系抗がん剤を効きやすくする

スライドの絵は膵臓がんをイメージしたものです。

左上が「免疫コールドながん」で、先ほどより種類が増えましたが、紫色のがん細胞、オレンジ色のCD8T細胞、灰色はブレーキがかかったCD8T細胞です。免疫抑制的な細胞がたくさんいますが、その代表として、緑色のマクロファージがあります。これが膵臓がんのイメージです。

ここに「オプジーボ」のような免疫系抗がん剤を使用すると、スライド右上のようにブレーキが外れ、灰色だったCD8T細胞がオレンジ色になり攻撃しやすくはなりますが、まだ緑色のマクロファージが攻撃しにくいような状況を作ったままです。さらに、CD8T細胞の数がそもそも少なくて対処できません。

また、「アポトーシス」という、がん細胞の死に方が免疫を復活させないような、むしろ抑制するような死に方をしてしまうという問題点があり、なかなか効きません。

一方、免疫着火剤と呼んでいる「CBP501」を従来型抗がん剤の1つである「シスプラチン」と一緒に使うと、まず、がん細胞が、免疫原性細胞死という死に方をすることが増えます。炎症を起こすような死に方です。スライドに赤色で示しているのがそのイメージです。

さらに、マクロファージは免疫抑制をするサイトカインを産生しますが、その産生を抑制する作用を「CBP501」が持っており、免疫抑制を解除します。それにより、T細胞ががんの中に入り込んできます。したがって、CD8T細胞の数が増えているイメージをスライドの絵で示しています。

ここに「オプジーボ」のような免疫のブレーキを外す抗体を使用すると、右下のように灰色のCD8T細胞がオレンジ色になり、がん細胞を次々と攻撃します。このような作用メカニズムを想定して開発しています。

マウスの実験まではこのようなことが起きているだろうというデータを得ており、実際にヒトの臨床試験第1相でこのようなことが起きている可能性を示唆するデータも得ています。

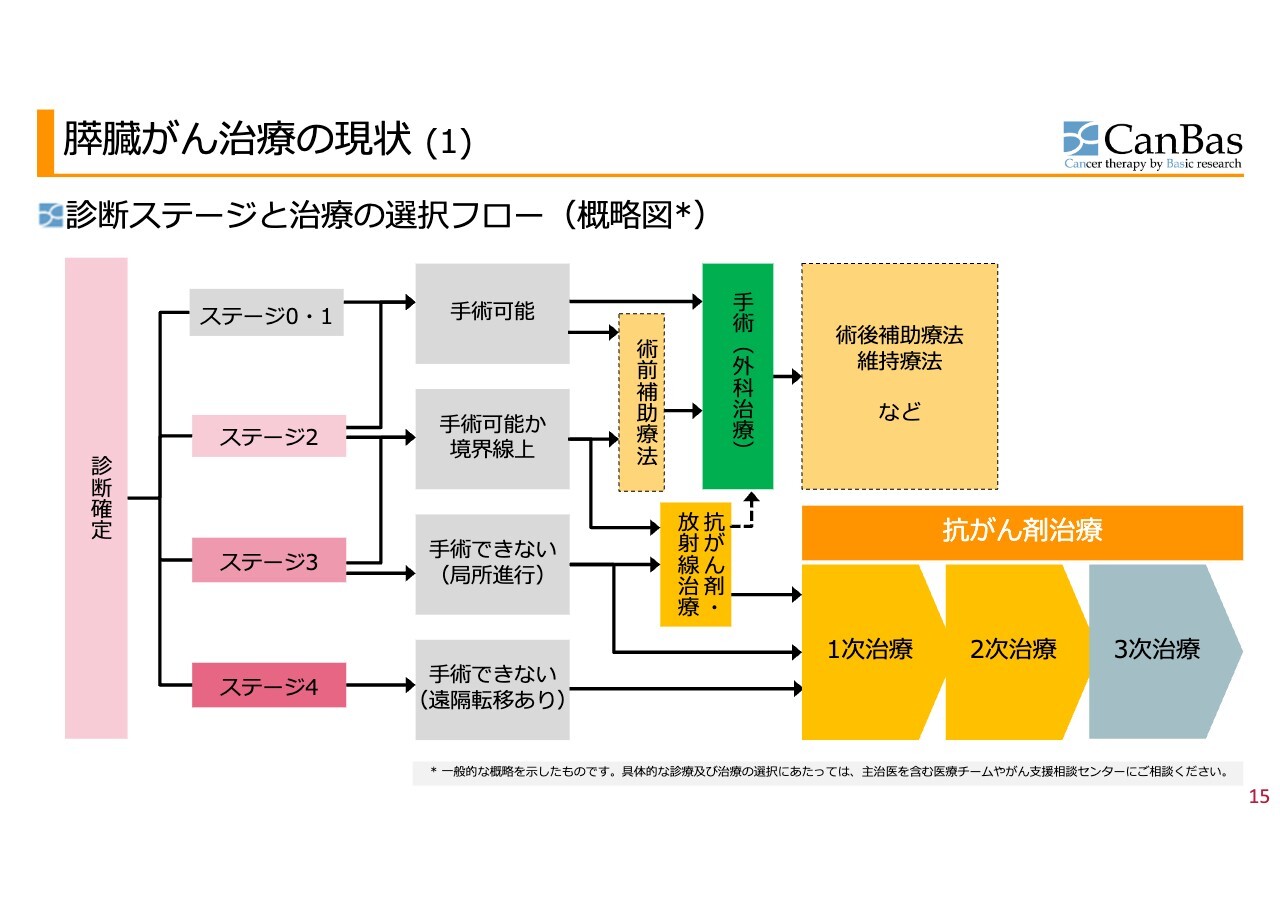

膵臓がん治療の現状(1)

一般的な膵臓がん治療の現状です。「CBP501」は、現在膵臓がんの3次治療で臨床試験を行っています。

膵臓がんは診断が確定すると、まずがんの進行度合いが判定されます。ステージ0からステージ4まであり、大部分の患者さまはステージ3、ステージ4で見つかります。半分以上の患者さまがステージ4で見つかります。

ステージ0からステージ2のあたりですと手術が可能であり、手術を選択します。膵臓がんの場合は残念ながら手術をした方のうちの半分くらいはその後進行してしまうため、結果として、最終的にステージ4に進んでしまう患者さまが非常に大勢いらっしゃいます。

そのような患者さまに対しては、抗がん剤治療を行います。最初に行うのが1次治療で、1次治療として効果があると証明されている治療法は2種類あります。その1種類の治療法を決定する臨床試験を行った人が、私たちの科学顧問を20年以上担当してくださっているダニエル・D・ヴァンホフ先生です。

1次治療を行い、うまくいかなかった場合は2次治療に進みます。2次治療は1つだけ認められています。そして次の3次治療は、認められたもの・証明されたものがありません。

膵臓がん治療の現状(2)

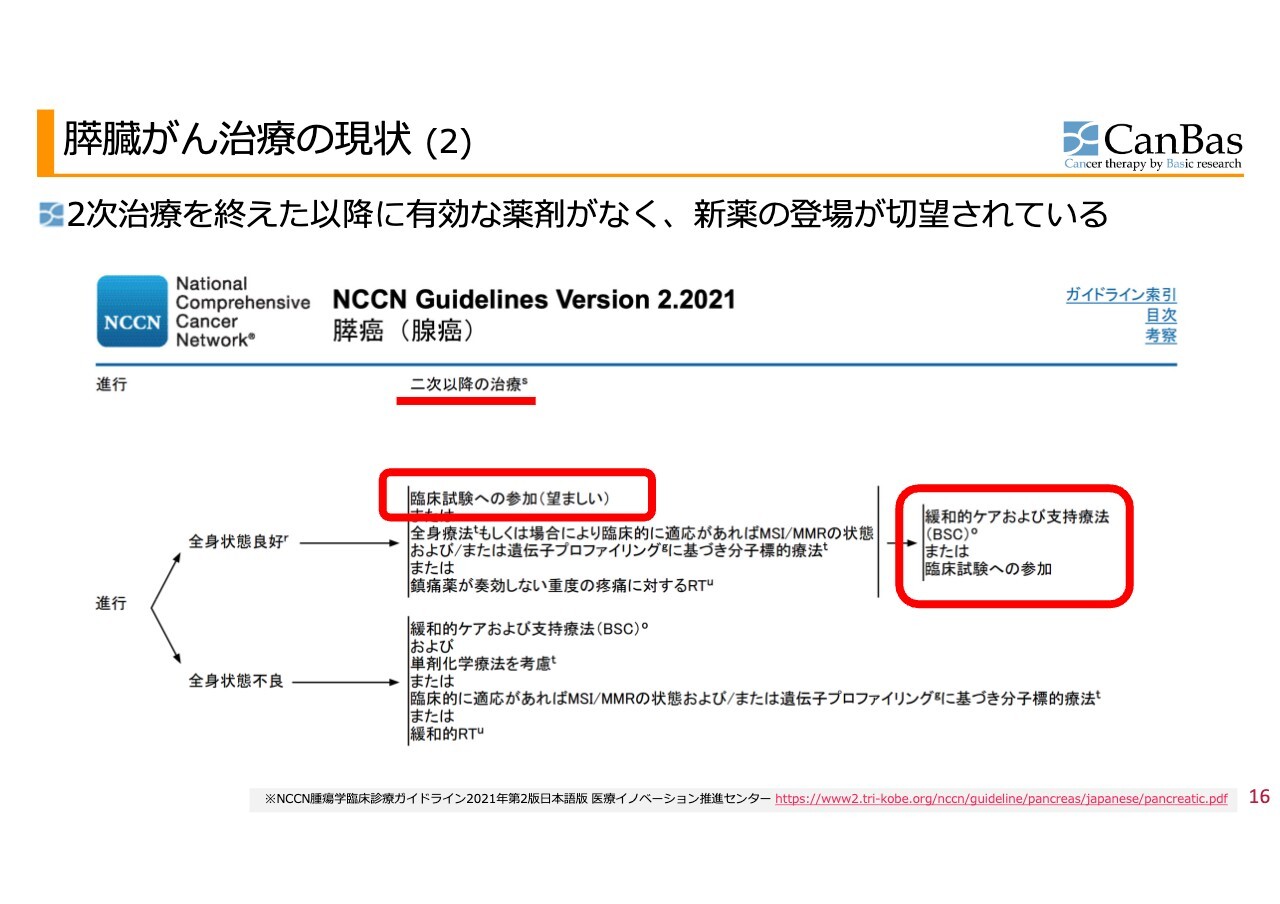

こちらは米国のNational Comprehensive Cancer Network(NCCN)のガイドラインで、米国の医師たちが非常によく参照して治療にあたっているものです。

赤枠をご覧いただくと、膵臓がんの2次治療以降の治療は臨床試験への参加が望ましいと記載されています。つまり、2次治療ですら臨床試験にかけたほうがいいと推奨になっているくらい、治療法のない領域ということです。ましてや3次治療ということになります。

CBP501臨床第2相試験データ学会発表

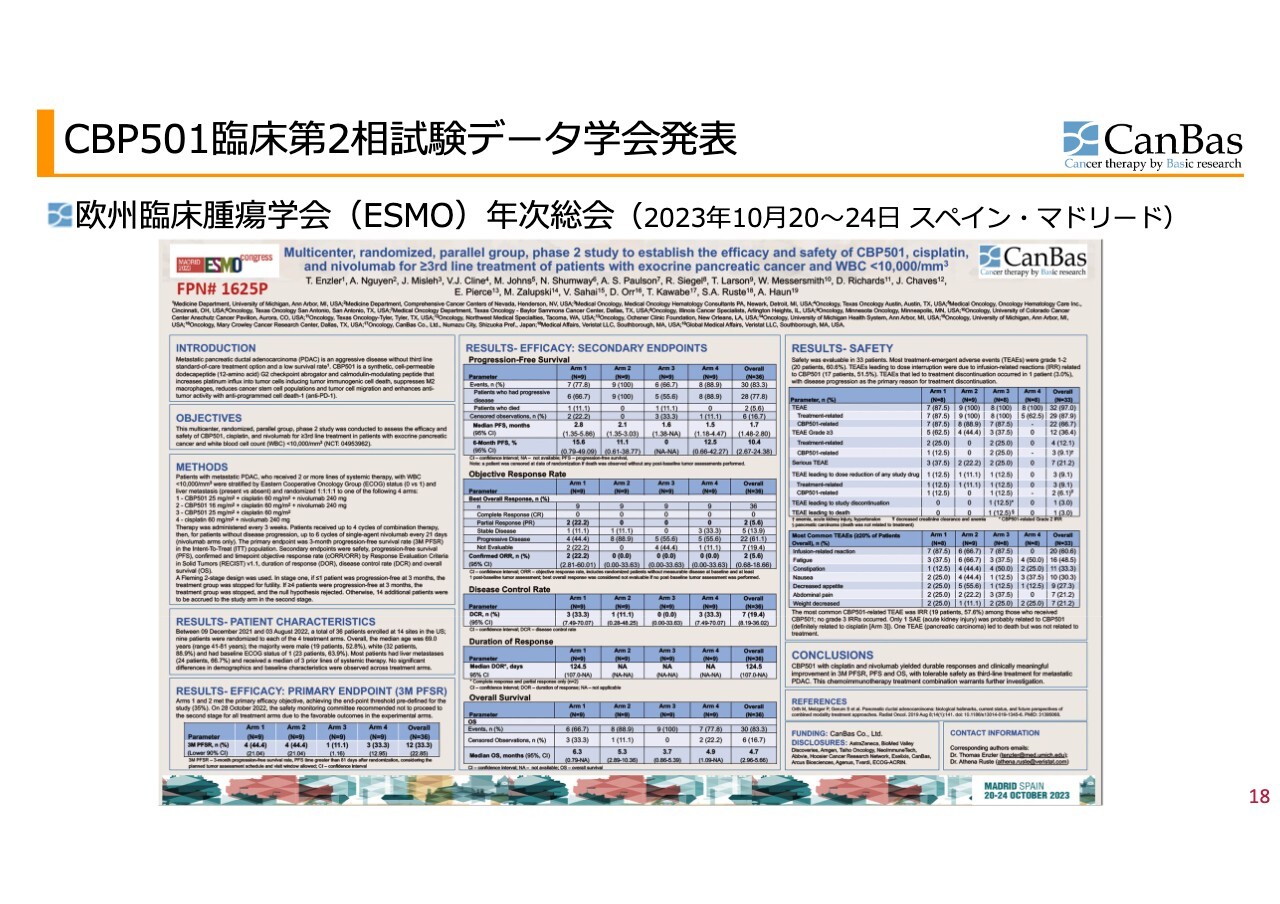

「CBP501」の臨床第2相試験結果の発表についてです。まず学会発表として、欧州臨床腫瘍学会でポスター発表をしました。スライドに掲載しているように、ポスターは論文のダイジェストのようなものです。

CBP501臨床第2相試験データ学会発表

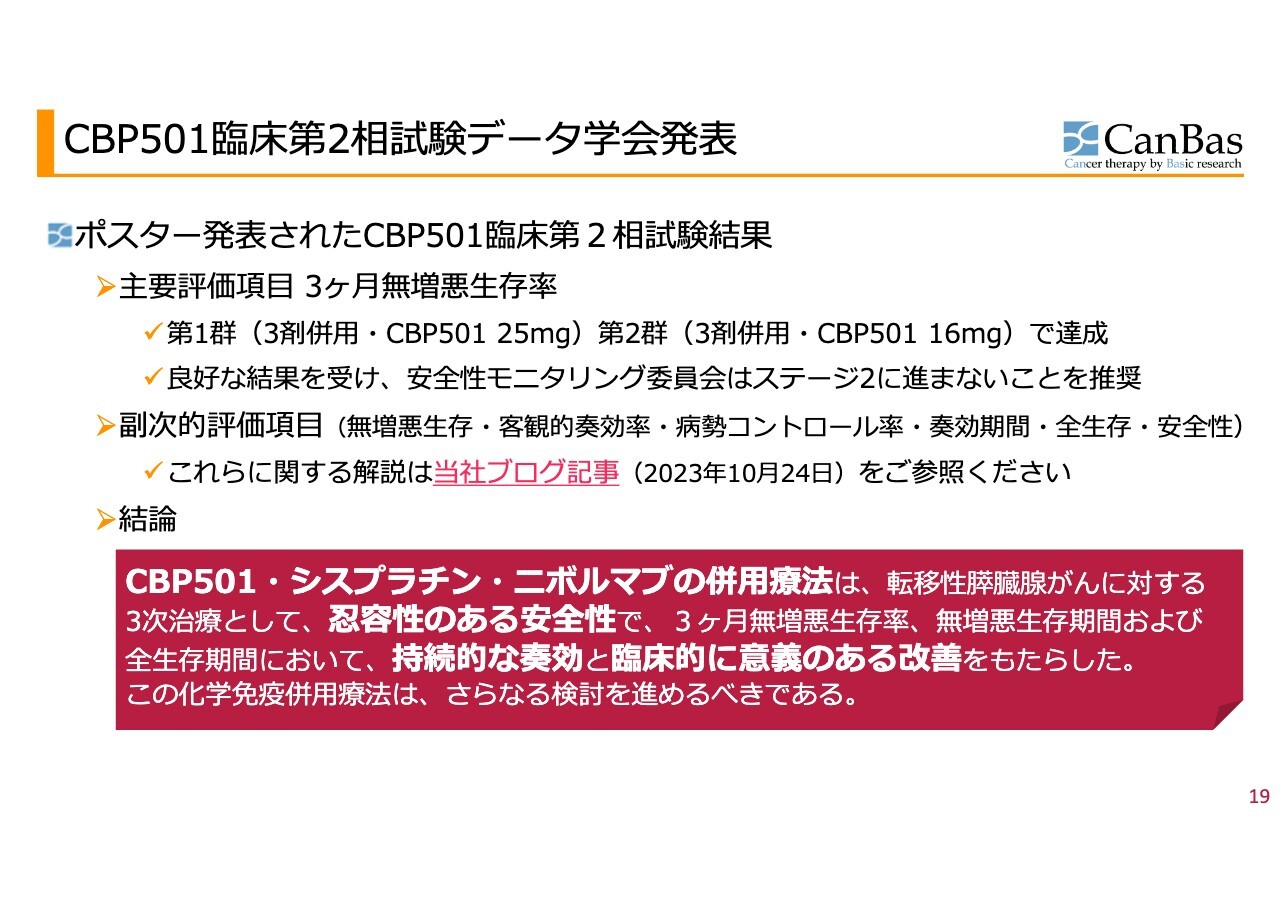

その中身についてのご説明です。ポスター発表された臨床試験結果としては、主要評価項目が非常に大切になります。臨床試験を始める前に統計的に「こうである」ということを設定し、それを証明したという最も大事なポイントです。

この試験には4つの投与群があり、第1群と第2群が我々の考えている3剤併用です。「CBP501」の投与量は25ミリグラムと16ミリグラムがあり、両方とも主要評価項目を達成しました。

この臨床試験は、最初のステージを行い、その後の結果を見て必要であればステージ2を行うデザインでした。ステージ2に進む必要がないという良好な結果を受け、私たちが関与しない、治療している医師たちによる安全性モニタリング委員会がステージ2に進まないことを推奨しました。

副次的評価項目についても、無増悪生存期間・客観的奏功率・病勢コントロール率などをクリアしました。特に安全性に関しては「非常に良い」という結果になっています。

「CBP501」「シスプラチン」「ニボルマブ」の併用療法は、「転移性膵臓がんに対する3次治療として、忍容性のある安全性で、3ヶ月無増悪生存率、無増悪生存期間および全生存期間において、持続的な奏功と臨床的に意義のある改善をもたらした」という結論になりました。

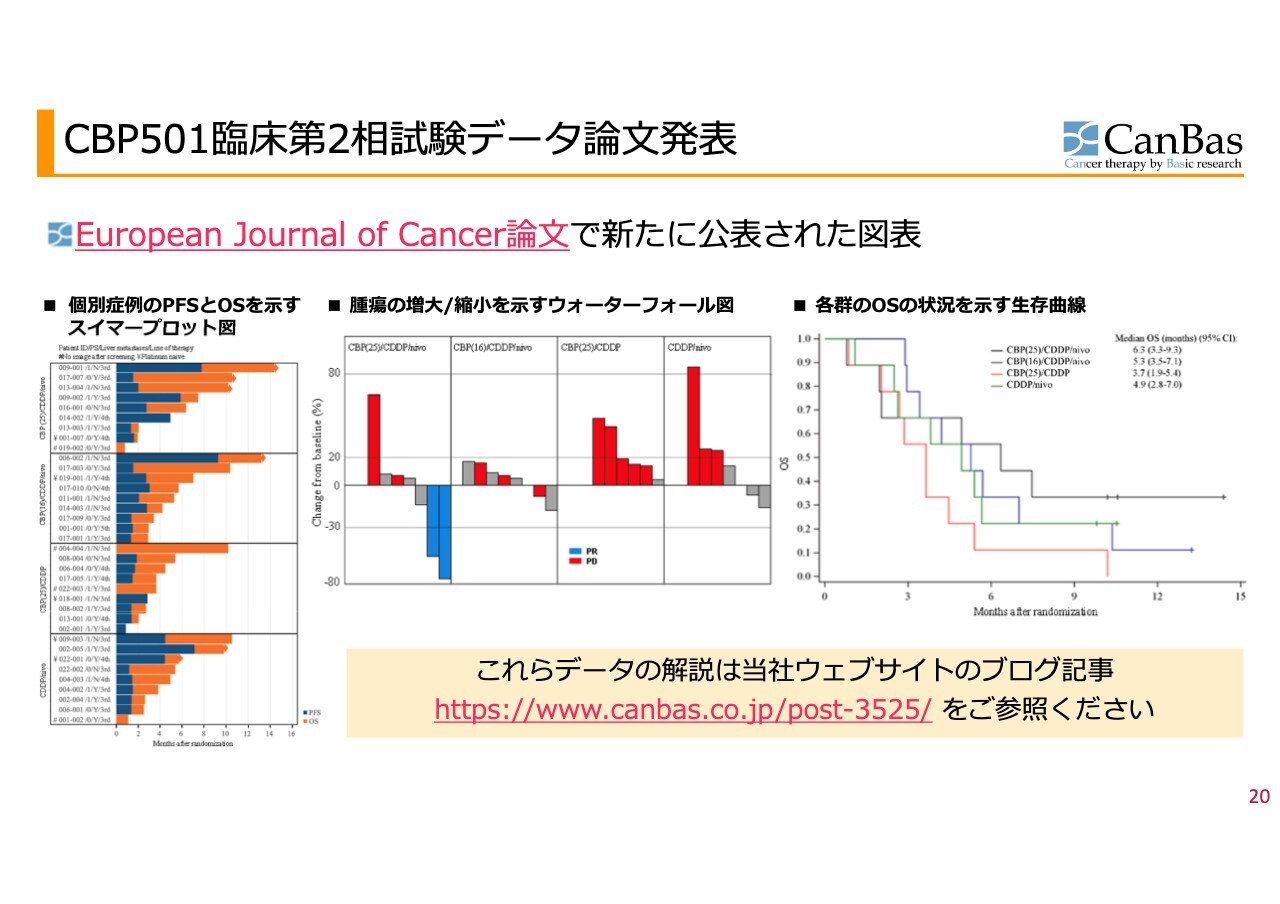

CBP501臨床第2相試験データ論文発表

後にこれを論文発表したグラフをスライドに示しています。臨床試験に関する一番大事なポイントは、「個々の違う臨床試験を比較することはできない」ということです。患者の選別条件の小さな違いによって結果が大きく変わるため、臨床試験間の比較はまったく意味がありません。一方、臨床試験内の比較は、非常に意味があります。

一番右側の生存期間のグラフを見ると最もわかりやすいと思います。第3群である2剤(「CBP501」+「シスプラチン」)併用の従来型の治療を施した患者の生存期間が、この臨床試験では赤線の位置に来ると想定されます。あるいは、それよりもう少し悪いということになります。

黒線を見ると、生存期間が大きく伸びていくデータになっています。私たちは10年くらい前のプレゼンテーション資料に「このようなデータになる併用を目指したい」と描いていましたが、それにちょうど符合するデータが得られ、非常に良い試験結果になりました。

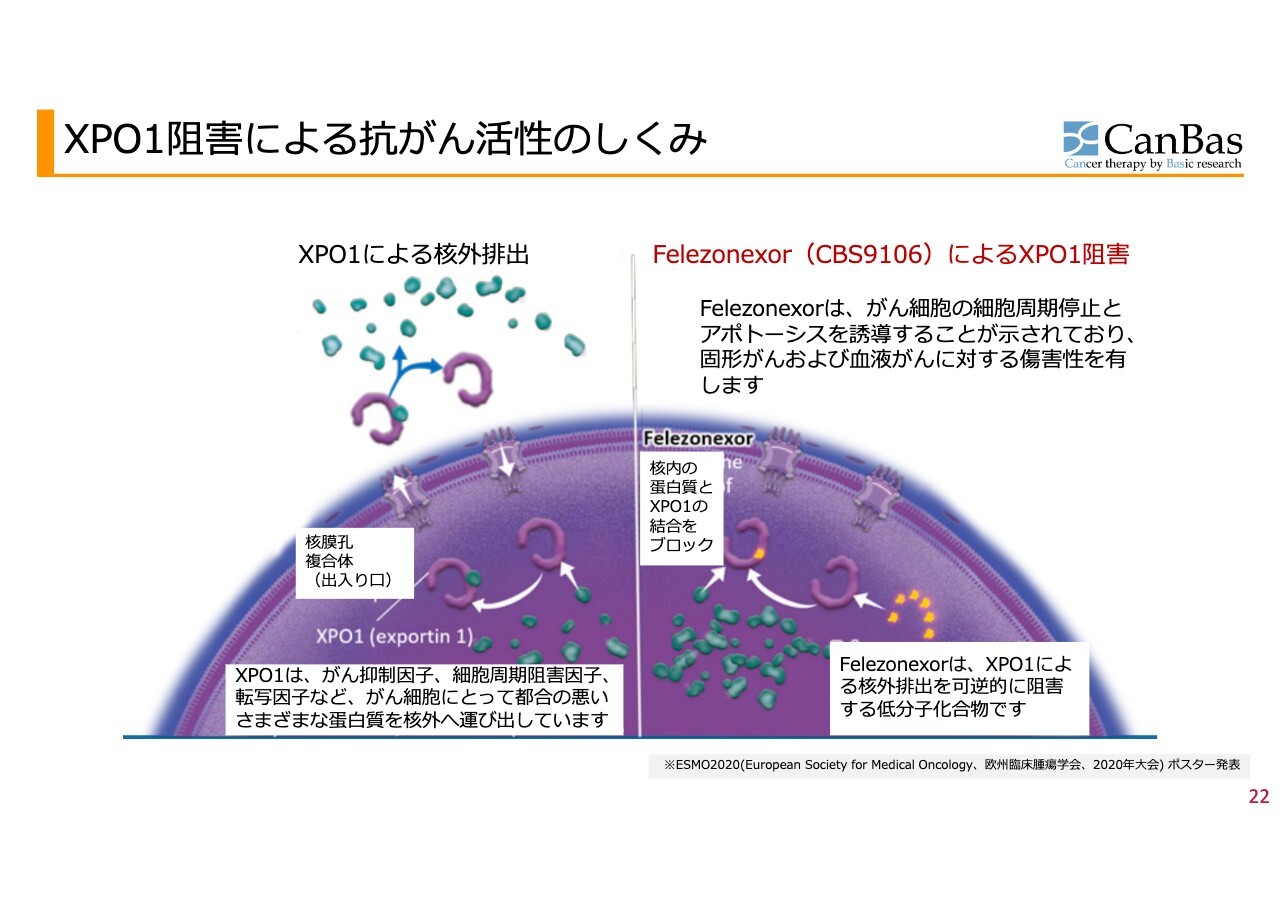

XPO1阻害による抗がん活性のしくみ

可逆的XPO1阻害剤「CBS9106」です。この2つ目のパイプラインについては、メカニズムだけ簡単にお話しします。

XPO1は、核内にあるタンパク質を外に排出する仕事をしている唯一最大のメカニズムになります。

がん細胞は異常な増殖をするため、細胞がそれを抑えようとして、核内にがんを抑制する、がん抑制因子と呼ばれるタンパク質をたくさん作ります。がんがXPO1を上手に使い、これを排出してしまうため、がんを抑制しきれないことがあります。

そこでXPO1を阻害し、がん抑制因子が核内にとどまるようにすることで、がんを殺すというメカニズムになります。このメカニズムがとてもおもしろいことは世界的にも認められており、先行する薬剤が1つあります。

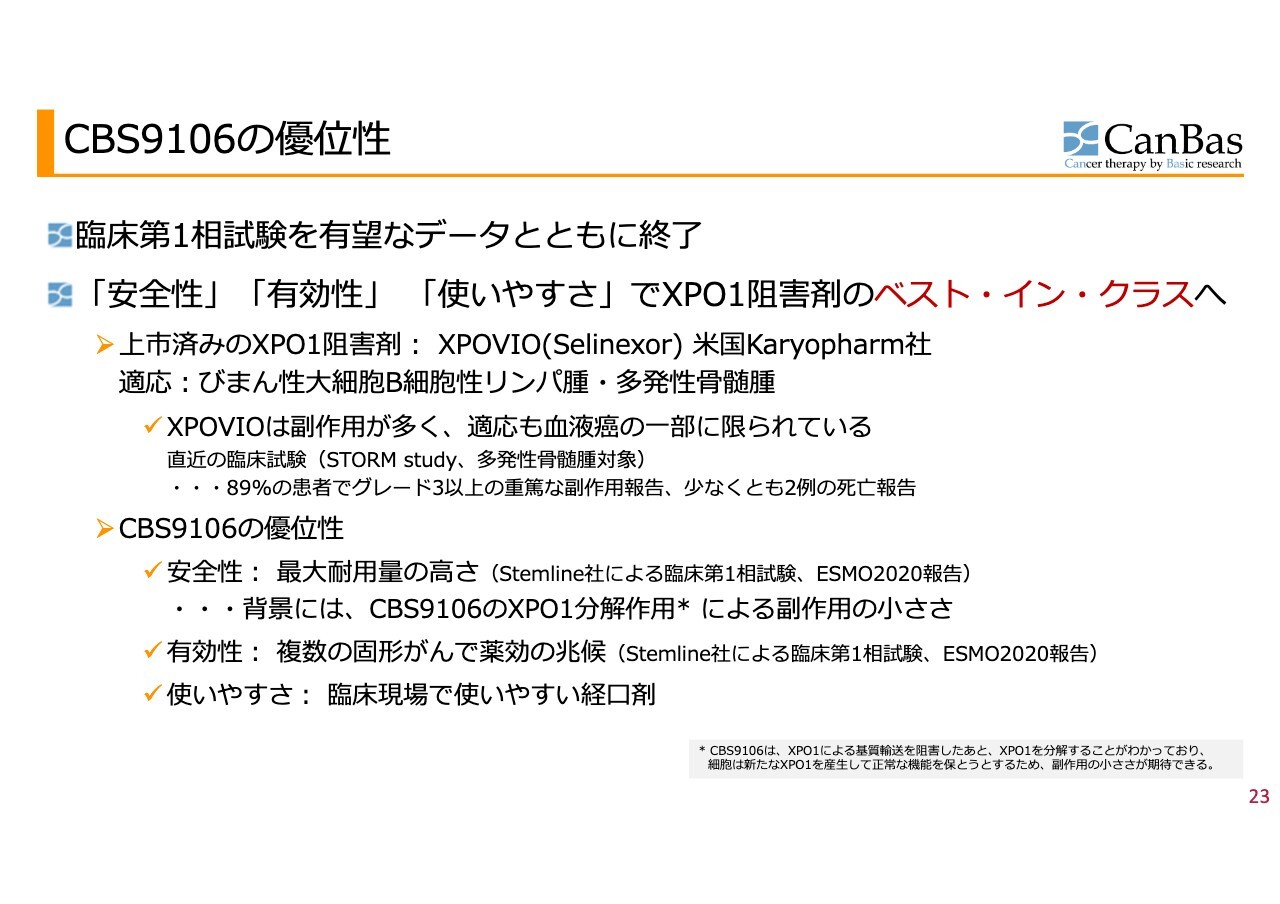

CBS9106の優位性

私たちは、「CBS9106」はその薬剤よりも安全性・使いやすさにおいてメリットがあると考えており、臨床開発が行われています。

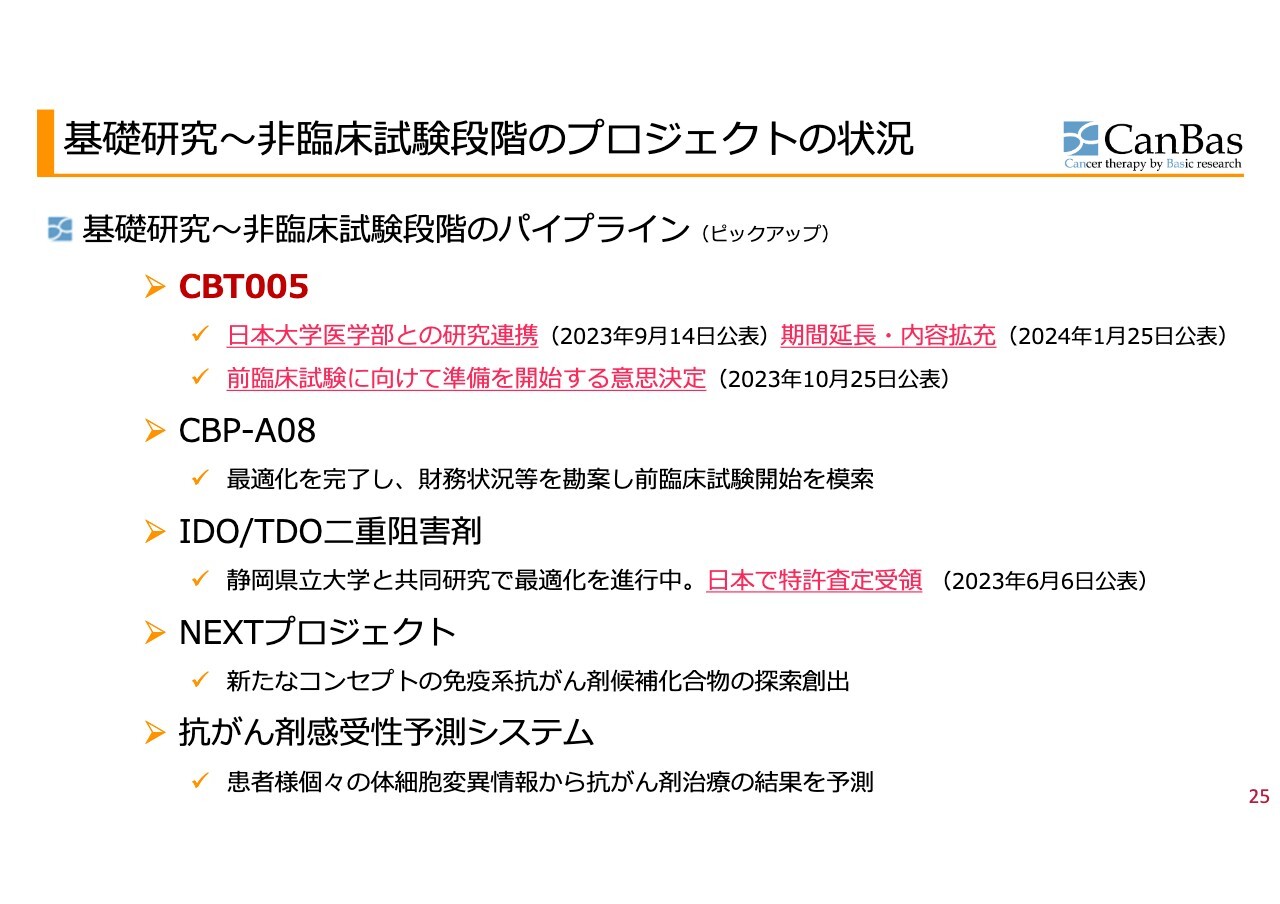

基礎研究〜非臨床試験段階のプロジェクトの状況

その他の研究開発についてです。パイプラインとして、最初にお伝えした「CBT005」に加え、「CBP501」の後継にあたる「CBP-A08」、また静岡県立大学と共同研究している「IDO/TDO二重阻害剤」が挙げられます。

加えて、中身は公表していませんが、免疫系抗がん剤関連の「NEXTプロジェクト」、さらに会社の中でコンピューターサイエンティストが一生懸命完成させようと努力している「抗がん剤感受性予測システム」があります。

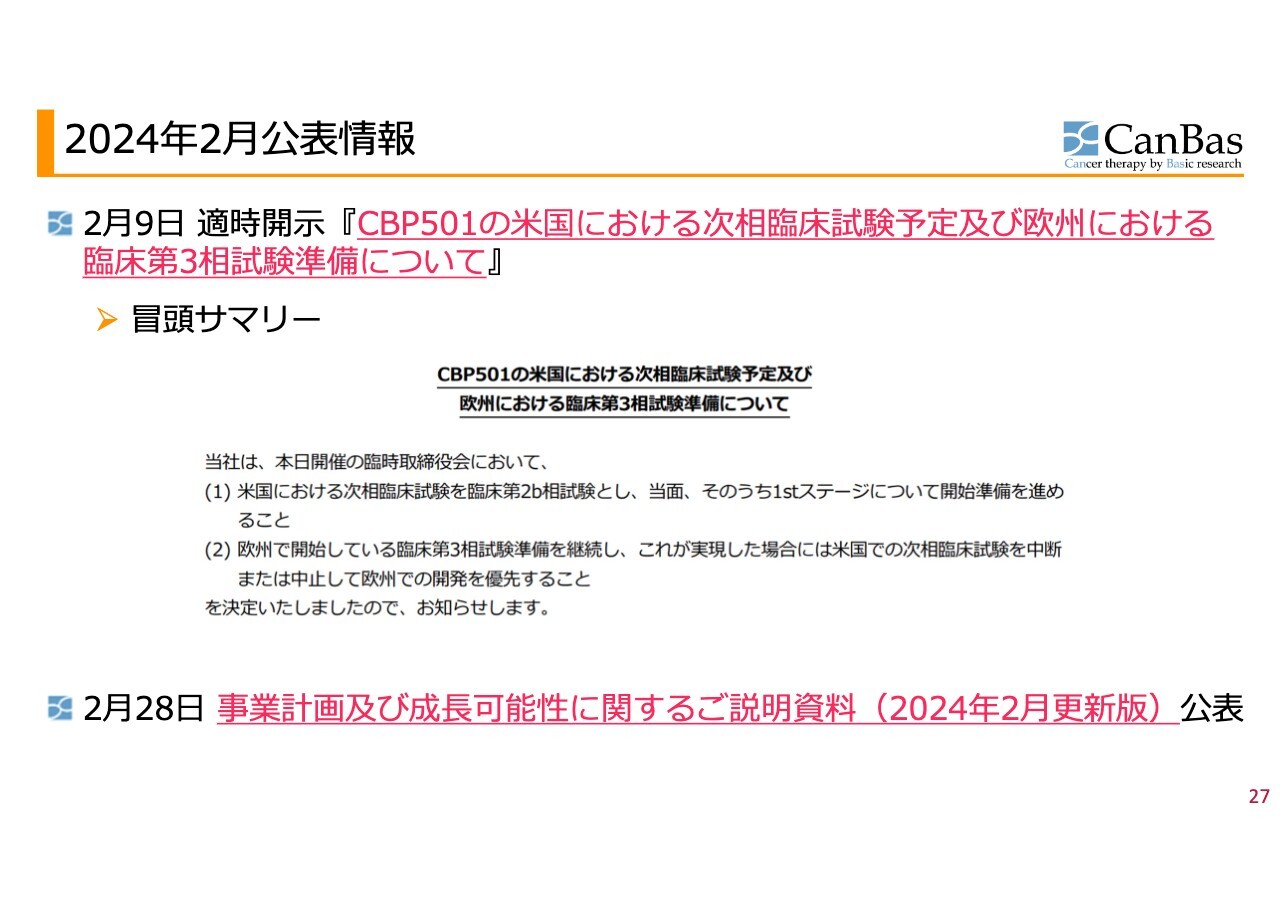

2024年2月公表情報

加登住:加登住です。2024年2月に公表した臨床開発計画の修正を含め、これらが決算・財務に大きく影響しているため、まとめてご説明します。

先ほど河邊がお伝えしたように、臨床第2相試験は、主要評価項目を達成し成功裡に終了しました。その後、米国で第3相試験の開始を目論み、規制当局であるFDAと折衝等を行ってきました。しかし残念なことに、2月に公表したとおり、米国での次相臨床試験は、臨床第2b相試験とするよう指示され、それが承認された内容になりました。

これを受け、この時点では唐突に聞こえたと思いますが、欧州において臨床第3相試験を開始するべく、準備を始めるという旨を2月9日に適時開示しました。2月28日には、これを踏まえた「事業計画および成長可能性に関するご説明資料」を公表しています。

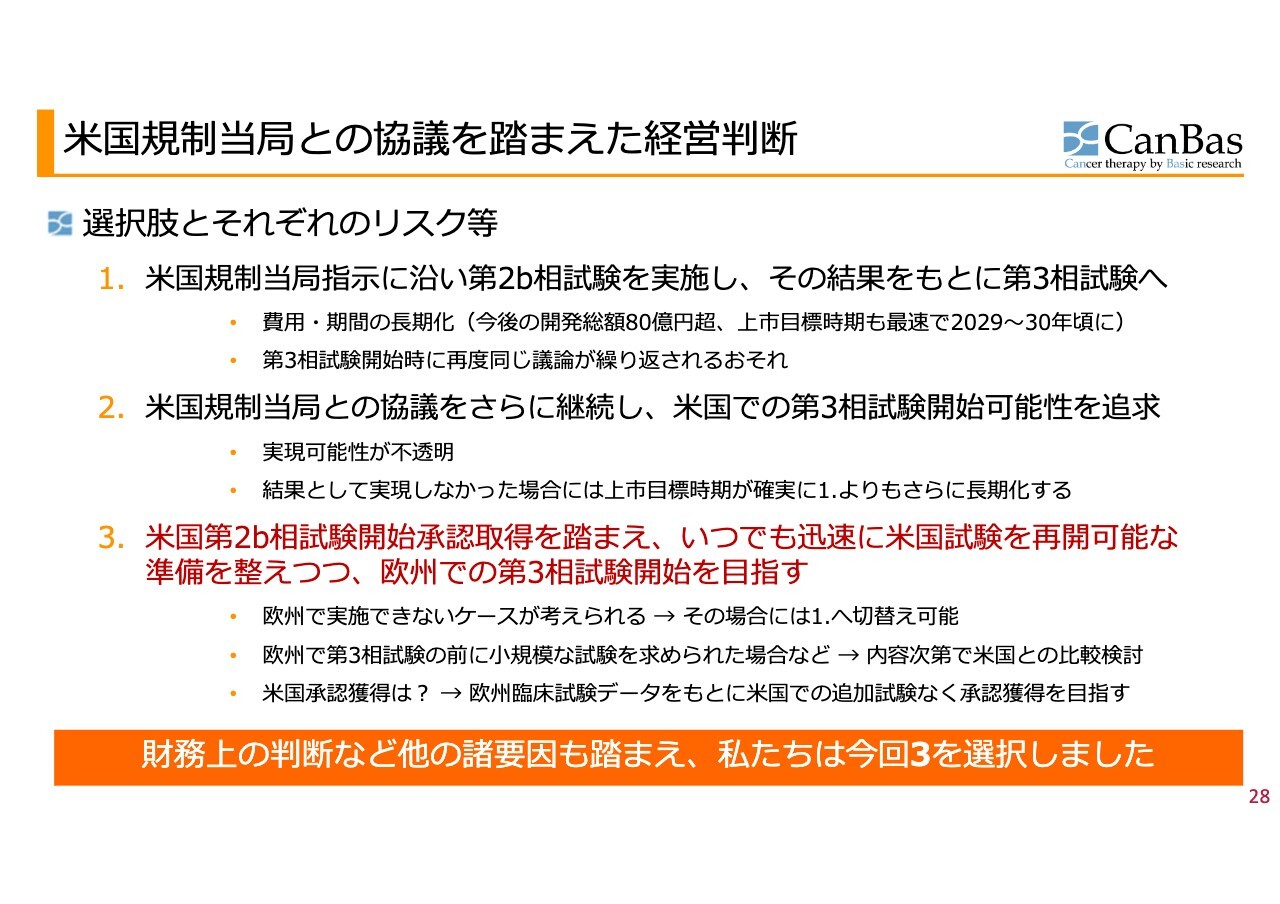

米国規制当局との協議を踏まえた経営判断

起きたことについて簡単にまとめています。米国で「第3相試験の開始ではなく、第2b相試験をやりなさい」と指示された状況を受け、我々がどのような経営判断をしたかということです。

この時点で、選択肢は3つあったと考えています。1つ目は、FDAの指示に従い第2b相試験を実施し、その結果をもとに第3相試験を実施することです。しかし、これについては費用の増大と期間の長期化が目に見えています。

また、今回はご説明を省略しますが、その時点での協議の内容について、やはり理解の齟齬、その他の困難がありました。首尾良く第2b相試験が成功したとしても、第3相試験の開始時に同じ議論が繰り返されるおそれがあり、私たちがコントロールできないリスクの存在が示唆されました。

2つ目は、米国規制当局とさらに協議を継続することです。つまり「第2b相試験の開始承認を受けたが、待ってほしい」ということで、第3相試験の開始についてさらに折衝を重ねる選択肢です。しかし、実現可能性が不透明なことに加え、追加継続協議が実らなかった場合に、上市目標時期も確実に長期化することが懸念されました。

3つ目は、米国での第2b相試験の開始承認自体は受け取り、いわば保険として持っておき、欧州で第3相試験の開始を目指すことです。

これについても、当時はまだ欧州規制当局との折衝は始まっておらず、「始められるのか。始まったからといって順調に進むのか」というリスクがあります。ただその場合、やむを得ず1つ目の選択肢に戻ることも可能です。

また、米国と同様、欧州で第3相試験の前に小規模な試験を求められる流れになった場合でも、その指示の内容次第で、米国で進めるのか、欧州で進めるのか、比較検討する余地が残ります。

さらに、最も大きな市場でもあり、他の地域への展開で最も有利である、米国FDAでの承認取得についても懸念がありましたが、こちらについても、欧州での臨床試験データをもとに、米国で追加試験なく薬事承認の獲得ができる可能性があり、これを目指す方向性が確認されました。

そのような3つの選択肢の中で、財務上の判断なども踏まえ、私たちはこの2月に3つ目を選択した流れです。

開発のベスト/ワーストシナリオ 変動まとめ

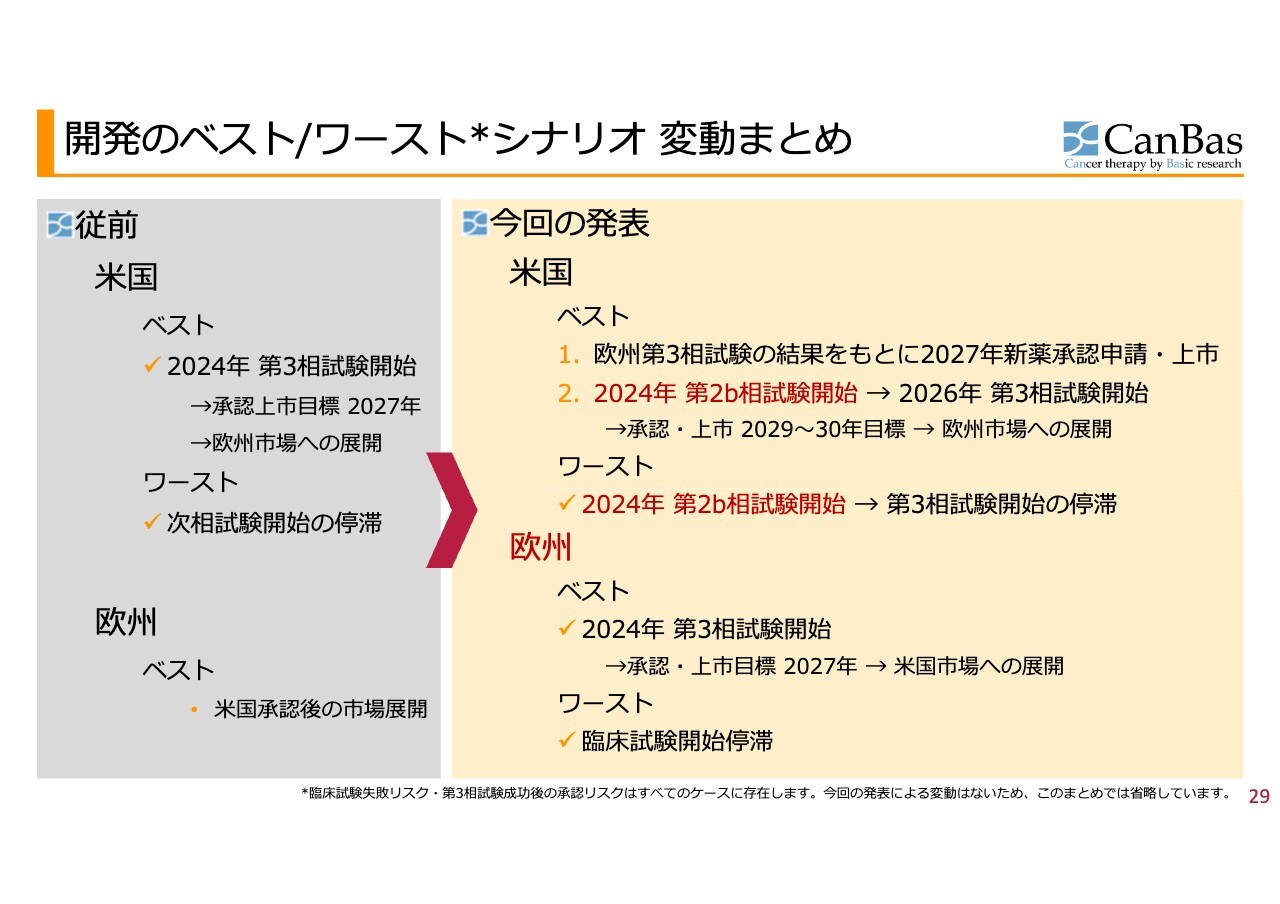

スライド左側が今年2月より前の状況です。米国でFDAと折衝し、ベストケースとしては第3相試験を始められるかもしれません。一方でワーストケースとしては、確率は低いものの、次の臨床試験そのものができない、あるいはかなり停滞するおそれもありました。

当時、欧州については、米国での承認後に市場展開を考えるとしていました。

2月の発表で、米国のベストケースとしていた第3相試験の2024年開始はできなくなったものの、欧州での第3相試験の結果をもとに承認申請ができるのではないかという、ベストに近いシナリオが1つ見えてきました。

また、後ほどお話しするように保険として効かせていきますが、2024年中の第2b相試験開始という選択もできることになりました。

加えて、米国ワーストケースの底上げができています。ベストケースの2つ目といっていたものがワーストケースになりました。ただし、将来的なワーストケースとして、第3相試験の開始が停滞するおそれが残ったのが、米国の状況です。

欧州については実のところ、かねてより水面下で準備のさらに準備のような活動を進めてきました。欧州のベストケースとしては、2024年の第3相試験開始を目指すことです。その後、米国市場への展開を考えます。

もちろん、ワーストケースは臨床試験の開始が停滞することです。その場合は、先ほどお話ししたように、米国での臨床第2b相試験に切り替えていきます。

全体としては、もちろんベストオブベストは消えてしまったものの、ワーストケースの底上げができました。欧州での臨床試験の進め方次第では、ベストオブベストに近いシナリオの実現可能性が残る状況に変化したのが、この2月です。

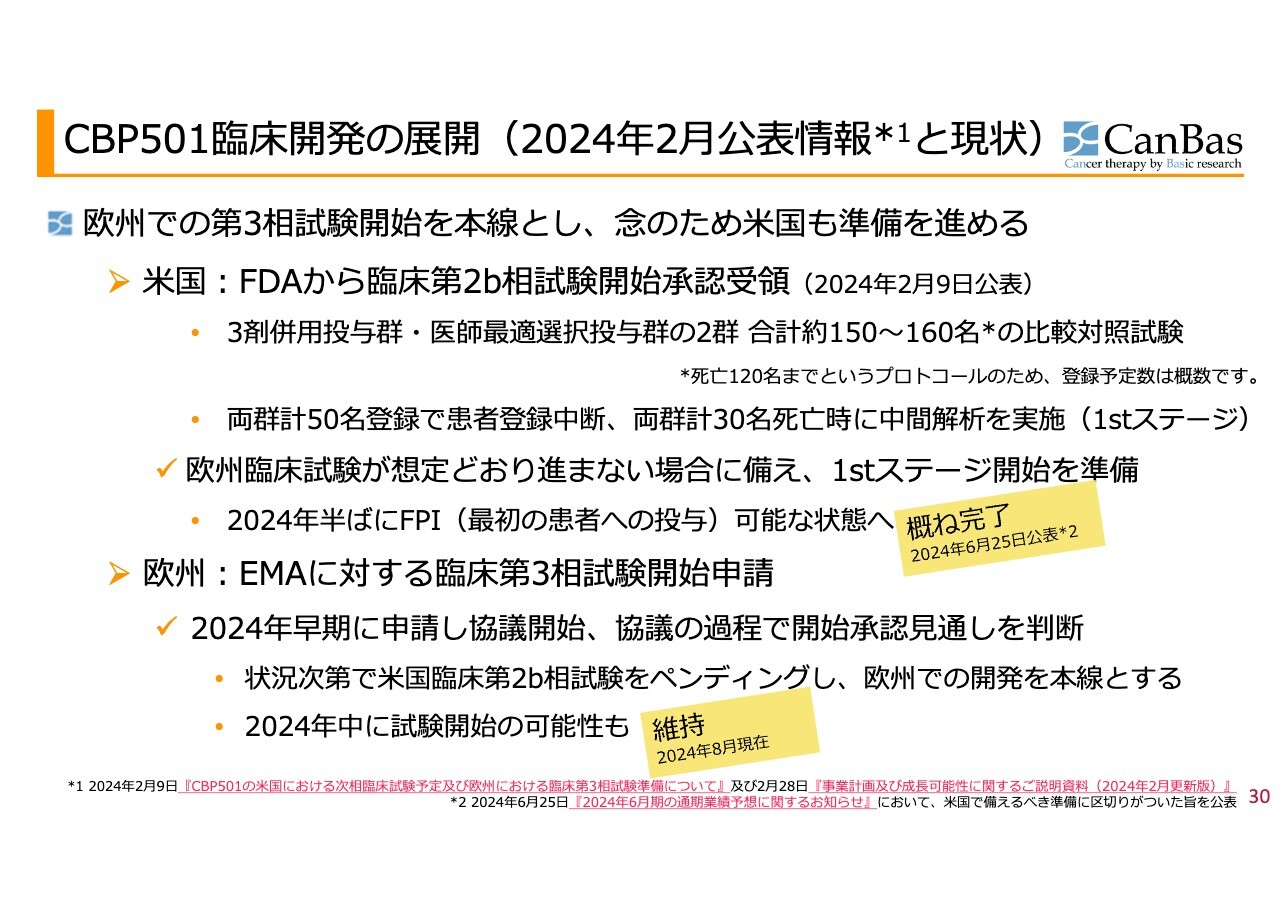

CBP501臨床開発の展開(2024年2月公表情報と現状)

それを受けた現状についてです。その時点では、米国での第2b相試験は保険として持っておき、欧州で第3相試験開始を本線として進めるということでした。

いざとなれば米国での第2b相試験を始めることができます。すぐにではなく、始める前の若干の準備を必要としても、その寸前まで持っていこうということで、この2月から動いており、おおむね完了したという趣旨を6月に公表しました。

欧州については、規制当局であるEMAに対して第3相試験の開始申請手続きを進めています。2024年の早いうちに協議を開始できました。2024年中に試験を開始する可能性もまだ残されていると考えています。

とはいえ時期については、この後にお話しするとおり、もちろんリスクはあります。現時点では、この2月に公表した情報に基づき、この半年間はおおむね順調に進められている状況です。

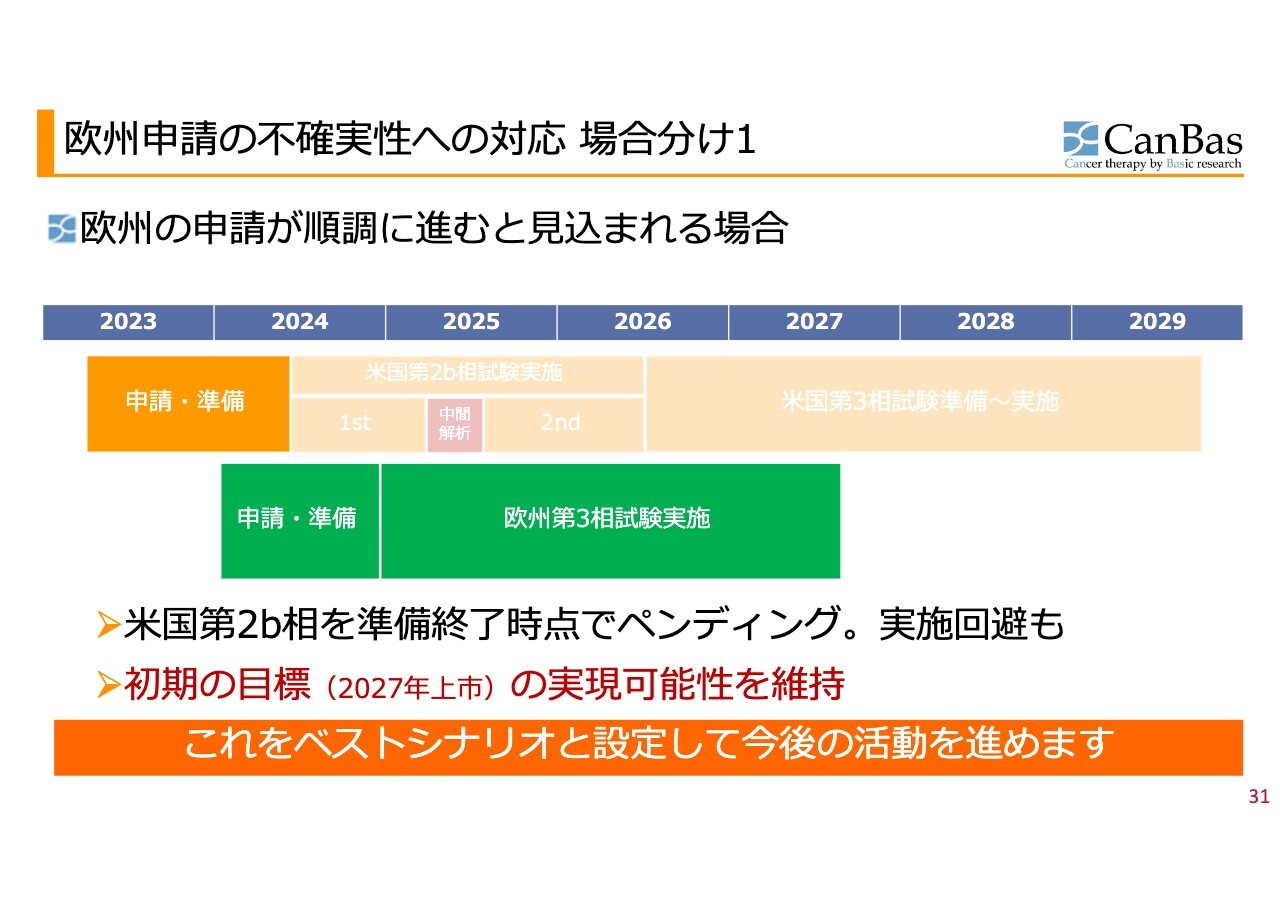

欧州申請の不確実性への対応 場合分け1

この後の展開については、当初から3つに場合分けしてお伝えしています。

欧州の申請が順調、あるいはおおむね順調に進むと見込まれる場合は、米国の第2b相試験は準備終了のところでストップし、欧州に経営資源を投入して、2024年末までに申請・準備を行い、欧州で第3相試験を実施するのが場合分け1です。

これをベストシナリオとして半年が経ちましたが、このシナリオについては現在も変更はありません。

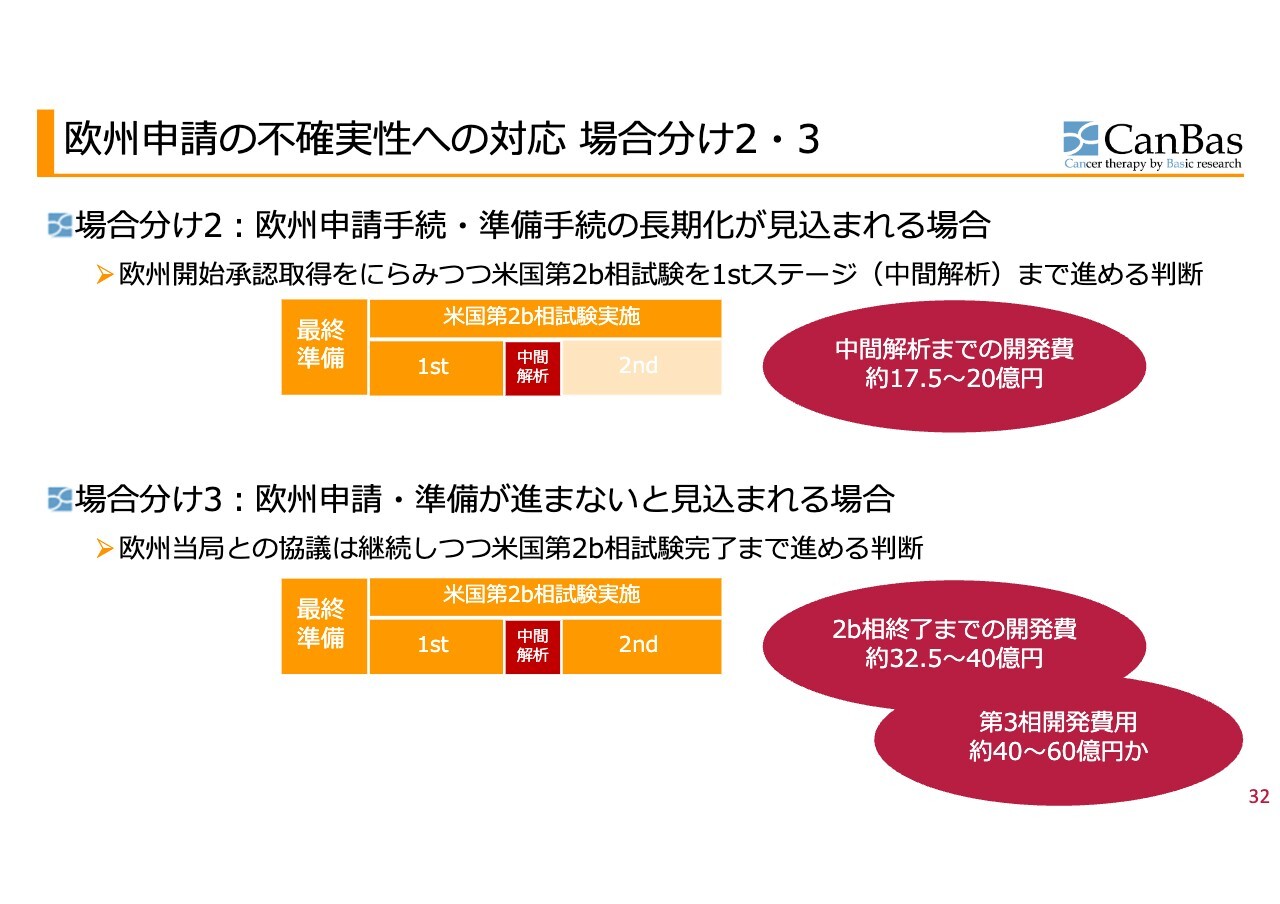

欧州申請の不確実性への対応 場合分け2・3

場合分け2は、欧州の申請手続き・準備手続きがやや長期化する場合、米国の第2b相試験を前半だけ進める方法です。

場合分け3は、欧州がまったくうまくいかない場合、この後最終準備をし、米国の第2b相試験を最後まで行う方法です。

場合分け2は、中間解析までの開発費が17億5,000万円から20億円かかります。

場合分け3は、第2b相試験終了までに32億5,000万円から40億円かかります。さらにそのあと、第3相試験では、40億円から60億円かかる状況です。正直なところ、欧州で可能性があるのであれば、できれば進みたくない場合分けです。

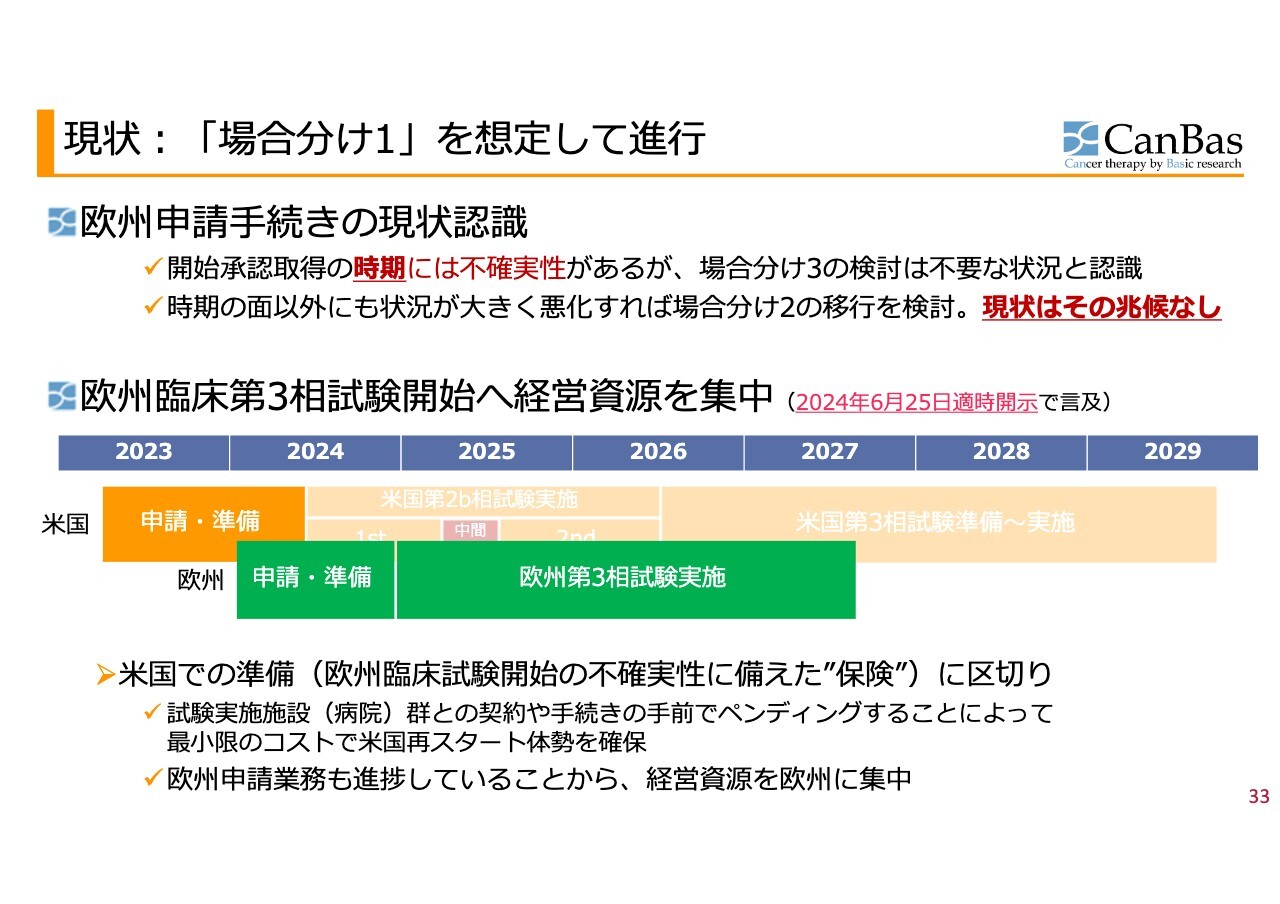

現状:「場合分け1」を想定して進行

欧州の申請手続きの現状認識として、開始承認の取得時期には不確実性があります。規制当局相手の仕事のため、「いつできそうだ」、あるいは「いつまでは難しそうだ」、どちらの表現もできない状態がこれからも続くと考えられます。

ただし、時期以外の面では、特に問題となるようなことは発生していないと考えています。

現状、場合分け3についてはあまり意識しなくていいです。場合分け3は、米国で第2b相試験、第3相試験を進め、100億円ほどかかる計画です。こちらについては、現時点では検討の必要がないと考えています。

時期の不確実性以外の面で状況が大きく悪化した場合、その時に初めて場合分け2への移行を検討する必要があると認識しています。ただし、スライドに赤文字で記載のとおり、現状はその兆候はないというのが私たちの認識です。

その認識を踏まえ、この6月に適時開示の中で言及したとおり、欧州での第3相試験の開始に向けて経営資源を集中している状況です。

米国での準備については、場合分け2になり始めざるを得なくなった時には、最終準備をしてからスタートすることになります。臨床試験の実施施設との契約、その他の手続きを始めると止めづらくなるため、現状はその手前でペンディングしています。これにより、この後最小限のコストと再短の期間で米国でのリスタートができる態勢を確保しています。

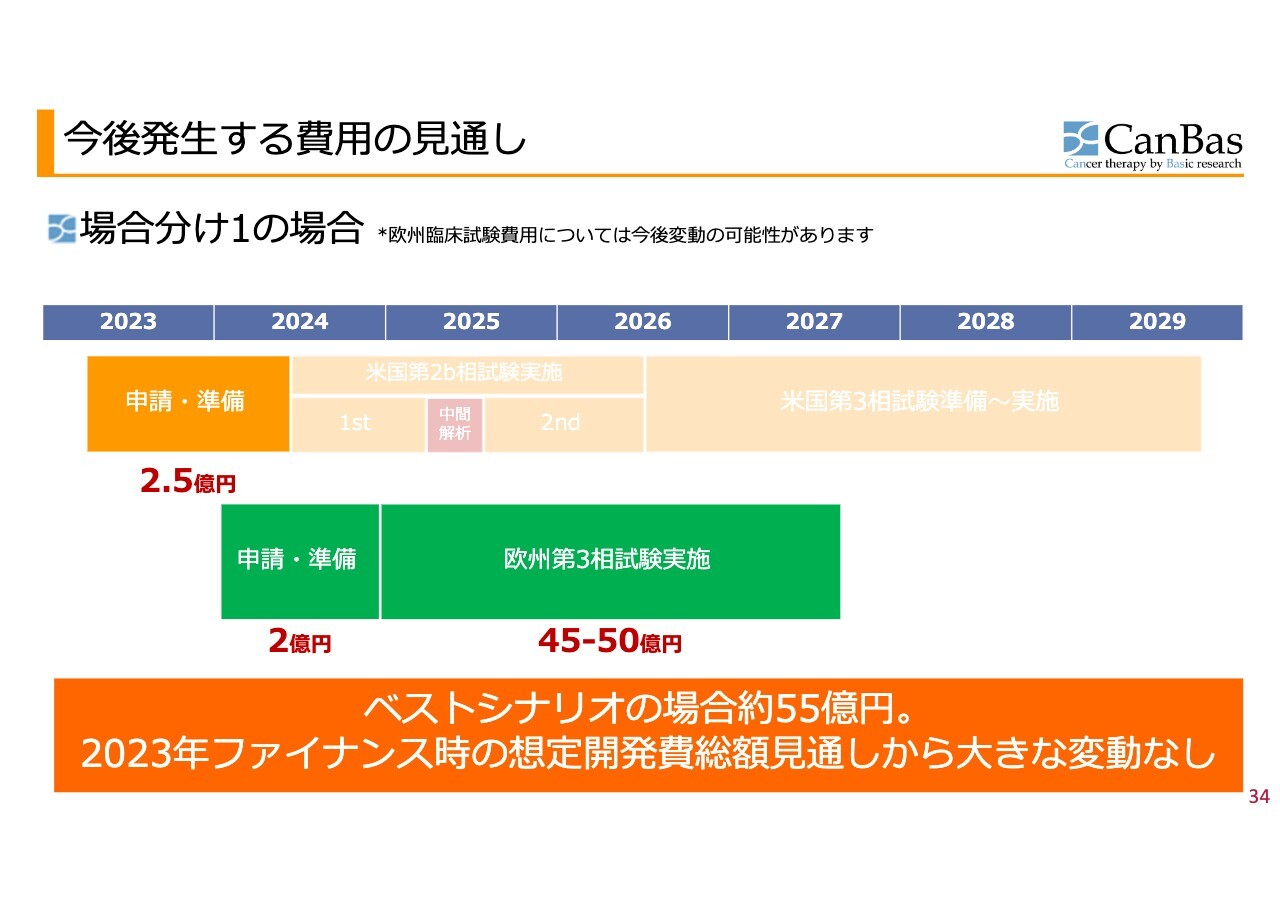

今後発生する費用の見通し

場合分け1で進んだ場合の費用の見通しは、ご覧のとおりです。2月以前に、米国で順調に第3相試験が開始できると想定した場合は55億円から60億円かかるとお伝えしていましたが、この頃の総額見通しから大きな変動はありません。

ただし、スライド上部に小さな文字で記載していますが、欧州での臨床試験内容がまだ確定していないため、今後、規模感、その他によって変動の可能性があることはご了承ください。

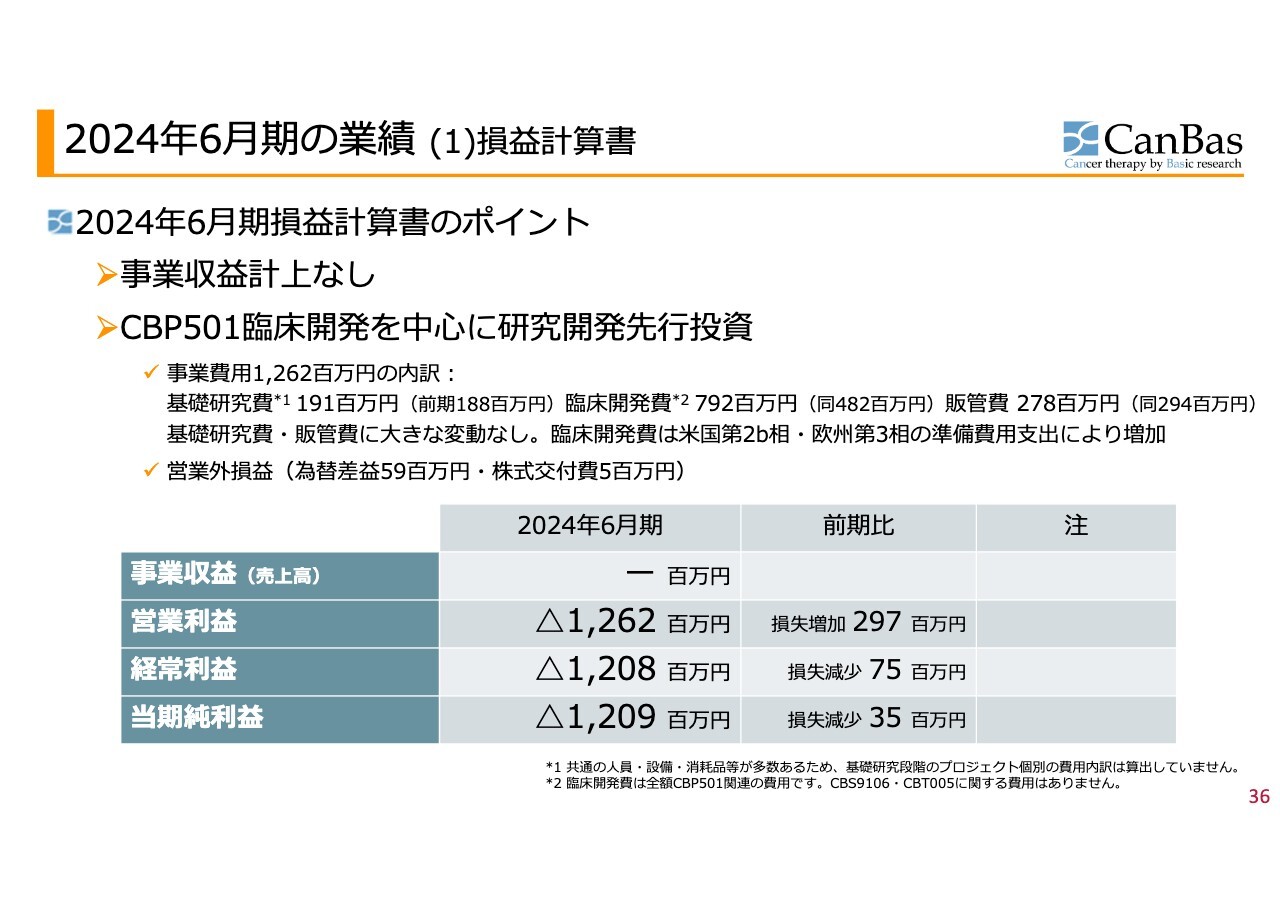

2024年6月期の業績(1)損益計算書

これらの動きがあったのが、2024年6月の決算でした。現状の財務状況とあわせて、最後に簡単にご説明します。

2024年6月期の事業収益はありませんでした。最初にお伝えしたように、創薬パイプライン型の開発を「CBP501」で進めていることに加え、「CBS9106」の提携はそのまま、その後のパイプラインについては創薬基盤導出型の契約などには至っていないためです。

営業損失は12億6,200万円でした。基礎研究費・臨床開発費・販管費のバランスで見ると、臨床開発費が突出しています。米国での第2b相試験の後半部分の支出に加え、欧州の第3相試験の準備費用の支出により大きく増加しました。

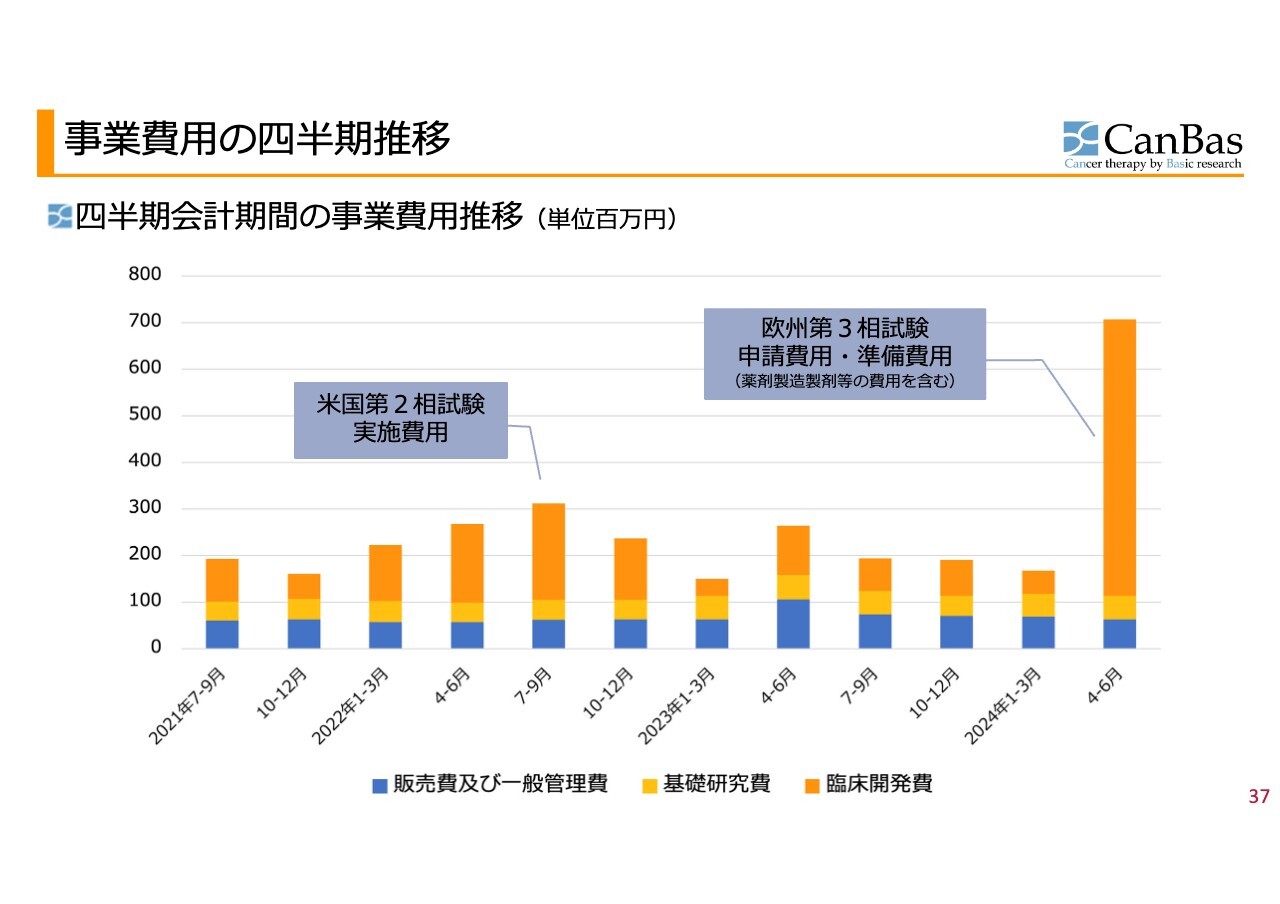

事業費用の四半期推移

スライドのグラフは、販売費及び一般管理費・基礎研究費・臨床開発費の3つを四半期ごとに表したものです。販売費と基礎研究費については、ほとんどの四半期においてあまり大きな変動は見られません。

グラフのオレンジ色の部分の臨床開発費は変動しています。2022年7月から9月にグラフが伸びているのは、前回終了した米国での第2相試験の実施費用になります。

2024年4月から6月に大きく臨床開発費が伸びているのは、欧州の第3相試験の申請手続き等の費用になります。臨床試験が始まるとなれば、薬剤を使用します。その薬剤を製造、製剤化する必要がありますので、そのような準備費用もひととおり含まれており、このような突出した事業費用となっています。

この状態がずっと続くというわけではなく、実際に欧州で臨床試験が始まるとなれば、しばらく落ち着いた後、本番の実施費用がかさんでくるというのが今後の見通しになります。

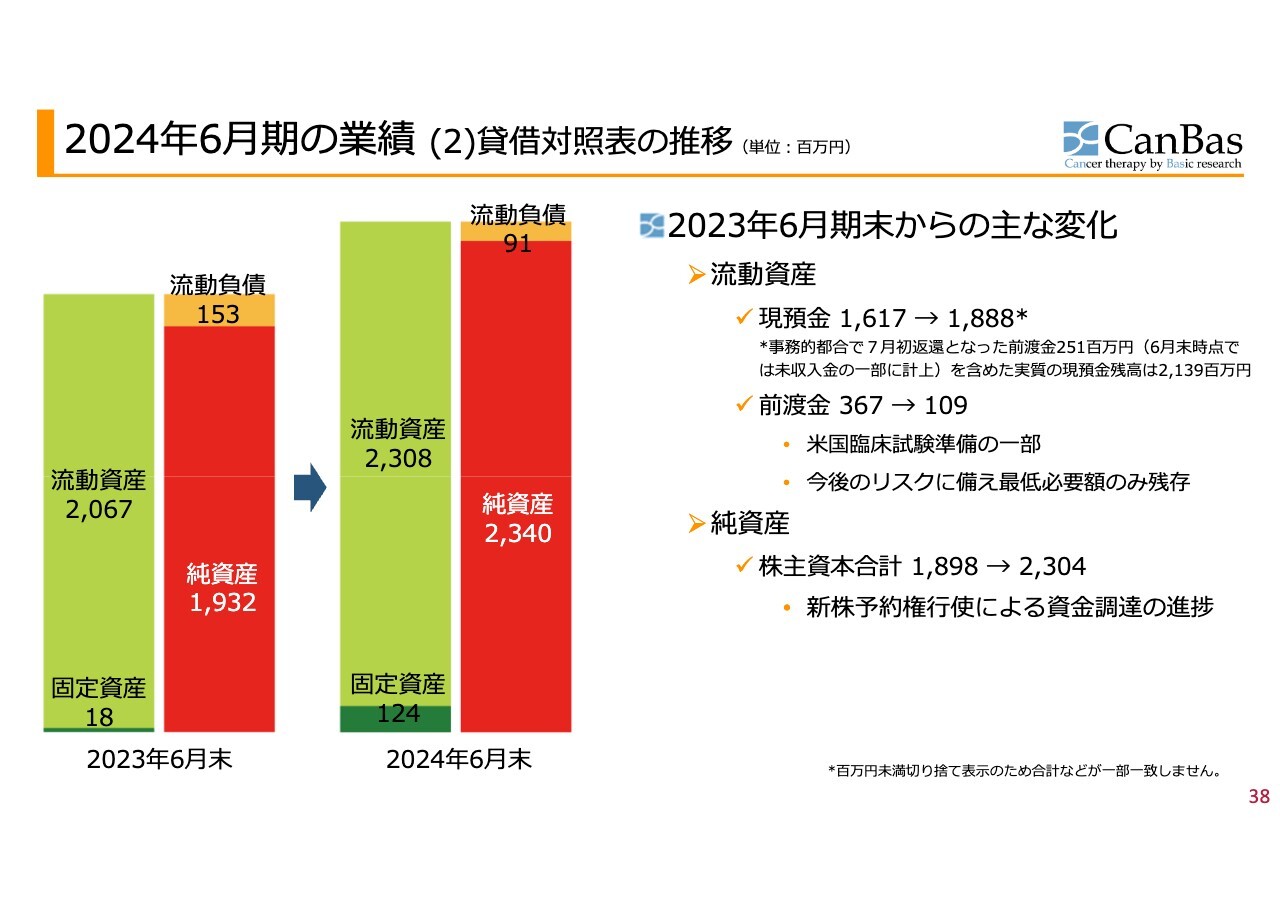

2024年6月期の業績(2)貸借対照表の推移

貸借対照表です。2023年6月期末からの主な変化として、米国の第3相試験が始まるであろうということを見越して、CROなどに対する前渡金を計上していましたが、これを最小限の保険とするために、必要な分を残してキャッシュの返還を受けました。このような前渡金返還が主な要因となり、現預金は増加しました。

なお、6月末時点では前渡金の一部が事務的な都合で未返還でした。これが未収入金の一部に計上されていましたが、7月の頭に返還を受けました。したがって、実質の現預金残高は21億3,900万円程度となっています。

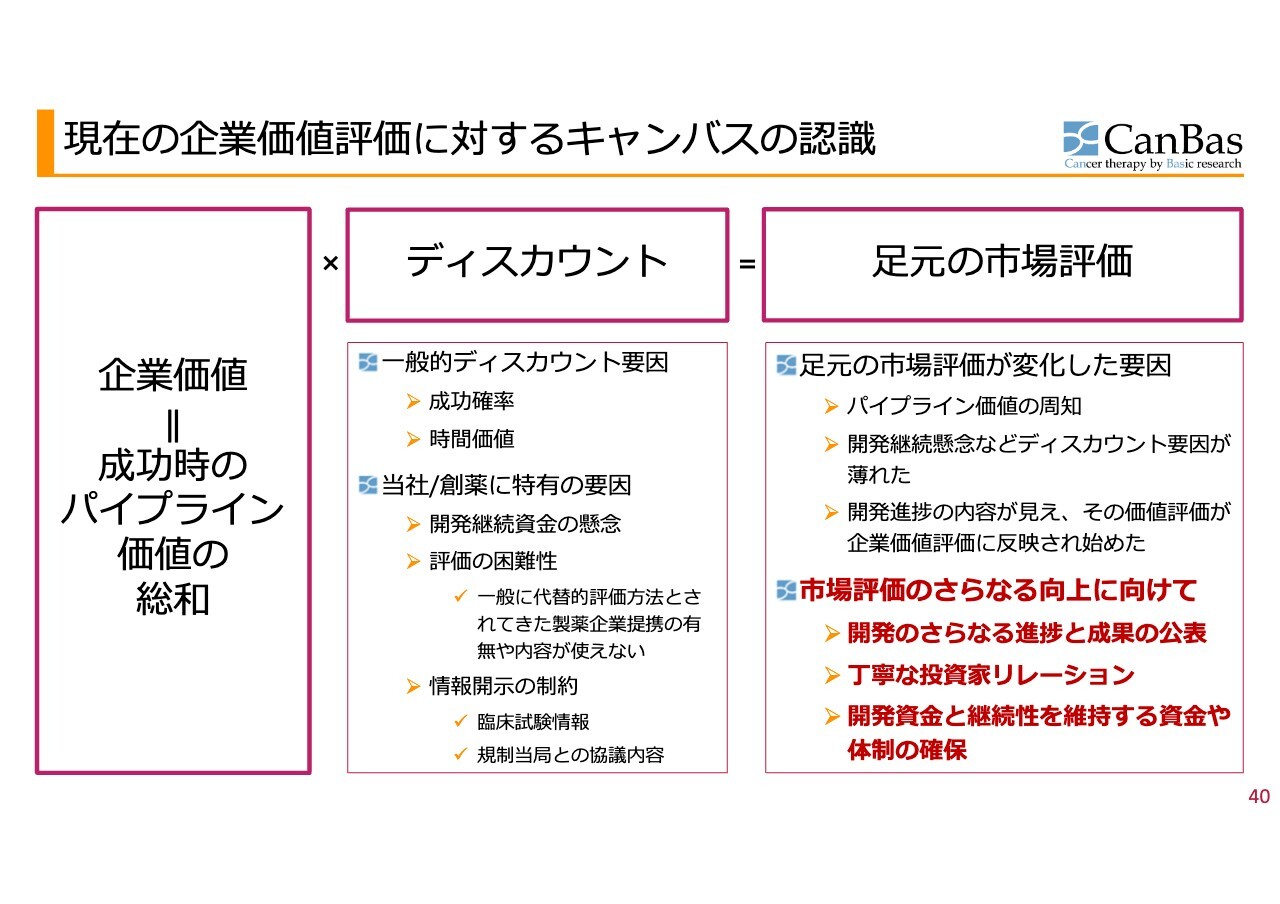

現在の企業価値評価に対するキャンバスの認識

今後の企業価値評価の向上に向けてです。株式市場からの現在の企業価値評価は、米国で第3相試験をスタートさせるというベストシナリオを実現することができなかったということで、まるでワーストシナリオになったかのように、今年2月に一段下がってしまいました。

しかし、現状はそこまで悪い状況ではないというご理解が株式市場で少しずつ広がり始めていると認識しています。

「そもそも開発が継続できないのではないか」というディスカウント要因については、かなり薄れてきているというのが実情です。実際に、米国では第3相試験ではありませんが、第2b相試験の承認を得ています。したがって、「そもそも将来価値が実現できないだろう」というディスカウント要因は薄れてきています。

また、先ほど河邊からお伝えした、第2相試験の結果から見える「CBP501」の将来性、実現可能性についてきちんと評価していただくことで、市場からの評価はさらに向上すると考えています。

もちろんこの後の欧州での臨床試験の開始等に向けての機運の高まりや、関連するニュースの発表等を踏まえて、株式市場からの評価はさらに向上していくだろうと考えています。

このことを利用して、開発資金や会社の継続性を維持するための資金・体制を引き続き確保・拡充していきたいと考えています。

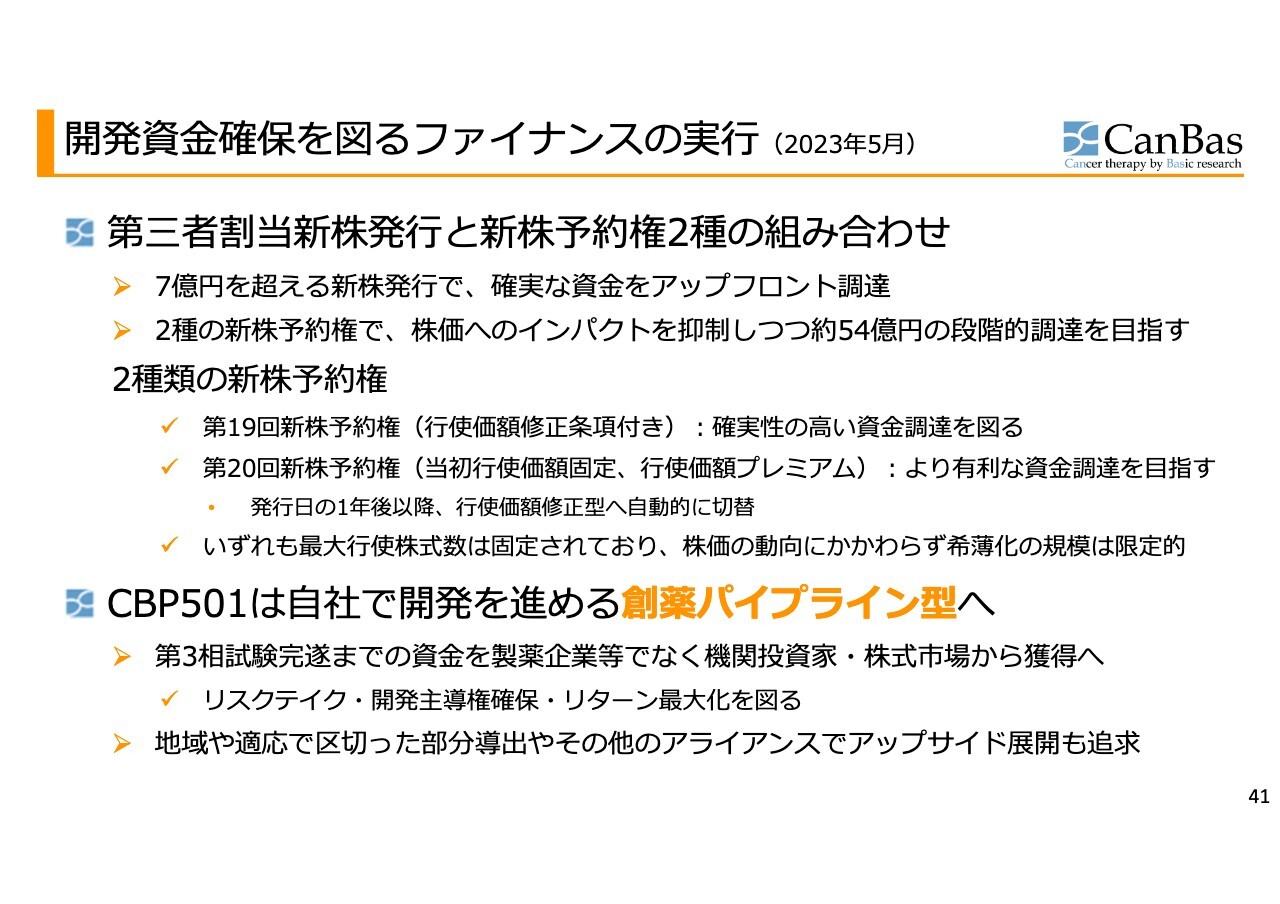

開発資金確保を図るファイナンスの実行(2023年5月)

1年以上前になりますが、2023年5月に開発資金の確保を図るファイナンスを実行しました。詳細はスライドをご覧ください。

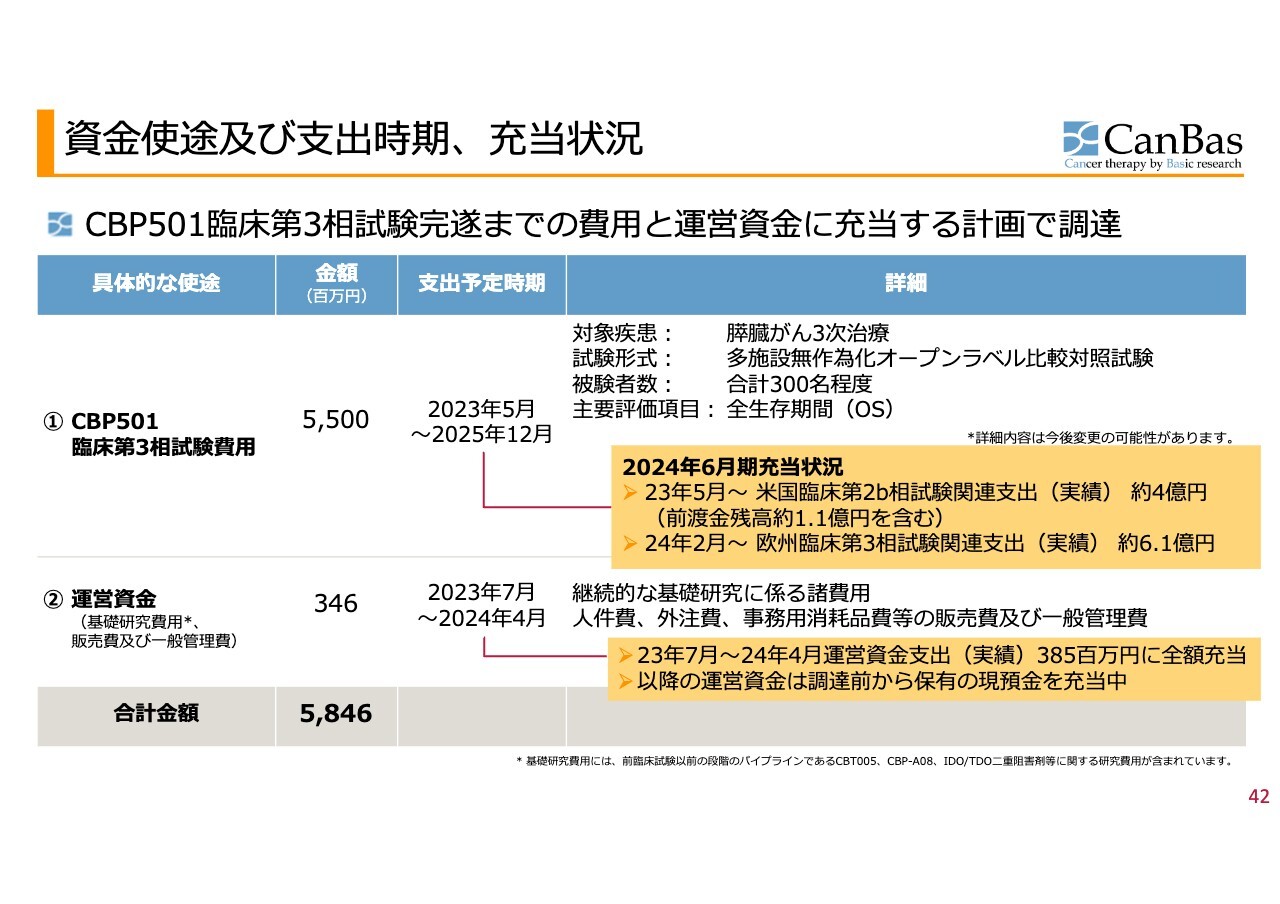

資金使途及び支出時期、充当状況

当時は、米国を想定して膵臓がん3次治療を対象疾患とする臨床試験のための費用を資金使途として公表していました。これが米国から欧州に移りましたが、内容的には変更はなく進めています。

運営資金等については、すでに調達したうちから充当を済ませており、2024年5月以降の運営資金については、調達前から有していた現預金を充当しています。

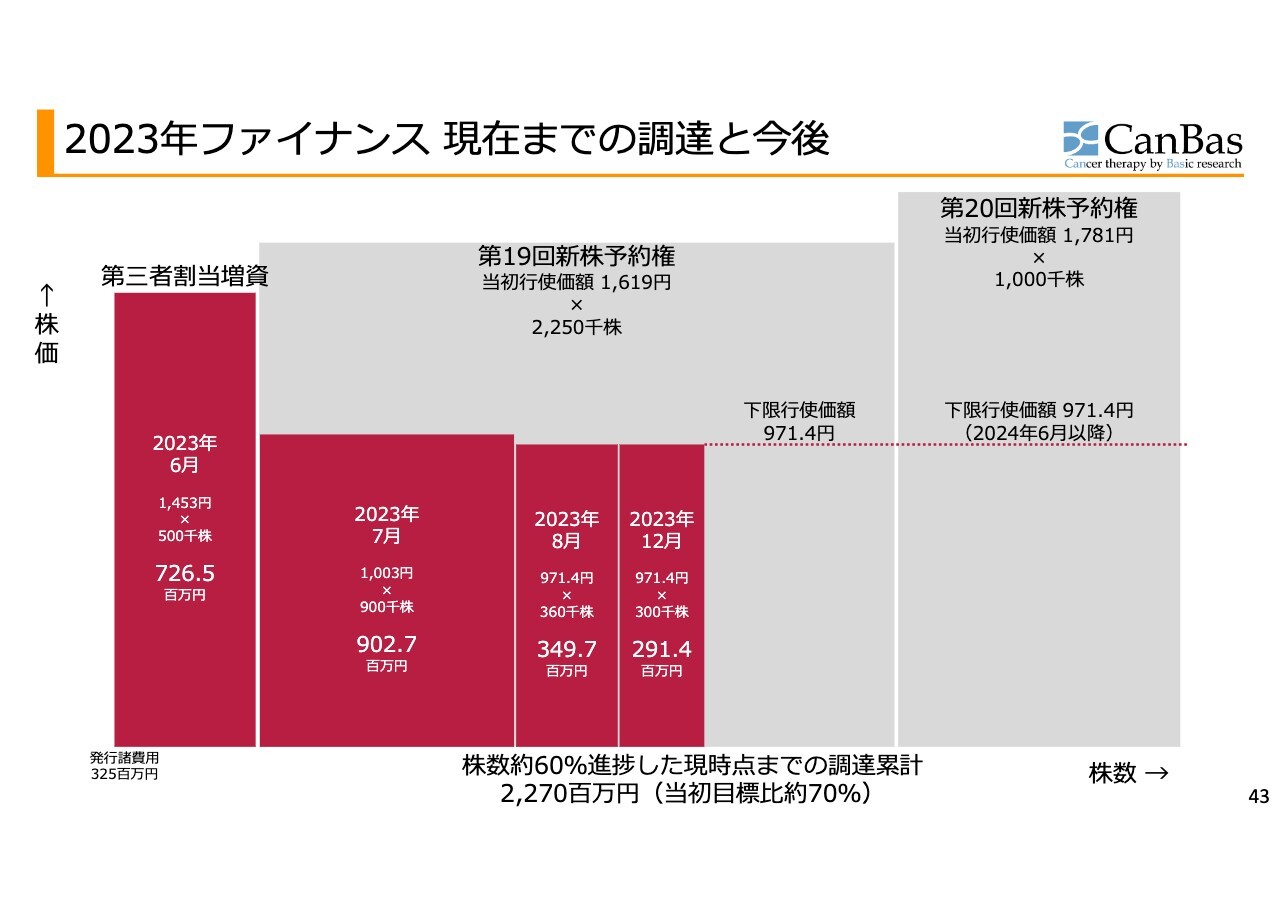

2023年ファイナンス 現在までの調達と今後

現在までの調達状況です。現状、第19回の一部と第20回のすべての新株予約権が残っており、今後、下限行使価額の971.4円を株価が上回ることによって、行使が促進され、新たな希薄化なしに資金調達のできる状態にあります。先ほどからお伝えしているように、市場からの評価を高めていきたいと考えているところです。

キャンバスを知る情報源

キャンバスの直近の情報等をご覧になりたい方は、スライドに記載の情報源にご注目いただきたいと思います。

この銘柄の最新ニュース

CANBASのニュース一覧- キャンバス、免疫着火剤「CBP501」の欧州第3相試験開始へ申請・準備を継続 後続パイプラインにも動きあり 2026/02/25

- 2026年6月期 第2四半期決算説明会資料 2026/02/18

- 2026年6月期 第2四半期(中間期)決算短信〔日本基準〕(非連結) 2026/02/13

- CANBAS、上期経常が赤字拡大で着地・10-12月期も赤字拡大 2026/02/13

- 営業外損益の計上に関するお知らせ 2026/02/13

マーケットニュース

- 25日の米株式市場の概況、NYダウ307ドル高 ナスダックは1%超す上昇 (02/26)

- シカゴ日経平均先物 大取終値比 890円高 (2月25日) (02/26)

- 今日の為替市場ポイント:◆ユーロ編◆リスク回避的なユーロ売り・円買いがただちに拡大する可能性は低い見通し (02/26)

- 東証グロース市場250指数先物見通し:続伸か (02/26)

おすすめ条件でスクリーニング

キャンバスの取引履歴を振り返りませんか?

キャンバスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。