【QAあり】AI CROSS、売上増に伴い営業利益が前年比+51%と大幅増益 各段階利益は3Q時点で通期業績予想を超過

Agenda

原田典子氏(以下、原田):みなさま、こんにちは。AI CROSS代表取締役の原田です。本日は私から、弊社2024年9月期第3四半期の決算と事業についてご説明します。

本日のアジェンダです。業績ハイライト、KPIサマリー、第3四半期のビジネスラインとトピックスについて、順を追ってご説明します。

FY2024.3Q業績ハイライト(2024年7月1日〜9月30日)

原田:2024年9月期第3四半期の業績ハイライトです。売上高は9億4,800万円、営業利益は1億3,200万円、経常利益は1億3,300万円、四半期の純利益は6,600万円で着地しています。特に、売上高から営業利益、経常利益は上場来最高ということで、順調に推移しています。

次のスライドより、それぞれの売上高から段階利益まで、四半期ごとの推移をご説明します。

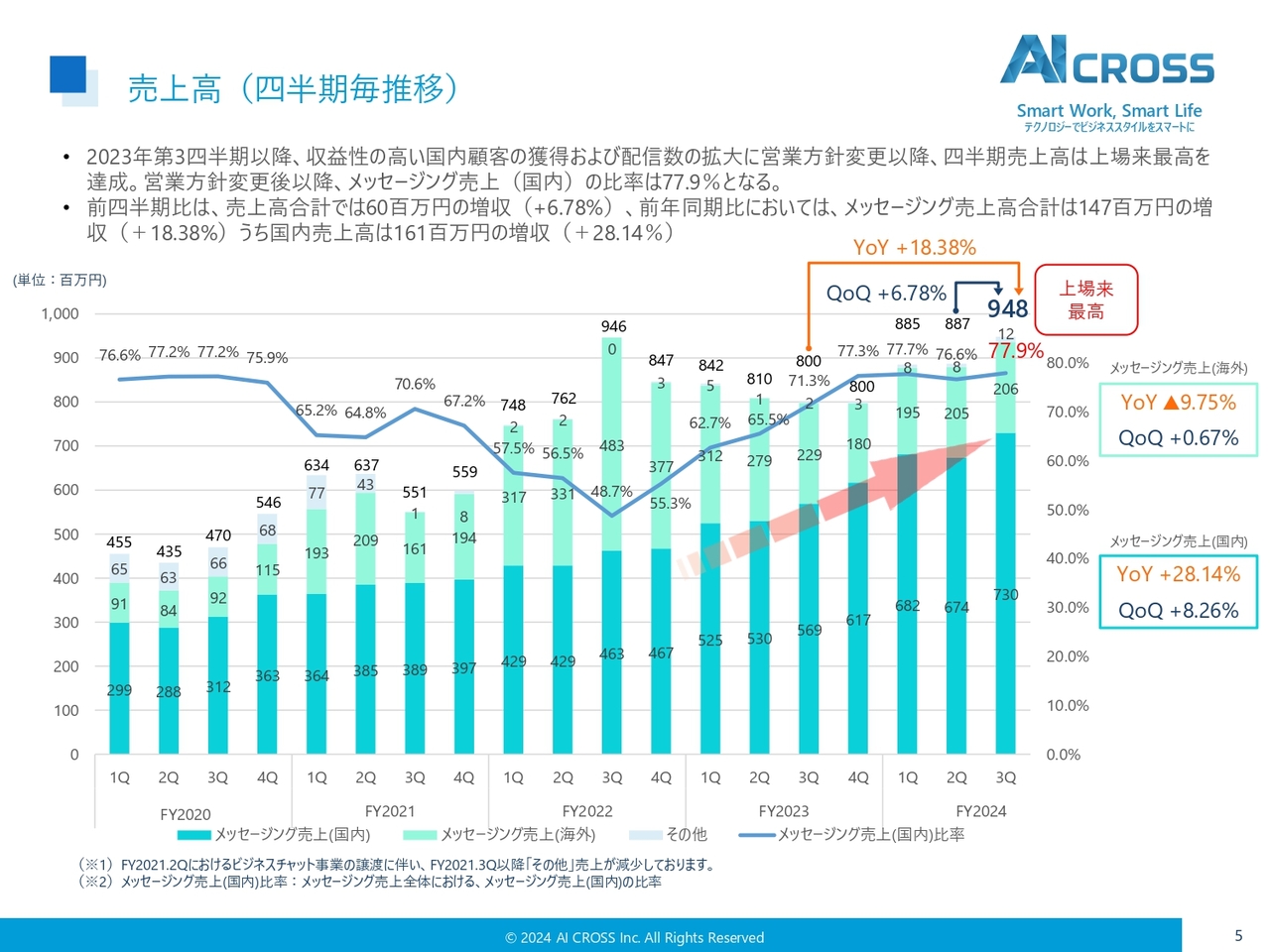

売上高(四半期毎推移)

原田:売上高の四半期ごとの推移です。色を分けたグラフでご説明しています。濃い緑と薄い緑があり、ずっと伸びている濃い色の部分が弊社の国内顧客です。

国内の顧客と海外の顧客とある中で、弊社のビジネスモデルは、BtoC企業がショートメッセージを使ってユーザーに対してメッセージを送る際、SMSやチャットボットを活用するというものです。

一番大きな収益となっているのがこちらのSMSの配信サービスであり、大きく国内のお客さまと海外のお客さまに分かれています。

海外のお客さまの特徴は、GAFAのようなお客さまが本人認証をする際、パスコードをショートメッセージで送って認証するという使い方が非常に多いです。

特徴的なのは、GAFAのようなサービスモデルとなるため、大量のメッセージを送ります。こちらは「送った通数×SNSの配信単価」が売上となるビジネスモデルですが、大量の通数を送れる代わりにボリュームディスカウントが利く関係で、配信単価が年々かなり下がってきていました。

そのため、弊社としてはもう少し収益性を上げる必要があると考え、国内のお客さまにシフトして付加価値を高めたり、クロスセルを試みたりと、さまざまな提案を行っていたところ、国内の業績がぐっと上がってきました。

現在は海外から国内に売上がシフトしてきており、完全にシェアが反転しています。その上で、全体で過去最高実績に至っているというのが足元の状況です。

1UP投資部屋Ken氏(以下、Ken):上場来最高の売上を更新されたということですが、こちらの背景は、今ご説明いただいたように、国内顧客に切り替え、社数も取れているからですか?

原田:おっしゃるとおりです。現在の売上のポートフォリオは、グラフにも記載のとおり77.9パーセントが国内になってきたところです。現在は国内でも、ものすごい勢いでショートメッセージが活用されています。

各企業がさまざまなかたちで業務効率を上げていかなければならない局面にあり、特に人手不足という課題解決のため、ショートメッセージがさまざまな業務で活用されています。

例えばコールセンターなどでは、従来は人の手で行っていた業務をチャットやSMSに置き換えるような動きがどんどん出てきています。そのおかげで需要が伸びてきて、売上を押し上げたというのが今回の結果です。

Ken:もちろん、既存の海外のお客さまへの対応はあるかと思いますが、営業に関しては、引き続き国内に注力していく認識であっていますか?

原田:おっしゃるとおりです。

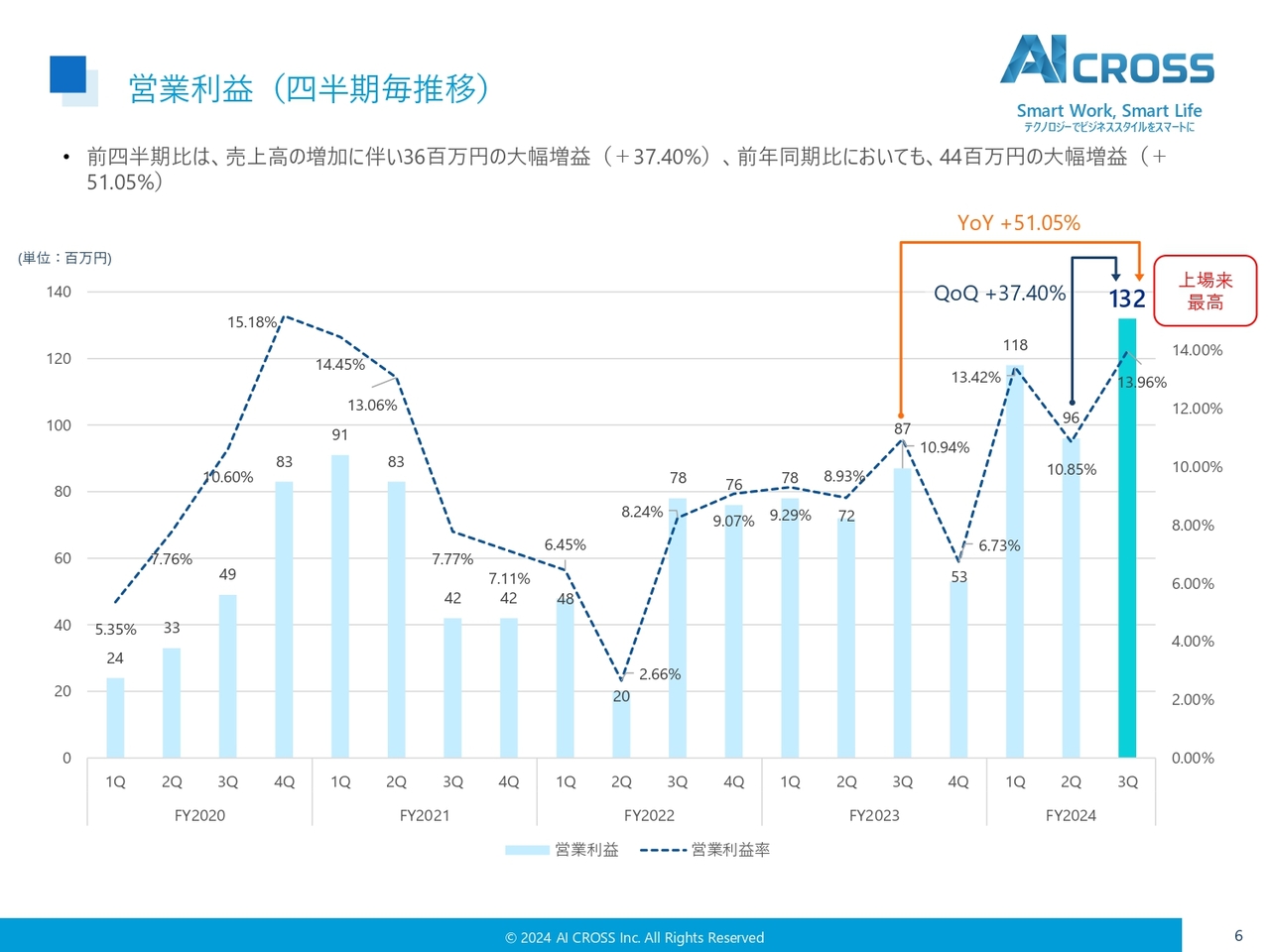

営業利益(四半期毎推移)

原田:営業利益の四半期推移です。先ほどお話ししたとおり、営業利益においても国内のほうが収益性が高いお客さまが多く、営業利益率がずっと下がってきていた中、上がり始めたところが国内にシフトした時期です。

1年ほど前からぐっと利益が上がってきて、今回、上場来最高益となりました。

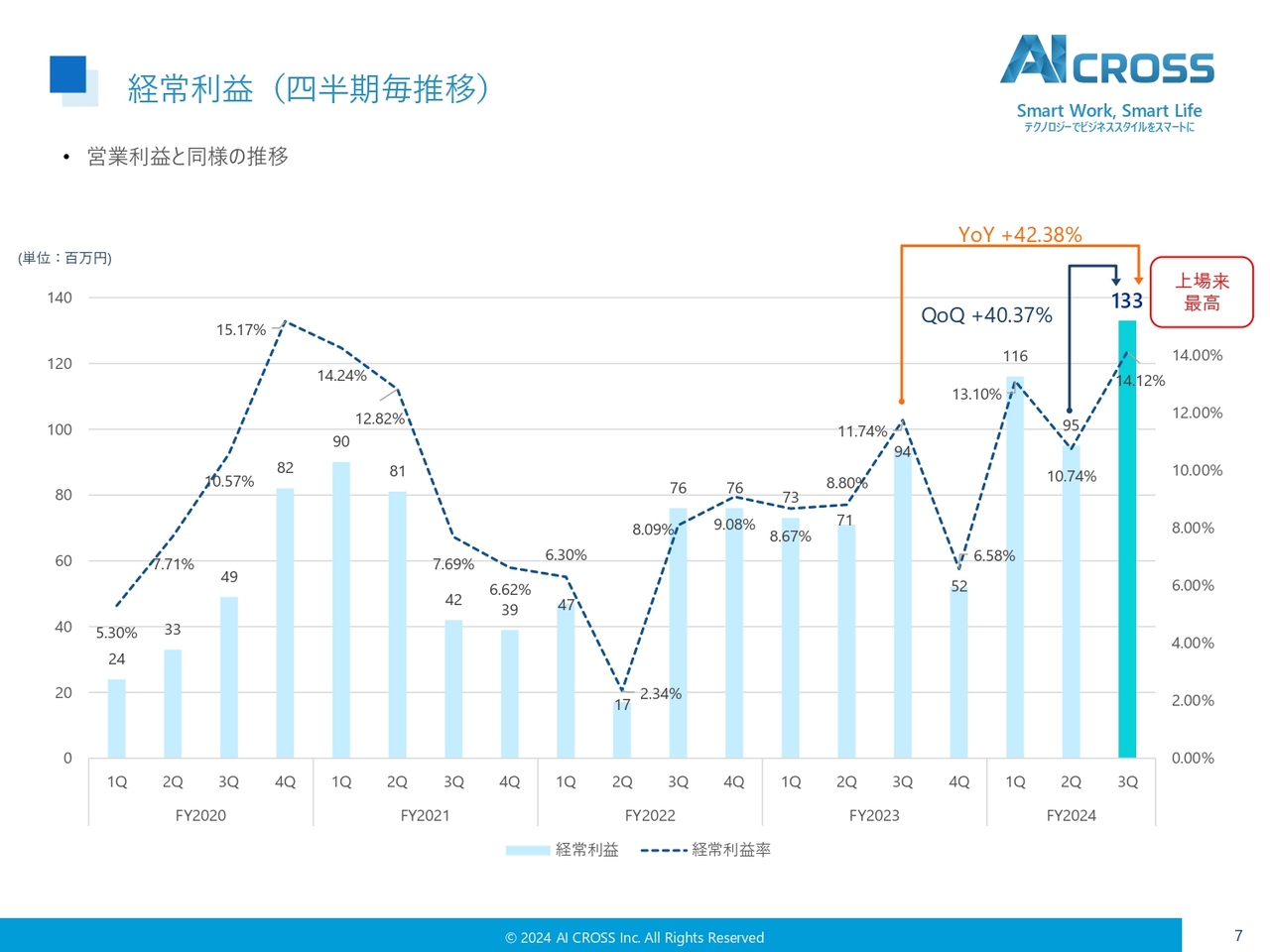

経常利益(四半期毎推移)

原田:経常利益も同様の推移になります。

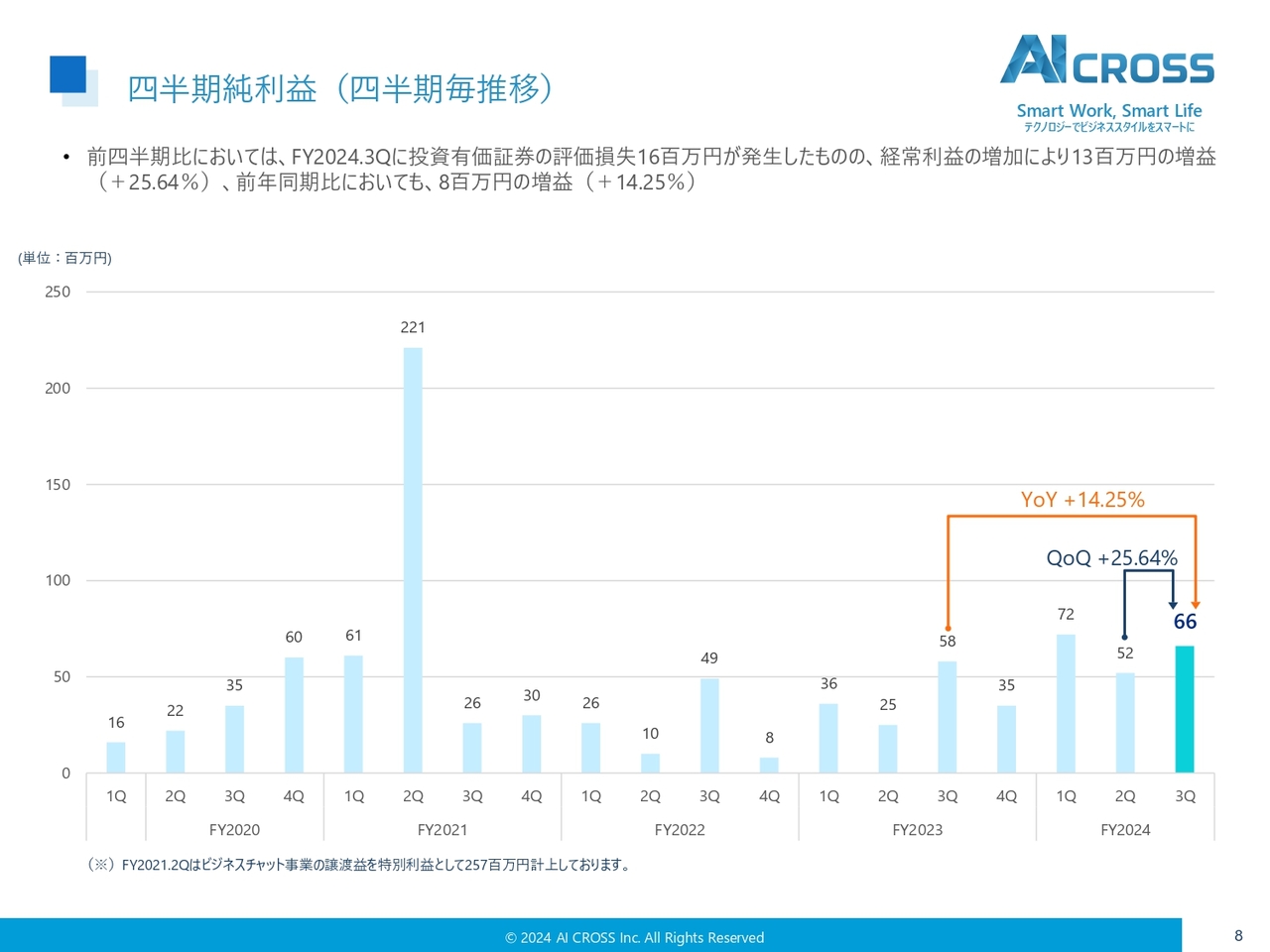

四半期純利益(四半期毎推移)

原田:四半期の純利益については、弊社は子会社を持っており、CVCを展開しています。そのスタートアップ投資の投資有価証券の評価損が発生したために少し落ちたものの、経常利益の増加によって1,300万円の増益という結果です。

(参考)前年同連結累計期間比

原田:ご参考までに、2024年12月期第3四半期の連結累計期間実績と前年同期との比較です。

第1四半期から第3四半期の累計に関しても、売上高、営業利益、経常利益は上場来最高値で着地しました。

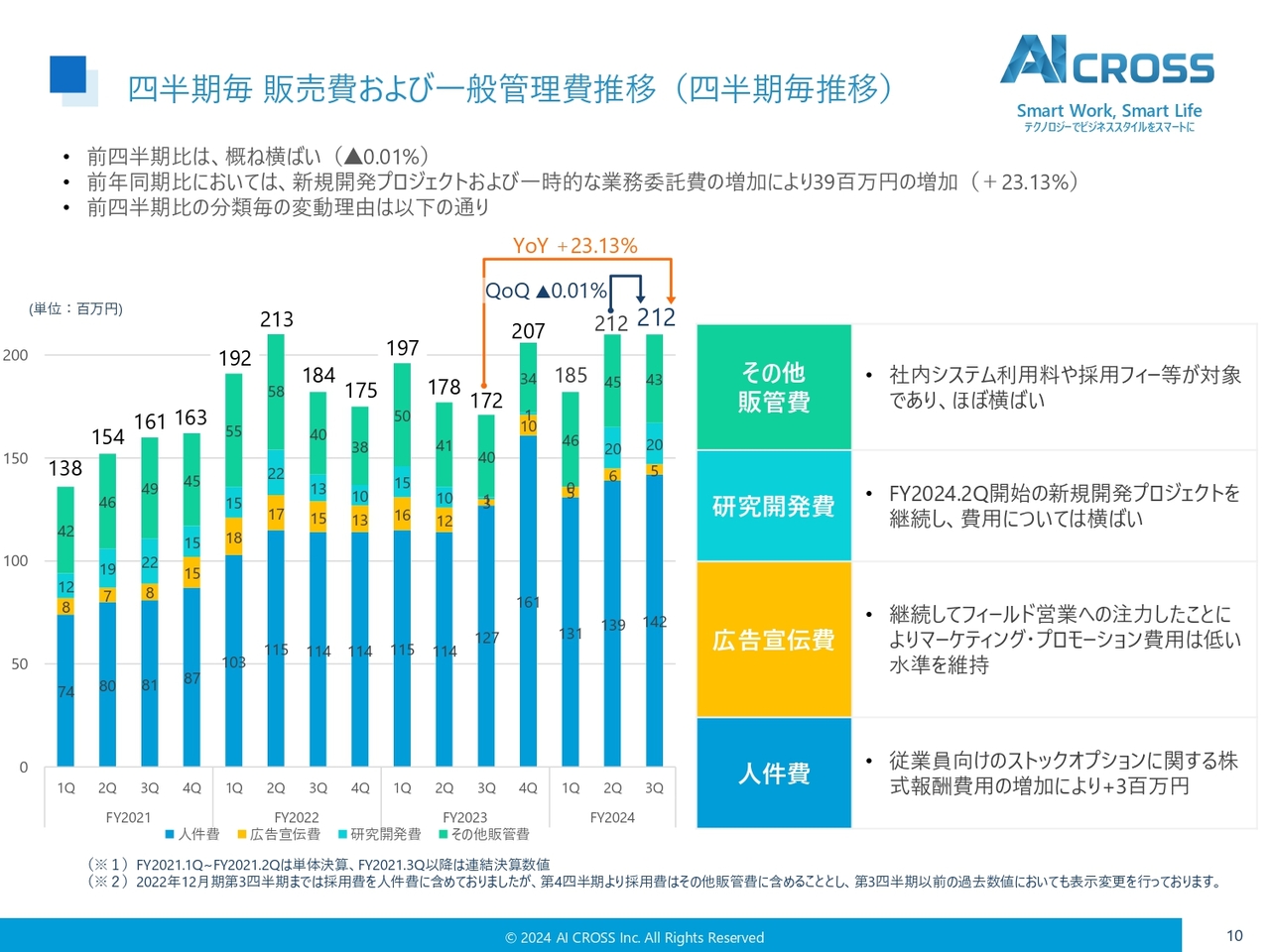

四半期毎販売費および一般管理費推移(四半期毎推移)

原田:販管費の四半期ごとの推移です。弊社の販管費の主だったものとして、大きくは人件費、さらに広告宣伝費、研究開発費、その他の販管費で構成されています。人件費は期初に立てた採用計画どおり、順調に推移しています。

また、今まではSEOやリスティングなど、デジタルマーケティングに投資してきたのですが、ショートメッセージのリスティング広告の単価が上がってきたこともあり、費用対効果の良いところに集中させ、広告宣伝費はしっかりと抑えています。

現在は人件費のマーケティングや営業チームに通したほうが売上に直結すると判断し、広告宣伝費は比較的下げており、人件費が伸びてきている状況です。

研究開発費については、ある特定のプロジェクトに投資しており、これが第2四半期と同様の推移となり、2,000万円程度の研究開発費が発生しています。その他販管費等に関しては、主立った変化はありません。

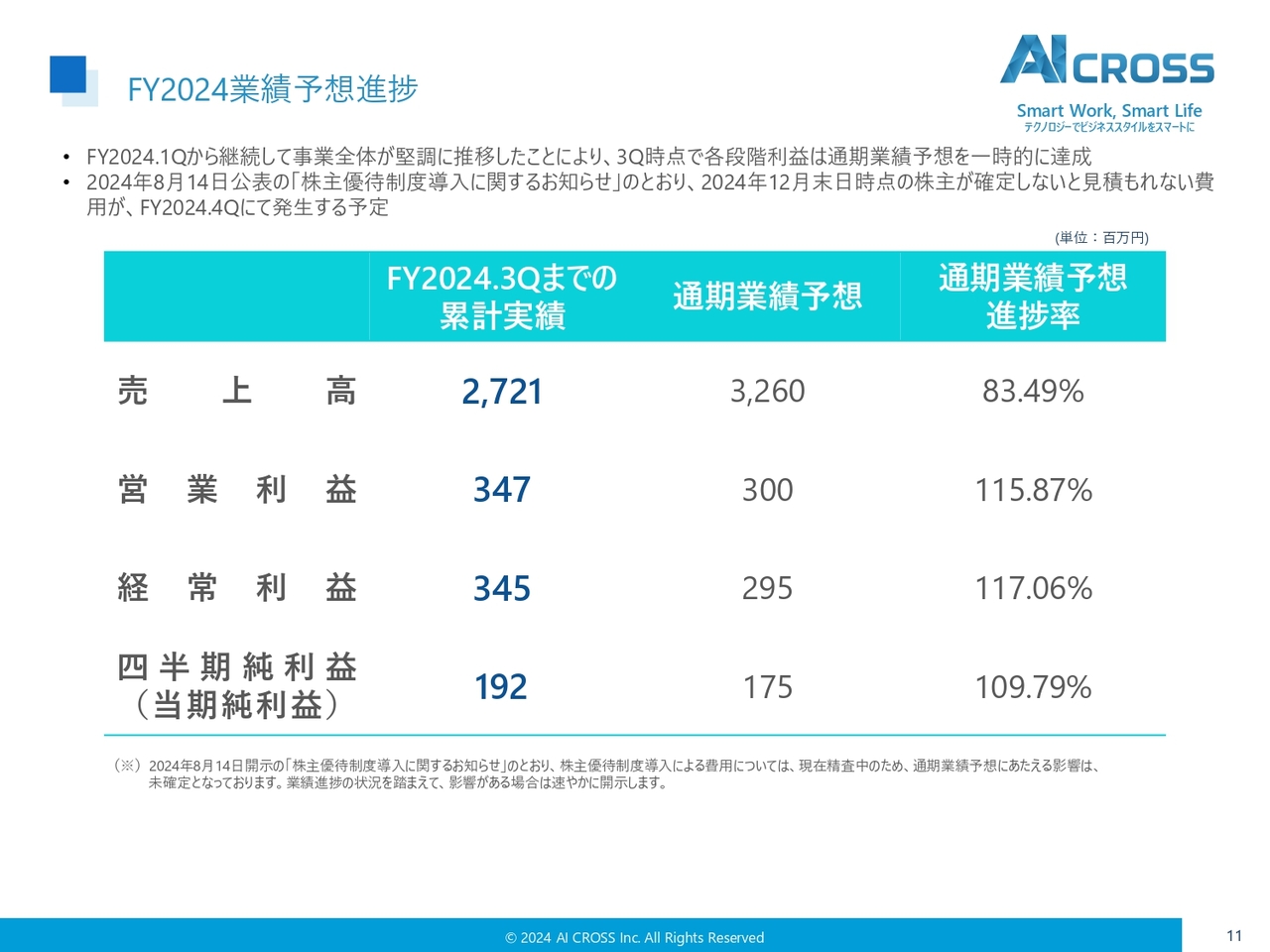

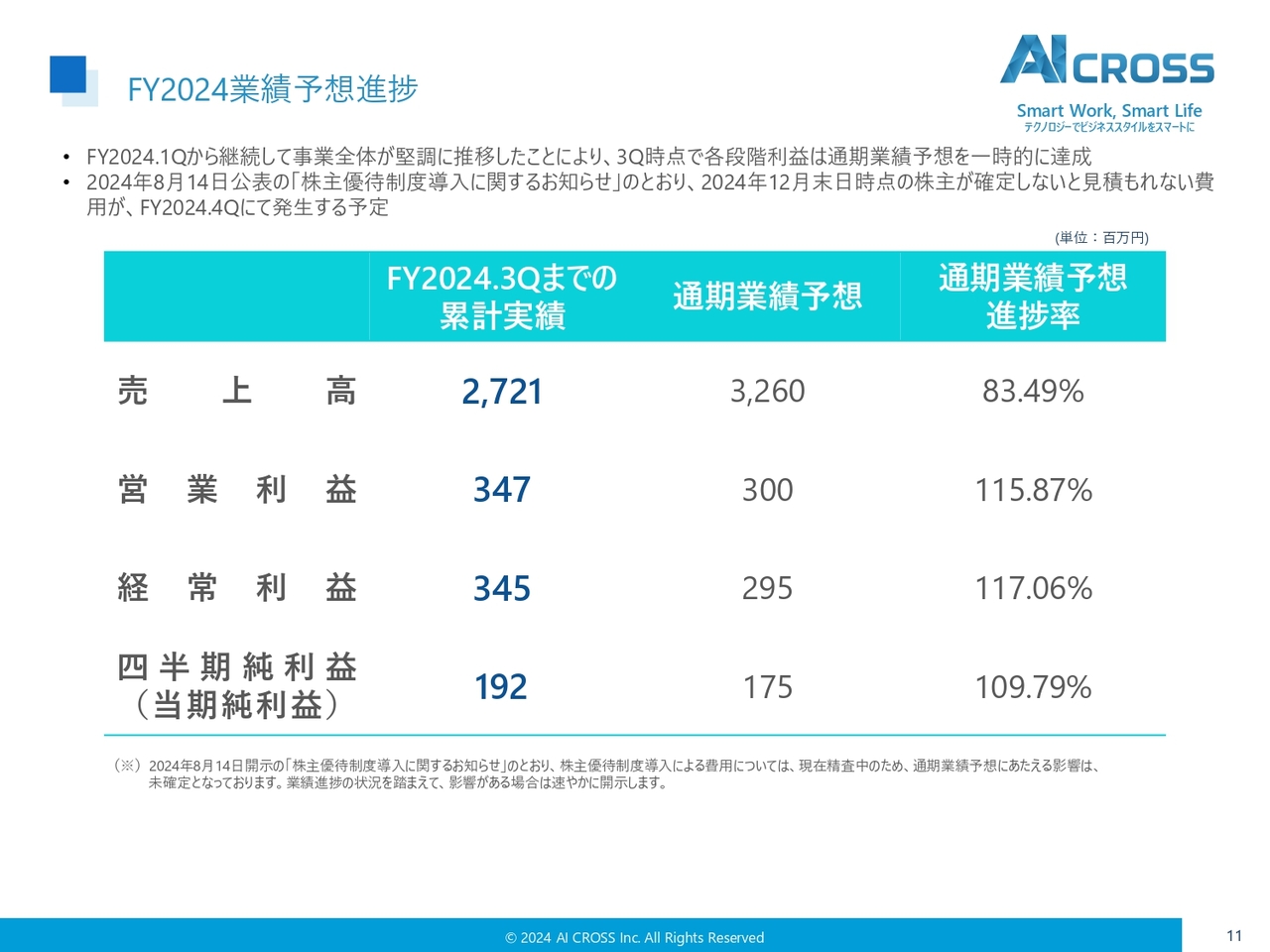

FY2024業績予想進捗

原田:業績予想に対する進捗です。第3四半期を終え、売上高は83.49パーセントの進捗率で、順調に推移しています。

各段階利益は一時的に100パーセントを超えているため、修正も想定されますが、8月に私たちから株主優待を発表しています。この株主優待は、12月31日時点の株主数に応じて出すというもので、接待交際費になります。

この費用を見込んでいるため、第3四半期では一時的に進捗率が100パーセントを超えていますが、通期の業績予想は修正せず、現時点では予想どおりの着地を予定しています。業績全体的としては、順調に推移しているとお考えください。

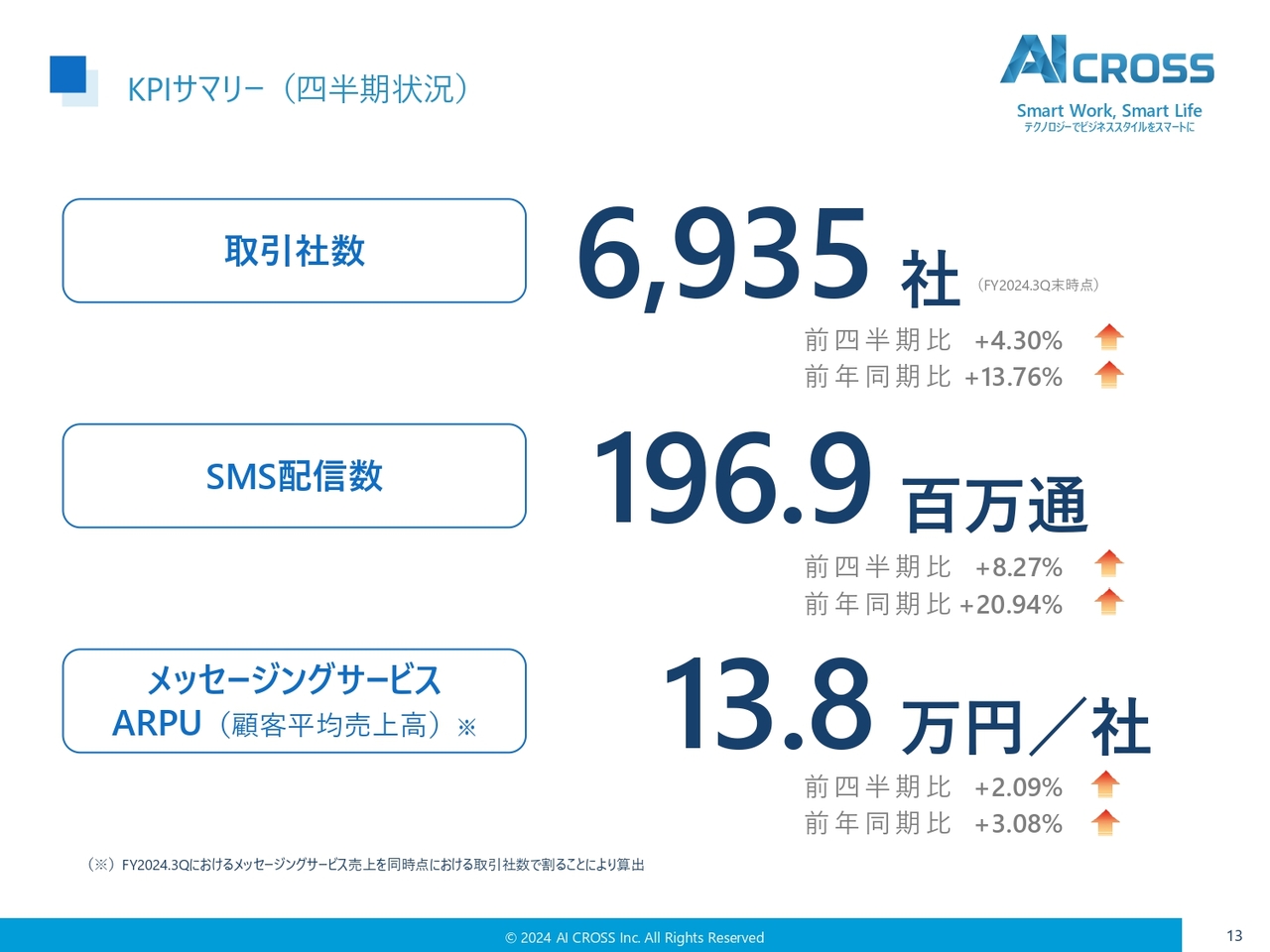

KPIサマリー(四半期状況)

原田:ここからは、第3四半期のKPIについてご説明します。弊社のKPIは、取引社数とSMS配信数、メッセージングサービスのARPU、つまり顧客の平均売上高となっています。

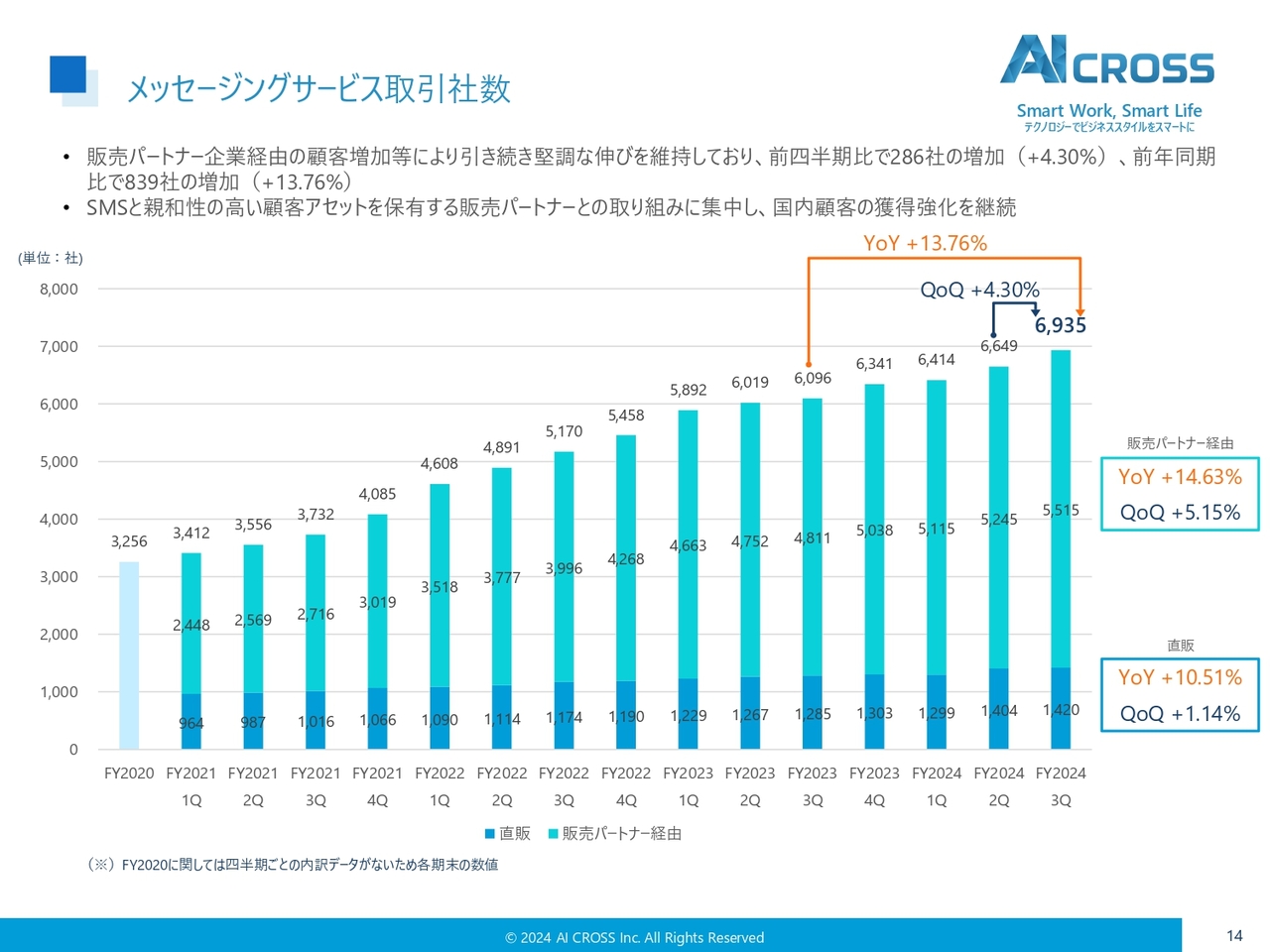

メッセージングサービス取引社数

原田:メッセージングサービス取引社数について、四半期ごとの推移でご説明します。

メッセージングサービス取引には、販売代理店経由と直販経由があります。スライドのグラフのうち、青緑色の大きなほうが販売代理店です。販売代理店経由のお客さまがぐっと伸びてきて、第3四半期を終えた全体で6,935社と、堅調に推移しています。

Ken:国内にシフトしてから、かなりうまくいっているように見えます。取引社数が大きく伸びている要因について、もう少し詳しく教えていただけますか?

原田:市場レポートでも出ているように、現在のショートメッセージの市場全体で、年々のCAGRが約25パーセントで伸びている状況であり、新規のお客さまも順調に獲得できている状況です。

具体的には、例えば先ほどお話しした人手不足などへの対策、広告、Cookie等の配信など、さまざまなところでSMSやチャットボットを使う企業が増えています。

私たちも、そのような顧客開拓と既存の代理店向けに「このような用途で使うことができます」と案内するようなパートナー支援を強化しており、特に代理店経由でのお客さまが増えたという結果です。

Ken:時代の流れもあって全体が増えていて、さらにパートナー企業への働きかけもうまくできているということでしょうか?

原田:おっしゃるとおりです。

Ken:競合他社の別のサービスからの切り替え需要もありますか?

原田:そうですね。弊社の営業チームをパートナーサクセスチームとカスタマーサクセスチームに分け、代理店企業に向けて支援を行っています。事例のサポートなども強化している中で、代理店が他社から移ってくるなどのケースもあります。

加えて、業界特化戦略を進めています。金融業界と人材業界に特化しているのですが、私たちの営業チームにも、業界特有の課題に対するノウハウがかなりたまってきています。そのため、金融業界と人材業界の他社からの乗り換えのような事例も多々あります。

Ken:金融業界と人材業界のお話をいただきましたが、その2つに注力している理由について教えていただけますか? 人材業界の場合、メールやショートメッセージを送る頻度が多いと思いますが、具体的にどのような理由からでしょうか?

原田:1つは、やはり客単価が高いという点です。客単価が安いと、どうしても単価の値下げ合戦にもなりやすいです。その他にも、人材業界はコロナ禍の後に大きく人手不足の状態となったり、転職が活発になったりと、さまざまなことが起きています。

人材会社にもさまざまな課題が増えている中、私たちもその課題をきっちり把握し、ショートメッセージやチャットボット、AIを駆使してさまざまなご提案ができる状態にあります。このようなビジネスチャンスがかなりあることが、大きな理由の1つです。

Ken:人材会社では、メールで一斉送信されるようなイメージがありますが、現在は少しずつSMSのほうに比率が動いてきているという感覚もありますか?

原田:そうですね。昔は大量に採用し、その人たちがマッチしなくてもどんどん新しい人たちが集まる状況でしたが、現在はそもそも人材がどんどん入ってこないため、人材の取り合いになっています。

したがって、メールを一斉に配信するよりも確実に一人ひとりに届け、マッチする会社にきちんとマッチさせることを実現しなければ、なかなか人材を送ることができない状況です。

そこで、後ほどご説明しますが、弊社でも人材会社向けの「リピカム」というサービスで、1人のマッチングが成立したら、きちんとその成果報酬を渡すというシステムを採用しています。

現在は、人材派遣会社や人材紹介会社がショートメッセージやチャットなどを用いて企業との確実なマッチングを実現するというニーズがあり、私たちもそのようなことを行ってきていることが当たっているという感じですね。

Ken:メッセージングサービス取引社数のグラフで獲得数の動きを見ると、2023年の第4四半期と比べて600社ほど増えています。

投資家からすると、例えばわりと早期に8,000社といった数字も見えてくるかと思いますが、そのあたりの獲得の速度について、原田さんの中で目標はお持ちですか?

原田:今までの直近の傾向と、市場の伸びがCAGR25パーセント成長という点、さらに企業への浸透率が今年は20パーセント弱と、こちらも2027年頃には35パーセント程度まで伸びる予想も出ている状況を踏まえると、年間500社から600社程度を獲得するペースで伸びていくのではないかと考えています。

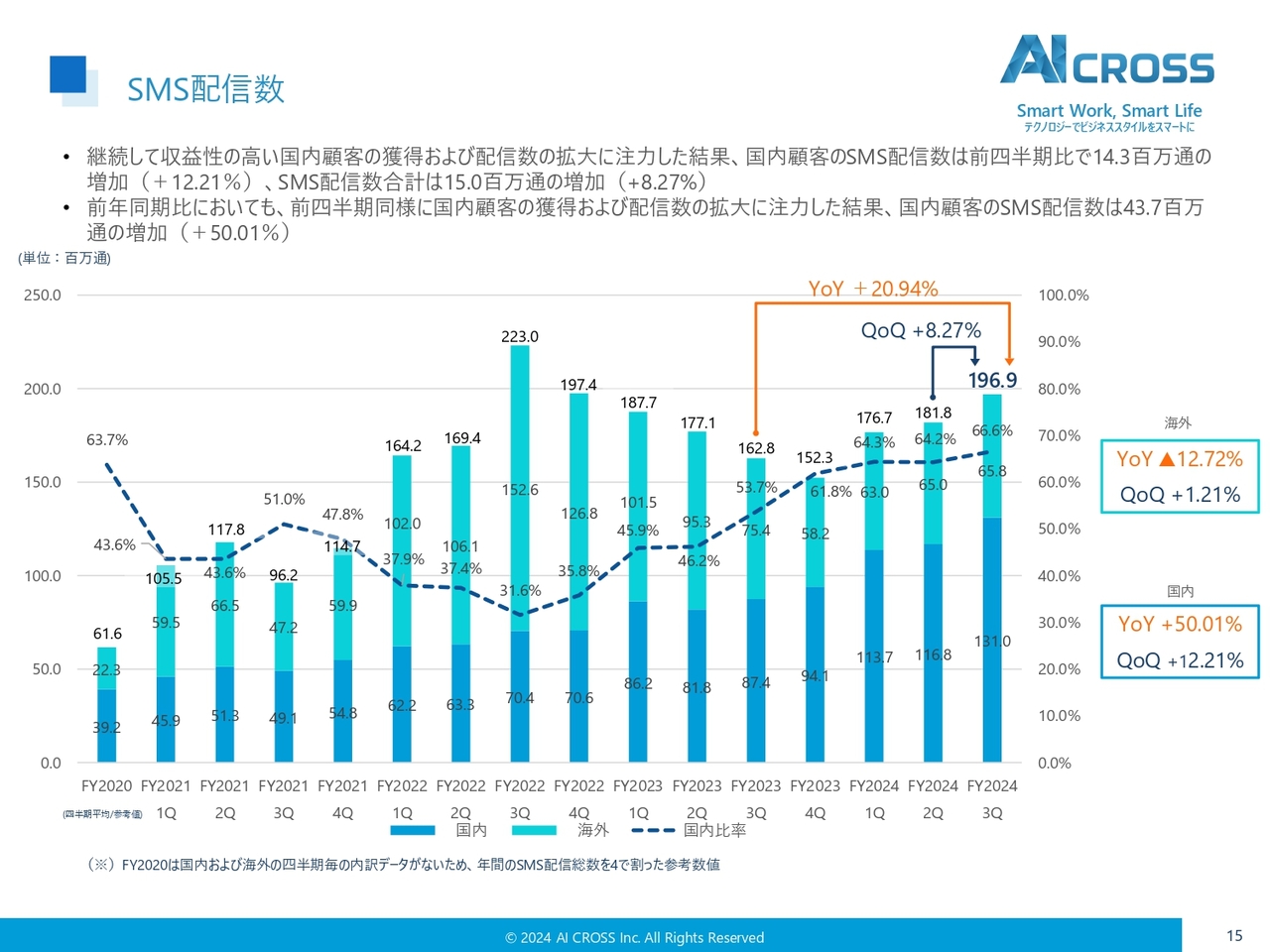

SMS配信数

原田:SMSの配信数の推移です。海外の分が下がってきていましたが、国内にシフトし、1年ほど前から完全に反転しています。今回も、国内が全体の配信数を伸ばしたという結果です。

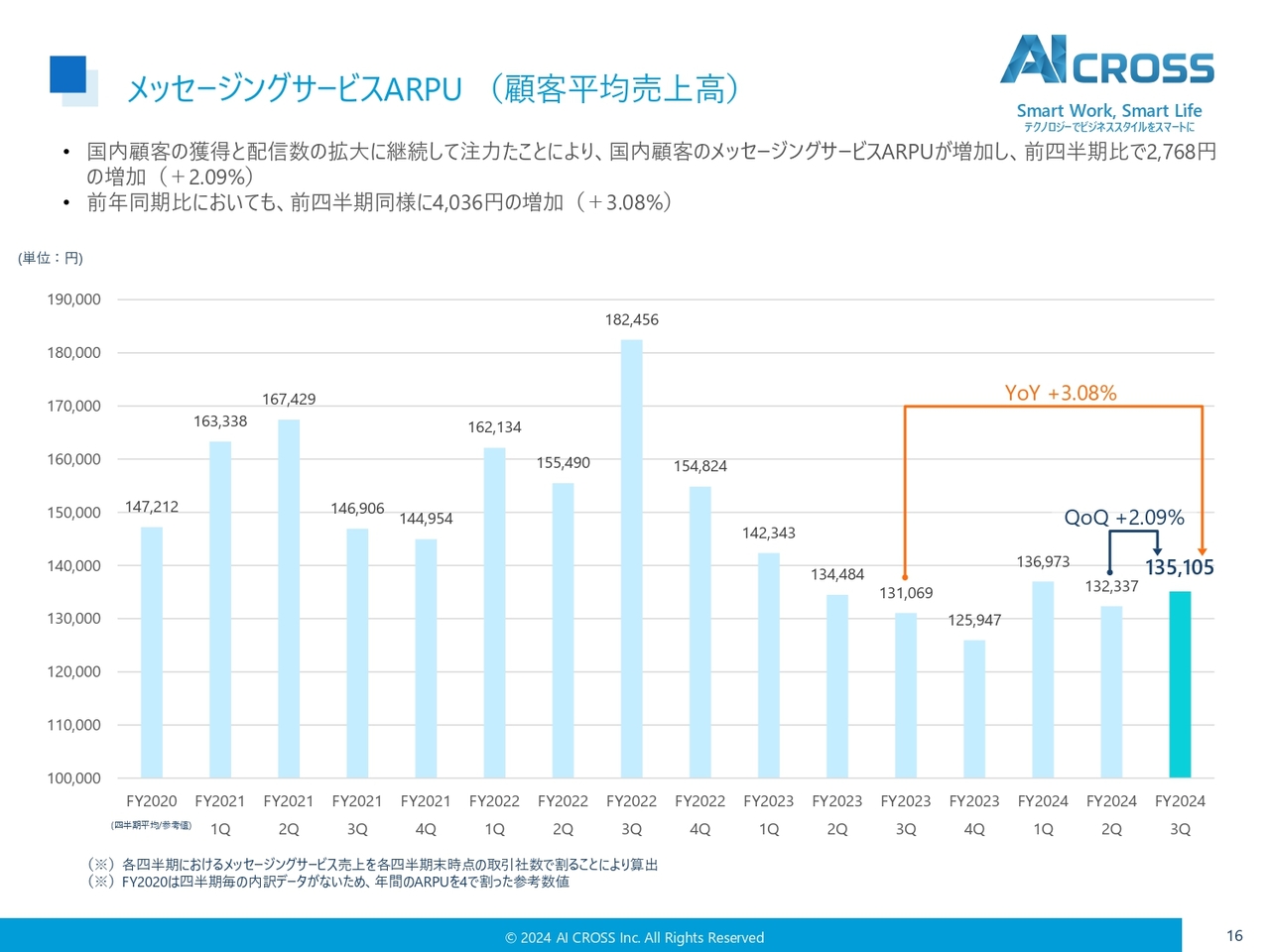

メッセージングサービスARPU(顧客平均売上高)

原田:ARPUについては、海外顧客のうち1社が送る通数のボリュームが多い関係上、まだ下がってきている傾向はあります。

しかし現在は、国内のお客さま1社1社に対してクロスセルしていくものや、確実にARPUを上げていくものといった戦略の結果が出始めているため、引き続き上げていきます。

メッセージングサービス:顧客ポートフォリオ転換に向けた注力施策

原田:2024年第3四半期のビジネスラインの状況についてご説明します。

メッセージングサービスでは、今年発表した戦略が大きく3つありました。1つ目は、国内顧客に引き続き注力していきます。

2つ目は、業界特化施策です。金融、人材、不動産等、私たちの得意とする業界でノウハウをため、ソリューションを生み出し、そこから客単価を上げていく、その業界でシェアNo.1をとっていくことで、強みを持つ業界を広げてきました。現在、次々と結果が出始めています。

3つ目は、CXツールへのSMSの進化です。SMSについて、これまでは本人認証のようなパスコードを送り、それによって本人を認証するという使われ方をしてきました。SMSの市場は、過去には海外のお客さま経由での使用を中心に伸びてきたところがあります。

しかし現在では、SMSがより有効なツールだと認知され始めています。例えば、通販会社がECサイトに登録された電話番号にSMSを送ると、確実にユーザーに届きます。メールや電話よりも受け取ってもらえるメッセージとして、SMSは有効だと認知され始めています。

したがって、これまではSMSイコール本人認証ツールのようなポイント利用が多かったのですが、他でも使ってみようというところで、私たちは新しい提案をしています。

SMSは本人認証だけではなく、例えば、お客さまに対してのアフターフォローや次の購買用のクーポンを送るなど、企業とユーザーとのタッチポイント、いわゆるCXツールのような役割を果たしています。

サービスの提供によりデータもたまっていくため、私たちからデータ分析の提案を行うこともできます。ただの本人認証ツールとしてのSMSを、CXツールへと進化させていこうと考えています。

Ken:SMSからCXツールへの進化について質問です。金融の部分では生体認証のようなところがライバルになるのではないかと思いますが、費用面ではSMSのほうが有利だと感じています。

クライアントの利用用途ごとに、生体認証とSMSの使い分けをするような事例もありますか?

原田:おっしゃるとおり、同じ本人認証でも、生体認証、SMS認証、過去にはメール認証など、さまざまな方法があります。セキュリティは高めれば高めるほど費用がかかるため、やはり費用対効果は重要です。他には、ユーザーの利便性などもポイントになります。

例えば高額な決済を行うサイトではしっかりと生体認証を入れる一方で、新規会員の入口として使用する場合はユーザビリティやコストの面を考えてSMS認証にするなど、状況に応じて使い分けをされていますし、私たちもそのような提案をしています。

Ken:なるほど。ライバルというよりは、どちらかというと使い分けの区分で一緒に伸びていくイメージでしょうか?

原田:そうですね。よく「メールがなくなるのか?」「SMSがなくなるのか?」と聞かれますが、ゼロイチではありません。私たちもショートメッセージだけでなく、LINEがいい時もあれば、電話がいい時もあります。したがって、電話との組み合わせでのご提案もします。

これまであまりにもショートメッセージが使われてこなかったため、現在は急激に市場が増えていますが、お客さまの状況、コスト、費用対効果に合わせて最適なチャネルをご紹介している状況です。

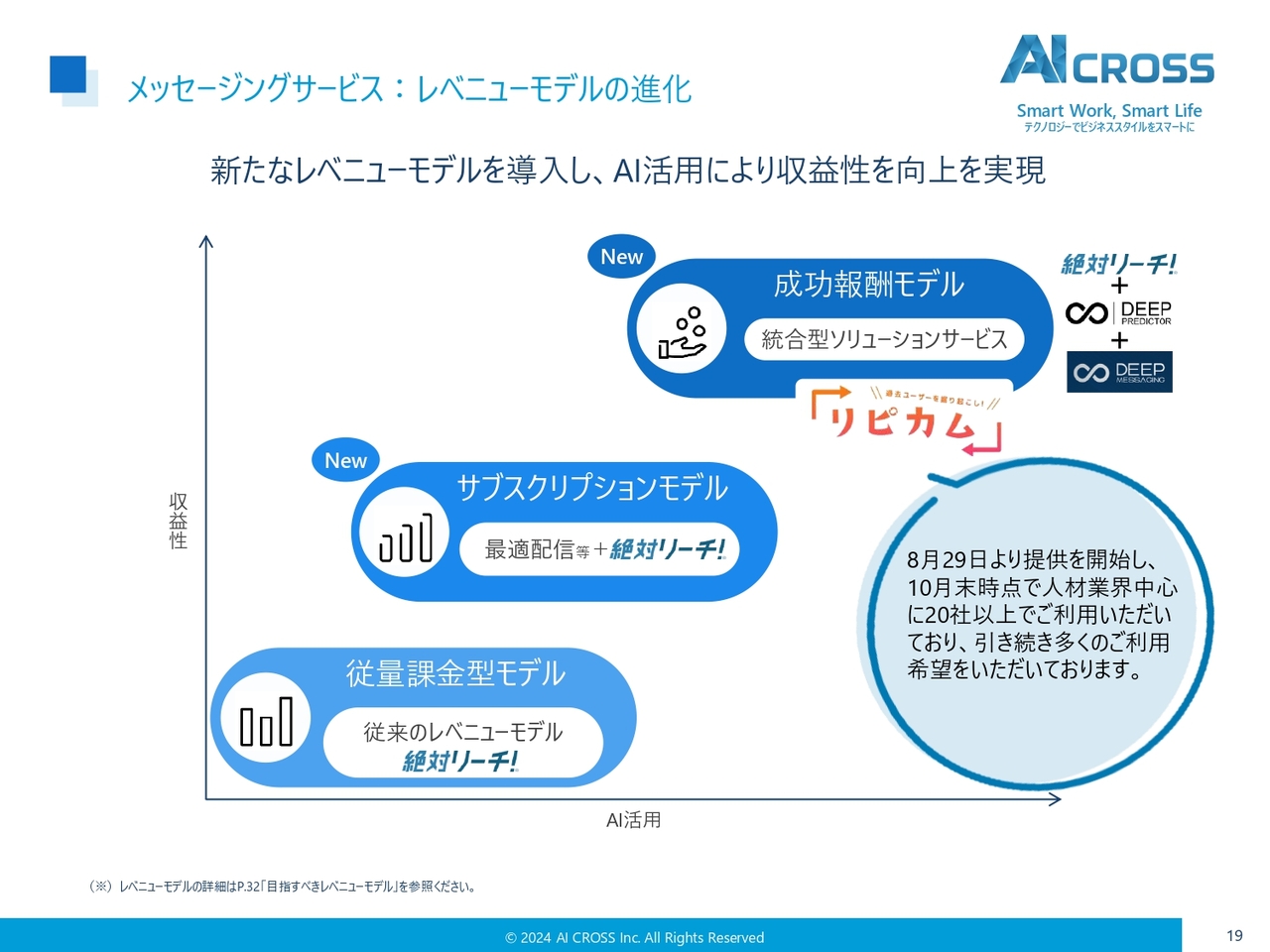

メッセージングサービス:レベニューモデルの進化

原田:レベニューモデルの進化についてご説明します。先ほどお話ししたとおり、これまでのSMSは従量課金型モデルが一般的なビジネスモデルであり、お客さまのSMSによっても「配信通数×SMS単価」が一番の収益モデルでした。

お客さまにとっては、使わなければコストが固定でかからないためリスクは非常に少なく、導入ハードルは大変低くなります。したがって、新規の顧客獲得スピードが速かったため、SMS市場は従量課金モデルで急速に伸びてきました。

ただし当社からすると、収益の安定性という面で課題がありました。先ほどの売上にも若干ありましたが、使わない月、使う月といった季節性のようなものがあります。

そのため、現在は定額のサブスクリプションモデルに移行してきています。最適配信には、どのような時間に送るとより効果的かというデータ分析機能をプラットフォームで開発し、月額利用料をいただきます。

また、成功報酬モデルは、統合型ソリューションサービスです。SMSを配信するだけでなく、例えば、人材を1人送ったら何円という、成功報酬と合わせたモデルです。

このようなモデルを組み合わせて高収益や収益の安定を実現させるため、現在はレベニューモデルをミックスしている状況です。

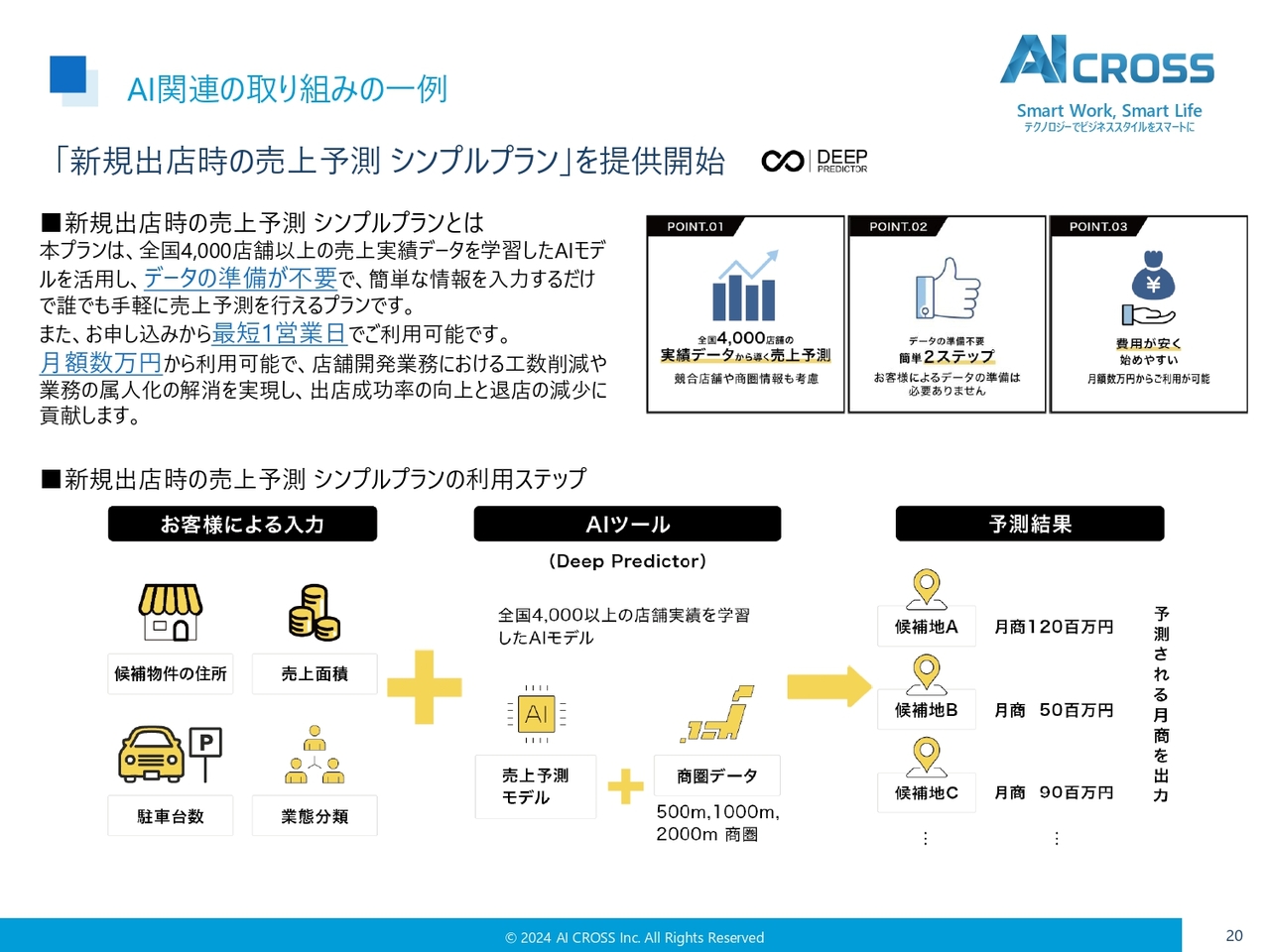

AI関連の取り組みの一例

原田:AIのビジネスについてご説明します。当社のAI関連ビジネスではもう1つ、「Deep Predictor」というサービスを展開しています。

「Deep Predictor」は、お客さまが簡単に需要予測を行うことができるツールです。需要予測をしたい場合、これまではお客さまのデータを大量にもらい、コンサルタントが入って行うという、比較的高価な受託モデルとなっていました。

しかし、当社の「Deep Predictor」を使うと、お客様側にデータサイエンティストのようなAI専門の人材がいなくても、マーケターなど現場の方がデータを入れるだけで分析できるという、月額のプラットフォームです。

例えば小売店が新しく店舗を出したい時、どのような場所に、どの程度の面積の物件があればいくらの売上が出るという予測が簡単にできるモデルになります。

「Deep Predictor」は、月額数万円から提供できるサービスです。当社が4,000店舗以上のデータを集めて作ったAIモデルを簡単に利用できるということで、大変好評を得ています。

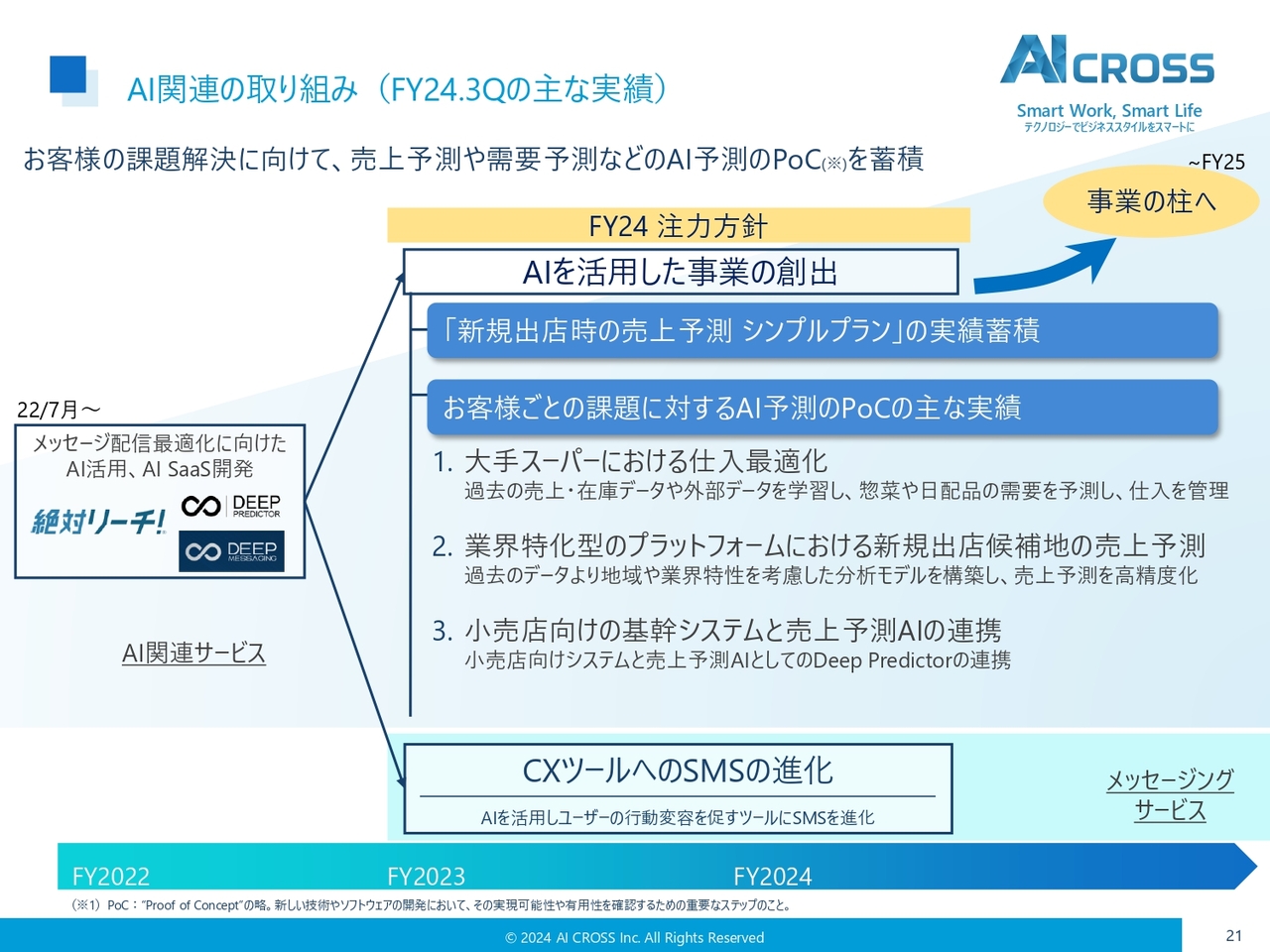

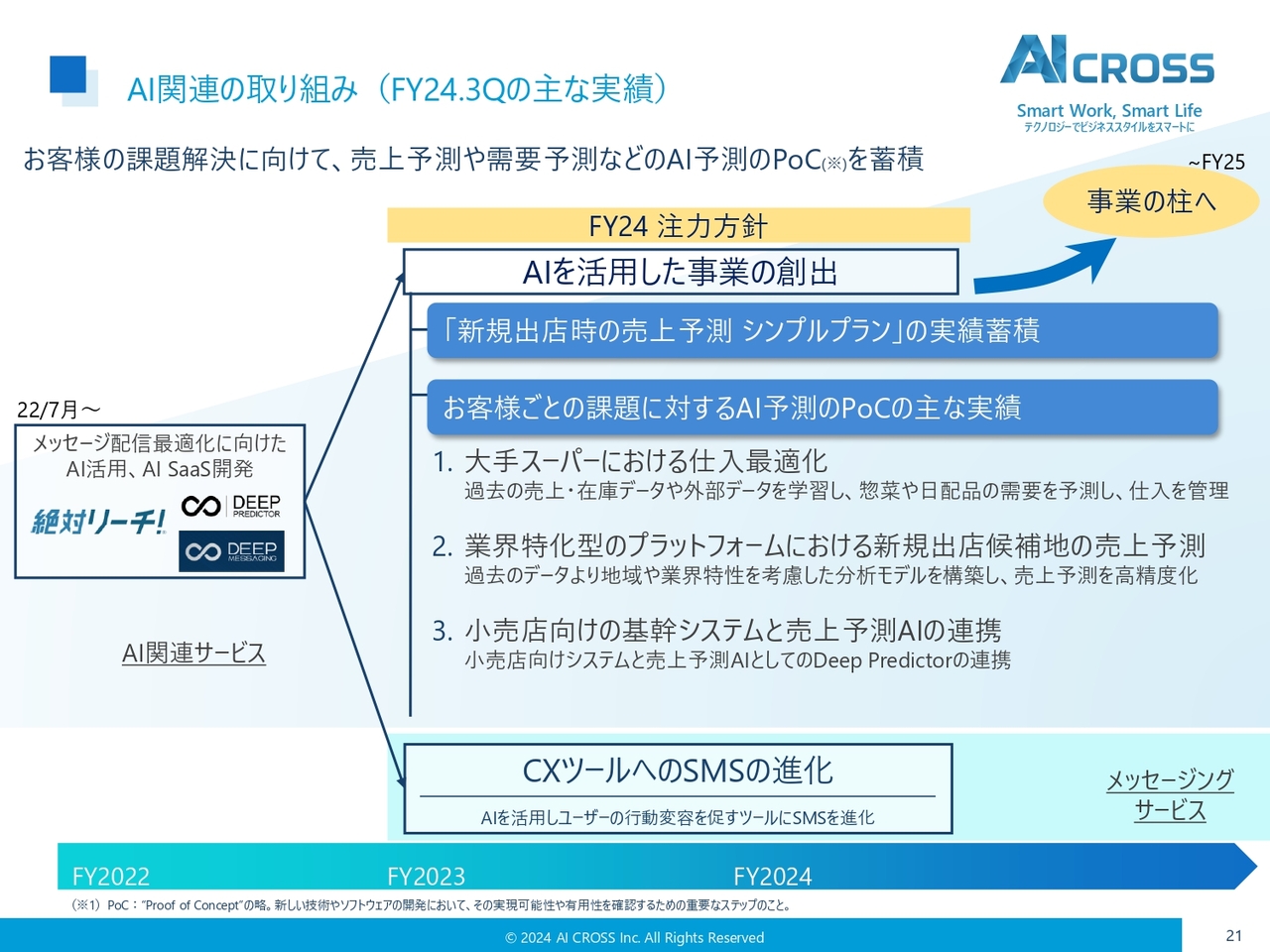

AI関連の取り組み(FY24.3Qの主な実績)

原田:AIの取り組みによって、さまざまな精度検証の結果が出ているというお話です。

1つは、小売店の新規出店のような決まったAIモデルを使い、その業界での横展開を測るといううものです。

そうは言っても、もう少し詳しく自社データを分析してほしいという場合もあります。その場合は月額費用をいただき、当社のデータサイエンティストがお客さまの過去データを詳しく分析し、お客さま特有のモデルを作ることも行っており、さまざまな業界で事例が出始めています。

例えば、ある大手スーパーでは、売上予測をした上で、どれくらい在庫を持つのが最適かという仕入の管理を行っています。また、小売店向けシステムと自社の基幹システムとの連携も行っています。

当社では、とある業界におけるどの企業でも行う業務にはまるものを、先ほどのようなシンプルプランでSaaS化していくことを考えています。

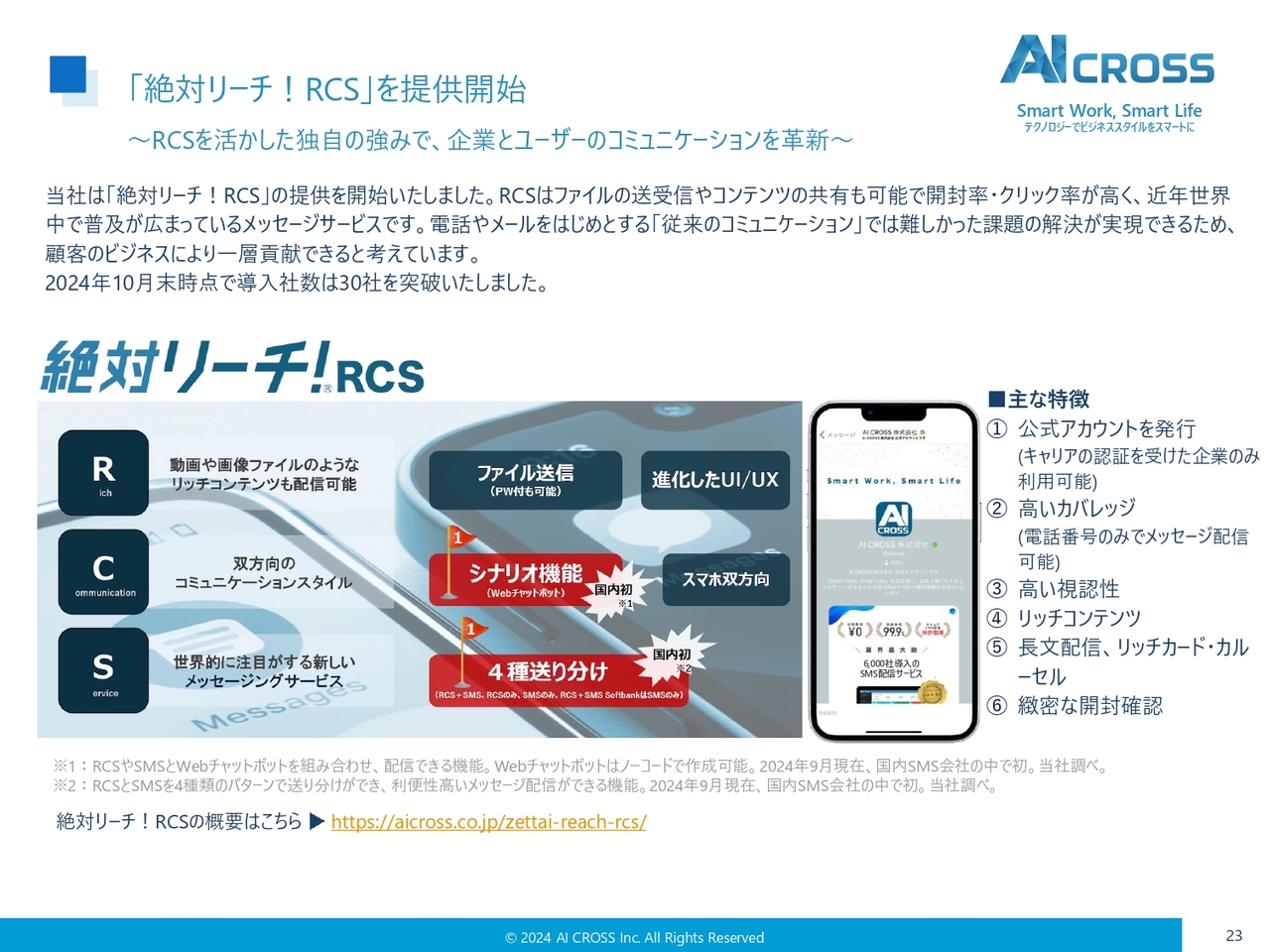

「絶対リーチ!RCS」を提供開始

原田:2024年第3四半期のトピックスについてご説明します。

こちらのスライドには、「絶対リーチ!RCS」の提供開始と記載してあります。これまでお話ししてきましたが、BtoC企業のユーザーにリーチする、反応してもらうツールとして効果があるということで、伸びてきた市場です。

ただし、最近は簡単に動画を見たいというユーザーのニーズが高く、テキストだけのSMSでは少し物足りないということがありました。

現在は全世界的に、新しい携帯端末からSMSの次世代バージョンへとどんどん変わってきています。これがリッチコミュニケーションサービスという、SMSの次世代規格です。

欧米のほうではかなり前から始まっていたのですが、ついにApple社がRCSの規格を導入しました。欧州やアメリカでは、前回のiPhoneのアップデートから、SMSのメッセージアプリの中にデフォルトで入ってきています。

日本の携帯キャリアではまだ対応されていませんが、いよいよ近々対応されるということです。当社はこの機会に、自社のプラットフォームもRCSに対応したサービスができるよう、提供を開始したものとなります。

Ken:RCSとLINEの大きな違いはどこですか? 公式LINEとできることが似ていると思ったのですが、詳しくお聞かせください。

原田:おっしゃるとおり、できることは公式LINEとほぼ同じです。ただし1つ大きく違うのは、電話番号さえあれば送ることができるところです。

LINEでは、ブロックされる、またはコストをかけてLINEIDを取得しても見てもらえないなどの課題がありました。一方でSMSでは、これまでも画像や動画が送れないという課題がありました。

これらに対し、ユーザーのデータベースに携帯電話番号があるお客さまはかなり多いため、新しくIDをとらなければいけないといった手間はなく、すでにある電話番号に対して送れるという点が大きな強みになります。

また、LINEかRCSかというより、おそらくミックス利用など、状況に応じて変わってくると思っています。

例えば、少しオフィシャル感のあるものや電話の利用料金、銀行からのお知らせといった仕事に関係するものはRCS、少しやわらかい化粧品の案内のようなプライベート感があるものはLINEというかたちで分かれてくるのではないかと思っています。

機能的なことで言うと、電話番号さえあれば送れるといった点が大きな違いになってきます。

Ken:将来的に、アンケート機能あるいはタグづけなども導入される予定でしょうか?

原田:すでにアンケート機能は実装されており、チャットボットの中でできるようになっています。タグづけについてもお客さまからのニーズがあり、現在検討中です。

現在、既存のお客さまが30社程度、試してみたいということですでに利用しています。お客さまのニーズに応じながら、随時、おっしゃっていただいたような機能等を増やしていく予定です。

Ken:単価についても質問です。通常のSMSよりもRCSのほうが単価上がるのではないかと思いますが、そのあたりはいかがですか?

原田:そうですね。やはり単価は上げていこうと思っています。既存のお客さまにヒアリングしたところ、例えば、送ってコンバージョンがとれる、広告費用から回せるなど、できることがまったく違ってきます。

当社としても、単価や価格戦略については、SMSとは完全に違うかたちで、既存のお客さまのヒアリングをベースに練っているところです。

Ken:シナリオ配信もできるということですが、配信数やメッセージ数がかなり増えそうだと感じています。そのあたりは、社内的にどのような認識でしょうか?

原田:そうですね。やりとりが発生することから、SMSよりも大きく増えると見ています。

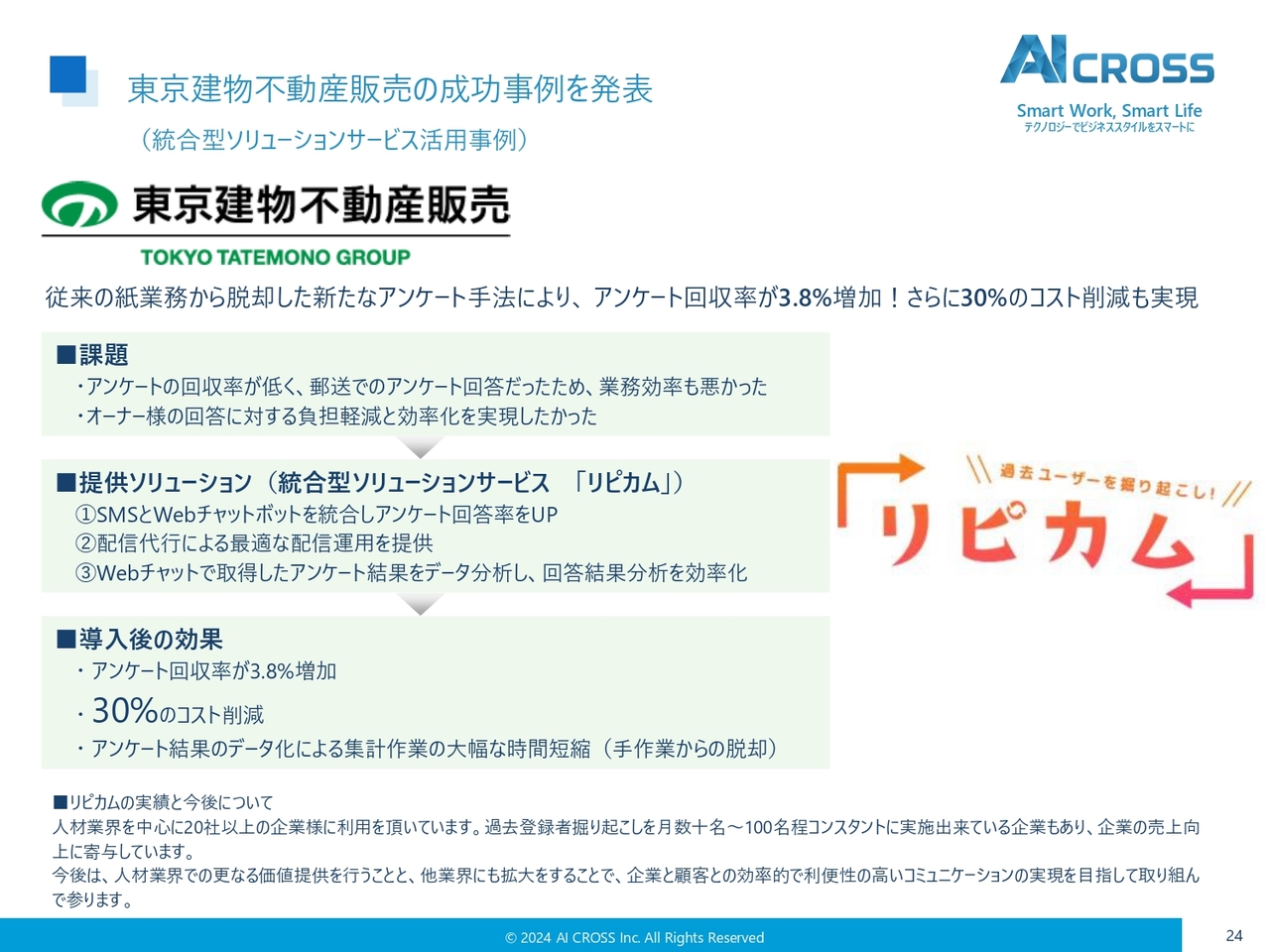

東京建物不動産販売の成功事例を発表

原田:レベニューモデルの統合型ソリューションについてお話しします。

こちらのスライドは、東京建物不動産販売の事例です。こちらでは、これまで郵送でアンケートを行っていたものの、回収率が低いという課題がありました。

当社の統合ソリューションで、SMSとチャットボット、データ分析をご提案したところ、人力での回収作業等がなくなったこともあり、3割のコスト削減を実現しました。さらには回収率が上がり、お客さまから満足いただいたという事例になります。

この事例は不動産業界ですが、今後は「リピカム」という非常に高評価な統合型ソリューションなどを、人材業界をはじめとする業界向けにパッケージ展開していくことを考えています。

私からのご説明は、以上となります。

質疑応答:SMS経由の迷惑メッセージが与える業績への影響について

Ken:SMSについて質問です。私もそうなのですが、迷惑メッセージなどが増えていると感じます。御社の業績には、迷惑メッセージなどによる何らかの影響はありますか?

原田:SMSは、通数の増加で伸びてきている業界です。通数が増えれば増えるほど、いろいろなことを考える人が現れてくることもあり、確かに迷惑メールなどは増えてきています。

しかし、Eメール等とは異なり、キャリアの通信回線を介する迷惑メールなどに対しては、携帯キャリアがフィルタリング対策に大きな投資を行っています。

フィッシング対策については、私たちも携帯キャリアの業界団体などを通して対策をきちんと考えています。確かに、以前よりもさまざまな詐欺メールなどが増えてはいますが、しっかりとフィルタリングしています。

また、私たちからも「このような電話番号からかかってきます」「このような内容は絶対詐欺ですので、気をつけてください」と、お客さまの企業サイトに記載いただくようなアドバイスなども行っています。

今のところ、迷惑メッセージなどがネガティブに働いているという事実は特にありませんが、迷惑メッセージなどが増えているのは、おっしゃるとおり事実です。

質疑応答:配当方針と今後の見通しについて

Ken:「配当方針と今後の見通しについて教えてください」というご質問です。

原田:私たちはまだグロース市場に上場しているに過ぎず、提供するサービスとしっかりとした投資による企業価値の向上によって株主のみなさまに応えていくことを中心に考えています。

今年は株主優待をご用意しましたが、配当等については引き続き、機関投資家や個人投資家の株主の方々からご意見をうかがいながら検討していきたいと考えています。

質疑応答:上方修正を出さなかった理由について

飯村美樹氏(以下、飯村):「利益の進捗率が通期業績予想を超えていますが、上方修正を出さなかった理由を教えてください」というご質問です。

こちらは、先ほどお話があった優待の新設によるものでしょうか?

原田:進捗率がすでに100パーセントを超えているのは、ご質問のとおりです。

現在は一時的に超えていますが、第4四半期末となる12月31日付の株主数に応じて発生することになる株主優待向けQUOカードのコストを一定程度想定しています。

そのため、はっきりしたことがわかり次第、かつ何かあれば、業績の上振れも下振れも通期業績予想の修正開示を行うという東証のルールに則り、速やかに開示したいと考えています。

質疑応答:M&Aの検討の有無と対象となる領域について

Ken:「M&Aを検討していますか? また、検討されている場合はどのような領域で検討しているのでしょうか?」というご質問です。

原田:私たちはCVCを展開しているため、社内では、アライアンスがマイノリティなのかということや、資本で私たちのグループに入っていただいたほうがいいのかどうかなど、M&Aについて積極的に検討しています。

私たちの一番の強みは、顧客基盤です。現在、顧客数は7,000社弱に達しました。BtoCで良いサービスを持ちながらも「技術はすばらしいけれども、販売力に課題がある」という悩みを抱えているようなテクノロジー企業に活用してもらえれば、お互いにシナジーが出ます。

私たちが参入していきたい業界については、人材と金融に限らず、さまざまな業界をターゲットにしています。すでにその業界で顧客を抱えている企業などとの相性が良いと考えているため、良い企業があれば、積極的にM&Aを行っていきたいとは考えています。

質疑応答:同業他社との差異について

飯村:「SMS配信などを行う同業他社と御社には何らかの差異があるのかどうか教えてください」というご質問です。

原田:1つは、業界に特化している点です。人材と金融に強みがあり、業界を絞ってきたからこそ、販売代理店などの乗り換え理由としても「サポートが付いていたところが大きい」とよく聞きます。

上場前から長らく手がけているAIでは、AIコンサルからデータサイエンティスト、アフターフォローに至るまでの開発チームすべてを自前で持っているため、すぐにお客さまへ提案でき、一気通貫ですべてをご提供できるところも強みです。

飯村:SMSの国内にシフトして付加価値を高めるとおっしゃっていたことにも関わりますか?

原田:大きく関わります。

飯村:「言われたことをただ配信する」のではなく「一緒に考えて」配信するところに強みがあるのですね?

原田:SMS単価が落ちてきている海外のお客さまのように、代理店経由ではその先のエンドユーザーの要望を直接聞くことができません。

また、本人認証ツールも強みですが、本人認証はパスコードを安く早く送ればニーズを満たしてしまうため、付加価値や差が付きにくいです。

付加価値に差がなければ価格は下がる一方になります。一気に伸びましたが、一気に収益性が下がってきました。国内のお客さまに対し、パスコードをただ安く早く送るという手法を提供し続けてしまうと、いずれは海外のように単価がどんどん下がってしまいます。

私たちは、なぜお客さまがSMSを使っているのか、その用途をしっかりと見極め、SMSとプラスアルファの提案で差別化していきたいところがあります。単価を下げずに受注していけるのが強みあり、今後もそのような施策を取っていきたいと考えています。

質疑応答:パートナー経由の新規開拓について

Ken:パートナー経由の新規開拓は比較的うまくいっているようですが、どのようなチャネルが多いのでしょうか? 今後も、新規開拓はパートナー経由で行っていきますか?

原田:パートナー経由で多いチャネルは、やはり私たちが先行して事例を作った業界です。RCSなど、新たな業界をチャネルとしてパートナーが提案することはあまりありません。

既存のお客さまにどのような業務があり、どのような課題があるかを聞き取ることで新しい用途を生み出し、新たな業界を開拓するなど、新たな業界と用途の開拓は私たちが直販で行っています。

直販では、アウトバウンドの手法を採ることもあります。用途が固まっており、効果が見えている場合は、パートナー経由で新規を開拓しています。

質疑応答:ペネトレーションなどのカスタマーサクセスについて

Ken:クライアントになった後の、カスタマーサクセスについて教えてください。例えばペネトレーションなどへの対応は、どのように行っていますか?

原田:お客さまには、カスタマーサクセスチームとフィールドセールスチームがついています。例えば本人認証ではシステム部署などをサポートしていますし、フォローや販促を行いたい場合はマーケティングチームとなるため、用途に応じて横の部署を紹介してもらうなど、、比較的営業が動いています。

質疑応答:九州で取り組んでいる産官学連携について

飯村:「以前ご説明されていた、九州で取り組んでいる産官学連携の展開や、今後の見通しを教えてください」というご質問です。

原田:文科省と九州工業大学とともに、AIの推進に取り組んでいます。

現在は九州だけでなく、地方で一番深刻な人材やデータサイエンティストの不足に対し、データサイエンティストがいなくてもビジネスの現場担当者がデータを入れれば、それをベースにAIのモデルを作って一定の予測ができる、弊社の「Deep Predictor」というサービスを活用しています。

当社のデータサイエンティストにも多いのは、他業界の出身者で案件に関わりながら育っていくタイプです。

この取り組みでも、九工大の学生が「Deep Predictor」を使ってインターンとして地元企業に入って私たちと一緒にDXプロジェクトに取り組むことで、地元にある企業への就職につながればなお良いと考えています。

私たちにとっては、「Deep Predictor」の月額料金をいただきながら、地元のDXにも九工大の専門人材育成にも貢献できる取り組みになっています。

現在は、産官学金の取り組みとして、インターン生の何名かと地元企業、県の地銀とも連携しており、地銀経由で案件のご紹介もいただいています。

こちらのパッケージがもう少し進めば、今度はその地銀に販売代理店になっていただくといういうパターンに進展しつつある状況ですが、時間はもう少しかかりそうです。

飯村:「Deep Predictor」の需要予測に関連するお話ですね。

原田:そのとおりです。

飯村:地方に技術に詳しい方がいなくても、「Deep Predictor」があれば、ある程度の商売スキルなどを持って活動できるということですね。

原田:はい。しかし、どちらかといえばデータサイエンティストを育てる意図のほうが大きいです。

飯村:今後、地銀との関係が深くなるようであれば、さらなる展開がありそうですね。

原田:現在はまだ九州に特化していますが、先日九州工業大学と他大学とシンポジウムを開催した際、同様の取り組みを行いたいという他の市長の声も聞けたことから、このパッケージがうまくいけば、他エリアへの展開も考えています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:電話番号さえあれば送れると言うが、LINEブロックしたり見てもらえない人たちにSMSで強引に送りつけることに意味があるのか? そもそも、見ない理由の多くはその商品・サービスに興味がないからで、彼らに無理矢理開封させても嫌な思いをされるだけでは?

回答:プロモーション利用においては、メッセージを受け取る方によって異なると思います。ただし、クレジットカード会社からの住所変更の依頼などの重要な手続きのご案内をRCSでご連絡することで、開封していただき、その画面内でお手続きも可能となります。

このような用途では、電話番号宛に連絡できるというメリットが送信者だけでなく受信者にもあると考えております。

この銘柄の最新ニュース

AIクロスのニュース一覧- 2026年3月11日(水)神戸投資勉強会IRセミナーへの当社代表取締役CEO原田の登壇に関するお知らせ 2026/03/06

- AI CROSS、FY2026はAI事業の黒字化・株主優待廃止で利益率改善見込 RCS拡大で中長期的な成長を図る 2026/03/06

- 2026年定時株主総会の招集に際しての電子提供措置事項(交付書面非記載事項) 2026/03/04

- 2026年定時株主総会招集通知 2026/03/04

- 3月5日(木)開催『個人投資家さま向けオンライン会社説明会』のお知らせ 2026/02/27

マーケットニュース

おすすめ条件でスクリーニング

AI CROSSの取引履歴を振り返りませんか?

AI CROSSの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。