【QAあり】シンプレクスHD、生産能力の向上を図り、底堅いDX需要を取り込むことで、営業利益106億円の達成目指す

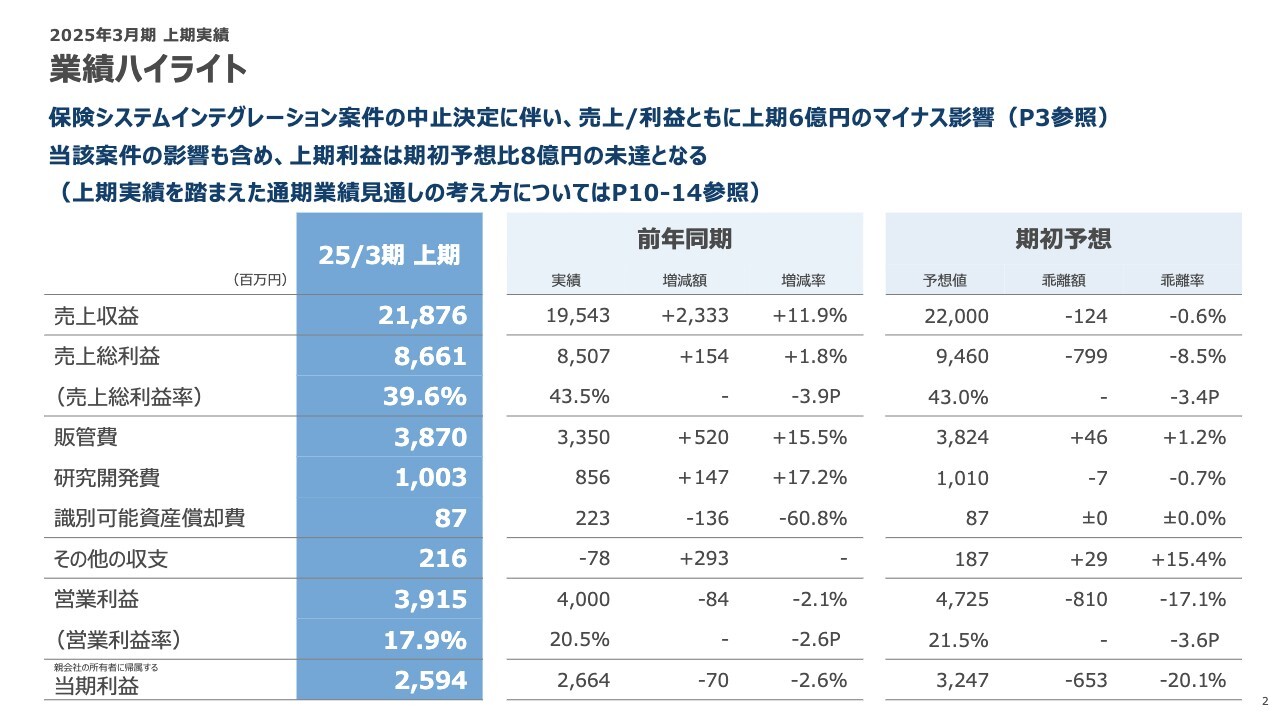

業績ハイライト

金子英樹氏:シンプレクス・ホールディングス株式会社、代表取締役社長の金子です。2025年3月期第2四半期の決算説明会を始めます。

業績ハイライトです。2025年3月期の上期は、端的に言えば、当社として非常に不満足な数字で着地することになりました。上手くいかなかった最大の理由は、保険分野における個別のシステムインテグレーション案件が第2四半期の途中でストップする事態が起きたためです。結果として、上期の売上収益、売上総利益、営業利益ともに、マイナス6億円の会計処理をせざるを得ない状況となりました。

スライドの表の左側から上期実績、前年同期の実績、期初予想の順に並べています。まず売上収益は218億7,600万円で、前年同期比23億円の増収、11.9パーセント増で着地しました。これは、先ほどのマイナス6億円が計上された後の数字です。残念ながら、期初に予想した220億円の売上目標には1億2,400万円足りませんでした。

次に、売上総利益です。こちらもマイナス6億円を計上した上で、86億6,100万円で着地しました。前年同期比1.8パーセント増、1億5,400万円の増益となりましたが、こちらも期初予想の94億6,000万円に対して、8億円の未達で終わっています。

売上総利益以下の4項目については、前年同期よりも数字が増えていますが、ほぼ期初予想どおりに着地しました。その結果、営業利益は8億円の未達がそのまま反映され、39億1,500万円と、前年同期の40億円を若干割っています。期初予想の47億円に対しては、8億1,000万円の未達という、大変残念な結果に終わりました。

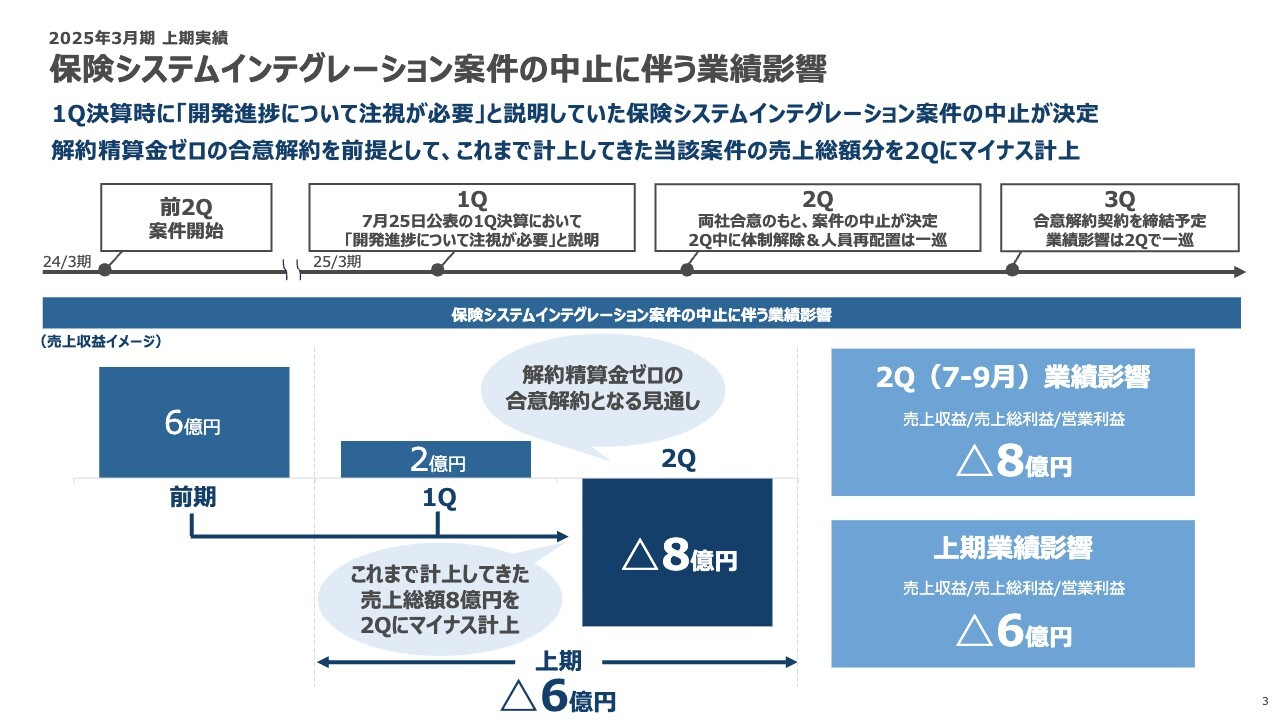

保険システムインテグレーション案件の中止に伴う業績影響

この状況を招いた保険システムインテグレーション案件の中止について、背景と業績へのインパクト、会計処理の仕方をお話しします。

スライド上部の図をご覧ください。まずこの案件は、2年以上前からいくつかの契約に分かれて業務要件定義などを行い、検収され、売上計上もされてきました。今回中止が決定した契約は、前期の第2四半期から始まっています。

時系列でご説明すると、今期第1四半期が始まったあたりで、開発の進捗状況が良くないということで、お客さまに対して本番稼働の時期を一定期間後ろにずらしてもらえないかとお願いしました。

本番稼働をずらすコストについては、シンプレクスがすべて負担するとお伝えしていました。ただし、その提案を受け入れていただけるのか、あるいは、そこまで本番稼動が遅延するのであれば、このプロジェクトは中止とするのか、第1四半期が終わった段階ではまだ見えていませんでした。したがって、その時点では「開発進捗について注視が必要」とご説明していました。

第2四半期に入り、お客さまから「この案件は中止にしたい」という申し入れがありました。それを受け、第2四半期において当該案件にアサインしていた人員と、案件と並行してライブラリを作っていた研究開発体制を解除し、この9月、10月で人員の再配置がほぼ一巡したところです。

問題は、この案件が中止になったことだけではありません。通常、プロジェクトが両者合意のもとで中止になった時は、我々もコストをかけてものを作ってきたわけですので、それに対するコスト請求をどうするかという問題が発生します。しかし今回の場合は、第一義的に我々の開発の進捗が遅れた結果、「本番稼動を延期させてください」とお願いした経緯があります。

さらに今回の案件は、もともと「Simplex xInsurance(シンプレクス クロスインシュランス)」という、我々が著作権を持つライブラリ上に、顧客の個別機能を実装していくという性質の案件です。作りかけでまだ動かないシステムのソースコードを途中で引き渡すことはできないと考え、お客さまとお話しした結果、第2四半期において、解約精算金ゼロの合意解約を前提として体制を解除することになりました。現在、最終的な合意解約契約の締結に向けて、お客さまと最終調整を行っているところです。

売上がゼロになってしまうことで何が起きるかについては、スライド下部の図をご覧ください。この案件は、10億円規模で一定の期間をかけて進行していたため、進行基準で売上計上しています。前期の時点で6億円、第1四半期にも2億円の売上を計上していました。

第2四半期でプロジェクトの中止が決まり、売上ゼロとなった段階で、会計処理的には、この6億円と2億円を合わせた8億円分をマイナス計上しなければなりませんでした。これが7月から9月の第2四半期の売上収益、売上総利益、営業利益に直接的なインパクトを与えました。

したがって、この上期においては6億円分のマイナス計上が発生し、売上収益、売上総利益、営業利益に大きく影響したということです。これに対して、下期にどのような挽回策をとっていくのかについては、後ほどお話しします。

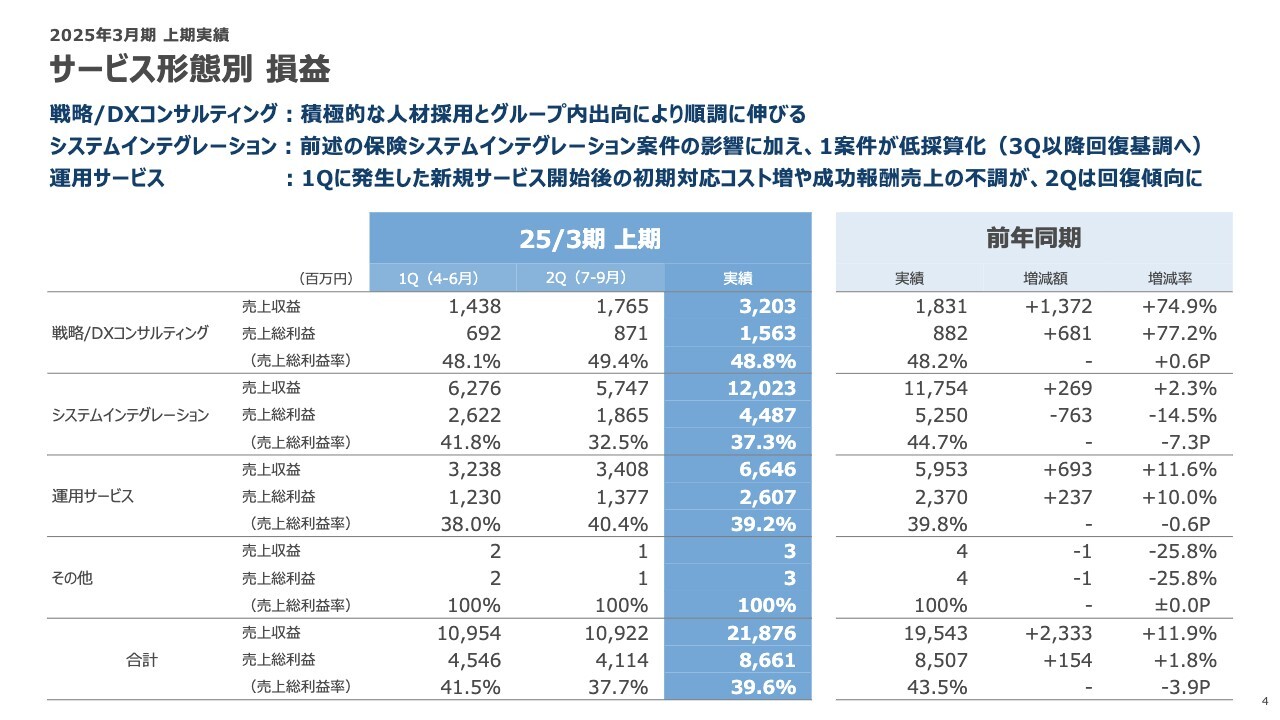

サービス形態別 損益

上期業績のおさらいです。スライド表の左側が上期実績、右側が前年同期の数字となっています。

一番上の戦略/DXコンサルティングは、第1四半期が14億円、第2四半期が17億円と順調に伸び、上期の実績としては、32億円の売上収益を上げることができました。前年同期比74.9パーセントの増収と、非常に順調に成長しています。

売上総利益は、第1四半期の段階でお話ししたように、シンプレクスグループ全体で43パーセントの売上総利益率を狙うことが期初の目標でした。内訳として、まず、Xspear Consulting(以下、クロスピア)が行っている戦略/DXコンサルティングは、49パーセントを中心線とし、2ポイントから3ポイント程度上下することを前提に置いています。

当期については、売上のミックス効果によって、シンプレクスが展開するシステムインテグレーションと運用サービスで、42パーセント弱の売上総利益率が達成できれば、シンプレクスグループとして43パーセントの売上総利益率を見込めるということを前提としていました。結果として、第2四半期における戦略/DXコンサルティングの売上総利益率は、49.4パーセントとなり、上期実績としても48.8パーセントと、ほぼ見込みどおりに終了できたと思います。

次に、システムインテグレーションです。こちらは第1四半期が62億円、第2四半期が57億円の売上となりました。第2四半期に保険システムインテグレーション案件の中止に伴い8億円のマイナス計上しているため、実態としては65億円くらいの売上があったと言えます。上期実績は120億円で着地し、前年同期比2億6,900万円の増収になっていますが、こちらもマイナス6億円の影響を受けています。

運用サービスは、上期が66億4,600万円と、前年同期比約7億円の増収で、順調に推移しています。売上総利益率は、前期までの8四半期分くらいを見てみると、38パーセントから39パーセントと、運用サービスが最も低くなっています。ただし前期、お客さまに価格交渉し、今期から値上げできるケースが増えたことから、今期については41パーセント程度を狙う土台ができた状態にありました。

しかしながら、新規サービスを開始した後の初期対応コストが膨らむなど、第1四半期の実績は個別の事由で38パーセントに落ち込んでいました。第2四半期は40.4パーセントと、41パーセントにかなり近づき、回復基調にあると考えています。

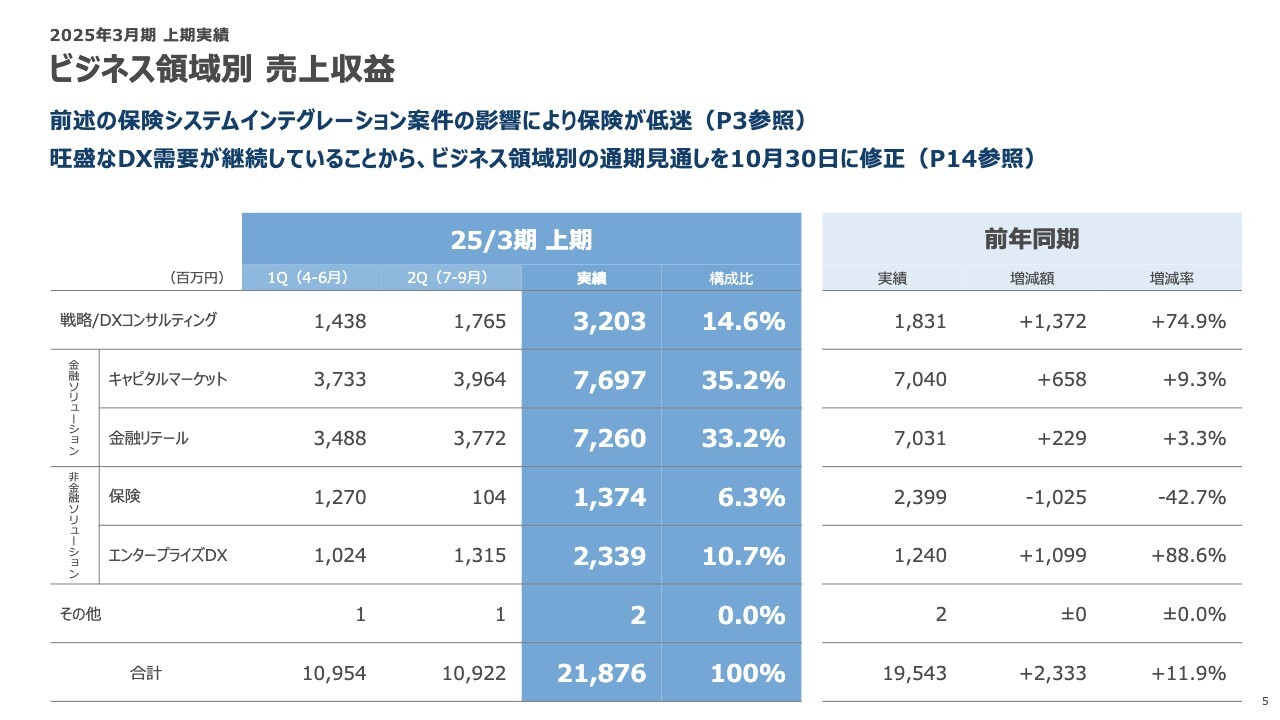

ビジネス領域別 売上収益

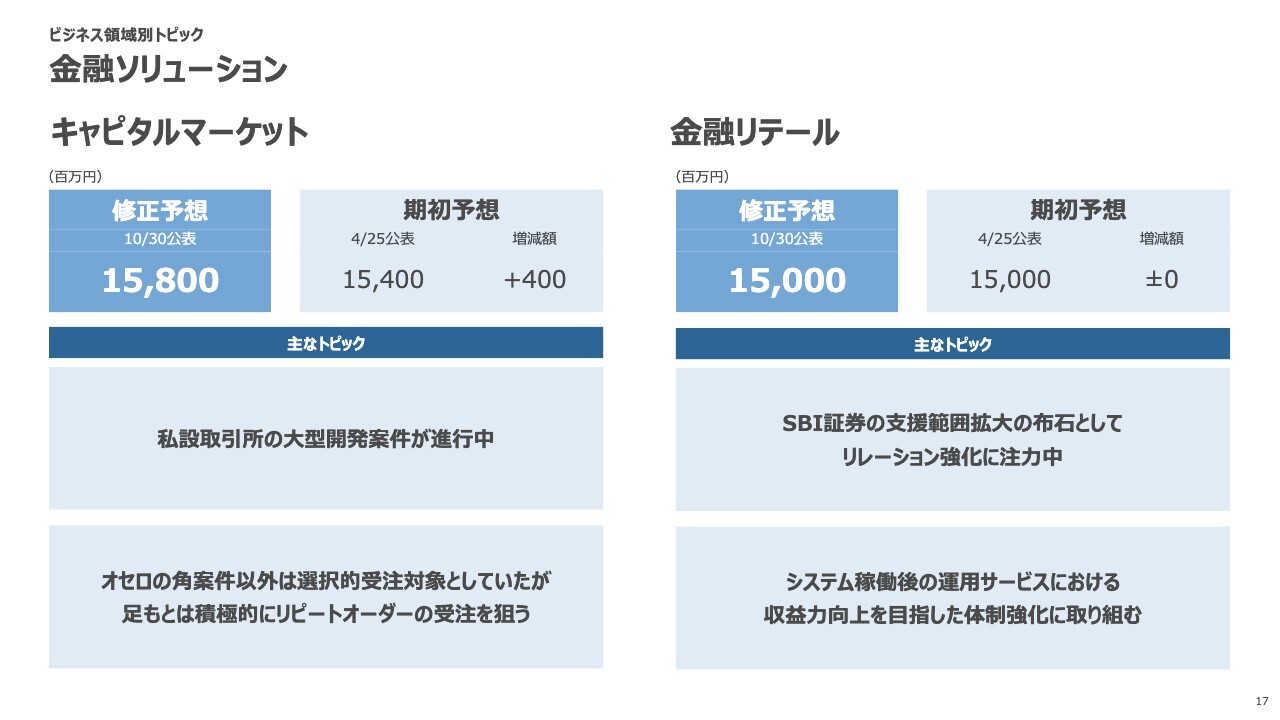

ビジネス領域別の売上収益です。一番上の戦略/DXコンサルティングは、先ほどと同じですので割愛し、金融ソリューションからご説明したいと思います。

キャピタルマーケットは、上期で76億9,700万円の売上となり、前年同期比9.3パーセントの増収を果たしました。金融リテールも72億6,000万円で着地し、前年同期比3.3パーセントの増収です。

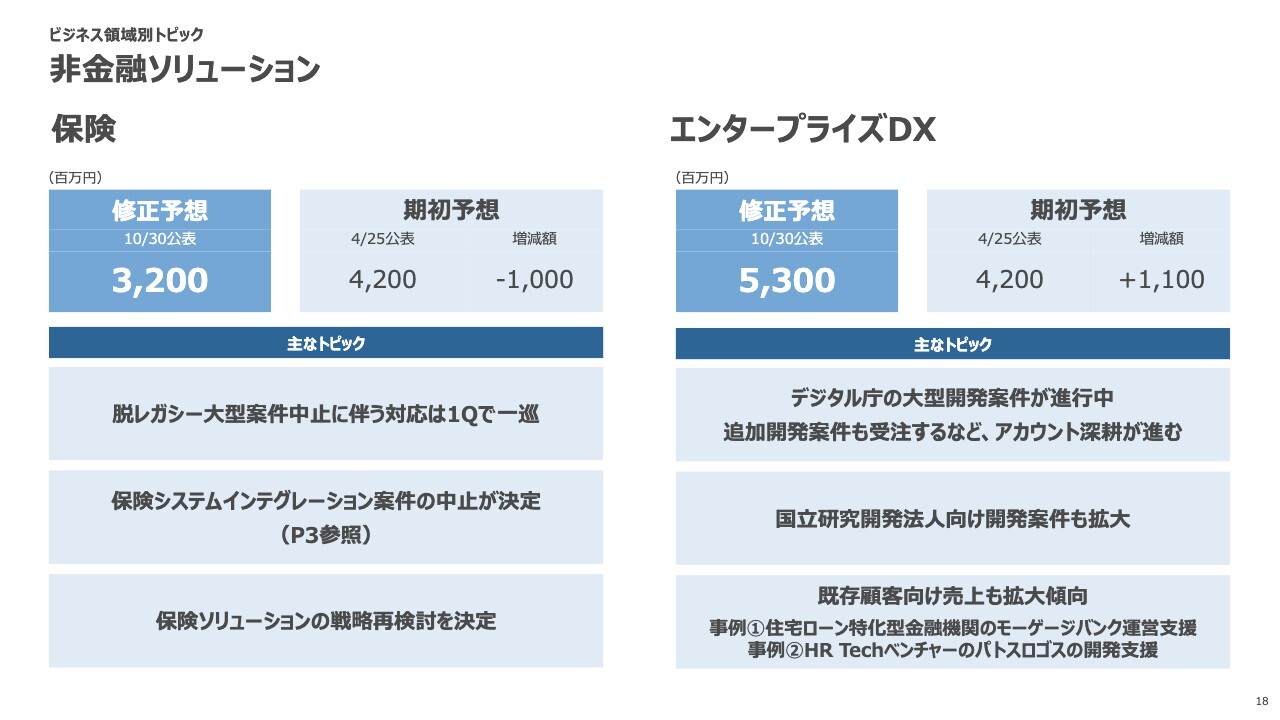

非金融ソリューションですが、この保険が、まさに今回の第2四半期において8億円、上期において6億円のマイナス計上をせざるを得なかった分野になります。その影響で、第2四半期の売上は1億400万円となりました。上期の実績は13億7,400万円と、前年同期比で約10億円の売上収益が毀損されている状況です。

一方でエンタープライズDXは、上期実績が23億3,900万円、前年同期比約11億円増と極めて順調に推移し、保険のマイナスをほぼ相殺できるだけの伸びを示しました。

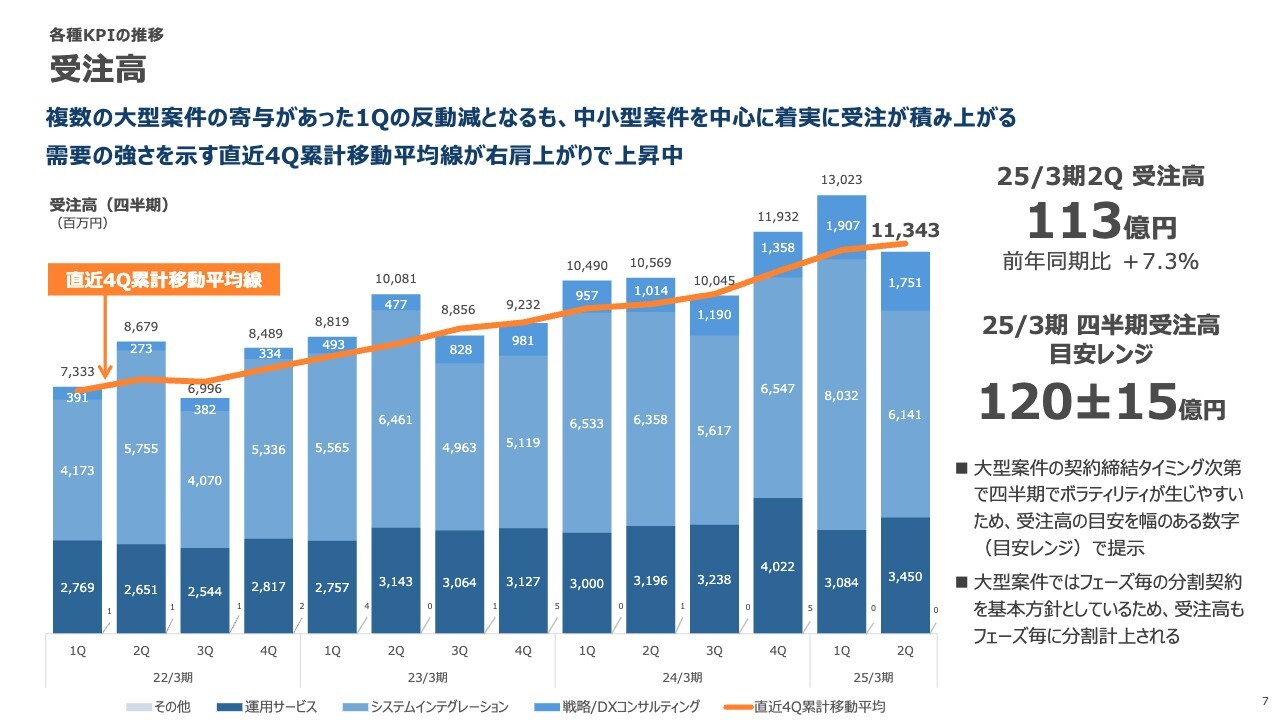

受注高

今後の業績を占う意味で重要な、各種KPIの推移についてお話しします。まず受注高は、第2四半期で113億円、前年同期比7.3パーセント増となっています。

スライドの棒グラフは、四半期ごとの受注高を表しています。一番下の濃い青色が運用サービス、中央がシステムインテグレーション、一番上が戦略/DXコンサルティングというかたちで色分けしています。

右側から2番目の第1四半期は、約130億円と非常に大きな数字を出しました。第1四半期に10億円を超える案件が2つ、5億円から10億円の案件が1つと、比較的大きめの案件が集中的に受注できたためです。

基本的に、受注高については契約のタイミングで左右されることもあり、一定のボラティリティを持ちます。期初のガイダンスでは、受注高の目安レンジをお示し、「120億円±15億円」の範囲に収まっていれば、それほど喜んだり不安視したりするものではないと、お話ししたと思います。

その上で、受注トレンドを見ていきます。スライド内のオレンジ色の線は、需要の強さを示す指標として、直近四半期分の受注高を移動平均として表したものですが、右肩上がりとなっています。したがって、受注環境は極めて好調だと言えます。

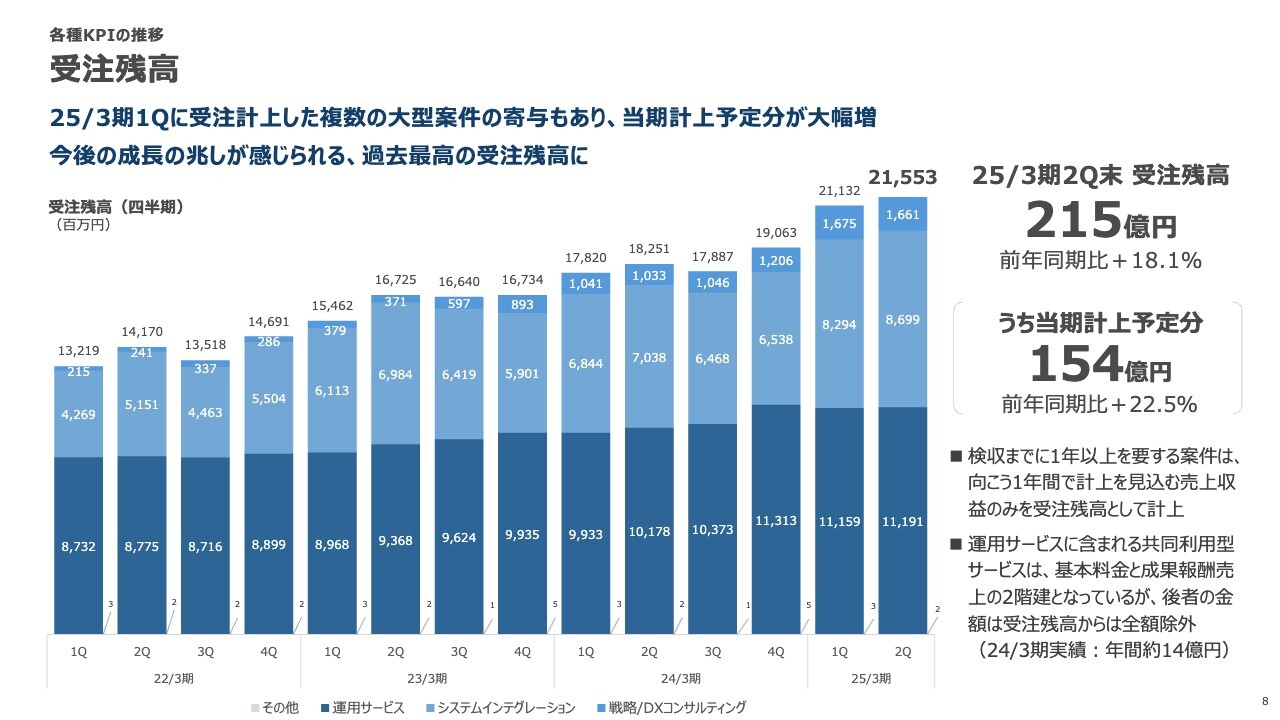

受注残高

その結果、受注残高は9月末時点で215億円、前年同期比18.1パーセント増と、力強い数字を作ることができました。

この中で、来年3月までの当期計上予定分が154億円あります。前年同期比で22.5パーセント増と、下期に向けてかなり自信を持てる数字だと思っています。

毎回お話ししていますが、受注残高の枠外には、金融リテールを中心とした共同利用型サービスの成果報酬があります。共同利用型サービスは料金が2階建になっていて、1階部分が基本料金、2階部分が顧客の業績に連動した成果報酬売上です。受注時点で金額が確定していないため、後者の成果報酬売上については、受注残高に計上していません。この成果報酬売上の前期実績は約14億円でした。

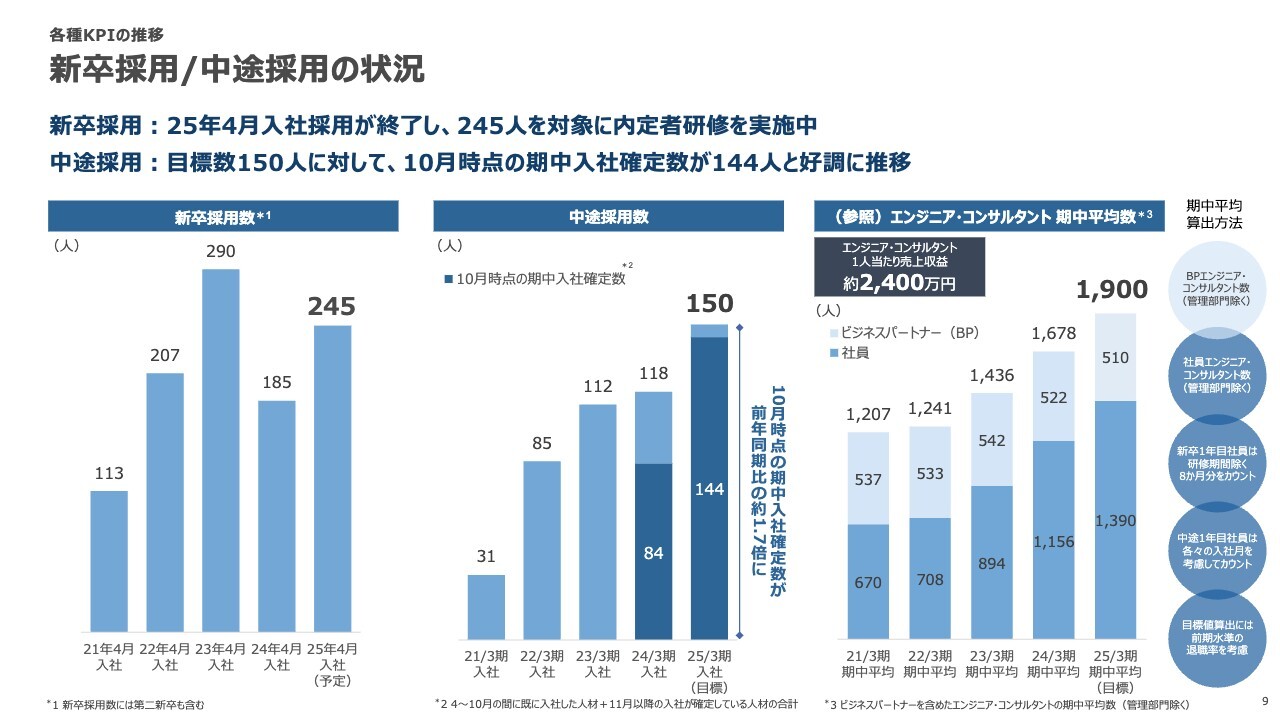

新卒採用/中途採用の状況

「需要が強い中、それを作る人材のあてがあるのか」ということで、新卒採用/中途採用の状況についてご説明します。

新卒採用は、来年4月の新卒入社の採用がこの7月にほぼ終わり、内定者研修もすでに実施しました。4月に入社予定の新卒者は、現時点で245名です。

中途採用については、「150名を目途にがんばってみたい」という目標を期初に掲げました。4月から10月までに入社した方と、すでにオファーレターにサインし、来年3月までに入社日が決まっている方を合わせると、目標150名のうち、現時点で144名が確保できています。したがって、この150名は超えると考えています。

しかし、来年1月を超えて採用を決定すると、「入社は4月1日から」という方が多くなります。そのため、11月と12月の2ヶ月でアクセルを踏み、採用を進めたいと思っています。

スライド右側のエンジニア・コンサルタントの期中平均値は、参考までに見ていただければと思います。

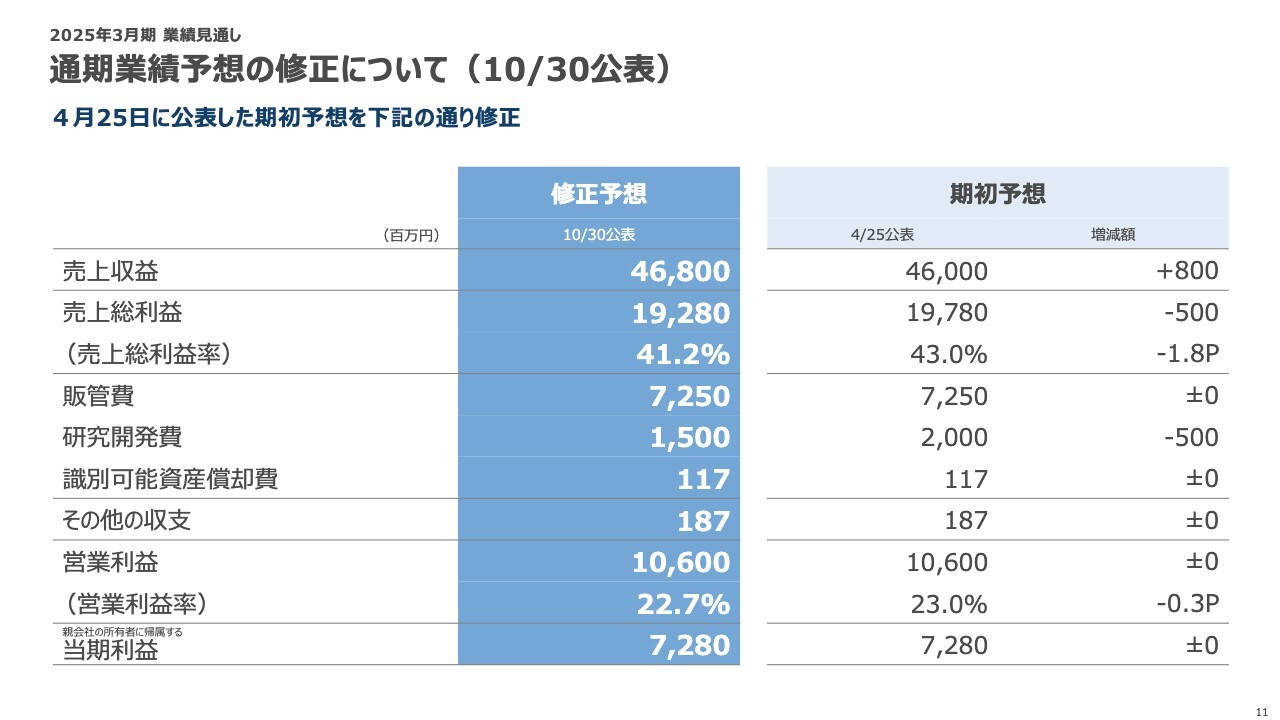

通期業績予想の修正について(10/30公表)

2025年3月期の業績見通しです。通期業績予想の修正について、触れていきます。

本日、業績予想を修正しましたので、何が変わったのかについて、ご説明します。スライド左側が本日発表した修正後の数字で、スライド右側が期初に発表した数字です。まず、売上収益を修正しました。もともと460億円だった売上収益の目標を468億円と、8億円の上方修正を行っています。

売上総利益は、期初に197億円程度、売上総利益率43パーセントを目指していました。ただし上期の段階で、売上総利益6億円のマイナス計上の影響もあり、売上総利益は192億8,000万円と、期初の想定よりも小さな額で着地する見込みです。これにより、売上総利益率も41.2パーセント程度で終わると見ています。

また、研究開発費は期初に20億円を見ていましたが、上期を踏まえて下期を見た際に、5億円減らし、通期で15億円の予算にする計画です。結果として、営業利益は106億円と、期初の予想と変わりません。

以上が、業績予想修正の数字的な内容です。

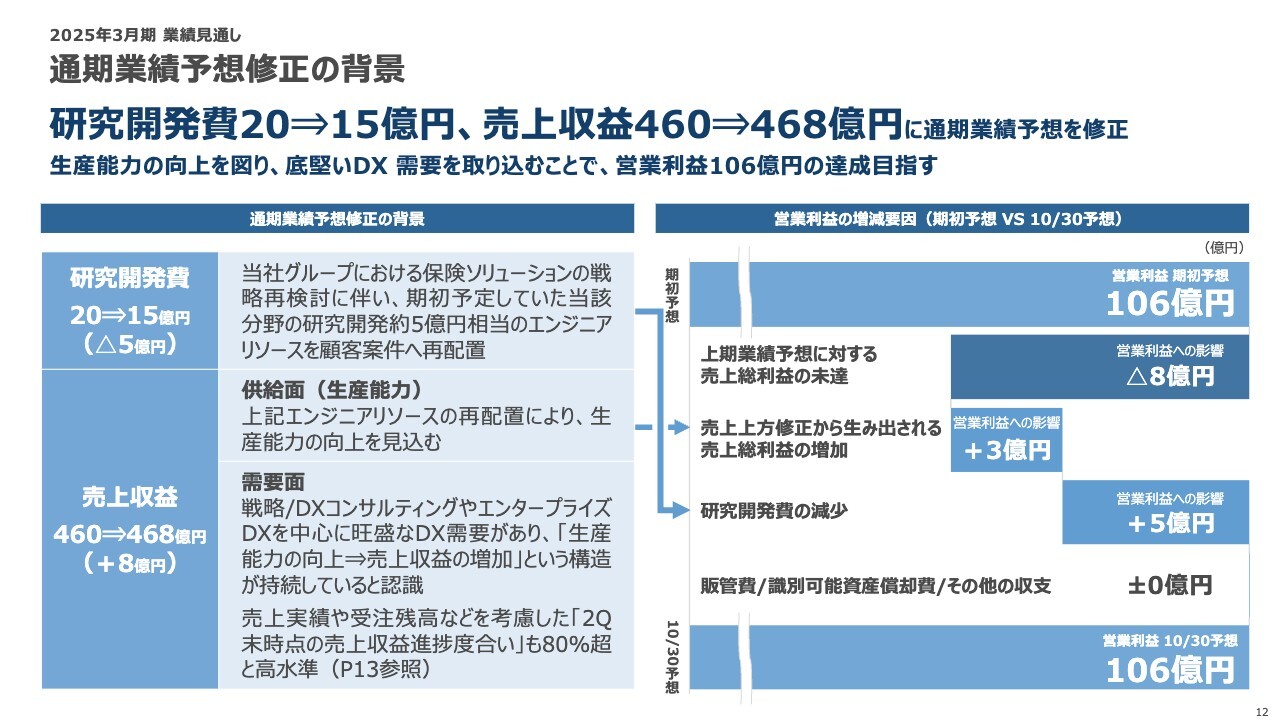

通期業績予想修正の背景

通期業績予想修正の背景について、お話しします。まず、研究開発費を20億円から15億円にしたことについてです。こちらは、上期にいろいろな事象が起こり、売上総利益も営業利益8億円の未達で終わったから減額したのではありません。弱気になり、「損失を取り返したいから、研究開発費という未来への投資をやめよう」と考え、決めたわけではないことをご理解ください。

保険の分野において、シンボリックに扱ってきた生損保グループのレガシーシステムを、我々のシステムでリプレイスをかける案件が1件ありました。その案件が4月にストップしていることは、第1四半期にお話ししたと思います。

そして第2四半期において、当該案件とは別のお客さまの保険システムインテグレーション案件が中止となりました。この2つの保険案件は、クロスインシュランスのライブラリ整備、保険のソリューションをこれから伸ばしていくための、核になるプロジェクトでした。したがって、下期の保険の分野は、戦略を再検討せざるを得ない状況になっています。

再検討を行うにあたり、上期期初の段階で、下期分の保険ソリューションの投資として、約5億円を見込んでいました。「戦略を新しく練り直すまで、この約5億円はいったんフリーズしよう」ということで、研究開発費の20億円を15億円にしたという流れです。

また、売上収益は、460億円から8億円増やし、468億円に修正しています。「売上を上げるための原資となるエンジニアリソースはどうなるのか」というお話ですが、保険の分野の戦略変更に伴い、研究開発約5億円分のエンジニアリソースが解放されることになりました。

売上総利益率を40パーセント台とすると、研究開発約5億円分のエンジニアリソースからもたらされる売上は、約8億円相当ということになります。このことから、供給面におけるエンジニアリソースの部分は目途が立っている状況にあります。

一方、需要面は、上期の数字からもわかるとおり、戦略/DXコンサルティングやエンタープライズDXを中心に旺盛です。前回の中期経営計画や、今回の中期経営計画を作る上でも常にご説明してきましたが、基本的に、我々の売上に関する制約条件は生産能力で、開発エンジニアやコンサルタントをどれだけ抱えられるのかということです。「生産能力の向上が、売上収益の増加に直結する」という構造が、今でも持続していると認識しています。

マイナス6億円の影響を受け、売上収益の上期実績は約219億円でしたが、マイナス6億円がなければ225億円でした。上期の期初予想220億円と比べても、5億円上振れるかたちで、実態面として動いています。

また、受注残高も過去最高です。前年同期比で22.5パーセント増加した今期計上予定の受注残高を抱えていることからも、8億円の売上の上方修正については蓋然性があり、自信が持てる数字だと思っています。

このような変更が、最終的に営業利益にどう効いてくるかが、スライド右側の表です。期初は106億円の営業利益を目指していました。ただし、上期は保険のプロジェクトの影響もあり、売上総利益・営業利益ともに8億円の未達で終わっています。

今回、研究開発部門のエンジニアリソースを顧客案件に移し、需要もあるとお伝えしました。売上を8億円ほど増加できるとなった時に、そこから得られる売上総利益率が40パーセント台だと考えると、約3億円の売上総利益を稼げることになります。

一方で、戦略変更に伴いリリースされたエンジニアリソースは、研究開発にコストが付きません。したがって、研究開発費は5億円減少し、営業利益を押し上げる効果があります。

販管費や識別可能資産償却費、その他の収支などについては、ほぼ期初の想定どおりで着地する見通しです。

結果として、通期の最終的な営業利益は、期初に見ていたものと変わらず106億円で着地するというのが、今回の修正の内容です。

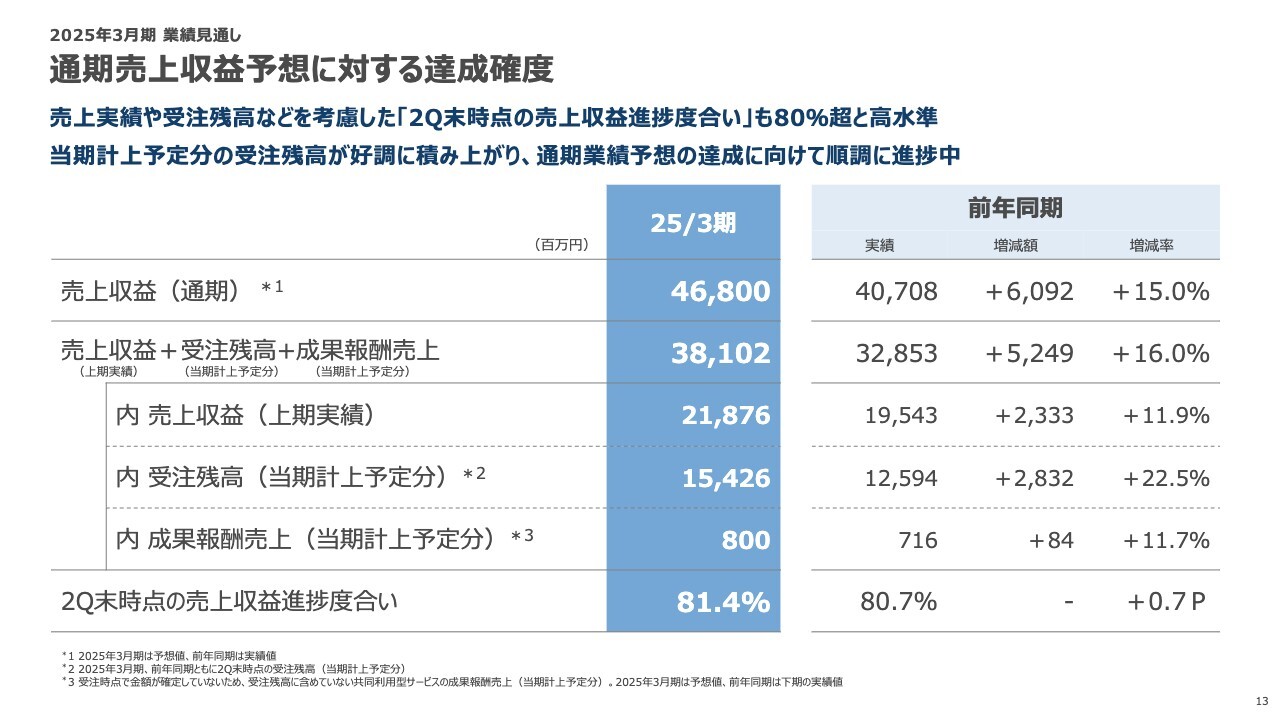

通期売上収益予想に対する達成確度

今お話しした部分の蓋然性を、表にしてみました。スライドで青く塗り潰している部分が今期、右側が前年同期となります。

まずは売上収益です。通期見通しは、プラス8億円を目標とし、468億円としています。9月末時点で見えている数字として、上期実績は218億7,600万円、今期計上予定の受注残高は、前年同期比22.5パーセント増の154億2,600万円です。

また、受注残高には含まれていませんが、金融リテールの共同利用型サービスから上がってくる成功報酬売上について、前期の14億円に対し、今期は16億円くらい稼げると見ています。実際、上期実績ベースで8億円くらい稼げていますので、下期においても8億円くらい稼げると見ています。これらの売上収益、受注残高、成功報酬売上の3つの数字を合わせて、381億200万円としています。

上方修正した468億円と比較した進捗率は、81.4パーセントです。前年同期比での進捗率は80.7パーセントですので、0.7ポイント上回っているという意味でも、蓋然性はあると思っています。

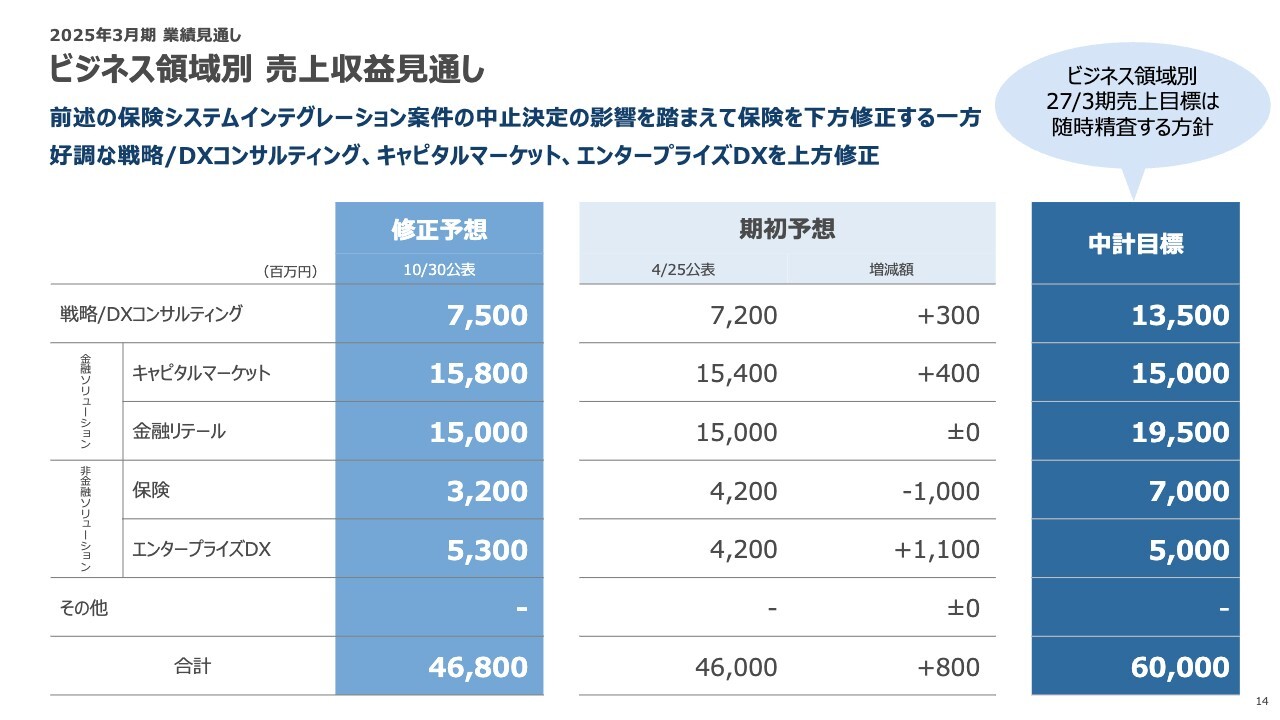

ビジネス領域別 売上収益見通し

通期業績予想における売上収益を、8億円上方修正しました。そのビジネス領域別での配分を、スライドに示しています。左側から修正予想、期初予想となります。

まず、戦略/DXコンサルティングは、期初72億円を目標としていたものを3億円上方修正し、75億円を目指します。キャピタルマーケットについても、4億円上方修正し、158億円を目指します。金融リテールは変わらず、保険は上期の事象を踏まえ、10億円減の32億円を通期目標にしたいと思います。

今、非常に好調に推移しているエンタープライズDXが、期初予想より11億円上振れ、53億円で着地するというのが、8億円上方修正した現段階で、我々が見ているガイダンスです。

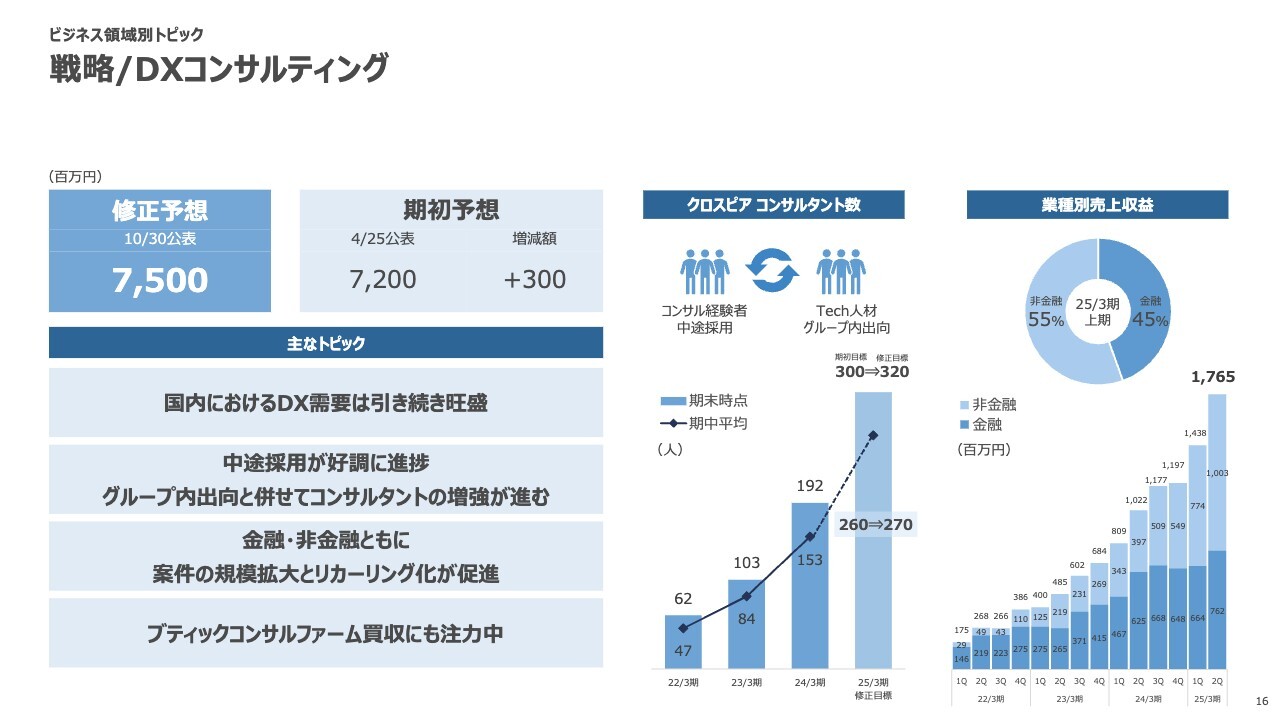

戦略/DXコンサルティング

今のガイダンスに沿って、ビジネス領域別に、トピックをおさらいしたいと思います。まず戦略/DXコンサルティングについては、72億円を75億円に、3億円上方修正しました。

国内のDX需要は、依然として相当強いと思っています。外資系のコンサルティング会社などを中心に、投資家の方々から「昨年のDXのブームは一息ついたのではないか」という指摘をいただくことがあります。しかし我々は、少なくともその影響を受けていないと答えています。今期は他の外資系コンサルファームなども、引き続き業績を伸ばしているようですし、我々自身も需要の強さを感じています。

クロスピアが売上を伸ばすためには、やはりコンサルタントを集めなければならないということで、経験あるシニアのコンサルタントを中途採用で集めています。一方で、テクノロジーの基礎をきちんと積んだシンプレクスの人間を、グループ内出向させています。この2つがミックスされることで、クロスピアの他のコンサルティングルーティングファームにはない特徴・強みが作り出されていると考えています。

スライドの棒グラフは、コンサルタントの人数です。一番重要なのは折れ線グラフで、期中平均としてのコンサルタント数です。期初目標に対しては期中平均260名でしたが、上方修正に伴って目線を270名に変えます。年度末の人数も300名から320名に変えたいと思います。現時点において、基本的に、採用は順調に進んでいるとご認識ください。

コンサルティングが好調な理由の背景として、金融・非金融問わず、今まで一生懸命入り込んできたお客さまの中で、クロスピアのレピュテーションが高まり、案件の規模が拡大している顧客がいくつも出てきていることがあります。こちらが拡大され、「20人、継続して置いておいて」という、リカーリングに近い売上の案件が増えてきたことが、クロスピアの好調を支えていると思います。

実際に、スライド右上の円グラフを見ても、非金融の伸びが目覚ましくなっています。案件の大型化やリカーリング化が、金融だけでなく非金融でも起きている、1つの証左になるかと思います。

また、ブティックコンサルティングファームなどの買収については、いくつか並行して交渉している最中です。

金融ソリューション

金融ソリューションです。まずキャピタルマーケットは、当社が創業以来取り組んできたビジネスですが、154億円を158億円に上方修正しています。第1四半期の中でお知らせしたように、私設取引所のシステムをすべてリプレイスするという大型案件を、第1四半期に受注し、案件が進行しているところです。

そのような流れがある中で、中期経営計画の中でのキャピタルマーケットの位置づけについて触れておきたいと思います。中期経営計画においては、私設取引所の大型案件に代表されるような、オセロの角となるような案件に絞った選択的受注を行いながら、より伸びる余地のあるクロスピアへのグループ内出向、保険やエンタープライズDXに人を出していくという方針で上期を過ごしてきました。

ところが、第2四半期に保険分野でインシデントがあり、研究開発部門からエンジニアリソースが解放されることとなったため、下期においては「積極的にリピートオーダーを取ってくるように」との号令の下、足元、キャピタルマーケットの社員は、一生懸命それを取りに行っています。現場から聞こえてくる声を総合すると、既存顧客からのリピートオーダーで4億円の上積みができる見通しです。

金融リテールは、基本的に今回の業績修正ではフラットに置いています。こちらは前期、前々期くらいからSBI証券との関係が深まり、一緒にジョイントベンチャーを作り、過去2年間非常に売上が伸び、人も増やした部分であるためです。

今年1年は、この大きく伸びた売上にアサインされたエンジニアで、SBI証券のビジネスを一生懸命学び、キャッチアップすることに集中しようということで、期初の目標も大きく掲げていませんし、今回も、修正の対象に入れていません。

ただし第1四半期に、本番稼動後のシステムの安定のため、売上総利益率を若干下げたことがありますので、引き続き、ここの収益力向上を目指した体制強化に取り組んでいきたいと思います。

非金融ソリューション

保険は残念ながら、今回の事態により、42億円の売上目標を32億円へと、10億円下げています。4月の段階で、これまでシンボリックに進めてきた、生損保一体型のレガシーシステムをすべてリプレイスする案件が、中止になりました。ここは契約と契約の狭間の部分で、次の契約に進まないということで、業績への影響がありませんでした。しかし、人の再配置が第1四半期で起こりました。

第2四半期には、冒頭説明した保険システムインテグレーション案件で、契約の途中で、すでにコストも使った中、プロジェクト中止、開発費ゼロという結果になりました。その他にもいくつか顧客を抱えていますが、この2つの案件中止により、クロスインシュランスという、保険ソリューションを作り上げるためのベースとなる、我々の著作権を持ったライブラリ整備について、一定の戦略の変更を余儀なくされています。ですので、下期、保険ソリューションの戦略を再度検討したいと思います。

エンタープライズDXは、42億円の期初予想を53億円に、11億円伸ばしています。このエンタープライズDXは、金融のソリューションでも保険のソリューションでもない、それ以外の業界を対象としたDXにかかわる案件を総称したものです。そのため、傾向をお伝えするのは難しいのですが、11億円の上方修正のおよそ半分は、デジタル庁案件です。

前期手掛けたマイナポータルのUI/UX刷新案件の成功を受け、第1四半期に、10億円規模の案件の入札においてもシンプレクスが選ばれました。こちらは第1四半期にもお伝えしていますが、この勢いに乗り、周辺のいくつかの案件がデジタル庁関連で取れており、アカウントの進行がさらに進んでいます。

残りの半分について、比較的新しいものからお話しすると、国立研究開発法人向け開発案件の拡大があります。加えて、既存顧客向けにおいても、住宅ローン特化型金融機関のモーゲージバンク運営支援のシステム、HR Techベンチャーのパトスロゴスの開発支援などがあります。今回、エンジニアリソースが広がったため、その支援範囲を拡大したいと思っています。

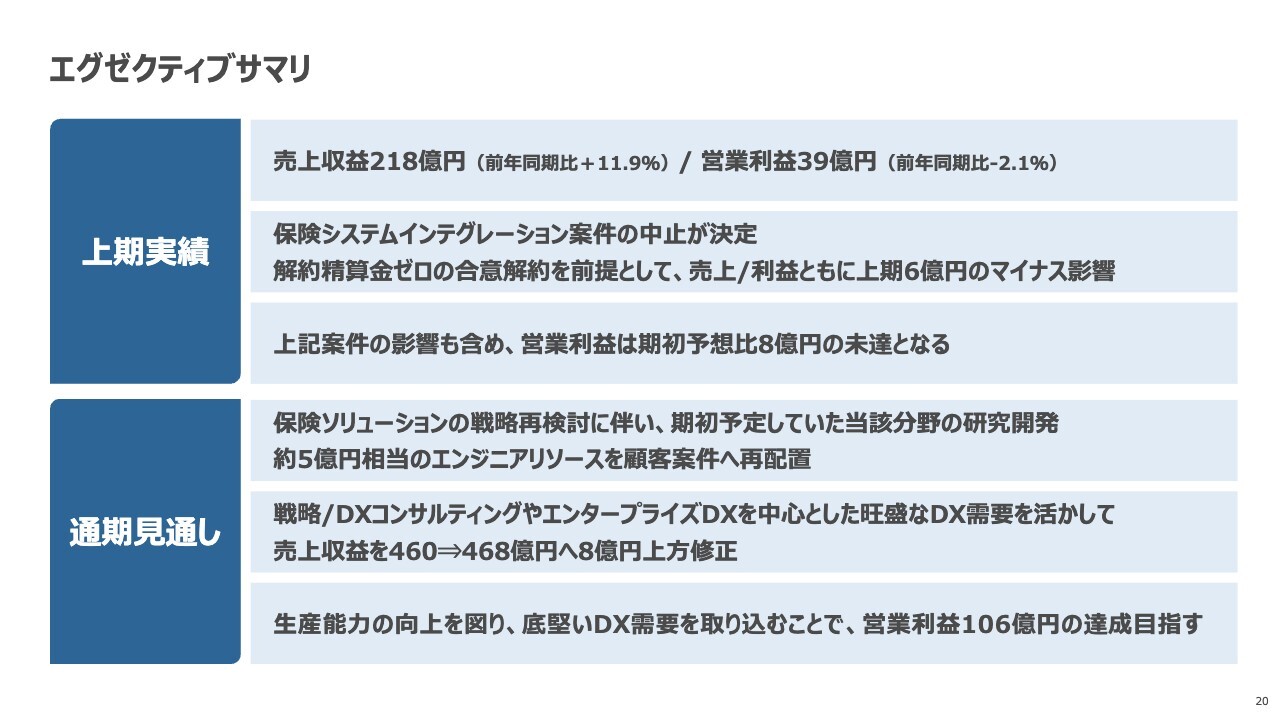

エグゼクティブサマリ

最後に、エグゼクティブサマリです。上期は売上収益218億円、営業利益39億円ということで、我々としては非常に不本意な成績で終わりました。

その最大の要因となったのは、保険システムインテグレーション案件が途中で中止され、すでに売上計上していた金額に、会計上、マイナスにアジャストメントを加えなければならなかったことです。こちらは、売上、売上総利益、営業利益に、マイナス6億円のインパクトを直接与えました。

上期は、この案件以外でも、2億円の営業利益が毀損され、その結果、8億円の未達に終わりました。ただし通期で見ると、保険ソリューションの戦略再検討に伴い、期初予定していた、下期分の保険ソリューションのライブラリ整備に配置する約5億円分のエンジニアリソースの、顧客案件への再配置がほぼ終わりました。

これにより、戦略/DXコンサルティングを展開するクロスピアへのグループ内出向や、エンタープライズDX、キャピタルマーケットに人を移すことを前提として、本日、売上収益を460億円から8億円上方修正しました。こうした取り組みをとおして、期初お約束した営業利益106億円の達成を目指していきたいと考えています。

今回の保険システムインテグレーション案件の中止のような、不採算と言われる大きな事象は、システムインテグレーションの業界では起き得るものです。再上場した2021年からは、このような案件を起こさずに済みましたが、残念ながら上期の数字としては、直撃を食らったことになります。

一方、通期で売上を上方修正したことも含め、営業利益106億円は、まだ守れると思っています。こちらが達成できた時には、システムインテグレーションのビジネスにおいては避けられない、大きな事故が起きたとしても、期中に挽回し、最終的な目標を達成できるという証明になります。

そのような意味では、試される下半期かと思っています。まずは、我々の業績見直しの蓋然性が高いことを、3ヶ月後の第3四半期にお示ししたいと思います。本日は、ありがとうございました。

質疑応答1

Q:「保険システムインテグレーション案件の中止に伴う業績影響」について、上期の業績影響としてマイナス6億円の影響との説明でしたが、売上収益と営業利益への影響額が同額であるのは、どのような前提でしょうか?

A:案件の中止決定に伴い、現契約のなかで案件の進捗度合いに応じてこれまでに計上した売上収益をキャンセルする対応(マイナス計上)を行っており、一方、これまでに発生したコスト(売上原価)については据え置かれるため、売上収益のマイナス相当分が売上総利益、営業利益への影響と同額となります。

質疑応答2

Q:質疑応答1に関連し、仮に案件が継続していた場合、延長された期間については、その対応コストを御社が負担し、その結果、人員がロックされていたということでしょうか?

A:ご認識のとおりです。本契約は請負開発契約を前提としていたため、完成責任を当社が負い、必要なコストも負担することを想定していました。

質疑応答3

Q:質疑応答1に関連し、研究開発に関連するエンジニアが顧客案件に再配置されることにより、売上収益の上方修正に寄与すると説明されていました。再配置されるエンジニアの割り振り先の目途が立っている旨の説明があったが、ビジネス領域別にみた場合、どのような割り振りとなる想定でしょうか?

A:キャピタルマーケットとエンタープライズDXに関連する案件への再配置がメインとなります。再配置に関して、第2四半期の中で若干のリードタイムは発生したものの、利益率に与える影響は軽微なものであり、第3四半期以降さらなる追加の再配置コストは発生しない見込みです。

質疑応答4

Q:今回の個別の保険案件の中止を踏まえて、今後の保険領域の戦略を再検討していくという旨の説明を受け、現時点における今後の戦略についてうかがいたいです。

御社は、創業以来、特に金融フロント領域に強みがあると思っており、また、戦略/DXコンサルティング領域においても立ち上げ期から堅調な成長を遂げています。一方で、保険領域における顧客属性や基幹システムへの参入を前提としていることを踏まえると、当該領域においては御社の強みが十分に活かされないのではないかと考えています。

場合によっては保険領域から撤退することも視野にいれているのか。それとも引き続き、保険領域を成長領域として位置づけるのか。今後の戦略について教えてください。

A:具体的な今後の戦略については、下期の中で検討・判断をしたいと考えています。ただし、当社のこれまでの保険領域における実績を振り返った場合、今後の成長可能性が全て否定されるものではないと考えています。

当初インターネットで保険を販売するチャネルのフロント開発から当該領域におけるチャレンジを開始し、その後、契約管理を含めたバックシステムの構築案件についても複数の実績を重ねてきました。昨年、中期経営計画を公表した際は、まさにこうした成功事例を前提に、今後、より汎用的に、より大規模な展開を行っていくことを念頭に中期的な戦略を立案しました。

これまでの成功事例も鑑みると、現時点で当該領域から完全に撤退するという判断を行う可能性は極めて低いですが、どのような拡大戦略をとるべきか、直近の事例も踏まえて再考する必要があると考えており、方向性が定まり次第、お示ししたいと思います。

質疑応答5

Q:上期の営業利益については、期初予想比8億円の未達となっていますが、保険システムインテグレーション案件の中止影響(6億円)を考慮すると、当該案件以外に約2億円程度の利益押し下げ要因があるかと思います。その内容について教えてください。

A:第1四半期において運用サービスの利益率が低くなったことに加えて、第2四半期において中止となった保険案件以外のシステムインテグレーション1案件が低採算となったことが要因です。

質疑応答6

Q:運用サービスの利益率改善の状況について、第1四半期は複数の要因で改善が見られなかったものの、第2四半期で若干改善している状況ですが、下期以降の利益率はさらなる改善が見込まれるのでしょうか?

A:第1四半期に利益率を押し下げた要因については改善傾向にあり、引き続き、他のサービス形態と比較して相対的に低い利益率水準となっている現状を改善していきたいと考えています。

質疑応答7

Q:保険システムインテグレーション案件の中止について、今回説明のあった業績影響以外に、違約金の発生など、現時点で開示されている以上に見込まれるダウンサイドリスクはありますか?

A:顧客と正式な契約締結は現在手続き中ですが、今回の中止決定に至る過程で、概ね方向性について合意がなされており、今回説明を行った業績影響から大きく変更はないと考えています。

質疑応答8

Q:今回中止となった保険システムインテグレーション案件以外の進行している開発案件の中で、下期以降、コストが増加する見込みを認識しているなど、懸念となる案件はありますか?

A:現時点で認識している案件はありません。

質疑応答9

Q:エンタープライズDX領域の成長が大きく、全体に占める売上比率が増加しています。新規性の高い領域であると思いますが、他の領域と比べた場合、収益性が低いなどの差異はないでしょうか?

A:エンタープライズDX領域においても、他の領域と比較して利益率水準が大きく変わらない案件を受注できています。

質疑応答10

Q:キャピタルマーケット領域において、戦略的な案件を選択的に受注していく方針から、積極的にリピートオーダーを受注していく方針に転換する旨の説明がありましたが、採算性が低下するなどのリスクはあるのでしょうか?

A:選択的な受注を行っていた背景には、より成長可能性が高い領域・案件へ人員リソースを集中・確保する必要があったためです。リピートオーダーについては、既に稼働している既存システムの追加開発案件であり、また、顧客との関係性も構築されているため、安定的に利益を確保することができることから、採算性が低下する可能性は極めて低いものと考えています。

質疑応答11

Q:売上実績や受注残高などを考慮した第2四半期末時点の通期売上収益予想に対する達成確度について、受注する案件が大型化するなどの前提の差異が発生することにより、売上進捗度合いを経年比較する場合に考慮すべき事項はありますか?

A:現段階で経年比較を行う際に大きく前提が変わる事項はありません。ただし、直近で大きく成長している官公庁案件などの入札型案件においては、案件の落札が決定した場合に即座に体制を構築する必要がある案件が増えてきており、今後においては、案件の提案段階からこれらの体制組成に向けたリードタイムおよび事前の体制確保を考慮する必要が出てくる可能性がある点について議論しています。

質疑応答12

Q:保険システムインテグレーション案件の中止に伴う、第2四半期における人員の再配置に伴う追加コストはどの程度発生したのでしょうか?

A:第2四半期の売上総利益率に与えた影響として、0.2ポイントから0.3ポイント程度の影響であったと思います。

この銘柄の最新ニュース

シンプレクスのニュース一覧- 【↑】日経平均 大引け| 反発、米株安もAI関連中心に買い優勢 (2月24日) 今日 18:02

- 自己株式の取得状況及び取得終了に関するお知らせ 2026/02/20

- 本格普及へ開かれた扉、「ステーブルコイン」関連に投資マネー大還流 <株探トップ特集> 2026/02/19

- 前日に動いた銘柄 part1山一電機、ふくおかフィナンシャルグループ、三越伊勢丹など 2026/02/06

- 前日に動いた銘柄 part2 エイチエムコム、東祥、イーディーピーなど 2026/02/05

マーケットニュース

- 最高益&配当増額で上値追う、高値圏でも「まだ割安」な優良バリュー株6選 <株探トップ特集> (02/24)

- 明日の株式相場に向けて=「AI金鉱脈」掘り起こすツルハシ銘柄 (02/24)

- 24日香港・ハンセン指数=終値26590.32(-491.59) (02/24)

- 明日の為替相場見通し=156円台での一段の円安あるか (02/24)

おすすめ条件でスクリーニング

シンプレクス・ホールディングスの取引履歴を振り返りませんか?

シンプレクス・ホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。