【QAあり】Kaizen Platform、トランスフォーメーションはコンサルティング案件が好調 今後は生成AI等のIT開発案件への接続に注力

会社概要

須藤憲司氏(以下、須藤):みなさま、ご参加いただき誠にありがとうございます。代表取締役CEOの須藤です。本日開示した決算説明資料に基づき、私から2024年12月期第1四半期決算についてご説明します。

まずは、会社及びサービスの概要です。Kaizen Platformは、顧客企業の課題とDX人材の可能性を解放して、顧客体験DXを支援するDXアクセラレーションパートナーです。

お客さまのデジタルトランスフォーメーション(以下、DX)、特に攻めのDXを支援する会社です。設立は2017年4月、従業員は2024年3月末現在で128名となっています。

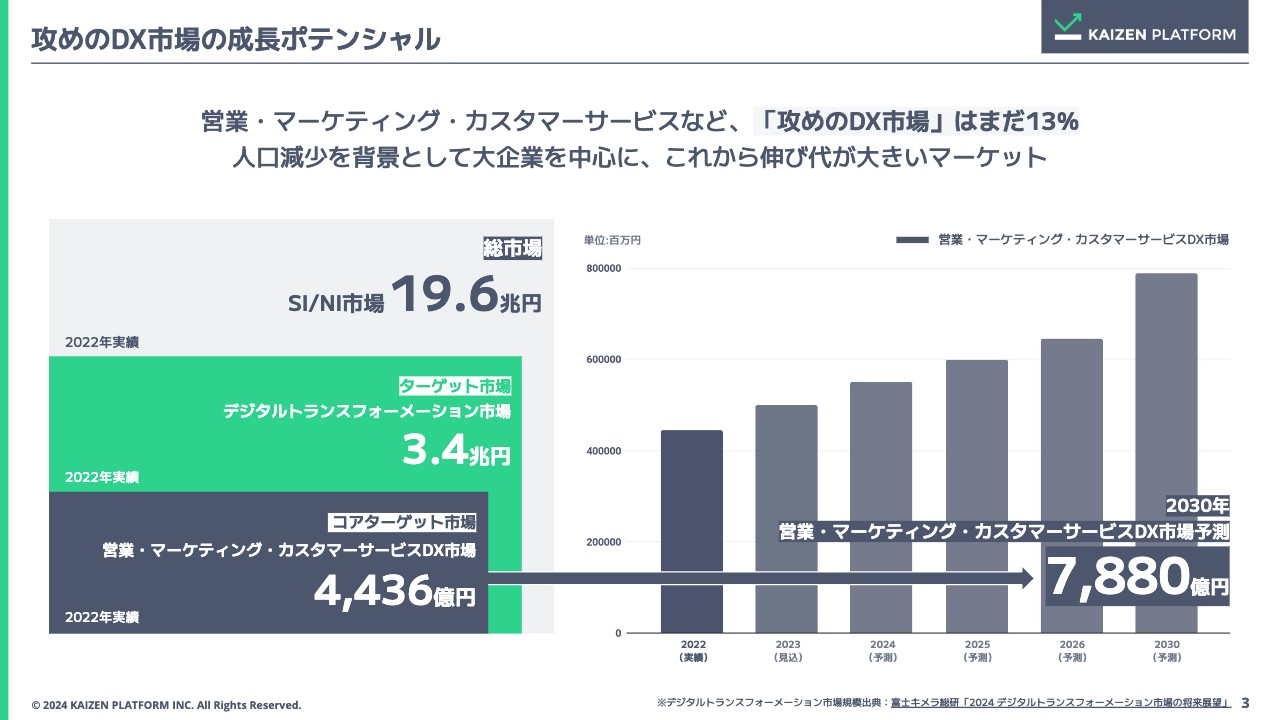

攻めのDX市場の成長ポテンシャル

攻めのDXについて触れましたが、マーケット全体を見ていきます。DX市場は現在3.4兆円です。システムインテグレーション、ネットワークインテグレーション市場が約20兆円ある中で、DX市場が大きく伸びてきています。

その中で、我々がコアターゲットとしているのが、営業・マーケティング・カスタマーサービスDX市場です。お客さまの企業は、BtoB、BtoCを問わず、その先にいるフロント部門のDXのお手伝いをしています。DXの市場の中では、まだ13パーセントくらいの市場ですが、人口減少等を背景として、大企業を中心に今後も伸びしろが大きいマーケットだと考えています。

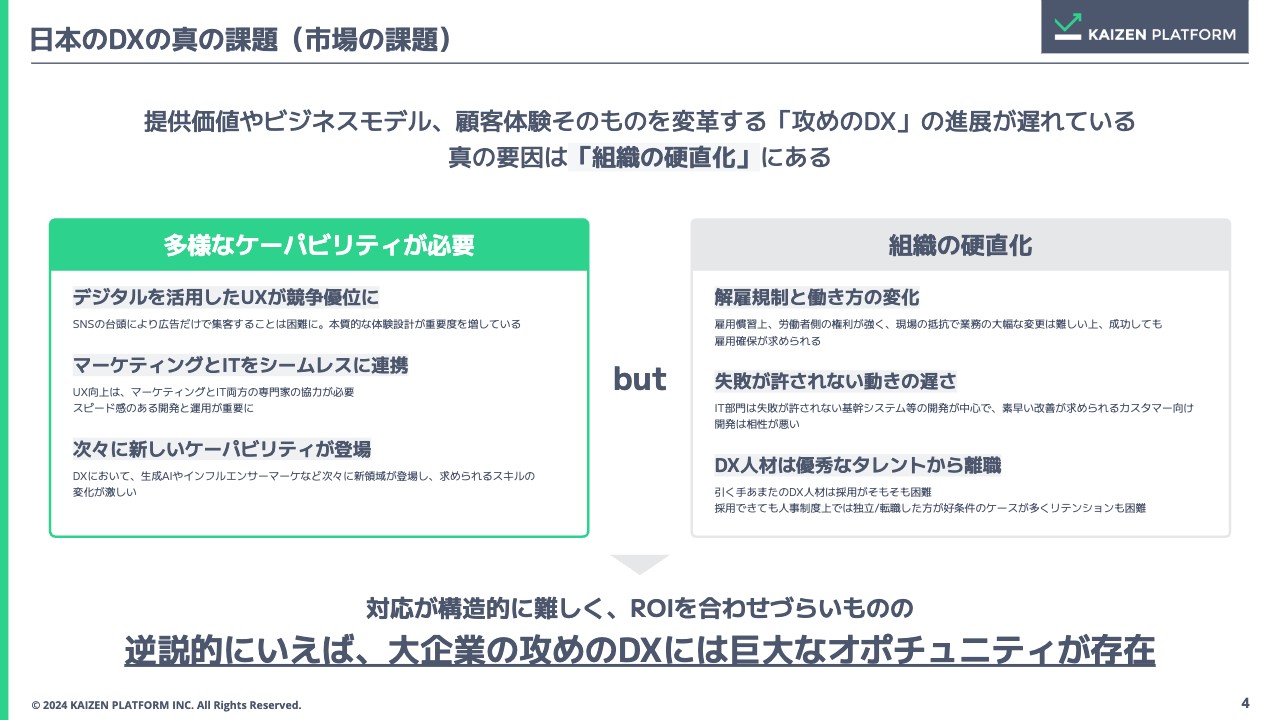

日本のDXの真の課題(市場の課題)

日本のDXがなかなか進まない要因についてです。日本の雇用習慣も含め、解雇規制、あるいは、IT部門の失敗が許されない動きの遅さ、DX人材を採用できたとしても優秀なタレントから離職してしまうなど、日本の大企業では、組織の硬直化が非常に大きなネックとなっています。

一方、攻めのDXに取り組む際は、デジタル上の顧客体験が非常に重要となります。これらを改善していくためには、マーケティングとITをシームレスに連携する構造が必要です。

さらに、次々に新しいケーパビリティが登場します。例えば、最近は「TikTok」、あるいは生成AIなど、新しい領域がたくさん登場していますので、求められるスキルの変化も非常に激化しています。この多様なケーパビリティを揃え続けなければならないことに対し、硬直化している組織では、対応が構造上なかなか難しいと言えます。ROIを合わせることの難易度が高いのですが、逆説的に言うと、大企業の攻めのDXには巨大な機会が存在しているということです。

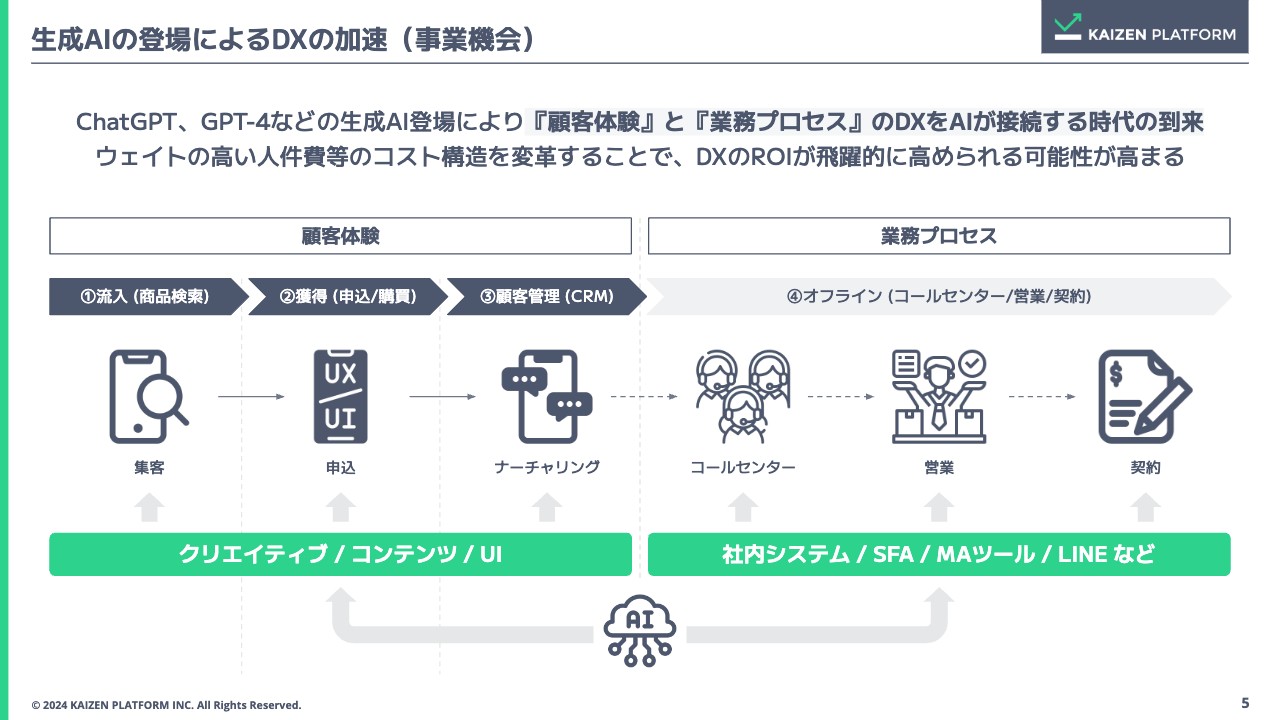

生成AIの登場によるDXの加速(事業機会)

ROIを合わせづらい構造をさらに改善する、また、ROIを大きく高めていく技術進化には生成AIがあります。特に我々の行っている顧客体験領域では、クリエイティブ、コンテンツ、UI(ユーザーインターフェース)を生成AIで生成し、人がチューニングを行うという、大きなパラダイムシフトが起きています。

このように生成AIを活用することで、顧客体験の裏側のお客さまの業務プロセス、例えばコールセンターで電話を受ける、あるいはその営業プロセス、契約行為の業務効率を改善できることから、特に攻めのDX領域のROIが飛躍的に高められると考えています。

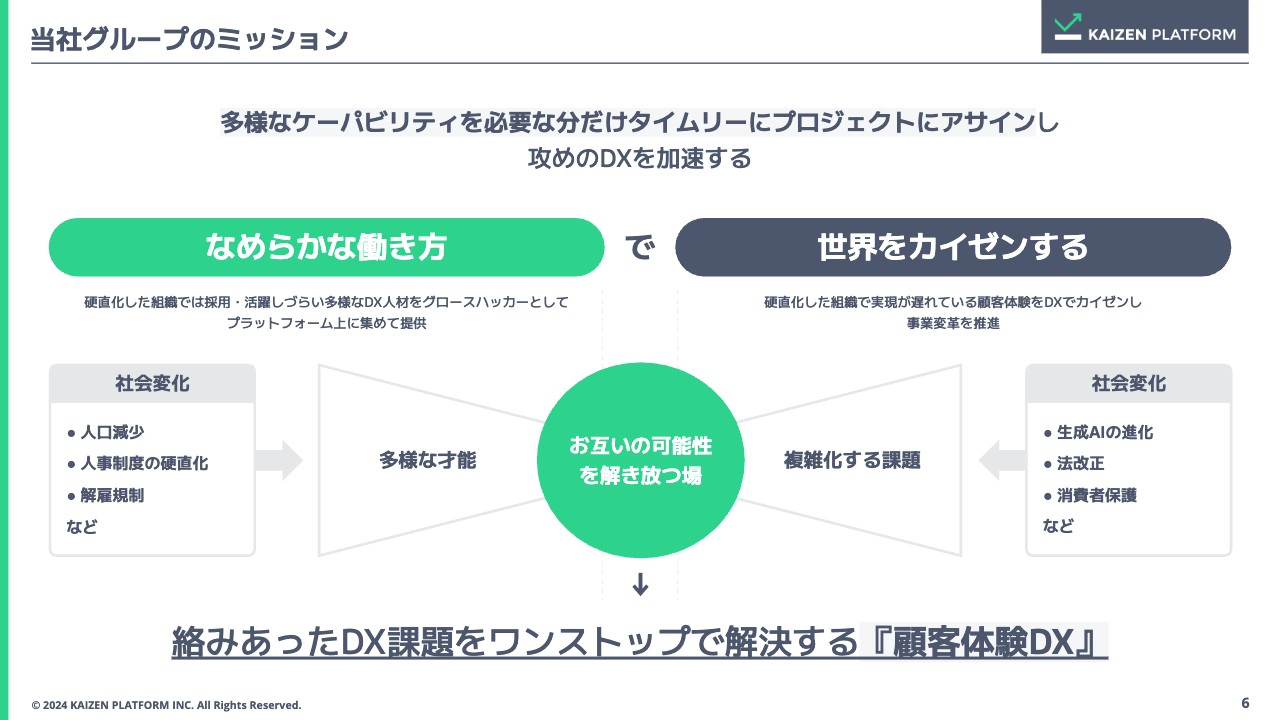

当社グループのミッション

我々のミッションは、「多様なケーパビリティを必要な分だけタイムリーにプロジェクトにアサインし、攻めのDXを加速する」ことです。我々は「なめらかな働き方」で「世界をカイゼンする」ことを推進しています。

DXには複雑な課題が絡み合っていますが、これらをワンストップで解決するための顧客体験DXをご提供しています。

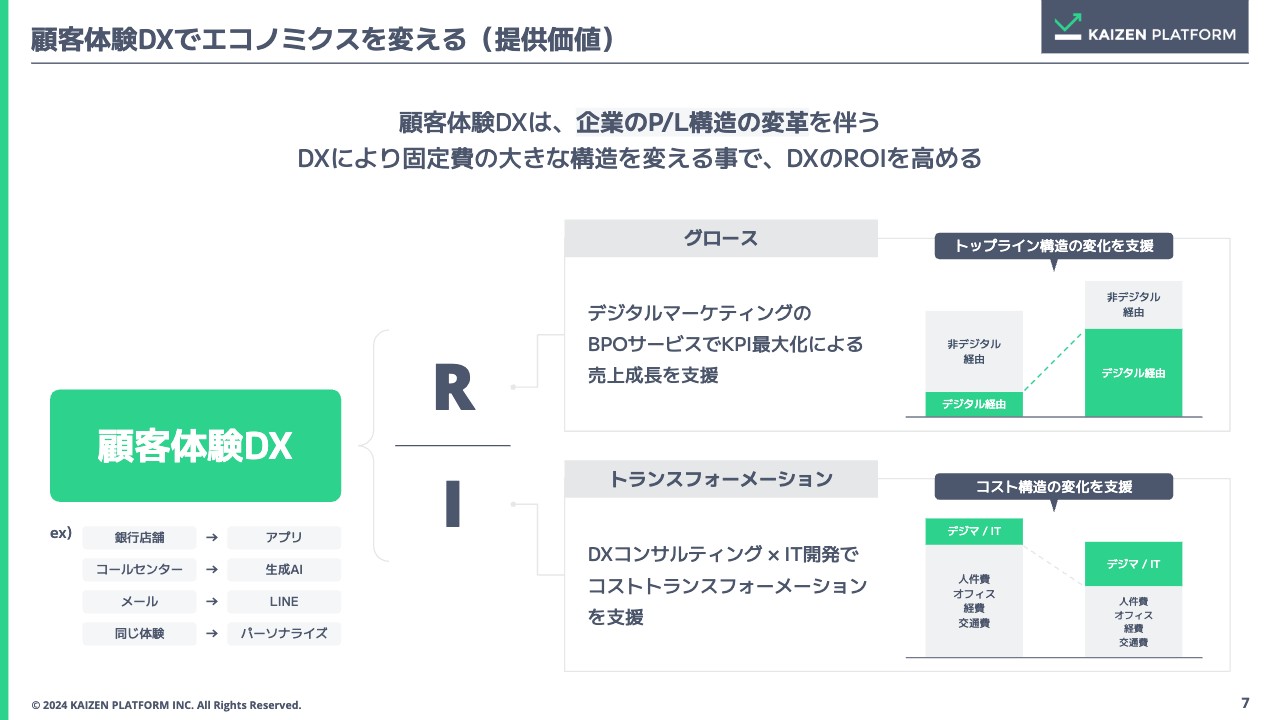

顧客体験DXでエコノミクスを変える(提供価値)

顧客体験DXでは、大きく2つのセグメントを展開しています。

1つ目は、ROI(リターン・オン・インベストメント)の「R」を担うグロースセグメントです。デジタルのリターンを高める、要するにデジタル経由の売上トップラインを高めていくためのセグメントです。

2つ目は、ROIの「I(投資)」を担うトランスフォーメーションセグメントです。開発やコストに関するトランスフォーメーションを起こすためのコンサルティングと、SES等の開発サービスを提供するセグメントです。

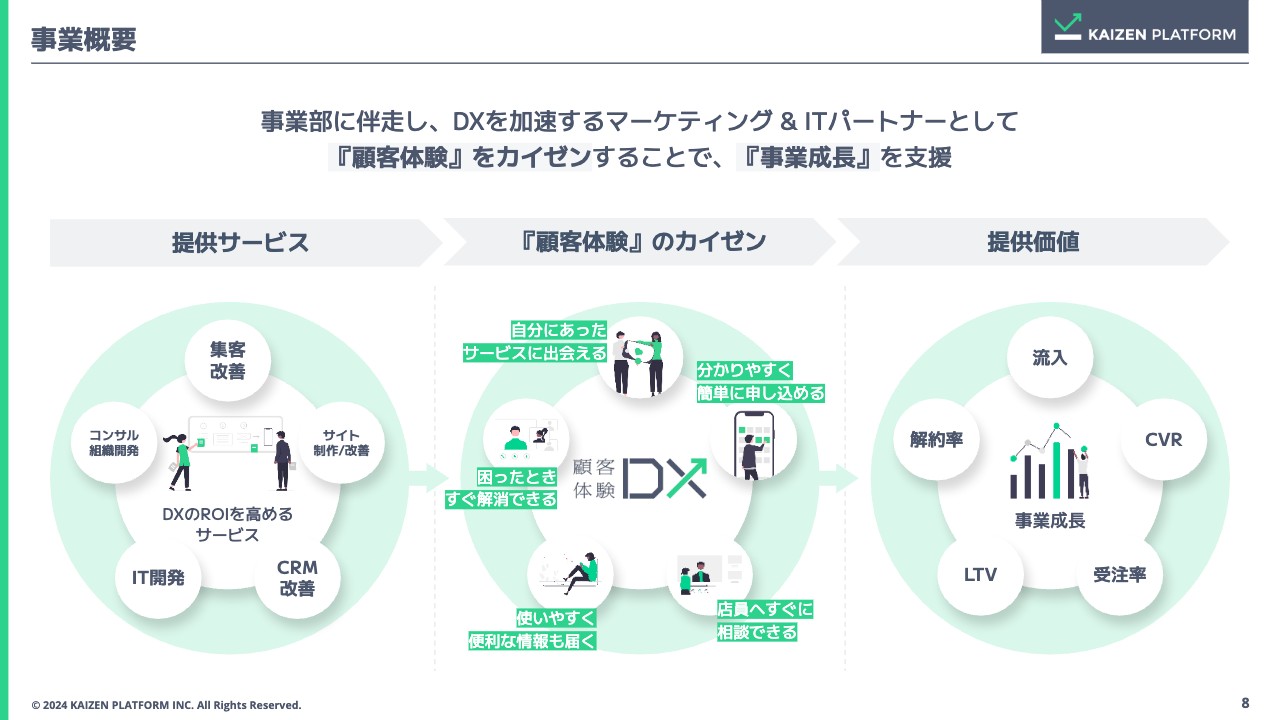

事業概要

提供サービスは、いわゆるデジタルマーケティングがグロース領域、IT開発及びコンサルティングがトランスフォーメーション領域に属しています。

これらのサービスはすべて、お客さまのその先にいらっしゃるカスタマー、BtoBの会社であれば法人企業、BtoCの会社であれば一般消費者のみなさまの顧客体験を改善することによって、お客さまのKPIを改善していくことを目的としています。

DXを加速するためのマーケティングと、ITパートナーとしてお客さまの顧客体験を改善することで事業成長を支援することが私たちの事業です。

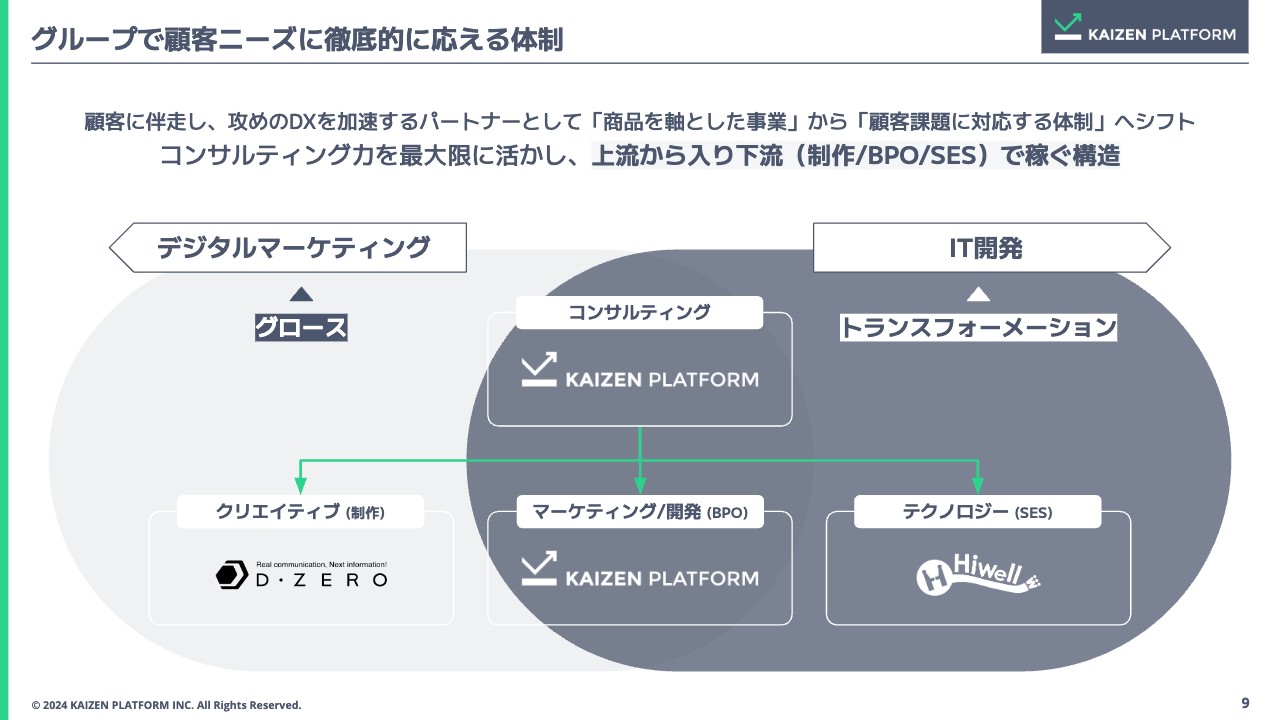

グループで顧客ニーズに徹底的に応える体制

当社は子会社も含め、グループ全体でお客さまのニーズに応える体制となっています。上流のコンサルティングから、クリエイティブ(制作)、マーケティング/開発(BPO)、技術者の提供(SES)までを提供しており、上流から入り、下流でしっかり稼いでいく構造を作ることが、私たちのビジネスの根幹となっています。

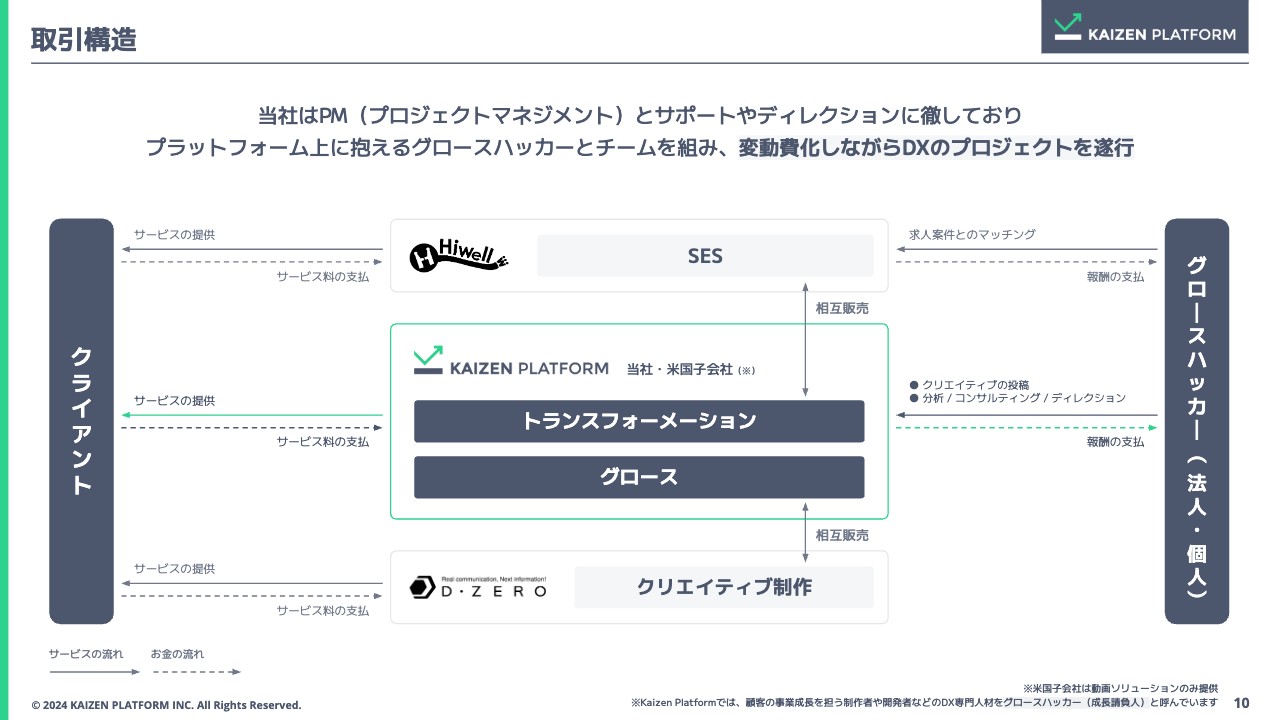

取引構造

取引構造についてご説明します。現在、グループ全体では約130名の正社員がいますが、その外側にグロースハッカーと言われる、DX人材をたくさん抱えています。この方たちとプロジェクトを組みながら、お客さまのDXを支援しています。我々は基本的にプロジェクトマネジメントに特化しており、変動費化しながらDXのプロジェクトを遂行するかたちを採用しています。

なぜKaizen Platformが選ばれているか?(プラットフォームの優位性)

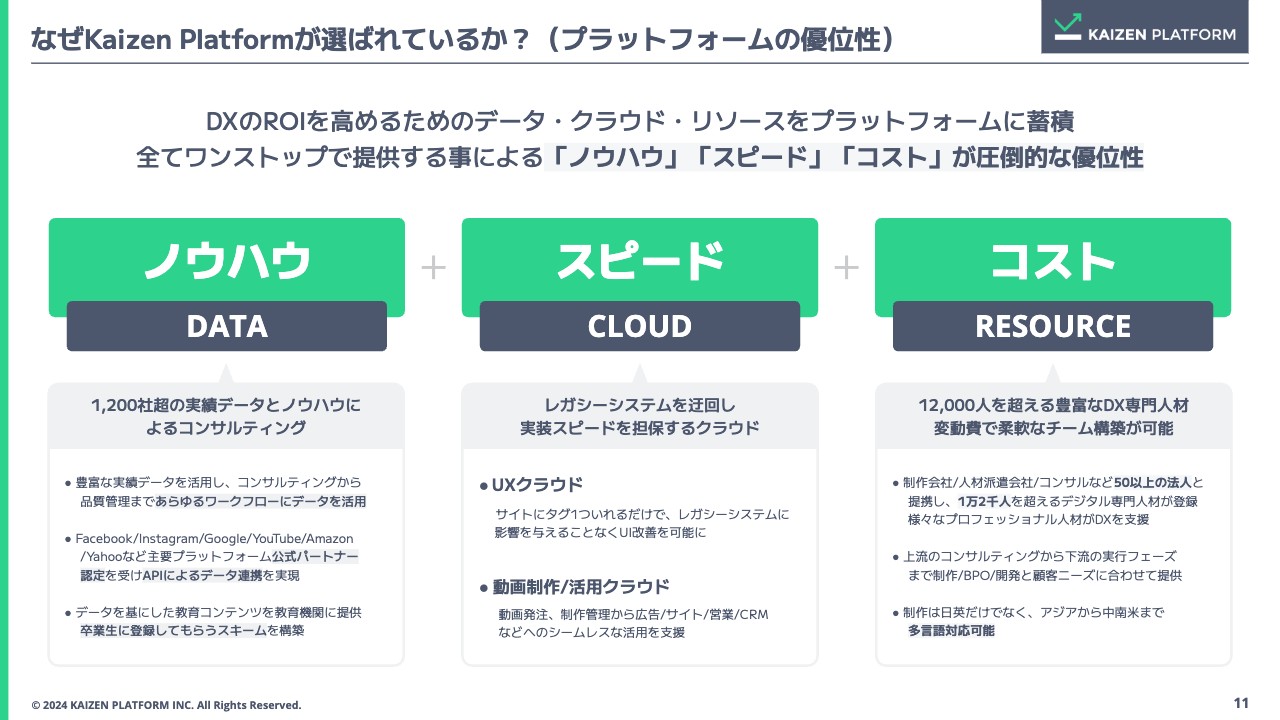

我々が選ばれている理由は、大きく3つあります。

1つ目は、「スピード」です。お客さまのレガシーシステムを迂回し、実装スピードを担保するクラウドサービスをご提供することでDXを推進しています。

2つ目は、「ノウハウ」です。上記クラウドサービスをご提供する上で、さまざまなチームが稼働していく構造となり、データが蓄積されていきます。我々が提供しているのは人のビジネスでもあるのですが、そのビジネスは属人化せず、データがしっかりプラットフォームに溜まっていく構造となっています。

3つ目は、「コスト」です。柔軟なアサインメントを実現できるかたちにしており、圧倒的にリーズナブルなコストでサービスを提供することが可能な点が私たちの強みです。

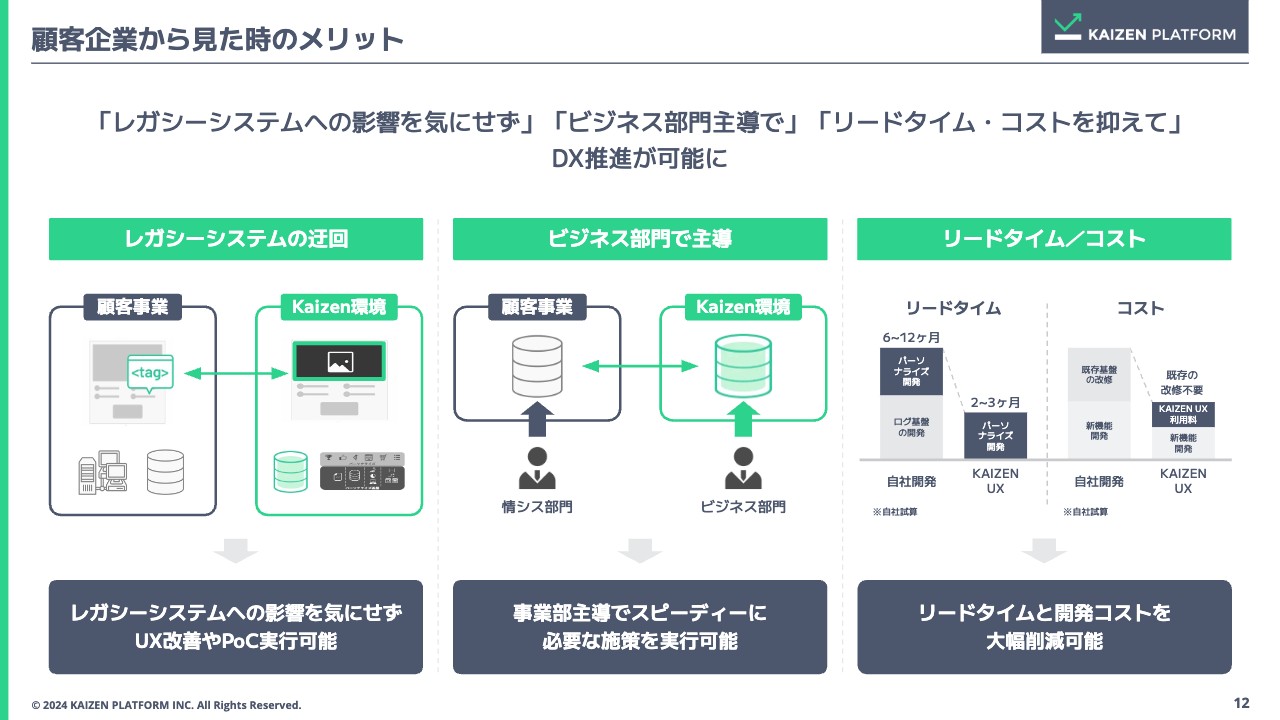

顧客企業から見た時のメリット

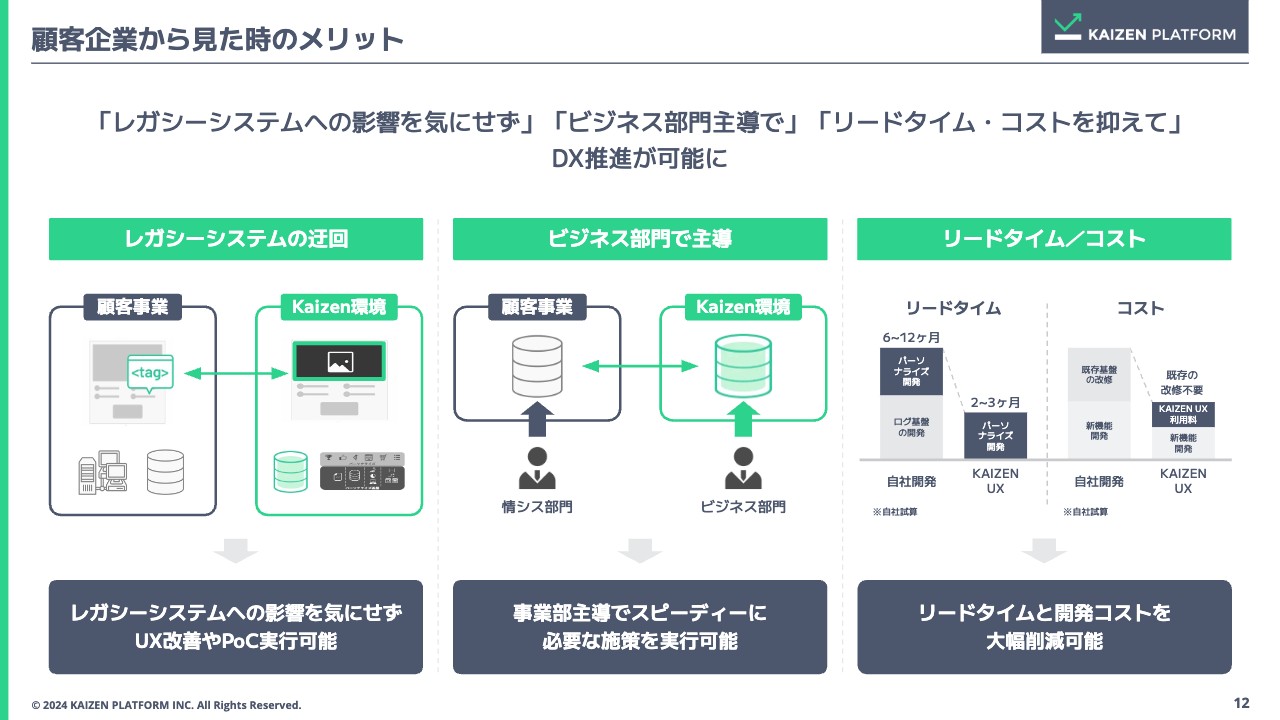

顧客企業から見た時のメリットも大きく3点あります。

1点目は、「レガシーシステムの迂回」です。レガシーシステムの影響を気にすることなくDXが実現できます。お客さまのサイトにJavaScriptのタグを入れていただき、例えば金融機関の場合はバックエンドシステムが非常に重いのですが、こちらのバックエンドシステムの影響を気にすることなく、顧客体験を改善できるところが私たちの大きな強みになっています。

2点目は、「ビジネス部門で主導」です。我々のお客さまは情報システム、IT部門等のコストセンターではなく、事業部門です。事業部門のみなさまと一緒に攻めのDXをスピーディーに展開することができます。

3点目は、「リードタイム/コスト」です。事業部のみなさまは、当然のことながらリードタイムやコストを重要視されます。こちらも、自社で開発するよりも、非常にリーズナブルかつ早く実装することが可能です。

強固なビジネスモデル(ユニークネス)

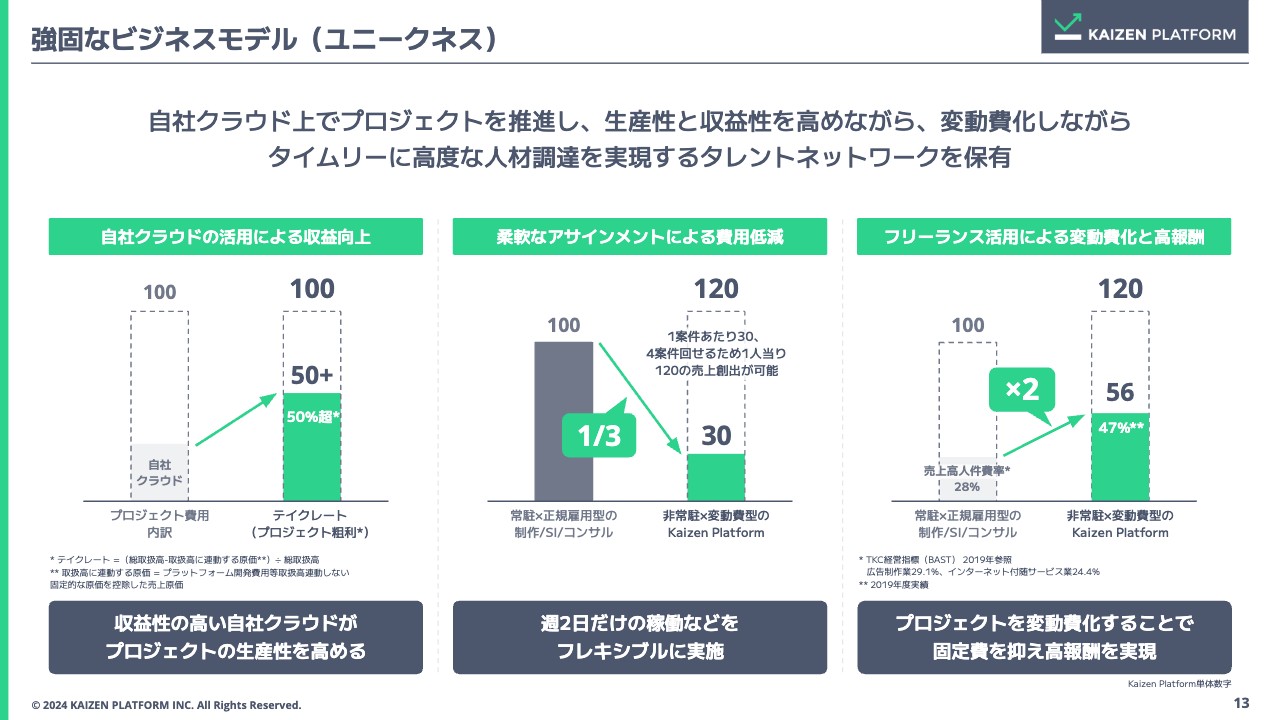

我々のビジネスモデルのユニークさについてご説明します。

1つ目は、「自社クラウドの活用による収益向上」です。我々は自社のクラウドを提供しているため、利益率が非常に高いという特徴があります。プロジェクト全体での粗利、テイクレートも高く、50パーセントを超えています。

2つ目は、「柔軟なアサインメントによる費用低減」です。当然、1人をフルタイムで稼働させるのではなく、例えば週1日、週2日のみ稼働してもらう等、フレキシブルな人材のアサインメントを行っています。これによって、大きく費用を低減することができています。

3つ目は、「フリーランス活用による変動費化と高報酬」です。フリーランスをうまく活用することによって変動費化しています。固定費モデルだとなかなかそのプロジェクトの中で出し切れる予算は限られてしまいますが、変動費化することで高報酬をお出しすることができるということです。

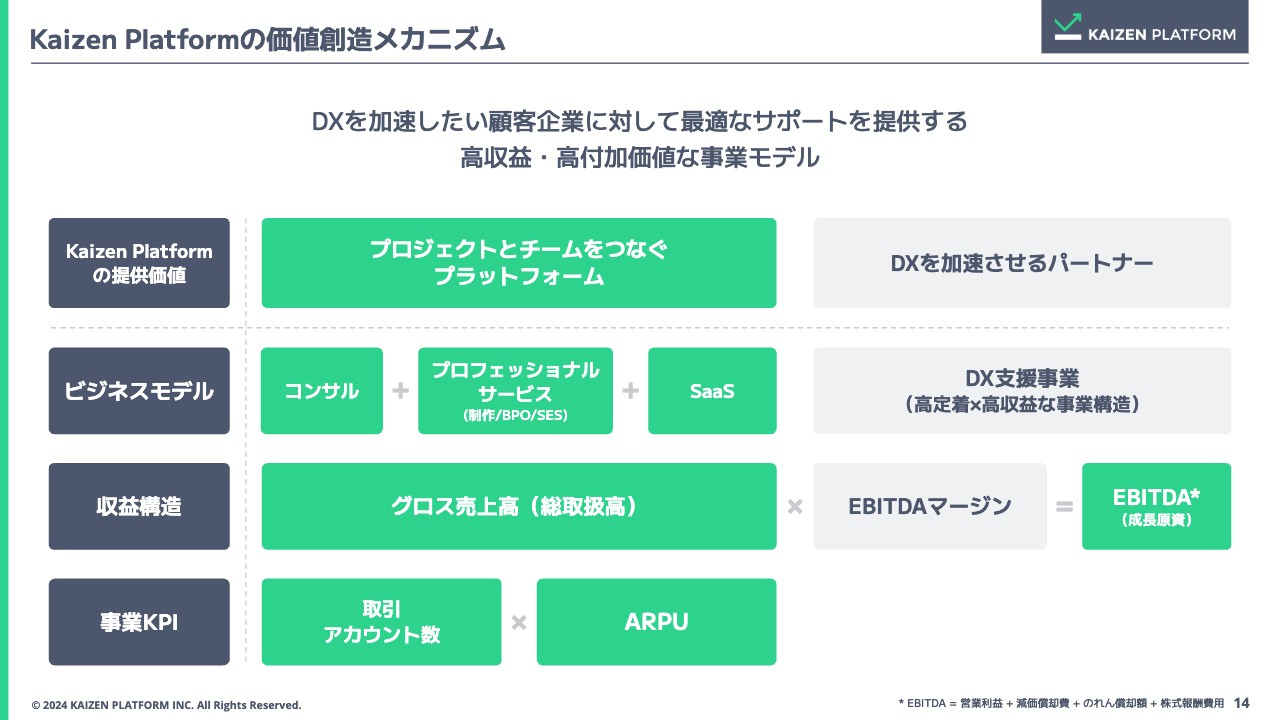

Kaizen Platformの価値創造メカニズム

Kaizen Platformの価値創造メカニズムです。攻めのDXプロジェクトとチームをつなぐプラットフォームをご提供し、DXを加速するパートナーとして価値を提供しています。

ビジネスモデルは、コンサルティング、プロフェッショナルサービス、SaaSから成り立っています。収益構造としては、お客さまのプロジェクト費用をお預かりするかたちですが、その中で取引アカウント数とARPUにKPI分解される事業構造となっています。

取引実績

取引実績です。当初はヤフー(現・LINEヤフー)、楽天グループ、リクルートなど、インターネット企業のUX、サイトの使い勝手を良くするところから事業を始め、現在はインフラ、製造業、金融機関など、これからDXを進めていく会社とのお取引が増えています。

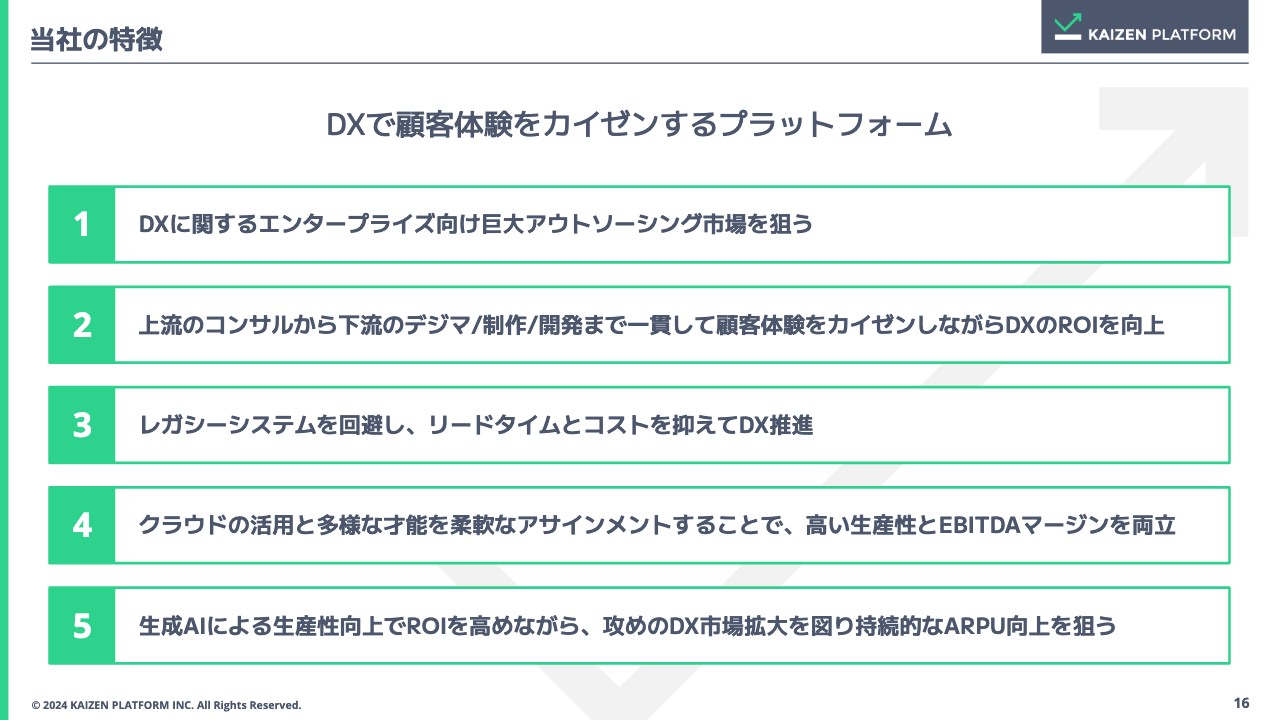

当社の特徴

当社の特徴です。「DXで顧客体験をカイゼンするプラットフォーム」を提供しています。スライドには、今までご説明してきたことを5つのハイライトとしてまとめています。

1つ目は、DXに関するエンタープライズ向け巨大アウトソーシング市場を狙うということです。大企業については、これからDXを行っていく上で巨大なアウトソーシング市場が立ち上がると考えています。

2つ目は、上流のコンサルティングから下流のデジタルマーケティング・制作・開発まで一貫して顧客体験を改善しながら、DXのROIを向上し続けるということです。

3つ目は、クラウドを活用してお客さまのレガシーシステムをうまく回避しながら、リードタイムとコストを抑えてDXを推進できることです。

4つ目は、クラウドの活用と多様・多彩な人材を柔軟にアサインメントすることで、高い生産性と収益性を両立していることです。

5つ目は、生成AIによる生産性向上でROIを高めながら、攻めのDX市場の拡大を図り、持続的なARPU向上を狙っていくということです。

経営メンバー

経営メンバーです。本日参加している私と高崎をはじめとして、さまざま大企業で攻めのDXのペインポイントをよく理解したメンバーで経営を行っています。

経営メンバー

こちらのスライドにも経営メンバーを掲載していますので、ぜひご確認ください。

2024年12月期 第1四半期業績

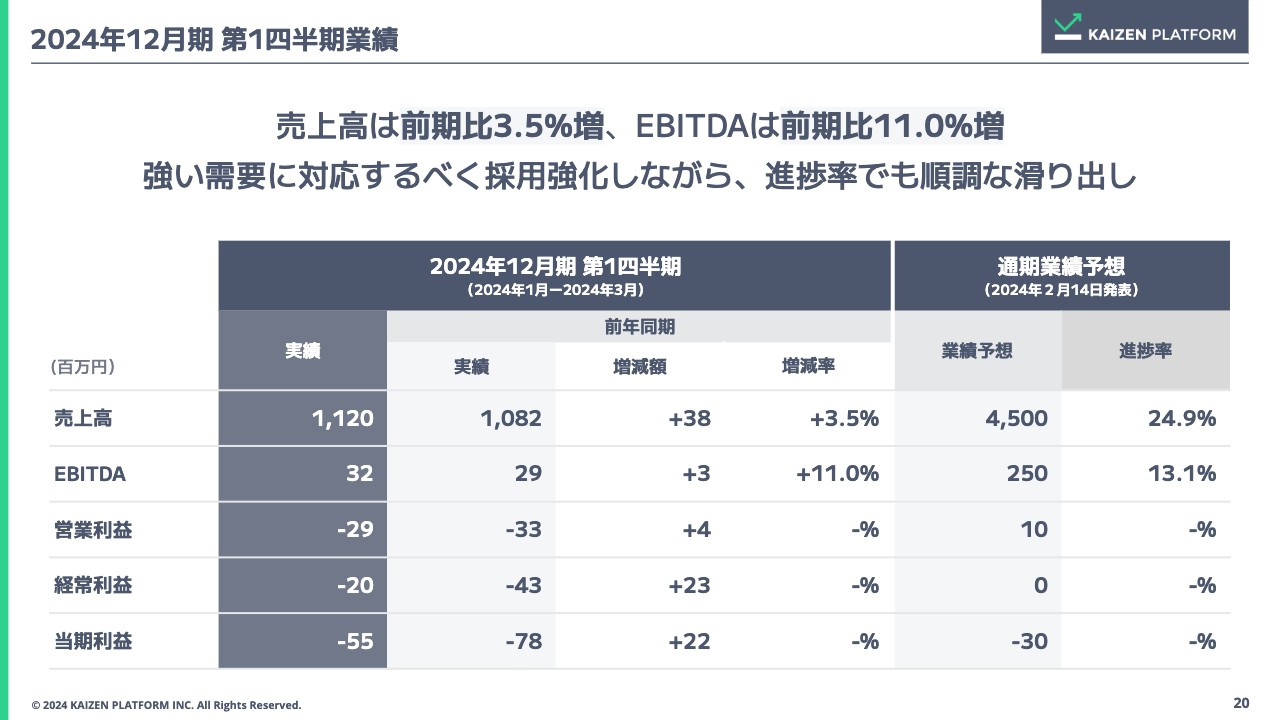

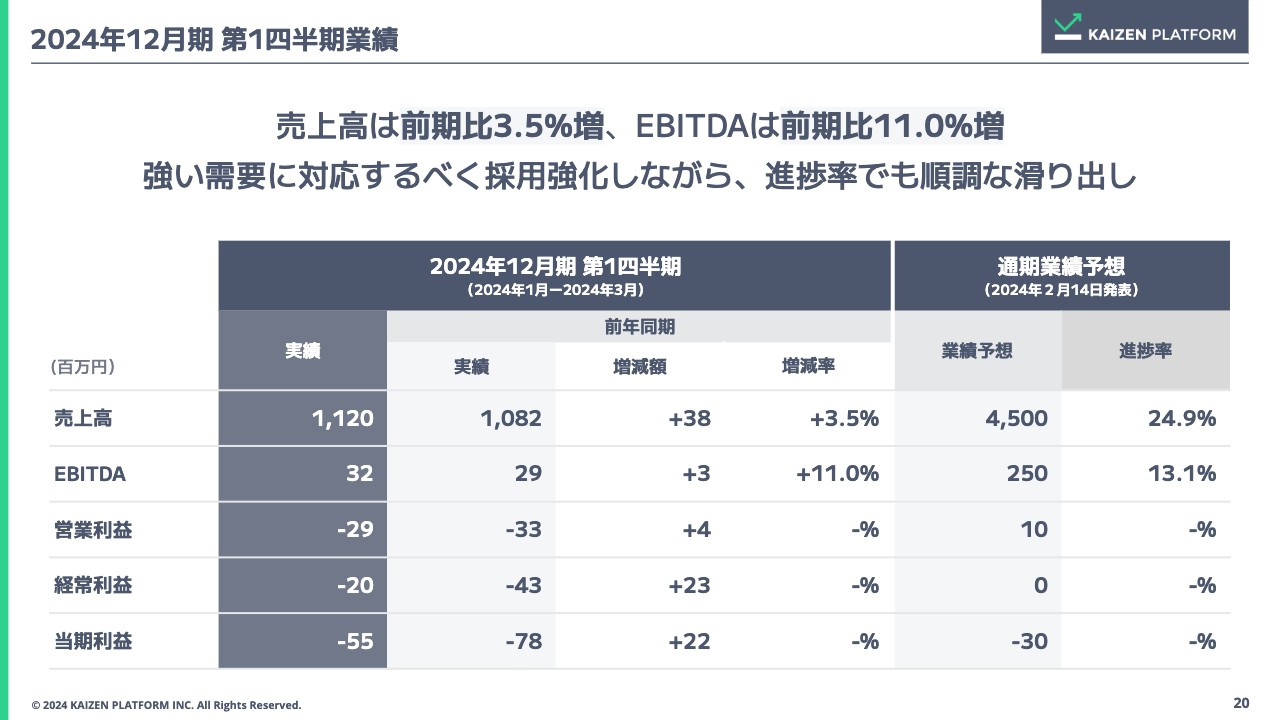

ここからは、2024年12月期第1四半期の業績についてご説明します。

第1四半期の売上高は11億2,000万円、EBITDAは3,200万円、営業利益はマイナス2,900万円、経常利益はマイナス2,000万円、当期利益はマイナス5,500万円となりました。売上高は前年同期比3.5パーセント増、EBITDAは前年同期比11パーセント増となっています。

今期の業績予想は、売上高は45億円、EBITDAは2億5,000万円、営業利益は1,000万円、経常利益は「0」、当期利益はマイナス3,000万円と開示しています。今は需要が非常に高まっていますので、採用を強化しながら進めており、進捗としては計画よりも順調なすべり出しだと考えています。

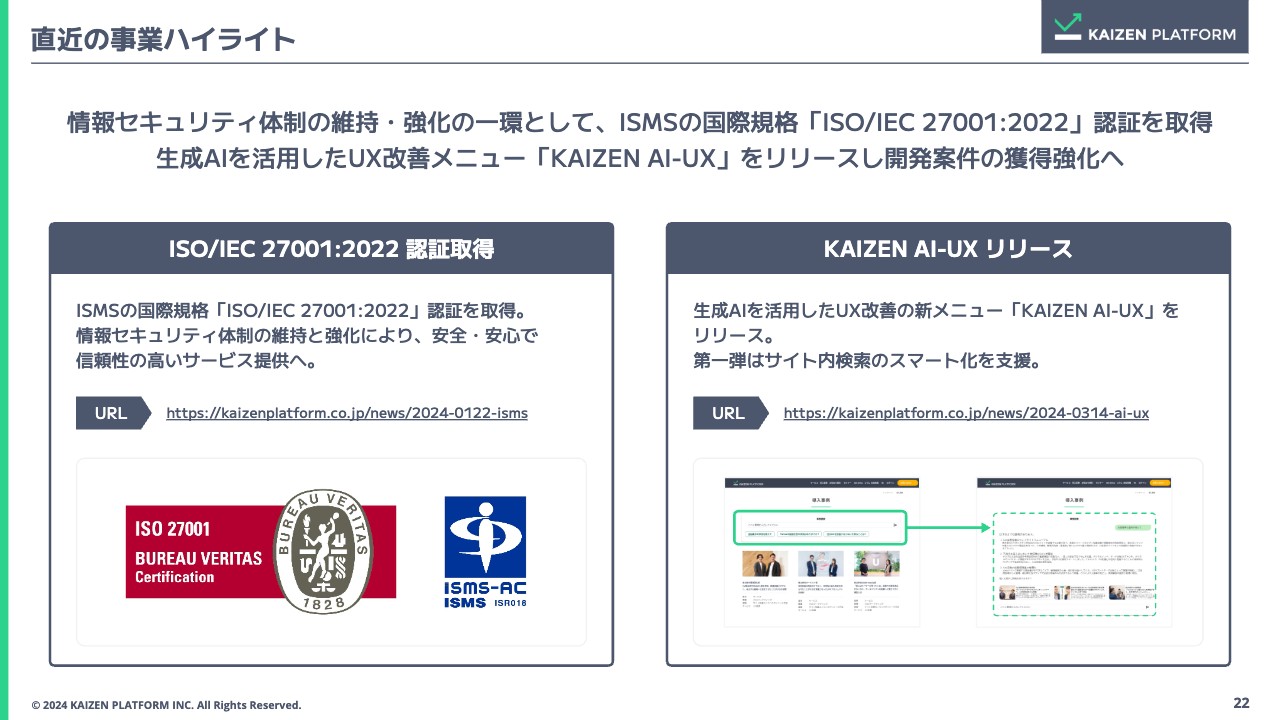

直近の事業ハイライト

直近の事業ハイライトです。2年前にM&Aでグループ入りしたディーゼロ社のハイライトを挙げています。

障がいをお持ちの方や高齢者の方など、誰にとってもアクセスしやすい状態を担保するウェブアクセシビリティに関して、今年4月から合理的な配慮が義務化されました。そのため、ディーゼロ社には、多数のお問い合わせが寄せられています。中でも、直近でリリースされた東急不動産ホールディングスのサイトリニューアルを担当しています。外部評価向上もうまく取り込んでおり、IR表彰で最優秀賞を受賞しました。

また、調剤薬局の「アイン薬局」を経営されているアインホールディングスについても、昨今デジタルでの処方箋等が注目を浴びる中、サイトをリニューアルしていくこととなりました。デジタルプレゼンスを高めるためのサイト運用を支援しています。

今はウェブアクセシビリティが非常に重要になっているため、両者とも高い評価をいただいています。

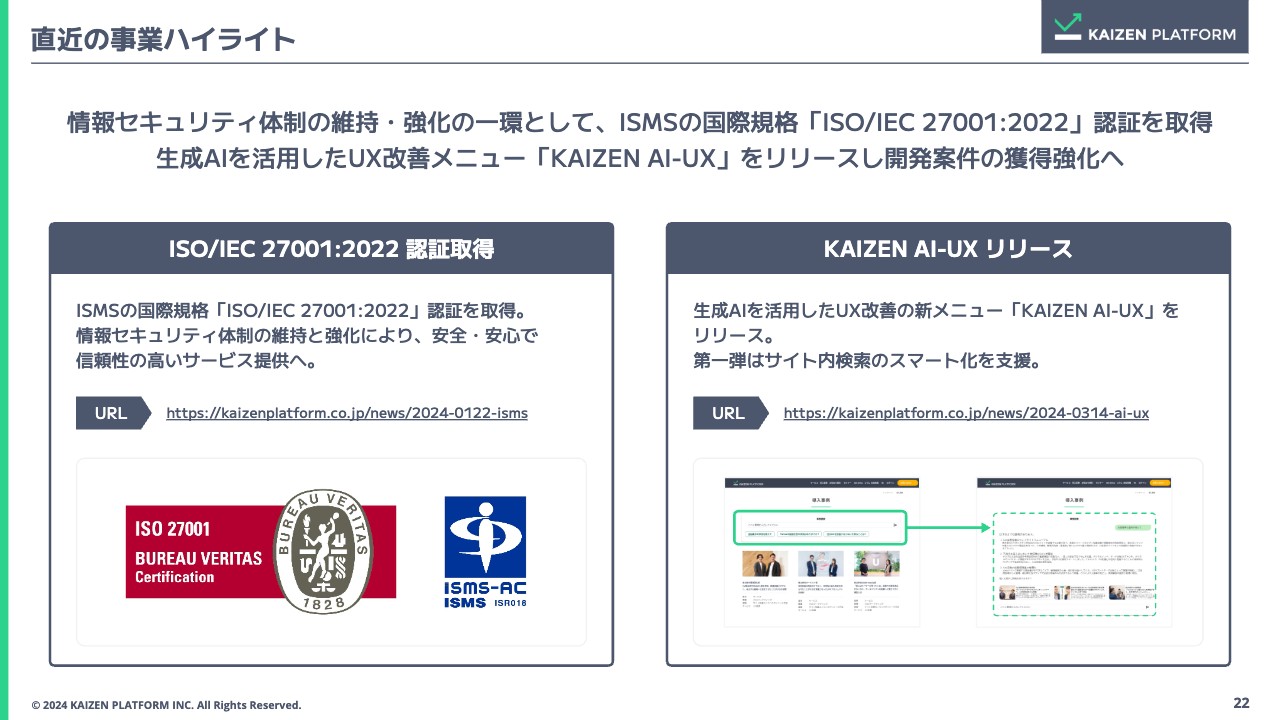

直近の事業ハイライト

Kaizen Platformでは、サイトの制作以外にも開発案件を多数ご依頼いただいていることから、ISMSの国際規格認証を取得しています。我々のお客さまは大企業ですので、開発を請け負う際にセキュリティ環境についてはかなりシビアな基準があります。安心してご依頼いただけるように認証を取得しました。

さらに、アップデートが激しい生成AIを、お客さまのサイト体験の中に埋め込む「KAIZEN AI-UX」というサービスをリリースしました。第1弾は、お客さまのサイト内検索の精度がなかなか上がらないという課題を解決するために、生成AIを使った検索のスマート化を支援するというものです。

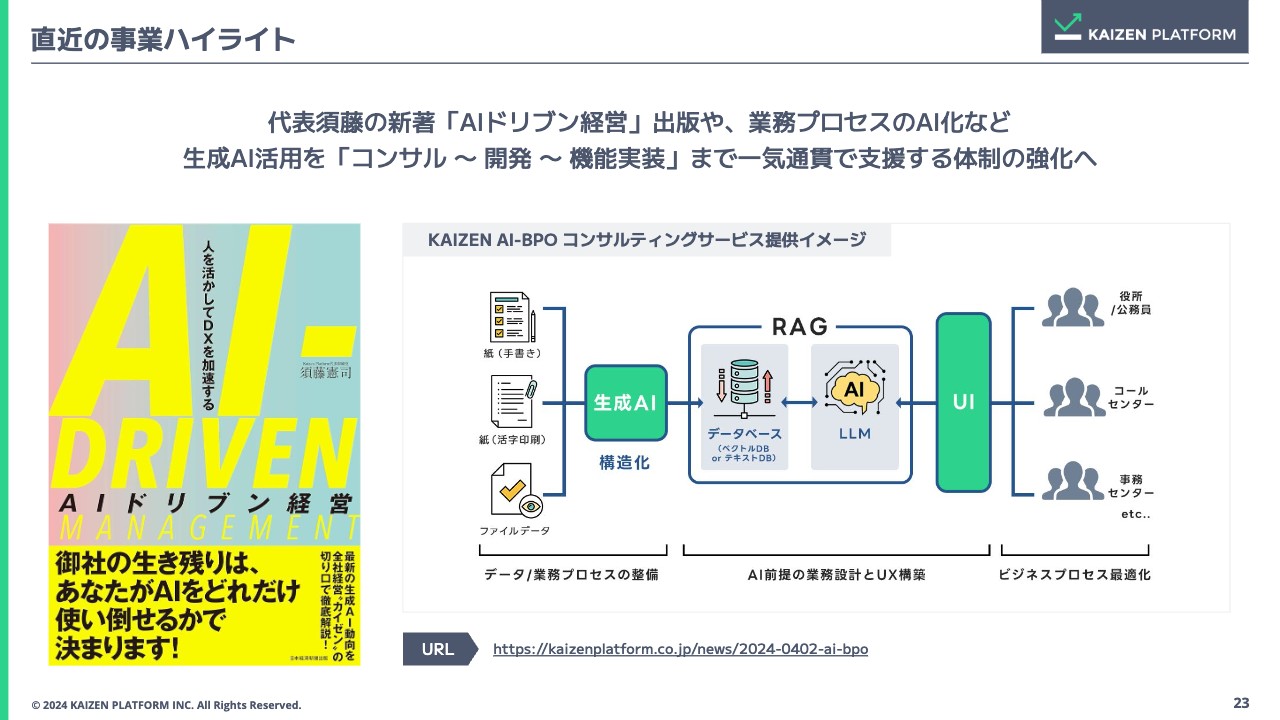

直近の事業ハイライト

私は『AIドリブン経営』という本を出版しました。

また、生成AIを使って顧客体験のさらなる向上、お客さまのバックヤードの業務プロセスのAI化など、AIのビジネスプロセスを最適化するBPOのコンサルティングサービスを開始しています。

業績推移(セグメント別)

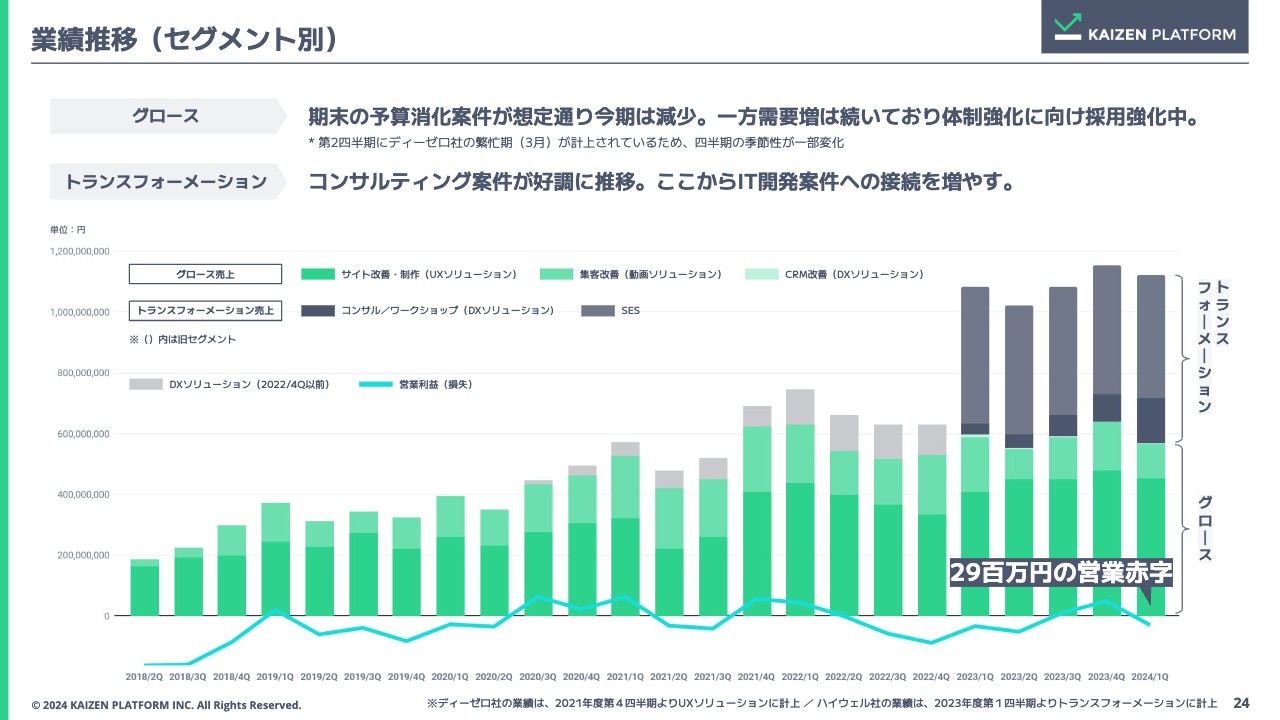

グロースセグメントとトランスフォーメーションセグメントにわけて、業績推移をご説明します。

グロースセグメントでは、昨年までは動画を制作してほしい等の期末予算の消化案件の需要が多数入っていましたが、今期はこのような需要が減少する見込みで事業計画を立てており、想定どおり売上が減少しています。一方、リカーリングプロジェクトの需要増は続いており、体制を強化しています。

トランスフォーメーションセグメントでは、コンサルティング案件が前四半期比で大きく伸びており、これからSESのIT開発案件への接続を増やしていきます。第1四半期は採用等を強化していますので、2,900万円の営業赤字となっています。

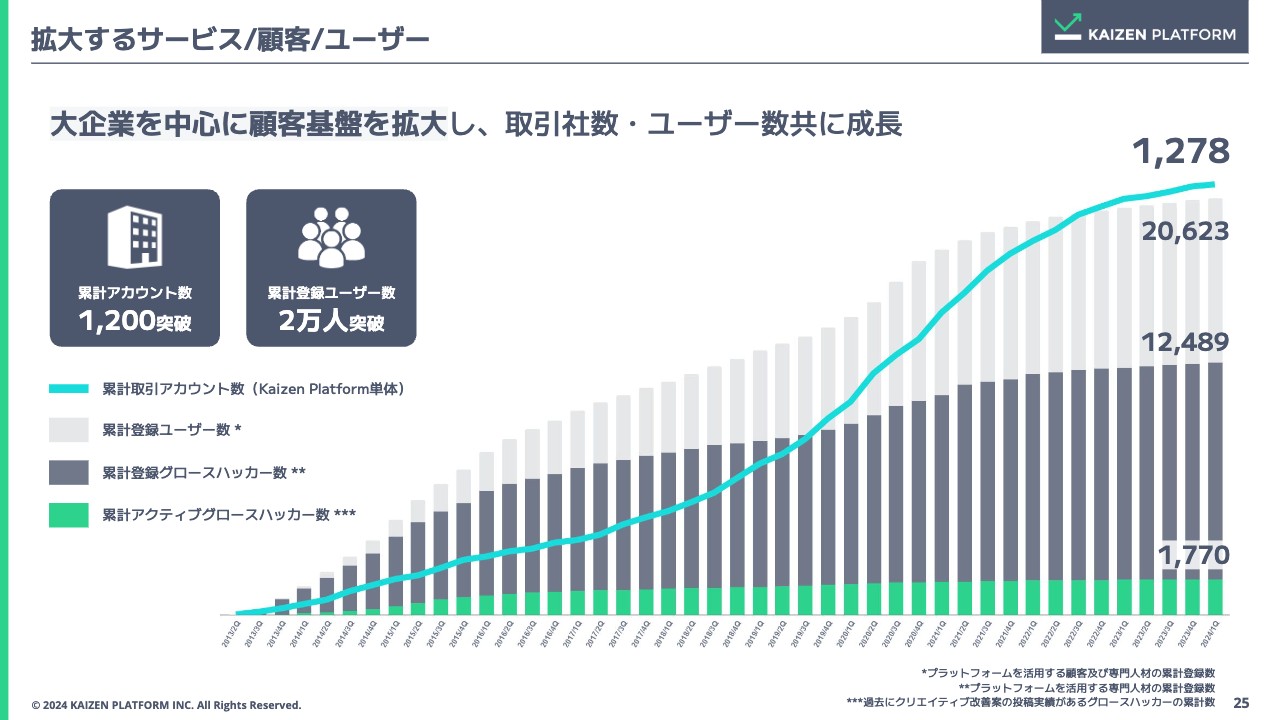

拡大するサービス/顧客/ユーザー

拡大するサービス/顧客基盤についてです。当社は、大企業を中心に1,278社の顧客基盤を有しています。プラットフォームの登録ユーザー数は2万623名と順調に推移しており、そのうちグロースハッカーは1万2,489名です。累計アクティブグロースハッカーは1,770名と、こちらも順調に成長しています。

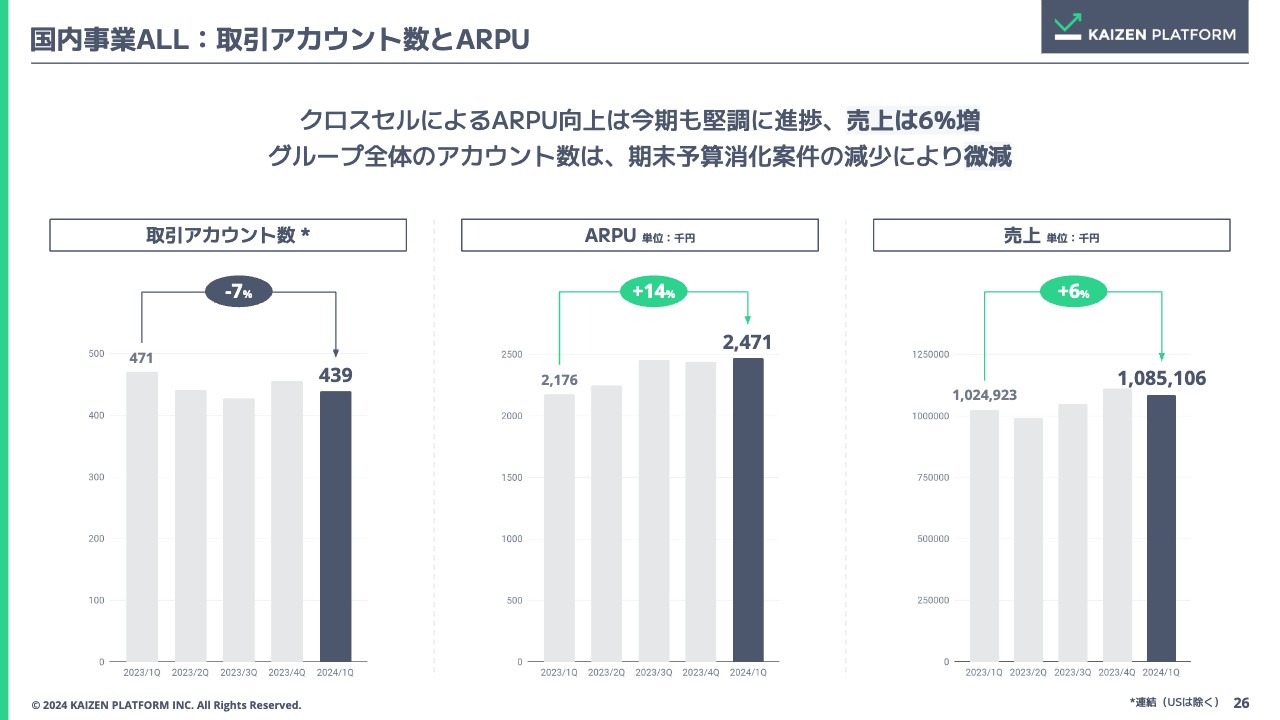

国内事業ALL:取引アカウント数とARPU

国内事業ALLの取引アカウント数とARPUについてです。取引アカウント数はマイナス7パーセントとなりました。通常は期末予算消化案件が入ってきますが、今期はそれがなかったため減少しています。

一方、ARPUはすべての商品で高めており、前年比14パーセント増となりました。国内事業トータルの売上は、前年比6パーセント増となっています。

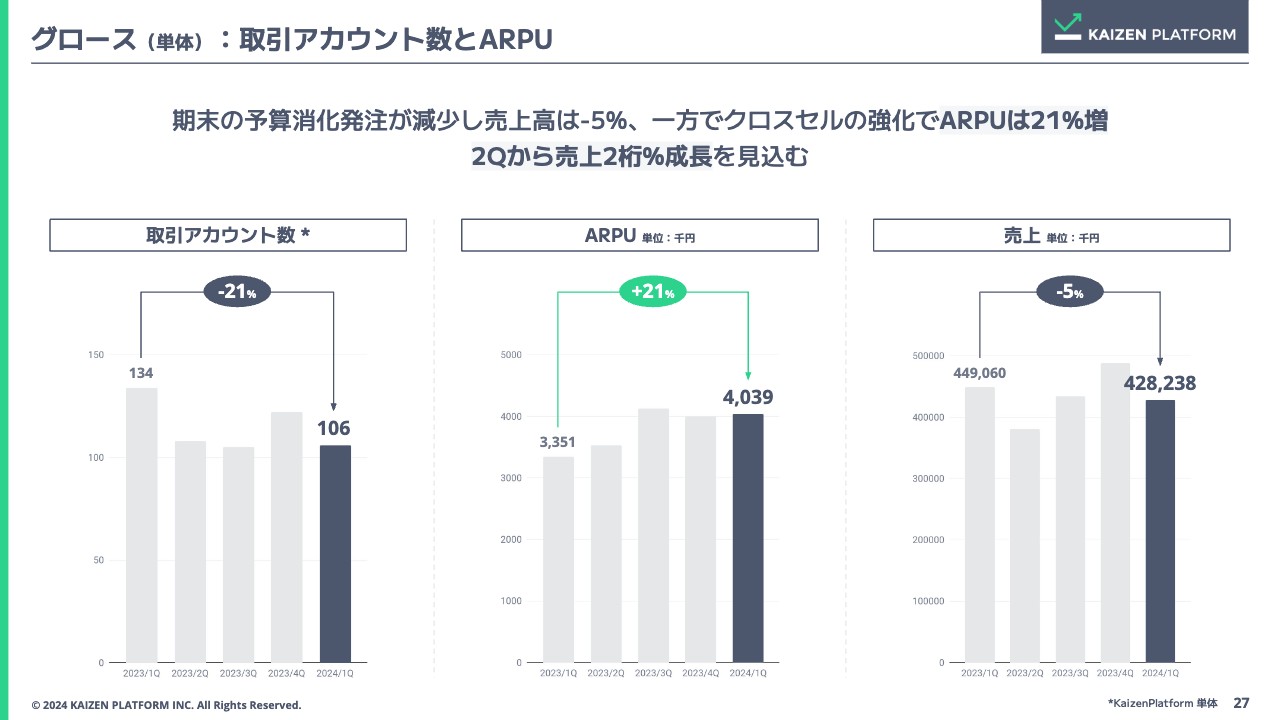

グロース(単体):取引アカウント数とARPU

グロースセグメントのKaizen Platform単体では、取引アカウント数がマイナス21パーセントとなり、これは先ほどご説明した、期末の予算消化発注の部分が下がったことによるものです。

ARPUについては、しっかりとクロスセルを行えているためプラス21パーセント、売上高はマイナス5パーセントで着地しています。リカーリングプロジェクトが伸びてきていますので、第2四半期からの売上は2桁成長を見込んでいます。

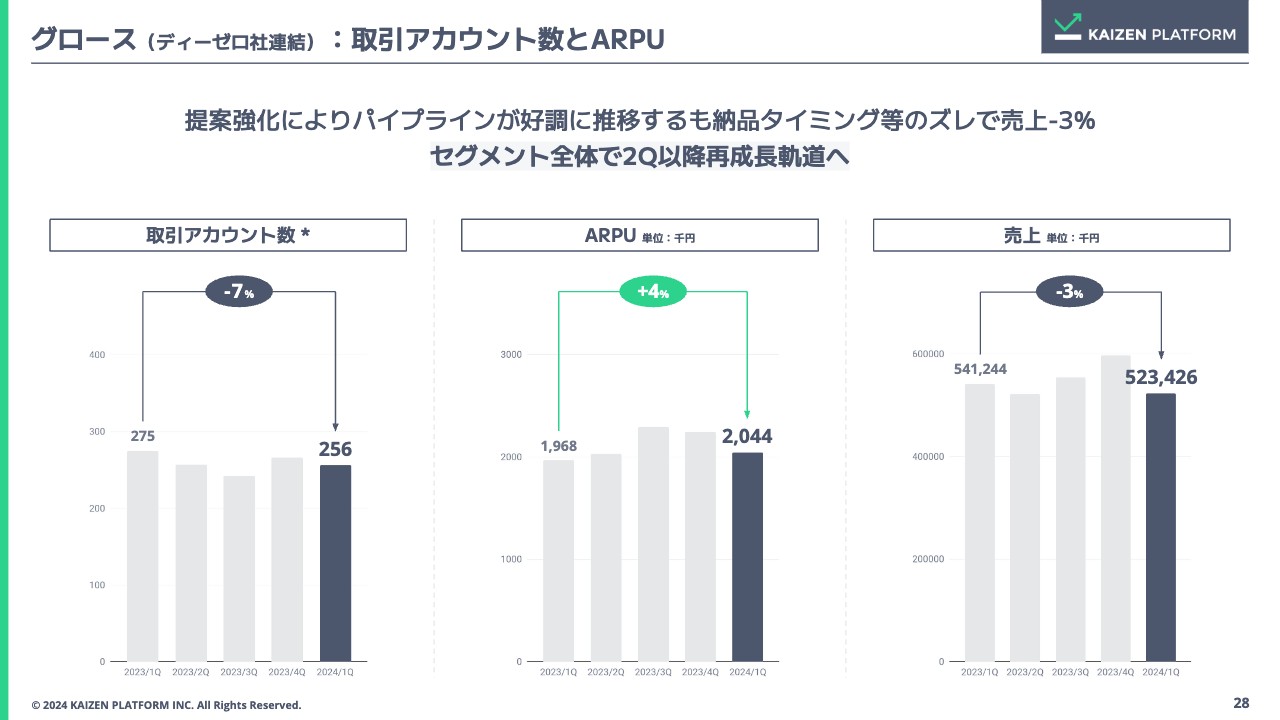

グロース(ディーゼロ社連結):取引アカウント数とARPU

ディーゼロ社も連結したグロースセグメントでは、取引アカウント数がマイナス7パーセント、ARPUがプラス4パーセント、売上がマイナス3パーセントです。

ディーゼロ社では、昨年はなかなか提案をしきれていませんでしたが、今は非常にパイプラインが好調に推移しています。一部納品タイミングがずれることなどにより、ディーゼロ社は計上がずれるのですが、売上としてはマイナス3パーセントとなっています。

グロースセグメントについては、ディーゼロ社も含めた全体で第2四半期以降にしっかり再成長できる軌道に乗ると見ています。

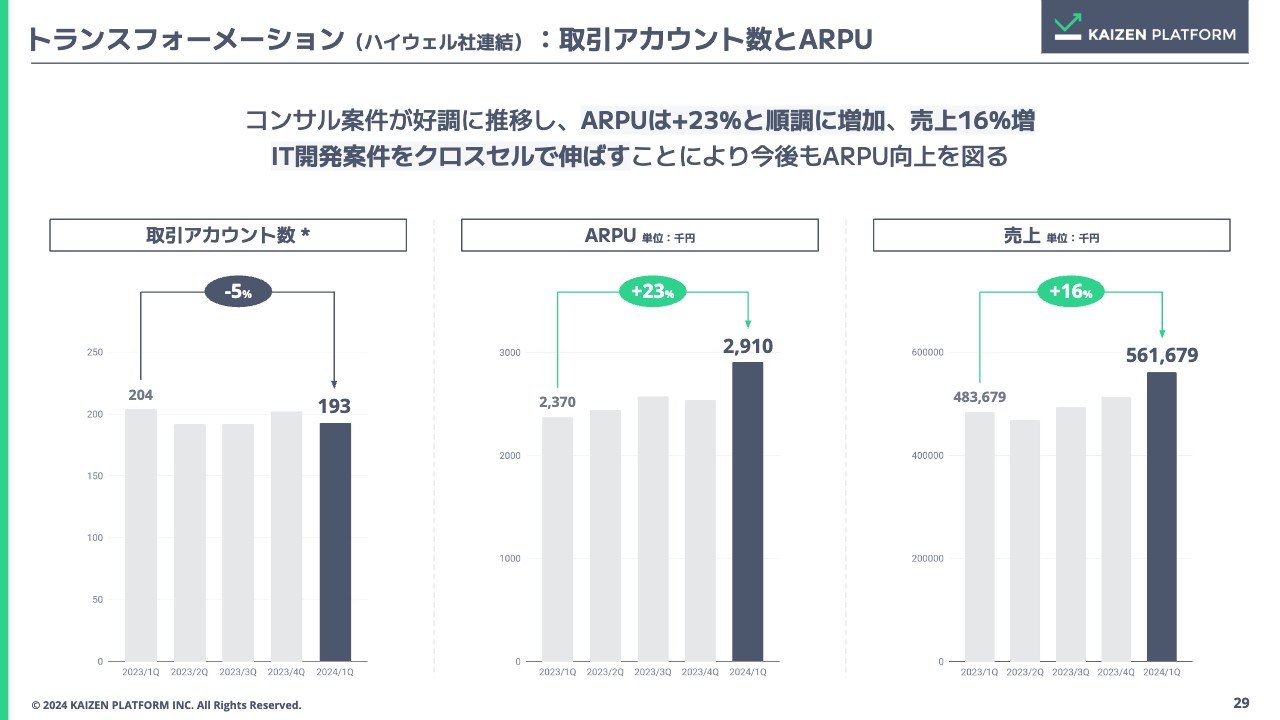

トランスフォーメーション(ハイウェル社連結):取引アカウント数とARPU

トランスフォーメーションセグメントに関しては、取引アカウント数がマイナス5パーセントです。ハイウェル社の取引アカウント数は一部下がっていますが、ARPUに関してはプラス23パーセントとなっています。

ハイウェル社とコンサルティングビジネスでは、両方ともARPUを高めることができており、売上としてはプラス16パーセントで推移しています。

今後は与件としてもIT開発の案件が入ってきていますので、そのコンサルティングで要件定義をした後にIT開発で伸ばしていくことによって、今後もARPUの向上を図っていきたいと考えています。

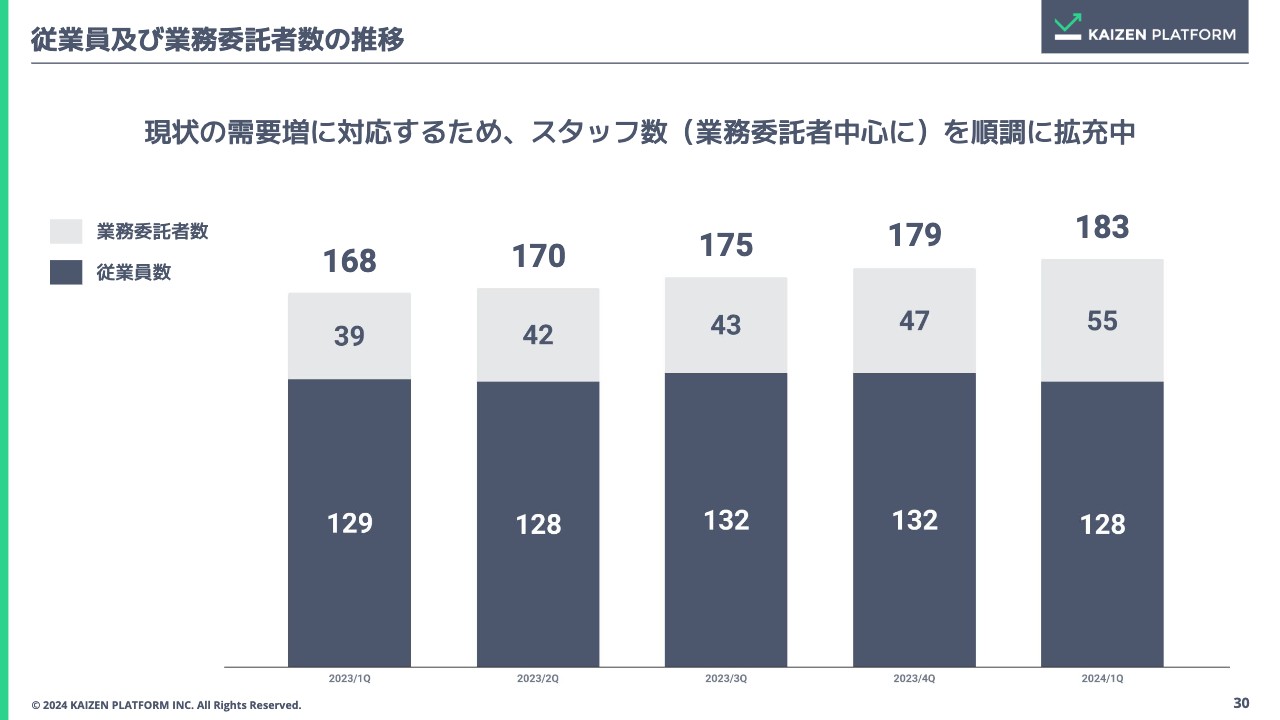

従業員及び業務委託者数の推移

従業員及び業務委託者数の推移です。現在、リカーリングプロジェクトに対する需要が非常に高まっているため、特に正社員の採用に加え、業務委託の採用も強化しています。

やはり業務委託者のほうが増やしやすいことから先行的に業務委託者の数が増えており、現在は合計183名の体制になっています。こちらもしっかり拡充を図っています。

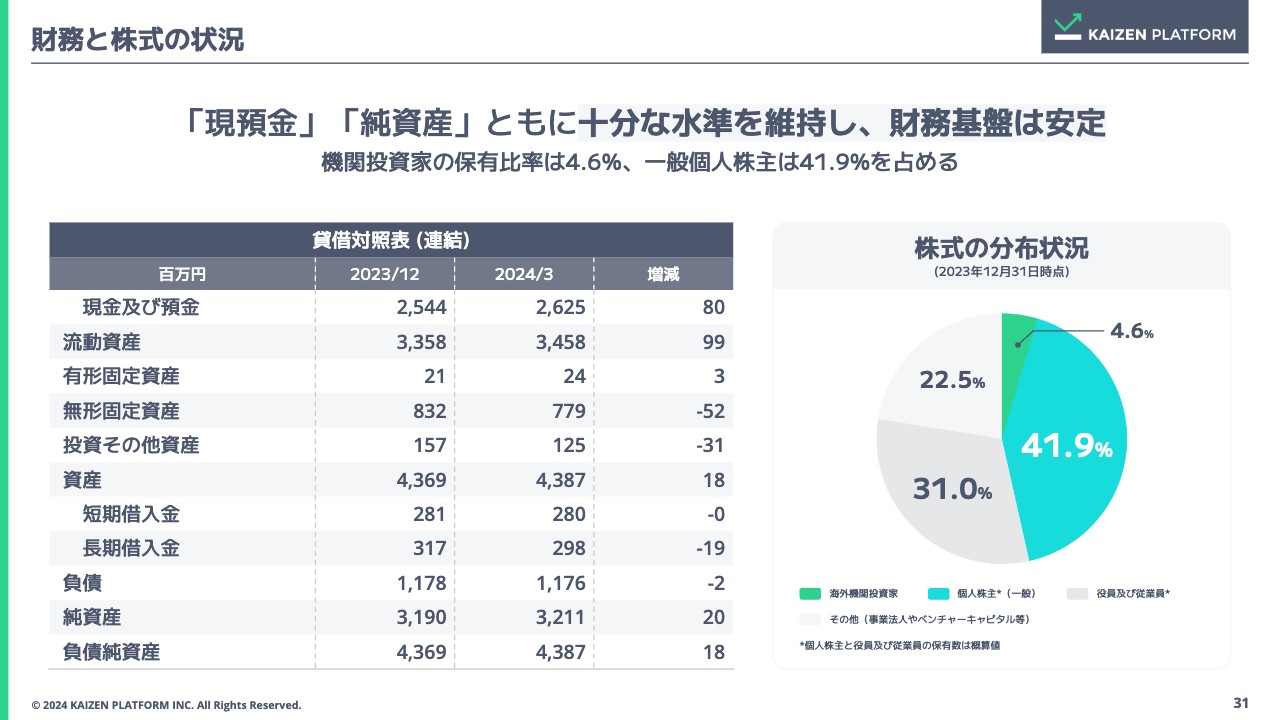

財務と株式の状況については、CFOの高崎よりご説明します。

財務と株式の状況

高崎一氏(以下、高崎):スライド左側が貸借対照表です。こちらについては、現預金が少し増えていること以外には基本的に大きな変更はなく、純資産比率も株主資本比率も7割程度で、安定した基盤を維持しています。

スライド右側は株式の分布状況です。通期と半期で更新しているため、第1四半期末には更新を行っていません。昨年12月末時点では海外機関投資家が4.6パーセント、個人株主が41.9パーセントという比率になっています。

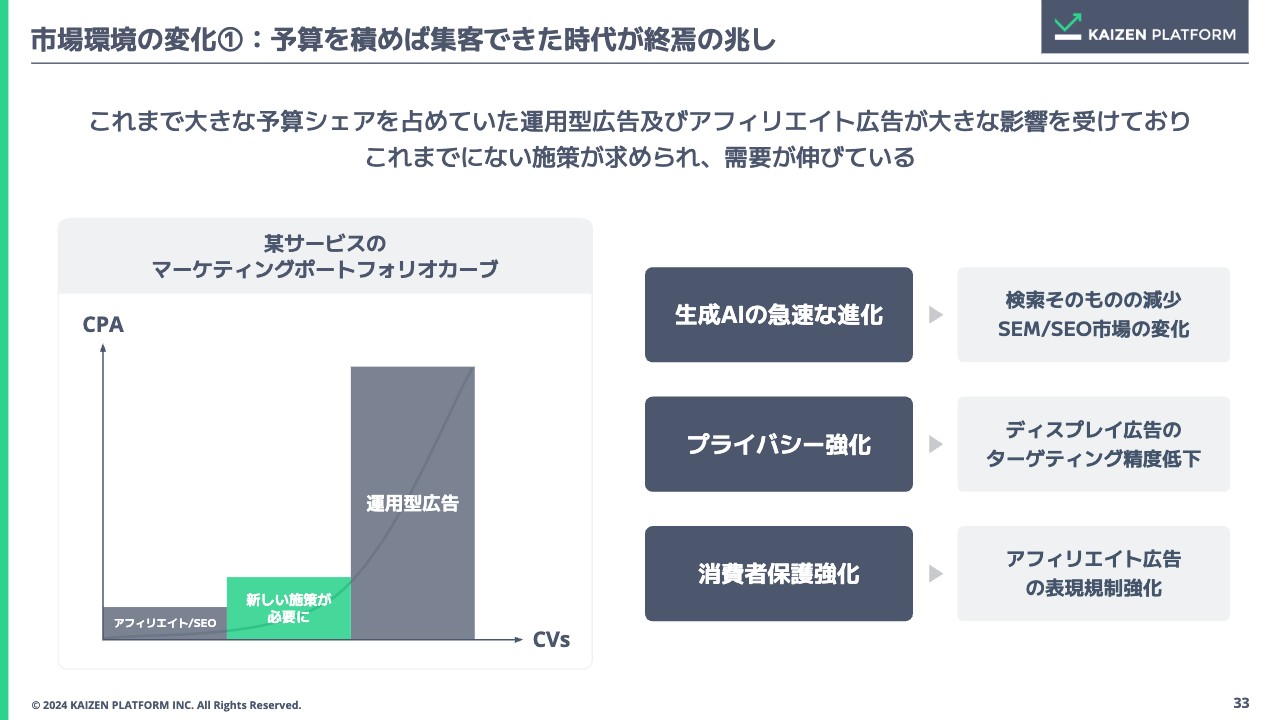

市場環境の変化①:予算を積めば集客できた時代が終焉の兆し

須藤:最後に今後の成長戦略についてお話しします。今はマーケットの環境が大きく変わってきています。今までのデジタルマーケティングでは、運用型広告、あるいはアフィリエイトやSEOなど、予算を積んでいくとリニアにその集客が増やせる時代がありましたが、それが難しい環境になってきています。

生成AIによって検索のマーケットも大きく変わってきており、プライバシーの強化もかなり大きな影響を与えています。そのほか消費者保護の強化など、これらの要因が複合的に作用しています。

今まで大きな予算シェアを占めていた運用型広告やアフィリエイト広告などが、昨年から大きな影響を受け始めていることから、今までと同じような運用や方法ではなかなか獲得ができず、これまでにない施策が求められています。これらが我々の需要が増えている背景の1つになっています。

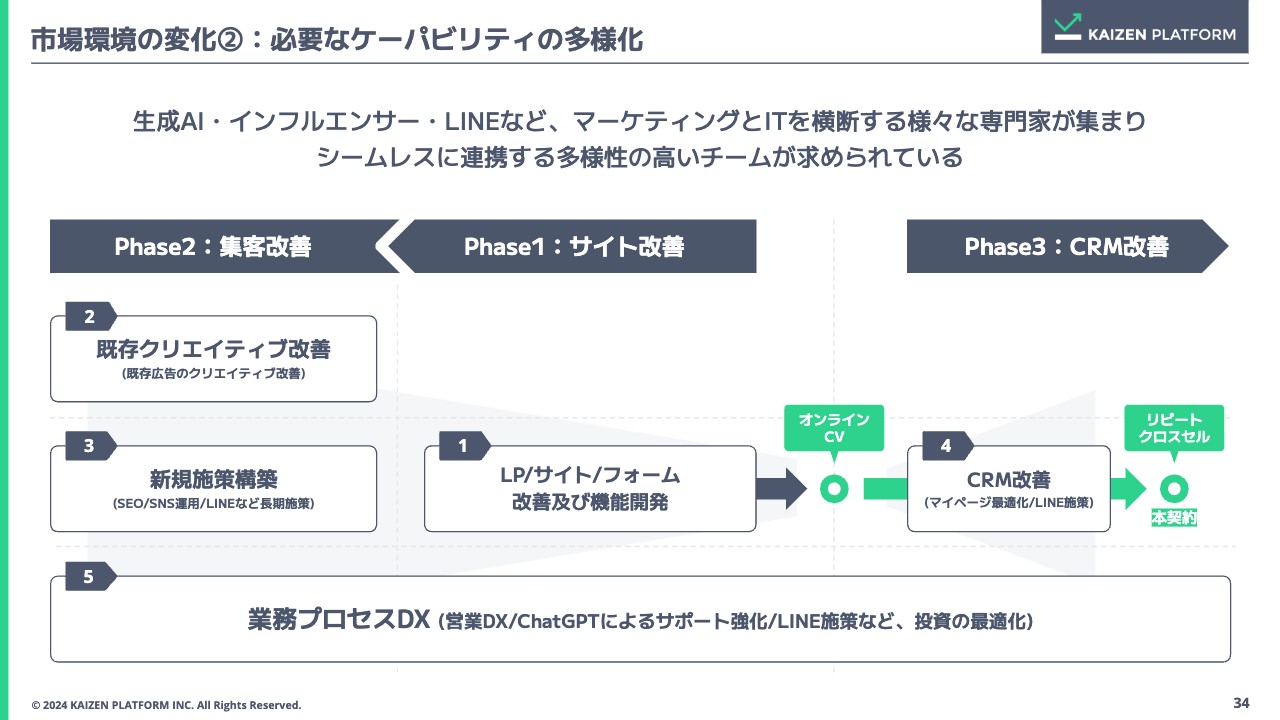

市場環境の変化②:必要なケーパビリティの多様化

それでは、具体的にどのようなことを行っていくのかというと、例えば生成AIや、インフルエンサーのマーケティング、「LINE」の活用などがあります。マーケティングとITを行ったり来たりするようなプロジェクトへのニーズが非常に高くなります。

これには、エンジニア、クリエイター、データサイエンティストなど、今までと異なる、多様性の高いチーム編成が求められていることが背景にあります。

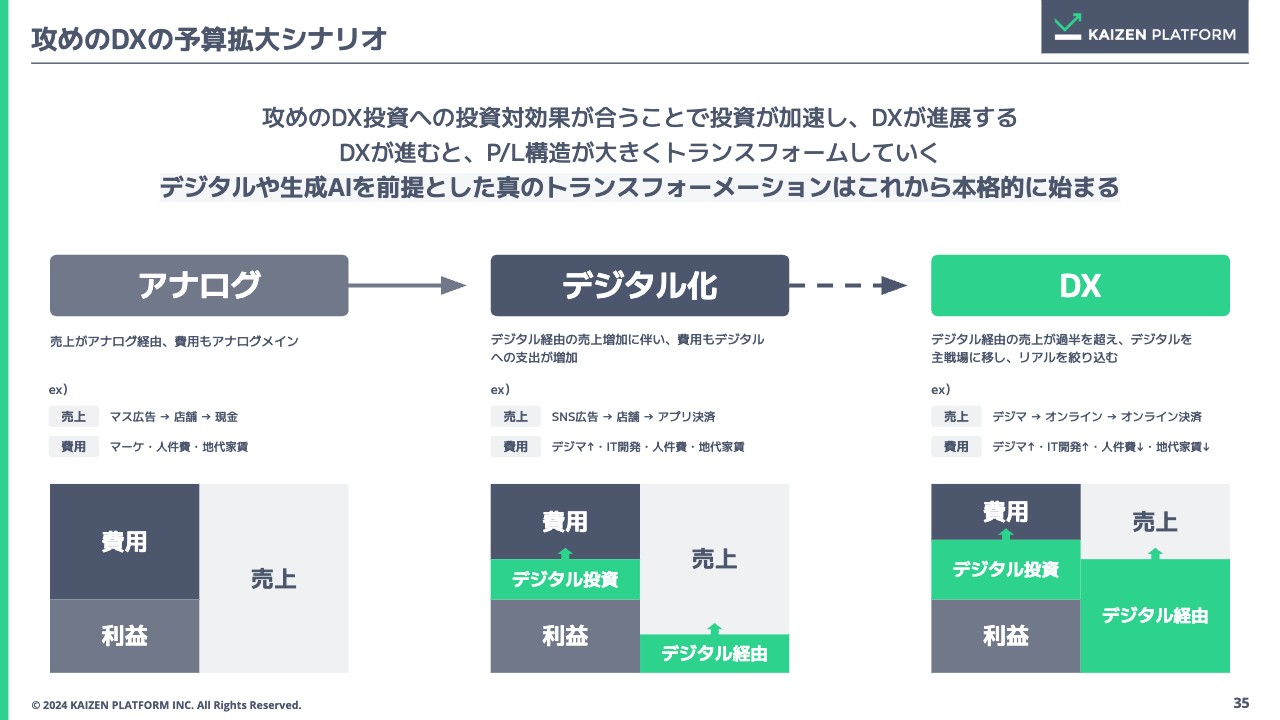

攻めのDXの予算拡大シナリオ

我々はそのような多様性の高いチームをお客さまにご提供することで、攻めのDX予算を獲得していきます。

もともとはアナログが中心だったところから、少しずつデジタル経営の売上とデジタル投資が増えています。しかし、やはり攻めのDXの領域では、しっかりとROIが出てこなければなかなか予算が増えていきません。費用対効果を意識し、コスト効率を改善しながらお客さまのDXを進めていきます。

このようなP/L構造のトランスフォーメーションにおいて、いまだ非常に遅れているのが日本国内の状況です。しっかりとお客さまのDXの投資対効果を高めることによって、そこを伸ばしていくことが我々の予算拡大のシナリオです。

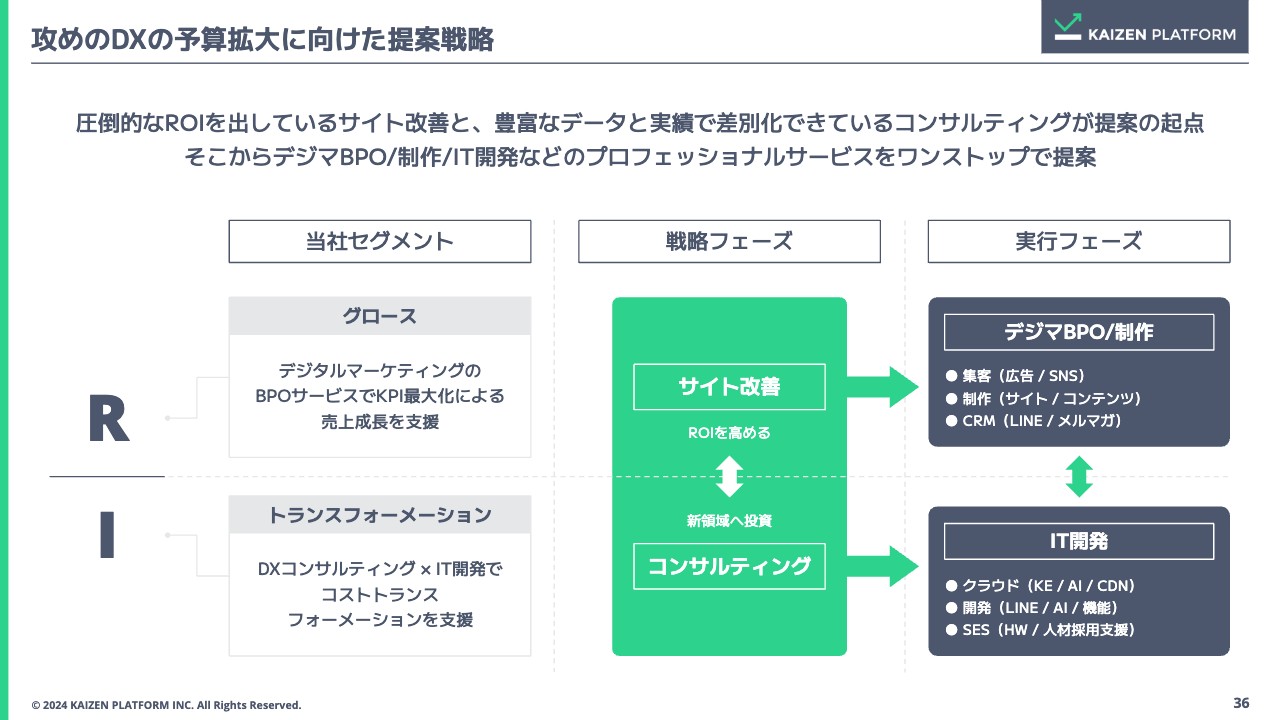

攻めのDXの予算拡大に向けた提案戦略

当社にはグロース(デジタルマーケティング)とトランスフォーメーション(IT開発)の、2つのセグメントがあります。

グロースセグメントに関してはお客さまの需要が最初に入ってくるものが、サイトやフォームの改善です。ここでROIを飛躍的に高めることができます。

通常、例えば広告などでは集客で100人のお客さまが訪問しても、実際にコンバージョンしていただけるお客さまは1パーセントから5パーセント前後で、90パーセント以上のお客さんは離脱してしまいます。

しかし、その歩留まりを良くすることによって大きくマーケティングの投資効果を高めることができるため、今はサイト改善の話をいただくケースが非常に増えています。

それからもう1つは、「DXをやりたいが、このような課題がある」あるいは「このようなことを新しい領域でやらなければいけないが、どうしていいかわからない」というもので、やはりコンサルティングが必要となります。このようなサイト改善とコンサルティングが、我々の大きなドアノックとしての商談になってきています。

当然サイトの改善をしていくと、お客さまのROIが飛躍的に改善し、投資対効果が上がりますので「デジタルマーケティングなど他のことをやりたい」ということになれば、我々が集客、施策、CRMを一緒に支援します。あるいは、コンサルティングで要件が固まってくるとITの開発が入りますので、クラウドや開発SESのニーズが発生します。

グロースセグメントとトランスフォーメーションセグメントはそれぞれ連動しています。お客さまのマーケティングのROIを高めながら、IT投資の効率も一緒に高めていくことにより、特に攻めのDXをワンストップで支援することが我々の提案戦略です。

コストトランスフォーメーションの主力は生成AIによる生産性向上に

一方、コストトランスフォーメーションの主力は、生成AIによる生産性向上です。現在、社内向けに開始しているAI人材の育成トレーニングを、一部社外に向けて販売を開始し、すでに提供も始まっています。

また、AI活用人材のSESではAI人材をそのまま提供することに加え、我々の中でAIを活用した顧客体験を埋め込んでいく開発も行います。これはAIをうまく活用しながら自分たちの生産性もお客さまの生産性も高めていくもので、お客さまの人件費や我々の人件費を低減しながらお客さまのDXのROI向上に寄与していくことを考えています。

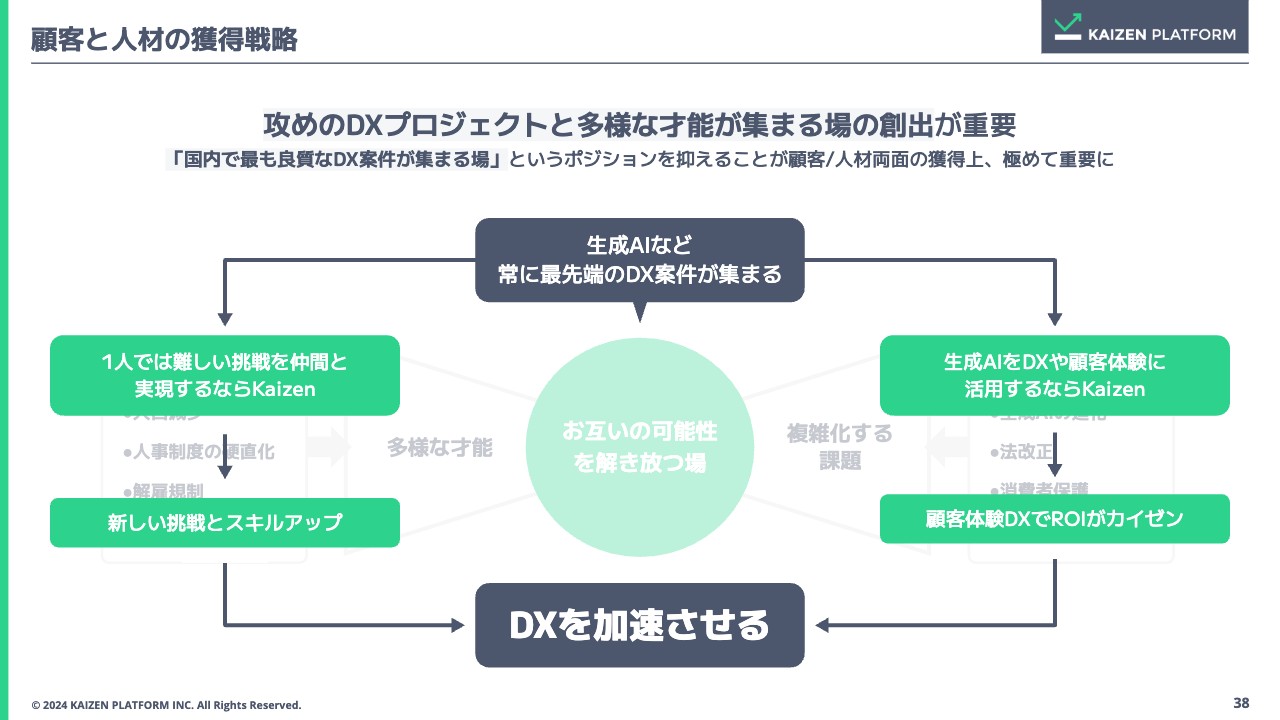

顧客と人材の獲得戦略

顧客と人材の獲得戦略です。今は業務委託と正社員の採用を非常に順調に行えており、攻めのDXプロジェクトとしてもかなり最先端のDX案件を集めることができています。それによって、当然新しいチャレンジができる環境を求める良い人材が採用できます。

これはDXを加速させることにつながりますし、一方では先ほどお話しした、生成AI活用した顧客体験DXをすぐに活用していく際に我々にノウハウがたまっていきますし、ROIが改善していくことでお客さまのDXが加速していきます。

この攻めのDXプロジェクトと、多彩な才能が集まってくる場の創出が非常に重要だと考えています。良質なDX案件を集めていくことと、良質なDX人材を集めていくことの両面で事業を行っています。

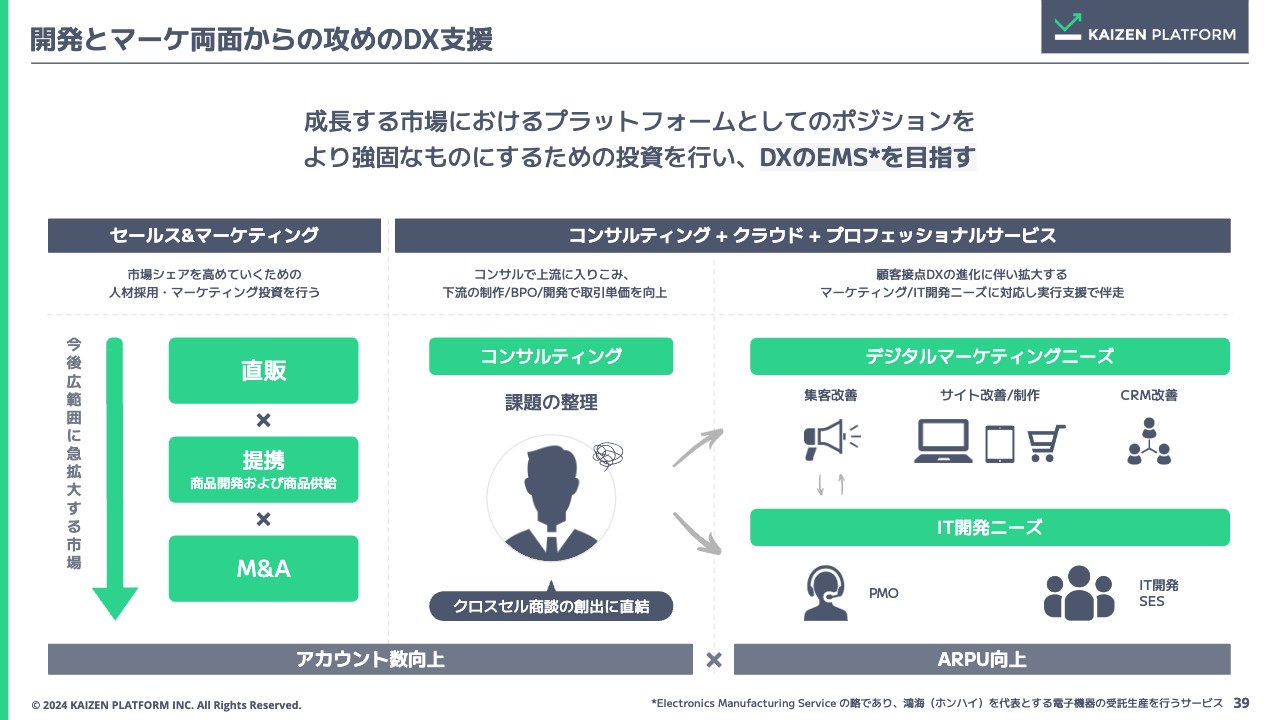

開発とマーケ両面からの攻めのDX支援

開発とマーケの両面から攻めのDXを支援するために、我々のアカウント獲得経路は大きく直販、提携、M&Aの3つのパターンがあります。

まず、マーケットシェアを高めていくためにしっかり人材採用とマーケティング投資を行っていくことでアカウント数を増やします。また昨年から、アカウント数以上にARPUをどのように高めるかということで、サイトの改善やコンサルティングから入り、デジタルマーケティングやIT開発のより広いニーズを合わせて支援していくことも行っています。

攻めのDXを進めていく裏側には、常にKaizen Platformがいるような「DXのEMSを目指す」ことを戦略に掲げて事業を行っています。

Appendixには累計のKPIやB/S、P/Lが入っていますのでご確認ください。私からのご説明は以上となります。

質疑応答:赤字解消への取り組みについて

高崎:「何が足かせとなって赤字が継続しており、何を改善すれば赤字が解消され、利益率向上が見込めるのでしょうか? コスト削減や効率改善の取り組みの有無、効果目処などはどのように考えているのでしょうか?

上場以来、黒字額よりも遥かに赤字が上回っている現状を異常と受け止め、即刻改善策を打ち出し、企業価値を高める活動を株主に対してコミットすべきではないでしょうか?」というご質問です。

須藤:赤字に関してご心配をおかけしており、大変申し訳ありません。我々の事業状況として、スライドにも記載しているように営業赤字が出ています。これは販管費の増分によるもので、特に第1四半期、第2四半期には採用予算を組んでいます。

プロジェクトを受注すると、先行して採用を行い、お客さまにプロジェクトをデリバリーしていくことが発生します。2024年12月期に関しては需要が強いために、期の前半で採用を行い、後半からしっかりとプロジェクトの収益が出る構造を作ろうと思っています。

粗利とEBITDAに関してはある程度コントロールができる状態になってきています。事業に関する収益構造について、1つはまずしっかりと商品やサービスラインナップごとにコントロールをしています。

当然、商品の中には粗利が低い商品もあります。売上の構成や商品のポートフォリオが変われば、粗利収益率が変わってくることになりますので、提案の状況もすべて管理を始めています。

要は、収益性の高い商品やサービスがしっかりと提案の中に入っているのか、お客さま単位でしっかり収益が出ているかなどについても、モニタリングを開始していますので、事業上の収益コントロールができている状況です。

もう1つは、今後の需要に合わせた採用活動をどの程度行うのか、どの程度絞るのかがポイントとなりますが、非常に難しく、調整しながら動かしているところです。

ご質問いただいている「何を改善すれば赤字が解消されるのか?」という点に関しては、旧動画のセグメントでトップラインが落ちてしまい、安定的に利益が出ない構造になっていましたが、昨年から解消ができています。

あとはしっかりトップラインを伸ばしていくことと、そのための採用コントロールを行っていくことが我々の経営の論点となっています。

質疑応答:ハイウェル社の株式追加取得について

高崎:「有価証券報告書で前期のハイウェル社の前年比減収決算を確認しました。また、第1四半期はすでに前年比マイナス成長のように見えます。

ハイウェル社の株式は今年10月31日に追加取得することになっており、ハイウェル社の業績次第で取得総額が2億1,000万円または3億6,000万円になるとのことですが、いくらで取得することになるのでしょうか?

ハイウェル社の業績が冴えないこともあり、2億1,000万円で取得してしかるべきであると考えているのでしょうか?」というご質問です。

おっしゃるとおり、一昨年ハイウェル社を子会社化した際には、2億1,000万円と業績達成次第で一定の3億6,000万円になると開示しています。いくらで取得するかについては、ここで開示することはできない状況にあるため、回答はご容赦いただければと思っています。

一方、「2億1,000万円で取得してしかるべきであると考えているか」というご質問については、締結した契約に基づき、条件が満たされているのであれば、そのまま実行するかたちになります。あくまでも、その当時に締結している先方の売主との契約内容に沿ったかたちで実行したいと思っています。

質疑応答:第2四半期以降の成長の背景について

「第2四半期から売上高が2桁パーセント成長になる理由を教えてください」というご質問です。

須藤:これは、リカーリングプロジェクト、いわゆる継続的なプロジェクトの売上が伸びている構造によるものです。この部分で、昨年対比でしっかりと成長軌道に乗っていくことが見えています。

質疑応答:トランスフォーメーションセグメントが伸びている背景について

高崎:「トランスフォーメーションセグメントが伸びていますが、背景を教えてください。IT開発につながる案件が増えてきているのでしょうか? また、受注増の背景としては受注がたまっているということなのでしょうか?」というご質問です。

須藤:まず、トランスフォーメーションセグメントについては、コンサルティングの受注売上が伸びています。その背景として、攻めのDXを行わなければならないというお客さま側の需要が高い状態が続いており、お客さまがしっかりと検討を開始されていることが1つあります。

また、実態としてIT開発につながる案件は増えてきているのですが、我々の想定以上に、いきなり開発には入らずPoC等のコンサルティングフェーズが長くなっていくケースが増えてきています。

IT開発につながる案件自体も増えている一方、時間も伸びているため、トランスフォーメーションセグメントのポートフォリオが少し読みづらくなってきています。

しかし、実際にコンサルティングのニーズそのものは非常に強いものがありますので、引き続きその強い需要を獲得していけるように取り組んでいます。

受注増に関しては、実はグロースでもパイプラインは非常に強い状態が続いています。Googleから延期がアナウンスされましたが、「Google Chrome」等でサードパーティCookieがかなり規制される、あるいは使えなくなることから、非常に大きな集客の変化が起きることが想定されています。

例えば、リターゲティングやターゲティング広告など、かなりの影響を受けることになります。以前、「iPhone」がITPというプライバシー規制を入れた際に、30パーセントぐらいの大きな影響が出ました。

「Google Chrome」はスマホでもPCでもかなりのシェアを持っているため、こちらに関しては集客のポートフォリオ、あるいはデジタルマーケティングの対応を変えなければいけないと考えています。

実際に我々が手掛けているのは、お客さまのサイトやCRMを良くするという漢方的なソリューションです。その需要が非常に高まってきており、お客さまからの商談やお問い合わせが増えています。

そのため、「体制を拡充しなければ受注ができない」「プロジェクトを納品できない」ということで、急いで採用を行い拡充しているというのが背景です。

質疑応答:AI実装におけるレガシーシステムの影響について

高崎:「AIの実装において、御社のシステムを使えばレガシーシステムを気にせず実装できるというお話でした。レガシーシステムがあると、AI実装は難しいのでしょうか? また、いくつもの生成AIが登場していますが、それらを実装するために企業はレガシーシステムを気にしなければならないのでしょうか? それは御社の強みでしょうか?」というご質問です。

須藤:まず、レガシーシステムに関して言うと、例えば銀行のバックエンドのシステムや、個人情報を入力するためのフォーム、ECのカートシステム等をレガシーシステムと呼んでいます。これらには、触ることがかなり難しい画面やシステムがあります。まったく触れないわけではないものの、触ろうとすると多大な費用とコスト、時間がかかってしまうため、お客さまのほうで開発の手を入れることが難しいという状況があります。

ここに生成AIを組み込もうとすると、まず1つは、触ることが難しいシステムの挙動を確認するのに、とてつもないコストがかかります。もう1つは、生成AIの挙動をコントロールするために、難易度の高い品質管理をどのように行うかが一番の課題だということです。

この生成AIの実装に向けては、基幹システムとどのように連携していくかが非常に大きな論点になっています。

ここに我々のJavaScriptのタグを入れることによって、実装のスピードを上げ、テストを行うことが簡単になります。さらに、いわゆるABテストといって、生成AIがサポートする体験とサポートしない体験とで、例えば「コールセンターへの入電がどれくらい変わるのか」「お客さまの売上がどれくらい伸びるのか」をテストすることができます。これは、我々の強みになると明確に思っています。

生成AIのツールはたくさん出てきていますが、お客さまのビジネスの根幹に入れるためには、ここが一番のボトルネックになると考えており、我々の強みだと確信しています。

質疑応答:米国事業の赤字について

高崎:「米国事業について、構造的な赤字が継続しています。今後、上流のコンサルティングから下流の開発まで受注するビジネスが主力になっていく中、米国事業の展望が見えません。創業の経緯から米国事業への思いは理解していますが、米国については一度撤退し、国内事業にリソースを集中してほしいと思いますが、考えを聞かせてください」というご質問です。

須藤:おっしゃるとおり、米国事業に関しては、赤字幅はかなり減少しているものの、まだ赤字の状態が続いています。

我々は米国でも動画のクリエイティブを作るという事業を手掛けていますが、この事業を行っていることで、GoogleやMeta、「Facebook」「Instagram」「YouTube」さらにWalmartやAmazonのパートナーになっています。これは米国の拠点があることによって、大幅なアドバンテージをいただいている状態です。

またここも含めて、実は日本国内の事業にもかなり大きな影響があります。米国事業単体で見ると収益が出ていないように見えますが、これがあることによってパートナーシップを結べているグローバルプラットフォームが多数あります。これは我々の日本国内の顧客の紹介リードソースになっており、こちらも含めると、非常に重要なビジネスの拠点になっています。

当然、どこまでの赤字を許容できるかに関しては計算していますが、そのようなことも勘案した上で、米国事業に関しては存続させている意味があると判断しています。

もう1点、仮にこの事業を撤退するということになると、撤退コスト等も含めて、また影響がかなり大きく出ることになります。こちらを総合的に勘案して、事業を継続しているかたちになります。

質疑応答:生成AIに使用するデータについて

高崎:「先日、生成AIの第一弾がリリースされました。生成AIにおいてはデータが要だと思いますが、御社が生成AIを開発するにあたり、御社が保有している企業の改善データなどを使うのでしょうか? また今後、どのような生成AIを開発する予定でしょうか? 第二弾もあるのでしょうか?」というご質問です。

須藤:おっしゃるように、生成AIはどのようなデータを学習させるかが要です。現在さまざまな生成AIのコンサルティング等を始めていますが、日本企業の最大のボトルネックは「何のデータを学習させるか」「そのデータを学習させるためのセキュリティポリシーやITポリシー、ガバナンスが確立できているか」という部分です。

結論から言うと、いわゆる社内のデータを学習させることに関しては、まだ大きな溝があるというのが実態です。そのため、特に先ほどお話しした検索データ等は、すでに世の中に公開されているデータであるというケースが非常に多くなっています。

我々が最初に学習するデータは、例えばお客さまのFAQのページ、あるいはマニュアルや取扱説明書、営業資料といった、外部にすでに開示している、あるいは機密性の低いデータです。それらを学習させ、回答させることを最初に行っています。実際には、もう少し深いデータも使っていきたいのですが、こちらに関してはまだ使えない状況です。

また我々の保有している企業のデータなどを使うかどうかに関しては、社内で、例えば「このような事例があるかどうか」ということを生成AIでチャットに聞くと、過去の改善データの中から答えてくれるというものは、すでにR&Dして実用化を始めています。

いわゆるデータを探したり、あるいは「このようなデータはないか」といった類似のデータを探したりすることに関しては、すでに活用が始まっています。ただし、これは社外に向けてというより、社内でデータを使いやすくするためのものです。

第二弾についても考えています。いくつかのプロジェクトの中から、パッケージ化できそうなものが出てき次第、発表したいと思っています。

質疑応答:「KAIZEN AI-UX」の受注状況と機能について

高崎:「『KAIZEN AI-UX』の受注状況について教えてください。また、第一弾のサイト内検索に続いて、チャットボットをメニューに追加すべきだと考えていますが、いかがでしょうか?」というご質問です。

須藤:大変鋭いご質問をありがとうございます。おっしゃるとおり、チャットボットに関しても、生成AIの対応はすでにできています。なぜサイト内検索からリリースしたかと言うと、チャットボットに何かを聞くということに対して、今まであまり良い体験がなく、実はチャットボットよりも、はるかにサイト内検索のほうがユーザーの使う率は高いという現状があります。

データを見ても、3倍から5倍ほどサイト内検索のほうが使われており、サイト内検索を改善したほうが、お客さまのビジネスインパクト的には大きいだろうということで、まずこちらから開始しています。

チャットボットやメールなど、コミュニケーションやCRMの手段はたくさんあります。こちらに関しても適宜追加していきたいと考えていますが、最初に影響が大きいサイト内検索から着手しました。

質疑応答:大企業との生成AI開発の可能性について

高崎:「大企業が取引先で魅力的です。大企業と生成AIを開発することはあるのでしょうか? Metaの生成AIのミーティングに須藤社長が登壇されていましたが、大企業との提携など、事業機会は増えていくのでしょうか?」というご質問です。

須藤:大企業と生成AIそのものを開発するというよりも、今は生成AIを活用するフェーズに入ってきていると思っています。

OpenAIやGoogleの「Gemini」、またMetaの出しているAIや、Anthropicが出している「Claude」など、これらの生成AIモデルを使って、さまざまなアプリケーションや機能を開発していくことは、すでに一部開始しています。

Metaに関してはパートナーでもあるため、大企業と連携、提携していく機会は、我々のほうでは常に検討しています。事業機会も、事例が出れば出るほど増えていくと考えています。

質疑応答:追加人員の配属部署について

高崎:「追加人員は、どの部署に配属予定でしょうか?」というご質問です。

須藤:追加人員に関しては、セールスや、カスタマーサクセス、さらにコンサルタントやエンジニアと、お客さまのプロジェクトに対応していく人員の採用を強化しているところです。

質疑応答:IR活動について

高崎:「機関投資家から御社への問い合わせやミーティングはありますか? IR活動はされていますか?」というご質問です。

機関投資家からのミーティングの依頼は、四半期ごとに入っています。須藤と私から、本日と同様にプレゼンテーションを行い、質疑応答を重ねています。

IR活動については、基本的には毎回、機関投資家向けの説明会を行ったり、レポートをご提示したりなど、我々の取り組みについて積極的にみなさまにお届けできるようにリリースしています。こちらについては、今後も着実に行っていきたいと思っています。

質疑応答:BPO市場の開拓について

高崎:「御社はBPO市場を開拓していますが、手応えはありますか? また、BPO市場すべてに対応できるのでしょうか? それらは生成AIと関連していますか?」というご質問です。

須藤:BPO市場の開拓について、まず手応えとしては、需要そのものは引き続き強いと感じています。一方で、我々の採用はおかげさまで非常に順調に進んでいるものの、採用のマーケットそのものは非常にタイトであり、人口減少も含めてかなり厳しい状態になってきているというのが我々の理解です。

BPO市場においても生産性の向上が求められており、生成AIによって生産性を高めることは、我々内部のプロセスも、お客さまの中に関しても同様の状況になってきます。そのため生成AIとはかなり関連しています。

逆に生成AIが関連しないマーケットは、今後はほとんどないだろうと考えています。我々のマーケットも大きく関連しています。

質疑応答:リカーリング売上の定義について

高崎:「御社のような事業モデルで、リカーリング売上の定義がしっくりきていません。クライアントとどのような販売契約の場合に、リカーリング売上と単発売上が分かれるのでしょうか? またその上で、取引アカウント数について、リカーリングの継続と新規の内訳を出していただけないでしょうか?」というご質問です。

須藤:まず、リカーリング売上の定義に関しては、お客さまとのプロジェクトによります。基本的には、定常的に毎月確実にプロジェクトが動いていくものに関しては、リカーリング売上となっています。

リカーリングの定義に関しては、定常的にプロジェクトが動いているものになります。一方で、例えば制作、あるいは開発して納品するものに関しては、単発売上として計上しています。そのため、我々のチームが体制として入って、お客さまのプロジェクトを支援していくものに関しては、リカーリングと定義しています。

高崎:取引アカウント数についての内訳の数字についてのご要望については、我々のほうで今後の参考とさせていただければと思っています。

質疑応答:旧動画セグメントについて

高崎:「前回の決算で、『旧動画セグメントのターンアラウンド完了、再成長軌道へ』と説明されていました。今回、旧動画セグメントがかなり落ち込んでいるように見えますが、これは期末の予算消化案件の減少が原因であり、第2四半期以降は問題ないと考えていいのでしょうか?」というご質問です。

須藤:おっしゃるとおり、旧動画セグメントの、お客さまに動画制作、あるいは制作体制を提供するというSESに近いモデルが、売上のポートフォリオをかなり高く占めはじめており、安定的な収益構造が構築できつつあります。

こちらに関しては、第2四半期以降も安定した収益が確保できる体制になってきているとご理解ください。

質疑応答:SNSでのパートナー募集について

高崎:「現在、須藤社長がX(旧・Twitter)で生成AIに関わるパートナーを募集していますが、どのような意図があるのでしょうか?」というご質問です。

須藤:こちらは生成AIに関するパートナーというよりも、我々の経営戦略や経営企画を強化していくための、採用イベントとして募集しているというのが背景です。

我々のプロジェクトとして、今後は生成AIに関連するプロジェクト、あるいは競争戦略が非常に大きな影響を与えていくと考えています。この我々の事業戦略をよりシャープに、速度を上げていくためにも、経営企画機能を強化していきたいということで募集しています。

例えば経営企画だけではなく、営業企画などのいわゆる企画機能を、生成AIを前提としたかたちにリモデルしていく必要が出てくると思っています。我々は人材採用を行っていく中でも、このような採用イベントは十分に強化していきたいと考えています。

この銘柄の最新ニュース

カイゼンのニュース一覧- 週間ランキング【約定回数 増加率】 (2月20日) 2026/02/21

- Kaizen Platform、各段階利益が通期黒字化を達成 先行投資期を経てAI事業で収益性を大きく向上へ 2026/02/20

- Kaizen Platformとエン、「ミドルの転職」でAIオートフィルによる体験革新を目指した実証実験を開始 2026/02/19

- 出来高変化率ランキング(14時台)~地盤ネットH、ウインテストなどがランクイン 2026/02/17

- 出来高変化率ランキング(13時台)~河西工、キッズバイオなどがランクイン 2026/02/17

マーケットニュース

おすすめ条件でスクリーニング

Kaizen Platformの取引履歴を振り返りませんか?

Kaizen Platformの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。