【QAあり】GLM、上方修正を上回り大幅な増収増益を達成 非レジデンスや「不動産×DX」の展開を見据えた新事業も開始

Mission/Vision/Value

金大仲氏(以下、金):株式会社グローバル・リンク・マネジメント代表取締役、金大仲です。本日はお忙しい中お集まりいただき誠にありがとうございます。2023年12月期の決算および2024年12月期の見通しについてご報告します。どうぞよろしくお願いします。

スライドにグローバル・リンク・マネジメントのミッション、ビジョン、バリューを示しています。ミッションとして「不動産を通じて豊かな社会を実現する」ことを掲げており、不動産事業を通じて環境問題や社会課題に積極的に取り組み、お客さまや従業員、すべてのステークホルダーのみなさまの豊かさに貢献し、不動産業界のリーディングカンパニーを目指しています。

GLM VISION 2030 長期構想・方針

長期構想「GLM VISION 2030」です。2030年の方針として「不動産×環境×DX」によりサステナブルな不動産開発・運用No.1の企業を目指していきます。

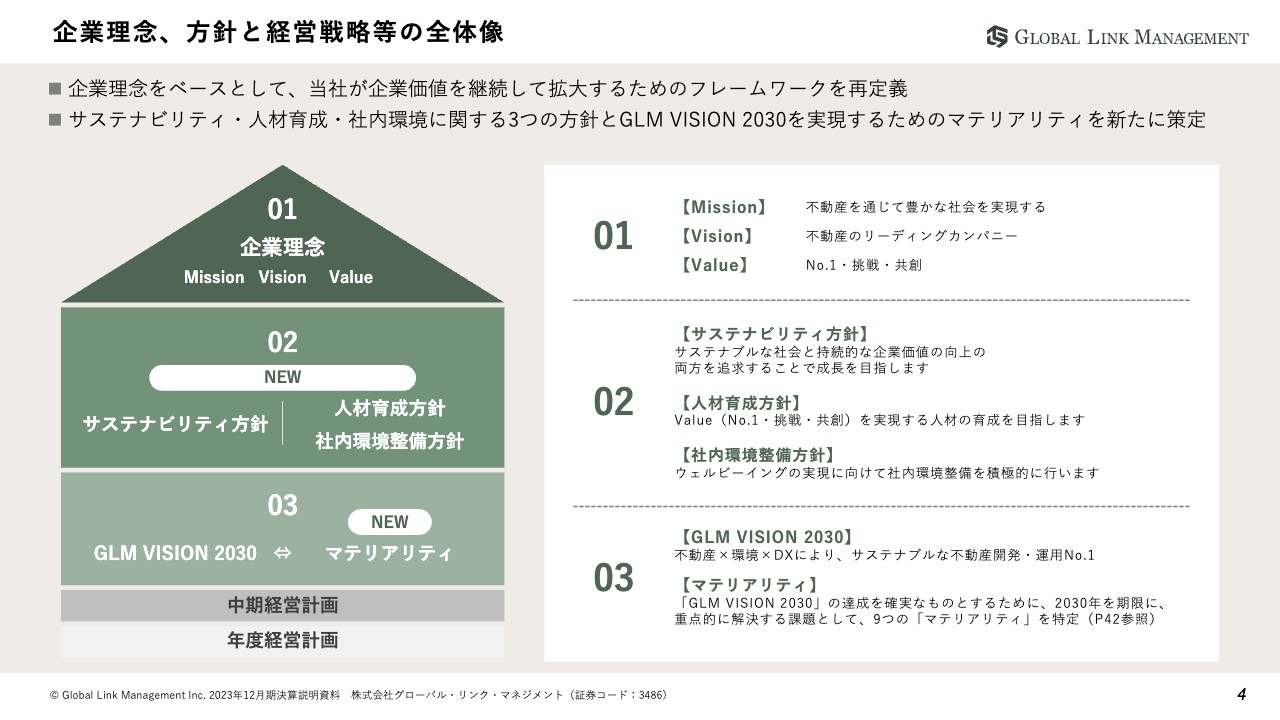

企業理念、方針と経営戦略等の全体像

スライドは企業理念体系図です。既存のミッション、ビジョン、バリューに加え、このたび従来の取り組みの整理、明文化を行い3つの方針を策定しました。サステナビリティ方針、人材育成方針、社内環境整備方針です。また、「GLM VISION 2030」を実現するために9つのマテリアリティを策定しました。

この企業理念をベースとしたフレームワークを推進し、持続可能な企業として企業価値を高めていきたいと考えています。

2023年12月期決算ハイライト

2023年12月期の決算ハイライトです。売上高、経常利益、販売戸数ともに過去最高を更新しました。売上高は412億5,800万円、前年比15.7パーセント増、経常利益は42億6,000万円、前年比87パーセント増と大幅な増収増益となり、11月に上方修正した業績予想値を上回る着地となりました。

販売戸数についても、計画値1,066戸に対し1,079戸販売し、前年比10.2パーセント増となりました。環境対応物件については、環境認証取得は順調に進んでいるものの、竣工遅れ等により、中期経営計画期間中における計画数を下回る見込みになっています。コンパクトマンション開発においては、業界トップクラスの環境認証取得数となっていると認識しています。

また、1棟バルク販売の推進や「環境配慮型建築」物件の販売による付加価値向上に加えて、新規事業である用地仕入事業が利益に貢献し、経常利益率が6.4パーセントから10.3パーセントと、前期より大幅に上昇しました。

結果、第3四半期終了時点で、還元方針に基づき、1株あたり配当金を期初計画52.5円から47.5円増配し100円に修正しました。

2024年12月期見通しサマリー

2024年12月期、今期の見通しのサマリーです。

2024年12月期は、従来の中期経営計画の目標を上方修正し、過去最高の売上高、経常利益を目指していきます。売上高は600億円、前年比約45パーセント増、経常利益は50億円、前年比17.4パーセント増を計画しています。

今期は十分なパイプラインに加え新規事業である用地仕入事業およびビルディング事業の立ち上がりが想定よりも早いことを背景に、売上高は500億円から600億円へと上方修正しました。しかしながら、建築費の高騰を受け利益率を保守的に見込んでいるため、経常利益額については、中期経営計画目標を据え置き、50億円としています。

売上高利益額達成に向けた販売計画に関しては、売買契約締結に向けた商談は順調に進んでおり、第1四半期より随時開示予定です。今期の売上利益の計上時期においては、竣工・販売スケジュールの関係上、第1四半期の計上が最も少なく、下期に向けて売上・利益が伸びていくと想定しています。こちらの詳細は後ほどご説明します。

「不動産×DX」領域における新規事業を行う子会社を前期末に設立しました。また、前期末に経営陣にて議論を重ね、企業理念に基づいた企業価値の向上に向け、経営方針とマテアリティを再定義したため、今期中にはこちらのフレームワークを軸とする新たな中期経営計画の発表を予定しています。

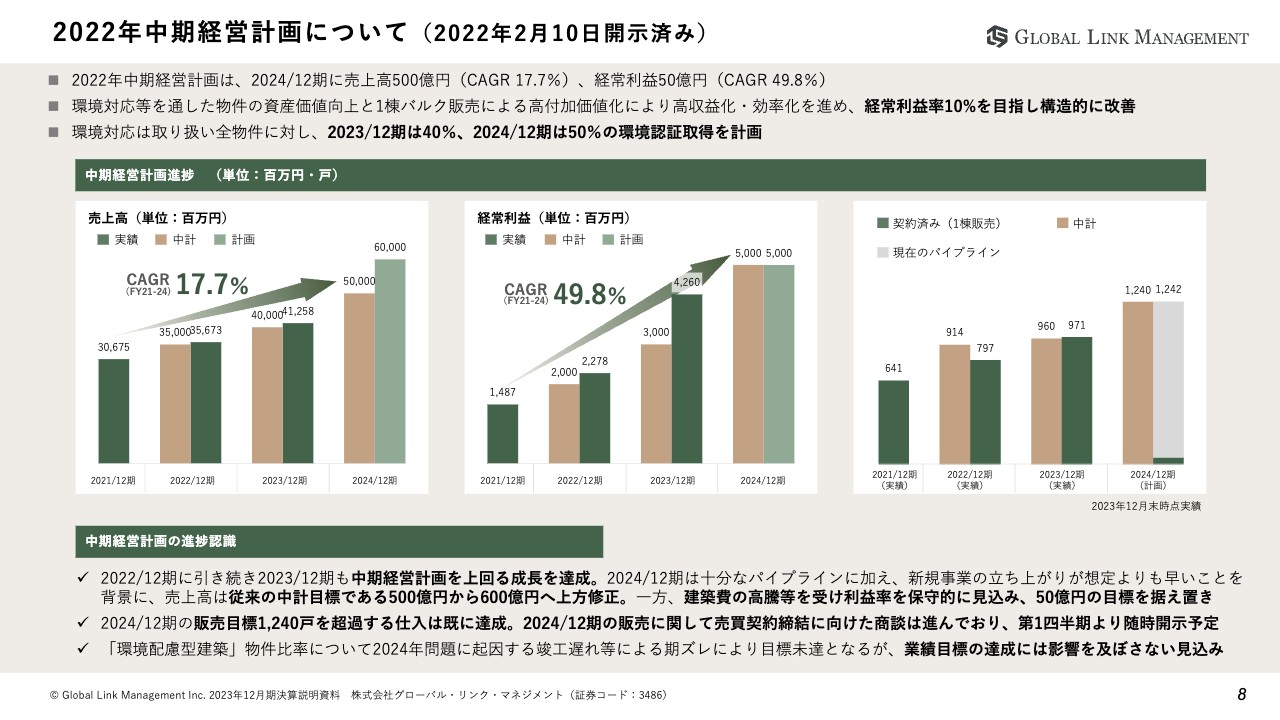

2022年中期経営計画について(2022年2月10日開示済み)

現在進行中の中期経営計画の進捗です。2022年中期経営計画では、2024年12月期に売上高500億円、経常利益50億円を計画しています。2023年12月期は売上高、経常利益において、中期経営計画を達成・超過しました。

2024年12月期においては、1棟バルク販売と新規事業により、売上高が中期経営計画を上回る数値を計画していますが、見通しサマリーでもお伝えしたとおり、利益率については保守的に見込んでおり、経常利益額は中期経営計画どおりに据え置き50億円としています。スライド右端のグラフ、新築レジデンス仕入れ・1棟販売のパイプラインにおいては、2024年12月期の仕入れもすでに計画値である1,240戸を超過しています。

売買契約の締結に向けた商談も順次進めており、売買契約の締結状況については、第1四半期より随時開示する見通しです。四半期ごとに着実に契約を積み上げ、しっかりと行っていきたいと考えています。

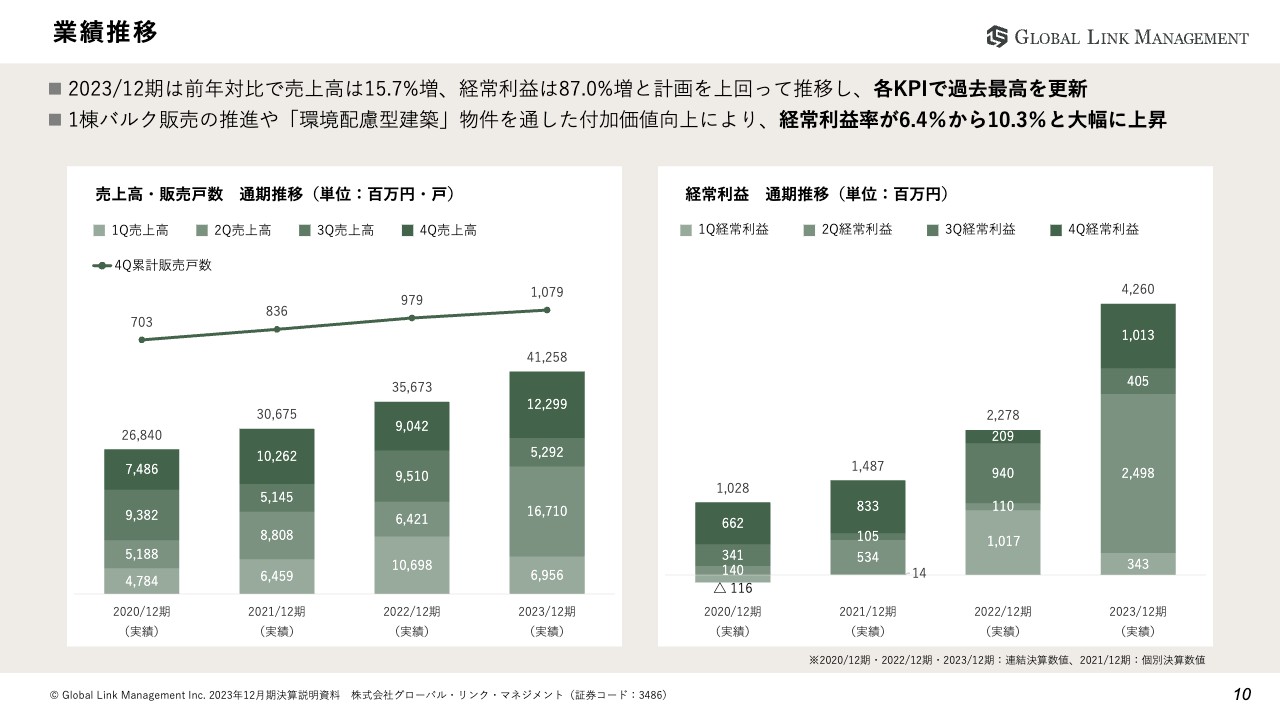

業績推移

2023年12月期の決算状況についてご説明します。スライドのグラフは業績推移です。決算ハイライトでご説明したとおり、売上高は412億5,800万円、前年比15.7パーセント増、経常利益42億6,000万円、前年比87パーセント増と、大幅な増収増益となり、過去最高の売上高、経常利益で通期計画を達成しています。

販売戸数についても1棟バルク販売が順調に進捗した結果、1棟販売および区分販売の合計で前年比10.2パーセント増となる1,079戸を販売し、こちらも通期計画を達成しています。

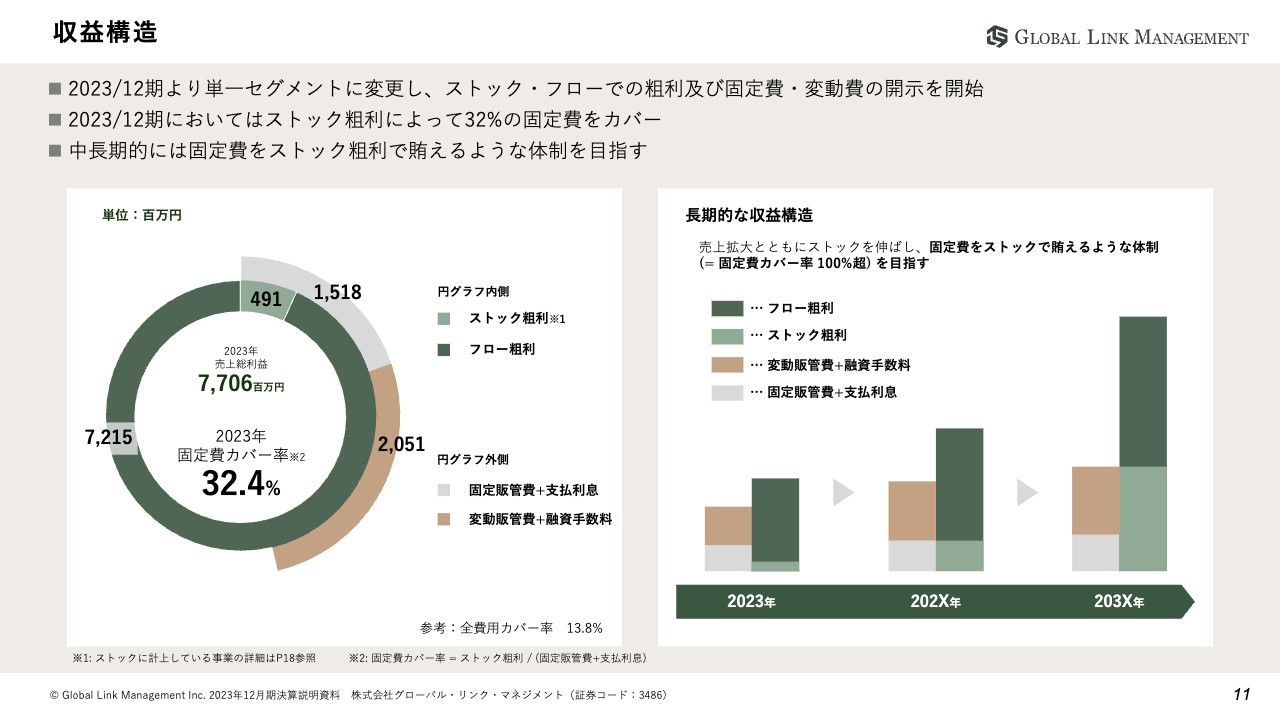

収益構造

収益構造です。2023年12月期より単一セグメントに切り替え、ストック・フロー別での粗利の開示を開始しました。2023年12月期は、固定費の32.4パーセントをストック粗利によってカバーしています。

長期的にはストック粗利から固定費をカバーしたいと考えており、このストック・フローによる収益構造の改善は、当社のマテリアリティにも設定しています。業容拡大によるフロー収益の増強と、ストック収益の比率向上により、安定した経営を実現するために最適な収益構造を目指していきます。

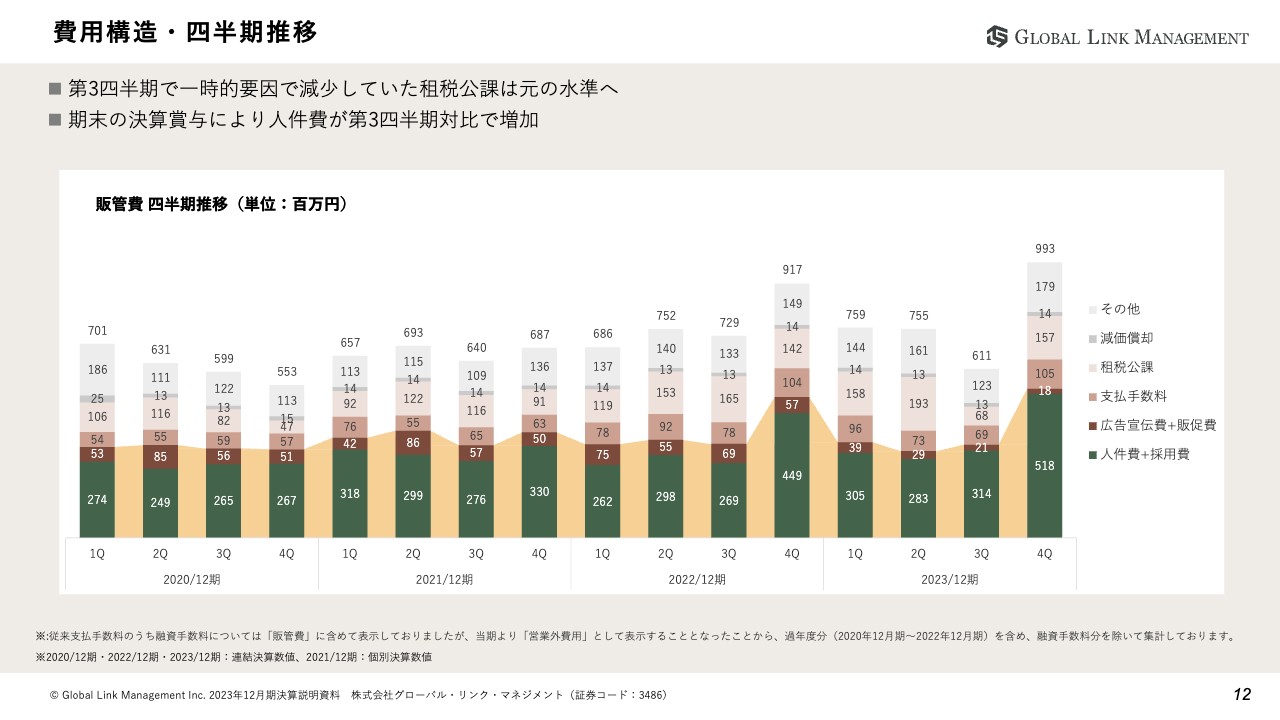

費用構造・四半期推移

費用構造です。第3四半期は期ズレにより租税公課が第4四半期に繰り延べられたことで、販管費が一時的に減少しました。第4四半期はオフバランス開発終了後、あらためて仕入れる際に租税公課が発生し、2023年通期では想定どおりの水準となっています。

第4四半期については他の四半期に比べ販管費が増加していますが、こちらは計画達成による賞与を計上し人件費が増加したためです。

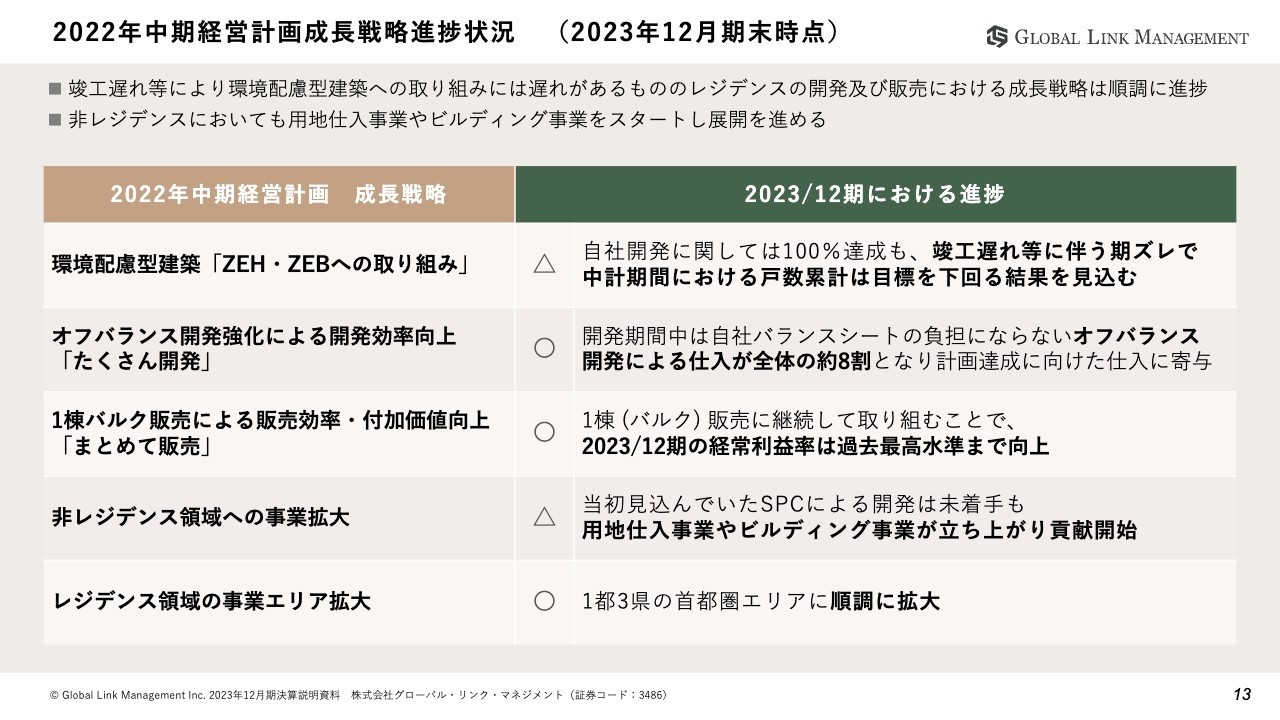

2022年中期経営計画成長戦略進捗状況 (2023年12月期末時点)

現在進行中の中期経営計画における5つの成長戦略の進捗状況です。環境配慮型建築「ZEH・ZEBへの取り組み」は、竣工遅れに伴い2023年、2024年累計での環境配慮型建築が目標戸数を下回る見込みではありますが、2024年単年では自社開発物件、当社取扱全物件ともに目標を達成し、業績の目標達成には影響を及ぼさない見込みです。順調に竣工が進み、コンパクトマンション開発において業界トップクラスの実績を積み上げていると認識しています。

その他の成長戦略に掲げているオフバランス開発、1棟バルク販売、非レジデンス事業の拡大、開発エリア拡大などは順調に進捗しています。

2023年12月期の取り組み・「環境配慮型建築」物件の資産価値向上

「環境配慮型建築」の取り組みの詳細です。ZEH・BELSは、一次エネルギー消費量が削減できる建築認証です。2023年12月期までに22棟の物件で環境認証を取得しています。

また、認証を取得した物件の7棟が竣工し、内4棟の決済が完了しています。今後も「環境配慮型建築」を推し進めることで、資産価値の向上およびサステナブルな社会の実現を目指し、経営計画の達成、企業理念の実現を目指します。

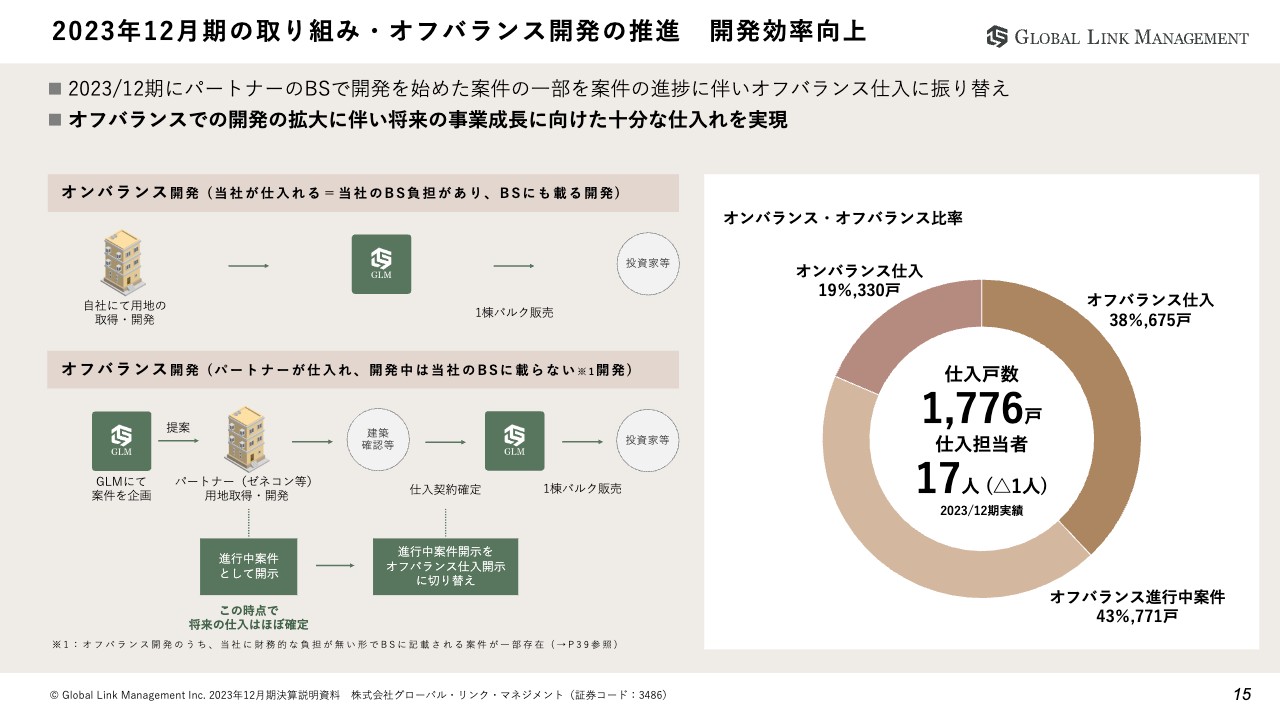

2023年12月期の取り組み・オフバランス開発の推進 開発効率向上

オフバランス開発の進捗です。仕入活動は順調に進捗し、2023年の仕入戸数は1,776戸となりました。その内、約80パーセントはパートナーとともにオフバランス開発を始めており、開発効率の向上に貢献しています。

なお、建築確認が下りていないものに関してはオフバランス進行中案件として開示しています。中期経営計画を達成し、来期以降の成長に向けて引き続きパイプラインを積み上げていきます。

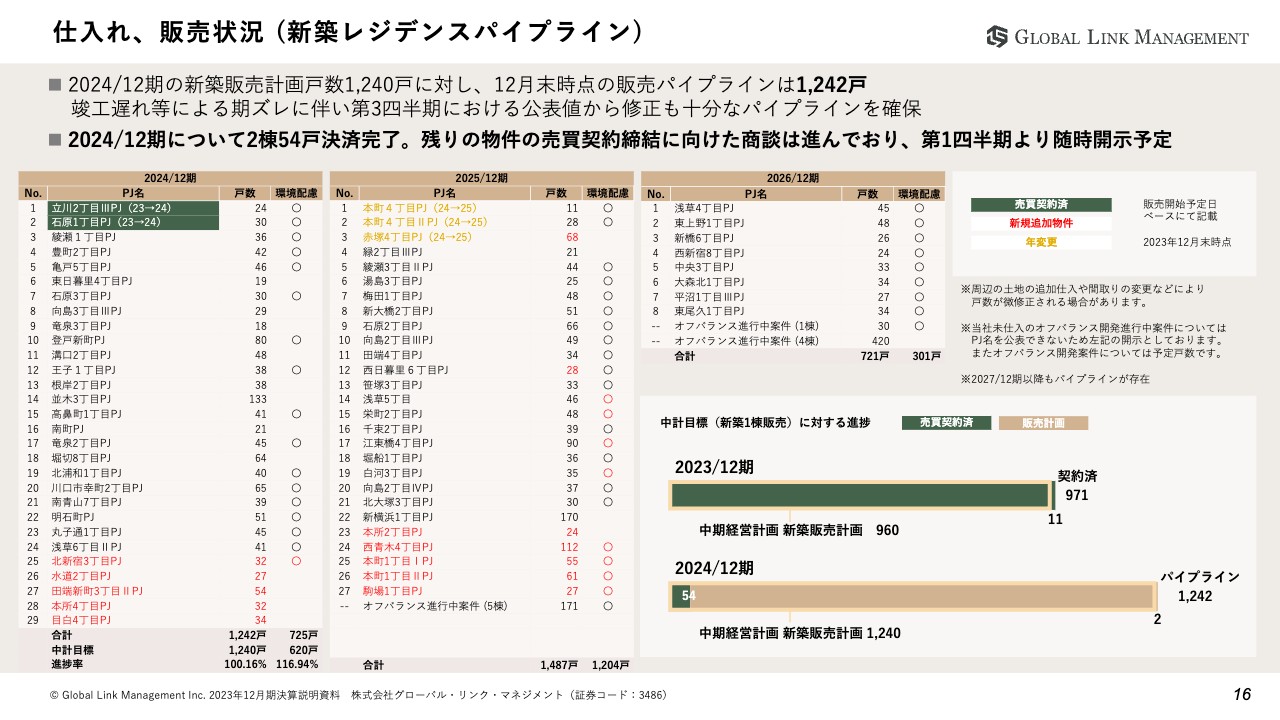

仕入れ、販売状況 (新築レジデンスパイプライン)

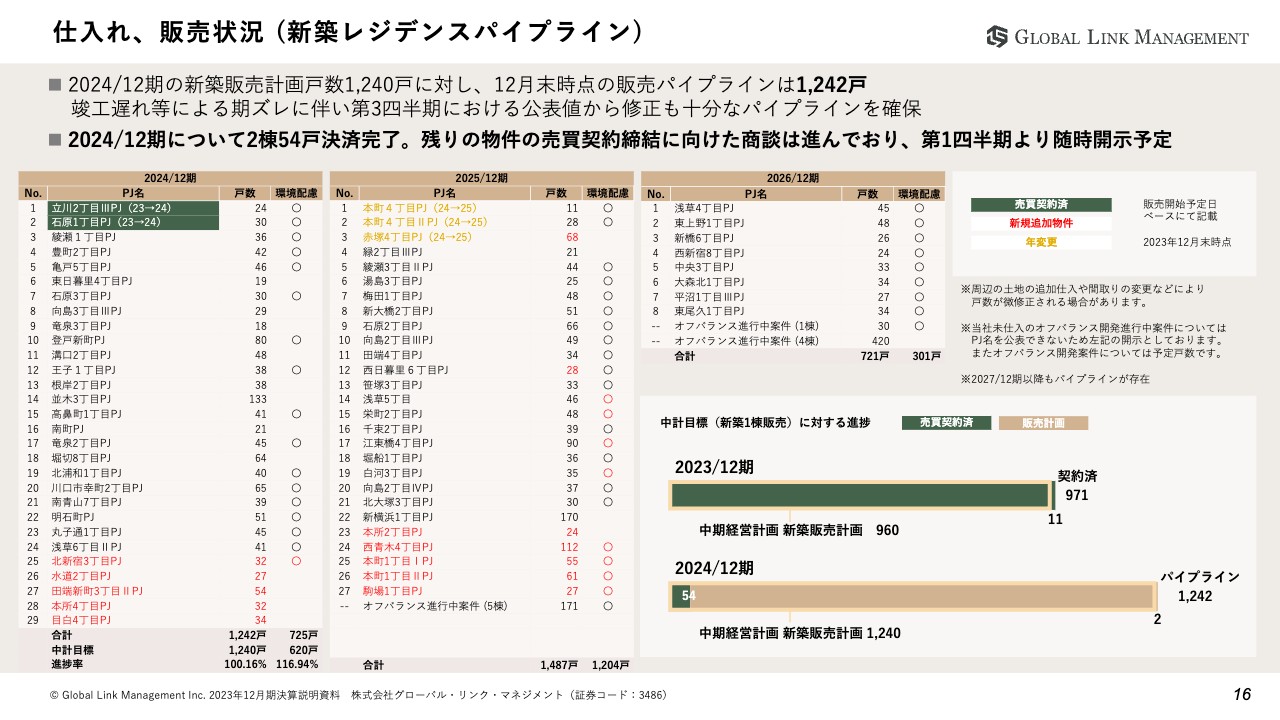

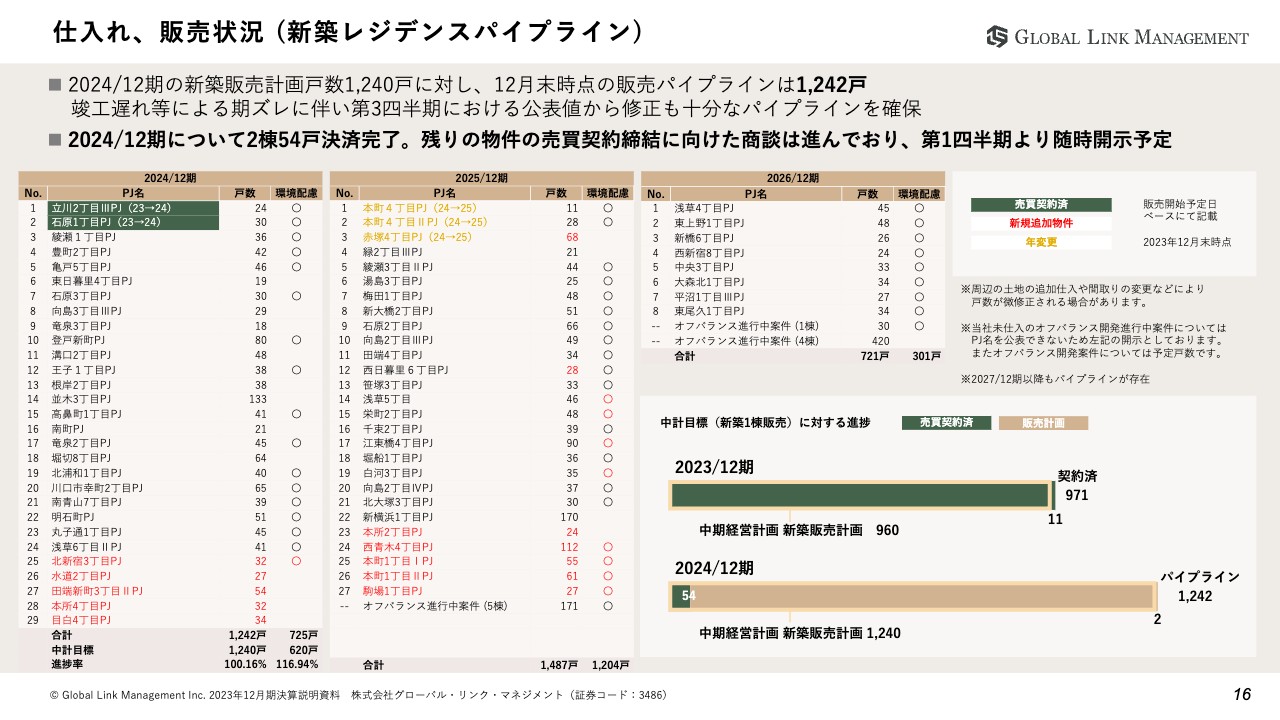

新築レジデンスパイプラインの仕入れおよび販売状況です。こちらは四半期ごとに更新していますが、今回から2026年12月期のパイプラインを新たに追加しています。

まず仕入れ状況について、赤字は前回の開示から新規に追加した物件、黄色字は年度変更を示しています。中期経営計画で掲げている2024年12月期の新築レジデンス販売計画1,240戸に対し、仕入れ済みパイプラインは1,242戸と、計画達成に向けた仕入れは十分という認識です。

販売状況については緑色で示している2棟54戸はすでに決済を完了しています。残りの物件についても、主に1棟バルク販売にて売買契約の締結に向けた商談が進んでおり、第1四半期より随時開示する予定です。こちらのスライドに、当社の物件の販売および仕入れの状況、当社の特徴である環境配慮対応物件の状況がまとめられているため、ぜひ注目してご覧ください。

今後の販売戦略について (売却タイミングの柔軟化)

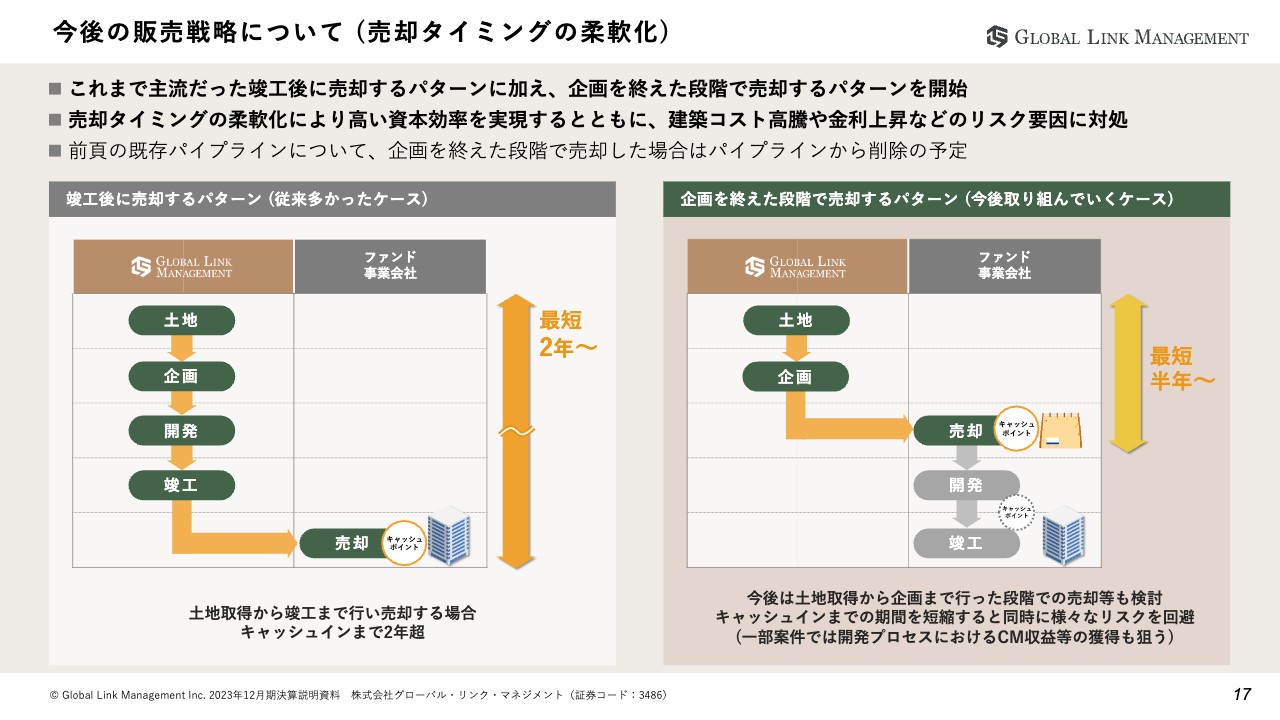

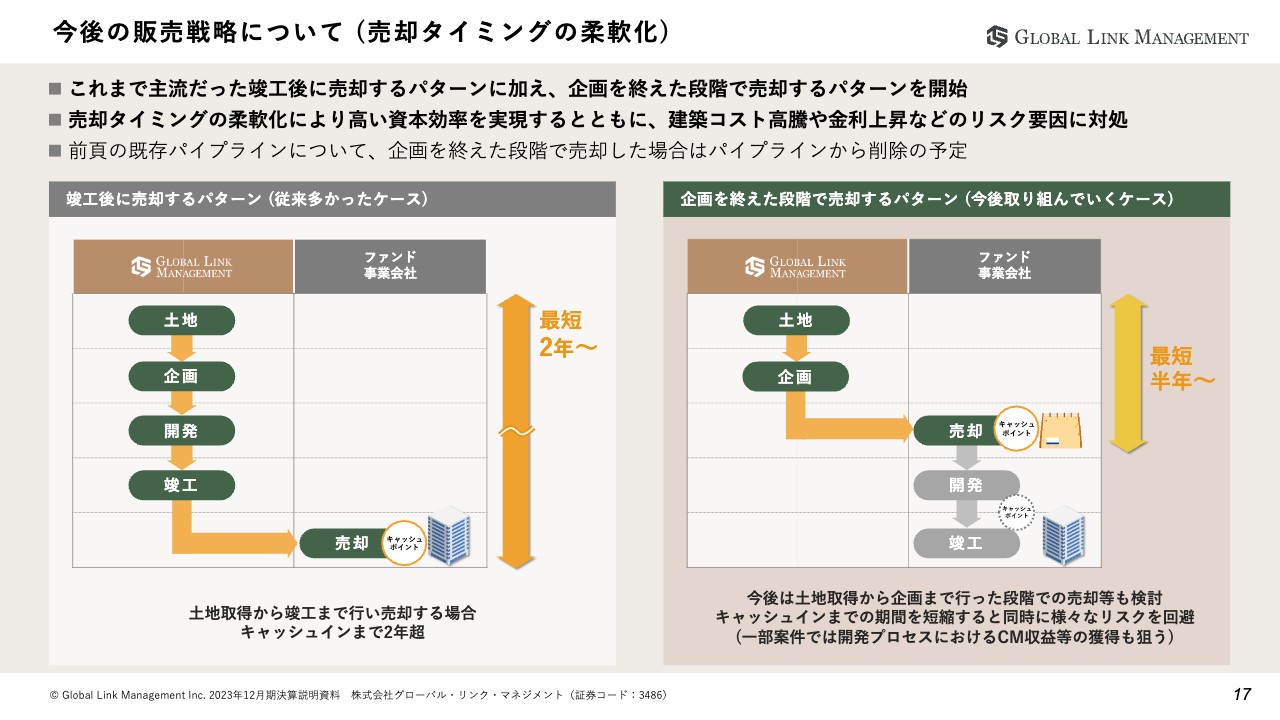

今後の販売戦略です。従来の売却パターンに加え、売却タイミングを柔軟化していきます。2023年12月期から、これまで主流としていた竣工後に売却を行うパターンに加え、企画を終えた段階で売却するパターンを開始しました。

今後はこの売却タイミングの柔軟化により、高い資本効率を実現するとともに、建築コストの高騰や金利上昇などのリスク要因に対処していきたいと考えています。竣工前に土地の企画段階で売却を行った場合は、1つ前のスライドで示したパイプラインから物件を削除する予定です。

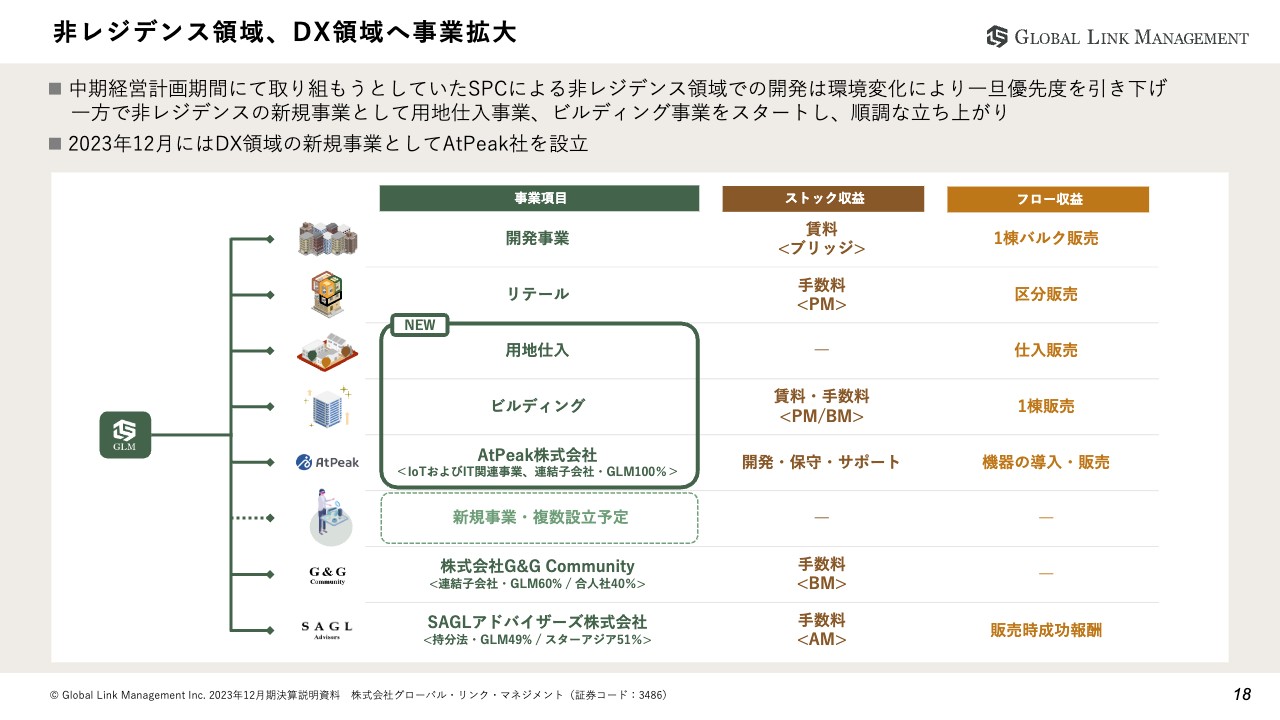

非レジデンス領域、DX領域へ事業拡大

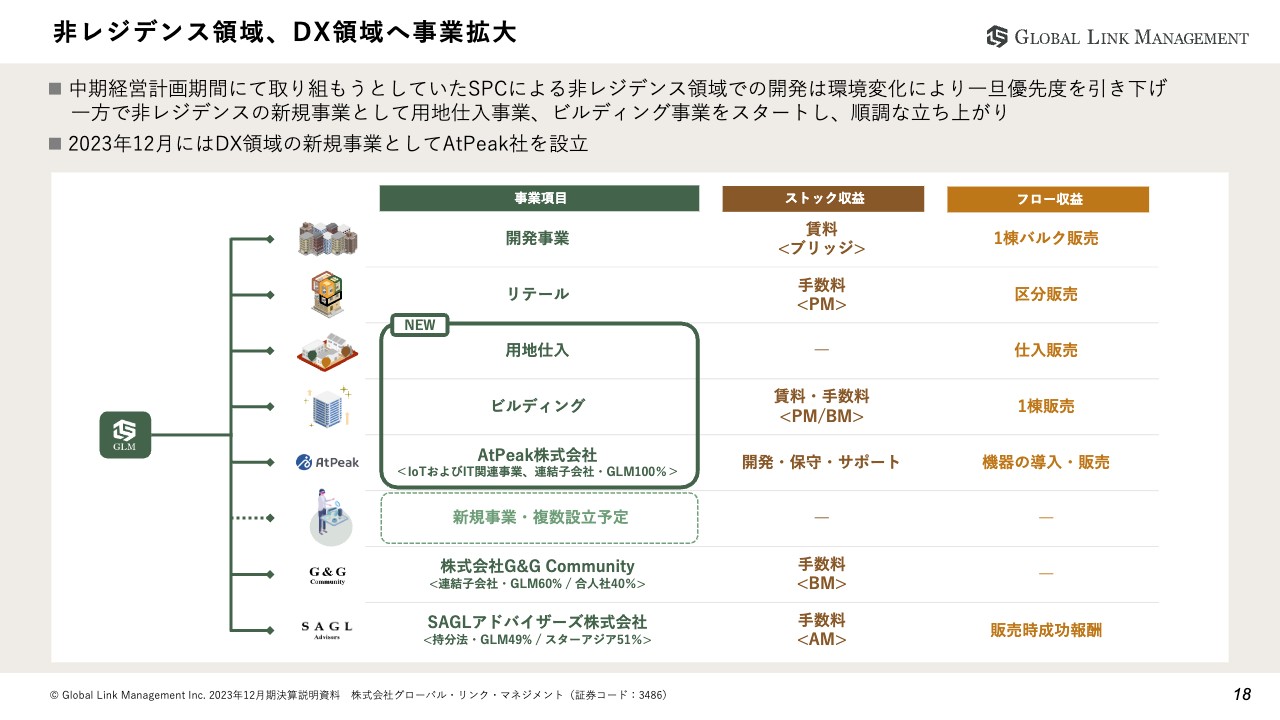

非レジデンス領域およびDX領域への事業拡大についてご説明します。中期経営計画期間に取り組もうとしていたSPCによる非レジデンス領域での開発は、環境の変化により、いったん優先度を引き下げました。2023年12月期の新規事業においては、ビルディング事業と用地仕入事業を本格的に開始し、順調な立ち上がりとなっています。

さらに2023年12月には、DX領域の新規事業をスタートするためにAtPeak株式会社を設立しました。非レジデンス領域、DX領域の事業拡大を進めています。

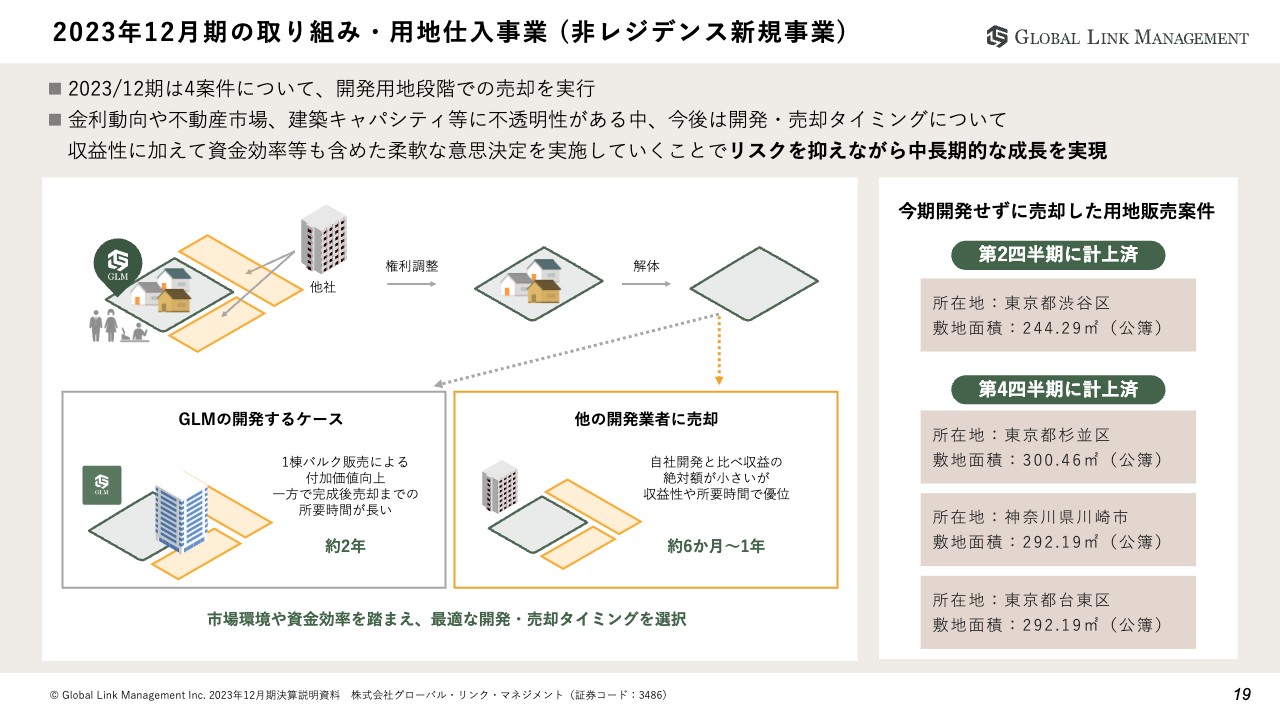

2023年12月期の取り組み・用地仕入事業 (非レジデンス新規事業)

スライドは新規の非レジデンス事業の用地仕入事業のご説明です。2023年12月期は竣工前に土地の企画段階で売却を行った案件として、第2四半期に1案件、第4四半期に3案件の売上を計上しました。

今後の販売戦略でもお伝えしたとおり、収益性に加え、資金効率等も含めて柔軟に売却の意思決定を実施していくことで建築コストの上昇および金利上昇リスクを低減しながら中長期的に成長していきたいと考えています。

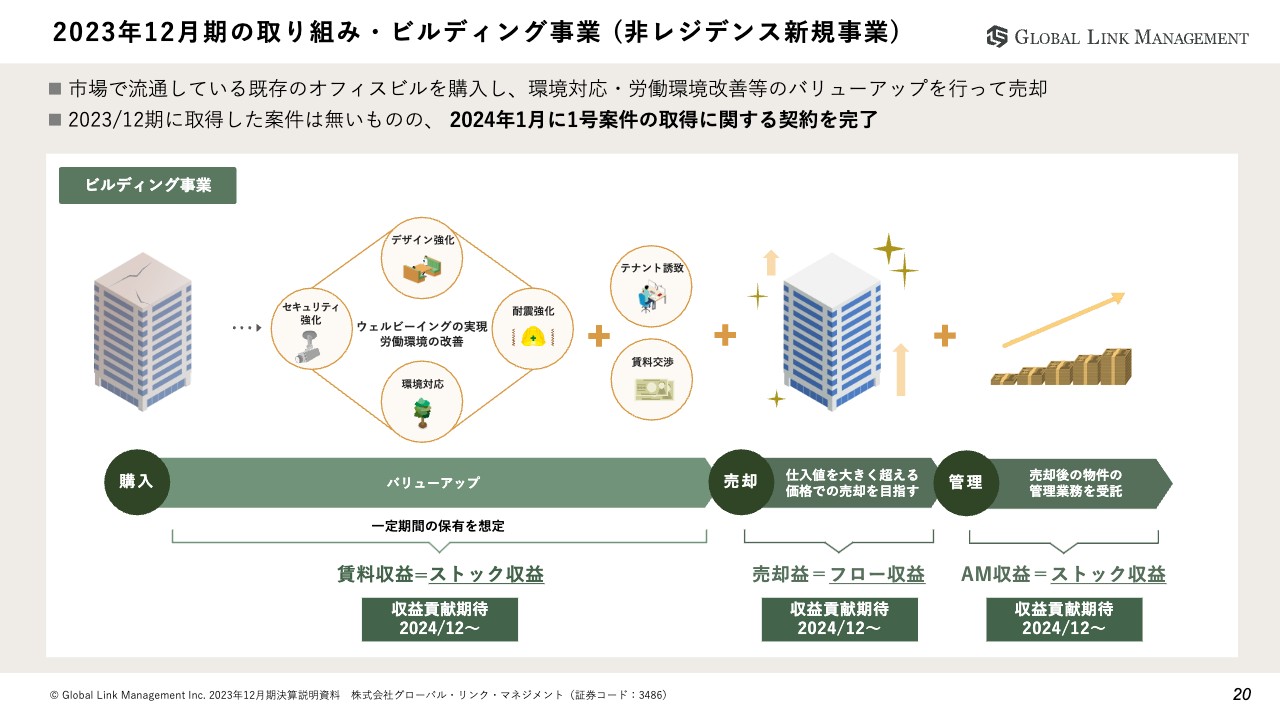

2023年12月期の取り組み・ビルディング事業 (非レジデンス新規事業)

こちらのスライドも新規の非レジデンス事業であるビルディング事業のご説明です。市場で流通している既存のオフィスビルを購入し、環境対応・労働環境改善等のバリューアップを行った後、仕入値を大きく超える価格での売却を目指していきます。

バリューアップ期間における賃料はストック収益として貢献する想定であり、2023年12月期に取得した案件はありませんが、2024年1月30日に第1号案件を契約し、今期以降の収益貢献を期待しています。今後も順次物件を取得し、売却についても戦略的に実施していく計画です。

2023年12月期の取り組み・不動産×DX (新規事業)

DX領域の新規事業です。新規DX事業の子会社を設立しました。長期ビジョンにおける「不動産×DX」領域の事業展開を担う中核子会社として、2023年12月に子会社AtPeak社を設立しています。詳細な経営戦略および業績の見通しは、今期中に新たな中期経営計画を出すタイミングで発表したいと考えています。

2024年12月期通期予想

今後の見通しについてご説明します。2024年12月期の通期予想です。2023年12月期と比較し、売上高は412億円から600億円、売上総利益は77億円から96億円への成長を見込んでいます。

2024年12月期の計画値は、中期経営計画策定時点では見込んでいなかった非レジデンス領域の新規事業の貢献により、売上高は500億円から600億円、売上総利益は90億円から96億円へと上方修正しました。

一方で、建築費の高騰などのリスク要因を踏まえ、利益率を保守的に見込み、経常利益は当初の計画どおり50億円と据え置いています。

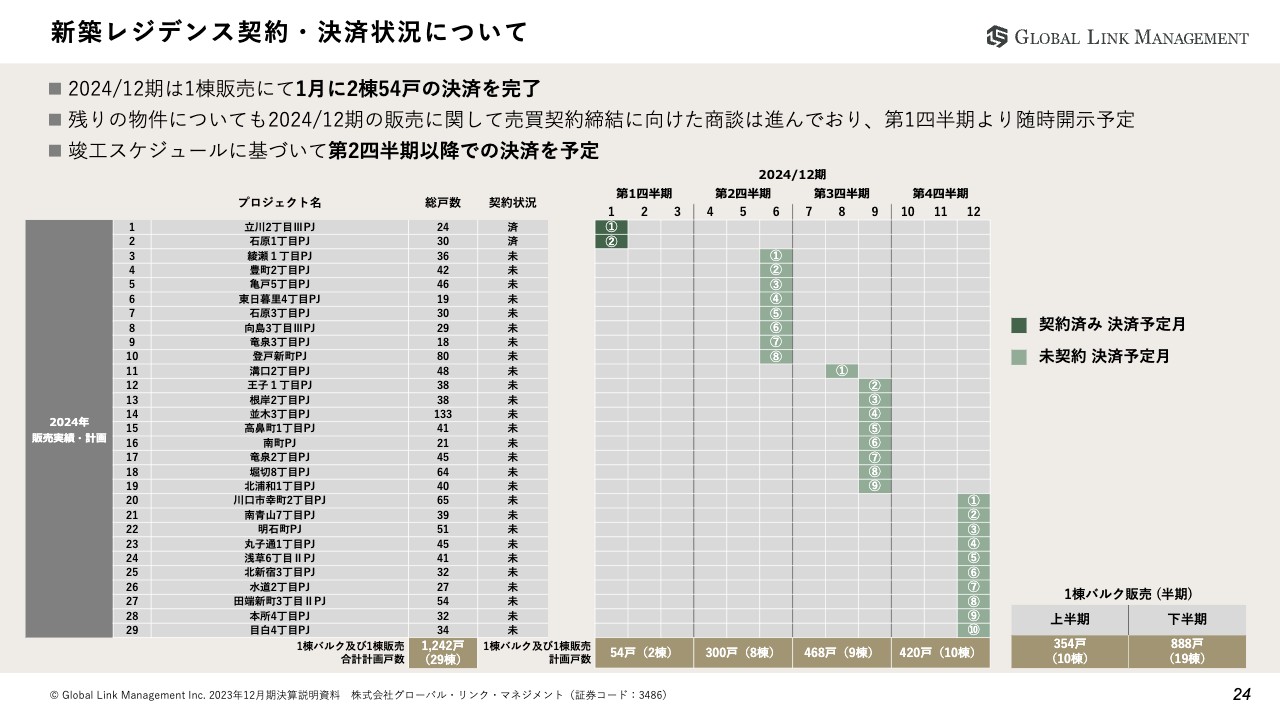

新築レジデンス契約・決済状況について

契約・決済状況です。2024年12月期の新築レジデンス販売計画は全部で29棟1,242戸を計画しています。1月に2棟54戸の決済を完了し、残りの物件についても第1四半期より随時売買契約の開示を予定しています。売上計上される決済月については、竣工スケジュールに基づいて計画しています。

今期は第2四半期以降に順次決済を予定しており、下期に大きな売上高、経常利益が計上される計画になっています。

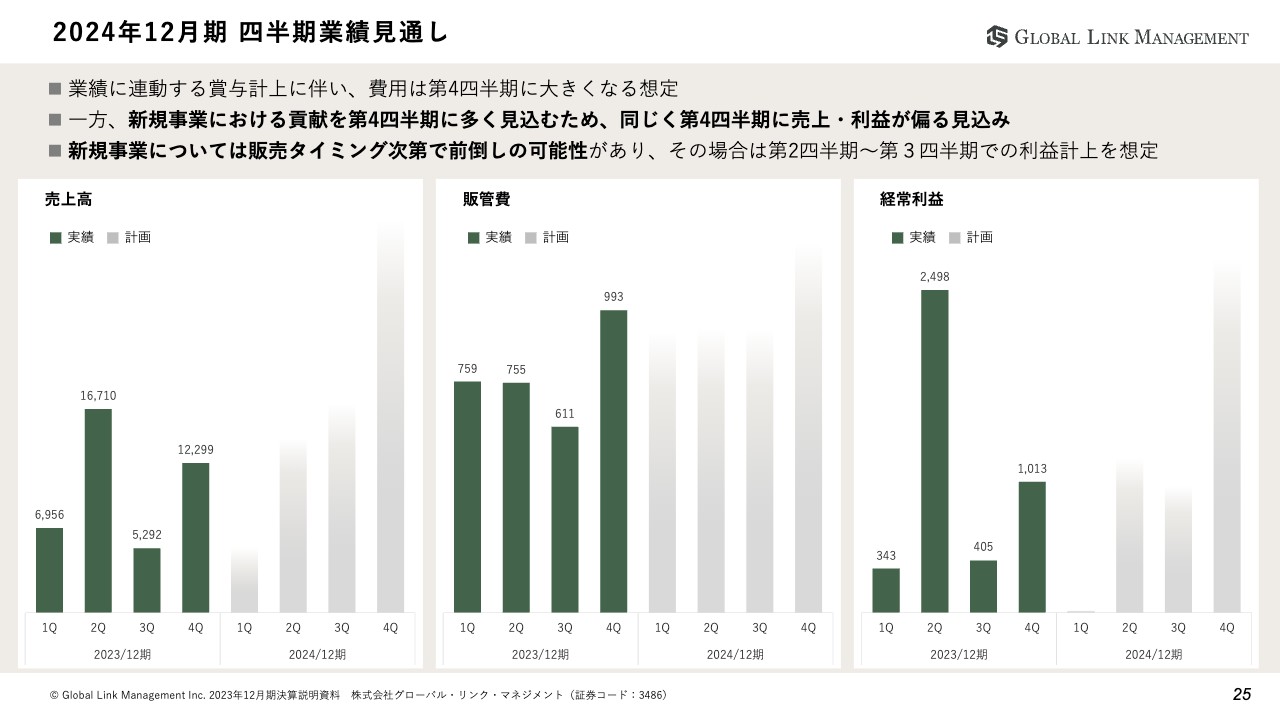

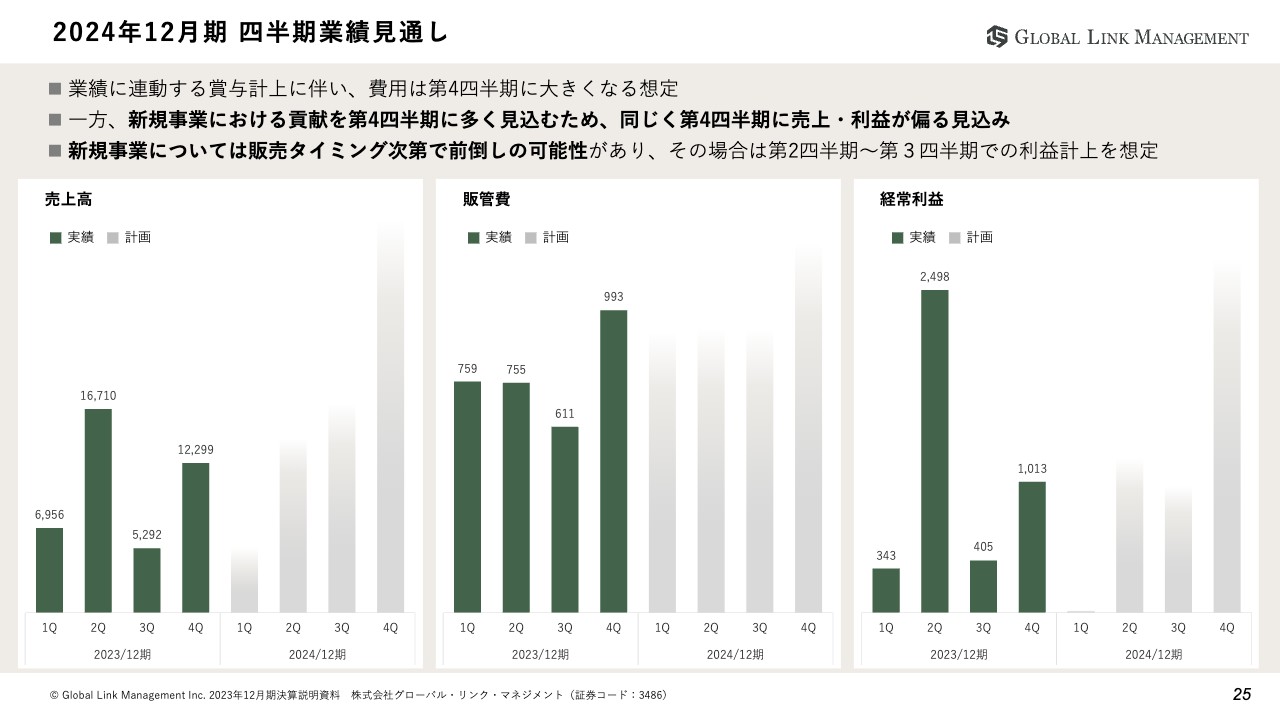

2024年12月期 四半期業績見通し

今期の各四半期の業績見通しです。スライドに記載したグラフは四半期ごとの売上高、販管費、経常利益のイメージを示しています。業績に連動する賞与の計上に伴い、販管費は第4四半期に大きくなる想定ですが、新規事業の貢献により、売上高、経常利益も同じく第4四半期に偏重する見込みです。

新規事業については販売のタイミングが前倒しとなる可能性があり、その場合は第2四半期から第3四半期に利益を計上する想定です。

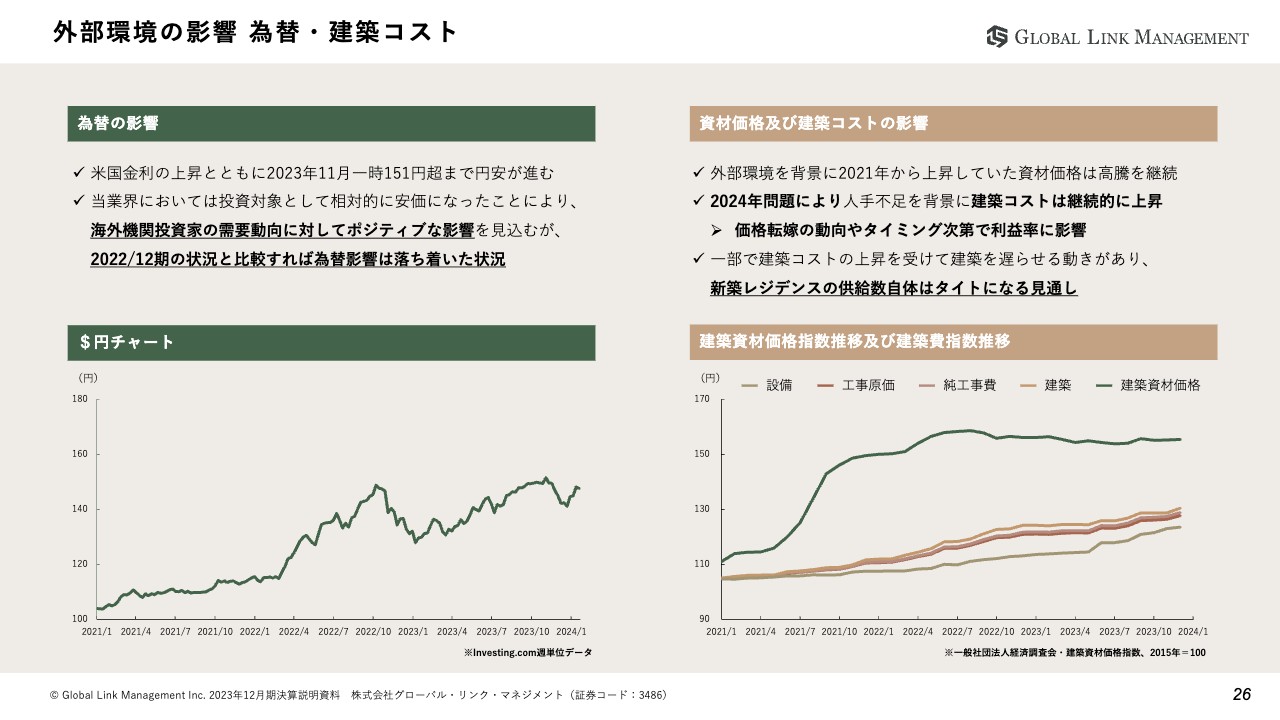

外部環境の影響 為替・建築コスト

外部環境の影響についてです。1つ目は為替の影響です。2022年12月期に円安方向に振れた後、一時は130円近辺まで戻すも、現在は再び150円近辺となり不安定な状況が続いています。

当業界においては、円安傾向で投資対象として相対的に安価になったことにより、海外機関投資家の需要動向にポジティブな影響を見込んでいます。こちらは引き続きしっかりと注視していきます。

2つ目は、資材価格および建築コストの影響です。外部環境を背景に2021年から上昇していた資材価格は、引き続き高騰しています。また、2024年問題による人手不足を背景に建築コストは継続的に上昇しており、価格転嫁の動向や建築のタイミング次第で利益率に影響を及ぼす見込みです。

また、建築コストの上昇を受けて、一部で建築を遅らせる動きが継続しており、新築レジデンスの供給数がタイトになる見通しです。需要に対して供給がタイトになった場合は、当社のプレゼンスが上昇するといったポジティブな側面もあります。

外部環境の影響 金利動向について

金利動向です。2024年1月の金融政策決定会合において、金融緩和の姿勢は継続も、基調的な物価上昇に対する確度は高まっているという認識が発表されました。市場の想定としては、会見等の発言をもとに、マイナス金利解除の時期は近づいてきているという判断が多い印象です。

現在の長期金利は1パーセントまで上昇した後、0.7パーセント前後で推移しています。これらが市場に与える影響として、政策金利の上昇は不動産価格に対するネガティブな影響が想定されます。ただし、現状は、不動産市況や機関投資家は一定の利上げを織り込んだ印象です。マイナス金利政策の是正を含め、金融緩和の姿勢の動向に引き続き注目していきます。

当社の対応方針は、短期から中期的な対応として、不動産の環境対応や1棟バルク販売などをとおして差別化や高付加価値化を図り、投資家にとっての魅力を最大化していきます。また、売却のタイミングの柔軟化により、金利上昇リスクの低減を図りたいと考えています。

長期的な対応としては、ストック収益を積み上げることにより固定費をカバーできる体制を目指し、景気変動等の外部環境の変化に対応可能なビジネスモデルの構築に取り組む方針です。

今期の業績は直近の状況を踏まえた計画ですが、引き続き状況を注視し、必要に応じて柔軟な経営判断をしていきたいと考えています。

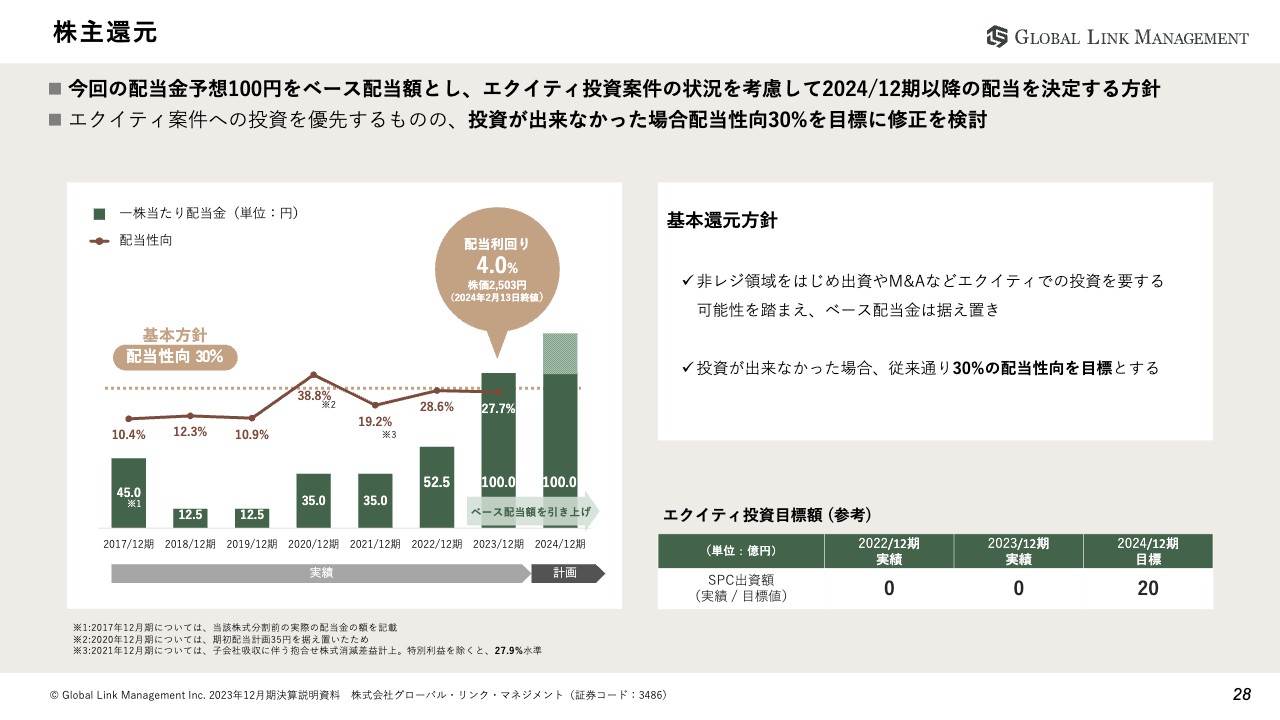

株主還元

株主還元についてです。2024年12月期以降の配当金については、今回引き上げた100円をベースの配当額とします。基本方針としては、従来どおり配当性向30パーセントを目指しています。

非レジ領域をはじめ出資やM&Aなどエクイティでの投資の可能性を踏まえ、ベースの配当額は2023年12月期と同じ100円を据え置きとします。計画以上のエクイティ投資を行わなかった場合には、配当性向30パーセントを目標として配当やその他の還元に充当したい考えです。

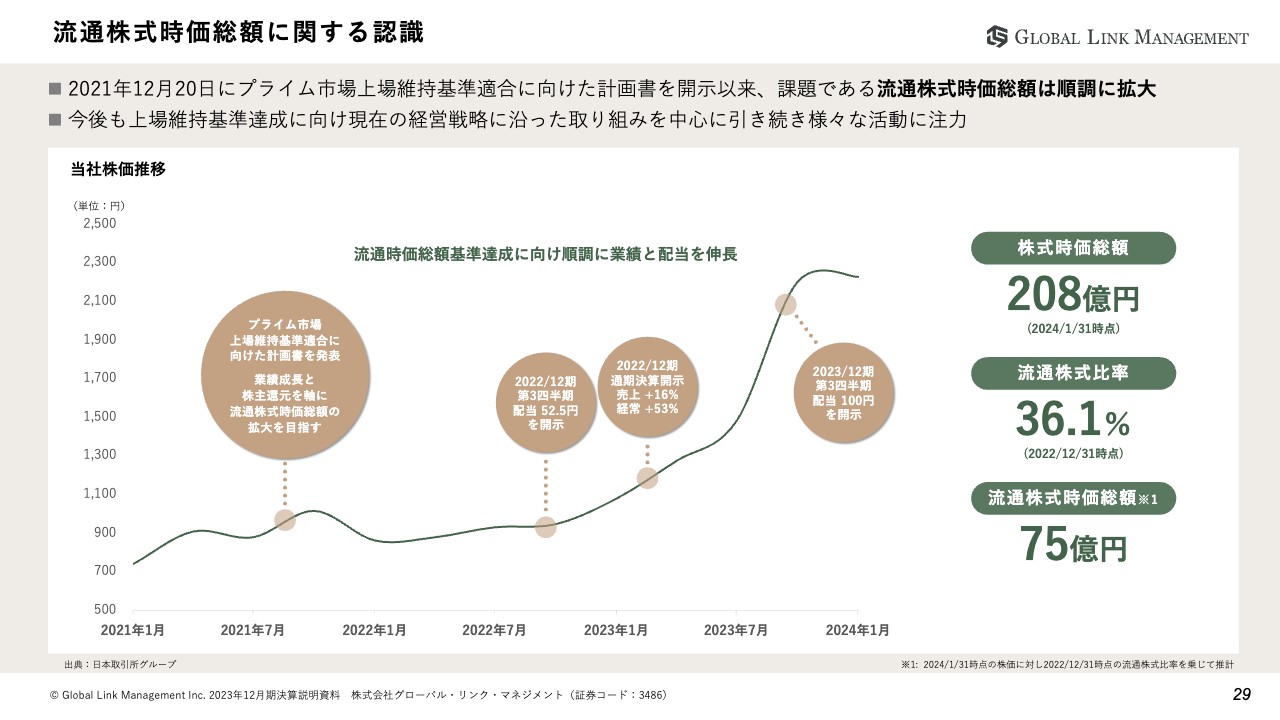

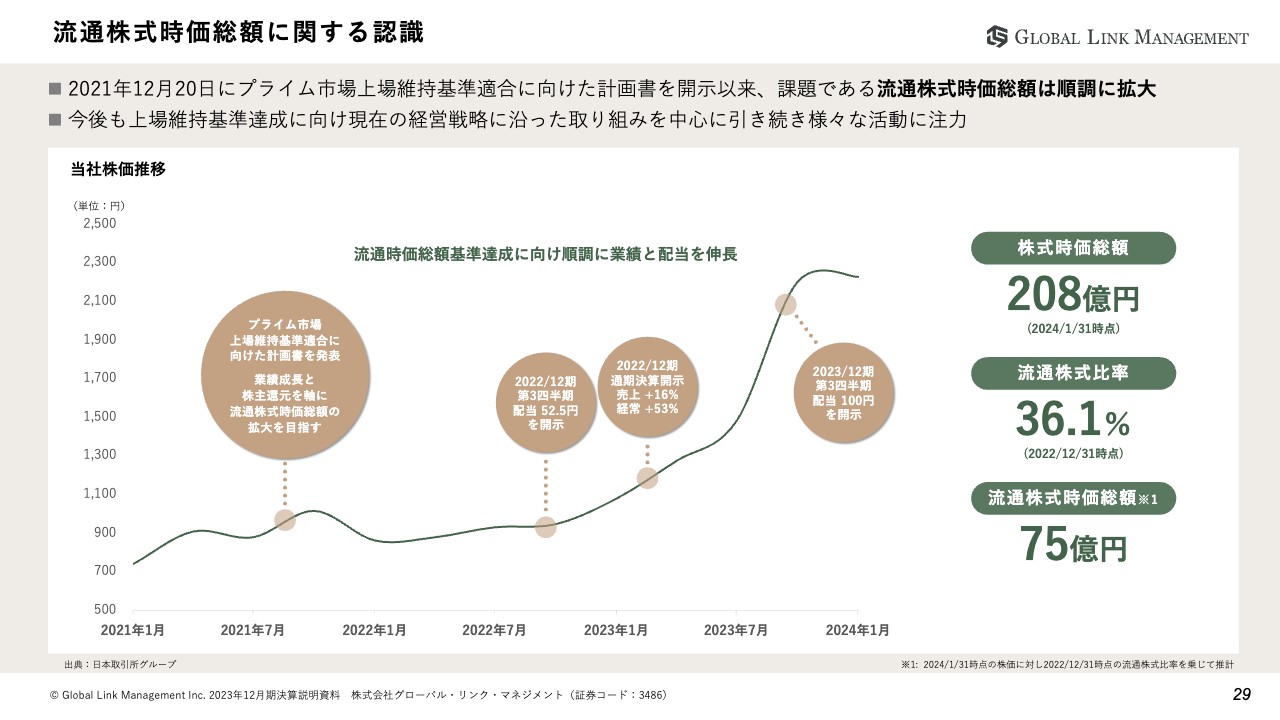

流通株式時価総額に関する認識

流通株式時価総額についてです。当社はプライム市場を選択していますが、現状、流通株式時価総額が上場維持基準に達していません。2021年に基準適合に向けた計画書を発表してから順調に業績を拡大し、流通株式時価総額も当時の約3倍となっています。

プライム市場上場維持基準をいち早くクリアするためにも、業績成長はもちろん、IR活動の充実などさまざまな活動に注力していきます。みなさまのご期待に応えられるよう企業価値向上に努めていきますので、引き続きどうぞよろしくお願いします。

質疑応答:レジデンスの販売状況について

司会者:「レジデンスの販売状況はいかがでしょうか?」というご質問です。

金:スライドのとおり、今期は29棟の売却計画を立てています。第1四半期で2棟、54戸の契約決済が終了しています。現在は残りの27棟に関して、バルクまたは個別で、国内外の機関投資家の方々と売買契約に向けてのコミュニケーションを図っています。

東京圏のレジデンスには非常に力強いニーズがあります。我々としても、複数の機関投資家の方や1棟を含めた事業会社とコミュニケーションを取ってしっかり売却していきたい考えです。第1四半期の段階で、契約が結ばれたら順次開示していきたいと思います。

質疑応答:経常利益率の見込みについて

司会者:「経常利益率を保守的に見込んでいるとのことですが、うまく経営していけば前期と同程度の経常利益率を出すことも可能でしょうか?」というご質問です。

金:今期は建築費の高騰が一番の心配点です。金利の上昇リスクもありますが、こちらに関しては機関投資家のみなさまはある程度織り込んだ上で条件提示をいただいています。

今後、建築費が上がっていくことによって、粗利率が低下する可能性があると見込んで、計画を立てています。こちらの対応をしっかり行い、利益率を確保しながら新規事業として用地仕入事業、ビルディング事業、DX事業の3つをスタートしています。

特にビルディング事業と用地仕入事業に関しては、建築費高騰の影響はないため、高い利益率を回収できると見込んでいます。それにより全体的な利益率を押し上げられるように努力していきたいと考えています。

質疑応答:新規事業の利益割合について

司会者:「経常利益における新規事業の割合はどれほどと想定していますか?」というご質問です。

金:従来は「500億円の売上高に対して経常利益は50億円」というように、新規事業の利益をカウントしてはいませんでした。今期は新規事業について、売上高を約100億円と見ています。経常利益は保守的に見て50億円として、業績が出た段階で再度開示していきたいと考えています。

質疑応答:金利上昇および建築費高騰の影響について

司会者:「金利上昇は業績に影響がありますか? また、建築費高騰については今期業績に織り込んでいますか?」というご質問です。

金:先ほどご説明したとおり、金利の上昇リスクおよび建築コスト上昇のリスクに関しては、今回の中期経営計画に織り込んでいます。機関投資家のみなさまも、金利上昇を織り込んだ上で、コミュニケーションの中で条件提示をされている状況です。また、建築費高騰も含んだ上で、保守的に利益率の計画を立てています。

質疑応答:販売手法について

司会者:「今期の販売手法としては、まとめての販売を継続する予定ですか?」というご質問です。

金:我々はここ2年ほど、1棟をまとめて売る1棟バルク販売という手法を取ってきました。規模はさまざまですが、まとめて販売するプレゼンスがまだ十分にあるため、1棟バルク販売は継続していきたいと考えています。

ただし、3棟や4棟といった複数棟のセットでレジデンスがほしいという機関投資家も非常に増えてきています。投資家のニーズに合わせて柔軟に、大中小さまざまな規模で提案するかたちを取っていきたいと考えています。

質疑応答:新規事業の進捗について

司会者:「新規事業の進捗状況について教えてください」というご質問です。

金:昨年立ち上げた用地仕入事業およびビルディング事業は順調に進捗しています。用地仕入事業は、前期の第2四半期・第4四半期で年間累計4つの土地の売却を行っています。今期はこちらの事業をさらに拡大していきたいと思います。

ビルディング事業は、前期はしっかりと組織を作り、情報収集を行いました。今期に入って1月の段階で第1号案件の取得・契約をリリースしました。こちらの事業も今期に本格的に拡大していきたいと思っています。こちらは今期の業績に貢献できる事業だと考えています。

また、DX事業のAtPeak社に関しても、今期から黒字化できるようにしっかりと事業の加速・拡大していきたい考えです。

質疑応答:企画段階で売買契約を行うパターンについて

司会者:「企画段階で売買契約を締結するケースは今後増えそうでしょうか? ニーズが高まっている状況ですか?」というご質問です。

金:従来は、竣工後にまとめてバルクを販売をする手法で事業を拡大してきました。しかし今は、仕入れが順調で計画以上に仕入れることが出来た場合、「土地」「企画」の段階で売却するケースも開始しています。

竣工後の売却ですと2年ほどかかりますが、このケースならば最短で半年ほどで売却することができます。そのため、非常に資本効率を上げることができ、現在のように建築費が上昇している時には上昇リスクを回避することができるなど、我々にもメリットがあります。

このケースを実現するためのパイプラインは十分あり、こちらに関しても事業を拡大していきたいと考えています。

質疑応答:2024年12月期の1棟バルク売りについて

司会者:「2024年12月期の1棟バルク売りは苦戦していますか? スライド右下のグラフを見ると、緑色の部分が少なく感じます」というご質問です。

金:2022年12月期の通期決算時には、進行期のパイプラインがほぼ9割ほど契約済みだと発表していたかと思います。そちらと比較すると若干遅れているように見えますが、今は多くの投資家の方々とコミュニケーションをしっかり取りながら、着実に進んでいる状況です。

そのため、苦戦しているというよりも、国内外の機関投資家が金利の上昇リスクを注視して慎重にはなっていますが、非常に多くの需要をいただいている状況です。今後は、複数棟単位でまとめて契約が決まった段階で第1四半期から開示していきたいと思っており、それができる自信を持っています。

質疑応答:利上げに関する不動産市況・機関投資家の印象について

司会者:「『一定の利上げを不動産市況・機関投資家は織り込んだ』というお話がありました。織り込んでいるのはマイナス金利解除までという印象でしょうか? それとも、その後の利上げについても多少は織り込んでいる印象でしょうか?」というご質問です。

金:機関投資家においても、日本が今後マイナス金利を解除するのは間違いないと見立てていると思います。どこまで利上げをするかについては、インフレターゲットを含めるとは言いながらも、一気に上げることは難しいのではないかと見立てている方が多いような感じがしています。

特に今年、2024年に関しては、年始より国内で震災等があり、なかなか金利を一気に上げていく状況ではないと判断されていると感じます。

質疑応答:機関投資家の属性について

司会者:「機関投資家の属性に変化はありますか? 例えば、欧米とアジアの投資家で温度差などはあるのでしょうか?」というご質問です。

金:昨年始めから中盤、年末年始にかけて、いろいろな状況が若干変わってきてはいます。昨年の中盤から年末にかけては、比較的アジアおよび国内の機関投資家が非常に強かった印象を受けています。そして、年明けからはまた欧米の機関投資家からご連絡をいただくことが多くなってきています。

まとめると、全体的にはアジアおよび国内が強く、欧米に関しては年明けから戻ってきたという印象を持っています。

質疑応答:オフバランス開発の継続について

司会者:「ゼネコンが決算に苦戦していますが、オフバランス開発は継続できますか?」というご質問です。

金:ゼネコンにおいても、建築費の高騰、特に「2024年問題」による人件費や人の確保、時給の高騰等を価格転嫁しなければ難しいという話をうかがっています。

我々のパートナー企業に関しても、オフバランスにおける適正な価格上昇には了承しているため、受けていただくことができなくなる取引先はありません。そちらについてはコミュニケーションをしっかりと取り、お互いの収益を鑑みながら数字を作っていきます。

質疑応答:新たな中期経営計画について

司会者:「2024年に新たな中期経営計画を出すとのことですが、何年くらい先までの中期経営計画を出される予定でしょうか? また、公表はいつ頃になりますか?」というご質問です。

金:3年先までの数字を中期経営計画として出す考えです。2022年に出した中期経営計画は2022年、2023年、2024年の3年計画でした。こちらは長期構想である「GLM VISION 2030」実現のための第1ステージというかたちでお話し、社内でもコンセンサスを取っています。

次の第2ステージとして、2025年、2026年、2027年の3年間の中期経営計画を出し、その3年先には、当然ながら「GLM VISION 2030」を実現するための計画を出したいと考えています。

時期に関しては、新たな方針を含めたフレームワークの中で、しっかりと計画を確立してから出したいと思っています。当社は竣工を含めて第3四半期終了時には今期の実績および来期のパイプラインが揃ってくるため、個人的には、第3四半期決算を開示するタイミングで中期経営計画を出したいと考えています。

質疑応答:今期の第4四半期偏重に関する懸念について

司会者:「今期は第4四半期に偏重しているため期ズレによる未達懸念があると思いますが、そのあたりの考えをお聞かせください」というご質問です。

金:今期は第3四半期と第4四半期に偏重する計画となっていますが、そもそも今回の計画は非常に堅く作っています。なぜかと言うと、2023年から2024年にかけて「2024年問題」がゼネコンに大きく関わるからです。

そのため今回の計画は、従来もう少し早く竣工予定だった案件をすべて安全値に直した上で立てたものになります。前倒しすることはあっても、さらに遅れることがないほどのバッファーを持ちながら、今回の計画を立てているとご理解ください。

質疑応答:新規事業の「不動産×DX」について

司会者:「新規事業である『不動産×DX』についてです。IoTによる住環境サポートは大手のハウスメーカーなども行っていると思いますが、どのような差別化を考えていますか? また、不動産テックは各社で展開に苦労しているように見えますが、環境はどのように考えていますか?」というご質問です。

金:「不動産×DX」に関しては、まず直近でIoT住宅とIoTデバイスのサービスを作ってスタートしたいと思っています。

通常のIoTデバイスではなく健康や防災と絡めたサービスを行うと同時に、最終的には生成AIを使ったサポートシステムも取り入れ、既存のサービスにないようなIoTサポートサービスシステムを進めていきたいと考えています。

現在はまだしっかりと開示できる内容にはなっていませんが、こちらに関しても、できるだけ早い段階で我々の戦略を開示したいと思っています。

質疑応答:株主還元について

司会者:「配当をはじめ、株主還元についてどのようにお考えですか?」というご質問です。

金:配当に関しては毎年お話ししていますが、我々は配当性向30パーセントを基準に考えています。

しかしながら、今はエクイティ投資による事業成長に注力しており、今期の投資予算額は20億円です。この計画値をさらにエクイティで超えた場合に関しては、100円をベース配当にしたいと考えています。20億円の予算を超えなかった場合は、業績に対する30パーセントをしっかりと還元していきたいと考えています。

昨年および一昨年同様、おそらく第3四半期の段階で業績状況またはエクイティの投資状況が見えてくるため、その段階でしっかりと配当についてのアナウンスを行いたいと考えています。

質疑応答:プライム市場上場維持基準の維持について

司会者:「流通株式時価総額について、プライム市場上場維持基準をどのように満たしていきますか?」というご質問です。

金:2021年に東京証券取引所へ提出した計画書のとおり、中期経営計画の最終年度にあたる2024年度の売上高500億円と経常利益50億円をもって、今の流通比率のまま流通時価総額100億円を超えることが可能だと思っています。

今後はさらに業績を上振れさせることで、流通時価総額100億円を大きく超える業績を出せるように努力していきます。

質疑応答:10年後のビジョンについて

司会者:「10年後のビジョンを教えてください」というご質問です。

金:10年が経過する前には「GLM VISION 2030」に到達しますが、「不動産×環境×DX」により、不動産の開発運用No.1の企業を目指していきたいと考えています。

この2年はレジデンス1本足打法で成長を加速させてきました。定量的な数字や規模はまだ出していませんが、今後は非レジデンスを含めた新規事業を作り出し、さらに事業を拡大していきたいと考えています。

ここ2年から3年の成長スピードを保ちながら、さまざまな事業にチャレンジできる企業を目指してまいります。

この銘柄の最新ニュース

グロバルLMのニュース一覧- 決算プラス・インパクト銘柄 【東証プライム】 … アシックス、第一生命HD、三井金属 (2月13日~19日発表分) 2026/02/21

- 販売用不動産の仕入に関するお知らせ-東京都荒川区 2026/02/20

- 販売用不動産の開発用地の仕入に関するお知らせ-東京都台東区 2026/02/20

- GLM、過去最高益を更新し中計「GLM100」達成確度が一段上昇 SPC活用により次の成長フェーズへ 2026/02/18

- 販売用不動産の仕入に関するお知らせ-東京都荒川区 2026/02/17

マーケットニュース

おすすめ条件でスクリーニング

グローバル・リンク・マネジメントの取引履歴を振り返りませんか?

グローバル・リンク・マネジメントの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。