メディアスHD、売上高は中期経営計画の最終年度を前にほぼ達成 収益向上に取り組み経常利益年率10%UPを目指す

目次

池谷保彦氏:メディアスホールディングス株式会社代表取締役社長の池谷保彦です。ただいまより会社説明を行います。スライドに記載の順にご説明します。

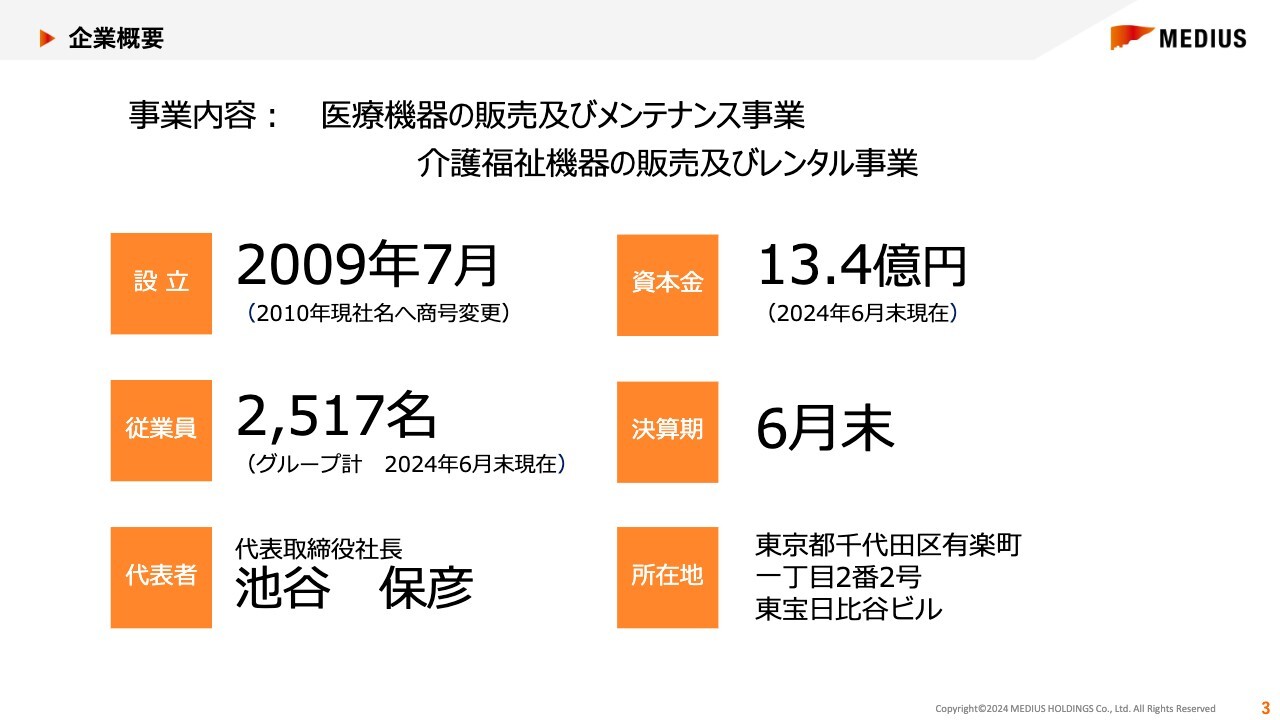

企業概要

はじめに、企業概要をご説明します。

当社は、主に医療機器の販売及びメンテナンス事業と、介護福祉機器の販売及びレンタル事業を行っています。

設立は2009年7月、資本金は13億4,000万円です。2024年6月末現在のグループ従業員数は2,517名、決算期は6月末で、代表取締役社長は池谷保彦、所在地は東京都千代田区です。

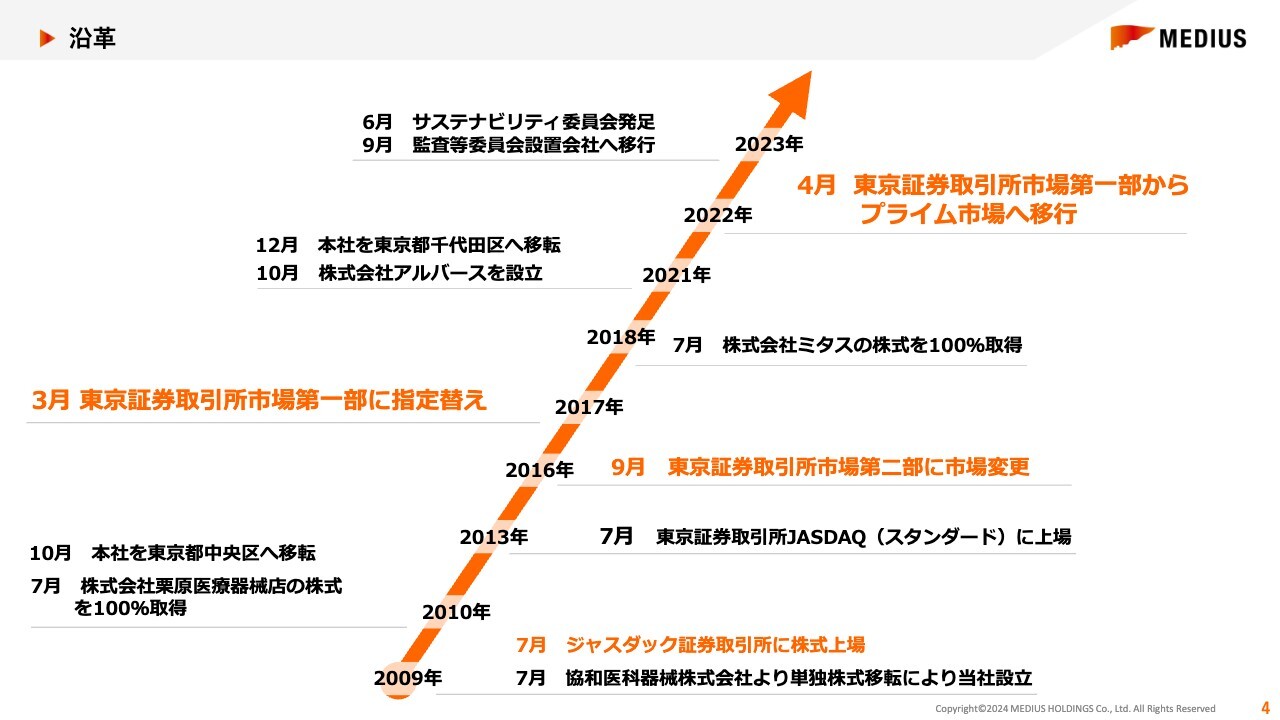

沿革

当社の沿革です。

2009年に、現在子会社である協和医科器械株式会社より単独株式移転により設立して、2010年にジャスダックに上場、2016年に東証二部へ市場変更し、2017年には東証一部に指定替えし、2023年4月よりプライム市場へ移行しています。

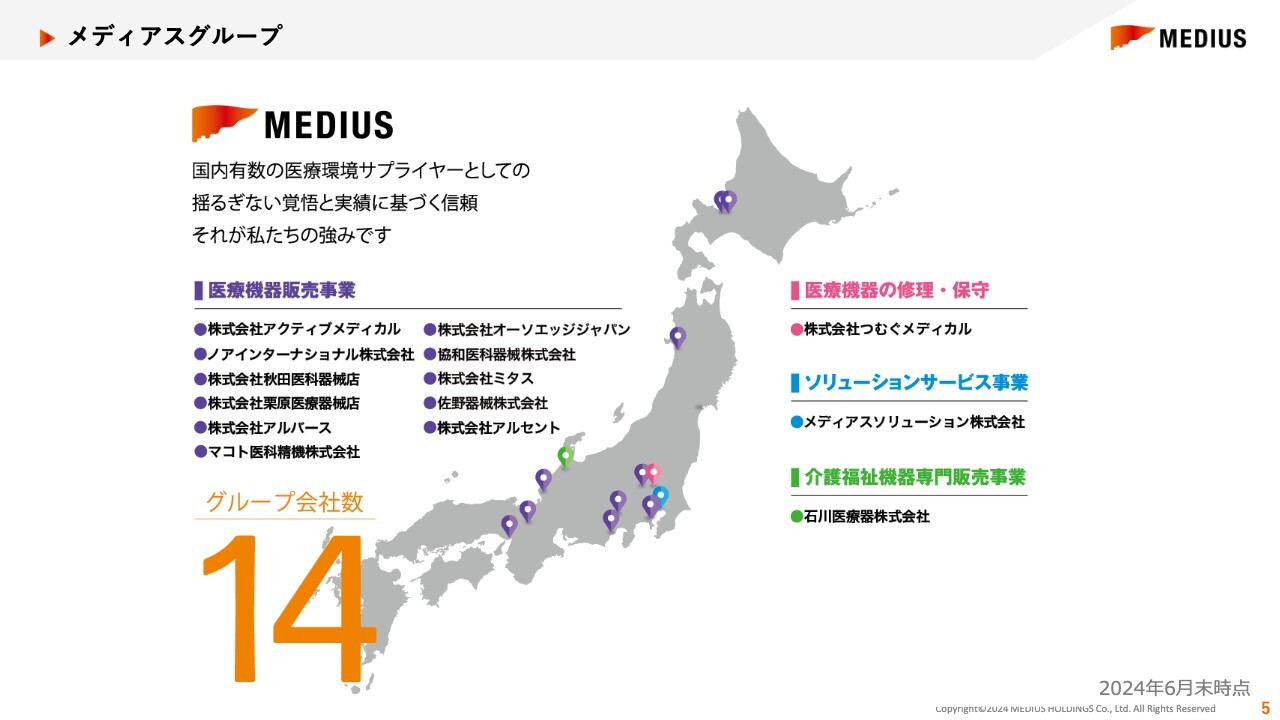

メディアスグループ

当社グループは、医療機器の販売を行う事業会社を中心に、修理・保守を行う会社、医療機関向けにソリューションサービスを提供する会社、介護福祉機器の販売事業を行う会社で成り立っており、現在14社あります。

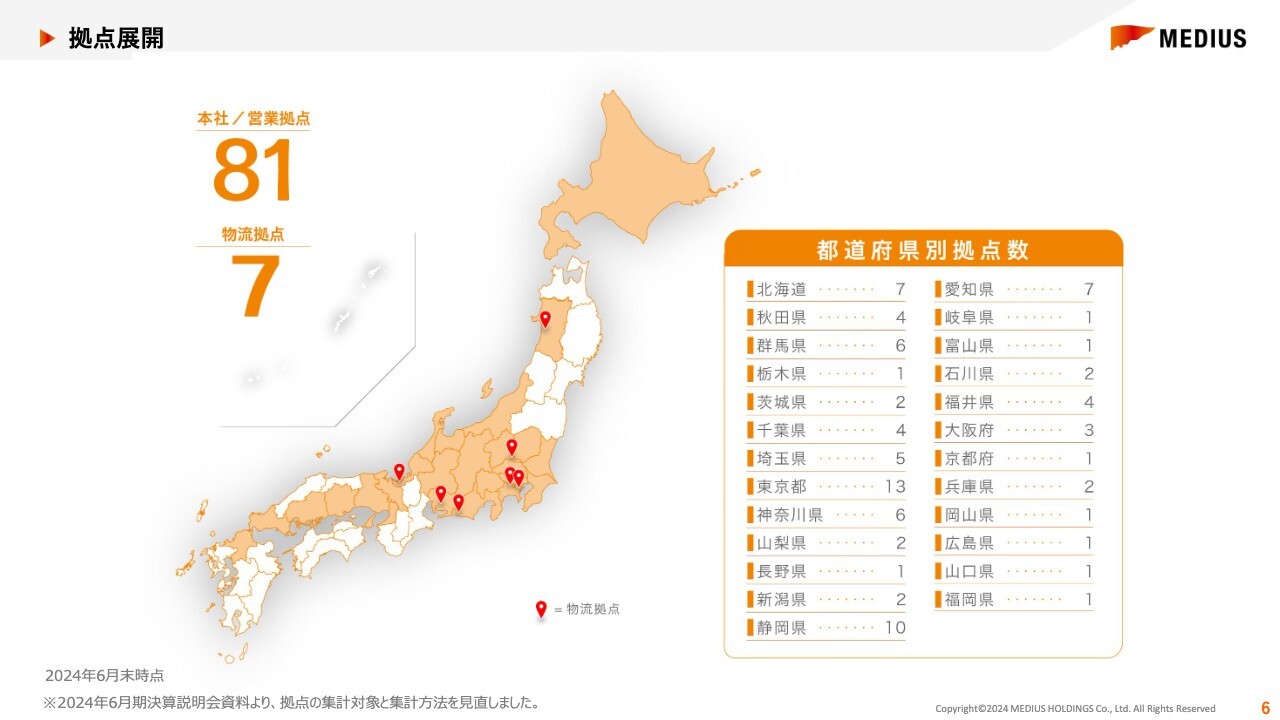

拠点展開

特に人口が多い首都圏に高いシェアを持つことを強みとして、北海道から福岡県まで営業エリアを拡大しています。 なお、マップの色がついている都道府県が当社グループが拠点を置いている都道府県となっています。

2024年6月末時点で 本社・営業拠点が81拠点、物流拠点が7拠点あります。

事業概要

次に、事業概要について詳しくご説明します。

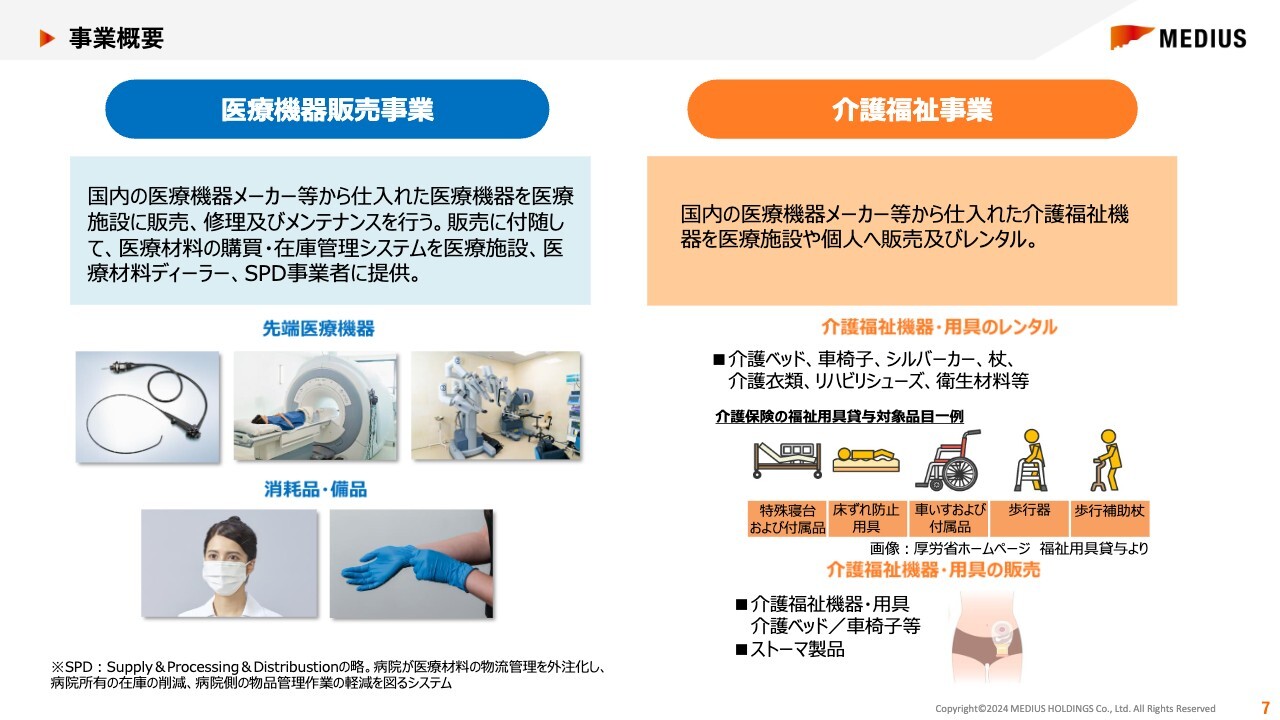

当社は、大きく分けて医療機器販売事業と介護福祉事業の2つの主要な事業を展開しています。医療機器販売事業では、国内の医療機器メーカー等から仕入れた医療機器を医療施設に販売、修理、メンテナンスを行うほか、医療材料の購買・在庫管理システムを医療施設、医療機器ディーラー、SPD事業者に提供しています。

介護福祉事業では、国内の医療機器メーカー等から仕入れた介護福祉機器を医療施設や個人に販売およびレンタルしています。

【仕入れ】日本と世界の医療機器メーカーランキング

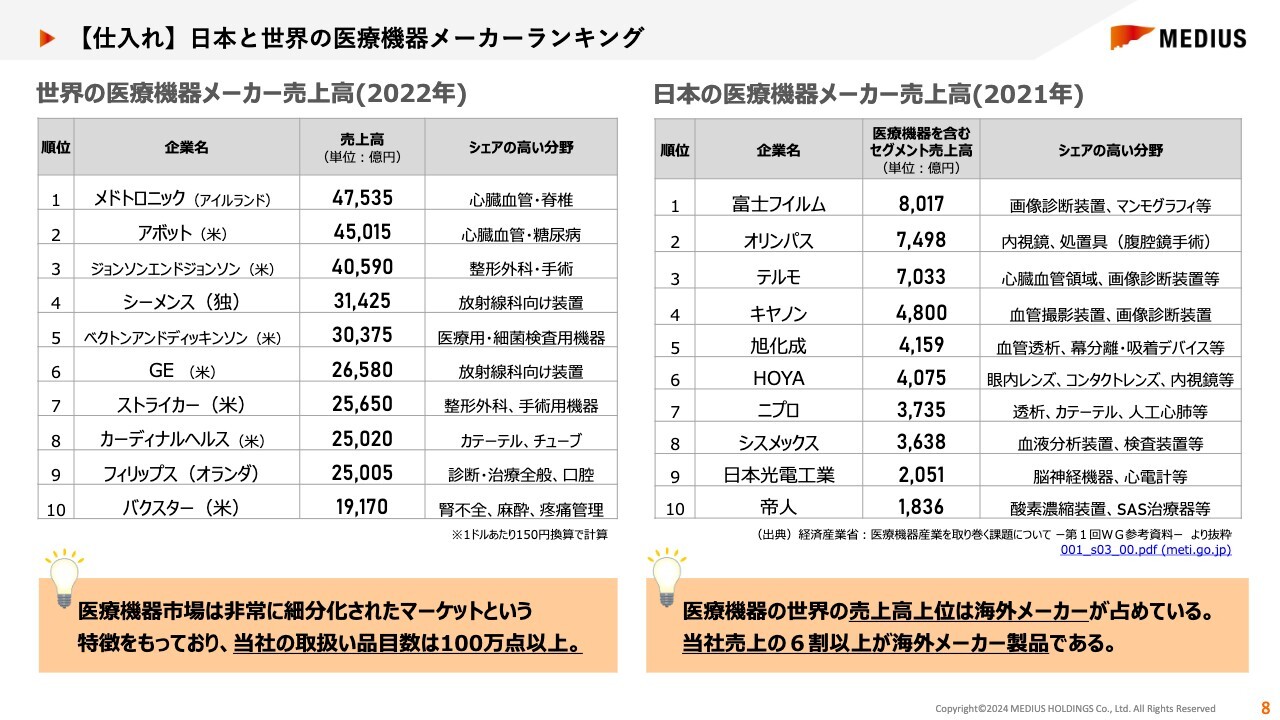

こちらは、仕入先である医療機器メーカーの売上高ランキングを国内と国外でまとめた表です。

医療機器市場は非常に細分化されており、当社でも100万点以上の品目を取り扱っています。多くの企業が特定の分野に特化して製品を販売しているため、幅広いメーカーとお取引させていただいています。

また、表からわかる通り、医療機器の世界の売上高上位は海外メーカーが占めており、当社も売上高のうち6割以上が海外メーカー製品となっています。

【販売】当社グループ医療機器販売 顧客セグメント

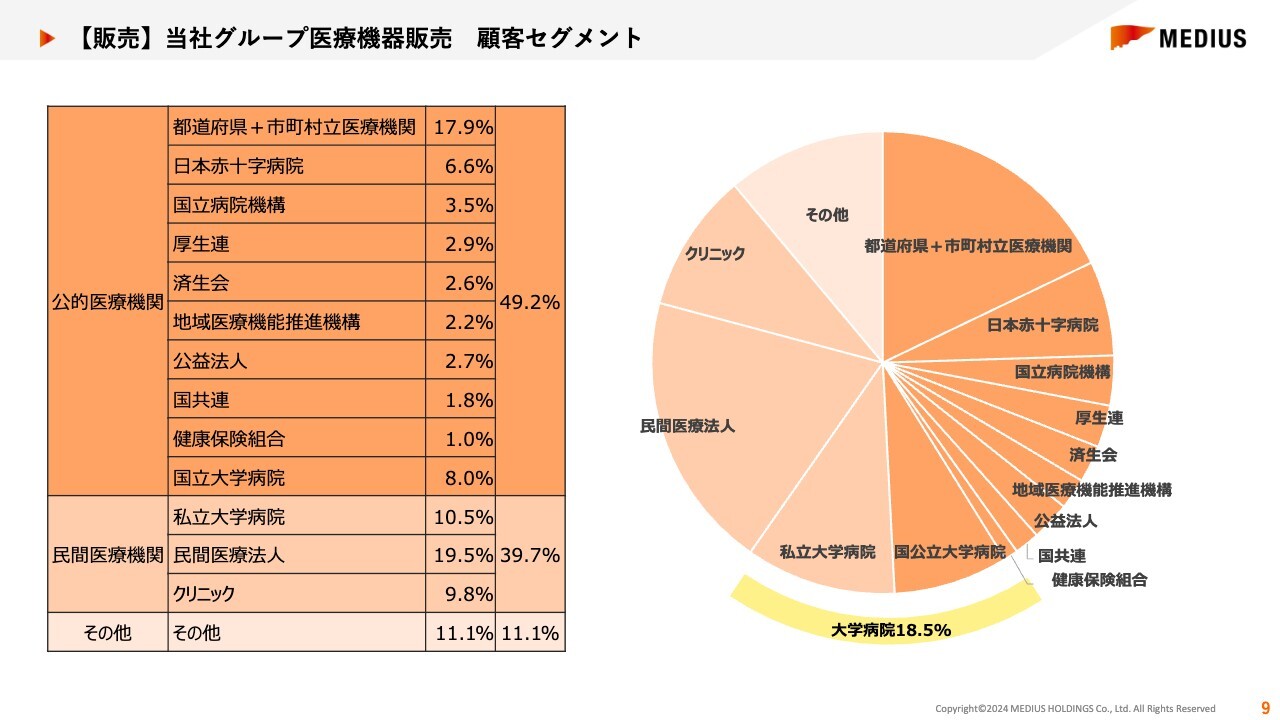

次に、当社の顧客属性についてです。地域医療の基盤である公的医療機関や、先進医療を担う大学病院を中心に、信頼性の高いお客様と取引をさせていただいています。

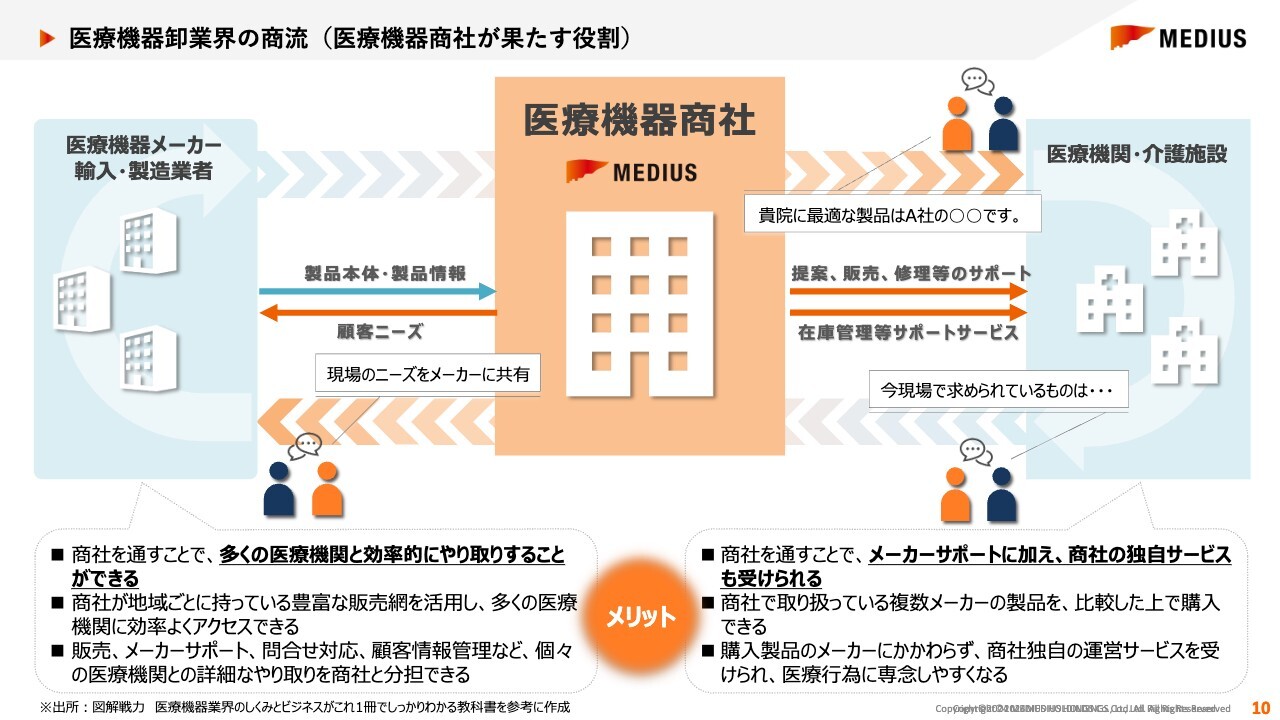

医療機器卸業界の商流(医療機器商社が果たす役割)

次に、医療機器卸業界の商流についてご説明します。

医療機器卸の、メーカーから仕入れた製品を医療機関に販売する基本的な卸売業の役割に加え、販売後のメンテナンスや在庫管理など、包括的なサポートを行うことが大きな特徴です。医療機器の使用方法や注意点が異なるため、製品の説明やトラブル対応も重要な役割となります。

また、医療機器の大きな機器から小さな消耗品まで幅広い種類があり、滅菌の期限も決められているため、その在庫管理の医療機関にとって大きな負担です。その負担を軽減するために、在庫管理サービスの提供なども医療機器卸の役割の一つとなっています。

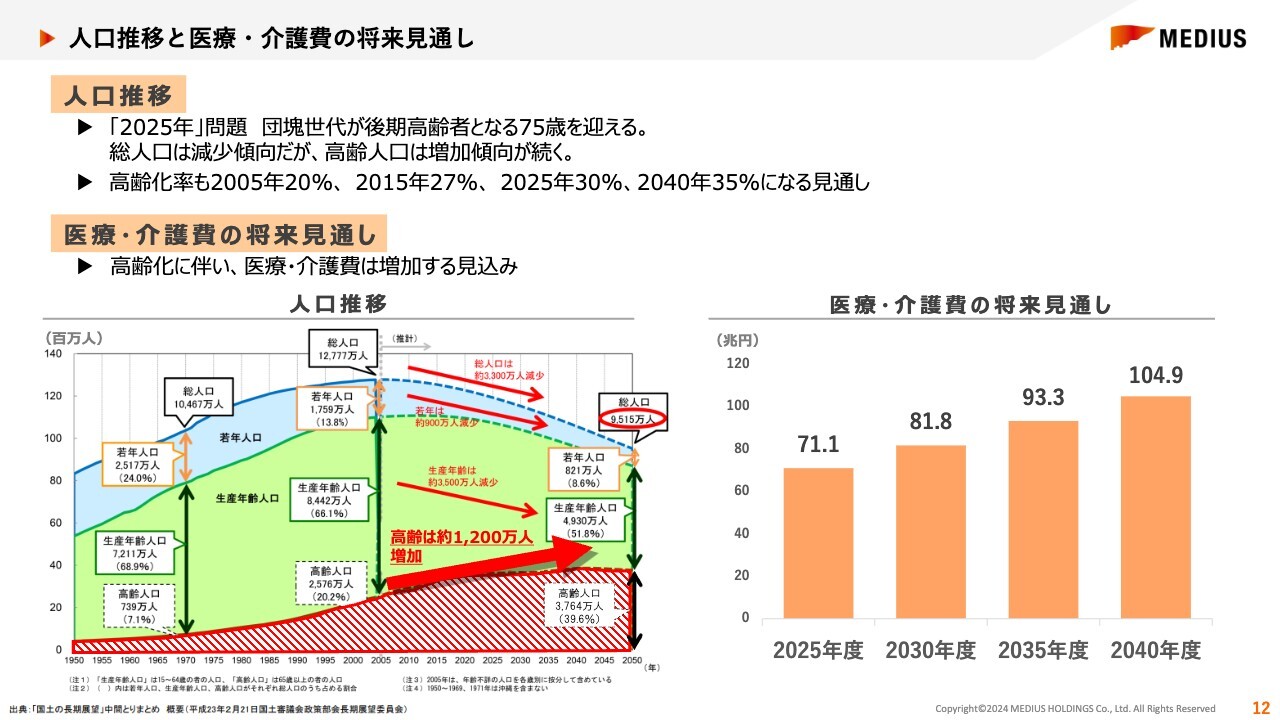

人口推移と医療・介護費の将来見通し

次に、業界を取り巻く環境についてご説明します。

まず、こちらは日本の人口推移と医療費・介護費の将来見通しです。総人口は減少しているものの、高齢人口は2050年まで緩やかに増加すると予想されています。それに伴い、医療・介護費も2040年度にかけて増加が見込まれています。このことから、医療需要は今後も一定数増加していくと予想されます。

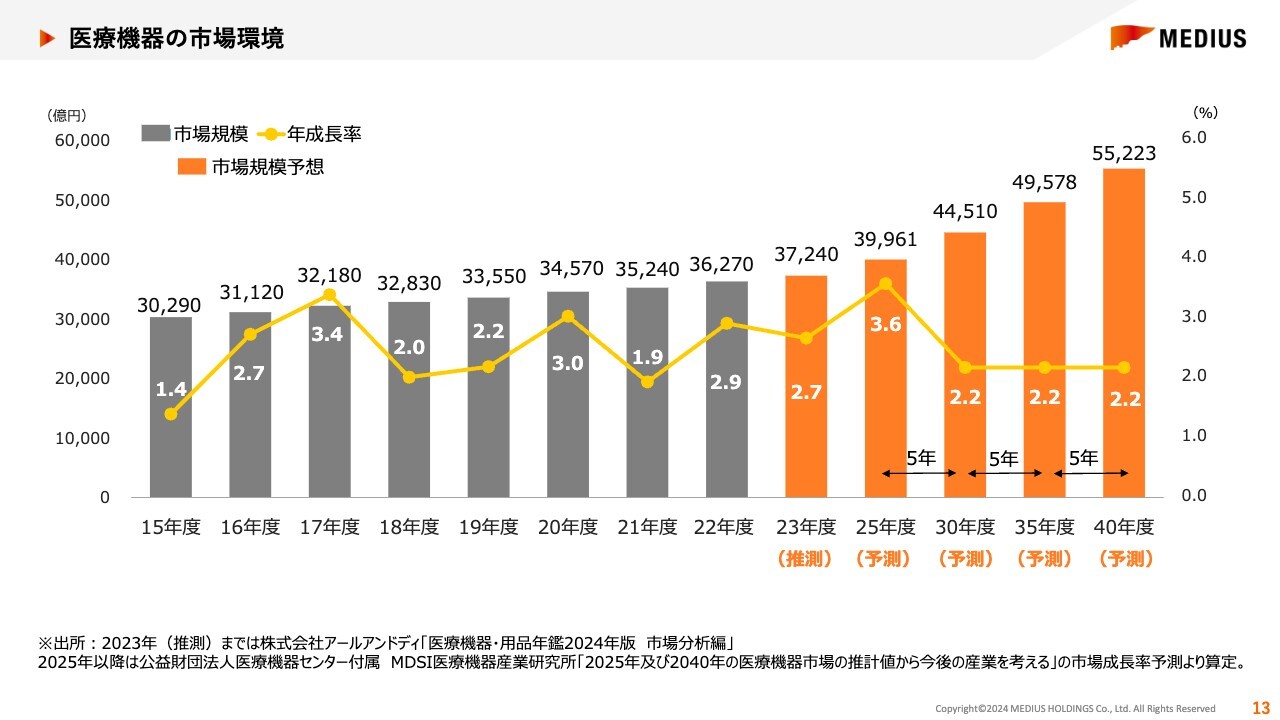

医療機器の市場環境

医療機器の市場は年率で2パーセントから3パーセントの成長を続けています。社会全体の高齢化による医療費の増加と、医療技術の進歩により、医療機器はより高度で高額なものとなり、市場規模のさらなる拡大が見込まれています。従いまして、トップラインを伸ばす余地はまだ十分にあると考えています。

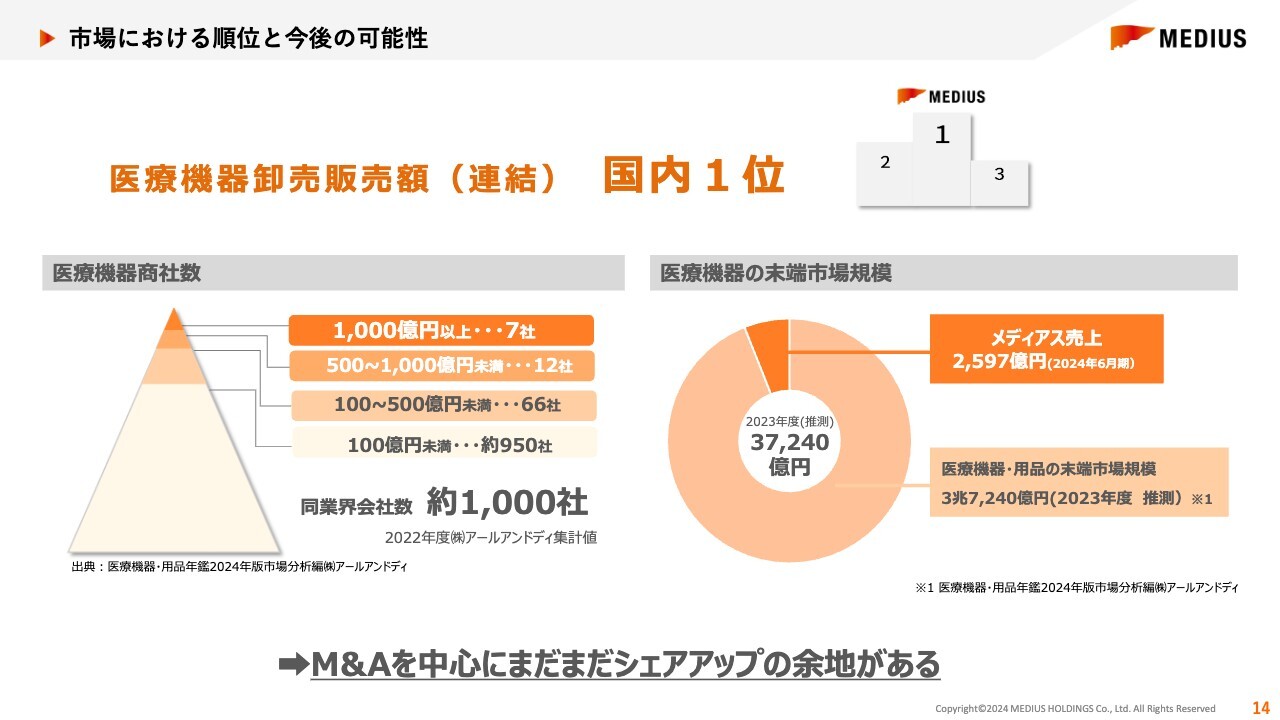

市場における順位と今後の可能性

医療機器卸業界には約1000社が存在しますが、そのうち売上が1000億円以上の企業は7社のみで、多くの企業が小規模であることが特徴です。医療機器卸売販売額に関しては、現在上場企業の中で当グループの連結売上が国内1位となっていますが、M&Aを通じてさらにシェアを拡大する余地があると考えています。

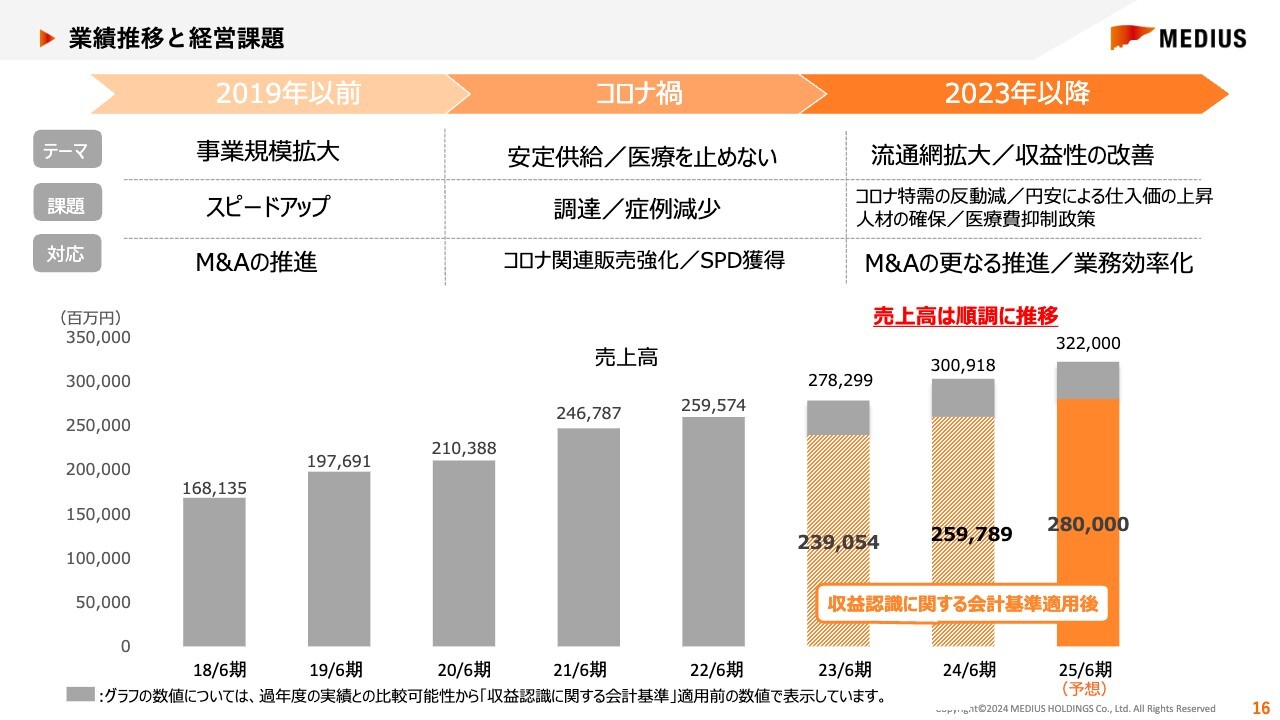

業績推移と経営課題

次に、業績の状況です。

こちらは、2019年以前から現在までの「経営のテーマ」「課題」「課題への対応」を時系列で示し、売上高の推移を表しています。

売上高は順調に推移していますが、現在の課題として、コロナ特需の反動減、円安による仕入れ価の上昇、人材の確保、医療費抑制政策への対応などがあります。これらの課題は同業他社にも共通しており、我々にとってはM&Aを通じてさらに流通網を拡大するチャンスと捉えています。

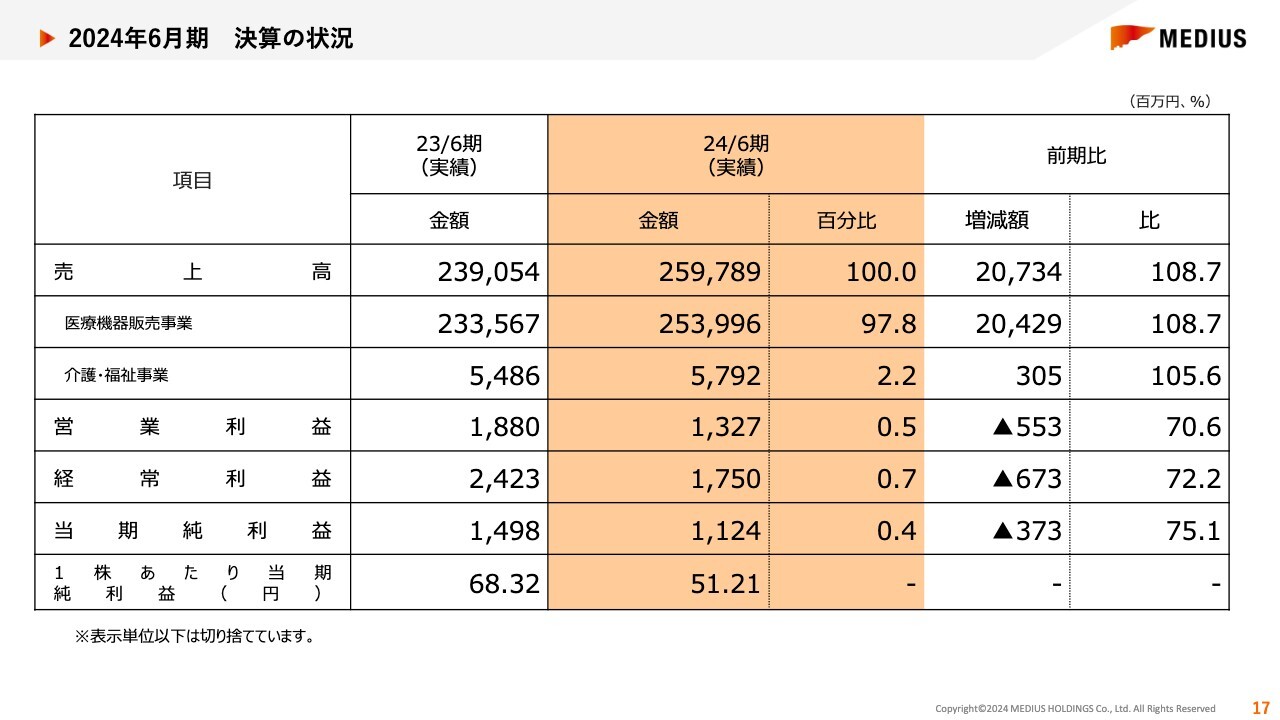

2024年6月期 決算の状況

2024年6月期の決算状況です。

売上高は2,597億円、営業利益は13.2億円、経常利益は17.5億円でした。期初の想定よりも症例数の回復が進展し、販売エリアの拡大と既存エリアでの新規症例獲得により、手術関連製品の販売が増加しました。その結果、売上高は前期比108.7パーセントとなりました。一方で、人件費をはじめとする一般管理費の増加により、営業利益は前期比70.6パーセントとなりました。

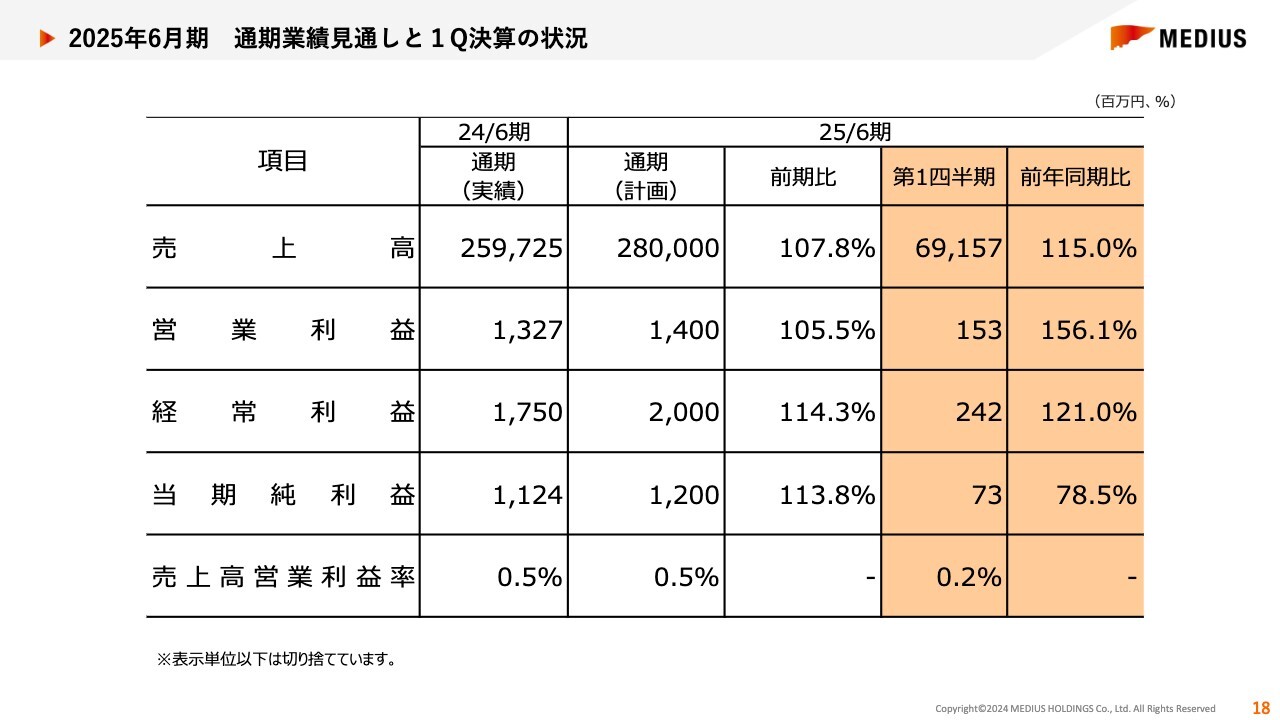

2025年6月期 通期業績見通しと1Q決算の状況

次に、2025年6月期 通期業績見通しと第一四半期決算の状況についてです。

通期業績見通しは、売上高2,800億円、営業利益14億円、経常利益20億円となっています。また、2025年6月期第1四半期決算は、売上高691億円、営業利益1.5億円、経常利益2.4億円でした。

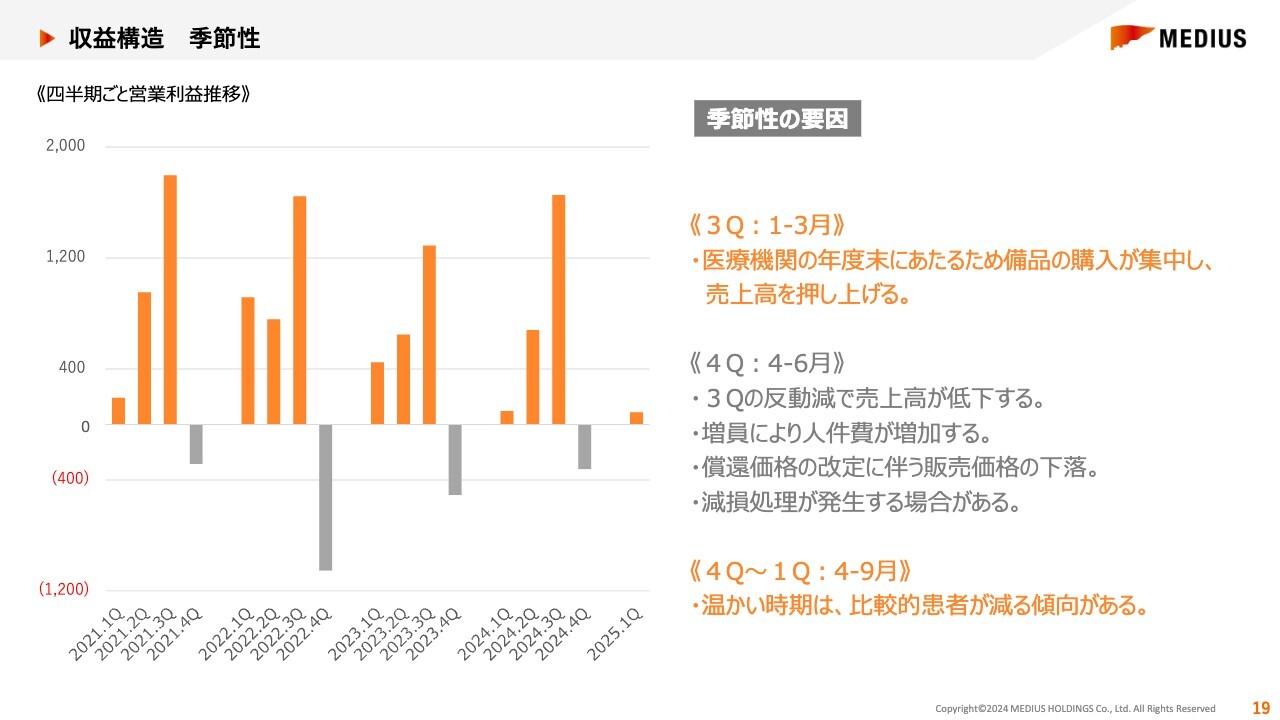

収益構造 季節性

収益構造と季節性についてです。

国公立の医療機関との取引が多いため、年度末である第3四半期に売上が集中するのに伴い利益も増加する傾向があります。対して第4四半期は、その反動減による売上高の低下や、増員による人件費の増加などにより利益が低下する傾向があります。

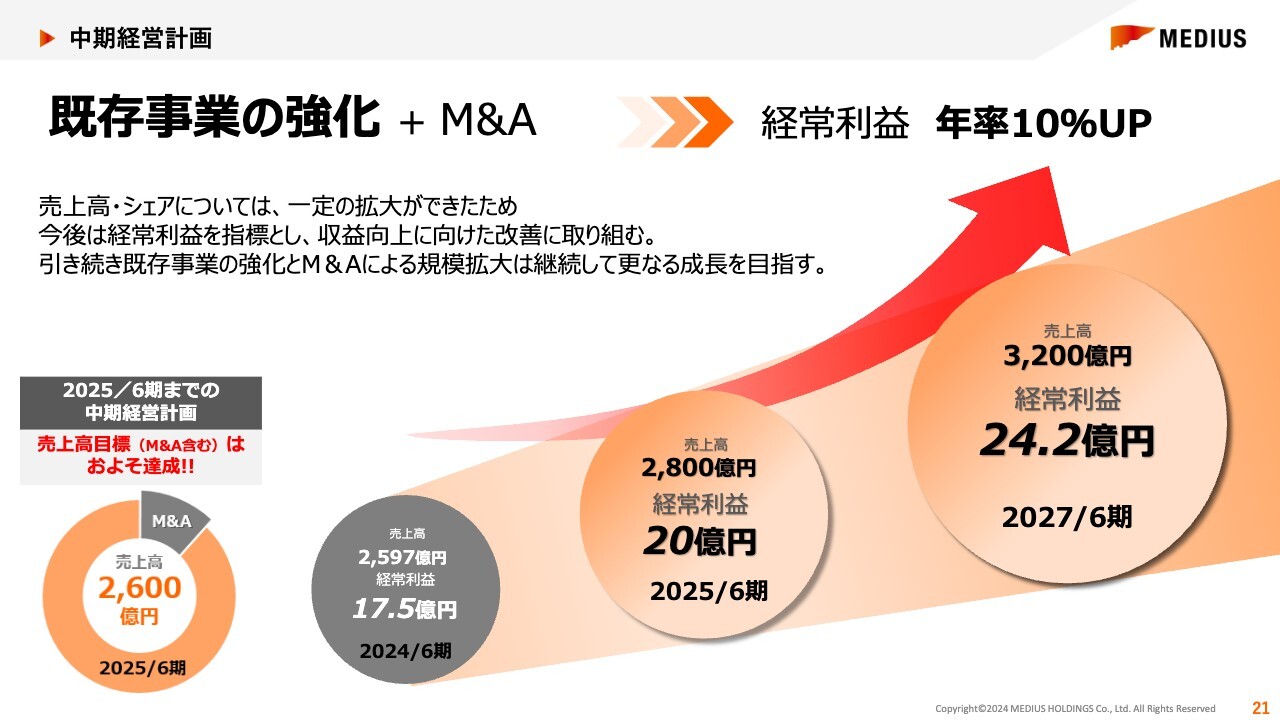

中期経営計画

次に、中期経営計画についてご説明します。

2025年6月期までの3か年中期経営計画は、最終年度を前に売上高においてはおよそ達成したため、2024年8月にアップデートしました。

売上高・シェアについては一定の拡大ができたため、今後は経常利益を指標として、収益向上に向けた改善に取り組んでいきます。

引き続き既存事業の強化とM&Aによる規模拡大は継続し、さらなる成長を目指します。

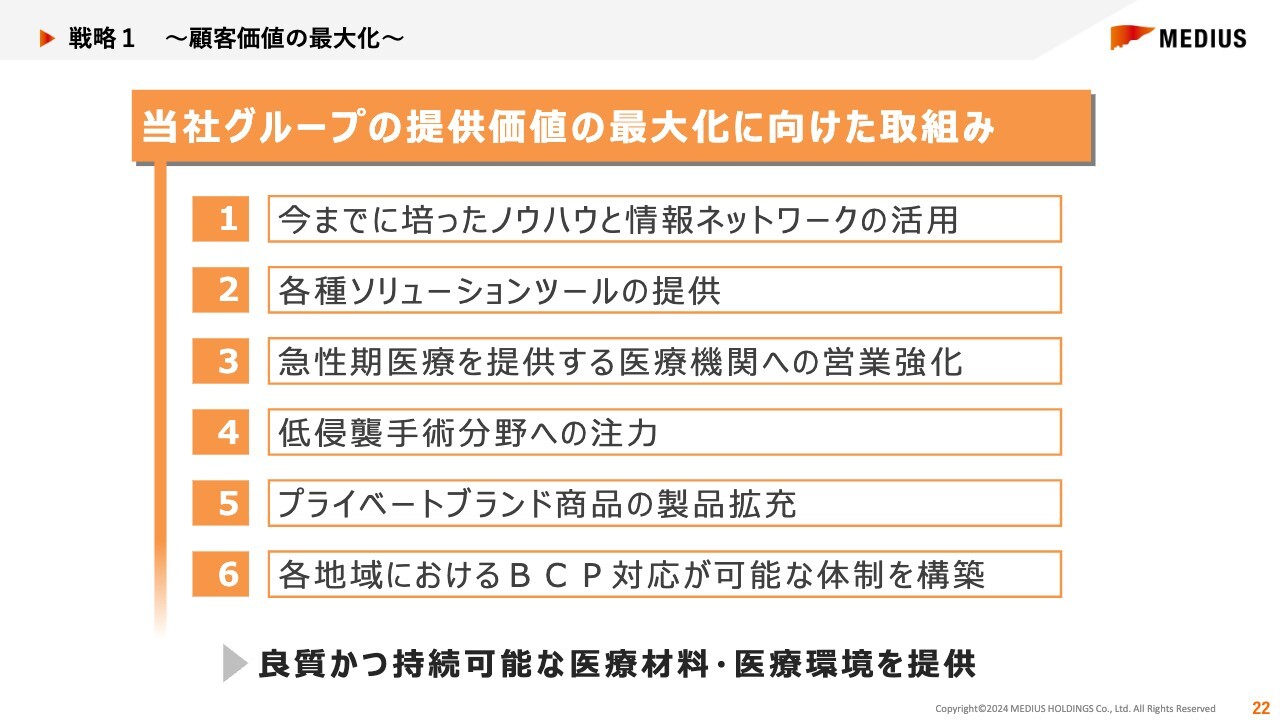

戦略1 ~顧客価値の最大化~

当社グループの提供価値を最大化するための中核地域は、国内最大の市場である首都圏です。これまでに培ったノウハウと情報ネットワークを活用し、医療機器の販売だけでなく、各種ソリューションツールを組み合わせることで、良質な医療環境の提供および病院の経営改善に総合的に貢献できる企業として、引き続き首都圏の医療機関へ積極的に提案を行っていきます。

また、急性期医療を提供する医療機関への営業強化や低侵襲手術分野への注力により、市場シェアの獲得を図る方針です。併せて、各地域においても営業体制のさらなる強化を図ります。

加えて、当社グループのプライベートブランド商品の製品拡充を通じて、医療機関のみなさまが医療機器を安全に、安心してお使いいただけるよう取り組んでいく方針です。また、各地域においてBCP対応が可能な体制を構築し、機能的かつ持続可能な医療材料の提供体制を整えていきます。

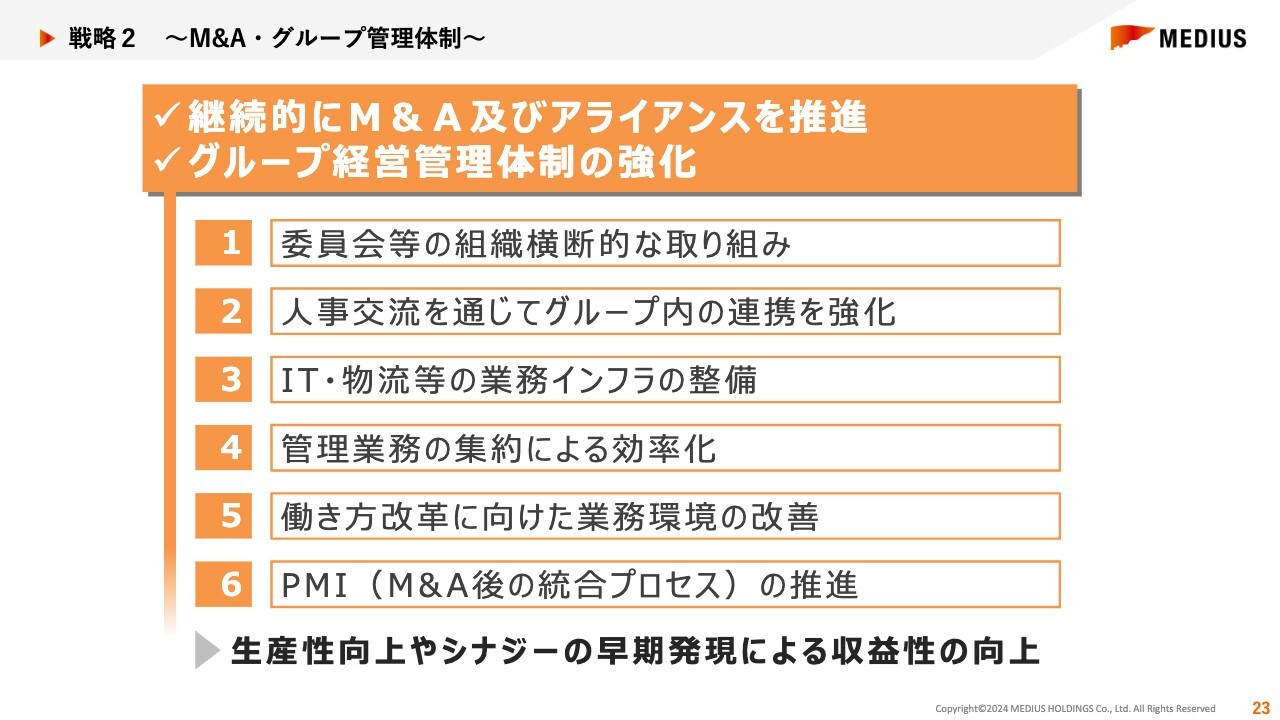

戦略2 ~M&A・グループ管理体制~

競争激化や人材不足等の要因で厳しさを増す経営環境に対応するため、継続的にM&A及びアライアンスを推進し、事業規模の拡大や人材の獲得を図る方針です。委員会等の組織横断的な取組みや人事交流を通じてグループ内の連携を強化し、ノウハウを共有するとともに、当社グループの有するソリューションツールの活用を推進していくことで生産性の向上を図ります。

売上原価率の低減に向けた取組み、IT、物流等の業務インフラの整備や管理業務の集約による効率化に加え、働き方改革に向けた業務環境の改善についてもグループ一体となって注力していきます。

これらの取組みについては、DXを推進していくことで効果の最大化を図ります。併せて、PMIの推進についても、シナジーの早期発現に向けて重点課題として取り組んでいきます。

また、トラックドライバーの残業時間の上限規制が適用され、輸送コストの上昇が見込まれる中でも、倉庫管理システムを起点とした物流ソリューションによる業務の効率および品質の向上、サプライチェーン全体の最適化に向けた新規施策への取組みやアライアンスを推進することで、生産性を高めていきます。

以上の取組みにより、当社グループは事業規模の拡大と収益性の向上を実現し、長期にわたり安定的な成長を図っていきます。

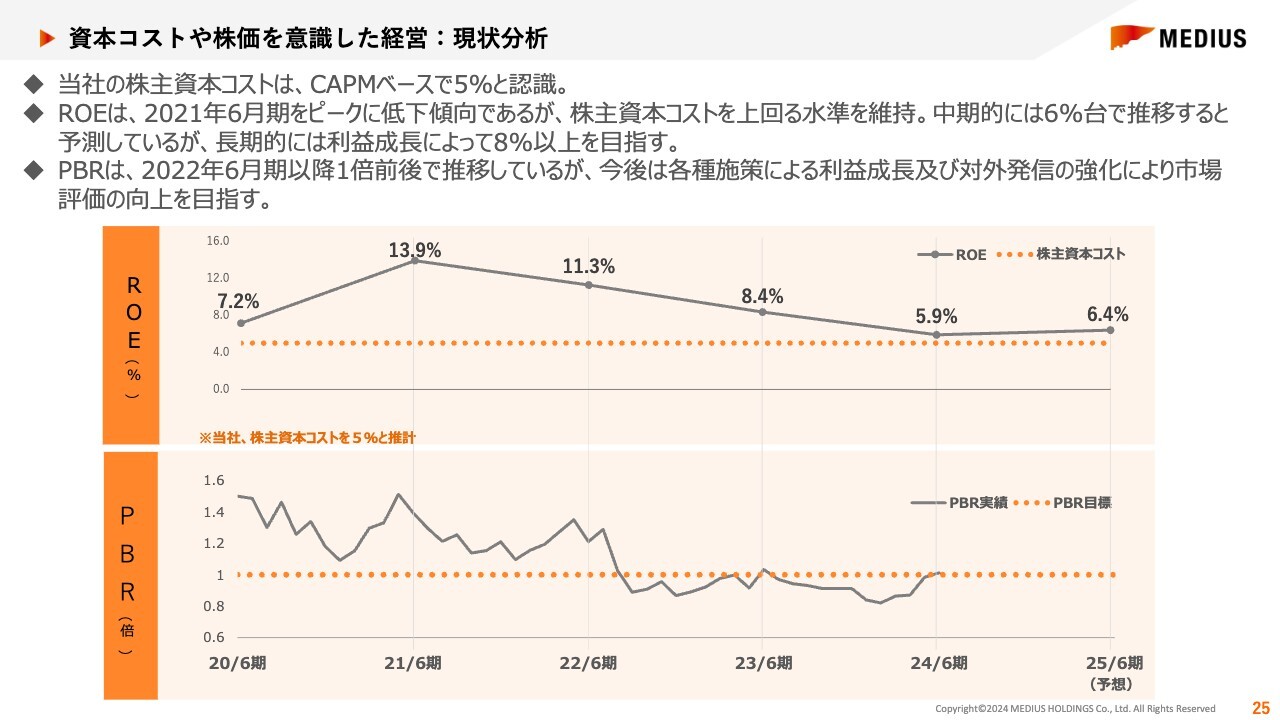

資本コストや株価を意識した経営:現状分析

資本コストと株式に関する情報です。

当社の資本コストと資本収益性の現状分析です。当社の株主資本コストは、約5パーセント程度と認識しています。

一方、当社のROEは2021年6月期をピークに低下傾向ですが、株主資本コストを上回る水準を維持しています。

中期的には6パーセント台で推移すると予測していますが、中期経営計画に基づき、収益性の向上に努めながら、長期的には8パーセント以上を目指します。

PBRについては、2022年6月期以降、1倍前後で推移していますが、収益性改善や対外発信の強化によって、市場評価の向上を目指します。

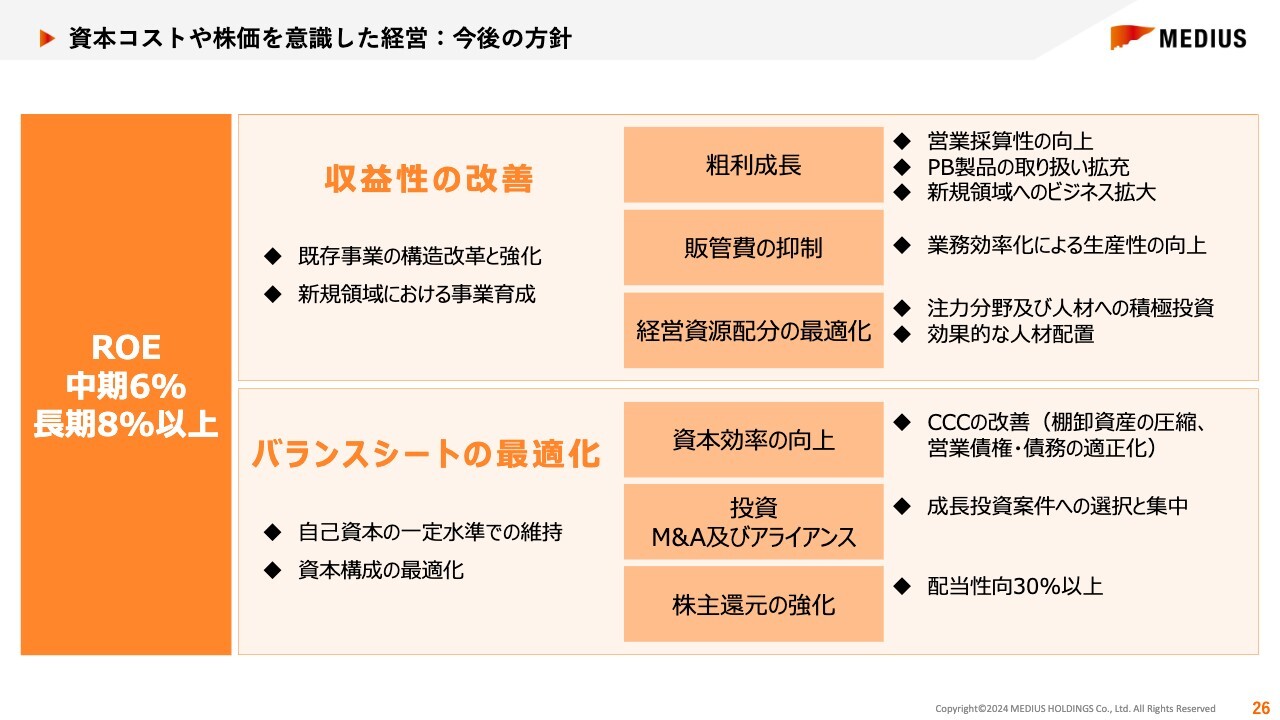

資本コストや株価を意識した経営:今後の方針

今後については、中期的に6パーセント以上の水準を、長期的には8パーセント以上を目指す方針です。

中期経営計画に基づき、収益性の改善とバランスシートの最適化を軸に、当期純利益を向上させ、ROEを高めていきたいと考えています。

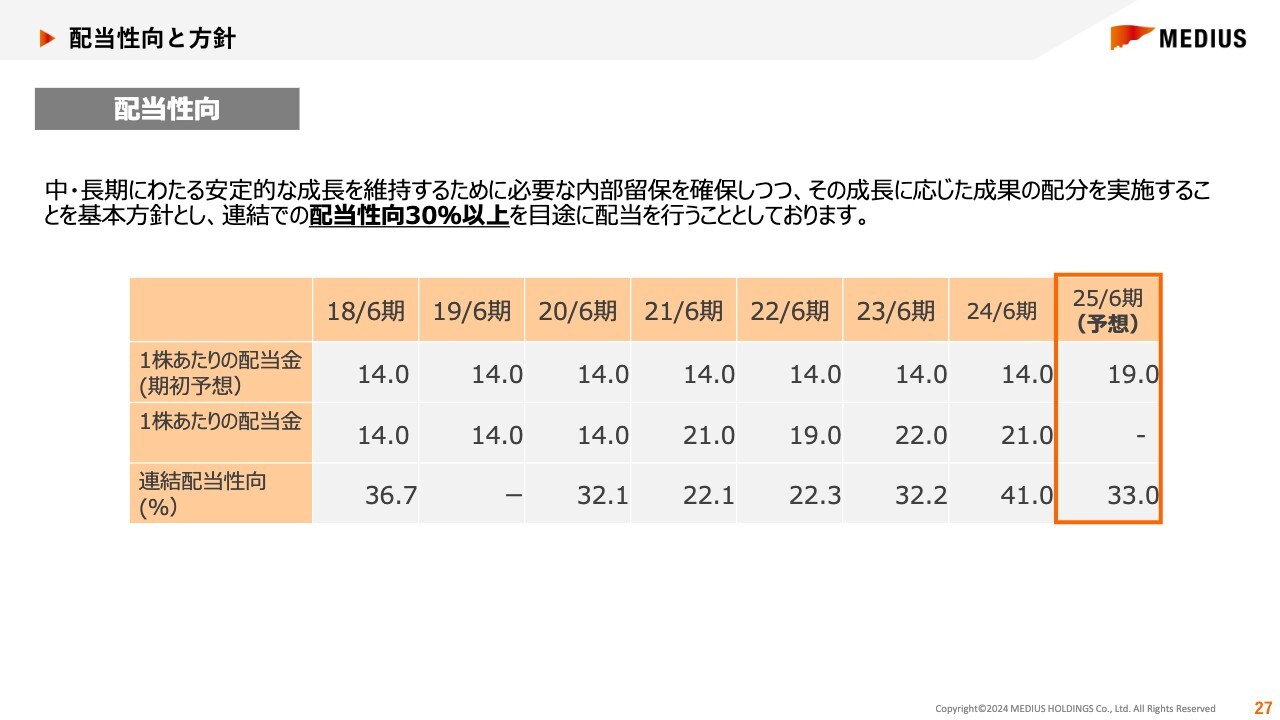

配当性向と方針

配当性向と方針については、中・長期にわたる安定的な成長を維持するために必要な内部留保を確保しつつ、その成長に応じた成果の配分を基本方針としています。連結での配当性向30パーセント以上を目途に行うこととしています。2025年6月期の予想では、1株当たりの配当金が19.0円、連結配当性向が33.0パーセントとなっています。

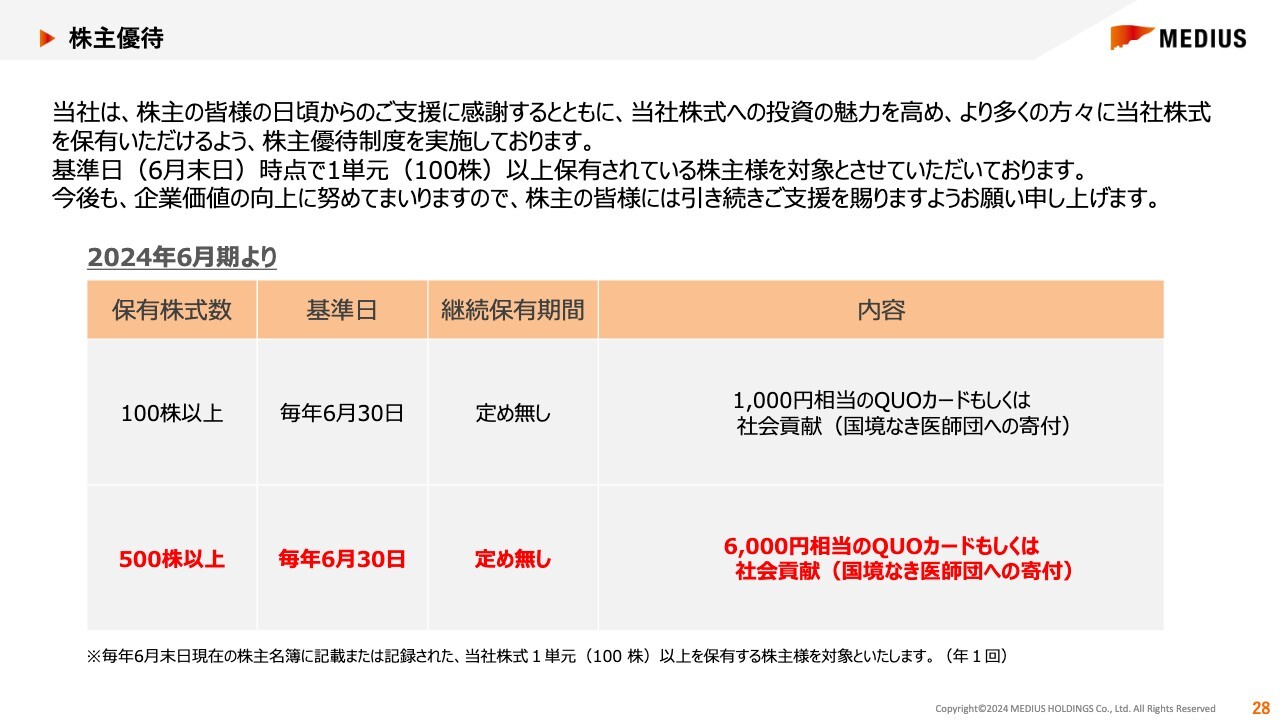

株主優待

次に、株主優待についてです。株主のみなさまの日頃からのご支援に感謝するとともに、当社株式への投資の魅力を高め、より多くの方々に保有いただけるよう、株主優待制度を実施しています。100株以上保有されている株主さまには、1,000円相当のQUOカードもしくは国境なき医師団への寄付をご選択いただけます。

また、500株以上保有されている株主さまには、6,000円相当のQUOカードもしくは国境なき医師団への寄付をご選択いただけます。

株価とバリュエーション

当社の株価とバリュエーションについてです。

2009年にジャスダック証券取引所に上場して以来、コロナ禍を経て現在まで、株価は画像のとおり推移しています。社会保障制度に基づく事業であるため、安定性があると考えています。

社会貢献活動

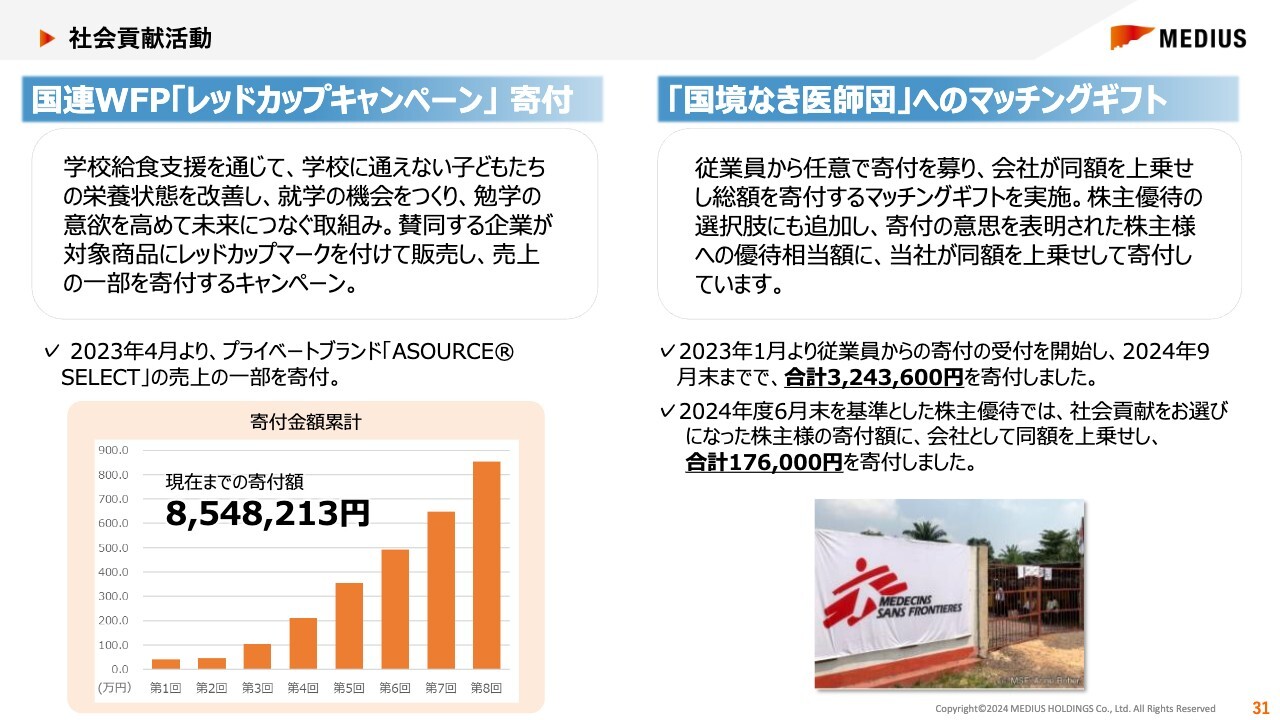

次に、社会貢献活動についてご説明します。

当社では、グループを横断して2つの社会貢献活動を実施しています。国連WFP「レッドカップキャンペーン」では、プライベートブランド「アソースセレクト」の売上の一部を寄付し、学校給食支援を通じて、学校に通えない子どもたちの栄養状態を改善し、就学の機会をつくり、勉学の意欲を高めて未来につなぐ取組みに参画しています。

また、「国境なき医師団」へのマッチングギフトでは、従業員から任意で寄付を募ると同時に株主優待の選択肢としても追加し、会社が同額を上乗せし総額を寄付することで、グループ社員、そして株主さまとともに、社会貢献活動に参加できる取組みを行っています。

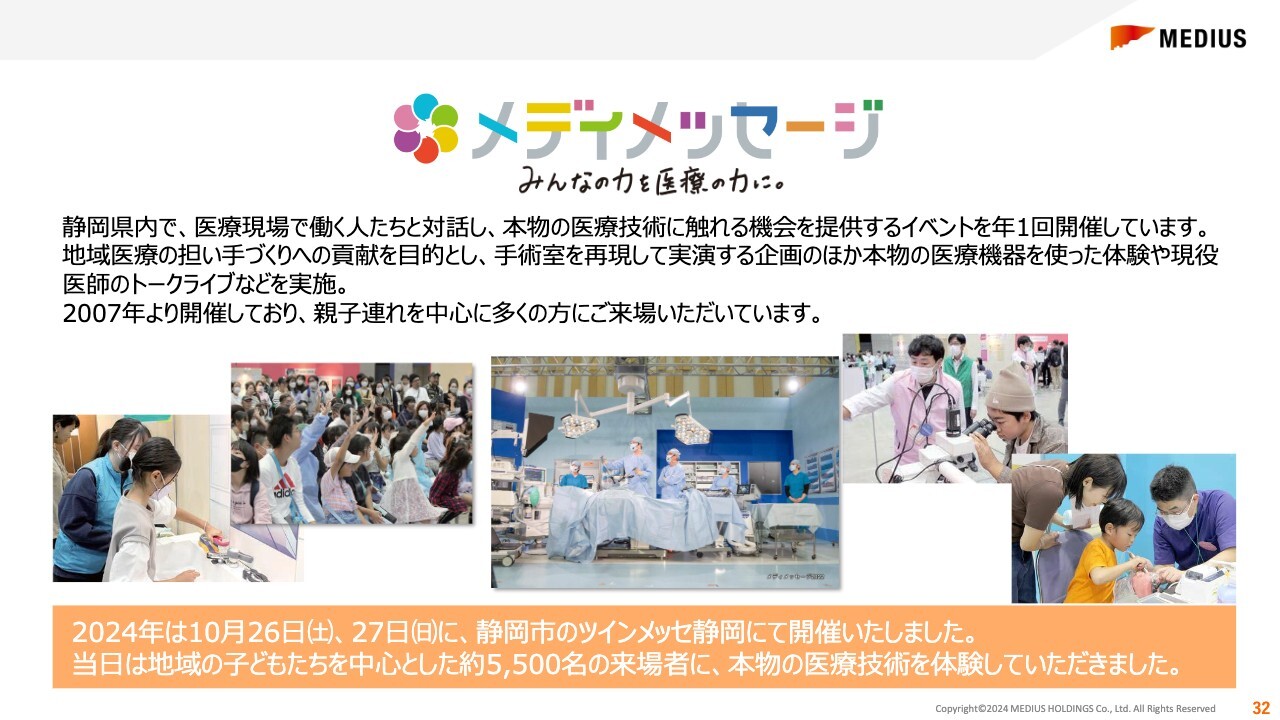

メディメッセージ

また、事業会社である協和医科器械とアルバースを中心として、体験型医療イベント「メディメッセージ」にも毎年参画しています。

子どもたちが医療現場で働く人たちと対話し、本物の医療技術に触れる機会を提供するイベントとして2007年より静岡県内で開催しており、2024年は静岡市のツインメッセ静岡にて、10月26日と27日の2日間開催されました。

以上で、メディアスホールディングス株式会社会社説明を終了します。最後までご覧いただきありがとうございました。

この銘柄の最新ニュース

メディアスのニュース一覧- 2026年6月期中間決算説明会 ログミーFinance書き起こし記事に関するお知らせ 2026/02/18

- メディアスHD、人材、IT、物流へ成長投資を強化 物流効率化に向け共同実証実験を開始 2026/02/16

- メディアス、上期経常が17%減益で着地・10-12月期も26%減益 2026/02/09

- 2026年6月期中間決算説明資料 2026/02/09

- Summary of Consolidated Financial Results For the First Half Ended December 31, 2025 [Japan GAAP] 2026/02/09

マーケットニュース

おすすめ条件でスクリーニング

メディアスホールディングスの取引履歴を振り返りませんか?

メディアスホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。