ハブ、生産性の向上を目的とする新年度方針「C.O.D. 2.0」を掲げ、今期は通期での黒字化を目指す

目次

太田剛氏(以下、太田):株式会社ハブ代表取締役社長の太田でございます。よろしくお願いいたします。本日はお忙しい中、当社の決算説明会をご視聴いただき、誠にありがとうございます。

本日は、2023年2月期の実績と取り組み、2024年2月期の見通しについてご説明します。

創業50年ビジョン(2022-2030)

はじめに、当社の「創業50年ビジョン」についてです。当社は、コロナ禍により大きな打撃を受け、コロナ禍収束後も新しい生活様式の中、「果たして事業として存続することができるのだろうか」という危機感さえ覚えました。

今回、ビジョンの策定にあたり、いま一度創業時に立ち返り、我々の事業目的を再確認した上で、やはり「リアルコミュニケーションの場は社会に必要だ」ということを確認しました。

当社は今後、PUB事業にさらに磨きをかけることで復活を果たします。そのような決意を込めてビジョンを定めました。

創業50年ビジョン(2022-2030)の各ステップ

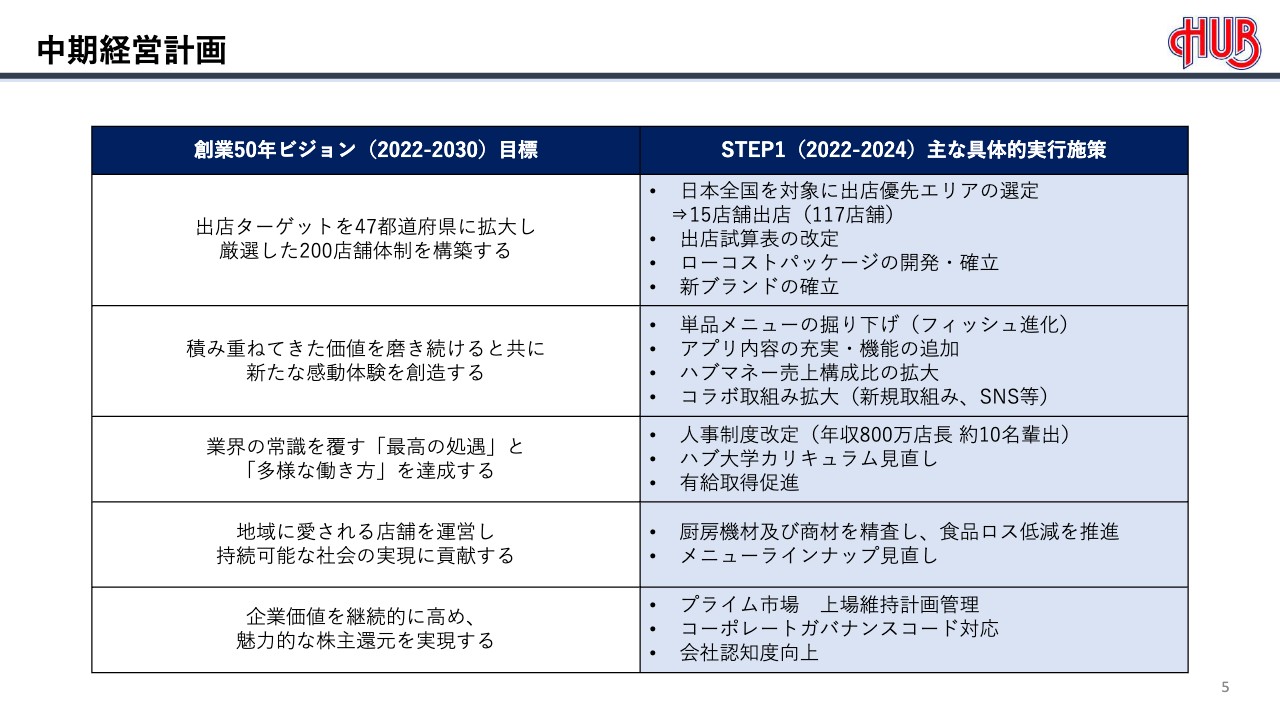

ビジョンを3つのステップに分けて取り組んでいきます。まずは、2022年度からの3年間のSTEP1を「復活」のステージと定め、2024年度には完全復活を果たします。

中期経営計画

STEP1の主な実行施策については、後ほどスライドをご確認いただければ幸いです。

2023年2月期 年度方針

当期の年度方針は、「ネアカのびのびへこたれず」です。コロナ禍による外部環境、社会情勢の変化に振り回されることなく、自分たちができること、やらなければならないことを着実にやり抜こう、という想いを込めた方針のもと、経営に取り組んできました。

店舗数

店舗数は、当期末で101店舗となりました。コロナ禍前は114店舗で、2020年にも名古屋、福岡にそれぞれ1店舗を新規出店し、116店舗となりました。しかし、コロナ禍で15店舗の閉店を意思決定し、現在は101店舗となっています。

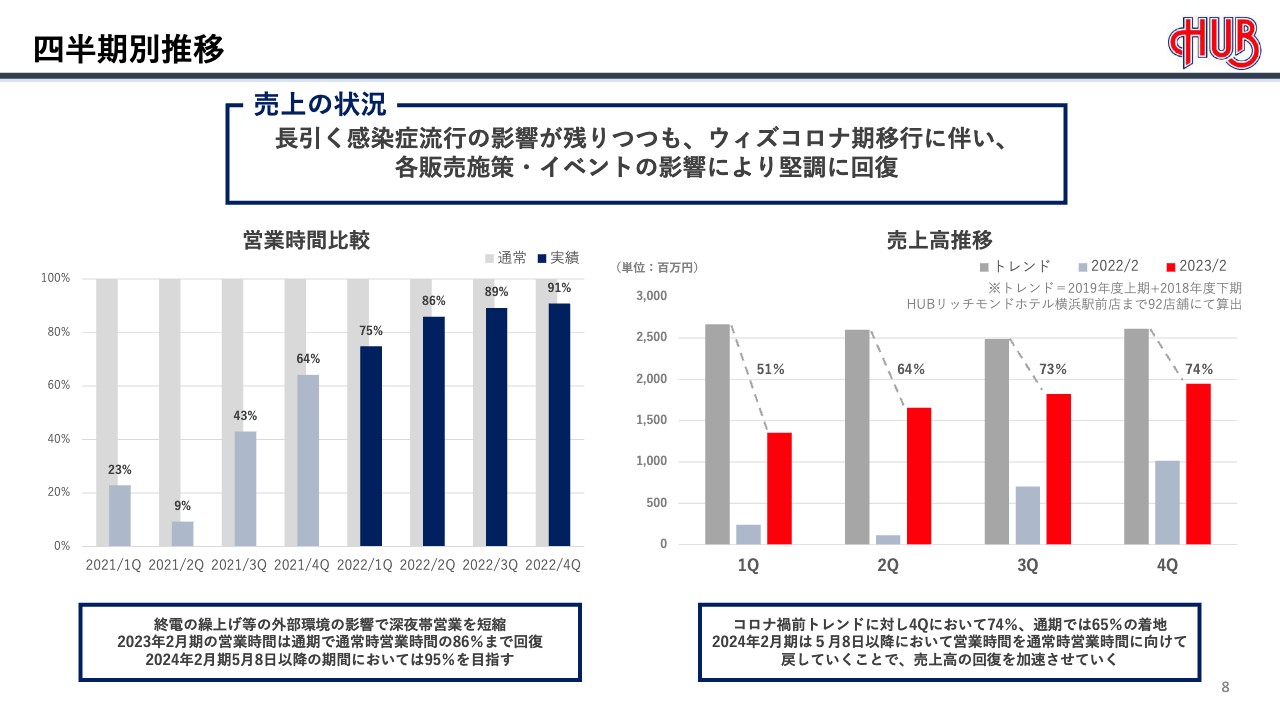

四半期別推移

四半期ごとの営業時間実績と売上高の推移についてです。当期は、3月21日から全店舗で営業時間等の制約がなくなりましたが、感染者数の拡大や終電の繰り上げ等の影響により、売上の確保が難しい深夜帯の営業時間は現在も短縮しています。

第4四半期には、コロナ禍前のトレンドに対して、91パーセントまで回復しましたが、通期での営業時間は86パーセントにとどまりました。

お客さまの来店は、営業時間の回復や社会全体のコロナ禍との向き合い方の変化、インバウンドの需要の拡大に伴い、着実に増加しました。その結果、売上高はコロナ禍前のトレンドに対し、第4四半期では74パーセントまで回復しましたが、通期では65パーセントの回復にとどまっています。

同業他社と比較すると、いまだ厳しい状況ではあるものの、復活に向けて確かな手応えを感じています。

なお、営業時間は、足元の今期3月時点では90パーセントですが、新型コロナウイルスによる感染症の2類から5類への移行を受けて、5月8日以降は95パーセントの回復を計画しています。

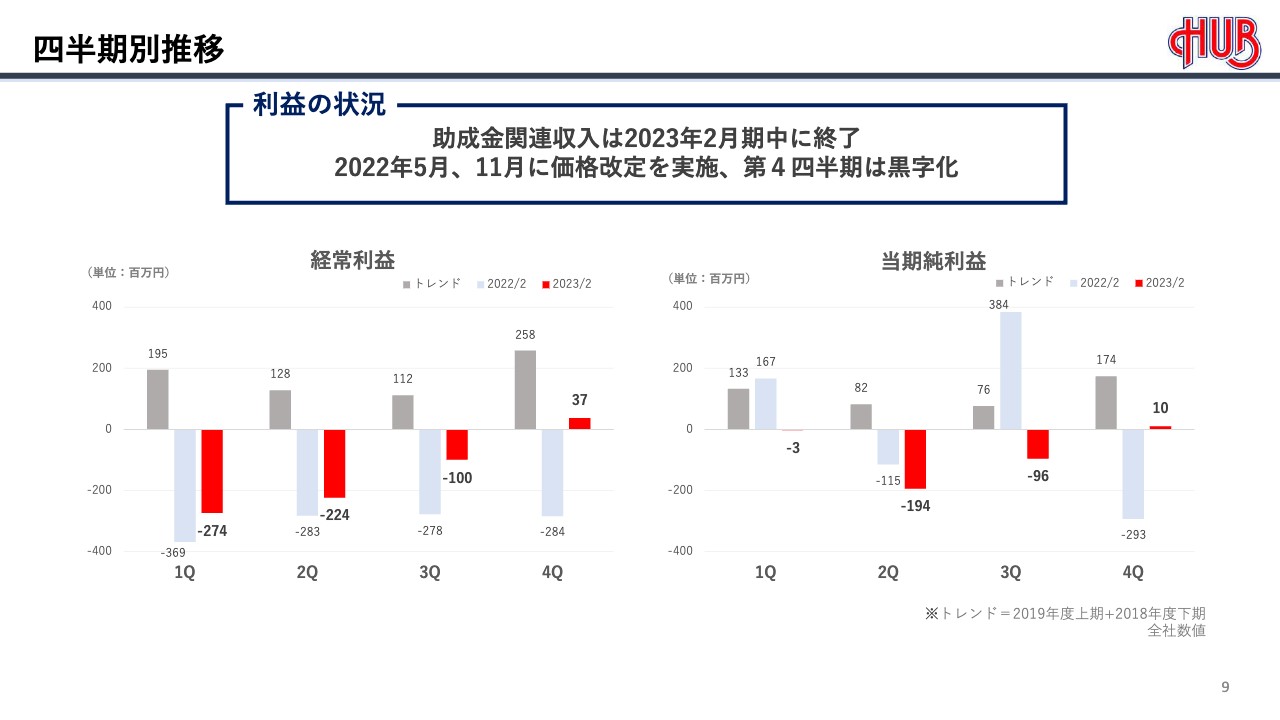

四半期別推移

利益の状況です。仕入価格の高騰やエネルギーコストの上昇等、あらゆるコストが上昇している中、当期は5月と11月の2度の価格改定とともに、コスト対策を実行することで第4四半期は黒字に転換することができました。

今期は、各四半期の黒字化を目指し、通期での黒字化を達成させます。

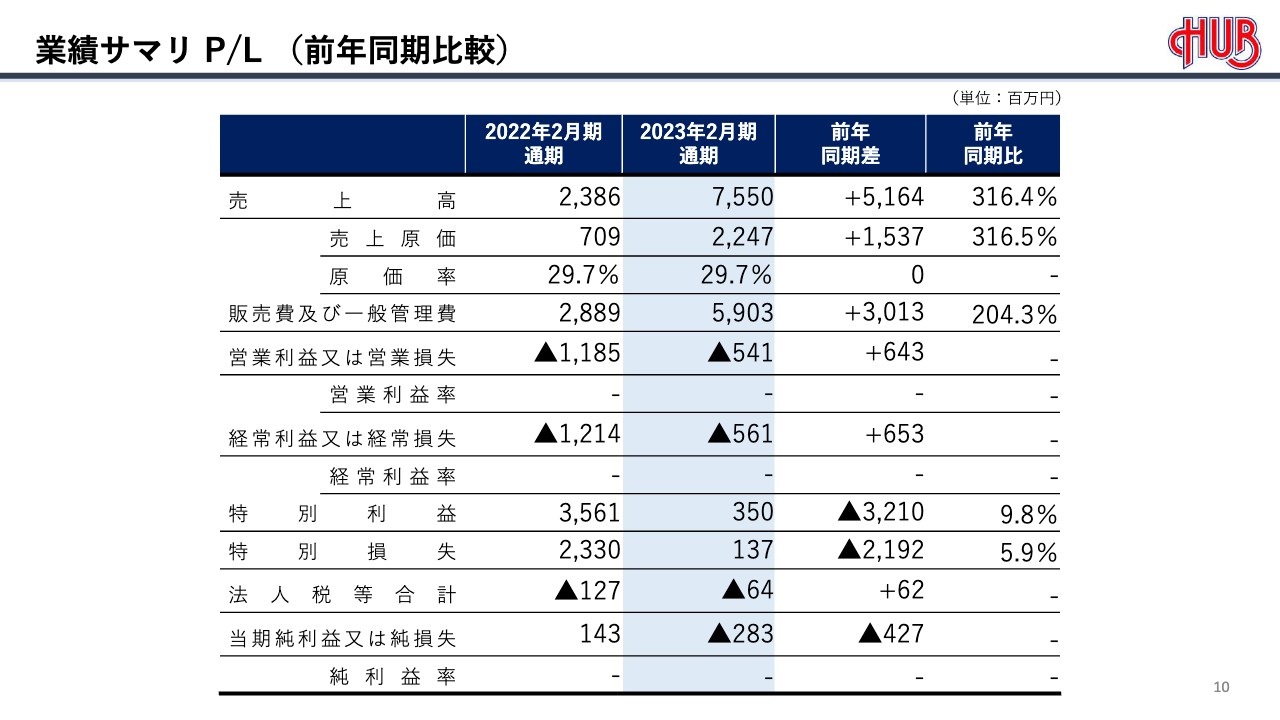

業績サマリ P/L (前年同期比較)

当期のP/Lについてです。売上高が75億5,000万円、原価率が29.7パーセント、販管費が59億300万円、営業損失が5億4,100万円、経常損失が5億6,100万円、当期純損失が2億8,300万円と、すべての段階利益で赤字となりました。

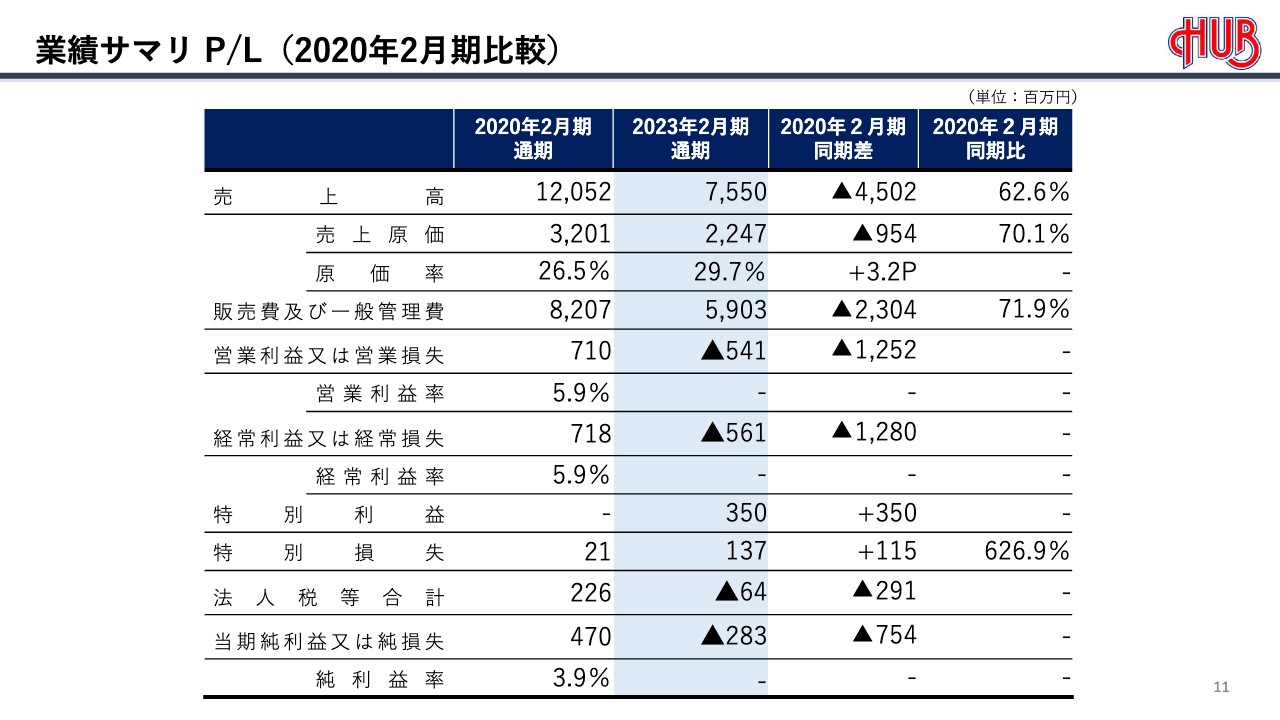

業績サマリ P/L(2020年2月期比較)

コロナ禍前の業績との比較です。ポイントとして、原価率が26.5パーセントから当期は29.7パーセントとなりました。2度の価格改定を行ったものの、3.2ポイント悪化しています。仕入価格の高騰に対しては、今後も状況に応じて適正価格への対応が必要となります。

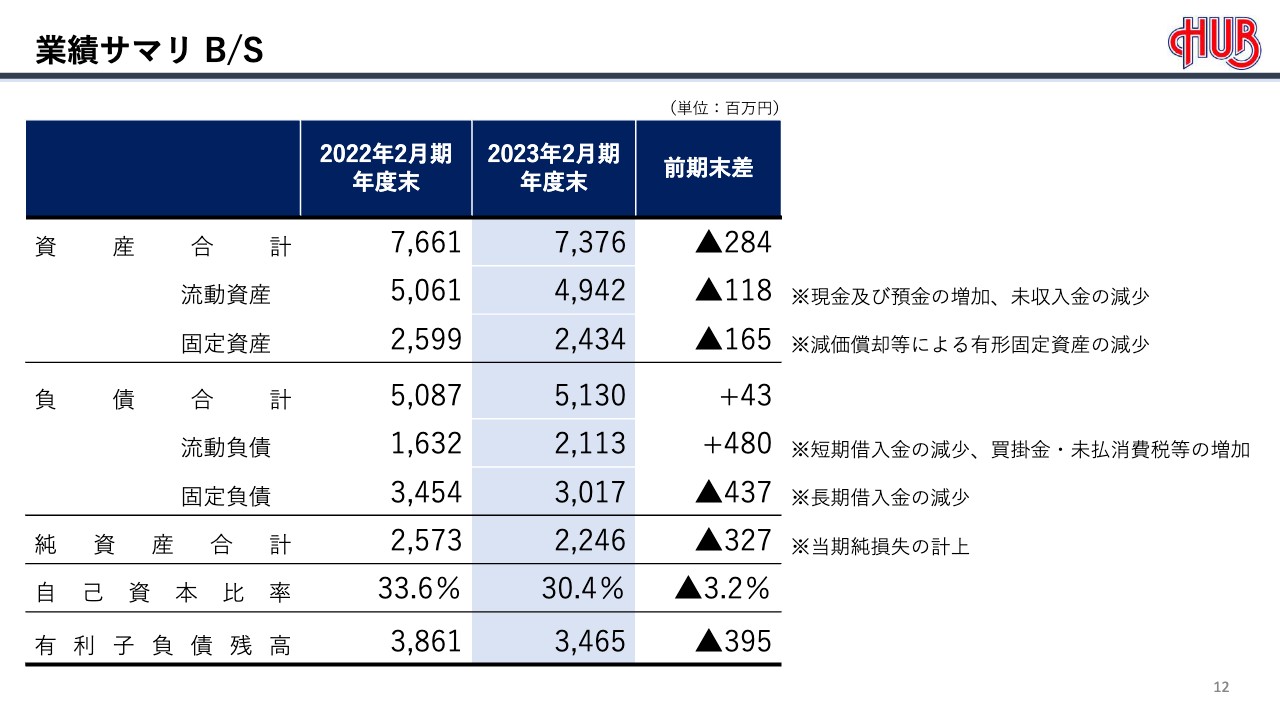

業績サマリ B/S

B/Sです。コロナ禍は手元資金を厚く持ちましたが、今後は営業状況の推移を慎重に確認しながら、手元資金と借入残高のバランスを考えて対処していきます。

なお、自己資本比率は30.4パーセントとなりました。

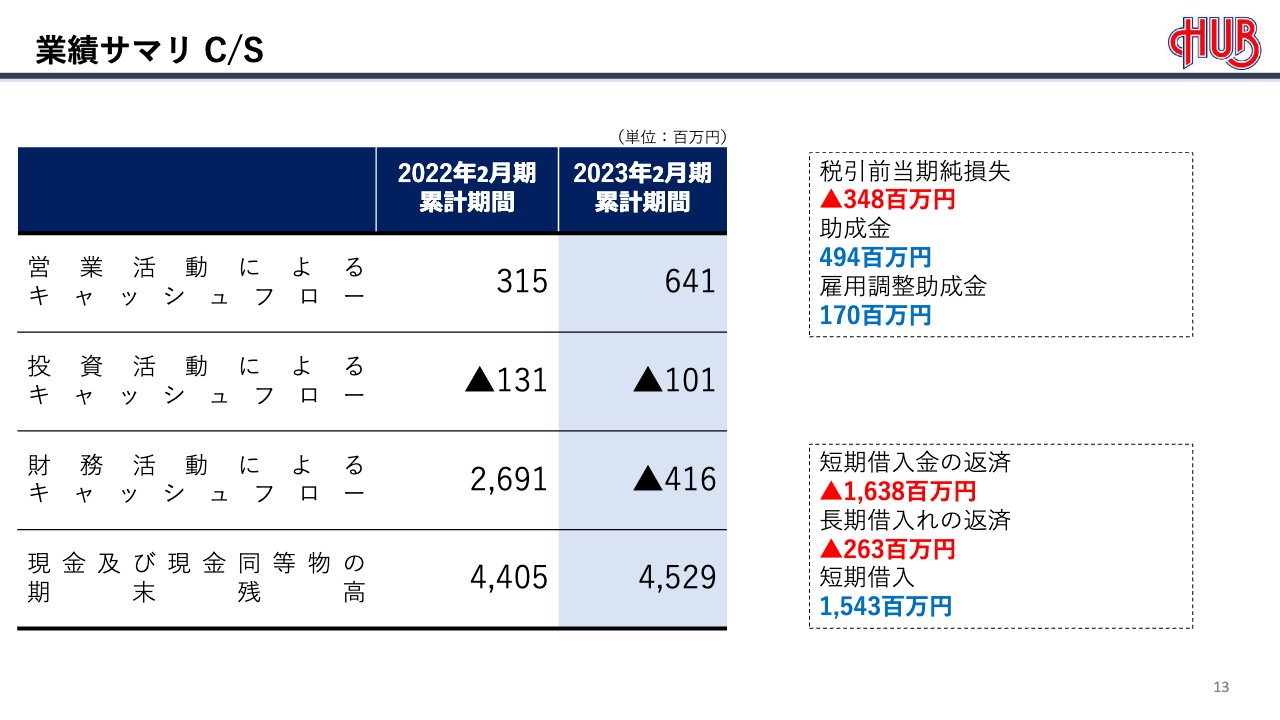

業績サマリ C/S

キャッシュフローです。営業キャッシュフローが6億4,100万円、投資キャッシュフローがマイナス1億100万円、財務キャッシュフローがマイナス4億1,600万円となりました。その結果、現預金の残高は45億2,900万円となっています。

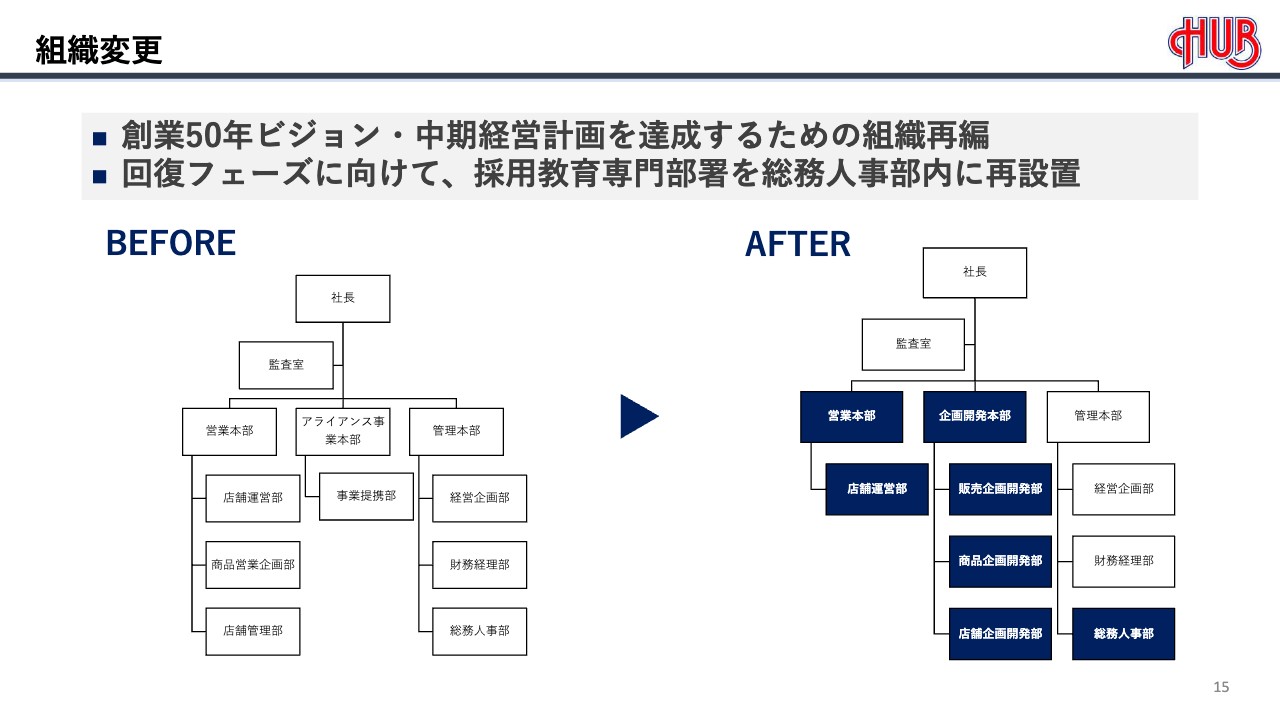

組織変更

2023年2月期の取り組みについてご説明します。まず、期中に組織の再編を行いました。第一の目的として、営業の早期回復に向け、店舗運営にかかわる意思決定を迅速に行い、実行レベルを高めるために、営業本部直轄で店舗運営に集中できる体制を整えました。

また、MIXI GROUPとの取り組みが、想定以上に進捗したため、事業提携部を発展的に解消し、以後は販売企画開発部において、施策ごとに店舗の選別を行い、より効果的な販売促進を展開します。

総務人事部においては、一時的に見送っていた定期採用の再開に向けて、採用教育課を再設置しました。

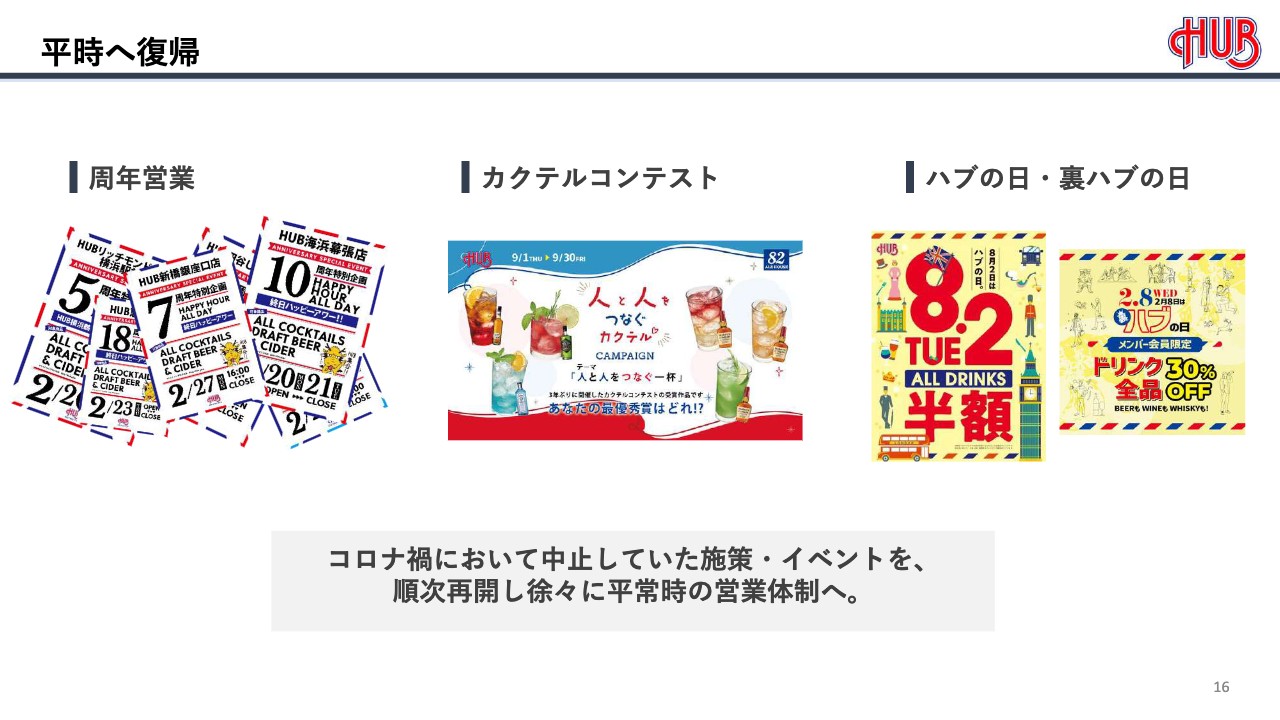

平時へ復帰

コロナ禍では、集客を目的とする販促活動やイベント等を自粛していましたが、当期は順次再開し、平時の営業体制を取り戻すことができました。

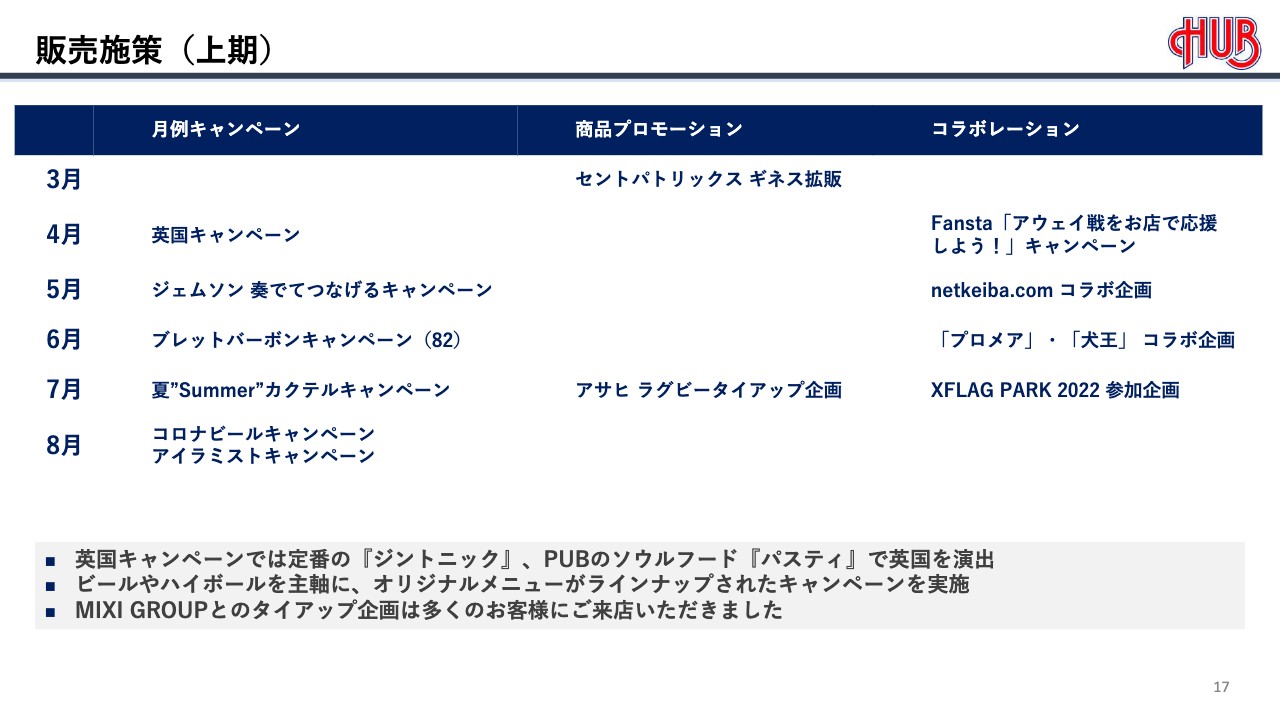

販売施策(上期)

上期に実行した販売施策です。月例のキャンペーン、商品プロモーション、MIXI GROUPとのコラボレーションにより、新たな顧客開拓にも取り組むことができました。

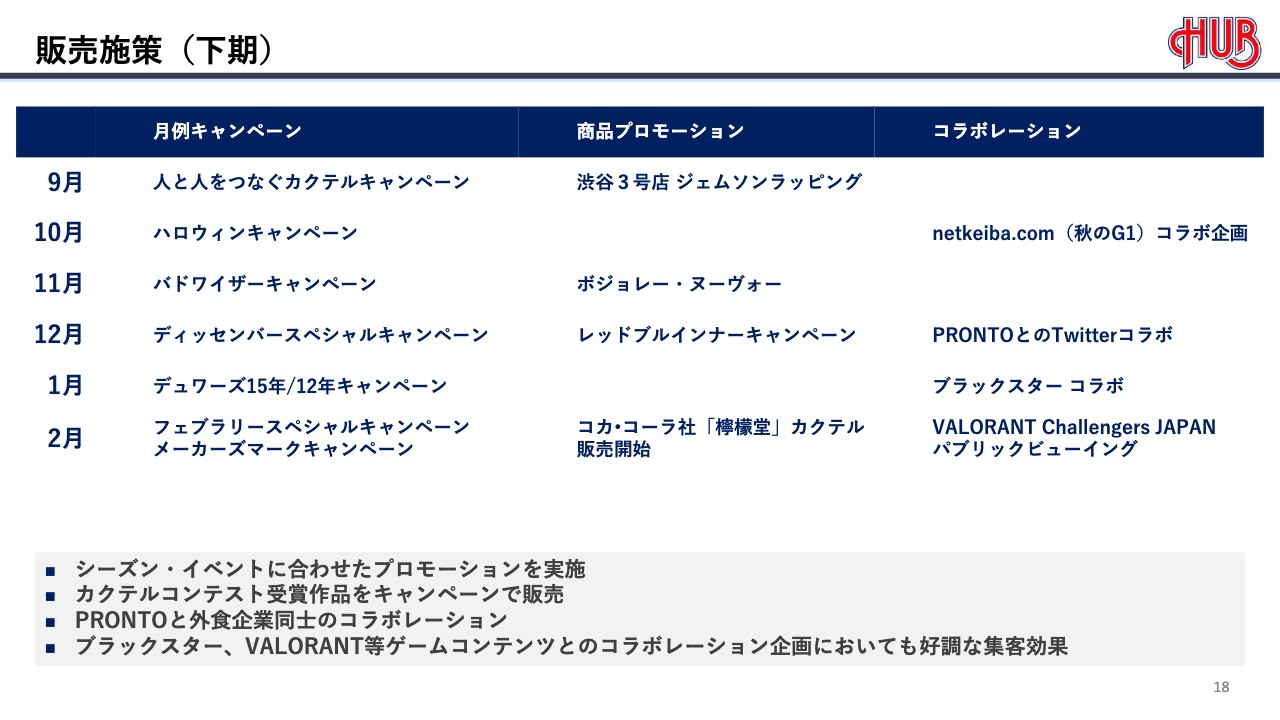

販売施策(下期)

下期も上期と同様に、特にMIXI GROUPとのコラボ企画が他社にも評価され、MIXI GROUP以外の企業からもオファーをいただきました。いずれの施策にも手応えを感じています。

販売戦略:販売促進・コラボレーション企画

具体的な取り組み施策の一例です。それぞれの企画で、ターゲットを明確に定めて実行することで、当期においても成果を生み出しました。今期の復活に向けて、万全な種まきができたと思います。

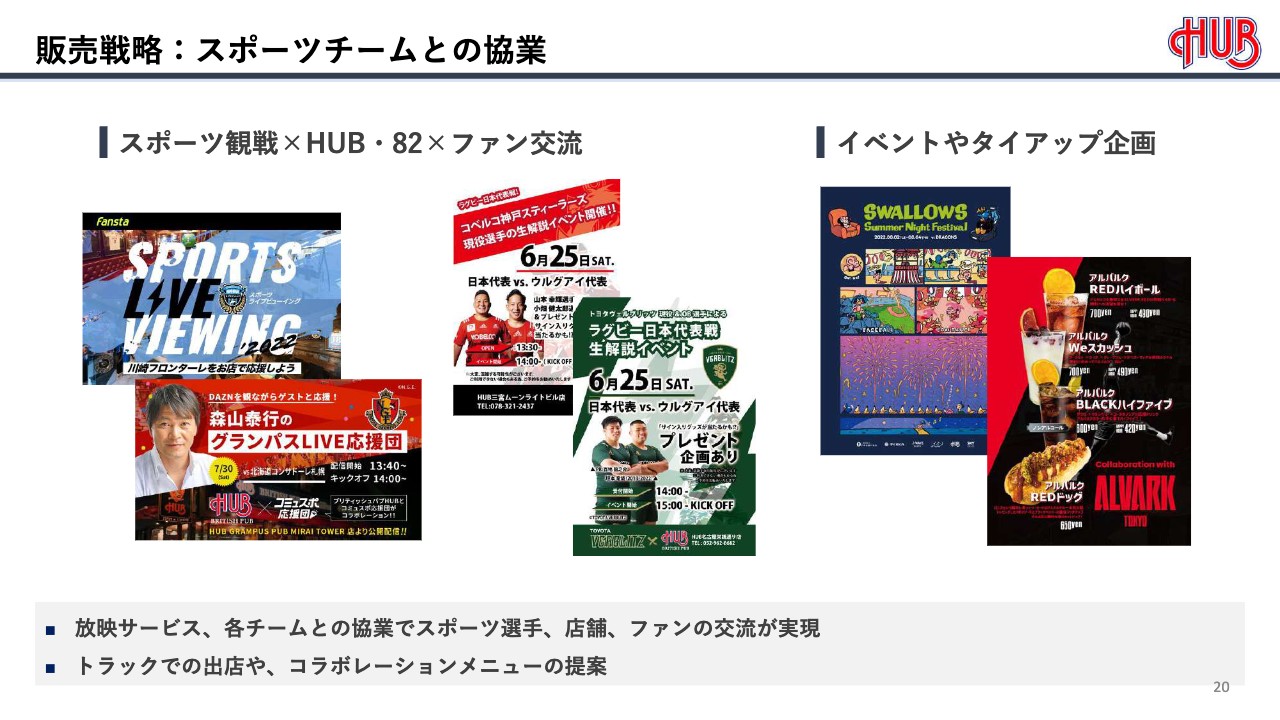

販売戦略:スポーツチームとの協業

スポーツチームとの協業についても、各チームの選手やOBに試合を解説していただくことで、熱烈なファンにとってはより価値の高い空間となりました。来店目的につながる取り組みとして、今期はさらに拡大していきます。

販売戦略:MIXI GROUPとの取り組み

この2年間のMIXI GROUPとの取り組みを通じて、当社がこれまで出会うことがなかった新規のお客さまに、数多くご来店いただきました。さらに、そのお客さまがハブメンバーに入会されるという好循環を生み出しています。これらの取り組みは、PUB事業に無限大の可能性があることを証明してくれました。

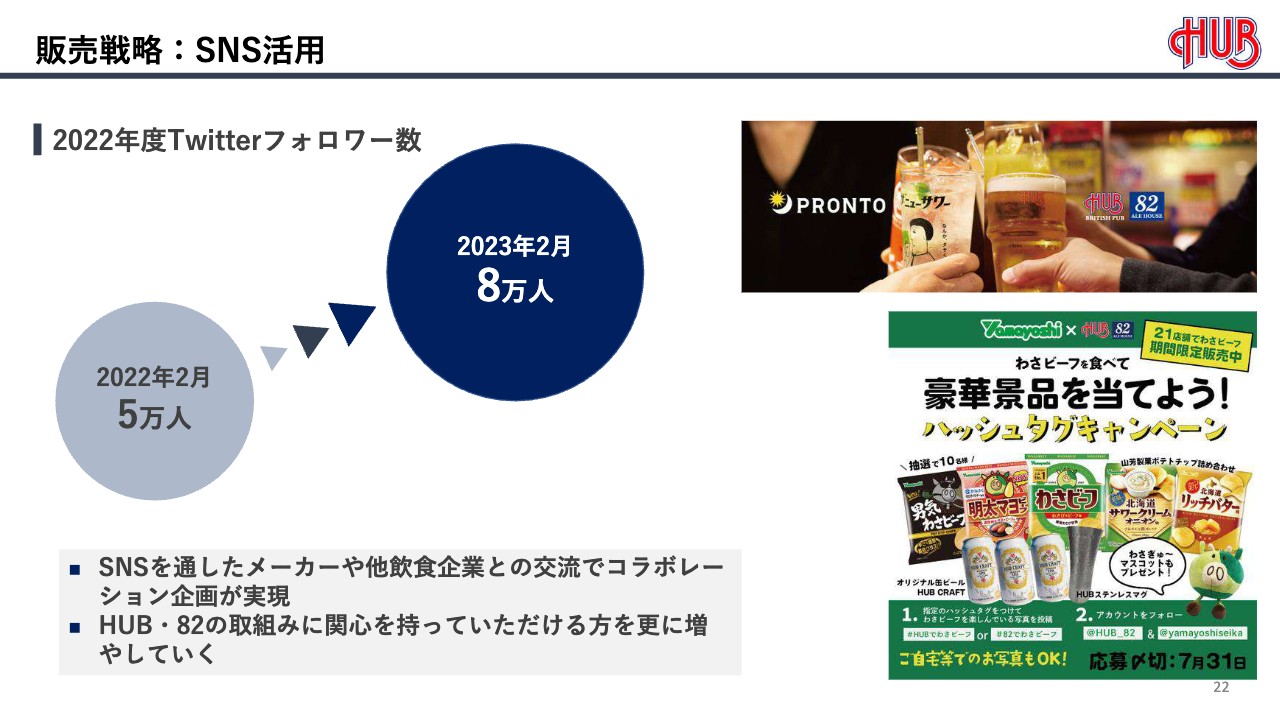

販売戦略:SNS活用

「Twitter」のフォロワー数が8万人となりました。SNSでの情報発信は、我々の想像を超えるスピードで拡散され、大きな集客につながっています。

一番驚いたことは、『プロメア』のイベントのために、韓国からわざわざ「HUB秋葉原店」に来店されたお客さまがいらっしゃったことです。

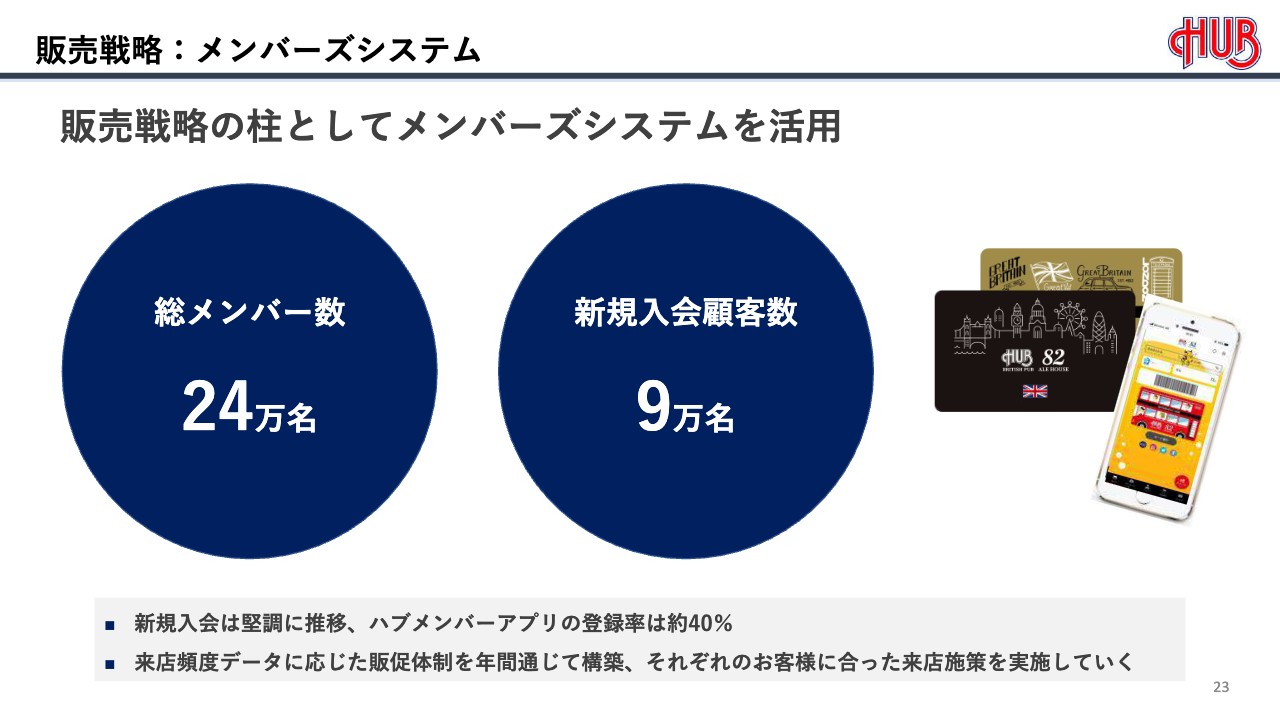

販売戦略:メンバーズシステム

当社は常連のお客さまと強固な関係性を構築しており、メンバーズシステムも堅調に推移しています。総メンバー数は24万人で、当期の新規入会顧客数も9万人と、想定を上回る新規入会者を獲得することができました。

先ほどご説明したSNSの効果と同様、アプリ登録メンバーが約40パーセントと伸びています。これにより、約10万人のお客さまに、タイムリーにキャンペーンの案内や新メニューのお試しクーポンを発信することが可能となりました。

さらに、来店履歴やセグメントごとにお得なクーポンや情報を発信することで、休眠顧客の掘り起こしや、来店動機の創出につながっています。

現在の総売上高に対するメンバー売上高構成比は、約40パーセントです。

採用状況

採用に関しても、比較的順調に進捗しています。正社員は、2023年定期入社者が13名で、クルーからの新卒者が2名含まれています。また、社外からの通年入社者が4名、クルーからの通年入社者は25名となりました。

特筆すべきは、会社が厳しい環境に置かれている中、会社の内部事情を一番よく知っているクルーが25名も入社してくれたことです。この事実は、我々全社員に勇気と希望を与えてくれました。

クルーの採用についても、当期は必要数である1,500名の採用を着実に実行できました。毎年2月、3月の学生の卒業時には、大きな新旧の入れ替わりがありますが、今期4月の時点では、一部ビジネス立地の店舗では欠員が出ているものの、ほぼ全店で充足しています。

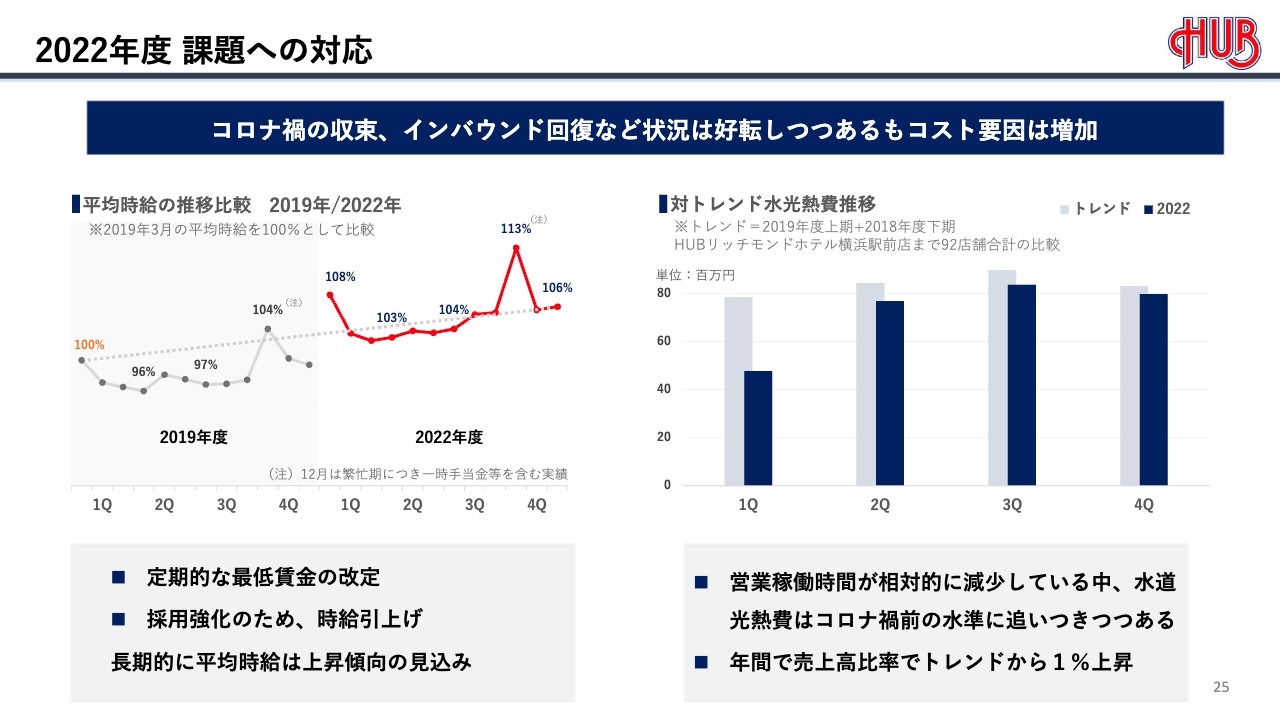

2022年度 課題への対応

コストの増加については、先ほどからお伝えしているように、当期は価格改定で対応してきましたが、今期も引き続き逆風となっています。クルーの時給単価は、コロナ禍前と比較すると6パーセント程度上昇しています。また、水道光熱費の上昇も、トレンドにより1億円弱の影響を受けました。

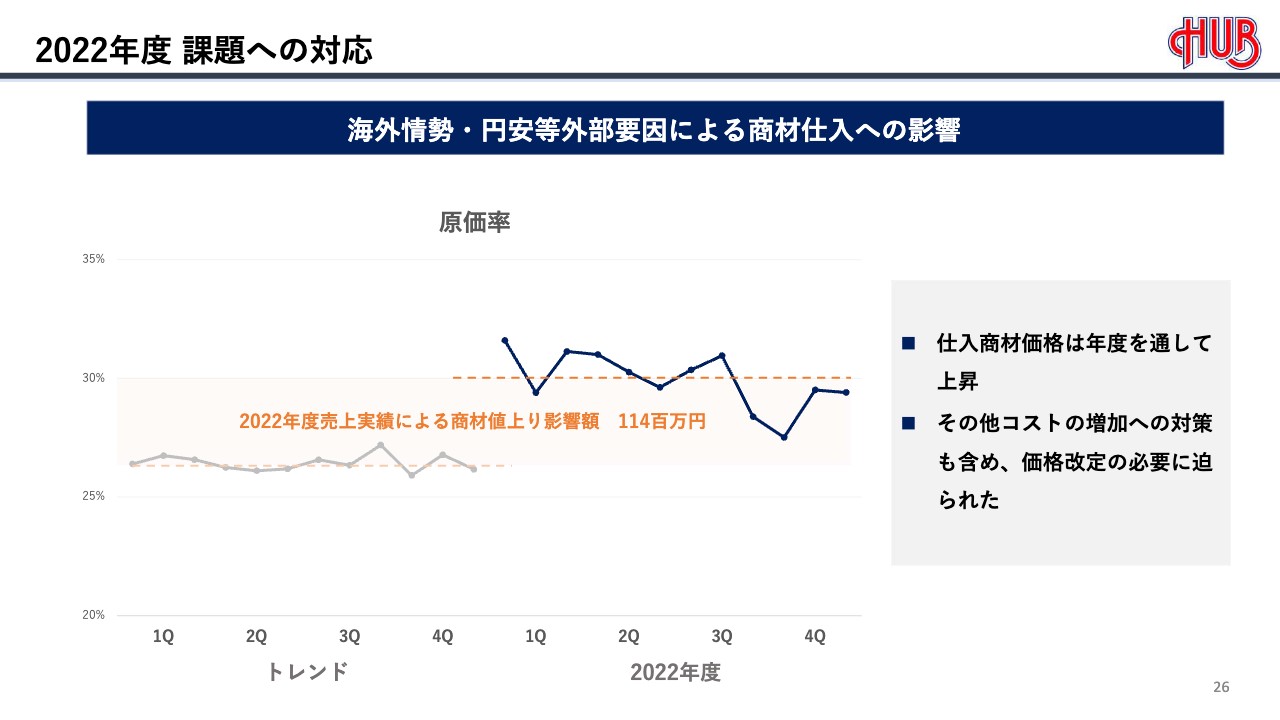

2022年度 課題への対応

仕入価格の当期における影響額は1億1,400万円となりました。原価率への影響をコロナ禍前のトレンドと比較すると、価格改定を実施したにもかかわらず、3.2ポイントの悪化要因となっています。

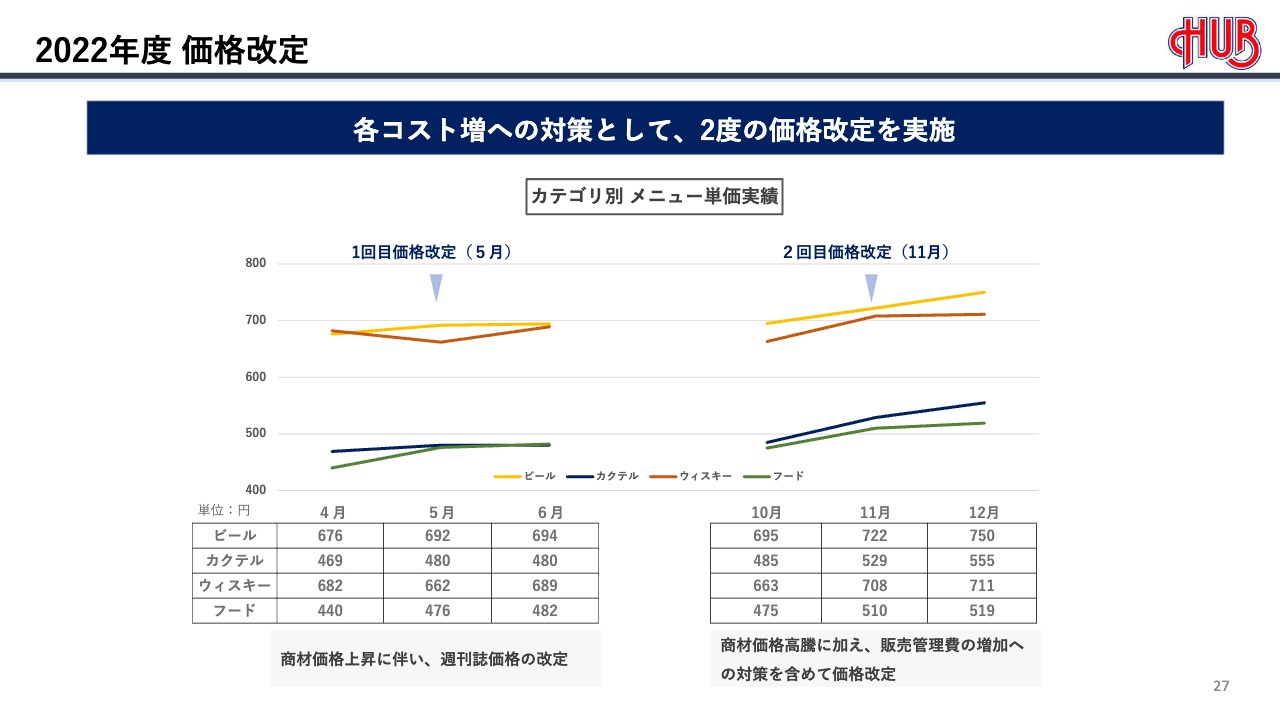

2022年度 価格改定

価格改定後のメニュー単価の動向です。カテゴリ別のメニュー単価の実績はご覧のとおりです。客単価は、2回目の価格改定となる11月以降、12パーセント程度アップしています。一方、客数は5パーセント程度ダウンしていましたが、徐々に回復してきています。

ただし、客数については、コロナ禍の影響が薄れる中で、業績回復による売上増要因があるため、現時点では値上げによるマイナスインパクトを判断することは難しい状況です。引き続き今期の売上推移や、メンバーのお客さまの動向データの分析を行っていきます。

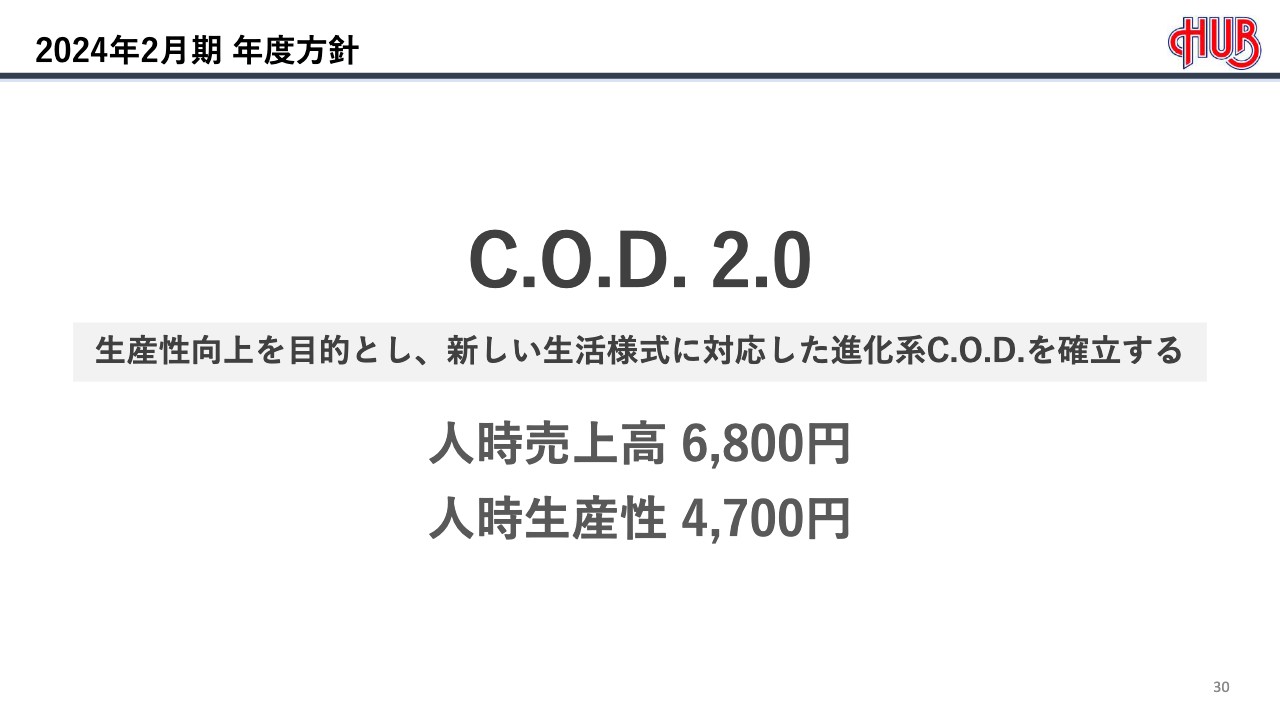

2024年2月期 年度方針

2024年2月期の見通しについてご説明します。今年度の方針として「C.O.D. 2.0」を掲げ、キャッシュ・オン・デリバリー・システムを軸に、生産性の向上に取り組みます。

目標数値は人時売上高で6,800円、人時生産性は4,700円を目指します。現状は人時売上高が6,000円弱のため、かなり高い目標を設定しています。

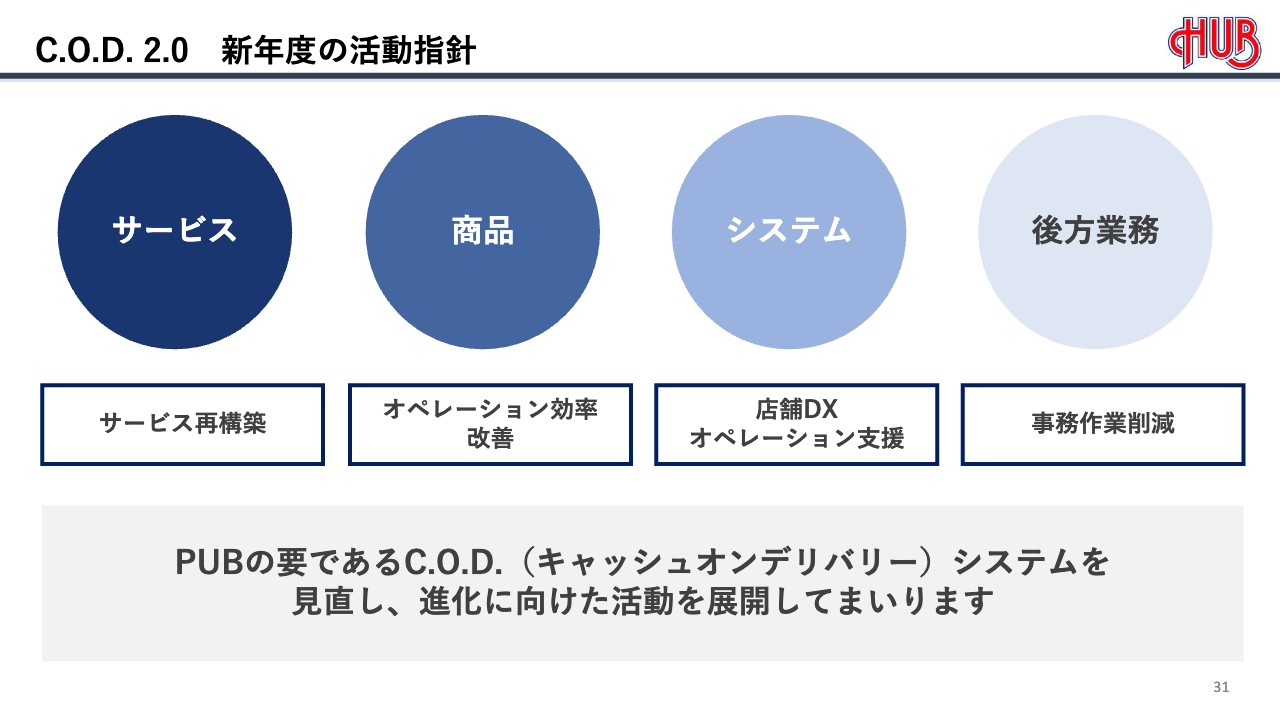

C.O.D. 2.0 新年度の活動指針

サービス・商品・システム・後方業務、これらの現状すべての当たり前を疑うところからスタートします。

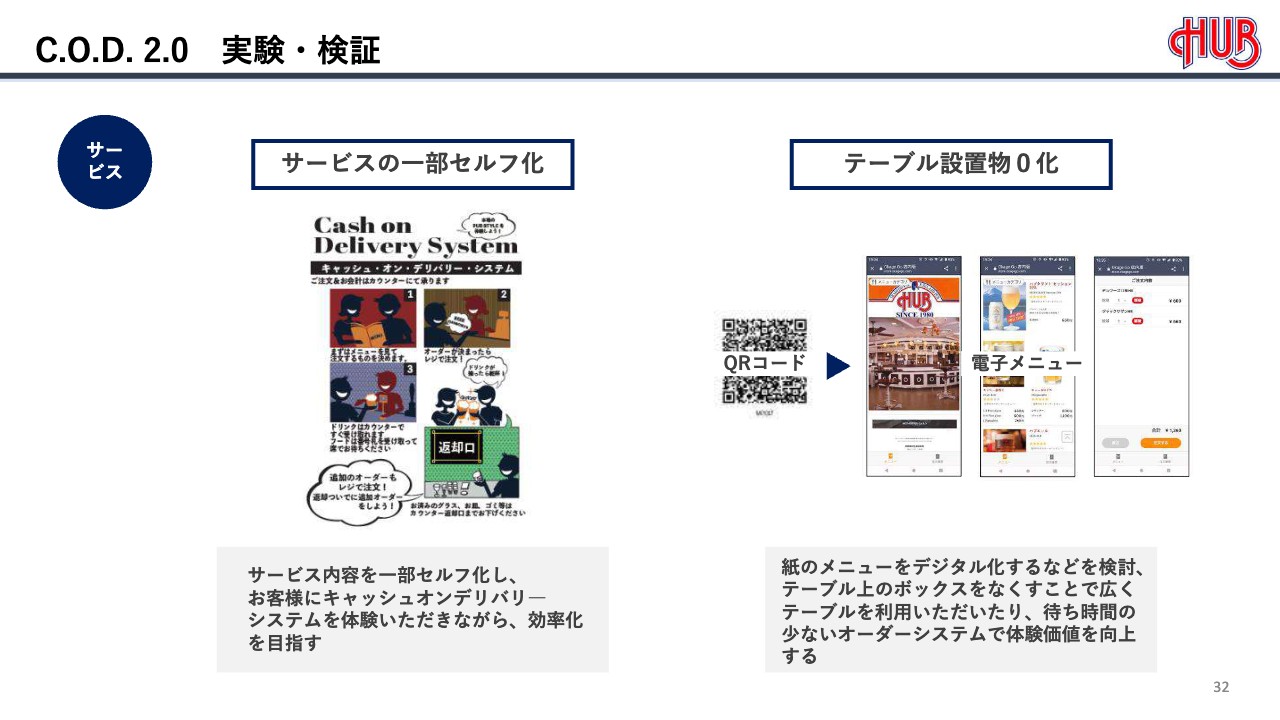

C.O.D. 2.0 実験・検証

サービスについては、グラスの返却をお客さまにお願いできるかどうか、実験・検証しているところです。また、メニューブックのデジタル化によるメニューの改廃のスピードアップやキャンペーン商品のタイムリーな切り替えの実現を目指すほか、調味料・取り皿・紙ナプキン・おしぼり等のステーションを設け、お客さま自身に必要なものを必要な時に必要なだけ取っていただくような取り組みも検討しています。

C.O.D. 2.0 実験・検証

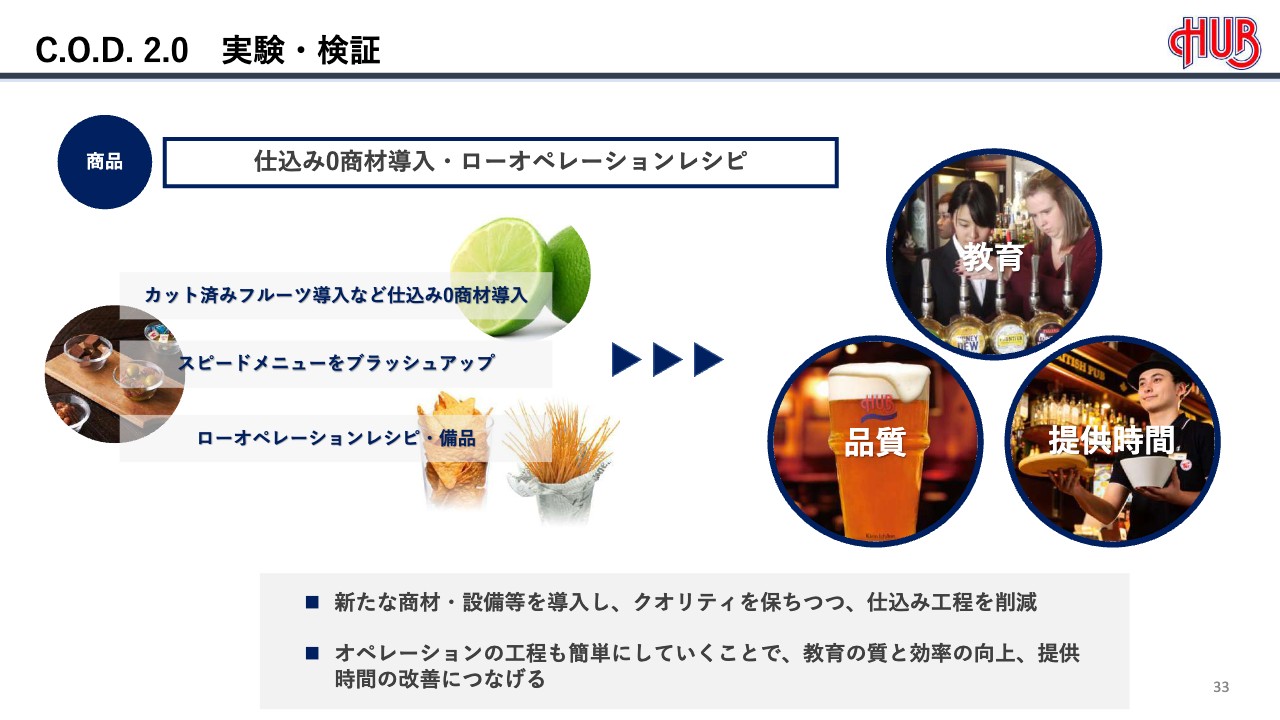

商品については、当社はカクテルの出数が非常に多いため、フルーツカットの工程削減に取り組みます。カット済みフルーツの導入も検討しており、真空状態での保存による鮮度維持がどの程度可能であるか実験中です。実現できれば、当日分のフルーツのカットを営業中のアイドルタイムに行えるため、開店前の仕込みに係る労働時間の削減が確実に図れます。

そして、商品の仕込み時間の短縮を軸とした加工調理のDXや、作業工程、作業工数の見直しを行い、良い品質を維持したかたちでの省力化を目指していきたいと思います。

C.O.D. 2.0 実験・検証

お会計については、ハブマネーを含むマルチ決済手段の拡大や、コンビニなどで導入されているセミセルフレジの導入、モバイル決済、フード提供時のDXなど、お客さまの負担を最小限にとどめるかたちでの導入を検討しています。

魅力ある商品の追求

魅力ある商品の開発にも取り組みます。特に、当社の強みはドリンクメニューの豊富さ、確かな品質、お客さまの目の前でメイクするシズル感、スピーディな提供、そしてリーズナブルな価格だと自負しています。そのため、メニュー開発はもちろんですが、バーカウンターのポジション教育を強化し、さらなる技術向上にも取り組みます。

コロナ禍に取り組みを強化した食事メニューについても、今期は精査します。現時点では、コロナ禍において食事メニューのニーズが高かった30店舗で継続販売し、さらに強化していきたいと考えています。

魅力ある企画・イベントの追求

企画・イベントにも継続的に取り組み、強化、拡大を図ります。

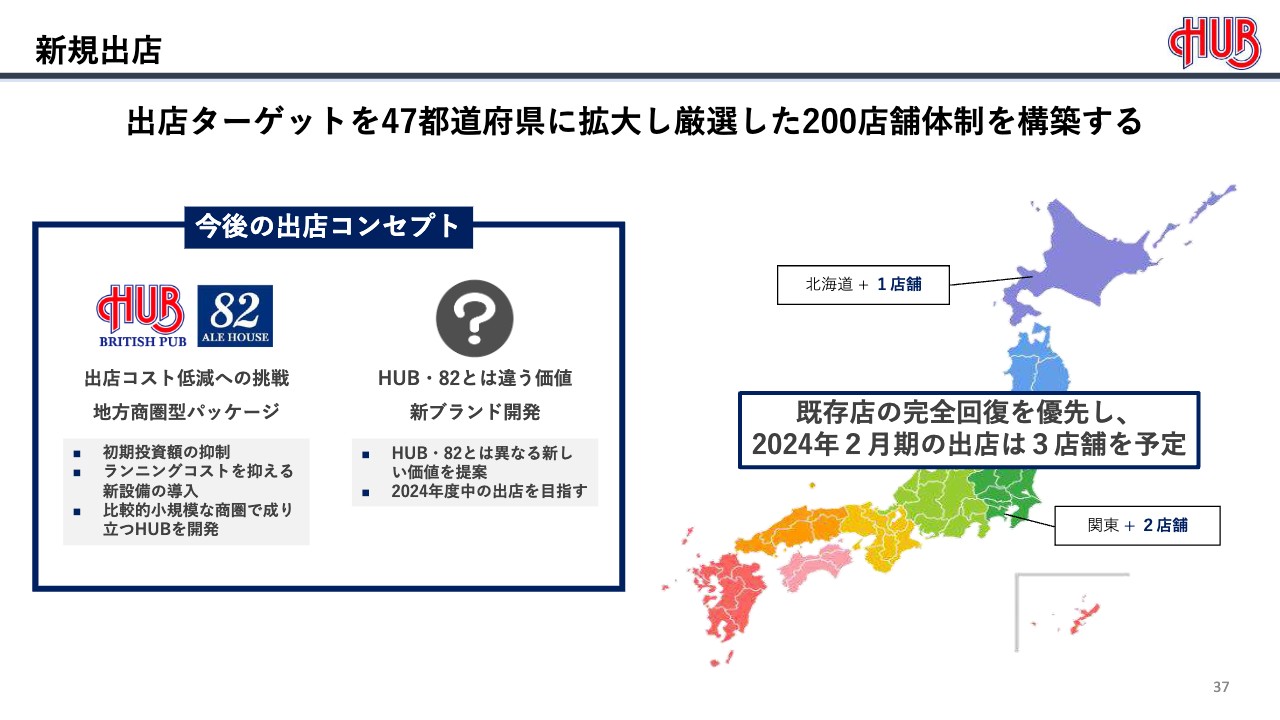

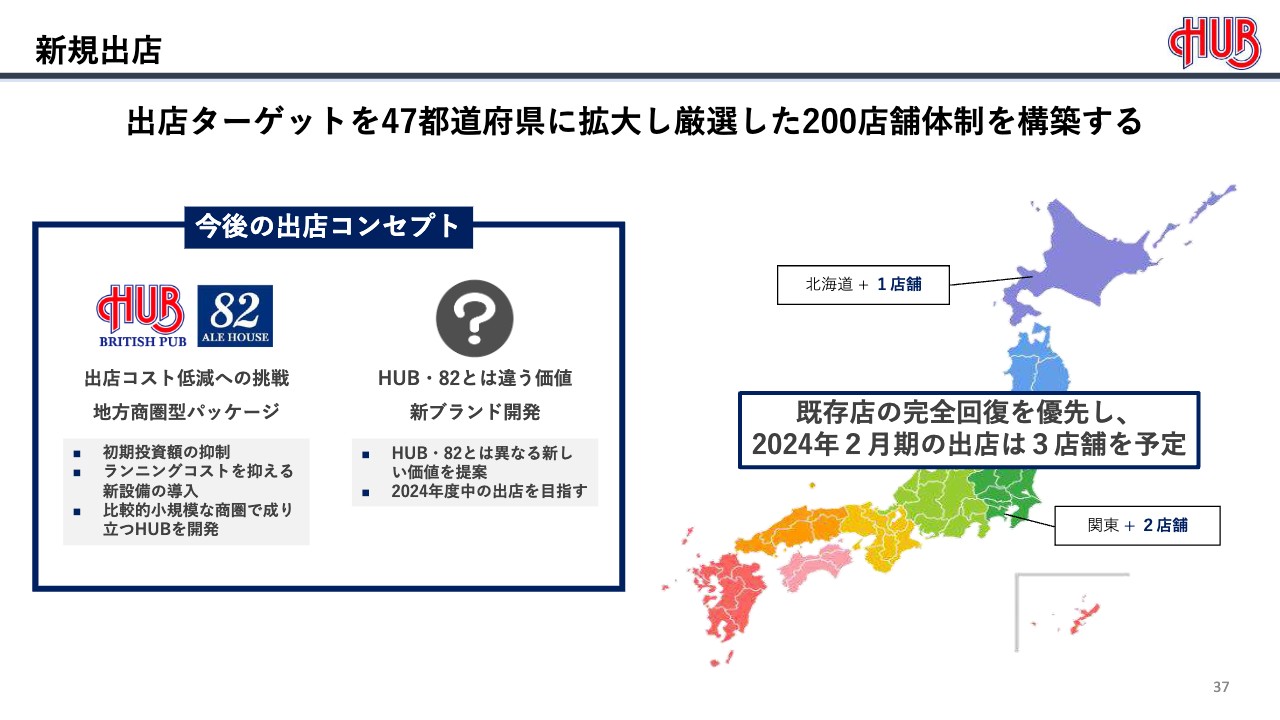

新規出店

新規出店について、今期は3店舗の出店を実行します。なお、今期中に退店の計画はありません。また、新ブランドについては、2024年度の出店を目指して、現在開発中です。

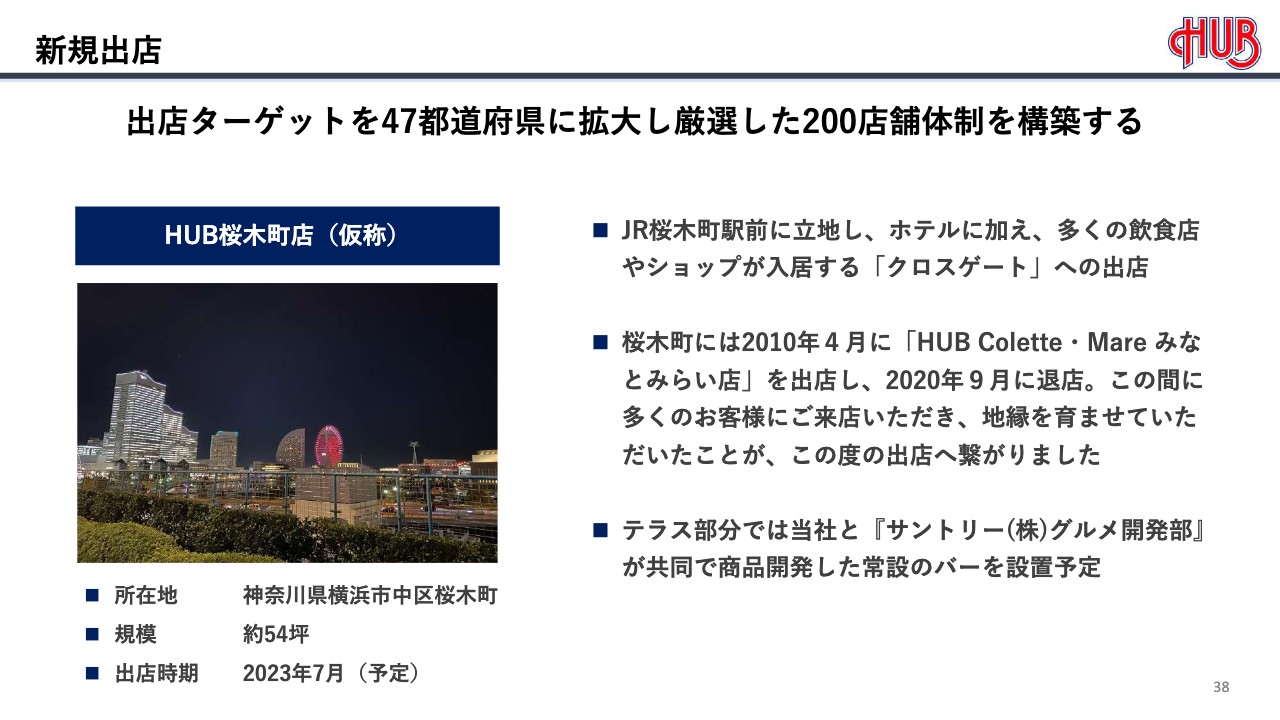

新規出店

まず、桜木町に出店します。2010年4月に桜木町へ出店した「HUB Colette・Mareみなとみらい店」は、たくさんのお客さまに支持される高収益店舗でしたが、定期借家契約の満了に伴い、施設側から退店の要請がありました。

当初はなんとか再契約の上、延長していただけるように交渉していたものの、その最中にコロナ禍へ突入となり、やむを得ず撤退しました。お客さまからは、「早期に『HUB』の再出店を」とたくさんの声をいただいており、今回、近隣のクロスゲートに出店する運びとなりました。

スライドの画像のとおり、この店舗は夜景が見える好立地で、テラスも利用できます。我々の発想を超えた運営に挑戦するため、サントリー社のグルメ開発部と共同で、夜景の見えるわくわくする空間を提供します。

コロナ禍の収束後も屋内での飲食を敬遠される方もいらっしゃる中で、そのような方に安心してご利用いただけるお店を目指します。

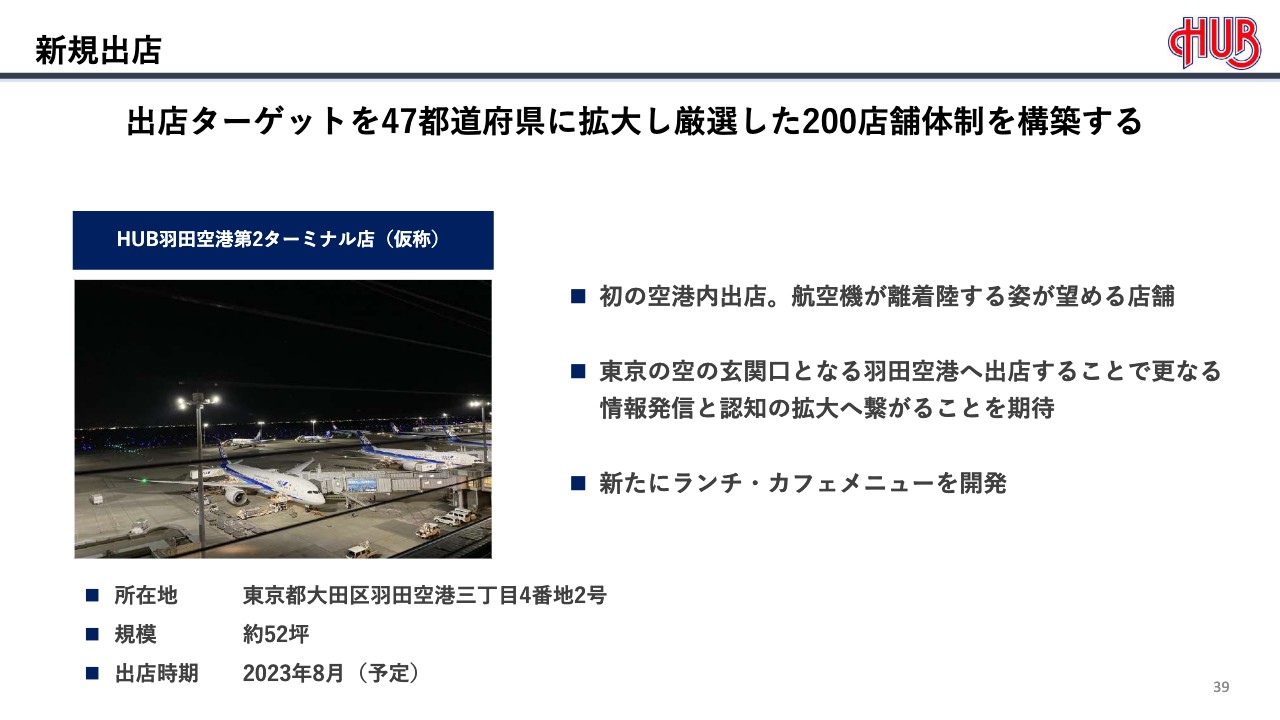

新規出店

当社の念願でもあった、羽田空港への出店です。店内からはもちろん、店舗の横にあるオープンデッキからも航空機の離着陸が見えます。こちらも各メーカーとの共同により、季節ごとのイベントやキャンペーンでわくわくする空間を提供できるよう検討しています。また、ランチ・カフェメニューにも挑戦したいと考えています。

新規出店

札幌にも出店します。こちらはまだ詳しい情報を発信できませんが、スポーツを中心としたエキサイティングな店舗を目指します。札幌は、前身の旧株式会社ハブ時代に三宮、六本木に次ぐ3号店を出店した場所です。特別な思いもあるため、地域のみなさまに愛され、必要とされる店舗にしたいと考えています。

人事戦略

人事戦略については、もちろん業績の回復を前提としますが、経営者としての一番の課題は、コロナ禍で後退した処遇の改善を前に進めることだと捉えています。

採用環境は、今後もますます悪くなることが想定されるため、優秀な人材の確保に十分に取り組んでいきたいと思います。また、時代の変化とともに、多様な働き方の実現に向けた取り組みも必要だと考えています。

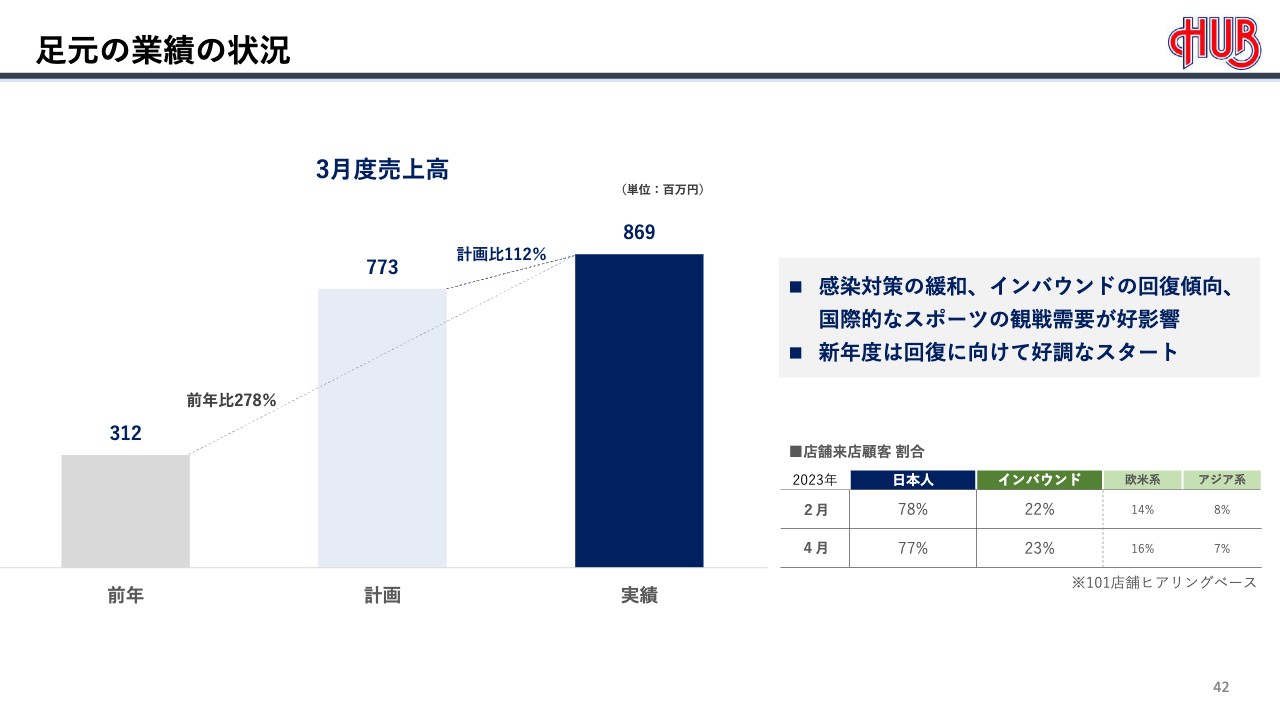

足元の業績の状況

足元の業績です。世界的なスポーツイベントの効果も含め、好調にスタートしています。トレンド比では86パーセント程度の回復です。

また、インバウンドも好影響に働いています。当社の独自調査では、4月時点で、全体客数の23パーセント程度がインバウンドのお客さまであると見ています。こちらは地域で格差が激しく出ており、特に京都の店舗においては、40パーセントから50パーセントのお客さまが外国人です。

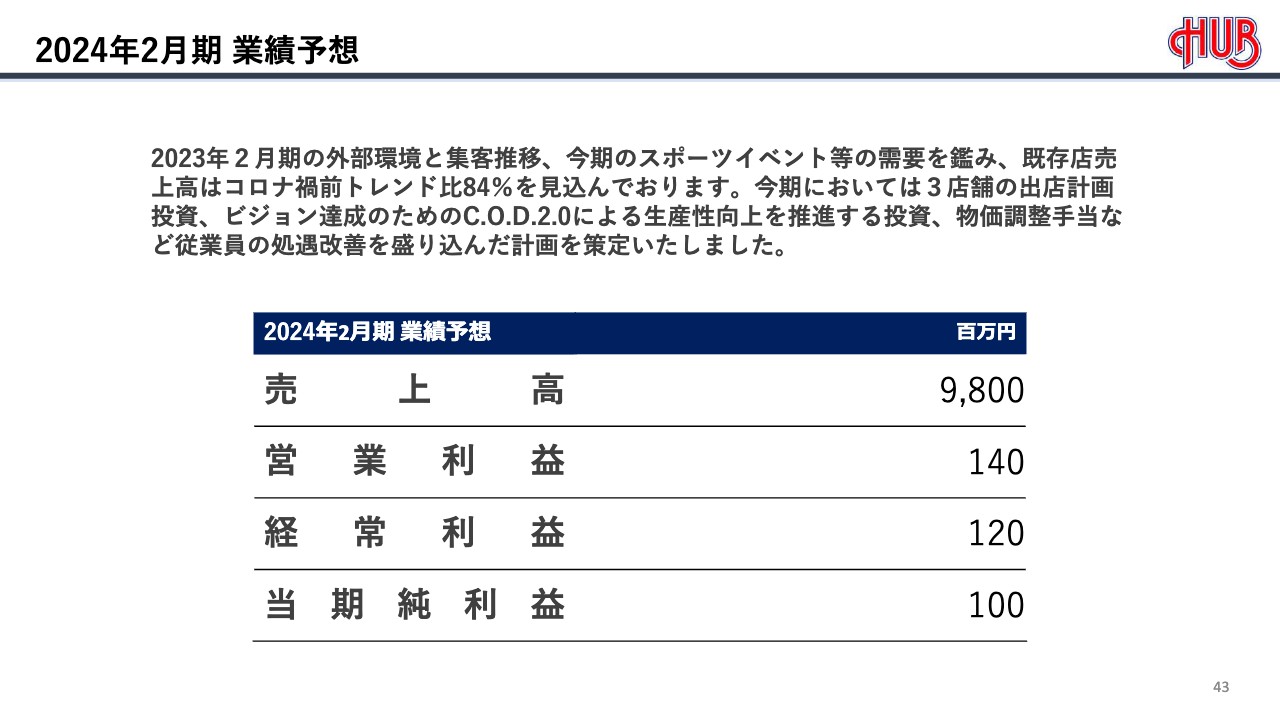

2024年2月期 業績予想

2024年2月期の業績予想です。売上高は98億円、営業利益は1億4,000万円、経常利益は1億2,000万円、当期純利益は1億円と、すべての段階利益で黒字化を目指し経営を行います。

なお、売上高は前年比で130パーセントを目標としています。

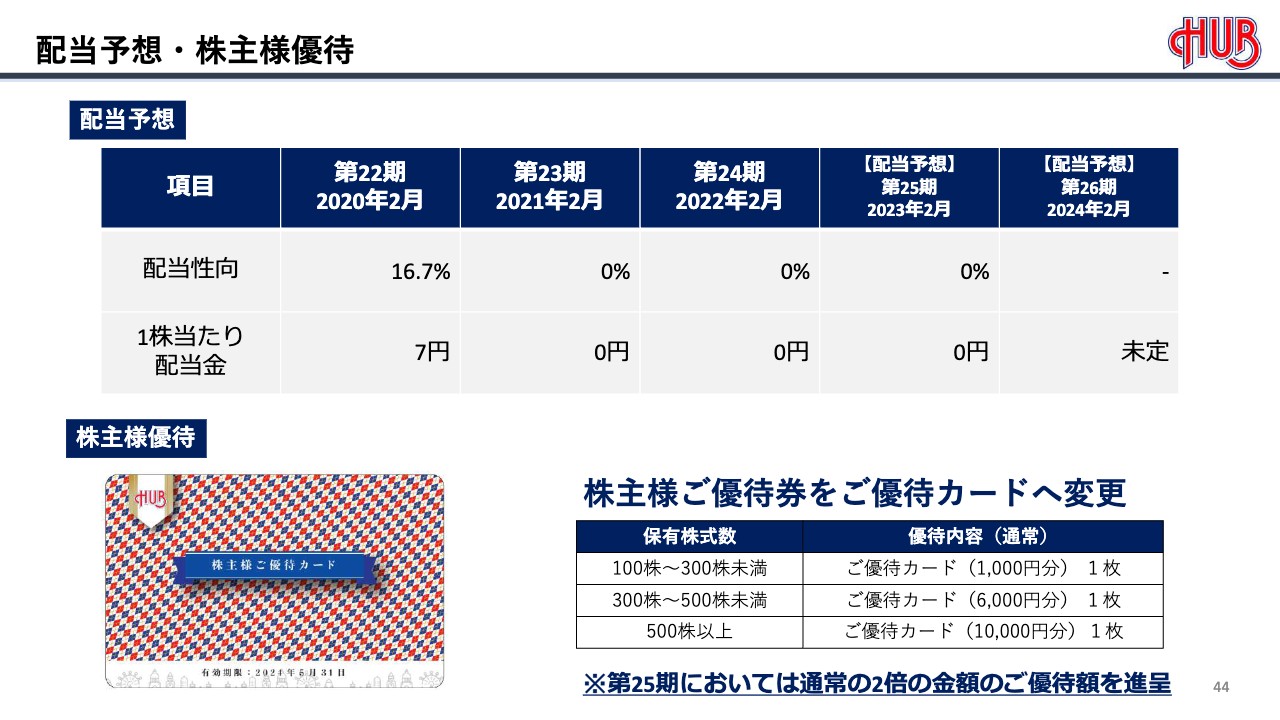

配当予想・株主様優待

配当および優待について、第26期は未定とさせていただいています。優待は、各保有株式に応じて優待カードを進呈します。

ご説明は以上となります。ありがとうございました。

質疑応答:2025年2月期以降の出店計画について

司会者:「今後の出店計画についてご教示ください。2024年2月期は、すでに3店の出店を発表されています。コロナ禍も収束、共存の兆しが見え始め、貴社の業績も着実に回復されると思います。

そのような中、今後も厳選しながら47都道府県への出店計画を立てていると思いますが、2025年2月期以降、どのようなスピード、判断軸で出店を決定されているのでしょうか?」というご質問です。

土屋雅嗣氏(以下、土屋):取締役の土屋です。まず、今期の出店計画は、先ほどもお伝えしたように、3店舗となっています。しかしこの先、好条件の物件が上がってきた場合には、適宜、追加の出店も併せて検討していきたいと考えています。

翌期以降について、スピード感としては、既存店舗数の10パーセント程度を上限に、2030年までの出店計画を考えていきます。

また、取り組みのポイントは3つあります。1つ目は、より地域密着の出店ということで、他社とのタイアップ店舗の強化にも取り組んでいきたいと考えています。

2つ目は、新ブランドを確立したかたちで多店舗展開できるような取り組みを進めていきたいと考えています。

3つ目は、出店コストの抑制を実現するためのローコストパッケージです。これらをしっかりと確立し、2030年の200店舗体制の構築を目指していきたいと考えています。

質疑応答:顧客の来店動向の変化について

司会者:「足元のお客さま来店動向に変化はありますか?」というご質問です。

井上泉佐氏:常務取締役の井上です。大きな変化のきっかけとしては、昨年10月に水際対策の大幅緩和がありました。これを皮切りにインバウンド景気が徐々に回復してきており、当社においても好影響が出始めています。

また、2023年3月13日にマスクの着用ルールの変更がありました。さらに、ゴールデンウィーク明けの5月8日を境に、新型コロナウイルスによる感染症の5類への分類変更という政府の方針決定があります。これらにより、国内のお客さまの動向も明らかに変化していくと推測しています。

トレンド並みの回復にはまだ至りませんが、順調に復調の兆しがあらわれていると判断しています。

質疑応答:MIXI GROUPとの連携の進捗について

司会者:「MIXI GROUPとの連携の進捗を教えてください」というご質問です。

土屋:結論からいうと、MIXI GROUPとは非常に良好な関係性が構築できており、順調に進捗しています。

もともと親和性の高いスポーツ事業との連携については、早い段階からさまざまな取り組みを行ったことにより、ファンやサポーターの方々に集まって交流していただける、まさにリアルコミュニケーションの場として評価されています。

また、当社が取り組んでこなかったコンテンツであるアニメやゲームなどに取り組むことにより、これまで当社にご来店いただけなかったお客さまや、「HUB」「82」を知らなかったお客さまに認知していただくことができました。

実際にお店に来て体験していただくことでリピートにつながるという取り組みを、確実に進めています。今期においてもさらに注力して取り組むことで、効果の最大化を図りたいと考えています。

質疑応答:人材の過不足感について

司会者:「人材面での過不足感はありますか?」というご質問です。

高見幸夫氏(以下、高見):常務取締役の高見です。先ほどの説明と重複する部分もありますが、人材の状況についてご説明します。

採用は順調で、ほぼ計画どおりに進捗しています。2023年の定期入社より新卒採用を再開し、この4月に13名の新入社員が入社しています。

また、アルバイトからの正社員登用も積極的に展開し、採用者は過去最高の25名という実績です。こちらに関しては、入社祝い金の支給や入社資格の緩和、輩出店舗へのインセンティブなどの新たな取り組みが功を奏したのではないかと考えています。

また、店舗運営の要であるクルー採用についても、全店で強化しました。時給の改定以外にも、福利厚生の充実や応募から面接までのRPAの導入による面接設定の自動化にも取り組み、1,500名を採用できたところです。

今後、売上の回復が見込まれており、加えて新規出店も計画していますが、それらも含めて、前期に成功した施策をブラッシュアップして推進することにより、人員は充足できると考えています。

質疑応答:新ブランドについて

司会者:「新ブランドはいつ、どのような業態で予定しているのでしょうか?」というご質問です。

土屋:新ブランドについてですが、2024年中に1号店を出店することが目標です。そのため、今期はどのようなものを展開するのかを十分に決めていきたいと考えています。基本的にはPUB業態を考えており、既存の「HUB」または「82」とは違う価値を提供できるPUBを現在検討している段階です。

質疑応答:サントリー社とのメニュー開発について

司会者:「サントリー社のグルメ開発部と共同で商品開発する常設のバーは、どのようなものでしょうか? また、同グルメ開発部と共同で取り組む企画はこれまでにもあったのでしょうか?」というご質問です。

土屋:桜木町のサントリーグルメ開発部とのメニューの共同開発については、現在出店に向けてメニューやラインナップ等を精査している段階です。ディスカッションしながら、どのようなメニュー展開が一番お客さまに魅力的なものになるかを協議しています。こちらの取組みについては、過去に例はなく、初めての取り組みとなります。

質疑応答:セルフサービスの導入について

司会者:「利用客がグラスを片付けるセルフサービスの実験店舗数と来店客の反応について教えてください」というご質問です。

土屋:お客さまによるセルフバッシングについては、現在始めたばかりですので、お客さまの反応や従業員の声をしっかりとヒアリングしている最中です。取り組みの規模としては、ほぼ全店で実験をスタートしています。

質疑応答:利益計画の偏重について

司会者:「来期の利益計画が上期偏重になっていることについて、あらためてご説明をお願いします。出店、人権費以外に注意点はあるのでしょうか?」というご質問です。

太田:上期と下期における利益のバランスについてご回答します。一番大きい要因は「C.O.D. 2.0」に取組むための備品や、一部店舗の改修のコストです。

これは投資にまわる部分もありますが、上期に十分に検証したことを下期に展開していくために、現時点で「C.O.D. 2.0」の取組みのコストとして、1店舗当たり100万円程度、約1億円を下期に計上しています。

また、これまで我々は入社式を英国で行っていましたが、コロナ禍の間は英国での入社式や研修を実施できていませんでした。下期には英国研修を順次進めていきたいと考えています。

これらの経費が下期にかかっているため、9月には世界的なスポーツイベントが開催されますが、これらの売上への影響を確実に捉えた上で、大きな経費を吸収していきたいというのが今回の計画です。

質疑応答:来客数の回復について

司会者:「来客数のコロナ禍前以上の回復には何が必要でしょうか?」というご質問です。

太田:非常に難しいご質問ですが、私は基本的にこのPUB事業を十分に磨く以外にないのではないかと思っています。今は、コロナ禍で一時的に失った常連のお客さまが徐々に戻ってきていただいている状況です。

ただ、先ほどもお話したように、現在は終電の繰上げ等により、深夜帯のビジネスの回復にはまだ時間がかかるだろうと考えています。しかしまずは、これまでの常連のお客さまに十分に戻ってきていただくことが重要です。

そして、先ほどからご説明しているMIXI GROUPとの取り組みや、今まで「HUB」を体験したことのないお客さまにどのようにアプローチしていけるかどうかが、1つのポイントになるのではないかと思います。これらを進めていく中で、コロナ禍前の売上が実現できると考えています。

決算説明でもお話ししましたが、パブというのはただ単にお酒を飲んで会話するだけの場ではなく、いろいろなコンテンツを利用することで、お客さまを無限に獲得できる場です。

我々は今まで視野が狭く、「HUB」のお客さまには「このような人しか来ない」と思い込んでいました。しかし、既成概念を一度すべて払拭した上で、いろいろな取り組みを実施していくことで、確実にコロナ禍前よりも進化したPUBが実現できると考えています。

質疑応答:eスポーツ中継について

司会者:「東京、大阪、福岡で開催した『VALORANT Challengers JAPAN』のパブリックビューイングの手応えはいかがでしたか? 今後eスポーツとのシナジー強化について、具体的な計画やビジョンがあれば教えてください」というご質問です。

土屋:eスポーツについて、1月下旬から2月下旬にかけて、取り組みを実施しました。いずれの店舗でも我々の想定以上の集客があり、先ほどもお伝えしたとおり、新規顧客の創造といったものに非常に手応えを感じています。

今後も行うべきということで、今期の3月以降も継続的に実施します。特に、東京の店舗については非常に集客を伸ばすことができ、ご好評をいただいています。

質疑応答:販売管理費の見通しについて

司会者:「今期のガイダンスに関し、人件費、水光熱費、原料費の推移の見通しについて、会社計画への織り込みを踏まえて教えてください」というご質問です。

高見:まず、クルーの人件費については、最低賃金の改定に対応しています。また、採用強化のために、時間給の引上げを実施しており、コロナ禍前と比較してクルーの人件費は、5パーセントから6パーセント程度上昇しています。

水道光熱費については、電気料で約30パーセント、水道費で約10パーセント上昇しています。ただし、こちらはすべて計画に織り込み済みです。

原価率については、海外情勢や円安等の外部要因により、商材価格がやはり高騰しています。そちらに対応するかたちで、メニュー価格の改定を実施しており、計画としては原価率29.5パーセントを設定しています。こちらもすべて計画に織り込み済みです。

質疑応答:日本人顧客とインバウンド顧客との違いについて

司会者:「エリアでの客単価の違いや、日本人とインバウンド顧客の客単価の違いはありますか?」というご質問です。

太田:正確にはデータを取れていない、というのが回答となります。ただ、見ている感覚では、やはり外国人のお客さまのほうが、客単価は非常に高いのではないかと思います。

また、外国人のお客さまで一度ご来店いただいた方は、滞在期間中は毎日のようにご来店いただけるという傾向があります。要するに、滞在中にいろいろなところを観光された後で、ホテルで寝る前に集まって1杯飲むといったシーンが、あちらこちらで見られる状況です。

したがって、客単価そのものについては感覚的になりますが、日本人のお客さまよりも圧倒的にビールの注文数が多いことや、滞在中に繰り返しご来店いただけるといったことでは、インバウンドのお客さまは我々にとって非常に大切な存在です。

質疑応答:英国研修について

司会者:「今期実施する英国研修の参加者はどの程度でしょうか? また、全体の経費はどのぐらいになるのでしょうか?」というご質問です。

高見:英国研修については、3年間実施できていなかったものを今年度から再開しようということで、下期に計画しています。

本来入社時研修として受講するはずだった2019年入社者、2020年入社者を対象としています。また、10年勤続した従業員に対する表彰として、英国研修に取り組んでいましたが、こちらについても2010年度入社者から再開したいと考えています。

人数は数十名といった単位になるかと思いますが、具体的な人数については現段階では伏せてさせていただきます。また、コストについても1名あたり数十万円となりますが、渡航費が乱高下しているため、経費についても現段階では未定としたいと思います。

太田氏からのご挨拶

太田:みなさま、本日はありがとうございました。

我々はコロナ禍で、業界の中でも一番厳しい状況にあったのではないかと思います。売上の回復状況も、外食産業の中でも他社と比較すると、物足りない状態にうつるかもしれませんが、我々にとっては確かな手応えを得られた2022年でした。

2023年度については、先ほど発表した数値はもちろん、施策についても着実に実行することで「復活」を果たしたいと考えています。

2024年の完全復活を目指し、今年1年間はまず十分な売上回復の段階に歩みを進めます。そして、「創業50年ビジョン」のSTEP1の最終年である1年後には「完全に復活したな」と言っていただけるような着地を目指して取り組んでまいりますので、引き続きご支援いただければと思います。本日はどうもありがとうございました。

この銘柄の最新ニュース

ハブのニュース一覧- 組織変更及び人事異動に関するお知らせ 2026/02/19

- 新規出店決定のお知らせ 2026/02/10

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 … アクセルHD、ABEJA、abc (1月14日発表分) 2026/01/15

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 … アクセルHD、ABEJA、abc (1月14日発表分) 2026/01/15

- 2026年2月期 第3四半期 決算補足説明資料 2026/01/14

マーケットニュース

おすすめ条件でスクリーニング

ハブの取引履歴を振り返りませんか?

ハブの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。