フジッコ、守りから攻めへ 昆布事業と豆事業の取組みに注力 PBR1倍達成に向け、新規売上高100億円づくりへ

中期3か年計画の進捗状況 ~ 4つの戦略ポイント ~

福井正一氏:フジッコ株式会社、代表取締役社長執行役員の福井です。それでは私から、中期3か年計画の進捗状況をお話しします。

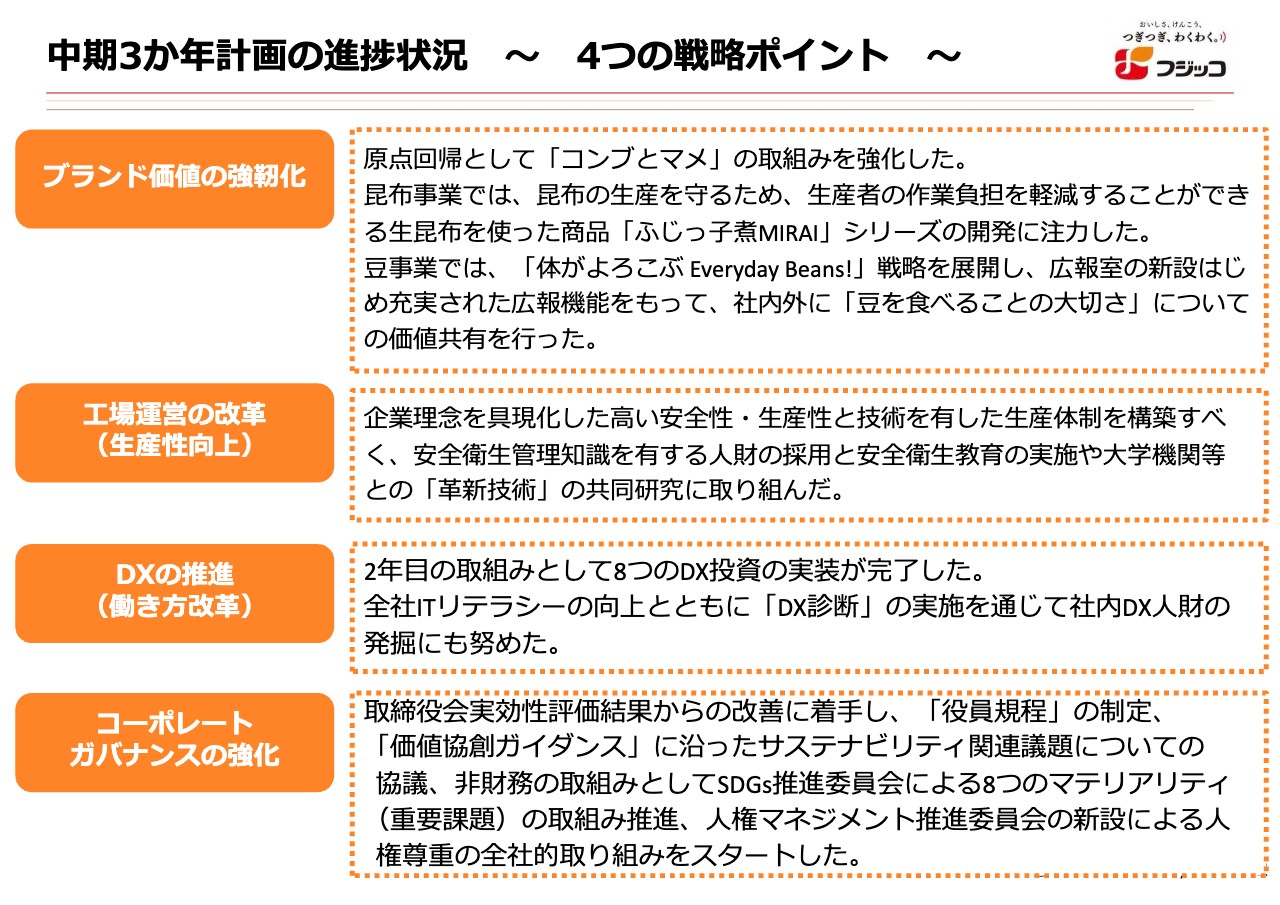

まず、4つの戦略ポイントについてご説明します。4つのうち、1つ目はブランド価値の強靭化、2つ目が工場運営の改革、3つ目がDXの推進、4つ目がコーポレートガバナンスの強化です。

私たちがまず力を入れたところはブランド価値の強靭化で、特に「コンブとマメ」の取り組みを強化してきました。昆布事業については生昆布という原料があり、その生昆布を使ったシリーズとして「ふじっ子煮MIRAI」の開発に注力してきました。

生昆布の特徴として、社会貢献的な原料であることがいえます。通常は、漁師が海に出て朝とってきた昆布を昼から干しますが、その干す作業をなくし、生のまま冷凍した昆布を原料としてつくだ煮を製造しています。これが「ふじっ子煮」シリーズに追加された「ふじっ子煮MIRAI」という商品です。

豆事業については「体がよろこぶEveryday Beans!」の活動に取り組み、「毎日みんなでお豆を食べよう」というメッセージを社内外に発信してきました。この活動については、後ほど具体的にお話しします。

次に、工場改革についてです。こちらは、この中期経営計画の中で方針転換を行いました。

最初の方針は、「複数品群の工場と単一品群の工場とを分けて運営し、工場を統合していく」というコンセプトで進めていました。しかし、あまりにも投資金額が多すぎるため、時期尚早と判断し、まずは生産ラインの統合化や簡素化など、特に技術系のところを着実に改革していく方針に変更しています。

DXの推進については、2年目の取り組みとして、8つのアプリケーションを導入しました。

リテラシーの向上が課題だったため、「DX診断」を全社員に実施し、社内のDX人材の発掘を行いました。そして、発掘されたDX人材から発信等を行い、少しずつDXを広げるという活動にも取り組んでいます。

コーポレートガバナンスの強化では「役員規程」を制定し、「価値協創ガイダンス」に沿ったサステナビリティとその関連議題について協議を行いました。また、非財務の取り組みとして、SDGs推進委員会による8つのマテリアリティ(重要課題)を決定したほか、人権マネジメント推進委員会の新設によって人権尊重の全社的取り組みをスタートしました。

中期3か年定量目標の進捗

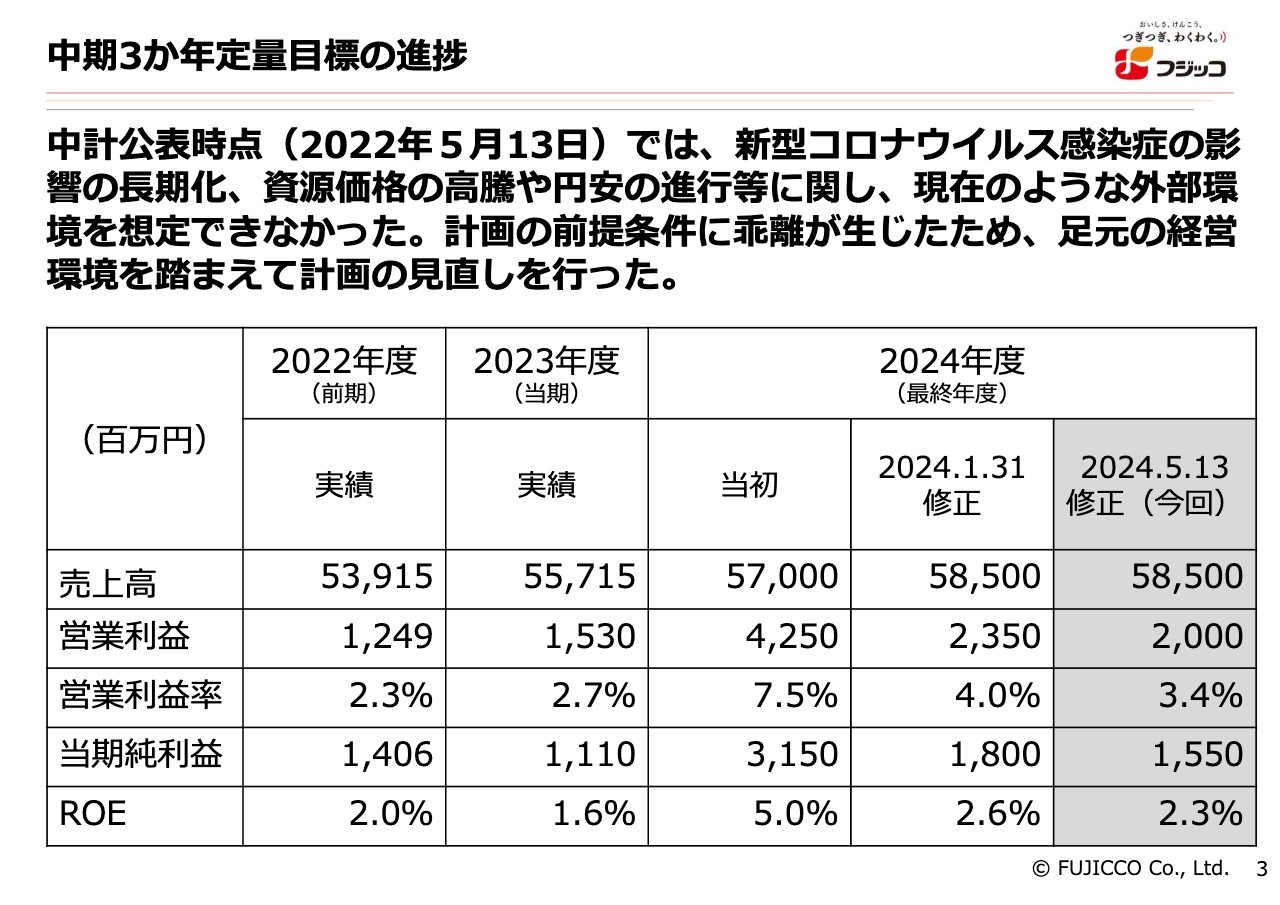

現在の中期経営計画は2022年度から始まり、2024年度が最終年度となります。

2022年5月13日に中期経営計画を公表しましたが、新型コロナウイルス感染症の影響の長期化や資源価格の高騰、円安の進行等が重なり、外部環境は大きく変わりました。これを想定できなかったことにより、計画の見直しが発生しています。

2024年1月31日に修正発表を行い、最終年度に売上高は585億円、営業利益は23億5,000万円、営業利益率は4.0パーセント、当期純利益は18億円、そしてROEは2.6パーセントを掲げました。

しかし今回、非常に短期間でこの計画の修正を行い、2024年5月13日に修正発表いたしました。売上高は585億円から変わりませんが、営業利益が3億5,000万円ほどショートすると見込み、20億円としています。そして、営業利益率は3.4パーセント、当期純利益は15億5,000万円、ROEは2.3パーセントと若干下回った数字に修正しています。

中計3か年定量目標の乖離要因

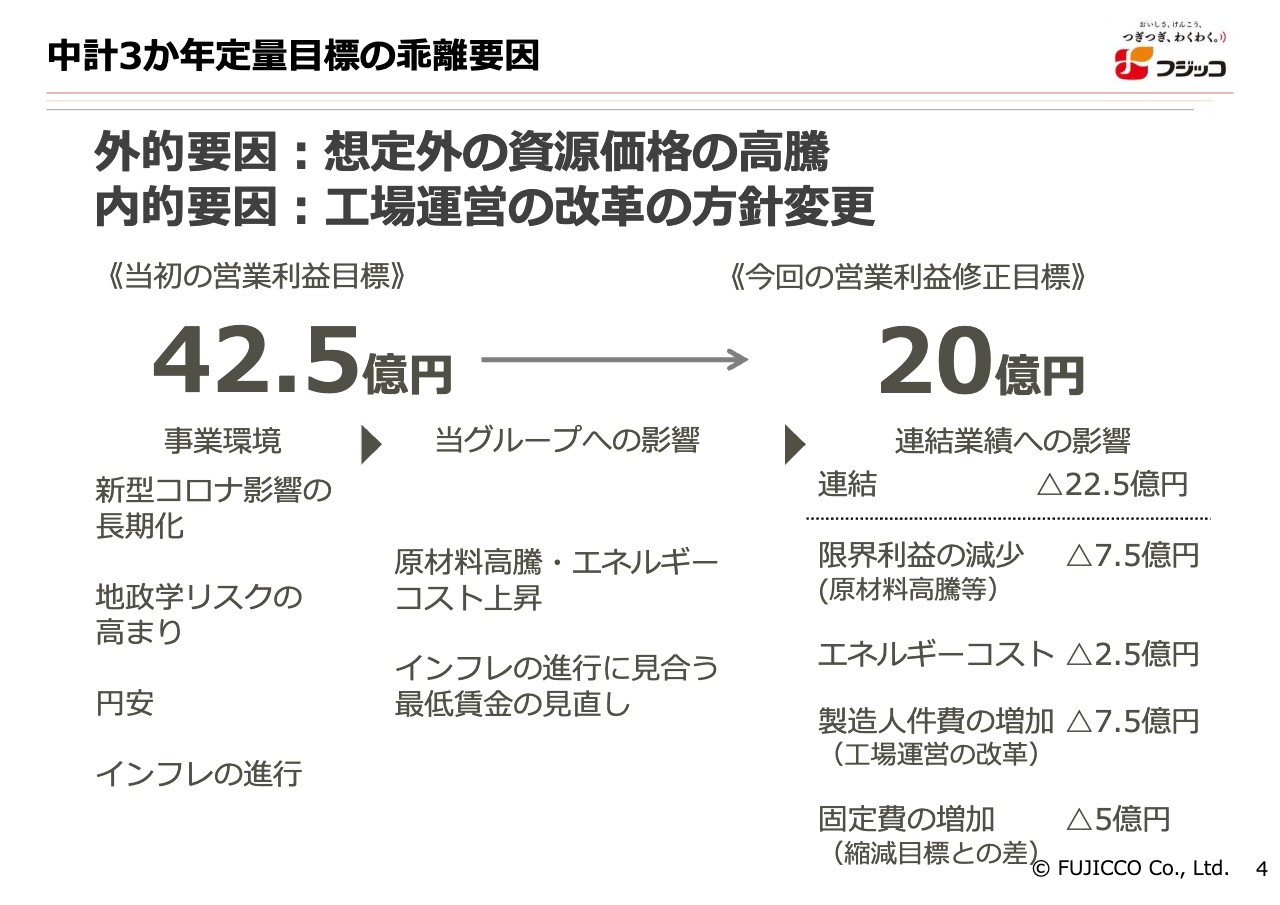

乖離した要因をしっかりと分析し、次の対策に当てていくことが重要だと考えています。

当初の営業利益目標は42億5,000万円でした。一方、今回修正したものが20億円のため、22億5,000万円の乖離があります。やはり外的要因が多く、エネルギーコストの上昇や原材料費の高騰が大きく影響しました。輸入原料が為替の状況によって非常に高くなり、それによってコストが上昇しています。

また、インフレの進行によって、最低賃金も急速に高騰していきました。社員の年収の見直しとして賃金を改定し、着実に上げる取り組みも行っています。その結果、相当な賃金増となっています。

限界利益の減少は、トップラインがなかなか思ったようには上がらないということと、原材料費の高騰が相まって、予定していた限界利益に届かず、約7億5,000万円がショートしています。さらにエネルギーコストが2億5,000万円、製造人件費が7億5,000万円、固定費が5億円増加しています。

これらをすべて足すと、22億5,000万円の不足となり、42億5,000万円と予定していたものに対し、営業利益を20億円と見積もることになりました。

事業ポートフォリオの再構築(再掲)

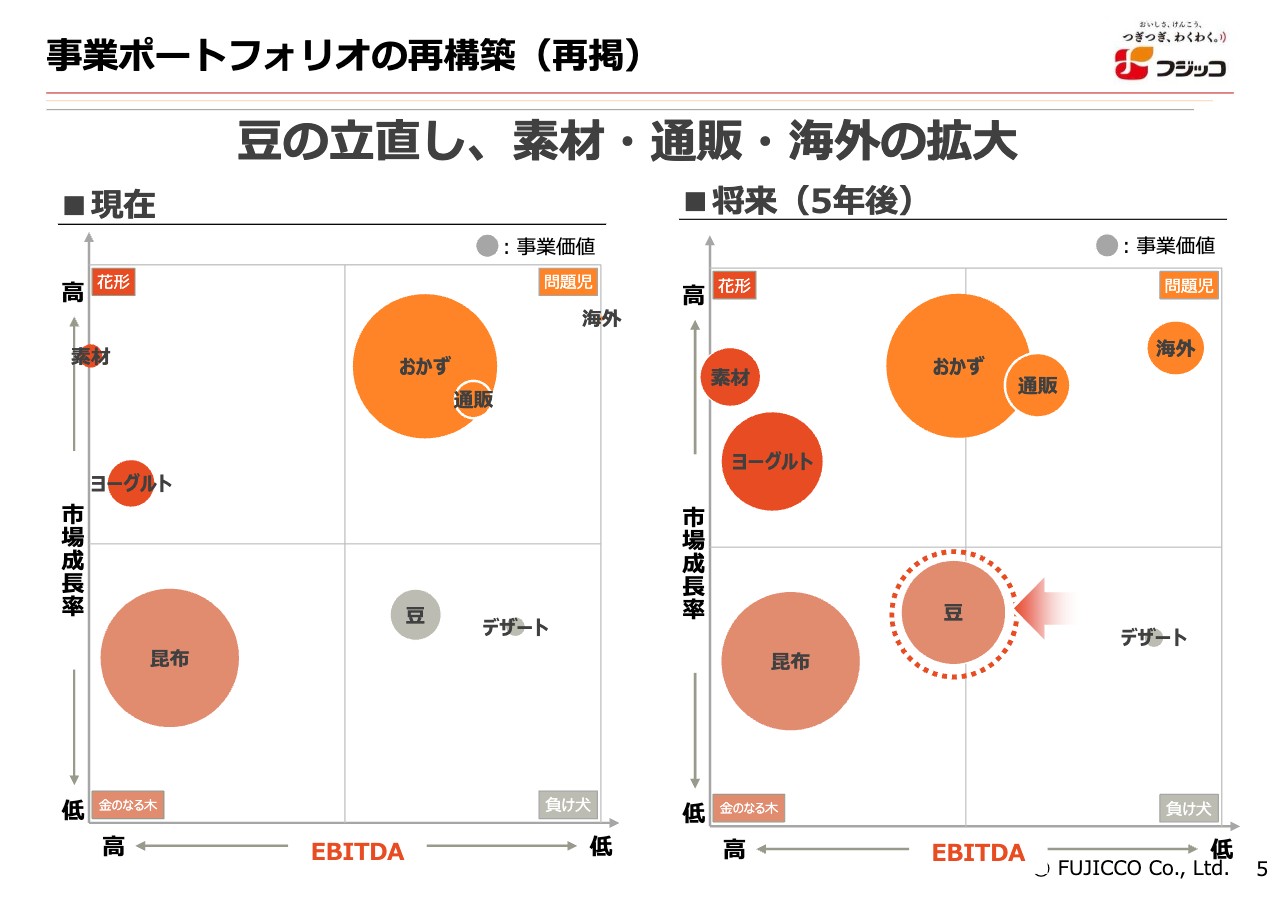

ポートフォリオについても、さまざまな見直しを図り再構築しています。

スライドでは、縦軸に市場の成長率、横軸にはEBITDAを用いてプロットしています。当社の事業では、昆布事業が一番の金のなる木で、ここで収益がどんどん上がっていく構造となっています。

スライド左側にある現在のポートフォリオでは、豆事業が負け犬になっているため、ここはもっと左の、いわゆる金のなる木のところへ確実に誘導していきます。そのためには、豆事業にはトップラインを高めるための施策が必要です。

そして、おかず事業と通販事業も現在は右斜め上の枠に入っています。このようなポートフォリオのため、おかず事業も通販事業も規模を着実に高め、収益を増加させ、利益率を高めていきます。

海外での売上はまだ非常に少ないため、5年後には30億円、50億円に伸ばすという望みを持って進めていきたいと思います。

着実にトップラインを高めつつ、EBITDAや営業利益率も高めていきます。そのような全体の政策によって、業績の回復にしっかりと取り組んでいきます。

2024年度 経営方針

「守りから攻めへ」という題目で、2024年度の経営方針を6つ掲げています。今までは守りを重要視し、基盤固めに注力してきました。決してこれをないがしろにするわけではありませんが、さらにその上を攻めるための体制を築き上げようという方針です。

組織については、開発力、そして営業力が必要です。特にこの2つの部隊をしっかりと強化し、進めていこうと考えています。

事業については、まず豆事業全体の浮上に取り組みます。先ほどポートフォリオで見ていただいたとおり、今は豆事業が負け犬のところにいます。しかし、トップラインを高めれば、すぐに金のなる木へ移るため、固定費の吸収を目的に、豆事業全体の浮上を進めていきます。

2番目は、昆布事業のさらなる強化です。実は、当社の利益の85パーセントから90パーセントはこの昆布事業から生まれており、昆布に頼り切っているところがあります。

そのため、これを落とすわけにはいきません。昆布事業の営業利益に豆やおかずの事業の営業利益がプラスできるよう、昆布事業の土台を崩さずに強化していくための戦略を練っています。

3番目は「成長の芽」の事業推進です。「成長の芽」となる事業としては、通販事業と素材事業を考えています。素材事業とは、豆から取れるイソフラボンや黒豆から取れるポリフェノール「クロノケア」などを素材とする事業のことです。私たちはそれらの売上拡大を目指します。

もう1つは海外事業です。現在、海外事業にはほとんど売上がありません。インドネシアにそのような拠点を少し持っていますが、ここにもっと力を入れ、膨らませていきたいと考えています。

4番から6番までは、今までもしっかり進めてきた守りの部分になります。

4番目のDXの推進(3年目)では「守りから攻めへ」を実現するため、今後はDX1からDX2へ、事業や業績アップにもっと貢献できるDXを進めていく考えです。

5番目は稼ぐチカラの復元です。もう一度原点に戻り、しっかりとコストダウンを行って、不要な仕事はやめ、収益の生まれる重要な事業に力を費やしていきます。例えば、分散しているものを集中させる体制に変えていくための方法などをあらためて考え、稼ぐチカラを高めていくことを進めていきます。

6番目は働きがい改革です。今までも働き方改革を進めてきましたが、これを「働きがい」という呼び名に変えました。ビジョンの達成、特に社員一人ひとりのモチベーションやエンゲージメントなどが上がるような施策、そしてそれらのマネジメント方法を上司がしっかりと学んでいくところに注力していきたいと考えています。

豆事業全体の浮上

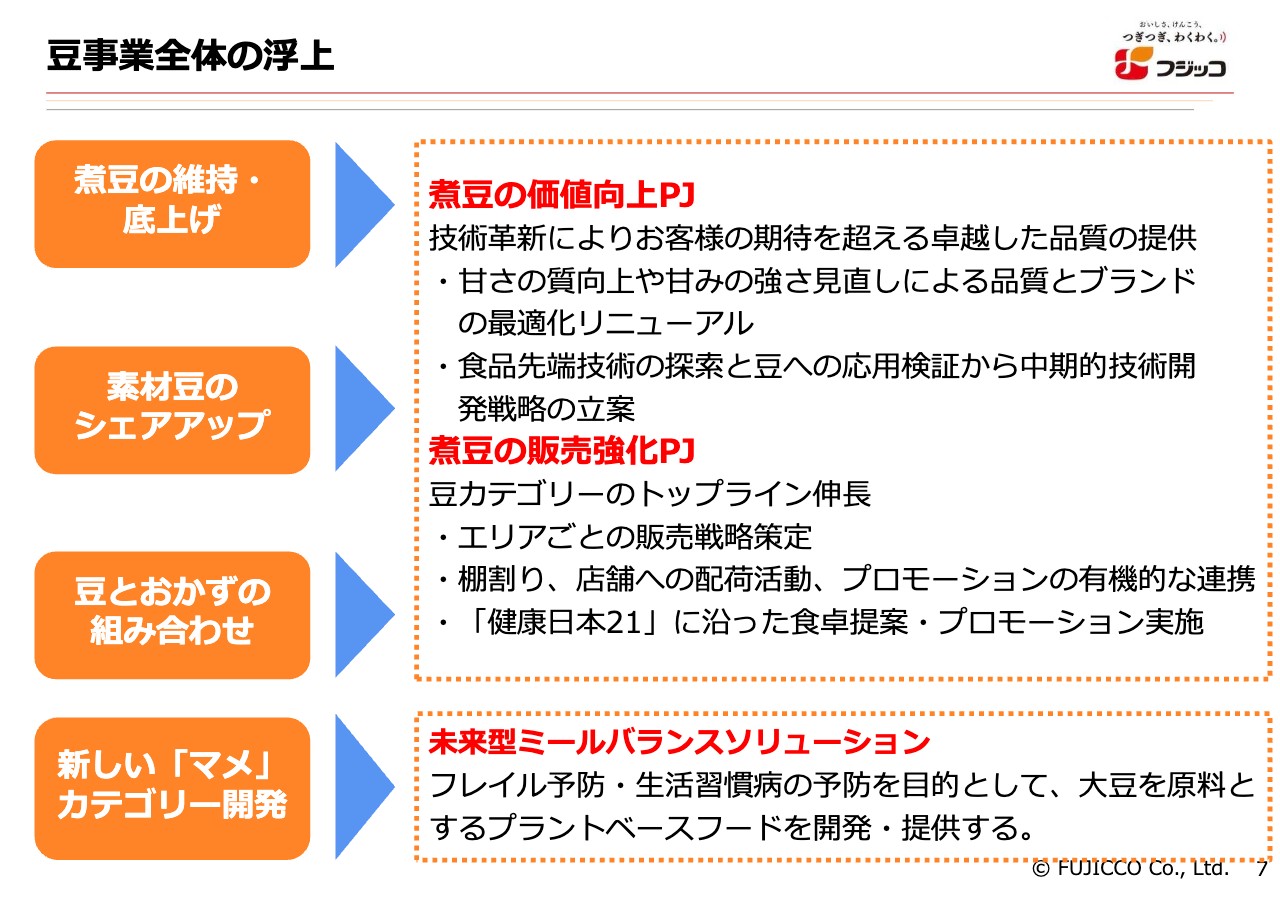

豆事業全体の浮上についてご説明します。

当社がまず取り組まなければならない重要なことは「煮豆の維持・底上げ」です。ここにもう一度、ヒト・モノ・カネの経営資源をつぎ込むことで技術革新を行い、品質の向上を実現していこうと考えています。

まだ食べたことない人へ煮豆のおいしさをもっと届け、ロイヤルユーザーとして今まで残っていただいている方々には、高い頻度で買ってもらえるようなマーケティングを進めていきたいと考えています。

食品技術、殺菌技術が当社のネックであり、熱殺菌を行うとどうしても不具合のテクスチャー、あるいは甘みに関する変化がもたらされます。しっかり改善できるような新技術が重要で、そのような技術革新ができるように取り組んでいる最中です。

販売強化に向けては、煮豆の販売強化プロジェクトを立ち上げ、まずは煮豆のトップラインをしっかりと上げていくことを目標にしています。

エリアごとの販売戦略を策定し、棚割り提案ソフトの「StoreManager」をしっかりと活用しながら、量販店に対して説得力のある商談を行っていきます。このようなことで配荷率をどんどんと高め、プロモーションも用いてお客さまにしっかりとPRできる体制を整えていきます。

「健康日本21」というメッセージが政府から出ているため、これに沿った食卓の提案プロモーションなどを実施していきます。素材豆のシェアアップ、豆とおかずの組み合わせ提案、新しい「マメ」カテゴリー開発などに取り組んでいく予定です。

最後に、新しい「マメ」カテゴリー開発についてお話しします。現在、当社が取り扱う豆は、煮豆、蒸し豆、水煮が主な3品群となっています。ここに、新たにもう1品群、もう1カテゴリを増やす考えです。

特に最近は、フレイル予防や生活習慣病の予防を目的とした商品が注目されています。加齢に伴い、筋肉がなかなか動かなくなり、サルコぺニアという病気になってしまう方が多くいますが、大豆たんぱくが予防に効果があるという実験データがあります。

そのため、当社では徳島大学の二川先生と取り組みながら、筋肉の強化に対して大豆がいかに効果的かというエビデンスをしっかりと作った上で、新しい商品、カテゴリを作っていきたいと考えています。

「プラントベースフード」という言葉も、いたるところで聞くようになりました。実質、私たち日本人はもともとプラントベースの、豆や根菜などの野菜を食べる人種です。大豆あるいはその他の豆の新しい食べ方の提案によって、さらに健康度を増していくことに力を入れていきたいと思っています。具体的な商品については、また機会を設けて発表したいと思います。

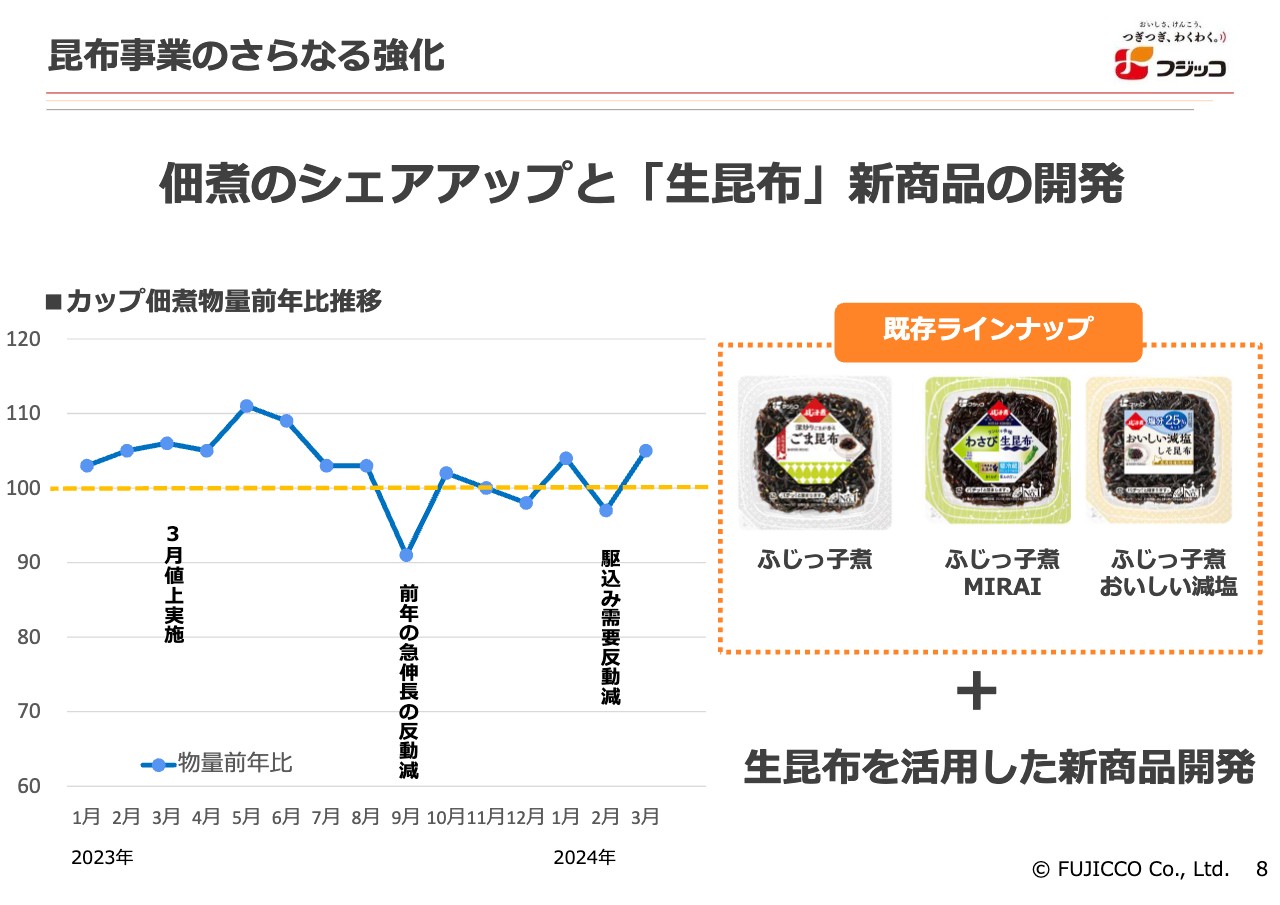

昆布事業のさらなる強化

昆布事業のさらなる強化に取り組まなければなりません。

スライド右側に、「ふじっ子煮」の既存ラインナップとして3品群を示しています。通常の「ふじっ子煮」は現在、10品の商品があります。「ふじっ子煮MIRAI」は3品、「ふじっ子煮 おいしい減塩」は2品あります。

「ふじっ子煮カップ佃煮」の前年比の推移を見てみるとほぼ一定ですが、2023年5月には110パーセント以上の伸びを示しました。こちらは値上げがない場合です。

値上げにより物量が少し落ちた時期もありますが、それからすぐに復活し、値上げの影響もなく、前年並みの物量を保ちながら、かなりの伸長率を保っています。昆布製品の中でも「ふじっ子煮」シリーズが当社のトップランナー、利益の根源と言っても過言ではありません。

さらに、昆布事業では生昆布を利用した新商品も検討しており、近々市場に出していきたいと考えています。

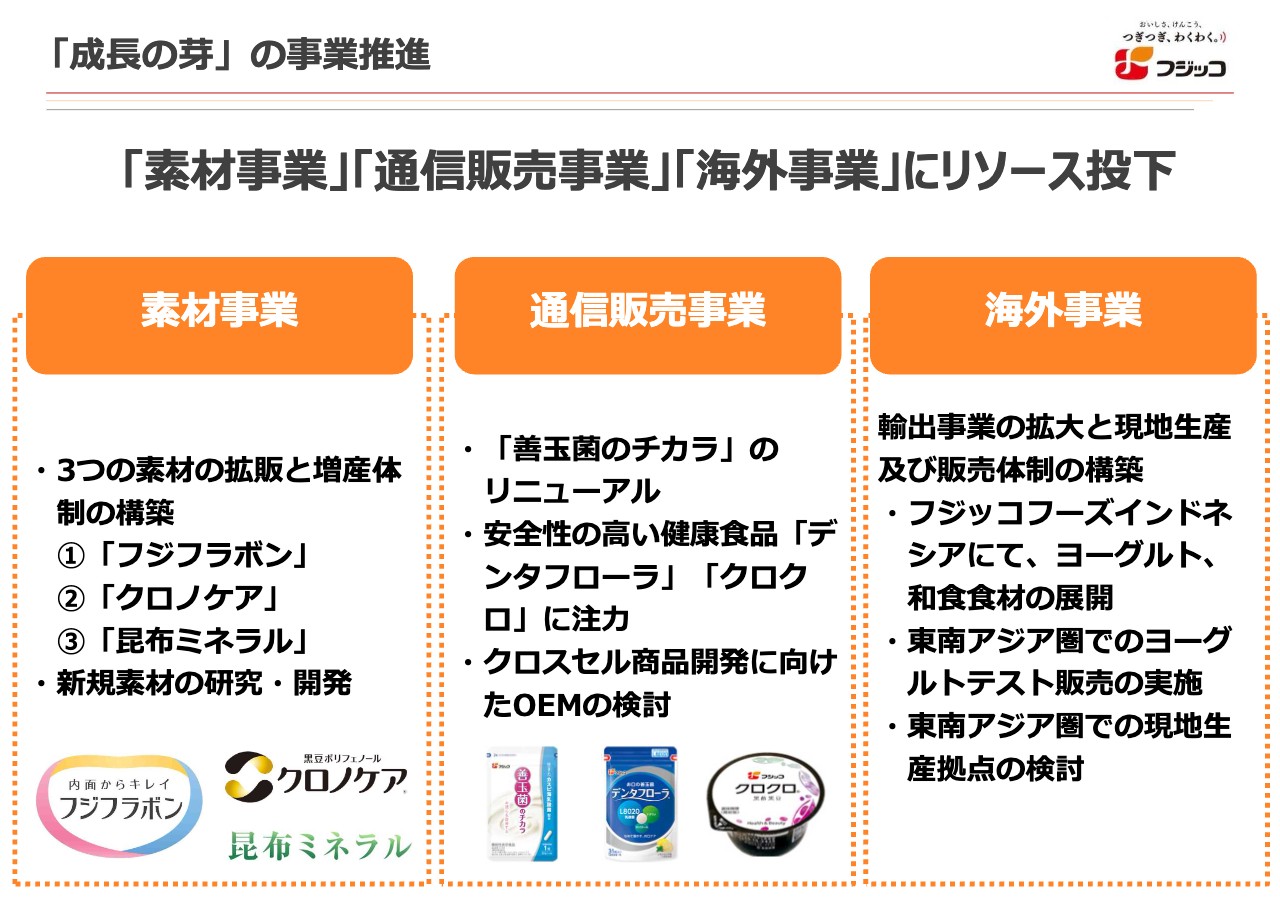

「成長の芽」の事業推進

素材事業・通信販売事業・海外事業が、新しい「成長の芽」です。素材事業の中では「フジフラボン」「クロノケア」「昆布ミネラル」の3品群を、業務用として着実に提供していきたいと思っています。

通信販売事業で提供している「善玉菌のチカラ」の中には、カスピ海ヨーグルトの種菌が非常にたくさん入っています。腸内環境を整える機能があるため、おなかの調子が悪い方々にしっかりと提案し、さらに伸ばしていきたいと考えています。

他には、口腔ケアの「デンタフローラ」や、体内脂肪を取ってくれるといわれる黒豆と黒酢のカップリング商品である「クロクロ」などをしっかりと伸ばしていく予定です。

海外事業は、インドネシアにフジッコフーズインドネシア社という合弁会社があります。ここで、大豆ヨーグルトや「和食の展開ができるかどうか」といった可能性に今後はチャレンジしていきます。

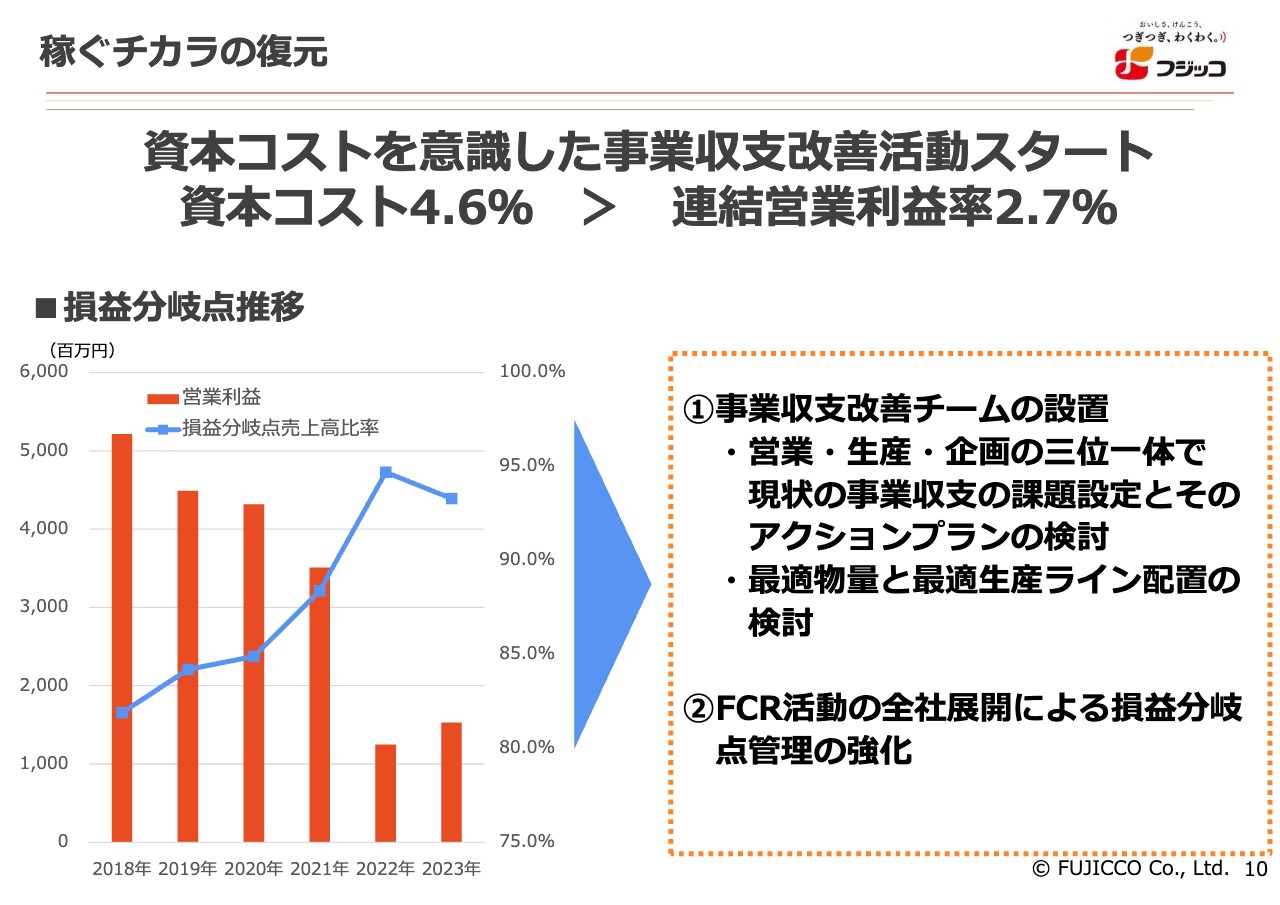

稼ぐチカラの復元

稼ぐチカラの復元については、資本コストを意識した事業収支改善活動をスタートしています。

現在、連結営業利益率は2.7パーセントで、当社の資本コストは4.6パーセントのため、かなり開きがある状態です。実際はROE4.6パーセント以上を目標にしなければなりませんが、せめて営業利益率は4.6パーセントを超えるように、このような活動に力を入れていきたいと考えています。

また、スライドのグラフをご覧いただくと、赤色の棒グラフで示した営業利益が年々下がっており、折れ線グラフで示した損益分岐点売上高もどんどん上がってしまっています。足元では95パーセントほどになりつつあり、この改善にしっかりと取り組んでいきます。

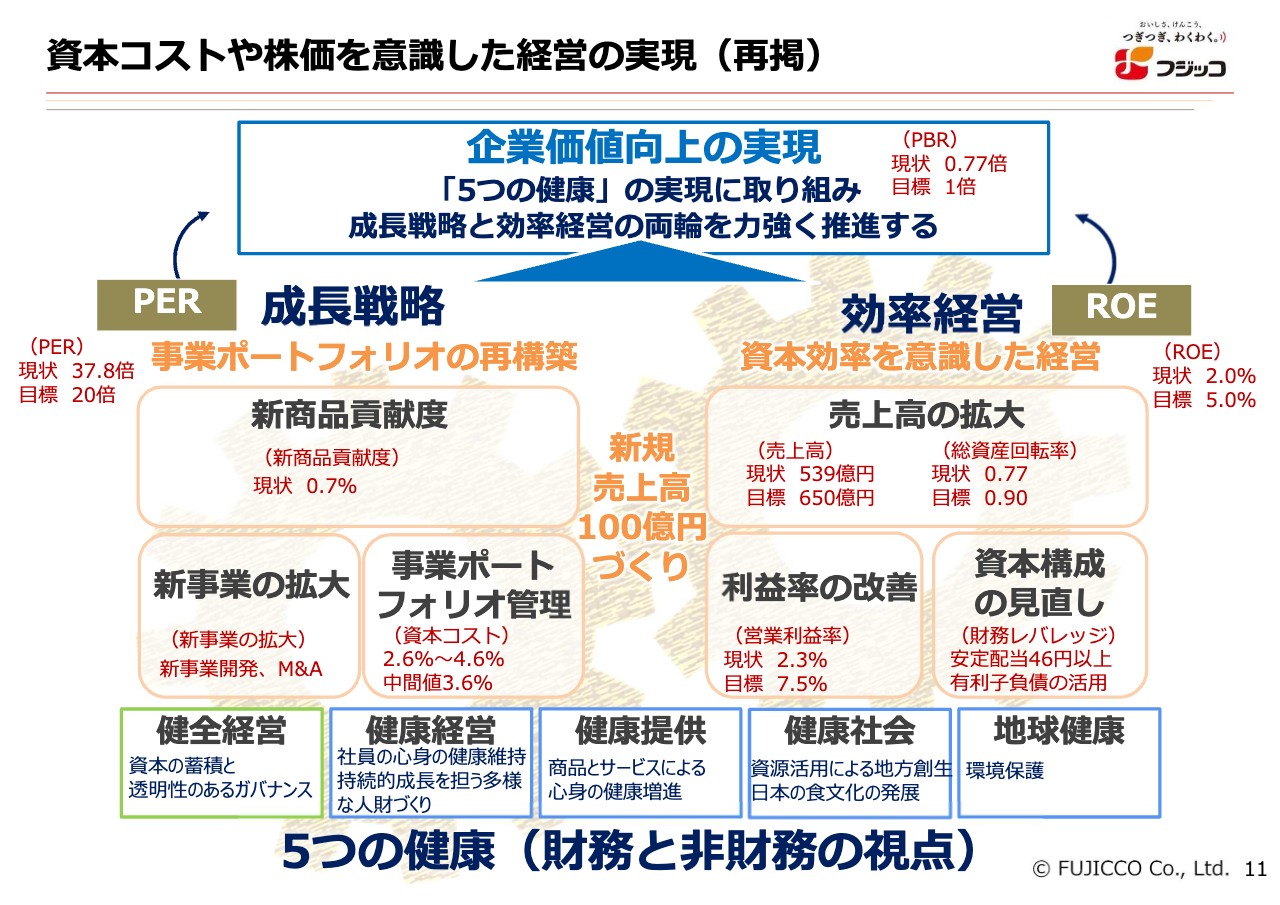

資本コストや株価を意識した経営の実現(再掲)

資本コストや株価を意識した経営の実現について、スライドの図ですべてを表しています。中央に記載の「新規売上高100億円づくり」が、すべてのキーになっていると私は考えています。

企業価値向上については、現状PBR0.7倍で1倍を割ってしまっておりますので、これを1倍以上にすることを、今後の目標として取り組んでいきます。

スライドの1番下には、5つの健康(財務と非財務の視点)として、「健全経営」「健康経営」「健康提供」「健康社会」「地球健康」と記載しています。それぞれのステートメントにしたがって、当社が活動していく環境をしっかりと作り上げていきます。そして、そのような事業活動を徹底した結果が、新規売上高100億円につながります。

スライドの左側は成長戦略、右側は効率経営について記載しております。成長と効率を同時に実現していくことで、PERは20倍、ROEは5パーセントとする目標を達成し、PBR1倍以上を達成していくことを目指していきます。

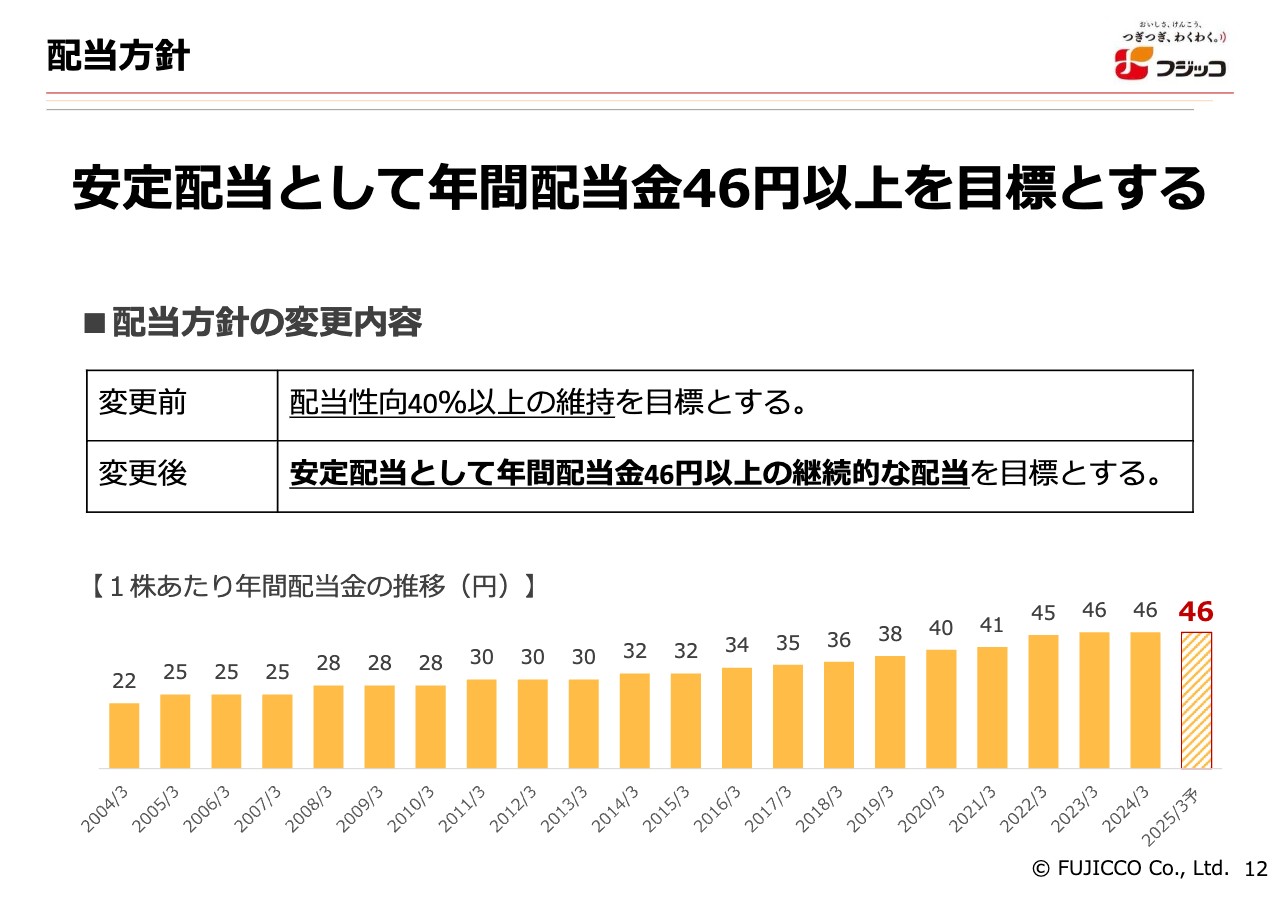

配当方針

配当方針です。当社は今まで40パーセントの配当性向を掲げていました。この40パーセント以上の配当性向に対し、現状は100パーセント以上の配当性向となっておりますので、この40パーセントという配当性向が意味のない目標となっています。

そのため、安定配当として年間配当金46円以上を目標とする配当方針に変更しました。今年度はなかなか純利益が増えない環境ではあるものの、株主のみなさまにご迷惑をかけないよう、今後も46円を下回らない配当を続けていきたいという考えのもと、今回の変更を行っています。

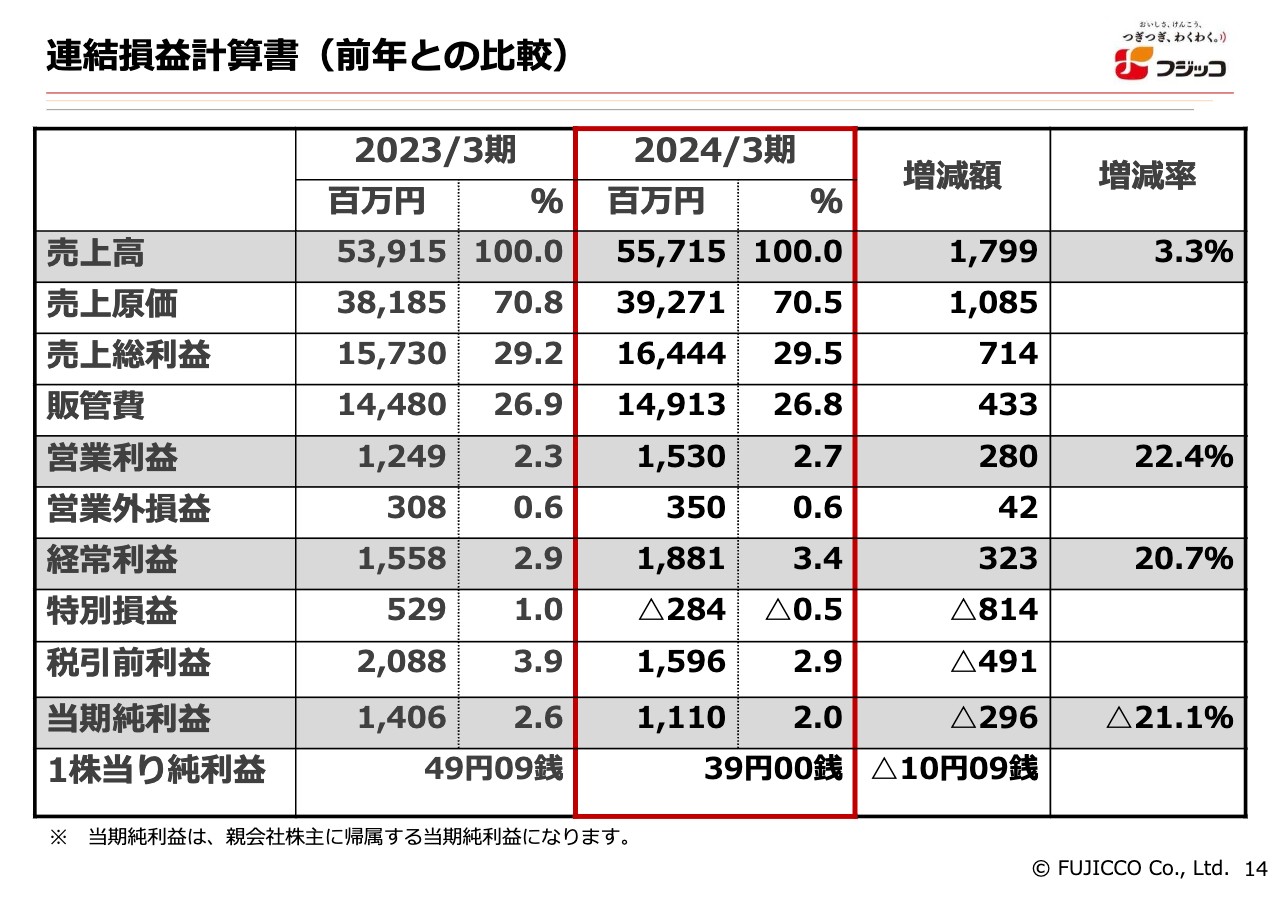

連結損益計算書(前年との比較)

尾西輝昭氏:上席執行役員経営企画本部長の尾西です。私からは2023年度の決算概要と、2024年度の見通しについてご説明します。

2024年3月期は、売上高557億1,500万円で着地しました。増減にして17億9,900万円の増収、増減率は3.3パーセント増でした。営業利益は15億3,000万円、営業利益率は2.7パーセントで、0.4パーセント改善しています。増減額はプラス2億8,000万円、増減は22.4パーセント増でした。

経常利益は18億8,000万円、当期純利益は11億1,000万円で2億9,000万円の減益、率にして21.1パーセント減でした。特別損失で、減損損失3億3,000万円を計上したことによって、最終の利益が減益となっています。その結果、1株あたりの純利益は39円で、10円09銭のマイナスとなりました。

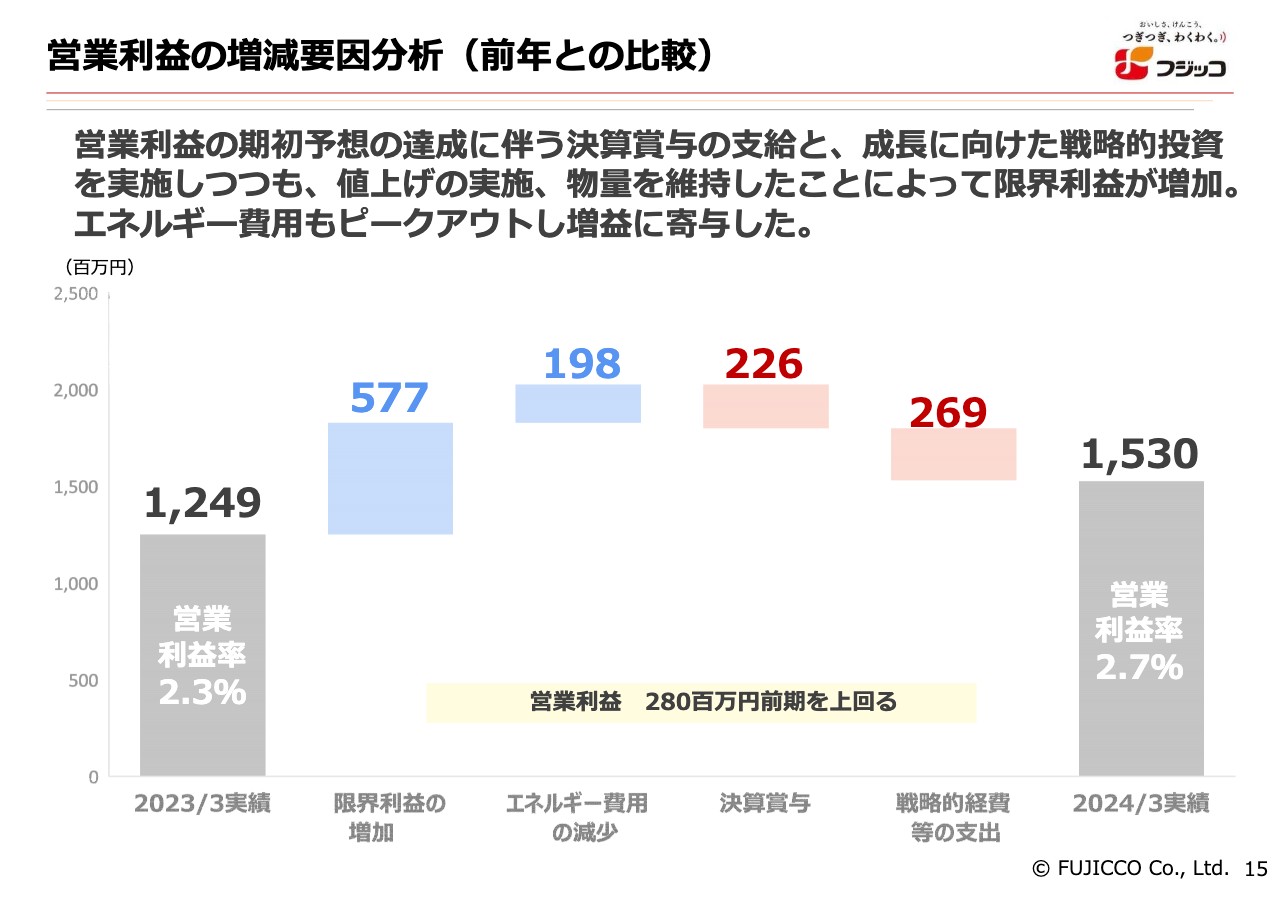

営業利益の増減要因分析(前年との比較)

営業利益の増減要因分析です。営業利益の期初予想は13億円で、期初予算の達成に伴い、決算賞与を2億2,000万円支給しています。

また、成長に向けた戦略的投資を実施しつつも、値上げの実施や物量を維持したことによって限界利益が増加しました。

エネルギー費用もピークアウトし、増益に寄与しています。その結果、営業利益は前期を2億8,000万円上回りました。

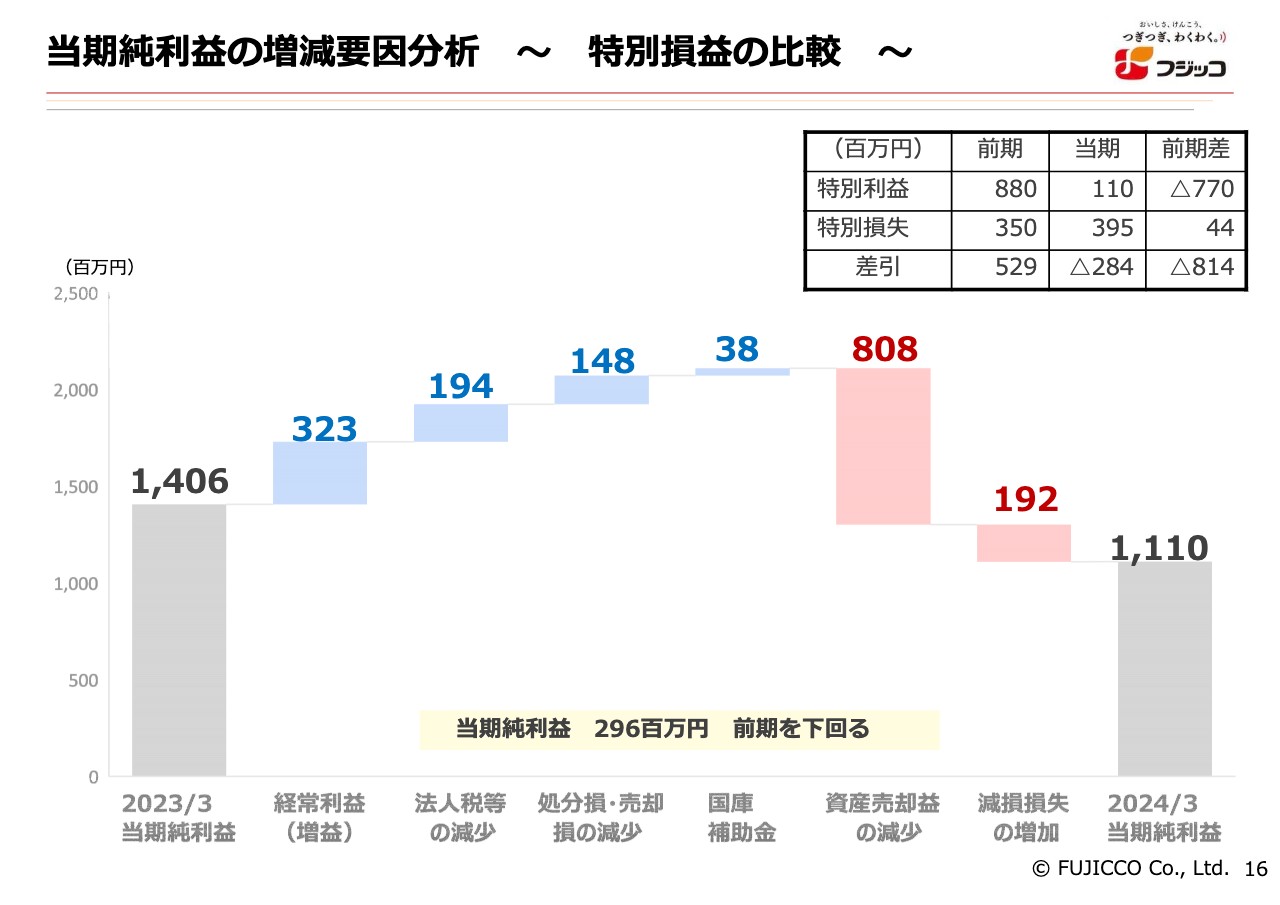

当期純利益の増減要因分析 ~ 特別損益の比較 ~

当期純利益の増減要因分析です。当期純利益は、経常利益の増益に加え、法人税等の減少、処分損・売却損の減少、国庫補助金の収入がありましたが、前期との比較では、資産売却益の減少、減損損失の増加により、当期純利益は前期を2億9,600万円下回っています。

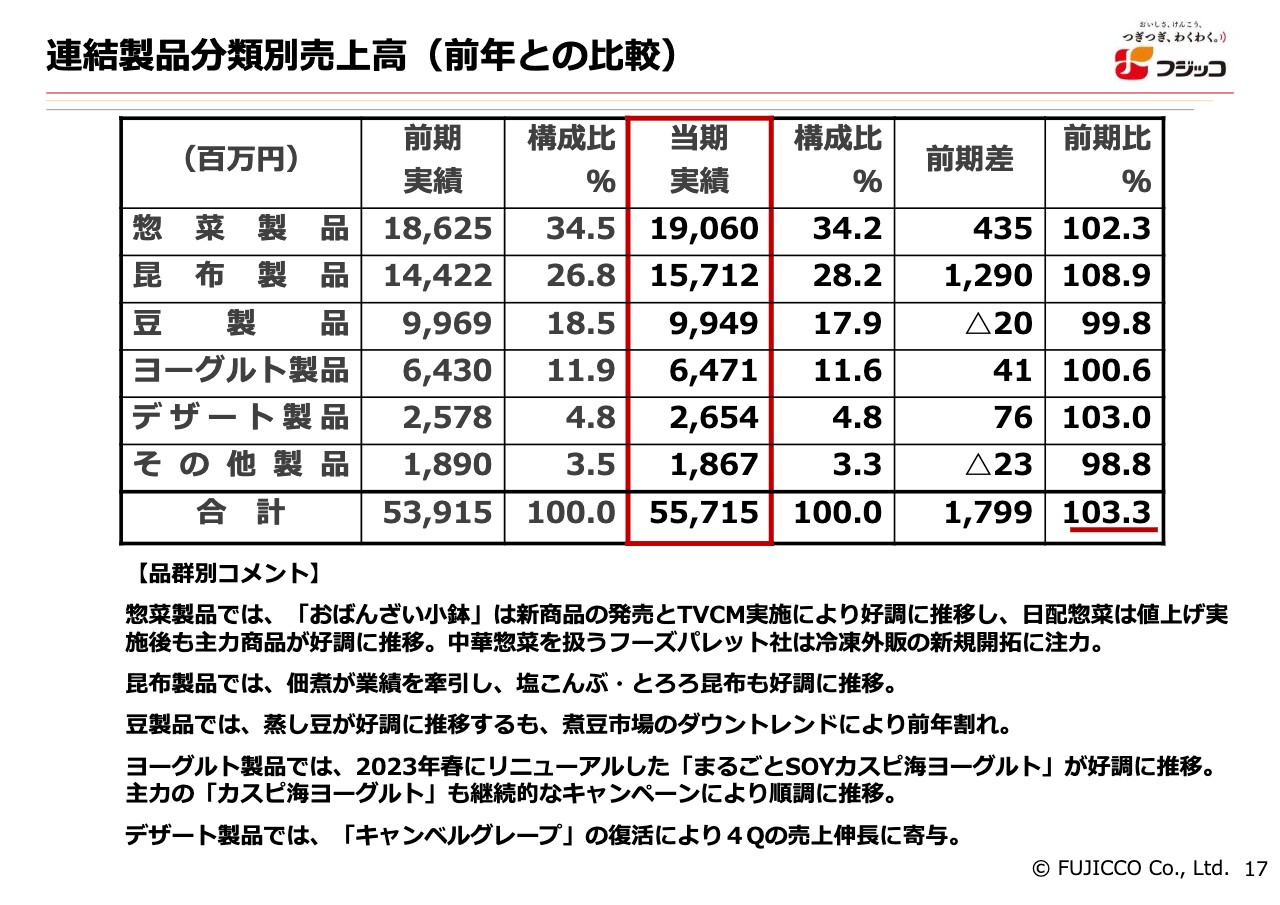

連結製品分類別売上高(前年との比較)

製品分類別の売上高の状況です。合計では557億1,500万円と、17億9,900万円の増収で、前期比103.3パーセントとなりました。

品群別に見ていきます。まず昆布製品では、主力の佃煮が値上げ後も物量を確保し、グループ全体の売上のけん引役となりました。

続いて、豆製品では蒸し豆が好調に推移しましたが、煮豆市場のダウントレンドにより前年割れという結果になりました。

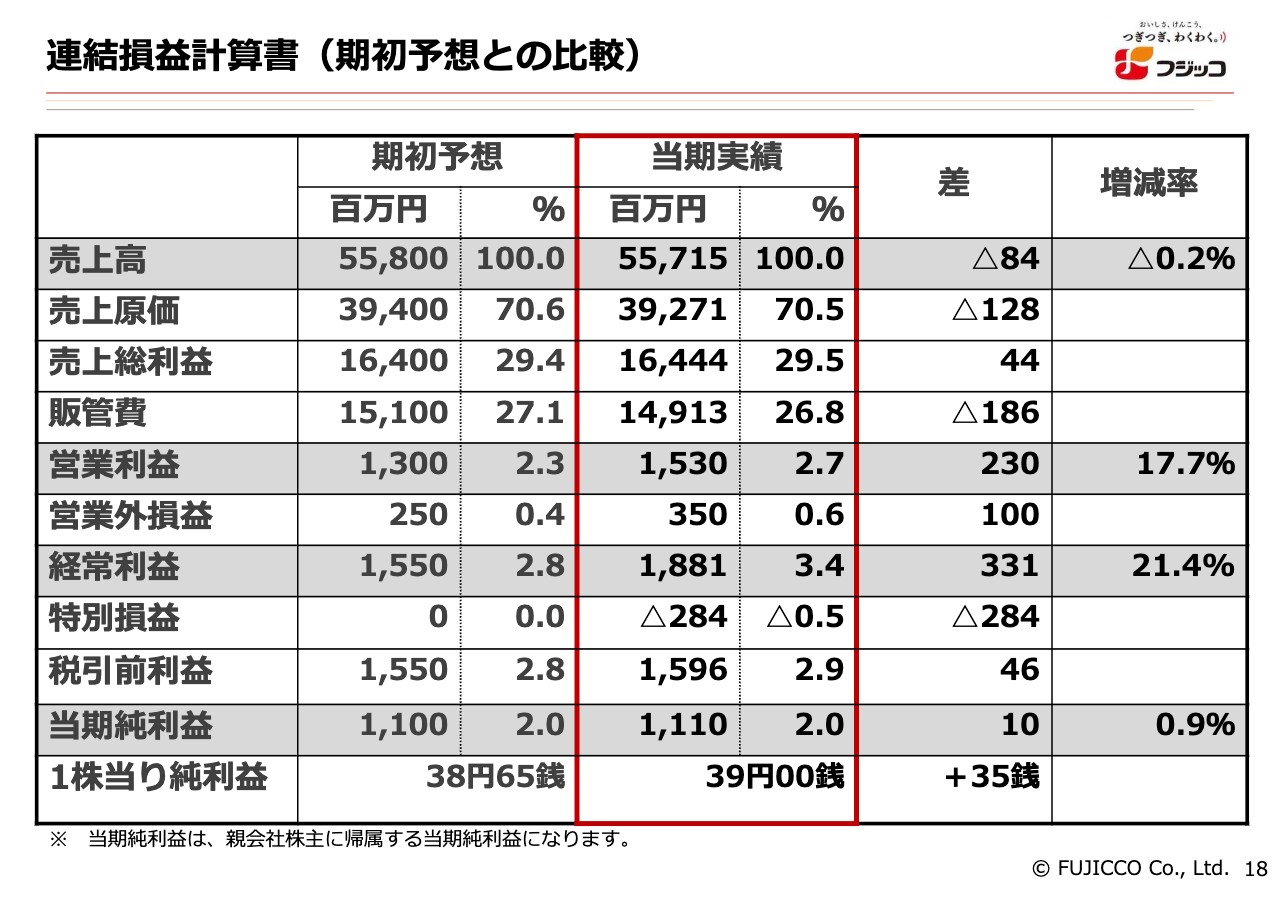

連結損益計算書(期初予想との比較)

連結損益計算書の期初予想との比較です。スライドのとおり、売上高は若干の未達となりました。営業利益、経常利益、当期純利益は予想を上回る結果となっています。

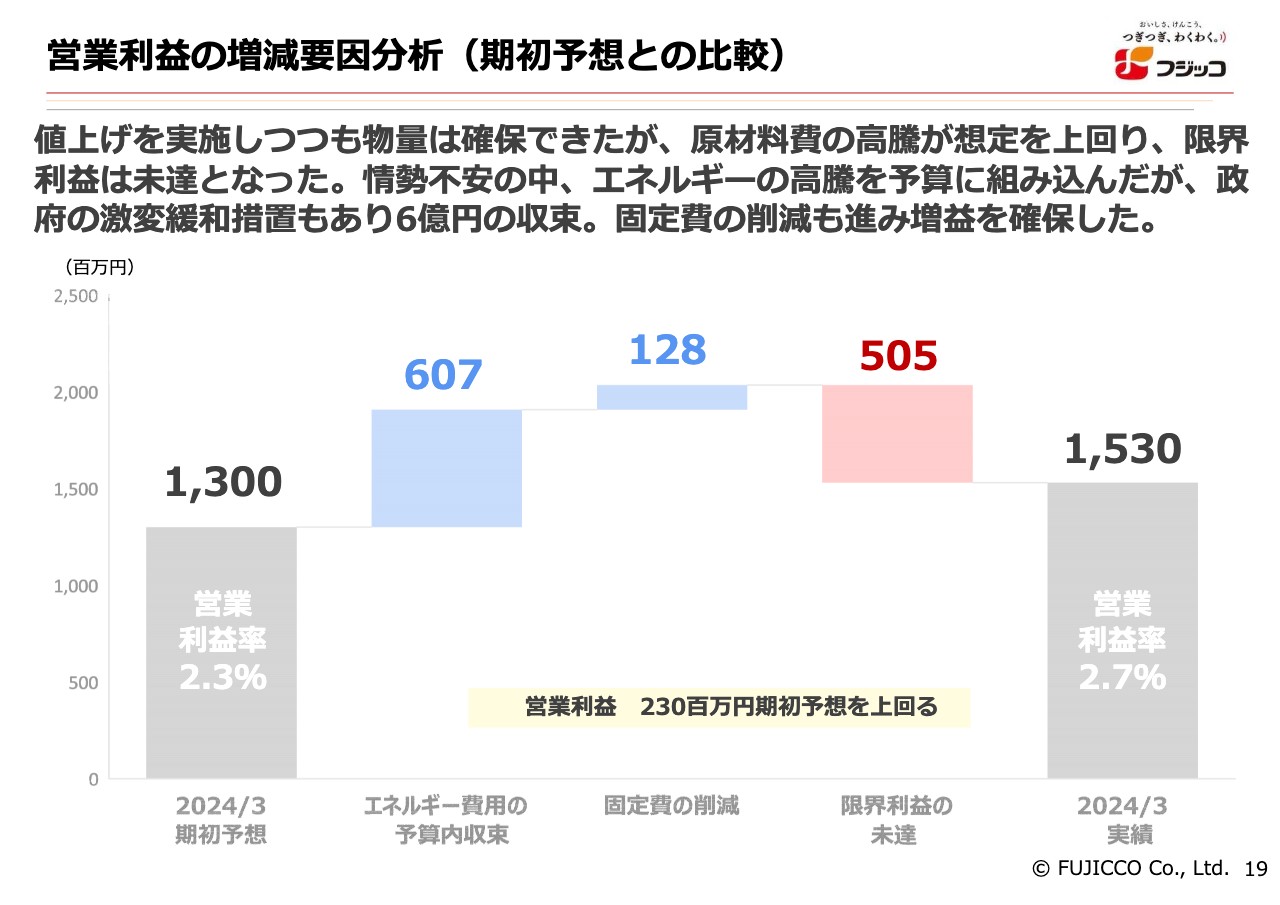

営業利益の増減要因分析(期初予想との比較)

期初予想と比較した営業利益の増減要因分析です。値上げを実施しつつも物量は確保することができました。しかしながら、原材料費の高騰が想定を上回り、限界利益は未達となりました。

情勢不安の中、エネルギーの高騰を予算に組み込んでいましたが、政府の激変緩和措置もあり、期初予想の6億円からは収束がありました。固定費の削減も進み、営業利益は期初予想を2億3,000万円上回りました。

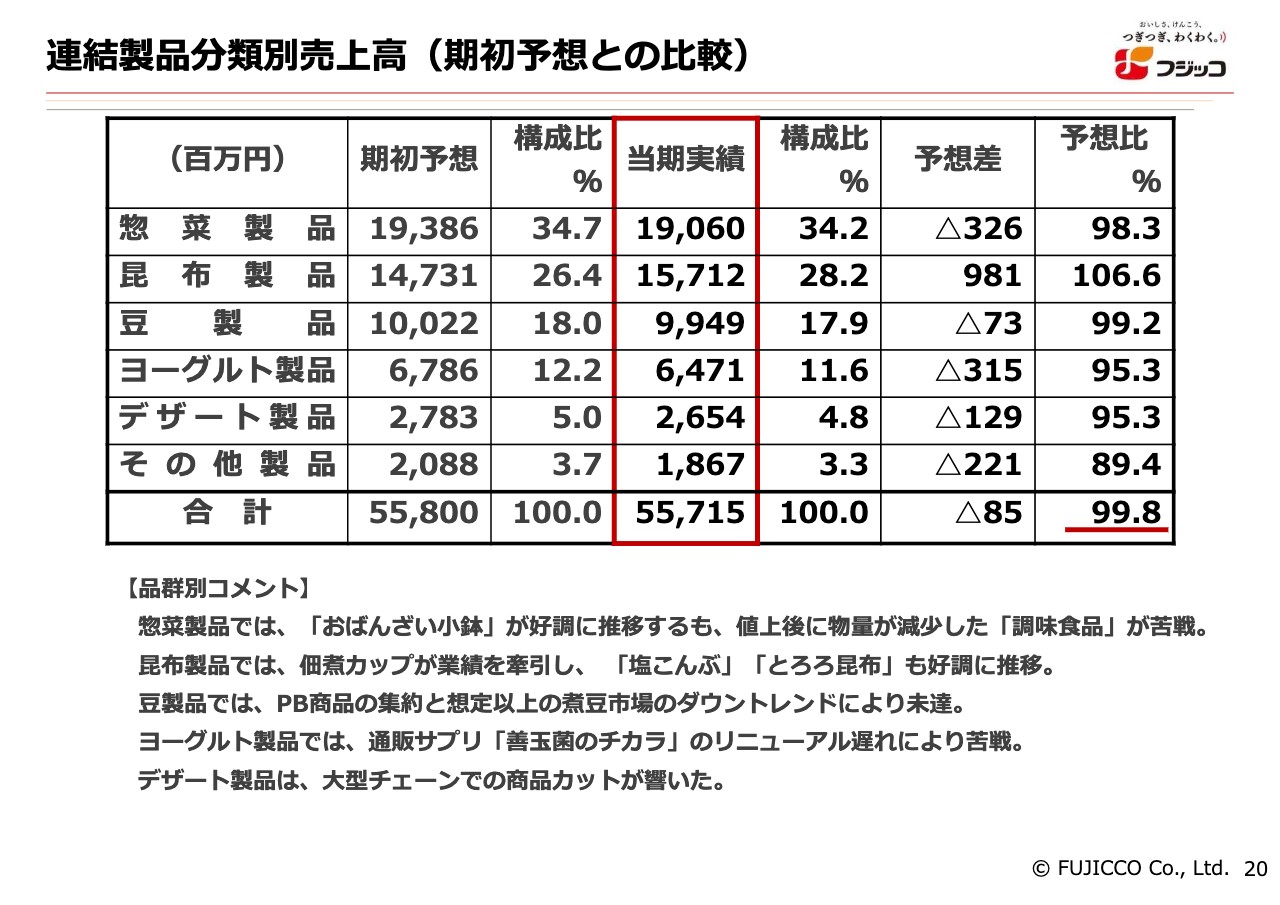

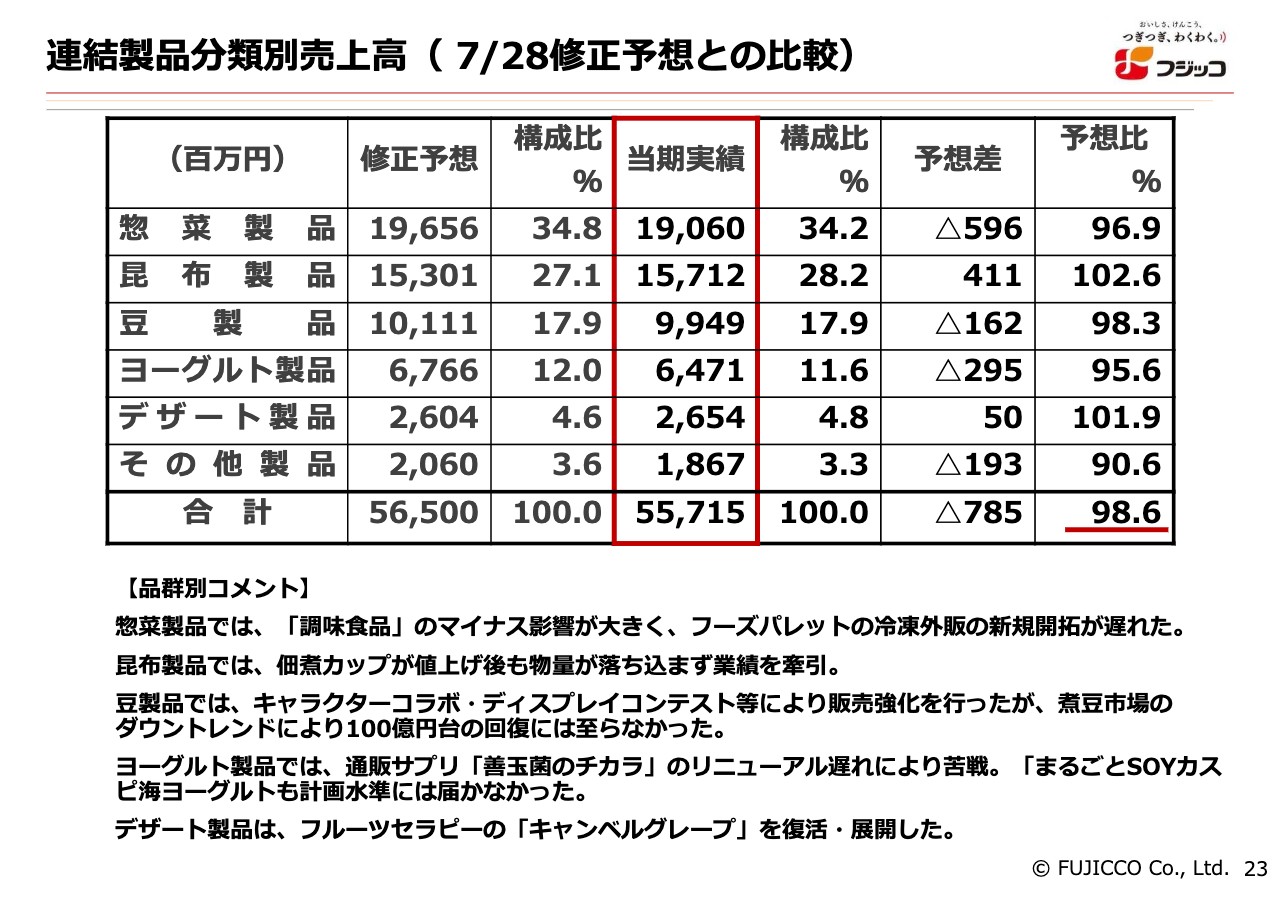

連結製品分類別売上高(期初予想との比較)

期初予想と比較した製品分類別の売上高の状況です。こちらは若干の未達となりました。品群別では、期初予想との比較でも、やはり佃煮等の昆布製品が大きく伸長しています。

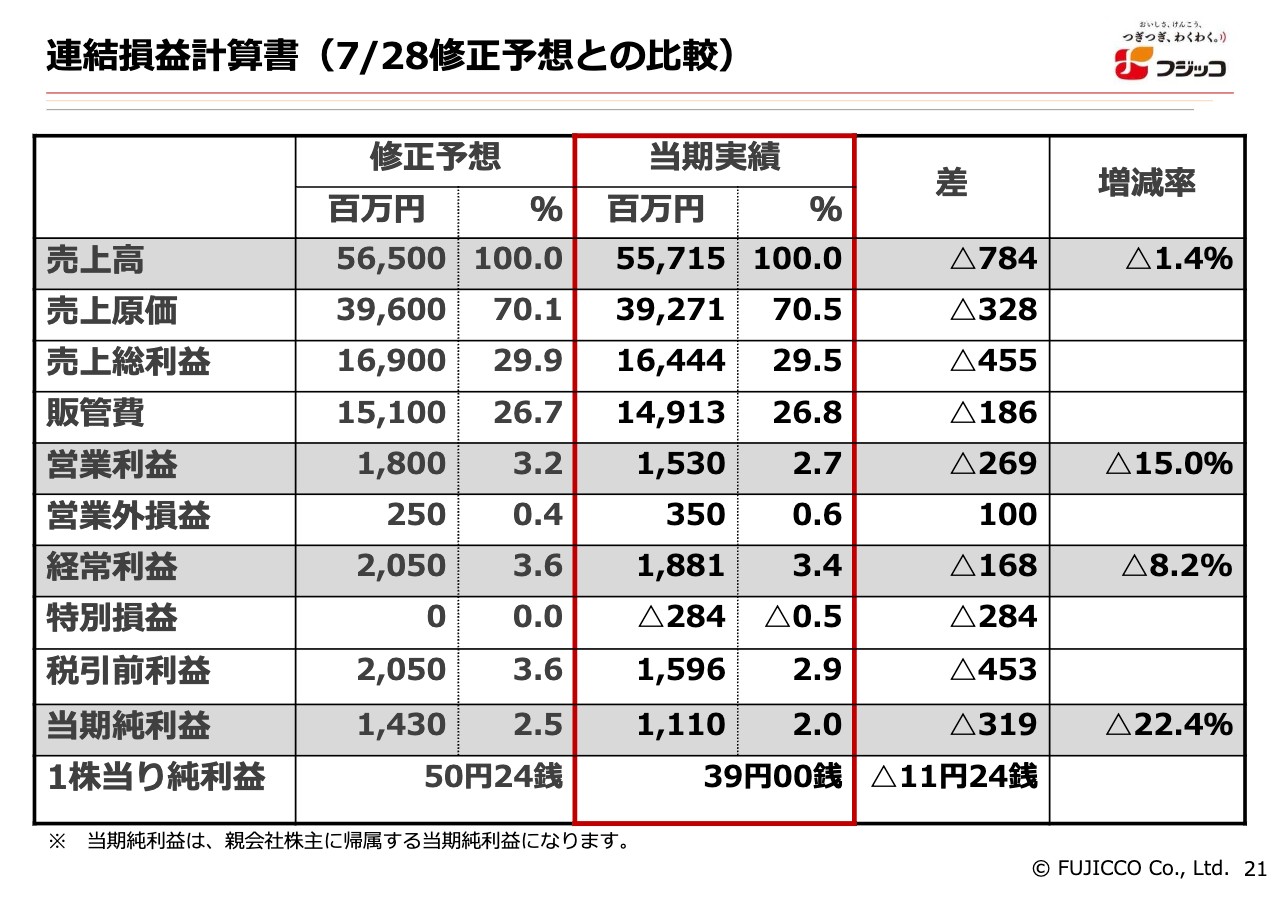

連結損益計算書(7/28修正予想との比較)

2023年7月28日に行った、第1四半期の決算開示で発表した修正予想との比較です。売上高は、最終的に7億8,000万円不足という結果になりました。営業利益も公表していた18億円に2億6,900万円届かず、経常利益も1億6,800万円の不足、当期純利益は減損損失を計上したことで3億1,000万円の不足という状況でした。

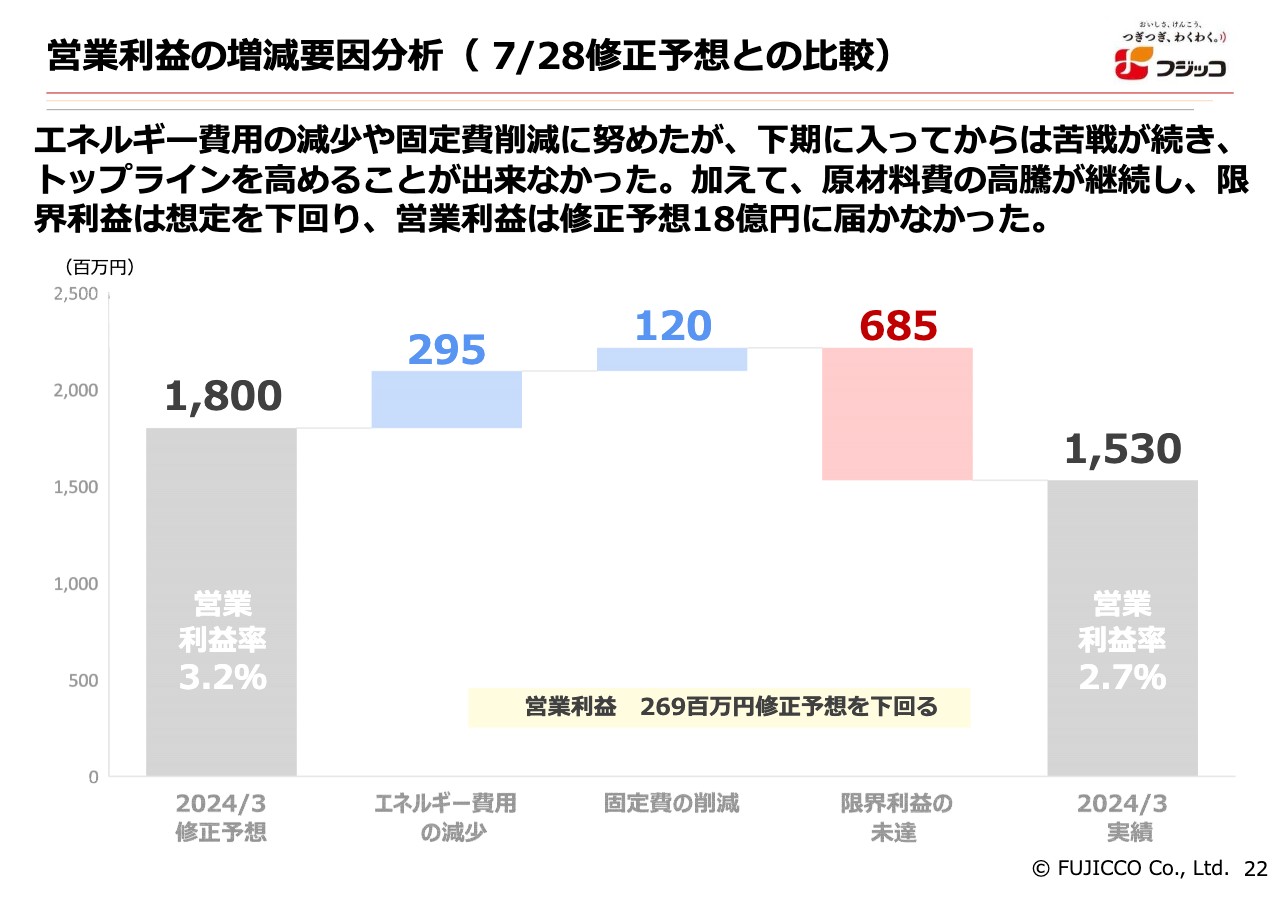

営業利益の増減要因分析(7/28修正予想との比較)

営業利益の増減要因分析です。エネルギー費用の減少や固定費の削減に努めたものの、下期以降は苦戦が続き、トップラインを高めることができませんでした。加えて、原材料費の高騰が継続し、限界利益は想定を下回った結果、営業利益は修正予想の18億円に届いていません。

ただ、決算賞与分の2億2,000万円を差し引いて15億3,000万円となったことも考慮いただければと思います。

連結製品分類別売上高(7/28修正予想との比較)

品群別では、予想に届かず大きく割り込んだ7億8,500万円のうち、惣菜製品が5億9,600万円を占めました。惣菜製品については、値上げした麻婆豆腐やカレーうどんなど、調味食品の動きが鈍くなったことが想定外でした。

豆製品も、100億円の回復を目指すべく、キャラクターコラボ・ディスプレイコンテスト等によって販売を強化しましたが、煮豆市場のダウントレンドなどによって、予想には少し届かずという結果になりました。

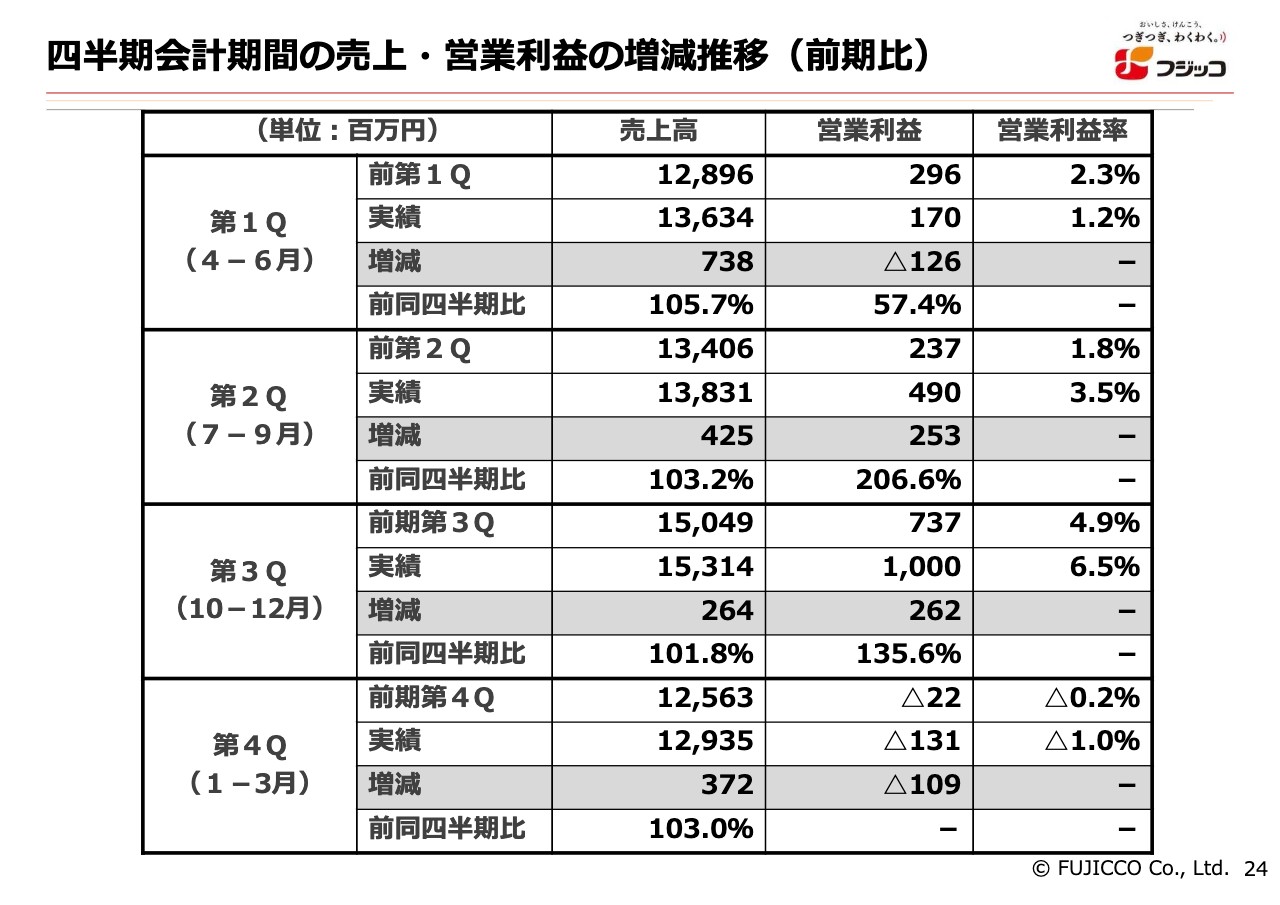

四半期会計期間の売上・営業利益の増減推移(前期比)

下期は厳しい状況でした。特に第4四半期は「原材料高を補うぐらいトップラインを高めたい」ということで、当初の予想を立てていましたが、予想水準まではトップラインを高めることができなかった結果、営業利益もついてきませんでした。

トップラインは、通販サプリと日配惣菜が想定以上に厳しい結果となりました。

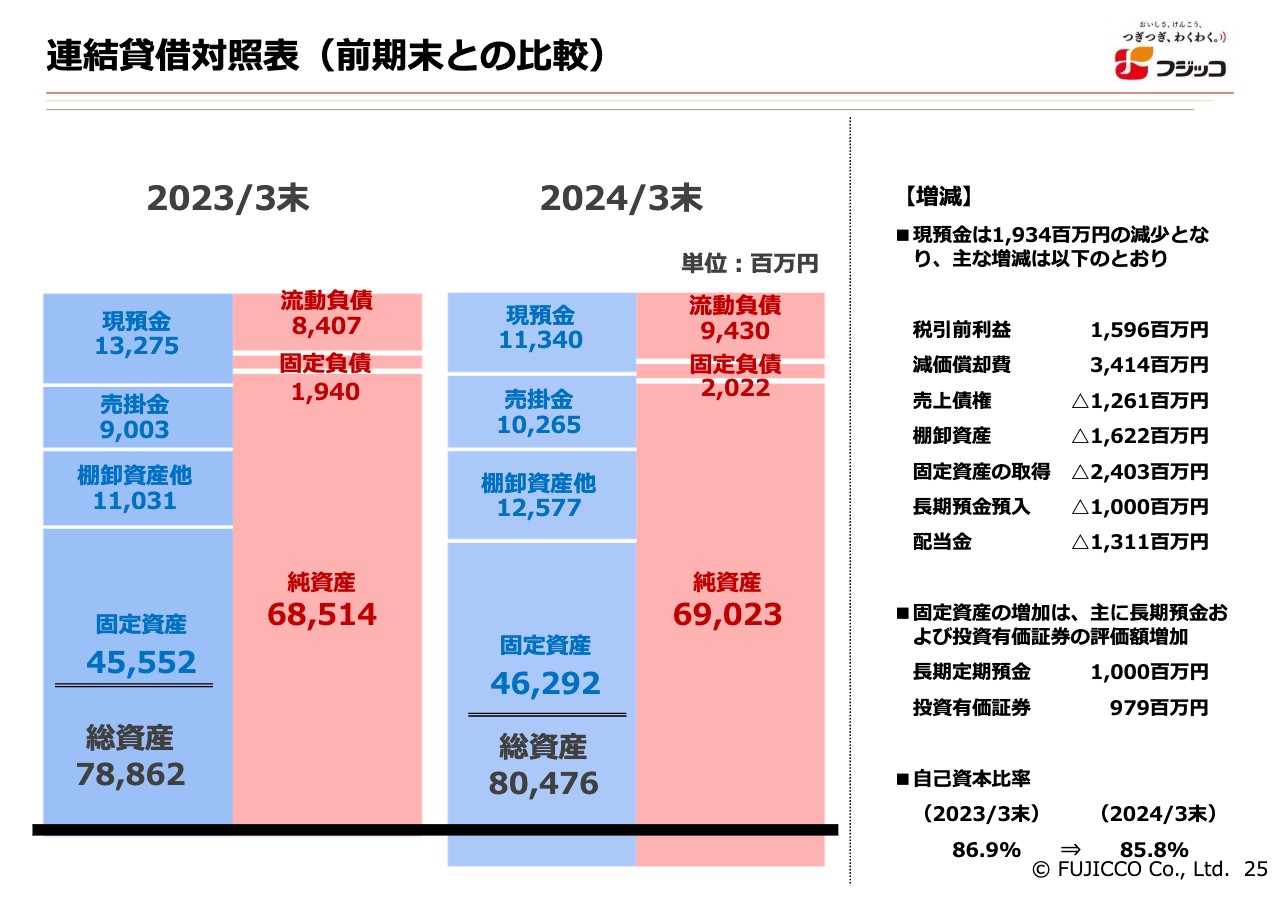

連結貸借対照表(前期末との比較)

連結貸借対照表です。キャッシュが19億3,400万円減少し、売上債権も12億6,100万円減少しています。こちらは、期末日の銀行休日による入金の月ずれ等がありました。

また、長期預金の預入による組み替えなどが10億円あり、実質は前期末とほぼ同じ水準の現預金の水準だと認識しています。

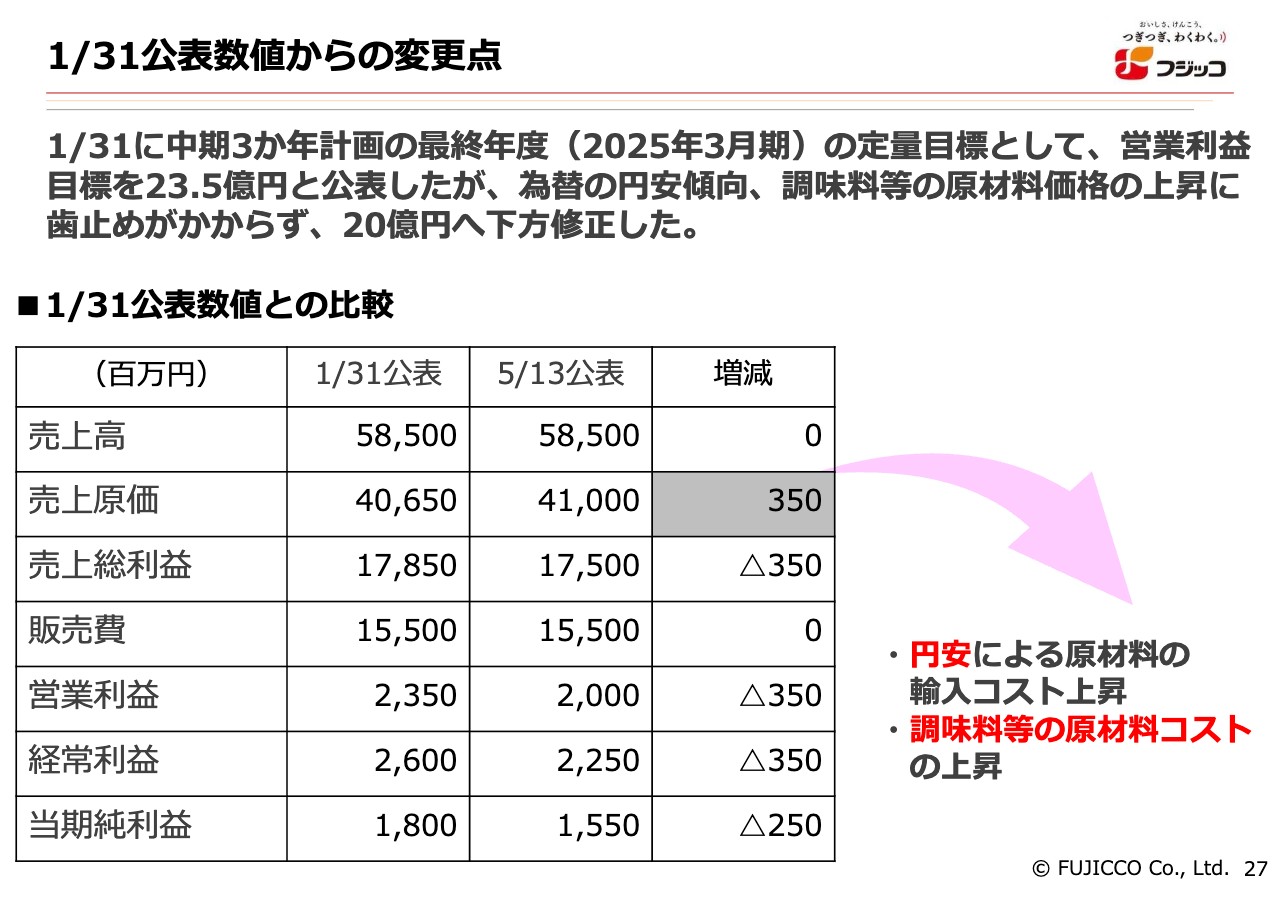

1/31公表数値からの変更点

2024年度の業績見通しをご説明します。

先ほど社長からお話ししたとおり、2024年1月31日の公表数値から大きく変更しています。1月31日時点では営業利益は23億5,000万円と公表していましたが、為替の円安傾向、調味料等の原材料価格の上昇に歯止めがかからず、20億円へ下方修正しました。

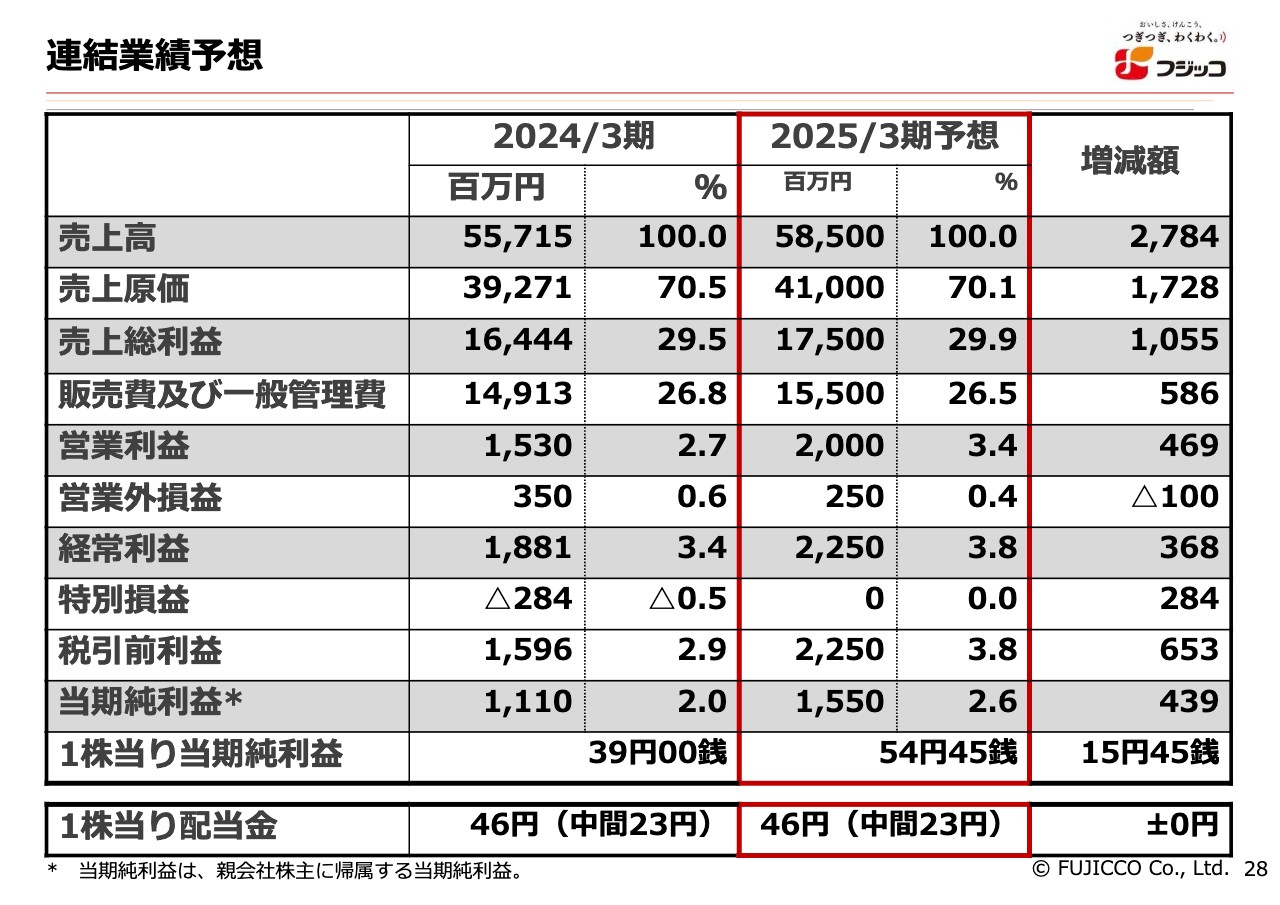

連結業績予想

連結の業績予想です。売上高は585億円で27億8,000万円プラスを予想しています。売上原価率は70.1パーセントで0.4ポイントの改善、販売費及び一般管理費は率にして26.5パーセント、0.3ポイントの改善です。

その結果、営業利益は20億円で4億6,900万円の増益、率にして3.4パーセント、0.7ポイントの改善を予想しています。

経常利益は22億5,000万円で19.6パーセント増、当期純利益は15億5,000万円で39.6パーセント増をそれぞれ見込んでいます。

配当については46円で、据え置きを予想しています。

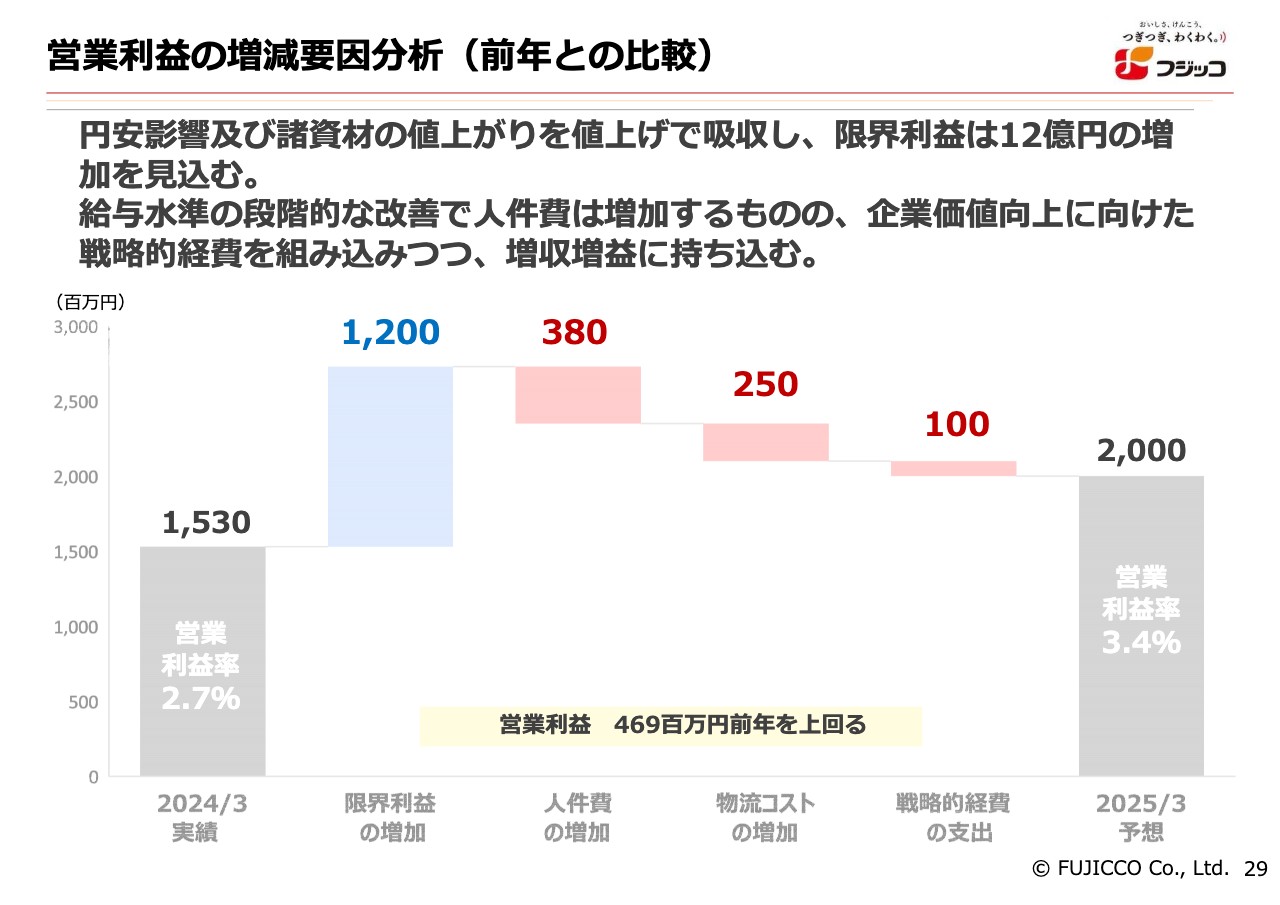

営業利益の増減要因分析(前年との比較)

営業利益は前年比30パーセント増を見込んでいます。まずはトップラインを高め、円安影響及び諸資材の値上がりを値上げで吸収することで、限界利益は12億円の増加を見込んでいます。

また、給与水準の段階的な改善で人件費は増加するものの、企業価値向上に向けた戦略的経費を組み込みつつ、増収増益に持ち込んでいく想定です。その結果、営業利益は4億6,900万円の増益を予想しています。

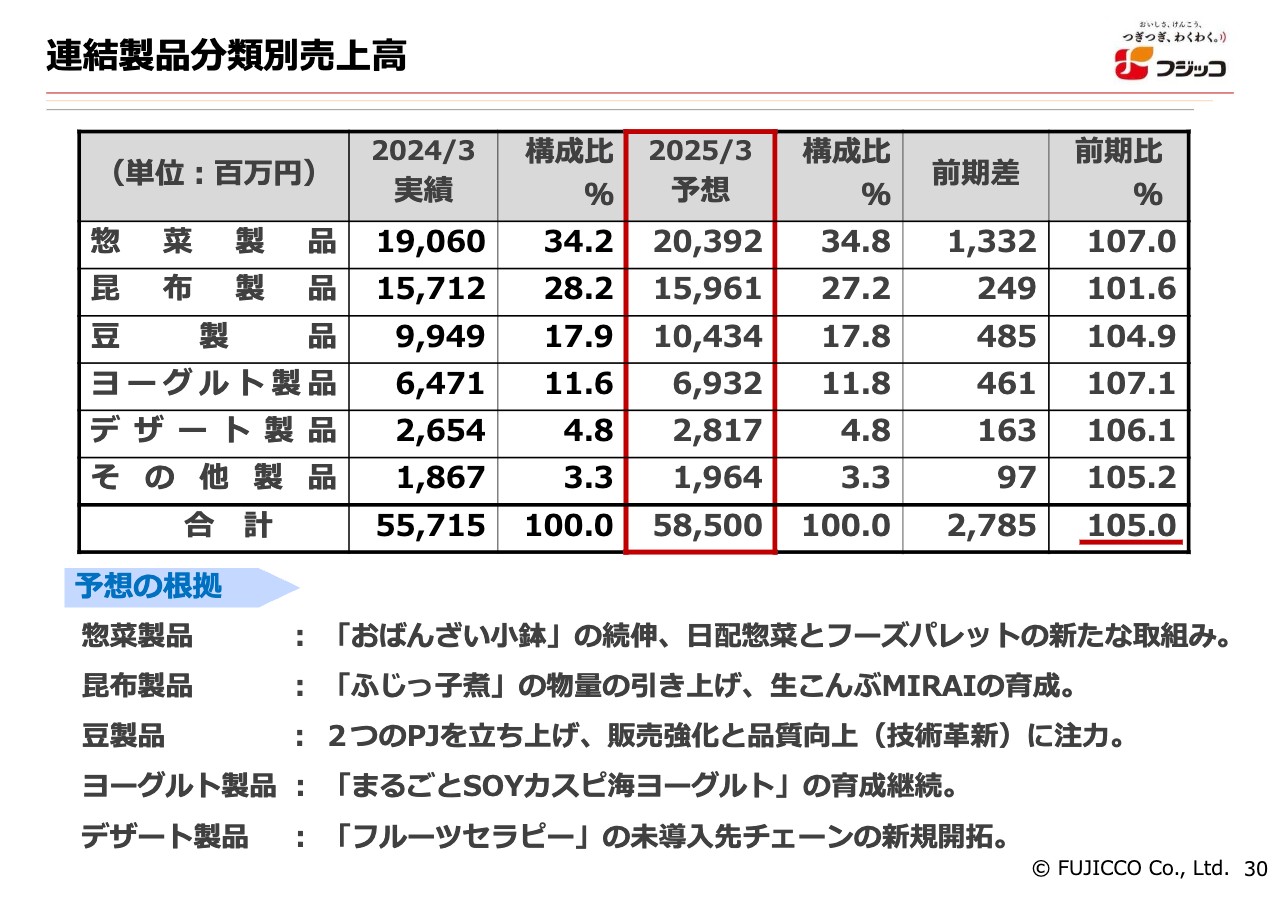

連結製品分類別売上高

製品分類別の売上です。こちらは105パーセント、すなわち5.0パーセントの増収を見込んでいます。特に惣菜製品は「おばんざい小鉢」の続伸に加え、日配惣菜とフーズパレットの新たな取り組みとして、冷凍に力を入れていきたいと考えています。

豆製品は4.9パーセント増という予想です。先ほど社長がご説明した2つのプロジェクトを立ち上げ、販売強化と品質強化に注力し、100億円台への回復を目指していきます。

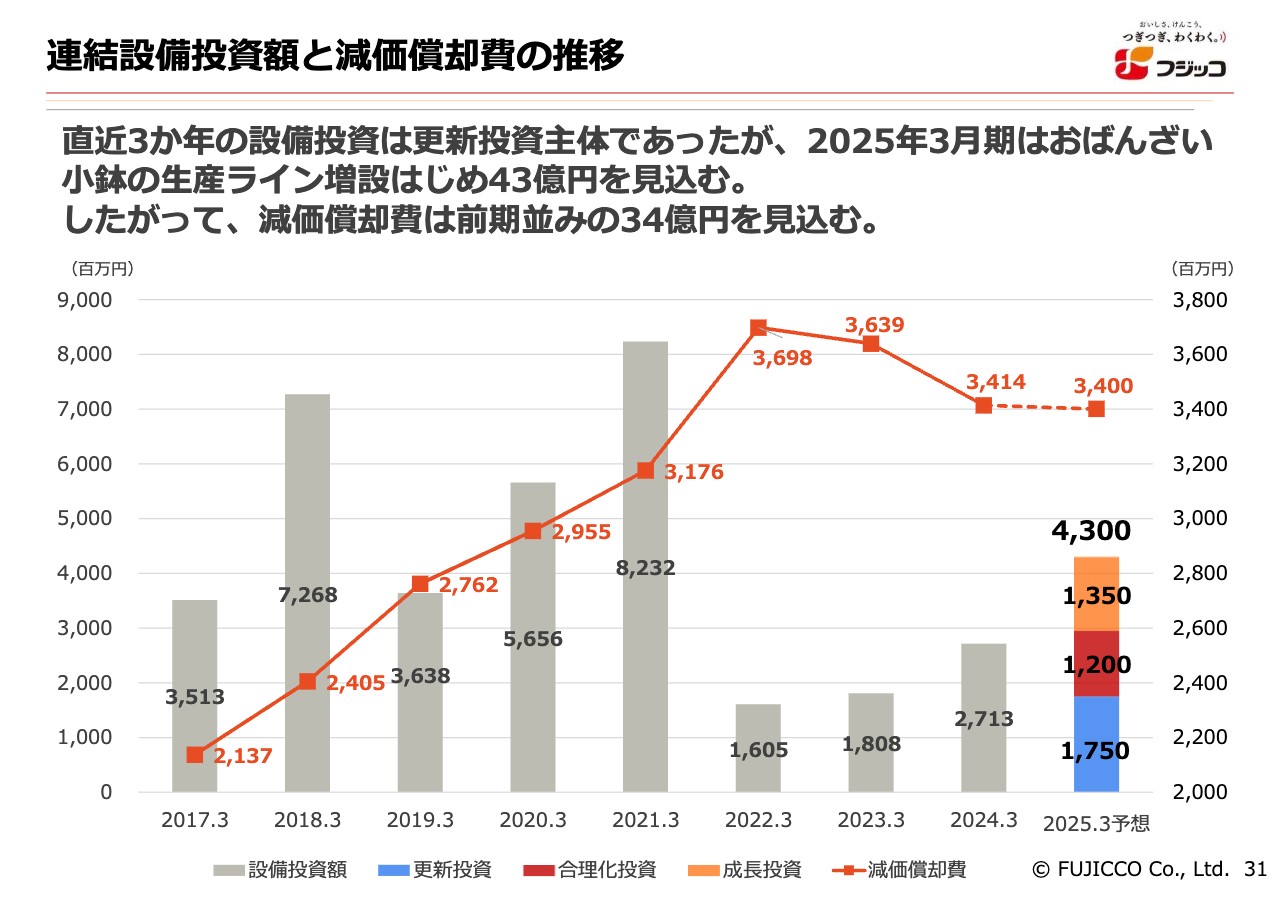

連結設備投資額と減価償却費の推移

設備投資と減価償却についてです。設備投資は2024年3月期は27億円という実績でした。直近3か年の設備投資は更新投資が主体でしたが、2025年3月期は「おばんざい小鉢」の生産ラインの増設をはじめ、43億円の投資を見込んでいます。したがって、減価償却費は前期並みの34億円となる見込みです。

この銘柄の最新ニュース

フジッコのニュース一覧- 組織変更並びに人事異動についてのお知らせ 2026/02/03

- 2026年3月期第3四半期決算短信〔日本基準〕(連結) 2026/01/30

- フジッコ、4-12月期(3Q累計)経常が28%増益で着地・10-12月期も11%増益 2026/01/30

- (開示事項の経過)タイ国のFB Food Service (2017) Co., Ltd.の株式の取得完了(子会社化)及び子会社設立手続き完了に関するお知らせ 2025/12/29

- フジッコ:昆布製品・豆製品で国内トップシェア、PBR0.6倍台かつ配当利回り2.9%で推移 2025/12/18

マーケットニュース

おすすめ条件でスクリーニング

フジッコの取引履歴を振り返りませんか?

フジッコの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。