【QAあり】ビーウィズ、上期は売上・営業利益共に計画未達 足元の業況を整理し通期業績予想を修正も、配当は期初予想を据え置き

1 2025年5月期 第2四半期 決算概況

森本宏一氏(以下、森本):代表取締役社長の森本です。本年もどうぞよろしくお願いします。それでは、2025年5月期第2四半期の決算説明に入ります。

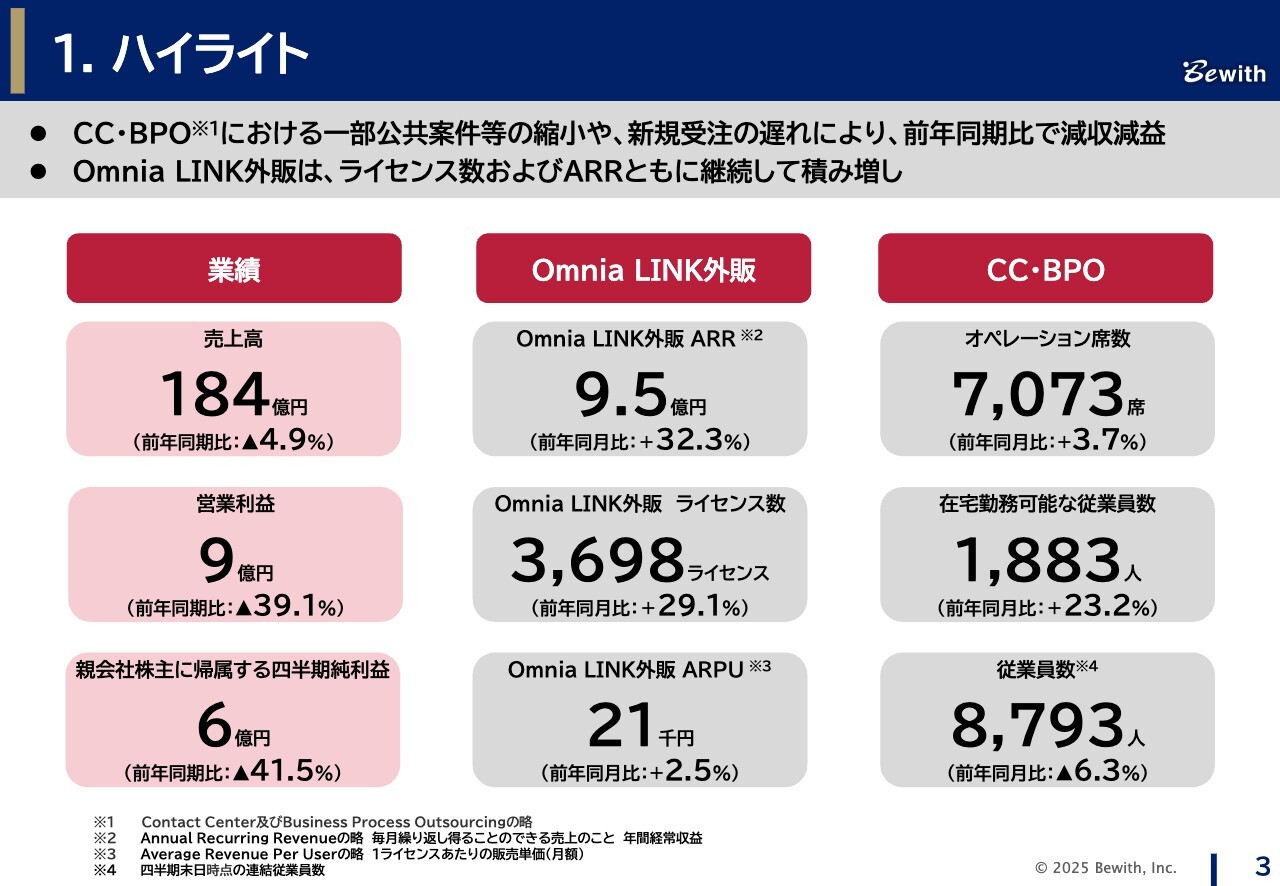

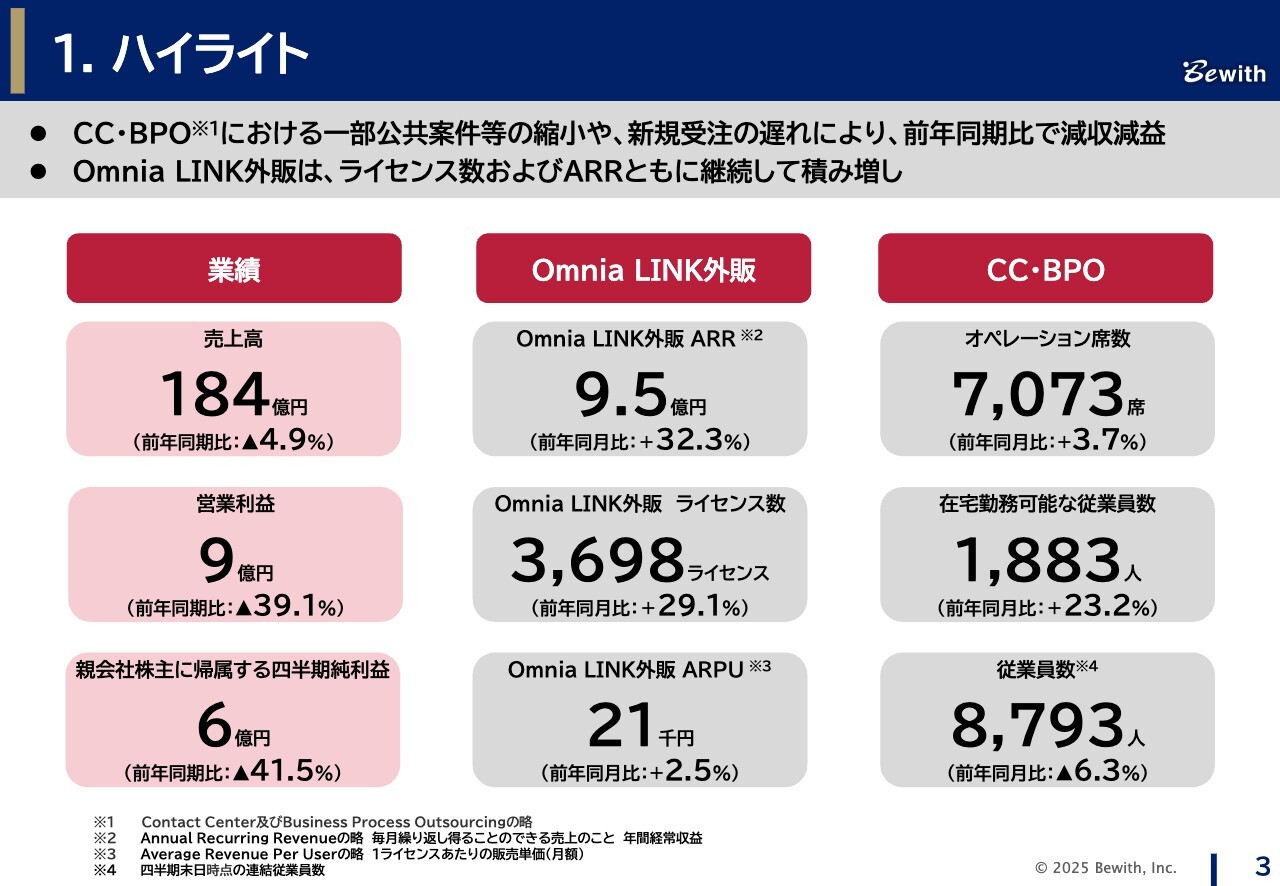

ハイライト

まず、業績のハイライトです。今期はコンタクトセンター・BPO事業における公共継続案件の縮小や、ライフライン業界の反動減などがありました。また、金融業界などでは着実に新規案件が積み上がったものの、減少幅を埋めるまでに至らず、前年同期比で減収減益となりました。

一方で、「Omnia LINK(オムニアリンク)」外販事業については、通期計画に対して十分ではないものの、大型案件が積み上がっており、営業戦略転換における萌芽を感じています。コンタクトセンター・BPO事業については、スライドでご確認ください。

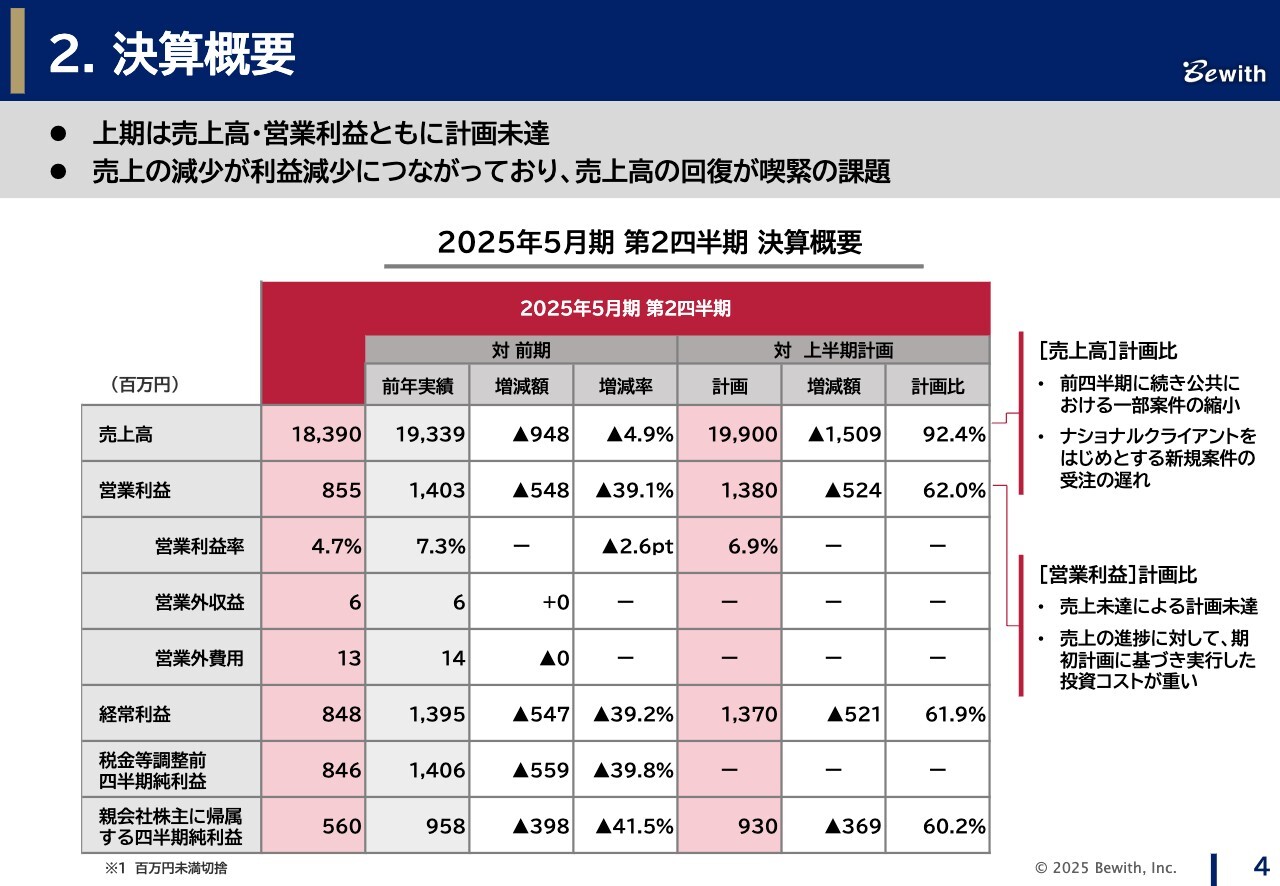

決算概要

通期の計画進捗です。売上高は上期の進捗率が92.4パーセントで、約15億円の計画未達となりました。この売上の未達を主な理由として、営業利益の進捗率が62.0パーセントと、5億円の計画未達となったことがあります。

この結果に伴い、あらためて足元の状況を整理し、通期の計画を修正しました。修正を含めた決算の詳細については、飯島よりご説明します。

2 2025年5月期 第2四半期 決算詳細

飯島健二氏(以下、飯島):取締役副社長執行役員の飯島です。ここからは業績詳細についてご説明します。

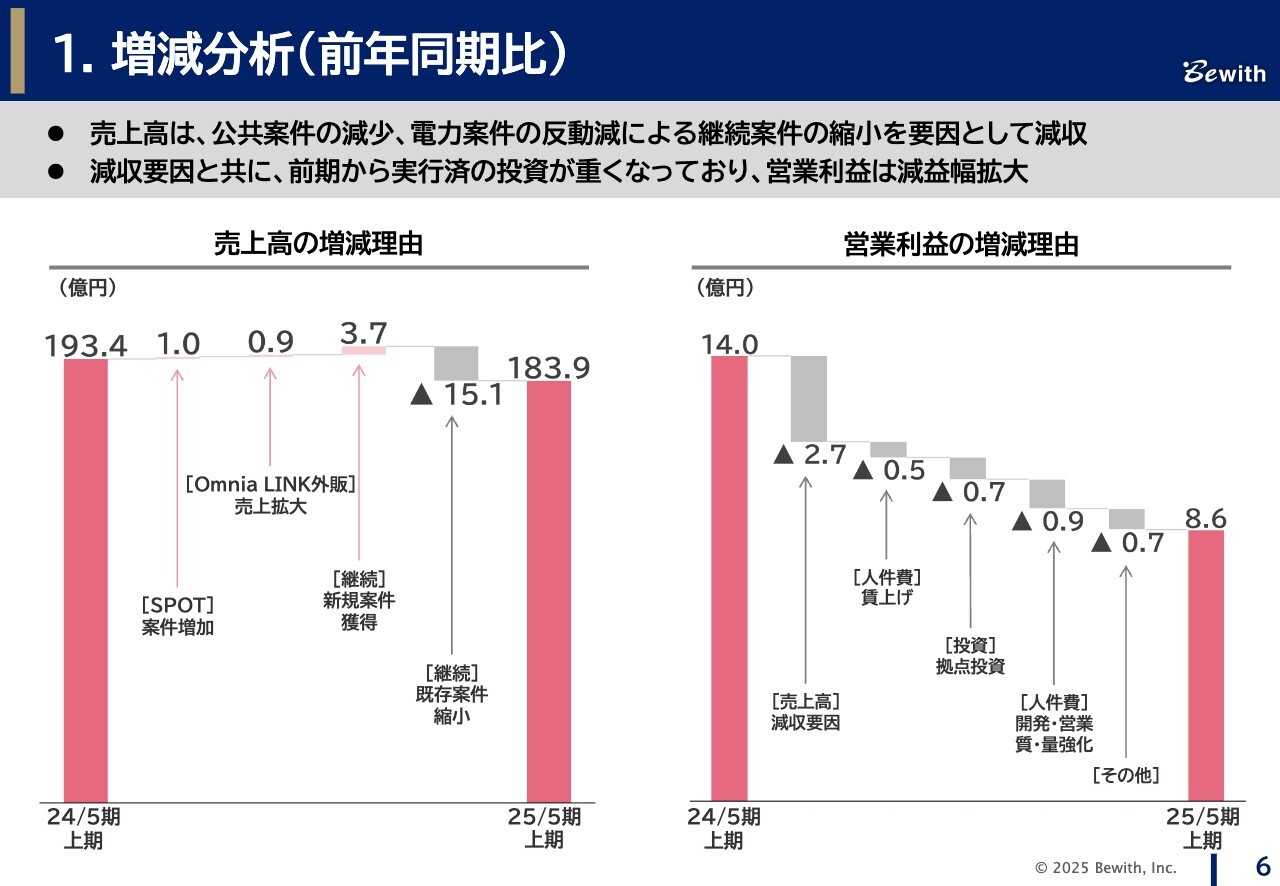

増減分析(前年同期比)

前年同期比の増減分析についてです。スライド左側のグラフで示した売上高の増減理由として、SPOT案件の増加によりプラス1億円、「Omnia LINK」外販事業での増加によりプラス9,000万円となっています。

一方で、コンタクトセンター・BPO事業における継続案件では、新規案件の獲得で3億7,000万円が積み上がったものの、既存案件がマイナス15億1,000万円となり、その結果、上期の売上高は183億9,000万円となりました。

金融業界を中心に好調な業界では売上を拡大できたものの、一部の業界において既存案件が減少し、新規獲得が遅れたことが要因です。詳細は後半のスライドでご説明します。

右側のグラフに示した営業利益の増減理由として、減収要因がマイナス2億7,000万円となっています。これに加えてその他投資関係では、賃上げでマイナス5,000万円、拠点投資でマイナス7,000万円、開発・営業における人材の質と量の強化でマイナス9,000万円、その他コストのマイナス7,000万円が加わり、結果として営業利益は8億6,000万円となりました。

営業利益の着地に関して、主な要因は減収によるものですが、第1四半期に続き、前期までに実行済みの投資を含め、先行投資が重くなっている状況にあります。

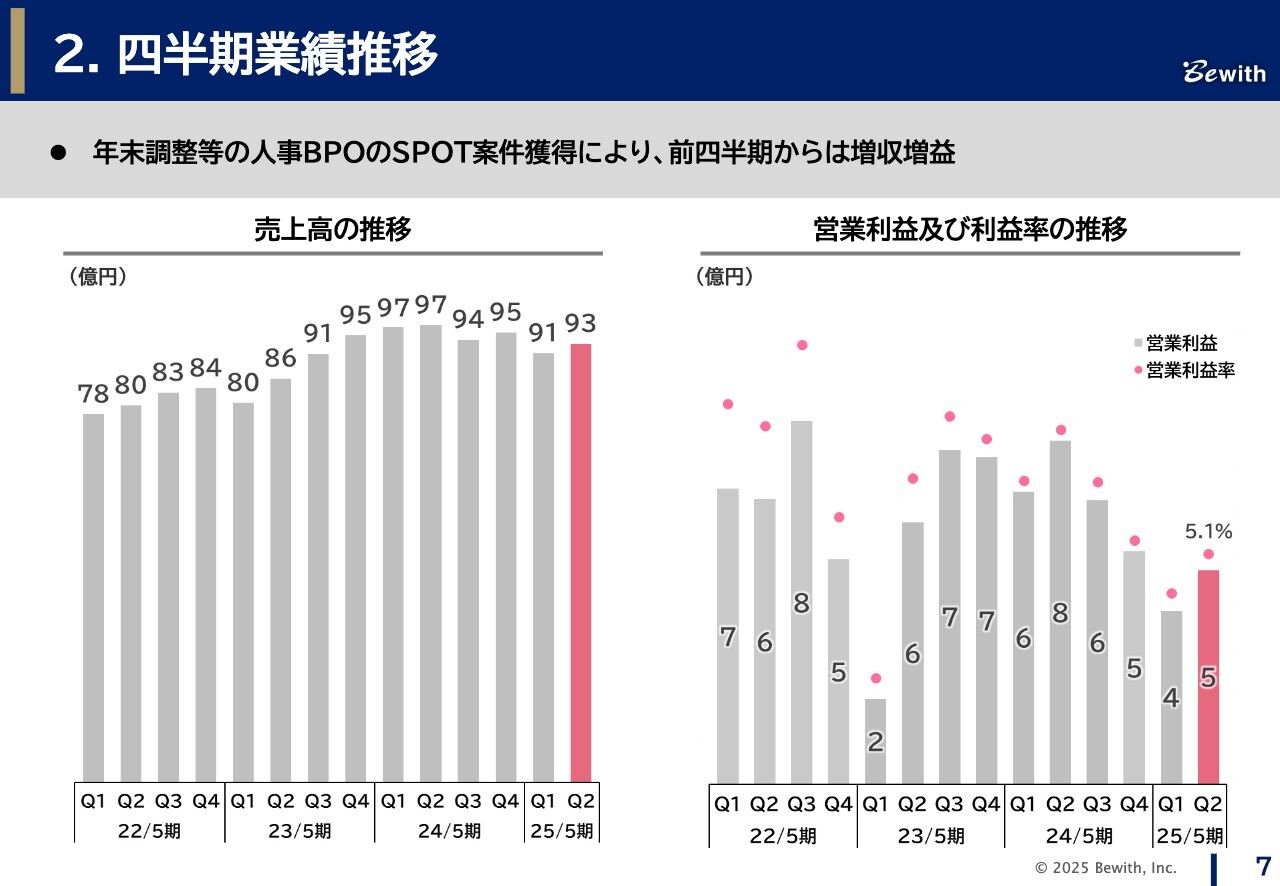

四半期業績推移

四半期の業績推移です。スライド左側のグラフのとおり、第2四半期の売上高は93億円で、第1四半期からは増収となりました。この主な要因として、年末調整などの人事BPO業務のSPOT案件獲得によるところが大きくなっています。

金融業界や通信業界の継続案件の受注も進んでいますが、第4四半期は4月開始の業務が多い状況であるため、今後の売上については、第3四半期も低い水準となる見込みです。

右側のグラフに示した営業利益については、第2四半期は5億円で、営業利益率は5.1パーセントとなりました。

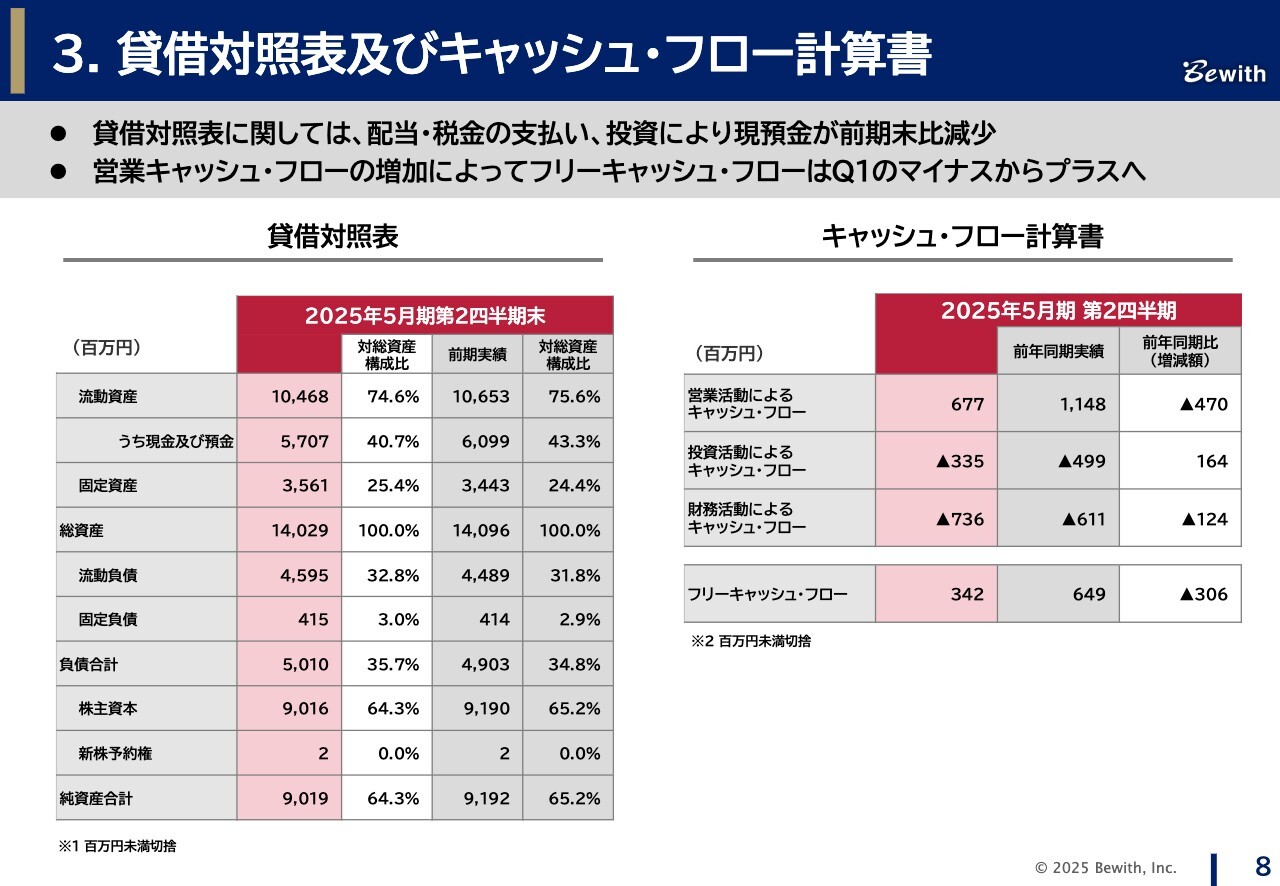

貸借対照表及びキャッシュ・フロー計算書

貸借対照表とキャッシュ・フロー計算書についてはスライドでご確認ください。この後、通期業績予想の修正について森本よりご説明します。

3 2025年5月期 通期業績見通しについて

森本:ここまでの状況を踏まえ、この度通期業績予想の修正を実施することとしました。次のスライドから、その内容についてご説明します。

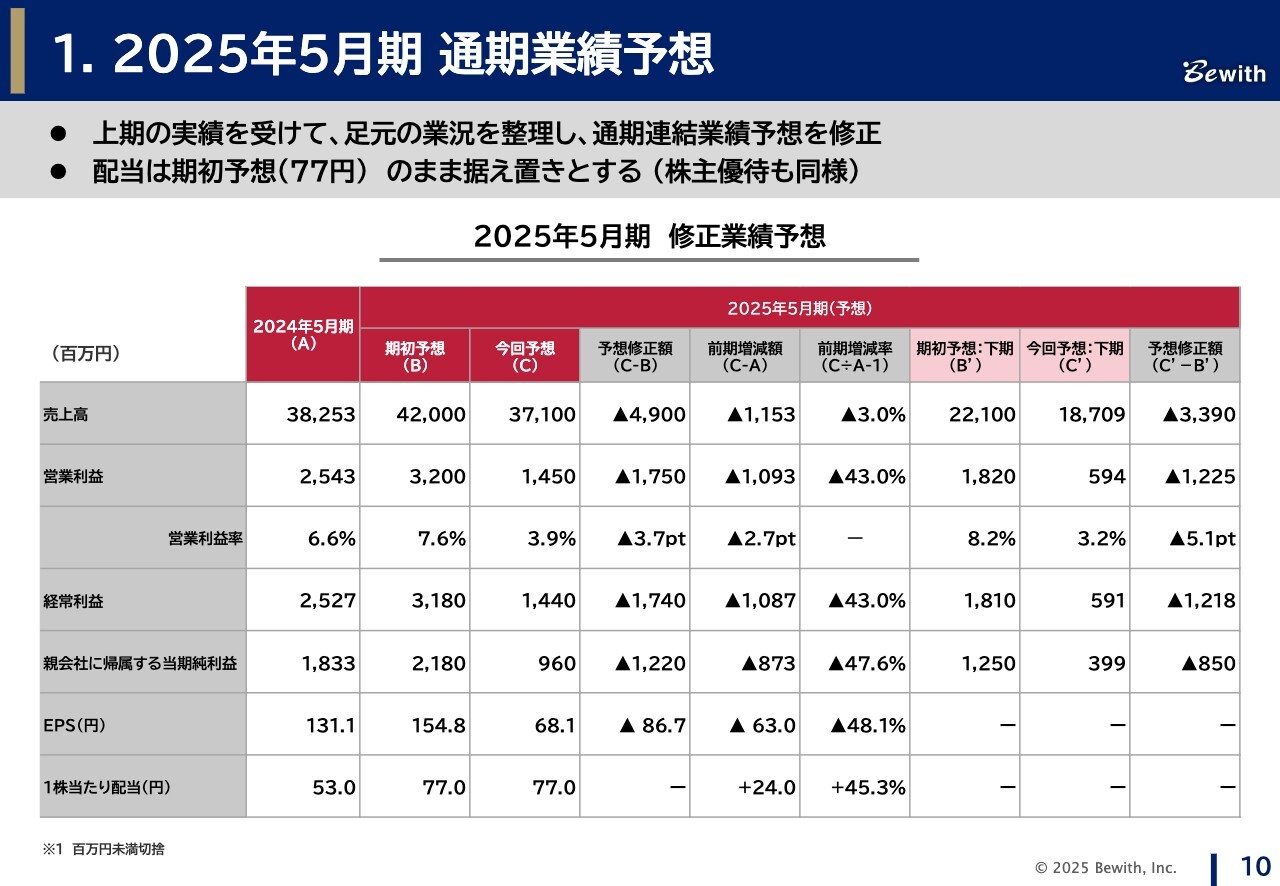

2025年5月期 通期業績予想

通期の売上高は期初予想の420億円から今回予想の371億円へ、49億円の下方修正を行いました。営業利益は期初予想の32億円から今回予想の14億5,000万円へ17億5,000万円の下方修正を行っています。

修正の理由についてはいくつかの要素があり、下期はその要素を考慮した修正となっていますが、当社のビジネスとしては引き続き成長を続けていく考えです。そのため、配当予想については、このたびの下方修正に伴う変更はなく、77円の期初予想を据え置いています。

修正の詳細については、飯島からご説明します。

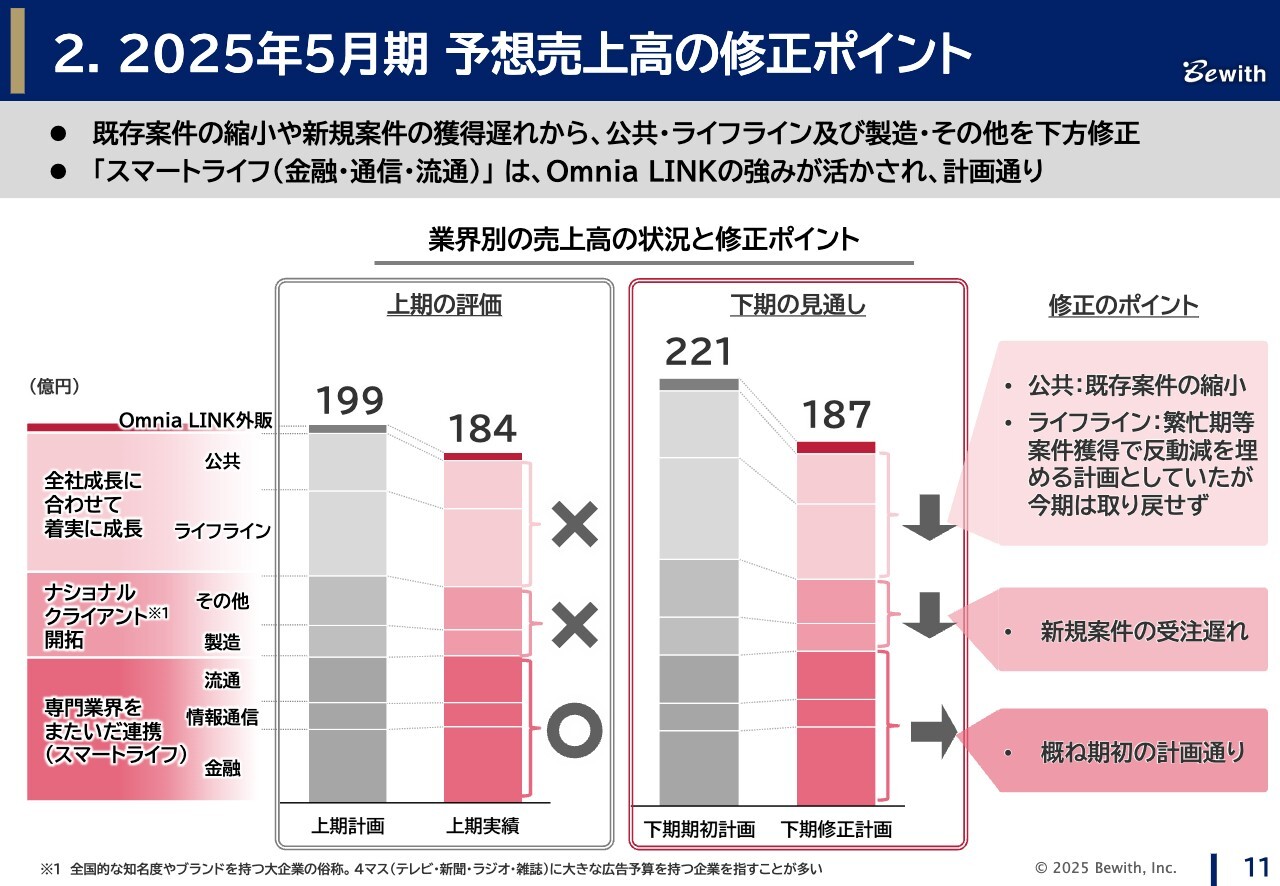

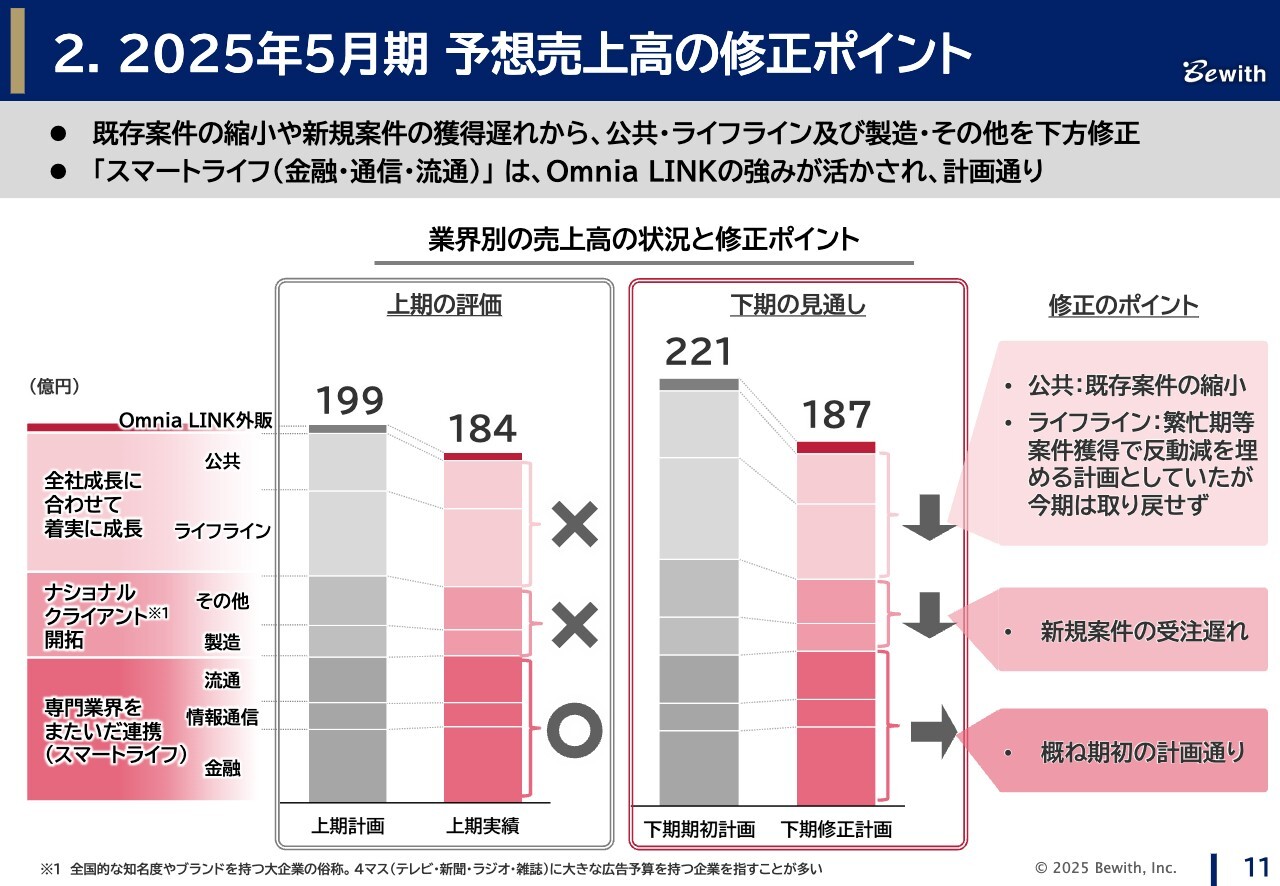

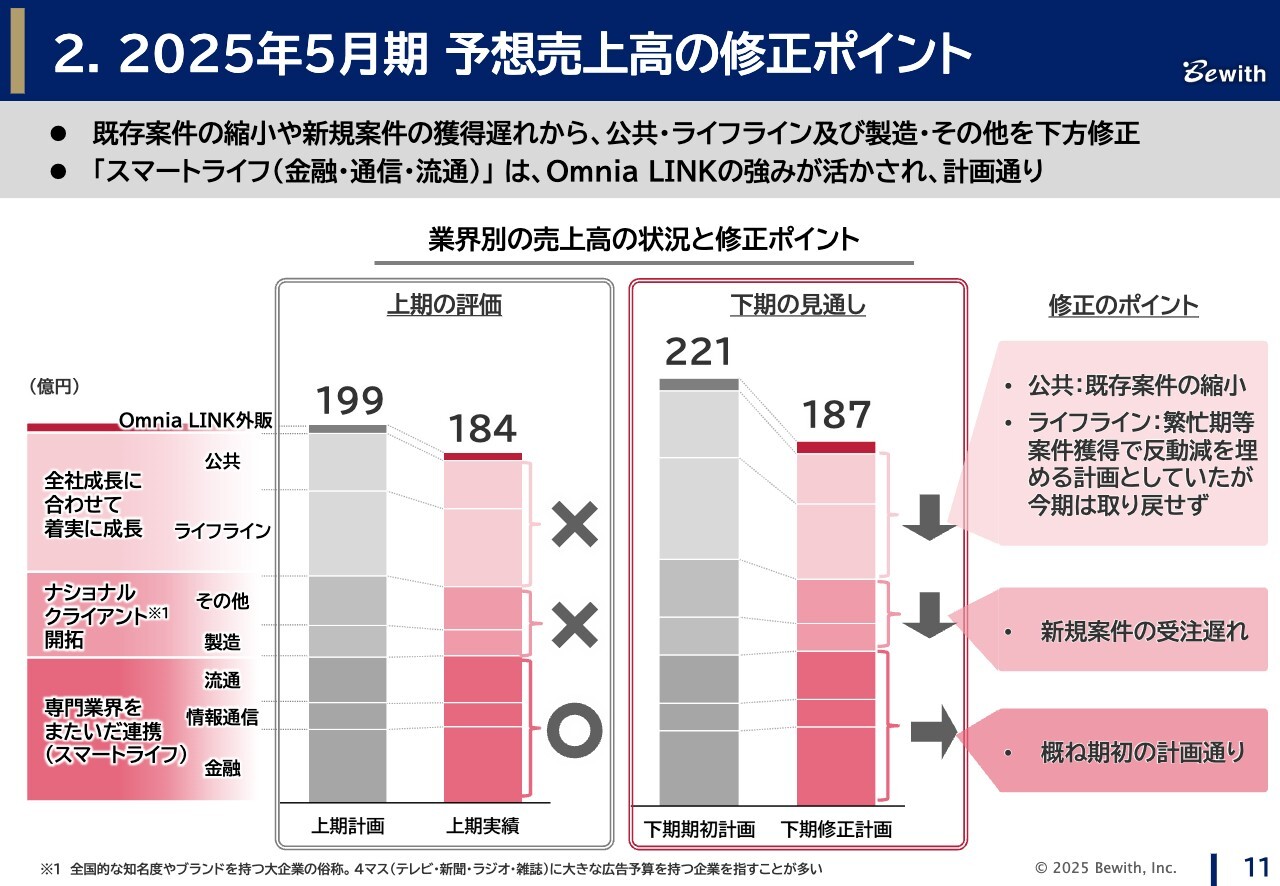

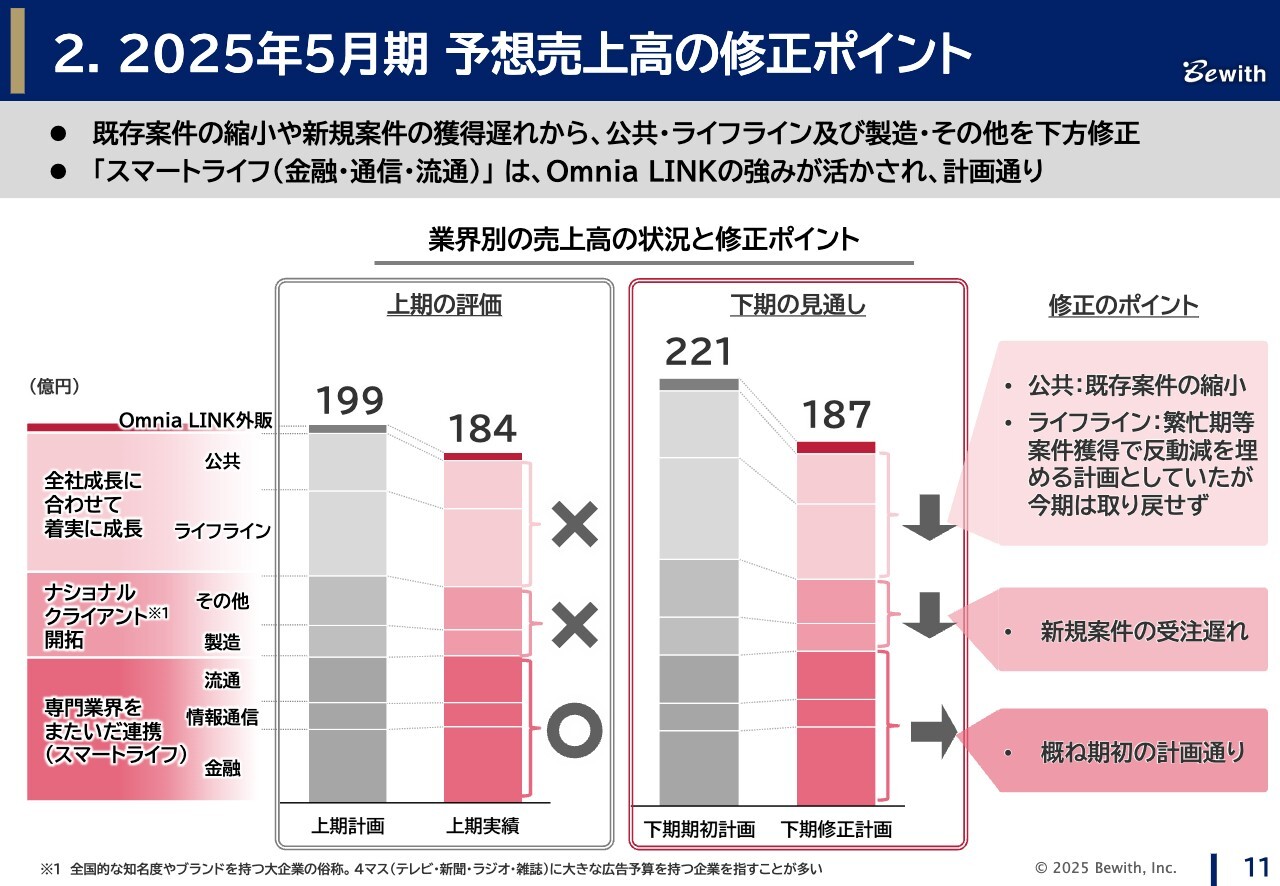

2025年5月期 予想売上高の修正ポイント

飯島:まず、売上高の修正についてご説明します。

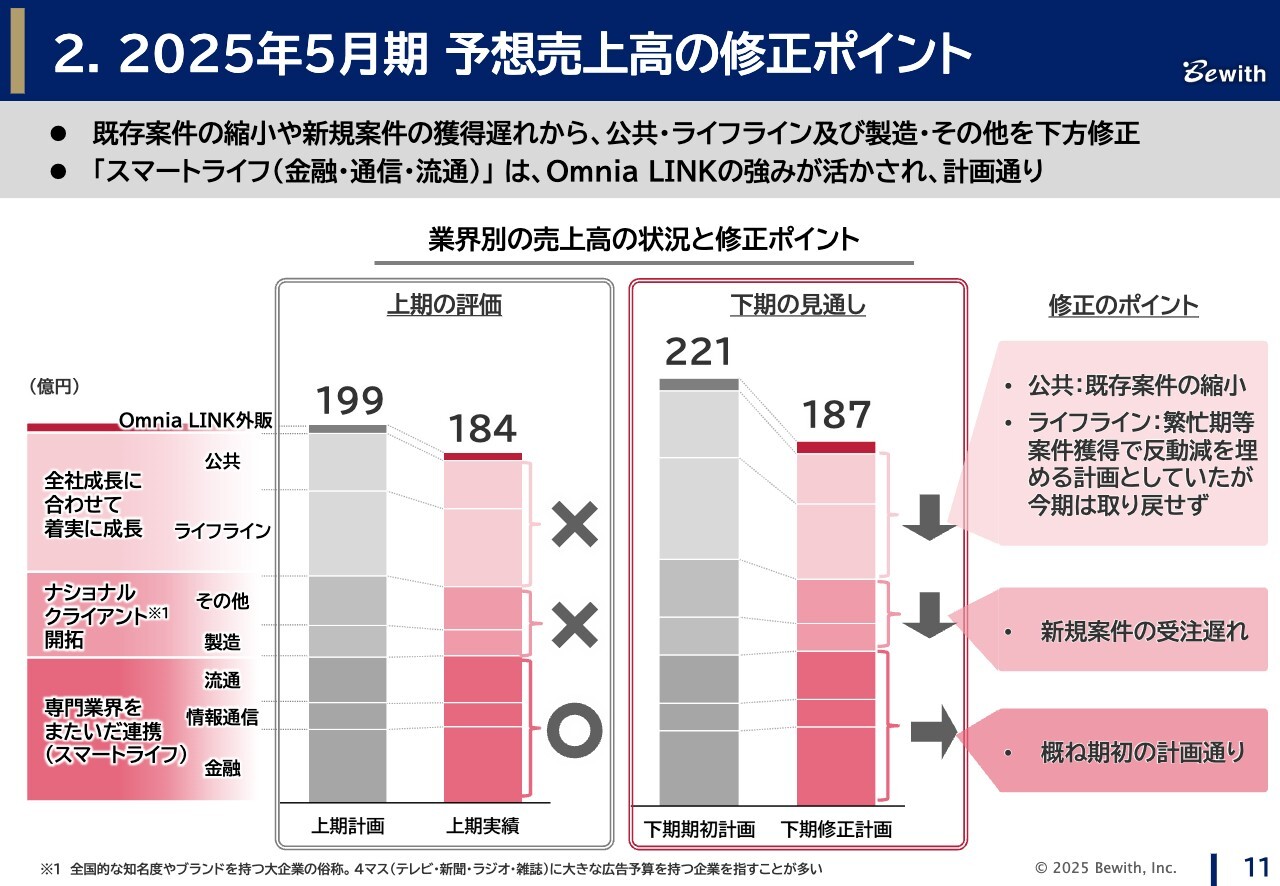

スライド左側の棒グラフは上期の評価です。期初計画199億円のところ、マイナス15億円の184億円での着地となりました。これを受け、下期の計画は期初計画の221億円から187億円に下方修正します。

この修正の内訳と理由を業界ごとにご説明します。金融業界や通信業界、流通業界のスマートライフ領域については、上期は計画どおりの結果を達成しました。

これに対し、公共・ライフライン業界、製造業界・その他業界のナショナルクライアント領域については、期初計画を下回ったことが売上高の下方修正の主な要因となっています。

公共・ライフライン業界については、第1四半期でもご説明したとおり、公共分野の継続案件の縮小が影響しています。この縮小分を地方の電力会社や繁忙期の新規案件で補う計画でしたが、見込みどおりに進まず、計画達成が遅延しました。

ナショナルクライアント領域については、中国からのリショアリングに伴う人事BPO案件の獲得を目指して取り組んできましたが、お客さまの意思決定の遅れや失注もあり、新規案件の獲得が進みませんでした。

上期を振り返ってみると、当社の強みである「Omnia LINK」を活かせるスマートライフ領域では、計画どおりの成果を挙げました。一方で、公共・ライフライン業界では案件数の減少と外部環境の影響が大きく、さらにナショナルクライアント領域ではBPOなどの事務系案件が中心であったために、「Omnia LINK」の強みを十分に発揮することができず、失注してしまった案件もありました。

下期以降は、上期が計画どおり積み上げができなかった分、公共・ライフライン業界およびナショナルクライアント領域の計画を引き下げます。さらに、この分野で下期も獲得を見込んでいた新規案件の売上を保守的に見積もることとしました。

今後はあらためて自社の強みを活かせる領域を再確認し、加えてリソース配分を見直すことで、より効果的な戦略を実行していきたいと考えています。

2025年5月期 予想営業利益の修正ポイント

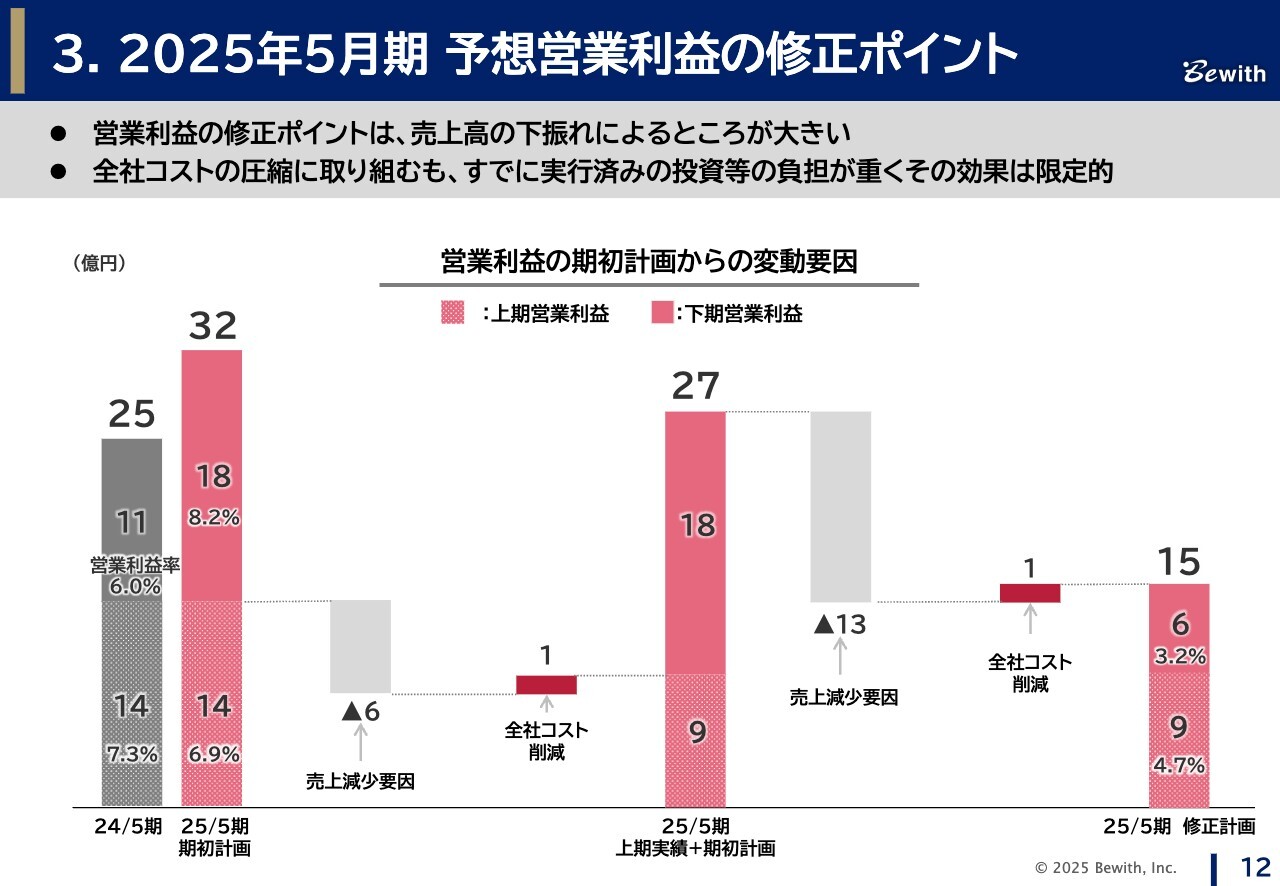

営業利益の修正についてご説明します。スライド左側のグラフのとおり、期初計画では上期14億円、下期18億円で、通期32億円の計画としていました。

これに対し、上期実績は売上高の減少要因によりマイナス6億円、全社コストの削減でプラス1億円となり、9億円で着地しました。

下期の期初計画は上期の積み上げがある前提で、さらに売上を強く見込んでいたことから、下期業績予想については売上減少要因でマイナス13億円、全社コストの削減でプラス1億円を見込み、6億円に修正しました。

この理由としては、第3四半期の売上の伸び悩みが見えていることと、第4四半期は売上が戻る見通しではあるものの、株主優待や新卒の入社、拠点の増強など、期初計画で織り込んでいた投資が発生することが挙げられます。このため、利益側が弱くなる予想となり、これに伴い通期の営業利益予想は15億円に修正しています。

CC・BPOにおけるOmnia LINKの貢献

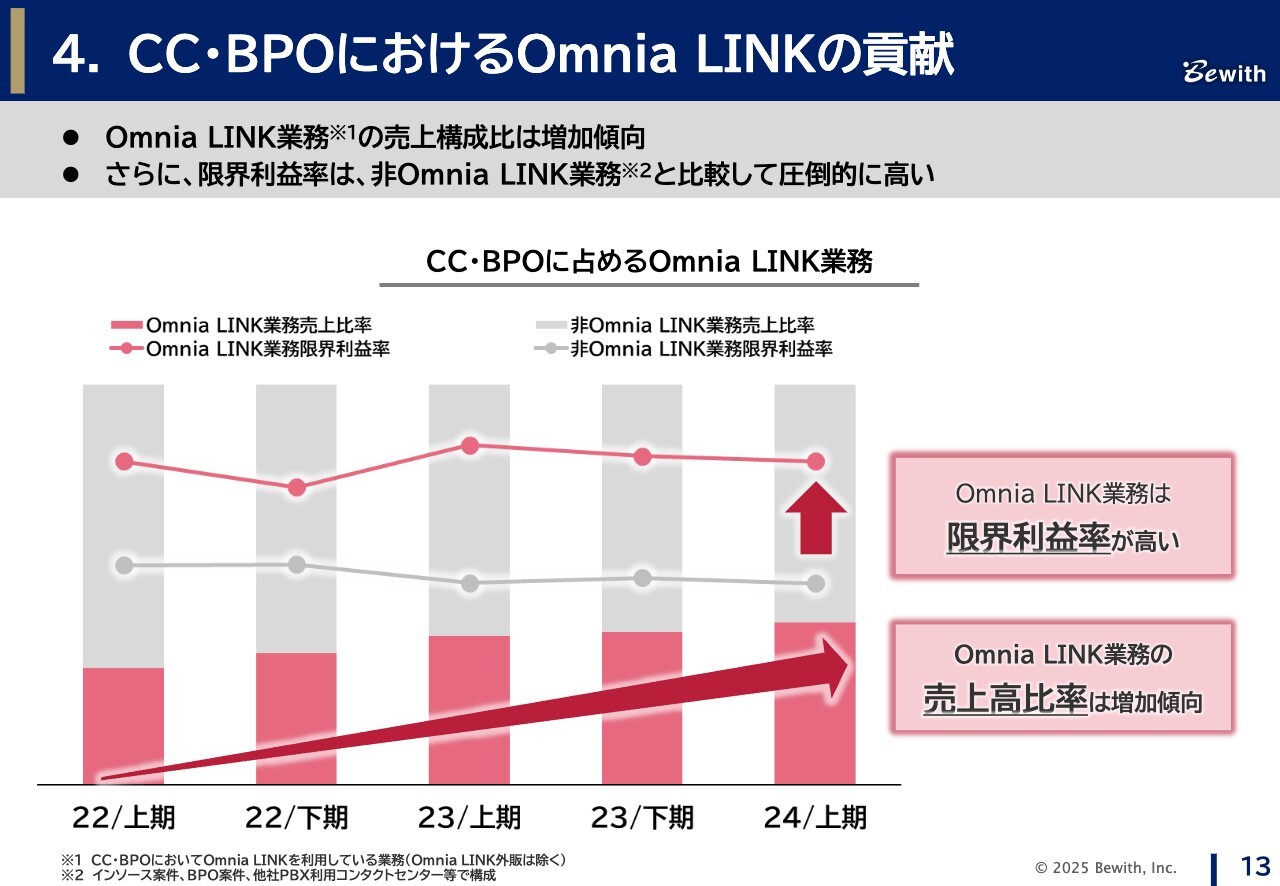

先ほどのスライドで自社の強みを活かせる領域の戦い方について少し触れました。あらためて、コンタクトセンター・BPO事業における「Omnia LINK」を活かせる戦い方について補足します。

スライドのグラフをご覧ください。棒グラフのピンクの部分は、当社のコンタクトセンター・BPO事業の売上高において「Omnia LINK」を利用した業務が占める割合です。ピンクの折れ線グラフは「Omnia LINK」業務の限界利益率を示しています。

一方、グラフにグレーで示した部分は「Omnia LINK」活用以外の業務を示しています。主な業務として、例えばBPOの事務系業務やお客さま先での業務となります。

売上高に占める「Omnia LINK」関連業務は4割ほどですが、グラフの推移からもおわかりいただけるように、コンタクトセンター・BPO事業の売上高が弱い状況にありながら、「Omnia LINK」業務の比率は増加しています。売上高自体も増加していることから、「Omnia LINK」業務は今後の伸びに期待ができると考えています。

加えて、折れ線グラフのとおり、限界利益率は圧倒的に「Omnia LINK」業務のほうが高くなっています。「Omnia LINK」業務を増やすことで、当社の利益率の改善につなげていくことができます。

この点から、引き続き当社の強みである「Omnia LINK」を活用した高付加価値の案件獲得により、売上の向上および収益性の改善を進めていく方針です。以上が業績予想の修正に関するご説明です。

4 KPI進捗状況(Omnia LINK外販)

ここからは各種KPIについてお話しします。

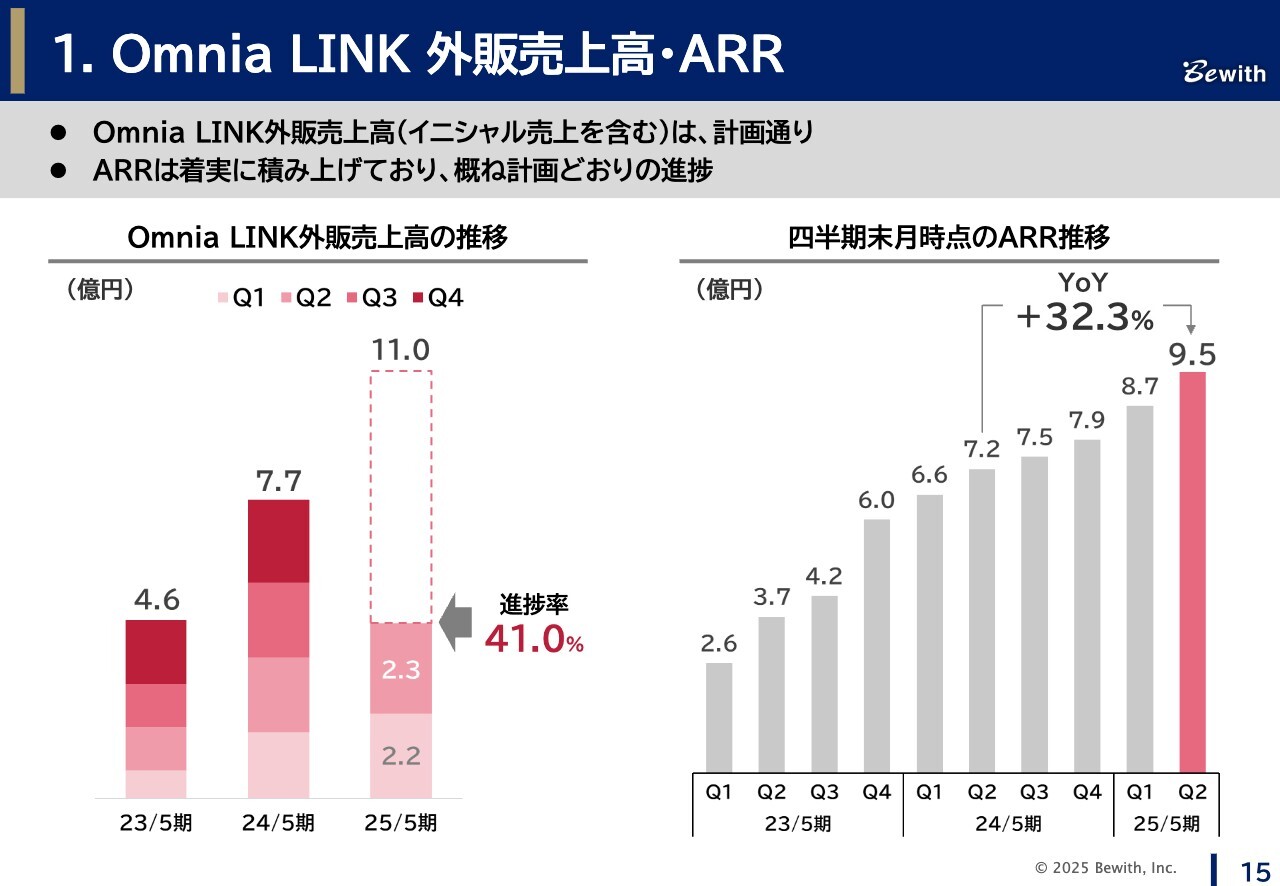

Omnia LINK 外販売上高・ARR

まず、「Omnia LINK」外販事業についてご説明します。スライド左側のグラフで示しているのは、イニシャル売上を含む「Omnia LINK」外販事業の売上高です。今期の計画11億円に対して2億3,000万円で着地しており、こちらはほぼ計画どおりとなっています。

スライド右側のグラフはARRを示しており、9億5,000万円となりました。こちらも計画どおりの進捗です。

少しこの先の話にも触れますが、第3四半期は一部のお客さまのライセンスの減少が見込まれており、売上高が減少する見通しです。一方で、第4四半期には過去最大の出荷ライセンス数が見込まれているため、相応の売上高となる予定です。

引き続き、今期の売上高11億円、ARR12億円の計画達成に向けて取り組んでいきます。

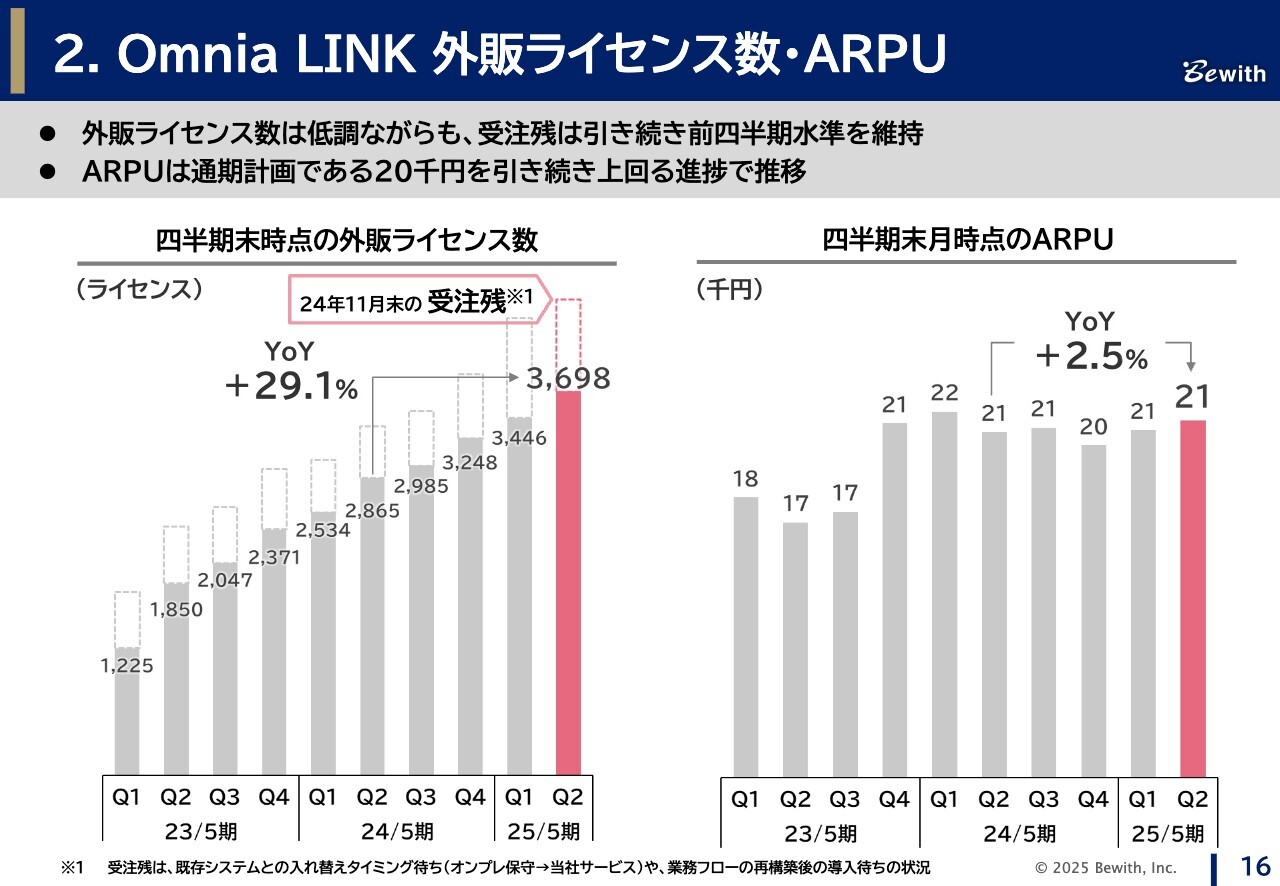

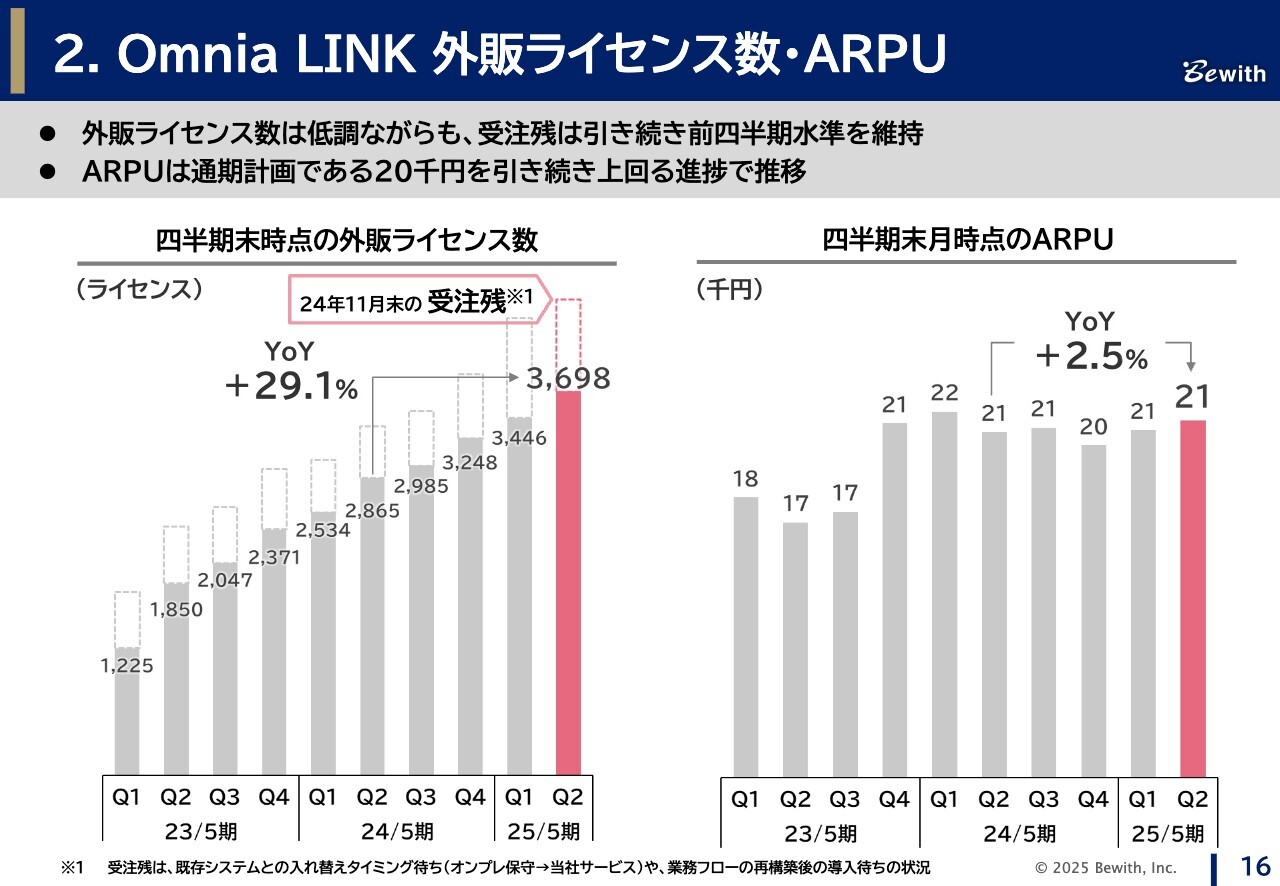

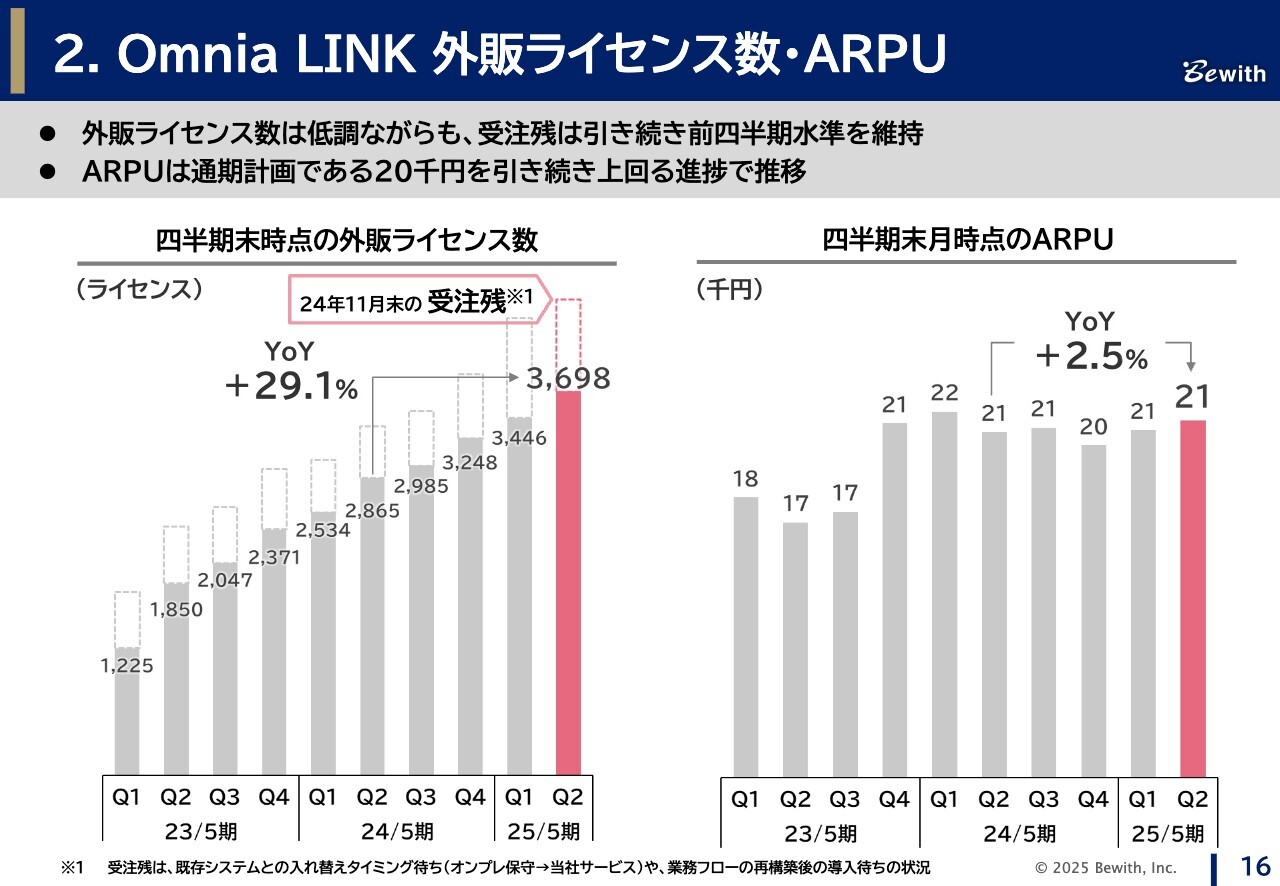

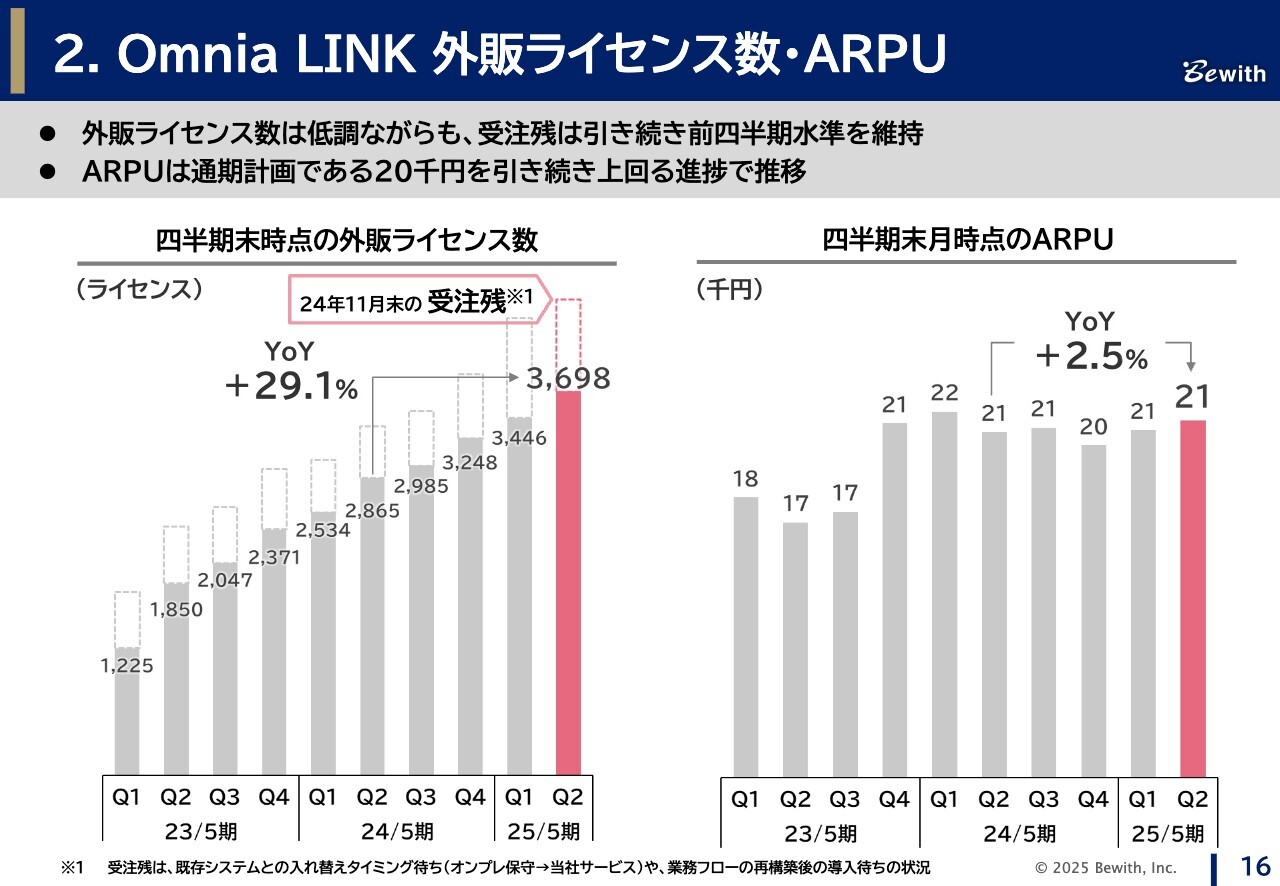

Omnia LINK 外販ライセンス数・ARPU

「Omnia LINK」外販ライセンス数は3,698ライセンスとなりました。第1四半期から第2四半期ではプラス252ライセンスの伸びとなりました。

この先の見通しとして、第3四半期でライセンス数が一時的に減少する見込みですが、一方で第4四半期は大型案件の出荷がありますので、現在4,200ライセンスまで見えています。通期では5,000ライセンスに向け、引き続き積み上げていきたいと思っています。第2四半期時点での受注残は900ライセンス程度です。

また、スライド右側のグラフに示しているように、第2四半期のARPUは2万1,000円でした。

5 KPI進捗状況(CC・BPO)

続いて、コンタクトセンター・BPO事業のKPIについてお話しします。

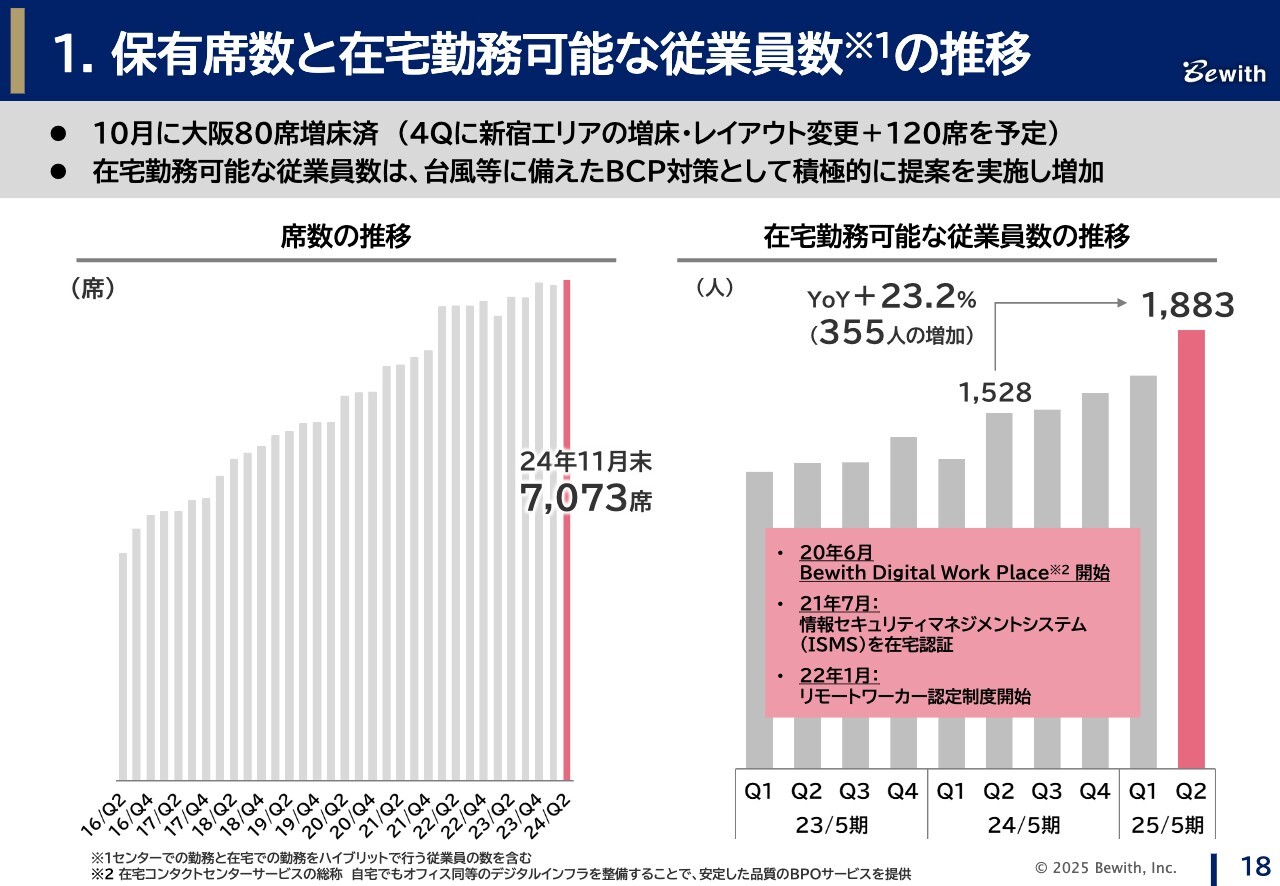

保有席数と在宅勤務可能な従業員数の推移

スライド左側のグラフは席数の推移を示しています。第2四半期末時点での保有ブース数は、大阪で80席ほどの増床を行ったことにより微増し、7,073席となっています。下期は、期初計画で織り込んでいた新宿エリアの増床とレイアウト変更を予定しています。

スライド右側のグラフは在宅勤務可能な従業員数を示しており、BCP強化を背景として第2四半期は1,883人となりました。

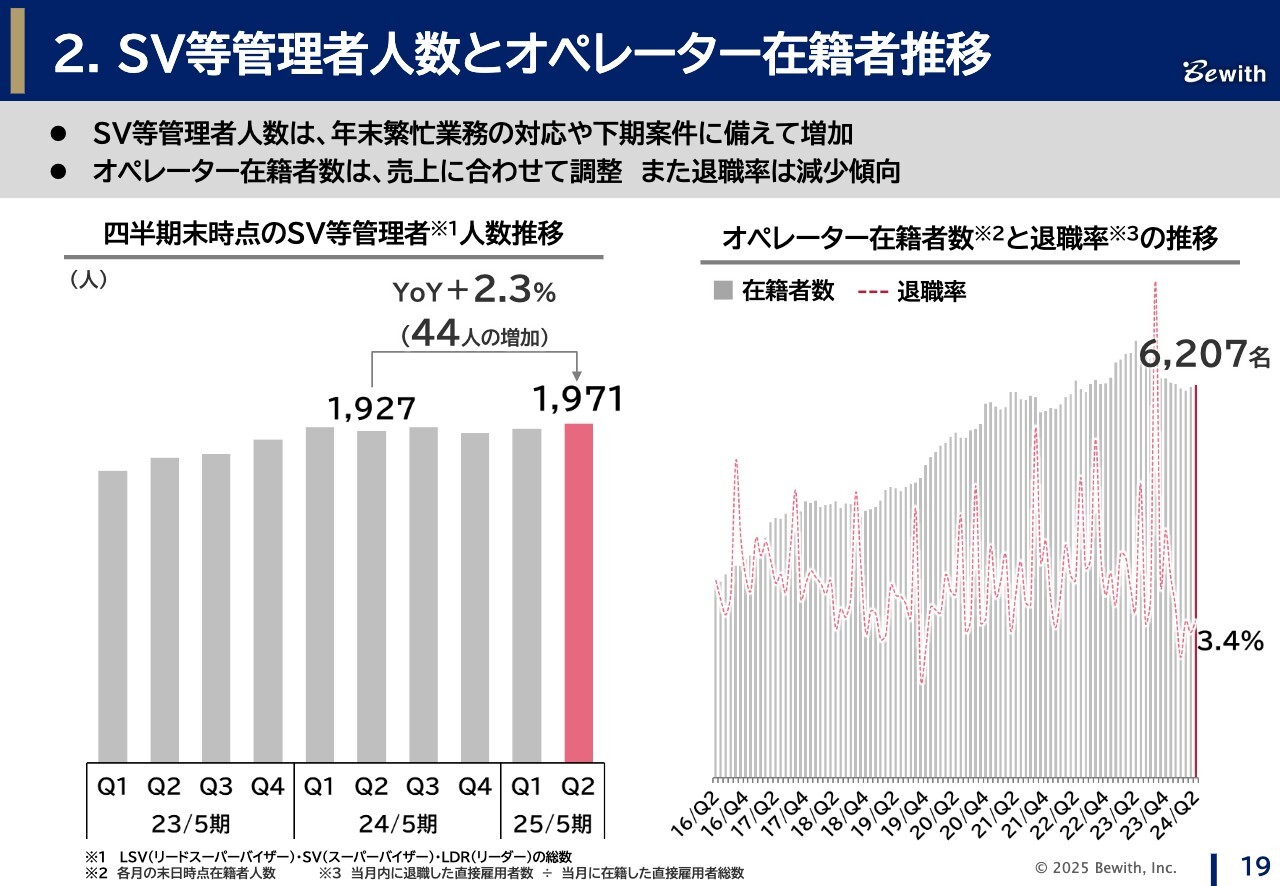

SV等管理者人数とオペレーター在籍者推移

スライド左側のグラフはSV等の管理者人数を示しており、第1四半期より微増した1,971名となっています。

スライド右側のグラフで示したオペレーターの在籍者数については、売上に応じた調整を図っています。また、退職率は各種取り組みにより低減傾向となり、現在の人材面は安定している状況です。

6 2025年5月期 第2四半期 トピックス

最後に第2四半期のトピックスについてご説明します。

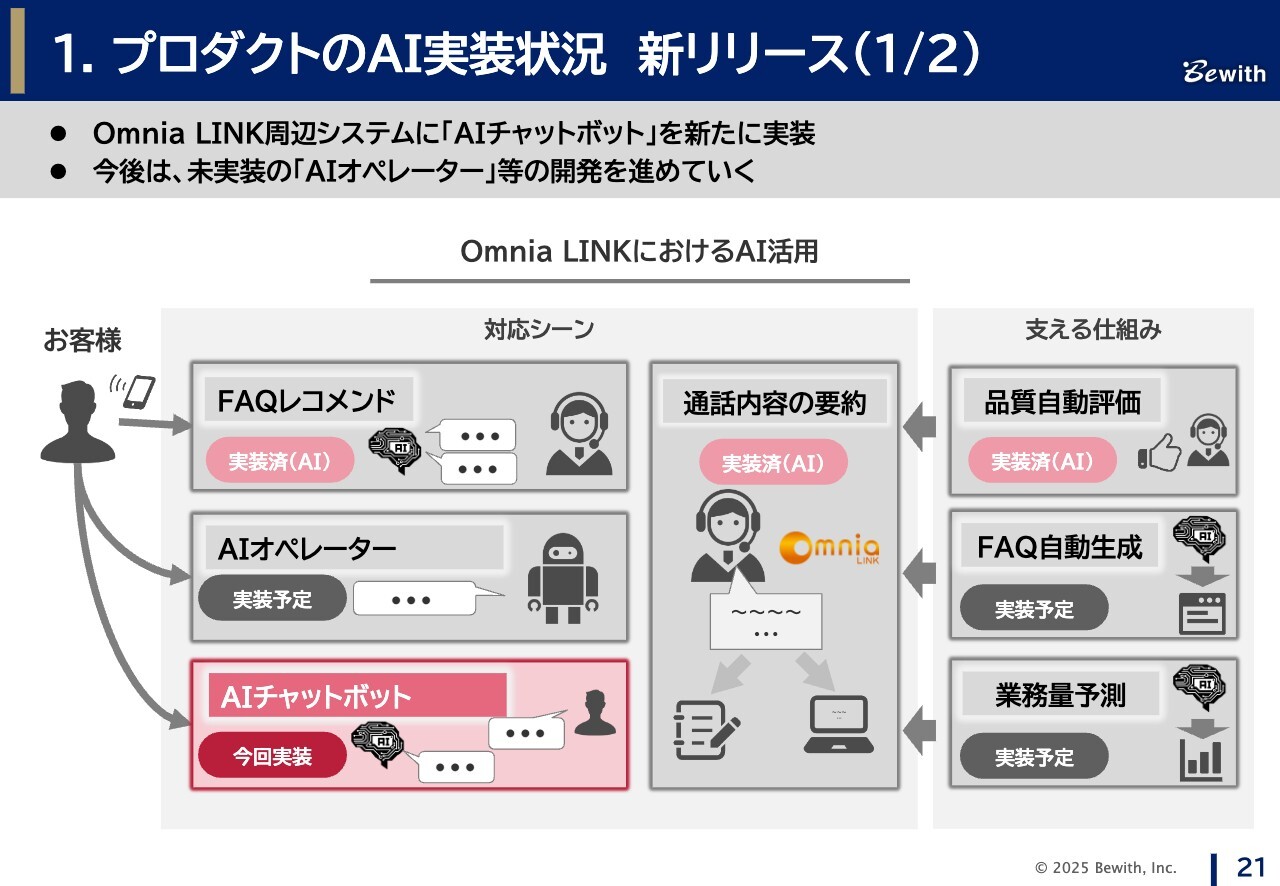

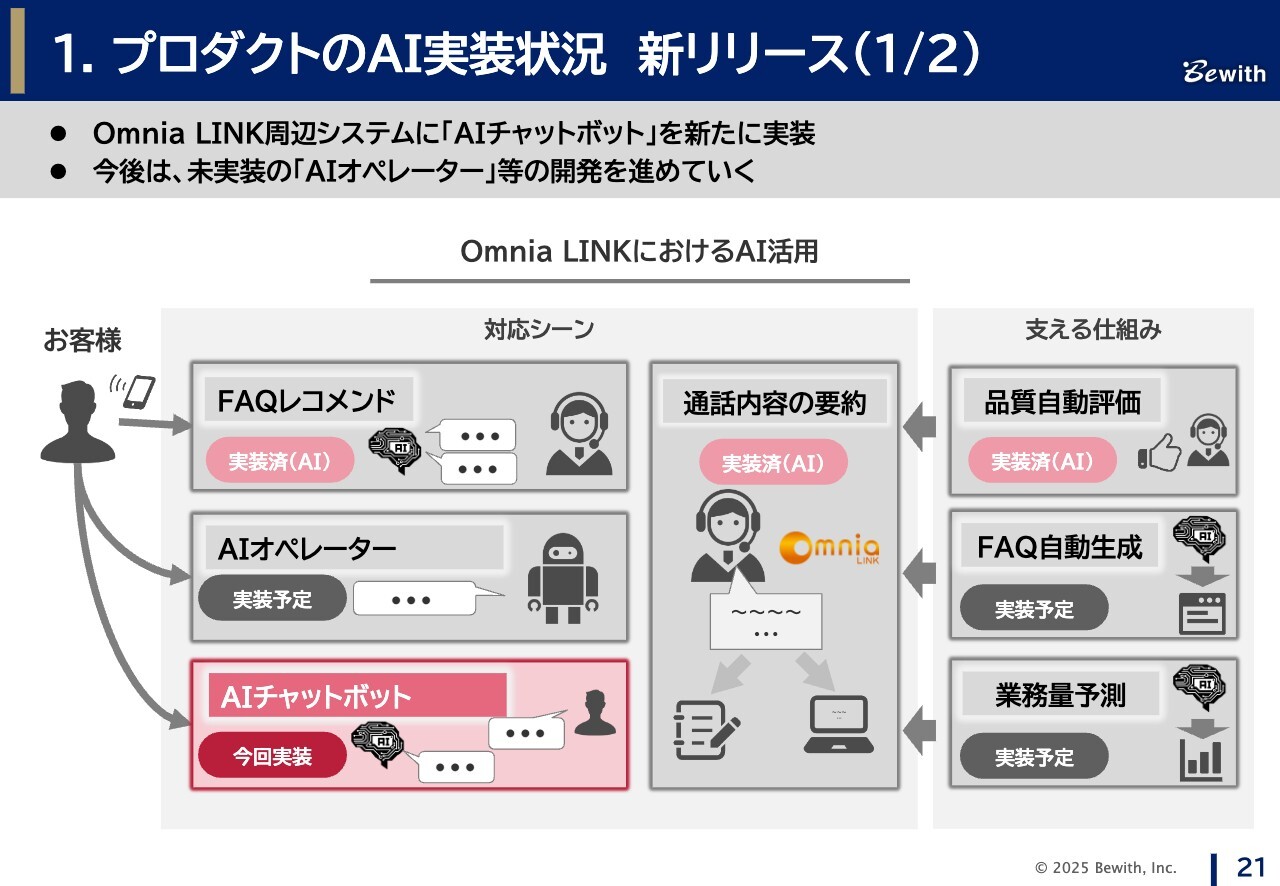

プロダクトのAI実装状況 新リリース(1/2)

「Omnia LINK」のAI活用については以前もこちらのスライドでご説明していますが、今回は昨年11月に「Omnia LINK」周辺システムとして実装した「AIチャットボット」についてご説明します。

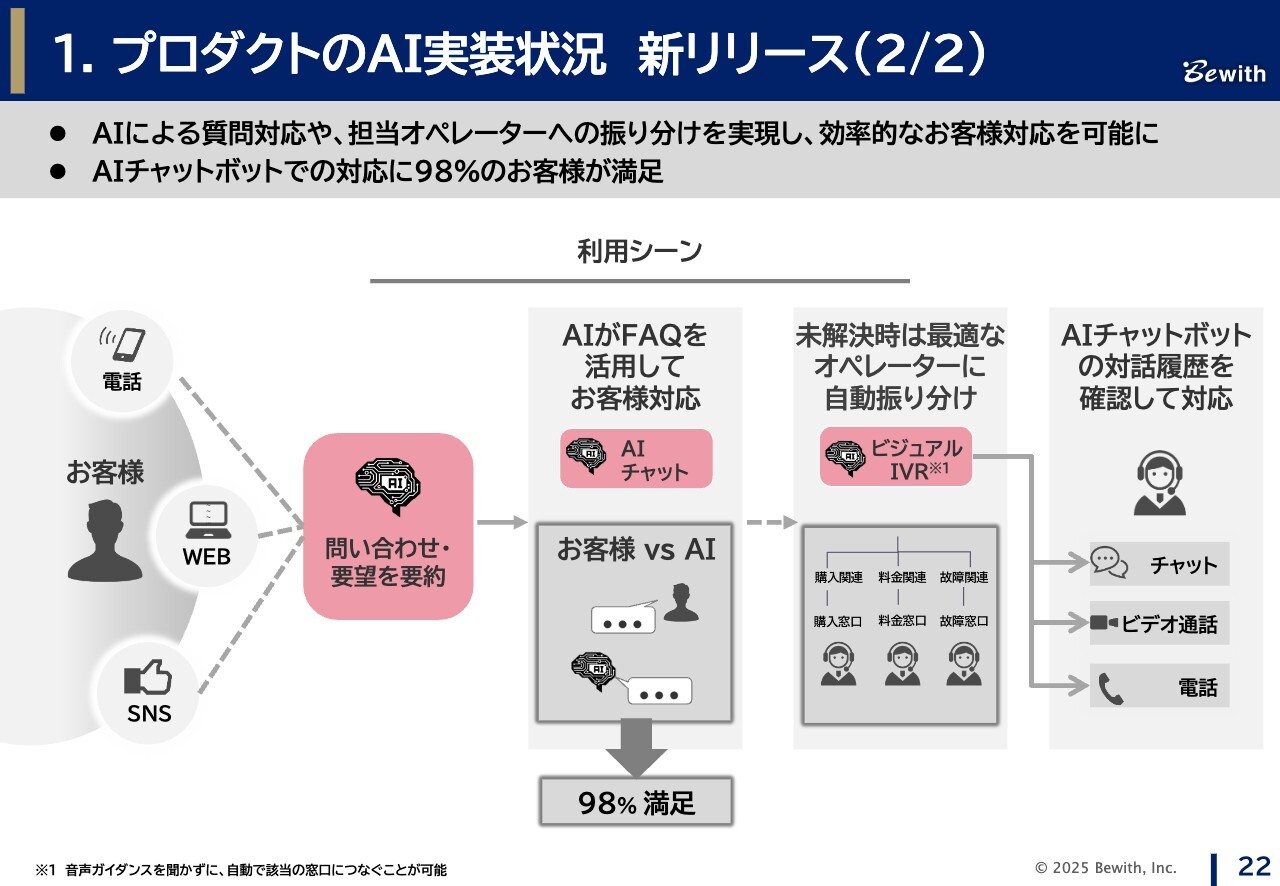

プロダクトのAI実装状況 新リリース(2/2)

「AIチャットボット」は、まずお客さまからのお問い合わせをAIが要約し、要約したテキストから適切なFAQを表示します。AIで問題解決しなかった場合はFAQのアルゴリズムを使い、適切な窓口に転送していく仕組みです。引き続き、「Omnia LINK」にAI機能を搭載し、AIコンタクトセンターの新時代を切り開いていきたいと思っています。決算の説明は以上となります。

質疑応答:修正後の計画について

司会者:「修正後の計画はかなり保守的な内容なのでしょうか?」というご質問です。

飯島:こちらのスライドでお示ししているとおり、当社の中では業界別に分解し、精査を行っています。その結果、今回のタイミングとなりましたが、保守的に計画を作成しています。そのため、今回の精査によりチャレンジングな要素を減らしている、とご理解いただければと思います。

質疑応答:配当計画について

司会者:「配当計画に変更はないとご説明がありました。タコ足配当となる予想ですが、そうならないような着地を目指す意思の表れでしょうか?」というご質問です。

森本:方針としては継続的な安定配当を大前提としています。おっしゃるとおり、今後も当社のビジネスは継続的に成長できるものと見通しています。

配当に関しても、単年度の業績で左右されるというよりは、中期的にしっかり成長を果たすことを前提に、安定継続配当として77円を維持している状況です。今後もしっかりと成長していきたいと思っています。

質疑応答:第3四半期の「Omnia LINK」ライセンス減について

司会者:「第3四半期の『Omnia LINK』ライセンス減について、詳しく教えてください」というご質問です。

飯島:当社の「Omnia LINK」は、月によってライセンス数を変動できる仕組みとなっています。第3四半期の減少は、一部の既存のお客さまから、業務量の減少に伴い利用ライセンス数を減らしたいと要請があったことによるものです。お客さま自体が解約になるわけではありませんが、第3四半期には比較的大きな減少が見込まれています。

質疑応答:第2四半期での減収要因について

司会者:「減収要因についてもう少し詳しく教えてください。公共継続案件の減少、電力業界向けの減少とご説明がありましたが、具体的にどのようなことが起こっているのでしょうか? また、これらは一時的な要因なのか、今後も継続するものなのか、懸念があるのかについても教えてください」というご質問です。

飯島:まず、公共からご説明します。政府の予算や自治体ごとの予算も多少ボラティリティがあり、ちょうど少ない時期に重なってしまったという状況です。

先ほど「売上が保守的かどうか」というお話もありましたが、我々はSPOT案件の比率自体を少なく見積もっているところがあります。言い換えると、スポットなどが入ってくるとプラスになる可能性もある領域です。しかし、今は公共の業務量自体が一時的な縮小傾向にあるとご理解いただければと思います。

ライフライン領域についても、特定の大きな電力会社とお取引があるものの、そこでの業務量が若干減ってきている状況にあります。しかし、ここには実は特殊な要因があります。

昨年の大きな要因として、非常に電気代が高くなったことがあります。消費者や国民の方々から反響や反応が多くあったことから、業務量も増えました。しかし、平常時になってきたことにより、反動減としてライフライン領域の業務量が減少したとご理解いただければと思います。

加えて、ライフライン領域については、我々はまだ大きく広げられる期待感も持っており、今後は地方の電力会社の需要なども取り込んでいけるのではないかと考えています。

質疑応答:ライフライン領域の下期での回復について

司会者:「ライフライン領域は下期に回復するとのお話だったはずですが、どのように環境が変わったのでしょうか?」というご質問です。

飯島:こちらのスライドでも補足していますが、反動減に対しては、例えば地方の電力会社などから新しい仕事を獲得していきたいと考えていたものの、今期はそれが叶いませんでした。一方で、我々はノウハウを持っていますので、横展開の観点では、今後地方の電力会社の案件を獲得していけるのではないかと考えています。

環境が変わった部分としては、先ほども触れた昨年の電気代の高騰がありましたが、今期はそれがなくなってきたことが非常に大きいのではないかと思っています。

電力会社も、コスト削減などコストをしっかりとコントロールしていく計画の中で、コンタクトセンターも含めて運営されていると思いますので、我々はそのような部分でニーズにお応えしていきたいと考えています。

質疑応答:中長期的な成長における課題について

司会者:「中長期的な成長の達成に向けた、経営陣の課題認識について教えてください」というご質問です。

森本:中長期的な市場の状況を考えると、コンタクトセンター・BPO事業における我々の成長余地はまだ非常に残っていると捉えています。

コンタクトセンターのデジタル化、AI化、クラウドの活用というデジタル関連のニーズは高くなっています。いわゆる「変化させていく」ニーズに対し、それをすべて自前で用意するのか、我々のようなアウトソーサーを活用し、コストをセーブしながら対応していくのか、あるいは我々のノウハウを活用するのかなども含めて、この分野のDXへのニーズが高い状況です。

また、労働力の面では、人口減少や働き手の減少により、採用については非常に課題だと捉えられています。我々のような専門的に扱っているアウトソーサーに対しても、人材の教育マネジメントまで含めてしっかり対応できるところには一定のニーズがあると考えています。

このような部分でしっかり我々の認知度や知名度をさらに高め、お客さまの受注機会を増やしていくことが大切だと思っています。引き続き、中期的に営業活動を活発化させ、認知度を高めることで我々の強みをしっかりお届けできるようにしていきたいと思っています。

その他、やはりAIの活用ニーズは高い状況です。我々としても、最先端のテクノロジーを使いこなすポイントもさらに高めていく必要があると考えています。技術力を高めていく投資を含め、我々の人材のノウハウ、AI活用のノウハウをさらに高めていく部分はビジネスチャンスであり、課題だと捉えています。

このような課題をしっかりと克服しながら、市場のニーズを捉えていきたいと考えています。

質疑応答:競合他社や市場での状況について

司会者:「先日発表されたベルシステム24ホールディングスの決算ではコンタクトセンター事業に底打ち感が見られたものの、貴社の決算ではまだ底打ち感がありません。他社に新規の顧客が奪われているのではないでしょうか?」というご質問です。

飯島:スライドをご覧いただきながらご説明します。当社の場合は他社に顧客を奪われているわけではありません。スライドの計画比を見ていただいてもおわかりいただけるように、やはり減少した部分でのインパクトが大きかったことがあります。

おそらく我々は他社と比べて公共・ライフラインの比率が高かったことから、特に既存のお客さまにおける公共・ライフライン領域での減少幅のインパクトがありました。

一方で、新規としては、金融・通信・流通のスマートライフ領域は比較的伸びています。実態としては、当社が新規で獲得するケースもあれば、他社から我々にリプレイスしていただくケースもあります。

繰り返しになりますが、ライフラインでは反動減による既存の業務量の減少、公共では既存のお客さまの業務量が減ったことなどによるインパクトがあったとご理解いただければと思います。

質疑応答:「Omnia LINK」ライセンス数の減少見通しについて

司会者:「第3四半期における『Omnia LINK』のライセンスの減少は、どの程度の想定なのでしょうか? 第3四半期の落ち込みがあっても4,200ライセンスが見えているとのことですが、第3四半期から第4四半期の上昇が急激なものになるという理解でよろしいでしょうか?」というご質問です。

飯島:第3四半期のライセンス数減少については、先ほど私は4,200ライセンスでの着地が見えているとお話ししました。第3四半期には一部のお客さまにおける200ライセンスほどの減少が見込まれていますが、その一方で、第4四半期は非常に強く、すでに700ライセンスほどの確実な見込みがあります。

そのため、現在の約3,700ライセンスから、第3四半期のマイナス200ライセンスと第4四半期プラス700ライセンスにより、今期は4,200ライセンスぐらいまで見えているとご理解いただければと思います。

第4四半期は4月が含まれているためかもしれませんが、もともと出荷が増える傾向があり、非常に強い状況となります。5,000ライセンスの達成には新規大型の獲得が必要となりますが、そこに向かって進めていきたいと考えています。

質疑応答:中長期的な利益水準の見通しについて

司会者:「投資コスト増をカバーするには、相応にコンタクトセンター・BPO事業の売上増が必要ですが、回復には相当時間がかかりそうです。来期以降も当面低い利益水準が続くのか、中長期的な見通しについてコメントをお願いします」というご質問です。

飯島:当社は中期経営計画でもお示ししているように、営業利益率10パーセントまで持っていきたいと考えています。

この裏側には、コンタクトセンター・BPO事業はやや人に依存する労働集約型のビジネスが大きいことから、利益率が低いという状況があります。「Omnia LINK」は高収益な面がありますので、そこに注力していきたいと考えています。

すでに、我々が勝てる領域と負けてしまった領域が明確になりつつありますので、コンタクトセンター・BPO事業では勝てる領域で勝負していきます。

「Omnia LINK」を使った領域においては、コンペなどでも勝っている部分がありますので、そのような部分を確実に獲得していき、中長期的な観点では「Omnia LINK」外販事業で利益率を好転させていきたいと考えています。一方で、勝ち切れない領域については、リソースの再配分を行いながら取り組んでいきます。

数字面については、中期経営計画にはビハインドしていますが、来期以降については現状を精査しながら検討していますので、タイミングを見てあらためてお示ししたいと思います。

質疑応答:「Omnia LINK」外販のシェアについて

司会者:「コンタクトセンター・BPO事業の利益減少により、『Omnia LINK』外販事業の利益シェアが高まったと思います。現状どの程度のシェアまで高まっているのでしょうか?」というご質問です。

飯島:2025年5月期の「Omnia LINK」外販売上高は、上期の概算で約4億円になっています。先ほどもご説明したようにコンタクトセンター・BPO事業は利益率が低いビジネスモデルである一方、「Omnia LINK」は高収益であり、粗利益ベースでは確実に4割、5割が得られているビジネスです。現状の利益としては1億円、2億円ほどと見ていただければと思います。

利益全体に占める割合としては、上期の約9億円の営業利益に対して「Omnia LINK」外販事業の利益が1億円、2億円となります。利益貢献が大きい部分ですので、がんばっていきたいと思っています。

質疑応答:「Omnia LINK」の季節性要因について

司会者:「『Omnia LINK』について、第4四半期が強い要因としては、期末となる季節性によるものが大きいのでしょうか? 第4四半期の伸びが継続せず、来期第1四半期のライセンス数の伸びがいったん縮むことにならざるを得ないのでしょうか?」というご質問です。

飯島:第4四半期には、若干ではありますが「4月からスタートしたい」というケースがあります。そのため、第4四半期に偏る傾向があるとご理解いただければと思います。あまり季節性は感じていませんでしたが、やはり若干4月に寄っている傾向があると思います。

また、冒頭に森本からもご案内したとおり、「Omnia LINK」自体は現在大型案件にかなりシフトしてきています。

例えば、第4四半期については700ライセンスの見込みもあり、非常に強い状況です。しかし、今の営業戦略上、大型案件として1社あたり100ライセンスや200ライセンス、あるいはそれ以上の大きなクライアントをターゲットに動いているところがあります。

来期第1四半期に急に大きく減少するかというご質問については、まだ見通せない部分もありますが、大型案件をしっかりと獲得していくことで数字を作っていきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9216

|

1,740.0

(13:37)

|

-10.0

(-0.57%)

|

関連銘柄の最新ニュース

-

02/10 11:00

-

01/23 13:15

-

01/23 10:30

-

01/16 18:30

#配当 の最新ニュース

新着ニュース

新着ニュース一覧-

今日 14:01

-

今日 13:57