【QAあり】マリオン、不動産賃貸事業と不動産証券化事業の2本柱を駆使し、営業利益・経常利益・当期純利益で過去最高を更新

目次

福田敬司氏(以下、福田):みなさま、こんにちは。株式会社マリオン代表取締役社長の福田敬司です。よろしくお願いします。細かい雨の降る中、ご参集いただき誠にありがとうございます。それではさっそく、目次にしたがって当社の概要から始めます。

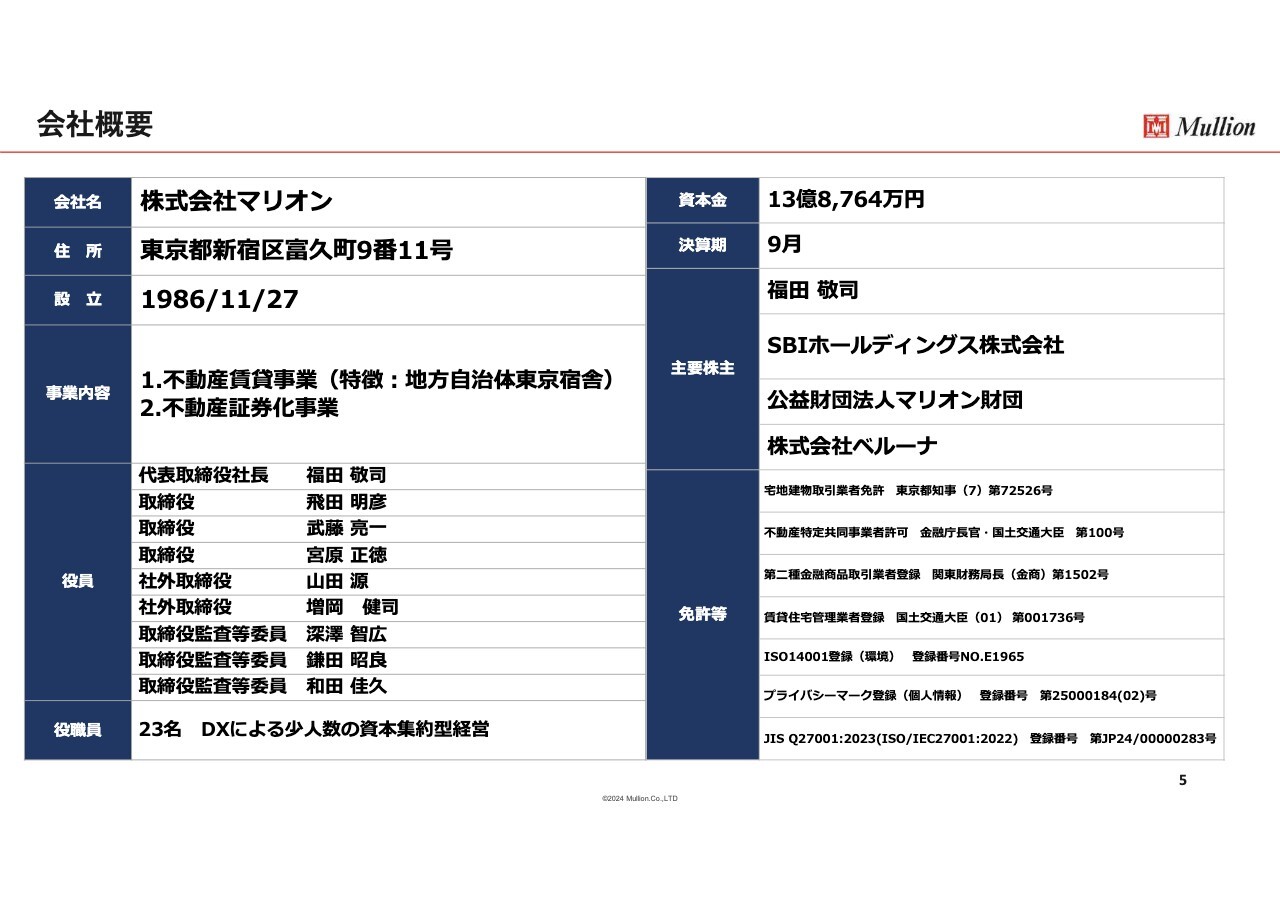

会社概要

会社名は株式会社マリオンです。東京都新宿区富久町にあり、JR四ツ谷駅の近くです。設立は1986年11月です。この頃はちょうど平成バブルが始まる頃で「銀座の不動産が1坪1億円」という記事が新聞に大きく載った頃です。1986年の前年にプラザ合意があり、「アメリカの為替を安くしよう」ということで日本が沸いて株もなんでも高くなるという、その前兆の頃です。

銀座の土地が1坪1億円になり、新聞でも大きく騒がれたその年に、私の父親の会社の中に、株式会社マリオンを「会社イン会社」という状態で作りました。

事業は2本柱です。1つは、私の父親が営んでいたビル賃貸業をそのまま引き継ぎました。そしてもう1つは、平成バブルの崩壊によってそうせざるを得なかったのが、不動産証券化事業という不動産の小口証券化事業です。こちらが成長戦略、不動産賃貸事業が安定収入という2本柱で会社を運営しています。

不動産賃貸事業については特徴があり、福岡県福岡市や熊本県などの地方自治体の方々30名近くが当社のマンションに入っています。

役員は社内取締役が5名、社外取締役が4名の計9名です。役職員数は従業員を含めて現在23名です。以前は倍以上いたのですが、DX(デジタルトランスフォーメーション)により、今は営業職がいません。全部をインターネットで行っているがゆえに、少人数の資本集約型経営を行っています。

資本金は約13億8,000万円です。決算期は9月であり、今日は前期の決算についてもお話ししたいと思います。

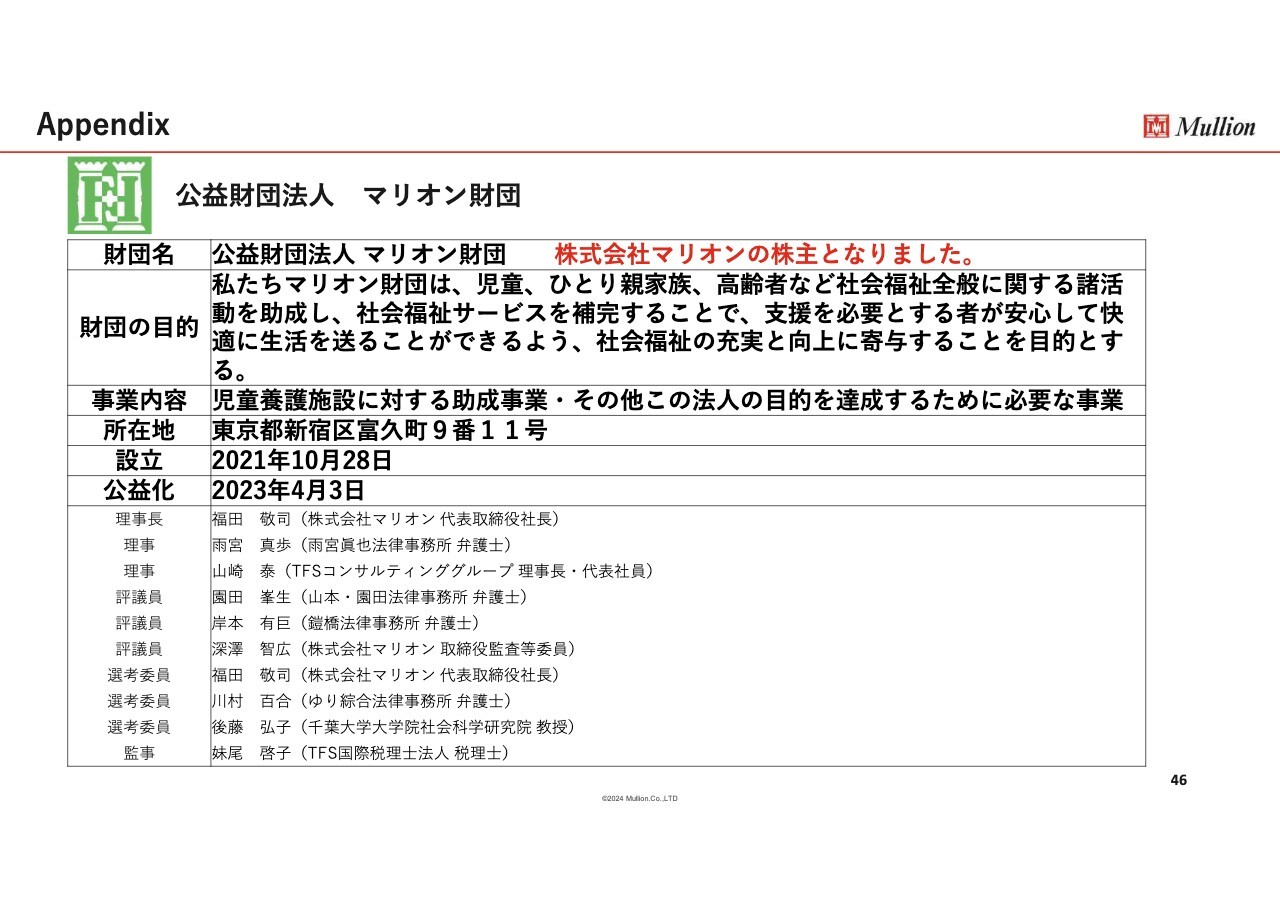

主要株主は、父親の会社を引き継いだ私自身をトップに、2番目がSBIホールディングスです。3番目は公益財団法人のマリオン財団です。こちらは親譲りの財団であり、当時は公益法人ではなく、私の代になって公益法人となりました。こちらでは毎年3月に養護施設などへ寄付を行っています。そして4番目が株式会社ベルーナです。

免許等は不動産関連の免許のほか、金融業に変わるため金融ライセンスも持っています。そして環境にも以前から関心があったため、ISO14001も登録しています。

また個人情報も扱うため、プライバシーマークをはじめ、情報セキュリティマネジメントシステムというISOの中にあるシステムで当社の情報セキュリティを構築し、登録しています。

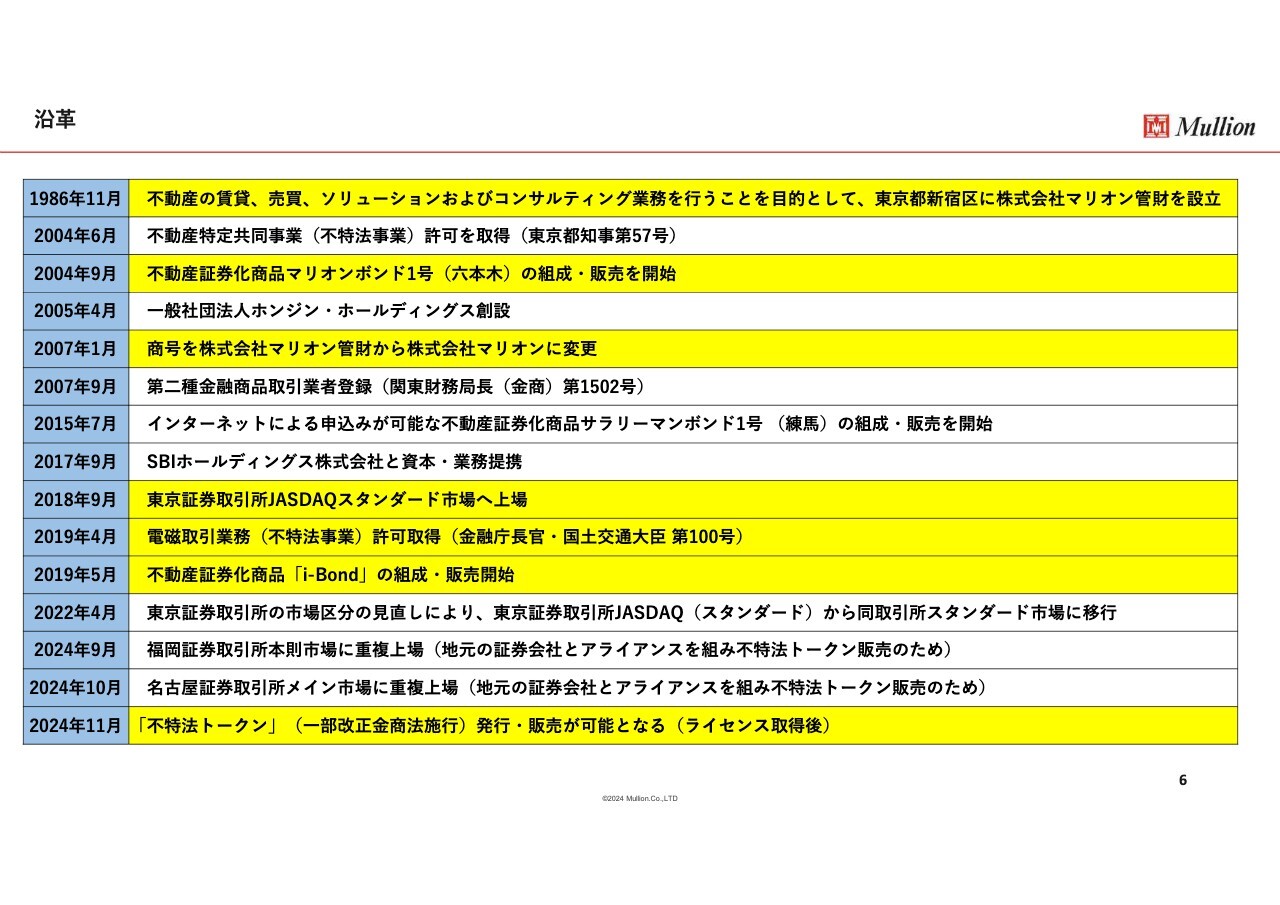

沿革

沿革です。当社はバブルが始まる頃に会社を設立しました。バブルが崩壊したあと、銀行からの融資が全部ストップし、不動産がフリーズしたため、資産流動化法という一般投資家から資金を集める法律ができました。当社は国土交通省管轄の不動産特定共同事業のライセンスを取得し、証券化事業に参入しました。

一般社団法人ホンジン・ホールディングスは父親の持っていた会社であり、2017年にSBIホールディングスと資本・業務提携して、翌年に東京証券取引所JASDAQスタンダード市場に上場しました。

2019年には電磁取引業務(不特法事業)許可を取得し、それまでずっと対面で販売していたものが、本人確認から反社チェック、重要説明事項、契約まですべてがインターネットで行われるようになりました。それに伴い、「i-Bond」の組成を開始しました。

そして昨年11月に一部の金融商品取引法が改正になり、みなさまが集まって不動産を所有し、所有した割合によって賃貸料を配分するという集団投資スキームが、ブロックチェーンというものを絡めることによって、株式と同じような有価証券に変わるという法律が可決されました。

それが今年11月1日に施行され、当社2番目の株主であるSBIホールディングスを含め、まずは地方の証券会社に広めてほしいと言われています。そのこともあり、ご当地の福岡証券取引所にも、そして名古屋証券取引所にも重複上場し、今月だけでも福岡証券取引所から2社の証券会社をご紹介いただきました。そしてこれから、証券化した商品を販売していこうと考えている次第です。

それがスライドの表の一番下にある、「不特法トークン」です。こちらについては後ほど説明します。

経営理念・存在意義

会社の経営理念は、父親の代から変わらず「人間愛に基づいて行動し、人にやさしい、地球にもやさしい社会を創造する。」というものです。人間愛とは、思いやりです。思いやりのある行動をして、人にやさしい、地球にもやさしい社会を創造します。

存在意義・目的についてです。不動産の賃貸料は安定収入です。売買はなかなか出口が狭くなり、景気とともに比例しているのですが、賃貸とは生活を守るためにあり、安定しています。

不動産の賃貸料から生成されるものを分配原資として、マリオンの証券化サービスをもって、年金・医療・介護・環境のサプリメントとします。医療というのは、我々が医療を行うわけではなく、今医療モールを仕入れており、それを「i-Bond」化し、またトークンに換えます。トークンについても後ほど説明します。

環境については、電気自動車などがあります。日本の場合は火力発電がほとんどです。要するに石炭を使って電気を作るためCO2を出してしまいます。そこで我々は太陽光設備を証券化してみなさまに持ってもらって、そこから上がる利益を分配していきたいと考えています。

事業内容

事業内容です。1つ目が「安定した基盤となる不動産賃貸業」です。賃貸業のほとんどが居住用です。オフィスその他いろいろな事務所、商業施設などは景気とともに良くなったり悪くなったりしますが、居住用の不動産は人々の生活を守るためにあり、安定していると考えています。そのため居住用レジデンシャルに特化しています。

2つ目が「成長戦略となる不動産証券化事業(不動産小口化事業)」です。こちらは後ほど説明したいと思います。

事業内容

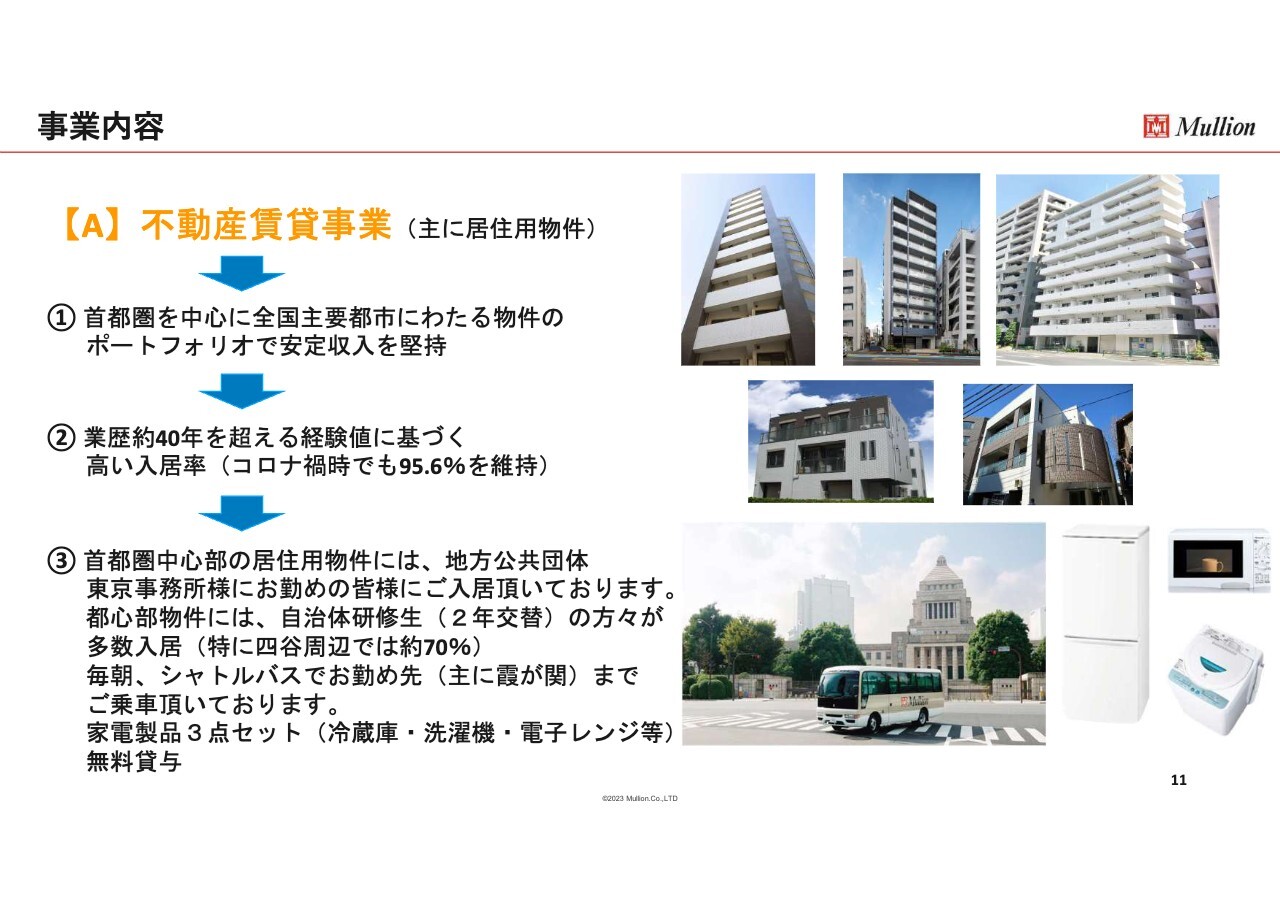

まず、安定収入となる不動産賃貸事業です。部屋が30戸から40戸ぐらいの中規模のものや、200戸以上あるものなどを集めて全国に41棟ありますが、そのうちの約80パーセントが都内にあります。残りの約20パーセントが地方となります。

業歴は40年です。これは私が父親の仕事を手伝ってから40年ということであり、先代、先々代を入れると業歴は相当長いです。そのため、業界のノウハウがあります。コロナ禍は概ね収束しましたが、コロナ禍においても最低入居率は95.6パーセントでした。現在はおよそ97パーセントから98パーセントぐらいかと思います。

また我々の特徴は、首都圏の居住用物件に地方公共団体の東京事務所にお勤めのみなさまが入居しています。自治体の研修生が2年で交替するため、都心物件にはそのような方もお住まいになっています。このような方のために、冷蔵庫、洗濯機、電子レンジなどの家電製品を貸与して、また次の方がそれを使っていくというかたちになっています。

本社のある四谷近辺にも何棟かのマンションを持っており、そこをお使いのほとんどの方が、地方の行政に携わっている方々です。東京の霞が関本庁に研修に来ており、毎朝スライドの写真のようなシャトルバスを何回も回して、そのような方々を霞が関までお送りしています。

事業内容

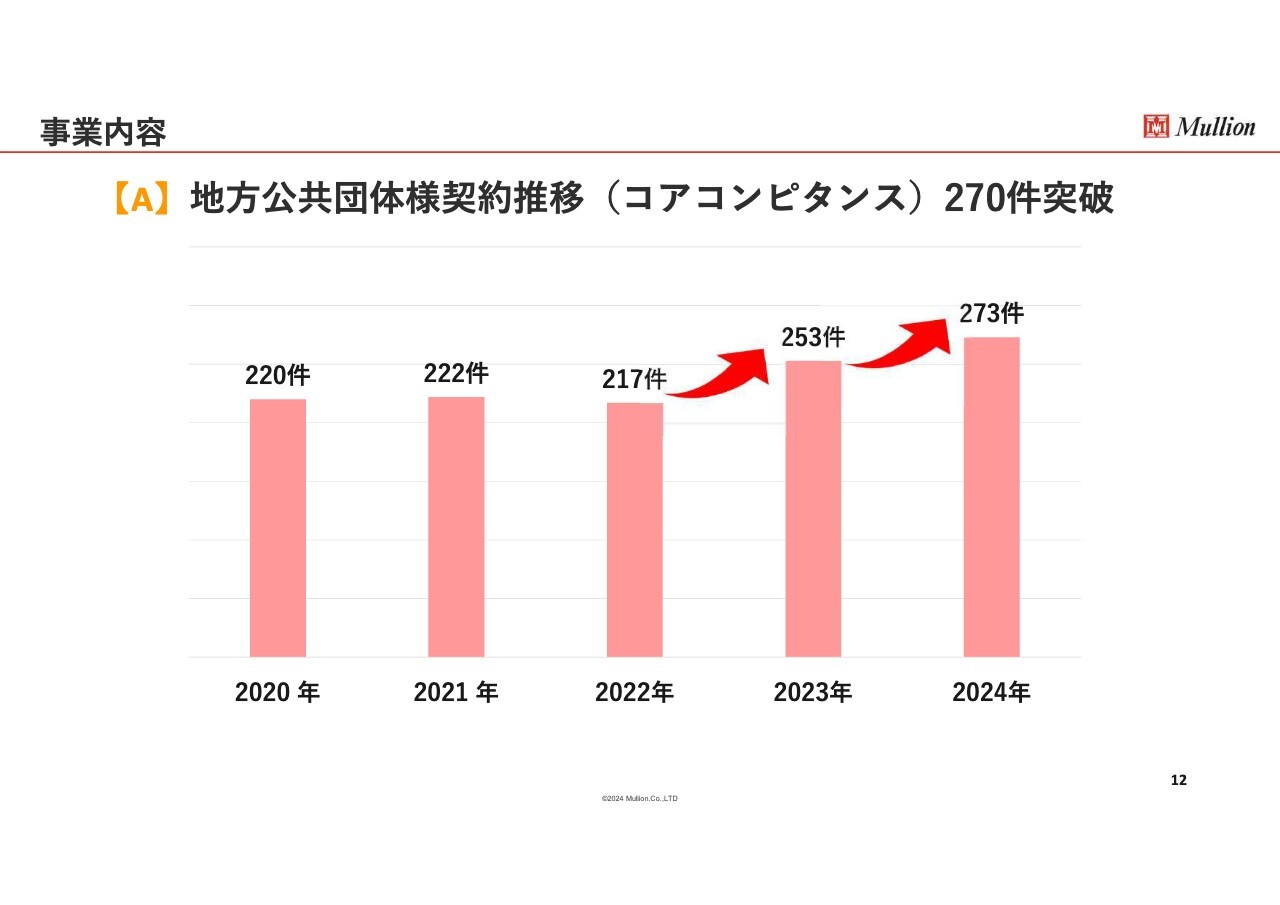

不動産賃貸事業における地方公共団体の契約件数です。コロナ禍の時はあまり伸びなかったのですが、今は毎年伸びています。

例えば江戸時代で言えば、江戸幕府の中に薩摩屋敷や長州屋敷があるのと同じように、この大きなマンションの中に縦につながって屋敷があるというイメージです。

事業内容

当社の2つ目の事業内容である、成長戦略となる不動産証券化事業です。「マリオンボンド」はマリオンが作った、いわば社債のようなもので、国土交通省の不動産特定共同事業のライセンスにより行っていますものです。現物不動産を小口証券化したもので、1口1万円から投資できます。

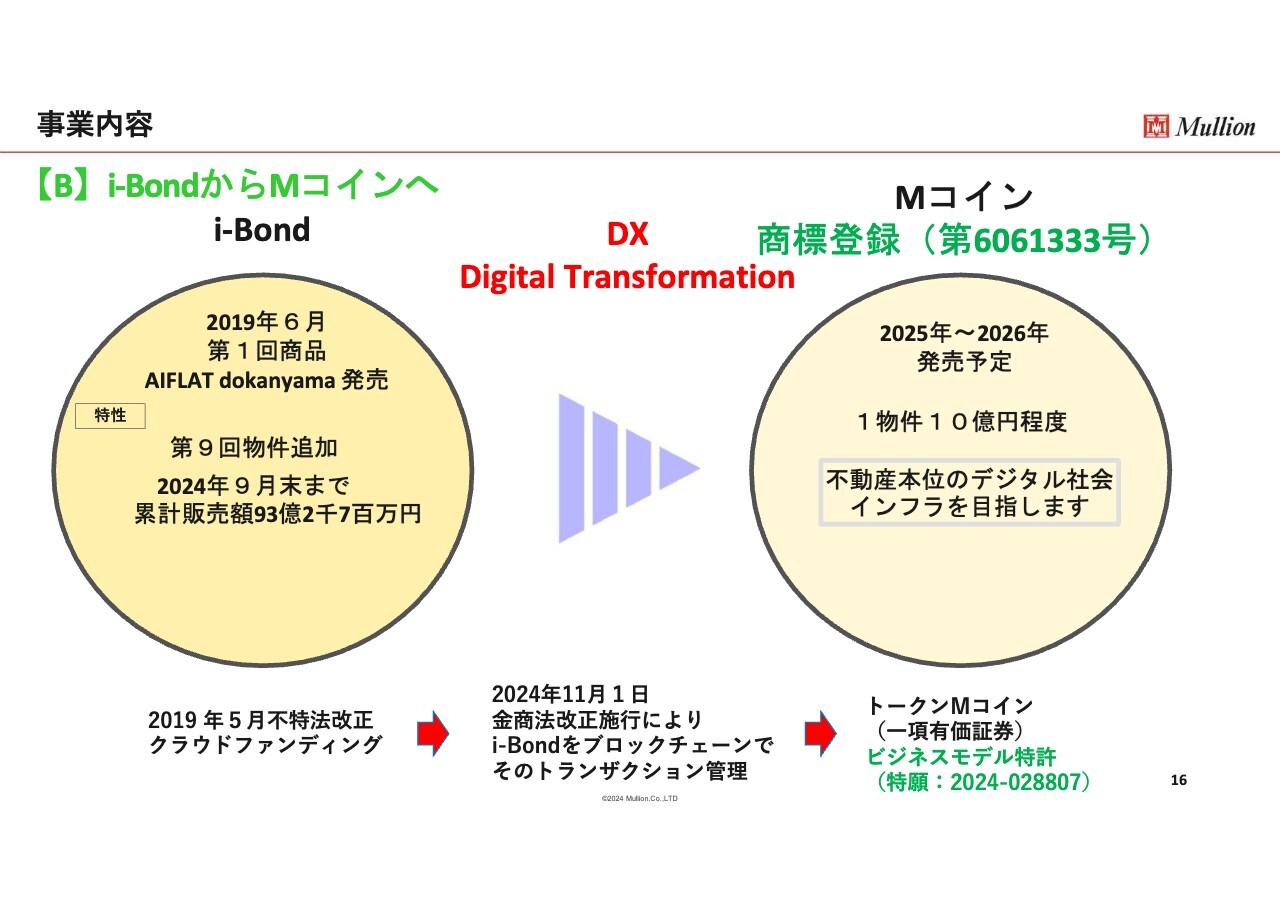

対象不動産のテナント料を、出資持分の割合でみなさまに分配します。今は1回ですが、近々これがトークンになれば2回になる予定です。今の「i-Bond」とトークンはどこが違うのかというと、「i-Bond」は不動産証券商品ですが、これにブロックチェーンを絡めたものがトークンとなります。当社はこのトークンを「不特法ST=Mコイン」と呼ぶことにしており、これは完全に金融商品のため金融庁の管轄になります。

当社では20年前からこの事業に取り組み、「マリオンボンド」から「サラリーマンボンド」、そして「i-Bond」と時代に合わせて進化してきました。

そしてこの度、2024年11月1日に金融商品取引法の一部が改正施行されました。我々も近々に申請し、当社の「i-Bond」を、ブロックチェーンという分散型台帳で管理する「不動産特定共同事業セキュリティトークン(不特法ST)Mコイン」として、株式と同じ有価証券として販売します。

今までは全部インターネットにおける自己募集、要するに会社で募集して会社で行っていたため、相手もマリオンをあまり知らないことが多くありました。しかし今度は当社の商品が金融庁管轄の金融商品となり、今度は地場の証券会社に売っていただきます。

みなさまが目にできる地場の不動産、例えば駅前の不動産マンションを運営している地場の証券会社に、有価証券になったものをお売りします。東京の大消費地にお金を集めて持っていくのではなく、言ってみればお金の地産地消のような方法が、地方創生の一環になればいいと考えています。

先ほどからご説明しているとおり、不動産特定共同事業法は、複数の投資家の出資により不動産を取得・運用することで、その収益を分配するための法律です。不動産の集団投資スキームとも言えます。

STとは、デジタル化された有価証券のことです。当社の「i-Bond」は有価証券となるため、証券会社にも販売していただけるよう、ともにSTが使えるように、当局に変更届を出します。ライセンスが下り次第、「不特法ST=Mコイン」が販売されるような段取りを組んでいます。

事業内容

「i-Bond」のコンセプトです。「i-Bond」と「不特法ST=Mコイン」は同じ性質を持っています。ただし「i-Bond」は不動産商品、「不特法ST=Mコイン」は金融商品となり、管轄は国土交通省と金融庁になります。

その性質として、我々が目指しているのが「お金 第3の置き場」です。「お金 第1の置き場」は預貯金です。日本の家計資産は2,100兆円以上ありますが、その50パーセント以上の約1,100兆円が銀行の預貯金です。

現在インターネット銀行を除くと、一般の銀行では普通預金の金利が0.1パーセント、定期預金でも0.125パーセントです。これではいくら置いておいてもほとんど増えないため、金利に不満があるかと思います。

「お金 第2の置き場」である投資商品も、多種多様な種類があります。投資商品に投資すると価格変動があるため、上下する価格に不安があります。

そこで「お金 第3の置き場」として、預貯金よりも高金利で、投資よりも安心なものを作らなくてはいけないと考え、「i-Bond」を作りました。これがSTとなり、有価証券になります。

事業内容

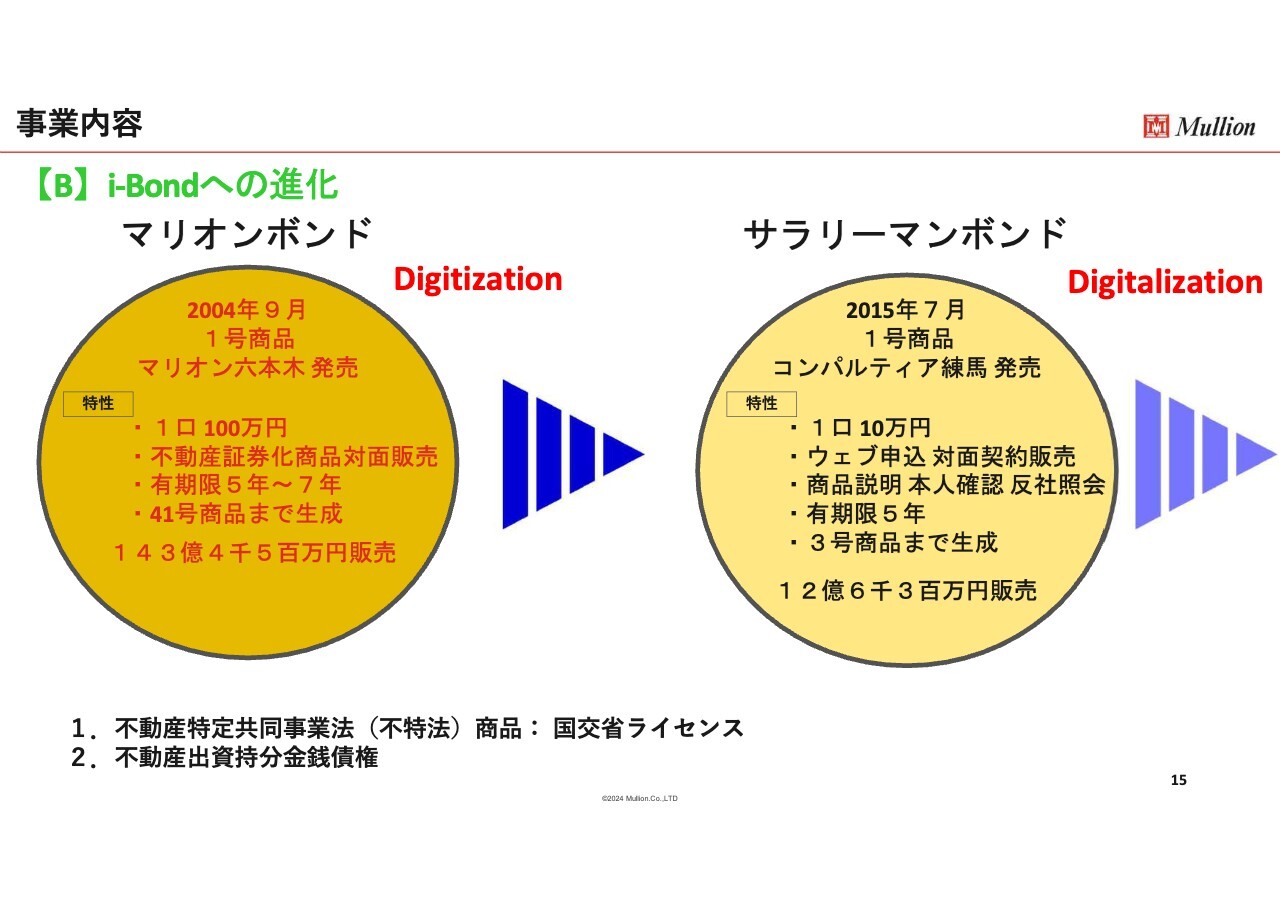

スライドは「i-Bond」への進化を図面化したものです。「マリオンボンド」は、当社が20年以上前から発売している会社発行の社債のようなものです。こちらは不特法で作られた商品で、後に「サラリーマンボンド」となります。

事業内容

「サラリーマンボンド」はデジタライゼーションにより半分IT化していた状態ですが、そこから完全にデジタル化し「i-Bond」となりました。

その「i-Bond」にブロックチェーンを絡めることにより「不特法ST=Mコイン」になります。これはもう不動産商品ではなく金融商品となるため、金融庁の管轄になります。

事業内容

「不特法ST=Mコイン」の特徴をご紹介します。「i-Bond」の特徴はそのまま引き継ぎ、ブロックチェーンを絡めることで不動産トークン、いわゆる「不特法ST=Mコイン」は株と同じ有価証券扱いとなります。

そのため全国に約240社ある証券会社や金融機関でも販売可能となります。メガバンクでは使っていただけなくとも、地銀であれば可能性があると思っています。

ブロックチェーンについてご説明します。みなさまが持っているパソコンを「ノード」と言い、パソコンをいくつか集めたものが「ブロック」と呼ばれる単位となります。そのブロック単位でデータを管理します。

改ざんができない安全なデータの保管場所を作り、さらにそれぞれのブロックを「チェーン」のように重ね、より改ざんができないようにします。金融取引によく使われる「分散型台帳」という手法です。今流行りのビットコインもこのブロックチェーンを使用しています。

ビットコインも当初は投資家があまりおらず0.07円ほどでしたが、今や1ビットコインが1,500万円ほどになっています。

「不特法ST=Mコイン」とビットコインの違いについてご説明します。ビットコインには裏付けがなにもありませんが、発行数は2,100万枚と限定されています。「不特法ST=Mコイン」は不動産がある限り発行されるもので、ある意味限定商品ではありますが、裏付けがあります。

こちらは年に2回分配します。決算を含めて年に2回賃貸料を払うため、自分のお財布で持っているだけでも配当が出て増えていきます。それが「不特法ST=Mコイン」としても、投資としても、インフラとしてもできるようにしたいと考えています。

トークンとは、ブロックチェーンを利用した企業が独自に発行しているポイントや商品券のような、お金のパイプになるものです。

ビットコインなどの暗号資産(仮想通貨)とトークンの違いについてです。暗号資産とトークンは同義として扱われることがあります。例えばビットコインは暗号資産ですが、それ自体がトークンと定義されています。トークンは新しい言葉ですが、今後多く出てくると思います。

例えば暗号資産のビットコインは特定の発行者や管理者が存在しません。一方トークンは、金融庁の法律に基づいて、企業などが特定の目的やプロジェクトのために発行するものです。当社の場合はマンションを多く裏付けとして発行していきます。そのようにプロジェクトのために発行するものをトークンと言います。

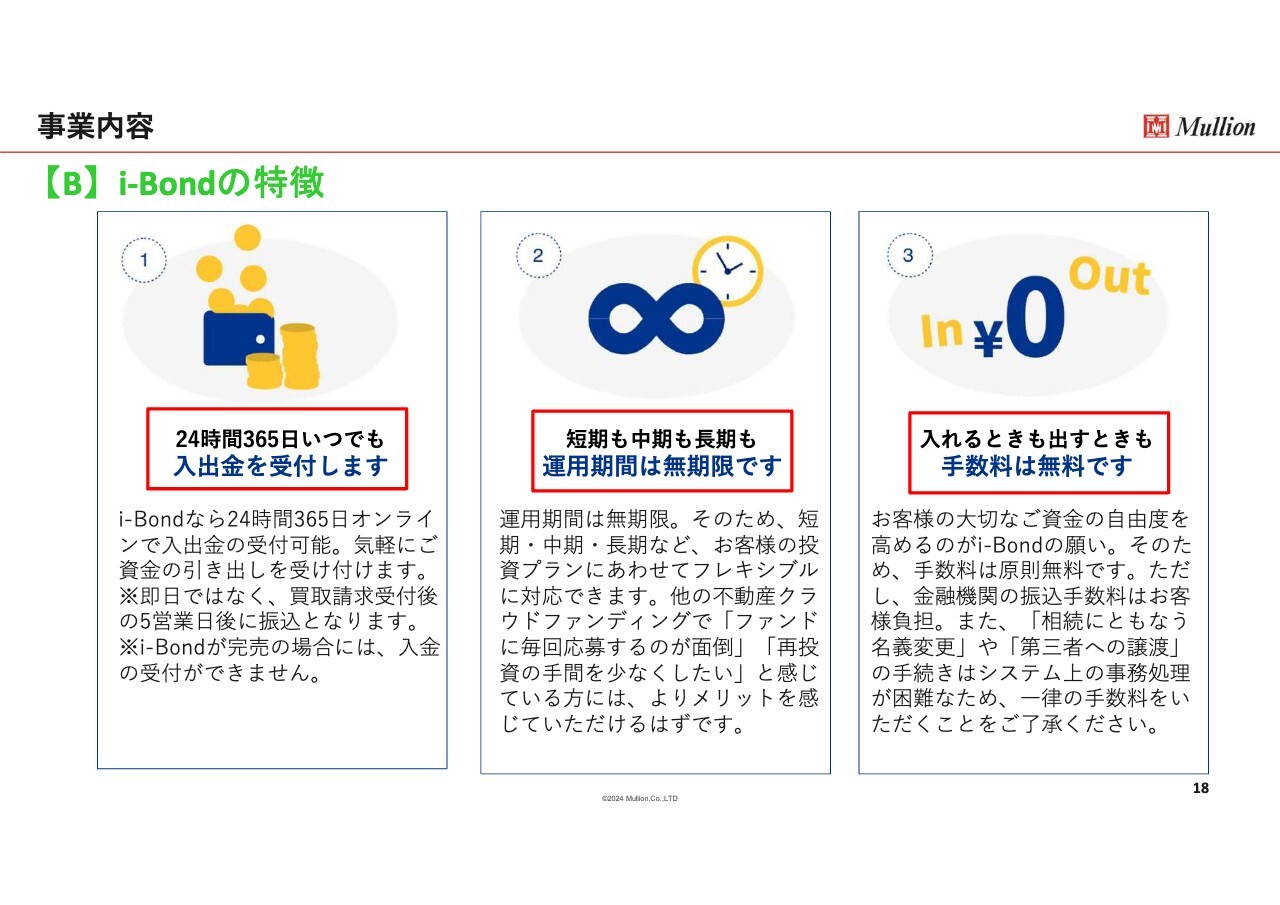

事業内容

「i-Bond」の特徴は、24時間365日いつでも入出金を受け付けており、夜でも申し込めます。短期、中期、長期などの運用期間を自分で設定でき、今日入金して明日出金することもできますし、今日入金し1ヶ月置いても、1年置いておくことも可能です。入出金時の手数料は無料です。

事業内容

普通預金と同じように自由度があるということは、配当は少ないです。しかし普通預金よりは多く、約15倍となっています。現在の予定分配率は年1.50パーセントですが、もう少し上げたいと考えています。

お金を何年と固定することなく、自由に出していただくことができます。ただ現在は不動産となっているため着金まで5営業日かかります。今後はそれを短縮し、3日もしくは2日にしていこうと考えています。1口1万円から投資できます。

また複数の物件が裏付けとなっています。複数の物件は無担保の全国にある不動産のレジデンシャルです。先ほどご説明した生活を守るための、居住用の不動産となります。

事業内容

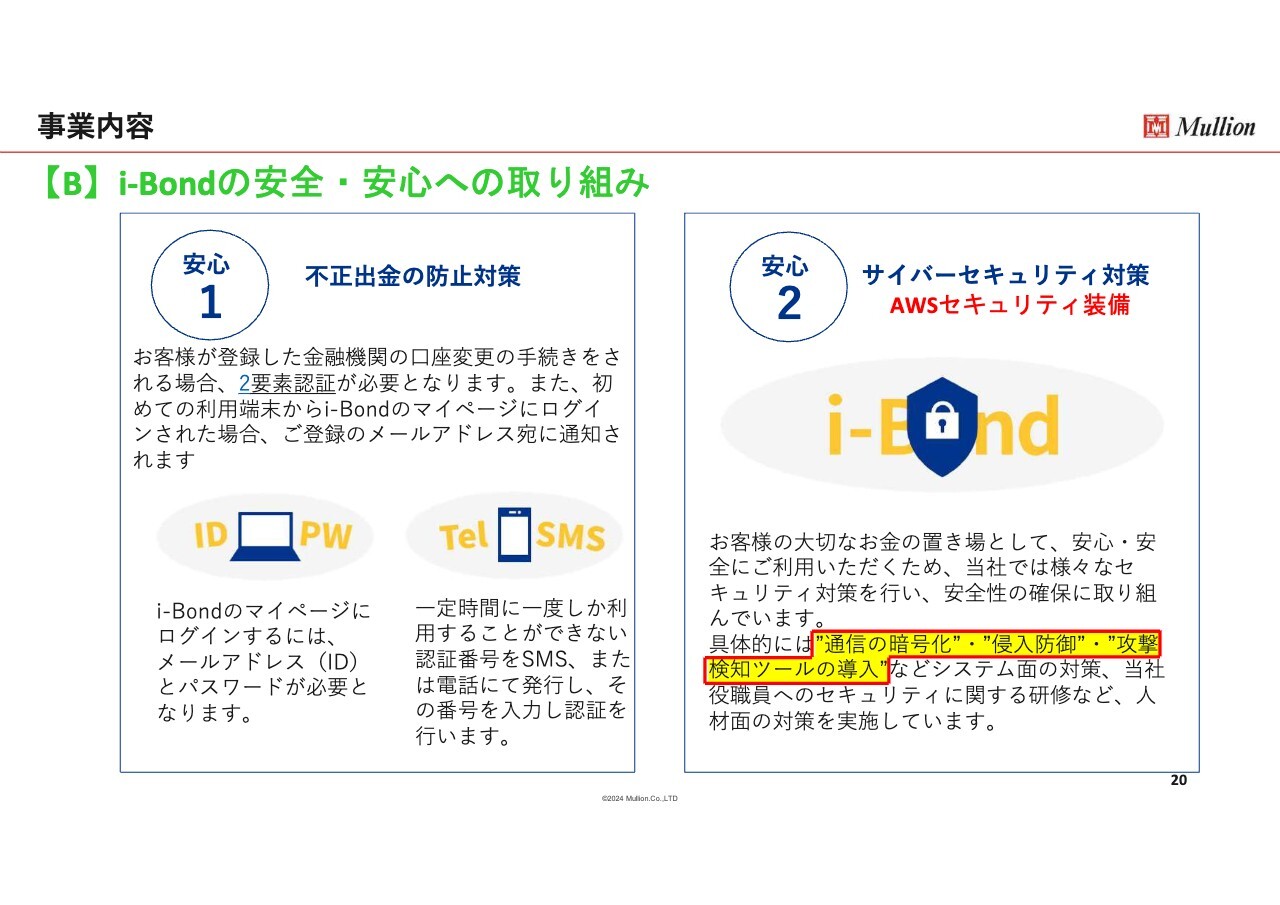

「i-Bond」の安全・安心への取り組みについてです。セキュリティ対策を行ったデータでやり取りするため、先ほどご説明したとおりISMS認証を取得し、通信の暗号化や侵入防止、攻撃検知ツールを導入しています。当社はISMSで構築し、登録しています。登録先は世界的な基準であるISO認証です。

事業内容

「i-Bond」の組み入れ物件紹介です。スライドには東京都荒川区、北海道札幌市、渋谷区代々木の物件をご紹介しています。

事業内容

こちらのスライドには東京都練馬区、東京都江東区、愛知県名古屋市千種の物件をご紹介しています。

事業内容

こちらのスライドには東京都荒川区、東京都文京区の物件をご紹介しています。東京都内で多いのは、地方自治体の寮に使用されているものです。例えばスライドの東京都文京区の物件は、山口県が1棟を借り上げています。

事業内容

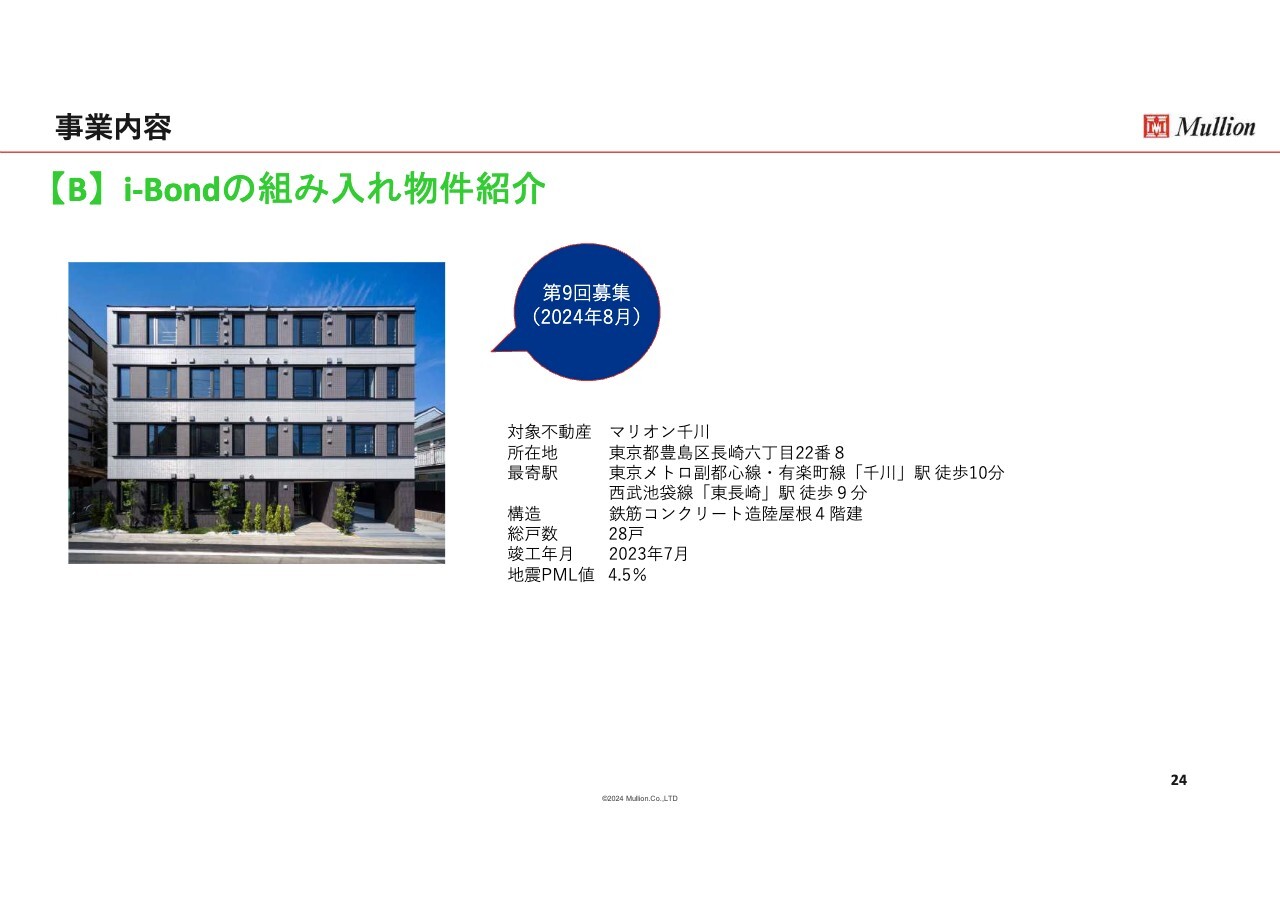

他にも、東京都豊島区の物件も組み入れています。

このような物件を組み入れ、今後トークン化していきます。今は自社マンションであるためあまり発展性はありませんが、今後は証券会社にも売っていただき、スピード感を速めようと考えています。

2024年9月期業績ハイライト

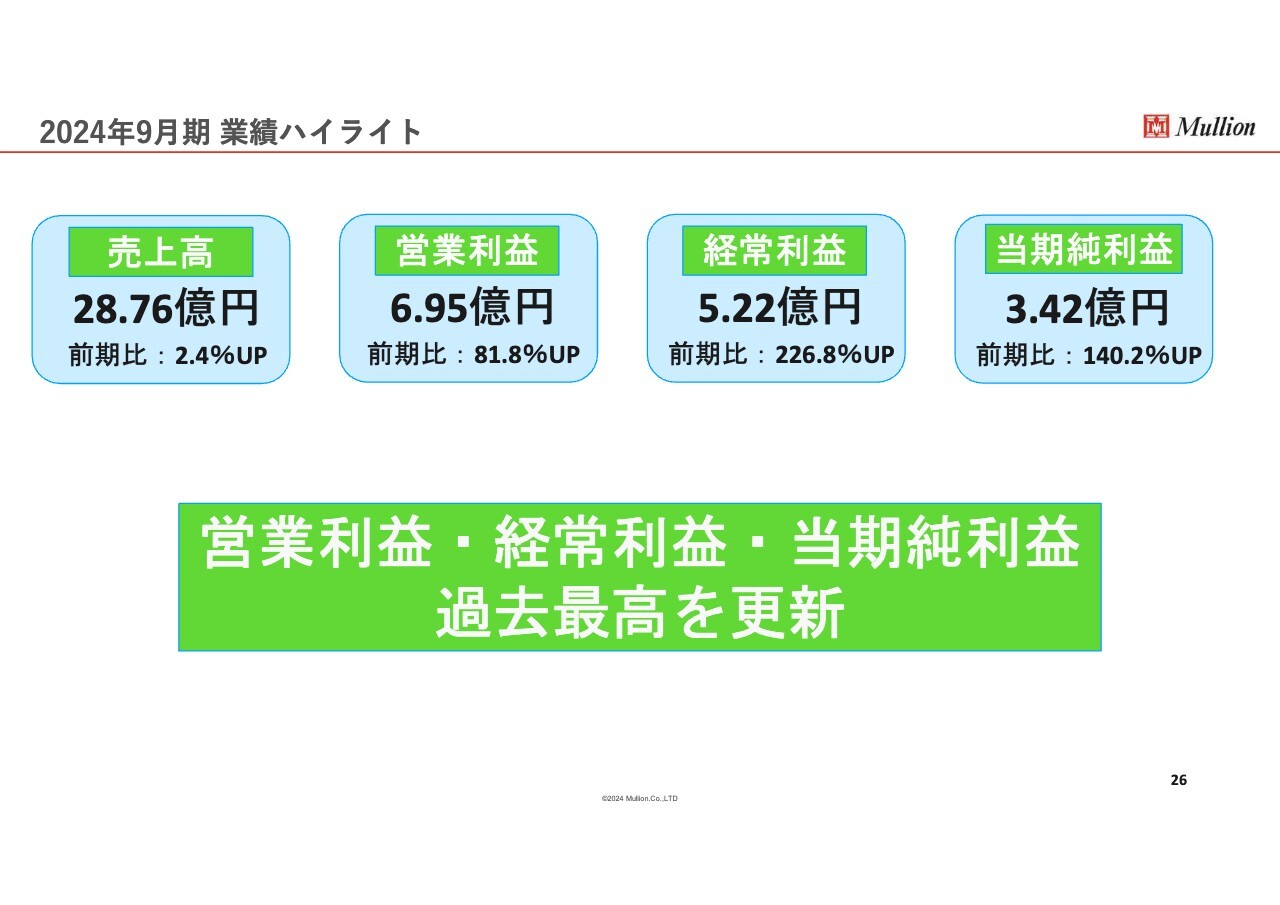

2024年9月期業績ハイライトです。2本柱である不動産賃貸事業と不動産証券化事業を駆使し、どれだけの成果を上げたかについて、2024年9月期の当社の販売成績からご説明します。

売上高は28億7,600万円です。低く感じるかもしれませんが、「i-Bond」を販売したものについてはすぐにお返しする可能性もあるため、そちらは長期預かり金として売上には乗りません。

売上高には賃貸料と「i-Bond」の発行利益が含まれています。また不動産は古くなるとパフォーマンスが落ちるため、新しいものと入れ替えます。その古い物件を売った際の含み益が実利益として売上になります。

営業利益は6億9,500万円、経常利益は5億2,200万円です。だいたい23人で営業しているため、従業員一人当たり売上高(パーヘッド)を見ると商売をしているということであり、当期純利益は3億4,200万円となります。

業績推移 売上高 営業利益

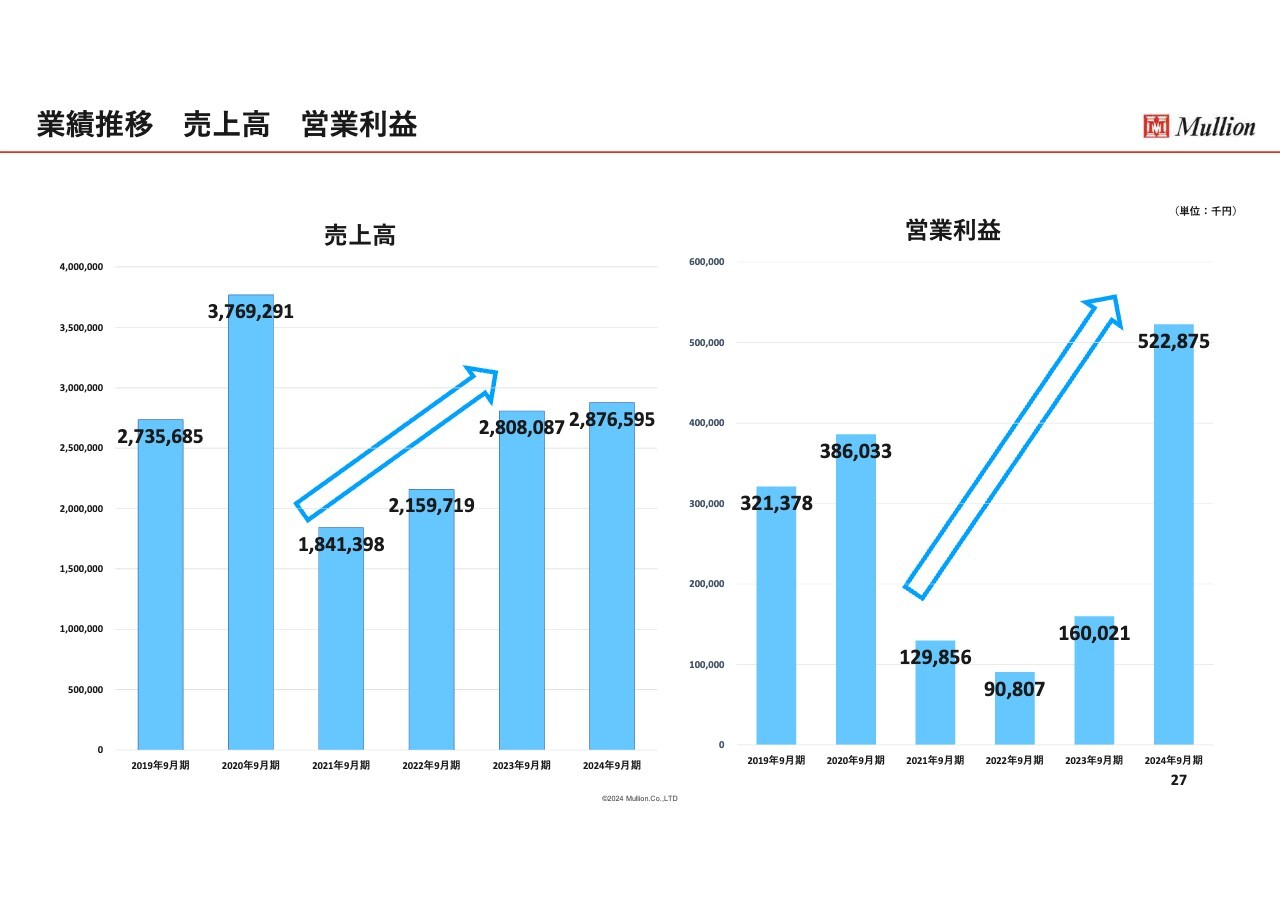

業績推移です。売上高、営業利益ともに右肩上がりとなっています。

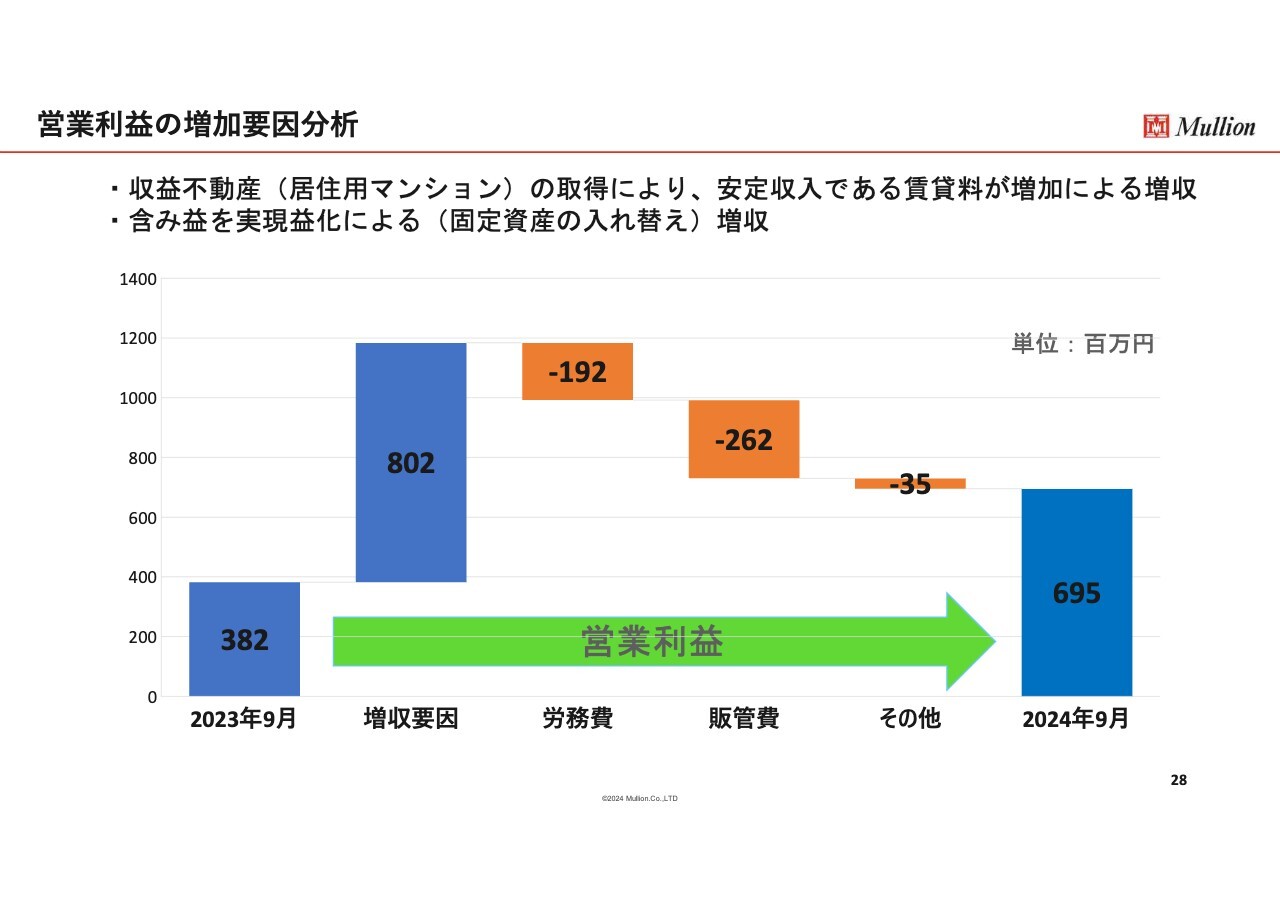

営業利益の増加要因分析

営業利益の増加要因分析です。前年同期比で増収増益となっています。「i-Bond」が徐々に人気が出てきたことと、インフレで入れ替えに売買した物件の含み益が多く予想より高く売れたため、マンションの収益により営業利益は多くなりました。

労務費がマイナスになっている要因についてです。労務費はDX化した上に、営業職が1人もおらず、社内で管理するだけになりました。それに伴い販管費も減っていき、2024年9月期は営業利益6億9,500万円となりました。

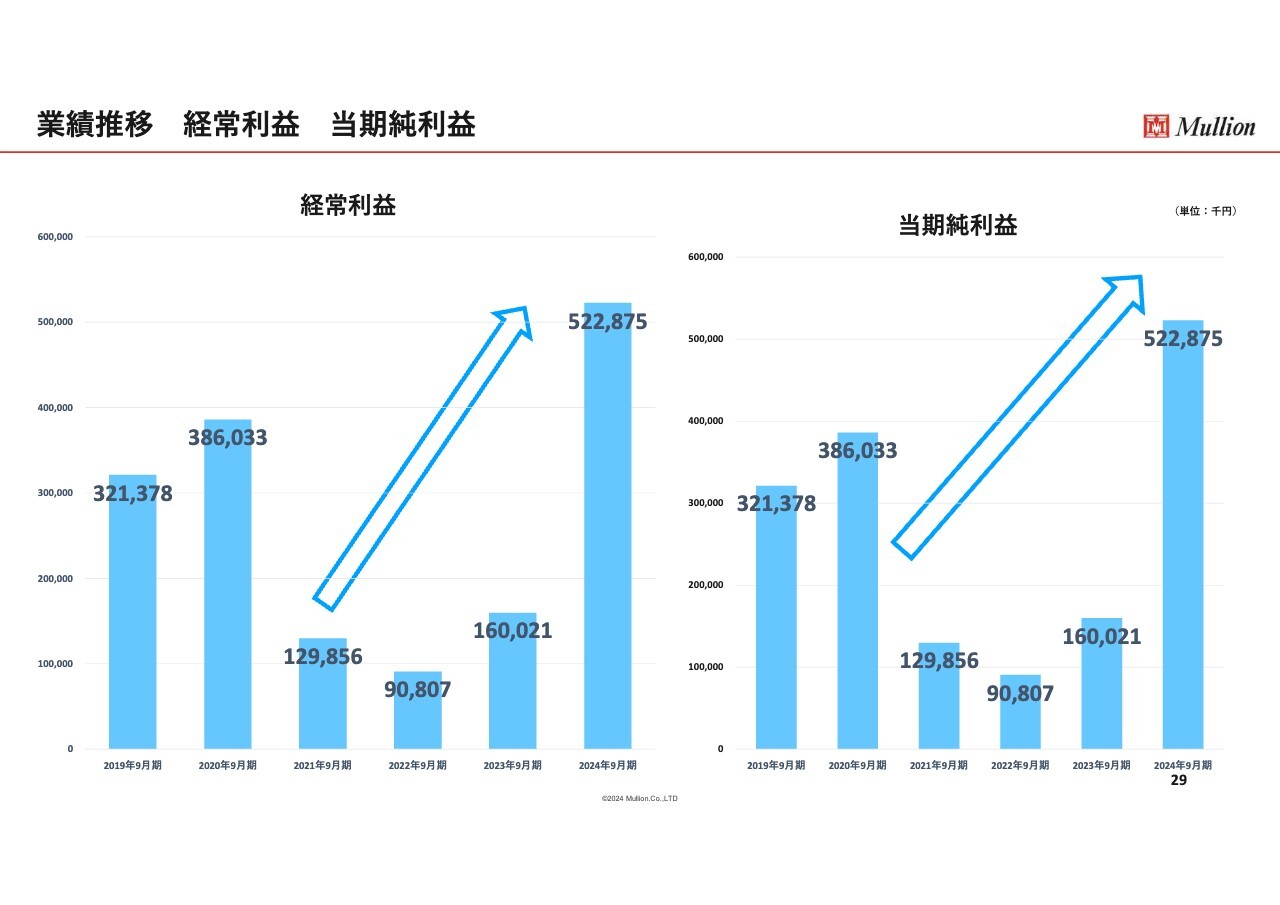

業績推移 経常利益 当期純利益

経常利益と当期純利益も、右肩上がりとなっています。

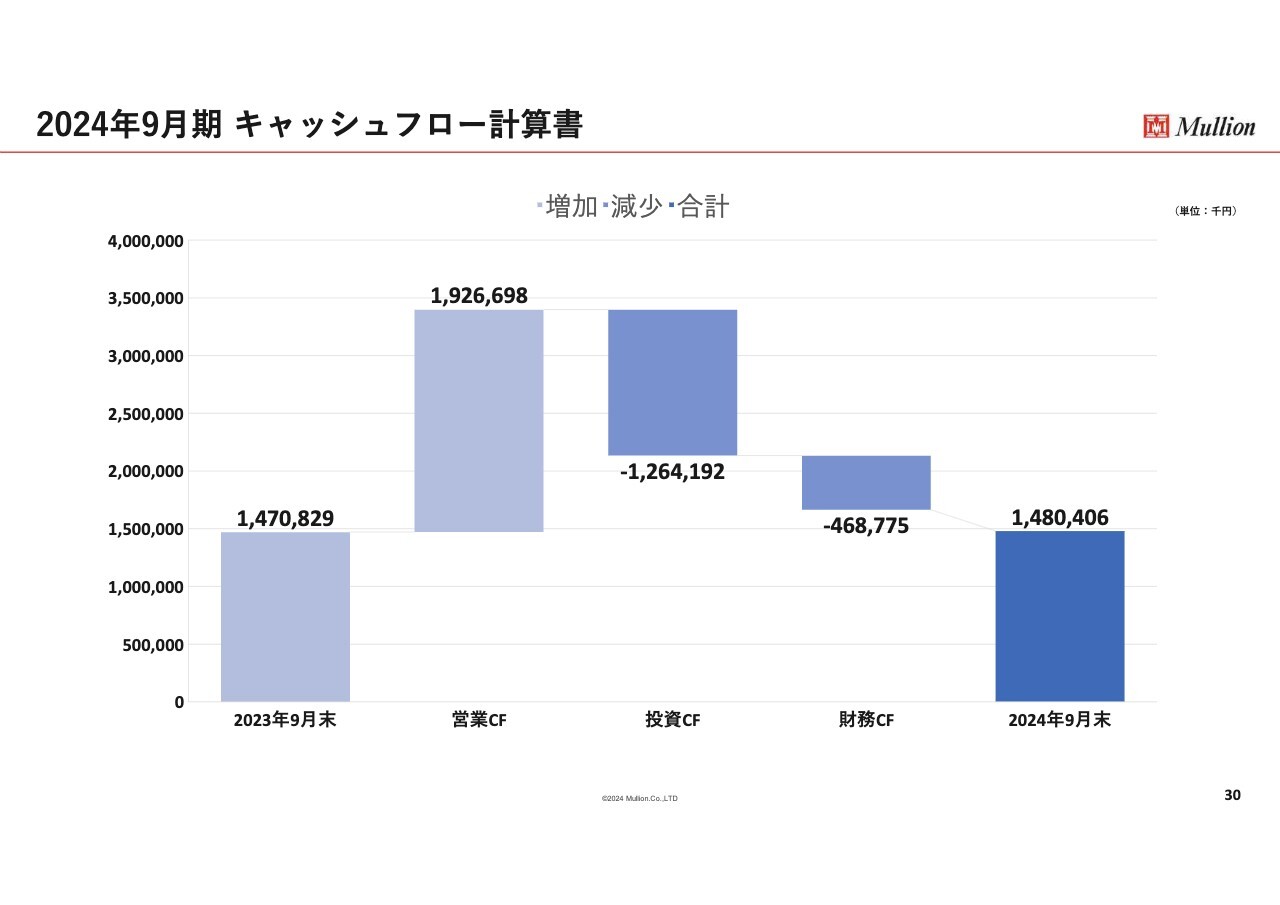

2024年9月期 キャッシュフロー計算書

キャッシュフロー計算書についてです。スライドは2023年9月末と2024年9月末のキャッシュフローの決算時の状況です。キャッシュフローが19億円ほど増加したのは、賃貸料と「i-Bond」人気が少し出てきたことと、物件の入れ替えが高く売れているためです。

投資キャッシュフローがマイナスになっているのは、次の物件を買わなくてはならないため、投資につぎ込んで不動産を買っているためです。

財務キャッシュフローが減っているのは、銀行から借り入れている元金を返済し、みなさまから「i-Bond」で集めたお金を返しているためです。要するに「i-Bond」が売れていき、銀行借り入れが減っていくという状況を、このようなキャッシュフローで表現しました。

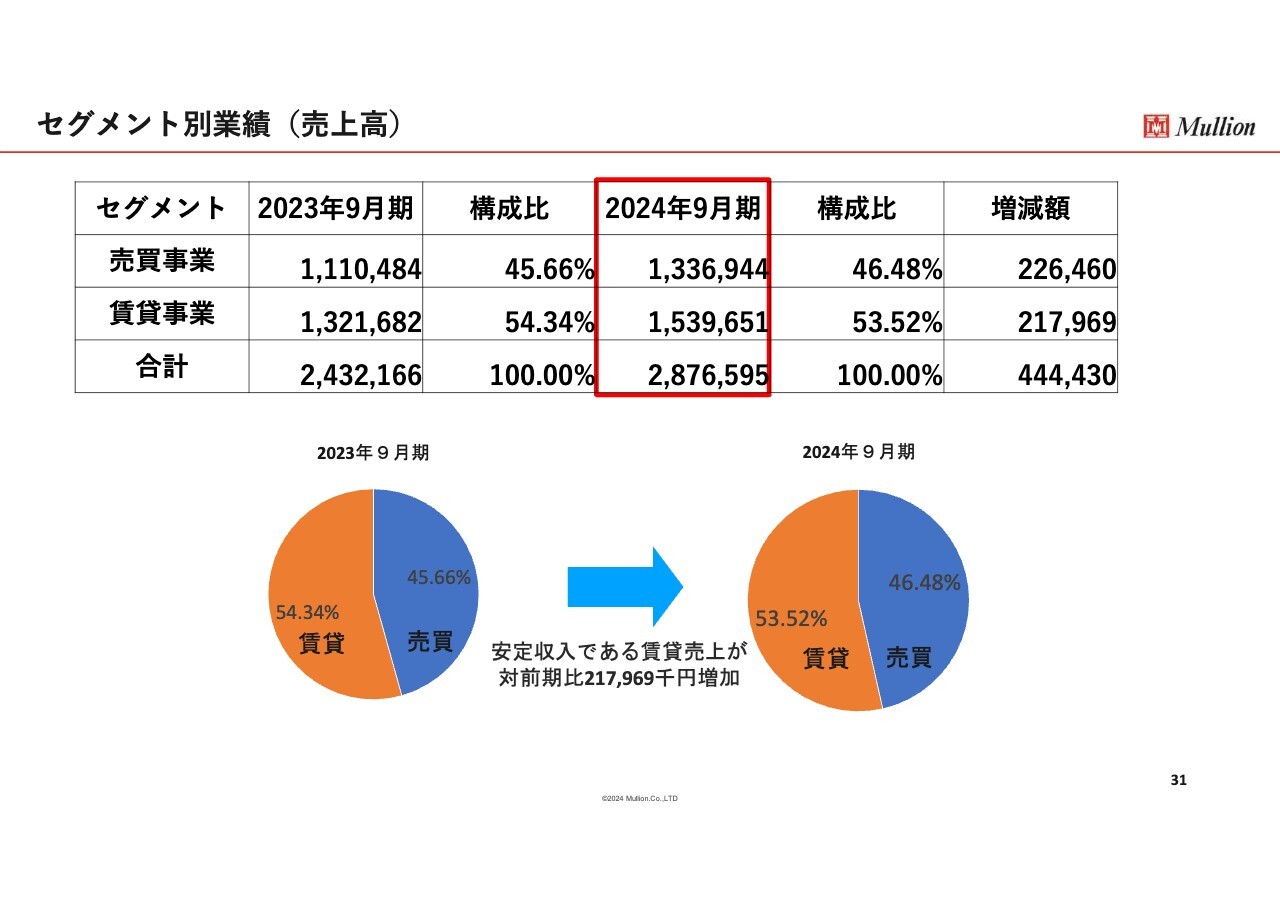

セグメント別業績(売上高)

セグメント別業績です。売買事業が約46パーセント、賃貸事業が約54パーセントです。「i-Bond」の発行利益は賃貸事業に入ってきます。約54パーセントは賃貸のかたちをとっています。また物件の売却や仲介により、上がるものもあります。

売上は小さいですが、先述のとおり「i-Bond」は長期に持つもので期限を切りません。無期限で、いつ要求払いで返されるかわからないため、長期預かり金になっています。

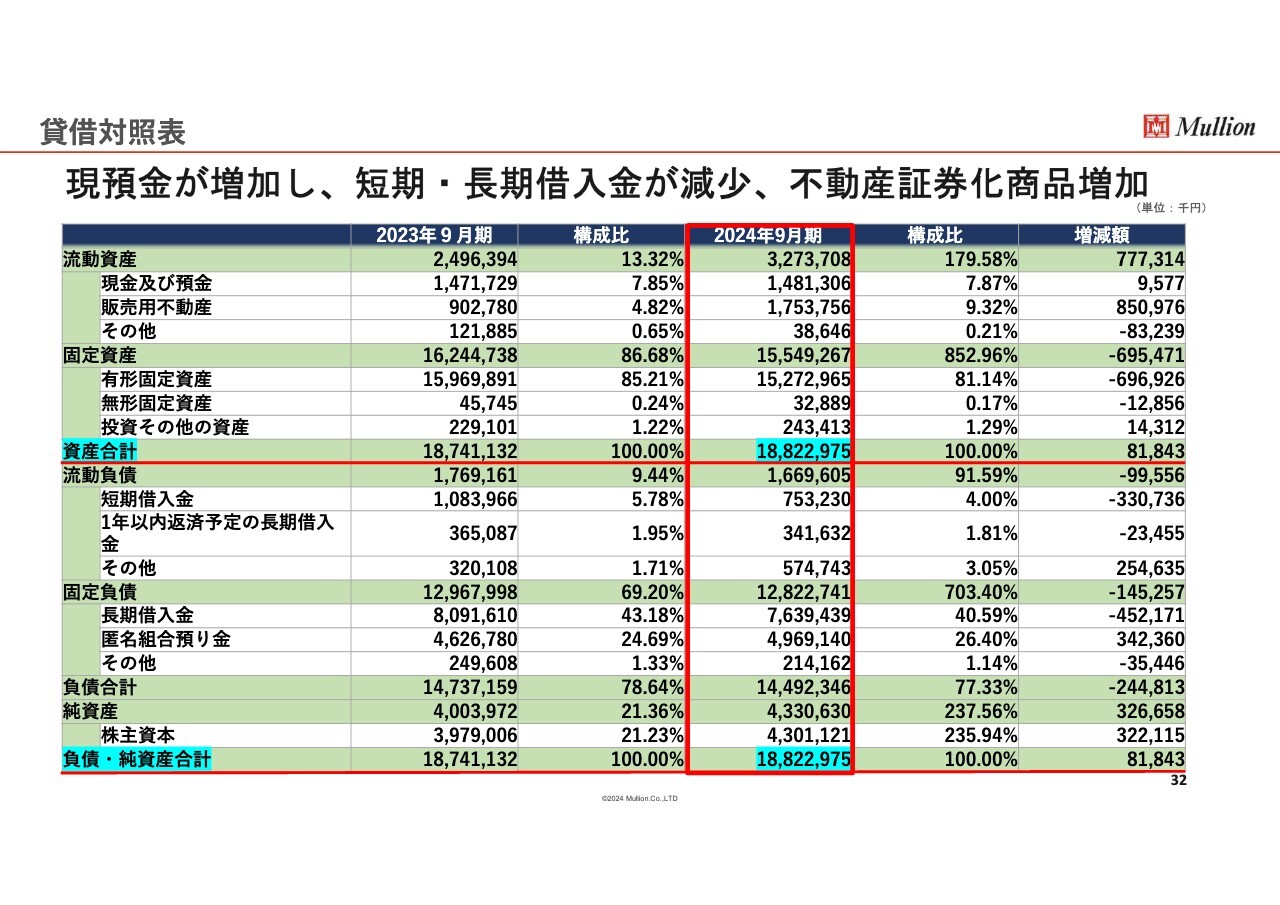

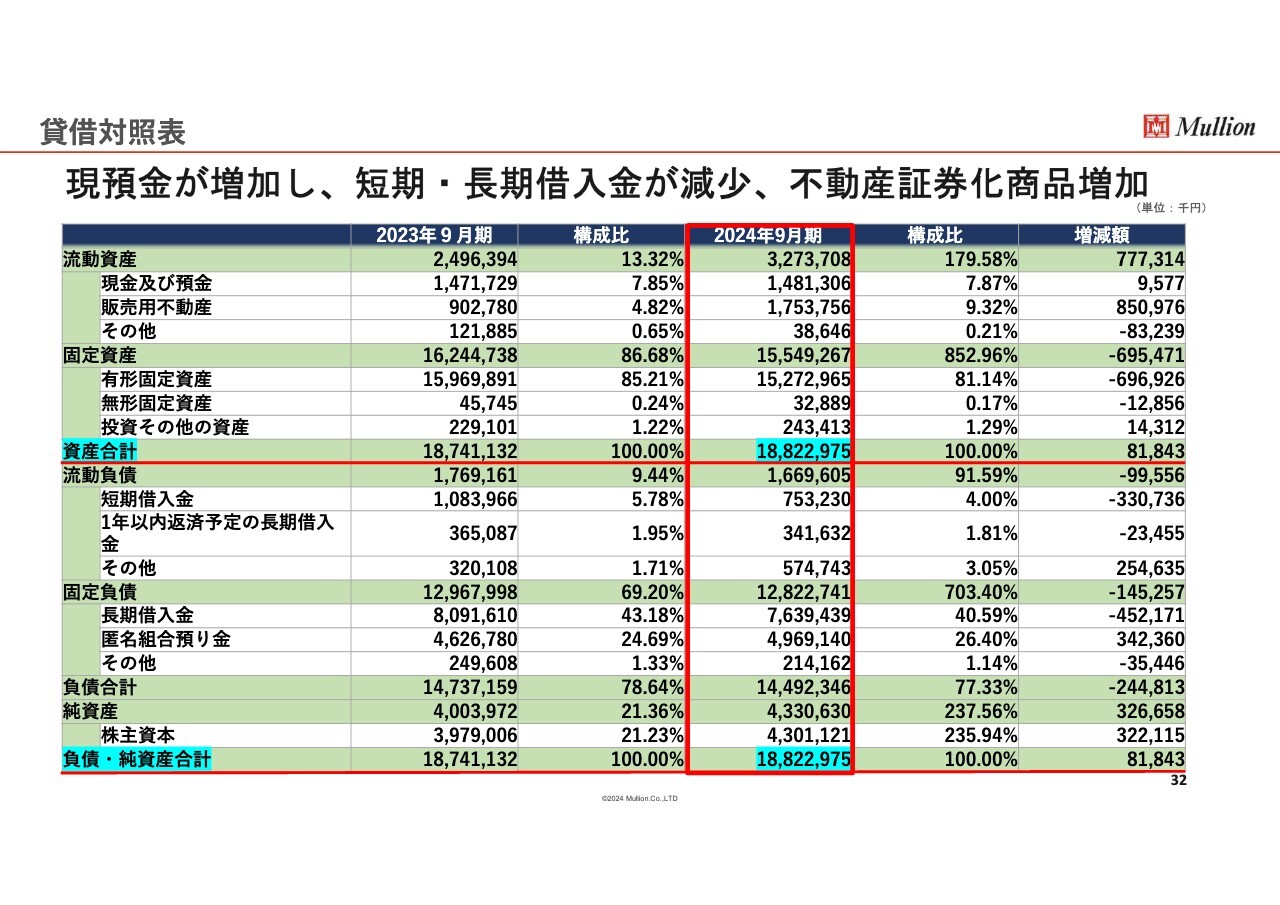

貸借対照表

2024年9月期の貸借対照表です。当社全体のボリュームは、資産合計が約190億円で動いています。ただし、お金の出入りがあるため、2024年9月末現在の状況を示しています。

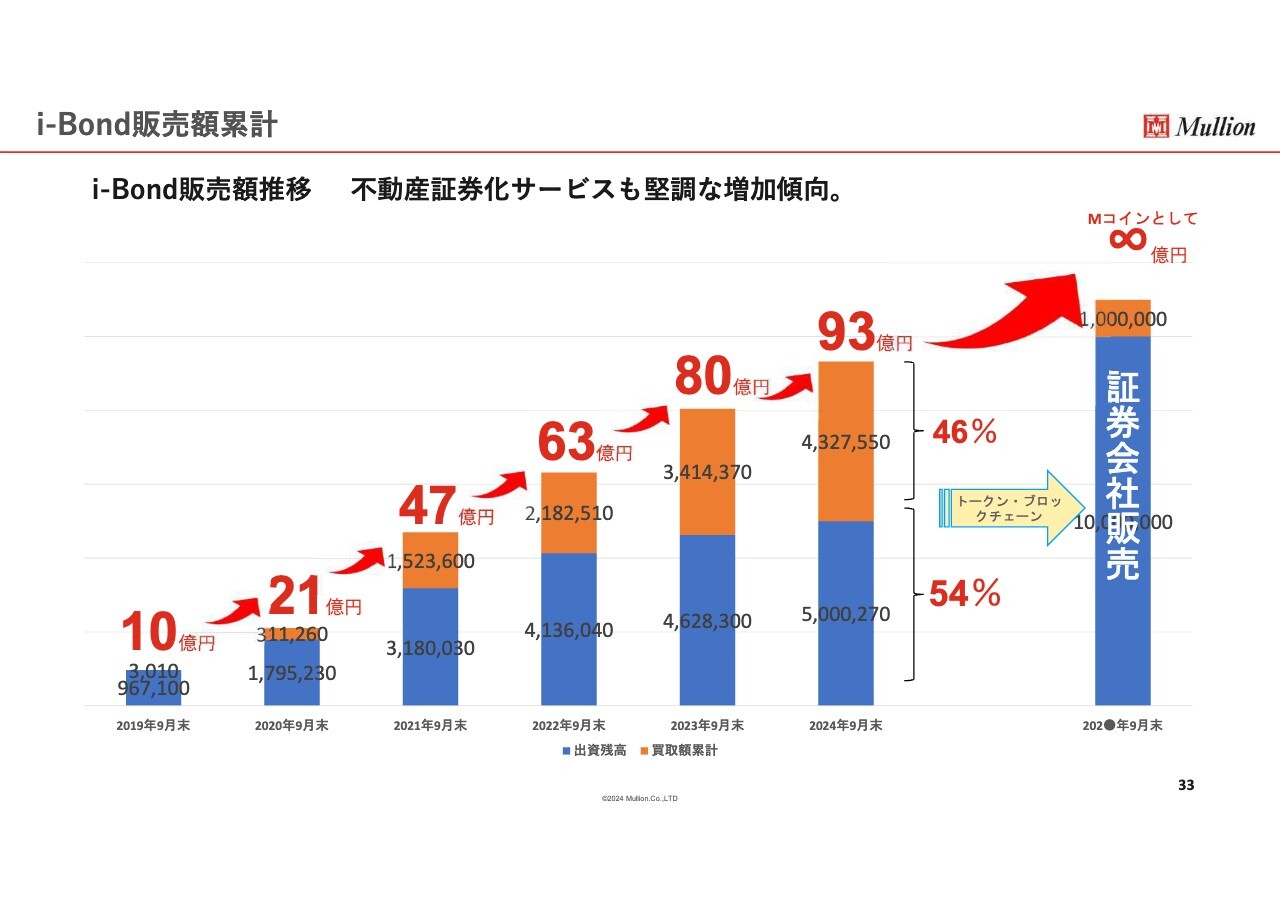

i-Bond販売額累計

「i-Bond」の販売額累計です。2019年9月末から開始され、国土交通省のライセンスで発行する認証を受け、だんだん上がってきています。

2024年9月期では93億円となり、2024年11月には約96億円になっていると思われます。2024年内に100億円を目指したいと思っていますが、そこに近づいています。こちらは売上にはならず、要求払いとなっています。

スライド右端に示すとおり、トークン化が施行・実施されたため、証券会社に販売していただくと急に伸びていくだろうと予測しています。今後が楽しみな会社になると思っています。

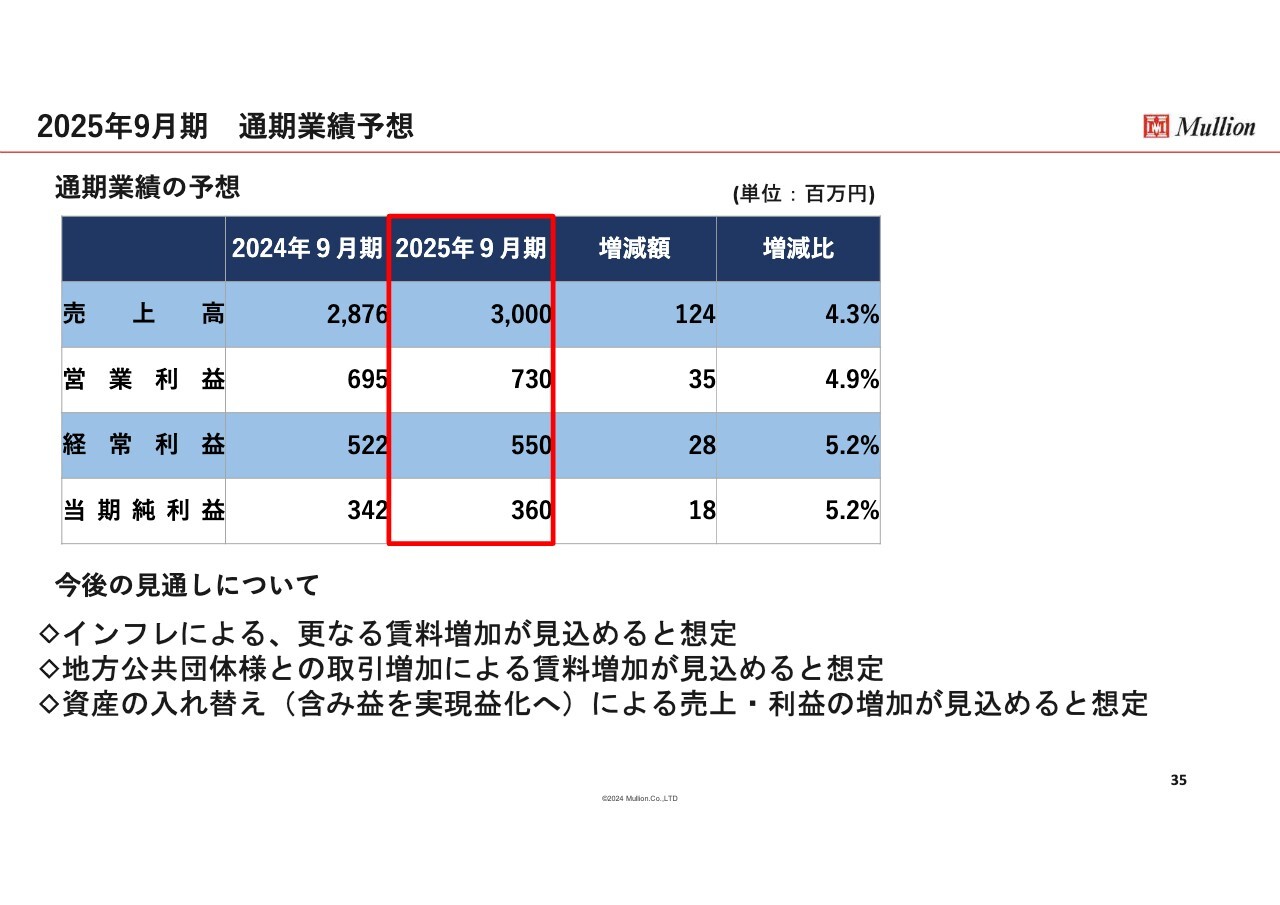

2025年9月期 通期業績予想

2025年9月期通期業績予想です。まだライセンスが取れていないため、トークンの「不特法ST=Mコイン」は入っていません。売上高は約30億円、営業利益は約7億3,000万円、経常利益は約5億5,000万円、当期純利益は約3億6,000万円です。

もしライセンスが早く取れてスタートできれば、「不特法ST=Mコイン」も入ってくると思います。現在はいつもの予算を組んでいます。

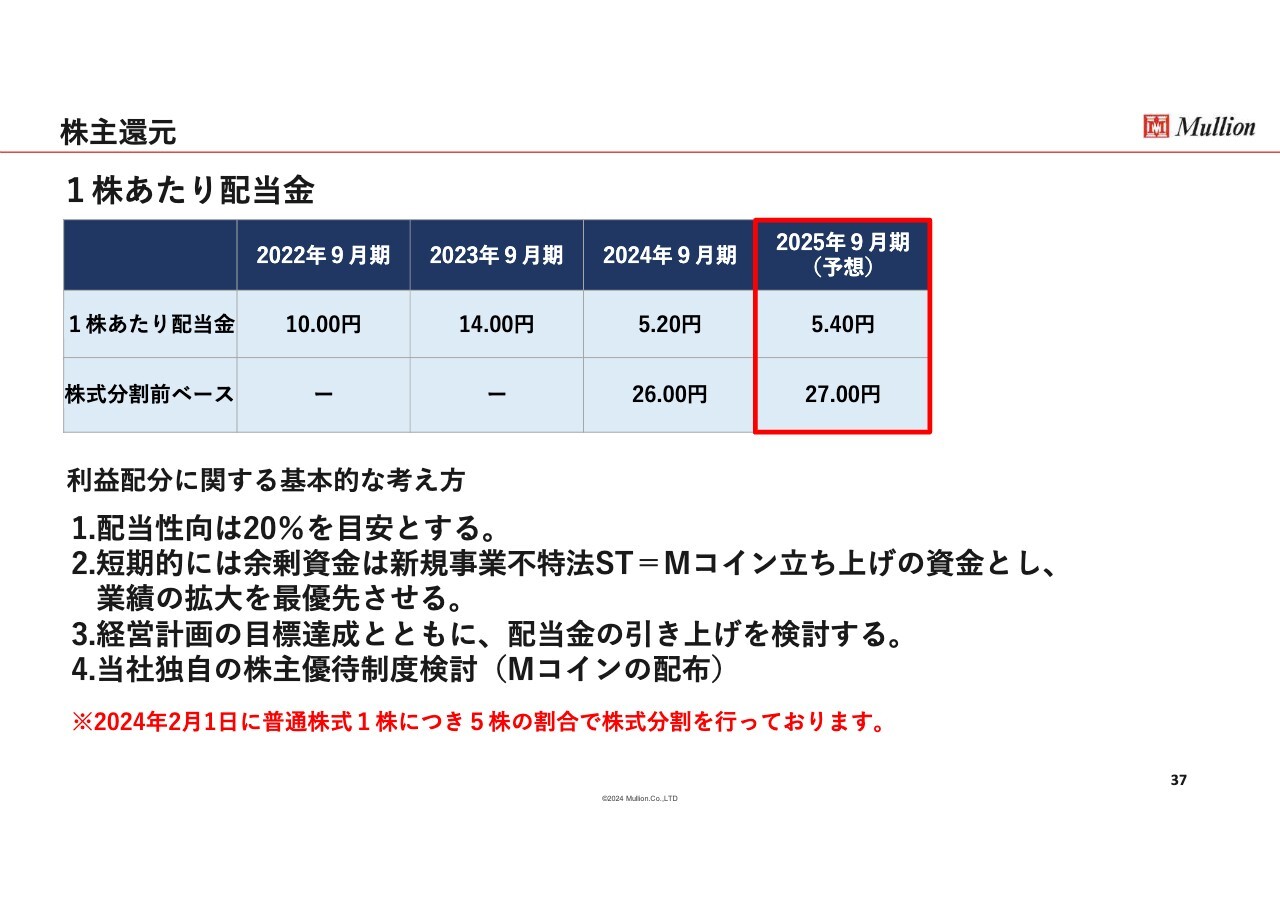

株主還元

株主還元です。昨日の終値が1株あたり355円で、約3万5,500円となっています。当社は配当性向20パーセントを目指しており、今回の配当は5円40銭となっています。当社の株を買うと、現時点では1.52パーセントぐらいの配当利回りになります。つまり、当社の「i-Bond」を購入しても預貯金と同じぐらいの配当が出ています。

配当性向20パーセントを目指しますが、今回この程度にさせていただく理由は、データを作るためのブロックチェーンや、「i-Bond」のシステムを作るためにお金を用意しているためです。

東証スタンダード市場上場維持基準

東証スタンダード市場の上場維持基準です。株主数・流通株式数・流通株式時価総額・流通株式比率をすべてクリアしているのですが、どうしても人気が出ません。当社は不動産賃貸業のため地味で、「マリオン」という会社名があまり知られていません。

トークンが始まれば有名になるかもしれませんが、現段階ではまだないため、株価対策として、今回のようにIRに努めて株価をなんとか上げたいと思っています。ぜひ当社株式を持っていただくとありがたいと思っています。

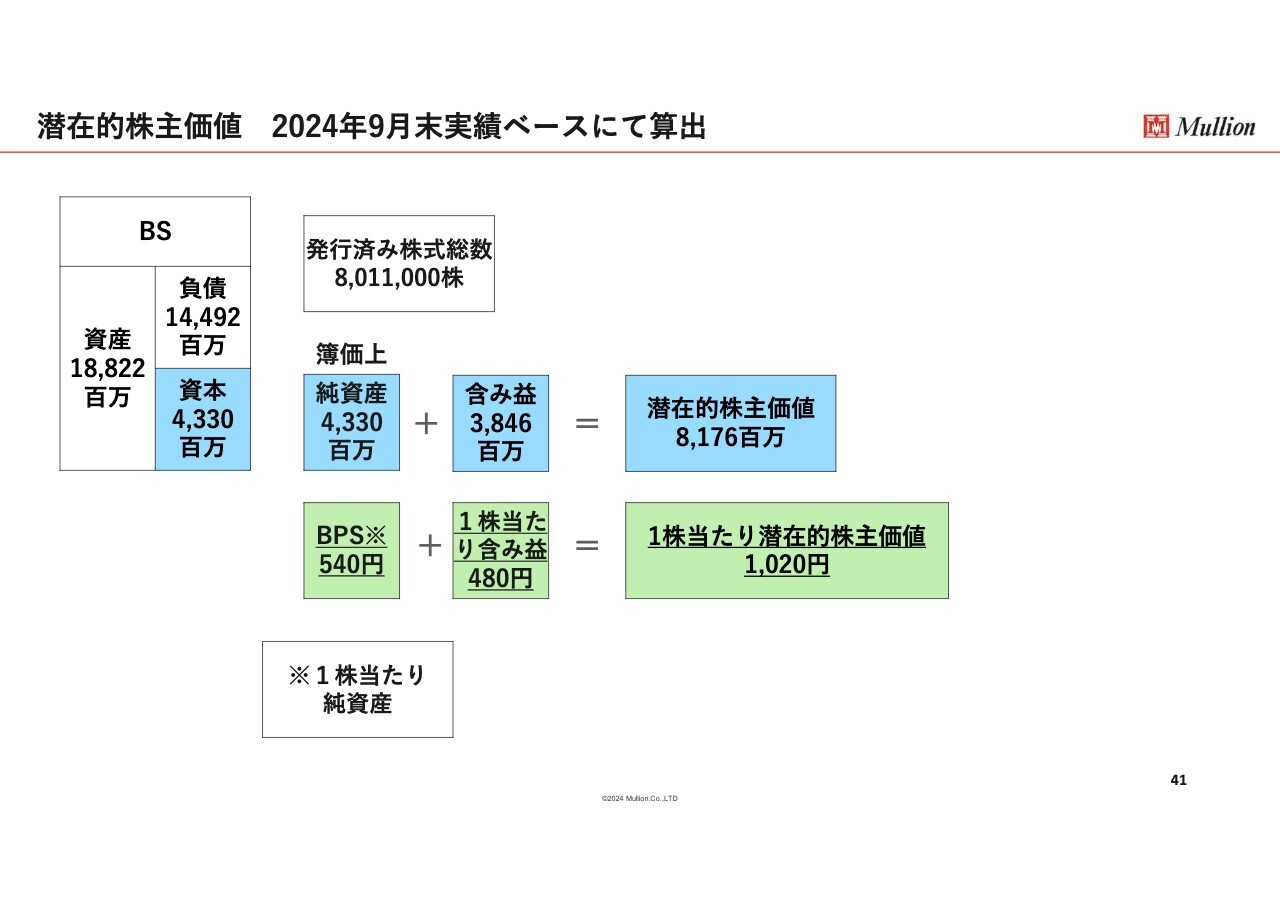

潜在的株主価値 2024年9月末実績ベースにて算出

昨日の終値が355円ですが、当社は3代続いているため、含み資産を持っています。昭和30年頃から所有している不動産もあります。

そのようなものを具現化・実現化すると1株あたりの潜在株価が1,000円を越すのですが、会社名が知られていないために355円に甘んじているというのが現状です。

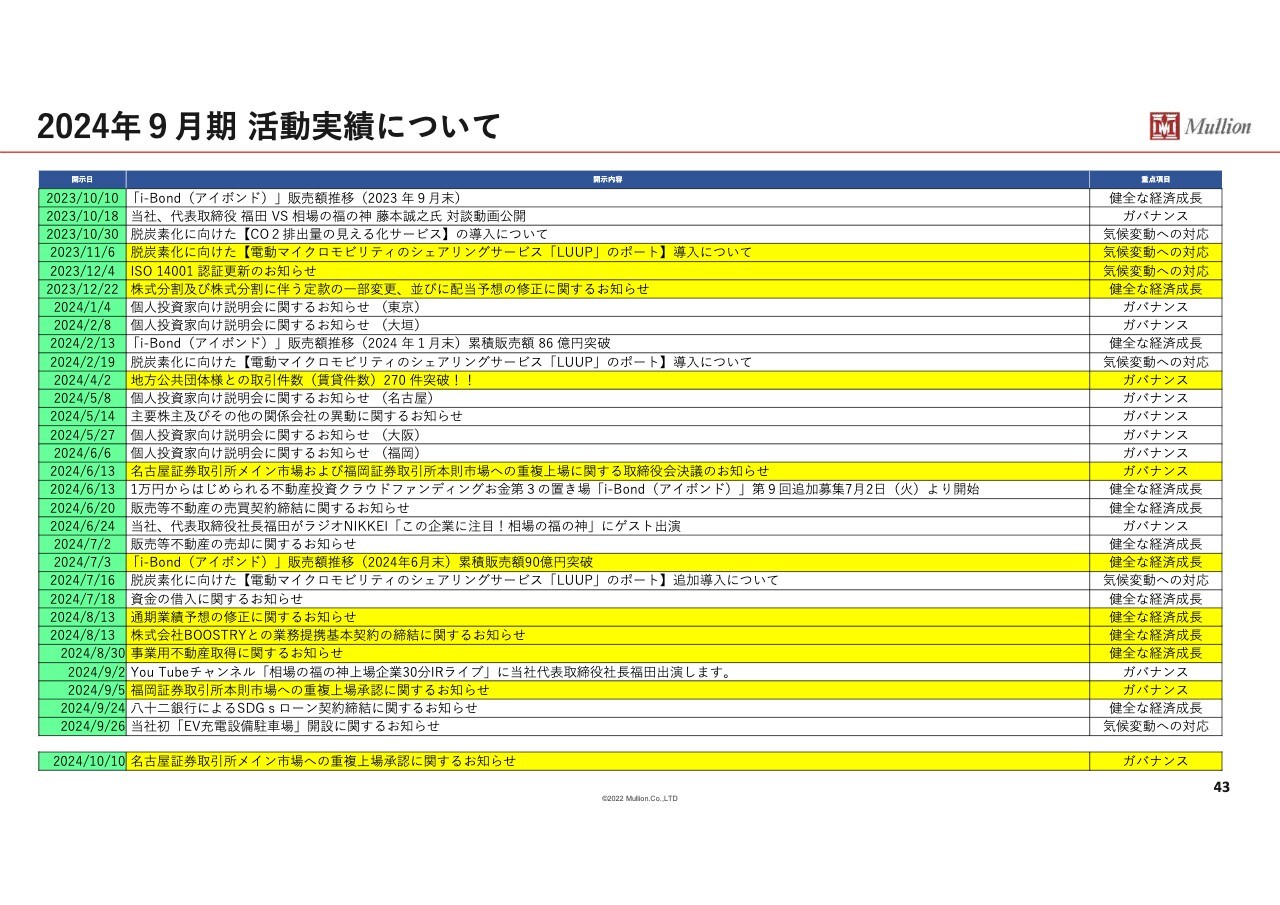

2024年9月期 活動実績について

当社ではさまざまなサステナビリティの取り組みを行っています。活動実績については、特にスライドの表のハイライト部分をご覧いただければと思います。

2024年9月期 活動実績について

ESG経営も実践しています。合致したところにマークがついていますので、こちらも後ほどスライドをご覧ください。

Appendix

当社は、先代から引き継ぎ公益財団法人マリオン財団を運営しています。財団が公益法人になったのは私の代になってからです。

毎年、児童養護施設や乳児院に寄付をして使わせていただいています。今後は食品ロスなどに取り組んでみたいと考えています。

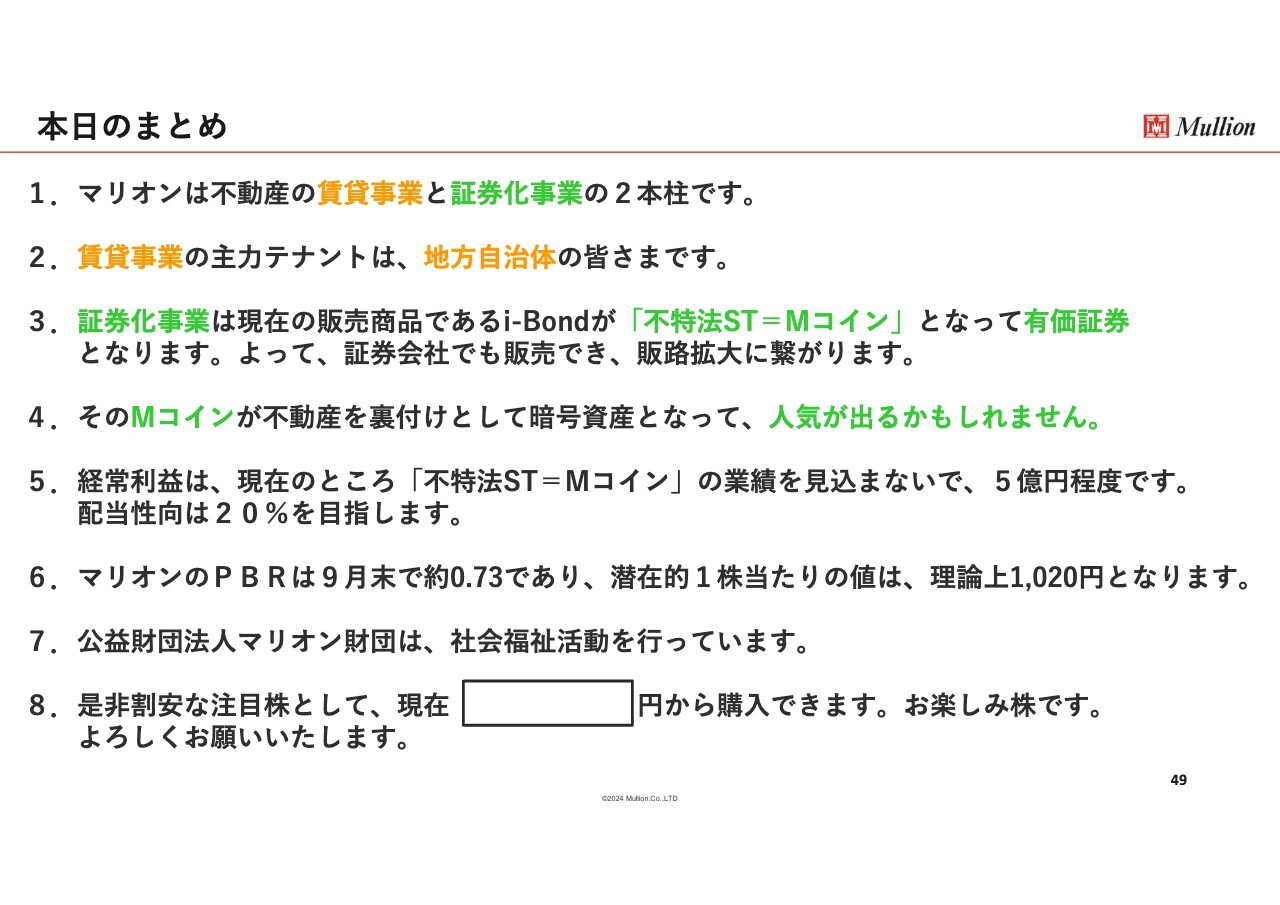

本日のまとめ

まとめです。マリオンは不動産の賃貸事業と証券化事業の2本柱です。賃貸事業の主力テナントは、地方自治体の方々です。

証券化事業は、現在の販売商品である「i-Bond」が「不特法ST=Mコイン」となって有価証券になります。したがって、証券会社でも販売できるようにライセンスが下りれば、販売拡大につながります。「不特法ST=Mコイン」は不動産を裏付けとした暗号資産となって、今後人気が出るかもしれません。

経常利益は現在のところ、「不特法ST=Mコイン」の業績を見込めずに5億円程度で、配当性向は20パーセントを目指します。

マリオンのPBRは9月末で約0.73倍となっていますが、潜在的な能力はあり、理論上の1株あたりの株価は1,020円です。しかしながら今は安値に甘んじています。

公益財団法人マリオン財団は、社会福祉活動を行っています。

割安な注目株で現在3万5,500円から購入できるため、お楽しみ株としてご検討をよろしくお願いします。

質疑応答:「不特法ST=Mコイン」の確実性について

質問者:今年7月のIRの時点では、上場廃止基準にも抵触していたと思います。御社の努力もあり今のところはなんとかクリアされているということでした。今ご説明があった新事業で御社が目指されていることは、もし認可が下りた場合、金融機関のファイナンスのビジネスモデルを根本的に変えるような商品ではないかと考えています。

今までは株を発行したり配当性向を発表したり、さまざまなことで株価の資産価値をつけてきました。もし御社が皮切りになって、このようなものを証券会社で売るようになり、売買できるようになるのであれば、今までの社債・国債・地方債を発行するという根本的なビジネスモデルが変わりそうな気がします。これはかなり確実性の高い話なのですか?

福田:アメリカでは「ビットコイン」が有名ですが、その他にも数多くできています。日本もようやくそれに追随するように、金融庁の規制緩和で「このようなものもブロックチェーンに絡めればいいですよ」ということになってきています。日銀ですら「デジタル円」の検討に入っています。

このように時代というのは本当に早く変わります。良くも悪くも変わっていくため、我々企業も、それに対応しながら変化していくことが大事だと思います。

一方で、証券会社においても、ネット証券の手数料がゼロになってしまい非常に苦戦していますが、これらの商品は手数料が出るため、扱ってもらえるニーズはあると思っています。

また「ビジネスモデルが変わるかもしれない」というご意見は、確かにそうだと思います。今後、銀行借入をして金利を支払うということはなくなり、また当社は特に3代続いているため含み益があります。これをすべて証券化し、できれば発行体としての会社を目指したいと思っています。

質疑応答:「不特法ST=Mコイン」の進捗状況について

質問者:「不特法ST=Mコイン」の認可について、遅れている理由が何かあるのでしょうか?

福田:「不特法ST=Mコイン」については、世界的にブロックチェーンを使っている商品が出ており、集団投資資金なども有価証券にして流通を良くしようということで、日本でも昨年11月20日に「金融商品取引法等の一部を改正する法律」が成立しました。こちらが今年11月1日に施行実施になり、これから申し込める状態となっています。

質問者:「i-Bond」については「まだライセンスが下りていない」とおっしゃっていましたよね。

福田:「i-Bond」は、だいぶ前に国土交通省の認可を取って、すでに販売しています。「不特法ST=Mコイン」については今年11月1日に許可が下りて施行実施になったばかりのため、まだどこも申し込んでいないと思います。これは簡単ではなく、弁護士事務所を通して進めているところです。

質問者:見通しは、どのぐらいなのでしょうか?

福田:そこが我々も一番心配なところです。役所の管轄のため、催促はしますが、なかなか我々が「このようにしてください」というわけにはいきません。しかしながら施行実施はされたため、今後の経過などは追って当社のホームページで進捗状況をリリースします。ぜひ見ていただきたいと思っています。

質問者:ホームページではどのぐらいの進捗の内容が発表されるのでしょうか?

福田:例えば「今、当局に申し込みました」「認可が下りました」「証券会社のほうで進めていることに対して認可が下りました」など、そのようなところをできるだけわかりやすくリリースしていきたいと思います。これにより「来年の夏頃なのか、夏前なのか、今期中になるのか」といったことがわかると思います。

質疑応答:日本の不動産業界の見通しについて

質問者:福田社長個人の見解をうかがいます。今回は日銀の金利引き上げがなく、来年引き上げるかどうかわかりませんが、間違いなくインフレ、もしくはスタグフレーションに向かっているような気がします。

先週末は不動産株だけが非常に上がりました。それは日銀が金利を引き上げなかったからです。これから先の日本の不動産全般について、御社だけではなく環境自体の見通しをどうお考えかお聞かせください。

福田:3代続けて不動産事業に長い間携わっており、父親の姿も見ています。不動産は、およそ10年から12年、13年の周期で良い時期・悪い時期が出てきます。平成バブルが起こる10年前には田中角栄の日本列島改造がありました。平成バブル崩壊の10年後には、リーマン・ショックがありました。

したがって2019年、2020年あたりはなにかが起こらないといけませんでした。しかしながら新型コロナウイルスにより、毎月およそ100兆円の国債を出して次々にお金を刷りました。お金を刷れば薄くなるため、為替市場で当然円が安くなってくるという状況がありました。本当は政府の資金繰りとしてはいけないのですが、そのようなものをしていた状態に近いと思っています。

不動産は今までインフレには強さがありました。1年から1年半のタイムラグはあるものの、インフレになった後、家賃が上がってくるのでまた必ず上がります。しかし今回ばかりは、トランプ氏が大統領になったのと同じように見通しが立ちません。それが長くこの仕事をしていても難しいところだと思います。

質疑応答:長期借入金と匿名組合預り金について

司会者:私から1つ質問します。貸借対照表の長期借入金と匿名組合預り金は次々に入れ替わって、借金が減って預り金で増えています。これは「i-Bond」がどんどん売れているからだと思いますが、これはやはり金融コストが急速に下がっているからでしょうか?

福田:今は銀行借入のほうが金利は安いです。ただし、今は金利をどんどん上げようとしているため、長期プライムレートのほうはほぼ同じぐらいになってしまいます。

これから先、金利がさらに上がってくると、みなさまからの資金のほうが有利になっていくだろうと思われます。分配金は利息ではないため有利子負債ではありません。みなさまとの共同事業の結果、自分の投資した分だけ自分のマンションとして共同所有して分配をもらうということであり、金利ではありません。そちらに変えたいと思っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3494

|

361.0

(03/06)

|

+2.0

(+0.55%)

|

関連銘柄の最新ニュース

-

02/13 11:00

-

02/12 15:30

-

02/12 15:30

-

01/26 15:00

-

2025/12/22

新着ニュース

新着ニュース一覧-

今日 16:02

-

今日 16:00

-

今日 15:56

-

今日 15:51