【QAあり】ナルネットコミュニケーションズ、上期は増収 メーカー系リース企業の管理台数が順調に増加、MLS事業は安定成長を継続

目次

鈴木隆志氏(以下、鈴木):株式会社ナルネットコミュニケーションズ代表取締役社長の鈴木隆志です。本日は、2025年3月期第2四半期決算説明会にお集まりいただき、誠にありがとうございます。

本日は目次に沿って、会社概要を私からご説明します。次に、第2四半期業績概要を常務取締役の東村からご説明します。その後、成長戦略について私からご説明します。

会社概要

会社概要です。私どもは、祖業である独立系オートリース会社を1978年にスタートしました。当時はオートリースが始まった頃でした。

契約は順調に推移したもののアセットのための資金繰りが負担となり、当時お世話になっていた金融機関のみなさまが立ち上げたリース会社の自動車部分のお手伝いをする、メンテナンス管理・BPOサービスを立ち上げました。

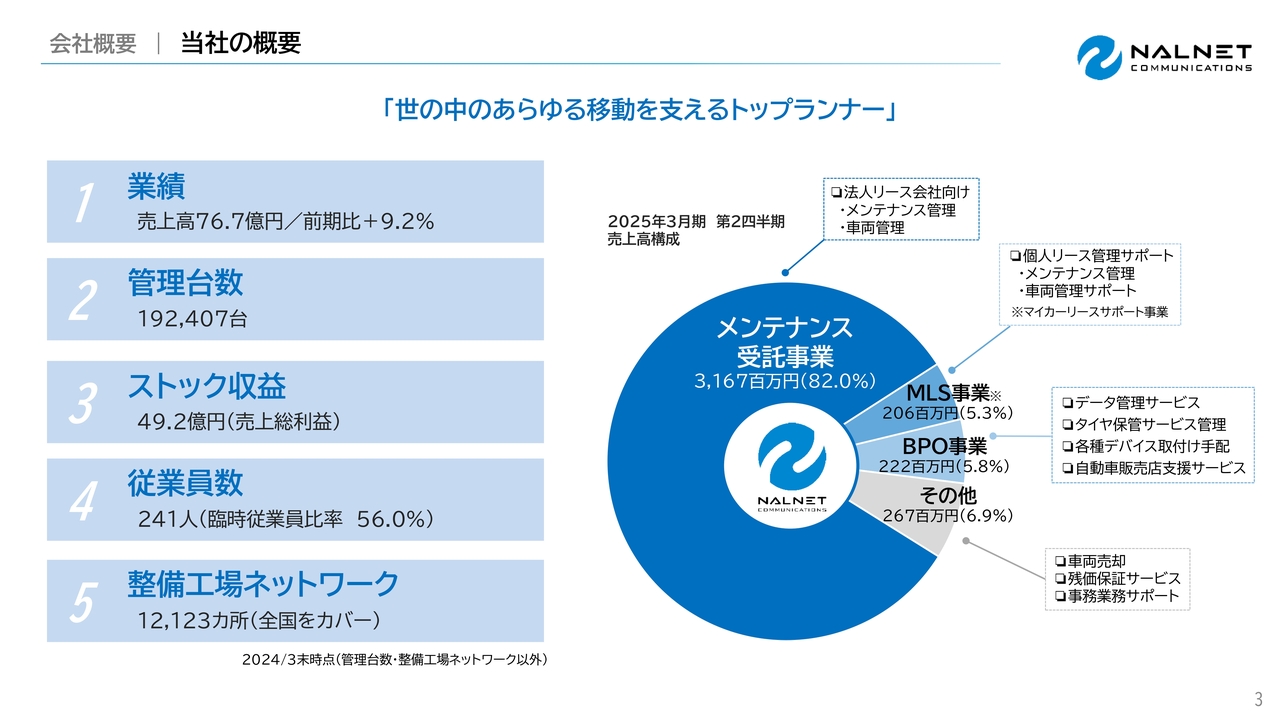

そして、みなさまのご理解を賜り、同事業が売上全体の8割を占めるメンテナンス受託事業となっています。

当社の概要

メンテナンス受託事業は、法人を主体としたメンテナンスの管理となっていますが、一方で個人向けマイカーリースを扱っている信販会社と提携することでMLS事業としてサービス提供を開始し、こちらも順調に推移しています。

また、こちらに加えて、モビリティに関わるさまざまなニーズを持った会社が参入してきていますので、そちらのお手伝いするBPO事業も現在順調に推移しており、2024年9月末現在における総管理台数は19万2,407台となっています。

ビジネスモデル

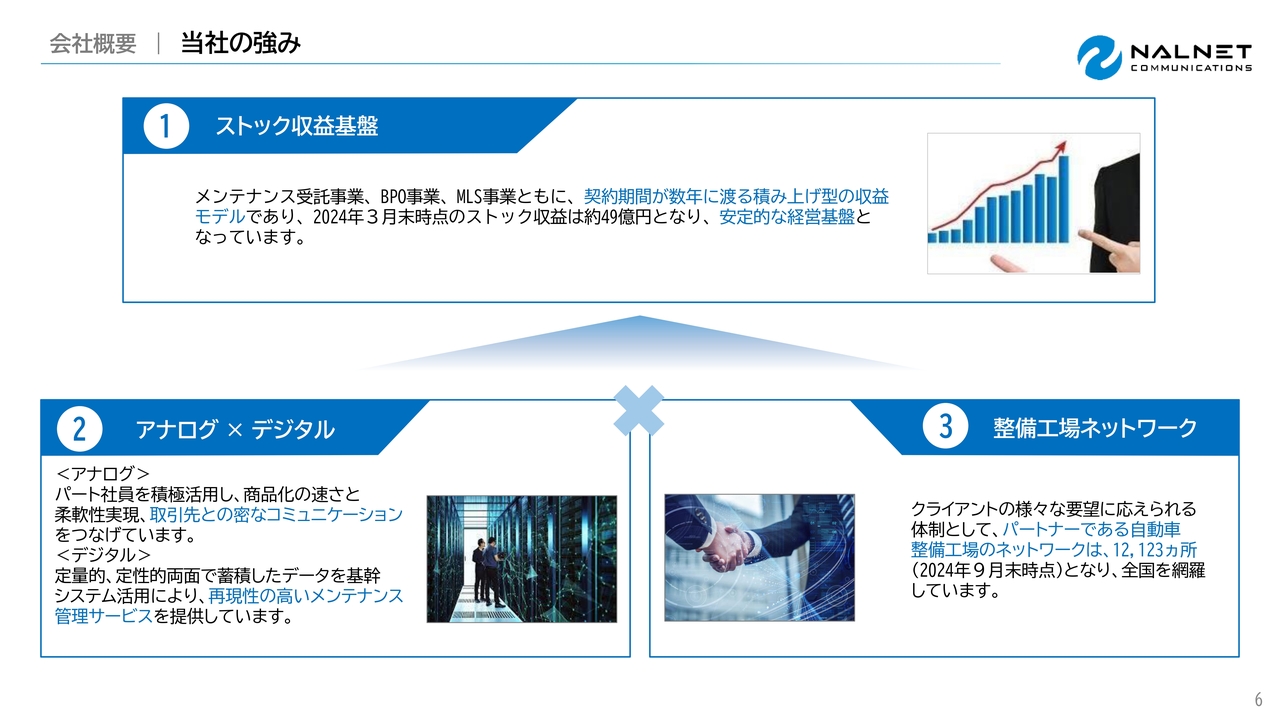

私どもの事業を支えるサービスを提供していただいている整備工場のネットワークは、現在1万2,123ヶ所と、全国をカバーしています。

整備工場は全体としての数は減少してきている中、当社においてはこのネットワークを維持できており、数も順調に増えています。

ビジネスモデル/収益構造

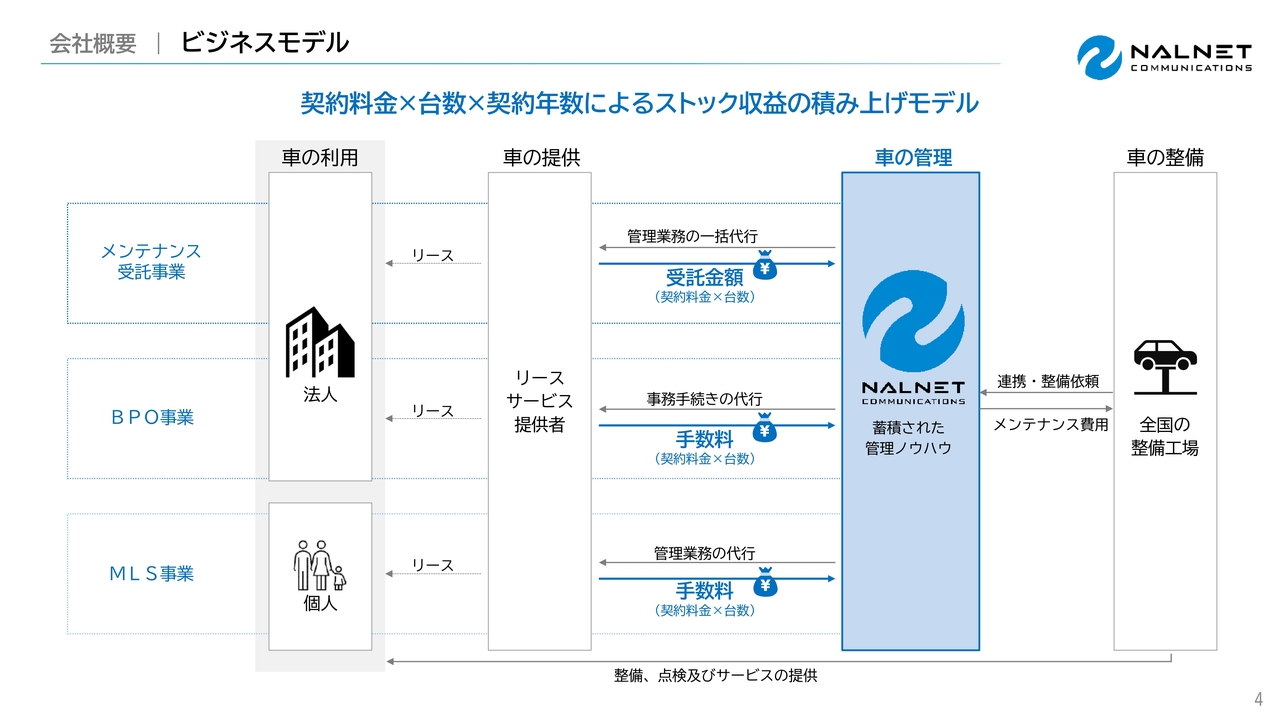

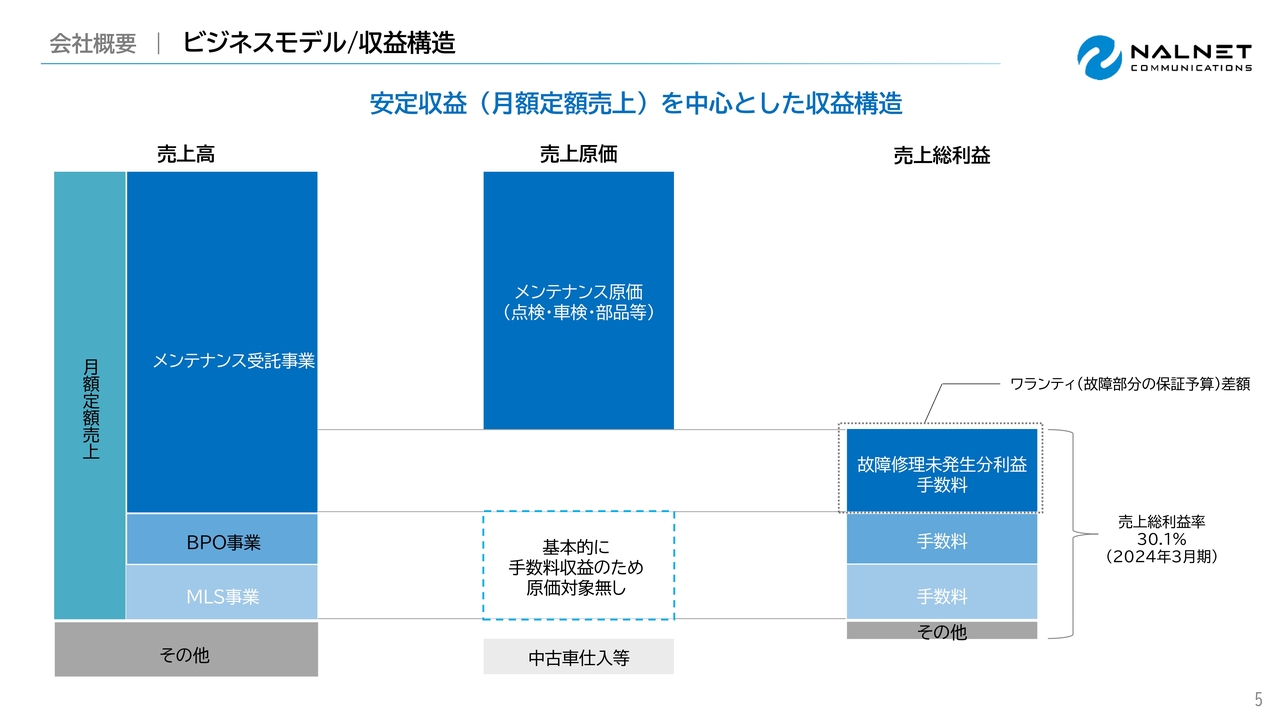

主事業のメンテナンス受託事業においては、主に月額でメンテナンス管理料をいただき、これらの総和、合計が売上高となります。

また、管理期間に発生する車検、タイヤ交換といったメンテナンスの費用が発生するたび、原価コストとなり、そのメンテナンス費用を支払った後の差額が、私どもの利益となります。

この後の業績のご説明でも触れますが、昨今のインフレ、物価高の影響を受けて、原価部分が先行して影響を受けています。メンテナンス管理料金の見直しを進めていますが、原価高の影響が先行しています。

当社の強み

当社は車両管理データの蓄積や整備ネットワークを強みとして、主に自動車リース会社向けのBPOサービスを中心に、これまで事業を進めてきました。

これらのノウハウを活かして新たな自動車関連サービス、そして新たなマーケットへのチャレンジを進めています。

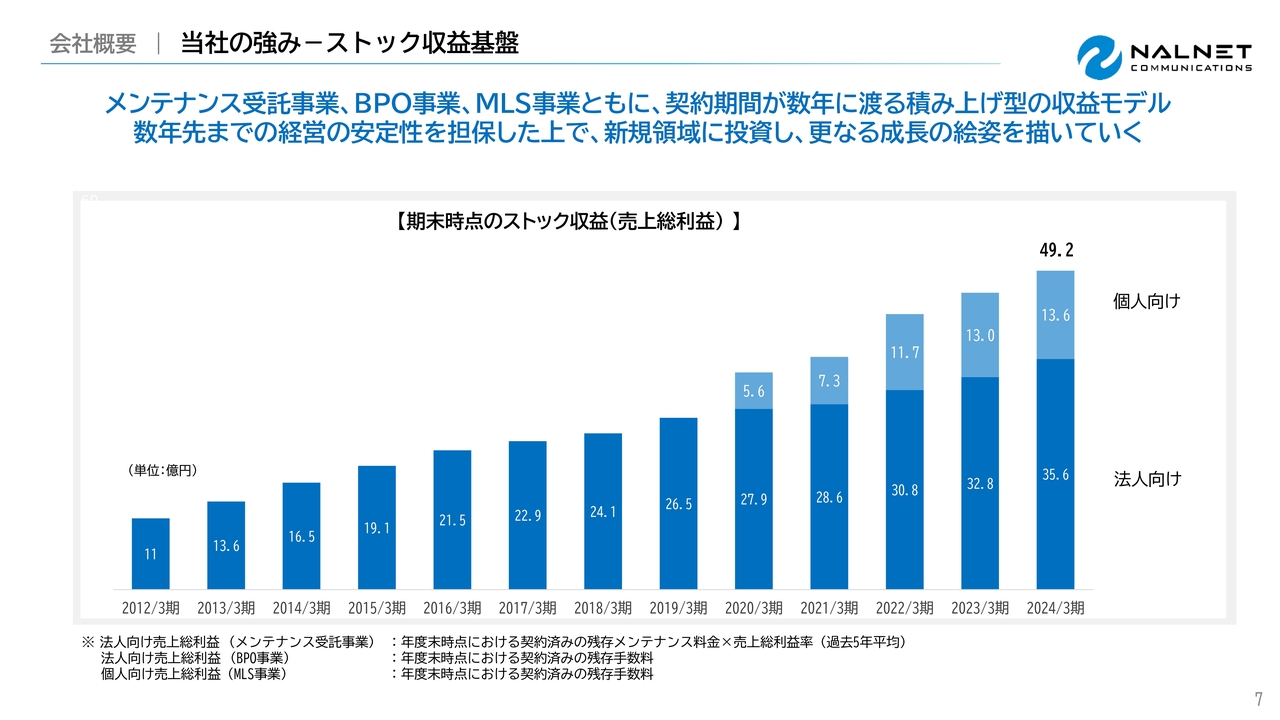

当社の強み-ストック収益基盤

ストックの収益としては、管理台数が19万2,407台と順調に積み上げてきています。

2025年3月期第2四半期 業績概要

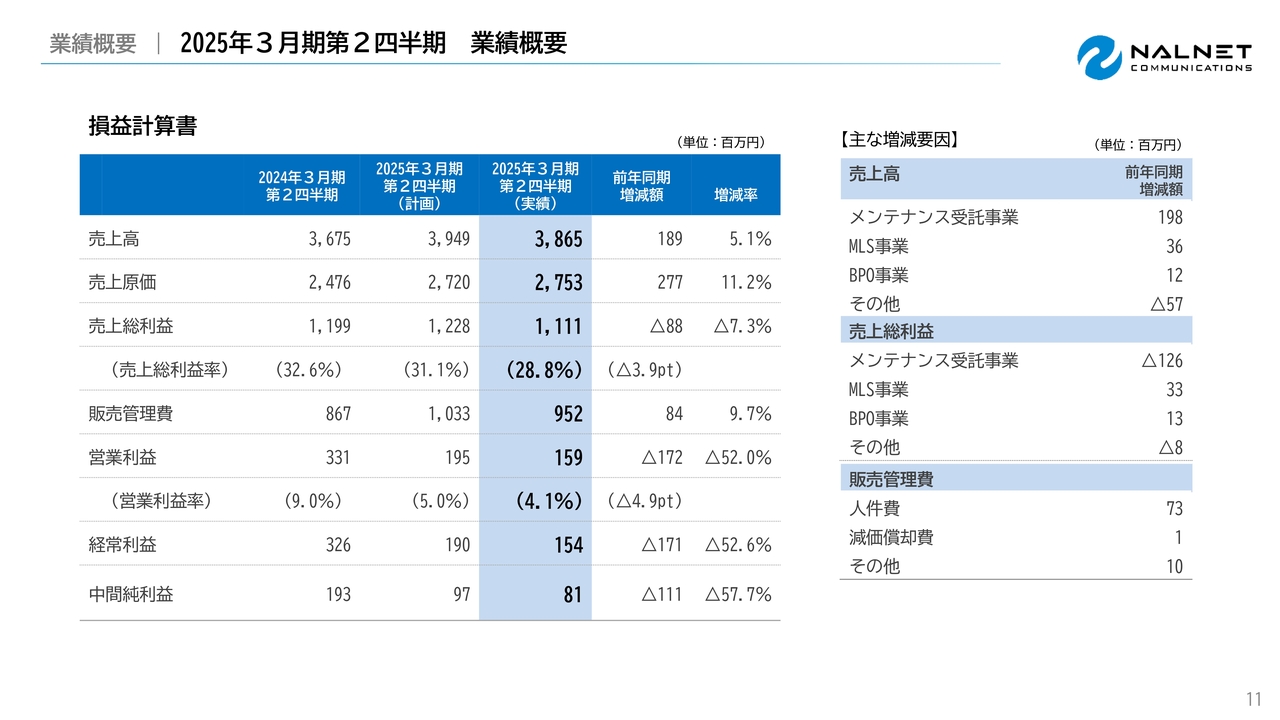

東村大介氏(以下、東村):2025年3月期第2四半期業績概要についてご説明します。売上高は38億6,500万円となりました。前年同期に比べて1億8,900万円増、5.1パーセントの増加となります。

委託先となる整備工場への料金値上げを4月より行っていることが影響し、原価は前年より増加しています。その結果、売上総利益率は前年同期の32.6パーセントから28.8パーセントと、3.9ポイント低下しています。売上総利益も8,800万円、前年同期比7.3パーセントの減少となりました。

販売管理費については、人件費を中心に前年同期に比べて8,400万円増、9.7パーセント増加しています。

経常利益については、前年同期に比べて1億7,100万円減、52.6パーセントのマイナスとなりました。

2025年3月期第2四半期 収益構造

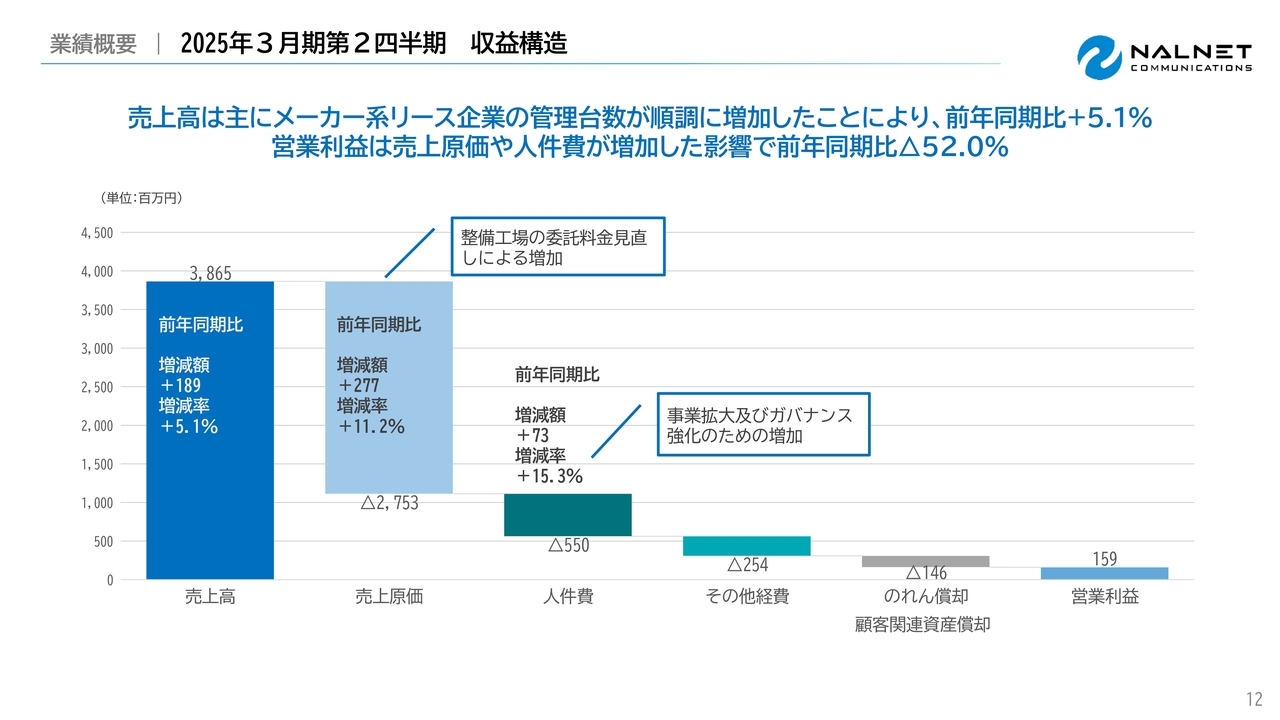

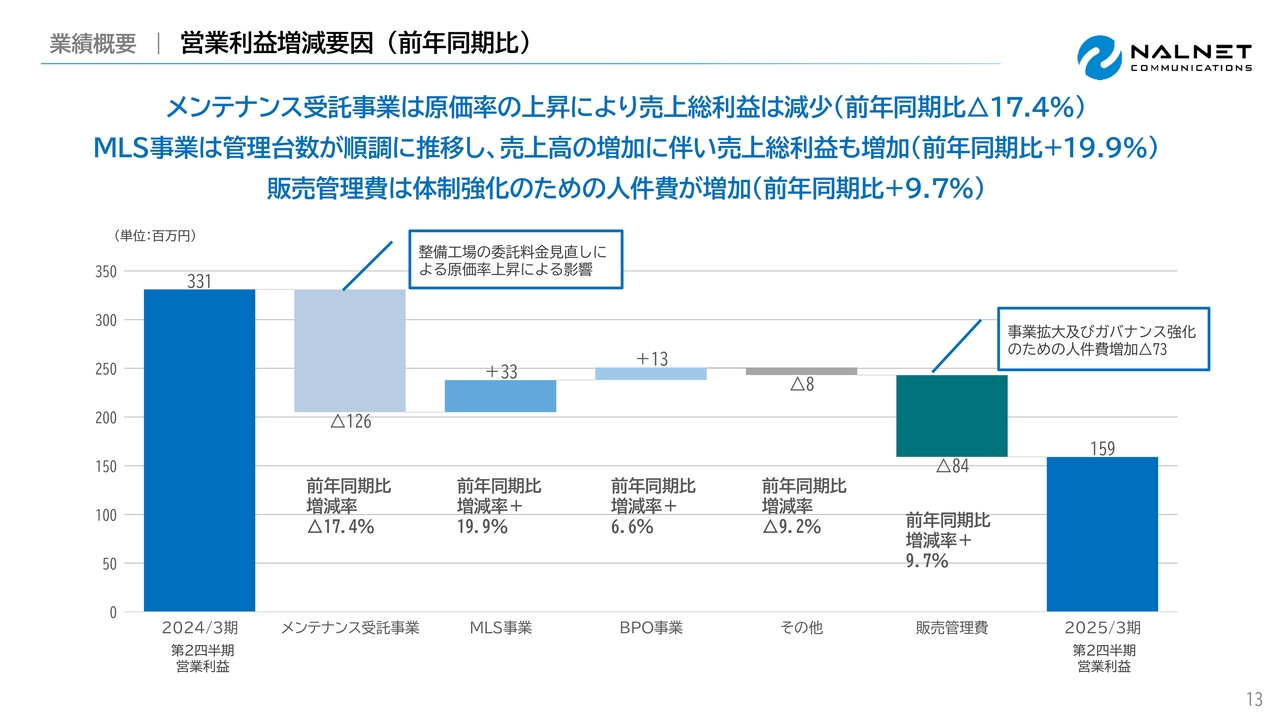

スライドでは、今お話した内容をウォーターフォールチャートで図示しています。

人件費については、新事業への対応や、上場に伴うガバナンス強化に対する増員を昨年の下期から行っていることが影響しています。さらに、昨今の物価上昇も勘案した社員の人件費の見直しも今年に入ってから行っており、前年上期からの上昇率が高くなっています。

一方で、その他販売管理費については、2.8パーセントの増加にとどめています。

営業利益増減要因(前年同期比)

前年同期と比較した事業別のウォーターフォールチャートです。事業別については、売上総利益で表示しています。

メンテナンス受託事業については、タイヤコストの値上がりに加え、整備工場への委託料金の見直しを行っています。こちらに伴い、収益率が低下しています。

一方で、MLS事業(個人向けマイカーリースサポート事業)については、手数料収益となることもありますので、管理台数および収益ともに前年成長しています。

BPO事業においては、同様に前年同期比6.6パーセントの成長となりました。

メンテナンス受託事業

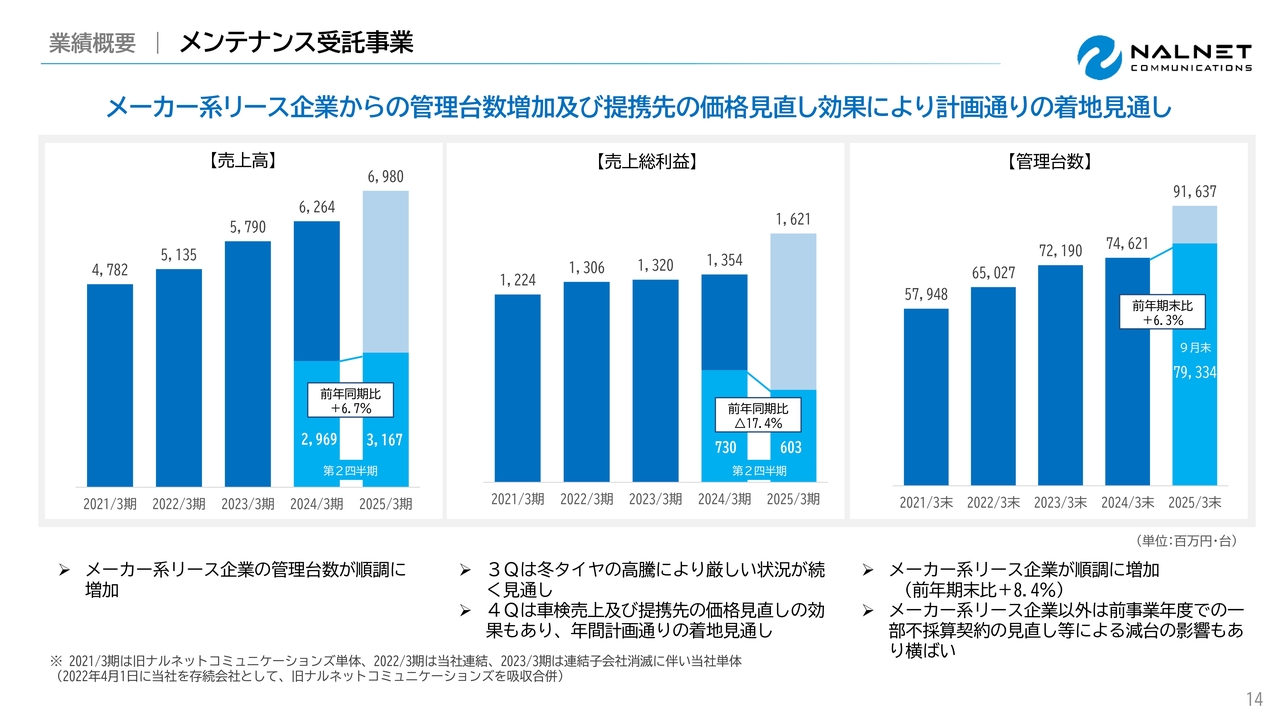

事業区分別にそれぞれご説明します。主力事業のメンテナンス受託事業についてです。売上高については、上期計画に対する達成率は99.5パーセント、年間計画に対する進捗率は45.4パーセントとなっています。

当該事業は、法人リース向けのサービスです。したがって、年度末である2月から3月に対象車両の入れ替えが発生しやすくなる関係上、この期間に車検等も発生する傾向があり、第4四半期に偏重する傾向が強くなっています。

管理台数についても、既存リース会社については順調に推移しています。加えて、第4四半期より、メーカー系リース企業からの新たな受託が入ってきますので、売上高については、多少の数値の前後はありますが計画どおりに推移しています。

しかしながら、原価高の影響があり、売上総利益については苦戦しています。このような時世の中で、当社の取引先においても価格の見直しについては理解いただいており、タイヤを中心とした自動車部品においては一斉調達スキームによる効率化も進めています。

リースという契約形態に際する当社のサービス提供ですので、リースの契約期間に縛られる関係上、どうしても原価先行となっています。みなさまにご心配をおかけしていますが、理由は明確になっていますし、対応策も打っていますので、効果は徐々に出てくるとみています。

なによりも売上および管理台数は成長していますので、そのあたりもご評価いただけると幸いです。

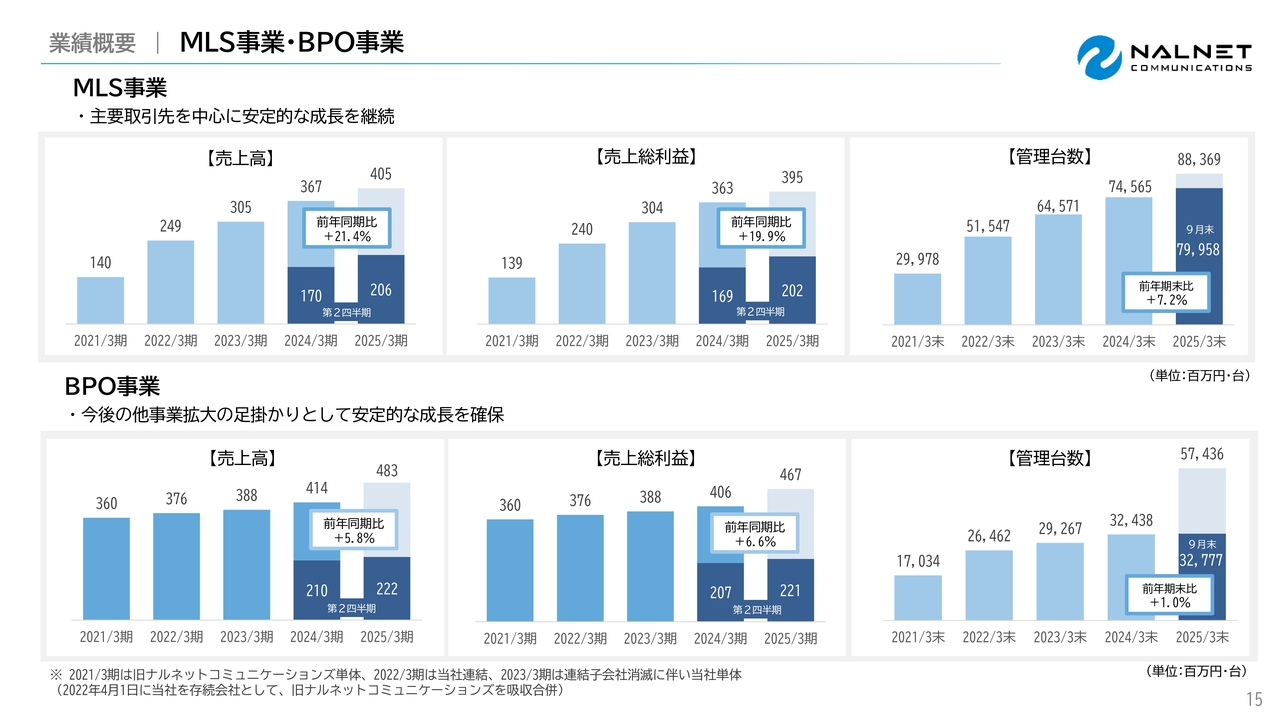

MLS事業・BPO事業

MLS事業(個人向けマイカーリースサポート事業)については、手数料収益となっていますので、原価高の影響は基本的に受けません。純粋に管理台数の増加に伴い、成長を遂げています。

しかしながら、内部の管理コストも上がっており、こちらの吸収のために価格の見直しは必要であることから対応は行っています。こちらについては手数料になりますので、効果が即時に出やすくなっており、当社としても堅調に推移している領域と理解しています。

BPO事業については、管理台数の計画が高くなっており、進捗率から勘案すると心配されていることと推察します。実は商談中の案件を盛り込んでおり、スタートタイミングによっては業績影響が出る可能性はありますが、こちらの利益への影響については2,000万円強程度となっています。

一方で、計画に盛り込んでいなかったWECARS(旧ビッグモーター)からの納車前の整備サポートなどの業務が増加してきていますので、利益部分では吸収できると想定しています。このあたりについては現段階では取り組み途上ですので、第3四半期以降にあらためてご報告します。

貸借対照表

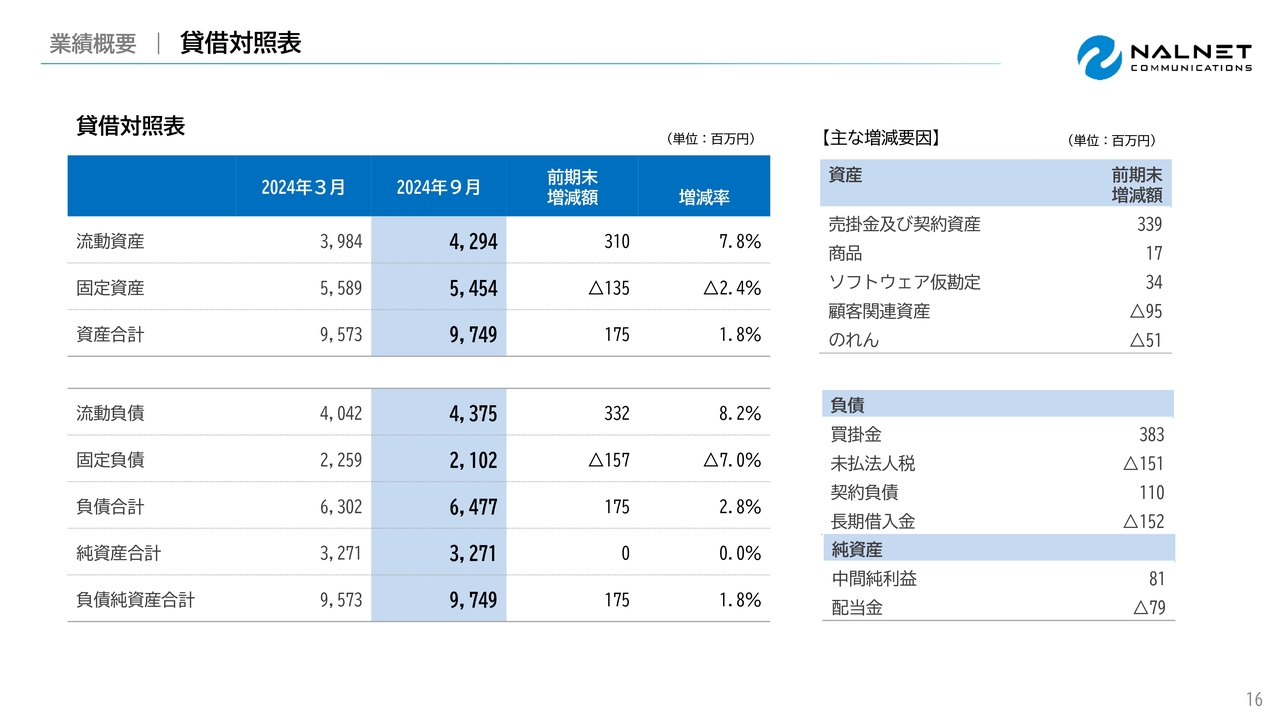

貸借対照表です。特筆する動きがありませんが、のれんおよび顧客関連資産を初めとする償却を行っています。

純資産については、中間純利益が8,100万円となっています。ただし、配当金として7,900万円お支払いしていますので、表記上はゼロとなっています。

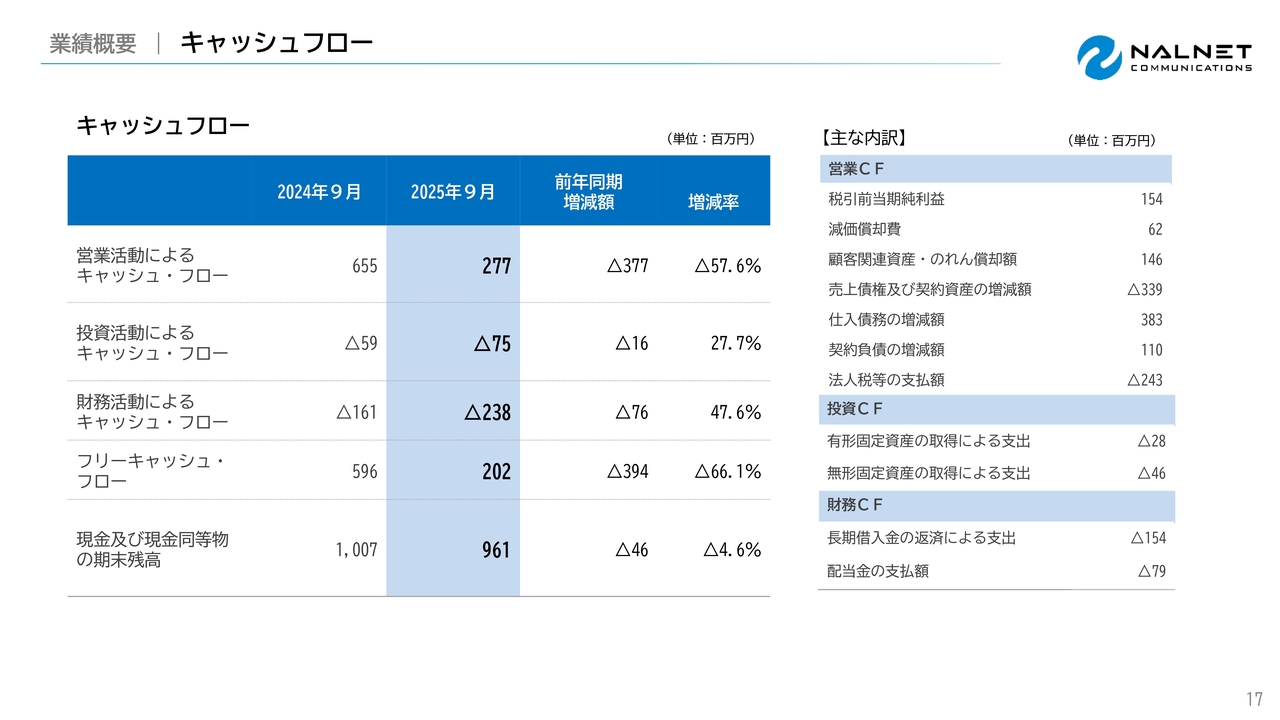

キャッシュフロー

キャッシュフロー計算書についても特筆することはありません。当社のビジネスでは季節要因的に大きな動きがあるのが年度末、すなわち第4四半期となっており、夏場となる第2四半期はあまり動きがありません。

法人税等において前年度からの動きが出ています。こちらは過去の合併による繰越欠損金の影響があり、当年度においての数値が通常税率の計上となることによるものです。

2025年3月期 業績予想

業績予想です。これまでお話しした内容の総括となりますが、当期の予想業績については現時点において概ね期初想定どおりに進捗しています。

もちろん事業ですので内容において都度の動きはありますが、その開示を含めて積極的に取り組んでいきますので、引き続きご理解いただけましたら幸甚です。

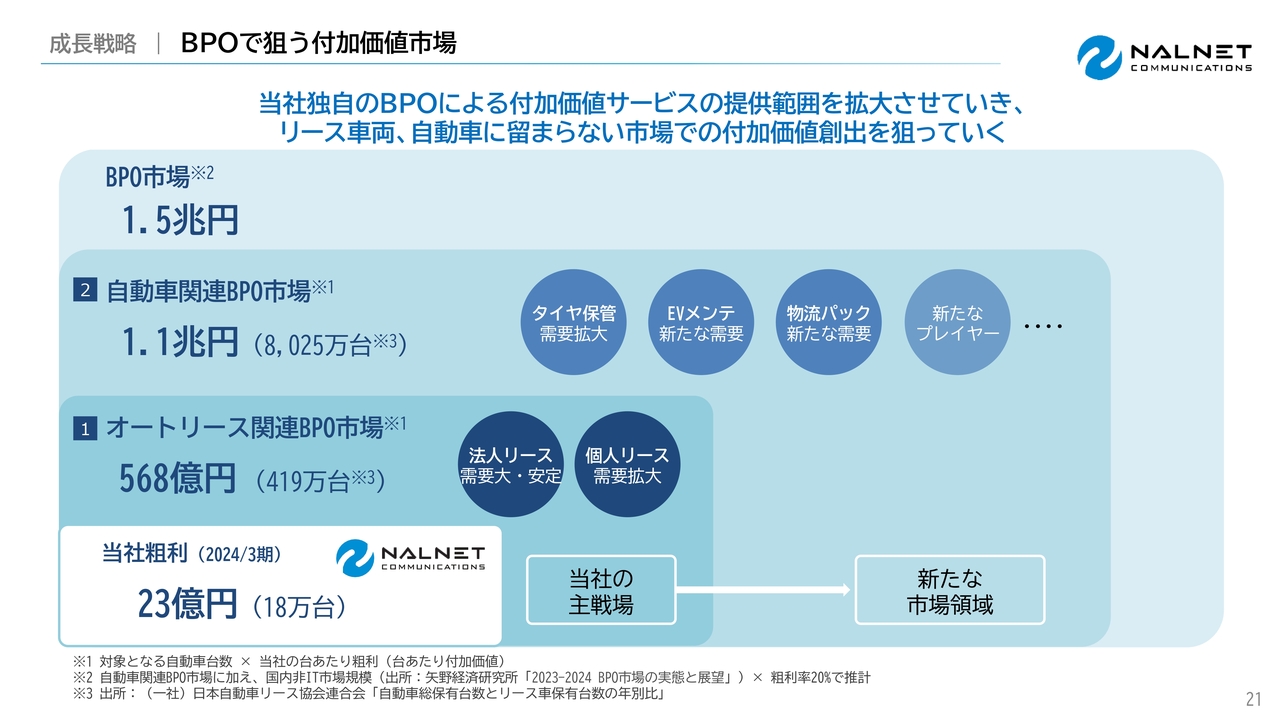

BPOで狙う付加価値市場

鈴木:現在取り組んでいることも含めて、弊社の成長戦略についてご説明します。

市場規模についてです。当社の管理台数は現在、19万台ほどです。私どもが主戦場としているオートリース関連BPO市場における登録台数は、419万台ほどです。

そして、自動車関連BPO市場の全体登録台数は、8,000万台強となっています。当社が19万台でこれまで培ったノウハウとデータを活用し、私どもは自動車関連BPO市場全体に向けてこれから新たにチャレンジしていきたいと考えています。

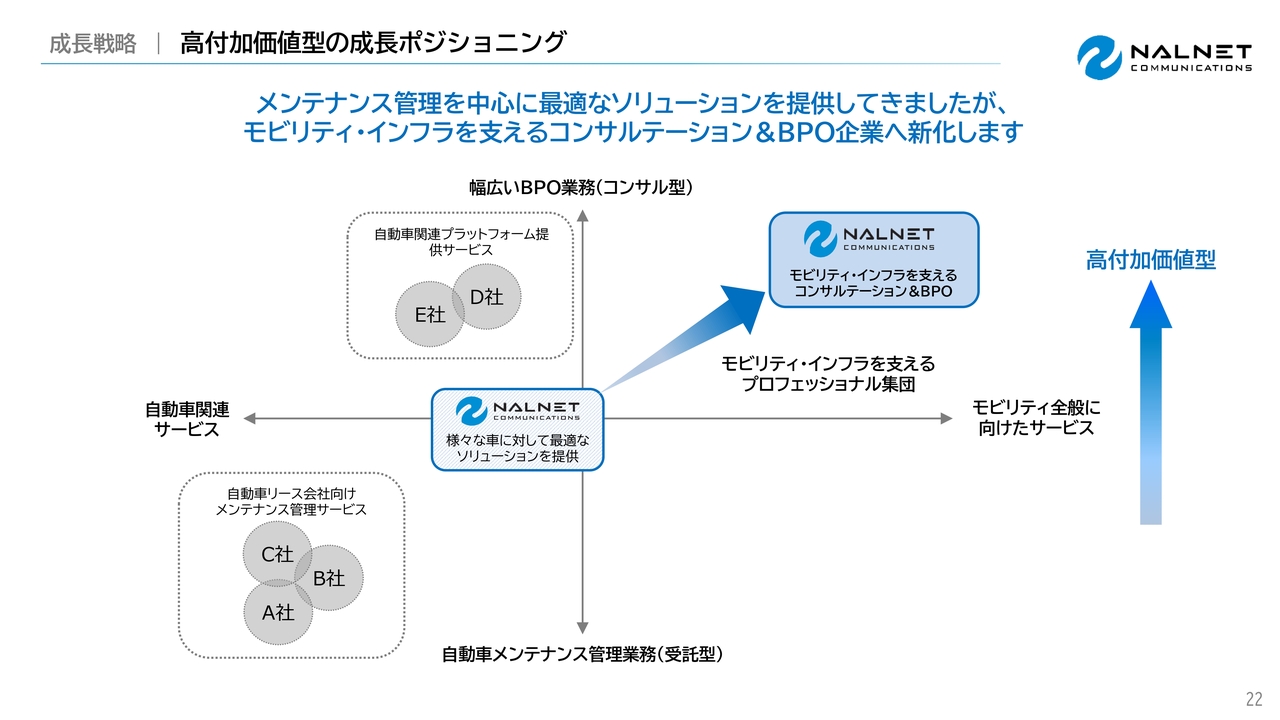

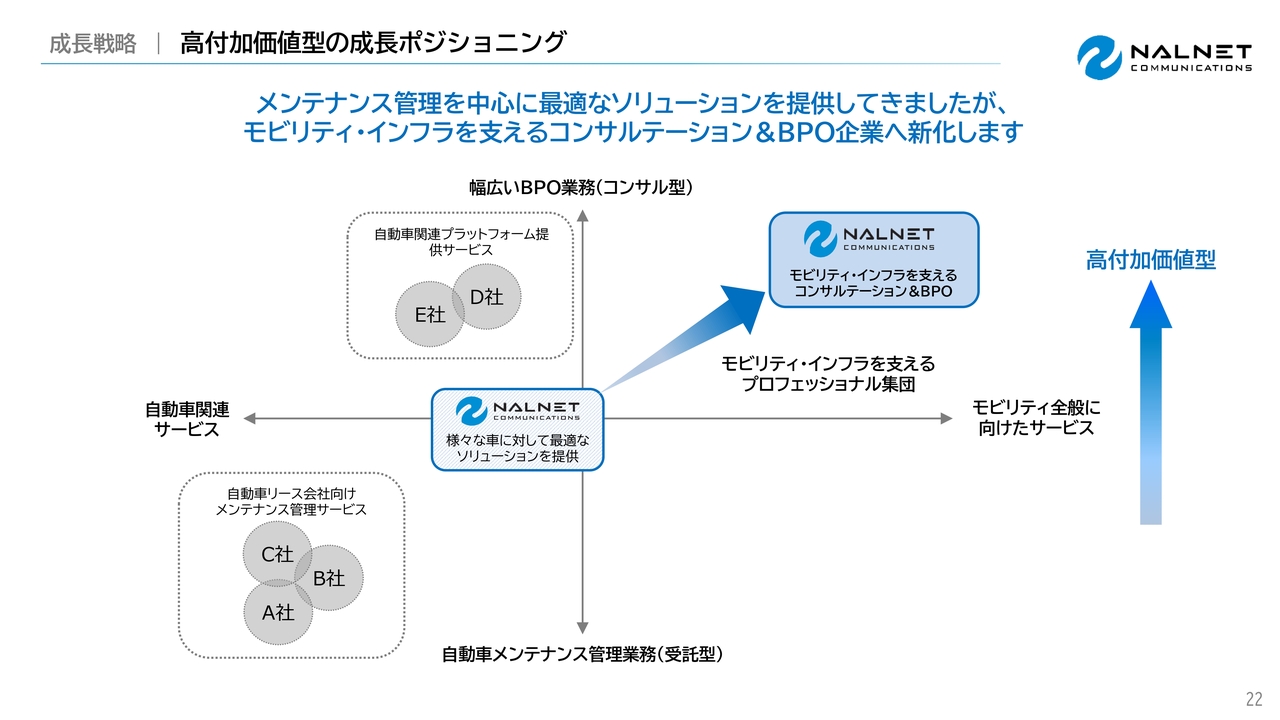

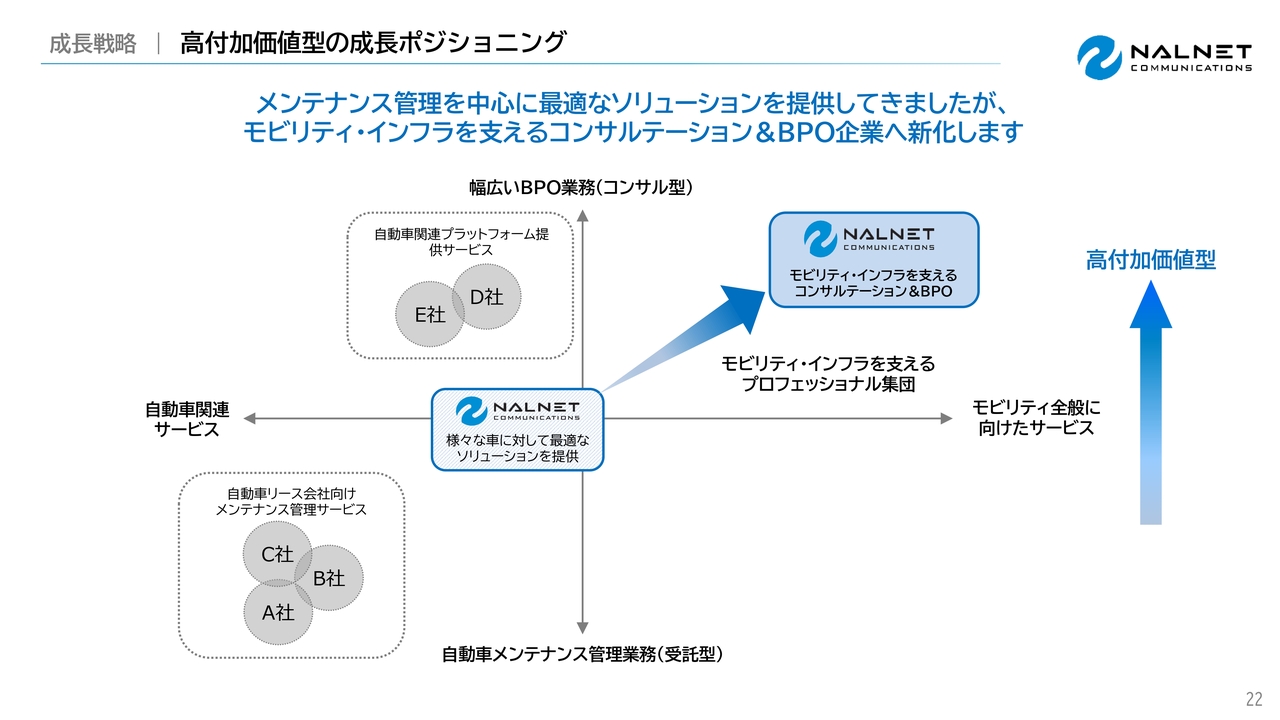

高付加価値型の成長ポジショニング

私どもは今まで、自動車の法人のメンテナンス管理を主体に展開してきました。そちらを通じて、車両の管理データや、それを実施する整備工場のネットワークが全国に1万2,000ヶ所強あります。

これらを自動車の整備管理に活かすだけではなく、これからはお客さまのいろいろな車を使うニーズに活かしていきたいと考えています。

それにより、高付加価値のビジネスに転換していきたいと考えています。

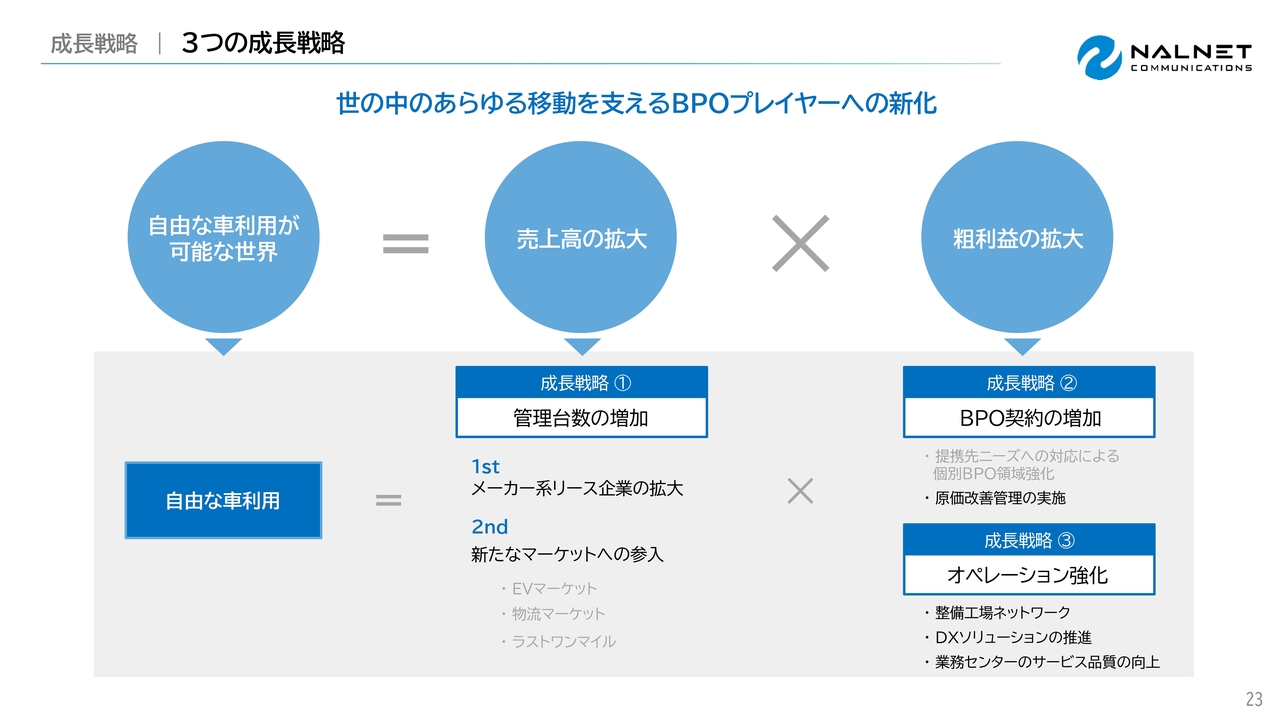

3つの成長戦略

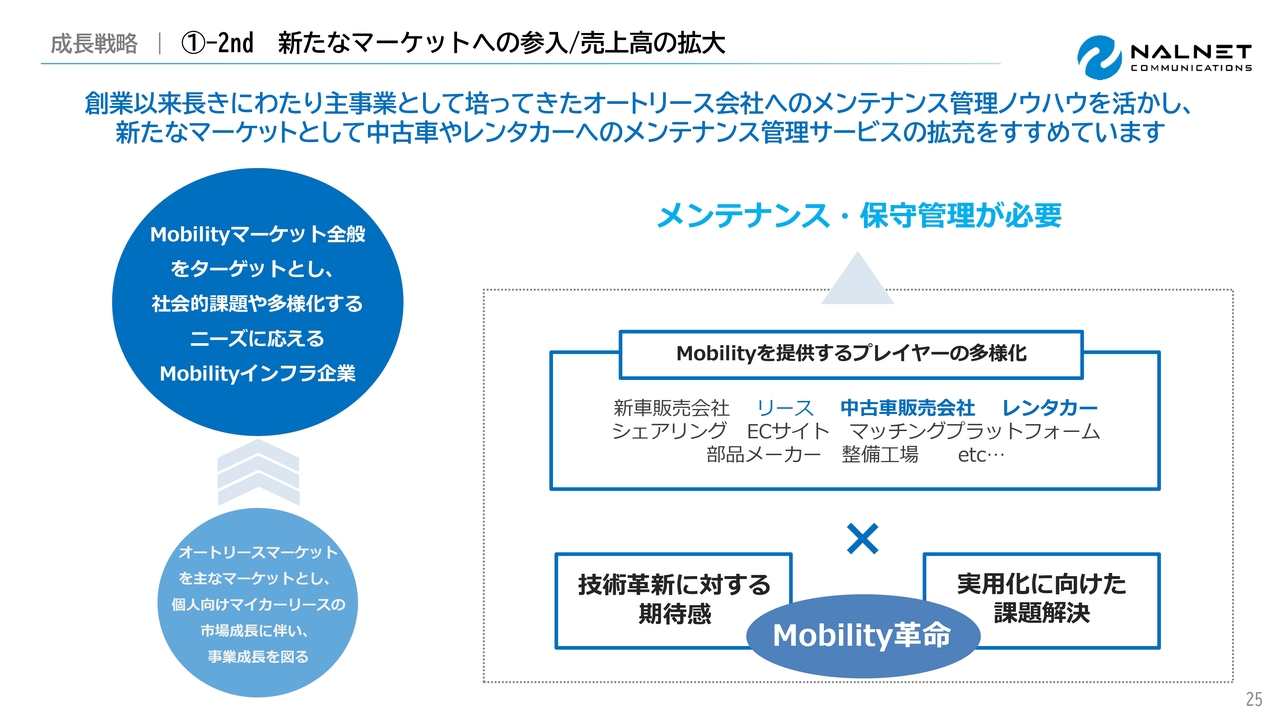

3つの戦略についてです。国内マーケットとして8,000万台強の登録台数があります。

そして、自由な車の利用が可能になりつつあります。例えば、自動車の自動運転や車の技術、バッテリーで動く車、モーター車も増えてきました。それにより、私たちの展開できる分野は広がっていくのではないかと思っています。

成長するための大きなポイントは、売上高の拡大と粗利益の拡大です。売上高を拡大するための成長戦略が、1つ目の管理台数の増加です。こちらについては後ほどご説明します。

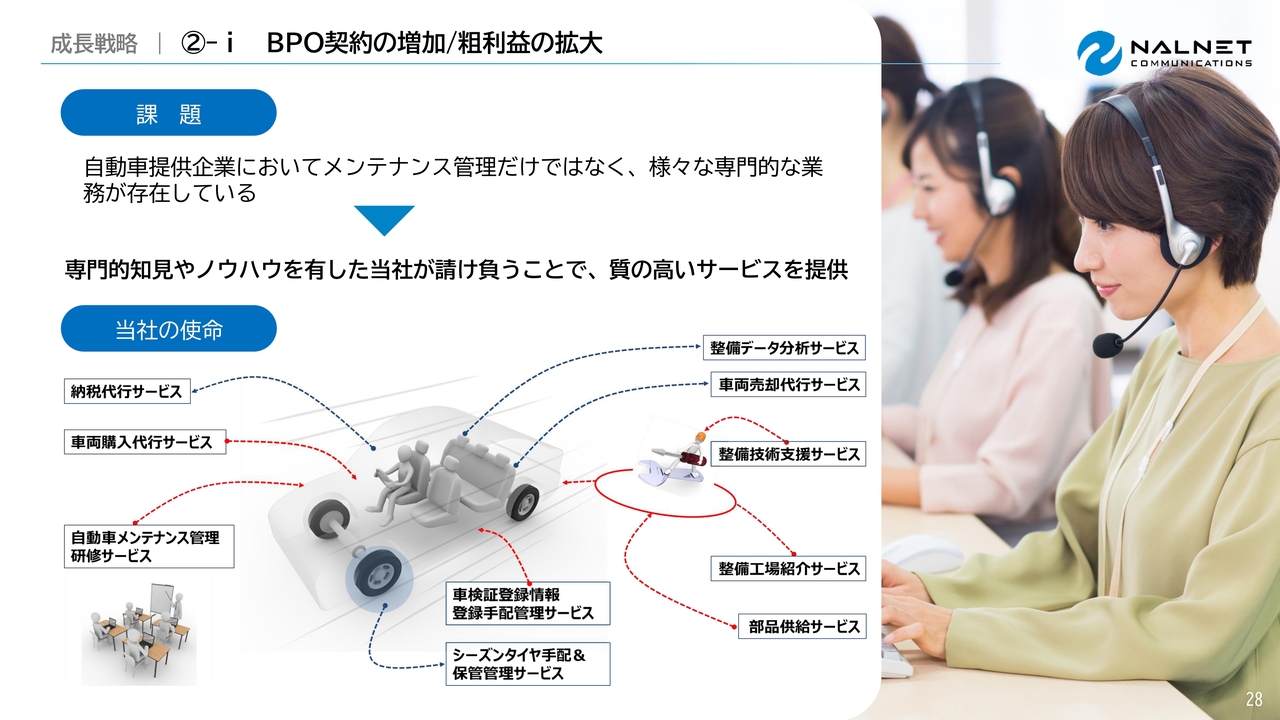

粗利益を拡大するための成長戦略が、2つ目のBPO契約の増加です。自動車メンテナンスの管理だけではなく、それを支えるメンテナンスの立場から、車のいろいろなニーズに応えていきます。原価改善管理の実施も含めて、利益の幅を上げていくことにもトライしていきます。

成長戦略の3つ目として、オペレーションの強化にも取り組んでいます。こちらについては後ほどご説明します。

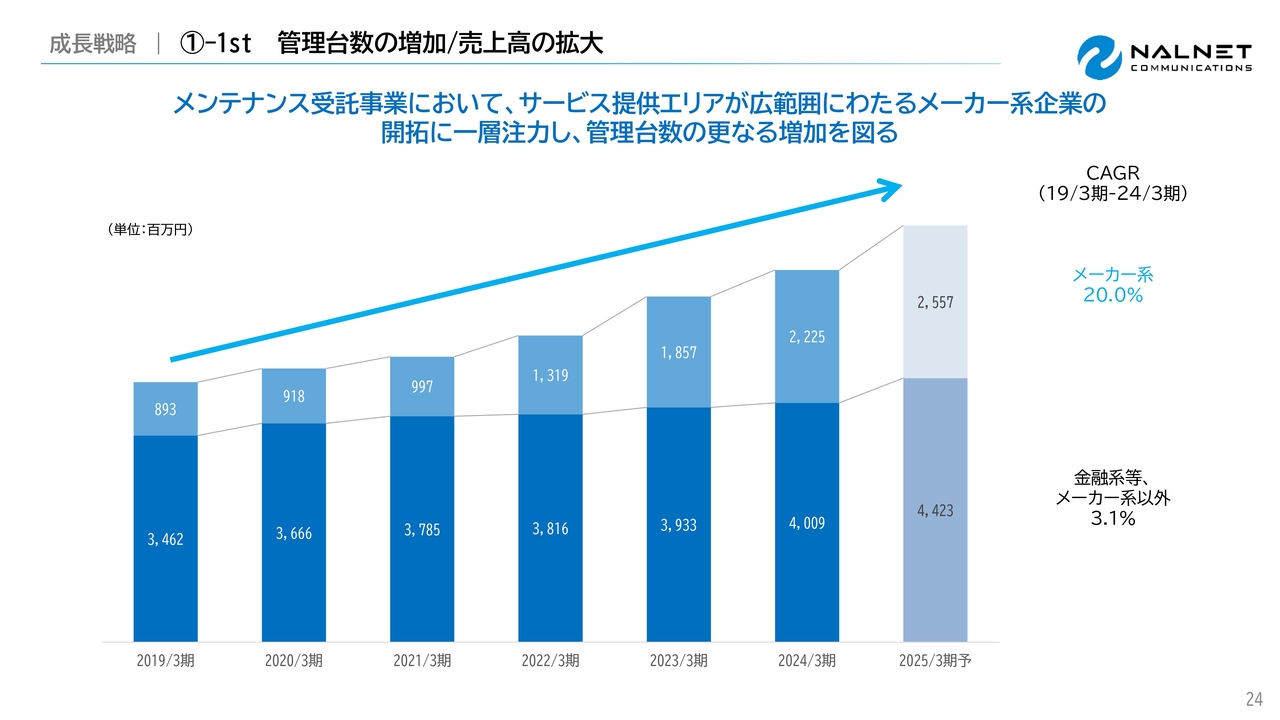

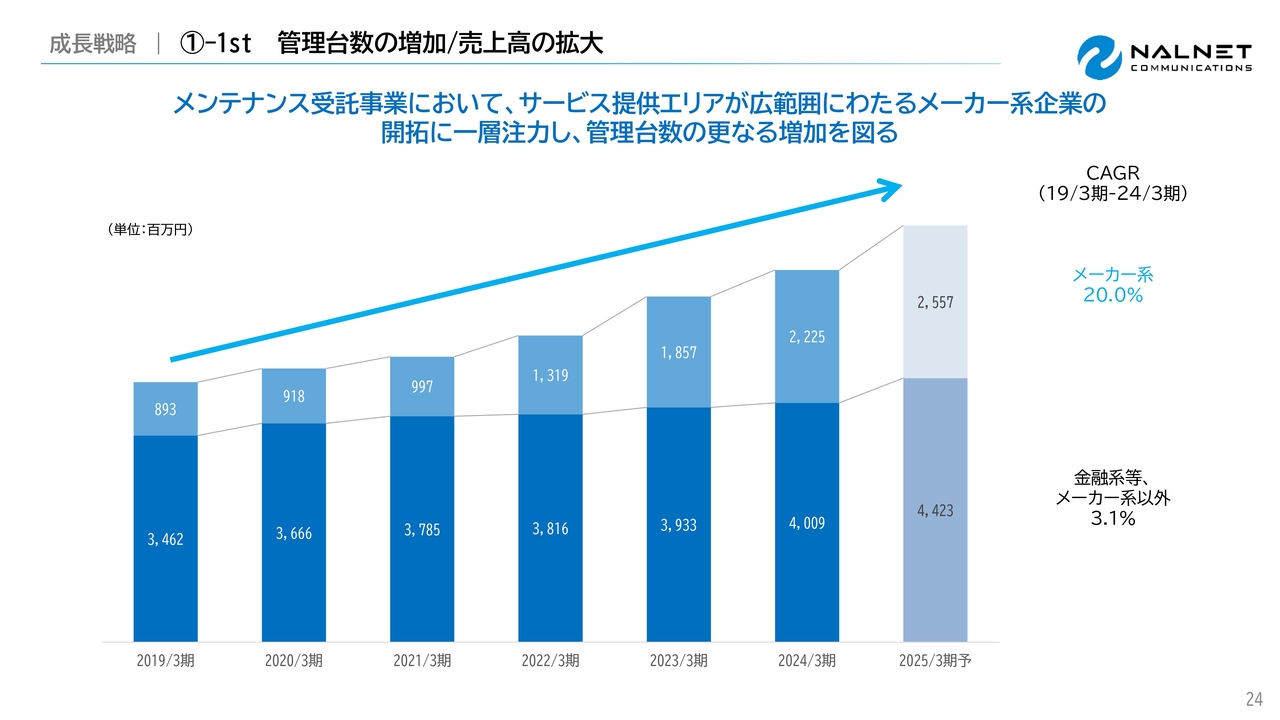

①-1st 管理台数の増加/売上高の拡大

1つ目の成長戦略、管理台数の増加についてです。法人系リース車の管理については、メーカー系の自動車リース会社との取引の拡大を進めています。2019年3月期から2024年3月期のCAGRは20パーセントほどと、伸びているところです。

特にメーカー系の販売会社はこれまで個人の方への販売が中心でしたが、法人に対する自動車リースも展開しており、積極的に車の供給を行っています。そのようなところへの私どものサービス提供が増加しています。

なお、今までの取引先である金融系の自動車リース会社も、2019年3月期から2024年3月期のCAGRは3.1パーセントほど伸びています。

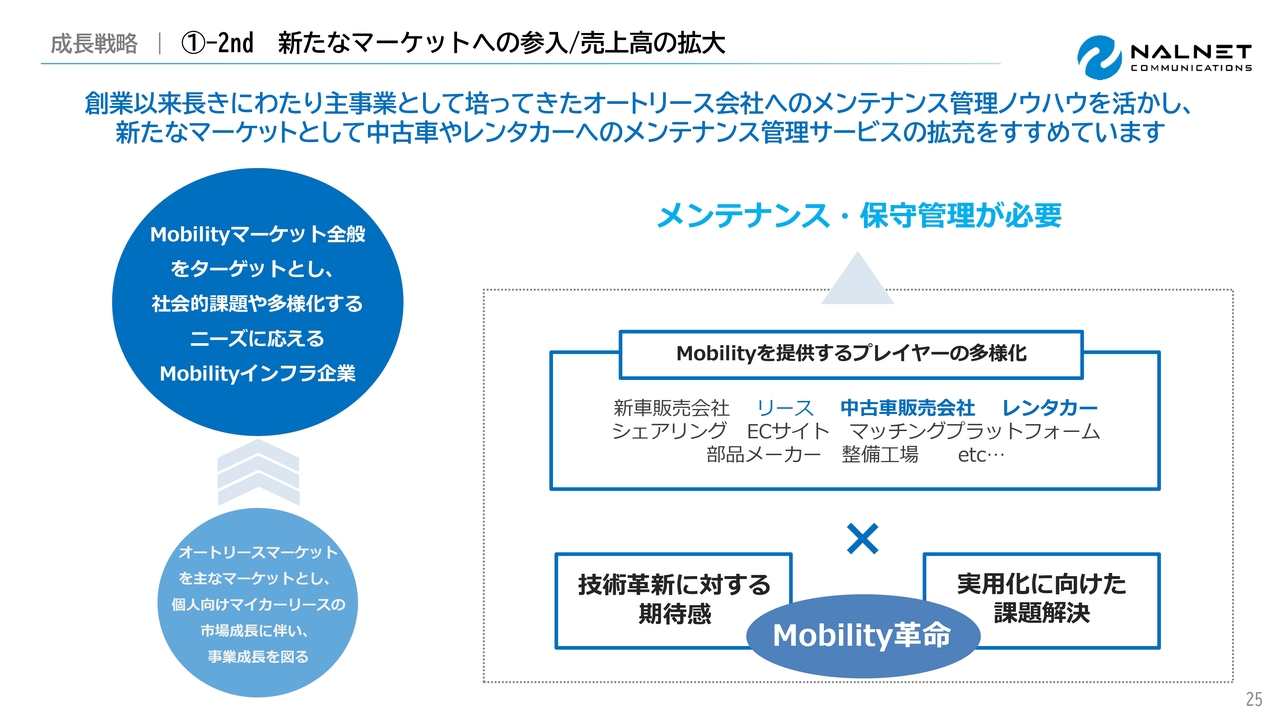

①-2nd 新たなマーケットへの参入/売上高の拡大

新たなマーケットの参入も進めています。今までは自動車の販売会社やリース会社が中心でしたが、中古車販売会社、レンタカー、カーシェアなど、モビリティを提供するプレイヤーは、かなり多様化しています。

昨今のビッグモーターの件もあり、中古車販売会社の存在をみなさまもかなり認知されたかと思います。

車を借りる期間が、長期間ではなくて短期間、極端に言うと数時間というサービスもあります。このようなところの利用に対してもメンテナンスは発生しますので、私たちが取り組んでいければと思っています。

このようなモビリティの革命につながる部分を、メンテナンス管理を通じて私たちが担ってきた部分を活かして、支えていきたいと思っています。

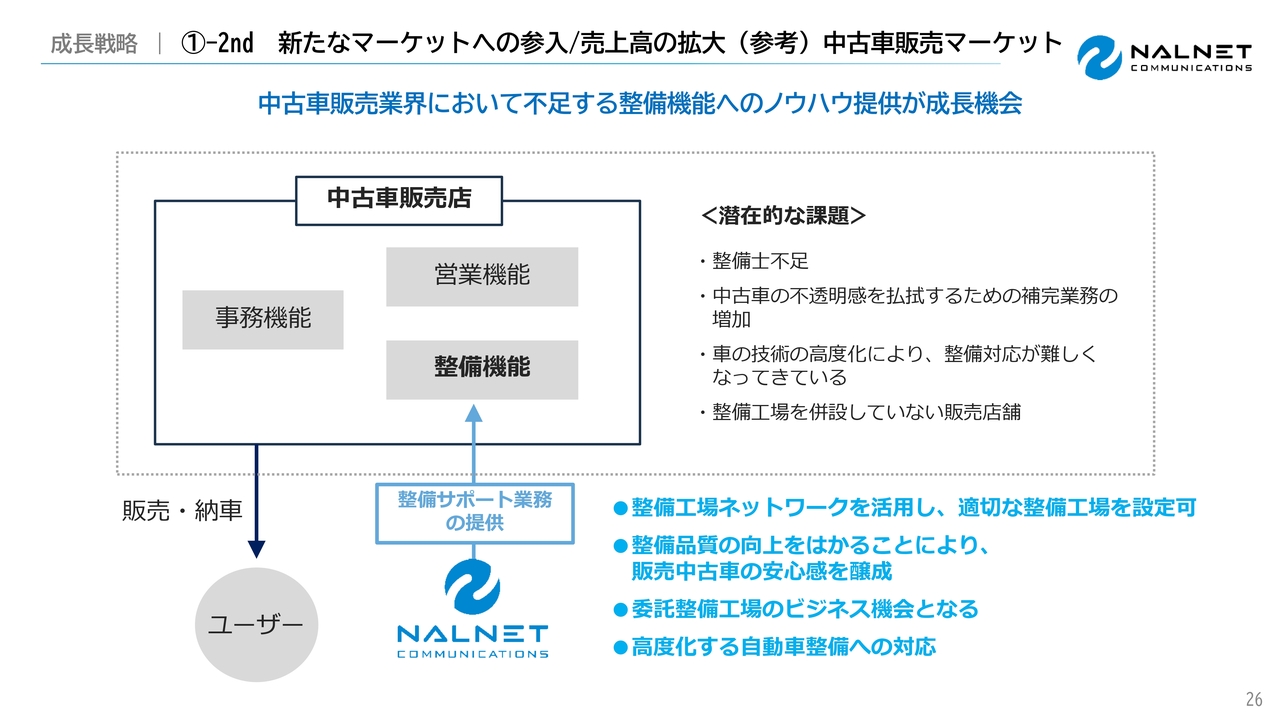

①-2nd 新たなマーケットへの参入/売上高の拡大(参考)中古車販売マーケット

新たなマーケットの参入についてです。新しいプレイヤーが増えているとお話ししましたが、私どもは今まで自動車リースを中心にメンテナンスの管理を行ってきました。これは、新車からスタートし、お客さまの車の利用が終わるまで、メンテナンスの管理を継続してきました。

私どもには、新車から10年、15年という長期間、管理してきたノウハウ、データがあります。

昨今、車両の金額がかなり高くなってきているため、今までの新車偏重だけではなくセカンドオーナーカー、中古車販売会社が販売する中古車の需要が増えてきています。このようなオーナーが変わった車の、途中からのメンテナンス管理に対しても、これまでの実績を活かすことで、安心して中古車をご利用いただける環境を提供できるのではないかと考えています。

中古車販売店を中心に、納車前および納車後のメンテナンス管理のお手伝いを皮切りに積極的に展開しています。

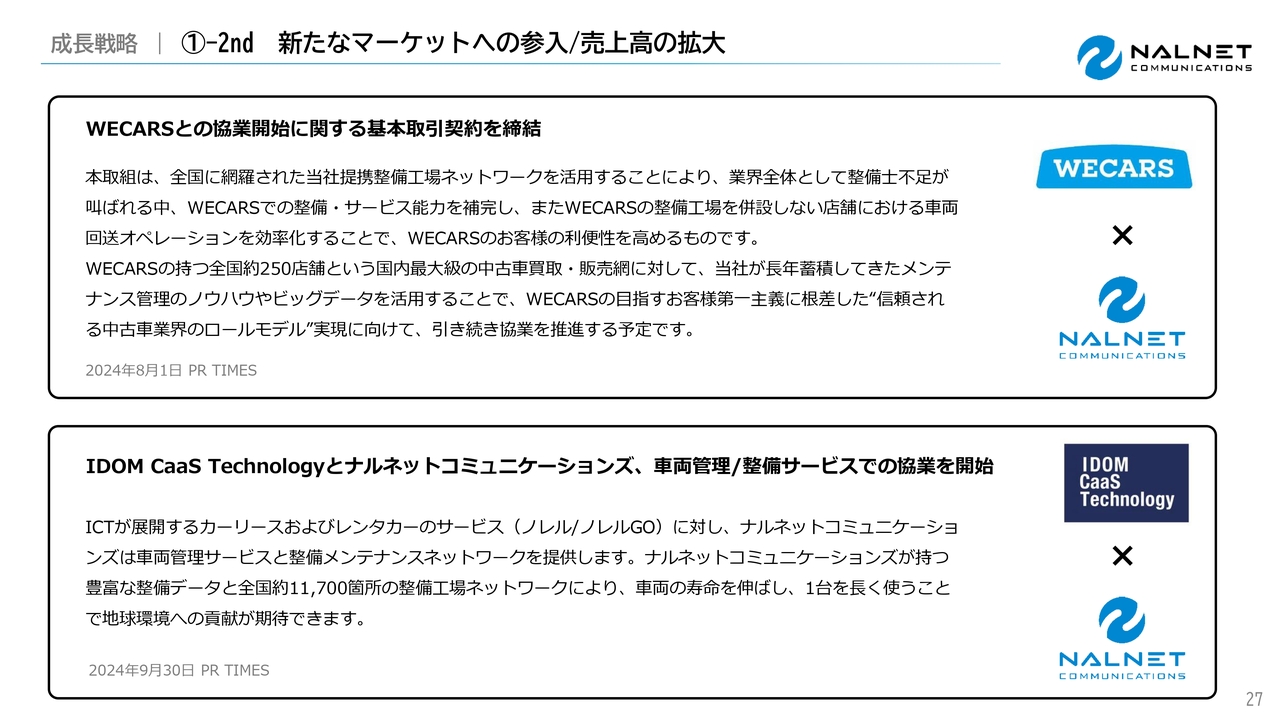

①-2nd 新たなマーケットへの参入/売上高の拡大

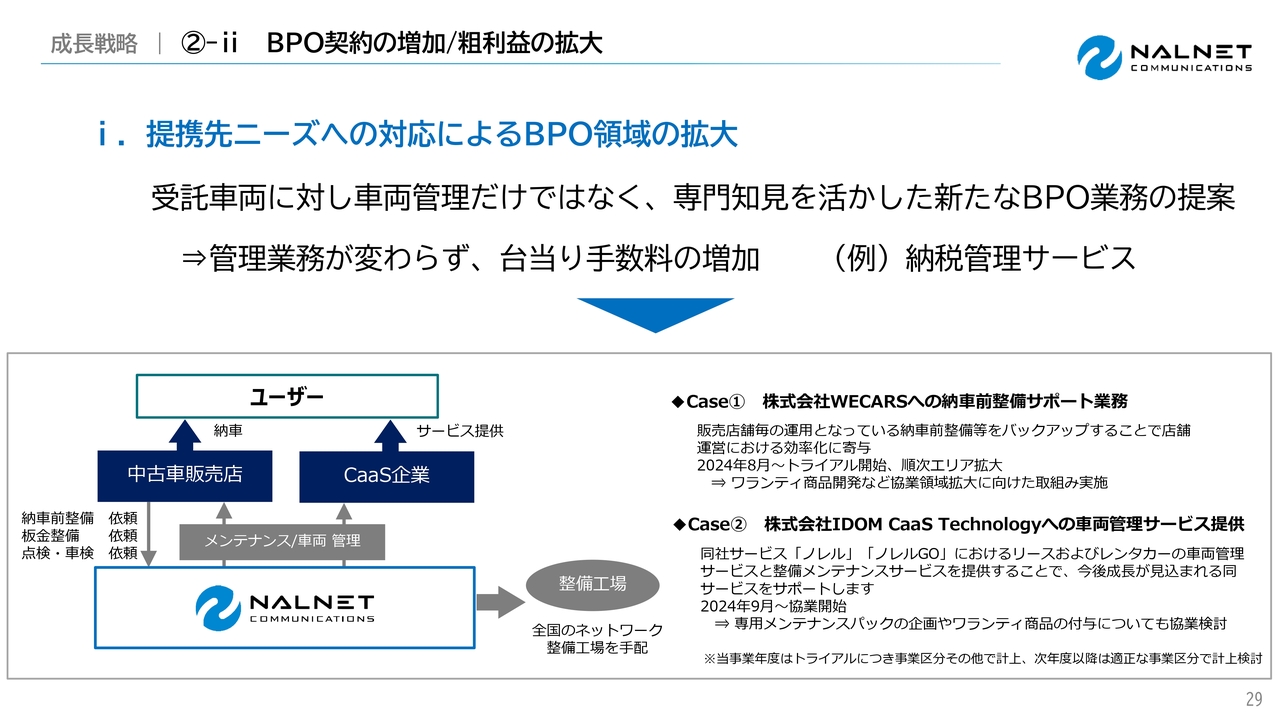

今お伝えしたことに関連しますが、売上の拡大を目的とした新たなマーケットへの参入についてです。私どもは伊藤忠商事グループから出資いただいています。そのような関係から今後、WECARSとの取り組みも進めていきます。

納車前の点検のお手伝いなど、いろいろなかたちでの整備関係のサポートを順次テスト導入しており、本格的なスタートに切り替えているところです。

併せて、IDOM CaaS Technology(ICT)との車両管理/整備サービスの協業も進めています。こちらも、中古車を使ったレンタカーサービスなどに、私どものこれまでの整備ネットワークや整備管理のノウハウを提供します。中古車を安心して利用できるサービスの提供に、私どもも尽力したいと考えています。

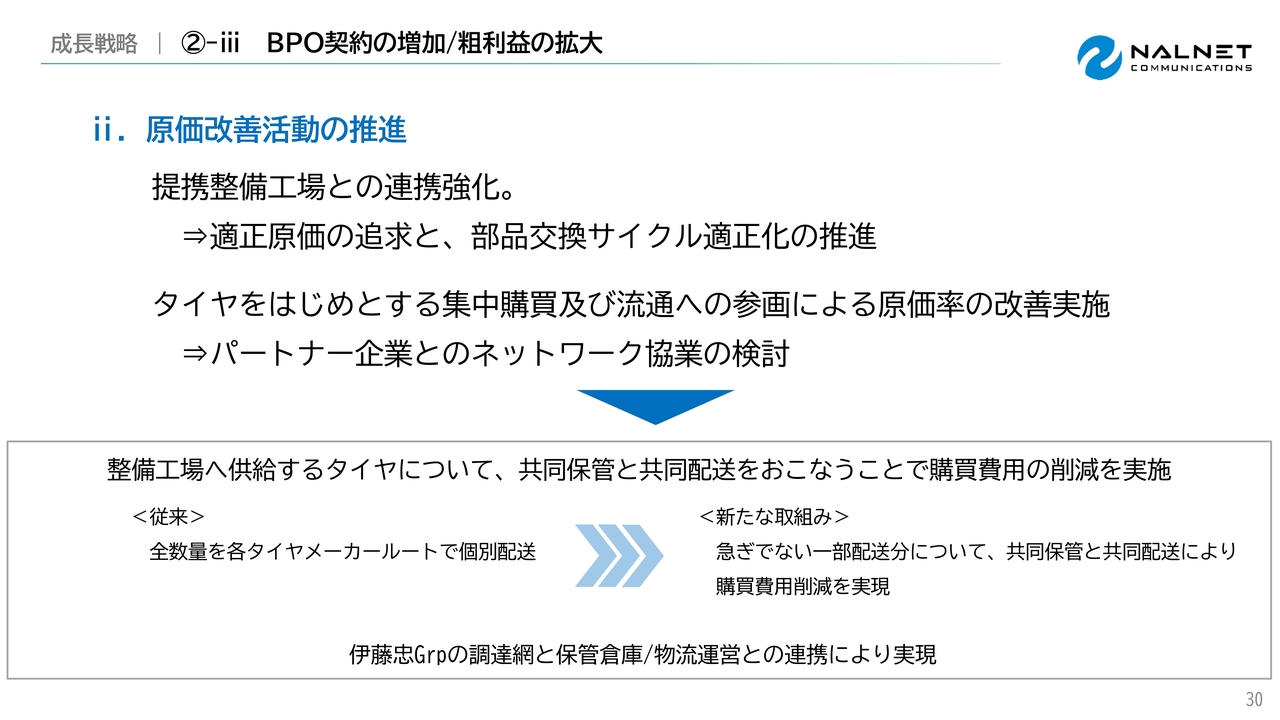

②-ⅲ BPO契約の増加/粗利益の拡大

BPO契約の増加について、原価の改善活動の推進を進めています。私どもは1万2,000強の整備工場ネットワークが全国にあります。今後、そのような提携している整備工場と、適正な原価をきちんと協議しながら進めたいと思います。

部品や技術料は高騰していますが、作業サイクルの適正化や、作業が必要か必要でないかについて、私どものこれまでの経験、データを活かしながら判断することで、修理工場の協力もいただきながら、交換サイクルの適正化を目指し、原価の改善をより進めていきたいと思っています。

そして、車の整備原価の多くを占めるタイヤについて、今まで私どもはなかなか集中購買ができませんでしたが、ご出資いただいている伊藤忠商事との連携を強化し、集中購買や流通の円滑化により、タイヤの原価を改善していきたいと考えています。

こちらも今年度からトライしており、夏タイヤ、冬タイヤともに流通の打ち合わせを進めており、そのような原価の改善に努めています。

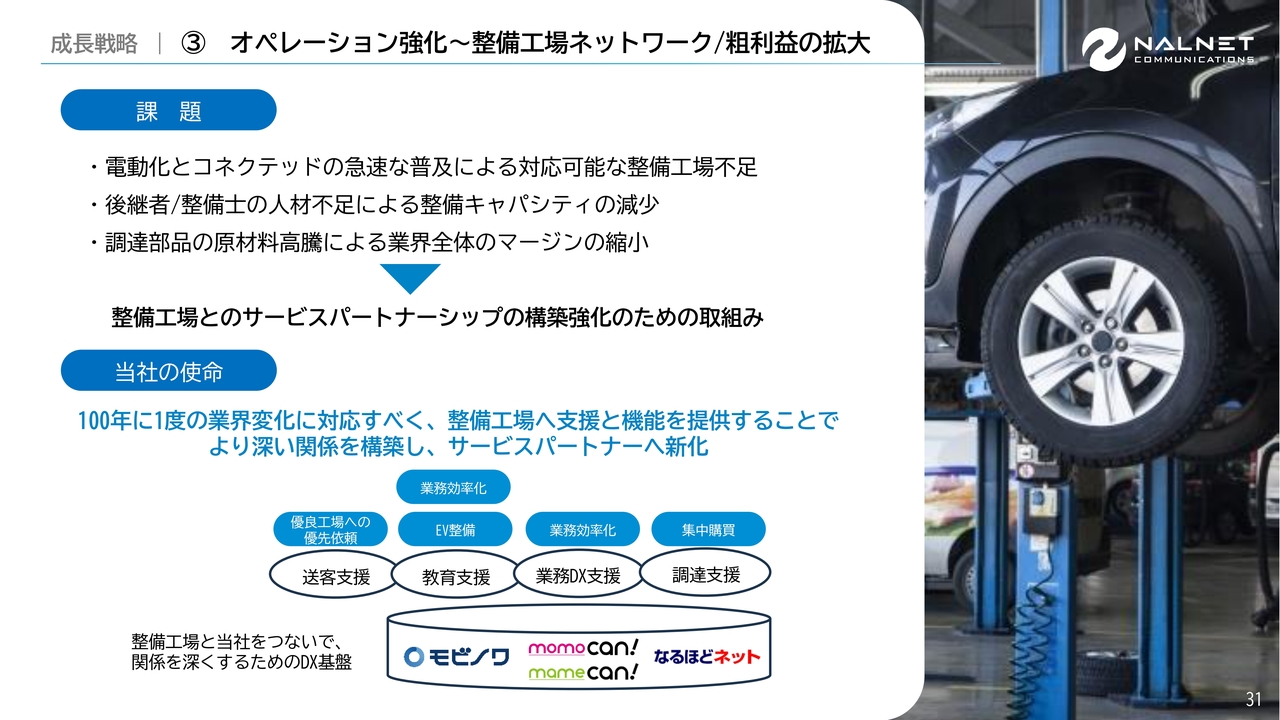

③ オペレーション強化~整備工場ネットワーク/粗利益の拡大

オペレーションの強化です。私どもはオウンドメディア「モビノワ」を昨年に立ち上げました。加入者も増え、現在約1,800ユーザーに登録いただいています。

今は整備技術が高度化し、車の構造の変化も激しいため、整備というものに今後どのように取り組むべきかに役立つ情報を提供することが、このオウンドメディアの目的です。

整備工場のみなさまも忙しく、情報を集めたり、その情報を精査したりすることが難しいため、私どもメンテナンス管理会社の立場から、自動車メーカーや自動車部品メーカー、整備団体の方々と情報を交換しながら精査し、お届けしています。

そのような活動の一環として、10月に4日間にわたり幕張で開催された「ジャパンモビリティショー2024」にも出展し、一緒に考えていく1つのきっかけとなるよう、モビリティの変化に対応していく4つの項目をみなさまに紹介しました。

多くの方からご賛同いただき、いろいろなコミュニケーションを取れたことは大きな成果だと思っています。このような活動も今後積極的に進めていきたいと思っています。

「momoCan」「mameCan」などの整備工場とつながるシステムに、点検の管理技術の紹介や整備請求のWeb受付などいろいろな機能を加えていき、整備工場のつながりを強化していきます。

これらの取り組みにより、整備品質、そして整備のサイクルの適正化を追求していきたいと思っています。

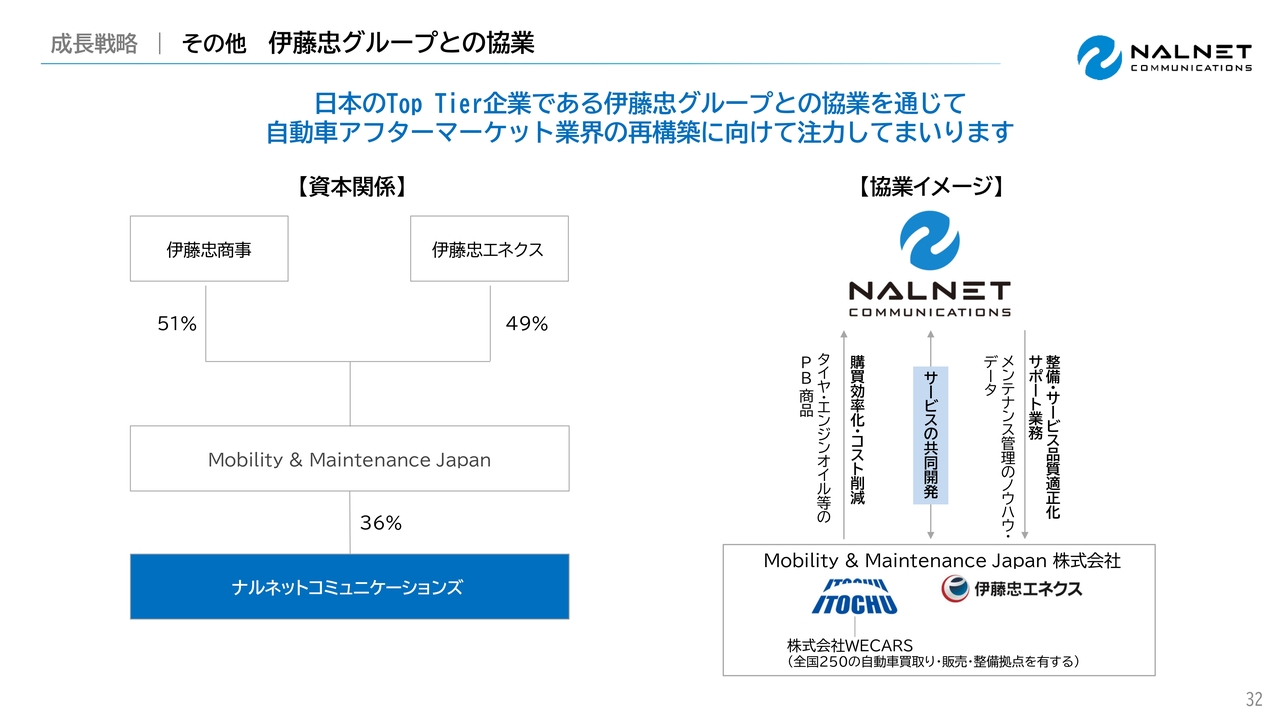

その他 伊藤忠グループとの協業

伊藤忠グループに出資いただき、タイヤを中心とした原価の改善や、効果的なタイヤの交換に向け、一緒にネットワークを作る取り組みを進めています。

加えて、WECARSについては、中古車の利用の安心を届けるため、納車前点検サービスのお手伝いを始め、現在、数拠点でのトライから正式な稼働へ移っているところです。

以上が成長戦略です。

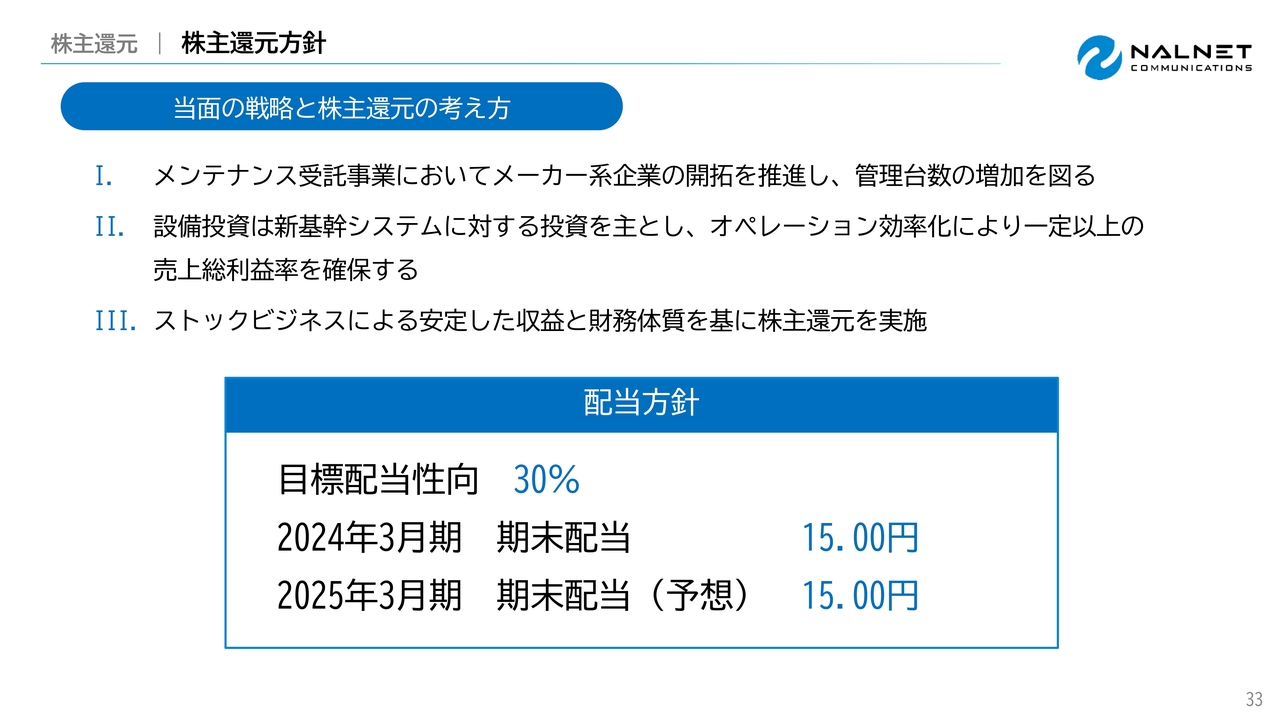

株主還元方針

株主還元方針については、年度始めから掲げている方針から変更はありません。

2025年3月期第2四半期決算についてのご説明は以上です。ご清聴ありがとうございました。

質疑応答:各分野の具体的な競合他社と自社のポジショニングについて

質問者:非常に基本的な質問なのですが、スライド22ページの競合の状況にあるA社、B社、C社、D社、E社とは、どのような会社が該当するのでしょうか?

鈴木:A社、B社、C社と記載した、自動車リース会社向けメンテナンス管理サービスの競合他社としては、非上場ですが大阪にある西出自動車工作所が該当します。整備工場から派生した管理会社です。

その他、運送業から参入しているキムラユニティーなど数社ありますが、やはり大きな競合先としては西出自動車工作所になるかと思います。

D社、E社と記載した、自動車関連プラットフォーム提供サービスに関しては、なかなかいろいろな競合部分があり、特定した企業は少ないです。プレステージ・インターナショナルをはじめとして、いろいろな車の困りごとにサービスを提供している競合他社が数社あるかと思います。

質問者:御社は、スライドのポジショニングの図で、中央に位置しているわけですが、このA社、B社、C社に近いところからスタートし、だんだん右上に来ているという位置づけになるのでしょうか?

鈴木:ご認識のとおりです。もともと私どもは自動車リース会社から派生しており、その中で創業者が自動車整備工場出身で、自動車リースの中でもファイナンスリースよりも、メンテナンス管理をセットしたメンテナンスリースを得意としていました。

自動車リース会社向けメンテナンス管理サービスの方々とは、整備工場から派生していたり、メンテナンス管理に特化した方々が参入していたりという部分で、大いに重なっていたと思っています。

質疑応答:業態の変化について

質問者:具体的な業務がなかなかイメージしにくいので教えてください。リース会社が持っている車は必ず整備が必要ですが、もともとリース会社が内部で行っていたような業務が少しずつ外に出てくる関係で、このような業態が出てきたのでしょうか?

鈴木:ご推察のとおり、多くの自動車リース会社は自社でメンテナンス管理の部門を持っています。その中で当社にアウトソーシングするきっかけになるのが、大きく分けて今まで2つありました。

1つは、自社で持っている整備工場ネットワーク以外の整備工場の指定がお客さまからあった場合、その整備ネットワークに入れる手間もありますし、管理効率も落ちます。それが私どもに委託する動機となり、アウトソーシングを受けていました。

もう1つは、もともと私どもは自動車リース会社だった時、当時としては珍しく、整備工場は2工場体制を採っていました。メインが自動車メーカーの販売店で、こちらは技術面でもかなり高度なことができる安心感がありました。ただし、細かい整備をあまり得意としていなかったため、サブ工場としてガソリンスタンドを設定していました。

この2工場体制を維持できるシステムやノウハウを持っていたため、特殊なケースにも対応できます。例えば、メイン・サブの関係性だけでなく、自動車のフレームに冷凍機を乗せているトラックで、冷凍機部分のメンテナンス管理を一緒にお願いしたいというケースが発生します。また、現在多いのが、リフト付きの介護車両などで、車の部分以外にリフトの部分の整備も発生します。

私どもの場合、1つの契約に対して、複数の工場が管理できることがポイントです。例えば、冷凍機専門の自動車以外の整備工場や、リフトを製造もしくはメンテナンスする業者など、メインの工場とは違うところを複数付けることができます。このように、自社では管理できない部分をアウトソーシングすることができます。

さらに、「アナログ×デジタル」と言っていますが、システム上では管理できない要望も時々あります。お客さまの細かい要望もあるため、それらをまずアナログで管理します。それと同時に、私どもはシステムを自社で開発していますので、開発して搭載し、効率化することができます。

このように、お客さまのニーズのうち、そのリース会社として対応し難い、または手間のかかる部分を私どもにアウトソーシングする動きが広がってきました。

私どもはこの2点をきっかけに、自動車リース会社からの受託を拡大してきました。

質疑応答:メーカー系リース企業からの需要について

質問者:金融系のリース会社とメーカー系リース企業の需要の伸びについてです。御社がこの業界で一番大きい存在で業界をリードしてきたのであれば、もともと金融系のリース会社はアウトソースするのに積極的でメーカー系は消極的だったところ、アウトソースのニーズが金融系だけでなくメーカー系リース企業でも拡大してきたことで、その市場が大きくなっている状況なのでしょうか?

鈴木:おっしゃるとおりです。金融系のリース会社のこれまでの経緯をご説明すると、総合リース会社から分社化して自動車リース会社になっている会社がほとんどです。

もともと総合リース会社ですので、「自動車分野は少し苦手」という表現が正しいかどうかわかりませんが、まずは慣れるという意味でアウトソーシングするきっかけが多かったと思います。これが、金融系のリース会社が私どもに受注することが多かった一因かと思います。

また、自動車メーカー系についてはレンタカーを中心に事業を展開しているリース会社が多いです。自動車リースにも昨今力を入れていると思っていますが、そこで先ほどご説明したアウトソーシングのきっかけになる部分も当てはまってきたこともあり、そちらの需要が増えていると判断しています。

質疑応答:新しいBPOの分野について

質問者:スライド28ページに、新しいBPOの分野としていろいろな業務が記載されていますが、以前からすでにこのような分野があり、これらは今でもほとんどはリース会社が自社で業務として行っていることだと思います。

これらがなんらかのきっかけで少しずつ外に出てくることが想定されるということなのでしょうか?

鈴木:おっしゃるとおりです。基本的に管理台数が増えてくると、やはり今まで取り組んできた業務一つひとつが非常に重たくなりますので、その効率を上げたいとみなさま考えます。そのようなところを切り出していただいて、私どもがお請けします。

自動車の場合、季節的な作業もそれなりにあります。例えば、自動車税の納税業務などは、納付がだいたい4月から6月になりますので、その部分を私どもが春日井市の拠点を利用してお請けします。

また、今増えているのがタイヤ保管のサービス代行です。現在、雪が降る地域が少し拡大していることもあり、スタッドレスタイヤがお客さまの契約に含まれる付保率が増えています。

つまり、夏は冬タイヤの保管、冬は夏タイヤの保管といった入れ替えおよび保管が発生します。保管の倉庫会社と運んでいただく運送会社、タイヤメーカー、そしてタイヤを換えていただく整備工場の4つの業者が絡んで、保管とはめ替えを完了させることになるため、非常に手間がかかります。

さらに、そのような経験値や仕組みが必要になりますので、管理台数が増えて付保率が上がってくると、業務負担が増えた分を私どもに依頼されるケースが増えています。

したがって、車のリース会社の管理台数が増えてきていること、そして国内の車の利用にあたって整備の環境が変わってくる、つまり、車に手をかける部分が変わってくるようなものについても、私どもに対してのアウトソーシングのきっかけになるかと考えています。

質疑応答:WECARSおよびIDOM CaaS Technologyとの協業について

司会者:「WECARSおよびIDOM CaaS Technologyとの協業について、業績へのインパクトはいつ頃から見込まれますか? イメージ感等、言及可能なことがあれば教えてください」というご質問です。

鈴木:WECARSに関しては、現在、納車前整備のトライが数拠店で終わったところです。これから正式に必要な拠店へ供給していくことになりますので、今年度中に、少なからず売上や利益のインパクトは発生すると考えています。

IDOM CaaS Technologyに関しては、現在すでに始まっている中古車レンタカーのお手伝いが私どもの売上や利益に実際にインパクトしてきています。協業が進むことで、そのような影響がさらに出てくると考えています。

質疑応答:BPOの領域拡大の他社との比較について

質問者:競合他社(スライドのA社・B社・C社)も同じように、BPOの領域拡大に取り組んできていると思います。彼の売上のサイズとしては、御社に対してどの程度なのでしょうか? また、取り組んでいる領域はどれくらい狭いのでしょうか?

鈴木:スライドの図のA社・B社・C社に関しては、法人のメンテナンス受託事業ではバッティングしています。しかしながら、今後新しく展開していくBPO領域では方向性がまったく違っていますので、今のところまだ私たちとしては認知していません。

質問者:彼らは、どのような方向にオポチュニティを見て進んでいるのですか?

鈴木:私どもが理解しているところだけになりますが、法人の自動車リースに特化していくという考えの会社もあります。いろいろな事業の中の1つとして、メンテナンス受託事業に取り組んでいる企業が多いため、自動車のBPOという領域を広げようとの考えではないのではと思っています。

東村:補足すると、スライドのマトリックスの中で、トピックスのA社・B社・C社を含めて、先ほど名前が挙がったプレステージ・インターナショナルやキムラユニティー、イチネンホールディングスなど、自動車全般サービスの中で対応している会社が多いです。西出自動車工作所ももともとは整備工場ですので、それぞれ成り立ちが違うと考えています。

我々は自動車のメンテナンス、モビリティのメンテナンス管理に特化しているため、その領域で取り組んでいることがユニークさでもあり、我々の強みでもあると考えています。

D社、E社については、プレゼンでは具体名は出ていませんでしたが、例えば、業種は違うもののマークラインズのようにデータベースを保有しています。

我々も自動車のメンテナンスの管理データをずっと取り溜めています。その関係で、リース会社や中古車の販売会社に対しても、どのような合理的コストでメンテナンスするとよいのかを、コンサルテーションすることができます。

このあたりを目指しながら、今後はリース会社だけではなく、モビリティ全般のところに参入していこうと考えています。

質問者:先ほどマークラインズの名前が挙がりましたが、例えばブロードリーフのような企業も、データを溜めるという観点では、競争するようなデータになりますか?

鈴木:マークラインズは、どちらかというと自動車のメーカーや、製造工場系になるかと思います。ブロードリーフは、例えば、作業工数や部品の定価などを集めている部分が強いです。

一方、私たちは作業結果や、作業が発生してから完了するまでの工程で何が起こっているかというデータを溜めていますので、その点が2社とは異なると思います。

質疑応答:領域拡大による単価の上昇について

質問者:ここから領域を拡大していくと、1台あたりで得られる収入が増えていき、売上と利益率の拡大が見込めるということなのかと思います。

今現在の単価も、売上を単に御社が管理している台数で割れば単価が出るのかと思います。それがいくらで、ここで領域を拡大していくとどの業務でどれくらい単価が上乗せになるものなのでしょうか?

東村:具体的な数値は本日お話しできませんが、今まではメンテナンス管理の領域で受託を受けていました。おっしゃるように、ここに新しい付加価値サービスを乗せることにより、ARPUではないものの、その単価を上げていこうことに今取り組んでいます。

また同時に、売上単価だけではなく利益率については、タイヤを含めて自動車部品の世の中の一般的な値上がりもあります。例えば、ユーザーが何かあって部品を交換しようとすると、当然ながら原価として出てしまいますので、その間お預かりをすると、車の稼働を止めてしまう不便さにもつながっていきます。

早く交換することは環境的にも法律的にも無駄になりますので、当社としては定期的にきちんと交換ができるようなアドバイスやコントロールをしていきます。また、価格に応じて品質の良い部品もあるため、そのようなものを積極活用することによって収益率を上げていきます。

したがって、単価というより、利益率の改善を図る取り組みを今、当社としても強化しているところです。

質問者:この取り組みが進むと、ARPUが倍や3倍に拡大するイメージはあり得るのですか?

東村:メンテナンス管理は、比較的リース料金に乗っかるところにもなりますので、取引先から新たな業務をいただきます。したがって、ARPUと表現するよりも、1つの取引先の取引額を増やしていくほうが表現としては適切かもしれません。

質問者:その拡大余地はどれくらいありますか? 売上単価の上昇率は、10パーセントから20パーセント程度なのか、それとも、倍程度になるのでしょうか? お客さまのリース料に対して御社が取っている部分がどれくらいにあたるのかがよくわからないのですが、現実的にどれくらい上がるものなのですか?

鈴木:私どもの法人系のメンテナンス受託については、法人は基本的に走行距離が1,500キロメートル以上と多く、故障修理についての補償的なものも含みますので、やはり1あたりの単価は上がります。

個人の場合はほとんど、走行距離が少なく数百キロメートル程度で、故障保証などがほぼない状態での契約になりますので、売上単価は法人に比べると小さくなります。

その割合は今のところ半々ですが、現在は法人の車の部品交換率が高いため、そちらのほうが原価上昇の影響を受けており、利益が圧縮されています。ただ、価格交渉もしながら進めており、売上は順調に伸びています。

BPOサービスについては代行になり、手数料収入ですので、部品の交換などの売上は入りません。つまり、直接の利益イコール売上となりますので、その他に比べるとやはり単価は少なくなります。

BPOの基本だと思いますが、現在は1つの契約に対しての役割を増やすことで単価を上げていくことを進めています。

そのあたりの割合を調整しながらになりますので、今後BPOのほうを増やすとなると、1台あたりの売上高は減るものの利益率は高いため、バランスは今後変わってくるかと思っています。

質疑応答:対象となる「個人」について

質問者:先ほどの回答で、個人か法人かと分けていましたが、御社にとっての「個人が相手」とは、どのような個人が相手ということなのですか?

鈴木:マイカーリースになりますので、個人の方が家庭でお持ちになるセカンドカーにあたるような軽自動車が主体になっています。したがって、通勤や通学、買い物などに利用する車が対象となります。

なお、法人の車とは、一般の企業が営業に活用するものです。それを使って運送業を営む方もいらっしゃいます。そのような緑ナンバーや営業車といったものも含まれます。

質疑応答:自動車のサブスク利用が広がるメリットについて

質問者:まだあまり広がっていませんが、自動車のサブスク利用のようなものがメーカー主導で広がると、御社にはどのようなメリットがありますか?

鈴木:プレゼンの中で、自由な車の利用についてお話ししましたが、これは車の使い方が変わってくるだけのことだと思っています。

私たちは、今まで法人が主体になっていた自動車リースで、長期間利用する車のメンテナンスをしていました。車の使い方や自由度が上がったため、サブスクのようなかたちで車を利用する方や、レンタカーで利用する方、カーシェアで短時間しか使わない方もいます。

車の利用が変わっても、メンテナンスは一定のものがありますので、それに対する影響は基本的にはほとんどないと思っています。

ただし、私たちは今まで自動車リースにしか取り組んでいなかったため、きちんとメンテナンスについてサービスで提供することを提案して、そのようなところにつながっていけば、市場を拡大したり私たちが関われる役割を増やしたりできると考えているところです。

質問者:これまでは、マイカーを購入して、自分でメンテナンスも行う人が大多数だったと思います。

これが次第に、自分の車や家は持たず、都会の人たちのような感じで、カーシェアやレンタカー、サブスクのような形態が増えれば増えるほど、メンテナンスは必然的に誰かが担うかたちになります。

時間はかかるかもしれないものの、ビジネスとしては非常に大きい割合で拡大していくと考えていますか?

鈴木:おっしゃるとおりです。今は若い方を中心に、販売店に行かずにネットで車を買われる方も出てきています。購入以上に整備に関しては、販売店や民間の専業のモータースに行くことは、かなりハードルが高くなっていると思います。

専門的なやり取りも多くなる整備の場合は、「手間感」を感じる個人も増えているかと思っています。そのようなところを私どもが代行するニーズは、どんどん増えていくと感じています。そのような意味でも、私どもの役割は増えていくだろうと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5870

|

996.0

(02/19)

|

-25.0

(-2.44%)

|

関連銘柄の最新ニュース

-

02/13 15:30

-

02/13 15:30

-

02/13 15:30

-

01/23 05:30

新着ニュース

新着ニュース一覧-

今日 05:30

-

今日 05:29

-

今日 05:20

-

今日 04:56