【QAあり】ジェコス、上期は概ね計画どおり進捗 資本コストや株価を意識した経営に向けた対応を公表し、中間配当金の増配も決定

INDEX

野房喜幸氏(以下、野房):本日はお忙しい中、ご参加いただき誠にありがとうございます。2025年3月期第2四半期決算説明会を開催します。

全体としては、後ほど数字でご説明するとおり昨年度上期の実績より微減ですが、総じて堅調という状況です。

本日の内容はスライドの4点です。10月29日に発表しました、資本コストや株価を意識した経営についてもご説明します。

2025年3月期 第2四半期決算概要

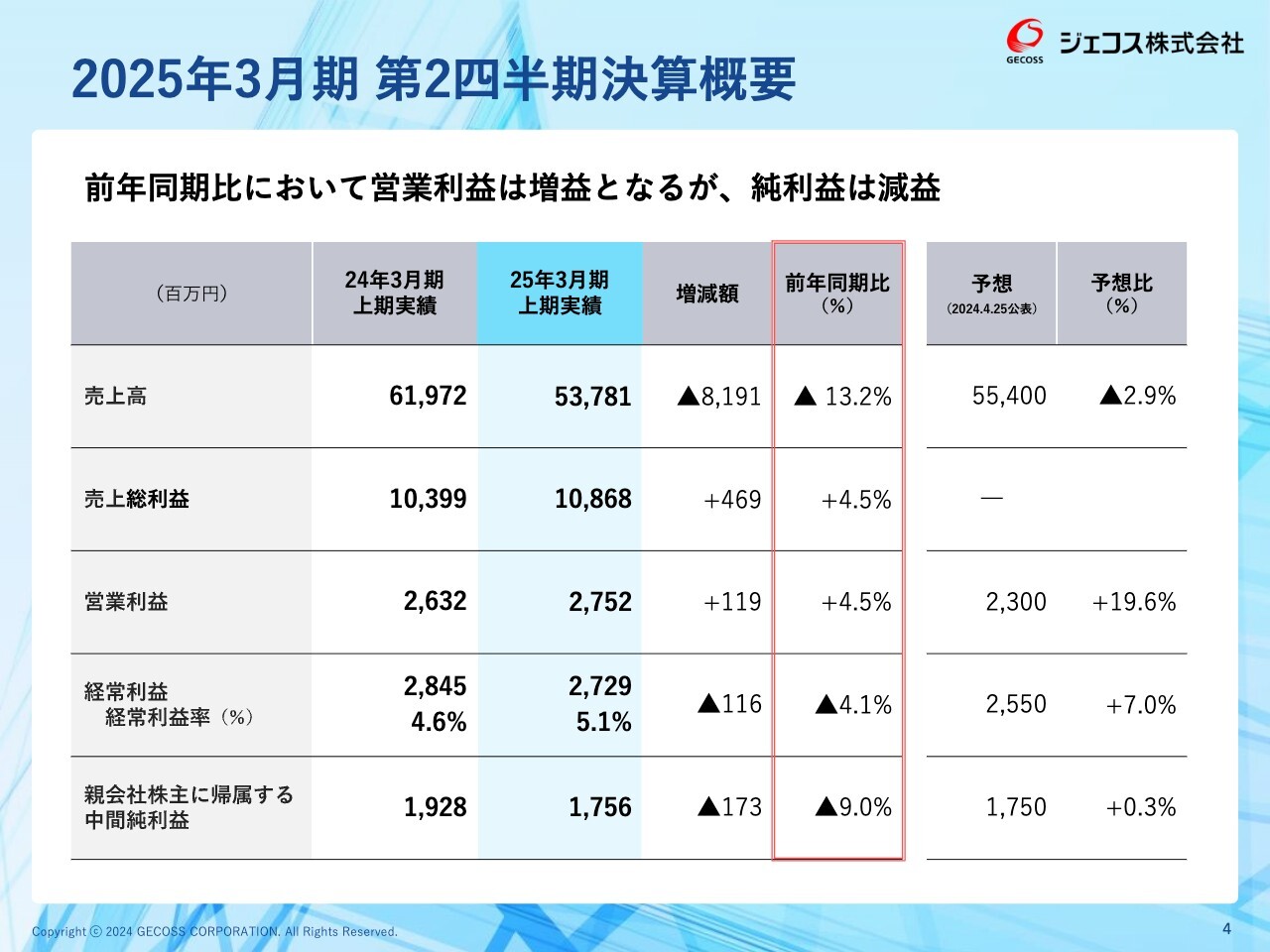

2025年3月期第2四半期の決算概要についてご説明します。全体の概要です。前年同期比では営業利益は増加しましたが、経常利益、純利益は減益です。

売上高が前年同期比82億円減で、大幅な減少となっています。これは、低採算の流通販売物件の受注を計画的に抑制した結果です。この売上減は、マーケット規模の縮小や需要の減退を意味するものではありません。

営業利益については、前年同期比で1億円の増益です。また、経常利益、中間純利益は前年同期比では減益ですが、今年4月に発表した年度予想に対しては営業利益、経常利益、中間純利益いずれもプラスです。

セグメント別実績

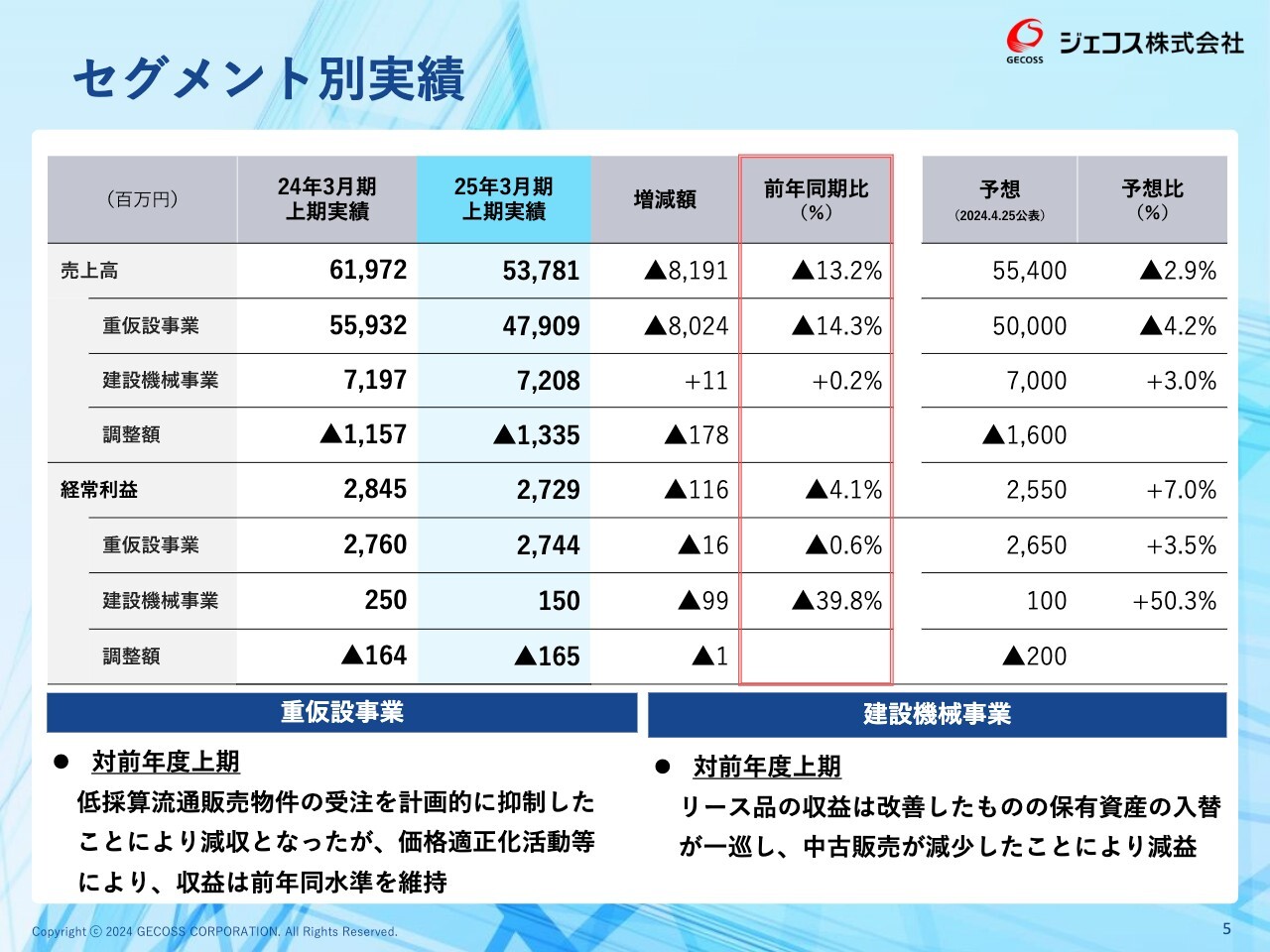

セグメント別の実績についてです。当社の事業セグメントは重仮設事業と建設機械事業のみの区分で、なかなか全体感がつかみにくいところもあります。次期中期経営計画がはじまる来年度からはセグメントの項目を細分化し、情報の充実を図っていきたいと考えています。

セグメント別の実績は、重仮設事業、建設機械事業ともに昨年度の実績からは減益です。ただし、当初予想に比べるとプラスとなっています。

特に建設機械事業を見ると、昨年度の上期は中古販売が多かったこともあり、前年同期比1億円減と増減が大きく見えていますが、リース品の収益はかなり改善してきています。保有資産の入れ替えが一巡し、中古販売が減少したことにより減益となったものの、4月発表の予想に対してはプラスとなっています。

連結売上高の増減要因(前年同期比)

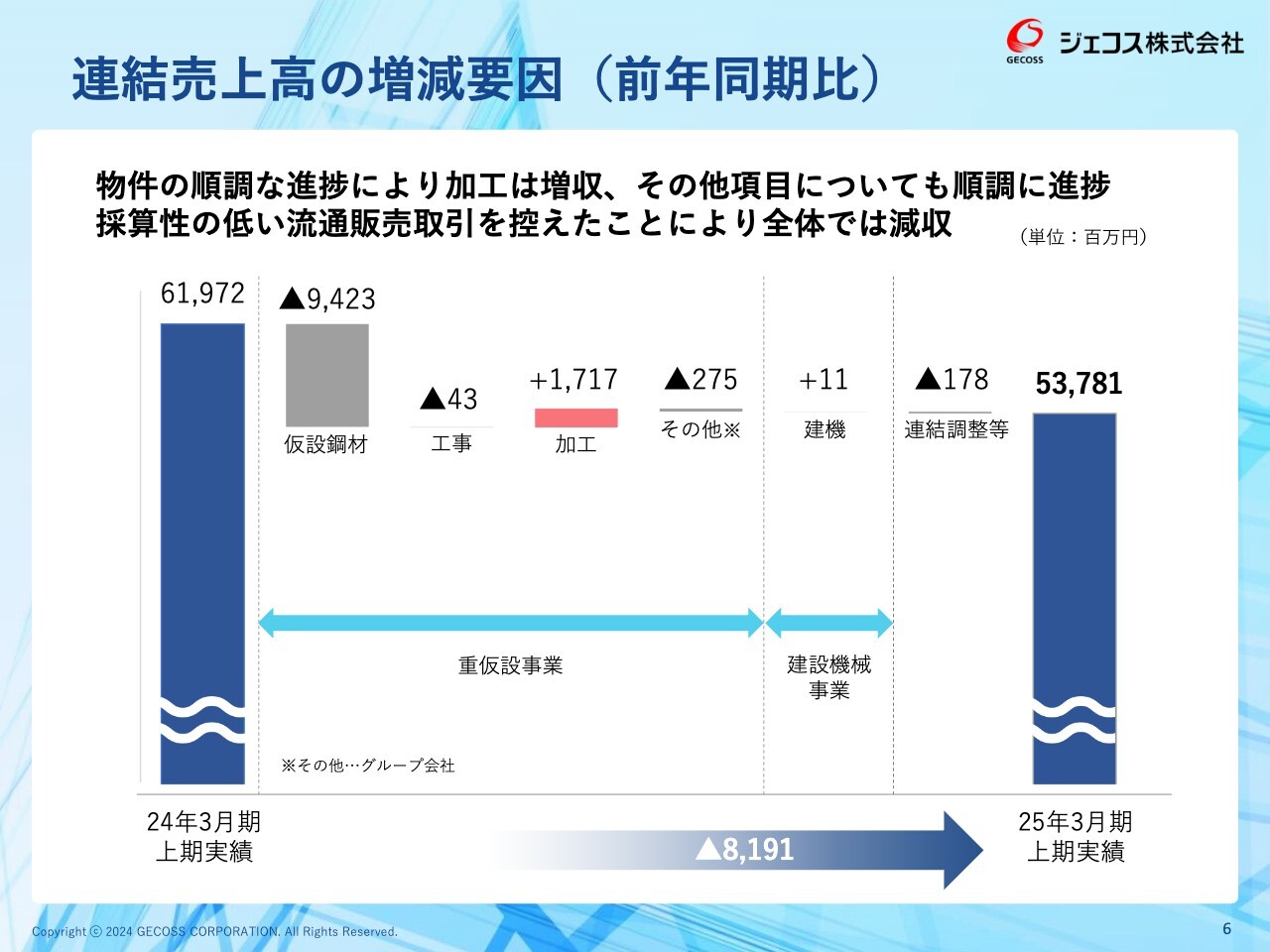

連結売上高の増減要因をスライドに示しています。売上高は、昨年度実績から82億円減です。仮設鋼材の94億円減がすべてそれに当たっていることになります。

仮設鋼材の中身としては、低採算の流通販売物件の受注を控えたことによる減がかなり大きくなっています。詳細な数値は記載していませんが、賃貸については売上高としてもプラスです。また、加工についてもプラスとなっており、全体として業績そのものは比較的堅調だったといえます。

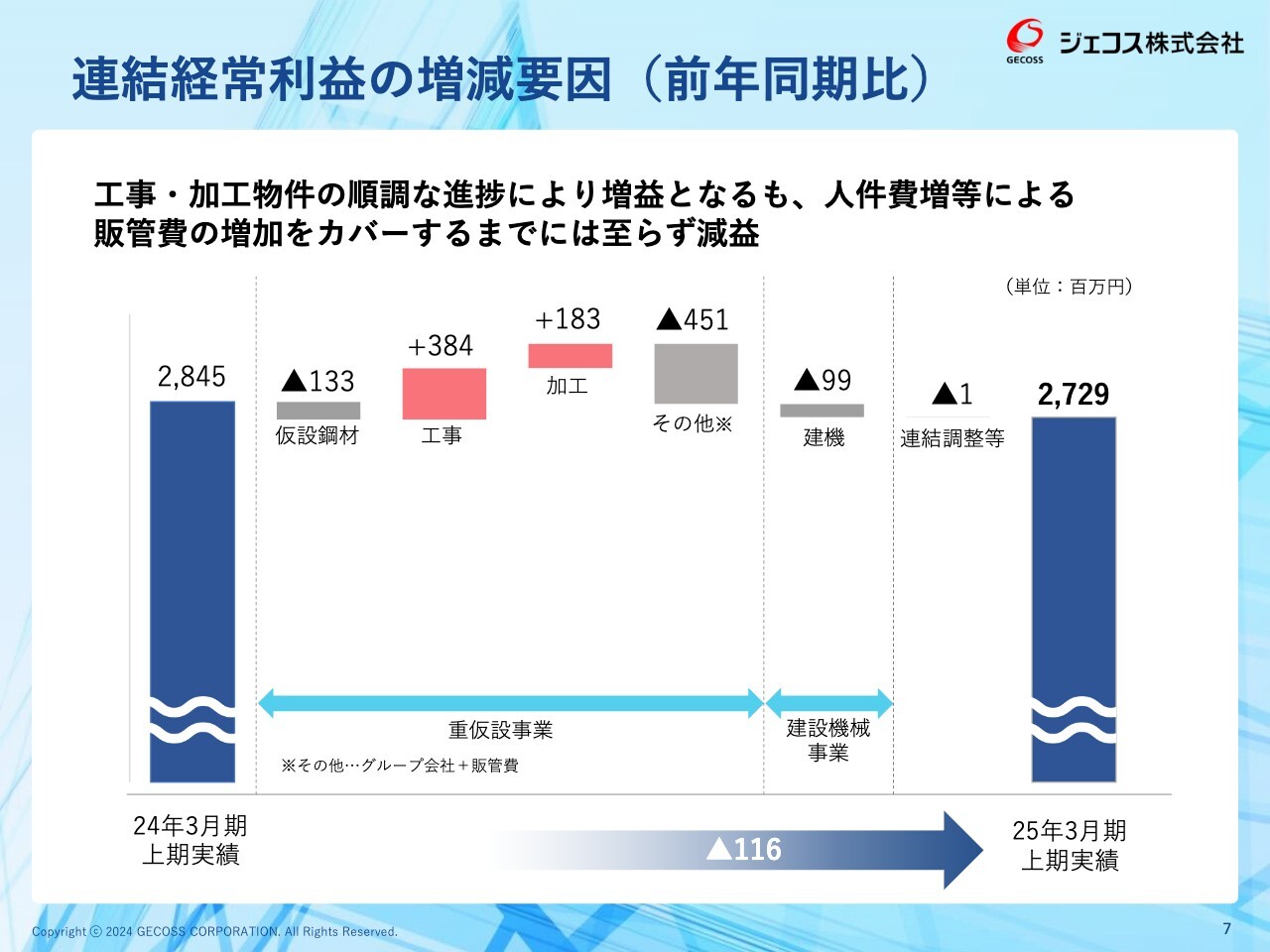

連結経常利益の増減要因(前年同期比)

連結経常利益の増減についてご説明します。昨年度の実績から1億1,600万円ほどマイナスになっています。こちらも仮設鋼材のマイナスがかなりの部分を占めています。在庫販売についても、上期はある程度抑制しています。

これは、引き続き鋼材単価があまり下がらない中で、減耗費のコントロールも考慮したことによります。仮設鋼材は前年同期比1億3,300万円減となっていますが、中身を見ると、主要3分野としている賃貸、工事、加工のいずれも前年同期比プラスとなっています。

その他については、人件費を含めた販管費の増加影響があります。また、持分法適用会社であるシンガポールFUCHI社の業績が足元で少し苦戦しており、その影響もあり、このような結果となっています。

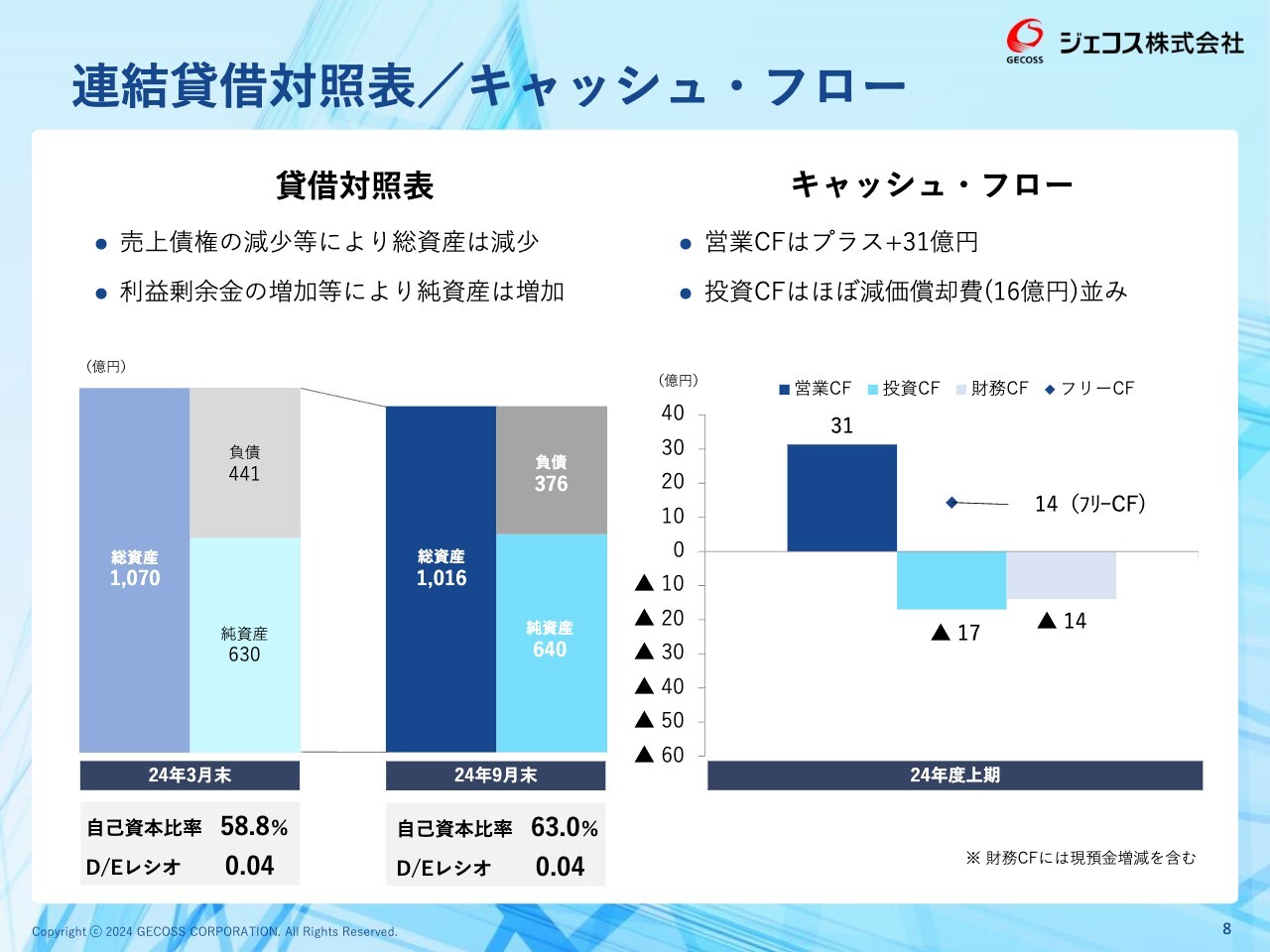

連結貸借対照表/キャッシュ・フロー

貸借対照表とキャッシュ・フローについてご説明します。財務健全性にはまったく問題はありません。フリーキャッシュ・フローについては、投資が一巡したためプラスとなっています。

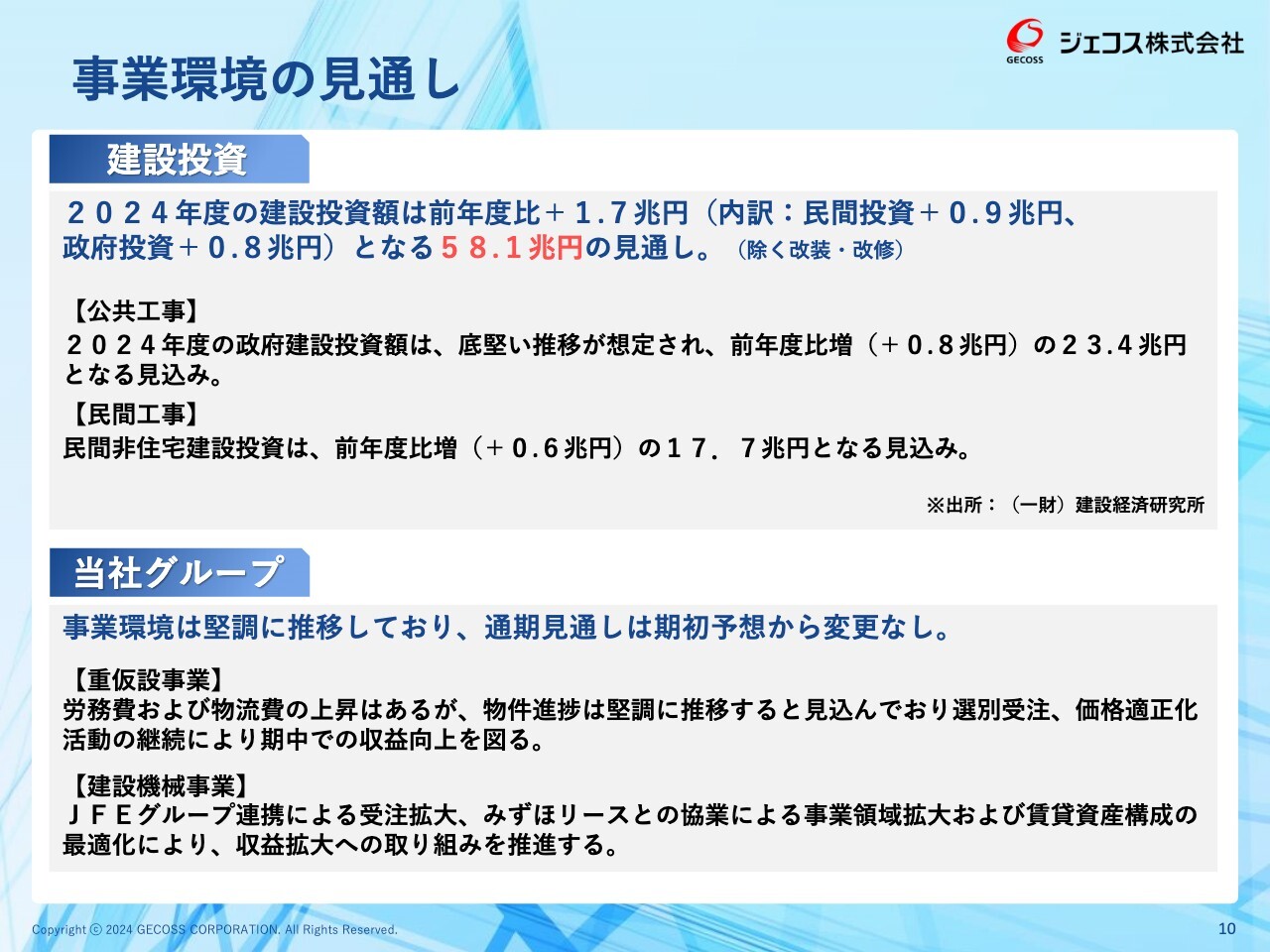

事業環境の見通し

2025年3月期通期の業績予想についてご説明します。全体の事業環境の見通しとして、建設投資は公共工事、民間工事ともに前年度比で若干の増加です。マーケット全体としては堅調な需要を見込んでいます。

当社グループの事業環境は、上期実績も当初予想比増益となり、基本的には堅調に推移しています。下期に向けて大きなリスク要因も見込んでいませんが、通期の見通しは、期初予想から変更なしとしています。

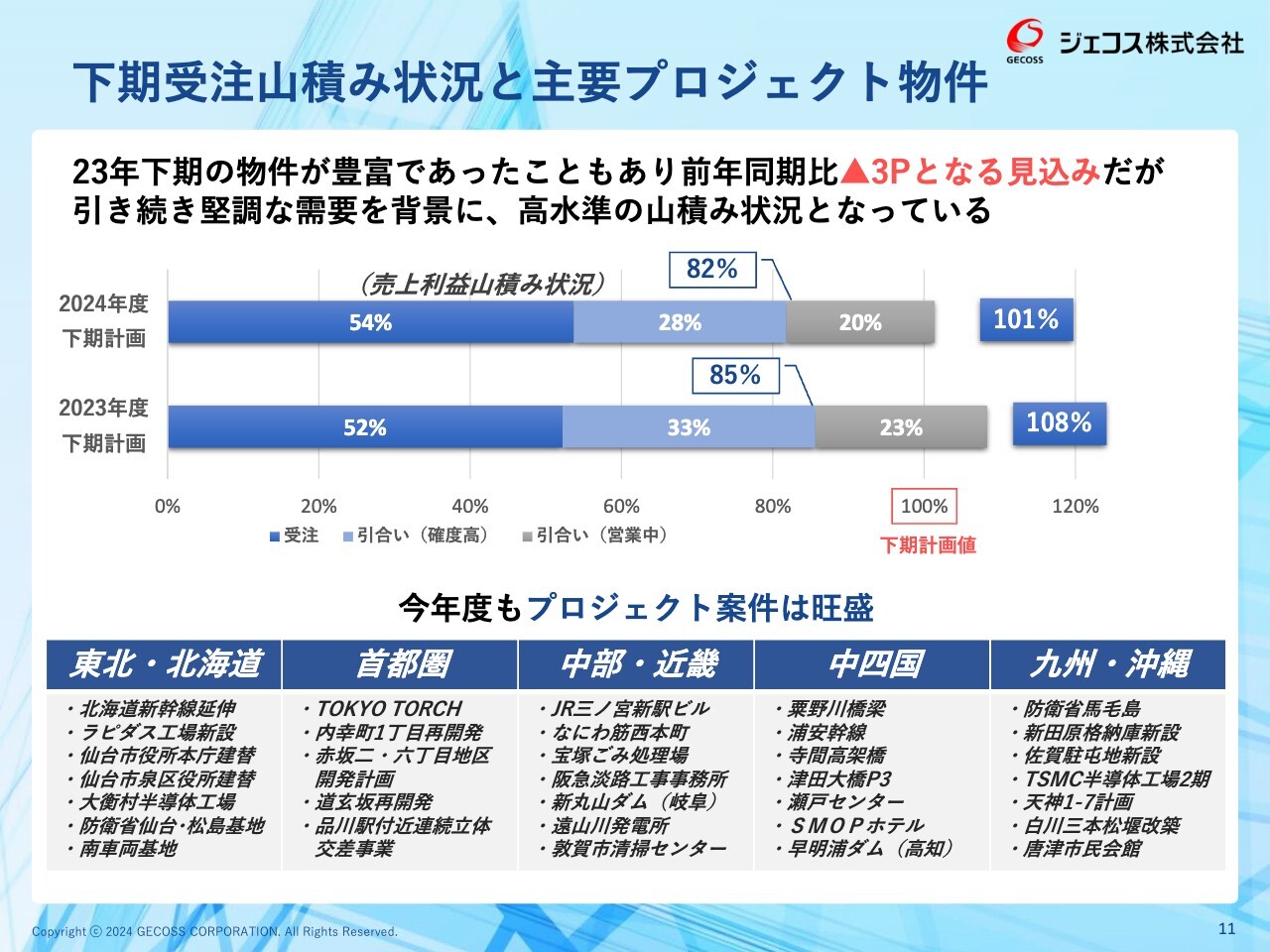

下期受注山積み状況と主要プロジェクト物件

受注山積み状況とプロジェクト物件です。これまでは、売上高で山積み状況のご説明をしていましたが、売上高には低採算の流通販売物件が積みあがることによる影響等が出てくることもあります。そのため今回の資料からは、売上利益をベースにした山積み状況に変更しています。

昨年度の下期はかなり好調であり、その下期と比べると、「受注」および確度が高くほぼ受注の「引合い」が85パーセントから3ポイント減の82パーセントとなっています。ただし、例年と比べるとかなり高い水準となっています。その他の営業中の物件も含めると、下期計画の100パーセントを上回る状況です。そのため、今下期の受注環境も堅調といえるかと思います。

スライドの下部には、プロジェクトの案件を掲載しています。日本各地でさまざまなプロジェクトが出ています。特に当社の需要が豊富な首都圏に加えて、東北・北海道、九州・沖縄地域などは、需要もかなり旺盛です。

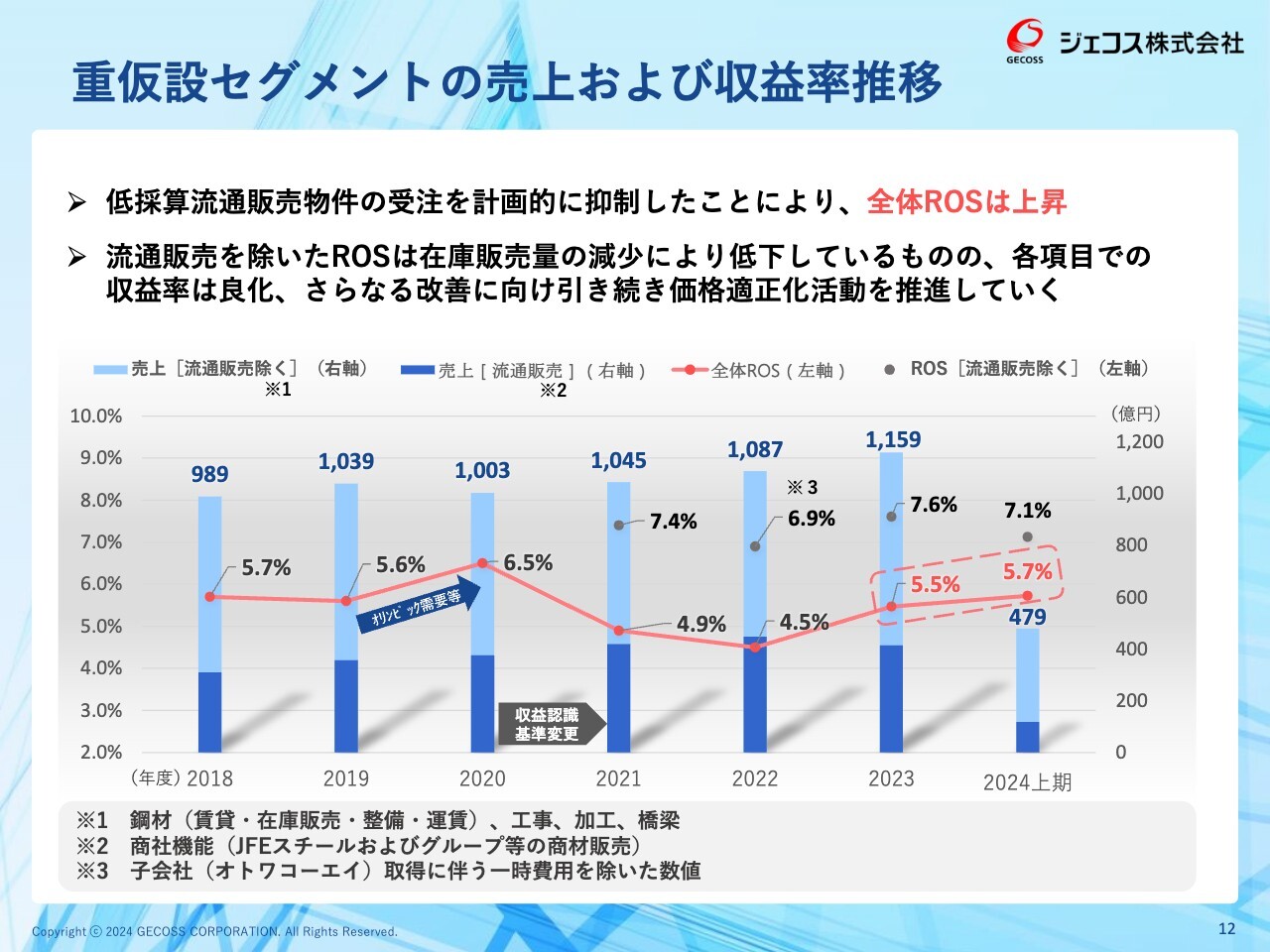

重仮設セグメントの売上および収益率推移

重仮設セグメントの売上および収益率の推移です。これに関しては低採算の流通販売物件の受注を計画的に抑制した結果であり、全体のROSはかなり良化しています。2022年度の4.5パーセントを底に、1ポイント以上改善してきている状況です。

引き続き価格の改善を進めており、さらに利益率の良化を図っていきたいと思っています。

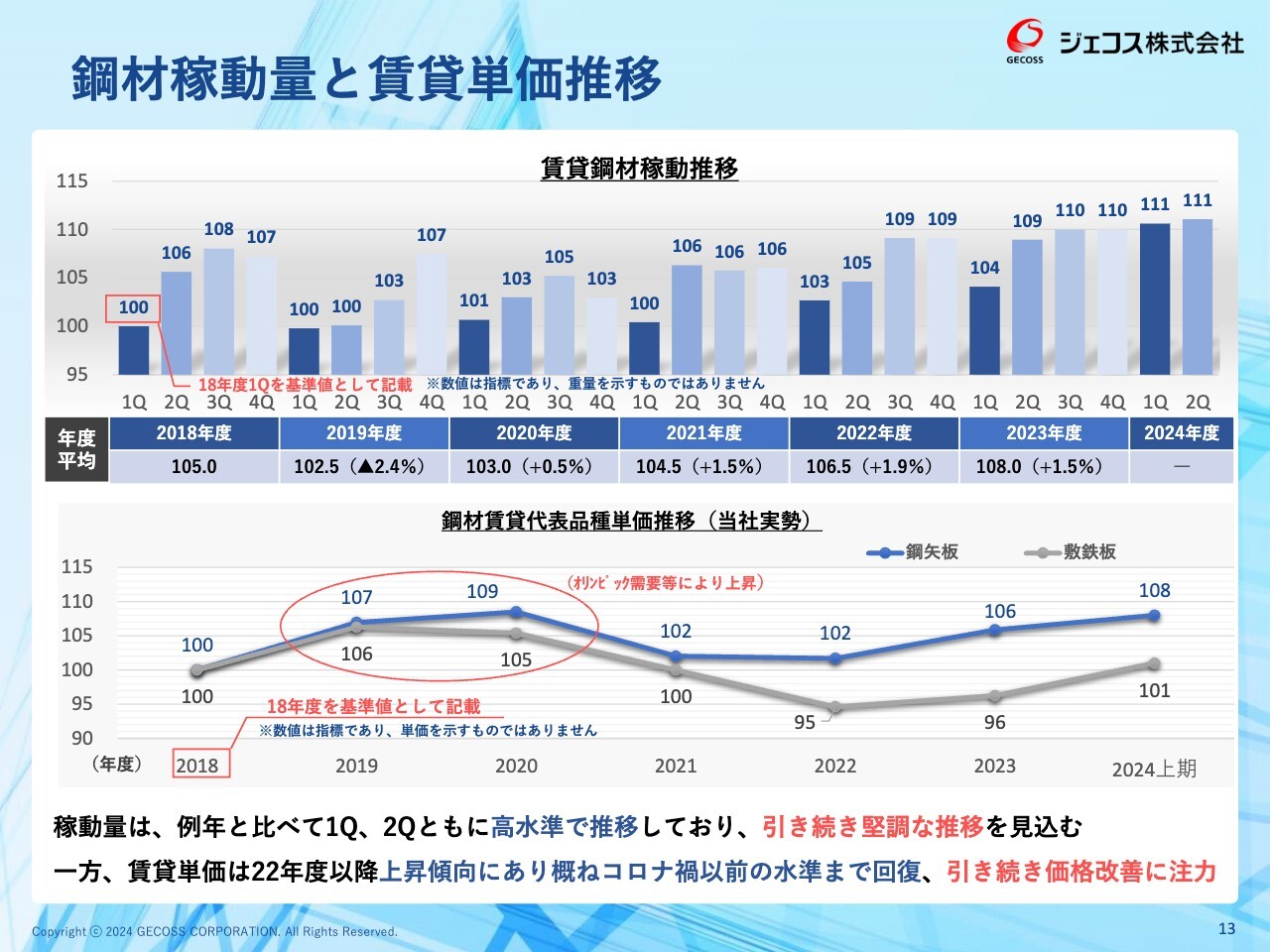

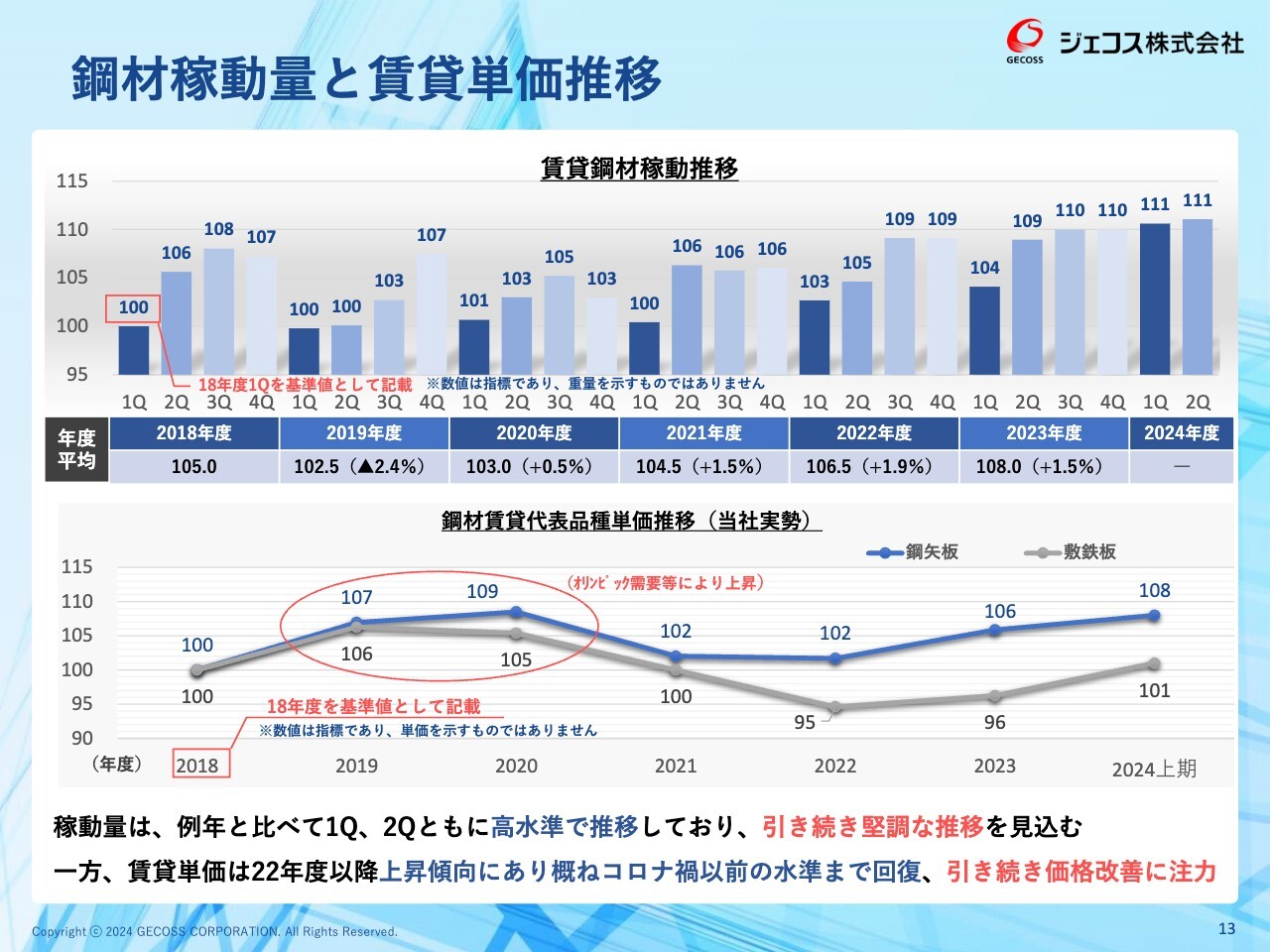

鋼材稼動量と賃貸単価推移

鋼材稼動量と賃貸単価の推移についての資料です。これについては今後も継続的にお伝えしていこうと思っています。スライドの一番右側が2024年度で、第1四半期、第2四半期は、2018年度の第1四半期をベース(100)にすると111です。

昨年度、一昨年度の第1四半期をご覧ください。重仮設事業全体として、需要が全体的に下期高になっているという特徴があり、第1四半期、第2四半期の需要は低いのが一般的です。しかし2024年度については、第1四半期、第2四半期も昨年度の下期から減少はなく、逆に上積みしている状況です。鋼材稼動量は、非常に高い水準で維持されていると考えています。

また、今まで継続的に力を入れていた単価の改善は、コツコツ取り組んだ結果として、全体として概ねコロナ禍以前の水準まで回復してきました。まだコストの増加と比べると不十分な部分もあるため、引き続き価格改善に注力していきたいと思っています。

2025年3月期業績予想

それらを踏まえての通期の業績予想です。年度予想については、堅めの計画ということもあり上期はプラスで終わっています。下期に向けてプロジェクトの進捗遅れのリスクをすべて排除はできないこと、コスト増も続いていることから、いったん通期の業績予想は変更なしとしています。

セグメント別業績予想

セグメント別も同様に、当初予想を据え置きとしています。

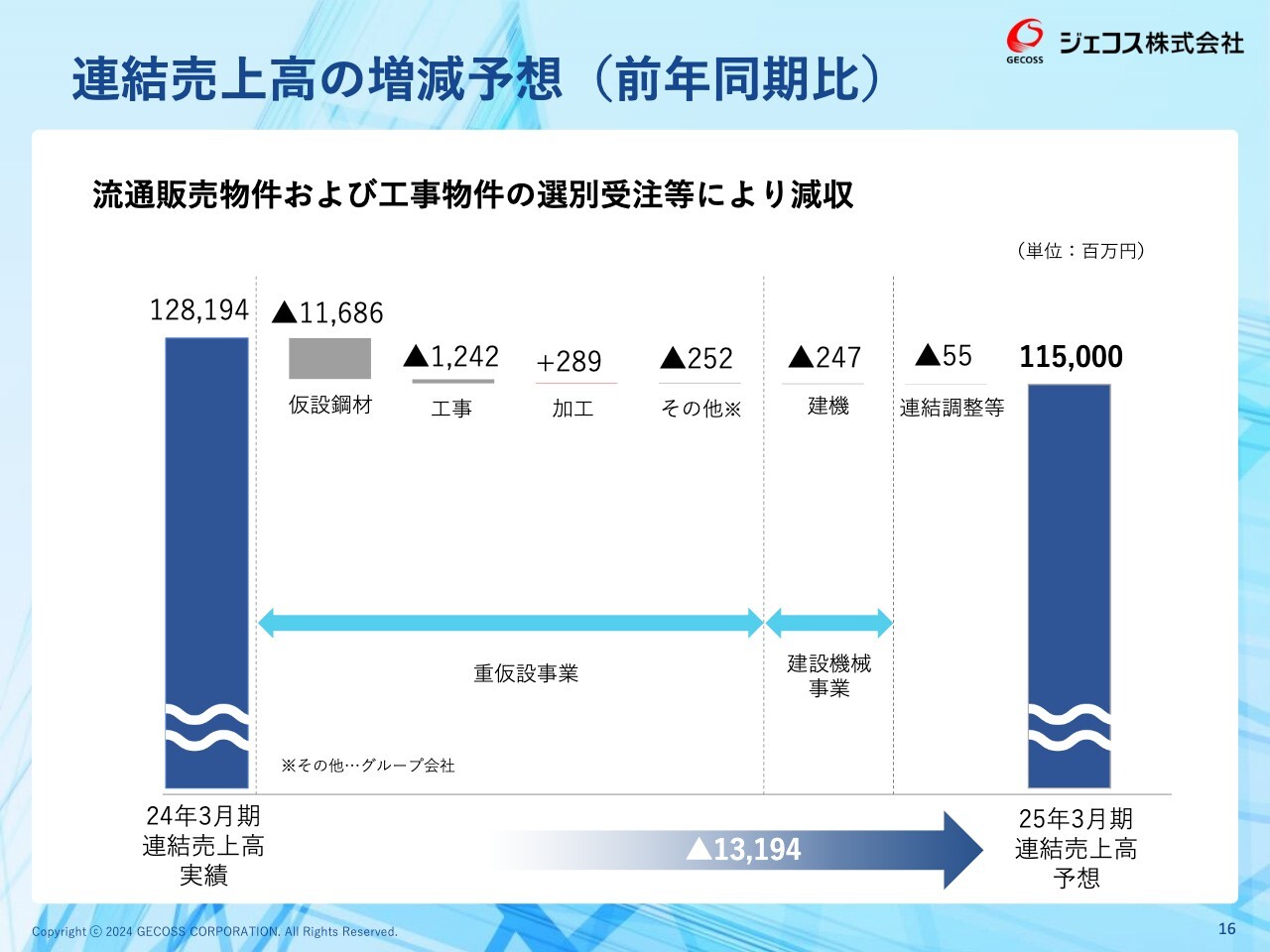

連結売上高の増減予想(前年同期比)

連結売上高と経常利益の増減予想についてです。

工事の売上がマイナスとなっていますが、この減収要因は工事物件を選別受注していることによるものです。

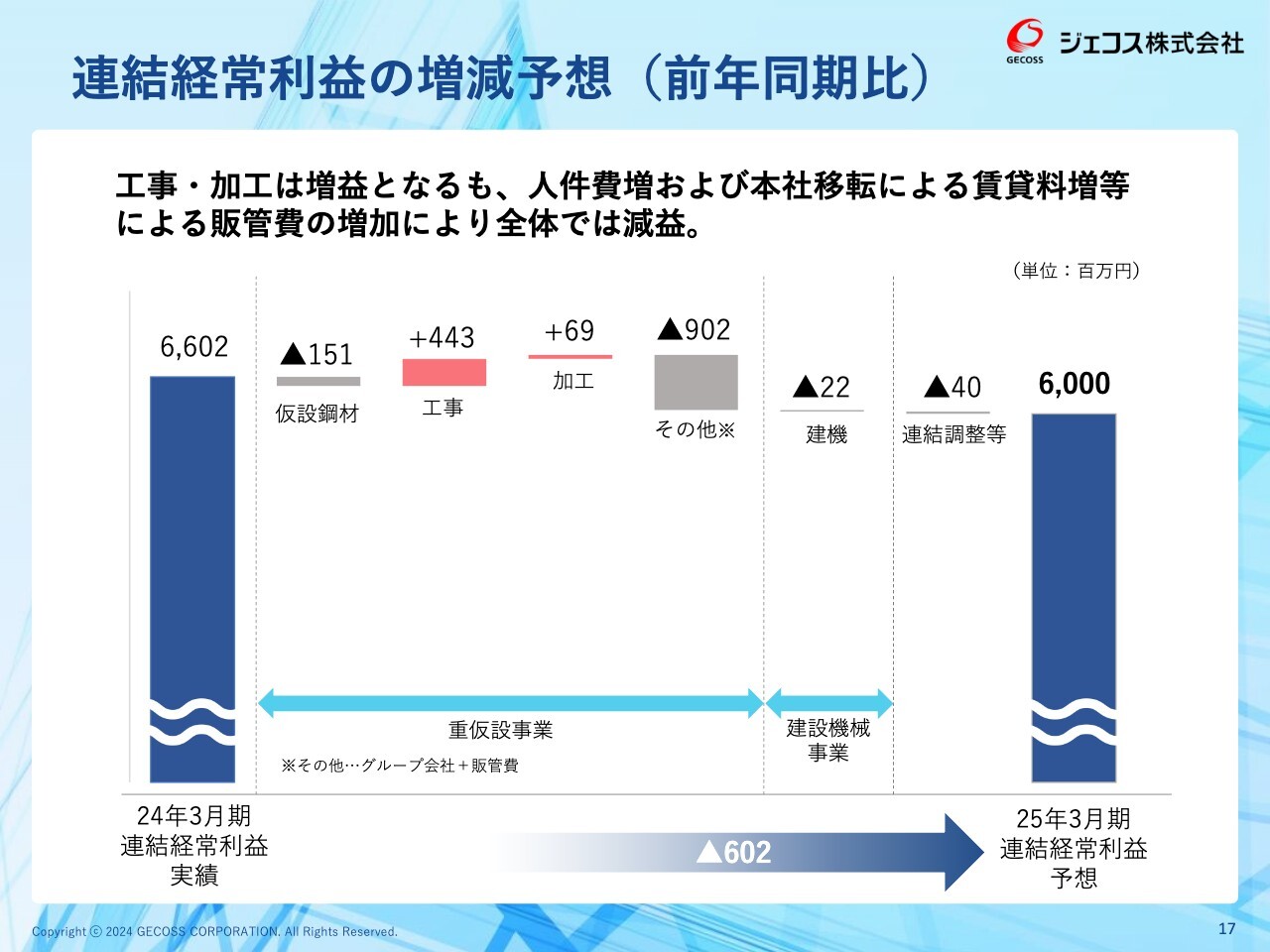

連結経常利益の増減予想(前年同期比)

ただし、経常利益ベースではしっかりとプラスを確保できています。また、仮設鋼材も上期と同様にマイナスになっていますが、中身を見ると、賃貸はプラスです。

全体ではその他の部分の増加がカバーできずに昨年度実績から減少しています。これは人件費を含めたコスト増に加え、シンガポールFUCHI社の物件遅延や新型コロナウイルス感染拡大の前後に受注した旧単価物件がまだ稼動していることによるもの、また、足元ではコスト上昇が進んでおり、その部分がマイナスとなっています。

結果としては、昨年度実績からはマイナスで、当初予想と同じような水準となっています。

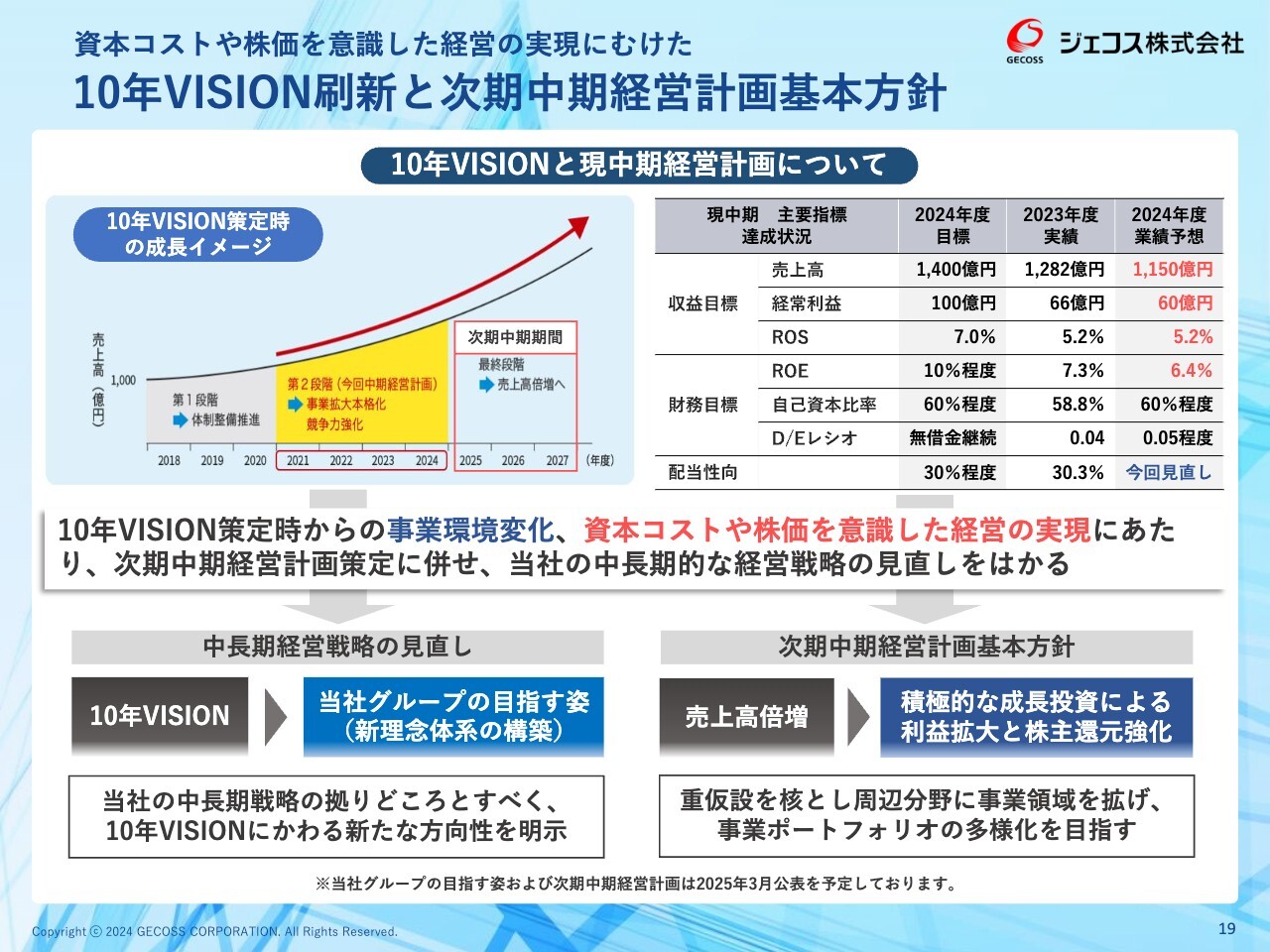

10年VISION刷新と次期中期経営計画基本方針

10月29日に発表した資本コストや株価を意識した経営です。当社は2018年から「10年VISION」を掲げており、今年度はその第2段階の4年間の中期経営計画の最終年度です。足元の中期経営計画については、コロナ禍が長期化したことや、コスト上昇が予想以上であったことにより、残念ながら目標未達となっています。

また「10年VISION」を策定した時点から、大きな事業環境の変化に加え、市場からの要請の変化もありました。それを踏まえて、我々としては「10年VISION」に代わって今後の当社の中長期の戦略の拠りどころというかたちで、グループの目指す姿、新理念体系を構築しており、かなりまとまりつつあるところです。

「10年VISION」の中では売上高の倍増を掲げていましたが、今後については売上高よりも利益を重視します。また、今後の方針として、資本コストや株価を意識した経営の実現を踏まえて、積極的に成長投資を行っていきます。それにより利益を拡大し、そこで得た利益を株主のみなさまに還元していく方針で進める考えです。

具体的な計画の内容もかなり詰まってきていますが、2025年3月に次期中期経営計画として公表を予定しています。

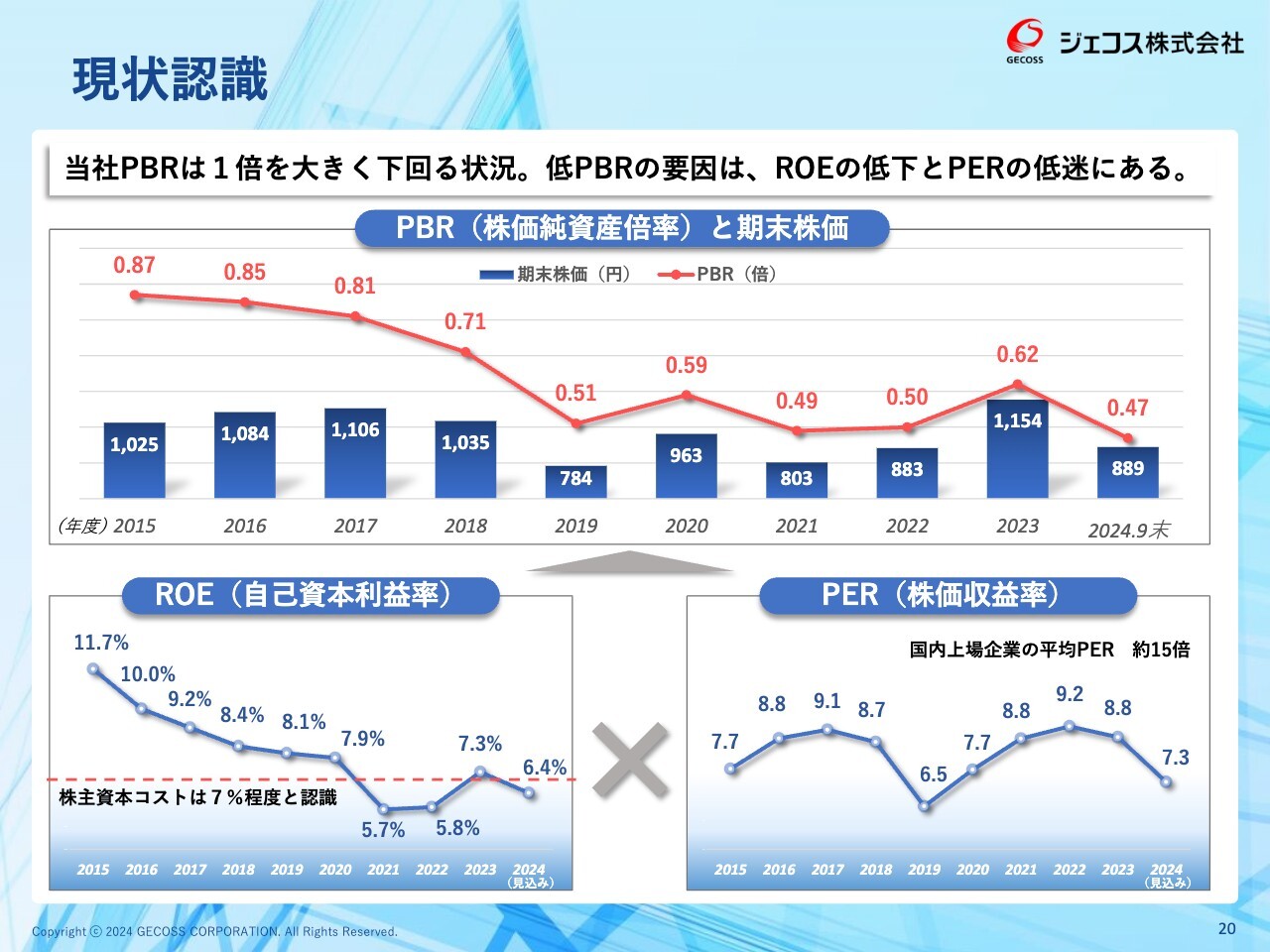

現状認識

資本コストや株価を意識した経営の現状の認識です。当社のPBRは残念ながら1倍を大きく下回る状況で、株主のみなさまにも大変ご心配をおかけしています。その構成要因であるROEとPERともに十分ではなく、低迷していることが、PBRが低位にとどまっている大きな要因と考えています。

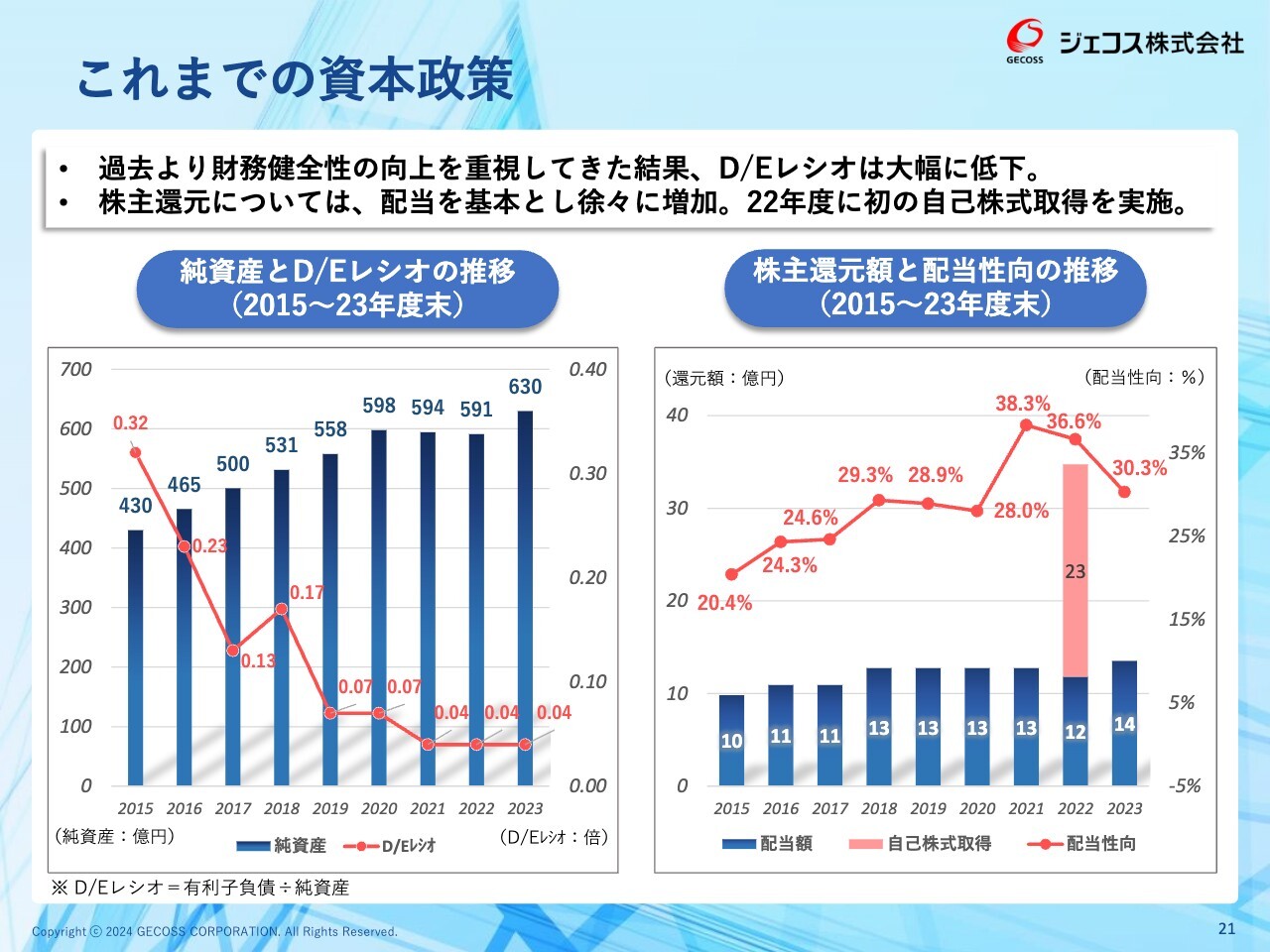

これまでの資本政策

これまでの我々の資本政策として、過去より財務の健全性を重視してきました。その結果としてD/Eレシオが大幅に低下し、財務体質は盤石な状態になっています。ただし、その積み上がった利益をしっかりと成長投資に向けることができなかったがゆえに、足元で少し収益性が低迷していました。

スライド右側に、これまでの配当性向などの推移を載せています。基本的には業績に左右されずに、安定した配当を続けてきています。

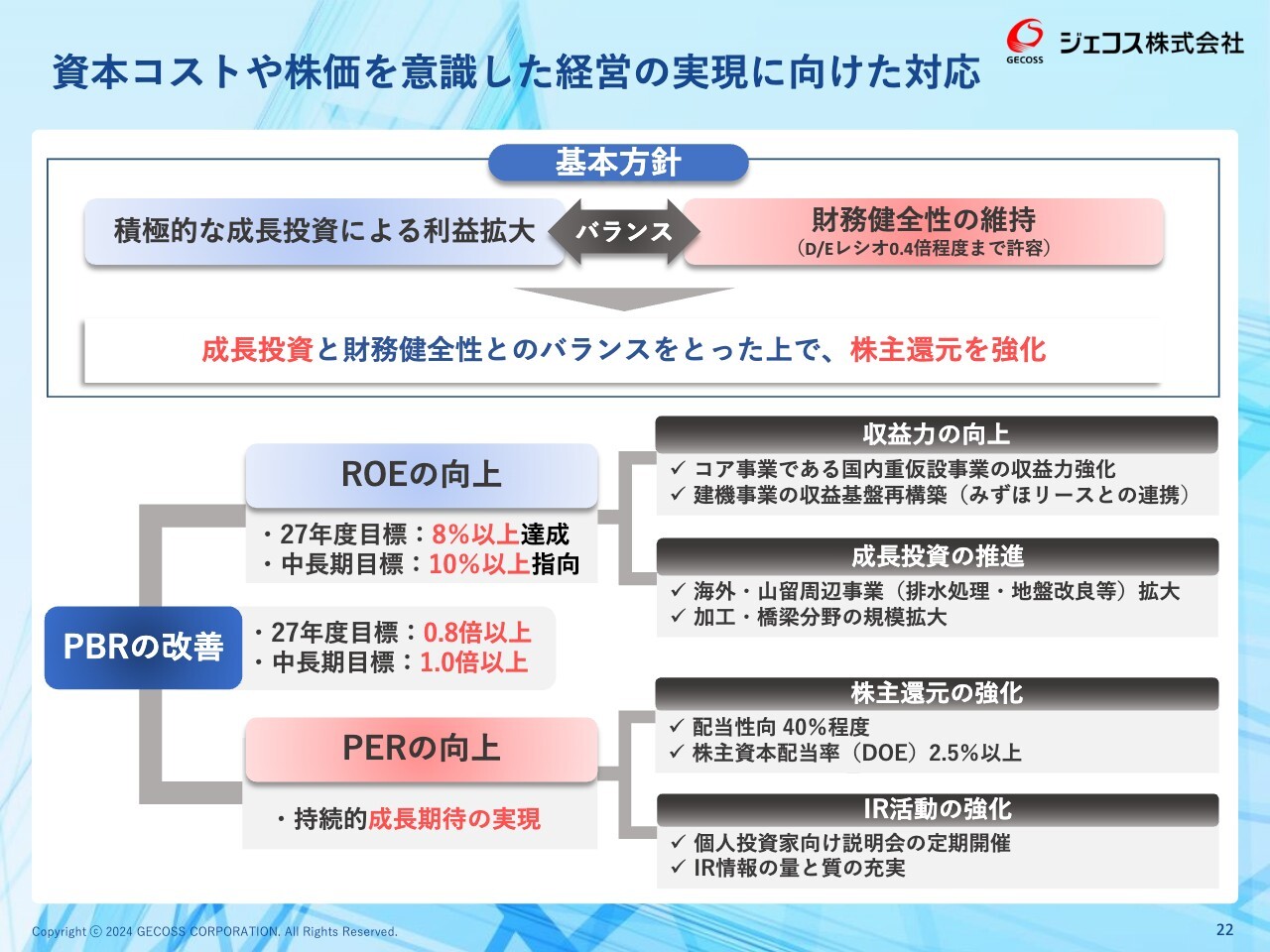

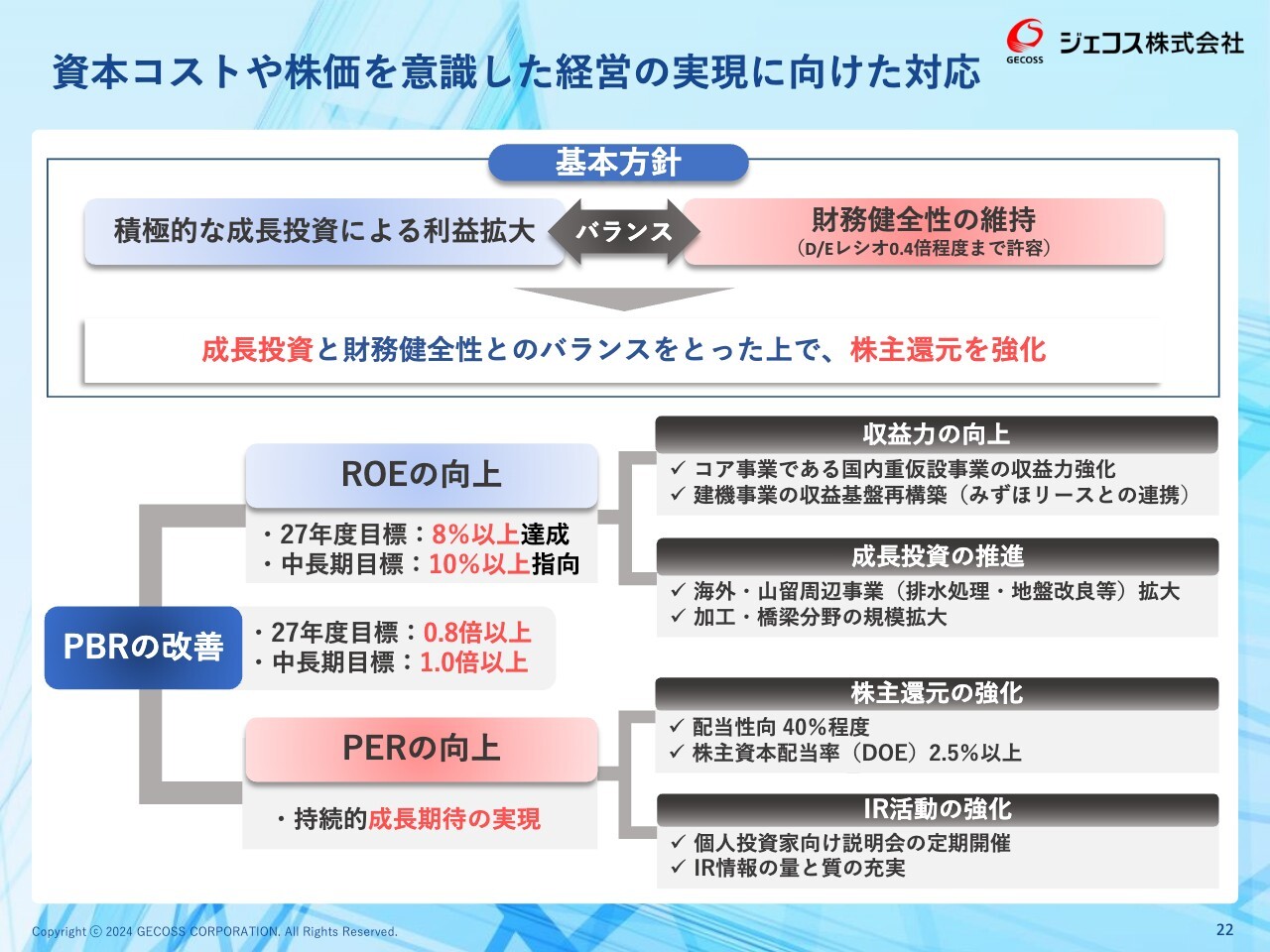

資本コストや株価を意識した経営の実現に向けた対応

そのような中での資本コストや株価を意識した経営の実現に向けた対応です。財務健全性を維持しつつ、D/Eレシオは足元の財務状況をベースに0.4倍程度まで許容する前提に立ち、成長投資による利益拡大をしっかり図っていこうというのが、今回の基本的な方針です。

PBRについては0.5倍前後という状況です。これを来年度からの中期経営計画の3ヶ年の中で最低でも0.8倍、中長期では1倍以上を目指していきます。

その中身のROEについてです。当社の資本コストはおよそ7パーセントと認識していますが、次の3年の目標としては8パーセント以上の達成、中長期的には10パーセント以上を目指します。これを目標に、収益力の向上と成長投資の推進を図っていきたい考えです。

現在検討している次期中期経営計画においては、10年後、20年後にどのようなマーケット環境になり、その環境を踏まえてどのような施策が必要なのかという、いわゆるバックキャストの方法をとっています。

10年後、20年後を見据えると、公共土木はある程度堅調だろうという見込みですが、民間建築は先々そこまで伸びていくことはない予想です。その中でも維持・補修や更新などはしっかりと需要があることも踏まえて、さまざまな施策を立案しているところです。こちらも2025年3月公表予定の次期中期経営計画の中でしっかりご説明したいと思っています。

また、PERの向上の部分です。やはり株主のみなさまに対して、この会社が持続的に成長できるという見方をしていただくことが非常に大事だと思っています。

骨子としては2つあり、1つ目は今回出した株主還元の強化です。これまでの配当性向30パーセント程度から40パーセント程度に引き上げると同時に、これまで設けていなかった株主資本配当率、いわゆるDOEを新たにベースとして設定し、2.5パーセント以上を目標に掲げました。

2つ目に、このような説明会も含めてIR活動の強化は非常に重要だと考えています。今回の機関投資家向けの説明会に加えて、6月に一度行った個人投資家さま向けの説明会を来月も開催する予定です。また、機関投資家のみなさまからのアドバイス等もいただきながら、IR情報の量と質の充実は継続して図っていきたいと思っています。

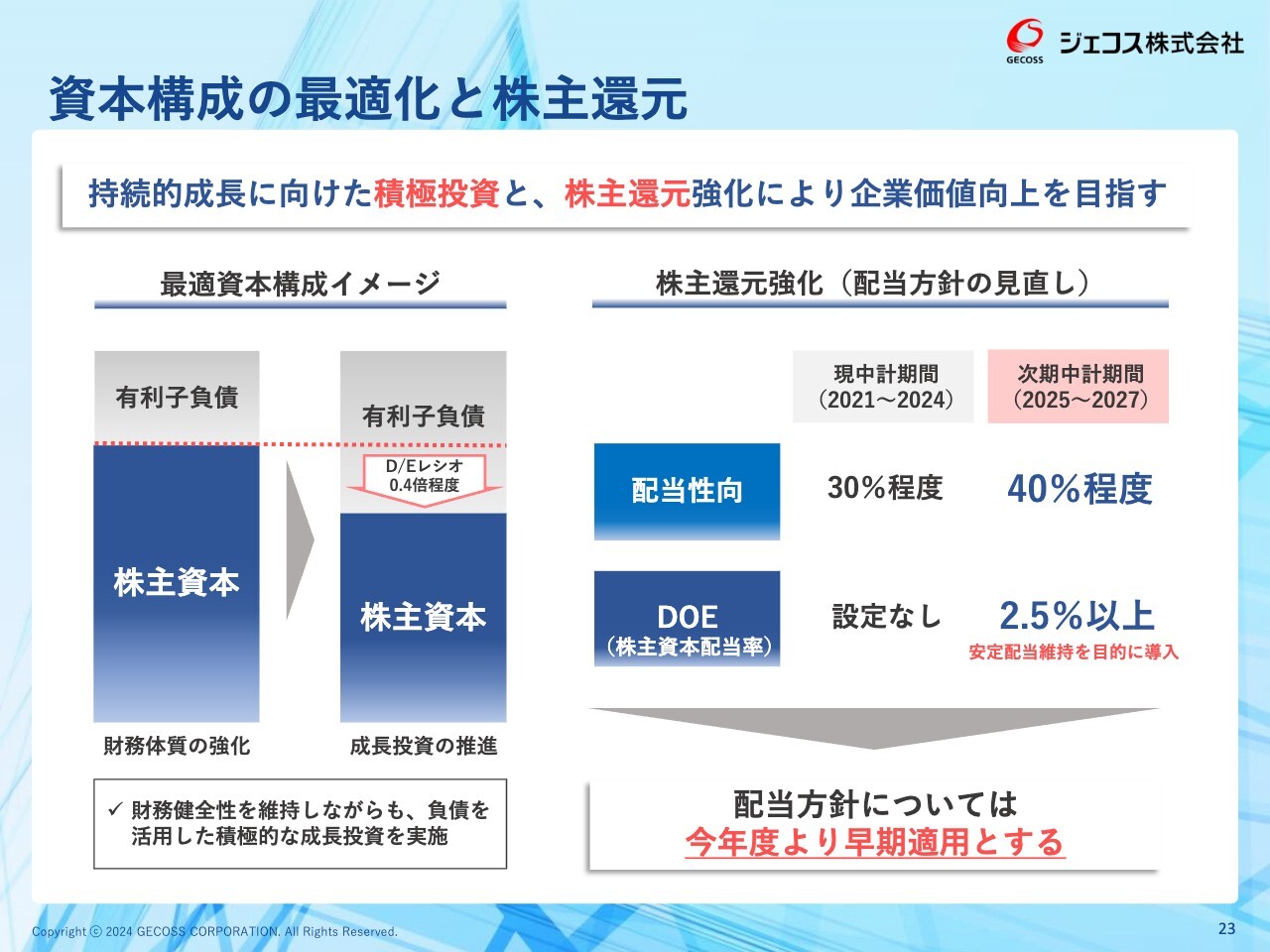

資本構成の最適化と株主還元

最適資本構成イメージとして、有利子負債を増やしD/Eレシオを0.4倍程度まで許容します。次期中期経営計画では、良好な財務体質をベースにしながら、負債を増やしレバレッジを効かせて成長投資をしっかり行っていく方針で進めたいと思っています。

また、株主さまへの還元の強化、配当方針の見直しについては、安定配当維持を目的に、配当性向40パーセント程度、DOE2.5パーセント以上としました。基本的には来年度からの中期経営計画の中でこれを謳っていますが、配当方針の部分については今年度より早期適用します。

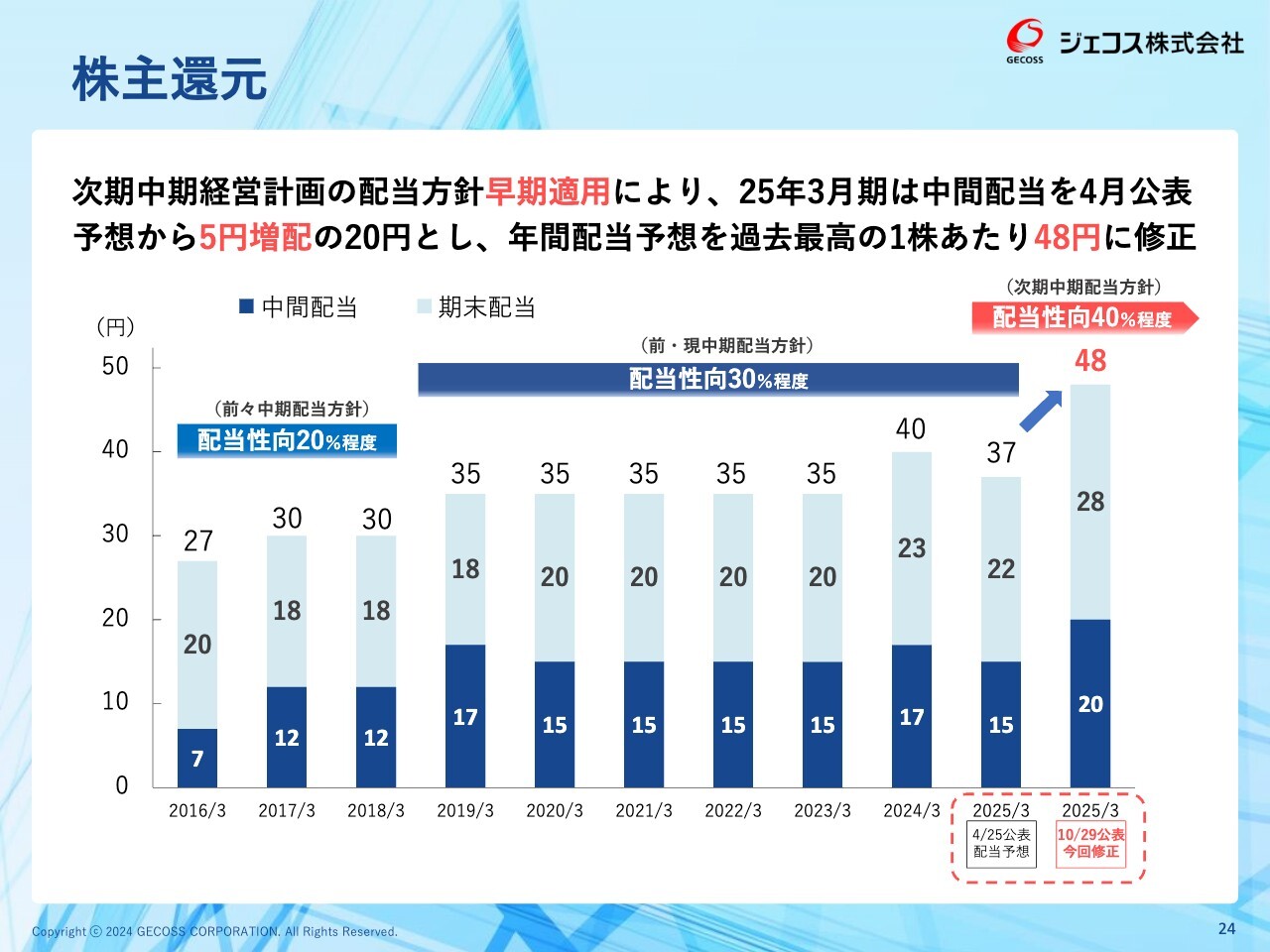

株主還元

配当方針の早期適用により、2025年3月期の中間配当については、4月公表の15円から5円増配の20円とすることを決定しました。また、あくまでも予想ですが、年間配当は37円から48円に修正します。先の方針を前倒しして、今年度から配当性向40パーセント程度を適用します。

仮設橋梁事業(EGスパン)の取り組み

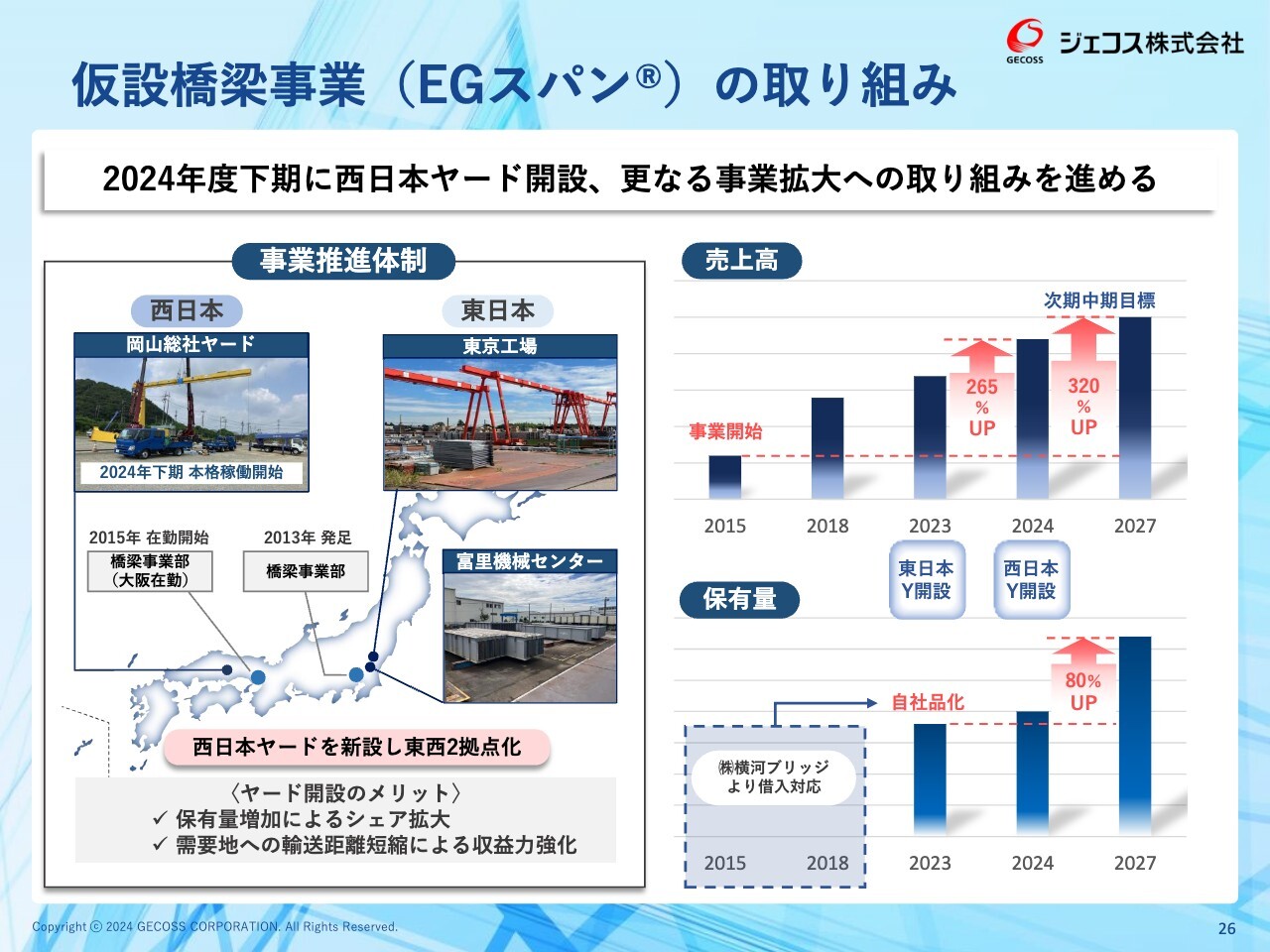

トピックスをご説明します。橋梁関係が2点あり、1点目は仮設橋梁事業です。当社のブランド「EGスパン」の取り組みについてご説明します。スライド右下にあるとおり、もともと横河ブリッジさまより「PABRIS」というブランドで、借入対応していたものを自社品化し、事業をさらに拡大していく方針で進めています。

スライド左側の事業推進体制についてです。これまで東日本の拠点を設けていましたが、新たに西日本の拠点として岡山県に仮設橋梁のヤードを設け、東西2拠点体制で事業を進めていきます。こちらはおそらく来年1月頃から本格稼働が開始できると思っています。

この橋梁事業は、事業開始当初から比較すると、2024年度で売上高は265パーセント増となっています。次期中期経営計画期間中には、320パーセントの増加を目指して事業拡大に取り組む方針です。

橋梁メンテナンス事業(本設橋梁)の取り組み

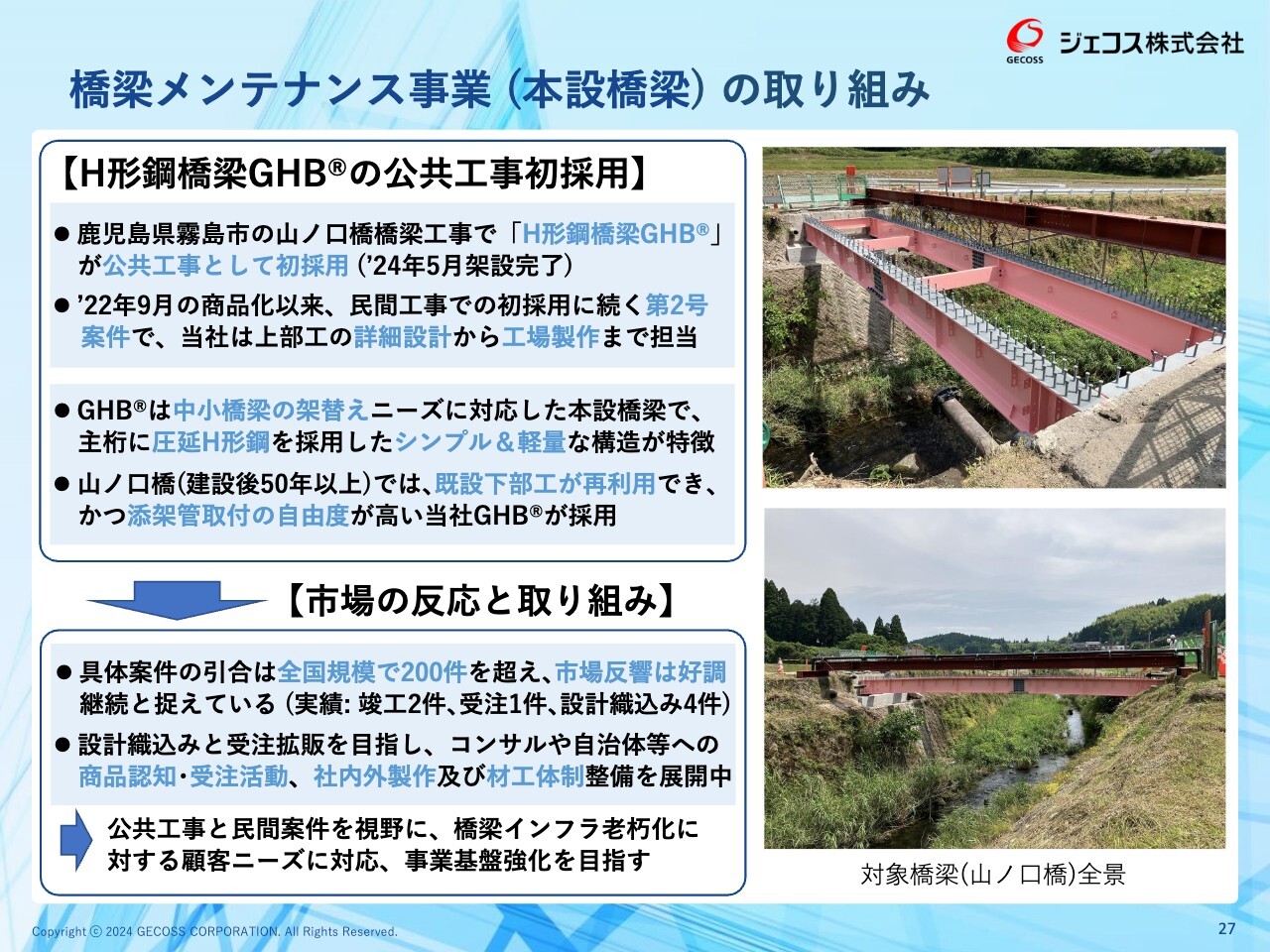

昨年から商品化した本設橋梁の「GHB」というブランドです。スライド右の写真は、今年5月に架設完了し公共工事として初めて採用された本設橋梁です。

「GHB」は市場の反響もかなり高い状況で、引き続き旺盛な需要があります。設計織り込み、受注拡販をしっかりと目指してコンサル、自治体への活動を展開していきます。

先ほどの仮設橋梁と合わせて我々の今後の1つの核としてしっかり取り組んでいきます。

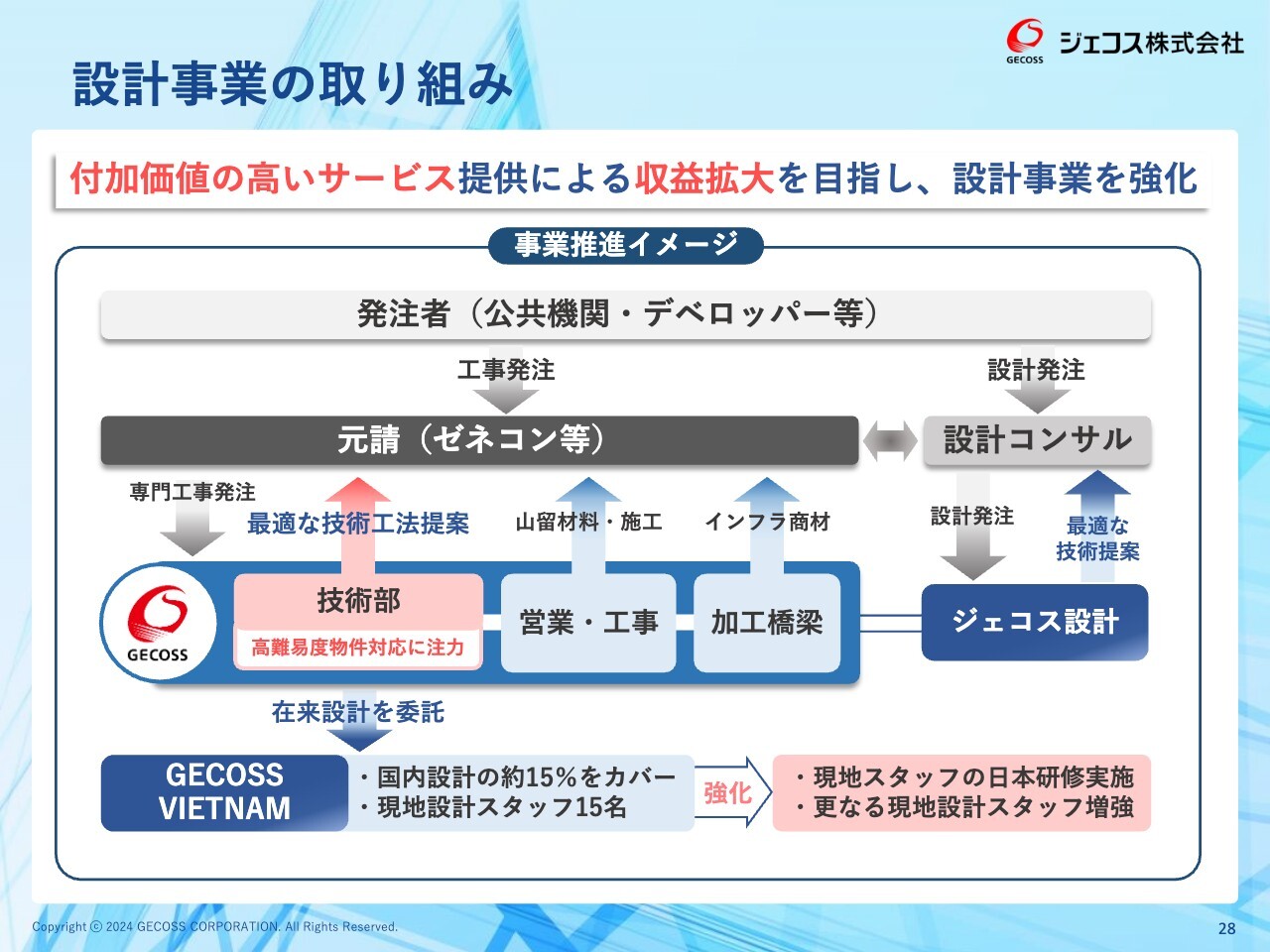

設計事業の取り組み

これまであまりご説明したことはありませんが、設計事業の取り組みをご説明したいと思います。

我々はゼネコンなど元請のみなさまの発注を受け、山留材料の供給、施工、さまざまな商材の提供などを行っています。昨今、再開発物件はかなり大規模、大深度となっており工事が難化しています。高難易度の物件対応に注力するために、最適な技術工法提案が非常に重要になってきていると考えています。

当社の技術部隊はそこにしっかり特化していきます。全体として、そのような技術業務もかなり増えてきているため、当社の技術部隊がより高難度な物件に対応できるように、ベトナムにある我々の100パーセント子会社のGECOSS VIETNAMに設計スタッフを採用し、徐々に一部の業務をそちらに外出しして対応することを進めてきました。

当初は1人や2人から始めた事業ですが、現在、現地設計スタッフは15名になり、当社で作図している図面の15パーセントをベトナムでしっかり対応できるようになりました。引き続き設計事業強化に向けて十分に対応していきます。

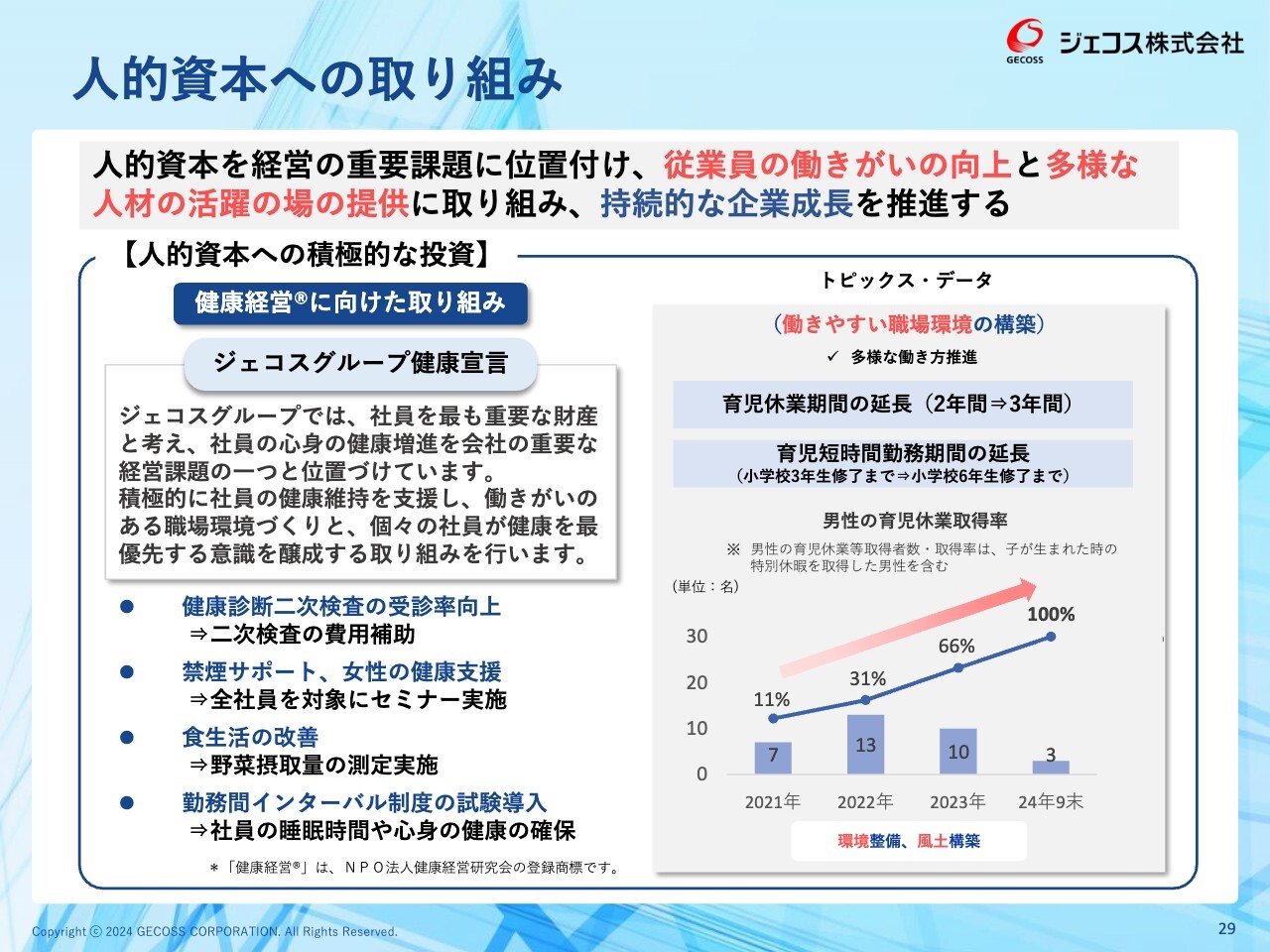

人的資本への取り組み

最後に人的資本への取り組みについてです。成長に向けての投資、株主さまへの還元に加えて、人的資本にしっかりと資金を投じていくことが非常に重要だと考えています。人的資本を経営の重要課題にしっかりと位置づけて、働きがいの向上、多様な人材の活動の場の提供に取り組み、持続的な成長を推進していきたいと思います。

また、健康経営に向けた取り組みを行っています。

スライド右側の働きやすい職場環境の構築として、さまざまな施策の一部をご紹介します。まず、育児休業期間を3年に延長しました。育児の時短勤務の延長は小学校6年生修了までと改善しています。

男性の育児休業取得率については、足元はまだ母数としては少ないですが、今年度の半年間を見ると100パーセントとなっています。ただし、まだ期間がそれほど長くないなど改善の余地もあるため、取り組みを継続し、会社の成長につなげていきたいと思います。

質疑応答:下期のリスク要因について

司会者:「上期の営業利益は、期初計画比・前年同期比ともプラスですが、下期のリスク要因を教えてください」というご質問です。

野房:上期について、経常利益は期初予想より上振れとなりましたが、現時点では通期予想は変更なしです。下期については、特に需要が軟調になる等の兆候はないため、引き続き事業全体は堅調であると想定しています。足元も含めて、工事の進捗にもあまり大きな問題はないと見ています。

もちろん労働需給の逼迫や労務費や資材、物流費増といったコストの高騰状態が続いているため、これを若干のリスクといえないことはありません。この部分については継続的に行っている価格適正化の活動によってカバーできると思っています。そのような意味では、下期については今のところあまり大きなリスク要因はないものと考えています。

質疑応答:賃貸鋼材稼動量が伸びている要因について

司会者:「非居住建築着工面積が減少傾向の中で、賃貸鋼材稼動量が伸びている要因は何でしょうか? 2024年問題などを背景に工期が長期化しているのでしょうか?」というご質問です。

野房:稼動量がかなり堅調なのは、基本的には1つずつの物件がかなり大型化、長期化しているためです。また、まだそこまで顕著ではありませんが、2024年問題による工程の長期化も若干あります。

関東を中心にした大規模再開発物件は非常に使用する鋼材が多く、かなり長期間になっているため、この上期についても昨年度下期から季節要因による落ち込みもなく、高水準を維持しています。

質疑応答:DOE目標の設定の背景について

司会者:「次期中期経営計画におけるDOE目標は2.5パーセント以上とのことですが、DOEはROEと配当性向の掛け算で算出されるため、配当性向40パーセント程度、DOE2.5パーセントでは、ROEは6パーセントから7パーセント程度となります。

資本効率向上のため、DOE目標や配当性向目標をもう少し高く設定してもいいように思いますが、いかがでしょうか?」というご質問です。

野房:いったんDOEの目標を2.5パーセントにしました。この数値からは、ROEは6パーセントから7パーセントになりますが、ROEについては、次期中期経営計画期間内の2027年度には、最低でも8パーセントを目指したいと思っています。また、中長期目標の10パーセントにできる限り近づけたい考えです。

そのような意味では、現在検討している次期中期経営計画期間の3ヶ年の利益などをベースに考えると、DOEよりも配当性向40パーセントの方が上回っていくと思っています。十分に利益を稼ぎ、配当性向でしっかりと応えていきます。

ただし、DOEについては、業績が将来的に少し下振れした場合にも安定した配当を維持できるとして、今回は2.5パーセントに設定しました。基本的には配当性向40パーセントをベースに、できるだけ利益を積み増して配当増を実現したいと思います。

これから十分に利益を上げて自己資本が積み上がっていけば、DOE2.5パーセントがいわゆる累進配当的な要素も示すことになるため、いったんは今回掲げた数字をベースに、できるだけ株主のみなさまのご期待に応えていきたいと思います。

質疑応答:下期の建設工事市況の見通しについて

司会者:「建設工事の動きが鈍いとの話をよく聞きます。2024年問題が根底にあると思いますが、下期にこの傾向がやや緩和し、工事が動き出す期待はないのでしょうか?」というご質問です。

野房:確かに世の中全体としては、建設工事の動きが少し鈍いという話も出ており、実際にさまざまな案件の開始が遅れているとの話も出ています。

しかし、当社の状況としては、一部物件での遅れはあるものの、首都圏、北海道、九州などを中心にかなりしっかりとした物件量があります。したがって、我々としては今の状況について、建設工事が停滞しているとまでは見ていません。下期も同様な状況と見ており、我々の環境としては上期から下期にかけて、そこまで大きく変わりはないという認識です。

ただし、業種の違いなどによって少し見方も違ってくるかと思います。我々としては今のところ、下期に工事が動き出すというよりも、引き続き比較的堅調な需要で大きなリスク要因は見ていない状況です。

質疑応答:増益要因について

司会者:「この上期は工事が減収ですが、増益になったことが利益に寄与したようです。これは値上げが効いていると考えてよいのでしょうか?」というご質問です。

野房:ご指摘のとおり、値上げ効果が出てきていることも1つの要因です。加えて、昨年度からの取り組みをご紹介します。

やはり人材不足や協力会社のみなさまの高齢化などがネックとなり、昨年頃から我々の工事事業を大きく拡大できない状況に直面しています。そのような中で、これまではあまり利益率などを加味せず、受注できる案件からリソースを埋めていきましたが、結果として後で高収益の物件が発生しても、そのような人的要因で受注できない状況もありました。

当社や協力会社の人的リソースが逼迫している状況の中で、そのような状況を改善していくため、昨年度下期からは特に東京地区で、全社的に引合いの案件をすべてテーブルに並べ、営業と工事が一体となって、利益率も十分に見ながら案件の選別を進めました。結果として高収益物件の選択につながって、利益率向上の1つの要因になっていると考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9991

|

1,801.0

(15:30)

|

-82.0

(-4.35%)

|

関連銘柄の最新ニュース

-

03/03 20:10

-

02/26 16:00

-

02/26 16:00

-

02/26 16:00

#配当 の最新ニュース

新着ニュース

新着ニュース一覧-

今日 20:50

-

今日 20:10