富士石油、2Qの損益は原油価格の急落と円高により大幅に悪化 通期でも赤字計上を見込む

2024年度 上期の概況

山本重人氏(以下、山本):代表取締役社長社長執行役員の山本でございます。本日はどうぞよろしくお願いします。2024年度上期の決算にあたり、まずは事業活動の概要についてご説明します。

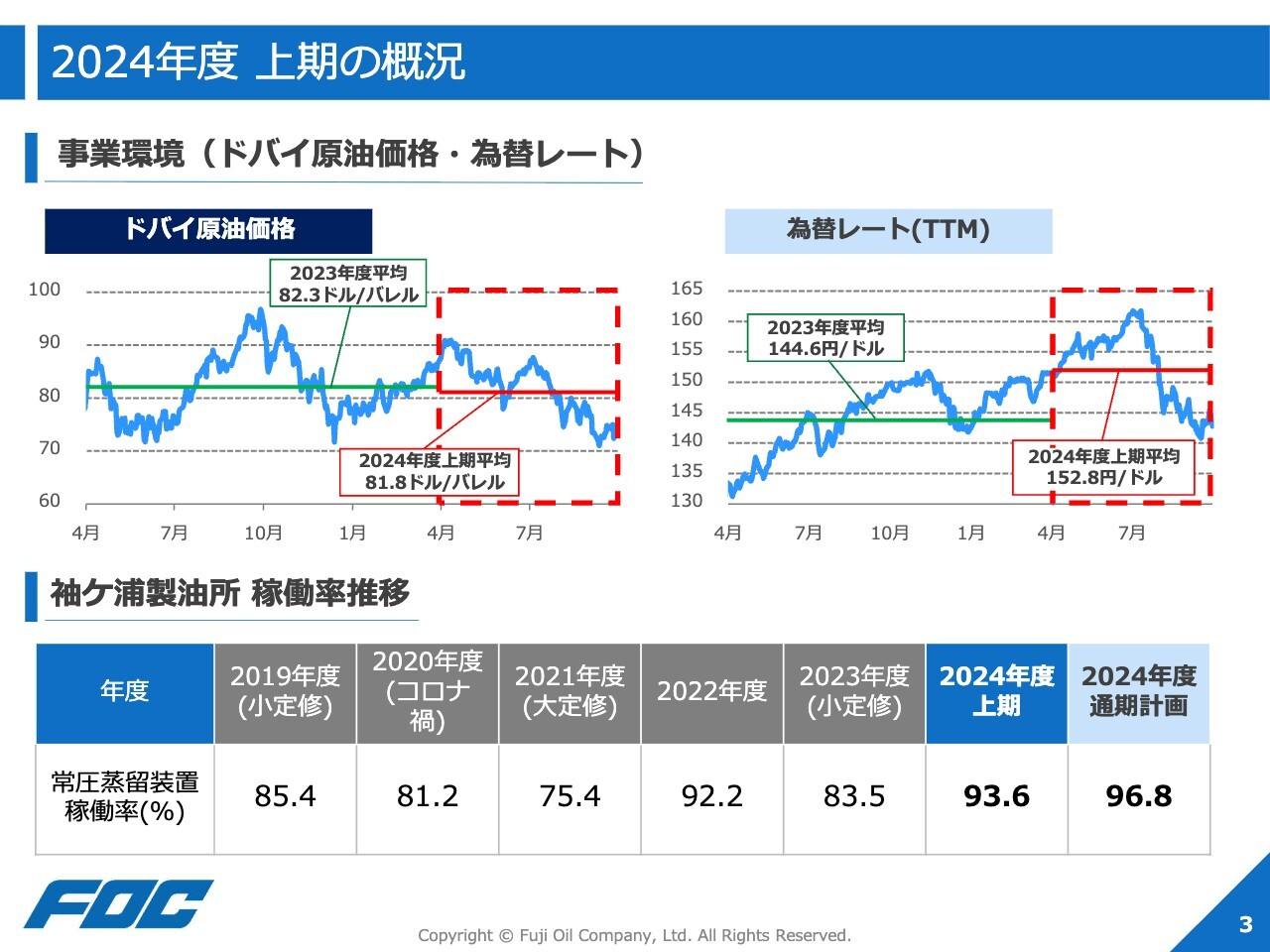

2024年度上期のドバイ原油価格および為替レートの推移は、スライド上段に示しているとおりです。ドバイ原油価格の期中平均は1バレル81.8ドル、為替レートは1ドル152.8円でした。今期の大きな事象として、8月以降は原油価格が急速に下落し、為替レートも円高基調を急速に強めた推移となりました。

袖ケ浦製油所の常圧蒸留装置の稼働率です。当上期は7月下旬に落雷による装置停止等の小規模なトラブルはあったものの、大規模な事故等は発生せず、93.6パーセントの稼働率を維持することができました。

なお、2024年度通期の常圧蒸留装置の稼働率は96.8パーセントを見込んでいます。

石油製品販売量・原油処理量

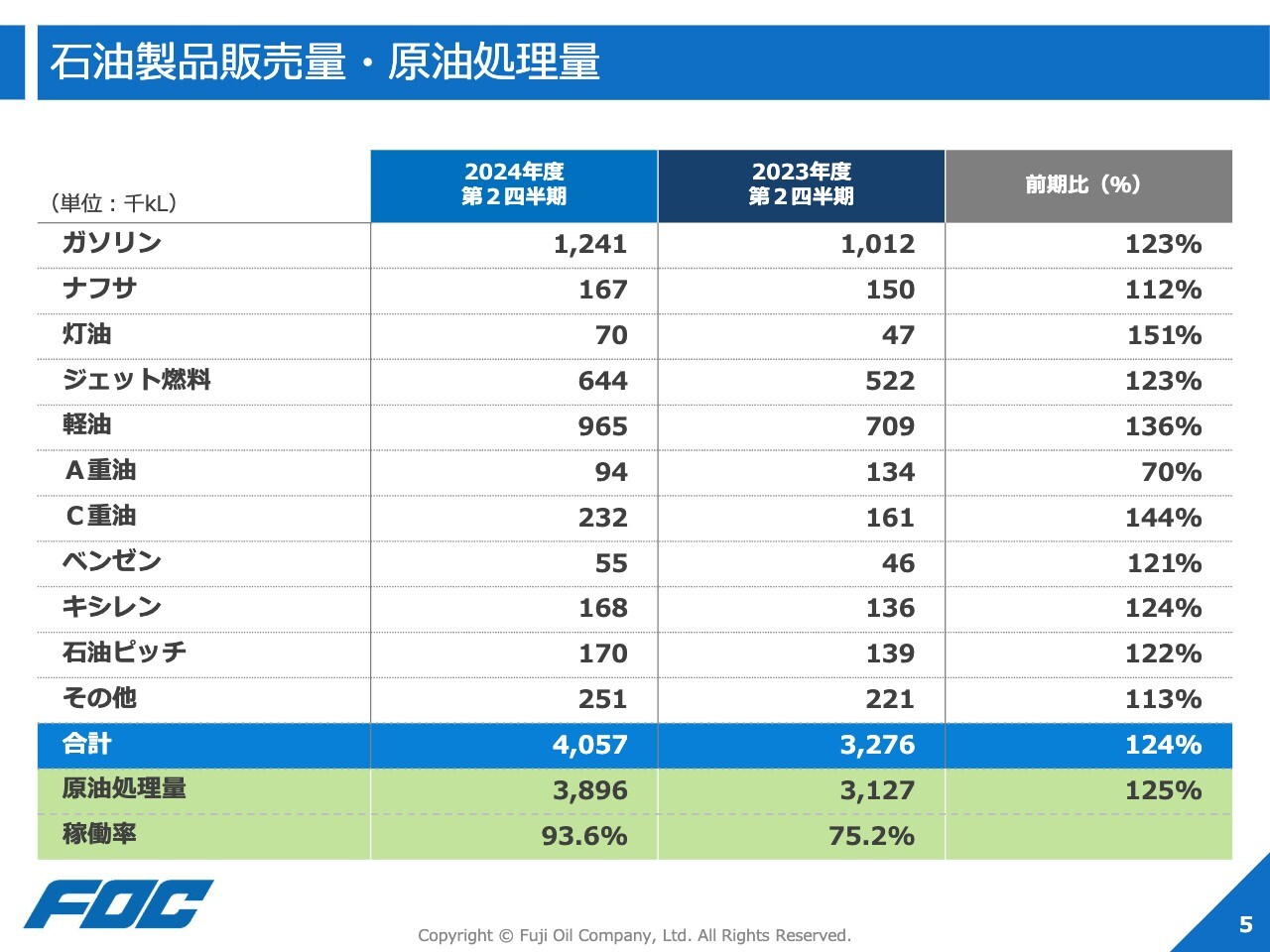

2024年度第2四半期決算についてご説明します。まずは袖ケ浦製油所における原油処理量および石油製品販売実績です。

当期の原油処理量は、前年の5月から6月にかけて実施した小規模定期修理の影響解消により、前期比25パーセント増の389万6,000キロリットルとなりました。石油製品および石油化学製品等の販売合計数量は、前期比24パーセント増の405万7,000キロリットルとなりました。

製品別の増減においては、前期比151パーセントと高い伸び率の灯油と、逆に前期比70パーセントと大きく減少しているA重油が目立ちます。灯油については、同じ留分であるジェット燃料との合計で考えると、前期比125パーセントとなります。

A重油の販売数量が減少したのは、他社の製油所におけるトラブルへの対応として、A重油の基材である軽油の生産を優先したことによるものです。その結果、軽油の伸び率は前期比136パーセントとなっています。

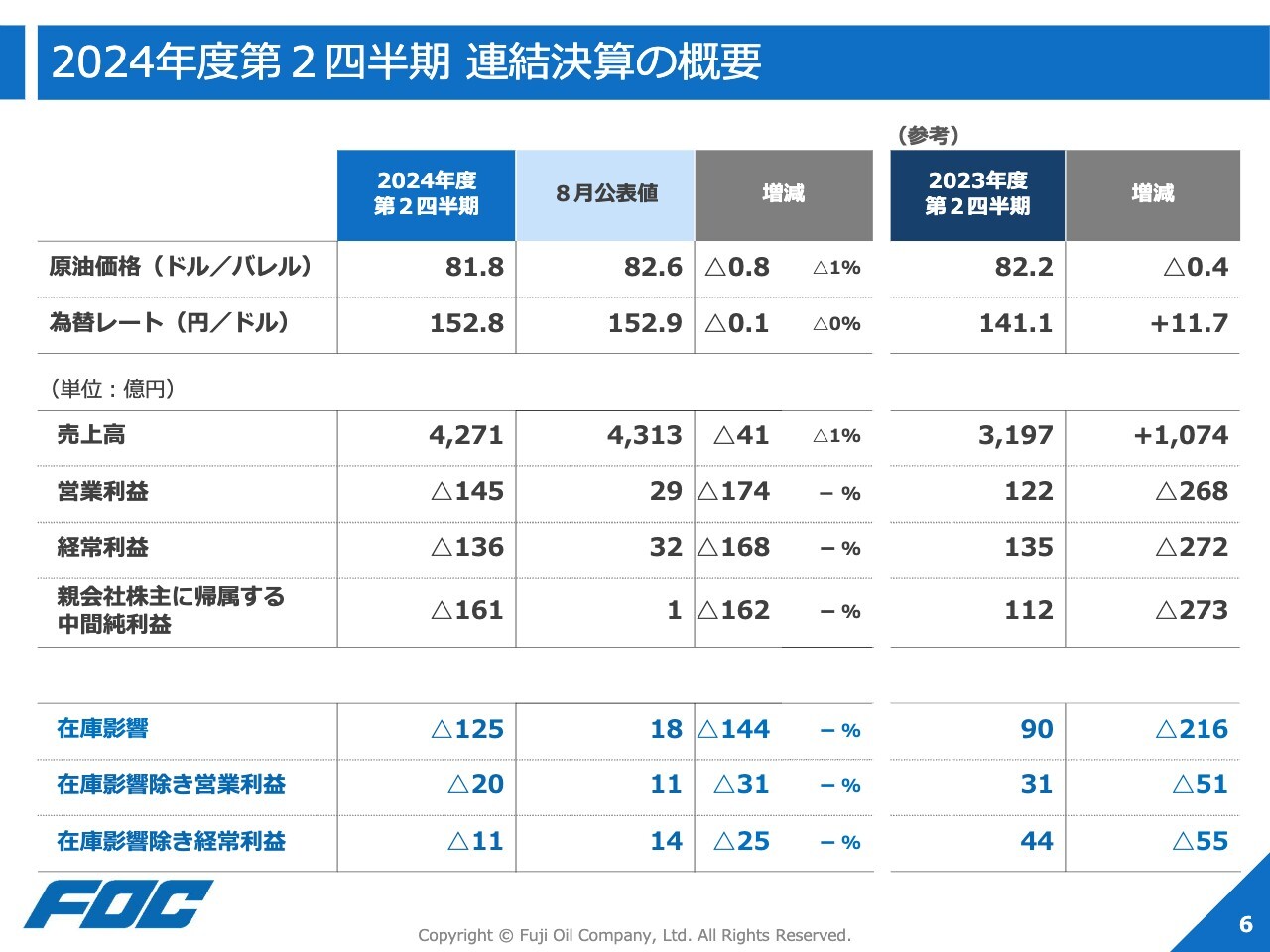

2024年度第2四半期 連結決算の概要

当第2四半期の連結業績についてご説明します。売上高は、8月に発表した前回見通し比41億円減の4,271億円となりました。営業損益は前回見通し比174億円減のマイナス145億円、経常損益は前回見通し比168億円減のマイナス136億円となりました。親会社株式に帰属する中間純損益は、前回見通し比162億円減のマイナス161億円となりました。

なお、在庫影響を除いた実質ベースの損益として、営業損失相当額は前回見通し比31億円減のマイナス20億円、経常損失相当額は前回見通し比25億円減のマイナス11億円となりました。

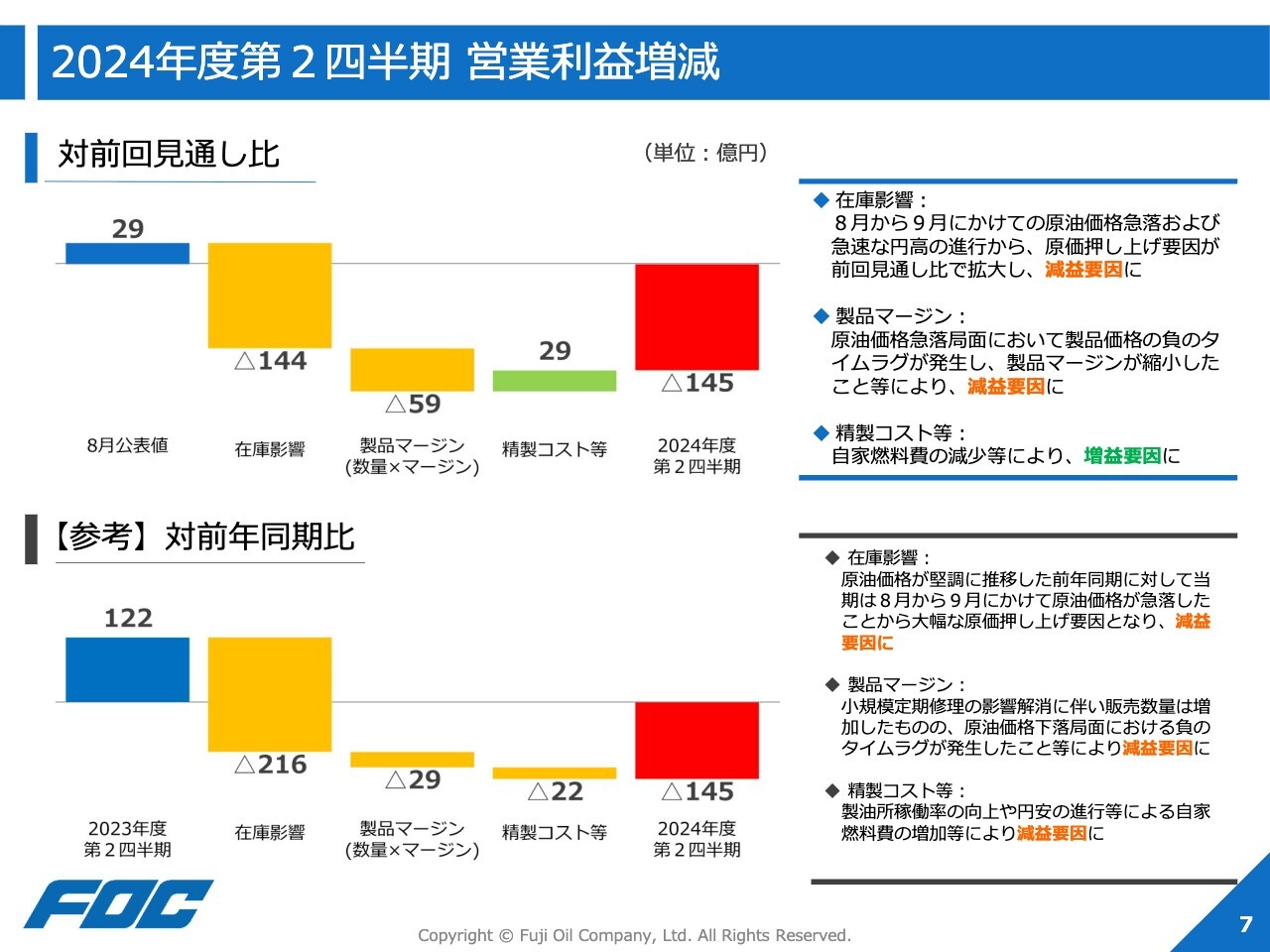

2024年度第2四半期 営業利益増減

当第2四半期の連結業績について、前回見通しの金額との差異をご説明します。営業利益の増減要因を示したスライド上段のステップチャートをご覧ください。

在庫影響は、8月から9月にかけての原油価格の急落および急速な円高進行により、144億円の減益要因となりました。製品マージンは、原油価格の急落局面において製品価格が先に急落するという負のタイムラグが発生した結果、59億円の減益要因となりました。

精製費コスト等は、自家燃料コストの減少に加えて、販管費ならびに精製費の検収時期が下期へずれたこと等により29億円の増益要因となりました。その結果、営業利益は前回見通し比174億円減のマイナス145億円となりました。

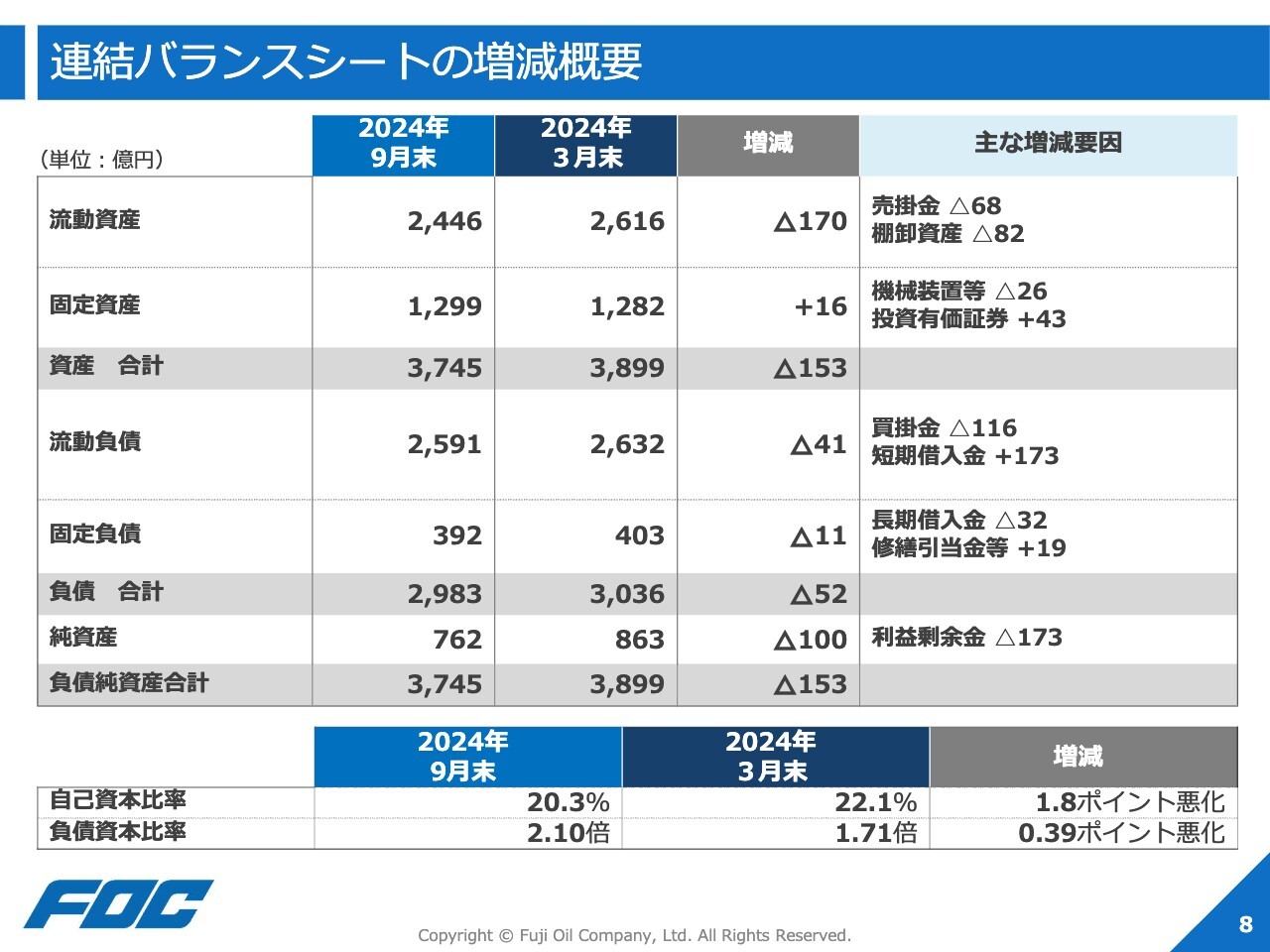

連結バランスシートの増減概要

当第2四半期末の連結貸借対照表です。前年度末比の増減概要は、スライドのとおりです。なお、自己資本比率は純資産が減少したことにより前年度末比で1.8ポイント悪化し、20.3パーセントとなりました。負債資本比率も0.39ポイント悪化し、2.10倍となっています。

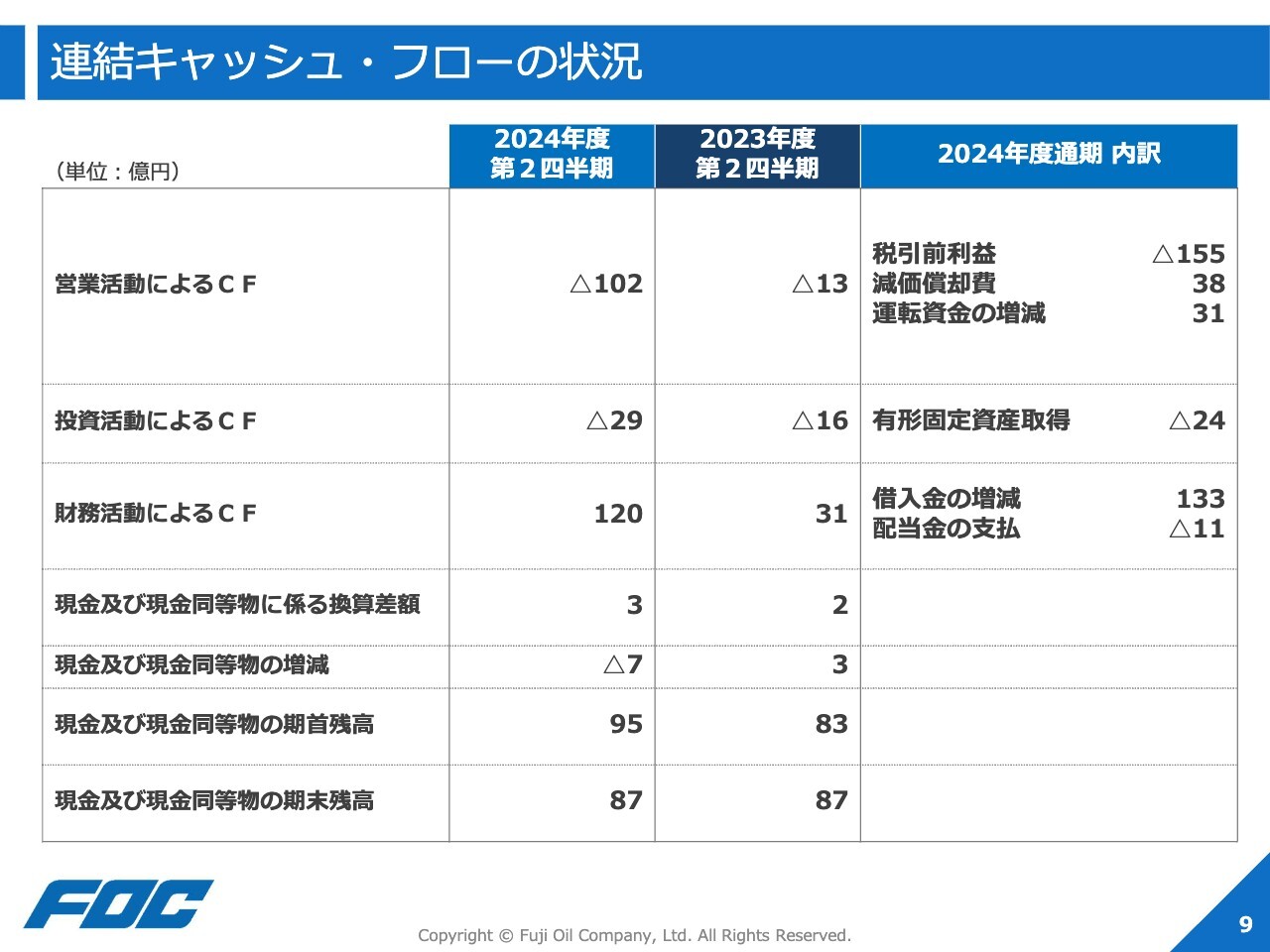

連結キャッシュ・フローの状況

当第2四半期におけるキャッシュ・フローの状況については、スライドに示しているとおりです。なお、当第2四半期末における現金及び現金同等物は、前年度末比で7億円減少し87億円となりました。

2024年度通期業績見通し

2024年度通期の業績見通しについてご説明します。まず前提条件として、今回の業績予想では、下期のドバイ原油価格を1バレル75ドル、為替レートを1ドル140円と想定しました。

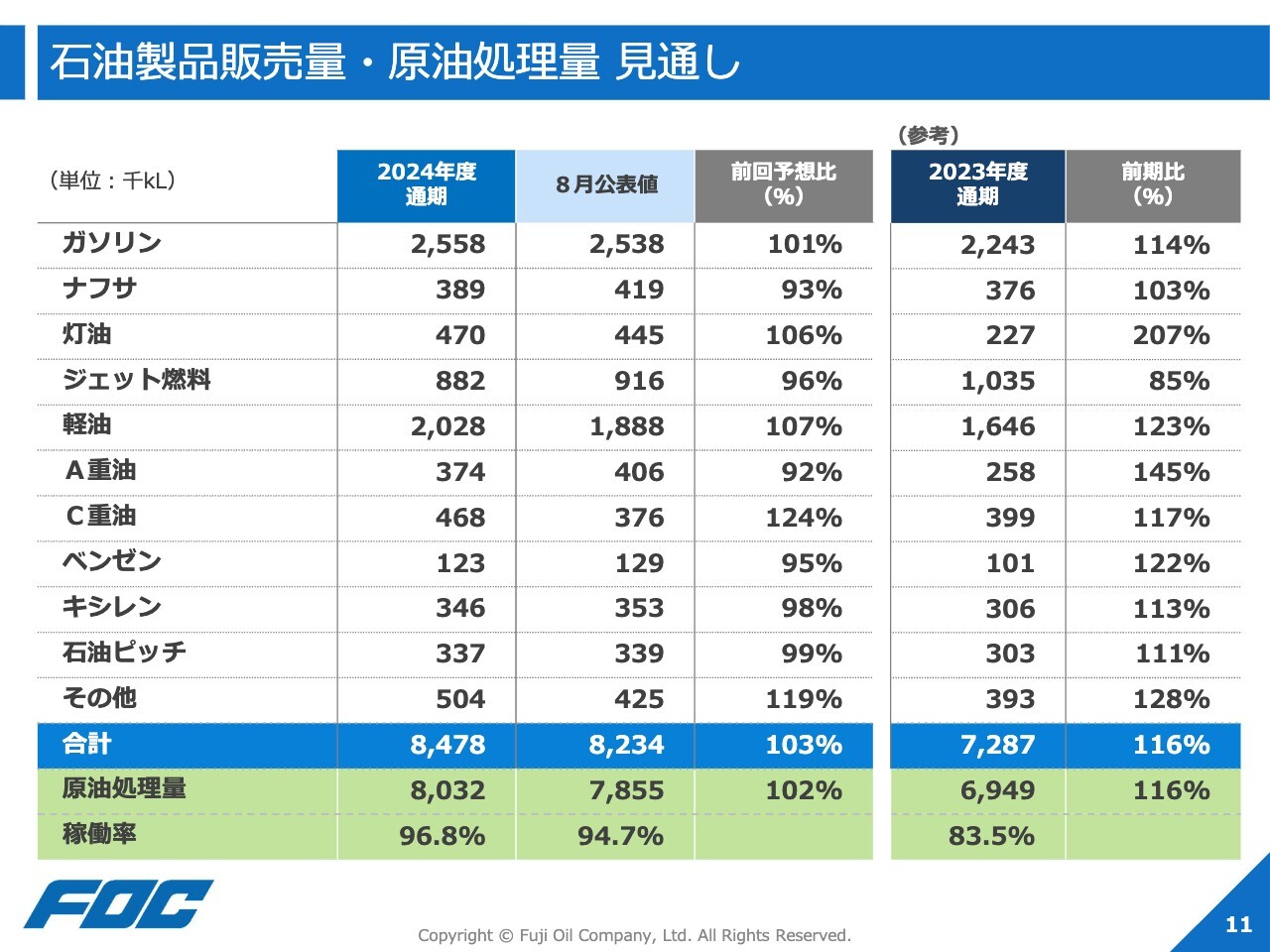

石油製品販売量・原油処理量 見通し

石油製品販売計画についてご説明します。前回見通しとの比較においては、上期実績を織り込んだことに加えて下期の需要想定を見直したこと等により、原油処理量は前回予想比2パーセント増の803万2,000キロリットル、製品販売合計数量は前回予想比3パーセント増の847万8,000キロリットルを見込んでいます。

前期比においても、小規模定期修理の影響解消により、原油処理量・製品販売数量ともに増加する見込みです。

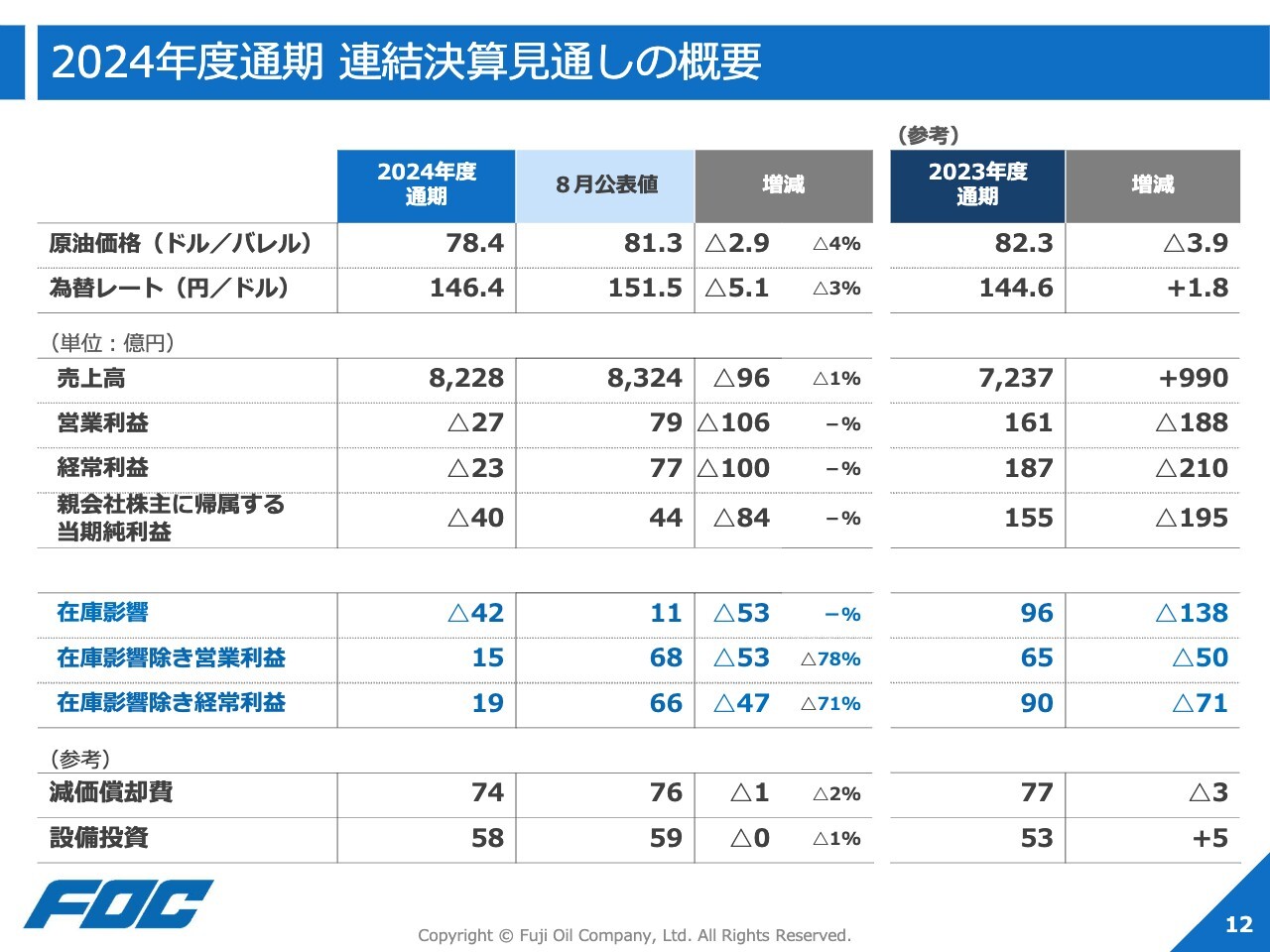

2024年度通期 連結決算見通しの概要

2024年度通期の連結業績見通しについて、前回見通しとの比較でご説明します。

売上高は、96億円減収の8,228億円となる見通しです。

営業利益は106億円減益のマイナス27億円、経常利益は100億円減益のマイナス23億円となる見通しです。親会社株主に帰属する当期純利益は、84億円減益となるマイナス40億円となる見通しです。

なお、在庫影響を除いた実質ベースの損益として、営業利益相当額は53億円減益の15億円、経常利益相当額は47億円減益の19億円となる見通しです。

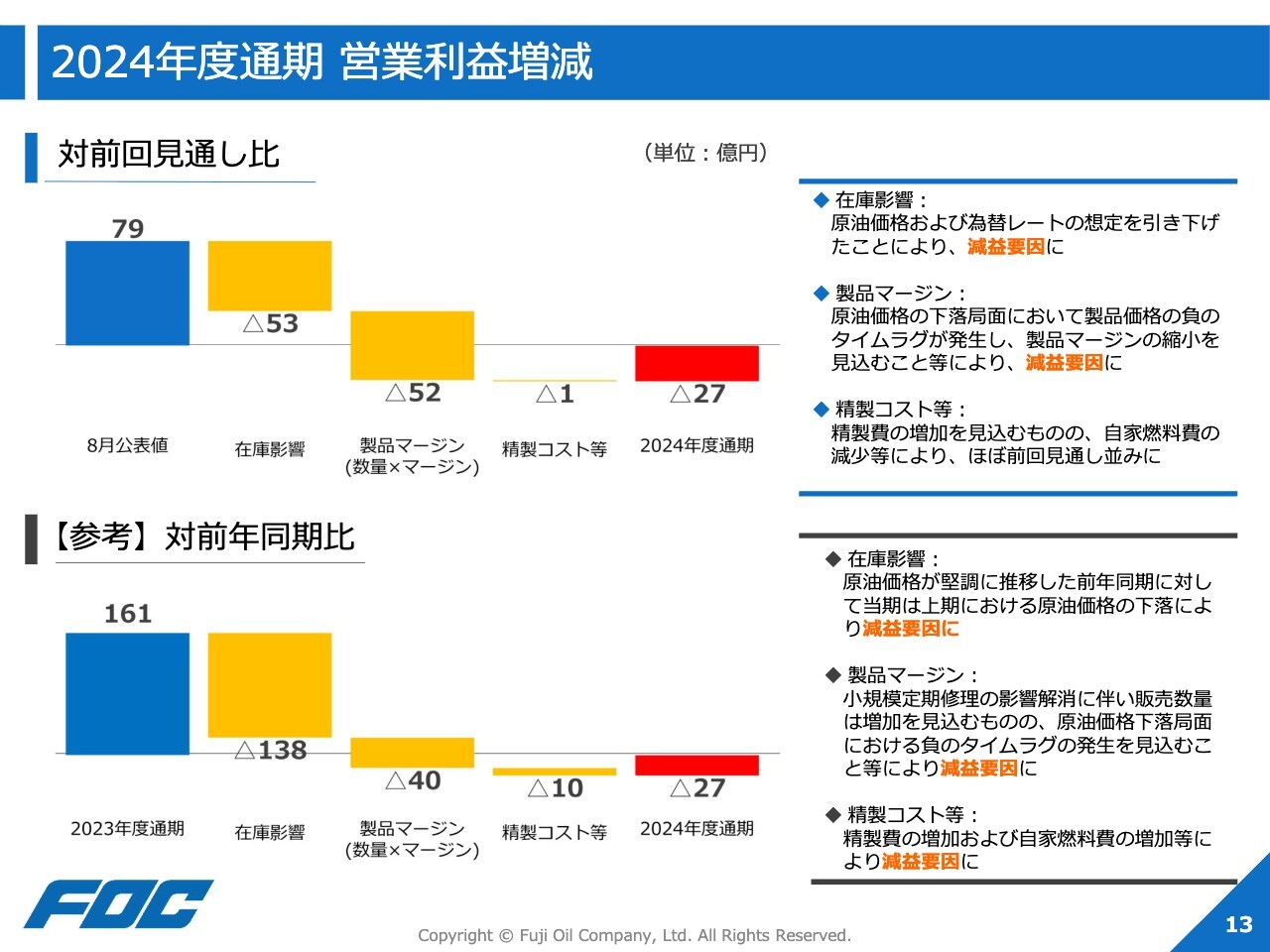

2024年度通期 営業利益増減

当期の業績見通しについて、前回見通しの金額との差異をご説明します。営業利益の増減要因を示したスライド上段のステップチャートをご覧ください。

在庫影響は、下期における原油価格および為替レートの想定を引き下げたことから、53億円の減益要因となる見通しです。製品マージンは、第2四半期同様の現象として、原油価格の下落局面において製品価格の負のタイムラグが発生し、製品マージンの縮小を見込むこと等により、52億円の減益要因となる見通しです。

精製コスト等は、精製費の増加を見込むものの、自家燃料費の減少等により、ほぼ前回予想並みとなる見通しです。その結果、営業利益は前回見通し比106億円減のマイナス27億円となる見通しです。

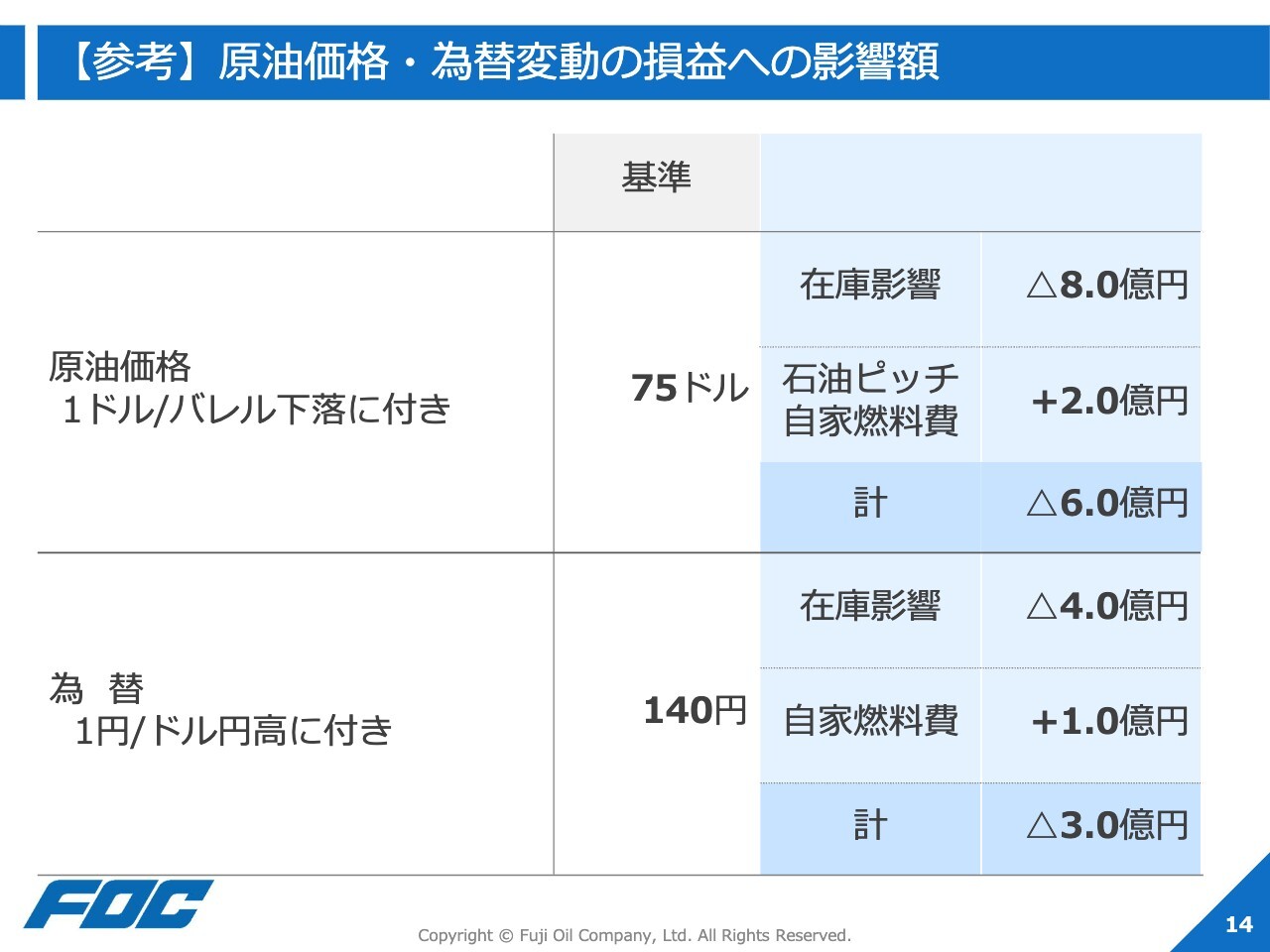

【参考】原油価格・為替変動の損益への影響額

参考資料として、原油価格・為替変動の損益への影響額をスライドに記載しています。私からのご説明は以上です。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5017

|

478.0

(01/19)

|

0.0

(---)

|

関連銘柄の最新ニュース

-

01/19 15:30

-

01/14 14:56