【QAあり】ライフドリンク カンパニー、御殿場工場の稼働率向上やグループ会社の能力増強等により前年比増産・増収・営業増益を達成

サマリー

岡野邦昭氏(以下、岡野):本日はお忙しい中、決算説明会にご参加いただき、誠にありがとうございます。ライフドリンク カンパニー代表取締役社長の岡野です。本日は、2025年3月期第2四半期の業績についてご説明します。よろしくお願いします。

今回の資料のポイントをまとめています。

1つ目は、2025年3月期第2四半期の業績です。増産・増収・営業増益となりました。生産数量は、ニットービバレッジの生産能力増強や稼働時間増による増産、御殿場工場生産分などが寄与し、前期比13パーセントの増加となりました。

売上高は、生産数量増に対応した販売先確保やEC売上の伸長、価格改定効果などにより、前期比17パーセントの増加となりました。

利益面では、第2四半期に入り、御殿場工場の稼働率の向上及びそれに伴う売上増加などが、M&Aに伴う一過性費用や御殿場工場の固定費、その他グループ全体の人件費・労務費などのコスト増加をカバーし、前期比5パーセントの営業増益となりました。

2つ目は、2025年3月期の主な取り組みです。大きく4つ記載しています。

まず、御殿場工場は当初想定どおり、上期中に月次フル生産化を実現しています。

ニットービバレッジは「Max生産」の進化への取り組みとして、水飲料ラインの増設を決定しています。

2024年6月に稼働を開始したOビバレッジのPMIは、順調に進捗しています。 最後に、新規M&A案件として、2024年11月13日に水飲料製造事業の事業譲受契約を締結しました。

ニットービバレッジ、Oビバレッジ、新規M&Aの内容は、後ほどご説明します。

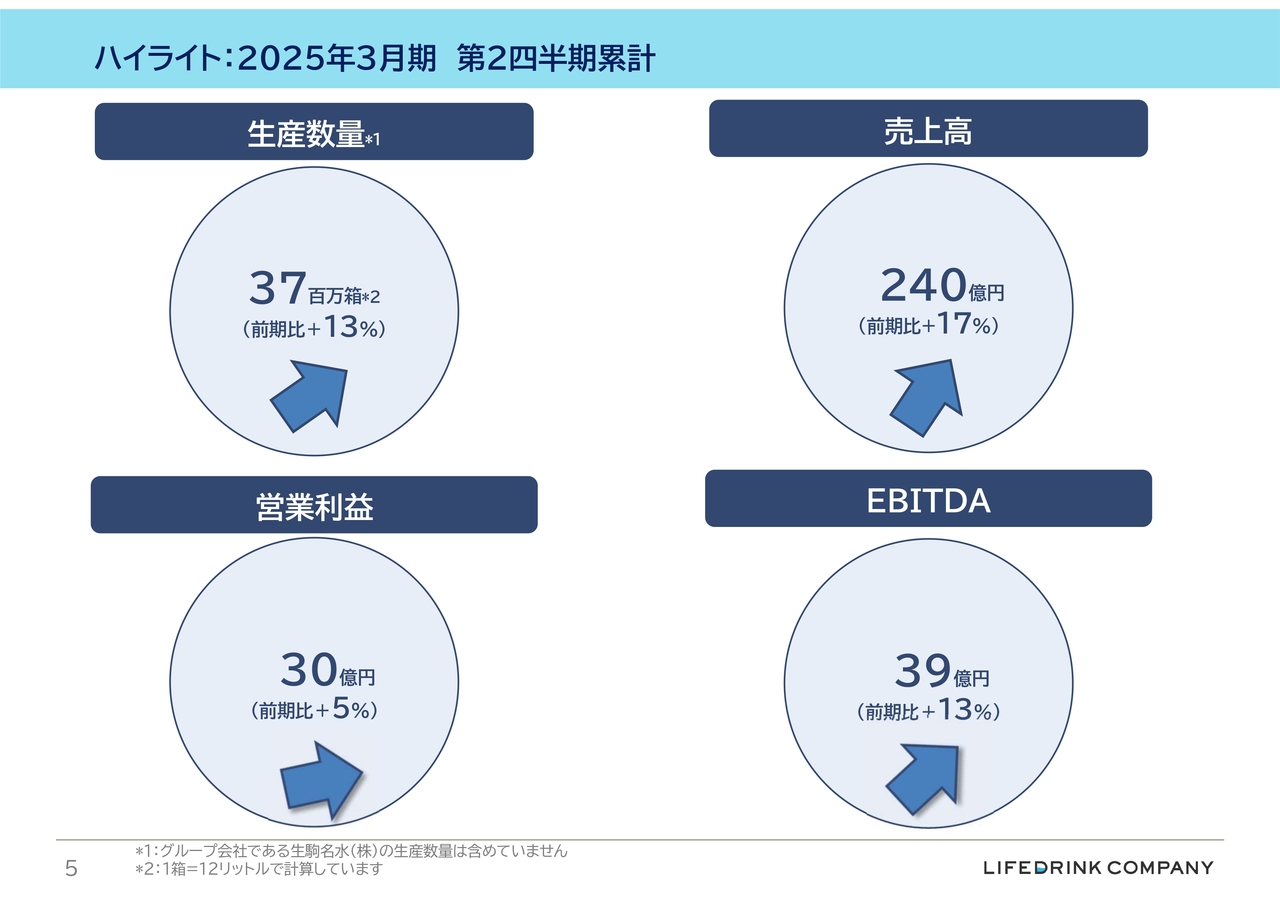

ハイライト:2025年3月期 第2四半期累計

2025年3月期第2四半期累計の業績ハイライトです。我々が重視している指標を記載しています。生産数量は前期比13パーセント増の3,700万ケースとなりました。前期比440万ケース増加の主な要因の1つは、御殿場工場の約300万ケースです。そのほかは、ニットービバレッジの増産分が40万ケース、Oビバレッジの生産分が30万ケース、蔵王工場や富士工場などの既存の工場の増加となります。

業績:2025年3月期 第2四半期累計

2025年3月期第2四半期累計のPLです。2025年3月期第2四半期累計の売上高は240億円、営業利益は30.6億円、当期純利益は20.8億円、EBITDAは39.3億円と増収増益となりました。

売上高は前期比17パーセントの増加、営業利益は前期比5パーセントの増加、当期純利益は前期比5パーセントの増加、EBITDAは前期比13パーセントの増加となっています。営業利益率は12.7パーセントと、前期比1.5ポイント低下しています。

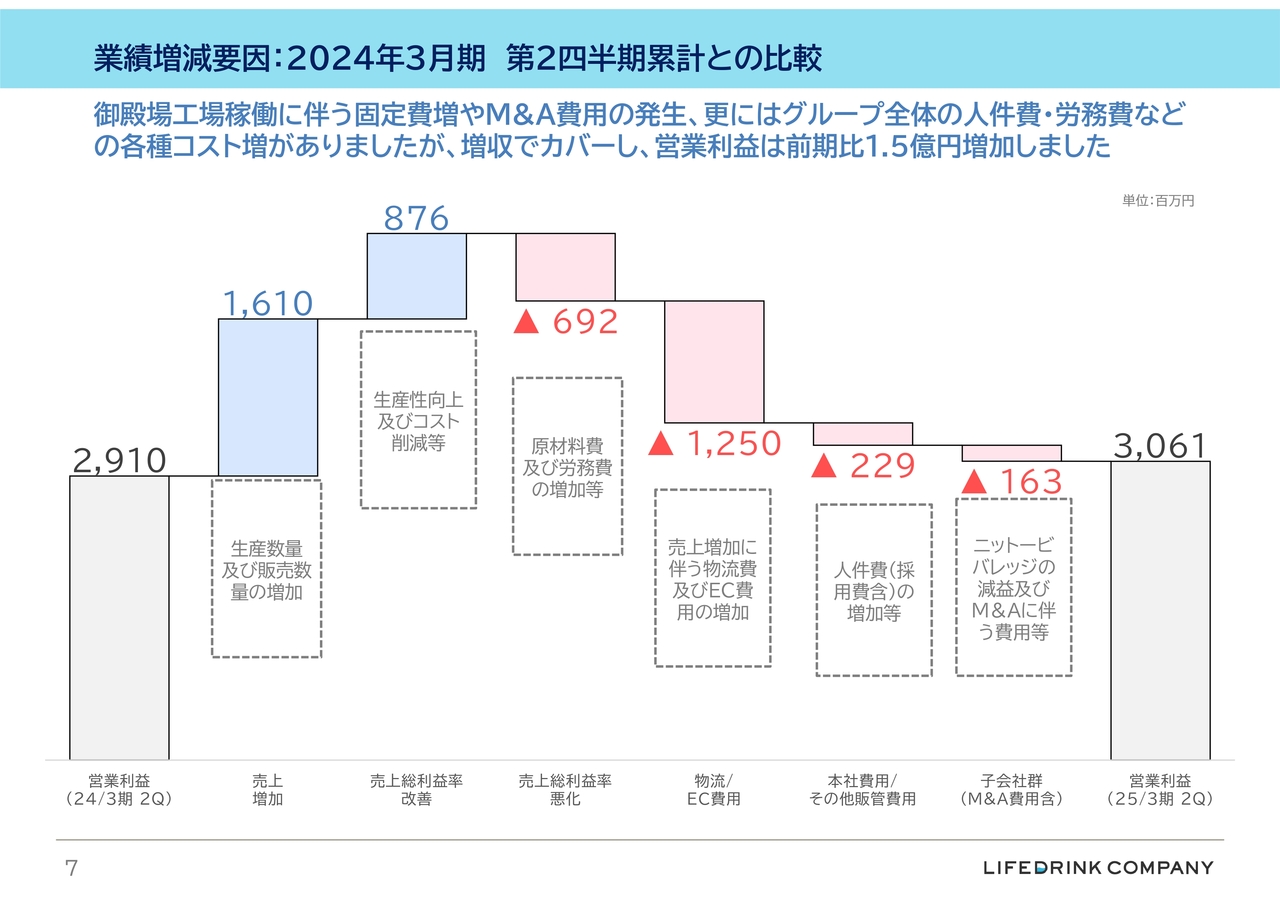

業績増減要因:2024年3月期 第2四半期累計との比較

2024年3月期第2四半期累計と2025年3月期第2四半期累計の営業利益を比較し、前期との主な差異要因を表しています。

LDC単体は約3.1億円の増益、子会社群は約1.6億円の減益となっています。

LDC単体の増益は御殿場工場の黒字転化が主な要因です。稼働率向上に伴う生産数量増や、それに対応した販売先の確保により、損益分岐点を超え、単月黒字及び累計黒字に転じています。

また、既存工場の生産数量及び販売数量の増加、ならびに全体的な価格転嫁により、各種コスト増をカバーすることができています。

一方、子会社群の減益はニットービバレッジの減益、M&Aに伴う一過性の費用の発生、Oビバレッジ立ち上げ時の赤字が主な要因です。

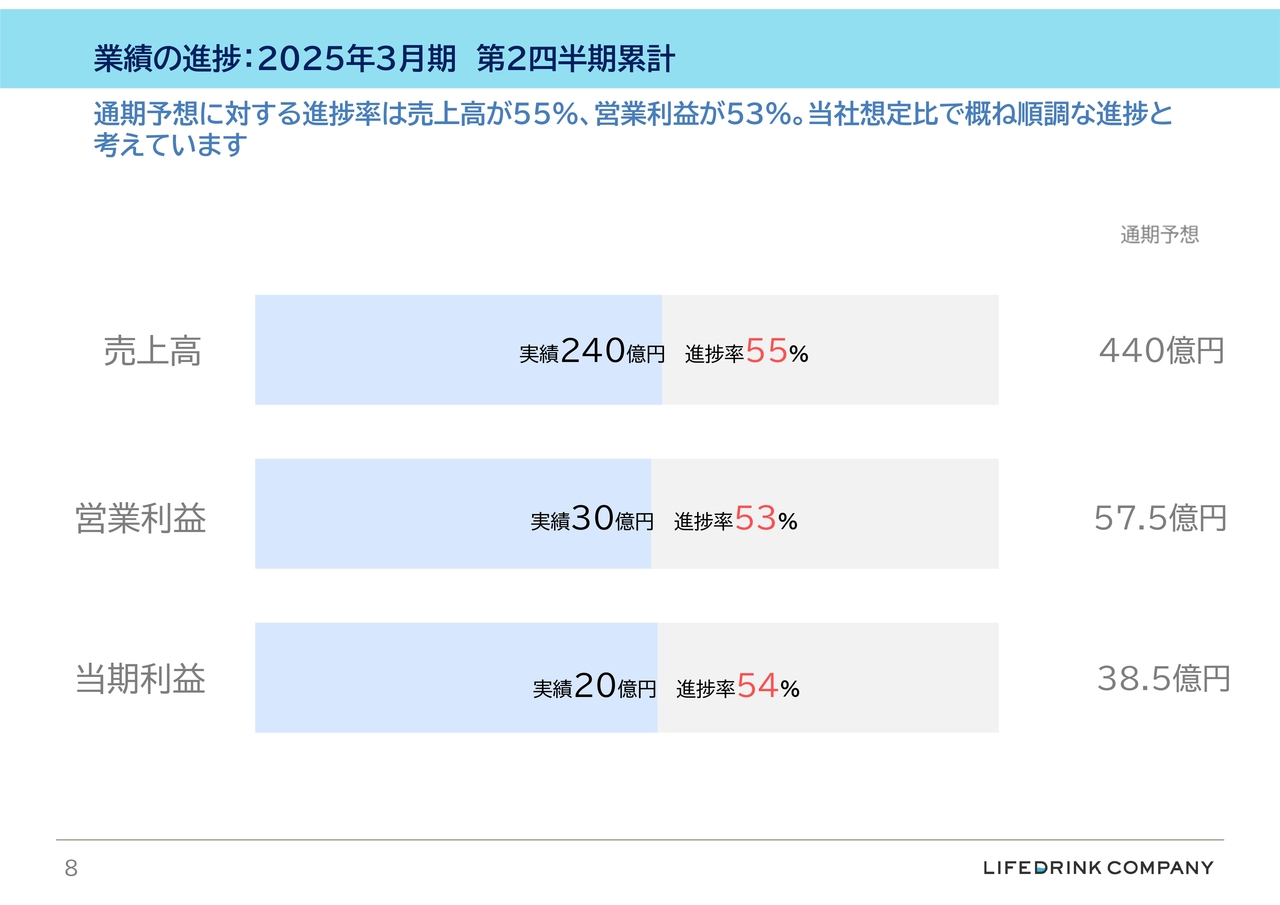

業績の進捗:2025年3月期 第2四半期累計

2025年3月期通期予想に対する進捗です。通期予想に対する進捗率は、売上高が55パーセント、営業利益が53パーセント、当期利益が54パーセントとなっています。

2024年3月期第2四半期における通期実績に対する進捗率が、売上高53パーセント、営業利益61パーセントであったことと比較すると、営業利益の進捗率が低くなっています。

これは、第1四半期の一過性の費用及び御殿場工場立ち上げ時の赤字が要因ですが、当社としては概ね想定の範囲内と考えます。下半期は御殿場工場の利益貢献により進捗率が上昇していくと考えています。

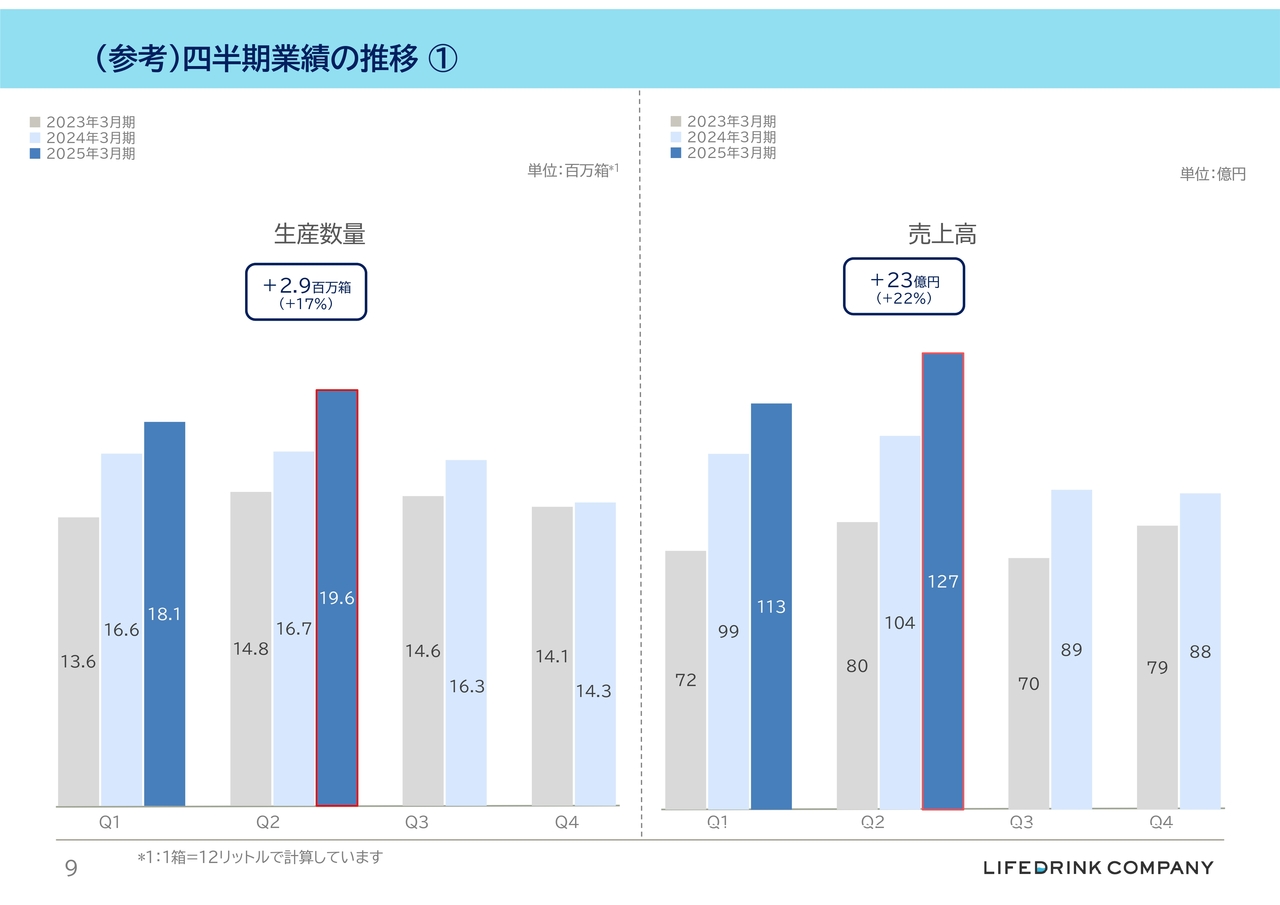

(参考)四半期業績の推移①

四半期ごとの生産数量及び売上高の推移です。各指標ともに、毎四半期で前年を上回る実績を上げることができました。

生産数量は、第1四半期が前期比9パーセント、第2四半期は前期比17パーセントの増加となりました。 第2四半期の増加率が第1四半期と比較して高くなっている要因は、御殿場工場の稼働率向上による生産数量増、Oビバレッジの生産数量の加算、となります。

売上高は第1四半期が前期比13パーセント、第2四半期が前期比22パーセントの増加となりました。

売上高の増加率が生産数量の増加率を上回っている要因は大きく3つあると考えています。1つ目はケース単価の高いEC比率の上昇、2つ目はケース単価の高い500ミリリットルの飲料の構成比率の上昇、3つ目は価格改定の効果となります。

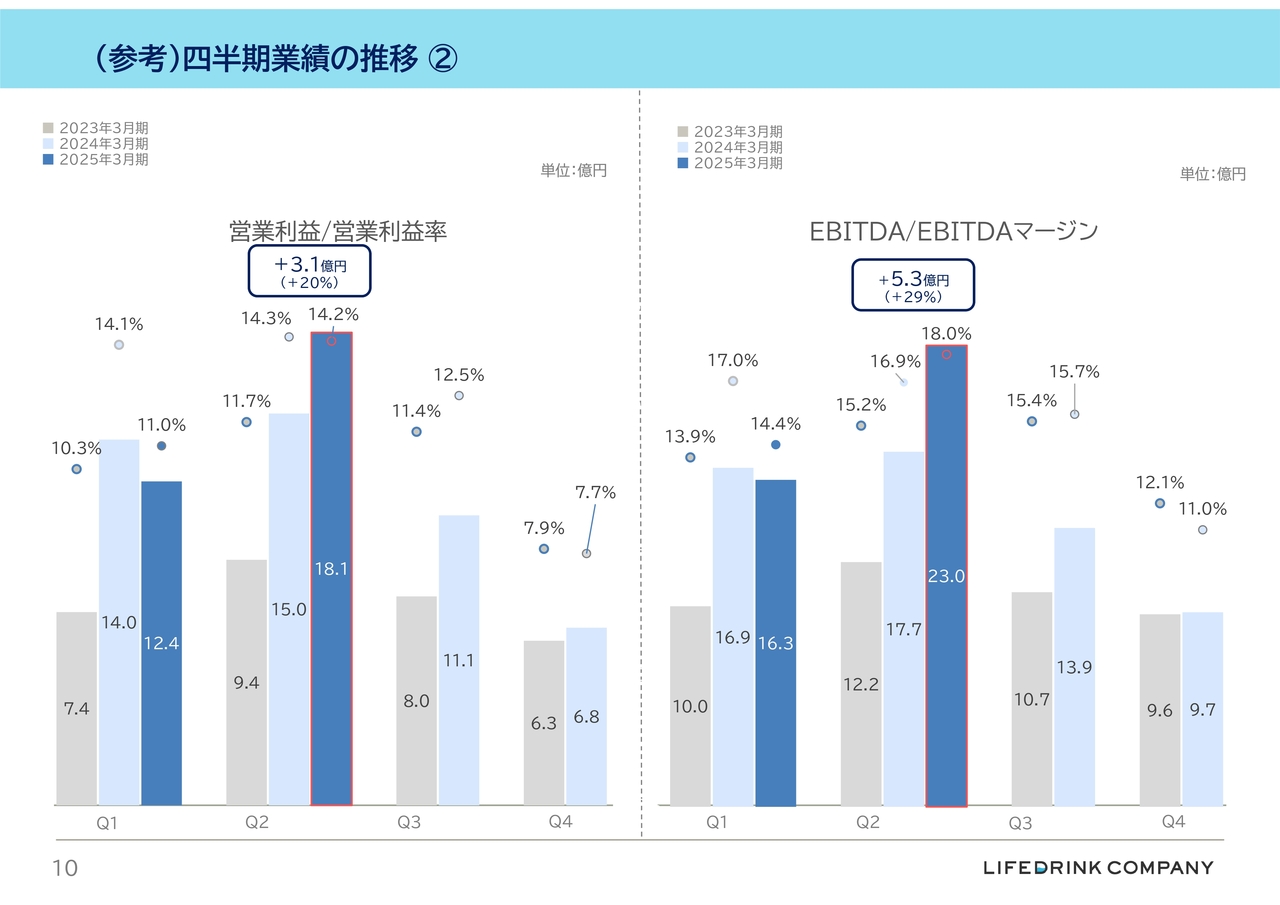

(参考)四半期業績の推移②

四半期ごとの営業利益、EBITDAです。営業利益は、第1四半期は前期比11パーセントの減少でしたが、第2四半期は前期比20パーセントの増加となりました。営業利益率は、第1四半期は前期比で3.1ポイント低下しましたが、第2四半期は前期とほぼ同水準まで改善しています。

EBITDAは第2四半期が前期比29パーセント増加しています。

第2四半期の増益は御殿場工場の稼働率向上に伴う生産数量増及び販売数量増による黒字転化が主な要因となります。

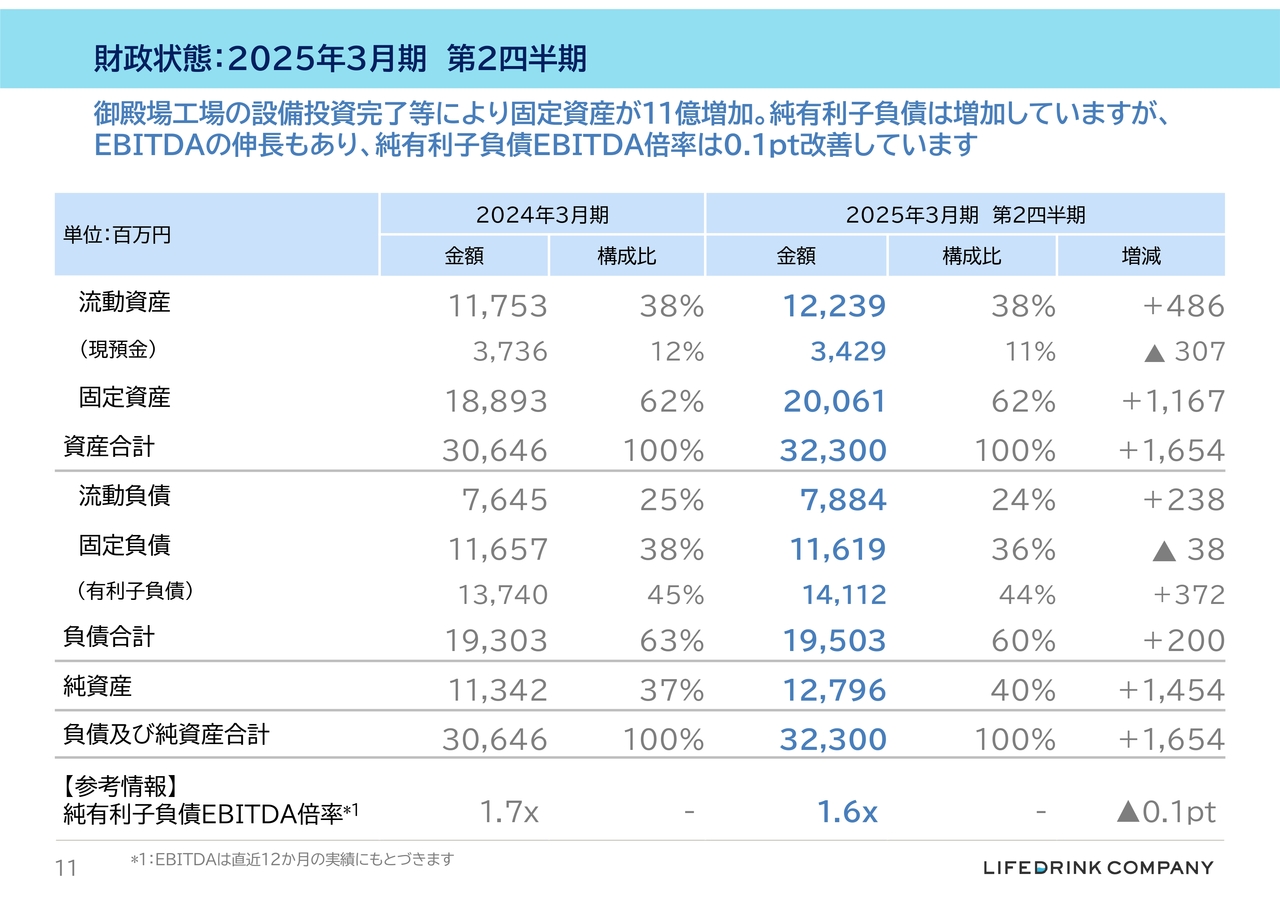

財政状態:2025年3月期第2四半期

2024年9月末の財政状態です。利益計上により、純資産は2024年3月末と比較して14億円増加しています。それに伴い自己資本比率も37パーセントから40パーセントに上昇しています。

次に財務状況ですが、有利子負債と現預金をネットした純有利子負債は106億円となっています。御殿場工場への投資に伴う借入がありながらも、営業キャッシュ・フローの積み上がりにより、2024年3月末と比較すると6億円の増加にとどまり、2024年6月末との比較では25億円の改善となっています。

また、純有利子負債EBITDA倍率は1.6倍です。2024年3月末比で0.1ポイントの改善、2024年6月末比で0.6ポイント改善しています。御殿場工場の本格稼働前の純有利子負債増加により、一時的に2.2倍まで上昇しましたが、EBITDAの増加などにより大きく改善しました。

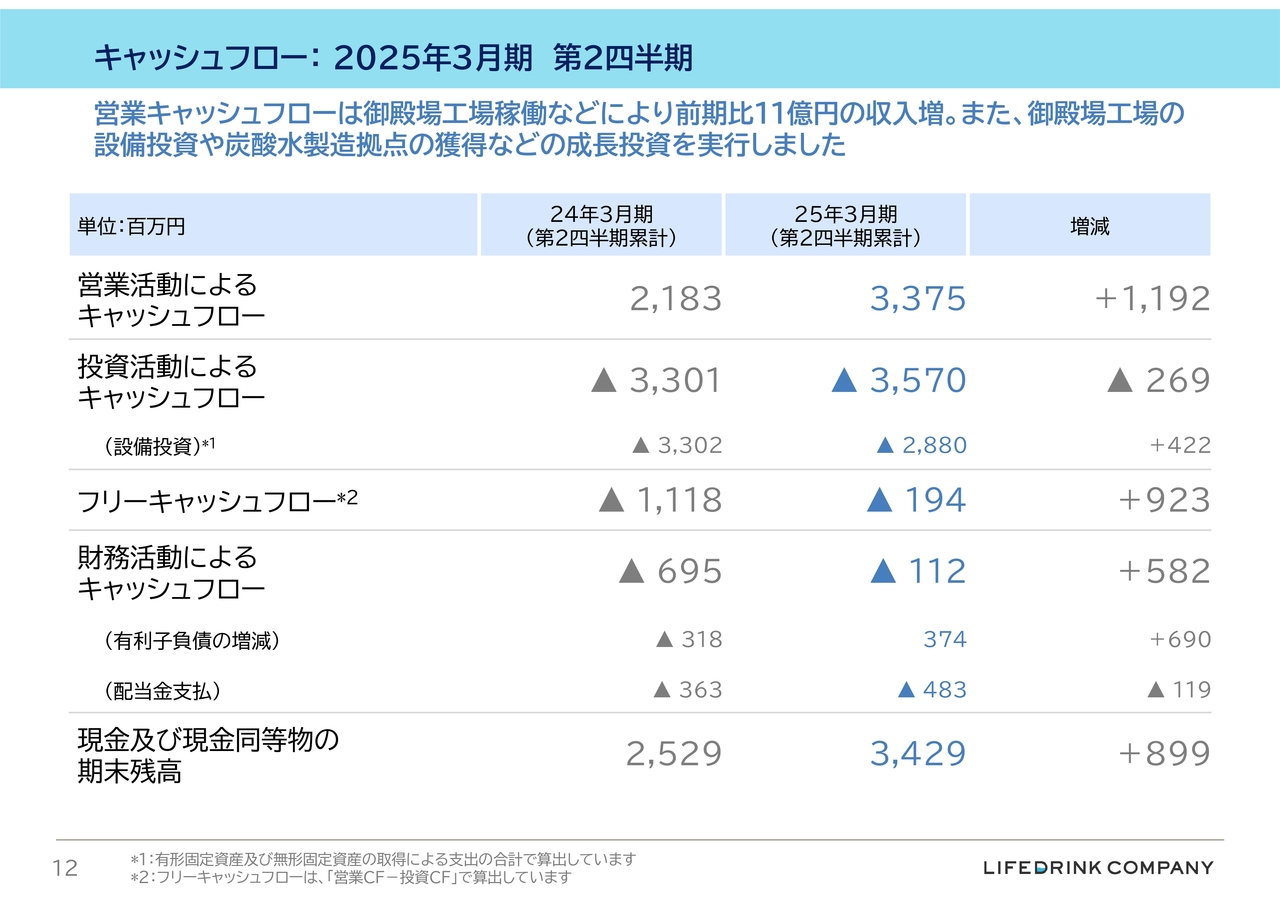

キャッシュ・フロー:2025年3月期第2四半期

キャッシュ・フローの状況です。2025年3月期第2四半期累計期間は営業活動により33億円を獲得し、投資活動に35億円を投下しています。

営業キャッシュ・フローは前期比11.9億円の増加となりましたが、休日補正後で比べると前期とほぼ同水準です。

財務キャッシュ・フローは1.1億円の支出となっています。これは御殿場工場関連の借入を実施する一方で、営業キャッシュ・フローを原資に短期借入金を返済していることによるものです。

なお、財務キャッシュ・フローには2024年6月支払いの配当金4.8億円が含まれています。

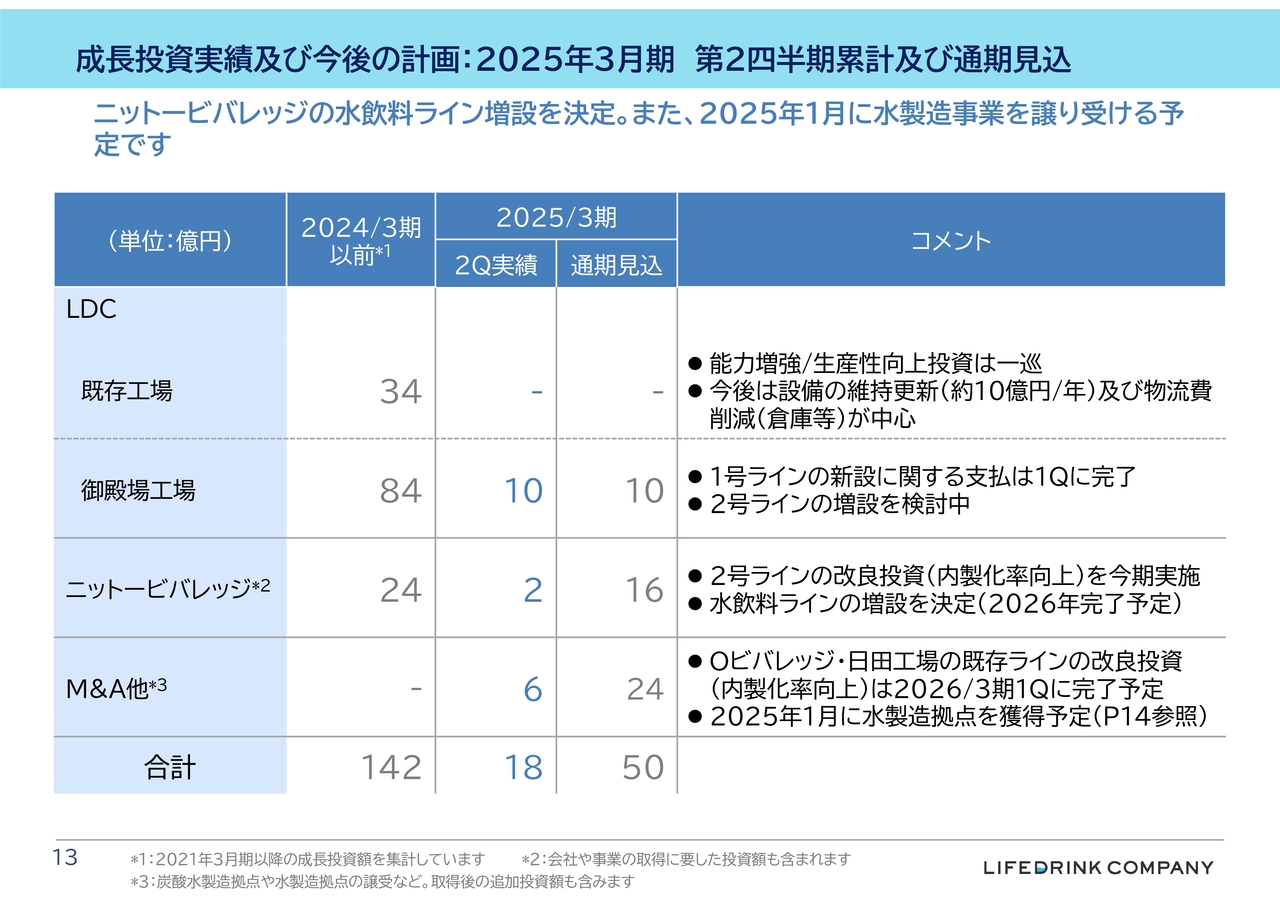

成長投資実績及び今後の計画:2025年3月期 第2四半期累計及び通期見込

成長投資実績及び今期の見込みなどをまとめています。第1四半期決算資料からの更新点は大きく2点です。

1つ目はニットービバレッジです。ニットービバレッジは水飲料ラインの増設を決定しています。2027年3月期の稼働、フル生産時の生産数量は約300万ケースを見込んでいます。

2つ目は新規M&A関連として、M&A実行額及び追加投資額を記載しています。

引き続き、生産能力獲得を目的としたM&A、さらにはM&A後の追加投資に積極的に取り組んでいきたいと考えています。

2025年3月期第2四半期トピックス:M&A他

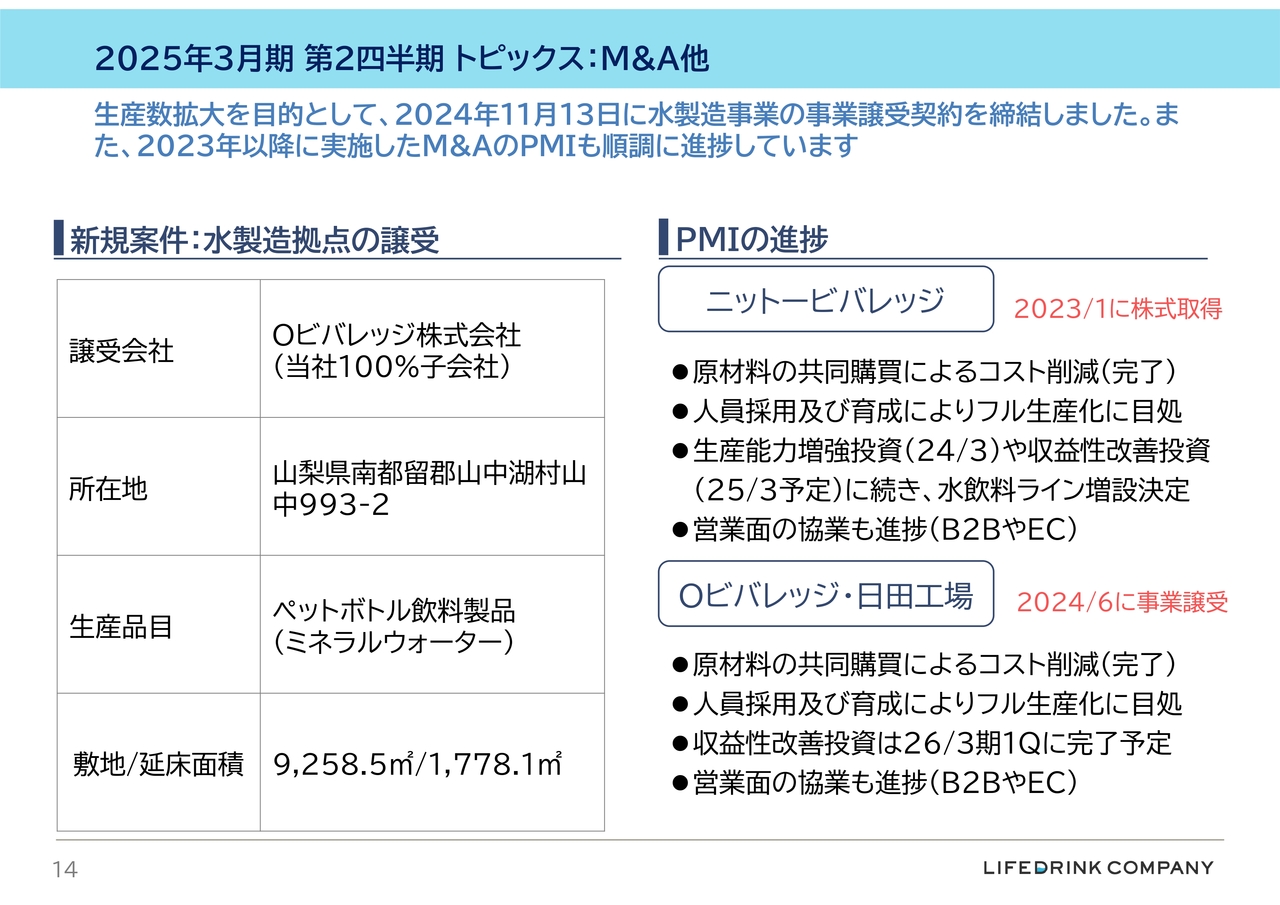

2025年3月期第2四半期のトピックスです。1つ目は、M&A及びPMIの進捗です。

新規M&A案件は、水飲料製造拠点の獲得です。適時開示資料にて発表していますが、水2リットルの生産数量拡大を目的として、2025年1月6日に子会社のOビバレッジが水飲料製造拠点、具体的には山中湖にある土地、建物、製造設備を取得します。

また、事業譲受後に成型機導入などの設備投資を予定しています。これら一連の取引の総額は約14億円となっています。フル生産化、コスト削減、さらには設備投資などにより早期の黒字化を目指していきたいと考えています。

次に、M&A案件のPMIの進捗です。

2023年1月に子会社化したニットービバレッジは、購買、人材、生産、営業の面での協業が進むなど、PMIが順調に進捗しています。

特に設備面では、第1弾の既存ラインの生産能力向上、第2弾の内製化率向上に続き、第3弾のライン増設が決定するなど、投資が順調に進んでいます。また、人員の採用等により、フル生産化についても目処がついています。

現状においても利益貢献はしていますが、フル生産化され、第2弾の設備投資が完了する2026年3月期より、今まで以上の利益貢献が見込まれています。さらに2027年3月期には水飲料ラインを含めた3ラインがフル生産する製造拠点となる見込みです。

最後に、Oビバレッジ日田工場です。Oビバレッジ日田工場は、今年6月より稼働を開始しています。稼働当初はさまざまな課題がありましたが、その解決も進むなど、PMIは順調に進捗しています。また、フル生産化に向けての人材採用や育成にも目処が立っています。

収益性改善の設備投資が完了し、フル生産化される2026年3月期の利益貢献を見込んでいます。

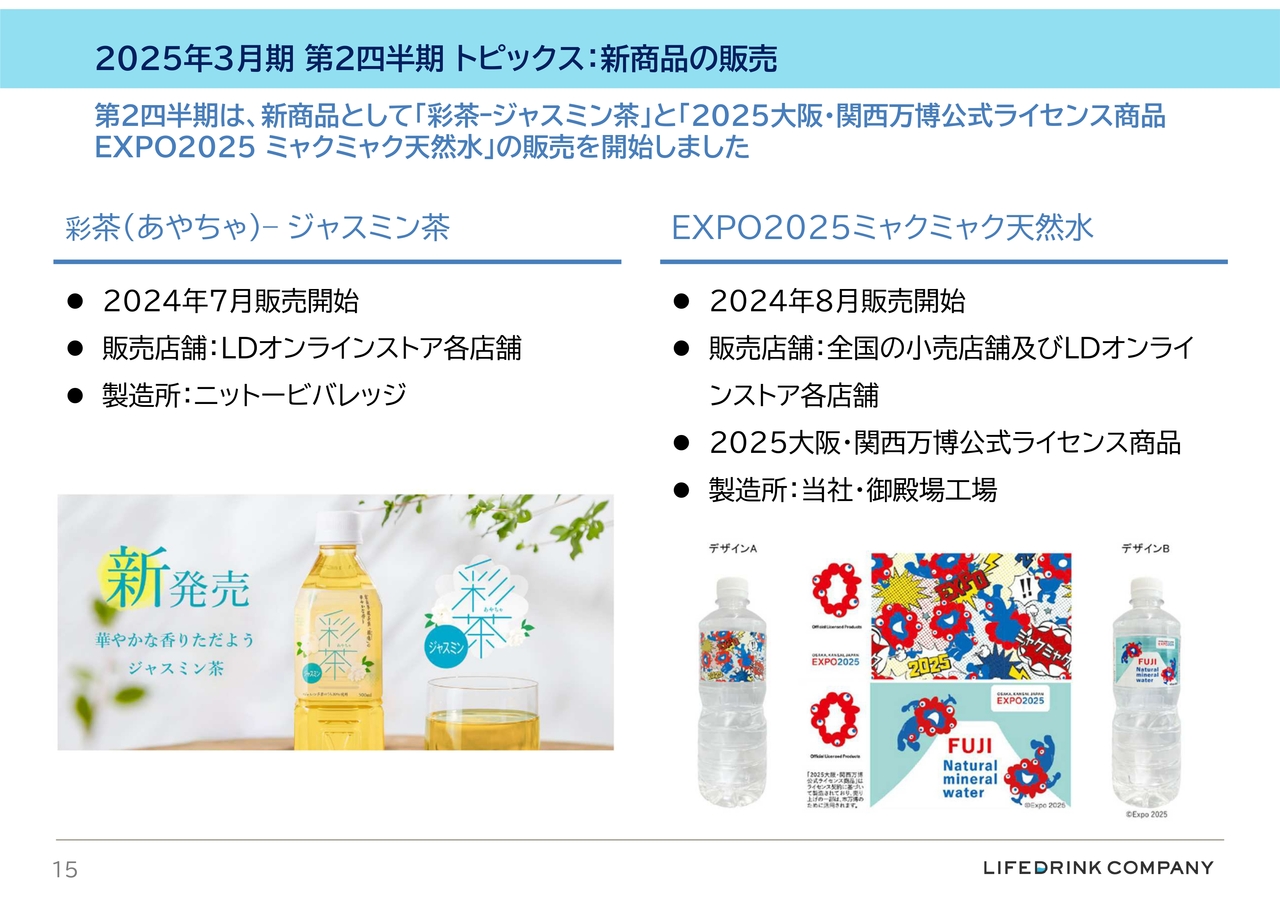

2025年3月期第2四半期トピックス:新商品の販売

2つ目のトピックスは新商品の販売です。7月よりニットービバレッジで製造する「彩茶(あやちゃ)‐ジャスミン茶」の販売を開始しました。「彩茶」は緑茶・麦茶に続く3つ目の商品となっています。

8月には「2025大阪・関西万博公式ライセンス商品EXPO2025 ミャクミャク天然水」の販売を開始しています。全国の小売店舗やLDオンラインストアでの販売に加えて、大阪市内のホテルへの納品も開始しています。

以上が2025年3月期第2四半期の業績となります。

最後になりますが、市場の見方、競争環境、当社グループの特徴及び競争優位性は従前と大きく変わっていません。

水、お茶、炭酸といったベーシックな飲料全体の安定的な成長、その中でもPBや低価格飲料といったジャンルのより大きな成長、そして、それらの成長を当社の競合優位性である低価格と安定供給をテコに取り込んでいきます。

その成長実現の主な取り組みである生産能力の増強や獲得を着実に進めていくことがなによりも大切であると考えています。

第1四半期は減益となりましたが、第2四半期は増益かつ累計でも増益と想定どおりに進んでいますので、第3四半期、第4四半期も御殿場工場の生産数量増に対応した販売数量増を実現し、増益基調を維持していきたいと考えています。

足元では原材料、資材価格の高止まりや各種コストの増加を背景とした物価上昇など、まだ不透明な状況が続いていますが、業績予想の達成に向けて、変化に機敏に対応していきたいと考えています。

私からのプレゼンは以上となります。ご清聴ありがとうございました。

質疑応答:御殿場工場の稼働状況と損益状況の詳細について

司会者:「御殿場工場の稼働状況、損益状況の詳細を教えてください。また、御殿場工場の立ち上げは会社の計画通りに進捗しましたか。」というご質問です。

岡野:御殿場工場は、4月から稼働を開始しています。稼働率は順調に向上し、想定どおり上期中の月次フル生産化を実現しています。そのため、下期もフル生産ができる状況と考えています。

損益の状況については、第1四半期は赤字だったものの、生産数量及び販売数量の増加により、単月黒字を達成し、第2四半期は利益貢献している状況になっています。なお、単月黒字化のタイミングはほぼ想定どおりと考えています。

質疑応答:売上高に対するEC比率について

司会者:「売上高に対するEC比率について、今年7月から9月と、昨年7月から9月の割合を、それぞれ教えてください。仮に前年同期比で比率が増加している場合、店頭在庫が不足したことにより、ECに流れた部分がどの程度あると考えていますか?」というご質問です。

岡野:EC比率は、四半期ごとに上昇しています。売上全体も増加しているため、その中でEC比率が上昇しているということは、EC売上が大きく伸びているとご理解いただければと思います。

EC比率は、このような決算説明の場では10パーセント強とお伝えしてきましたが、現在はすでに10パーセント台の半ばに近づいており、徐々に需要が高まっていると感じています。

今夏の店頭欠品下でのECの伸びについては、詳細な回答を差し控えますが、事例としては、お盆前に地震臨時情報が発表された際にEC売上が伸びました。店頭欠品という状況の中で、一時的に受注が増加したと考えられます。

いずれにしても、ECは今後も伸びていくと考えています。現在は「ZAO SODA」を中心に、お茶・お水の販売を展開していますが、今後はお茶のラインナップを増やすなど、さまざまな商品を増やし、EC売上を伸ばしていきたいと考えています。

質疑応答:新工場おける第4四半期の設備メンテナンスの予定について

司会者:「例年、第4四半期に設備メンテナンスを行っているため、稼働率が低下すると思います。これは御殿場工場など、新工場でも必要な措置でしょうか?」というご質問です。

岡野:第4四半期にメンテナンスを集中させているのは、販売の閑散期であるためです。御殿場工場についても、年1回のメンテナンスが必要であるため、第4四半期にオーバーホールは実施する予定です。

したがって第4四半期は、例年どおり、各工場の生産を止めて、設備のオーバーホールを実施する予定です。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

2585

|

1,193.0

(03/03)

|

+4.0

(+0.33%)

|

関連銘柄の最新ニュース

-

03/01 08:05

-

02/26 07:32

-

02/25 18:36

-

02/20 09:30

-

02/17 18:32

新着ニュース

新着ニュース一覧-

今日 02:00

-

今日 01:27

-

今日 01:16

-

今日 01:03