【QAあり】NISSOHD、営業利益は前年同期比53.3%増加 上場来2Qとして最高益を達成

目次

清水竜一氏(以下、清水):みなさま、こんにちは。代表取締役社長執行役員兼CEOの清水竜一です。本日は大変お忙しいところご視聴いただき、ありがとうございます。ただいまから2025年3月期第2四半期の決算説明を行います。

こちらのスライドは本日の目次になります。

サマリー

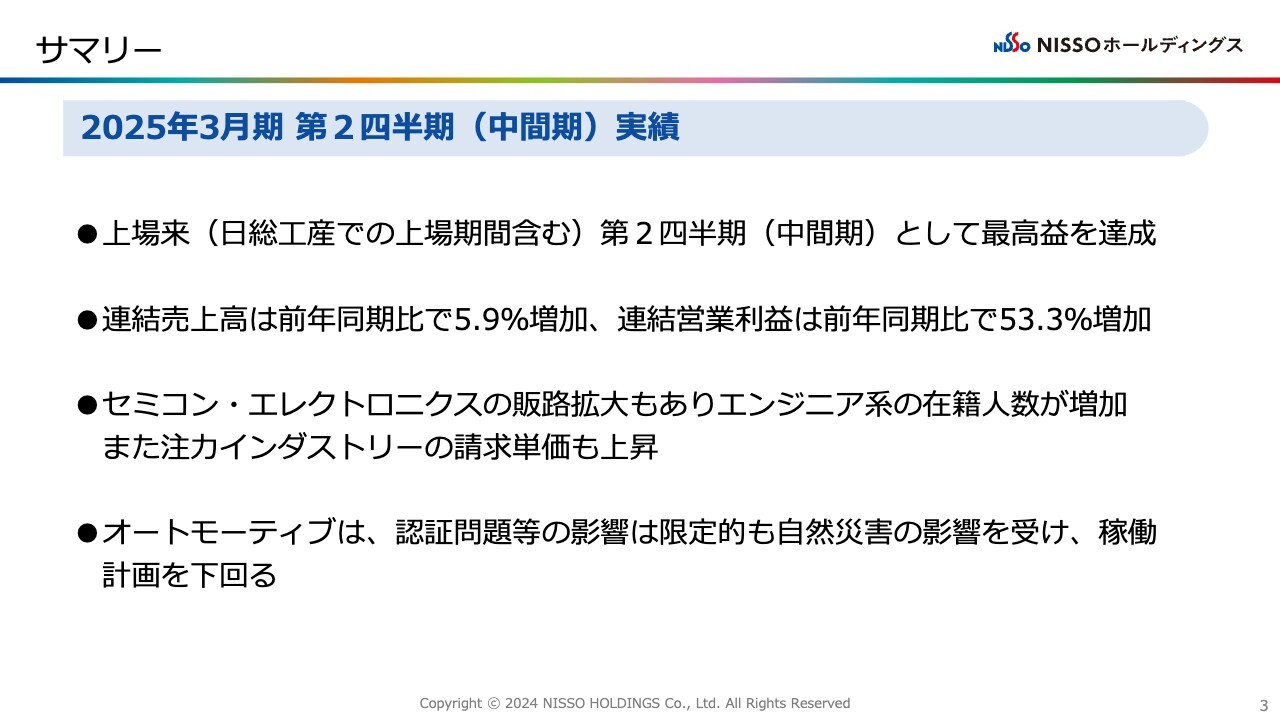

本日のサマリーです。

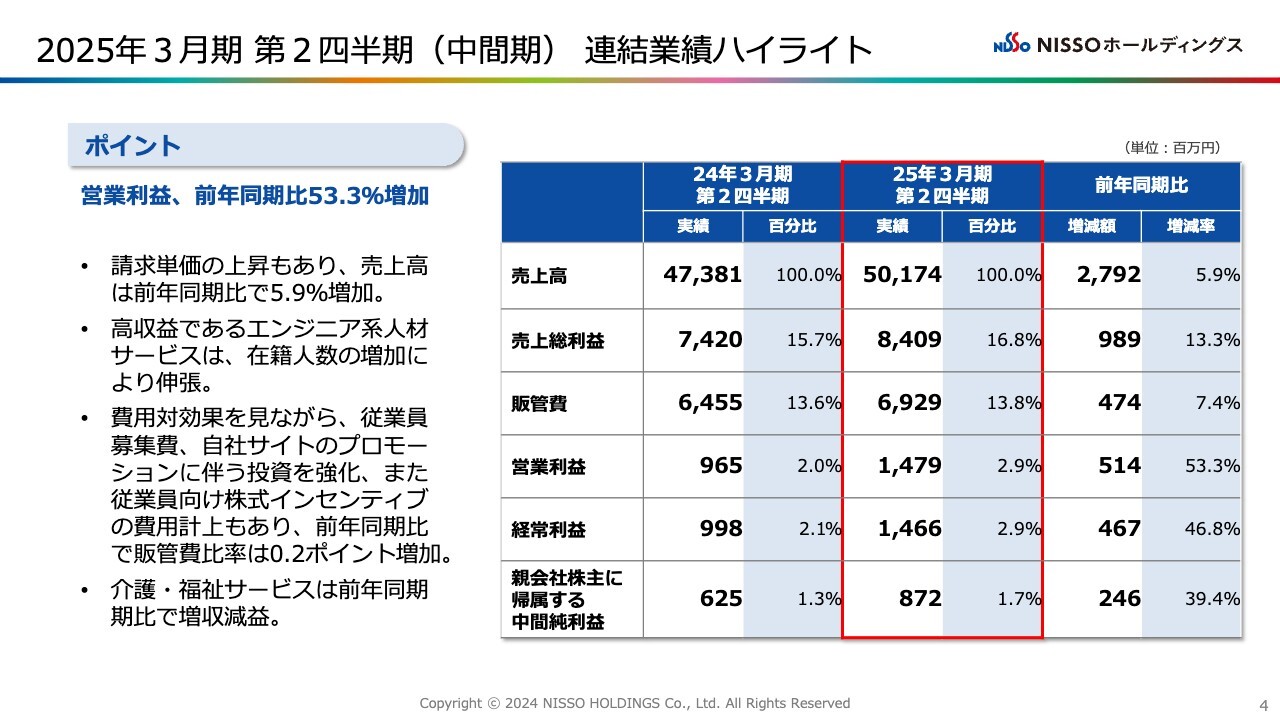

2025年3月期 第2四半期(中間期) 連結業績ハイライト

第2四半期の連結業績ハイライトです。営業利益は前年同期比53.3パーセント増、売上高は5.9パーセント増となりました。

当社では「在籍人数」と呼んでいる、働いている方の数はあまり大きく変化しておらず、月に働く稼働時間も昨年と比べてほぼ変わりない状態です。売上高が5.9パーセント伸びた要因は、基本的に請求単価のアップ分が反映されているとご理解いただければと思います。

エンジニアは、昨年の同時期と比べて304名増えました。当社には非常に多くのエンジニアが半導体関連のセグメントに在籍していますが、増加要因には半導体市況の回復が大きく寄与しています。

スライドに記載した3つ目のポイントとして、費用対効果を見ながら、9月に自社サイトのプロモーションを開始しました。今年1年間のプロモーション費用は約1億3,000万円を見込んでいますが、第2四半期でこの半分を取り込んでいます。また、従業員の募集活動を活発化させるべく、以前と比べて9月から募集費を厚くしています。

加えて、12月に計画している従業員向け株式インセンティブの計上に関し、約1億2,500万円を取り込んでいます。それらをトータルして、販管費比率が前年同期比0.2ポイント増加しました。

インダストリー別の現況や今後の見通しは、後ほど詳しくご説明します。1つだけお伝えすると、例えば自動車という分野の中でも、実はメーカーごとに濃淡がかなりついてきている状況です。この影響が、いわゆる「募集効果」に大きく負の影響を与えています。

地域あるいは業種選択がなかなか難しい状況の中で、面接までは来てくださるものの、最終的な入社決定にまでは至らず、現状は入社率が約3.3パーセント低下しています。結果的にネガティブな状態になっています。

スライドに記載した4つ目のポイントである介護・福祉サービスについては、後ほど詳しくご説明します。

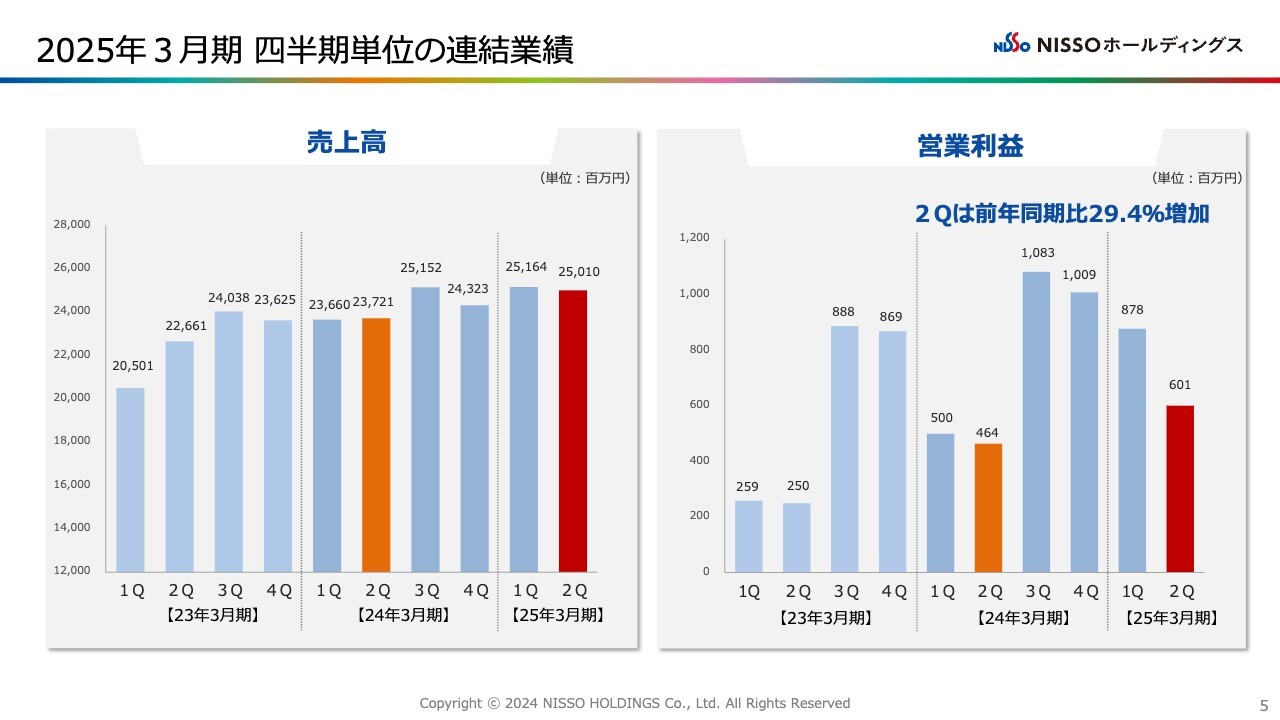

2025年3月期 四半期単位の連結業績

スライドのグラフをご覧ください。特にスライド右側の営業利益のグラフにおいて、第2四半期でブレーキがかかっているように見えるかもしれません。

しかし、こちらは経費的な問題に加えて、8月から9月にかけて起きた自然災害の影響があります。その影響により取引先の稼働状態があまり芳しくなく、上期中に影響部分の挽回を果たせませんでした。

そのため、収益に対して大幅なブレーキがかかったということではなく、必要な費用を投下したとご理解いただければと思います。

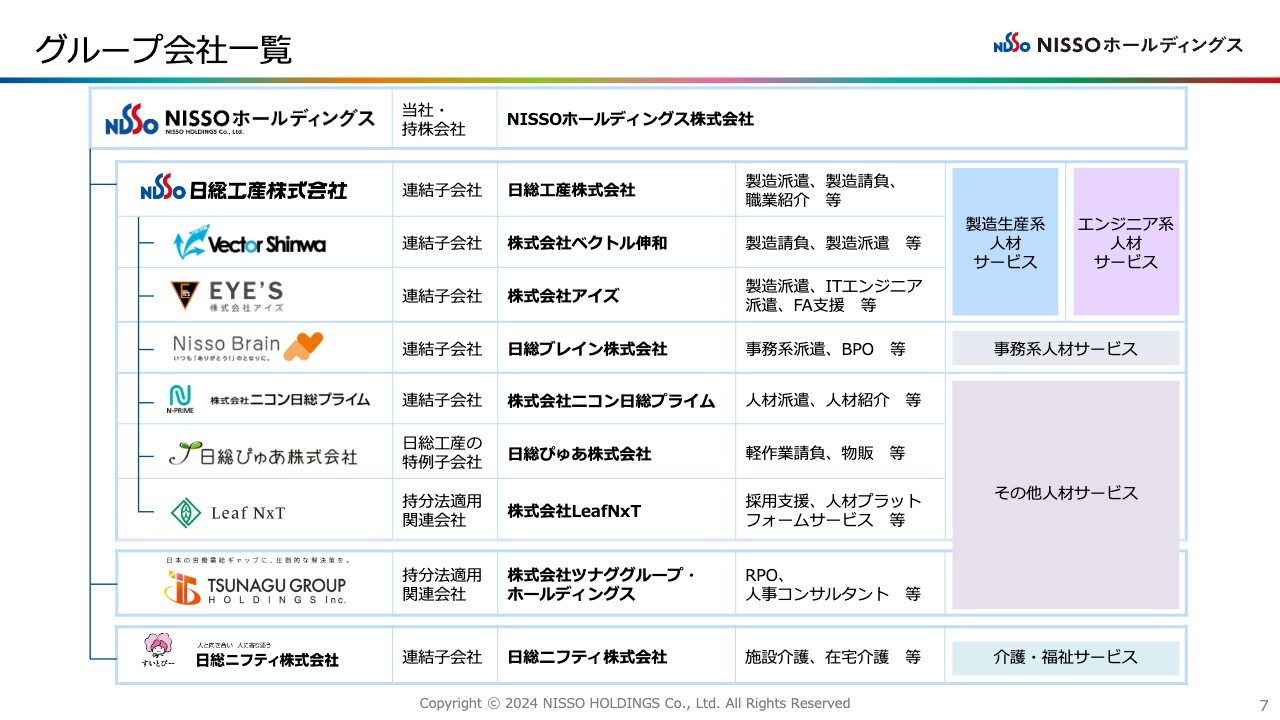

グループ会社一覧

グループ会社の一覧です。グループ会社と持分法適用関連会社に分かれています。

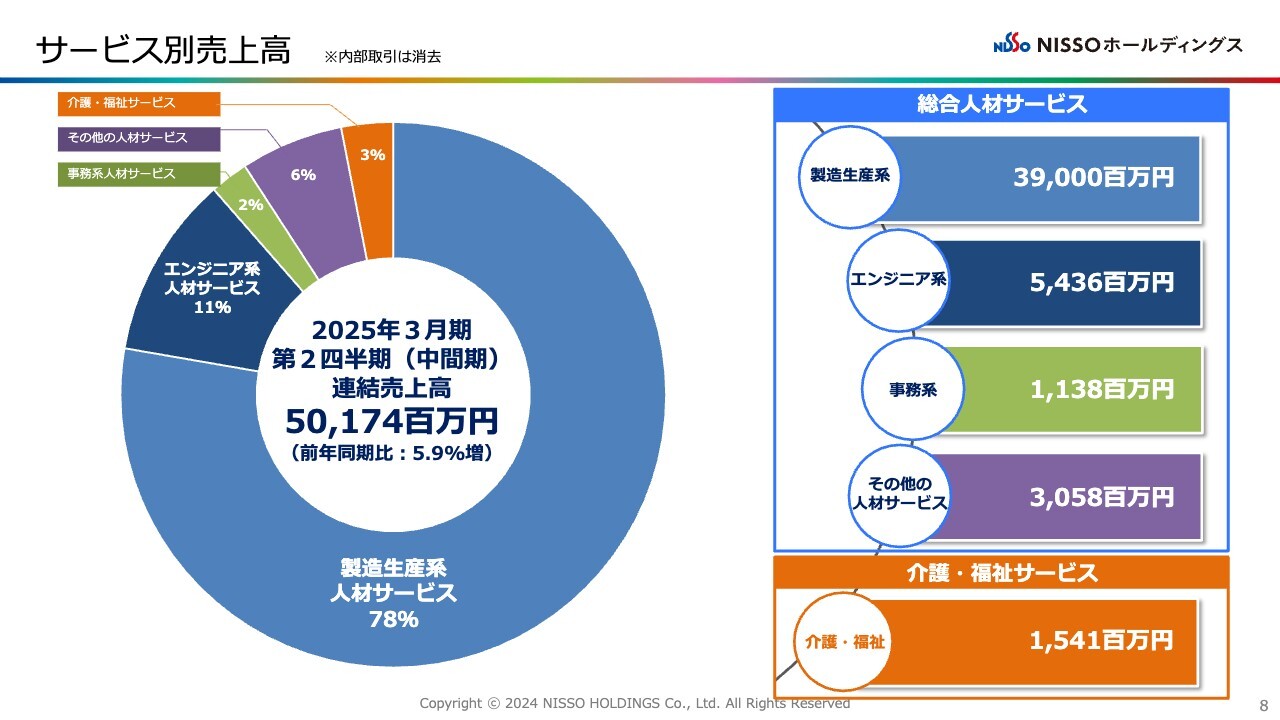

サービス別売上高

サービス別売上高です。従来に比べて、少しずつエンジニア系人材サービスの比率が増えており、製造生産系人材サービスの比率は1ポイント下がった状態です。

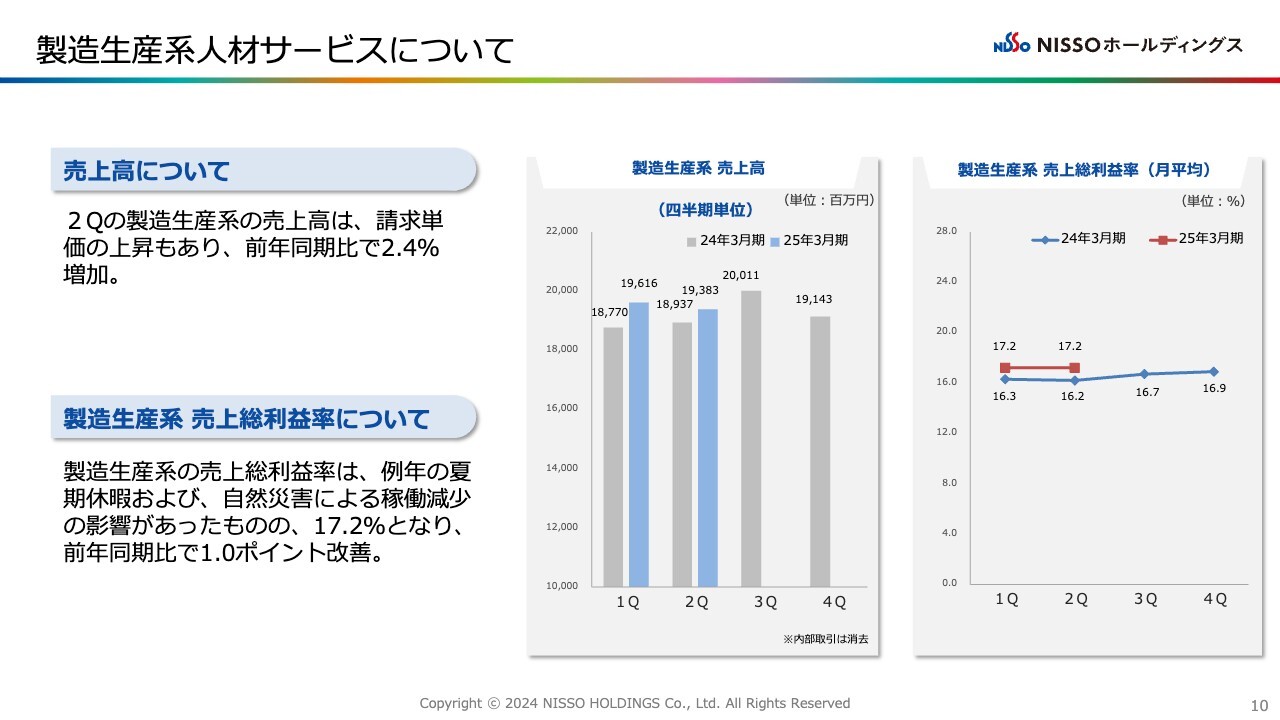

製造生産系人材サービスについて

製造生産系人材サービスについてです。先ほどお伝えした請求単価の影響もあり、売上高は、前年同期比で2.4パーセント増加しました。月の稼働状態は、昨年度と比べてあまり変化がない状態です。

収益性についてはスライド右側の折れ線グラフをご覧ください。スライドに記載したネガティブ要因もありますが、結果として第2四半期の売上総利益率は前年同期比で1.0パーセント改善しています。

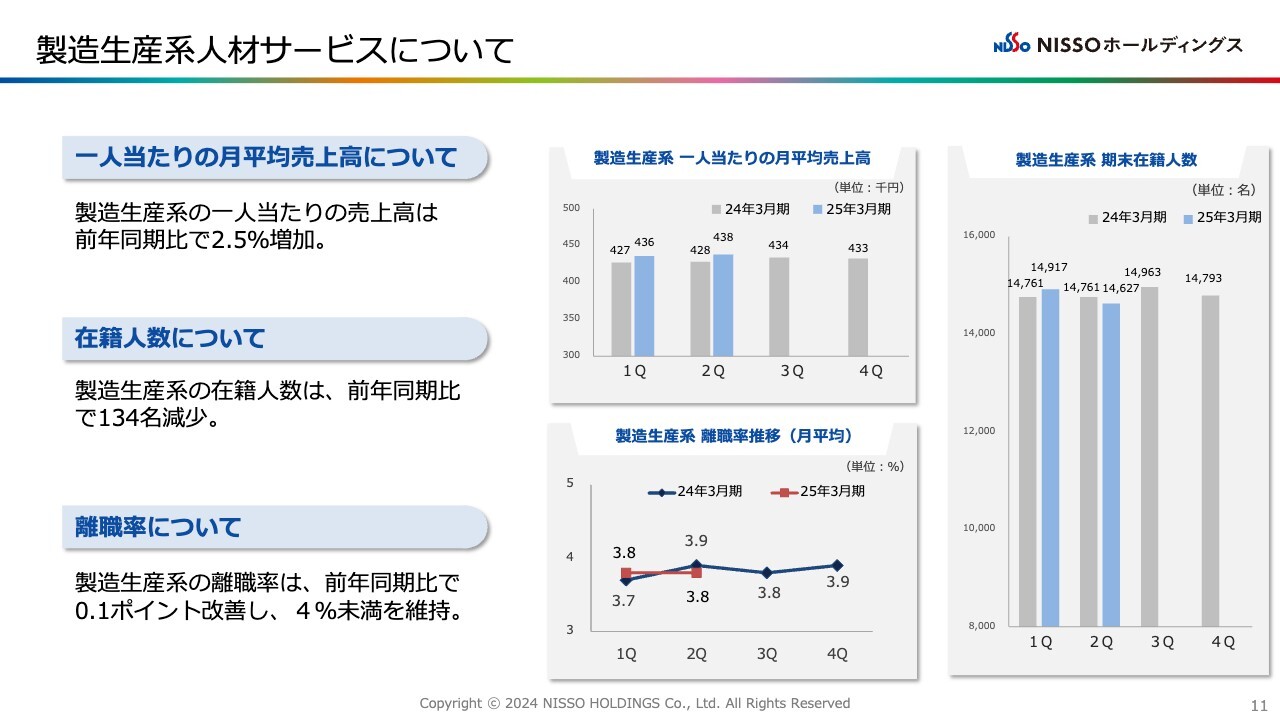

製造生産系人材サービスについて

1人当たりの売上高は、請求単価の上昇が大きく影響し、前年同期比で2.5パーセント増加しています。在籍人数は、前年同期比で134名減少しました。その反面、離職率は3.8パーセントと4パーセントを切る水準で推移しており、プラスの要因と考えています。

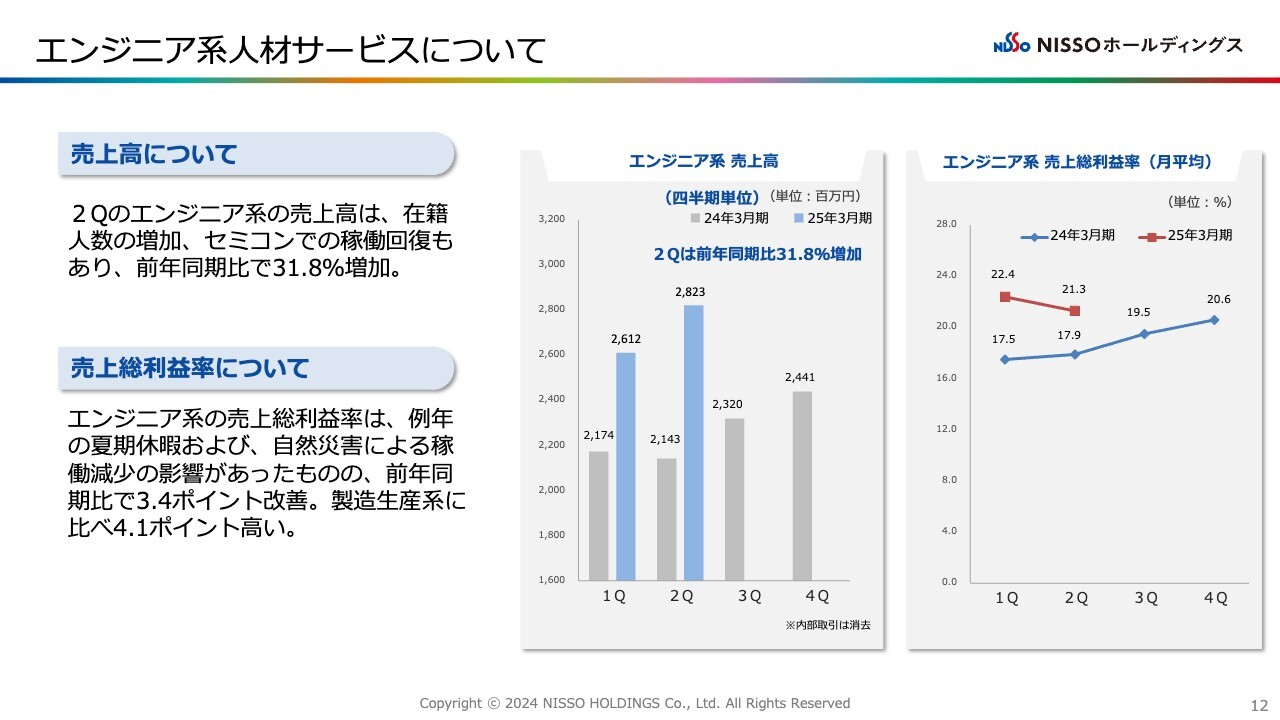

エンジニア系人材サービスについて

エンジニア系人材サービスについてです。売上高は、前年同期比で31.8パーセント増加しました。

スライドに「セミコン」と記載しているセミコンダクターインダストリー(半導体・半導体製造装置関連)のうち、とりわけメモリ分野の取引先の回復が顕著に現れたため、エンジニア数も増加し、結果的に売上も伸びました。

収益性についてです。夏季休暇に加えて売上総利益は、自然災害による稼働減少の影響があったものの、売上総利益率は前年同期比で3.4ポイント改善しました。製造生産系人材サービスと比べて、売上総利益率が4.1ポイント高い状態です。

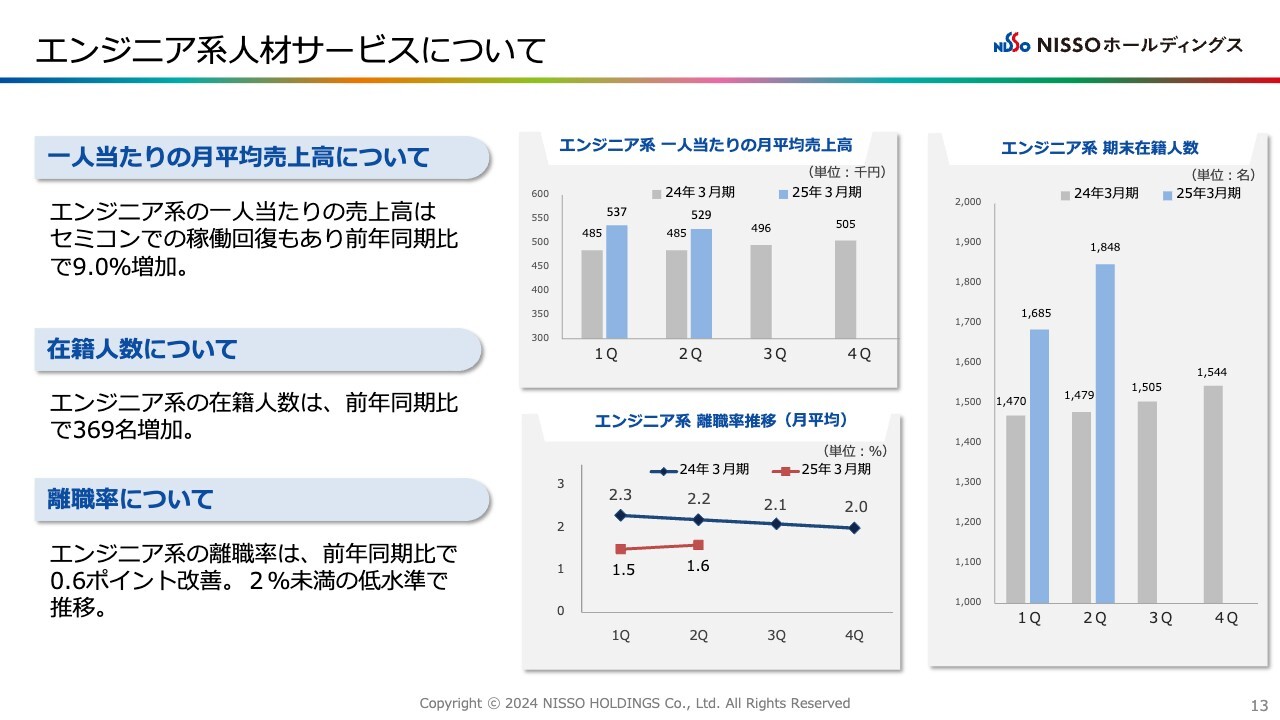

エンジニア系人材サービスについて

1人当たりの売上高は、先ほどお話ししたセミコンダクターインダストリーの回復状況により稼働時間が長くなってきている点および、単価の上昇を中心に、前年同期比で9.0パーセント増加しました。

特に、エンジニア系の在籍人数は前年同期比で369名増加しており、今期に入ってから304名増えています。離職についても、教育カリキュラムの見直しや本人との面談の拡充等を使いながら、従来よりも低く抑えられている点は、非常に良いことではないかと考えています。

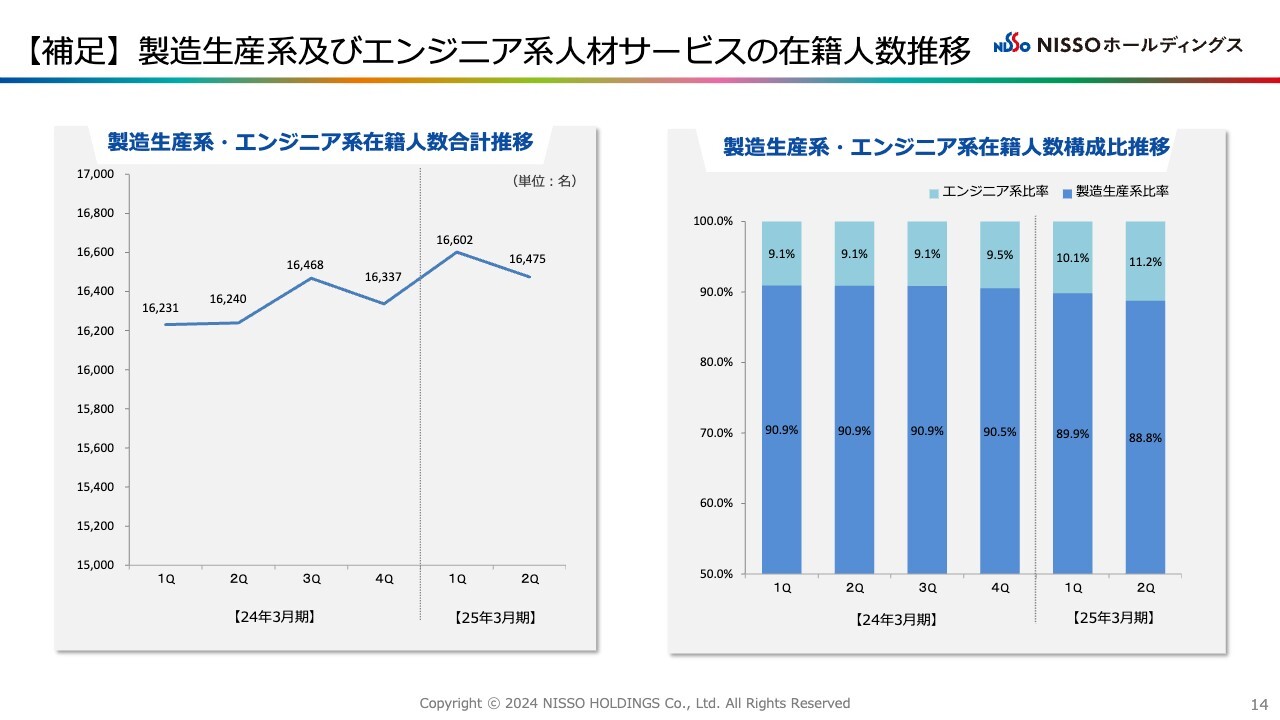

【補足】製造生産系及びエンジニア系人材サービスの在籍人数推移

製造生産系ならびにエンジニア系人材サービスの合計在籍人数の推移です。スライドのグラフのとおり、エンジニア系は増えているものの、製造生産系がそれほど伸びていません。この状態が、在籍人数が増えていないことにつながっています。

こちらについては後ほど詳しくご説明しますが、生産が回復していくプロセスの中でメーカーごとにはっきりと濃淡が出ている点が、採用効率に直結しているのではないかと考えています。

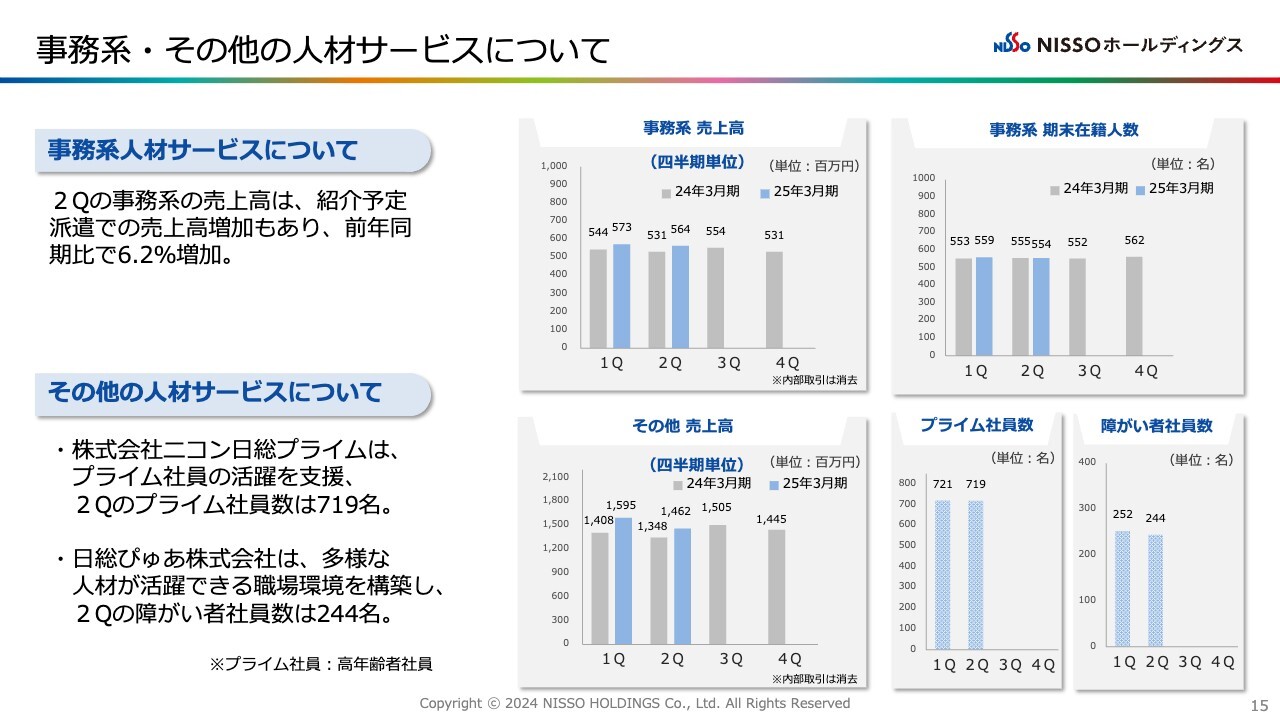

事務系・その他の人材サービスについて

事務系・その他の人材サービスについてです。特に事務系の人材サービスは、在籍人数がほとんど変わっていません。人材紹介やその他の売上もあり、売上高は前年同期比で6.2パーセント増加しました。

ニコン日総プライムのプライム社員とは高年齢者の社員のことで、日総ぴゅあに関しては障がい者社員数を記載しています。

これはダイバーシティ経営の考え方のもと、今後の生産年齢人口が減少する中で、シルバーや障がい者の方々が活発に経済活動に参加できるような仕掛け、あるいは仕組み作りを検討していることをご理解いただければと思います。

総合人材サービスの拡大に向けて(インダストリー戦略)

インダストリー戦略についてご説明します。

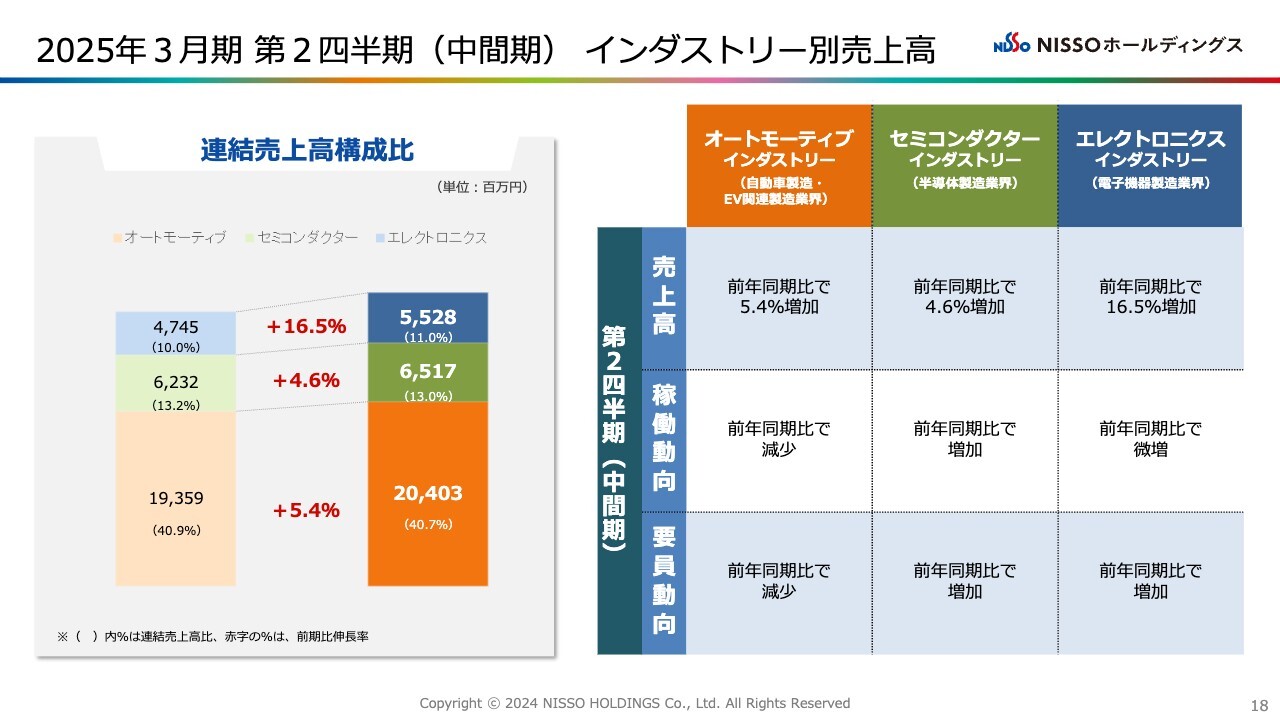

2025年3月期 第2四半期(中間期) インダストリー別売上高

売上高は全体的に増加していますが、特にエレクトロニクスインダストリー(通信機器・電子部品)が前年同期比16.5パーセント増と伸びていることが、スライドから見て取れると思います。

工場の稼働率が上がってきていることも要因の1つですが、一番大きな要因は、インダストリー戦略の一環の中で、今まで取引がなかったエレクトロニクスインダストリー分野において新しい大手企業にくい込んだことです。これが、前年同期比16.5パーセント増の成長につながっています。

セミコンダクターインダストリーとオートモーティブインダストリー(自動車・EV関連)は、それぞれ伸びているお客さまと、少し停滞しているお客さまがいらっしゃいます。また、受注単価の上昇などにより、それぞれ増加しているとご理解いただければと思います。

2025年3月期 インダストリー戦略動向

インダストリー戦略の動向です。期初から比べると、だいぶ回復が後ろ倒しになってきています。

これはスライド下段にも記載したとおり、産業ごとの生産品目の違いに加え、各メーカーの濃淡が鮮明になってきたことが影響しています。分野として本来回復をしてくるところもあれば、これらが非常に影響し、個別の事情によって回復をしない、むしろ今後減ってくるのではないかと予測されるメーカーもあります。

例えば、オートモーティブインダストリーでは、世界的にEV車へ一気に舵を切るのかと思っていた中で、やはりハイブリッド車を活発に売っていこうという地域もあります。その時にハイブリッド車の品揃えができていないので、売上が非常に停滞しているというメーカーも出てきています。

セミコンダクターインダストリーは、中国の影響があります。これは中国の景気だけではなく、日本が中国に売れないような製造装置や半導体があります。

その影響や、あるいは世界的に見ても半導体メーカーの中で非常に競争力のあったメーカーが、いわゆる技術開発の投資を少し抑えた影響が出ています。それらによって、非常に厳しい状況の半導体メーカーがあるということです。

しかし、我々は手をこまねいて見ているわけではありません。例えばこれから先を見た時に、半導体は、多少上下はするもののトレンドとしては右肩上がりになっていくだろうと考えています。

これからの国内で競争力があり成長が期待されるのは、半導体あるいはEV、ハイブリッドのバッテリー分野です。それぞれの分野で必要なスキルのある方々をしっかりと育成しながら、新規口座を増やしてシェアを上げていくというアクションをとることが、我々の1つの戦略になります。

介護・福祉サービスについて

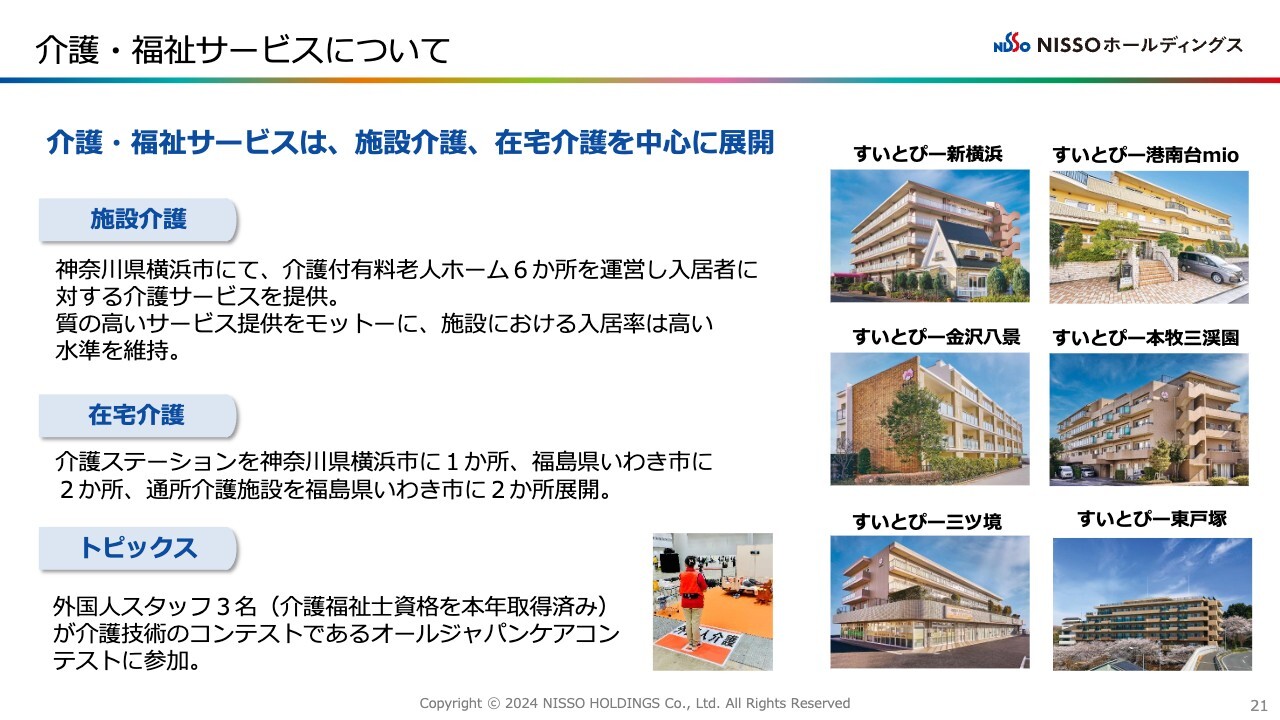

介護・福祉サービスについてです。トピックスとして、外国人スタッフ3名が介護福祉士資格を本年取得し、介護技術コンテストである「オールジャパンケアコンテスト」に参加しました。日本の介護福祉士資格を取得した外国人スタッフが3名いるということで、我々としてはようやく、介護分野で活躍する外国人スタッフのOJT環境が整いつつあると認識しています。

今後はますます介護職員の採用は難しくなるでしょうし、命を預かる仕事ですので誰でもよいというわけにもいきません。きっちりと育成し活躍していただくことに、これからも挑戦していきます。

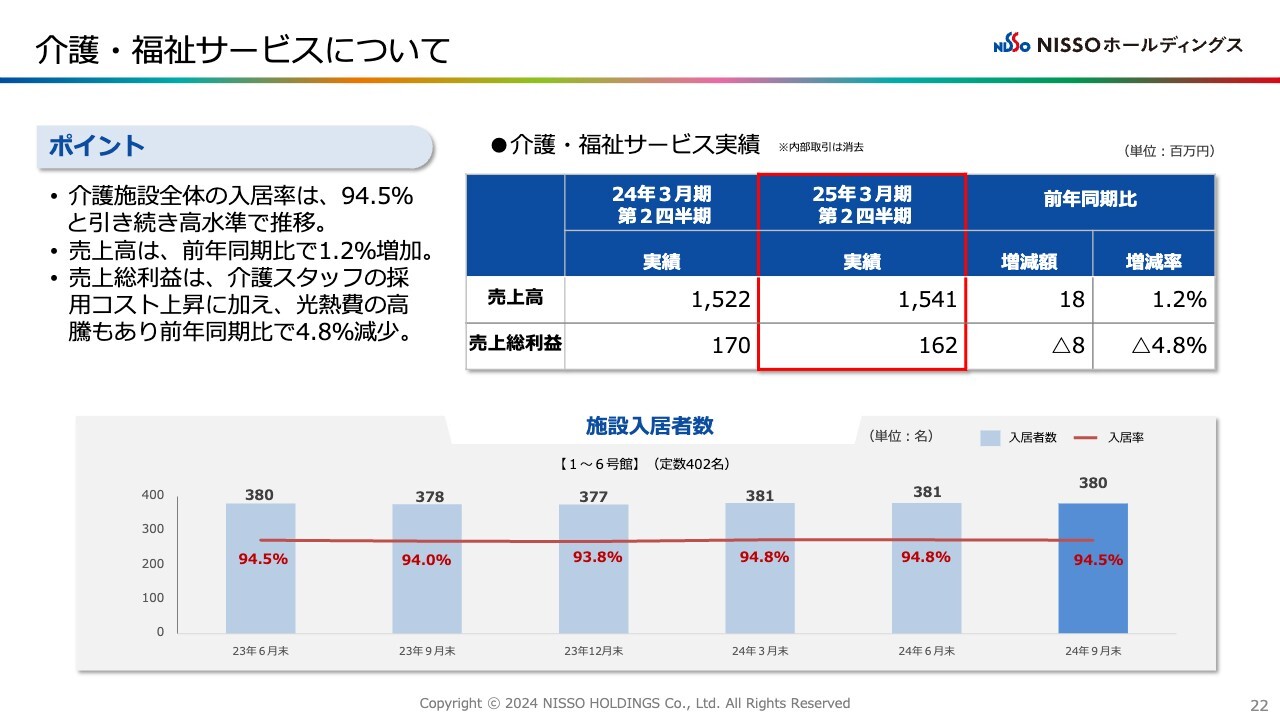

介護・福祉サービスについて

介護福祉サービスの損益状況です。売上総利益は前年同期比で4.8パーセント減少しました。微増収・減益という状態になっています。

スライドに記載のとおり、光熱費の高騰に加え、介護スタッフの採用が大変難しくなっていることから、結果的に離職率にも影響が出ています。これらの理由がコストを少し圧迫したとご理解いただければと思います。

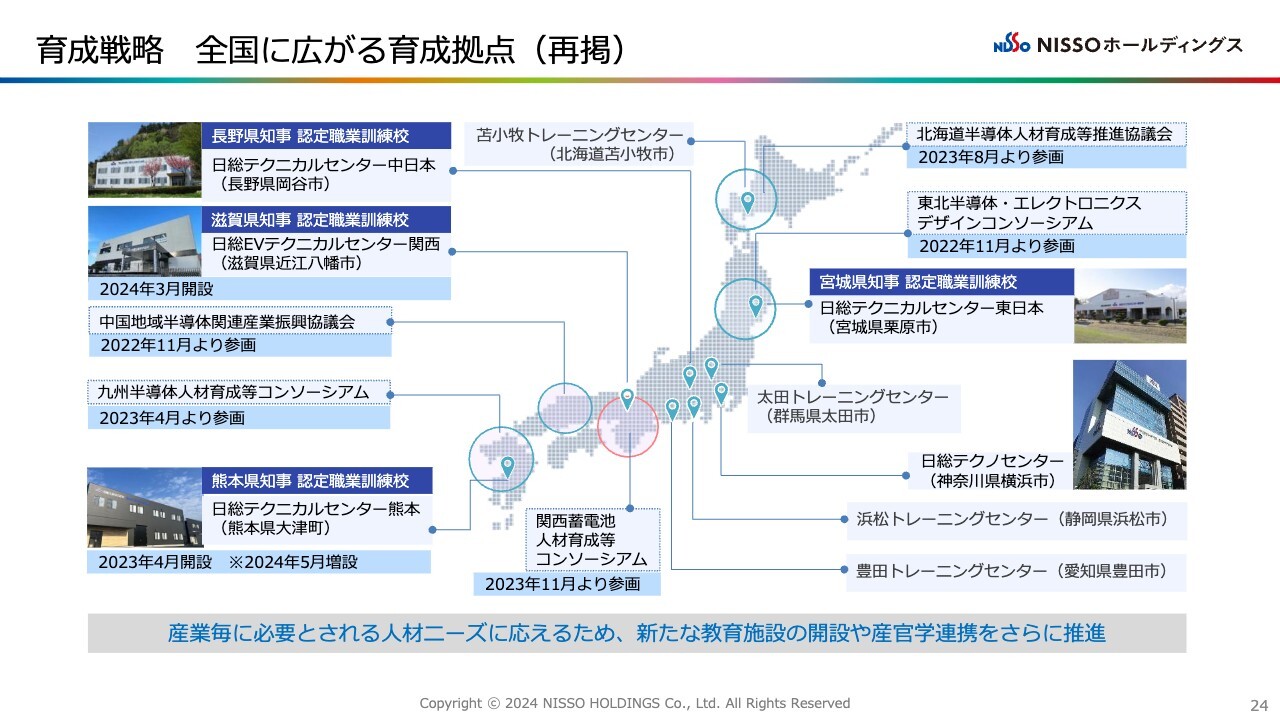

育成戦略 全国に広がる育成拠点(再掲)

当社の育成拠点です。こちらのスライドは再掲になりますが、今後変化するところについてお話します。

まずは、スライド左下に記載のとおり、熊本にテクニカルセンターを増設しました。半導体の製造装置1台がすでに入っていますが、年度末までに2台入る計画で動いています。これにより、半導体向け装置エンジニアの育成がさらに加速します。

次に、建物ではなくソフトについて言及します。以前から、いわゆる「XR」という技術を使って研修の効率化等を行っていきたいとお話ししていましたが、それをようやく具体的にスタートすることができました。

1つは、VR技術を使った危険体感教育です。お客さまからも「しっかりと安全教育をしてから配属してほしい」というご要望がありました。あるいは、お客さまの社員教育の中でもニーズが非常にあるということで、スタートを切ることができています。

もう1つはこれから先の話になりますが、従来より力を入れていた製造設備保全教育の分野でも、「MR技術」を使ったシステムおよびソフトウェアを作り始めました。なんとか年度末までには完成できるのではないかと思い、進めています。これにより、遠隔にいても装置エンジニアあるいは設備保全員の育成ができるようになります。

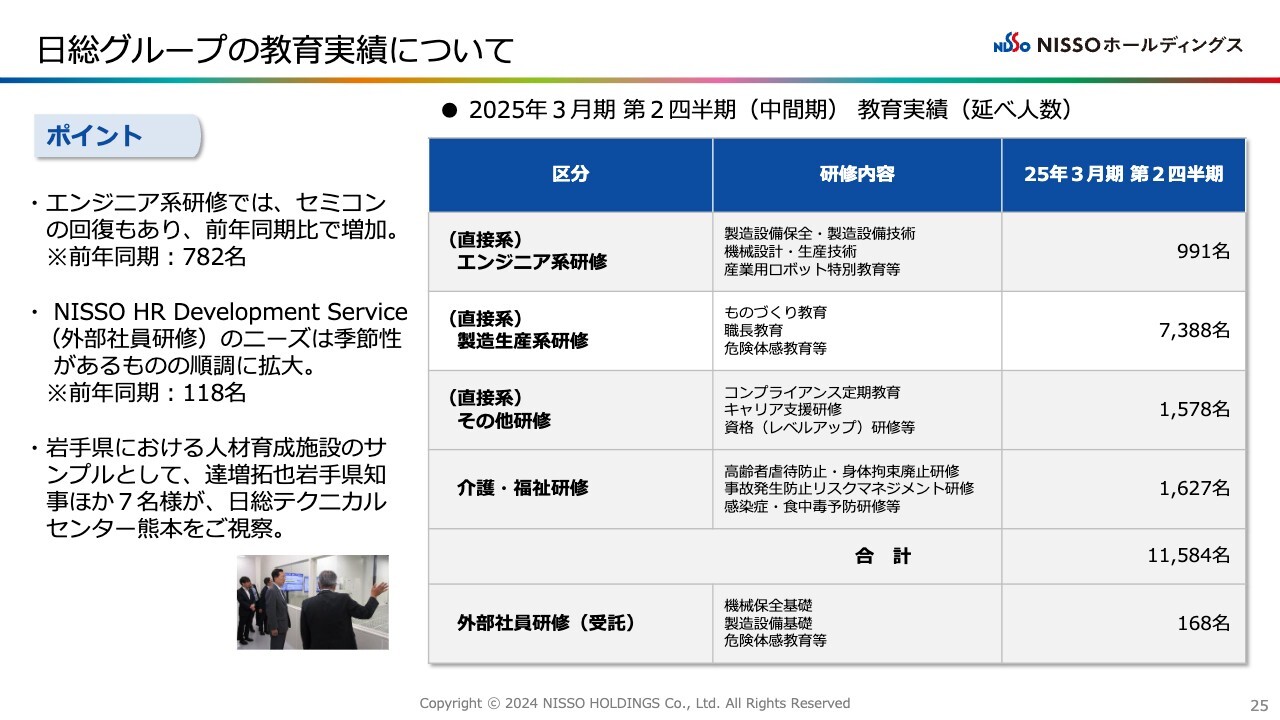

日総グループの教育実績について

日総グループの教育実績についてです。スライドに記載のとおり、前年同期比で200名強増えて991名となり、エンジニア系の研修を充実させることができています。このことが、エンジニアの在籍人数増加につながっています。

2つ目の、NISSO HR Development Service(外部社員研修)についてです。入社時期等の季節性はあるものの、ニーズは順調に伸びています。こちらは新中期経営計画を出した時にも少し触れましたが、製造メーカーの新入社員教育あるいはリスキリングのための教育のお手伝いについて、いよいよ今年度から本格的に取り組んでいます。

3つ目は、岩手県の人材育成施設のサンプルについてです。岩手県知事ほか7名が、当社のテクニカルセンター熊本を視察されました。

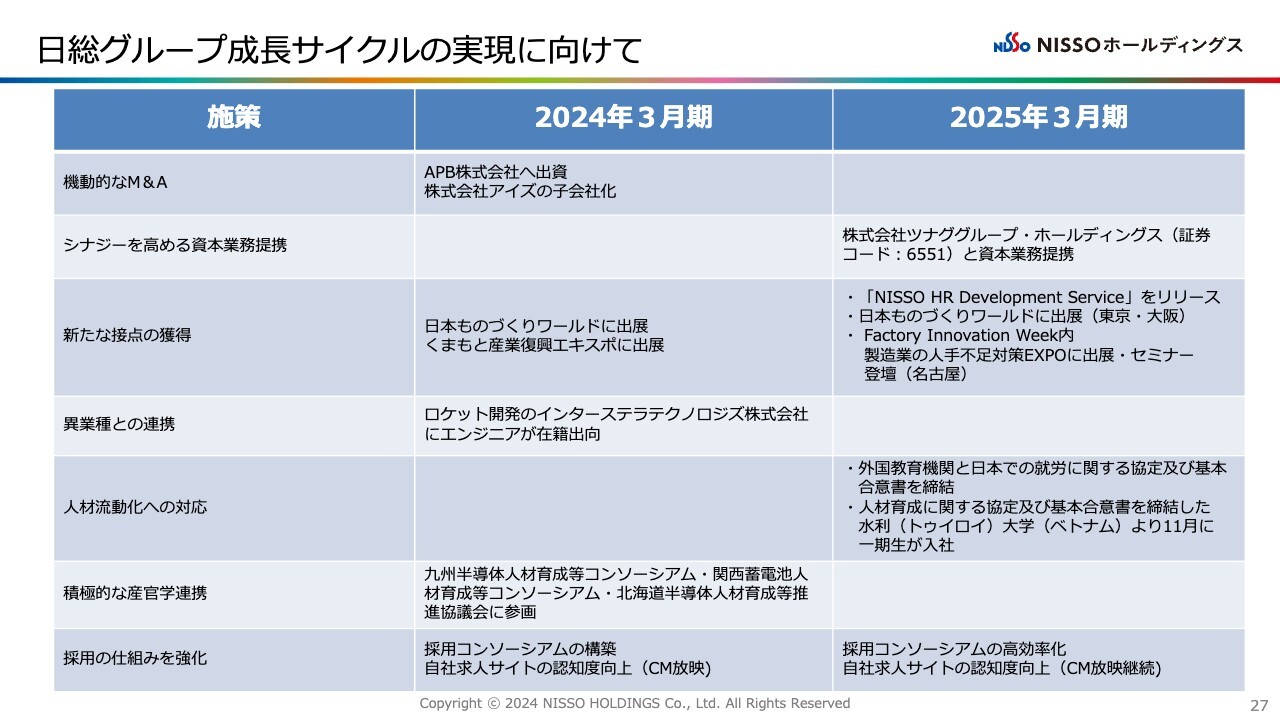

日総グループ成長サイクルの実現に向けて

ツナググループ・ホールディングス(以下、ツナググループ)と資本業務提携を行いました。後ほども少し触れますが、やはり我々単独ではなく、ツナググループと一緒になることにより実現可能となったことがあります。

新中期経営計画の中で考えている、お客さまの満足度をより上げていく、お客さまの求めている潜在的・顕在的なニーズに対応するためのパートナーが、ツナググループになるということです。

2025年3月期分の人材流動化への対応についてです。ベトナムの水利大学で今年の早い時期に基本合意を締結し、研修を受けた卒業生のみなさまが、ようやく11月に1期生として入社される運びとなりました。

今後の日本が産業発展するには、外国人に活躍していただくことが不可欠であると私は考えています。そのためには従来の「安かろう」という使い方ではなく、日本人と同じようにしっかりと育成して活躍してもらい、活躍した分はしっかり処遇に反映させていく、このような活躍の仕組みが大事ではないかと考えています。

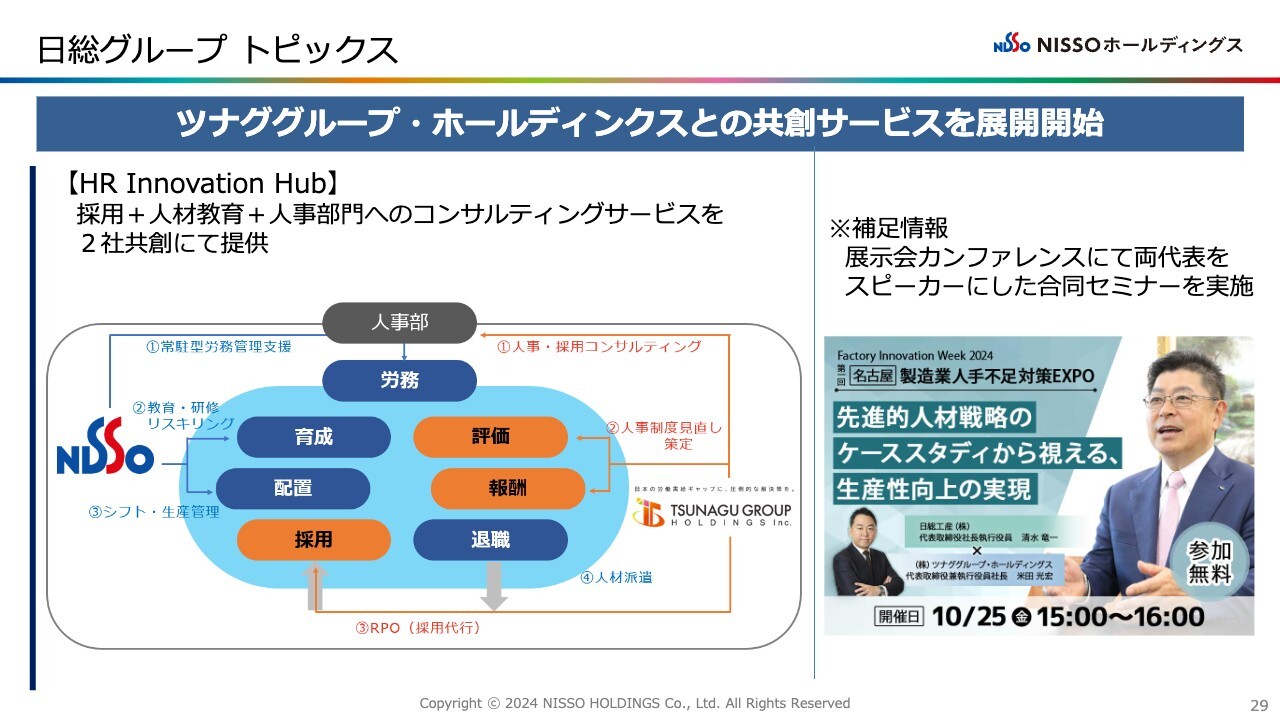

日総グループ トピックス

トピックスです。ツナググループとの共創サービスの展開を開始しました。社名はまだお伝えできないのですが、我々の取引先に対し、通常人事が行う領域の多くを、力を合わせてお客さまに提供していくことになります。

大手メーカーは、本社人事においては定期採用なども行われていることが多いですが、特に課題を抱えているだろうと我々が見ているのは工場人事です。工場人事は、どうしても人の工数が足らないことに加え、昨今の雇用の多様化やタレントマネジメントのような評価の考え方、外国人の活躍のための体制など、やらなければいけないことが山ほどあります。

しかし残念ながら、そこに向き合うための工数も足りなければ、経験やスキルもまだまだ足りないという問題を抱えています。

結果として、ツナググループと連携し、それぞれの領域を分担しながら、お客さまに新しいサービスを提供していきたいと考えています。

日総グループ トピックス

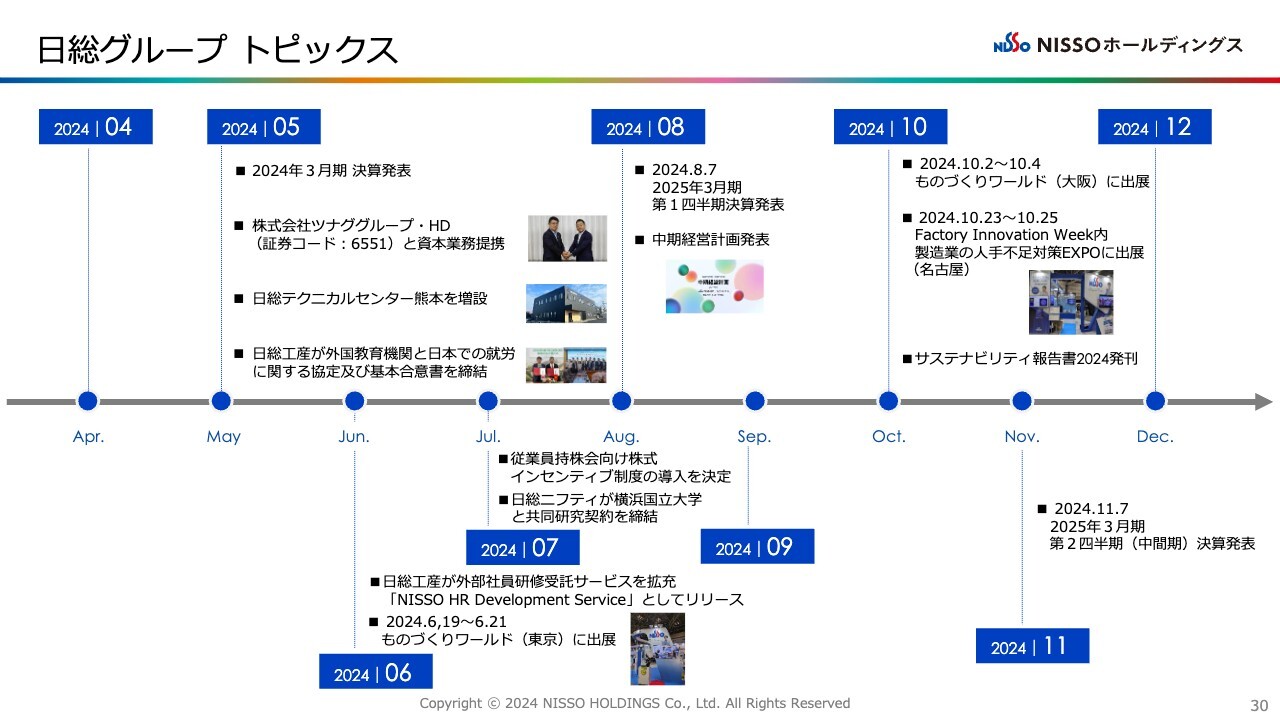

今年度のトピックスです。

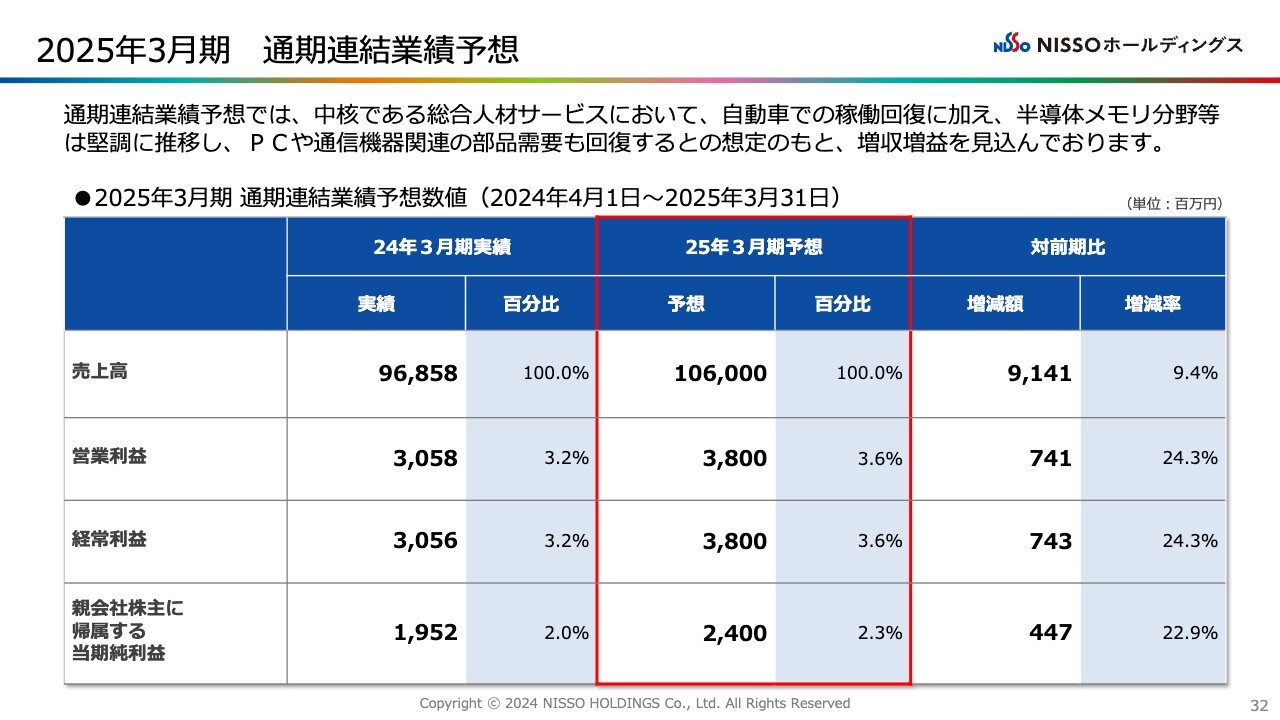

2025年3月期 通期連結業績予想

通期連結業績の予想についてです。我々にとって今期と来期は、成長に必要な投資を強める2期間です。これから投資を進めていきたいと考えているポイントとして、我々は産業界、労働市場、そして働く方々に選ばれる会社になるための仕組みを作っています。

お客さまに目を向けると、人手不足はもちろんですが、人材の質の問題を抱えています。これまで人材会社が提供していない、新しいサービスを求めているケースもあります。また、潜在的なニーズとして「このようなサービスを提供するとお客さまの課題を解決できる」ということについては、我々もしっかりと対応していきます。

そのために、ツナググループとの資本業務提携を行いました。M&Aをする場合もあると思いますが、重要なのは、パートナーと力を合わせてお客さまのニーズに対応していくことだと考えています。

また、労働市場から選ばれるようにするために、働く方々のスキルを上げ、市場価値を高めることに力を入れています。そのために必要なこととして、リスキリングやキャリアチェンジをお手伝いする仕組みを作っていこうと考えています。

加えて、各分野で人手不足という現状を踏まえると、やはり外国の方の活躍が不可欠なものとなっています。従来のような不満足な状態で働いてもらうのではなく、希望や夢を持って働ける仕組みを作る必要があります。

人材育成の仕組みや、そこで得たスキルに対して必要な処遇をしてくれる人事制度全般にしっかり投資をしていきたいと考えています。

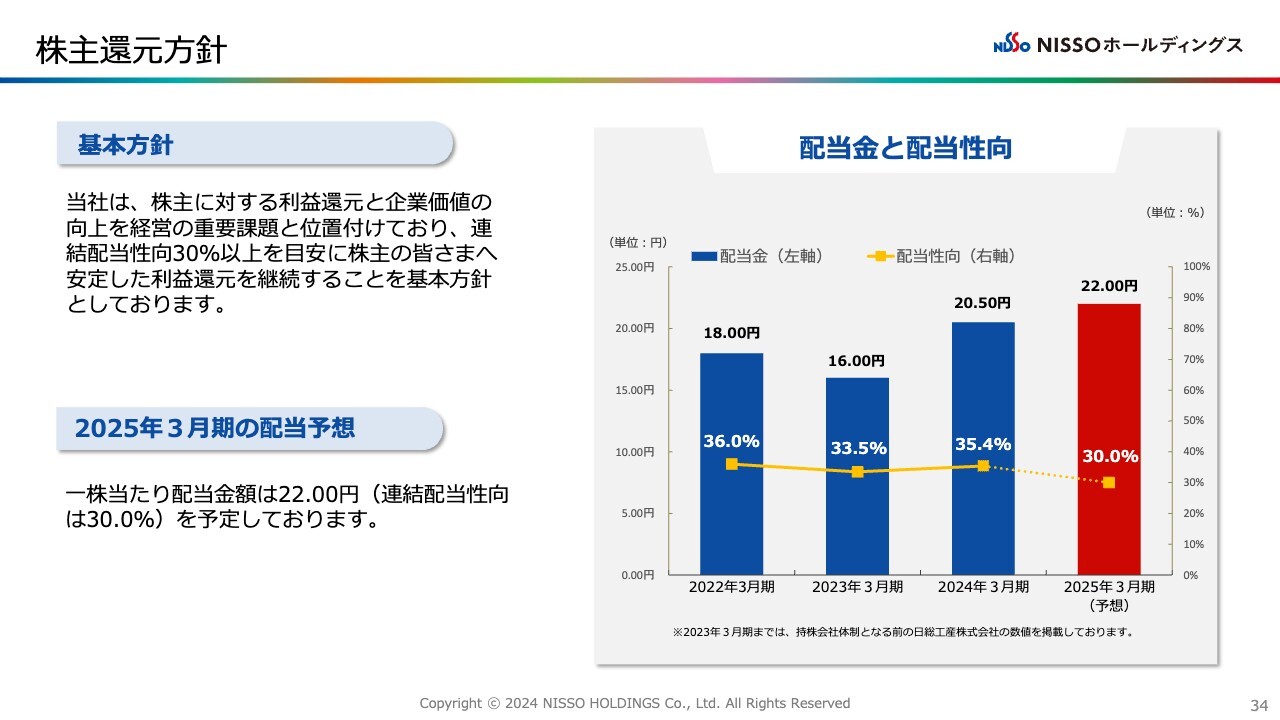

株主還元方針

配当性向についてです。当社の基準は連結配当性向30パーセント以上で、想定されている利益を踏まえると、2025年3月期の一株当たり配当金額は22円と予定しています。過去には25円を配当していたこともありますので、今後も少しでも多くの利益を出して配当金額そのものも上げられるように、社員一丸となって取り組んでいきます。

また、将来に向けては、配当に加えてキャピタルゲインも重要だと認識しています。しっかりと投資をしながら、そこへ向かっていきたいと考えています。

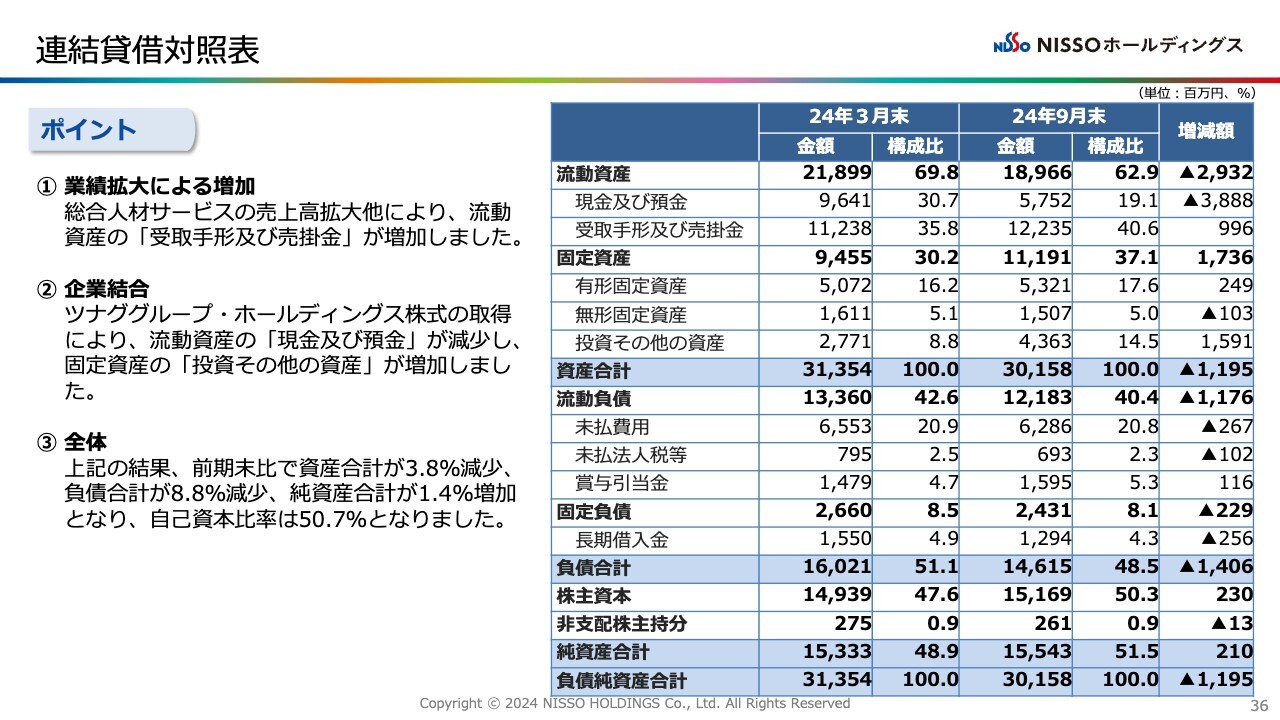

連結貸借対照表

連結貸借対照表については、スライドに記載のとおりです。

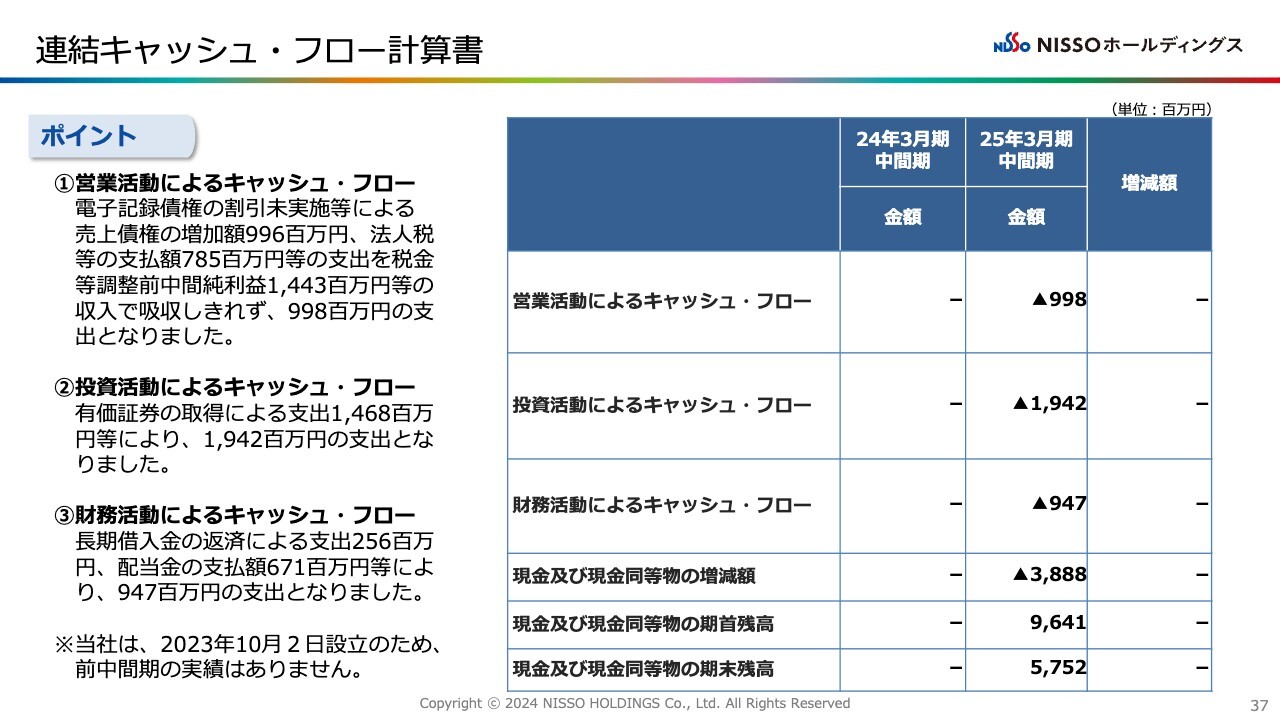

連結キャッシュ・フロー計算書

連結キャッシュ・フローの状態については、スライドに記載のとおりです。

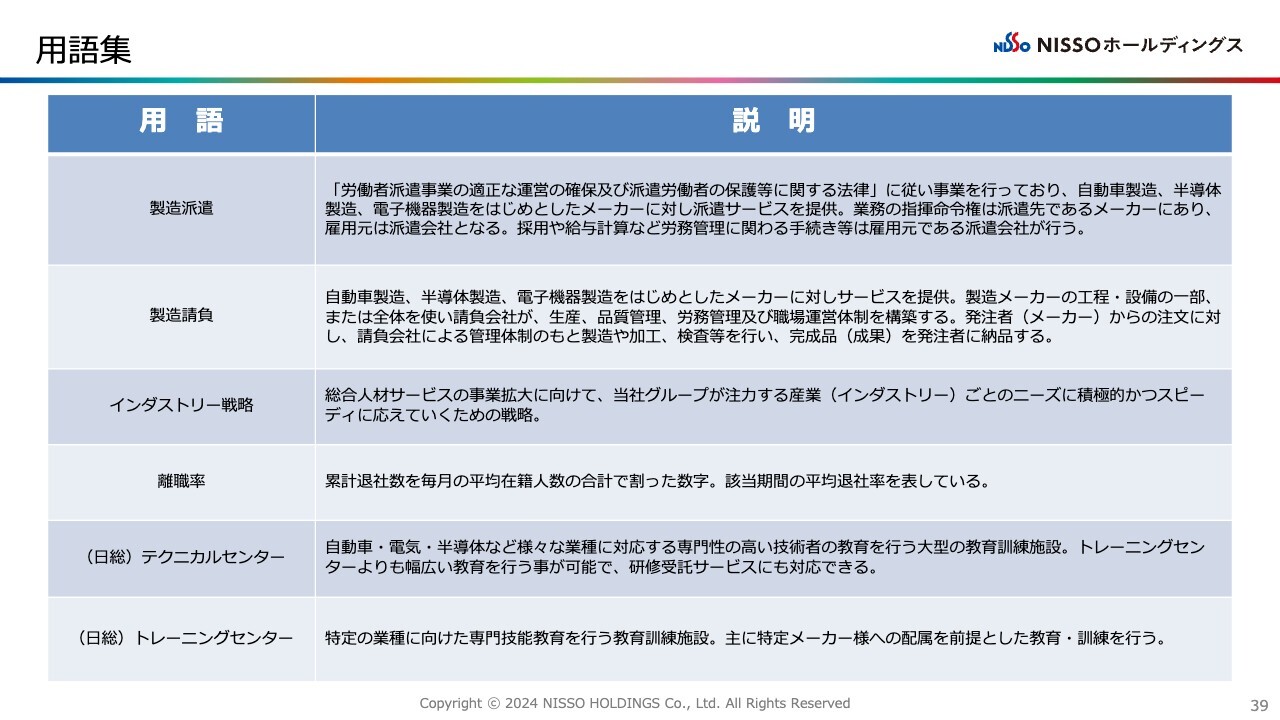

用語集

当社独自の表現もあるため、用語集を載せています。

質疑応答:計画に対する上期業績および製造生産系の業績回復時期について

司会者:「当初の計画に対し、上期の業績はいかがでしたか? また、製造生産系人材サービスについて、在籍人数を増やしつつ業績を伸ばせる時期はいつ頃を想定していますか?」というご質問です。

清水:現状について、売上は若干遅れていると感じていますが、収益は計画どおりに進捗しています。ここから在籍人数が少しずつ増え、さらに回復が進むのではないかと見ています。

好調な会社(お客さま)と、そうではない会社の混在をマスコミが報道していますが、そのような状況下で、我々の想定していた人的ニーズがすべて計画どおりに行われるかどうかというのは、なかなか見通しが難しい状況です。

そうは言いながらも、先ほどお話ししたとおり濃淡はあるものの、下期からは徐々に回復へ向かっていくと見ています。

質疑応答:エンジニアの増加経緯について

司会者:「エンジニアの社員数が増えていますが、これは新規採用なのか、それとも社員のキャリアチェンジによるものなのか、どちらでしょうか?」というご質問です。

清水:当社の場合は、キャリアチェンジが多いです。新卒を含む新規採用者がエンジニアになるケースが2割、製造生産系でキャリアを積んだ方がエンジニアへキャリアチェンジするケースが8割と認識しています。

質疑応答:教育研修施設の新設予定について

司会者:「今後、教育研修施設を新設する予定はありますか? 予定がある場合、その狙いと時期を教えてください」というご質問です。

清水:愛知県を中心とするエリアへのテクニカルセンターの開設を検討しています。愛知県は工業が集積しているエリアで、ここでは新規工場のプロジェクトが目白押しですので、そこに向けた育成の仕組みが必要になると考えています。

他のエリアについてもいくつか候補はありますが、少し流動的です。各地区で参画しているコンソーシアムでの情報交換や情報収集をする中で、育成の仕組みが必要だという判断になれば我々も動きます。

岩手県のように、大きな工場を誘致あるいは工場を拡張することがあれば、自治体が出てくるケースもあるのではないかと思います。こちらに対する情報収集も行っています。

質疑応答:在籍人数の減少理由について

司会者:「期初からの在籍人数の減少について、これは採用数によるものなのか、退職者の増加によるものなのか、どちらの問題が大きいですか?」というご質問です。

清水:退職者は抑えられていますので退職率は増えていません。この減少は、採用している人数の減少が大きな理由です。

一方で、昨年度と比べても面接まで来られる方の数はむしろ増えています。問題は、求職者にとって就職したいと思える会社であるかということで、就業場所の選択肢が減っていることが、入社率を下げている一番の要因だと考えています。

したがって、もう少しメニューが充実してくるタイミングで、在籍人数は増え始めるのではないかと考えています。

清水氏からのご挨拶

少子高齢化により労働人口が減っていくことを踏まえると「人材サービスに成長する余地はあるのだろうか?」と思っている方は多くいらっしゃることでしょう。

しかし我々は、国内の少子高齢化あるいは労働人口減少の中でも、確実に成長ができるビジネスモデルの準備を進めています。ぜひ、今しばらくモニタリングしていただければと思いますので、今後ともよろしくお願いいたします。

以上で私のご説明は終わります。ご清聴ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9332

|

663.0

(15:30)

|

+1.0

(+0.15%)

|

関連銘柄の最新ニュース

-

02/09 15:30

-

02/09 15:30

新着ニュース

新着ニュース一覧-

今日 16:24

-

今日 16:21

-

今日 16:20