【QAあり】神戸天然物化学、通期見通しは従来想定を据え置き 設備投資増に対応した人材の確保・育成を成長投資として推進

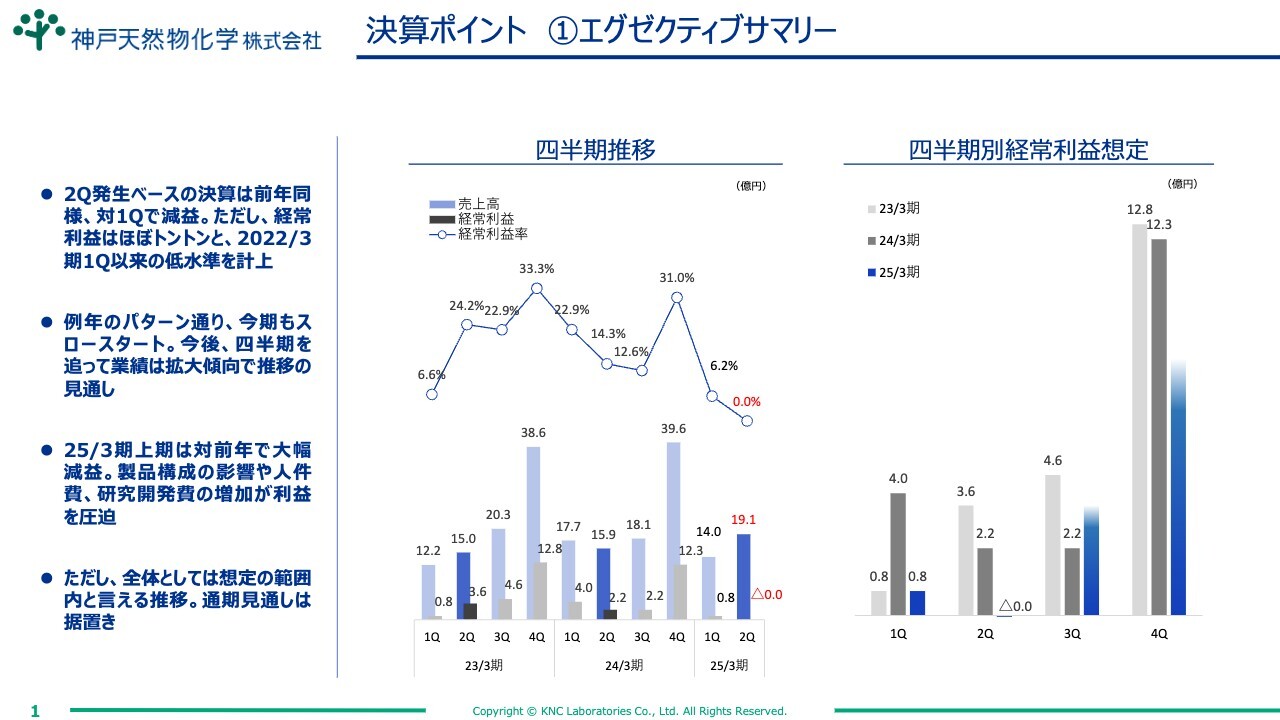

決算ポイント ①エグゼクティブサマリー

真岡宅哉氏(以下、真岡):神戸天然物化学代表取締役社長の真岡宅哉です。みなさま、本日はご多忙の中お集まりいただきまして、誠にありがとうございます。2025年3月期第2四半期決算についてご説明します。

決算のポイントについてご説明します。第2四半期単独については、売上高が19.1億円、経常利益がマイナス800万円という結果になりました。2025年3月期上期では、売上高が33億円、経常利益が8,000万円となりました。

売上高についてはスロースタートと、今年も例年と変わらない状況です。今後、四半期を追って、業績は拡大傾向で推移する見込みです。経常利益については、上期は非常に厳しい結果となりました。理由としては、製品構成の影響および人件費、研究開発費の増加が利益を圧迫したと考えています。こちらについては、後ほどあらためてご説明します。

全体としては、上期は非常に厳しい結果ではありますが、想定の範囲内と言える推移であり、通期見通しは据え置きとしています。

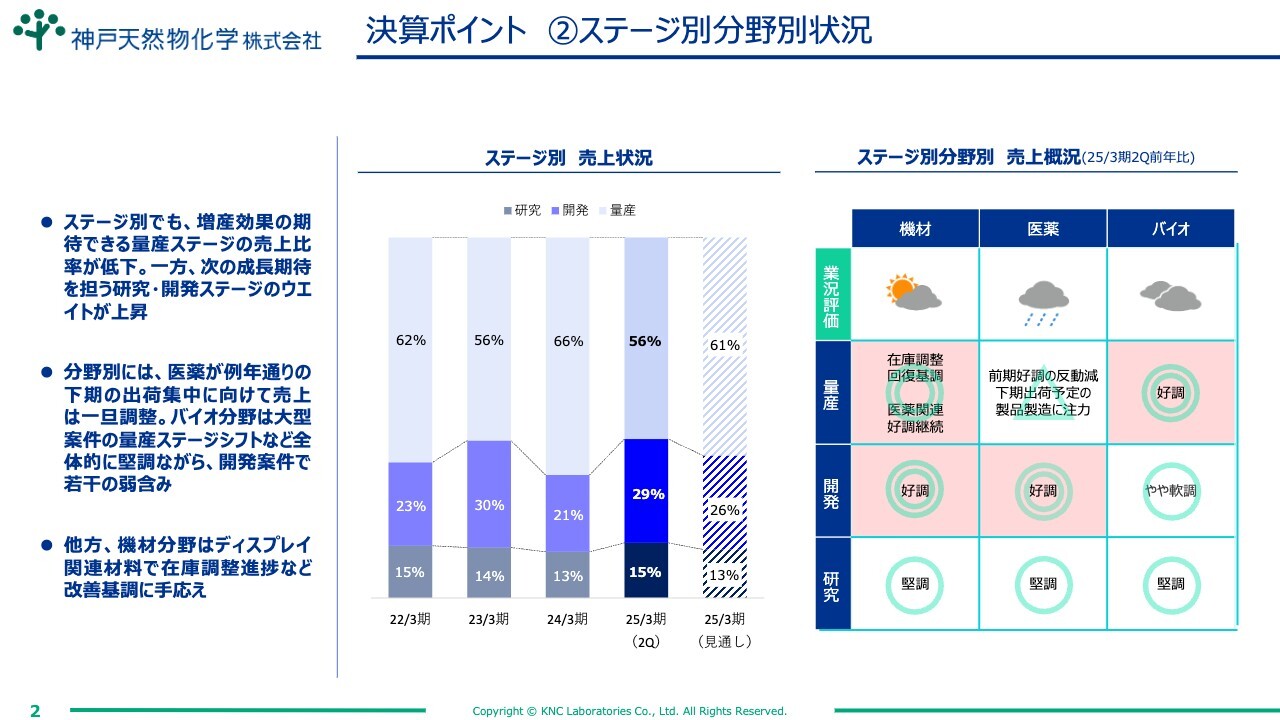

決算ポイント ②ステージ別分野別状況

ステージ別分野別状況についてご説明します。

ステージ別の売上状況については、2025年3月期上期は開発ステージの案件が堅調だったため、量産ステージの売上が若干比率を落とす結果となりました。ただし、通期では予定どおり、量産品の売上が貢献することが見込まれているため、量産品は61パーセントと、60パーセントを超えていく見込みです。

ステージ別分野別の売上概況についてご説明します。研究段階のテーマについては、機材、医薬、バイオのすべての分野において、堅調に推移してきました。開発段階については、機材と医薬は好調でした。バイオは、大型案件の量産ステージシフトなどの影響により、やや軟調という結果となりました。

量産については、機材分野、バイオ分野は好調でした。特に機材分野はディスプレイ関連材料で、在庫調整進捗などの改善基調に手応えを感じています。バイオ分野についても、量産ステージにシフトした案件などで好調でした。医薬分野については、製品製造に注力したため、好調だった前期と比較して売上減少という結果になりました。

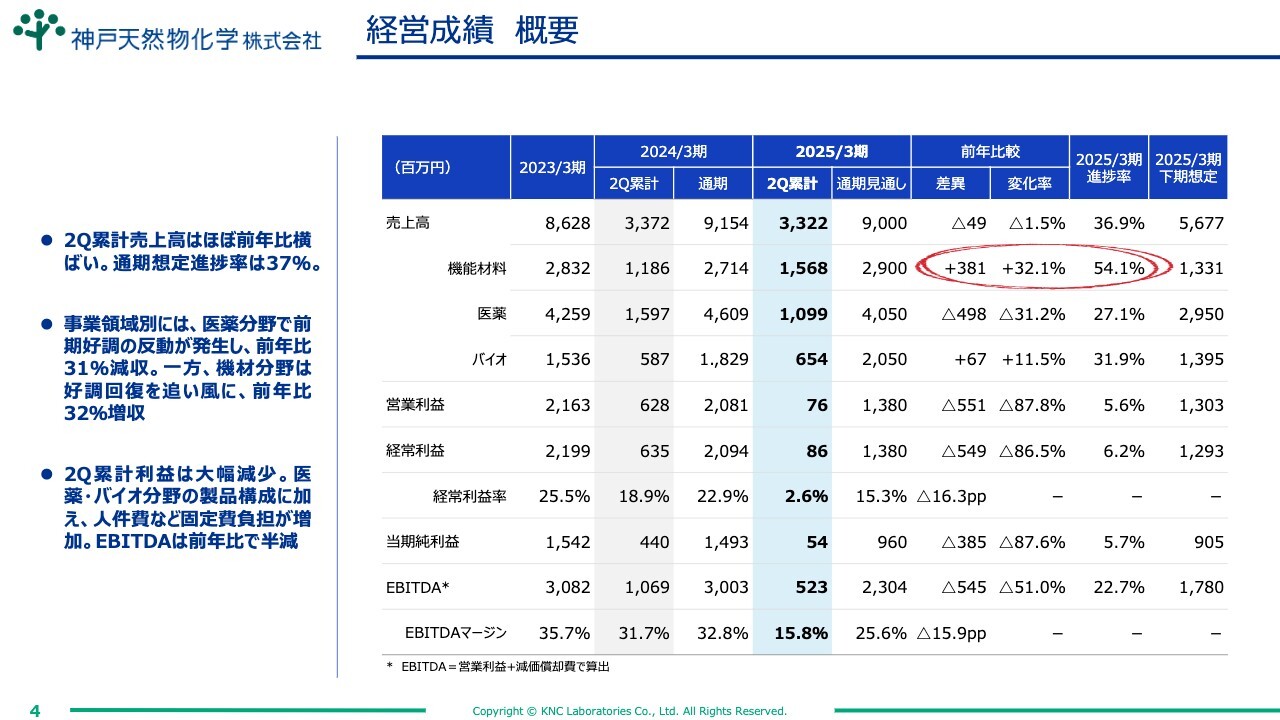

経営成績 概要

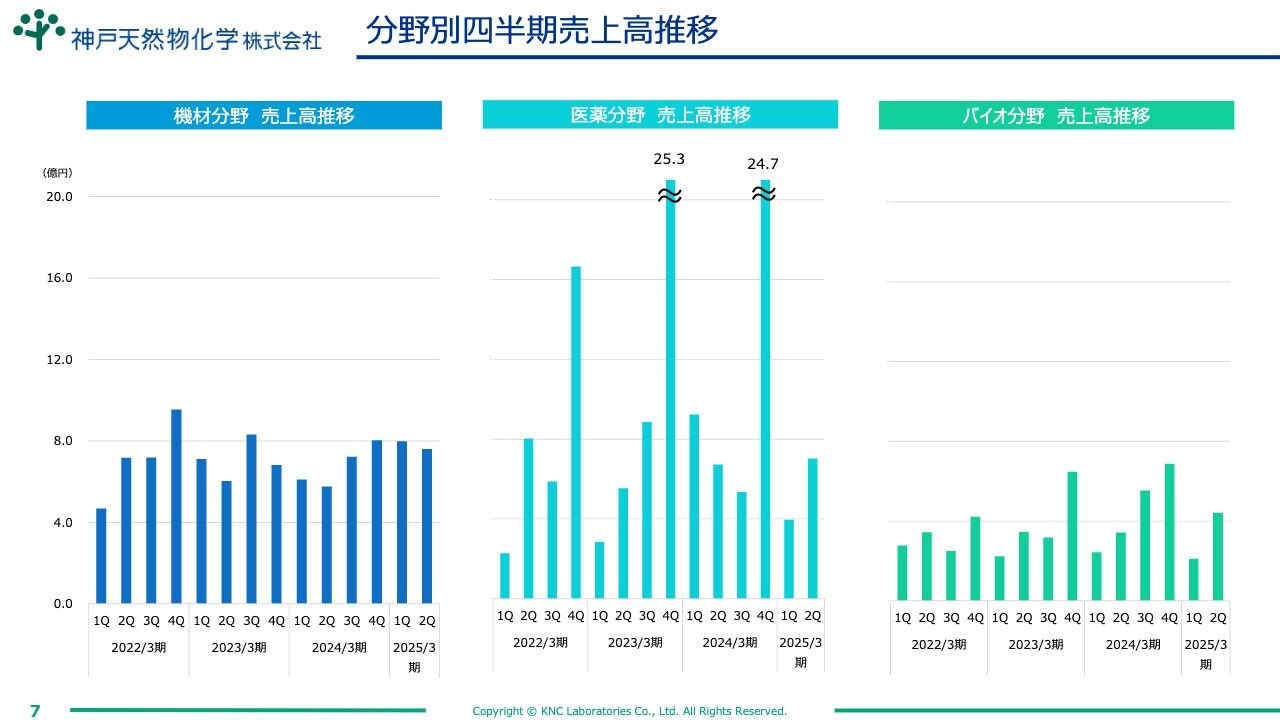

決算概要についてご報告します。経営成績概要です。2025年3月期上期の売上高は33.2億円となりました。分野別では、機材分野は売上高15.6億円、前年比32.1パーセントの増収となりました。ディスプレイ関係の回復などの好調な結果が、数字として表れています。

バイオ分野は売上高6.5億円、前年比6,700万円の増加です。バイオについても、引き続き量産品が好調です。一方、医薬分野は、前期好調の反動が発生し、前年比31パーセントの減収という結果でした。

経常利益については、2025年3月期上期は8,600万円となりました。こちらは、86.5パーセントの大幅な利益減少となっています。医薬、バイオ分野の製品構成に加え、人件費など固定費負担が増加した結果です。

EBITDAは、前年比で半減という結果でした。利益については、非常に厳しい結果だと受け止めています。

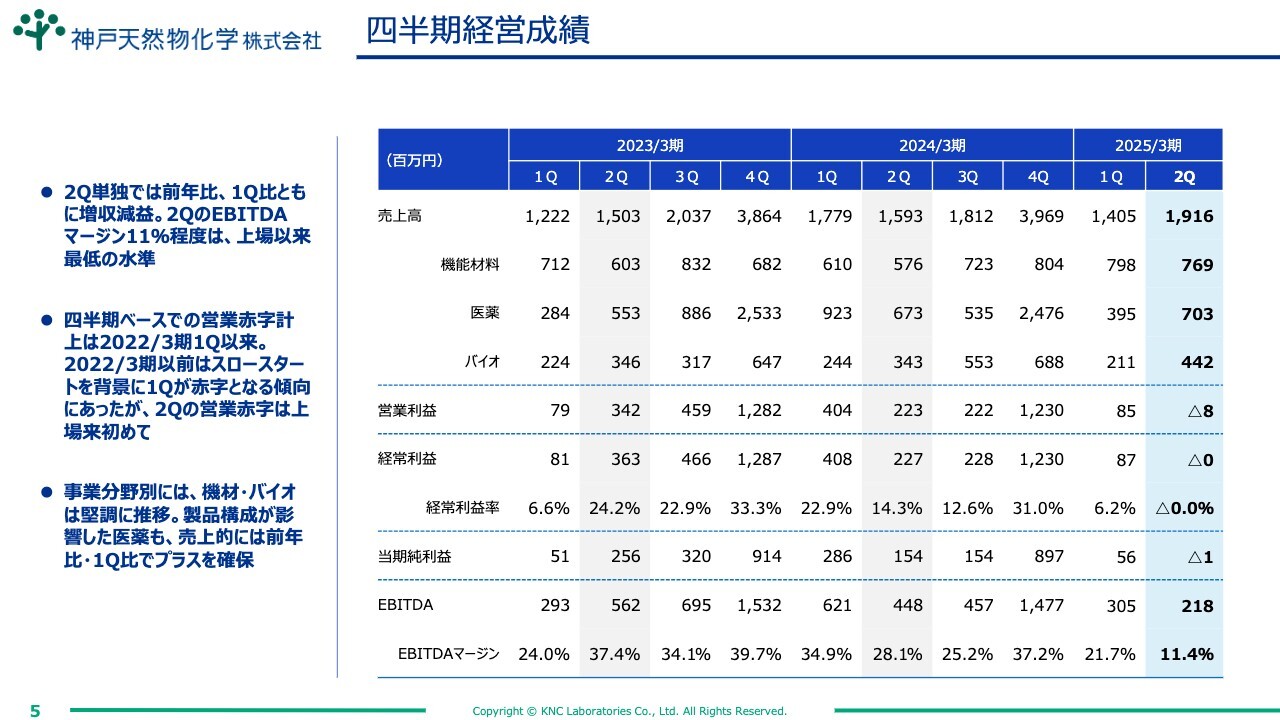

四半期経営成績

四半期経営成績です。機材分野、医薬分野、バイオ分野について、それぞれスライドに記載のとおりです。第2四半期単独では、前年比、第1四半期比ともに増収減益となりました。第2四半期のEBITDAマージン11パーセント程度は、上場以来最低の水準となっています。

四半期ベースでの営業赤字計上は、2022年3月第1四半期以来のこととなりました。2020年3月期以前には、スロースタートを背景に第1四半期が赤字となる傾向にありましたが、第2四半期の営業赤字は上場以来初めてという結果です。

事業分野別には、機材分野、バイオ分野は堅調に推移しましたが、医薬分野は非常に厳しい結果となりました。ただし、医薬分野についても、売上的には前年比、第1四半期比でプラスを確保しています。

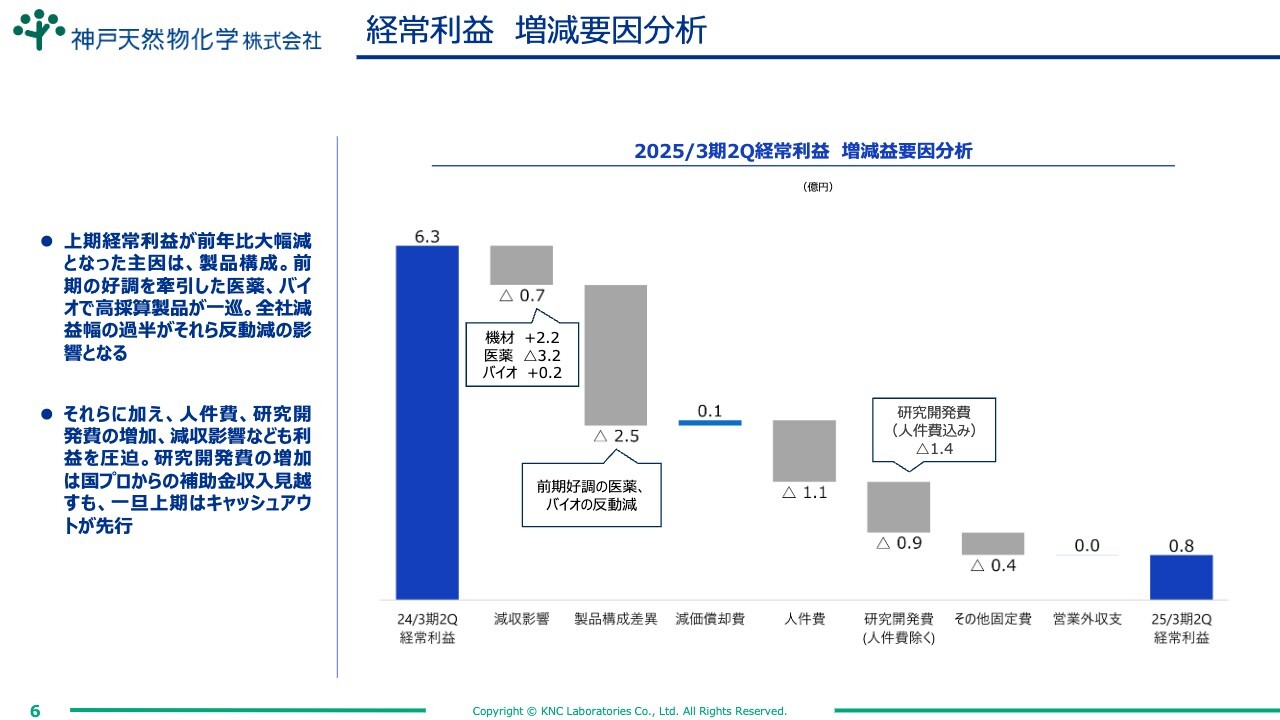

経常利益 増減要因分析

経常利益の増減要因分析についてご説明します。昨年度の経常利益は6億3,000万円でしたが、今年度は8,000万円となりました。非常に厳しい結果となりました。

減収影響については、スライドのグラフのとおり7,000万円のマイナスでした。機材分野、バイオ分野はそれぞれプラスを確保しましたが、医薬分野の落ち込みが厳しく、このような結果となっています。

製品構成差異については、前年の好調を牽引した高採算製品が一巡し、全社減益幅の過半が反動減の影響となりました。その結果、2億5,000万円のマイナスとなっています。減価償却費については、ほぼ変わらず横ばいです。

人件費、研究開発費については合わせて、2億円の減益要因となっています。人件費、研究開発費の増加は利益を圧迫するものですが、我々としては成長の肝はやはり研究開発にあると思っています。引き続き、研究開発には力を入れていきたいと思っています。

研究開発費の増加については、国家プロジェクトからの補助金収入を見越しますが、いったん上期はキャッシュアウトを先行します。下期については、国家プロジェクトからの補助金が入金される予定です。

以上のような経常利益増減要因により、結果として6億3,000万円から8,000万円という推移になっています。

分野別四半期売上高推移

分野別四半期売上高推移については、スライドのグラフのとおりです。

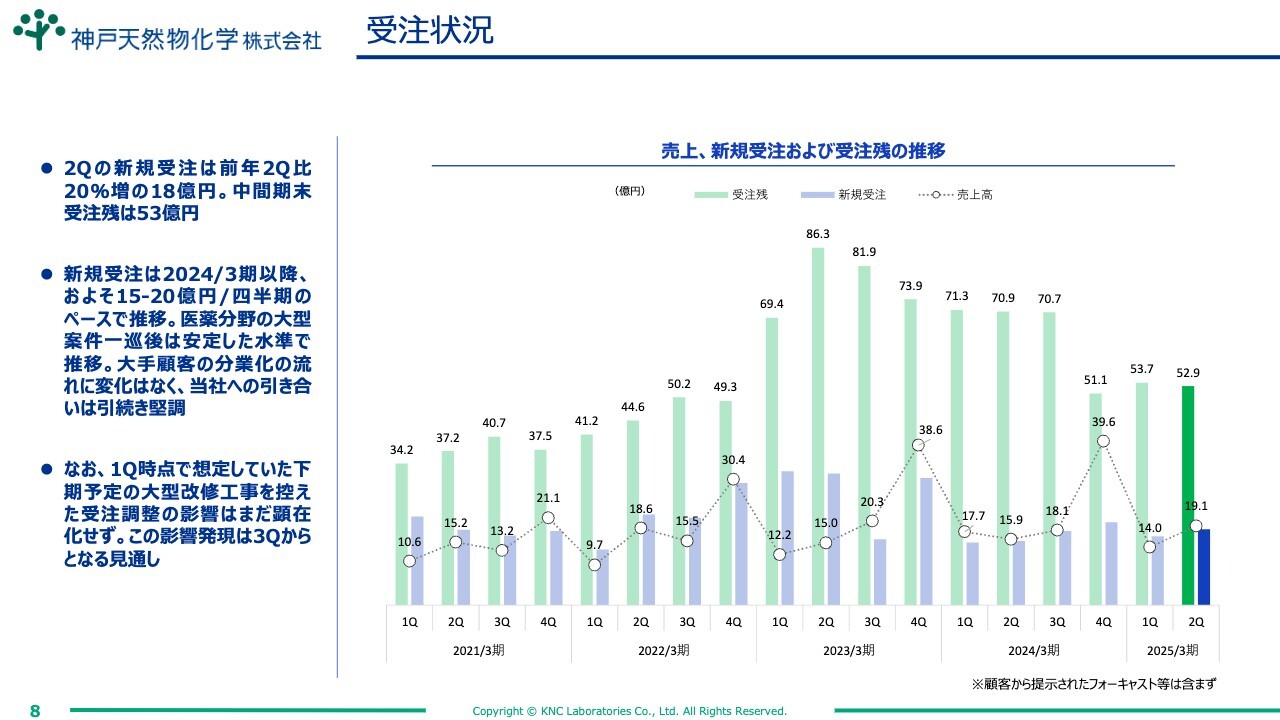

受注状況

受注状況についてご説明します。スライドのグラフは、緑色の棒グラフが受注残、青色の棒グラフが新規受注、丸印が売上高を示しています。

2025年3月期第2四半期の新規受注は18億円で、前年同期比20パーセント増となりました。中間期末受注残は53億円となりました。新規受注は2024年3月期以降、およそ15億円から20億円のペースで推移しています。

医薬分野の大型案件一巡後は、新規受注は15億円から20億円の安定した水準で推移しています。大手顧客の分業化の流れに変化はなく、当社への引き合いは引き続き堅調と考えています。

なお、第1四半期時点で想定していた下期予定の出雲第1工場大型改修工事については、工事を控えた受注調整の影響はまだ顕在化していません。この影響の発現は、第3四半期以降になる見通しです。なんとかここは、営業部、事業部ともに踏ん張っていきたいと思っています。

2025年3月期2Q 財政状態

財政状態についてご説明します。2025年3月期第2四半期末の現預金は、前期末比で大幅に減少しています。売上債権の回収は進んだものの、法人税などの未払金解消、下期出荷集中に対応した在庫積み増し、増産設備投資などに充当しています。

なお、実質無借金経営に変更はありませんが、ネットキャッシュ水準は1億円程度まで低下しました。成長投資に向け、レバレッジを意識した財務スタンスが鮮明になってきています。ただし、第2四半期末の自己資本比率は75.7パーセントと、盤石さには変化はありません。

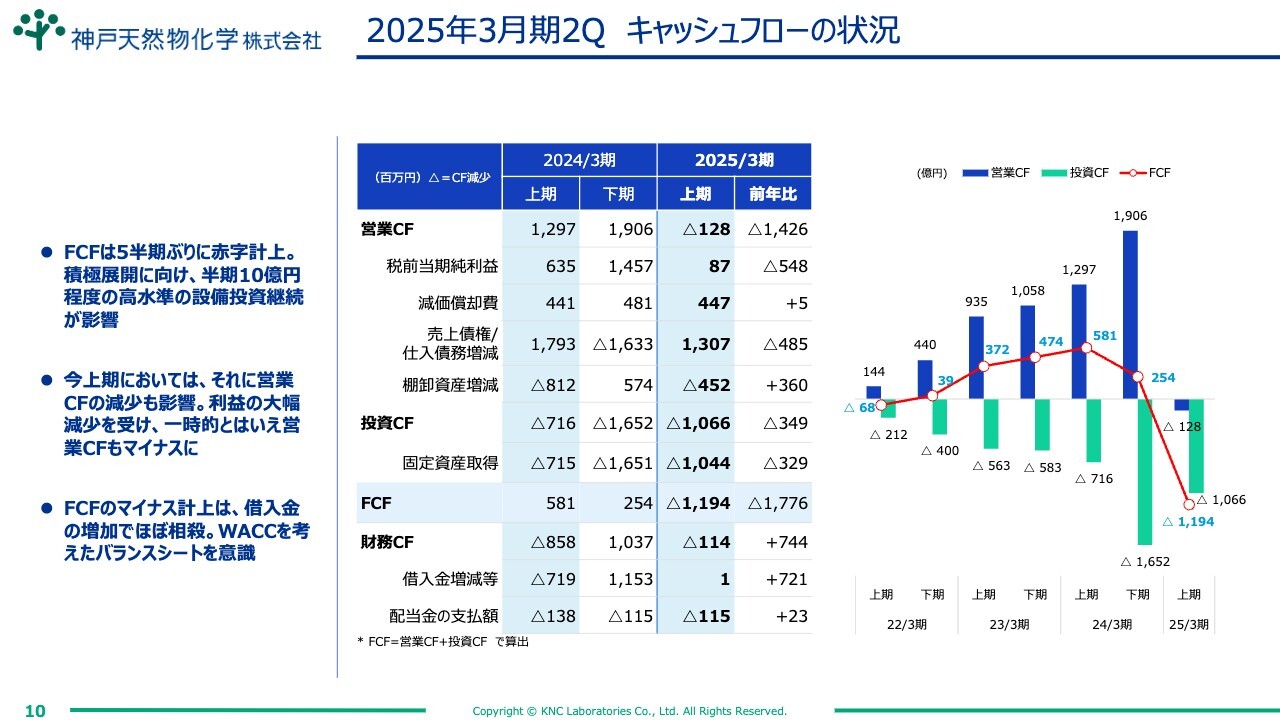

2025年3月期2Q キャッシュフローの状況

キャッシュフローの状況についてご説明します。フリーキャッシュフローは5四半期ぶりに赤字を計上しました。積極展開に向け、半期10億円程度の高水準の設備投資継続が影響しています。当社としても、設備投資は必ず必要なものと考えているため、企業価値向上に向け、積極的な投資は引き続き継続したいと考えています。

上期においては、営業キャッシュフローの減少も影響しています。利益の大幅減少を受け、一時的とはいえ、営業キャッシュフローもマイナスとなりました。フリーキャッシュフローのマイナス計上は、借入金の増加でほぼ相殺しています。WACCを考えたバランスシートを意識していきます。

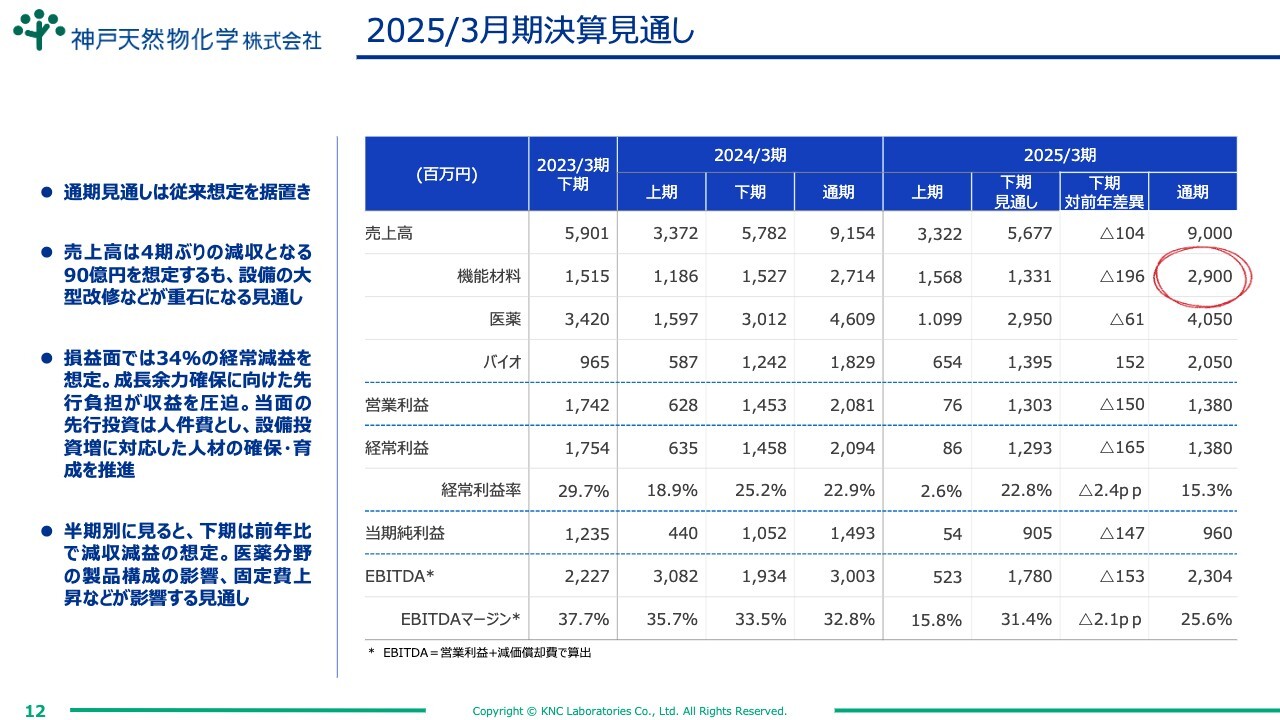

2025/3月期決算見通し

2025年3月期の決算見通しについてご説明します。上期決算まで非常に厳しい状況ですが、通期見通しは従来の想定を据え置いています。売上高は、4期ぶりの減収となる90億円を想定していますが、これは設備の大型改修などが重石になるためです。

損益面では、34パーセントの経常減益を想定しています。こちらは、成長余力の確保に向けた先行負担が収益を圧迫していると考えています。ただし、当面の先行投資は人件費となり、設備投資増に対応した人材の確保・育成を、今後の成長に向けた投資として推進していきたいと考えています。

半期別に見ると、下期は前年比で減収減益となる想定です。特に医薬分野の製品構成の影響や、人材の確保といった意味合いで、固定費の上昇などが影響する見通しとなっています。この見通しについては、期首に発表したものを据え置きます。

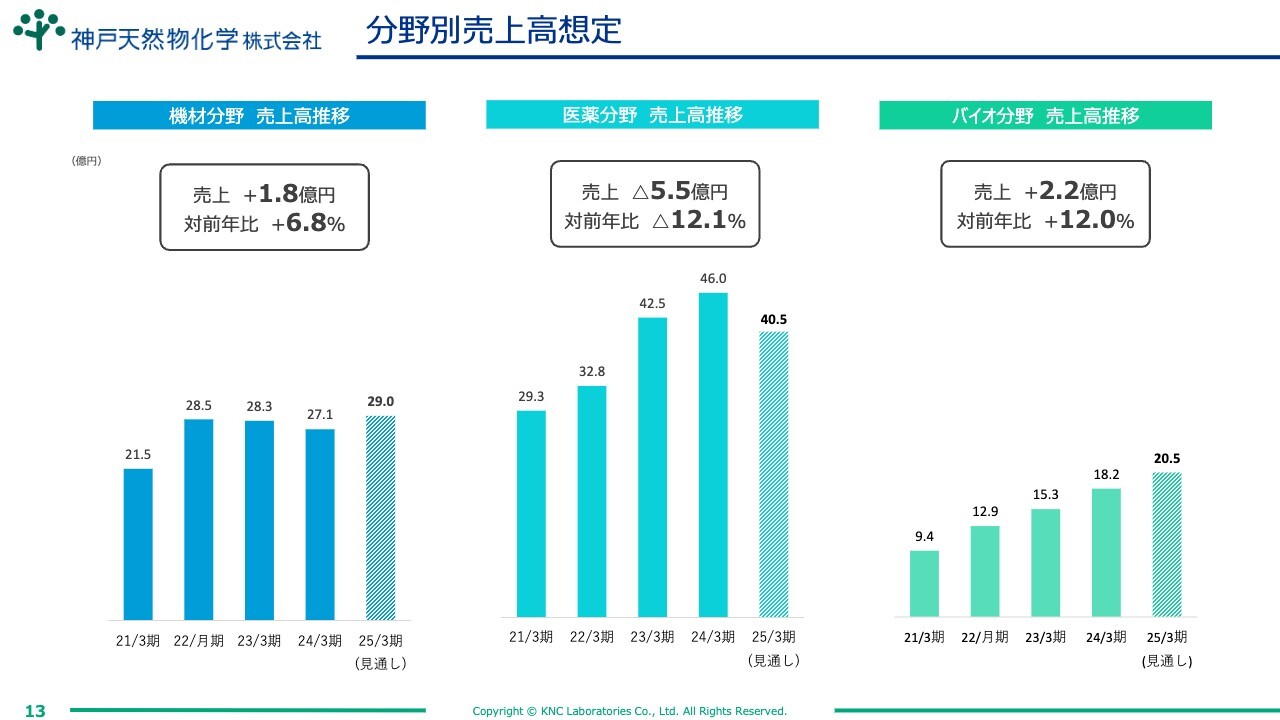

分野別売上高想定

分野別の売上高想定をご説明します。数字については、スライドに記載のとおりです。機材分野は、売上が回復基調であることが読み取れるかと思います。医薬分野は、製品構成が前年2期に比べて大きく異なってきている点があり、売上はいったん右肩下がりとなっています。バイオ分野は4期連続の増収となる見込みです。

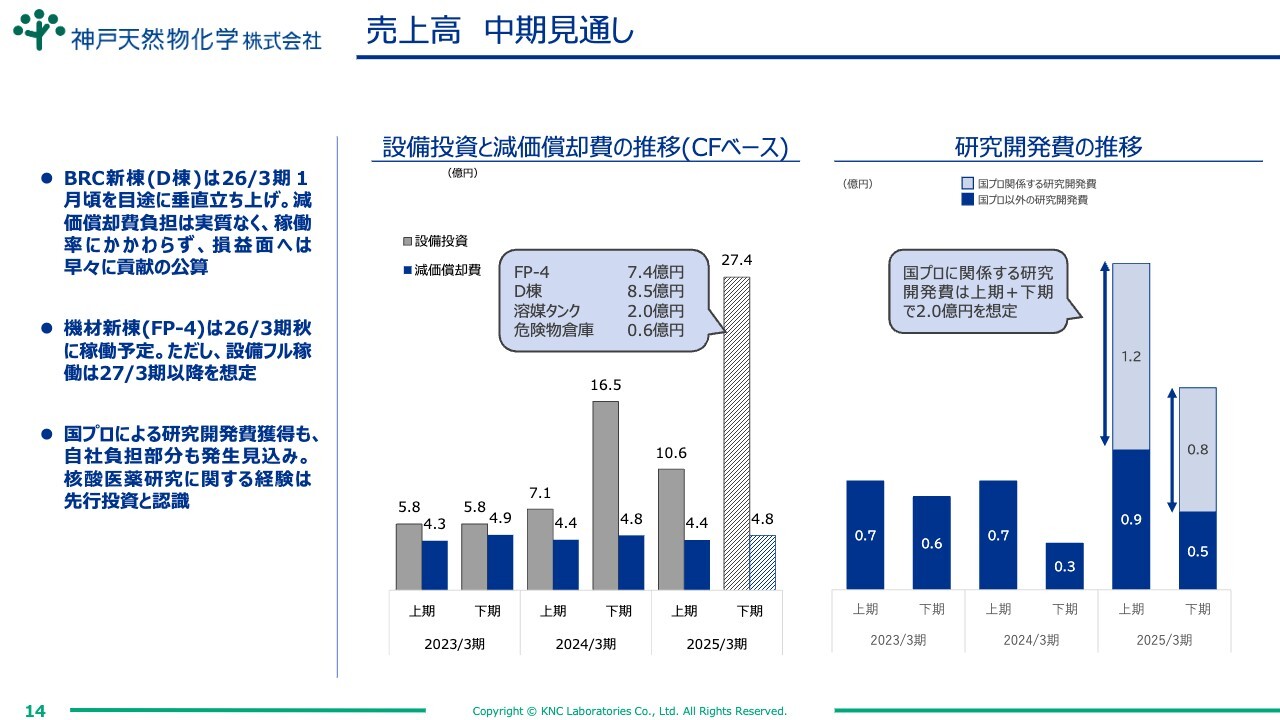

売上高 中期見通し

中期の見通しです。スライド左側のグラフは、設備投資と減価償却費の推移を示しています。灰色の棒グラフが設備投資額、青色の棒グラフが減価償却費になっています。2025年3月期においては、上期に10億円、下期に27億円の設備投資を見込んでいます。また、出雲のFP-4棟、バイオリサーチセンターのD棟、溶媒タンク、危険物倉庫への設備投資を見込んでいます。

スライド右側のグラフは、研究開発費の推移です。上期に2.1億円、下期に1.3億円を予定しています。ただし、こちらは国家プロジェクト参画に関連する研究開発で、下期には研究開発費として助成金を受ける予定です。

国家プロジェクトに関係する研究開発費は、上期・下期合わせて2億円を想定しています。自社負担分も発生する見込みですが、核酸薬研究に関する研究というかたちになります。こちらで得られた経験や実績は、当社にとって先行投資の意味合いがあると認識しています。

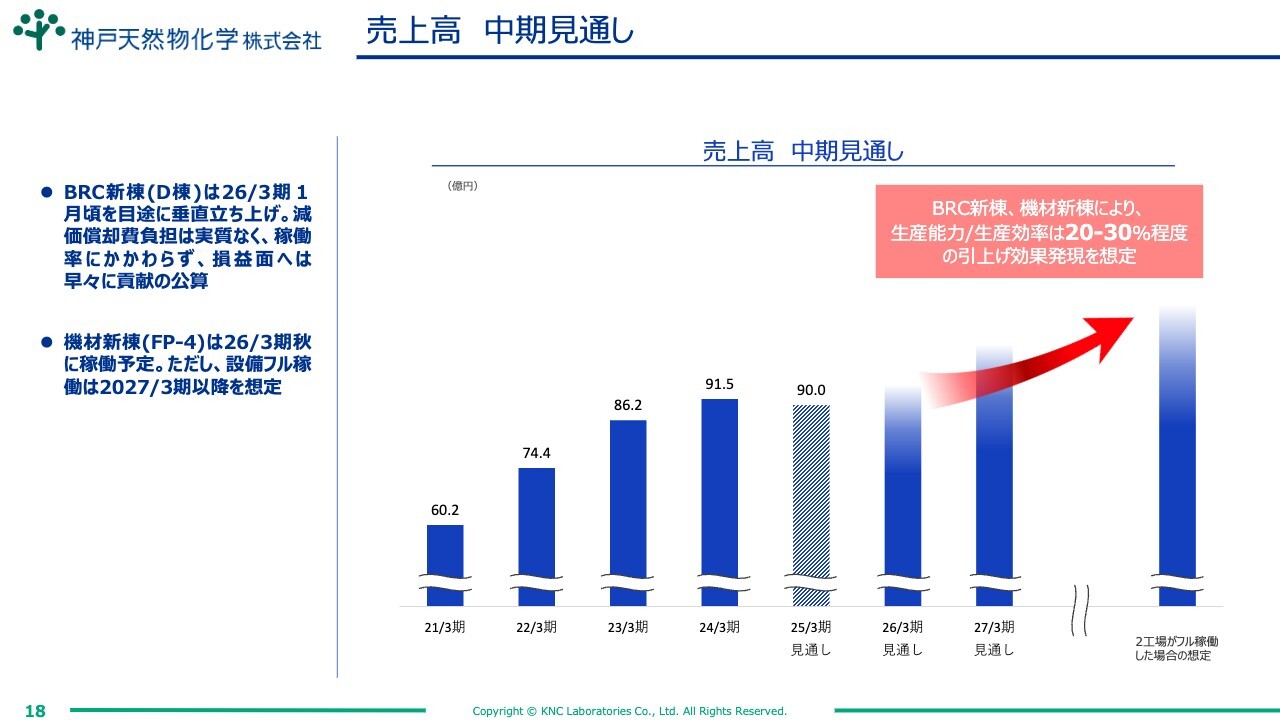

機材新棟(FP-4)は2026年3月期秋に稼働予定ですが、設備のフル稼働は2027年3月期以降となる想定です。現状ではこのように計画していますが、フル稼働に向けて営業部、事業部とともに、テーマ獲得に奔走していきたいと思っています。

B棟については、2026年3月期の1月頃を目途に、垂直立ち上げを見込んでいます。減価償却費の負担は実質なく、稼働率にかかわらず、早期に損益面へ貢献する公算です。

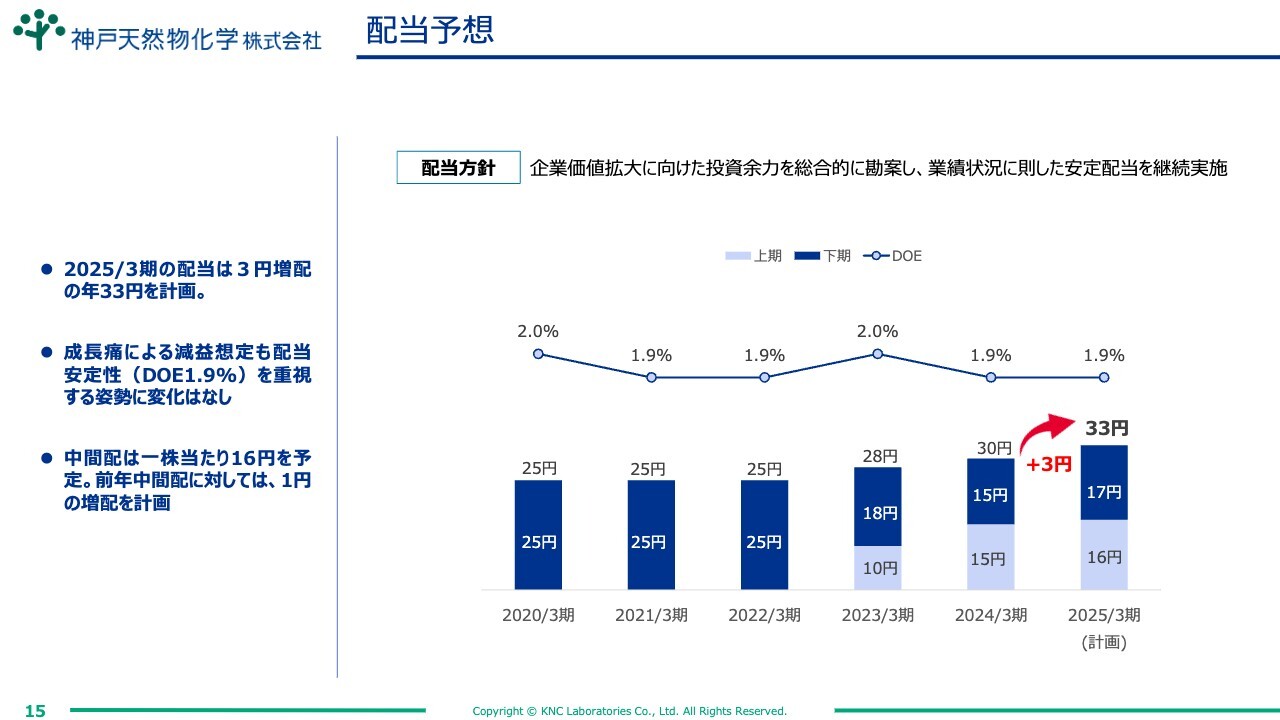

配当予想

配当予想です。当社の配当方針として、企業価値拡大に向けた投資余力を総合的に勘案し、業績状況に則した安定配当を継続的に実施していきたいと思っています。

2025年3月期の配当は3円増配の年33円を計画しています。成長痛による減益想定も、DOEは1.9パーセントで、配当安定性を重視する姿勢に変更はありません。中間配当は1株あたり16円を予定しており、前年の中間配当に対し1円の増配を計画しています。

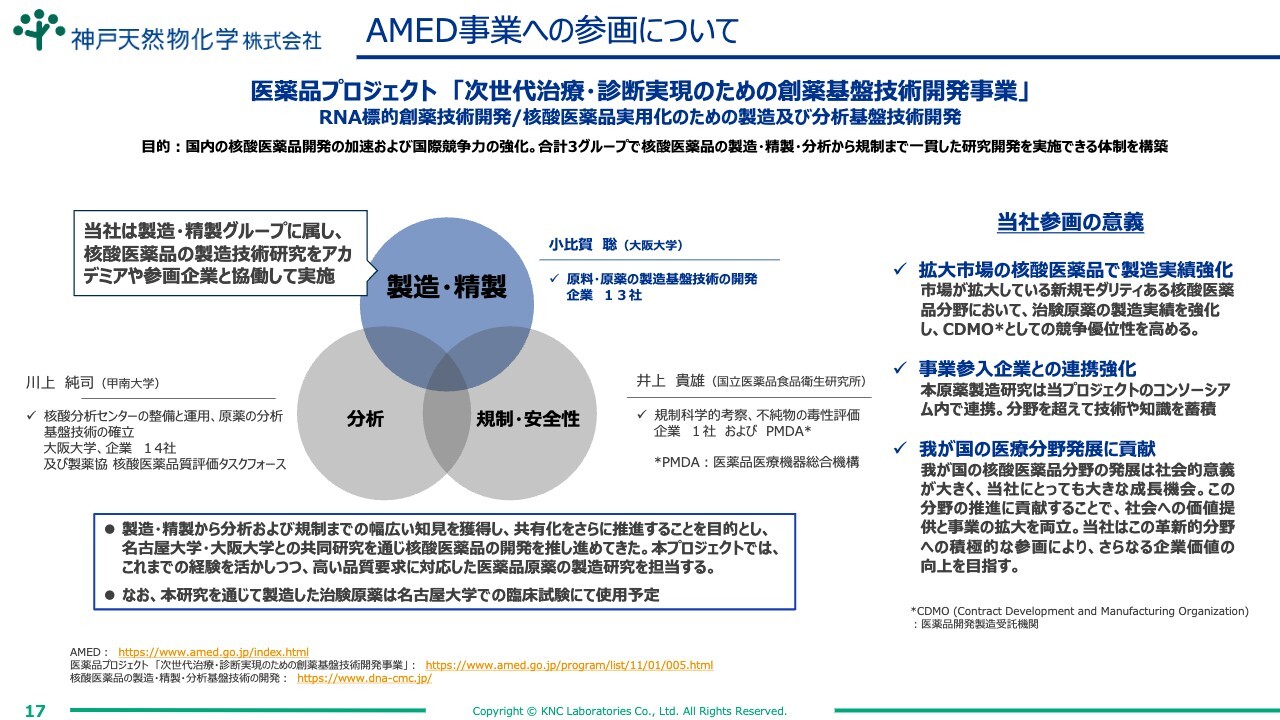

AMED事業への参画について

トピックスです。我々は、製造業における真髄は研究開発にあると考え、国家プロジェクトのAMED事業へ参画しています。医薬品プロジェクト「次世代治療・診断実現のための創薬基盤技術開発事業」では、RNA標的創薬技術開発、核酸薬品実用化のための製造および分析基盤技術開発に参画中です。

スライドに記載したように、大阪大学、甲南大学、国立医薬品食品衛生研究所の先生方とともに、我々は製造・精製グループに属し、核酸医薬品の部門を担当しています。参画の意義として、拡大市場の核酸医薬品の分野においても製造実績を強化し受注獲得へ弾みをつけることと、事業参入企業との連携を強化して分野を超えた技術や知識の蓄積により核酸ビジネスをさらに拡大させることがあります。

さらに、我が国の医療分野発展や、核酸医薬という新規モダリティの分野での貢献は、社会的に大きな意義があると考えています。また、日本での市場の成長は当社にとって追い風となるため、がんばっていきたいと思っています。

売上高 中期見通し

売上高の中期見通しです。BRC新棟(D棟)については、実質償却費の負担はなく、稼働率にかかわらず損益面へは早々に貢献する公算です。機材新棟(FP-4棟)のフル稼働は少し先になる見込みですが、営業部、事業部と一体となり、早期のフル稼働を目指しています。

BRCのD棟、機材のFP-4棟の稼働により、生産能力は20パーセントから30パーセントまで引き上げる効果を想定しています。これら2棟の稼働により、早期に売上高100億円を突破していきたいと考えています。

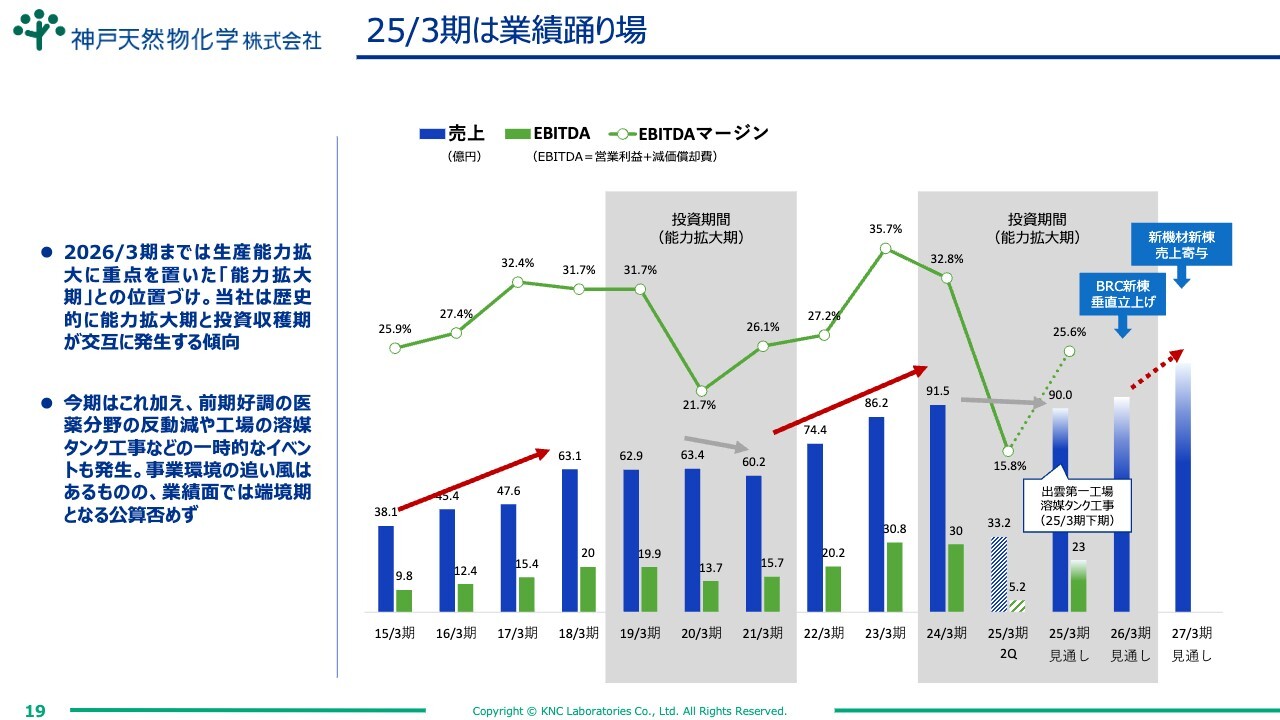

25/3期は業績踊り場

2025年3月期の業績についてご説明します。BRCのD棟、機材のFP-4棟の立ち上げについては、それぞれが売上に寄与する時期を想定しています。能力拡大期と呼んでいる投資期間については、来年度までその期間が続くのではないかと考えています。

再三お伝えしているように、営業部、事業部と一体となり、売上利益につながるテーマ獲得に奔走していきたいと思っています。生産能力拡大に重点を置いていますが、当社の歴史を見ても、能力拡大期と投資回収期が交互に発生する傾向があります。そのため、スライドで赤色の矢印で示しているとおり、投資回収期に早く移行したいと考えています。

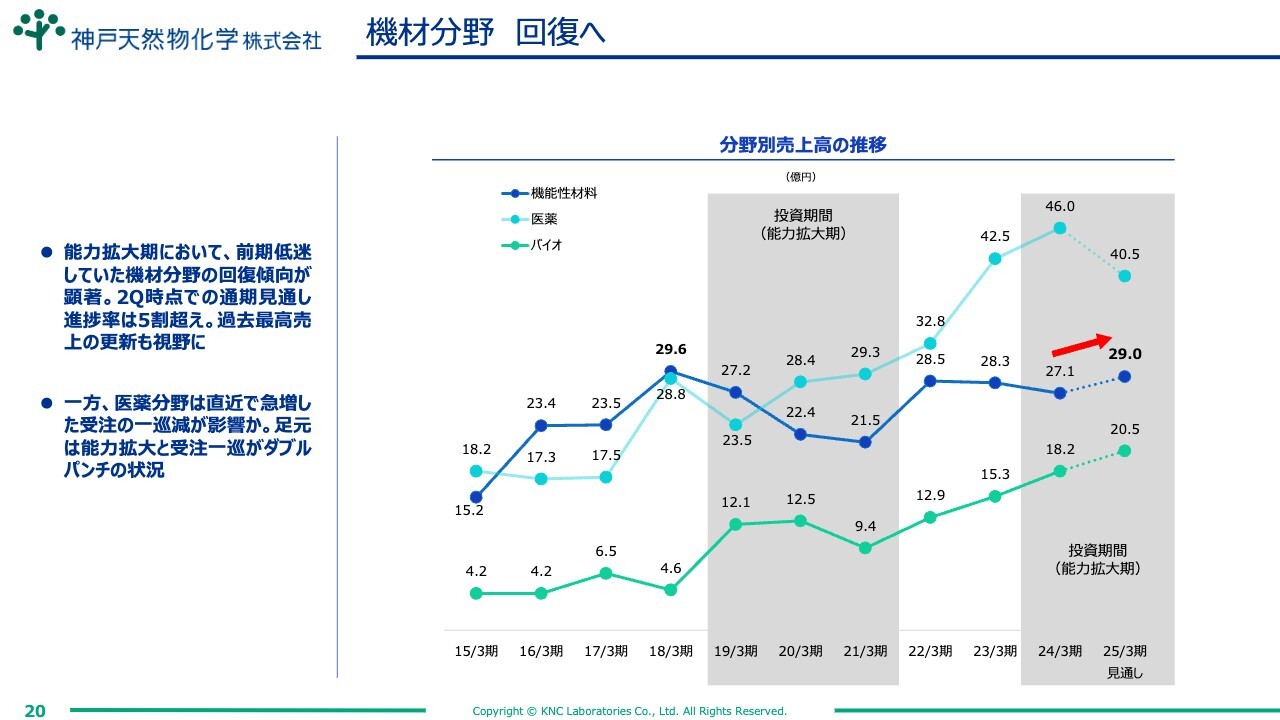

機材分野 回復へ

機材分野の回復についてです。スライドの折れ線グラフは、分野別売上高の推移です。青色が機材分野、水色が医薬分野、緑色がバイオ分野を示しています。

機材分野は、前期に低迷していましたが、回復傾向が顕著です。第2四半期時点で通期見通しの進捗率は5割を超え、過去最高売上の29億6,000万円に達する可能性を見据え、営業活動、事業活動を進めています。

一方、医薬分野は直近で急増した受注の一巡減が影響し、足元では能力拡大と受注一巡のダブルパンチによって非常に厳しい状況です。しかしながら、この2年を除くと2022年3月期以降、売上が右肩上がりで上がってきていることが伝わるかと思います。

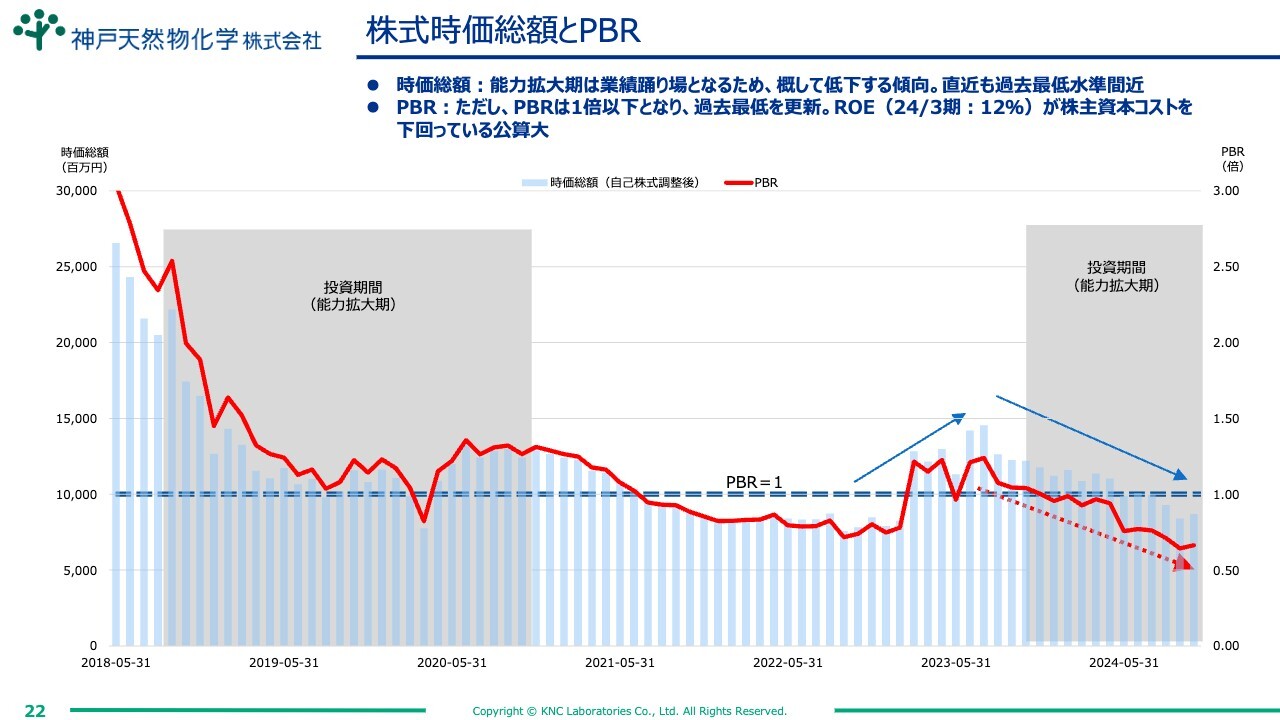

株式時価総額とPBR

資本コストや株価を意識した経営の実現に向けてご説明します。株式時価総額とPBRについては、能力拡大期が業績の踊り場となるため、概して低下する傾向にあり、直近も過去最低の水準間近です。

PBRは1倍以下となり、過去最低を更新しています。ROEは昨年度12パーセントでしたが、市場の評価を考慮すると、株式資本コストを下回っているのが現状であると認識しています。

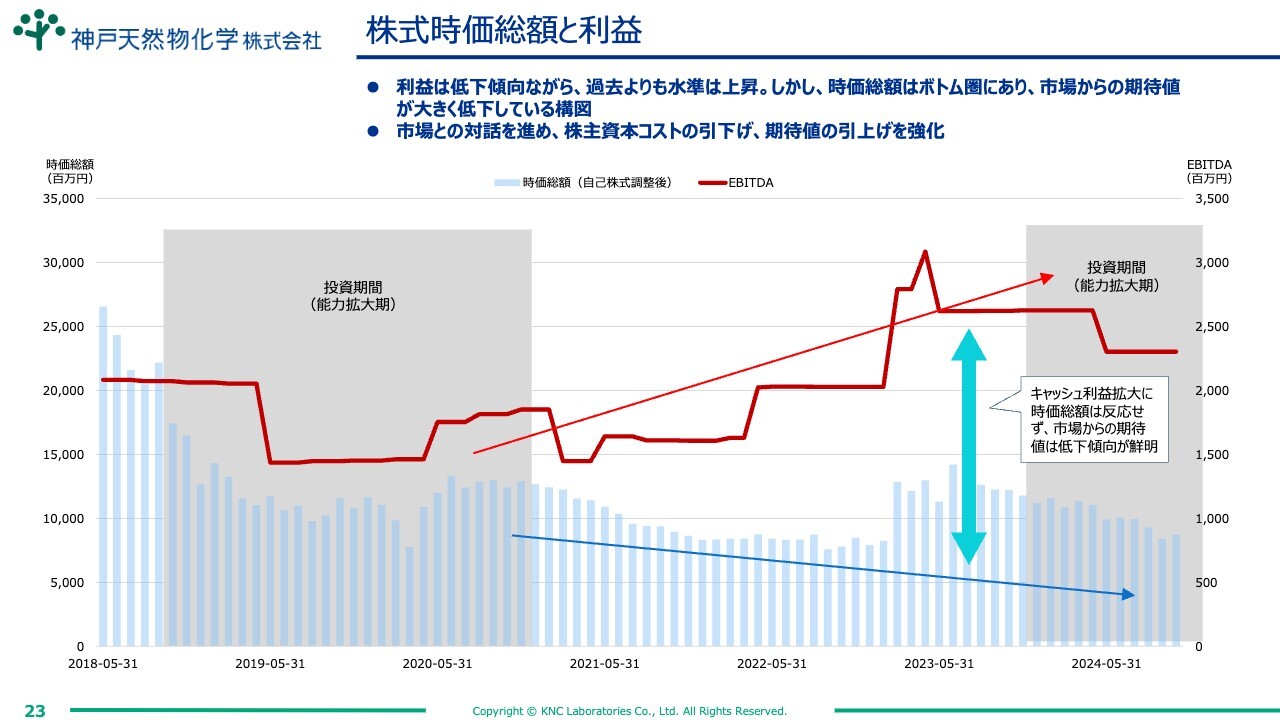

株式時価総額と利益

株式時価総額と利益についてです。利益は低下傾向にあるものの、過去と比較し水準は上昇しています。しかし、時価総額はボトム圏にあり、市場からの期待値が大きく低下している構図となっています。

市場との対話を進め、株主資本コストを引き下げ、期待値の引き上げを強化していきたいと思っています。

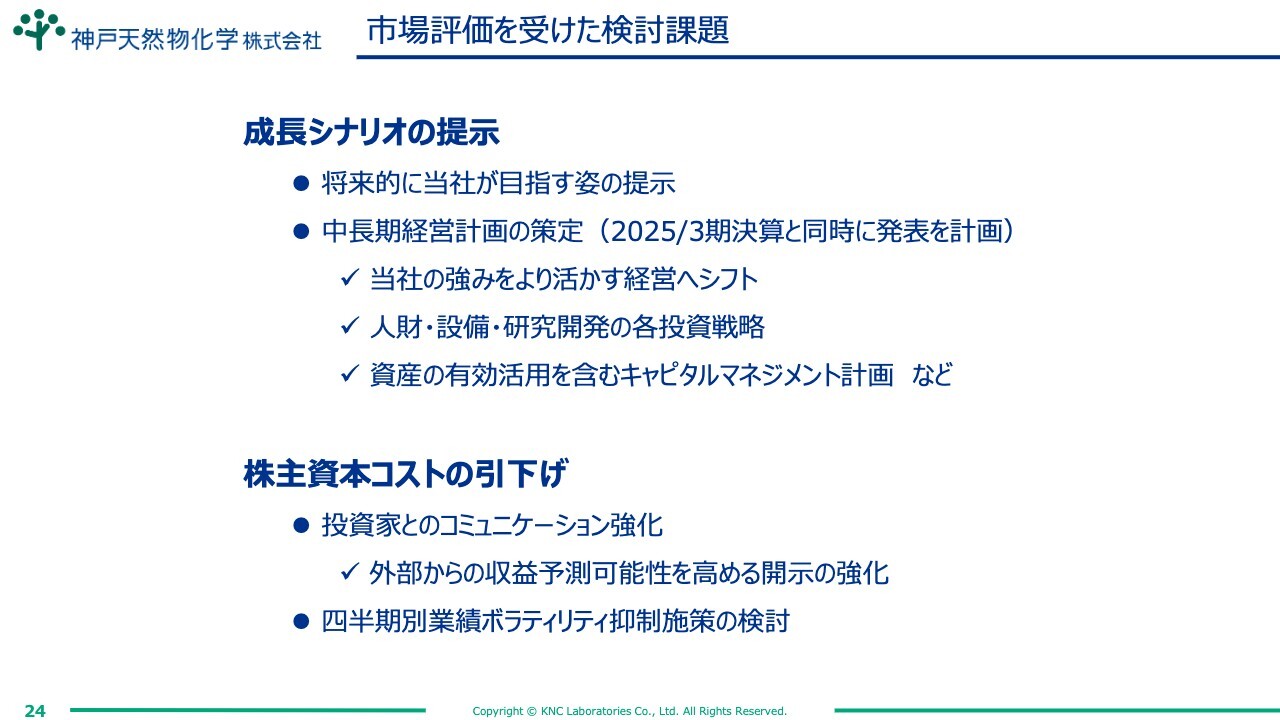

市場評価を受けた検討課題

企業価値の向上に向け、市場評価を受けた検討課題として、成長シナリオを提示します。具体的には、将来的に当社が目指す姿を提示し、中長期的経営計画の策定を行います。当社の強みをより活かす経営へシフトし、人材・設備・研究開発の各投資戦略や、資産の有用活用を含むキャピタルマネジメント計画などをご案内したいと思っています。

株主資本コストの引き下げに取り組みます。具体的には、投資家とのコミュニケーションを強化すべく、外部からの収益予測可能性を高める開示の強化に努めていきたいと思っています。当社は受託を主としているため、かなり難しいところもありますが、四半期別業績ボラティリティ抑制施策の検討も進めていきたいと思っています。

FP-4棟、D棟が完成すれば、四半期ごとの売上がある程度平準化されると予想しています。これにより、株主のみなさまにもより理解しやすい計画をご案内できるのではないかと考えています。

質疑応答:上期の進捗率を踏まえた通期見通しについて

司会者:「第2四半期の決算はけっこう衝撃的でした。現在の上期の進捗率や水準で、通期の見通しを達成できるのでしょうか?」というご質問です。

真岡:売上については、機材分野は順調に推移しています。医薬分野とバイオ分野はスロースタートではあるものの、想定の範囲内だと考えています。

医薬分野では、出雲の溶媒タンクの工事など、ハードルの高いものがあると思っています。しかし、見通し達成のキーはさらなる案件の獲得であり、そのために営業部、事業部を強化し、積極的に活動していく方針です。

現状、受注残は50億円という数字ですが、今後もさらに受注を伸ばし、新規案件の獲得に向けて邁進していきたいと思っています。ご指摘のとおり、現在は11月で、期末まで残り少ない時期となりました。しかしながら、まだ諦めることなく、がんばっていきたいと思います。

利益面については、下期の製品構成差異を見ると、上期に比べて利益の出るものがあり、前年との差異は緩和されるものと考えています。しかし、通期で考えた場合は、期首の想定どおり、前年より悪化することは想定しています。

労務費は期首の想定ほど膨らまないと見ていますが、採用難やコストの見直しを行い、再調整する必要性もあるとは思っています。ただし、新設備を稼働させるための人員はすでに獲得しているため、利益面についても据え置きになる見込みです。

質疑応答:第2四半期業績の悪化要因について

司会者:「上場以降、第1四半期が赤字という局面において『スロースタートだから』という説明がなされてきました。実際に、四半期を追うごとに業績は拡大してきました。しかし、今回は第2四半期が第1四半期に比べて悪化しています。しかも赤字になっており、これまでとはパターンが違うように思います。何が起こっているのか教えてください」というご質問です。

真岡:まず、固定費のコスト構造が例年と少し変わってきていると考えています。先行的な人員確保による人件費増大が大きく変わってきているかと思っています。出雲のFP-4棟、バイオのD棟、それぞれかなり大型な工場であるため、そこへの人員の先行投資という意味合いでは大きく効いているかと思います。

これらの投資は、我々の次の発展を必ず担ってもらえる工場への投資であるため、先行的という意味合いですが、非常に重要な人員の確保であると考えています。研究開発費も補助金の収入を前提に先行し、順調に推移しており、こちらも今までと少しパターンが違うかと思っています。

製品構成差異が悪化したことにより、第2四半期単独で赤字とはなりました。しかし、人件費と研究開発費については、中長期的な成長に必要不可欠な先行投資という位置づけでがんばっていきたいと思っています。

質疑応答:製品構成とEBITDAマージンの見通しについて

司会者:「今後は現状の製品構成が常態化すると仮定すると、これまでのような高いEBITDAマージンはもう期待できない構図になっていくかと思います。違うとすれば、その理由を教えてください」というご質問です。

真岡:製品構成については、受託ビジネスということもあり、毎年変化する状況です。「実績を作りたい」「なんとかテーマを取り込んでいきたい」といった時には、戦略的に悪化させることもあり、このような状況から毎年、製品構成は変わっていきます。

受注したテーマ、量産品まで進んだテーマはそのまま当社が対応しますが、開発品となると量産品まで進むか、毎年そのテーマが受注できるかなどもお客さまの発注時期によります。

EBITDAマージンの悪化は、コスト構造も影響するところです。当期は、先行的な人件費拡大や研究開発費の増大が影響していると思っています。来期もコスト先行型に変更はなく、EBITDAの急激な回復は残念ながら難しいのではないかと思っています。

新棟D棟とFP-4棟が稼働する再来期については、EBITDAをぜひ回復させていきたいと考えています。

質疑応答:中期経営計画の発表に至った背景について

司会者:「来年春に中期経営計画を発表するとのことですが、この決断に至った背景を教えてください」というご質問です。

真岡:企業価値向上に向けては、やはり情報開示も必要と再認識しました。我々としては、株主資本コストをいかに下げられるかを考えており、可能な限り株主のみなさまと情報を共有したいと思っています。我々の発展、成長に期待している株主とともにがんばっていきたいと思っています。

投資家のみなさま、株主のみなさまからご意見などをいただき、対話もぜひ進めていきたいと考えています。そのためには、我々からの積極的な情報開示が必要ではないかと思い、決断に至りました。

質疑応答:新棟の稼働時期について

司会者:「今の投資についての回収期は、2027年3月期となるかと思います。機材新棟FP-4棟とBRC新棟D棟は、いつ頃のフル稼働を想定しているのでしょうか?」というご質問です。

真岡:D棟については、2025年7月の完成を見込んでいますが、売上としては下期以降から貢献していくと思っています。FP-4棟については、できる限り早めの実現を目指したいと思っています。しかし、半導体関係のフォトレジストの工場を想定しているため、ある程度実績を積んでお客さまとの関係性を築いていくには、時間軸としては少し時間がかかると想定しています。

我々としても、営業活動しないわけではありません。FP-4棟の竣工が終われば早々に立ち上げ、フル稼働に持っていけるよう、プロジェクトチームを組んで取り組んでいきたいです。理想的には、低金属を管理できる工場として立ち上げる工場であるため、できることなら半導体関係のフォトレジストテーマを受注していきたいとは思っています。

もし、フォトレジスト関係が少し遅れる、もしくは見込みより少ないということであれば、我々のプラントはマルチでいろいろな有機合成ができる工場になっているため、そちらで十分カバーできると考えています。FP-4棟のフル稼働は、できる限り早期に実現したいと思っています。

FP-4棟、D棟ともに重要な新規工場になりますが、また次の工場も考えていく時期になってくると思っています。まずは、FP-4棟、D棟で売上、利益を稼いでいくことに注力していきたいと思っています。

司会者:「『次の工場』というのは、どの分野を想定しているのでしょうか?」というご質問です。

真岡:機材分野、医薬分野、バイオ分野というかたちで事業を運営していますが、現状でどの分野ということは決まっていません。各事業部から「次の工場を」という話は出てきていますので、それらを勘案して、次にどの分野に投資していくか考えていきたいです。

今、具体的な詳細計画があるわけではありません。しかし、「D棟、FP-4棟が完成したらそれで終わり」というわけでなく、次の拡大、企業価値向上に向けた取り組みとして、売上、利益をいかに上げていくかを考えていきたいと思っています。

質疑応答:株主資本コストについて

司会者:「業績予想が難しいということは、そのリスク分だけ投資資本コストは高いということになります。PBRが1倍を割り込んでいる状況は、それだけ御社の株主資本コストが高いという証明だと考えます。御社は、株主資本コストをどのように考えているのか教えてください」というご質問です。

真岡:当社は、受託ビジネスという性質上なかなか業績予測が難しく、中期経営計画も出せない状況が続いていました。そのため、株主や投資家のみなさまにリスクを取っていただくようなかたちになっていたかと思います。

株主資本コストを下げられていない状況は認識しており、PBRにも表れてきていると思っています。昨年度はROEが12パーセント程度であったにもかかわらず、PBRが低下していったことを考えると、株主資本コストはそれ以上であると認識しています。

そのような背景から、来年5月には成長シナリオを示し、リスク低減を図り、企業価値の向上に努めていきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6568

|

1,287.0

(02/25)

|

+3.0

(+0.23%)

|

関連銘柄の最新ニュース

-

02/13 15:30

-

02/13 15:30

-

02/13 15:30

-

02/13 15:30

-

02/03 17:00

#相場見通し の最新ニュース

新着ニュース

新着ニュース一覧-

今日 07:21

-

今日 07:21

-

今日 07:20

-

今日 07:20