【QAあり】シチズン時計、2Qは時計事業が増収増益 国内市場で主要ブランドの完成品販売が堅調に推移、インバウンド需要も伸長

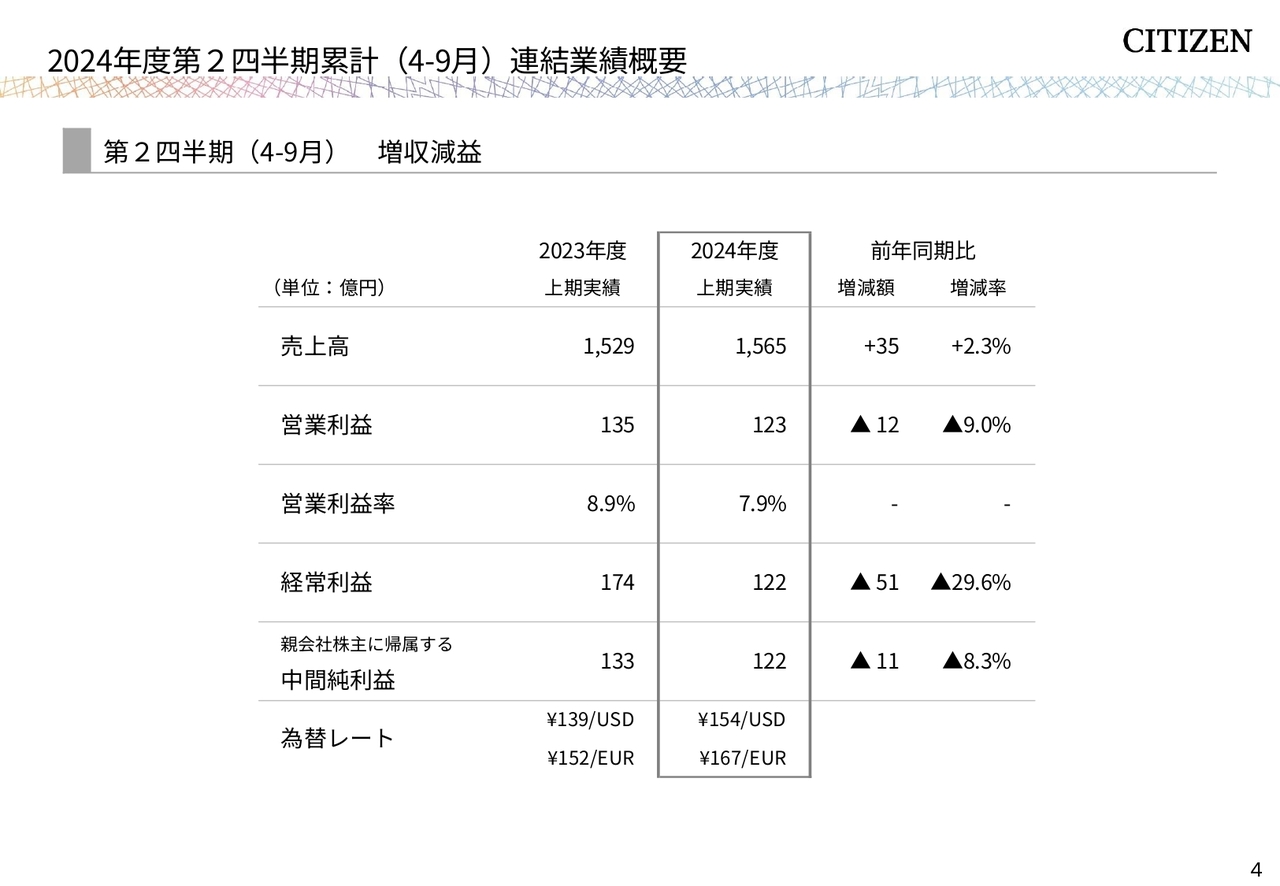

2024年度第2四半期累計(4-9月)連結業績概要

古川敏之氏:広報IR担当の古川です。第2四半期決算について、ご説明します。スライドには、第2四半期累計期間のPLの概要を掲載しています。売上高は1,565億円と、為替の後押しもありましたが、時計事業が堅調に推移するなど、前年同期比2.3パーセントの増収となりました。

一方、営業利益は、時計事業の宣伝費の増加や工作機械事業の減収等により123億円と、前年同期比9パーセントの減益となりました。

経常利益は、為替差損が計上されたこともあり122億円と、前年同期比29.6パーセントの減益、親会社株主に帰属する中間純利益は122億円と、投資有価証券売却益がありましたが、前年同期比8.3パーセントの減益となりました。

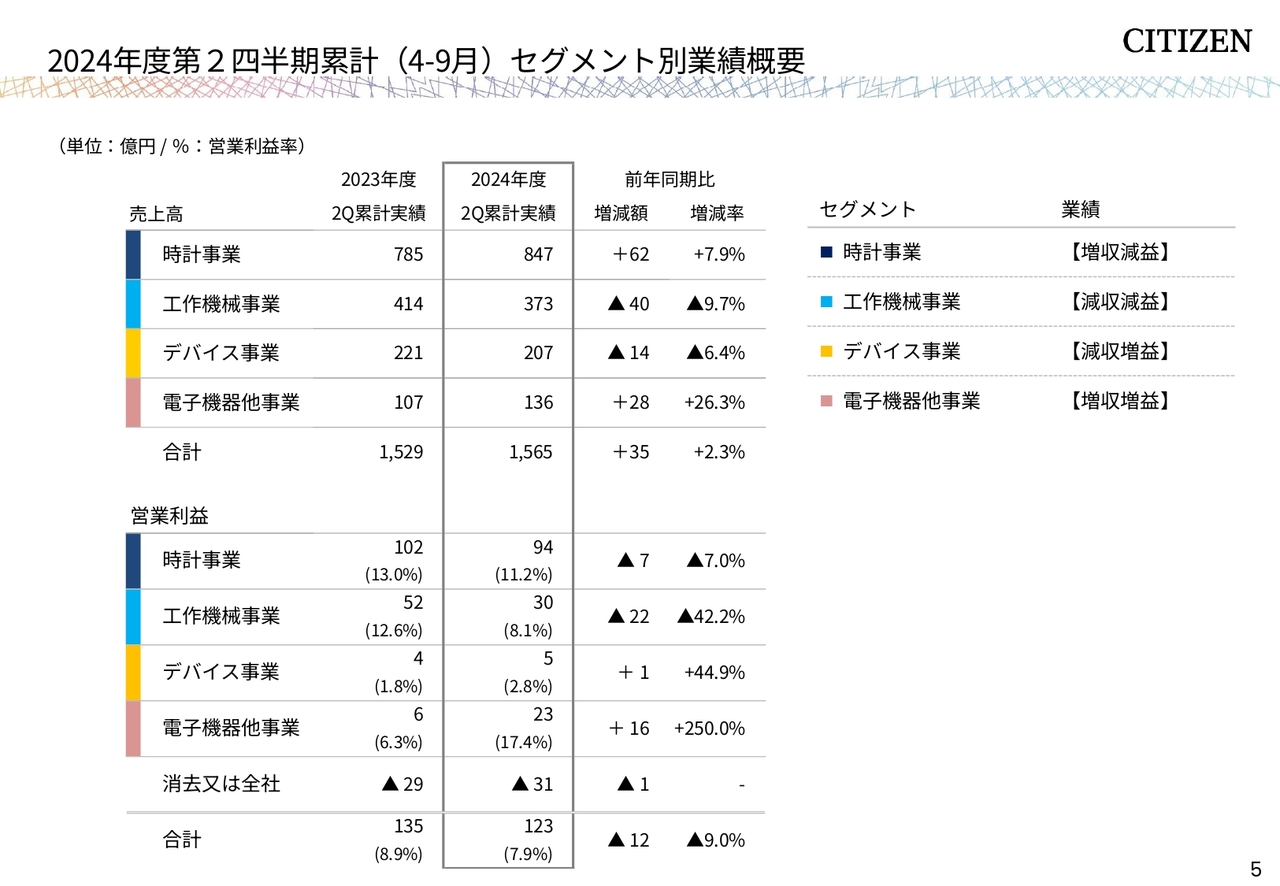

2024年度第2四半期累計(4-9月)セグメント別業績概要

事業セグメント別の業績の内訳です。時計事業は増収減益、工作機械事業は減収減益、デバイス事業は減収増益、電子機器他事業は増収増益となりました。

後ほど主要事業の概況をご説明しますが、電子機器事業について触れておくと、主にフォトプリンターの高機能新製品の売上が想定を上回り、計画比で大幅に上振れました。

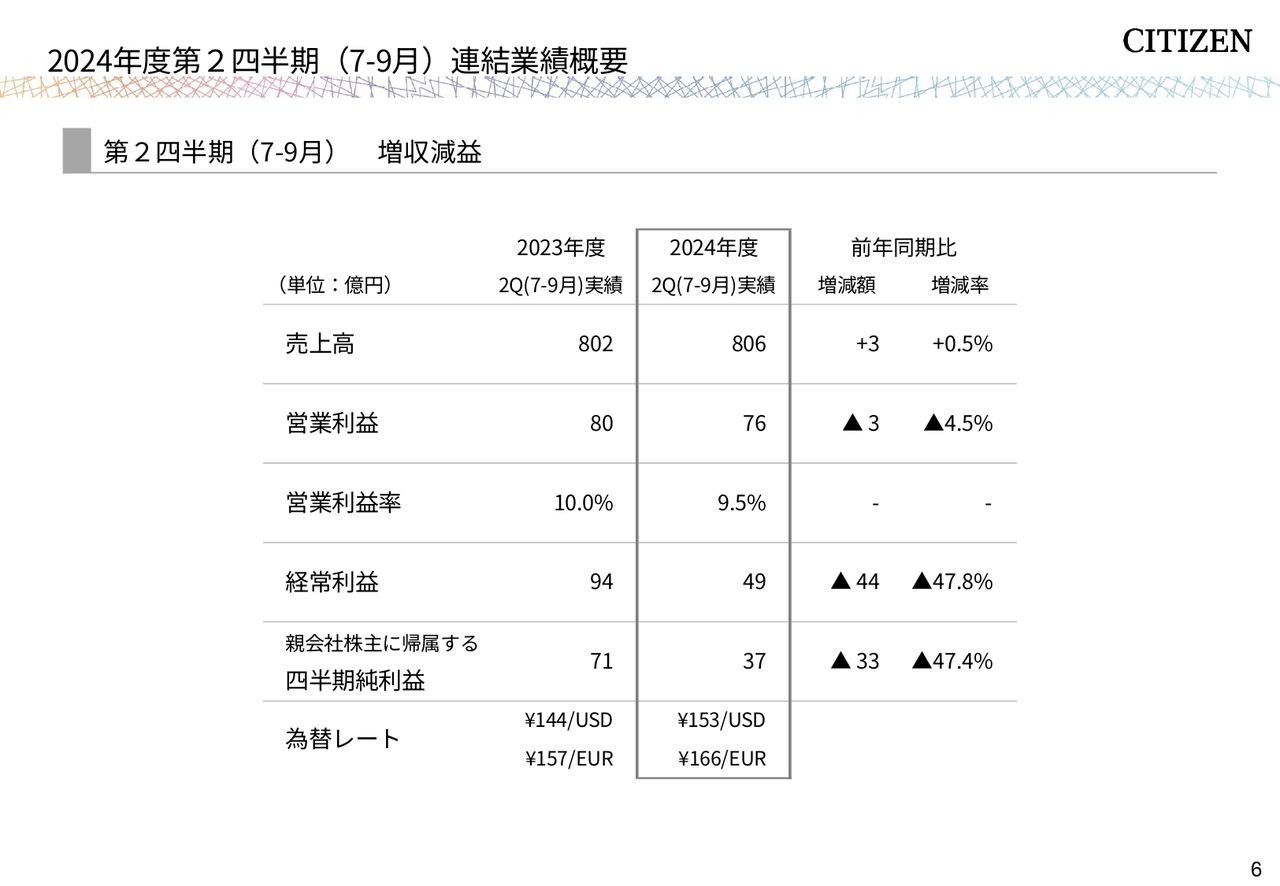

2024年度第2四半期(7-9月)連結業績概要

第2四半期、3ヶ月間の連結業績についてご説明します。売上高は806億円、前年同期比0.5パーセントの増収、営業利益は76億円、前年同期比4.5パーセントの減益、営業利益率は9.5パーセントでした。

経常利益は49億円と、為替差損の影響で前年同期比47.8パーセントの減益、親会社株主に帰属する四半期純利益は37億円で、前年同期比47.4パーセントの減益となりました。

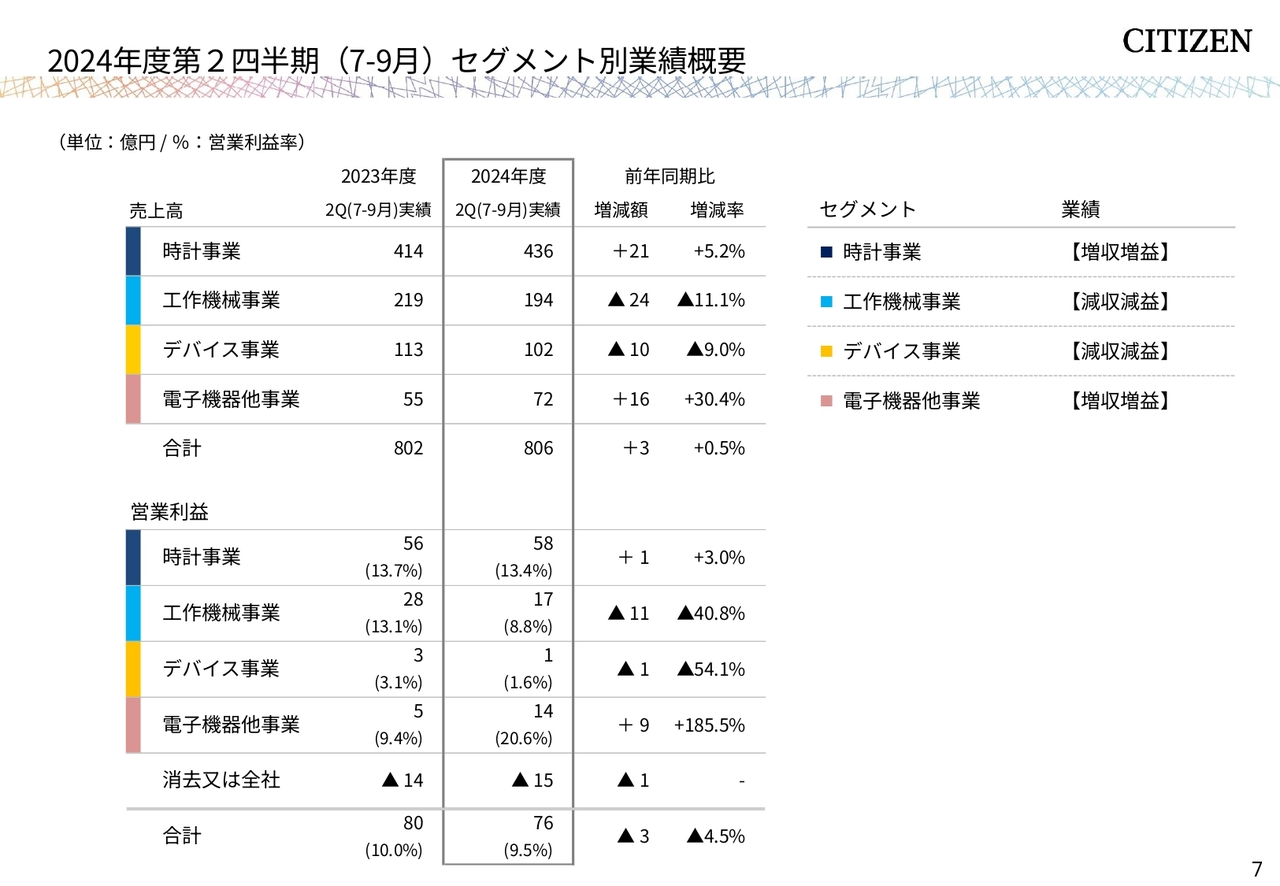

2024年度第2四半期(7-9月)セグメント別業績概要

第2四半期3ヶ月間の事業セグメント別の内訳です。時計事業は増収増益、工作機械事業は減収減益、デバイス事業は減収減益、電子機器他事業は増収増益となっています。

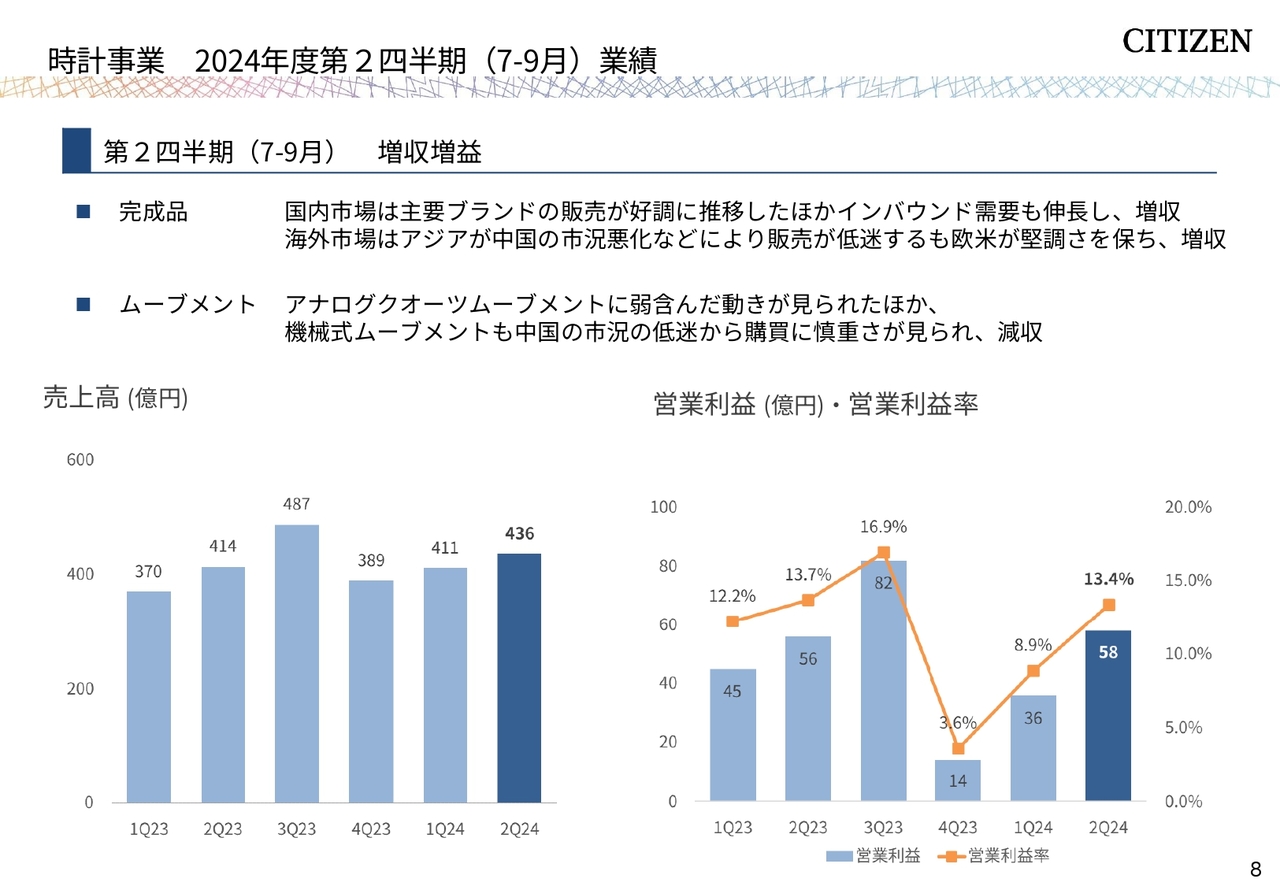

時計事業 2024年度第2四半期(7-9月)業績

セグメント別の概況をご説明します。まずは、時計事業です。売上高は436億円、前年同期比5.2パーセントの増収、営業利益は58億円、前年同期比3.0パーセントの増益となりました。

完成品販売については、国内市場において「ATTESA」などの主力商品に加え、「The CITIZEN」などプレミアムブランドの販売が好調に推移したほか、インバウンド需要も伸長したことにより、増収となりました。

海外市場は、アジアでは中国の市況悪化などにより販売が低迷しましたが、欧州が堅調さを保ち、増収となりました。

ムーブメント販売については、アナログクオーツムーブメントの需要回復に停滞感が見られたほか、第1四半期に好調だった機械式ムーブメントも、欧米顧客向けは順調に売り上げているものの、中国顧客向けの需要の低迷が見られ、減収となっています。

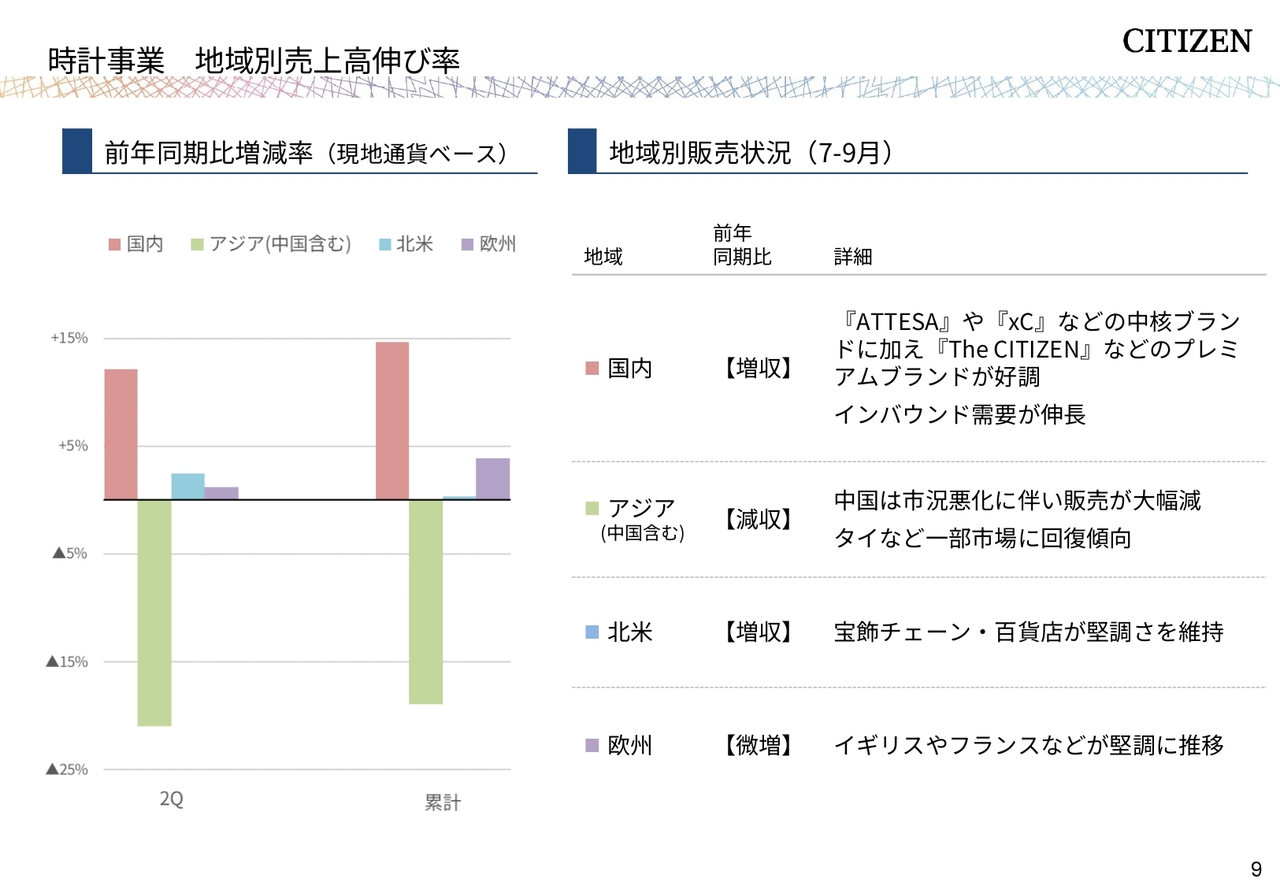

時計事業 地域別売上高伸び率

現地通貨ベースの地域別売上高の伸び率です。スライド左側のグラフは第2四半期3ヶ月間の状況となっているため、こちらについてコメントすると、赤色の国内は「ATTESA」「xC」「The CITIZEN」などの販売が好調に推移し、増収となりました。

緑色のアジア地域は、タイなど一部の市場で回復傾向がうかがえたものの、中国の市況悪化の影響を受け、販売が大きく減少しました。

青色の北米は、主力流通である宝飾チェーン・百貨店向けなどに加え、専門店向けの販売が堅調さを保ち、増収となりました。

紫色の欧州は、イギリスやフランスなどが堅調に推移したことで微増となっています。

CITIZENブランド トピックス

時計事業のトピックスです。今年は、「CITIZEN」ブランドの時計が誕生して100年という、節目の年になっています。時計の本質を追求し、シチズンのあり方をお伝えするイベント「The Essence of Time」を、東京、ニューヨーク、パリの3都市で開催しました。

メディアを中心に多くの方にご来場いただき、好評をいただくとともに、来場者の方々を通じて多くの発信をすることができました。

プレミアムブランド及び機械式時計戦略

新商品のご紹介です。機械式時計ブランドである「シチズン シリーズエイト」より、100周年を記念した限定モデルを発売しました。

文字板にはブルーのグラデーションをかけた白蝶貝を使用し、2体構造のセンターケースのそれぞれのパーツに、グレーとブルーの異なるカラーを組み合わせることで、「シチズン シリーズエイト」らしいケース構造の魅力を表現しています。

こちらは9月12日に発売し、当社からの出荷ベースでは国内分の数量は完売となっています。

シチズンブランド グローバルブランド戦略

「CITIZEN L」についてです。2023年度から本格的にグローバル展開を行っている「CITIZEN L」より、人気のスズランをモチーフにしたシリーズから、ミニサイズの新商品を発売しました。

ベゼルに39ポイントのダイヤモンドをあしらっており、バンドを簡単に付け替えることのできるインターチェンジャブル構造を採用しています。

国内、北米、欧州、アジアでのグローバル展開が順調に進み、売上も好調な滑り出しを見せています。今後もサステナブルレディスウォッチとして、取り組みを強化していきます。

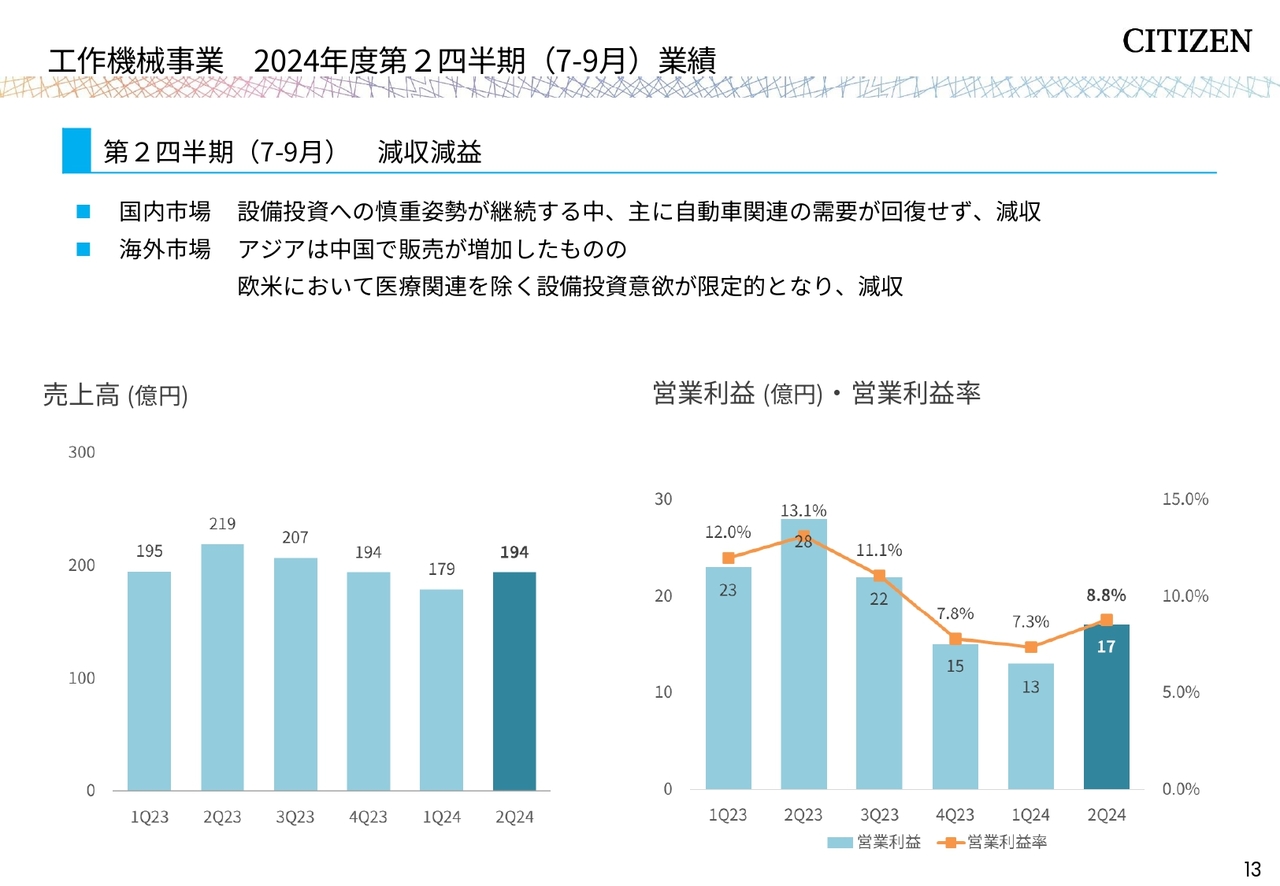

工作機械事業 2024年度第2四半期(7-9月)業績

工作機械事業です。売上高は194億円、前年同期比11.1パーセントの減収、営業利益は17億円、前年同期比40.8パーセントの減益となりました。

国内は、設備投資への慎重姿勢が継続する中、主に自動車関連の需要が回復せず、減収となりました。

海外については、アジアにおいて中国で販売が増加したものの、欧米では、好調な医療関連以外の設備投資意欲が限定的となり、減収となりました。

前年比では国内向け販売が減少し、中国向け販売が増加するなど売上高の地域構成が変化したこともあり、製品ミックスが悪化したことが、減益の主な要因となっています。

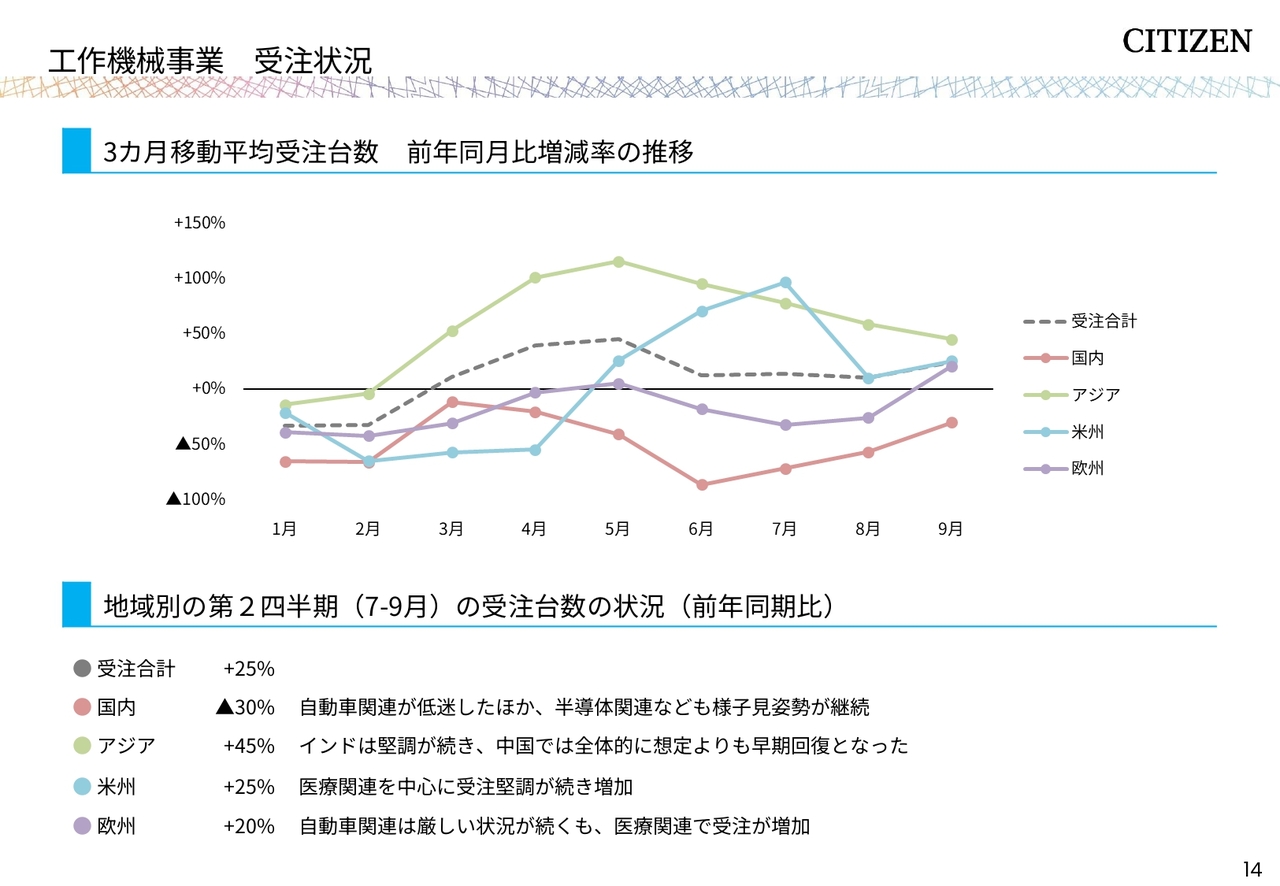

工作機械事業 受注状況

スライドは、地域別の受注状況です。グラフは受注台数の3ヶ月移動平均、前年同月比の増減率となっています。黒色の破線が受注の合計を表しており、全体では緩やかな回復基調が継続しています。

下の表は、第2四半期の前年同期比の受注状況です。受注台数の合計は、前年同期比25パーセント増となりました。

地域別に見ると、国内は自動車関連の設備投資への慎重姿勢が継続しているほか、半導体関連なども様子見姿勢が続いており、前年同期比30パーセント減となりました。

アジアは、インドで引き合いが堅調に推移したほか、中国では補助金効果もあり受注が増加し、前年同期比45パーセント増となりました。

米国は、医療関連を中心に受注が堅調さを保ち、前年同期比25パーセント増となりました。

欧州は、自動車関連の投資が回復しない状況ですが、医療向けなどの受注が増加し、前年同期比20パーセント増となっています。

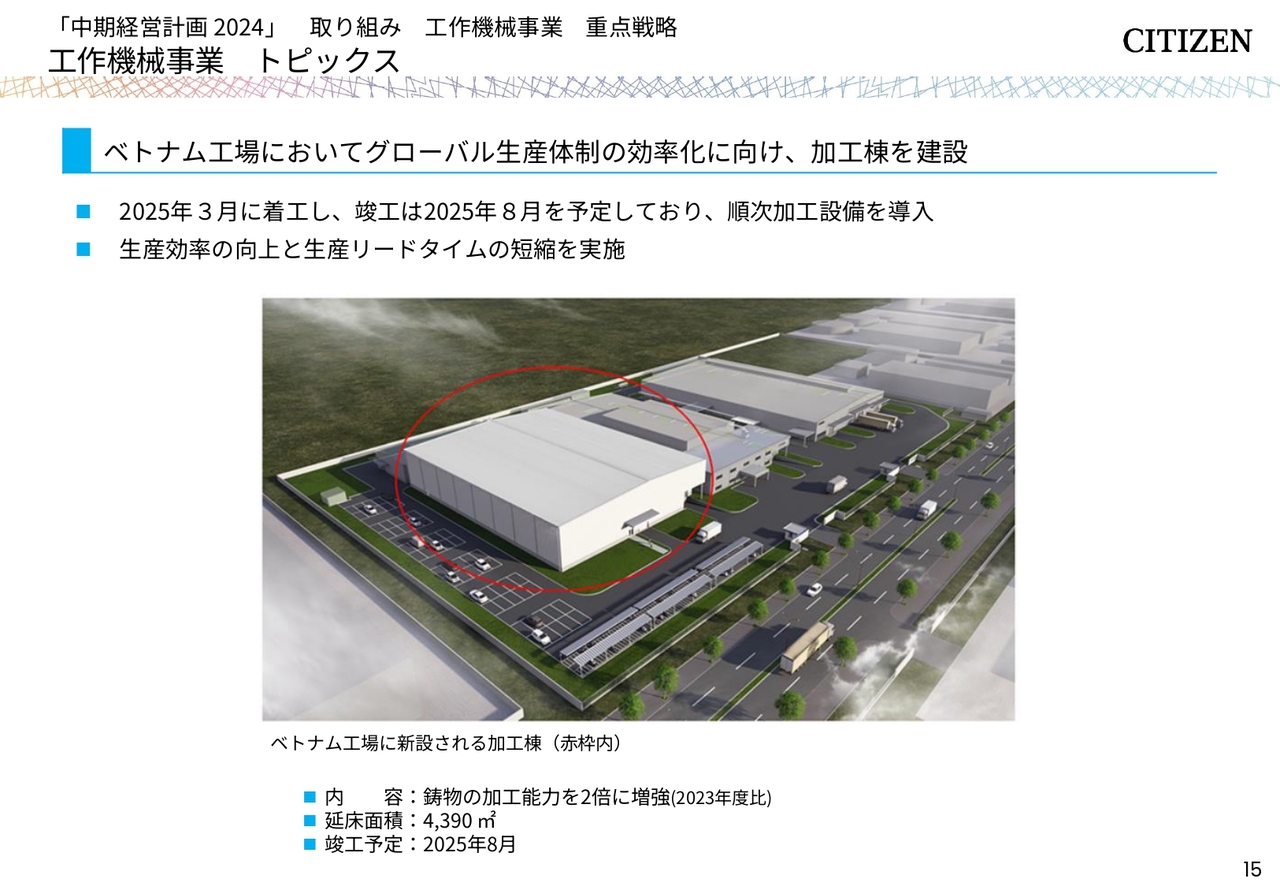

工作機械事業 トピックス

工作機械事業のトピックスです。シンコムブランドの鋳物を製造するベトナム工場内に、新たに加工棟を建設します。

これまで、ベトナム工場の加工能力が不足しており、鋳造した鋳物の4割程度を日本に移送して加工を行っていました。しかし今回の加工棟の増設により、ベトナム工場において大部分の加工を担える見込みとなっており、生産効率の向上とリードタイムの短縮を図っていきます。

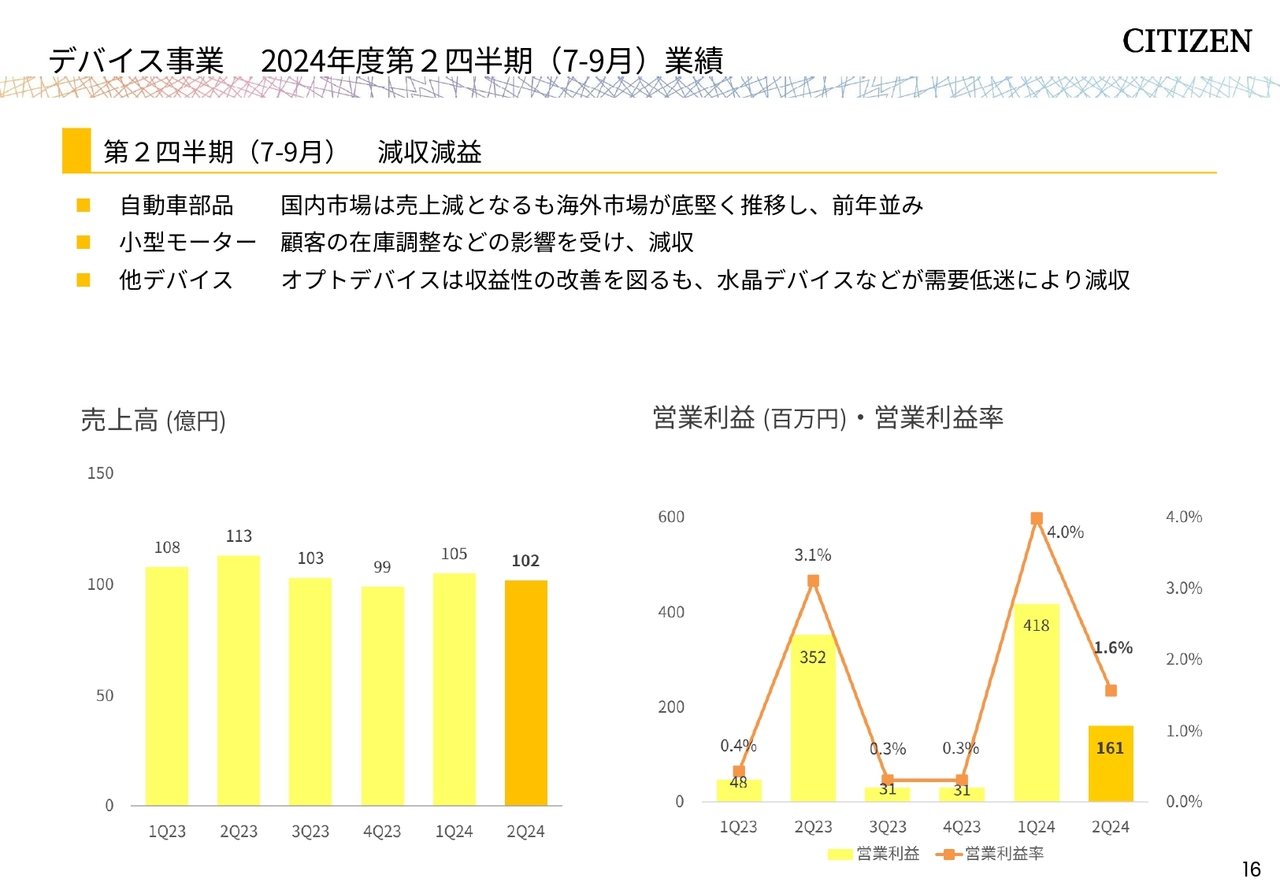

デバイス事業 2024年度第2四半期(7-9月)業績

デバイス事業です。売上高は102億円、前年同期比9.0パーセントの減収、営業利益は1億円、前年同期比で減益となりました。

自動車部品については、海外市場を中心に底堅く推移したものの、国内向けが減収となり、前年並みの売上となりました。

小型モーターは、顧客の在庫調整などの影響を受け、売上は前年同期比で若干下回りました。

その他のデバイス製品は、オプトデバイスが売上微増と黒字になりましたが、水晶デバイスなどが減収となっています。

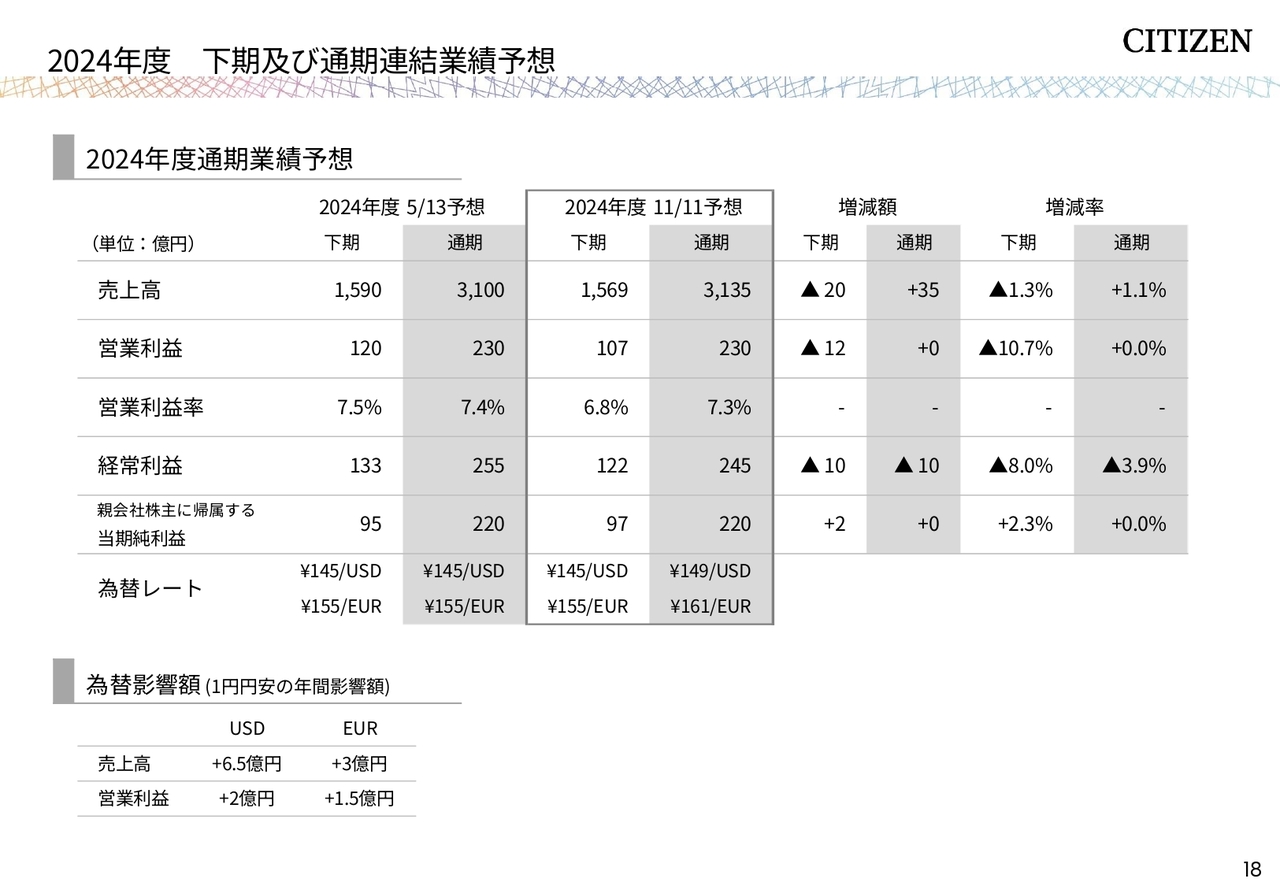

2024年度 下期及び通期連結業績予想

連結業績予想を一部修正していますので、ご説明します。まず、通期の連結業績予想です。売上高は3,135億円とし、35億円の上方修正、営業利益は230億円で据え置き、経常利益は10億円下方修正しています。

親会社株主に帰属する当期純利益は、下期でも追加の投資有価証券売却益の計上等を予定しており、220億円を据え置いています。

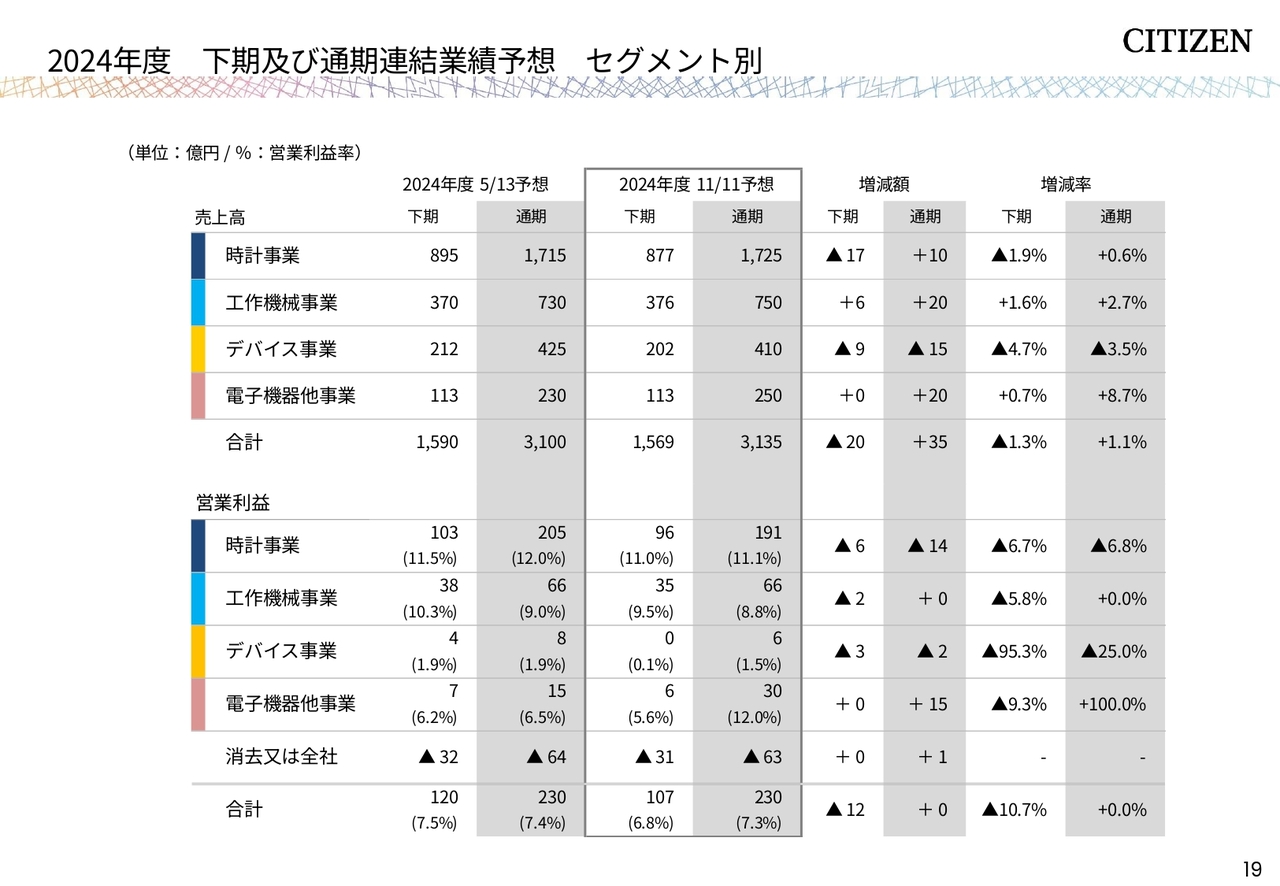

2024年度 下期及び通期連結業績予想 セグメント別

下期の業績予想について、事業別に修正のポイントをご説明します。

時計事業の状況は先ほどご説明したとおりですが、下期もムーブメント販売において、アナログクオーツムーブメントの需要が想定したほど回復していないことに加え、機械式ムーブメントも、欧米向けは堅調に推移するものの、中国顧客向けの需要が低迷しています。完成品においても、中国を含むアジア地域が想定以上に低迷していると判断し、下方修正しています。これにより、結果として、昨年実績とほぼ同様の業績見通しとなりました。

工作機械事業は、上期の地域別受注動向を反映し、下期の営業利益率を見直して微調整しています。

デバイス事業は自動車部品の回復が想定よりも鈍く、小型モーターも顧客の在庫調整等があり、売上の伸びが見られていないことから下方修正しました。

電子機器他事業は、上期の業績が大きく上振れしましたが、下期は当初の計画どおり据え置いています。ご説明は以上です。

質疑応答(要旨)①:全体

Q:第2四半期の業績の想定との差異について。

A:為替の後押しもあり、売上高、営業利益共にやや上振れとなった。時計事業は売上がやや上振れ、営業利益はやや下振れ。工作機械事業は売上・営業利益共にやや上振れ。デバイス事業は売上・営業利益共に想定並み。電子機器他事業は売上・営業利益共に上振れとなった。

質疑応答(要旨)②:時計事業

Q:営業利益の減益要因について。

A:ムーブメント販売において、アナログクオーツムーブメントの需要回復に停滞感が見られたほか、中国顧客向けの機械式ムーブメントが想定よりも下振れした。また、完成品販売においても、中国を含むアジア市場が想定以上に低迷した。

質疑応答(要旨)③:時計事業

Q:ムーブメント販売の実績と生産調整について。

A:第1四半期は市況や在庫の状況を見て生産調整を行い、第2四半期で第1四半期の下振れ分の挽回を試みたが前述の理由から挽回には至らなかった。現時点では生産調整は見込んでいないが、適宜状況を見極め判断していく。

質疑応答(要旨)④:時計事業

Q:北米と欧州の状況について。

A:北米と欧州向けの販売は堅調に推移した。北米は宝飾チェーンと百貨店に加え、時計専門店も販売を伸ばしている。また、欧州も地政学的なリスクはあるものの、イギリスやフランスなどが堅調で、想定よりもやや上振れて推移している。

質疑応答(要旨)⑤:時計事業

Q:販売単価について。

A:前年比の円ベースで、国内は1割強、海外全体では1割半ば上昇した。為替効果を除いても販売単価が上昇している。

質疑応答(要旨)⑥:工作機械事業

Q:受注状況と今後の受注トレンドについて。

A:中国の補助金効果などで3月から5月の受注台数が非常に高い水準となったため、前四半期比で当期の受注台数は約3割、受注金額は10パーセント半ばの減少となった。今後の受注は、地域別に濃淡はあるものの全体では緩やかな回復基調が継続すると見ている。自動車関連の設備投資が回復していないほか、半導体関連の設備投資の回復はもう少し先と見ており、年明けから来春にかけての回復を期待している。

質疑応答(要旨)⑦:電子機器他事業

Q:業績の上振れ要因について。

A:フォトプリンターの高機能新製品の売上が想定を上回った。フォトプリンターはOEM供給が大半で、今回は大手顧客の更新需要に伴う大型注文を獲得することができた。

※質疑応答部分は、企業提供の要旨になります。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7762

|

1,748.0

(11:30)

|

-6.0

(-0.34%)

|

関連銘柄の最新ニュース

-

02/16 20:10

-

02/16 13:00

-

02/16 07:15

-

02/16 05:20

新着ニュース

新着ニュース一覧-

-

今日 11:53