【QAあり】IDEC、顧客中心のビジネス構造へ転換し、市場変化への対応力向上を目指す 「新生IDEC」に向けた構造改革を進行

2025年3月期 上期決算の概要

舩木俊之氏(以下、舩木俊之):代表取締役会長兼社長の舩木俊之です。本日はご参加いただきまして誠にありがとうございます。

新型コロナウイルスによる混乱期後、IDECとしても、大幅な構造改革に取り組んでいます。そちらについて、取締役上席執行役員の舩木崇雄と、マーケティング戦略担当上席執行役員のアルノ・モンディよりご説明し、その後、ご質問にお答えします。

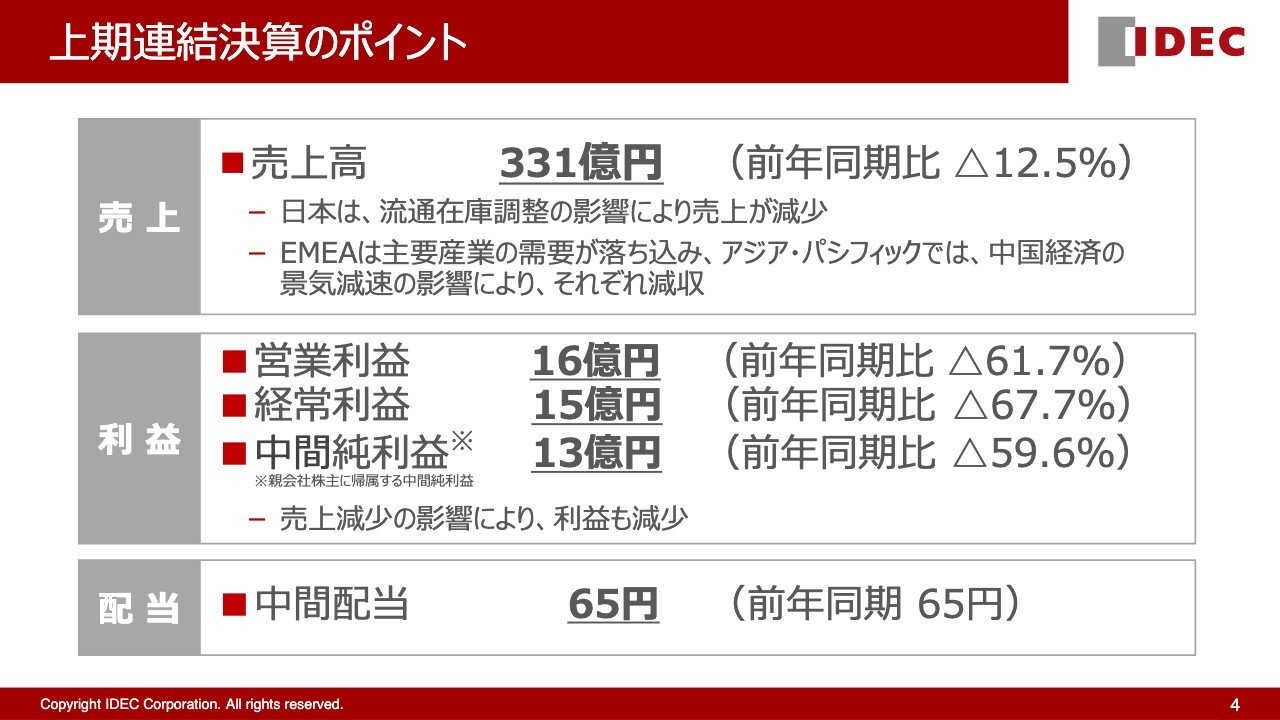

上期連結決算のポイント

元山理映子(以下、元山):コーポレートコミュニケーション室室長の元山理映子です。上期業績についてご説明します。

上期の業績は、流通在庫調整の影響や、欧州の需要落ち込みなどにより、売上高は前年同期比12.5パーセント減の331億円、営業利益は前年同期比61.7パーセント減の16億円となりました。中間配当は当初計画どおり65円としています。

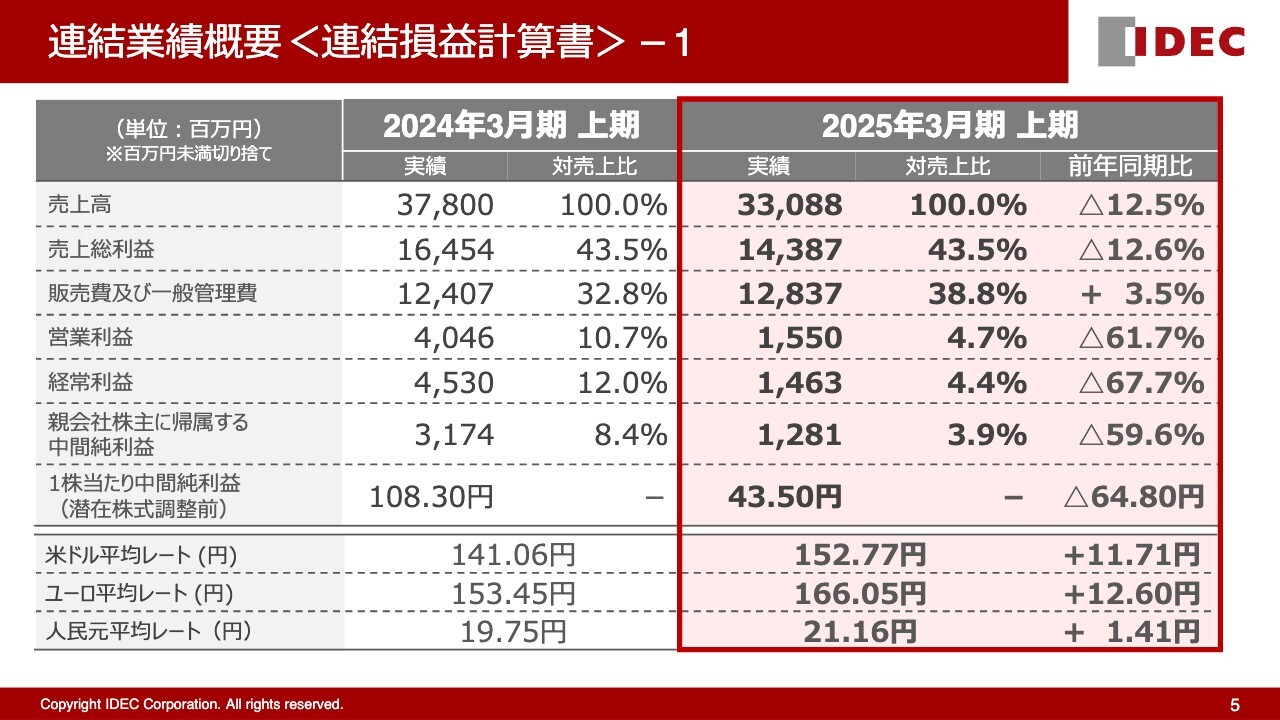

連結業績概要<連結損益計算書>-1

業績概要です。在庫の影響による売上減少に加え、労務費は減少したものの、為替の影響により販売管理費が増加したことなどにより、営業利益率は4.7パーセントとなりました。

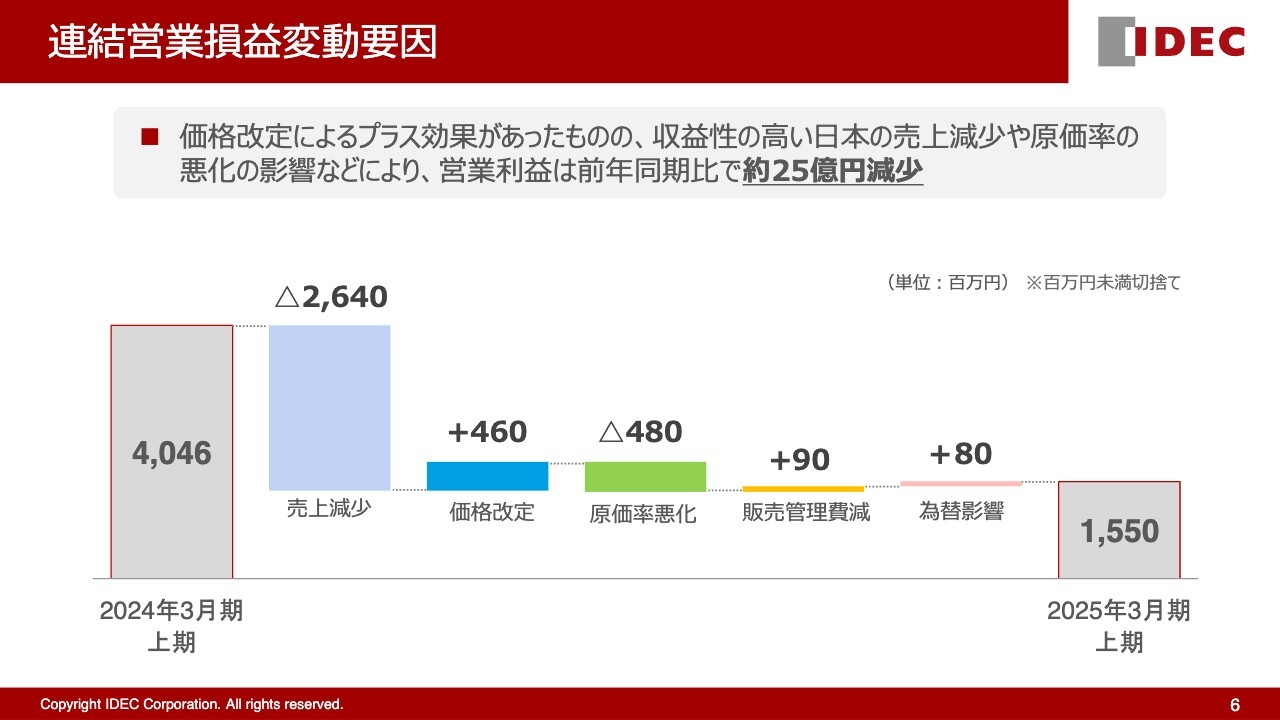

連結営業損益変動要因

営業利益の変動要因です。製品価格改定効果があったものの、収益性の高い日本の売上減少や、原価率の悪化などにより、前年同期比で約25億円減少しました。

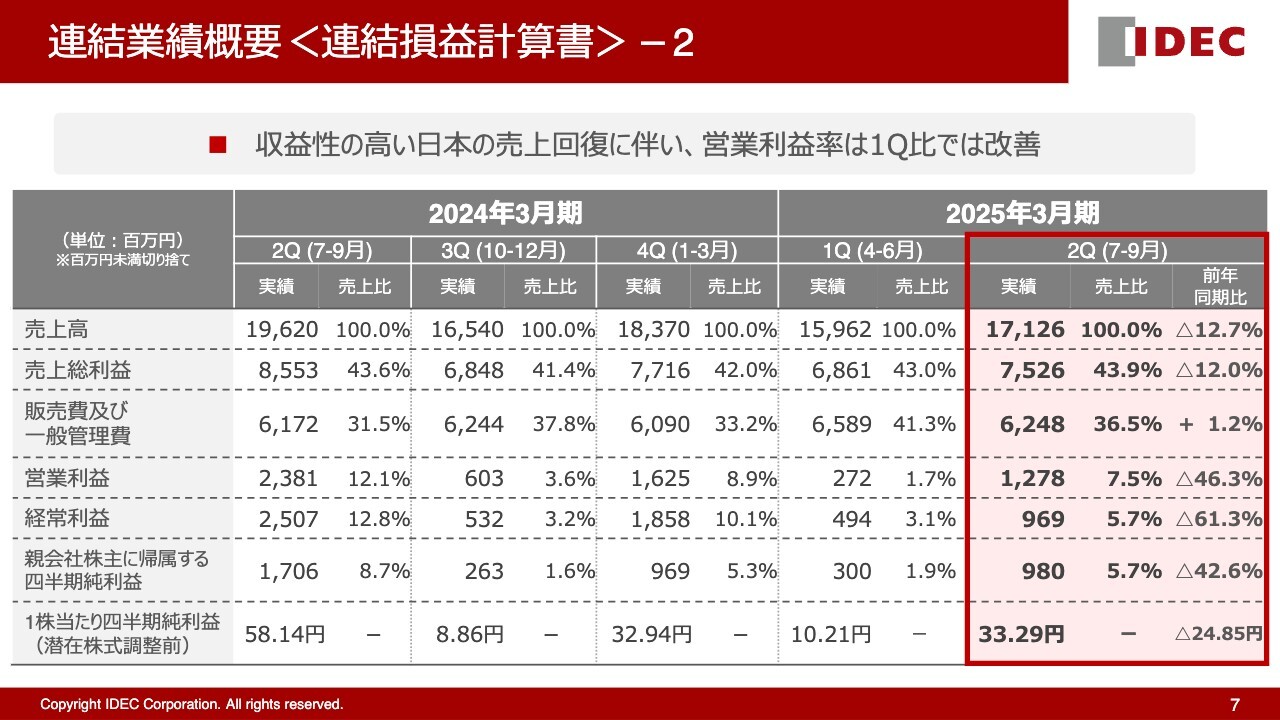

連結業績概要<連結損益計算書>-2

四半期別では、収益性の高い日本の売上が回復したことなどから利益率も改善し、第2四半期の営業利益率は7.5パーセントとなりました。

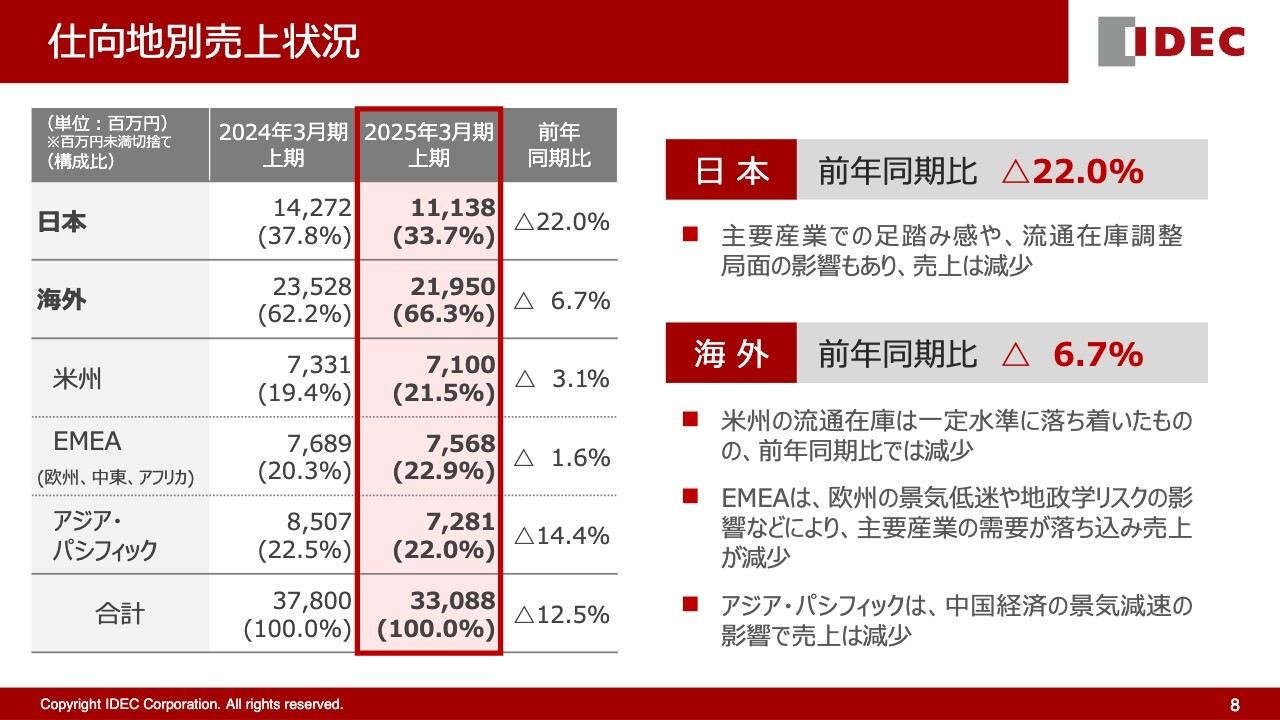

仕向地別売上状況

仕向地別では、日本はロボットや工作機械などの主要産業での足踏み感に加え、流通在庫やエンドユーザー在庫の調整局面の影響により、売上が減少しました。

米州では、流通在庫が一定水準に落ち着き、受注も回復傾向となったものの、受注残の消化が進んだことで、売上は減少しました。

EMEAは、欧州市場における景気低迷や地政学的リスクの影響などにより、主要産業の需要が落ち込んでおり、減収となりました。

アジア・パシフィックは、引き続き中国経済の景気減速の影響を受けたことで、減収となりました。

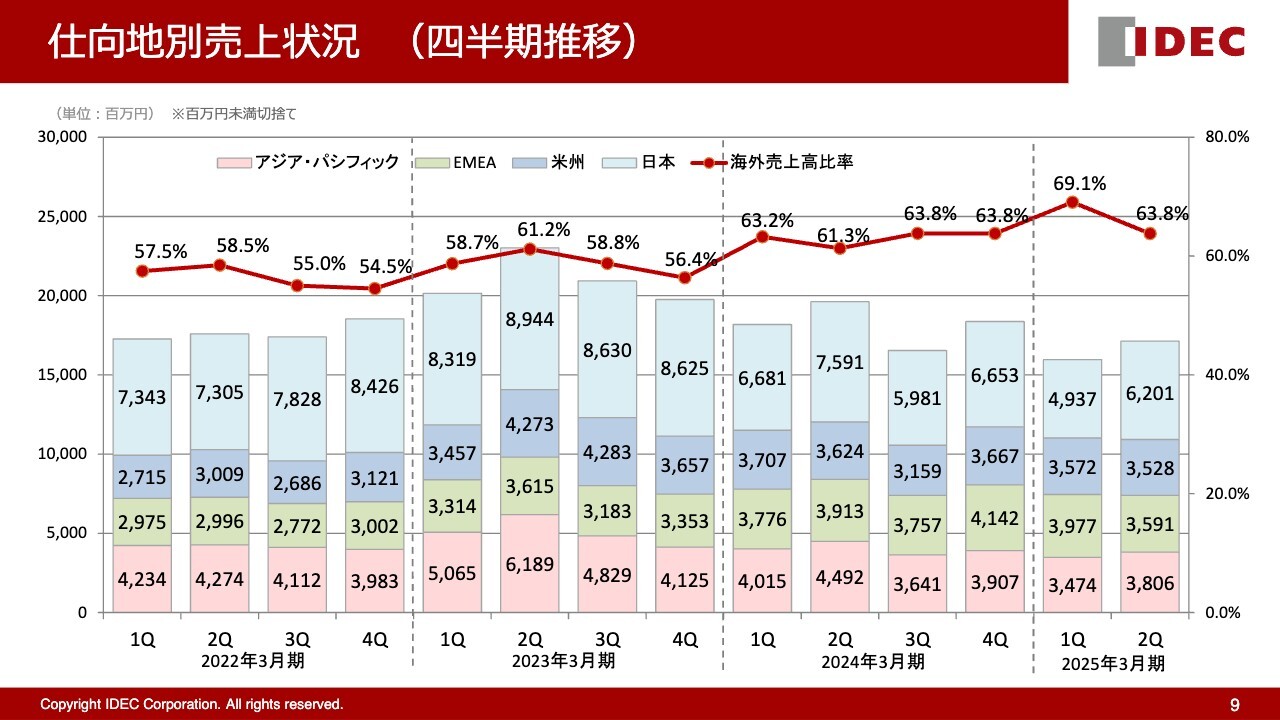

仕向地別売上状況(四半期推移)

四半期別推移では、日本の売上が第1四半期比で回復した一方、欧州の影響を受けたEMEAの売上は減少しました。

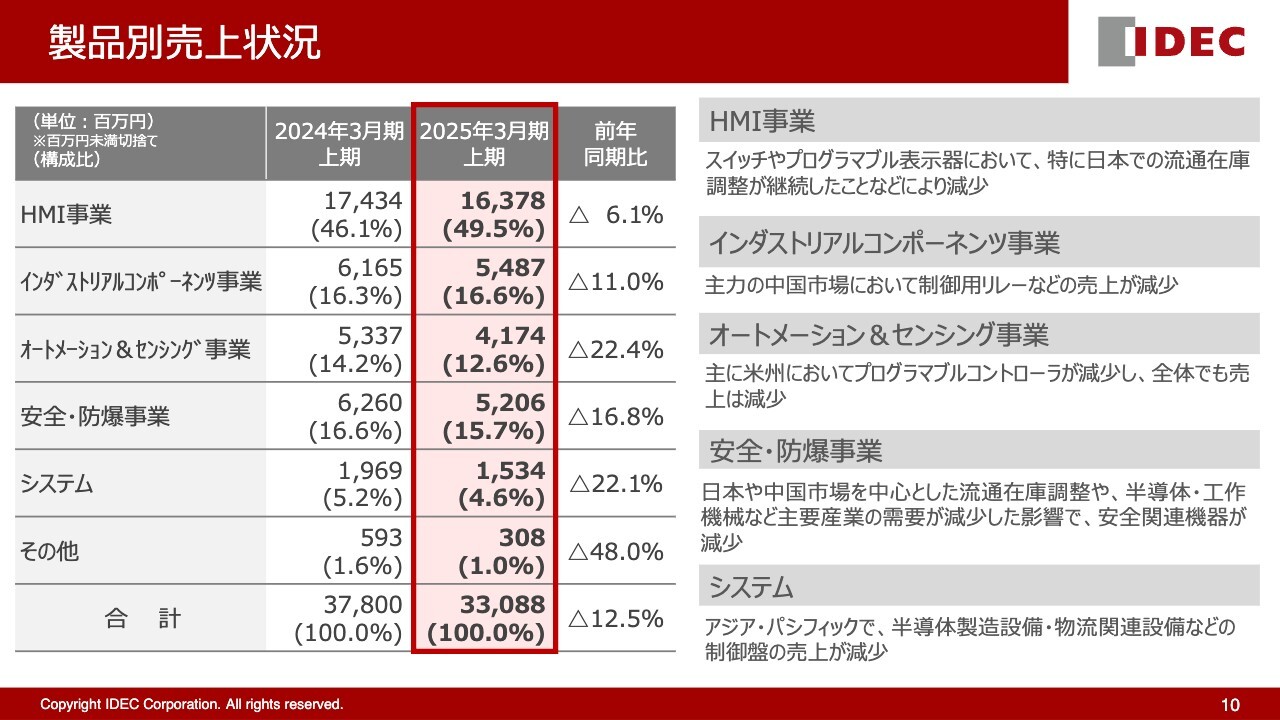

製品別売上状況

製品別売上高です。グローバルでの流通在庫の影響により、各事業で売上は減少しました。

オートメーション&センシング事業については、主に米州においてプログラマブルコントローラーが減少し、売上は減少しました。

安全・防爆事業については、日本や中国市場を中心に、半導体や工作機械などの主要産業の需要が減少したため、安全関連機器の売上が減少しました。

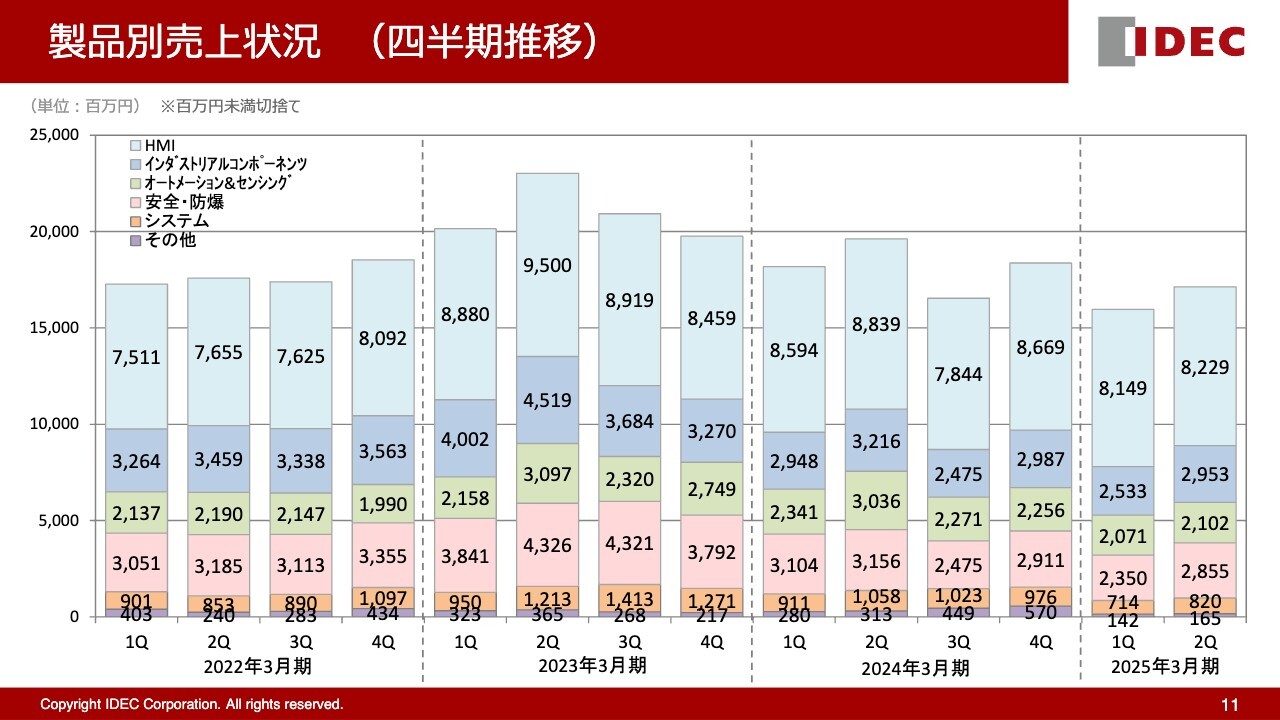

製品別売上状況(四半期推移)

製品別売上の四半期別の推移は、スライドのとおりです。

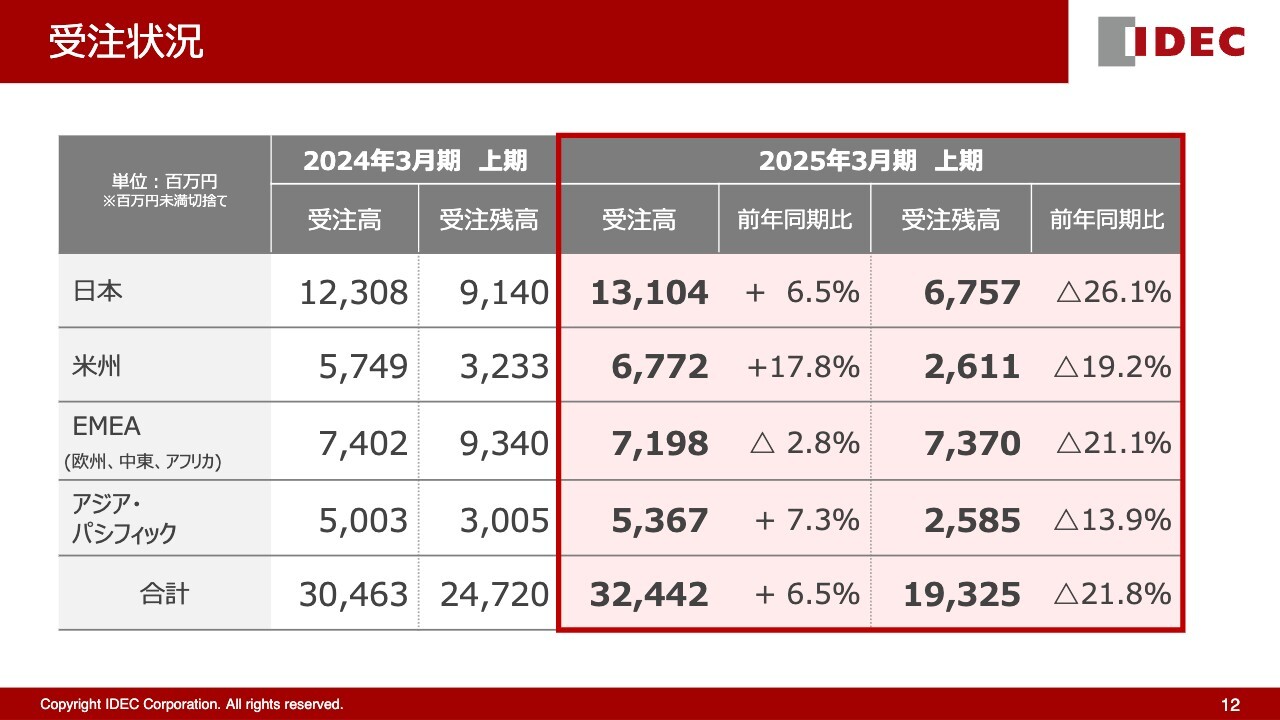

受注状況

受注高については、流通在庫の影響はまだ残っているものの、EMEA以外の地域では前年同期比で増加傾向となっています。

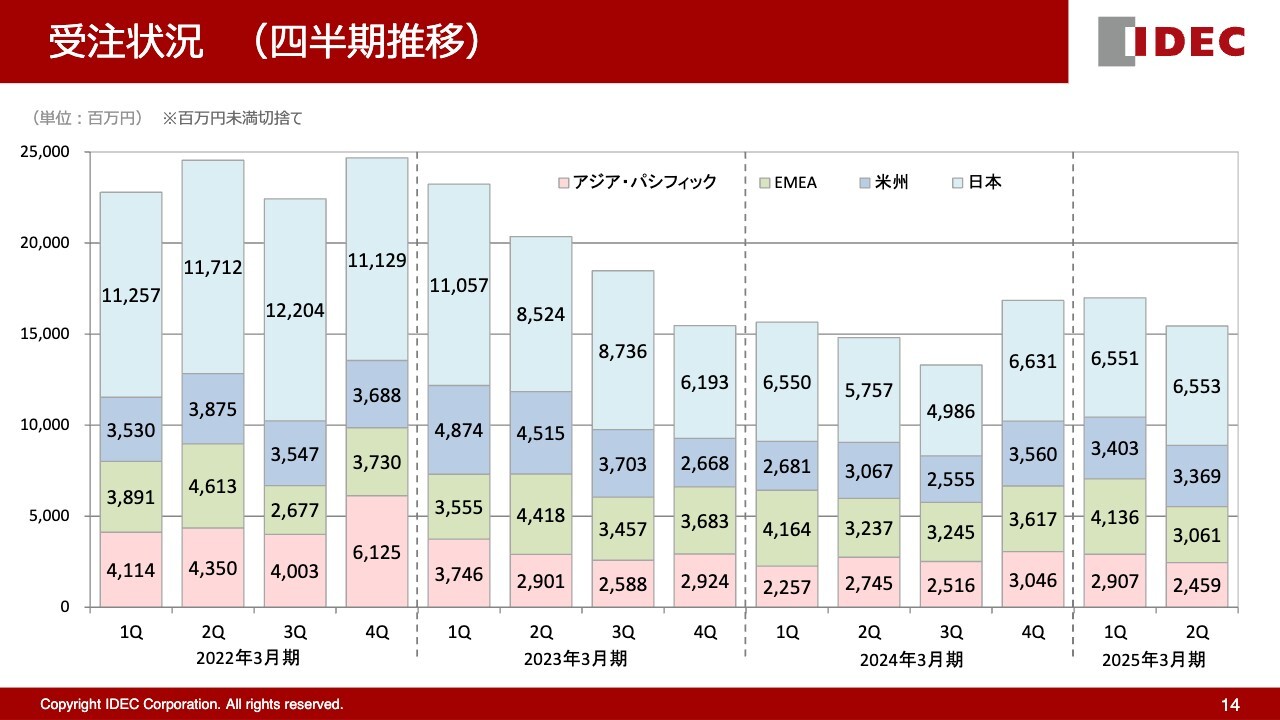

受注状況(四半期推移)

受注高の四半期別の推移です。ドイツやフランスなど、欧州における市況悪化の影響を受けたEMEAや、OEM先からの受注が減少しているアジア・パシフィックについては、当初想定よりも厳しい状況となっています。

受注状況(四半期推移)

受注高の推移は、スライドのとおりです。

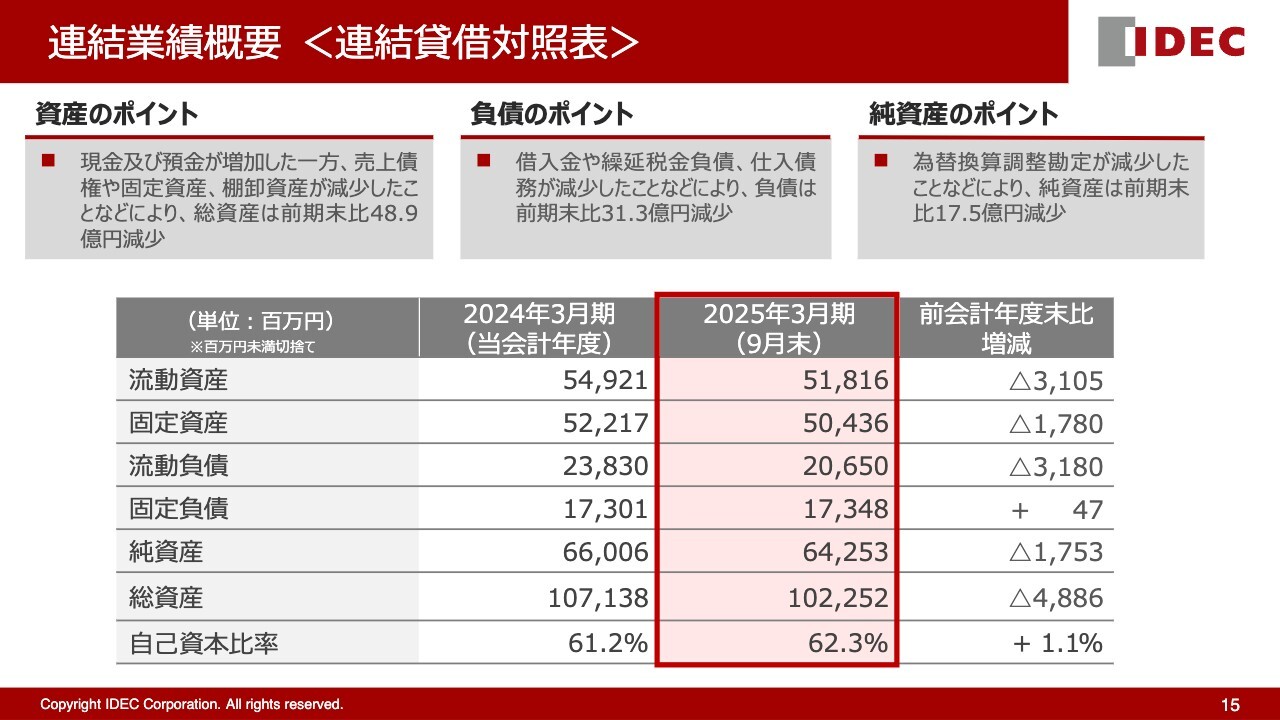

連結業績概要 <連結貸借対照表>

連結貸借対照表です。資産については、売上債権や固定資産、棚卸資産が減少したことなどにより、総資産は前期末比で約48.9億円減少しました。

自己資本比率は、前期末比で1.1パーセント上がり、62.3パーセントとなりました。

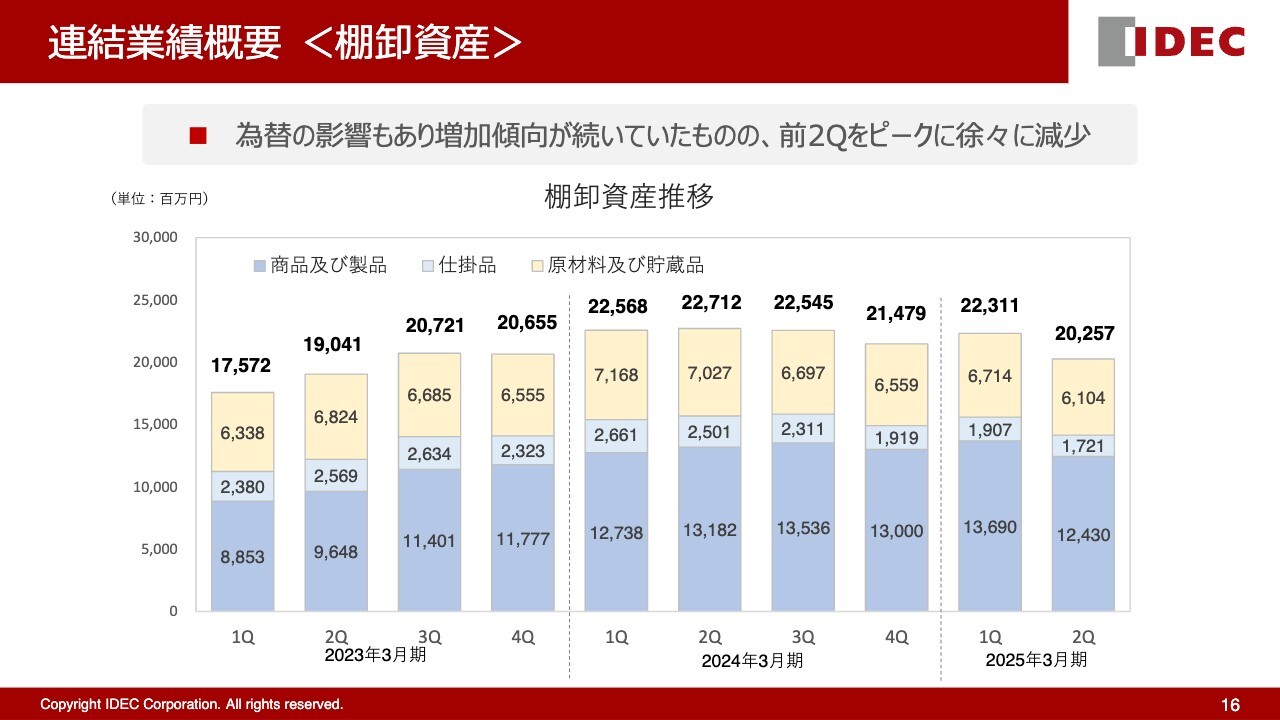

連結業績概要 <棚卸資産>

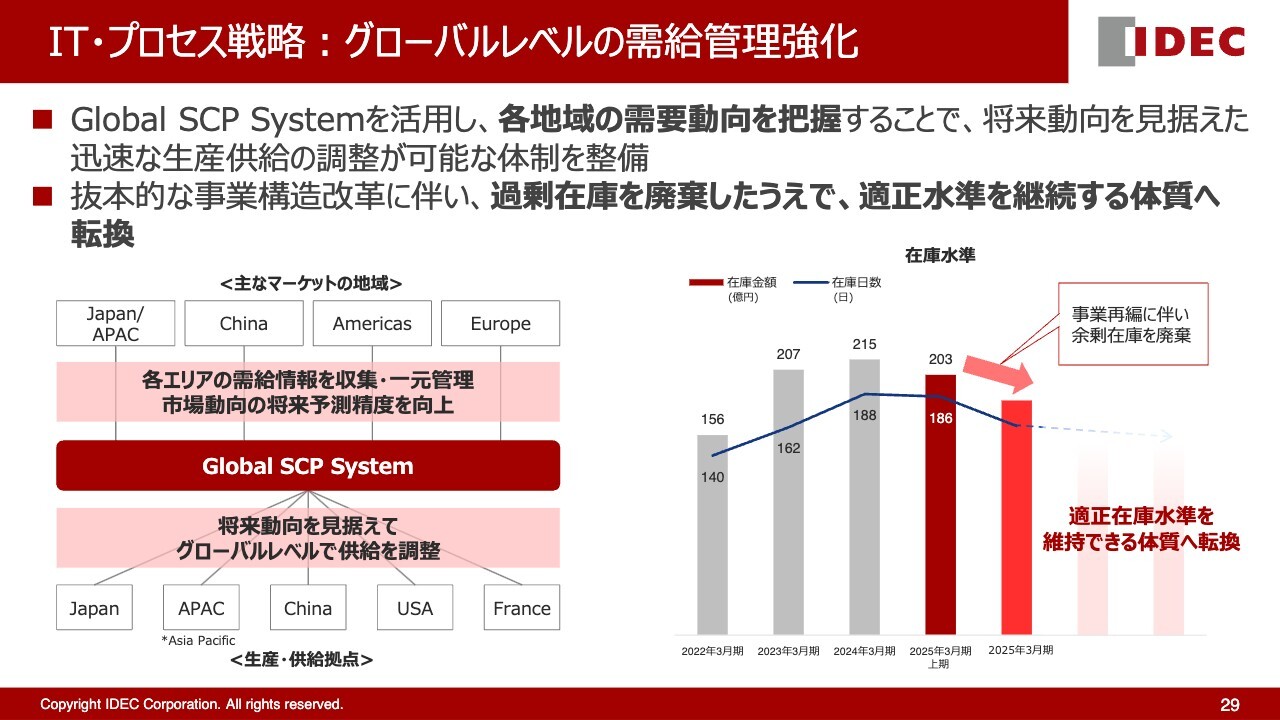

棚卸資産の推移は、スライドのとおりです。前第2四半期をピークに徐々に減少しています。

後ほどご説明しますが、今後は過剰在庫を廃棄した上で、適正水準を維持できる体制へと転換していきます。

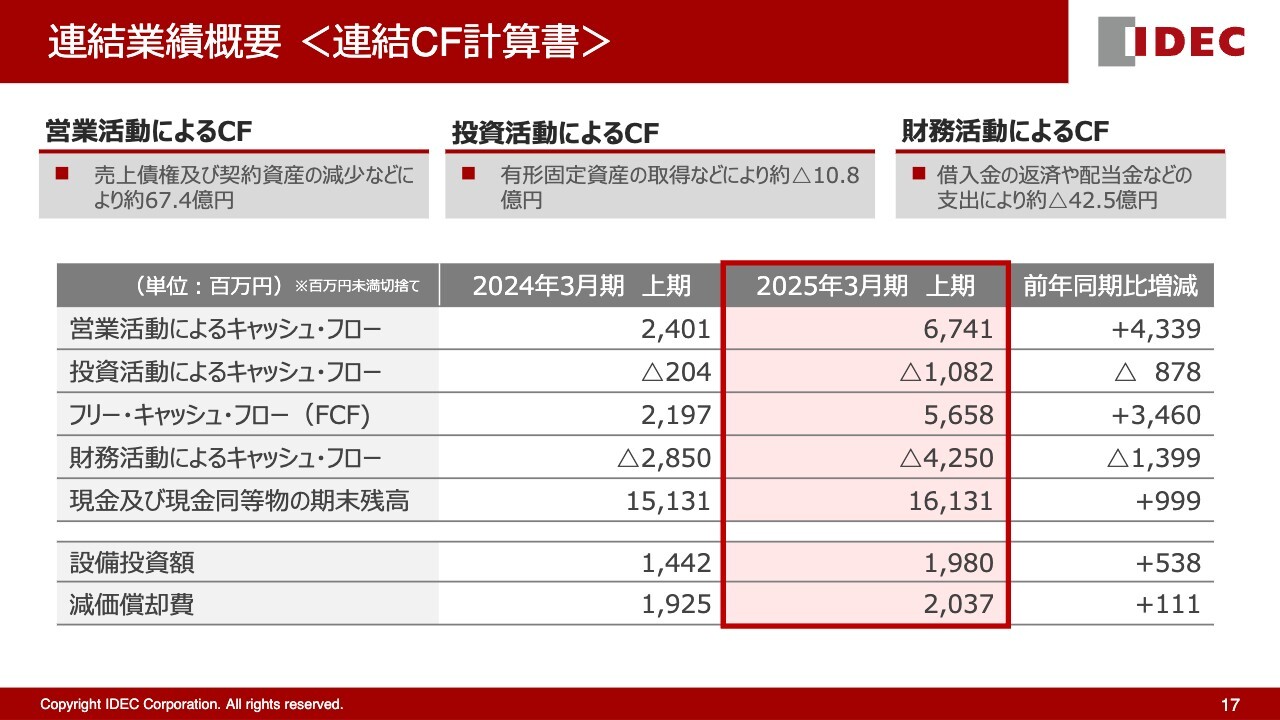

連結業績概要 <連結CF計算書>

連結キャッシュ・フロー計算書です。営業活動によるキャッシュ・フローについては、売上債権および契約資産の減少などにより、約67.4億円となりました。

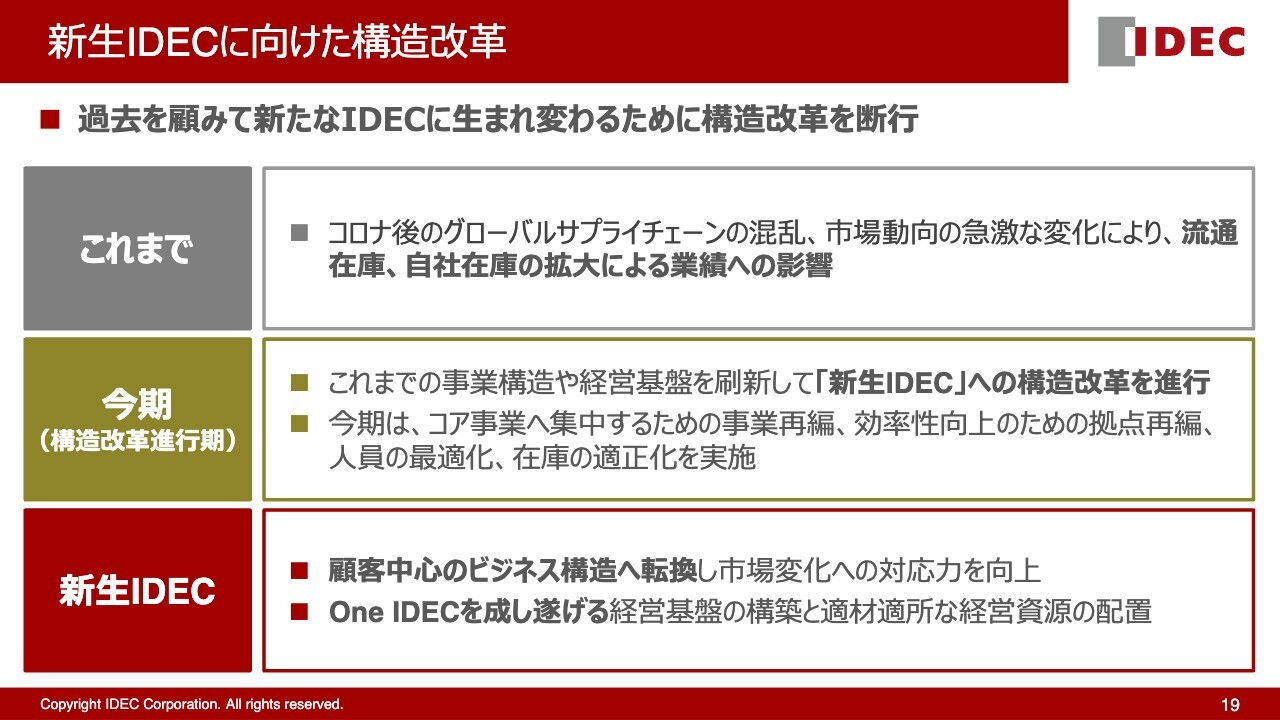

新生IDECに向けた構造改革

舩木崇雄氏(以下、舩木崇雄):北米事業、生産、SCMを担当している、取締役上席執行役員の舩木崇雄です。私より、構造改革の取り組みの詳細についてご説明します。

現在、新しいIDECへと生まれ変わるための構造改革をグローバルベースで推進しています。2025年3月期は、飛躍に向けた基盤固めの年と位置づけ、グローバルでの事業再編や、人材、在庫の適正化を進めています。

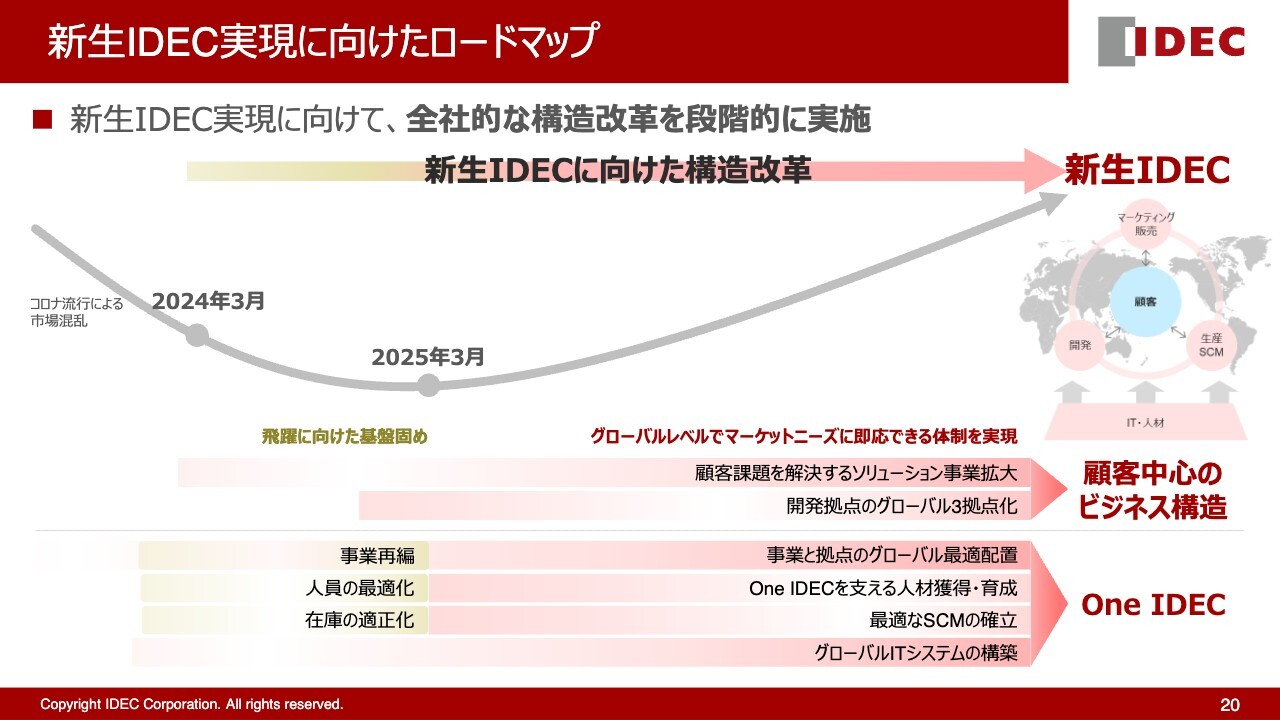

新生IDEC実現に向けたロードマップ

「新生IDEC」の実現に向けて、顧客中心のビジネス構造の構築と、「One IDEC」の実現が必要不可欠と考えています。グローバルでマーケットニーズに即応できる体制を作るため、業界・顧客中心の事業・マーケティング戦略への転換、顧客ニーズを踏まえたソリューション事業の拡大を図っていきます。

事業推進体制としては、アジア・北米・欧州での開発拠点の整備や、事業・拠点のグローバル最適配置を進め、それを支えるために、人材の獲得・育成、グローバルITシステムの構築などを推進しています。詳細は後ほどご説明します。

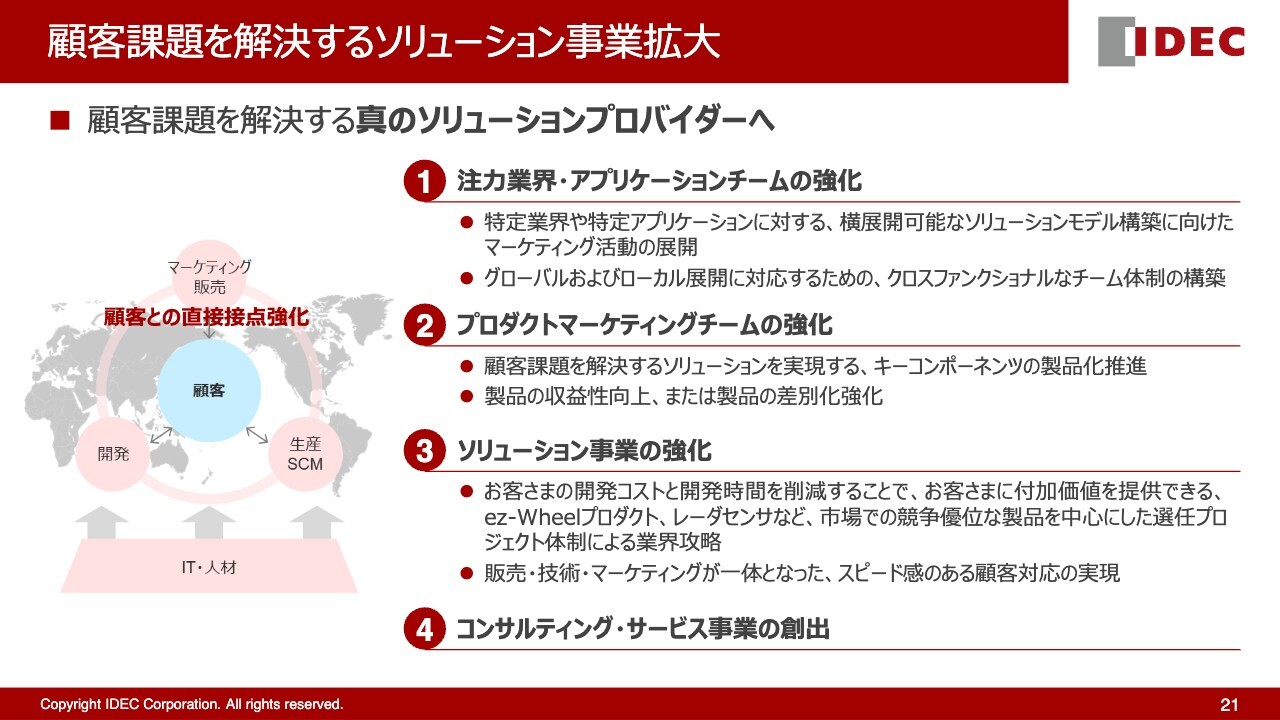

顧客課題を解決するソリューション事業拡大

アルノ・モンディ氏(以下、モンディ):マーケティング戦略担当、上席執行役員のアルノ・モンディです。私から、ソリューション事業についてご説明します。

IDECでは、お客さまの課題を解決する、真のソリューションプロバイダーとなるために、4つの取り組みを推進しています。

1つ目に、特定の注力業界やアプリケーションに特化したチームを強化し、クロスファンクショナルなチーム体制を作っていきます。

2つ目に、プロダクトマーケティングチームを強化し、キーコンポーネンツとなる製品の収益性の向上や差別化に力を入れていきます。

3つ目に、お客さまの付加価値を提供できる、ez-Wheelプロダクトやレーダセンサといった競争力のある製品を中心に、専任プロジェクト体制を作り、各機能が一体となってスピーディな提案を行っていきます。

4つ目に、コンサルティング・サービス事業を創出することで、単なる製品の提供にとどまらず、幅広い提案ができる体制にしていきます。

【事例紹介】 ez-Wheel プロダクト

2023年に買収したフランスのez-Wheelの製品は、多様なソリューション展開のキーデバイスとなる製品の1つです。

この製品は、多様な業界から引き合いをいただいています。特徴的な製品として、既存の台車に取り付けて簡単に電動化することができる、アシストホイールドライブの動画をご覧ください。

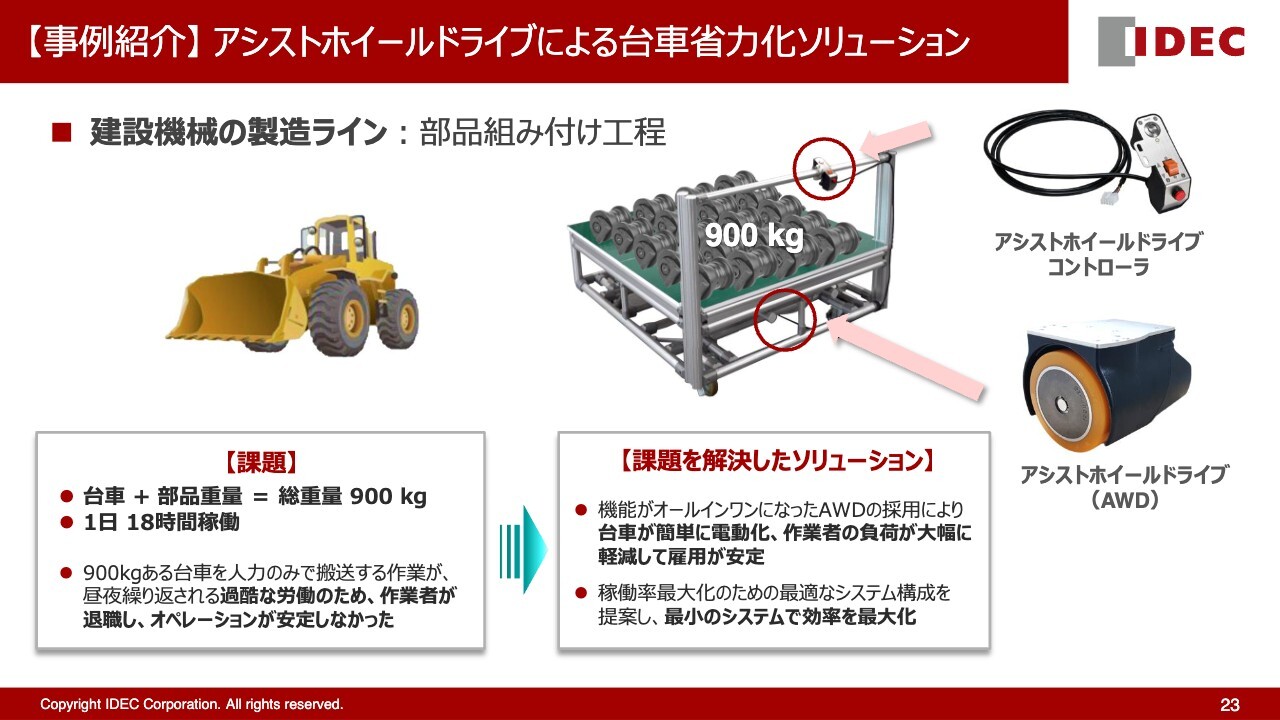

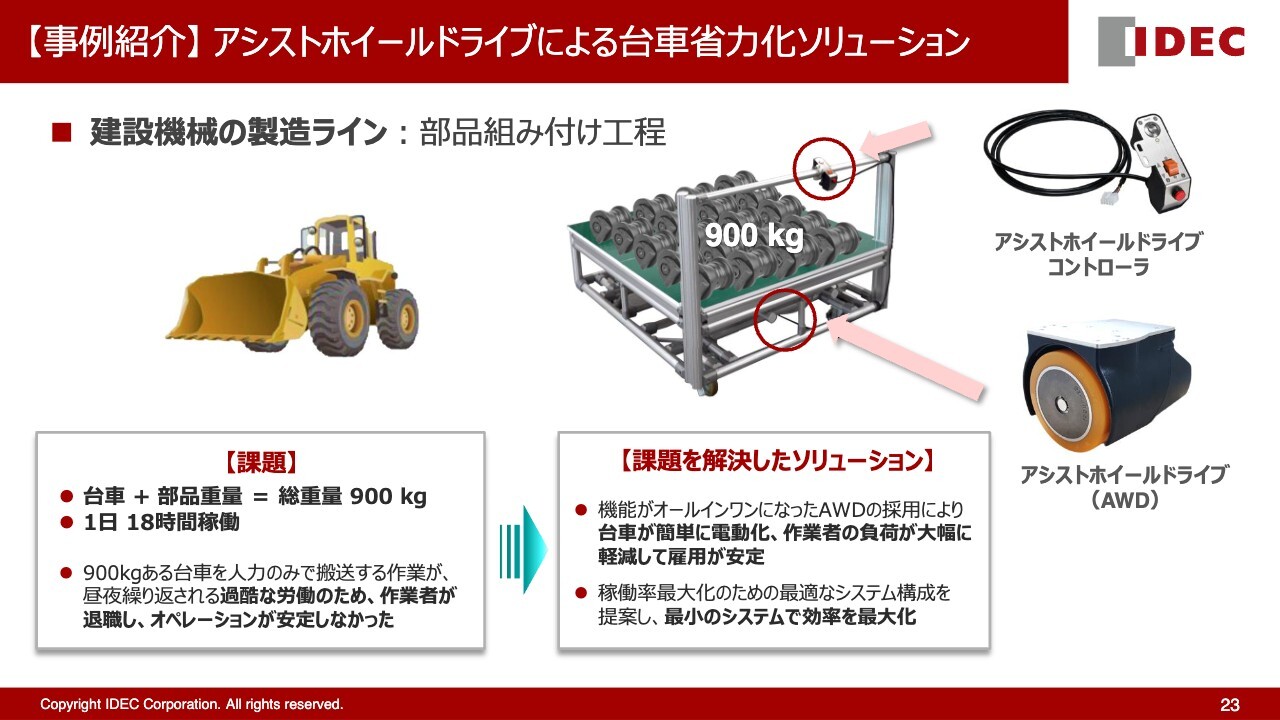

【事例紹介】アシストホイールドライブによる台車省力化ソリューション

採用事例をいくつかご紹介します。こちらは、アシストホイールドライブによる、台車の省力化ソリューションの事例です。

建築機械の製造ラインでは、重い部品を人が運ぶため、退職者が多いことが課題となっていました。IDECのソリューションを採用していただくことで、台車を簡単に電動化でき、1人でも簡単に台車を操作できるようになりました。

【事例紹介】セーフティホイールドライブ(SWD)によるAMRソリューション

こちらは、海外の自動車メーカーで使われている、AGVやAMRを使ったソリューションの事例です。IDEC独自のナビゲーションソフトを搭載したAWRソリューションを採用いただくことで、国際規格に準拠でき、開発工数を大幅に短縮できました。

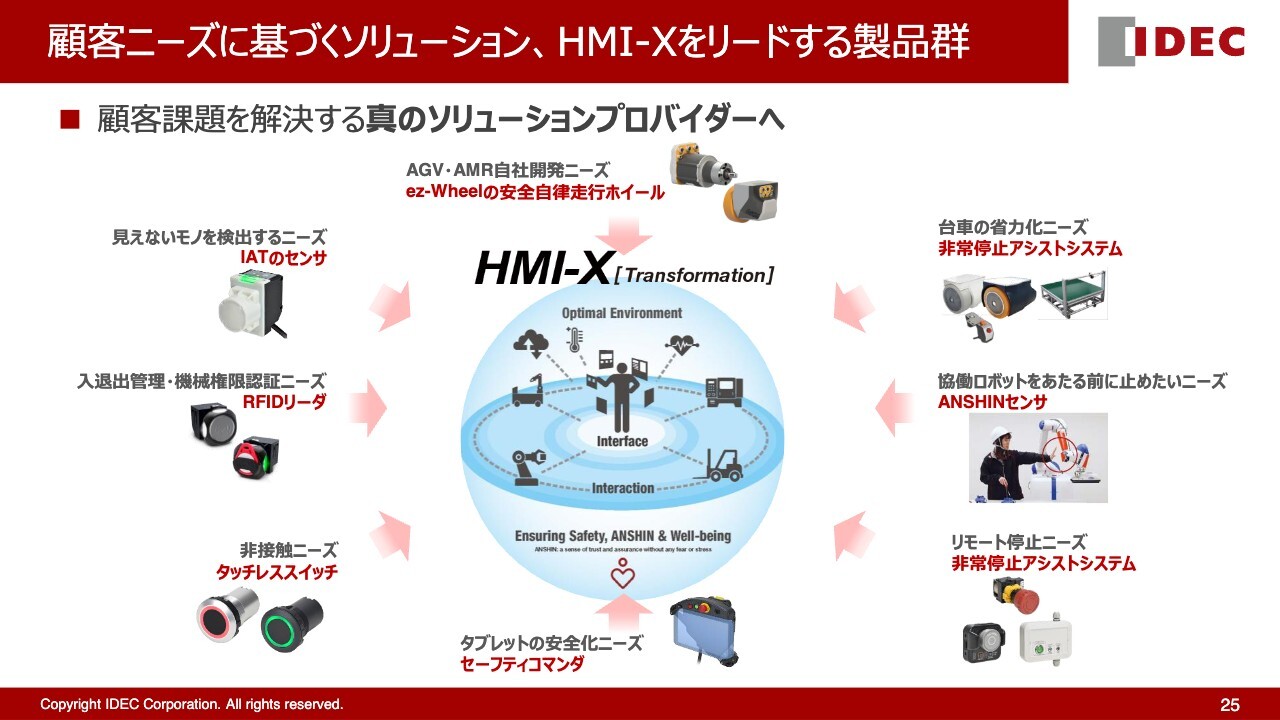

顧客ニーズに基づくソリューション、HMI-Xをリードする製品群

ソリューション提案の実現のために、IDECでは「HMI-X」を掲げており、新しい機能を持った多様な製品のラインアップ拡大を進めています。

さまざまなソリューションの採用事例がグローバルで増えていますので、より拡大していけるよう、体制の整備を進めていきます。

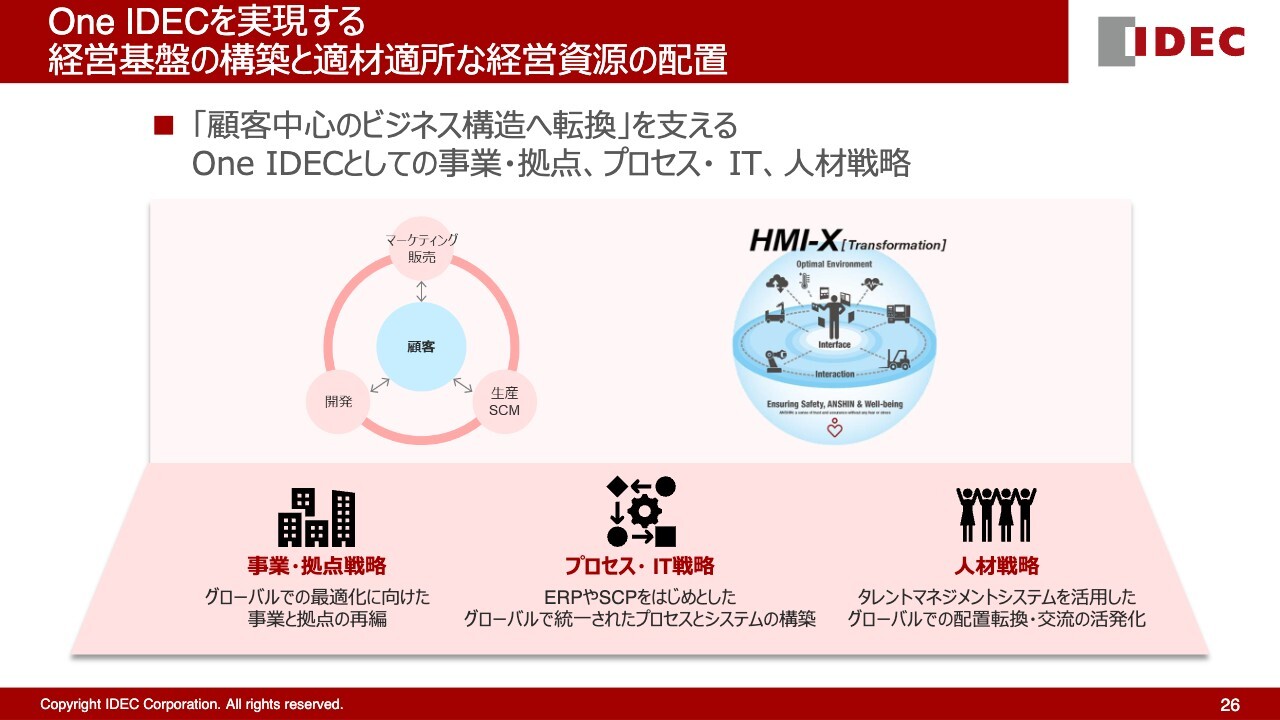

One IDECを実現する経営基盤の構築と適材適所な経営資源の配置

舩木崇雄:「One IDEC」を実現するための戦略について、私からご説明します。

今後、グローバルベースで、より顧客中心のビジネス構造へと転換していくために、グローバルでの事業・拠点の再編や、プロセス・IT、人材戦略を進めていきます。

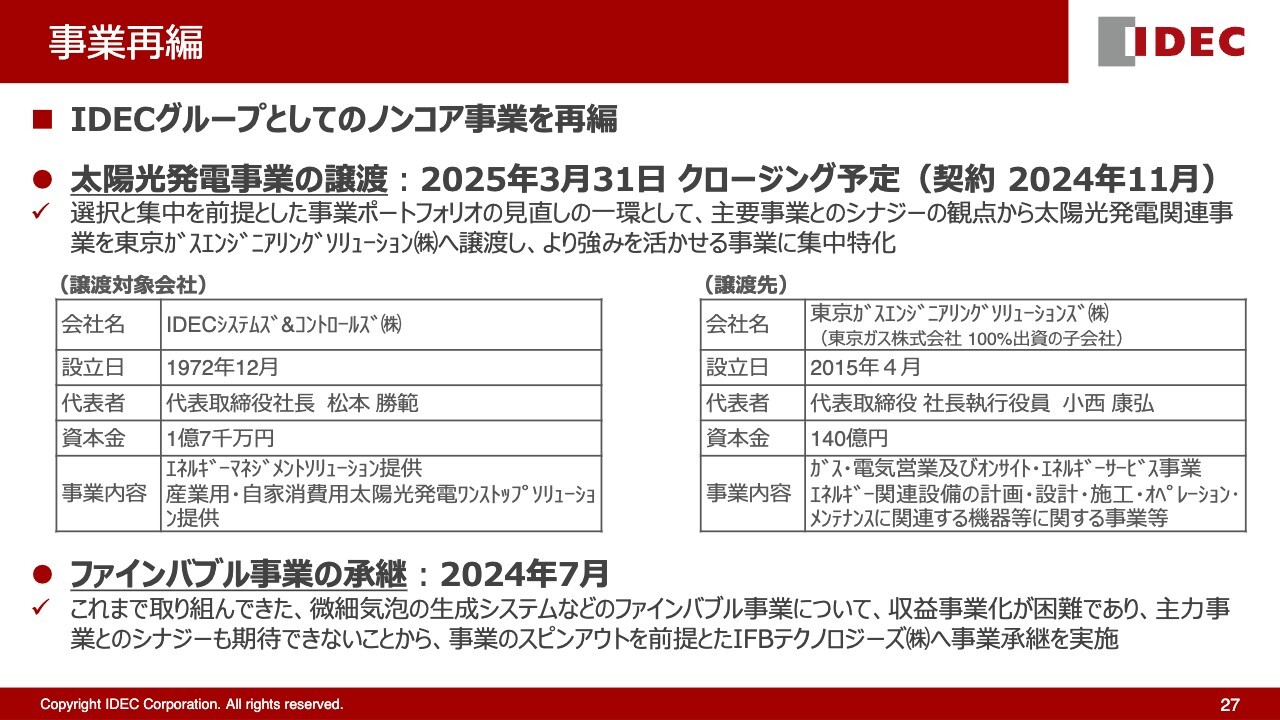

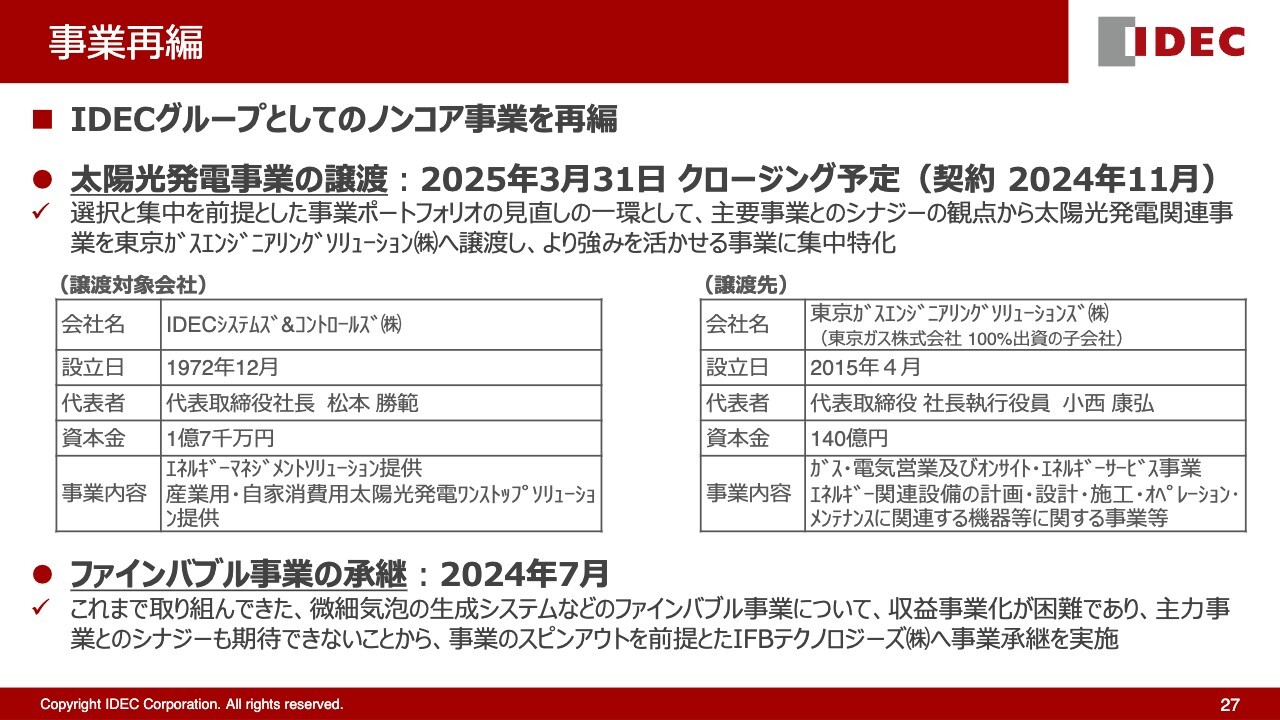

事業再編

事業の選択と集中を進め、より収益性を向上させるために、事業ポートフォリオの見直しを進めています。

その一環として、IDECグループのノンコア事業である、太陽光発電事業の東京ガスグループへの譲渡契約を締結しました。また、ファインバブル事業の承継を実施しました。太陽光発電事業については、2025年3月末にクロージング予定としています。

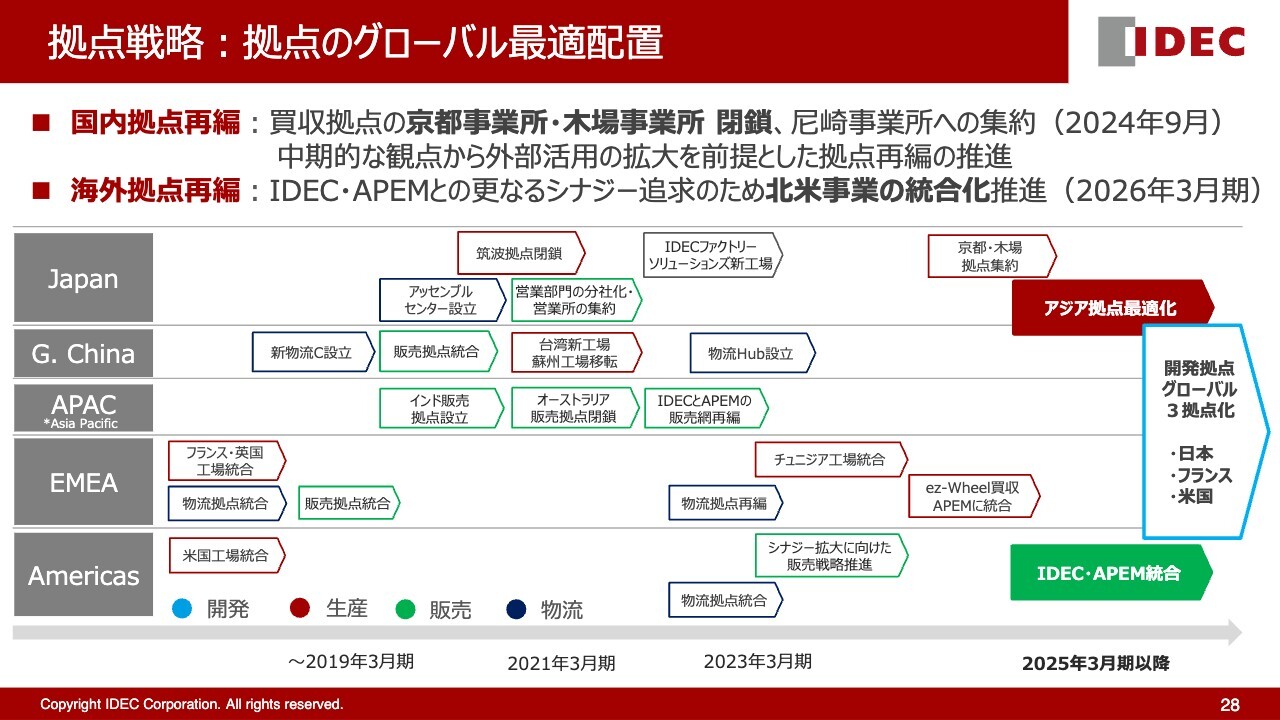

拠点戦略:拠点のグローバル最適配置

拠点戦略として、APEM買収後のPMIの一環で、過去からグローバル拠点の最適配置を行ってきました。2024年9月には、買収した拠点である京都と木場の事業所を閉鎖し、尼崎へと集約しています。

今後さらに、需要の変動や地政学リスクへの対応、お客さまへのサービス向上を目的とした、グローバルベースでの拠点最適化を進めていきます。

また現在、IDECとAPEMのさらなるシナジーを追求していくために、北米事業の統合を推進しています。2026年3月期に完了する予定ですが、統合後は開発・生産・販売機能を強化することで、より北米市場にマッチした製品を、スピーディに開発・販売できる体制を構築し、シェアの拡大を図っていきます。

開発拠点については、日本、フランス、米国の3拠点をグローバル開発拠点として、組織や体制の整備を進めていきます。

IT・プロセス戦略:グローバルレベルの需給管理強化

IT・プロセスの戦略の一環として、グローバルで生産供給とマーケットをシームレスにつないでいく「Global SCP System」の導入を行っています。これにより、各地域の需要動向を把握し、将来動向を見据えた迅速な生産供給の調整を行い、資本効率の向上を図っていきます。

また、抜本的な事業改革に伴い、現在課題となっている在庫については、過剰在庫を破棄した上で、適正水準を維持できる体制へと転換していきます。

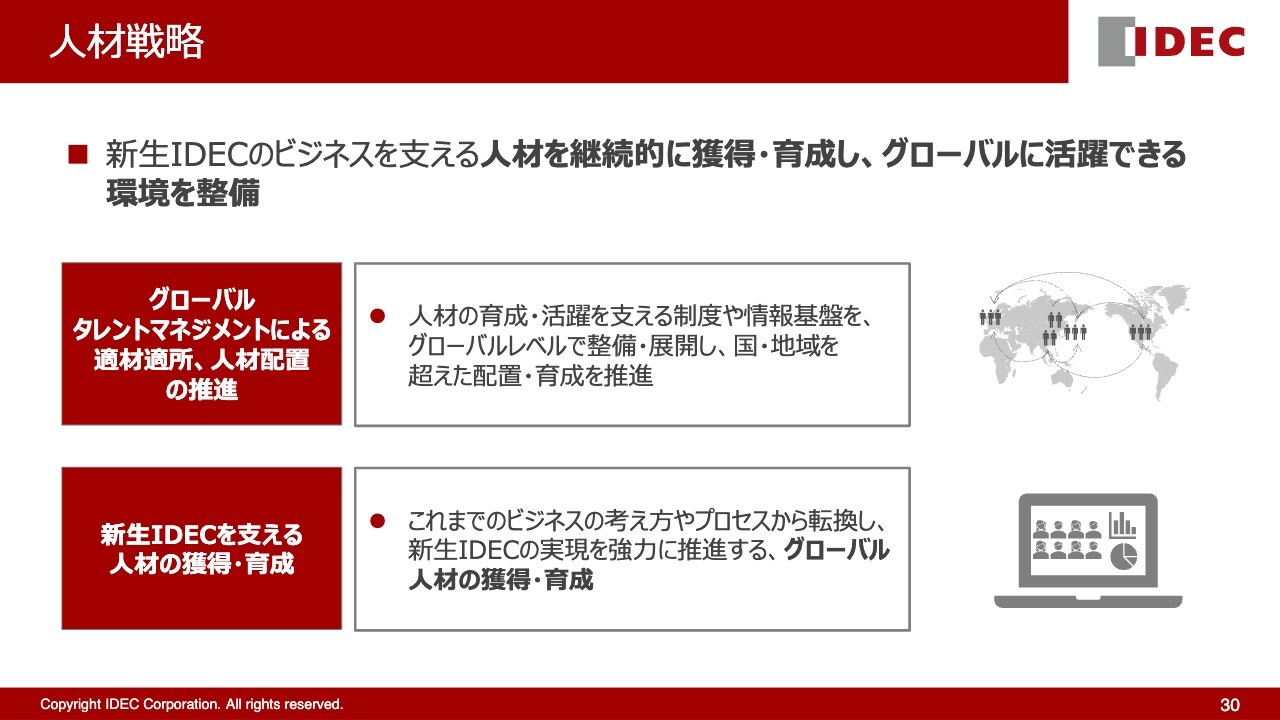

人材戦略

人材戦略として、「新生IDEC」を支える人材を継続的に確保、育成し、グローバルで活躍できる環境を整備していきます。

また、タレントマネジメントにより、国や地域を超えて適材適所に人材を配置することで、グローバルでの事業拡大を進めていきます。

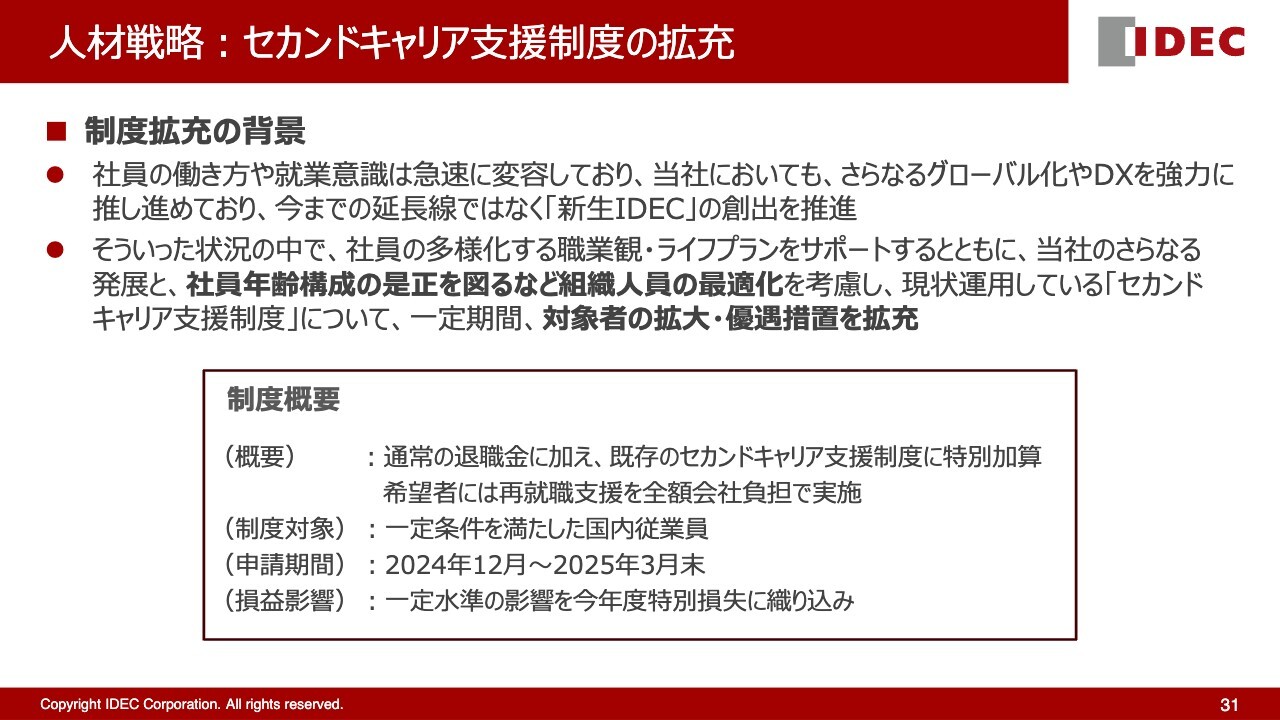

人材戦略:セカンドキャリア支援制度の拡充

グローバルでの事業構造改革の観点から、日本においてはセカンドキャリア支援制度を拡充していきます。多様化するライフプランをサポートするとともに、組織人員の最適化を図っていきます。

より詳細な内容は、中期経営計画としてあらためて発表する予定です。このような構造改革を進めていくことで、基盤を整備し、「新生IDEC」として生まれ変わっていきたいと考えています。

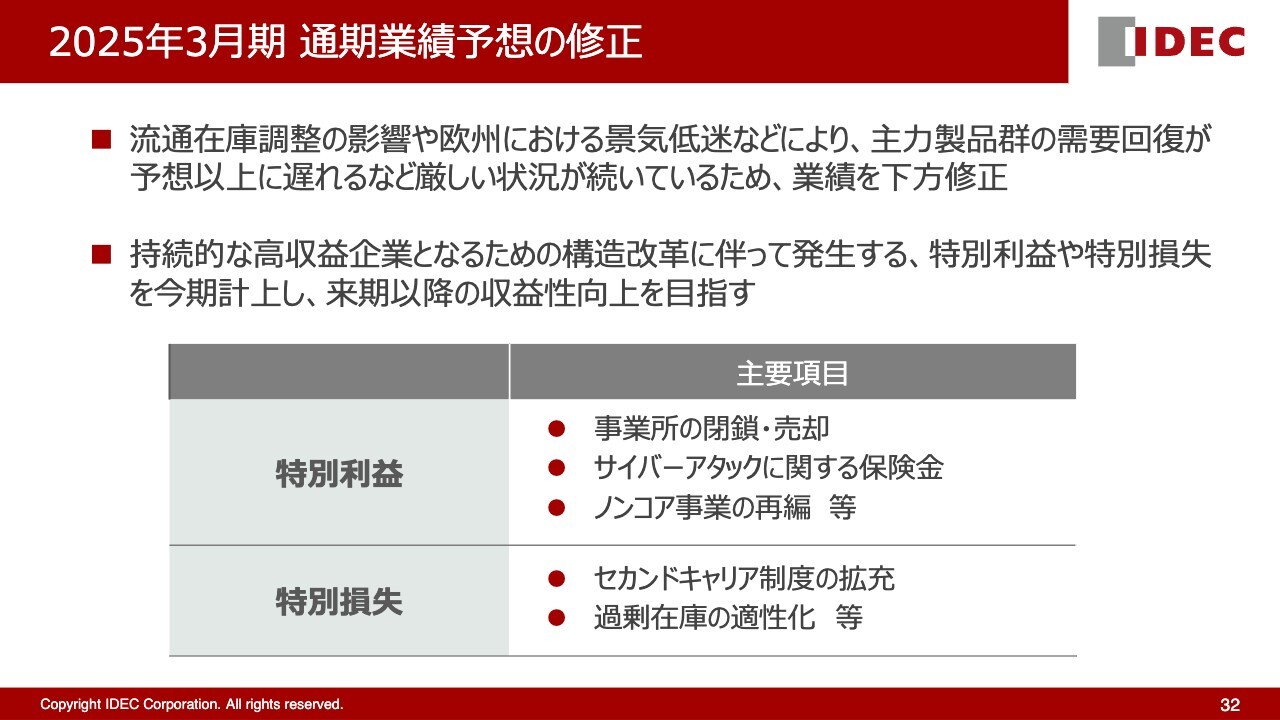

2025年3月期 通期業績予想の修正

元山:通期の業績予想についてご説明します。通期業績は、流通在庫の調整の影響や欧州における景気低迷により、主要製品群の需要回復が予想以上に遅れるなど、厳しい状況が続いているため、下方修正しました。

なお、持続的な高収益企業となるための構造改革に伴って発生する、特別利益や特別損失を計上することで、来期以降の収益性向上を目指していきます。

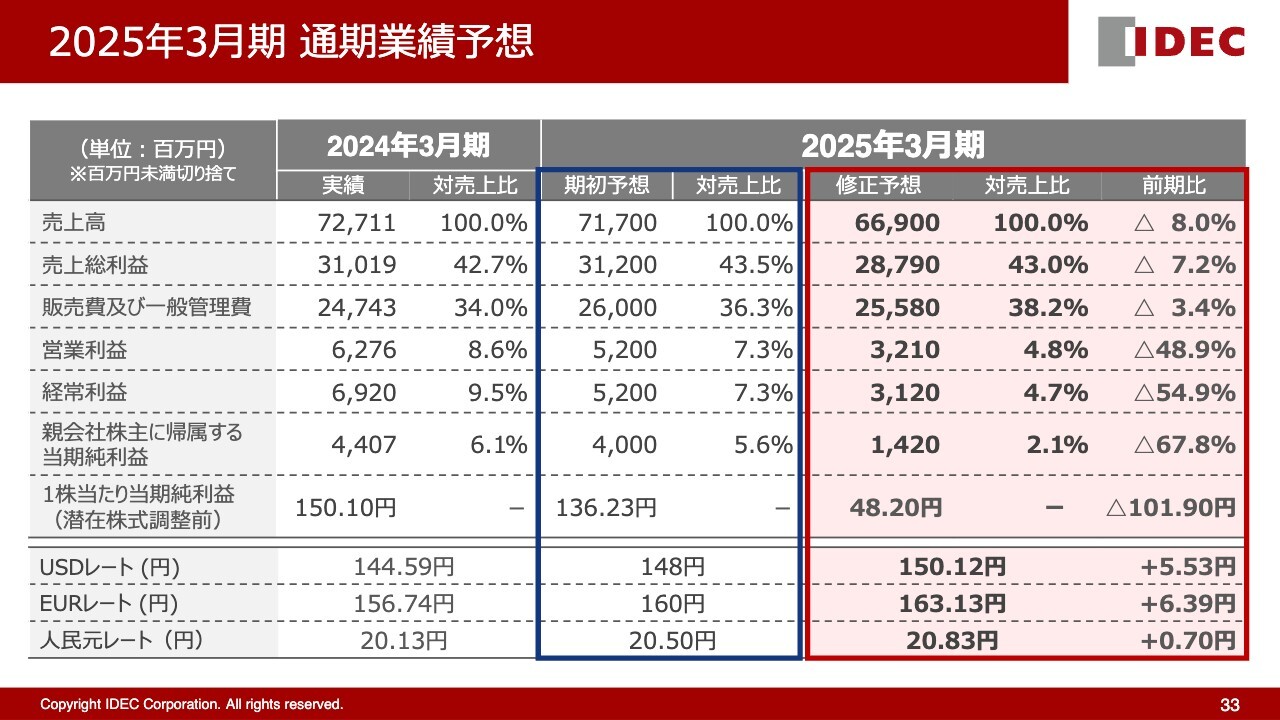

2025年3月期 通期業績予想

修正予想では、売上高669億円、営業利益率4.8パーセントとしています。

2025年3月期 連結売上高予想

売上高の修正要因としては、日本や欧州の売上が想定より減少する影響が大きいことが挙げられます。

また製品別では、HMI事業が欧州の売上減少の影響を受けており、オートメーション事業はOEMの受注が減少しました。

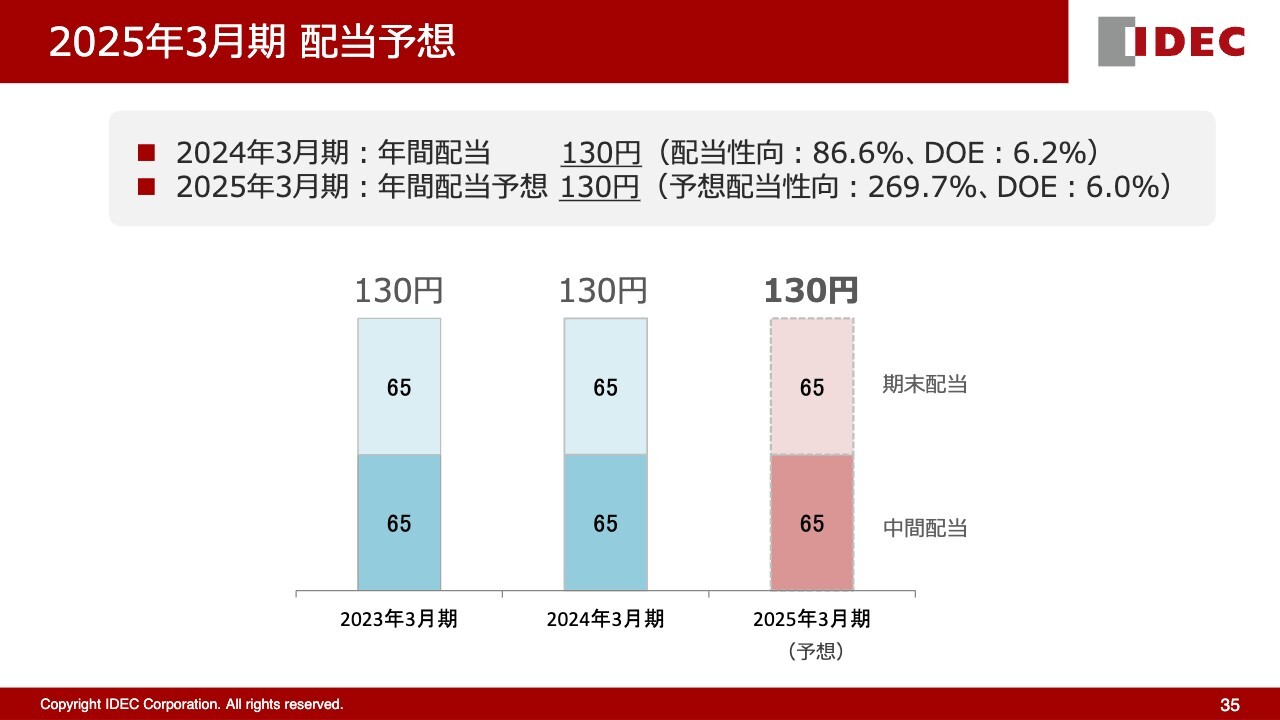

2025年3月期 配当予想

配当については、期初予想から変更なしの130円としています。予想配当性向は269.7パーセント、DOEは6.0パーセントです。

以上で、決算概要と構造改革の取り組みに関するご説明を終わります。

質疑応答:受注・需要環境の変化について

質問者:需要環境は、第1四半期の市況と比較して、何か変化がありますか? それとも、当初の想定どおりでしょうか?

また、第2四半期の受注は米州や欧州での為替の影響や欧州の季節性もあり、前四半期比で少し下落し、特にアジアの下落は顕著だったかと思います。その要因について、教えていただければと思います。

小川泰幸氏(以下、小川):市況の変化については、欧州における景気低迷による欧州での受注の減少が、前四半期比での減少要因の一つとなっています。

日本については、市況は下がってきている状況ではなく、下降はしていませんが、想定よりも回復スピードが遅いため、そのあたりが下期の売上にも影響してくると想定しています。

アジア・パシフィックについて、中国では基本的に横ばい程度の水準となる状況です。しかしながら、特定のOEM先で供給している顧客については、在庫の消化がなかなか進んでいないこともあり、アジア・パシフィックの受注にも影響を与えています。

質問者:中国では、第3四半期以降も今の水準から横ばいになると考えたほうがよいでしょうか?

小川:おっしゃるとおり、横ばい水準を想定しています。

質疑応答:IDECシステムズ&コントロールズ社とファインバブル事業における今後の業績への影響について

質問者:IDECシステムズ&コントロールズ社とファインバブル事業の現時点の売上高など、今後の業績への定量的なインパクトについて教えてください。

小川:セグメント的にはその他事業に含まれており、主力の制御機器事業とは異なる分野です。年間のその他事業の売上は、10億円程度の水準感を想定しています。

損益では数パーセントの影響となっています。そのため、より選択と集中をしていくことで、主力事業にさらなる投資やリソースを振り向け、収益性や生産性の向上を図っていくことでポジティブに働いていくと想定しています。

質疑応答:ez-Wheelの今後の想定について

質問者:ez-Wheelの現在の状況はいかがでしょうか。

モンディ:ez-Wheelには、アシストホイールドライブとセーフティホイールドライブの2つの製品があります。

アシストホイールドライブは、すでに欧州と日本で販売しており、2024年中に、他の地域でも発売される予定です。これからは、欧州のIDECのチャネルを活かしてさらなる成長を見込んでいます。

また、他の地域にとっては新しいものであることから、より大きな成長を期待できます。現時点では、50パーセント近く伸びています。

セーフティホイールドライブは、エンドユーザーが中心となるため、プロジェクトの時間が少しかかりますが、欧州の自動車メーカーや日本において、いくつかのユーザーで標準採用となっており、これからどんどん増えていくだろうと見ています。

売上としては、今年は50パーセントから2倍程度となる見込みです。売上高はまだ数億円ですが、10億円に向かって進めていきたいと思っています。

質疑応答:下期の計画の前提について

質問者:下期の計画の前提が第2四半期の業績よりも、少し弱くなっている印象を受けます。何かリスクを考えているのでしょうか? それとも「最低限、この数字を達成するのだ」という保守的なメッセージなのでしょうか?

小川:下期計画については、売上は上期に対して若干の増加を見込んでいますが、現在の欧州の景気動向が非常に不透明な状況であり、それによる減少を一定程度見込んでいるため、その部分では損益をかなり保守的に見ています。

欧州における売上損益の影響を下期の利益水準に織り込んでいることから、若干の減少を見込んでいます。一方で、日本や米州は、売上も増加傾向にあることから、売上利益ともに貢献してくると想定しています。

そのような構成を織り込んだ状態で、一定程度、保守的にも見ている水準であるとご認識いただければと思います。

質問者:欧州の売上が下がっても米州や日本でカバーできるが、利益の部分だけは少しリスクを織り込んでいるという理解でよいでしょうか?

小川:はい、おっしゃるとおりです。

質疑応答:日本の足元の状況について

質問者:日本の足元の状況について教えてください。業界団体の月次統計を見ると、久しぶりにスイッチの統計がややプラスになっています。また、代理店も10月の売上高に少し回復傾向が見えていると感じていますが、直近の状況で、なにか回復の兆しがあるのかどうかを教えてください。

小川:日本では第1四半期かなり落ち込んだ状況になっていましたが、第2四半期には回復し、流通の在庫の水準も消化が進んできています。売上や受注にも安定的につながってきており、それが足元の状況としても継続してきており、現在は回復傾向であることが、数字には反映できてきている状況かと思います。

質問者:受注トータルで考えた際の、第3四半期以降の見方について教えてください。

小川:通常のサイクルでは、第2四半期や第4四半期に増加するという季節性や影響は、これまでにもありますので、第3四半期に若干減り、第4四半期に再び上がってくる傾向は出てくるかと思っています。

質疑応答:今後の構造改革の方針と新中期経営計画の内容について

質問者:構造改革について、今回具体的なお話が出てきましたが、第3四半期に向けても、まだ何か考えているものがあるのでしょうか?

また、新中期経営計画の発表は第4四半期にあると考えてよいでしょうか? 新中期経営計画で注目してほしいことやKPI、どのようなところを目指したいといったヒントがあればお聞かせください。

小川:構造改革については、事業の再編、つまり事業自体のポートフォリオを見直すことで、より収益性の高いビジネスを選択し、集中投下していくことを継続的に進めています。

また、拠点の再編はグローバルベースで行ってきています。

舩木崇雄:そのあたりについて、少し補足でご説明します。構造改革において、今後の物流、生産の面で大きな改革を計画しています。基本的には地産地消、お客さまの市場に近いところで、その市場にマッチしたものをいち早く開発し、生産できるような体制です。

分散させるのではなく、地域によってカスタマイズなどを変えるなど、全体的なサプライチェーンの効率を大きく向上させようと考えています。

したがって、この1年から2年は、大きく生産拠点を再配置し、1つの工場から世界へ送るよりも、モジュラー化したものを現地でフレキシブルに納期対応・デザイン対応することができる体制を構築します。

それによって、お客さまへの付加価値工場、在庫低減、サプライチェーンの短縮といった改善を図っていくところが、見ていただきたい大きなポイントになります。

質問者:新中期経営計画の発表は、第4四半期という認識でよいでしょうか?

小川:今期末の決算発表の際にお話しすることを想定し、準備を進めています。

質疑応答:エンドユーザーの在庫や流通在庫の健全化の時期の見方について

質問者:エンドユーザーの在庫や流通在庫は、この上期末で一定の健全化が進むという見立てもあったかと思いますが、現時点ではいつ頃に健全化するという見方に見直したのか、教えてください。

小川:エリアによっても異なりますが、日本は流通在庫水準も一定程度消化が進んできており、エンドユーザーについても消化は進んでいるため、徐々に通常の実需が受注に反映されてくる構造になってきていますが、まだ今期末くらいまでは影響が続くのではないかと想定しています。

中国についても、最近は流通在庫水準はある程度正常化してきているため、今は実需が反映されてきています。

欧州は、当初の想定よりも景気動向の不透明感が増している状況もあり、在庫の水準については少しリスクがあると認識しています。そのため、下期業績への影響を織り込んで、今の業績に反映しています。

米国の流通在庫水準は、一定程度正常化してきている状況です。具体的な政策としては、顧客へのアプローチする際に受注の増加に向けた取り組みを継続的に行っています。

質疑応答:在庫の状況や操業度について

質問者:自社の在庫については、今回過剰在庫の適正化に10億円ほど使うことで、今年度末には健全なレベルに落ち着いてくるという理解でよいですか?

また、操業度についても教えてください。

小川:事業再編に伴う構造改革の一環として、製品や事業をより絞り込んでいくことをふまえ、過剰な在庫や、将来においてIDECの事業として必要性があまりないものについては、このタイミングでの廃棄を想定しており、それを10億円程度の規模感で行おうとしています。

それにより、今180日になっている在庫回転日数が、正常の水準である140日から150日に近づいてくると考えています。

今回の廃棄をはじめとして、サプライチェーンプランニングシステム導入によるシームレスな計画と供給の調整や、供給拠点の再編により、リードタイムの短縮にも取り組んでいくことで、中期的な水準としてはコロナ禍前の水準より短い在庫回転日数を実現していければと考えています。

操業度については、各生産拠点にもよりますが7割くらいです。生産供給の調整は継続的に行っていますが、現状ではまだ大きく変わっていません。

質疑応答:構造改革による利益率と利益水準の改善について

質問者:構造改革が終わった後の、「新生IDEC」としての業績水準についてですが、例えば、固定費削減や、在庫の健全化、また操業度の復活などで、今期・来期の売上が横ばいでも、2桁くらいの利益率に戻せるような構造改革効果を期待してよいでしょうか?

また、この構造改革により来年度の利益率水準をどのくらいまで戻していけるのか、イメージがあれば教えてください。

小川:構造改革については、ここ数年、計画を立てながら取り組んでおり、固定費の適正化、また変動費化などの取り組みもグローバルで進めています。

グローバル事業の最適化については、さらに海外への投資をしながら、グローバルでのリソースを最適化していく取り組みを行っています。このように今、収益性の向上に主眼を置いて取り組んでいます。

今期の構造改革による特別損益は今期に影響を与えますが、来期にはポジティブな影響を想定できます。それらも想定した上で、どのくらいの水準までというのは、あらためてご説明したいと思いますが、同じ売上でも、収益性はより高い水準を確保できる構造に転換しているのが、今の状況です。

今回の特別損益の計上も、その一環として取り組んでいるという内容になっています。

舩木俊之:追加でお話しさせください。「新生IDEC」と名付けた構造改革では、顧客密着型の製品開発に転換します。顧客に満足していただける、他社にないような製品開発を行うことにより、付加価値が上がります。

生産においても、我々は今まで、非常にたくさんの製品を自社の事業所で生産していましたが、これをパートナーやその他EMS等を利用しながら、固定費の圧縮も図っていきます。社内の生産部門自体も、1年以上かけてグローバルでの最適化を行っているところです。

営業利益率については、確実に2桁に上げていく計画を立てていきます。顧客満足につながる製品の提供により、付加価値が高められます。そのような大きな転換を考えているため、時間的な約束はできませんが、2桁の営業利益まで確実に上げていく自信はあります。

質疑応答:業界別のエンドマーケット別の動向、今後の見通しについて

質問者:業界別のエンドマーケット別の動向について教えてください。

モンディ:工作機械の指標については問題なく、今まで中国、日本は低下していたのですが、徐々に戻ってきています。ロボットも、日本のメーカーで今年からは再び成長してきています。

AGVについては、成長率が去年、一昨年から若干減っていますが、ほぼ2桁の成長率となっています。半導体についても、プロジェクトがいくつか延期されていましたが、第2四半期からは受注も増えています。

APEMの建設に関してはまだ難しい状況ですが、中国はすでに回復の領域に入ったと見ています。

質疑応答:販管費について

質問者:第2四半期の販管費を見ると、徐々にコントロールしてきたような印象を受けます。第1四半期の際に、「為替を除くと前年比と同様、もしくは微減程度」と教えていただきました。

第2四半期の販管費と、為替の影響を除けば前年比どのくらいだったのか教えてください。また、今後第3、第4四半期のレンジも教えてください。

小川:第2四半期については為替の影響を除いて減少しているため、各エリアでコントロールして抑制も行っています。

今後についても、費用は抑制して、効率を上げていくことを続けています。また、上期で行った拠点の再編もあるため、そのあたりも下期以降には固定費の削減にもつながってきますので、今後は増加ではなく、一定程度抑制していくことを想定して計画を立てています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6652

|

2,990.0

(02/06)

|

+87.0

(+2.99%)

|

関連銘柄の最新ニュース

-

02/06 15:30

-

02/06 15:30

-

02/06 15:30

-

01/26 16:33

-

2025/11/25

新着ニュース

新着ニュース一覧-

今日 17:10

-

今日 16:00