【QAあり】リアルゲイト、通期営業利益YoY+40%と増収増益で着地 来期以降も営業利益+30%以上の継続的な成長を計画

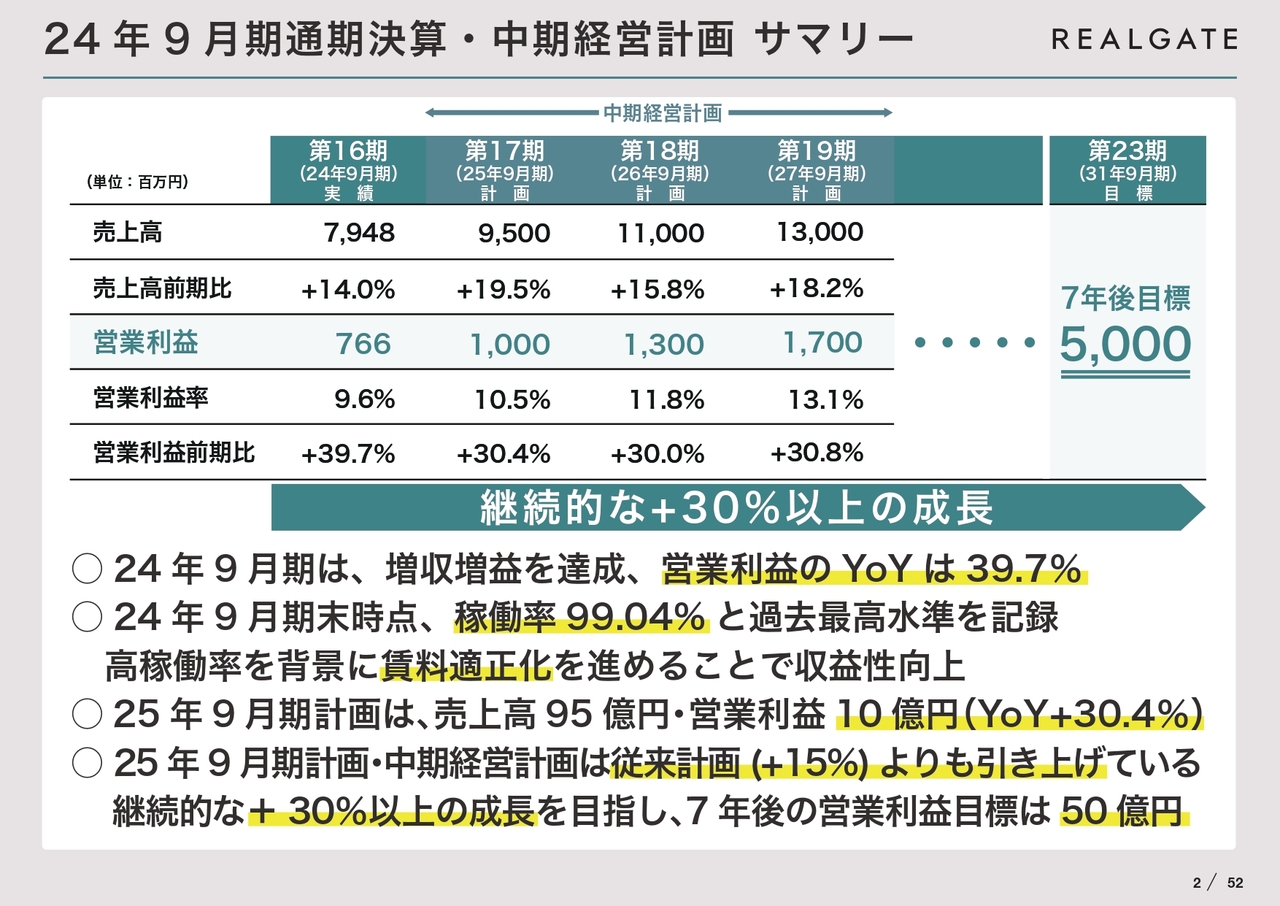

24年9月期通期決算・中期経営計画 サマリー

岩本裕氏(以下、岩本):みなさま、こんにちは。株式会社リアルゲイト代表取締役の岩本裕です。2024年9月期通期決算および中期経営計画のサマリーについてご説明します。

2024年9月期は増収増益を達成し、営業利益は約40パーセントの伸びとなりました。また、稼働率も99パーセントを超え、過去最高水準を記録しています。

稼働率が最高水準に達したことで、賃料をだんだんと上げていき、賃料適正化を図ります。

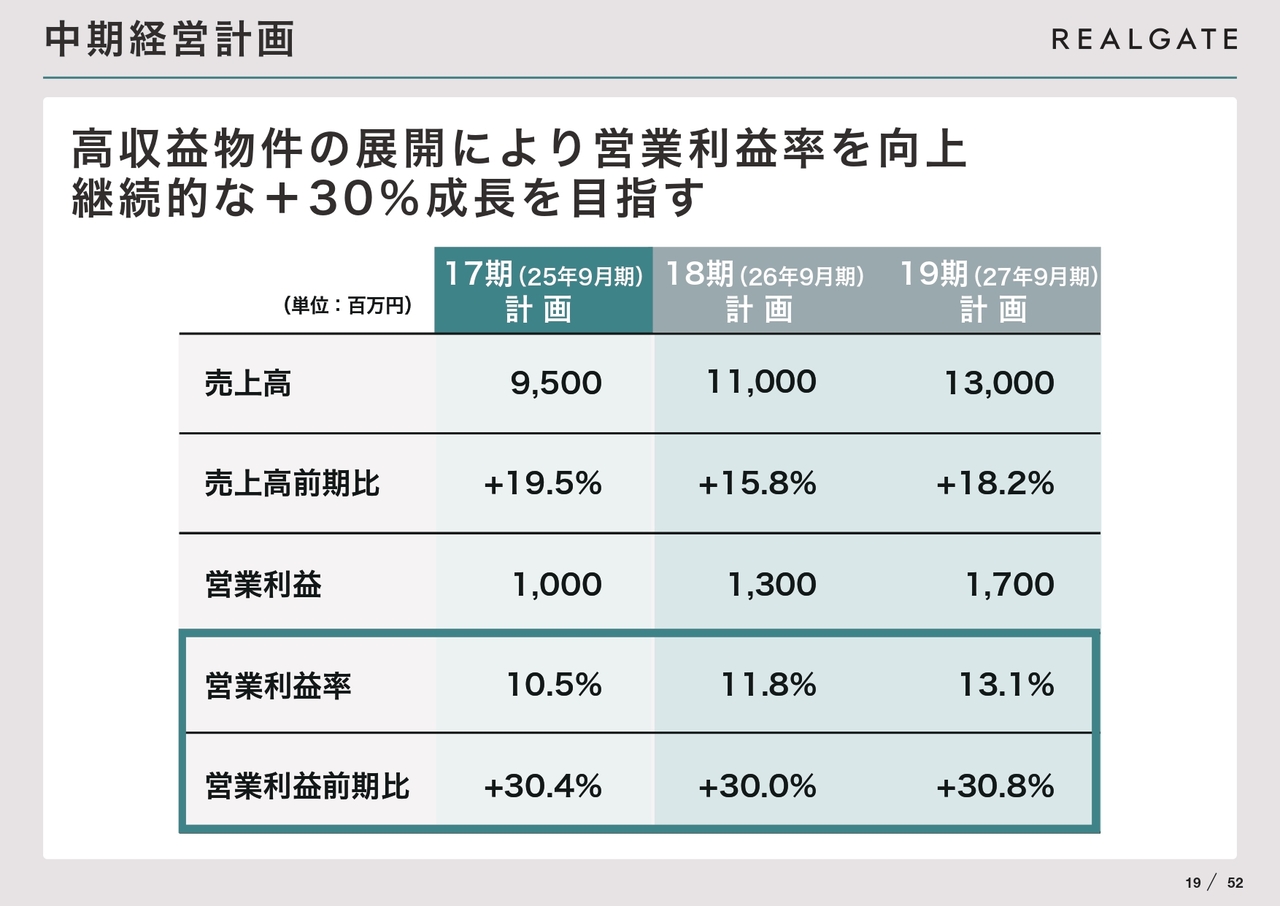

2025年9月期は、売上高95億円、営業利益10億円、前期比30パーセントアップを計画しています。

2025年9月期計画および中期経営計画は、従来計画から15パーセント引き上げています。継続的な30パーセント以上の成長を目指し、7年後の営業利益目標である50億円を達成したいと考えています。

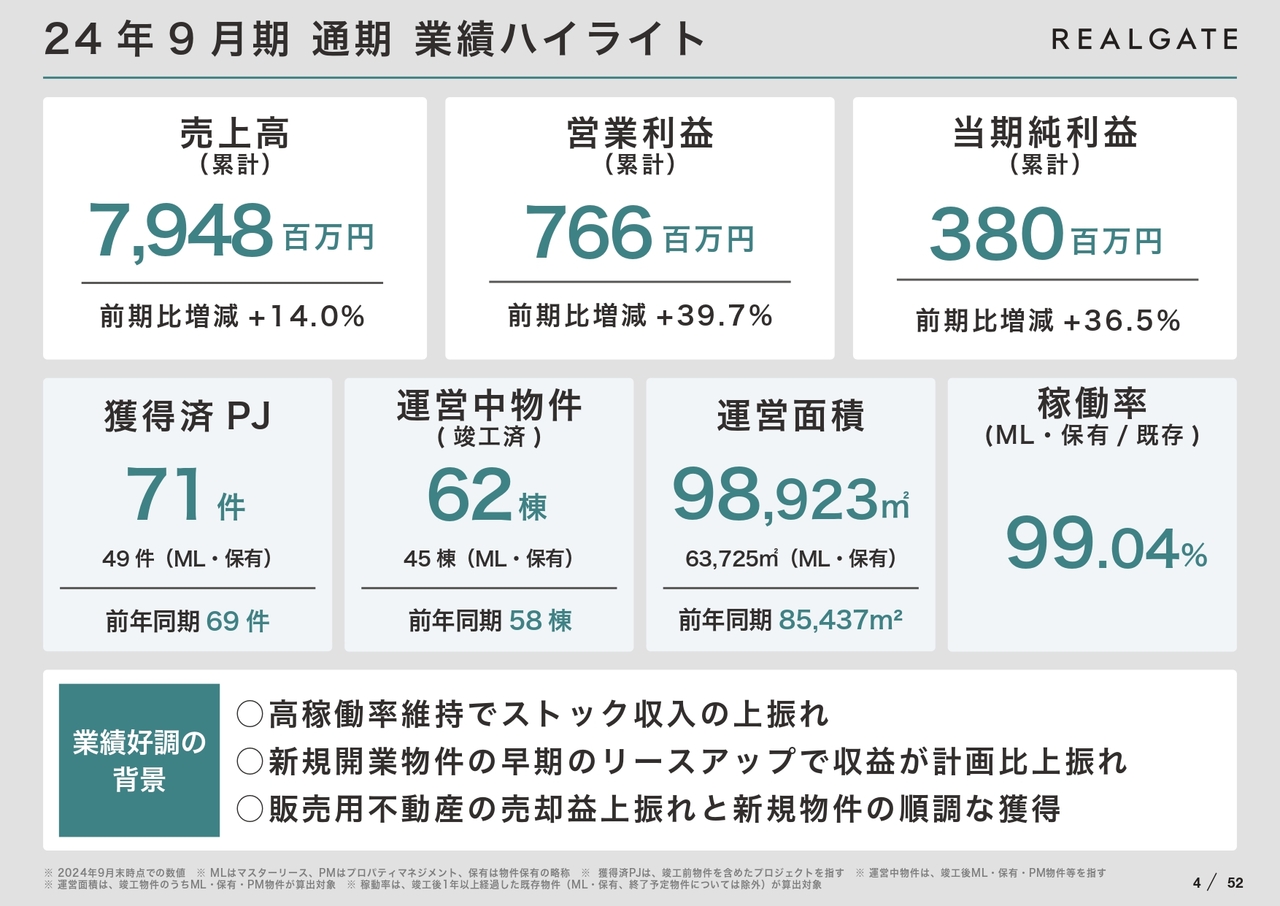

24年9月期 通期 業績ハイライト

2024年9月期通期業績のハイライトについてご説明します。売上高、営業利益、KPI指標、いずれも増加しています。

好調の主な要因には、高稼働率維持によりストック収入が上振れたこと、新規開業物件の早期のリースアップによって計画が上振れたこと、販売用不動産の売却益が上振れたことなどが挙げられます。このような背景が好調を下支えしています。

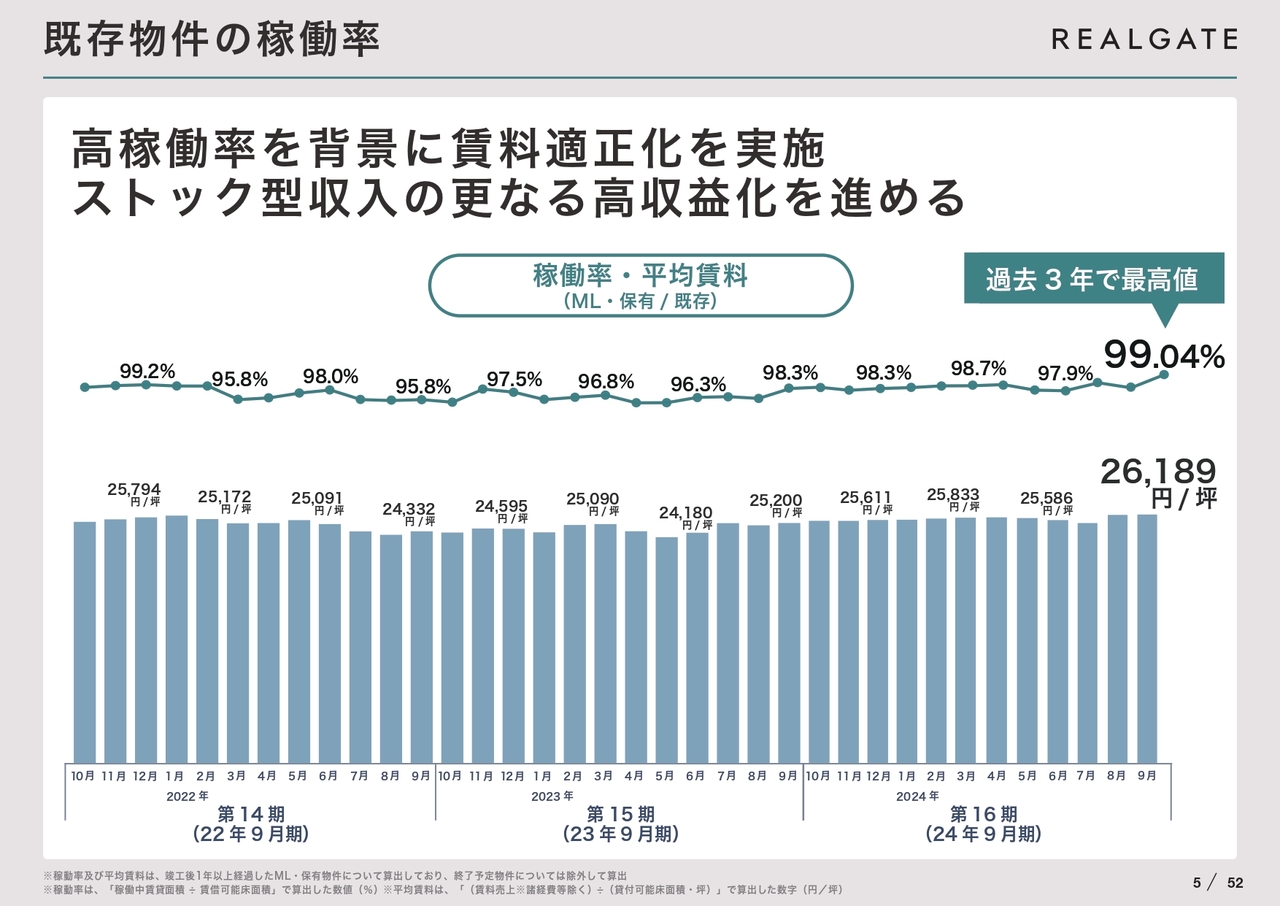

既存物件の稼働率

既存物件の稼働率です。現在、稼働率は99.04パーセントと、過去3年間で最高値となりました。それに伴って平均賃料も上がり、過去3年間で最高水準となっています。

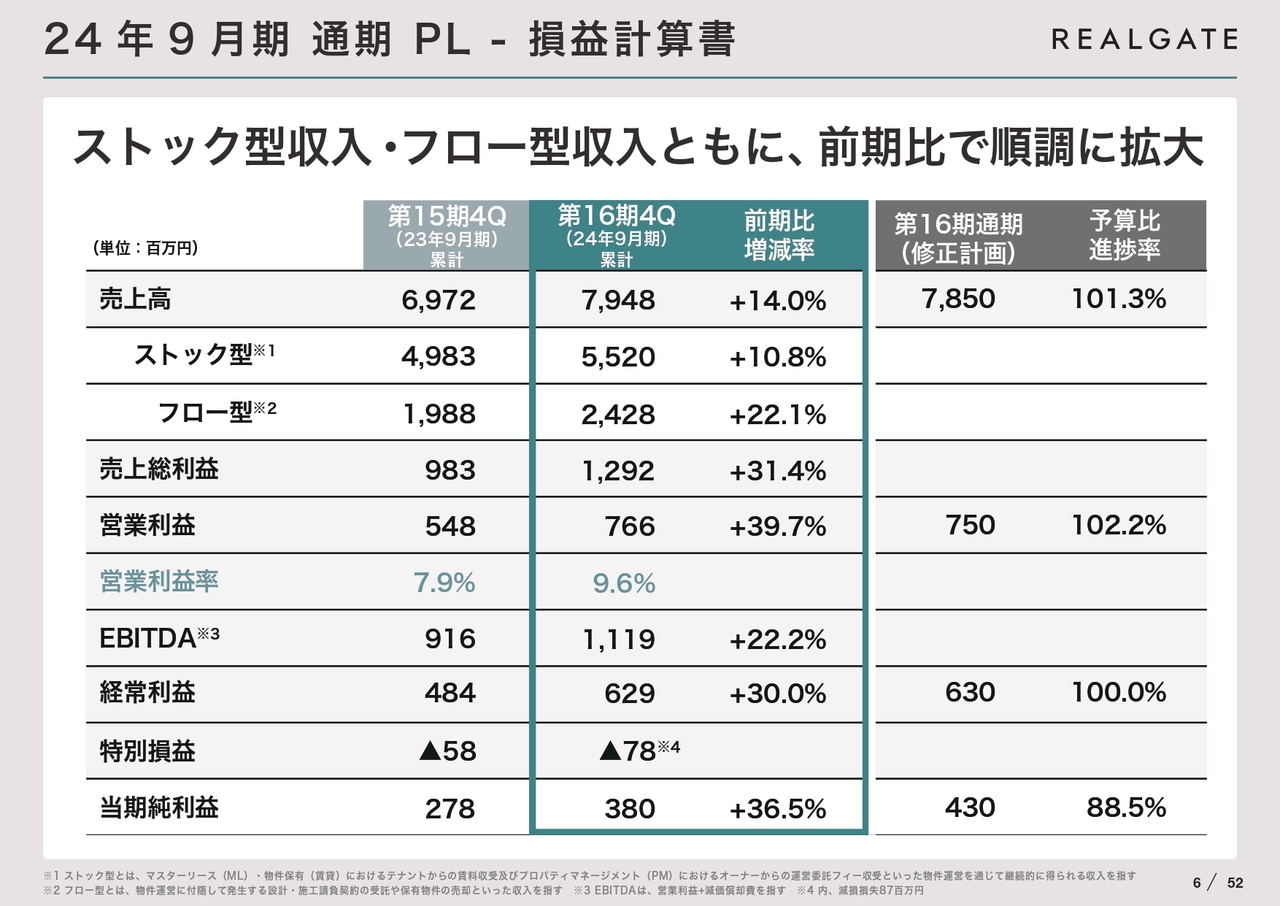

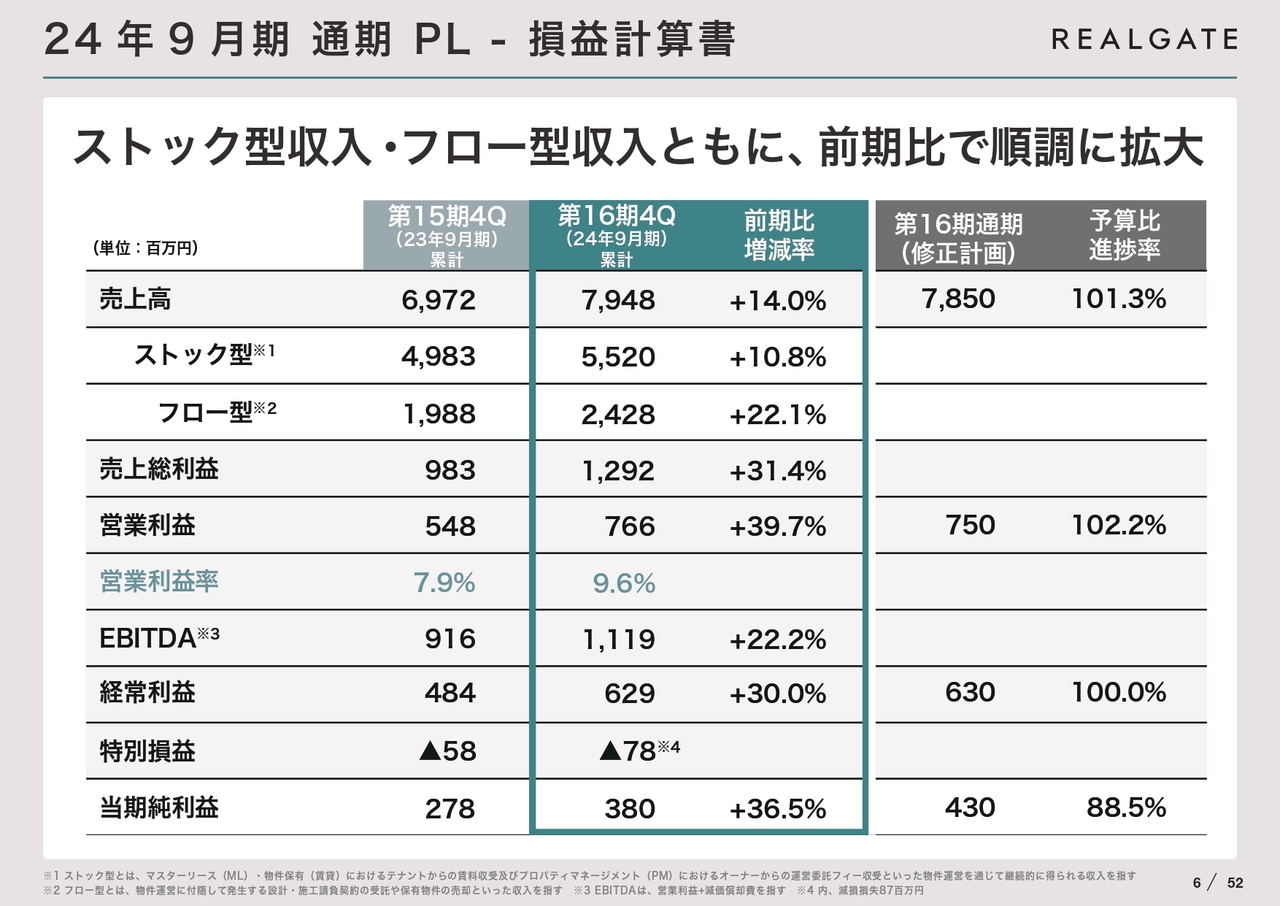

24年9月期 通期 PL - 損益計算書

P/L(損益計算書)についてです。ストック型収入・フロー型収入ともに拡大し、営業利益を押し上げています。

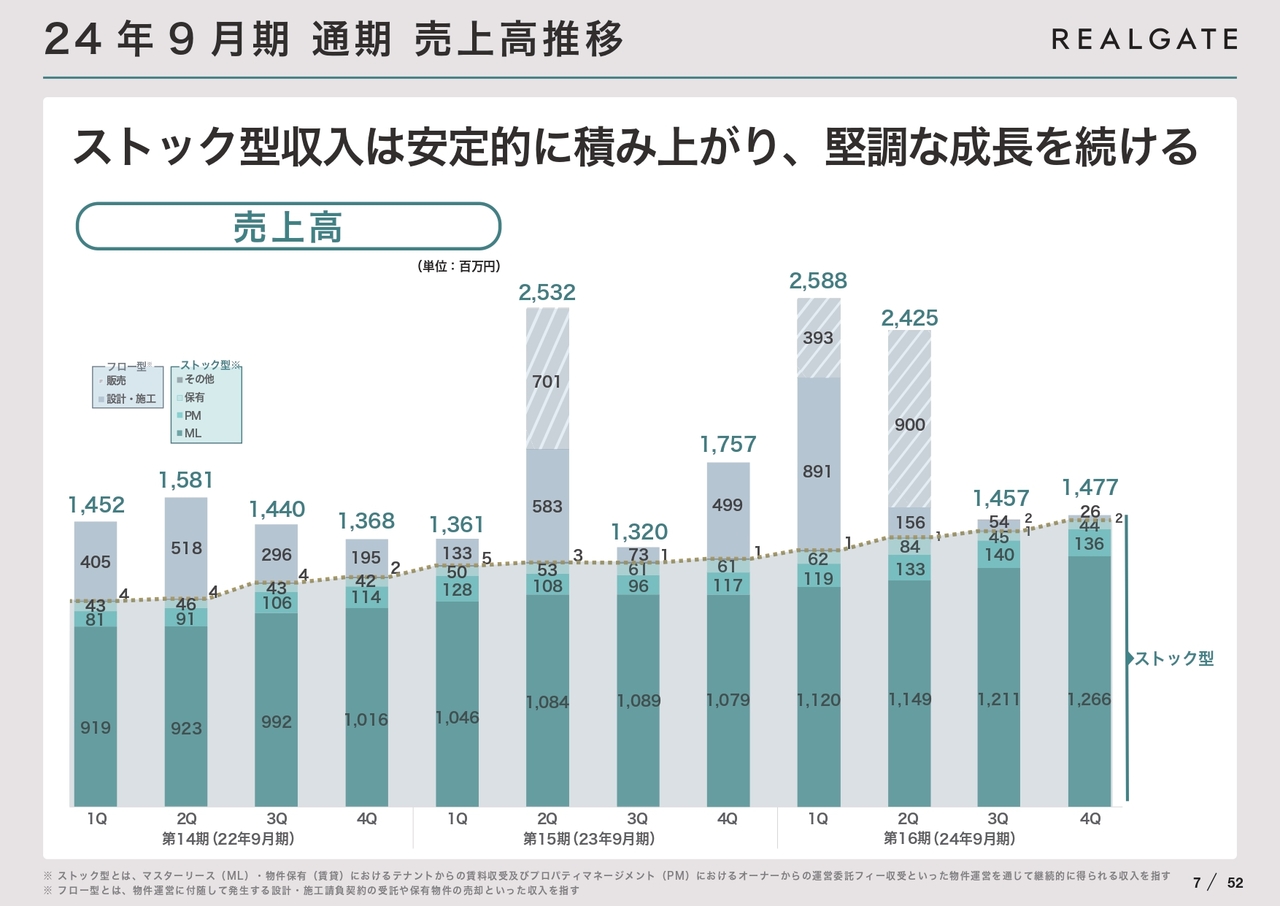

24年9月期 通期 売上高推移

ストック型収入の売上高推移です。四半期ごとに、順調に積み上がっていることが見て取れると思います。

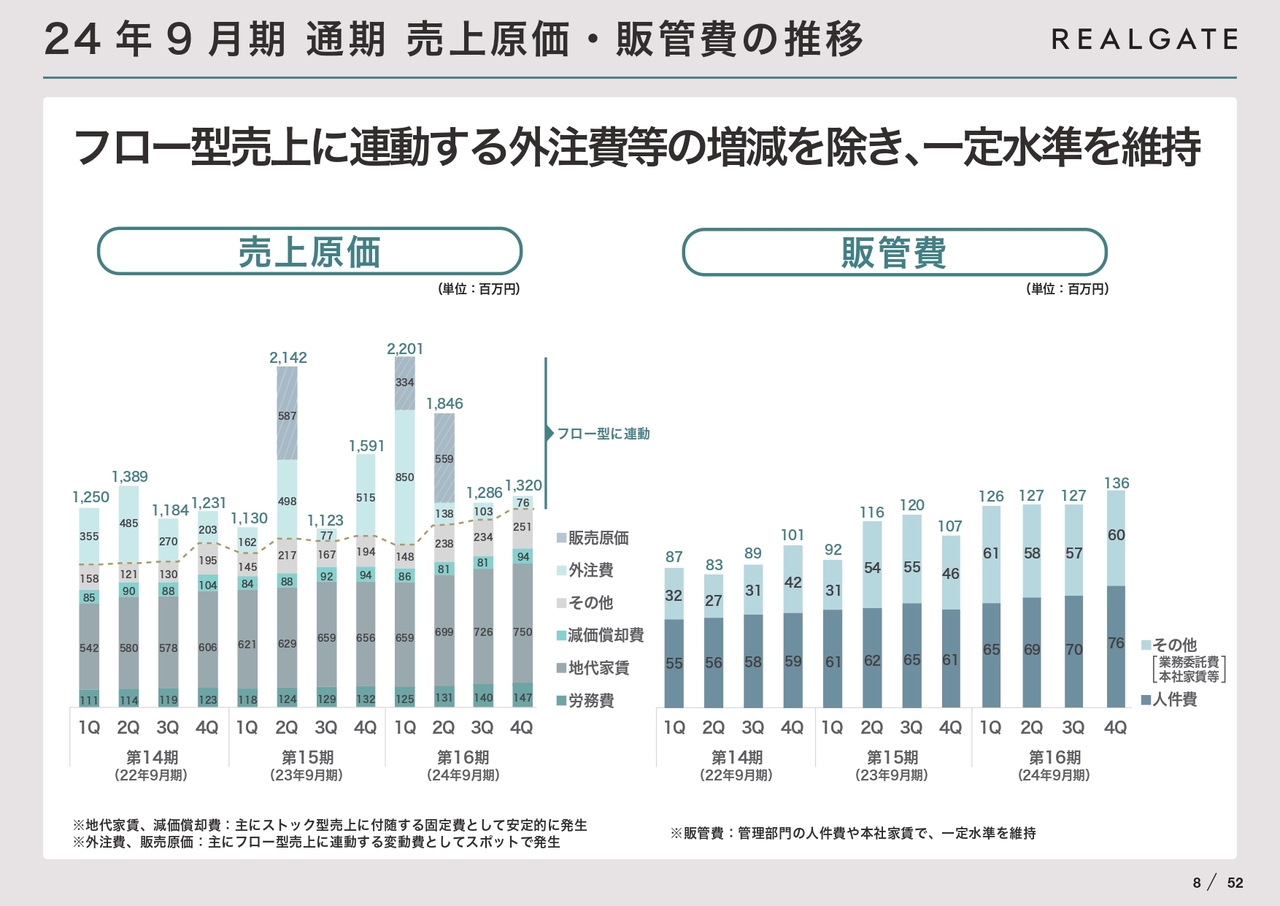

24年9月期 通期 売上原価・販管費の推移

売上原価と販管費の推移です。フロー型売上に連動する外注費等の増減を除き、一定水準を維持しています。

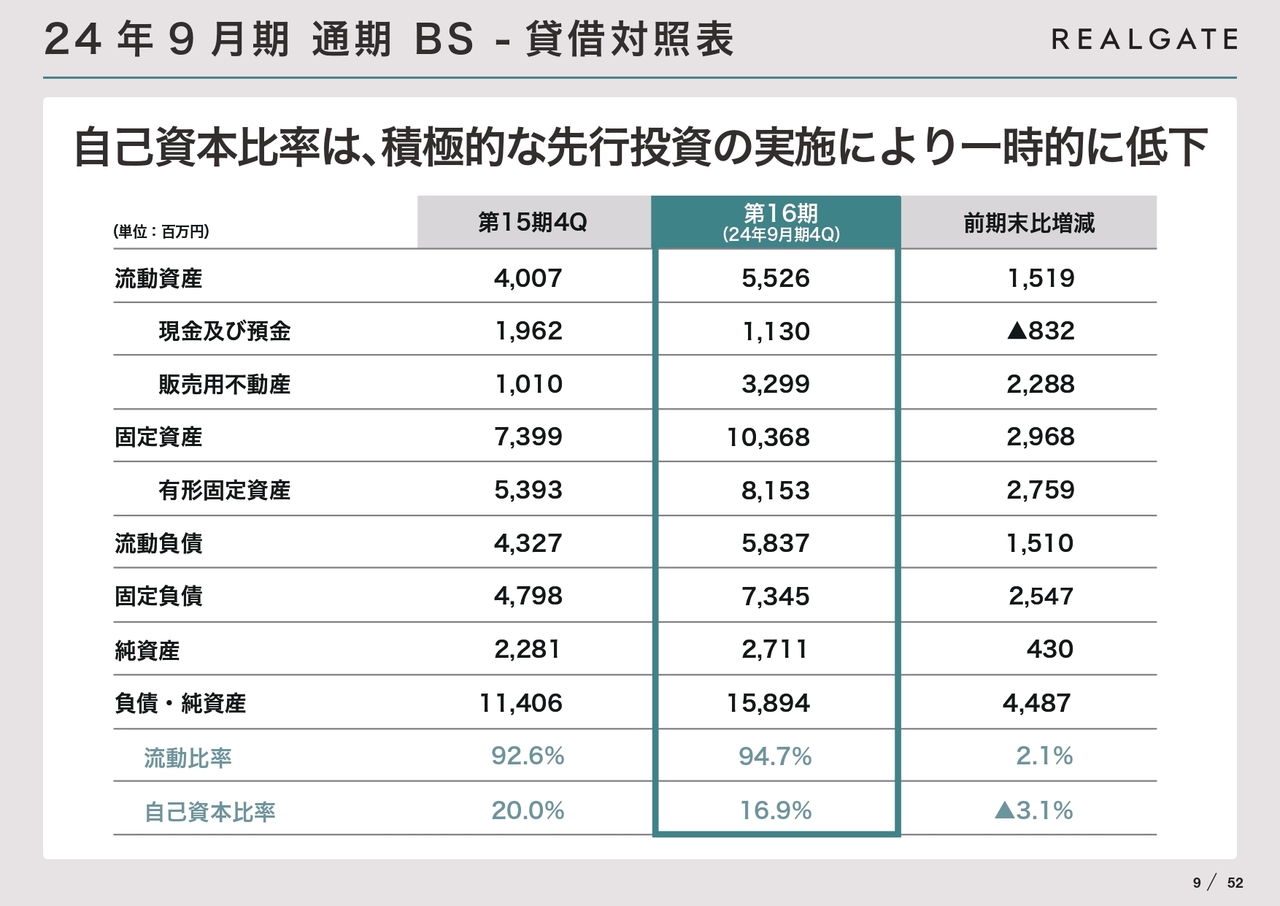

24年9月期 通期 BS - 貸借対照表

B/S(貸借対照表)についてです。自己資本比率が前期から低下しています。主な要因は、開業や仕入れにより、販売用不動産や固定資産が増加していることです。しかし、この仕入れによって、来期以降は着実に成長していく計画です。

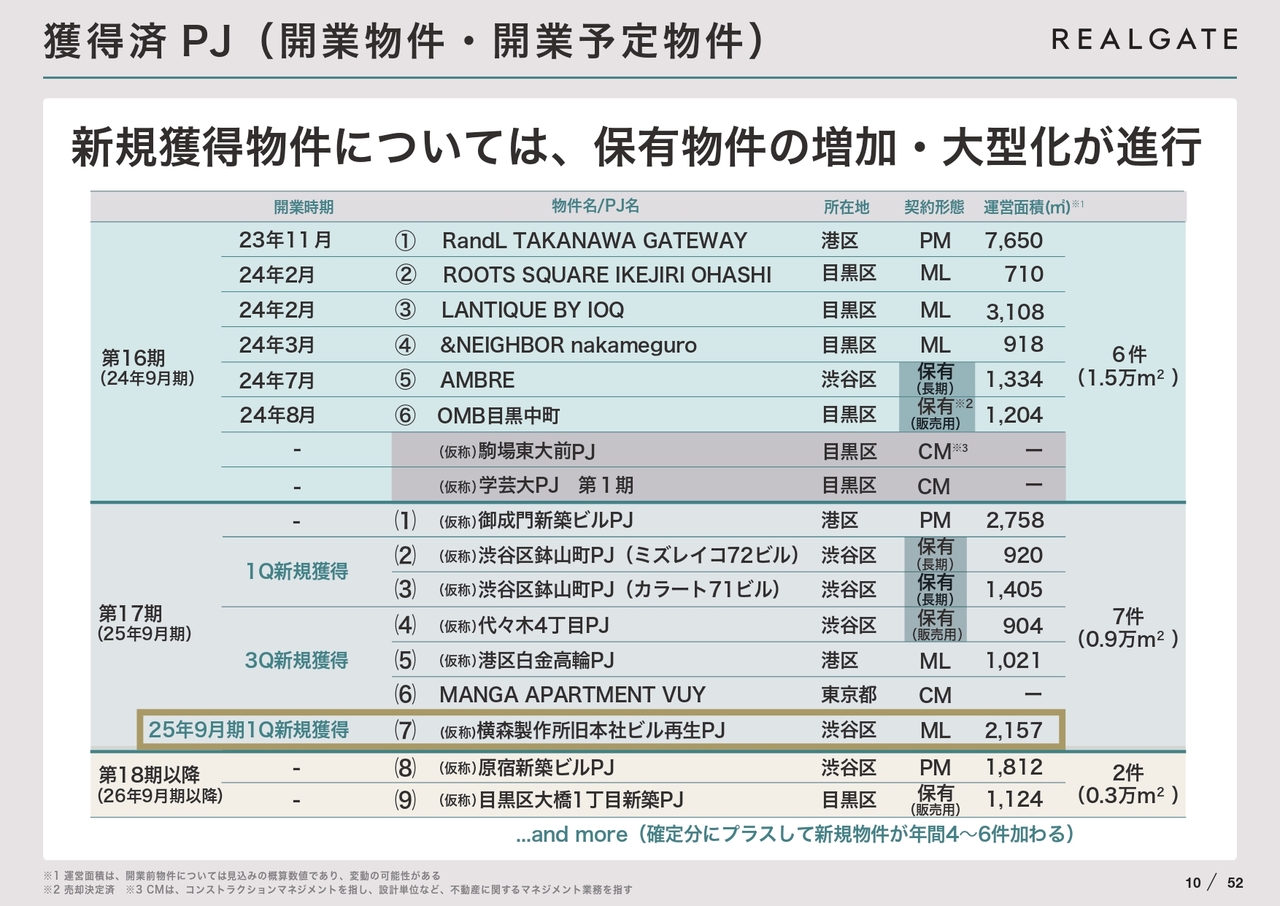

獲得済PJ(開業物件・開業予定物件)

獲得済プロジェクトの一覧です。第16期は6物件をオープンしました。第17期に関しても、7物件のオープンが控えています。

24年9月期 開業物件(6棟)

2024年9月期の開業物件です。

24年9月期 開業物件(6棟)

第16期にオープンした6棟は、どの物件もすでに満室稼働に近い状態となっており、収益を押し上げています。

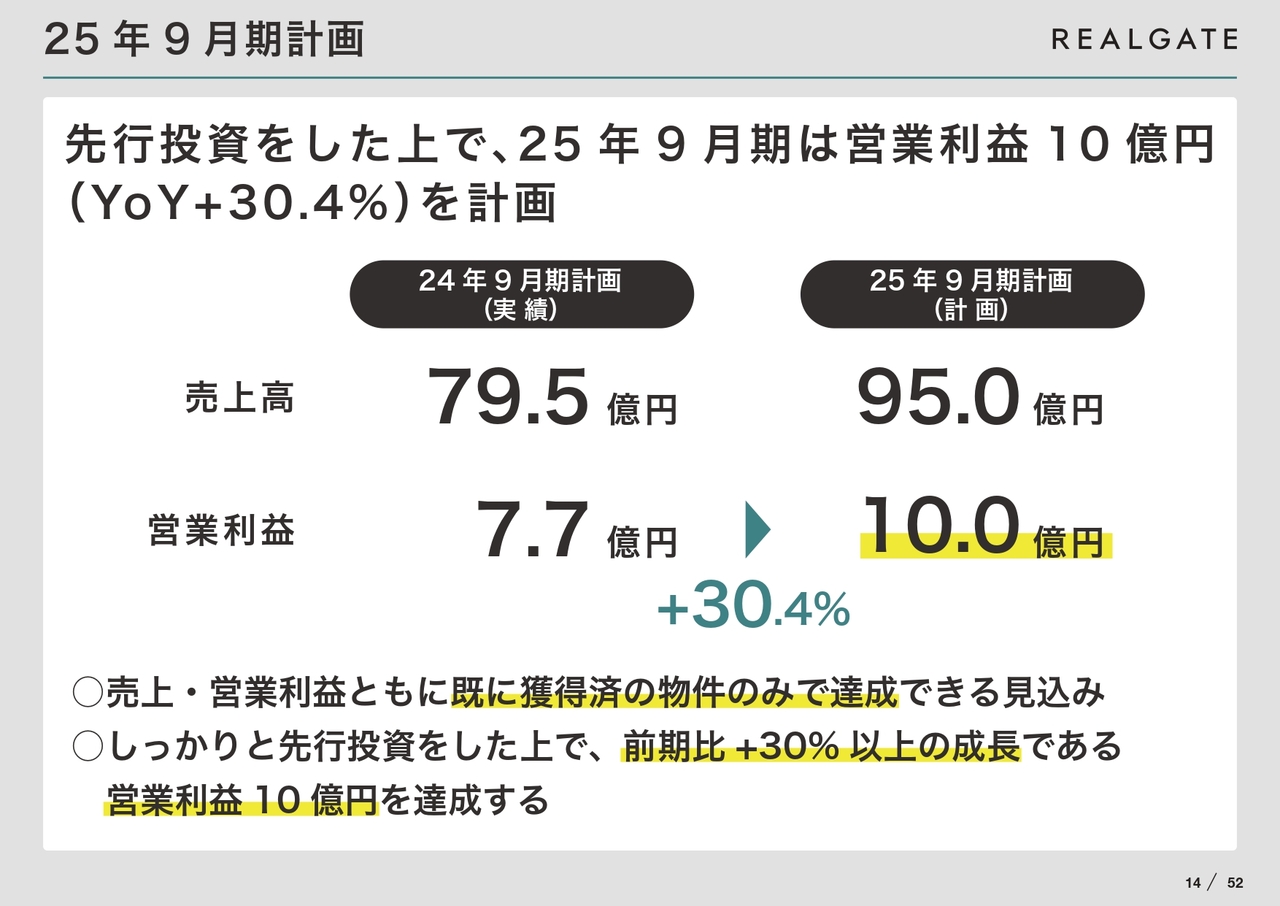

25年9月期計画

2025年9月期の計画についてご説明します。売上高は95億円、営業利益は前期比30.4パーセント増の10億円を計画しています。

売上・営業利益ともに、すでに獲得している物件のみで構成できる見込みです。しっかりと先行投資を行った上で、前期比30パーセント以上の成長を目指します。

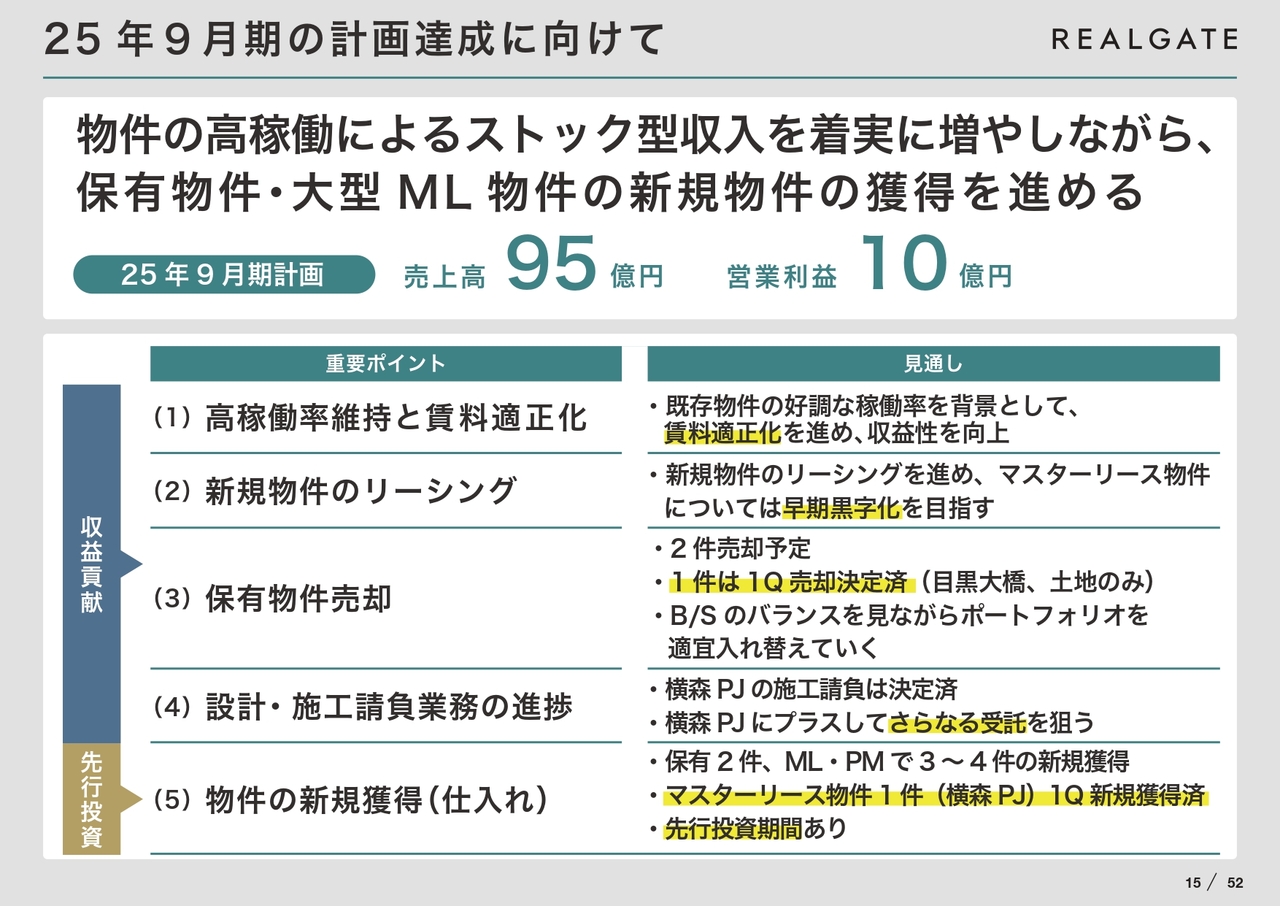

25年9月期の計画達成に向けて

計画達成に向けた戦略です。ポイントは、収益貢献となる4つの事項をしっかりと達成することです。

高稼働率維持と賃料の適正化、新規物件のリーシングを進め、保有物件も計画どおり売却します。設計・施工請負業務についても、受託したものを計画どおり竣工することが重要です。

一方で、しっかりと先行投資を行っていくことが、来期以降につながっていきます。今期は3棟から4棟の新規獲得、2棟の保有を実施する予定です。これらの取り組みを順調に進めていくことが大切になります。

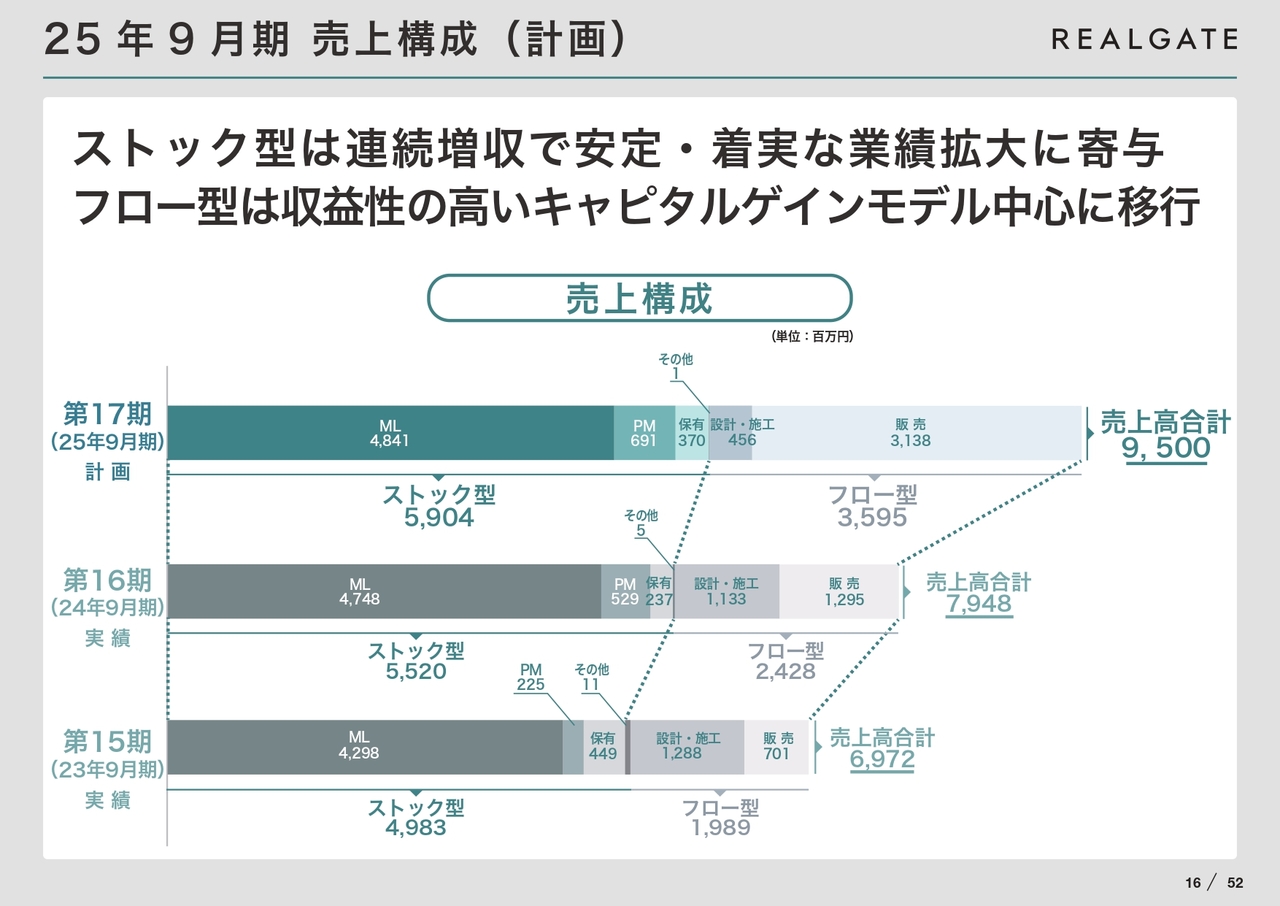

25年9月期 売上構成(計画)

2025年9月期の売上構成です。ストック型、フロー型ともに増加していく売上構成になっています。フロー型では、キャピタルゲインモデルを増やすことで、収益を押し上げます。

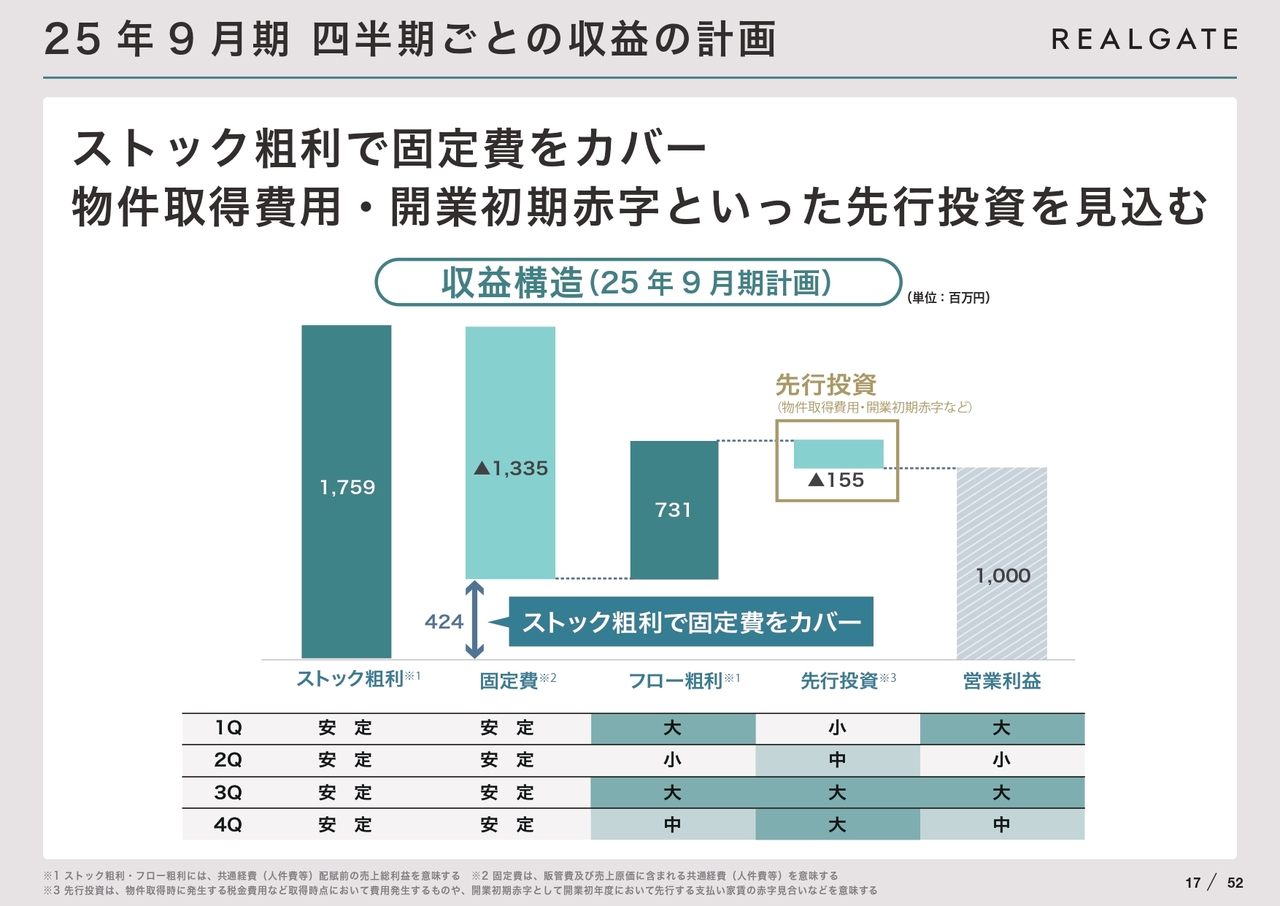

25年9月期 四半期ごとの収益の計画

四半期ごとの収益の計画です。弊社の特徴は、ストック型売上の粗利益で全固定費がカバーできていることです。これにより、先行投資を行うことができます。

四半期ごとにフロー型売上の粗利益は計上の時期が変わるため、営業利益にはばらつきが出てきます。

中期経営計画

中期経営計画についてご説明します。高収益物件の展開により営業利益率を引き上げ、営業利益において継続的な30パーセント成長を目指します。

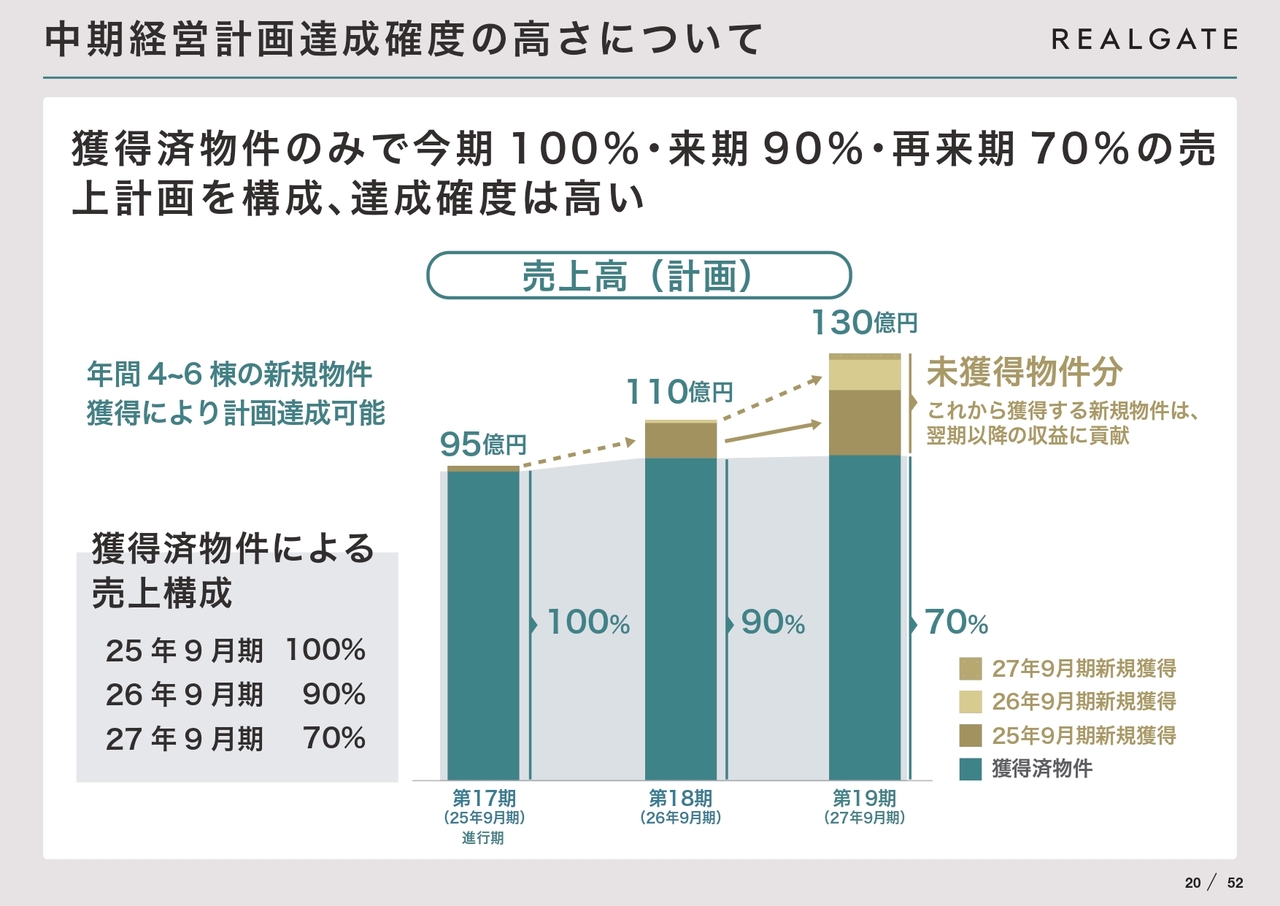

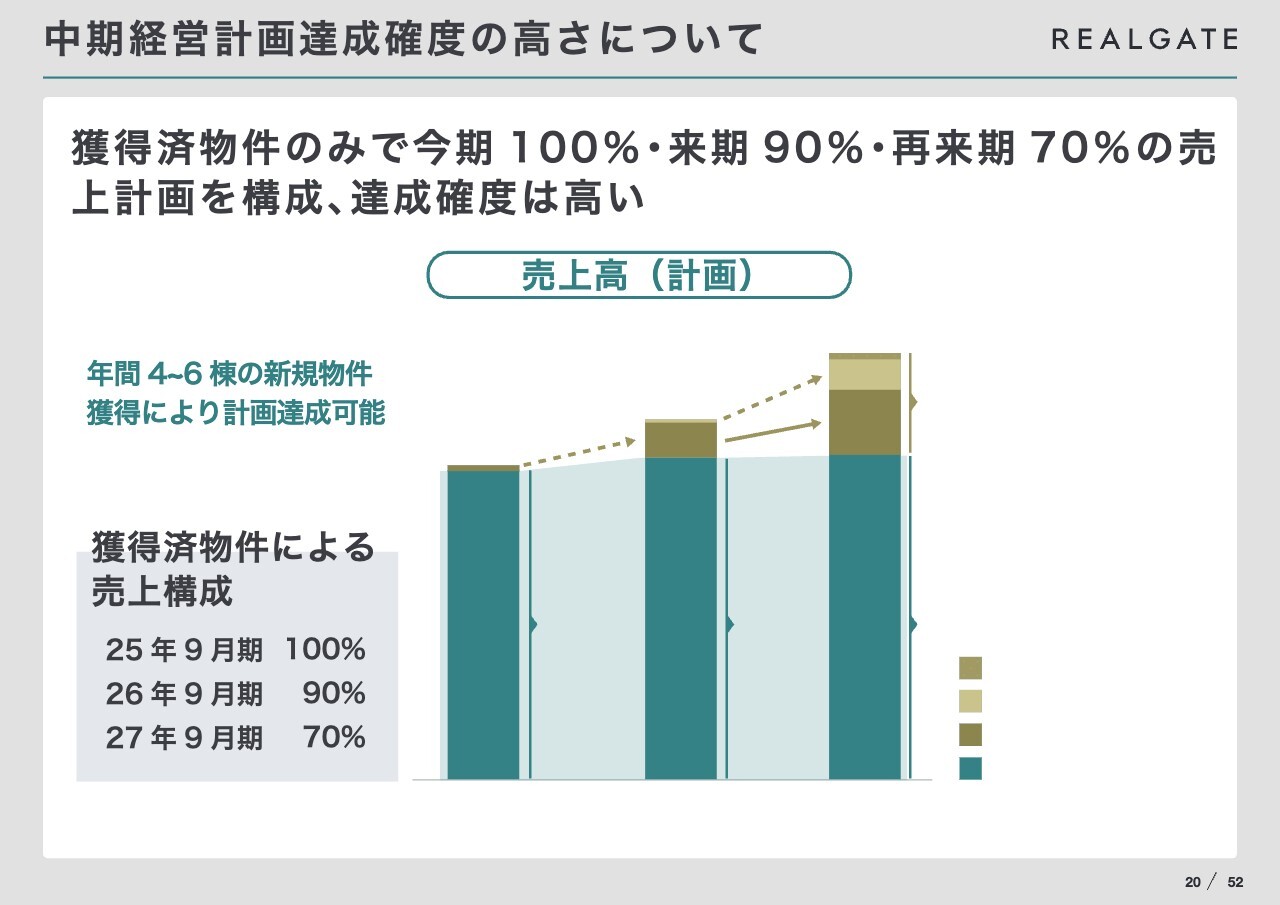

中期経営計画達成確度の高さについて

中期経営計画達成確度の高さについてです。例えば今期については、現在獲得している物件のみで100パーセントの売上計画を構成しています。これらの物件により、来期は90パーセント、再来期は70パーセントと、すでに2年後まで売上を確保できているかたちになります。

さらに、今期新しく仕入れる4棟から6棟の物件が来期以降の売上に貢献してきます。このような積み上げ型の収益となることから、かなり達成確度は高くなっています。

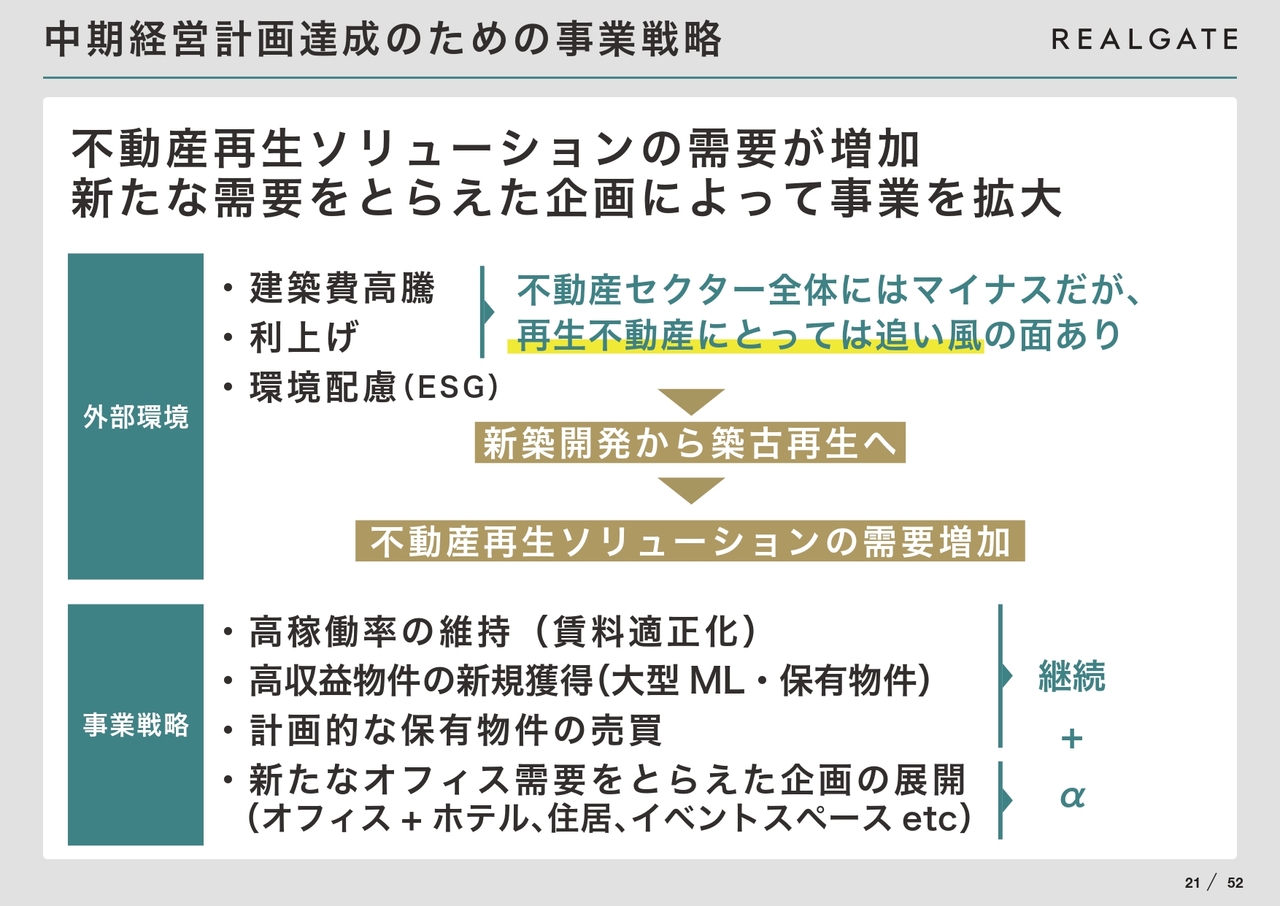

中期経営計画達成のための事業戦略

中期経営計画達成のための事業戦略です。不動産再生ソリューションの需要が増加しています。この新たな需要を捉えた企画を拡大していくことで、仕入れを進め、事業を拡大していきます。

外部環境としては、建築費高騰や利上げ、ESGへの取り組みなどの影響により、再生不動産に対するニーズが非常に高まっています。

新築開発から築古ビルの再生へ切り替えるデベロッパーも増えていることから、このようなニーズを取り込んでいくことが、当社の事業戦略となります。

まずは、これまで取り組んできた高稼働率の維持や、物件の大型化、保有物件の獲得に加え、新たなオフィス需要を捉えた「オフィス+ホテル」や住居、イベントスペースなどの企画を広げ、新規物件を拡大していきます。

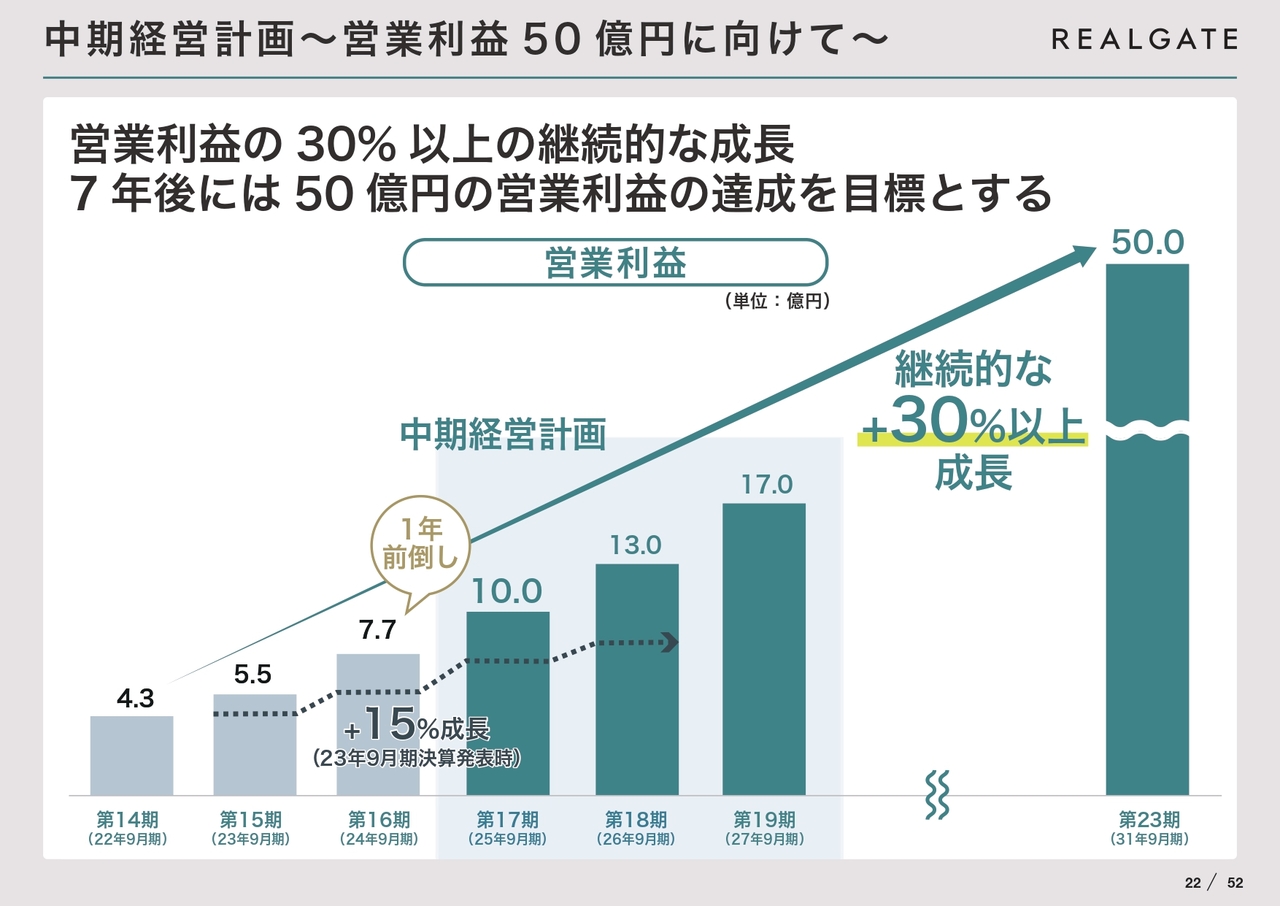

中期経営計画〜営業利益50億円に向けて〜

最後に、中期経営計画および7年後の目標である営業利益50億円の達成についてお話しします。

実は、上場時に策定した中期経営計画では、営業利益の15パーセント成長を目標としていました。今思うと若干低めの成長率で策定してしまったと後悔しています。

しかし、この2年間でしっかりと会社を経営してきた結果、上場以来、営業利益については30パーセント以上の継続的な成長を遂げており、前期は約40パーセントの成長を達成しています。

このような成長は、十分に物件を仕入れられたこと、人員が育ってきたこと、資本の基盤ができたことによるものです。今後3年間においても、30パーセント以上の継続的な成長ができると確信しています。

今後7年間、この30パーセント以上の成長を繰り返すことで、通過点ではありますが、50億円の営業利益を突破できると考えています。

質疑応答:営業利益の成長目標引き上げの経緯について

司会者:「中期経営計画における営業利益の成長目標について、当初の15パーセントから30パーセントに引き上げた経緯を教えてください」というご質問です。

岩本:当初は中期経営計画において、営業利益15パーセント成長を掲げていました。上場から2期が経過し、第15期から第16期は約30パーセント、第16期から第17期は約40パーセントの成長ができました。

この成長を分析すると、人員が育ち、しっかりと物件を扱えるようになったことや、技術力の向上によって仕入れが可能になっていること、さらにはバックオフィスの体制も整ったという背景があります。

当初は上場準備などもあり、バックオフィスの比率を大きくみていましたが、売上がある程度上がってきたことから、営業利益率も適正になりました。

上場直後は不安などから無難な計画を組んでいましたが、結果として30パーセント成長が可能な体制となりました。今後の3年間以降についても確信が持てたため、30パーセント以上に引き上げたという経緯です。

質疑応答:目標達成に向けての取り組みについて

司会者:「7年後には営業利益50億円を目指すとのことですが、達成するための鍵は何でしょうか?」というご質問です。

岩本:7年後の目標として営業利益50億円を掲げていますが、これは1年1年の積み重ねがあって達成できるものだと考えています。まずは第17期で営業利益10億円を達成します。

重要な点は、第17期中にしっかりと4棟から6棟の新規物件を仕入れることです。それらの物件が第18期の成長に貢献し、110億円の売上につながっていきます。

仕入れ物件の獲得に伴い、売上は増えていきます。1棟から2棟ずつ仕入れを増やして積み上げていき、これを繰り返すことで営業利益30パーセントの成長を継続的に達成していきます。この繰り返しにより、通過点として営業利益50億円を達成する計画です。

質疑応答:不動産再生ソリューションの需要増について

司会者:「建築費高騰や利上げが再生不動産には追い風とのことでした。引き合いはどのくらい伸びていますか?」というご質問です。

岩本:当社の日々の営業活動や企画活動において、問い合わせが非常に増えたと感じています。

例えば、建築費が上がったことから、建て替え予定だった本社ビルを新築せずに再利用したい、プロジェクトが延期になったことから、物件を5年間から10年間再利用してほしいといったご相談です。

さらには新築案件として、更地を駐車場にしていたものの、これ以上寝かせておくと建築費はさらに上がってしまうため、新築物件を建てなければならないというご相談もあります。

具体的な数値では示しづらいのですが、そのような案件が増えています。実際に、築50年の横森製作所旧本社ビルのような案件も獲得できています。そのような案件を捉え、事業を拡大することが重要です。

質疑応答:情報開示の時間について

司会者:「東京証券取引所の取引時間が15時半まで延伸されますが、決算発表などの開示はこれまでどおり15時に行うのでしょうか?」という質問です。

岩本:今年11月5日からの東京証券取引所の取引時間変更にともない、当社も時間をずらして15時半に発表する予定です。

質疑応答:新リース会計基準の影響について

司会者:「新リース会計基準が与える影響はどのようなものでしょうか?」というご質問です。

岩本:新リース会計基準が適用されるのは2027年からです。当社の場合は、マスターリース物件の賃料が資産になってしまいますので、自己資本比率が下がるのではないかという意図でのご質問だと思います。

確かに、基準が変われば自己資本比率が下がります。しかし、EBITDAや営業利益、純利益の内容自体は変わりません。数字を出す際には、会社の強さの本質をご説明し、業績や資金調達に影響が及ばないようにしていきます。

質疑応答:配当や株主優待を行う見込みについて

司会者:「配当や株主優待は予定していますか?」というご質問です。

岩本:配当や株主優待は、実施する必要があることとして強く認識しています。今は営業利益の30パーセント成長を果たし、株価をもって成長していくことを優先しますが、それほど先ではない時期に実施したいと考えています。

質疑応答:サイバーエージェントとの、今後の協業について

司会者:「今後、サイバーエージェントとの協業は増えますか?」という質問です。

岩本:サイバーエージェントとは、少し前に雀荘の企画を一緒に行いました。現在は「MANGA APARTMENT VUY」というプロジェクトを進めています。

いずれも単発のプロジェクトですが、水面下では継続的なプロジェクトに取り組むことはできないかと、案件ありきでいろいろと話をしています。まだ発表できる段階のものはありませんが、協業は自然に増えていくだろうと考えています。

質疑応答:今後の株価の見通しについて

司会者:「本日(決算発表日の2024年10月29日)の終値が1,949円でした。今後の株価についてどのように考えていますか?」というご質問です。

岩本:現状の株価は非常に低いと認識しており、私自身も非常に悔しい思いです。きちんと業績を残し、成長率を示すことで、それに見合う株価へと上がっていくことを願っています。

質疑応答:第4四半期の減損損失について

司会者:「2024年9月期第4四半期の8,700万円の減損損失について、詳細を教えてください」という質問です。

岩本:物件名は差し控えますが、リテールなどの新たなチャレンジの中で、運営に想定以上の手間がかかってしまったことで、人件費が増加しました。人件費まで含めた場合は当初計画した利益が出ないと判断し、減損を行いました。

ただし、一度減損を行ったことで、来期以降は非常に収益が出ます。また、新たな試みにチャレンジしたことで、同じ失敗を繰り返さないよう次の企画に活かすことができます。このあたりを踏まえ、きちんと取り返していきたいと考えています。

質疑応答:高稼働率の理由について

司会者:「稼働率99.04パーセントと、一般的な市況と比べて高いことにはどのような理由があるのでしょうか?」というご質問です。

岩本:比較の対象にもよりますが、現在、東京都23区内のオフィスの稼働率が約95パーセント前後です。新宿区や港区では95パーセントを下回り、渋谷区や千代田区では95パーセントを上回っています。それらと比べると、当社の物件は高い稼働率だといえると思います。

一方で、これは反省している点でもあるのですが、稼働率が高いことが利益の良さだとは限りません。正直に言えば、99.04パーセントの稼働率は高すぎるのではないかと思っています。

「稼働率が高すぎる」ということは、裏を返すと「物件が安すぎた」ということにもなるのです。あからさまに値上げを行うわけではありませんが、契約更新や募集の度に物件の適正価格を上げていきます。稼働率が97パーセントから98パーセントに落ちたとしても、むしろ利益としては良くなったという状態を目指したいと考えています。

質疑応答:フロー型売上の方針について

司会者:「2025年9月期の見込みについて、フロー型の売上比率が高まっています。今後はフロー型の売上を伸ばしていく方針でしょうか?」というご質問です。

岩本:第17期に関してもフロー型売上の比率は高まる予定で考えています。しかし、ストック型とフロー型の売上バランスを重視して物件を獲得していくことはあまり考えていません。

重要なことは、ストック型売上が積み上がり、チャンスがあればフロー型売上もさらに積み上げ、その合計の数字を伸ばすことです。

フロー型は、将来的には売却してPM(プロパティマネジメント)を受けたり、ML(マスターリース)にしたりするため、ストック型売上につながってきます。

第17期で増えたものは、しっかりと第18期のストック型売上となっていきます。このように、ストック型売上を増やしていく中でフロー型売上が増えていくことに問題はないだろうと考えています。

質疑応答:営業利益率が年々向上する要因について

司会者:「中期経営計画において、営業利益率が年々改善していく要因は何ですか?」というご質問です。

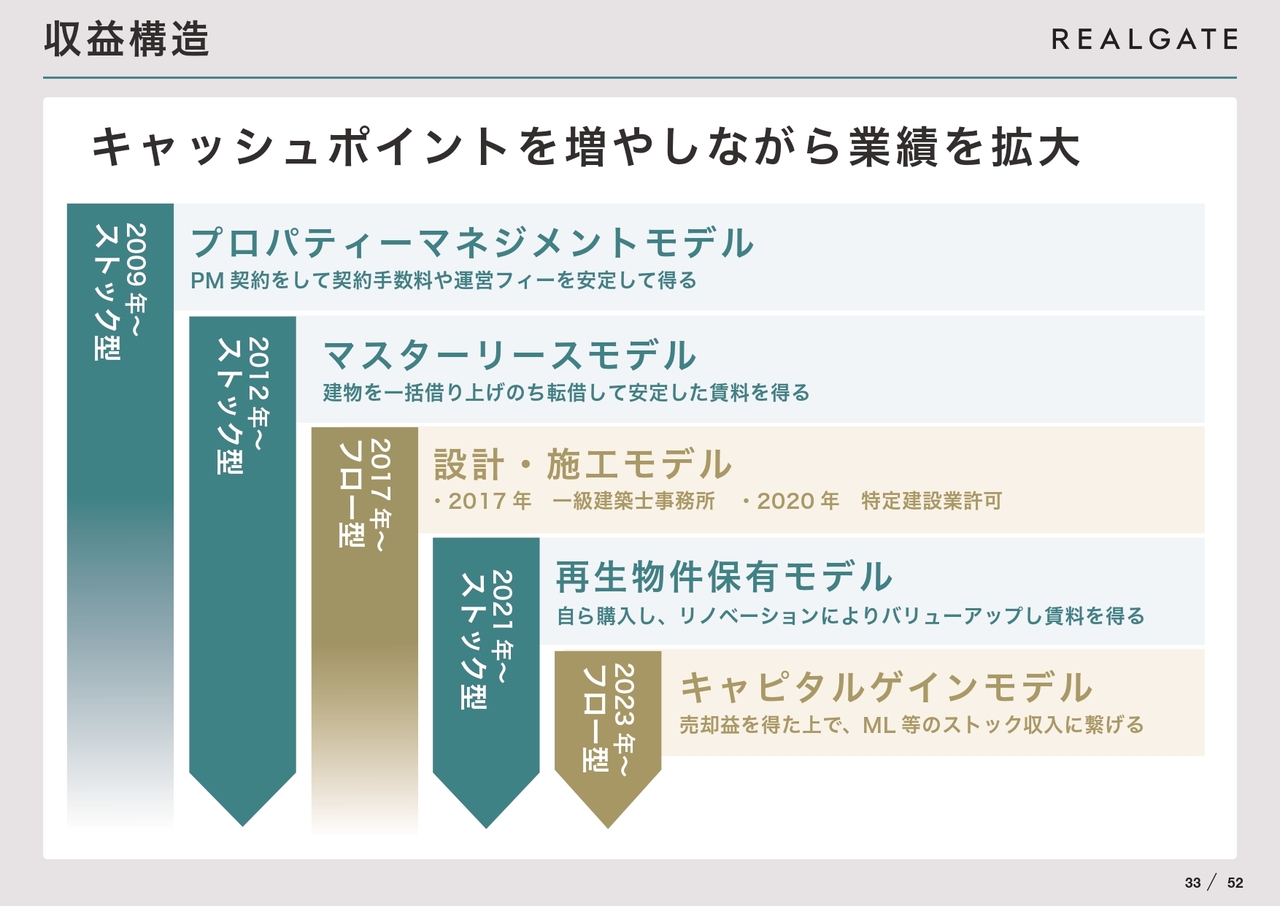

岩本:これは当社の生い立ちにも関連しています。事業を始めた当初の資金もない頃には、プロパティマネジメントモデルの事業を行っていました。人件費は非常にかかりますが、リスクもなく、手数料収入で確実にお金が入るビジネスモデルです。

そこから少しずつ資金ができ、マスターリースモデルを展開し、設計・施工モデルも手掛けるようになりました。そして、再生物件保有モデル、キャピタルゲインモデルなど、事業モデルが変わってきています。

営業利益率の向上という面では、キャピタルゲインモデルが一番利益率の高いモデルです。さらに、保有数が増えていくことで営業利益率は上がっていきます。

また、プロパティマネジメントモデルでは、大手も含めた企業の不動産をバリューアップするお手伝いをしていましたが、それを自社事業にしていきました。

そのように考えていくと、人員をそこまで爆発的に増やすことなく、同じ人員によって再生物件保有モデルやキャピタルゲインモデル、マスターリースによる物件の大型化などにより、売上や営業利益を増やすことができます。

したがって、人員計画では5パーセントから10パーセント程度増えますが、売上は15パーセントから25パーセント程度増えます。営業利益率は10パーセントから徐々に増え、成長率としては30パーセント増えることから、そのような成長が描けるという計画になっています。

質疑応答:今後の獲得物件の目星について

司会者:「今後の成長の鍵は新規仕入れだと思いますが、今後の獲得物件の目星を教えてください」というご質問です。

岩本:目星をお話ししてしまうと他社に取られてしまいますので、ご説明はなかなか難しいところです。しかし、先ほども建築費高騰の影響により、新築を建てる際には比較的価格が高くなることが、当社にとって優位に働くとお話ししました。

では、そこで不動産会社がどのように動くかというと、新築を作らずに既存物件を買うことを考えます。

そこで当社が行うべき新規仕入れの鍵は、技術力を磨くことです。技術力を磨き、他社が買えない物件、手をつけられない物件に手を入れて直していくことで、売上が上がります。現在、水面下で進めている物件は比較的数多くあります。

まだ契約までは達成していないため発表はできませんが、けっこうな数をリストにし、ランクをつけて進めていますので、それらを順次発表していくことになります。

実際に年間で4物件から6物件の獲得に向けて動いており、現在は6割から7割の目処が立っています。あとは、どれだけ上乗せできるかを考えています。

質疑応答:岩本氏の今後の意気込みについて

司会者:「質問ではありませんが、岩本社長のコメントからは、自信が伝わってきて安心できます。ぜひ、今後の意気込みをお聞きしたいです」というご質問です。

岩本:私はプライベートでベンチプレスを上げていますので、体がどっしりとしているために自信があるように伝わってしまうかもしません。

しかし、会社経営自体は非常に堅実に行っています。将来の計画も含めて自信を持ってしっかりとご説明できる段階に入ってきたということでもあります。

そのような感想をいただき、ありがとうございます。今後も自信を持って、すばらしい結果をみなさまに発表していきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5532

|

2,996.0

(15:30)

|

-139.0

(-4.43%)

|

関連銘柄の最新ニュース

-

02/27 15:30

-

02/24 15:30

-

02/24 15:30

-

02/24 10:44

-

02/20 15:30

新着ニュース

新着ニュース一覧-

今日 22:40

-

今日 22:35

-

今日 22:31

-

今日 22:26