【QAあり】ウイングアーク1st、大企業を中心とした好調な受注を背景に増収増益を達成

2025年2月期 第2四半期 [決算ハイライト]

田中潤氏:ウイングアーク1st代表の田中潤です。さっそくご説明を始めます。

2025年2月期第2四半期の実績です。上半期が終わったタイミングで、好調な売上により増収増益を達成しました。大企業や公官庁を中心とした需要を背景に当社のプロダクト「SVF」が好調を継続していることが要因の1つです。

そして先日、大企業向けのクラウド型統合基盤ソリューション「invoiceAgent Enterprise Cloud」を発表しました。こちらは2024年11月から提供を開始する予定です。

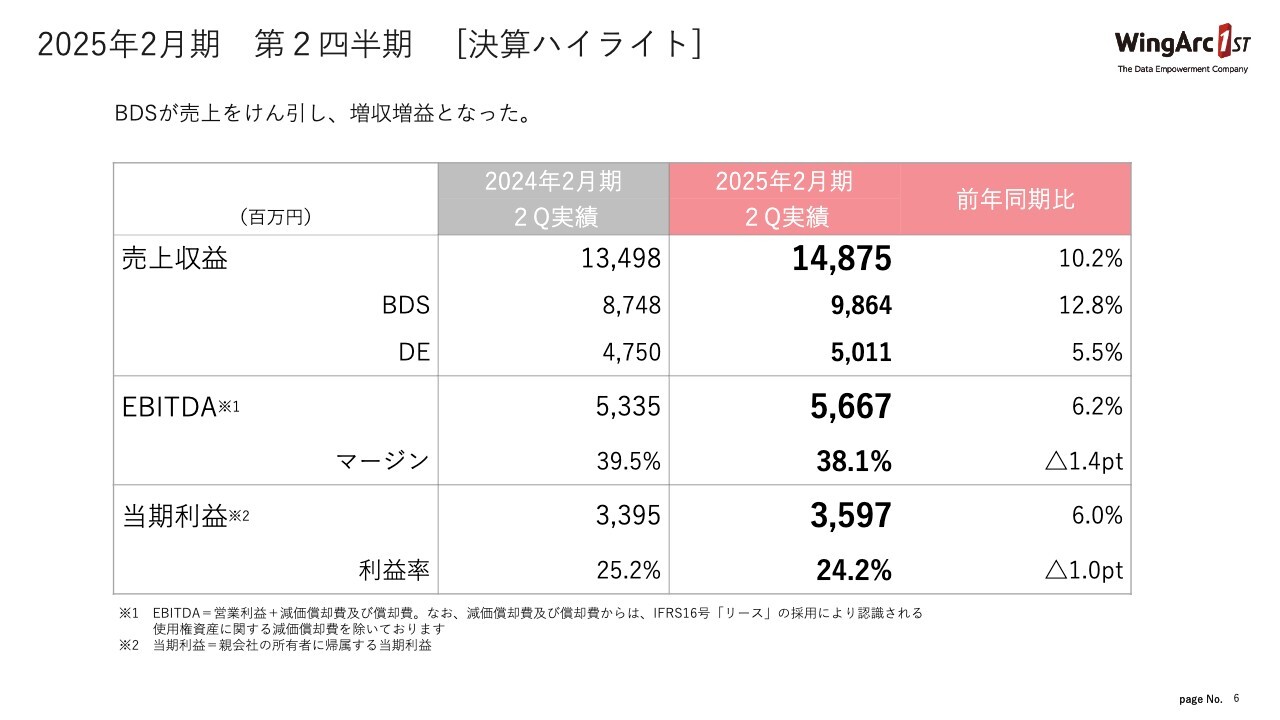

2025年2月期 第2四半期 [決算ハイライト]

決算ハイライトです。第2四半期の売上は前年同期比10.2パーセント増の148億7,500万円、EBITDAは前年同期比6.2パーセント増の56億6,700万円、当期利益は前年同期比6.0パーセント増の35億9,700万円と、売上利益ともに前年を上回っています。

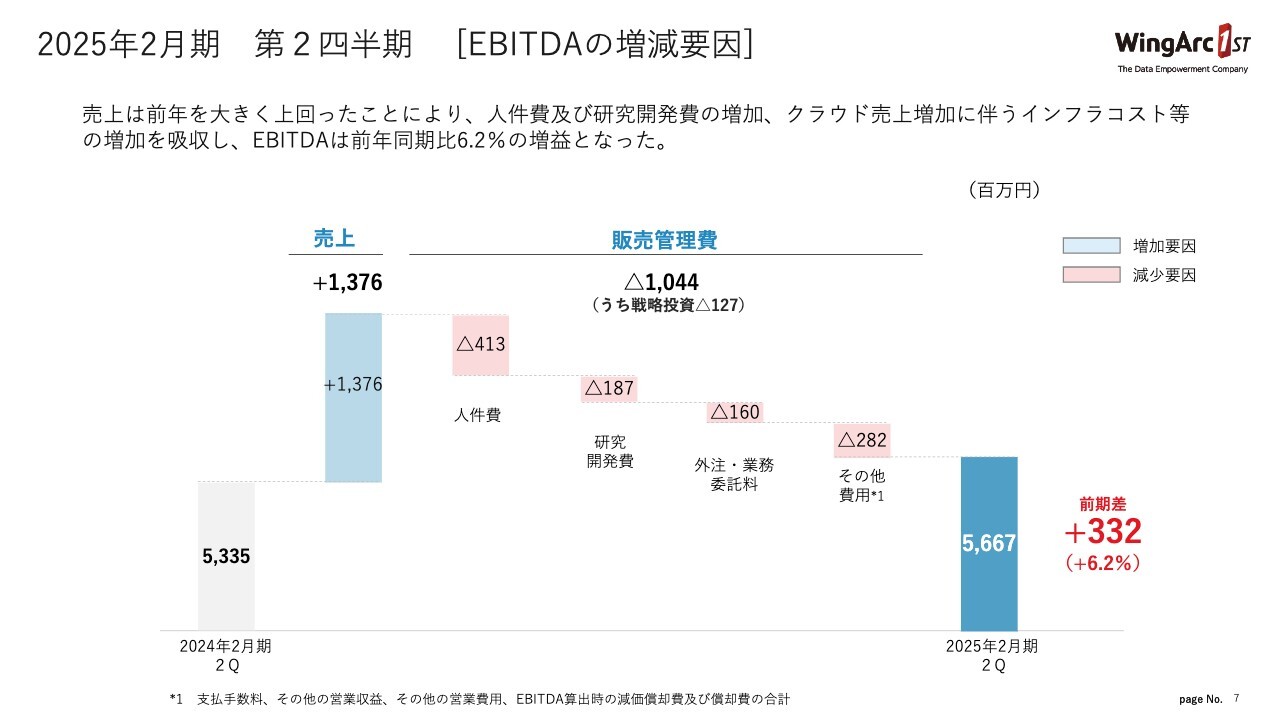

2025年2月期 第2四半期 [EBITDAの増減要因]

EBITDAの増減要因です。スライドをご覧のとおり、売上が好調で費用の増加を吸収したかたちになります。

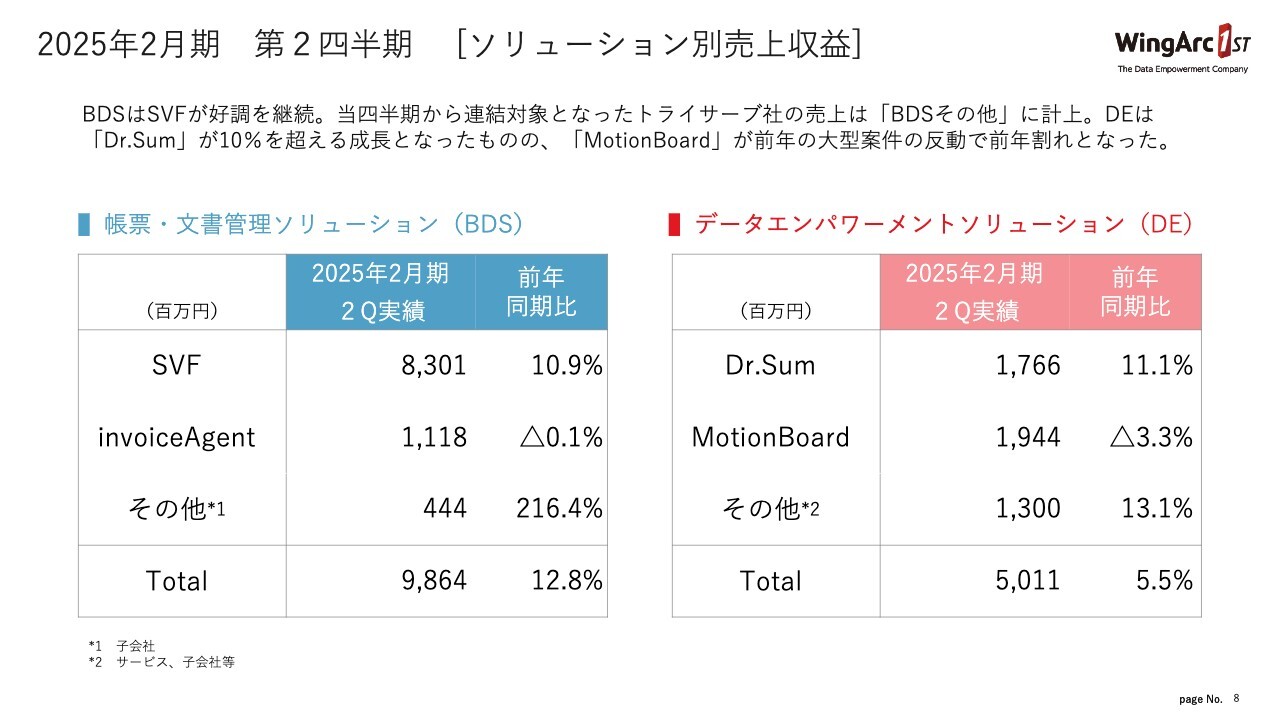

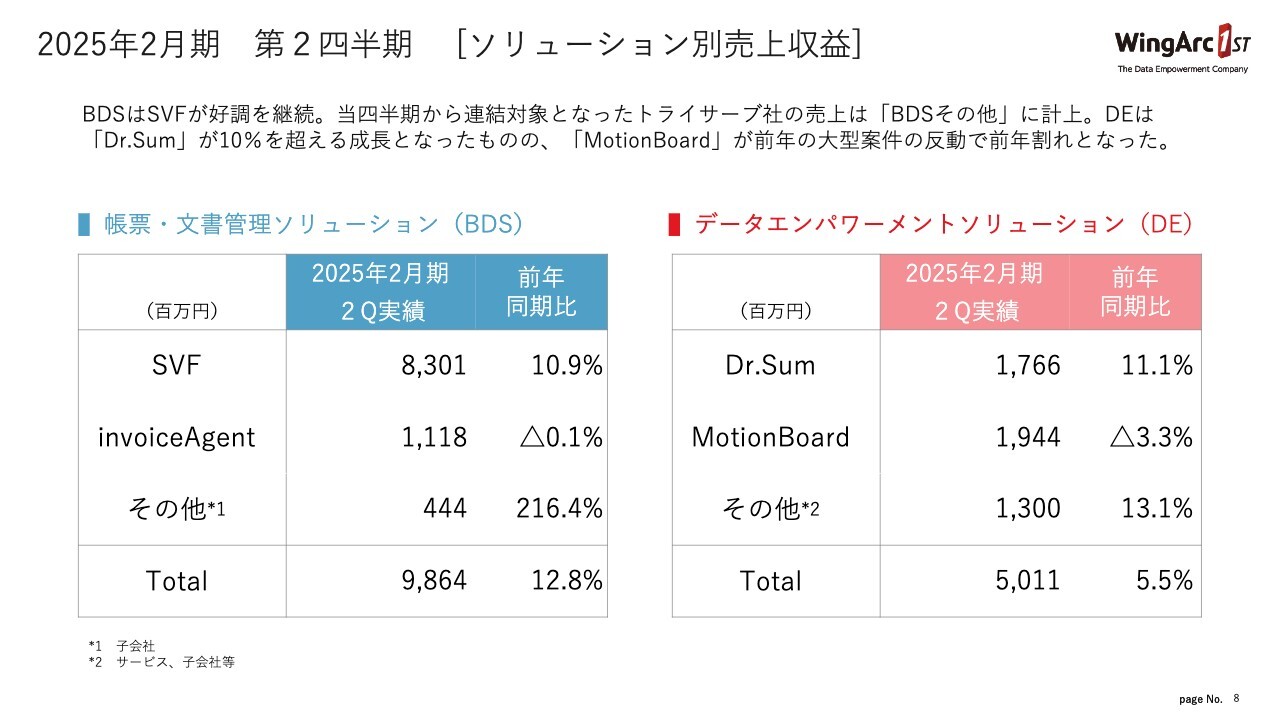

2025年2月期 第2四半期 [ソリューション別売上収益]

ソリューション別の売上収益です。帳票・文書管理ソリューション(BDS)は「SVF」が好調に推移しており、前年同期比で10.9パーセント増となっています。

「invoiceAgent」は、前年と同等水準になっております。スライドの数字はクラウドとライセンスを組み合わせたものですが、当社が注力しているクラウドは大きく増加したものの、ライセンスは前年度の大型案件の反動もあり、結果として前年と同等レベルの売上になっています。

BDSの「その他」には、今年当社グループに加わったトライサーブの売上が3億円程度組み込まれています。

データエンパワーメントソリューション(DE)は、「Dr.Sum」が好調に推移しており、クラウドでもオンプレミスでも大型案件をしっかりと受注できています。

「MotionBoard」はクラウドは増加したものの、前年度のライセンスの大型案件の反動で、前年同期比で若干マイナスとなっています。

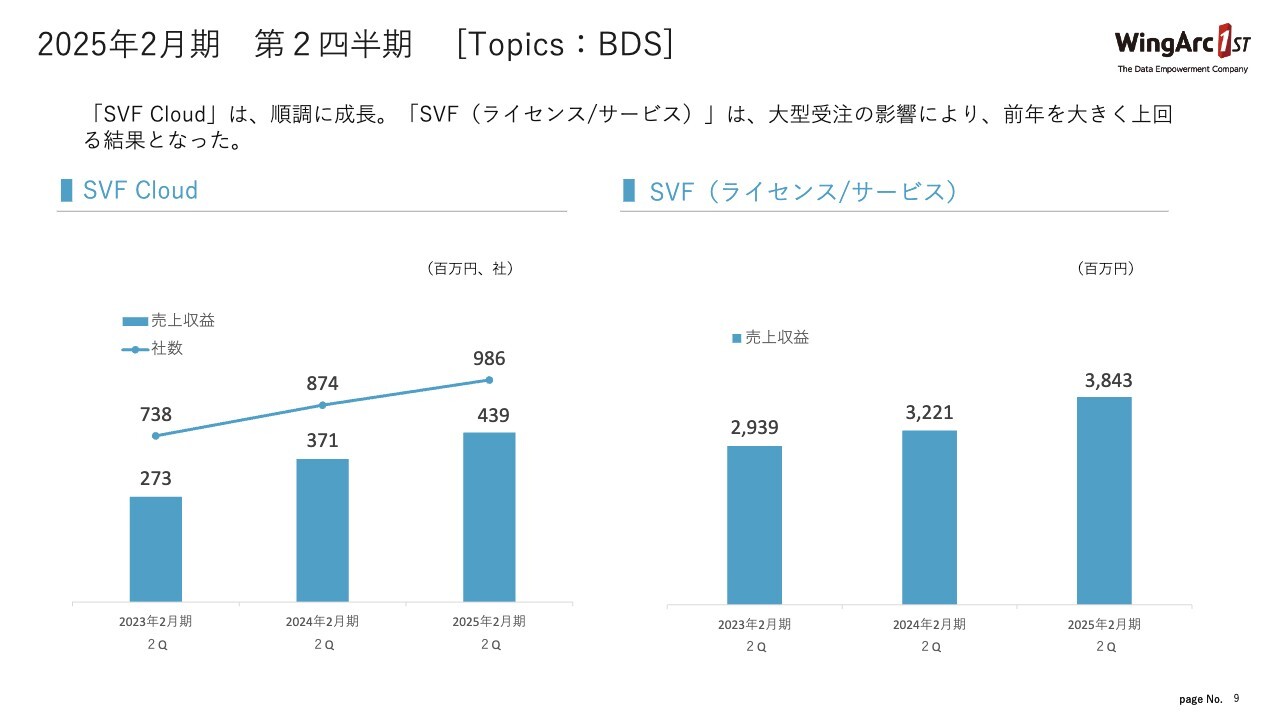

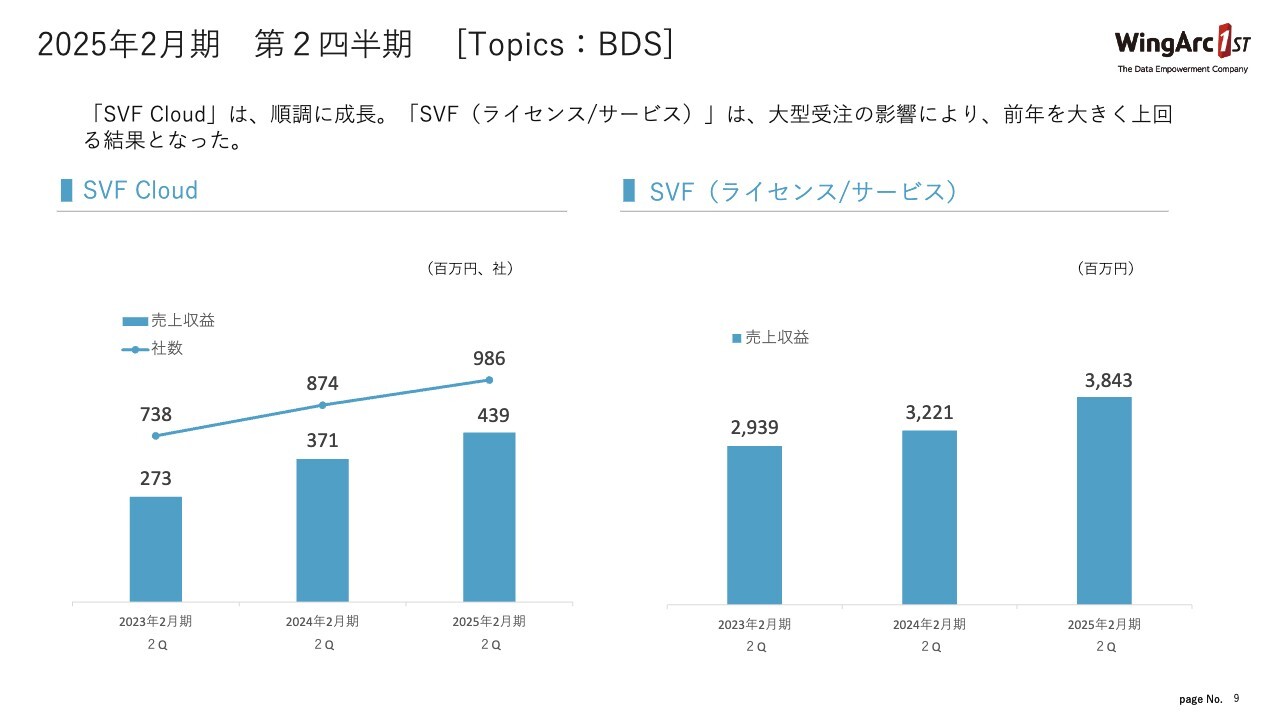

2025年2月期 第2四半期 [Topics:BDS]

トピックスです。BDSについて、「SVF Cloud」は堅調に推移しております。「SVF(ライセンス/サービス)」も大企業や公官庁向けが好調に推移しており、非常に順調に伸びています。

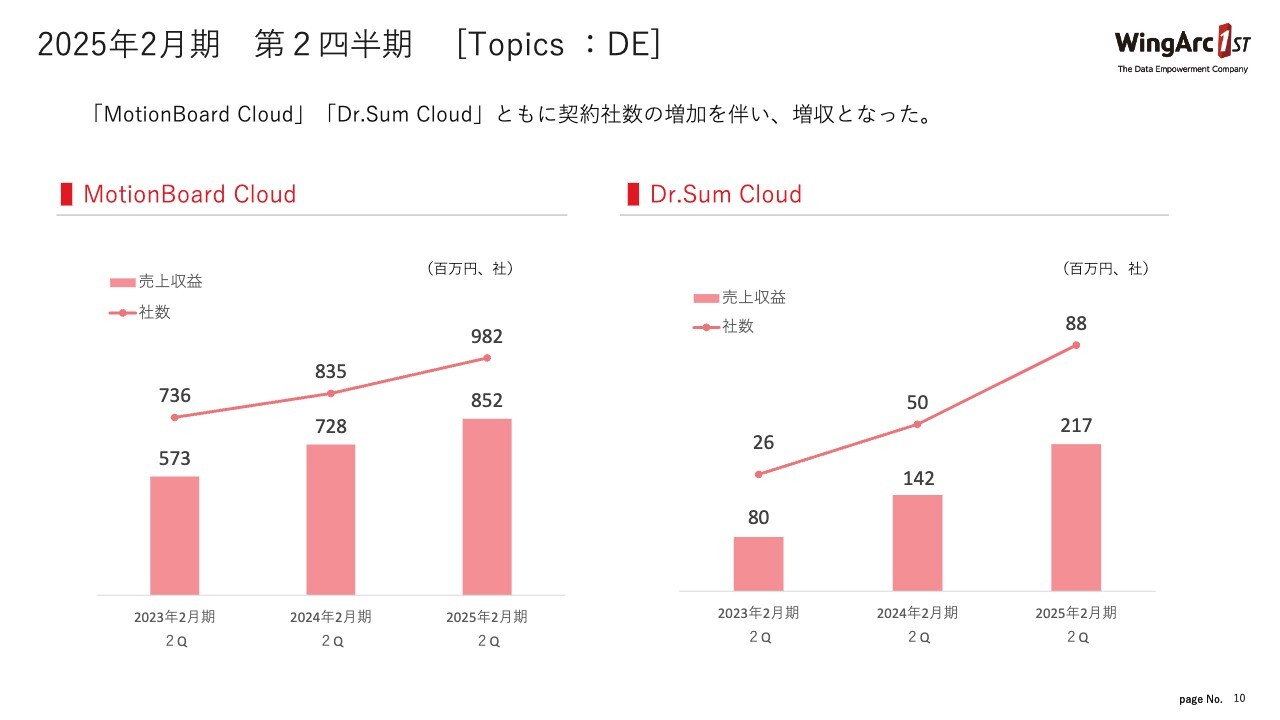

2025年2月期 第2四半期 [Topics :DE]

「MotionBoard Cloud」は契約社数が順調に増加し、売上も伸びています。「Dr.Sum Cloud」も良い伸びを示しています。

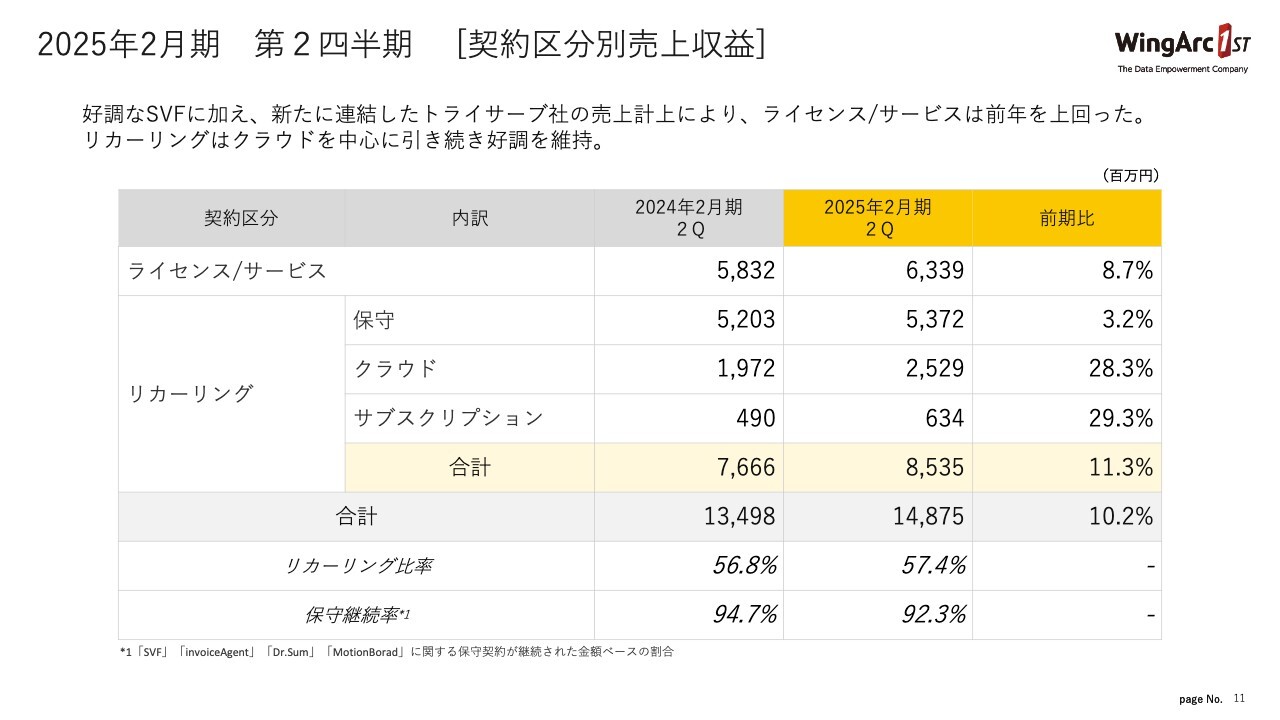

2025年2月期 第2四半期 [契約区分別売上収益]

ライセンス/サービスは、先ほども述べましたが大企業や官公庁の需要が強く、前期比で8.7パーセントと増えています。当社が非常に重要視しているリカーリングもクラウドを中心に前期比11.3パーセント増と大きく伸びています。

保守継続率は、前期比で少しマイナスに見えるかもしれません。しかし、通期で同等水準にまで持っていくかたちで計画しています。

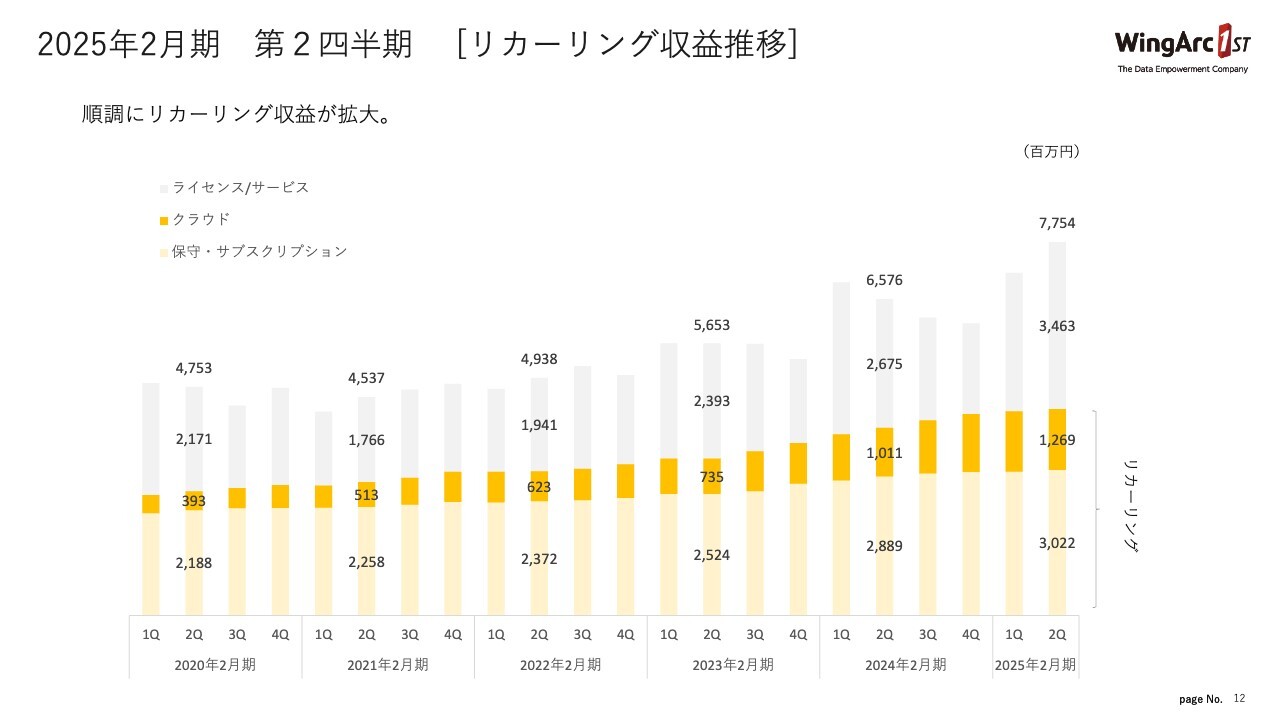

2025年2月期 第2四半期 [リカーリング収益推移]

リカーリング収益は非常に順調です。ライセンスも前年と比べて非常に伸びています。

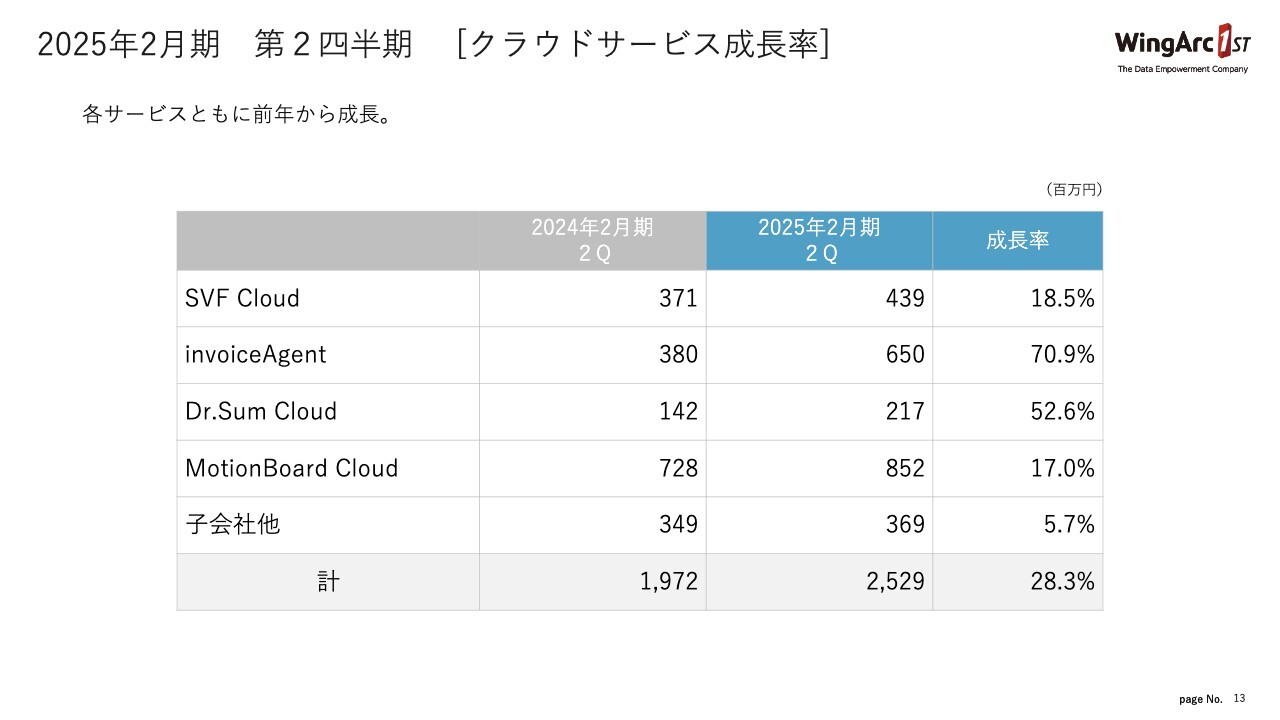

2025年2月期 第2四半期 [クラウドサービス成長率]

当社の重要な指標の1つにクラウド成長率があります。クラウドサービスは成長率として非常に良い状態です。

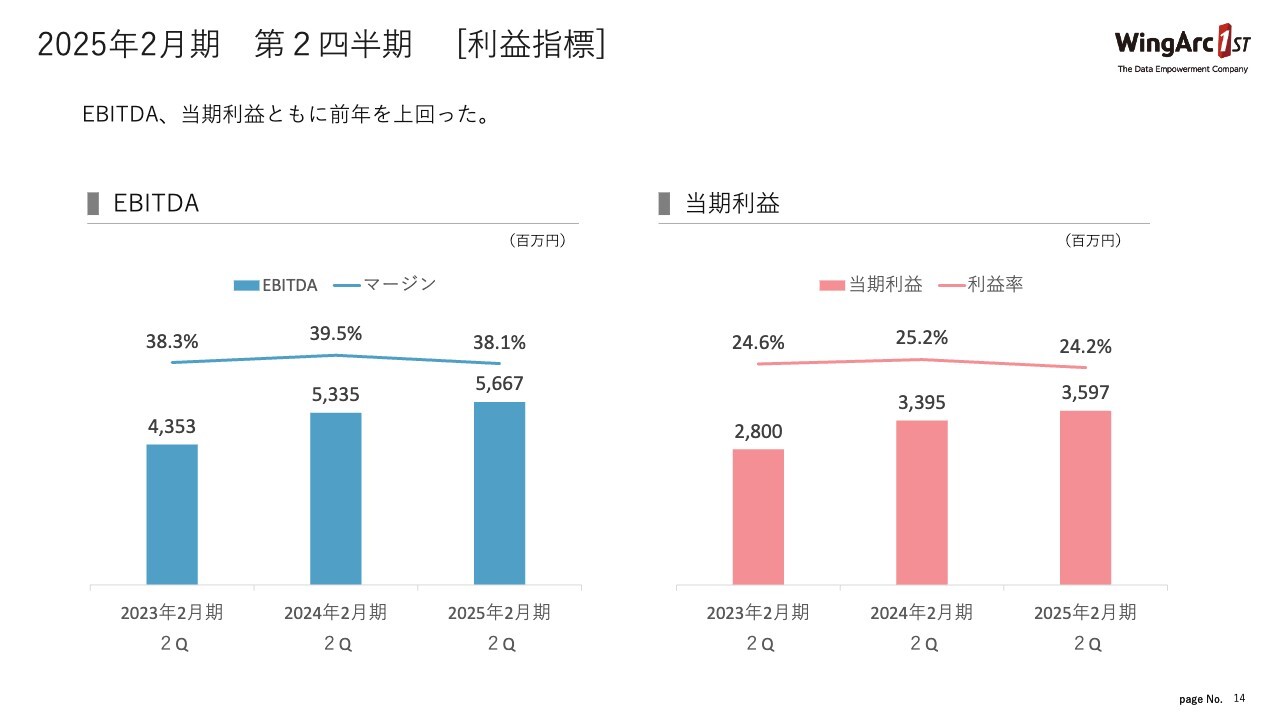

2025年2月期 第2四半期 [利益指標]

利益指標についてです。EBITDA、当期利益ともに前年を上回り、堅調に推移しています。

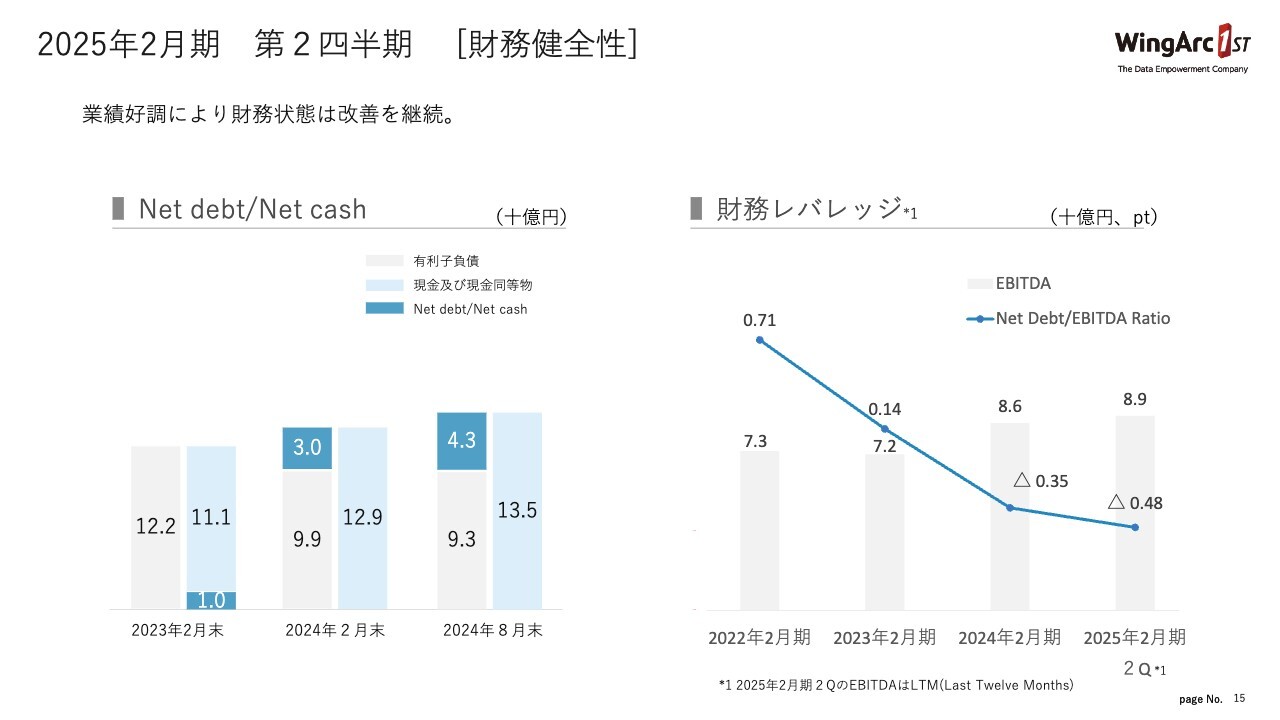

2025年2月期 第2四半期 [財務健全性]

財務健全性についてです。引き続きNet cashになっており、財務レバレッジも非常に良い状態で推移しています。

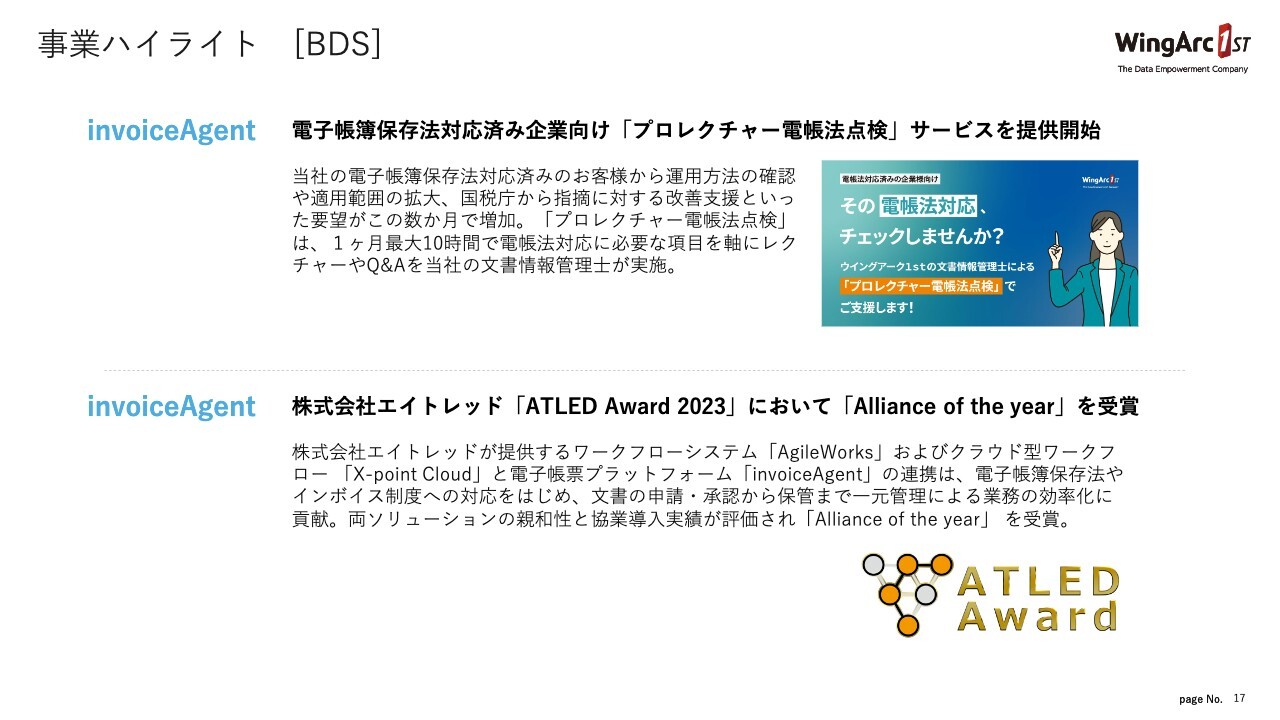

事業ハイライト [BDS]

BDS事業のハイライトです。「invoiceAgent」については、さまざまなサービスを提供し、我々のパートナーであるエイトレッドの「ATLED Award 2023」において「Alliance of the year」を受賞しました。

事業ハイライト [BDS] invoiceAgent Enterprise Cloud

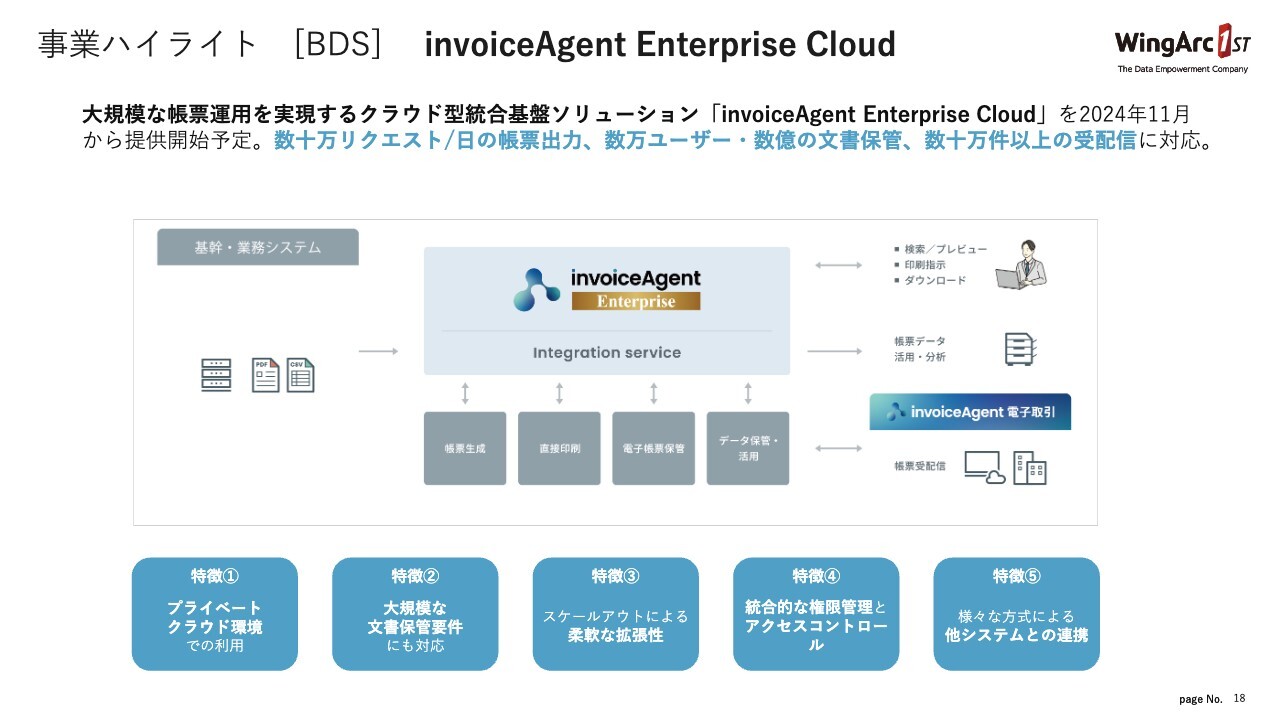

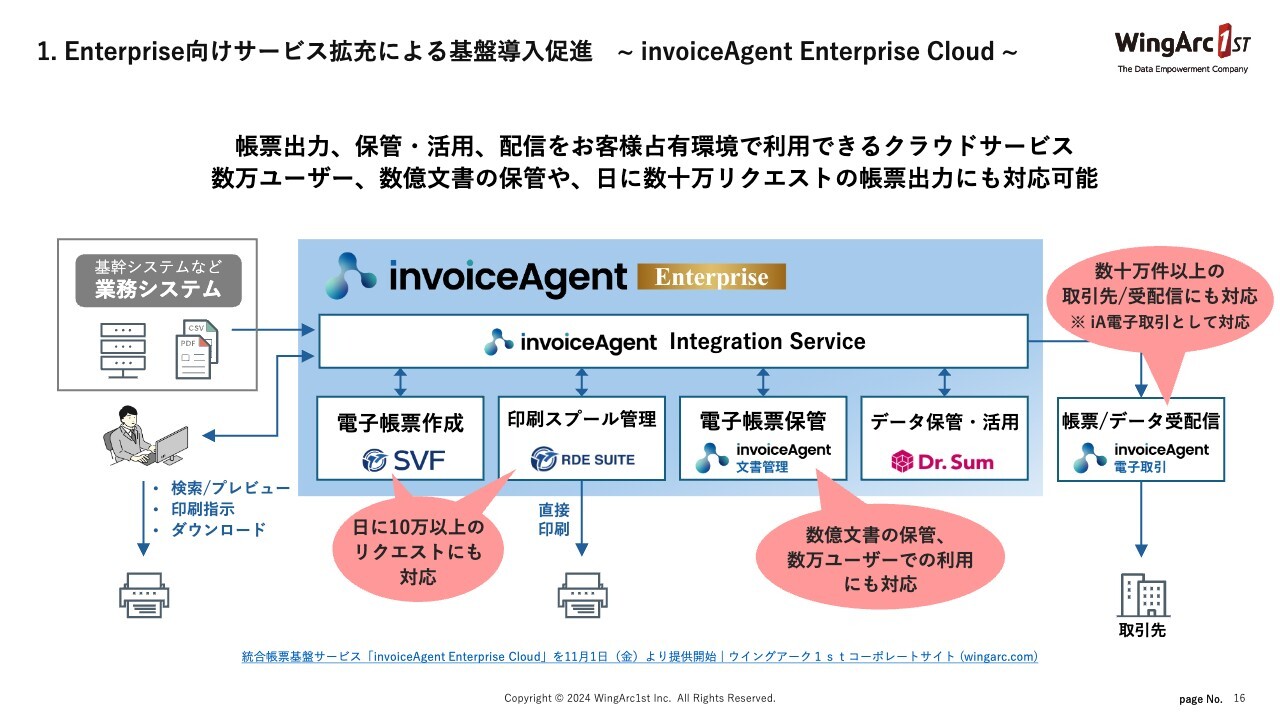

「invoiceAgent」で新たに「invoiceAgent Enterprise Cloud」というエンタープライズ向けのクラウドサービスをリリースすることになりました。

当社のお客さまには大手企業が非常に多いのですが、やはり大手企業のシステムはオンプレミスライセンスが非常に多いのです。一方、クラウドでのニーズが非常に増えており、それらにしっかり対応すべく、オンプレミスで培った技能をそのままクラウドに入れたかたちでの「invoiceAgent Enterprise Cloud」の提供を開始します。

「invoiceAgent Enterprise Cloud」は、1日で大量のリクエストや数万を超えるユーザー、数億を超える文書保管、数十万件以上の受配信ができるということで、大手企業の取引において非常に重要な基盤として提供できると見込んでいます。

事業ハイライト [DE]

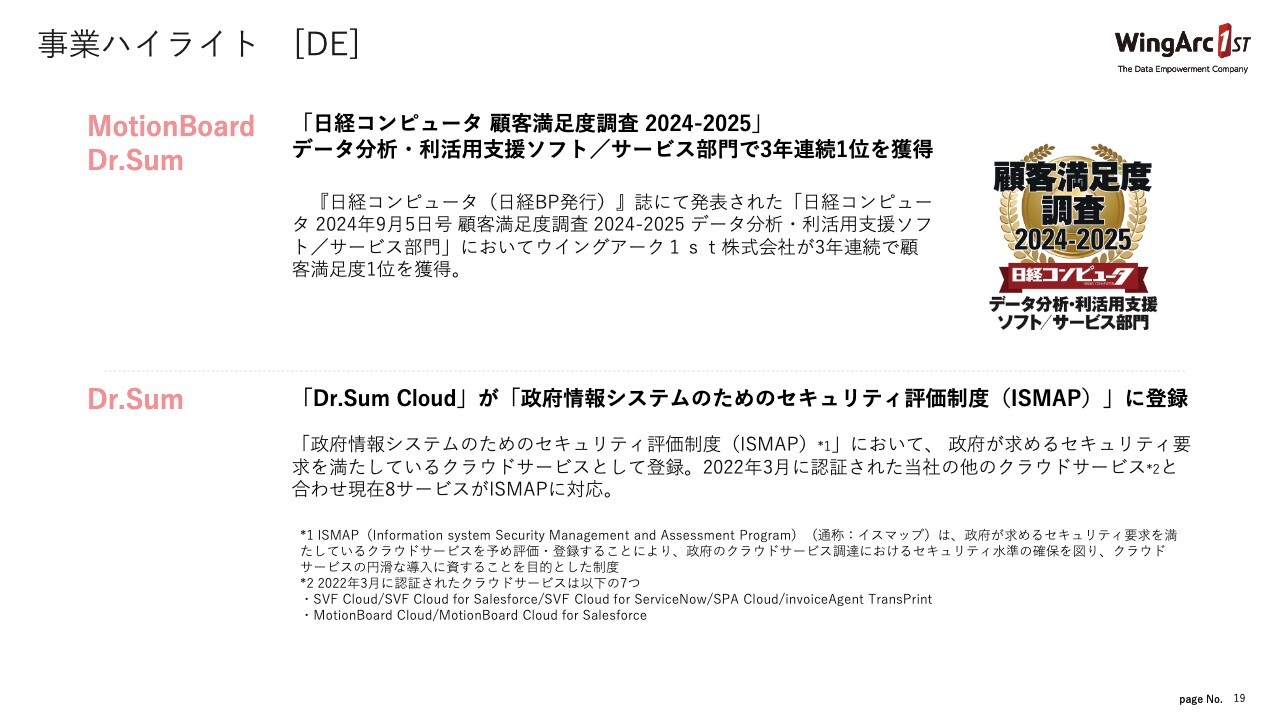

DE事業のハイライトです。『日経コンピュータ(株式会社日経BP発行)』という雑誌で行われている顧客満足度調査のデータ分析・利活用支援ソフト/サービス部門で、当社は3年連続1位を獲得しております。お客さまからの評価が非常に高いことや、当社のプロダクトを使用しているお客さまが非常に多いことがわかるかと思います。

注力事業の進捗 [BDS]

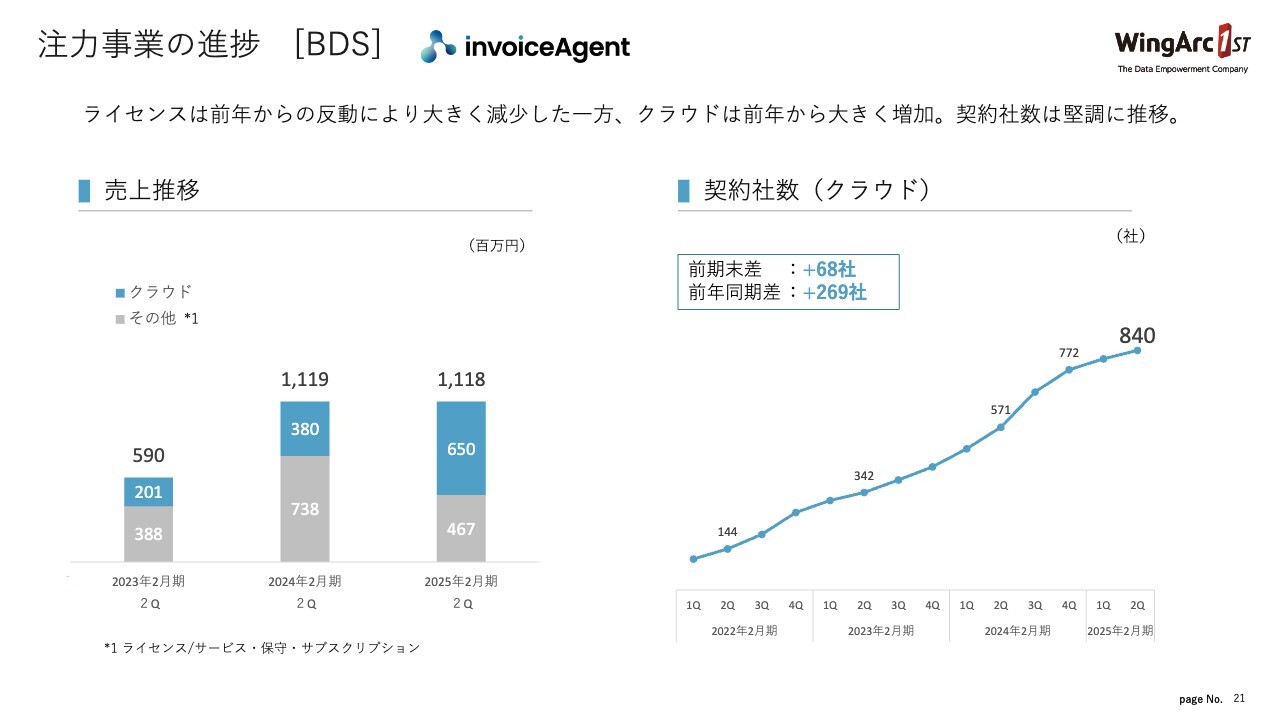

注力事業の進捗および戦略投資の状況についてご説明します。BDSにおいては現在、「invoiceAgent」を注力事業としています。今年度はライセンスで大型案件がなく、前年よりもマイナスではあるものの、クラウドに関してはしっかりと伸びている状態です。

契約社数も伸びています。現状、伸び率が少々緩やかに見えるかもしれませんが、大手企業の顧客が非常に増えている傾向にありますので、売上の推移としては大きく伸びている状態です。

注力事業の進捗 [DE] DEクラウド

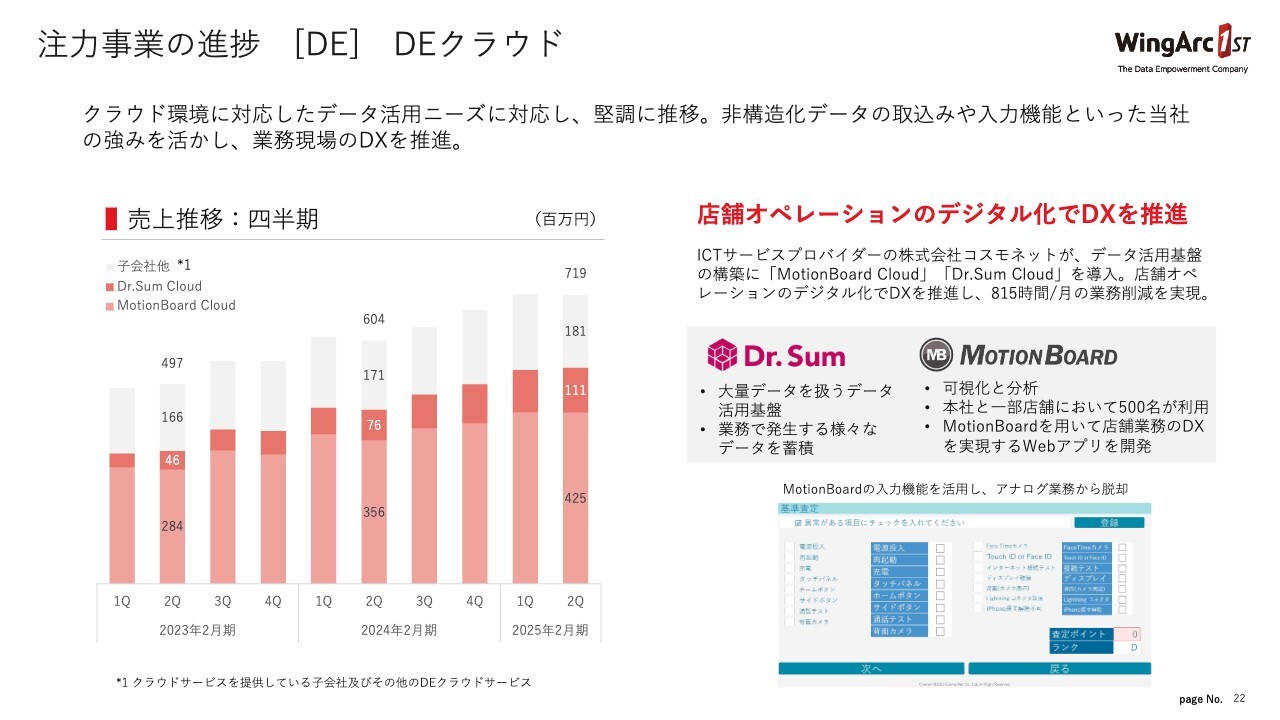

DEクラウドに関しては、データ活用のニーズが非常に堅調ですので、こちらをしっかり取り込みながら事業を進めています。

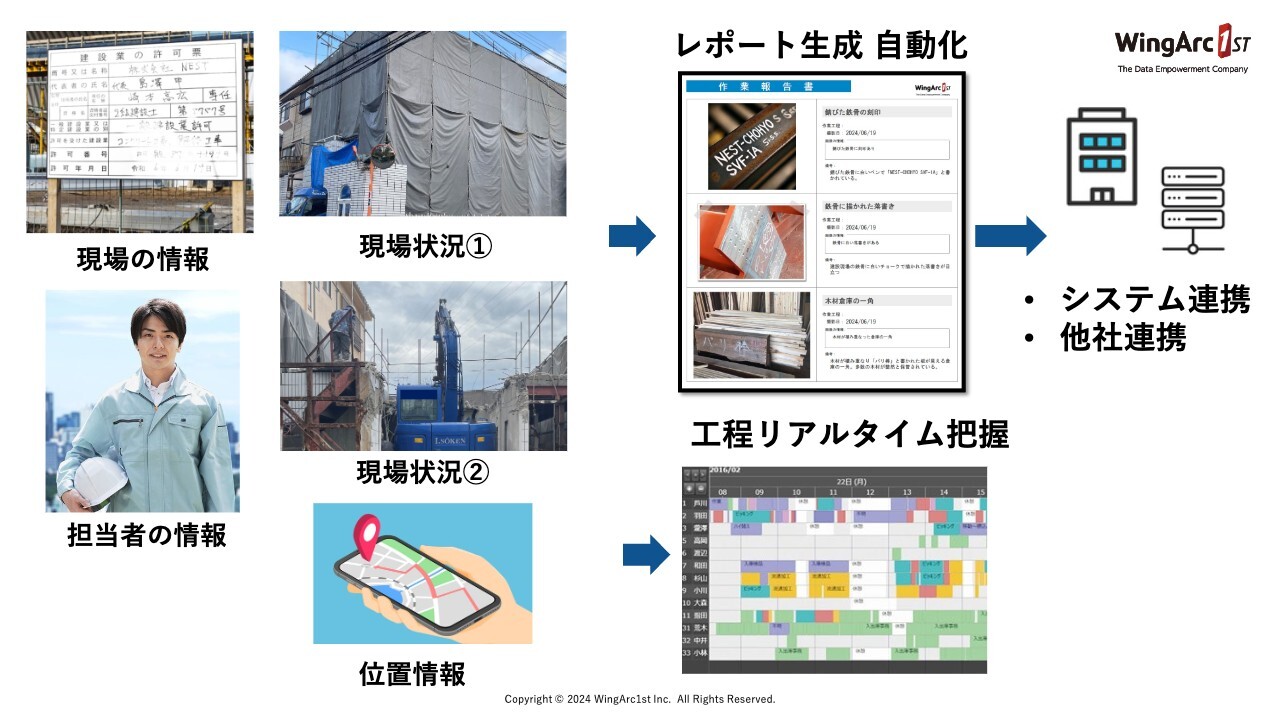

非構造化データと呼ばれている、通常は定型化されていないデータを現場で活かすことが必要になってきます。その中で、我々の強みとなっているデータ取り込みや入力機能を実際にお使いいただき成功しているお客さまが増えており、事例も発表しております。スライドの右側に一例を記載しています。

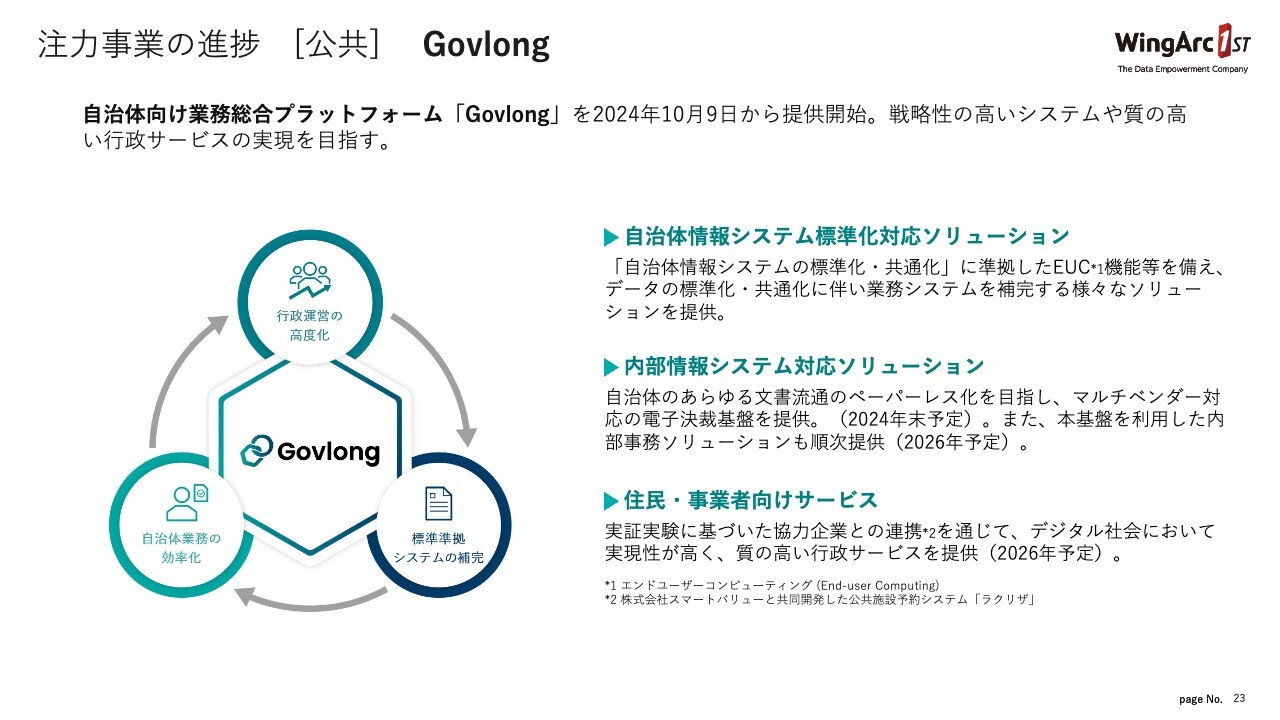

注力事業の進捗 [公共] Govlong

通期決算でもご説明しましたが、当社は公共領域に非常に注力しています。ちょうど昨日、自治体向けの業務総合プラットフォームとして「Govlong」というサービスを提供開始するというニュースリリースを出しました。「Govlong」は特に自治体を中心とした、公共において非常に重要な領域を占めるソリューションです。

これから自治体の中でさまざまな変革が行われますが、それらに対応するための各プロダクトの機能を揃えたソリューションです。自治体のDXをしっかりと実現するためのサービスとして提供していこうと考えています。

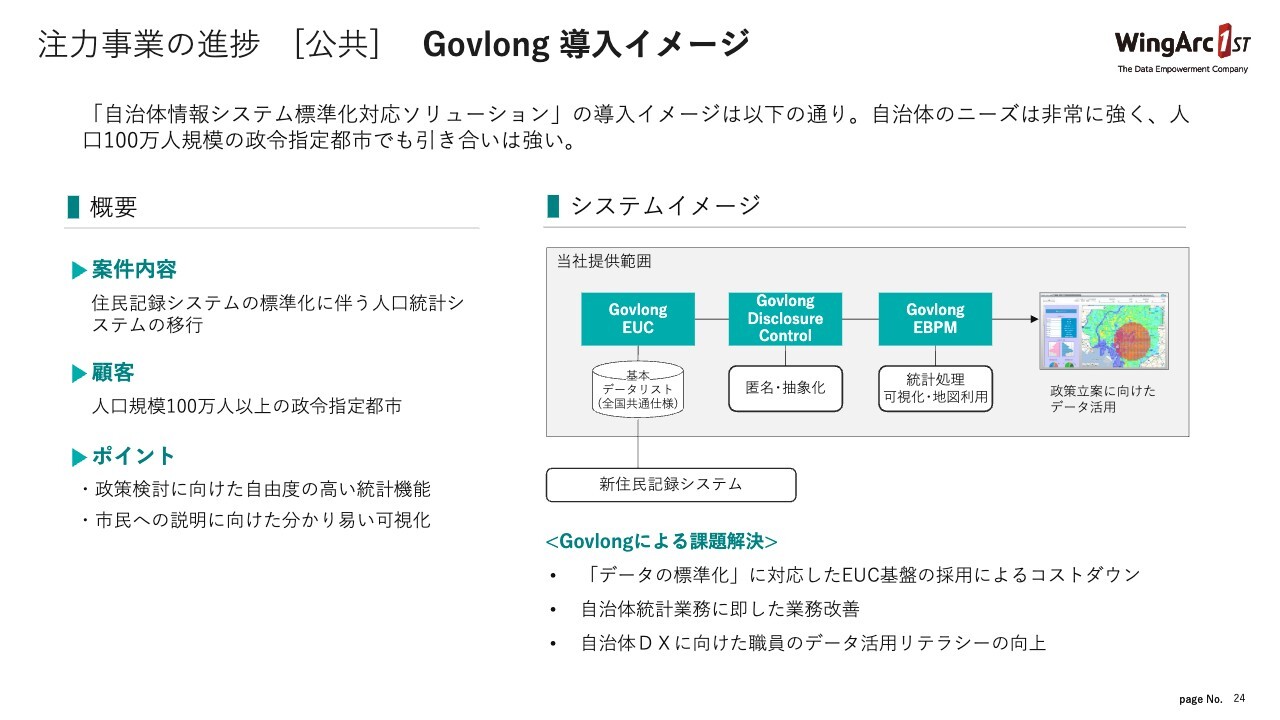

注力事業の進捗 [公共] Govlong 導入イメージ

すでに1つの事例があります。「Govlong」は政令指定都市クラスのお客さまで入札が無事に終了しており、導入に向けて準備を進めています。

マイナンバーのデータを利用した標準情報を匿名化し、さらにそれを統計処理して使用していくような業務でまずは使われることが決まっています。こちらのように、さまざまな業務において「Govlong」の導入を今後進めていこうと考えています。

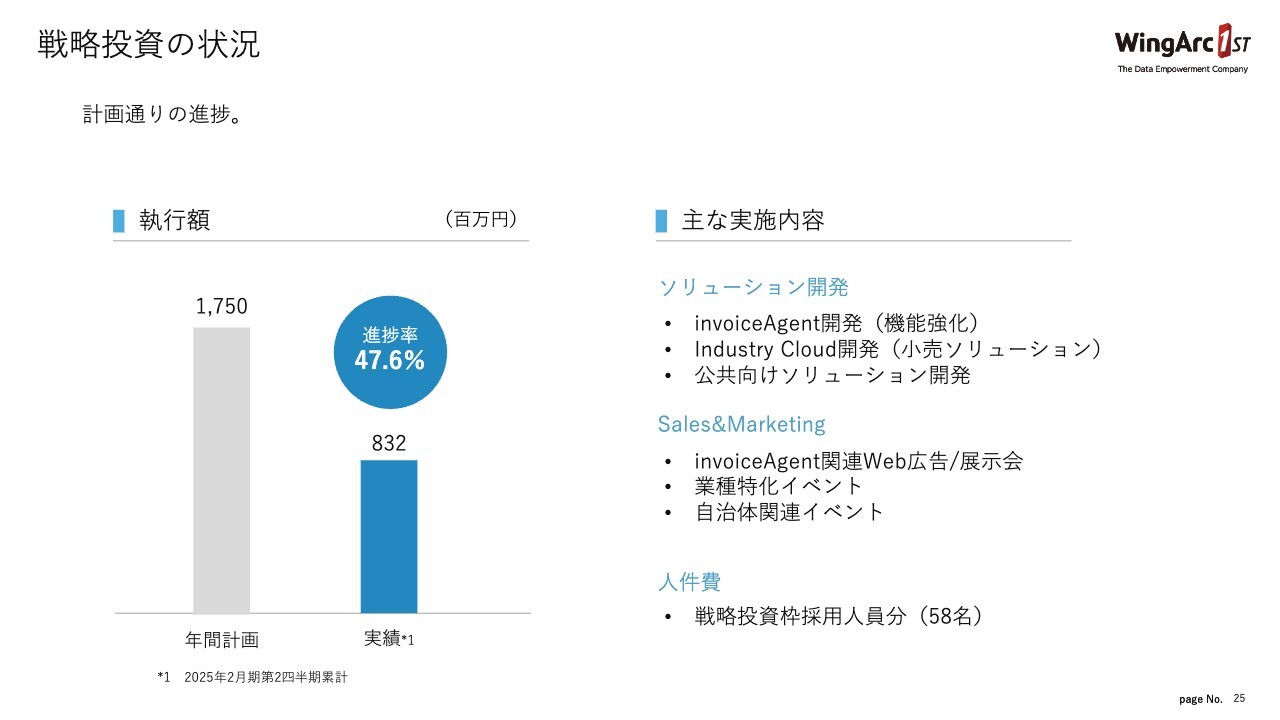

戦略投資の状況

戦略投資の状況は、現状の執行額の見込みとして17億5,000万円を予定しており、進捗率は47.6パーセントとほぼ計画どおりとなっています。主な実施内容は開発強化やマーケティング強化です。

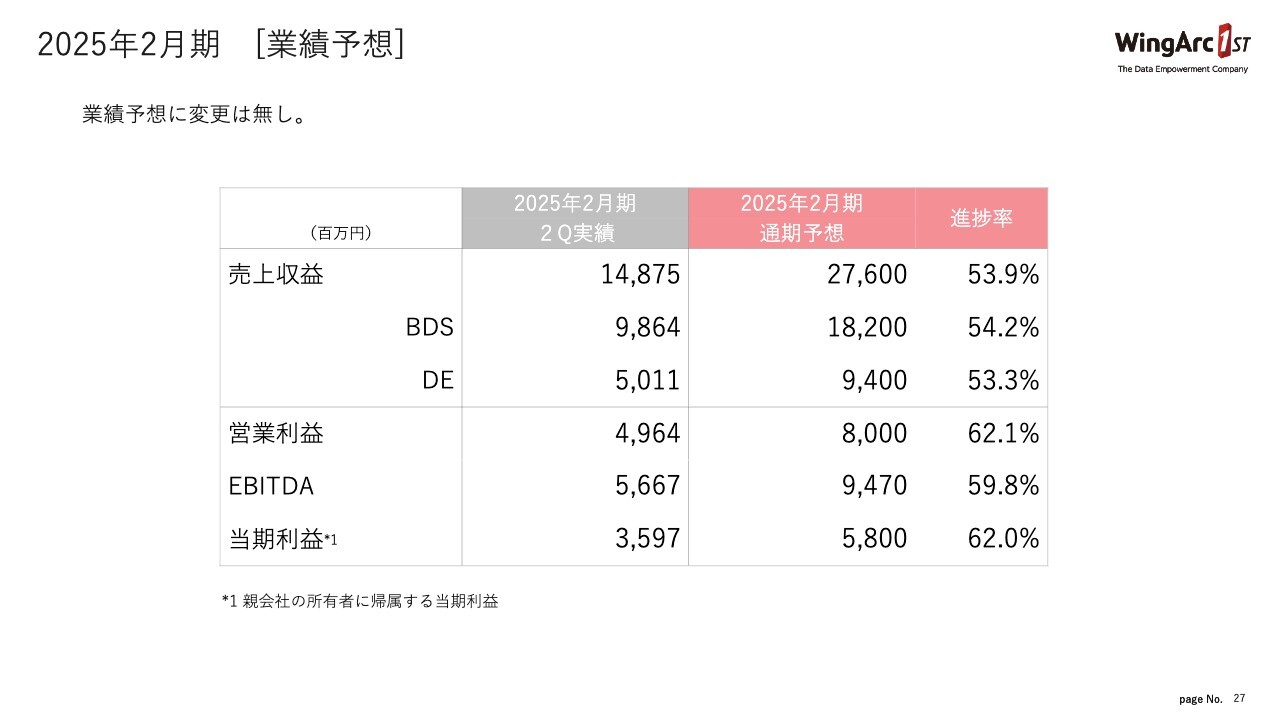

2025年2月期[業績予想]

2025年2月期の業績予想です。通期の着地予想としては、既に出している予想のとおり現状変更はなく、まずはここをしっかり目指して達成していこうと考えています。

質疑応答:上期の進捗具合について

質問者:上期の着地についてです。期初における上期の予想は特段なかったため、もし通期の計画に対する進捗として、計画どおりなのか、上振れや下振れがあるのか教えてください。併せて、セグメント別で「こちらはプラスだったが、こちらはマイナスだった」などあればご紹介いただきたいです。

藤本泰輔氏(以下、藤本):上期については、結論から言うとほぼ計画どおりで、想定どおりの着地となっています。第1四半期決算説明では、第1四半期と第2四半期で案件の期ずれがあったとお話ししましたが、今年度の上期は我々が受注したかった大きな案件も着実に取れているため、想定どおりの進捗できています。

そのため、各セグメントにおいても特に大きな変化はなく、それぞれのソリューションで、我々が意図した戦略を遂行できている状況です。

質疑応答:上期に寄与している大型案件の詳細について

質問者:「前年度は上期に大型案件が多かったため、前年との比較になるとハードルが少し高い」という話は期初からあったものの、上期もそこそこ大型の案件があったため問題ないとのことで、実際にそのような結果となりました。今年度の上期実績に寄与している大型案件について、補足があればお願いします。

藤本:ご指摘のとおり、前期は上期に大型案件が集中していたものの、実際は今年度においても上期偏重なのは前年度と同様です。特に今年度の第2四半期は「SVF」で大型案件があり、こちらも国・省庁案件で4億円程度の受注額です。

それに付随して「invoiceAgent」と「Dr.Sum」でも同じお客さまから数千万円単位の受注があったため、前年度は数件にわたって大きい案件があったことに対し、今年度は1つの大きな案件と、それに付随する案件があったという状況です。

そのため、相対的には今年度においても上期偏重と言いますか、上期のほうが強い数字にはなっているものの、下期においては案件をどのようにして刈り取っていくかが今後我々の目指すところです。

質疑応答:トライサーブとの連結における利益面でのインパクトについて

質問者:トライサーブの売上寄与は3億円程度とのことでしたが、利益面においてはおそらくプラス・マイナスゼロくらいではないかというイメージです。そのとおりなのか、もう少し上下しているのかなど、連結による利益面でのインパクトがあれば教えてください。

藤本:ご推察のとおり、ほぼトントンの状況です。トライサーブを獲得した意図は、公共領域のソリューションを提供するための会社として獲得しているため、利益貢献はあまり大きくありません。

IR Day(決算説明会及び事業戦略説明会)

藤本:財務戦略について、2022年1月に発表した中期経営方針の中間地点となる今期の進捗と、今後の財務的な考え方や方針についてご説明します。

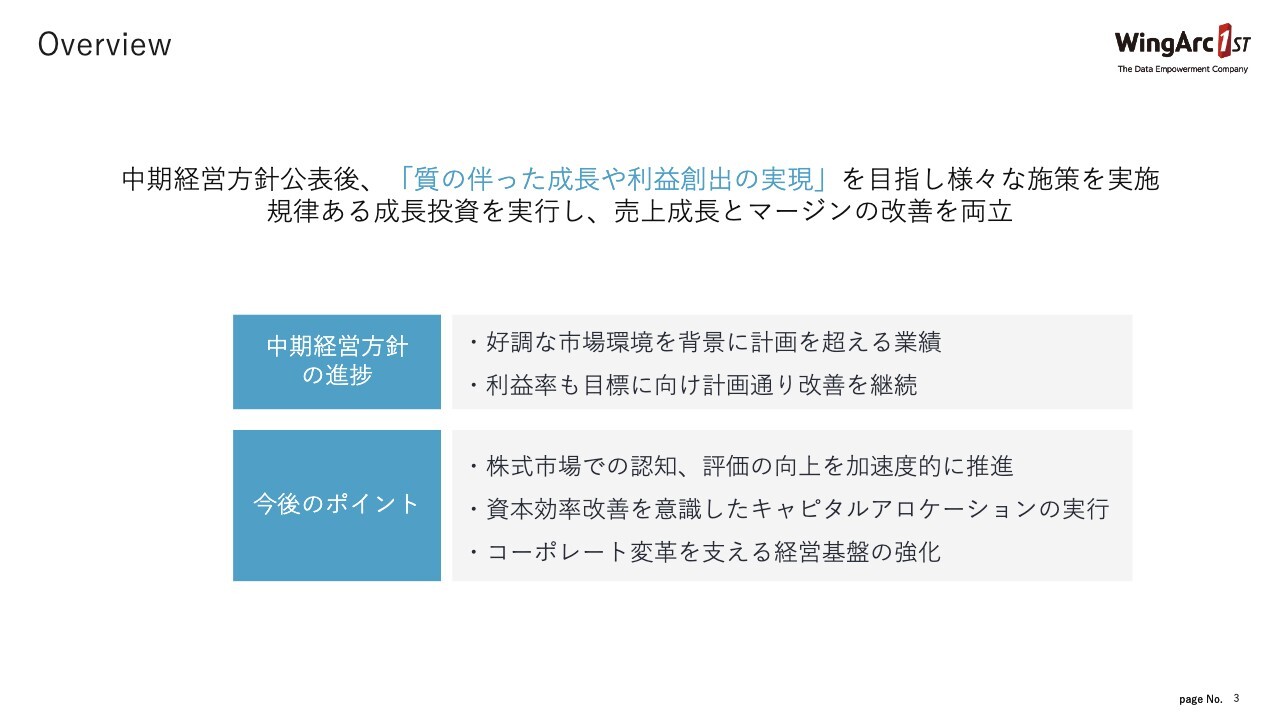

Overview

オーバービューです。中期経営方針公表後、我々の強みである力強いキャッシュフローをレバレッジに、質の伴った成長と利益創出の実現を目指し、さまざまな施策を打ってきました。それらを着実に遂行している状況です。

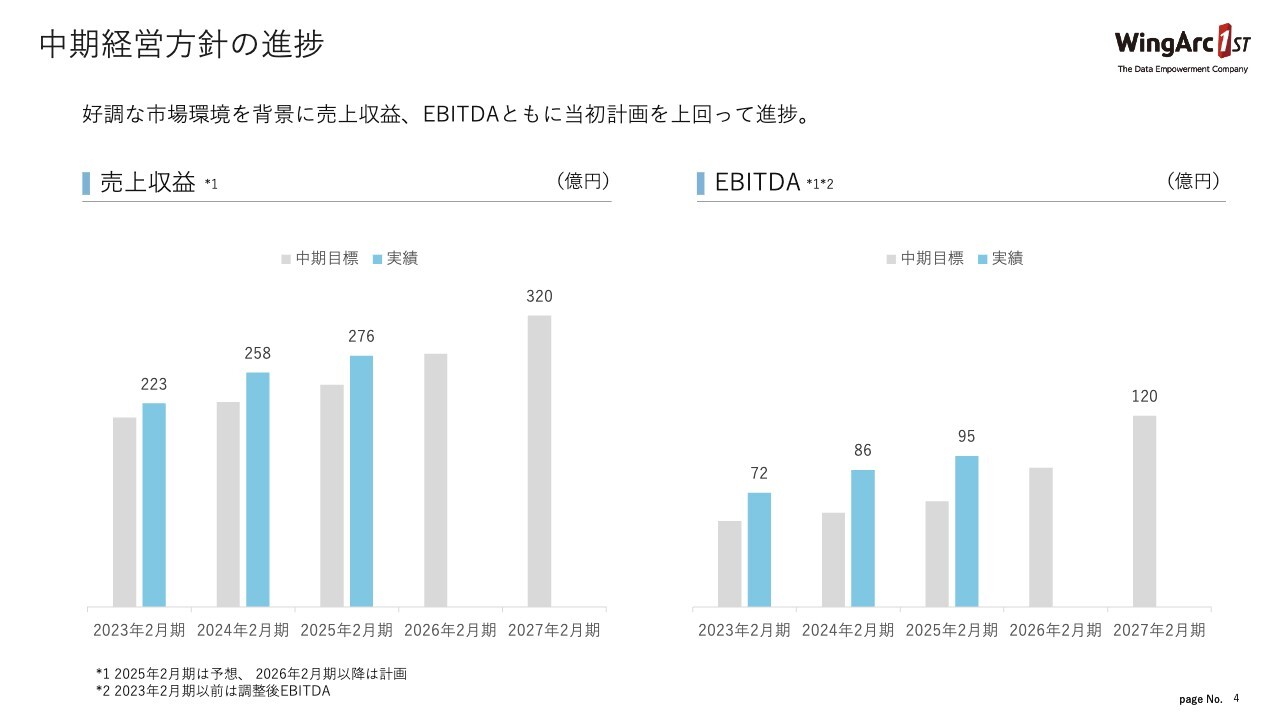

中期経営方針の進捗

売上収益とEBITDAの進捗です。当社の中期経営方針の中では、定量的には最終年度の目標のみ公表しております。その売上高320億円、EBITDA120億円に対し、経過年としては社内の計画を上回るかたちで進捗してきています。

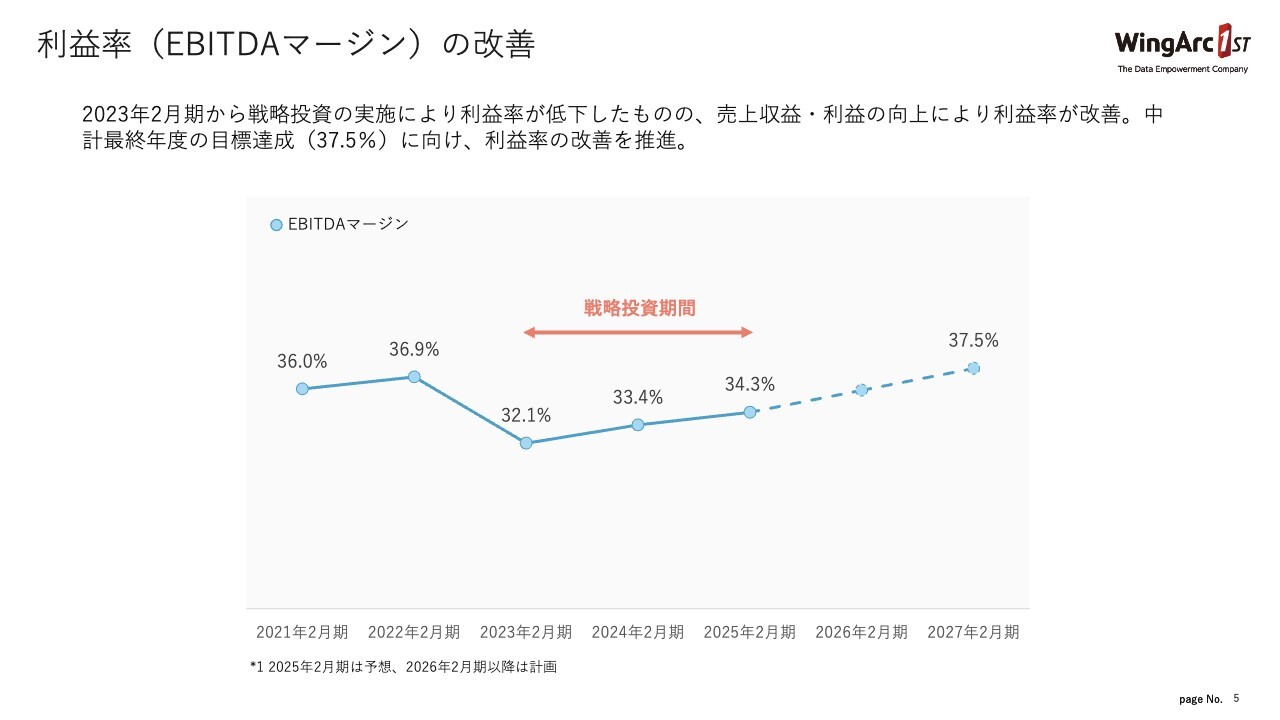

利益率(EBITDAマージン)の改善

利益率(EBITDAマージン)の改善についてです。中期経営方針公表後、利益率を少し犠牲にして投資をし、成長に舵を切ったところもあり、2023年2月期はEBITDAマージンが32.1パーセントと落ちましたが、その後はしっかりとした規律のある投資やコストコントロールを行い、売上成長にもつなげることで、マージンをしっかりと改善させています。

最終年度の37.5パーセントに向け、今は順調に推移しています。

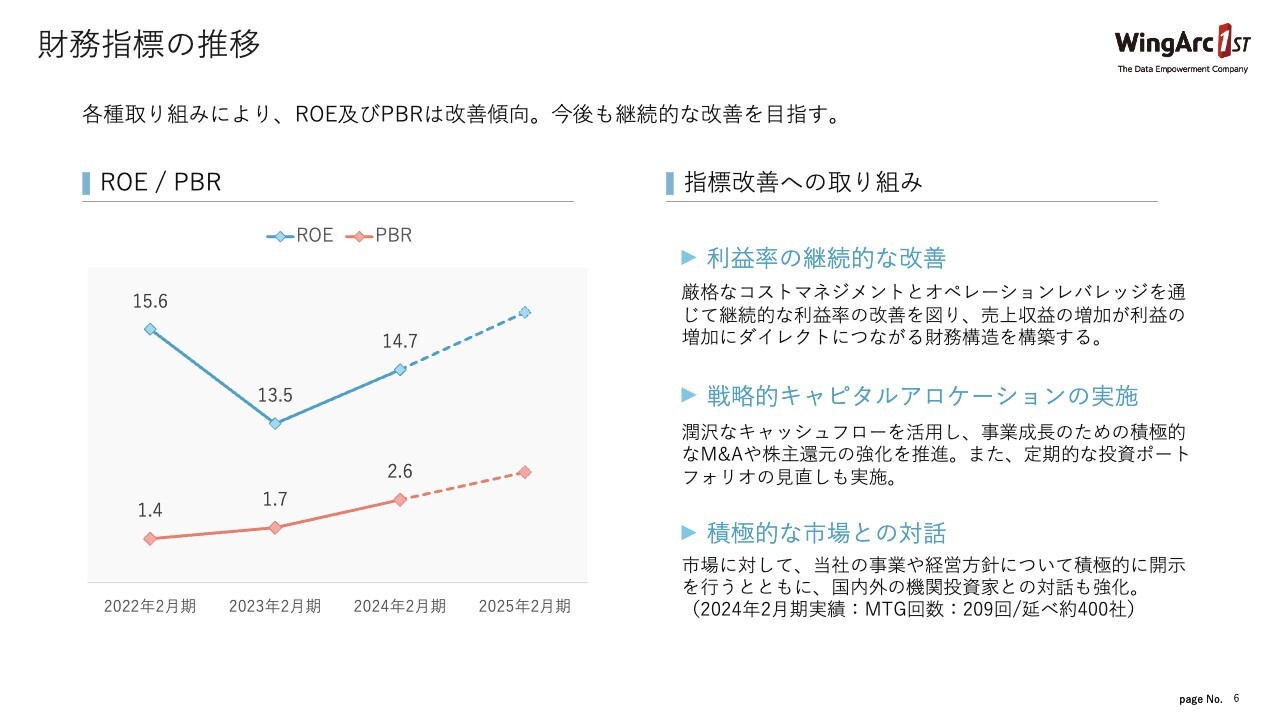

財務指標の推移

財務指標の推移です。ROEとPBRはそれぞれ2022年2月期、2023年2月期を底にして順調に改善してきている状況です。

指標改善に向けて、しっかりとした規律のある投資で確実に売上成長につながるよう、コストマネジメント、オペレーションレバレッジを効かせる取り組みをし、利益率を改善しています。

昨年10月にキャピタルアロケーションのポリシーを公表しました。そちらにしたがって株主還元の強化やM&Aの遂行などを実施している状況です。

積極的な市場との対話としては、投資家の方々に我々の事業や考え方をより理解していただきたく、四半期ごとにかなりの数の投資家の方にお会いしています。

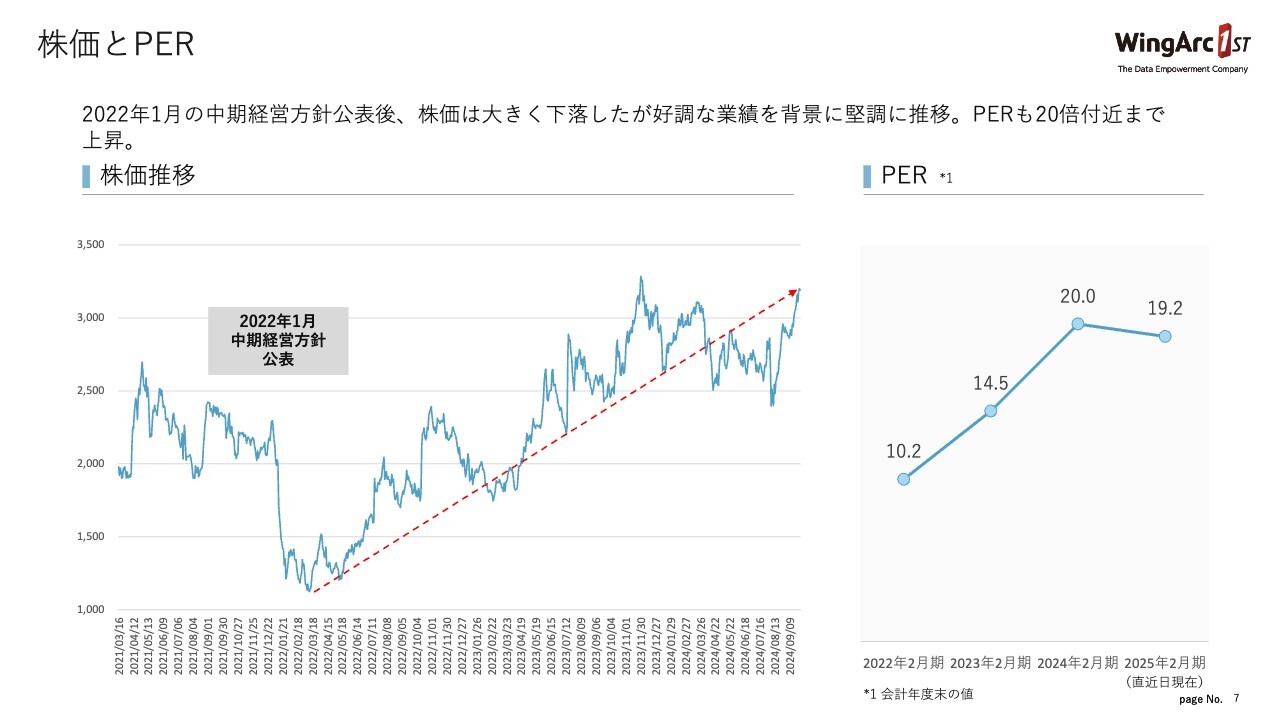

株価とPER

そちらを踏まえて株価とPERを出しています。2022年1月の中期経営方針発表後、マーケットの状況もあって少し落ちましたが、その後、株価は順調に推移してきています。PERも当初の10倍から20倍ぐらいまで上がっているところです。

東証が提唱している資本効率の改善や株価を意識した経営については、当社の中でも積極的に議論しており、我々としても重要視しています。今のところの株価は非常に良いかたちにはなっているものの、決して現状に満足しているわけではなく、さらに良い評価を受けてよいのではないかという自負もあります。

当社の強み、ビジネスや成長戦略をさらに訴えることで、マーケットでの評価を上げたいと強く思っています。

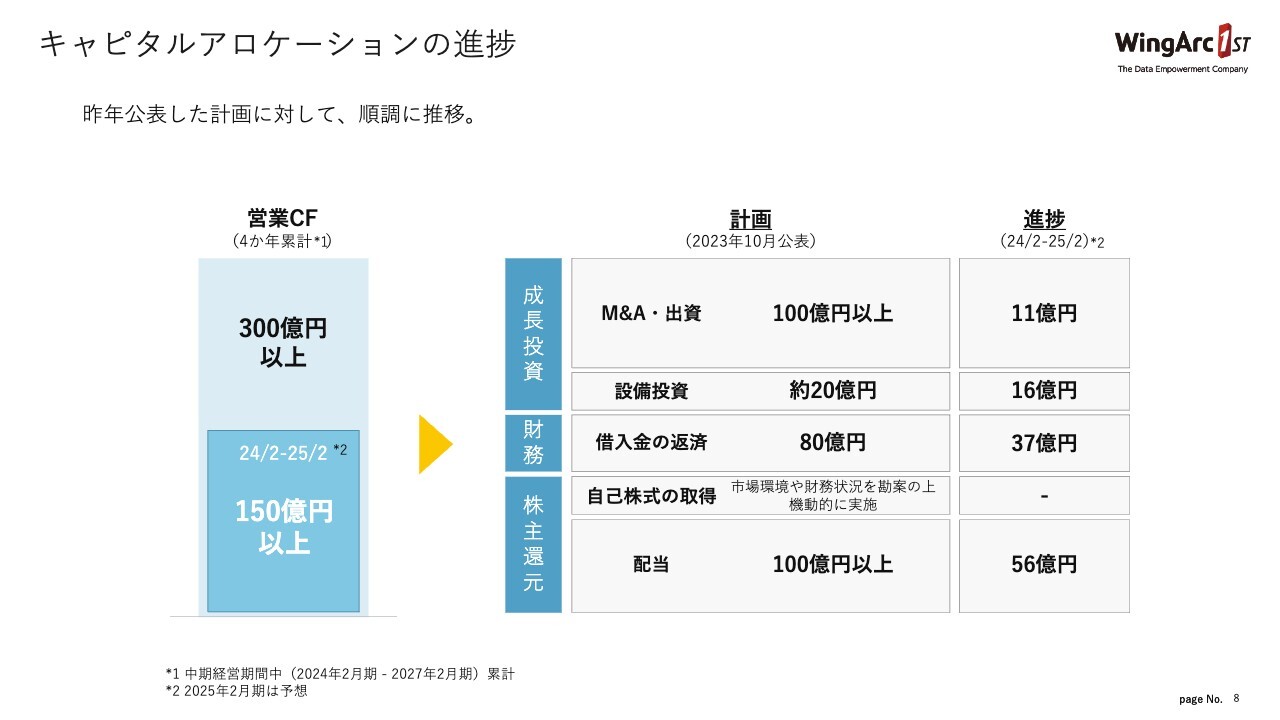

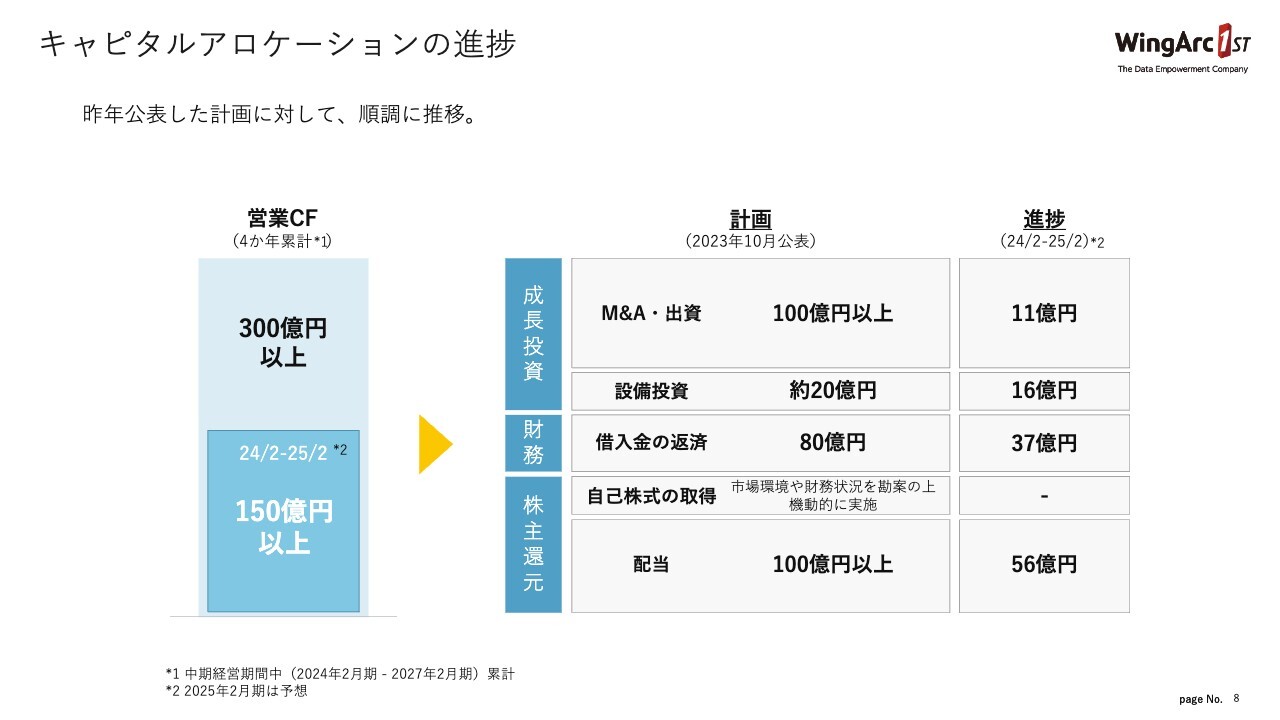

キャピタルアロケーションの進捗

キャピタルアロケーションとして、昨年10月に今後の営業キャッシュフローのアロケーションのプランを出しています。4年間で営業キャッシュフローを300億円以上創出し、スライド右側にあるようなアロケーション案を遂行していく方針を打ち出しました。

実際に2年で150億円以上のキャッシュを生み出す見通しであり、それをスライド右側にあるようなところに投下する計画です。特に株主還元においては、総還元性向50パーセントという方針のもと、当初計画では4年間で配当100億円以上ですが、利益が計画を上回っていることもあり、それを超えるかたちで株主還元を実施できている状況です。

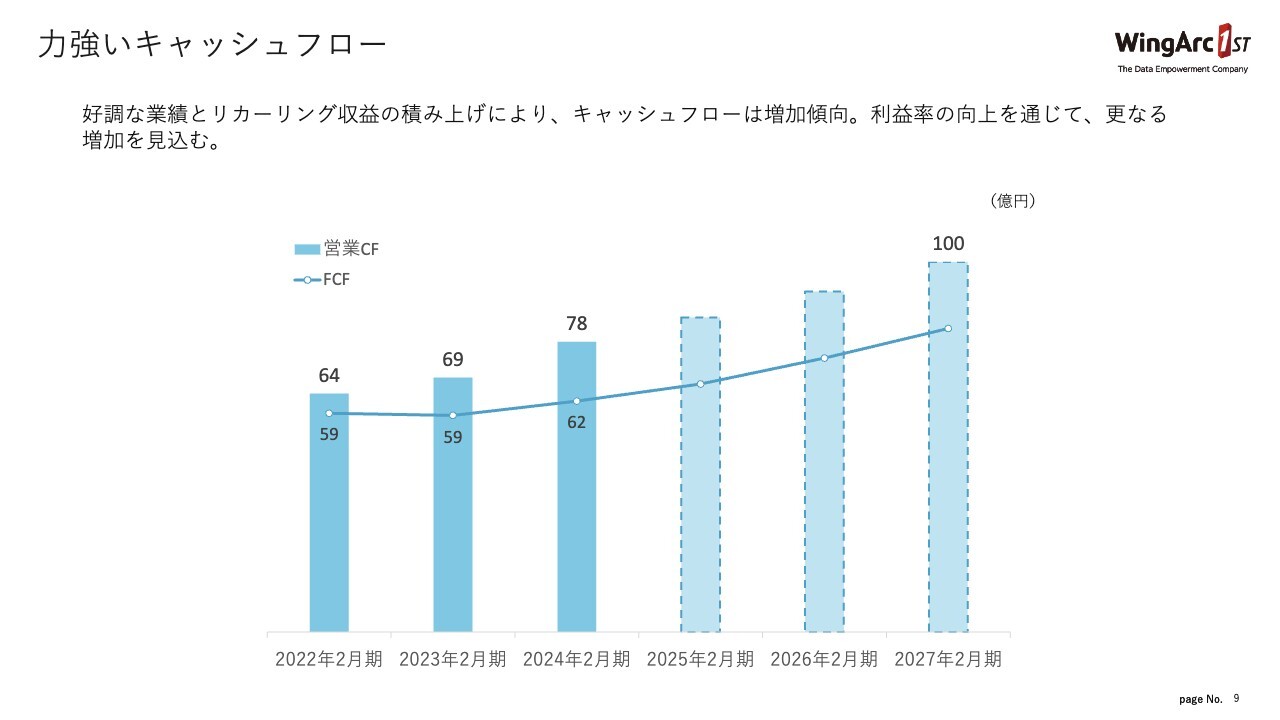

力強いキャッシュフロー

営業キャッシュフローの推移としては、力強いキャッシュフローとして着実に積み上がってきている状況です。

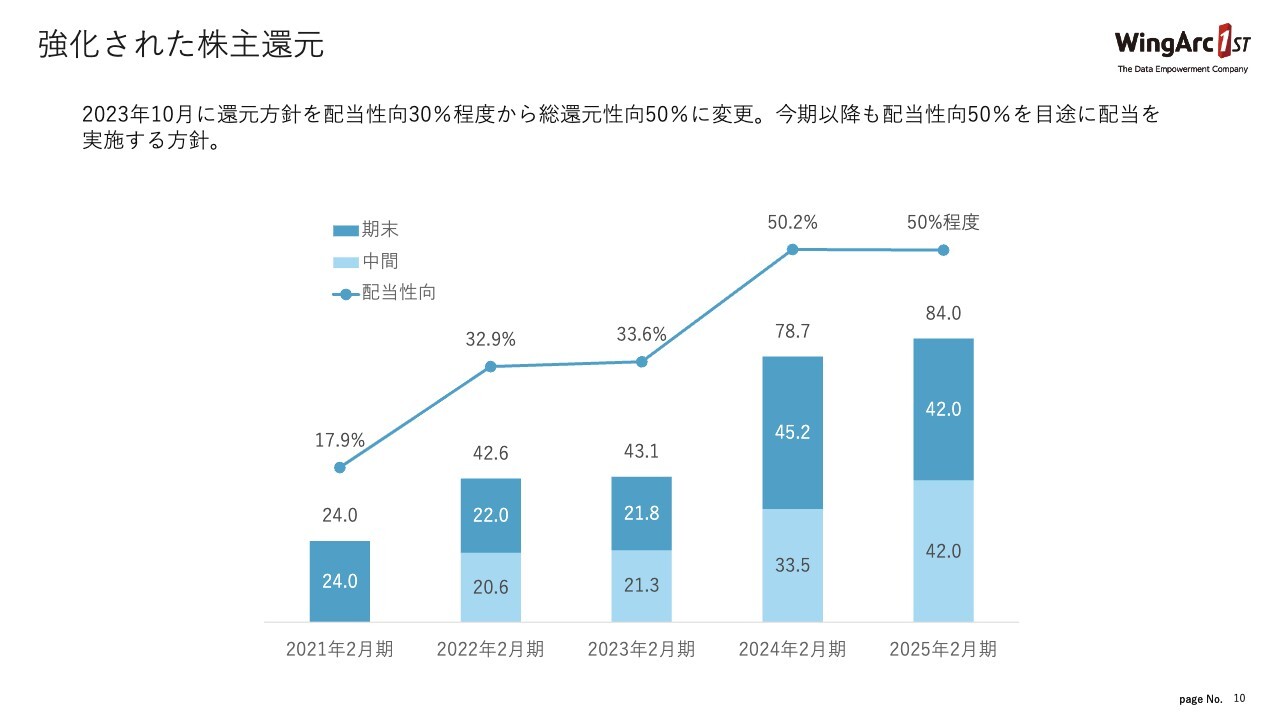

強化された株主還元

強化された株主還元として、もともとの配当性向30パーセントから、昨年10月に総還元性向50パーセントに変更しています。ただし、多くの投資家の方にもお伝えしているとおり、当社の場合は非常に売買の流動性が低く、自社株買いはしづらい状況です。そのような背景から、現状においては総還元といいつつも配当性向50パーセントという方針になっています。

今後の株価が当社が許容できないような水準になった場合には、当然自社株買いも検討しうると思っており、柔軟に還元できるよう総還元性向50パーセントに変更しています。

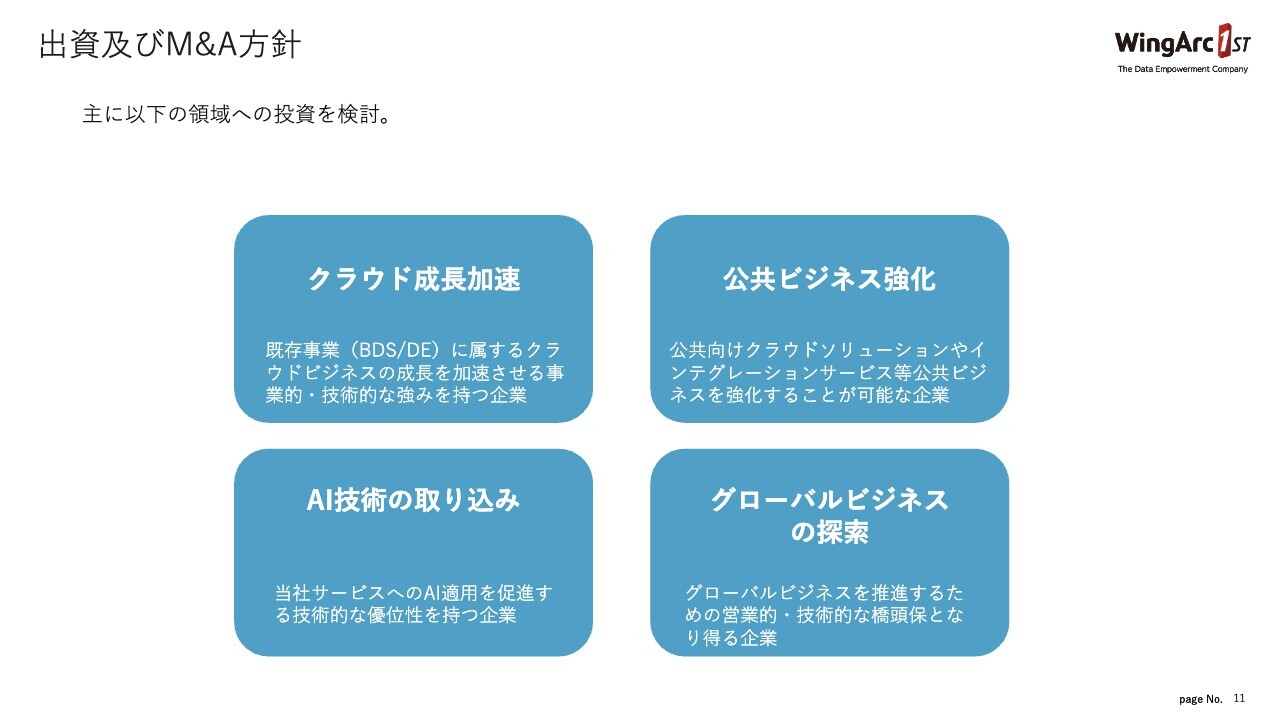

出資及びM&A方針

アロケーション先として、100億円以上を計画しているM&Aの方針です。大きくは4つの領域を検討しています。

1つ目はクラウド成長加速です。当社がこの中期経営方針の中で重要視しているBDSの「invoiceAgent」とDEのクラウドが、当社の成長ドライバーという位置づけです。これらのビジネスの成長を加速させる事業や技術を持つ企業が、M&Aの対象になると思っています。

2つ目は公共ビジネスの強化です。今後、公共ビジネスは我々にとって非常に魅力的なマーケットだと思っており、国・自治体ともにデジタル化、DXへの予算をかなり割くような見通しです。

これまでも公共領域には入り込んでいるため、それをさらに加速させ、我々自身が自律的に公共領域への取り組みを進めるという意味で、1つの方針としてM&Aもあるのかと思っています。

3つ目は、AI技術の取り込みです。AIに限らず、我々はエンジニアリング、プロダクト開発に強みを持っているため、そのような新たな技術を外から補完することは、M&Aの1つの方針になるかと思っています。

4つ目はグローバルです。我々は海外にも拠点はあるものの、まだポーションとしては大きくないため、この領域ををどう引き上げていくかが1つの取り組むべきテーマかと考えています。

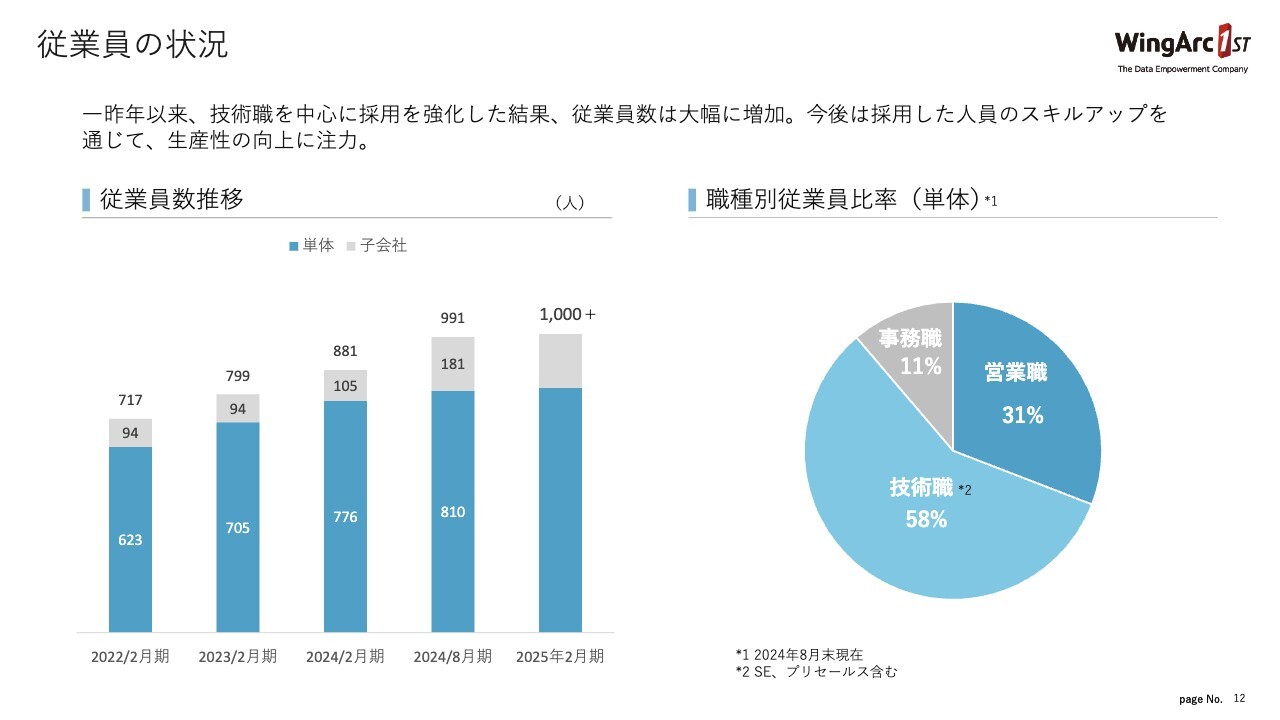

従業員の状況

従業員の状況です。中期経営方針を発表してから、かなり人員の強化を図ってきました。スライド右側にあるように、特に技術職のエンジニア、すなわち作る力と、稼ぐ力の営業職に注力し、3年間で200名から300名の増員をしています。

我々としては欠けていたところはかなり充足しつつあると思っており、今後は採用して入社いただいた方に、きちんと戦力になって活躍いただくところに注力するフェーズかと思っています。

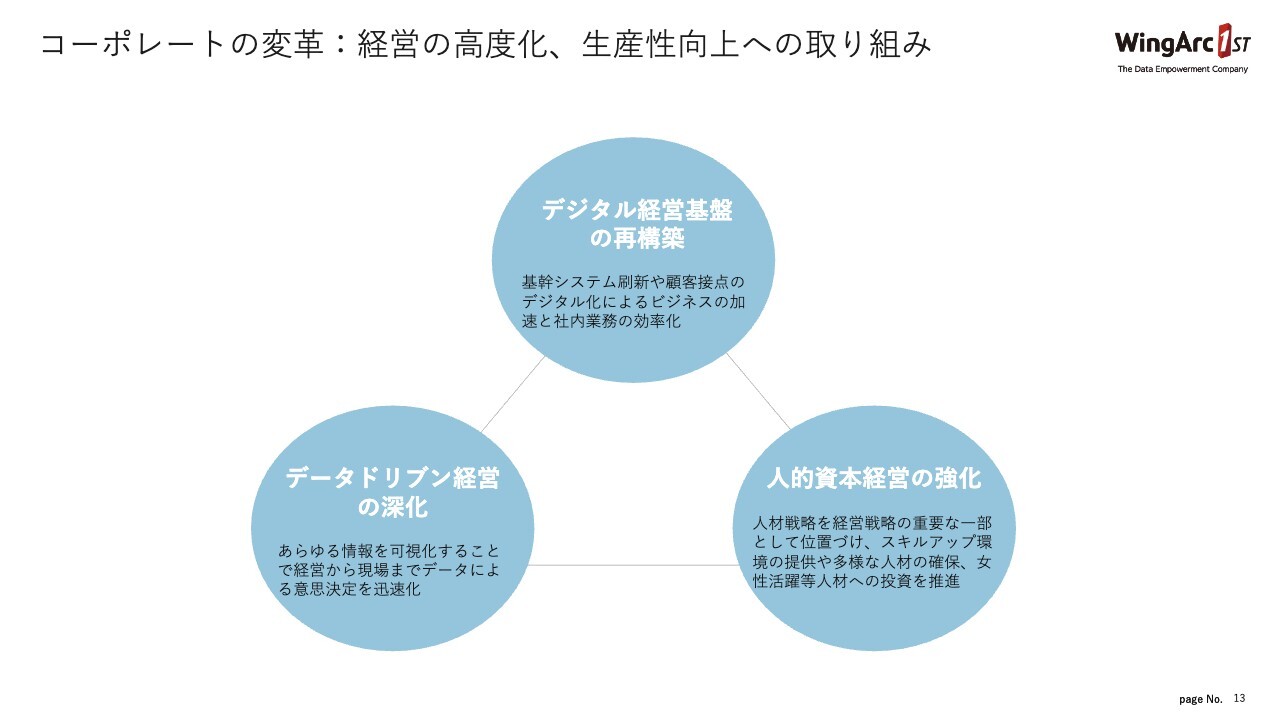

コーポレートの変革:経営の高度化、生産性向上への取り組み

そのような企業の成長を支える、コーポレートの変革を3つ挙げています。当社はDXを推進している会社のため、我々自身が自社のプロダクトを使ってデジタル経営基盤を作っています。それに基づくデータを踏まえた意思決定の深化、迅速化に取り組んでいるところです。その取り組みは徐々に効果を伴ってきていると思っており、これをさらに強めていきたいと思っています。

人的資本経営として、当社のような会社はやはり人材あってのビジネスというところがあるため、この2年から3年で採用した方にさらに活躍いただくような環境を提供することで、我々自身が大きく飛躍できると思っています。こちらも強化していきたいと考えております。

帳票・文書管理ソリューション事業

崎本高広氏(以下、崎本):ウイングアーク1st株式会社BD事業部長の崎本です。BDソリューション戦略をお伝えしていきます。

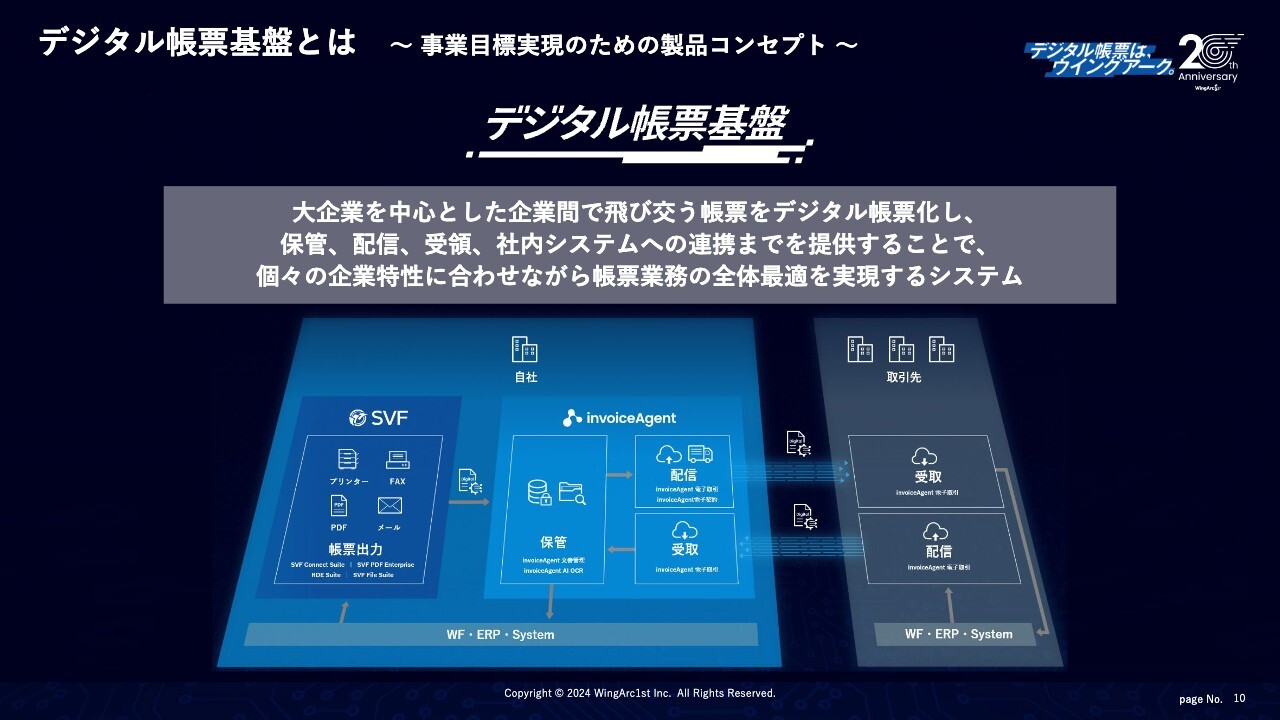

事業を取り巻く環境について、BD事業はさまざまな業務で利用される帳票の生成、保管、データ流通を担っています。この事業を支えるのが、帳票出力や運用を支える「SVF」と、帳票の保管や企業間データ流通を担う「invoiceAgent」です。

これら2つのプロダクトでは、オンプレミスとクラウドサービスを提供しています。帳票に関する市場シェアは国内で69パーセントとなっており、10年以上No.1のシェアをいただいています。販売実績は164.9億円で、大半が「SVF」です。

これからは「SVF」の成長も伸ばしつつ、「invoiceAgent」のさらなる伸びを見せるような成長をさせていきます。

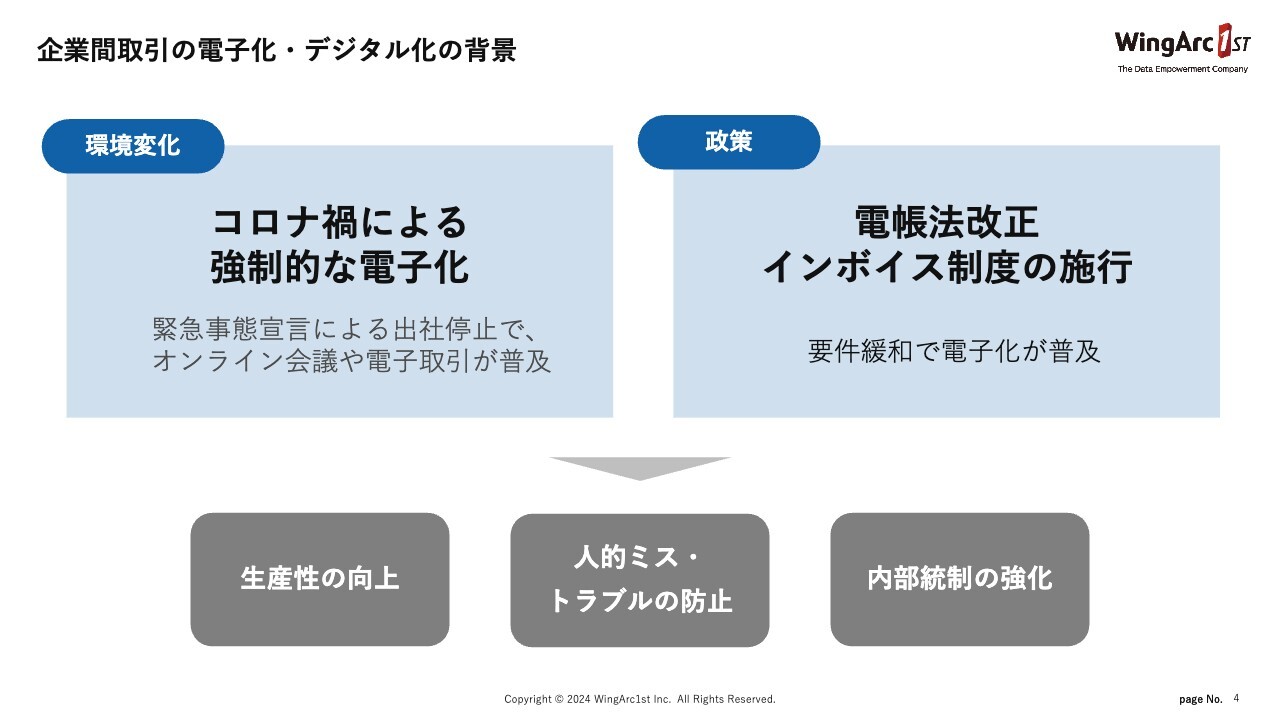

企業間取引の電子化・デジタル化の背景

2020年から2023年にかけて、外部環境や政策の大きな変化がありました。コロナ禍においては強制的な電子化が行われ、みなさまから見てもオンライン会議や電子取引が普及したと思います。昨年、インボイス制度の施行があり、各企業は大変な思いをして対応してきました。

これらの対応に伴って、生産性の向上、人的ミスやトラブルの防止、内部統制の強化を期待してシステム導入されてきたかと思います。

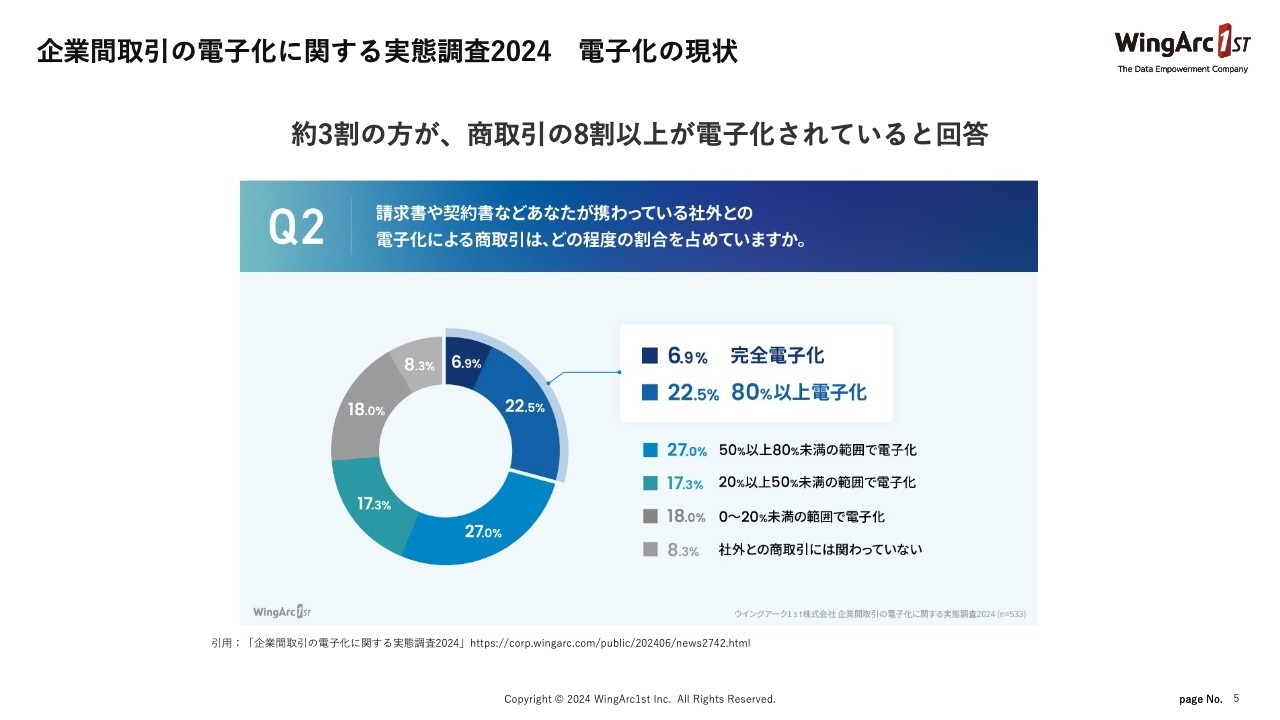

企業間取引の電子化に関する実態調査2024 電子化の現状

こちらは弊社が今年行った実態調査で、売上高100億円以上の企業の請求業務に関連する方を対象にしています。これを見ると、3割の方が、商取引の80パーセント以上は電子化できているだろうと回答しており、それなりに電子化が進みつつあることがわかります。

郵便料金改定

それに拍車をかけるかたちで、2024年10月1日から郵送料金が値上げされました。これにより、さらなるコストコントロールを狙って電子化するユーザーが増えてくると見ています。

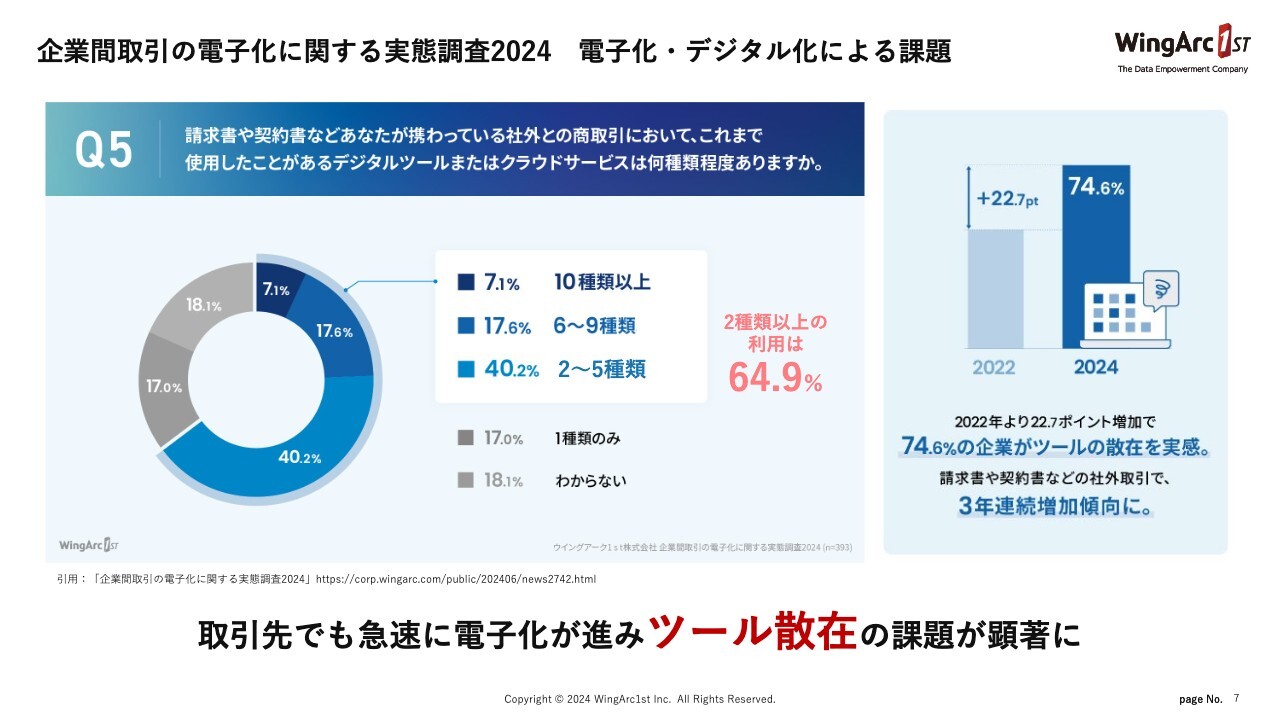

企業間取引の電子化に関する実態調査2024 電子化・デジタル化による課題

もう1つの調査結果として、帳票のデジタル化の課題に関して、請求書や契約書等を扱うツールを何種類利用しているかというものです。64.9パーセントの方が2種類以上を使っており、中には10種類以上という回答もありました。

やはり昨年のインボイス制度の対応で、部門最適によってツールを導入してきた方が多く見受けられます。まさにこれから、生産性向上や内部統制の強化が行われていく状況だと考えています。

Business Document事業目標

BD事業の戦略をご説明します。BD事業は今年3月に「帳票生成・保管・データ流通において社会を非生産的な業務から解放する」という目標を設定しました。帳票に関する業務にはしがらみが多いため、効率化が難しい部分をしっかり解放していこうという取り組みです。

デジタル帳票基盤とは 〜 事業目標実現のための製品コンセプト 〜

この目標を実現するためのコンセプトとして、デジタル帳票基盤を掲げています。こちらは大企業を中心として、その企業間を飛び交う帳票のデジタル化や、それに伴う保管、配信、受領、システム連携を、企業ごとの特性にあわせてシームレスに連携させる仕組みを実現するシステムです。

企業間で飛び交う帳票業務 〜 現運用の課題 〜

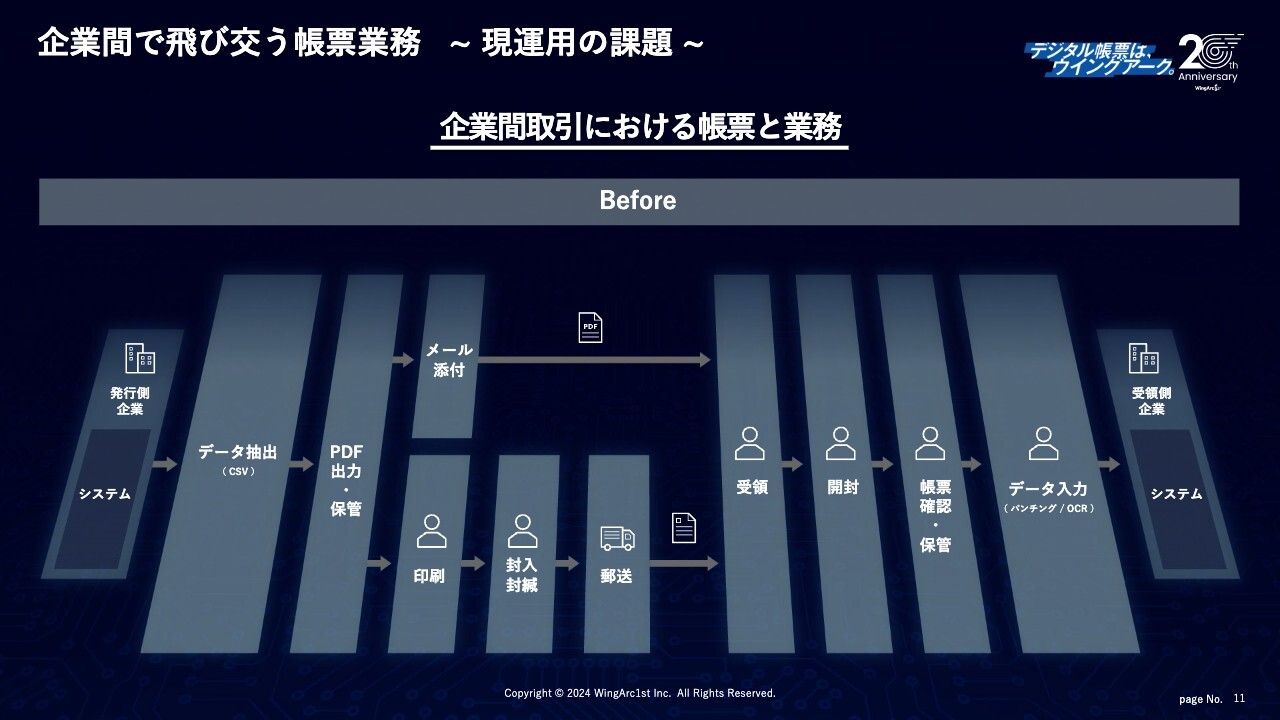

デジタル帳票基盤が一番解決したい課題です。スライド左側が発行側企業、右側が受領側企業で、発行に関しては紙から電子にだいぶ変わってきたかと思います。

受け取る場所が紙から電子に変わったため、どこでも受け取れるようになりました。とはいえ、受領側の業務効率はあまり変わっていません。

帳票を確認して、誰かがデータ入力やOCR、もしくは外部にお願いしてデータ化し、システム連携するような状況です。こちらの部分をデジタル帳票基盤で解決していきます。

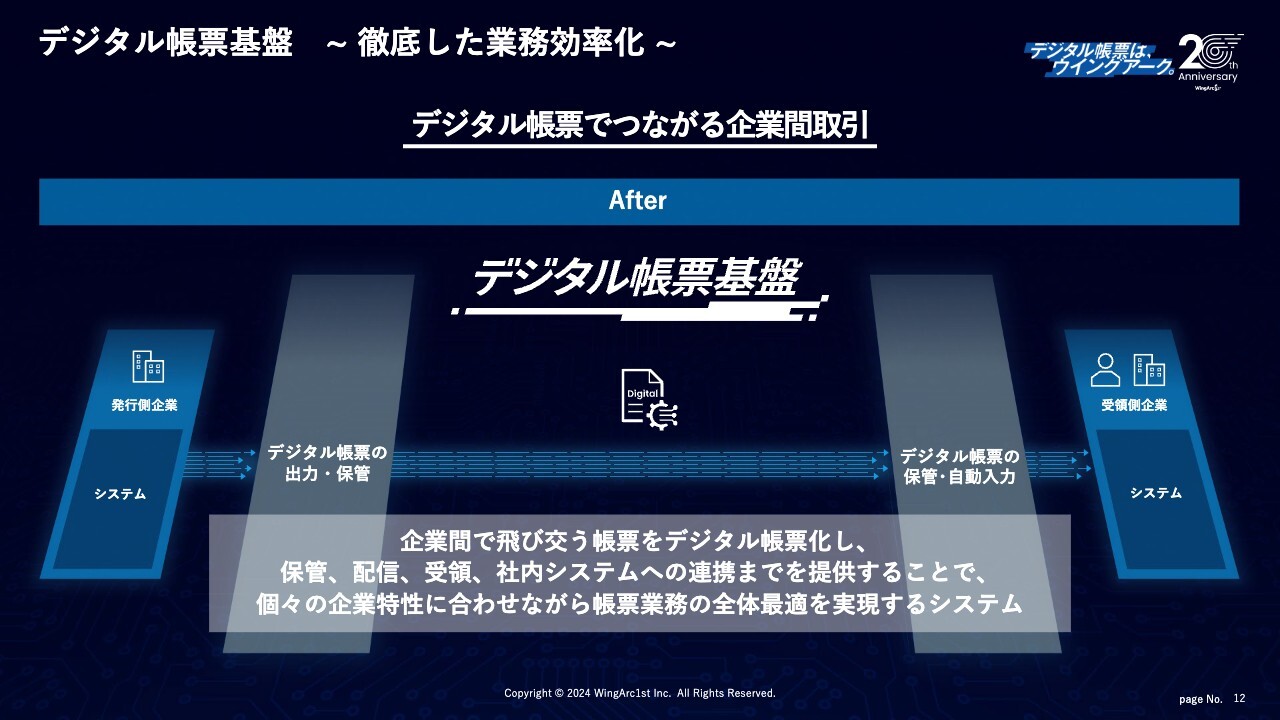

デジタル帳票基盤 〜 徹底した業務効率化 〜

我々が特にフォーカスするポイントとしては、我々は「SVF」という帳票生成部分を持っているため、帳票を発行する段階でデジタルデータを生み出すことを基本とし、受領側の企業にとって便利に連携するような仕組みを提供していくことを考えています。

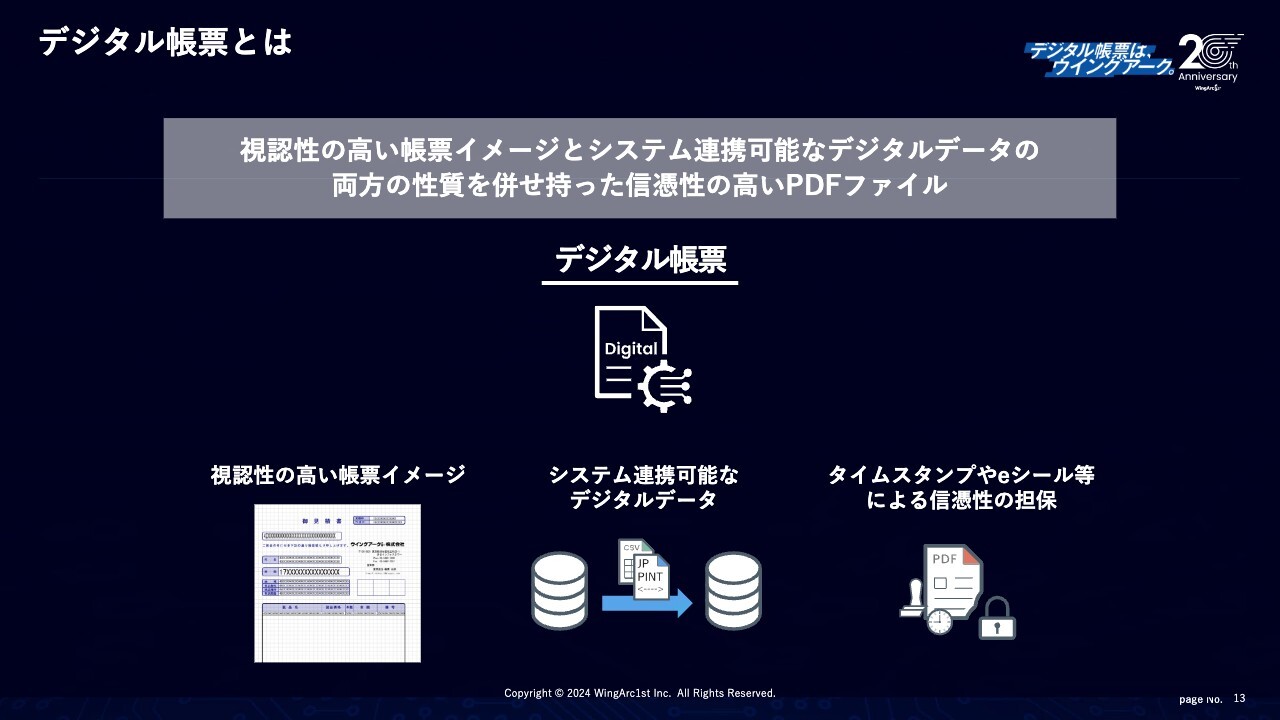

デジタル帳票とは

デジタル帳票とは当然、見やすい帳票で、そこに扱いやすいデータを埋め込み、信憑性の高い情報を付与していくことです。デジタル帳票基盤はそのようなデジタル帳票をベースに提供していきます。

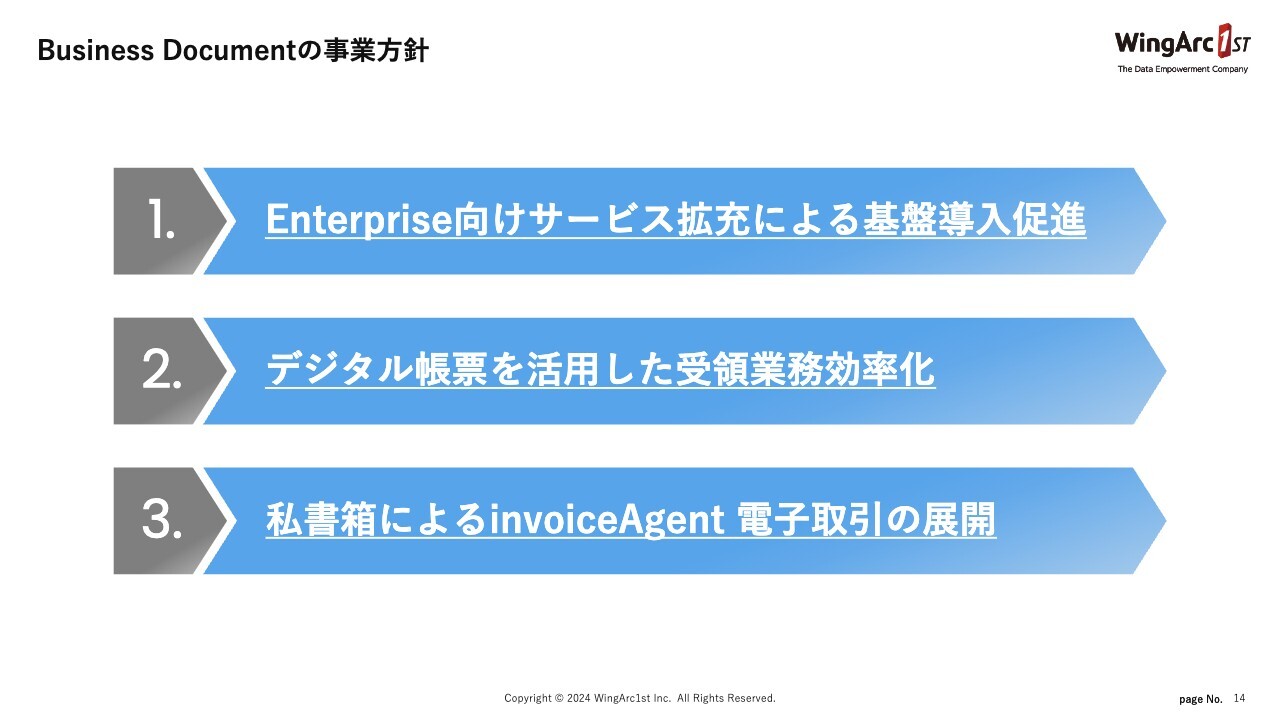

Business Documentの事業方針

今お伝えしたコンセプトを軸に、3つの方針を掲げてBD事業を運営しています。

1.Enterprise向けサービス拡充による基盤導入促進 〜 オンプレとクラウド併用の基盤導入 〜

1つ目は、エンタープライズ向けサービス拡充による基盤導入です。1つの事例として、ダイキン工業さまの事例をご紹介します。非常に大きな企業で、「SAP」というERPを使うなどさまざまな仕組みがあり、これらの仕組みを「SAP」で一本化しているお客さまです。

帳票もさまざまあったものを共通化し、それを企業全体で文書管理をするために「invoiceAgent」を使い、さらにそれを取引先に配信するために「invoiceAgent」の電子取引を使うというかたちで業務効率化を行いました。

その結果、実際に人が介在しない業務効率化ができ、ヒューマンエラー防止や内部統制の強化につながったとして、高く評価いただいています。

1.Enterprise向けサービス拡充による基盤導入促進 〜 invoiceAgent Enterprise Cloud 〜

このように、大企業の基盤刷新などが進む中で、我々のプロダクトやサービスの活用実績が増えてきています。「invoiceAgent Enterprise Cloud」やオンプレミスで培ってきたノウハウを、さらに多くのお客さまに提供したい考えです。

企業の規模としては1,000億円程度の売上規模のお客さまがターゲットになるかと考えており、こちらのお客さまに向けてプライベートのオファーリングモデルとしてリリースを予定しています。

パートナー企業とも連携し、さらなるビジネスの拡大を目指しています。すでに1つのプロジェクトが始まっており、まもなく受注して実際に使い始めるという状況です。

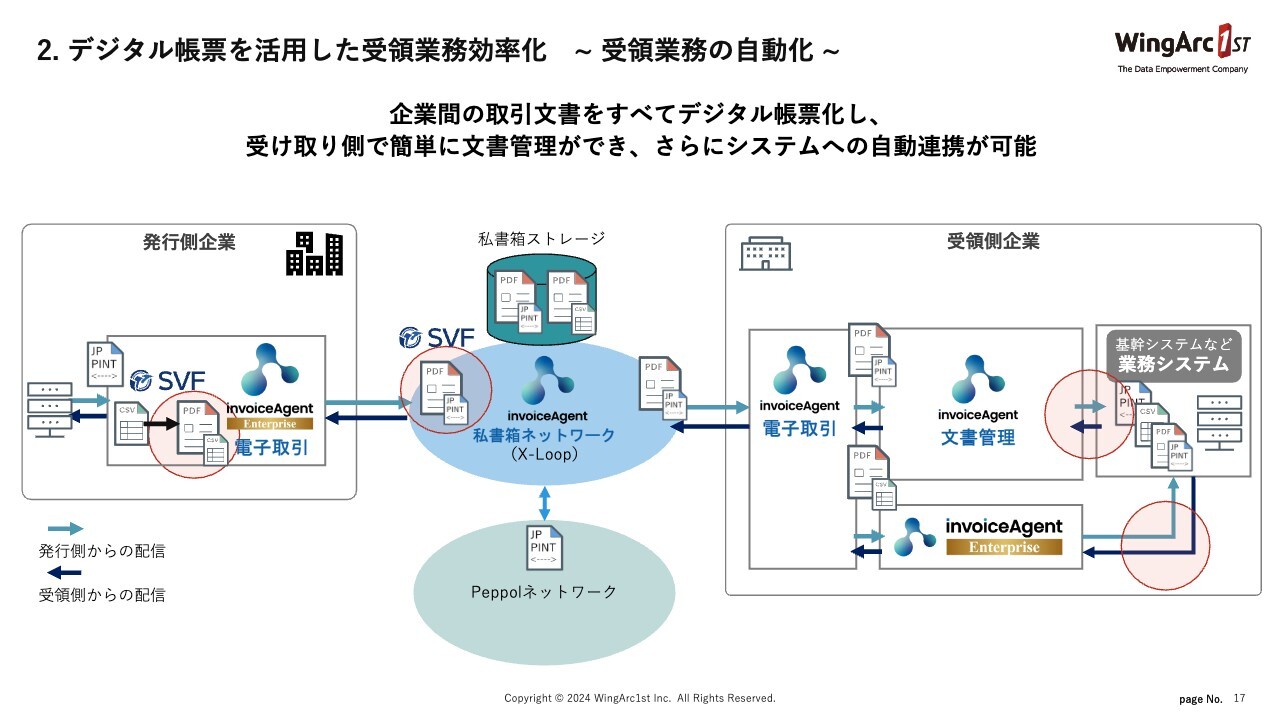

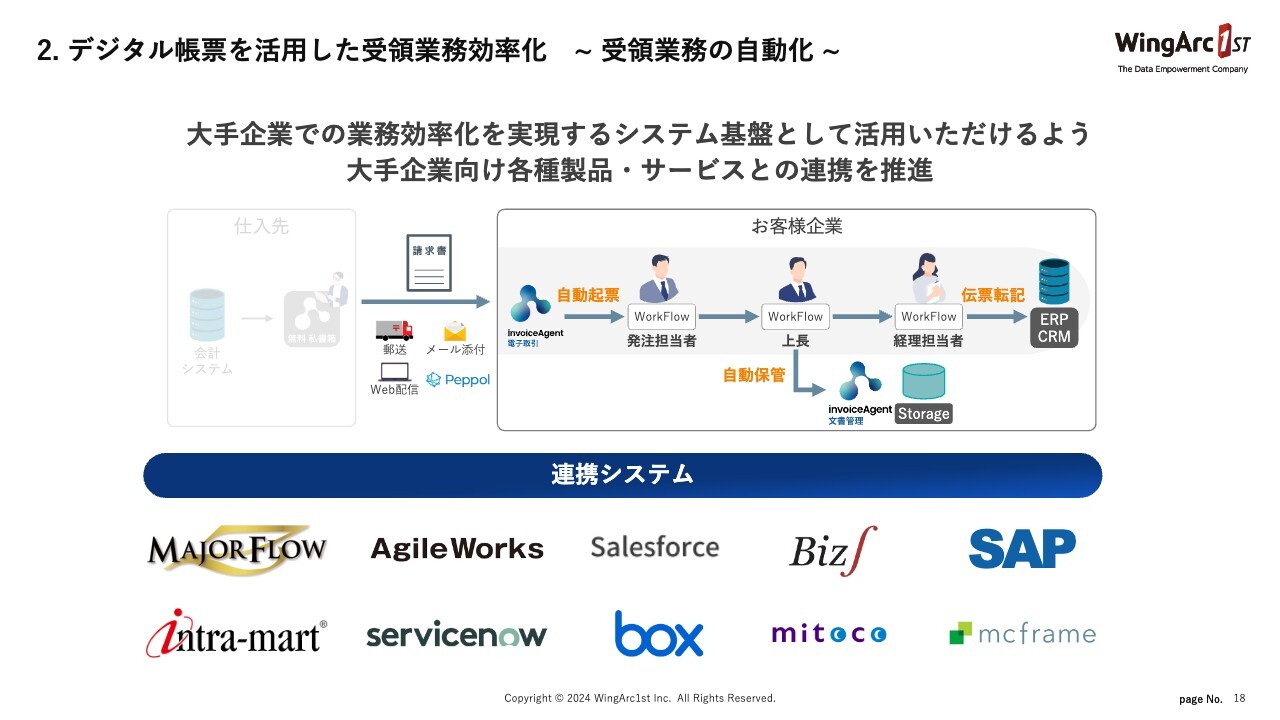

2.デジタル帳票を活用した受領業務効率化 〜 受領業務の自動化 〜

2つ目は、デジタル帳票を活用した受領業務効率化です。こちらの大きなポイントとしては、発行元企業が出力するときに「SVF」から生み出される文書が、デジタルデータで付与される機能を標準機能として提供していきます。

こちらを企業間で交換し、「invoiceAgent」で受け取り、文書管理やシステム連携をしっかりと自動化していきます。そして受け取り側からも同じような流れで電子取引を経由し、相手先企業で受け取って自動連携していく流れを実現していきます。

これにより、まさに帳票業務に関わる非生産的な業務から社会を解放していく第一歩が始まります。すでにPoCを開始している企業もあり、2025年のはじめにリリースを予定しています。

2.デジタル帳票を活用した受領業務効率化 〜 受領業務の自動化 〜

加えて、帳票発行側のシステム連携や、受け取り側での後続の処理の連携などにおいて、大企業が利用しているワークフローやERP、CRM、各種プロダクトサービスと連携しているため、デジタル帳票基盤の活用をさらに促進していけると考えています。

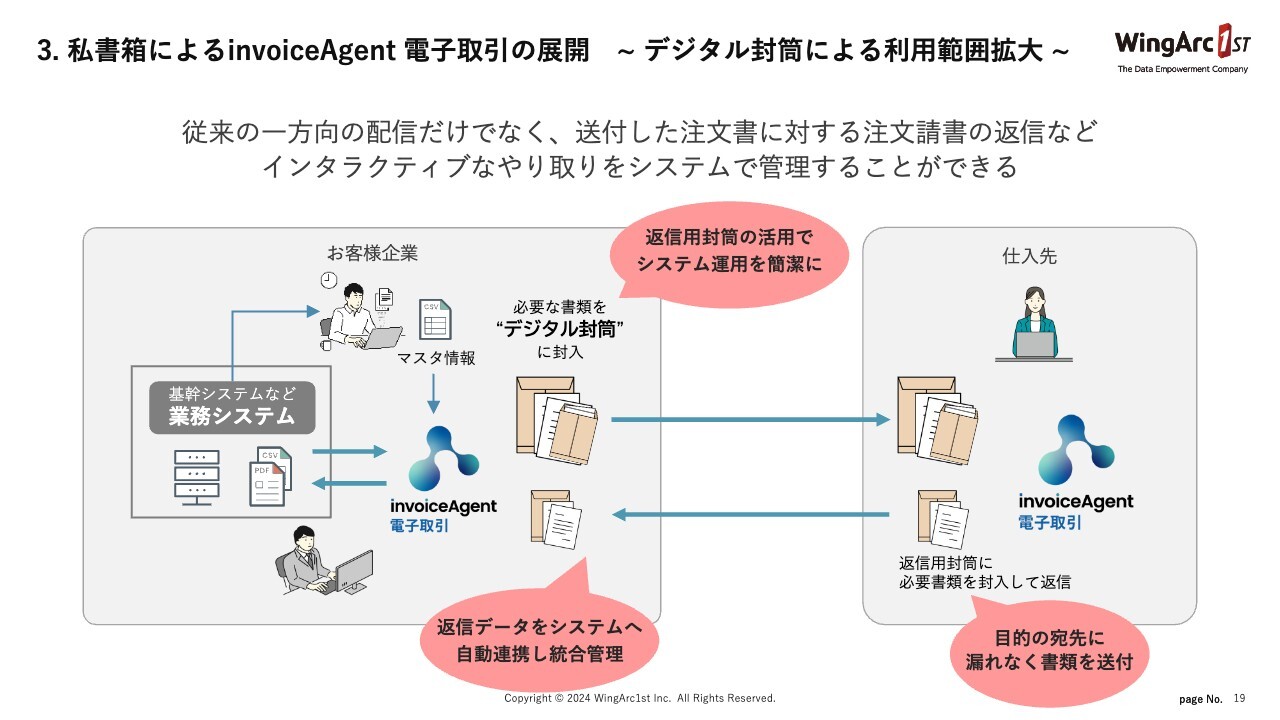

3.私書箱によるinvoiceAgent 電子取引の展開 〜 デジタル封筒による利用範囲拡大 〜

3つ目は、私書箱による「invoiceAgent」の電子取引の展開です。現在「invoiceAgent」の電子取引は、受信者サイトという機能で38.5万件の取引先に利用されています。

しかし、我々と契約しているお客さまを例に利用状況を確認したところ、大手になればなるほど取引先に対する提供割合が1割から2割と、まだ活用が進んでいない状況です。中には、30万もの取引先のうち1万にも満たないという利用状況も確認されました。

この理由はやはり、今は郵送のほうがシンプルで柔軟性が高いことです。例えば、封筒に返信用封筒を入れて、相手先企業が手続きをして返信用封筒で送られてくるなどという柔軟性の高さです。こちらがまだデジタル化できていないため、なかなか電子化に踏み切れないことが多いとわかりました。

その他、各企業に訪問した上で、「デジタル封筒」という言い方でバリエーションがだいぶ分かってきました。

このようなものを提供することでお客さまの利便性を高めていけると考えています。今年中にリリースし、来年前半にさらなる大規模なアップデートを予定しています。

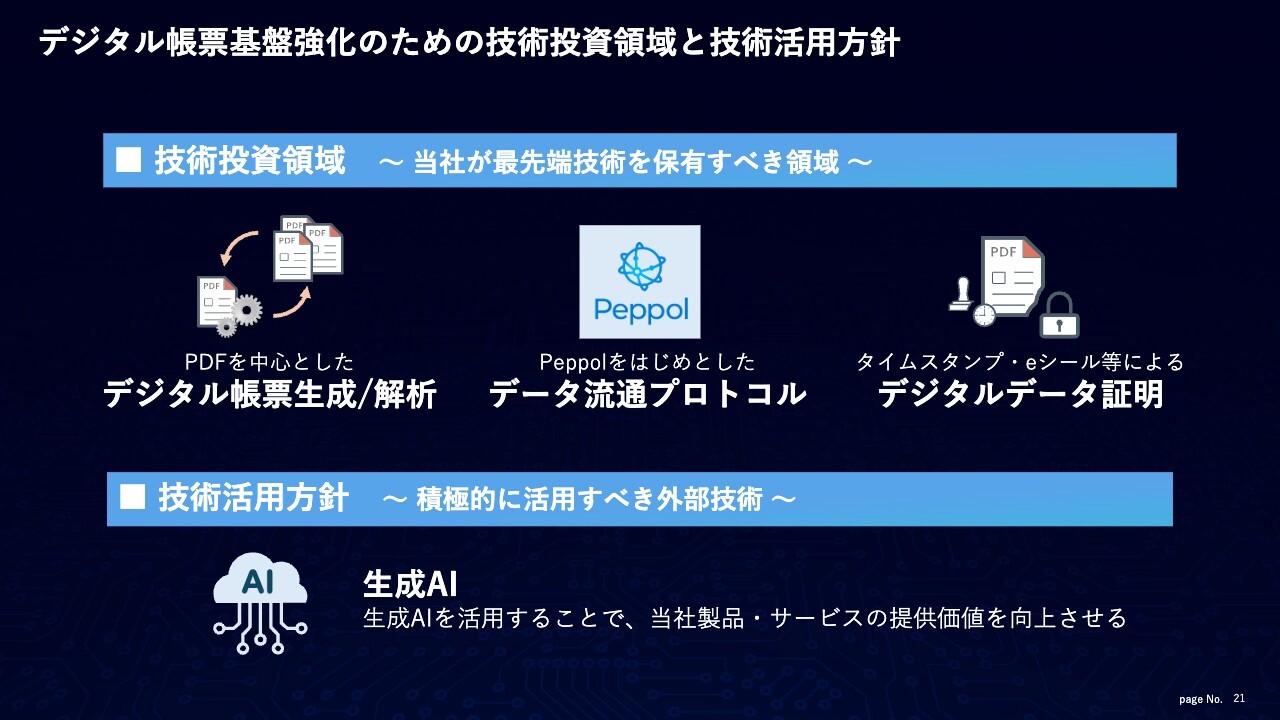

デジタル帳票基盤強化のための技術投資領域と技術活用方針

注力する取り組みについてご案内します。デジタル帳票基盤における技術の観点での強化方針についてです。技術の投資領域としては、帳票において、特にPDFに関する生成や解析を強化していきます。デジタル帳票はこれからどんどん進化させていくところです。

さらに我々が強みとしているのがPDFの解析です。特に「invoiceAgent」の文書管理においては、PDFを解析して振り分けたり、統合・結合したりと、PDFを加工する技術に長けています。このような技術をさらに発展させ、企業の全社で活用しやすい仕組みを提供し続けます。

また、データ流通プロトコルは、現在「Peppol」でデジタルインボイスの対応をしており、さらにブラッシュアップしていきます。その他、日本における企業のデジタル化において、新たなプロトコルが出たら速やかに対応していく方針で開発を進めています。

デジタルデータ証明については次のスライドでご説明します。技術活用方針としては、生成AIをしっかり活用していきます。この内容に関してはCTOの島澤から後ほどご説明します。

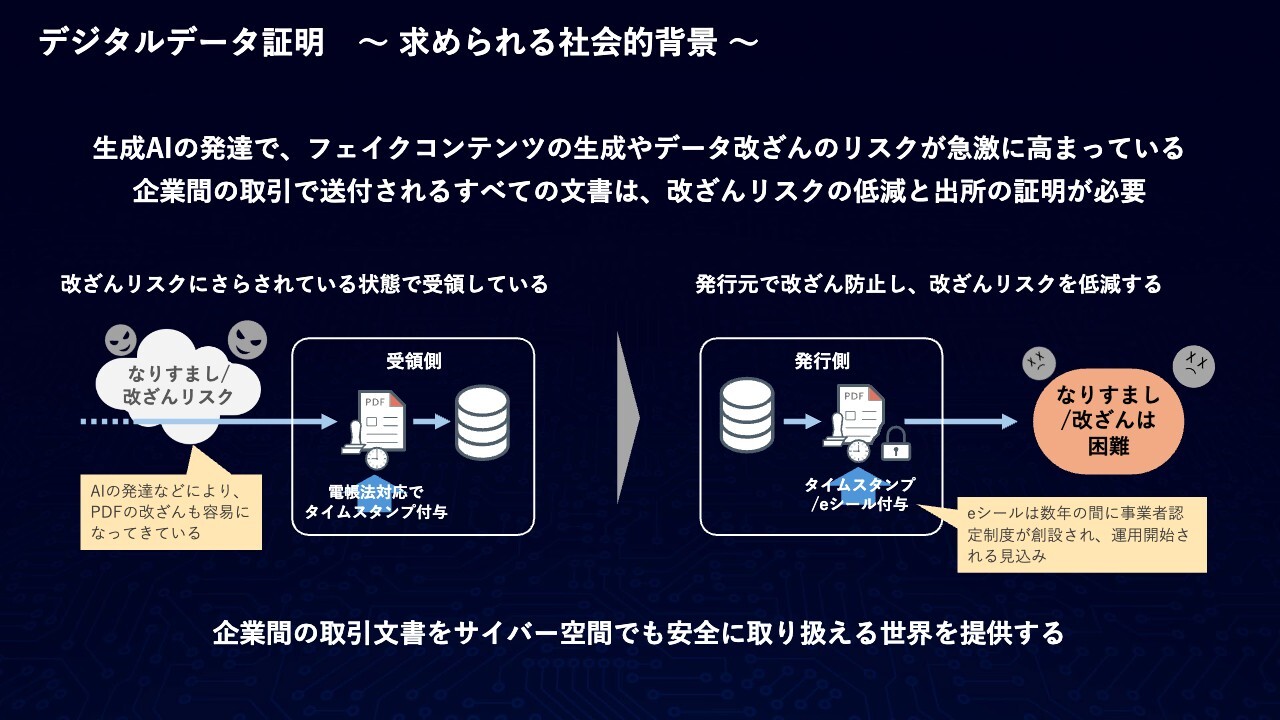

デジタルデータ証明 〜 求められる社会的背景 〜

デジタルデータ証明です。生成AIが発達してきた中でフェイクコンテンツの生成など、データの改ざんリスクが非常に高まってきている状況です。

現在の帳票における安全性については、今、電帳法対応で帳票を受領した時にタイムスタンプを押すのがルールになっていますが、実はサイバーセキュリティの観点では非常にリスクが高いです。

これから我々は、発行側でデータ改ざんリスクを低減するようなサービスを提供していきます。また、まだ認定制度化されていないのですが、eシールといった発行元を証明する仕組みにも対応することで、サイバー空間における安全性を高めていこうと考えています。

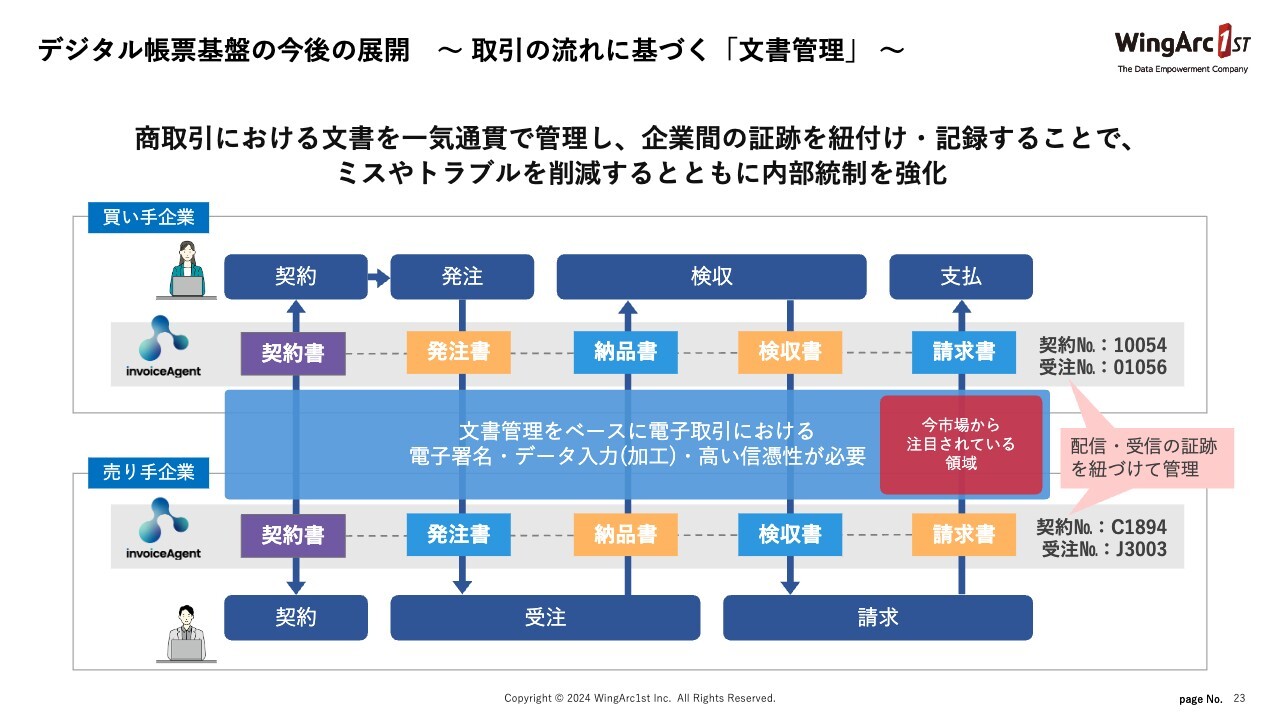

デジタル帳票基盤の今後の展開 ~ 取引の流れに基づく「文書管理」 ~

デジタル帳票基盤の今後の展開をご説明します。我々は、電子商取引における文書の管理を一気通貫で提供したいと考えています。その上で、企業間の証跡の紐付けや記録などを行い、結果的に内部統制の強化につながるような仕組みを提供します。

現在、フォーカスされているポイントは請求書や契約書などで、それらの業務の市場では注目されていると思います。しかし、当社が提供するデジタル帳票基盤では、すべての帳票に関わる文書を対象に、電子署名、データの加工、高い信憑性といったポイントでの機能強化を行うことで、企業における本当の価値向上へ貢献していきたいと思っています。

さらに、日本における社会インフラとしても貢献できるようにプロダクト・サービスを展開していきたいと考えているため、ぜひ今後のBD事業の展開にご期待ください。

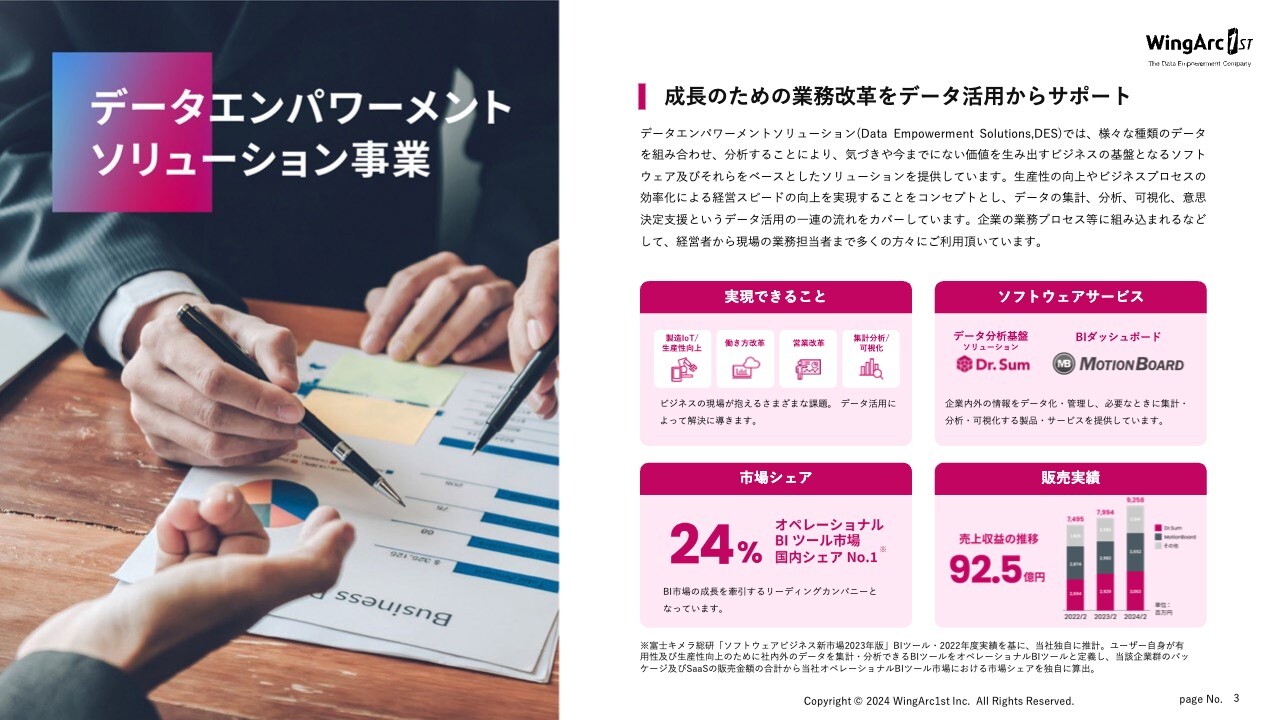

データエンパワーメントソリューション事業

大澤重雄氏:ウイングアーク1st株式会社DE事業部長の大澤重雄です。DE事業の事業戦略をご説明します。

事業概要です。DE事業は企業の生産性向上やビジネスプロセスの効率化を実現するためのプロダクトである「Dr.Sum」「MotionBoard」を中心に、それらを活用するためのサービスをあわせて提供しています。

いわゆるBIというツールのマーケットが該当し、具体的にはデータの収集から分析、可視化、意思決定支援といった一般的なBIであれば当然カバーしている機能に加え、より具体的にアクションを起こせる機能も我々から提供しています。これにより、経営者から現場の担当者まで、多くの方々に利用してもらえるプロダクトを提供しています。

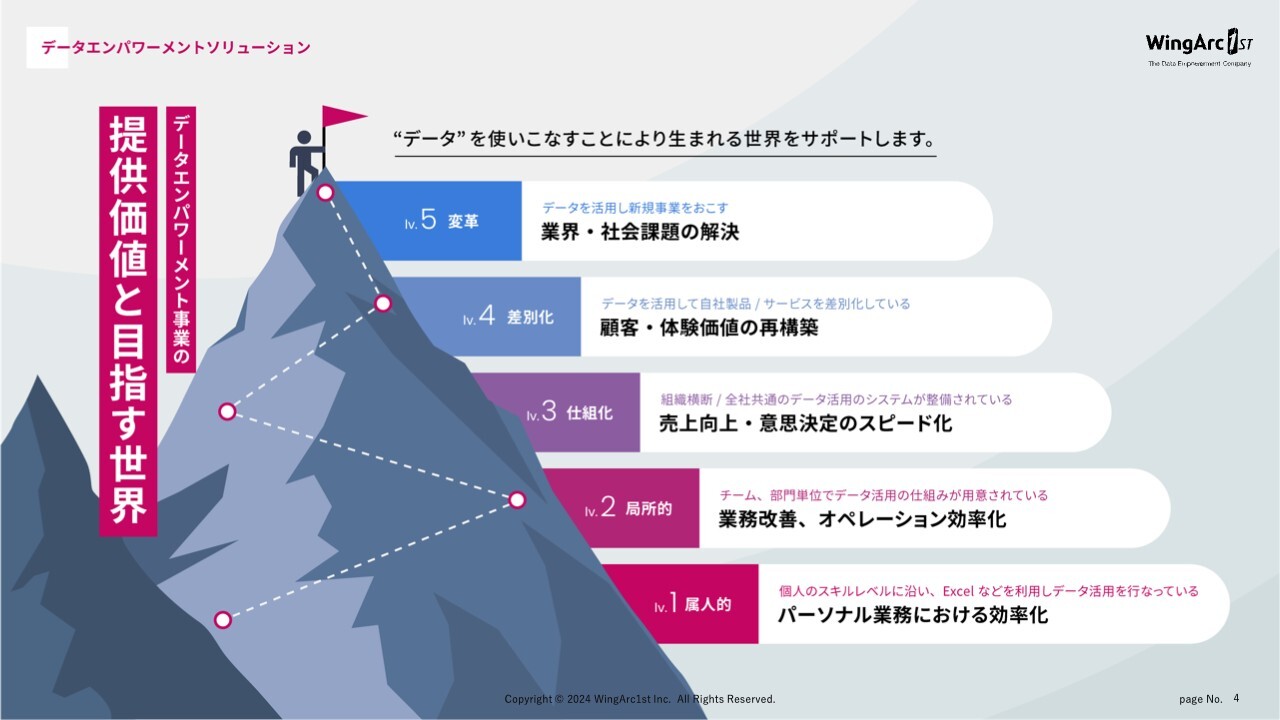

データエンパワーメント事業の提供価値と目指す世界

我々が目指す世界として、「データを最大に活用してビジネスや社会に変革をもたらす」というところを目標にしています。

そのようなデータ活用を我々は登山に例えています。この図のように、我々の事業では5つの成熟モデルを設定し、この成熟モデルに合わせたかたちで顧客を支援し、ユーザーとともに成長していくことも目指しています。

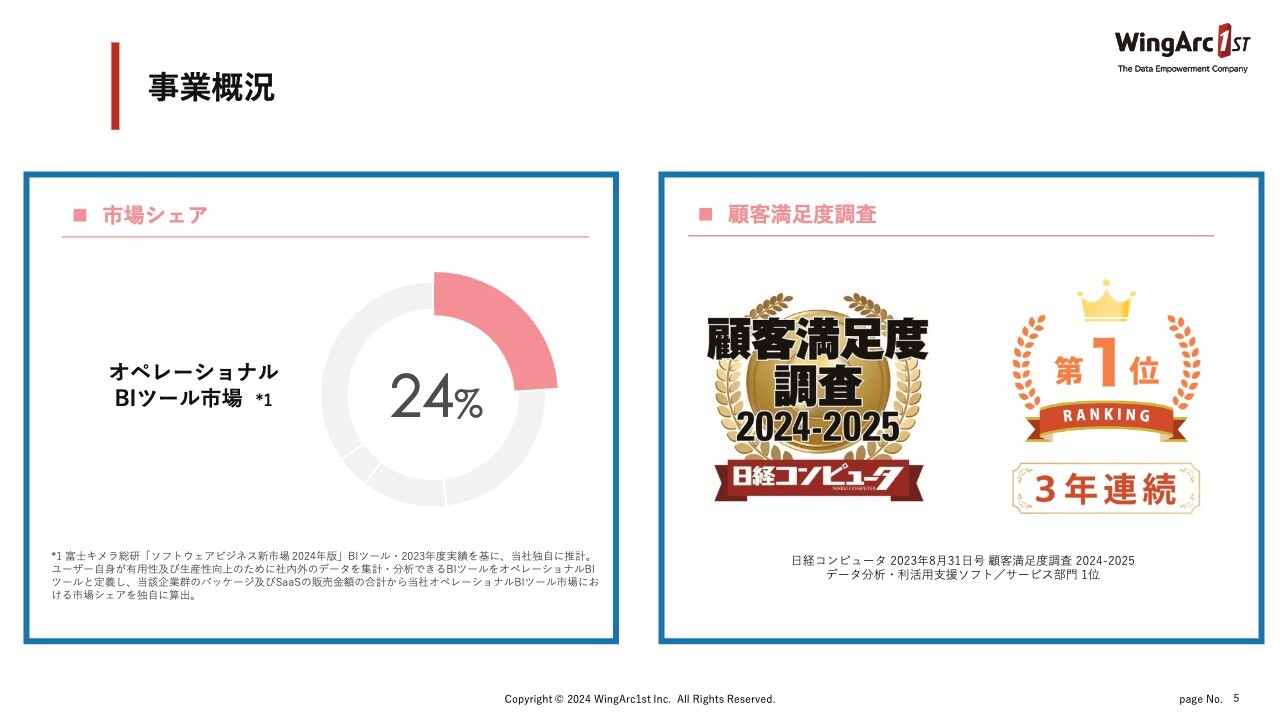

事業概況

事業概況です。ここでは2つの情報を用意しています。1つは、オペレーショナルBIという市場で我々のシェアが1位であることです。

もう1つは、『日経コンピュータ(株式会社日経BP発行)』の顧客満足度調査で3年連続1位を獲得していることです。性能、機能、信頼性、運用性、コスト、サポートなど、いくつかの評価項目がありますが、当社は今回初めて、すべての項目で平均より2.5ポイント以上高いスコアを獲得しました。

このような結果により、我々が提供するソリューションが高く評価されていること、そしてプロダクトをしっかりと使ってもらっている状況がおわかりいただけると思います。

また、こちらの調査の中には継続意向という項目があります。我々はそちらも71.4パーセントと、他社と比べても高いポイントを獲得できています。

DE事業の強み

我々のDE事業の強みです。昨年から少しアップデートしています。まず「他社にない差別化されたプロダクト」は毎年掲げている強みですが、今年はかなりプロダクトが進化しました。そのような進化が実際にマーケットに浸透し始めている手応えを持っています。

もう1つは「エコシステムの拡大」です。当社単独では実現できない領域も、アライアンス企業と連携することにより、その領域を広げられます。この背景には、先ほどご説明したシェアの拡大や、顧客満足度調査での1位獲得があり、他社から連携の声かけを非常に多くいただいている状況です。

最近はいくつもの連携を実現していますが、本日はその中の1つをご紹介しています。今後も我々自身で実現できない領域は、アライアンス企業と積極的に連携することで実現していきます。

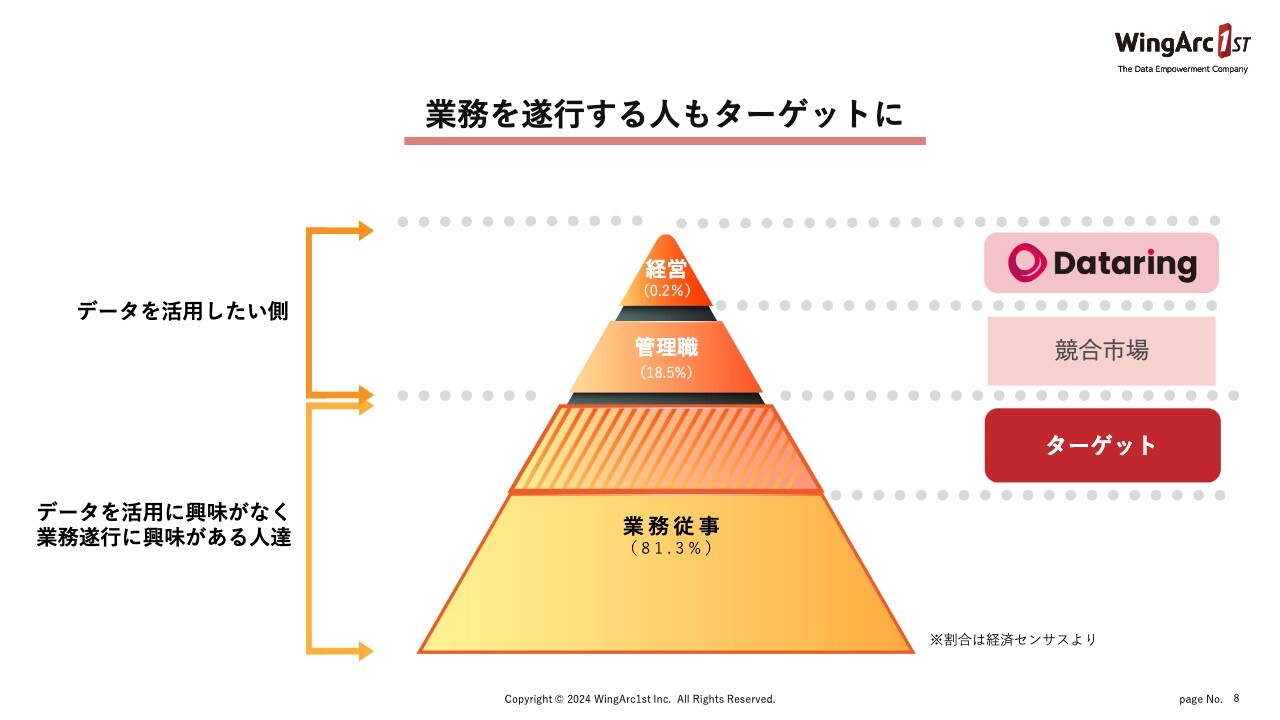

業務を遂行する人もターゲットに

2つの強みを詳しくご説明します。まず、他社にない差別化されたプロジェクトについてです。昨年に続き、我々がターゲットとしている領域を、実際に業務をしている人たちに少し向けています。

一般的にデータ活用を謳うのは、スライドのピラミッドの上半分に該当する経営層、管理職といったマネジメントを行う方々で、業務効率化や生産性向上のためにデータを活用されます。しかし、我々のプロダクトでは、データ活用に興味はないものの業務遂行には興味がある、いわゆる業務従事者の方々に使ってもらえるものを目指しています。

もちろん、上の領域も我々のプロダクトのターゲットになってはいますが、その下の部分が完全に差別化された領域になると思っています。

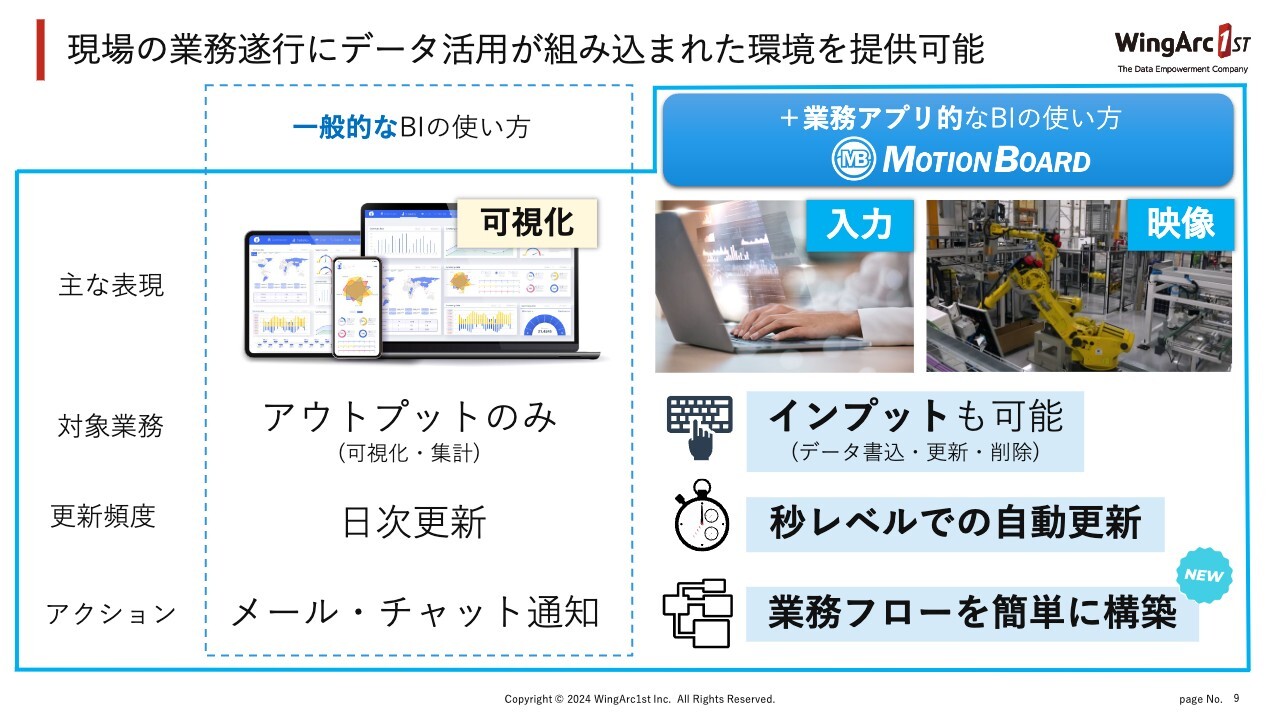

現場の業務遂行にデータ活用が組み込まれた環境を提供可能

具体的には、現場の業務遂行の中にデータ活用が組み込まれた世界を提供しています。スライドの左側に一般的なBIの使い方を、右側に「業務アプリ的なBI」の使い方をご紹介しています。

1つ目は主な表現です。一般的なBIツールではグラフなどの内容を見ながら意思決定を行っていきます。しかし、スライド右側にあるように、我々のプロダクトは映像や3Dといった非構造データを扱うことができます。

このような非構造データを扱うことにより、スライド左上にあるようなダッシュボードの中に、実際に映像が流れることになります。これにより、今まで我々がアプローチできなかった建設業や現場のダッシュボードといった案件も獲得できるようになりました。

2つ目は対象業務です。基本的には一般的なBIツールはアウトプットのみで、可視化したものを分析して終了となります。しかし通常、業務ではその先にアクションがあり、そのアクションによってまたデータが生まれます。

「MotionBoard」の場合は、さらにそのデータをインプットできます。そのため、データの書き込み、更新、削除も「MotionBoard」で簡単に作ることができます。

3つ目は更新頻度で、我々のような製造業では非常に多いことが重要です。「MotionBoard」では、実際に工場などの現場で起きている情報をリアルタイムで見ることができます。これは一般的なBIツールではなかなかできないことだと思います。

4つ目はアクションです。我々は現在こちらを強化しており、より業務フローを簡単に構築できる機能を強化しようと考えています。

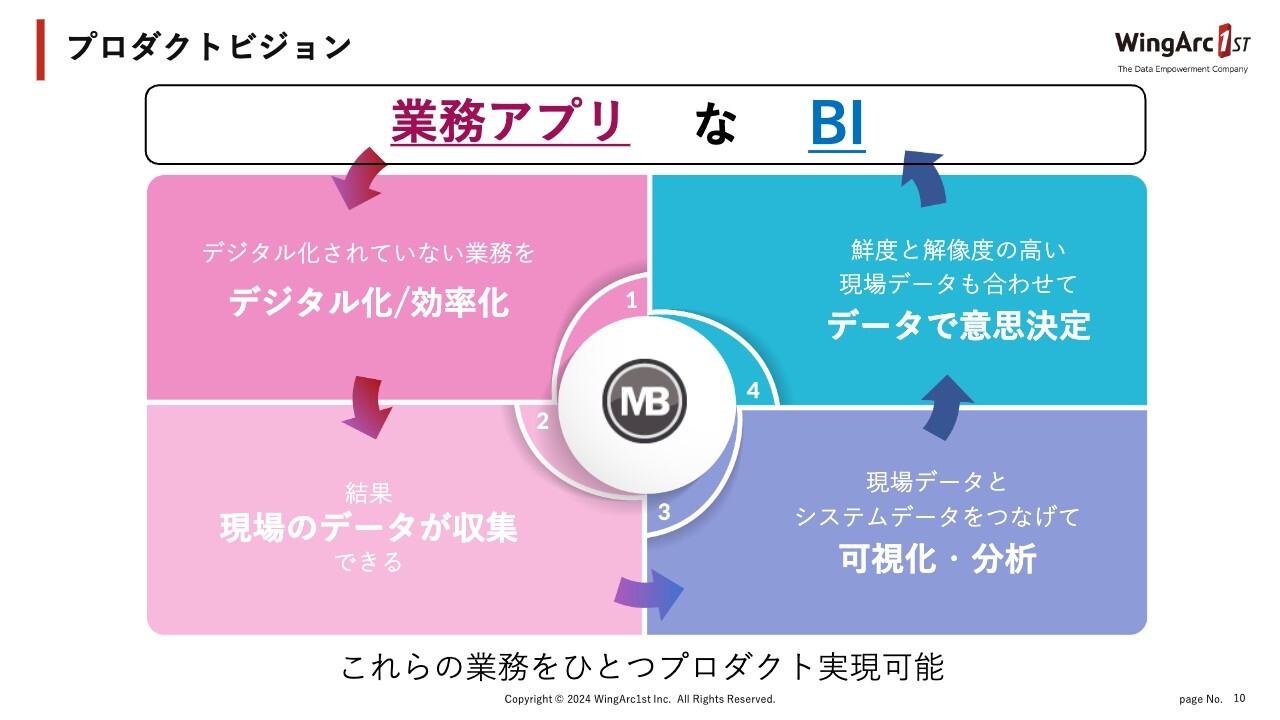

プロダクトビジョン

プロダクトビジョンを簡単にご紹介します。スライド左側が業務アプリの領域で、右側がBIツールの領域です。

業務アプリとは、いわゆるデジタル化されていない業務をデジタル化・効率化していくものです。これを行うことにより、現場のデータがより簡単に取得しやすくなります。つまり、デジタル化によってデータ化していくということです。

このデータを使って現場とシステムのデータをつなげて可視化・分析すると、より鮮度と解像度の高い現場のデータも合わせて意思決定することができます。これら全体を1つのプロダクトですべて実行できるものが「業務アプリ的なBI」です。

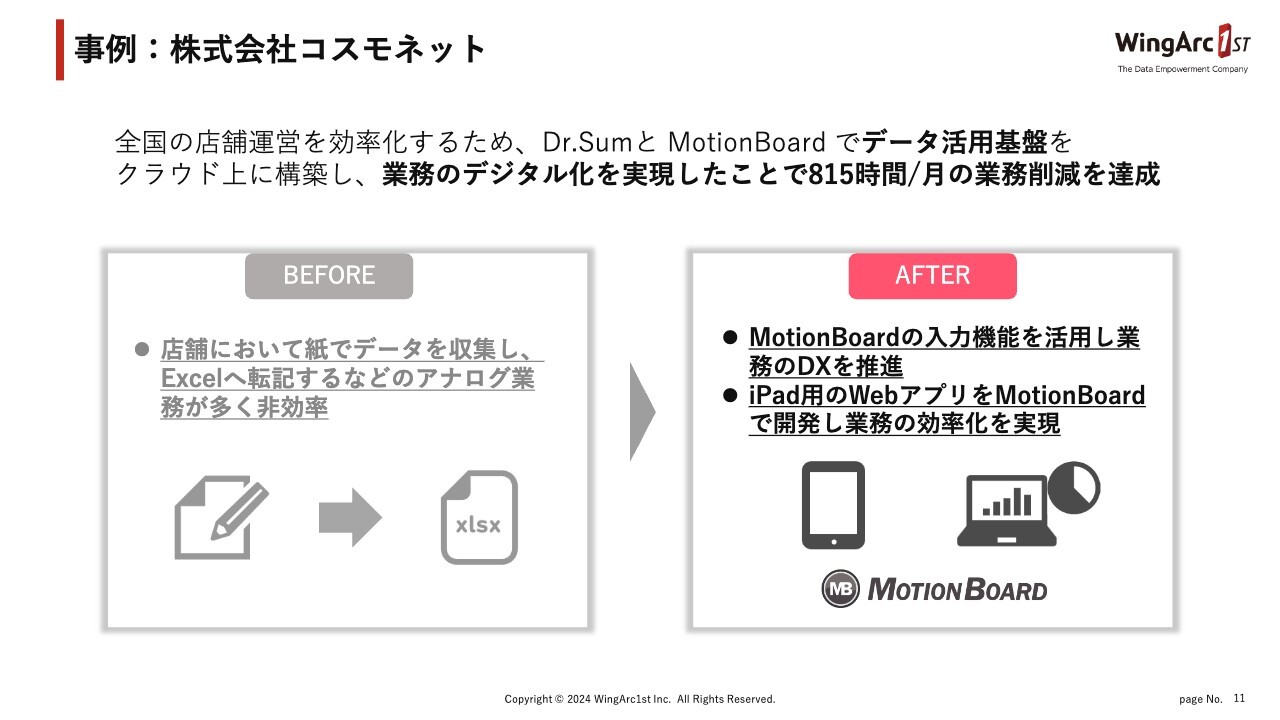

事例:株式会社コスモネット

この代表例として、コスモネット社の事例をご紹介します。もともとコスモネット社では、事業の拡大に合わせてデータ量が非常に膨大になり、「Microsoft Excel」では扱いきれなくなっていたことに加え、店舗の実績データの集計にも多くの手間と時間を要していました。

この集計サイクルを加速すべく、我々の「Dr.Sum」と「MotionBoard」をデータ基盤としてクラウド上で構築していただいた結果、業務工数を大幅に削減されています。

特筆すべきは、一般的なBIツールであればそこで終了ですが、我々のプロダクトの場合はさらなるDXに貢献できます。

スライド下部に記載のように、コスモネット社の現場ではアナログ業務が非常に多くありました。お客さまごとの対応で、紙に名前などの個人情報を記入してもらい、それを「Microsoft Excel」に後で転記している状況で、この紙から「Microsoft Excel」への転記の手間が非常に多くありました。

そのデータそのものに「MotionBoard」の入力機能を活用することに加え、「iPad」用のWebアプリも「MotionBoard」で開発していただくことによって、業務全体を「MotionBoard」のみで実現するというDX化を達成されています。

このようにセットで実現できるところが我々のプロダクトの強みであり、他社との差別化となっています。

ERPデータの活用

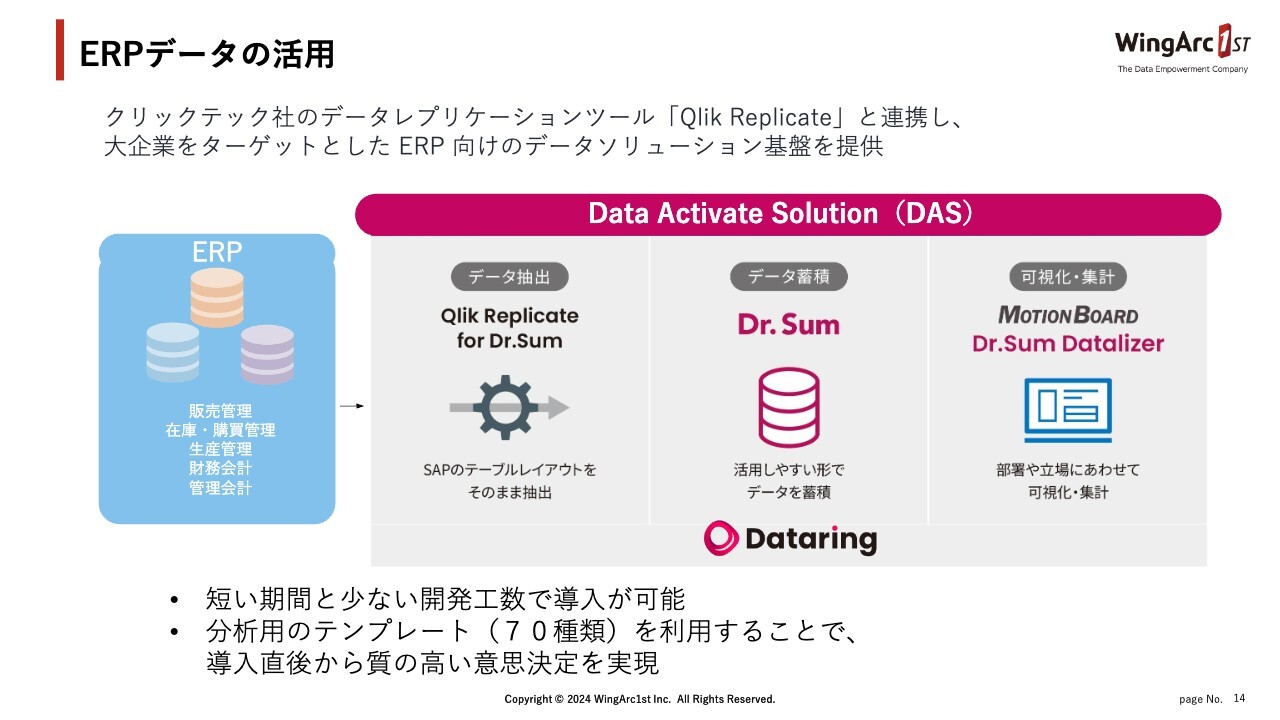

エコシステムの拡大についてです。ユーザーのデータ活用を実現するために、我々にできないことについては、競合関係にあると思われる会社とも積極的に連携しています。

スライドにはその一例として、今年の春に発表したクリック社との連携を挙げています。この連携の狙いは、今一番活況であるERP刷新の需要を取り込みたいというところにあります。

本来、データを活用するためにはERPを刷新するかと思いますが、「人的リソースの供給が追いつかない」「DXに直結するようなデータ活用まで工数が割けない」という声をよく聞きます。

ここには、専門性の高いERPのコンサルタントやエンジニアの慢性的な不足が続いており、なかなかこのERPの刷新タイミングでデータ活用まで話が及ばなかったという背景があります。

こちらを、クリック社のデータレプリケーションツール「Qlik Replicate」と連携することにより、大企業をターゲットとしたERP、つまりグローバルで最も売れているERPをターゲットにしたデータソリューション基盤を提供しています。

具体的には、単なるプロダクト連携のみではなく「Qlik Replicate」でERPのデータを抽出し、その抽出データを「Dr.Sum」で蓄積し、あらかじめ用意しているモデルに対して書き込みを行います。分析用のテンプレートを70種類ぐらい用意しているため、それを使ってすぐにでもデータを見てもらうことが可能です。

用意したテンプレートを使ってもらうことで、短い期間と少ない工数で導入できることと、導入直後から単なる個別のデータ活用ではなく、業務を横断したかたちで質の高い意思決定ができることにより、これまで後回しになっていたBIツールの導入を先に持ってくることを我々は狙っています。

さらに、例えばBox Japanや、昨日発表したセゾンテクノロジーをはじめ、いろいろな会社と連携しながら、データ活用全般におけるポートフォリオをなんとしてでも埋めていくことも我々の狙いです。

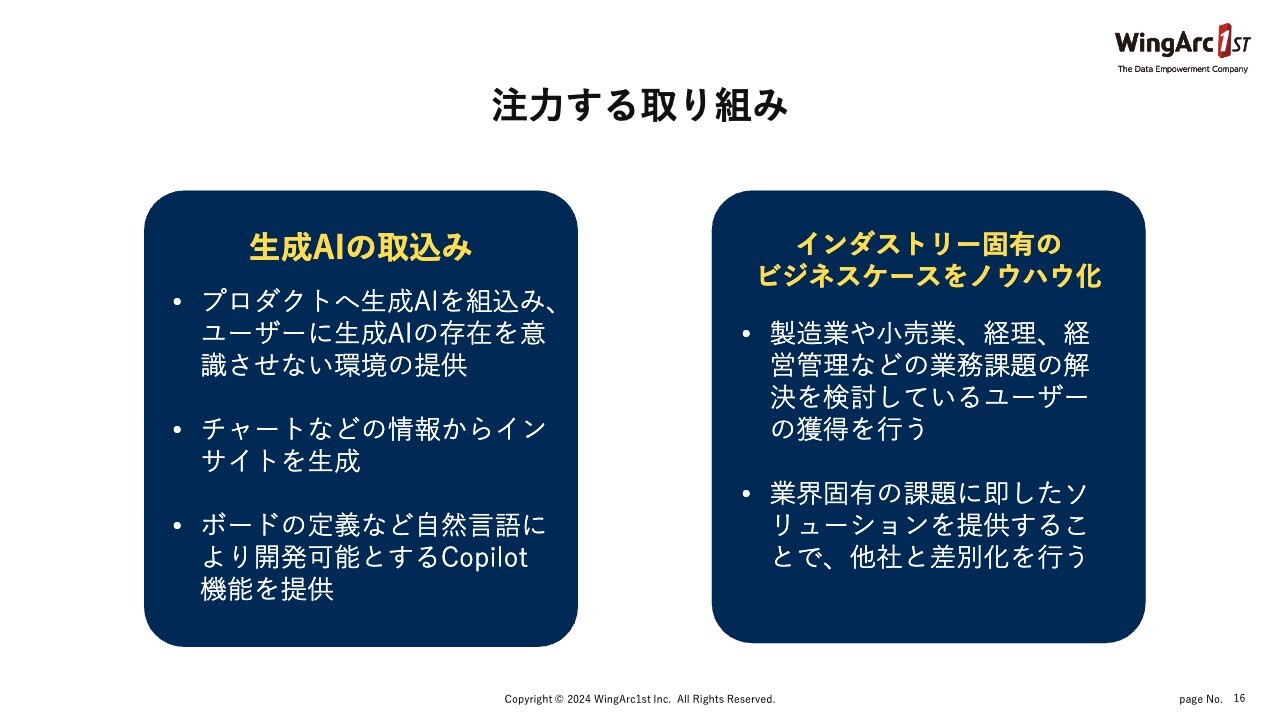

注力する取り組み

注力する取り組みは、スライドの2つです。1つ目は生成AIの取り込みです。CTOの島澤より詳しくお話ししますが、生成AIというものをあまり意識せずに使えるように、我々が提供するデータサービスの中にこちらが組み込まれている状態をまずは実現していきたいと考えています。

さらに、チャートなどの情報に基づくインサイトの提供、あるいはプロダクトの壁を越えるために、ボードの定義などを自然言語を使って開発可能とするCopilotの提供を今考えています。

注力する取り組みの2つ目は、インダストリー固有のビジネスケースをノウハウ化することです。これについては専門の部隊も作っています。製造業や小売業、金融、ヘルスケアなどの専門部隊をもとに、あらかじめ業種個別の課題を我々のほうから提供することでタイム・トゥ・バリューを短くしていきたいという狙いを持っています。

他社では最終的にはプロダクトに転嫁されますが、業界固有の課題に即したソリューションを提供することで、我々は他社との差別化を行っていくかたちとなっています。

例えば、ユーザーからのリクエストが「BIツールを導入したい」である場合、当社が想起されることが比較的多くあります。しかし、製造業などで「品質の歩留まりを改善したい」「在庫を減らしたい」「設備のダウンタイムを短くしたい」といったことを考える時には、なかなかBIツールは想起されません。

このようなインダストリー固有のビジネスケースを用意することによって、その業務の課題を照らし合わせた時に、当社を想起してもらうことを狙っています。

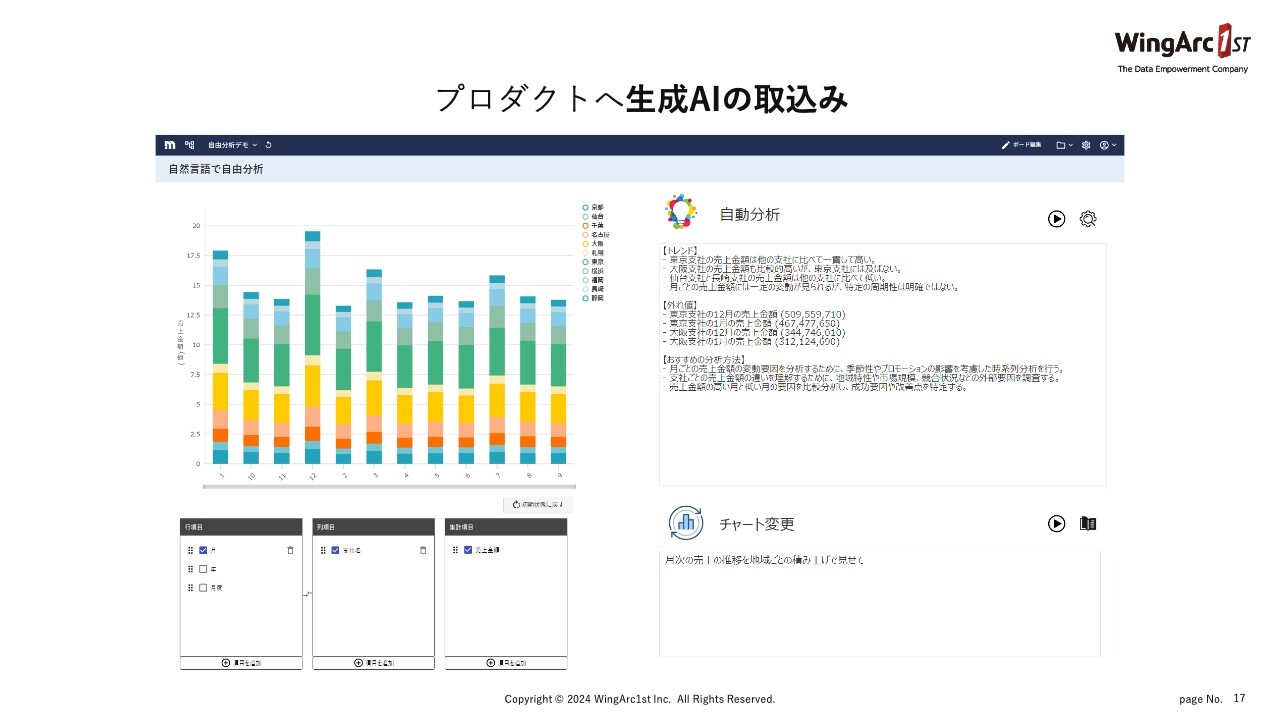

プロダクトへ生成AIの取込み

少しだけ生成AIの取り込みの話をします。スライドの上半分は、左上のデータを見て自動分析を行い、右上のインサイトを得るという内容です。右下に自然言語で書いた内容によってアドホックなチャートレポートを作ることもできます。

決まったレポートであれば見るだけでよいものの、日々業務は変わっていき、事業のコンディションも変わっていく中では、同じレポートを見続けることはむずかしいと思います。

これは製造現場も同様で、そのようなユーザーに関しては、チャートの変更を自然言語で行い、アドホックに実現するところは非常に重要だと思っています。

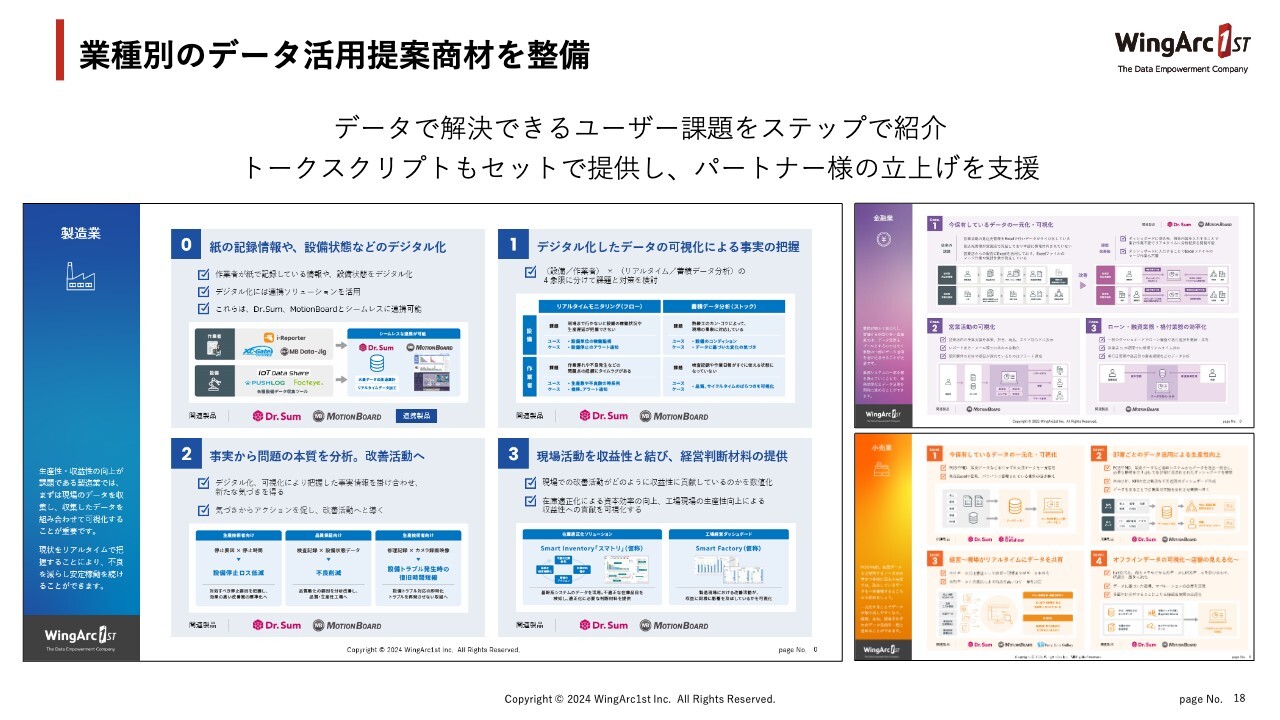

業種別のデータ活用提案商材を整備

業種別のデータ活用の提案商材です。今回、我々は専門部隊を設置しているとお伝えしましたが、当然それをノウハウ化するタイミングで、このようなドキュメントまで仕立てています。

我々の強みであるパートナービジネスでは、こちらにトークスクリプトも合わせてパートナーに対して提供することで、ユーザーに届けていくのですが、パートナー経由でもこのような案件を作っていくことにより、今まで獲得できなかったマーケットにも手を広げていきたいと考えています。

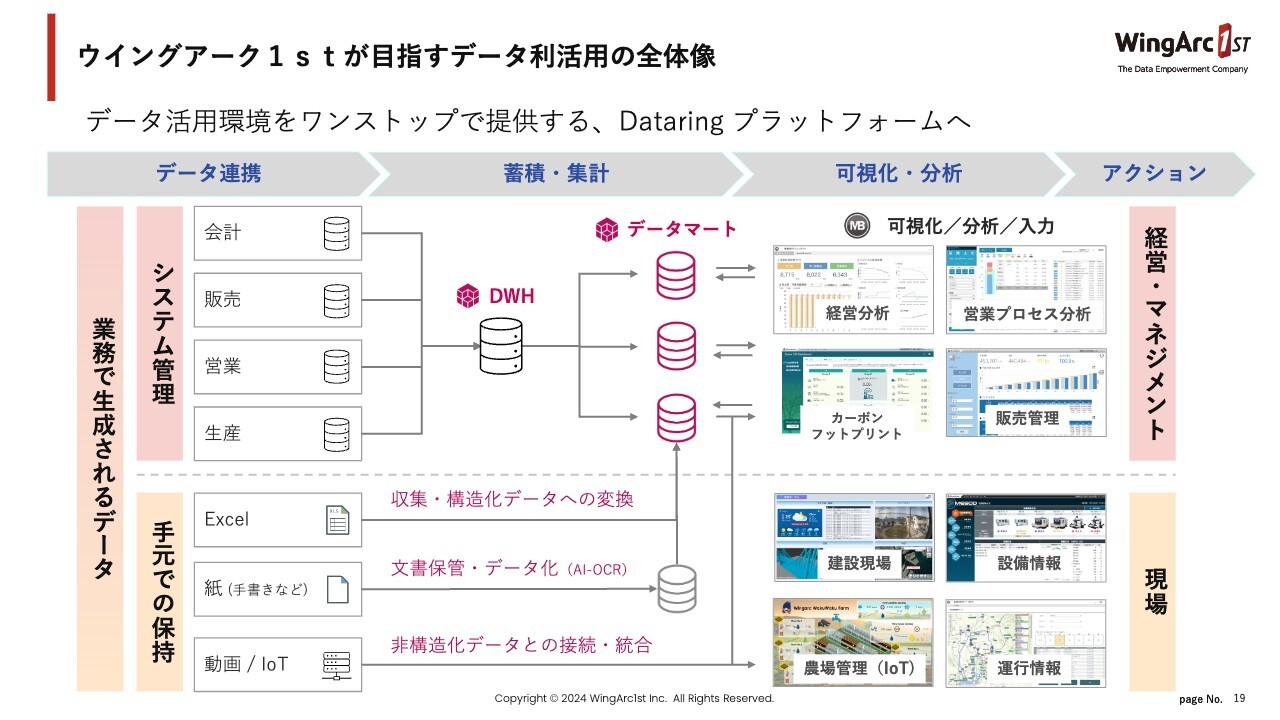

ウイングアーク1stが目指すデータ利活用の全体像

まとめとして、我々が目指すデータ利活用の全体像をご紹介します。BIツールを中心に、システムで管理されるデータのみならず、システムの中でそぎ落とされた「Microsoft Excel」や紙などのアナログのデータも含め、我々はデータとして蓄積していきます。それを活用することで、現場と経営マネジメントをデータでつなぎます。

この中で我々が最も意識していることは、最後のアクションまでつながっているかどうかということであり、このような需要を我々は狙っています。また、我々がまだ実現できない状況に関しては、M&Aを積極的に仕掛けていきたいと思っています。

まだこの全方位、川下から川上まですべてを我々で対応できているわけではないものの、正しいデータが維持される環境、そのようなDataringプラットフォームを広げながら、我々はこのようなデータ活用環境を提供していきたいと思っています。

事業Purpose

事業Purposeとして「すべての人がより身近にデータを活用できる世界を実現する」を掲げています。ぜひ、我々のデータエンパワーメント事業にご期待いただければと思っています。

生成AI 製品中核戦略

島澤甲氏:ウイングアーク1st株式会社CTOの島澤です。最新の技術戦略をお伝えします。

我々はさまざまなR&Dを進めているため、私の立場からすると、本日みなさまに何を伝えるべきか正直に言って迷いました。

ただ、先ほど崎本や大澤からもお話がありましたが、やはり生成AIというテーマに関しては、投資も現在非常に動いていますし、生成AIをどのようなかたちで実用化するかは、我々の事業においても非常に重要な意味を持つため、本日は生成AIについての我々のスタンスなどをお伝えしたいと思っています。

我々の生成AI製品中核戦略は一言で言うと「顧客の生成AIの利用目的と実態のGAPを解決する」というものです。お客さまの生成AIの使い方や使う目的に対し、実際にどのようなところのGAPを解決するかが重要になると思っています。

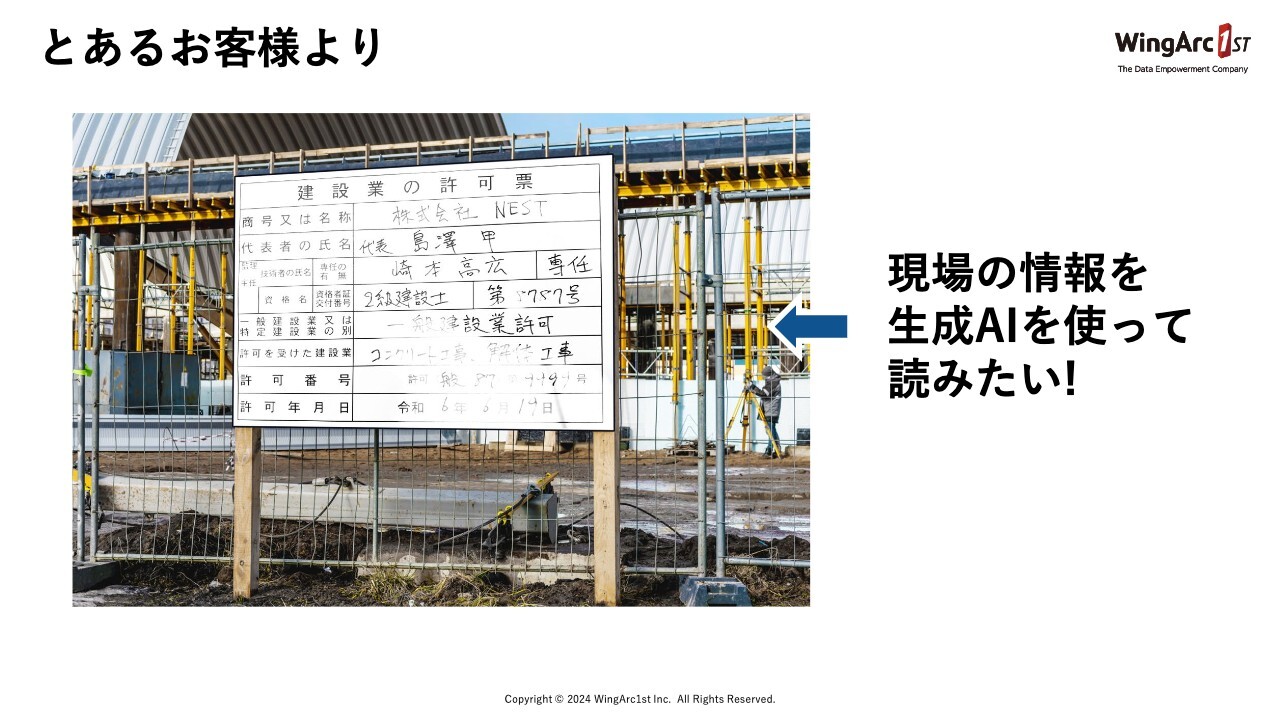

とあるお客様より

一例を挙げます。私がお客さまのところへ行った際やパートナーからよく聞く話として、「生成AIについて、どのような使い方を考えていますか?」と聞かれると「現場のこのような看板を読んで、データ化できたら楽かな」という答えが率直に出てくることがあります。

本当にやりたいことは?

しかし、本当にやりたいことは別にあり、看板を読みたいわけではありません。看板を読む業務がそれのみで成立することはなく、実際に叶えたいことは、例えば現場の情報であれば、現場の写真を撮影するだけで、スマートフォンの位置情報も連携してレポートが自動的に生成され、それが他社に動的に連携されるようなことです。

このような写真の内容からの状況把握は、以前のディープラーニングベースのAI、LLMの前のAIなどでもある程度可能でしたが、最近はLLMにより、どのような工程なのかも写真からさらに精緻に取得できるようになってきています。

お客さまからすれば、写真を撮影するだけで、今あるガントチャートのような工程が自動的に更新されれば、業務は楽になります。つまりお客さまにとっては、最終的に業務に生成AIを組み込むところが目的だと思います。

今の段階では、生成AIを使うために「社内のFAQで使ってみよう」など、みなさまがいろいろと模索されていますが、正直なところ「生成AIによって業務が劇的に変わって楽になった」「これは革命が起きた」というケースはあまり聞きません。

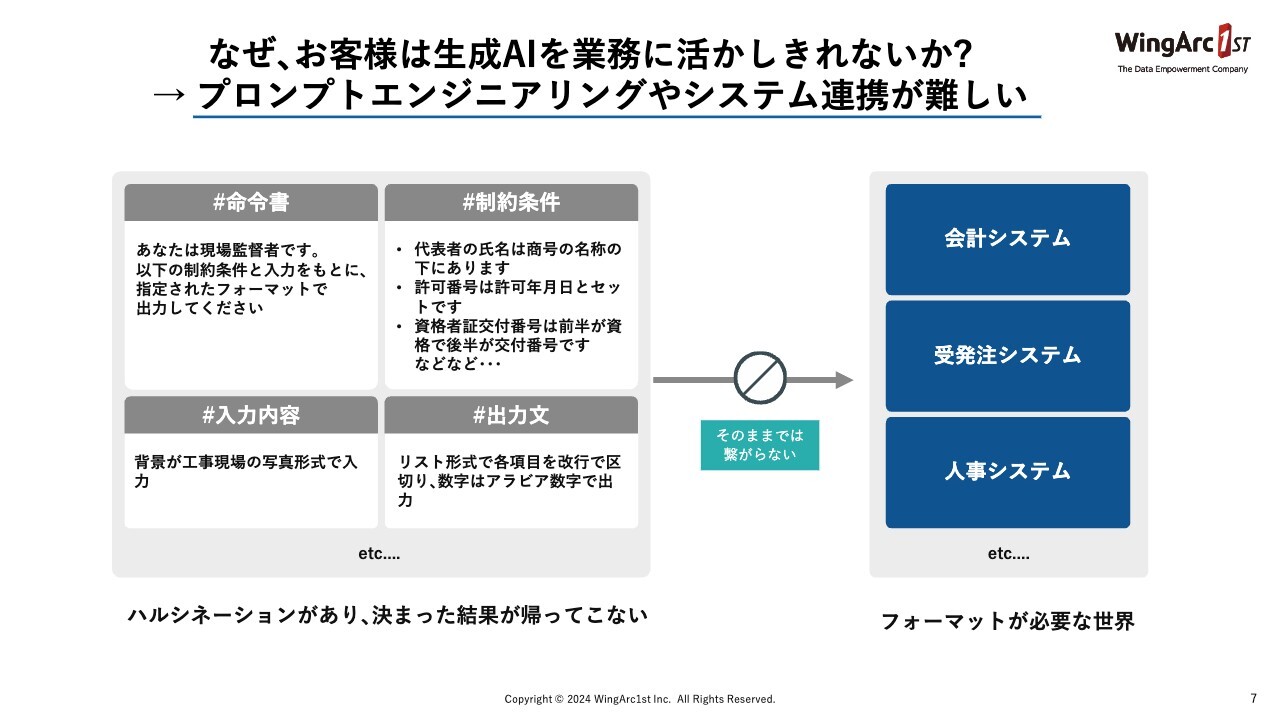

なぜ、お客様は生成AIを業務に活かしきれないか?

これほど騒がれている割には、そこまで話を聞かないのはなぜでしょうか? 私の仮説として、まず生成AIは、プロンプトエンジニアリングと呼ばれる生成AIに言葉で指示するプロセスが単純にむずかしいのだと思います。

生成AIは、我々に馴染んでいるコンピュータシステムと異なり「この入力をしたらこの出力になる」というように決まっておらず、返答内容にある程度のばらつきが発生します。

したがって、我々が普段から使っているさまざまなシステムにつなごうとすると、そのままではつながらず、フォーマットが合ったり合わなかったりします。その結果、生成AIに問い合わせる内容が、社内のドキュメントについて「この内容はどこにあるの?」というところに終始しがちで、それによって実際に業務システムが自動的に連動して動くところまではなかなか実現できていません。

しかし、結局のところ、我々の業務はシステムとつながらなければあまり意味がないと思います。このようなところが我々にとって非常に重要な取り組みテーマであるため、それを具体的にどのように行っていくかを考えています。

小難しい話でもあるため、本日はあまり深掘りしませんが、やはり生成AIを使えるようにすることは「プロンプトエンジニアリングなどはむずかしい」という前提に立つと、お客さまが可能な限り生成AIを意識しないまま、業務の裏側で生成AIが構えているような環境を提供することが重要だと思います。

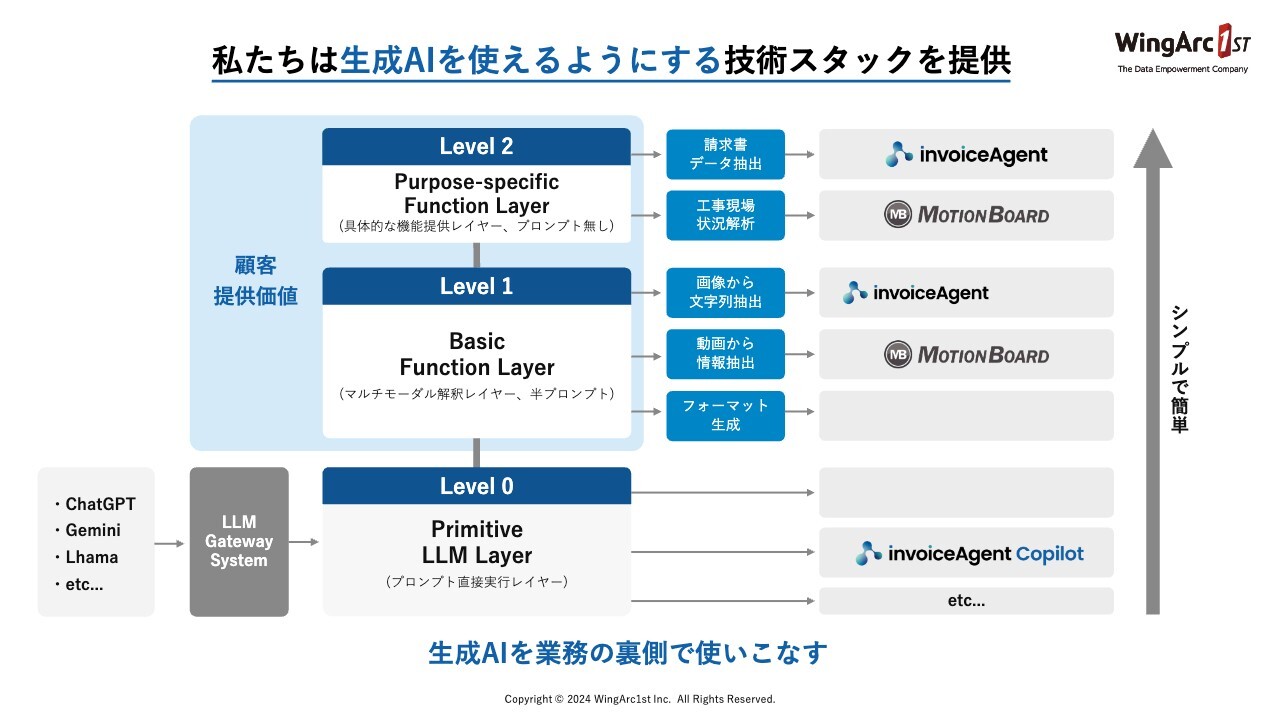

私たちは生成AIを使えるようにする技術スタックを提供

そのために、我々はスライドに「Level 0」「Level 1」「Level 2」とあるように、素の生成AIを使うレイヤーの上に、日本語で少し指示を出して使ってもらうレイヤー、その上にさらに生成AIの存在を、通常使っている限りは意識しないで使えるレイヤーを実装しています。

このようなかたちで技術スタックを実装することで、お客さまの業務をリアルに支えることができるのではないかと考えています。ここを開発することが我々の顧客提供価値になるのではないかと考え、今は30名から60名ぐらいの幅でエンジニアを投入し、開発を進めている状況です。

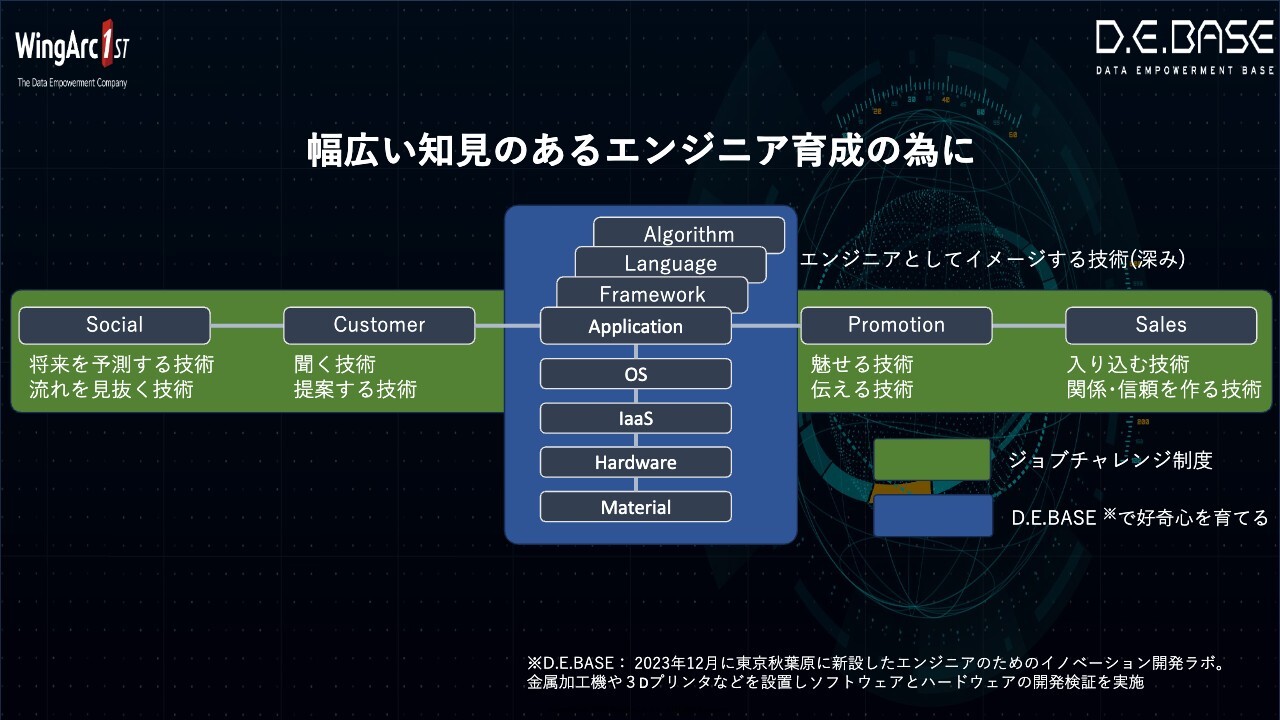

AI開発時代の技術者育成拠点の開設

本日のトピックからすると完全に余談になりますが、私はAIのようなテーマでは、さまざまな目線を持ったエンジニアを育てることが重要だと思っています。

そのため、私は視野の広いエンジニアを育てるために、昨年秋葉原に投資し、金属を削ったり、3Dプリンターで出力したり、リアルなものづくりからソフトウェアまで作れる拠点を開設したりしました。

エンジニアは、自分たちが今触っているアプリケーションや、その裏側に存在するフレームワークや言語に対して意識を持ちがちなのですが、実際にはそのアプリケーションが動く環境や、ハードの素材までも意識できる、技術の好奇心の幅が広いエンジニアの市場価値が、これからさらに高まっていくのではないかと思っています。

幅広い知見のあるエンジニア育成の為に

アプリケーションの前段には、お客さまから聞き出す技術や、社会を読みほどく技術が、生成AIでは非常に重要だと考えています。作った後にはそれを伝える技術、売り込む技術がもちろん必要です。

このような複数の技術軸を持ったエンジニアを当社できちんと抱えることができれば、我々はさまざまな状況に対応できる、非常に安定した技術者基盤を持った企業になるのではないかと考えています。

私たちには、社内転職のような制度があります。そちらを駆使して「横軸の技術」を広げ、先ほどご紹介したような拠点を使って「縦軸の技術」を深めていきます。生成AIというテーマをより具体的に進めていくためにも、本当に魅力的なエンジニアを育てていかなければならないと思っています。

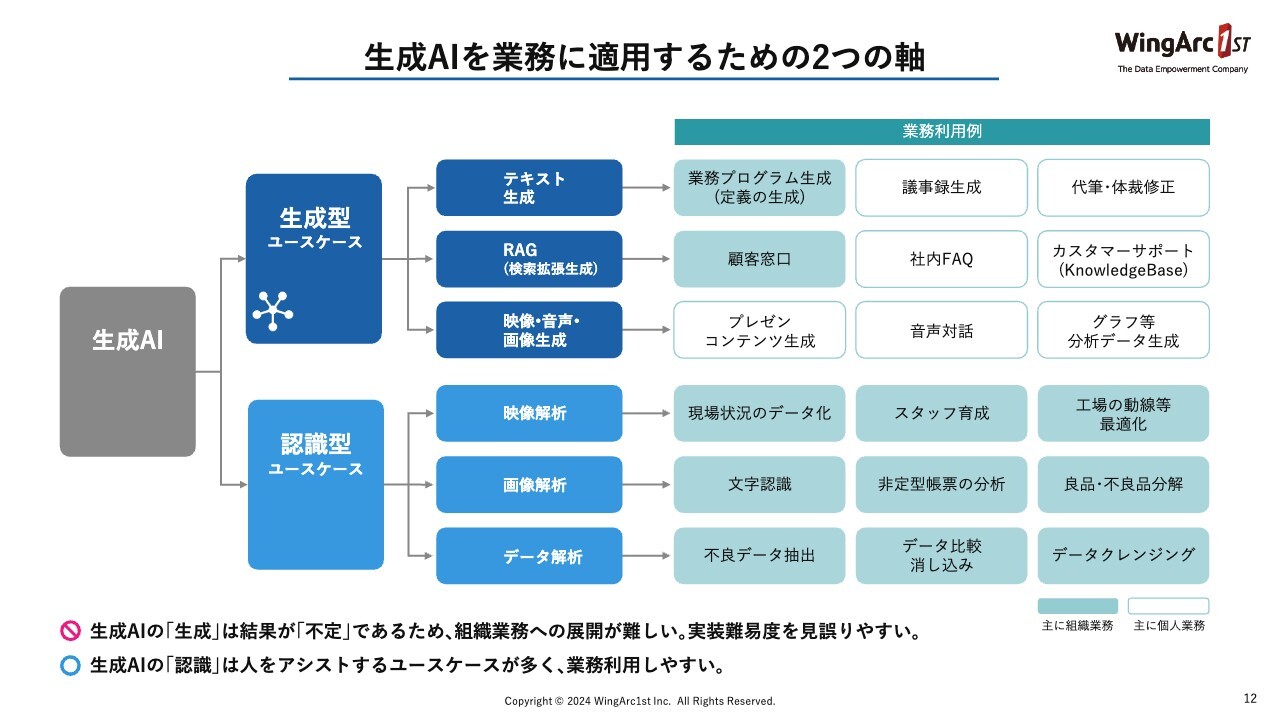

生成AIを業務に適用するための2つの軸

話を戻しますが、生成AIを具体的にどのように使うのかは、とても大事だと思います。よくあるケースですが、お客さまは生成AIのデモを見た時点では「魔法みたいだ」と驚き、非常に評価が上がるのですが、実際に適用すると急減速してしまいます。

私は、生成AIを2つの軸に分けて考えています。1つがスライド上段の生成型ユースケースで、もう1つがスライド下段の認識型ユースケースです。

生成型ユースケースは、文字どおり生成であり、議事録や代筆、プレゼン資料を作るなどが挙げられます。認識型のユースケースとしては、データ解析や、工場の状態などを解析・言語化することが挙げられます。

ここで大きくユースケースが分かれると思うのですが、何かを生成して業務に組み込む生成型ユースケースは、現時点においてはあまり適合性が高くないのではと考えています。我々は生成型も認識型もどちらもR&Dしていますが、やはり結果が決まっていない生成物を業務に組み込むのはハードルが高いと思います。

したがって、個人の成果という観点では生成型ユースケースはいろいろありますが、業務に適用させる観点では認識型のユースケースが今の段階では非常に重要だと考え、R&Dを進めています。

生成AIの「生成」機能の製品への展開

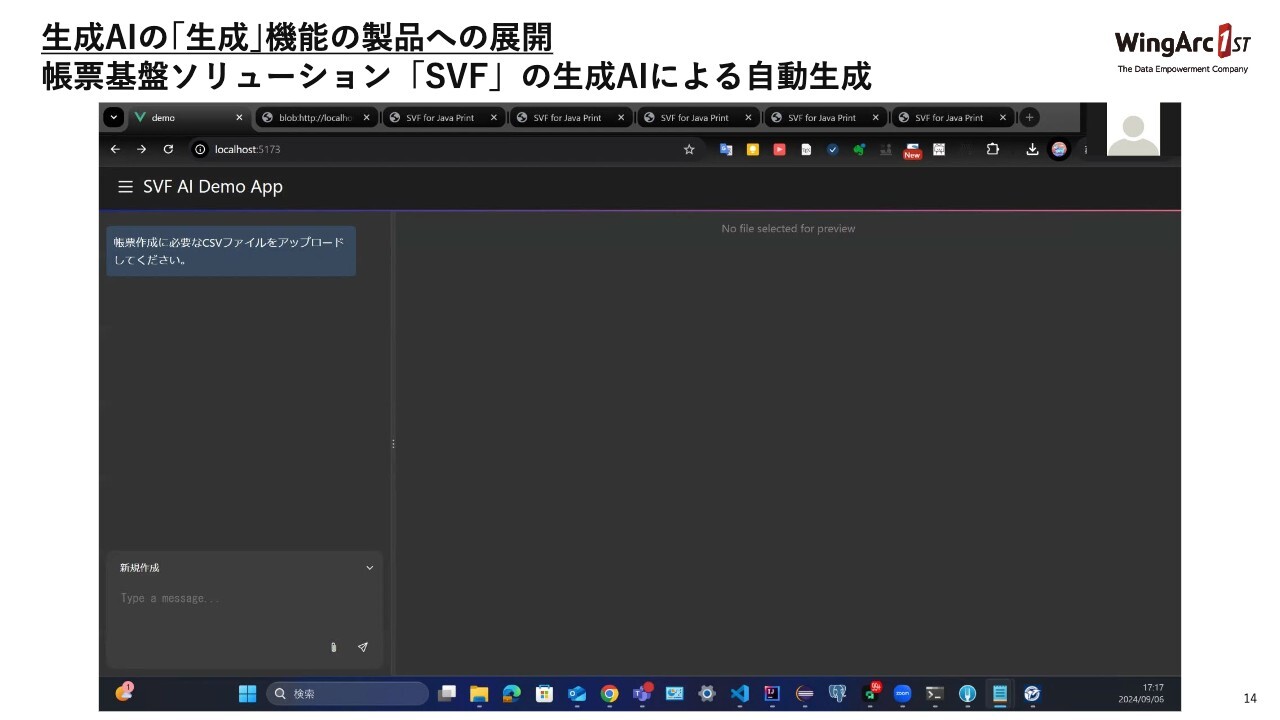

我々は生成と認識のどちらも取り組んでいますが、生成AIによるデータ生成の業務適用例として、デモンストレーションの動画をご覧ください。

(動画流れる)

「SVF」は、帳票を出力するプロダクトです。帳票には、元となるデータがあります。動画にあるのは、その元データのサンプルとなるCSVです。このようなデータを帳票で出したいと思った時に、お客さまはこのデータに合う帳票をデザインします。

こちらは我々が開発中の画面です。このような新しい仕組みを用いると、先ほどのCSVをアップロードすると「だいたいこのような見せ方しますよね」という試案をいきなり作ってくれます。

その試案に対して、言葉で修正してもよいですし、私たちには「SVFX-Designer」というプロダクトもありますので、こちらにつないで最終的に調整することもできます。

生成技術を適切に使うと、このような文章の作成が劇的に簡単になります。データが決まっていると作り上げるものは似通ってきます。そのような意味でも、生成という領域での業務適用となると「SVF」が一例として挙げられると思います。

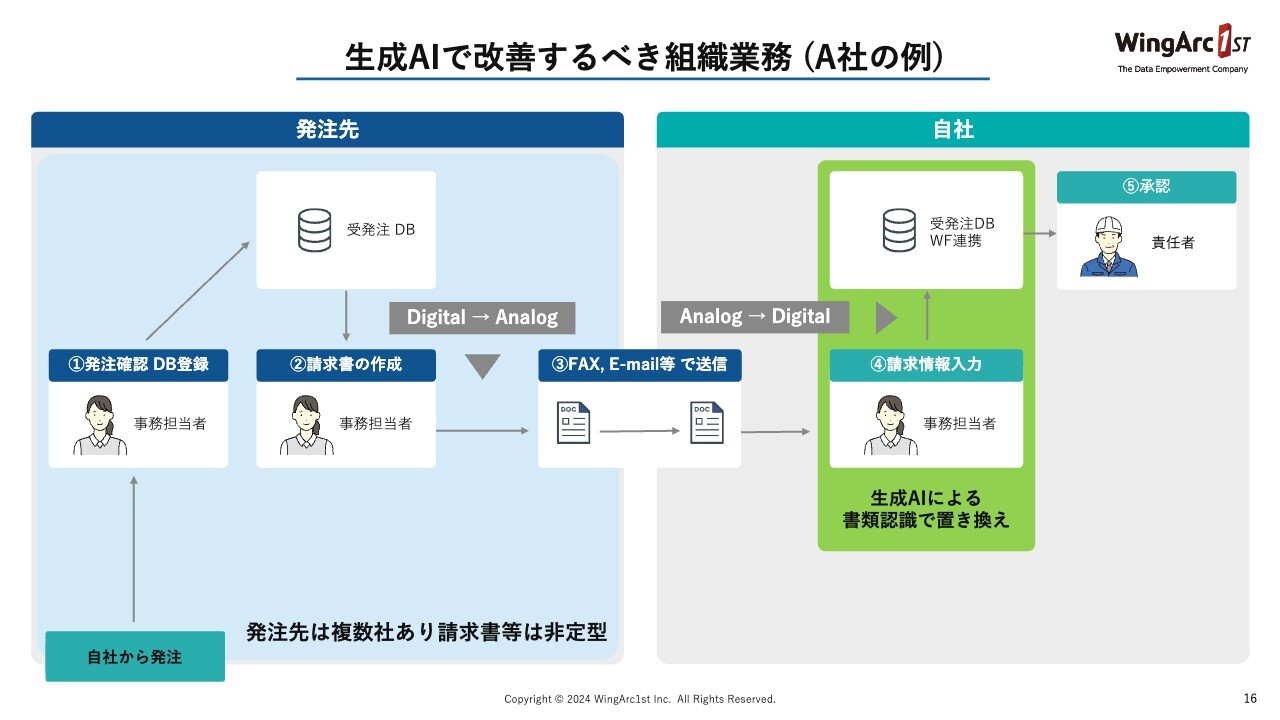

生成AIで改善するべき組織業務(A社の例)

次に、生成AIによるデータ認識の業務適用例をご紹介します。スライドは、私たちのお客さまで発生している実例です。自分の会社から相手方に何か発注すると、相手方の担当者は発注情報を受け取り、それを受発注DBに書き込みます。そこから別の事務担当者がその内容から請求書を作成します。

重要なポイントですが、日本では、FAXやEメールなどで送信する業務が非常に多いです。スライドのように、自社に戻ってきて、請求情報に基づいて、自社のデータベースに情報を書き込み、そちらをまた誰かが承認するという流れになっています。

この会社対会社の連携という一連の流れで何が起きているかというと、デジタルデータをアナログの紙にしてFAXなどで送り、受け取った側はそのアナログ情報をデジタルにしています。オーディオではA/D変換やD/A変換などと言いますが、それに近しいことを会社対会社では人手を使って行っているケースが非常に多いのです。

この状況に対して生成AIによる書類認識で置き換えることは、他の会社も含めて取り組んでいることですが、我々のプロダクトを用いれば非常に柔軟に対応できると考えています。

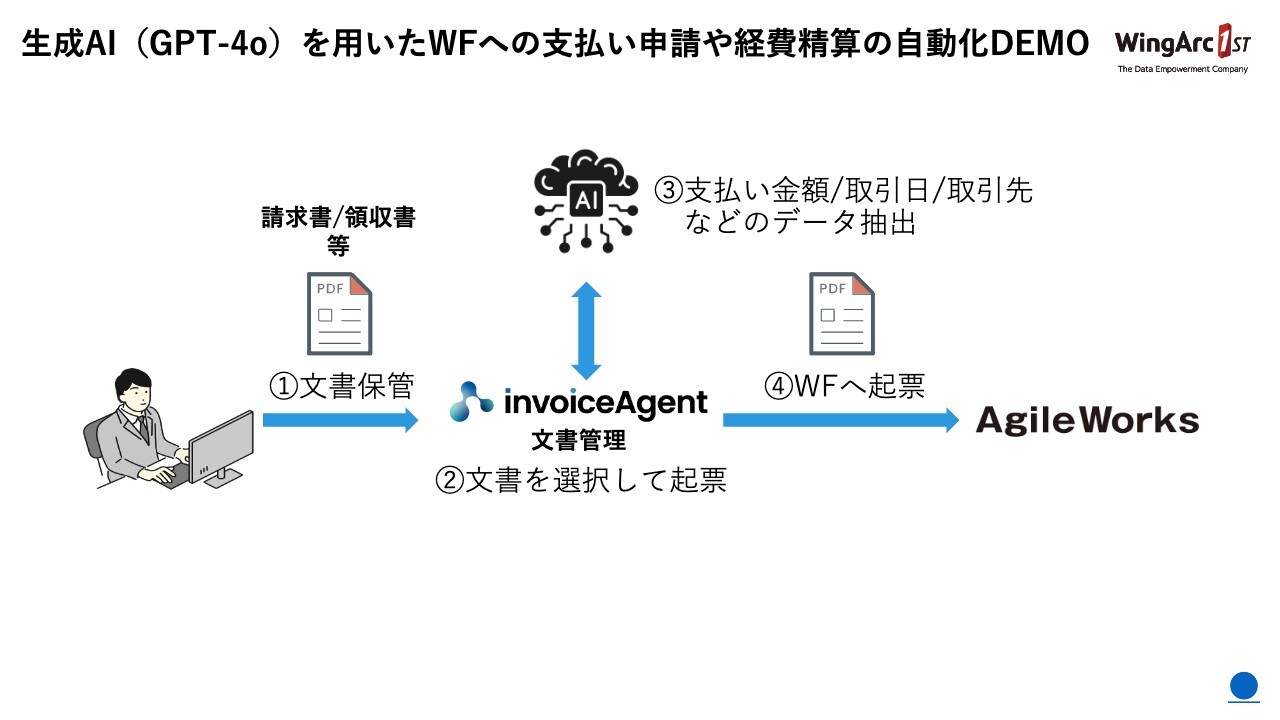

生成AI(GPT-4o)を用いたWFへの支払い申請や経費精算の自動化DEMO

実際のデモンストレーションを1つお見せします。このデモンストレーションでは、我々の「invoiceAgent」に文章を投入すると、それを裏側で生成AIによって解析し、データを抽出した上で、ワークフローへの起票までをすべて行います。

ここでポイントとなるのは、どのような領収書・請求書が来るかです。A社用、B社用といった個別の請求書の読み取り設定は実装しておらずシンプルに、非定型のものを上げれば動くという仕組みになっています。

こちらが「invoiceAgent」の実際の画面です。そこに、よく見かける請求書のサンプルがいくつか入っています。

通常であれば、この書類を人間が自分の目で読み、金額や事業者登録番号などを読み取り、別の人がワークフローを起票します。そのためにアシスタントを雇っているパターンは、どの会社でもよくあると思います。

一方で、「invoiceAgent」を利用すると、請求書を選び、ワークフロー連携を起動するだけで反応がすぐに自動で返ってきます。こちらは今、リアルに裏側で解析を行っています。

実際に出力結果を見てみると、先ほどの請求書の金額や事業者番号をはじめ、会社名なども入っています。今回のデモンストレーションではワークフロー種別の設定も行っていません。こちらは支払申請になると思われますので、このワークフローで起票したところまで、自動で分類してくれています。

したがって、内容を人間が確認して、特に齟齬がなければ申請という流れにすると、今までアシスタントに依頼していた業務もかなり軽減されるのではないかと考えています。

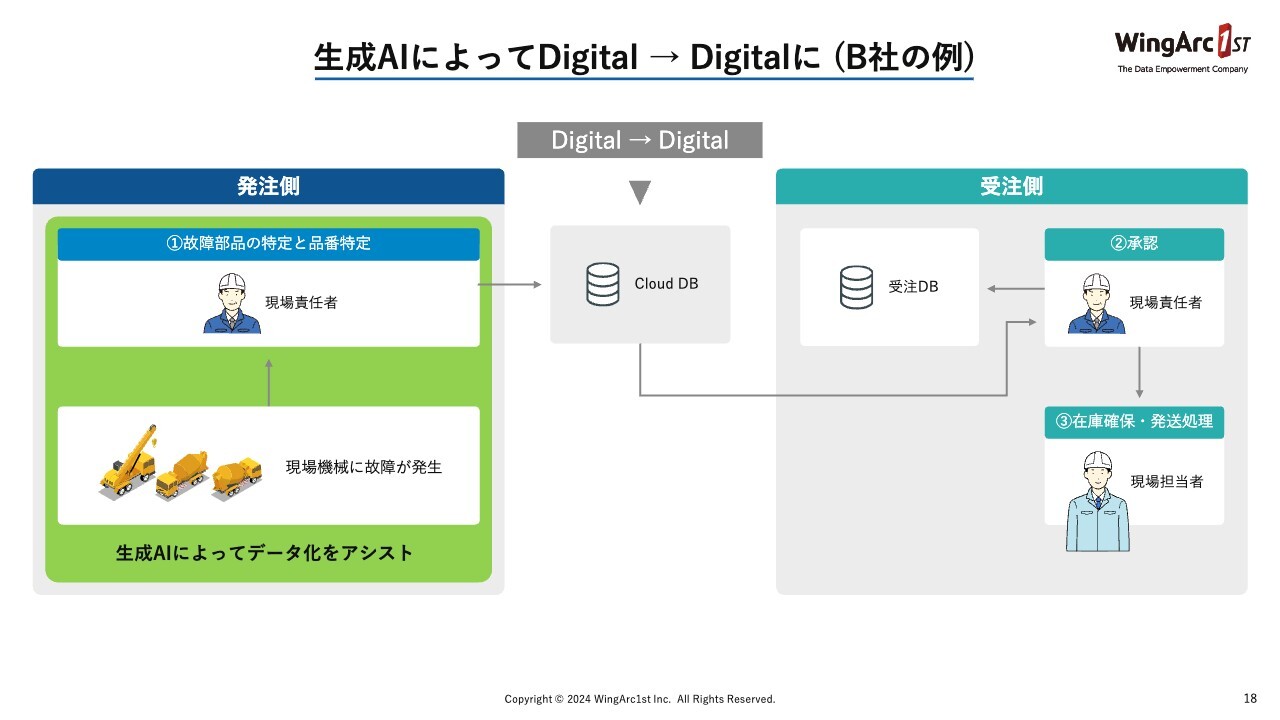

生成AIによってDigital → Digitalに (B社の例)

もう少し進化した例をお見せします。生成AIによって、デジタル to アナログ、アナログ to デジタルという流れをなくし、「デジタルで始めて、デジタルで完結する世界」を作れないかと考え、我々は取り組みを進めています。

例えば、現場で機械が故障したとします。今までは、故障が発生した部品などを別の人が特定し、その内容に基づいて発注書を書き、それが届くという流れでした。そちらをいきなり生成AIによって、現場で発生するデータをデジタル化して生成するところをアシストできないかと考えています。

その内容をいったん我々のクラウドのデータベースなどに上げていただき、その情報を受注側が見ると、すでにクラウド上にはデジタルでデータが入っており、受注側の責任者が進めるかどうか判断することができます。それだけで、受発注のデジタル対応ができると思っています。

もうひとつ、デモンストレーションをお見せします。こちらは、私のスマートフォンの画面です。こちらは私たちの「dejiren」というプロダクトで実装しているパターンですが、「dejiren」の次世代バージョンではいろいろな業務アプリが定義できるようになっています。

生成AIの使用において、UXは非常に重要だと思います。こちらのアプリの中から、例えば見積もり依頼を現場で使うのであれば、簡単である必要があります。

したがって、見積もり依頼のアプリがぱっと開きます。故障した部品を写真撮影していくのですが、本日は部品が目の前にないため、事前に撮影した写真を使用したいと思います。

この写真の部品は、型番のプレートが付いていますが、かなり読み取るのは厳しいと思います。このような情報を写真で撮って実際にアップロードすると、裏側でこの画像を解析します。最近ではRAGなどでデータベースを作ると、かなり抽象度の高い写真でも、それがいったい何者なのかを特定することができます。

製造業も場合、部品表などといったかたちで、工作機械などの構造情報などがあると思います。そのようなのを連携すると、どこの部品、どこのパーツなのかがかなり簡単に特定できるように、技術的にはなってきています。

先ほどの写真から、ヤンマーディーゼルの型式のエンジンであることが、実際に読み取れました。

次に、自社のデータベースに問い合わせると、このエンジンの在庫がどのくらいあるのかを、一気に確認することもできるようになってきます。時間も押していますので、口頭で補足します。

こちらの画面で、その型式のエンジンの在庫が現在社内にどれくらい存在しているのかを確認し、そのエンジンを発注すると、実際の発注内容などが「dejiren」にデータとして飛んできます。それをもとに担当者はワークフローを承認することなどができます。

このようなことを簡単に作れるのが、私たちの非常に重要な強みではないかと思っています。今お見せしたアプリは、ユーザーが自分でデザインして、実装することができます。

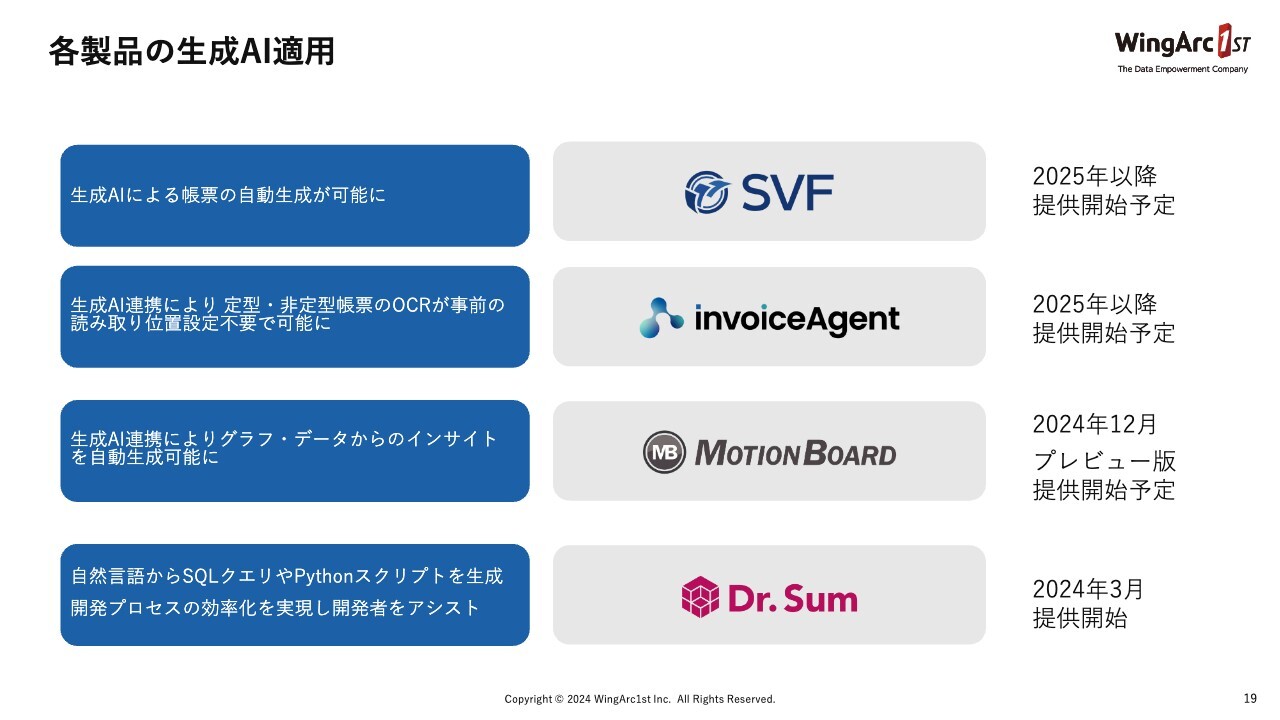

各製品の生成AI適用

我々は生成AIを重要な技術ベースとして、ほぼ全プロダクトにさまざまな形で組み込んでいきます。その先にある重要なポイントは、お客さまが具体的に業務で使えることだと思っています。

生成AIというトピックで右往左往しているお客さまもかなり多い中、我々は具体的な成果を独自の技術によってお客さまにお届けしたいと考えており、多角的なR&Dを進めています。

それが世の中のためになると私は確信していますし、それが回り回って株価や企業価値にきちんとつながっていくように、経営としてもデザインしていきたいと思っています。

質疑応答:帳票・文書管理ソリューションの中長期の需要について

質問者:1点目に、BDS関係については、基幹システムの刷新が続いていますので、しばらく需要が強そうだという印象を受けました。現状見えているパイプラインで何年くらいまで強そうか、中計のイメージがあれば教えてください。

2点目に、総務省がよく言っているデジタイゼーション、デジタライゼーション、デジタルトランスフォーメーションの領域で考えると、帳票関係はデジタイゼーションだろうという印象がありますが、今回紹介されたデジタル帳票もデジタライゼーションの領域に入ってきていると感じました。

例えば、10年20年かかるかもしれませんが、もう少し進んで本格的なDXにより、帳票という概念がなくなるような、本当のデータだけの世界になったとします。その時には急に想定外の競合が出てきたりする可能性はありますか?

目先の需要の話と、もう少し長いスパンで10年20年見た時の、世界の変わり方のリスクやチャンスについて、何かアイデアがあれば教えてください。

崎本:1点目のパイプラインのイメージについてです。ご存知かもしれませんが、企業の中では5年前後で基幹システムが刷新されていきます。そちらに関する需要が、かなり長く続いていくと考えています。

やはり今、ホストのモダナイゼーションやマイグレーション、リホストといった、ホスト・メインフレーム関連の基幹システムの刷新が続いています。こちらの大規模な基幹リプレースの案件は今後も続いていくと考えています。

また、更なるBD事業の成長を活用という観点で考えると、弊社では現在3,000億円の売上を超える企業のうちの約6割が、「SVM」のPDFエンジンを利用しています。

その中で「invoiceAgent」を利用している割合はまだ4分の1くらいです。そのようなお客さまに、企業間データ流通の仕組みを導入していきながら、基幹システム刷新のタイミングでの更なる利用の拡大が考えられます。

さらに、基幹システムを刷新したあとも、そこから業務が拡張していくケースもかなりありますので、そこでの追加の活用もあります。そのような意味では、基幹システムの刷新だけではなく、刷新後の拡張も視野に入れていますので、その部分の成長は続いていくと考えています。

2点目のトランスフォーメーションに関しては、おっしゃるとおり、まだまだデジタル化が進めづらいところがあると、弊社も見ていた部分がありました。先ほどご紹介したデジタル封筒などにも関連しますが、実際にはコロナ禍によって、紙の電子化が進みました。

そちらと同じような流れで広がらないのかを考えていた時に、まずはデジタル封筒ということで、中身はまだ紙の電子化されたものですが、そのような企業間ワークフロー的な流れで変わっていきます。そこのデジタイゼーションというかたちで、まず変わるのではないかと思っています。

その先に、さらにその中身をデジタル化していく層があります。それには、PeppolをベースとしたJP PINTを標準仕様にしたデジタルインボイスや、企業間で標準化されたフォーマットなど、複数の可能性が考えられると思っています。

最終的にはデータだけのやり取りになるのではないかという点については、今現在、デジタルインボイス自身がXMLのフォーマットになっています。

しかしながら、実際それがワークフローなどになった時には、このXMLフォーマットだけ見てもよくわかりませんし、それが改ざんされていないか、信憑性が高いものなのか証明ができません。

この部分をやはり、PDFの技術でタイムスタンプする必要があります。今後さらに、Eシールという発行元を証明する仕組みや、さらにその先にeデリバリーなど送達管理を証明する仕組みなど、PDFを中心にデジタルの信憑性を高めるデジタルトラストの領域が大きくなっていきます。

こと企業間データ流通に関しては、電帳法にも関連し、10年以上同じ状態でデータが確認できます。そのような部分では、帳票が紙であることはどんどんなくなってくるかと思いますが、PDFとしての活用は今後も長く続いていくのではないかと考えています。

質疑応答:M&Aの予算が余った場合の対応について

質問者:財務について、中期の計画ではM&Aの予算は100億円という割り振りになっています。相手先もあることですし、良いところがあっても値段が高いケースもあるかもしれません。

例えば、予算が余った場合は、次の中計のM&Aの予算に繰り越していくのでしょうか? それとも、一定程度、追加の株主還元をする可能性も考えているのでしょうか? もし現時点で、そのあたりのアイデアがあれば教えてください。

藤本:おっしゃるとおり、M&Aはどうしてもタイミングや相性に左右されますので、金額を掲げてもなかなか進まない場合はあると思います。我々もいくつかのパイプラインを持っており、現状はそれをどう遂行していくかという状況です。

当然ながら使い切れないところはありますが、やはり当社は先端の技術を扱っている企業ですので、企業の成長という観点で、M&Aは優先順位を高く投下していくべき領域だと思っています。したがって、予算が繰り越された場合には、当然その分はM&Aに注力したいと思っています。

しかしながら、やはりM&A自体はどうしてもタイミングや相性に左右されますし、その時の株式市場や当社の資本効率なども大きく影響します。したがって、その時の状況によっては、株主還元を強化し、株主のみなさまにリターンを出すことも十分考えられると思います。

現時点においては、自社株買いはなかなかしづらい状況ではあり、はっきりしたことがお話しできず申し訳ありませんが、当社の株価の状況によっては、そのようなものもあり得るとは思っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4432

|

2,708.0

(15:30)

|

+119.0

(+4.59%)

|

関連銘柄の最新ニュース

-

02/16 16:54

新着ニュース

新着ニュース一覧-

今日 21:49

-

今日 21:43

-

今日 21:42

-

今日 21:40