【QAあり】tripla、営業収益成長率は前年比+55.5%と好調に推移 Book従量収益の大幅増が寄与

2024年10月期3Q決算説明資料

高橋和久氏(以下、高橋):tripla株式会社の代表取締役CEOの高橋です。2024年10月期第3四半期の決算説明会を始めます。よろしくお願いします。

まず、本日のアジェンダです。財務ハイライト、会社概要、サービス概要、2024年10月期第3四半期の決算概要、経営戦略の順にご説明します。

財務ハイライト

財務ハイライトからご説明します。1つ目に、営業収益は第3四半期までの予算を達成し、昨年比55.5パーセントの増加となりました。特に「tripla Book」が追い風となり、昨年比60.7パーセントの増加となっています。

2つ目に、営業利益においても第3四半期までの予算を達成しました。この予算とは、昨年12月にガイダンスで公表した業績予測のことです。収益増と費用減で、営業利益は予算を大きく超過しています。特にこの第3四半期は、昨年の第3四半期の約4倍となりました。

3つ目に、M&Aシナジーについてです。BookandLink社の株式を追加取得し、完全子会社化を達成しました。また、「tripla Page」「tripla Analytics」「tripla Link」というサービスに関しても、日本での展開を開始しました。

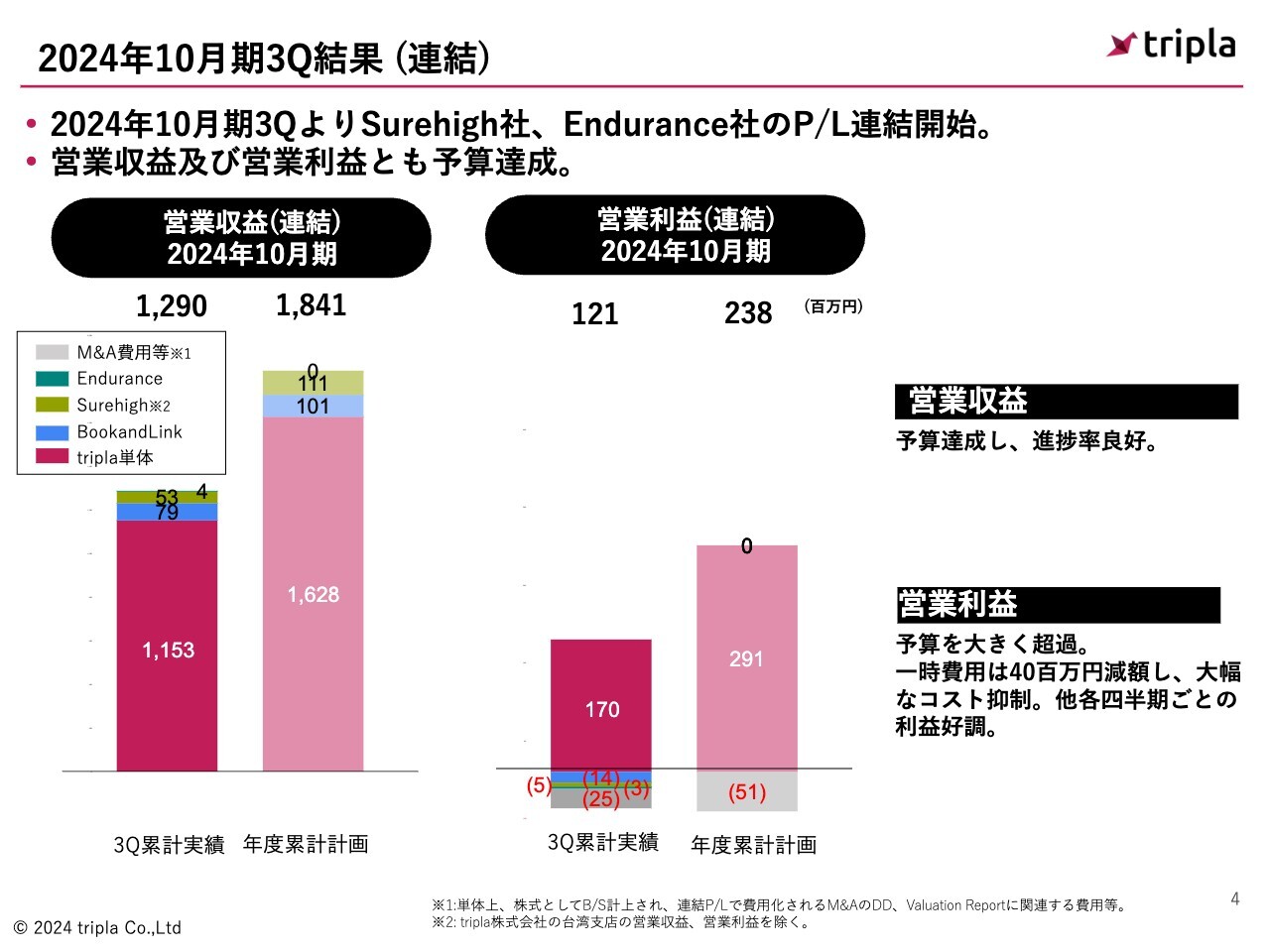

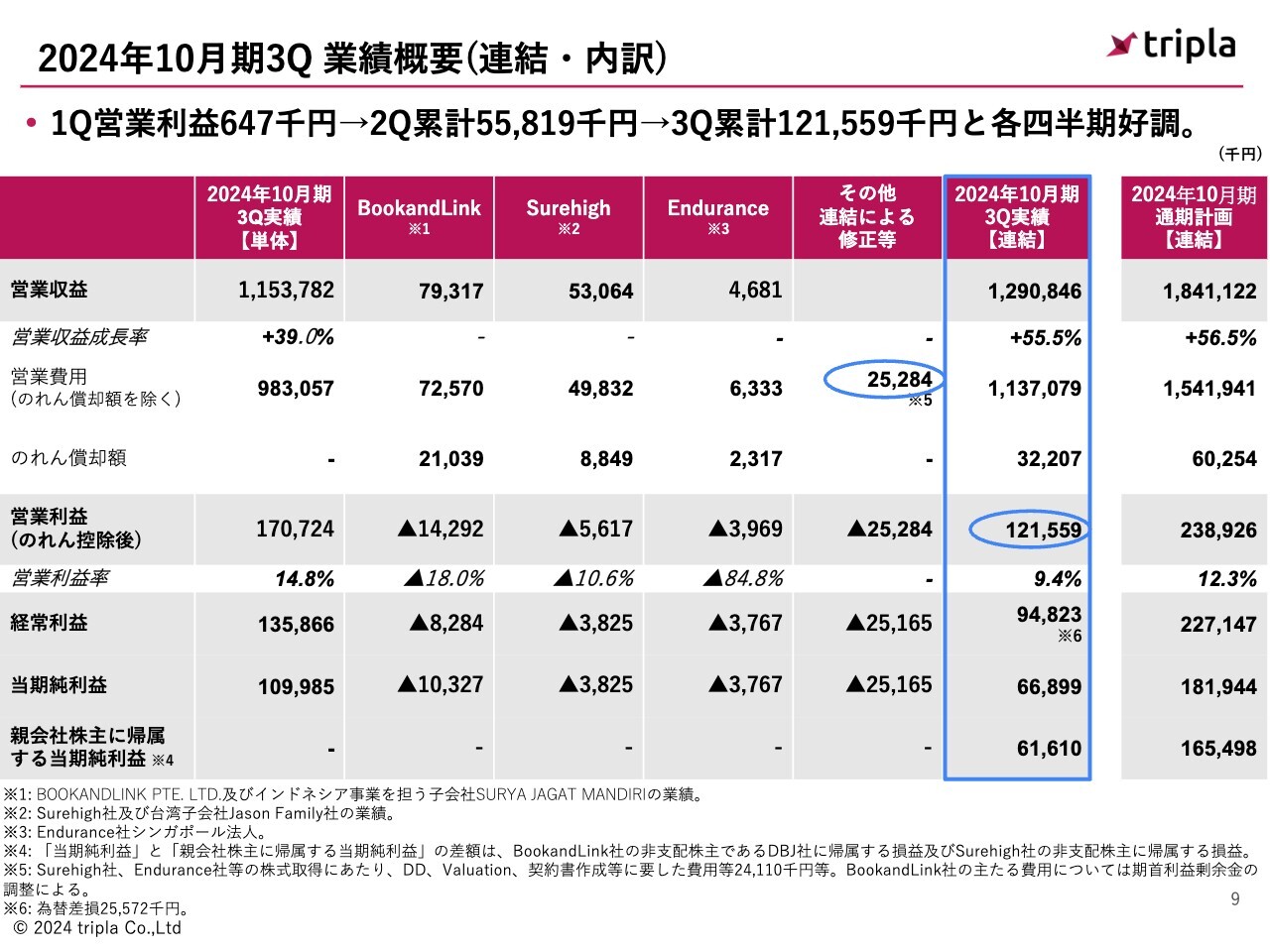

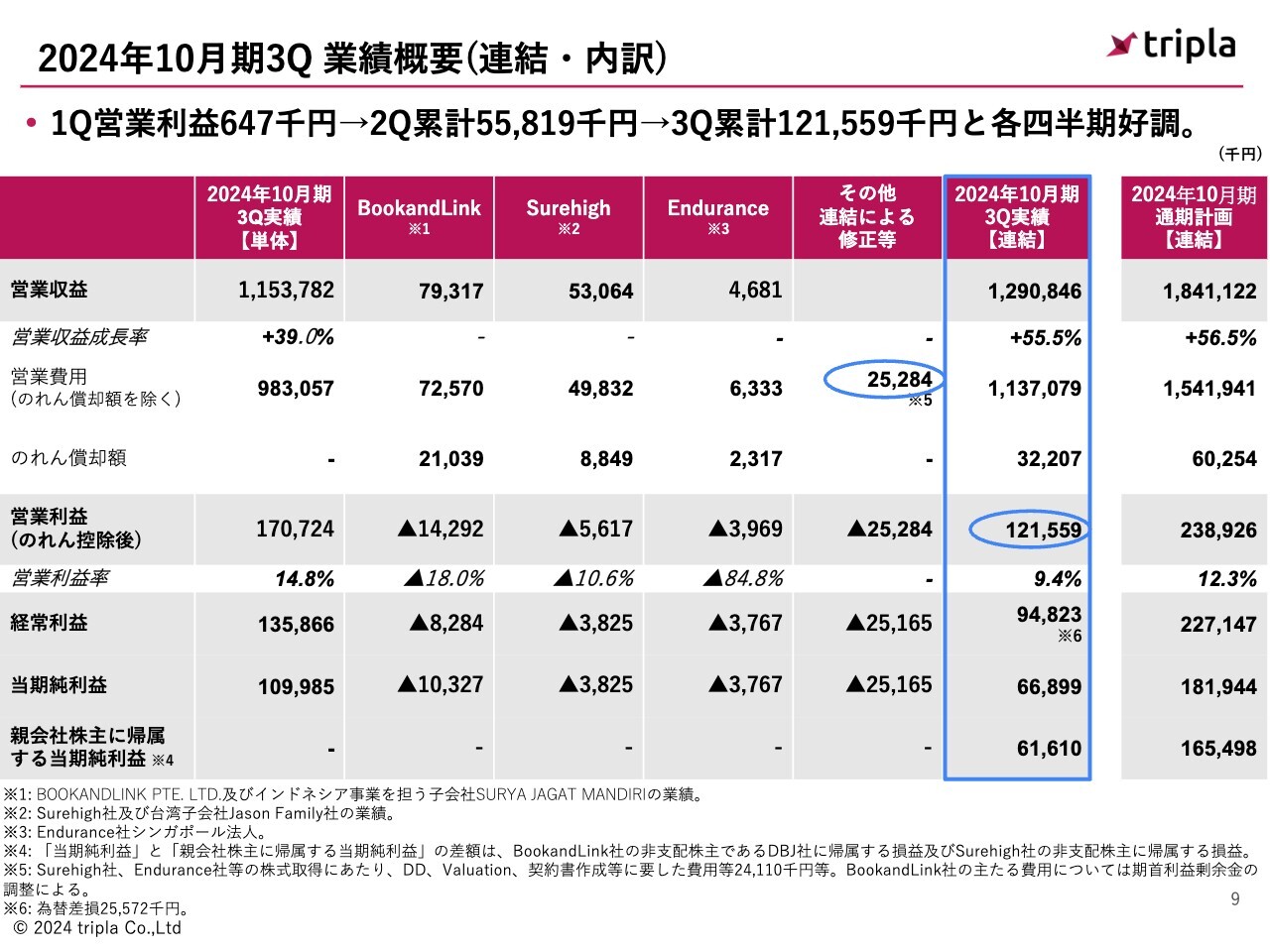

2024年10月期3Q結果(連結)

連結の業績についてです。まず、営業収益は18億4,100万円の計画に対し、第3四半期終了時で12億9,000万円で推移しています。また、第3四半期は子会社であるSurehigh社とEndurance社のP/Lの連結を開始しました。連結の営業利益は、2億3,800万円の予算に対して1億2,100万円で推移しています。

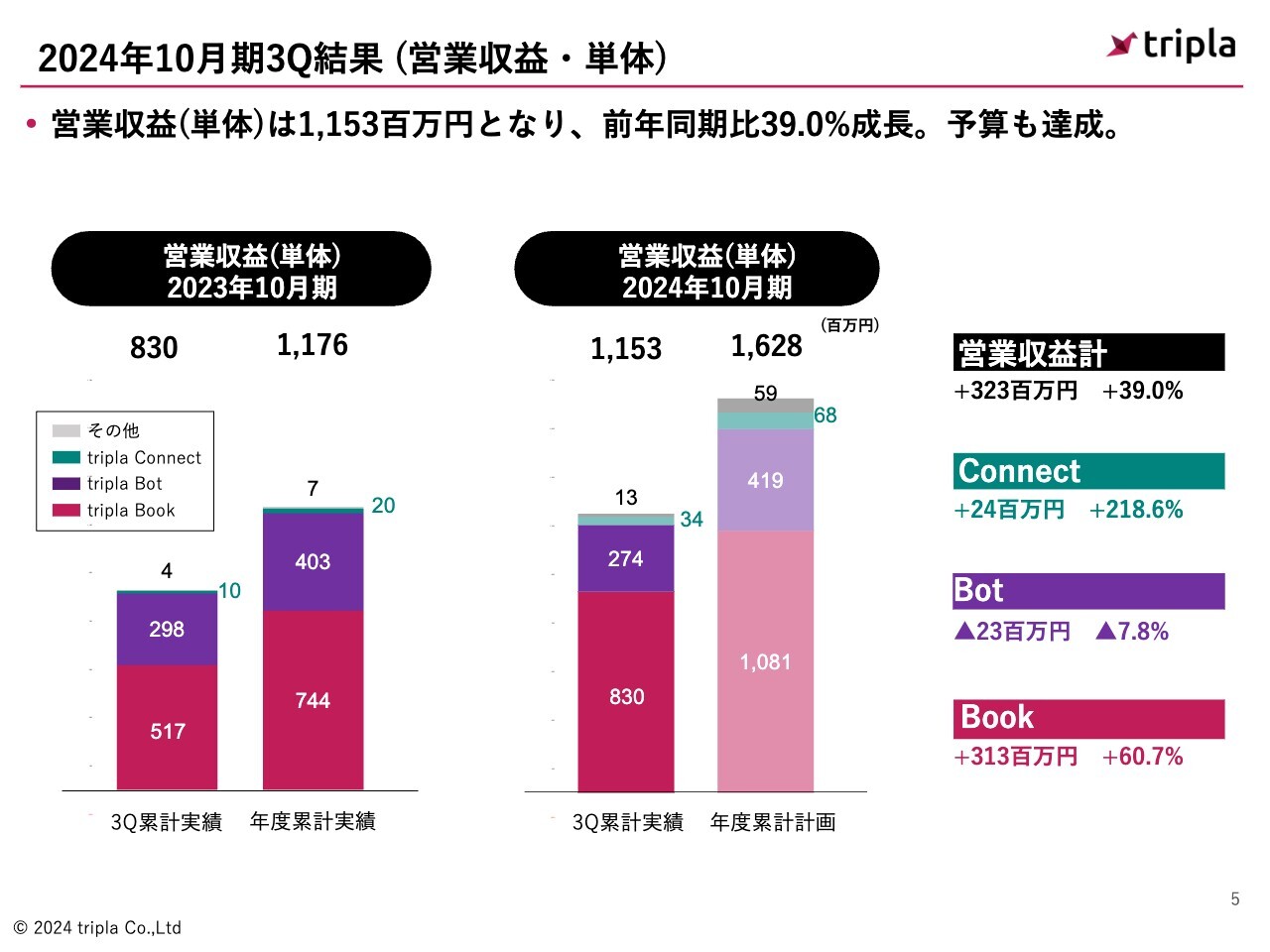

2024年10月期3Q結果(営業収益・単体)

単体の営業収益です。昨年度の年度累計実績11億7,600万円に対し、今年度は16億2,800万円を計画しています。第3四半期終了時までで11億5,300万円と、ほぼ順調に推移しています。

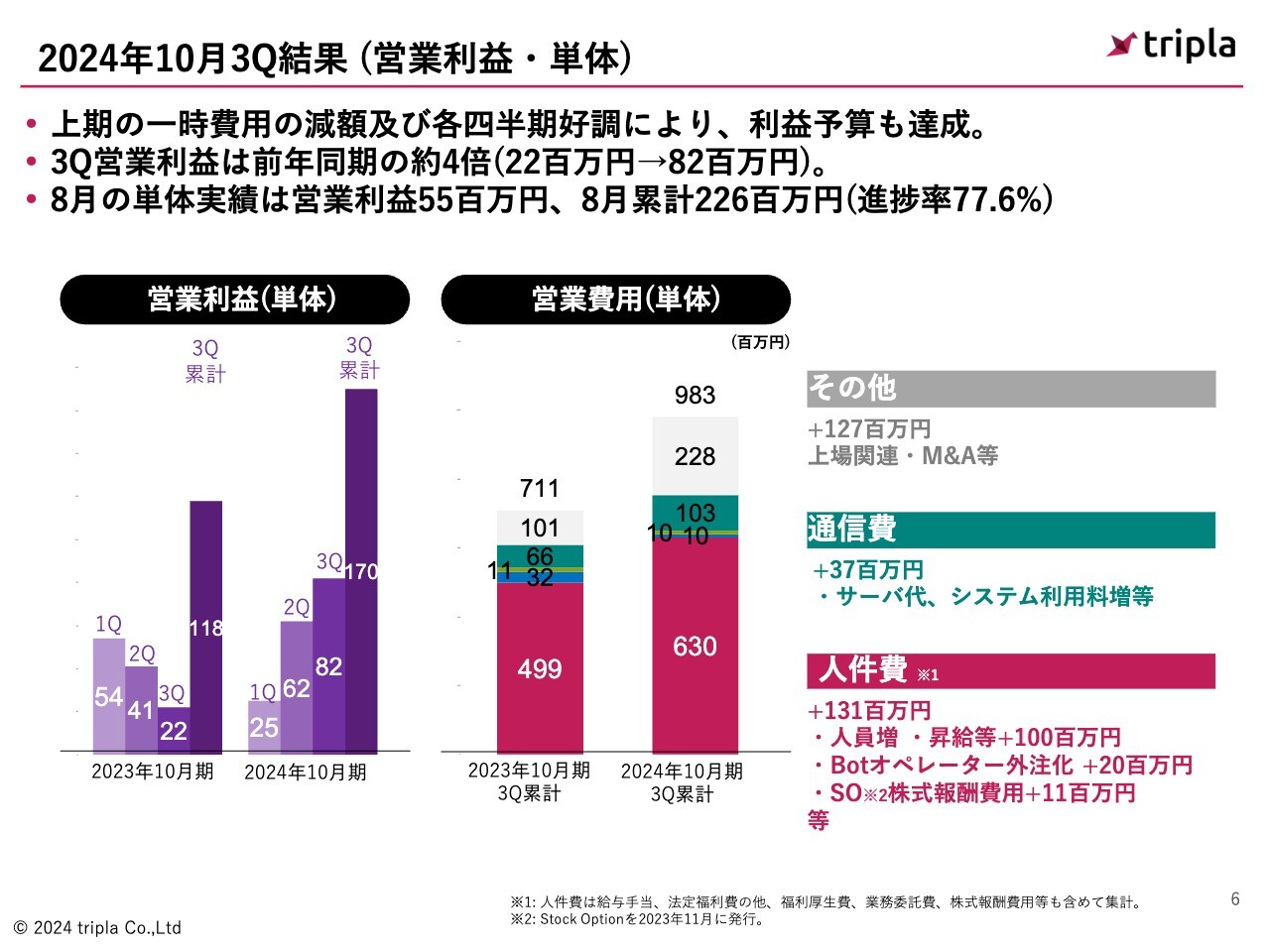

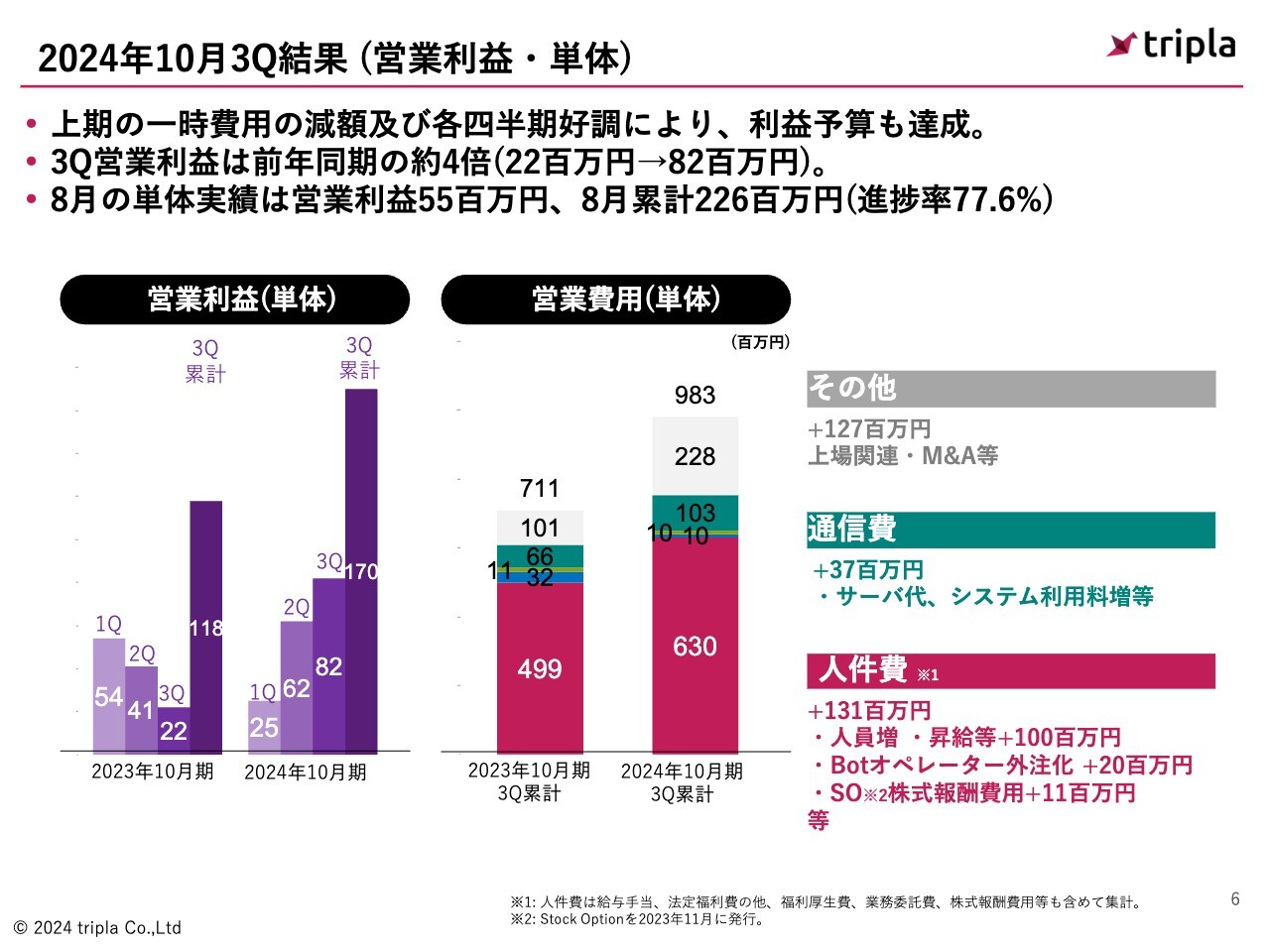

2024年10月3Q結果(営業利益・単体)

単体の営業利益です。第3四半期終了時の累計で、1億7,000万円となりました。第3四半期に8,200万円積み上がっています。

これまで、「8月に旅行需要が特に高まるため、第4四半期の利益が強くなる」とご説明してきました。今回、8月の単体実績を締めていますので、速報値としてみなさまにお伝えします。8月の単体実績は、営業利益が5,500万円、8月までの累計で2億2,600万円です。進捗率は77.6パーセントとなっています。

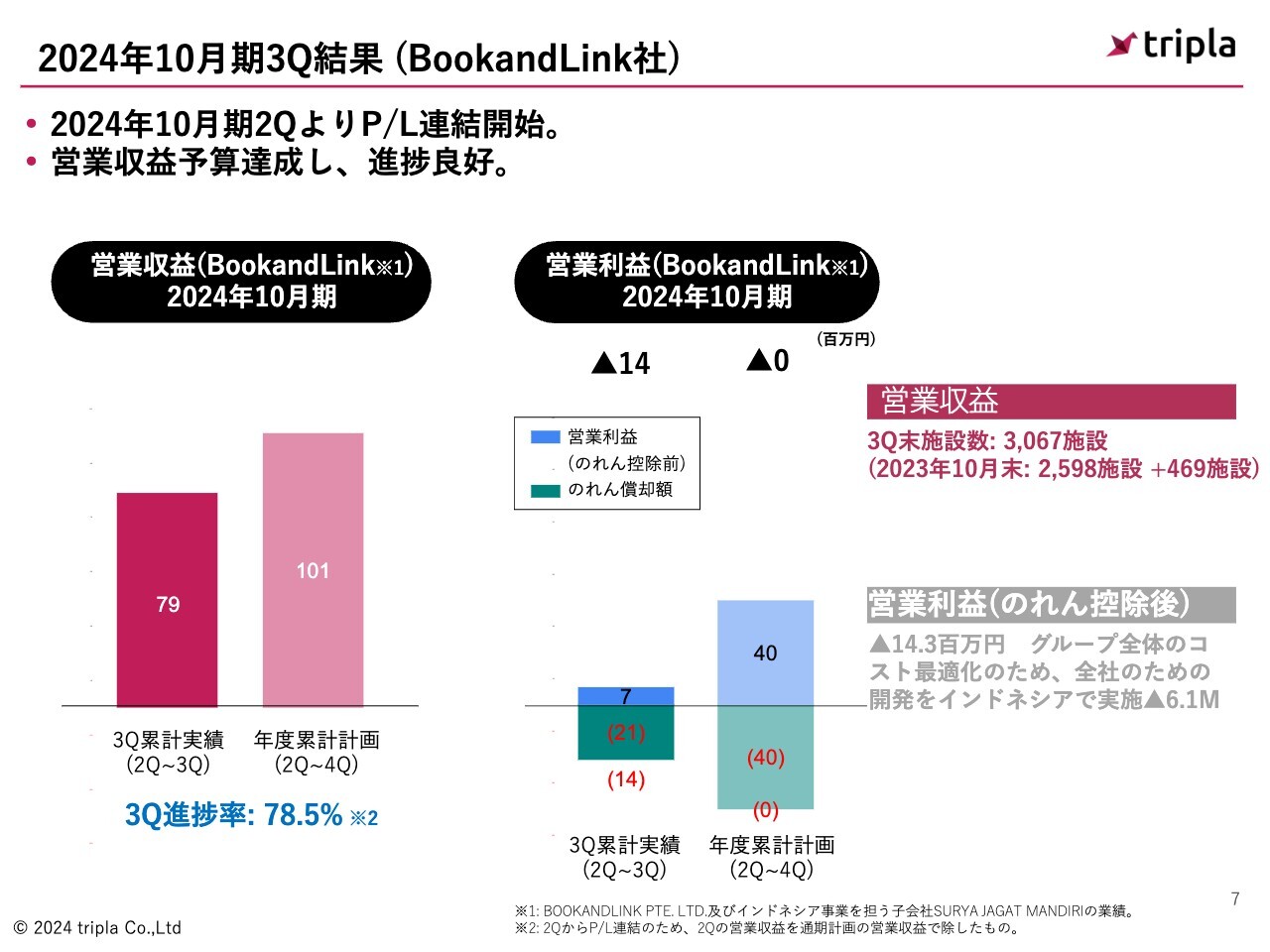

2024年10月期3Q結果(BookandLink社)

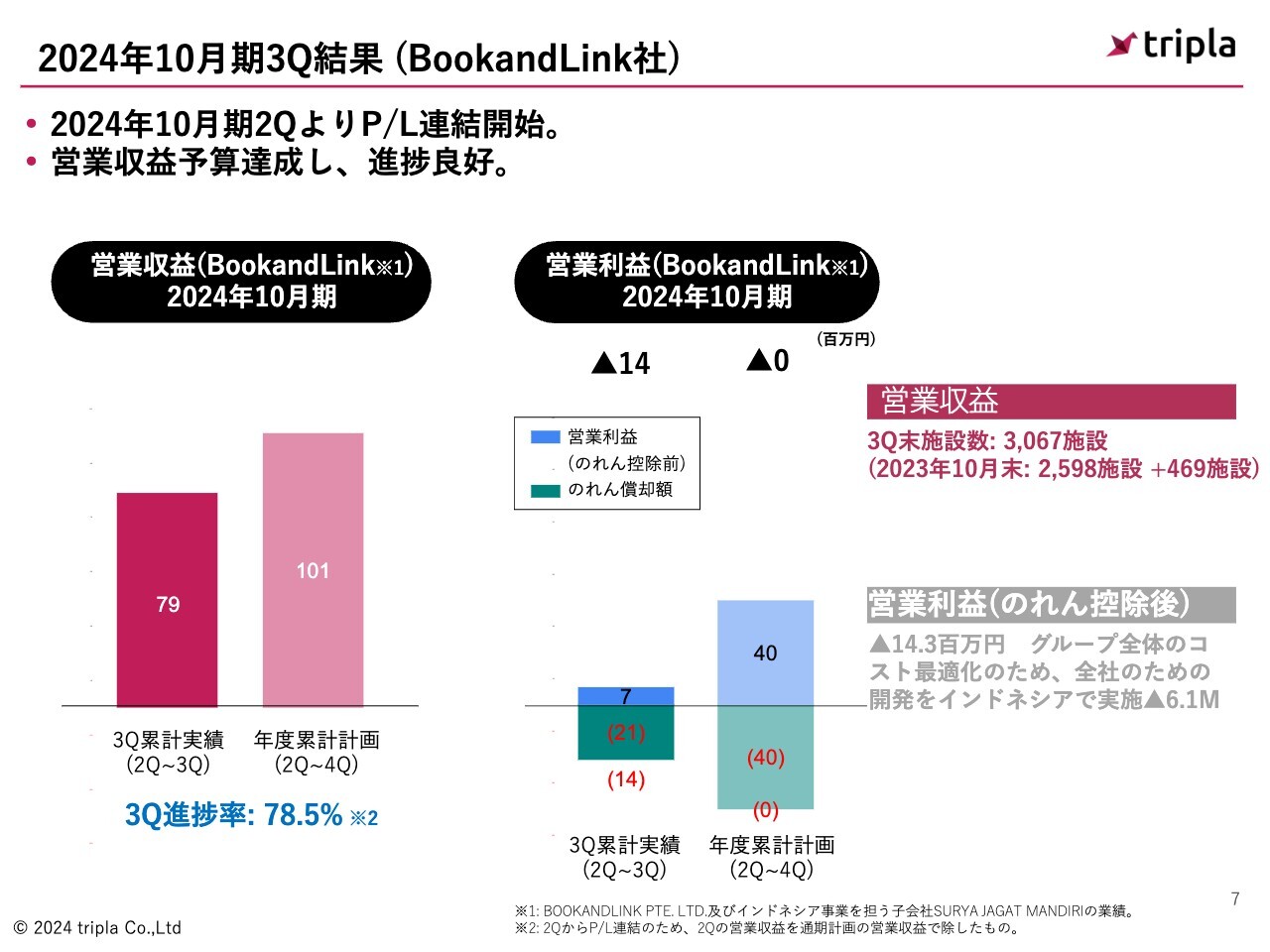

BookandLink社に関しては、第2四半期からP/Lを連結しています。したがって、第2四半期、第3四半期、第4四半期の3つの四半期で今期の目標を立てており、営業収益は1億100万円の計画となっています。

第2四半期、第3四半期が終わり、3分の2が終わった段階になりますが、累計実績は7,900万円、進捗率は78.5パーセントとほぼ予定どおり進捗しています。

営業利益は予算をゼロで織り込んでいましたが、マイナス1,400万円となりました。理由としては、インドネシアでtripla側のエンジニアの採用を進めているためです。その費用がこの中に含まれており、インパクトは610万円となっています。

さらに現在、BookandLink社と当社でPMIを進めていますので、コストの細かい入り繰りがあります。本来であればそちらも開示したいのですが、今のところはこのような開示となっています。

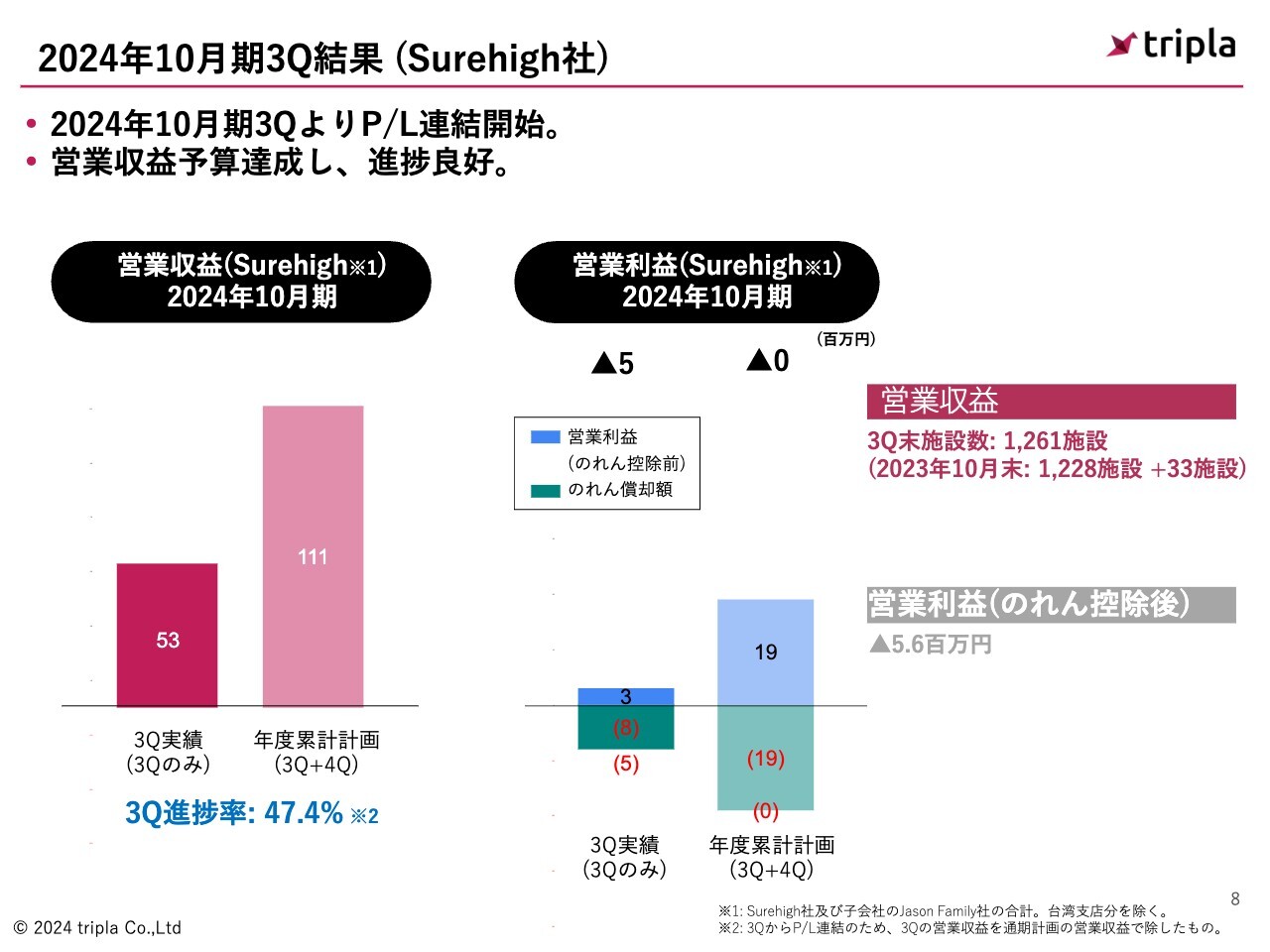

2024年10月期3Q結果(Surehigh社)

Surehigh社に関しては、第3四半期からP/Lの連結を開始しています。第3四半期、第4四半期合計の営業収益の予算は、1億1,100万円です。第3四半期のみの実績は5,300万円で、こちらも予定どおりに推移しています。営業利益に関して予算はゼロとなっていますが、結果的にマイナス500万円となりました。

BookandLink社、Surehigh社ともに日本の会計基準を適用していますので、のれん代がしっかりかかってきています。そのため、のれんを償却するかたちで営業利益の予算を出しています。したがって、のれんがない場合、Surehigh社、BookandLink社ともにしっかりと利益が出ているとご理解ください。

2024年10月期3Q 業績概要(連結・内訳)

連結の業績概要です。営業収益は、約18億4,100万円の予算に対し、約12億9,000万円の実績で推移しています。営業利益は約1億2,100万円の実績で着地しました。

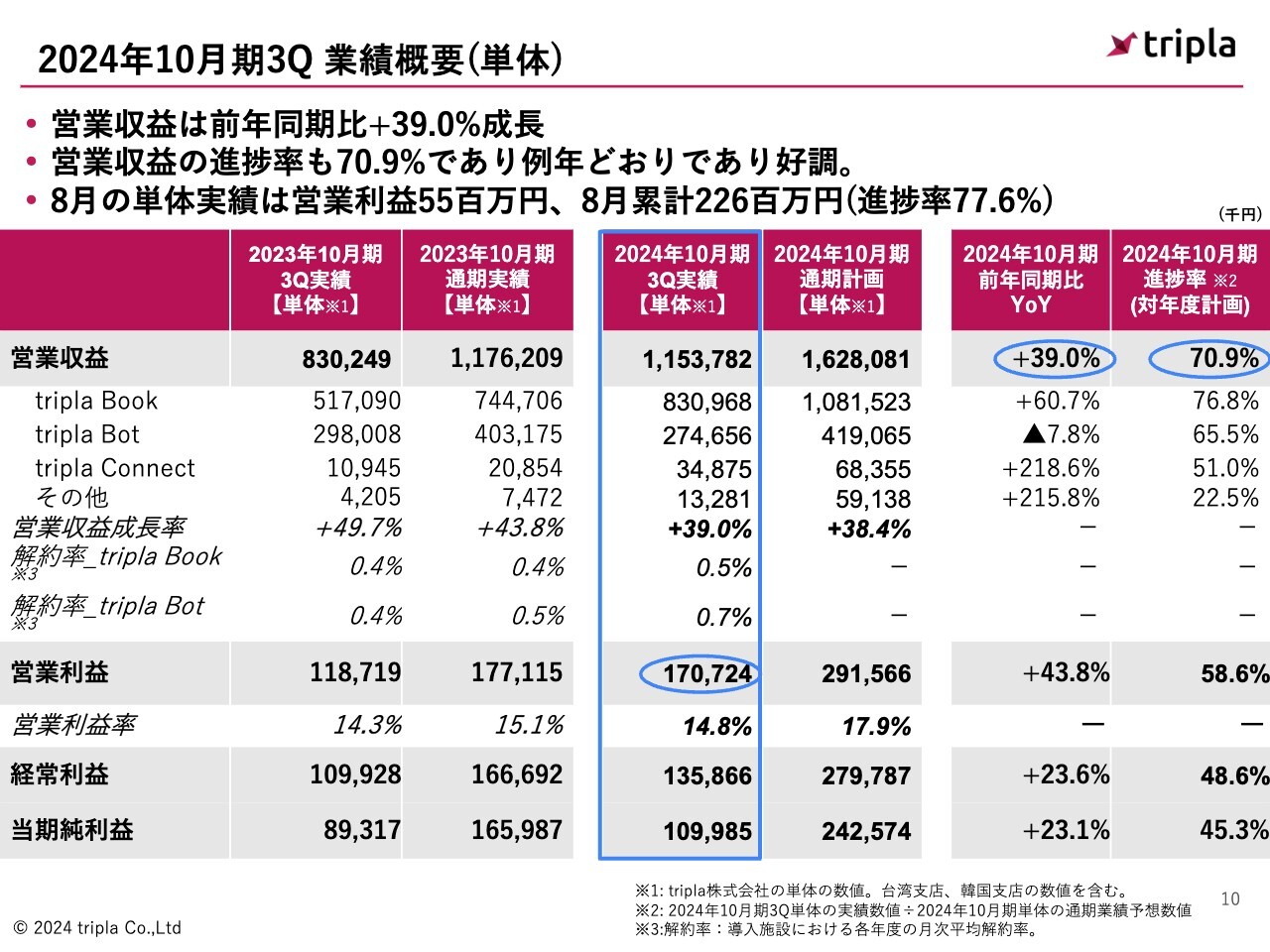

2024年10月期3Q 業績概要(単体)

単体の業績概要です。スライド中央の青色で囲んでいる部分が2024年10月期第3四半期単体での概要になります。スライド左側は昨年度の実績です。

営業収益は約11億5,300万円、営業利益は約1億7,000万円で推移しています。営業収益は昨年比39パーセントの増加、進捗率は70.9パーセントとなりました。

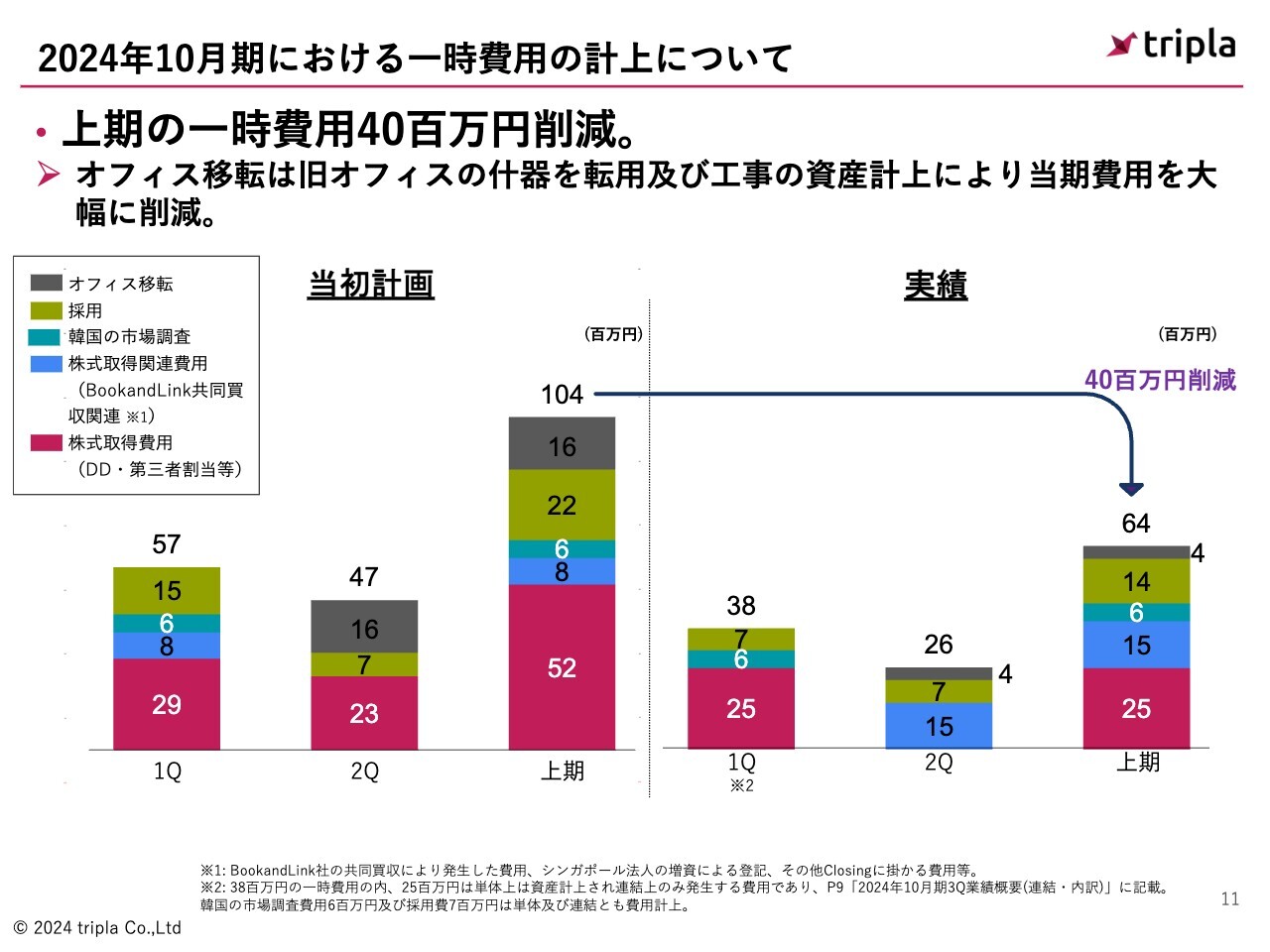

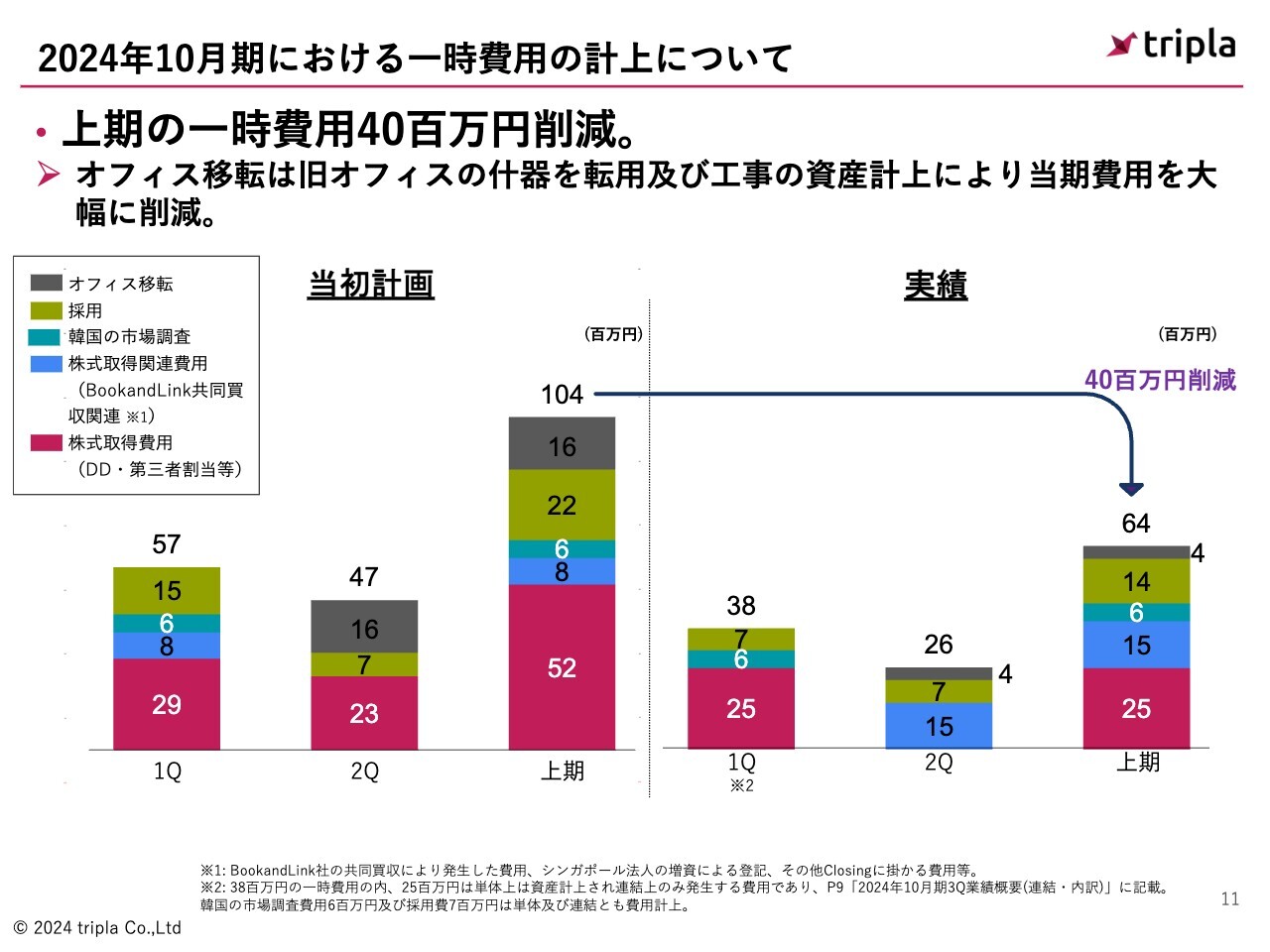

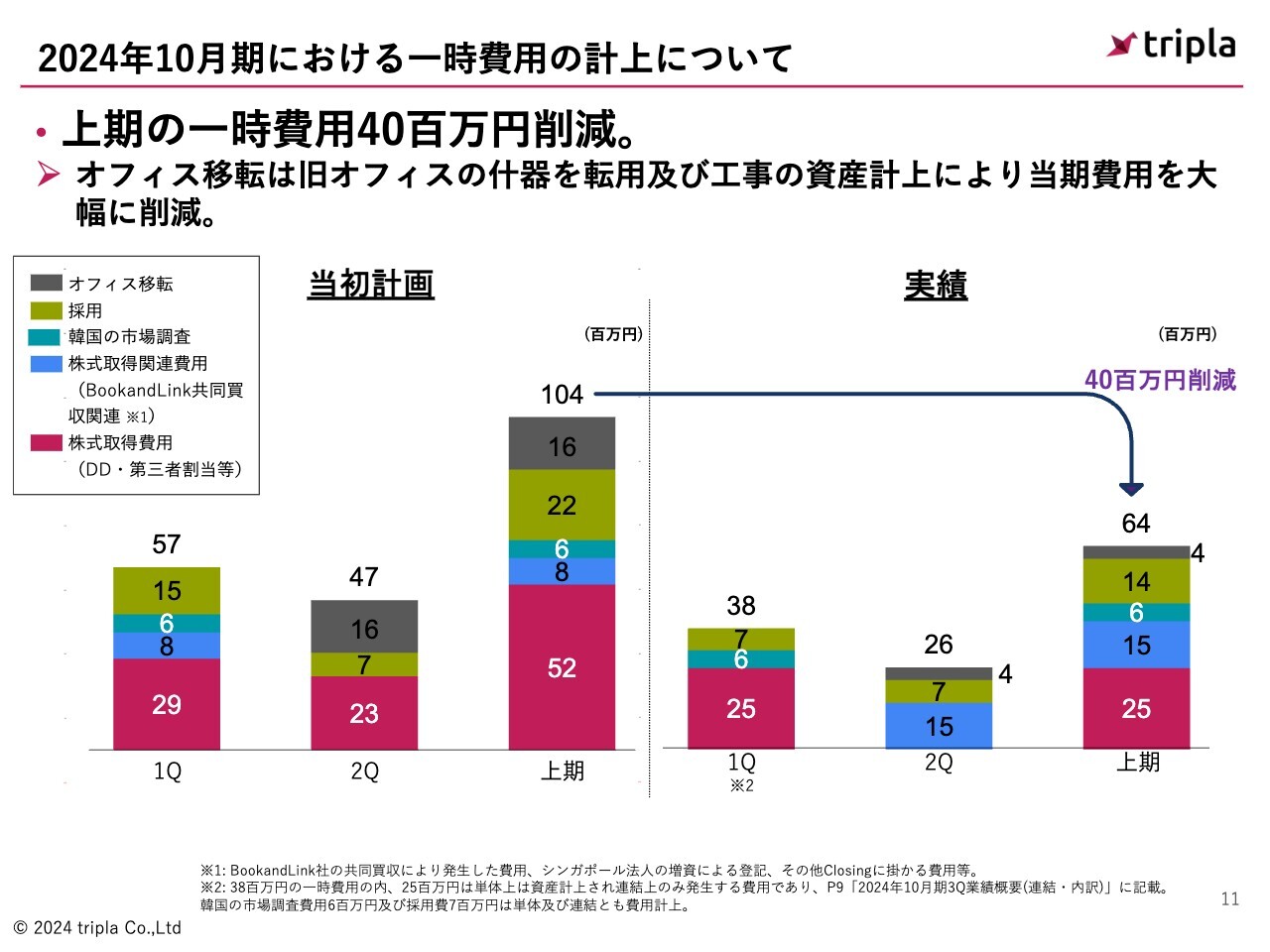

2024年10月期における一時費用の計上について

2024年10月期における一時費用の計上については、前回ご説明した内容と変わりません。スライドの図は、M&Aなどでかかった費用が予定よりも4,000万円少なかったことを示しています。

こちらに関して一部の株主さまから「一時費用は営業費用と関係ないのでしょうか?」といったご質問をいただきましたが、一時費用も営業費用の一部であるとご認識いただければと思います。

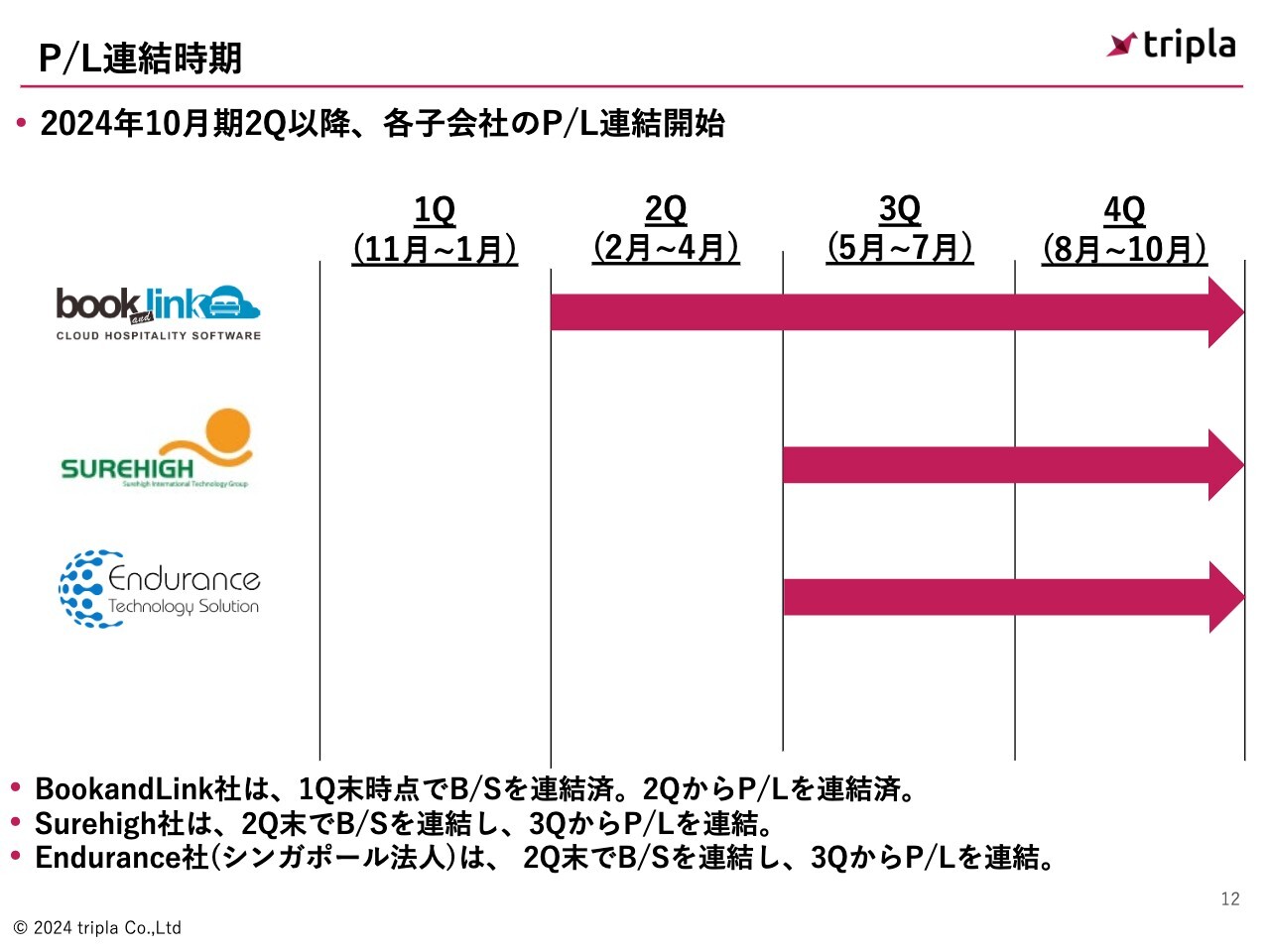

P/L連結時期

P/Lの連結時期に関してです。BookandLink社は第2四半期から、Surehigh社とEndurance社は第3四半期からP/Lの連結を開始しています。

会社概要

会社概要です。従業員数は2024年7月末時点で、単体で85名、連結で159名となっています。前回ご説明した際は連結が149名でしたので、10名増えています。

海外でのエンジニアを積極的に増員させているため、連結での数字をより重視してご覧いただければと思います。

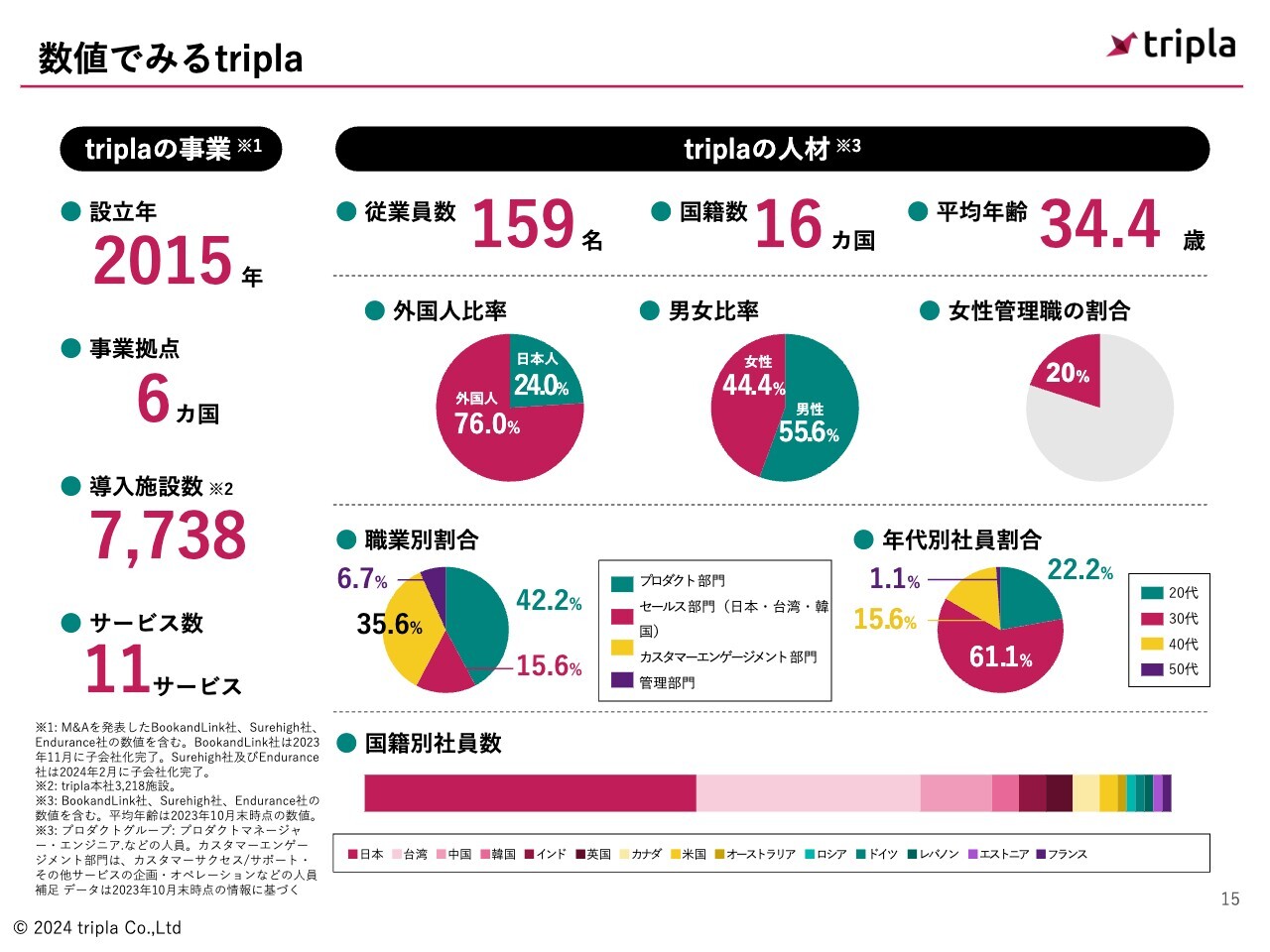

数値でみるtripla

triplaの人材に関して、国籍数は16ヵ国、平均年齢は34.4歳、外国人比率は76パーセントまで上がっています。男女比率は、男性が55.6パーセント、女性が44.4パーセントです。導入施設数は、7,738施設まで伸ばしています。

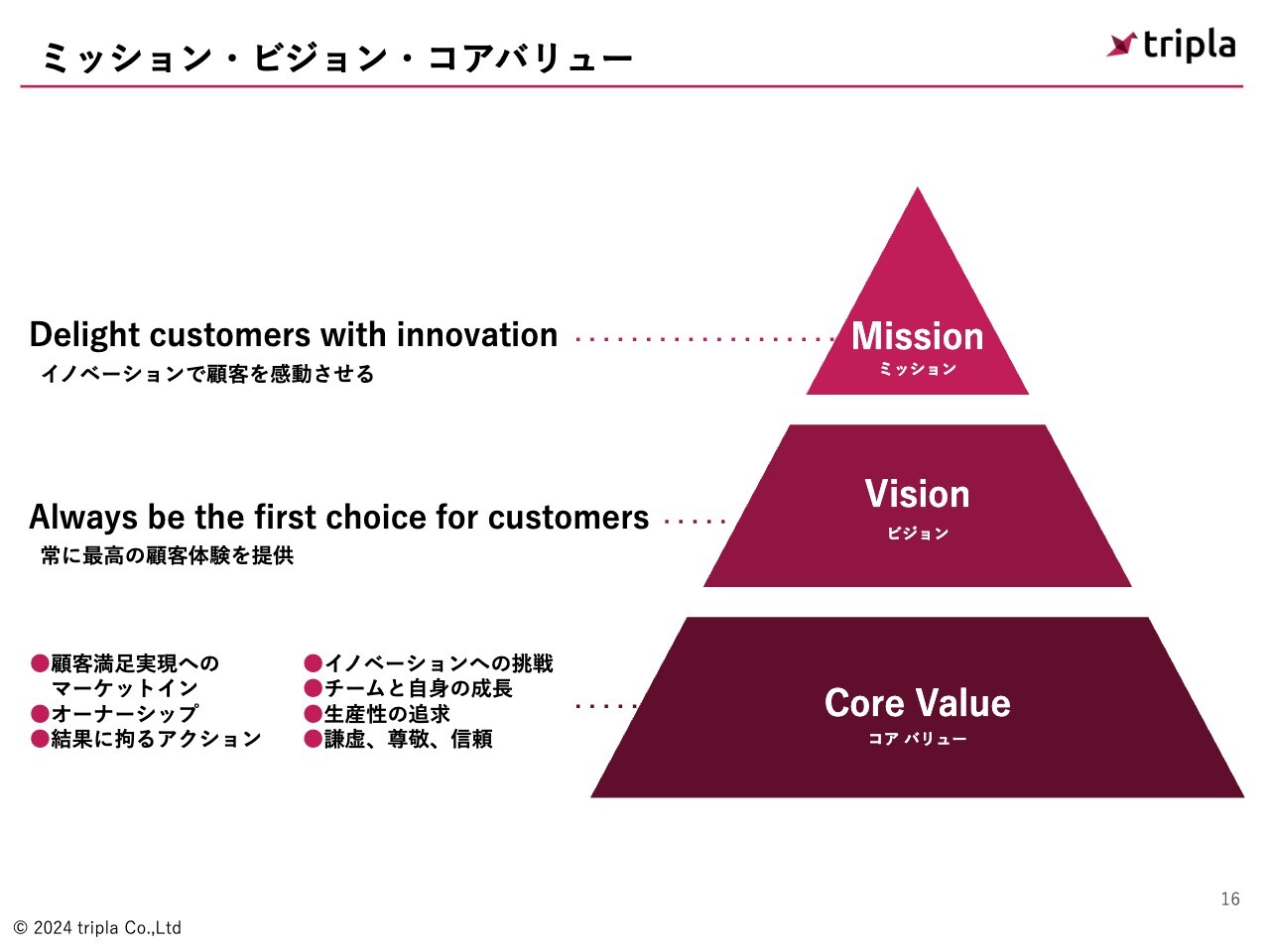

ミッション・ビジョン・コアバリュー

ミッション・ビジョン・コアバリューです。「イノベーションで顧客を感動させる」をミッションとして、「常に最高の顧客体験を提供する」ことをビジョンに掲げ、業務を行っています。

経営陣の紹介

経営陣に関して大きな変化はありません。

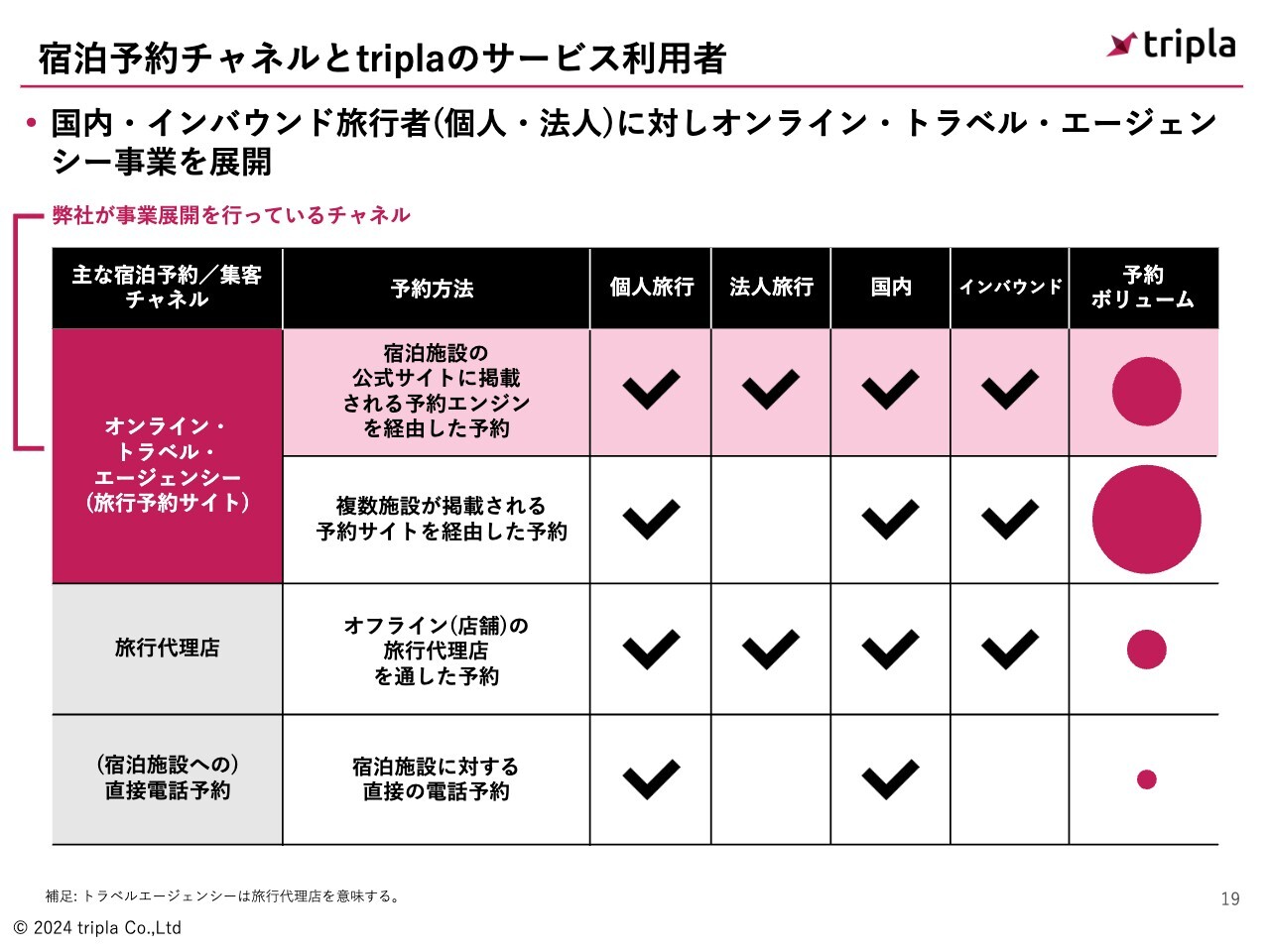

宿泊予約チャネルとtriplaのサービス利用者

サービス概要についてご説明します。スライドの表は、主な宿泊予約チャネルとtriplaのサービス利用者の関係図を示したものです。triplaは、オンライン・トラベル・エージェンシー(OTA:旅行予約サイト)という部類に属しています。

その中でも、公式サイト経由のオンライン・トラベル・エージェンシーというかたちで、個人旅行、法人旅行、国内旅行、インバウンド旅行をカバーしたサイトを運営しています。

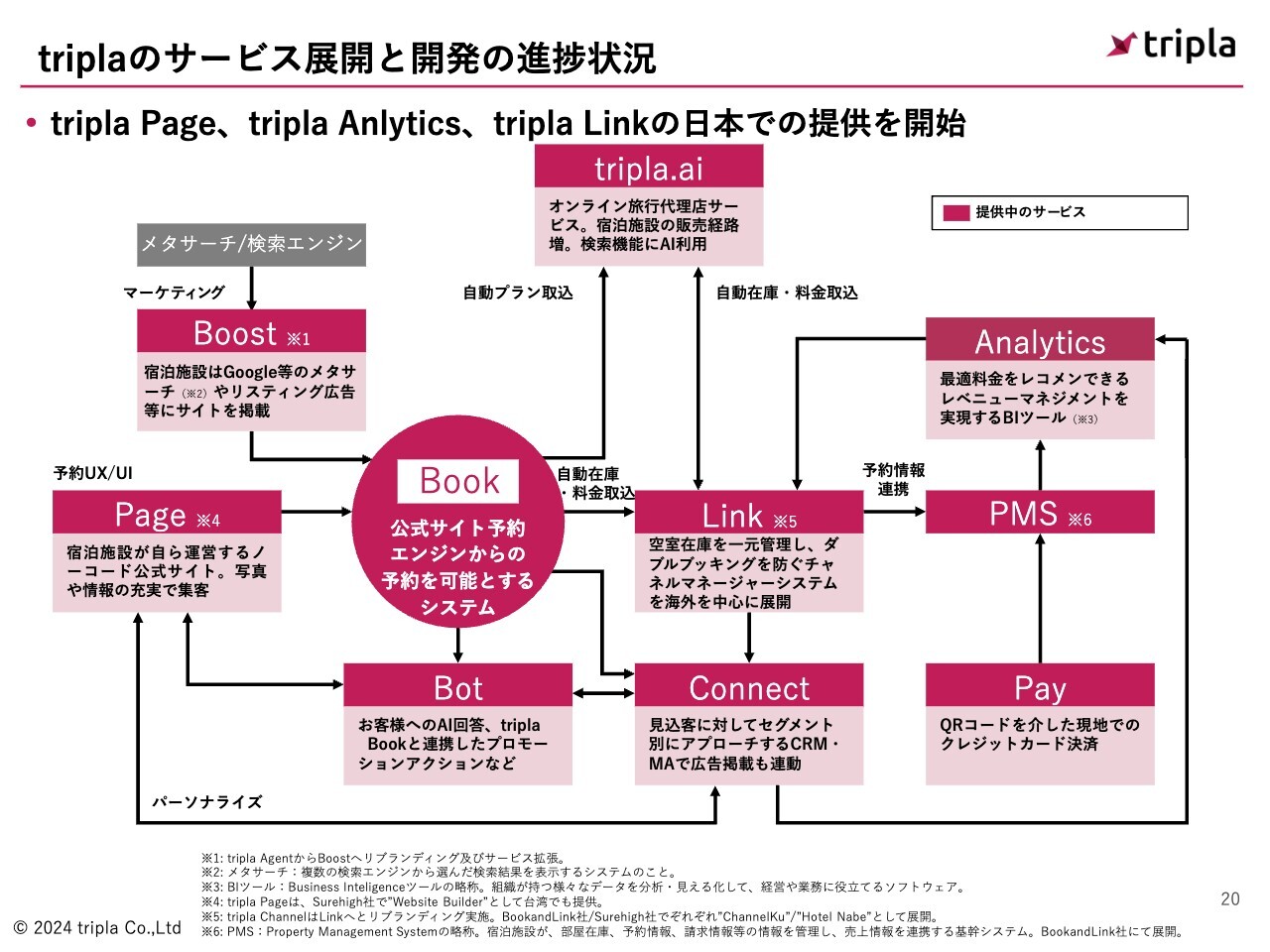

triplaのサービス展開と開発の進捗状況

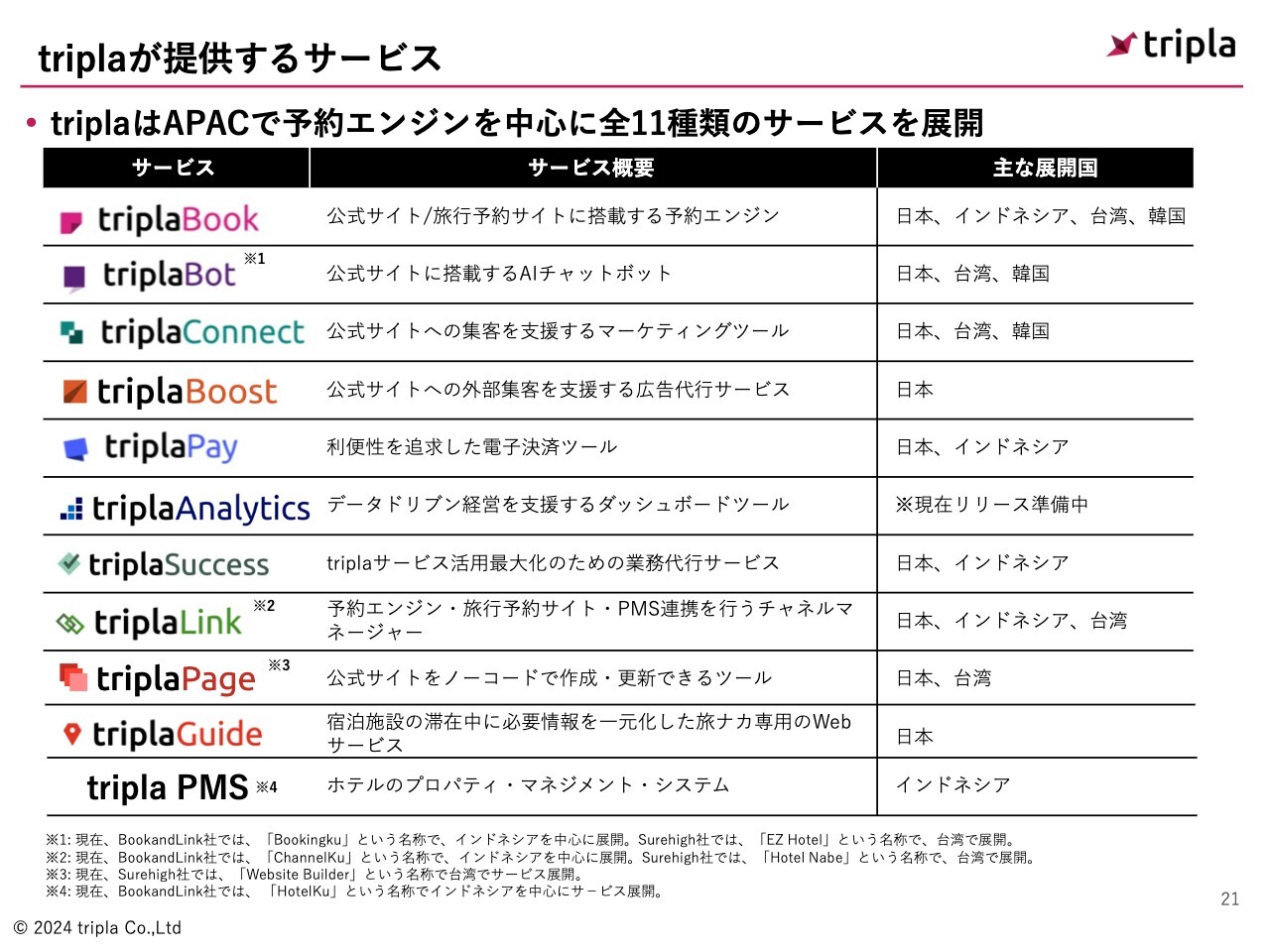

具体的なサービスをご紹介します。スライドに記載のとおり、「tripla Book」を中心として、「tripla Bot」「tripla Connect」「tripla Boost」「tripla Link」「tripla PMS」「tripla Pay」「tripla Analytics」「tripla Page」などの11のサービスを現在提供しています。

triplaが提供するサービス

スライドに、各サービスの展開国を記載しています。サービスによって展開国にばらつきがありますが、今後はすべての国ですべてのサービスを展開していくことを掲げて開発を行っています。

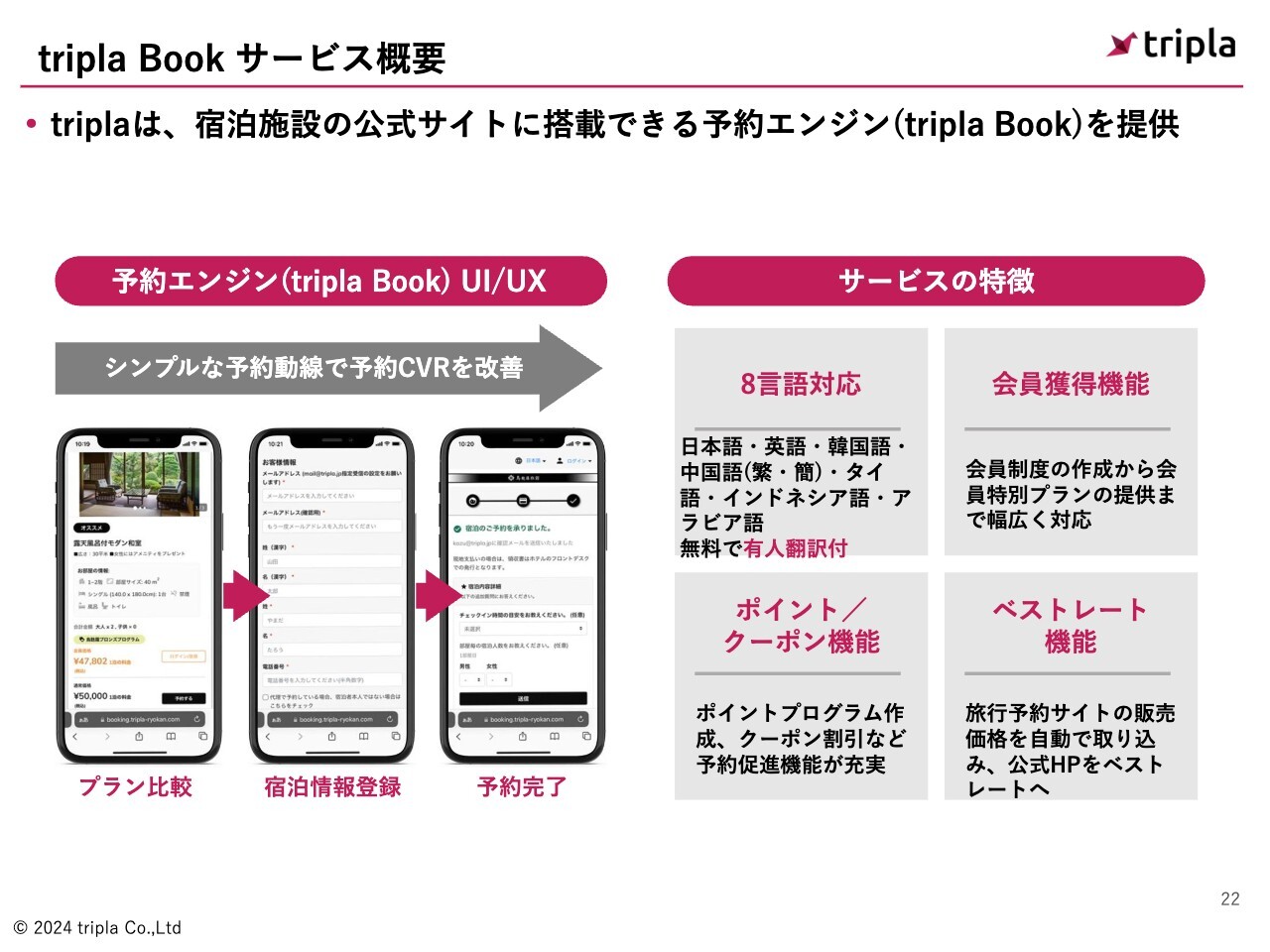

tripla Book サービス概要

「tripla Book」のサービス概要です。簡単なUI/UXで、すべてのお客さまが簡単に予約できることをコンセプトに作っている予約システムになります。

サービスの特徴として、現在は全部で8言語に対応しています。増えた3言語は、タイ語、インドネシア語、アラビア語です。そのほかに、会員獲得機能、ポイント/クーポン機能、ベストレート機能を備えています。

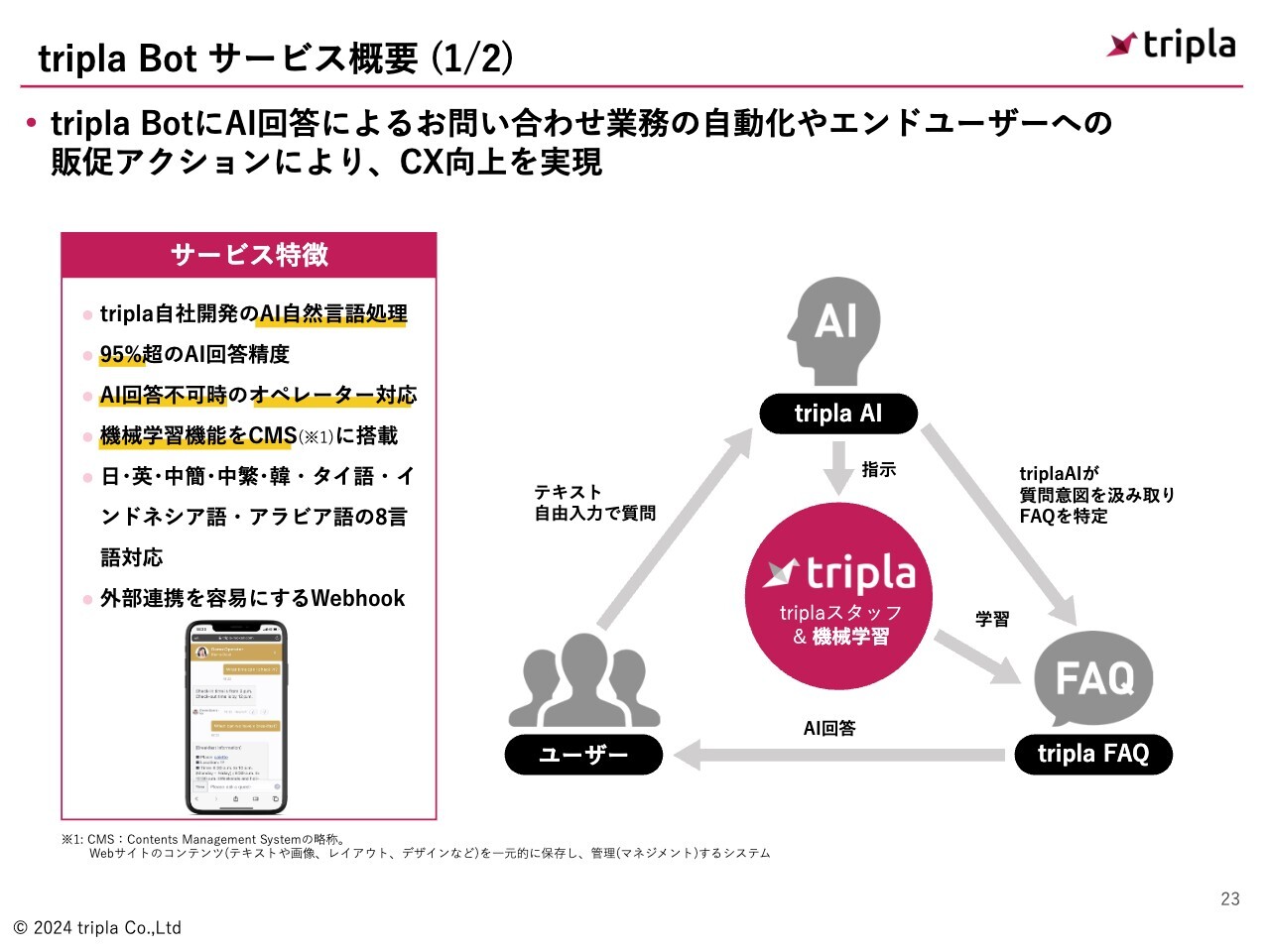

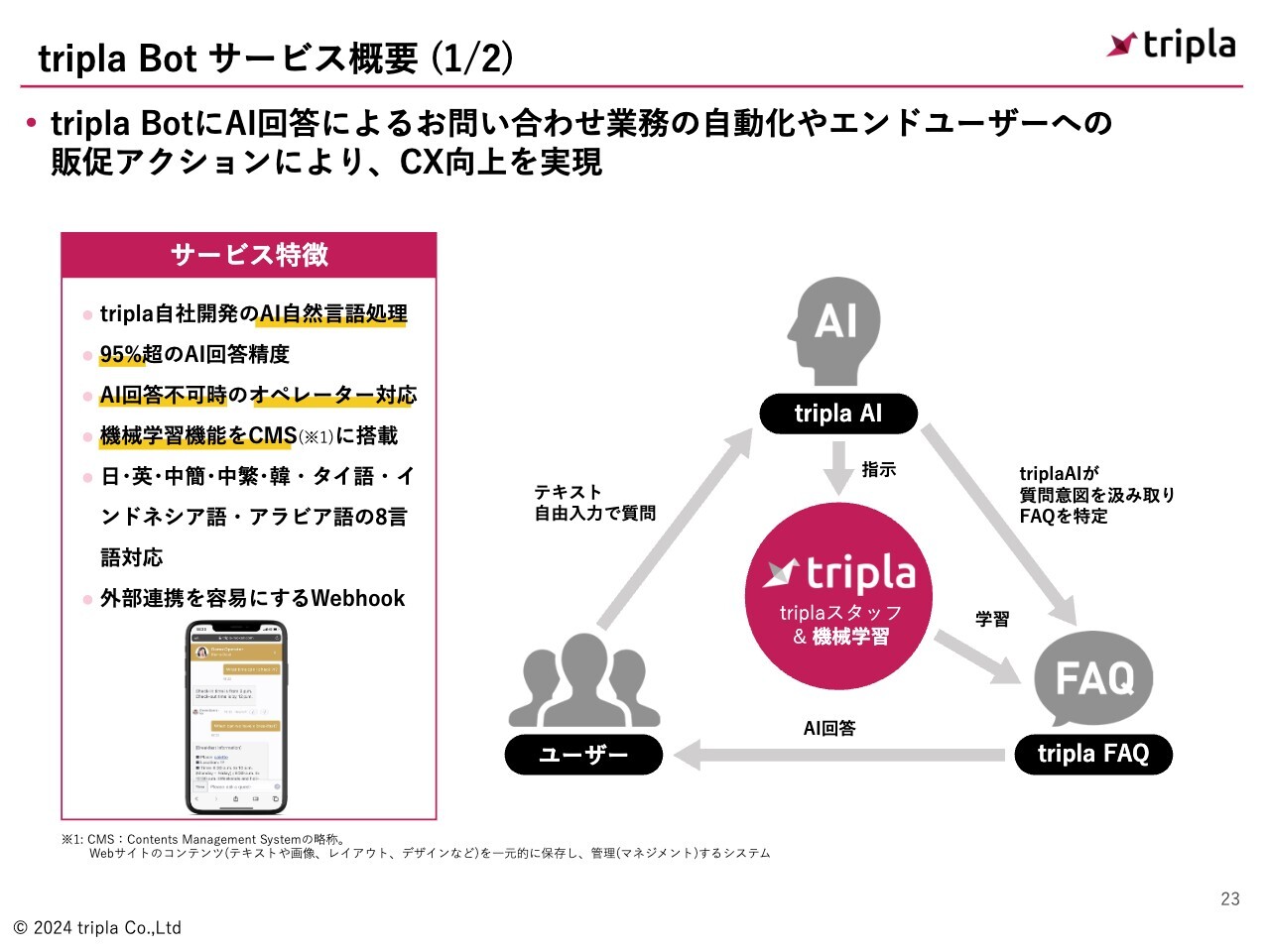

tripla Bot サービス概要(1/2)

「tripla Bot」についてです。こちらに関しても、タイ語、インドネシア語、アラビア語の3言語が増えて、8言語対応でサービスを提供しています。アラビア語は、右から左に言語が表示できるようになっています。

tripla Bot サービス概要(2/2)

「tripla Bot」は、最近注目度が高い「LINE」や「Facebook Messenger」のようなメッセージングアプリと連携して使用していただくホテルが増えてきています。

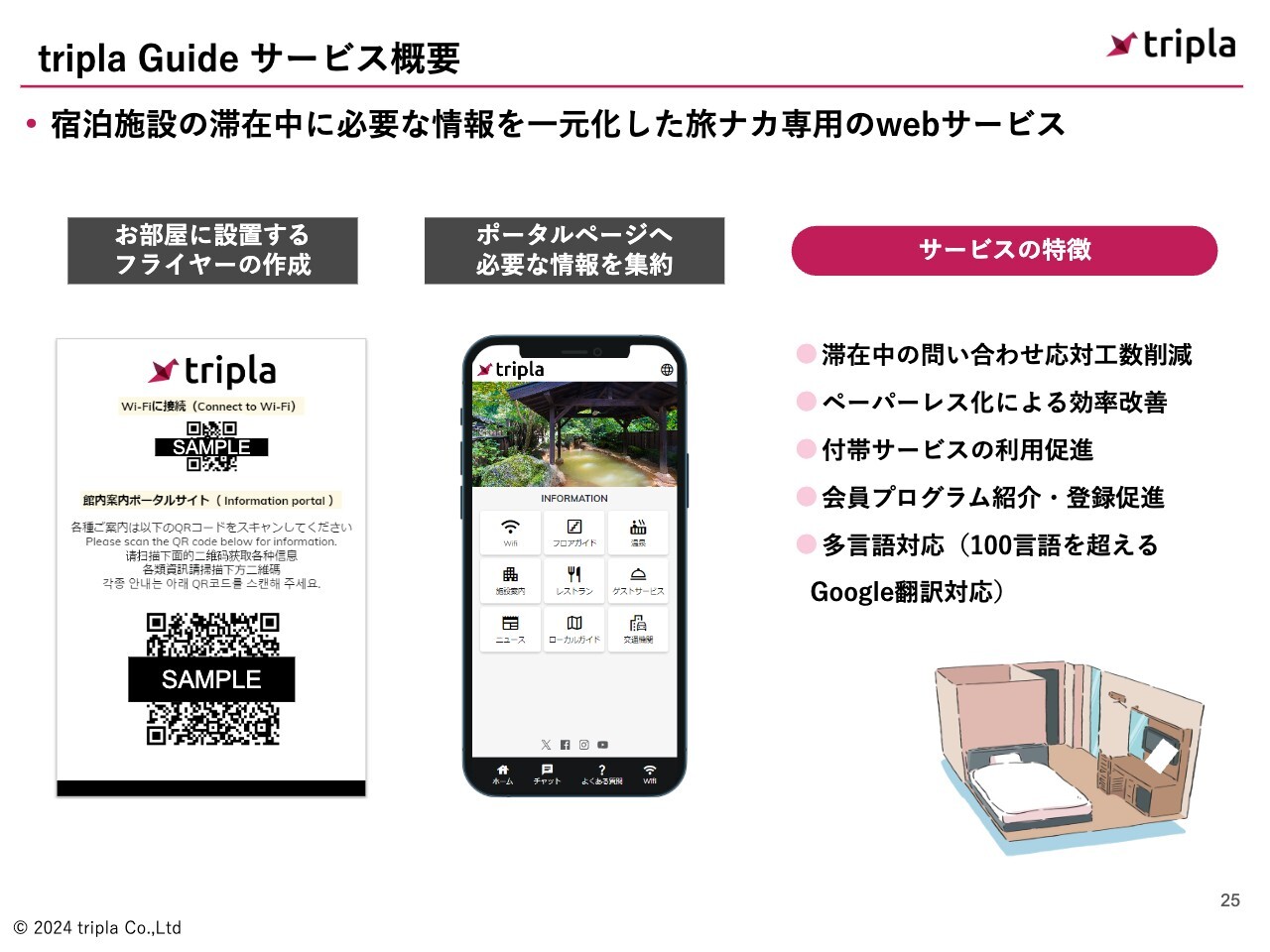

tripla Guide サービス概要

「tripla Bot」の付帯サービスとして提供している「tripla Guide」についてです。「お風呂は何時まで開いているかな」「マッサージの受付は何時までだろう」など、館内の必要な情報が「tripla Guide」にアクセスすることですべてわかるサービスになります。

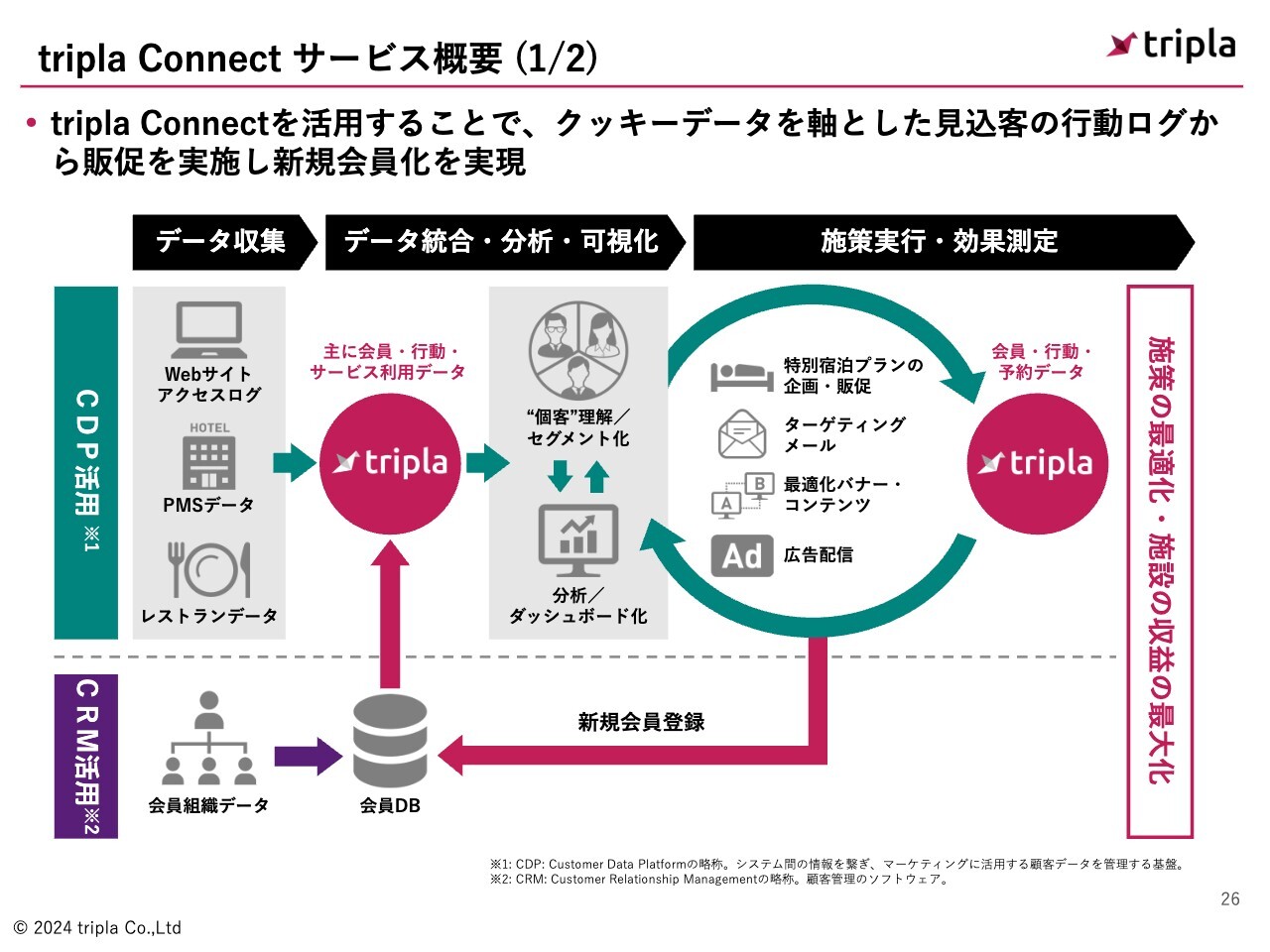

tripla Connect サービス概要(1/2)

「tripla Connect」についてです。こちらは、ファーストパーティ・クッキーデータを軸にお客さまの情報を集約し、会員情報や宿泊情報などを組み合わせてお客さまの行動ログからセグメント化していきます。そして、セグメントごとに広告を配信したり、宿泊プランを掲載したり、メールマガジンを作成するといったアクションを行っていくサービスです。

最近では、「tripla Book」をお申し込みいただくほとんどのホテルが「tripla Connect」にもお申し込みいただいており、クロスセルが達成できているサービスになっています。

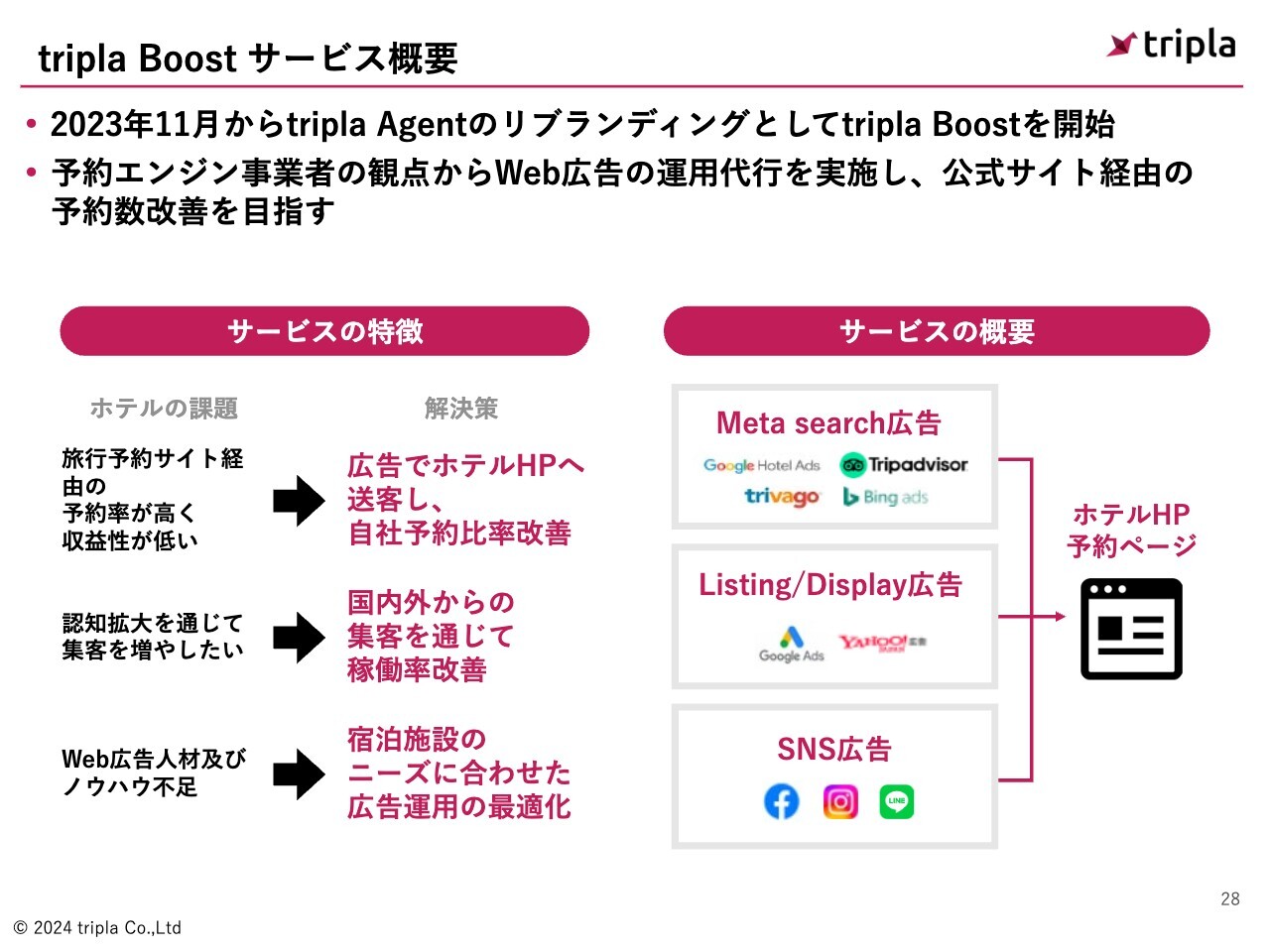

tripla Boost サービス概要

「tripla Boost」についてです。こちらも最近「tripla Book」との同時申し込みが増えてきているサービスで、当社がメタサーチ広告、リスティング広告、SNS広告といった広告の運用代行を行っています。

現在は日本語が中心ですが、これまでのM&Aで得た海外展開拠点などをうまくレバレッジさせることにより、今後は日本語だけでなく韓国語、台湾語、英語といった多言語で広告運用代行サービスを展開していこうと考えています。

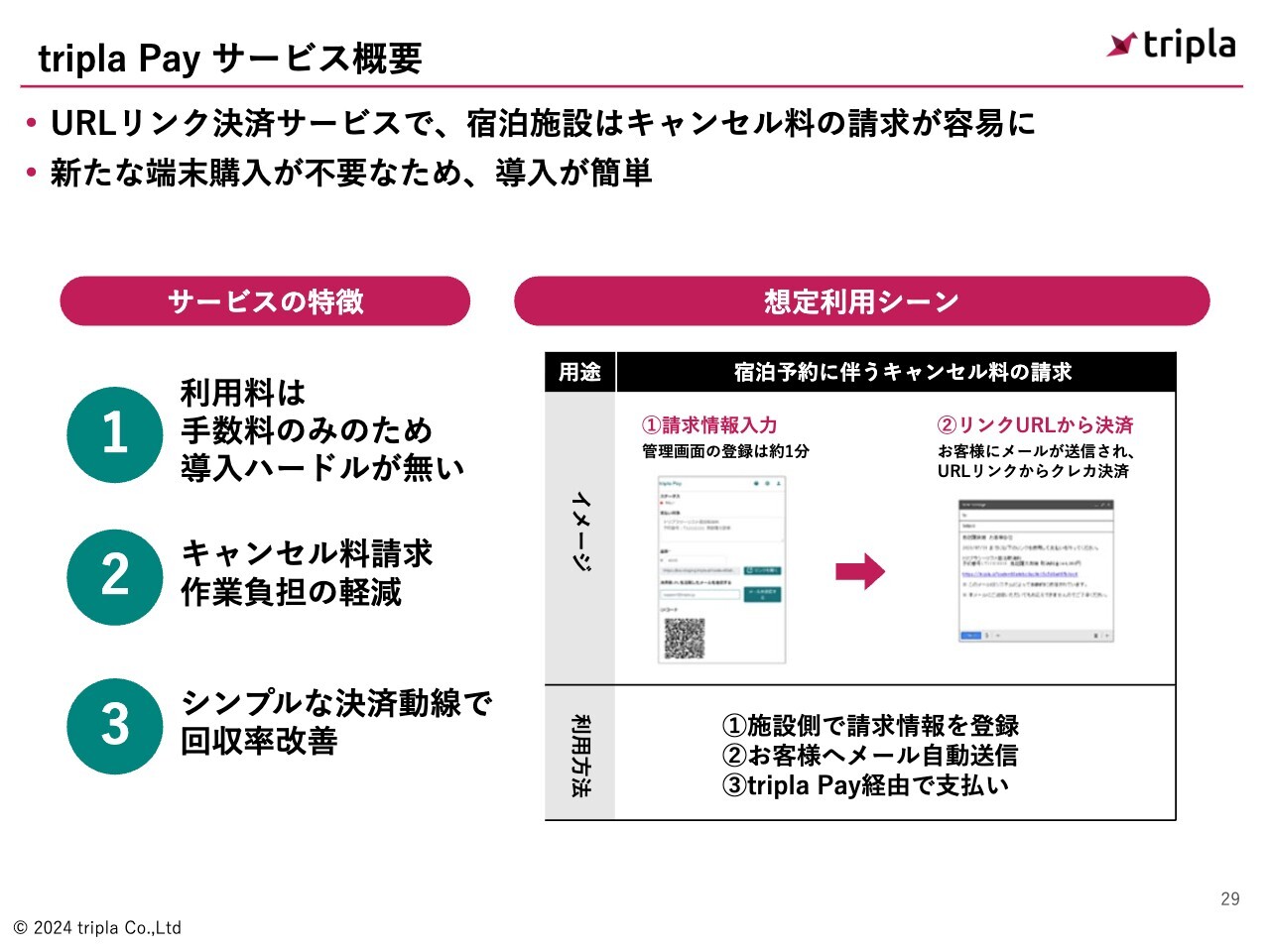

tripla Pay サービス概要

「tripla Pay」についてです。URLのリンク決済サービスで、宿泊施設はキャンセル料を容易に請求することができます。

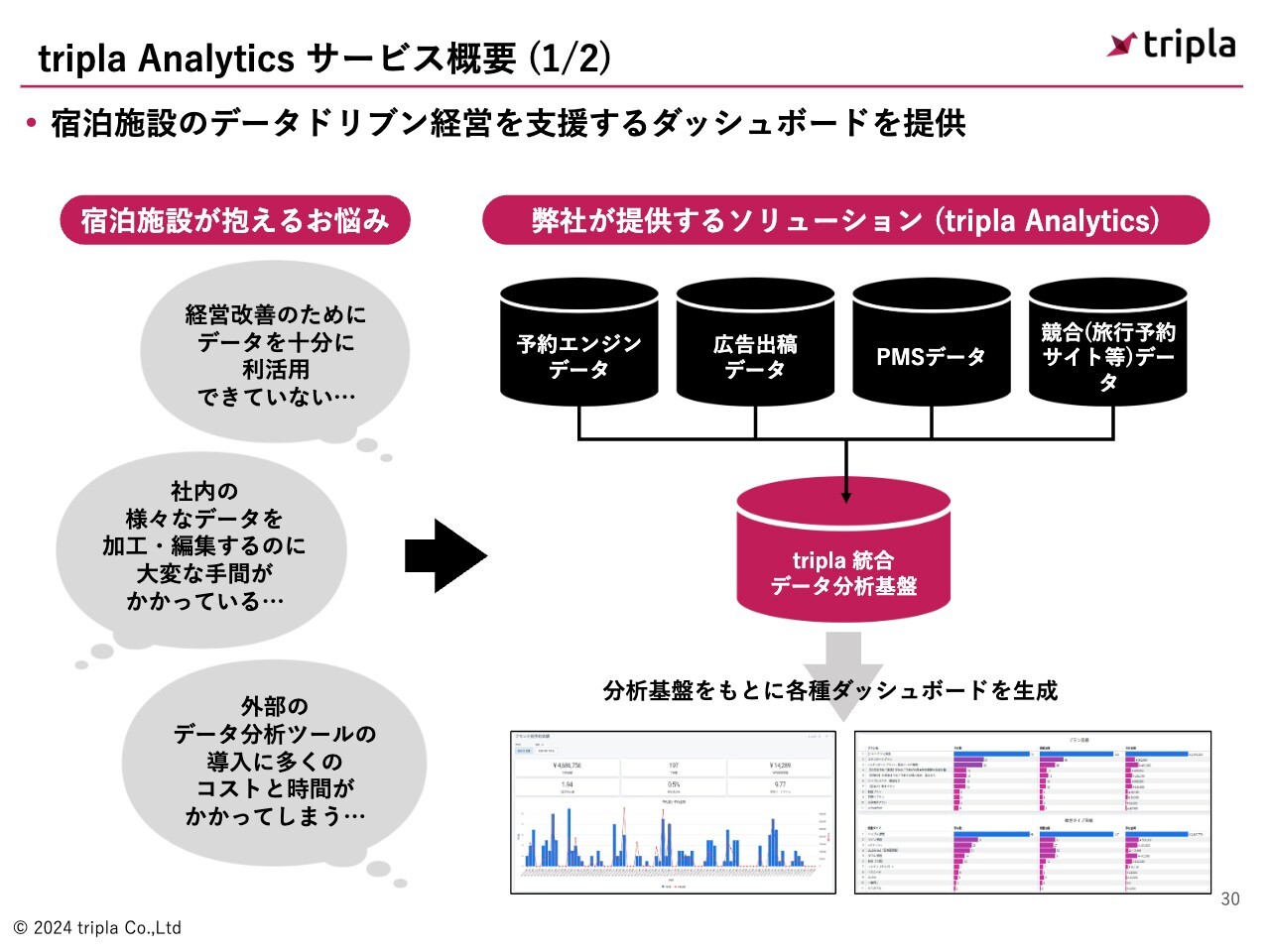

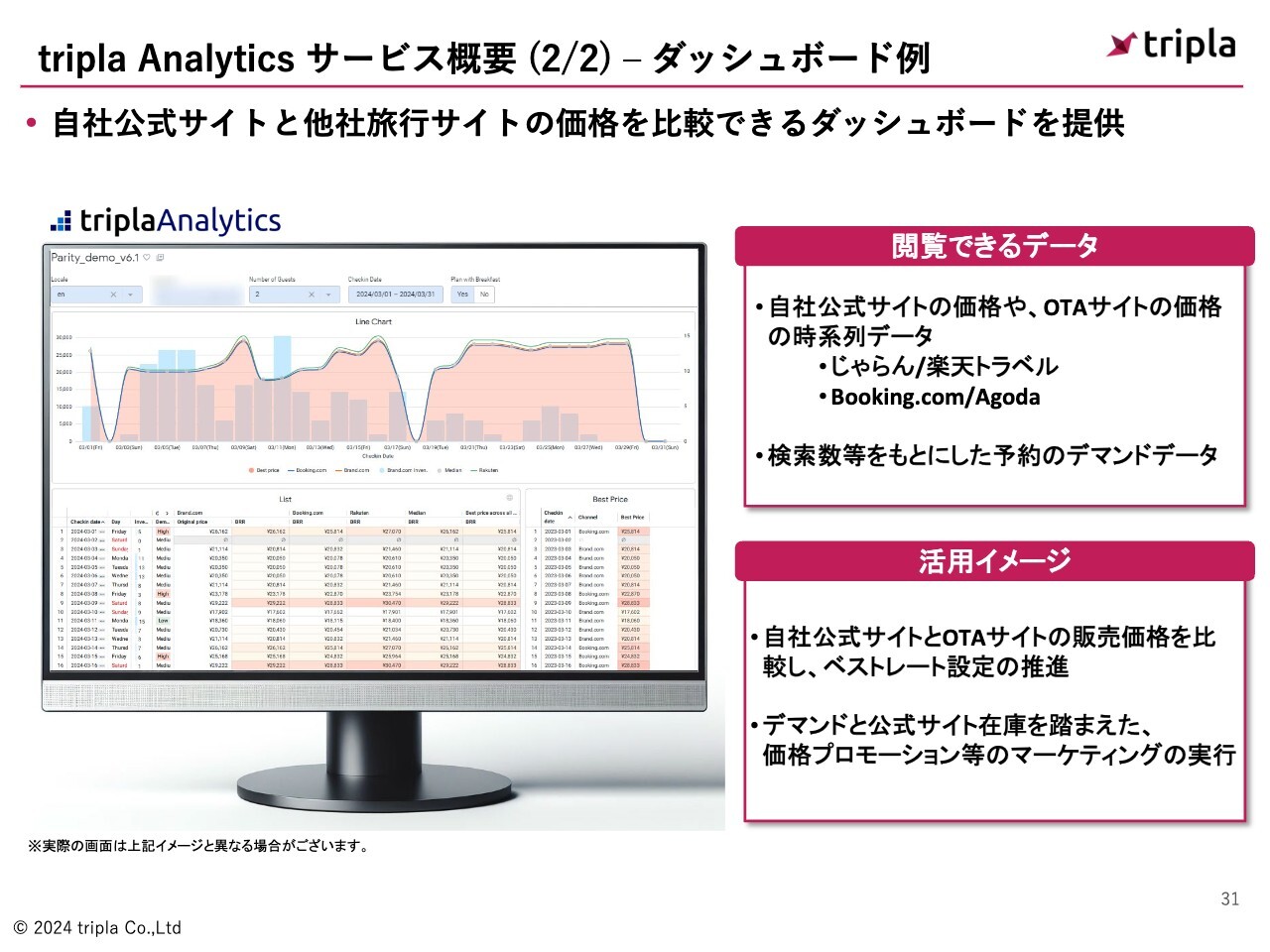

tripla Analytics サービス概要(1/2)

「tripla Analytics」についてです。BI(ビジネス・インテリジェンス)の帳票を見ることができるサービスです。

tripla Analytics サービス概要(2/2) ‒ ダッシュボード例

一番人気のあるサービスとしては、「じゃらんnet」「楽天トラベル」「Booking.com」「Agoda」などのOTAサイトに掲載されている価格と公式サイトの価格を取得することができます。さらに、ホテルの競合相手である施設の価格も取得することができます。

したがって、「tripla Analytics」は、価格差の有無などをホテルのレベニューマネージャーが確認できるといったサービスになります。

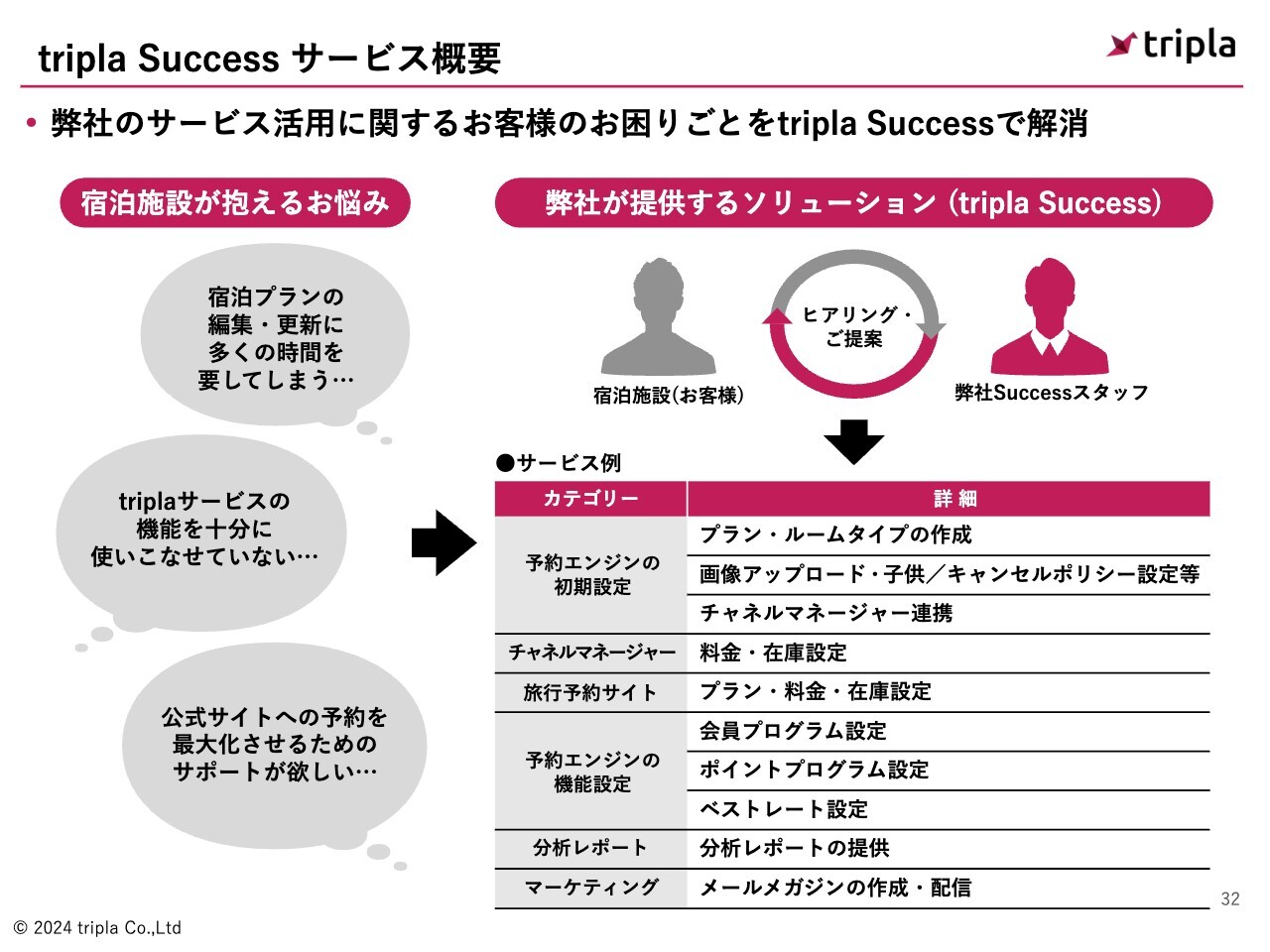

tripla Success サービス概要

「tripla Success」についてです。特に旅館などの宿泊施設では、「IT人材をなかなか確保できない」「OTAを設定できる人材がなかなか見つからない」などのITやオンライン掲載に関する困り事があります。それを当社が代わりに行うといったソリューションサービスです。

日本では、地方創生も含めてこのようなサービスが非常に訴求しやすいのですが、実は東南アジアでも同様のことが起きています。やはりどこのホテルもIT人材が不足しているため、「tripla Success」をうまく活用した上で、世界中にコンサルティングサービスの輪を広げていければと思っています。

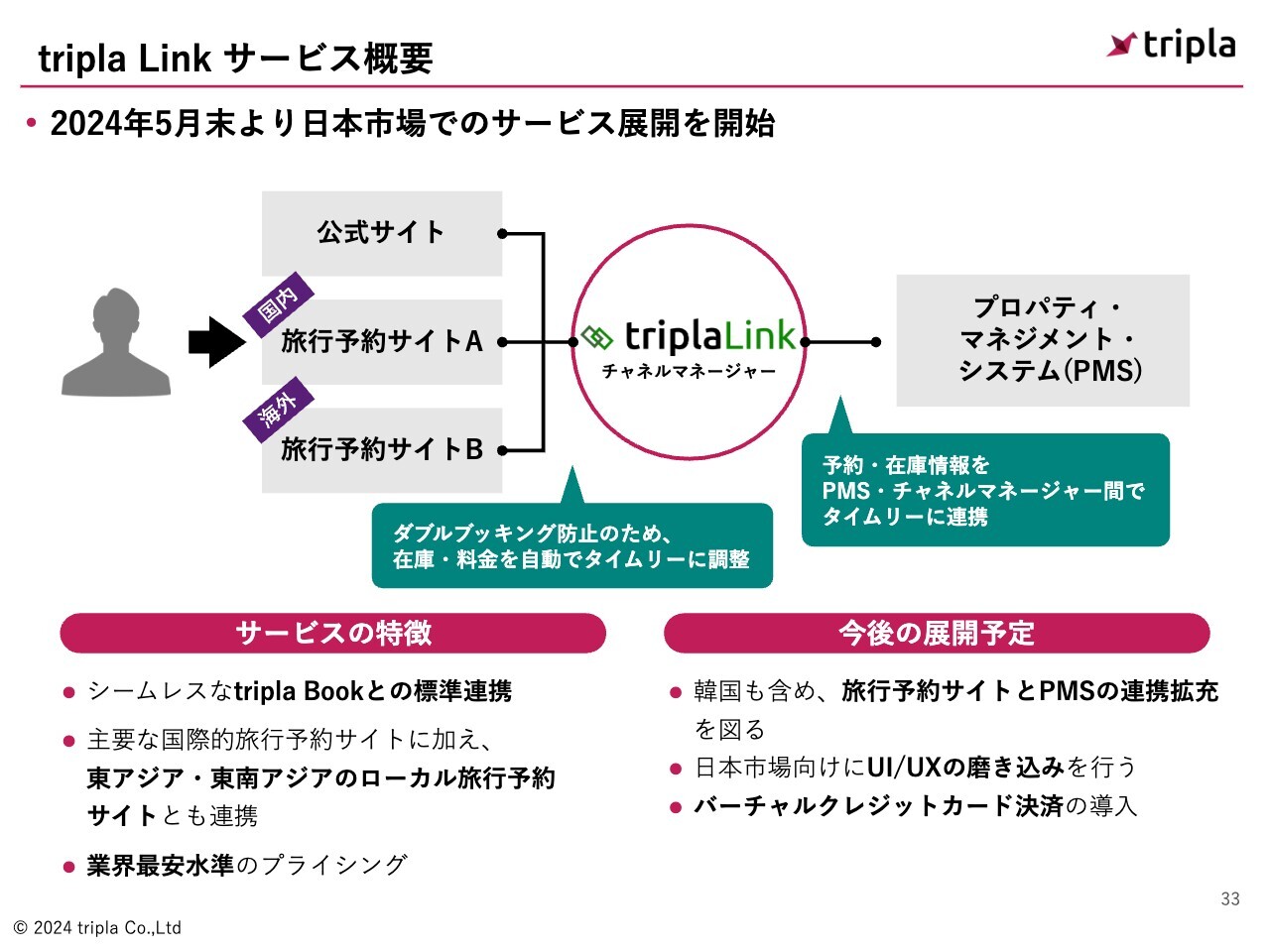

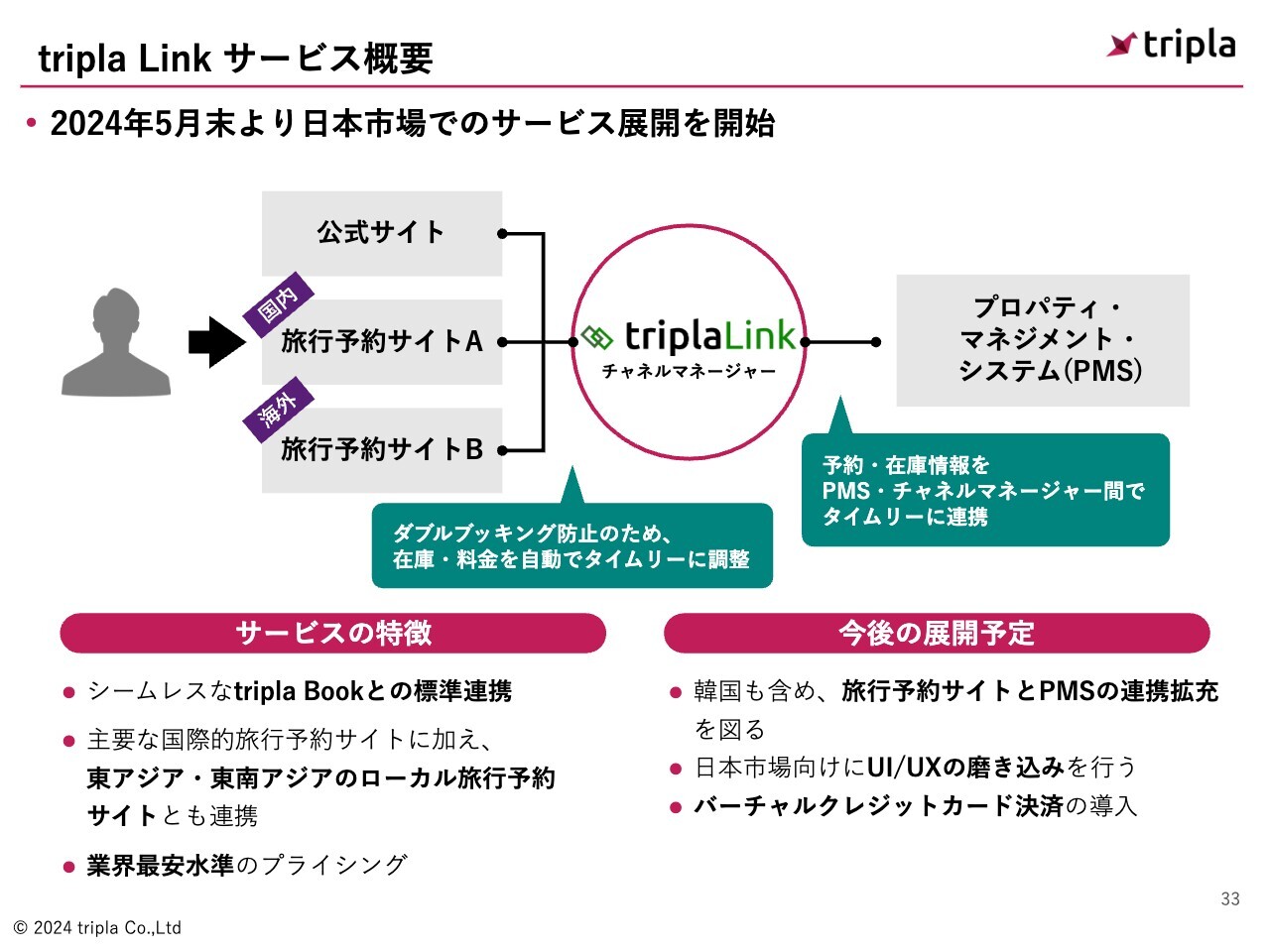

tripla Link サービス概要

最近ローンチした「tripla Link」についてです。BookandLink社の「CHANNELKU」というサービスを元に、チャネルマネージャーとしてサービス展開を開始しました。

具体的には、公式サイトや「じゃらんnet」「楽天トラベル」「Booking.com」などのOTAサイトから入ってきた予約を一元管理し、ホテルの基幹システムであるPMSに予約情報を送り込んでいくといったサービスになります。ダブルブッキングの防止や、料金を一元管理するところに主眼を置いています。

tripla Page サービス概要

「tripla Page」についてです。買収したSurehigh社が持っていたホームページのWebビルディングサービスを改良し、「tripla Page」としてローンチしました。すでにたくさんのホテルに導入していただいています。

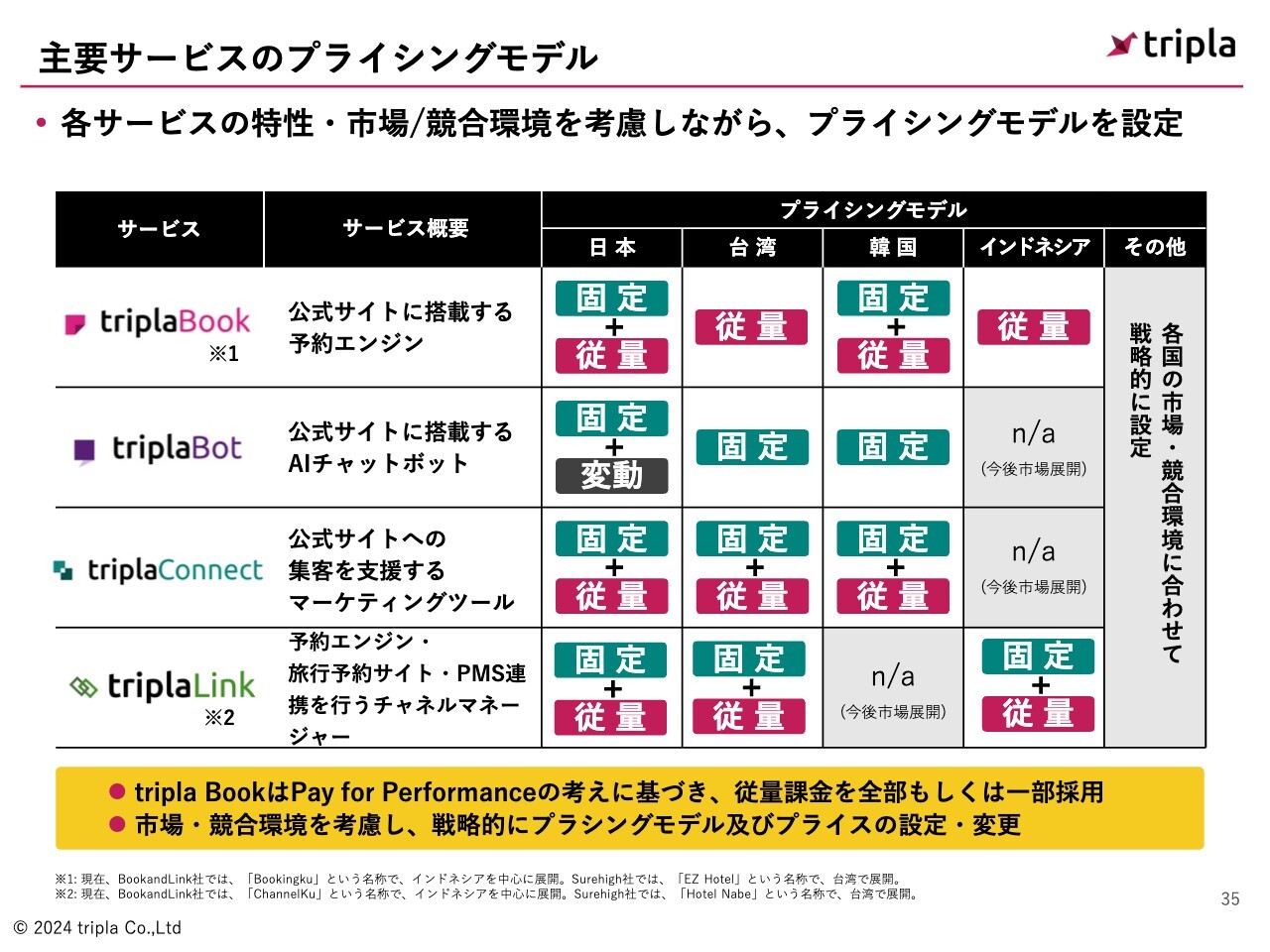

主要サービスのプライシングモデル

主要サービスのプライシングモデルです。その国のローカルニーズに合わせて、固定料金プラス従量課金など、料金体系を変えています。

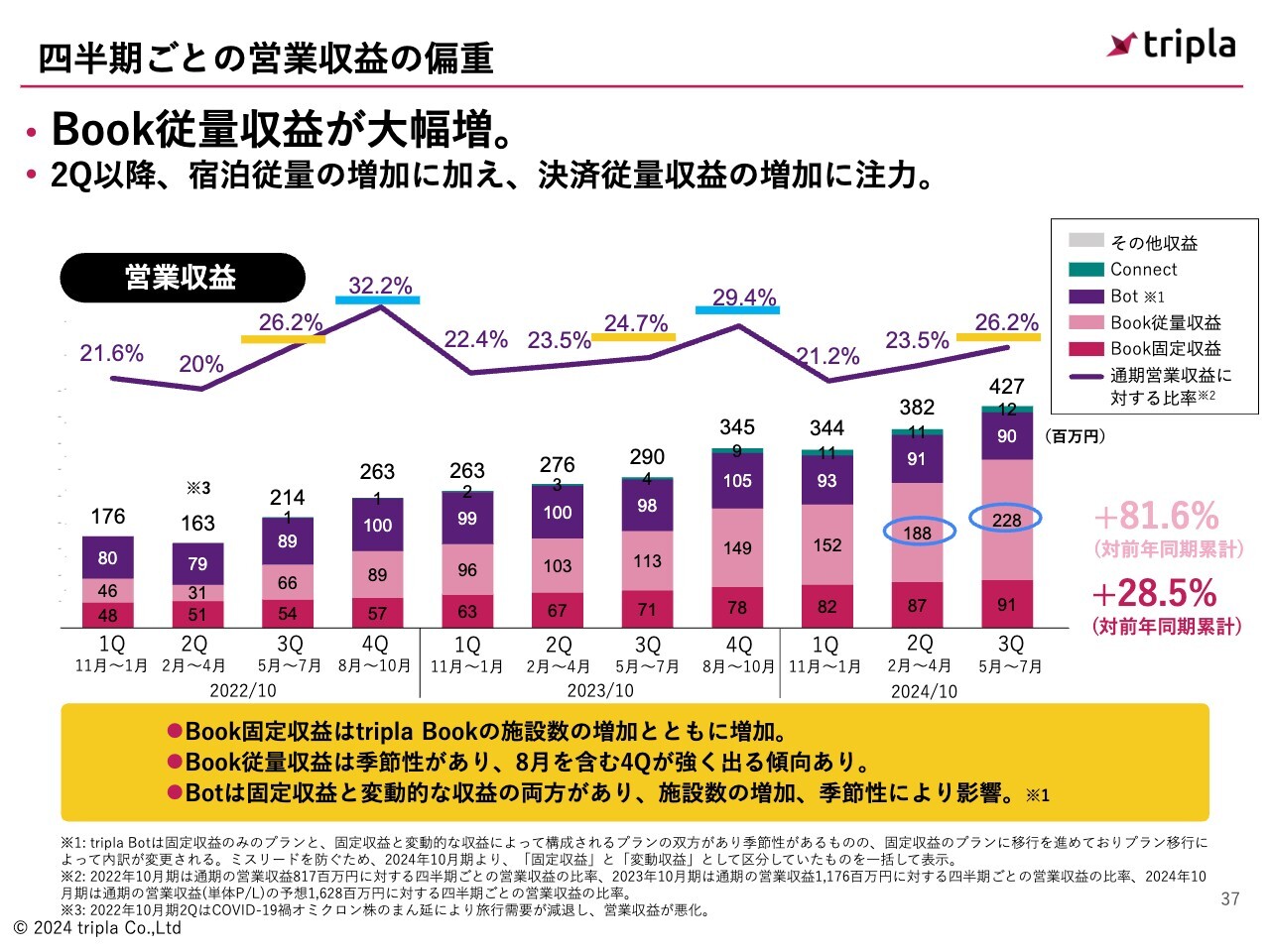

四半期ごとの営業収益の偏重

2024年10月期第3四半期の決算概要についてご説明します。四半期ごとの営業収益には偏重がありますが、第3四半期の営業収益は4億2,700万円で、26.2パーセントの進捗となりました。季節性として、8月を含む第4四半期に従量収益が多く出てくると思っています。

また、スライドの棒グラフで青丸で囲んでいる「tripla Book」の従量収益に関しては、第3四半期で2億2,800万円と過去最高を記録しました。

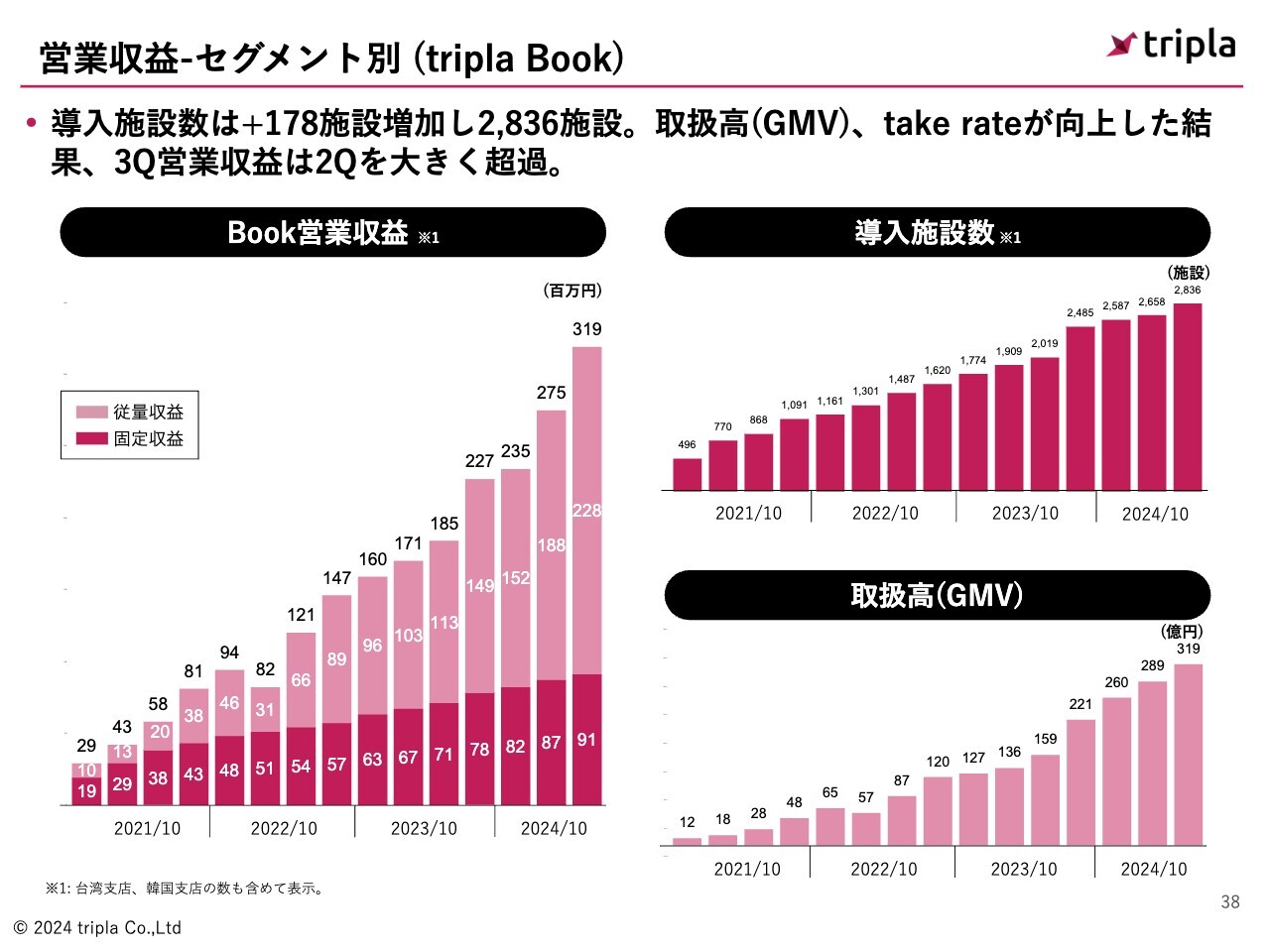

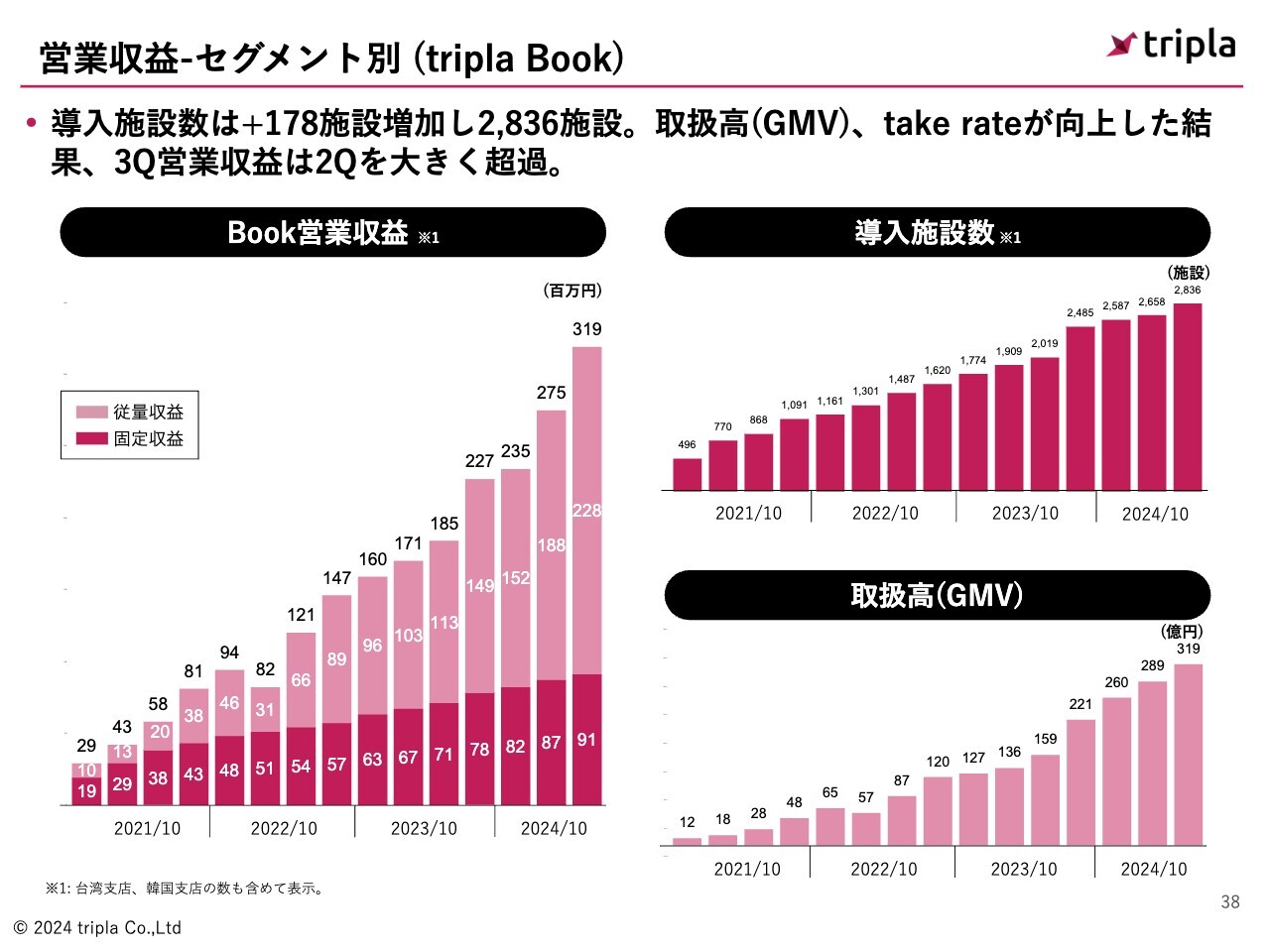

営業収益-セグメント別(tripla Book)

「tripla Book」についてです。導入施設数は2,836施設、営業収益は3億1,900万円となりました。直近では、取扱高(GMV)が非常に上がってきています。もちろん施設数や営業収益も増えていますが、GMVが非常に大きくなってきていることにも注目していただければと思います。

第3四半期のGMVは319億円で、5月・6月・7月の各月において100億円を達成できている点も大きいと思っています。

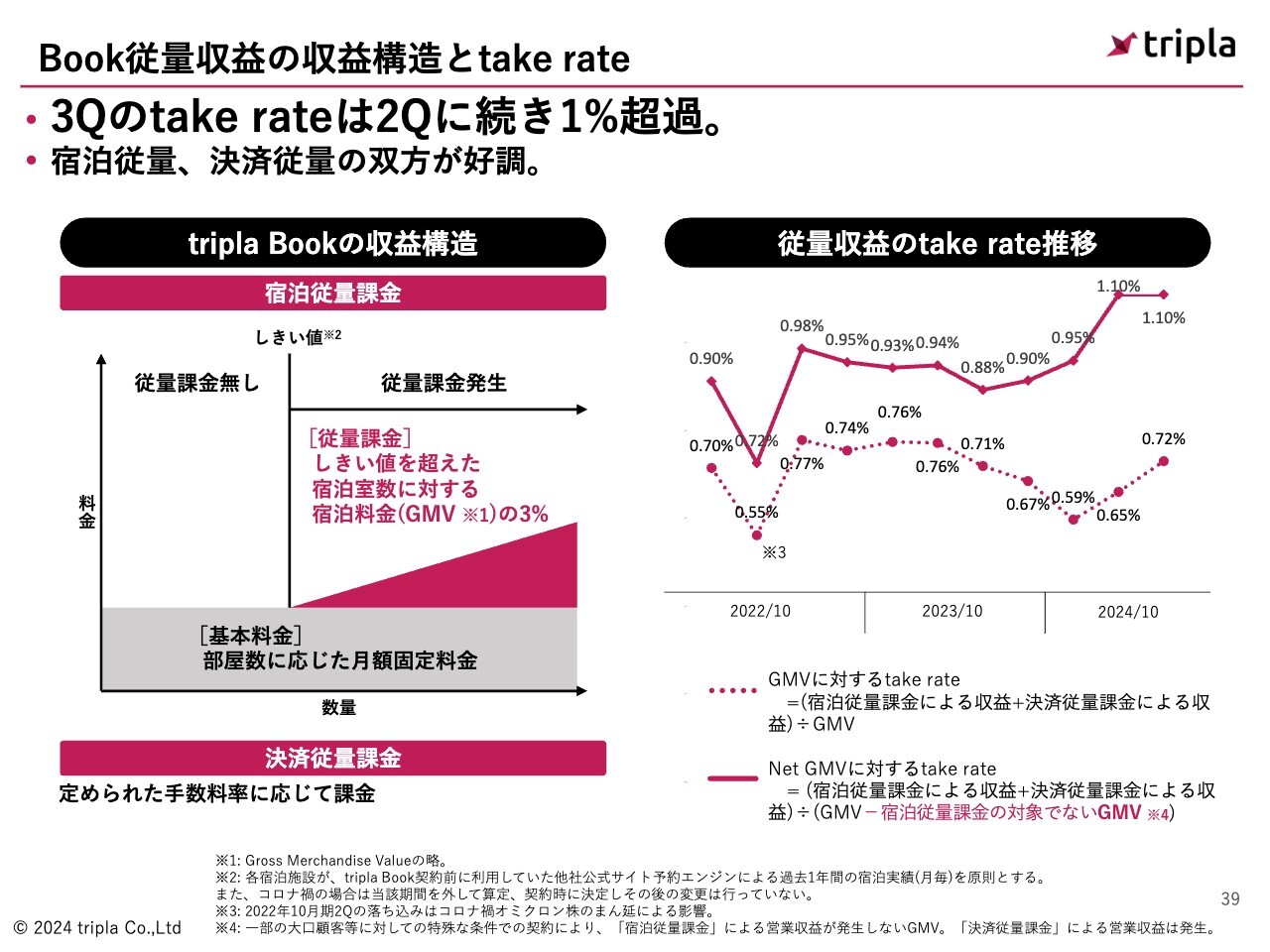

Book従量収益の収益構造とtake rate

第3四半期のtake rateは、第2四半期に引き続き1.1パーセントで推移しています。take rateは、しきい値を超えた予約実績の3パーセントをいただく宿泊従量課金と、決済の従量課金を合わせた数字です。

[参考] 下期偏重型の収益モデル

当社のビジネスモデルは、第4四半期に収益が増える傾向がありますので、下期偏重型の収益モデルになります。

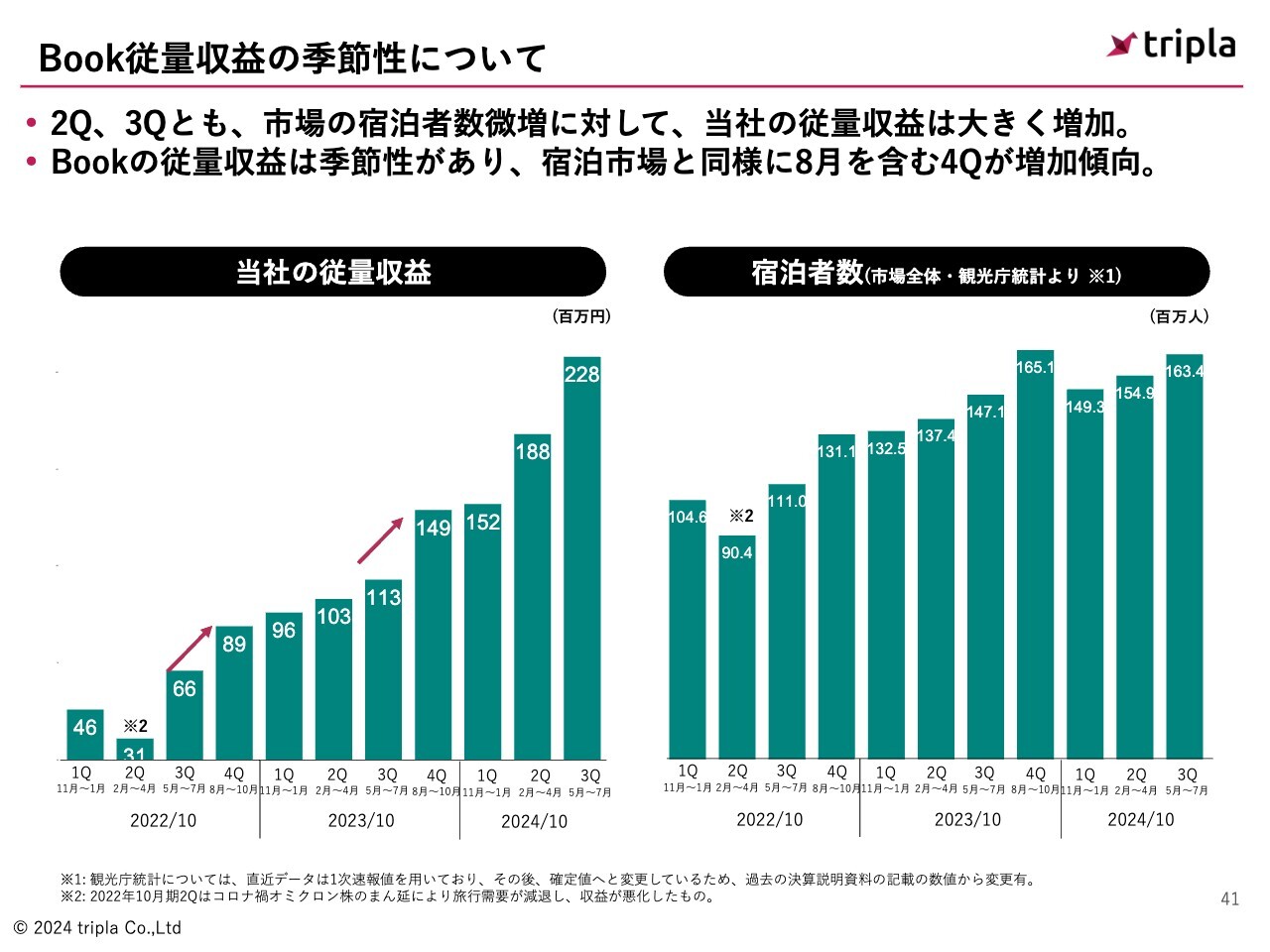

Book従量収益の季節性について

「tripla Book」の従量収益の季節性についてです。第3四半期の従量収益は2億2,800万円まで伸びており、観光庁の統計データを見ると、市場全体の宿泊者数も1億6,300万人に伸びています。

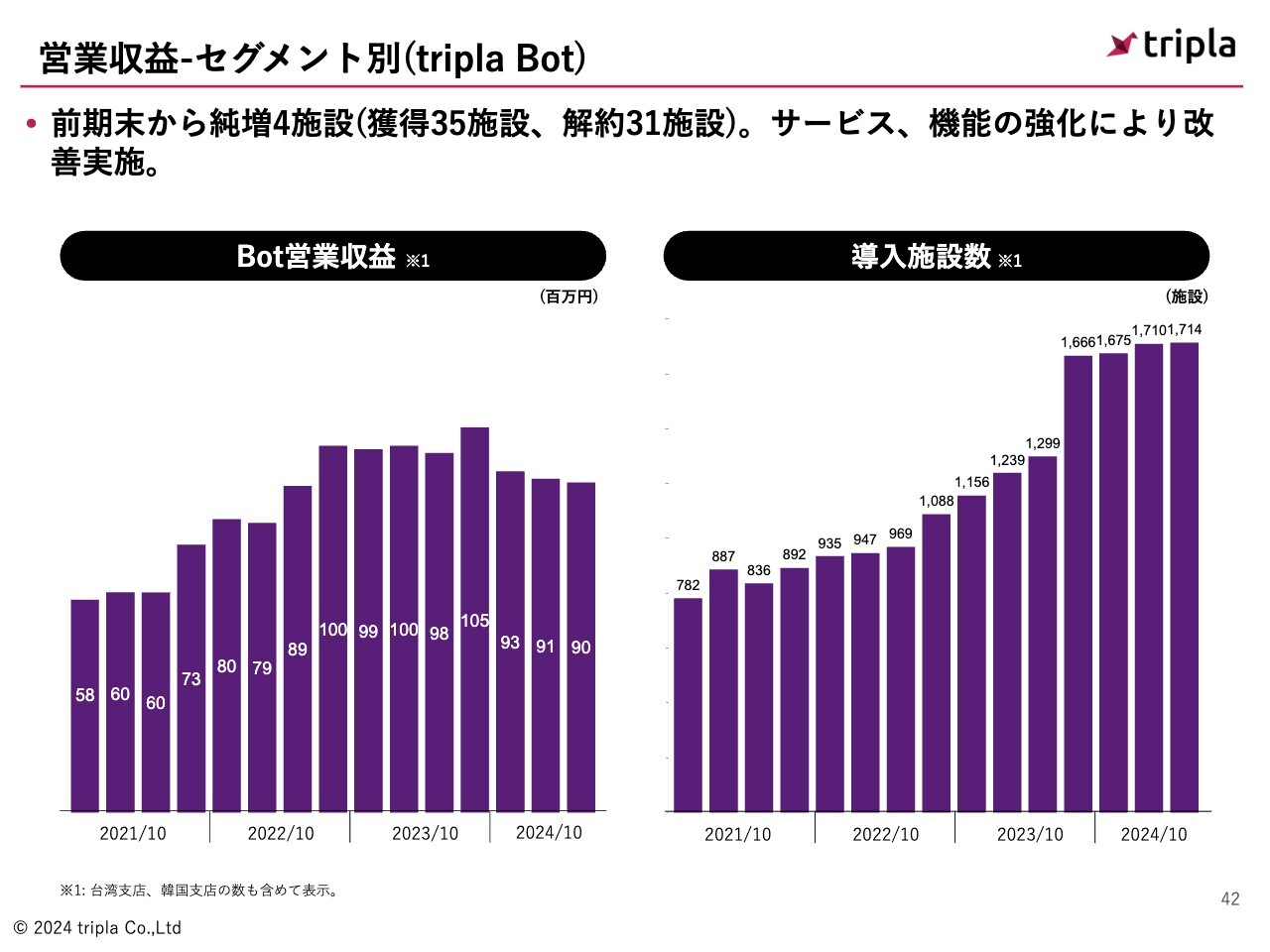

営業収益-セグメント別(tripla Bot)

「tripla Bot」の営業収益は9,000万円、導入施設数は1,714施設です。もともとあった変動収益の部分を削ぎ落として固定にシフトしていますので、営業収益が減っているように見えますが、導入施設数は増加しており、ビジネスは拡大しています。

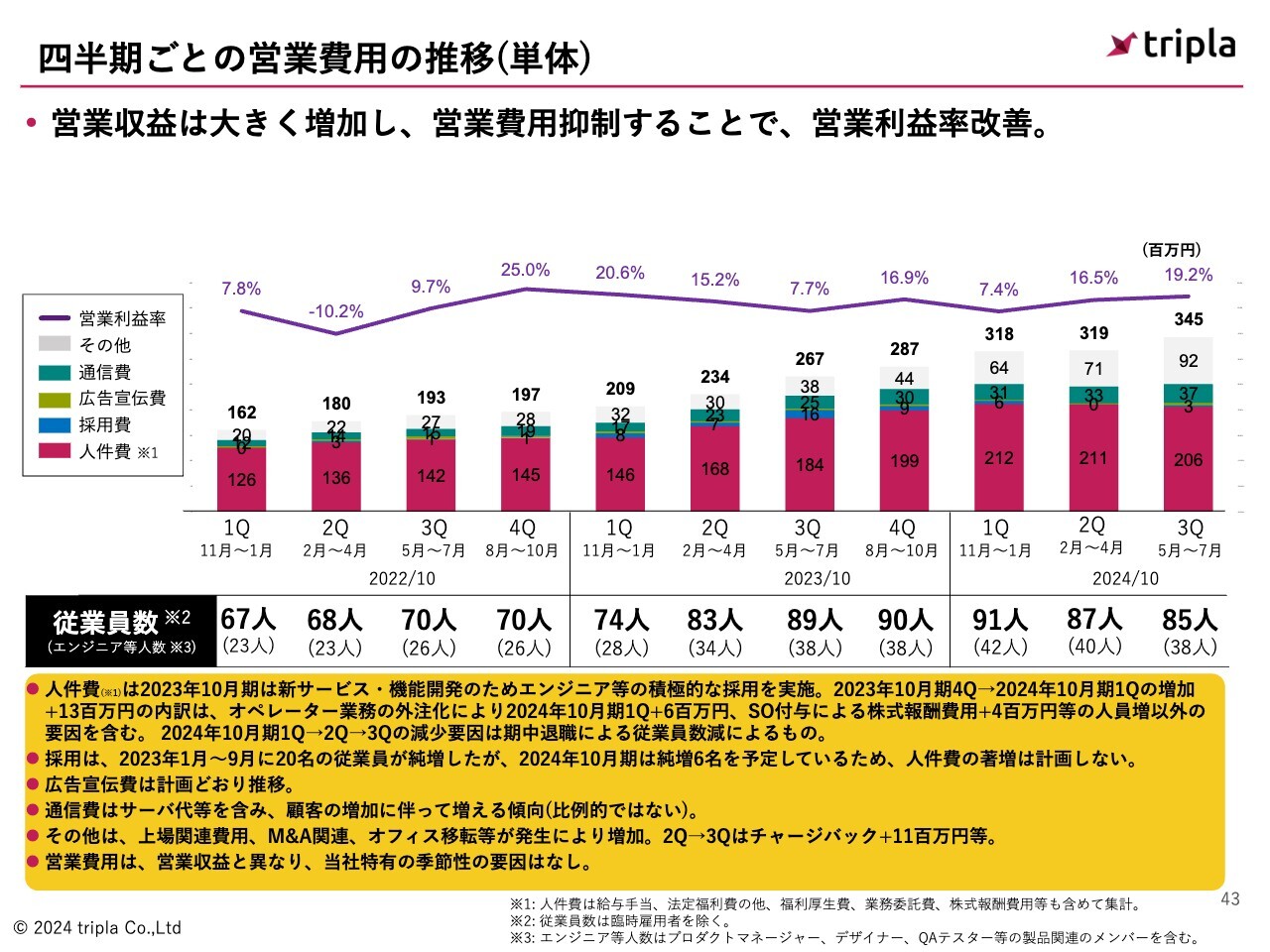

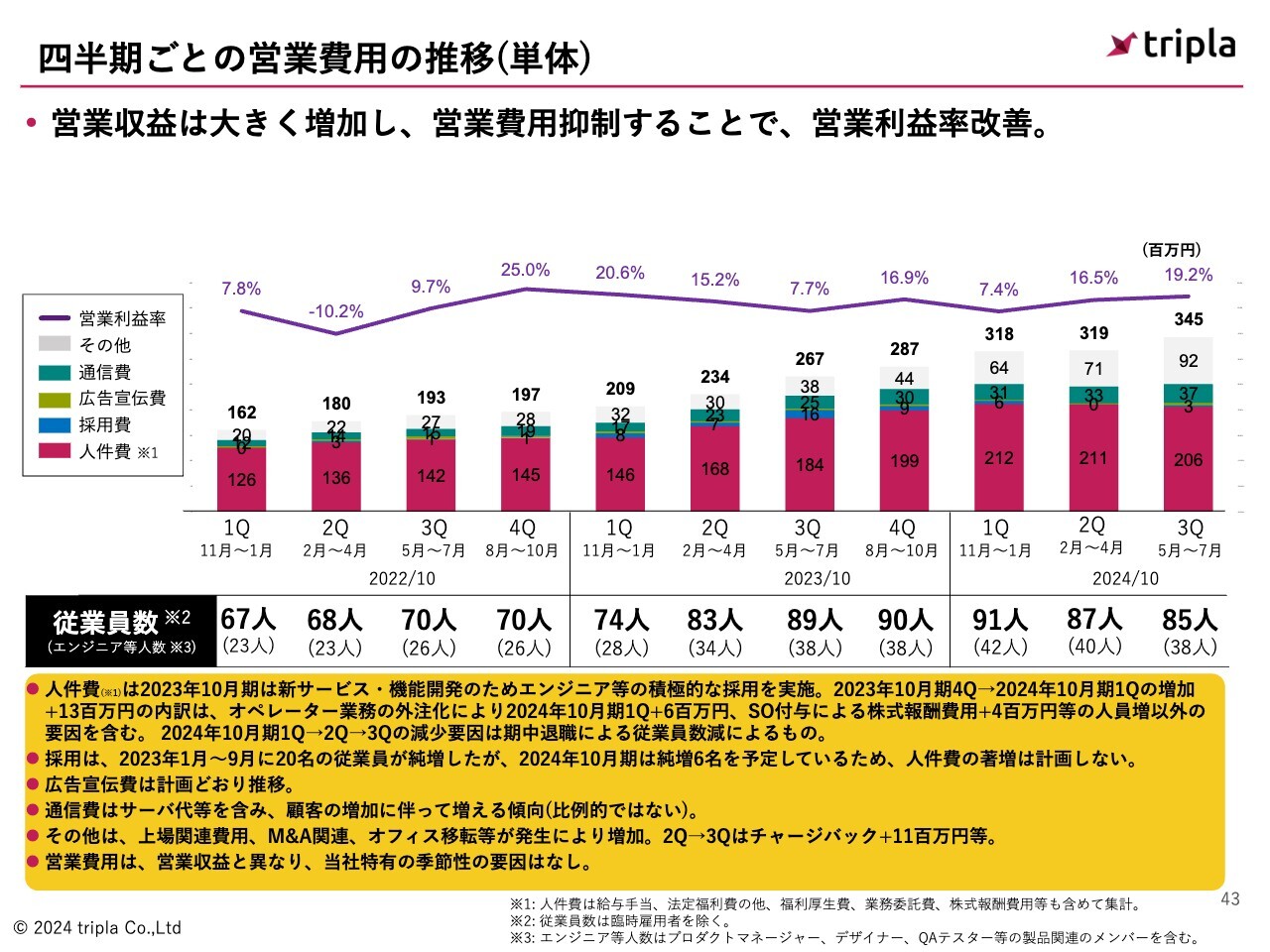

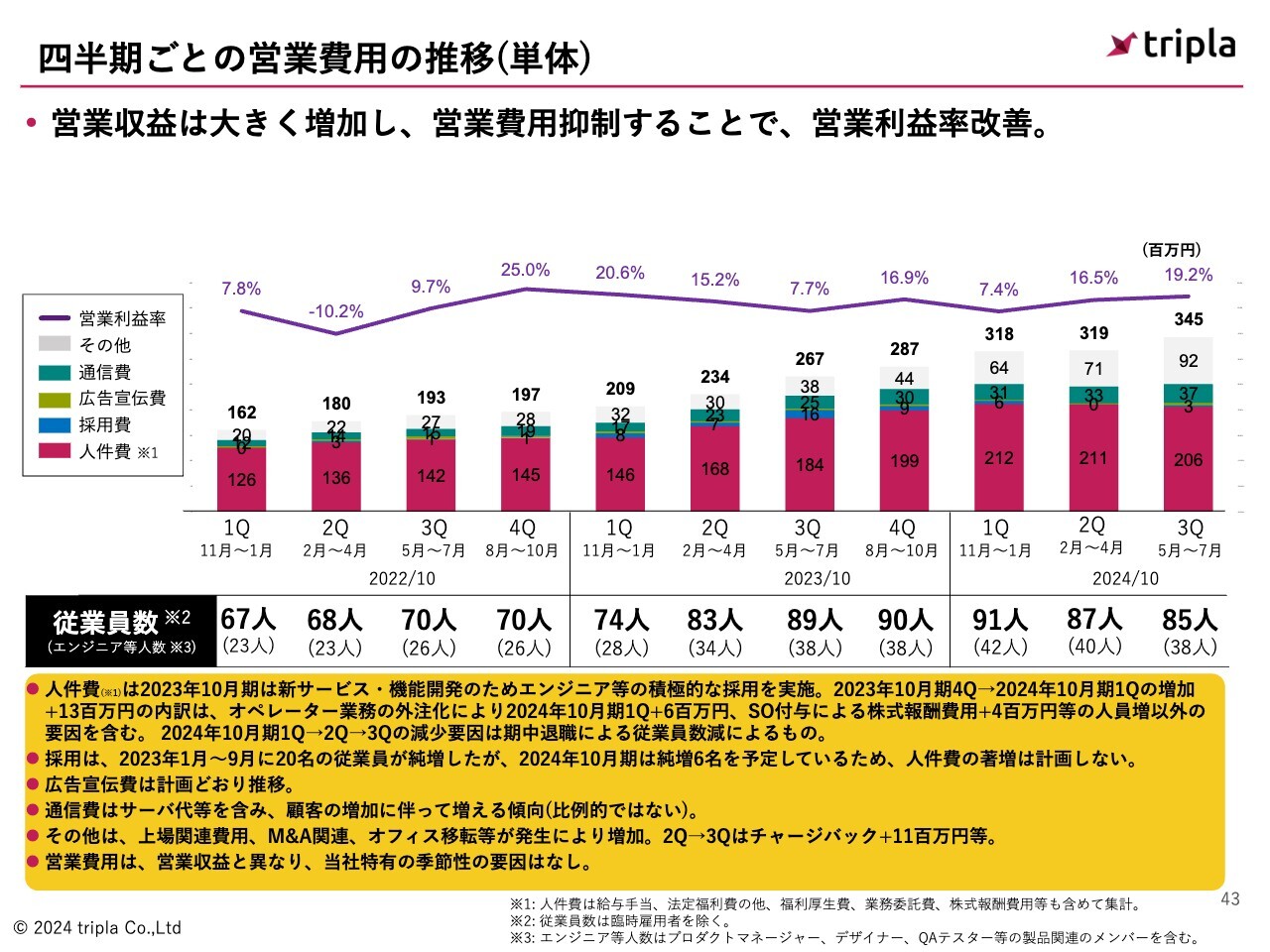

四半期ごとの営業費用の推移(単体)

四半期ごとの営業費用の推移です。従業員数は85名で、そのうちエンジニアが38名となっています。冒頭でもお伝えしたとおり、インドネシアでエンジニアの数が増加しているため、全体的な開発能力に関してはグローバルレベルで上がっている状況です。

インドネシアでエンジニアの数を増やしている背景についてご説明します。インドネシアにはBookandLink社があり、Philippe Raunet氏をはじめとするマネジメント層がしっかりグリップすることができるということで、ブリッジもPhilippe氏が行い、その中で人員を採用しています。

インドネシアの人件費で日本と変わらないエンジニアをしっかりと採用することができるため、非常にコスト効率が良いです。そのような背景から、インドネシアでの採用を拡大しています。

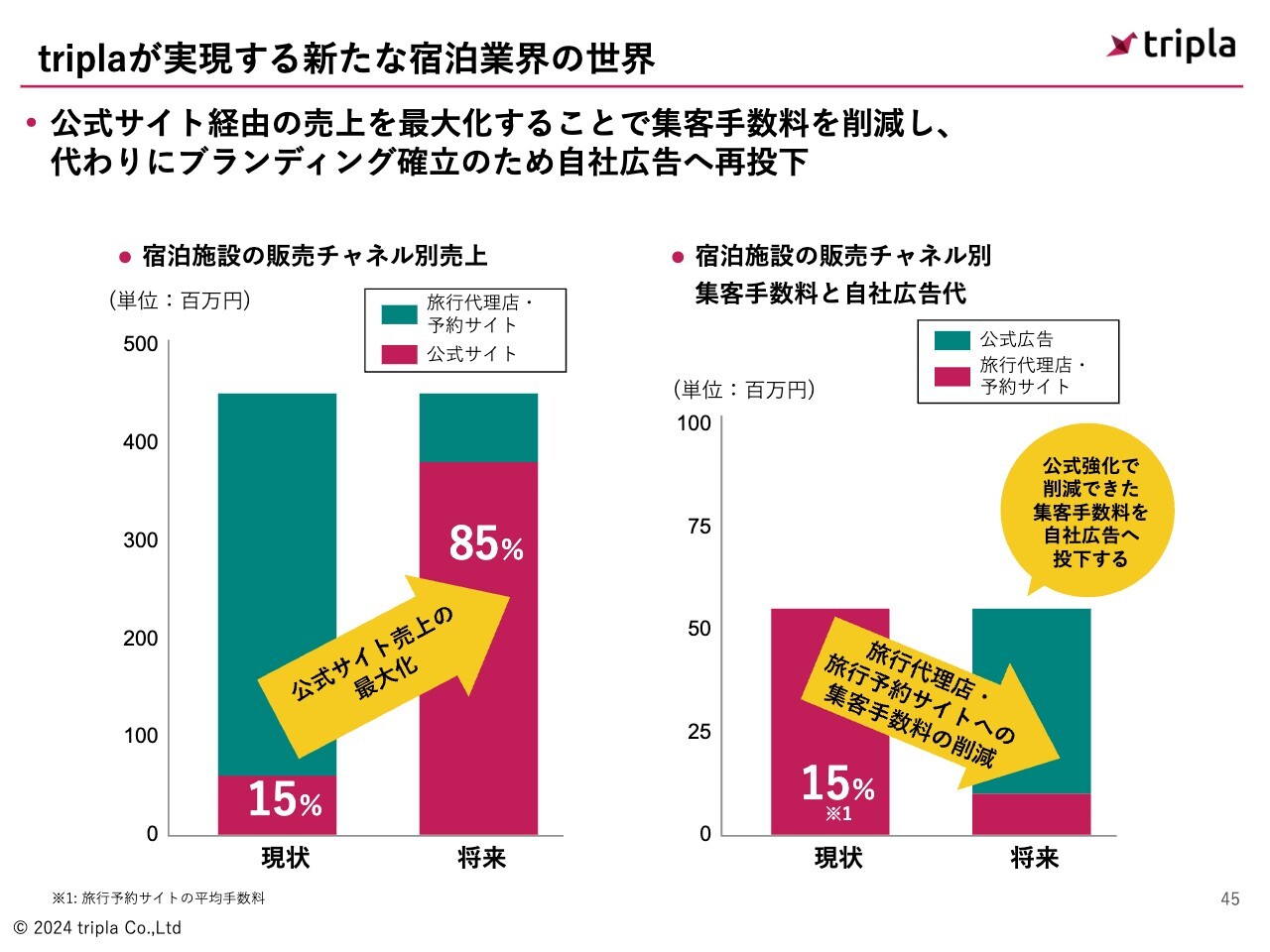

triplaが実現する新たな宿泊業界の世界

最後に、経営戦略についてご説明します。これまでと同様に、当社がホテルに対して公式サイト経由の売上比率を上げていくお手伝いをして、そのメリットを当社とホテルの両方で享受していくという戦略になっています。

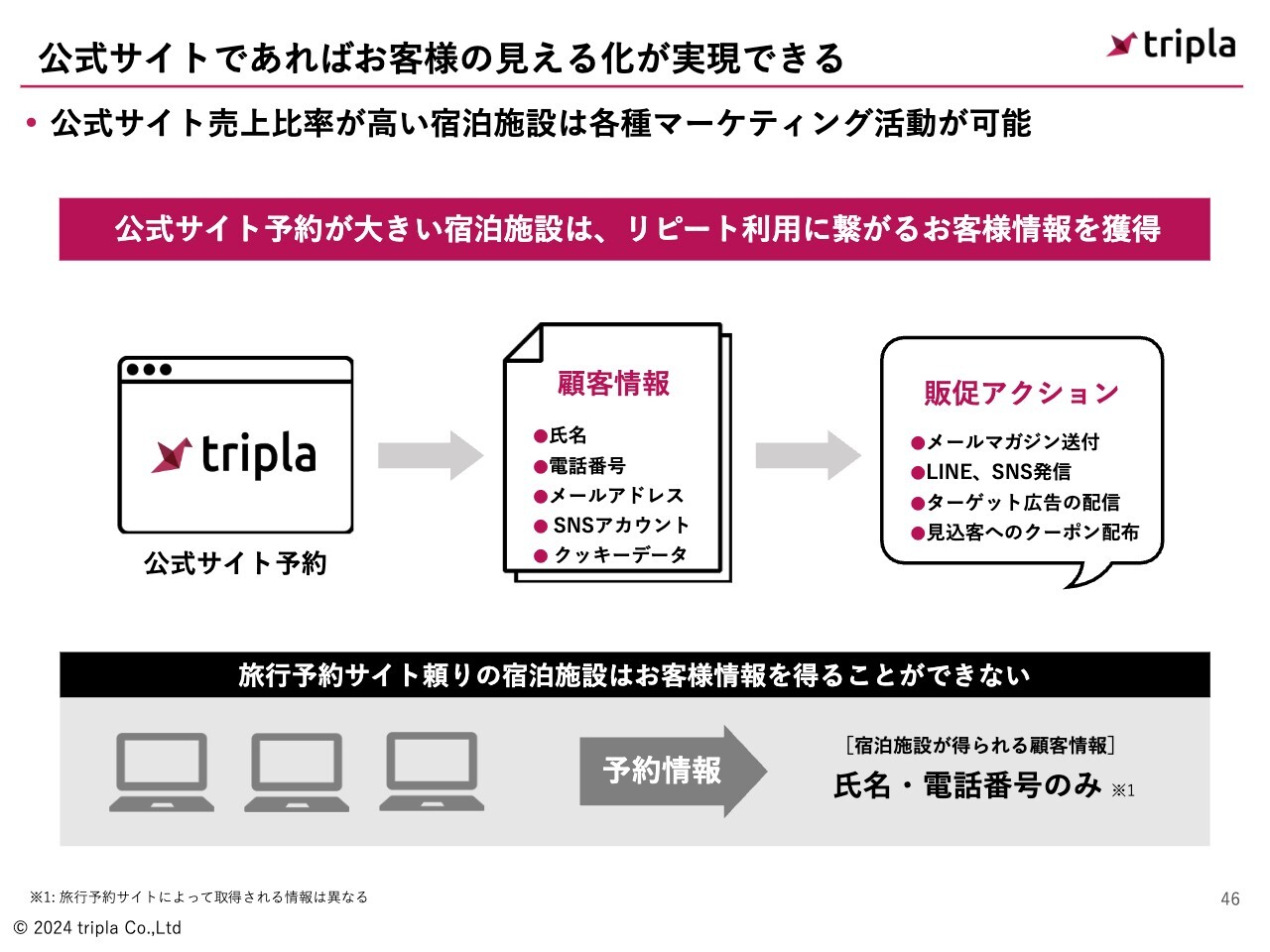

公式サイトであればお客様の見える化が実現できる

公式サイト経由の売上が増えることにより、ホテル側はお客さまの情報が見える化できます。そのお客さまの情報を使って販促アクションを行っていただくという点にサポートの主眼を置いています。

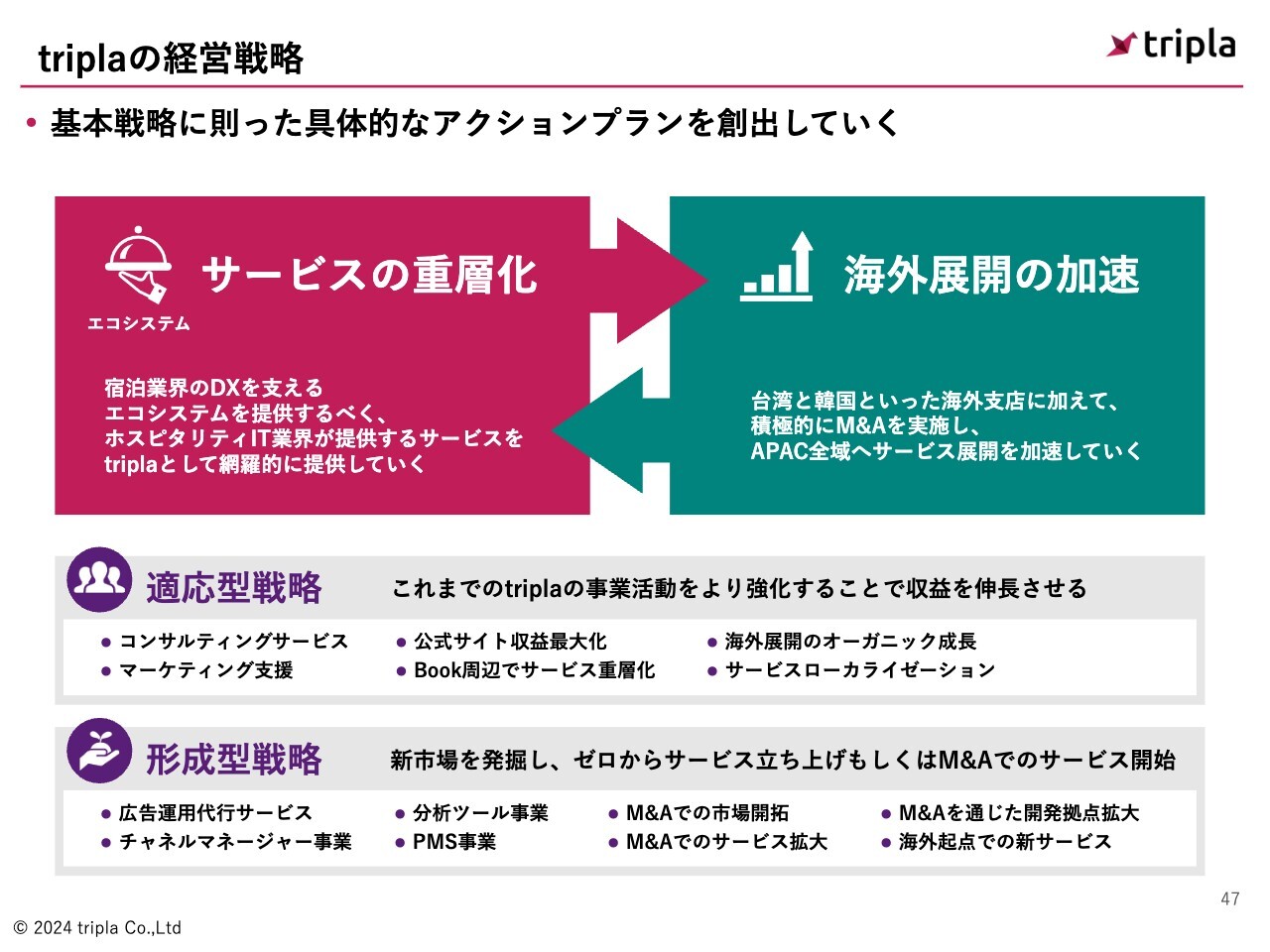

triplaの経営戦略

「サービスの重層化」と「海外展開の加速」が今期の経営戦略です。

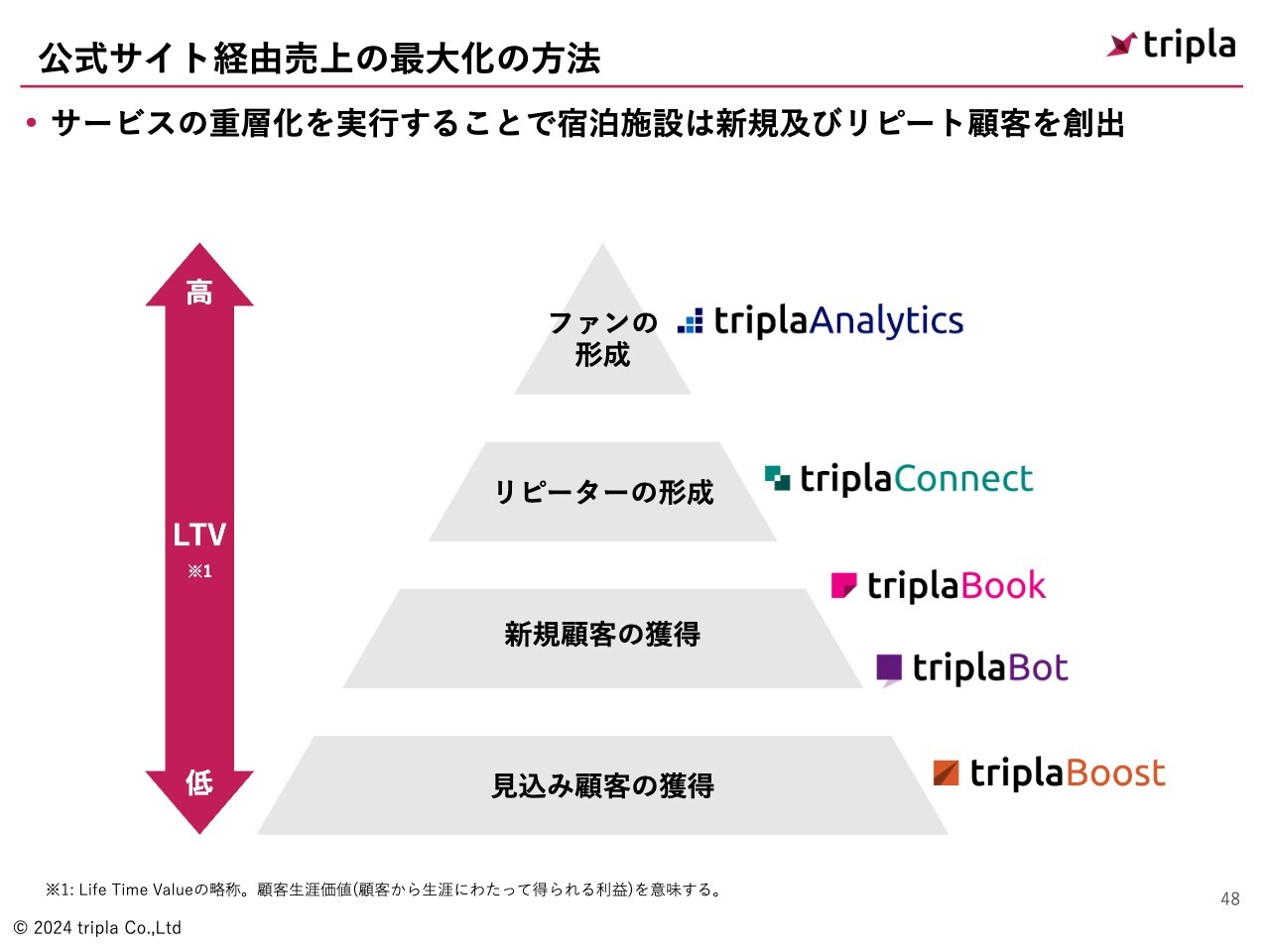

公式サイト経由売上の最大化の方法

公式サイト経由の売上の最大化の方法についてです。見込み客の獲得に関しては「tripla Boost」、新規顧客の獲得に関しては「triple Bot」や「triple Book」、リピーターの形成に関しては「triple Connect」、ファンの形成に関しては「triple Analytics」で分析してファン層をさらに獲得していくことで、ライフタイムバリューを高めていきます。

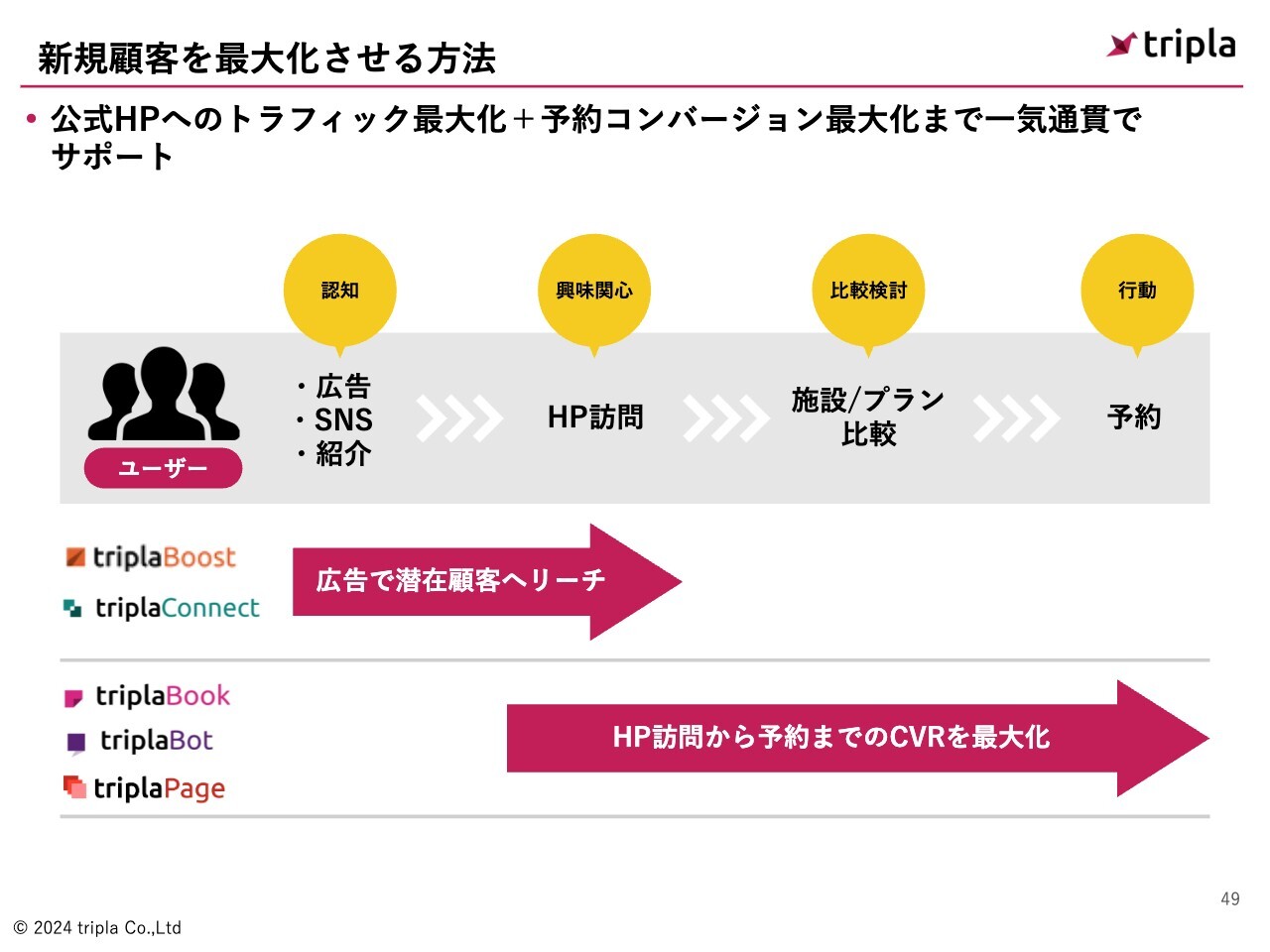

新規顧客を最大化させる方法

新規顧客を最大化させる方法としては、「認知」「興味関心」「比較検討」「行動」といったお客さまが旅行を決めるフェーズにおいて、当社のサービスを横串で刺していくところを主眼にサービスを組み立てています。

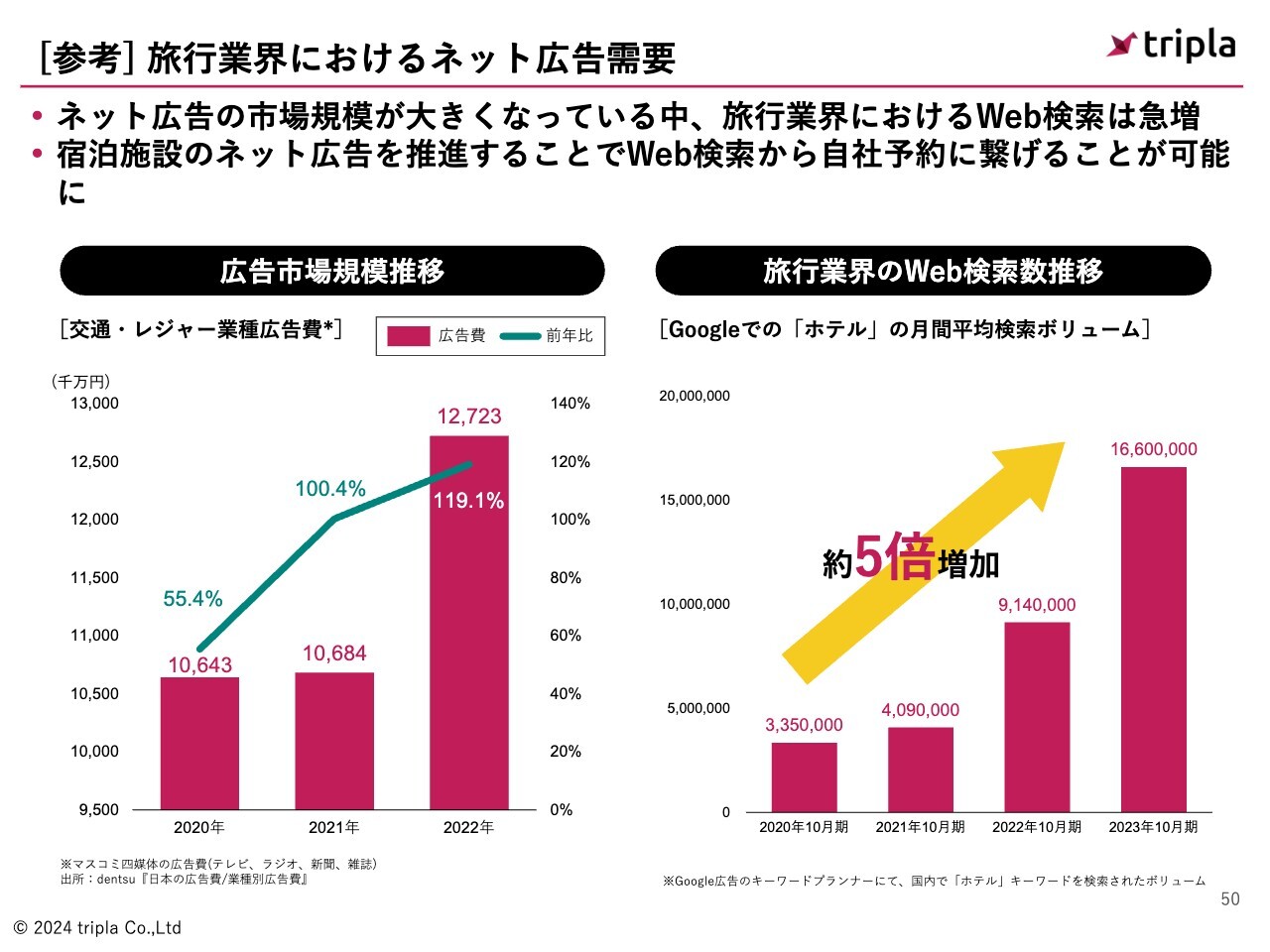

[参考] 旅行業界におけるネット広告需要

参考として、旅行業界におけるネット広告需要についてです。現在、「tripla Boost」の人気が高まってきています。アフターコロナで広告市場規模が旅行業界でも拡大してきているため、このようなところをうまく拾いながらビジネスを拡大していきたいと思っています。

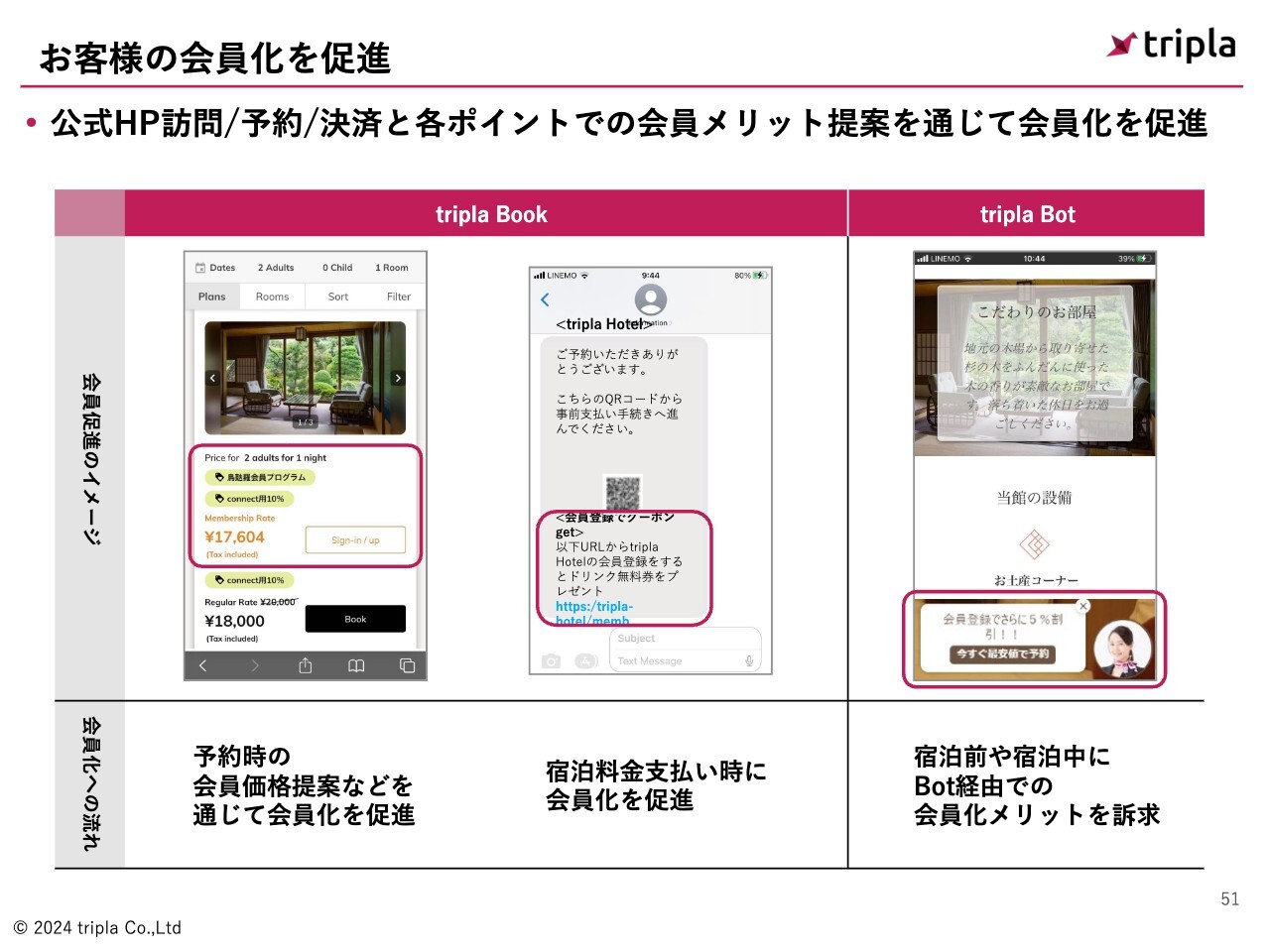

お客様の会員化を促進

お客さまの会員化を促進することも、ファン層を作っていくためには重要です。「会員ならこの価格で予約できる」「チャットの吹き出しから会員登録のメリットがわかる」など、さまざまな機能を用意しています。

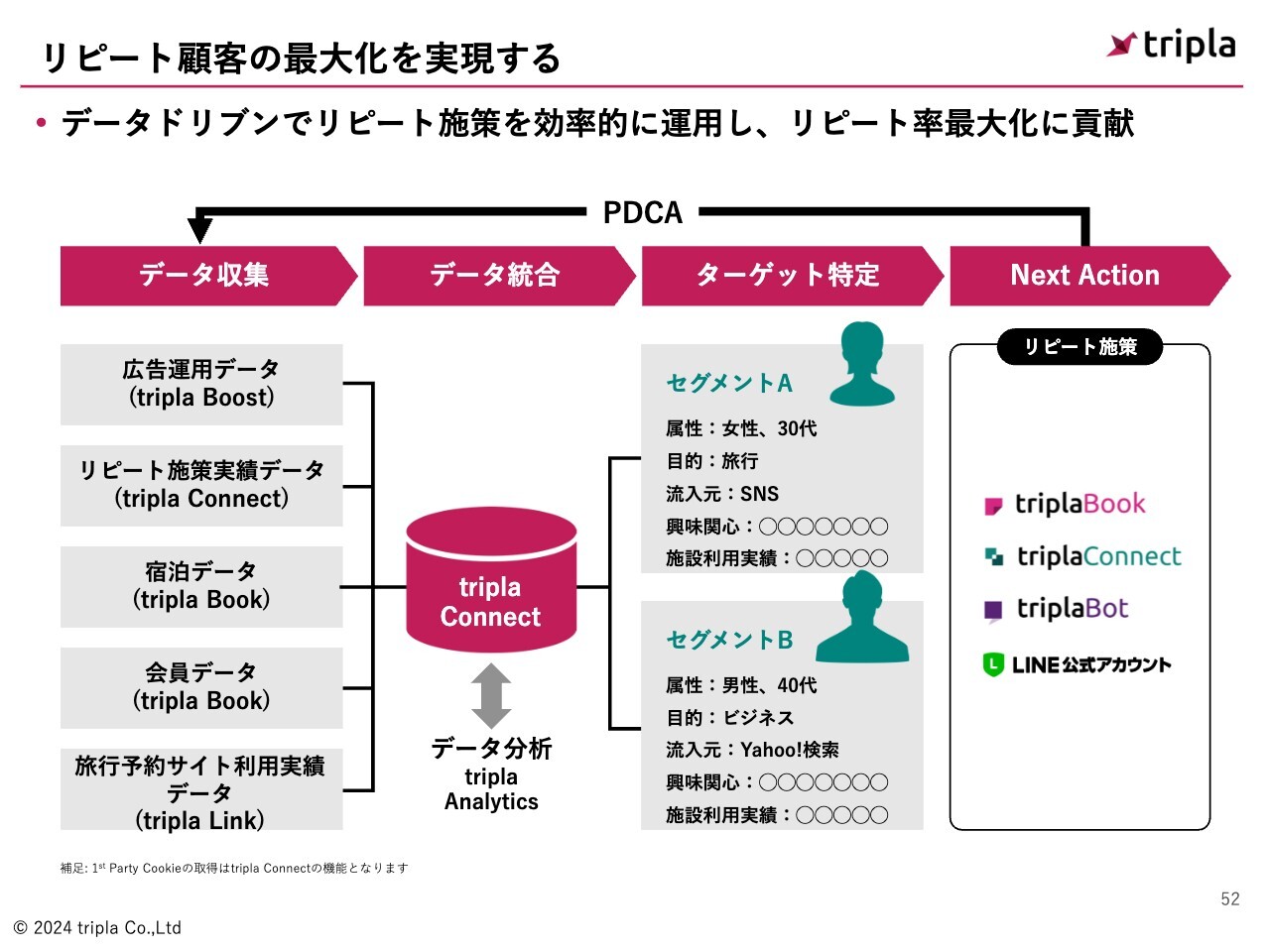

リピート顧客の最大化を実現する

リピート顧客の最大化を実現するために、セグメントごとにメールマガジンを送ったり、アクションを行うことができます。

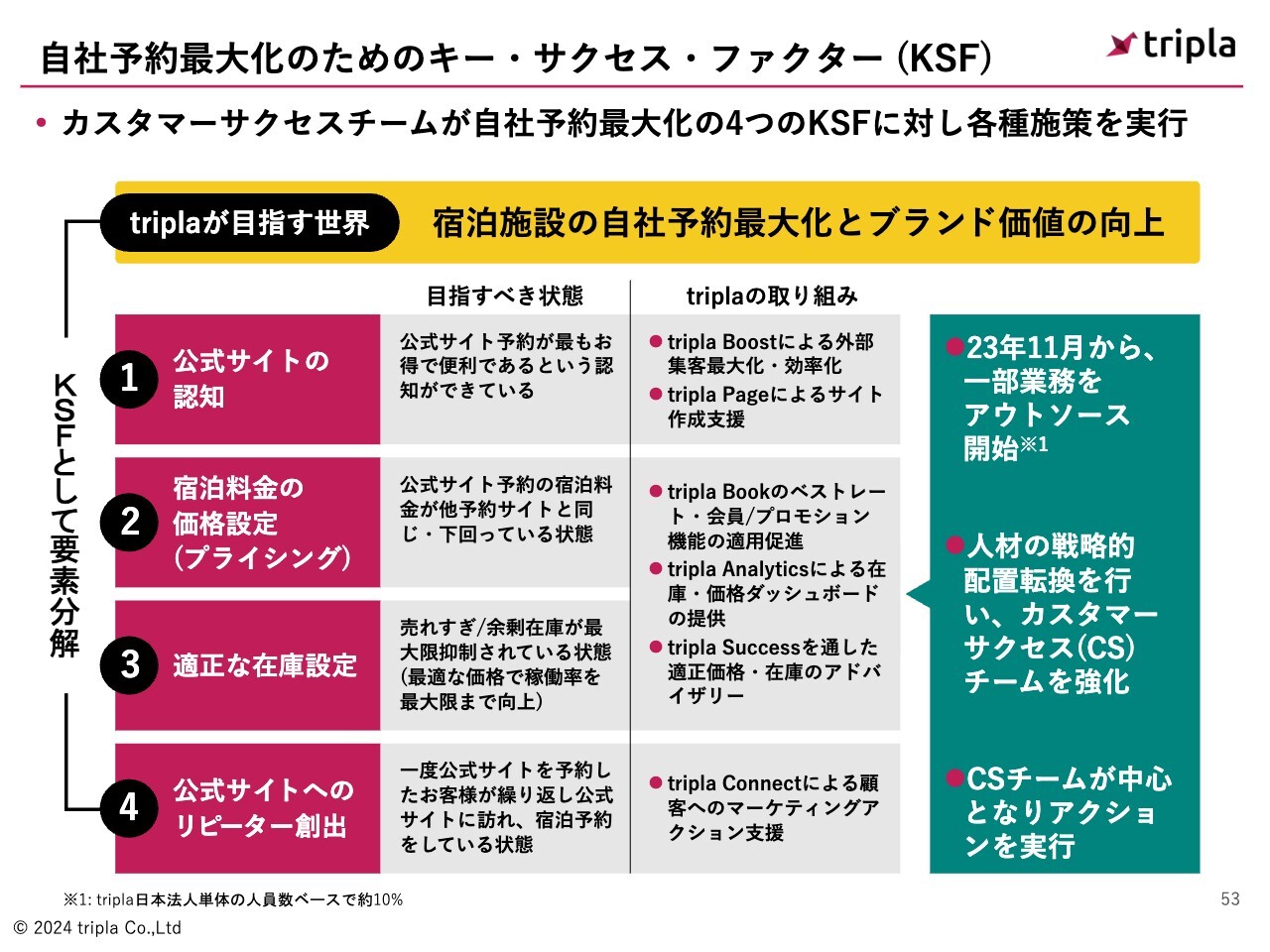

自社予約最大化のためのキー・サクセス・ファクター(KSF)

公式サイトの認知拡大やプライシングをシャープにすることに加え、公式サイトであれば最後まで在庫が残っていること、公式サイトへのリピーターを創出することをキー・サクセス・ファクターとして、当社がサポートしています。

以上が、第3四半期の決算資料の説明となります。ご清聴ありがとうございました。

質疑応答:タイとベトナムでの事業展開について

「2023年12月発表の『事業計画及び成⾧可能性に関する事項』では、今後の展開を検討している国としてタイ、ベトナムが挙げられていました。この2ヶ国は、観光の市場規模を考えると、御社の今後の発展にとって非常に重要になると考えています。

現在、これらの国への事業展開はどのように進めていますか? また、現在までの感触としてこの2ヶ国への展開の成功の見込みはいかがでしょうか?」というご質問です。

タイに関しては、Endurance社をタイでも買収しています。現在、約100軒のホテルのお客さまがおり、そちらに対して営業活動を行っています。我々としては、タイにおいては「tripla Book」「tripla Bot」のサービスを浸透させていき、市場を拡大していこうと考えています。

ベトナムに関しては、市場参入を検討していますが、資本規制や外資規制など、越えなければいけない壁がいくつかあるため、まだ調査段階というかたちです。

質疑応答:中国への進出について

「アジアの旅行産業において市場規模がひときわ大きな中国での事業拡大が成功すれば、御社の発展に大きく寄与すると想像しています。中期経営計画では中国への進出は計画していないようですが、今後、中国において事業拡大を行っていく可能性はありますか?」というご質問です。

現在、中国への進出は検討していません。一番の理由は、非常に大きな競合がいるためです。大きな競合とどのように戦っていくのかがまだ見出せないため、今の段階では中国への進出は決められない状況です。

加えて、優先順位の高い国がまだ他にあるという理由もあります。旅行産業としては、インドネシア、タイ、台湾、韓国、フィリピン、シンガポールがあるため、まずはこちらの国々でしっかりとビジネスを構築した後に、中国に進出するかどうかは決めていきたいと考えています。

したがって、今すぐ中国に進出することはないと考えていただければと思います。

質疑応答:現地言語への対応について

「『tripla Bot』『tripla Page』等のサービスにおいて、事業展開国であるインドネシア、タイ、ベトナム等の現地言語に対応していく構想や計画はありますか?」というご質問です。

先ほどお伝えしたとおり、タイ語、インドネシア語、アラビア語に関しては、すでに対応を行っています。例えばバハサマレーシアと呼ばれるマレー語などの言語も必要になってくれば、追加で対応していこうと考えています。

質疑応答:ベストレートの設定について

「御社のホームページ等に導入事例として記載されているホテル・旅館等を確認しましたが、ベストレートが設定できていないホテルが一部あるのではないしょうか?」というご質問です。

現在、べストレートに関しては、「じゃらんnet」「楽天トラベル」「Booking.com」「Agoda」の4社に対して価格比較機能が使用できるようになっています。

このような機能について、宿泊施設に対してメールマガジン等で定期的に紹介していますが、まだ使っていない施設もあります。そこで、本年度からカスタマーサクセスチームを立ち上げ、メールマガジンを送ったり、ムービーを撮ったりして、宿泊施設に周知徹底する活動を行っています。

加えて、最近は個別での商談も行っており、「使っていない機能があるので使いませんか」「こちらで設定しましょうか」といったお話をしています。カスタマーサクセスチームを今期から来期にかけてさらに拡大することにより、機能のアダプションレートを上げていきたいと考えています。

ベストレート機能に限らず、さまざまな機能のアダプションレートを測っており、この数字を向上させることでテイクレートを上げていくというメカニズムを見出すため、週次でKPIを追いかけています。

質疑応答:「tripla Book」と「tripla Bot」の導入施設数について

「『tripla Book』と『tripla Bot』の導入施設数が想定を下回っているように見えます。現状について詳しく教えてください」というご質問です。

大きな解約が1件あったことを第1四半期にご説明しましたが、その解約を除くと「tripla Book」「tripla Bot」ともに、導入施設数は想定どおりに推移しています。

ただし、想定を超えた契約も考えているところです。ビジネスドメインとして、民泊領域においても「tripla Book」をより多く使っていただこうと考え、民泊に強い基幹システムとの連携を進めて、10月以降に契約を増やし、さらに底上げしていこうと考えています。

質疑応答:2025年10月期目標の達成確度について

「2025年10月期の目標である営業収益26億円、営業利益5億9,000万円の達成確度はいかがですか?」というご質問です。

営業収益については、来期は今期の18億円に対し、買収したBookandLink社、Surehigh社、Endurance社がフルに乗ってくると考えていただければと思います。さらに、「tripla Pay」「tripla Connect」などの事業が非常に伸びているため、このようなところも含めてさらに嵩上げができると考えています。

営業利益についても、第4四半期が終了したところで詳細をご説明したいと思っています。

質疑応答:他通貨決済の導入による業績影響について

「4月から他通貨決済を導入していると思いますが、テイクレートの上昇にどのような影響を与えていますか? また、急な円高や円安で御社が損失を被るリスクはありますか?」というご質問です。

決済とテイクレートの関係に関しては社内でも非常に大きな機密事項となっているため、メカニズムについてのご説明はできません。ただし、クレジットカードの発行通貨と同一の通貨で予約者の方が決済をすることによって、予約や決済の成功率を上げられることが他通貨決済の強みです。

お客さまがアメリカ人であればアメリカで発行されたクレジットカードになるため、銀行口座に請求されるお金はUSドルになります。これを日本に旅行に来る時に日本円で決済すると、決済成功率はUSドルよりも悪くなります。

これを同じUSドルで決済することで、決済成功率が上がり、決済の従量課金が上がるところに寄与できます。このようなことで決済量が増え、従量課金が増えるメカニズムは提供できているかと思います。

質疑応答:日銀の利上げが与える影響と対応について

「御社の株を保有していますが、今後、長期的に日銀の利上げが進んでいくことによる御社への影響と、その対応についてどのように考えていますか?」というご質問です。

基本的には株価に関しての市場の影響を受けると考えているため、利上げについて我々が何かアクションするという考えはありません。

質疑応答:「Booking.com」との関係について

「Booking.comのOTAカンファレンスに関してです。Booking.comのサービスは御社のサービスと競合関係にあるという認識でしたが、協業関係にあるのでしょうか?」というご質問です。

「tripla Book」の「公式サイトの予約割合を上げますよ」という商品に関しては、確かに「Booking.com」と競合関係にあると思います。

インドネシアで買収したBookandLink社が持っている「CHANNELKU」というサービスや、Surehigh社が持っている「HOTEL NABE」というサービスでは、「Booking.com」もパートナーの1つとして、チャネルマネージャーとして製品を販売しています。

そのような中で、それぞれのOTAとも連携を行った上でサービスを提供できているため、業界全体のトレンドを説明するイベントとして、Booking.comと協業してイベントを開催するということがありました。今後も、11月に韓国でBooking.comと同じようにイベントを開催する準備を進めています。

質疑応答:「tripla Link」の優位性について

「5月30日のIRニュース『宿泊施設向け予約管理システム「tripla Link」の提供を開始!』について、サイトコントローラーは上場企業の『TEMAIRAZU』等をはじめとして、すでに複数のサービスが介在しており、今から参入するのは厳しいように見えます。当サービスの優位性があれば教えてください」というご質問です。

「tripla Link」は、インドネシアの「CHANNELKU」、および先ほどお話しした台湾の「HOTEL NABE」というM&Aした2つのサービスを組み合わせたサービスになっています。

「CHANNELKU」の大きな特徴として、東南アジアを代表するOTAである「tiket.com」や「Traveloka」と連携できるという強みがあります。一方で、Surehigh社の「HOTEL NABE」は台湾に強く根づいたチャネルマネージャーで、台湾ローカルの10サイト以上のOTAと連携できていることが大きな強みになっています。

従来、コロナ禍前は日本国内の旅行が日本の宿泊全体の8割を占めていましたが、みなさまも肌で感じているとおり、この構造がインバウンドに寄ってきているというのが足元の状況かと思います。どの国からのインバウンド需要が伸びてきているのかと言うと、やはり台湾や韓国などの近隣の国、そして東南アジアの国々です。

そのため、台湾や韓国、東南アジアのローカルOTAとの連携ができているチャネルマネージャーを日本国内で導入することにより、市場の掘り起こしができると考えています。

また、日本国内でも「楽天トラベル」「じゃらんnet」との連携はできています。日本国内の最低限のOTAと連携を行った上で、インバウンドを戦略的に取り込んでいきたい宿泊施設からは、「tripla Link」に非常に期待していただいています。

質疑応答:「楽天トラベル」や「じゃらんnet」との関係について

「『tripla Book』はホテルや旅館の公式サイトで使用するものであり、『楽天トラベル』や『じゃらんnet』とは一切関係ないと思いますが、それらのサービスとは競合という立場になるのでしょうか?」というご質問です。

「楽天トラベル」や「じゃらんnet」はOTAであり、「tripla Book」は公式サイト向けのサービスであるというところで、サービスとしてはオーバーラップしていないと考えています。

一方で、「tripla Book」のKPIとして開示しているGMVも重要な経営指標の1つと考えているため、GMVを獲得するという意味では競合関係にあると考えています。

公式サイトで使用する予約システムという点では、「楽天トラベル」が提供している「R-with」や、「じゃらんnet」が提供している「じゃらんホームページダイレクト」というような公式サイトサービスが「tripla Book」の競合であると捉えています。

質疑応答:今後の投資予定について

「今後、大きな投資を行う予定はありますか? 利益の上振れ分は利益として残るようなイメージでしょうか?」というご質問です。

投資というのはM&Aのことと解釈してお答えします。M&Aに関しては、引き続き検討・実行を行っていく予定ですが、2024年10月期においては予定はありません。来期に関してはまだ検討段階であり、実行の予定は何も決まっていません。

質疑応答:サービスのカスタマイズ等のランニングコストの認識について

「前期末に大口顧客に向けた開発のため人員を採用していますが、カスタマイズは頻繁に発生するのでしょうか? 御社のサービスはクライアント導入後のランニングコストがほとんどかからず、非常に利益率の良いビジネスという認識ですが、合っていますか?」というご質問です。

基本的には、サービスのカスタマイズは行っていません。同一の標準サービスを利用していただくSaaSサービスとして、開発した機能は全宿泊施設にご利用いただけるよう標準化して提供しています。

ただし、特別なCRMシステムを使っている一部の大口のお客さまから連携を求められる場合があります。この場合においても、標準的にシステム連携ができるように準備していますが、その枠を超えたカスタマイズが発生する場合には、なるべく最小限に抑えられるようにしています。

また、「カスタマイズを行う」ことと「優先順位を変える」ことが近くて異なる言葉なのですが、本来我々が「12345」という順番で考えていたところに、大口のお客さまから「12534」の順番を指示されると、我々の優先順位が変わります。このようなところも社内ではカスタマイズの1つと捉えて、お客さまと交渉しています。

質疑応答:預り金について

「B/Sの預り金はどのように発生するのでしょうか?」というご質問です。

予約時に「tripla Book」上でクレジットカード決済を行った場合、当社が宿泊予約代金を一時的に預かるという仕組みをとっています。

実際に宿泊された月の翌月末に、当社から各宿泊施設に送金を行っています。この間、当社では一時的に預かっているものを預り金として計上しているというかたちです。そのため、当該取引における預り金がB/Sの預り金の大半を占めています。

宿泊予約が増加すれば預り金が増加するため、負債が増加するという関係になります。この場合の負債が、預り金ということです。

質疑応答:営業利益の予算超過について

「第3四半期の営業利益が予算を大きく超過したとのことですが、一時費用4,000万円の削減を考慮せずとも予算を達成したと考えてよいでしょうか? その場合、第4四半期も予算どおりに推移すれば、営業利益は計画分の2億3,800万円プラス4,000万円、イコール2億8,000万円になると考えていますが、この認識は正しいでしょうか?

一時費用4,000万円の削減分を考慮しなかった場合に予算を超過しなかったのであれば、何が原因で当初計画が未達になりそうなのかを教えてください。新サービスが計画どおりに売れていないのでしょうか?」というご質問です。

詳細は開示しかねますが、営業利益を含む各段階損益については、公表している見通しから変更はありません。営業利益2億3,800万円を達成すると考えています。

念のためお伝えしますと、一時費用とは営業費用の一部です。ですので、一時費用も考慮した上で営業利益を開示しています。一時費用のあるなしというところではなく、一時費用が営業費用に含まれている中で、実際の営業利益がヒットしていると考えていただければと思います。

質疑応答:「tripla Book」の導入施設数とテイクレートの相関関係について

「『tripla Book』について、今期、導入施設数が178施設増加したということですが、GMVに対するテイクレートの上昇に寄与していると考えていいのでしょうか?」というご質問です。

施設数の増加とテイクレートの上昇に相関関係はありません。「1施設でどれほどテイクレートを上げられるか」が、テイクレートの寄与につながります。具体的には、「tripla Book」を通じて取ることができた予約数が上がること、もしくは「tripla Book」を通じて予約された宿泊料金の金額が上がることでテイクレートの金額が上がります。

つまり、「テイクレートのパーセンテージが上がる」とは、予約数の増加と決済率向上によるものと考えていただければと思います。

質疑応答:Surehigh社の成長率について

「Surehigh社は、2023年10月末から2.7パーセントしか加盟施設数が増えていません。今後もこの程度の低成長率を予想していますか?」というご質問です。

Surehigh社は、主力商品が「HOTEL NABE」と「EZ HOTEL」という2つのサービスで構成されています。「HOTEL NABE」は順調に数字が積み上がっています。

問題は「EZ HOTEL」という予約システムです。こちらは従量課金のみの収益で商売しています。固定収益はなく、予約が入った場合だけ従量収益を得られるビジネスモデルです。ですので、実際に予約が入った施設だけが契約施設となっています。

現在、台湾側のホテルと交渉を行っており、基本的にはすべて「tripla Book」に置き換えていきます。固定料金プラス従量課金という日本とまったく同じ条件で台湾でも導入を進めていきますので、「tripla Book」への置き換えが進んでいくと、契約施設数は底上げされて増えていきます。

足元で、今月はすでに台湾側の50施設程度に「tripla Book」が導入されています。ですので、Surehigh社側で「tripla Book」の導入が徐々に増えてくると見込んでいます。

質疑応答:採用費と社員数について

「昨年の計画より採用費をかけたにもかかわらず、現時点で前期末よりも社員数が少なくなっていますが、どのように考えていますか? 中期経営計画を見ると、今後も急成長する強い意志を感じられますが、社員が増えないとそれも難しくなるのではないかと考えています」というご質問です。

昨年度にお伝えしたとおり、昨年度に先食いして採用を行いましたので、今期は日本でそれほど多く採用しないことを計画していました。その計画どおりに採用を進めているかたちです。

一方、サービスの数も増えていますので、もちろん人員を増やさなければ、より手厚いサービスを提供していくことができないとも考えています。ですので、冒頭にお伝えしたとおり、インドネシア側でエンジニアを積極的に採用しています。

グループ全体では社員数や開発人員を積極的に増大させていき、サービスの多機能化をさらに達成していこうと計画しています。したがって、日本側において表面上の人員数が減少することは一切ありません。物理的にはインドネシア側に人がいますが、その人たちが日本側の開発も行っています。

質疑応答:「tripla Book」以外のその他サービスにおける進捗について

「『tripla Book』以外のサービスである『tripla Analytics』『tripla Boost』『tripla Page』は、計画に比べて順調に推移していますか?」というご質問です。

こちらは発表したばかりでこれからになりますので、今期は大きな目標数値は入れていません。来期以降、しっかりと販売を行うことで数字を積み上げていければと思っています。基本的には発表した順番でサービスが厚く売れてきているかたちです。

公表していませんが、「tripla Bot」「tripla Book」の次に「tripla Connect」をリリースしましたので、単体では「tripla Connect」の契約数が一番多いです。

グループ全体では、BookandLink社の「CHANNELKU」がありますので、もちろん「tripla Link」の売上も大きいです。ただし、オーガニックに増えていくという意味では「tripla Connect」が多いかと考えています。

質疑応答:営業費用の季節性について

「スライド下部に『営業費用は、営業収益と異なり、当社特有の季節性の要因はなし』と記載がありますが、前期は第4四半期の計画時に想定外の営業費用が加算され、下方修正も行いました。今期はこのようなリスクはないのでしょうか?」というご質問です。

今期の営業費用について、現状認識している大きなリスクはないと考えています。前期はM&Aを行い、大口顧客の開発のために費用が発生しましたが、今期は急に費用が発生したり、今からM&Aを行うということは予定していません。したがって、第4四半期に発生するものは想定していない状況です。

質疑応答:為替差損について

「為替差損2,500万円の要因についてです。韓国、インドネシアなど、東南アジアなどの国外で展開しているため、円安のほうが有利かと考えていましたが、差損とのことですので、その原因を教えてください。

また、為替差損、為替差益、プラスマイナスゼロになるとすれば、概ねどれくらいの水準になるのか、ドル円でけっこうですのでご教示をお願いします」というご質問です。

岡義人氏:CFOの岡です。私から回答します。為替差損の主たる理由は、当社のグループ内の100パーセント子会社、tripla台湾株式会社に対する長期貸付金の評価替えによる為替差損益が大半を占めます。

経緯をお伝えしますと、Surehigh社を買収する際に、tripla株式会社(日本法人)からtripla台湾株式会社に対し、ニュー台湾ドルベースで貸付を行い、tripla台湾株式会社からSurehigh社に対する株式としての投資を行いました。

B/Sに計上されている貸付金は、決算日の為替レートによって洗い替えの評価が行われますので、現状はこちらの金融資産から為替差損益が発生します。

株式ではなく貸付金とした理由は、投資の際に台湾政府の審査が必要であり、審査をスピーディに進め、M&Aを成功させる確率を上げるため、一時的に貸付金として計上しました。

今後は為替の差による変動などが差損として計上されるリスクを減らしていくため、対策を考えています。現在は政府にその手続きを申請中です。また進展がありましたら開示します。

円安については、日本への旅行が安くなることからインバウンドが増えることがあるかと思います。それらのプラス影響は営業収益の増加として組み込まれていきますので、為替差損については、ここまででお伝えしたことが要因となります。

質疑応答:単体での通期営業利益予算達成の確度について

高橋:「8月単体の営業利益が5,500万円という数字は、社内予算比ではいかがですか? 単体の通期営業利益の予算達成まで、9月、10月で約6,500万円を稼ぐ必要がありますが、確度はいかがでしょうか?」というご質問です。

9月も19日になります。KPIを毎日追っていますが、基本的には予定どおり進んでいます。9月30日に新型コロナウイルス等が新たに蔓延しない限り、今のところ9月はしっかりと達成できると考えていますし、通期の見通しにも変更の必要はないと考えております。

質疑応答:導入施設数が伸びなかった要因と中期経営計画の変更の可能性について

「業績目標や導入施設目標との乖離が大きくなっております。導入施設数が伸びなかった要因を国内と海外で教えてください。また、来期に中期経営計画の変更や目標を低めに設定する可能性はありますか?」というご質問です。

まず、第1四半期に大口の解約が1件あったため、そこから導入施設数の差が生まれています。海外に関しては、「Travelio」の数字を入れていないところを勘案しても、施設に関しては基本的に計画どおりに推移しているかと考えています。インドネシア中心になりますが、そのように考えています。

台湾に関しては、直近で「tripla Bot」の導入がかなり進んでいますので、そのようなところで施設数の伸びを考えています。また、先ほどお伝えしたとおり、Surehigh社の「EZ HOTEL」に取って代わり「tripla Book」へ変更していることに加え、オントップでお客さまを開拓しています。

質疑応答:営業キャッシュフローが売上高を超えている理由について

「営業キャッシュフローが売上高、年商を超えているのはなぜですか?」というご質問です。

先ほどお話ししたクレジットカード決済による宿泊代金の預かり金増加によるものです。

質疑応答:台湾、インドネシア、シンガポールの各子会社における季節性について

「台湾、インドネシア、シンガポールの子会社の売上に季節性があれば教えてください」というご質問です。

シンガポールの会社は登記上の子会社ですので、それほど営業収益がない状況になっています。

インドネシアは、ブッキングエンジンを多く販売していけば、今後、季節性が生まれるかもしれません。しかし、今販売しているのはチャネルマネージャーで、日本で言うサイトコントローラーを販売しています。基本的にはサブスクリプションモデルで毎月販売しているため、そこまで大きな季節性はありません。

同じように、台湾もチャネルマネージャーとブッキングエンジンを販売しています。チャネルマネージャーに関してはほとんど季節性はありません。一方、ブッキングエンジンには多少の季節性があります。

通常は、例えば年末や春節といった時季に寄ってくるところに台湾の季節性があります。ただし、みなさまもご存知のとおり、直近は円安の影響で台湾旅行をする日本人が減っています。日本から台湾への旅行が減っているため、今は日本・台湾間の季節性が和らいでいます。

質疑応答:通期の単体営業利益と連結営業利益における予想の差異について

「通期の単体営業利益2億9,100万円と、連結営業利益2億3,800万円の予想の差異は、主に何でしょうか?

のれん代かと思いましたが、スライド7ページ、8ページでは『通期計画ではのれんを控除し、営業利益はプラスマイナスゼロ』と示されています。技術開発等を子会社で行っているため、その費用分連結がマイナスになるのでしょうか?」というご質問です。

基本的にM&Aに関連する費用の差異です。例えば、デューデリジェンス費用のようなものが差異となっています。反対に、M&Aをしなければその分が営業利益として増えていたことになります。我々としても、中長期的な成長を考えた上でM&Aを実行したかたちです。

質疑応答:第3四半期のBookandLink社における施設数増加の詳細について

「第3四半期のBookandLink社の施設数の増加は『Travelio』がメインでしょうか? また、『Travelio』の施設数は第3四半期ですべて追加済みですか?」というご質問です。

先ほど回答してしまいましたが、公表している数字に「Travelio」の数字は入れていません。「Travelio」を除いて施設数が増加していると考えていただければと思います。

また、「Travelio」の施設の追加については、おそらく第3四半期ですべて終わっていません。これから先、ローンチしてくる施設がまだあると認識しています。ただし、全体が6,500施設ありますので、また数千施設が増えるということではなく、数十施設、数百施設ほど増えると捉えています。

質疑応答:市場評価について

「第3四半期の決算発表には、営業利益予算達成などの良いことばかり記載されていますが、株価の下落を見ると市場は評価していないように感じます。会社の発表と市場の評価の違いはどのような評価、理由によるものでしょうか?」というご質問です。

株価は市場によって決まりますので、大変申し訳ありませんが、当社から株価に対する「こうあるべきだ」のような回答は差し控えます。我々経営陣としても、市場の期待に応えられるように経営努力していこうと考えています。

基本的には営業収益や営業利益の進捗をよく注視しながら、8月、9月、10月という残りの今期と来期も含め、さらに改善を進めていくことを考えています。

質疑応答:中期経営計画と決算の表示形式について

「中期経営計画と決算の基準を合わせていただけるとありがたいです。例えば『tripla Book』の導入施設数は、決算資料では台湾支店、韓国支店の数も含めて表示していますが、中期経営計画では台湾・韓国の数を除いた表示になっています。これでは中期経営計画の進捗率がわからない状況です」というご質問です。

7月23日の適時開示での発表のとおり、台湾の収益に関しては9月1日からすべて「台湾支店」という項目の数字は計上せず、すべてSurehigh社側に事業譲渡しています。ですので、台湾による差は今後解消される予定です。

また、エリア別で表示する中で、法人別で表示する差により、支店がどこに入るかは変わってしまいますが、より比較しやすいかたちの開示を心がけていきたいと思っています。

質疑応答:大口顧客の状況について

「昨年12月に開示されていた中期経営計画の資料では、『tripla Book』について『2024年10月期は大口顧客による施設数の大幅増見込み』とあります。こちらは今後発表されるのでしょうか?」というご質問です。

こちらは「第1四半期に解約がありました」と言ったものになります。ただし、今後も大口顧客はありますので、契約・導入が今年中に完了した場合はプレスリリースにて発表するかたちで考えています。

質疑応答:来期以降における営業利益の見通しについて

「当初計画より一時費用を4,000万円削減することに成功しましたが、営業利益は当初どおりと考えてよいのでしょうか? その場合、メインビジネスの営業利益が当初計画の4,000万円分減ることになると思います。そうなると、来期以降の中期経営計画の営業利益は下方修正されるのでしょうか?」というご質問です。

昨年12月に3ヶ年計画を出していますが、来期は営業収益で26億円、営業利益で5億8,000万円を予想しています。

ただし、もし追加の投資を行う計画があった場合は少し下振れ要因になるかもしれません。例えば「M&Aをまた何件か行います」となると、その計画を入れて費用を計上していきます。今年も昨年発表したとおりの数字で開示するかに関しては、社内で話し合い、決定したいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5136

|

1,725.0

(15:30)

|

+10.0

(+0.58%)

|

関連銘柄の最新ニュース

-

01/30 10:39

-

01/30 09:40

-

01/29 15:36

-

01/28 12:48

-

01/27 15:30

新着ニュース

新着ニュース一覧-

今日 19:01

-

今日 19:00

-

今日 18:54

-

今日 18:50