【QAあり】ANYCOLOR、イベント中止等により1Qは前年比減収減益となるも、YouTube視聴は好調で、コマース・プロモーション領域も概ね計画どおり

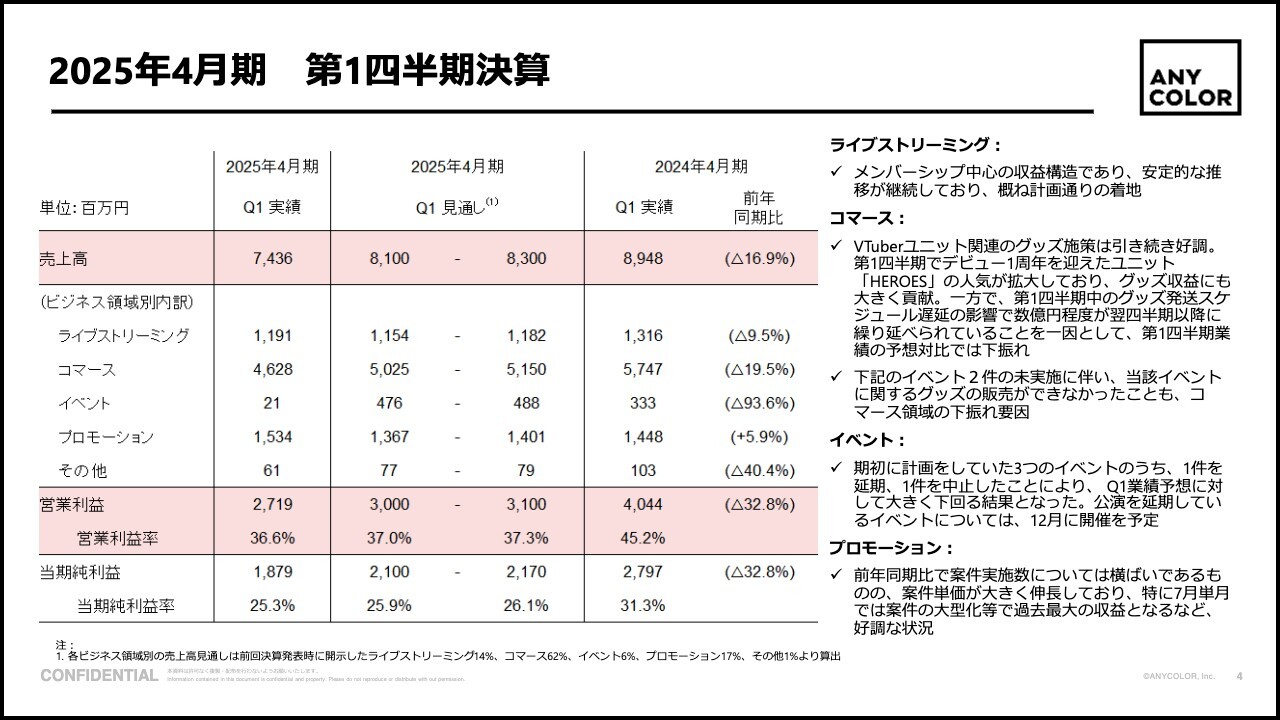

2025年4月期 第1四半期決算

田角陸氏(以下、田角):みなさま、本日はお集まりいただき、誠にありがとうございます。ANYCOLOR株式会社代表取締役CEOの田角です。それでは、2025年4月期第1四半期の業績について、CFOの釣井よりご報告します。

釣井慎也氏(以下、釣井):CFOの釣井です。私より、第1四半期の決算ハイライトについてご説明します。

第1四半期業績は、売上高が74億3,600万円、営業利益が27億1,900万円、当期純利益が18億7,900万円という着地となっています。前回の決算発表時に示していた第1四半期の見通しからすると、約10パーセント弱下振れとなっています。

売上高について、主にイベントと、それに付随してコマースの2領域が見通し対比で下方着地になっていることが下振れ要因となっています。

まず、最大の要因であるイベント領域についてです。第1四半期はもともと3件のイベント開催を予定していました。2件は日本国内で開催するイベント、1件はアメリカにおけるイベントです。

海外イベントと国内イベントのそれぞれ1件で、諸事情により開催の直前での中止、ないしは延期という意思決定をしました。その結果、すべて滞りなく開催した際には売上は4億円台後半となる予想でしたが、イベント領域において2,000万円弱という着地でした。ここが大きく見通し対比で割っています。

もう1つの要因であるコマース領域については、見通し対比で4億円から5億円ほど下振れという結果になっています。主な要因としては、まさに今お話ししたイベントを開催しなかったことによるコマース領域への影響で、イベント関連商材が未販売となったことです。これらによって、5,000万円から1億円ほどの影響が出ています。

加えて、7月に第1四半期のコマース売上では最も大きい数字が立っていますが、期末付近に販売した影響によって、第1四半期から第2四半期以降への販売時期の期ずれが大きく生じています。

第1四半期から第2四半期以降への期ずれした部分と、逆に第4四半期から第1四半期に入ってきた部分、ここをネットで考えまして、2億円から3億円ほどの当初業績予想対比での期ずれ影響が出ています。

残り2億円弱については、もともと予定していたグッズを販売した結果、期初の見立てには届かなかった商材があります。

このような影響からコマースで4億円から5億円弱の見通し対比での下振れ、イベントでの4億5,000万円程度の下振れ、これらが下振れの大きな要因となっています。

その他領域のライブストリーミング、プロモーションについては、おおむね当初見ていたとおりの推移となっていると考えています。特にライブストリーミングは、「YouTube」の再生が足元で一段と盛り上がってきており、非常に良いモメンタムが続いています。

プロモーションに関しても、案件の大型化や、多種多様なお客さまから案件を頂戴できていることを背景に好調な状況が続いています。

営業利益に関しては、まさに今お話しした売上高における期初予想からの乖離に起因したところでの下振れとなっています。

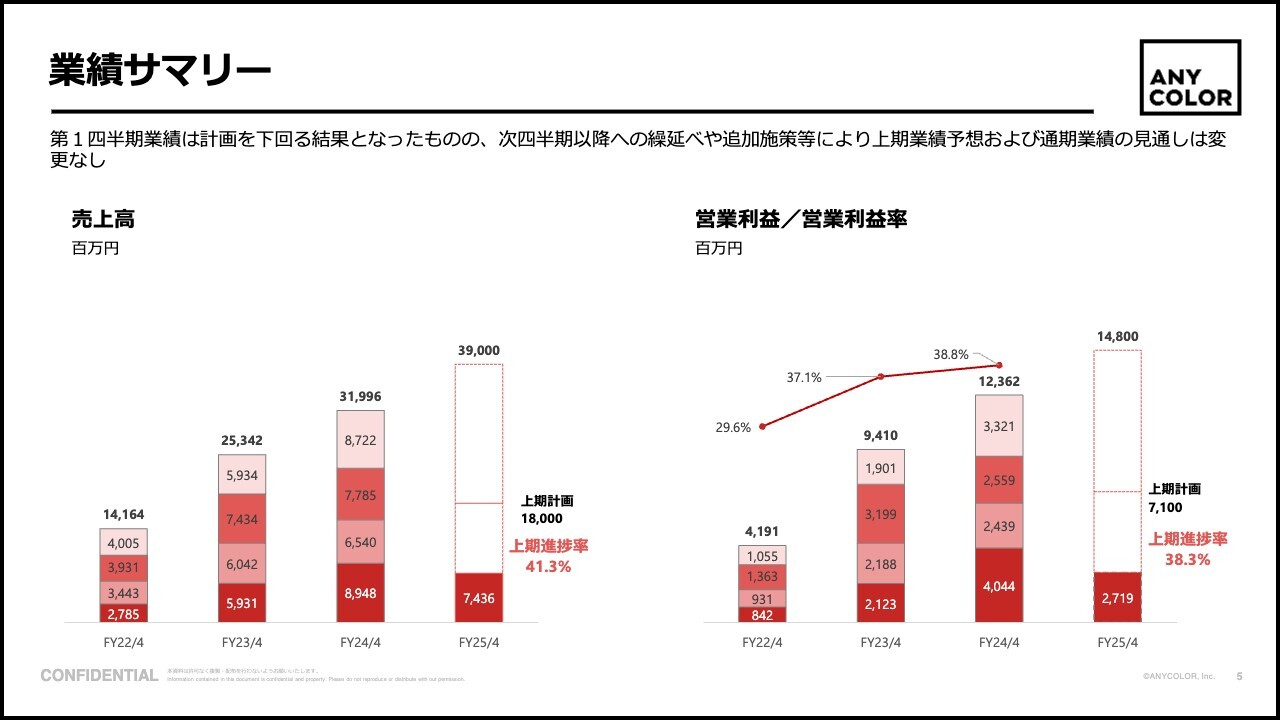

業績サマリー

以上を踏まえて、今期全体の中での第1四半期の位置づけは、前スライドのとおり、やや下振れとなっています。一方で、会社としての挽回策などを講じているところです。

特に中心はコマースだと思っています。まず、今回販売したもののうち計画には届かなかった要因を分析し、時流に乗った商材を販売すること、グッズ販売にあたりしっかりとトレンドに乗ったイラストを用意することの2点に対応し、ファンのみなさまのニーズ沿った商品をしっかりと届けられるような施策を重ねていきたいと思っています。

現在の計画は据え置きで、第2四半期以降コマースを中心にしっかり業績を積み重ねていくことを計画しています。

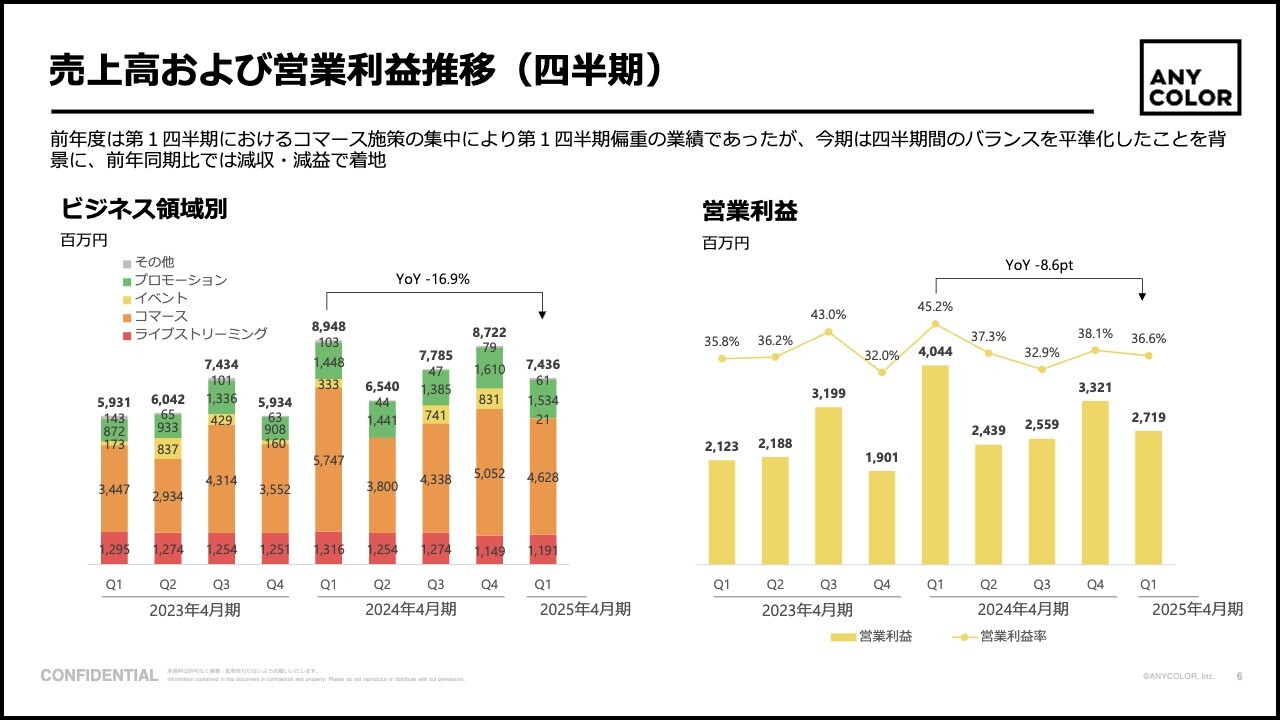

売上高および営業利益推移(四半期)

個別に見た四半期別の売上高の推移と営業利益についてです。売上高は、まさに今お話ししたとおりの状況です。前期の第1四半期は、このようなコマースを中心とした売上、特に通常のコマースに加えて、ライブのブルーレイディスクや音楽CDなどの販売が重なり、非常に大きな売上を積んだ四半期であり、当期と前期の大きな違いとなっています。

当期の第2四半期には、昨年実施した「にじさんじフェス」のブルーレイディスクや音楽CDなど、複数の主要なメディア関連商材の販売を予定しており、第2四半期以降コマース領域で主要施策を積み重ねていきます。

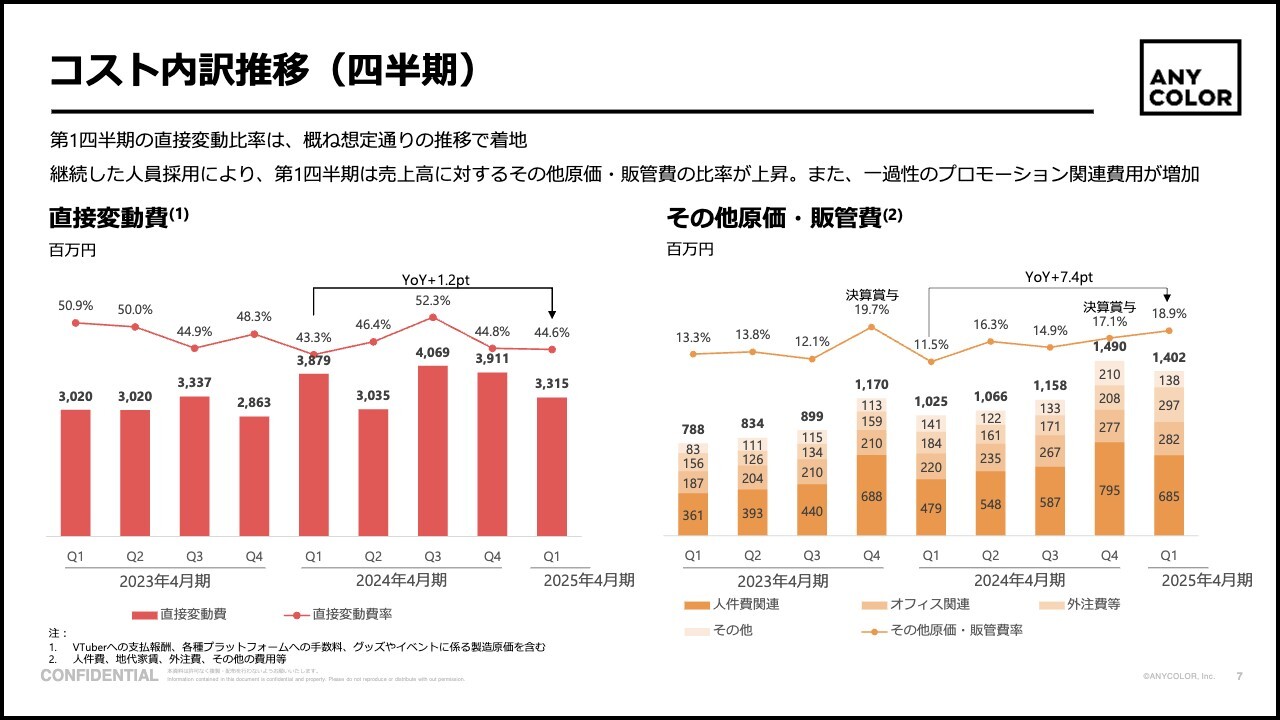

コスト内訳推移(四半期)

コスト項目についての内訳です。スライド左側の直接変動費は44.6パーセント、40パーセント台半ばで着地しています。この直接変動費という水準に関しては、特に売上高とは関係なく、それほど変動せず安定的に推移していると思っています。

過去1年ほどを振り返っても、40パーセント台半ばというのが定着してきており、引き続き、このような水準でコストコントロールに努めていきたいと思っています。

その他原価・販管費についてです。人件費やオフィスの家賃などの比較的固定的な性質を持つコスト項目です。第1四半期全体で14億円となっています。一番大きいのは人件費です。業容の拡大による人員拡充による結果として、当然ながら大きくなってきています。

売上高に対して占める比率は18.9パーセントと、第1四半期の売上高に対して相対的に高くなっています。これが、第1四半期の営業利益率が想定対比でやや下振れた要因となっています。

裏を返すと、現在の従業員の規模からすると、定常的に稼がなければならない売上高がより高いところにあることは会社としても認識しています。これに対し、第2四半期以降はしっかりとした売上を積んでいけるよう、一丸となって取り組んでいきたいと思っています。

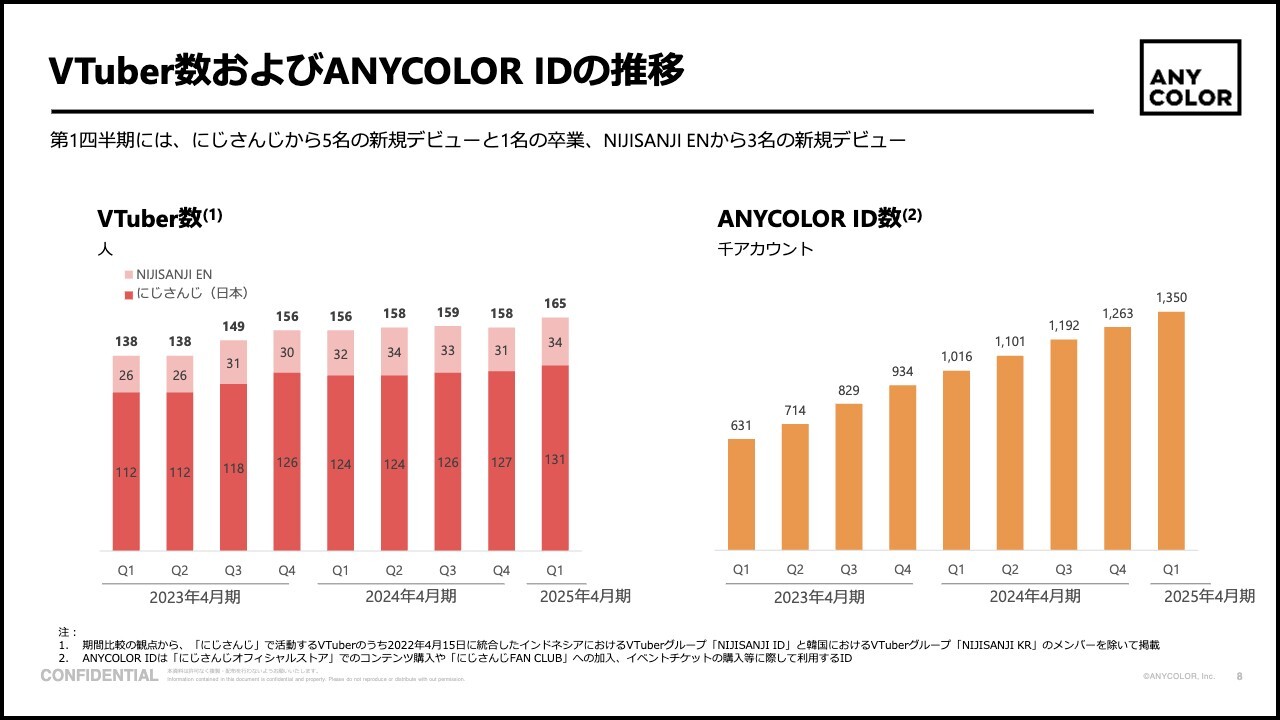

VTuber数およびANYCOLOR IDの推移

VTuber数とANYCOLOR IDの推移です。VTuber数は増加しており、在籍数は165名となっています。第1四半期は「にじさんじ」「NIJISANJI EN」で合計8名がデビューしています。新しいVTuberのデビューに関しては、しっかりと取り組みができていると思っています。

ANYCOLOR ID数の推移を見ても、新規デビューによる影響ないし既存VTuberのさらなる人気の高まりを背景として、新たなファン層の流入を継続できていると考えています。

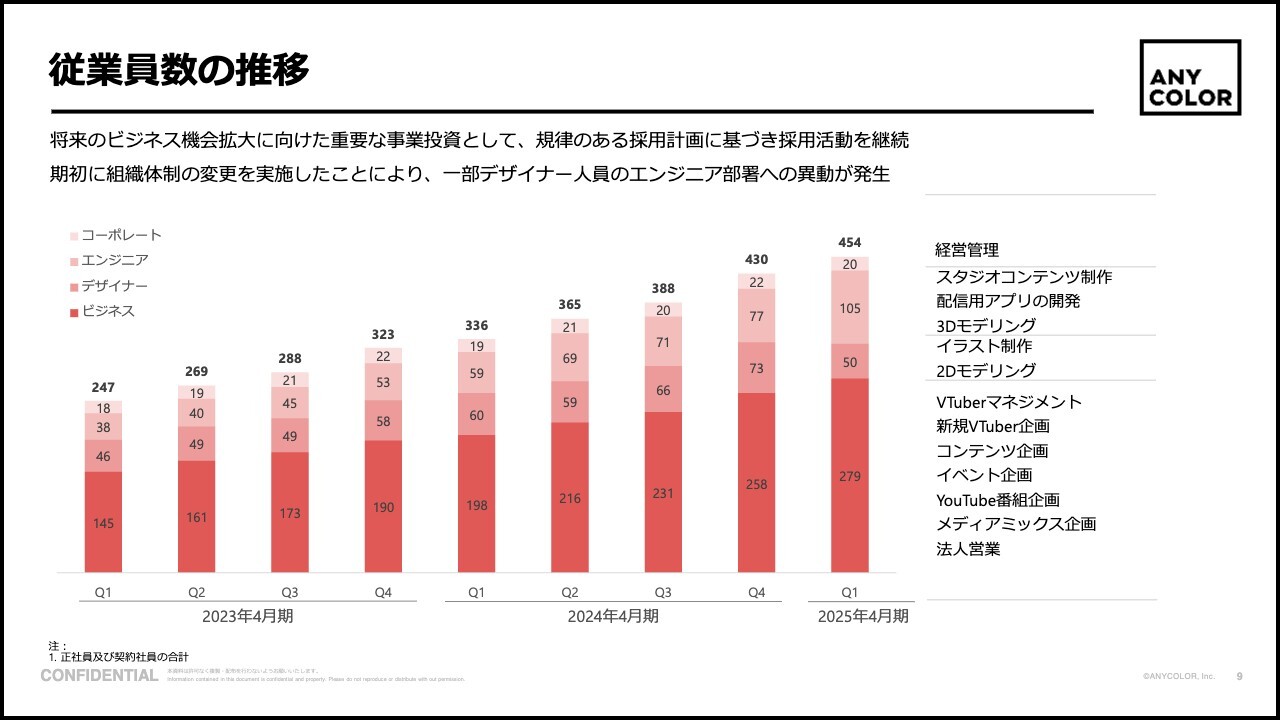

従業員数の推移

従業員数は会社として拡充してきた結果、増えてきています。一部、デザイナー人員のエンジニア部署への異動があり内訳が変わっていますが、現在450名前後の体制で運営しています。

継続的な新規デビュー

新規デビューに関しては、先ほどお話ししたとおり、合計8名のデビューがありました。スライドに掲載している8名がまさにデビューしたところです。スライド左側のユニットのうち1名は、マスコットキャラクターの見た目をしたVTuberです。

これは以前に、マスコットキャラクターオーディションを開催しており、従来とは少し異なる毛色の路線からVTuberの魅力が届けられないかと考えたものであり、その観点からデビューしたものです。

足元では「YouTube」の数字を中心に非常に好調な推移となっていますので、新たな取り組みの成果としては良かったと考えています。

主要施策

第1四半期に実施した主要施策の一覧です。コマース、プロモーション、イベントと分けて記載しています。

コマースは、いろいろな観点でよく刺さったものがありました。「ChroNoiR(クロノワール) 6th ANNIVERSARY」など、人気グループが引き続き好調なことは、良かったことの1つです。

「NIJISANJI & NIJISANJI EN HEROES 1st Anniversary」でHEROESと呼んでいるのは、約1年前にデビューした「にじさんじ」「NIJISANJI EN」内の3ユニットの総称です。デビューして1年経ったこのタイミングで1周年記念のグッズを販売し、非常に人気を博しました。

すでに人気が高かったグループ以外の新たなグループでも人気が高まってきているということであり、そのようなグループが続々と輩出できていることは、良い兆候にあると思っています。

「ジューンブライド2024」についてです。「ジューンブライド」グッズは例年実施している施策です。今年はプロモーションという観点で、特設サイトの開設など、これまでとは少し異なる取り組みを行いました。ファンのみなさまからも非常に良い反響があった施策だったと思っています。

「NIJISANJI Battle Mode Type : Kuzuha & Ibrahim」は、これまでとは少し異なるテイストのデザインやイラストを活用したグッズになっています。ゲーム好きなファンの方々など、既存ファン以外のファン層にも刺さるようなグッズになったかと思っています。

プロモーション領域では、2つご紹介しています。「Google Pixel」とのコラボレーションは、昨年に続きリピートというかたちで一緒に取り組んでいる、非常に良い案件だと思っています。

NBAと「にじさんじ」のコラボレーションについてです。NBAという国際的にメジャーなスポーツリーグとのコラボレーションができたことは「にじさんじ」としては非常に意義深く、良い案件だと思っています。

このように、第1四半期はもともと予定していたものを中心に、取り組み自体はしっかりとできたと思っています。

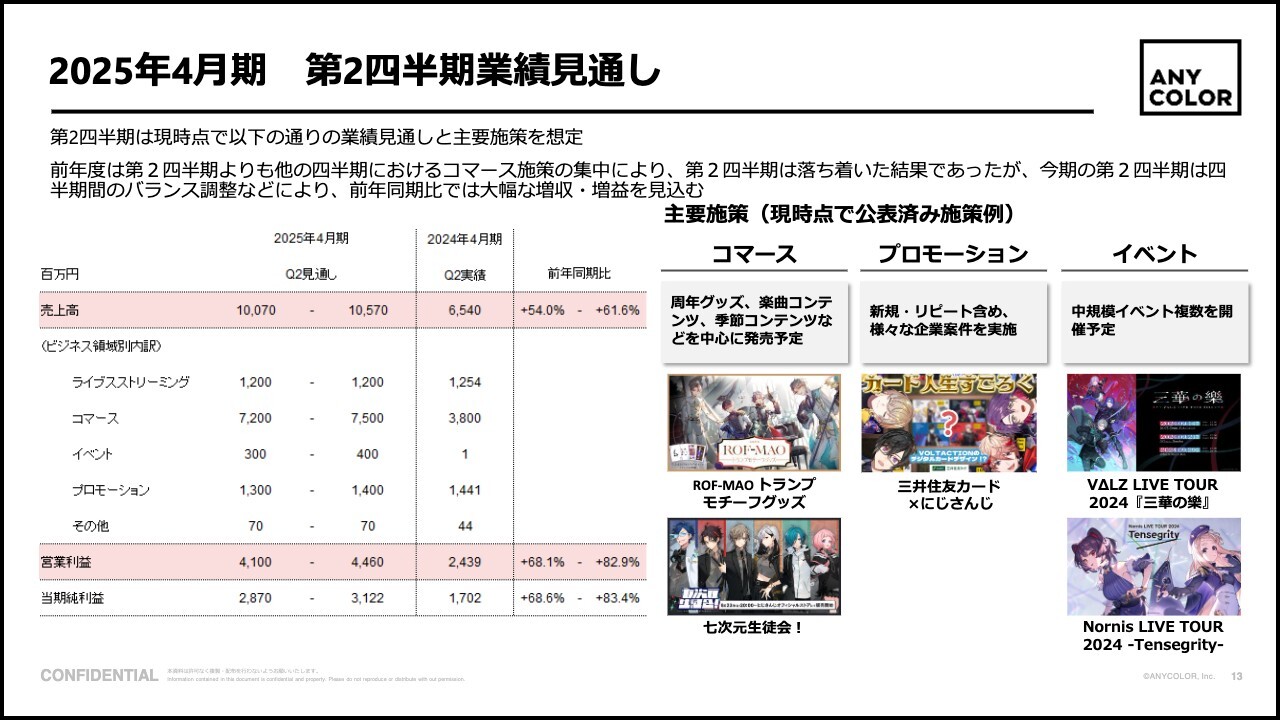

2025年4月期 第2四半期業績見通し

2025年4月期第2四半期の業績見通しです。売上高は、100億7,000万円から105億7,000万円と5億円のレンジをとりながら予想しています。営業利益は41億円から44億6,000万円です。

内訳で見ていくと、ライブストリーミングはおおむね第1四半期と同程度の水準で見ています。イベントは、すでに発表済みのとおり2件開催予定です。それらを中心として売上計上を見込んでいます。プロモーションは、さまざまなクライアントからの案件で構成されるため、個別の内容は割愛します。

売上シェアが一番大きいコマースは、第2四半期にさらに大きくなることを見込んでいます。各施策の中身としては、スライドのとおり、すでに発表しているものとして「ROF-MAOトランプモチーフグッズ」や「七次元生徒会!」のようなグッズ施策があります。これ以外にも、特に人気ユニットを中心としたグッズ施策を未公表のものを含めて、複数予定しています。

そのほか、先ほどお話しした「にじさんじフェス」のブルーレイなど、メディア関連の商材も第2四半期は充実しており、それらによって第2四半期はコマース中心に売上を計画しています。

以上、第1四半期の業績および第2四半期以降の業績見通しについてご説明しました。

質疑応答:第2四半期業績見通しにおけるコマース増収の中身について

釣井:「第2四半期の業績見通しに関して、特にコマースの増収の中身についてもう少し補足いただけますか? 例えば、第1四半期対比での増収は、SKU数よりもSKUあたりの売上が高い施策を展開されるイメージでしょうか? 加えて、足元を踏まえて、計画達成に向けた手応えはいかがでしょうか?」というご質問です。

SKUとSKUあたりの売上については、SKUあたりの売上を大きくしていくイメージを持っています。

コマース施策を進めてきた中で、特に年明けぐらいから感じていたことですが、コロナ禍の収束に伴い、売れる商材が移り変わってきています。

足元では、ぬいぐるみ系商材の売上が非常に高い一方で、従前から我々が定番商品としているアクリルスタンドなどの商材は売上がやや落ち着いています。そのような移り変わりがあるため、我々としては商材の変化に対応すべく、トレンドに乗った商品を拡充させる施策を進めてきています。

これが反映されるのが、9月から10月にかけての時期です。どうしても製造・発注の時間を考えると、意思決定してから実際に店頭に並ぶまで半年ほどのラグがあるため、施策が生きてくるのは第2四半期以降となります。

したがって、よく売れる商材のSKUに中身を変えていくことによって、SKUあたりの売上を高めていくとともに、特に第3四半期以降は、足元を踏まえたコマース、メディア関連の追加的施策を着実に実行し、計画を達成していきます。

田角:まさに今釣井からご説明したとおり、パペット、ぬいぐるみ系の商材などは、進捗が良い施策でもあり、足元状況を踏まえても、計画の達成に向けて十分取り組んでいけると思っています。

質疑応答:直接変動費の上昇理由および第2四半期以降のトレンドについて

釣井:「直接変動費について、第1四半期の実績値が前年比で若干上昇した理由について教えてください。加えて、第2四半期以降は第1四半期比で、どのようなトレンドで見ておくのがよいでしょうか?」というご質問です。

直接変動費の第1四半期実績は、前年同期比で1パーセント弱増加しています。これ自体は、それほど悪い結果とは捉えていません。

コマースに関しては、同一商品が大きく売れることによって、SKUあたりの売上が上げられ、相対的なボリュームメリット、スケールメリットを享受できる部分があります。

その意味で売上が非常に大きかった去年の第1四半期と、そことの対比で売上が少し落ちている今年の第1四半期という構図になっていますが、変動費がほぼフラットで推移できた面もあり、これはコストコントロールがうまくできた結果だと思っています。

第2四半期以降のトレンドについては、第1四半期と同程度の水準で推移できると思います。当然商材によって原価率にやや差があり、ここのミックスによって、やや増減する可能性はありますが、おおむね一定の水準で、安定的に維持可能と考えています。

質疑応答:株主還元施策におけるタイミングや配当性向の基準について

釣井:「株主還元の発表のタイミングおよび配当性向などについて、どのような基準で決められたのでしょうか?」とのご質問です。

前回の決算発表のタイミングで、向こう3ヶ年における会社としての株主還元計画、成長投資と還元のバランス、その規模感を発表しました。

その中で、3年間合計で見て300億円程度を還元予定と発表しました。そして、その還元の方法については、自社株式の取得を中心に考えていました。

しなしながら、当社の今の株主構成や、それに伴う流通株式の状況を総合的に考えると、その還元のすべてを自社株買いで対応するよりも、引き続き自社株買いを還元の中心的な手法と位置付けながら、配当とのバランスを図ることが適切と判断しました。

我々の業績は、売上のボラティリティは一定程度ありながらも、利益率の面で見ると安定的に推移できています。さらに、必要になってくる設備投資その他については、それほど大きな多額なものが伴う状況ではありません。

この状況を踏まえれば、より予見可能な、安定的な還元のかたちがあってもよいのではないかと、配当施策を考えるようになりました。配当性向については、現実的に継続可能で安定的な配当水準になりうるかという観点を中心に検討しています。

したがって今回の配当方針の変更は、前回開示した還元方針を踏襲しつつ還元手法の前提を少し変更するとの位置付けです。

質疑応答:スタジオ拡張の具体的な効果について

釣井:「スタジオ拡張による具体的な効果を教えてください」というご質問です。

田角:スタジオの拡張については、前回、前々回にご説明したとおり、秋からの新しいスタジオの運用開始に向けて、足元でも準備を進めているところです。規模感としては今の3倍になる計画です。

スタジオは、いろいろなコンテンツを作っていく中で必要になる基礎的な部分だと考えています。スタジオを広げることで、より魅力的なコンテンツを作り、お客さまをより魅了できる施策に取り組めるような効果を期待しています。

質疑応答:トレンドのグッズとイラストの特徴について

釣井:「トレンドのグッズとイラストの特徴を教えてください」というご質問です。

田角:トレンドのグッズは、先ほどもお話ししたようなぬいぐるみ系の商材が今まさにトレンドです。

イラストについては、ターゲットユーザーによって、いろいろ変わってくる部分ですので、特徴を具体的に言うのは難しいところですが、やはりSNSや「YouTube」上でお客さまの目に届きやすいようなイラストや、反応をいただきやすいようなイラストというのが、より良いイラストの特徴かと思っています。

質疑応答:第2四半期にプロモーションの売上が増えない理由について

釣井:「従業員が増えて、VTuberも増えている中で、第2四半期にプロモーションの売上が増えないのはなぜですか? 単なるタイミングの問題でしょうか?」というご質問です。

プロモーション領域の売上については、大型案件が占める割合が一定程度あります。特に昨今は1億円を超えるような大型案件も出てきている中で、この大型案件の動向が1つのポイントになります。

もう1つが、スタジオ移転との兼ね合いです。スタジオ移転を9月の終わりから10月上旬に予定している中で、第2四半期中に、それほど長い期間ではないのですが、スタジオ稼働に一部制限を受ける期間が発生します。

そのあたりを総合的に踏まえて、この第2四半期の業績は、第1四半期の水準より少し下回ると現時点では予想しています。

質疑応答:イベント中止・延期の理由および第2四半期におけるリスクの織り込みについて

釣井:「第1四半期の結果は、ガイダンスのレンジ下限を下振れました。今回起きたイベントの中止、延期はリスクに織り込まれていなかったのでしょうか? 下限下振れとなったイベント中止および延期の理由をもう少し詳しく教えてください。また、第2四半期のガイダンスでは、下限の判断について、どのようなリスクを織り込んでいるのでしょうか?」というご質問です。

田角:イベントの中止については、今回は2件のイベントが中止および延期となっています。1件については公表したとおり、タレントの体調の回復を優先し、今期中に延期として調整しています。もう1件については、魅力的なコンテンツを提供することができなくなったというリリースを出しています。

中止となったのは海外イベントですが、中止に至った背景を考えていくと、もう少し慎重になることで、中止のリスクを早急に察知できたのではないかと思っています。引き続き少し慎重に取り組んでいくべきものかと思っています。

第2四半期ガイダンスの下限のリスクについては、釣井からご説明します。

釣井:第2四半期の業績の中心はコマースになりますので、コマースについて考えていきますと、まず、計画策定時点で販売を計画したもので販売を中止または延期するものはそれほどなく、概ね予定どおり販売できるだろうと考えていますので、その点においてはそこまでリスクを認識していません。

あとは計画どおりの売上推移となるかが肝要で、グッズに起用しているVTuberの人気や、イラストがしっかりとファンの方々に刺さるようなものになっているか、商材がしっかりと良いものになっているか、このあたりが総合的にファンのみなさまから判断されて、会社としての売上につながっていくのだと思っています。

そこに一定のボラティリティは当然あると思います。それが上にも下にもという意味で、リスクがあります。

また、ダウンサイドを考えると、最近、社内で特にコマースの売上に関して差異の要因と考えているのが、発送遅延の問題です。これが話題に上がることが、ここ数ヶ月増えてきています。もともと思っていた時期にグッズが発送できないことや、業態が大きくなってきている中で、在庫管理の難易度が上がっている部分があります。

グッズ周りのオペレーションは、我々が事前にコントロールできる部分・できない部分があり、やや不確実なところがあるのは事実だと思います。そのあたりが、第2四半期の特に中心となるコマースの売上をしっかり達成していく上でのリスク要因になりうると考えています。

質疑応答:国内外VTuber事業の成長性について

釣井:「現在の国内外のVTuber事業の成長性をどのように捉えているか、教えていただけますでしょうか?」というご質問です。

田角:まず国内についてです。VTuberという存在は、タレントの性質とキャラクターとしての性質の両方があるような存在ですが、もう少し幅広い、マス的な方々に楽しんでいただけるような可能性は、非常に多く残されているのかと思っています。

そのような意味で、プロモーションや前々からご説明しているようなユニット活動の中での音楽ユニット以外も、音楽的な活動、番組的な活動などを通して、よりライトなお客さまにもコンテンツアプローチできるような取り組みを行っていくことでVTuber市場の拡大に取り組んでいきたいと思っています。

また海外において現在準備しているコンテンツ展開に加えて、どちらかというと特定の国や地域に特化をした施策を行うことで、しっかりとプレゼンスを発揮していけるよう取り組んでいきます。これは海外VTuberを起用するという観点もそうですが、国内のVTuberや国内のユニットを起用します。

海外でも、そのような特定の地域をターゲットにした施策を行っていくことで、その地域でのVTuberのお客さまを増やしていくことに取り組んでいきます。こういった取り組みを通して、海外市場におけるプレゼンス拡大を目指します。

質疑応答:海外事業のテコ入れ策について

釣井:「海外売上高減少の歯止めがかかる時期と、海外のテコ入れ策を教えてください」というご質問です。

田角:こちらも先ほどご説明した部分に重なるかもしれませんが、海外VTuberという観点でいうと、信頼関係の回復や、あらためてコンテンツやサポート体制を準備することにしっかりと取り組む時期だと思っています。

テコ入れ策としては、番組的な、音楽的な活動や、「にじさんじ」の音楽コンテンツやイベントの配信コンテンツなどに取り組んでいます。

そのような施策を通して、海外のお客さまともしっかりと信頼関係を再構築できるような取り組みをまず行うのが重要だと思っています。

質疑応答:競合他社の評価について

釣井:「足元で積極的な事業展開をしている競合他社に対する評価について教えてください」というご質問です。

田角:具体的な社名は出しませんが、我々としても競合他社の状況はもちろんチェックしています。その上で、新たな領域や、VTuber市場の拡大が可能な領域に取り組んでいくということが非常に重要だと思っています。

それが、「バーチャル・タレント・アカデミー」という養成所のオーディションの募集です。前回、マスコットオーディションの募集をしてみたり、今であれば男性アイドルオーディションや、女性ゲーマーオーディションのような取り組みをしたりと、「にじさんじ」全体の視聴層を広げられるようなタレントのプロデュースができるように取り組んでいるところです。

質疑応答:グッズのトレンド変化の背景について

釣井:「グッズについて、ぬいぐるみ系の商材へとトレンドが変化した背景はなんでしょうか?」というご質問です。

田角:流行の変化だと思っていますが、まさにSNSが普及している中で、ぬいぐるみと一緒に写真を撮ることや、行った先で写真を撮るという文化の中で、ぬいぐるみ商材がより脚光を浴びるようになってきています。そのようなトレンドの変化が生じたと思っています。

質疑応答:過去動画公開停止の影響について

釣井:「先日、外部クリエイターによる当社のVTuberの権利侵害行為が発生し、関連して過去の動画の公開停止等が起こっているかと思います。今後新規ファンを獲得する際に、過去の動画をファンが参照できずにグリップ力が下がる等の影響、ないしは業績影響に対する考え方があれば教えてください」というご質問です。

田角:当社としては、非公開対応等を行っています。そのような動画がもともと多くの需要をいただけるものでしたので少なからず影響があると思っていますが、収益面での事業への影響は少ないと思っています。

一方で非公開動画については、今後の対応を検討しています。

質疑応答:長期的な新規事業について

釣井:「他社ではメタバース構築を目指しているようですが、田角社長が考えている長期的な新規事業はどのようなものでしょうか?」というご質問です。

田角:ここでは具体的な内容についてはなかなか答えづらい部分ではあります。以前、中長期成長戦略でご説明したかもしれませんが、VTuberの領域は、タレントとしての軸とキャラクターとしての軸があります。タレントとしての事業性という観点で、音楽活動や番組の活動、芸人活動、あとはキャラクターとしてゲームやアニメとのメディアミックス的な展開などに手を広げることができるような事業領域だと思っています。

その意味では、VTuberとコラボレーションしやすい事業領域、キャラクターとして、タレントとして取り組みやすいという観点もそうですが、派生するような事業領域が、会社にとっても魅力的だと思います。

質疑応答:AI VTuberについて

釣井:「AI VTuberに対する脅威、評価について教えてください」というご質問です。

田角:生成AIの技術に関しては、それこそ生産性やタスクの効率化という観点で魅力的な技術だと思いつつも、やはりレピュテーションリスクや、法的なリスクについてもしっかりと整備されていないような状況だと認識しています。

また、VTuberはキャラクター性だけでなくタレント性も非常に重要です。タレント性とはやはり人間性で、VTuberの人間性がファンのみなさまに応援していただける肝の1つになっていると思っています。AI VTuberという存在自体を認めていないというよりは、また別の存在であると思っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5032

|

3,970.0

(03/06)

|

+345.0

(+9.51%)

|

関連銘柄の最新ニュース

-

03/07 07:15

-

03/06 16:47

新着ニュース

新着ニュース一覧-

今日 09:00

-

今日 08:15

-

今日 08:10

-

今日 08:05